【QAあり】i-plug、通期売上高は前年比23%増の46億円、営業利益は1.3億円と黒字転換 「OfferBox」の収益性改善が大きく貢献

2024年3月期 通期決算ハイライト

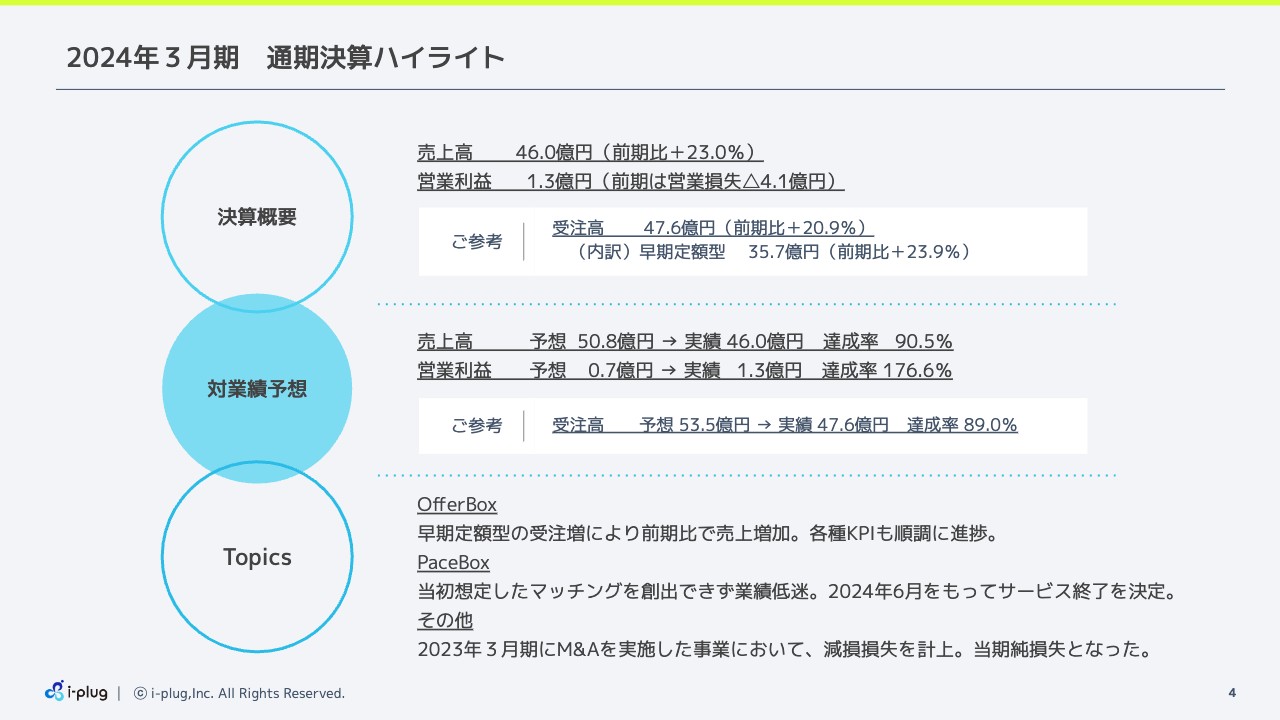

阪田貴郁氏(以下、阪田):最初に、2024年3月期通期決算ハイライトをご説明します。

まず、連結決算概要です。売上高は46億円、前期比23.0パーセントの増加となりました。営業利益は1.3億円、前期4.1億円の営業損失から黒字転換となっています。受注高は47.6億円、前期比20.9パーセントの増加となりました。そのうち早期定額型の受注は35.7億円、前期比23.9パーセントの増加となっています。

続きまして、対業績予想です。売上高は予想値50.8億円に対して実績が46億円、達成率90.5パーセントです。営業利益は、予想値0.7億円に対して実績が1.3億円で、達成率176.6パーセントとなりました。

受注高については、予想値53.5億円に対して実績47.6億円で、達成率が89パーセントとなっています。

特別損失の計上について

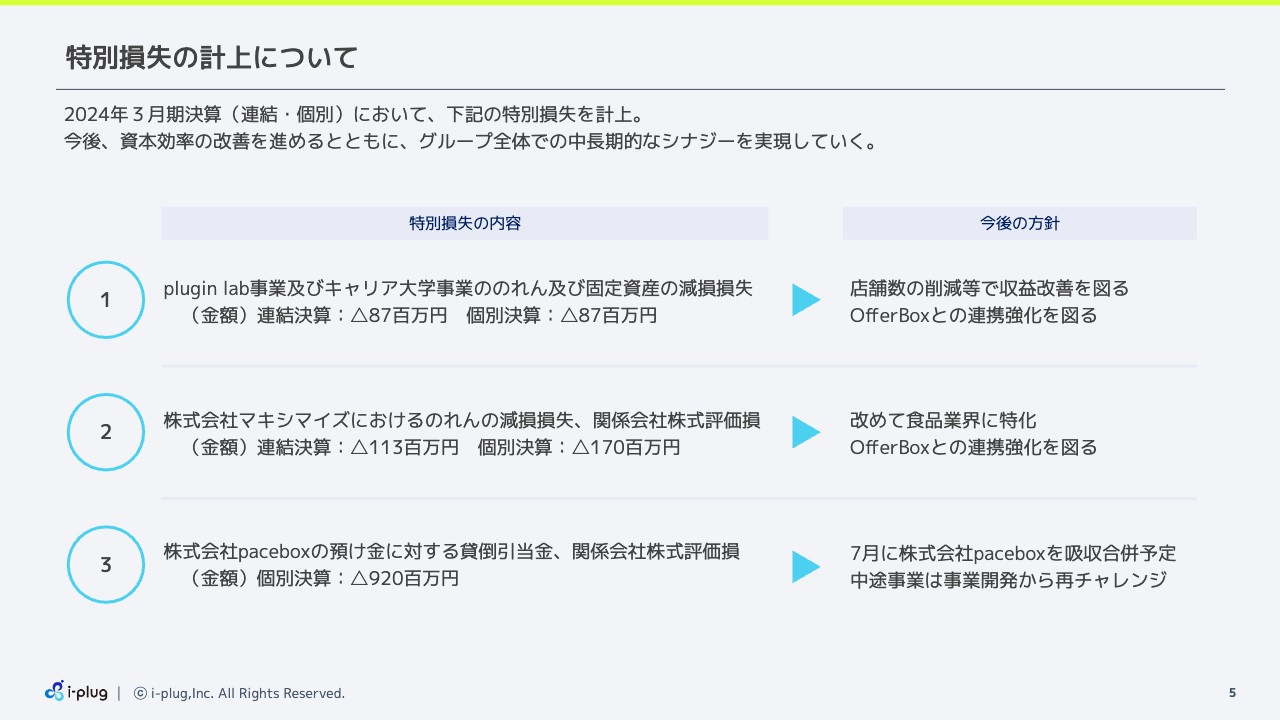

特別損失の計上についてご説明します。昨日、決算と同時に特別損失の計上について適時開示しました。特別損失の内容は大きく3つです。

1つ目は、plugin lab事業およびキャリア大学事業の、のれんおよび固定資産の減損損失となります。「plugin lab」は、2023年3月期にVISITS Technologies社から譲り受けた会員制ラウンジ事業で、当初は「HELLO, VISITS」という名称でした。昨年、「plugin lab」という名称にリブランディングを行いました。

この「plugin lab」と、同時に事業の譲り受けをしたキャリア大学事業において、収益改善に取り組んできましたが、当初計画していた収益の獲得が難しくなってきたことから、この度、減損損失を計上しました。特別損失の額としては、連結・個別ともに8,700万円となっています。

2つ目は、株式会社マキシマイズにおけるのれんの減損損失と、関係会社株式評価損となります。マキシマイズ社も2023年3月期に子会社化しており、「Tsunagaru就活」というブランド名で就活イベント事業に取り組んでいます。

こちらも当初計画していた収益の獲得が難しくなってきたことから、このたび、のれんの減損損失と関係会社株式の評価損を計上しました。特別損失の額としては、連結が1億1,300万円、個別が1億7,000万円となっています。

3つ目が、株式会社paceboxの預け金に対する貸倒引当金、関係会社株式評価損となります。pacebox社は、オファー型転職サービス「PaceBox」を運営してきましたが、今年の2月27日に開示したとおり、6月にサービスを終了することを決定しています。

そして、このたび、サービス終了後の7月にpacebox社を吸収合併することと、それに先立ち、i-plugが債権放棄を行い、pacebox社の債務超過を解消することを決定しました。これにより、個別決算において貸倒引当金および株式評価損を計上しました。特別損失の額としては、9億2,000万円となっています。

plugin lab事業、キャリア大学事業、マキシマイズ社において、収益を改善するための取り組みを引き続き行っていきます。グループ全体での中長期なシナジーを実現するために努力を進めていきますので、引き続きご支援のほどよろしくお願いします。

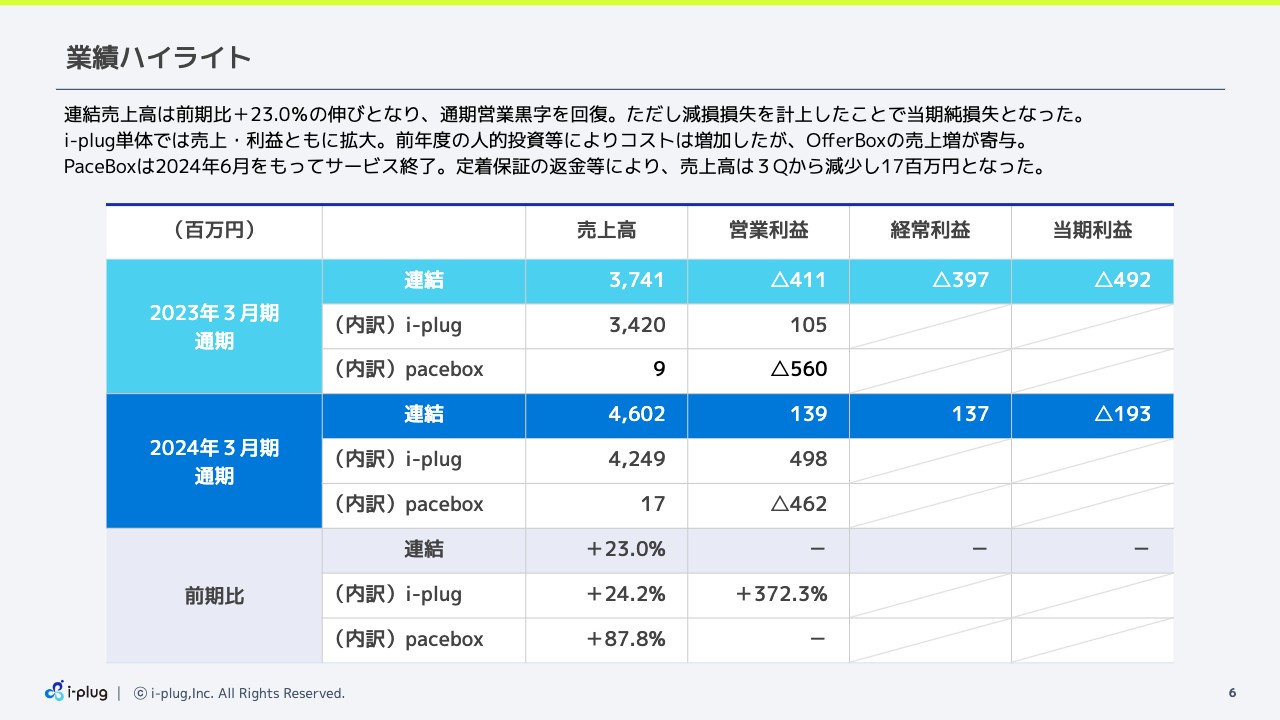

業績ハイライト

業績ハイライトです。連結売上高は46億200万円、前期比で23.0パーセントの増加となりました。連結営業利益は1億3,900万円となり、通期営業黒字を回復しました。

ただし、先ほどもご説明したとおり、特別損失を計上したことで、赤字幅は縮小したものの、1億9,300万円の当期純損失となりました。

i-plug単体では、売上高が42億4,900万円、営業利益が4億9,800万円となり、売上・利益ともに拡大しています。前年度、大規模な人的投資を行ったことで、コスト自体は増加しましたが、「OfferBox」の売上増加が寄与して大幅な増益となっています。

paceboxは、売上高が1,700万円、営業損失が4億6,200万円となり、こちらは苦戦をしました。先ほどお伝えしたとおり、「PaceBox」は2024年6月をもちましてサービスを終了することが決定しています。中途事業は事業開発から再チャレンジをすることになっています。

なお、第3四半期から売上高が200万円ほど減少していますが、こちらは定着保証の返金などによるものです。

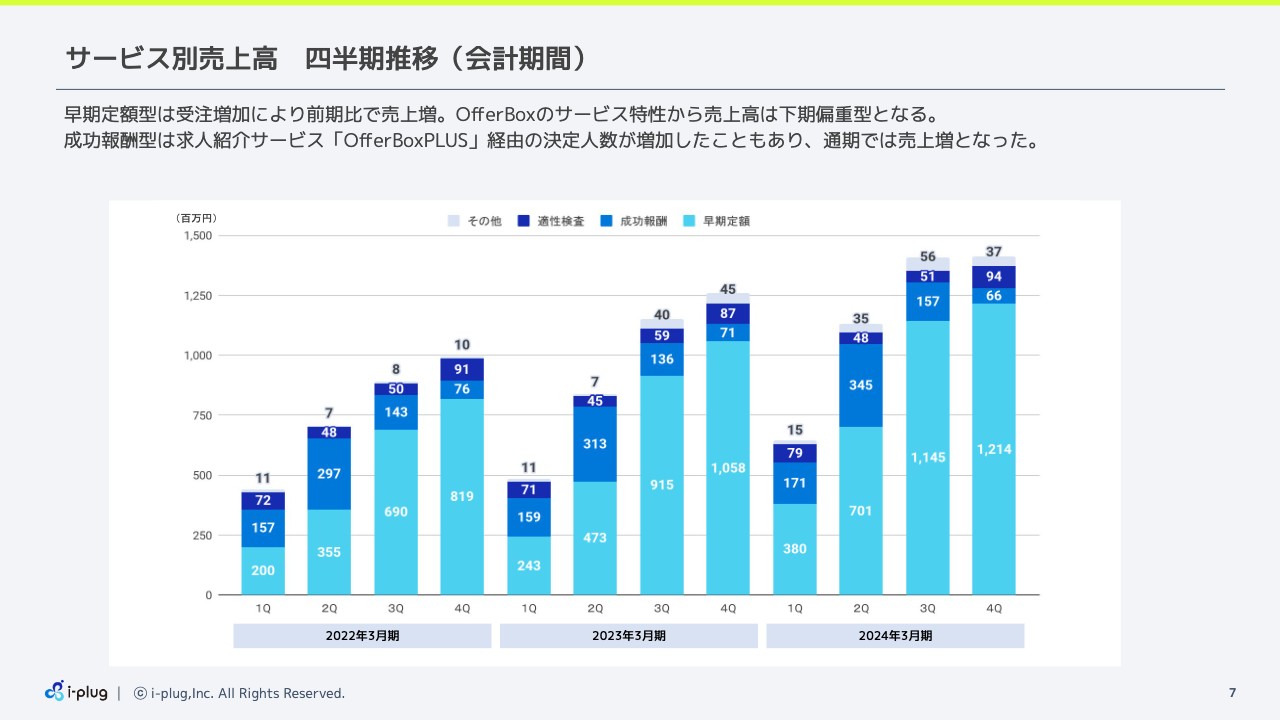

サービス別売上高 四半期推移(会計期間)

サービス別売上高、会計期間ごとの四半期推移です。早期定額型については、受注増加により前期比で売上が増加しています。「OfferBox」のサービス特性から、売上高は下期にかけて増加しています。

成功報酬型については、「OfferBox」の付帯サービスで提供している「OfferBoxPLUS」経由の決定人数が増加したこともあり、第4四半期会計期間では前年を若干下回ったものの、通期では売上が増加しています。

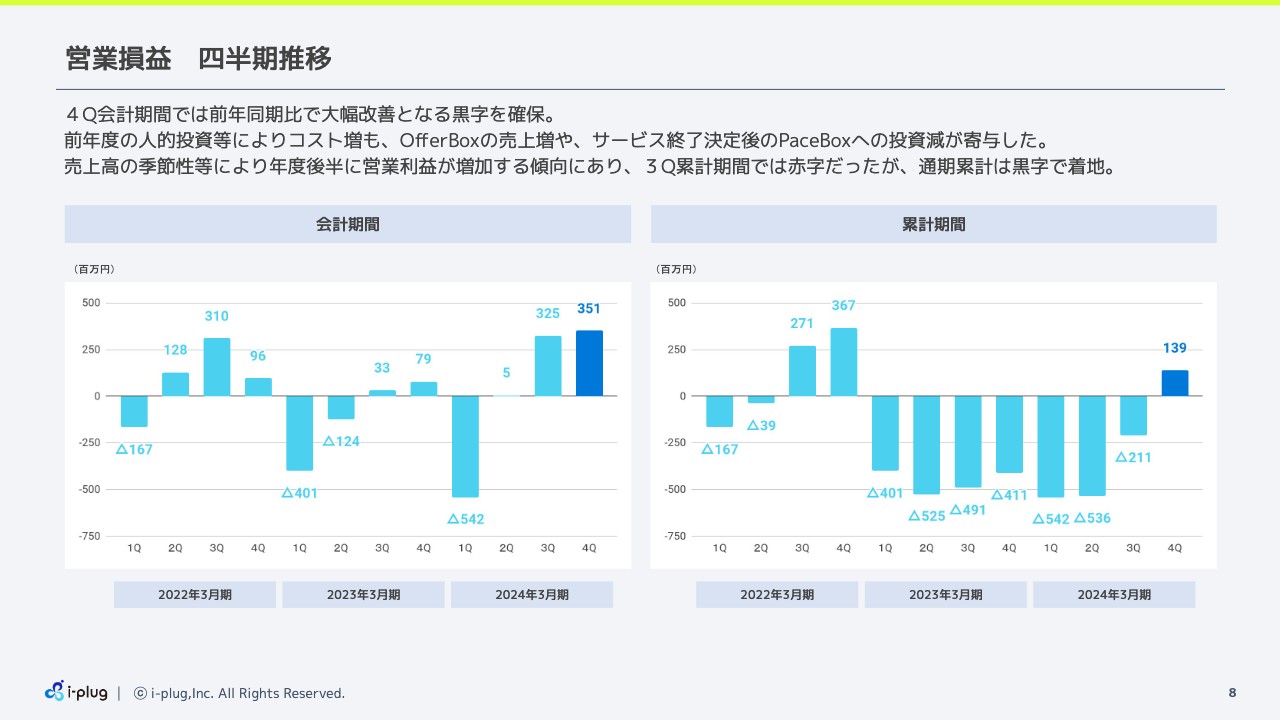

営業損益 四半期推移

営業損益の四半期推移です。スライド左側のグラフは会計期間ごとの推移です。第4四半期は、前年同期比で大幅に改善しています。前年度の人的投資などによってコストは大幅に増加しましたが、「OfferBox」の売上増が寄与して、このような結果になっています。

右側のグラフは、累計期間の推移となります。「OfferBox」の売上高の季節性などにより、年度の後半に営業利益が増加する傾向にあります。第3四半期までの累計は赤字でしたが、通期累計は黒字で着地しています。

2025年3月期も、上期は赤字であるものの、売上高の季節性によって、年度後半にかけて黒字化していく傾向は同様になるものと予想しています。

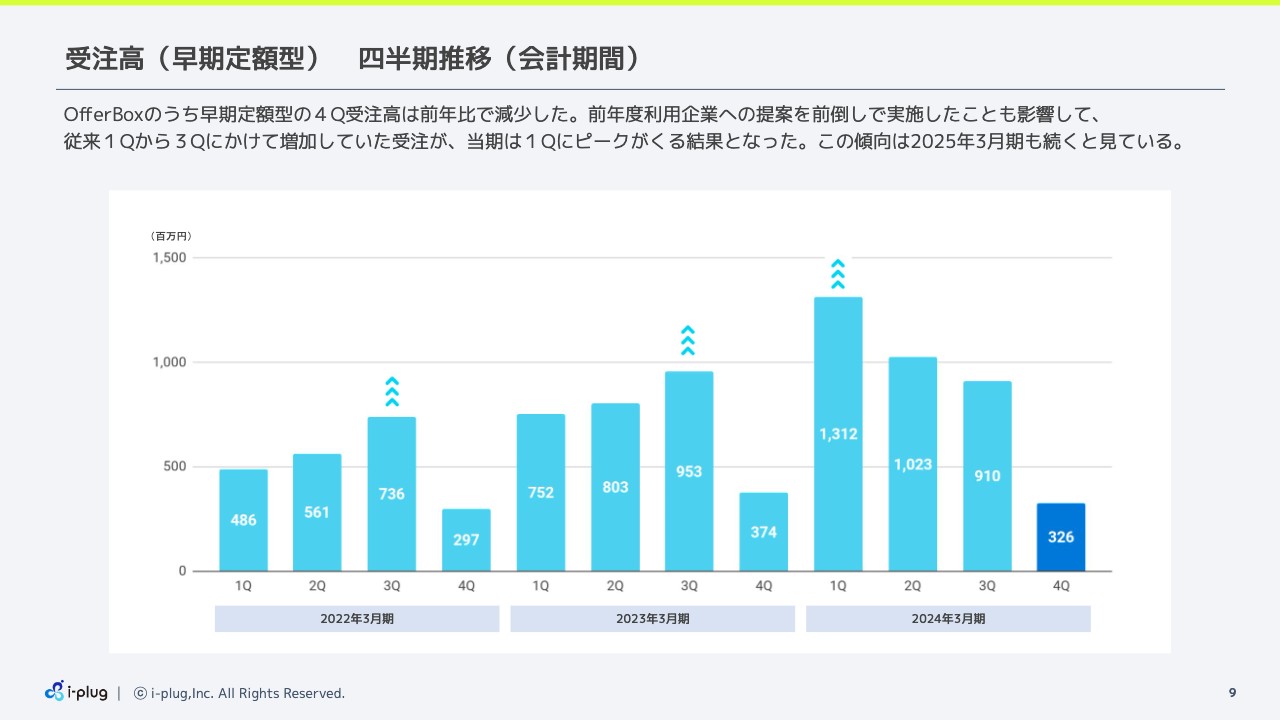

受注高(早期定額型) 四半期推移(会計期間)

受注高(早期定額型)の会計期間ごとの四半期推移です。早期定額型の受注高は、従来、第1四半期から第3四半期にかけて徐々に増加していましたが、2024年3月期は第1四半期にピークが来て、その後、年度末にかけて減少していく結果となりました。

これはリピート案件、すなわち前年度の利用企業に対する提案を、前倒しで実施していることも大きく影響しています。第1四半期に受注高のピークが来るこの傾向は、2025年3月期も同様になると予想しています。

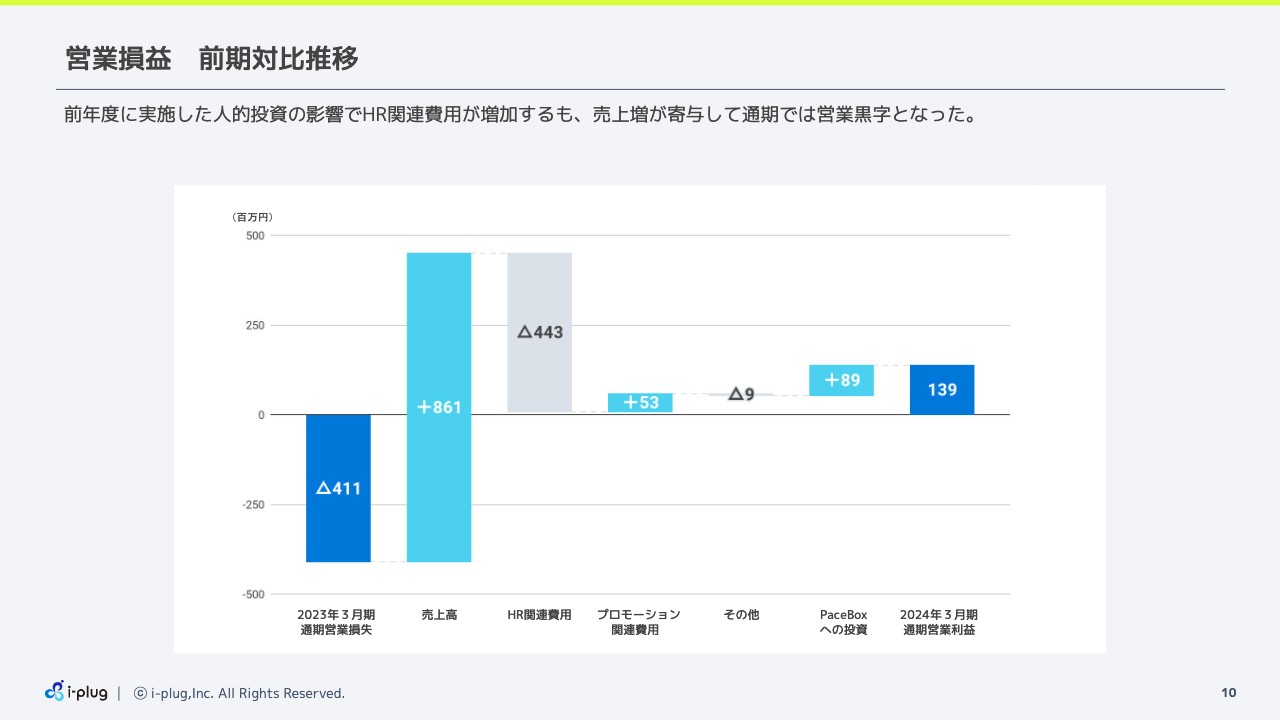

営業損益 前期対比推移

営業損益の前期対比推移です。前年度に大きく人的投資を行った影響で、HR関連費用が大きく増加しましたが、それをカバーできるだけの売上の増加があり、通期では営業黒字を確保することができました。

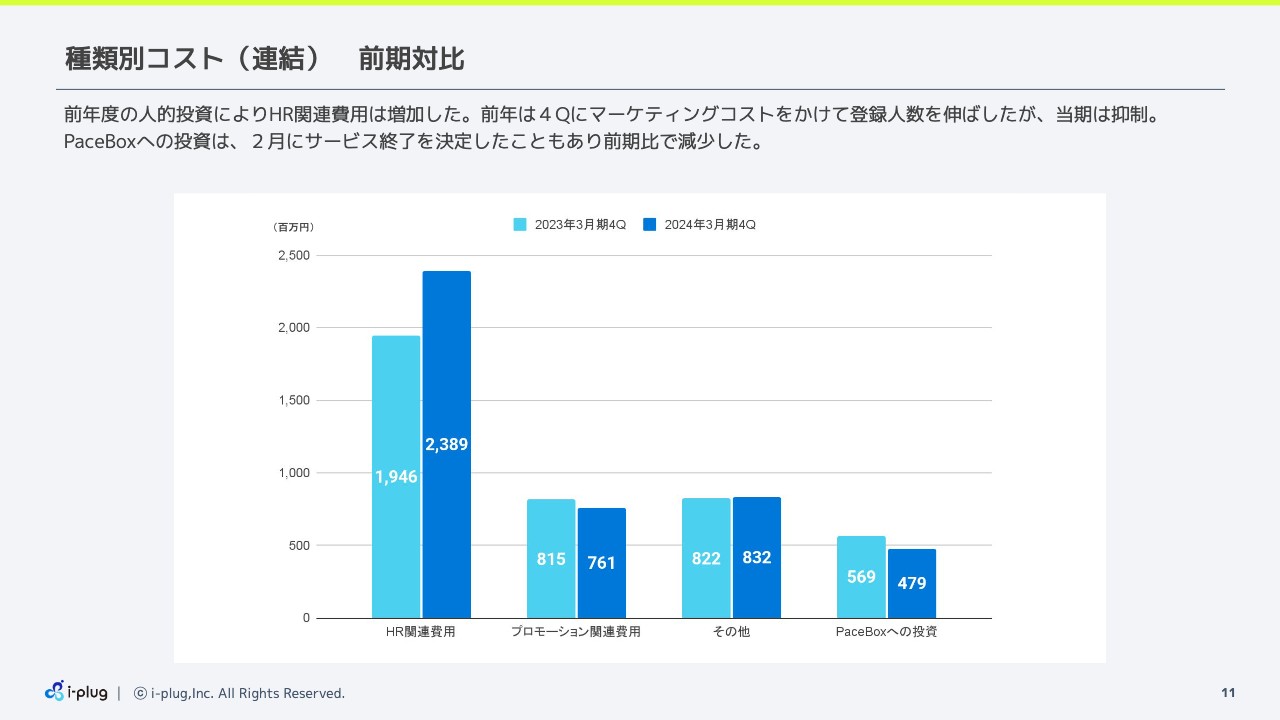

種類別コスト(連結) 前期対比

営業損益の内訳となる連結の種類別コストの前期対比です。

HR関連費用は、前年度の人的投資によって大きく増加しました。これに対し、プロモーション関連費用については、前年の第4四半期に学生の登録人数を伸ばすためのマーケティングコストを大きくかけていました。今期は、その反動でコストが下がっている状況になっています。その他は、前期並みとなっています。

「PaceBox」への投資は、2月にサービス終了を決定して以降は、マーケティングコストをかけていませんので、前期比で下がっている結果になっています。

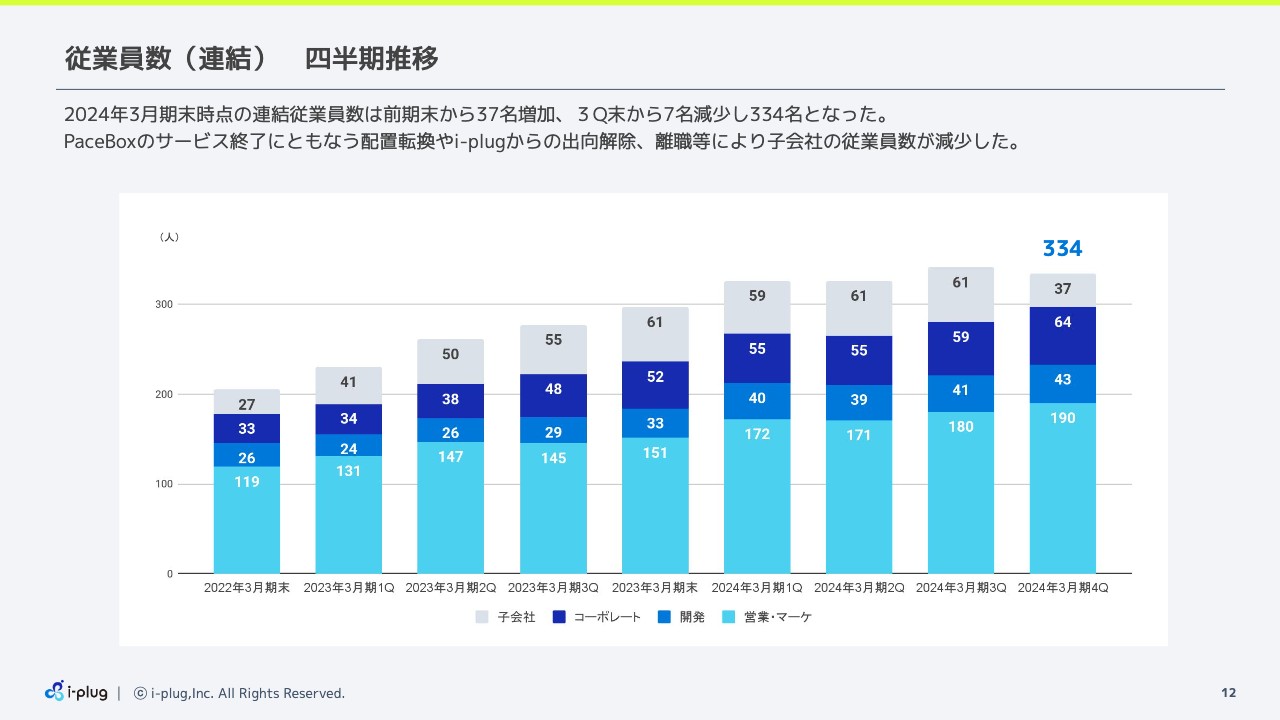

従業員数(連結) 四半期推移

従業員数の連結ベースの四半期推移です。2024年3月期、期末時点の連結従業員数は334名となりました。前期末、2023年3月期末からは37名の増加、第3四半期末からは7名減少している状況になっています。

子会社の従業員数が減少していますが、これは「PaceBox」のサービス終了に伴い配置転換を行った結果、i-plugからの出向を解除した人や離職などがあったことによるものです。

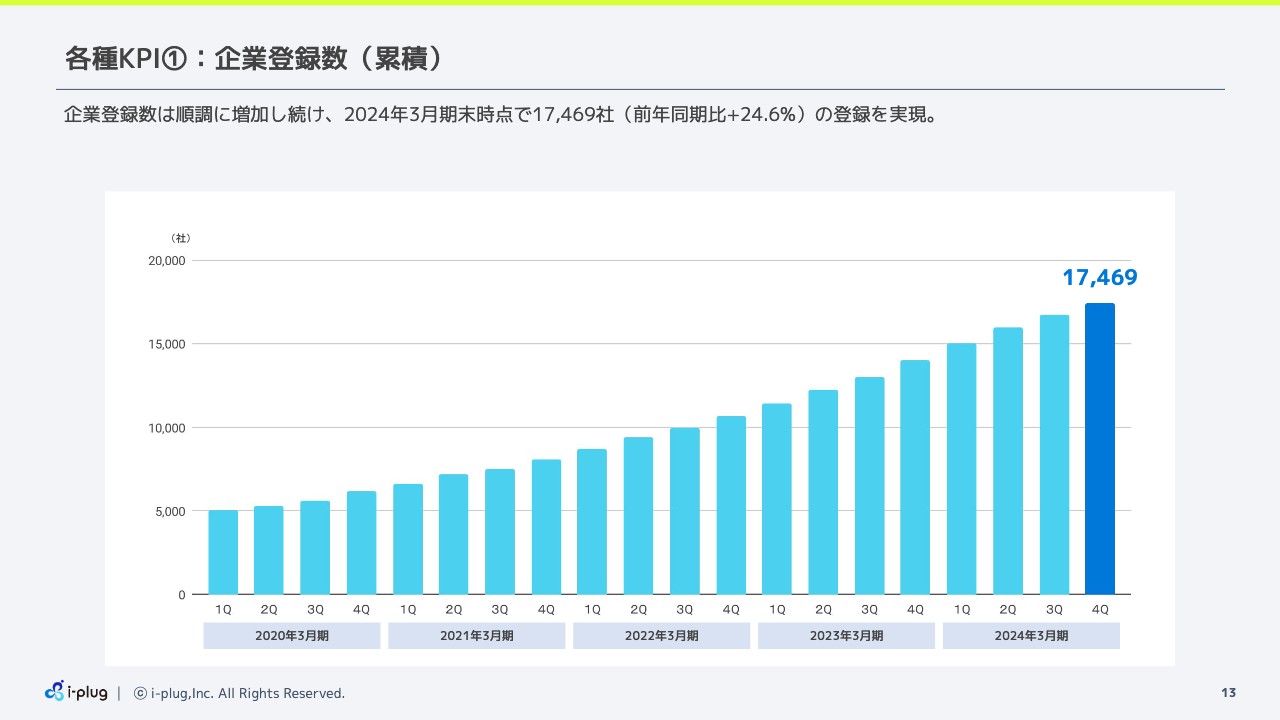

各種KPI①:企業登録数(累積)

ここからは「OfferBox」のKPIについての資料です。まずは会員登録数となります。2024年3月期末時点で、累計1万7,469社の登録があり、前年同期比で24.6パーセントの増加となっています。

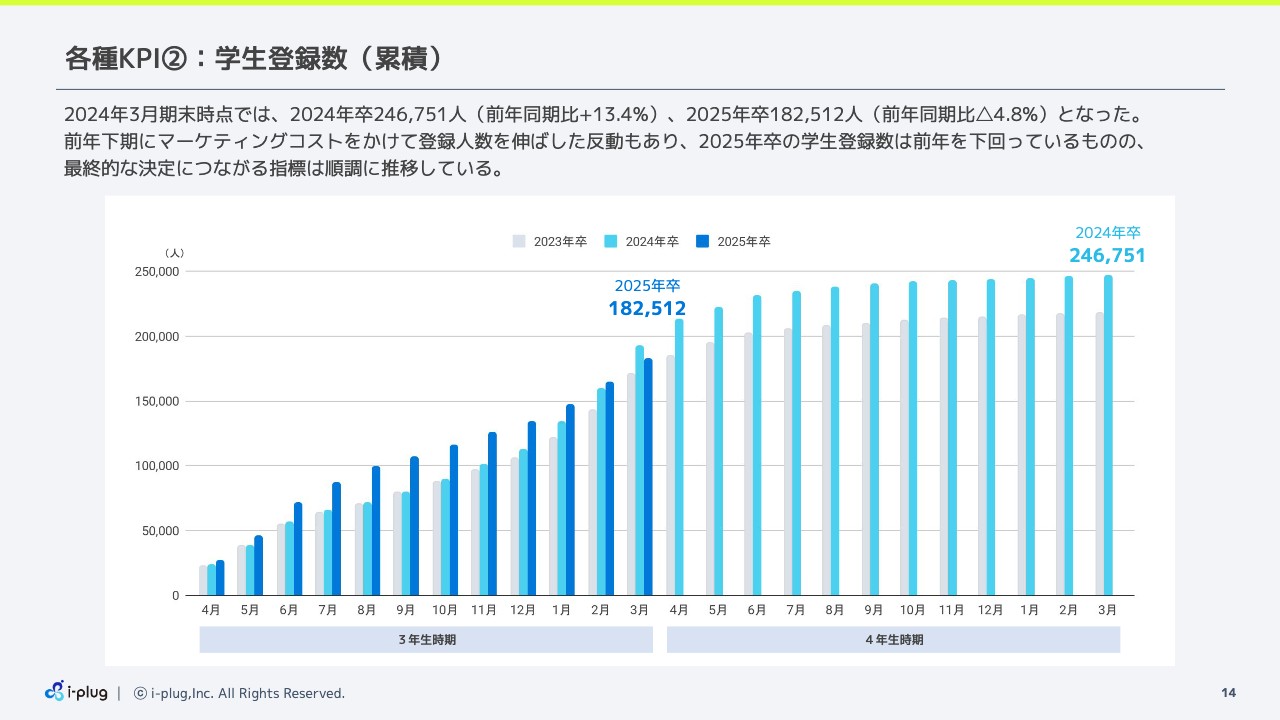

各種KPI②:学生登録数(累積)

続きまして、学生登録数です。2024年3月末時点で、2024年卒が24万6,751人、2025年卒が18万2,512人となりました。2025年卒については、前年同期比、すなわち2024年卒の学生が3年生から4年生になる時点の登録数と比べて、やや下回っている状況になっています。

これは、先ほど種類別コストのところでもお伝えしましたが、前年下期にマーケティングコストを大きくかけて学生登録人数を伸ばしたことの反動となっています。ただし、月次や四半期単位で公表しているKPIのほかにも、最終的な決定人数につながる指標があります。それらの指標は、2025年卒も順調に推移している状況になっています。

そのため、学生登録数は前年割れしているのですが、特に大きな事業上の問題はないと現状では分析しています。

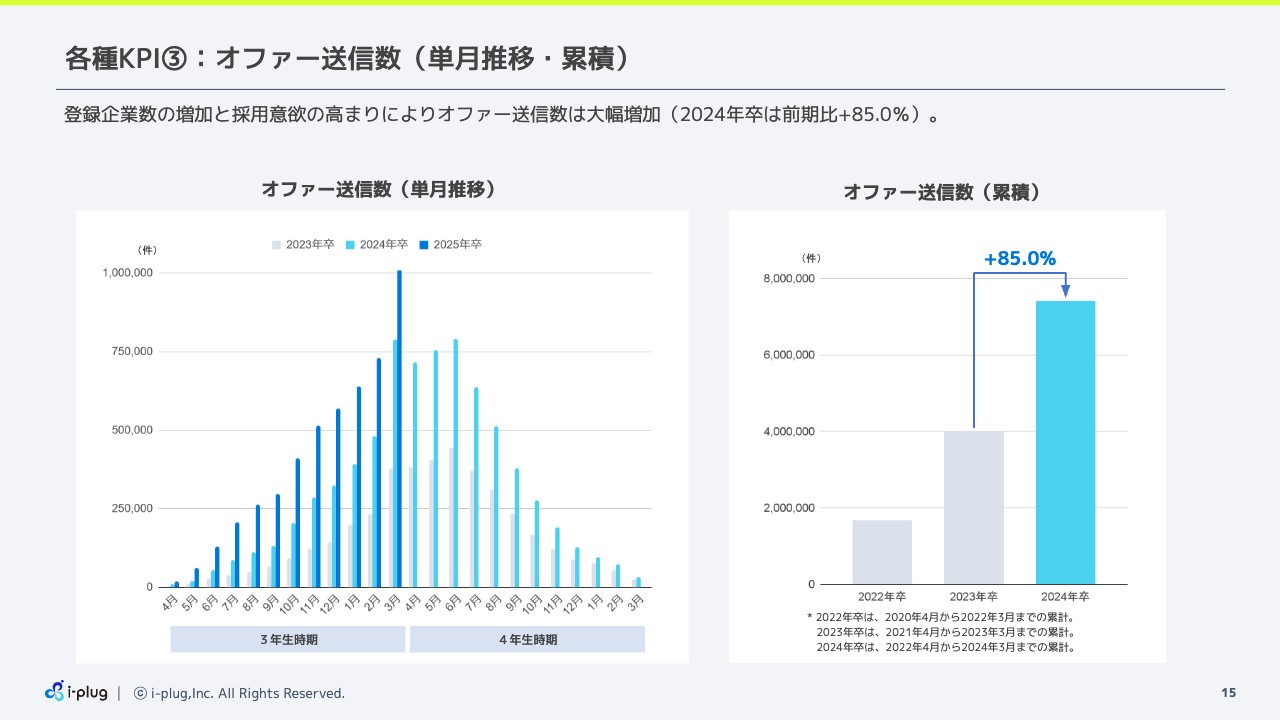

各種KPI③:オファー送信数(単月推移・累積)

オファー送信数です。スライド左側の単月推移のグラフでは、年々大幅に伸びている状況です。右側の累積のグラフを見ても、毎期2倍の勢いでオファー送信数が伸びています。

要因として、登録企業数が増加していること、人材獲得競争で企業の採用意欲が高まっていること、ダイレクトリクルーティング(オファー型採用)に企業側が慣れてきたことも影響していると見ています。

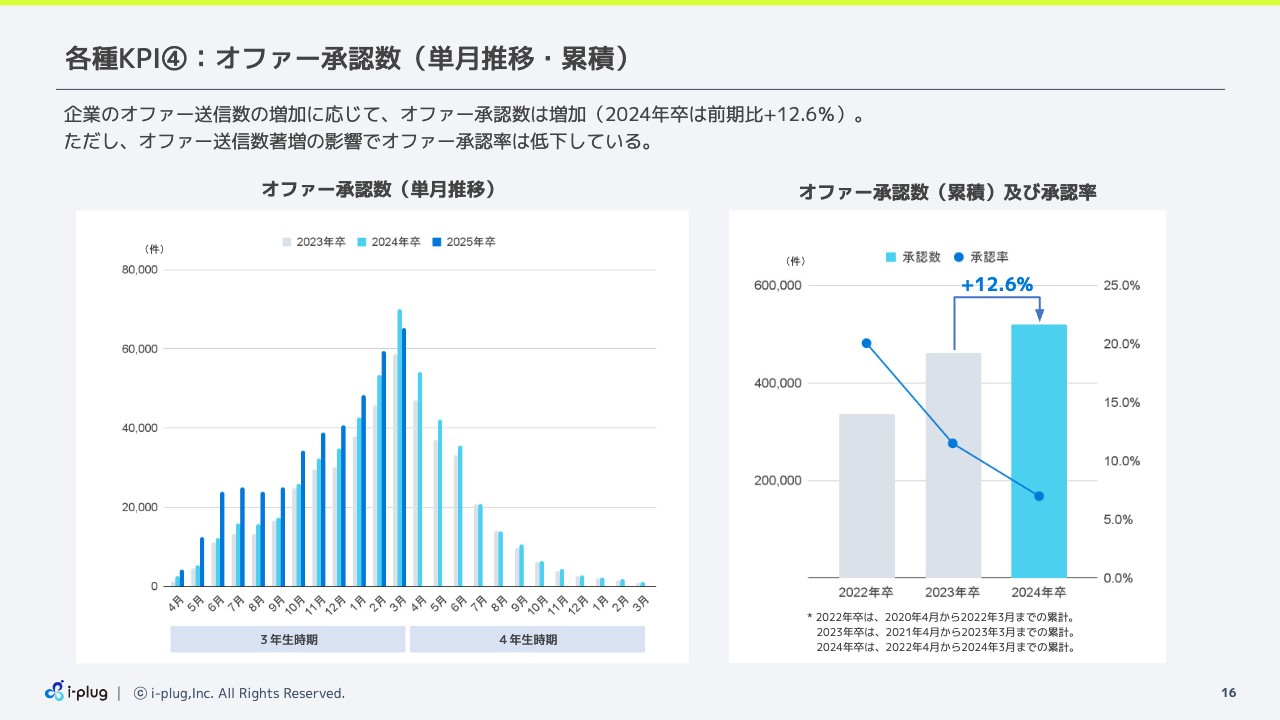

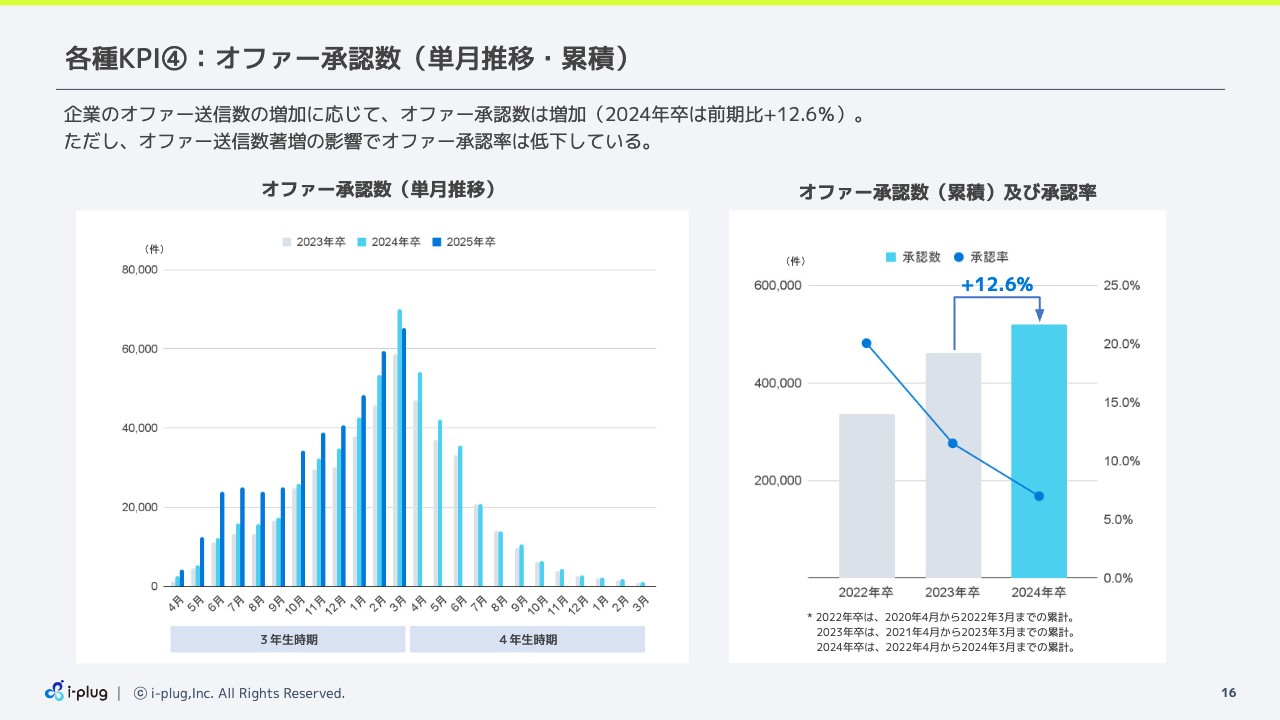

各種KPI④:オファー承認数(単月推移・累積)

続いて、オファー承認数です。

こちらも企業のオファー送信数の増加に応じて伸びていることがわかります。ただし、スライド右側のグラフのオファー承認率については年々低下しています。学生のオファー承認数に比べ、企業のオファー送信数のほうが伸びが大きいため、承認率が下がっています。

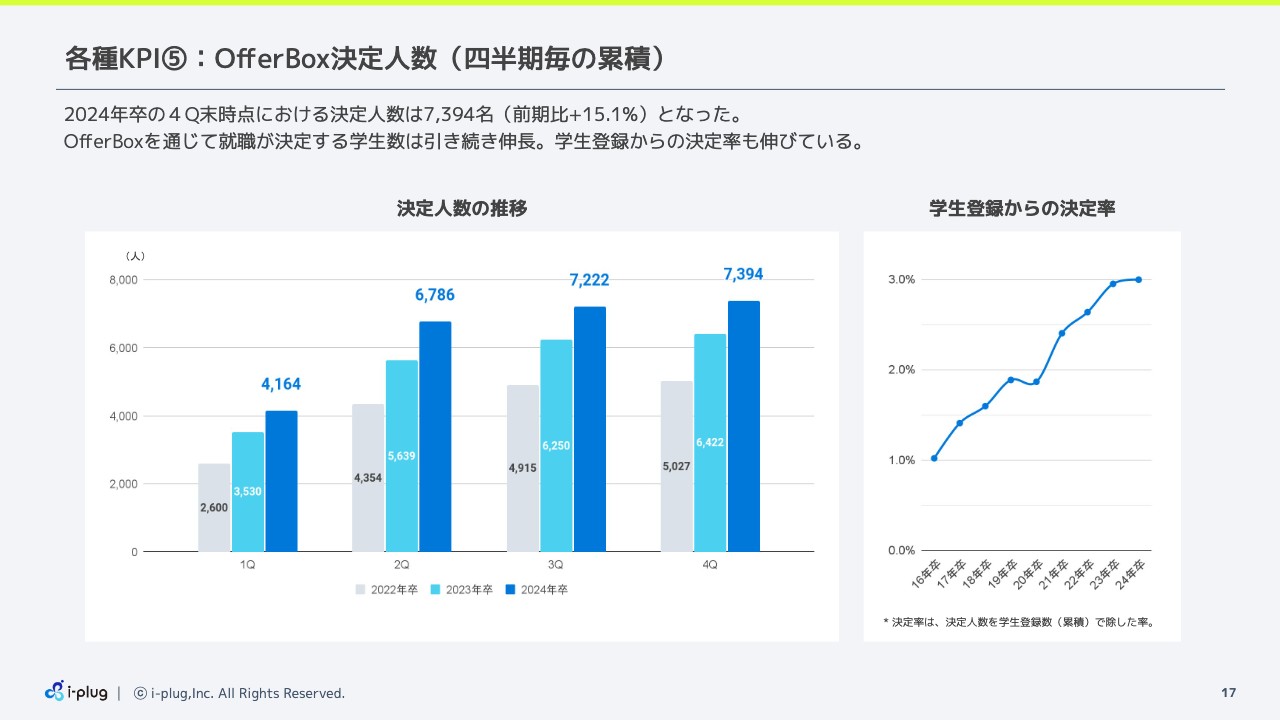

各種KPI⑤:OfferBox決定人数(四半期毎の累積)

続いて「OfferBox」決定人数です。2024年卒の第4四半期末時点における決定人数は7,394名で、前年比15.1パーセントの増加となりました。

「OfferBox」を通じて就職が決定する学生数は引き続き伸長しています。スライド右側のグラフは学生登録からの決定率です。決定率は決定人数を学生登録数で割った数字で、こちらも伸びています。

KPIについては以上です。

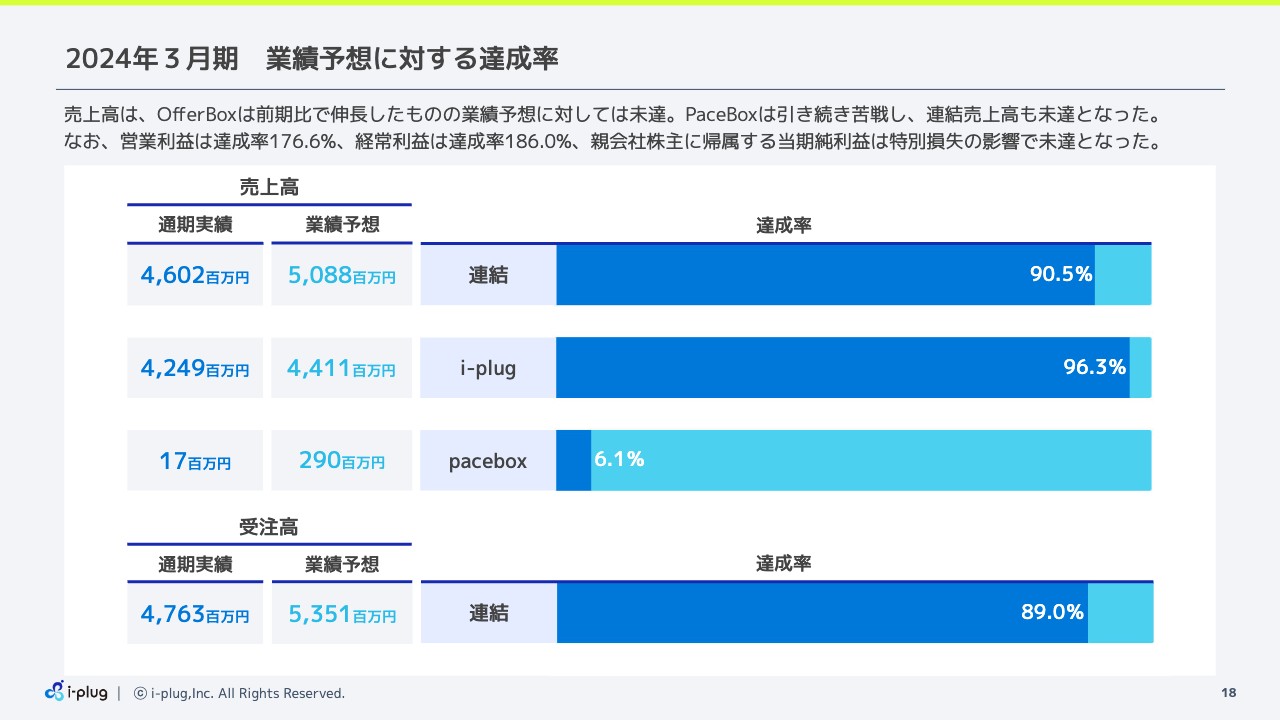

2024年3月期 業績予想に対する達成率

続いて、2024年3月期業績予想に対する達成率です。昨日「特別損失の計上及び業績予想値と実績値との差異に関するお知らせ」を適時開示しています。そちらの資料も併せてご確認ください。

i-plug単体の売上高は、達成率96.3パーセントとなりました。「OfferBox」は前期比で伸びたものの、業績予想に対しては未達となりました。「PaceBox」の売上高は達成率6.1パーセントと非常に厳しい結果となりました。そのため、連結売上高予想に対して90.5パーセントと未達の状況です。受注高は達成率89パーセントとこちらも未達となっています。

なお、営業利益は達成率176.6パーセント、経常利益は達成率186パーセント、親会社株主に帰属する当期純利益は、冒頭でお伝えした特別損失の影響で未達となりました。

2024年3月期通期実績についての説明は以上です。

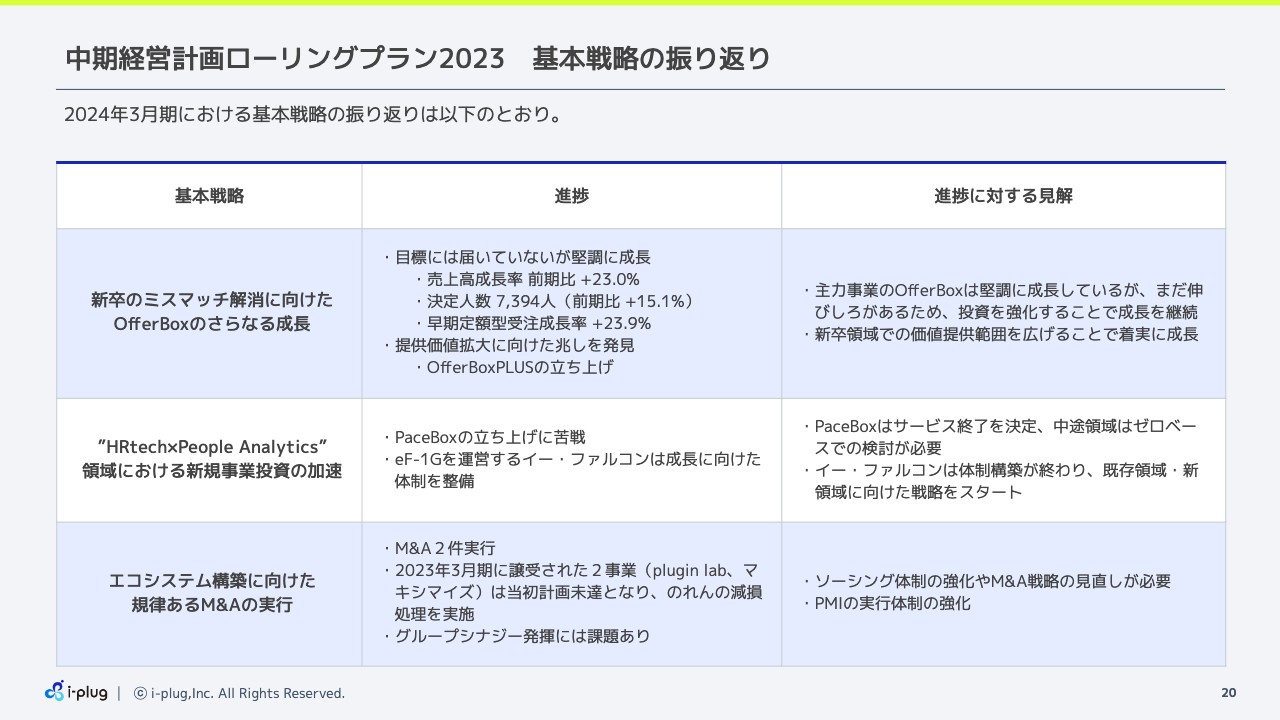

中期経営計画ローリングプラン2023 基本戦略の振り返り

中野智哉氏(以下、中野):代表取締役CEOの中野智哉です。ここからは、中期経営計画基本戦略を振り返ります。2023年に策定した中期経営計画については、「ローリングプラン2023」として昨年発表しています。

主な基本戦略を1つずつ振り返ります。まず、1つ目の「新卒のミスマッチ解消に向けた『OfferBox』のさらなる成長」については、目標には届きませんでしたが、売上高は前年比23パーセント増と成長しています。

決定人数も前年比15.1パーセント増の7,394名です。早期定額型受注成長率も23.9パーセント増となりました。また、提供価値拡大に向けた兆しの発見として、新卒の人材紹介に特化したサービス「OfferBoxPLUS」の立ち上げも実施しました。

進捗については、「OfferBox」は堅調に成長しています。今後の伸びしろもまだあることから、現状の投資は継続しながら成長を実現していきたいと考えています。また、「OfferBox」だけでなく、新卒領域全体に価値提供の範囲を広げ、この領域の成長を実現させていきたいと考えています。

2つ目の基本戦略「“HRtech×People Analytics”領域における新規事業投資の加速」については、冒頭でお伝えしたとおり、中途領域の「PaceBox」の立ち上げにかなり苦戦し、今年6月にサービス終了を決定しています。

こちらの領域に対しては、再度ユーザーの調査を行いながら、新しい提供のかたちを模索していきたいと考えています。

アセスメント領域では、「eF-1G」を提供するイー・ファルコンの成長に向けた体制の強化を実施してきました。体制構築はしっかりできたため、既存領域・新領域に向けた戦略を今期から確実に実行していきたいと考えています。

3つ目の基本戦略「エコシステム構築に向けた規律あるM&Aの実行」については、この2年間で2件のM&Aを実行しました。2023年3月期に譲り受けた2つの事業、plugin lab事業とマキシマイズ社は、お伝えしたとおり当初計画未達となったため、のれんの減損処理を実施しています。

このグループシナジー発揮にはまだ課題があると考えています。今後はソーシング体制の強化やM&Aの全体的な見直しが必要と考えています。また、M&A後のPMIの実行体制も再強化が必要と考えています。

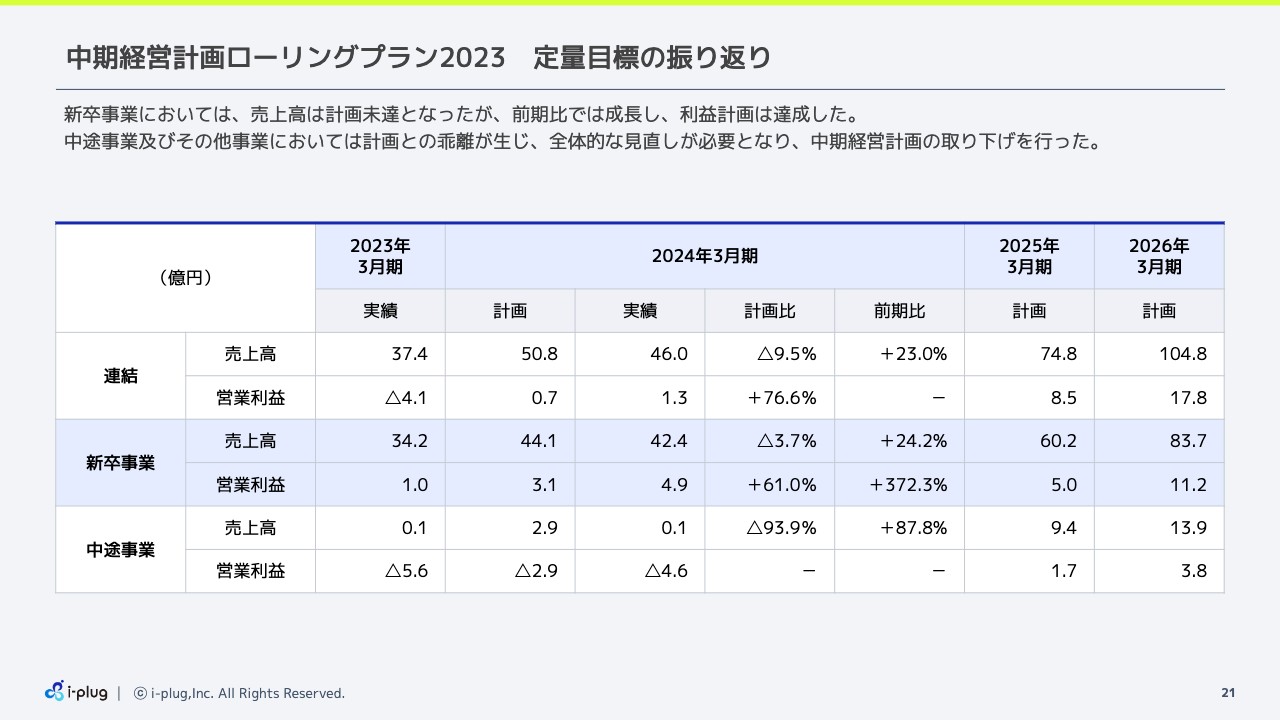

中期経営計画ローリングプラン2023 定量目標の振り返り

実際の数値はスライドのとおりです。先ほどお伝えしたとおり、新卒事業の売上は未達となっていますが、利益率は改善し目標を達成しました。

ただし、中途事業及びその他の事業において、計画とかなりの乖離が生じたため、中期経営計画も見直しが必要と判断し、前期で中期経営計画の取り下げを実施しました。

今後の中長期戦略の考え方

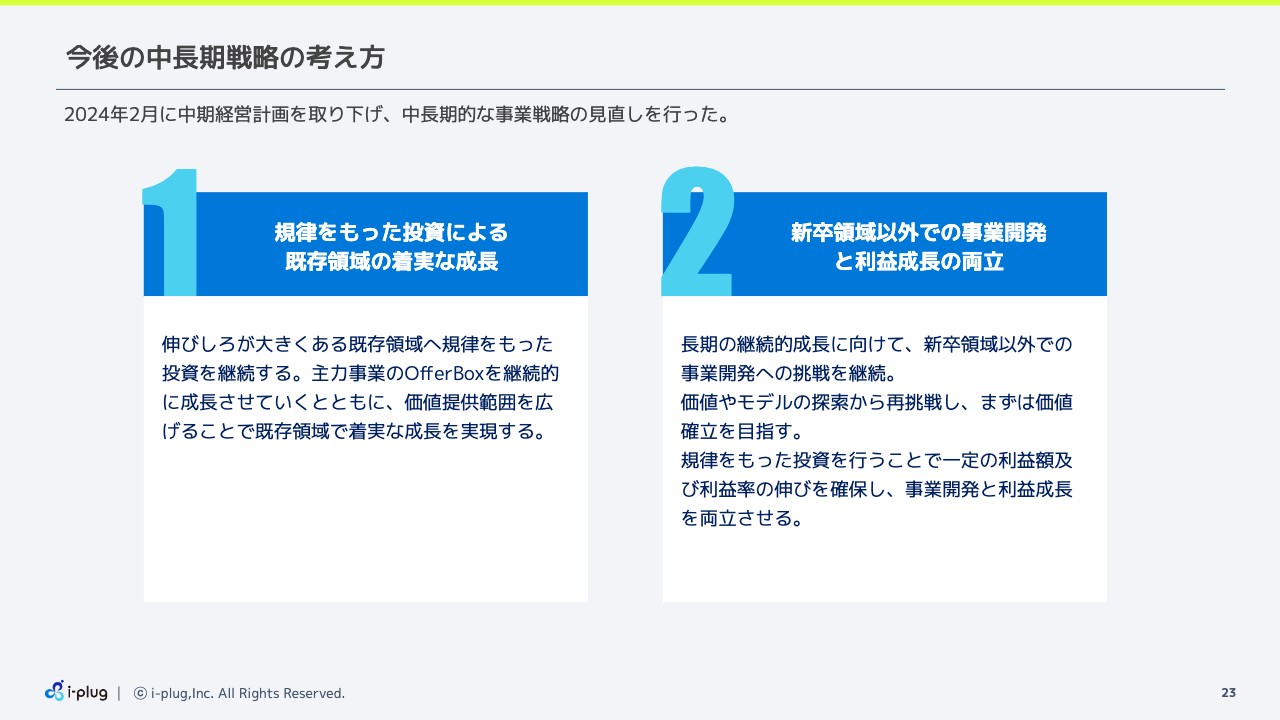

ここからは、新たな中長期戦略と業績予想についてお話しします。

まず、今後の中長期戦略に関しては、大きく2つを考えています。1つ目は、「規律をもった投資による既存事業の着実な成長」です。

先ほどお伝えしたとおり、新卒領域における主力事業の「OfferBox」にはまだ多くの伸びしろがあると考えています。さらにその価値提供範囲を広げるために、適正な投資を行いながら成長を実現していきます。

2つ目は、「新卒領域以外での事業開発と利益成長の両立」です。

新卒事業を伸ばしていくのも1つの戦略ですが、もう少し先を見据えて継続的に成長していきたいと考えています。

それを実行するためには、「OfferBox」以外の「第2の柱」を作っていくことが必要です。この2年間の反省を活かし、規律ある投資の実行で利益率の伸びを確保しながら進んでいきたいと考えています。

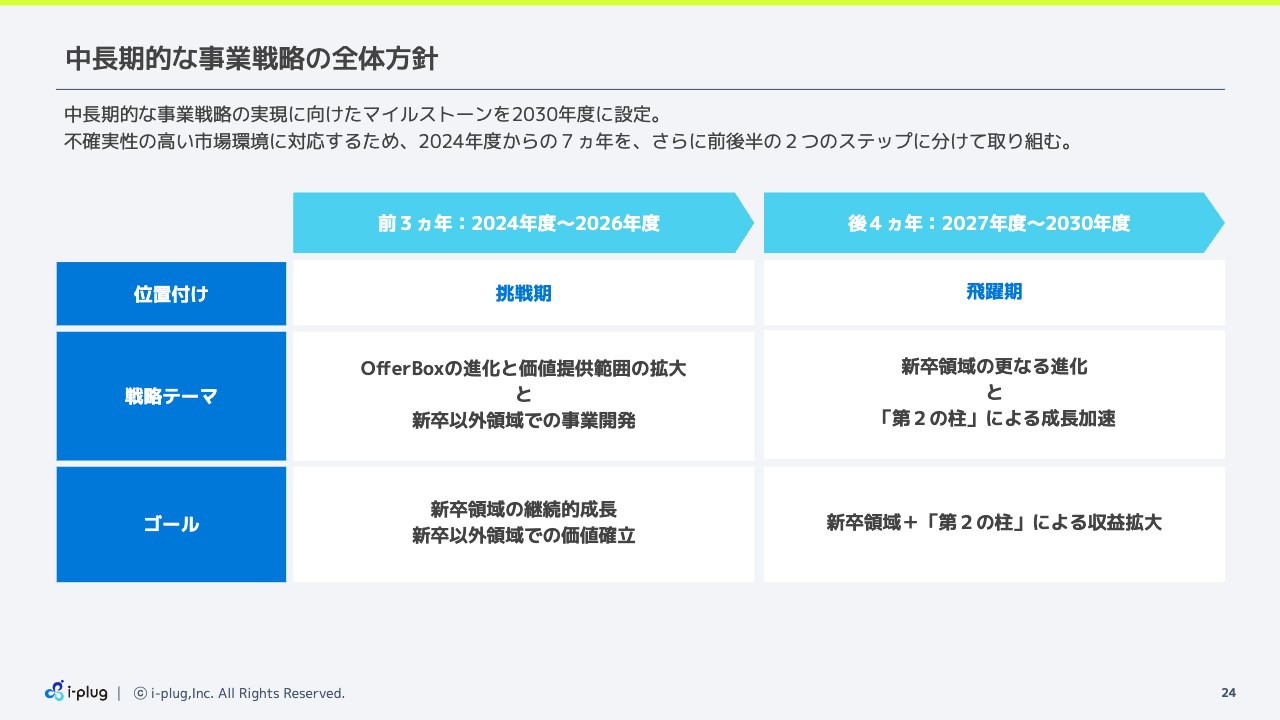

中長期的な事業戦略の全体方針

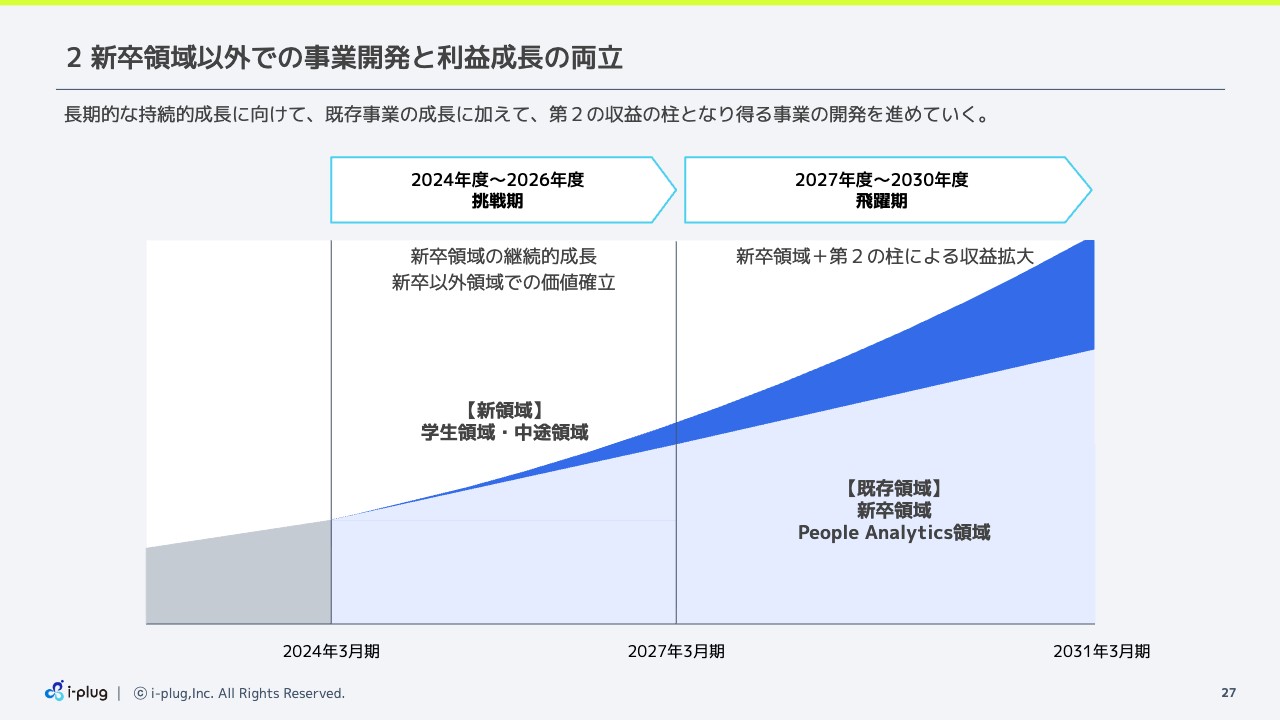

戦略の実現に向けた実際のマイルストーンを提示しています。今期から7年間を2つのステップに分けて成長を成し遂げようと考えています。今期からの3年間を「挑戦期」、その後の4年間を「飛躍期」と考え、事業を進めていきます。

挑戦期においては、「OfferBox」の進化と新卒領域での価値提供範囲の拡大を戦略テーマに置いています。また、新卒領域以外ではしっかりと事業開発を成し遂げたいと思っています。

飛躍期では、獲得した新卒領域のさらなる進化と、新たに事業開発で得た「第2の柱」による成長の加速を、4年目からしっかり実現していきます。

挑戦期と飛躍期に分けて綿密に準備を行い、売上高・利益の成長を実現したいと考えています。

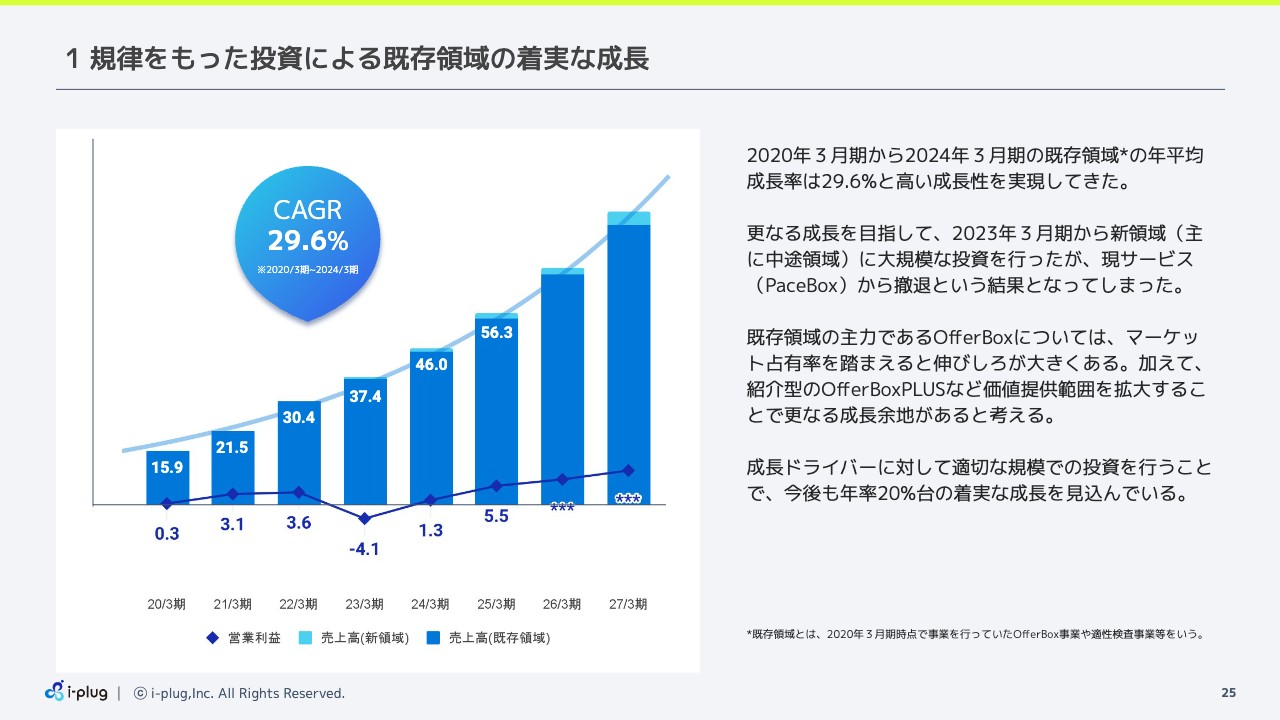

1 規律をもった投資による既存領域の着実な成長

中長期戦略1つ目の「規律をもった投資による既存領域の着実な成長」についてご説明します。既存事業の領域は、2020年3月期から2024年3月期にかけて、29.6パーセントの年平均成長率で成長を実現してきました。

さらなる成長を目指し、新たな領域に大規模な投資を行いましたが、撤退という結果となってしまいました。この投資の方法は私もかなり反省しており、今後は規律を持って実行していきたいと考えています。

また、既存事業については、「OfferBox」以外も新たな兆しをしっかり作れているため、新卒領域に対する成長ドライバーを確保しながら、成長を実現していきたいと考えています。今後も売上高で年率20パーセント台の成長を見込んで進めていきたいと思っています。

1-1 OfferBoxの成長ドライバー

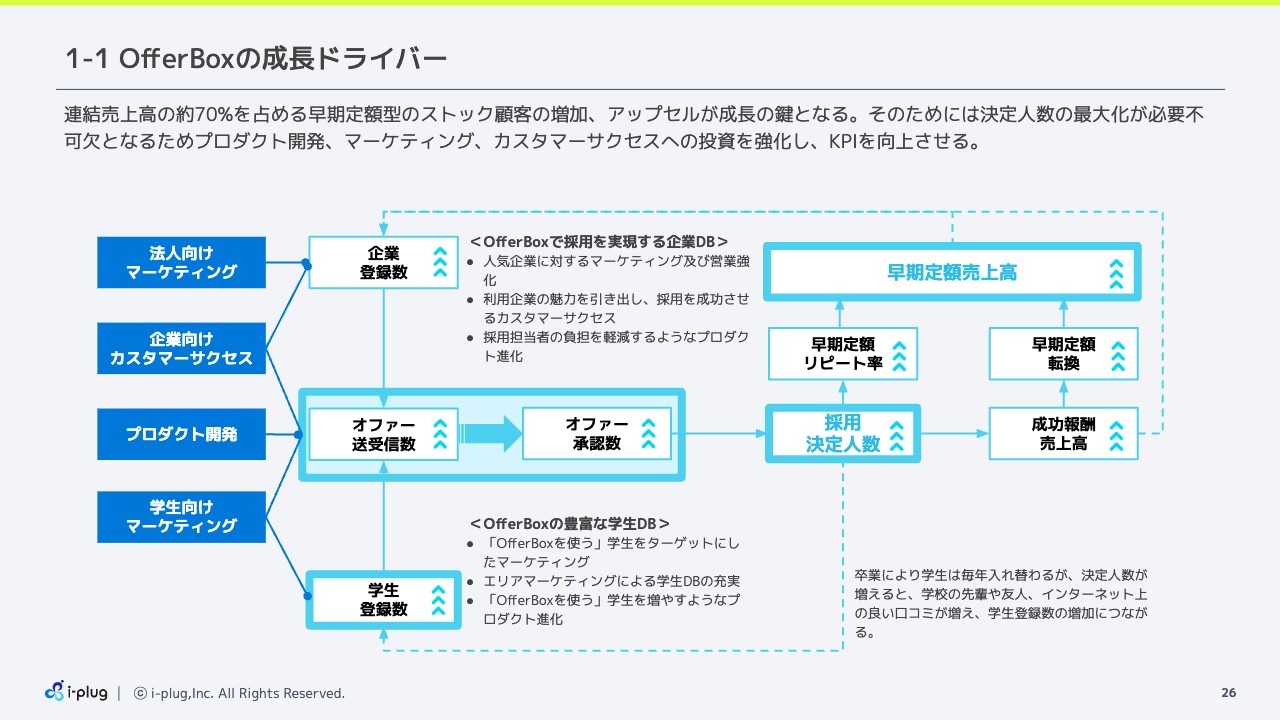

「OfferBox」の成長ドライバーとしてご説明したKPIの構造です。「OfferBox」の売上高で最も多いのは早期定額型のサービスです。連結売上高の約7割を占める早期定額型のストック顧客の増加、アップセルが弊社の成長の鍵となっています。

これを実現するためのKPIの構造がスライドの図となっています。左上に企業登録数、左下に学生登録数とありますが、双方のマッチングにより、企業側からオファーが送信され、学生がそのオファーを受けて承認します。その後選考を経て、最終的に採用決定人数が増加します。

採用決定人数が増加すると、成功報酬型の契約企業であれば成功報酬売上高が増加します。さらに、早期定額型で利用いただいている企業は無料枠の消化となり、その後の早期定額型のリピート率向上につながります。

したがって、決定人数が伸びると、早期定額型はリピート率が改善して翌年の早期定額売上高につながり、成功報酬型で使っていただいているお客さまも、翌年早期定額に転換し、早期定額売上高が伸びていく構造になります。

このサイクルを実現するために、法人向けマーケティングの強化、企業向けカスタマーサクセスの強化、プロダクト開発の強化、学生向けマーケティングの強化の4つを着実に実行し、成長ドライバーをさらに強化していきたいと考えています。

2 新卒領域以外での事業開発と利益成長の両立

新卒領域以外での事業開発と利益成長の両立についてです。先ほどお伝えしたとおり、挑戦期においては新卒領域を伸ばしながら、しっかり事業開発を実現し、その4年目から「第2の柱」による収益拡大をさらにアドオンさせていきたいと考えています。

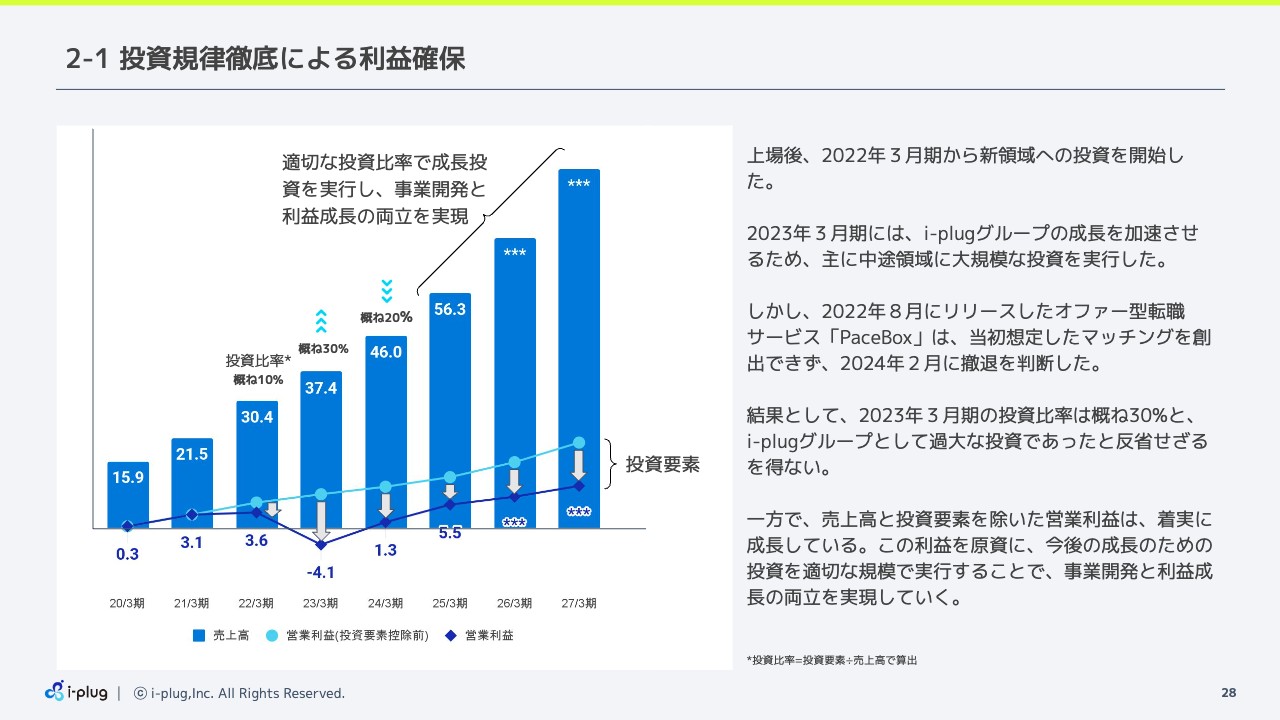

2-1 投資規律徹底による利益確保

具体的な投資の規律の徹底を示したのがスライド左側の図になっています。この2年間に関しては、売上高に対する投資の比率が大幅に上がっていました。私たちのこの事業の大きさからすると、かなりリスクを取り過ぎ、過信してしまったということで、非常に反省しています。

しかし、そこで得たさまざまなナレッジがありますので、それを活かしながらしっかりと規律をもって、事業開発を両立させていきたいと考えています。

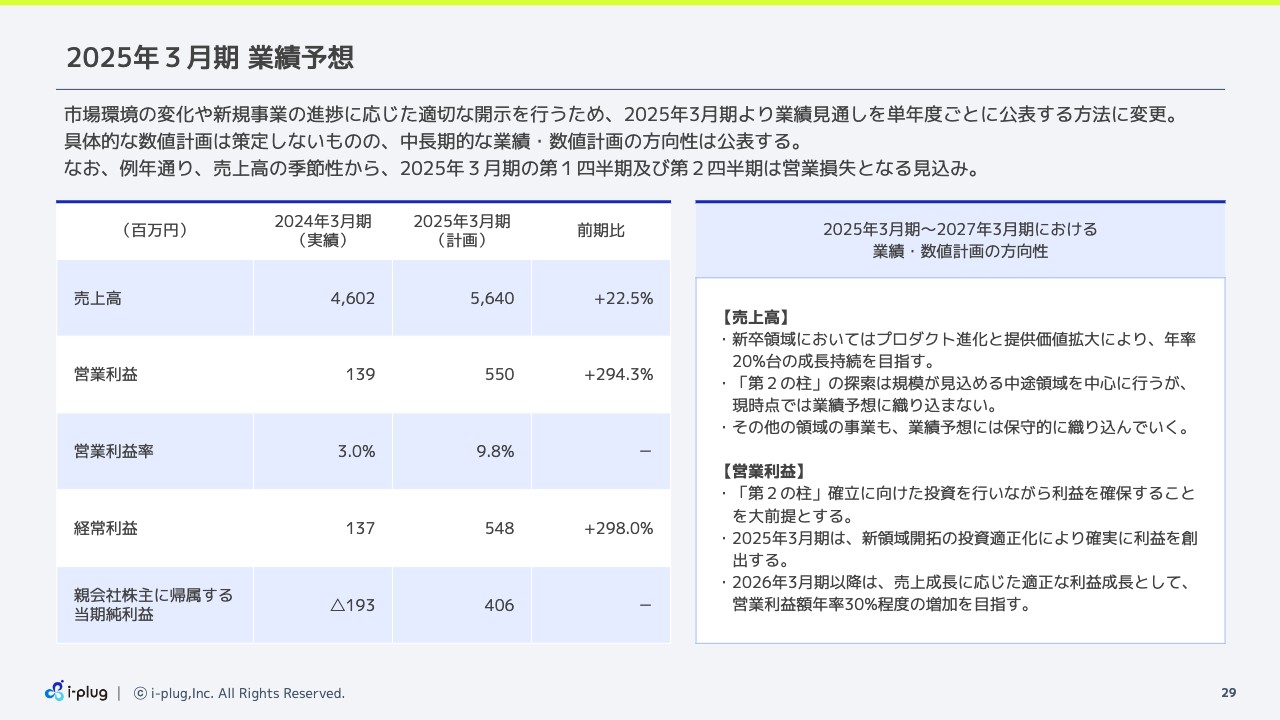

2025年3月期 業績予想

最後に、今期の業績予想についてご説明します。売上高は56億4,000万円、前期比22.5パーセント増、営業利益は5億5,000万円、前期比294.3パーセント増で計画しています。こちらは、新卒事業の利益率の改善と、新規サービスの事業開発への投資をコントロールすることで、しっかりと実現していきたいと考えています。

売上高の今後の方針としては、先ほどお伝えしたとおり20パーセント台の成長維持をしっかり実現しながら「第2の柱」を作っていきたいと思っています。しかし、新たな事業に関しては、業績も現状で確度の高いものではないため、業績予想は保守的に織り込んでいく方針です。

営業利益の成長に関しても、今後、年率30パーセント程度の増加を計画して進めていきたいと思っています。こちらも、しっかりと事業開発を行い、収益性が見えた段階で投資していくという部分を改善しながら、着実に利益を成長させ、最終的には飛躍期の成長につなげていきたいと考えています。

この2年間、かなりのチャレンジをしてきました。実際それによって得たものはありましたが、やはり改善しないことも多くありました。これをしっかりと改善しながら、新卒の領域、さらにHR全体の領域を改善させ、日本の未来に価値を提供していきたいと思っています。

ここからしっかりと切り替えて実現していきますので、ぜひともご支援よろしくお願いします。

質疑応答:オファー承認率低下にともなう影響について

司会者:「オファー送信数が大幅に増えていることからオファー承認率が低下しています。これに対する顧客のクレームや離脱は起こっていませんか? また、今後どう対処していきますか?」というご質問です。

中野:まず、お客さまからのクレームは起こっていません。「OfferBox」はサービススタート当時から、オファーの送信量と学生の受信量に対する制限を設け、サービスのクオリティを担保しながら運営しています。

そのルールは、直近でもう数年間変わっていません。例えば法人の企業であれば、「OfferBox」で3名を採用する計画であれば、同時に送信できるのは120通です。1名であれば40通、2名であれば80通、3名であれば120通というかたちで、そのルールは徹底して運用しています。また学生も、同時に企業からオファーを受けられる数は15社という上限があり、その中で動いているため、その規律が壊れているわけではありません。

ただ、現状で企業の「OfferBox」やダイレクトリクルーティングに対する利用の広がりはますます加速している状況です。現状の学生の数と企業の数、さらに活動量のバランスが若干変わってきているということから、オファーの承認率の低下が起こっているため、それに対し、企業から「以前だったらもっと反応が良かった」という、改善の要望やストレスがかかっている状況です。ここをしっかり改善したいと思っています。

改善の方法は、先ほどの成長ドライバーでもありましたが、登録後の弊社のカスタマーサクセス、CS部隊のしっかりとしたフォローによる使い方の改善や、企業と学生が出会う「OfferBox」のプロダクト機能の改善や運用の改善を行っていくことで、承認率の改善も実現していきたいと考えています。

質疑応答:想定している中途事業について

司会者:「『OfferBox』に次ぐ第2の柱は引き続き中途事業を想定しているとのことですが、中途採用向けのダイレクトリクルーティング、『PaceBox』と同じようなサービスに再チャレンジするのですか? それともまったく別の事業を考えているのですか?」というご質問です。

中野:中途事業の詳細はまったく未定となっています。「PaceBox」の事業について、この2年間を振り返ると、実際に企業の登録数は伸び、オファーの送信数もかなり順調に進捗していました。また、求職者・転職者の登録も、2万人以上登録いただいており、こちらも順調でした。

しかし、オファーを受けた後の反応というところが、想定とかなり違っていました。また、オファーを受けた後の決定率のところも、私たちと想定が違ったため、求職者のニーズのもっと深いところを知る必要があったと思っています。

それを知った上で、最適なプロダクトを作っていくということが大事であり、それがダイレクトリクルーティングなのか、もしくは単純なマッチングなのか、いろいろな角度があると思います。しっかりとお客さまのニーズを再度捉え、開発を進めていきたいと思っていますので、事業の内容は現状未定となっています。

質疑応答:2025年3月期の四半期ごとの売上、利益の傾向について

司会者:「2025年3月期の四半期ごとの売上、利益の傾向は、今期と同じと思ってよいでしょうか? 違いがあったら教えてください」というご質問です。

阪田:基本的に売上の計上の部分は、今期の四半期ごとの売上に近い状態になるかと思います。利益に関しても、「PaceBox」に対する投資部分がなくなりますが、ここは季節性なく投資を行ってきましたので、利益に関する傾向という観点では今期と同じように推移すると考えています。

質疑応答:新卒採用の競争激化、早期化について

司会者:「新卒採用の競争激化、早期化が進んでいますが、今後どうなっていくと見込んでいますか? i-plugグループとして、どういう対応をしていきますか?」というご質問です。

中野:新卒採用、そして中途採用もそうですが、労働人口の減少はどんどん進んでいる状況です。

しかし、新卒の領域においては、少子化は進んでいますが大学進学率が上がっているため、実際の1学年当たりの就職活動生は微増もしくは横ばいというような状況が続いており、今後も続くと予想しています。

しかし、それに向けて企業の採用ニーズはどんどん上がってきているため、今後、採用活動の時期の早期化というのは、固定的になる可能性があると思います。

現状、大学3年生の6月からインターンシップが本格的に始まるのですが、それが、2年生、1年生になるというのはなかなか考えにくいので、その時期の変化や早期化がさらに進むというのは、もう1段進むぐらいのことはあっても、その先はなかなか想定しづらいと思っています。

一方、昨今、テクノロジーの進化が目まぐるしく、スマートフォンができた時に就職活動のあり方が変わったり、コロナ禍においてオンラインで就活する時に就活生の動きが変わったりしたように、新たな変化が起こっていく可能性があると思います。

そこに対しては私たちも先んじて手を打ち、競争の中で、特に求職者にしっかりフィットするようなサービスへ進化させていくことが必要になると考えています。

関連銘柄

| 銘柄 | 株価 | 前日比 |

|---|---|---|

|

4177

|

1,698.0

(09:47)

|

+25.0

(+1.49%)

|

関連銘柄の最新ニュース

-

i-plug---2026年1月度の主要KPI(速報)の推移 02/05 11:34

-

i-plug(4177) 2026年1月度 主要KPI(速報)の推... 02/04 12:00

-

[PTS]デイタイムセッション終了 15時30分以降の上昇1706... 01/26 16:33

-

東証グロース(大引け)=値上がり優勢、アイリッジがS高 01/23 15:33

-

東証グロース(前引け)=値上がり優勢、ジェリビンズ、地域新聞社が買われる 01/23 11:33

新着ニュース

新着ニュース一覧-

今日 10:20

-

今日 10:16

-

今日 10:15

-

今日 10:15