【QAリンクあり】JVCケンウッド、「VISION2025」の初年度目標を大幅に上回る 無線システム事業や海外OEM事業の拡大を加速

決算ハイライト

宮本昌俊氏:CFOの宮本です。決算説明資料に基づき、2024年3月期の決算についてご説明します。

決算ハイライトです。2024年3月期の実績として、無線システムが年間を通して販売好調および海外OEMの堅調などにより、前期比で増収となりました。事業利益も大幅増益となり、統合後最高益を達成できました。

2024年3月期は2023年4月27日に発表した中期経営計画「VISION2025」の初年度という位置づけであり、初年度から目標を大幅に上回る実績となりました。営業利益以下の段階損益についても、前期に計上した固定資産譲渡益を除けば大幅な増益という結果でした。

2025年3月期通期業績予想については、2024年3月期の大幅増益の要因となった無線システムに関してさらなる成長に向けて投資を強化することと、円安が進んだことによる為替ヘッジのマイナス影響などにより、事業利益は微減と想定しています。今回の戦略投資を踏まえ、「VISION2025」の最終年度は目標を上回る成長を目指します。

2024年3月期決算 全社実績

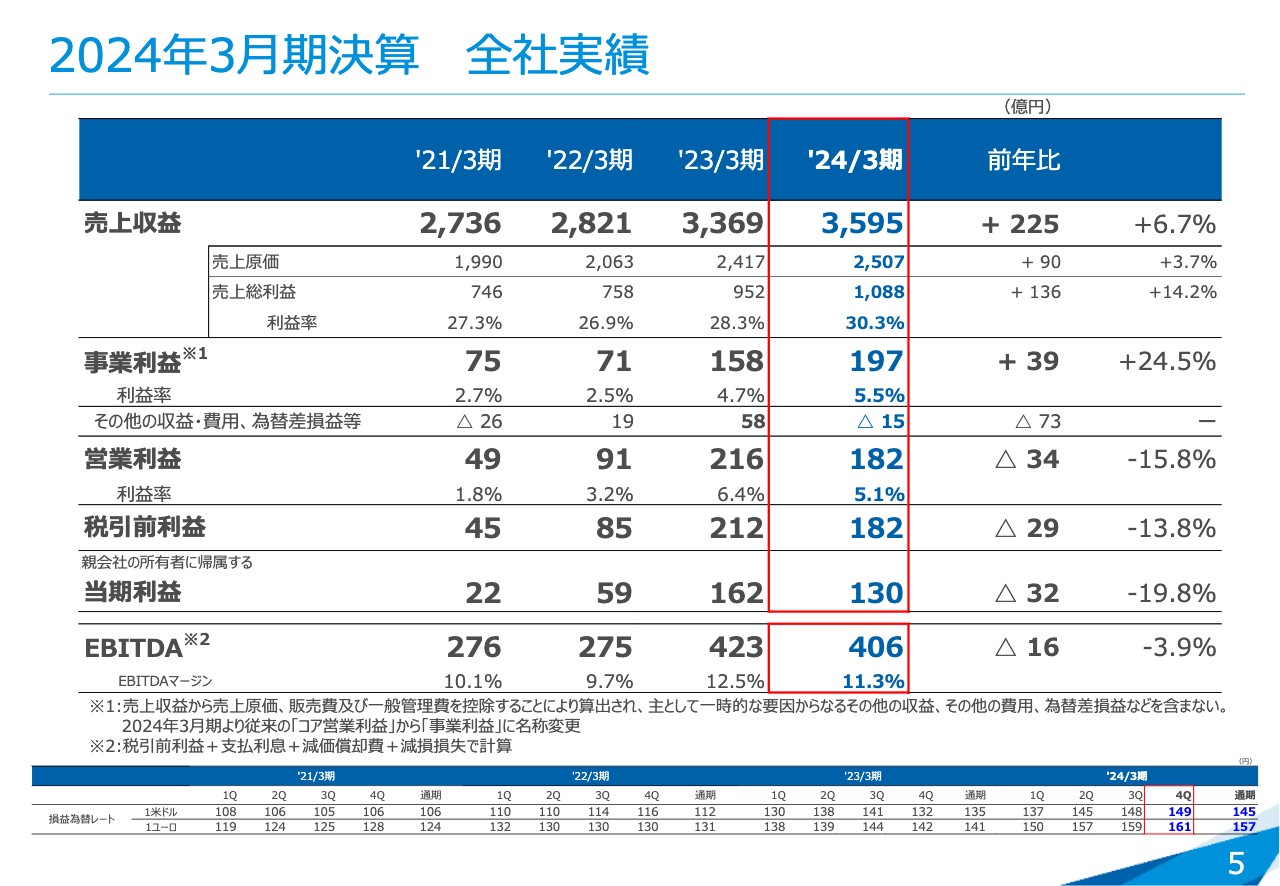

2024年3月期の全社実績です。売上収益は3,595億円と前期比で225億円増、約7パーセントの増収となりました。これに伴い事業利益は197億円と前期比で39億円増、約25パーセントの増益です。

事業利益率は5.5パーセントで、2024年3月期は「VISION2025」の目標である5パーセント以上を達成しました。

営業利益は182億円で、税引前利益も182億円です。最終的に当期利益は130億円となりました。EBITDAは406億円で、EBITDAマージンは11.3パーセントという結果でした。

2024年3月期決算 分野別の状況

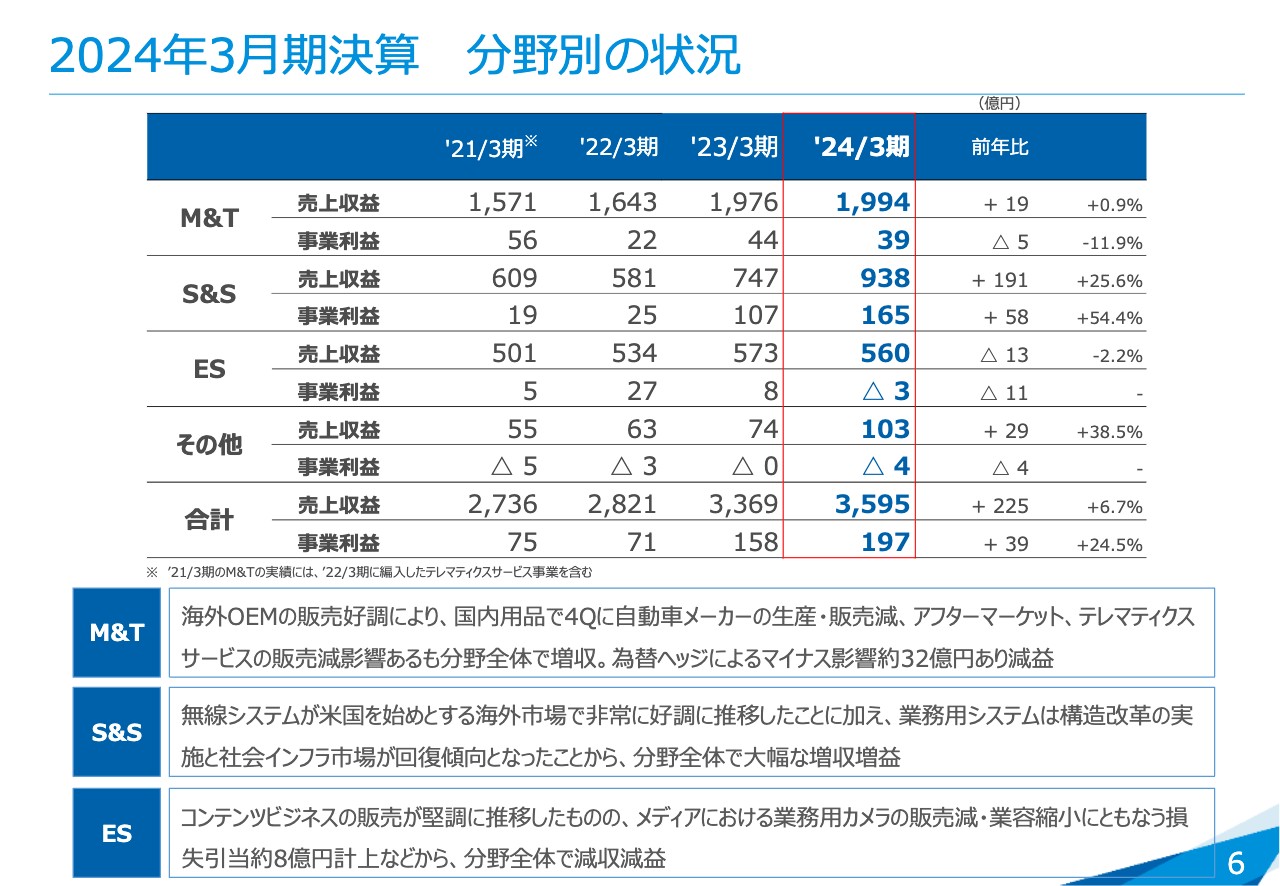

2024年3月期の分野別の実績です。M&T(モビリティ&テレマティクスサービス)分野の売上収益は1,994億円で前期比約19億円増、約1パーセントの増収でした。

事業利益は39億円で前期比5億円ほど減益となりましたが、M&T分野はいまだ輸入比率が高く、為替ヘッジによるマイナス影響が約32億円あったためです。第4四半期は国内の自動車の登録台数が前期から大きく減少することが懸念されましたが、期初目標であった事業利益38億円は達成することができました。

S&S(セーフティ&セキュリティ)分野の売上収益は938億円で前期比191億円増、約26パーセントの大幅な増収でした。これに伴い、事業利益は165億円で前期比58億円増、約55パーセントの増益です。特に無線システムが米国を中心に非常に好調だったことから、大幅な増収増益を達成しています。

ES(エンタテインメント ソリューションズ)分野は売上収益560億円で前期比13億円減、約2パーセントの減収でした。事業利益は3億円の損失となりました。第3四半期の決算発表時にお伝えしたように、メディア事業における業務用カメラを再構築事業に掲げており、こちらの業容縮小に伴う損失引当約8億円の計上等もあったことから、年間では赤字という結果でした。

以上、各分野の実績とその他も含めて、全社での売上収益は3,595億円で、事業利益は197億円で着地しています。

2024年3月期決算 事業利益の増減要因

2024年3月期の事業利益を前期比で要因別に表したグラフです。2023年3月期の事業利益は158億円でした。これに対し、為替ヘッジによるマイナスが26億円ありました。

一方で、2023年3月期にあった半導体などの部品不足の影響による悪化影響は2024年3月期には12億円ほど改善しました。加えて、コストアップによる影響がマイナス3億円ほどありました。価格対応については値上げを進め、約31億円増益の効果があったと見ています。

業務用カメラの損失引当分が8億円で、固定費の増加が75億円あります。やはり最も大きいのは、売上収益の増加によるプラス108億円で、2024年3月期の事業利益は197億円となっています。

全社実績推移

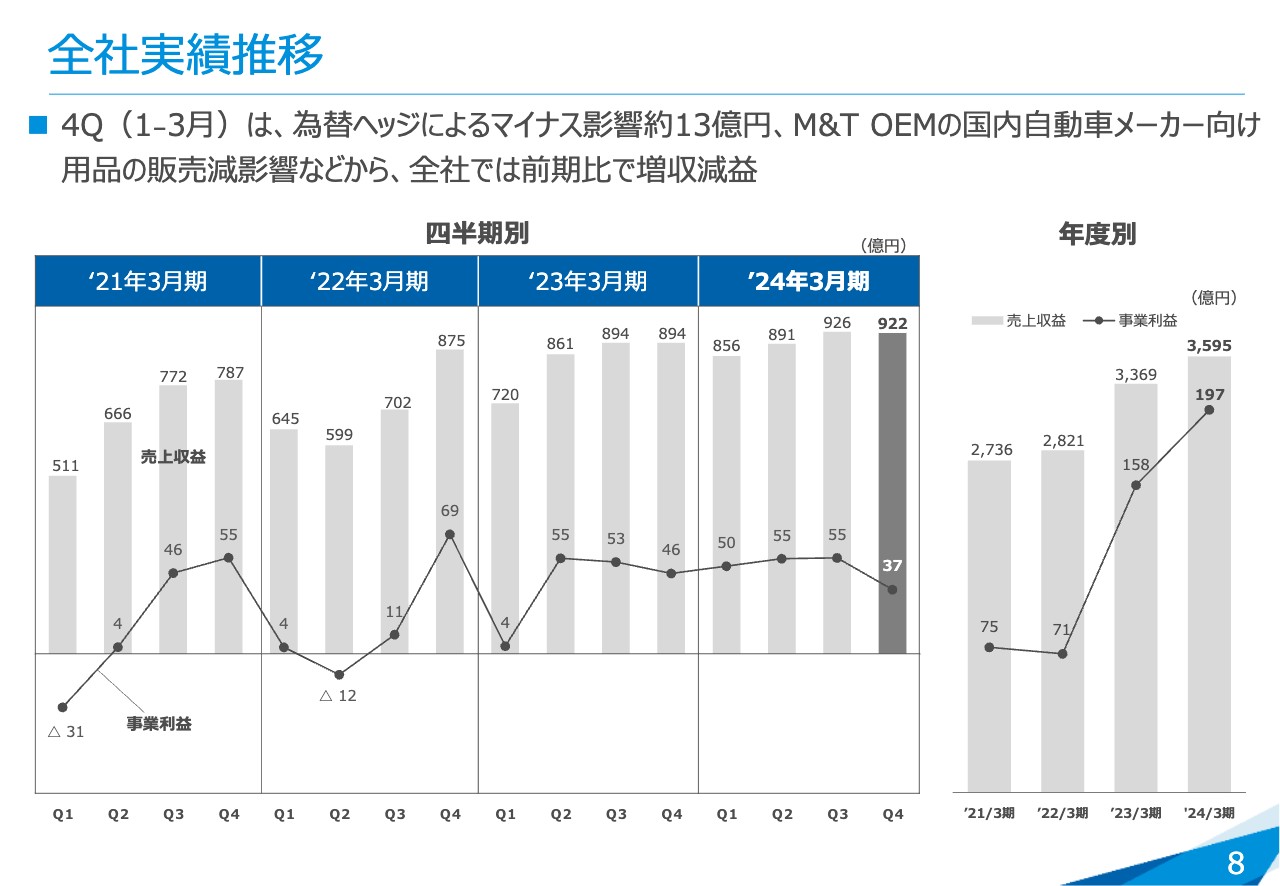

四半期別の全社実績推移です。第4四半期は売上収益が922億円で、事業利益は37億円となりました。売上収益は前期比で若干プラスですが、事業利益については前期比および前四半期比で若干厳しい結果だったと思います。

円安による影響もありましたが、特に第4四半期は国内の自動車登録台数が前期比で大きく落ち込んだ影響等もありました。前期比で減益ではあるものの、年間では大幅な増益となりました。

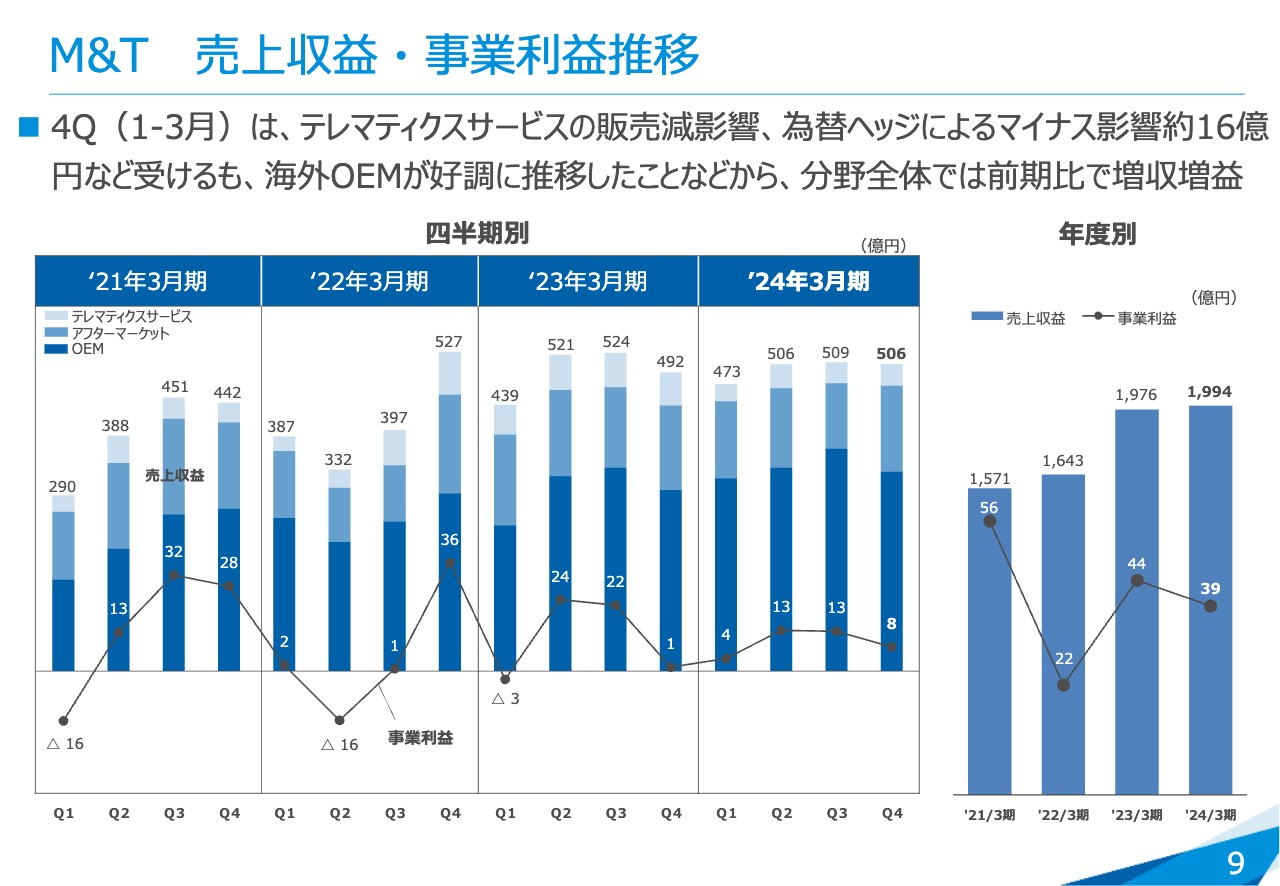

M&T 売上収益・事業利益推移

M&T分野です。第4四半期は売上収益が506億円で、事業利益が8億円でした。為替ヘッジによるマイナス影響や、国内自動車登録台数の減少による影響等がありましたが、海外OEMが好調に推移したため、分野全体としては前期比で増益という結果です。

S&S 売上収益・事業利益推移

S&S分野です。第4四半期は売上収益が239億円で、事業利益が32億円でした。前期比で売上収益は若干の増収、事業利益は減益となりました。直前四半期(第3四半期)比としても減収減益です。

この事業は米国の公共安全市場向けの利益率が非常に高いですが、製品の出荷タイミングのズレが発生したことなどにより、分野全体では前期比で増収減益に着地しました。後ほどのスライドでご説明しますが、受注残も増加していますので、特に大きな問題はないと見ています。

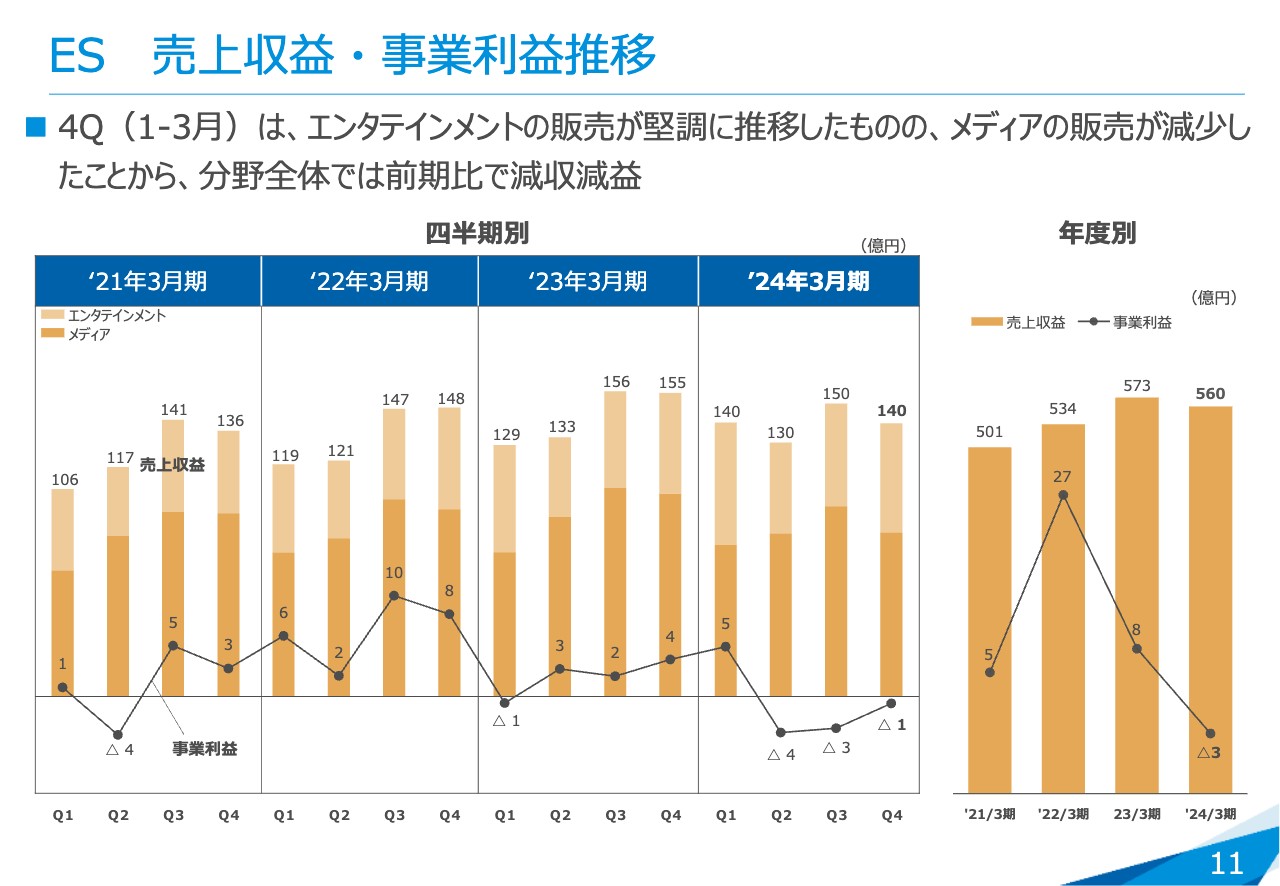

ES 売上収益・事業利益推移

ES分野です。第4四半期は売上収益が140億円で、事業利益は1億円の損失でした。エンタテインメントの販売は堅調に推移したものの、メディア事業のプロジェクター等が新製品への切り替え時期ということもあり前期比で減少したことから、分野全体でも前期比で減収減益という結果です。

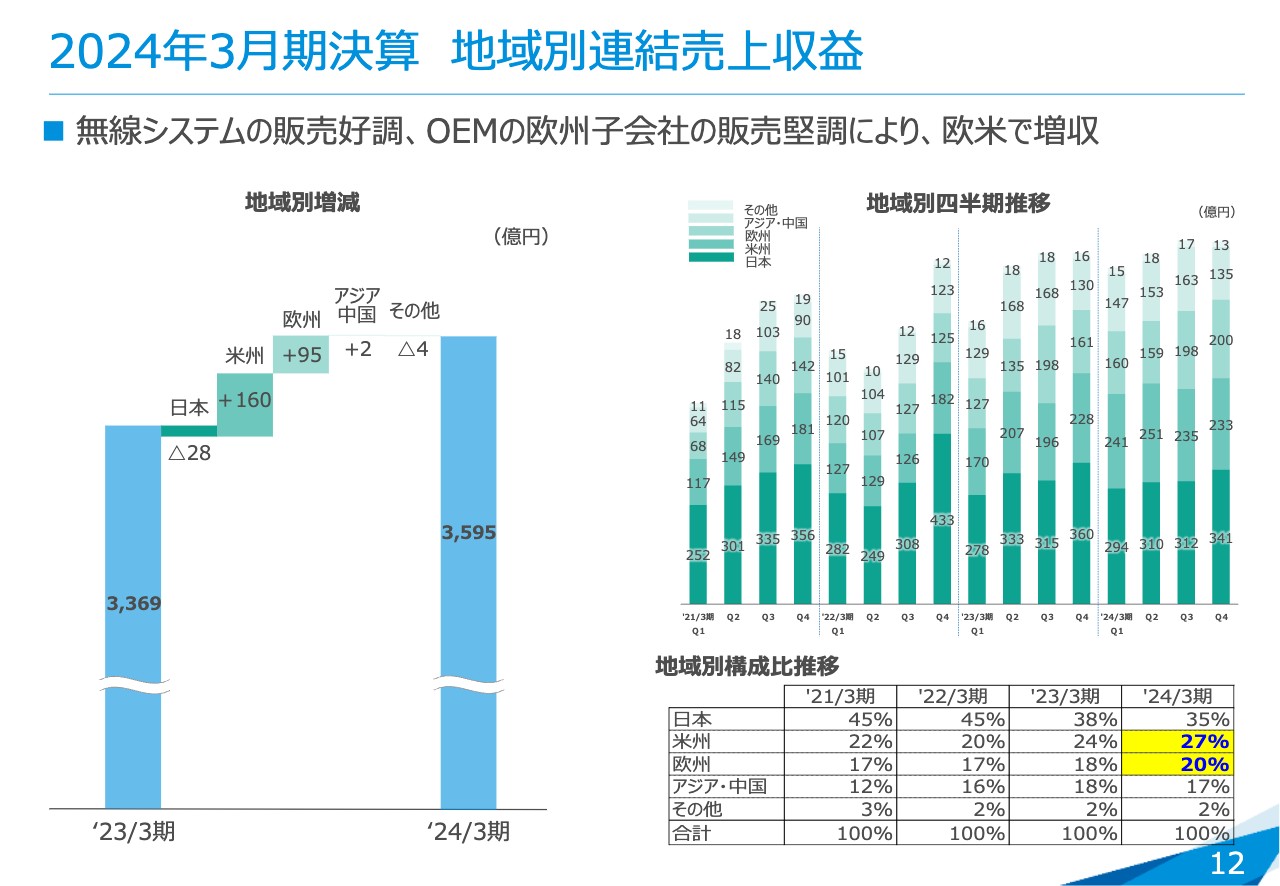

2024年3月期決算 地域別連結売上収益

連結売上収益の対前期の地域別増減を表したグラフです。年間を通じて無線システムが好調でした。スライド左側の図表で示したとおり、主戦市場である米州やOEMの欧州子会社の販売堅調により、大きく売上を伸ばしています。

この結果、スライド右側の図表で示したとおり、米州や欧州の構成比率も上がってきています。我々は円安による悪影響に苦しんでいますが、以前と比べて会社全体としての為替影響による損益バランスはかなり取れてきています。

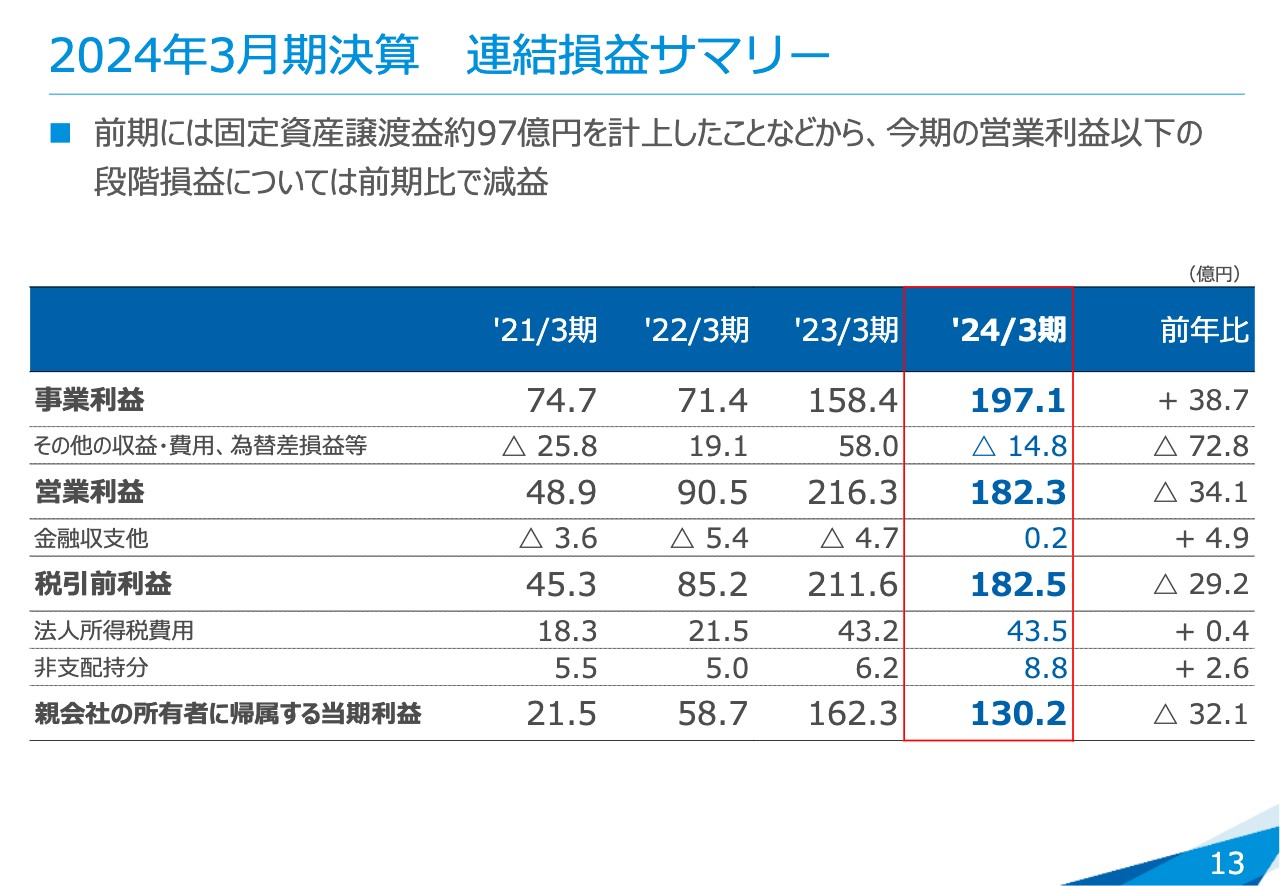

2024年3月期決算 連結損益サマリー

連結損益サマリーです。事業利益以下の段階損益の数字についてご説明します。2024年3月期は、その他の収益・費用、為替差損益等は15億円ほどのマイナスで、前期比73億円ほど減少となっています。

2023年3月期は固定資産譲渡益の約97億円を計上しており、今年度はこちらがなくなったため大きく減少しました。その結果、営業利益は182億円、税引前利益は182億円、最終の当期利益が130億円となりました。営業利益以下は前期比でそれぞれ30億円から35億円ほどの減益になっています。

2024年3月期決算 財政状態サマリー

財政状態のサマリーです。親会社の所有者に帰属する持分、いわゆる自己資本については1,148億円となりました。株主還元等も積極的に行いましたが、利益剰余金が積み上がったことと円安による為替換算調整のプラス等があり、前期末から160億円の増加となりました。

これに伴い、自己資本比率(親会社所有者帰属持分比率)についても36.2パーセントと、前期末比3.2ポイントプラスとなりました。「VISION2025」の最終年度の目標として掲げている35パーセント以上は、2024年3月期末で達成できました。

また、ネットデットについても順調に減少してきましたが、2024年3月期にマイナス6億円となりました。今まではネットデットでしたが、2024年3月期はネットキャッシュに転換し、キャッシュ状態についても非常に良くなっています。

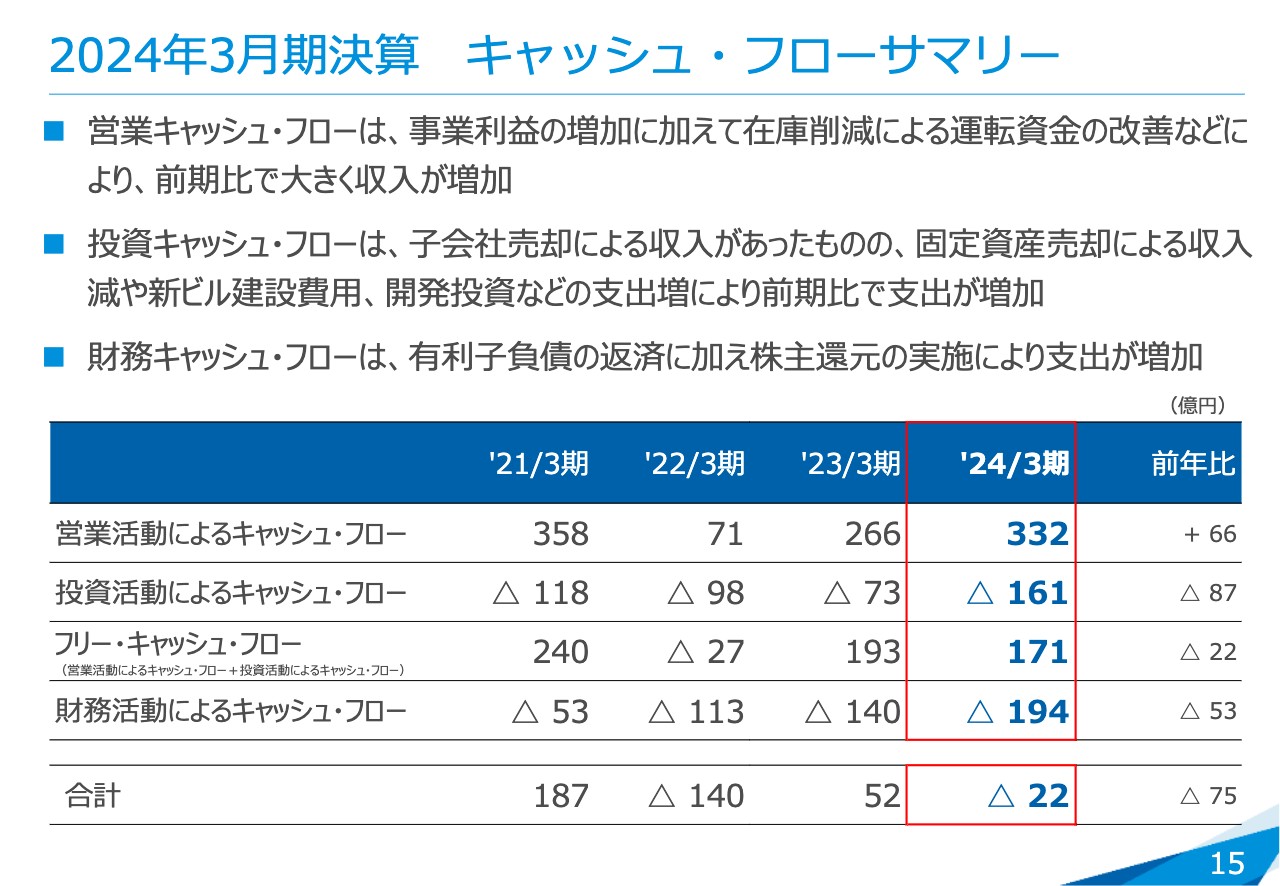

2024年3月期決算 キャッシュ・フローサマリー

キャッシュ・フローのサマリーです。営業活動によるキャッシュ・フローは、2024年3月期は年間で332億円、前期比66億円のプラスとなりました。特に昨年、一昨年は半導体不足等の問題があり生産が遅れて在庫等がふくらんでいましたが、かなり正常な状態に近づいてきており、事業利益の増加と在庫削減による運転資金の改善等により前期から大きく増加しています。

現状の「VISION2025」の中では、営業活動によるキャッシュ・フローを3年間で900億円稼ぐことを目標としていますが、初年度は332億円と順調な滑り出しだと考えています。

投資活動によるキャッシュ・フローは161億円、前期比で87億円の支出増となりました。前期は固定資産売却による収入等がありましたが、今期はその影響等を除いたとしても、新ビルの建設費用や開発投資等による支出が増加しています。将来に向けて投資を順調に行っています。

財務活動によるキャッシュ・フローについては194億円の支出となりました。これは有利子負債の返済と、株主還元の実施によるものです。

以上が、2024年3月期実績のご説明となります。

2025年3月期通期業績予想

2025年3月期の通期業績予想についてご説明します。年間の売上収益は3,620億円と、前期比で25億円増、1パーセント弱の増収を見込んでいます。

一方、事業利益については190億円と、7億円減少しています。円安による悪化影響等もありますが、現在業績を牽引している無線システム事業をさらに成長させようと考え、今年度から来年度にかけて投資を強化するための経費増加を見込み、事業利益は若干の減少を見込んでいます。

営業利益は182億円でほぼ前期並み、税引前利益も180億円とほぼ前期並み、当期純利益は125億円を見込んでいます。これにより、2025年3月末のROEについては10.5パーセントを見込んでいます。

年間配当金は13円と、前期から1円の増配を見込んでいます。

2025年3月期通期業績予想 事業利益の増減要因

事業利益を要因別に表したグラフです。円安による為替のマイナス影響は全社で9億円を見込んでいます。

一方、2024年3月期から継続している価格対応による刈り取りは、プラス23億円を見込んでいます。

また、新社屋ビルが今年の夏に完成する予定ですが、オフィス再編に伴う引っ越し等の一時費用として7億円ほどかかると見込んでいます。

人件費も含めた固定費については、41億円の悪化を見込んでいます。

今年度は2024年3月期に発生した業務カメラの損失引当がなくなり、売上増による利益の増加として18億円を見込んでいます。

以上から、2025年3月期の事業利益は190億円を見込んでいます。

2025年3月期通期業績予想 分野別の状況

分野別の状況です。M&T分野の年間売上収益は2,030億円と、前期比36億円の増収を見込んでいます。事業利益については33億円と、前期比6億円の減益を見込んでいます。これは円安による為替の悪影響が16億円あると見込んでいることに加え、2024年3月期第4四半期に、国内の自動車の新車登録台数がかなり減少した影響がありましたが、こちらが今年度も続くのではないかという懸念もあるためです。

S&S分野の売上収益は960億円と、前期比22億円の増収を見込んでいます。事業利益は156億円と、9億円の減益を見込んでいます。こちらは非常に好調な無線システムについて、さらに新規受注を獲得するために人員増強や開発投資を進めるためです。「VISION2025」の計画を超えるための「仕込み」として、その固定費を見込んでいます。

ES分野の売上収益は570億円と、10億円の増収を見込んでいます。事業利益は10億円を見込んでいます。2024年3月期に発生した構造改革の一時費用等がなくなることと、エンタテインメントは非常に堅調だと見込んでいること、メディア事業も第4四半期は苦戦しましたが、プロジェクターの新商品が出てくるということもあり、このような数字としました。

その他の売上収益は60億円で、事業利益は9億円のマイナスを見込んでいます。

以上により全社の売上収益は3,620億円で、事業利益は190億円を見込んでいます。

中期事業成長イメージ

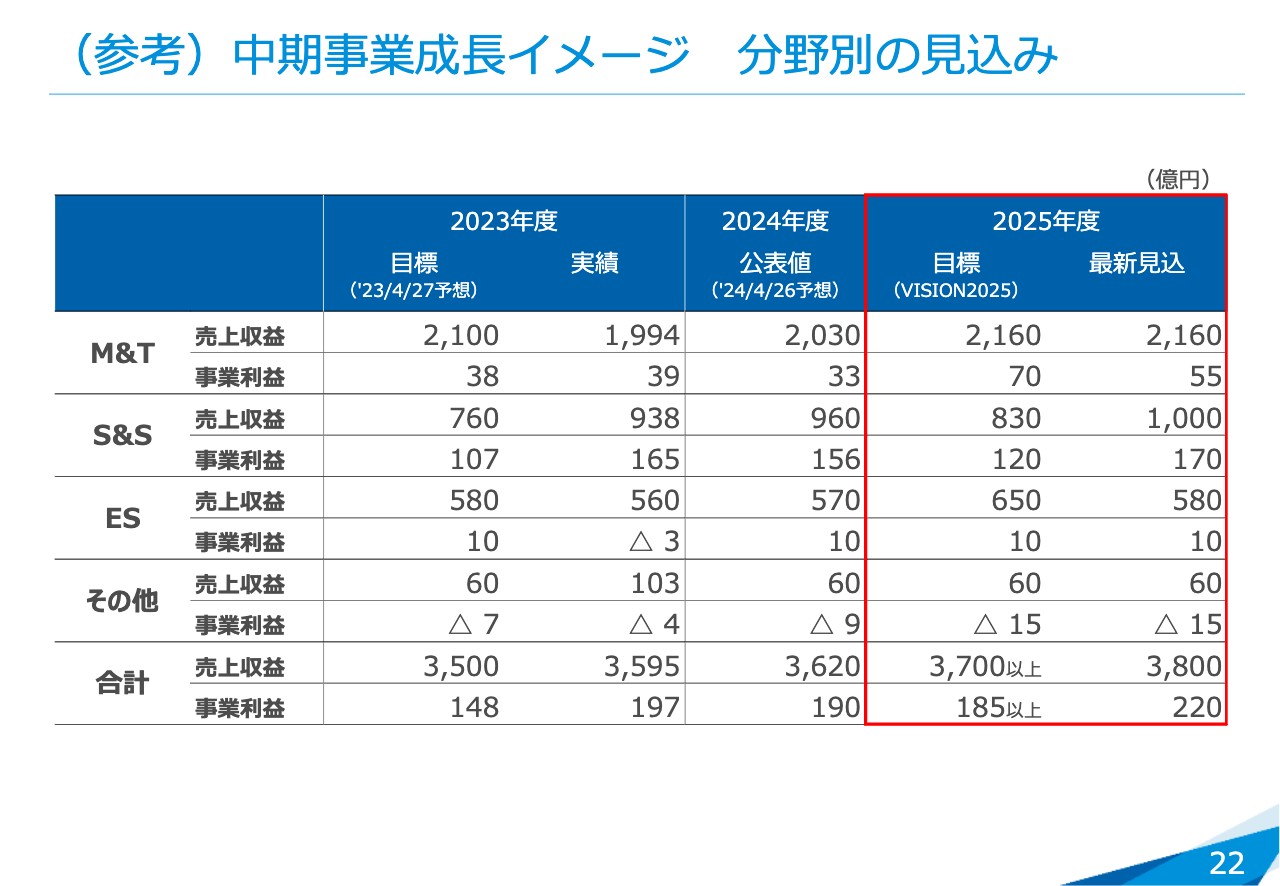

江口祥一郎氏:中期経営計画「VISION2025」の進捗について、トピックスも含めてご説明します。スライドは中期の事業成長イメージです。

2023年度は「VISION2025」の初年度であり、売上と事業利益は我々の想定を上回る実績でした。この背景としては、やはり収益のドライバーとなる無線システム事業が想定を上回ったことが挙げられます。事業利益の金額や利益率も最終年度目標を上回る実績を上げられました。

我々が「VISION2025」の目標としているKPIについて、最新の見込みを示しています。事業利益率が5.8パーセント、売上が3,800億円です。事業利益が220億円、ROEが11.6パーセント、ROICが9.2パーセントを見込んでいます。

当初の目標では、事業利益率が5パーセント以上、ROEが10パーセント以上、ROICが9パーセント以上を掲げていましたが、今回は具体的な数値でお示ししました。

(参考)中期事業成長イメージ 分野別の見込み

分野別の見込みです。やはり無線システムが非常に好調です。今後もグローバルでのBCP対応や危機管理対応など、防災に対する意識はますます高まっていき、公共安全分野がさらに拡大し、非常に高い需要が見込まれます。

M&Tについては、海外のOEMが非常に好調です。国内における現状の円安傾向による影響や、自動車の新車登録台数などの最新の見込みを考慮しています。

ESについては、2023年度に課題事業などについて手を打ってきたため、今後は黒字基調になっていくと見込んでいます。

株主還元方針について

株主還元方針については、総還元性向30パーセントから40パーセントを目安とし、安定的な配当かつ継続的な増配を目指します。

自己株式の取得については、今後も総還元性向の範囲内で機動的に実施していきたいと考えています。スライドには、今まで実施してきた株主還元と、2024年度の配当予想を記載しています。

「VISION2025」事業ポートフォリオ

事業ポートフォリオです。「VISION2025」では、事業の成長性や資本効率性を考慮した事業ポートフォリオの最適化を推進し、常に企業価値最大化を図ります。

初年度を振り返ると、海外OEMで車載用スピーカーやAPAC(アジア・パシフィック)向けのディスプレイオーディオ、中国向け車載用レンズの伸長などに加え、無線システムの収益拡大に注力してきました。

再構築事業については、シスメックス株式会社さまに新医療の事業譲渡を完了しました。不採算である業務用カメラについてはすでに縮小撤退の方針を打ち出しており、この中期経営計画の期間中に早期に終息を図ります。

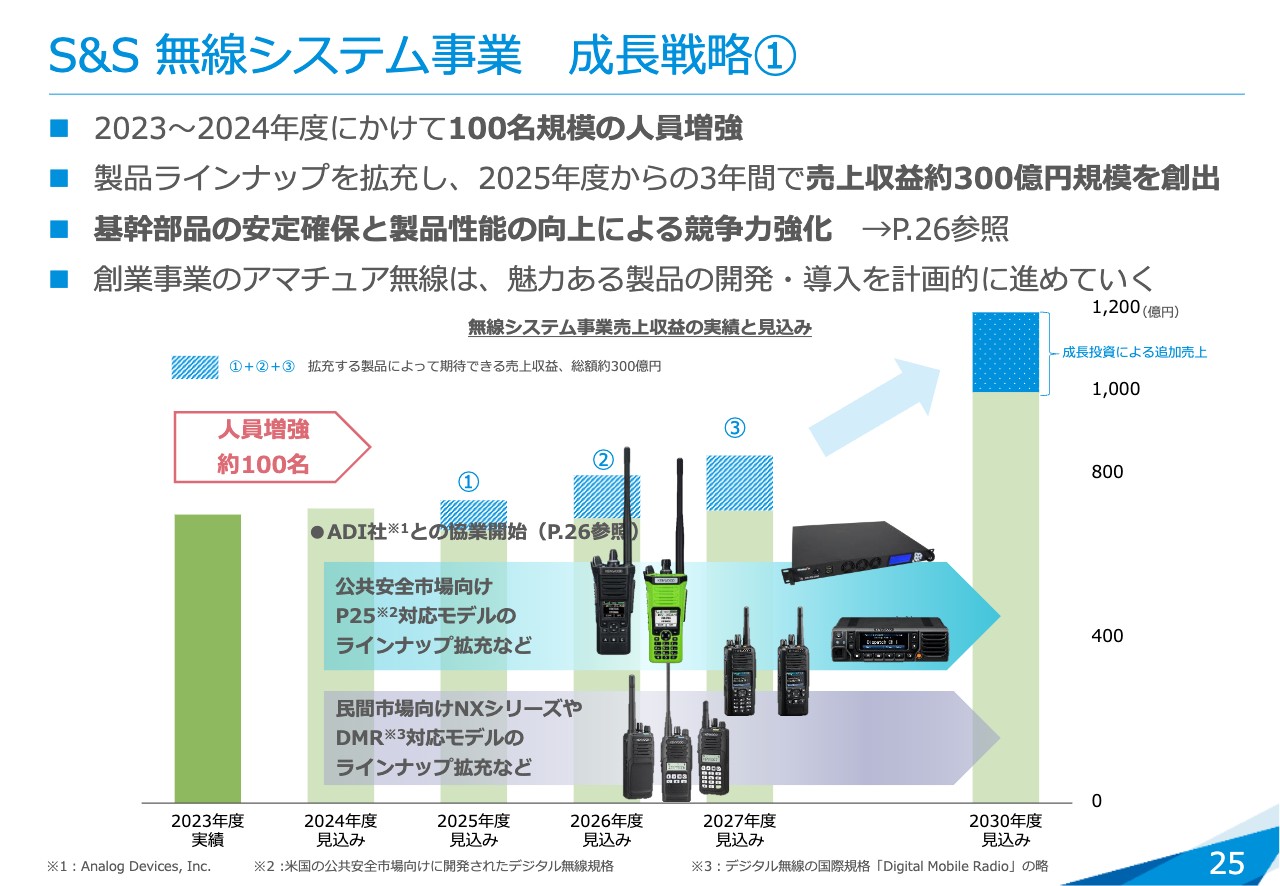

S&S 無線システム事業 成長戦略①

成長戦略の柱となる無線システム事業の成長戦略です。2023年度から2024年度にかけて、100名規模の人員を増強します。

製品ラインナップについても、特に公共安全市場向けのP25対応モデルのローティアの新製品なども拡充しながら、2025年度からの3年間で約300億円規模の売上を創出します。

次のスライドでご説明しますが、アナログ・デバイセズ社(ADI社)との開発契約などで基幹部品の安定的な供給や製品性能の向上を図っていくことを成長戦略として織り込んでいます。

S&S 無線システム事業 成長戦略②

今回、ADI社と開発契約を締結しました。無線機に特化した半導体を作ってもらう考えです。無線システムでは、過酷な環境の中で、高機能、高性能であることに加えて、消費電力を低減することも必要です。このようなことを今回の協業により可能にしたいと考えています。

無線機は待ち受け時間が非常に長いため、このようなことを考慮してミリアンペア(mA)の消費電力を低減させることが必要です。

バッテリーの容量自体も、機能を向上させることを含めて長寿命化させていきます。

また昨今、都市部ではLTEや5Gなどの電波が乱立しています。フィルター機能等によって、妨害電波への耐性を強化していきます。

今後も、競争力のある製品と安定供給を実現していきたいと考えています。

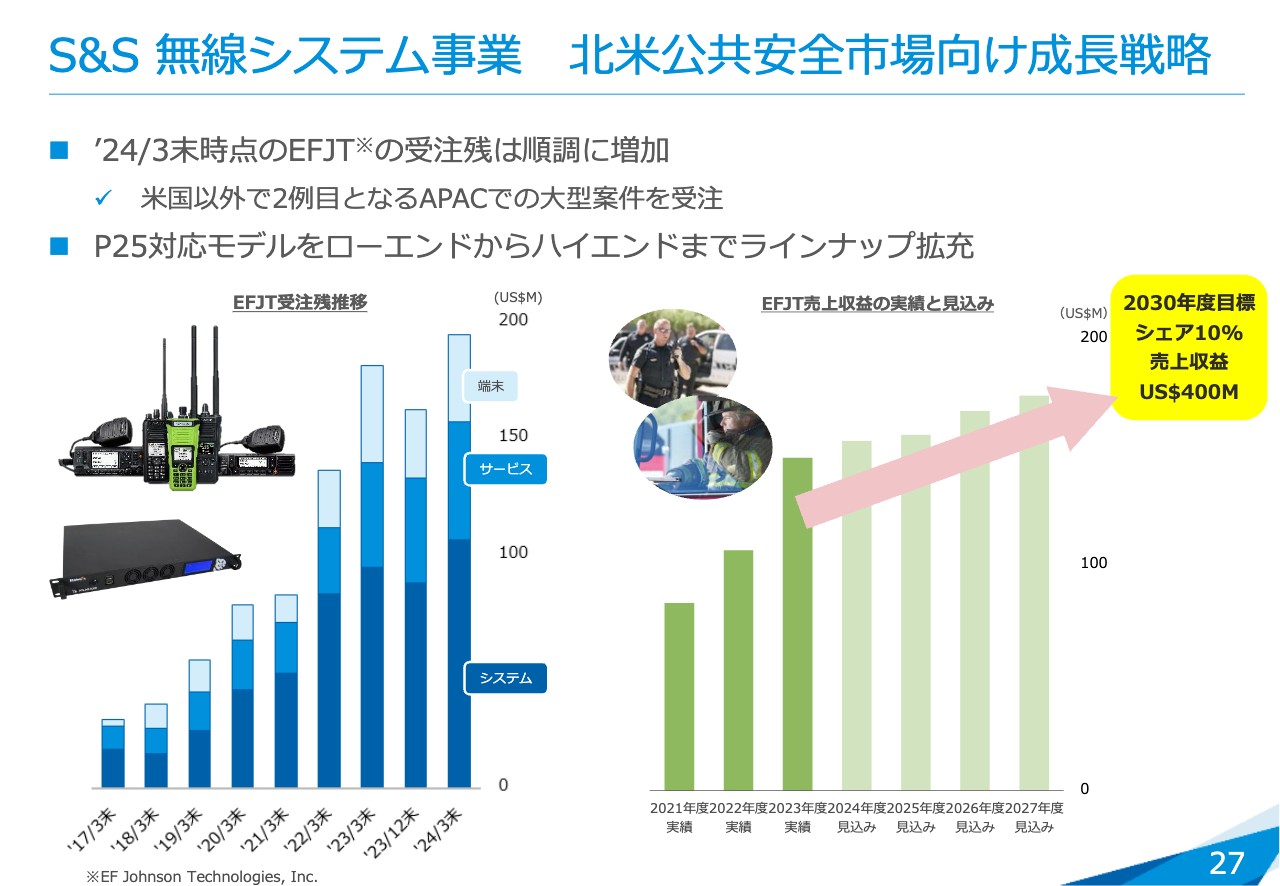

S&S 無線システム事業 北米公共安全市場向け成長戦略

右側のグラフは当社子会社のEFJTの売上収益の実績と見込みです。シェア増大や売上収益4億ドル以上を目指すに当たって、受注活動を強化すべく今後も人的資本に投資していきたいと考えています。

左側は受注残のグラフです。製品やシステムの出荷もしくは売上が順調に進んだ時は受注残が少し低減する傾向がありますが、受注は順調に増加していることがわかります。米国以外にも、APACでも、大型案件を受注しています。今後もグローバルに受注活動を強化していきたいと考えています。

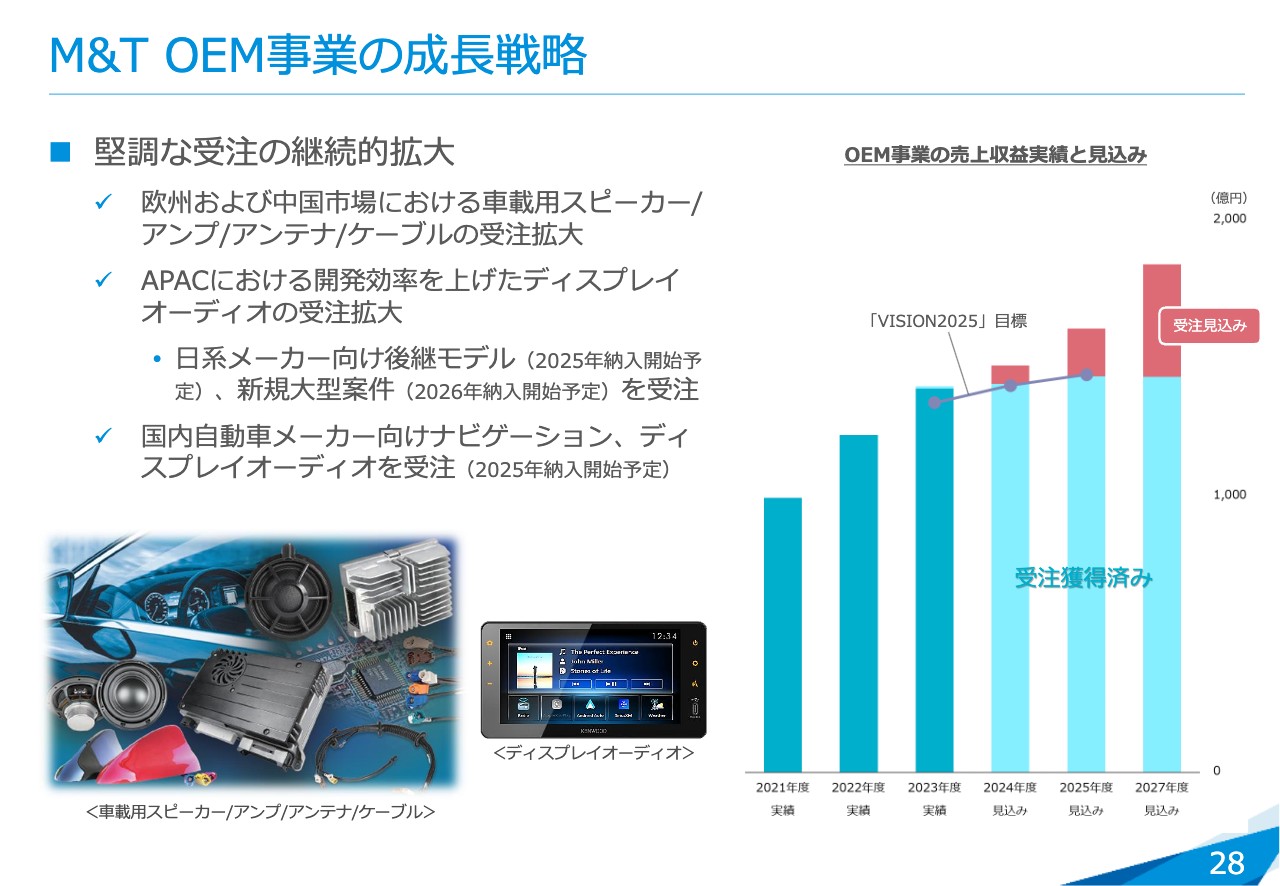

M&T OEM事業の成長戦略

M&T OEM事業の成長戦略です。受注状況については、「VISION2025」の目標を上回るかたちで推移しています。

欧州および中国市場における車載用スピーカー、アンプ、アンテナ、ケーブルの受注拡大、また、APACにおけるディスプレイオーディオの受注を拡大しました。また、国内自動車メーカー向けナビゲーション、ディスプレイオーディオを受注し、2025年の納入開始を予定しています。

ものづくり改革の進捗 生産・開発拠点の最適化

ものづくり改革の進捗についてです。前中期経営計画「VISION2023」から進めている生産グランドデザインにおける生産拠点改革の状況です。

直近では2024年3月に、中国(上海)の生産拠点の事業譲渡を完了しました。このように、地政学的なリスクの対応、為替対策、サプライチェーンの強化やセキュリティ対応などを行っています。総生産量や総工数に見合った、効率のよい生産拠点規模への統合を予定どおり進めています。

新たな価値創造の拠点「Value Creation Square」創設

2024年夏に、神奈川県横浜市の本社地区に「Value Creation Square(VCS)」が完成する予定です。すでに広報発表していますが、東京都八王子市や神奈川県横浜市緑区にある事業所に分散している機能や人員がVCSに集結し、働き方改革やハイブリッドワークを実現します。開発の効率化やコレカラのイノベーションの創造を行う新たな価値創造の拠点として、この創設を機に大きな改革を行っていく予定です。

Q&A

質疑応答はこちらに掲載されています。

関連銘柄

| 銘柄 | 株価 | 前日比 |

|---|---|---|

|

6632

|

1,276.0

(14:00)

|

+5.0

(+0.39%)

|

関連銘柄の最新ニュース

-

信用残ランキング【買い残増加】 NTT、任天堂、NEC 02/15 08:10

-

信用残ランキング【売り残減少】 Jディスプレ、SBG、サッポロHD 02/15 08:05

-

JVCケンウッド、無線システムの民間市場で販売減影響受けるも、M&... 02/06 15:00

-

決算マイナス・インパクト銘柄 【東証プライム】引け後 … 任天堂、... 02/04 15:48

-

決算マイナス・インパクト銘柄 【東証プライム】寄付 … 任天堂、イ... 02/04 09:28

新着ニュース

新着ニュース一覧-

今日 14:20

-

今日 14:15

-

今日 14:14

-