【QAあり】DIC、顔料事業が欧州の景気減速等の影響で減益 構造改革により早期かつ確実な黒字化を目指す 配当下限100円を設定し増配

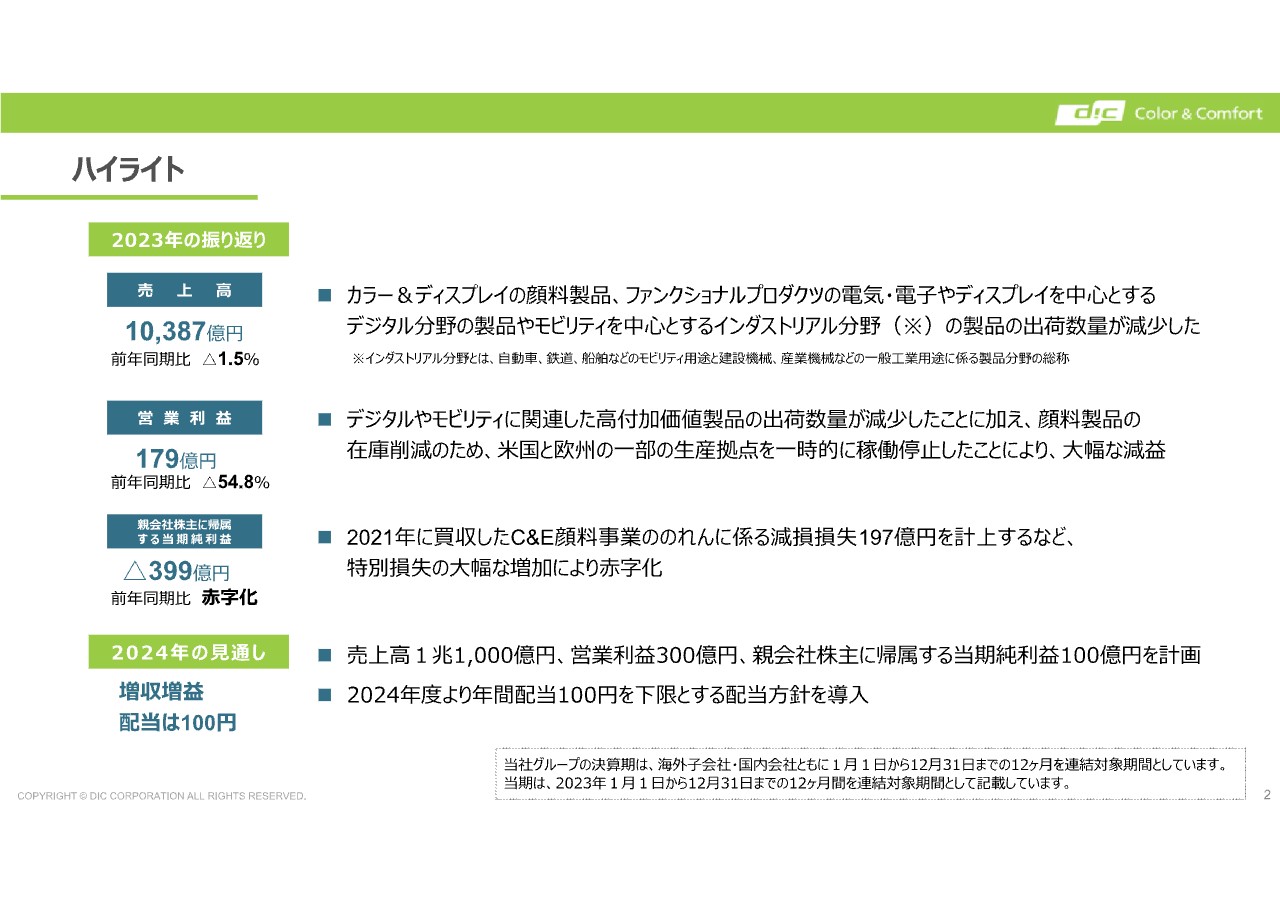

ハイライト

池田尚志氏(以下、池田):みなさま、こんにちは。今年1月から社長執行役員を務める池田尚志です。平素は格別のご高配を賜り、厚く御礼申し上げます。2023年度の決算と来年度の見通しについて概要をご説明します。

2023年度の決算は、当社にとって過去に類を見ない厳しい結果となりました。売上高は前年同期比1.5パーセント減の1兆387億円で着地しましたが、営業利益は前年同期比54.8パーセント減の179億円となっています。

これは1993年に記録した営業利益159億円以来の低い水準です。また、親会社株主に帰属する当期純利益は399億円の赤字で、単年度としては過去最大の赤字額です。

このような結果となったことを、会社を代表し、あらためてステークホルダーのみなさまに深くお詫び申し上げます。今回の結果についてはさまざまな外部要因による影響も否めませんが、そうした環境を踏まえた上での当社の各事業における利益確保に向けた対応が、果たして適切だったかどうかについて、真摯に振り返る必要があると考えます。

過去数年において、当社は長期的な目線に立って多くの研究開発投資や事業買収を行い、可能性の探索を進めてきました。それにより多くの成果や可能性を創出した一方で、経営資源の分散と拡散したテーマの取捨選択の遅れもあり、買収事業などの収益化が計画どおりに進みませんでした。

中でも、2021年6月に買収したC&E顔料事業については、その後の主要市場である欧州の厳しい経済状況と、シナジー創出、合理化の進捗の遅れが相まって、買収当時に描いた計画から大きく乖離する結果となりました。

計画策定時にリスクの織り込みが不十分であったこと、また、状況分析の徹底とバックアッププランを含めた対策の準備が不足していたことが大きな反省点だと考えています。

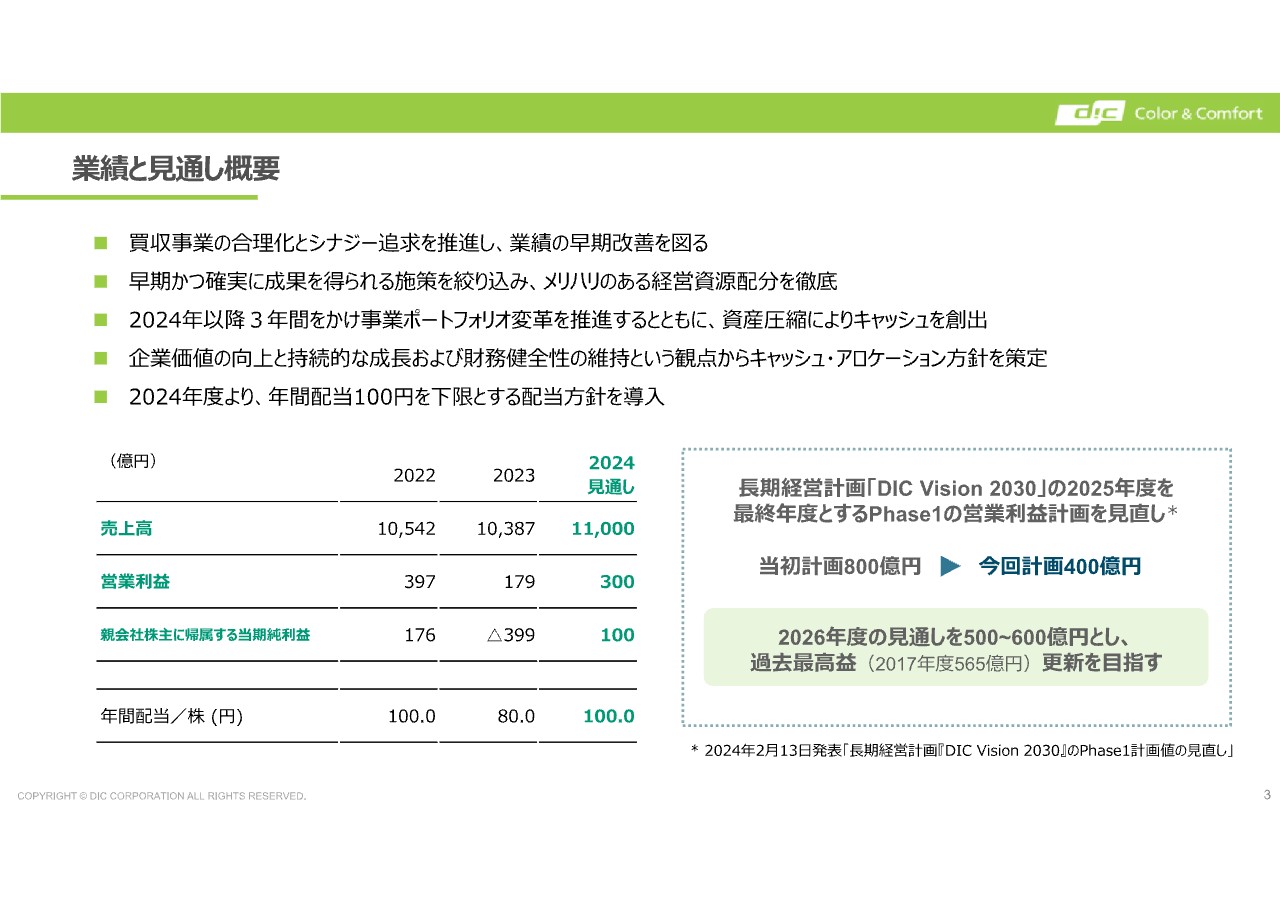

業績と見通し概要

こうした反省をしっかりと踏まえた上で、2024年度の見通しを作成しました。売上高は1兆1,000億円、営業利益は300億円、親会社株主に帰属する当期純利益は100億円です。この数字はこれまでの当社の計画と比べると低い水準と思われるかもしれませんが、決して楽観視せず、現実に立ち返って必ず達成しなければならない目標として掲げたものです。

私としては、まず業績を早期に回復軌道に乗せることで着実に増収増益を達成し、2024年度より導入する、年間配当100円を下限とする配当方針を確実に履行していきたいと考えています。

これまで当社は、マクロ経済環境の影響によって実績が計画と大きく乖離することが多々ありました。2024年度も決して楽観視できる経済環境ではありませんが、それを言い訳とせず、着実に実行できることを行うことでボラタイルな事業体質からの脱却を図っていきます。

その中で、私からみなさまに5つのお約束をしたいと考えています。1つ目は、買収事業の合理化とシナジー追求を推進し、業績の早期改善を図ることです。2つ目は、早期かつ確実に成果を得られる施策を絞り込み、メリハリのある経営資源配分を徹底することです。

3つ目は、2024年以降3年間をかけて事業ポートフォリオ変革を推進するとともに、資産圧縮によりキャッシュを創出することです。4つ目には、企業価値の向上と持続的な成長および財務健全性の維持という観点から、キャッシュ・アロケーション方針を策定し、実行します。そして5つ目は、2024年度より年間配当100円を下限とする配当方針を導入することです。

これらを単なる約束事に留めないために、今般、長期経営計画「DIC Vison 2030」の一部見直しを行います。あわせて「DIC Vison 2030」で掲げた2025年度を最終年度とするPhase1の営業利益計画値を、当初の800億円から400億円に見直すことを決めました。

その詳細については、最高財務責任者の浅井健から2023年度実績と2024年度見通しの詳細を説明したあとに私からお話しします。

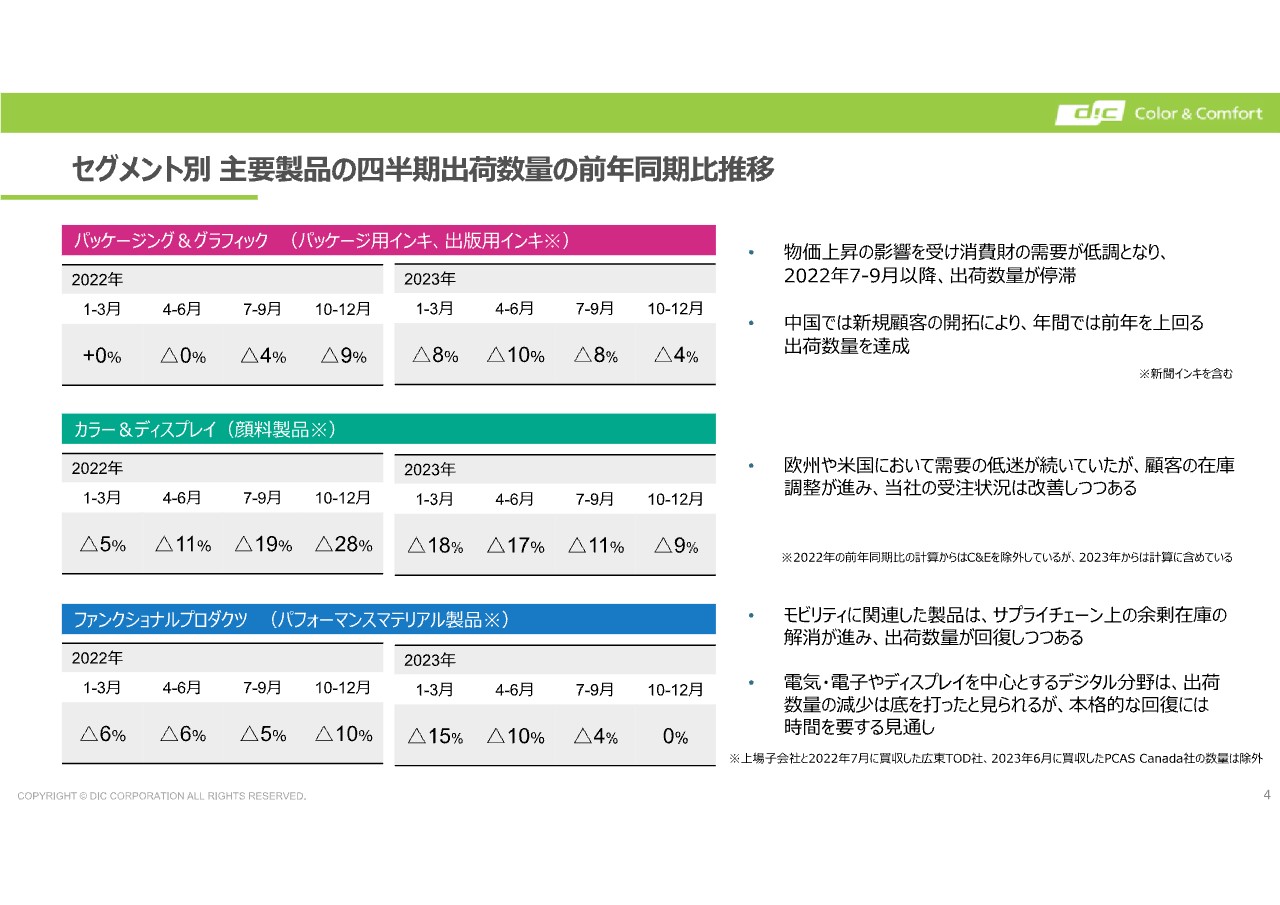

セグメント別 主要製品の四半期出荷数量の前年同期比推移

浅井健氏(以下、浅井):みなさま、こんにちは。浅井です。本年度から経理財務担当をしています。昨日公表した当社の2023年度の決算業績および2024年度業績見通しについてご説明します。

スライドはセグメント別の主要製品の四半期出荷数量の前年同期比推移です。直近4四半期では、各セグメントとも前年同期比減の傾向です。こちらが2023年度の業績が大きく悪化した要因といえます。

ただし、四半期ごとに徐々に前年との差が縮まってきています。2024年度第1四半期では、こちらがプラスに転ずる方向で考えて取り組んでいるところです。

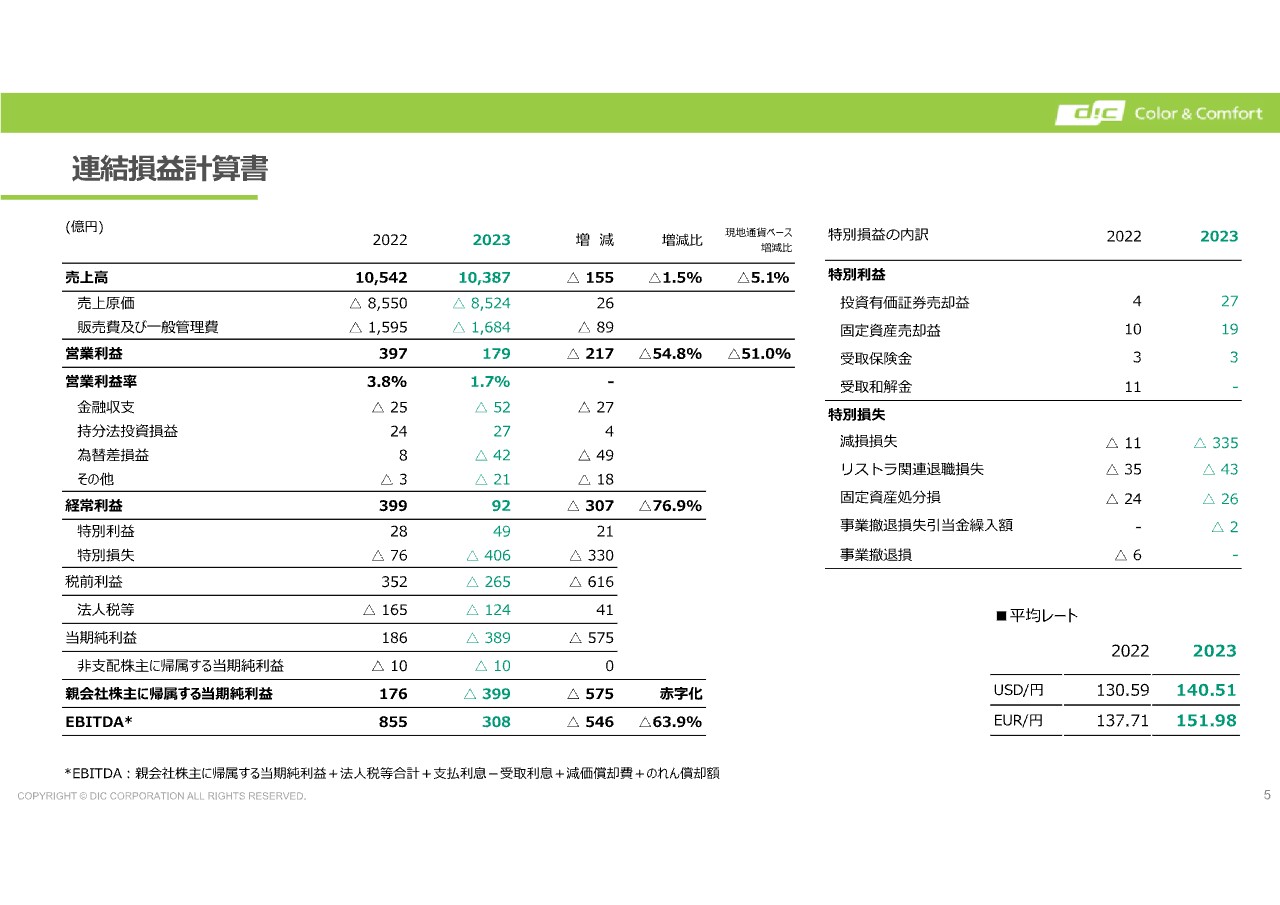

連結損益計算書

2023年度の連結損益計算書です。売上高は前年比1.5パーセント減の1兆387億円でした。こちらは為替の円安による影響があり、それを除いた現地通貨ベースでは5.1パーセント減となっています。また、昨年度に行った値上げの影響を除いた実質の数量ベースでは8パーセント近いマイナスだと認識しています。

営業利益は前年比54.8パーセント減の179億円で、大きな減益となりました。これはひとえに売上高の減少および数量減によるものと分析しています。経常利益は前年比76.9パーセント減の92億円でした。

売上・営業利益に加えて、営業外でいくつかポイントとなる点があります。1つは金融収支がマイナス52億円と、前年に比べてかなり悪化しています。これは海外を中心に金利が上昇していることに加え、海外の有利子負債が増加していることが要因です。

もう1つは為替差損益で、前年比49億円減のマイナス42億円です。これには一時的な要因があり、その1つとして、当社が事業を展開しているトルコ、アルゼンチンでいわゆるハイパーインフレーションが起き、ハイパーインフレーション会計の導入を余儀なくされました。加えて昨年12月に行われたアルゼンチンの通貨大幅切り下げも要因となり、為替差損が大きくなっています。

また、特別損失がマイナス406億円と、前年比330億円増となっています。こちらについてはスライド右側の表のとおり、特別損失の中の減損損失額がマイナス335億円と前年から大きく膨らんでいます。

この内訳について一番大きなところは、昨日公表しました当社が買収したC&E顔料事業に関わるのれんの減損の197億円です。また、当該事業の合理化として、生産拠点の再編に伴う固定資産の減損が28億円となっています。それ以外に国内の機能性コンパウンド事業の生産拠点の再編に伴う固定資産減損が33億円となっています。

さらに、当社の新事業であるサステナブルエネルギー領域でリチウムイオンバッテリーの電極添加剤の事業に取り組んでいましたが、いったんプロジェクトを中止したことによるパイロットプラントと固定資産の減損が32億円です。このようなものがかさみ、特別損失が大幅にマイナスとなっています。

結果として、親会社株主に帰属する当期純利益はマイナス399億円という大幅な赤字に終わっています。

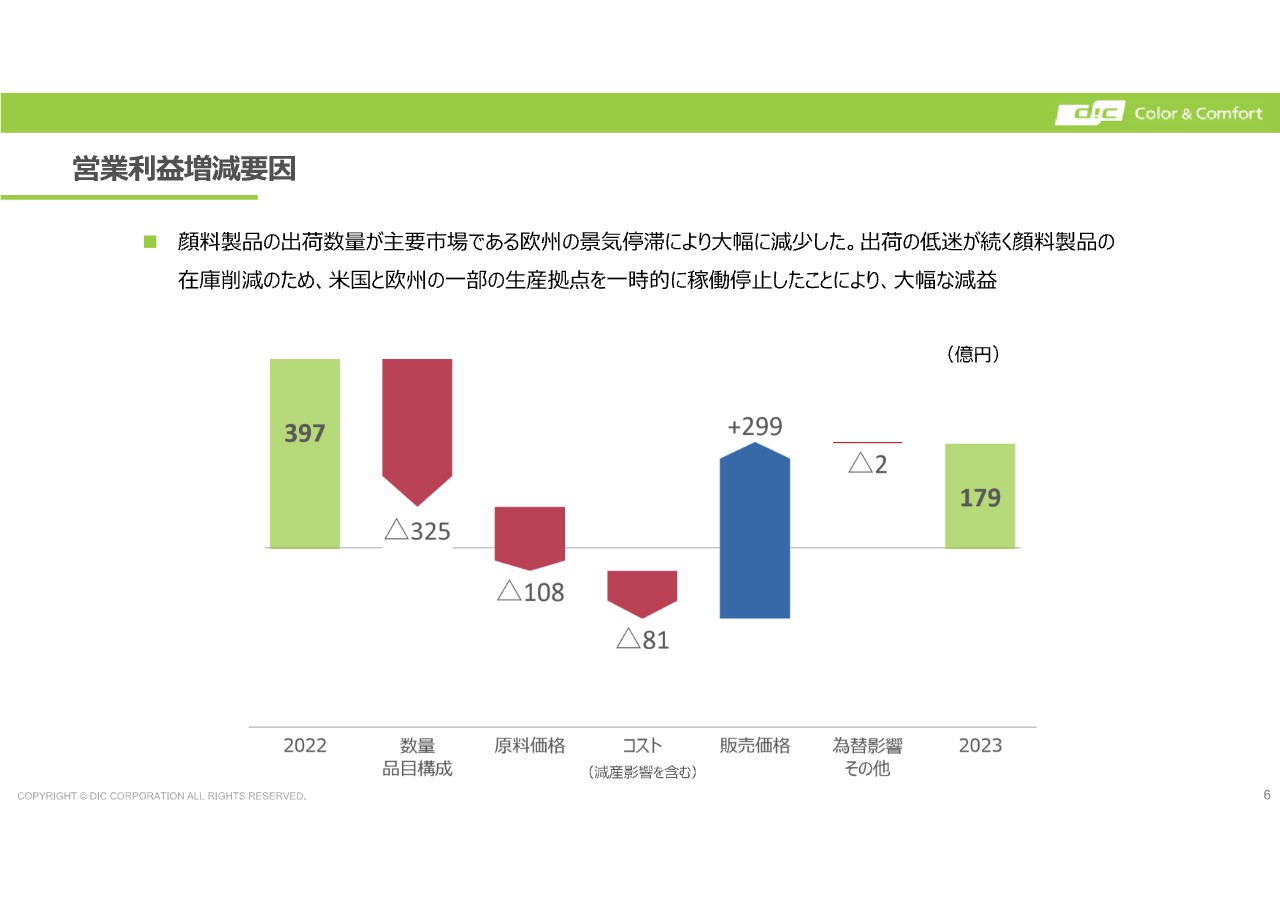

営業利益増減要因

スライドは昨年の営業利益の増減をブリッジチャートで示したものです。やはり一番大きなマイナス要因が数量品目構成で、マイナス325億円となっています。この約3分の1に相当する部分が欧米における顔料事業を中心としたマイナスです。

原料価格はマイナス108億円です。こちらは上期と下期で若干様相が違い、上期はマイナス170億円である一方、下期はプラス62億円となっています。直近の原料市況はおおむね低水準で推移しており、これに対して販売価格がプラス299億円と大きくプラスになっています。

これについては、2022年度から続く原料価格の高騰に対応すべく値上げを実施しており、特に欧米と日本における印刷インキ事業でかなりの値上げを実行していました。この部分がプラスに効いてきています。

コストはマイナス81億円です。この内訳として、欧米の顔料事業が生産・出荷減に伴って年度後半に一時的に生産をストップした影響がマイナス50億円ほど出ています。

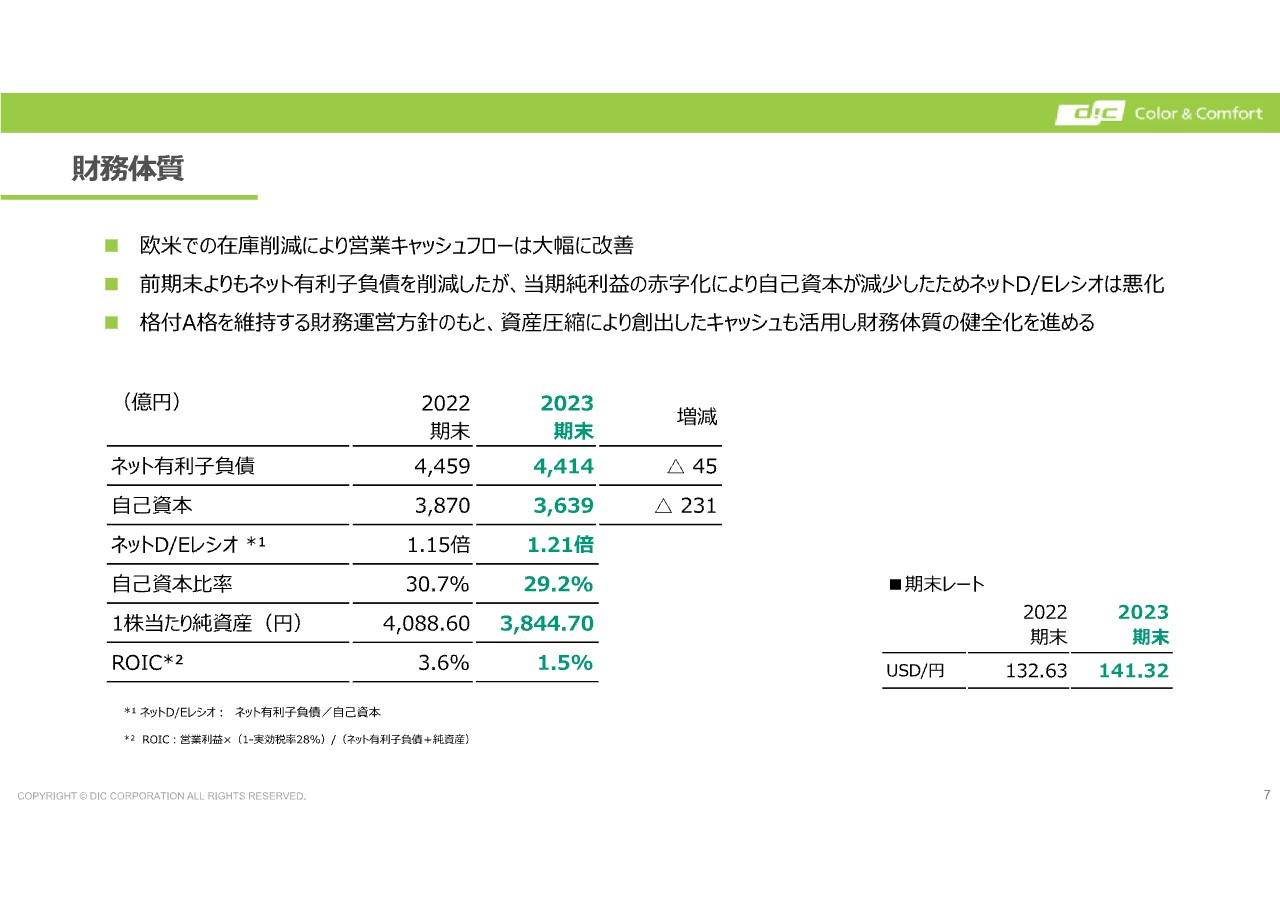

財務体質

スライドは2023年度の財務体質の状況です。上記の業績を受けて、ネット有利子負債が4,414億円になりました。こちらについては昨年6月に行ったPCAS Canada社の買収によるキャッシュアウトがありましたが、欧米を中心に大幅な在庫削減に努めた結果、期末には前期末比45億円減となっています。

一方、自己資本は2022年に比べて231億円減少しています。こちらは先ほどの損益計算書でご説明した400億円近い当期純損失に加え、年間の配当が含まれます。円安による為替換算調整勘定は300億円ほどプラスに働いていますが、結果として200億円を超える自己資本のマイナスになりました。

これに伴い、ネットD/Eレシオが2022年の1.15倍から1.21倍と若干悪化しています。ROICについては営業利益の低迷により、2023年度は1.5パーセントにとどまりました。

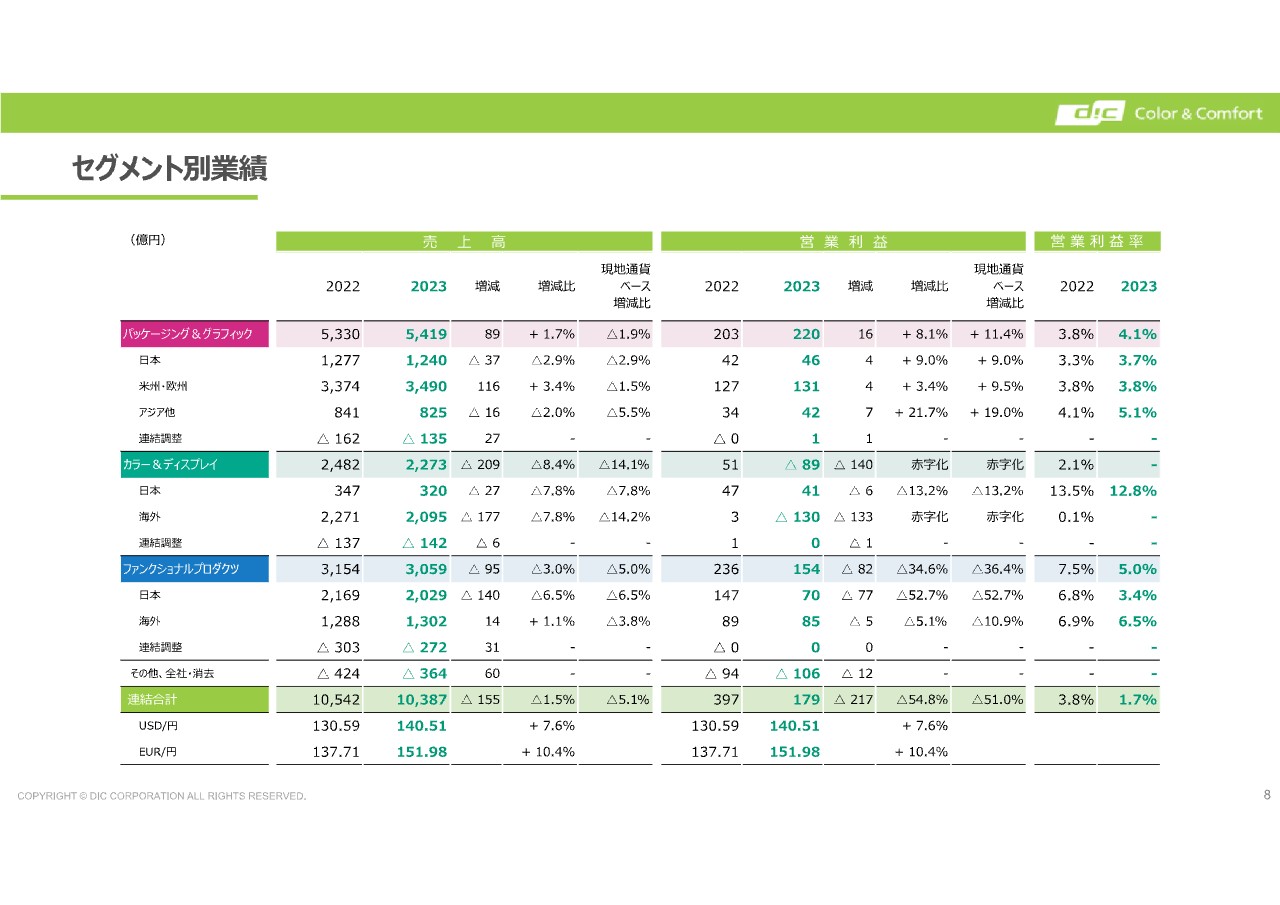

セグメント別業績

セグメントごとの業績です。数字として特に大きいのが海外のカラー&ディスプレイで、いわゆる海外の顔料事業がマイナスとなっています。

また日本のファンクショナルプロダクツについては、日本から高付加価値製品として展開している自動車向けの材料やデジタル分野向けの材料の売上高が低迷しています。

これらの売上減少がそのまま営業利益のマイナスとなり、特に海外のカラー&ディスプレイについては130億円の営業赤字になりました。日本のファンクショナルプロダクツも、前期比77億円の減益となっています。

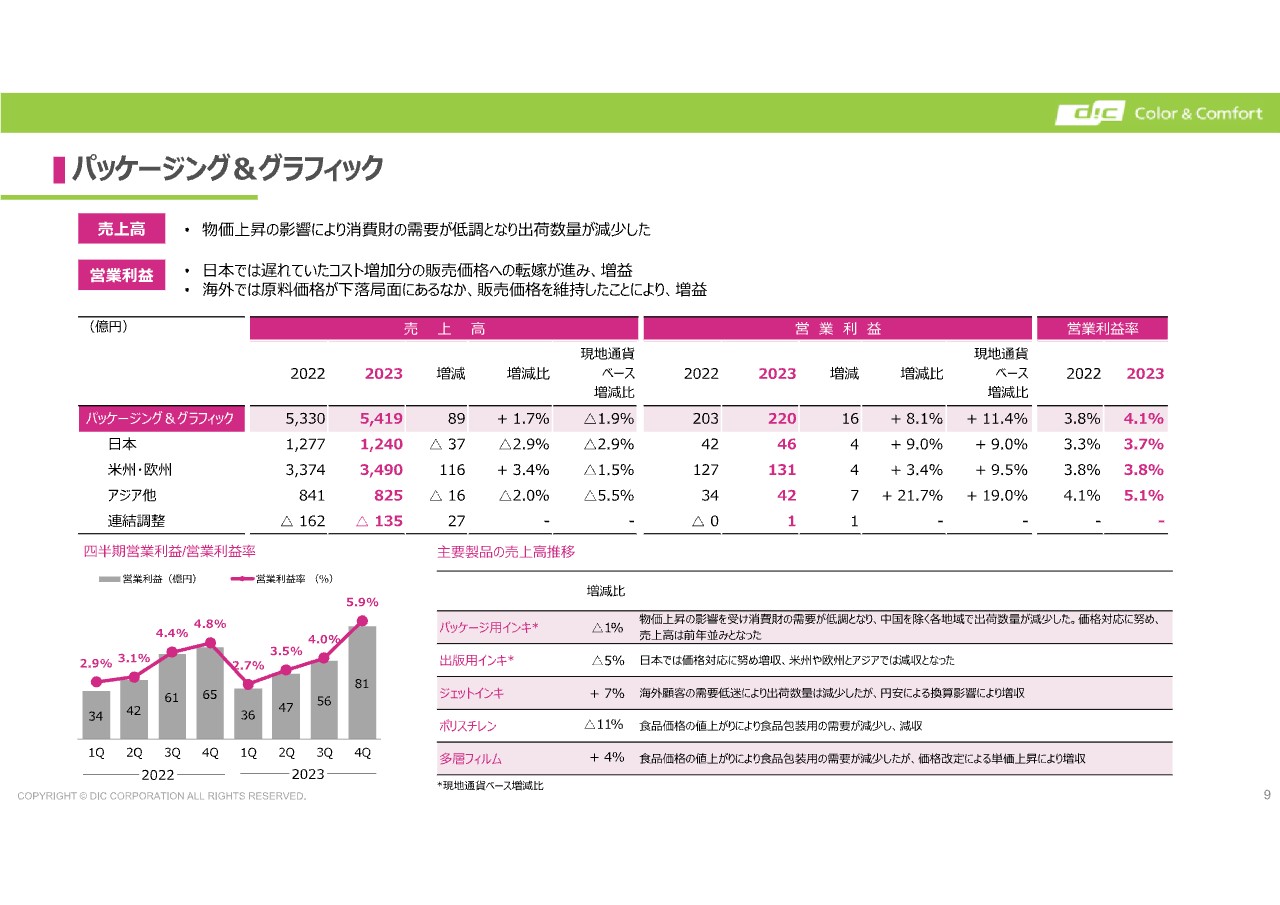

パッケージング&グラフィック

部門ごとの業績についてご説明します。まずはパッケージング&グラフィックです。売上高は、表面上はプラスですが、円安の影響があり、実際には若干マイナスで着地しています。

営業利益については前期比で増益です。こちらは販売価格の効果が大きく出ました。欧米については、原料価格が下がっている中でできるだけ値下げをせずに維持したことで収益性が改善しました。国内では、値上げの実施が成功しました。

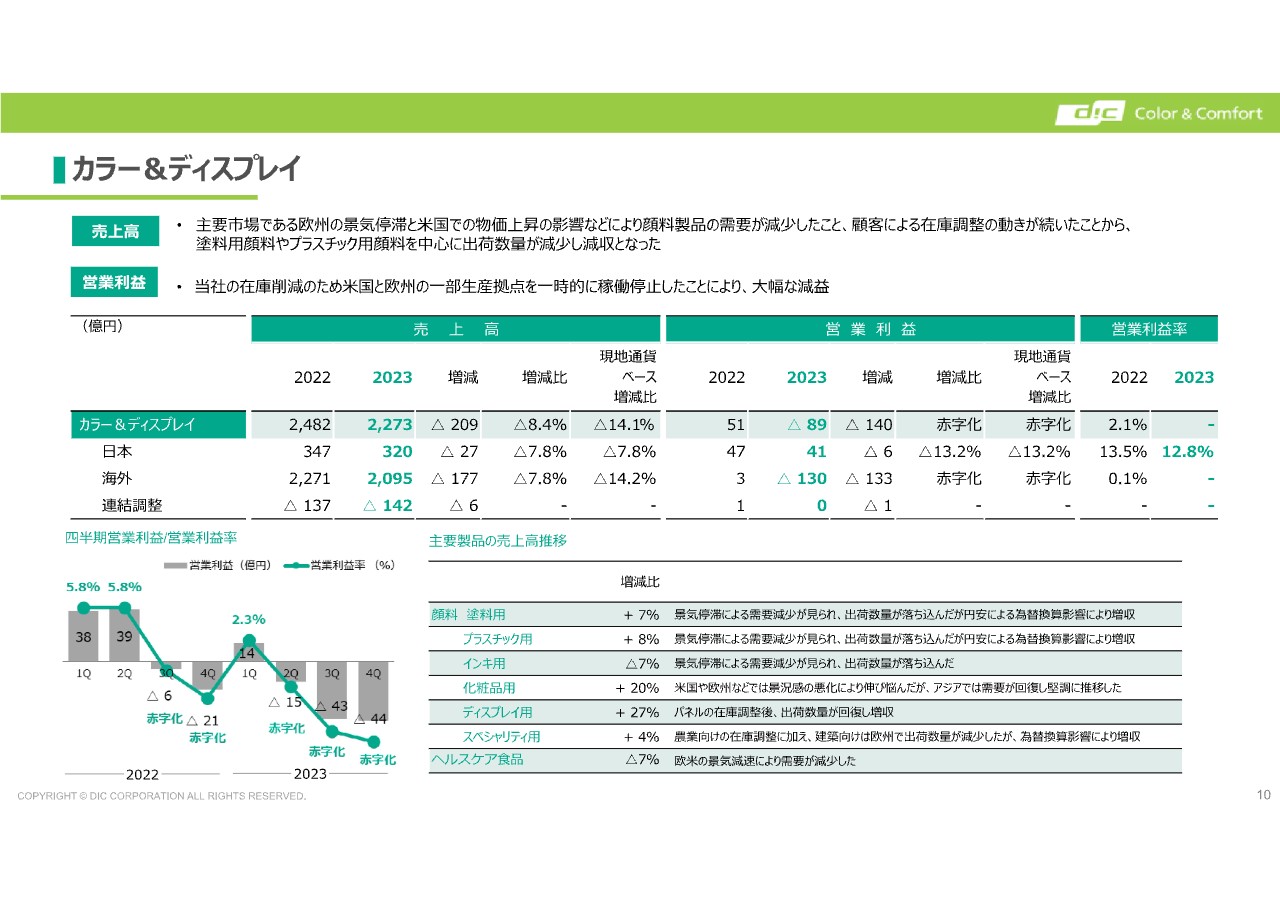

カラー&ディスプレイ

カラー&ディスプレイです。こちらの売上高にはヘルスケア食品事業が含まれますが、セグメント全体に占める割合が1.3パーセントと僅少のため、メインである顔料事業についてご説明します。

主力市場である欧州の景気低迷とアメリカにおけるインフレの影響により、顔料製品の需要が大きく減少しました。それにより売上数量が大きく落ちたことに加え、昨年度の後半に、当社の欧米の主力顔料工場で生産を一時的に停止する等の処分を行った結果、減産損失が50億円ほど発生しました。その結果、2023年度は海外で130億円の営業赤字となっています。

ただし、足元では改善傾向にあるため、2024年度は減産影響もなくプラスに転じると考えています。

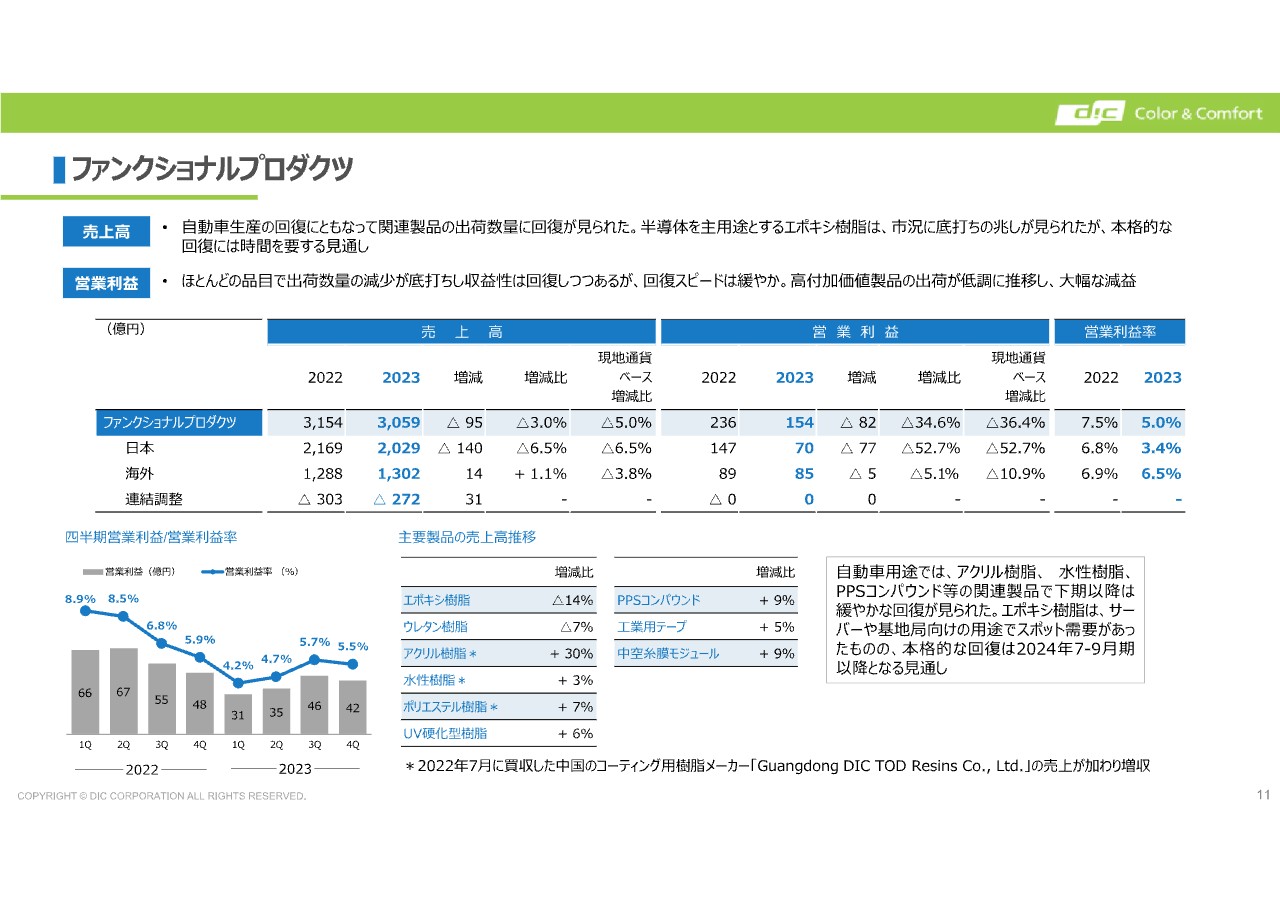

ファンクショナルプロダクツ

ファンクショナルプロダクツです。こちらのメインのマーケットは自動車およびデジタル関係です。

自動車関係は、末端の自動車の需要については回復傾向がみられていたものの、2023年度中は当社のようなサプライチェーンのところまでは十分に戻ってきていない状況で、残念ながら出荷数量減となっています。

また、当社の主力である半導体を中心としたエポキシ樹脂についても、デジタル分野の市場回復がやや遅れ気味で、高付加価値製品の出荷数量減少が大きく影響し、2023年度は減益という結果となりました。

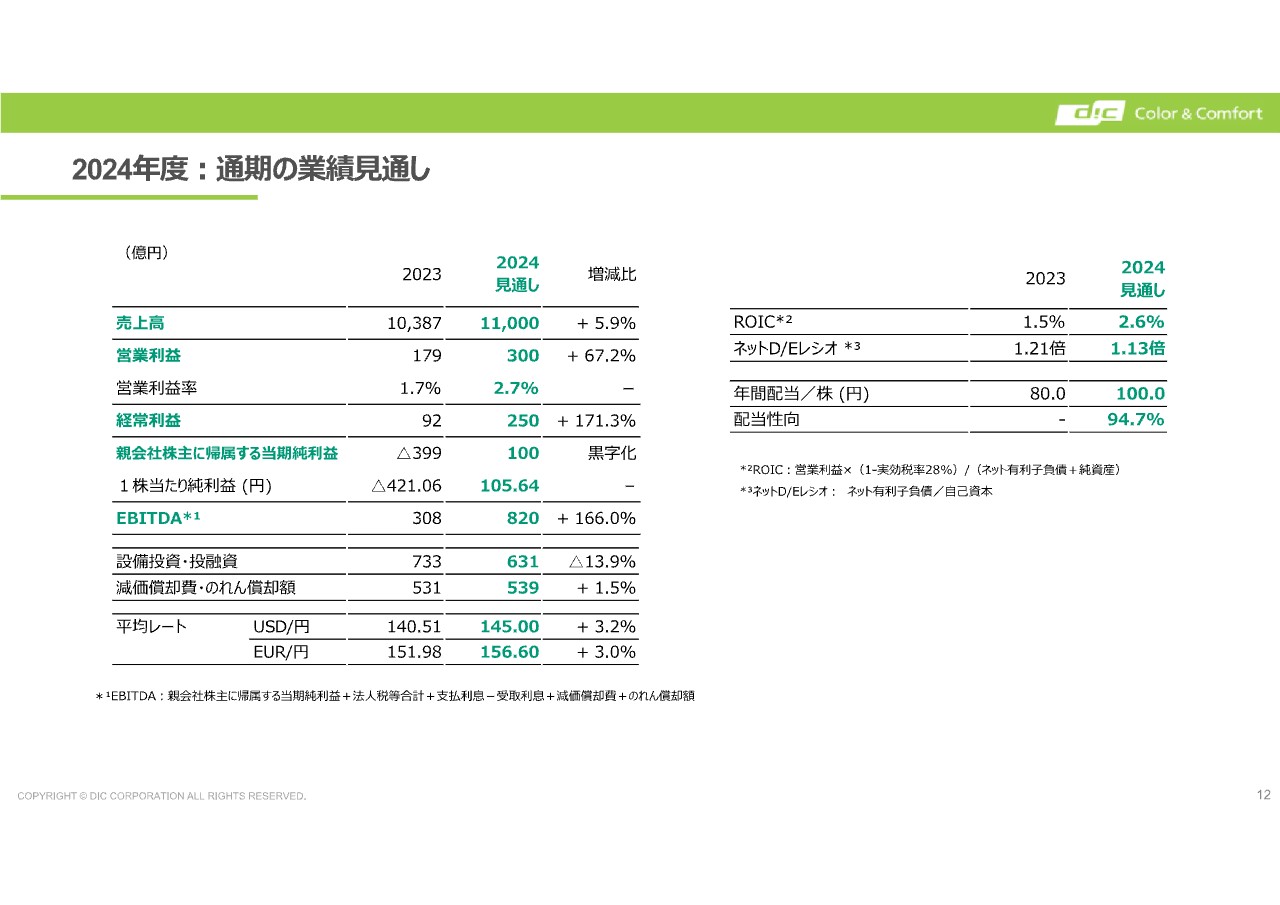

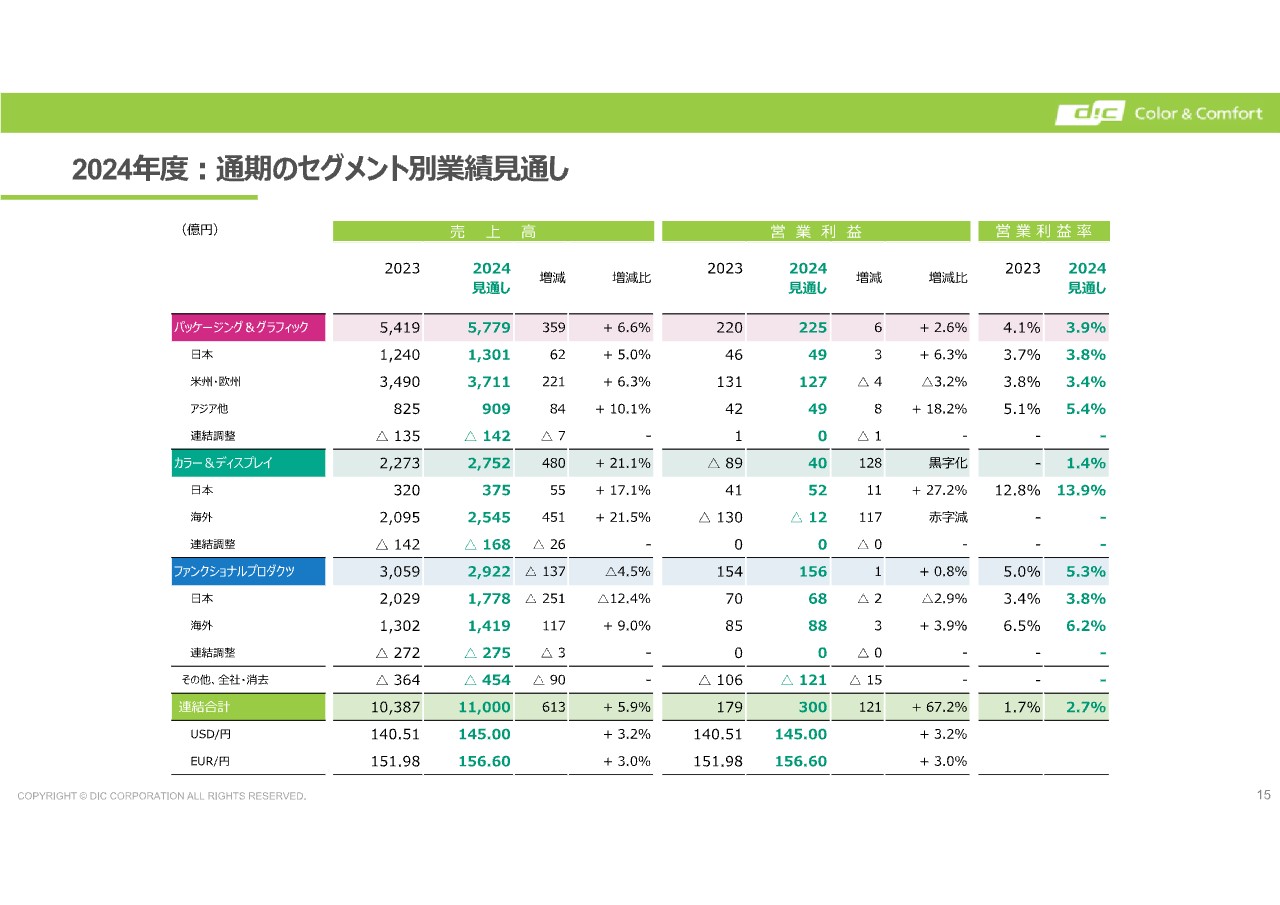

2024年度:通期の業績見通し

今年度の通期の業績見通しです。売上高は、前年比5.9パーセント増の1兆1,000億円を予定しています。営業利益は前年比67.2パーセント増の300億円、経常利益は前年比171.3パーセント増の250億円、親会社株主に帰属する当期純利益は100億円と、黒字化を見込んでいます。

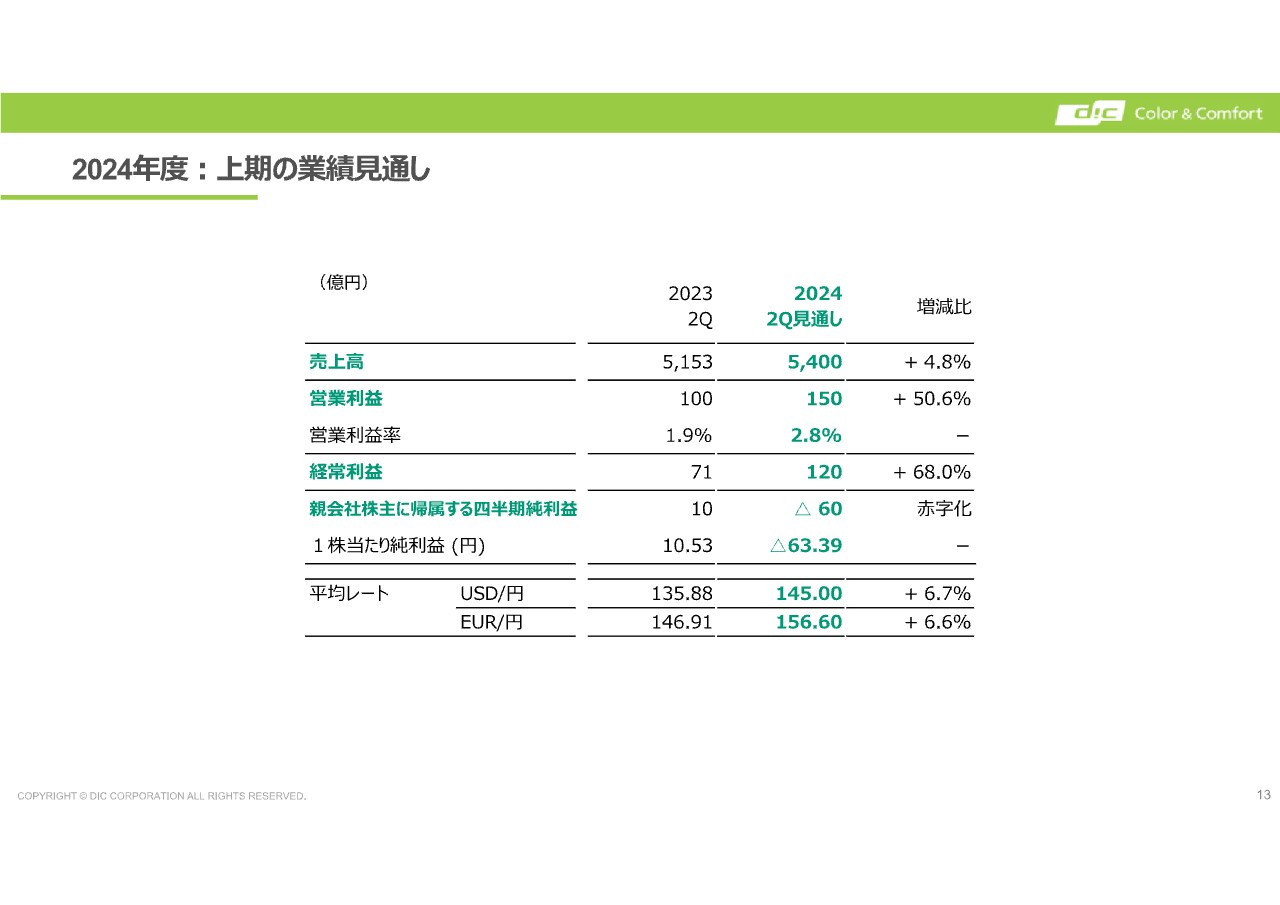

2024年度:上期の業績見通し

上期の業績見通しです。数字はスライドに記載のとおりで、売上高・営業利益・経常利益ともに通期見通しのほぼ半分と、上期・下期でバランスを取ったかたちです。

唯一、親会社株主に帰属する四半期純利益は上期でマイナス60億円となっています。こちらは、2024年度に年間約160億円の特別損失を計画している影響です。現在では上期に130億円、下期に30億円の特別損失を予定しています。

一方、これをカバーするべく下期に特別利益を計画しています。したがって上期はマイナス60億円という赤字計画ですが、特別利益については可能な限り上期に前倒ししたいと考えています。その際は、今の見通しを修正するかたちになると思っています。

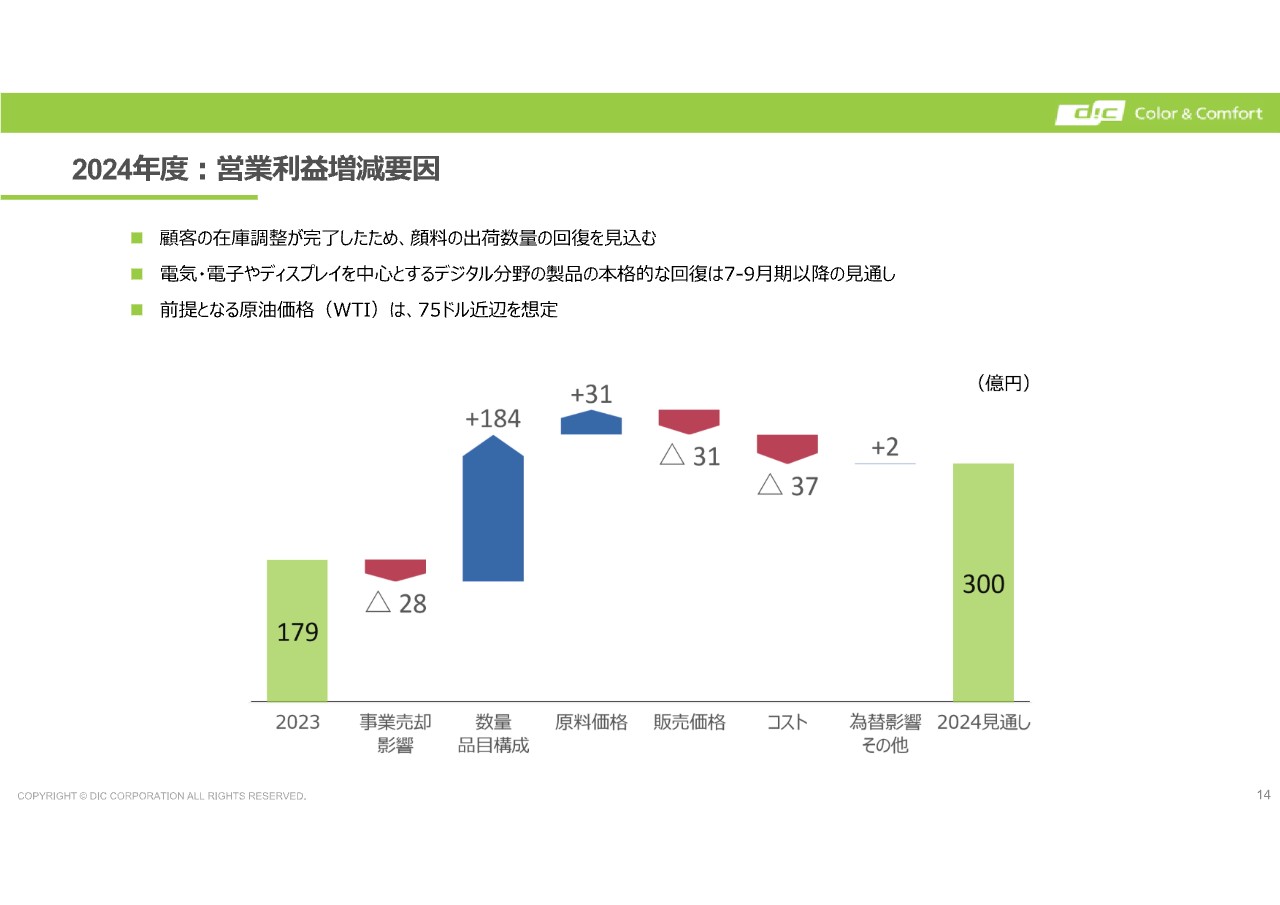

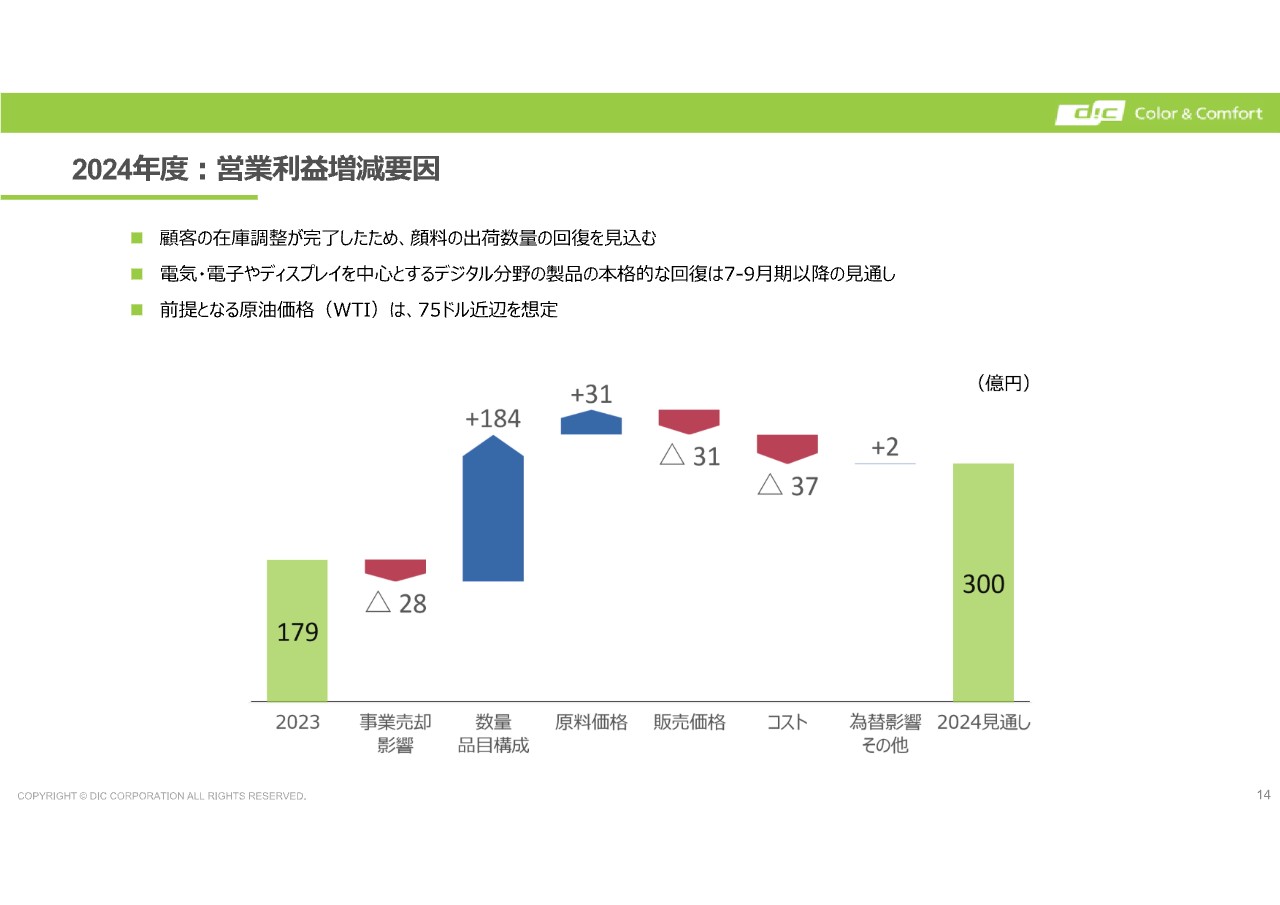

2024年度:営業利益増減要因

2024年度の営業利益の増減要因です。特別項目として、2023年度に実行した事業売却に伴う利益減が約28億円あります。このうちの20億円は、すでに外部公表している当社の上場子会社、星光PMCの自己株取得で事業譲渡した影響によるものです。2024年度からは利益が入らないため、ここをいったんマイナスとしています。

また、数量品目構成要因である184億円は大きなポイントになっています。このうちの約3分の1に相当する分が、海外の顔料事業に関わるものとご理解ください。さらにファンクショナルプロダクツの日本およびアジアのエリアにおいて約3分の1、残りの事業での数量増が約3分の1になるというかたちです。

欧米の顔料事業の需要回復によるものに加え、コストのマイナス37億円には、2023年度に出ていた減産損の戻りがあります。また、特別損失で計上した顔料に関わるリストラの効果によるプラス要因も織り込んでいます。その一方で、インフレ等の影響により、顔料事業のみならずグローバルで、人件費やその他のコストも増加している部分が含まれています。

さらに、当社は今年度から、新しく情報システムのアップデート等を進めています。そのような一時的なコスト増もこの中に含まれているため、マイナス37億円となりました。

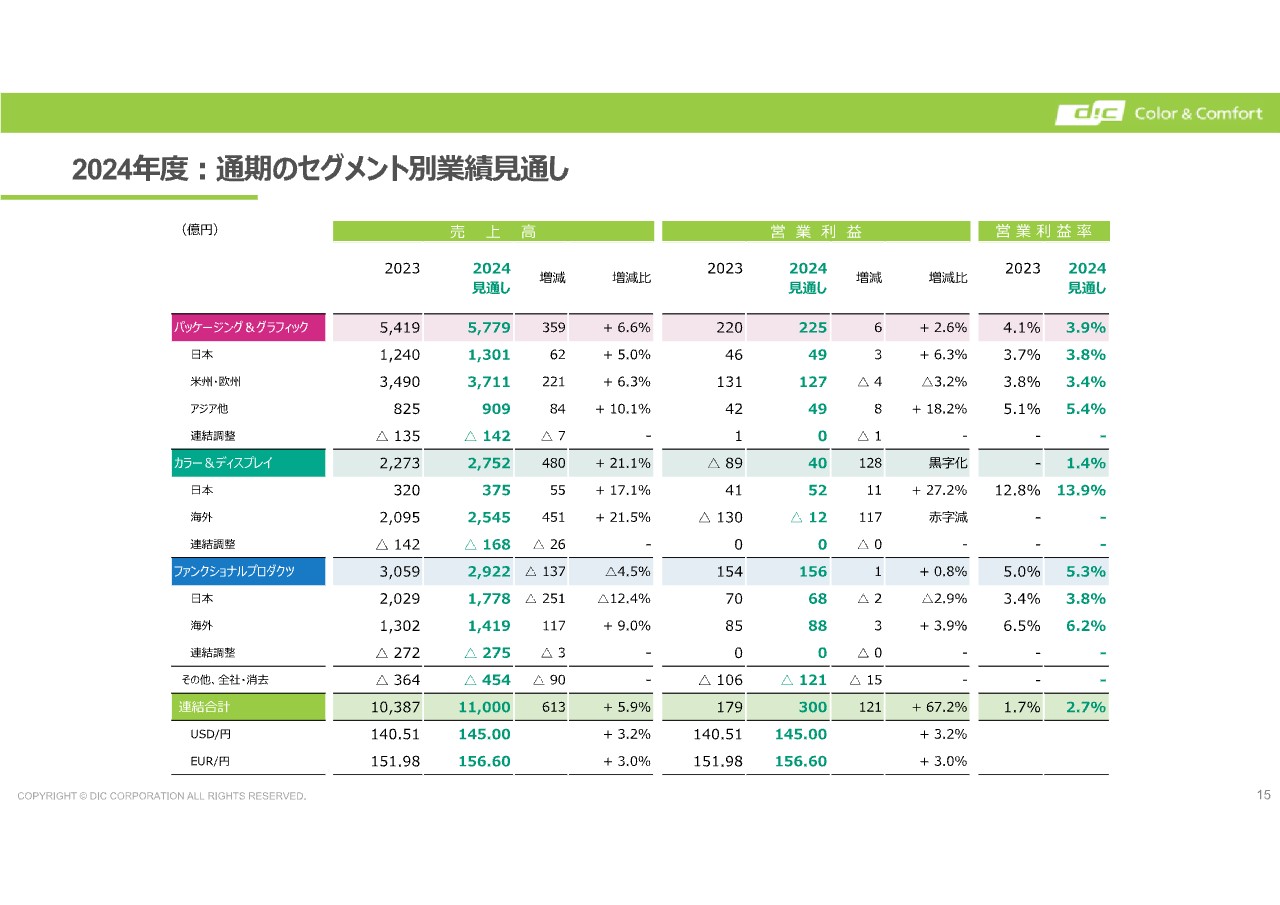

2024年度:通期のセグメント別業績見通し

セグメント別の業績見通しです。売上高ではカラー&ディスプレイにおける海外の顔料事業の回復が大きくなっています。日本のファンクショナルプロダクツは前年よりマイナス251億円の減収と見込んでいます。これは2023年度に公表した星光PMCグループの売却によるマイナス約320億円が含まれるため、それを除くと実質はプラスとなります。

営業利益のポイントとなる海外のカラー&ディスプレイにおける2024年度の見通しは、マイナス12億円となっています。欧米の顔料事業はこの中に含まれているため、プラスマイナスゼロまで持っていけるような計画を立てているところです。

2024年度については、先ほど池田がお話ししたとおり、全体感としてはやや保守的な数字になると考えています。第1四半期においては、出荷数量の回復が見られるかがポイントになると思っています。

トップメッセージ

池田:冒頭でお話ししたように、我々は重要な5つの考え方を踏まえ、アップデートを行っています。その中で、長期的な観点を含めて3つのポイントに絞り、メッセージとして掲げています。

1つ目は構造改革と効率性の追求です。買収事業の統合や事業ポートフォリオ変革を加速するとともに、既存事業においてはコスト削減、高利益製品への転換など、構造改革を徹底して行います。また、さまざまな施策にかけたコストを見直し、その圧縮に努めていきます。

2つ目は、スマートリビング領域での新事業立ち上げです。当初の「DIC Vison 2030」の計画では5つの重点事業領域を掲げ、さまざまな可能性を追求していきました。その中でも、短期的にケミトロニクスを中核としたスマートリビング領域にリソースを集中し、早期の新事業の立ち上げを目指します。

ここで言うケミトロニクスとは、今年1月1日に発足した、エレクトロニクスを中心とする当社のさまざまな事業群を集約した新しい事業本部のことです。

3つ目は、株主価値向上に向けたキャッシュマネジメントの徹底です。早期のPBR1倍復帰を目指し、当社が保有する全資産の状況を精査して、その最大活用を図っていきます。そのためには、社内外の知見を広く活用し、株主還元を含むキャッシュアロケーションの最適化を実行します。また、ガバナンス面においても、株主価値向上に向けた取り組みを強化していきます。

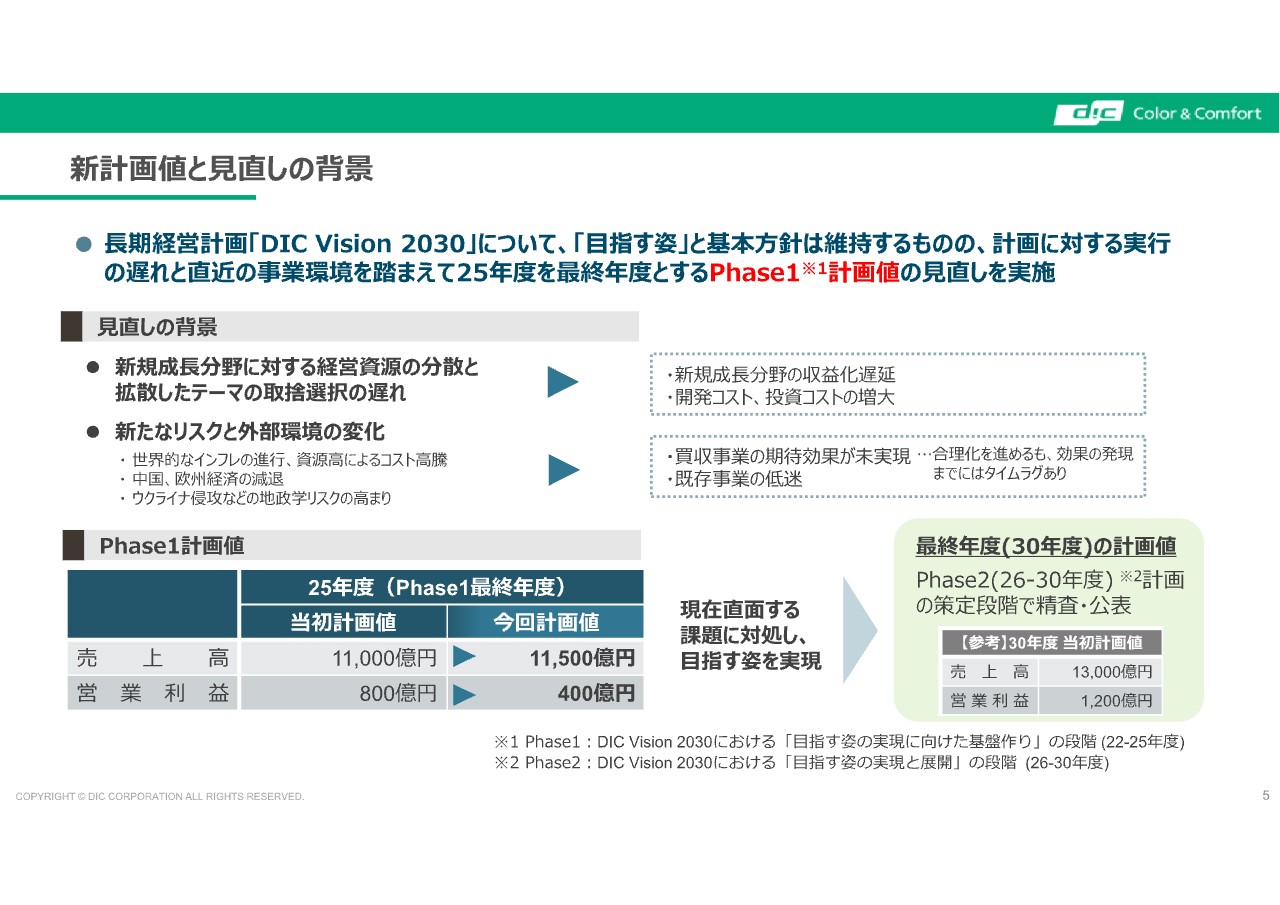

新計画値と見直しの背景

新計画値と見直しの背景についてご説明します。2030年度の実現を目標として掲げた「目指す姿」と基本方針は維持しつつ、直近の状況を踏まえ、2025年度を最終年度とするPhase1の計画値の見直しを実施しました。Phase1は、「目指す姿の実現に向けた基盤作り」として、2022年度から2025年度までの前半部分を指しています。

新規の成長分野に期待して経営資源を投資しましたが、その分散が過剰すぎたことと、テーマの取捨選択が遅れてしまった反省を踏まえ、計画の見直しを行っています。また、買収事業の期待効果が実現していないことと、効果の発現には時間がかかる点も踏まえ、当初800億円としていた営業利益を400億円に見直しました。

Phase2は、2026年度から2030年度の後半部分に当たります。最終年度の2030年度まではしばらく時間があります。Phase1を十分に固めた上で、Phase2のあり方を改めて提示したいと思っています。

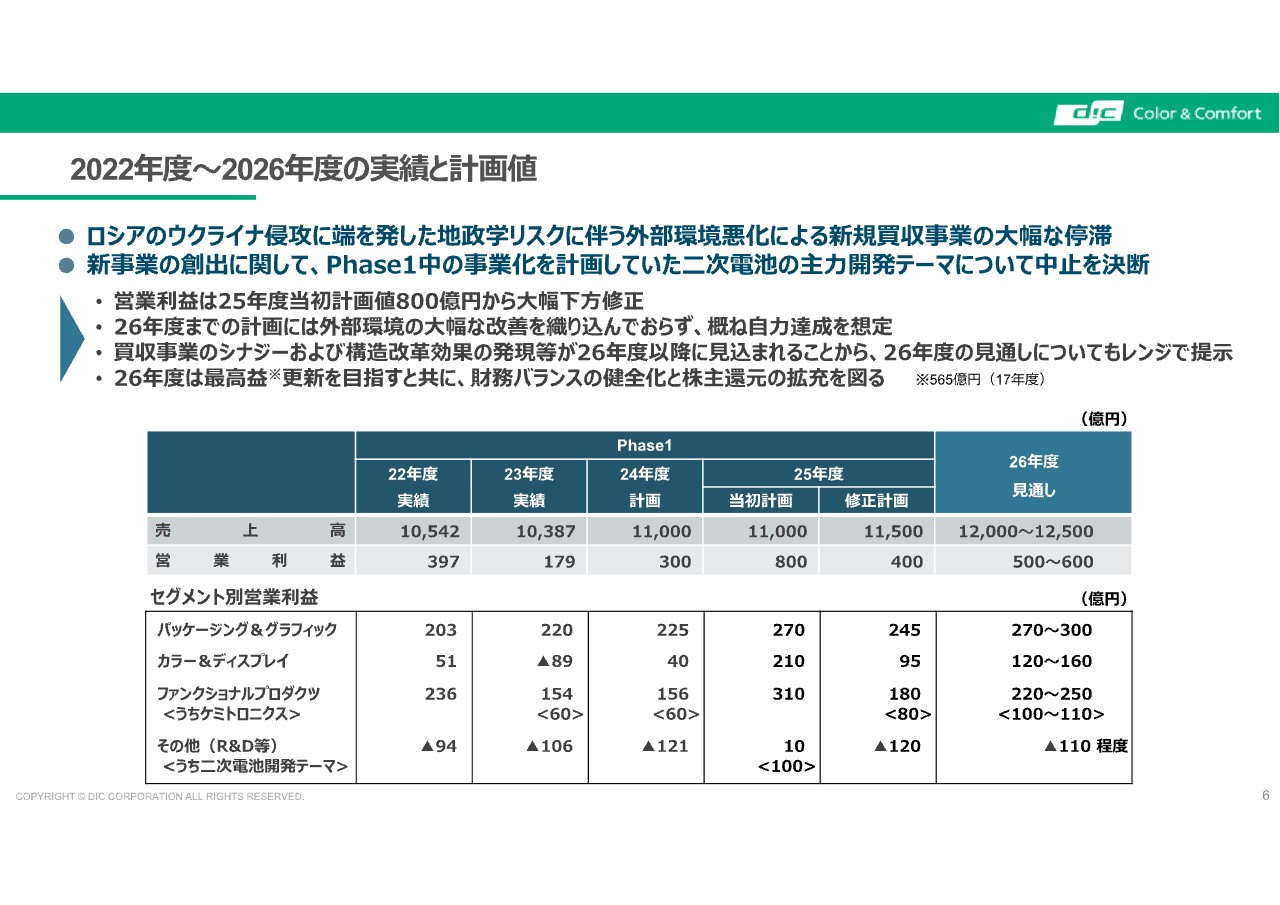

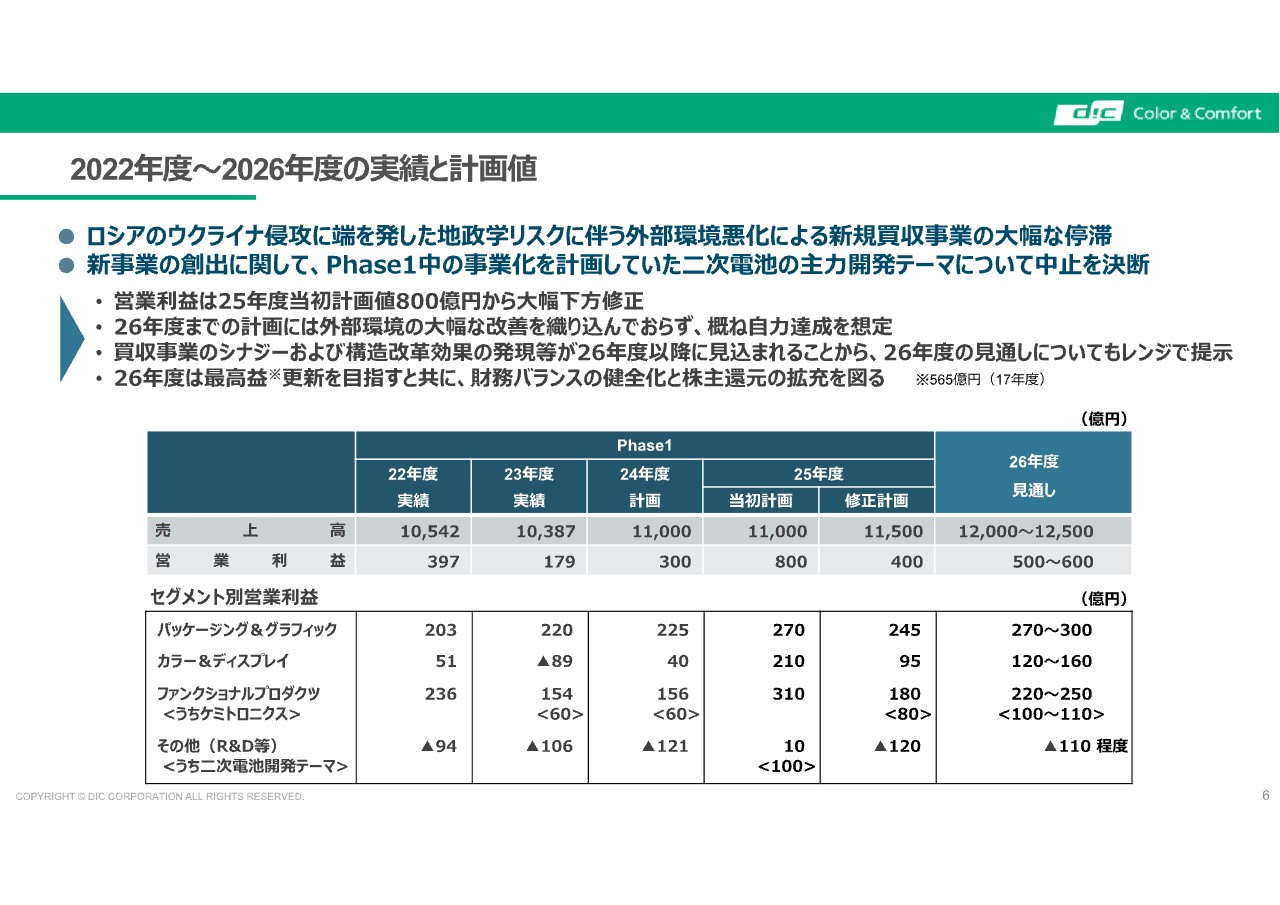

2022年度~2026年度の実績と計画値

スライドにはPhase1の2024年度から2026年度にかけての計画値を掲げています。2024年度の計画は、先ほど浅井よりご説明したように300億円の営業利益を踏み台とし、2年目となる2025年度に400億円、3年目となる2026年度には500億円から600億円の営業利益を目指したいと考えています。

今回の計画値の見直しについて、特に2025年度の営業利益を400億円とした一番大きな理由は、新事業の創出に関して、Phase1で事業化を計画していた二次電池開発テーマの中止を決断したことです。

その他の外部要因等もありますが、外部環境の大幅な改善を織り込まず、概ね自力で達成する施策を中心に策定しています。一方、外部環境の大幅な改善等が出た際には、これを上回る可能性を秘めていると考えています。

2025年度の数字を各セグメント別に見ていただくと、カラー&ディスプレイは、2024年度の大きな構造改革により黒字化を達成します。それを踏まえ、2026年度には順調に成長軌道に乗せたいと考えています。また、パッケージング&グラフィックのインキ事業を中核とした部分については、構造改革が順調に達成できています。

当初予定していた2025年度の営業利益270億円到達には1年遅れとなるものの、2026年度には達成する見込みです。

今回、スマートリビング領域に注力する上で、中核的な役割を果たすのがファンクショナルプロダクツです。新たに発足したケミトロニクス事業本部を中核とし、この部門における大幅な増益を2026年度にかけて計画しています。

キャッシュ・アロケーション方針

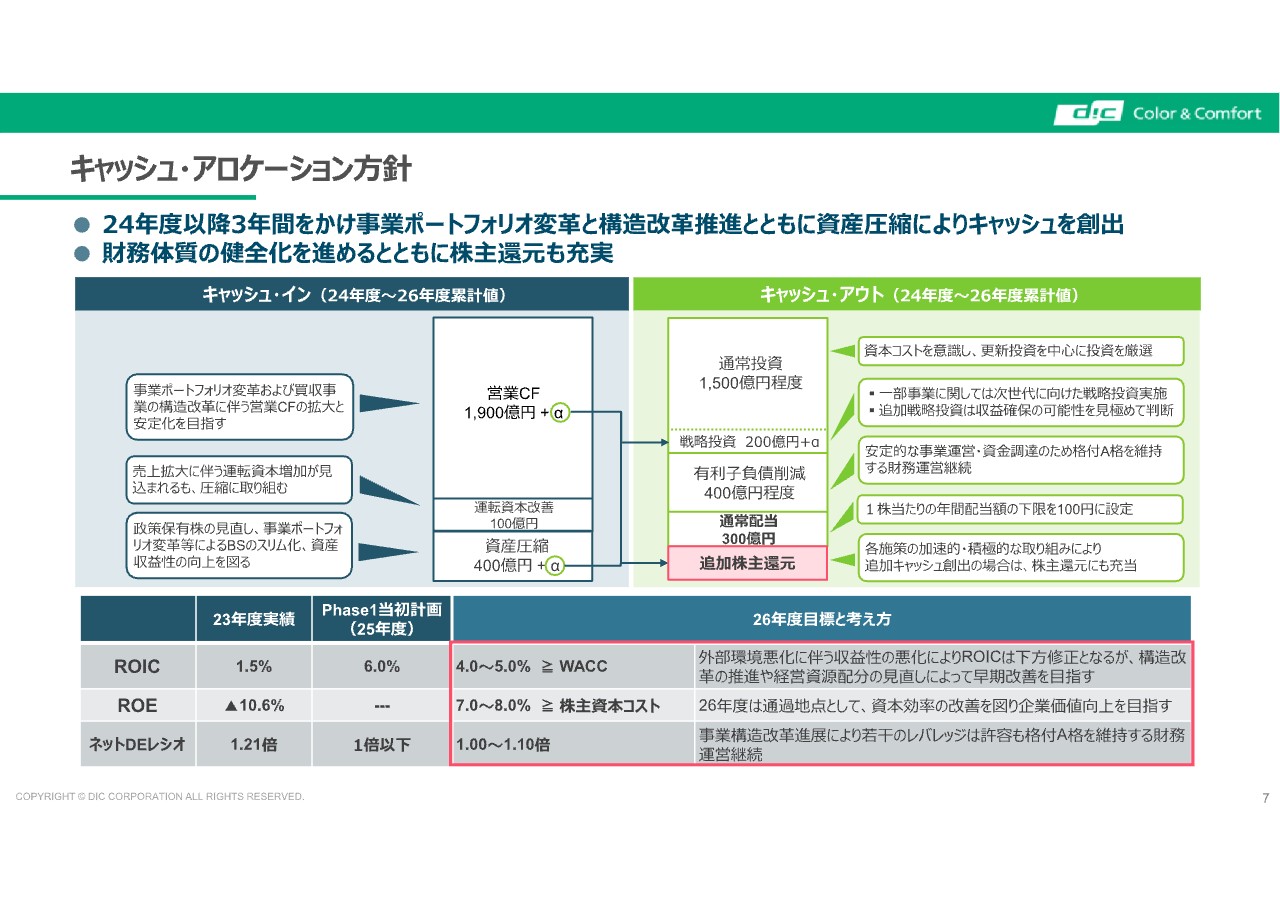

もう1つ、今回の見直しにおける重要な点として、キャッシュ・アロケーション方針を明確にし、実行していきたいと考えています。スライドには、向こう3年間かけてのキャッシュ・インならびにキャッシュ・アウトの計画値を示しています。

スライド左側に記載しているキャッシュ・インについて、営業キャッシュ・フローは1,900億円超の創出となります。これは事業ポートフォリオ変革および事業買収の構造改革に伴う営業キャッシュ・フローの拡大と安定化を目指した結果です。

この中には販売回復に伴う運転資金の通常の増加分を織り込んでおり、ネット額として1,900億円を示しています。その上で、運転資本は100億円の削減を計画しています。さらに政策保有株の見直し、事業ポートフォリオ変革、事業入れ替え等によるBSのスリム化と、資産収益性の向上を図るという意味で、資産圧縮は400億円超を計画しています。

スライド右側に記載しているキャッシュ・アウトについてご説明します。資本コストを意識し、効率性、収益性の観点から投資先を厳選した上で、更新投資を中心に通常投資約1,500億円を予定しています。

一方、安定的な事業運営・資金調達に必要な格付けA格を維持する財務運営のために有利子負債削減に400億円程度を充当する計画です。また、通常配当として1株当たりの年間配当額の下限を100円に設定し、3年間で300億円を充てる計画です。

この大きな考え方の上で、さらに各施策の加速的、あるいは積極的な取り組みにより、追加のキャッシュ・イン創出を目指していきます。その際には株主還元にも充当したいと考えています。

一方、資産圧縮に伴う事業の入れ替え、あるいは厳選を行った上で、成長分野に限っては戦略投資に200億円超を充てたいと思います。

このようなキャッシュ・アロケーション方針を実行する上で、経営指標としてROIC、ROE、ネットD/Eレシオ等を重要視し経営していきます。そして、スライド下部に記載している2026年度の目標を達成するため、努力していきたいと思っています。

これまでの成果

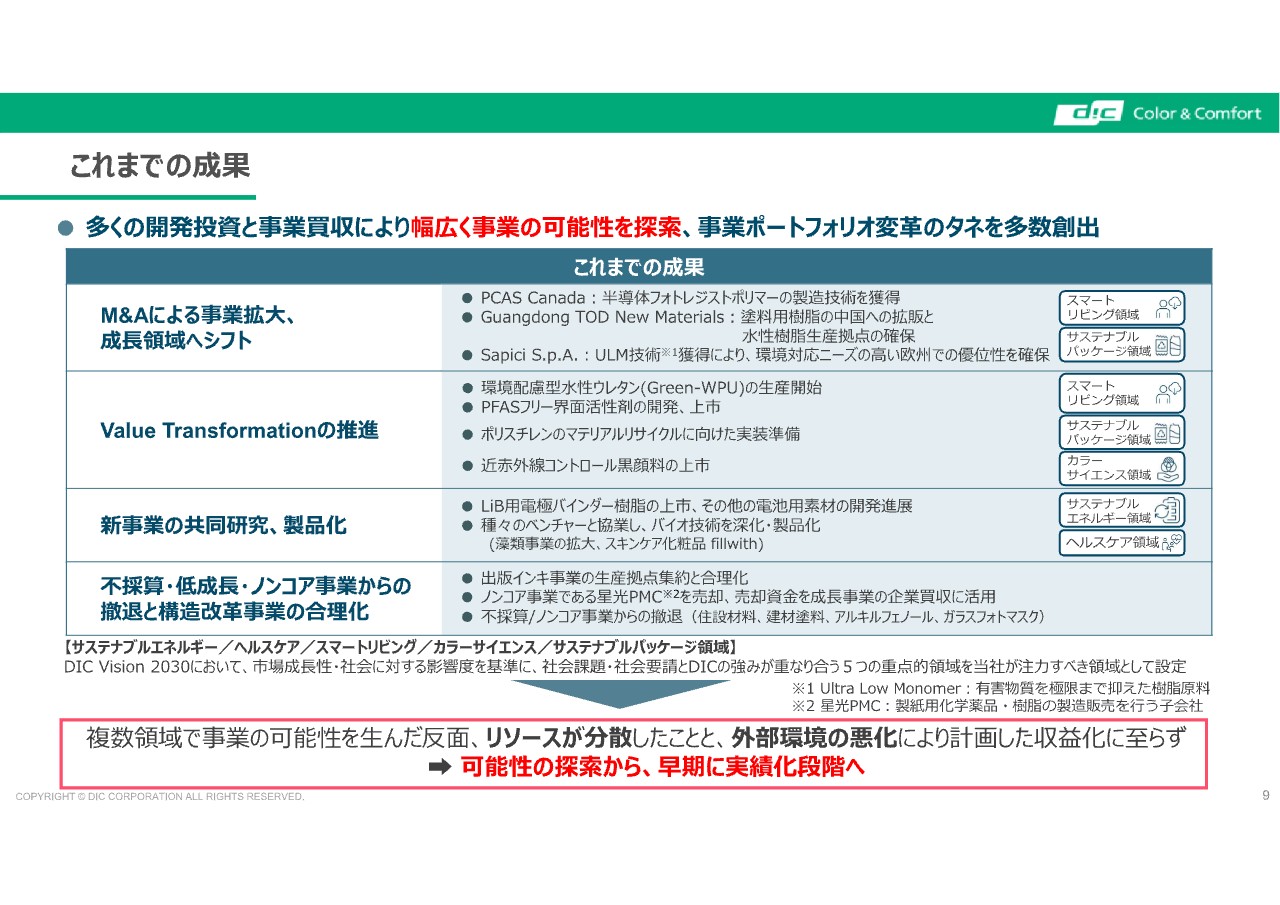

これまでの成果の総括をご説明します。M&Aによる事業拡大、成長領域へのシフト、ならびにValue Transformationの推進を図ることができました。特に買収については大型案件を含め一巡している認識です。

複数領域で事業の可能性を生みだしたものの、リソースが分散したこと、外部環境の悪化により計画した収益化には至りませんでした。今後は、可能性の探索から早期に実績化の段階へとシフトしたいと考えています。

対処すべき課題と今後の計画

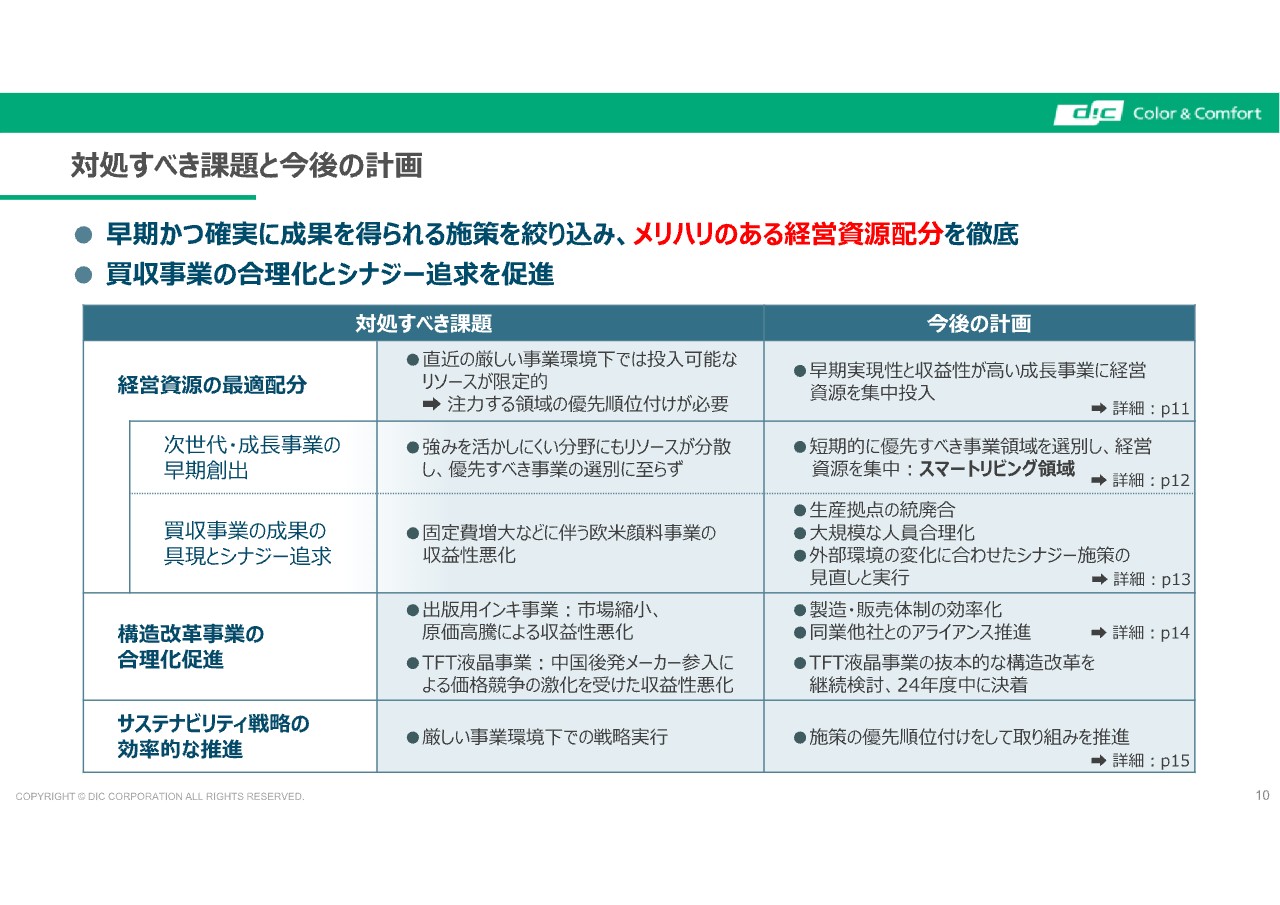

対処すべき課題と今後の計画について、今お話しした認識に基づき、メリハリのある経営資源の配分を徹底していきたいと考えています。具体的には、経営資源の投下領域を明確化することと、構造改革の合理化推進等があります。

本日はこの中から、1つ目に成長領域への投資としてのスマートリビング領域、2つ目に顔料事業の収益性悪化の改善策、3つ目に出版用インキのさらなる収益性の向上について説明します。

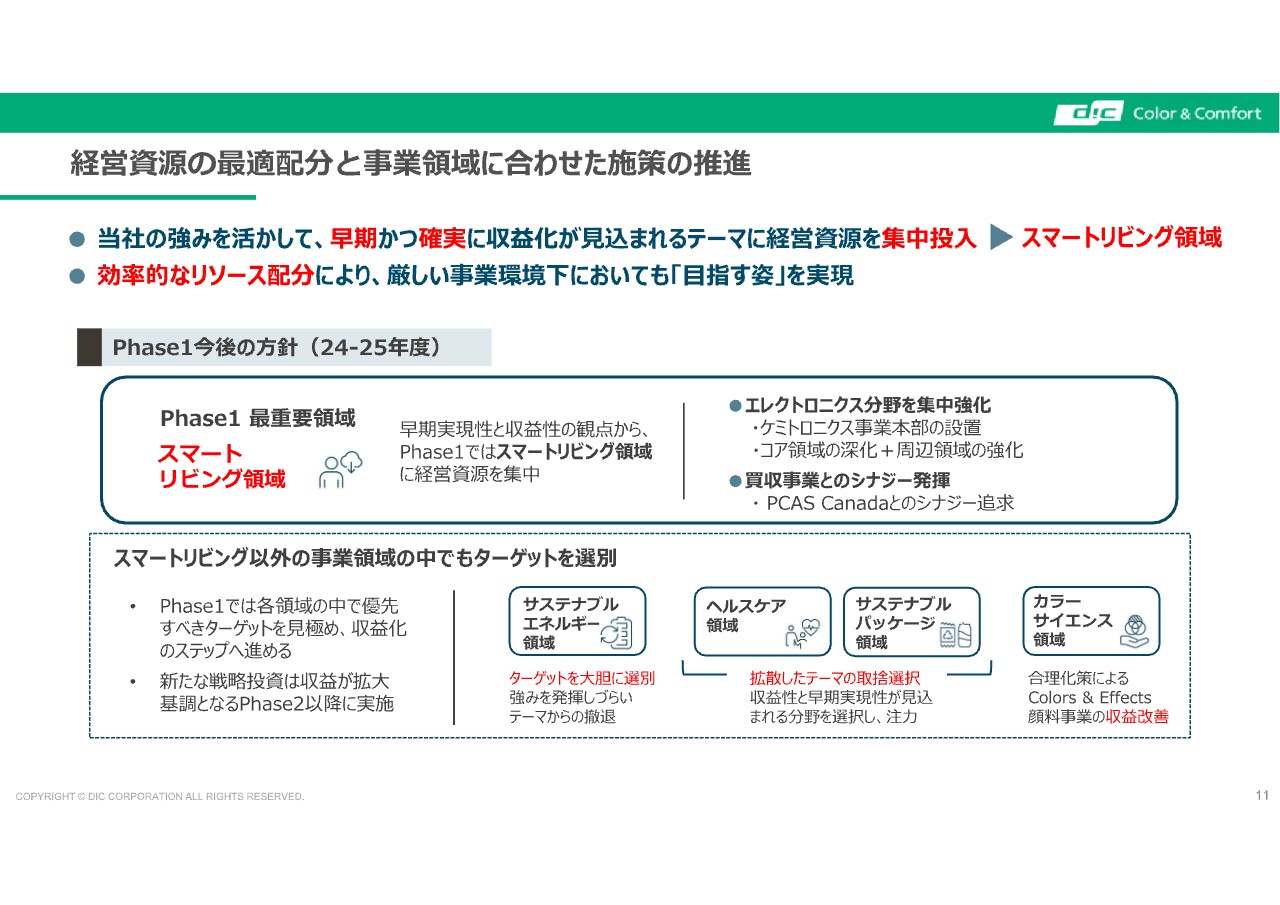

経営資源の最適配分と事業領域に合わせた施策の推進

スマートリビング領域について、当初はスマートリビング領域以外に、サステナブルエネルギー領域、ヘルスケア領域、サステナブルパッケージ領域、カラーサイエンス領域の4つの領域を設定していました。その中でも、スマートリビング領域を中核にするという考えに至りました。

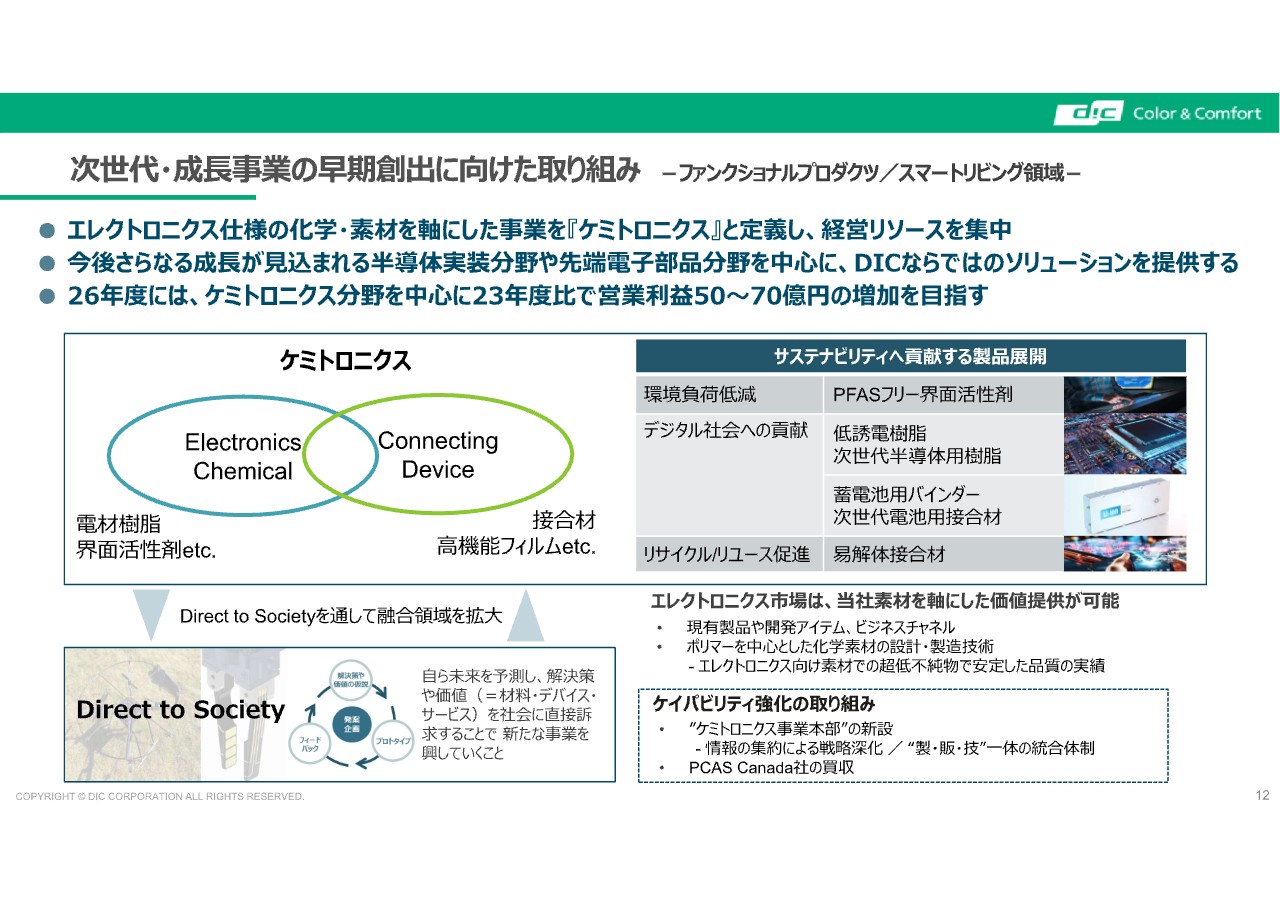

次世代・成長事業の早期創出に向けた取り組み ーファンクショナルプロダクツ/スマートリビング領域ー

当社では、エレクトロニクス仕様の化学や素材を軸とした事業を「ケミトロニクス」と定義しています。全社に分散していた経営リソースを事業本部に集中し、短期かつ確実に効率的に実績化し、新事業の立ち上げを目指していきます。

具体的な製品としては、スライド中央に記載しています。高分子素材、さらにはデバイスを組み合わせた複合材のセットで成長を目指します。具体的には、サステナビリティへ貢献するさまざまな製品を中核として展開を図ります。

また、方法論も見直しを行いたいと思っています。スライド左下の「Direct to Society」の考え方を通して、領域の拡大を推進していきます。

これは私ども自身で未来を予測し、解決策や価値を直接社会に訴求していくというものです。我々は材料メーカーですが、デバイスあるいは最終製品まで仕上げ、プロトタイプとしてその価値やソリューションを提示することで、そこで得られた情報やニーズをフィードバックし、自社製品、あるいは事業をブラッシュアップしていきます。

このサイクルを回すことで、社内の開発、あるいは新事業の立ち上げをよりスムーズに行うことを目指していきます。

その一方、スライド右下に記載した「ケイパビリティ強化の取り組み」としては、さまざまなノウハウの蓄積と、さらには新たに買収したカナダのフォトレジストポリマーの会社が持つ超低不純物で安定した品質を量産できる技術を活用し、さらなる付加価値化を目指します。

ケミトロニクスに限らず、このようにスマートリビング領域に関わる製品を中心に、2026年度には2023年度比で営業利益50億から70億円の増加を目指していきます。

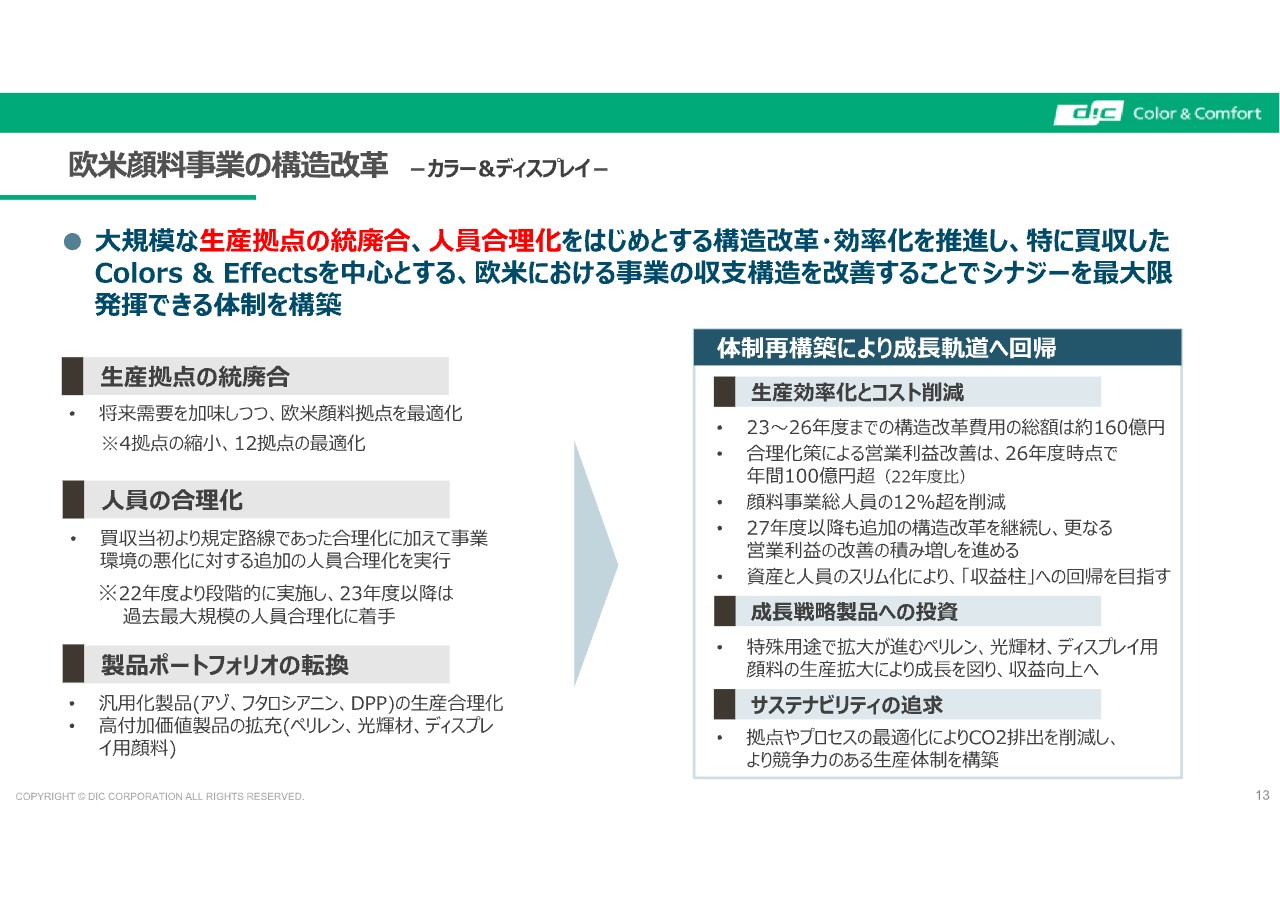

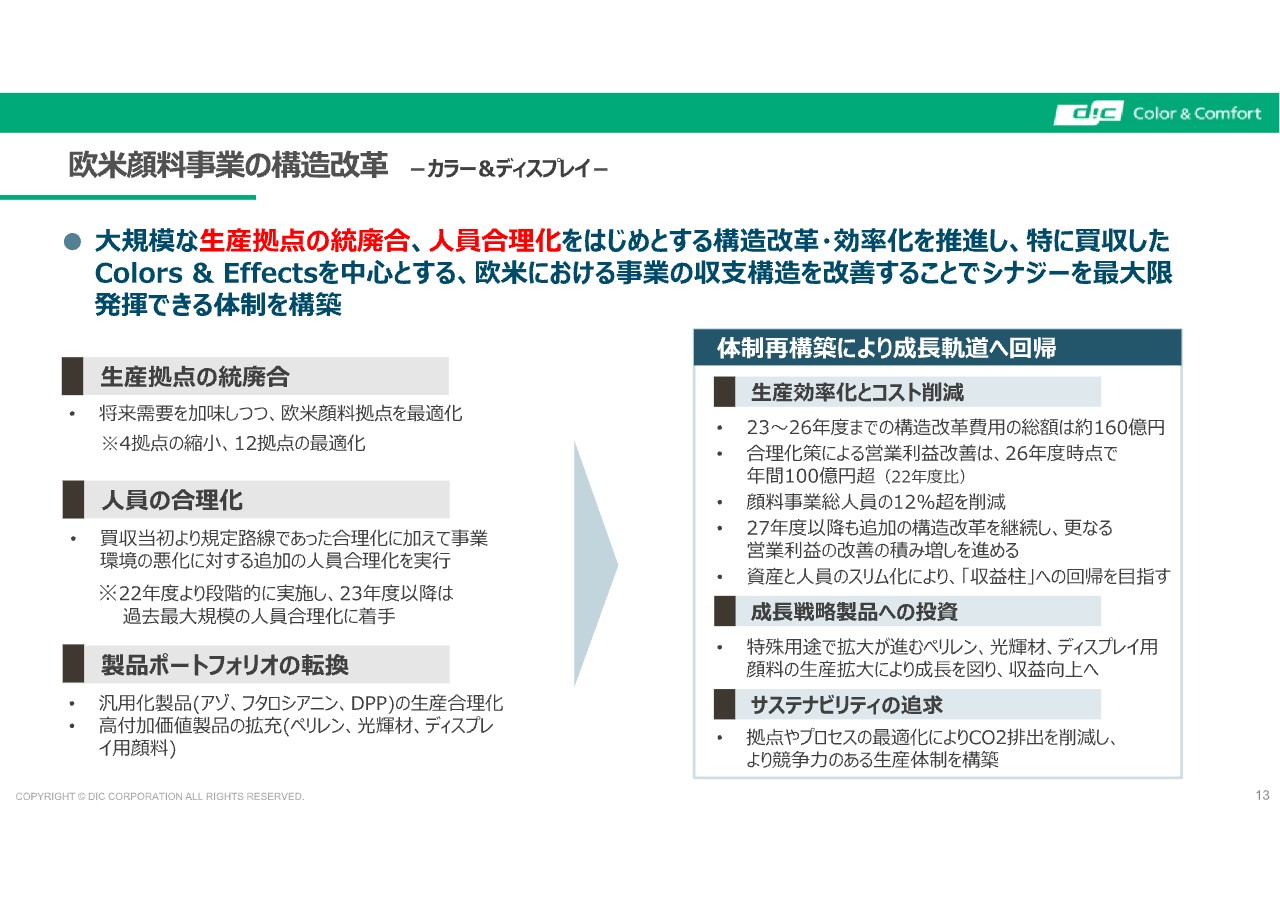

欧米顔料事業の構造改革 ーカラー&ディスプレイー

欧米顔料事業の構造改革についてご説明します。これまで進めてきた合理化の施策をさらに推し進め、生産拠点の統廃合と人員の合理化を構築します。スライド右側に記載のとおり、2026年度に向け、明確なマイルストーンを定めて推進していきます。

合理化策による具体的な営業利益改善額は、2026年度時点で2022年度比年間100億円、2023年度比でも60億円の改善を目指していきます。顔料事業総人員も12パーセント削減する計画です。

一方、合理化の取り組みは短期的に終わるものではなく、2023年度から2026年度、さらに2027年度以降も必要になると考えています。これからの3年間で、総額160億円を費用として計上する見込みです。

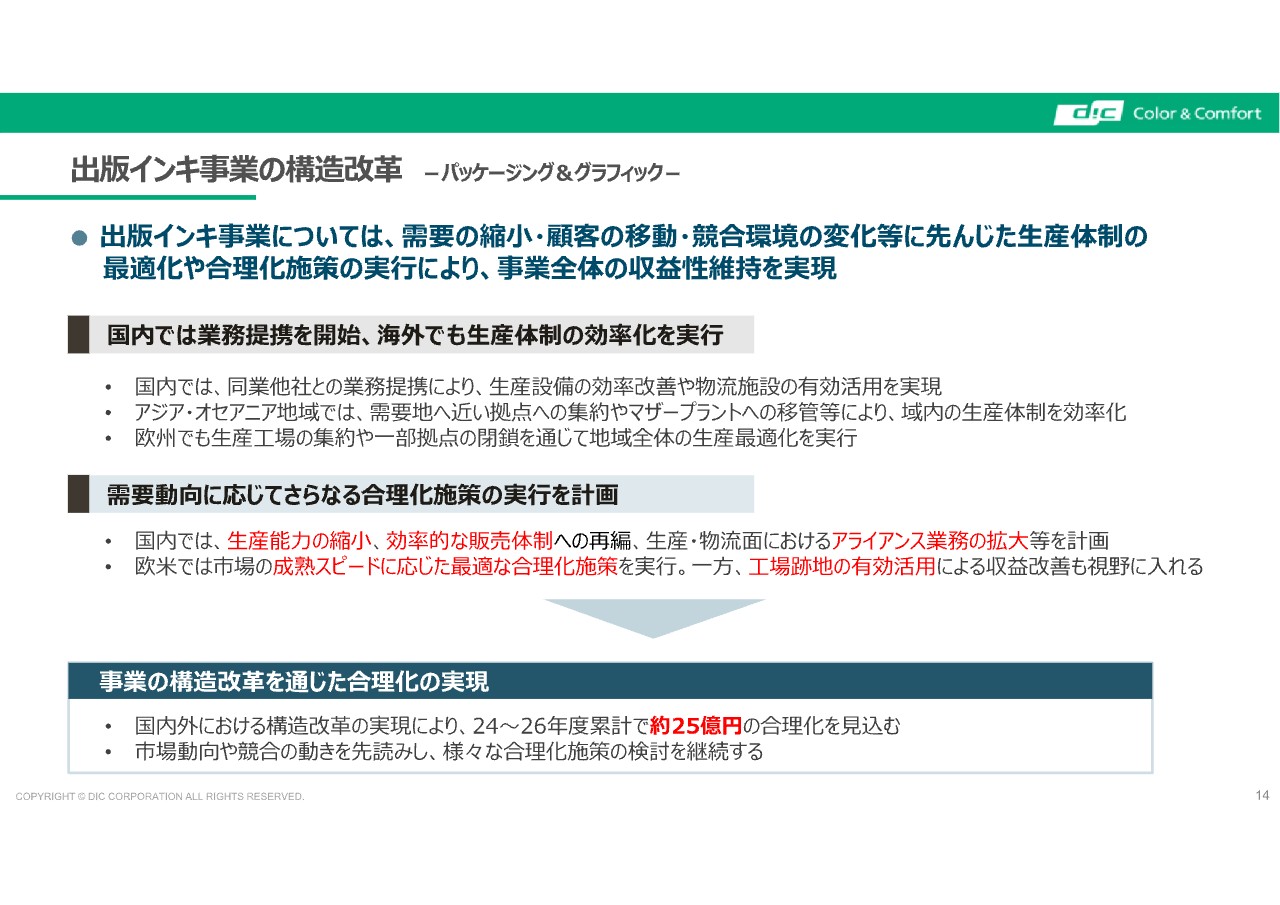

出版インキ事業の構造改革 ーパッケージング&グラフィックー

出版インキ事業の構造改革についてご説明します。2023年度の業績に表れているように、今まで取り組んできた合理化施策は確実に成果を出しています。事業全体の収益性も大幅に改善したと見ています。

構造改革の大半はすでに終了しました。今後は収益力アップや、需要に応じた最適化に注力していきます。国内外における構造改革の実現により、収益は向こう3年間で累計約25億円、年間にして8億円の合理化を継続して見込んでいます。今後もさらなる収益の改善に努めていきます。

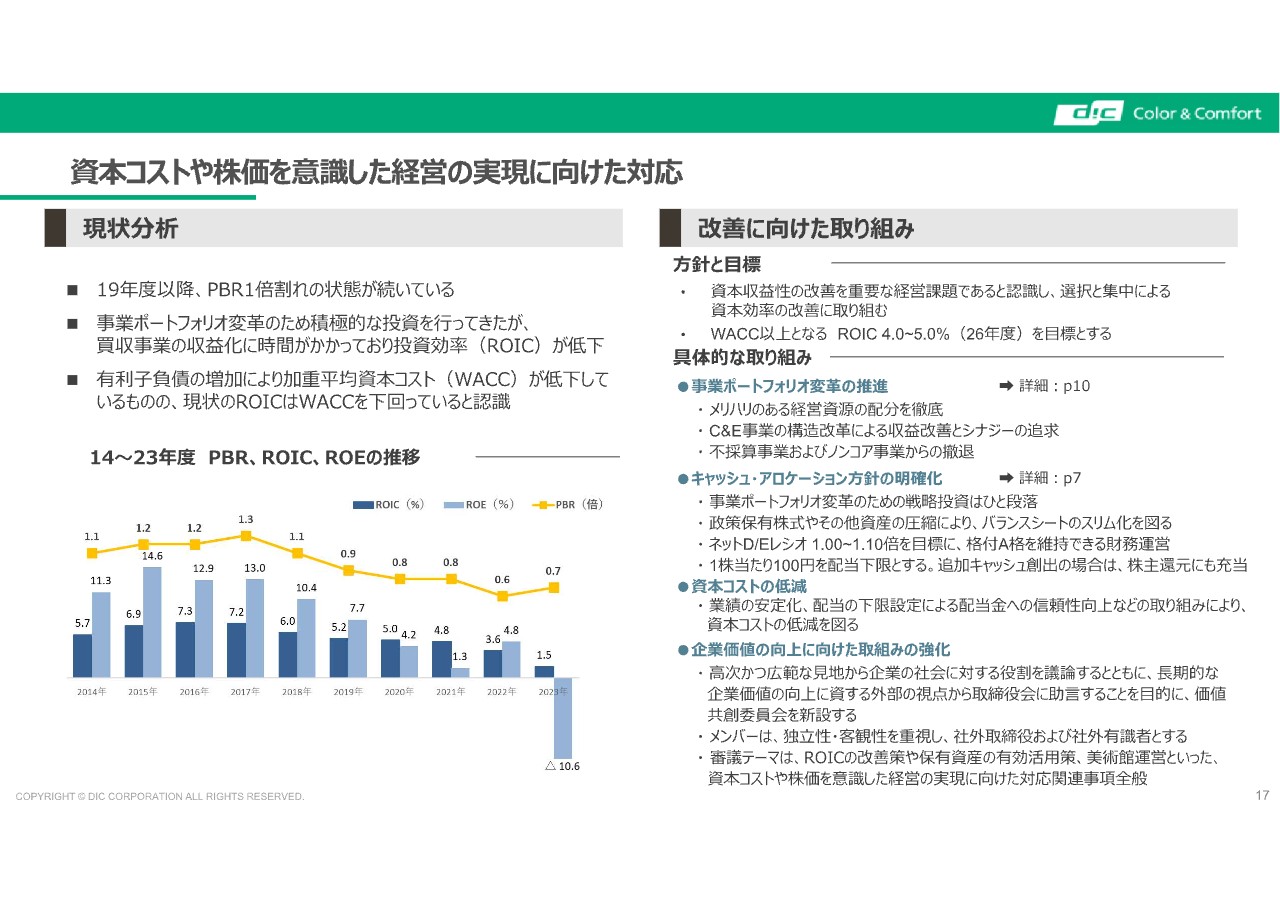

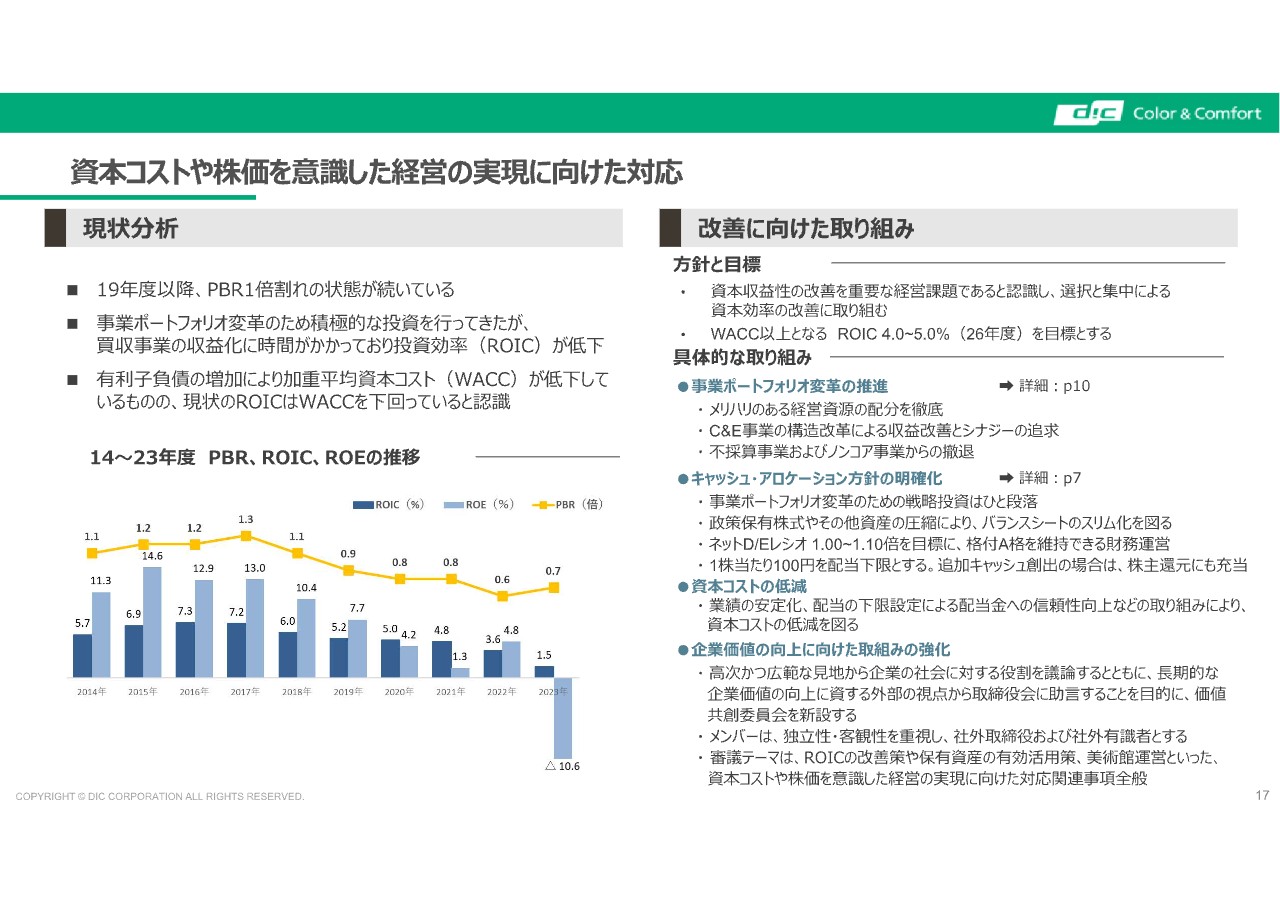

資本コストや株価を意識した経営の実現に向けた対応

最後に、株価を意識した経営の実現についてご説明します。現状分析として、スライドのグラフに表しているPBR、ROIC、ROEの推移に見られるように、私どもの経営状況は決して好ましいものではないと思っています。

早期のPBR1倍復帰を目指し、さまざまな取り組みを行っていくことが今回の趣旨です。特にスライド右下に記載している、企業価値の向上に向けたさらなる取り組みについてお話しします。

高次かつ広範な見地から企業の社会に対する役割を議論するとともに、長期的な企業価値の向上に資する外部の視点から取締役会に助言することを目的に、価値共創委員会を新設します。これは独立性、客観性を重視し、社外取締役および適宜招聘する社外有識者を母体とする、完全に独立した委員会です。

ここで、さまざまなテーマについて高次かつ広範な見地から議論していただき、私どもの経営に活かしていきたいと考えています。具体的にはROICの改善、保有資産の有効活用、美術館運営など、資本コストや株価を意識した経営実現に向けた関連事項全般についてです。

ガバナンス強化としては、1名の外部取締役を新たに追加選任することを決議しました。スキルマトリックスの拡充や多様性の改善も踏まえ、取締役会の監督機能強化を実施することにより、本日説明させていただいた新たな「DIC Vison 2030」のアップデート版を確実に実行していきたいと思っています。

私からの説明は以上です。ありがとうございました。

質疑応答:パッケージング&グラフィック・カラー&ディスプレイの業績改善について

質問者:長期経営計画資料6ページのパッケージング&グラフィック、カラー&ディスプレイについてお聞きします。いろいろな構造改革を終えた中で、パッケージング&グラフィックの営業利益率が5パーセントということですが、世界トップ企業のマージンが5パーセントで十分なのでしょうか?

また、カラー&ディスプレイについても、営業利益率は改善によって6パーセントから7パーセントにとどまっています。デジタルが入ってこのような状況です。2桁台に向上させるために何が必要なのでしょうか?

池田:大きな目線で見た時に、当社全体の営業利益率を例えば10パーセント超に上げることについて、この2つの基幹事業の規模感で全面的な達成が現実的かどうかという観点から考えると、私は現実的ではないと見ています。

さらなる営業利益率の向上についてはファンクショナルプロダクツ、すなわちスマートリビング領域、ケミトロニクス事業においてけん引していくという考え方を基本としています。

例えばケミトロニクス事業については、当初から営業利益率10パーセントから15パーセントの高利益品で成り立っています。これらの比率を増加させていくことで、全社的な利益率の改善を目指していくことを基本としています。

一方で、印刷インキのように非常に成熟した事業については、2023年度で実施したように、地道に価格ギャップの維持あるいは値上げ、競争環境の中におけるコストを徹底的に見ていくことによって、ある程度の規模を維持しながら長期的に利益率水準を維持し続けることを第一に考えたいと思っています。

質疑応答:株主還元とキャッシュ・アロケーションの基準について

質問者:株主還元とキャッシュ・アロケーションについてお聞きします。今回は配当下限の100円の配当ということで、かなり配当性向が高くなりますが、これはどのような基準で決められたのでしょうか?

浅井健氏(以下、浅井):100円を最低とする今回の配当のレベル感をどのように決めたかについて、従来の業績や営業利益レベルから考慮し、親会社株主に帰属する当期純利益で100億円以上は安定的に出せるものと考えています。したがって、2024年度、2025年度、2026年度の今後3ヶ年の計画においては必ずお約束できるラインだと考え、ここを配当の最低レベルということに、いったんさせていただきました。

キャッシュ・アロケーションのところでもお伝えしているとおり、業績が上向いてプラスアルファの利益が出た場合は、スライドに記載のように追加の株主還元として増配、またはその他のかたちで株主のみなさまへの還元をさせていただきたいと考えています。

質疑応答:資産としての美術館の見直しについて

質問者:資産をすべて精査するとのことでしたが、DIC川村記念美術館などの資産もあると思います。このあたりはどのような精査をするのでしょうか?

池田:固定資産の見直しには、美術館も含まれています。これは資産の有効活用として、美術館・作品のあり方や運営の目的・意義などに立ち返り、この度発表した価値共創委員会でも併せて議論をしていく中で、その扱いについて決めていきたいと思います。

質疑応答:特別損失に対する今後の計画について

質問者:今期の特別損失は160億円ということですが、これはいつ頃に止まり、純利益の拡大ペースはいつ頃に営業利益に準じた額になるのでしょうか?

浅井:今年度に160億円の特別損失を予定しているものについては、主だったものは第1四半期にすでに確定している星光PMCの事業譲渡に伴う損失です。

また、海外の顔料事業の構造改革を2023年度から進めていますが、2024年度の上期で再度大きく追加的に行おうと思っており、これが160億円の中にかなりの割合で入っています。

今後の見通しについては、先ほど池田の説明の中で、2026年度までに160億円ほどの構造改革を予定しているという話でしたが、かなりの部分は2023年、2024年の2年間で行います。もちろん、2025年、2026年でもまだ多少行いますが、顔料については基本的にこの最初の2年間でリストラを行います。

それ以外の事業については、現在のところ大きなリストラは発生しないと考えていますが、ご承知のとおり当然、印刷インキ事業の今後の需要の見通しの中で、最適化のため多少のリストラが発生することはあるかと思っています。ただ、大きなリストラが2026年までの間で発生する計画は立てていない状態です。

質問者:特別利益もそれに応じて出るので、純損益にあまり影響しないということでよろしいでしょうか?

浅井:はい。少なくともこの2024年度の160億円の特別損失に対する特別利益は、すでにある程度具体的に進めています。本日は残念ながら、みなさまに具体的なお話をすることはできませんが、今後その案件を公表できるタイミングになりましたら、その都度ご説明します。特別損失はほぼ、特別利益でカバーするという計画で考えています。

カラー&ディスプレイの海外事業の損益改善計画について

質問者:2024年度における、カラー&ディスプレイの海外事業の損益改善が117億円とありますが、この計画の具体的な説明をお願いします。

浅井:1つは、出荷数量の改善が大きなファクターになっています。先ほどの出荷数量増のブリッジの中で出ている金額のうち、約3分の1相当がこの海外における顔料の数量回復によるものです。

また2023年度に事業所をいったん停止したことで減産損がマイナス50億円ほど発生していましたが、通常の稼働になってこのマイナスが戻るためプラス50億円です。さらに、2023年から2024年にかけて行っている合理化・リストラの効果によって50億円強というかたちになります。これらの要因を合わせて百数十億円の増益が、今のところ見られます。

一方で、インフレに伴う人件費増が若干、生じることはあると思っていますので、それも織り込んだネットの影響として、スライドに記載しているような改善額になると考えています。内訳のご説明は以上です。

質問者:この数量品目構成プラス184億円を3分の1にするとおよそ61億円になりますが、これはある程度景気の回復を見ているという話でよろしいでしょうか?

浅井:はい。ある程度、顔料ビジネスが元に戻ることを前提にしています。今、1月の業績を見ている限り、ヨーロッパと日本はまだすぐに立ち上がる感じではありませんが、米国と中国は大きく受注が改善しています。このような、ある程度の改善は織り込んだ上での金額で考えています。

質問者:原料高などのスプレッドはあまり気にしなくていいでしょうか?

浅井:今年度については、原料価格と販売価格はほぼオフセットされるかたちで、今のところ大きな変動はないと見ています。足元の原油価格を見ても、今のところは当初の計画範囲内にありますので、著しい影響はないものというのが今の見立てです。

関連銘柄

| 銘柄 | 株価 | 前日比 |

|---|---|---|

|

4631

|

4,169.0

(15:30)

|

+83.0

(+2.03%)

|

関連銘柄の最新ニュース

-

前日に動いた銘柄 part1加地テック、旭有機材、メイコーなど 03/03 07:15

-

DIC(4631) 第128期定時株主総会招集ご通知 02/28 08:00

-

DIC(4631) 第128期定時株主総会招集ご通知に際しての交付... 02/28 08:00

-

DIC(4631) 2025年12月期決算および長期経営計画Pha... 02/25 18:30

-

DIC、最高益更新を視野に「DIC Vision 2030」フェー... 02/24 08:00

「#配当」 の最新ニュース

新着ニュース

新着ニュース一覧-

今日 20:50

-

今日 20:20

-

今日 20:16

-