【QAあり】シナネンHD、石油・ガスから建物メンテナンスまで多数の事業を展開 創業100周年に向け新たな成長を目指す

個人投資家向けIRセミナー 〜with IR Agents〜

関本圭吾氏(以下、関本):みなさま、こんにちは。IR Agentsの関本です。本日はシナネンホールディングスの間所取締役をお招きして、事業の概要や中長期の戦略、直近の第1四半期の動向についてお話をうかがっていきたいと思います。間所さま、よろしくお願いします。

間所健司氏(以下、間所):間所です。よろしくお願いします。

沿革

関本:まず、会社の成り立ちなど基本的なところからおうかがいします。原油やガスなどいろいろあると思いますが、御社はもともとエネルギーの会社であったという認識です。どのような背景で今の事業構造に至ったのか、会社の成り立ちからうかがってもよろしいでしょうか?

間所:当社は固形燃料である練炭や豆炭のメーカーとして、1927年に創業しました。そして1950年代に入り、石油やガスを取り扱う総合燃料商社となっていきました。

現在の多様な事業のかたちになったのは2000年代です。この頃に、現在も営んでいるシステム事業や建物維持管理事業、電力事業への取り組みを始めました。

ちなみに、「シナネン」という社名は「品川燃料」という旧社名が由来です。

関本:品川の「シナ」と燃料の「ネン」ということですね。

間所:そのとおりです。

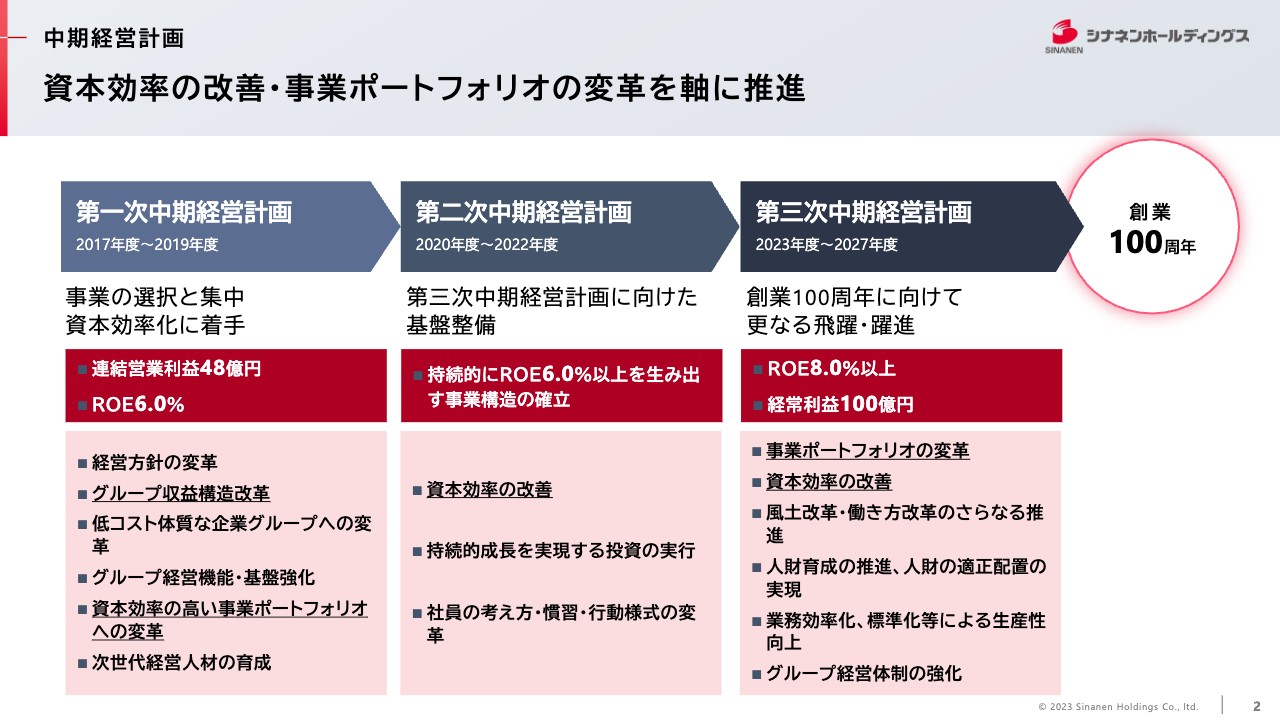

中期経営計画

関本:2017年頃から中期経営計画として経営目標を置かれてきたと思います。あらためてこの5年、10年の業績も交えた直近の動向について、どのように事業を展開されてきたのでしょうか? 特に2015年からの新たな挑戦について詳しくうかがってもよろしいでしょうか?

間所:2017年から第一次中期経営計画がスタートしていますが、この時期は電力の小売や都市ガスの自由化などにより市場環境が大きく変わった時期でもあります。

また、国内の高齢化などの外的要因やEV等のテクノロジーの進化もあり、長期的に見ると、石油・ガス事業だけでは安定した経営が難しくなってきているのではないかと考えていました。

加えて、脱炭素社会に向けた動きが加速していることから、これまでの延長線上にはないような戦略が重要となり、既存事業での収益を確保しながら、再生可能エネルギーあるいは非エネルギー事業を伸ばす中で、事業ポートフォリオの変革を進めているという状況です。また、脱炭素社会の実現に貢献するという点を重視して取り組んでいます。

関本:最近、気候関連財務情報開示タスクフォース(TCFD)やグローバルで進んでいるところでもありますので、非常に妥当なメインの置き方かと思いますし、エネルギーに相対する以上、向かい合わなくてはいけない社会のトレンドだと思います。

間所:ガスは石油に比べて若干CO2の排出量が少ないものの、やはり脱炭素化に向けて真正面に取り組まなければいけない課題だと認識しています。

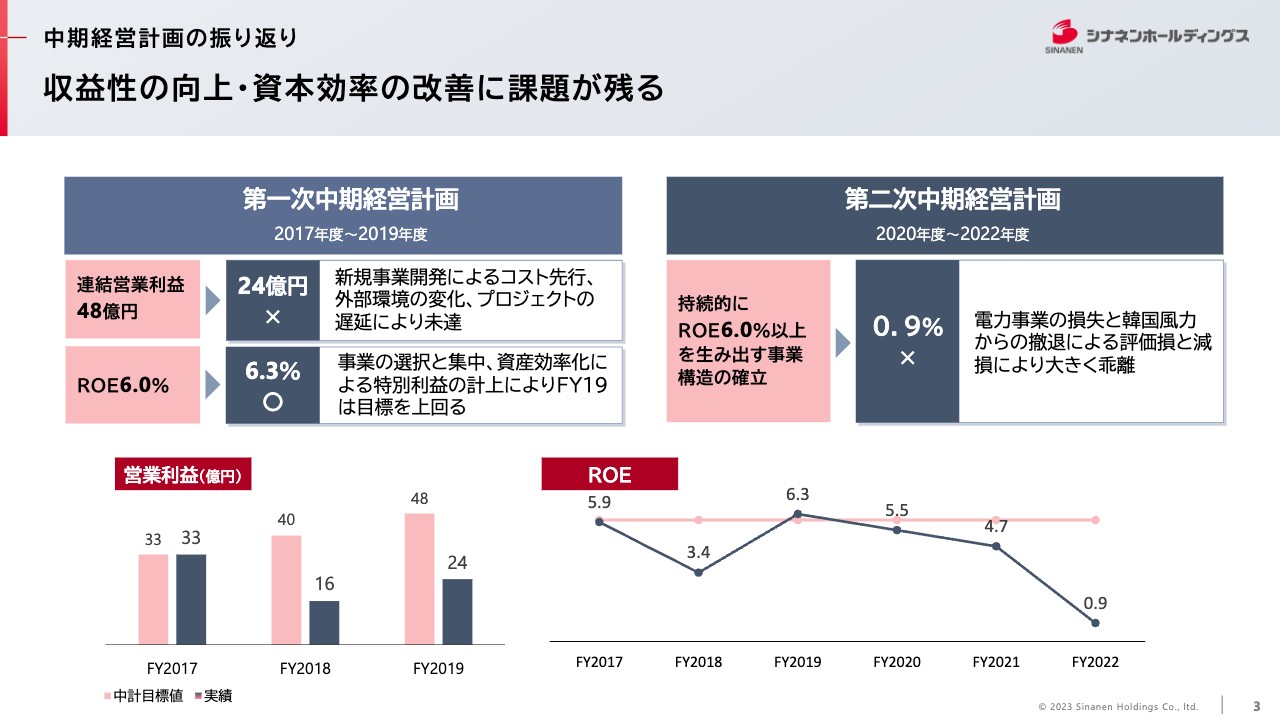

中期経営計画の振り返り

関本:2017年度から戦略的に取り組まれてきましたが、会社として約6年間の振り返りをどのように評価されているのでしょうか? 「非常に良い出来だった」「ここが良くなかった」「ここが特に良くできた」などの点についてうかがえればと思います。

間所:まず良かった点は、再生可能エネルギー事業や非エネルギー事業が拡大してきたことです。

一方で、新型コロナウイルスの影響やエネルギー価格の乱高下という外的要因の変化に加え、当社が進めてきた韓国風力発電事業の減損による影響もあり、第二次中期経営計画の定量的な目標は未達に終わってしまいました。そこは大いに反省すべき点だと考えています。

これまでの経験を踏まえ、今期から新たな成長を目指し第三次中期経営計画に取り組んでいます。

関本:どちらかというと、電力と新規事業が少し弱く着地してしまったということでしょうか?

間所:前期は電力事業で打たれました。また、後ほどご質問もあるかと思いますが、新規事業に関しては順調に収益を伸ばしていると実感しています。

関本:歴史的に見ても、この3年間はいろいろな業界で外部環境が大きく影響したと思います。

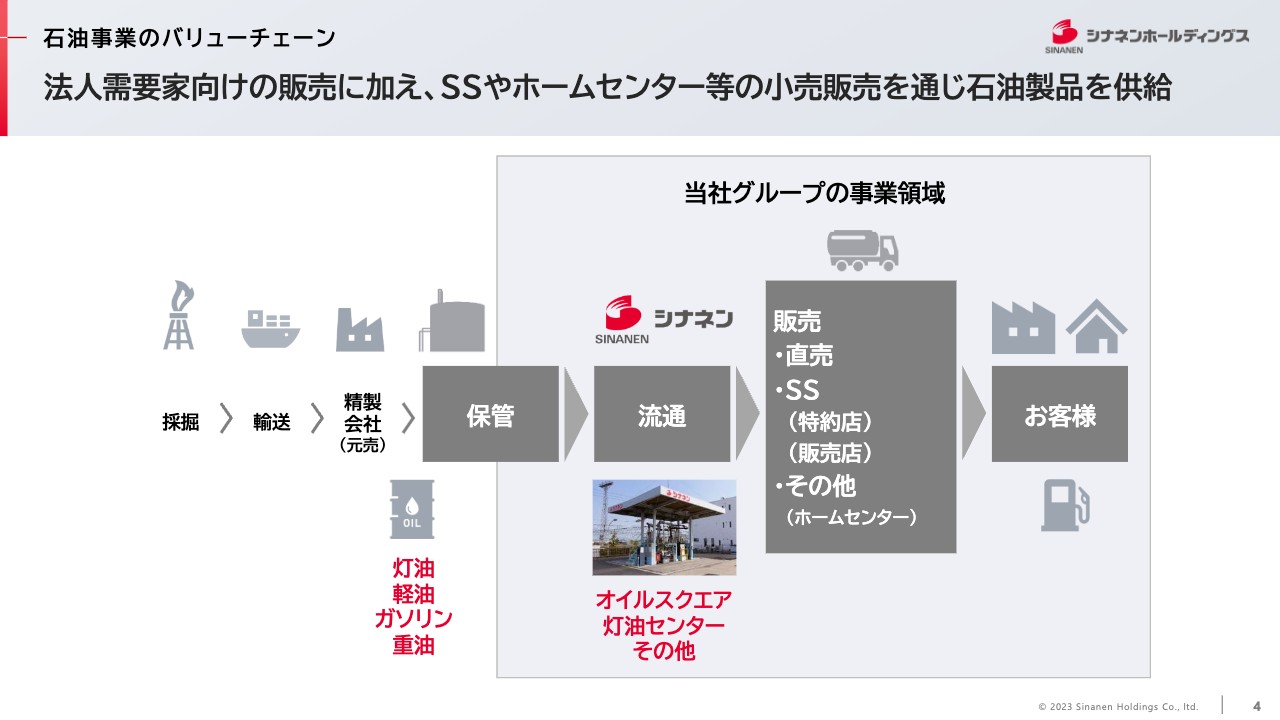

石油事業のバリューチェーン

関本:石油・ガス・電力、多角化してきた非エネルギーと、事業がたくさんありますが、いずれの事業も投資家にとってあまり馴染みのある事業ではないと思います。各セグメントについて、ビジネスモデルや前提をおうかがいします。まず石油事業については、どのようなビジネスをされているのでしょうか?

間所:石油事業は、当社の全体の売上の50パーセント程度を占めており、BtoB事業からの収益が中心になっています。石油の元売り各社から石油類を仕入れ、さまざまなルートを通じて販売店に向けて灯油や軽油、ガソリン、重油を販売しています。直接消費者のみなさまに販売しているものもありますが、卸売という事業の性格上、収益性はあまり高くありません。

一方で、相場の変動に影響される部分はありますが、一定のマージンが得られるため、安定した収益を得られるビジネスになっているとご認識いただければと思います。

関本:一定のさやが取れるビジネスになるのでしょうか?

間所:おっしゃるとおりです。

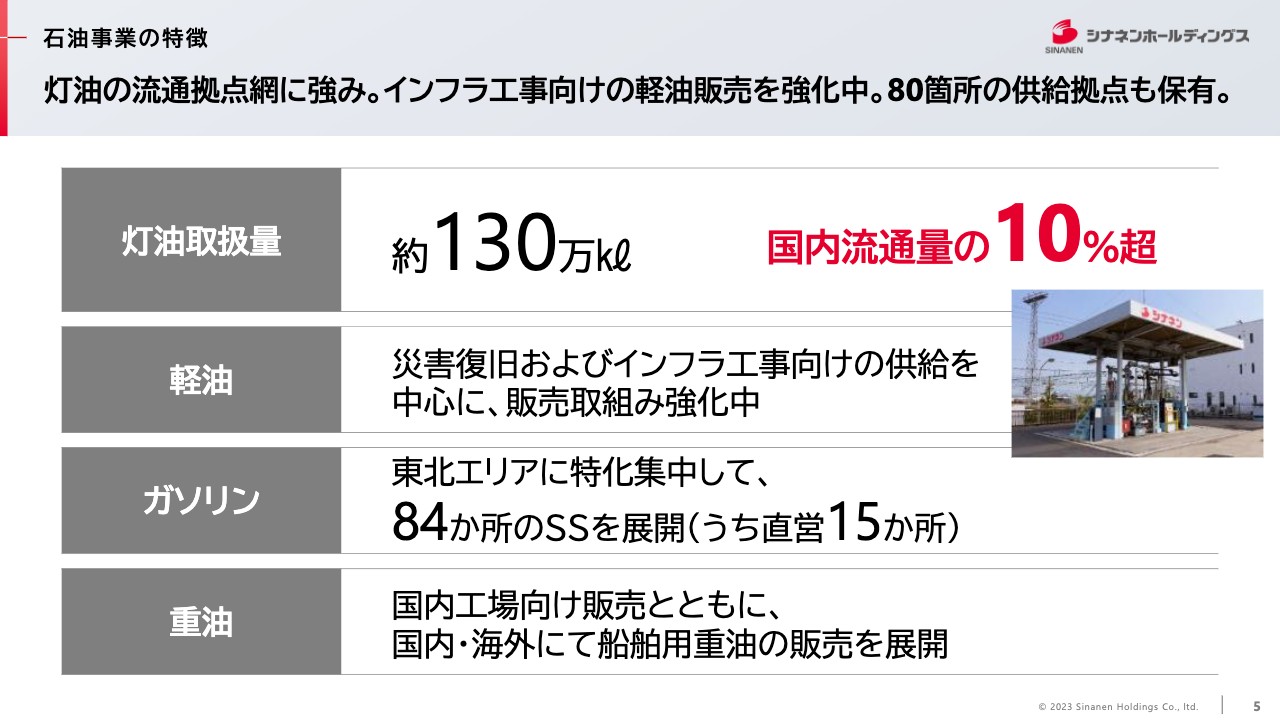

石油事業の特徴

関本:石油を仕入れて販売店に売るビジネスは他にもあると思うのですが、シナネンの特徴はどのようなものになるのでしょうか?

間所:当社の一番の特徴は、灯油の取扱量が比較的多いという点です。国内流通量の10パーセント超を取り扱っています。

また、軽油は建設現場の重機向けに供給しているもので、インフラの建設工事も増えていることから好調に推移しています。

灯油や軽油の販売拠点となるのは灯油センターやオイルスクエアです。全国各地に80ヶ所を保有しており、私どもの物流上の強みになっています。

ただし、先ほどもお伝えしたように、基本的には卸売のビジネスが中心のため数量で稼いでいますが、マージンが薄い状況です。

関本:同業各社を見ても1桁パーセント台だと思いますが、多分に漏れず、という認識になるのでしょうか?

間所:そのとおりです。

関本:灯油の取扱量が多く、全国規模で展開しているところが特徴だと理解しました。

LPガス事業のバリューチェーン

関本:石油事業が売上の50パーセントを占めているということですが、次に大きいのはガス事業かと思います。ガス事業ではどのようなことを行っているのでしょうか?

間所:ガス事業は、全体の売上の20パーセントぐらいになります。主力は、ガスの中でもLPガスの販売になります。

主なエンドユーザーは家庭向けや飲食店などの業務用が中心です。直接販売のほか、いわゆる特約店を経由して販売する卸売、BtoBtoCの事業も行っています。

特約店は1,000店舗ほどあります。私どもはエンドユーザーを約60万軒持っていますが、その3分の1の約20万軒が直販で、残りの約40万軒が販売店経由となっています。

関本:私はずっと東京にいるため、実はLPガスをあまり見たことがないのですが、地方ではまだまだLPガスが主流で、そのようなところがお客さまになっているのでしょうか?

間所:おっしゃるとおりです。都市部は都市ガスの導管が通っていますので、見かけることは少ないと思います。ただし、地方はまだまだLPガスが主流です。日本国内全体を見ると、全世帯のうち4割近くがLPガス世帯であるという統計もあります。

LPガス事業の特徴

関本:60万軒というとかなりたくさん扱っている印象ですが、業界内ではどのようなポジションになるのでしょうか?

間所:販売数量で見ると業界で3位の位置付けになっています。また、LPガスは全世帯数の約4割とお伝えしましたが、そこから逆算すると当社の60万軒という数字は、シェアとしては3パーセント程度です。

ただし、業界3位ということもあり、ある程度の競争力は有しているのではないかと考えています。収益性の面で見ると、販売店経由の卸売はあまりマージンが高くない状況ですが、直販に関しては、販売店経由の4倍から5倍ぐらいの収益性を有しています。

関本:収益性の話題が出たため確認したいのですが、上場企業でガスを扱っている会社は他にもあり、マーケットでかなり評価されてきた印象があります。彼らと比べた時に収益性に差があると思いますが、この差はプライシングやエリアになるのでしょうか?

間所:スライドにもあるように、直販と卸売の比率にあると思っています。同業他社では直販の比率がかなり高いところもあり、おそらくほぼ100パーセントではないかと思います。その直販の比率が収益に大きく影響しているのではないかと考えています。

卸売の比率が高くなると数は稼げるのですが、どうしても収益性が低くなりがちです。後ほどご説明しますが、当社は第三次中期経営計画で直販比率を上げていき、収益性を高めていく取り組みを掲げています。

関本:直販の比率を上げたら利益が上がるのか、ということについてはまた後で深掘りさせていただければと思います。

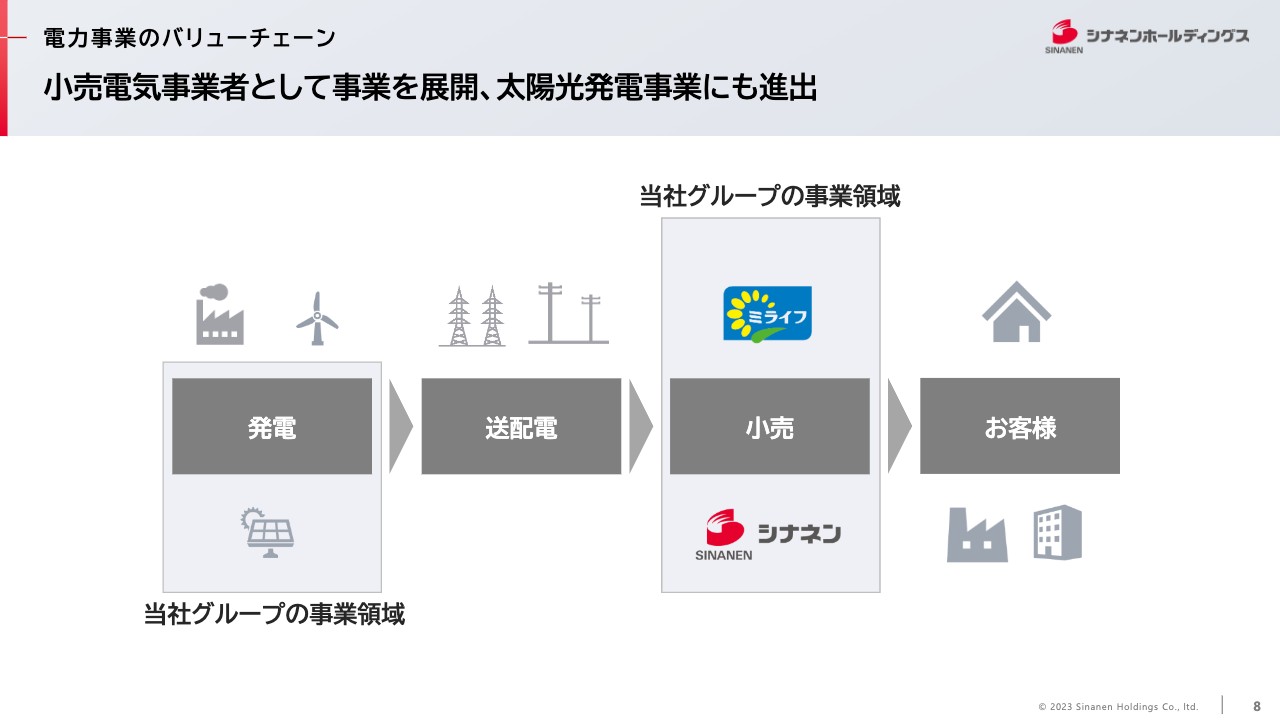

電力事業のバリューチェーン

関本:その前段階として、事業の基本について確認を続けます。次は電力事業です。ガスの販路を持っている会社が電力を提供しているケースはよく見られますが、この理解で良いのでしょうか? また、低圧、高圧、家庭向け、事業向けとありますが、御社の特徴を教えてください。

間所:電力事業は、全社の売上の10パーセント台後半を占めています。基本的には、企業あるいは家庭向けの電気を販売しています。発電事業者や電力卸売市場から調達してお客さまに販売しているのですが、お客さまの数は低圧が多く、販売数量では中圧と高圧が多くなっています。低圧のお客さまのうち、かなりの方がLPガスを供給しているお客さまです。

スライドに記載されているように、メガソーラーも所有しているのですが、これは固定価格買取制度(FIT)で電力会社に販売しており、お客さまに直接販売しているものではありません。

また、これ以外にも太陽光発電のメンテナンス事業も展開していることが当社の特徴となっています。

関本:売上については、太陽光発電のメンテナンス事業の割合も大きいのでしょうか? それとも小売が大半を占めているのですか? バランスについて教えてください。

間所:電力事業は、まだほとんど小売の事業だと考えていただいてけっこうです。メンテナンスに関しては、まだ世の中に認知されていない部分もありますので、ここをどのように進めていくかが課題になっています。

関本:こちらは後で詳細をうかがいますが、直近で発表された第1四半期の業績では、前期末の第4四半期から赤字が継続しており、電力事業の課題であると思います。小売の「仕入れて売る」という事業モデルのどこかに課題があったということだと思いますが、どのような事業モデルで、なぜこのようになったのか、あらためてうかがってもよろしいでしょうか?

間所:大きく業績を下押しした要因としては、例年、冬場はかなり電力価格が上昇しますので、市場価格の上昇リスクに備えて、昨年の秋に相対での調達を積極的に行ったということが挙げられます。しかし、その冬以降、電力市場価格が上がらず低迷しており、相対で調達した電源が割高になってしまったという状況です。

節電要請があったり、価格が上がったことによる節電意識の高まりもあったりしたため、需要が想定を下回っている状況ではあるものの、当然ながら一部余剰も発生します。その余剰分を市場で売却しましたが、冒頭にご説明したように、電力市場の価格が低迷したため、逆ざやが発生しているところがあります。

ただし、市場での売却に関しては逆ざやとなっておりますが、消費者のみなさまに向けての販売ではしっかりと利益は確保しているということを付け加えたいと思います。

関本:ビジネスモデルとして赤字で販売するという課題があるわけではなく、市況の変動と需要の余りが出てしまったことが課題であるということでしょうか?

間所:おっしゃるとおりです。販売するものに関しては、利益をしっかりと獲得しています。

関本:確認なのですが、相対で調達するというのは、発電事業者と直接契約をして買っているということであり、JEPXのような電力市場から買っているものではないという理解でよいでしょうか?

間所:そのとおりです。相対は、発電事業者から固定価格で数量を含めて買い取っているものになります。

関本:基本的には、上場各社も行っている、何かしらで調達してお客さまに販売するというビジネスだと思うのですが、電力は貯めておくことができないため、そのような課題が出てくるということですね。

間所:おっしゃるとおりです。貯めておけないのが難しいところです。

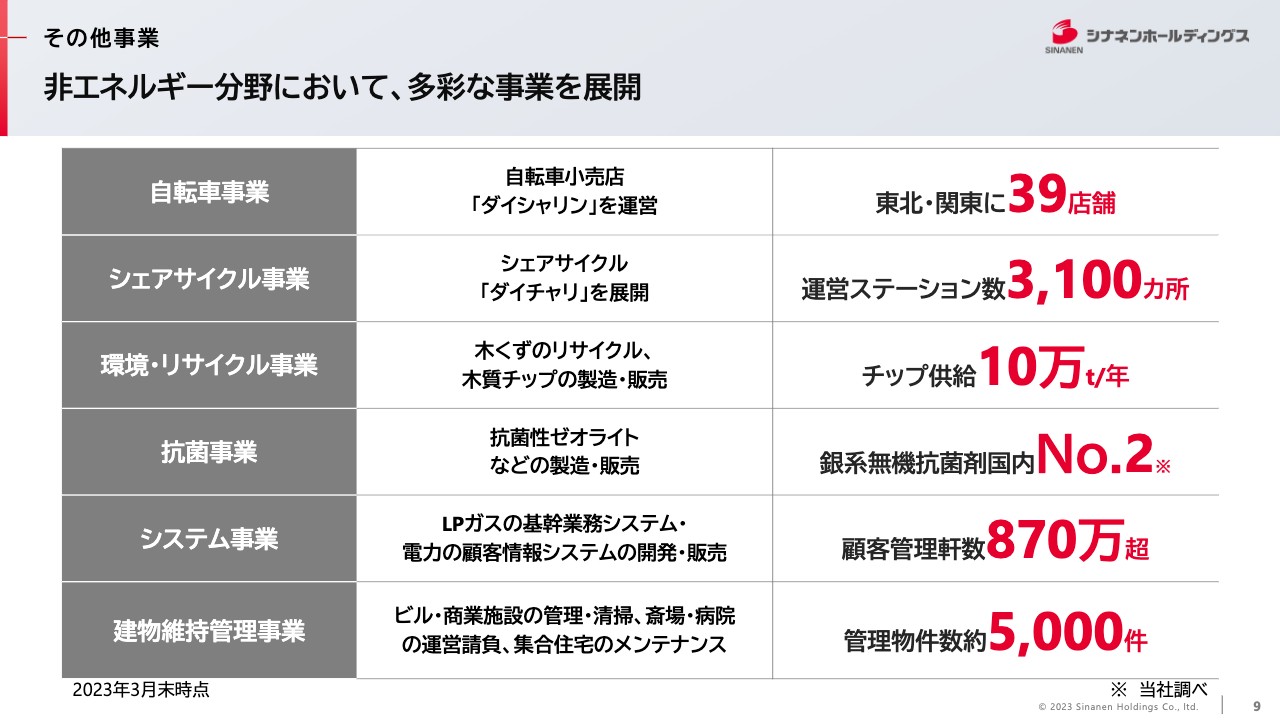

その他事業

関本:次に、その他事業についておうかがいします。たくさんの事業があり、1つずつ確認していくと時間が足りなくなってしまうため、「これとこれが重要です」「これは比率として大きいです」ということを踏まえて、どのように解釈すればよいか教えてください。

間所:おっしゃるとおり、多くの事業を進めています。現時点では、特にシェアサイクル事業と、ビルメンテナンス的な事業である建物維持管理事業に注力しています。

シェアサイクル事業は、ソフトバンクグループのOpenStreet社のシステムを利用して、「ダイチャリ」というブランドで首都圏を中心に展開しています。

また、建物維持管理事業はビルや公共施設、マンションなどの清掃や管理、機器のメンテナンス等を行っています。

それ以外では、自転車事業や抗菌事業、木質系の廃棄物をリサイクルする事業、LPガスや電力小売事業者向けにITシステムを提供する事業などを行っています。

関本:環境・リサイクル事業の木質チップは、バイオマス発電に利用するものでしょうか?

間所:おっしゃるとおりです。バイオマス発電や蒸気を使った発熱というかたちで、電源や熱源向けに販売しています。

資本戦略:効率性

関本:石油・ガス・電力・非エネルギーなどについて、おおよそ確認させていただきましたので、あらためて中長期の戦略についておうかがいします。

御社だけではなく上場企業各社もそうですが、施策もたくさんあり、脱炭素というトレンドがあるものの、エネルギー事業が高い評価を得ているとは言いにくく、どうしてもPBRが1倍を下回る状況が散見されると感じています。

石油事業などについてもお話しいただきましたが、卸売ということも踏まえて、ROEがやや低いところがあると思います。このあたりに関して、「伊藤レポート」なども出てくる中で、会社として中長期でどのように捉えているのでしょうか? まずはビジネスとしての大上段をどう捉えているのか教えてください。

間所:第二次中期経営計画でROE6パーセントを目指して進めてきたものの、その水準に届かなかったのが現状です。その点はやはり課題感を持って考えていくべきところです。

今後、ROE8パーセント以上を目指していく中で、既存ビジネスのビジネスモデル再構築や直販比率を高めることなど、さまざまなかたちで事業の収益性を高める施策を行っています。また、再生可能エネルギー事業や非エネルギー事業の事業ポートフォリオの変革などにも取り組んでおり、収益性、特に当期純利益率のアップに重点的に取り組んでいきたいと考えています。

関本:トレンドでもありますので、やはりROEを主軸に置いて展開していただくことは、私たちとしてもうれしいところではあります。後ほど、収益性や各事業についてもおうかがいしたいと思います。

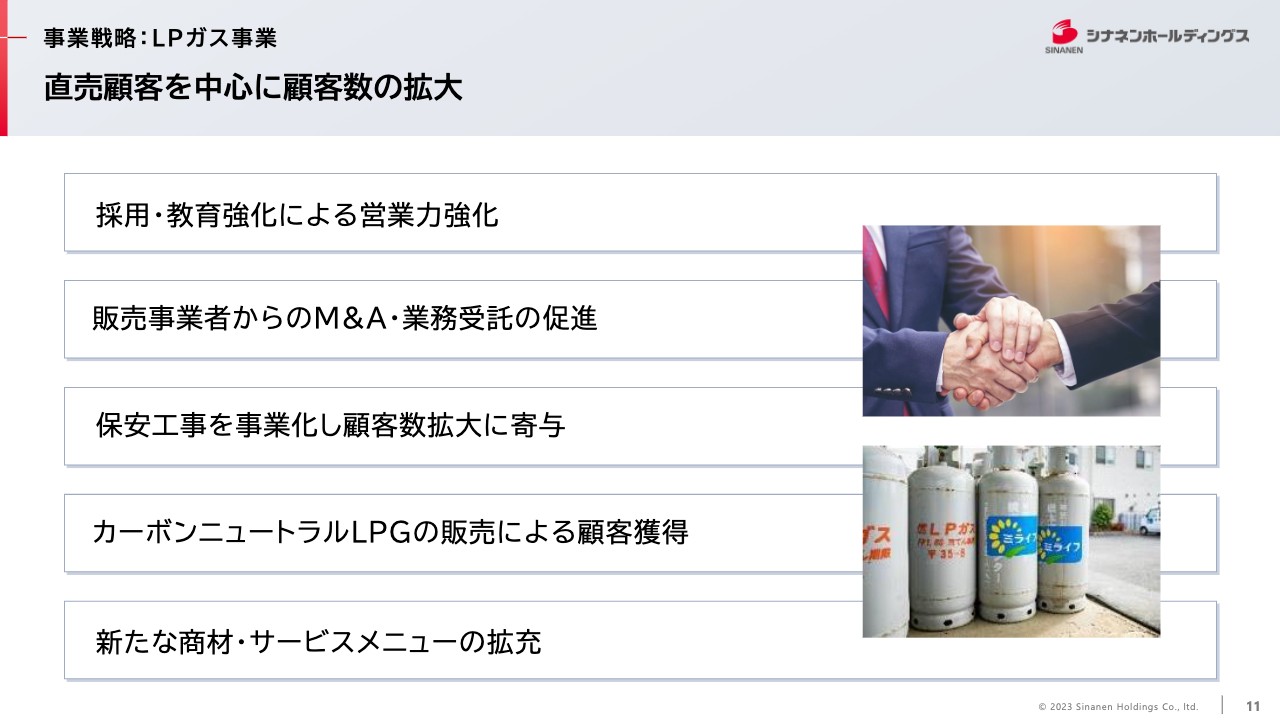

事業戦略:LPガス事業

関本:他の上場企業の前例もあることから、成長戦略に関して直販を増やして利益率の拡大を行っていくということは、投資家的にはガス事業が見やすいと感じます。そこで、「なぜ今までできなかったのか?」「今後はどのように直販を増やしていくのか?」などの詳細をうかがってもよいでしょうか?

間所:先ほどご説明したように、LPガス事業に関しては、やはり収益性の高い直販のお客さまを増やしていくことを第一に考えたいと思っています。加えて、既存を含めたお客さまに多様なサービスを提供し、お客さま1人あたりの売上を増やすことを目指していきたいと考えています。

直販のお客さまを増やすには、当然、自社の営業努力や営業強化の部分もありますが、M&Aについてもこれまで以上に注力して進めていきたいと考えています。新たな紹介ルートの開発も行いますし、また、現在取引がある販売店や特約店の中には、高齢化などによる事業承継に悩んでいる方もいるため、そこから事業を引き受けることで、卸売から直販の比率を高めていきたいと考えています。

当然、お客さまが抱えている悩みを解決するソリューションを提供することで、1人あたりの単価アップも進めていきます。現在は、清掃のサービスや住設機器のメンテナンス、リフォームを強化している段階です。

関本:やはりゼロから小売を行うとなると今のお客さまとの関係の問題もあるのでしょうか?

間所:おっしゃるとおりです。当然、M&Aは過去にも行っていますが、どちらかというと受け身で「どうにかなりませんか?」となった段階で行っていました。しかし、第三次中期経営計画では、金融機関やM&Aの専門会社と連携して、当社から積極的に働きかけていくスタイルに変えています。

関本:そう考えると、今までよりもM&Aが進むと思ってよいですか?

間所:そのとおりです。これまではお話をいただいてからスタートしていましたが、今後はこちらから働きかけていくため、より強力に推進できるのではないかと考えています。

関本:「3分の1の直販に対してどの程度増やしていくのか?」や「結果的にどこまでの利益率を目指すのか?」という問題もあると思うのですが、投資家に説明している定量的な目標はありますか?

間所:具体的な数字に関しては、現在開示できるものはなく、社内的に目標として定めている状況です。総利益では小売の収益性が卸売の4倍から5倍ぐらいあってかなり高いため、やはり直販比率を高めていくことで収益性が劇的に改善していくと考えています。

事業戦略:電力事業

関本:続いて、電力事業についておうかがいします。先ほどお話ししたように、この半年から1年は電力相場の荒れ方がけっこう話題になりました。ただ、いろいろな会社を見ても、この1年間を除けば、重点的に取り組むと利益が出やすい事業だと感じています。

このあたりを踏まえて、今後の第三次中期経営計画について、どのように外部環境を認識されているのか教えてください。また、取り組みとしてどう成長させていくのでしょうか?

間所:石油事業と並ぶ主力事業に成長させたいと考えています。冒頭にお伝えしたように、やはり脱炭素化の流れは加速せざるを得ない状況です。

スライドにあるCPPAとは、コーポレートPPAという法人向けの長期契約の電力供給です。環境価値の高い再生可能エネルギー由来の電力を提供するということで、企業も望むものではないかと考えているため、こちらの成長が見込めるのではないかと考えています。

CPPAは、電力小売事業者から電力を長期的に調達する契約において、再生可能エネルギー比率を高めたい企業あるいは自治体などのユーザーに対して、どれだけ再生可能エネルギーを提供できるかが鍵になります。会社全体としては、環境価値に着目し、差別化した電力の販売に取り組むことで収益を拡大していきたいと考えています。

関本:脱炭素を目標に掲げている中で、電力や再生エネルギーに触れるのは非常にしっくりくると思います。蓄電所事業については、また別の方針になりますか?

間所:先ほど「電力は貯められない」というお話がありましたが、蓄電所事業は「貯めるビジネスに挑戦したい」ということで記載しています。貯められるということは、やはり大きいと思っています。

例えば、蓄電インフラをグループで保有し、太陽光発電がしっかりできており電力価格が低い時に蓄電し、需要が増えて電力価格が上がる時に放出するといったビジネスも検討を進めています。

関本:需要の変動に応じた電力価格の高低差をなくしていくビジネスということでしょうか?

間所:おっしゃるとおりです。

関本:私もよく発電量を見ますが、季節や1日のうちでもかなり変動があるため、それが実現したらうれしいです。

間所:季節間では少し長いため、短期間で回せるかたちにできればいいと思っています。

事業戦略:石油事業

関本:私は、ガスと電力については、うまく取り組めばいいのではないかと思っています。一方、事業概要でお話しいただいたように、ROEを上げるという観点で見た時には、アセットやエクイティを使いながらの収益につながっていないのが石油の卸事業だと思います。

厳しい質問かと思うのですが、このあたりについて、会社としてどのような認識を持っているのでしょうか? 中計ではどのように取り組んでいくのかについて、考えをうかがってもよいでしょうか?

間所:石油事業に関しては、保有している資産の割に収益が上がっていないというのは、おっしゃるとおりだと思います。ただ、先ほどご説明したように、全国的な物流網を持っていることが強みになっています。それがインフラとなっているため、どちらかというと、処分するよりも有効活用していきたいと考えています。

例えば、これまで灯油だけを扱っていた灯油センターを、重機向けやインフラ向けの軽油を扱うオイルスクエアに転換しています。夏場を中心に灯油は不需要期になりますが、軽油は建設現場など季節に左右されない需要があることがポイントです。オイルスクエアで灯油と軽油を提供することで、収益をしっかり獲得できるのではないかと考えています。

また、オイルスクエアの敷地は比較的広いため、その中で洗車場を作ってテスト的に運用する取り組みも始めています。これらのアセットをしっかり活用していき、中長期的な視点で収益改善を進めていきたいと考えています。

関本:今のところは、1センターで上げられる収益を増やす方向で取り組みたいということでしょうか?

間所:そのとおりです。センターを減らして分母のアセットを減らすというよりは、しっかり有効活用して分子の利益を上げていくかたちで進めていきたいと思っています。

関本:灯油センターを軽油も扱えるオイルスクエアに変えることは、投資として大変なものなのでしょうか? オイルスクエアに変えることによって固定費は増えないのですか? 費用面や投資面について教えてください。

間所:タンクがいくつかあるため、そのうちの1つを夏場に軽油専用にしたり、必要に応じて軽油のタンクを増設したりするため、それほど大きな投資にはならないと考えていただいてよいです。

関本:灯油を扱う人と軽油を扱う人は同じでしょうか? 人の負担は増えないのですか?

間所:ガソリンは可燃性が高いのですが、灯油と軽油に関しては、特に取り扱いが大きく変わるものではありません。

関本:では、固定費を変えずに収益性に貢献できるということでしょうか?

間所:おっしゃるとおりです。そのようなことを目指しています。ただし、遊休資産や低収益資産などのアセットに関しては、第二次中期経営計画期間中から売却を進めています。事業から直接的な収益を得られるものにかなり絞り込んでいる状況です。

関本:第二次中期経営計画までで整理が終わったため、これから躍進するのでしょうか?

間所:そのように捉えていただいてけっこうです。

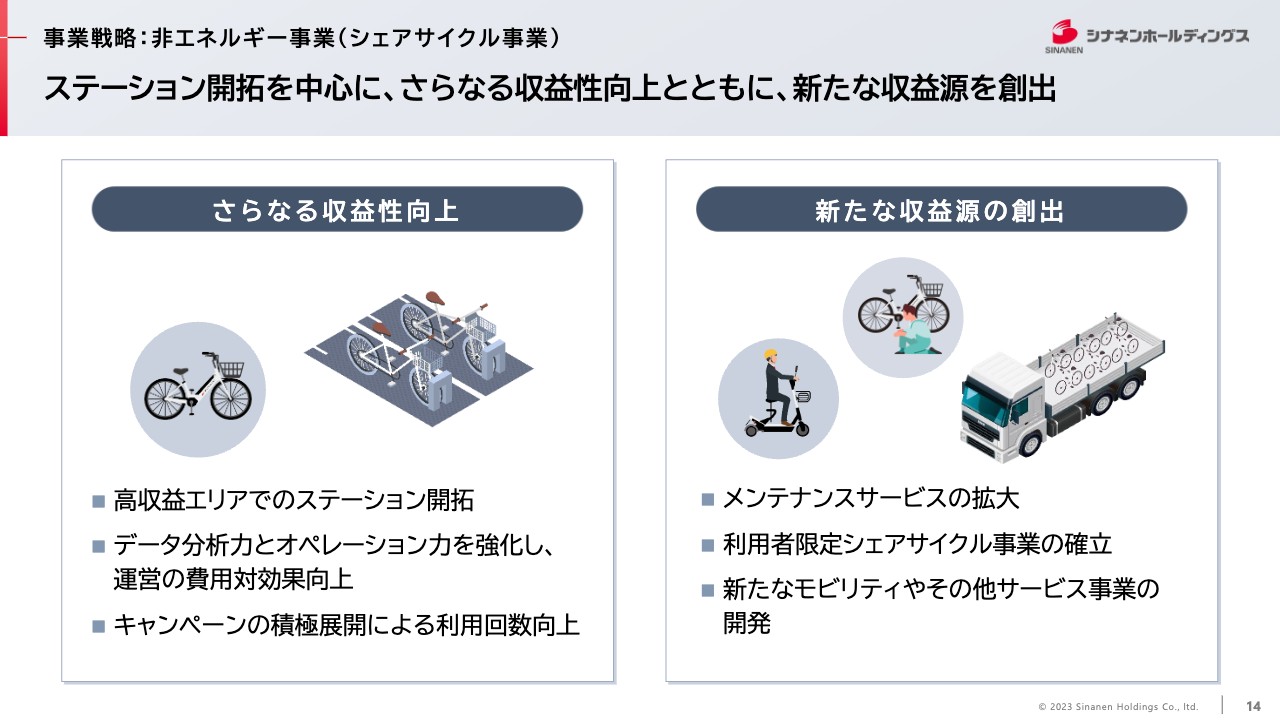

事業戦略:非エネルギー事業(シェアサイクル事業)

関本:この5年から10年続けてきた非エネルギー事業についてですが、過去を見ても順当に利益を伸ばしていると思います。一方で、エネルギー事業の比重もまだ大きいため、あらためて非エネルギーや生活関連の領域に関して、中期経営計画期間ではどのように取り組んで伸ばしていくのかについて教えてください。

間所:先ほど注力したいとお話ししたシェアサイクル事業についてですが、こちらは前期に黒字化を達成しています。首都圏におけるシェアサイクル(ダイチャリ)の利用率は、自社調べではまだ1パーセント程度ですが、利便性をさらに向上させることにより、利用率はもっと上昇すると見込んでいます。特にステーションを増やして自転車を投入していくことにより、まだ伸びる余地があると考えています。

関本:確かに「借りられるから使う」という方が増えていけば、稼働率も上がっていくと思います。

間所:借りる場所と返す場所をしっかりと担保したかたちでステーション開発を行います。また、そこに乗せるかたちで自転車の投入も必要だと思っています。

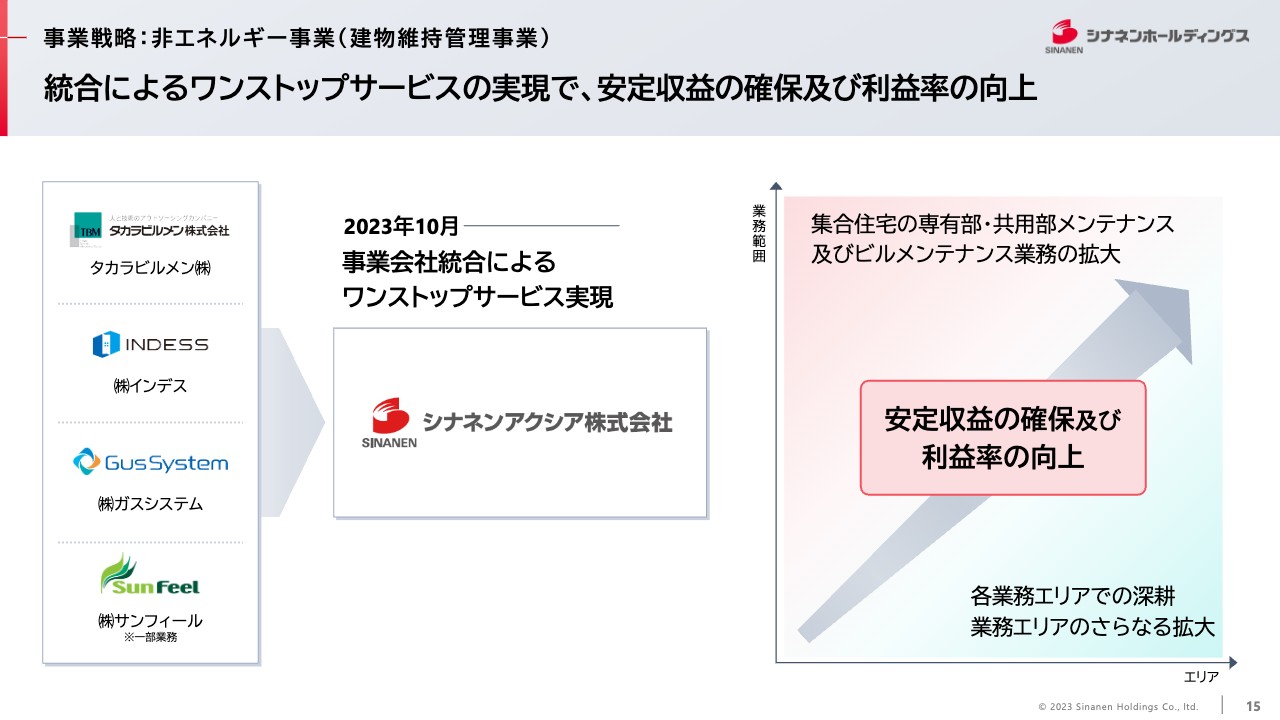

事業戦略:非エネルギー事業(建物維持管理事業)

関本:生活関連については、シェアサイクル事業がメインドライバーとなるイメージでしょうか?

間所:もう1つ、建物維持管理事業もあります。こちらのビルメンテナンス事業に関しては、これまでM&Aでグループ化した複数の会社から構成されていました。しかし、10月にこれらを統合し、ワンストップでサービスを提供できる体制にしていきます。この体制には、規模を生かした顧客拡大を目指していきたいという狙いがあります。

また、以前は各社の得意とするサービスや分野が異なっていましたが、クロスセルによりエリアの拡大やサービスの相互提供による収益拡大を行い、全体の収益を大きく増やしていきたいと考えています。

関本:得意とするサービスは、この4社でけっこう異なるものでしょうか? ビルメンテナンスは幅広いですか?

間所:タカラビルメンは、病院や斎場、公共施設の清掃などの総合サービスを得意としています。また、インデスは集合住宅向けの清掃や管理、修繕、リフォームなどのサービスを提供しています。この2社は首都圏を中心とした事業です。さらに、ガスシステムは名古屋圏において水回りの緊急時対応や修繕を行っています。それぞれ地域や事業の特性が異なっていることから、クロスセルがかなり効くと考えています。

また、サンフィールは、集合住宅やマンションの管理事業を手掛けており、インデスとの親和性が高いです。このように全体を総合的に見ていくことにより、地域性や事業の補完ができると考えています。

関本:ビルメンテナンスのところで少し触れましたが、成長戦略上、各社もM&Aを取り上げていると思います。御社も過去にM&Aを実施しましたが、第三次中期経営計画におけるM&Aはどのような位置づけになっていますか? 発表していることなどはありますでしょうか?

間所:発表しているものはありませんが、今後M&Aに関して重点的に目指していく分野は2つあります。先ほどお話ししたとおり、まずはこれまで同様にLPガス事業での買収を積極的に進めていきたいと考えています。また、建物維持管理事業はこれまでもM&Aでグループ化を実施してきたため、今後も首都圏や名古屋圏が中心になると思いますが、さらなるエリア拡大を目指し、M&Aを含めいろいろと検討していきたいと思っています。

ただし、M&Aのみに頼るのではなく、それぞれの会社が個々の事業を中心に成長戦略を考えている状況です。

関本:「まったくの新規事業が入ってくるM&Aもあり得るが、主眼は既存事業に置いていく」ということですね。

間所:そのとおりです。既存事業を伸ばしていく中でM&Aを考えています。

関本:ここで御社の方針をまとめます。ガスに関しては、直販やサービスのクロスセルを増やしていきます。電力では、外部環境もあるものの、再生可能エネルギーへの取り組みや蓄電所に取り組んでいきます。

石油については、現状のアセットを有効活用すべく、売れるものを増やす、あるいは1つあたりのステーションで扱える量を増やしていくことで収益性を改善していきます。その他では、ビルメンテナンスやシェアサイクルにかかわる事業を拡大していきます。

上手くいけば、現状のアセットでより多くの売上を獲得できると思います。一方で、それを成し遂げるためのコストも生じるため、利益の伸びが出にくいのではないかという懸念もあります。費用面や投資に関しては、どのように考えればよいでしょうか?

間所:費用面でいえば、事業拡大に伴った人件費等の費用増加は当然覚悟しています。ただし、急増するというイメージではありません。第三次中期経営計画の施策である、風土改革や人的資本経営のための研修の部分での費用増加はありますが、急激なものではないと考えています。

関本:今後も中期経営計画期間中に収益性が改善していくことを期待したいと思います。

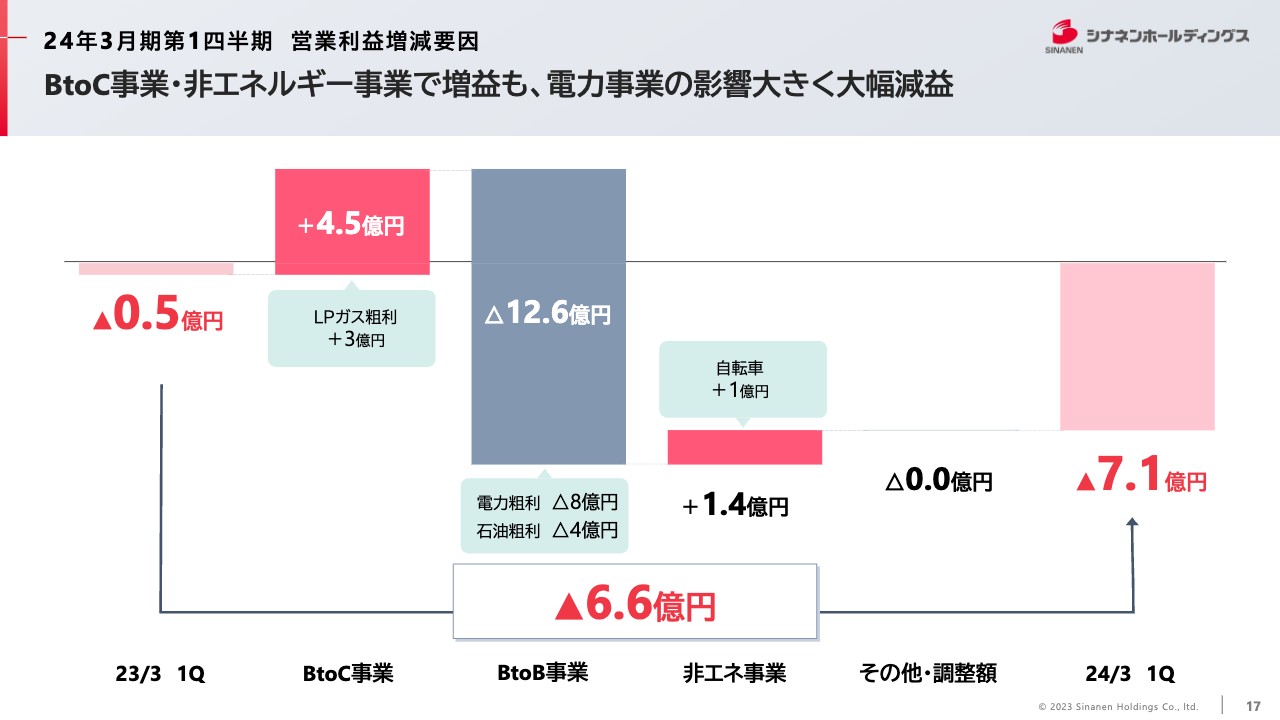

24年3月期第1四半期 営業利益増減要因

関本:中長期の見通しはもちろん非常に大事ですが、一方で短期的な部分も大事だと考えています。この第1四半期の発表を踏まえて、あらためて直近の動向などを確認できればと思います。

第1四半期の赤字が大きいため、やはり懸念はあると思っています。先ほど電力事業の構造についてもうかがいましたが、そもそも計画対比はいかがでしたか? また、今後の見通しについても確認したいと思います。足元の赤字に関しては問題ないと考えてよろしいでしょうか?

間所:先ほどお話ししたとおり、電力については、昨年秋に調達した相対電源の余剰分の電力卸市場での売却による逆ざやが大きく影響していると思っています。ただし、相対電源の処分も着々と進んでいる状況です。そのため、上期中には影響こそあるものの、今期は全体として想定どおりと考えています。

現在はそのような状況のため、上期はやはり厳しい状況が続いていくと考えています。ただし、電力に関しては価格改定もしっかりと進んだため、下期には回復していくと考えています。基本的に上期はほぼ想定どおりと考えています。

関本:前期末あたりから見えていた部分であり、想定どおりの範囲内ということでしょうか?

間所:おっしゃるとおりです。

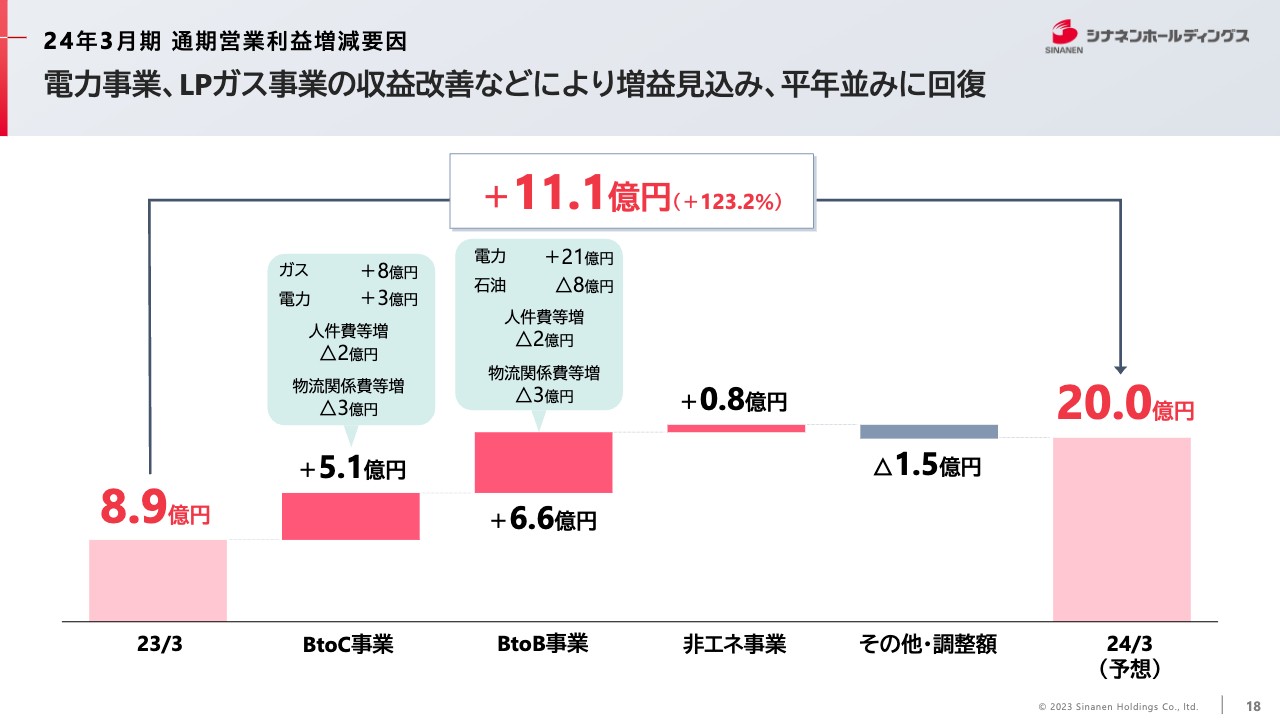

24年3月期 通期営業利益増減要因

関本:通期で20億円の営業利益を掲げていますが、こちらに関しても計画どおりという認識でよいでしょうか?

間所:現時点では、下期からの回復を見込んでいます。これまでと同様、第3四半期および第4四半期に収益を上げる状況になると思っていますが、重要なのは、冬場の電力卸市場価格がどうなるかという点です。上昇すれば上振れの余地があると見込んでいますが、それ以外の石油やガスに関しても、冬場の気温がどうなるのかということが注目すべきポイントになってくると思います。

関本:寒い方がいいのですか? 暖かい方がいいのですか?

間所:需要が増えるため、寒い方がいいです。

関本:寒いとつらいですが、ビジネスとしてはそのほうがいいのですね。

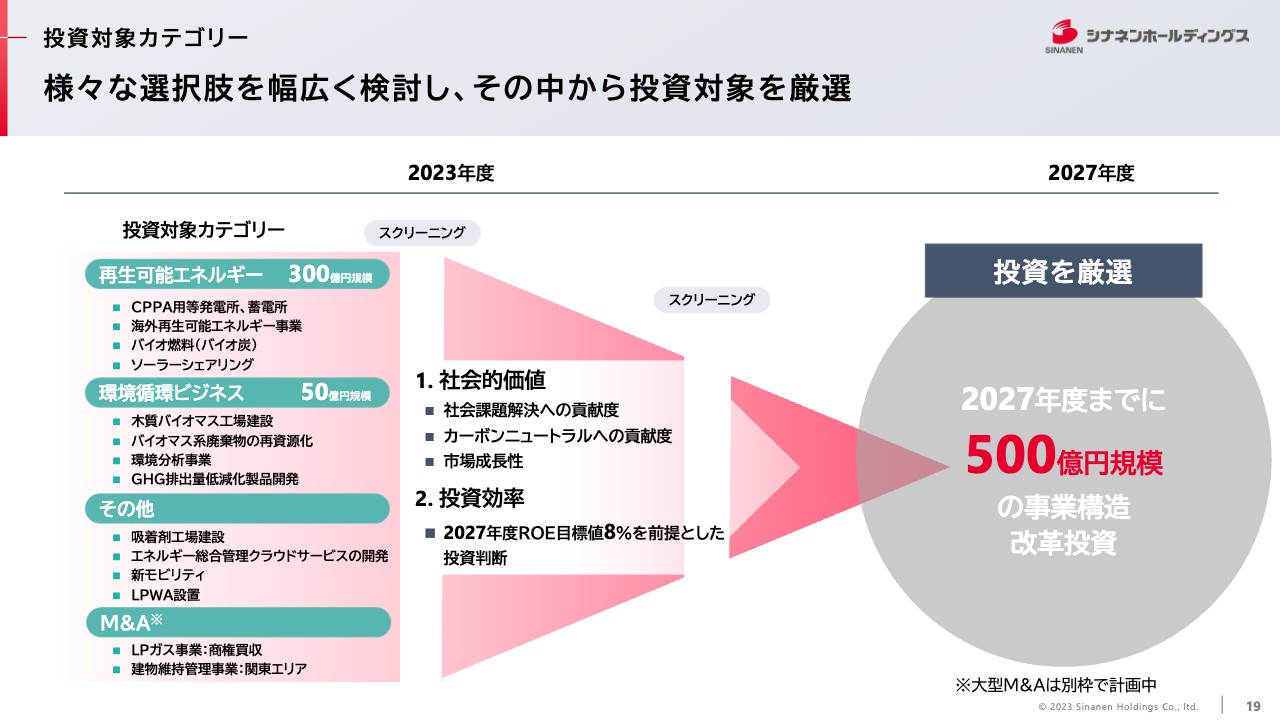

投資対象カテゴリー

関本:キャピタルアロケーションについてです。第三次中期経営計画期間における500億円の投資および最低30パーセント目標とした40パーセントの配当性向を開示していますが、もう少し詳細を教えてください。500億円と掲げた投資を使い切れなかった場合はどうするのでしょうか?

間所:現時点で計画しているのは、第三次中期経営計画の中での約500億円の投資です。ただし、その投資の中身は主に事業ポートフォリオ変革のために積極的に使っていきたいと考えています。

スライドの一番上の再生可能エネルギーについては、CPPAのための太陽光発電所の建設や蓄電所の設置などで300億円規模の投資を考えています。また、木質系のバイオマス工場や廃棄物の再資源化などの環境循環ビジネスで50億円程度の投資を検討しています。

調達については、負債による調達、あるいは成長していく中での事業からのキャッシュフローを充てる計画で進めていきたいと考えています。

投資で仮に使えなかったとしても、時期的なずれが考えられると思います。あくまでも2027年までの計画であり、スタートが遅れれば投資も後ろにずれることで単純なずれが生じると考えています。したがって、使わなかった部分があった場合は、中長期的な観点から配当などを含めた還元もあるかもしれません。しかし、現時点で明確なことはお話しできません。

関本:バランスを考えて、ということですね。

間所:そのとおりです。バランスを考えています。

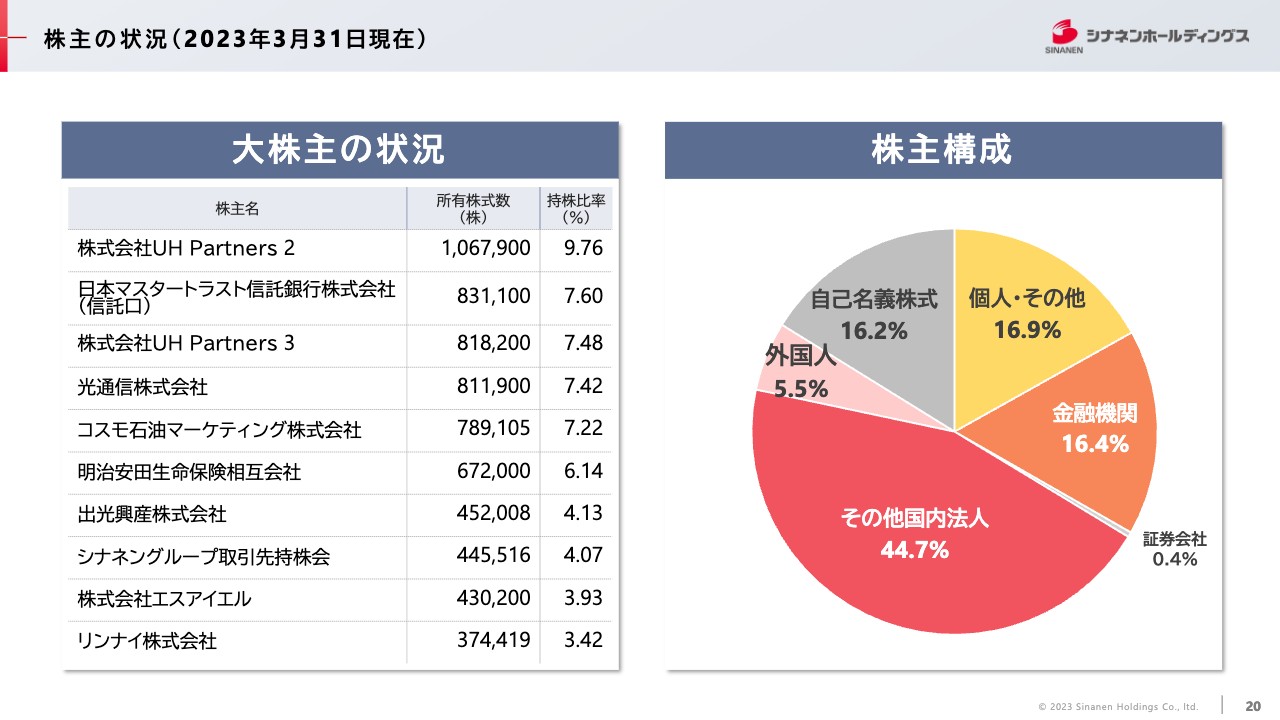

株主の状況(2023年3月31日現在)

関本:現在、株主として光通信が継続して保有を増やしていると思います。投資家側からのコメントやマーケットから期待されていること、あるいは光通信との協力関係について、これまでに何かお話はありましたか?

間所:大量保有報告書にも記載のとおり、現時点で光通信さまの保有目的は純投資という認識で変わりありません。ただし、当社としては、中期経営計画にもあるように新商材や新サービスをどんどん増やしていき、1件あたりの収益を高めていきたいという方向性です。

光通信さまはさまざまなビジネスを展開しているため、商材やサービスに関して、当社で販売できるものはないか協議を進めている状況です。

関本:光通信といえば「何か売っている」というイメージのため、御社として何か勉強になる部分もあるかもしれないと思うのですが、いかがでしょうか?

間所:そのとおりです。プラスアルファになれば大変よいと思います。

関本:投資する側やマーケット側としては、「何かあれば嬉しい、おもしろい」と思える部分だと思います。

投資家が知りたいことに関しては、私からひととおり聞けたと思いますので、最後にシナネンホールディングスとして投資家に向けたメッセージがあれば、お聞かせください。

間所:現在、当社は第三次中期経営計画を推進していますが、その最終年度である2027年度には創業100周年を迎えます。この100周年に向けてさまざまなことに挑戦しつつ、次の100周年に向けた基盤整備を続けていきます。今後も当社に注視していただければ幸いです。よろしくお願いします。

関本:100周年は非常に長く、興味深いところです。マーケットの中でPBRなどに注目が集まる中、情報をしっかりと開示している会社は少ないため、今回の動画はかなりきちんと説明していると思います。そのような点でも、引き続きみなさまからの注目を集められればよいと思っています。

関連銘柄

| 銘柄 | 株価 | 前日比 |

|---|---|---|

|

8132

|

6,400.0

(11/22)

|

+120.0

(+1.91%)

|

関連銘柄の最新ニュース

-

シナネンHD、電力事業が黒字回復し大幅増益を達成 需給管理体制とリ... 11/20 15:00

-

シェアサイクル「ダイチャリ」を、埼玉県内のウエルシア薬局店舗に設置 11/19 18:48

-

決算プラス・インパクト銘柄 【東証プライム】引け後 … リクルート... 11/12 15:54

-

決算プラス・インパクト銘柄 【東証プライム】寄付 … リクルート、... 11/12 09:28

-

CO2排出量削減に寄与するバイオディーゼル燃料「B5軽油」の取り扱... 11/11 16:48

新着ニュース

新着ニュース一覧-

今日 01:30

-

今日 00:30

-

11/24 23:30

-

11/24 22:30