【QAあり】unerry、売上高は通期・4Q単体ともにYoYで+44%成⻑、リカーリング顧客数の大幅伸長が収益拡大を牽引

会社概要

内山英俊氏:本日はお集まりをいただき、誠にありがとうございます。株式会社unerry代表の内山です。さっそくですが、2023年6月期通期決算についてご説明いたします。

まずは、会社概要についてです。unerryは2015年に創業した会社です。私が米国でデータサイエンスの修士号を取得したことから、日本でデータカンパニーであるunerryを創業した次第です。また他にも非常にパワフルな経営陣が揃っていると自負しています。

ミッション

unerryのミッションは「心地よい未来を、データとつくる。」です。実社会のデータを解析し、リアルとデジタルが融合した「環境知能」を未来に実装することを目指しています。

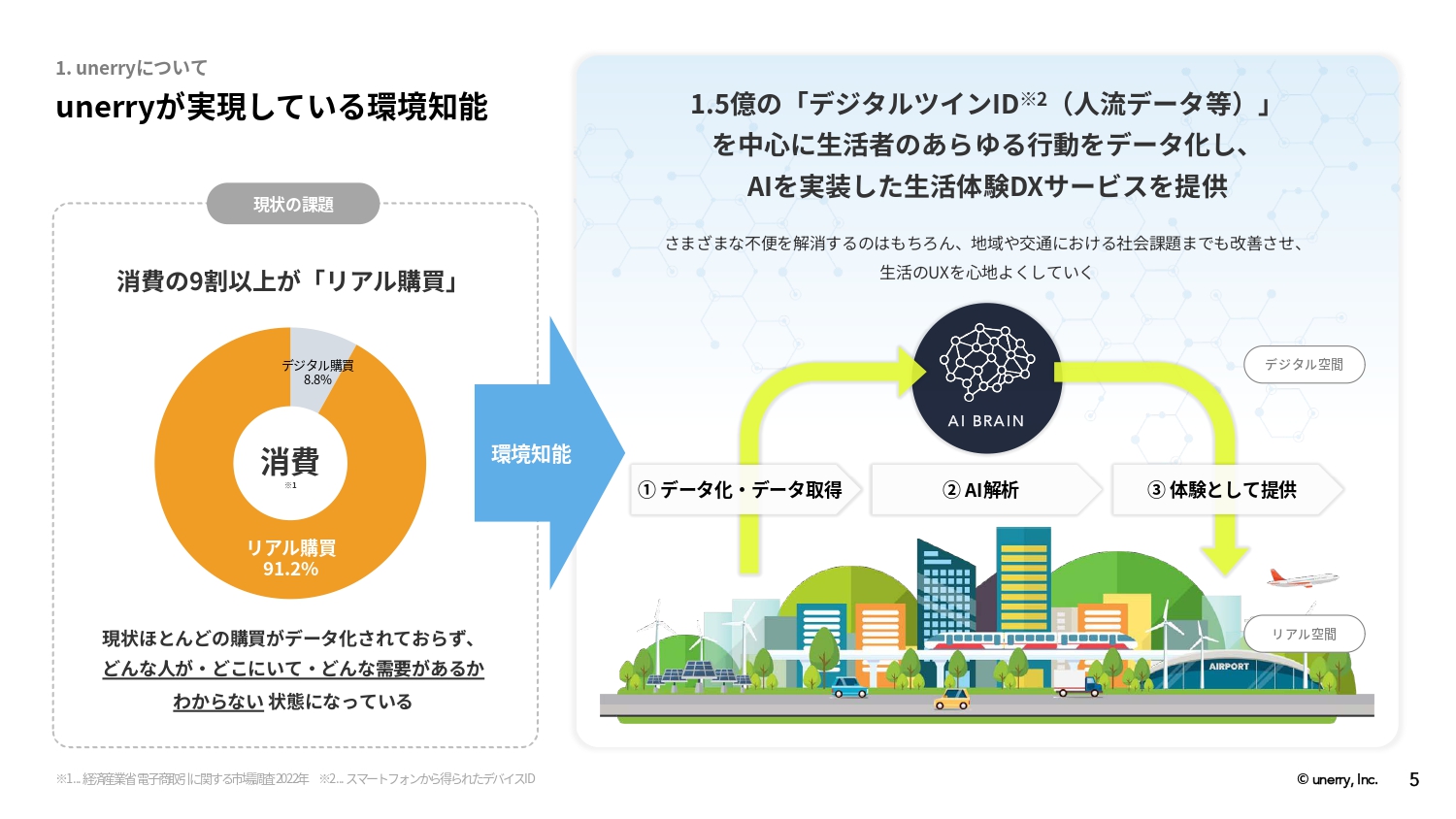

unerryが実現している環境知能

少し耳慣れない言葉だと思いますので、「環境知能」についてご説明します。デジタルがこれほど発達した現代においても、消費の90パーセント以上はリアル購買、つまり実社会で行われています。

しかし、リアルな社会ではデータがぜんぜん揃っていません。そのため、小売店舗が集客しても集客効果がわからなかったり、混雑してお店に入れなかったり、フードロスが起こったりと、さまざまな社会問題を抱えています。

unerryは、120種類以上のスマホアプリをダウンロードしたエンドユーザーから同意を得て取得した人流のビッグデータ「デジタルツインID」を集積し、AIで解析し、心地よい体験を届ける、ということをしている会社です。

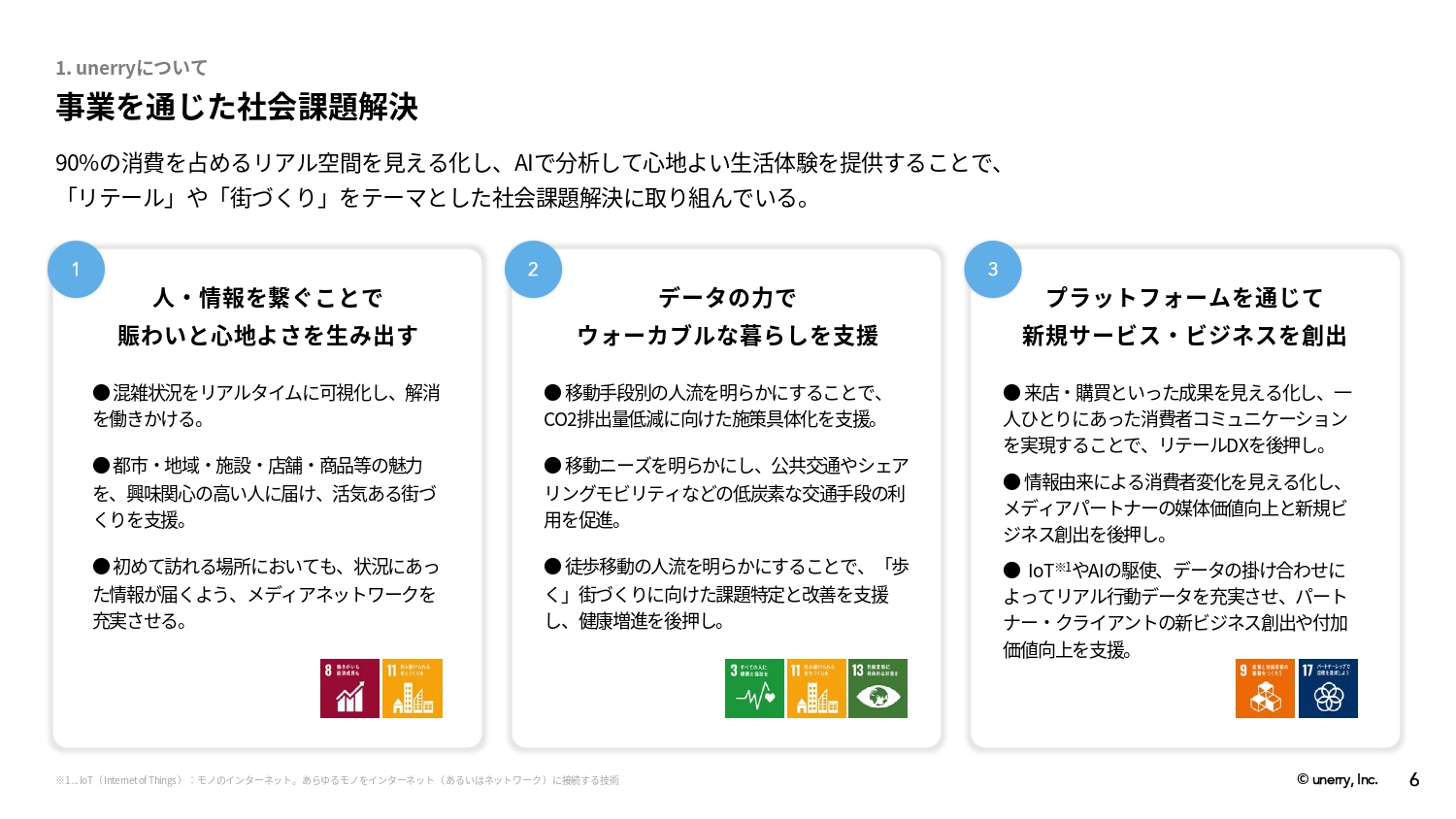

事業を通じた社会課題解決

unerryのデータはビジネスで使われるだけではなく、社会課題の解決にも寄与できます。例えば、混雑をリアルタイムに可視化する取り組みや、人流データから脱炭素につながる取り組みなど、さまざまな社会課題の解決に利用されています。

リアル⾏動データプラットフォーム「Beacon Bank」

本日の説明会は個人投資家の方が中心ですので、サービスの概要について、丁寧にご説明したいと思っています。

提供しているサービスの名称は「Beacon Bank」です。1.5億IDの人流データをAIで解析する「①分析・可視化サービス」、広告サービスの「②行動変容サービス」、システムをソリューションとして提供する「③One to One サービス」を、小売外食を中心としたDXや、不動産や自治体のスマートシティに対して提供しています。

① 分析・可視化サービス

「分析・可視化サービス」では、月額課金型のサービス「ショッパーみえーる」を小売事業者や消費財メーカーに提供しています。

このサービスには、約4万5,000店舗に及ぶ日本全国のスーパー、ドラッグストア、ホームセンターが登録されており、「店舗に何月何日に何人来ていて、競合がどこにいて、どのあたりに住んでいて、どのようなライフスタイルの方がいるのか」が明らかになる、非常にユニークなサービスです。

これは、月額課金型のサービスになります。

そして、スライド右側に記載しているように、分析内容や可視化方法をカスタマイズしたりレポートを作成したりといったサービスもご提供しています。

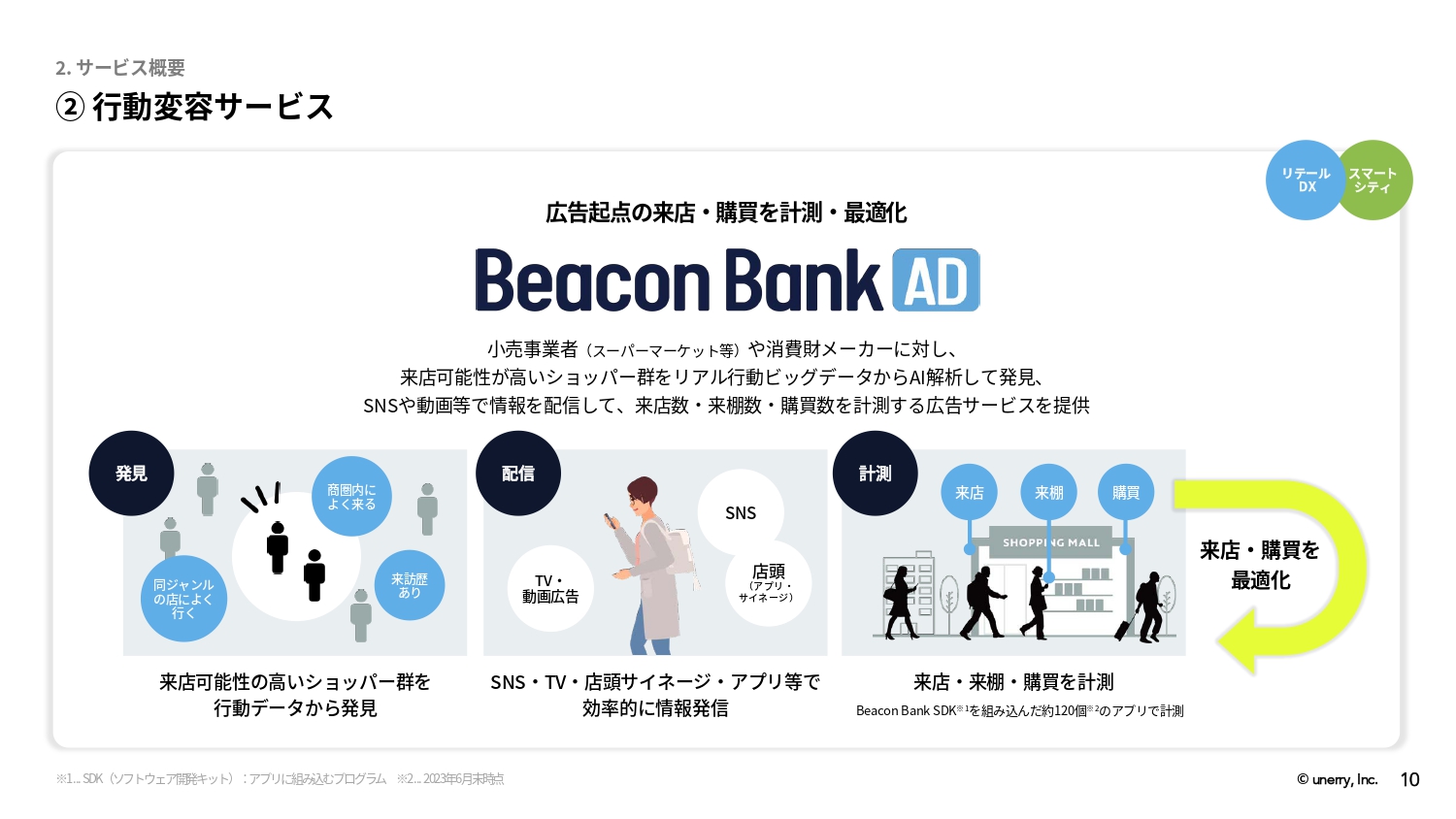

② ⾏動変容サービス

「分析・可視化サービス」を提供すると、小売事業者や街の事業者は課題が見えて、それを解決したくなってきます。その解決の1つとして、「②行動変容サービス」を提供しています。

このサービスでは、例えば競合店舗の利用者に対して動画やSNSの広告を配信して、その方が来店したか、または一部購買したかどうかまで計測できます。つまり、広告起点での来店や購買がわかり、投資対効果が明確ですので、チラシのデジタル化の受け皿となっています。

③ One to One サービス

「One to One サービス」においては、⼈流以外のさまざまなデータもユーザー許諾に基づき連携した統合的な顧客データベース、CDPやデータクリーンルームと言われるものですが、それを構築します。そして、そのデータに基づいてユーザーの嗜好性に合った、できるだけパーソナライズされた情報を「LINE」やアプリ、Web・デジタルサイネージで届けるシステムソリューションを提供しています。

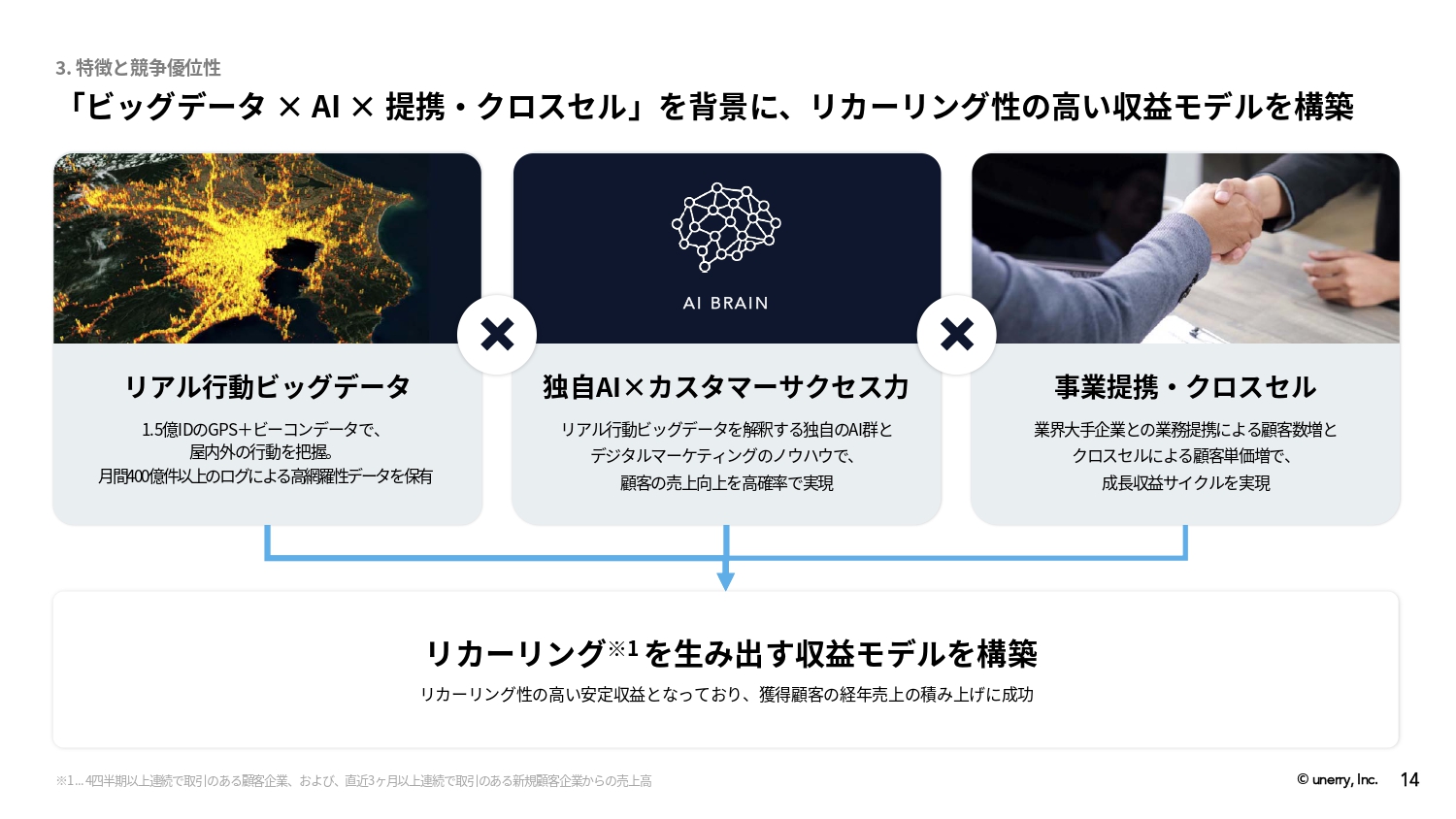

「ビッグデータ × AI × 提携・クロスセル」を背景に、リカーリング性の⾼い収益モデルを構築

特徴と競争優位性についてご説明します。unerryには4つの特徴がありますが、そのどれもがリカーリングを生み出す収益モデルに直結しています。

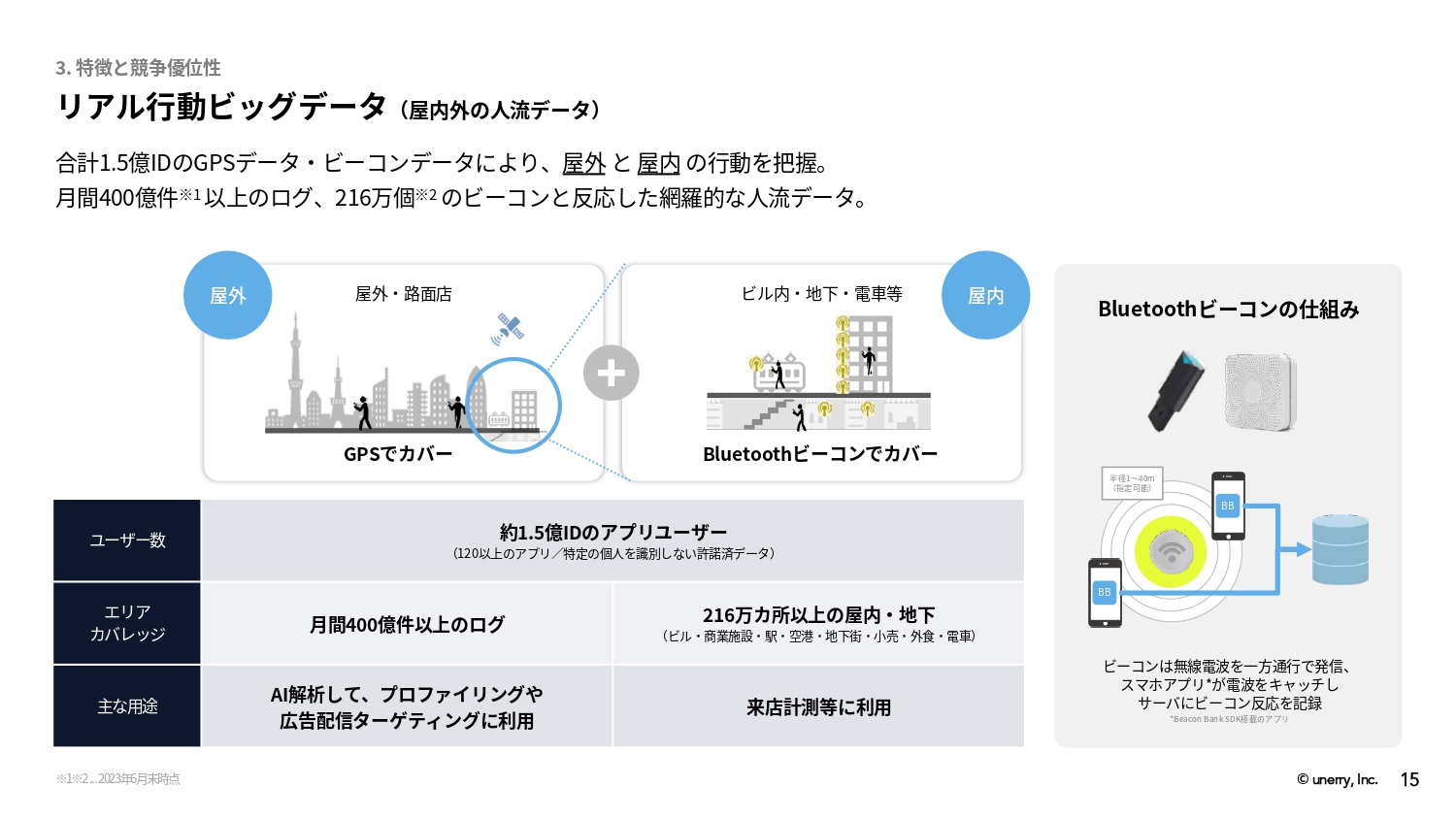

リアル⾏動ビッグデータ(屋内外の⼈流データ)

1つ目の特徴は、リアル⾏動ビッグデータです。我々は、みなさまがふだん使っている地図アプリ、レシピアプリ、クーポンアプリなど、120種類以上のアプリに人流データを活用できる技術を提供して、組み込んでもらっています。

そのアプリをダウンロードした数が1.5億IDほどあり、このユーザーが屋外にいる時にはGPSで、屋内に入るとBluetoothビーコンで検知します。それにより、屋内外の人流データを網羅的に蓄積できる仕組みとなっています。ビーコンは今、日本全国に216万ヶ所もあります。

リアル⾏動ビッグデータ(ビーコンプラットフォームの技術特許)

このビーコン設置が216万箇所もある理由についてご説明します。これまでは個別企業ごとにアプリを開発し、自社にビーコンを設置して、来店者にクーポンをプッシュ配信で届ける取り組みをしていました。この場合、どうしてもダウンロードされたアプリの数や、設置できるビーコンの数が限定的であるために、取得できるデータ量や情報配信の数も少なかったという問題がありました。

その問題を解決したのが、スライド右側の「Beacon Bank」です。設置済みのビーコンをunerryの「Beacon Bank」に登録すると、1.5億IDのアプリが一斉に反応しにいきます。このようなアプリとビーコンのプラットフォームを構築したところが我々の肝です。

ビーコンは1個5,000円くらいのセンサーですので、100億円以上のセンサーネットワークを、数億円のソフトウェア投資で実現しています。その根幹技術は、日本とアメリカと中国で特許を保有しています。

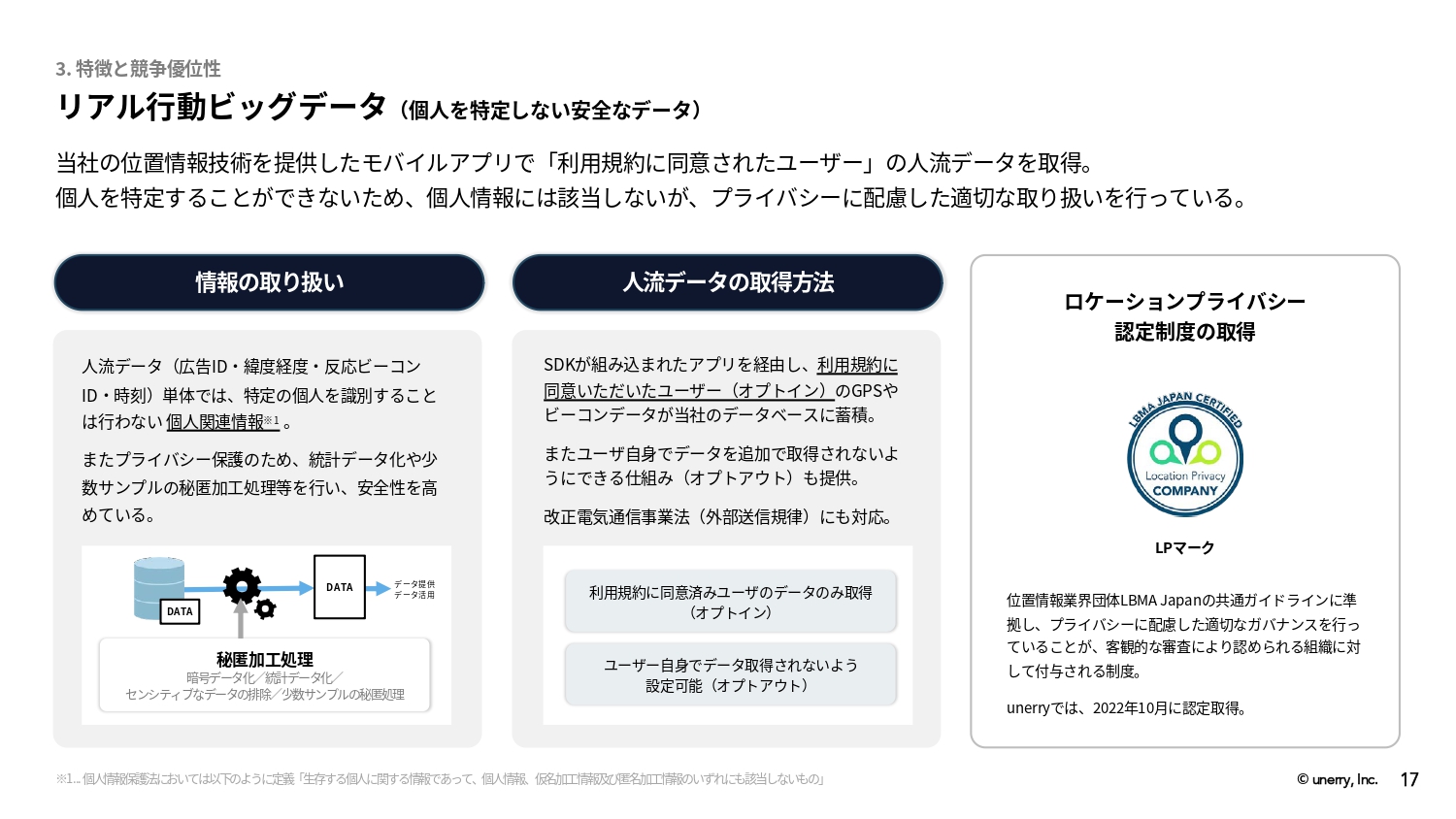

リアル⾏動ビッグデータ(個⼈を特定しない安全なデータ)

個人情報保護法では、人流データ単体では個人情報ではなく、「個人関連情報」と整理されますので、個人情報にはあたりません。しかし、プライバシー性が高いデータになりますので、アプリをダウンロードした際の利用規約やプライバシーポリシーに、unerryの事業所名、目的、項目などがしっかりと明記されています。

実は、電気通信事業法が2023年6月に改正され、アプリをダウンロードする時に、プライバシーポリシーに、どの企業にどのような情報を送っているのかを明記しなければいけないことになりました。

unerryでは、すでに2015年創業時点から取り組んでいましたので、追加の対応が不要でした。このような対応は、位置情報業界団体・LBMA Japanからも評価されており、適切な管理を行っている組織の証であるLPマークも2022年10月に認定取得しています。

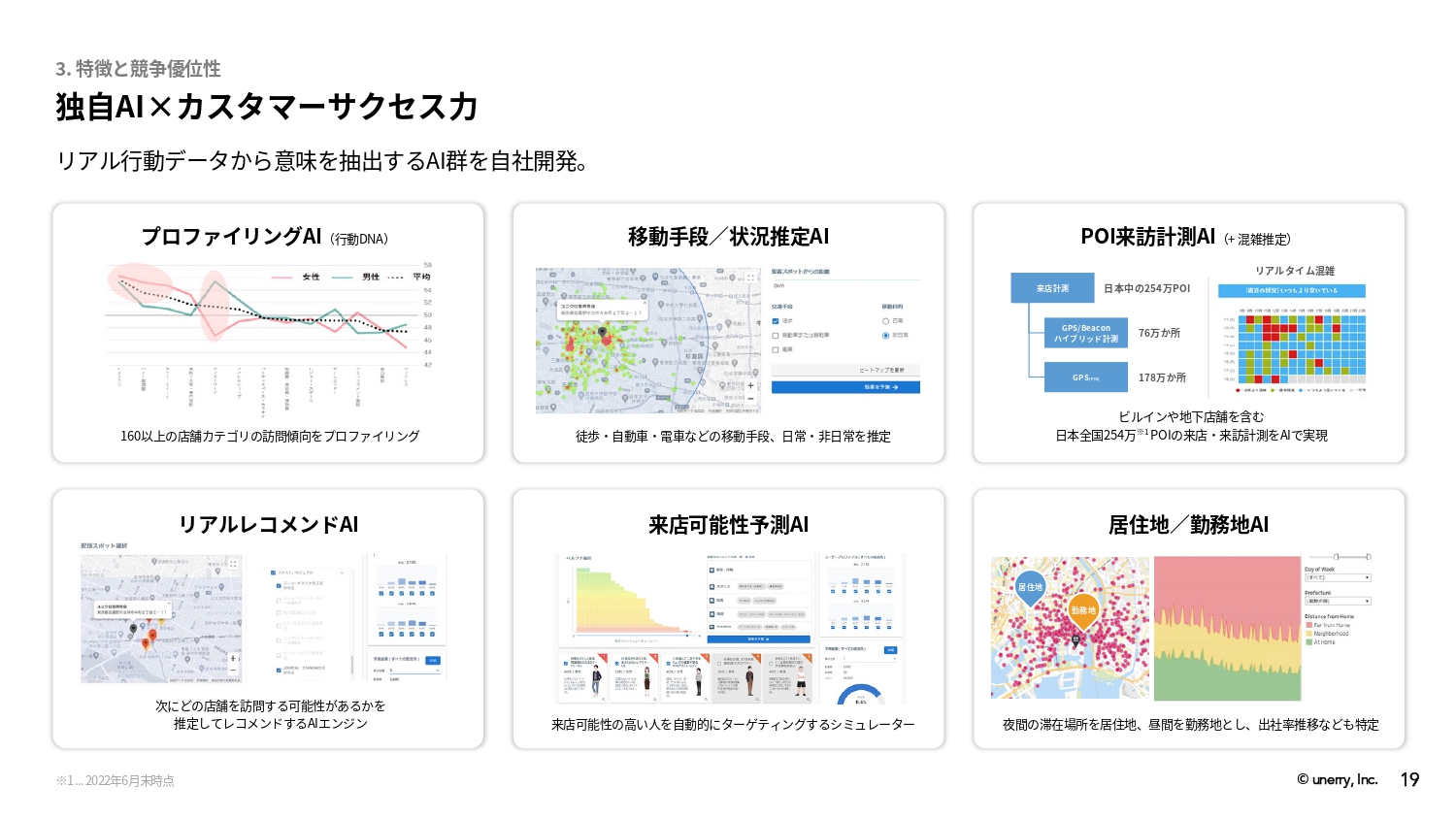

独⾃AI×カスタマーサクセス⼒

2つ目の特徴は、「独⾃AI×カスタマーサクセス力」です。データだけでは顧客企業の売上は向上しません。このデータから意味合いを抽出するAIと、デジタルマーケティングに精通しているカスタマーサクセス部門が合わさり、顧客企業の売上向上を実現しています。

独⾃AI×カスタマーサクセス⼒

例えば、ファミリーレストランのジョイフルでは、新型コロナウイルスの影響で非常に厳しい時期においても、来店頻度が3.5倍に向上しました。

どのように実現するかの一部をご紹介しますと、スライド中央下の「来店可能性予測AI」で、ジョイフルに来る可能性が高い人をAIで自動的に予測して、その人にピンポイントで情報を配信することで、より効果的なマーケティング施策を実現します。これにより、来店頻度3.5倍が実現でき、非常に高い評価をいただいています。

事業提携・クロスセル

3つ目の特徴は、事業提携・クロスセルです。顧客企業の売上を上げることができても、役員含めて100名未満のunerryでは、対応できるお客さまに限りがあると考えています。したがって、スライド左側に記載のとおり、大手企業との資本提携、業務提携、パートナーシップにより、幅広いお客さまに対する営業活動が実現できています。

大手との業務提携/連携による「顧客数の増加」と、提供サービスの多様化/クロスセルによる「顧客単価向上」、さらにそこに先ほどお話しした3つのサービス(分析・可視化サービス、行動変容サービス、One to One サービス)はどこから入っても他のサービスを全部クロスセルする仕組みになっています。それによって顧客単価を飛躍的に向上できています。

事業提携・クロスセル(① 顧客数の増加)

顧客は、食品・スーパーセンター・ドラッグストア・外食などのリテールと呼ばれる企業と、自治体や公共交通などの街づくりの領域での活用が広がっており、2023年6月期においては145社となりました。

業界⼤⼿の企業との業務提携・連携により、幅広い業界で多数の導⼊実績を創出できています。

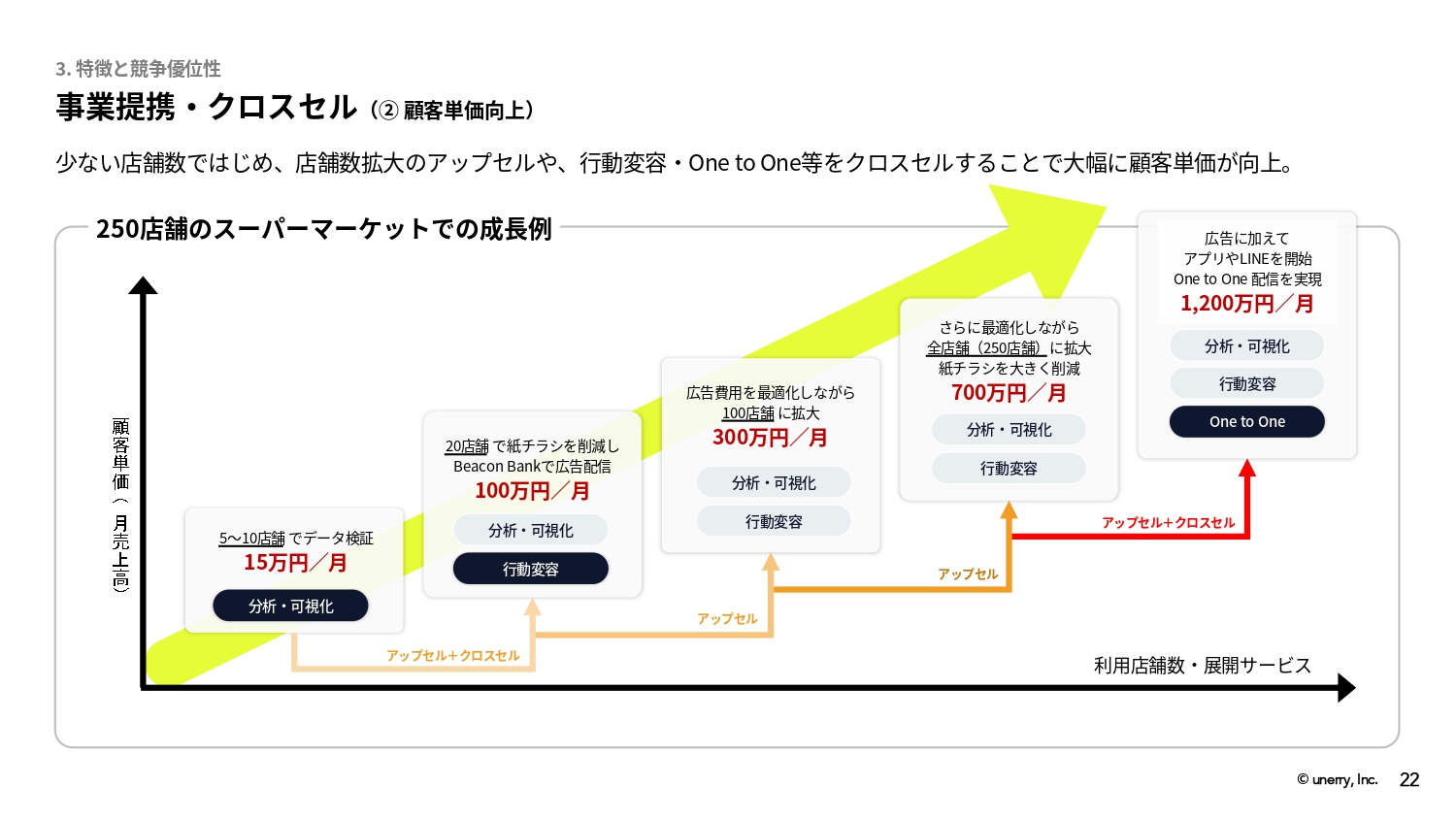

事業提携・クロスセル(② 顧客単価向上)

クロスセルについては、250店舗のスーパーマーケットでの成長例を挙げてご説明します。月額約15万円で「ショッパーみえーる」をご導入いただいたところ、競合に顧客を取られていることがわかりました。

そこで、「行動変容サービス」を提案して、20店舗で月額100万円の広告配信を実施しました。すると、広告起点での来店効果が明確にわかりますので、紙のチラシよりも効果が高いため、「紙を減らして100店舗で試してみよう」「次は250店舗に導入しよう」と、どんどん店舗を拡大するようなアップセルが行われました。

さらに、広告に加えて「スマホアプリ」や「LINE」での取り組みを始めてみようとなり、「One to One サービス」のソリューションをご提案することで、月額1,200万円くらいまで引き上がっていきました。このように、月額15万円から始まった顧客が、100倍近くまで引き上がるのが、当社の運営の特徴です。

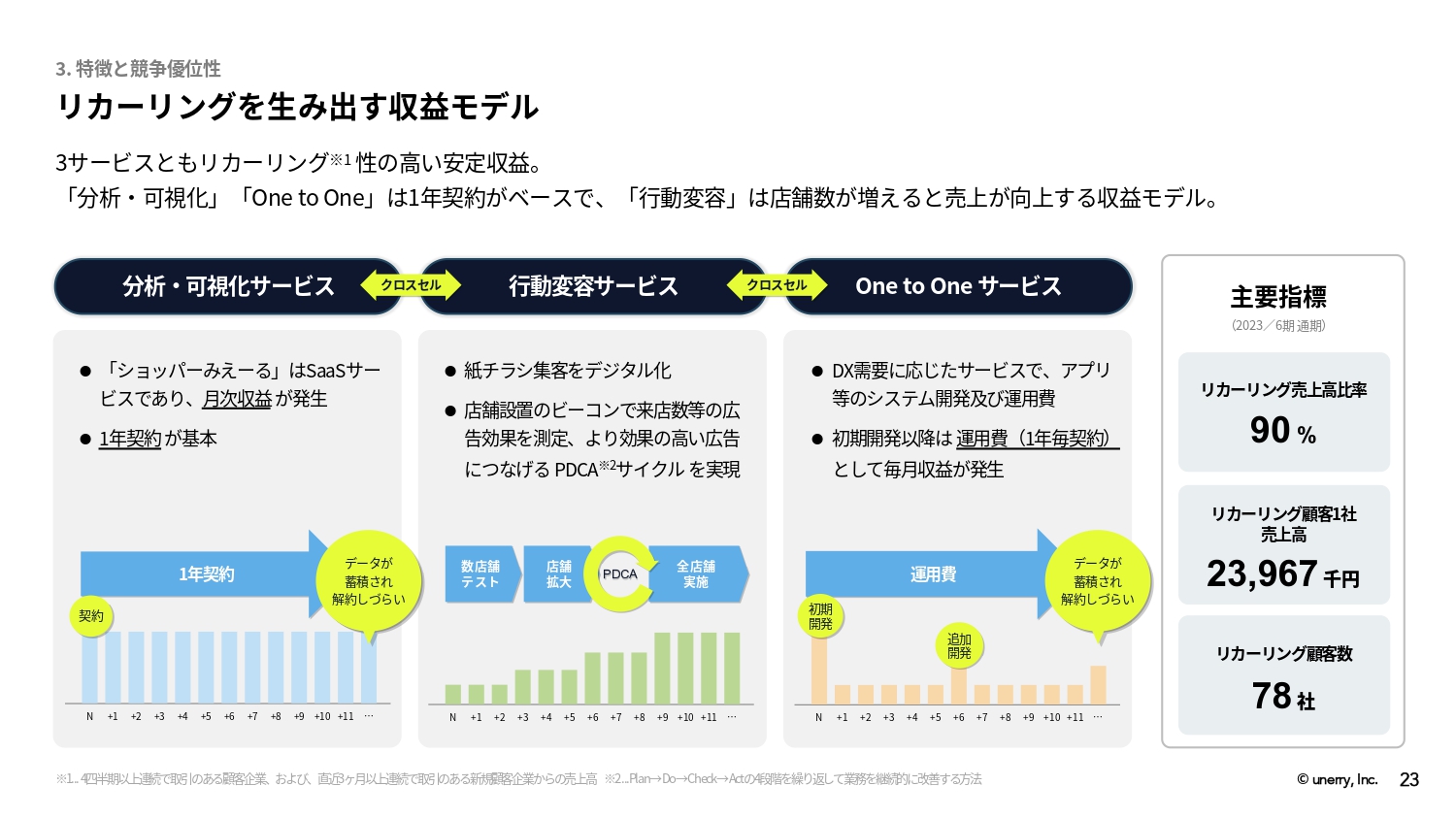

リカーリングを⽣み出す収益モデル

4つ目の特徴は、リカーリングを⽣み出す収益モデルです。

「分析・可視化サービス」は1年契約が基本です。

「行動変容サービス」は、広告ですので一過性があるように感じるかもしれませんが、紙のチラシの代替です。紙のチラシは毎週、毎月配信を行いますので継続性があり、かつ店舗数を増やすと売上が上がりやすい特徴もあります。

「One to One サービス」も、いったんシステム開発すると、翌月からは常に運用費用が発生します。また、データが蓄積されますので、解約しにくいのが特徴です。

その結果、スライド右端に記載のとおり、リカーリング売上高比率は90パーセント、リカーリング顧客1社からの売上高は2,396万7,000円となっています。

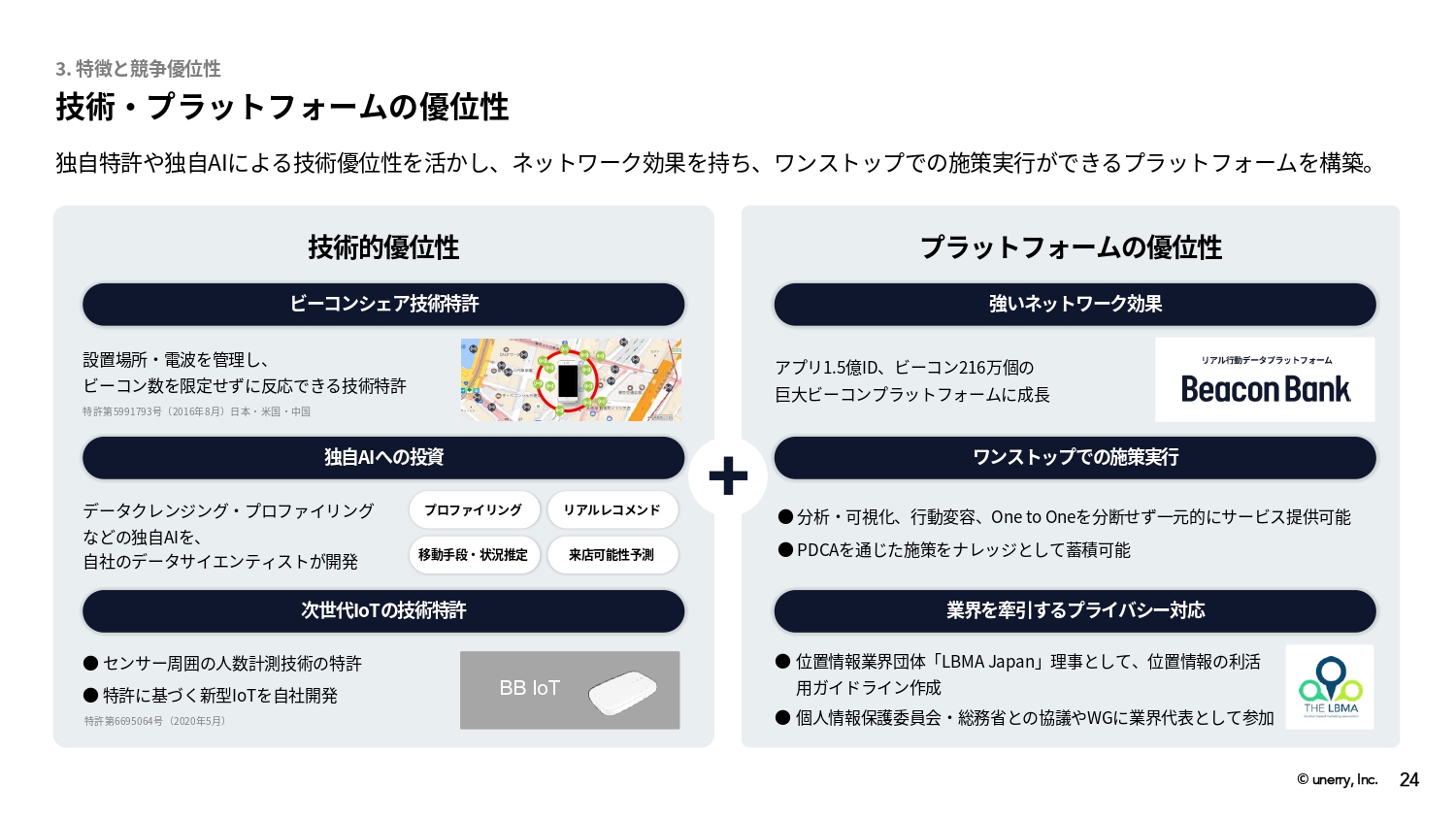

技術・プラットフォームの優位性

競争優位性についてです。技術優位性については、ビーコンシェア技術特許、独自AIへの投資、次世代IoTの技術特許が挙げられます。

プラットフォームの優位性としても、アプリ1.5億ID、ビーコン216万個もの非常に強いネットワークを実現できていること、分析・可視化、行動変容、One to Oneをワンストップで実行できること、さらに業界を牽引するプライバシー対応を整備していることが挙げられます。

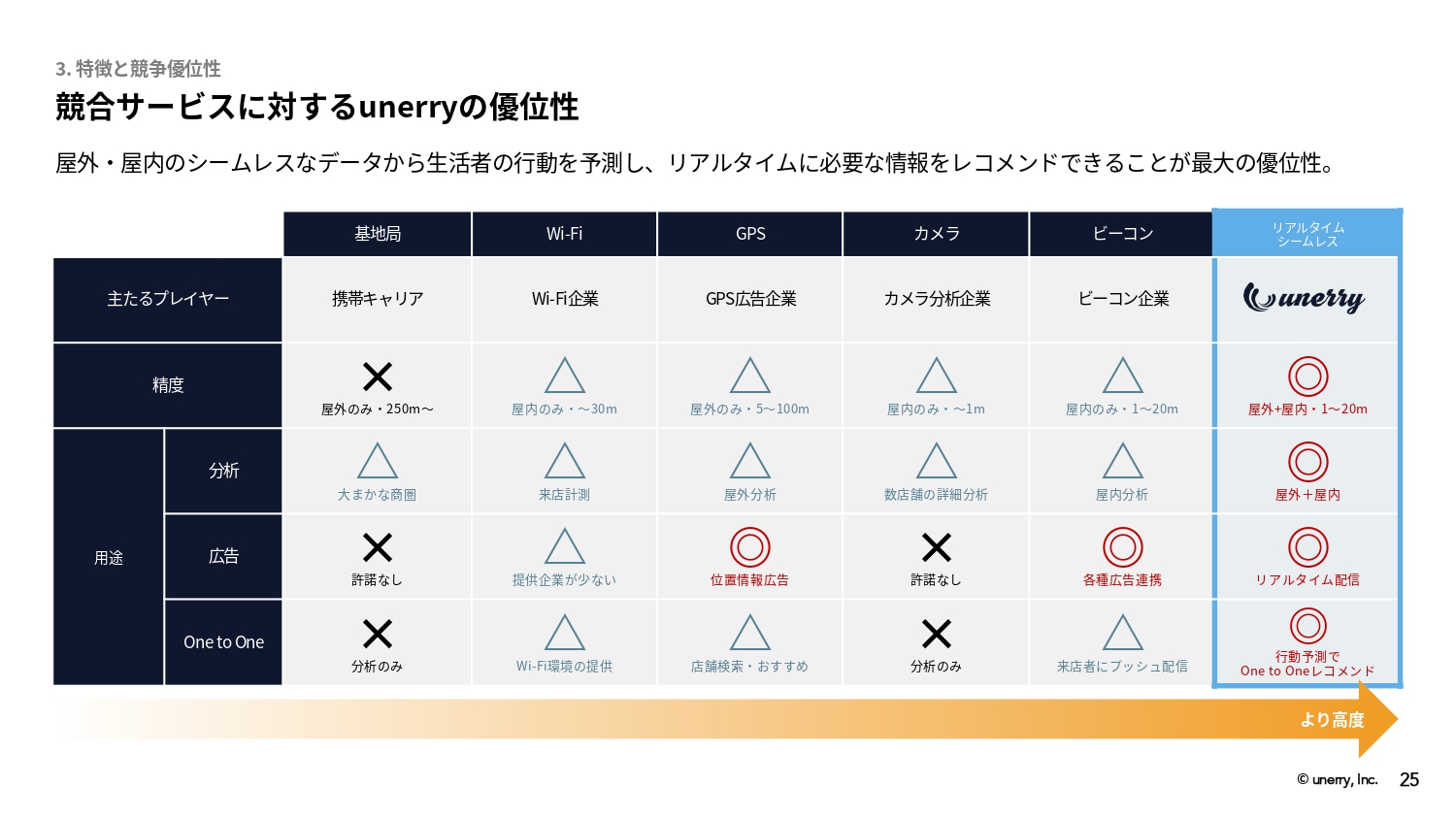

競合サービスに対するunerryの優位性

競合サービスに対するunerryの優位性です。主な競合である携帯キャリアは、基地局から主にデータを取得しますので、250メートルから500メートルの誤差を含むデータになります。したがって、来店を検知する点では不向きです。加えて、広告やOne to Oneの許諾も得られていない課題もあります。

一方で、unerryの場合、屋外屋内の高精度位置測位です。さらに、許諾もしっかりとありますので、分析・広告・One to Oneのすべての用途でデータを使える点で優位性があります。したがって、競合でもありますが、実際には協業関係が成立しています。

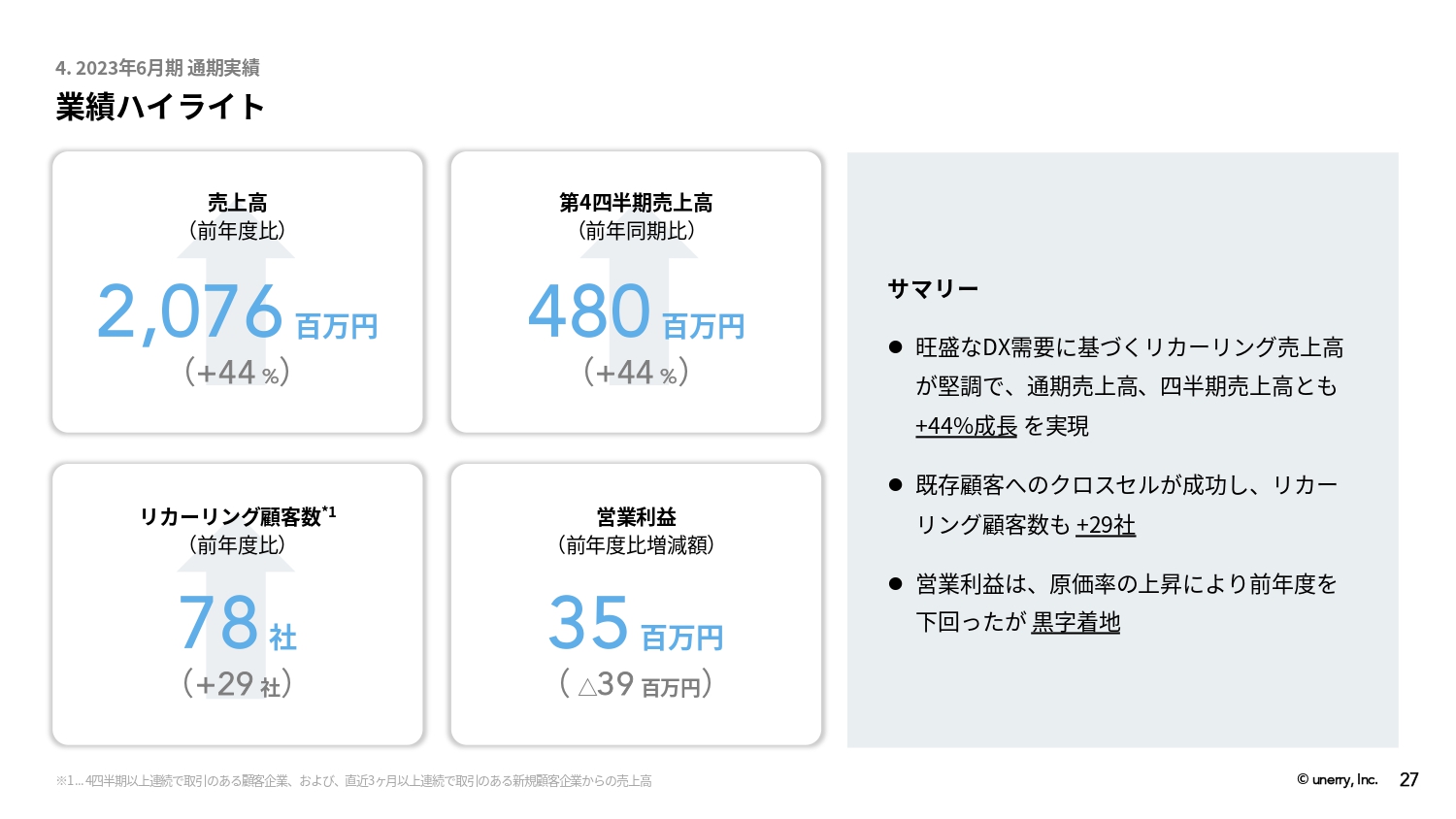

業績ハイライト

2023年6月期通期実績です。旺盛なDX需要に基づくリカーリング売上高が堅調で、前年度比44パーセント成長し、売上高は20億7,600万円となりました。第4四半期においても、44パーセントの成長を実現できています。

リカーリング顧客数は、既存顧客へのクロスセルが成功し、前年度比29社増の78社となりました。営業利益は、原価率の上昇により前年度を下回りましたが、5月発表の業績予想より上方で着地しました。

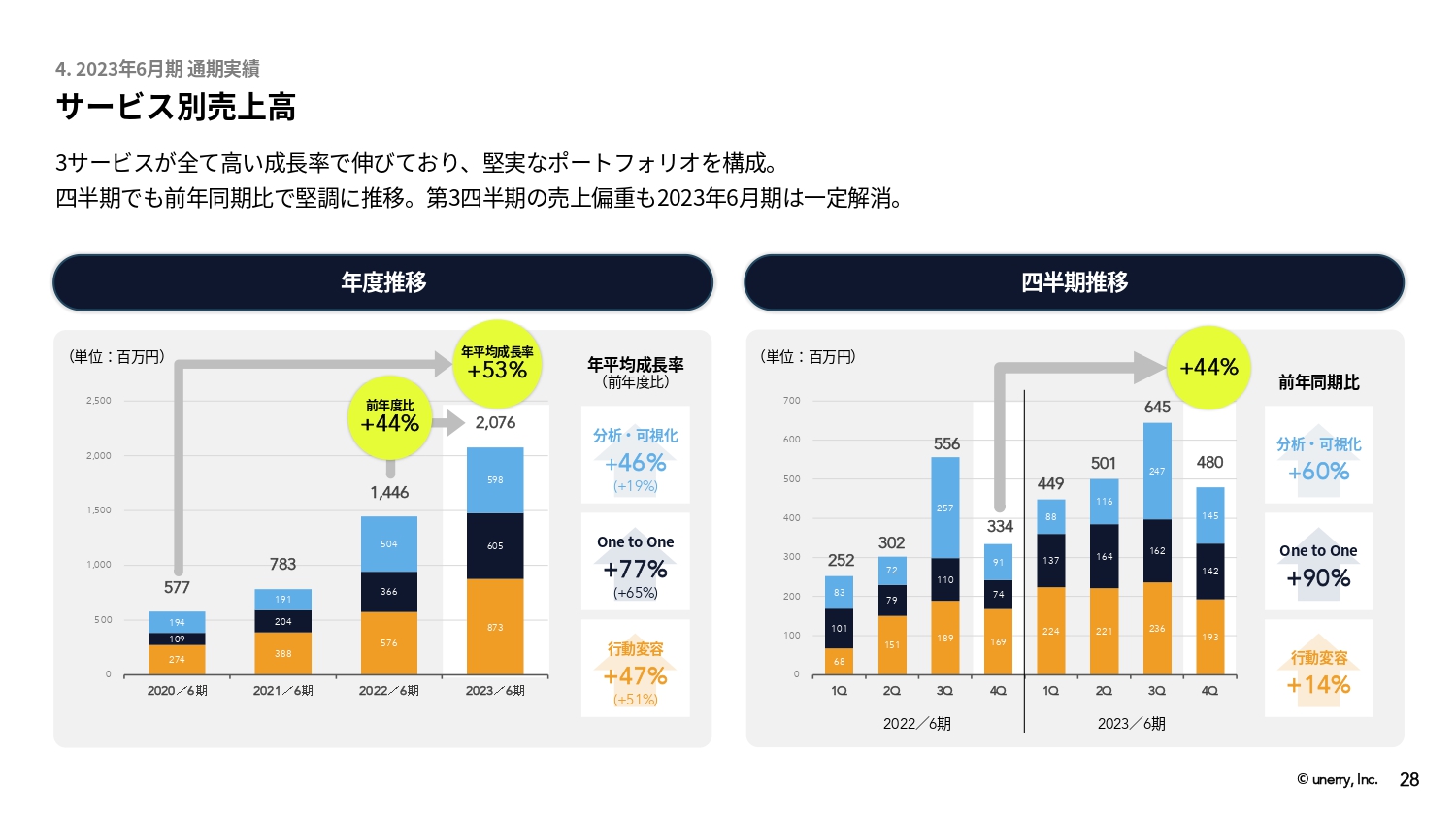

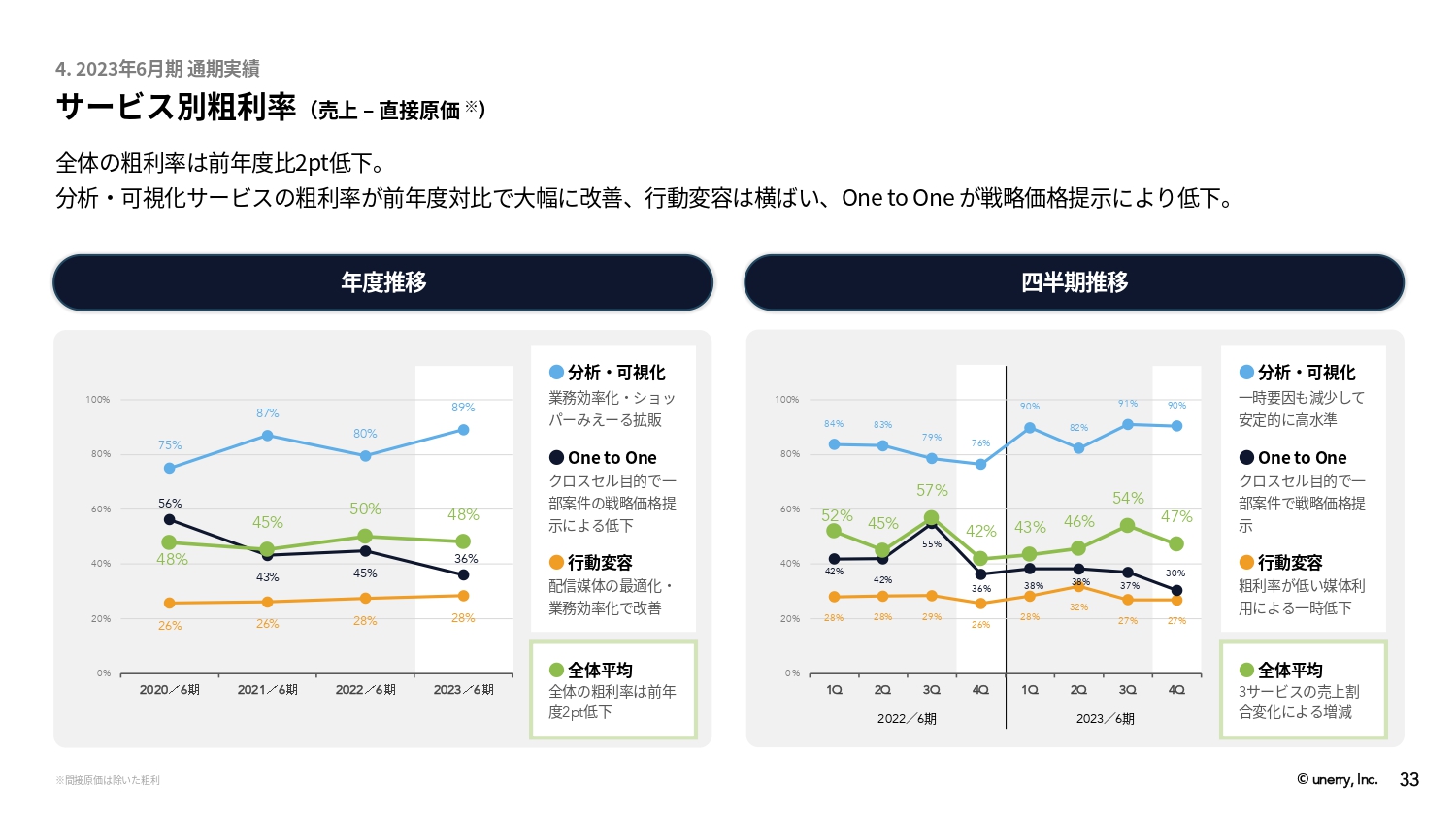

サービス別売上⾼

サービス別売上高です。3サービスすべてが⾼い成長率で伸びており、堅実なポートフォリオを構成しています。スライド左の年度推移のとおり、特に「One to One サービス」が年平均成長77パーセント、昨年対比65パーセントと、非常に高く伸びています。クロスセルに力を入れたことが要因です。

その次に、「行動変容サービス」、そして「分析・可視化サービス」が続きます。ただし、四半期推移で見ると、この第3四半期、第4四半期「分析・可視化サービス」の伸びも高いことがわかります。

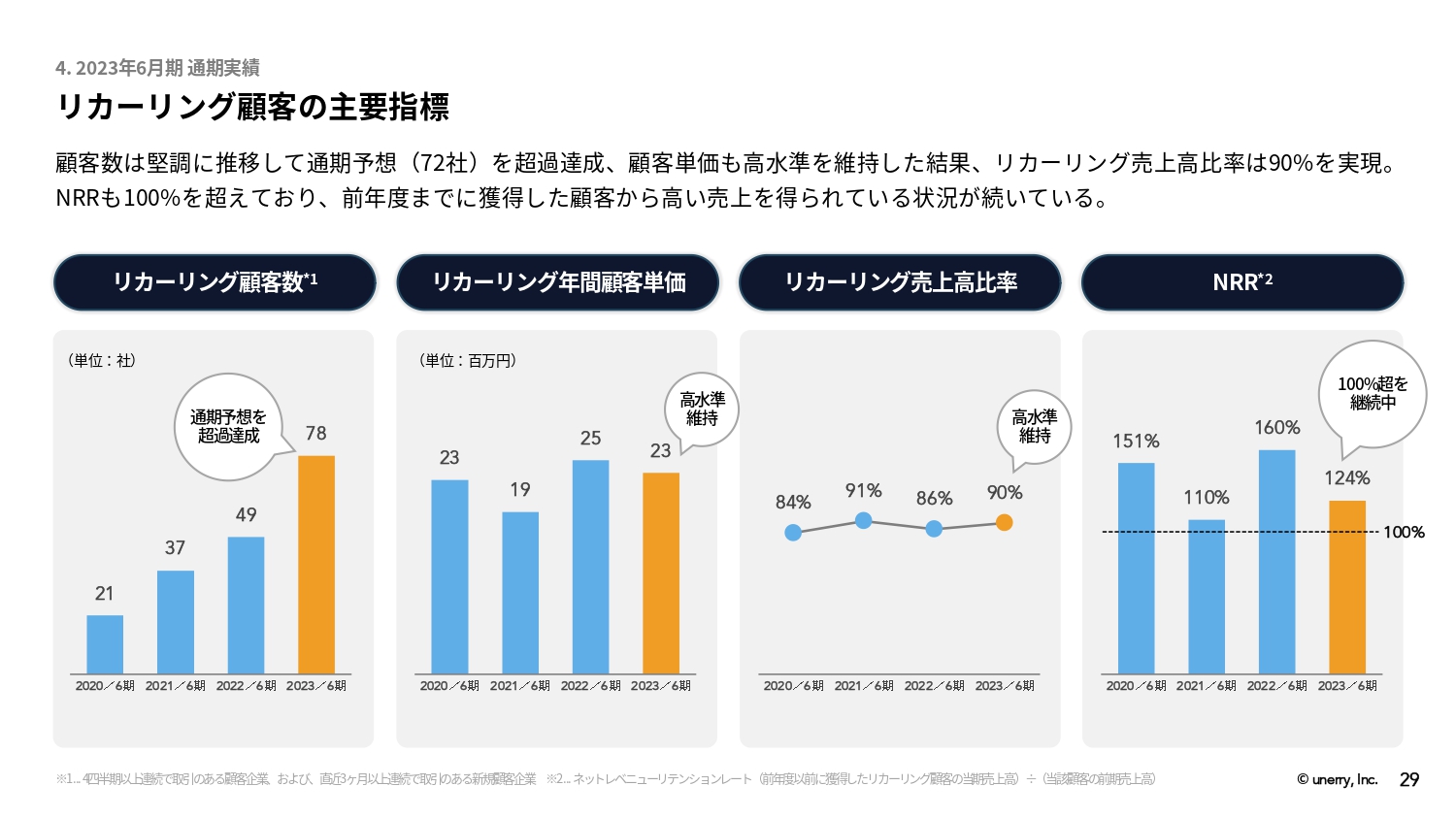

リカーリング顧客の主要指標

売上高の伸長の一番の要因はリカーリング顧客数で、78社となっています。期初の予想では72社でしたので、超過達成しています。

顧客単価も高水準を維持しており、結果的にリカーリング顧客売上高比率は90パーセントとなっています。NRRも100パーセントを超えた水準を継続しており、昨年までに獲得した顧客の離反も少なく、かつ売上が上がっている状況が続いています。

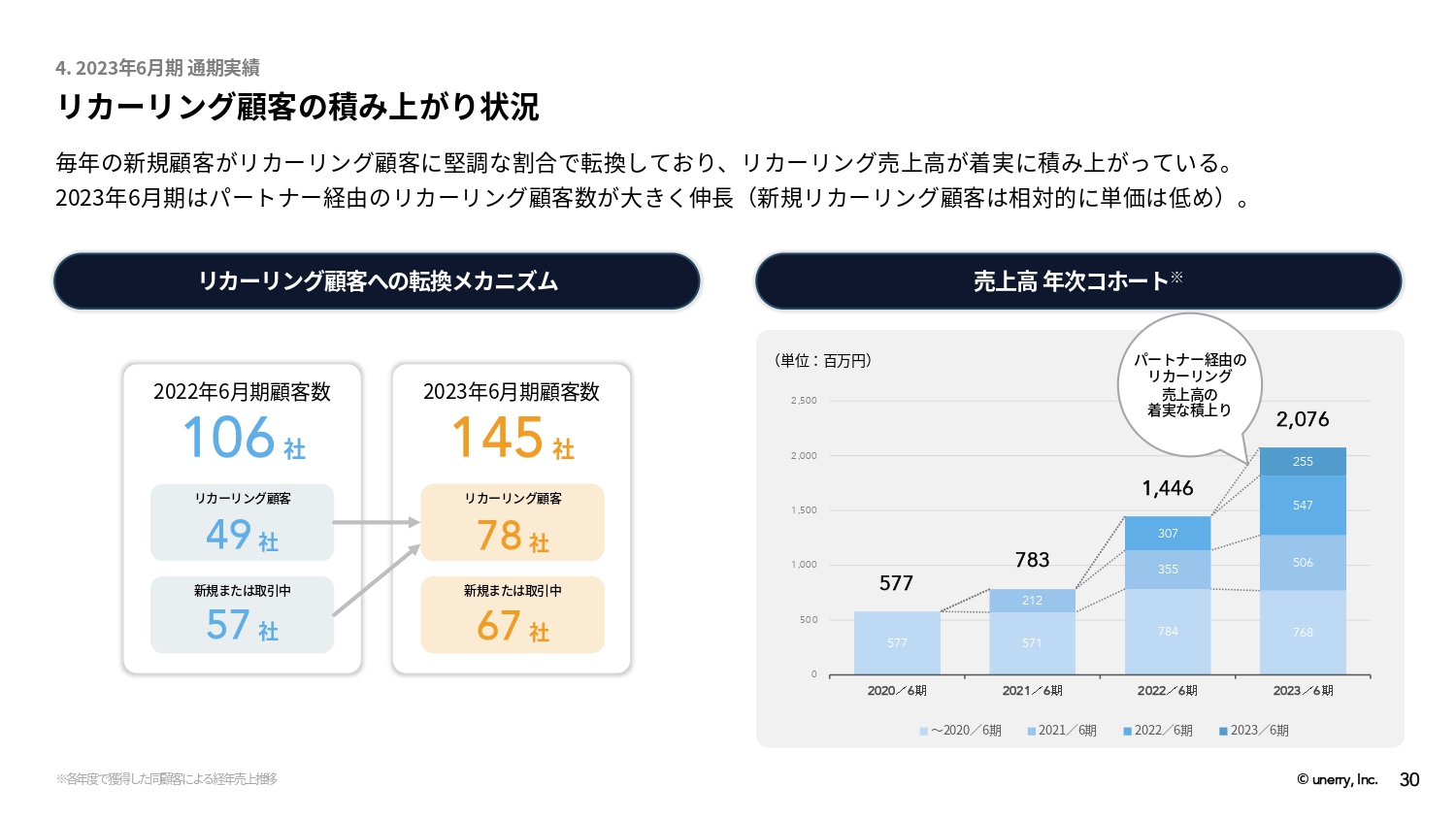

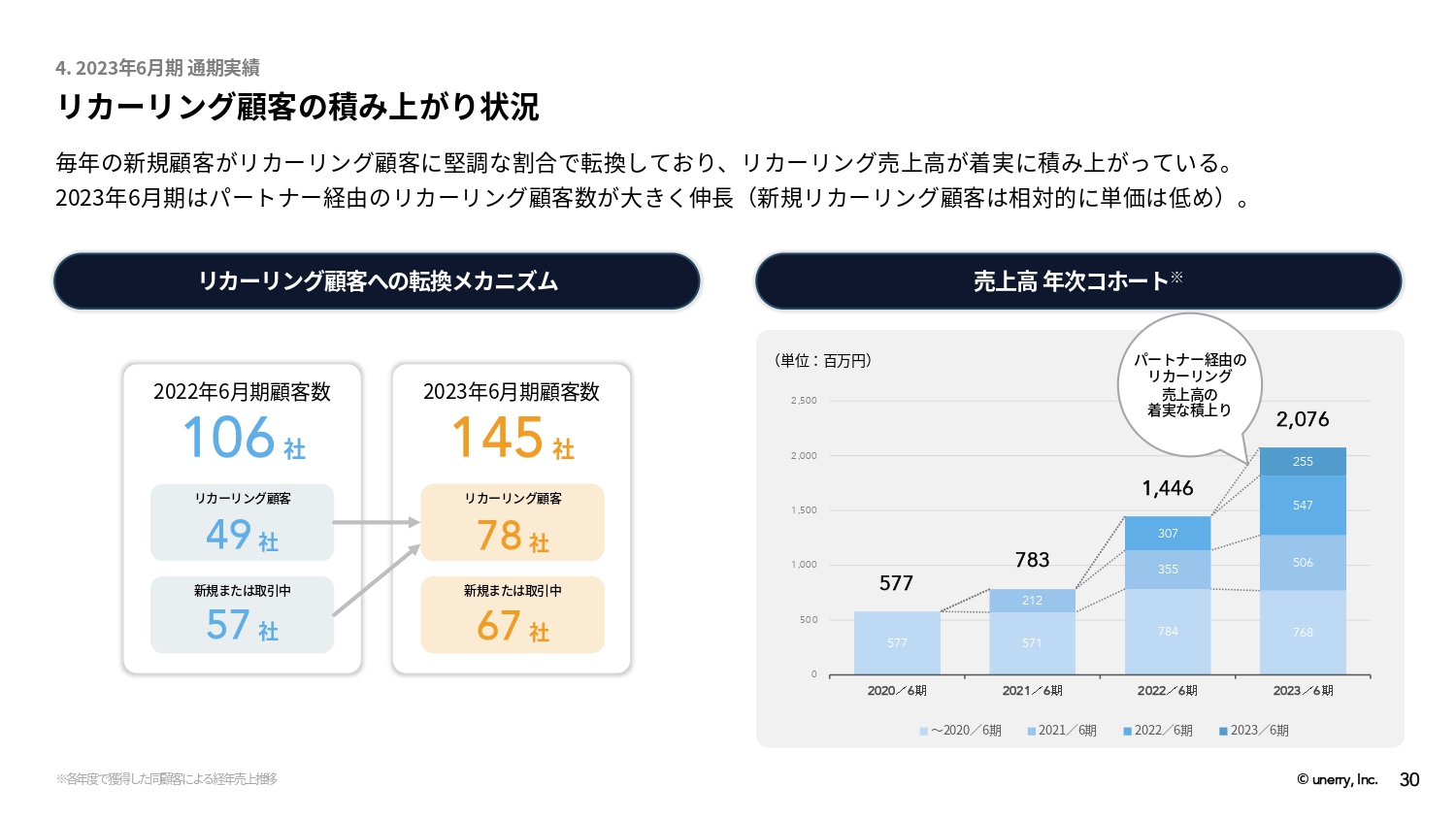

リカーリング顧客の積み上がり状況

リカーリング顧客の積み上がり状況です。2023年6月期の顧客数145社のうち、リカーリング顧客は78社となっています。

なお、リカーリング顧客の定義は「4四半期連続で取引がある」または「3ヶ月以上連続で取引がある」ことで、基本的には1年以上のお客さまが該当します。したがって、その多くは前年度のリカーリング顧客と、前年度における新規または取引中のお客さまの一部がリカーリング化したことになります。

スライド右側の経年売上を見ると、毎年獲得した顧客の翌年度売上がどんどん増えています。つまり、リカーリング化してきて、どんどん売上が上がっていって、離反が少ないことが表れています。

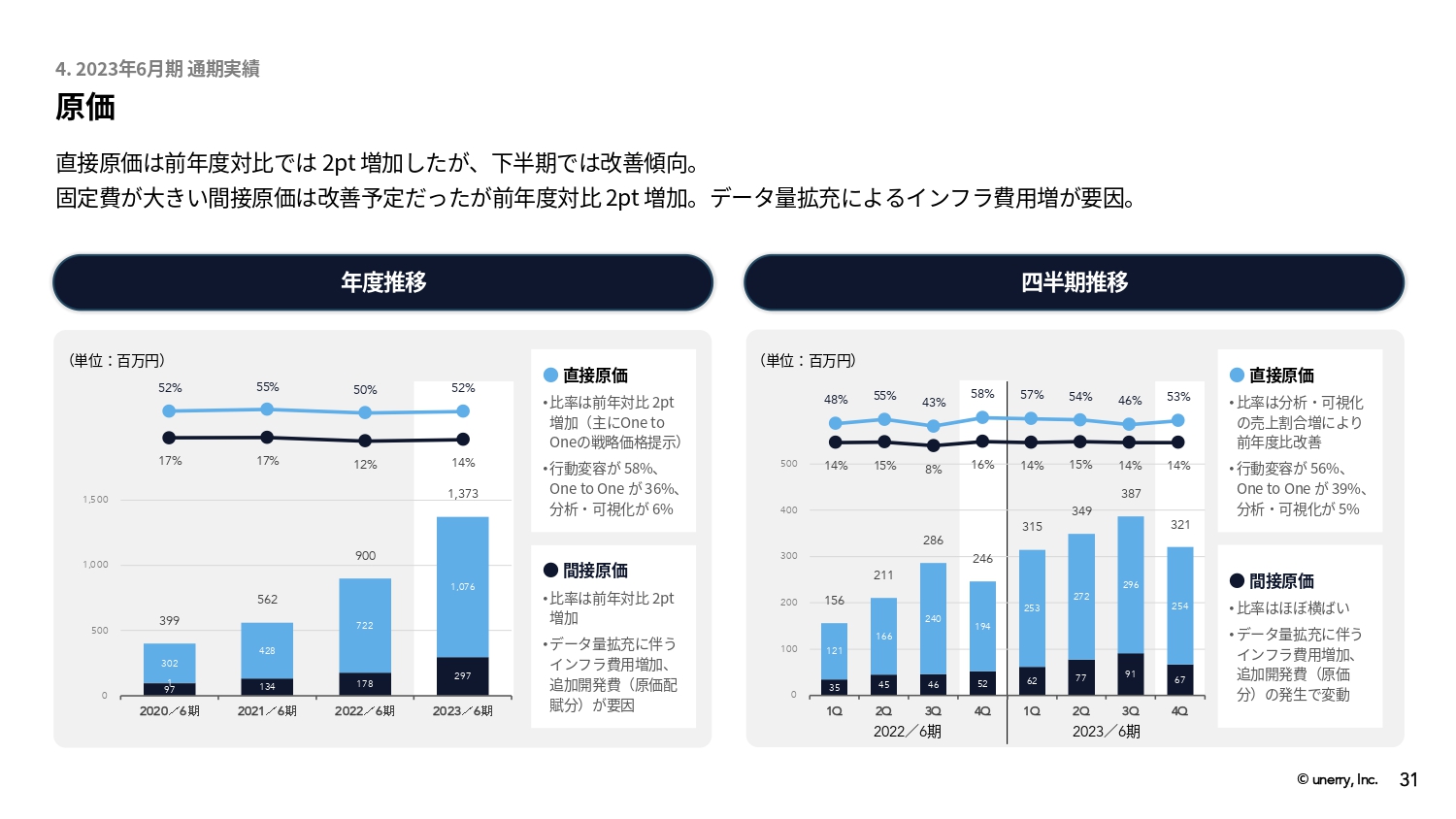

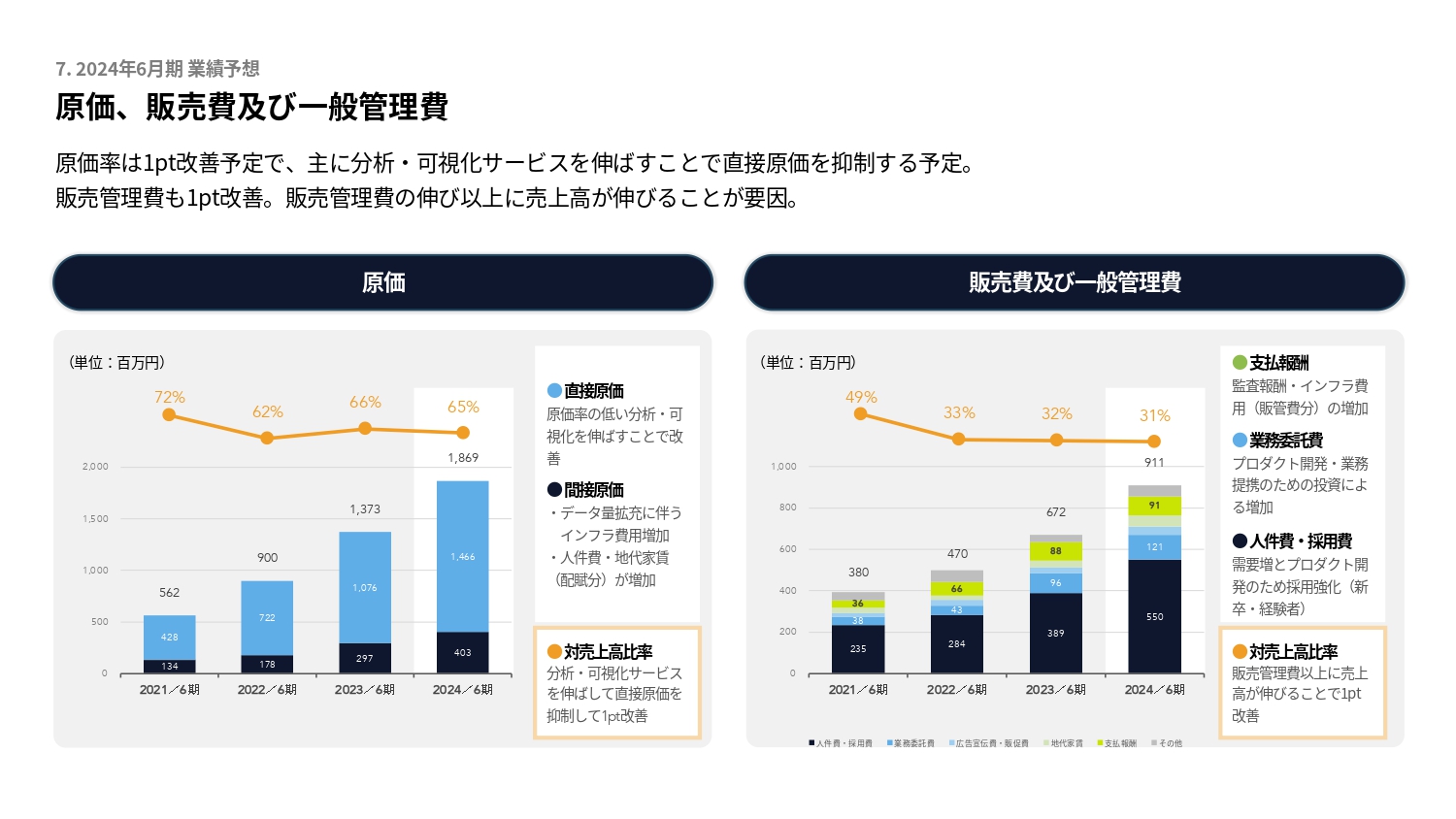

原価

原価です。直接原価は、「行動変容サービス」が58パーセント、「One to One サービス」が36パーセントを占めており、前年度対比で2ポイント増加しています。要因は、5月の説明会でもお話ししましたが、「One to One サービス」の戦略価格提示です。

間接原価も、前年度対比で2ポイントほど上昇しています。これは主に、データ量の拡充に伴うインフラ費用の増加や、原価配賦分の追加開発費が要因となっています。

スライド右側が四半期推移ですが、直接原価は53パーセントと、前年度の58パーセントから改善しています。利益率の高い「分析・可視化サービス」の売上構成比率が増加したことが改善の主な要因です。

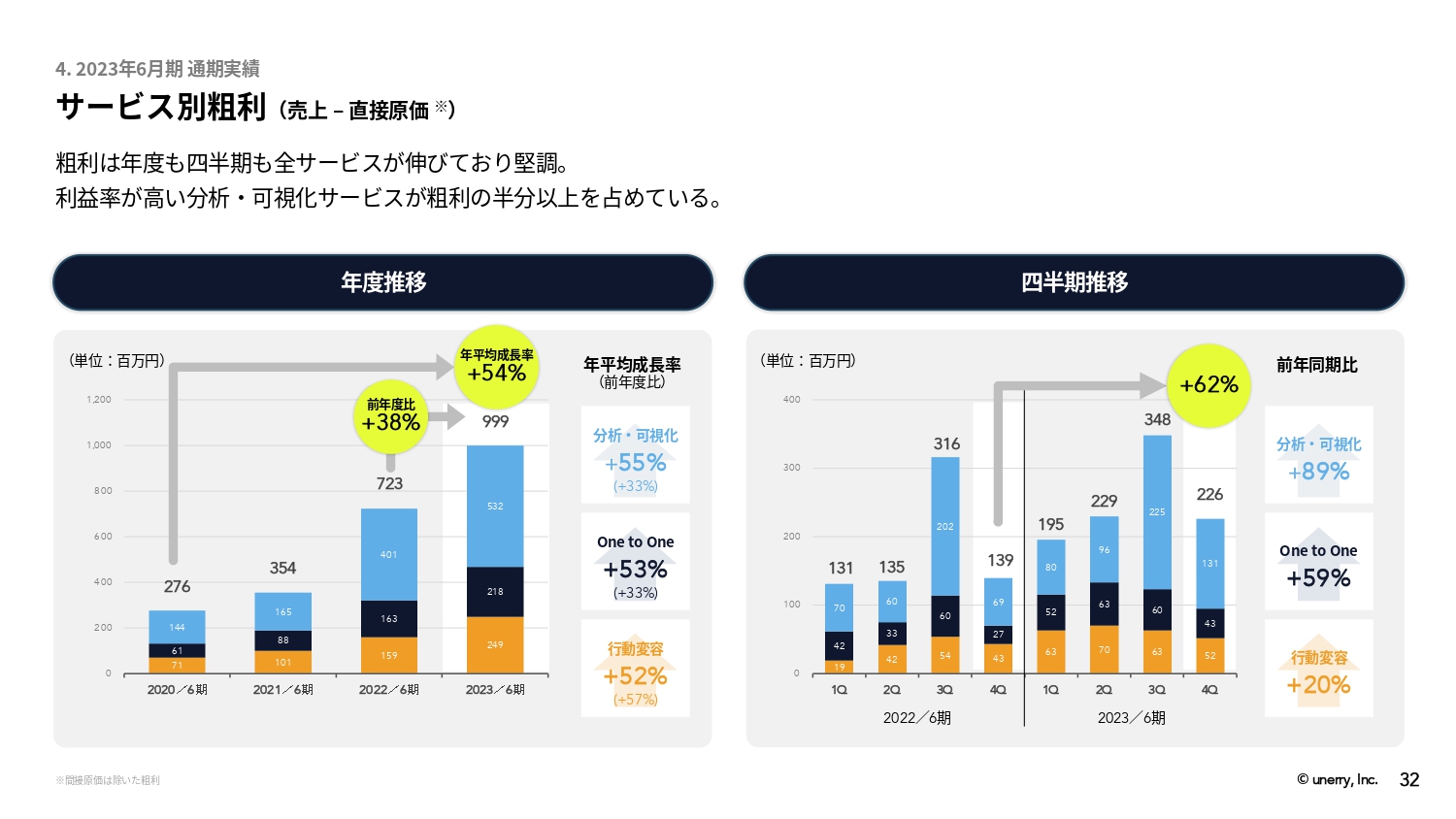

サービス別粗利(売上 ‒ 直接原価)

サービス別に粗利を見ると、全サービスの粗利が堅調に伸びています。特に利益率が高いのが「分析・可視化サービス」で、粗利全体の半分以上を占めています。スライド右側の四半期推移のとおり、下半期における「分析・可視化サービス」の利益貢献が非常に大きくなっています。

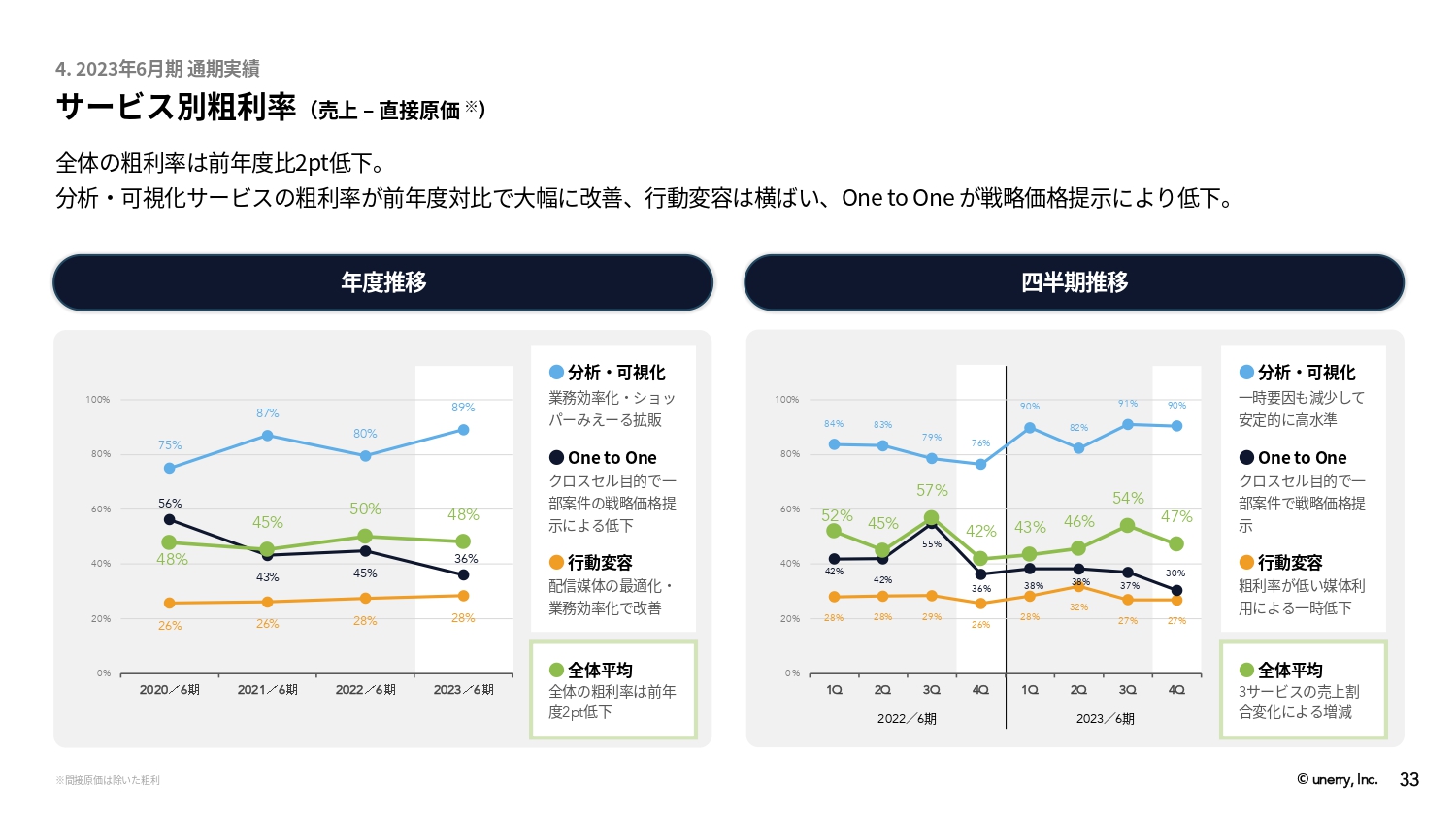

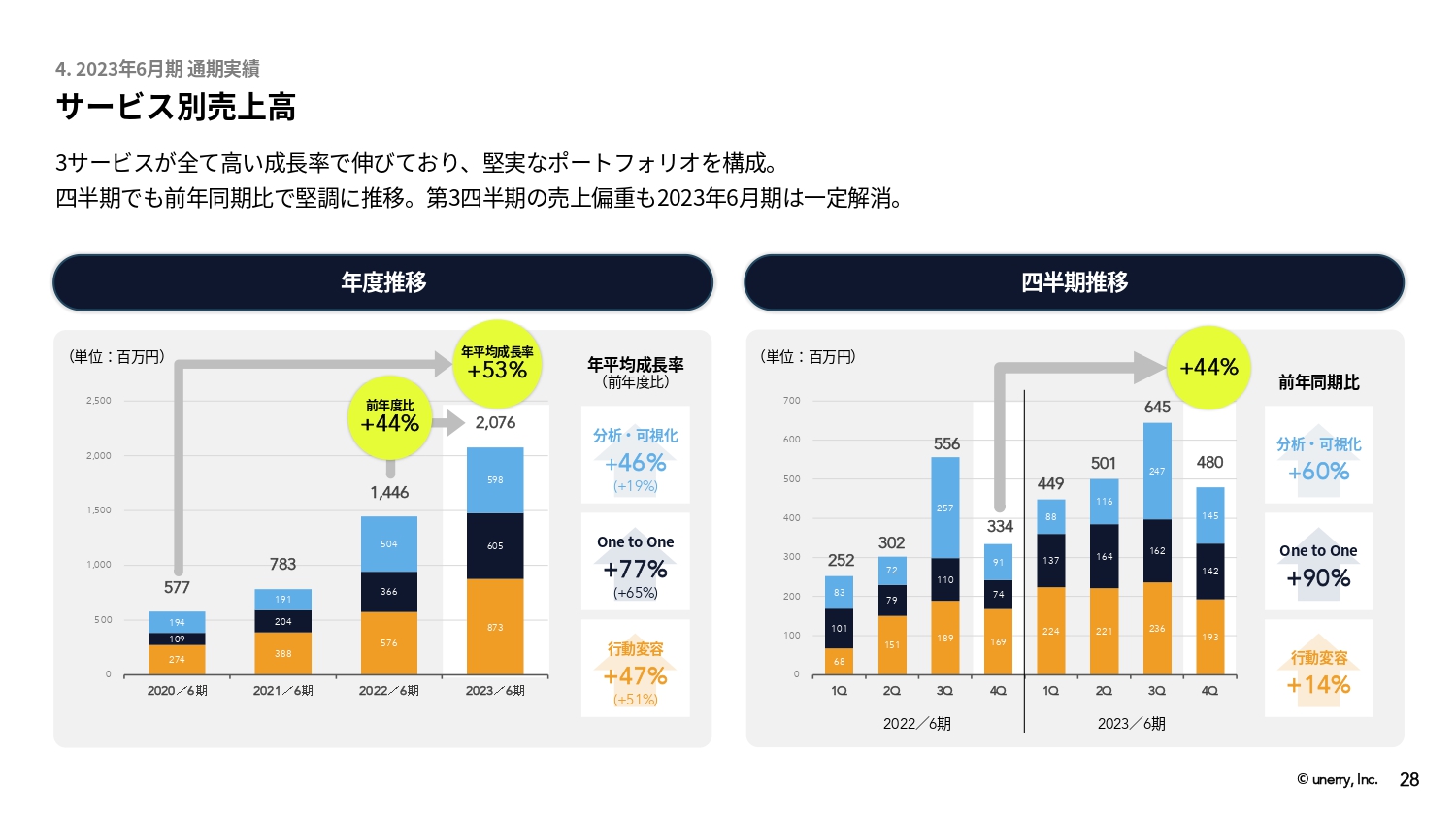

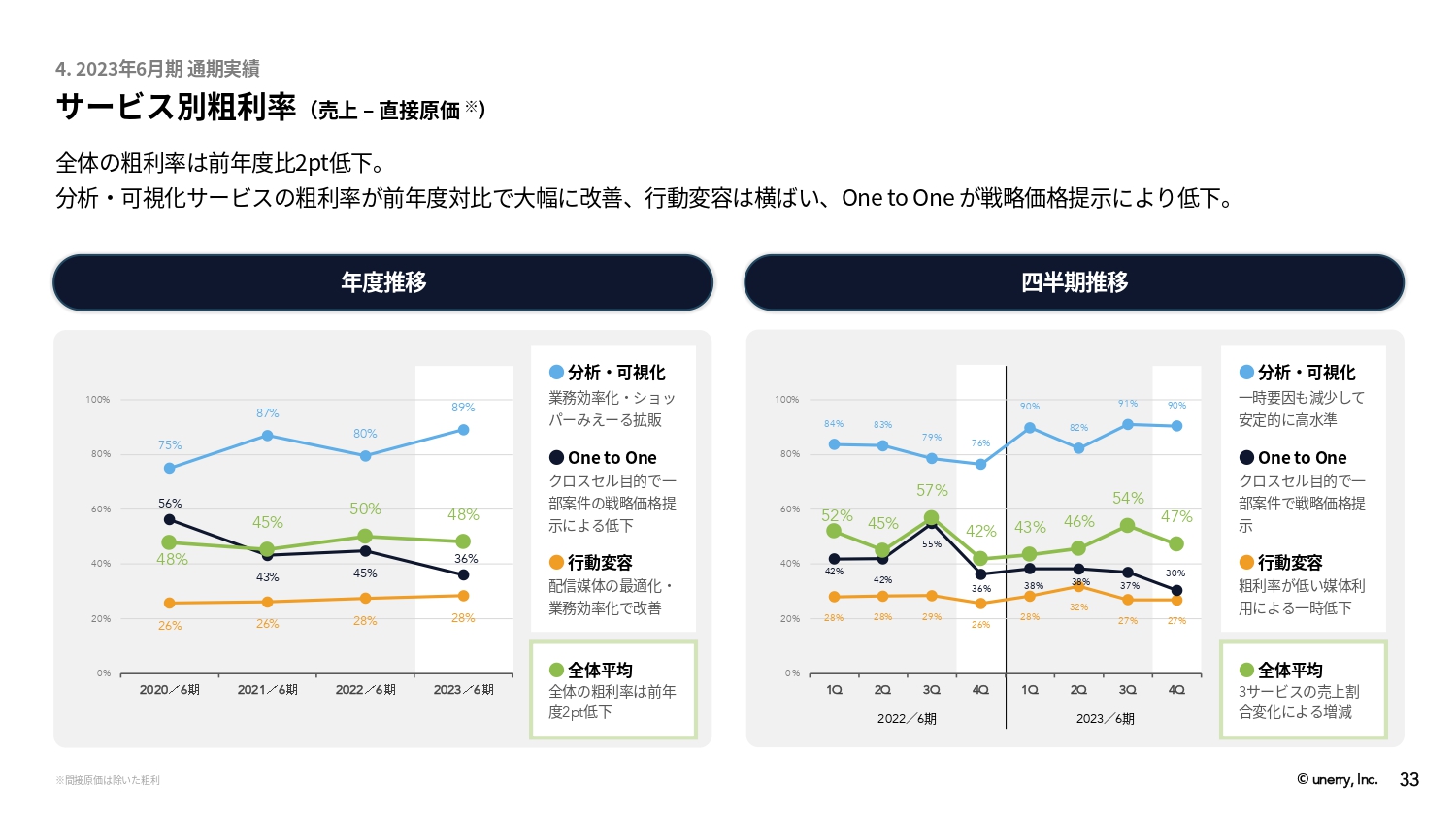

サービス別粗利率(売上 ‒ 直接原価)

サービス別粗利率です。スライド左の年度推移を見ると、全体平均が前年度比で2ポイント低下しています。

「分析・可視化サービス」の粗利率は89パーセントと、前年度比で大幅に改善しています。また、「行動変容サービス」は媒体原価があるため28パーセントと、比較的低い粗利率になりますが、配信媒体の最適化や業務効率化によって若干の改善傾向が見られます。一方で、「One to One サービス」は36パーセントと、一部案件の戦略価格提示の影響が出ています。

スライド右側の四半期推移においても、同様の傾向となっています。

販売費及び⼀般管理費

販売費及び⼀般管理費です。販管費率は年度を通じて改善傾向にあり、32パーセントで着地しています。最大の費用は人件費ですが、年度を通じては計画どおりとなっています。

四半期推移では、第4四半期に多くの採用を行いましたので、人件費・採用費が上がっています。

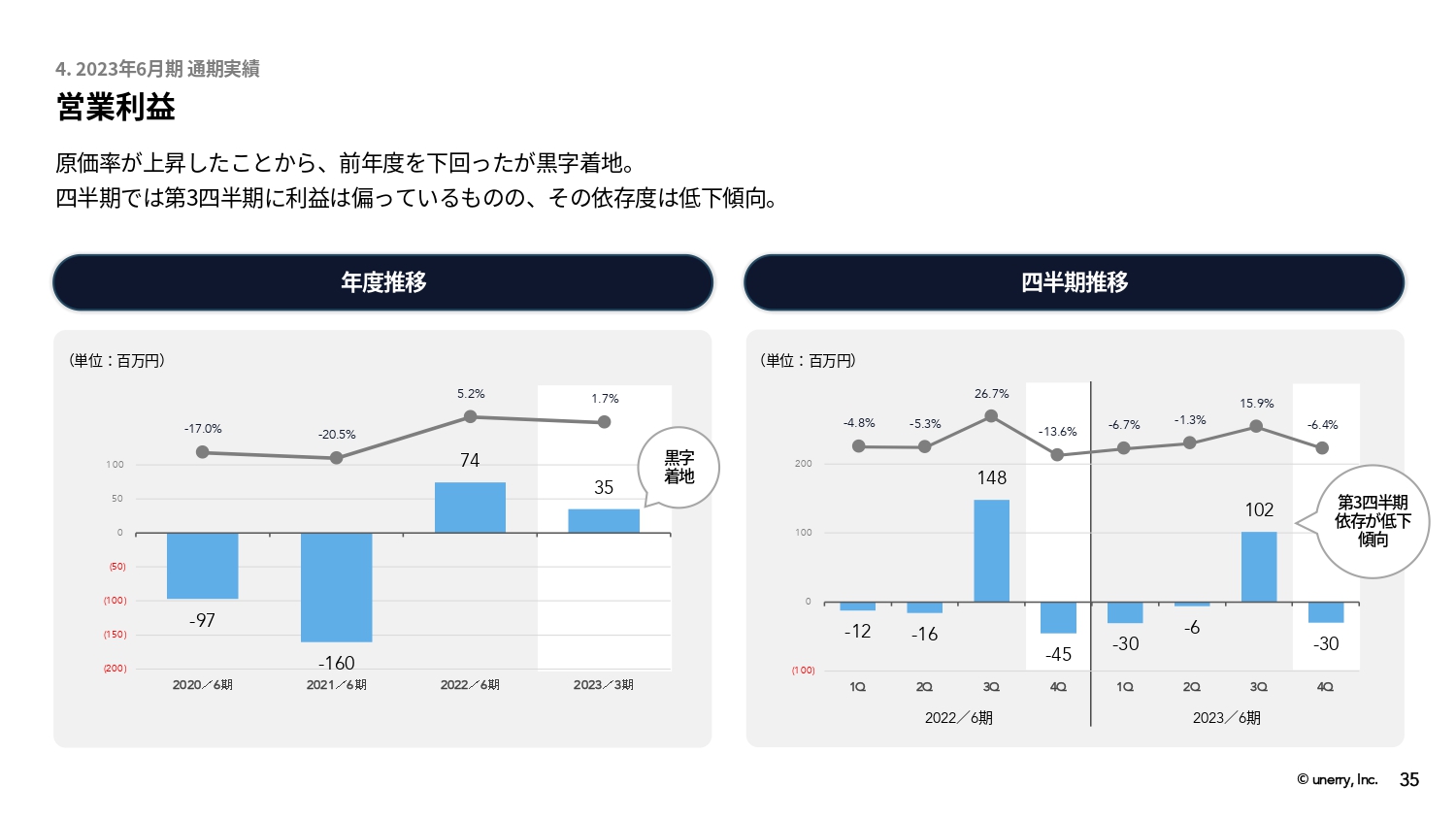

営業利益

最後に、営業利益です。原価率が上昇したことから、前年度は下回りましたが、黒字の着地となっています。四半期推移では、第3四半期に利益は偏っているものの、その依存度は低下傾向です。

認識している課題と今後の対応⽅針

2023年6月期の収益状況を見定めて、我々が認識している課題は次の3点です。

まず、原価率上昇に伴う粗利率の改善は急務だと思っています。それに対しては、「分析・可視化サービス」における「ショッパーみえーる」の積極的な拡販や、「行動変容サービス」における業務効率化、そして粗利率の高い媒体比率の向上を行うことによって、粗利率の改善を図ります。

次に、第3四半期への売上偏重については、月額課金型の案件の拡大や、小売・外食以外の顧客の拡大を目指していきます。

そして、第3四半期でお伝えした「One to One サービス」の戦略価格提示については、「One to One サービス」で獲得した顧客に対する「行動変容サービス」や「分析・可視化サービス」のクロスセル、アップセルを、積極的に行っていきます。また、重点顧客との年間契約を獲得することで、売上転換を図っていきます。

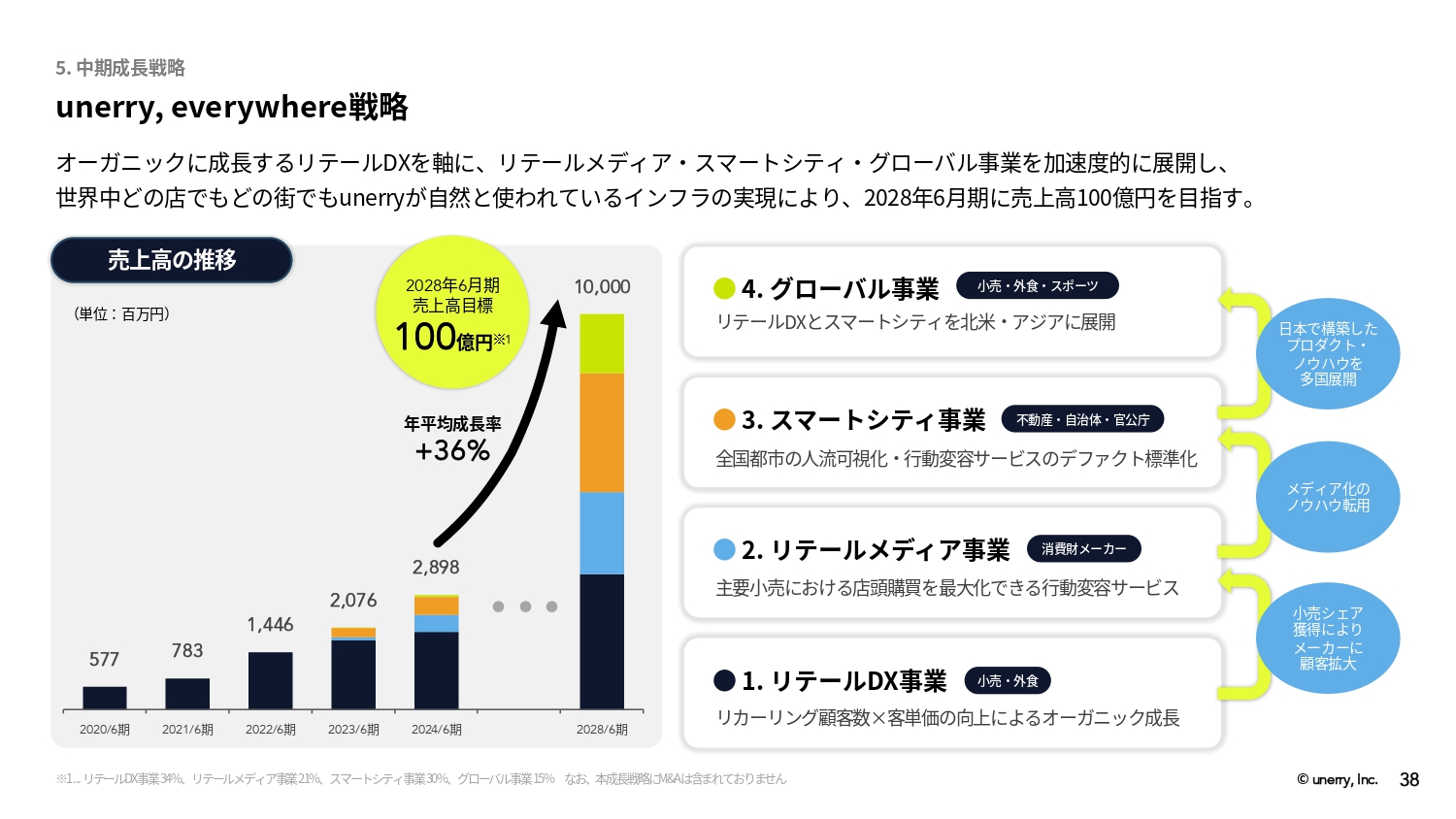

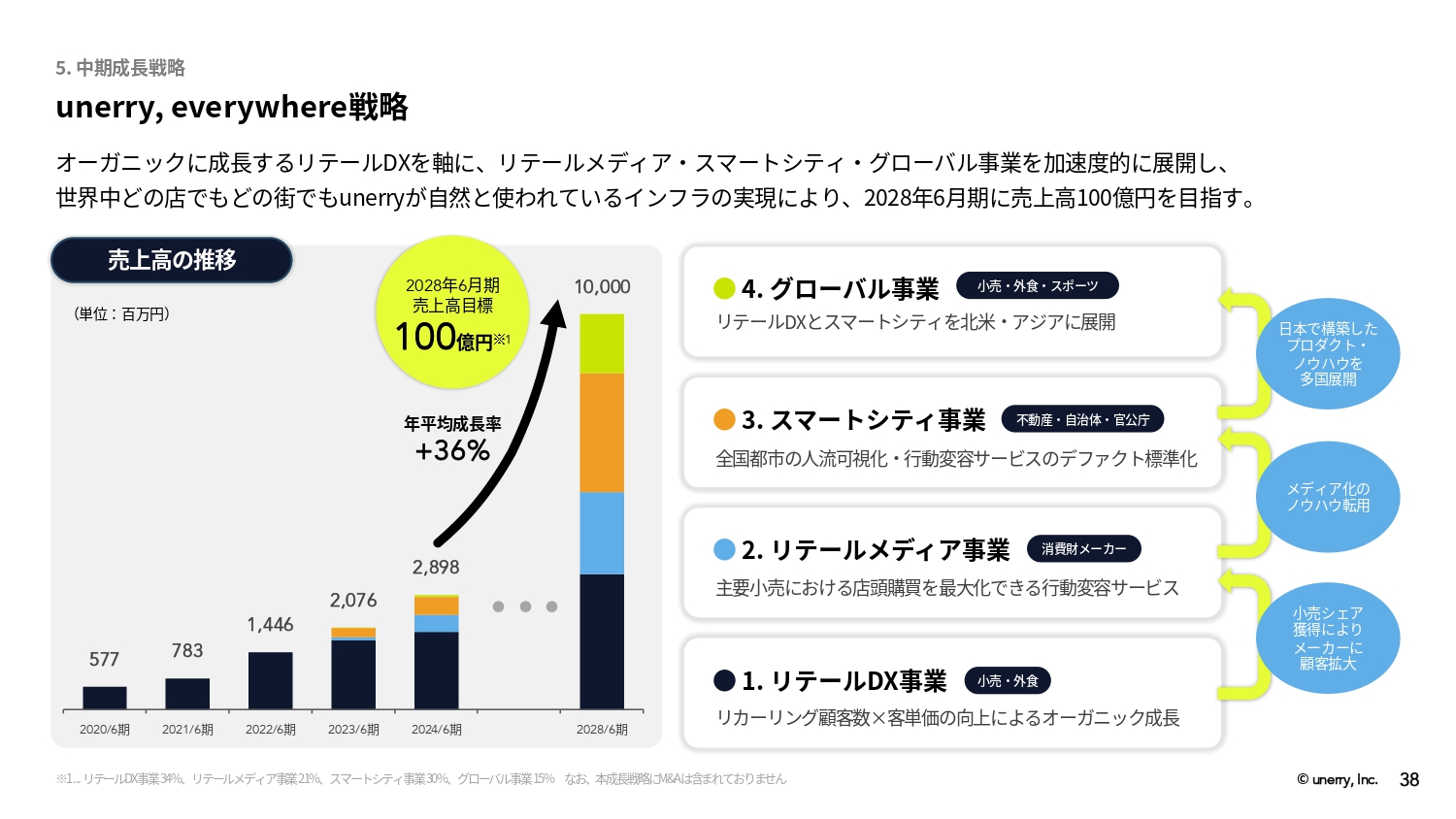

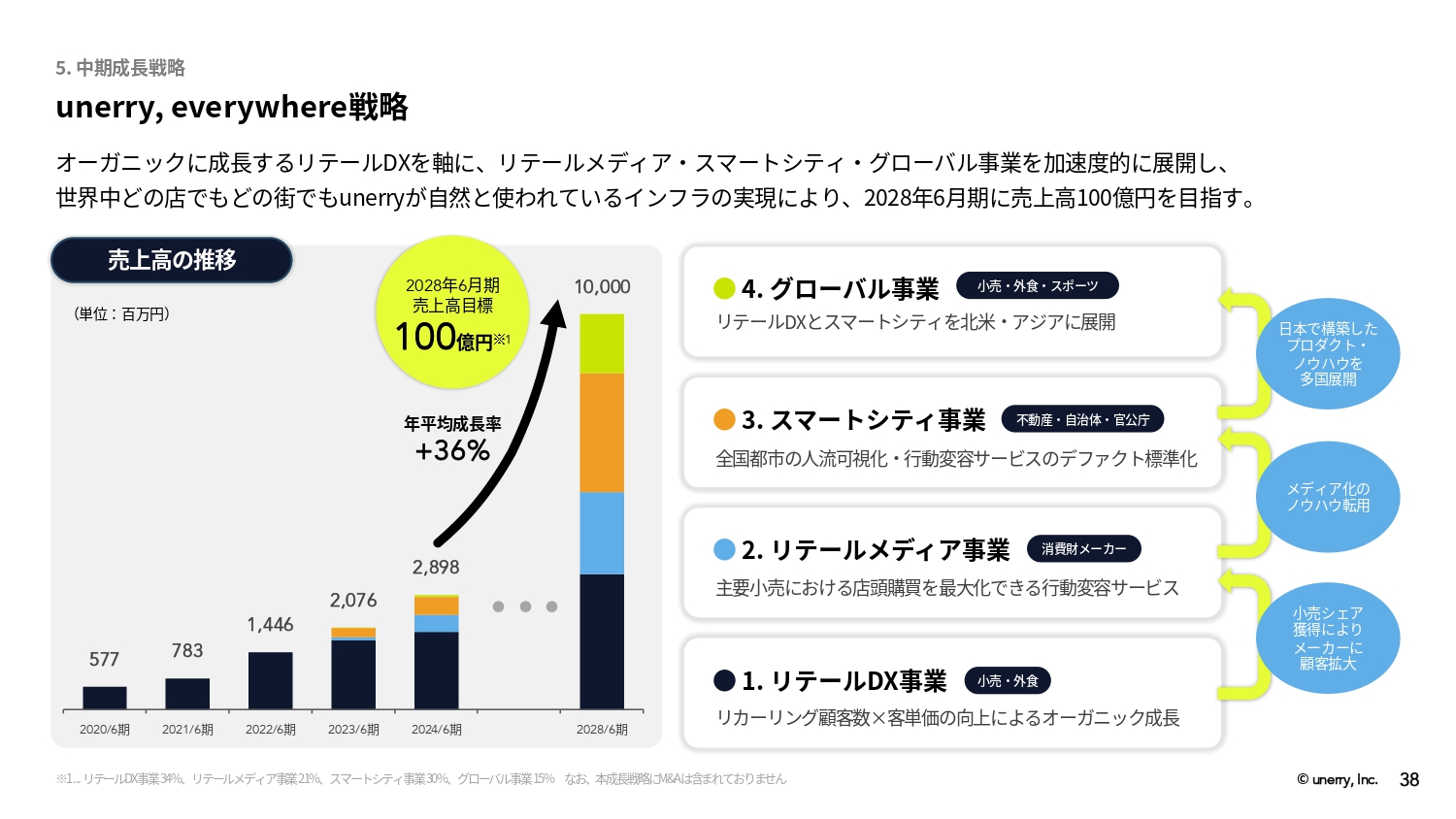

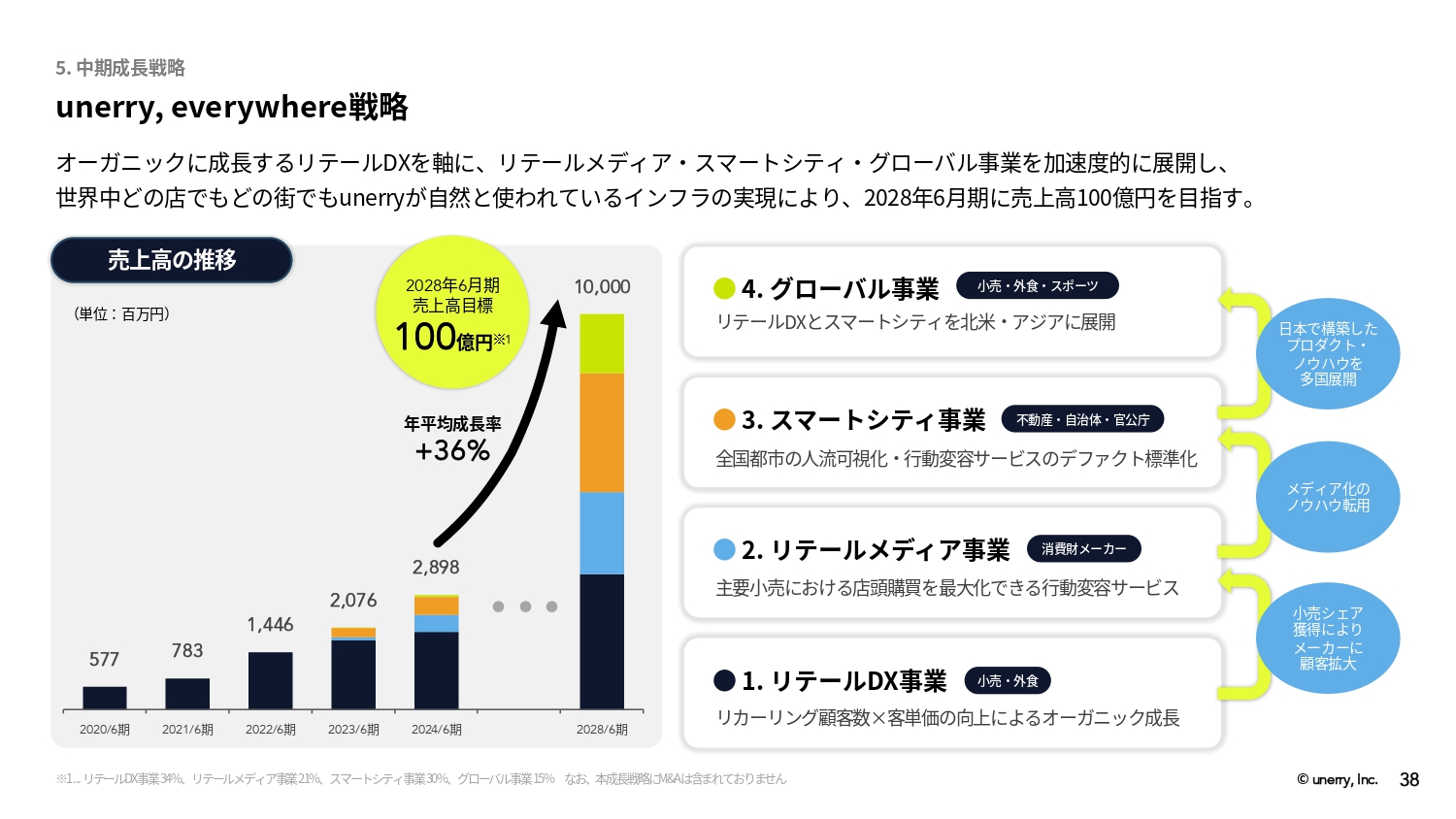

unerry, everywhere戦略

今回、中期成長戦略を大幅にアップデートしました。2028年6月期を目標として、年平均36パーセントの成長をして、売上高100億円を目指します。既存の事業の中心であるリテールDX事業は安定的に伸びていきますが、今後は新事業が成長の主軸として大きく伸びていく予定です。

まず、リテールDX事業で主要な小売・外食において一定の規模を目指してきました。リテールDX事業をベースとして、リテールメディア事業では、消費財メーカーの店頭購買を最大化するための「行動変容サービス」を展開していきます。

さらに、リテール関連事業で培ったノウハウを活かして、全国都市の人流の可視化や行動変容サービスのデファクト標準を目指す、スマートシティ事業を展開していきます。

そして、日本で培ったプロダクトを北米やアジアに展開するグローバル事業を展開していきます。世界中のどの街に行ってもどの店に行っても、unerryのサービスが自然と使われるインフラを実現する「unerry, everywhere戦略」を推進していきます。

リアル社会のあらゆるデータを連携するデジタルツインIDへ

これまではスマートフォンから得られている人流データが中心でしたが、「unerry, everywhere戦略」を実現するために、それをunerry独自のデジタルツインIDへと進化させました。

人流、購買、TV、屋外広告、SNS、アプリ、デジタルサイネージ、Web、あらゆる生活者行動データが連携できるプラットフォームへとなったことは、非常に大きな進化です。

②リテールメディア事業 :主要⼩売における店頭購買を最⼤化できる⾏動変容サービス

このデジタルツインIDがあるからこそ、日本中の小売業者の来店者を全部データ化することができています。それによって、メーカーは購入可能性が高い人に対して、店頭により近い場所で情報配信を行うことができます。

消費者にとっても、広告だらけではなく自分が欲しい商品を教えてもらえるメリットがあります。つまり、小売にとっては、店頭をメディア化して最適なタイミングでの情報配信で購買を最大化できます。

これをunerryではリテールメディア事業と呼び、推進しています。このために必要な分析、配信、効果測定の仕組みを小売事業者に一元提供し、一緒に事業展開しています。

②リテールメディア事業 :三菱⾷品との資本業務提携

リテールメディア事業を大きく推進する最大のパートナーとして、これまで提携していた三菱食品と、8月14日に資本業務提携を締結しました。

三菱食品には、小売業3,000社、メーカー6,500社との取引ネットワークがあります。また、1万台超の店頭サイネージを保有しています。その三菱食品と、1.5億IDの生活者行動を保有するunerryが提携して、大規模なリテールメディア事業を展開していきます。

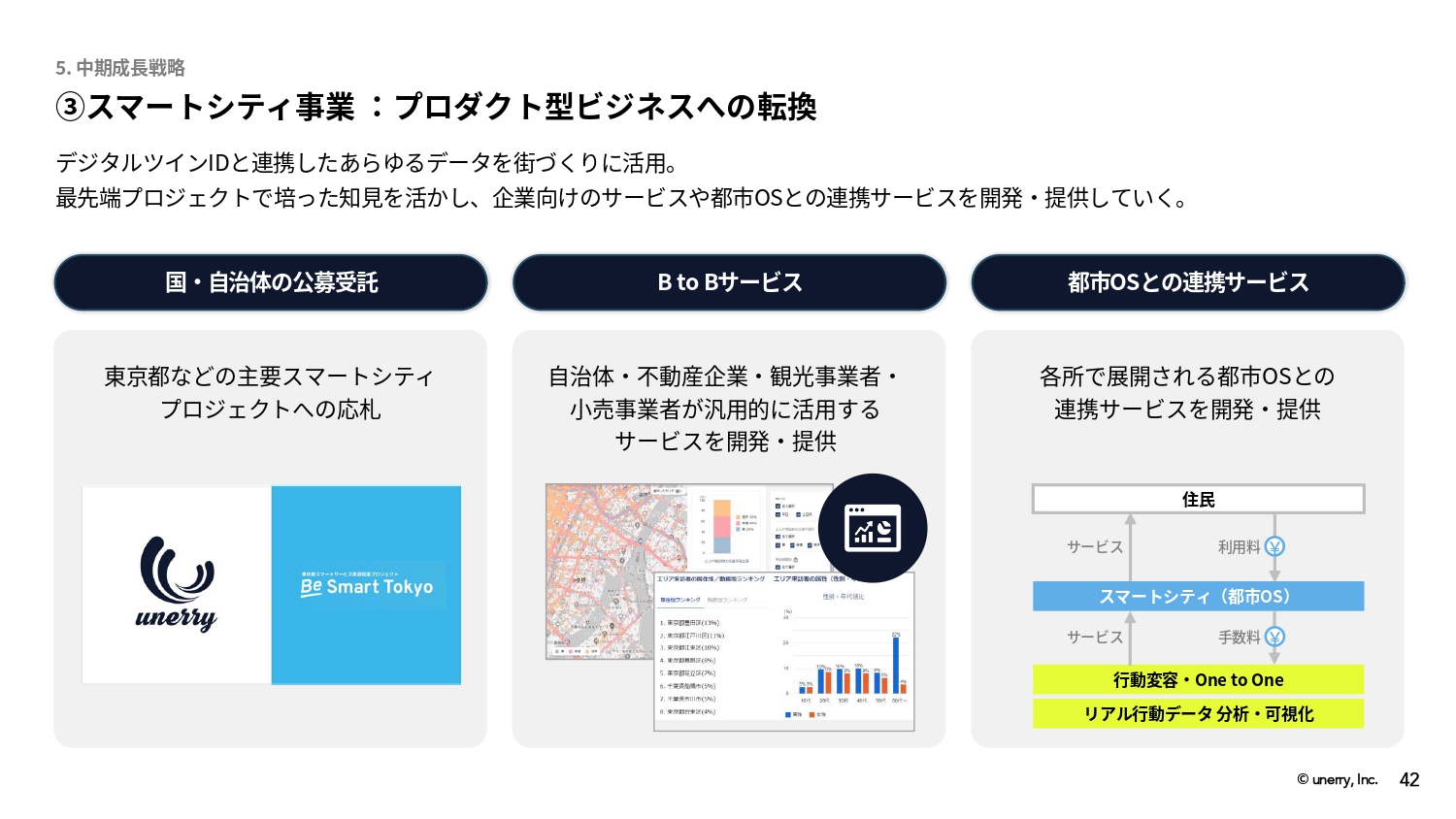

③スマートシティ事業:プロダクト型ビジネスへの転換

スマートシティ事業においては、国や自治体の公募受託が主体です。今回は東京都から、非常に大型の受託が実現できています。今後は、その主体が民間に移っていきますので、民間に対するサービス提供のために、汎用的に活用できるダッシュボードサービスや、これから335都市でできる都市OSと連携する仕組みを構築していきます。

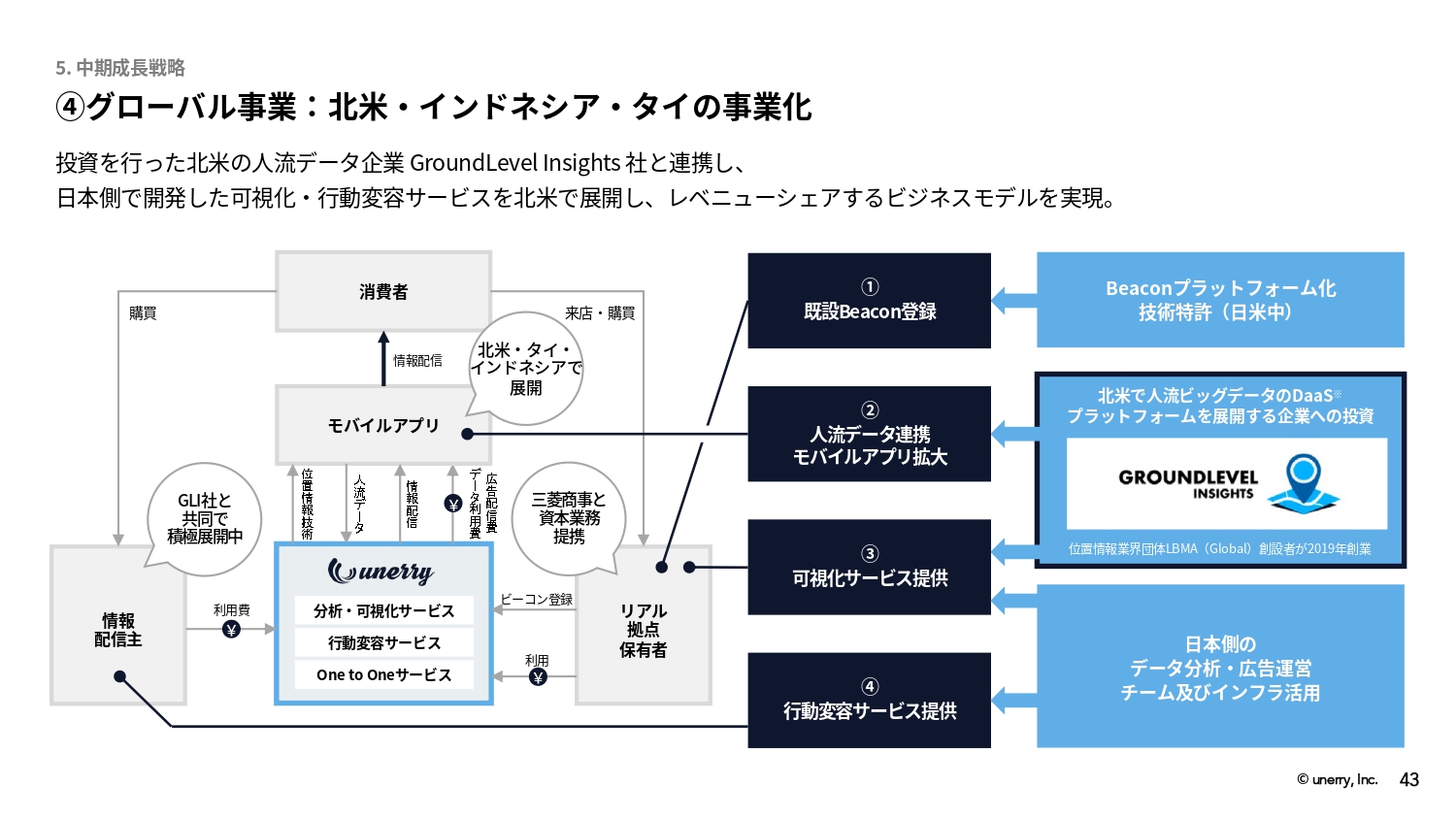

④グローバル事業:北米・インドネシア・タイの事業化

グローバル事業においては、今年投資を行ったGroundLevel Insights社との共同事業が進んでいます。海外に設置されている既設ビーコンの登録、人流データのためのモバイルアプリとの提携、可視化サービスに対するデータ提供を行った上で、「行動変容サービス」を展開します。

北米では、GroundLevel Insights社とプロダクト開発が進んでおり、カナダ側と日本側で共同した積極的な営業活動が展開されています。これからは、徐々に案件が発生することになると思います。

タイ、インドネシアではすでに案件が動いており、人流データを活用した可視化サービスが展開され始めています。また、従来から提携している三菱商事社との業務提携も進んでおり、海外のスマートシティにおける適用が進みつつある状況です。

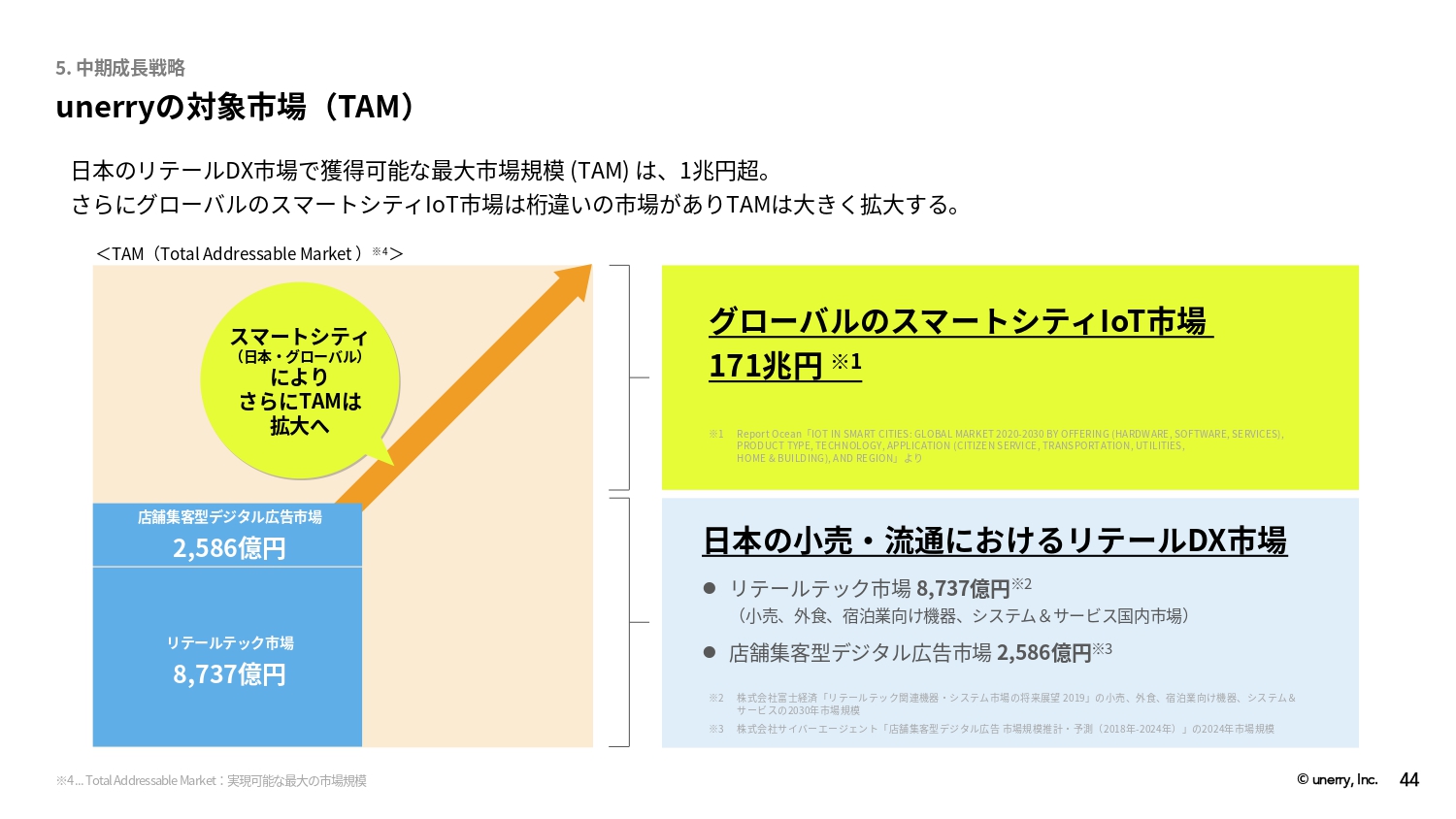

unerryの対象市場(TAM)

中期成長戦略の対象とする市場は、リテールDX市場だけでも1兆円を超える水準です。さらに、グローバルのスマートシティIoT市場は171兆円と非常に大きな数字ですので、TAMは十分にあります。そこに対して、我々は非常に良い成長戦略が作れたのではないかと思っています。

三菱食品との資本業務提携

中長期成長戦略に沿うかたちで、ビジネスアップデートをお伝えしていきます。三菱食品社とunerryが大型の資本提携を締結したことは、先ほどご説明したとおりです。これから共同で、リテールメディアプラットフォームを大規模に推進していきます。

東京都スマートサービス実装促進プロジェクトで採択

スマートシティ事業では、「東京都スマートサービス実装促進プロジェクト」において採択されており、東京都の人流データ分析、情報配信、各種事業者との連携を推進していく予定です。

ビッグデータカンファレンス「SPECTACLEs」の自社開催

7月に1,500名規模となる大型の自社イベントを開催しました。スライド右側に記載しているように、業界を代表するすばらしい方々にご登壇いただきました。

通期業績予想

2024年6月期の業績予想についてです。売上高は、「リカーリング顧客の積み上げ+クロスセル」の成功方程式を確実に実行して、前年度比40パーセント成長の28億9,800万円、売上総利益は原価率の改善を見込んで前年度比46パーセント成長の10億2,800万円、営業利益は損益分岐を超えた成長によって前年度比233パーセント成長の1億1,700万円、当期純利益は前年度比599パーセント成長の6,500万円を見込んでいます。

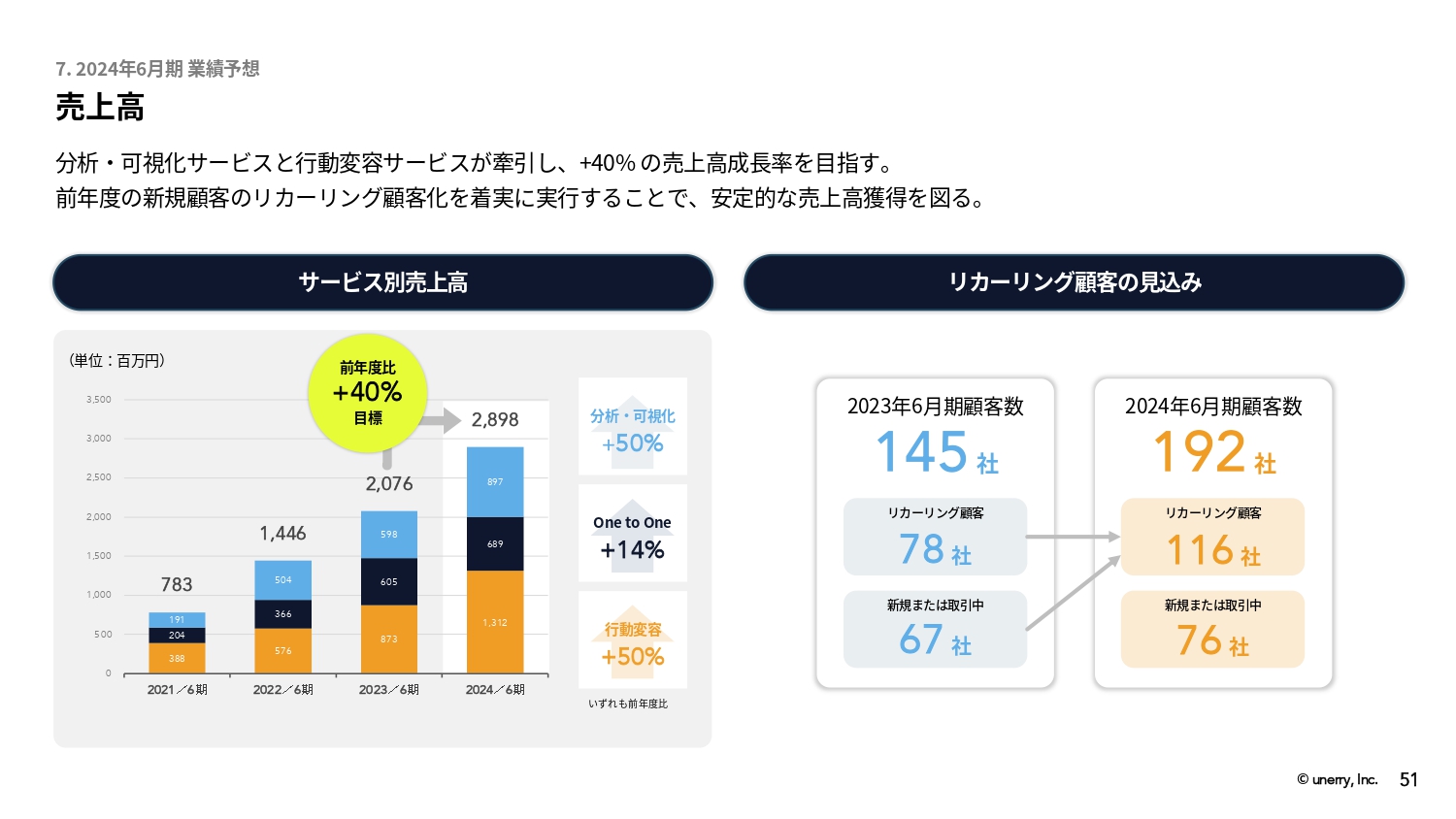

売上高

今期の売上高は、「分析・可視化サービス」と「行動変容サービス」の2つが伸びることによって、40パーセントの成長を見込んでいます。「One to One サービス」ももちろん伸ばしていきますが、市場からのニーズや粗利の安定性を踏まえると、今期は「分析・可視化サービス」と「行動変容サービス」に力を入れていきたいと考えています。

スライド右側に記載しているとおり、2024年6月期は、総顧客192社のうち116社のリカーリング顧客を見込んでおり、その多くは2023年6月期の顧客が中心となる予想です。

リカーリング顧客売上高の主要指標

リカーリング顧客数はプラス38社の116社になると予想しています。比較的新しいリカーリング顧客は単価が低くなりますので、リカーリング年間顧客単価は若干低下しますが、2,200万円以上の高い水準を維持する予定です。リカーリング顧客の売上高比率は90パーセント以上、NRRも100パーセント以上を継続する見込みです。

原価、販売費及び一般管理費

原価率は、「分析・可視化サービス」を伸ばすことによって、前年度よりも1ポイント改善の65パーセントを予定しています。販管費及び一般管理費も、売上高の伸長により、1ポイント改善の31パーセントとなる予定です。

営業利益、当期純利益

営業利益は233パーセント成長の1億1,700万円、当期純利益は599パーセント成長の6,500万円を目指していきます。

主な投資計画

今期の主な投資計画は2点です。1つは、今期は主に三菱食品との業務提携推進におけるリテールメディア事業のプラットフォーム開発に7,500万円投資し、もう1つは、「ショッパーみえーる」を小売以外にも展開するためのプロダクト開発に6,000万円を投資する予定です。

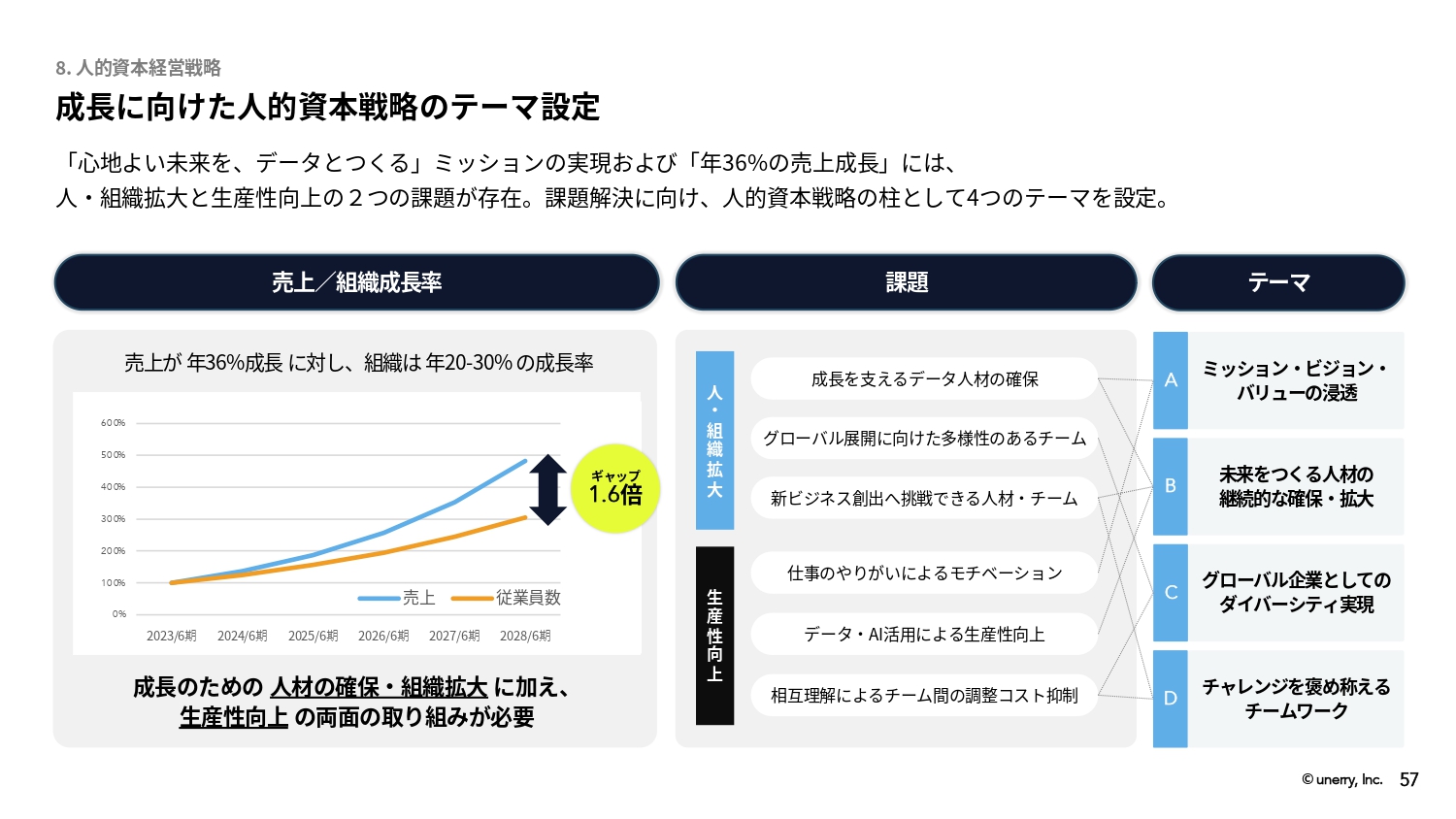

成⻑に向けた人的資本戦略のテーマ設定

2023年から開示が義務付けられた人的資本開示についてご説明します。unerryにおいて、中計でお示しした年間36パーセントの成長を実現するのは、人の力だと考えています。

しかし、36パーセントの人材を採用するわけではなく、採用は20パーセントから30パーセントの割合にとどめます。差分は、生産性の改善を図っていく予定です。

その推進には、人材の確保、仕事のやりがいによるモチベーション向上、チーム間の調整コスト抑制など、いろいろな課題が発生します。これらを中期的に改善するために、今回「ミッション・ビジョン・バリューの浸透」「未来をつくる人材の継続的な確保・拡大」「グローバル企業としてのダイバーシティ実現」「チャレンジを褒め称えるチームワーク」の4つをテーマに掲げた人的資本戦略を策定しました。

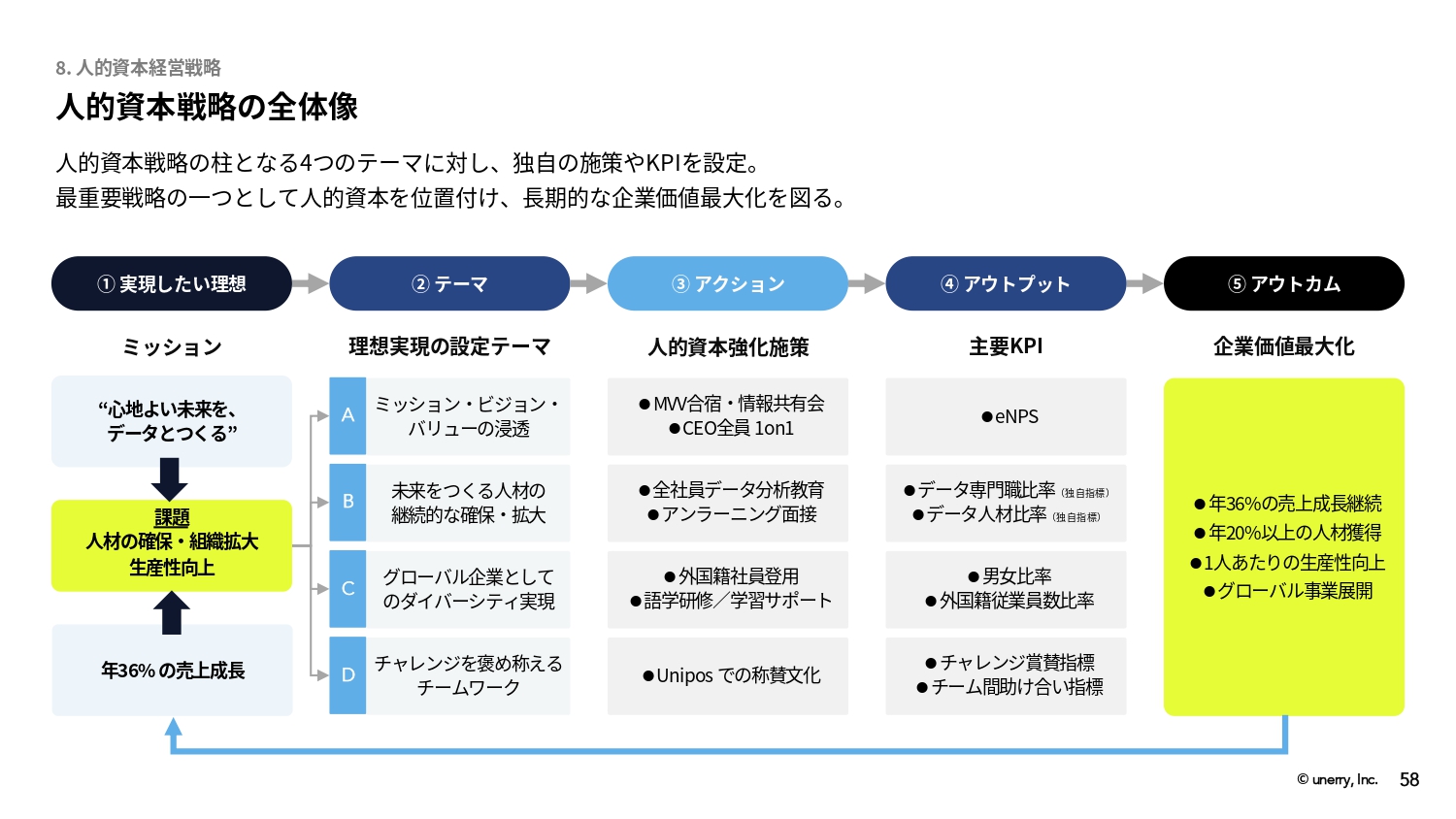

人的資本戦略の全体像

4つテーマを推進するための具体的なアクションやアウトプット、その結果として企業価値の最大化につながる戦略を作りました。ぜひ詳細をご覧いただければと思います。

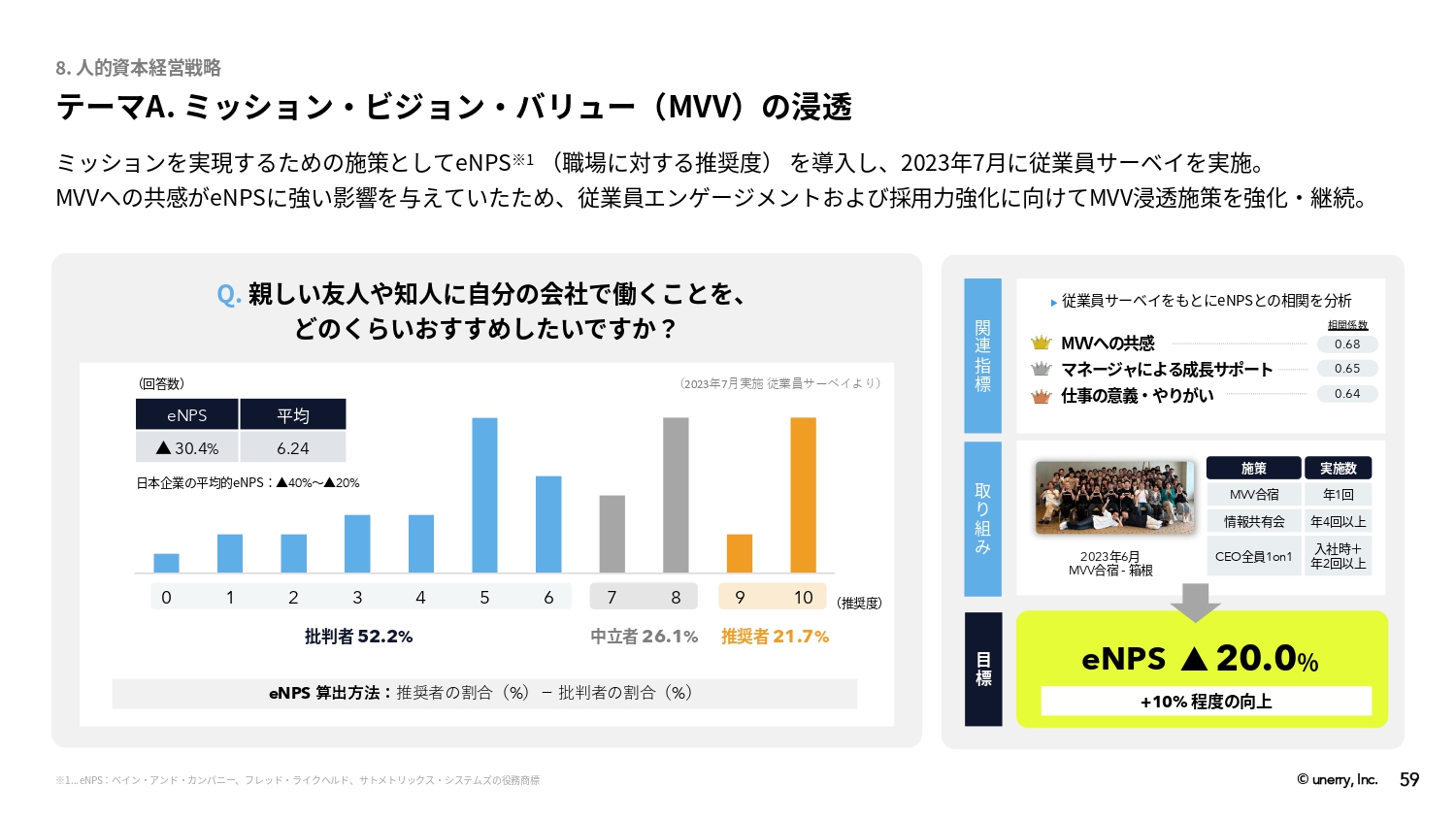

テーマA. ミッション・ビジョン・バリュー(MVV)の浸透

簡単に触れさせていただきます。テーマA「ミッション・ビジョン・バリューの浸透」については、従業員アンケートでeNPSという指標を導入しています。「親しい友人や知人に自分の会社で働くことを、どのくらいおすすめしたいですか?」という質問をして、「0」から「10」で回答していただきます。eNPSでは、「9」から「10」が推奨者、「7」から「8」が中立者、「0」から「6」が批判者とされていますが、推奨者から批判者を引いた数字を指標とします。

一般的にはマイナス20パーセントからマイナス40パーセントぐらいが標準とされていますが、unerryはマイナス30.4パーセントと平均的な数字でした。それに対して、これからMVV合宿や情報共有会、CEO全員1on1を実施することによって、ミッション・ビジョン・バリューをしっかりと浸透させ、eNPSを10パーセント改善させることを目標としています。

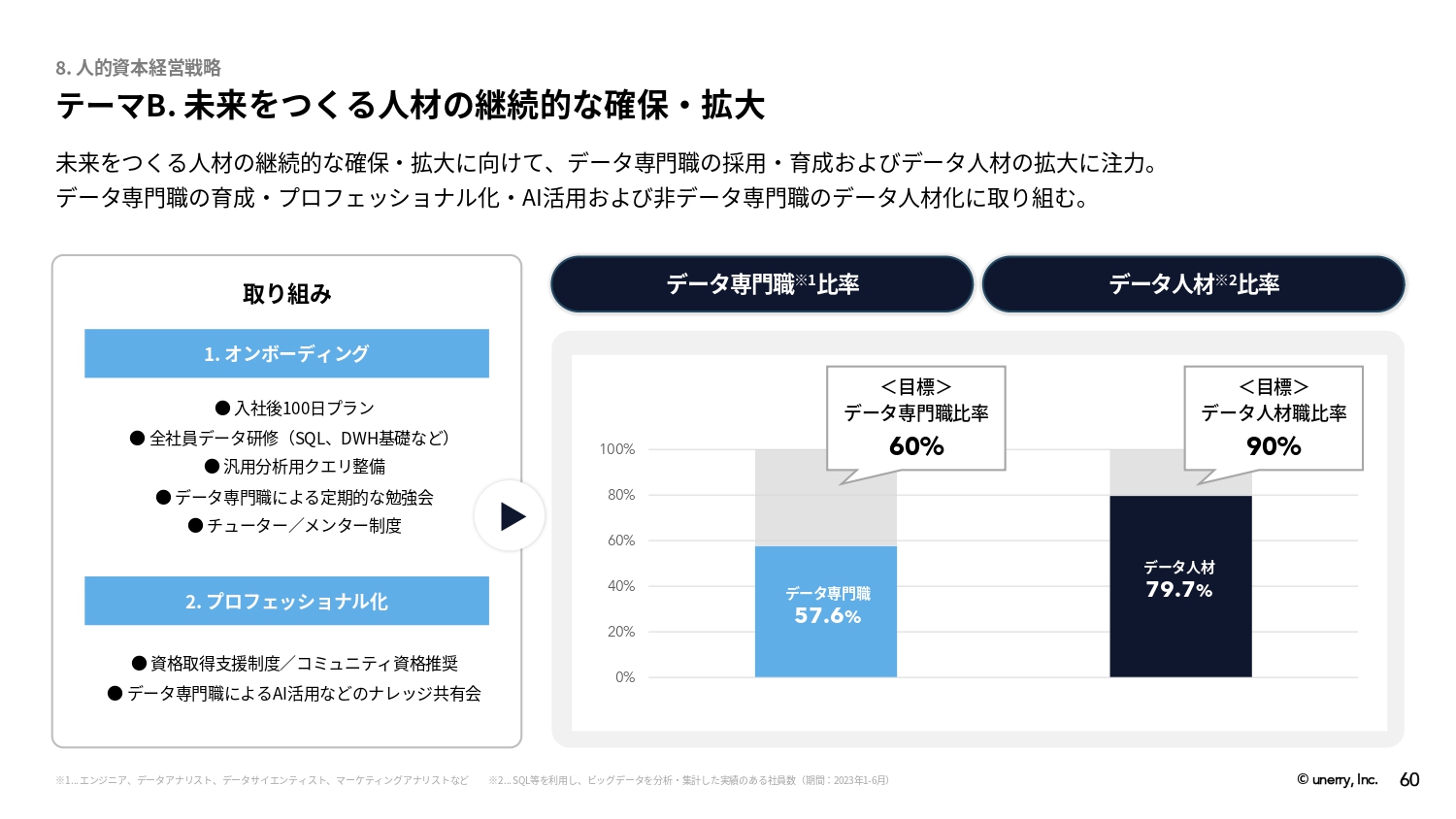

テーマB. 未来をつくる人材の継続的な確保・拡大

unerryはデータの会社です。入社後にしっかりとオンボーディングをして、プロを育成する方法について日々改善しています。

現状は、エンジニアやデータサイエンティストなどのデータ専門職が、会社全体の57.6パーセントを占めていますが、これを60パーセントまで引き上げます。さらに、人流ビッグデータの業務上、何かしらのかたちで分析や集計をする人材は全体の約8割を占めており、それを90パーセントまで引き上げていく予定です。

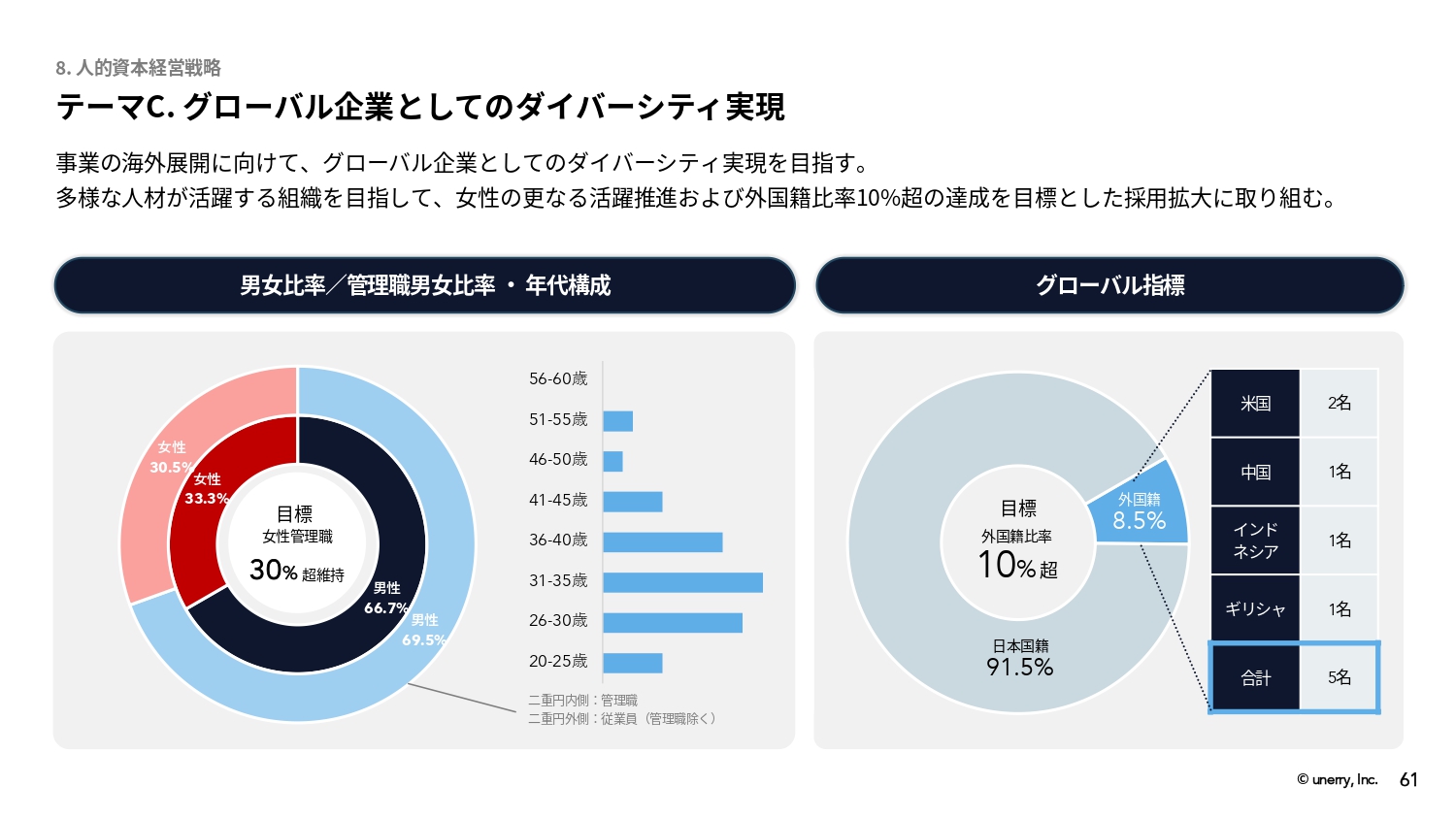

テーマC. グローバル企業としてのダイバーシティ実現

スライド左側をご覧ください。現状の女性管理職比率は33.3パーセント、全体の女性従業員比率は30.5パーセントです。女性管理職比率は、30パーセント超の維持を目指しています。

グローバル指標については、外国籍社員が8.5パーセントですので、10パーセント超を目標としていきます。

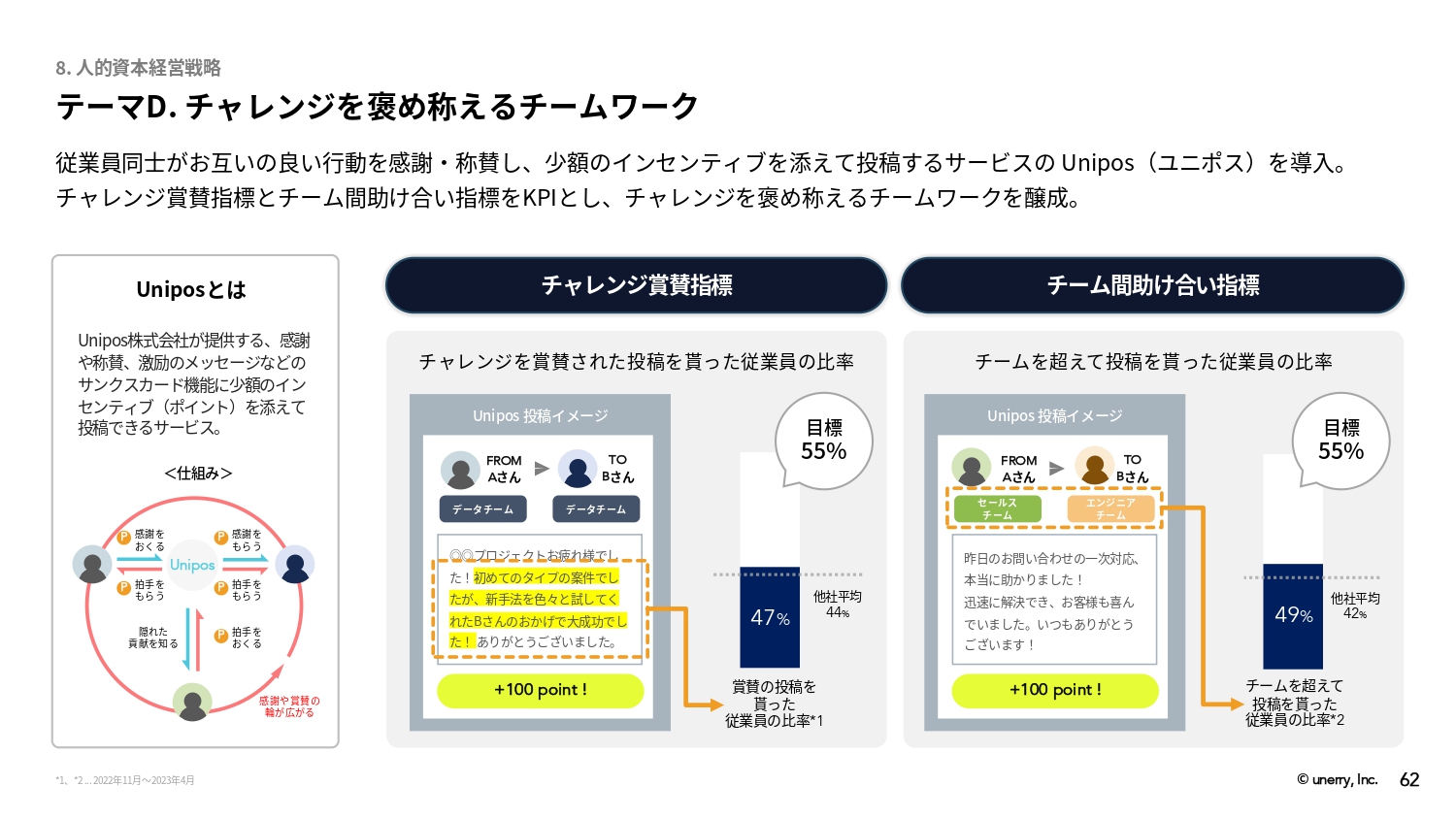

テーマD. チャレンジを褒め称えるチームワーク

unerryは高い成長を実現するために、チャレンジを褒め称えるチームワークを推奨しています。そのため、お互いに感謝や称賛、激励を伝え合う「Unipos(ユニポス)」という仕組みを導入しています。

「Unipos」のチャレンジ称賛指標となる、称賛の投稿をもらった従業員は全体の47パーセントです。これは他社平均よりも少し高い水準ですので、55パーセントまで引き上げていきます。チーム間助け合い指標となる、チームを超えて投稿をもらった従業員の比率は全体の49パーセントとなっており、こちらも55パーセントを目指していきます。

質疑応答:新規顧客売上高の伸びについて

「30ページ右側の、売上高年次コホート別のグラフについてうかがいます。2021年度、2022年度に比べると、2023年度は新規顧客の売上高が低くなっているように見えます。なぜでしょうか?」というご質問です。

2023年6月期は前年度以前に関係強化ができたパートナー経由での案件創出機会が多くありました。そのため以前からのお取引があるクライアントからの売上高が積み上がっていることがコホートでも表れていると思います。2023年6月期も新規案件の売上高は堅調でしたが、直接の取引よりも既存パートナー経由での伸びが多かったということがあります。 (※注: 新規でunerryのサービスをご利用いただく企業に関する売上であっても、既存パートナー経由でのお取引の場合、年次コホート上は、既存パートナーとの取引開始年度に分類されています。)

質疑応答:「分析・可視化サービス」「行動変容サービス」「One to One サービス」の原価の内訳と、粗利率の改善について

「『分析・可視化サービス』『行動変容サービス』『One to One サービス』それぞれの原価について、詳細を教えてください。また、改善可能な余地があればご説明をお願いします」というご質問です。

「分析・可視化サービス」は非常に粗利率が高いサービスですので、原価はほとんどかかっていません。原価がかかっているとすれば、外注費、ビーコン関連費用です。

「行動変容サービス」の原価は、72パーセントと多くかかっています。これは主に広告の媒体費用です。例えば「Facebook」や「Google」などのSNSで情報を配信する原価となります。原価率が低い媒体、つまり利益率が高いアプリ配信媒体の活用を増やすことで改善していく予定です。

また、「One to One サービス」の原価は、主にシステム開発に関する外注費です。システム開発の内製化や、運用の保守案件の割合増加などによって利益の安定化を図っていきます。

質疑応答:売上を高めるためにかかる人件費の内訳について

「売上を高めるために人件費を一定程度高める必要があるとのことですが、この人件費とは具体的に何のための人材にかける費用でしょうか?」というご質問です。

unerryには、営業やデータ分析者、広告の運用担当者、開発担当者、その裏側のAIを支えている担当者がいます。また、コーポレート部門やブランディング部門もあります。スタートアップですので、そのすべての部門において、十分に人員がいるわけではありません。したがって、どの部門においても、十分に拡大を図っていきたいと思っています。

特に、着実に拡充しなければならないのが、データを適切に扱って広告や分析を行い、開発が行える人材です。

質疑応答:第4四半期の売上の伸びについて

「第4四半期単体で見ると、第1四半期や第2四半期に比べて前年同期比の売上の伸びが低く感じます。何か要因はありますか?」というご質問です。

2023年6月期は、第3四半期の売上高が偏重している問題の解決を図ってきました。こちらのスライドをご覧いただくと、前年度に比較して、波が平準化していることがおわかりいただけると思います。

第3四半期に偏りがちな売上を、年間のお取り組みをご提案することで前倒しでサービスをご利用いただき、第1四半期と第2四半期に計上することができました。これにより、第1四半期、第2四半期は売上高の伸びが高くなり下期の伸びは相対的に緩やかでしたが、年度を通じて40パーセント強の成長を達成しております。

質疑応答:北米での「Beacon Bank」サービスの現状について

「今年からカナダのGroundLevel Insights社に投資を開始されていますが、北米での『Beacon Bank』サービスの現状はいかがでしょうか?」というご質問です。

GroundLevel Insights社とは、日本側とカナダ側の両方で積極的な営業活動を開始しています。主に小売事業者、スポーツ、エンターテインメント企業などのお客さまから、非常に高いご興味と引き合いをいただいています。間もなく本格始動します。

質疑応答:海外の顧客属性の内訳と収益規模について

「現在はインドネシア、タイ、カナダ、アメリカなどで事業を展開していると認識しています。それぞれの国における顧客属性の内訳と収益規模を教えてください」というご質問です。

それぞれの国で、具体的に類型化するところまで至っていないのが実情です。ただ、先ほどお伝えしたとおり、北米は小売事業者、スポーツ、エンターテインメントの業種が主です。

タイ、インドネシア等を含めたアジアにおいては少し毛色が異なり、交通事業者などのインフラ事業者、ショッピングモールなどの商業施設からの引き合いが非常に多い状況です。マーケットという意味合いにおいて、現状は北米を最重要マーケットだと見ています。

質疑応答:先行投資の成果について

「前回の決算では、将来収益のための先行投資で株価が大きく下落したと認識しています。その先行投資は四半期で得られるものだったのか、どの時間軸での投資だったのかをご回答ください。足元の売上利益を考えたIRをお願いしたいです」というご質問です。

非常に重要なご指摘をいただいたと認識しています。もともと「One to One サービス」に対する戦略価格提示ということで、まずニーズが非常に高かったことに対して戦略価格を提示してでも売上を取りに行こうと経営判断したというのが前回のご説明です。

その結果はスライド右のグラフでお示ししているように、特に2023年6月期における「One to One サービス」の原価が上がり、粗利率が低下する問題が発生しました。

我々の事業モデル上で「One to One サービス」の戦略価格提示がどこで行われたのかについて正しくお伝えすると、「One to One サービス」の初期開発費用というのが前回のご説明です。つまり、これから運用費用が毎月発生する部分については、戦略価格提示の範疇外になります。

先行投資における売上拡大の策は2つあります。まず運用費用の安定的な獲得です。さらに「One to One サービス」で戦略的に価格を提示した結果と、「行動変容サービス」「分析・可視化サービス」を着実にクロスセルすることによって、2024年6月期の売上に転化していきたいと思います。

質疑応答:今期も戦略価格が継続するのかについて

「今期も戦略価格は継続するのでしょうか?」というご質問です。

2024年6月期における戦略価格の継続は、原則的にはありません。前期までに経緯のあったものに対する戦略価格案件は一部残っているため、第1四半期に影響があると思いますが、新規の提示は行っていない状況です。

質疑応答:海外事業の売上、利益の見込み時期及び来期の利益予想について

「海外事業の売上、利益が見込まれるのはいつ頃を予定していますか? また来期以降に、来期利益予想が今期予想と比較してやや抑制されていますが、これは積極的な投資によるものでしょうか? それとも戦略価格によるものでしょうか?」というご質問です。

海外事業の売上は、2025年6月期からの黒字化を見込んでいますが、海外事業の売上ボリュームはもう少し後になって発現してくると思っています。グラフの黄色でお示ししているところが、グローバル事業です。

やや小さく見えますが、億単位の金額になっています。着実に会社全体の収益に寄与するところというと、3年後から5年後くらいが会社全体における一定の割合を占める頃だろうと考えています。

今期の予想と比較して、利益がやや抑制されている要因という追加のご質問ですが、我々は戦略価格の提示は2023年6月期の第3四半期でいったん終了させ、2024年6月期は、我々のプロダクトまたはプラットフォームを確実に伸ばしていくための投資を行う予定です。あわせて、利益も一定の割合で出していくことを考えています。

質疑応答:リテールメディアが本格化する時期について

「前期説明会では、リテールメディアについては黎明期とのご説明がありましたが、本格化する時期はいつ頃になりそうでしょうか?」というご質問です。

我々のこの事業計画において、2024年6月期の青でお示ししたグラフがかなり大きく増えていることがおわかりいただけると思います。まさに今期から、リテールメディアとして一定量の売上高をカウントできるように邁進しています。そして2028年6月期においては、全体においても20パーセント強を占めるくらいまで、着実に成長していきたいと考えています。

質疑応答:三菱食品との業務提携の狙いと効果について

「三菱食品とはこれまでも業務提携を行っていたと思いますが、今回さらに業務提携を行った狙いと、これまでの業務提携と比較して具体的にどのような効果があるのかをご教示ください」というご質問です。

三菱食品との取り組みにおいては、unerryのデータと三菱食品が持っている小売事業者、メーカーとの取引ネットワークを合わせて事業展開することに変わりはありません。ただし、これまでは、それぞれ独立したデータで、独立した営業を行っていました。これからはリテールメディアプラットフォームを一緒に作り、営業、サービス提供しようということ、そしてそれによるリテールメディア事業成長の加速が今回の資本業務提携によるさらなる効果だと考えています。

質疑応答:リテール企業の投資余力と成功事例について

「日本のリテール(小売業)は、競争が激しく利益率も低いです。御社のサービスに投資できる余力はあるのでしょうか? また具体的な成功事例のインパクトが弱いのですが、他に成功事例はありますか?」というご質問です。

unerryは小売事業者の裏側を支えている事業のため、「unerryを入れたから成功した」というエピソードを、みなさまにお届けすることはなかなか難しいと思います。こちらのスライドには、導⼊実績として各業界から1社のみ、ロゴを記載していますが、非常に多くの企業の小売の裏側を支えています。

例えば、現在紙のチラシを取られている方の年代をみると大半が50代以上です。それでは小売事業やスーパーマーケットがどのように近隣の20代、30代の方に情報をお届けしているのかというと方法が非常に限られており、そこでunerryのサービスが活用されています。

unerryの行動データを使って、スーパーの周りに住んでいる方に対して、情報配信をしています。恐らくみなさまも受け取っていると思います。その裏側をunerryが支えています。それらの情報は紙のチラシを撒くよりも、1桁を超える投資対効果が得られている状況です。みなさまがunerryのサービスを直接使っているという認識はないかもしれませんが、裏側の小売事業者の投資対効果を非常に大きく高めています。

実際に、今回行った自社イベント「SPECTACLEs」では、多くの小売事業者にご登壇いただきました。私がお伝えしたような効果を、小売事業者の言葉で直接お話しいただいています。8月末までアーカイブ配信がありますので、よろしければお時間ある時にご覧ください。さらに具体的なお話を聞くことができると思います。

質疑応答:「ショッパーみえーる」の顧客メリットについて

「『ショッパーみえーる』は、他にも同様のサービスがあります。御社に切り替える顧客メリットは何でしょうか?」というご質問です。

他のサービスとしてどのようなものを想定されているかはわかりませんが、例えば携帯キャリアが提供しているサービスが非常に近いと思います。しかし、根本的には異なります。

unerryは、来店者データを可視化します。恐らく他の人流系のサービスは、ツールを提供して、ユーザーが設定を行い、「ここにいる人たちの分析をしよう」など、かなりツールが作りこまれています。細かい作業をした結果、いろいろな分析ができるというのが他の会社が提供しているサービスです。

unerryが提供しているサービスは、誰でも直感的にすぐに使えるサービスを志向しています。さらに、「来店者」という部分にかなり特化しています。例えば、全国どのスーパーやドラッグストアでも、入れていただければ1秒以内に「何月何日に何人来ていて、競合はどこにいて、どのようなライフスタイルの人なのか」がわかるサービスです。

しかも、これを現場の店長でも使えるというところが非常に重要です。したがって、似たようなサービスに見えるかもしれませんが目的などがまったく異なるところがポイントです。

質疑応答:「ショッパーみえーる」における対象業界の拡大余地について

「『ショッパーみえーる』の対象業界拡大は、小売業界以外に需要があると見込んでのことだと思いますが、そのように考える理由を教えていただきたいです」というご質問です。

「ここの店に行った」「このビルに入った」ということを、高精度に検知しAI解析できることが我々の特徴となります。ショッパーみえーるを知った小売り事業者以外の方からも、この技術を活用したダッシュボードに関するご要望を多く頂いています。 これからの街づくりにも必須のデータとなりますし、小売業以外も含めた事業展開を図っていきたいと考えています。

質疑応答:業績予想の顧客数、顧客単価、NRR等について

「52ページに記載されている顧客数、顧客単価、NRR等の数字は、ある程度確定しているもので、予測を立てているのでしょうか? これから獲得を目指す、未確定分のものも含まれているのでしょうか?」というご質問です。

前年度までのリカーリング顧客の継続率に加え、「新規のお客さまがどれくらいリカーリング顧客になったか」という数を設定していますので、この116社のリカーリング顧客数は、これまでの実績に準じた水準とみています。

「顧客単価がどれくらいになるか」についても、いったん獲得した顧客にクロスセルをするという成功方程式が、一定の確率でできることがわかっていますので、顧客数と客単価については売上の9割がご説明できる状況です。根拠の堅い数字ではありますが、確定しているわけではないことをお伝えしたいと思います。

質疑応答:2024年度に「分析・可視化サービス」の売上を3億円増加と見込む根拠について

「新規リカーリング顧客数が大きく伸びた2023年度で、『分析・可視化サービス』の売上は1億円弱増加しています。2024年度に3億円の増加を見込んでいる根拠を教えていただけますか?」というご質問です。

サービス別の売上として、「分析・可視化サービス」は「ショッパーみえーる」をベースとしていますが、実は細かいサービスがたくさんあります。例えば前回開示したアプリから、来店者が確実に計測できるサービスなどです。これも実は「分析・可視化サービス」の細かいサービスの一環です。この「分析・可視化サービス」は、現在ニーズがかなり求められていますので、「ショッパーみえーる」及びその関連サービスをたくさん販売し、売上を十分に上げていきたいと考えています。

また、スマートシティ分野の市場拡大とそこにおける「分析・可視化サービス」の引き合いが増えていることも売上増加を見込む理由です。

質疑応答:GAFAMとの競争優位性について

「アメリカのGAFAM(Google、Apple、Meta、Amazon、Microsoft)が資金力に物を言わせて、例えば宇宙から電波を飛ばして人流データを取れるような技術を開発してきた際に、それに対してどのように差別化してクライアントに使い続けてもらえる戦略・戦術を打ちますか?」というご質問です。

unerryは人流データというレイヤーにおいて、水平的なレイヤーマスターになっていくことを志向しています。例えば我々のデータは、広告配信をする時に「Google」、「Facebook」「Amazon」と、どこでも配信が出来ます。一方「Google」では、自分たちでデータを取ったとしても配信できる先は「Google」しかありません。携帯キャリアや「Facebook」も同様です。つまり彼らは垂直統合ですべてのビジネスを展開していくプラットフォーマーです。

それに対して、unerryはプラットフォーマーによらず、みなさまが活用できる水平的なプレイヤーであることを志向しているためモデルが異なります。また、我々が水平レイヤーでレイヤーマスターになっていくことが、非常に大きな競争優位性だと考えています。

質疑応答:提携先のライバル企業からの依頼について

「提携先のライバル企業から依頼がある場合は受けるのでしょうか? それとも提携先との関係が支障になりますか?」というご質問です。

unerryは人流データのインフラです。例えば、電通、NTTデータをはじめ、Google Cloud、三菱商事、三菱食品、凸版印刷、他にも多くの企業様と非常に強いパートナーシップを結んでいます。そのため、パートナーとの独自性の高い取り組みについて、競合性がある部分では行わないこともあります。

しかし、インフラとしてunerryをご利用いただく、または一般的なサービスについては、オープンにご利用いただいています。我々以外に代替サービスが存在しないという点も踏まえ、unerryの技術があらゆる場所で自然に使われる状態を目指していきたいと思っています。

質疑応答:グローバル事業の位置付けについて

「グローバル事業は、将来的に御社の事業の主軸となる位置付けという認識でよろしいでしょうか?」というご質問です。

グローバル事業は、2028年6月期において売上全体の15パーセントほどを占めると考えています。その中でも、特に北米事業は最重要マーケットだと捉えています。

質疑応答:海外の競合、人流ビジネスの参入障壁について

「海外に競合はあるのでしょうか? 人流ビジネスは特許などで参入障壁を築いていますか?」というご質問です。

海外に競合があるかというご質問については、unerryと同種のビジネスを行っている直接的な競合はないという認識です。

これから同種のビジネスへの参入障壁としては、「Beacon Bank」のアプリとネットワーク効果を生み出しているビーコンのプラットフォームは、日本とアメリカと中国で特許を取得しています。最重要マーケットであるアメリカで特許をとっていますので、非常に高い参入障壁を築いている認識です。

質疑応答:アメリカ事業の費用のかけ方と黒字化のめどについて

「アメリカ事業の見通し、特に費用のかけ方と黒字化のめどについて教えてください」というご質問です。

アメリカに進出する場合、大きな投資をして、ボラティリティの高いビジネスを実施していくことが、今までの一般的なスタートアップ企業の取り組み方だったのではないかと思います。しかし、unerryのUS事業の場合は、GroundLevel Insights社がunerryのデータやプロダクトをUSで販売し、そこからレベニューシェアをいただきます。

そこに対する投資はゼロではありませんが、非常に効率的な投資が行えている状況です。したがって、ご質問いただいた「アメリカ事業への費用のかけ方」と言いますと、我々の現状の販管費の中で十分に賄えるレベルだと思っています。2025年度6月期には黒字化を目指しています。

質疑応答:中国への進出予定及び中国で人流データを扱うリスクについて

「中国でも特許を取っているそうですが、中国への進出も考えているのでしょうか? またその場合、中国で人流データを扱うことへのリスクについて、どのように考えているかを教えてください」というご質問です。

現状において、中国への進出は検討していません。法的なものへの対応等を考えた時に、現状のunerryではまだ実施できないという判断です。

質疑応答:アメリカと中国以外における特許保有について

「アメリカと中国で特許を保有しているとのことですが、その他の国では取得しないのでしょうか? またはできないのでしょうか?」というご質問です。

特許は取得可能です。しかし、特許を取得することの意味合いとコストを考えています。特許は、すべての国において個別の申請が必要となります。すべての国で特許を取ることは、スタートアップであるunerryからすると非常に手間とコストがかかることです。したがって、主要なマーケットかつ取得する意味のあるマーケットで取得してきました。

米国は進出する可能性があったために取得しました。また、中国は現時点において特に計画はありませんが、非常に大きなマーケットであるために取得しています。アジアの個別の国では取らないのかというと、現地における知財を守る法律とその実効性がどれほど整備されているかを考えた時に、当時は取らなかったという経緯があります。

質疑応答:長期的な視点での営業利益率の上がり幅について

「長期的に見て、営業利益率をどの程度まで上げることができると考えていますか?」というご質問です。

今回の開示ではありませんが、上場時に開示した成長可能性資料においては、中期財務モデルとして営業利益率15パーセントから25パーセントを目標としています。今回は中期的な利益率は開示していませんが、同水準の利益率を意識しています。

質疑応答:売上目標100億円の達成時期について

「イノベーティブなビジネスモデルの割に、売上100億円に到達するのが遅くないでしょうか?」というご質問です。

unerryとしては100億円の事業を2028年6月期に達成することを志向しています。これはイノベーティブなビジネスとご評価いただいていますが、結局のところイノベーティブな部分を維持しながら人の数をどのように増やしていくのかということに帰結していきます。

我々は少ない人数で事業を展開していますが、組織構成の在り方などを考えていくと、人材面の適切な成長率は2割から3割にとどめたいと思っています。そうすることで中長期的には、unerryのミッション、ビジョン、バリューを遂行する非常に強力な組織ができると考えています。

そこに生産性を掛け合わせると、36パーセントの成長率が妥当となります。結果として、2028年6月に100億円となる予定です。

質疑応答:機関投資家説明会の参加社数と反応について

「機関投資家説明会には何社くらい参加されましたか? また、反応はいかがでしたか?」というご質問です。

最終人数はまだ確認中ですが、50名近くの方にご参加いただきました。お申し込み数と比較しても、非常に高いご参加率でしたので、興味の高さを感じた次第です。

ご提供しているサービスの原価構造や改善の方向性、成長戦略に関するご質問等を多くいただいたと思います。

質疑応答:リスペクトしている他の企業について

「他の企業ですごいと思っている会社やリスペクトしている会社はありますか?」というご質問です。

私がunerryを創業した経緯から考えると、やはりGoogleは非常に優れた会社であると思っています。別の機会で「unerryが目指すのはリアル版Googleだ」と表現することもあります。

Googleは、インターネット上のデータをかき集めて、整理して、価値を付けて、サービスを作って、エコシステムを作ることによって、200兆円の時価総額を作るまでに成長してきた会社です。unerryはリアルな世界でデータを集めて、可視化をして、サービスを作って、エコシステムを作る、つまりリアルの世界のGoogleと同じビジネスモデルを志向しています。その点において非常にリスペクトしています。

ただし、我々とGoogleとを比べますと、インターネットにおける購買割合は1割しかありません。それに対して我々は、9割の購買を含めたものを確実に可視化しています。その点においては、ポテンシャルが10倍ほどあるのではないかと勝手ながら考えています。中長期的には非常に大きく伸びるマーケットだと自負しています。

質疑応答:Googleの企業価値を超える目標時期について

「Googleの企業価値を超えるのはいつ頃を目標としていますか?」というご質問です。

非常に難しいご質問です。我々としては、特にスケジュールを決めた目標ではないというのが回答となります。

内山氏からのご挨拶

unerryは、どの街に行っても、どの店に行っても、実はunerryのデータが自然と使われていて、みなさまの生活の質が良くなったり、買い物が楽しくなったりする「unerry, everywhere」を推進しています。それによって大きく成長していきたいと思っていますので、今後とも応援をどうぞよろしくお願いします。本日はご視聴いただきまして、誠にありがとうございました。

関連銘柄

| 銘柄 | 株価 | 前日比 |

|---|---|---|

|

5034

|

2,596.0

(15:30)

|

+53.0

(+2.08%)

|

関連銘柄の最新ニュース

-

ウネリー(5034) unerryと楽天インサイト、会場に来訪ログ... 12/18 15:30

-

週間ランキング【値下がり率】 (12月5日) 12/06 08:30

-

東証グロース(前引け)=値下がり優勢、フェニクスBがS高 12/01 11:33

-

unerry---独自調査で大阪・関西万博の集客における全国波及の... 11/21 13:59

-

【QAあり】unerry、売上高はYoY+27%と堅調に伸長 新規... 11/19 11:00

新着ニュース

新着ニュース一覧-

今日 20:05

-

今日 20:02

-

-

今日 19:37