ハイマックス、売上高、利益ともに過去最高を更新 銀行・流通および警備業界向け案件が拡大

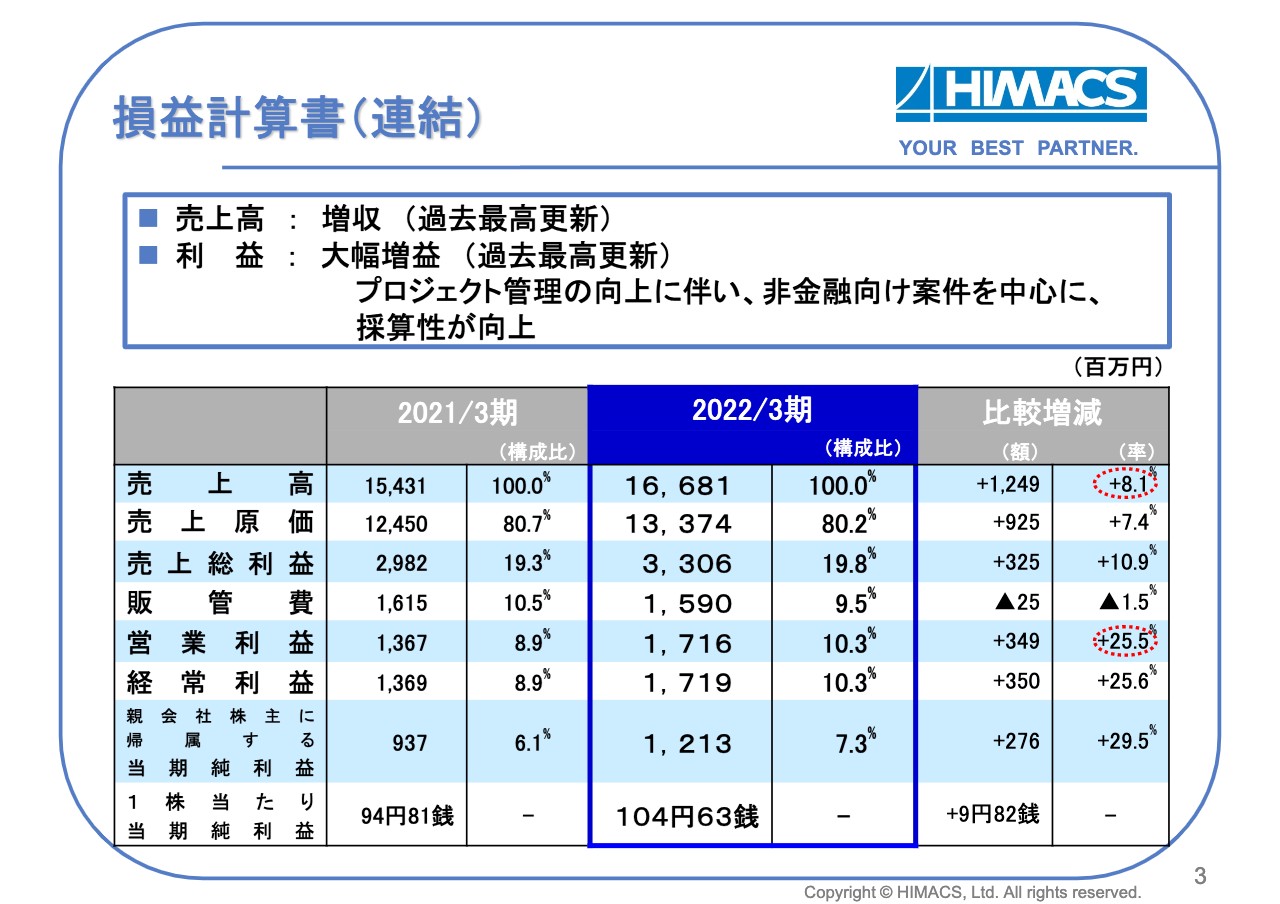

損益計算書(連結)

中島太氏:みなさま、こんにちは。株式会社ハイマックス代表取締役社長の中島でございます。弊社の2022年3月期の決算説明動画をご覧いただき、誠にありがとうございます。今回も動画のみでのご説明となりましたこと、ご容赦いただきますようお願いいたします。

本日は、2022年3月期の決算概要、中長期経営計画の状況、2023年3月期の業績予想について順にご説明します。まず、2022年3月期の決算概要です。

売上高は166億8,100万円で、前期比8.1パーセント増と過去最高を更新しました。また、利益面では、プロジェクト管理の向上に伴い、非金融向けの案件を中心に採算性が向上しました。

その結果、営業利益は17億1,600万円、経常利益は17億1,900万円、当期純利益は12億1,300万円と、それぞれ前期比25パーセント以上の大幅な増益となりました。

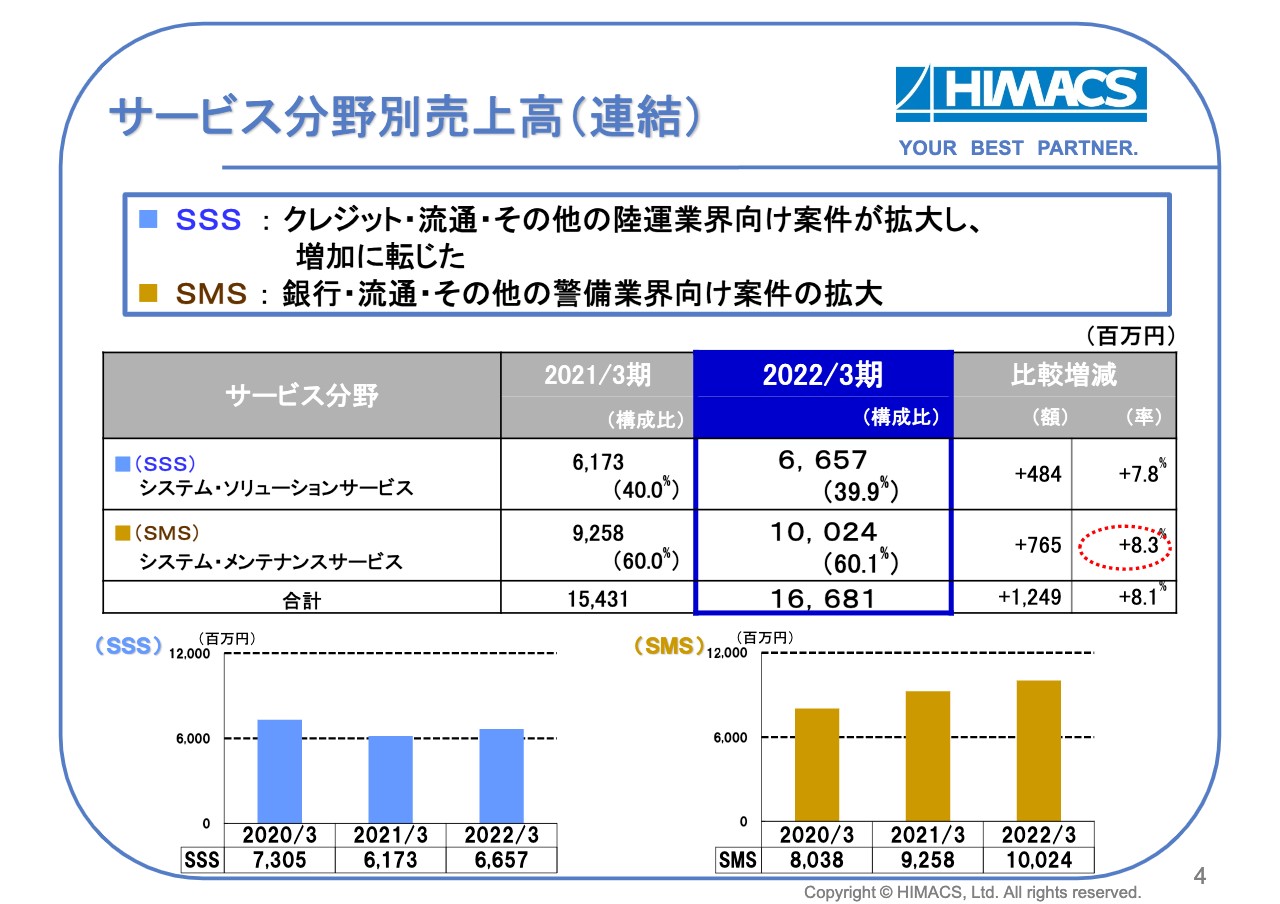

サービス分野別売上高(連結)

サービス分野別の売上高です。システム・ソリューションサービス(SSS)は、クレジット・流通および陸運業界向けの案件が拡大し、66億5,700万円と前期比で4億8,400万円増加しました。システム・メンテナンスサービス(SMS)は、銀行・流通および警備業界向けの案件が拡大し、100億2,400万円と前期比で7億6,500万円増加しました。

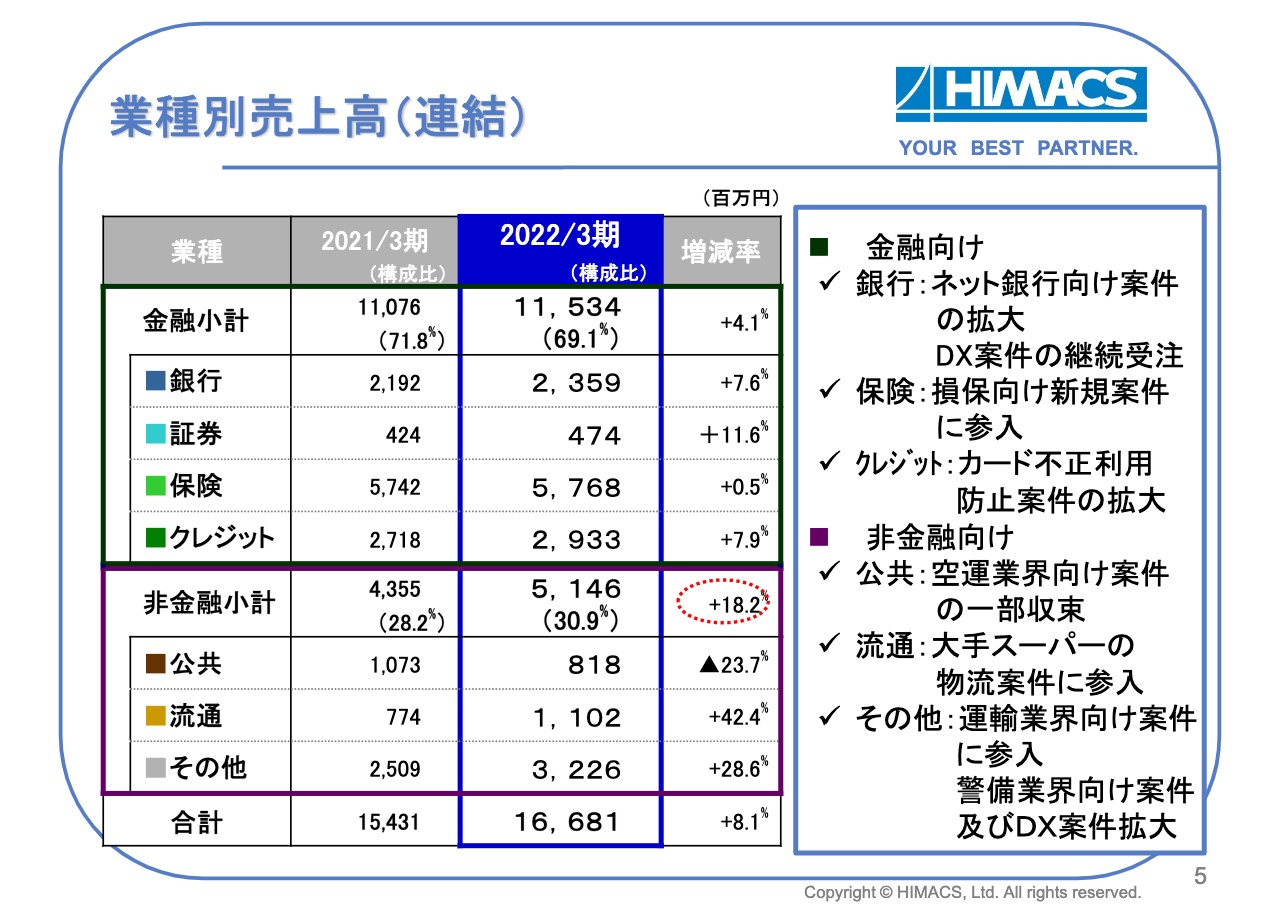

業種別売上高(連結)

金融・非金融の内訳についてです。金融向けはネット銀行向け案件が拡大し、DX案件も継続受注しました。また、クレジットはキャッシュレス決済の増加に伴い、カードの不正利用防止案件が拡大しました。

非金融向けはコロナ禍の影響もあり、公共の空運業界向け案件が一部収束しました。一方、物流系や運輸業界向けの案件にも参入し、警備業界向け案件およびDX案件も拡大しました。

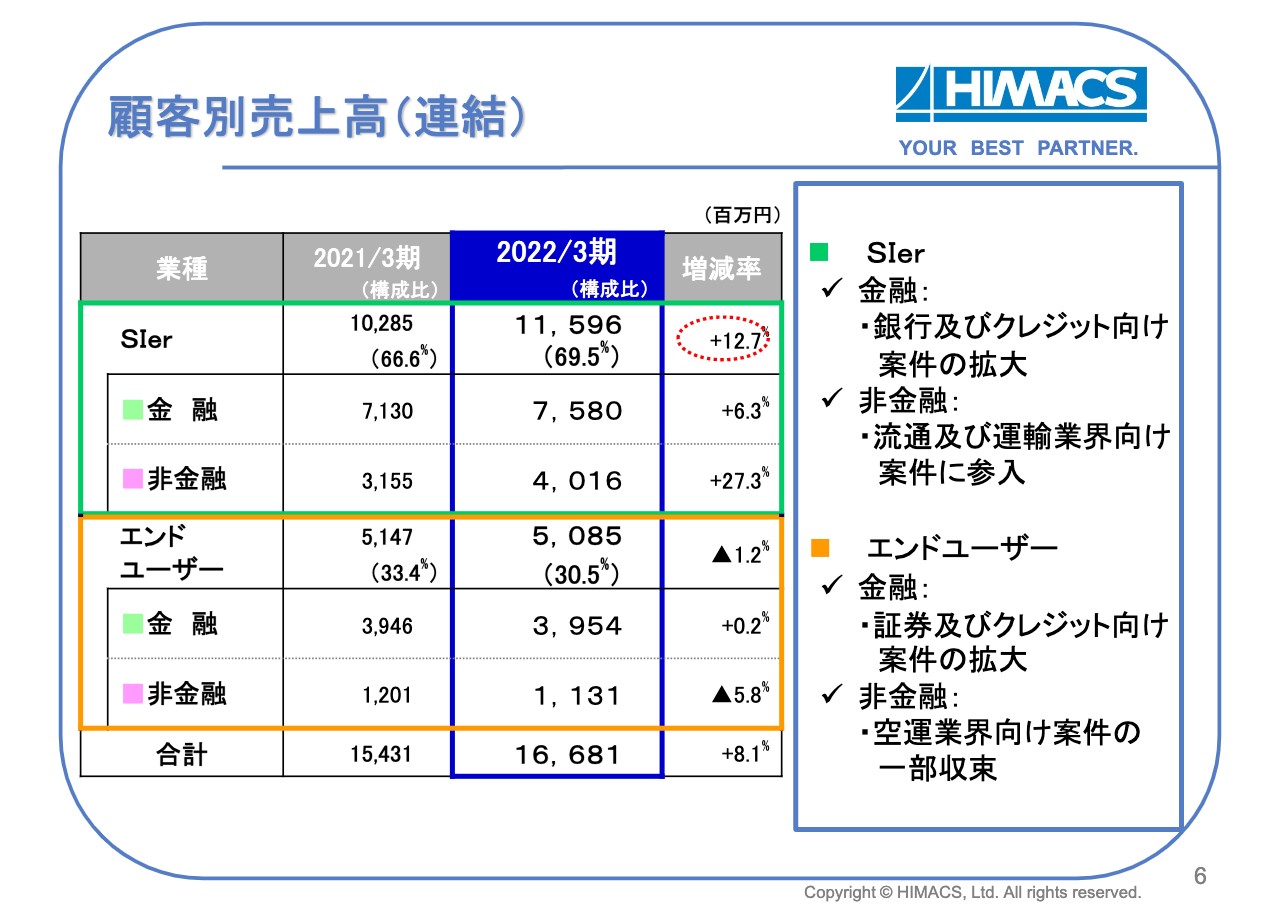

顧客別売上高(連結)

顧客別のトピックスです。まず、SIer経由の取引は前期比12.7パーセント増、売上高構成比では69.5パーセントとなりました。銀行およびクレジット向け案件が拡大し、流通や運輸業界向け案件に参入した結果です。

次に、エンドユーザー向けの取り引きは前期比1.2パーセント減、売上高構成比では30.5パーセントとなりました。これは空運業界向け案件の一部収束によるものです。

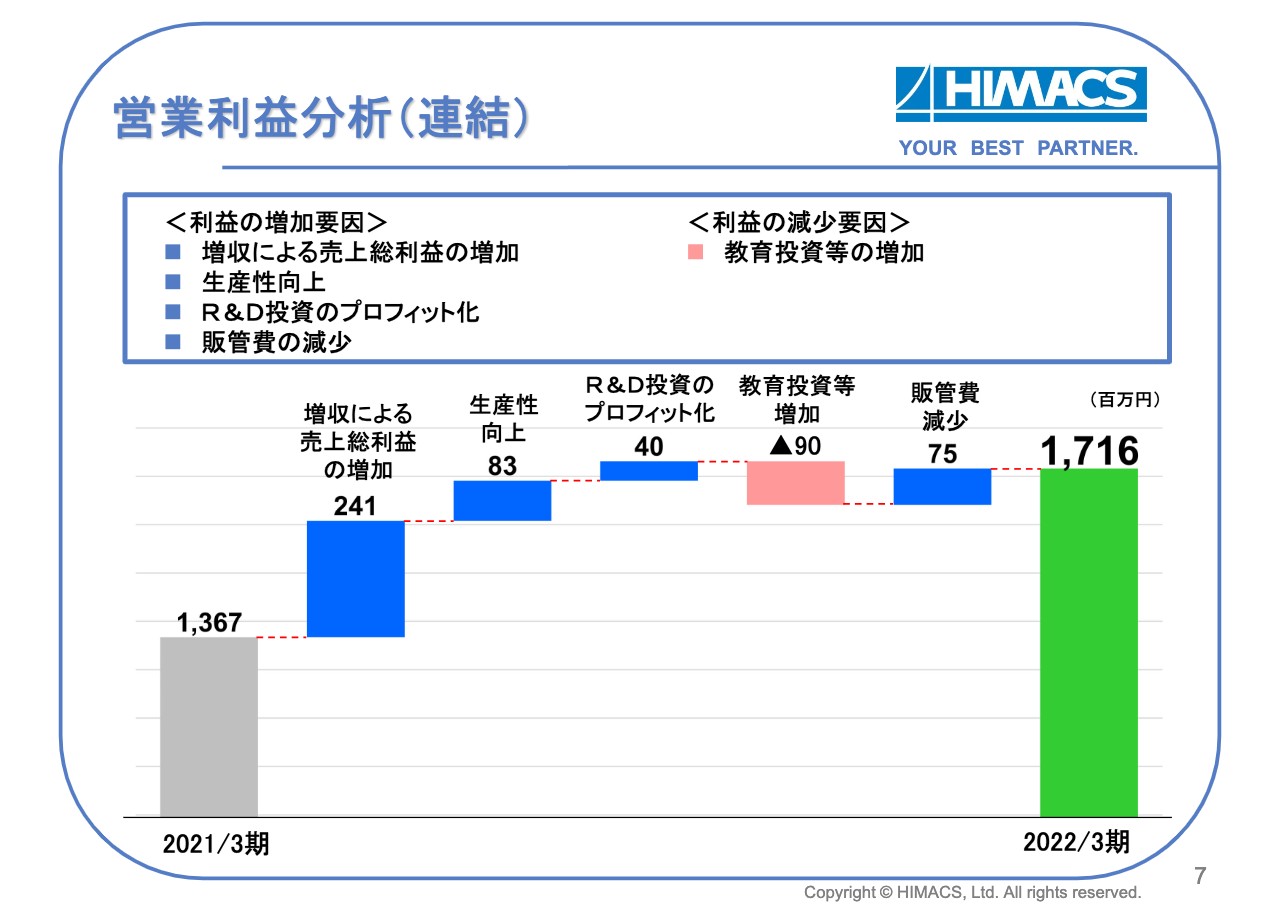

営業利益分析(連結)

スライドのグラフは、連結営業利益において前年比で増益となった要因を整理したものです。前期の営業利益13億6,700万円から、売上高の増収により2億4,100万円増、生産性向上により8,300万円増、R&D投資のプロフィット化により4,000万円増となり、販管費の減少により7,500万円増となりました。

一方、教育投資などの増加で9,000万円減と利益を押し下げ、結果として当期の営業利益は17億1,600万円となりました。

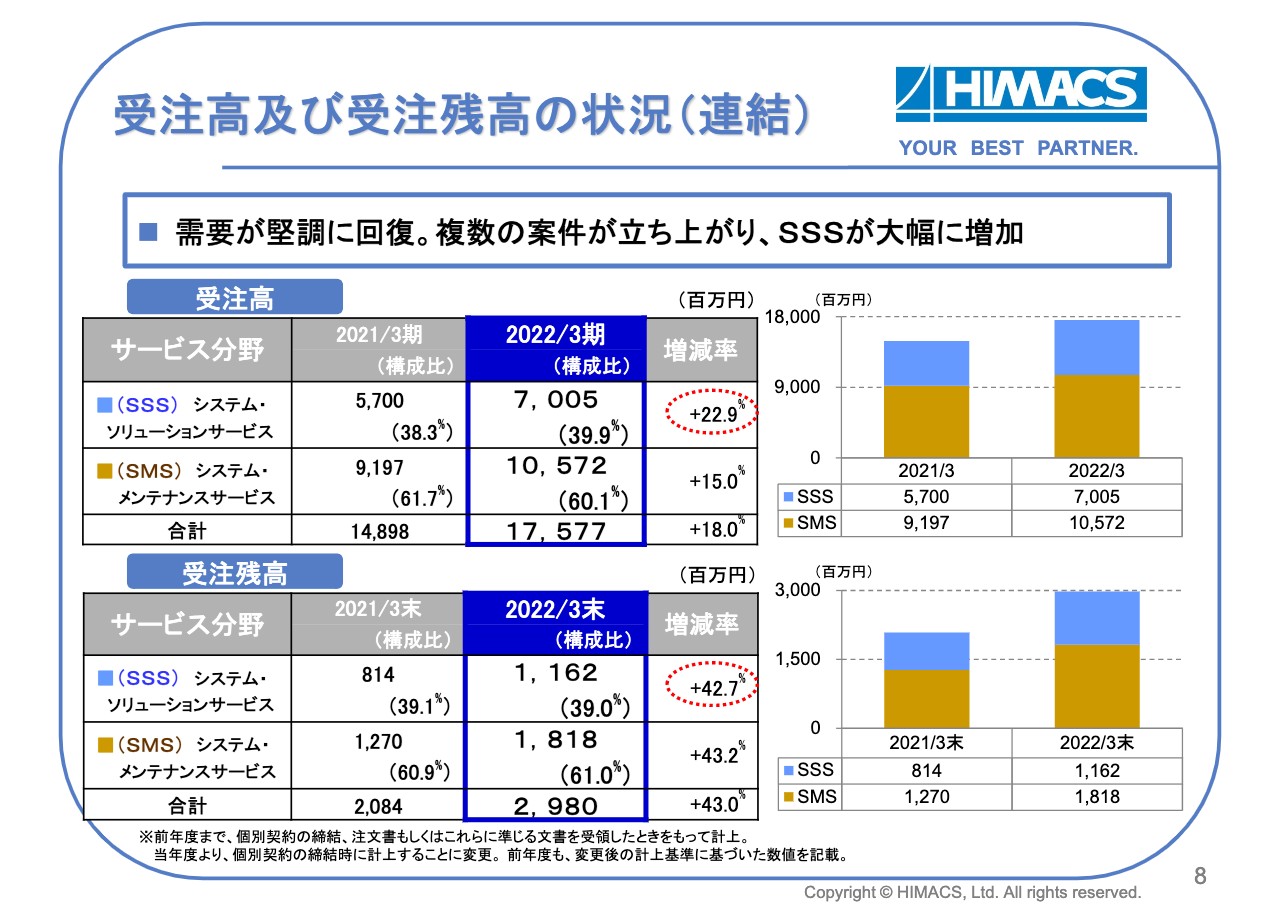

受注高及び受注残高の状況(連結)

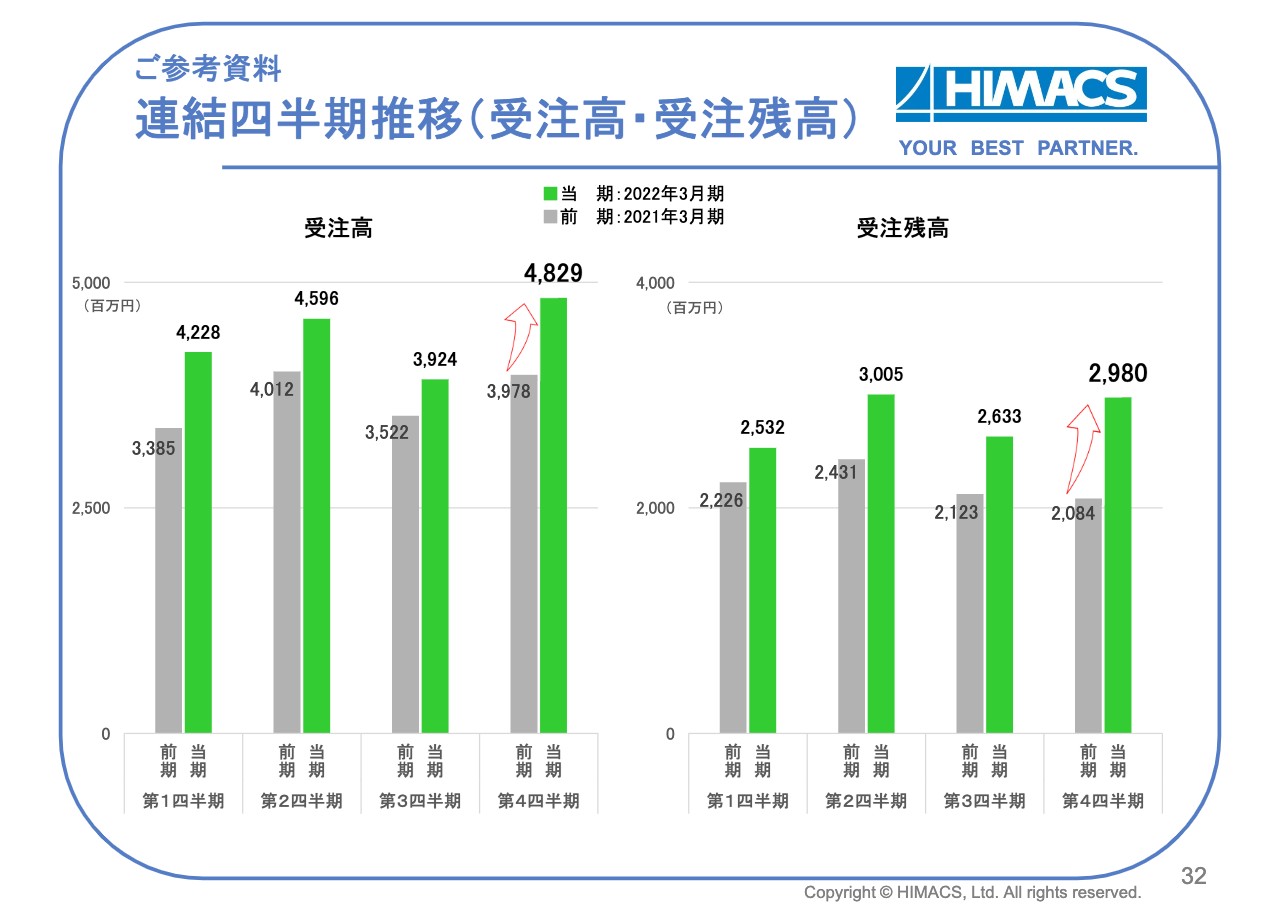

受注高および受注残高の状況についてです。当期は、コロナ禍で抑制されていたIT投資が堅調に回復し、複数の案件が立ち上がりました。その結果、システム・ソリューションサービスを中心に受注が拡大し、受注残高は29億8,000万円、前期比43パーセント増となりました。

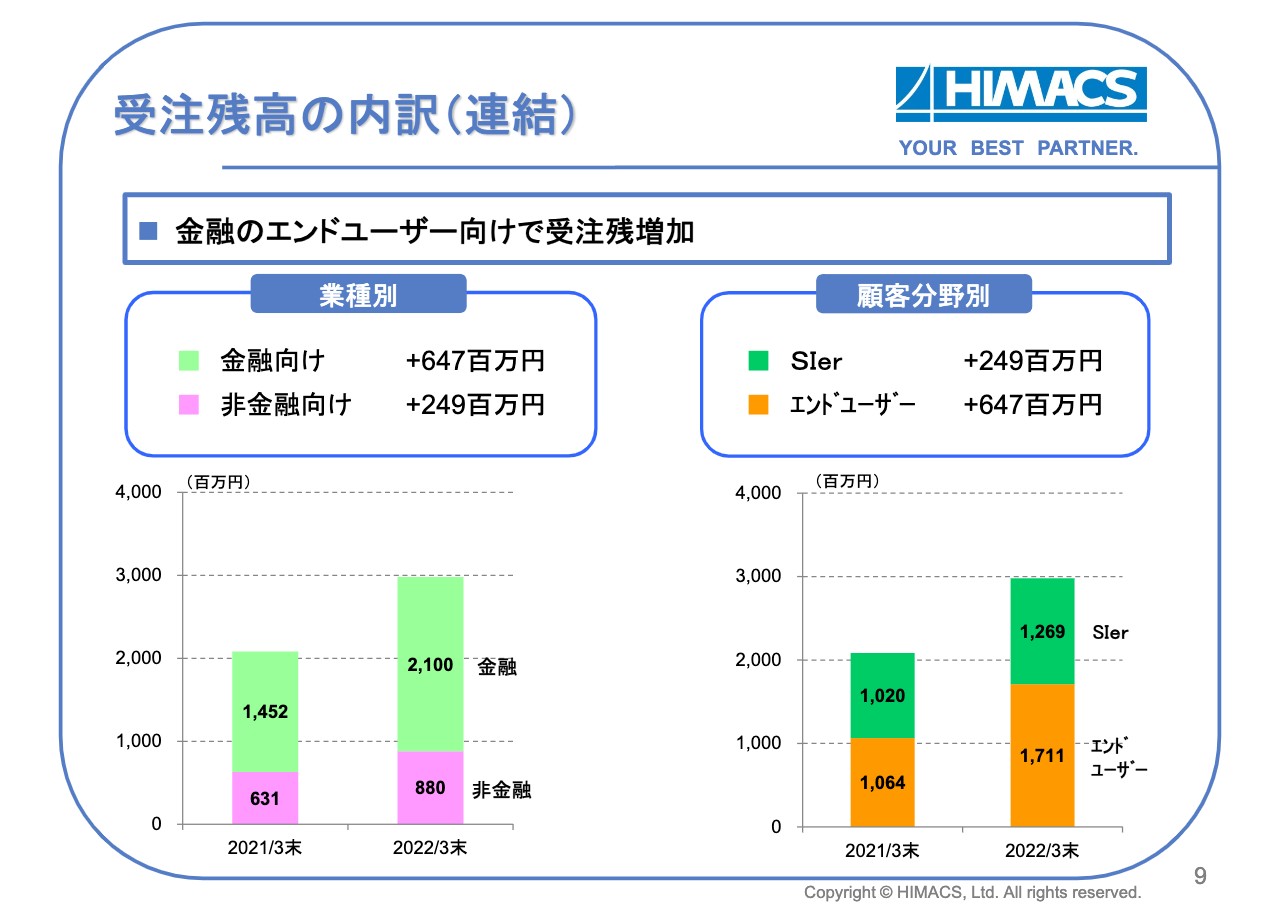

受注残高の内訳(連結)

受注残高の内訳としては、金融とエンドユーザーで増加しています。

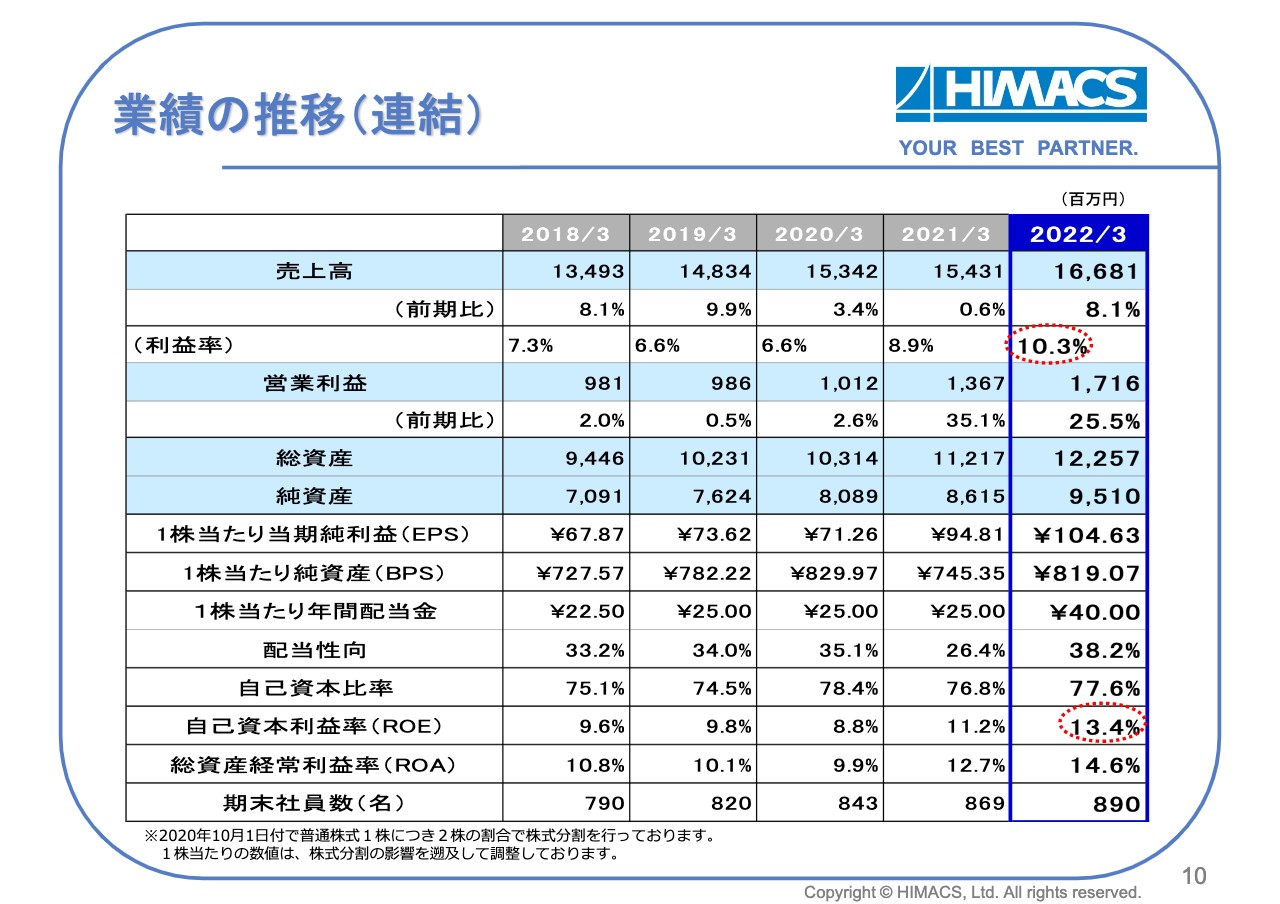

業績の推移(連結)

スライドの表は、直近5年間の主な業績指標などの推移です。現中長期経営計画の最終年度までに売上高営業利益率10パーセントを目標としていましたが、1年前倒しで達成することができました。またROEも13パーセント台まで高まっています。

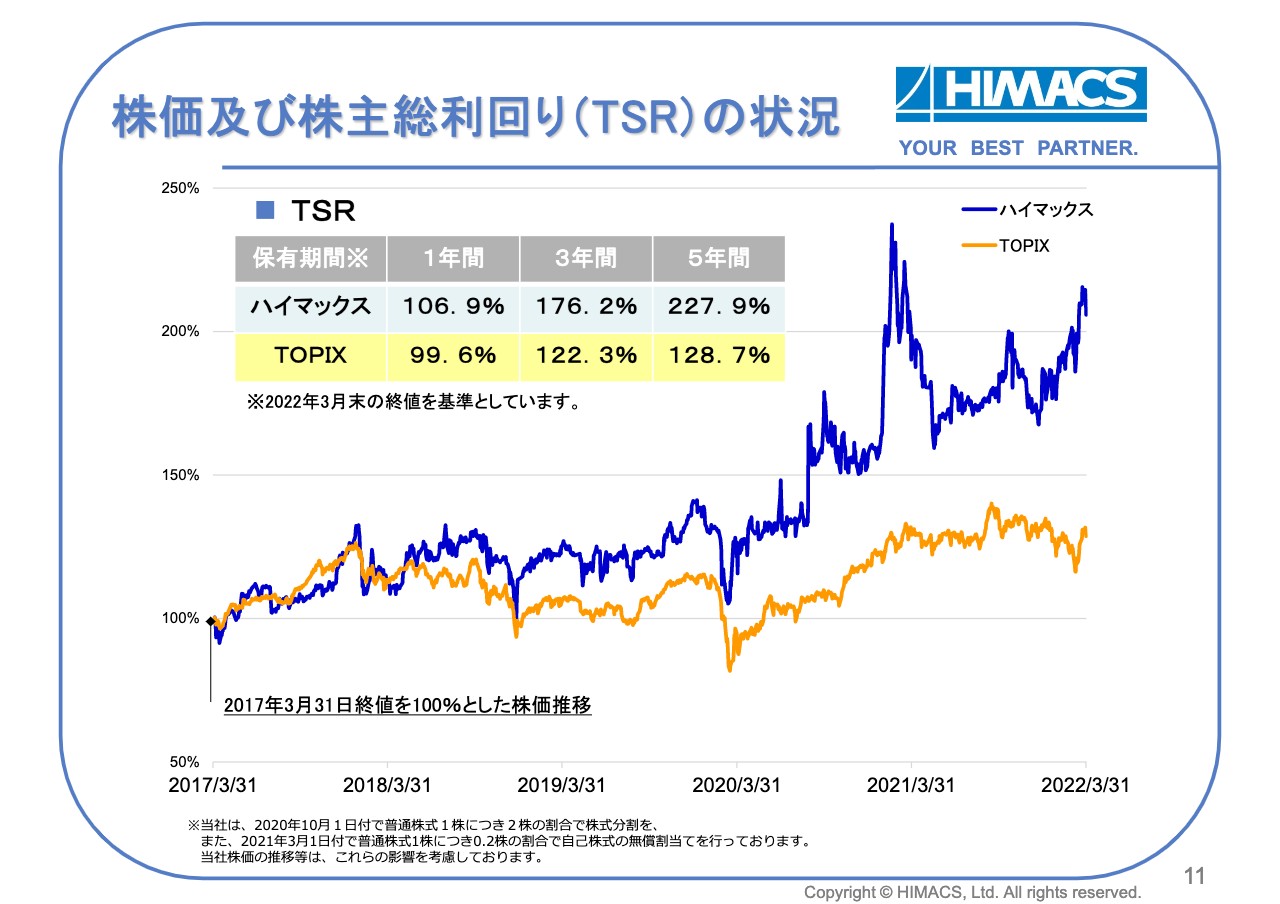

株価及び株主総利回り(TSR)の状況

スライドのグラフは、2017年3月末をスタートとした株価の動きについて、当社とTOPIXとのパフォーマンスの推移を比較したものです。

また、一定期間における株主さまの投資収益性を示す株主総利回りの数値も、参考までに記載しています。

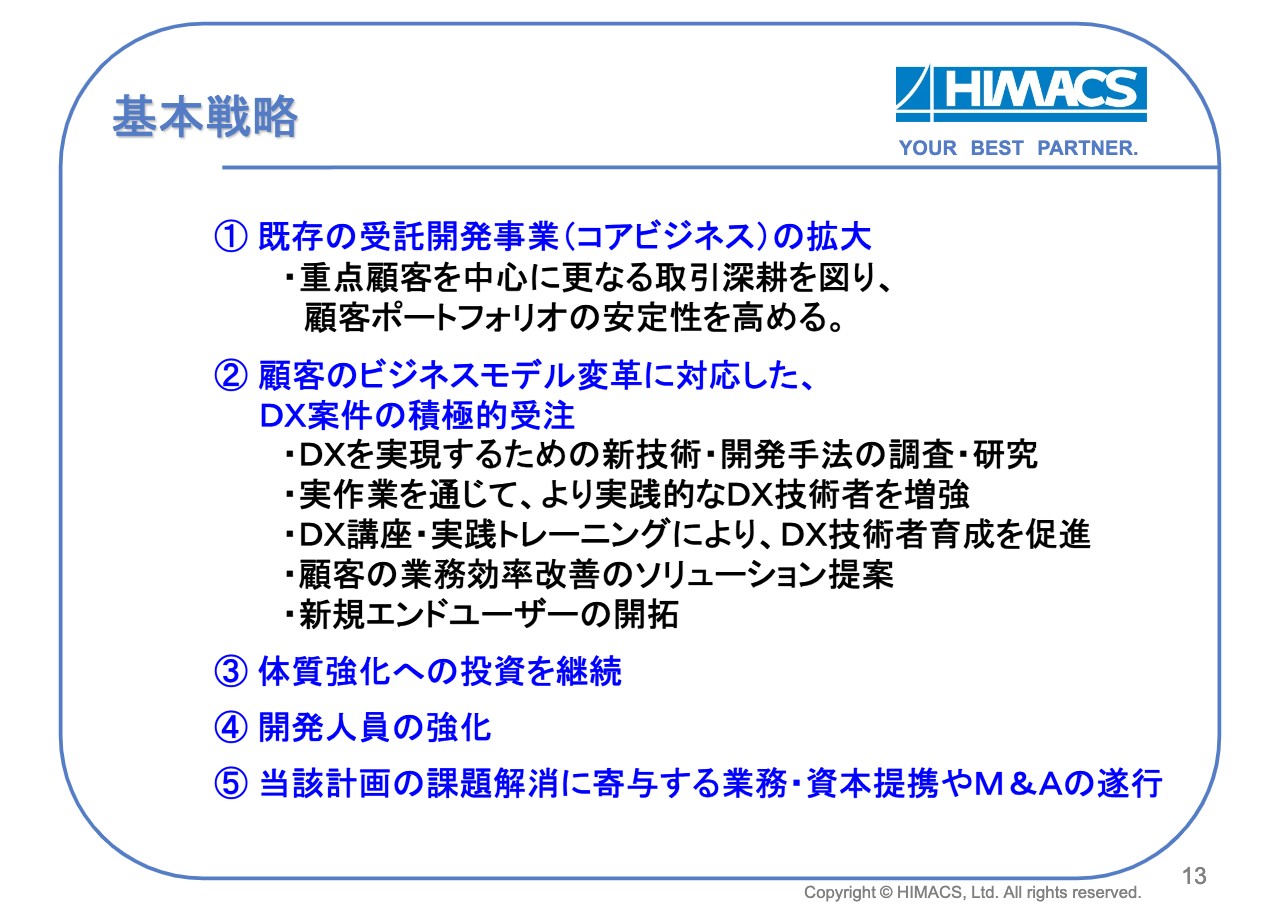

基本戦略

2016年度から取り組んでいる、「中長期経営計画 C4 2022」の取り組み状況をご報告します。まず、中長期経営計画の基本戦略については当社のコアビジネスの拡大に向けて、重点顧客を中心に取引深耕を図ります。

また、DX案件の積極的受注に向けて、「新技術・開発手法の調査・研究」「より実践的なDX技術者の増強、講座・トレーニングによる育成促進」「業務効率改善ソリューションの提案」に取り組み、新規エンドユーザーの開拓につなげていきます。

体質強化への投資や開発人員の増強への取り組みは、今後も継続していきます。なお、当該計画の課題解消に寄与する業務・資本提携やM&Aの遂行には引き続き注力していきます。

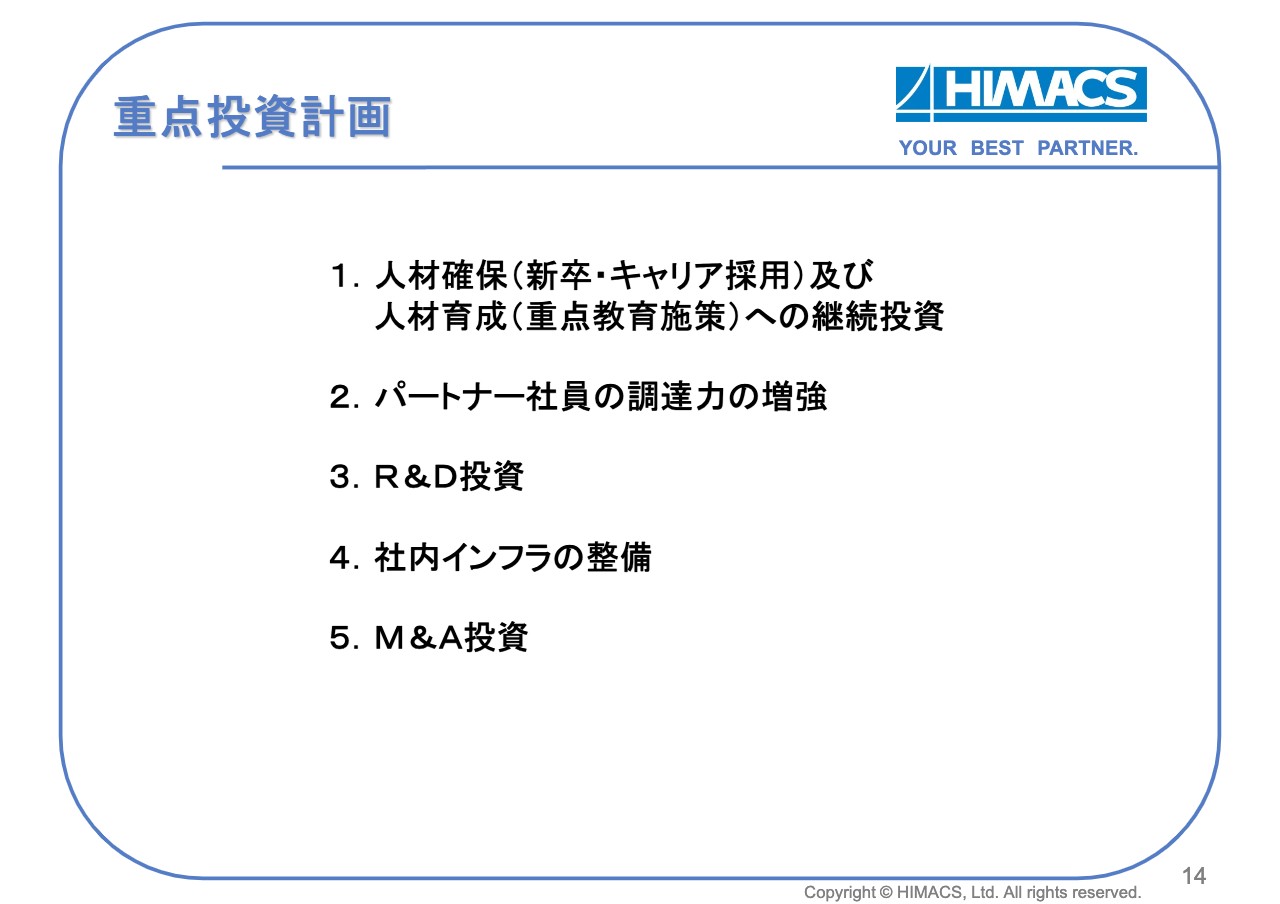

重点投資計画

重点投資計画については、「人材確保のための採用および教育」「パートナー社員の調達力増強」「研究開発」「社内インフラの整備」「M&A投資」としています。

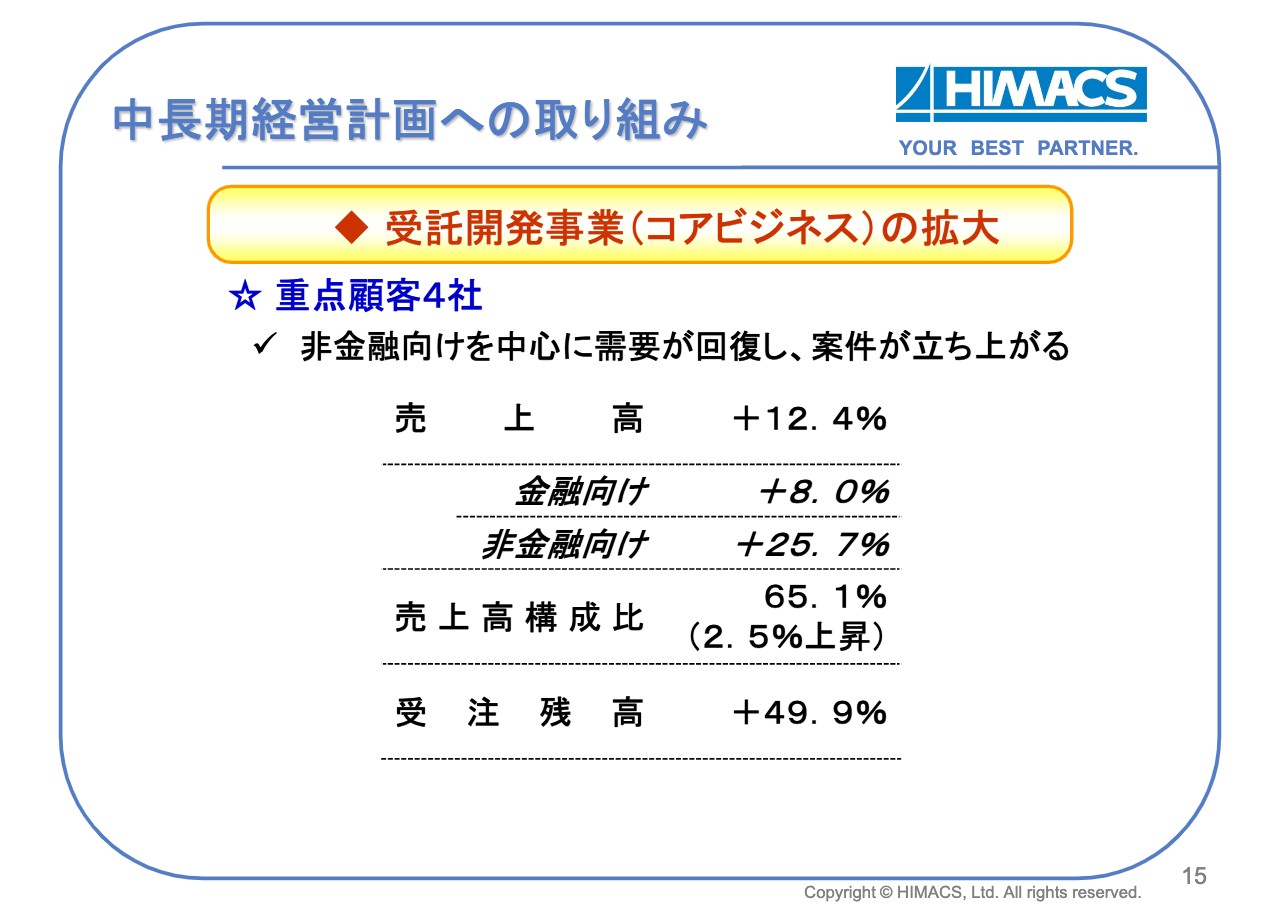

中長期経営計画への取り組み

中長期経営計画への取り組みについて、ご報告します。既存のコアビジネスの拡大に向け、重点顧客4社との取引拡大に取り組んでいます。

売上高は、前期比12.4パーセント増加しました。特に非金融向けの案件を中心に需要が回復し、案件が立ち上がりました。売上高構成比は65.1パーセント、受注残高は49.9パーセントと大幅に増加しています。

中長期経営計画への取り組み

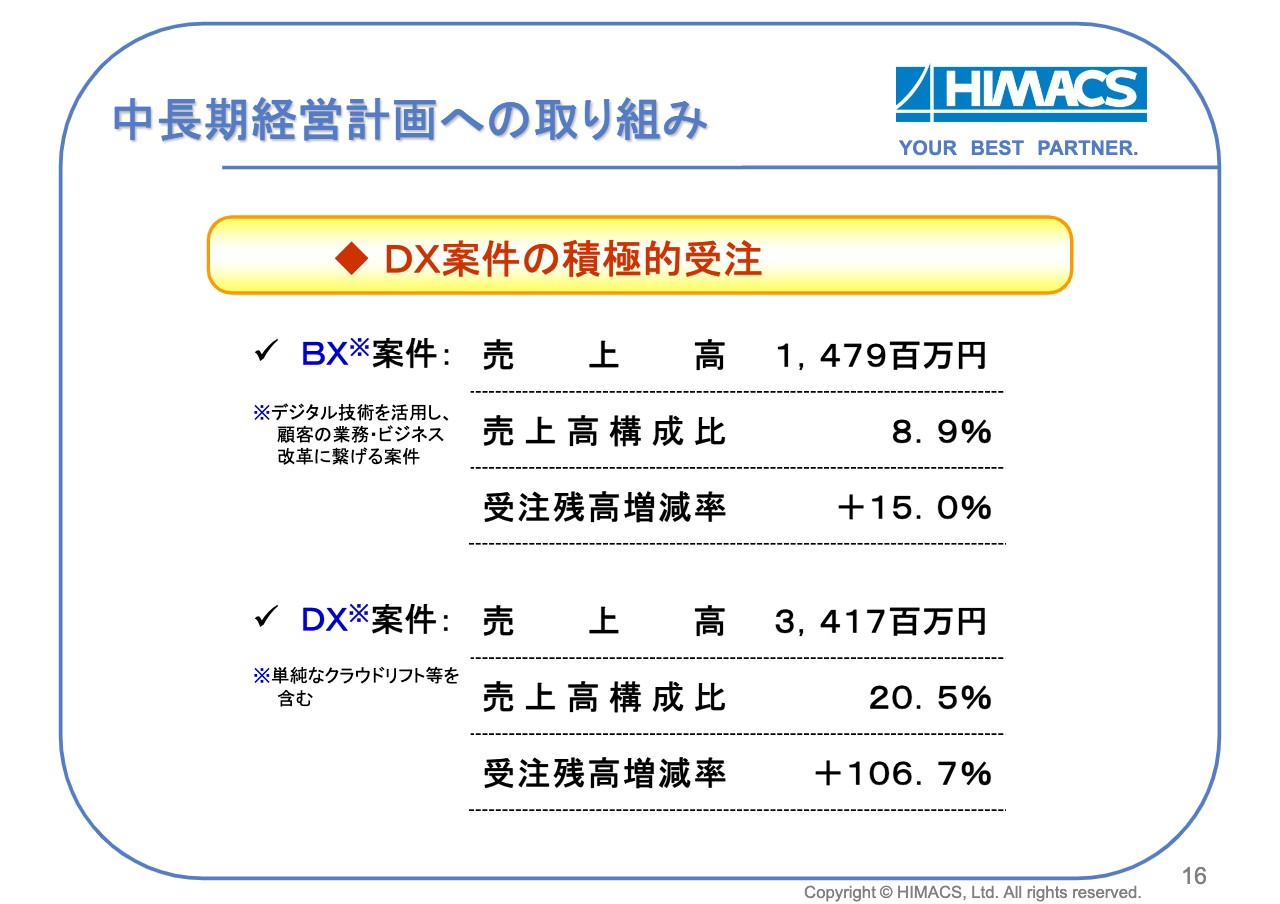

DX案件の状況についてです。当社では、単なるデジタル技術を活用したシステム開発にとどまらず、顧客の業務やビジネス改革につながる案件をBXと定義しています。

また、BX案件の売上高比率が10パーセント以上となるよう、積極的に受注しています。当期におけるBXの売上高は14億7,900万円、売上高構成比は8.9パーセント、受注残高増減率は前期比15パーセント増となりました。

一方、現行システムを単純にクラウド化するクラウドリフトのニーズも多くあります。そのような売上高も含めた、DX案件の売上高は34億1,700万円、売上高構成比は20.5パーセント、受注残高増減率は前期比106パーセント増となりました。

中長期経営計画への取り組み

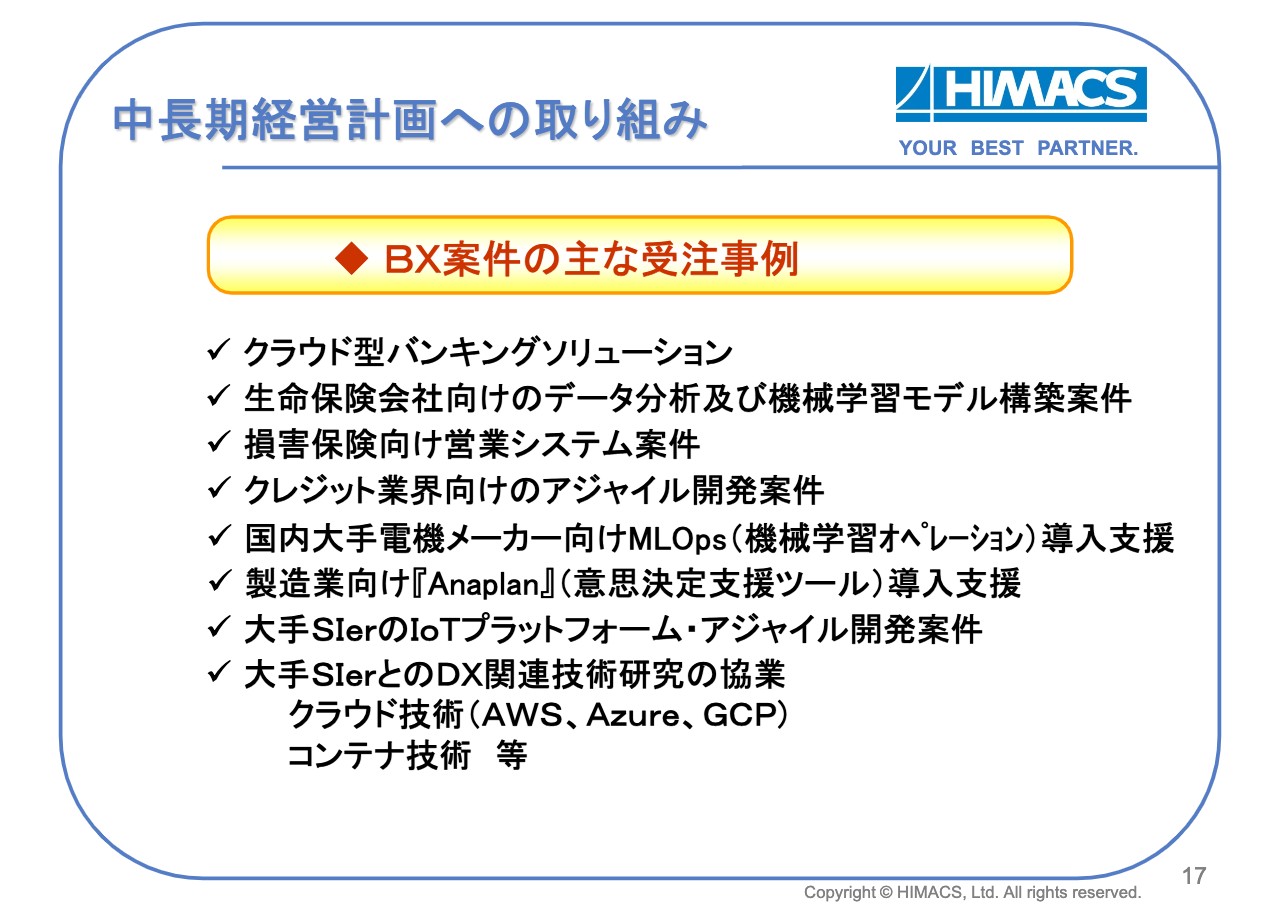

BX案件の主な受注事例として、ネット銀行や生命保険、損害保険およびクレジット業界などの金融向け案件のほか、国内大手電機メーカー向け「MLOps」(機械学習オペレーション)や製造業向け「Anaplan」(意思決定支援ツール)導入支援があります。

また、大手SIerのIoTプラットフォーム案件やクラウド技術・コンテナ技術などのDX関連技術研究の協業に取り組み、実践的なDX技術者の育成に努めています。

中長期経営計画への取り組み

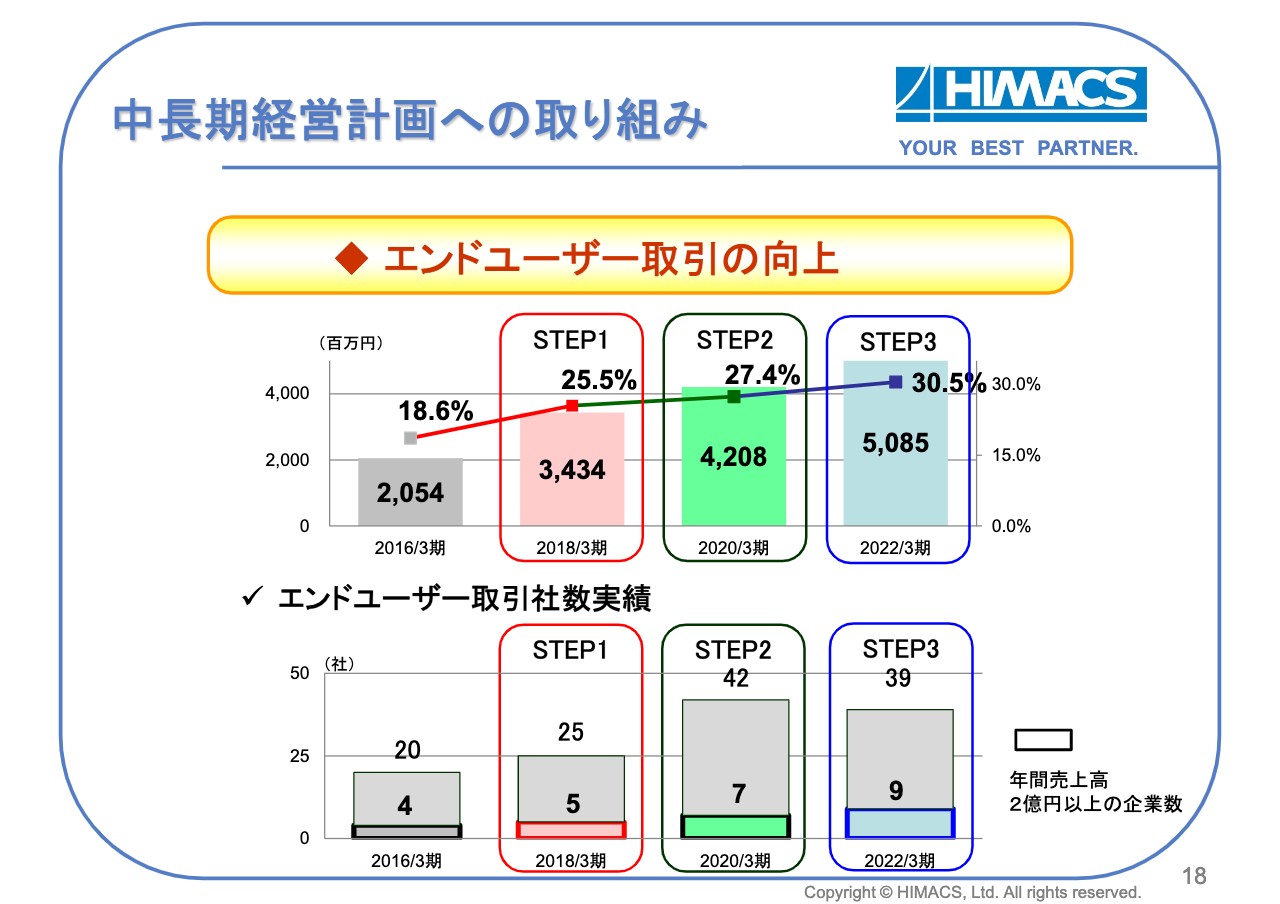

エンドユーザーとの取引比率は30パーセント程度まで向上しており、売上高も50億円まで拡大しています。また、2022年3月期のエンドユーザー取引社数は39社で、うち9社が年間売上高2億円以上です。

中長期経営計画への取り組み

体質の強化への取り組みについて、DX系技術者やPL育成、開発力育成を継続します。加えて、将来の新規ビジネス創出に向けて、チャレンジするマインドを持った人材の育成にも取り組みます。

これらの重点教育に加え、リニューアルした自社開発プロセス標準の浸透を通じ、生産性および品質向上に伴う収益性の向上につなげます。

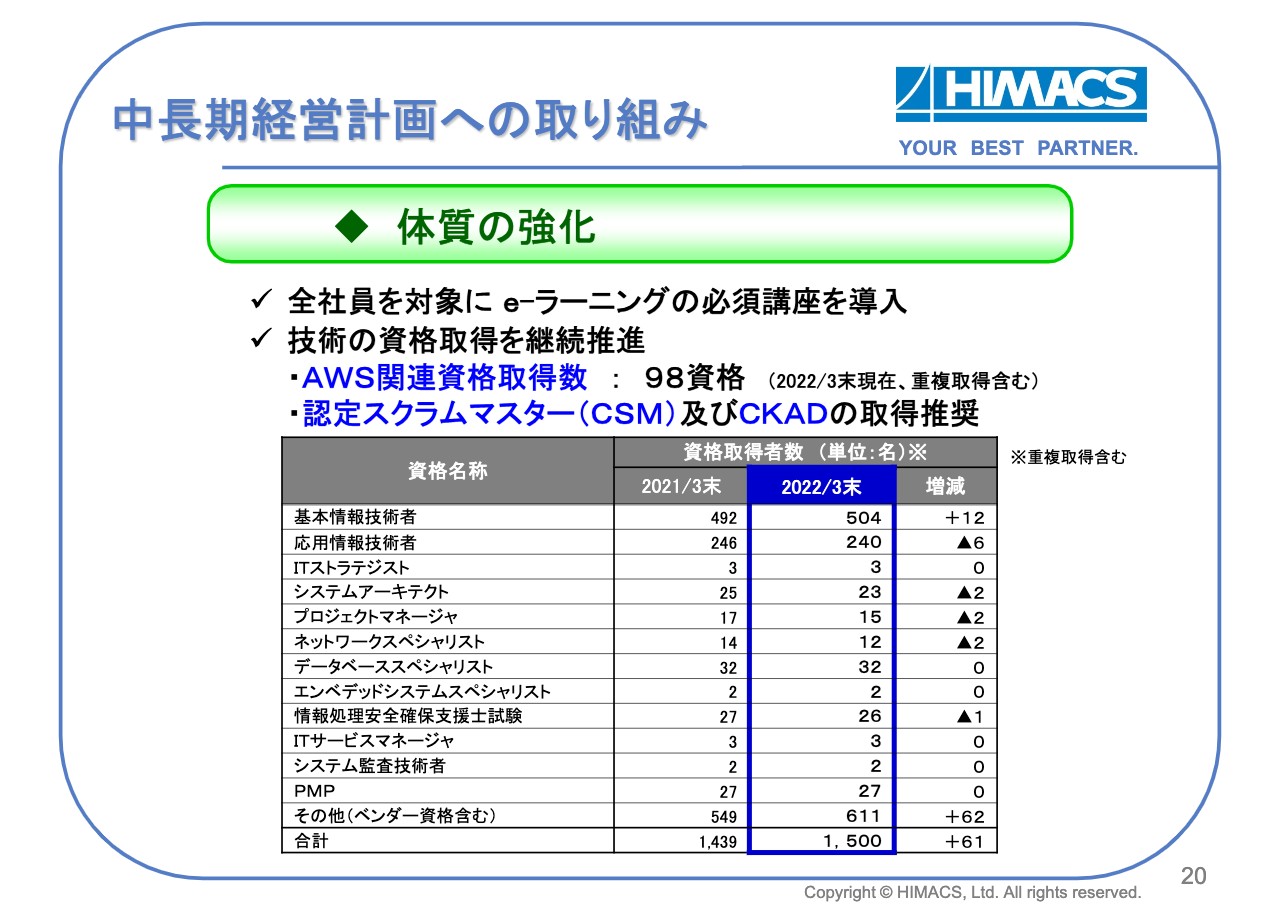

中長期経営計画への取り組み

全社員を対象にeラーニングの必須講座を導入し、さらなるスキルの向上を図っています。なお、スライドの表は情報処理技術者試験制度などによる、資格取得状況の一覧です。社内表彰制度の充実を通じて、継続的に資格取得を推進していきます。

特に、クラウドを活用したシステム開発のために、DX関連技術者育成に向けて、AWSをはじめとする資格の取得を推奨し、3月末にはAWS関連資格取得数は98資格まで増加しています。

また、アジャイルへの対応のために認定スクラムマスター(CSM)を、マイクロサービス化への対応のためにCKADの取得を推奨しています。

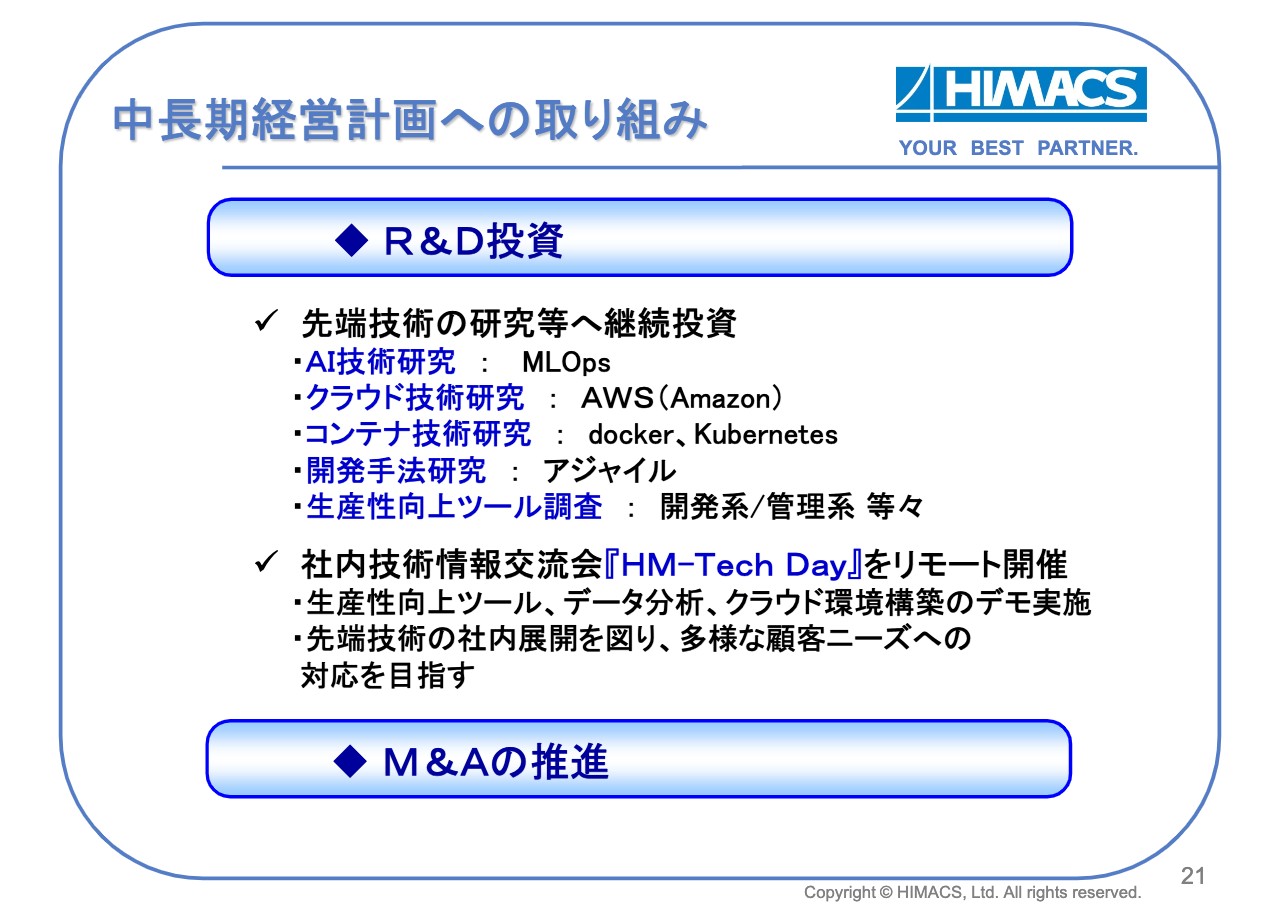

中長期経営計画への取り組み

R&D投資に関しては、AIおよびクラウド、ならびにコンテナ技術や開発手法、そして生産性向上ツールなど、先端技術の研究、調査に継続投資しています。

また、社内技術交流会の「HM-Tech Day」をリモートにて継続的に開催しています。研究実績やデモを通じて先端技術を社内展開するとともに、多様化するお客さまのニーズへの対応を目指しています。その他、M&Aについても、随時検討を進めています。

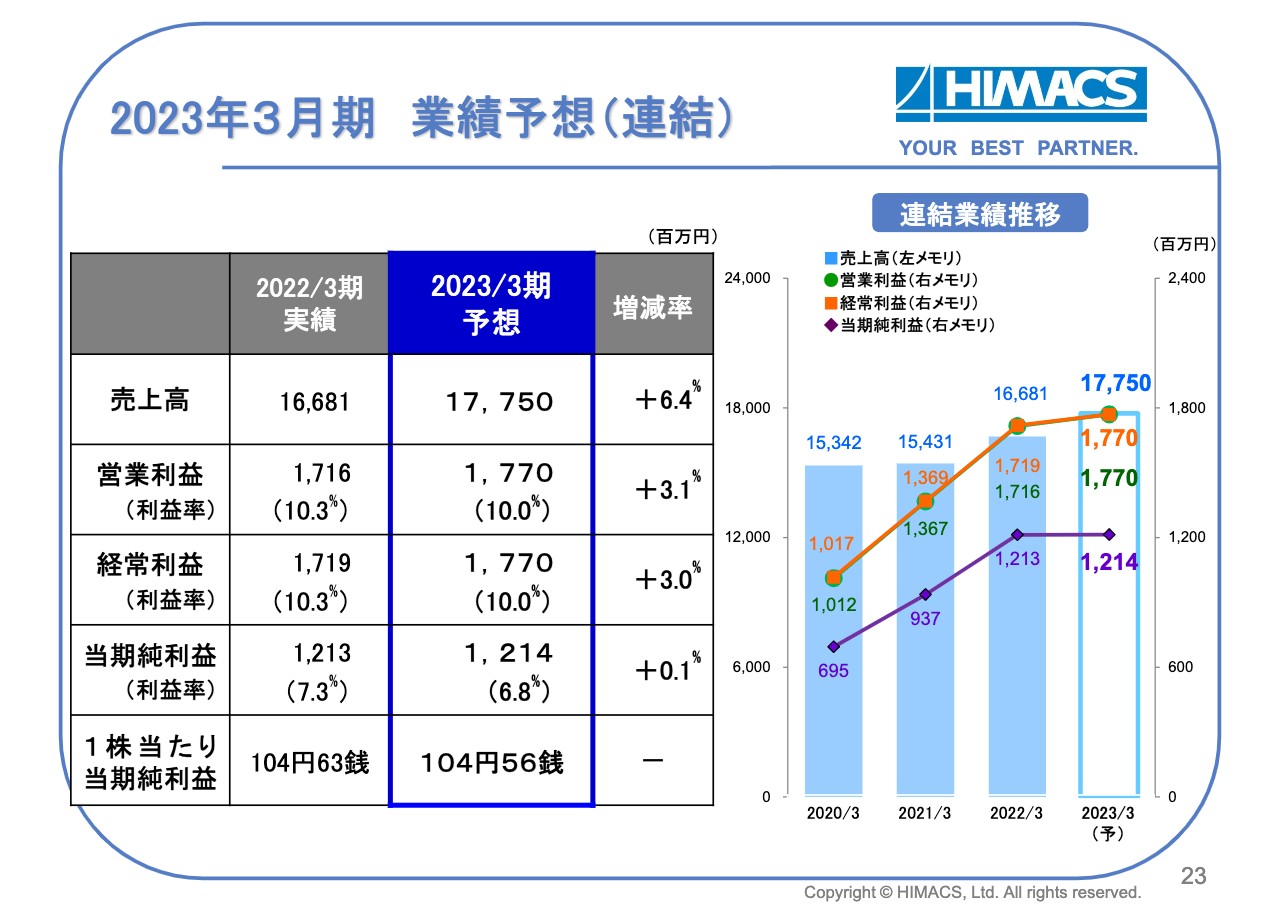

2023年3月期 業績予想(連結)

最後に、2023年3月期通期の業績予想です。今期の連結業績の見通しは、売上高は177億5,000万円と、6.4パーセントの増収を見込んでいます。利益面では営業および経常利益ともに17億7,000万円、当期純利益は12億1,400万円と計画しています。なお、1株当たり当期純利益は104円56銭となります。

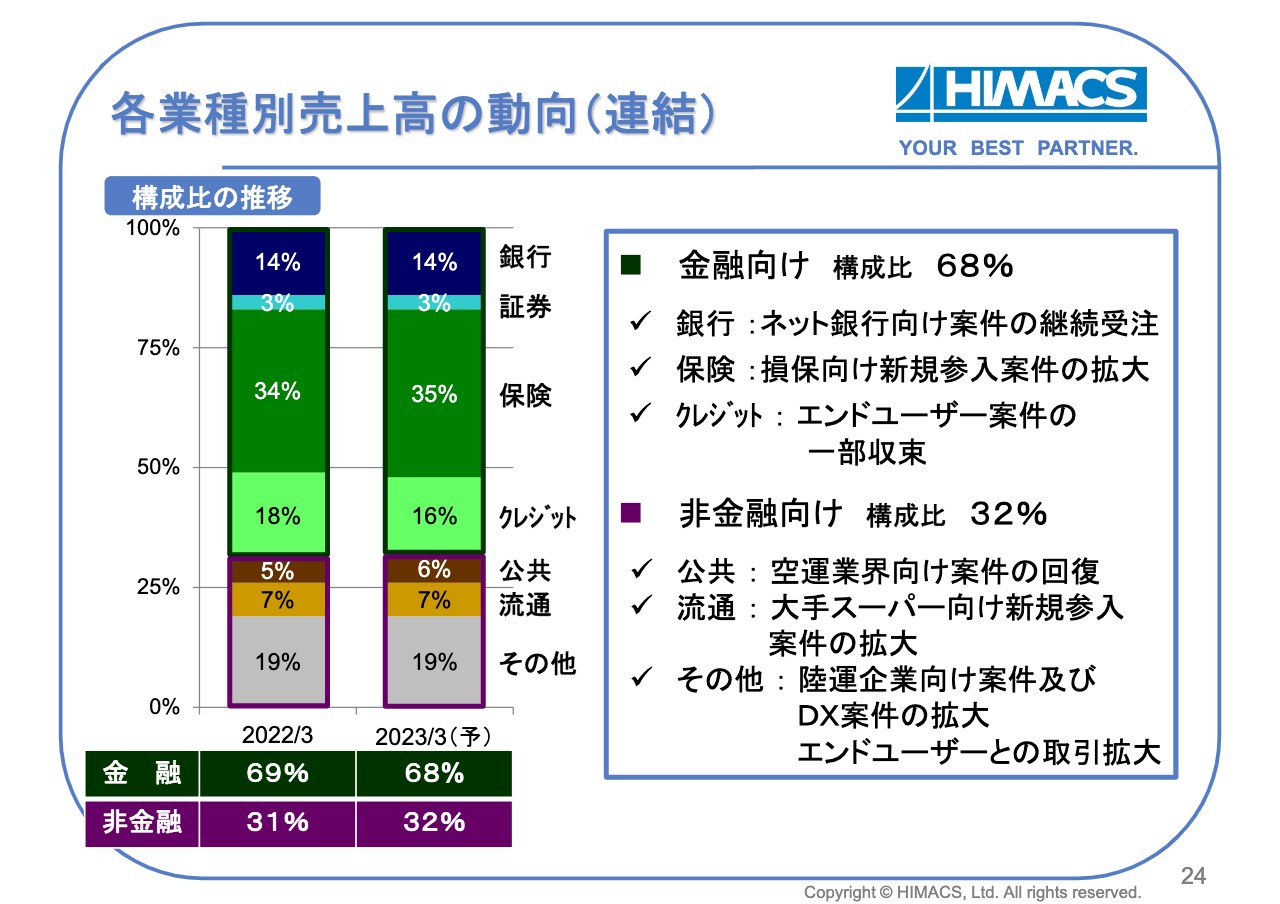

各業種別売上高の動向(連結)

売上高の構成比は、金融向けが68パーセント、非金融向けが32パーセントの見通しです。

銀行向けは、ネット銀行案件の継続受注や損保向けの新規参入案件の拡大のほか、クレジットのエンドユーザー案件の一部収束を見込んでいます。

非金融向けは、空運業界の案件回復や大手スーパー向け新規参入案件の拡大を見込むほか、その他の陸運企業向け案件およびDX関連案件の拡大、また、エンドユーザーとの取引拡大も見込んでいます。

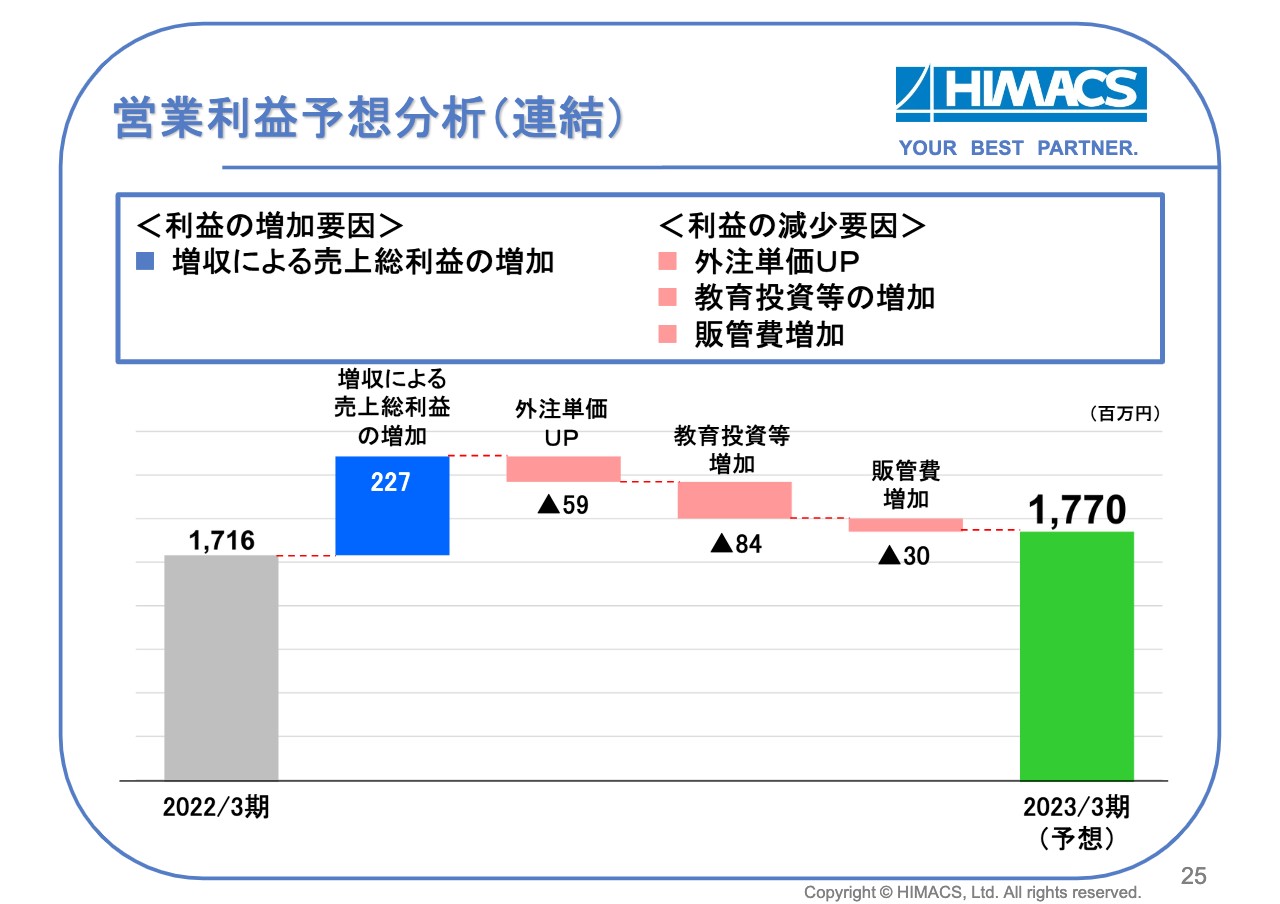

営業利益予想分析(連結)

スライドは、連結営業利益の予想値において、増益要因と減益要因を整理して当期と比較したものです。まず、利益を押し上げる要因として、売上高の増収が2億2,700万円です。

一方で、利益を押し下げる要因は、技術者不足に伴う外注単価のアップにより5,900万円、また、引き続き教育投資などの増加で8,400万円、販管費の増加で3,000万円です。その結果、2023年3月期の営業利益は17億7,000万円と見込んでいます。

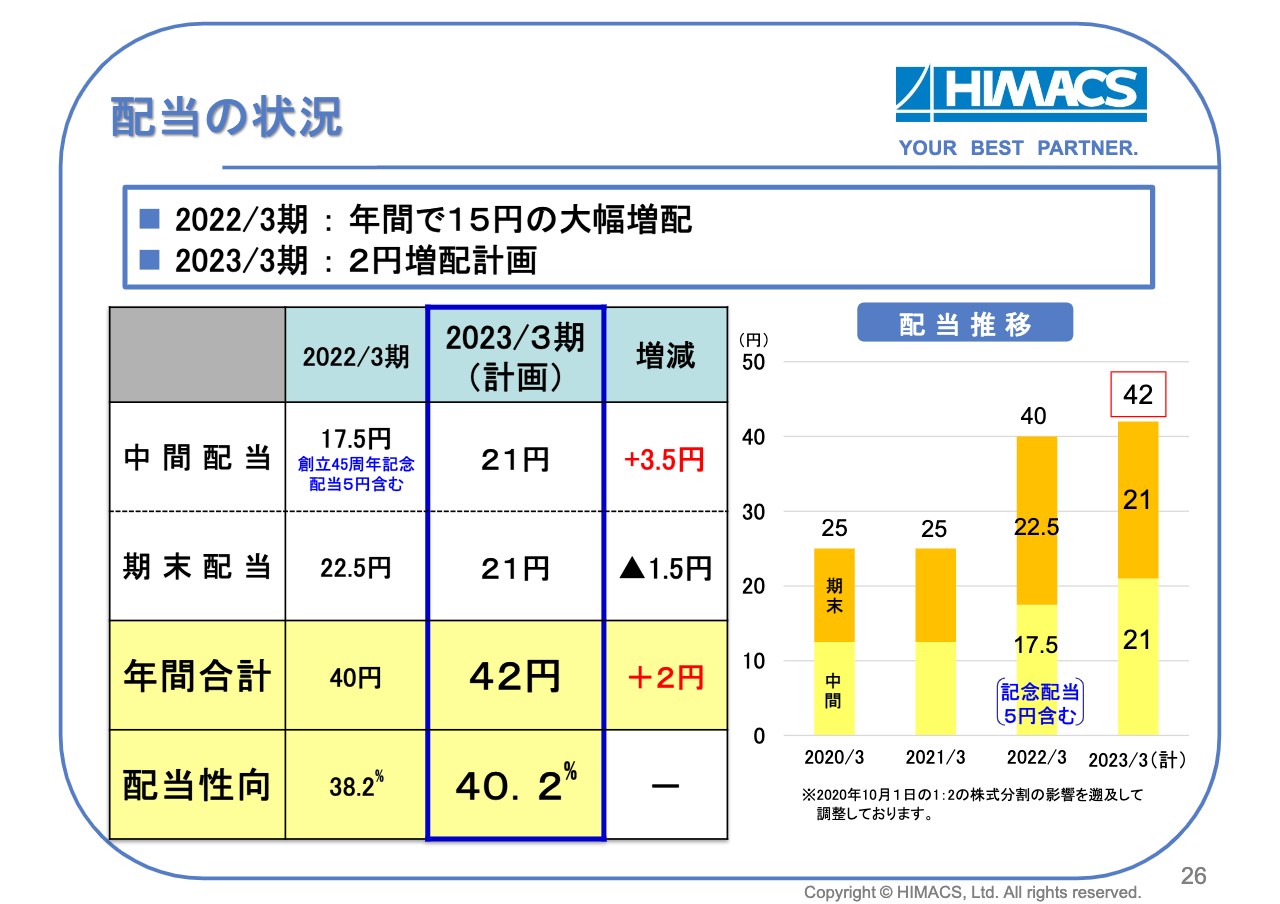

配当の状況

配当の状況についてです。当社の配当政策の基本方針は、安定的かつ適正な利益還元を継続して実施することです。その適正な水準として、連結配当性向は40パーセントを目処としています。

2022年3月期の配当は、前期と比べて年間で15円の大幅な増配となります。また、2023年3月期についても、利益予想を踏まえて2円増配し、1株につき42円と計画しています。配当性向は40.2パーセントとなります。

今後もこの基本方針に基づいて、安定的かつ適正な利益還元を継続していきます。

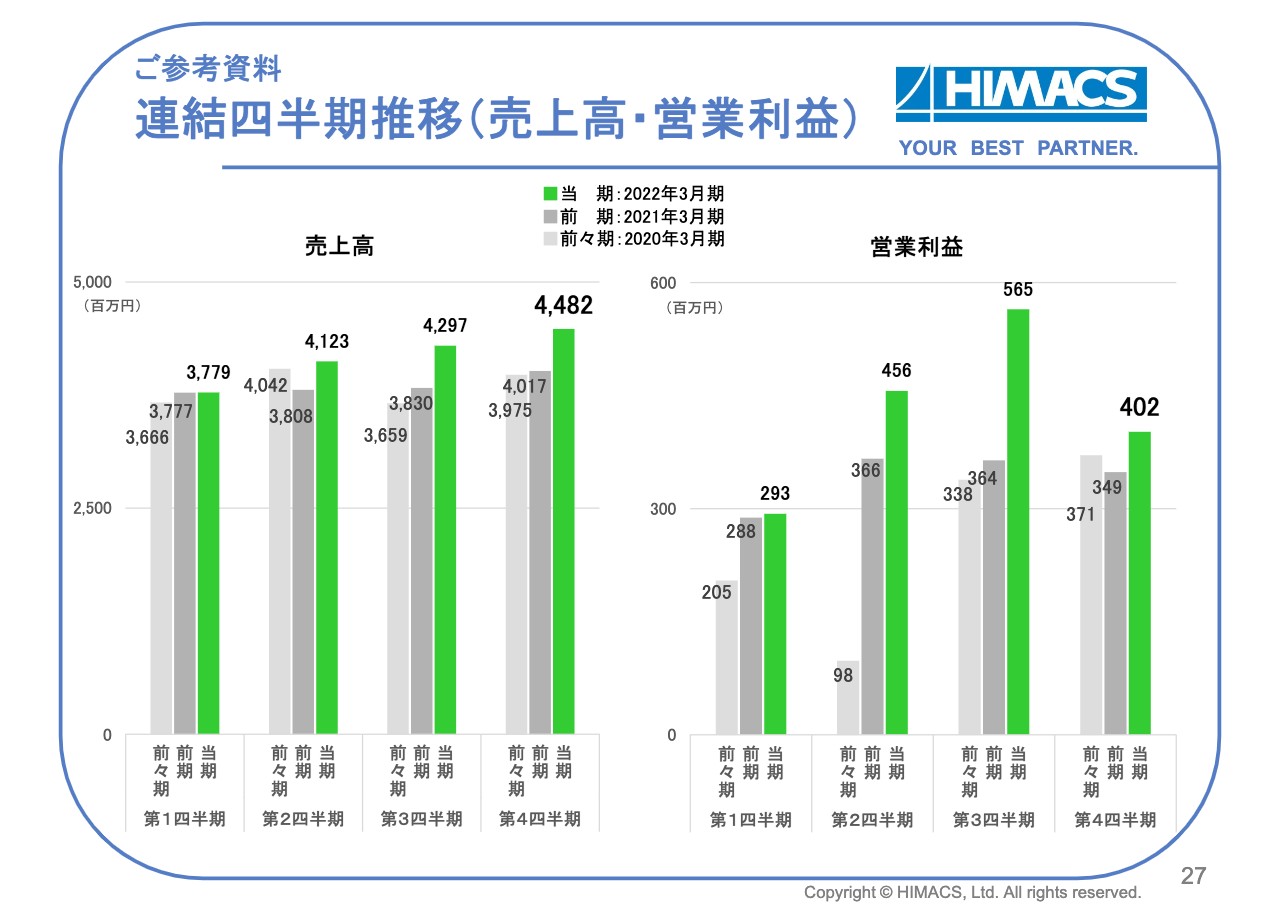

ご参考資料 連結四半期推移(売上高・営業利益)

ここからは、「ご参考資料」として、直近の四半期ごとの業績数値の推移と変化をご覧ください。スライドは、売上高と営業利益の推移です。

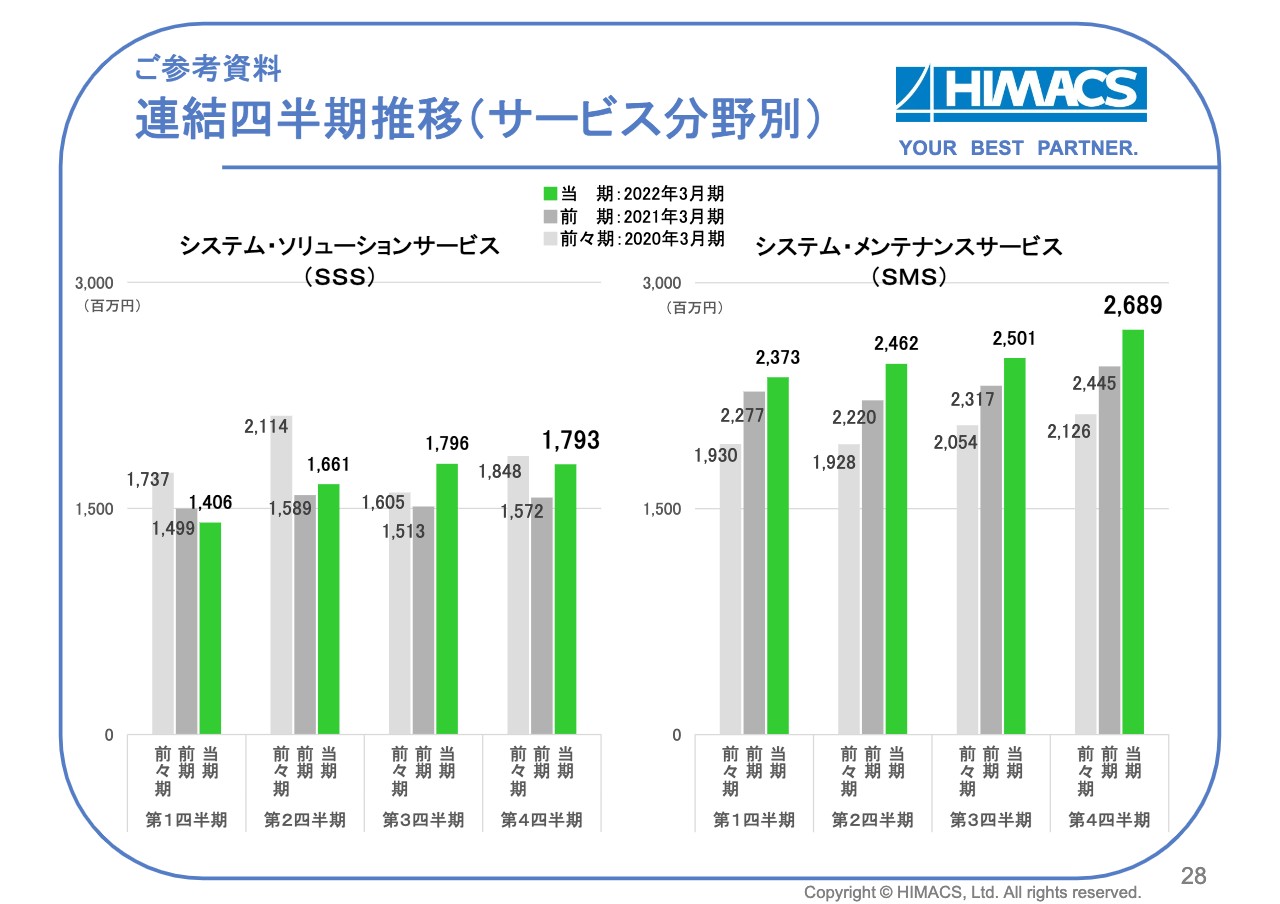

ご参考資料 連結四半期推移(サービス分野別)

システム・ソリューションサービスとシステム・メンテナンスサービスの分野別です。

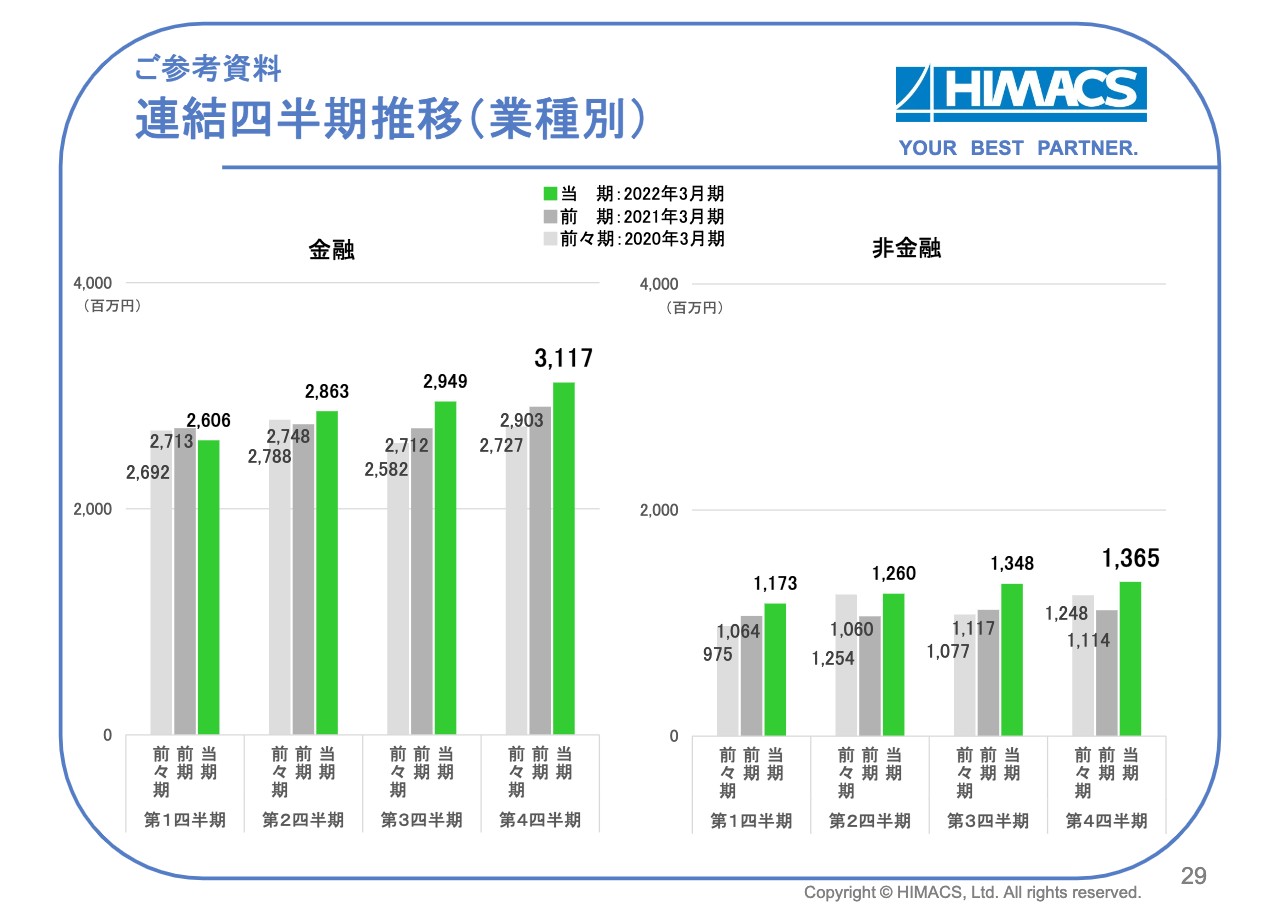

ご参考資料 連結四半期推移(業種別)

金融と非金融の業種別です。

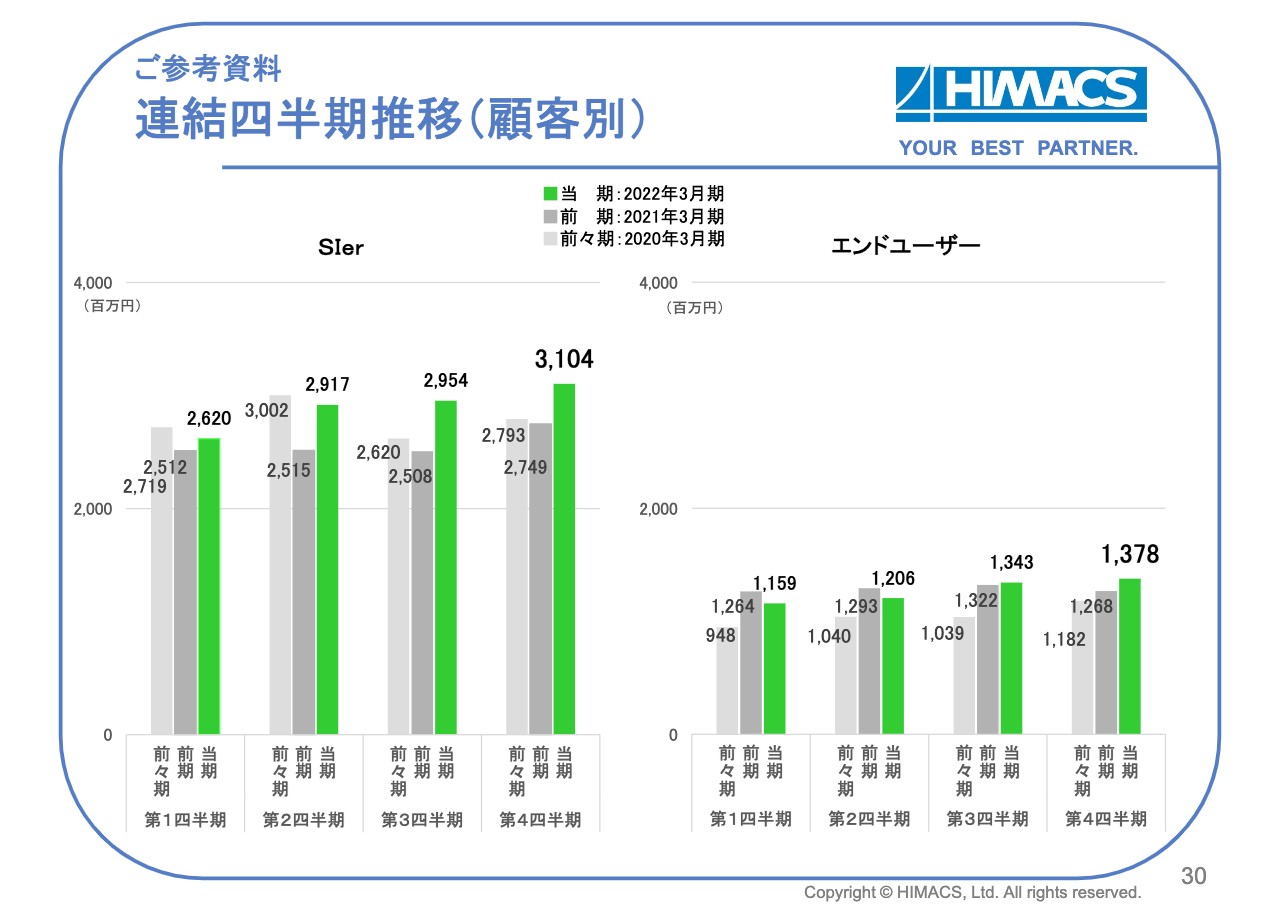

ご参考資料 連結四半期推移(顧客別)

SIerとエンドユーザーの顧客別です。

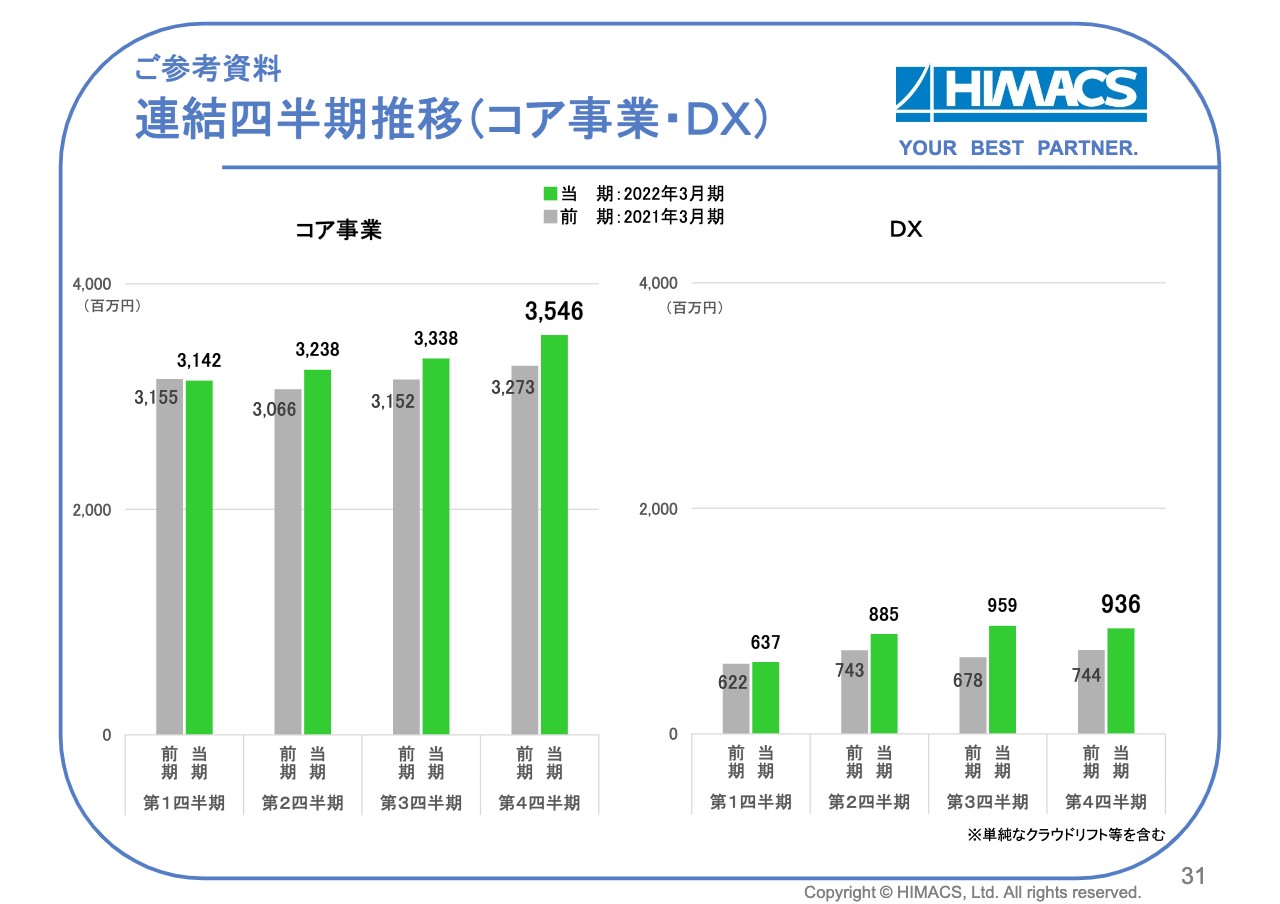

ご参考資料 連結四半期推移(コア事業・DX)

コア事業とDXです。

ご参考資料 連結四半期推移(受注高・受注残高)

最後に、受注高と受注残高の推移です。

以上で、株式会社ハイマックス2022年3月期の決算説明を終了します。ご清聴ありがとうございました。

関連銘柄

| 銘柄 | 株価 | 前日比 |

|---|---|---|

|

4299

|

1,387.0

(11/12)

|

+2.0

(+0.14%)

|

関連銘柄の最新ニュース

-

ハイマックス、売価改善や販管費削減等により営業利益は前年比2桁増 ... 11/06 15:00

-

決算プラス・インパクト銘柄 【東証スタンダード・グロース】引け後 ... 11/01 15:23

-

ハイマックス(4299) [Delayed]Summary of ... 11/01 13:45

-

決算プラス・インパクト銘柄 【東証スタンダード・グロース】寄付 …... 11/01 09:28

-

ハイマックス(4299) 2025年3月期 第2四半期(中間期)決... 10/31 13:00

新着ニュース

新着ニュース一覧-

今日 06:50

-

今日 06:38

-

今日 06:38

-

今日 06:35