テスHD、通期は増収増益 再生可能エネルギーの主力電源化等、エネルギーソリューション提供を追及

会社概要

石脇秀夫氏(以下、石脇):みなさま、おはようございます。本日はご多用の中、ご参加いただきまして誠にありがとうございます。私と取締役の髙崎から内容をご説明させていただきます。よろしくお願いいたします。

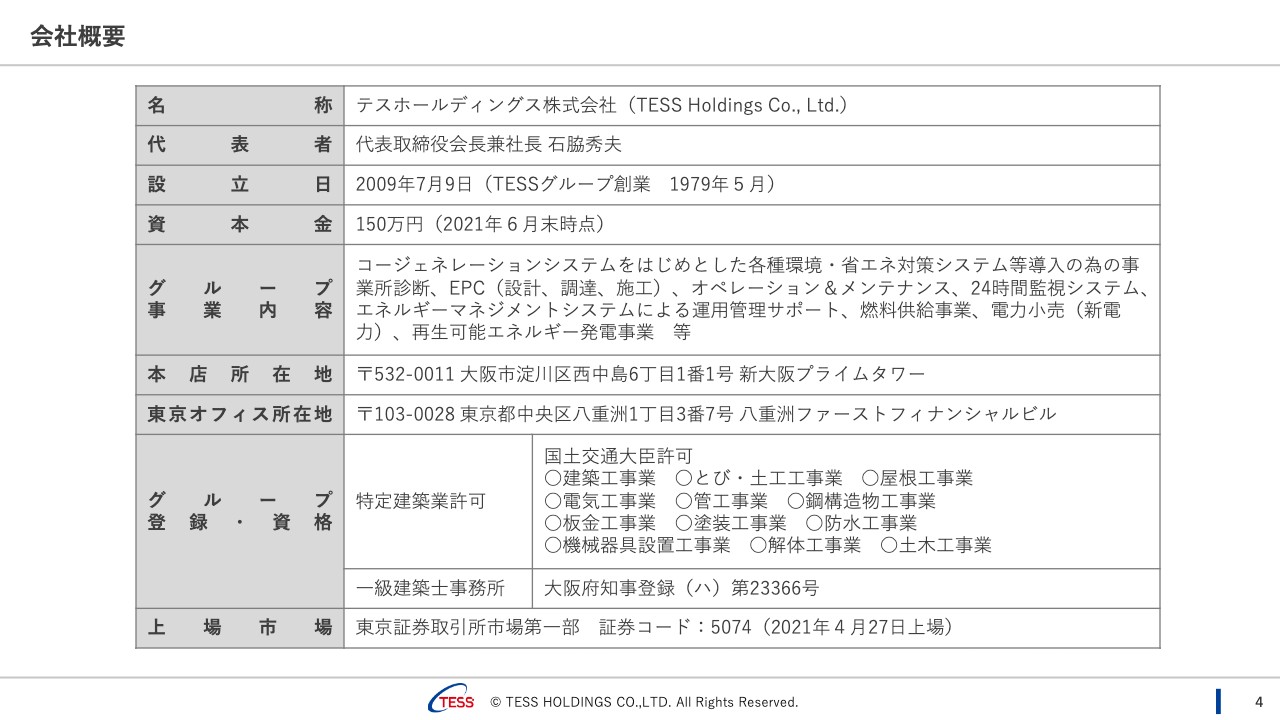

それでは、お手元の資料のうち、会社概要とビジネススキームを私から簡潔にご説明します。4ページをご覧ください。テスホールディングス株式会社は、2009年7月9日に設立されました。TESSグループ中核子会社のテス・エンジニアリングは、1979年5月創業です。テスホールディングスは、本年4月27日に、東京証券取引所市場第一部に上場させていただきました。

グループ企業理念

グループの企業理念は、「顧客重視・顧客満足」です。私どもの取引形態はほぼ100パーセントがBtoBです。そのような法人顧客と契約スキームは、我々が得意としているコージェネレーションで15年以上、2012年に始まったFITを中心とした太陽光発電は20年という非常に長期の契約となっています。

上場に際して「ステークホルダー経営」を掲げており、特にビジネスパートナー、株主、投資家、地域社会、グループの全役職員など、あらゆるステークホルダーを顧客としていきたいと考えています。

グループ経営理念、経営ビジョン

グループの経営理念と経営ビジョンについてです。経営理念は「Total Energy Saving & Solution」で、この頭文字を取って「TESS」と称しています。このようなエネルギーソリューションの提供をグループ全体でいかに追及していくかを経営の理念としています。

経営ビジョンは「+E Performer」です。「Performer」というのは「実行者」という意味があります。我々の周りには「Energy(エネルギー)」「Environment(環境)」、上場に際しては株主・投資家のみなさまとの「Engagement(対話)」と、「E」から始まるものが非常に多くあります。

「一歩先を行く、他には無いものを新しく提供する」という意味を込めており、特に次世代に向けてこのような経営ビジョンを掲げています。

世界的なエネルギー脱炭素化に貢献し、SDGsの実現を目指す

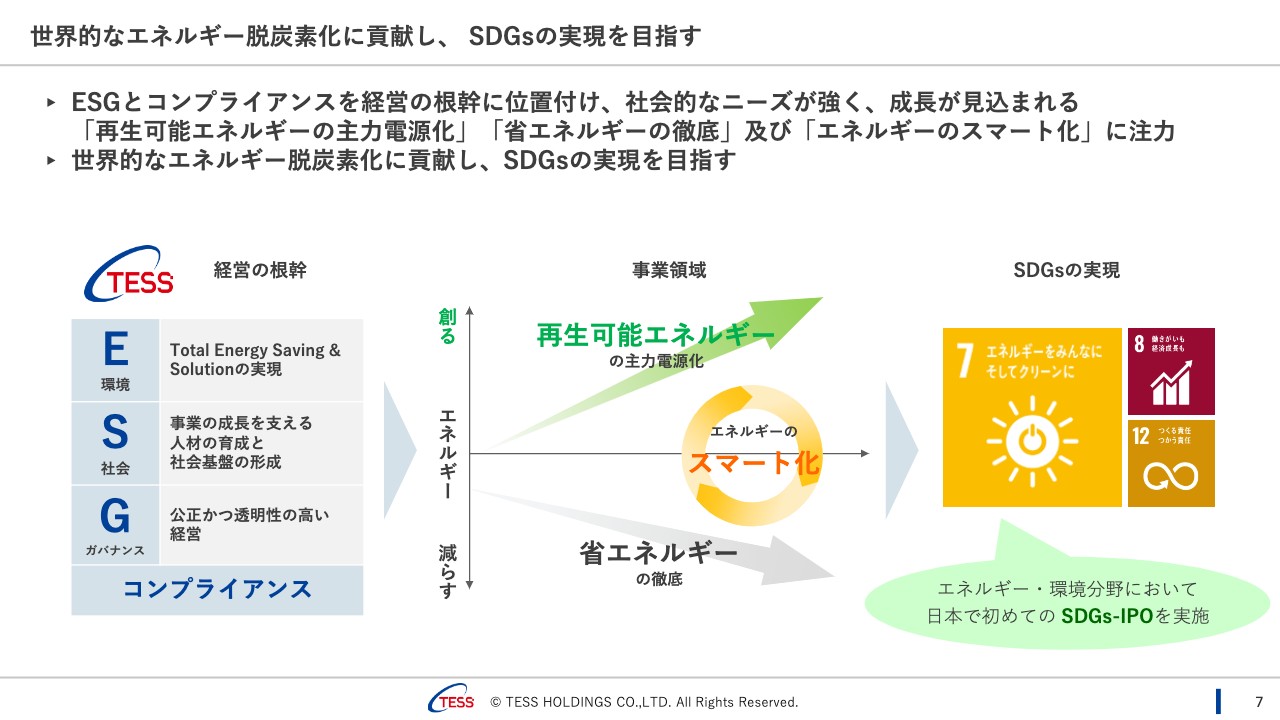

ご存知のとおり、世界的なエネルギー脱炭素化の流れが急速に出てきています。私たちは、コンプライアンスと「ESG」を経営の根幹として、世界的なエネルギー脱炭素化に貢献することを目指していきます。

創業以来、環境対策以外に手を付けていないため、「E」は私たちの得意技と言いますか、コアのビジネスで、ますます発展させていきたいと考えています。

「S」については、昨今、非財務指標と言いますか、非財務のところが非常に強く言われていますので、これから力を入れていかなければいけないと思っています。

事業領域については、再生可能エネルギーの主力電源化はもちろんのこと、中核会社のテス・エンジニアリングが主に産業用の省エネルギーもかれこれ40年以上行っていますし、省エネルギーの徹底から効率化、適正化という意味でエネルギーのスマート化も行い、SDGsの実現に貢献していきます。

上場に際しては、エネルギー・環境分野において、我が国で初めてのSDGs-IPOを実施しました。

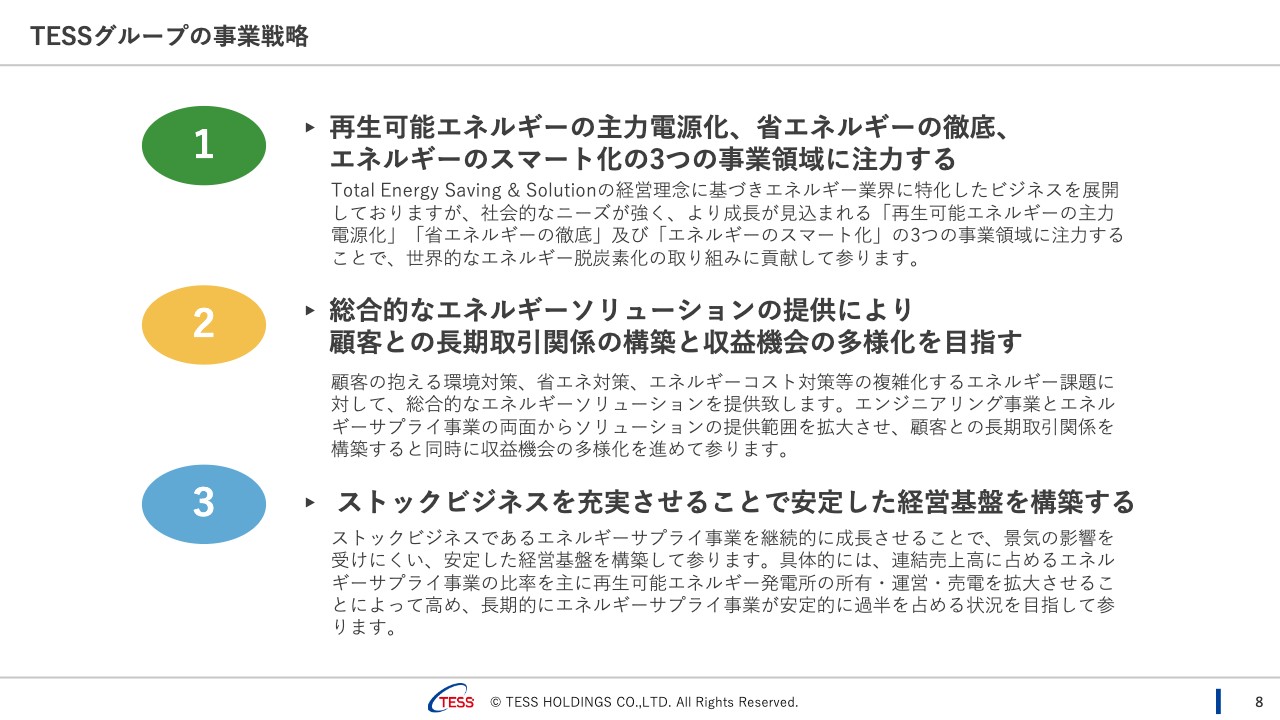

TESSグループの事業戦略

TESSグループの事業戦略です。1つ目、先ほどお話しした再生可能エネルギーの主力電源化など、3つの事業領域に注力します。

2つ目、総合的なエネルギーソリューションの提供により、顧客との長期取引関係の構築、収益機会の多様化を目指します。

3つ目、ストックビジネスを充実させます。後ほどお話ししますが、我々の事業領域であるエネルギーサプライ事業は景気の影響を受けにくく、経営基盤が安定しています。そのため、長期的にエネルギーサプライ事業が過半を占めるような経営状況を目指していきたいと考えています。

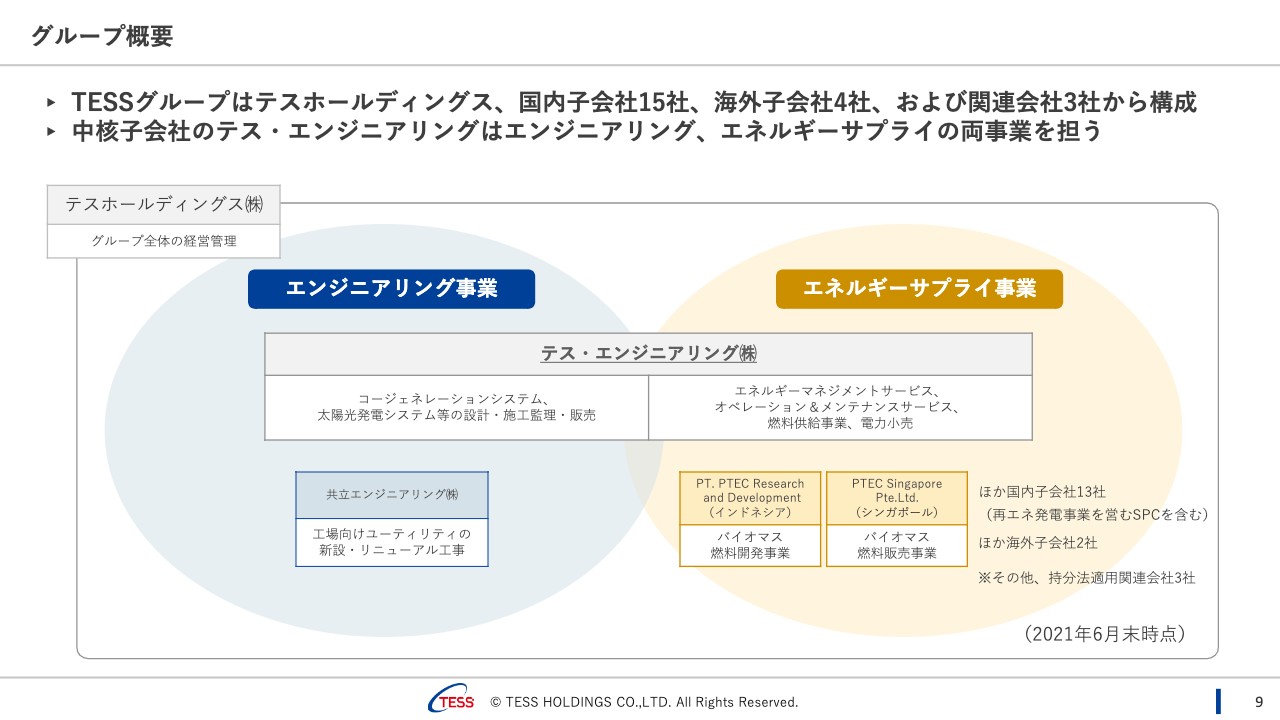

グループ概要

我々のグループは、テスホールディングスが持株会社、管理、経営管理という役割を持っており、国内子会社が15社、海外子会社が4社、そして関連会社の3社から構成されています。そしてエンジニアリング事業とエネルギーサプライ事業という、大きく2つの事業を展開しています。

事業概要(1)エンジニアリング事業

エンジニアリング事業の中身は、再生可能エネルギーのEPC、省エネルギーのEPCの2つに分かれます。

EPCとは「Engineering(設計)」のE、「Procurement(調達)」のP、「Construction(施工)」のCと、それぞれの単語の頭文字を取ったもので、我々エンジニアリング業界では当たり前に使っているものです。これらEPCを、大きく再エネと省エネの2つに分けて進めています。

事業概要(2)エネルギーサプライ事業

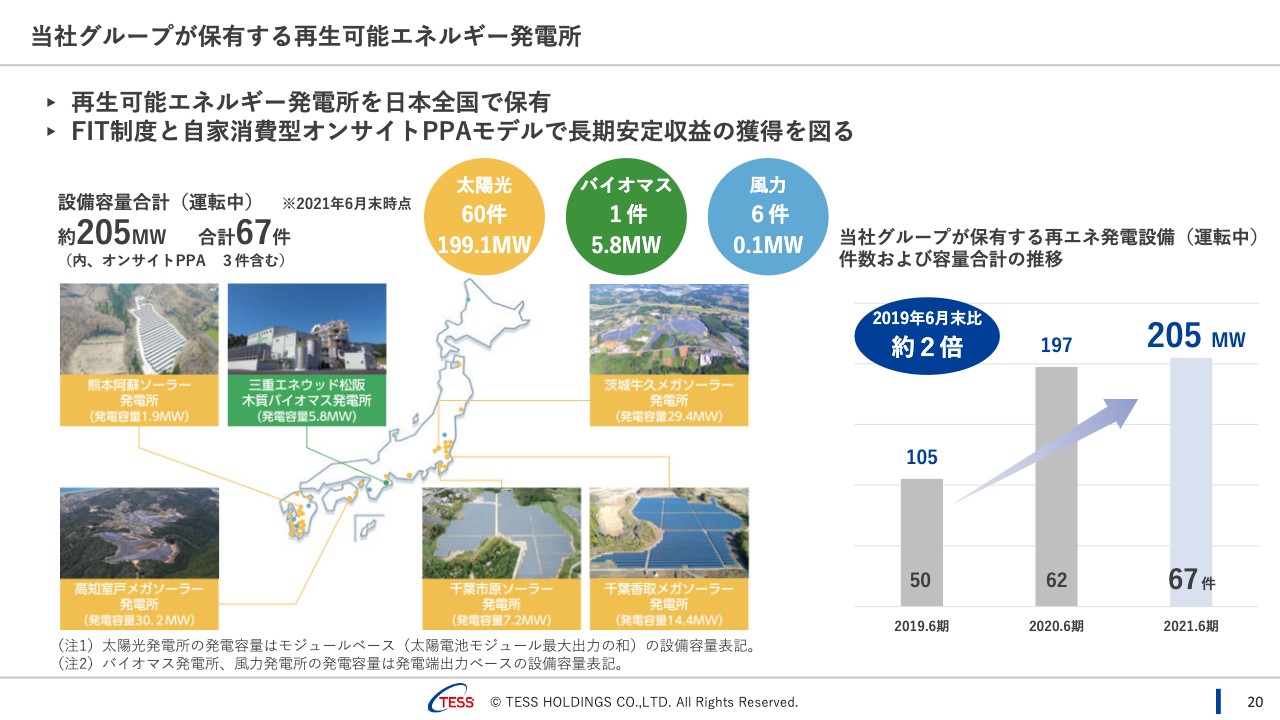

エネルギーサプライ事業は、いわゆるストック型のビジネスを目指しています。まず、1つ目の実績は、自社の発電事業である再生可能エネルギーの発電事業です。2021年6月末では、日本全国で205メガワット、67サイトを展開しています。これらが非常に安定した収益に寄与しています。

2つ目としては、スライド右側にあるとおり、コージェネレーションをはじめとする当社がEPCを行ったお客さまに対して、オペレーションとメンテナンスを自社で展開しています。

3つ目としては、これからのエネルギーサプライ事業の中で、新事業として非常に発展が期待されていることを行います。例えば、電力の小売供給や、今よく言われているエネルギーの見える化によるエネルギーマネジメント、それからERABなどです。もちろん、これらは今後かなり規制が外れますので、いろいろな参入者が出てきますが、我々は先ほどお話しした強い経営基盤のもとで展開していきたいと考えています。

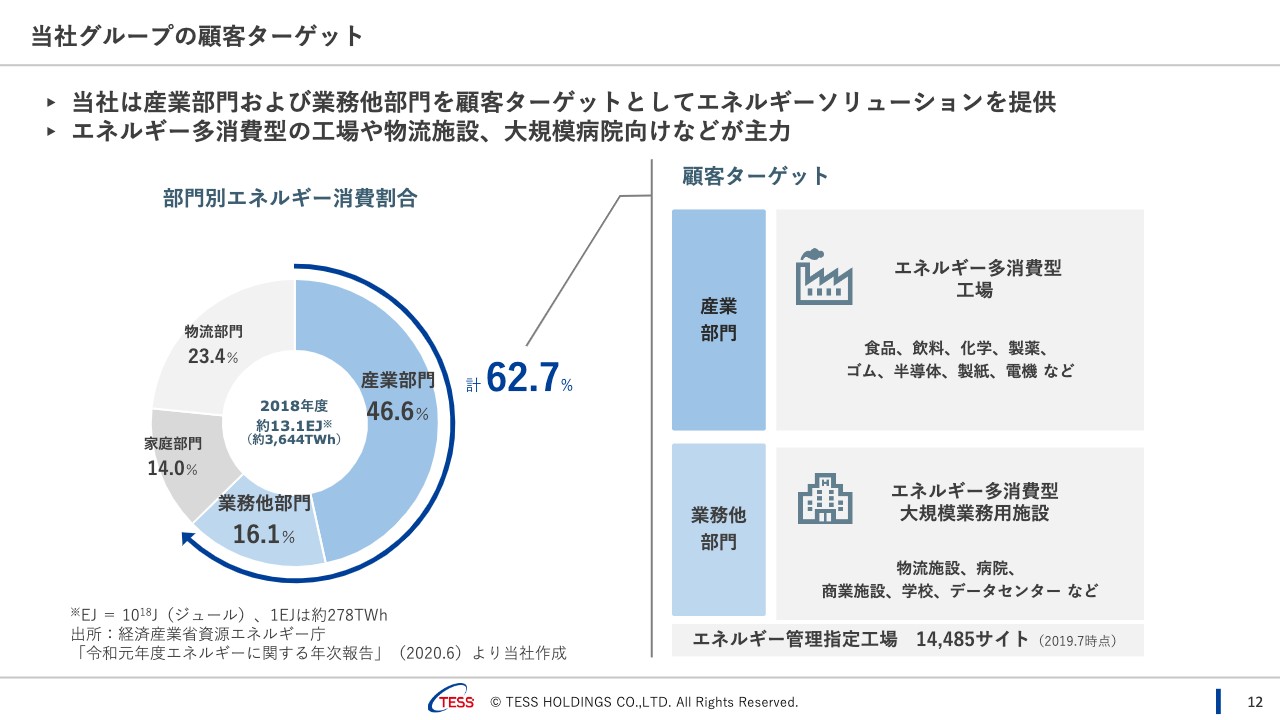

当社グループの顧客ターゲット

我々の顧客ターゲットについてです。日本全国の部門別エネルギー消費割合を円グラフで示しています。

産業部門と業務他部門を合算すると約63パーセントとなります。その中で、顧客ターゲットとなるのは、産業部門ではエネルギー多消費型工場です。これは省エネ法で省エネが義務付けられている工場です。

特に我々は熱と電気の両方を供給することに強みがあります。そのため、特に熱需要の多い食品、飲料、化学や、その下に書いてあるいろいろな業界をはじめとした一部上場のトップクラスの企業さまと長期契約をして、今も続けて事業を行っています。

また、業務他部門では、昨今の新型コロナウイルス流行のもう少し前から、みなさま非常によく通販を使われており、物流施設が増加しています。このような郊外にある物流施設に対しては、主に太陽光発電を屋根に設置しており、非常に大きな規模で展開しています。

これからITやAIが進んでいくため、データセンターの重要性が増してきます。こちらも日本各地に分散設置されていくということで、データセンターへの電力供給も考えています。

エネルギー管理指定工場は日本国内で約1万5,000サイトあります。社数ではなく工場単位でカウントされています。そのうち私どもの実績は2,000サイトほどです。まだまだ発展の余地があるため、しっかりと深掘りしていこうと考えています。

事業の概要など、かいつまんでご説明しました。どうもありがとうございました。ここからは、2021年6月期連結決算の概要を髙崎からご説明します。

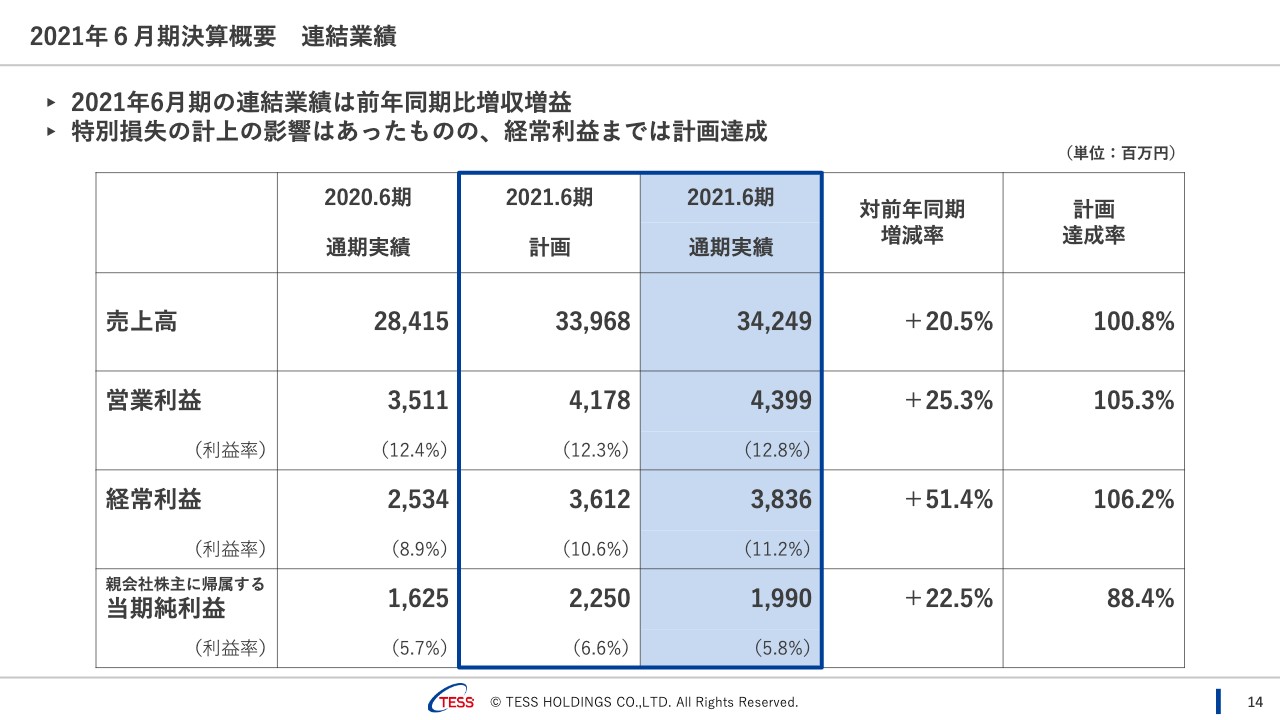

2021年6月期決算概要 連結業績

髙崎敏宏氏(以下、髙崎):続きまして、髙崎よりご説明させていただきたいと思います。14ページをご覧ください。2021年6月期の連結業績は、前年同期比で増収増益でした。特別損失の計上の影響はありましたが、経常利益までは計画を達成しています。

2021年6月期通期実績は、売上高が342億4,900万円で、前年同期比プラス20.5パーセント、計画達成率100.8パーセントとなりました。営業利益は43億9,900万円で、前年同期比プラス25.3パーセント、計画達成率105.3パーセントでした。

経常利益は38億3,600万円で、前年同期比プラス51.4パーセント、計画達成率106.2パーセントです。当期純利益は19億9,000万円で、前年同期比プラス22.5パーセントでしたが、計画達成率は88.4パーセントとなっています。営業利益、経常利益で目標を達成できたことは非常によかったと考えています。

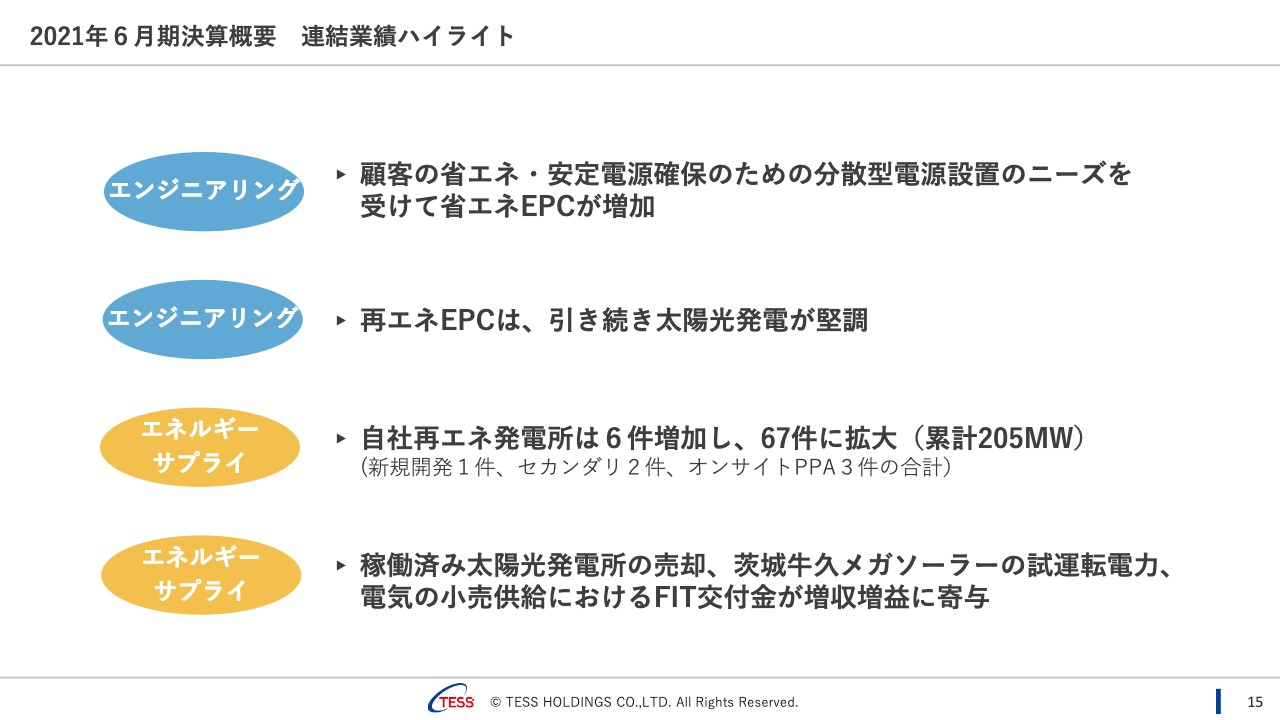

2021年6月期決算概要 連結業績ハイライト

2021年6月期の連結業績のハイライトです。エンジニアリング事業はスライドに記載のとおりで、顧客の省エネ・安定電源確保のために分散型電源設置のニーズが非常に多くなり、それを受けて省エネEPCが増加しました。再エネEPCは、引き続き太陽光発電の需要が多く、堅調に推移しています。

エネルギーサプライ事業は、先ほどご説明したとおり自社の再エネ発電所が6件増加し、67件に拡大しています。累計205メガワットで、新規開発で1件、セカンダリで2件、オンサイトPPAで3件となります。

また、稼働済みの太陽光発電所の売却や、自社ソーラー発電所「茨城牛久メガソーラー」の試運転電力、電気の小売供給におけるFIT交付金が増収増益に寄与しました。

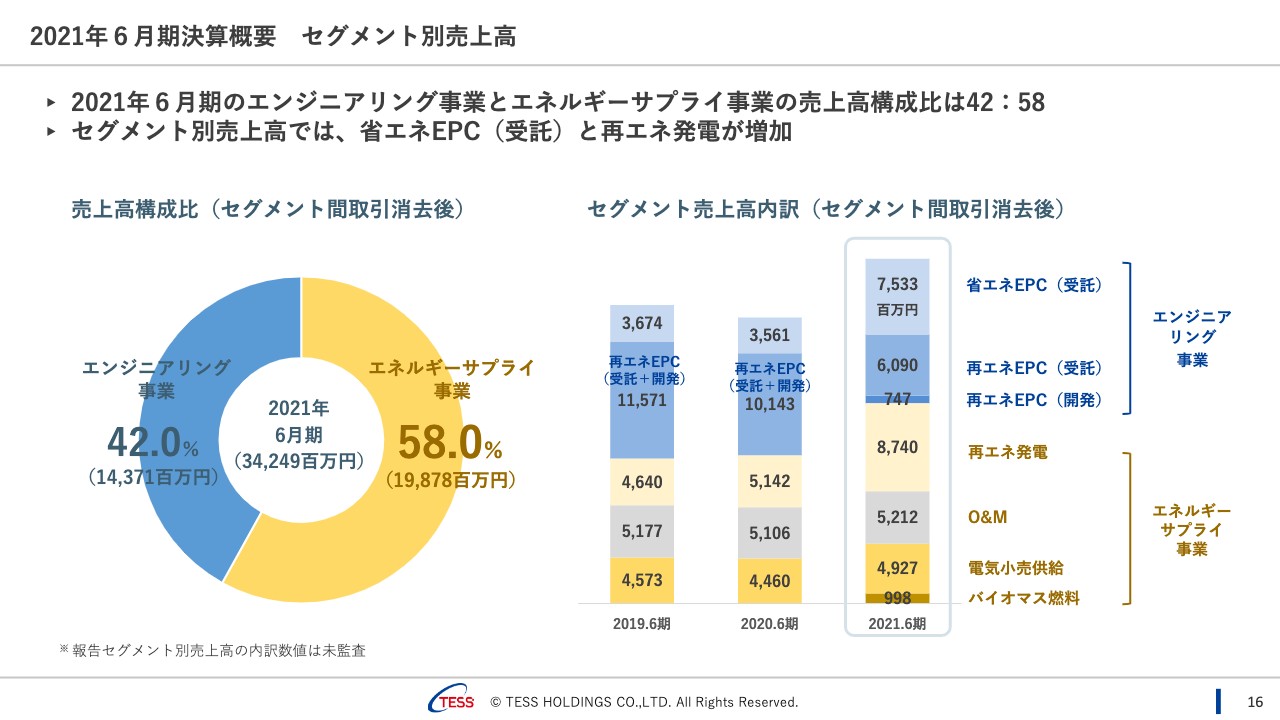

2021年6月期決算概要 セグメント別売上高

セグメント別の売上高となります。2021年6月期のエンジニアリング事業とエネルギーサプライ事業の売上高構成比はおよそ4対6と、エネルギーサプライ事業が牽引しているかたちになります。セグメント別の売上高では、省エネEPCと再エネ発電が増加しています。

スライド右側の棒グラフをご覧ください。2021年6月期は省エネEPCが2020年6月期よりも大幅に伸びており、同じく再エネ発電も大幅に伸びていることがおわかりいただけると思います。セグメントごとの詳細は、次のページをご覧ください。

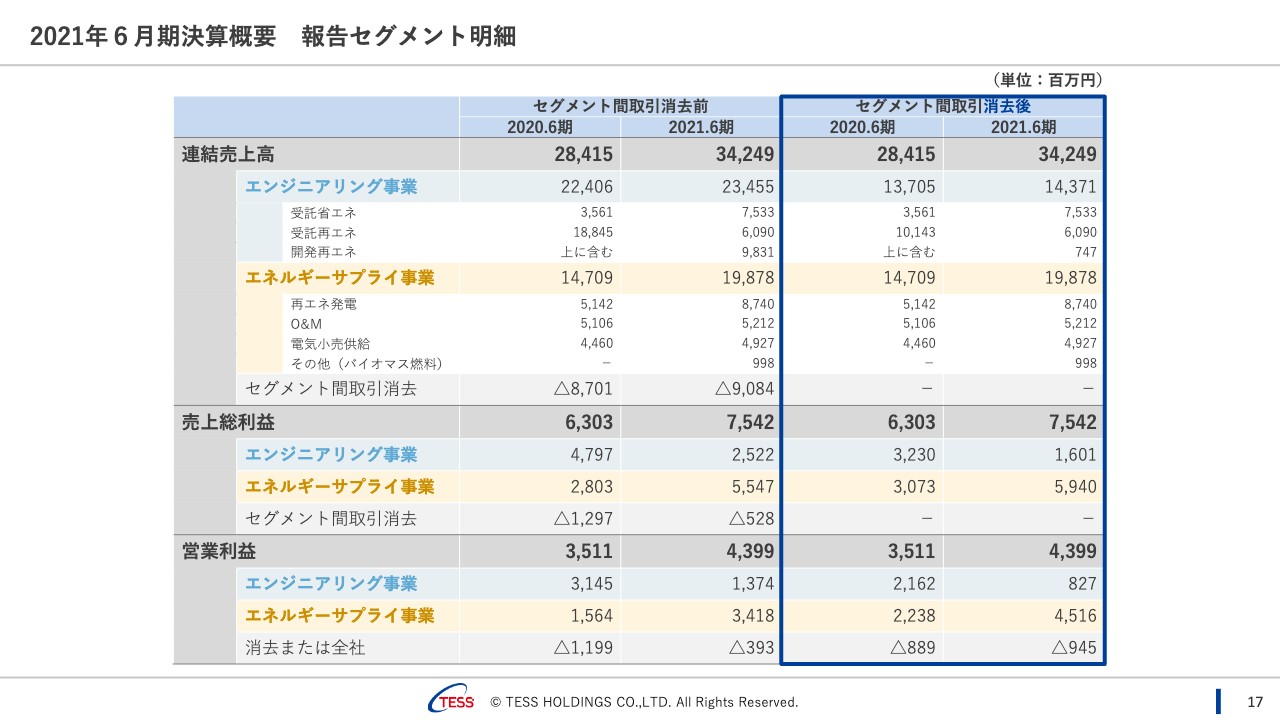

2021年6月期決算概要 報告セグメント明細

17ページは、報告セグメントの明細です。セグメント間取引の消去前と消去後を併記しています。当社は連結グループ内の発電事業会社からテス・エンジニアリングが工事を請け負うかたちになり、エンジニアリング事業で売上が計上される部分があります。

したがって、セグメント間取引消去の対象になりますので、ここからはセグメント間取引消去後の、外部取引に絞った内容をご説明します。スライドの18ページ以降に、各セグメントごとにフォーカスした資料がありますので、これに沿ってお話しします。

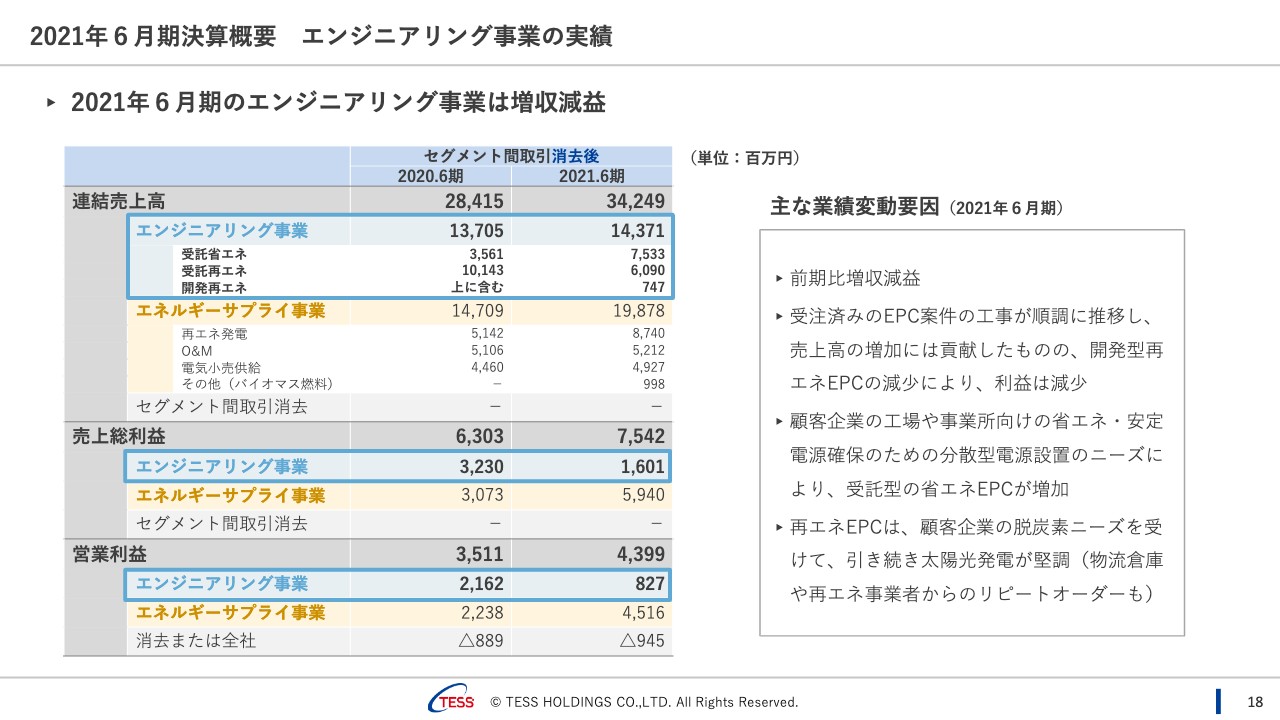

2021年6月期決算概要 エンジニアリング事業の実績

18ページをご覧ください。2021年6月期のエンジニアリング事業の実績です。全体としては増収減益となりました。先ほどもお話ししましたが、受注済みのEPC案件の工事が非常に順調でした。それによって売上高も増加していますが、収益性の高い開発型の再エネEPCは2020年6月期に比べて減りましたので、利益としては減少しています。

省エネをしようという動きは、これから加速していきます。そのため、引き続きお客さまの工場での省エネや、電源確保など分散型の電源ニーズ(コージェネレーション)、あるいは受託型の省エネEPCなど、それに関する仕事が足元では増加してきています。

再エネEPCに関して、顧客企業の脱炭素ニーズについては、以前から「再エネを増やしたい」という声があったため、それを受けて太陽光の工事が堅調に推移しました。リピートオーダーする物流施設あるいは再エネ発電事業者等もあり、その部分が売上に貢献したということになります。

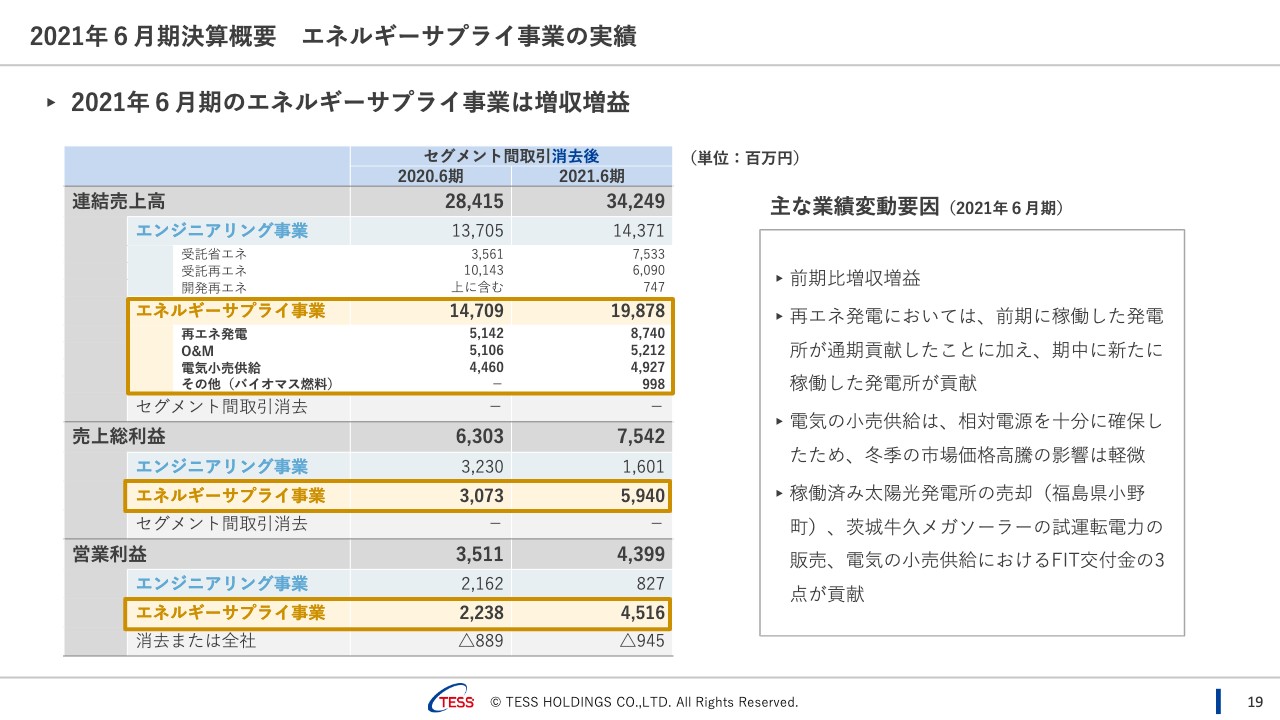

2021年6月期決算概要 エネルギーサプライ事業の実績

こちらは、エネルギーサプライ事業の実績です。全体としては増収増益でした。再エネ発電は、2020年6月期に稼働した発電所が貢献しました。期中に稼働しても、丸1年分の売電収入が得られるのは翌期からとなります。2020年6月期に大型の発電所が複数ヶ所稼働しましたので、2021年6月期はそれらの影響を受けて売上が大幅にアップしました。

電気の小売供給についてです。冬は電力卸市場の価格が高騰したのですが、当社の場合は相対電源を比較的多く持っていましたので、影響は軽微なもので済みました。

また、これは先ほどハイライトにも出てきましたが、稼働済み太陽光の売却や茨城牛久メガソーラーの試運転電力、電気の小売供給におけるFIT交付金などが、2021年6月期にプラスアルファで収益に貢献しました。

当社グループが保有する再生可能エネルギー発電所

我々は全国に再エネの発電所を保有しています。これはFIT制度に根ざしたものが大半で、最近はそれに加えてNON-FIT型、すなわち自家消費のオンサイトPPAも増えてきました。

スライド右側の棒グラフをご覧ください。よく言われる「2020年6月期から2021年6月期の増加量が大きくない」というのはそのとおりです。しかし、先ほどお話ししたとおり、2020年6月期に大型の発電所が稼働を開始したとしても、収益に貢献してくるのは2021年6月期からとなっています。

再エネ発電に関するトピックス

再エネ発電に関するトピックスです。FIT制度を利用した太陽光発電所が3サイトあり、合計7.2メガワットとなっています。これは自社開発物件、あるいはセカンダリ取得したものです。

セカンダリ市場は今非常に賑わっており、案件の情報は当社にも非常に多く舞い込んでいます。しかし、情報が広く展開されている案件も多くありますので、そうではなくて今は相対で金融機関などから個別に情報をもらい、それを社内で精査して獲得を進める動きを取っています。オンサイトPPAモデルも、2021年6月期は3件、発電容量の合計で3.2メガワットが竣工し、今後収益も入ってきます。それに加えて、現在補助制度を活用したかたちですが、新たに5サイト、合計4メガワットの案件があります。これも順次、お客さまと契約、着工、完工して、2022年6月期中盤から後半にスタートできる事業になるのではないかと思っています。

PPAは今非常に多くお引き合いをいただいています。お手元に、以前にプレスリリースを行ったPPAやセカンダリ取得の資料などをお出ししています。例えば、三重県津市のお客さまについて、いろいろな省エネを提案する中で、太陽光を導入したいという話も盛り上がってきたところ、「まずはPPAからやろうか」と導入いただきました。

PPAのお客さまの多くは、当社とこれまでの取引で関係ができている既存顧客となります。そのようなお客さまのソリューションの1つとして、PPAをどんどん展開しているということになります。

バイオマス発電への取り組みは、今後2メガワットの発電所を着工すべく進めており、熊本錦グリーンパワーを設立しました。引き続き、エネルギーサプライ事業を充実させていきたいと考えています。

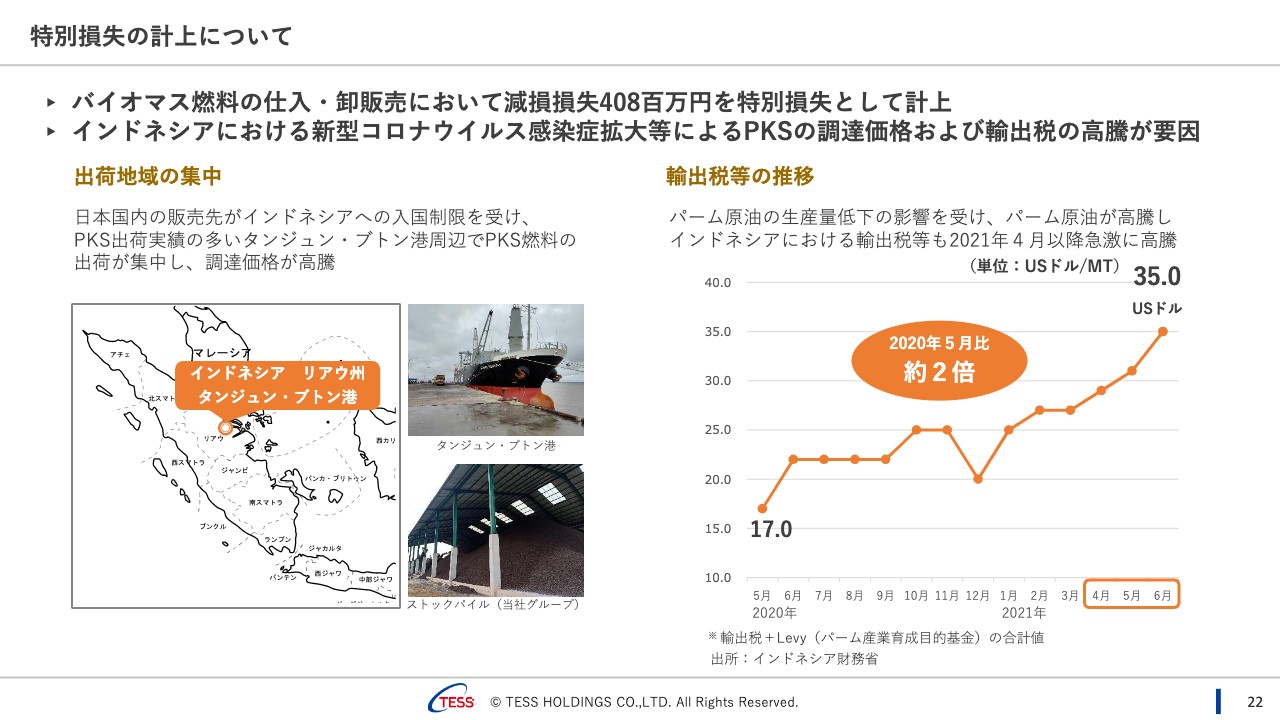

特別損失の計上について

特別損失の計上についてです。8月6日に適時開示のとおり、バイオマス燃料の仕入・卸販売において、減損損失4億800万円を特別損失として計上しました。インドネシアにおける新型コロナウイルス感染症拡大によるPKSの調達価格および輸出税の高騰が原因となっています。

スライド左側の「出荷地域の集中」という記載はわかりにくいかと思いますが、当社もPKS出荷実績の多いタンジュン・ブトン港にストックパイルを保有しています。そちらから出荷するのが基本なのですが、集荷コストを低減するためにインドネシア国内のその他の港からの出荷も検討していました。

出荷する港をバイヤーに実際に見ていただく必要があるのですが、新型コロナウイルスの感染拡大によってなかなか別の港まで行ってもらうことができません。

そのため、出荷実績のあるタンジュン・ブトン港に絞り込まれてしまったため、その周辺のPKS調達価格がどうしても上がってしまいます。遠方から調達すればPKS自体は安いのですが、輸送コストがプラスでかかるため、トータルで高くなってしまうということが起こりました。

輸出税はスライドに記載のとおり、1年間で約2倍になっています。こちらもコロナ禍が起因ですが、パーム原油が高騰して、それによってPKSの輸出税も上がるという構図になりました。

このようなことから、新型コロナウイルス感染症の収束が不透明な状況であることも考慮して、特別損失を計上することとしました。以上が2021年6月期の連結業績です。

収益認識に関する会計基準適用による期初時点の影響(見積額)

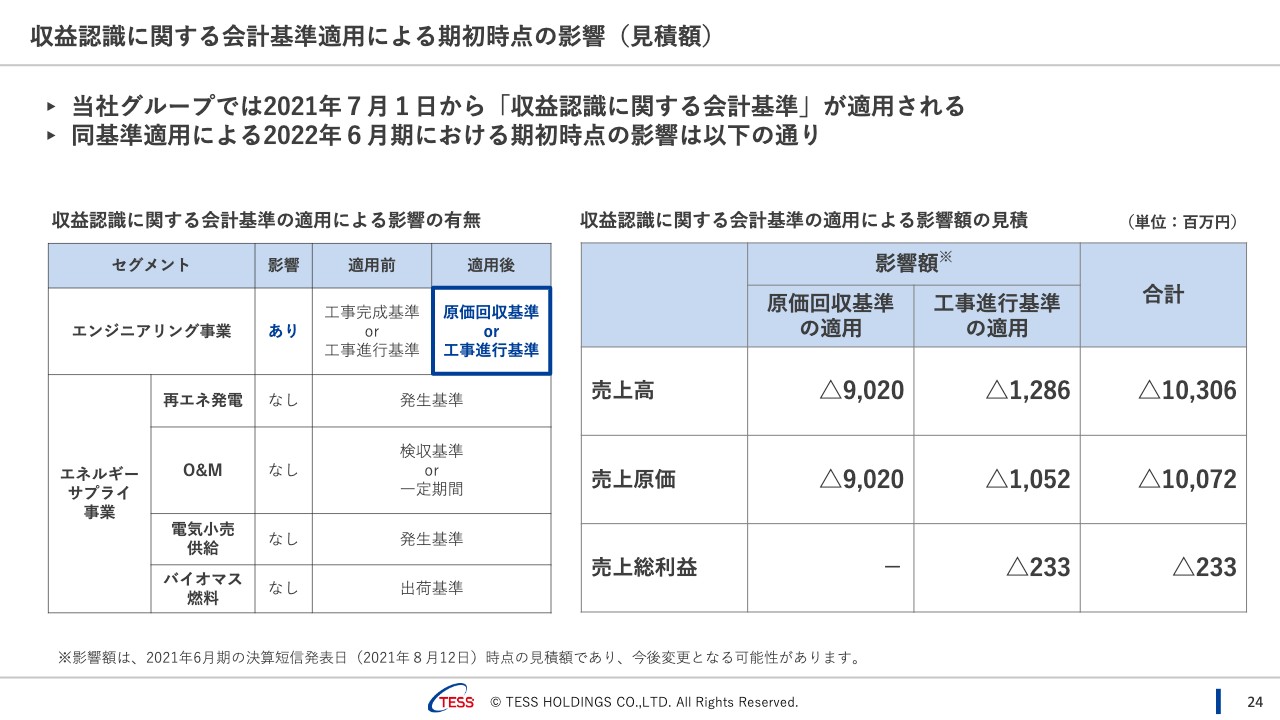

ここからは、2022年6月期連結業績予想に関してお話しします。24ページでは、収益認識に関する会計基準適用による期初時点の影響をご説明します。

当社グループでは、2021年7月1日から「収益認識に関する会計基準」が適用されることとなりました。この基準による2022年6月期における期初時点の影響はスライドに記載の表のとおりになります。

まず、収益認識に関する会計基準の適用による影響の有無という点では、当社のエンジニアリング事業が影響を受けます。エネルギーサプライ事業は会計基準の適用の影響はありません。

エンジニアリング事業では従来の「工事完成基準ないしは工事進行基準」から新たに「原価回収基準ないしは工事進行基準」が適用されることになりました。

実際の影響の見積額はスライド右側に記載しています。売上高は、原価回収基準の適用による部分がマイナス90億2,000万円、工事進行基準の適用による部分がマイナス12億8,600万円となり、合わせてマイナス103億600万円となります。

売上原価も、原価回収基準の場合は同額のマイナス90億2,000万円、工事進行基準に関してはマイナス10億5,200万円、合わせてマイナス100億7,200万円となります。売上総利益は、マイナス2億3,300万円です。これらはすべて利益剰余金に計上されて、損益計算書には出てこないということになります。

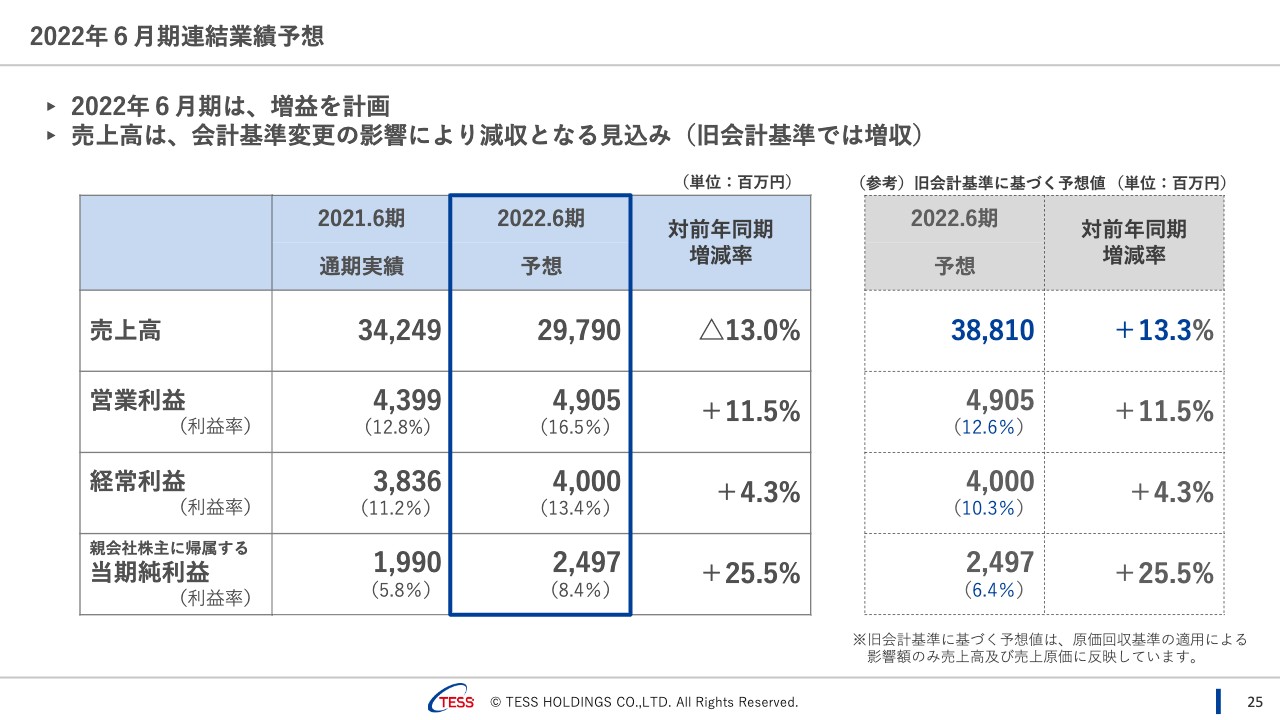

2022年6月期連結業績予想

それを踏まえて、25ページをご覧ください。2022年6月期の連結業績予想となります。2022年6月期は増益を計画しています。増収部分においては会計基準の変更があったため、売上高が297億9,000万円となり、前年同期比で13パーセント減となります。

スライド右側に旧会計基準に基づく予想値を記載しています。仮に原価回収基準分だけを反映した場合、売上が388億1,000万円となり、前年同期比でプラス13.3パーセントとなります。参考としてご覧ください。

なお、営業利益は49億500万円で前年同期比プラス11.5パーセント、経常利益は40億円で前年同期比プラス4.3パーセント、当期純利益は24億9,700万円で前年同期比25.5パーセントを見込んでいます。

2022年6月期連結業績予想のポイント

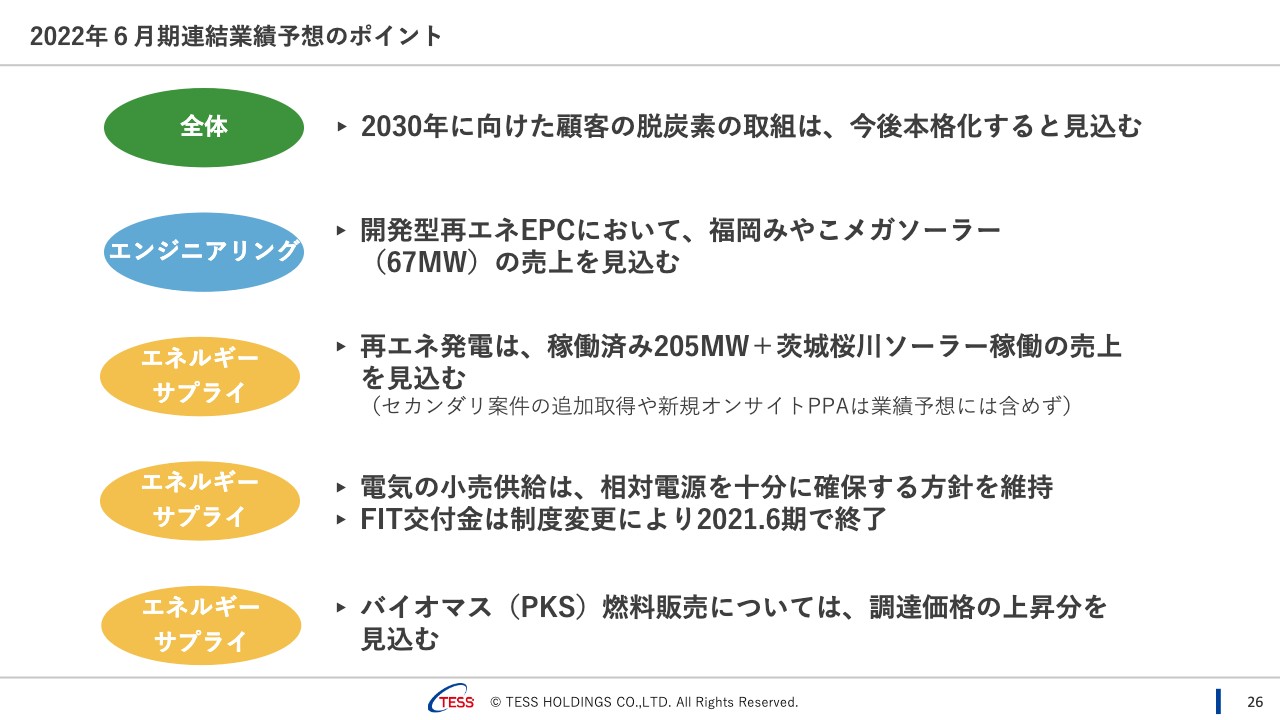

今お話しした連結業績予想のポイントです。全体として、2030年に向けて顧客の脱炭素の取組は本格化すると見込んでいます。昨年秋からの脱炭素化の流れに対して、顧客はまさに今、対応策を検討しているためです。ですから、2022年6月期の後半ないしは翌期である2023年6月期以降、受注というかたちで具体化してくるのではないかと考えており、今回の業績予想には含んでいません。

エンジニアリング事業は、大規模な開発型の再エネEPCとして、福岡みやこメガソーラーの売上を見込んでいます。

エネルギーサプライ事業では、再エネ発電稼働済みの205メガワットと、茨城桜川ソーラーの稼働の売上を見込んでいます。ただし、これから今まさに足元で引き合いが来ているセカンダリや、補助金を取得したPPAの話もしましたが、そのような今後スタートするものは現状の業績予想には含んでいません。

電気の小売供給は、相対電源を十分に確保するという方針でリスク回避を見込んでいます。FIT交付金は、制度変更によって2021年6月期で終了しています。電気の小売供給における売上として23億円程度の交付金がありましたが、それが単純になくなるという影響があります。

バイオマス燃料販売においては、先ほど調達価格が上昇しているとお話ししました。そのような上昇分を見込んで、2022年6月期の業績予想をしています。

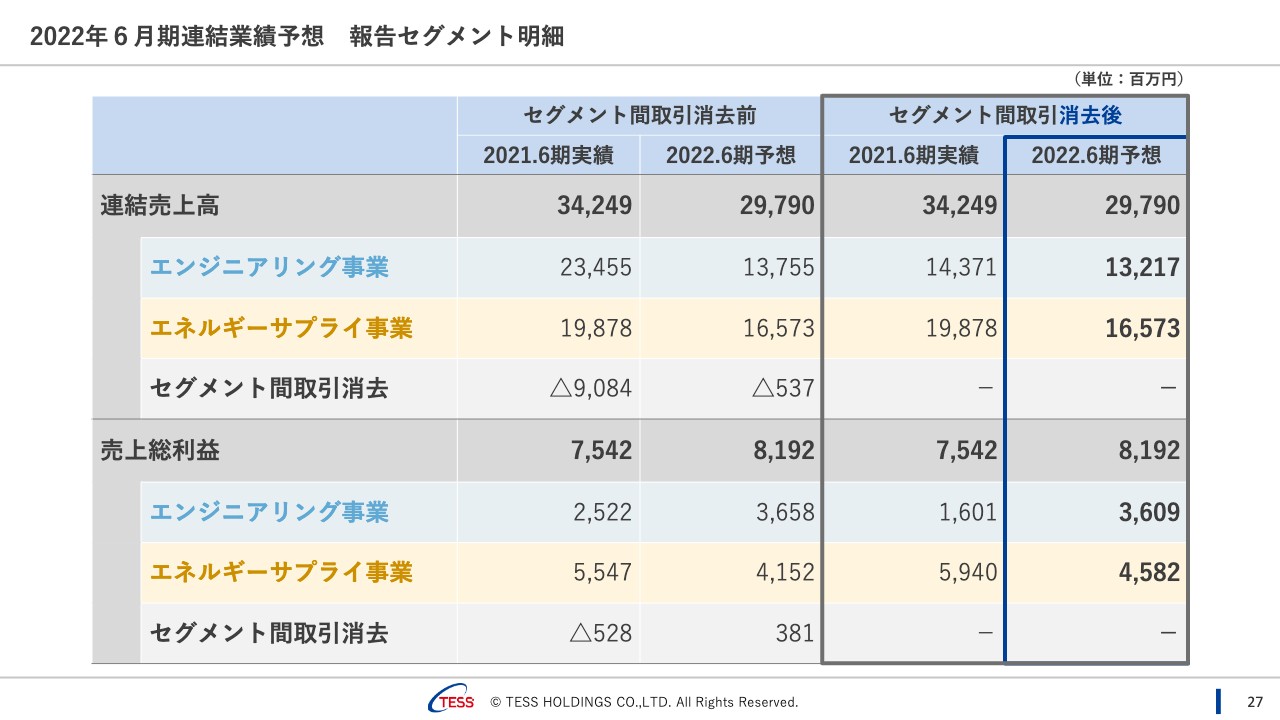

2022年6月期連結業績予想 報告セグメント明細

以上をふまえ、次の27ページをご覧ください。先ほど出てきた数字をセグメントごとに割り振ったものですが、セグメント間取引消去後の部分をご覧ください。

エンジニアリング事業は単体で見ても減収増益となる見込みです。減収という部分に関しては先ほどお話ししたような収益認識基準の影響がありますから、旧会計基準なら増収とは言えるのではないかと思うのですが、132億1,700万円となっています。また、エンジニアリング事業の売上総利益は36億900万円で、2020年6月期よりも大幅に増えています。これは収益性の高い福岡みやこメガソーラーのEPCが影響しています。

エネルギーサプライ事業は減収減益です。特に売上に関しては、先ほどお話しした新電力のFIT交付金が今後売上に計上されないようになりますから、その影響が大きく出ています。エネルギーサプライ事業の売上総利益も、プラスアルファとして2021年6月期にあった福島県小野町ソーラーの売却、茨城牛久メガソーラーの試運転や、FIT交付金といった一時的な利益の計上などの影響がなくなります。

そのかわり、2022年6月期は茨城牛久メガソーラーも含めた、稼働済みの再エネ発電所が丸々1年の収益に貢献します。そのため大幅にベースアップできることになります。

以上が、2022年6月期の連結業績予想です。

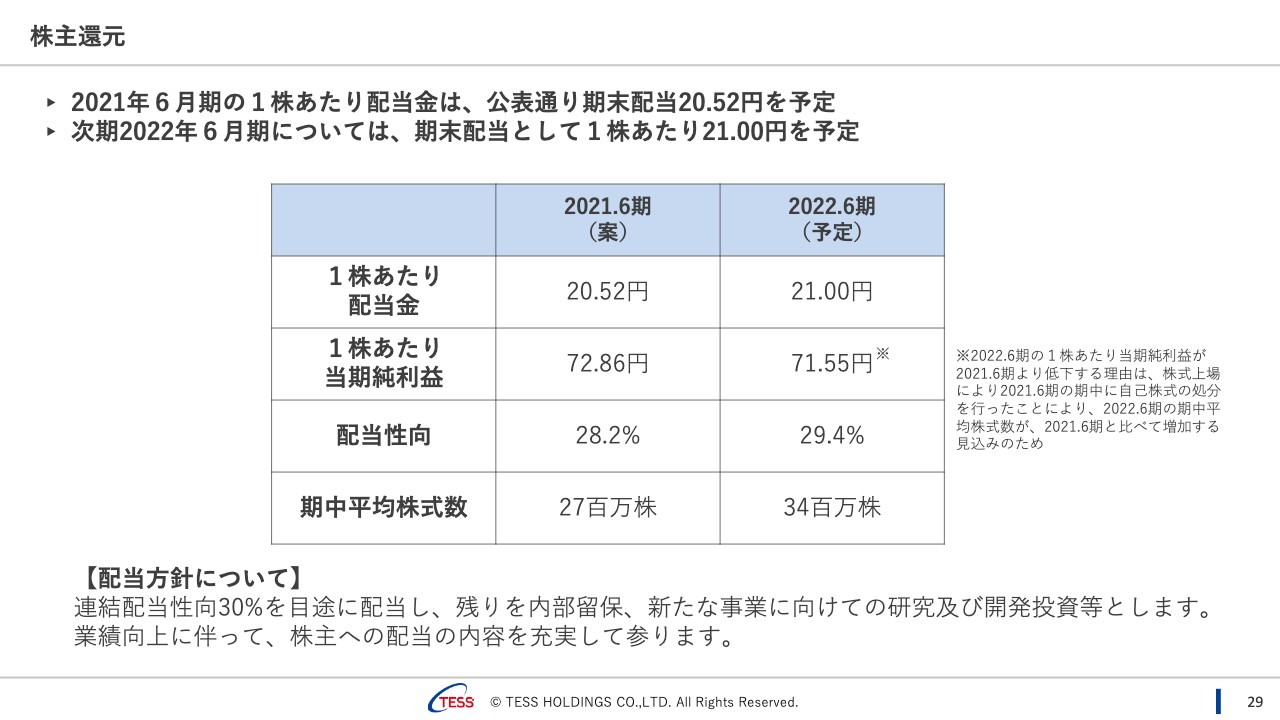

株主還元

続いて、株主還元に関してお話しします。記載のとおりですが、2021年6月期の1株あたり配当金は、公表どおり期末配当20円52銭を予定しています。次期2022年6月期に関しては、期末配当として1株あたり21円を予定しています。

こちらでは、2022年6月期の1株あたりの当期純利益が2021年6月期よりも下がっているように見えるところがありますが、2021年6月期に自己株式の処分を行ったことによって、2022年6月期の期中平均株式数が大きく増える見込みとなっています。これにより、計算上1株あたりの当期純利益が低く見えています。

配当方針に関しては、連結の配当性向30パーセントを目処にし、残りは内部留保と新たな事業に向けての研究開発投資に充てることを考えています。今後も業績向上に伴って、株主さまへの配当内容の充実を図っていきたいと思っています。そのような意味では、2022年6月期も配当性向30パーセントというところで、それに沿ったものとしていきます。

30ページ以降はAppendixとなっております。こちらは、またお時間がある時にご覧いただければと思います。

以上で、私からの決算説明は終わらせていただきます。ご清聴いただきまして、ありがとうございました。

関連銘柄

| 銘柄 | 株価 | 前日比 |

|---|---|---|

|

5074

|

285.0

(15:30)

|

+16.0

(+5.94%)

|

関連銘柄の最新ニュース

-

【QAあり】テスHD、1Qは前年比増収増益 デリバティブ評価損益を... 今日 13:00

-

決算プラス・インパクト銘柄 【東証プライム】引け後 … 三菱UFJ... 11/15 15:53

-

テスHDが続伸、リコーリースに太陽光発電システムを納入◇ 11/15 13:39

-

テスHD(5074) リコーリース株式会社様向けに「太陽光発電シス... 11/15 10:00

-

決算プラス・インパクト銘柄 【東証プライム】寄付 … 三菱UFJ、... 11/15 09:28

新着ニュース

新着ニュース一覧-

今日 19:10

-

今日 19:08

-

今日 19:05

-

今日 19:01