株探プレミアム・リポート

真弓重孝 = みんかぶ編集部・編集統括プロデューサー

ビジネス誌、マネー誌などをへて、2018年4月にみんかぶ(現ミンカブ・ジ・インフォノイド)に入社。現在に至る。

ビジネス誌、マネー誌などをへて、2018年4月にみんかぶ(現ミンカブ・ジ・インフォノイド)に入社。現在に至る。

すご腕投資家のDAIBOUCHOUさん(ハンドルネーム、以下DAIさん)に、2回にわたって『株探』『株探プレミアム』に使い方を聞く最終回は、「大株主情報」や注目する指標、さらにはこれから投資を本格的に始める人へのアドバイスなどを聞いた。

(聞き手は真弓重孝 = みんかぶ編集部・編集統括プロデューサー)

*本記事はプレミアム専用コラムですが、無料会員の方も全てご覧いただけます。

DAIBOUCHOUさん(ハンドルネーム・40代・男性)のプロフィール:

DAIBOUCHOUさん(ハンドルネーム・40代・男性)のプロフィール:投資歴約19年で、現在は専業投資家。2005年前後には不動産株への集中投資を行い、200万円を一時10億円にまで、まさに「大膨張」させた実績のあるすご腕。その後のライブドア・ショックで5億円に、リーマン・ショックの頃には資産は約2.5億円に減ってしまったことから、特定セクターに集中し、銘柄数を絞った割安成長株狙いの戦略を転換。セクター分散し、収益のほかに資産面での割安株や、配当や優待狙いも加え、100銘柄以上を保有して、資産を守りながら増やす投資を心掛ける。現在の資産は不動産3億円を含めると、総額6億円ほど。

*イラスト:福島由恵

第1回目の記事を読む

――DAIさんは『株探』に、どのくらいの頻度でアクセスしていますか?

DAIさん: ほぼ毎日見ています。銘柄チェックをするときは『株探』以外に、印刷版の『会社四季報』(東洋経済新報社)も活用します。『会社四季報』と『株探』の情報はあまり重なっていなくて、相性が良いのです。

『会社四季報』で、通期の業績やコメント情報を確認し、さらに財務やキャッシュフロー(CF)、ROE(自己資本利益率)を見て、良い感触を持てば、『株探』にアクセスして、その銘柄の別の情報をチェックします。

第1回で紹介しましたように『株探』では直近の四半期業績や業績予想の修正履歴などをまず見ます。そして長期の業績ですね。印刷版の『会社四季報』ですと、5年分くらいしか見られませんが『株探プレミアム』では最長で25年分を見られます。今、業績が伸びている。その業績の成長が、景気が良いから業績が伸びているだけなのか。それともずっと、長期にわたって伸びているのかの特徴を掴めます。

どちらなのかで成長企業としての質が違います。景気が良いから伸びて、景気が悪くなると落ち込むような会社だと、シクリカル(景気敏感)的な面があると判断します。業績が伸びているのはたまたまいま景気が良いからで、景気が悪くなったらダメになるかなと想定できますね。長期投資では景気に関わらず、ずっと伸びている会社の方が向いています。

『会社四季報』のみではそれはわからないので、長期で見られる『株探』は非常にありがたいです。

気になる大株主の動きを「大株主情報」で確認し、自分の投資脳を磨く

――『株探プレミアム』で最近強化したデータに大株主の情報があります。過去に遡って、大株主がどう変わったのかも見られるようにしました。この点は『会社四季報』などに比べて、どのようにご覧になられていますか。

DAIさん: 『会社四季報オンライン』では大株主検索をよく使っています。『会社四季報オンライン』と『株探プレミアム』のサービス内容は微妙に違います。会社四季報オンラインのプレミアム会員版は、上位30位まで確認できます。ただし、時系列では確認できないため、印刷版のバックナンバーをたどるといった手作業が必要になります

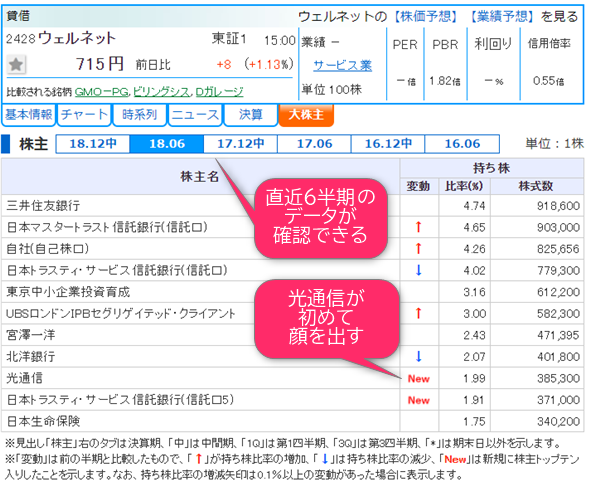

例えば(個人投資家の間で注目されている)光通信 <9435> が大株主になっている例に挙げると、いつから同社が買っているかどうかは四季報オンラインでは簡単にはわからない。一方、『株探プレミアム』で見ると半年ごとに6半期前まで履歴をたどれます。それによって例えば、この銘柄は1年くらい前に同社が大きく購入した、とわかります(下の3つの画像を参照)。

この情報があれば、自分の投資脳を磨くのに活かすことができます。例えば、その銘柄の1年くらい前のチャートを見れば、どのあたりで買っているのかを想像できます。加えて、その頃の業績をチェックして、同社がどういう理由で保有したのかを想定します。それに加えて、光通信がその銘柄について、今後の投資判断をどうするのか想像してみます。

こうした思考の訓練を繰り返すことで、自分の銘柄選びや売買時期を判断するのに役立てられるのではないかと思っています。。

■『株探プレミアム』で確認できる光通信 <9435> が大量保有する銘柄の一覧の抜粋

■光通信が大量保有するウェルネット <2428> の大株主情報の履歴(2018年6月時点)

■光通信が大量保有するウェルネット <2428> の大株主情報の履歴(2018年12月時点)

新たに顔を出した大株主の動きに注目

――業績と同様、大株主情報を時系列で確認することは、自分の投資判断に役立てられるということでしょうか。

DAIさん: そうです。例えば、ある銘柄について、大株主だとしても、それが買い増しをした結果なのか、あるいは以前からの保有分の一部を売却した中で株主リストには載っているのかで、ぜんぜん意味合いが違いますよね。

買い増ししたのか、一部を売ったのかという株数の変化に加えて、いつ買ったのかも重要な情報です。Aとい株主が以前から保有を続ける安定株主であれば、そのA株主の動きを気にする重要性は低い。しかし、B株主は1年以内に買い増したり、買い始めたりしたのであれば、今後の動きは注視する必要があるかもしれない。

大株主情報の中には、有力な個人投資家が掲載されていることもあり、その人たちが「買っている」「売っている」という判断も、重要な材料になると思います。

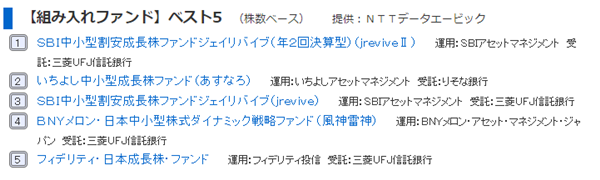

――大株主情報の下に、その銘柄を今、どんな投資信託が組み入れているかを最大5つまで掲載しています。

DAIさん: 有力なファンドマネージャーがいらっしゃる投信は企業を取材して良い銘柄をピックアップされていると思います。自分が欲しいと思っている会社が、中小型株の、かなり有力なファンドマネージャーの方が選んでいるとしたら、一つの応援材料になるかなと思いますね。

■『株探』に掲載されているくら寿司 <2695> の組入ファンド

資産バリュー株の見つけ方は

――DAIさんは、会社が保有する現金同等物より時価総額が低い資産バリュー株に投資することもあります。銘柄の資産バリュー性を見る上で『株探プレミアム』の情報を活用されたところはありますか?

DAIさん: 純資産が増加しているかどうかを確認しています。今の純資産に比べて株価が安いなら資産バリュー株とはいえるのですが、資産がどんどん増えていかないと魅力がありません。純資産の増加に合わせて、株価の上昇が期待できるからです。

■『株探プレミアム』で確認できる澁澤倉庫 <9304> の長期財務データ

資産を増やすには、利益を積み重ねないといけません。利益の安定性が重要ですね。資産バリュー株への投資は、基本的には安定的な資産作りが目的ですから、利益を出し、その利益の一部を配当として還元してくれることが必要です。

株価についても安定性を持ち、下げ相場にも強い。つまり不景気にも強いというのが望ましい。そういった傾向があるかどうかです。

例えば、『株探』の長期業績を見て、不景気に対する耐性があるかどうかを探るには、リーマン・ショックの頃の株価と、今の株価を見て、どれくらいの株価位置にいるのか。あまりに高くなっていたら、「同じようなショックが起きたら、また下がるかもしれない」と考えることができます。

資産が安定的に増えていることで補足すると、資産バリュー株の中には、10年前に比べて資産が減っているものもあります。業績が悪くなったり、特損がいろいろ出たり。リストラを実施した企業によく見られる例です。

そうなってくると、いくら資産に比べて株価が安いといっても、今後も特別損失が出たり、含み損を抱えた資産があったりするのではないかと、注意しなくてはなりません。例えば工場の資産が計上されているけれど、実はその工場の収益性がすごく悪化しているとか。

そういう問題を抱えているところだと、やはり買われにくいと思いますし、利益も安定して伸びない。それをチェックするのが大変な銘柄だと、投資先としては手離れが悪いので、望ましくないと考えます。

有利子負債関連のデータは要チェック

『株探プレミアム』はその点、資産も長期で見ることができます。総資産、自己資本、有利子倍率(有利子負債÷自己資本)とかも見られますから。いくら資産に比べて安いといっても、有利子負債があまりに多いと、けっこうマイナスが生まれてしまうので。

有利子負債は最終的には現金で返さなければいけないので望ましくありません。できれば無借金で純資産があって、純資産もなるべく現金、もしくは現金に近い状態にあるというのが望ましいです。もっともそんな企業は、なかなか資産バリュー株にならないので、そこは悩ましいところではありますが。

――たくさん活用していただいている『株探プレミアム』、『株探』ですが投資家仲間の皆様の意見も含めて、ここがこのようになると便利だとか、ここがもうちょっと強化されるとより助かるということがあれば、教えてください。

DAIさん: サプライズ決算とか、今日出た決算をパラッとチェックするのに、『株探』は一覧情報になっていて助かっています。

さらに助かるとしたら、1日の決算の発表した内容が一覧になっているといいですね。その他、ボタンを押したら、次へ次へとチェックできるような、そういう機能があると素晴らしいなと思います。

――操作性をもう少し改善してほしいと。

DAIさん: そうですね。できればスクロールでガンガン見られるようになるとより手っ取り早く情報がチェックできると思います。決算短信や、決算説明資料など、クリック一つで見られるようになるといいですね。

―― 銘柄スカウターなどでPERの履歴を見られます。PERも長期の履歴は参考になるのでしょうか。

DAIさん: PERチャートは非常にありがたいですね。

――先ほども時系列という話がありましたが。株価水準の時系列や、指標系の時系列も、見られた方が良いということですか?

DAIさん: もちろん、見られた方が良いですが、今は銘柄スカウターで見られるので個人としては大丈夫です。『株探』でも見られた方が銘柄スカウターにログインしなくて済むので助かりますけれど(笑)。

初心者はストライクゾーンを狭く、厳しめに

――最後にこれから投資を始めようと思っていて、『株探』をどうやって使えば良いのかなという人に。もし、こういう投資をするんだったら、こういうところを見て活用すれば良いということがあれば、教えてください。

DAIさん: 初心者の方は、なるべく、ストライクゾーンを狭くして、厳しめにするのが良いと思うんですね。やっぱり初心者の方は、ベテランの方に比べて経験も知識も薄い。だから負けやすいと思うんです。

まず挑戦的な成長株ではなくて、割安なものから。とはいえ、割安すぎない方が私は良いと思っていて、PER10倍から20倍くらいの範囲で、成長力がそこそこあるもの。売上と利益が2桁成長くらい。できれば、売上20%で、利益が20%くらい伸びるような会社です。

一方で、そうした派手さがなく、地味で注目が低い銘柄の方が、伸びしろはあります。そういったものをチェックして、『株探』で長期的な資産の伸びを見てもらいたいです。あまり資産がデコボコしていないものを。デコボコしていないというのは、特別損失のような問題が起きていないことを意味しています。それに加えて売上と利益が、できれば安定的に伸びているものが良いですね。

若い会社だと、ここ5年くらいしか実績がなかったりするので、そういったところは仕方がないですが。できれば長期的、安定的に赤字にならず伸びていく。そういう会社に絞っていくのが良いかなと思いますね。

負けにくさを気にしてみる

――つまり、勝つというよりは、負けにくいということを重視するということでしょうか。負けにくいということだったら、長期的な実績がある。その長期的な実績を、長期業績のデータを活用してチェックし、これだと思うところを探してみたら良いのではないか、と。

DAIさん: そうですね。その点で足元のように景気の先行き懸念がくすぶる局面で注目されるのが不景気に強い会社ですね。景気が悪化しても、そんなに株価は悪くならないかなと。また、今までの履歴で、リーマン・ショックになったときでも、株価がそんなに下がらなかったものもいいですね。

そういう意味では資産バリュー株も初心者向きだと思います。ただ、初心者の方はどうしてもすぐに儲けたいという人が多いので、物足りなさがあるかなと思うんですね。その点では、収益性が良い割安成長株が、株価の反応も良くていいと思います。

そのような銘柄をPER15倍で買ったとします。PER15倍の時点で買った銘柄が、その成長力を認められてPER30倍くらいの評価になれば、それだけで株価は2倍になります。その過程でEPSが1.5倍になっていれば、株価は3倍になっています。買い値から3倍は投資として非常に魅力的ではないでしょうか。

EPSの伸びを2つのタイプで分類

―― 株式投資は将来を買うものです。将来を見るためには、過去をしっかり見てからということなんですね。

DAIさん: そうですね。全く同じ未来、過去が再現されることはないですが、やはり景気の変動があり、その変動に対して、その会社がどう歩んできたのかというのは、1つの投資の参考になると思います。また、業種や業態、業界、事業、そういったものの傾向がわかると思いますので。

最近になって大事だと思うのは、EPS(1株当たり当期純利益)の成長にも2種類あるということですね。

・パターンAは、主に売上高が伸びて、事業が拡大してEPSが伸びるタイプ。

・パターンBは、売上高利益率が上昇するタイプ。つまり売上高はあまり変化せず、2%だった利益率が3%、4%となって、EPSが増えるパターン。

この2種類のうちどちらのパターンなのかというのが、長期で見るとよくわかると思います。もし、パターンAの売上成長で伸びている会社だったら、これからどんどん事業が伸びるのか、それともちょっと頭打ちになるのかチェックすべきです。

もう1つのパターンBの利益率の上昇によるものであれば、今後、どれくらいまで収益性が伸びるのかを見極めるのが大事です。利益率2%が3%に上昇すれば、利益は1.5倍になります。その時、利益率の向上はこれからも続き10%まで到達するのか、それとも3%の次は3.3%くらいと、徐々にしか伸びないのか。それらを想定して選別することが重要です。

あとは好景気だったときに、利益率が何%だったのかというのがわかれば、今後、目標となる利益率もわかると思いますね。

――非常に参考になる情報をありがとうございました。『株探』『株探プレミアム』が個人投資家の期待にさらに応えていけるよう努力していきます。

『株探プレミアム』で掲載したDAIBOUCHOUさんに関する記事は以下をクリック!

【すご腕投資家さんに聞く「銘柄選び」の技】

第1回・第2回・第3回・最終回

【大荒れでも全額投資を続ける!~「フルインベスター3人衆」座談会】

第1回・第2回・第3回・最終回

【すご腕投資家が注目企業を直撃~アバント編】

第1回・第2回・最終回

株探ニュース

関連銘柄

関連銘柄の最新ニュース

-

<動意株・28日>(前引け)=ウェルネット、SWCC、フライト 今日 11:32

-

東証スタンダード(前引け)=値上がり優勢、岡本硝子がS高 今日 11:32

-

出来高変化率ランキング(10時台)~住信SBIネ、日本通信などがラ... 今日 10:39

-

ウェルネット急反発、日本通信と「本人認証付き電子マネー」共同開発へ◇ 今日 09:28

-

ウェルネット(2428) ウェルネットと日本通信、社会コストを引き... 今日 08:30

新着ニュース

新着ニュース一覧-

今日 14:03

-

今日 14:01

-

今日 14:00