バローホールディングスのニュース

バローHD、2Qは営業収益で過去最高を更新 食品加工業・卸売業の貢献や子会社化した企業が寄与

目次

篠花明氏:それでは、バローホールディングス2023年3月期第2四半期の決算説明会に入らせていただきます。本日の内容ですが、連結決算の概要と通期の業績見通しを私から説明いたします。そのあと、社長代行の小池から成長戦略の説明をいたしますので、よろしくお願いいたします。

決算説明会のポイント

今回の決算説明会のポイントです。まず、第2四半期連結決算の総括です。営業収益においては、過去最高を更新しました。営業収益は、スーパーマーケット事業では、生鮮・惣菜部門の強化を支える食品加工業及び卸売業が貢献するとともに、前期に子会社化した企業が寄与しました。

また、ドラッグストア事業では、店舗の新設及び既存店舗への調剤薬局併設が寄与しました。ホームセンター事業では、EC事業が大きく前年を上回る実績で推移し、増収を確保しました。営業利益・経常利益は、過去3番目の高水準を確保しています。

2023年3月期の通期の業績見通しです。世界的な食料品相場の上昇、原油価格の高騰等々があり、物流費や原材料費の値上がり、コスト増の環境下において、さらに商品力の向上と既存店の改装を進めるとともに、ノンストア事業の本格始動を進め、営業収益7,500億円、営業利益227億円、経常利益250億円、当期純利益115億円を見込んでいます。

バローグループの成長戦略ですが、中期3ヵ年計画の2期目となります。ドラッグストア事業の回復もあり、堅調に推移しています。目標達成に向け、着実に足場を固めていきたいと考えています。

2023年3月期第2四半期の実績

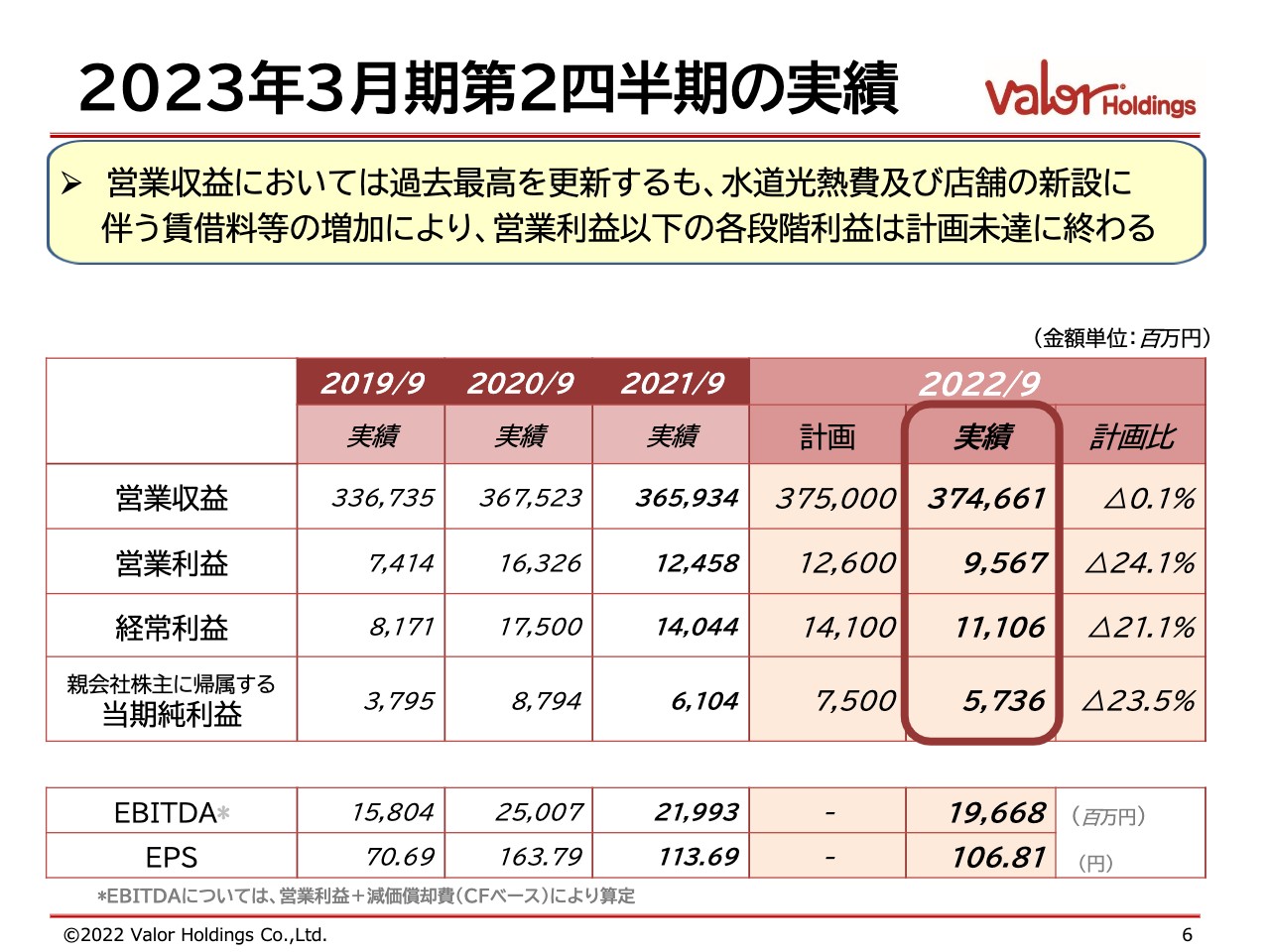

2023年3月期第2四半期の連結決算の概要です。営業収益が3,746億6,100万円、営業利益が95億6,700万円、経常利益が111億600万円、当期純利益が57億3,600万円になりました。

営業収益においては過去最高を更新しましたが、水道光熱費及び店舗の新設に伴う賃借料等の増加により、営業利益以下の各段階利益は計画未達に終わっています。EBITDA、EPSの指標については、安定的に高い水準にあります。

営業利益の増減要因

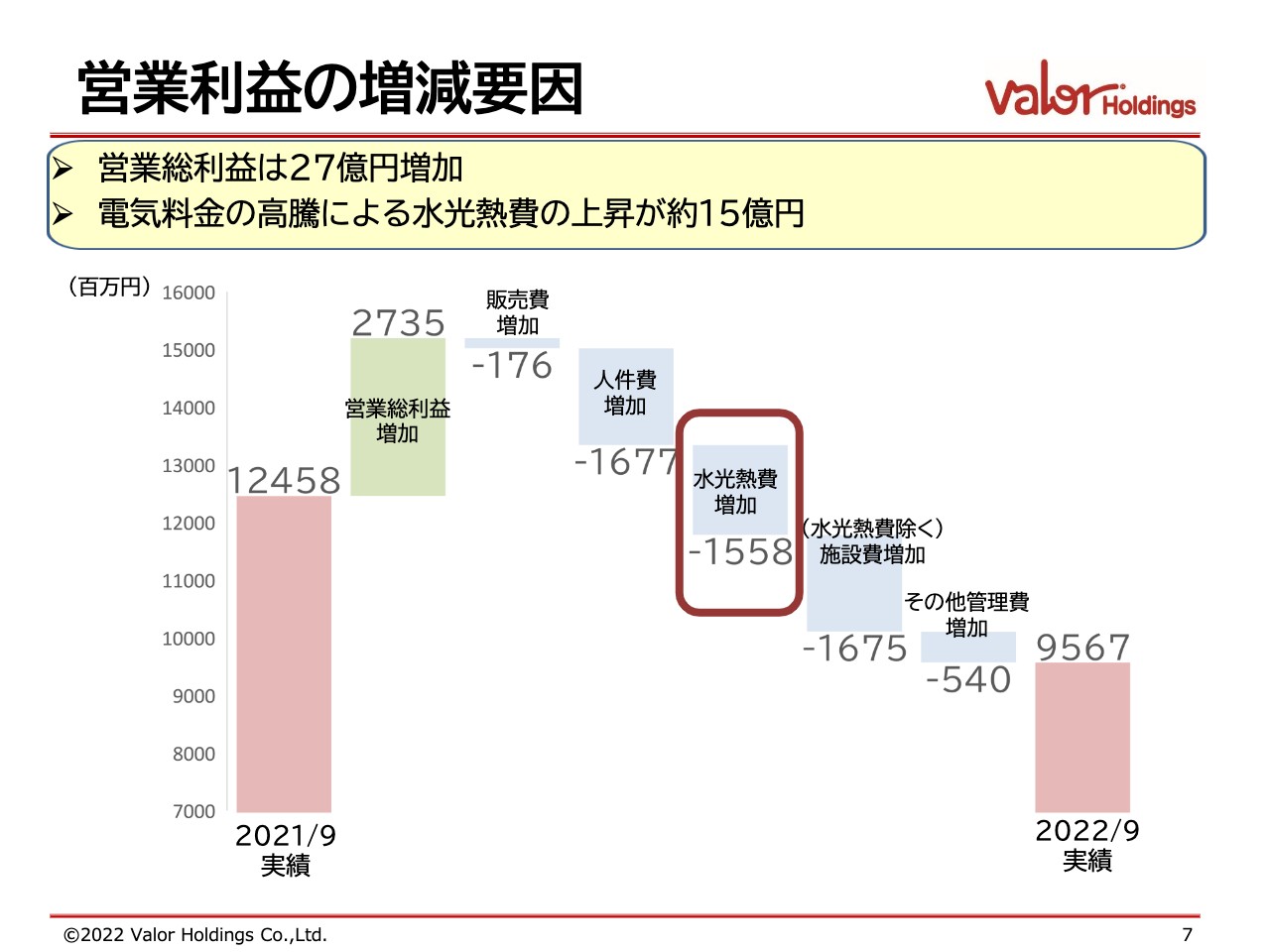

営業利益の増減要因です。営業総利益は27億円増加しました。ただし、経費が増大しており、特に電気料金の高騰による水道光熱費が全体で約15億円上がったことが、減益の主要な要因となっています。

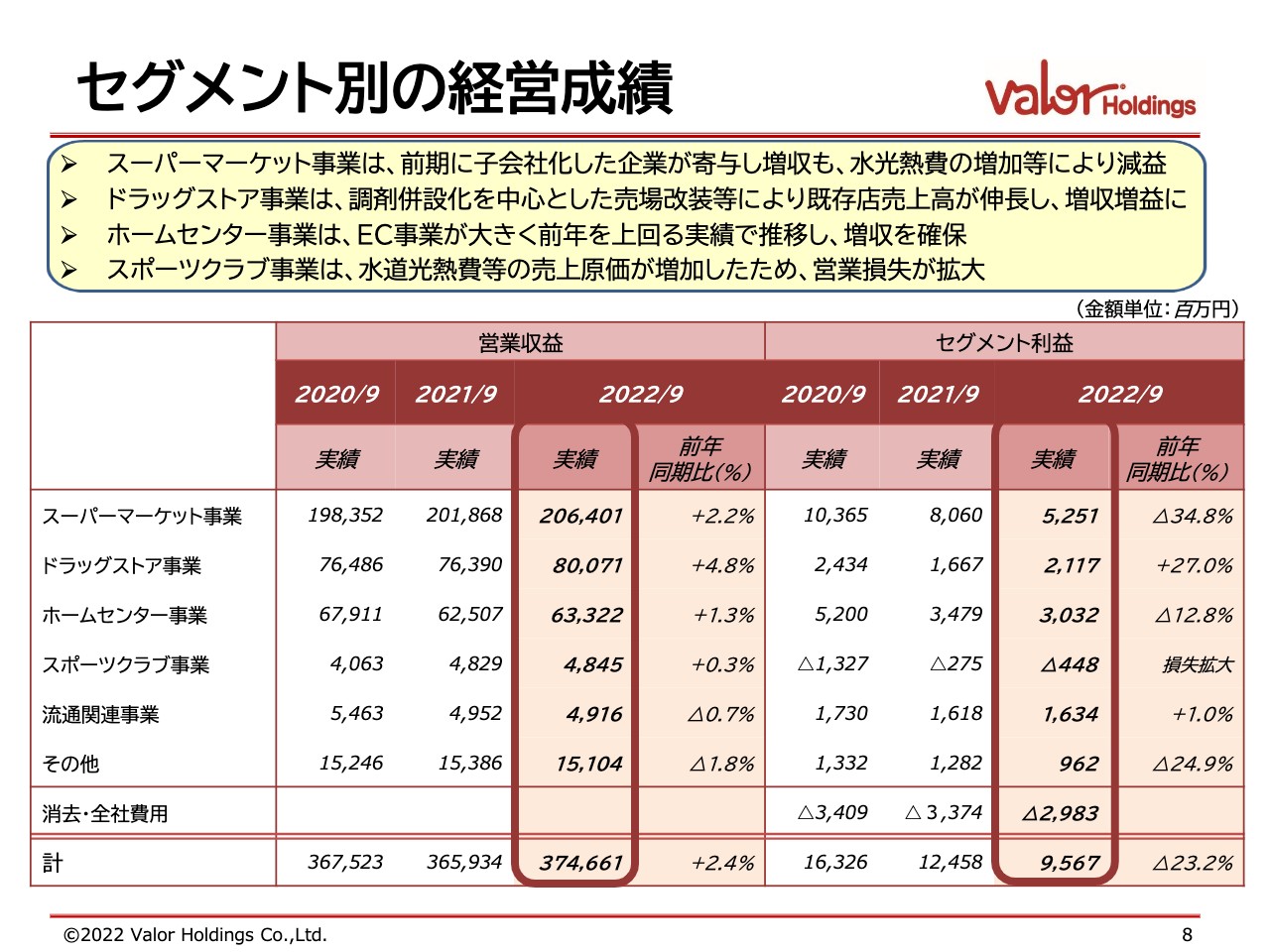

セグメント別の経営成績

セグメント別の経営成績です。スーパーマーケット事業は、前期に子会社化した株式会社ヤマタと株式会社八百鮮が増収に寄与しました。ただし、水道光熱費の増加により減益になっています。ドラッグストア事業は、調剤併設化を中心とした売場改装により、既存店売上高が伸長し、増収増益になっています。

ホームセンター事業は、EC事業が大きく前年を上回る実績で推移し、増収を確保しました。スポーツクラブ事業は、水道光熱費等の売上原価が増加したため、営業損失が拡大しています。

スーパーマーケット事業

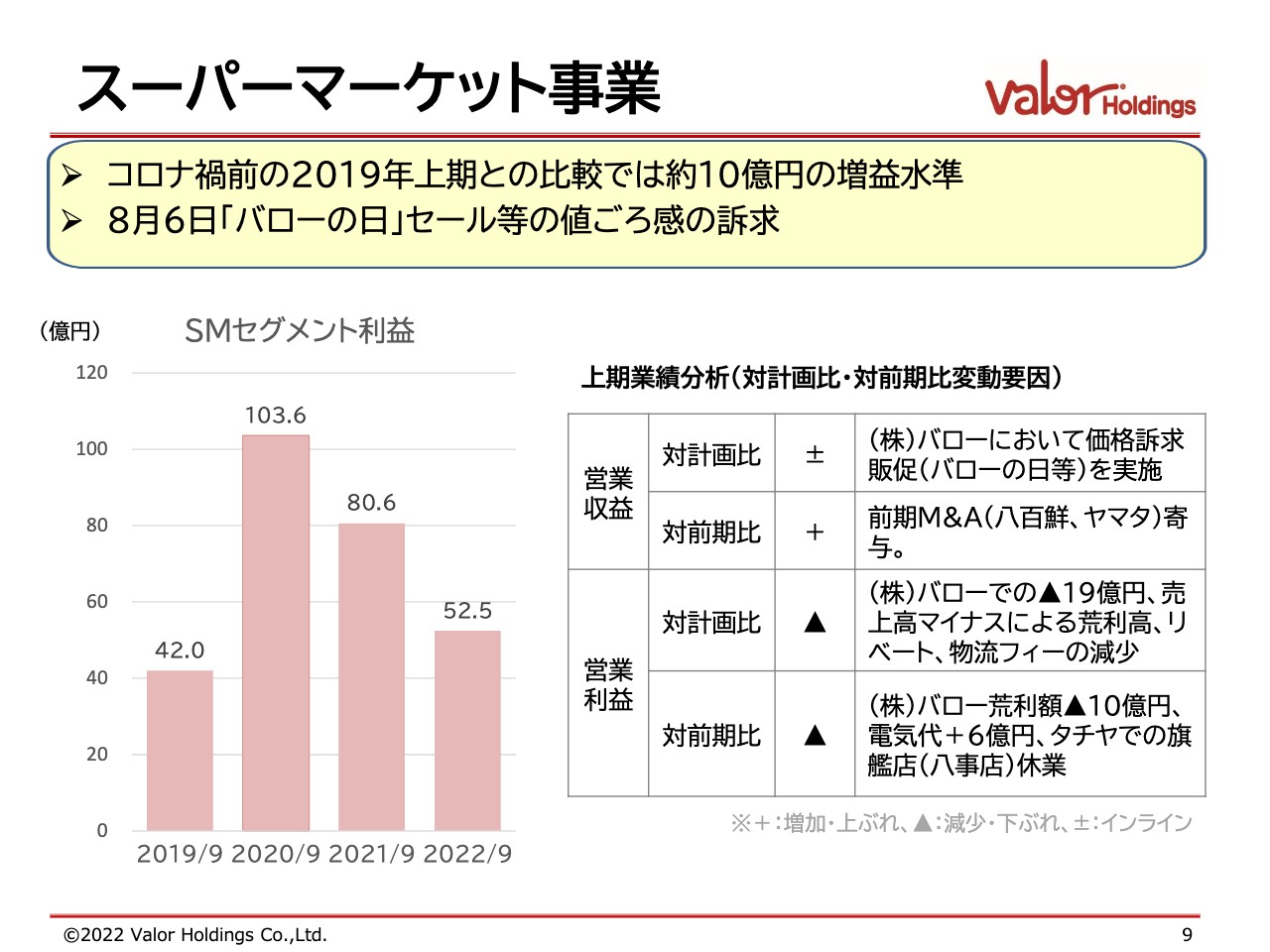

各セグメント別のトピックスをお話しします。まず、スーパーマーケット事業ですが、コロナ禍前の2019年上期との比較では、約10億円の増益になっています。ただし、昨年と比べると、利益としては非常に厳しいです。今年は8月6日に「バローの日」を選定し、セールを実施して売上を取れたこともあり、今後も価格訴求も検討したいと考えています。

ドラッグストア事業

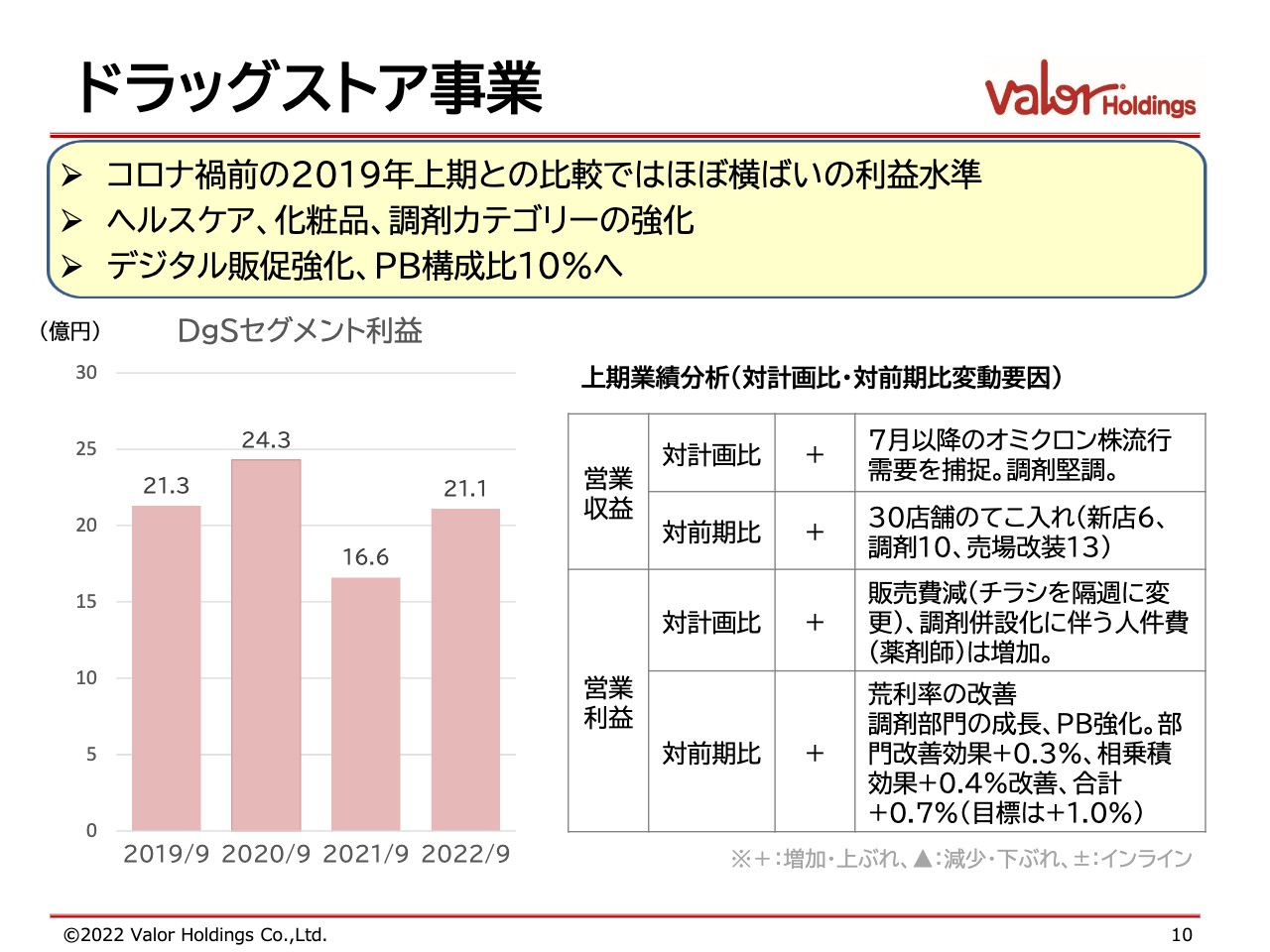

ドラッグストア事業は粗利の改善が非常に大きく、調剤およびPBが全体に寄与しました。今後もこのような施策を続けていきます。

ホームセンター事業

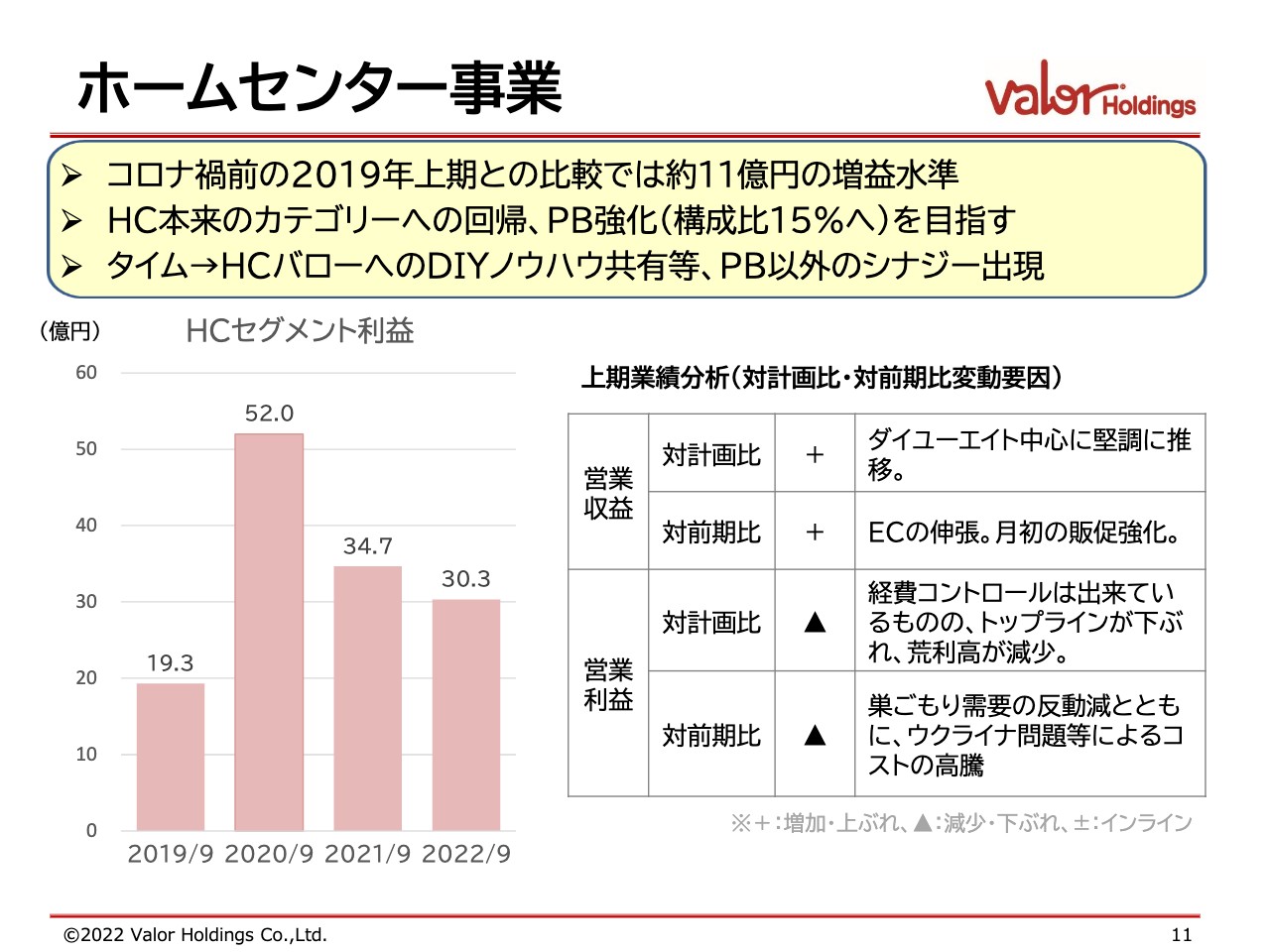

ホームセンター事業も、2019年上期との比較では約11億円の増益になっています。ホームセンター本来のカテゴリーへの回帰、PBの強化も当然行っていくのですが、客数が想定より下がっていることもあり、今は販促を強化して売上を上げるということを行っています。

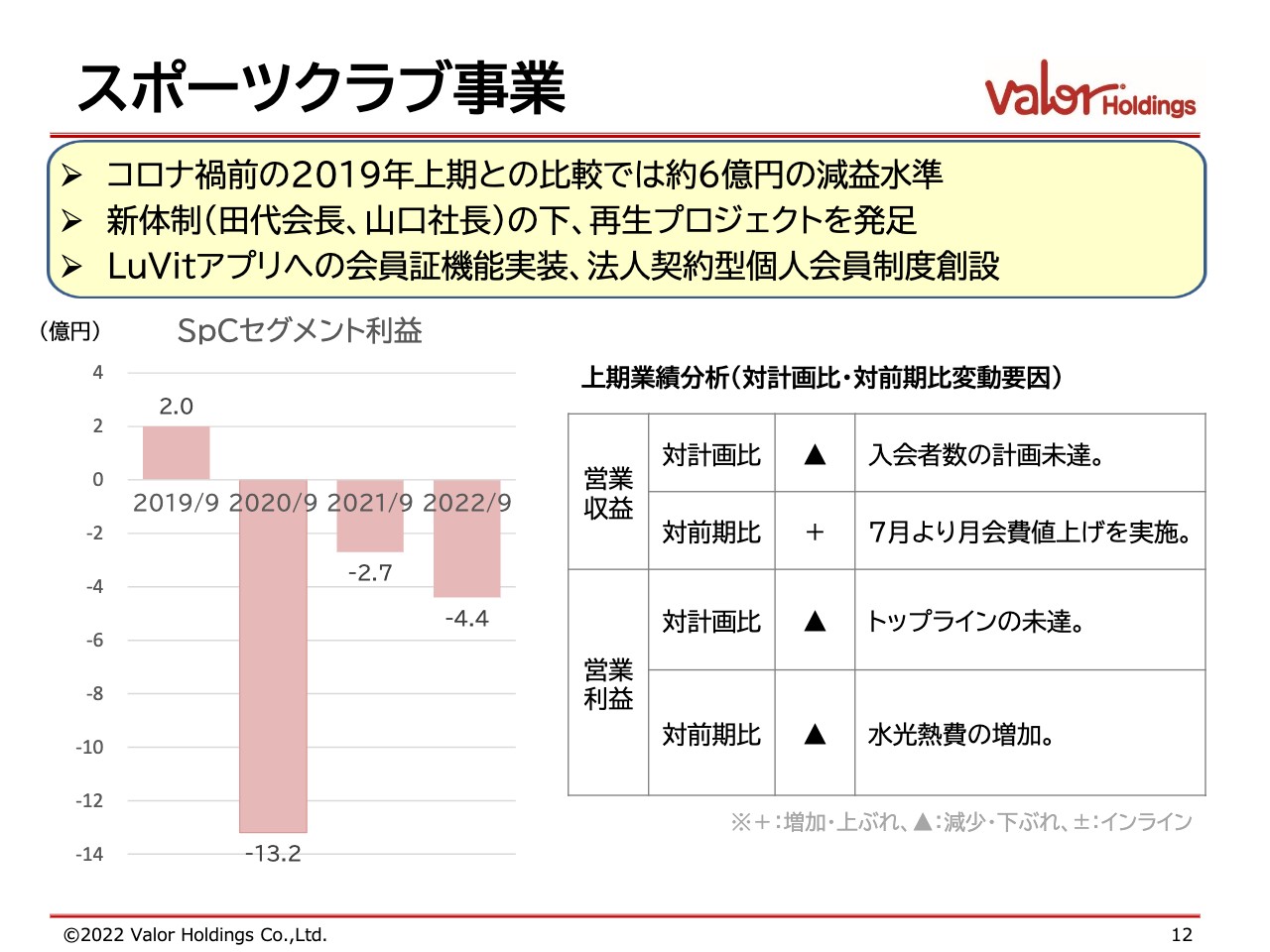

スポーツクラブ事業

スポーツクラブ事業は、コロナ禍前の2019年上期との比較では、約6億円の減益になっています。今年8月から、会長兼CEOの田代と、中部薬品株式会社の前社長であった山口の新体制になり、再生プロジェクトを発足しています。とにかく会員数の計画を達成していくことが喫緊の課題です。

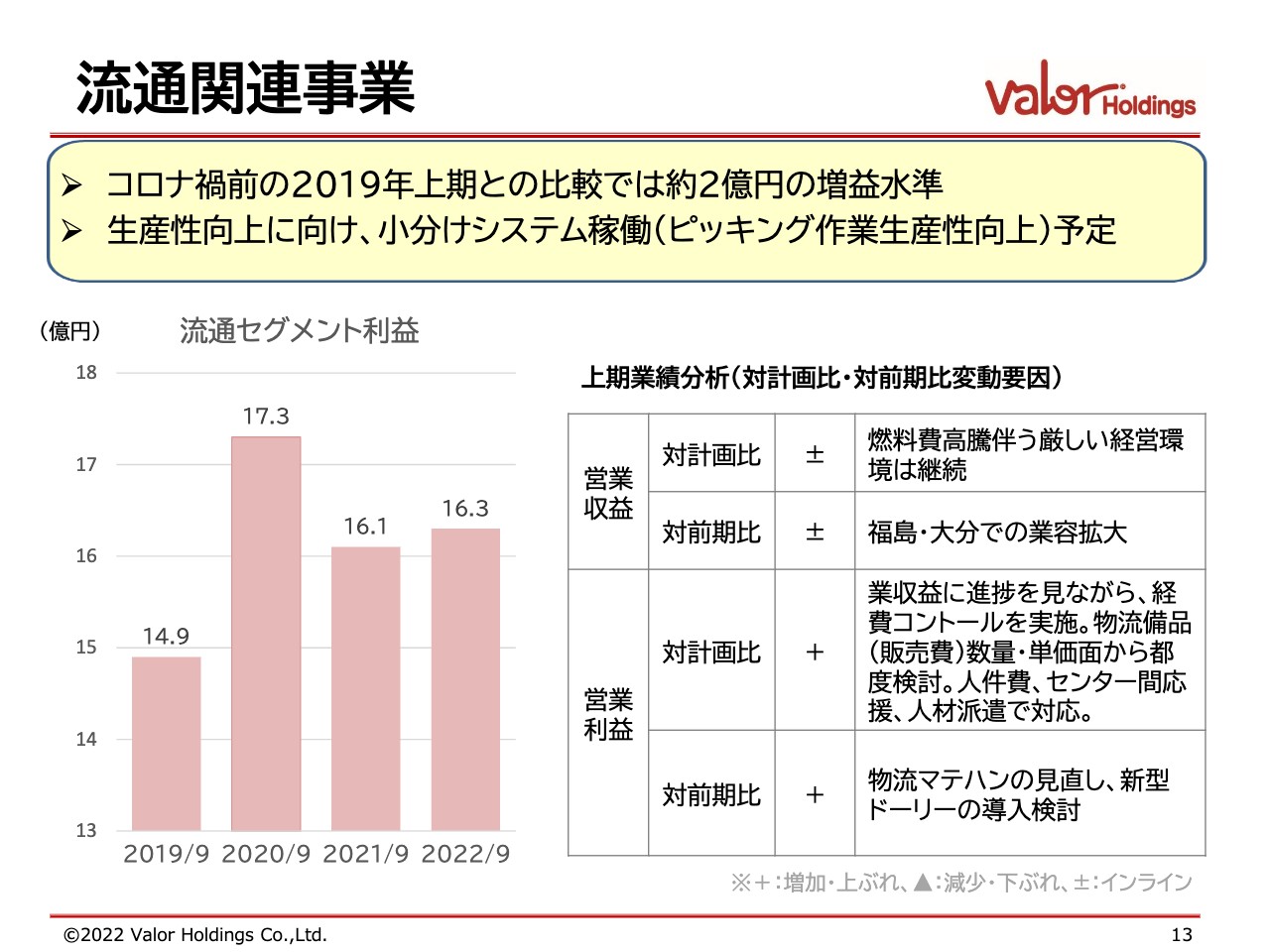

流通関連事業

流通関連事業は、物流やメンテナンス、消耗品資材などを取り扱っている事業です。こちらもコロナ禍前の2019年上期と比べると、約2億円の増益にはなっています。

「新日本スーパーマーケット同盟(3社同盟)」やアレンザホールディングス株式会社など、グループのシナジーを活かしながら業容を拡大してきました。ただし、今後は燃料費や原材料費が上がってくることもあり、今は生産性の向上に向けて、いろいろな施策を予定しています。

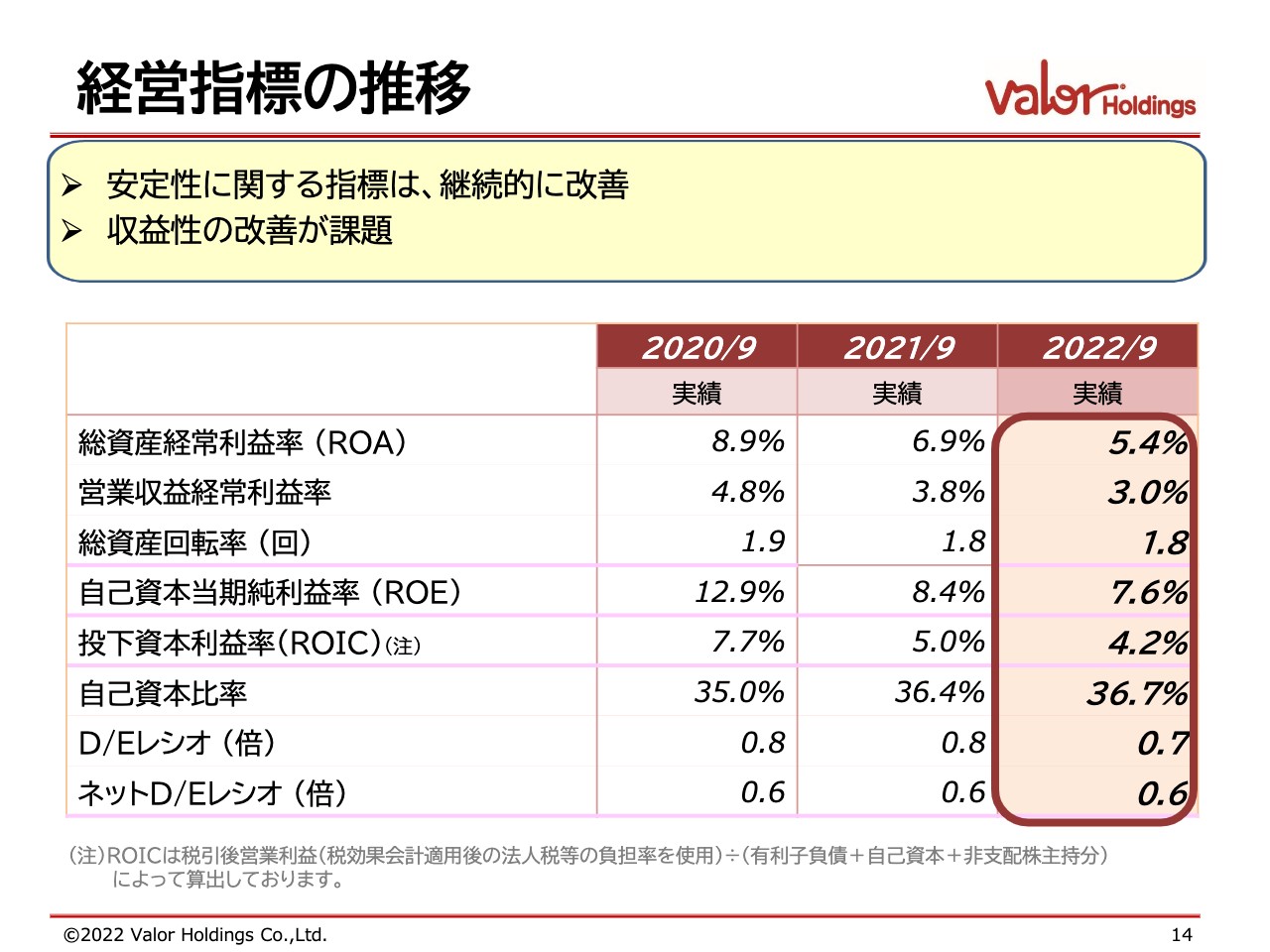

経営指標の推移

経営指標の推移です。自己資本比率、D/Eレシオなどの安定性に関わる指標は改善しています。借入金を返済しているため、利益剰余金が積まれたということもあり、安定性は改善しています。ただし、収益性の改善が課題になっています。

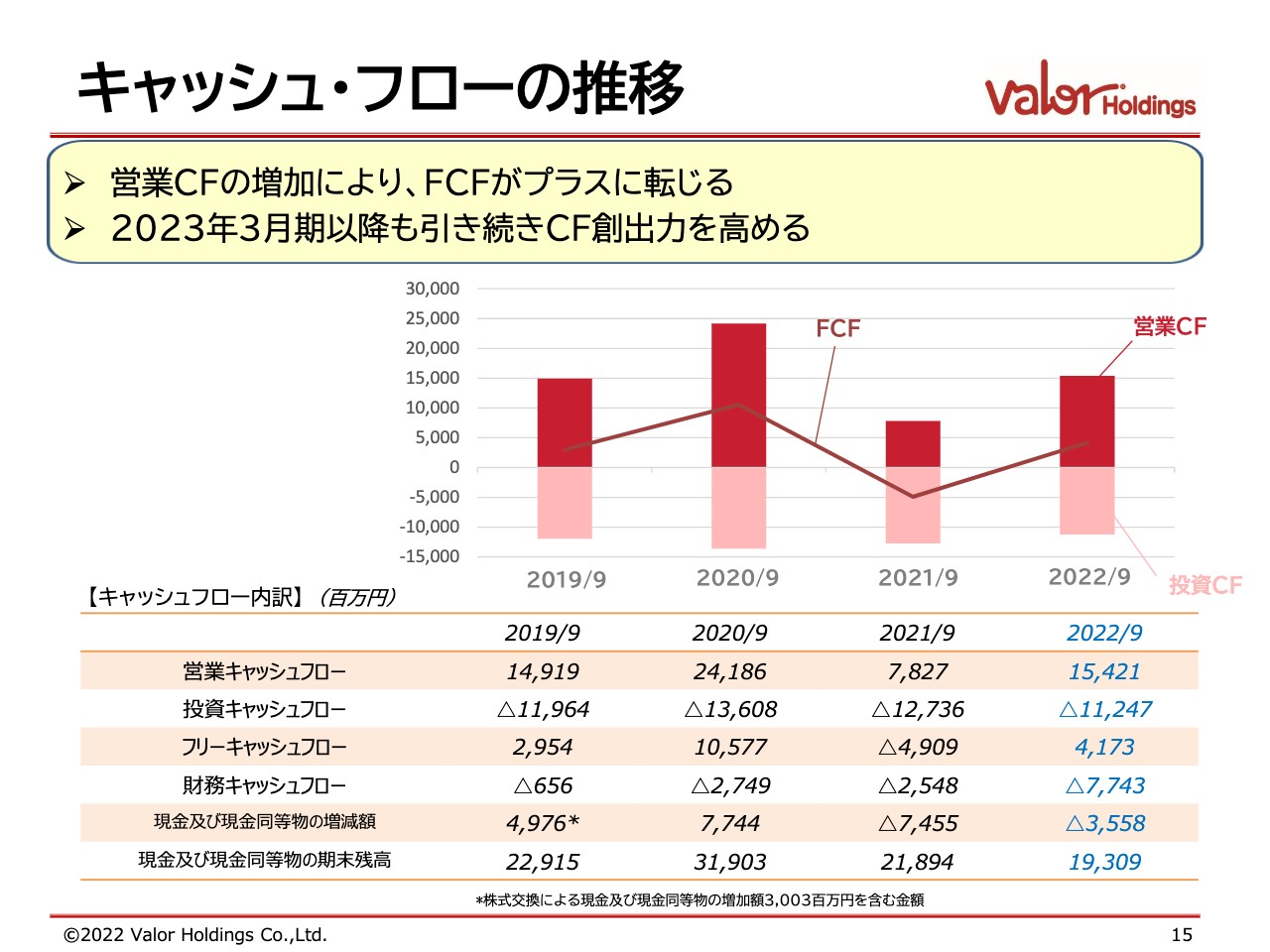

キャッシュ・フローの推移

キャッシュ・フローです。営業キャッシュフローが増えたこともあり、フリーキャッシュフローはプラスに転じています。今後もキャッシュ・フローの創出に努めていきたいと思います。

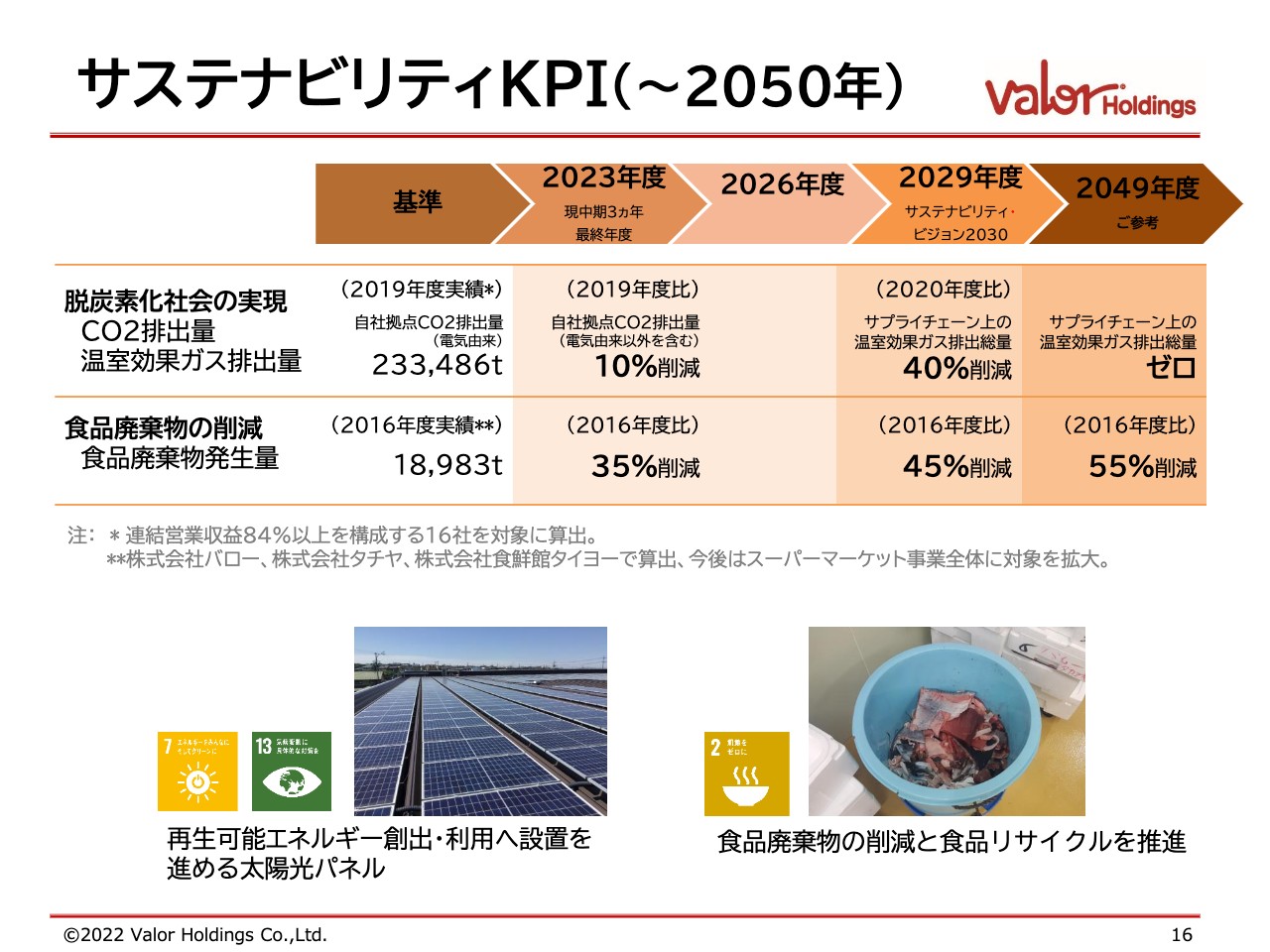

サステナビリティKPI(~2050年)

サステナビリティです。こちらは中期経営計画で立てたものですが、2029年度までにCO2を40パーセント削減、食品ロスは45パーセント削減という目標を掲げて、現在も取り組んでいます。

食品廃棄物の削減

岐阜県可児市の青果センターの一例を挙げます。こちらの青果センターでは、主にパイナップルの皮をむき、芯を抜くという加工を行っています。皮や芯を脱水し、乳用牛に飼料として食べさせています。これを食べさせた牛が出した牛乳を店舗で売ることで、食品リサイクルループを作っています。

今は飼料価格が非常に高騰しているため、今まで経費になっていたものが、逆に収益化できるようになりました。環境にもやさしいため、今後もこのような取り組みを進めていきたいと考えています。

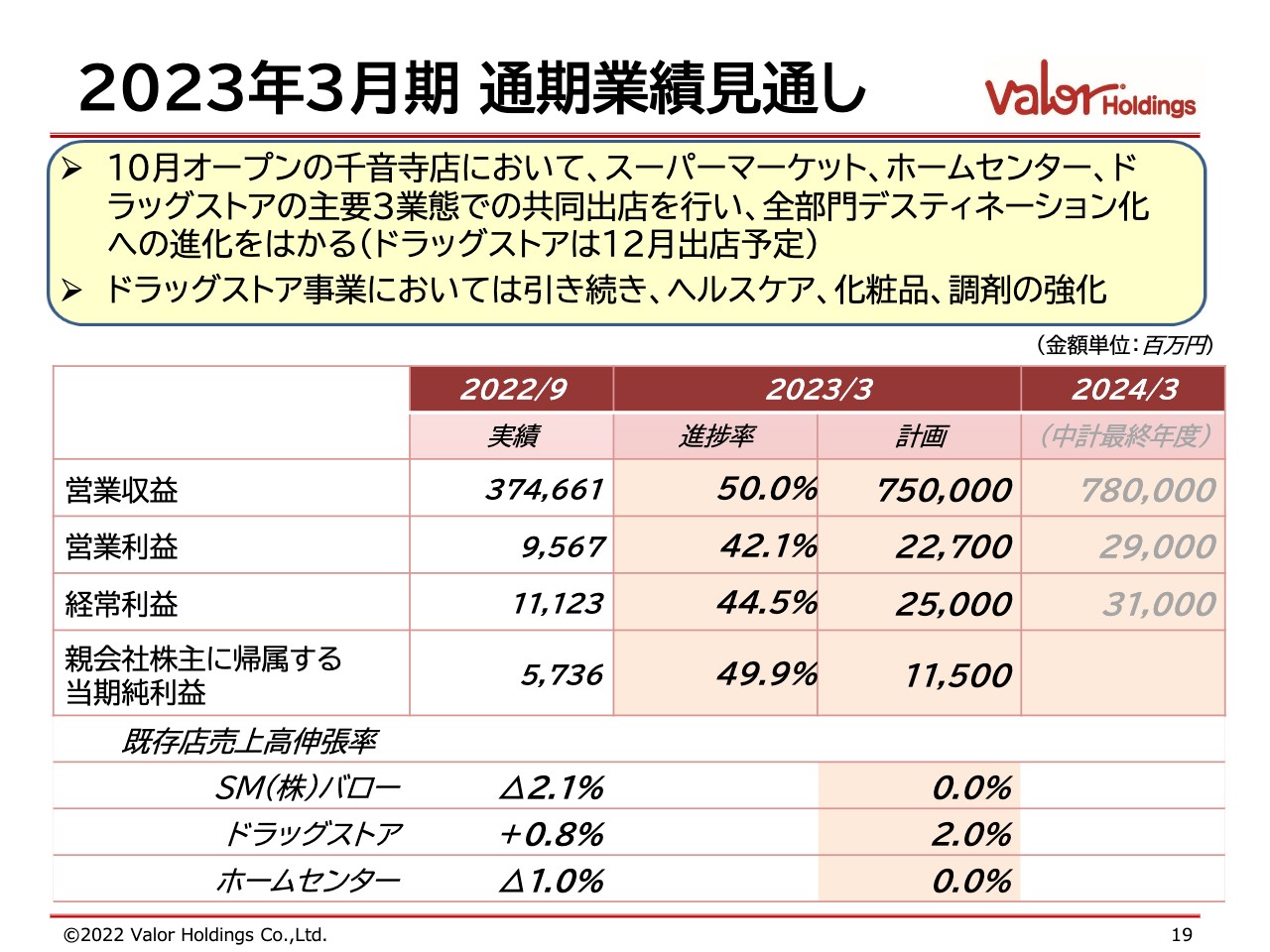

2023年3月期 通期業績見通し

通期業績の見通しになります。こちらは期初に公表したとおりです。営業収益は7,500億円、営業利益は227億円、経常利益は250億円、当期純利益が115億円で、当社発表のとおりになります。

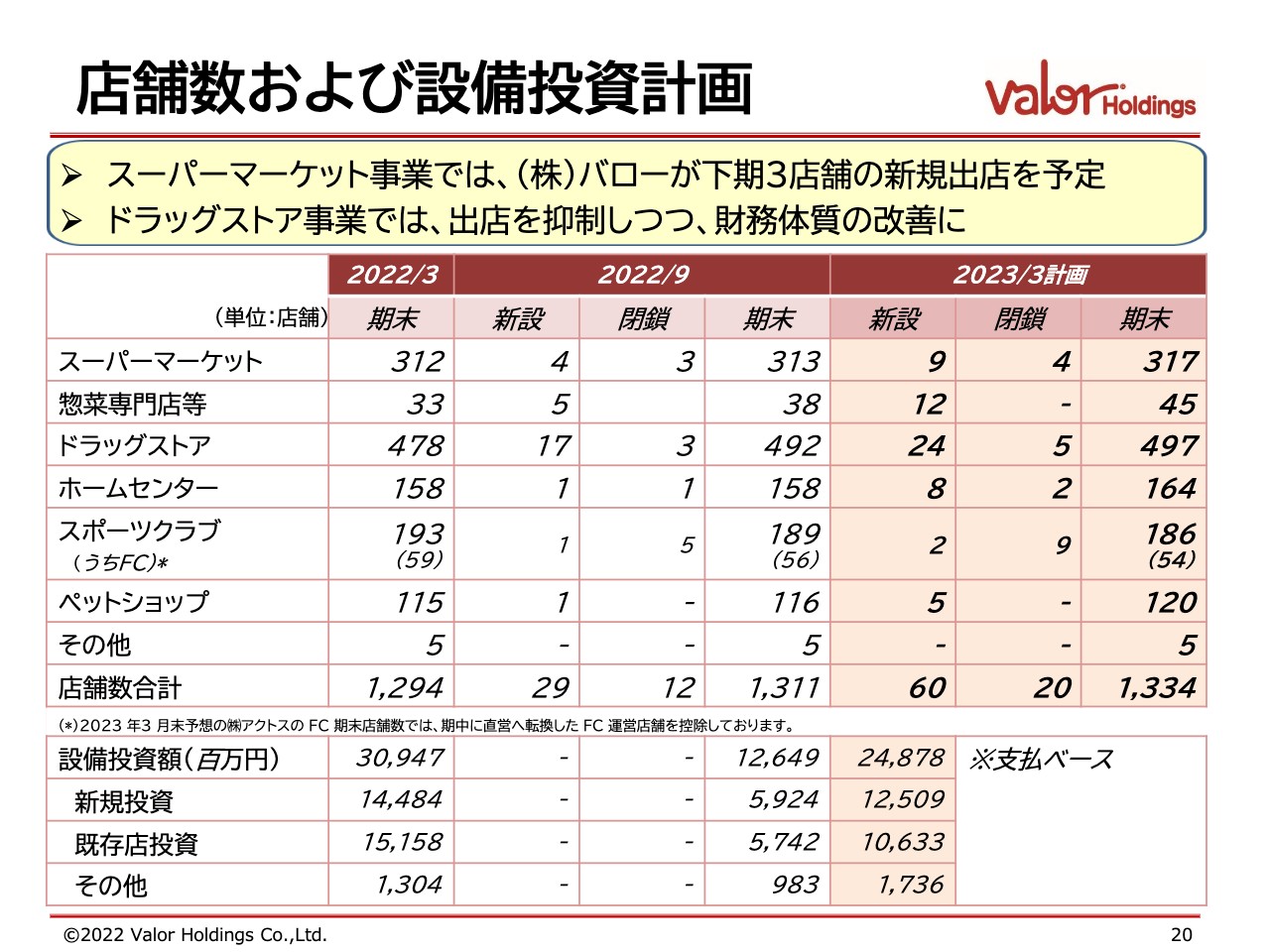

店舗数および設備投資計画

設備投資です。今期末までに各グループの中で60店舗の出店、20店舗の閉鎖を予定しており、グループ企業の店舗数は合計1,334店舗になります。

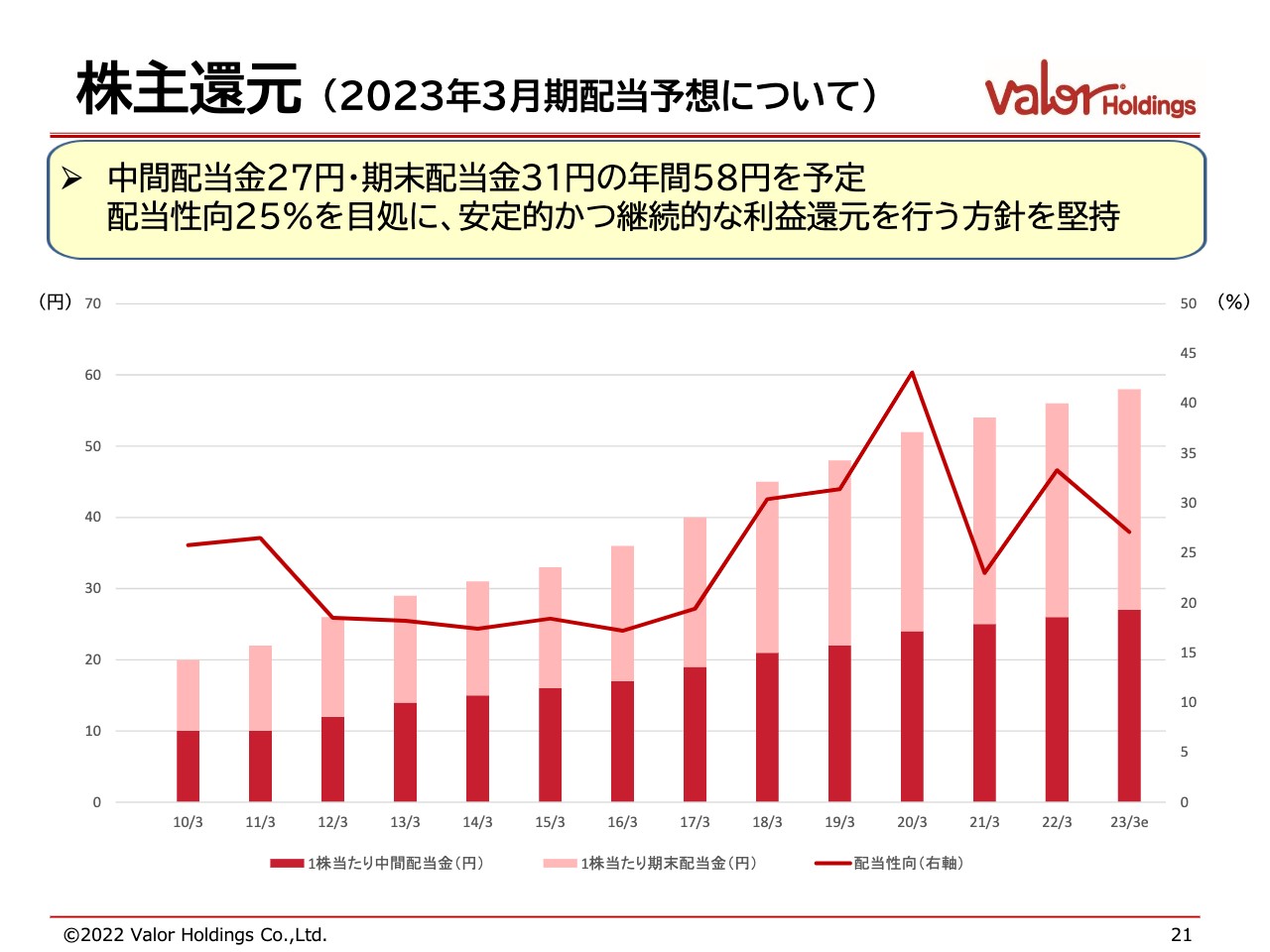

株主還元(2023年3月期配当予想について)

株主還元です。中間配当で27円、期末配当金は31円の年間58円を予定しています。こちらも当初の配当予定どおりに進めています。配当性向は25パーセントを目処に、今後も安定的かつ継続的な利益還元を行う方針を堅持していきたいと考えていますので、よろしくお願いします。

新経営体制について

小池孝幸氏(以下、小池):8月から社長代行になりました小池です。これからみなさまには、いろいろなかたちでお世話になり、お話もさせていただきたいと思っていますので、よろしくお願いします。

私からは成長戦略についてお話ししたいと思います。今、バローグループに対して、投資家のみなさまからの課題感は、「成長戦略が見えない」ということが大きいと思います。そして、「バローには資源がいろいろあるな」と言われます。しかし、「いろいろと可能性はあるが、それがものにできていないじゃないか」という指摘もあります。このあたりを成長戦略と絡めてお聞きになりたいのではないかと思っています。

8月から新体制に移行しました。田代が会長兼CEOとしてそのまま責任は取りますが、現在は私がグループ経営執行会議、取締役会を含めていろいろと推進しています。今後の中長期戦略に関しても、大きく色を付けていきたいと思っています。

経歴としては、プロパーの人材です。入社10年目くらいから、実際に田代と一緒に経営を行っており、M&Aなどにも参加してきました。システム、物流を経て、現段階では総合的に会社に大きく携わっています。全体を通して見ていくという点では、非常にありがたいジョブローテーションを組ませてもらい、今に至っているという状況です。

事業環境認識

事業の環境に関しては、みなさまもよくご存じのとおり、非常に厳しい状況が続いているのは間違いありません。スタグフレーションの兆候もあり、インフレ下での施策が求められると思っています。ファンダメンタルの部分が崩れてくる中で、今までのあるべき形から、変えていくもの、変えていかないものを、どのように選別するのかを非常に大事にしていく必要があると思っています。

大きな方針を変えるわけではなく、製造小売業で道半ばのものをきちんとものにしていくという意味で、我々は商品でものを語れるようにしていきます。そして、「バロー経済圏」と記載していますが、プラスアルファの収益源もきちんと作っていきます。これからの戦略も、この方向で立てていきます。

過去30年間のグループ業績総括

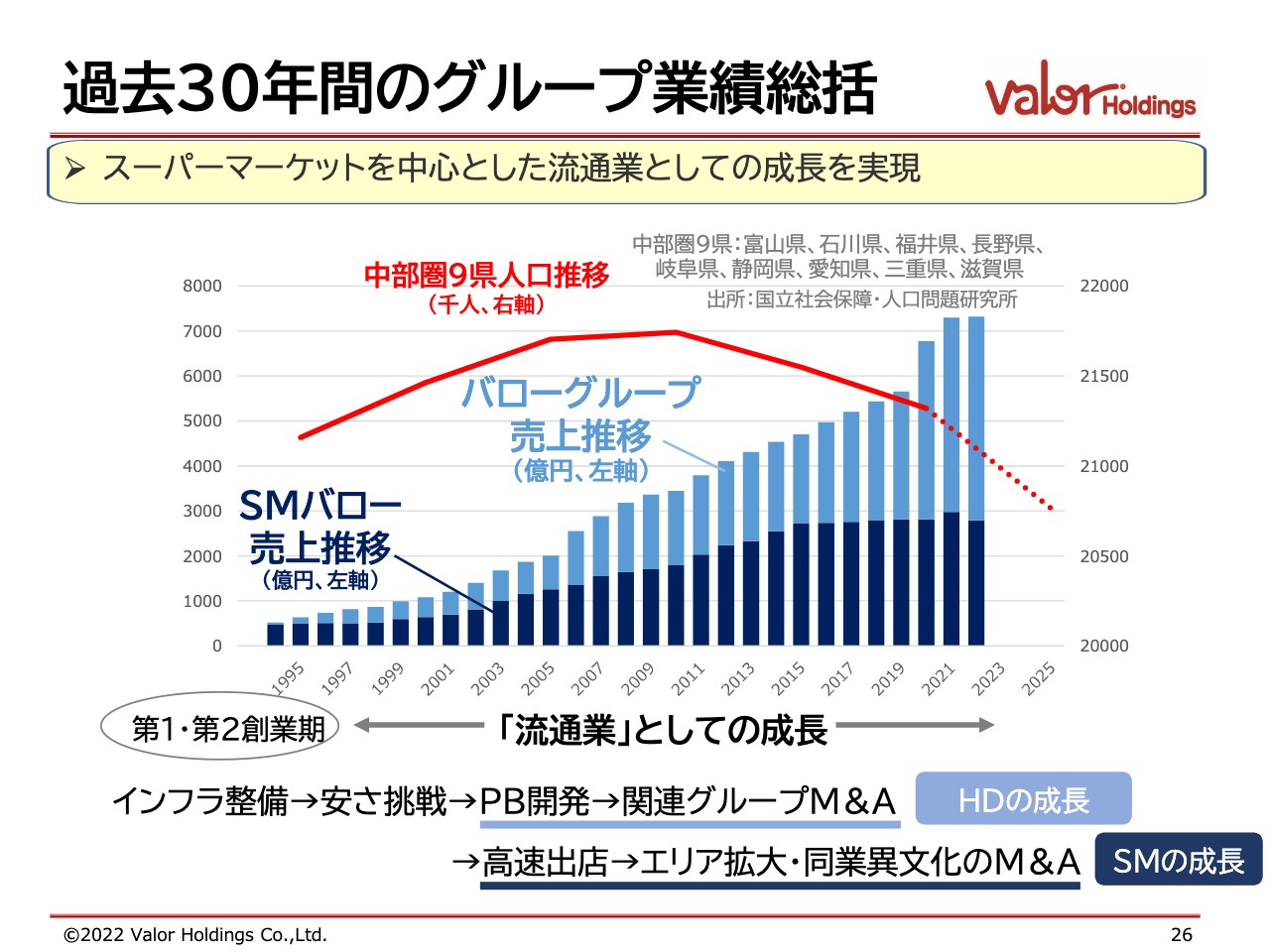

ここに至って、過去30年を振り返ってきました。これは店長・幹部社員が集まる合同会議でも話した内容ですが、田代会長兼CEOが1994年から約30年間、社長として経営してきた中で、我々がたどった道のりはどのようなものだったのかを総括した上で、次に進もうということです。

我々バローグループは、1995年にインフラを整えるところからスタートしました。「Walmart」など海外のスーパーマーケットを見ると、やはり物流拠点が必要だと思い、当時としては珍しく物流にも早期に着手して整えたのが一番最初です。

そして、インフラという土台が整ったところに合わせて、NBを安く売ることで量販のメリットを取っていくため、NBの拡販に入りました。安さに挑戦し、コロッケ18円、飲料類38円と、とびきりのディスカウント価格で量を売ることで何ができるのかを考えてきました。

その中で、NBだけ売っていてもだめだとわかり、次にPB開発に入りました。そしてPBだけではなく、その川上、さらに原料に至るところまでグループの中に組み入れていこうと、製造小売業の道を進めてきたわけです。これがグループ経営の中の製造グループ集団となっています。

SMに関しても、ただの出口ではなく、まず数を増やそうと、5年間で80店の高速出店をしました。そして、「タチヤ」や「フタバヤ」「てらお」など、いろいろなエリアでフォーマットを模索する中で、グループとしての振り幅を増やし、ここに至っているというのが現状です。

スライドのグラフはバローグループの成長です。赤線は我々が持っている商圏の人口推移ですが、商圏自体の人口が減ってきています。しかし、それに合わせて売上も下降していくのではなく、バロー本体に対して、グループでの収益源をきちんと上乗せしてきました。これでグループ経営の構造が作れてきたのではないかと思っています。

ただし、ここで1つ考えないといけないのが、SMをもう一段引き上げることが必要ではないか、ということです。30年を振り返る中で、SMにプラスをすると同時に、SM自体を強くしていくことが必要だと総括しています。

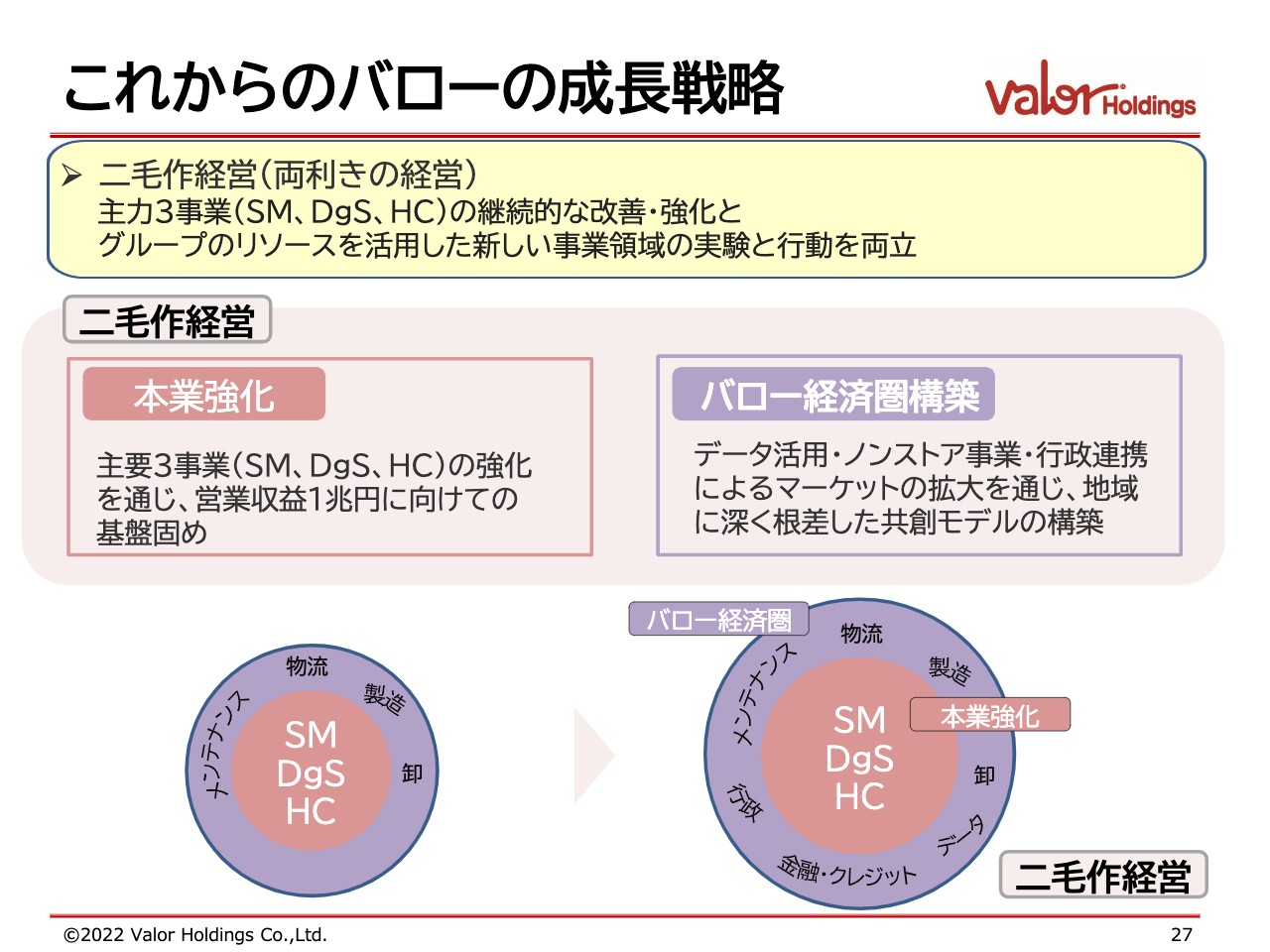

これからのバローの成長戦略

これから実施していきたいのは「両利きの経営」です。最近、この言葉をいろいろなところで聞きますが、我々は岐阜県の田舎から発祥したスーパーですので、田んぼに例えるとわかりやすいと思い、みなさまには「二毛作経営」という言葉を使って説明しています。

まずは、バローのSM、ドラッグストア、ホームセンターという核事業がきちんと育つことです。そして、その中でそれを使って我々が持っているマーケットを重層的に取っていきます。食に関して我々ができることはまだあると思い、ずっと模索してきました。それがEC、ノンストア事業であり、行政連携、今回のコロナ禍で見えてきたいろいろな物流の取り組みです。

こうした新規事業で地域に密度を上げていく政策を取り、売上をしっかり作っていくのですが、それにはやはり時間がかかります。そこでもう一度、SM、ホームセンター、ドラッグストアの強化をし直す方針です。ほかのグループに投資を向けるのではなく、もう一度本体に向き直していきたいと思っています。

そのような意味で、本業に関しては、営業収益1兆円の中でどのように数字を作っていくのかを逆算し、改装やM&Aを中心に行ってきましたが、もう一度出店をしていきます。攻め方を幅広に取っていくことをやり直し、この2つを同時に増やしていきたいと思います。これが我々グループの戦略だと再定義しました。

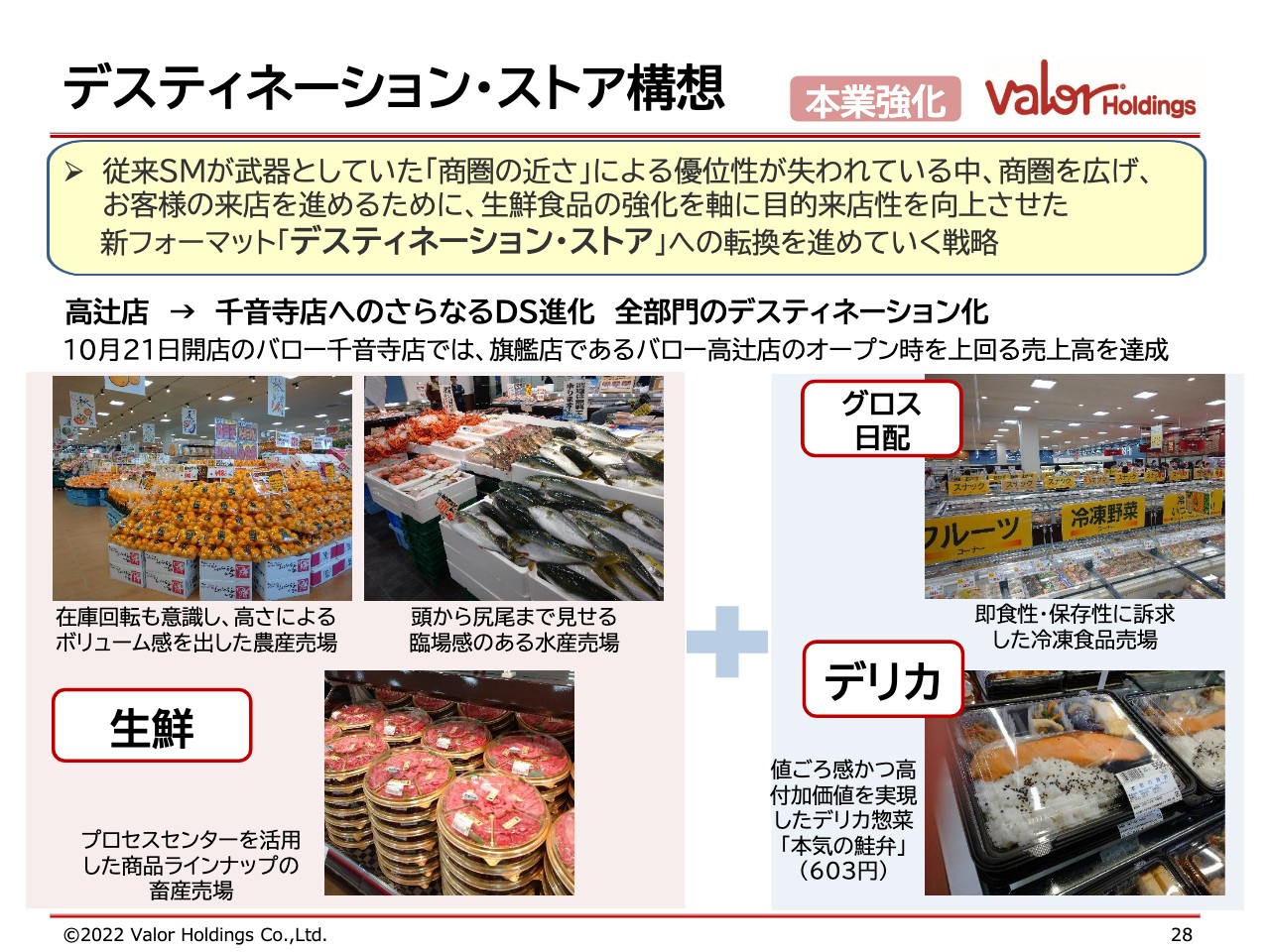

デスティネーション・ストア構想

次のスライドからは、本業の強化に関して6つほどトピックスを挙げました。1つ目は、「デスティネーション・ストア構想」が随分かたちになってきたということです。愛知県春日井市の勝川から始め、名古屋市の高辻に出店し、デスティネーション・ストアというものが1つのパターンになりました。今、店舗をどんどん増やし、70店舗近くになってきています。

10月21日には、名古屋市の千音寺にデスティネーション・ストアの現在での進化形をまとめた店舗を出しました。売場の密度も非常に上がり、買い回りもしやすくなっています。オープン時の売上も、今まででは耐えられないような売上が作れたのですが、トップラインが高い店を作ってきたことで、そうした売上を作っても売場は崩れませんでした。このようなノウハウも目の当たりにすることができ、十分に手応えを感じています。

既存の生鮮の強化に合わせ、グロス・日配に関してもデスティネーションとは何か、本当の意味でお客さまに必要とされるものは何かを考え、価格も含めた売場の見直しを進めています。また、デリカでも同じように考えており、今の値上げが避けられない局面において、本当に値上げが客離れを起こすのかどうかについての実験も始めています。

スライド右下の写真は「本気の鮭弁」という商品で、価格が600円台です。一般的なスーパーの弁当の値段は、398円や498円あたりが常識でしたが、そうではなく、鮭は通常の3倍以上の大きさの切り身を使用して、「本当においしい鮭弁当なら、いくらで売れるんだろう」ということを実験しました。その結果、600円で販売したとしても2億円を超える商材となることができました。

このようなことから、我々としてはお客さまの値頃感に一番近くなるかたちでデスティネーション・ストアを再設計して、利益も得ていこうと考えています。デスティネーション・ストアは利益がとれないと言われていますが、利益もとれるモデルとしてもかたちが作れてきていると思っています。

SMグループ戦略

グループ戦略についてご説明します。今後は我々が出店している地域にも、さまざまな会社が参入してきます。防戦一方ではいけないということで、これからは外に攻めていこうと考えており、岐阜県で作れている成功モデルをきちんと役に立つかたちにして、いろいろなエリアへの出店を計画しています。

具体的にこれから進めていこうとにらんでいるのが、京都や大阪などの関西方面です。「生鮮スーパー たこ一」を運営する株式会社ヤマタや、「八百鮮」を運営する株式会社八百鮮をグループ会社にしてから2回目の年末に入りますが、ここから学ぶことも非常に多いと感じています。こちらにスーパーマーケットやドラッグストアでの出店を合わせて、ものにしていくことが、次の成長戦略の柱であるのは間違いありません。

「生鮮スーパー たこ一」「八百鮮」に関しては、単一部門で100坪の売り場に満たない大きさの店舗であるにもかかわらず、年末には我々のスーパーマーケットの郊外型の店舗と同じだけの売上を作ります。

加えて、利益率に関しても生産性が非常に高いということで、マクロで見ると商圏人口が減っている中、「スーパーは難しいな」という話になりがちですが、ミクロな戦い方では、まだまだやりようがあると考えています。

閉塞感を打破するという意味合いも含めて、このようなモデルをきちんと手に入れていることは、グループとしての大きな資産だろうと思っています。

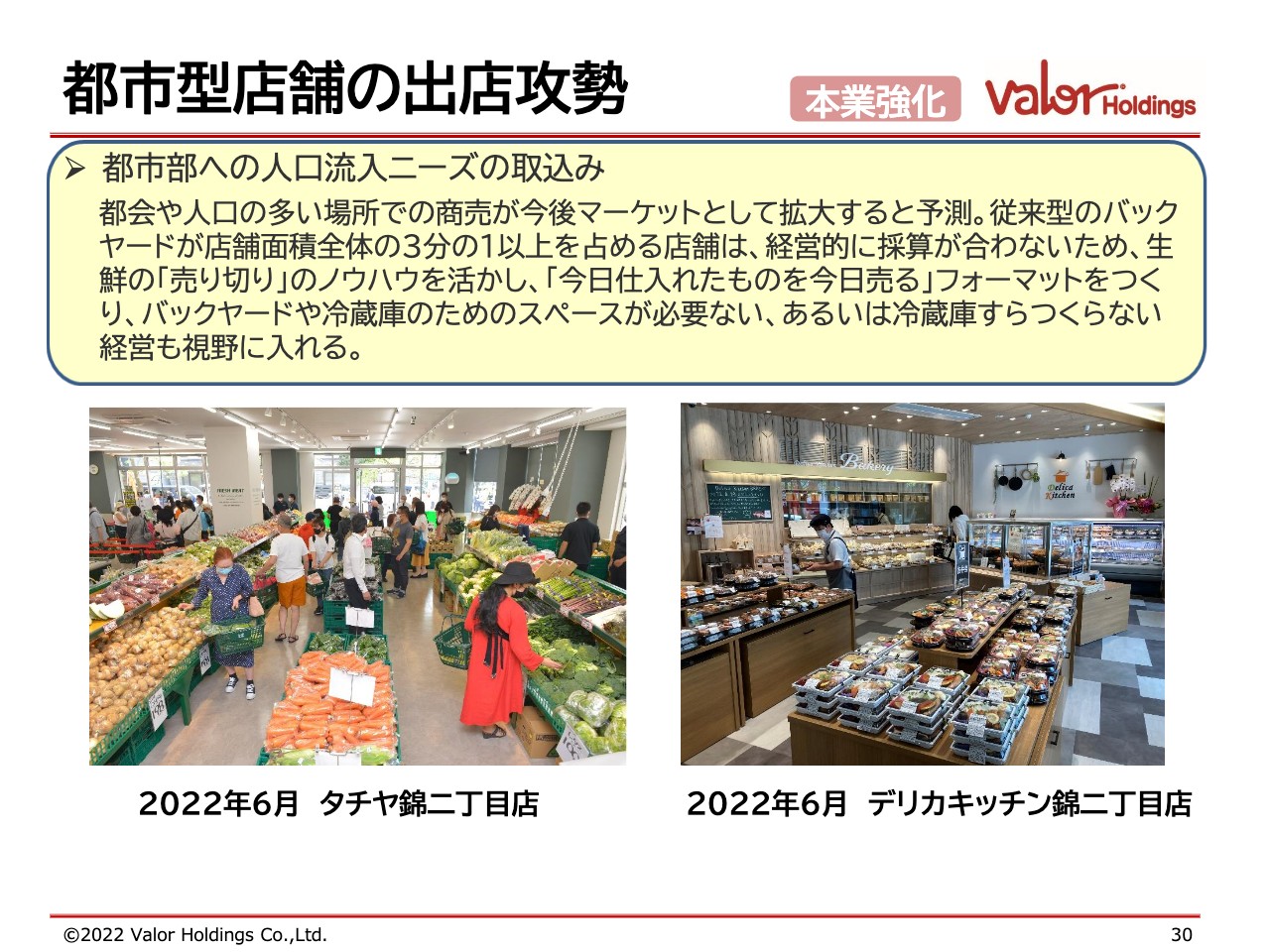

都市型店舗の出店攻勢

前回もお話ししたとおり、SMの振り幅を広げるという意味では、都市型出店も徐々に進んできています。名古屋では、実際に「デリカキッチン」「タチヤ」、ドラッグストアの3つがカテゴリーキラーの集積として、それぞれがシナジーを出せるようなかたちを作ってきています。今後もそのようなところで、できることを行っていこうと考えています。

あるべき設備についても、この中で見直しをしていきたいと思います。都市型の出店に関して言いますと、バックヤードは同じだけの面積が必要か、冷凍設備等も本当にお金をかけることが必要かなどの点について、居抜き型のライトな出店を繰り返す中で見極めながら、より換骨奪胎したローコスト体質も手に入れたいと考えています。

製造小売モデルの進展

製造小売モデルの進展についてご説明します。我々はプロセスセンターを武器にして、中部フーズ株式会社で製造を行ってきましたが、肉に関しては「ファクトリーセンター」という位置付けで進めています。大垣市に設置した大垣畜産プロセスセンターでは、加工機能として、単に店のバックヤード機能を集約するだけではなく、より付加価値の強い商品を作っていくことに挑戦してきました。

この動きが1年半続いた中で、非常に利益がとれるかたちとなってきました。スライドに記載している「工場直送自家製ハンバーグ」は、自社製品ながら手作り感が満載の非常においしいものができましたし、自家製煮豚、焼豚、味付けホルモンなども製造しています。

特に味付けホルモンに関しては、下調理前の段階で内蔵を仕入れ、我々の工場で洗浄、加工、味付けなどいろいろな工程が行えますが、なかなかほかの会社で行っているところはありません。こちらは外販に相当引き当てが出ていますので、1つの武器になっていくのではないかと思っています。

今後は、これらの肉のモデルをさらに強化していきながら、水産や農産に関してはどのようなモデルを作っていくのかと考え、横展開を進めていきます。そして、それらをグループで販売していくことで、さらにプロフィットセンターの稼動率も上げていこうと考えています。

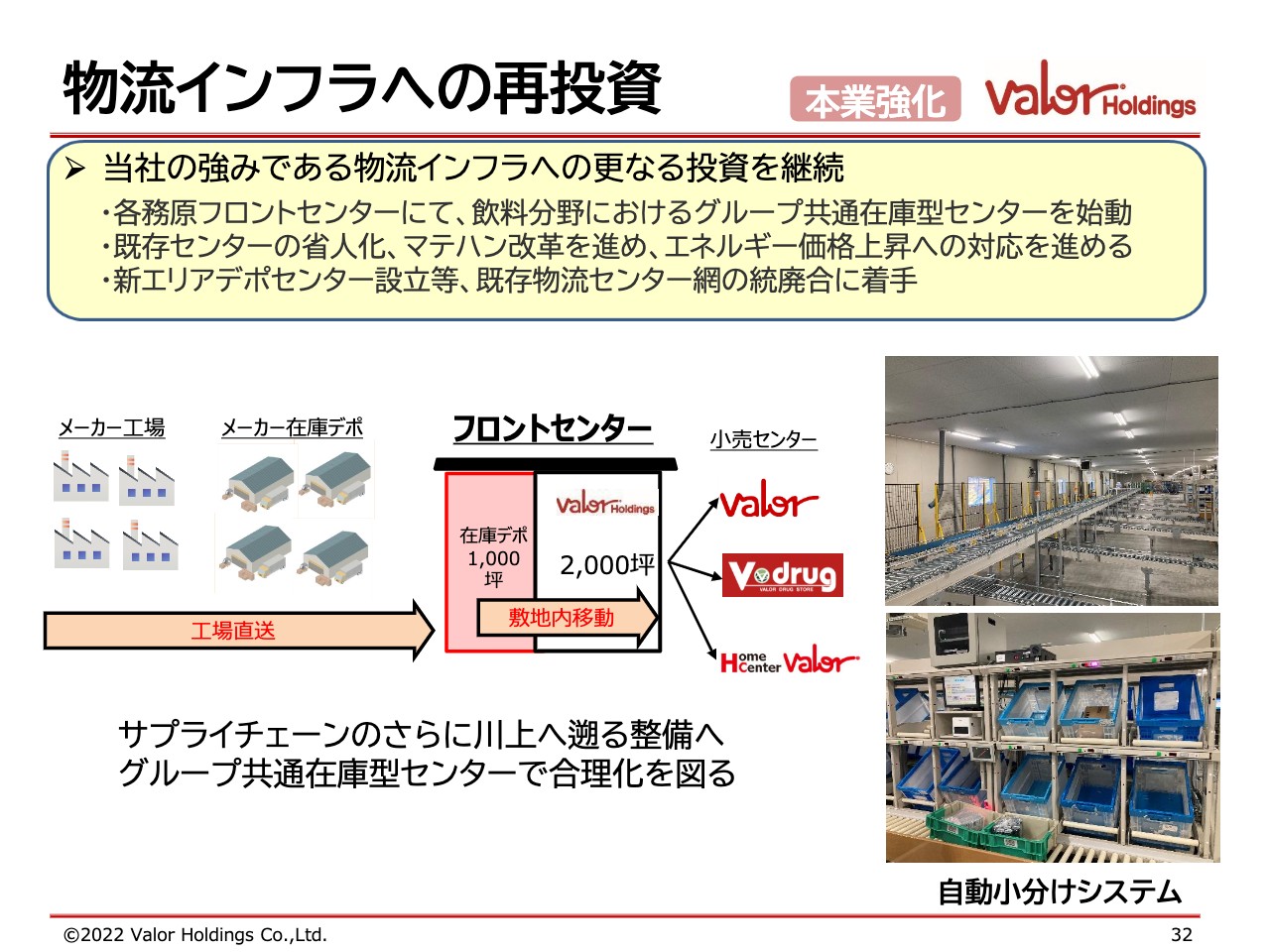

物流インフラへの再投資

物流インフラについてお話しします。もともと我々は物流を強みとして会社を引っ張ってきており、2013年頃に大量にセンターを開設して1つのかたちを作りましたが、これらを次の段階に仕上げる必要があります。

今、店舗では人材採用不足が進み、生産性や自動化なども大きく状況が変わってきています。そのような中で、もう一度物流インフラについても研ぎ澄ましたかたちを作っていこうと考えてきました。実際に今年の春には、各務原フロントセンターにて飲料分野におけるグループ共通在庫型センターを立ち上げました。

飲料を対象にした理由は、重くてかさばるが、価格が安いからということです。いろいろな人がそのセンターに介在しながらどうにもならない箇所に関しては、物流にしっかりとメスを入れることが必要です。飲料はメーカーや卸を含めて非常にこちらが握りやすかったため、各メーカーの工場で作ったものを、衛星倉庫を飛ばして直接入れてもらうことにしました。

さらにそのセンターに関しては、日付のルールなどいろいろな規制を取り払って入庫するかたちでフロントセンターを稼働しています。お互いに「Win-Win」なかたちで合理的なものを作ることができたため、この夏も非常に効率的に稼働しました。商品部のバイヤーも上手に使い倒してくれたため、飲料において利益をあげやすいモデルを1つ手に入れることができました。

所与の条件が違うため非常に難しいところはありますが、今後はこのような「センターごとにどのような課題があるのか」という問題について取引先およびメーカーと進めていく中で、それに値する設計能力を持っている我々がしっかりと先導していこうと思っています。

また、センターに関しても、省人化や自動化を順次進めています。昨日、マザーセンターであるドライセンターにおいて、小分けのアソートシステムを導入しました。他社のものを導入すると非常にコストがかかるのですが、我々の持つエンジニアリング能力を使い、部材を発注して自分たちで組み立てて稼働させ、特に大きな問題もなくきちんと動き始めています。生産性は1.5倍ほどになるということで、非常に効果が期待できます。

今後はエリアが広がってくる中で、エリアデポおよびセンターに関しても、プロセスセンター等いろいろとレベルアップさせ、既存と新設の統廃合も積極的に計画していこうと考えています。大きな絵を描き、今年はこのように変わった、来年はこのように変えていく、というご報告ができるよう着実に進めていこうと思います。

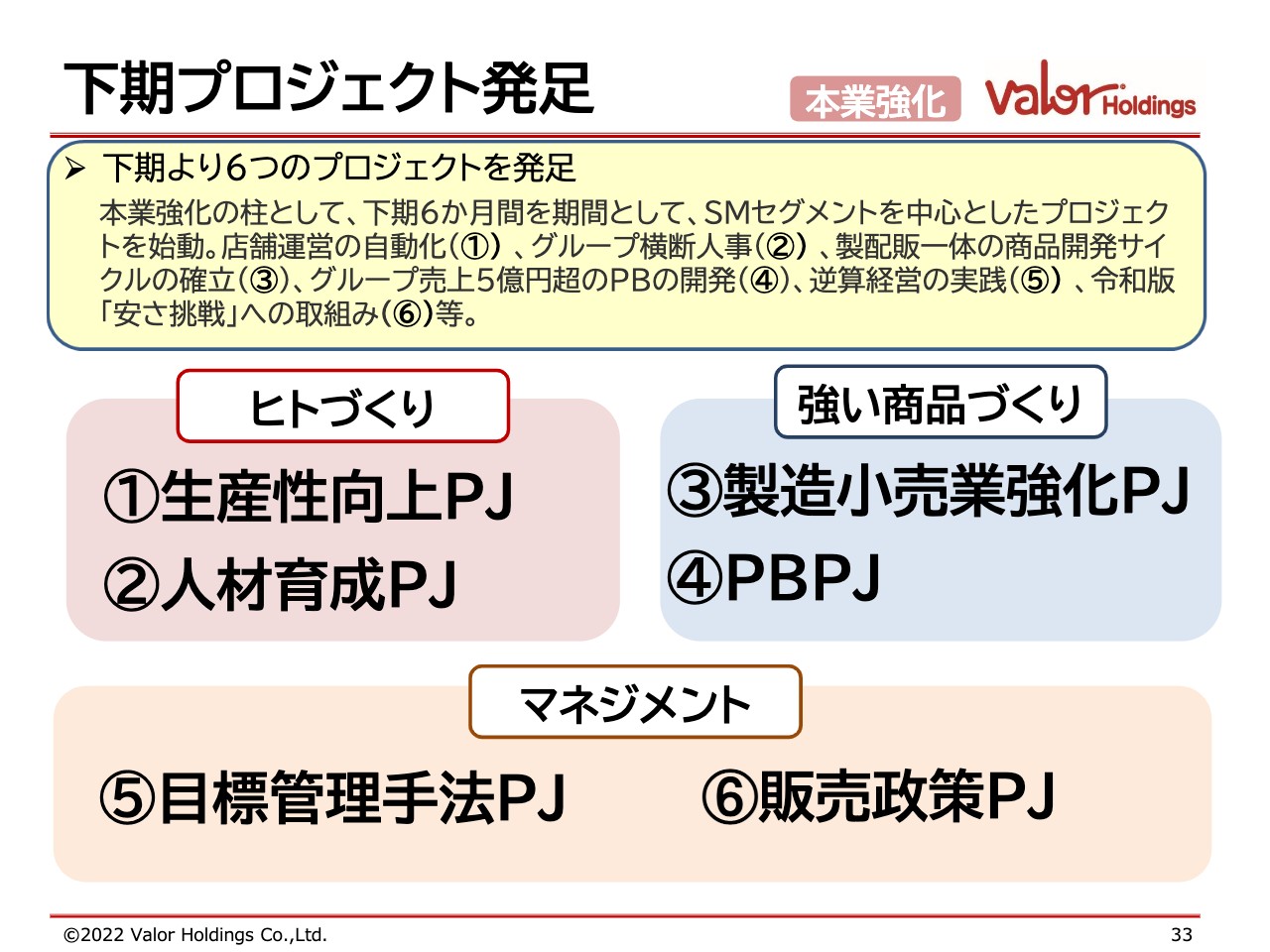

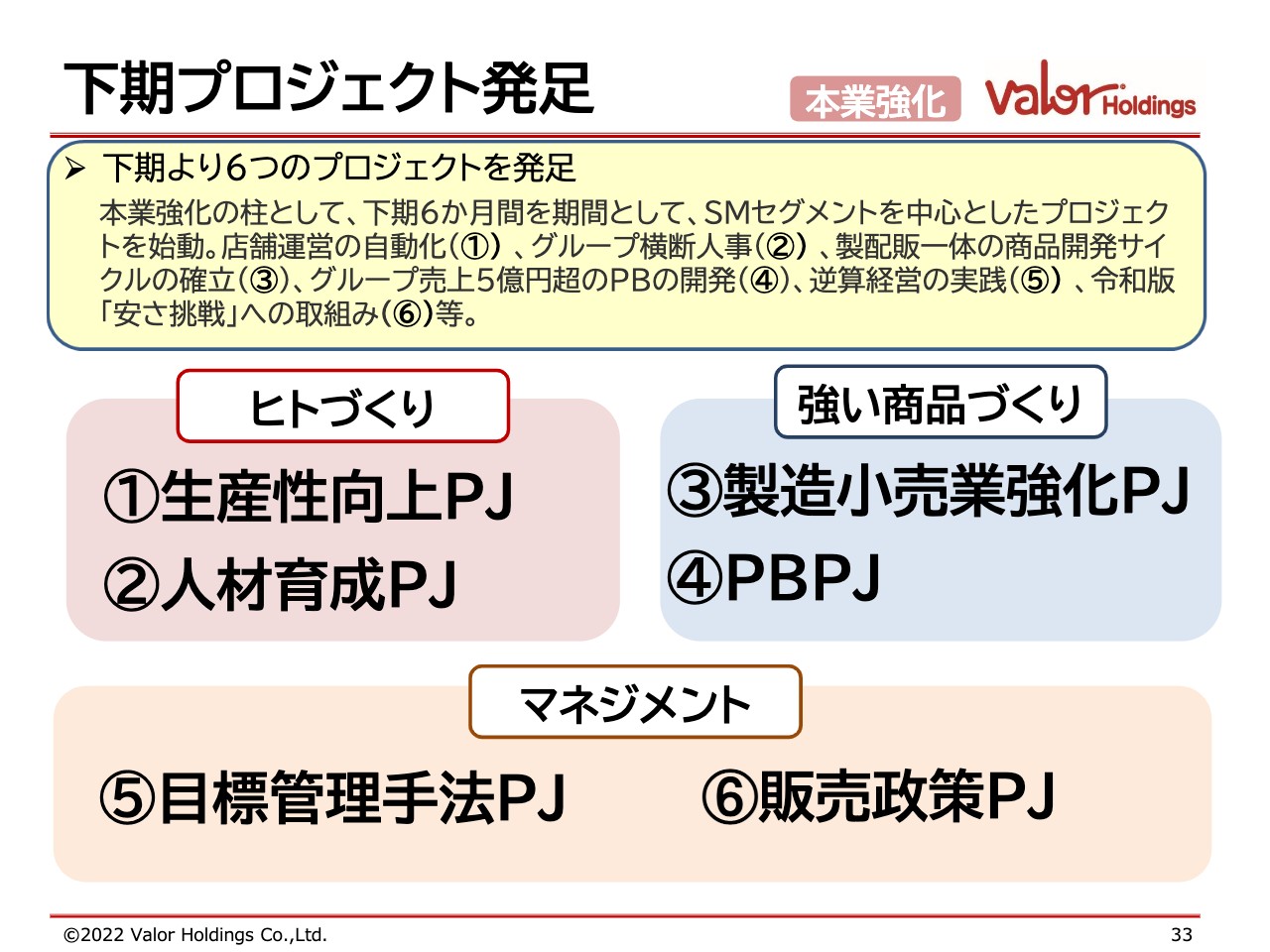

下期プロジェクト発足

ソフトの部分に関しては、社長代行になったところで秋から6つのプロジェクトを直轄で稼働させています。今のバロー全体を通して必要なものへの課題に対して、王道でぶつかっていこう、その中での課題をしっかりと見極めていこう、というかたちで進めています。今後はそれらをホームセンター、ドラッグストア、グループ企業が見ながら、うまく水平展開して取り組んでいこうと考えています。

具体的に行っていることについては、スライドのとおりです。ヒト、モノ、管理手法についてのプロジェクトを発足しており、ヒトに関しては2つのプロジェクトを進めています。

1つ目は、生産性向上プロジェクトです。生産性の数値を分析すると、当社は他社と比べて非常に低くなっています。ある意味では売上を牽引する中ですべてを潤してきましたが、今後に関しては強い体質を作っていくという意味で、生産性の問題に取り組みます。特にパート従業員の戦力化を含めて進めていかなければ、社員が活躍できる状況になっていかないというところで、生産性の向上を図ります。

2つ目は、人材育成プロジェクトです。人材を作っていく会社にしていきたいという思いから、人材開発センターを含め、会長兼CEOの田代のほうでいろいろな取り組みを始めています。座学に対して実践での教育をどのように組み込んでいくのか、この組み合わせを行うのが我々の仕事だと思っています。ジョブローテーションやグループ横断の人材など、次の経営者層をどのように作っていくのかという問題に関しても、今から手を打っていきます。組織の若返りを図る中で、ダイナミズムを積極的に起こそうと考えています。

次に、強い商品づくりに関する2つのプロジェクトについてです。我々は製造小売業として「ユニクロ」「無印良品」などいろいろな会社がモデルになりますが、まだまだ我々の本当の力はうまく活きていないと感じています。

特にDXを利用して情報連携をしていけば、出口でお客さまがどのような反応をしているかをしっかりと理解することができ、生産に対してどのようなタイミングでどのような生産計画と販売計画を結び付ければ効率がいいのかという問題も解決することができます。しかし、現在はその部分がつながりきっていませんので、今後は利益をきちんと出していく会社にするためにこの問題に取り組むことにしました。

さらに、既存のPBをもう1段階引き上げます。PBの中には、作り過ぎてしまったところもありますので、パーセントを落とすことはありませんが、1個のPBが持っているポテンシャルをもう一度最大限引き出していこうと考えています。今の我々が1兆円を目指そうとした時には、1億円の商材よりもさらに大きなところを狙っていかなければならないと思いますので、それに対する武器を作っていきます。

ヒトとモノを改善することができた後は、管理手法の問題に取り組みます。管理手法に関しては、昨今の状況を鑑み、会社のマネジメントとして目標管理の仕方を変えていきます。昨年比ベースでいろいろな物事を考えてきましたが、昨年比を超えていても、地盤沈下していく中で目標に到達できないという問題に対して、きちんと目標から逆算していきます。

我々が目指す売上総利益率が例えば何パーセントであれば、そこに対して何が必要か、成果としてどのように評価するのかなど、逆算型できちんと目標を設定しなければ、一生懸命に取り組んでもなかなか報われないという結果にもなりかねません。先ほどお話しした生産性向上プロジェクトとも絡めて、大きくブレイクしていきたいと考えています。

そして最後に、もう一度、売り方に関して見直しを進めていきます。値上げ一色の状況の中で、上期は防戦に回るシチュエーションも非常に多かったと反省しています。その中でもう一度攻めていき、モノを売って動かしていこうと考えています。

いろいろなもののかたちを作っていくことが間違いない世界の中で、より値頃感がわかる状態の我々こそがイニシアチブをとっていくことをあらためて考え、既存の施策と合わせて次の施策を作っていくことが、本業の強化につながっていきます。

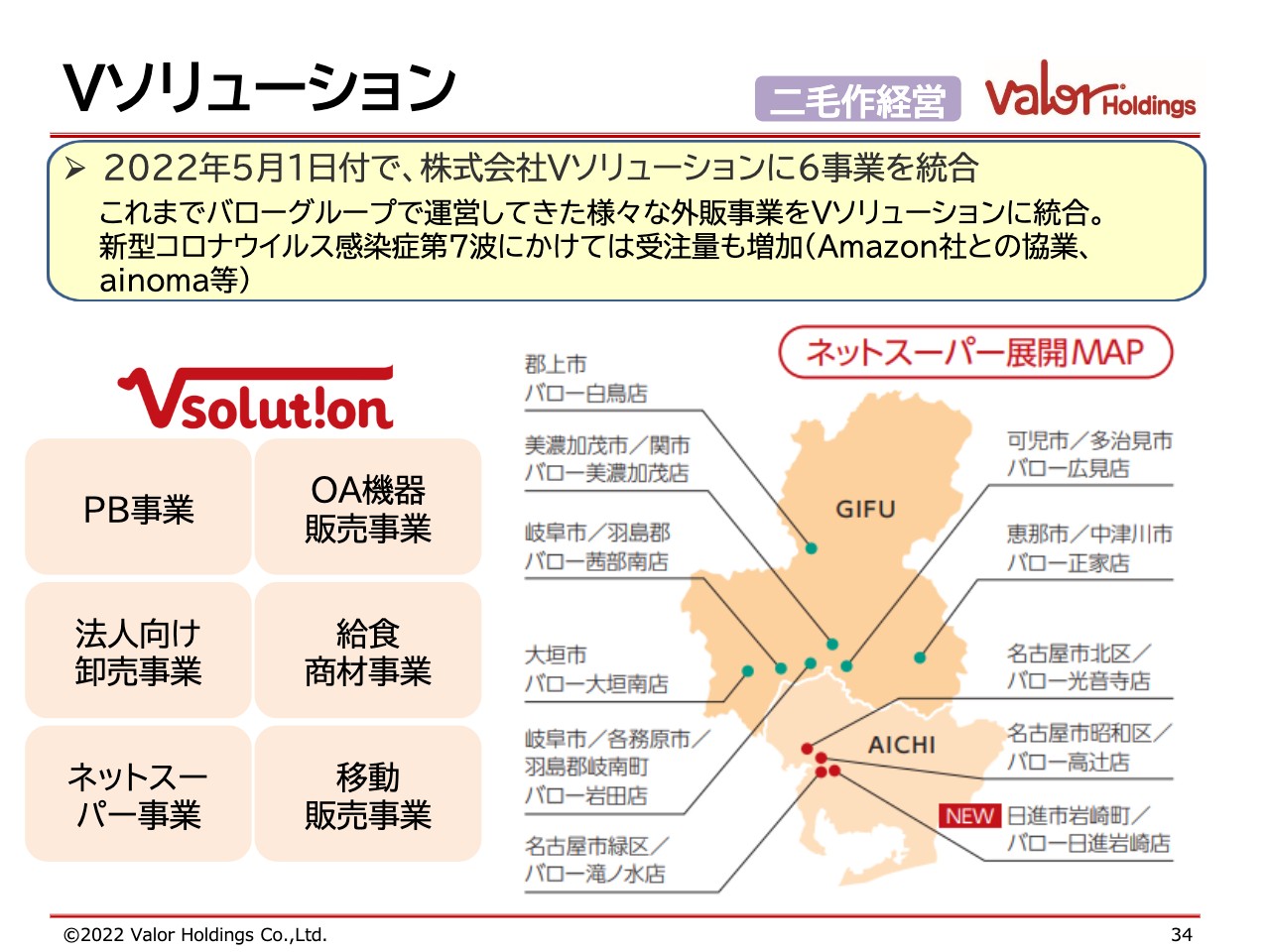

Vソリューション

続いて、成長戦略の残り3つのトピックスについてご説明します。まずは、実際に二毛作経営を行うにあたり、どのように次の利益や収益の柱を見込んでいくかについてです。

1つ目は、PBの外販機能を持つ会社として作った株式会社Vソリューションです。今のバローホールディングス全体の中で、店舗を介さずに作ってきた売上をもう1度すべて集約し、マーケットに対して総合的なアプローチをかけられるように進めています。

小さく始めている部署は大きな投資判断がなかなかできないという問題がありましたが、それらを1個の会社としてまとめることで、大きく躍動感のある施策を打っていきたいと考えました。

そこで、2022年5月1日付けで、株式会社Vソリューションに6事業を統合しました。この会社は私が事業本部長として関わって進めています。今までのPBに加えて、「Amazon」社との協業、「ainoma」などのネットスーパー、移動販売、BtoB、行政との連携の仕方など、今までにないかたちでアプローチしていこうと考えています。

ネットスーパーに関しても、順調に店舗数を増やしています。1店舗ずつきちんと利益が出るかたちで進めているためスロースタートではありますが、着実に進捗しています。

行政との連携などは必要な手続きを踏まないといけないため、やはりどうしても時間がかかるところがあります。そのような部分と既存の施策の間でうまくバランスをとっていくことが、直近の課題だと思っています。

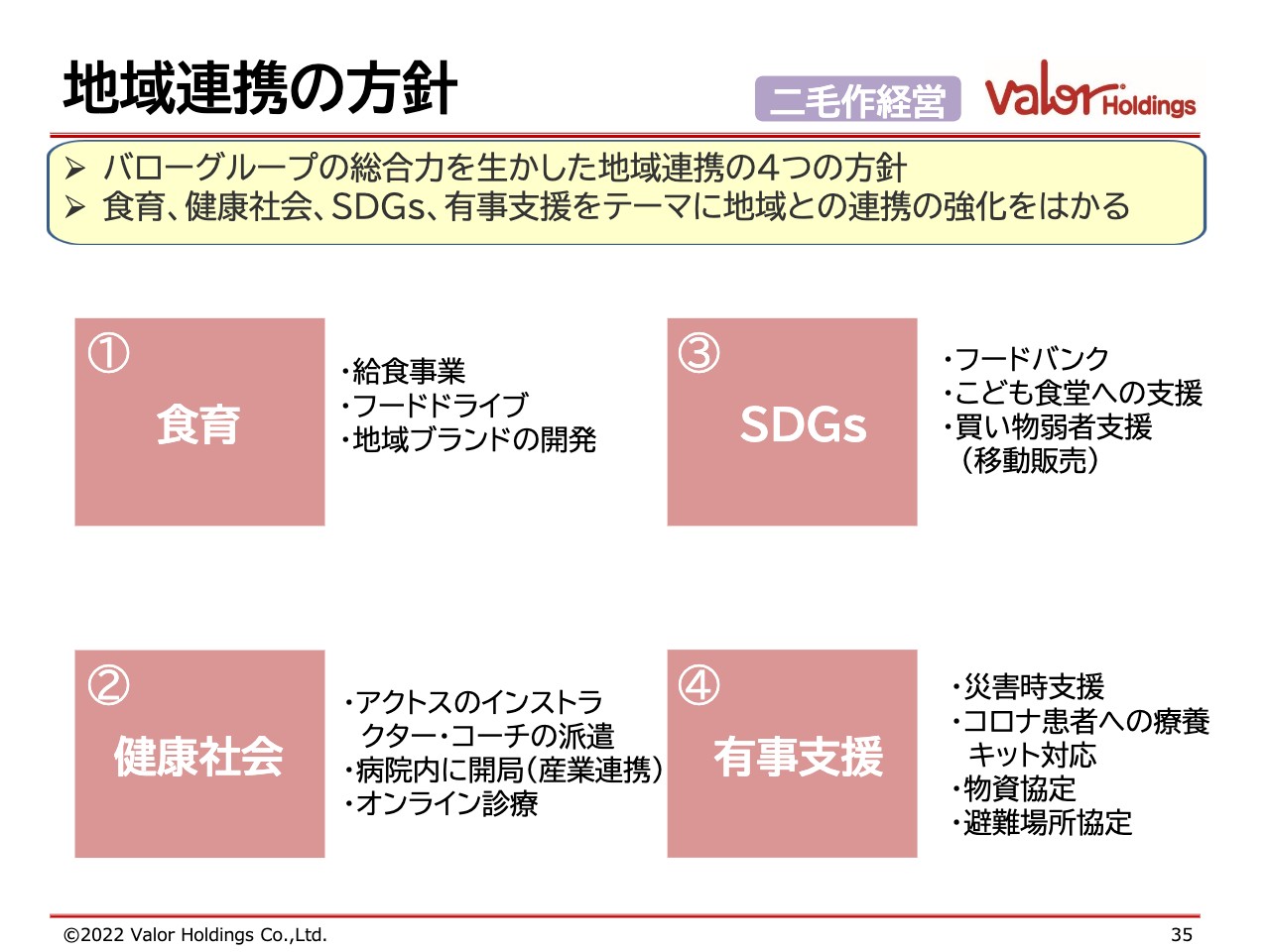

地域連携の方針

地域連携については、4つの方針を考え、現在はこれらを柱として行政連携や株式会社Vソリューションの中で整理し、進めています。我々は「食」を扱っている会社として、「食」で地域に貢献していきます。

1つ目は、「食育」です。スライド左上に給食事業と記載していますが、今、世の中では子どもの数が減ってきています。我々が子どもの頃に建てられた給食センターは相当老朽化してきており、最近は異物混入問題も多いです。

また、給食センターには、コンタミネーションやアレルギー表示などいろいろな問題の解決が課題となっています。さらに、学校が休みの間は稼働してないため、稼働率も非常に低いです。このような問題に対して我々ができることはないかを考え、現在アプローチしています。

フードドライブや地域ブランドの食材開発についても、もう1回行うことができないか考えています。牛肉、豚肉、鶏肉などで地域ブランドがあれば、給食にも使えますので、我々はこの部分の育成にチャレンジしていこうと考えています。

2つ目は「健康社会」の実現です。「アクトス」にはインストラクターやコーチが在籍していますが、例えば、学校の先生たちは時間がなく部活動まで手に負えないため、民間委託したいという話も多く出ています。そのため、学校との連携についても次の1つのモデルになるだろうと考えています。

また、病院内での開局も「V・ドラッグ」で進めています。今後の1つの切り口として大きなテーマとなるのが「オンライン診療」です。これにより、移動販売やネットとの融合などいろいろな問題で薬剤の提供方法が変わってくると思います。それを地域モデルとして、我々も積極的に関与していきます。

3つ目は「SDGs」です。フードロスとして、フードバンクやこども食堂に取り組んでいます。すでに愛知県のフードバンクと取り組みを始めており、いろいろなノウハウがたまってきました。我々はいろいろなエリアに出店していますので、今後は岐阜県、北陸、静岡県、三重県など、いろいろな地域で貢献ができるのではないかと考えています。また、貢献するだけではなく、お互いが「Win-Win」な関係を作れるように取り組んでいこうと思っています。

4つ目は「有事支援」です。今後もいろいろなかたちで災害が起こることが想定されています。その中で、我々がインフラを持っているからこそできることを、きちんと提案していこうと考えています。コロナ禍においても、1日に弁当600食、自宅療養キット3,000キットを急に作ってほしいという要請がありましたが、インフラを持っていたため対応することができました。店舗で行う支援とは違うかたちの対応技術があるというところを、今後もきちんと活かしていきたいと思っています。

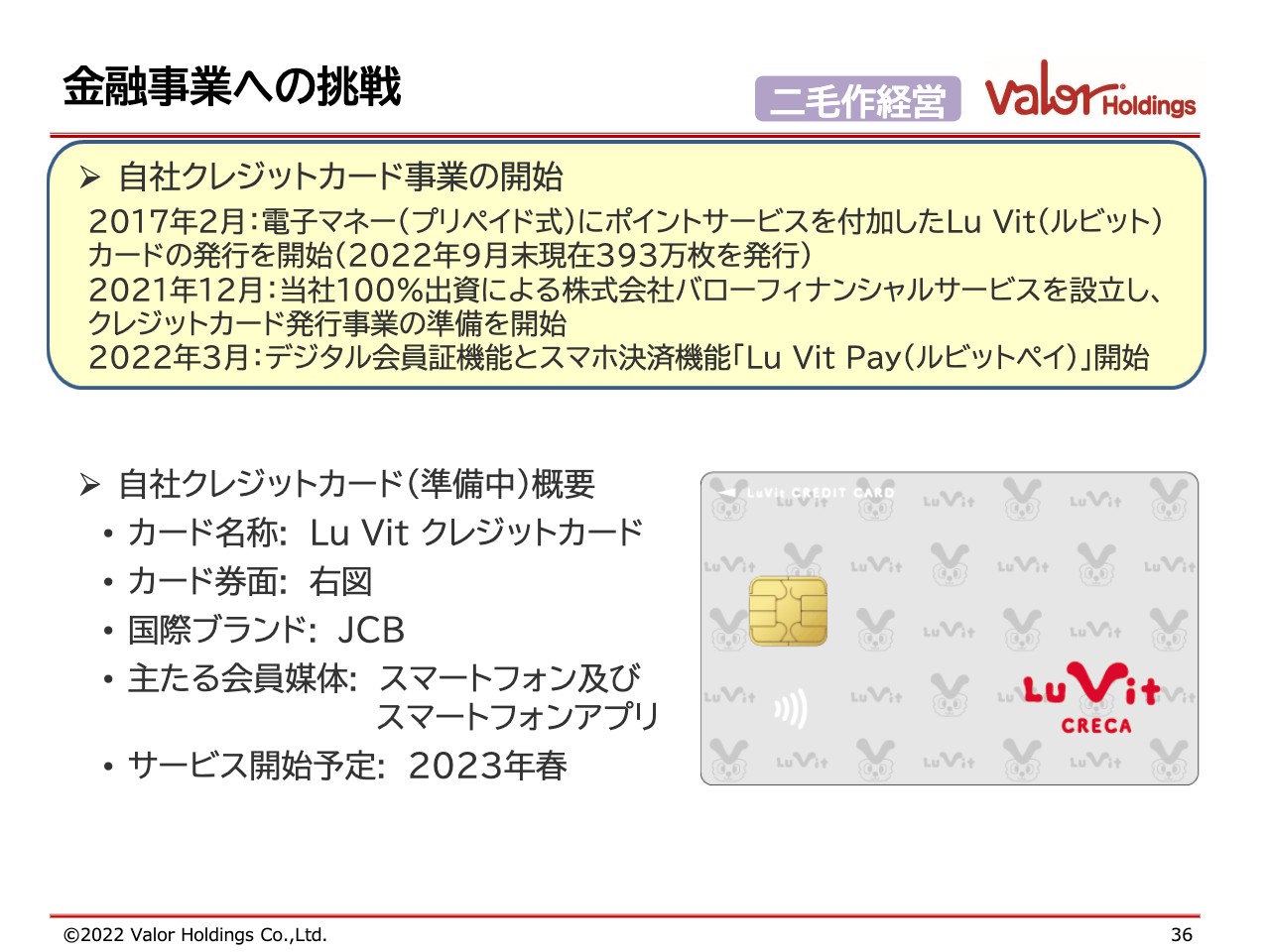

金融事業への挑戦

最後に、金融事業に挑戦します。現在は決済の多様化により、いろいろなかたちの決済手段が使われ始めています。徐々に広まるだろうと思っていましたが、決済方法の比率は急激に上がってきています。それ自体はお客さまの利便性の話ですので、私も必要だと思いますが、これらに対する手数料がインパクトとして非常に大きくなってきました。

これらの問題に対して、我々としても自衛手段をとったり、小売業としてできることを模索したりする中で、いよいよ金融事業に挑戦する必要があると判断しました。2017年からは「Lu Vit(ルビット)カード」の発行を開始し、この5年間で約400万枚の発行に至っています。

その後、デジタル会員証機能とスマホ決済機能をそなえた「Lu Vit Pay(ルビットペイ)」というアプリも立ち上げました。このアプリは告知が潤沢にできていない状況にもかかわらず、コロナ禍に後押しされたこともあり、利用者がどんどん増えています。このような中で、お客さまとのつながり方があらためて見えてきたと感じています。

我々はどちらかというと商品軸で訴求していくことが強みでしたが、今回このような武器を作ることができ、お客さまとのマーケティングの世界でのファン作りも今後行っていけるのではないかと考えています。

先ほどお伝えしたようなかたちで、本業の強化と新規事業の二毛作経営を行っていき、グループの力をさらに押し上げていこうと思っています。

今回、私が社長代行を務めるにあたり、従業員に対して最初に3つの話をしました。1つ目は、次の成長をどうするかという問題について、しっかりと腹落ちするものをみんなで共有しましょう、ということです。

2つ目は、取引先やお客さま、競合他社という対環境の中で我々は生き抜かなければなりませんので、コロナ禍で止まっている時間はありません。歩みを止めず、進めていくところはきちんと進めていこう、と伝えました。

3つ目は、田代が進めてきたものに対し、今までの背景はそのままではないと伝えました。時代背景によって止めることや変化させることをいとわない姿勢をもち、今後のバローをしっかりと成長させていきたい、ということです。

下期の数字はこれからも厳しい状況ですが、いろいろな未知数の要因を見極めながら進めていきます。ぜひ期待し、応援していただければありがたいと思っていますので、よろしくお願いします。

質疑応答:ドラッグストア事業の評価およびM&Aの方向性について

質問者:大きく分けて2つ質問があります。まず、ドラッグストア事業です。本業を強化する方針のため、出店がずっと続いている一方、利益はほぼ横ばいが続いています。この現状に対する小池さんの評価をお聞かせください。

あわせて、ご説明の後半に、「変化させることもいとわない」というお話がありました。ドラッグストアの同業他社が生鮮の扱いを強化している中、田代さんは生鮮の扱いに否定的でした。特に郊外において生鮮を強化することはあるのでしょうか?

2点目は、M&A政策です。製造小売ということで、メーカーなど、いろいろなことが考えられると思います。現状は特にどのようなところを強化していきたいとお考えでしょうか?

小池:ドラッグストアに関しては、地域で戦っていく中で、食を取り扱っていくことは必ずしも正解ではないだろうという考えです。ただ、必要なものは取り扱っていくほうがよいと思います。例えば、グループ内のどこが食品や菓子に強いのかを共同で調べると、ドラッグストアはドラッグストアなりにSMよりも強いものを持っています。そのような部分でカニバリが起きないところをきちんと扱っていくべきだと考えています。

売れ筋の商品構成は、会員の分析により、意外と変節していることがわかります。例えば、ドラッグストアの食品とSMの食品で点数が落ちるかどうかを分析すると、必ずしもそうではなく、両方売れていることが分かります。ですので、そこは数字ありきで取り組んでいこうと思っています。

直近のドラッグストアについては、調剤やヘルスケア、ビューティーをグループ内でしっかり育ててもらうことが一丁目一番地です。そこからグループに落ちてくるものを期待するという意味では、そちらにウェイトを置きつつ、食い合わない部分でできることを考えていきます。

また、M&Aにおいては、製造、流通関連、そして小売業といったそれぞれのグループに対し、多数のお話が来ています。コロナ禍でいろいろなものが変化してきており、M&A案件の数も多くなっています。これらの中では、特に決め打ちをせずにしっかり進めていきたいと考えています。

ただし、エリアに関しては、飛び石で進めるよりも足元の密度を上げていくことができるところを優先して進めようと思っています。

質疑応答:通期業績の修正と製造小売の連携、および3社同盟について

質問者:まず、上期の実績計画に対し、営業利益が約30億円の未達となっているものの、通期予想を変えていないのはなぜでしょうか? 大規模な販促など、下期に打ち手があるのでしょうか?

次に、先ほど下期よりプロジェクトが発足するというお話がありました。御社がマーケットをどのようにご覧になっているかは分かりますが、せっかく御社は製造部門を持っているのに、小売とうまく連携していなかったというご認識をされているとのことでした。製造と小売の一体化において、何が一番うまくつながっていなかったのでしょうか? 小池さんの目から見た問題認識をあらためてご解説ください。将来のROAの改善などにも直結しますので、よろしくお願いします。

3点目は、先ほどM&Aに関する質問があったかと思います。今回は特にお話がなかったようですが、2018年に、株式会社アークスと株式会社リテールパートナーズとの間で資本業務提携を行っているかと思います。適宜リリースが出ていますが、個人的には「相当長い期間を経ているわりに、どこまで大きな成果が上がっているのか?」という認識です。将来にわたり、3社間の連携のどこかで修正する必要はあるのでしょうか? それとも、現状のままでさらに大きな果実を取ることができるのでしょうか?

小池:まず、通期業績予想の修正に関してですが、下期も電気代が増え、非常に苦しくなることは間違いありません。ただ、どれほど精度が高いものになるかは分かりませんので、修正はまだ注視する必要があるだろうと考えています。

昨年の10月、11月は非常に苦しいものでした。それに対して、今年の10月、11月は、かなり貯金ができそうな状況です。加えて、先ほどお話ししたとおり「生鮮スーパー たこ一」や「八百鮮」は、年末における個々の引き合いで一気に稼ぐモデルを持っています。したがって、このようなところがどれほど稼げるのかをもう少し見届けたいと考えています。

以上より、確度の高い情報を手に入れてから考えていく方向です。つまり、現段階で中途半端なものを出すべきではないという判断です。

2つ目のご質問である、プロジェクトで製造と小売がうまく連携していなかった原因ですが、こちらは全体感を持ってデザインしていく部分が不足していたと認識しています。個々で戦いたくないという方針で取り組んでも、1億円の売上や1億円の利益で小さく戦っている会社では、できないことがどうしても多くなります。ですので、もう一度ホールディングスとしてきちんと交通整理をし、進めていきます。

また、これまで基幹システムの切り替えに携わってきましたが、特に情報連携が不足しており、連携しやすい環境が整っていなかった点もあります。小売に必要な情報や、作る側として小売の現状をつかめる情報があるにもかかわらず、活用することができていませんでした。そこで基幹システムを切り替え、情報連携しやすい環境を作り始めました。情報連携と全体の交通整理を行うことにより、できることがさらに増えていくだろうと考えています。まさにプロジェクトの課題感として持ちながら進めています。

また、3つ目の3社同盟については、今も分科会を含めて進めています。年を追うごとに3社同盟共同の仕入れもこなれてきました。農産、運輸業、ワインなど、いろいろなところにおいて「単品日本一企画」も含めて成功事例が積み上がってきています。我々としては、3社同盟のみの利益として終わらせるのではなく、それをもう一度グループに還元していこうと、グループでできる3社同盟の動きも志向しています。

そのような意味では、3社同盟はすべてアウトプットすることが正しいわけではありません。それぞれが集まり、いろいろなリソースを共有し合うことにこそ価値があるのではないかと思います。時期が来たり、いろいろなテーマが出てきたりする中で協議しながら、連携のあり方や修正を進めていこうと思いますが、今の段階ではこれをもってよしとしています。

質疑応答:IT技術活用における現状とSMの成長投資について

質問者:1点目は、先ほどの方の質問の続きのような内容ですが、製造小売について、食品とプロセスセンターの連動に視点を絞った評価を教えてください。例えば、静岡の精肉PCでは、全売場のリアルタイムの様子がモニターですべてチェックできる仕組みがあります。ITを活用した管理システムが整備されており、リアルタイムで指導や追加生産などもできる体制を作っていたと思います。

小池さんの目から見て、ITはSMの売場やバックヤードのオペレーションにおいて有機的に動いているのでしょうか? 仮に課題があるとすれば、どのようなところがボトルネックになっており、今後はどのようにSMの生産性を上げていくのでしょうか?

2点目は、SMの成長投資についてです。正直、オーガニックの出店が足りていないとお見受けしています。中間決算でもオーガニックの出店が乏しいところが煮詰まっており、反動減、原材料高、電気料金等々で利益ががたっと落ちています。

実際、赤字転落の他社も続出していますが、そのような意味では、外からは御社も同じ構図に見えます。よって、オーガニックな出店を進めていき、利益の絶対額を積み上げていく投資も必要かと思われます。仮にそのような見方を是とした場合、今後はどのような出店を進めていくのでしょうか? 出店ペース、開発体制の人員増強などにどのように取り組んでいくのかについてお聞かせください。

小池:まず、プロセスセンターの店舗支援については、実際にカメラを設置して売場を映してきました。先ほどお話ししていただいたとおりの仕組みです。問題は、ITとしてのレベルが低いまま運用してしまったことです。例えば、カメラの解像度については、我々が「平台」と言われるものを持っているエリアにも作りましたが、活用しきれませんでした。

発注では活用できましたが、100点満点の運用ではなかったと認識しており、まだ伸びしろがあると感じています。今はスマートデバイス(iPhone)を店舗に支給していますので、こちらを使った補完を徐々に試しています。例えば、スマホで画像や動画を撮影し、担当者とライブをしていきます。

また、これまでの指示・報告システムでは、カメラを使用してメールで指示を送っていました。しかし、メール確認がいつになるかわからず、確認してから反応するスピード感だったため、そこがつながりきっていない部分になっていました。それに対し、今回からはダイレクトでつながるようになるわけです。反応も見えるため、ITレベルと我々が求めているものに乖離があった部分を少しずつ詰めていける状況になってきており、すでに取り組み始めています。

成長戦略については、おっしゃるとおりです。開発機能として、株式会社バローマックスがありますが、機能の大幅な見直しをかけています。現在、SMの統括を森専務取締役がしておりますが、株式会社バローマックスの担当としてそちらも見てもらいます。実権を持ってもらった状態から、よりスピードを持って出店と改装の判断を進めてもらおうと考えています。

出店については、どちらかというと抑制し、改装やM&Aを中心に行おうと思っていましたが、新店舗数が上がってきたため、そうも言っていられません。

また、現在「タチヤ」「生鮮スーパー たこ一」「八百鮮」への居抜き検証も含め、カードが切れるようになってきていますので、さらに増やしていく方向です。具体的な数字を言える段階ではありませんが、オーガニックな成長も今後はもう一度進めていきますので、期待していただいてよいのではないかと思っています。

質疑応答:プロジェクトの予算管理について

質問者:6つのプロジェクトのマネジメント部分にある、目標管理手法プロジェクトと販売政策プロジェクトについてですが、アナリストとしては、数字面における予算管理についてお聞きしたいです。

どのようなリスク要因から予算を設定し、期中にチェックした上でどのように修正し、利益を落とすところは落とす等のメリハリをつけているのでしょうか? マーケットの信頼を得る変化を出し続けていただかなければ困ると思います。

予算管理のあり方やモニタリングなどについて、投資でアクセルを踏みっぱなしにすれば、将来は減損になってしまうこともありえますので、出店精度など、いろいろな投資管理のあり方も含め、どのような問題意識を持って変えていくのかを教えてください。

小池:先ほどお話ししたように、我々はこれまで昨対比を非常に大きい問題として捉え続けてきました。しかし、直近は想定外のことが非常に起こりやすくなっています。このような中において、昨対比のみを測っていてもわからないため、対応力のある予実管理が再度必要になると思っています。

予算についても、プロジェクトとしてあるべき数字をどのように追いかけていくのかについて取り組んでいきますし、おっしゃったとおり途中で修正する部分をどのように決めていくのかが必要になると思っています。

この課題に対してどのように取り組んでいくかは、協議しながら考えていく段階です。しかし、これからの時代は右肩上がりではありませんし、ファンダメンタルな部分が変わってきている中、何をゴールとしてOKと出すか、途中でどのように修正していくのかという点は、私自身も本当に必要になるだろうと思っています。

経費に関しては、我々は2月くらいまでに予算を作ります。その中でウクライナに関する問題が起き、水光熱などがいろいろと変わってきました。そこで、経費に関しては対策会議をしながら月ごとに追いかけ、報告してきました。

下期はもう一段階引き上げていこうとも思っていますので、個々の分野ではできても、総合的な方針まで至っていないところを、今後は少しずつ確実に進めていきます。それが、次の成長につながってくるだろうと思っています。

この銘柄の最新ニュース

バローHDのニュース一覧- バローHD、上期経常は一転3%減益で下振れ着地 2024/11/12

- 2025年3月期 10月度月次営業情報に関するお知らせ 2024/11/12

- 2025年3月期 第2四半期(中間期)決算短信〔日本基準〕(連結) 2024/11/12

- 報告セグメントの変更に関するお知らせ 2024/10/28

- 2025年3月期 9月度月次営業情報に関するお知らせ 2024/10/10

マーケットニュース

- 好業績中小型株に好機到来、「大幅上方修正&割安」厳選6銘柄リスト <株探トップ特集> (11/25)

-

明日の株式相場に向けて=米財務長官人事でAIアルゴが急速始動

(11/25)

明日の株式相場に向けて=米財務長官人事でAIアルゴが急速始動

(11/25)

- 米株価指数先物 時間外取引 堅調続く、ダウ先物は295ドル高 (11/25)

- 米株価指数先物 時間外取引 堅調、ダウ先物は299ドル高 (11/25)

おすすめ条件でスクリーニングされた銘柄を見る

バローホールディングスの取引履歴を振り返りませんか?

バローホールディングスの株を取引したことがありますか?みんかぶアセットプランナーに取引口座を連携すると売買履歴をチャート上にプロットし、自分の取引を視覚的に確認することができます。

アセットプランナーの取引履歴機能とは

※アセプラを初めてご利用の場合は会員登録からお手続き下さい。