AB&Companyのニュース

AB&Company、2Q累計は増収減益 オミクロン株の影響で営業利益は31%減少も、減益幅は縮小傾向に

目次

市瀬一浩氏:2022年10月期第2四半期決算説明を開始いたします。本日は、大きく3つの項目に分けてご説明します。

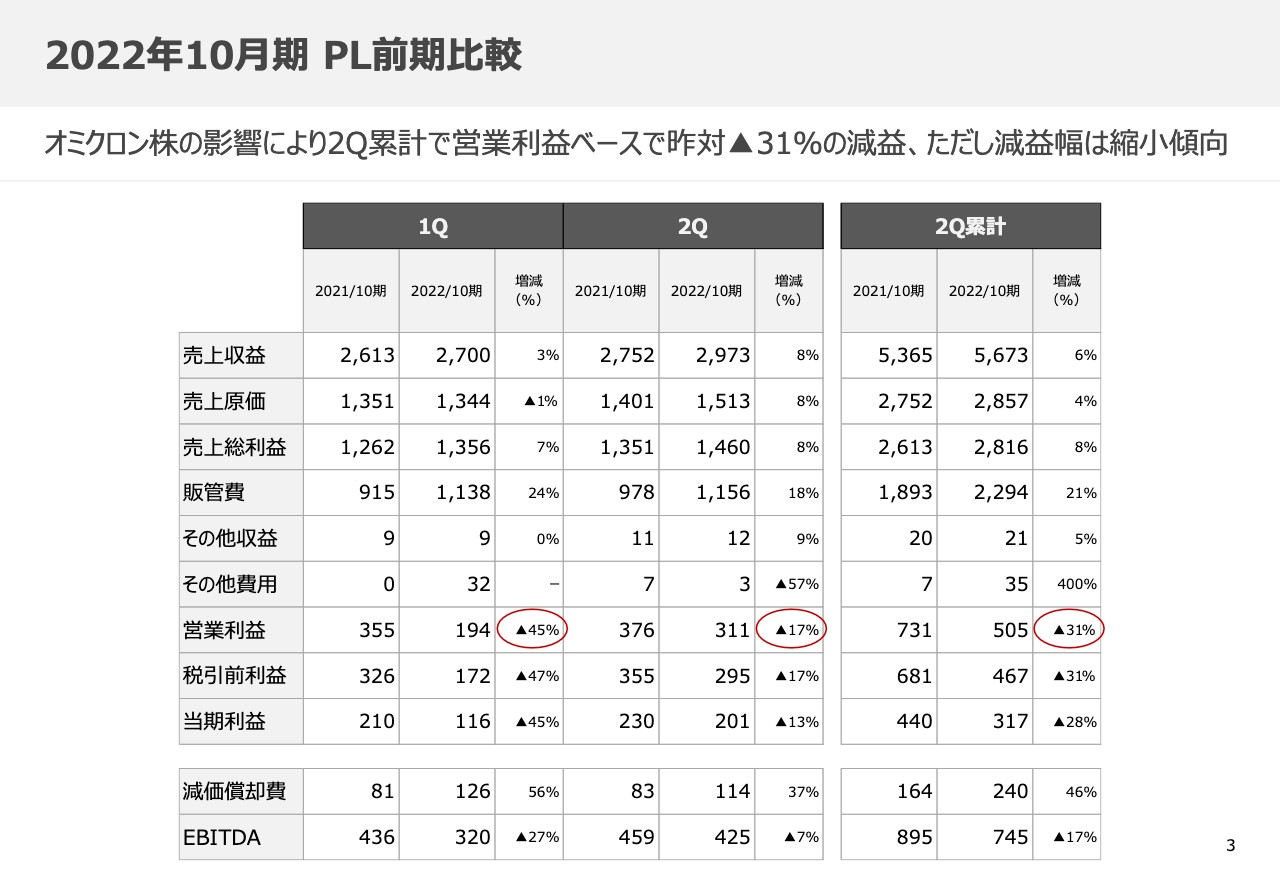

2022年10月期 PL前期比較

今期、第2四半期の決算についてご説明します。第2四半期累計で、売上収益はプラス6パーセント、営業利益ベースではマイナス31パーセントという数値となっていますが、第1四半期よりも減益幅は減少している状況です。各セグメントの詳細については追ってご説明します。

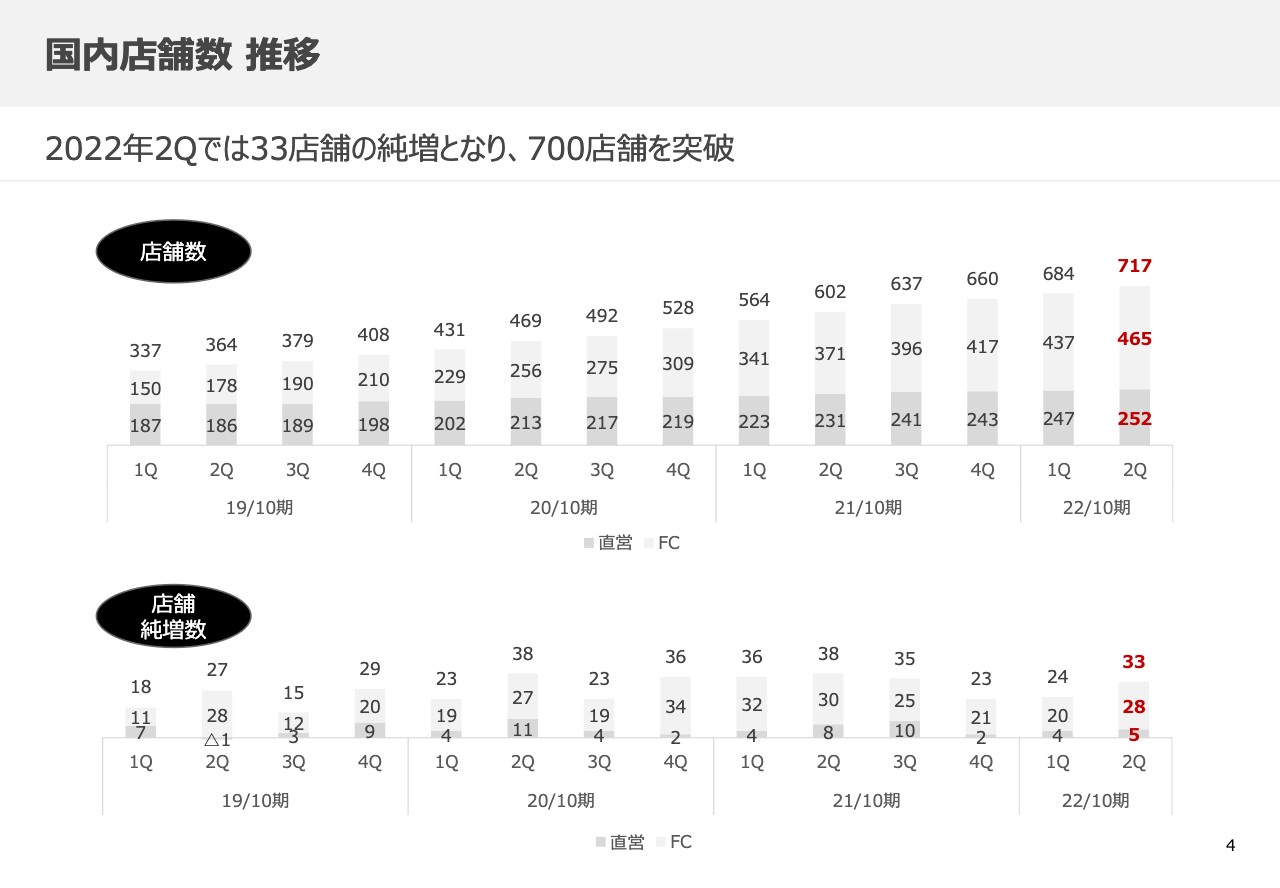

国内店舗数 推移

国内店舗数の推移です。2022年3月に700店舗を突破し、第2四半期は33店舗の純増となりました。

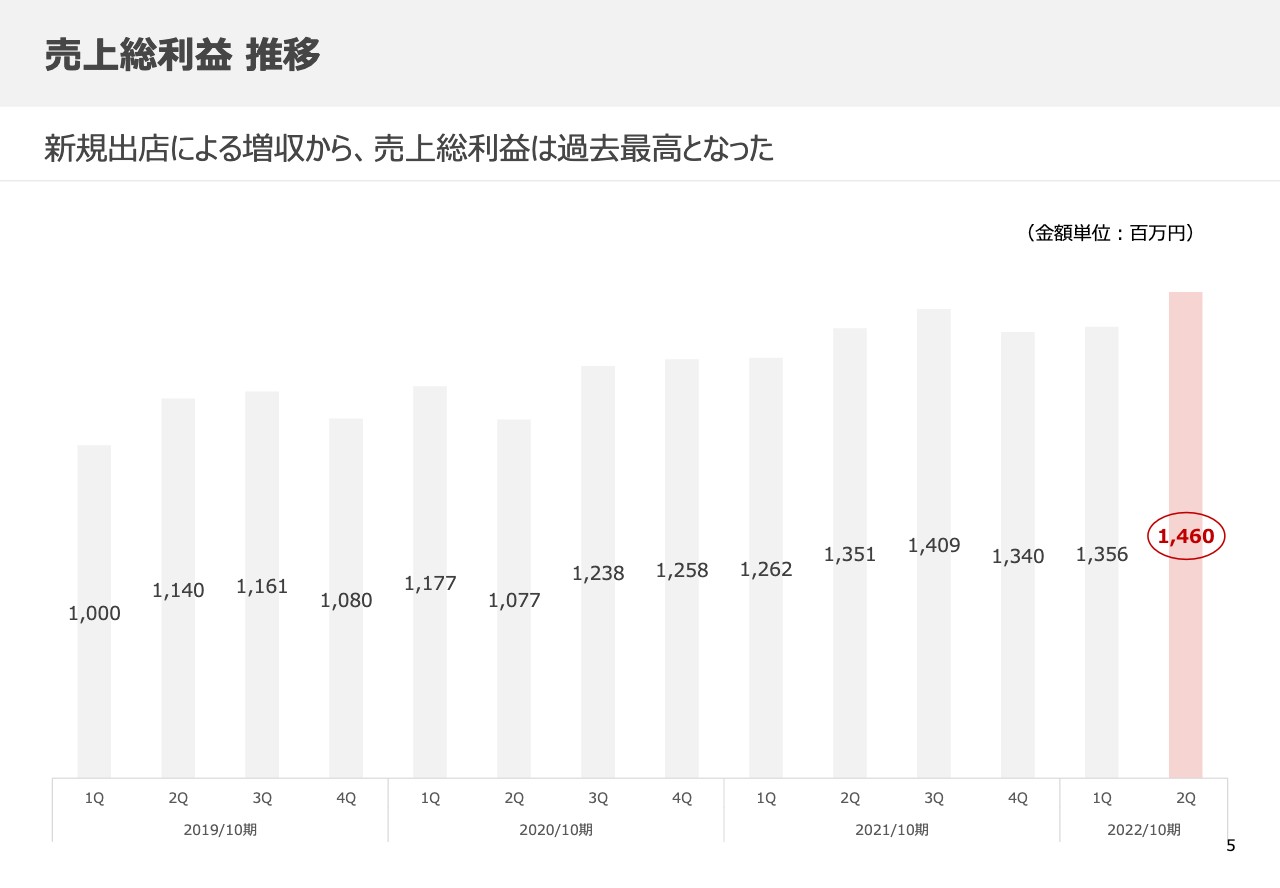

売上総利益 推移

売上総利益の推移です。新規出店による増収から、売上総利益は過去最高となりました。今後も既存店の単店売上の向上よりも、現段階では新規出店に重きを置き店舗展開を推進してまいりたいと考えております。

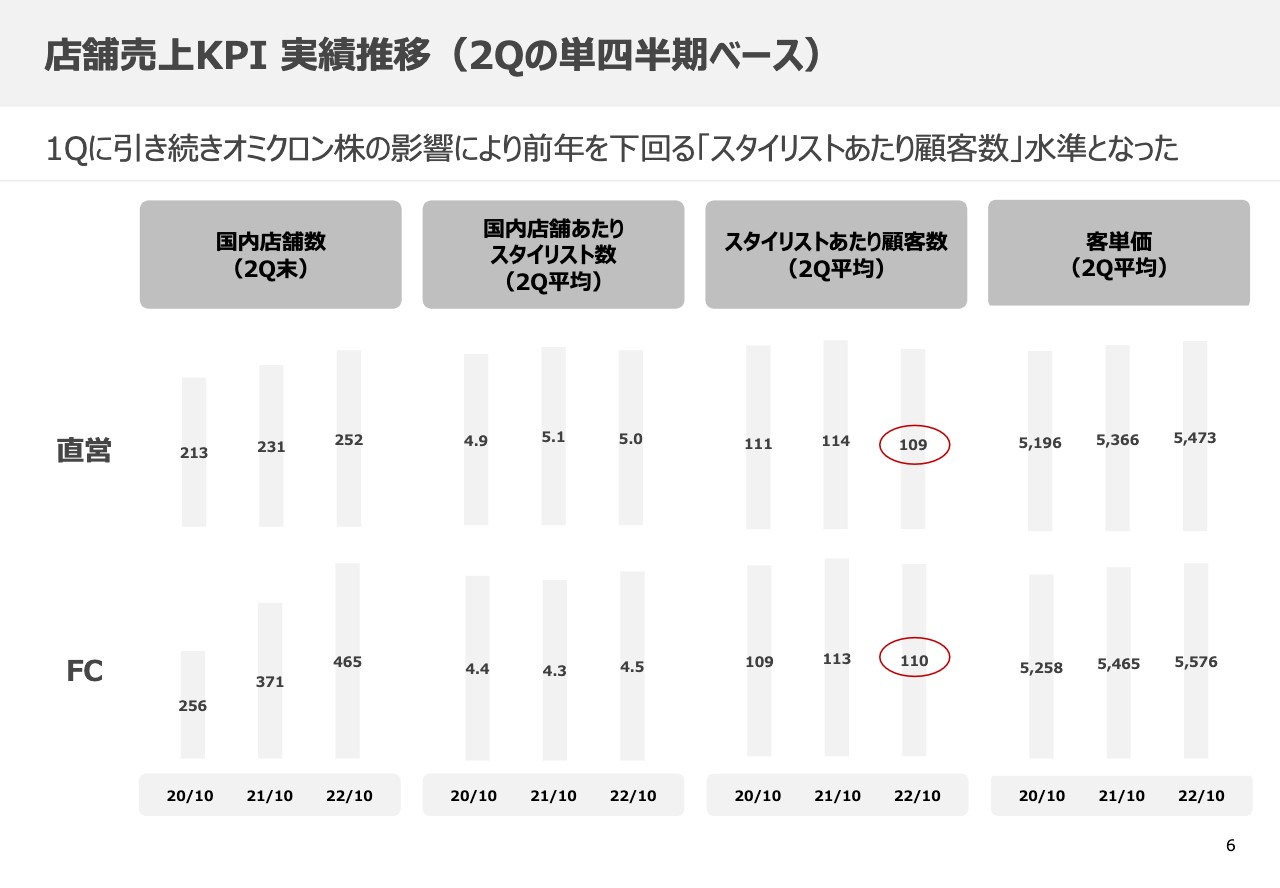

店舗売上KPI 実績推移(2Qの単四半期ベース)

店舗売上KPIの実績です。第2四半期についても、第1四半期に引き続きオミクロン株の影響を受けたと理解しています。特に2月は例年と比べて気温が低く、積雪の発生も多かったことから、「スタイリストあたり顧客数」の落ち込みが厳しいものとなりましたが、4月、および足元の5月と、数値に関しては回復傾向にあります。

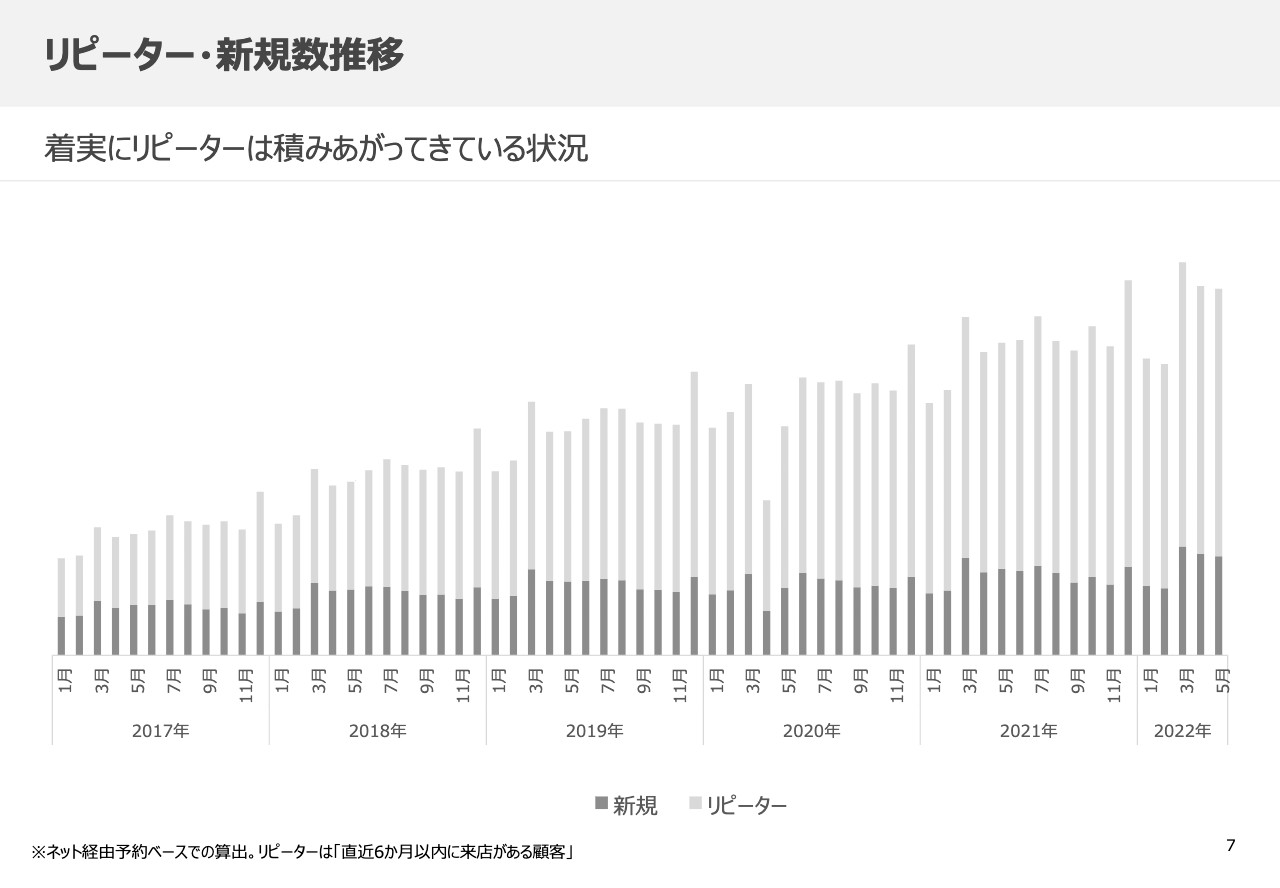

リピーター・新規数推移

「スタイリストあたり顧客数」は低位に推移したものの、リピーターは着実に積み上がっています。

事業内容

セグメント毎の状況についてご説明します。当社グループは、直営美容室運営事業、フランチャイズ事業、インテリアデザイン事業の3つのセグメントに分かれています。

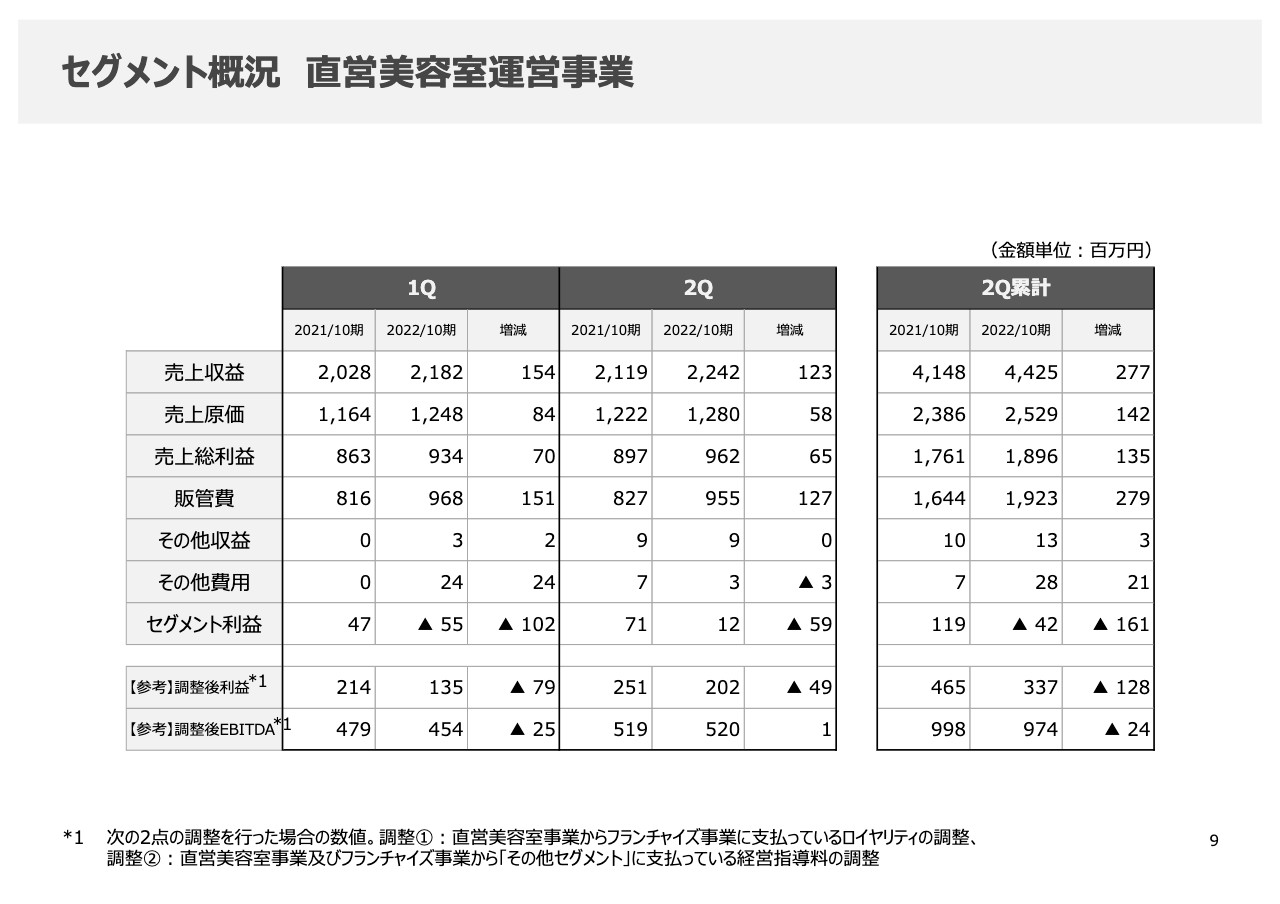

セグメント概況 直営美容室運営事業

第1四半期に比べて販管費およびその他費用が減少しており、セグメント利益は赤字から黒字に転換し、損益としては改善している状況です。

なお、直営美容室運営事業については、直営事業にも関わらず、フランチャイズを買収して直営事業化した経緯から、ロイヤリティをフランチャイズ事業に支払っていること、加えて「その他セグメント」に経営指導料というかたちで費用支払を行っていることから、それらを戻した上で調整後利益・調整後EBITDAを算出し、記載しています。

調整後EBITDAベースでは5.2億円と、わずかではありますが前年を超える水準まで戻りつつあります。

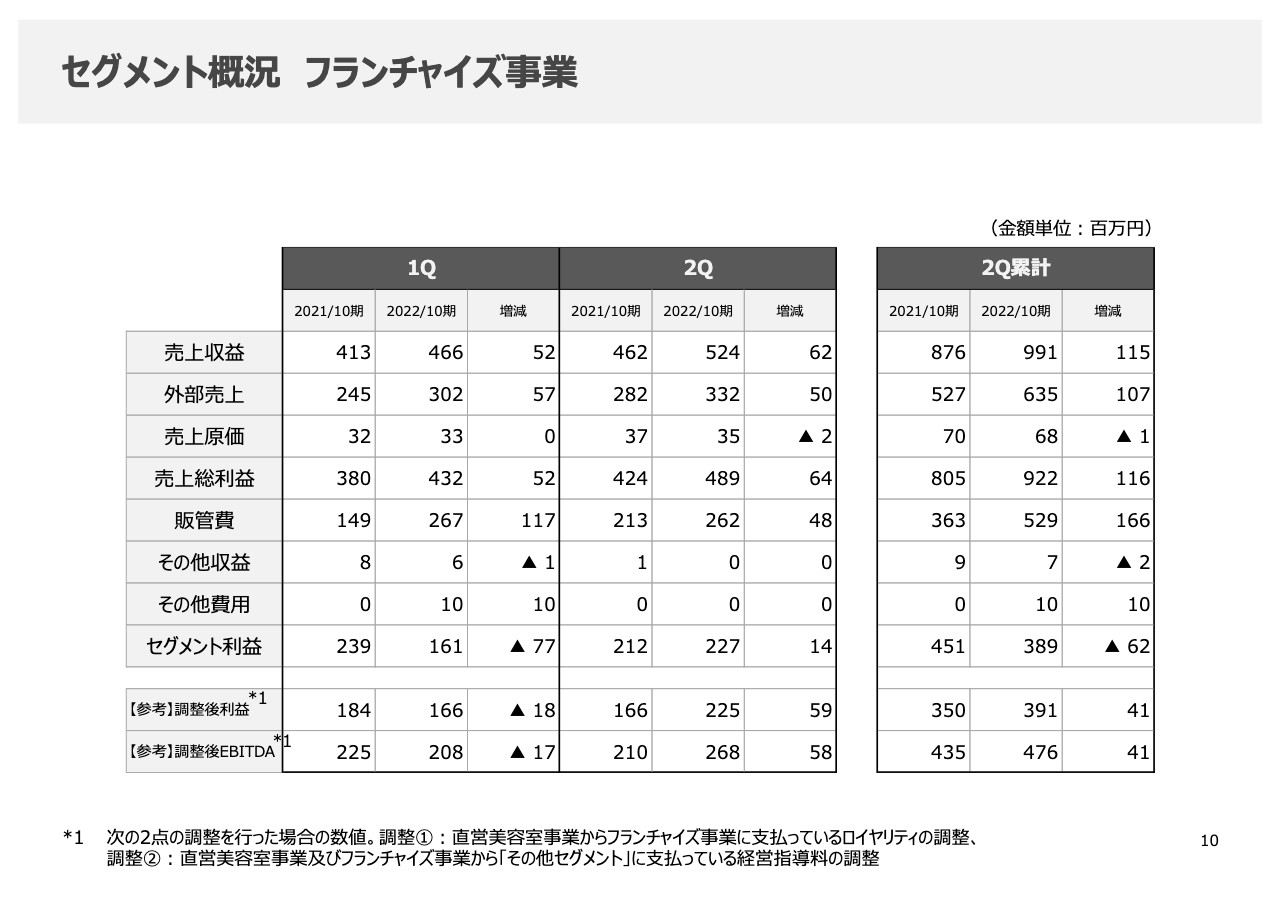

セグメント概況 フランチャイズ事業

第2四半期については、セグメント利益が2億2,700万円と前年を上回る水準には戻っています。こちらも直営美容室事業と同様の調整をかけた場合の調整後利益は、第2四半期ベースで、前年1億6,600万円に対して今期が2億2,500万円と、35パーセント程度の伸長となっています。

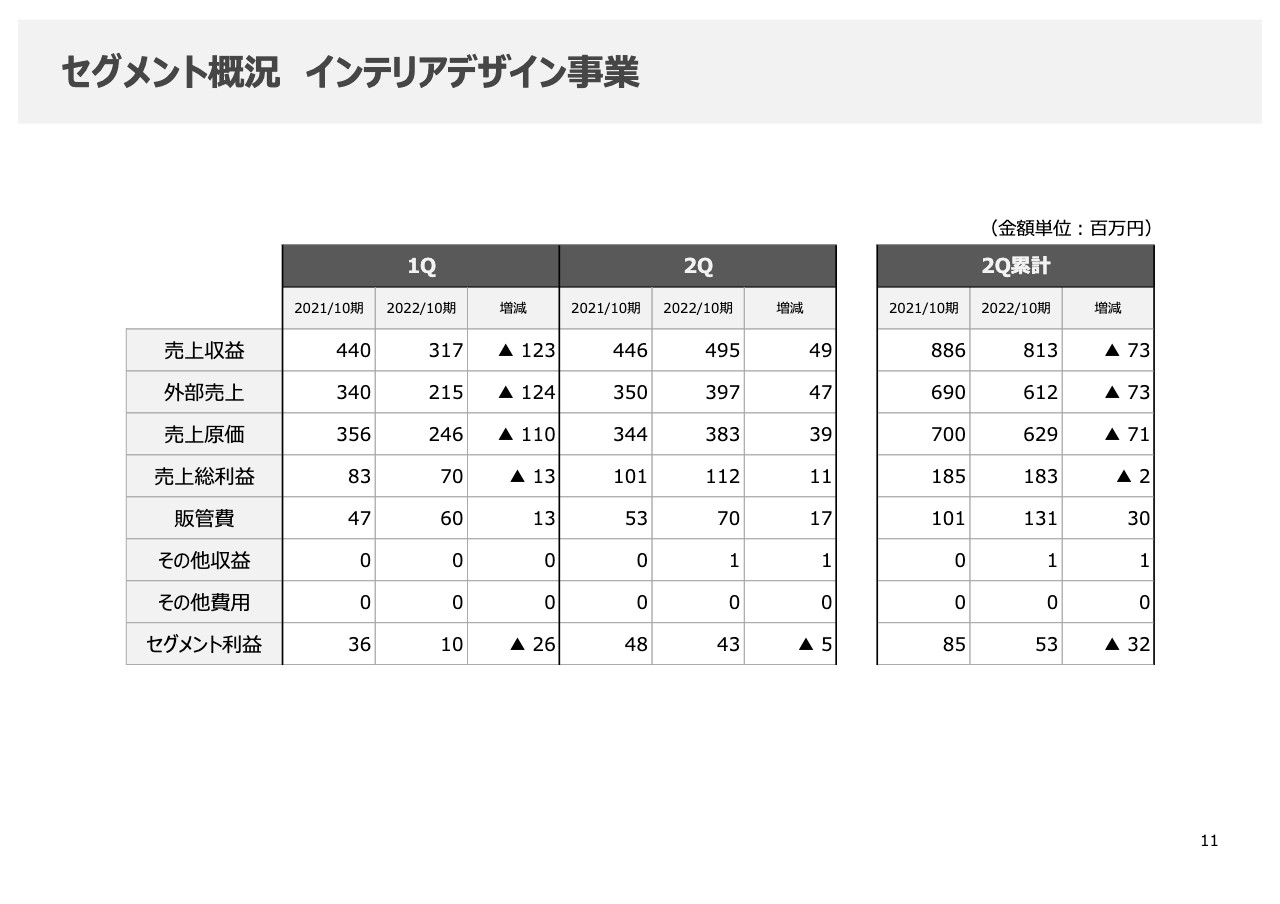

セグメント概況 インテリアデザイン事業

インテリアデザイン事業についてはスライド記載のとおりです。

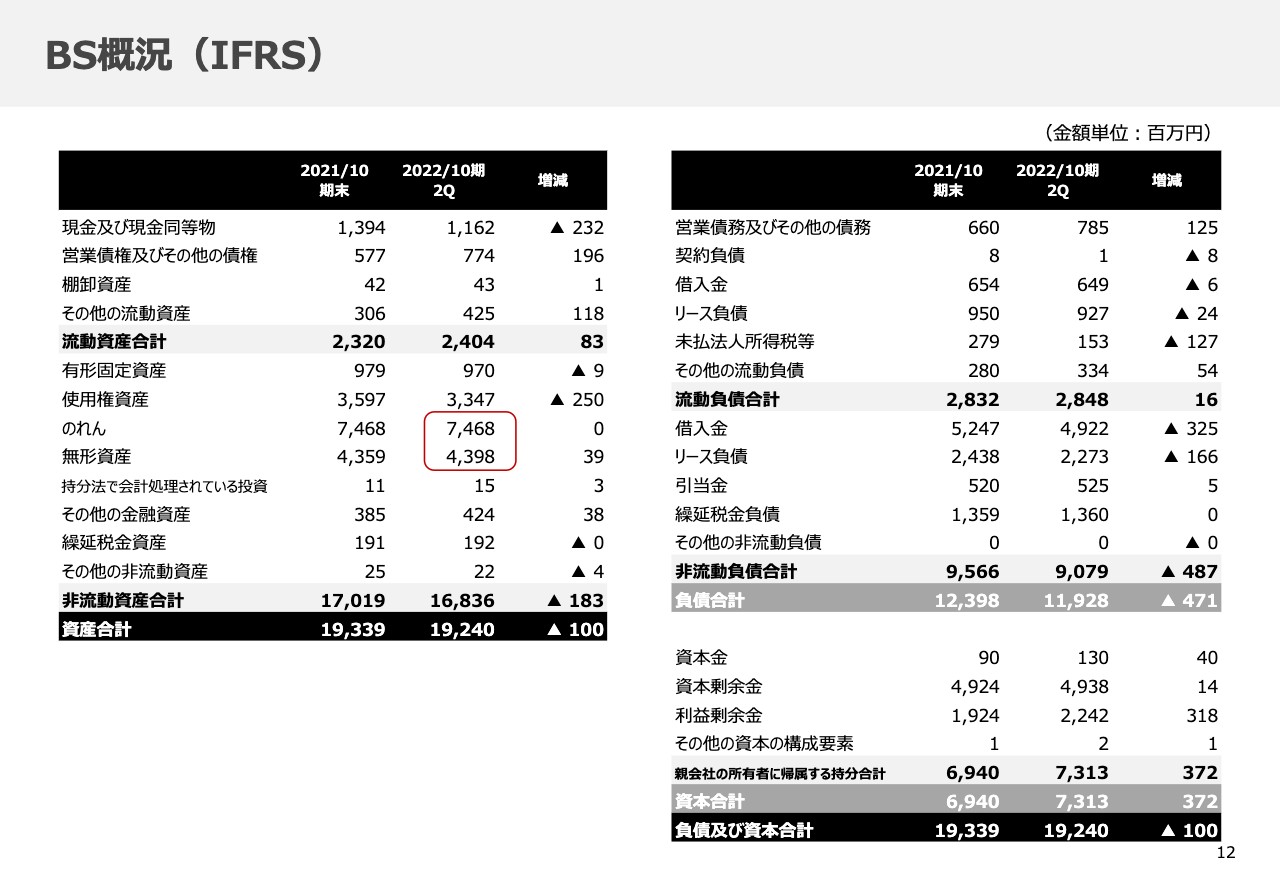

BS概況(IFRS)

BSの概況です。AB&Companyは、現在の連結グループ子会社をそれぞれ買収してきたことにより、のれんが無形資産分と合わせると117億円計上されています。現状では、のれんの毀損リスクは認識していません。

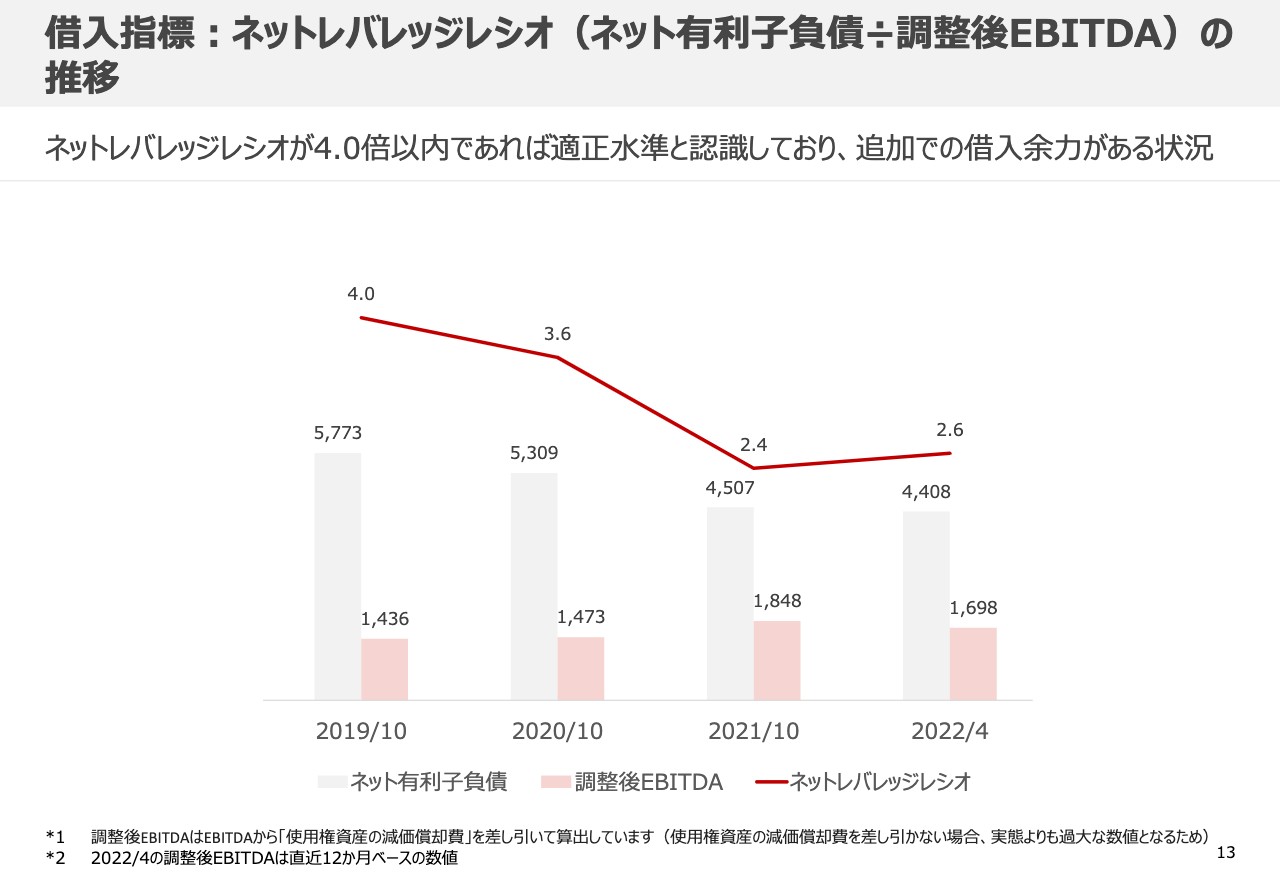

借入指標:ネットレバレッジレシオ(ネット有利子負債÷調整後EBITDA)の推移

当社では借入水準について、ネットレバレッジレシオという指標を用いて管理しています。2年半前の2019年10月期は、ネットレバレッジレシオが4倍程度とレバーがかかった状況にはあったものの、その後返済が進み、現状では2.6倍の水準となっています。そのため、追加での借入余力はあると認識しています。

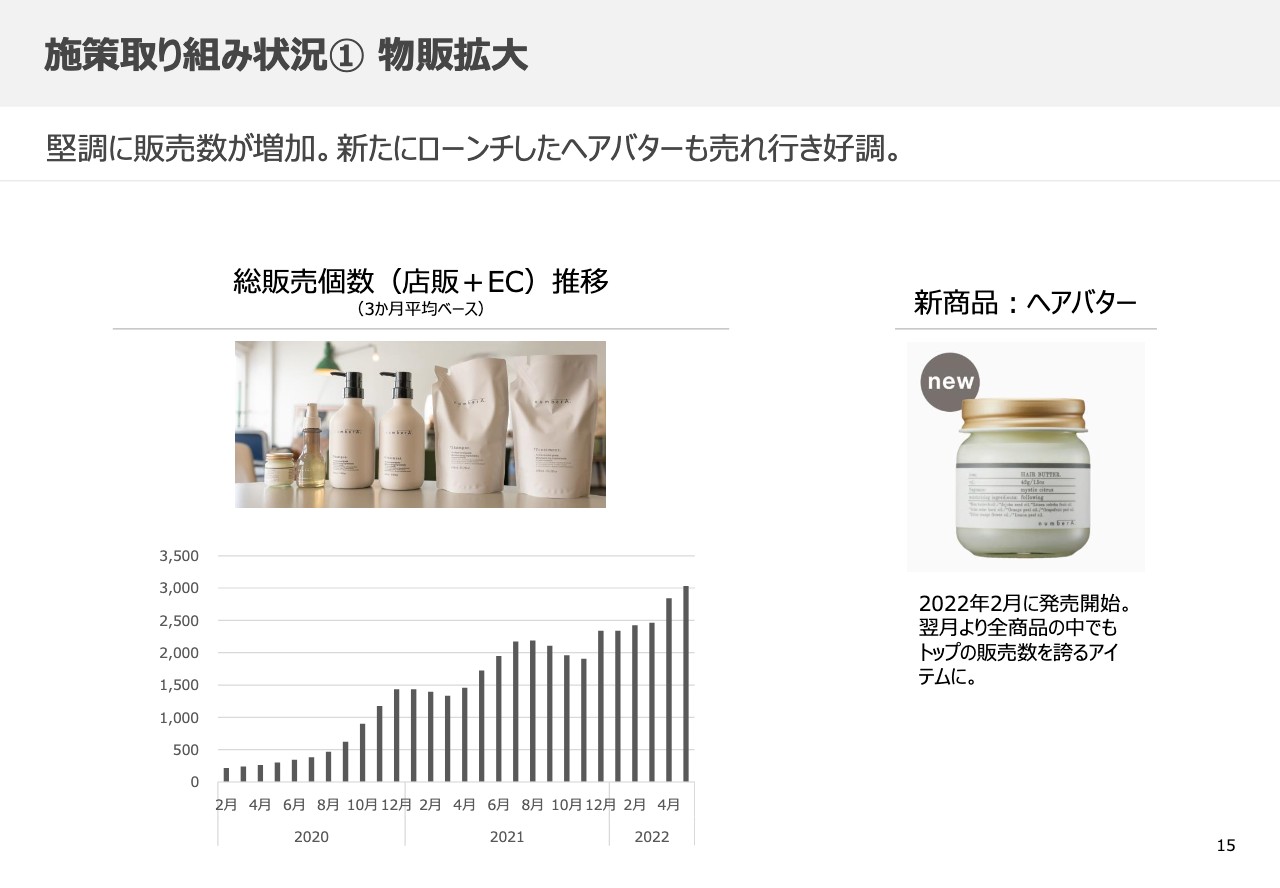

施策取り組み状況① 物販拡大

美容室でのサービス以外の売上として物販に注力しており、これまで堅調に販売数を増加させてきました。お客さまに高く評価いただいているシャンプー・トリートメント・ヘアオイルに加えて、2022年2月にヘアバターが新商品として加わりました。全体的に売れ行きは好調に推移しております。

施策取り組み状況② 新規ブランド開発

当社はAguブランドの他、いくつかのブランドを展開しておりまして、高級ラインのSOYONという新ブランドも展開しております。

Aguブランドの平均水準を大きく上回る売上水準となっています。スライド左側に記載のとおり、直近の5月ではAguの平均月商が310万円程度だったところ、6店舗のうち3店舗で売上500万円超えと、相当な売上水準に育っています。

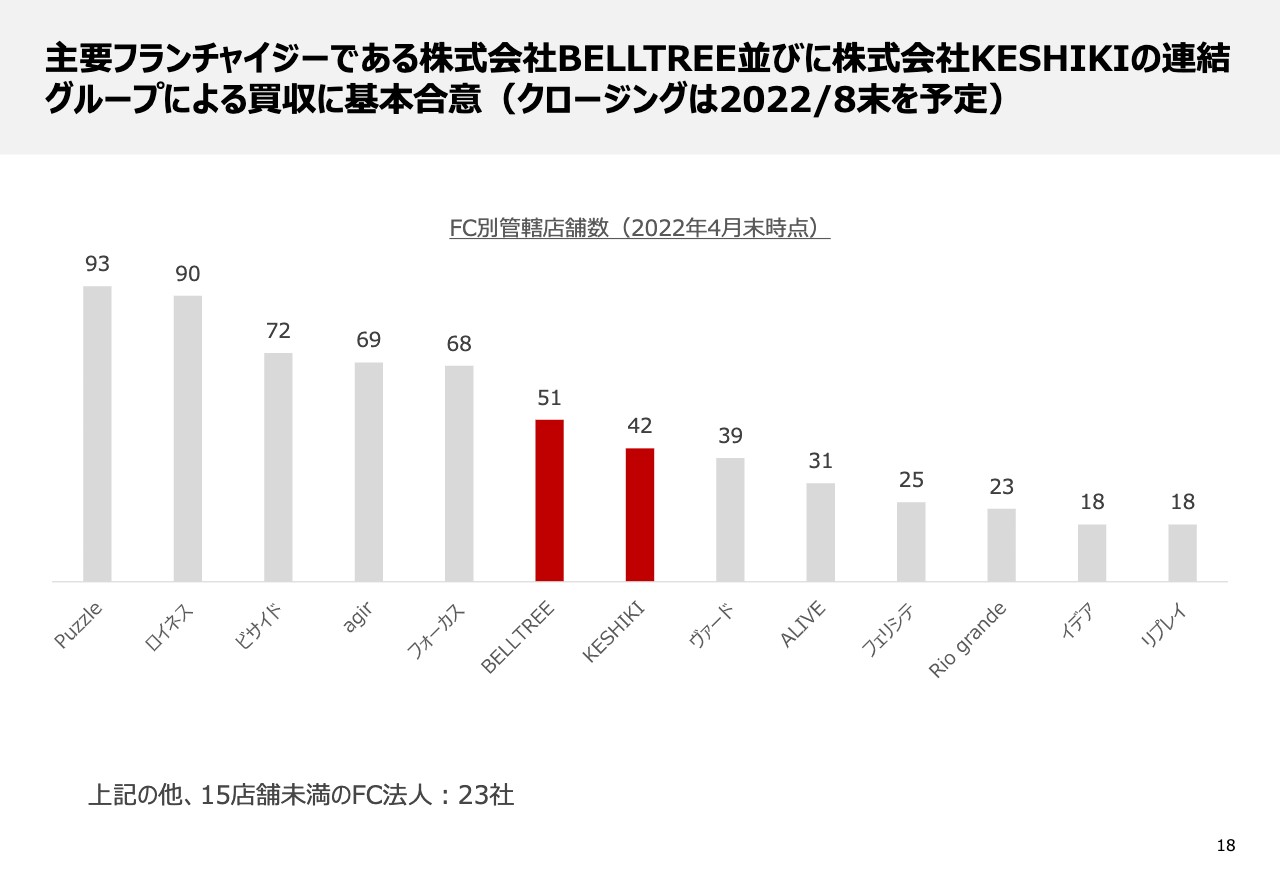

主要フランチャイジーである株式会社BELLTREE並びに株式会社KESHIKIの連結 グループによる買収に基本合意

主要フランチャイジーの株式取得について、基本合意に至った2社をご紹介します。1社が株式会社BELLTREE、もう1社が株式会社KESHIKIです。2社の代表取締役とは、創業当初から苦楽を共にしながら事業を推進してきました。

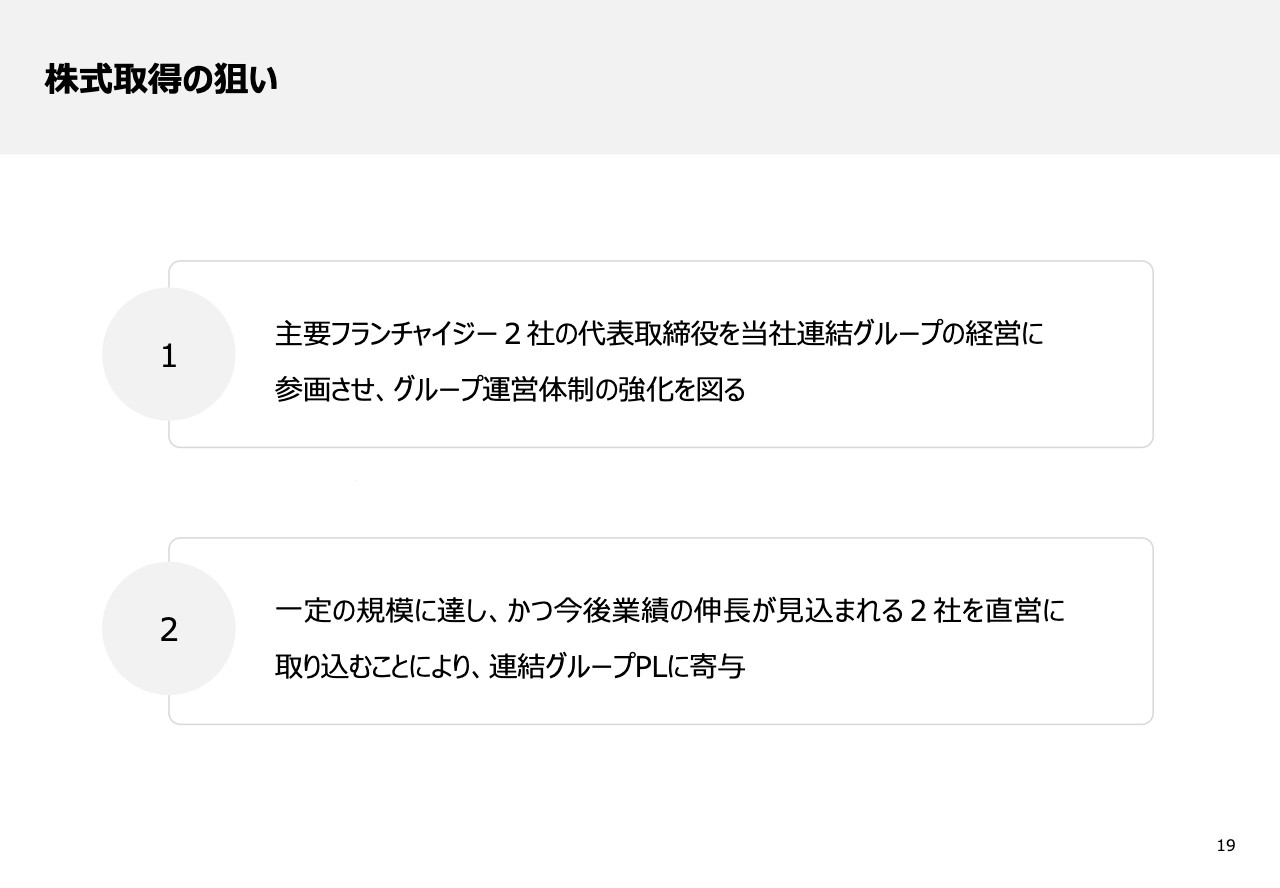

株式取得の狙い

株式取得の狙いは2点あります。1点目が、主要フランチャイジー2社の代表取締役を当社連結グループの経営に参画させ、グループ運営体制の強化を図ることです。2点目は、一定の規模に達し、かつ今後業績の伸長が見込まれる2社を直営に取り込むことにより、当社連結グループPLに寄与することです。

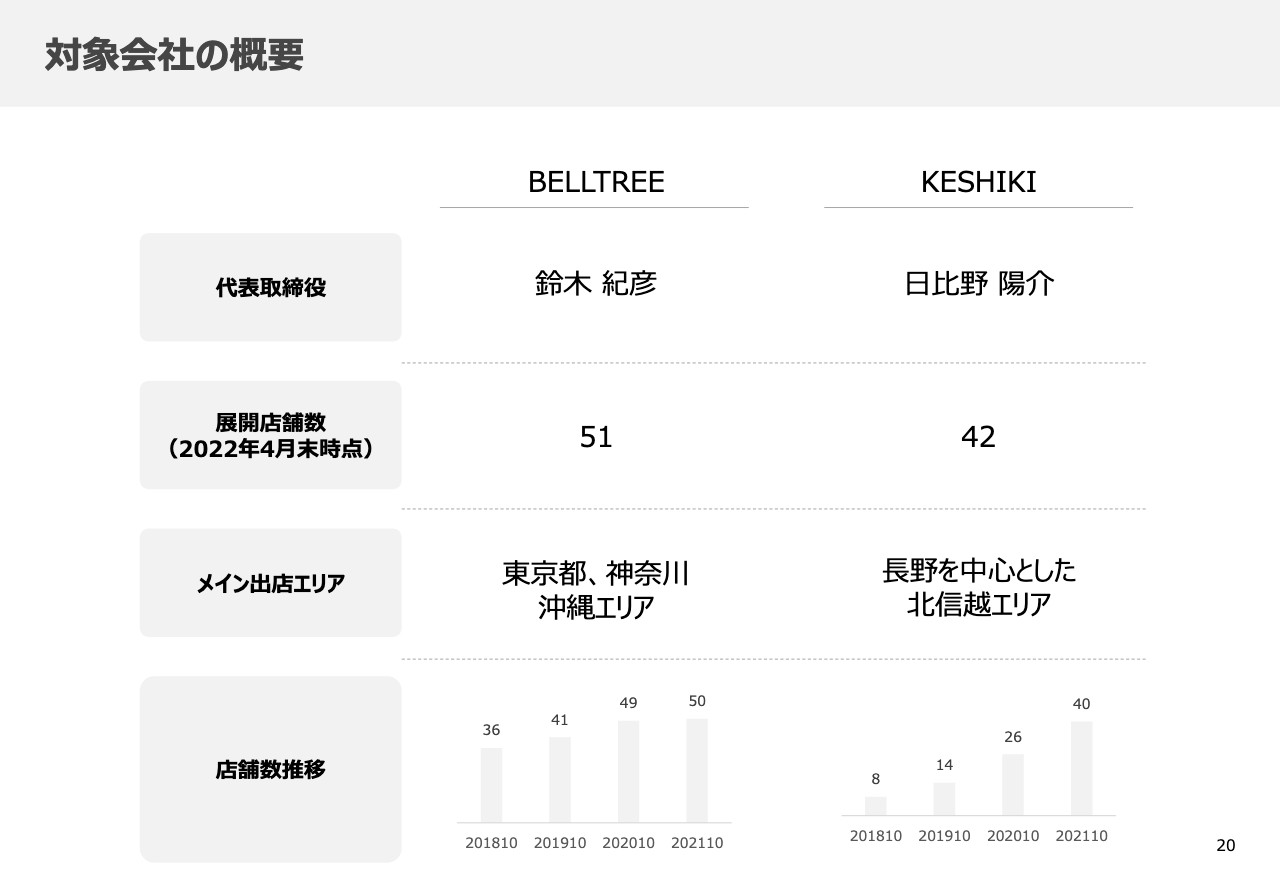

対象会社の概要

2社について概要をご説明します。1社目、株式会社BELLTREEの代表取締役は鈴木紀彦です。展開店舗数は2022年4月末時点で51店舗、出店エリアは東京、神奈川、沖縄が中心です。

2社目の株式会社KESHIKIの代表取締役は日比野陽介です。展開店舗数は42店舗で、長野を中心とした北信越エリアに展開しています。

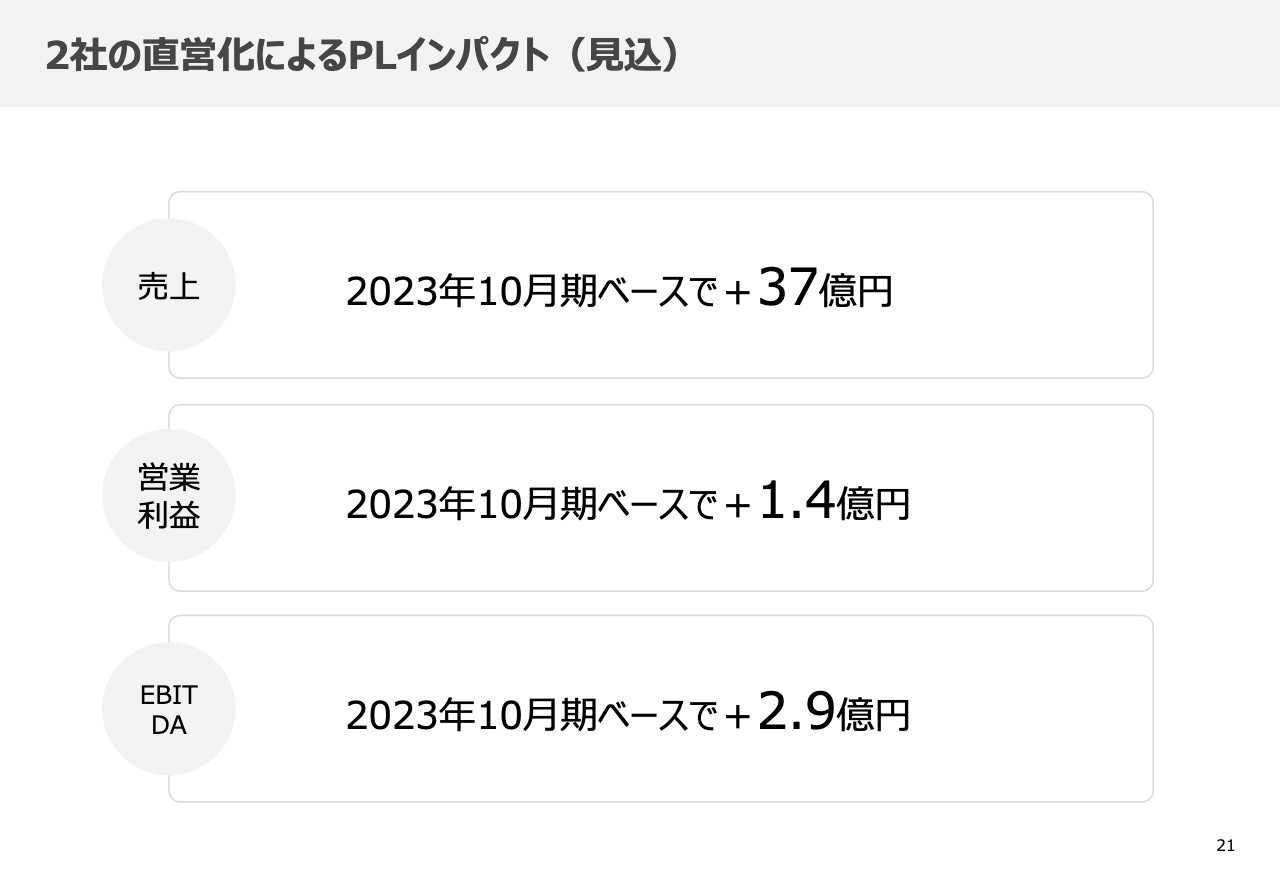

2社の直営化によるPLインパクト(見込)

2社の直営化によるPLインパクトは、来期の2023年10月期ベースで売上はプラス37億円、営業利益はプラス1.4億円、EBITDAはプラス2.9億円です。

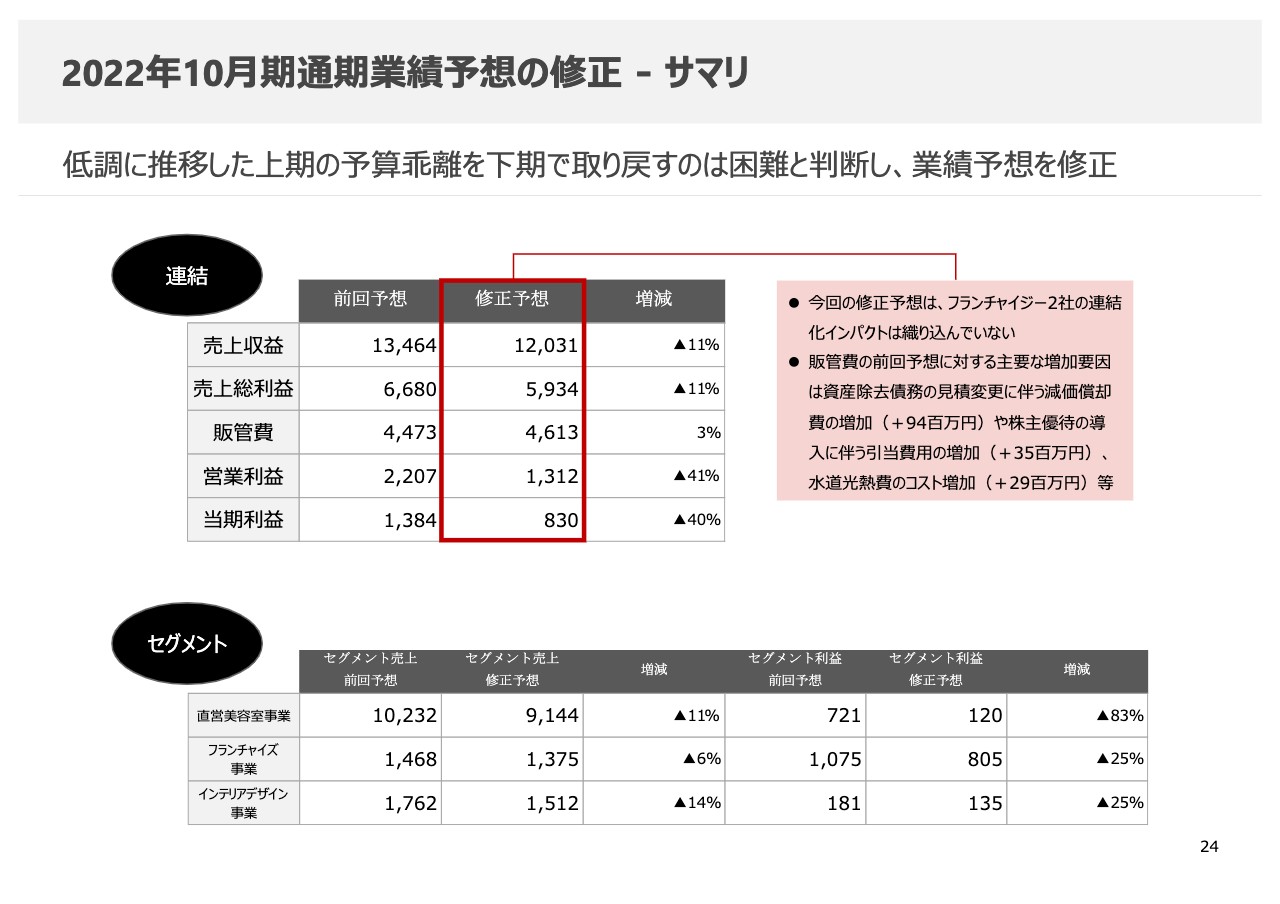

2022年10月期通期業績予想の修正 - サマリ

今期の業績予想の修正に関してです。前段でご説明したとおり、上半期は相当低調な推移となり、この予算乖離を下期で取り戻すのは困難と判断し、業績予想を修正する運びとなりました。

セグメント別では、特に損益分岐点の高い直営美容室事業で大きな予算乖離が生じました。

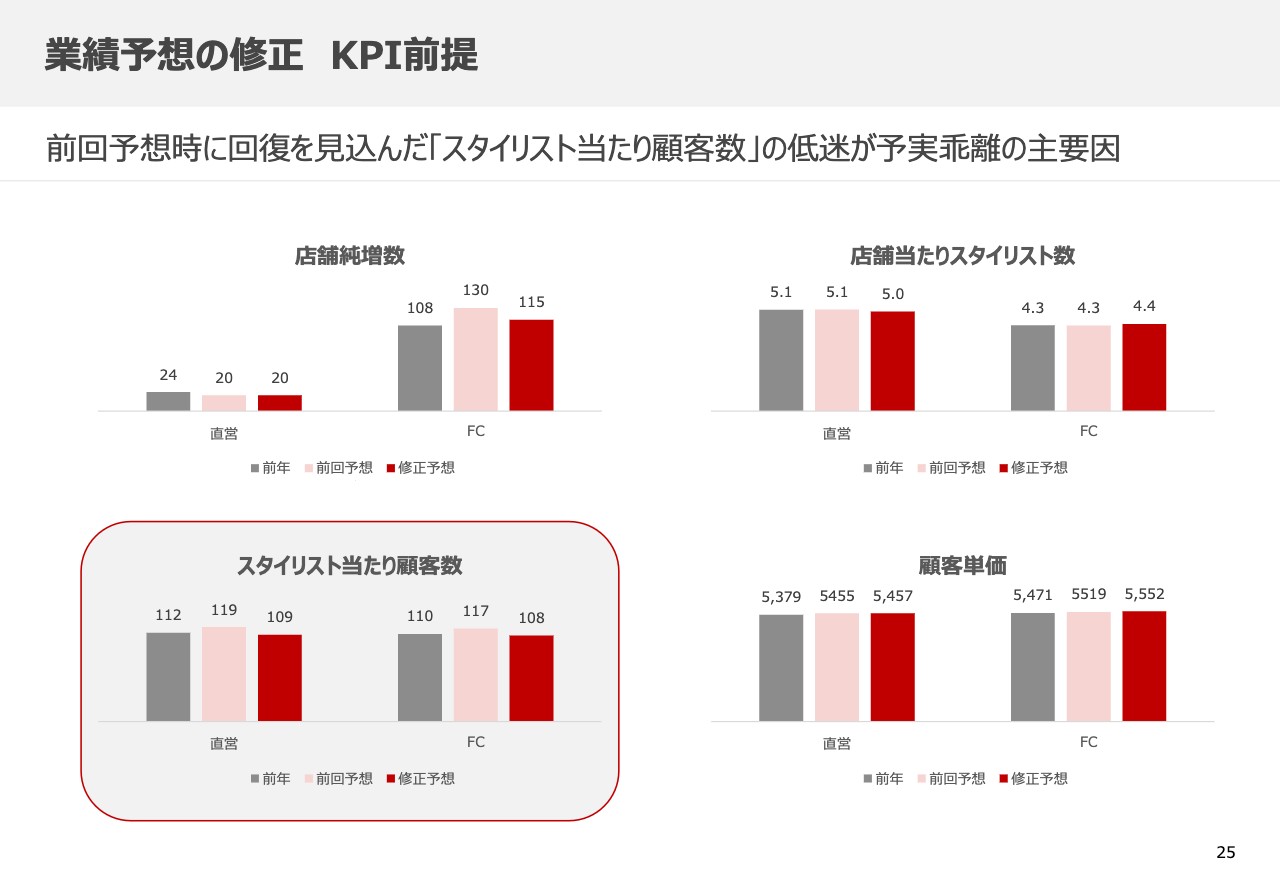

業績予想の修正 KPI前提

前回予想時に回復を見込んだ「スタイリストあたり顧客数」の低迷が予実乖離の主要因であると認識しています。

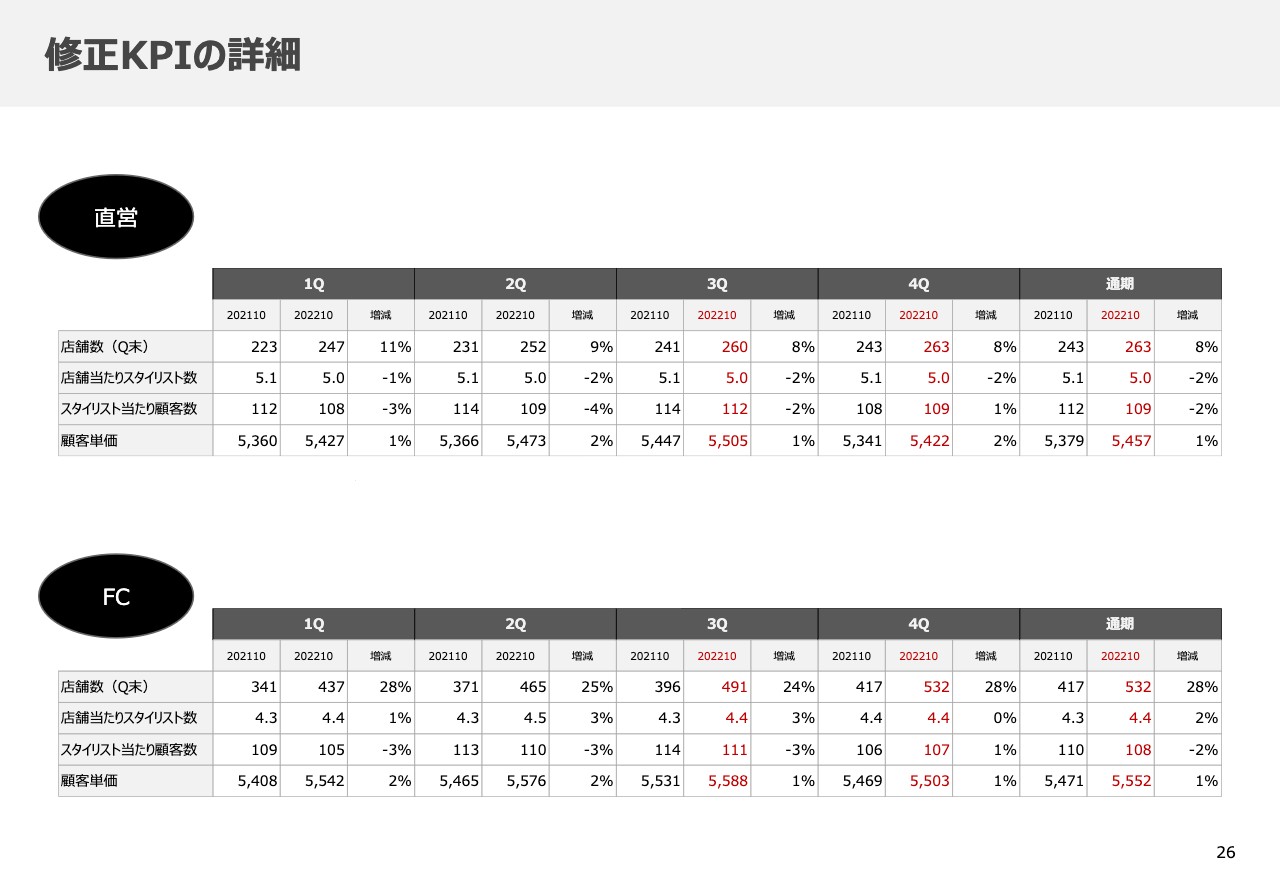

修正KPIの詳細

修正計画の前提となる店舗売上のKPIです。4半期毎に開示をさせていただいております。

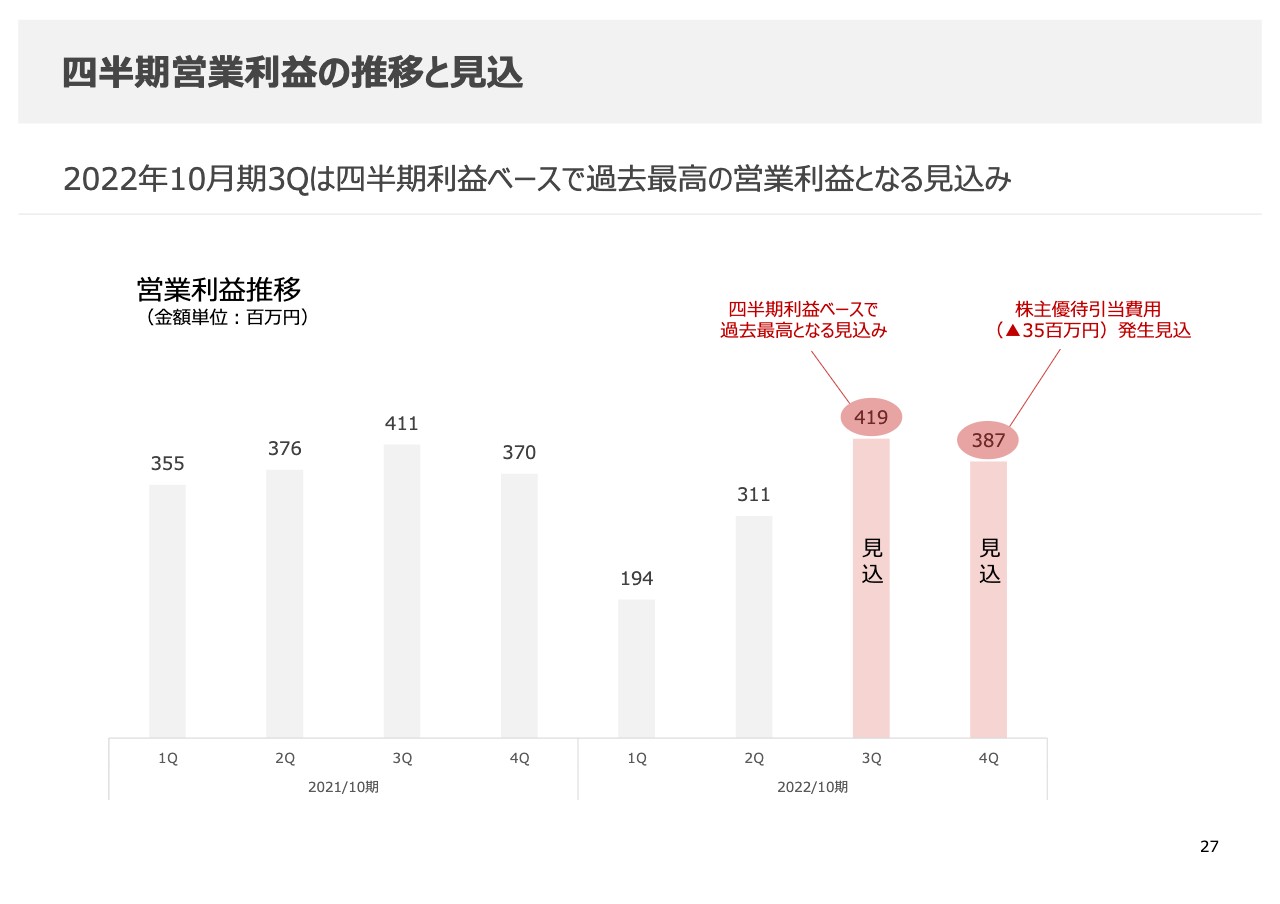

四半期営業利益の実績推移と見込

修正予想の四半期ごとの数値です。第3四半期は四半期利益ベースで過去最高の営業利益となる見込みです。

株主還元に対する考え方

株主還元に対する考え方をご説明します。配当は2021年12月15日に開示した当初予想から変更の予定はありません。来期以降に再度成長軌道へ戻ると見込んでいるため、変更不要と判断しました。

また、株主優待の詳細は別途開示のとおりです。株主優待にかかる引当費用は今期3,500万円程度を想定しており、PLに与えるインパクトは限定的であると認識しています。そのため、数年以内の制度廃止は想定していません。

この銘柄の最新ニュース

AB&Cのニュース一覧- [PTS]ナイトタイムセッション17時30分時点 上昇125銘柄・下落61銘柄(東証終値比) 2024/11/20

- 出来高変化率ランキング(14時台)~マクロミル、インテリWなどがランクイン 2024/11/19

- 出来高変化率ランキング(10時台)~GENOVA、マクロミルなどがランクイン 2024/11/19

- 国内店舗月次営業速報(2024年10月)のお知らせ 2024/11/06

- 週間ランキング【値下がり率】 (11月1日) 2024/11/02

マーケットニュース

おすすめ条件でスクリーニングされた銘柄を見る

AB&Companyの取引履歴を振り返りませんか?

AB&Companyの株を取引したことがありますか?みんかぶアセットプランナーに取引口座を連携すると売買履歴をチャート上にプロットし、自分の取引を視覚的に確認することができます。

アセットプランナーの取引履歴機能とは

※アセプラを初めてご利用の場合は会員登録からお手続き下さい。