エフビー介護サービスのニュース

【QAあり】エフビー介護サービス、前期開設の5事業所やM&Aで取得の子会社などが業績に貢献

2024年3月期第2四半期決算説明

栁澤美穂氏:エフビー介護サービス株式会社代表取締役社長、栁澤美穂でございます。本日は弊社の2024年3月期第2四半期決算説明を視聴いただき、大変ありがとうございます。今回の決算説明は、動画と書き起こしの配信のみの実施となりますので、ご了承ください。

目次

今回の決算説明は、「2024年3月期第2四半期連結決算の概況」「2024年3月期連結業績の予想」「今後の取り組み」のご説明で、いったん終了させていただき、その後、続けて当社のことについて詳しく知りたいと希望される投資家さま向けに「会社概要と当社の強み」を説明いたします。

また、今回の決算説明が動画と書き起こしの配信のみとなりますので、ご質問をいただても回答することができません。代わりに、書き起こしの最後に、よくいただくご質問に対する当社の回答をまとめておりますので、ご覧いただければ幸いです。

それでは、ご覧の目次に沿ってご説明させていただきます。

2024年3月期第2四半期 エグゼクティブサマリー

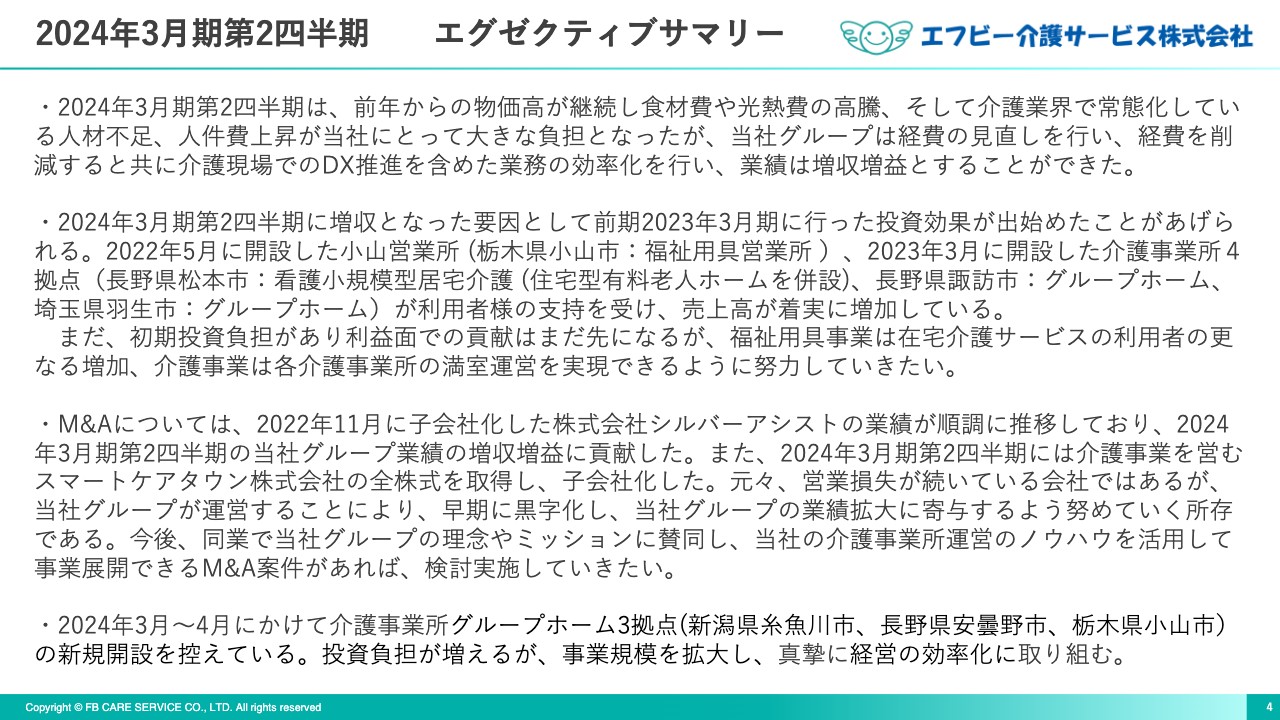

2024年3月期第2四半期連結決算の概況を説明いたします。

2024年3月期第2四半期は、前年からの物価高が継続し食材費や光熱費の高騰、そして介護業界で常態化している人材不足、人件費上昇が当社にとって大きな負担となりましたが、当社グループは経費の見直しを行って経費を削減するとともに、介護現場でのDX推進を含めた業務の効率化を行い、業績は増収増益となりました。

2024年3月期第2四半期に増収となった要因としては、前期2023年3月期に行った投資効果が出始めたことが挙げられます。

2022年5月に開設した福祉用具営業所1拠点、2023年3月に開設した介護事業所4拠点が利用者さまの支持を受け、売上高が着実に増加しています。まだ、初期投資負担があり利益面での貢献はまだ先になりますが、福祉用具事業は在宅介護サービスの利用者のさらなる増加、介護事業は各介護事業所の満室運営を実現できるように努力してまいります。

M&Aについては、2022年11月に子会社化した株式会社シルバーアシストの業績が順調に推移しており、2024年3月期第2四半期の当社グループ業績の増収増益に貢献いたしました。

また、2024年3月期第2四半期には介護事業を営むスマートケアタウン株式会社の全株式を取得し、子会社化いたしました。元々、営業損失が続いている会社ではありますが、当社グループが運営することにより、早期に黒字化し、当社グループの業績拡大に寄与するよう努めていく所存であります。

加えて、2024年3月から4月にかけて介護事業所グループホーム3拠点の新規開設を控えております。投資負担が増えますが事業規模を拡大し、真摯に経営の効率化に取り組んでまいります。

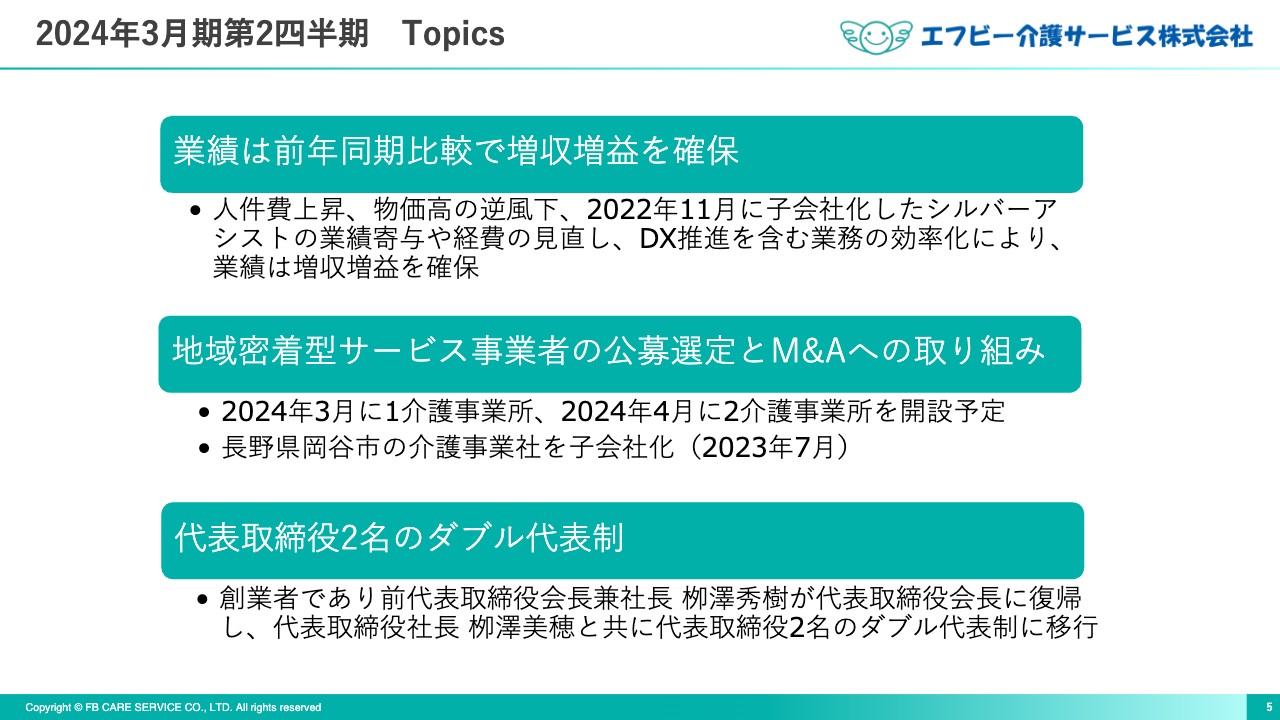

2024年3月期第2四半期 Topics

当社の第2四半期のトピックを3つご説明します。第一に人件費上昇、物価高の逆風下、2022年11月に子会社化した株式会社シルバーアシストの業績寄与、経費の見直し、DX推進を含む業務の効率化により、業績は前年同期で増収増益を確保したことであります。

第二に地域密着型サービス事業では、地域行政による介護サービス拠点の公募案件に積極的に取り組んでおり、来年2024年春の開設予定で3拠点の選定を受け、開設準備を進めております。また、2023年7月31日に長野県岡谷市で介護事業を営むスマートケアタウン株式会社の株式100パーセントを取得し、子会社化いたしました。

第三に経営環境の変化に迅速に対応し、持続的な成長と中長期的な企業価値向上への取り組みを強化するため、創業者で前代表取締役会長兼社長の栁澤秀樹が代表取締役会長に復帰いたしました。私、代表取締役社長栁澤美穂と共に、代表取締役2名のダブル代表制で持続可能な成長を目指してまいります。

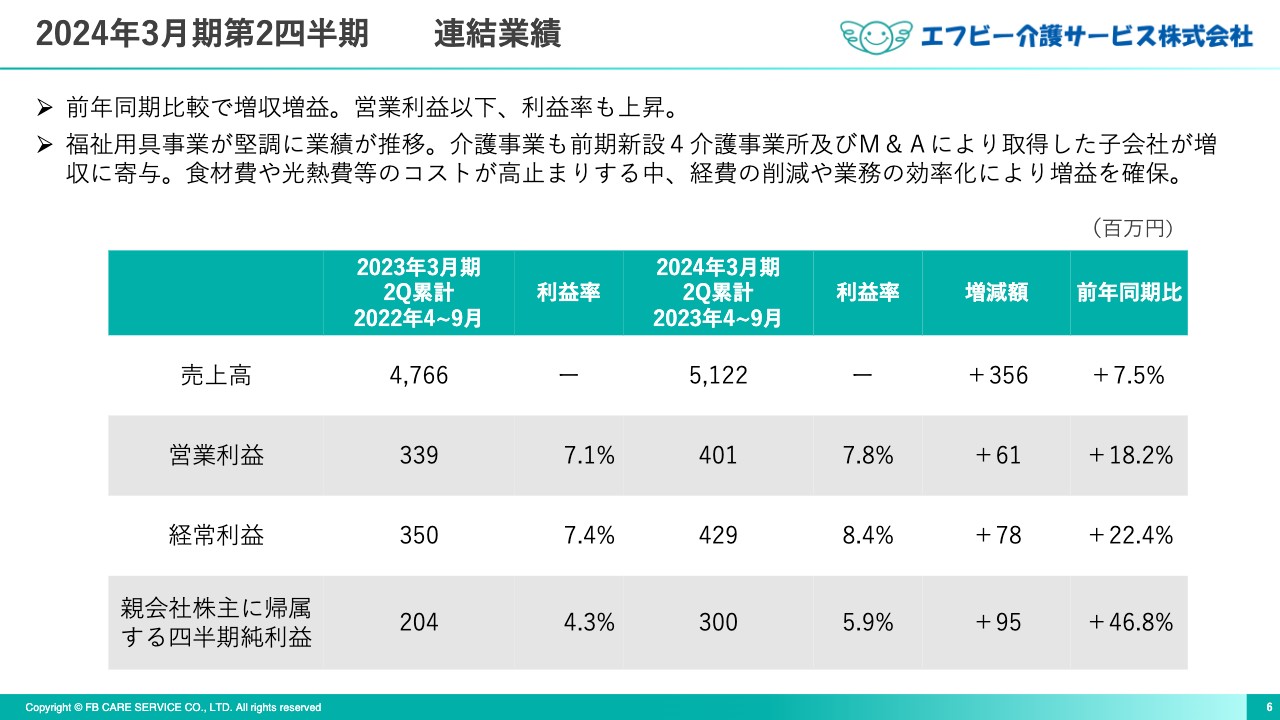

2024年3月期第2四半期 連結業績

第2四半期累計期間の連結業績につきましては、連結売上高51億2,200万円、営業利益4億100万円、経常利益4億2,900万円、親会社株主に帰属する四半期純利益3億円となりました。

前年同期と比較して、売上高が7.5パーセント増の3億5,600万円増収となり、利益につきましても、それぞれ営業利益18.2パーセント増、経常利益22.4パーセント増、親会社株主に帰属する四半期純利益46.8パーセント増と、増益になりました。

また、利益率も前年同期と比較して、営業利益率、経常利益率、親会社株主に帰属する四半期純利益率が共に上昇いたしました。

増収増益の要因につきましては、福祉用具事業が堅調に業績が推移していること、介護事業も前期に開設した4介護事業所やM&Aにより取得した子会社が増収に寄与し、利益も食材費や光熱費等のコストの高止まりの中、経費の削減や業務の効率化に努めたことによるものです。

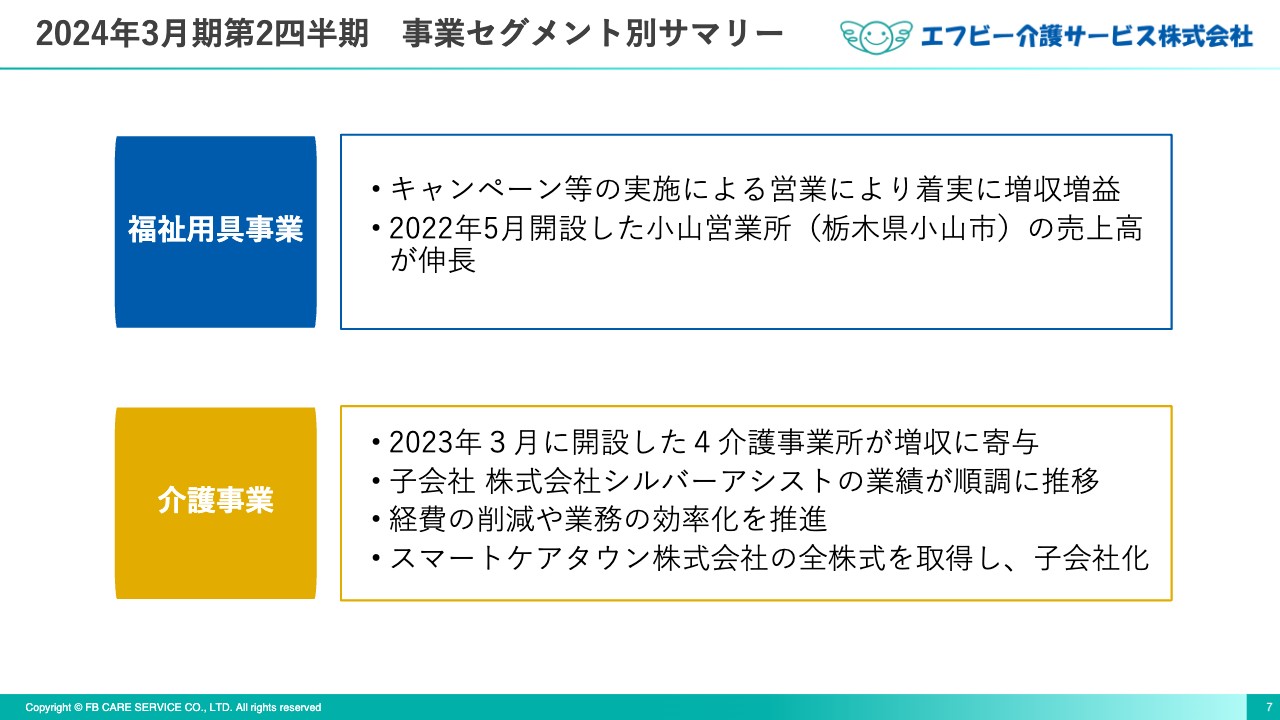

2024年3月期第2四半期 事業セグメント別サマリー

事業セグメント別のサマリーはご覧のとおりです。

福祉用具事業では、キャンペーン等の実施によりケアマネジャーや介護施設、病院への訪問活動や地域に根ざしたきめ細やかな利用者さまへの訪問を進め、着実に増収増益を確保いたしました。また、前期に開設した栃木県小山市にある小山営業所が順調に新規の利用者さまを増やしており、増収に寄与しております。

介護事業では、前期2023年3月に開設した4介護事業所で利用者さまの入居・登録が順調に増加しており、増収に寄与しているほか、同じく、前期2022年11月に子会社化した株式会社シルバーアシストの業績も順調に推移しており、売上高および利益面で貢献し、増収となりました。

また、セグメント利益につきましては、全体的に食材費や光熱費等のコストの高止まり状態が続いたほか、前期に新設した4事業所の初期投資もあり、コスト増の逆風下ではありましたが、経費の削減やDX推進を含めた業務の効率化に努め、増益を確保いたしました。

さらには、2023年7月31日に長野県岡谷市に所在し、介護事業を営むスマートケアタウン株式会社の全株式を取得し、子会社化いたしました。

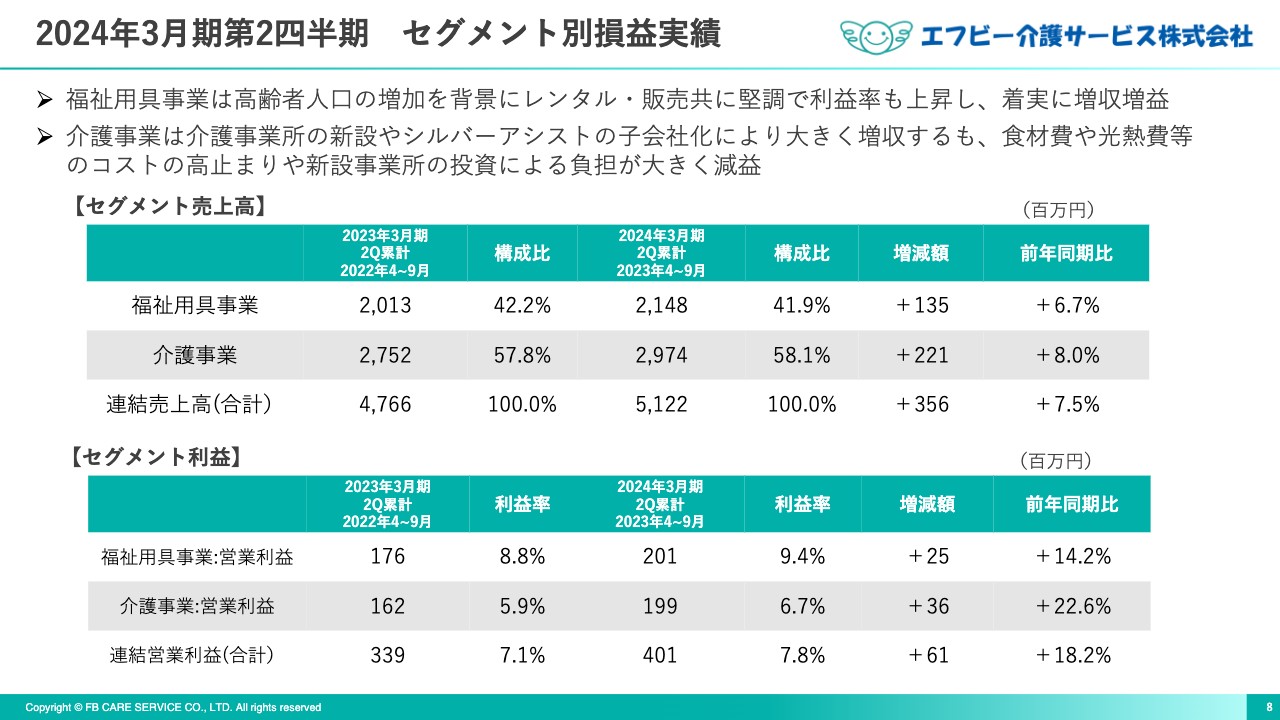

2024年3月期第2四半期 セグメント別損益実績

セグメント別の業績の概要をご説明いたします。

福祉用具事業の売上高は前年同期比6.7パーセント増の21億4,800万円、営業利益は前年同期比14.2パーセント増の2億100万円と増収増益になりました。

福祉用具事業が長年にわたり行っている、地域に根差したきめ細やかな利用者さまへの訪問活動や、緊急時の365日24時間対応等の積み重ねが利用者さまから信頼を得て支持されているのだと思います。

また、キャンペーン等の実施によりケアマネジャーや介護施設、病院への訪問活動が実を結んでおり、前期に開設した小山営業所が順調に売上高が増やしていることを含め、堅調に業績が推移しております。

介護事業の売上高は前年同期比8.0パーセント増の29億7,400万円、営業利益は前年同期比22.6パーセント増の1億9,900万円と増収増益になりました。

売上高の増加は、前期2023年3月に開設した4介護事業所が貢献しているほか、同じく、前期2022年11月に子会社化した東京都多摩市で介護事業を営むシルバーアシストの業績も順調に推移しており、売上高が増加いたしました。

また、セグメント利益につきましては、全体的に食材費や光熱費等のコストの高止まり状態が続いたほか、前期に新設した4事業所の初期投資もありましたが、経費の削減やDX推進を含めた業務の効率化に努め、シルバーアシストの業績が順調であることもあり、増益を確保いたしました。

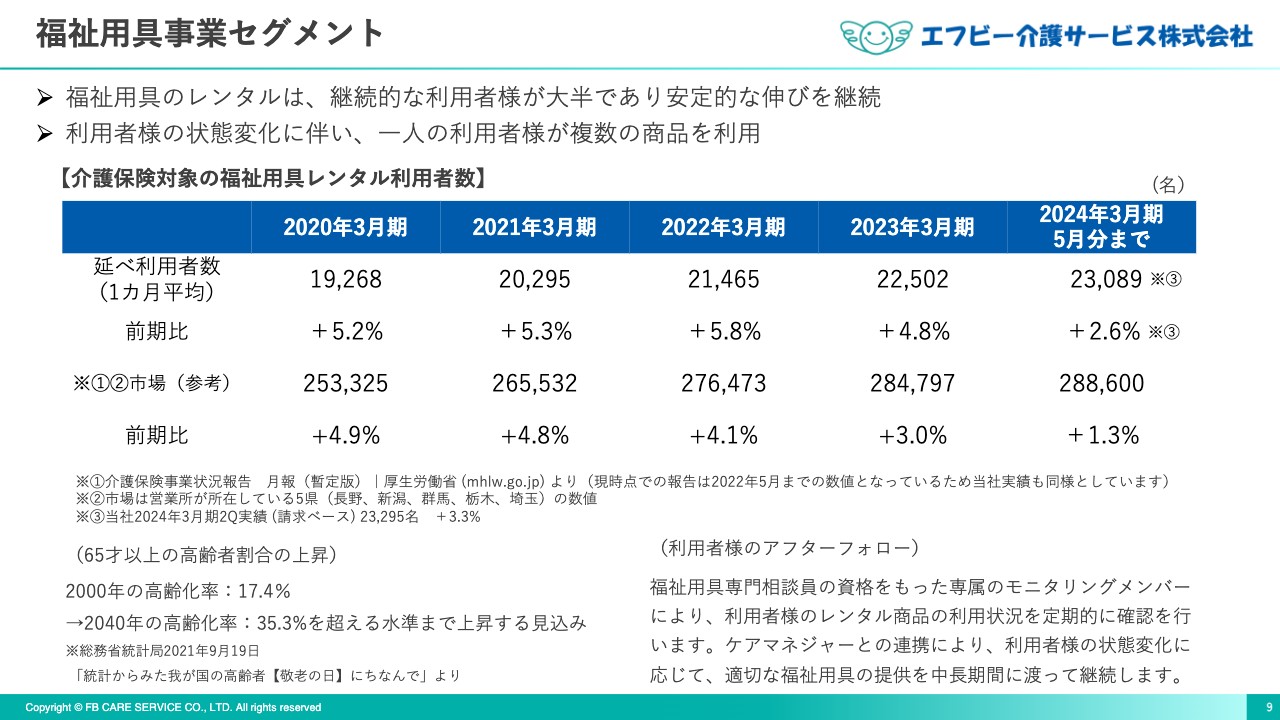

福祉用具事業セグメント

福祉用具のレンタルの利用状況をご説明します。

福祉用具の大半は利用者さまのご自宅で使用されています。利用者数の推移表は、対象期間の利用者さまの延べ人数の1ヶ月平均を記載しています。当社の延べ利用者数は、市場の伸び率よりも増加していることがわかっていただけると思います。

一人ひとりの身体状態や、住まいの状態はさまざまですので、用具の利用に際しては、当社の専任の福祉用具専門相談員が商品選定を行います。

利用開始後のアフターフォローは、専任の福祉用具専門相談員(営業員)と、同じく福祉用具専門相談員資格を取得した専属のモニタリングメンバーにより、利用者さまのレンタル商品の利用状況を定期的に確認を行います。

また、ケアマネジャーとの連携により、利用者さまの状態変化に応じて、適切な福祉用具の提供を継続します。このようなフォロー体制により、利用者さまとの関係が中長期的に継続することで、ライフタイムバリュー(LTV:顧客生涯価値)を高めております。

また、資料のとおり、利用者数は市場の状況と比較しても当社の進捗率は増加しており、今後、さらにエリア拡大がスムーズに実施できるよう、営業員やモニタリングメンバーの人員を増加して今後の体制を強化してまいります。

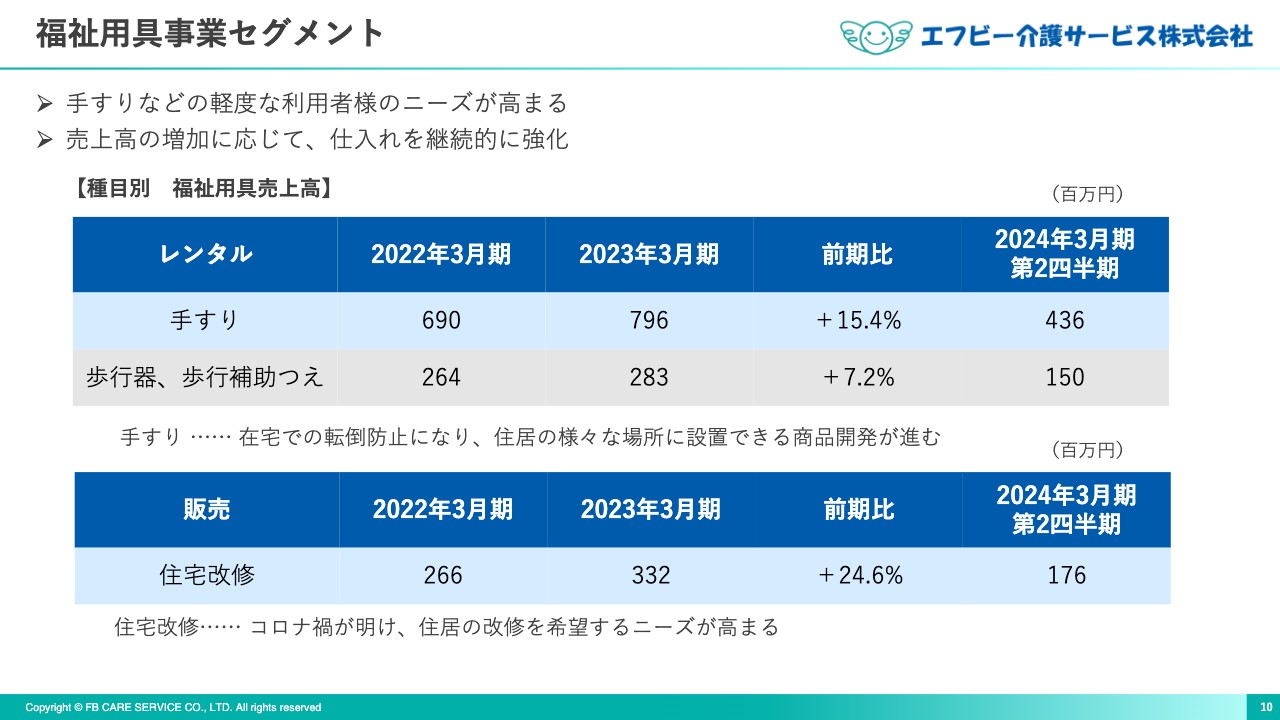

福祉用具事業セグメント

福祉用具事業セグメントの売上推移をご説明します。

レンタル商品の売上高につきましては、手すりや歩行器が新型コロナウイルス感染症の影響で在宅での需要が増加しておりましたが、コロナ禍が明けた後も介護度が低い、軽度な利用者さまのニーズは高まっており、売上高が伸びております。

在宅中に転倒して骨折して身体状態が悪化するケースが多く見られますので、介護保険を利用開始する際も、ケアマネジャーから手すりの依頼を受けるケースが増えております。

当社の専任の福祉用具専門相談員が長期にわたって個々の利用者さまを担当することになるため、軽度な状態で当社からレンタルで手すりなどを利用された利用者さまは、その後の体調の状況に応じて複数の福祉用具を利用されていくケースが多く見られます。

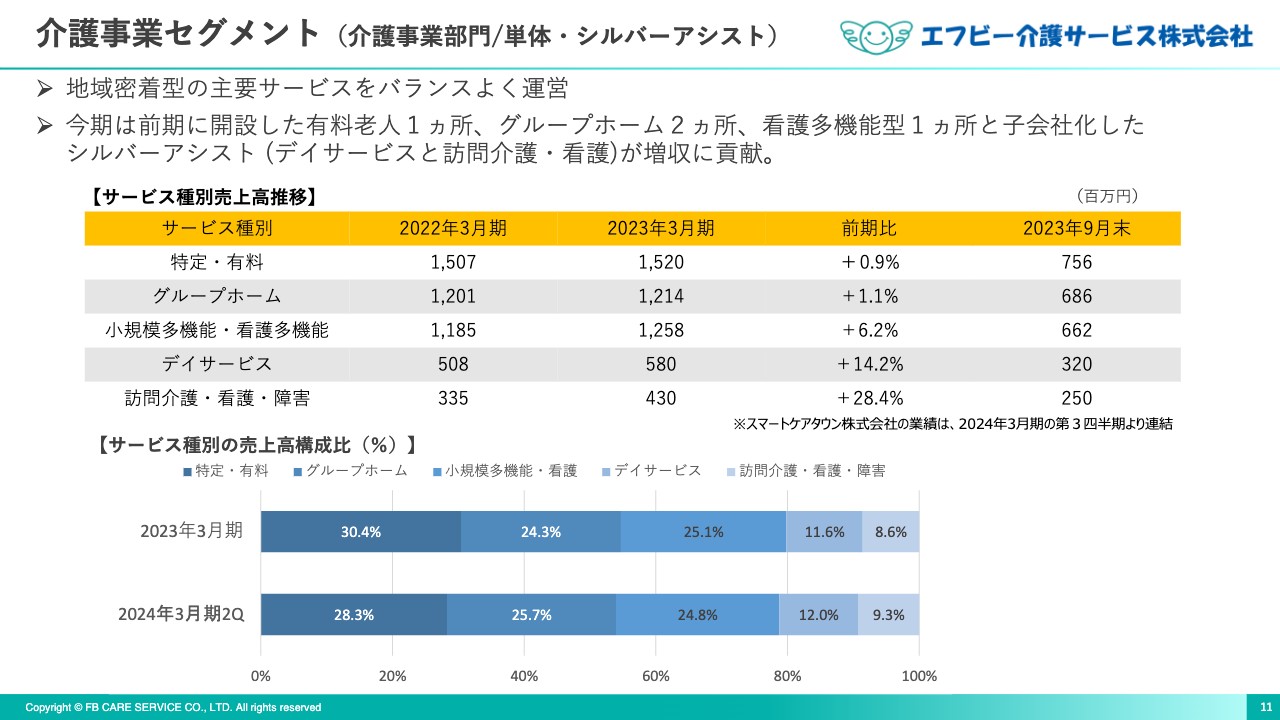

介護事業セグメント(介護事業部門/単体・シルバーアシスト)

介護事業セグメントのサービス種別の売上推移をご説明します。

当社では、介護保険における「地域密着型サービス」を中心に展開しており、施設サービスと在宅サービスの両部門をバランスよく運営しています。

2023年9月末につきましては、2023年3月に開設した住宅型有料老人ホーム1ヶ所、グループホーム2ヶ所、看護小規模多機能型居宅介護施設1ヶ所の計4ヶ所の利用者さまの入居・登録が順調に増加しており、業績が順調に推移している前期2022年11月に子会社化した株式会社シルバーアシストを含め、フルで稼働した分、売上高が増加しております。

なお、スマートケアタウン株式会社の業績は、2024年3月期の第3四半期より連結決算に組み込まれる予定です。

サービス種別の売上高構成比につきましては、新設もしくはM&Aによる子会社化で増加した介護事業所のサービス種別の売上高構成比が上昇している傾向はありますが、サービス種別の売上高構成比率は前期と同様に推移しており、バランスよく運営ができております。

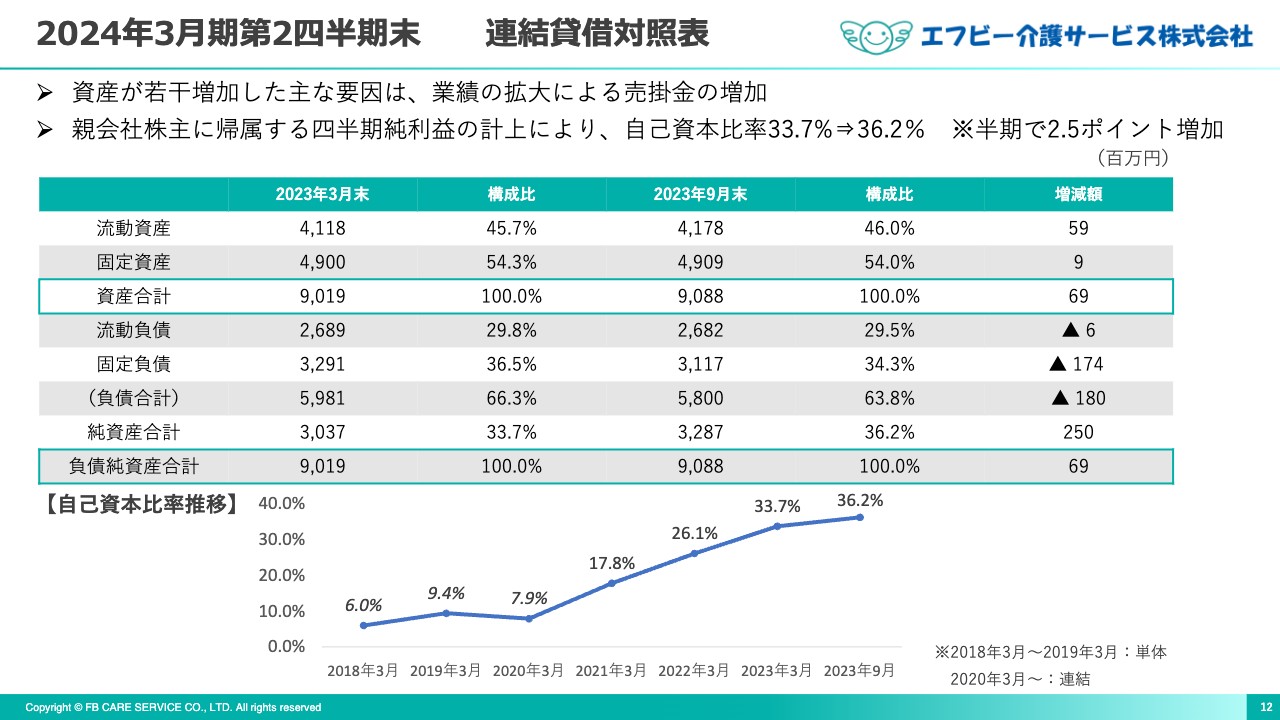

2024年3月期第2四半期末 連結貸借対照表

2023年3月末の連結貸借対照表を比較するかたちで、2023年9月末の連結貸借対照表の状況をご説明します。

資産につきましては、流動資産は事業規模拡大により売掛金が8,300万円増加したことにより、5,900万円増加しました。固定資産は、当第2四半期累計期間においては新規事業所の開設がなく、M&Aでスマートケアタウン株式会社を取得したのみであったことから微増となり、資産合計は6,900万円増加しております。

負債につきましては、流動負債が微減、固定負債は長期借入金を2億円圧縮したことから1億7,400万円減少し、負債合計は1億8,000万円減少しております。

資本につきましては、親会社株主に帰属する四半期純利益3億円の計上に伴い、利益剰余金が増加し、純資産合計が2億5,000万円増加しております。これにより、9月末の自己資本比率は36.2パーセントになりました。

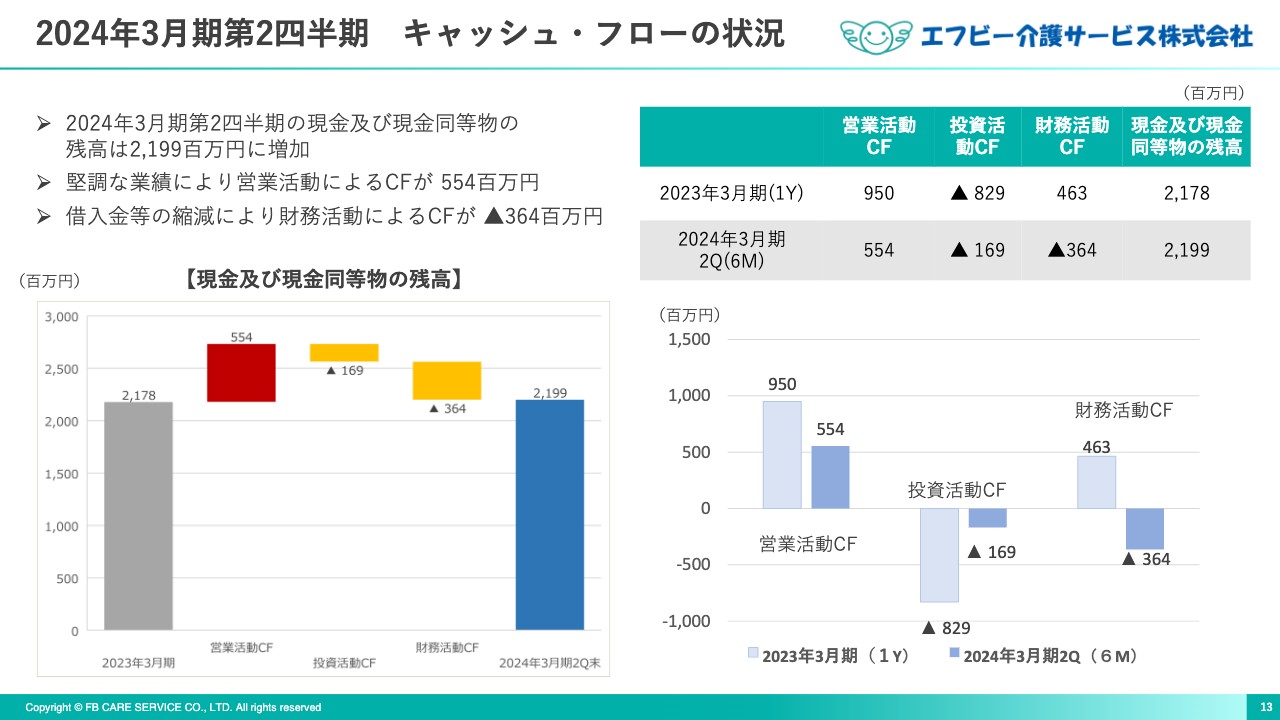

2024年3月期第2四半期 キャッシュ・フローの状況

キャッシュ・フローの状況をご説明します。2023年9月末の現金及び現金同等物の残高は21億9,900万円となり、2023年3月末より2,100万円増加しました。

営業活動によるキャッシュ・フローは、法人税の支払い1億5,900万円がありましたが、税金等調整前当期純利益4億2,700万円および減価償却費が1億7,200万円発生したことにより、5億5,400万円の増加となりました。

投資活動によるキャッシュ・フローは、来春開設予定の介護施設の建設に関わる建設仮勘定等の支出による減少が1億7,300万円あり、1億6,900万円の減少となりました。

財務活動によるキャッシュ・フローは、長期借入金の返済による減少が2億2,500万円あり、3億6,400万円の減少となりました。

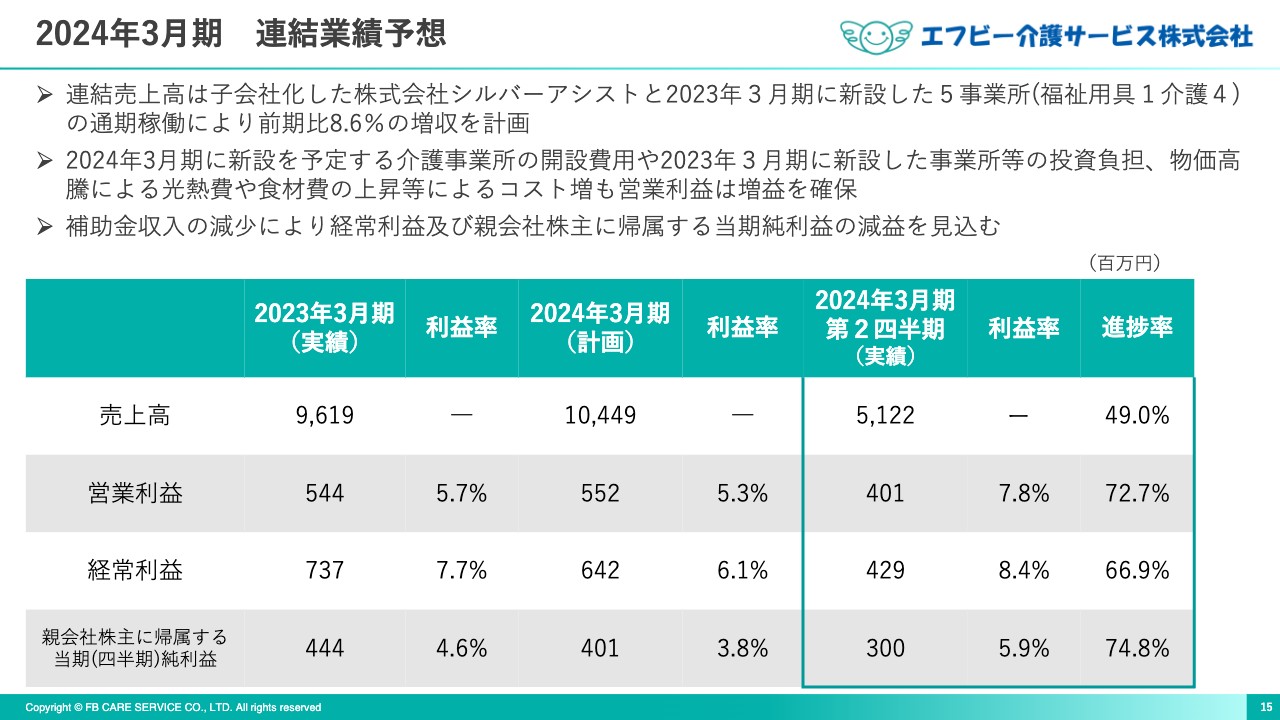

2024年3月期 連結業績予想

次は、2024年3月期連結業績の予想です。

今期の業績予想をご説明します。2024年3月期の売上高は、104億4,900万円を見込んでおり、2022年11月に子会社化した株式会社シルバーアシストの8事業所と2023年3月期に新設した1福祉用具営業所、4介護事業所の通期稼働が貢献し、前期比8.6パーセントの増収を計画しております。

利益については、2024年3月期に新設する介護事業所の開設費用や2023年3月期にM&Aや新設等で増加した事業所の投資費用が継続すること、前期から続く物価高騰による食材費や光熱費が高止まりの状況が続くこと等がありますが、コスト増を吸収し、営業利益は前期比700万円の増収見込みです。

経常利益は6億4,200万円の見込みであり、営業利益との差額は9,000万円程度あります。これは、2023年3月期に支給された新設介護事業所3拠点に対する補助金収入の剥落等により補助金収入が減少することで経常利益は減益となる見込みです。

親会社株主に帰属する当期純利益は、経常利益の減益により、税金の支払いを考慮して4億100万円としております。1株あたり当期純利益予想は149円92銭と予想しております。

今期の第2四半期の実績から業績予想の進捗率を見ますと、売上高はほぼ想定どおりに推移しており、進捗率が50パーセントを切っておりますのは、2024年3月に介護事業所が開設すること等によるものです。

利益につきましては、営業利益以下、経常利益、親会社株主に帰属する当期純利益の進捗率が60パーセントから70パーセント台となり、順調に推移しておりますが、2024年3月に開設する介護事業所の初期投資が発生し、第4四半期に利益の減少要因があることから、想定内の状況になっております。

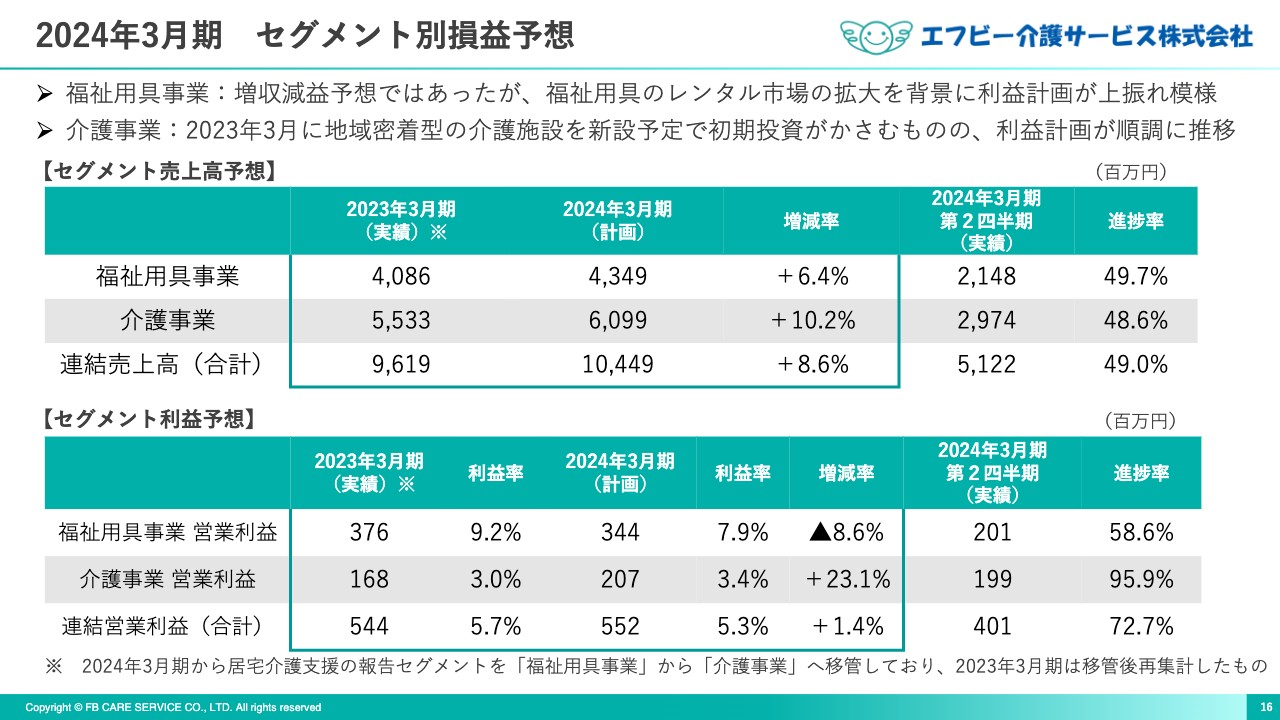

2024年3月期 セグメント別損益予想

セグメント別の損益予想をご説明します。

福祉用具事業セグメントにつきましては、高齢者人口の増加を背景に、福祉用具レンタル市場は堅調に拡大しており、当社では福祉用具専門相談員の増員を図り、各営業所での売上高は市場の伸び率以上の増加を目標に増収を見込んでおります。

計画の進捗も、キャンペーン等の実施によりケアマネジャーや介護施設、病院への訪問活動が実を結んでおり、前期に開設した小山営業所が順調に売上高が増加していることも含め、順調に推移しております。

利益につきましては、減益を見込んでおりますが、商品の特性や当社の保有状況に応じて、仕入れをすることで利益率の改善に取り組み、売上高が順調に増加していることもあり、計画は順調に推移しております。

介護事業セグメントにつきましては、売上高は、子会社化した株式会社シルバーアシストと2023年3月期に新設した4介護事業所の通期稼働により前期比10.2パーセントの増収を計画しております。計画の進捗は50パーセントを下回っておりますが、2024年3月に開設予定の介護事業所の売上見込み等が反映されているためです。

利益につきましても、2024年3月開設予定の介護施設の初期投資負担がありますが、増益の計画を立てており、第2四半期末時点で進捗率が95.9パーセントとなっており、計画は順調に推移しております。

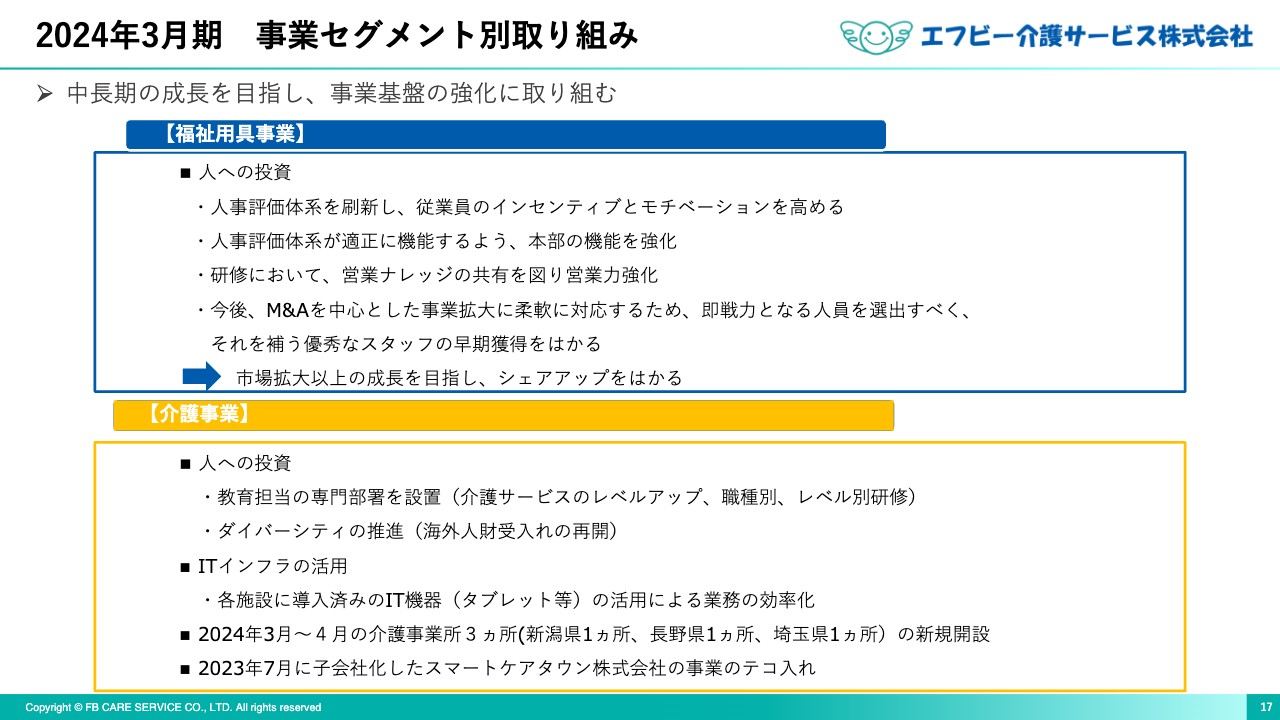

2024年3月期 事業セグメント別取り組み

事業別セグメントの今期の取り組みはご覧のとおりです。

福祉用具事業では、人への投資の一環として、営業員のインセンティブとモチベーションを高めるべく、人事評価制度を導入しました。一人ひとりの働き方の選択肢を広げ、従業員の満足度を高めることで、市場拡大以上の成長を目指してまいります。

今期、福祉用具事業では計画が減益の見込みでしたが、現在、計画が順調に推移し、進捗率が高まっているのも、新しい人事評価制度の効果があると思います。また、今後、M&Aを中心とした事業拡大に柔軟に対応するため、即戦力となる人員を選出すべく、それを補う優秀なスタッフを早期に新規獲得を図ってまいります。

介護事業での人への投資では、教育体制の充実と外国人材の活躍による、ダイバーシティに取り組んでいます。介護事業は人で成り立っており、サービスの充実も人が担うことから、当社は教育に力を入れています。介護サービスのレベルアップ、職種別、レベル別研修を充実いたします。

また、コロナ禍が明け、外国人の入国制限が撤廃され、今、続々と海外から多くの方々に当社に入社していただいています。2023年10月31日現在、ベトナム、フィリピン、ネパール、ミャンマー、中国の5ヶ国から63名の海外人財が当社グループで活躍しています。

そして、ITインフラの活用も進めていき、各施設に導入したタブレット等のIT機器を有効に使いこなし、業務の効率化を進めてまいります。

さらには今期、2024年3月期は、2024年3月から4月にかけて介護事業所3ヶ所の新規開設予定であり、2023年7月に子会社化したスマートケアタウン株式会社と共に早期に利益貢献するように努めてまいります。

新規グループ会社 (2023年7月株式譲渡により子会社化)

ここで、2023年7月に当社グループに迎え入れた、長野県岡谷市に本社があるスマートケアタウン株式会社の紹介をさせていただきます。

スマートケアタウン株式会社は、当社と同じ介護事業を営み、小規模多機能型居宅介護、通所介護の各1ヶ所を運営しております。資本金は300万円で、直近の売上高は7,900万円、従業員は正社員が8名です。

同社を子会社化した理由といたしましては、当社グループは長野県に本社を含む多くの事業所が所在しておりますが岡谷市には事業所がなく、同社を当社グループに迎えることにより、事業展開エリアの拡大が見込まれること、また、その一方で既存事業所からの距離がある程度近いため、人員配置の効率化等の相乗効果が見込まれることがあります。営業損失が続いている会社ではありますが、早期に黒字化、利益貢献することができると考えております。

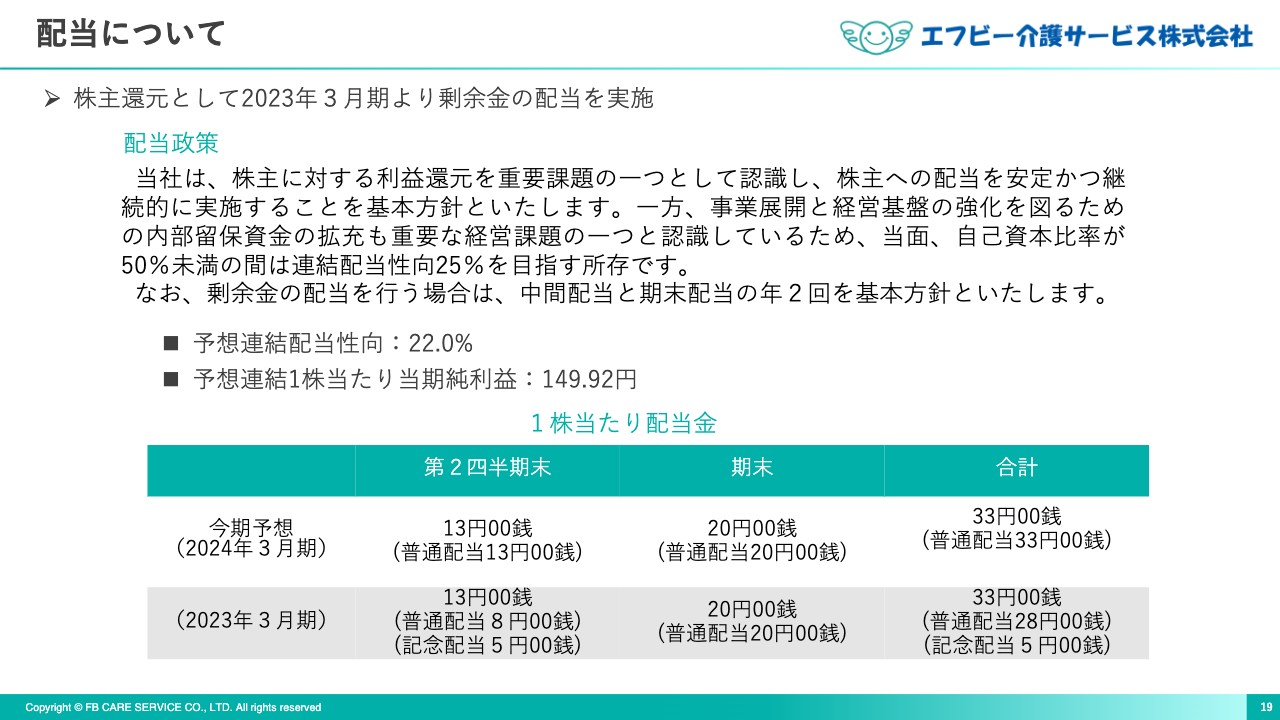

配当について

株主還元につきましては、配当を決算短信で2023年5月15日に開示していますとおり、中間配当とあわせて、年間33円の配当を予定しております。

昨年度は、中間配当を、普通配当8円および上場記念配当5円の計13円とさせていただきましたが、今期におきましても上場記念配当5円を普通配当として継続させていただき、従来の普通配当8円と合わせて計13円といたしました。

期末配当も前期と同様に普通配当20円を予定しており、年間で配当は33円を継続し、前期と比較して実質的には増配としております。

配当方針としましては、自己資本比率が50パーセント未満の間は連結配当性向25パーセントを目指す考えであり、2023年9月期末の自己資本比率は36.2パーセント、2024年3月期の予想連結配当性向は22.0パーセントとなっております。

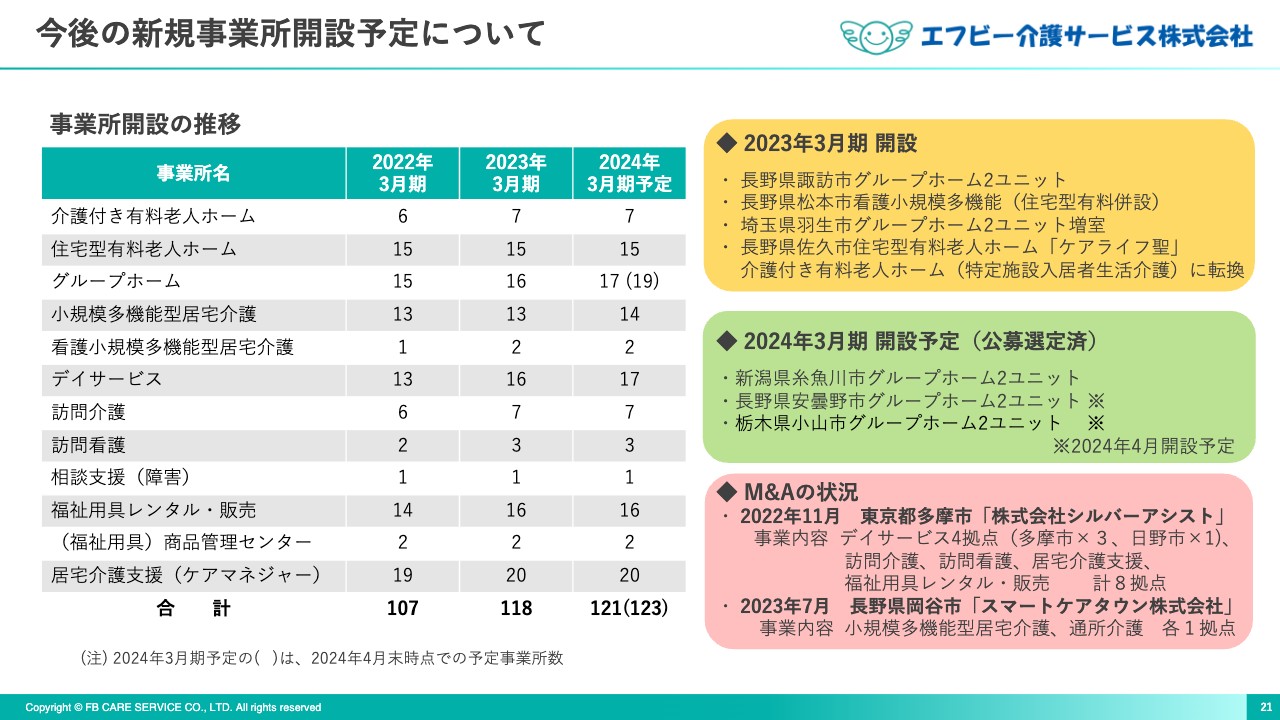

今後の新規事業所開設予定について

次は、今後の取り組みになります。

今後の新規開設についてです。当社はこれまで主に介護保険制度における在宅サービス事業を展開してまいりました。その中で各自治体が指定権者である地域密着型サービス事業所の公募にも積極的に参加しています。

各自治体による第8期(2021年から2023年)介護保険事業計画による公募に参加した結果、スライドのとおり、住宅型有料老人ホームの特定施設への転換を含め、グループホーム等7事業所が選定されており、すでに4事業所が開設しております。

今期、2024年3月期は第8期介護保険事業計画の最終の年にあたり、残り3事業所が開設予定です。すべてグループホーム2ユニットで、新潟県糸魚川市、長野県安曇野市、栃木県小山市に開設予定です。

その結果、2023年3月期末に事業所数118ヶ所、2024年3月期末に事業所数121ヶ所、2024年4月に事業所数123ヶ所となる予定であります。

なお、2025年3月期の開設予定につきましては、2025年3月期が第9期介護保険事業計画の最初の年になるため、通常は地域密着型サービス事業所の公募はありません。したがって、M&Aによる事業所の取得に注力していきたいと思います。

新規開設予定事業所

次に、2024年3月から4月に開設予定の介護事業所の紹介をさせていただきます。

1つ目は、グループホームエフビー糸魚川です。2024年3月に開設予定で、場所は新潟県糸魚川市、グループホーム2ユニットで入居定員18名であります。

少し距離がありますが、当社の福祉用具事業の上越営業所、同じく上越市に住宅型有料老人ホーム・訪問介護・小規模多機能・ディサービス・居宅介護支援事業所を併設した複合施設のケアライフ春日があり、今後、ドミナント方式で展開し、ワンストップ介護サービスを提供できればと思っております。

新規開設予定事業所

2つ目は、グループホーム安曇野です。2024年4月に開設予定で、場所は長野県安曇野市、グループホーム2ユニットで入居定員18名であります。

近隣に、当社の福祉用具事業の松本営業所とグループホーム波田、グループホーム岡田松岡、ケアライフ笹賀があり、ワンストップ介護サービスを提供していきます。

新規開設予定事業所

3つ目は、グループホームエフビー小山です。2024年4月に開設予定で、場所は栃木県小山市、グループホーム2ユニットで入居定員18名であります。

近隣に、当社の福祉用具事業の小山営業所とグループホームエフビー今泉があります。小山市は、2022年5月に小山営業所を新設し、現在、営業に注力し売上高を伸ばしているエリアであり、今回、開設予定のグループホームエフビー小山との相乗効果を期待しています。

以上、今後新規開設予定の3事業所をご紹介させていただきました。

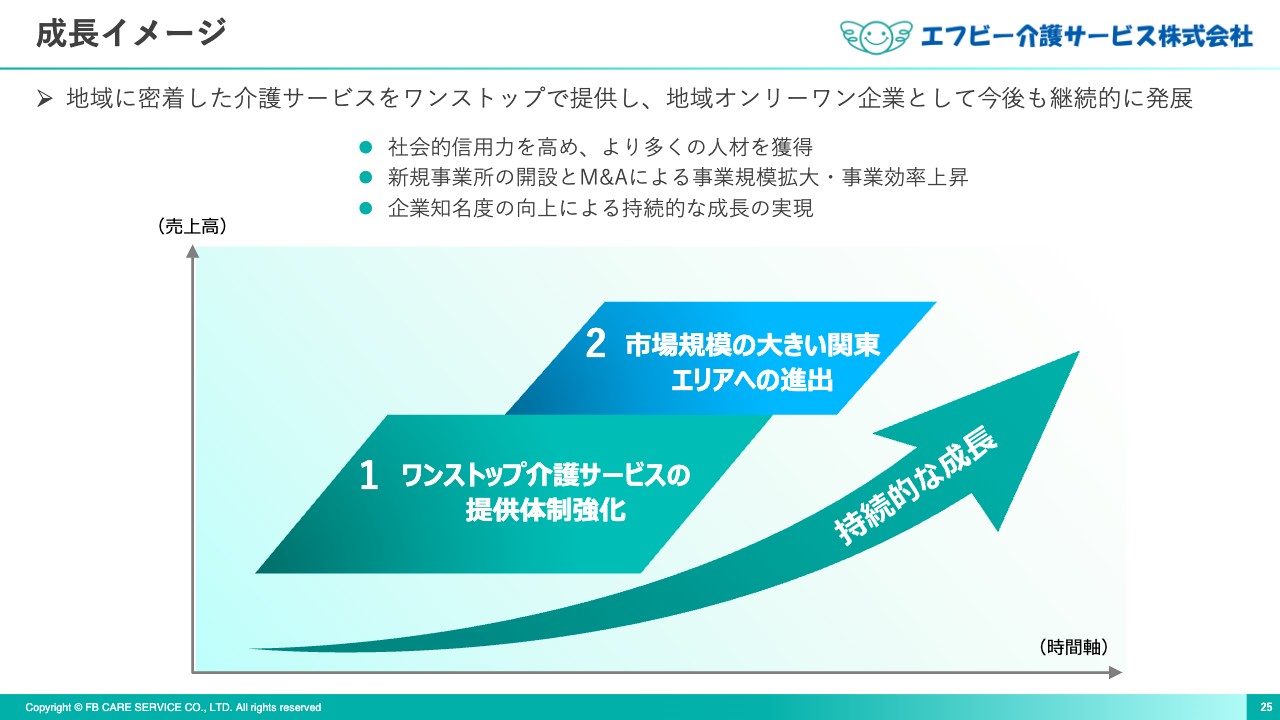

成長イメージ

それでは最後に当社の成長イメージをまとめさせていただきます。

社会的信用力を高めて、より多くの人材を獲得し、新規事業所の開設とM&Aにより、事業規模拡大と事業効率の上昇をめざし、企業知名度の向上に努めていきます。

まずは、地域に密着した介護サービスをワンストップで提供し、地域オンリーワン企業として今後も継続的に発展を目指し、既存エリアにおけるシェアアップおよび顧客へのアップセルを進め、今後の目標として、市場規模の大きい関東エリアへの展開を図り、持続的な成長を実現して参ります。

ミッション

以上で、2024年3月期第2四半期の決算説明を終了させていただきます。次の「会社概要と当社の強み」のご視聴を希望されるみなさまは、そのままでお待ちください。お忙しい中、ご視聴いただきましたこと、心より御礼申し上げます。ありがとうございました。

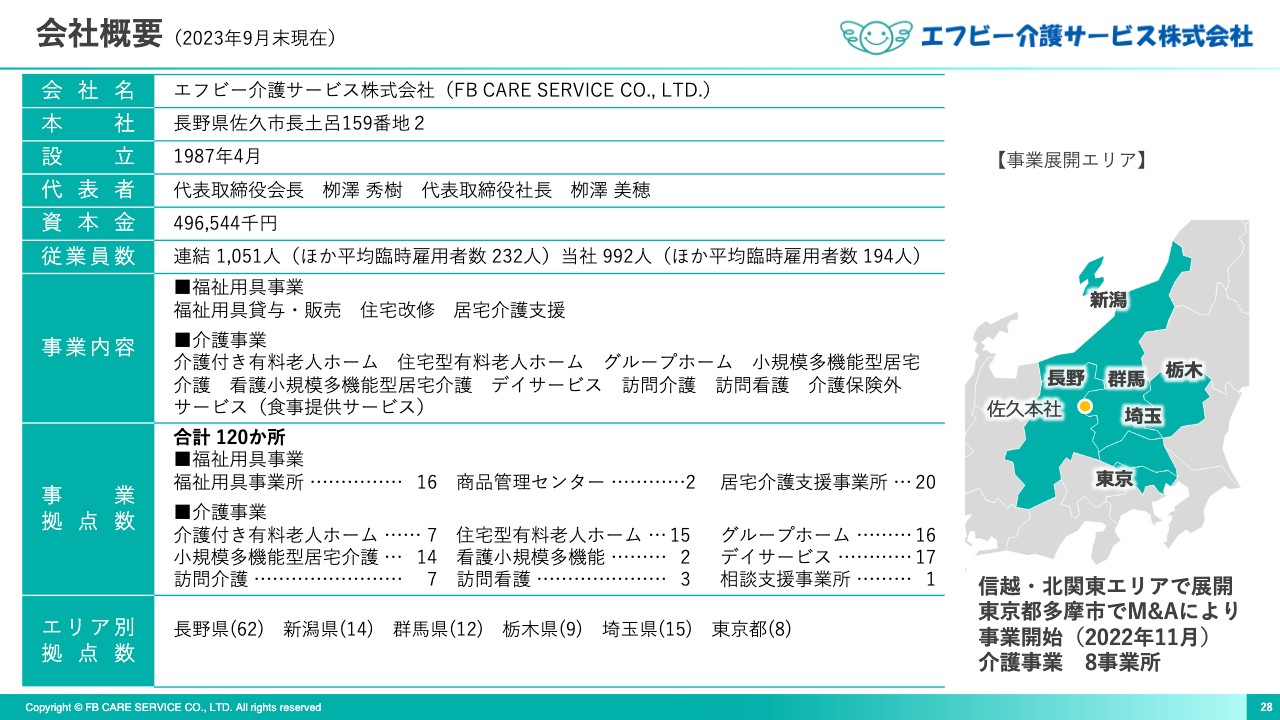

会社概要(2023年9月末現在)

続きまして、会社概要と当社の強みを説明させていただきます。

当社の会社概要です。1987年に設立し、介護保険法が施工された2000年より介護保険事業に参入しております。本社は長野県佐久市に構えており、代表者は、2023年6月29日に創業者である前代表取締役会長兼社長栁澤秀樹が代表取締役会長に復帰し、私、代表取締役社長栁澤美穂と共に代表取締役2名体制になっております。事業内容は、福祉用具事業と介護事業の2つの事業を行っており、事業拠点数は120ヶ所です。

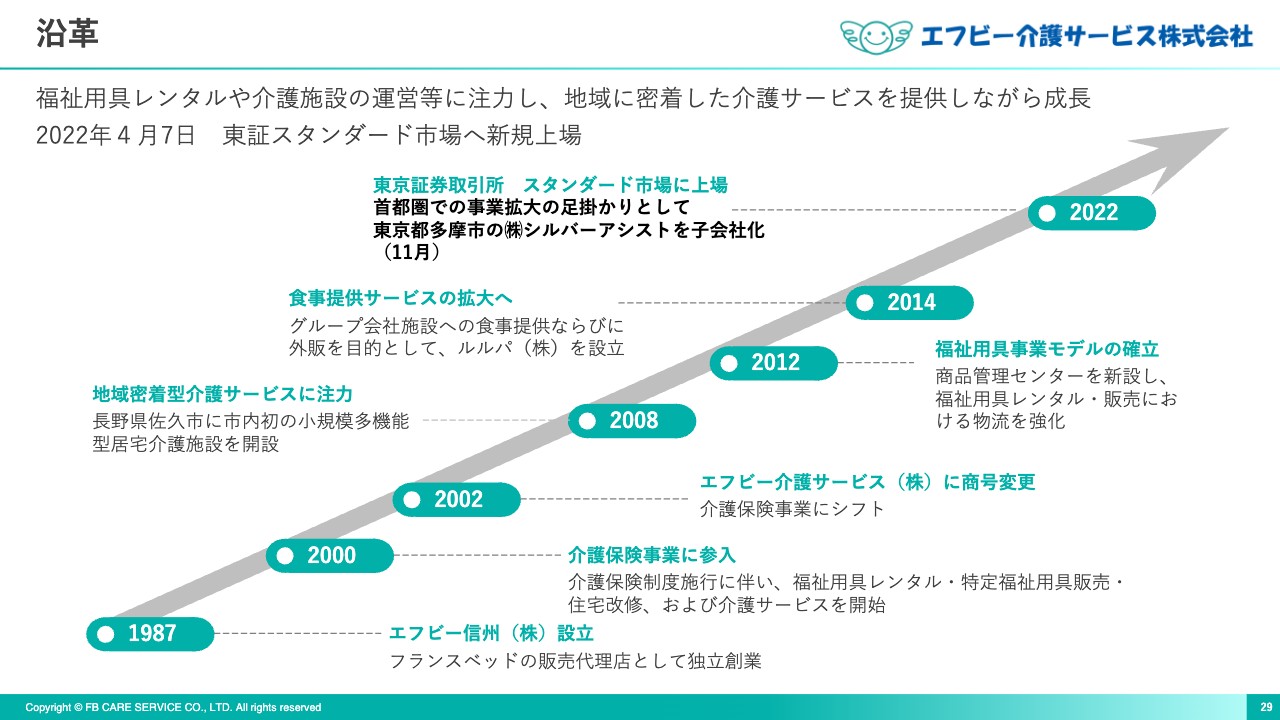

沿革

当社はもともと、現代表取締役会長である栁澤秀樹が勤めていたフランスベッドの販売代理店として1987年に独立創業いたしました。介護保険法が施行された2000年より介護保険事業に参入しております。

介護保険事業に参入した経緯につきましては、創業者である現代表取締役会長の母親が要介護となり、介護施設に関わる機会が増えるとともに「利用者目線に立ったサービス提供がまったくなされていないことに、強い怒りと業界全体への課題認識を覚えたこと」がきっかけです。

2002年には、介護保険事業を中心とした業態に変更するとともに、商号をエフビー介護サービス株式会社に変更いたしました。

2008年には、長野県佐久市に市内初の小規模多機能型居宅介護施設を開設いたしました。小規模多機能型居宅介護施設は、地域に根ざした「通い」「訪問」「泊まり」のサービスを、少数の限られたスタッフが提供する小規模施設であり、現在では地域密着型介護サービスの1つの柱になっております。

しかし制度が始まった当初は施設運営と採算性に疑問がもたれ、参入する事業者は少数でした。そのような状況下で当社が小規模多機能型居宅介護施設をいち早く開設したことは、当社が地域密着型の介護サービスを提供する介護事業者としての礎を築くことになりました。

2012年には、商品管理センターを新設し、福祉用具レンタル・販売における物流を強化いたしました。商品管理センターの新設により、今の福祉用具の事業モデルが確立いたしました。

2014年には、グループ会社施設への付随サービスの充実と業績拡大のため、食事提供ならびに外販を目的とした子会社、ルルパ株式会社を設立し、食事提供サービスを拡大いたしました。

そして、2022年にはコロナ禍の中、東京証券取引所スタンダード市場に上場を果たしました。また、同年11月には東京都多摩市の株式会社シルバーアシストを子会社化し、従来の信越・北関東エリアを中心とした展開エリアから首都圏での事業拡大の足掛かりを築きました。

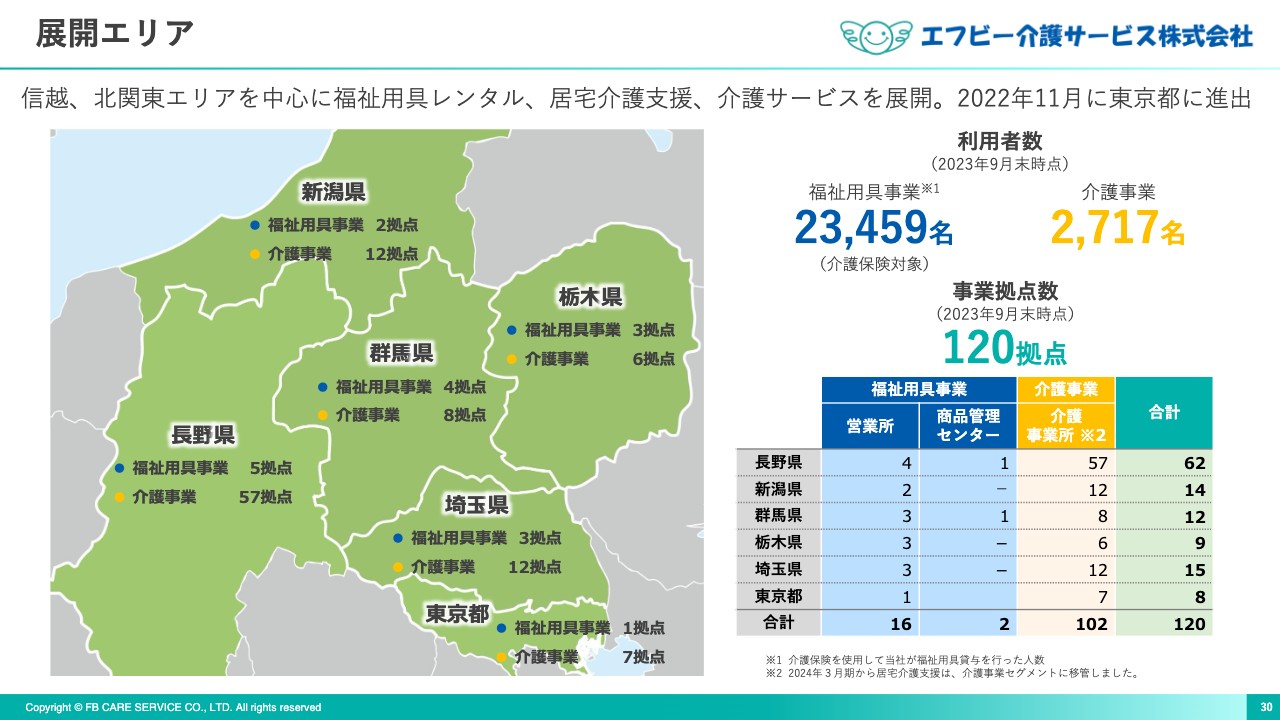

展開エリア

展開エリアにつきましては、信越・北関東エリアを中心に地域密着型の展開を意識し、利用者さまの期待に応えられるよう、福祉用具レンタル、居宅介護支援、介護サービスをドミナント方式で展開しており、事業拠点数は、長野県62ヶ所、新潟県14ヶ所、群馬県12ヶ所、栃木県9ヶ所、埼玉県15ヶ所になっております。

そして、2022年11月には東京都多摩市に所在する株式会社シルバーアシストを子会社化して東京都への進出を果たし、首都圏での事業拡大の足掛かりを築きました。東京都での事業拠点数は8ヶ所で、当社グループ全体の事業拠点数は120ヶ所になっております。

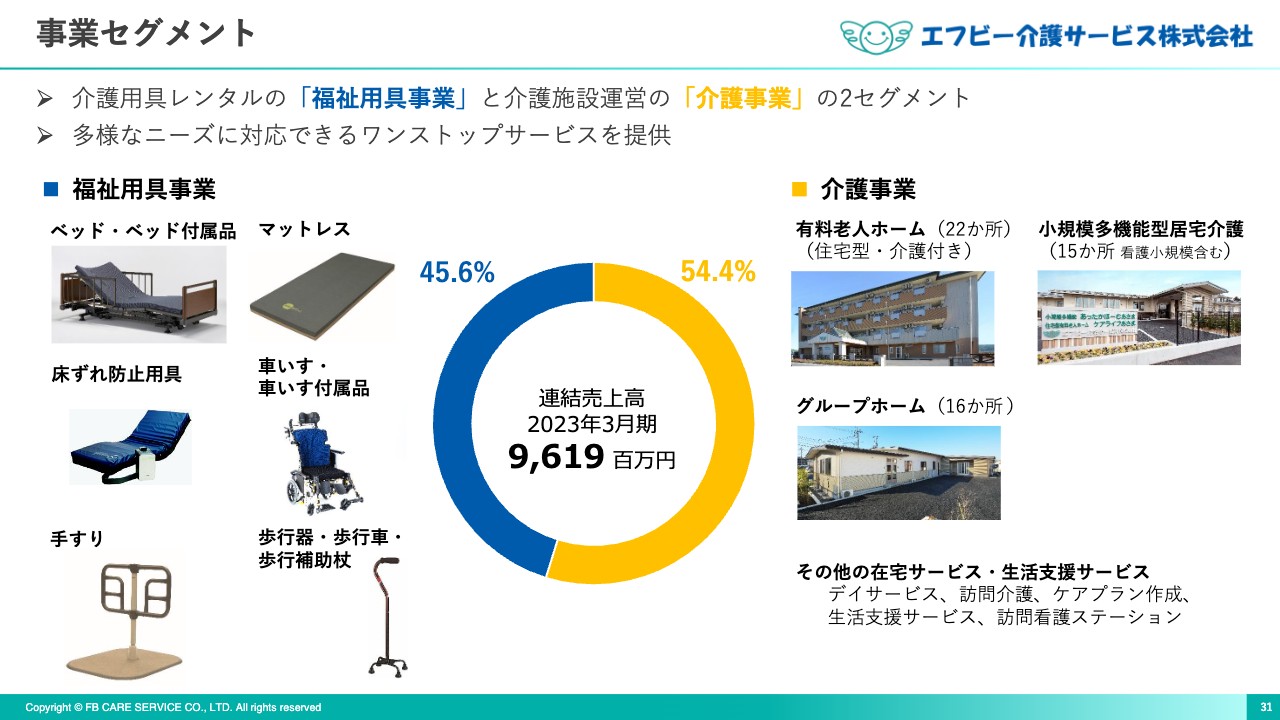

事業セグメント

2つの事業セグメントの事業内容ですが、左には福祉用具事業で取り扱うおもな商品の写真と、右には介護事業のおもな施設の写真とサービス内容を記載しております。

また、各事業セグメントの売上ベースでの割合は、2023年3月期で、用具事業セグメントは45.6パーセント、介護事業セグメントは54.4パーセントとなっております。

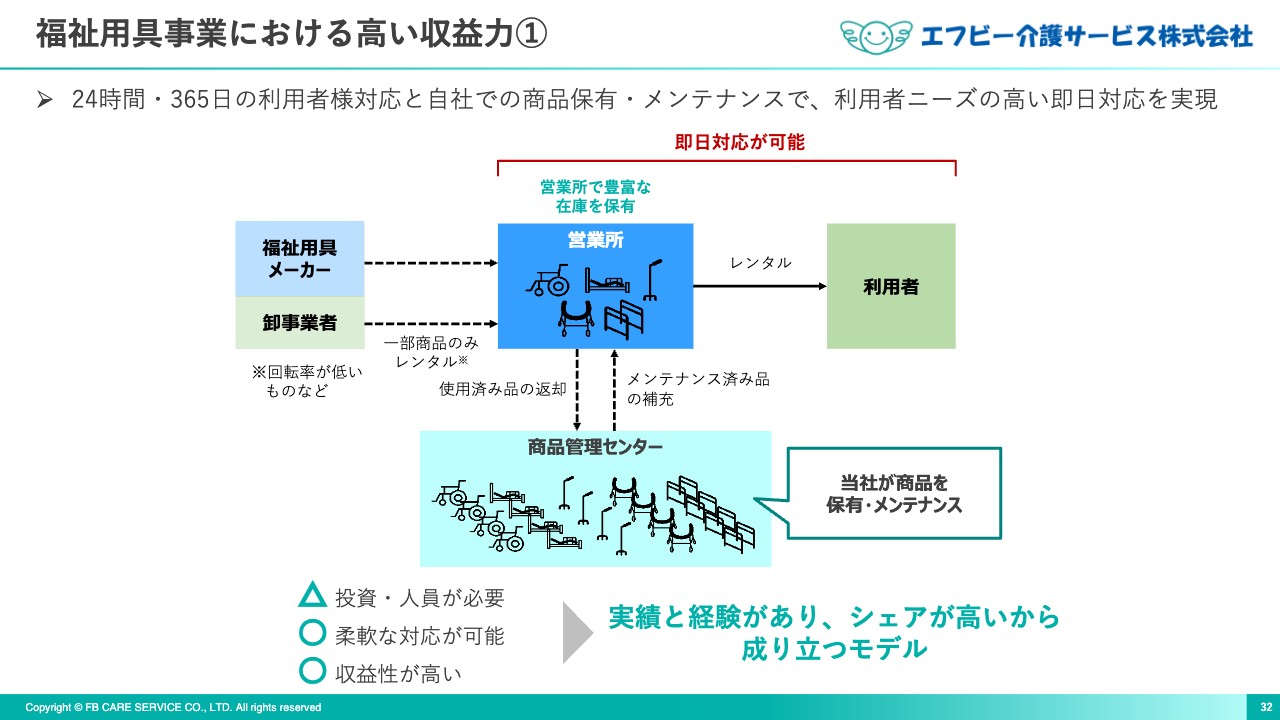

福祉用具事業における高い収益力1

福祉用具事業における高い収益力の要因の1つに、用具レンタルまでの構造に特徴がございます。

利用者さまが福祉用具が必要になった際には、使用期間や金銭面を考慮して、肌が直接触れるもの(お風呂やトイレ関係)を除いてレンタルで購入されます。

レンタル売上の場合、当社では回転率が低いレンタル品を除き、原則として自社で仕入、購入し、利用者さまにレンタルで販売する流れになります。

メリットとして、第一に自社保有商品であれば、利用者さまにいち早くお届けでき、かつ利用者さまのニーズに柔軟な対応が可能になり喜ばれております。特に利用者さまには、介護ベッドなどの福祉用具が必要になった時に、いち早く利用できることが喜ばれています。

第二に、自社の商品管理センターで自社購入商品のメンテナンスを行い、再レンタルが可能になります。福祉用具の場合、耐用年数に比べて使用期間が短く、利用者さまが使用を終えられた後にメンテナンスを行えば再利用が可能です。商品管理センターでメンテナンスのノウハウを蓄積し、再レンタルすれば、利用者さまにとって経済的なご負担が軽減でき、かつ当社側にとっても利益率を高めることができます。

また、メンテナンス完了後、再レンタルまで営業所や商品管理センターで保管しているため、利用者さまへのお届けまで、スピーディーな対応を評価していただいております。このような当社のモデルは、「実績と経験があり、シェアが高いからこそ成り立つモデル」となっております。

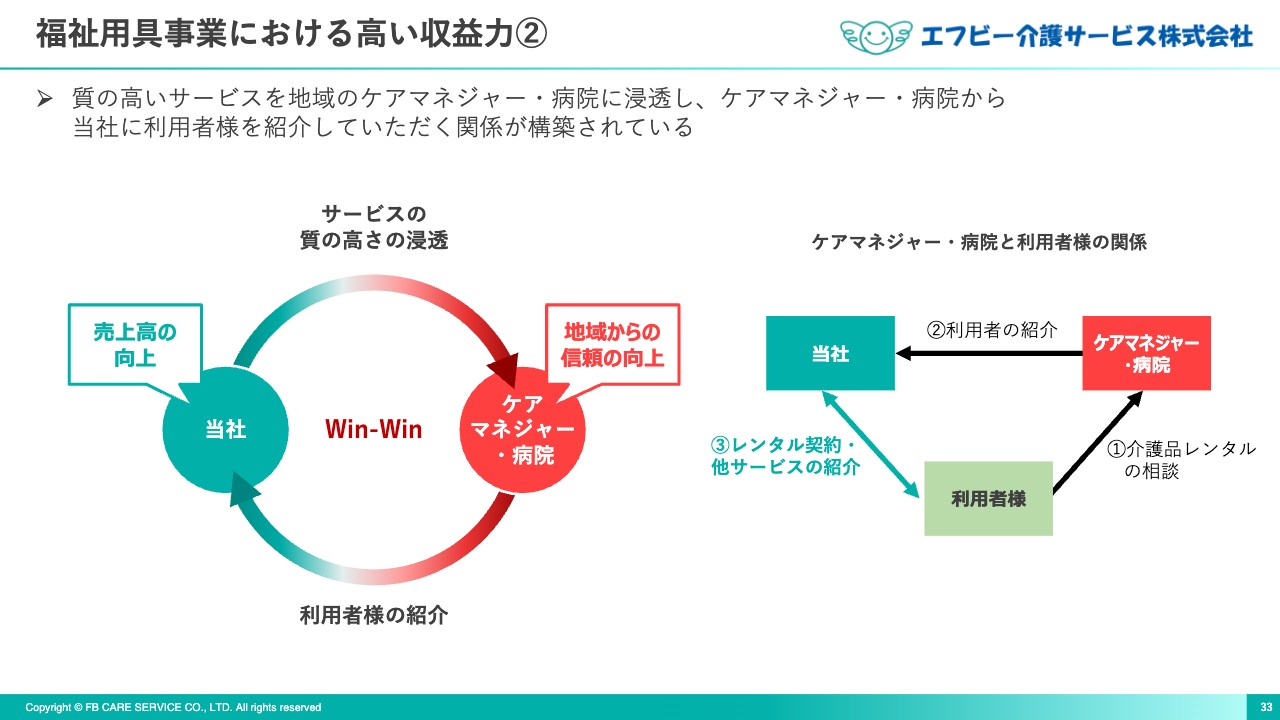

福祉用具事業における高い収益力2

高い収益力のもう1つの要因として、当社とケアマネジャー・病院とのWinWinで良好な関係性がございます。

利用者さまが介護サービスを受けるにあたって、ケアマネジャーが利用者さまとそのご家族のご希望を基にケアプランを作成し、ケアプランに従って当社のような介護事業者が介護サービスを提供し、そしてケアマネジャーが介護サービスの検証・ケアプランの見直しという介護のPDCAサイクルで進めます。

また、介護は医療と密接なかかわりがあり、病院に入院されていた患者さまが退院された後にご自宅での介護等、病院との連携が必要になり、利用者さまとそのご家族、ケアマネジャー、病院、介護事業者の連携が重要になります。

そのような中で、当社の質の高いサービスが地域のケアマネジャーや病院側に知れ渡り、ケアマネジャーと病院側が当社のことを利用者さまに紹介してくださる、という仕組みが構築されております。

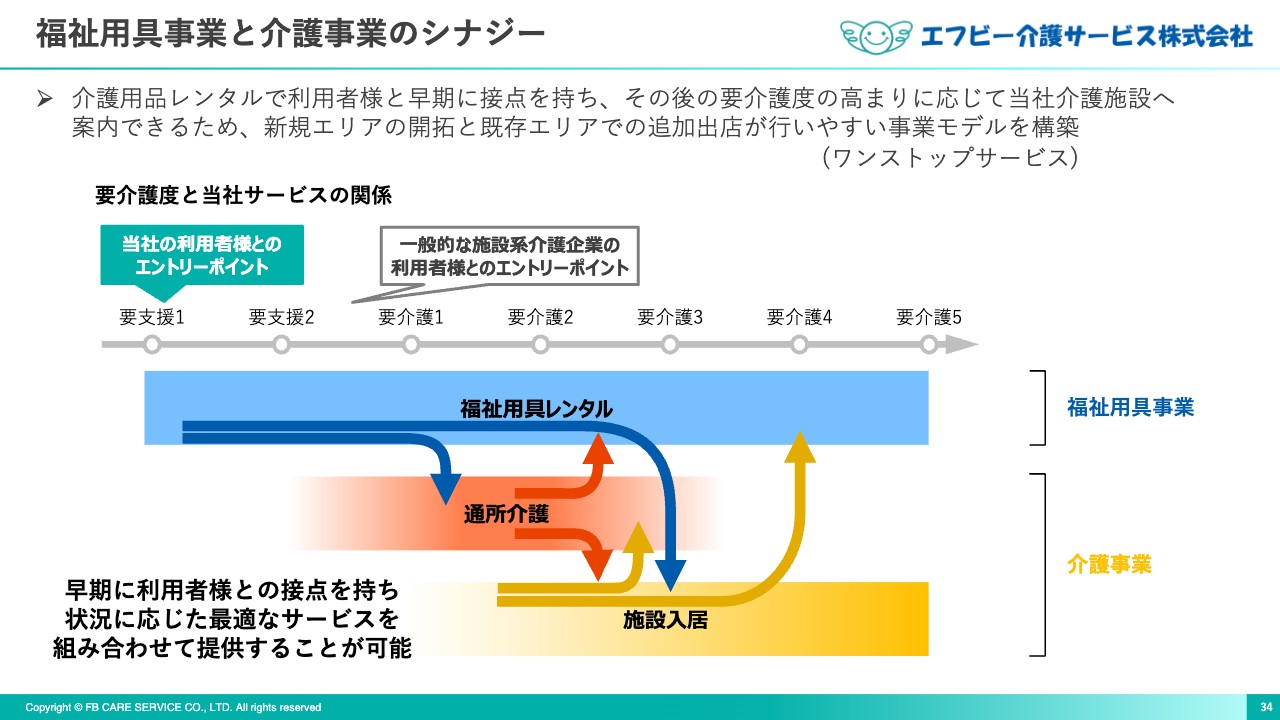

福祉用具事業と介護事業のシナジー

介護を受ける利用者さまは、年齢を重ねるにつれて要介護度が要支援1から要支援2、そして要介護1から段階を経て要介護5になる傾向があります。

また、要介護度が高くなるにつれて、利用者さまがご自宅で快適にお過ごしいただくために必要な福祉用具のレンタル、そして、ご自宅で介護サービスを受ける訪問介護や一時的に介護施設を利用する通所介護、そして、介護付き有料老人ホーム等の施設に入居し、恒久的に介護サービスを受ける施設入居へとサービスが移行する傾向があります。

当社におきましても、競合優位性である、「福祉用具事業と介護事業のシナジー」については、通常の介護事業者と比較した場合、当社は福祉用具事業を運営することで早期に利用者さまとの接点を取ることが可能となります。また、通所介護と施設入居も相互に関係し合うことで、利用者さまの各介護状態に応じた最適なサービスを提供することが可能です。

これが利用者さまにおける信頼につながり、当社の高い入居率や利用者数の堅実な伸びにつながっています。当社のように、介護事業と・福祉用具事業の2本建てをメインに事業展開しているのは珍しく、当社の強みであると思います。

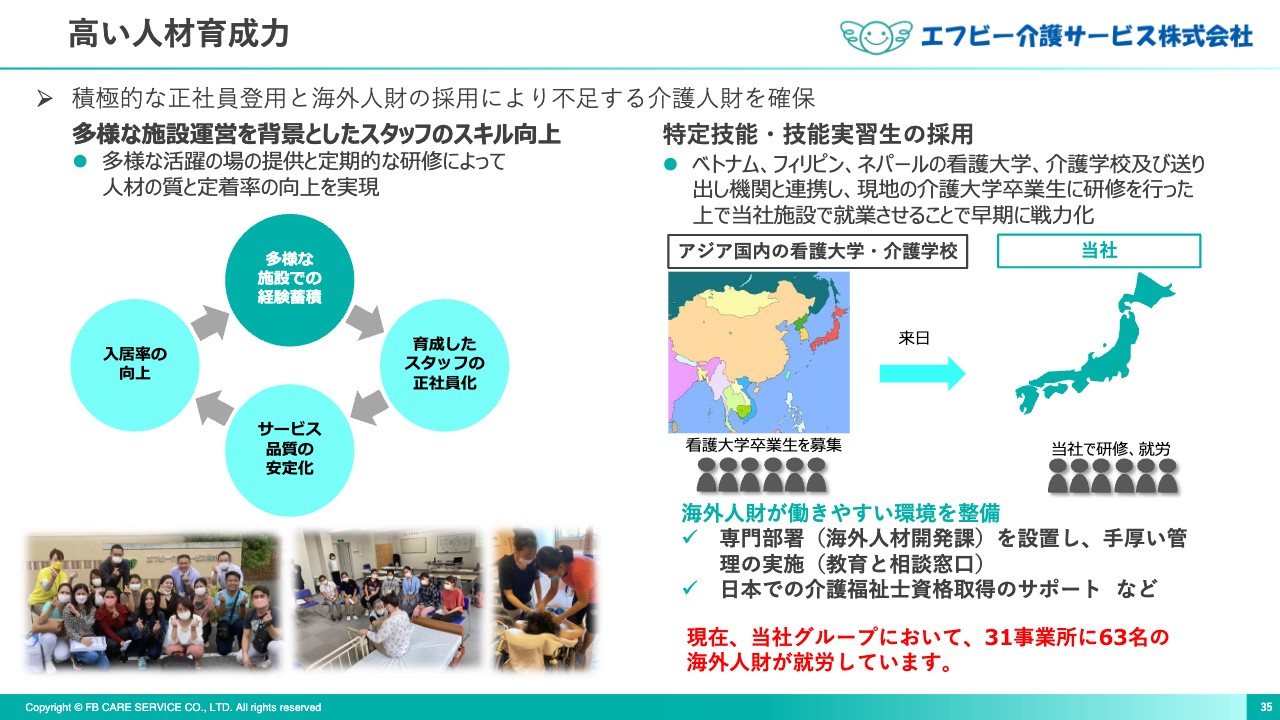

高い人材育成力

業界共通の課題である人材育成において、当社では左の図のモデルにより、サービスの質と人材の定着率の向上を実現しております。

特に、小規模から中規模施設の運営では、1人の人材が決まった業務だけを行うのではなく、あらゆる業務に対応する必要があるため、自ずと「多機能型人材」の早期育成が実現する体制となっております。

積極的な正社員化により、利用者さまのために高品質なサービス提供が可能であるのは勿論のこと、介護士の離職防止にも貢献していると自負しております。

さらに、右の図にあるとおり、特定技能および技能実習生の採用にも注力しております。当社グループでは2019年から技能実習生および特定技能外国人の受け入れを積極的に行っており、2023年10月31日現在、ベトナム、フィリピン、ネパール、ミャンマー、中国の5ヶ国から31事業所で63名の海外人材が当社グループで活躍しています。

また、当社では海外人材が働きやすい環境の整備にも注力しており、専門部署である海外人材開発課を設け、管理、相談窓口となり、日本語授業や教育を手厚く実施しております。

これまで受け入れた85パーセントの技能実習生が優良に修了し、当社グループにて特定技能外国人として活躍しています。さらに当社では、日本での介護福祉士資格の取得サポートも積極的に行っております。

海外人材の働く環境を最大限整えることが彼ら(彼女ら)の安心につながり、結果的に利用者さまの満足度向上につながっております。

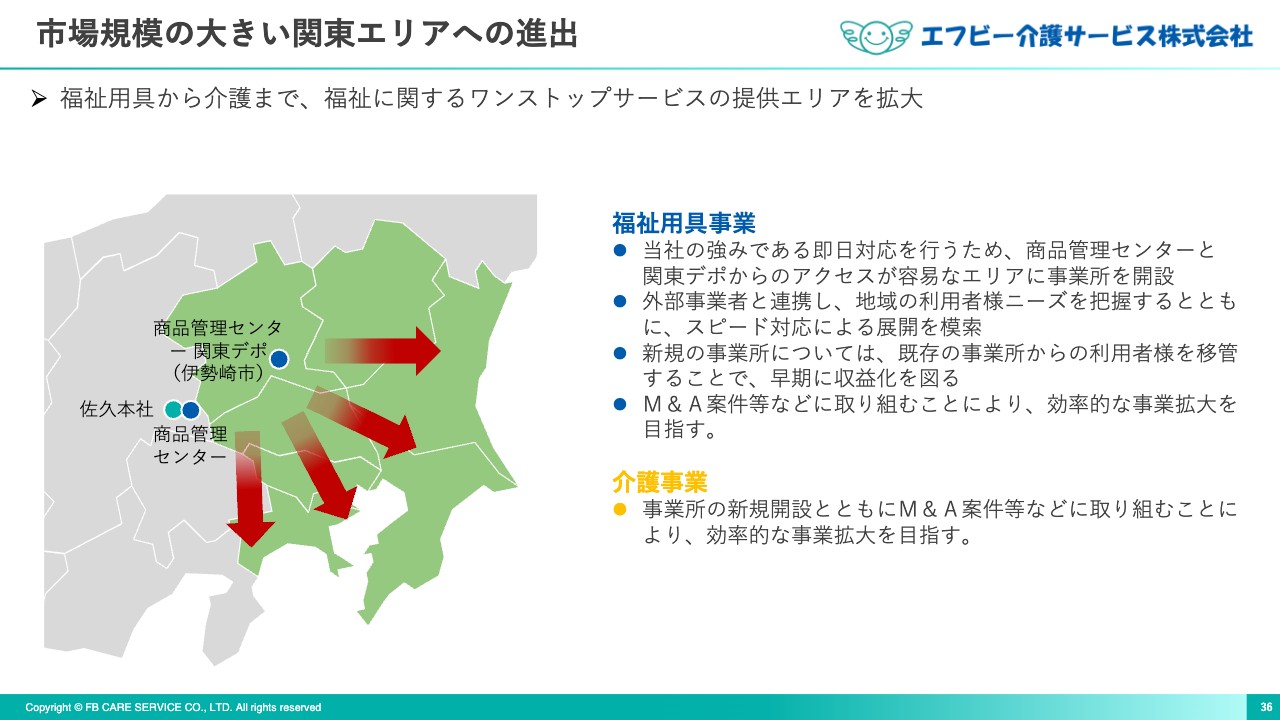

市場規模の大きい関東エリアへの進出

当社は、福祉に関するワンストップサービスの提供エリアの拡大を目指しており、新規に拡大するエリアとしては市場規模の大きい関東エリアへの進出を考えております。

福祉用具事業については、新規事業所の開設を当社の強みである即日対応を活かすため、長野県佐久本社に併設する商品管理センターと群馬県伊勢崎市に所在する関東デポからのアクセスが容易なエリアで進め、M&A案件等があれば検討し、取り組んでまいります。

介護事業では、事業所の新規開設とともに2022年11月に子会社化した東京都多摩市所在の株式会社シルバーアシストを足掛かりにM&A案件等に取り組み、首都圏での展開を進めてまいります。

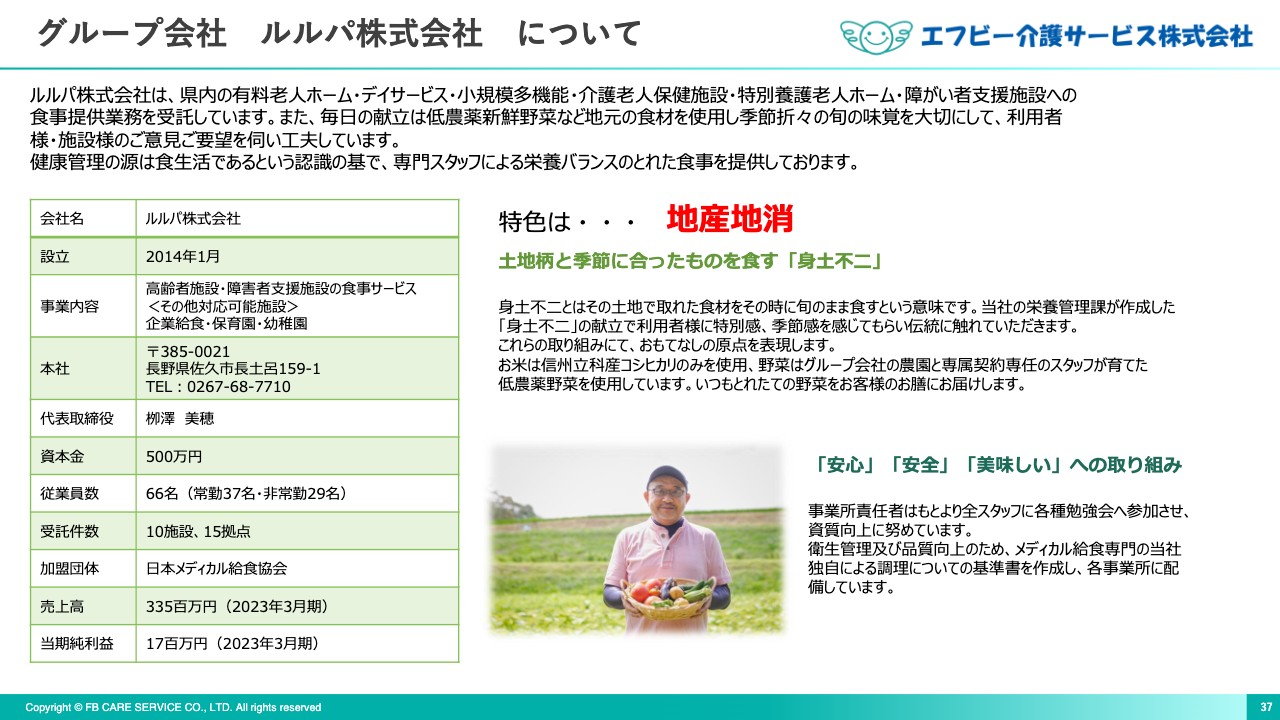

グループ会社 ルルパ株式会社 について

ここで、グループ会社であるルルパ株式会社をご紹介いたします。

ルルパ株式会社は、長野県内の有料老人ホーム・デイサービス・小規模多機能・介護老人保健施設・特別養護老人ホーム・障がい者支援施設への食事提供業務を受託している、エフビー介護サービス株式会社の100パーセント子会社です。

毎日の献立はグループ会社農園スタッフが育てた有機農法野菜など地元の食材を使用し、季節折々の旬の味覚を大切にして、提供させていただいております。食事提供業務を子会社で運営することで、当社グループの介護事業所のサービス向上と効率化、グループの事業規模拡大を図って参ります。

以上で、「会社概要と当社の強み」の説明を終了させていただきます。お忙しい中、ご視聴いただきましたこと、心より御礼申し上げます。ありがとうございました。

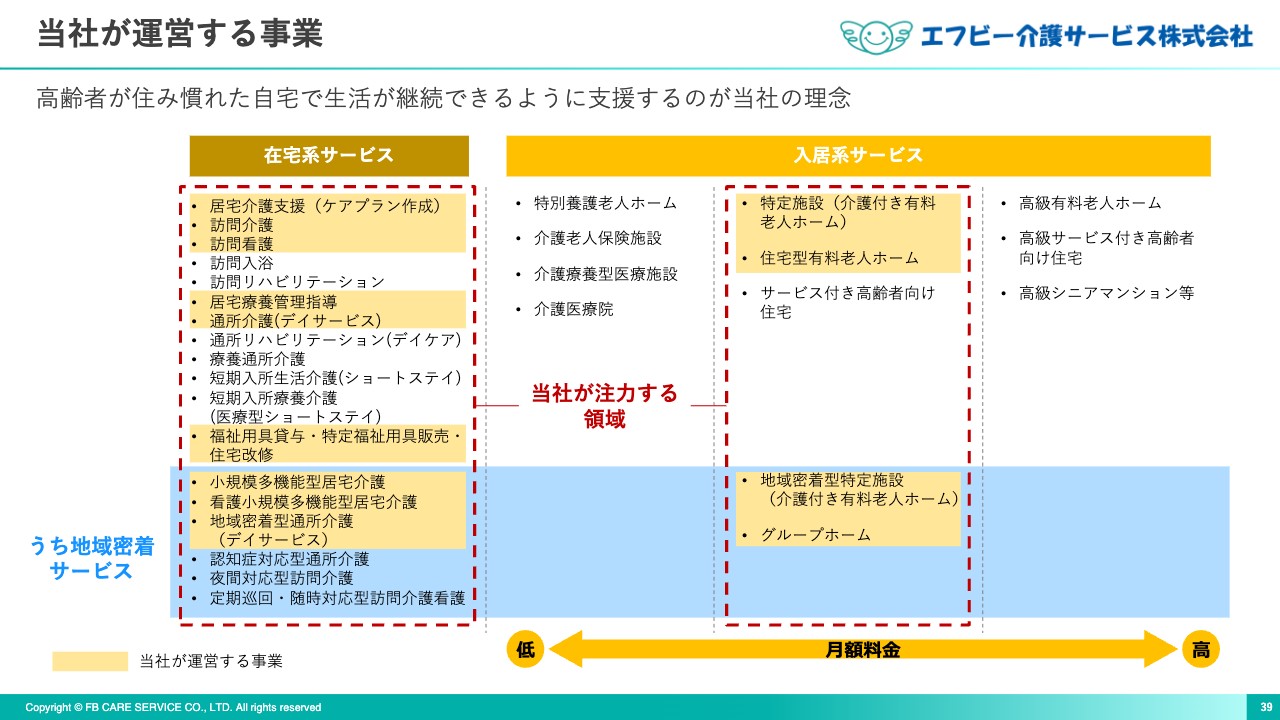

当社が運営する事業

最後に2ページ、補足資料として添付いたします。こちらは、介護サービス全般のうち、当社の運営事業を表で示したものです。

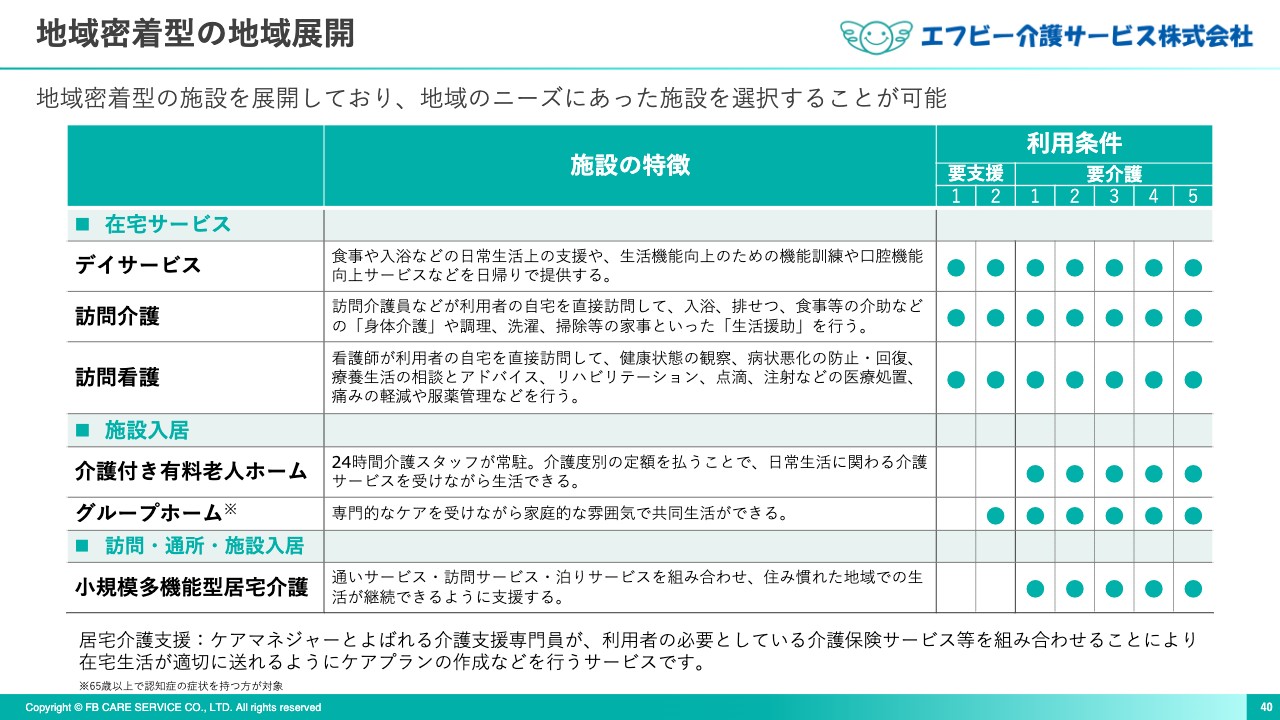

地域密着型の地域展開

当社が特に注力している地域密着型の施設の特徴を示した資料です。要支援1から要介護5までの7段階すべての介護状態にある方へのサービス提供が可能です。

よくいただくご質問

今回は説明会を開催せず、動画のみの説明となりましたので、代わりによくいただくご質問に対して回答いたします。

<質問1>

質問:2023年3月期第4四半期(1月から3月)の業績が減速しましたが、2024年3月期第2四半期累計の業績が前年同期対比で増収増益になった要因は何ですか?

回答:2023年3月期第4四半期(1月から3月)業績の減益となった要因は、想定以上の食材費や光熱費等の物価上昇によるコストの増加、4介護事業所の新設による初期投資費用の発生が挙げられます。

一方、2024年3月期第2四半期累計では、経費の全体的な見直しによるコスト削減、介護事業所等の新設がなかったことにより業績が前年同四半期と比較して順調に推移しております。

2024年3月期第2四半期累計の業績が増収増益になった要因は、福祉用具事業の業績が堅調であること、2022年11月に子会社化した株式会社シルバーアシストの業績が順調に推移していることが大きいです。2023年3月期に新設した1福祉用具営業所および4介護事業所も増収要因となっており、利益貢献するのはまだ先ですが、利用者さまの入居・登録が順調に増加し、利用者さまの支持を増やしております。

2024年3月期第2四半期累計の増収要因は、福祉用具事業の業績が堅調に推移したこと、2022年11月に子会社化した株式会社シルバーアシストの業績が順調に推移したこと、2023年3月期に新設した1福祉用具営業所および4介護事業所の稼働開始があります。

2024年3月期第2四半期累計の増益要因は、福祉用具事業の業績が堅調に推移したこと、2022年11月に子会社化した株式会社シルバーアシストの業績が順調に推移したこと、経費の全体的な見直しによるコスト削減の実施、前年同期は1福祉用具営業所新設したのに対し、当第2四半期累計は介護事業所等の新設がなかったこと、第1四半期での上場準備費用(2022年4月)の剥落、今年は春の訪れが例年より早く、比較的光熱費を抑制することができたことがあります。

<質問2>

質問:2024年3月期第2四半期累計の業績を見ると営業利益以下、利益の進捗率が高まっていますが、業績予想の上方修正はしないのでしょうか?

回答:現在、業績は順調に推移しており、業績の進捗率は営業利益72.7パーセント、経常利益66.9パーセント、親会社株主に帰属する当期(四半期)純利益74.8パーセントと高くなっております。しかしながら2024年3月期第4四半期は、介護事業所の新設を控えて初期投資費用を業績予想に織り込んでいることから、現在の業績進捗率も想定内であり、今回の第2四半期の決算発表において業績予想の上方修正はしておりません。

<質問3>

質問:介護業界の人材不足は以前から問題になっていますが、現在の状況と改善見込みを教えてください。

回答:コロナ禍から脱し、景気が回復するとともに他業種の求人が増加し、人材不足による賃金上昇が加速しています。国の介護保険制度のもと、他業種平均と比較して賃金が低い介護業界から他業種へ人材が流失し、介護業界の人材不足は深刻さを増しております。国としても、元々他業種より低かった介護業界の賃金格差を少しでも是正すべく、2024年2月から介護職員1人あたり月6,000円の処遇改善(賃上げ)をする方針と報道されております。

当社におきましても人材不足が問題となっており、①加算報酬要件を満たす取り組みを実施し、福祉・介護職員の処遇改善を目的とした補助金制度を活用して従業員の給与の増額、②2023年4月から年間休日を108日から120日に増加して従業員の処遇を改善、③職務に応じた職種別研修や階層別研修、資格取得支援等の実施、④介護現場でのDX推進等の業務の効率化、⑤技能実習生および特定技能外国人の受け入れを以前より実施しており、人材不足を是正する取り組みを進めております。

<質問4>

質問:2025年3月期の新規開設予定施設を教えてください。

回答:当社が運営している介護事業所については、新設の場合、地方公共団体の介護保険事業計画に基づく介護事業所の公募選定を受ける必要があります。来期は介護保険事業計画が新たに開始する年度にあたり、計画初年度は介護事業所の公募がないのが通例です。

したがって2025年3月期は、資料に記載しております2024年4月に開設予定の2介護事業所を除いて新規開設予定施設はありません。

<質問5>

質問:今後の成長戦略をもう少し詳しく教えてください。

回答:当社は、特定の地域において集中的に事業所を展開するドミナント戦略で事業展開しております。周辺に複数の事業所を開設し、各拠点で入居者と従業員を確保・融通し合い、事業所の運営の効率化を図ります。また、当社の強みである福祉用具レンタルから通所介護、施設入居まで、要介護度の高まりに応じて当社介護施設へ案内できる「ワンストップサービス」は、ドミナント戦略により可能となります。

ドミナント戦略による拠点拡大を既存の信越・北関東エリアにおいて行うとともに、新規に進出する事業エリアとして2022年11月に株式会社シルバーアシストを子会社化した南関東に拡大していきたいと思います。市場規模が大きい関東エリアは魅力的です。

事業展開の方法としては、新規に介護事業所を開設する方法とM&Aで同業者を子会社化する方法がありますが、新規に介護事業所を開設する方法ですと地方公共団体の公募選定を受けなければならず、スピードが遅いという欠点があります。M&Aで同業者を子会社化したほうがスピードが速いため、M&A案件があれば検討していきたいと思います。

介護業界では中小企業が多く、介護保険制度が始まってから20年あまりが経過して創業者が高齢化し、後継者不足が問題になっていること、また最近の食材費や光熱費等、物価の高騰が同業者に直撃しており、M&Aで売却を希望される事業者が増加していることが、M&A戦略の追い風になるのではと考えています。

<質問6>

質問:来期2025年3月期の業績はどのようなイメージになるのでしょうか?

回答:現在、2025年3月期の予算を作成中で、まだイメージをお話しすることも難しいのですが、言えることは、直近に行った投資案件が実を結ぶ年であること、つまり2023年3月期に開設した福祉用具営業所1ヶ所と介護事業所4ヶ所、2023年7月に子会社化したスマートケアタウンの運営が軌道に乗り利益貢献する年となることです。

その一方で投資も行う、具体的には動画で説明した2024年4月開設予定の介護事業所2ヶ所をしっかりと立ち上げていくということになります。

また、2025年3月期は介護報酬改定の年にあたります。介護事業は国の介護保険制度のもとで営む事業であるため、介護報酬の改定が業績に影響を与える可能性があります。厚生労働省が2023年11月10日に発表した介護事業経営実態調査によると、2022年度において介護事業所の経営が過去最低水準まで悪化しているとの調査結果でした。

事実、人材不足による人件費の上昇や物価の高騰によるコスト高が経営を圧迫しています。今回の介護報酬改定では、ぜひ報酬のアップを検討していただきたいと思います。

<質問7>

質問:現在、業績が順調に推移し、自己資本比率が改善している中、株主還元として増配という選択肢はあるのでしょうか?

回答:当第2四半期では前年同期比較で増収増益を確保し、自己資本比率が36.2パーセントとなり前期末から2.5ポイント増加いたしました。今回、前期2023年3月期に開設した福祉用具営業所1ヶ所と介護事業所4ヶ所が増収要因になるとともに2022年11月に子会社化した株式会社シルバーアシストの業績が順調に推移し、増収増益に貢献しています。

投資が着実に業績拡大につながっており、株主さまのために今後も投資(事業所新設やM&A)を緩めることなく行い、業績を拡大することが、株主還元につながるのではないかと考えております。

新規施設の開設においては公募事業を主にしていること、またM&Aもタイミングや案件ごとのボリュームもありますので、当社としても的確に対応するため事業展開の財務的準備と経営基盤の強化を図るための内部留保資金の拡充も重要な経営課題の1つと認識しています。

したがって、当面、自己資本比率が50パーセント未満の間は投資と内部留保、配当とのバランスを見ながら利益配分を考え、連結配当性向25パーセントを目指してまいります。

この銘柄の最新ニュース

エフビー介護のニュース一覧- 2026年3月期 第3四半期決算短信〔日本基準〕(連結) 2026/02/13

- エフビー介護、4-12月期(3Q累計)経常が17%増益で着地・10-12月期も17%増益 2026/02/13

- 自己株式立会外買付取引(ToSTNeT-3)による自己株式の取得結果及び取得終了並びに自己株式の消却に関するお知らせ 2025/12/04

- 個別銘柄戦略:日本光電や内田洋行に注目 2025/12/04

- 本日の【自社株買い】銘柄 (3日大引け後 発表分) 2025/12/03

マーケットニュース

おすすめ条件でスクリーニングされた銘柄を見る

エフビー介護サービスの取引履歴を振り返りませんか?

エフビー介護サービスの株を取引したことがありますか?みんかぶアセットプランナーに取引口座を連携すると売買履歴をチャート上にプロットし、自分の取引を視覚的に確認することができます。

アセットプランナーの取引履歴機能とは

※アセプラを初めてご利用の場合は会員登録からお手続き下さい。