ブリーチのニュース

【QAあり】ブリーチ、独自のビジネスモデルでブルーオーシャンを開拓 営業利益は過去4年間で7.7倍に成長

本日の登壇者

大平啓介氏(以下、大平):はじめまして、株式会社ブリーチの代表を務めています、大平です。本日はご参加いただきありがとうございます。当社からの登壇者は、代表の私とCFOの松本の2名です。

初めましての方々も多く視聴されていますので、まずは自己紹介をします。私は、新潟県のコシヒカリで有名な魚沼市の生まれです。2007年に都内の大学の経営学部に入学しましたが、入学したその日に、「大学では実践的な経営が学べない」と感じ、早々と大学へ通うのを辞め、起業の準備をしました。

その後は、コンビニのアルバイトや居酒屋の皿洗い、新聞の営業活動など、トリプルワークをしながら起業のアイデアを考え、いくつかの事業を発案した中の1つに、美容クリニックのポータルサイト事業がありました。そこで、美容クリニックの情報をまとめたWebメディアを立ち上げ、起業しました。

19歳の頃からインターネット集客のおもしろさに惹かれ、それから15年以上にわたり、インターネットでさまざまな商品やサービスのマーケティングを支援してきました。

本日は、当社のレベニューシェア型のマーケティング支援事業と、その事業にかける我々の思い、そして、たくさんの実績を残しながら成長してこれた理由などについて、みなさまにご説明できればと思います。

また、CFOの松本は私と同年齢で、当社に入社する以前は大手証券会社でM&Aや資金調達のアドバイザリー業務を行っていました。本日はどうぞよろしくお願いいたします。

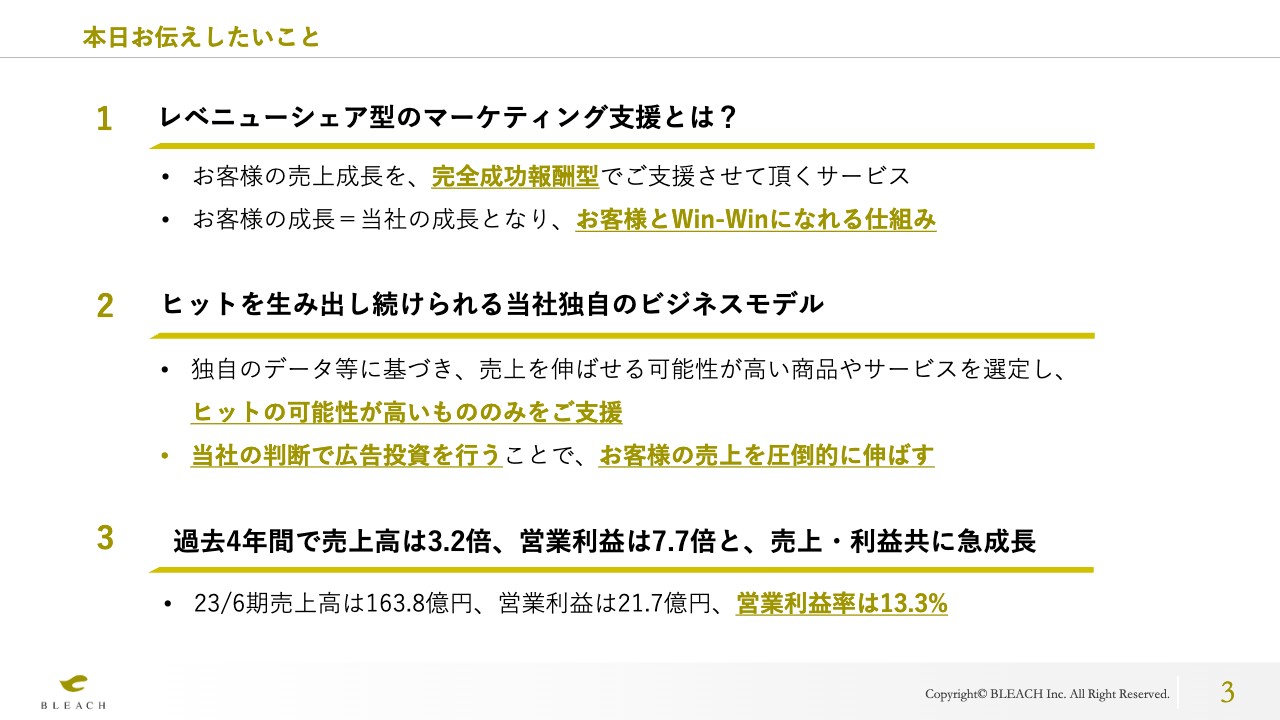

本日お伝えしたいこと

私たちが最初にお伝えしたいことは、スライドに記載した3点です。

1点目は、当社が提供するレベニューシェア型のマーケティング支援とは、お客さまの売上成長を完全成功報酬型でご支援させていただくサービスであり、お客さまとWin-Winとなれる仕組みであるということです。

日本には、良い商品やサービスを持っているものの、予算がないために十分なマーケティング支援を受けることができていない会社が、まだたくさんあります。当社は、お客さまとWin-Winとなるかたちでマーケティングを支援し、まだ日の目を見ていない商品やサービスを世界に広げ、お客さまとともに成長していきたいと考えています。

2点目は、当社は従来のマーケティング支援会社とはまったく異なるビジネスモデルであり、再現性を持って大ヒットを生み出し続けているということです。

当社は、お客さまの商品やサービスについて、独自のデータやノウハウに基づき、売上を伸ばせる可能性を見極め、その可能性が高いものに絞ってご支援しています。そして徹底的に市場を分析してマーケティング戦略を構築した上で、当社の判断にて、時に大胆な広告投資を行い、結果としてお客さまの売上を圧倒的に伸ばしていくことができます。

このように、従来のマーケティング支援会社とはまったく異なり、売上を伸ばせる可能性が高い商品のみをピックアップし、そして当社の判断で広告投資を行うことで、継続的に大ヒットを生み出し続けています。

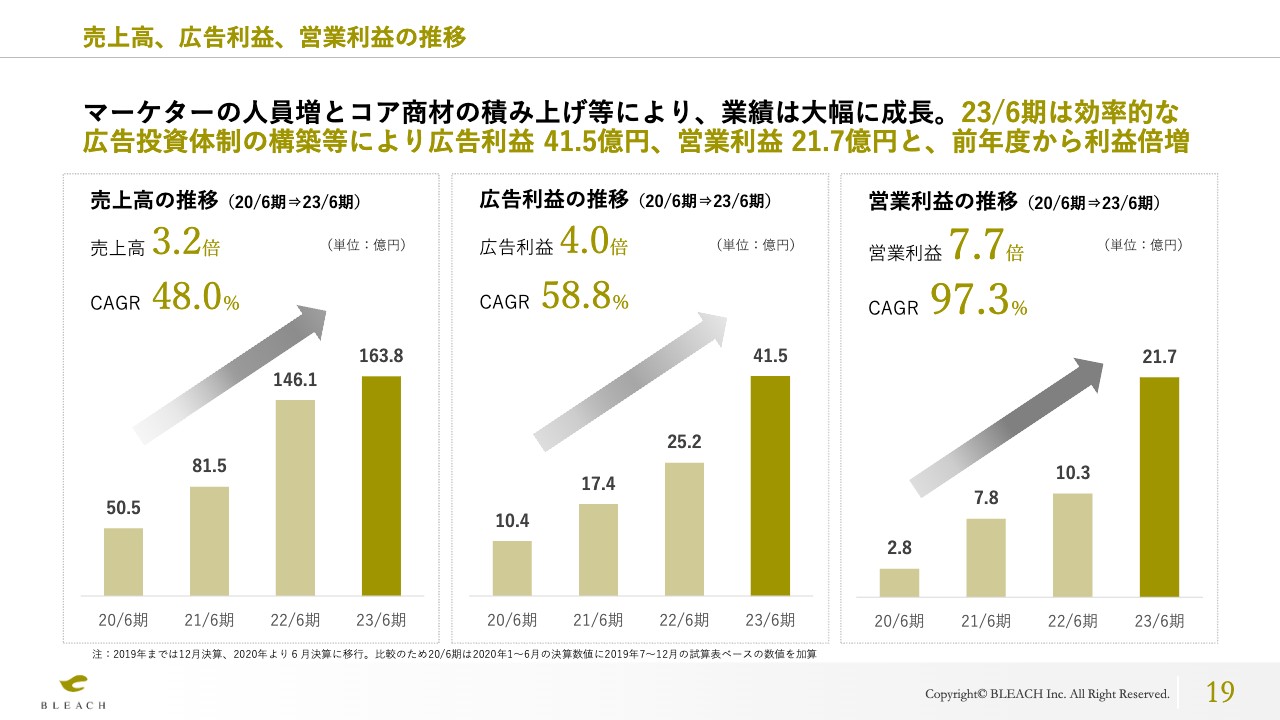

3点目は、当社は過去4年間で、売上高は3.2倍、営業利益にいたっては7.7倍と、売上・利益ともに急成長しているということです。

これは、1点目、2点目でご説明したとおり、お客さまとWin-Winとなる強固なマーケティング支援の仕組みが、幅広いお客さまから強くご支持いただけていること、また、当社独自のビジネスモデルによって大ヒットを継続的に生み出してきたことが要因です。

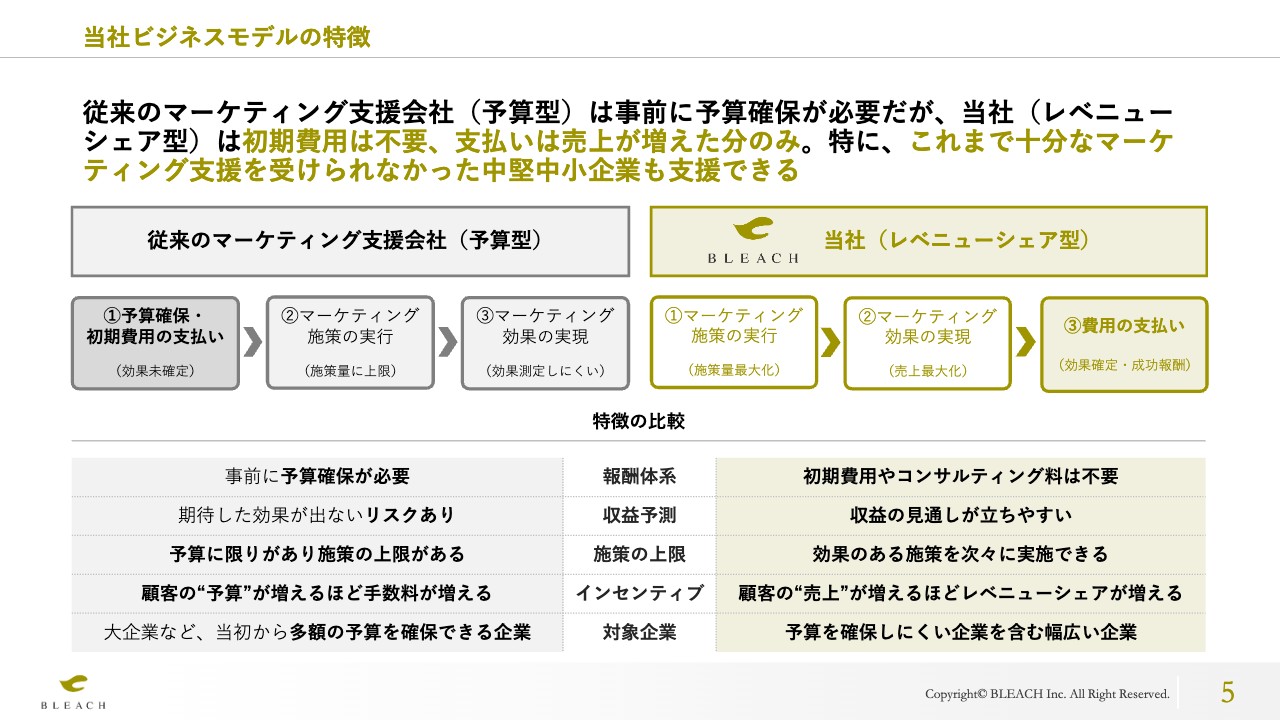

当社ビジネスモデルの特徴

当社が提供するレベニューシェア型でのマーケティング支援の特徴について、従来のマーケティング支援会社と比較しながらご説明します。

従来のマーケティング支援会社は、初めから一定の予算を確保し、決められた予算の中で決められたマーケティング施策を行っていくというサービス形態が一般的です。このようなマーケティング支援を、我々は「予算型」と呼んでいます。

予算型では、お客さまは効果が出るかわからない施策に対し多額の予算を用意しなければならず、特に資金に余裕がない中堅中小企業などは、十分なマーケティング支援を受けにくい状況にあります。また、期待した効果が出なかった場合には、お客さま側が赤字になってしまうリスクも内在しています。

私自身、2016年頃にこのような従来のマーケティング支援のあり方に、「すべてのお客さまが、予算型ではハッピーになれているわけではないのではないか」と疑問を感じました。そこで私は、費用を最小に、効果を最大化したいお客さまとWin-Winとなり、一緒に成長できるレベニューシェア型でのマーケティング支援を提供できないか検討しました。

事業を開始した当初、いくつかのお客さまの商品で我々のサービスを試験的にご提供したところ、このビジネスモデルは必ず成長できるとの確信を得られたため、当時の主要事業であったインターネットメディア事業を売却し、現在のレベニューシェア型の事業にすべてを賭けることを意思決定しました。

当社が提供するレベニューシェア型のマーケティング支援では、お客さまは事前に予算を確保する必要はなく、初期費用も一切支払う必要はありません。当社への報酬は、当社の支援によって新規購入ユーザーを獲得した場合など、実際にマーケティング効果が出た後に、効果が出た分のみをお支払いいただければよいというかたちにしています。

また、お客さまはCPA(1新規ユーザー当たりの獲得コスト)をあらかじめレベニューシェア単価として確定できるため、損益を格段に見通しやすくなっています。結果として、より幅広いお客さまが安心して当社にマーケティング支援をご依頼いただけるようになっています。

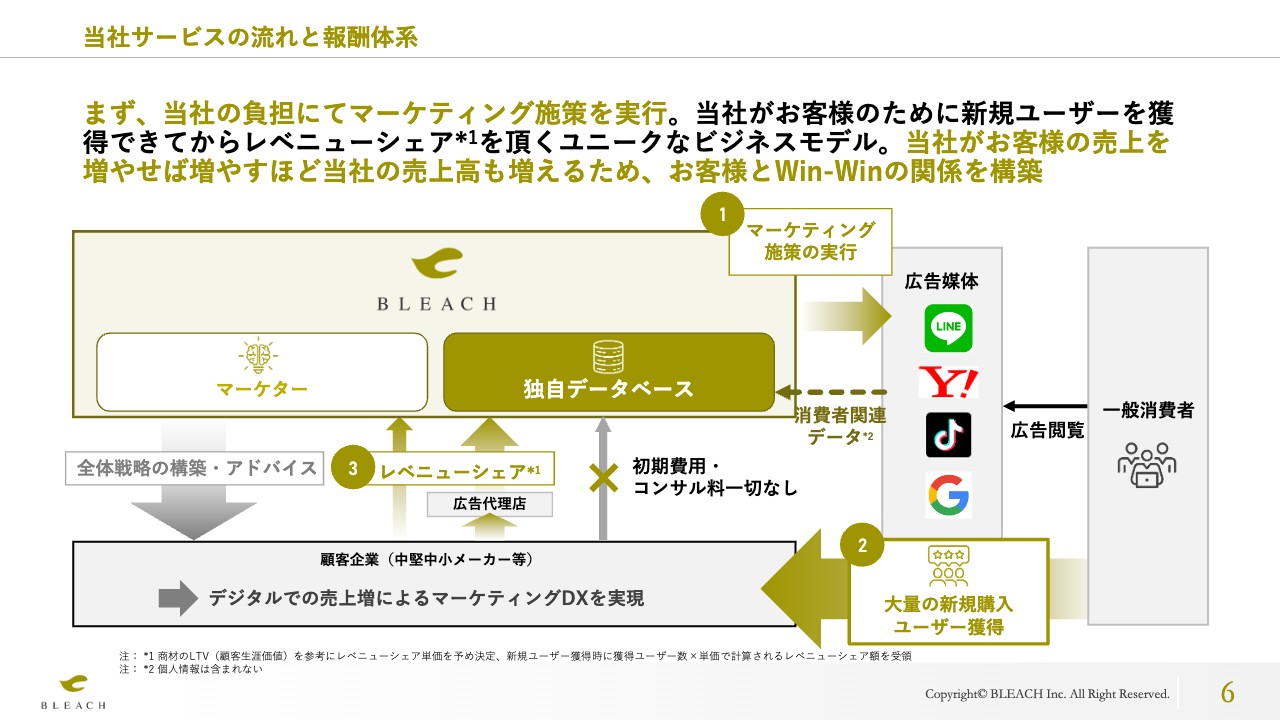

当社サービスの流れと報酬体系

当社のサービスの流れと報酬体系について、あらためてご説明します。当社は、初期費用を一切いただかず、当社の費用負担で実際にマーケティング施策を実行していきます。その後、新規購入ユーザーの獲得など、実際のマーケティング効果が出た後に、当社がレベニューシェアをいただく流れになります。

つまり、当社負担で広告投資を行い、お客さまからいただくレベニューシェアで後から投資を回収するというビジネスモデルです。

従来の予算型のマーケティング支援会社の場合は、お客さまの年間予算の10パーセントから20パーセントを自社の取り分とすることを、営業マンが会議室で確約していく収益モデルですので、当社のビジネスモデルとはまったく異なります。

レベニューシェア型の場合、お客さまの売上が増えるほど当社も売上を増やせるため、当社とお客さまはWin-Winの関係を構築できています。

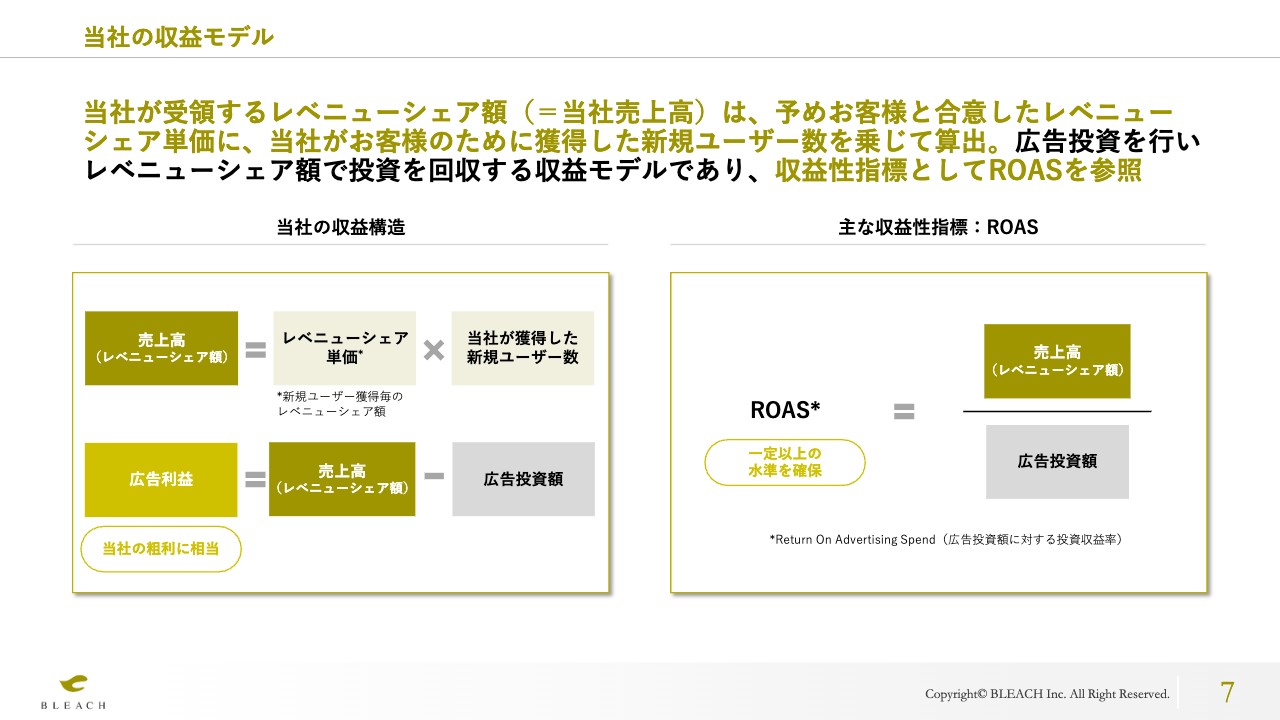

当社の収益モデル

当社の収益モデルについてご説明します。当社がお客さまからいただくレベニューシェア額は、あらかじめお客さまと合意したレベニューシェア単価に、当社が実際に獲得した新規購入ユーザー数を掛け合わせて算出されます。

当社では、お客さまからいただいたレベニューシェア額から広告投資額を差し引いた金額を広告利益と呼んでおり、当社の粗利に相当します。ここが非常に重要な点になりますが、当社にとっての売上高は、当社の広告費を上げれば上げるだけ増やすことができます。そのため、当社にとっては売上高よりも広告利益を重視した経営を行っています。

また、収益性を表すROASという指標を管理しています。ROASとは、当社がお客さまからいただくレベニューシェア額を、当社の広告投資額で割ることで計算される、投資の効率性を測る指標です。基本的には、ROASが130パーセント以上になるように徹底して管理することで、高い収益性を維持しています。

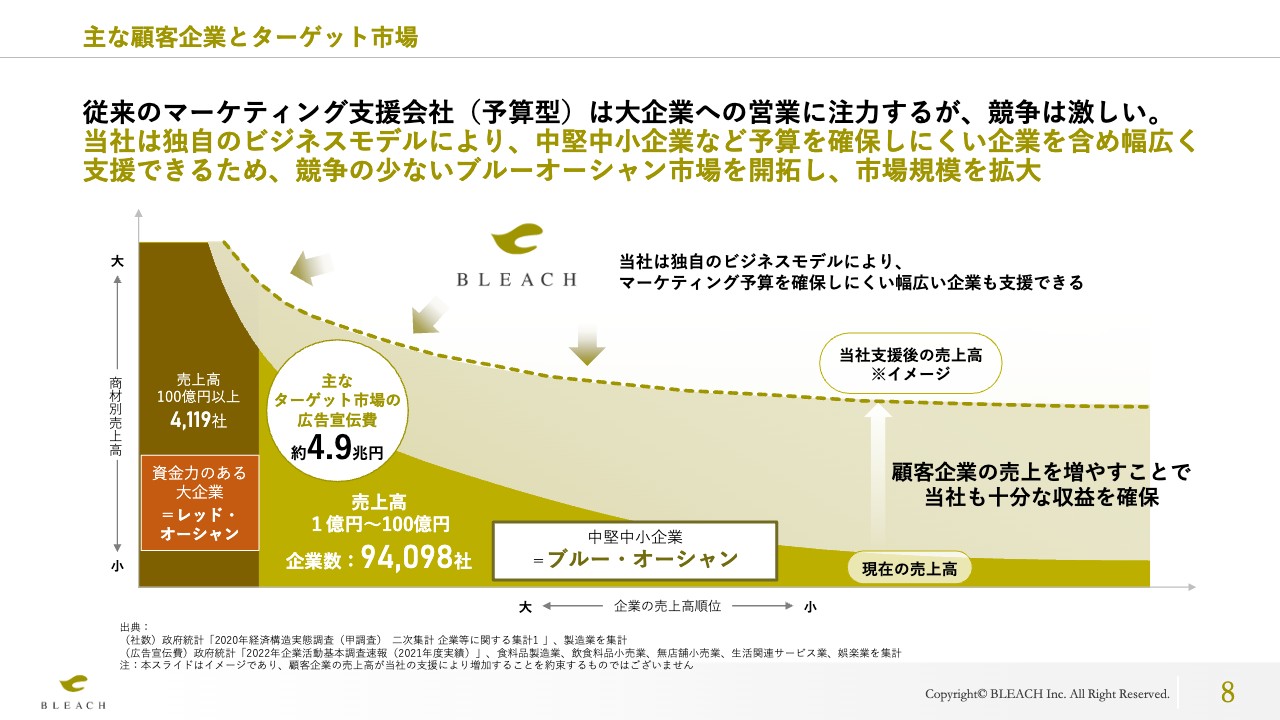

主な顧客企業とターゲット市場

当社の主な顧客企業とターゲット市場についてご説明します。スライドのグラフは、顧客企業を売上高の順に並べたものです。

当社は、レベニューシェア型のビジネスモデルであるため、中堅中小企業など、マーケティング予算を確保しにくい企業を含めて、幅広いお客さまをご支援させていただくことが可能です。

その理由は、お客さまの現在の売上高が小さくても、当社のマーケティング力によりお客さまの売上高を増やせば、当社にお支払いいただけるレベニューシェア額も増やすことができるからです。

このような独自のビジネスモデルにより、競争の少ないブルーオーシャン市場を開拓し、マーケティング支援業界における市場規模そのものを拡大させています。

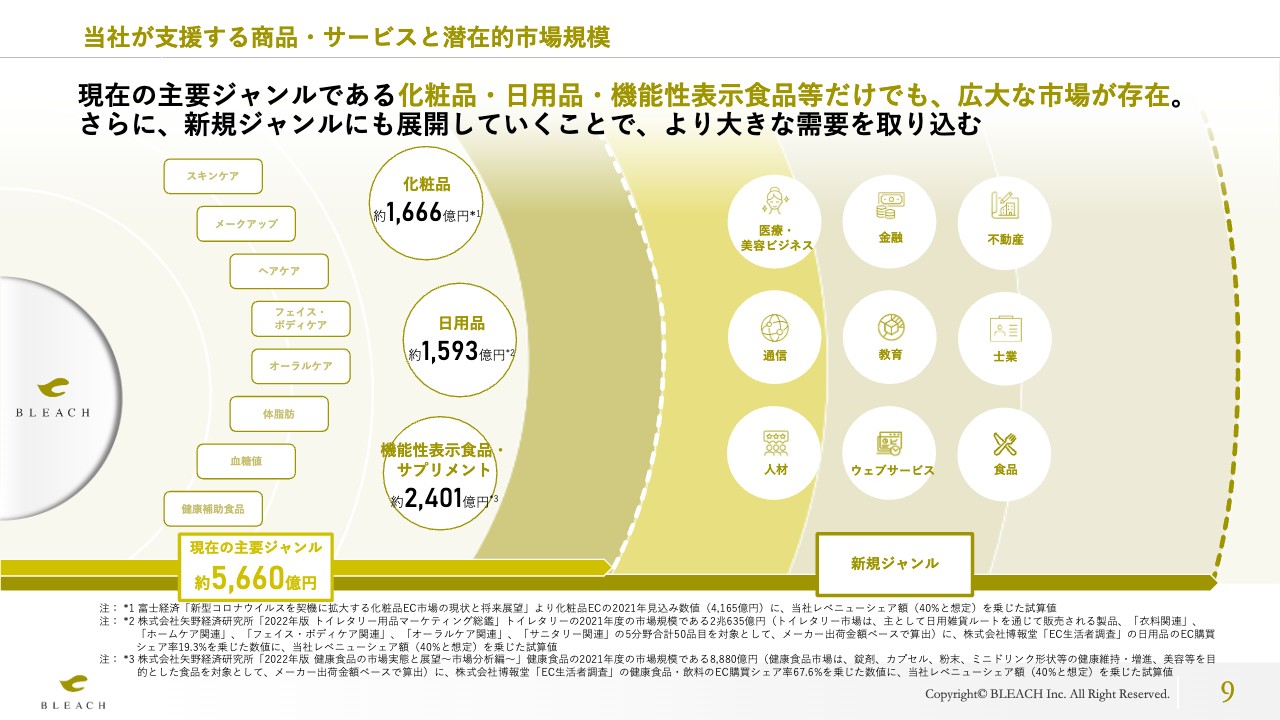

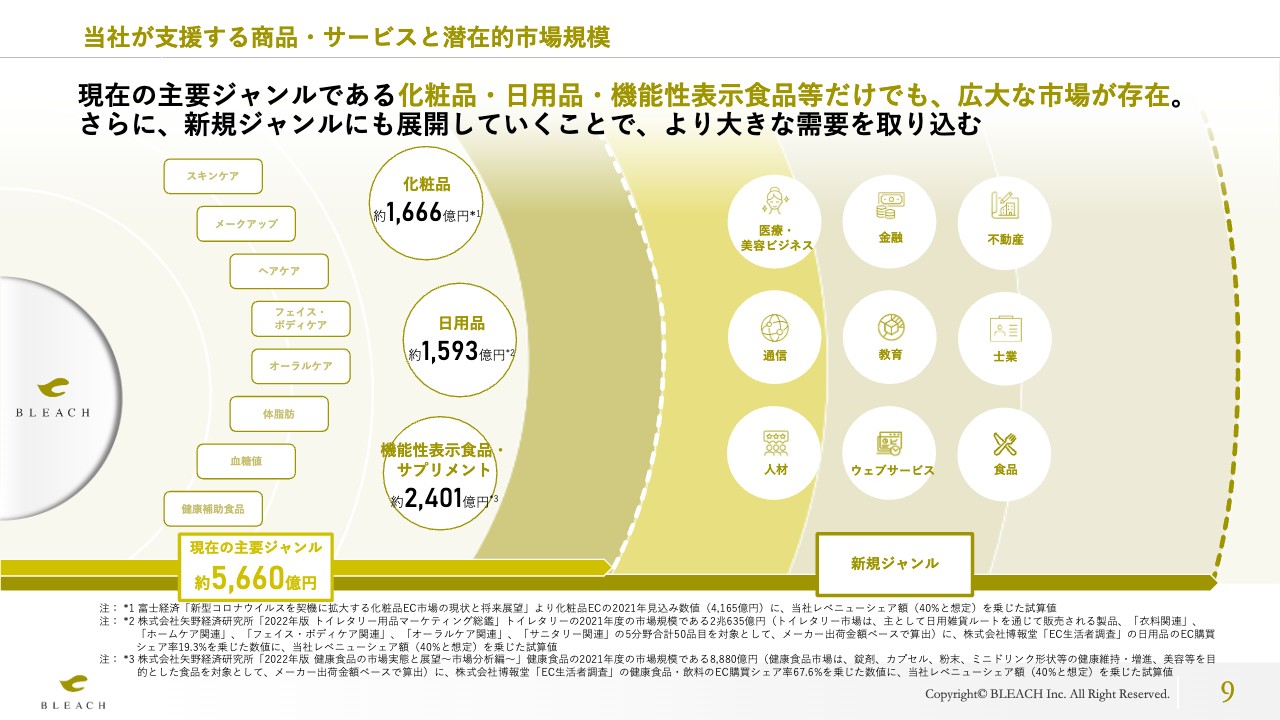

当社が支援する商品・サービスと潜在的市場規模

当社が支援する商品と市場規模についてご説明します。当社は、化粧品や日用品、機能性表示食品などのネット販売や、店舗ビジネスの美容サロン、金融サービスなど、幅広いジャンルのお客さまに対してマーケティング支援を行っています。

これらのジャンルだけでも、合計で数千億円規模の大きな市場があり、それに対する当社の直近の売上高は163億円とまだ小さいため、深掘りの余地が非常に大きいと判断しています。

さらに、スライド右側に記載しているように、今後はさまざまな新規ジャンルにも展開していくことで、より大きな需要を取り込んでいこうと考えています。

大手広告媒体との強固なパートナーシップ

当社は、「Yahoo!」や「LINE」、「TikTok」、「SmartNews」など、国内外の大手広告媒体と強固なパートナーシップを築いています。当社による累積での広告投資額は200億円以上にのぼり、数多くのノウハウやデータを蓄積しています。

このように、数千万人規模のユーザーを抱える大手広告媒体に対し、たくさんの広告を効果的に出稿することで、当社のお客さまの売上成長を支援しています。

当社のマーケターたち

当社のマーケターについてご紹介させていただきます。スライドは、当社オフィスでの実際の社員の写真です。我々は新卒や未経験者を中心に採用を行っており、正社員の平均年齢は27.5歳と大変若い組織です。

また、重要なポイントは、生産性の舞台が営業等の外回りではなく自社内でのマーケティング・頭脳労働であり、男女を問わず活躍することができるため、マーケターの約半分は女性となっています。

若く、やる気に満ちたマーケターたちが、お客さまの売上を伸ばさないと当社の売上も伸びないというWin-Winのビジネスモデルの関係のもと、お客さまの会社以上にお客さまの商品を理解し、マーケティング施策を徹底的に考え、高速で実行しています。そのことが、当社の成長の源泉の一部となっています。

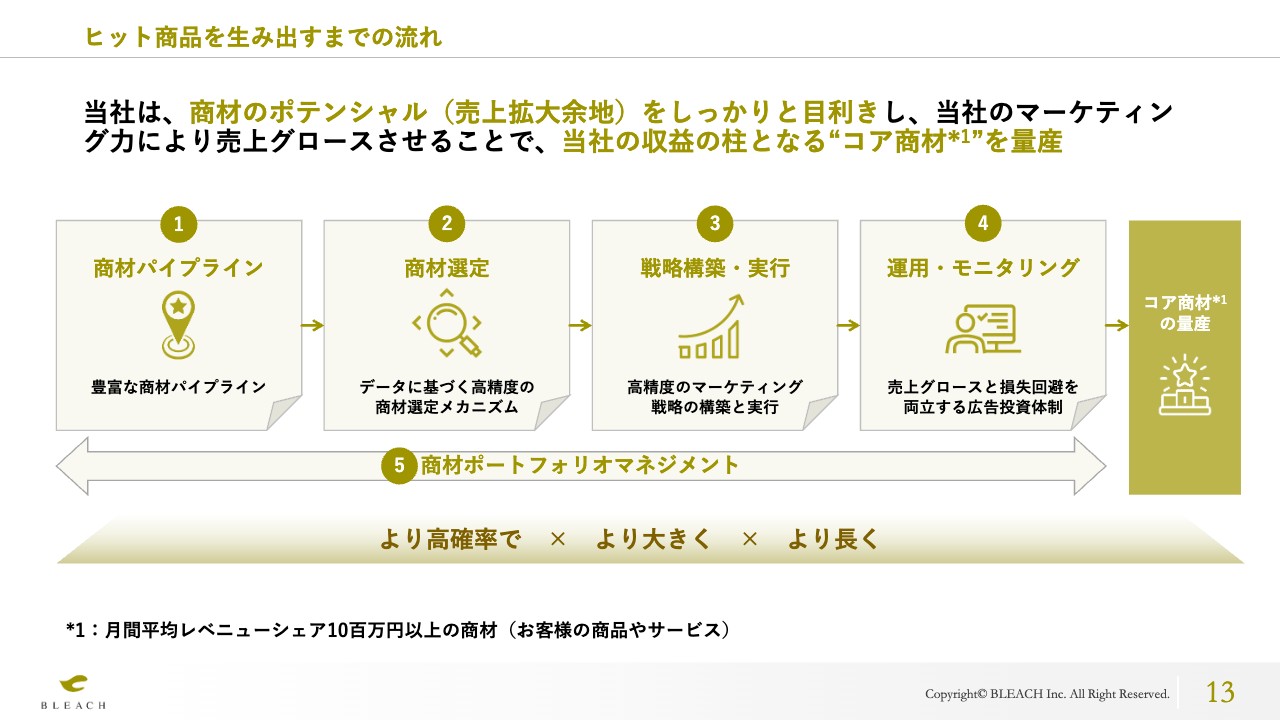

ヒット商品を生み出すまでの流れ

当社のビジネスモデルの特徴についてご説明します。当社の強みは、再現性を持ってヒット商品を生み出し続けられることです。

当社では、当社の収益の柱となるお客さまの商品やサービスを「コア商材」と呼んでいます。具体的には、当社における月間のレベニューシェア額が1,000万円を超える商材のことです。

スライドに記載したとおり、たくさんの商品のパイプラインから、売上拡大余地が大きい商材を見極め、そこに集中してマーケティング支援を行っていくことで、当社の収益の柱となる「コア商材」を、高い再現性を持って生み出しています。

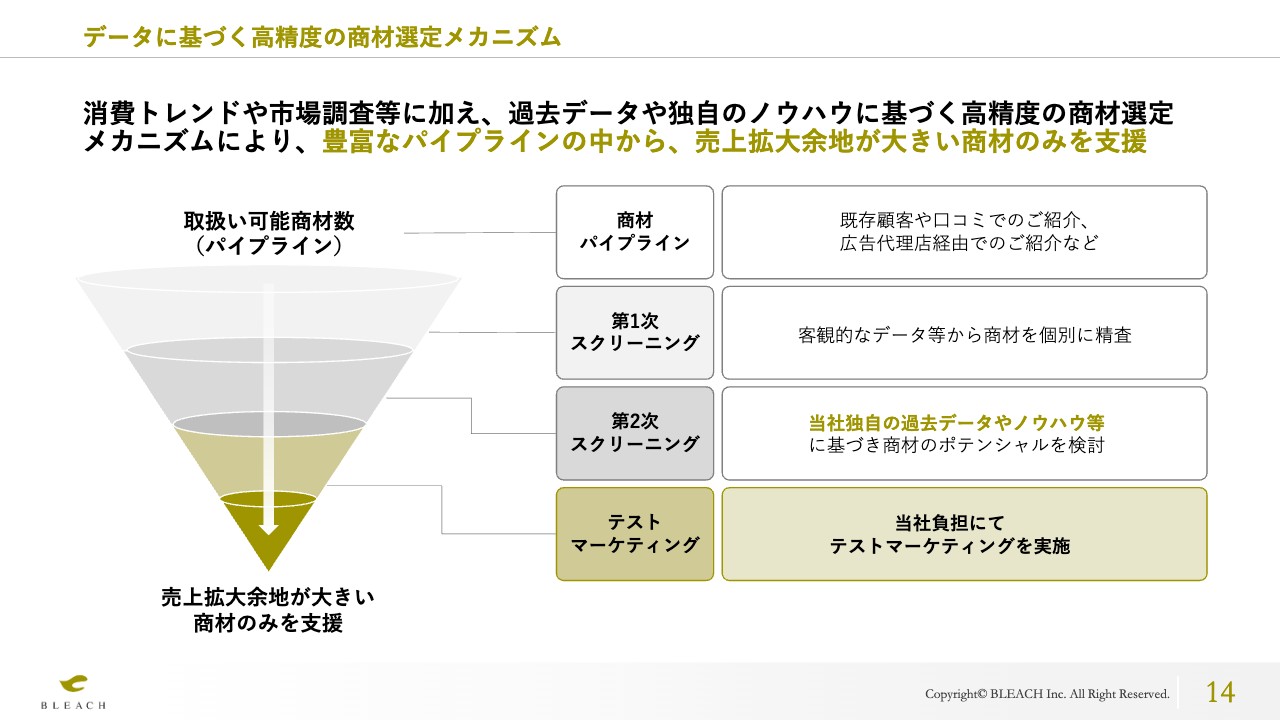

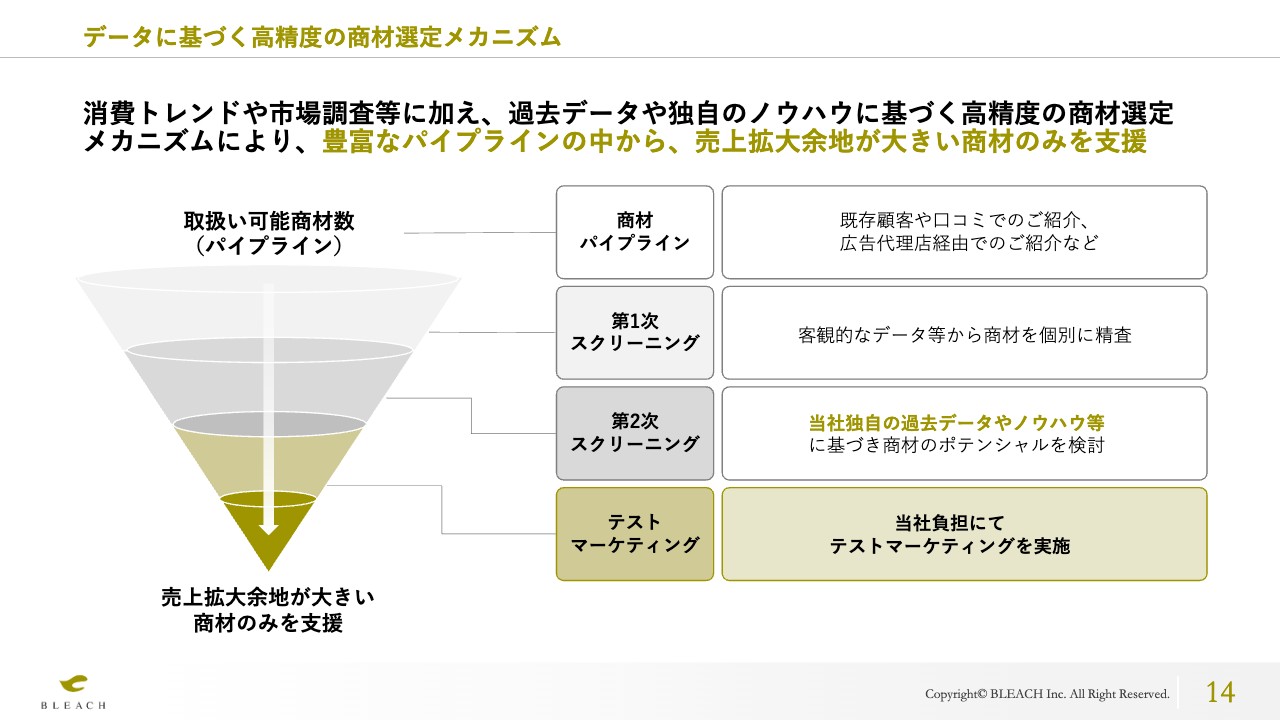

データに基づく高精度の商材選定メカニズム

先ほどお話ししたヒット商品を生み出す流れについて、一つひとつご説明していきます。まずは商材の選定メカニズムについてです。

当社は、さまざまなネットワークから、常に1,000件以上の商材パイプラインを持っています。その中から、市場調査などのデータに基づいて、売上の拡大余地の大きいものを絞り込んでいきます。そして、月に数商材ずつ、当社の費用負担にてテストマーケティングを実施し、ゼロイチのデータを紡ぎ出し、ポテンシャルが大きい商材のみを本格支援していきます。

このように、過去のデータに基づいて、ポテンシャルが大きい商材のみを支援することで、レベニューシェア型というビジネスモデルでありながら、当社もリスクを抑えつつ売上や利益を伸ばすことが可能となっています。

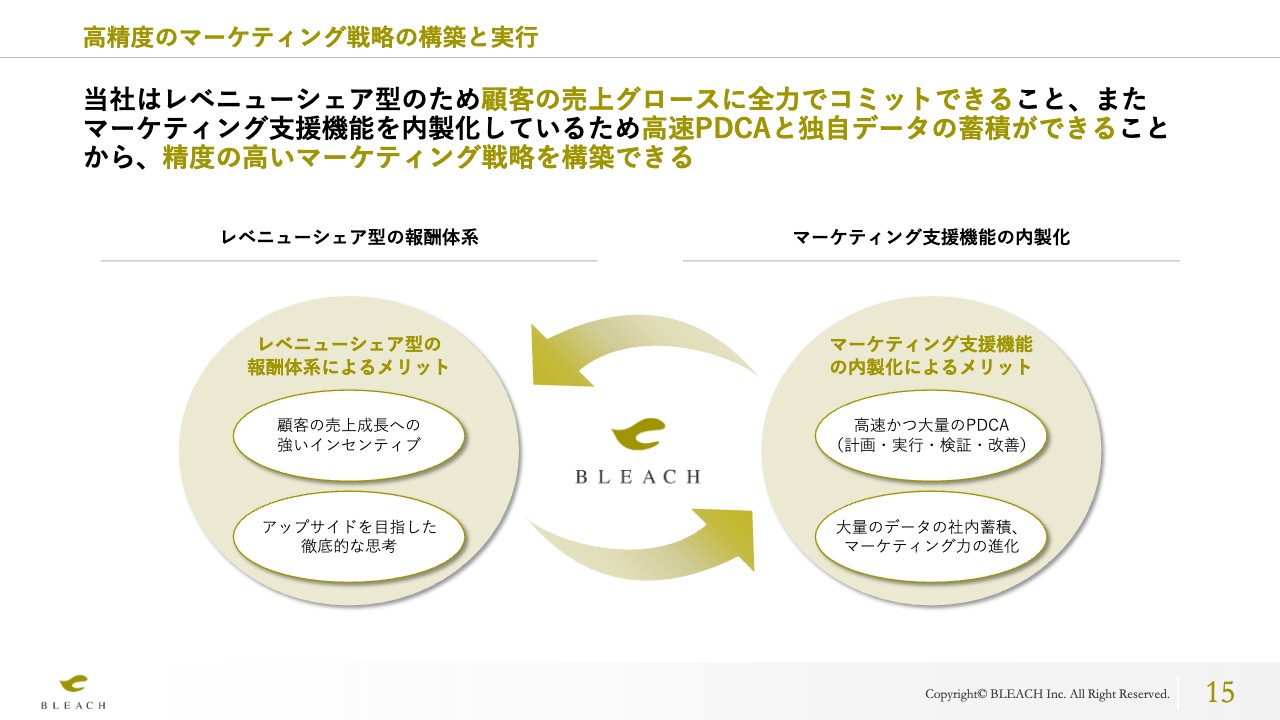

高精度のマーケティング戦略の構築と実行

マーケティング戦略の構築についてご説明します。当社はレベニューシェア型のため、お客さまの売上成長に強いインセンティブがあります。したがって、お客さまの売上成長に全力でコミットすることが可能です。

また当社は、社内に蓄積した大量のマーケティングデータにより、初めから精度の高いマーケティング戦略を構築することが可能です。さらに、マーケティング支援機能をすべて内製化していることから、高速かつ大量のPDCAにより、高いマーケティング効果を発揮することができています

売上グロースと損失回避を両立する広告投資体制

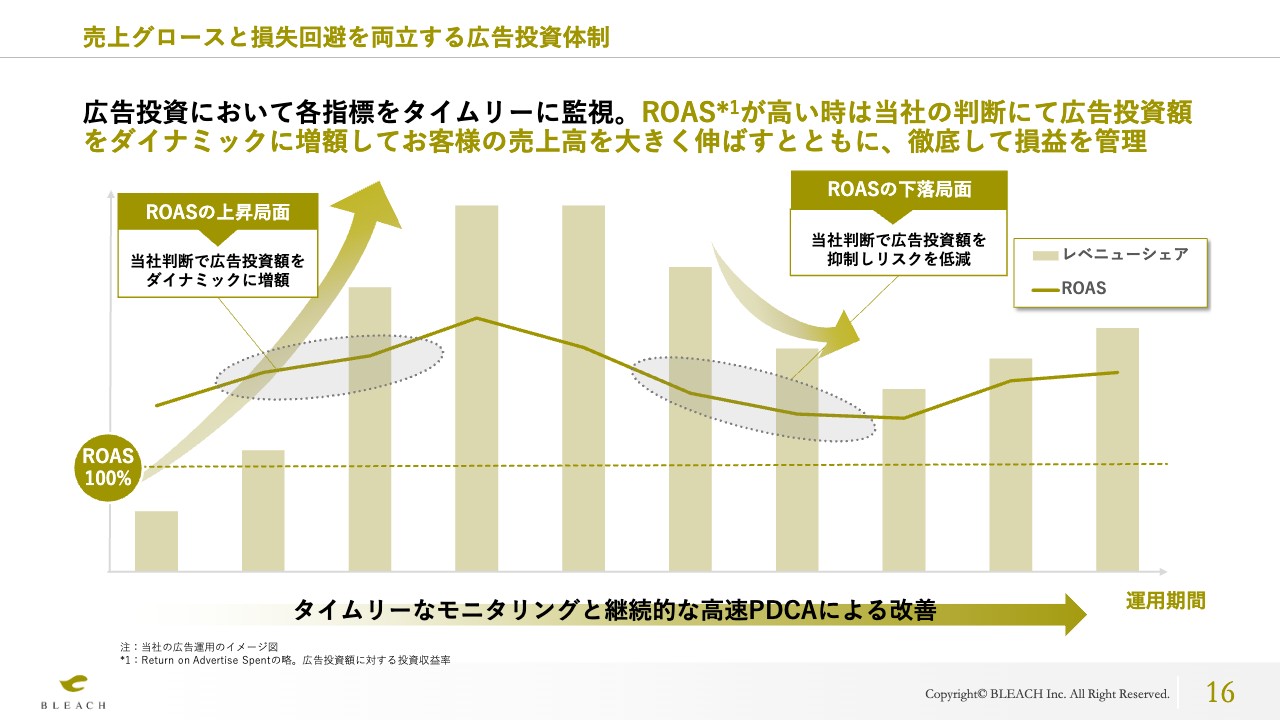

広告投資体制についてご説明します。当社は、広告投資においてさまざまな指標をタイムリーに監視しています。スライド左側にあるような、広告投資の収益率であるROASが高い局面では、当社の判断で広告投資額をダイナミックに増やすことによって、短期間でより多くの新規購入ユーザーを獲得することができます。

反対に、右側に記載したようなROASが低い局面では、当社の判断で広告投資額を抑制し、損失を回避することができています。このように、ROASに応じて当社の判断で広告投資額を調整できることが、当社の高い成長率と収益率を維持できる1つの要因となっています。

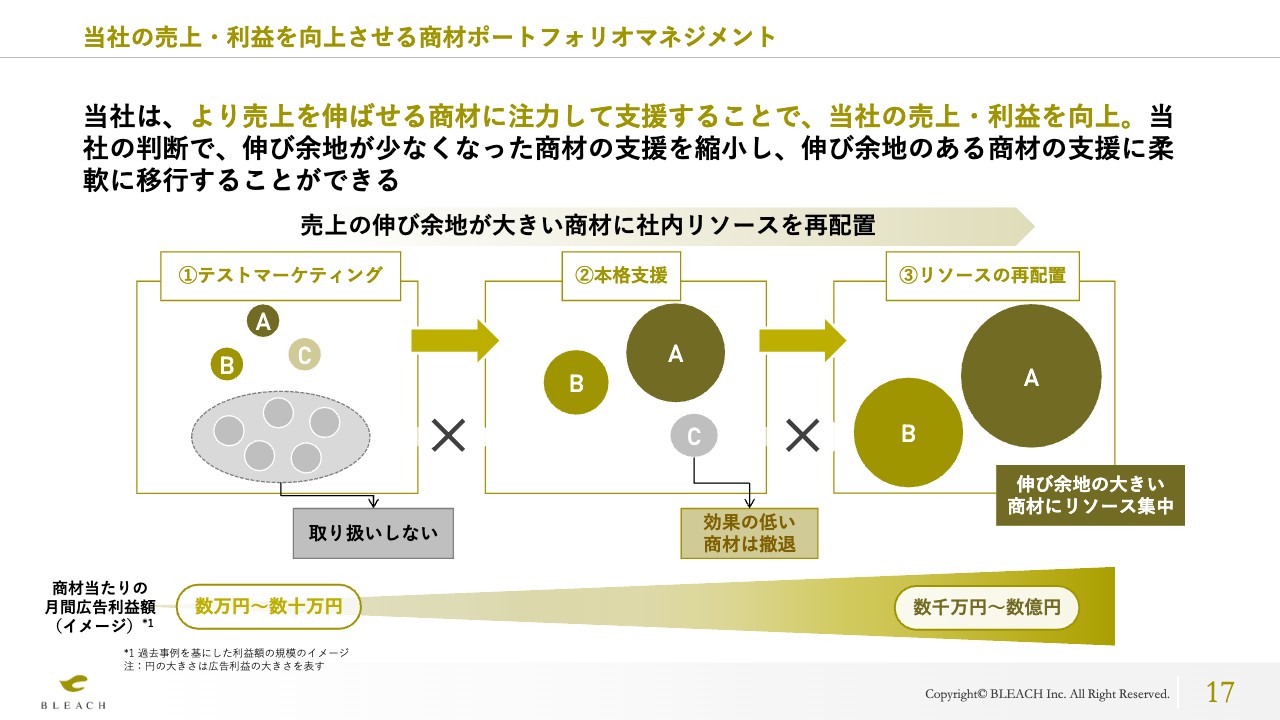

当社の売上・利益を向上させる商材ポートフォリオマネジメント

商材のポートフォリオマネジメントについてご説明します。先ほどご説明したとおり、当社は、売上の伸び余地が大きい商材に絞ってご支援をしていますが、本格支援を開始した後においても、伸び余地が少なくなった商材については、当社の判断で支援を縮小することが可能です。

そして、縮小した商材から売上の伸び余地が大きい商材へと、社内リソースをタイムリーに寄せていくことで、当社の利益もしっかりと確保しています。

売上高、広告利益、営業利益の推移

松本卓也氏(以下、松本):CFOの松本です。私から、業績推移と成長戦略についてご説明させていただきます。

まずは、売上高と利益の推移についてです。当社は、2016年11月に現在の主要事業であるシェアリング型統合マーケティング事業を開始して以来、お客さま本位のビジネスモデルが幅広いお客さまに強く支持され、急成長を遂げてきました。

近年もマーケターの人員増とコア商材の積み上げ等により、業績は大幅に成長しています。過去4年間で売上高は3.2倍、営業利益は7.7倍に成長しています。

特に昨年度、2023年6月期は、効率的な広告投資体制を構築したこともあり、広告利益、営業利益ともに前年度から倍増しました。

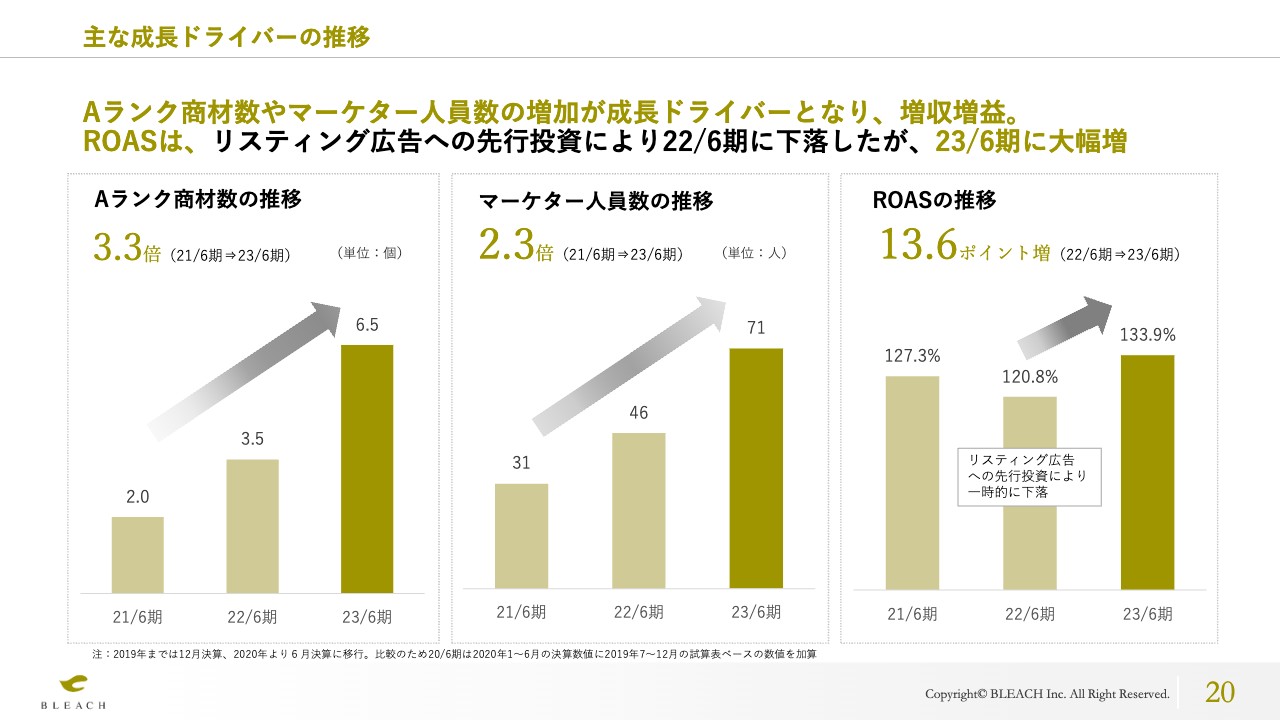

主な成長ドライバーの推移

主な成長ドライバーの推移です。当社は収益の柱となるコア商材数、マーケターの人員数、そして、広告投資の収益性を表すROASをKPIとして重視しています。

コア商材の中でも、当社における月間の売上高が1億円を超えるAランク商材数は、2023年6月期に倍増しています。また、人材の採用や育成も順調に推移しており、期中平均のマーケター人員数も大幅に増えています。

ROASについては、2022年6月期にリスティング広告という、当社としては新たなマーケティング手法に先行投資を行ったため、一時的に低下しました。

しかしながら、2023年6月期にはリスティング広告によるマーケティング施策が黒字化したことに加えて、効率的な広告投資体制の構築などによって、ROASも大幅に増加しています。その結果として、全体の収益性が大きく向上しました。

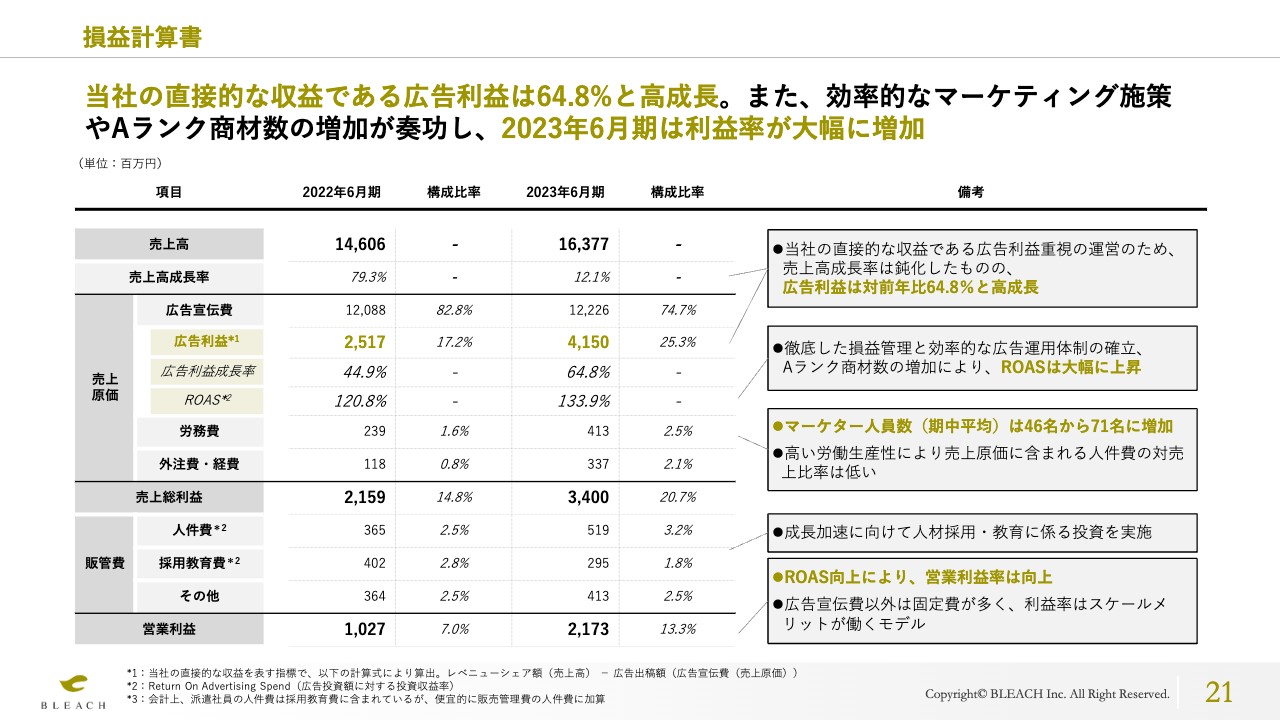

損益計算書

損益計算書についてご説明します。当社の収益構造は、売上原価の中に含まれる広告宣伝費が売上の7割以上を占めています。こちらは、「LINE」や「Yahoo!」などの広告媒体に広告を出稿するための費用です。広告宣伝費の比率については、ROASを徹底的に管理して広告投資を行っていくことで、高い収益性を維持しています。

その結果、当社の粗利に相当する広告利益は、2022年6月期には25億円でしたが、2023年6期には41.5億円へと大幅に増加しました。

なお、当社のビジネスモデル上、ROASの基準を高くし過ぎると広告投資における機会損失が発生することがあるため、今後も現在と同様の130パーセント程度を目途として運用していきたいと考えています。

広告宣伝費以外の費用項目はほとんどが固定費です。中長期的にはスケールメリットを享受することによって、営業利益率を10パーセント台半ばへと引き上げていきたいと考えています。

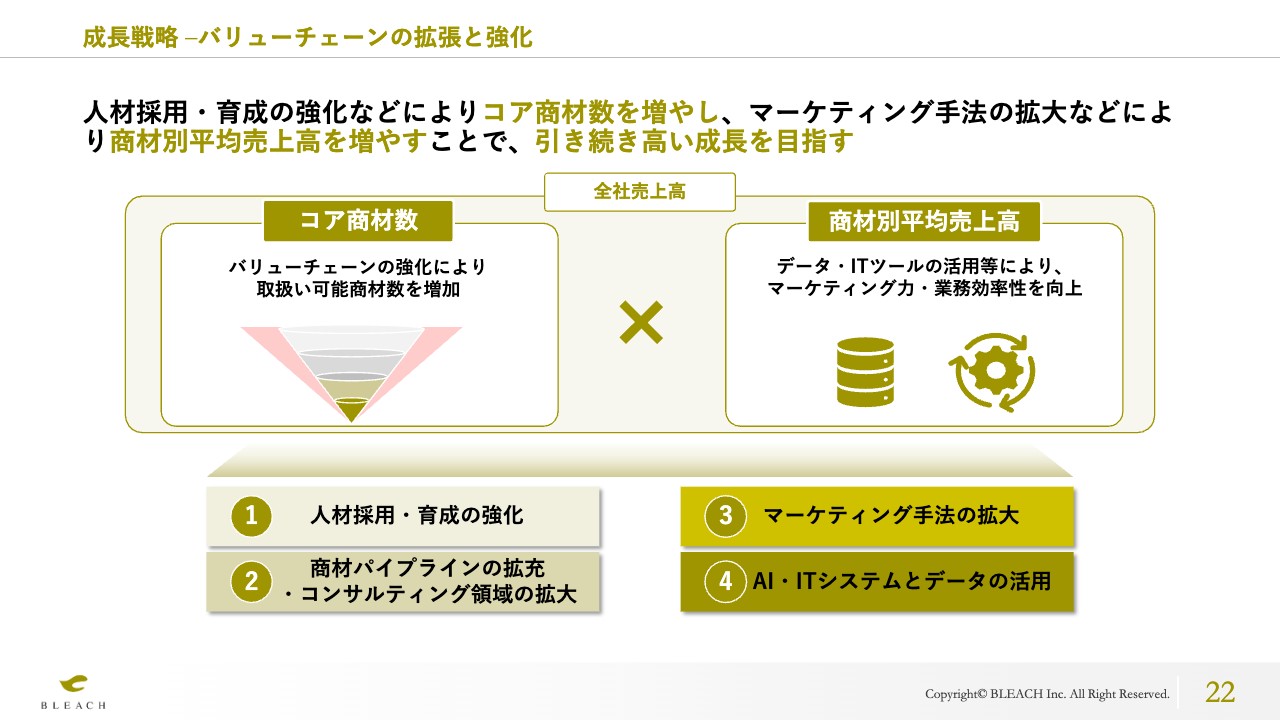

成長戦略 –バリューチェーンの拡張と強化

成長戦略についてご説明します。スライドにお示ししているものが、成長戦略の概略になります。当社の売上を決める要素として、コア商材数と商材別平均売上高があります。そのため、当社の収益の柱となるコア商材をしっかりと増やしていき、そして、Aランク商材を増やすなど、コア商材当たりの売上高も増やすことで、今後も高い成長を遂げていきたいと考えています。

そのためには、まずはマーケターの採用と育成が最も大きな成長ドライバーになります。なぜなら、先ほどご説明したとおり、商材のパイプラインは十分にあるものの、社内リソースの関係で、お客さまからのご依頼にお応えし切れていない状況にあるからです。マーケターの採用と育成を強化し、さらに業務効率を高めることで、より多くのお客さまの商材のヒットにつなげていきたいと考えています。

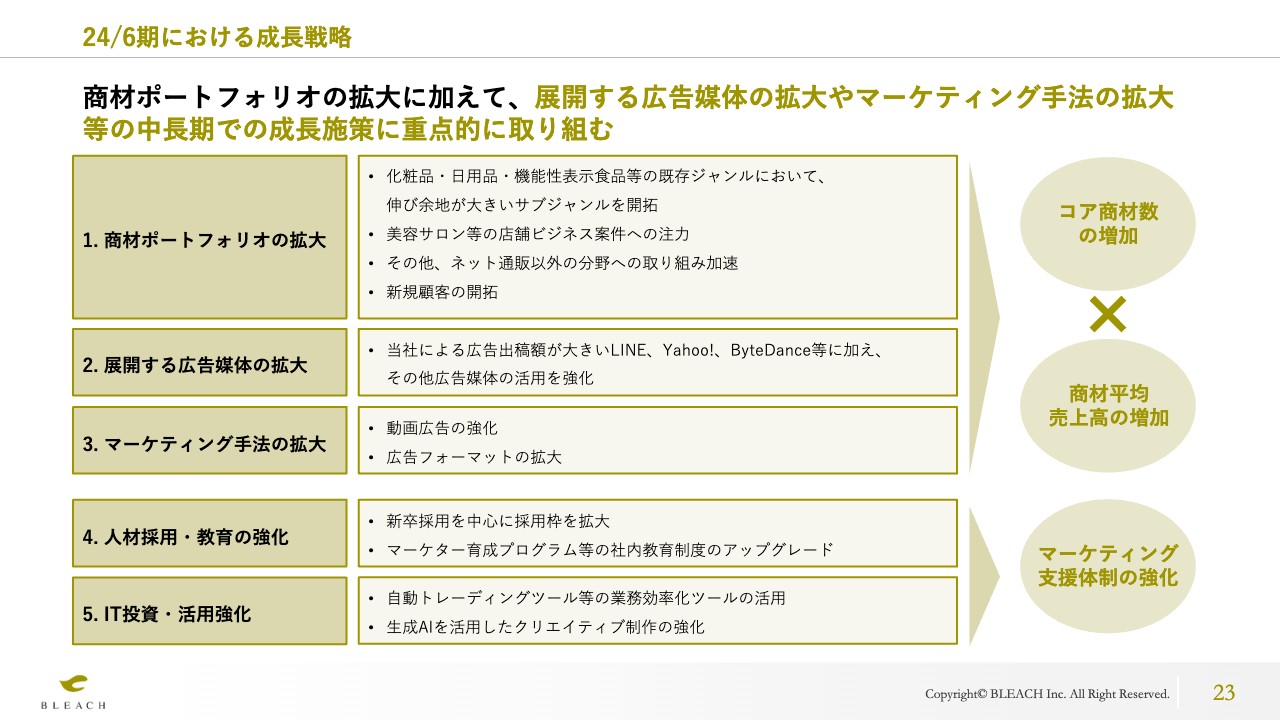

24/6期における成長戦略

2024年6月期における成長戦略はスライドに記載のとおりです。当社は、引き続き、レベニューシェア型でのマーケティング支援に大きな伸びしろを感じています。そのため、より幅広いジャンル、商材をご支援できるよう、商材ポートフォリオを拡大していきたいと考えています。

また、まだまだ活用しきれていない広告媒体もあり、こちらも広げていこうと考えています。さらに、動画広告の活用強化など、マーケティング手法についても拡大していきたいと考えています。

そのためには、すぐには多額の広告利益に結びつかないものについても、マーケターの工数を一定投資すること、あるいはROASが低い商材についても一定期間運用を継続していくような施策を行っていく必要があると考えています。

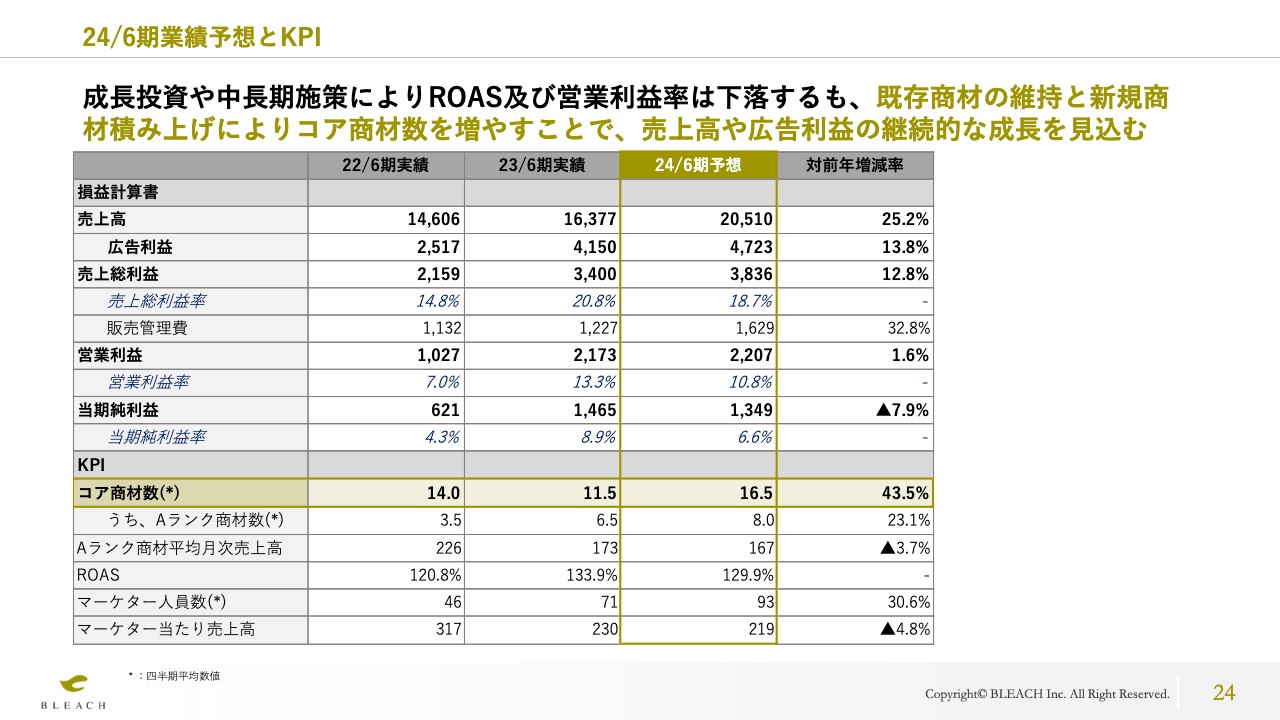

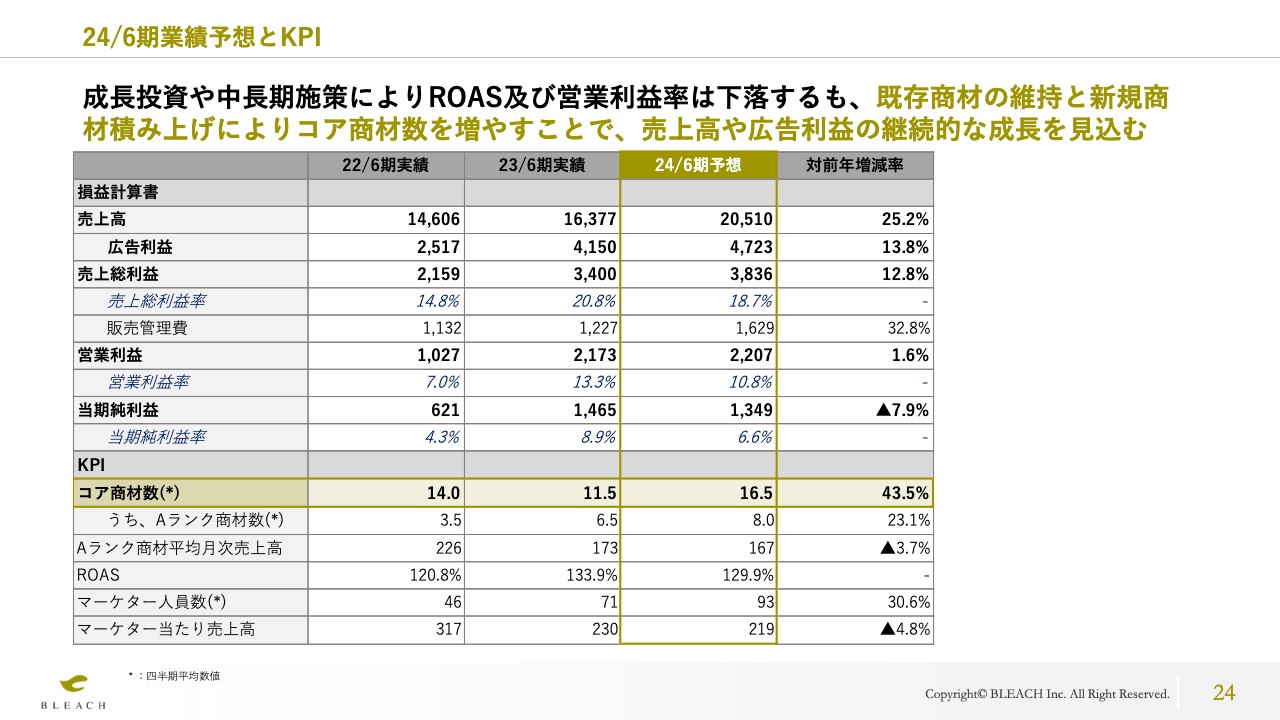

24/6期業績予想とKPI

2024年6月期の業績予想とKPIについては、スライドに記載のとおりです。売上高については前年比25.2パーセント増の成長を見込んでいます。一方で、先ほどご説明した成長施策を踏まえ、広告利益については前年比13.8パーセント増の成長に留まると予想しています。

また、採用教育費やIT投資等を積極的に行っていくため、販売管理費は昨年度から4億円ほど増加する計画としており、結果として営業利益は22億円程度と、昨年度と同水準になる見込みです。

また、上場時の増資に伴い、2024年6月期には当社は留保金課税の対象となります。そのため、実効税率が30.5パーセントから37パーセント程度に引き上がる見込みです。それによって、2024年6月期の純利益は減少する見立てとなっています。

業績予想については、保守的に策定しています。今期の利益成長については比較的控え目の予想になっていますが、先ほどお伝えした人材の採用・育成や、コア商材の創出にしっかりと取り組んでいくことで、特に今期の下期以降、引き続き高い成長を遂げていきたいと考えています。

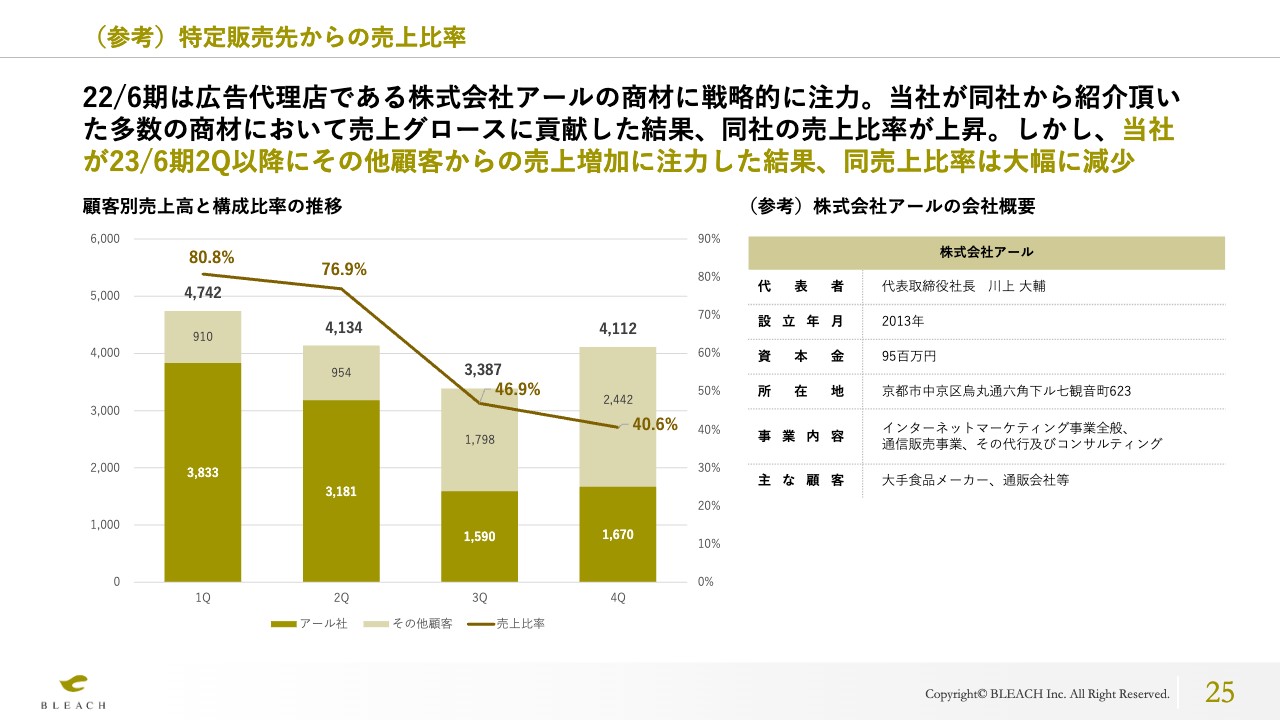

(参考)特定販売先からの売上比率

特定販売先からの売上比率について、補足させていただきます。当社の重要な得意先の1つとして、株式会社アールさまがあります。アールさまは広告代理店であり、もともとサイバーエージェントにて通販事業支援の責任者をされていた、川上社長が創業された会社です。

アールさまは、中堅以上の多数の食品メーカーや通販事業会社と強固な取引関係を持っており、当社は2019年より、アールさまとお取引をさせていただいています。

そもそもの当社の営業方針ですが、社内のセールスチームは少数に留め、広告代理店やECコンサルなどから、広告主をご紹介いただく戦略をとっています。

当社のビジネスモデル上、お客さまへの営業活動に注力するよりも、お客さまの売上を実際に伸ばしていくマーケティングの部分に経営リソースを傾けるほうが、業績成長につながるためです。実際、当社のセールスチームは、現在4名しかいません。

2019年以降、アールさまからたくさんの商材をご紹介いただき、たくさんの商材の売上を伸ばすことに当社が貢献させていただいた結果、2022年6月期には、当社におけるアールさまの売上比率が高まりました。

この点が上場審査上の論点となり得たため、2023年6月期の第2四半期からは商材のポートフォリオを大きく転換し、アールさま以外の商材の売上を急速に伸ばすことに成功しています。その結果、足元でのアールさまの売上比率は40パーセント程度に下落しました。

しかしながら、アールさまとの取引関係は引き続き強固であり、今後はアールさまの売上比率が極端に高くならない範囲で、アールさまからの売上についてもしっかり伸ばしていきたいと考えています。

なお、当社のビジネスモデルは、広告主の予算とは関係がなく、当社がその商材の売上成長と新規ユーザーの獲得等をしっかり行っていけば、当社も業績を上げることが可能になっています。実際、これまで当社は、広告主の当初予算とは無関係に急速な成長を遂げてきたことを、あらためてお伝えしたいと思います。

当社からのご説明は以上です。

質疑応答:ブリーチの強みについて

松本:「成功報酬型やKPI保証を掲げているマーケティング支援会社もありますが、御社の強みはどこでしょうか?」というご質問です。

まず、当社の場合は、完全に成功報酬型のみでご支援をさせていただいています。また、成功報酬型やKPI保証を掲げていらっしゃる他社さまは、基本的に広告のネットワークを提供し、一部手数料を受領するビジネスモデルであり、実際のマーケティング施策の実行は中小や個人の外部委託者に依頼していることが多いと理解しています。

一方で、当社は、マーケティング機能のほぼすべてを内製化しています。お客さまにとっては、当社に依頼いただければ、新規ユーザーの獲得について、マーケティング戦略の構築から施策の実行まで、一気通貫で支援をしてもらえることになります。また、当社は内製化しているため、すべてのノウハウやデータを社内に蓄積しており、継続的にマーケティング力を向上させていくことができています。

また、当社の場合、当社の裁量で広告投資を行っています。当社がお客さまに代わってリスクを取り、広告投資を行っていくからこそ、お客さまの売上を圧倒的なスピード感で成長させられていると考えています。さらに、当社にとっても、お客さまとともにアップサイドを享受することが可能です。

質疑応答:競合について

松本:「御社の競合について教えてください」というご質問です。

先ほどのご回答のとおり、当社と同じビジネスモデル、売上成長力を持つ会社の存在は認識していないため、当社が競合として考えている会社はありません。

質疑応答:商品の選定について

松本:「売れる商品の選定がポイントだと思いますが、見極めポイントはありますか? もしくは、進めていく中で絞っていくイメージですか?」というご質問です。

大平:新規の商品について、その広告関連データを過去データと比較することで、見極めを行っています。

松本:市場調査も行いますが、当社の負担で、実際にテストマーケティングを行っているところは、大きな特徴であると思います。単なる仮説だけではなく、実際のデータを見ます。1商材当たり数十万円から100万円程度のコストになりますが、そこで伸び余地が高いと判断したものについてのみ、リソースを段階的に追加投入していくことで、リスクを抑えながら売上を大きく伸ばすことができています。

質疑応答:マーケター人材の採用と教育について

松本:「マーケター人材の採用と教育がブリーチの肝だと考えていますが、採用した人材が戦力となるまでどれくらいの期間を要しますか? もしくは、即戦力のみを採用していますか?」というご質問です。

大平:当社と似たビジネスモデルが市場にないため、このビジネスモデルを完遂できる優秀なマーケターは市場にいません。

そのため、当社は基本的にマーケティング職が未経験の方を中心に採用しており、入社してから6ヶ月程度で一定以上の生産性を発揮してもらえるよう、独自のマーケター育成プログラムを用意しています。

質疑応答:採用環境について

松本:先ほどのご質問に関連して、「現在の採用環境について教えてください」というご質問です。

未経験者を中心に採用しているため、市場の限られた人材を奪い合うということにはなっていません。また、当社独自のビジネスモデルと、年齢に関係なくどんどんチャレンジできる環境が、学生からも人気を集めており、新卒採用も順調に進捗しています。2023年4月には17名の新卒社員が入社しましたが、2024年4月には25名の新卒社員の入社を予定しています。将来の経営幹部候補になりうる、優秀な方々を採用できていると思っています。加えて、中途での採用も、未経験者を中心に行っていきます。

質疑応答:マーケター以外の採用について

松本:「マーケター以外に増加させる必要のある人材は、どのような人材ですか?」というご質問です。

大平:事業規模の拡大に伴い、管理部も含め、全社で人員数は増やしていく方針です。

もちろんセールスチームも徐々に増員していきますが、ここでご理解いただきたいのが、当社のビジネスモデルの場合、売上を伸ばすためにはセールスマンを増やせばよいというわけではない、ということです。

それよりも、コア商材を作っていくマーケターを増やし、育成することが、我々のビジネスモデルにおいて、優先事項となります。

質疑応答:売上高の季節性について

松本:「売上高に季節性はありますか?」というご質問です。

季節性としては、第3四半期(1月から3月)が比較的業績を伸ばしにくい時期となります。この時期は、予算型のマーケティング支援会社や広告代理店の広告出稿が多くなり、比較的、広告単価(広告のコスト)が上がりやすいためです。

質疑応答:景品表示法等の改正の影響について

松本:「今後、景品表示法などの影響で、健康食品等の広告がより厳しくなると考えています。その中で、御社は今後も健康食品や化粧品に注力していきますか? もしくは、それ以外の分野への割合を高めていきますか?」というご質問です。

当社としては、現状見えている法令改正の影響はあまりないと考えています。この10月から強化されるステルスマーケティングに関する規制についても、当社はインフルエンサーマーケティングを行っていないため、影響はありません。

法令の遵守状況については、既に社内で広告審査体制をしっかりと構築し、外部の弁護士を含めたチェックを行った上で広告を配信しています。

法令改正の動向などについては随時情報収集を行っていますが、現状、認識しているリスクはありません。

なお、規制強化とは別の観点ですが、先ほどお伝えしたとおり、スライド右側に記載した新規ジャンルには積極的に進出していきます。当社が提供するレベニューシェア型でのマーケティング支援について、展開余地はまだまだ広いからです。

大平:併せて、既存のジャンルの掘り下げも積極的に行っていきます。例えば、健康食品や化粧品市場全体では成長率が低くても、その市場の中で新しい商品、伸びていく商品はどんどん生まれてきます。そのような商品を我々がしっかり選定し、支援を行っていくことで、売上を伸ばしていける余地はまだまだ大きいと考えています。

質疑応答:今後の成長のネックになるものについて

松本:「すばらしい業績成長だと思いますが、今後の成長においてネックになり得るポイントは何かあるでしょうか?」というご質問です。

成長のボトルネックになるものは特に想定していません。

一方で、業績成長において一番重要なポイントは、Aランクのコア商材数をいかに増やすか、であると考えています。

今期の業績予想についても、業績予想の前提としてコア商材数とAランク商材数を開示させていただいています。四半期ベースで見ると、2023年6月期第4四半期のAランク商材数は8個で、2024年6月期通期の平均数値も8個と予想しています。2024年6月期の上期は業績成長は緩やかになると予想としていますが、下期においてAランク商材数をしっかり伸ばしていきます。

なお、Aランク商材が1つ増えるということは、売上にすると年間12億円以上増えることになりますので、業績への影響は大きいと考えています。

質疑応答:M&Aについて

松本:「他のデジタルマーケティング支援の会社は積極的にM&Aを行っていますが、御社もM&Aは考えていますか?」というご質問です。

当社の既存のバリューチェーンを強化していくM&Aについて、積極的に考えていきたいと思っています。

当社は、上場時に約71億円の増資をさせていただき、自己資本は98億円あまり、手許現預金も120億円ほどに増加しました。増資時に開示させていただいた資金使途のとおり、既存事業のバリューチェーンの拡大・強化に向けての投資を行っていきますが、並行して、当社の堅牢な財務基盤や潤沢なキャッシュフローを活用して、M&Aも行っていきたいと思います。

質疑応答:大平社長の株式保有方針について

松本:「大平社長の株式保有比率が高いですが、今後の保有方針について教えてください」というご質問です。

大平:現在、売却の予定はありません。今後も現状の株式保有比率を維持していきます。

質疑応答:現在の株価に対する見立てについて

松本:「現在の株価に対する見立てを教えてください」というご質問です。

大平:現在の株価については、我々のビジネスモデルと今後のポテンシャルが正しく評価されていないと、私は考えています。

松本:当社は上場前にファイナンスをしたことがなかったこともあり、個人投資家の方にも知名度が広がっていないと思っています。

今回、個人投資家向けの説明会を開催した背景にもなりますが、今後も個人投資家の方々の中での知名度を向上し、当社の魅力をもっと理解していただけるように努めていきます。その結果として、流動性を高め、株価もしっかりと引き上げていきたいと考えています。

質疑応答:大平社長と松本取締役の関係について

松本:「大平社長と松本取締役は同い年だと思いますが、幼なじみや学校の同級生ですか?」というご質問です。

知人の紹介にて知り合いました。私は、大平のマーケティングへの思いや起業家精神、短い期間でここまでの事業を作り上げてきたことに感銘を受け、CFOとして入社させていただきました。

大平氏からのご挨拶

大平:最後に、私からあらためて個人投資家のみなさまにメッセージをお伝えします。当社は、2016年にレベニューシェア型でのマーケティング支援を開始しました。それ以来、たくさんのお客さまの売上成長に強く貢献させていただき、結果として当社もしっかりと売上・利益を出しながら高い成長を遂げることができました。

そのため、現在の事業を順当に続けていくだけであれば、外部から資金を調達する必要はほとんどなく、あえてIPOする必要もなかったとも言えるかと思います。

しかしながら、私としては現在の事業に高い可能性を感じています。私の生涯のキャリアを賭けてマーケティングのイノベーションを実現させ、この事業を伸ばしていきたいと考えています。

そのために、信用力の向上、資金調達手段の拡大などのメリットが得られるIPOという道をあえて選択しました。私にとってIPOは1つの通過点でしかなく、自分が信じた道を当社のメンバーとともにしっかりと切り開き、世界を照らす企業を作り上げていきたいと強く考えています。

今後も変わらず当社をご支援していただけますと幸いです。本日は貴重な時間をありがとうございました。引き続きよろしくお願いします。

この銘柄の最新ニュース

ブリーチのニュース一覧- ブリーチ、連結売上高前期比+5.3% 新規商材投資を継続、月次売上高1,000万円超のコア商材は21に増加 2026/02/27

- [PTS]デイタイムセッション終了 15時30分以降の上昇1733銘柄・下落1200銘柄(東証終値比) 2026/02/17

- コーポレート・ガバナンスに関する報告書 2026/02/13 2026/02/13

- 2026年6月期 第2四半期連結決算説明資料 2026/02/13

- 2026年6月期 第2四半期(中間期)決算短信〔日本基準〕(連結) 2026/02/13

マーケットニュース

おすすめ条件でスクリーニングされた銘柄を見る

ブリーチの取引履歴を振り返りませんか?

ブリーチの株を取引したことがありますか?みんかぶアセットプランナーに取引口座を連携すると売買履歴をチャート上にプロットし、自分の取引を視覚的に確認することができます。

アセットプランナーの取引履歴機能とは

※アセプラを初めてご利用の場合は会員登録からお手続き下さい。