和田興産のニュース

【QAあり】和田興産、前期比減収も利益率向上により過去最高益を更新 配当は前期比10円増の大幅増配

2024年2月期決算説明

溝本俊哉氏(以下、溝本):和田興産代表取締役社長の溝本です。本日は、弊社決算説明会に足をお運びいただき、誠にありがとうございます。

本日は、弊社の会社概要・事業内容、2024年2月期決算の概要、2025年2月期計画と基本戦略、中期経営計画の進捗について、資料に沿って順にご説明します。

会社概要 企業理念

会社概要を簡単にご説明します。弊社は1899年の創業から125年の歴史があります。現在の神戸市兵庫区周辺の大地主である創業家の和田家が、いわゆる大家業を営んでいたのが弊社のルーツです。

主力事業については、新築分譲マンションをはじめとする、デベロッパー事業を中心に、ワンルームマンションなど賃貸事業も営んでおり、エンドユーザー向けが大半を占めています。

事業内容 分譲マンション事業

スライドの5ページから8ページに、セグメント別の事業内容を記載しています。分譲マンション事業をはじめ、戸建て住宅事業、その他不動産販売事業、不動産賃貸事業の4つのセグメントです。

主力の分譲マンション事業では、分譲マンションブランド「ワコーレ」として、神戸市、明石市、阪神間の地元地域を中心に、大阪府や兵庫県姫路市までエリアを拡大中です。マンションの規模では、中小型物件が多く、年間20棟前後を供給し、神戸市では供給棟数26年連続1位を記録しています。

販売に関しては、販売会社に外注していますが、マンションギャラリーを常設し、地域密着ならではの独自の販売戦略を講じています。マンションギャラリーの配置等は、スライドの38ページに掲載しています。

事業内容 戸建て住宅事業

これまで培ってきた用地情報のネットワークを有効に活用する観点に加え、開発物件の出口多様化を図るため、木造の戸建て住宅ブランド「ワコーレノイエ」を展開しています。

事業内容 その他不動産販売

鉄骨や木造のアパート販売事業も取り扱いが拡大しています。

事業内容 不動産賃貸事業

不動産賃貸事業では、収益の安定性を高めるため、主として住居系ワンルームマンションを中心に、店舗・事務所、駐車場等も保有し、賃貸収入を得ています。

2024年2月期決算 決算概要

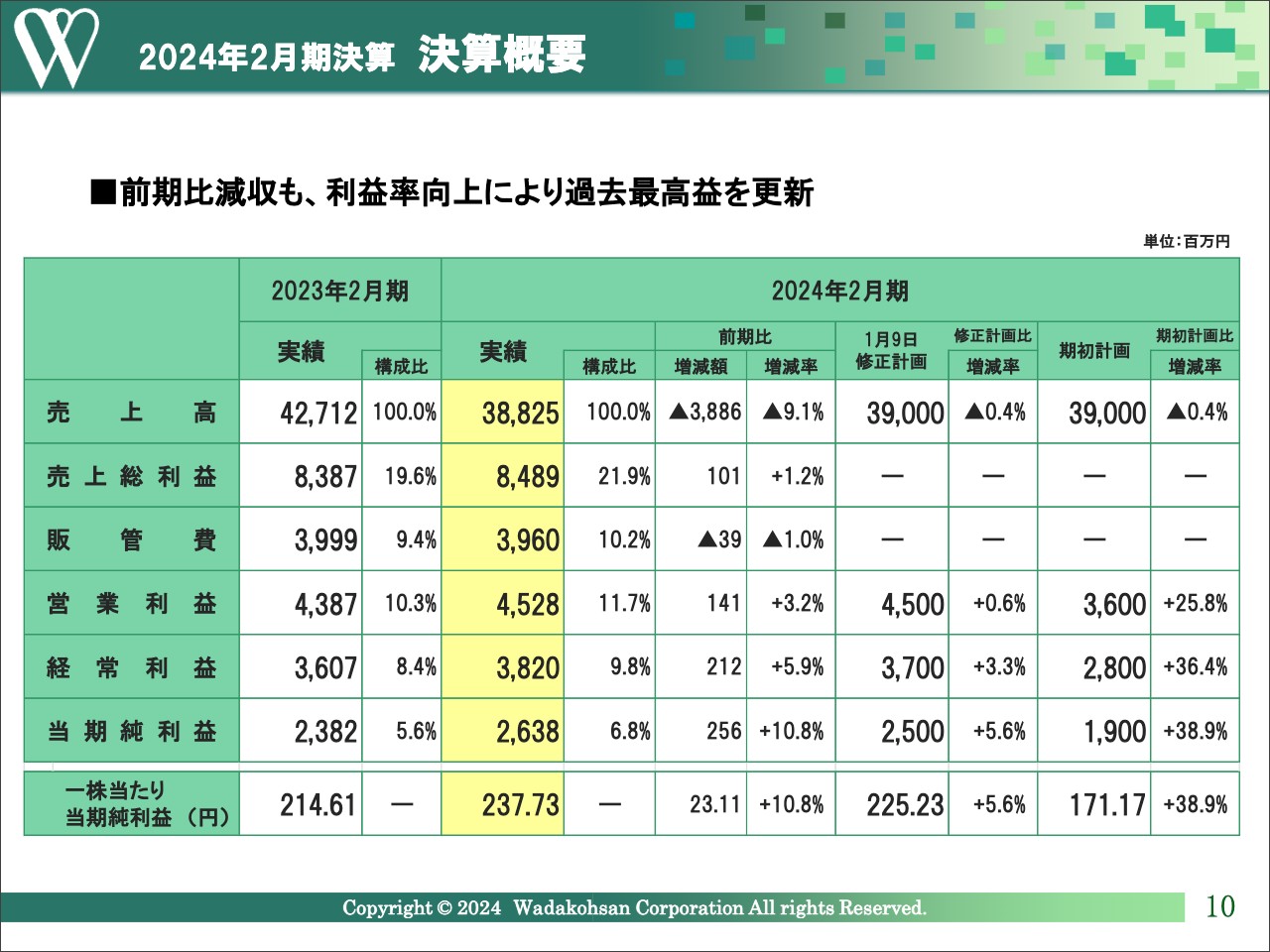

2024年2月期決算の概要についてご説明します。売上高は前期比減収となりましたが、分譲マンション事業の好調を背景に、増益を確保しました。

具体的な計数として、売上高は388億2,500万円、前期比で38億8,600万円の減少となりました。売上総利益は84億8,900万円、前期比で1億100万円の増加です。営業利益は45億2,800万円、前期比で1億4,100万円の増加、経常利益は38億2,000万円、前期比で2億1,200万円の増加となりました。

当期純利益は26億3,800万円、前期比で2億5,600万円の増加となり、過去最高益を3期連続で更新しています。

2024年2月期決算 決算ポイント

決算ポイントです。

前期対比では、分譲マンション販売は引渡戸数が前期並みとなり、戸当たり販売価格の低下により減収となりました。戸建て住宅販売とその他不動産販売は、引渡戸数や販売物件の増加により、大幅な増収増益となりました。

不動産賃貸収入は、2023年2月期に保有物件の大規模修繕工事を前倒しで実施し、一時的に利益率が低下しましたが、当期はそのような要因はなく、大幅な増益となりました。

計画対比では、期末の引渡を予定していた1棟を翌期に持ち越したため、分譲マンション販売の引渡戸数が計画比24戸下振れし、売上は未達となりました。利益面では、販売好調により計画を上回りました。

その他のセグメントにおいても、好調な不動産市況を反映し、利益率が向上した結果、計画を上回ることができました。

2024年2月期決算 セグメント別売上高・粗利益

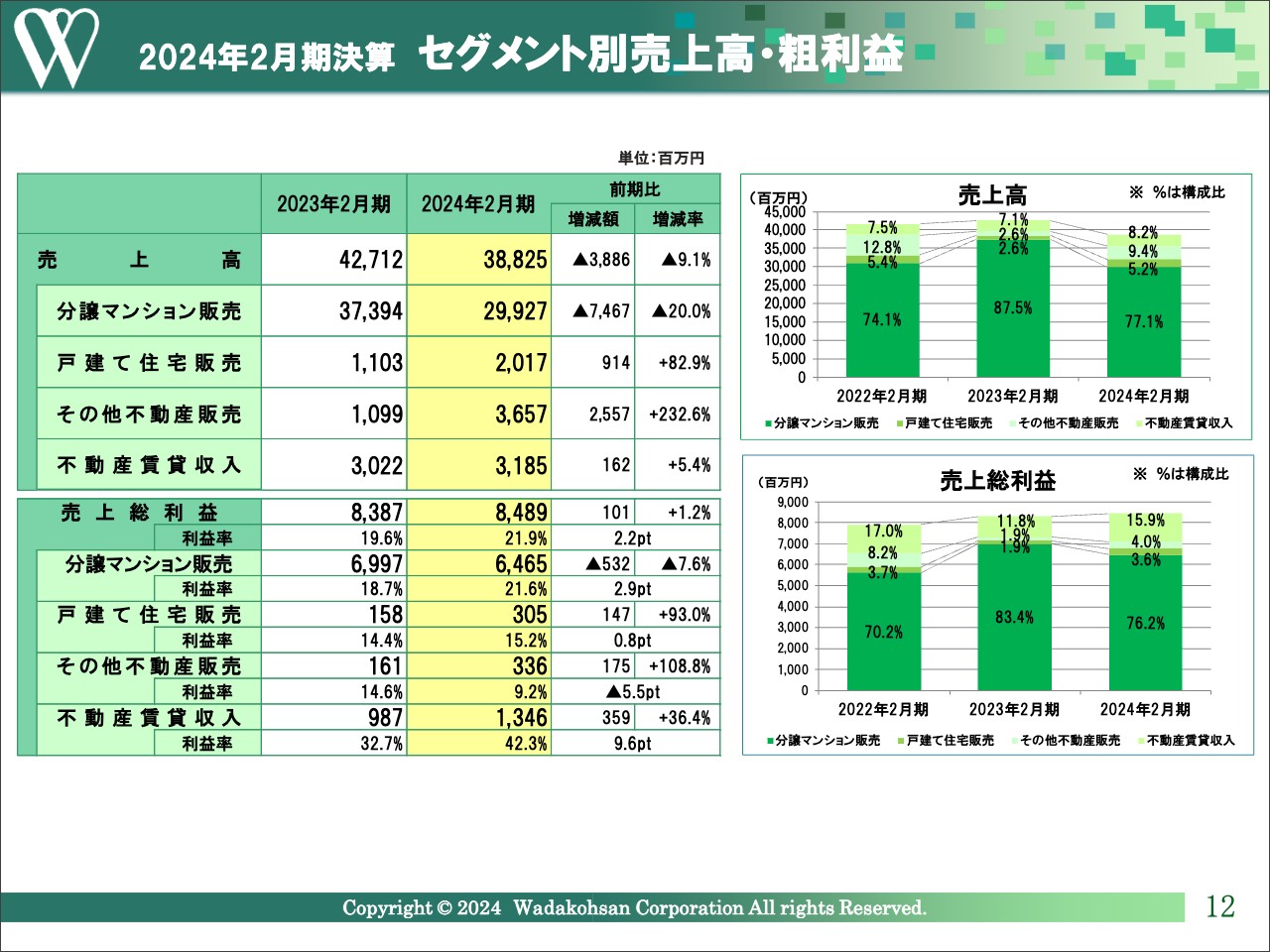

セグメント別売上高・粗利益です。各セグメントにかかる売上高については、決算ポイントでご説明したとおりです。

各セグメントの売上総利益、売上総利益率の実績は、スライド記載のとおりです。特に分譲マンション販売については、高採算プロジェクトが多く、売上総利益率が前期比2.9ポイント向上しました。戸建て住宅販売も採算面が向上しました。

その他不動産販売では、引渡物件の利益率は概ね計画どおりでしたが、マンションプロジェクトの一部敷地を別用途に分離した物件の評価損を計上した影響から、全体の利益率ベースでは低下しています。

不動産賃貸収入は、先ほどもお伝えした前期の修繕工事の前倒し実施による反動から、利益率が大幅に上昇しました。

2024年2月期決算 営業利益の変動要因

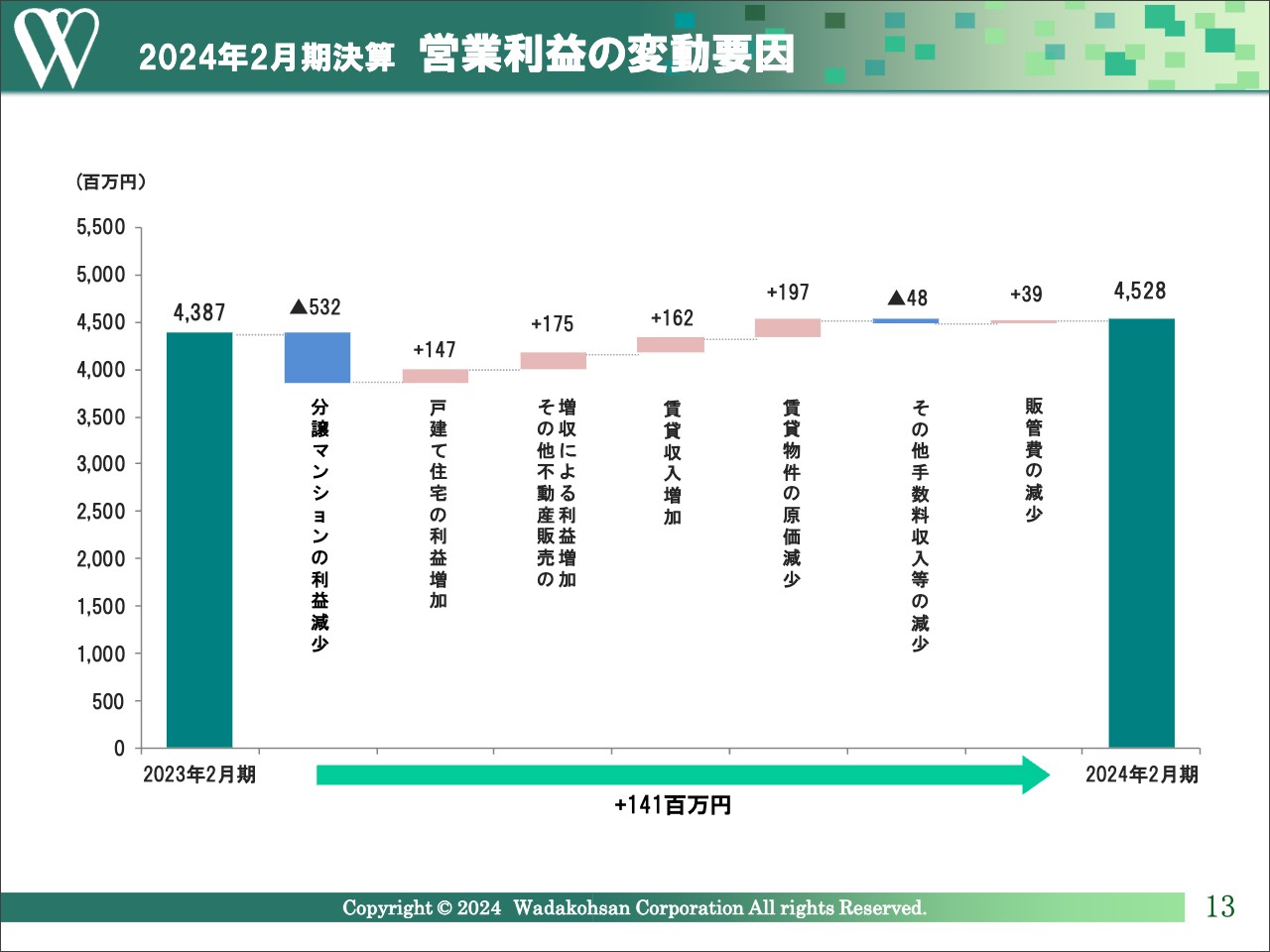

営業利益の変動要因です。営業利益は前期比1億4,100万円増加しました。内訳については、スライド記載のとおりです。販管費減少の要因については、主に人件費およびマンションギャラリー経費等の減少によるものです。

2024年2月期決算 貸借対照表

貸借対照表です。

総資産は1,012億2,800万円となり、前期末比で約150億円増加しています。棚卸資産は、次のスライドで詳細をご説明します。

仕掛販売用不動産については、分譲マンション用地の仕入れが大型物件を含めて進捗したため、約98億円増加しています。固定資産は、288億4,700万円のうち有形固定資産が266億9,900万円で、賃貸物件の新築投資等により約3億円増加しています。

負債については、2024年3月に引き渡した物件の販売代金回収等に伴い、前受金が27億9,700万円増加しました。借入金総額は、短期借入金、長期借入金等の合算で525億8,900万円と、前期末比で約81億円増加しています。

仕入債務は、2024年2月期の期末近くに引き渡したマンションの建築支払いに伴う買掛金等の増加により、約16億円増加しています。

純資産は、当期純利益の計上等により約20億円増加したことで、306億5,800万円となり、自己資本比率は30.3パーセントです。

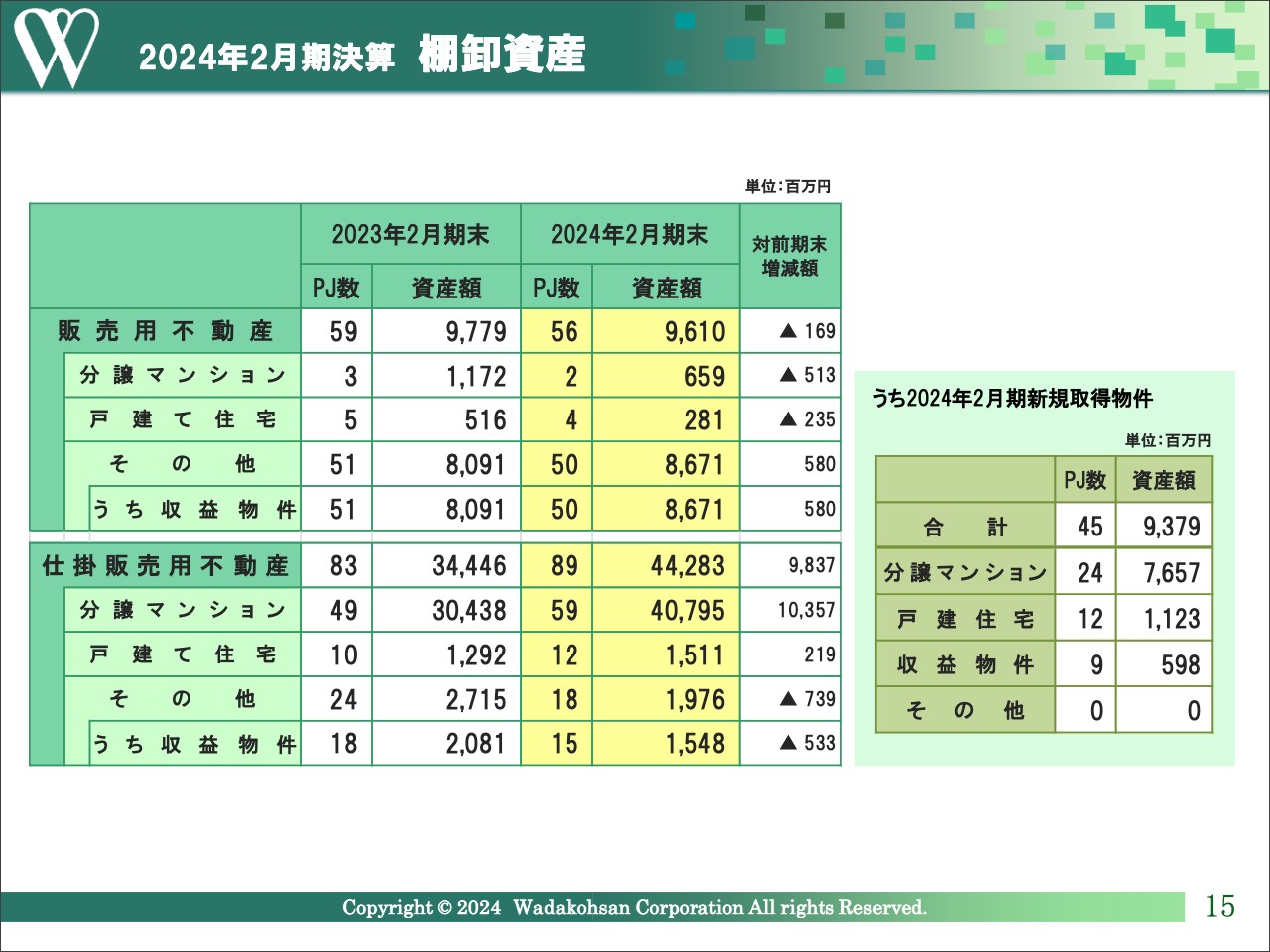

2024年2月期決算 棚卸資産

棚卸資産の明細です。

販売用不動産の内訳については、分譲マンションでは未引渡物件の減少により、前期末比で約5億円減少し、6億5,900万円となりました。

戸建住宅は2億8,100万円、前期末比で2億3,500万円減少しました。その他不動産は、販売用アパートの竣工等により増加しています。

仕掛販売用不動産の内訳については、分譲マンションが前期末比で約103億円増加し、407億9,500万円となっています。こちらについては、貸借対照表でご説明したとおりです。

戸建て住宅は15億1,100万円、前期末比で2億1,900万円増加しました。収益物件を含むその他不動産については、戸建用地の素地売りや、1棟売りマンションの販売等により7億3,900万円減少し、19億7,600万円となっています。

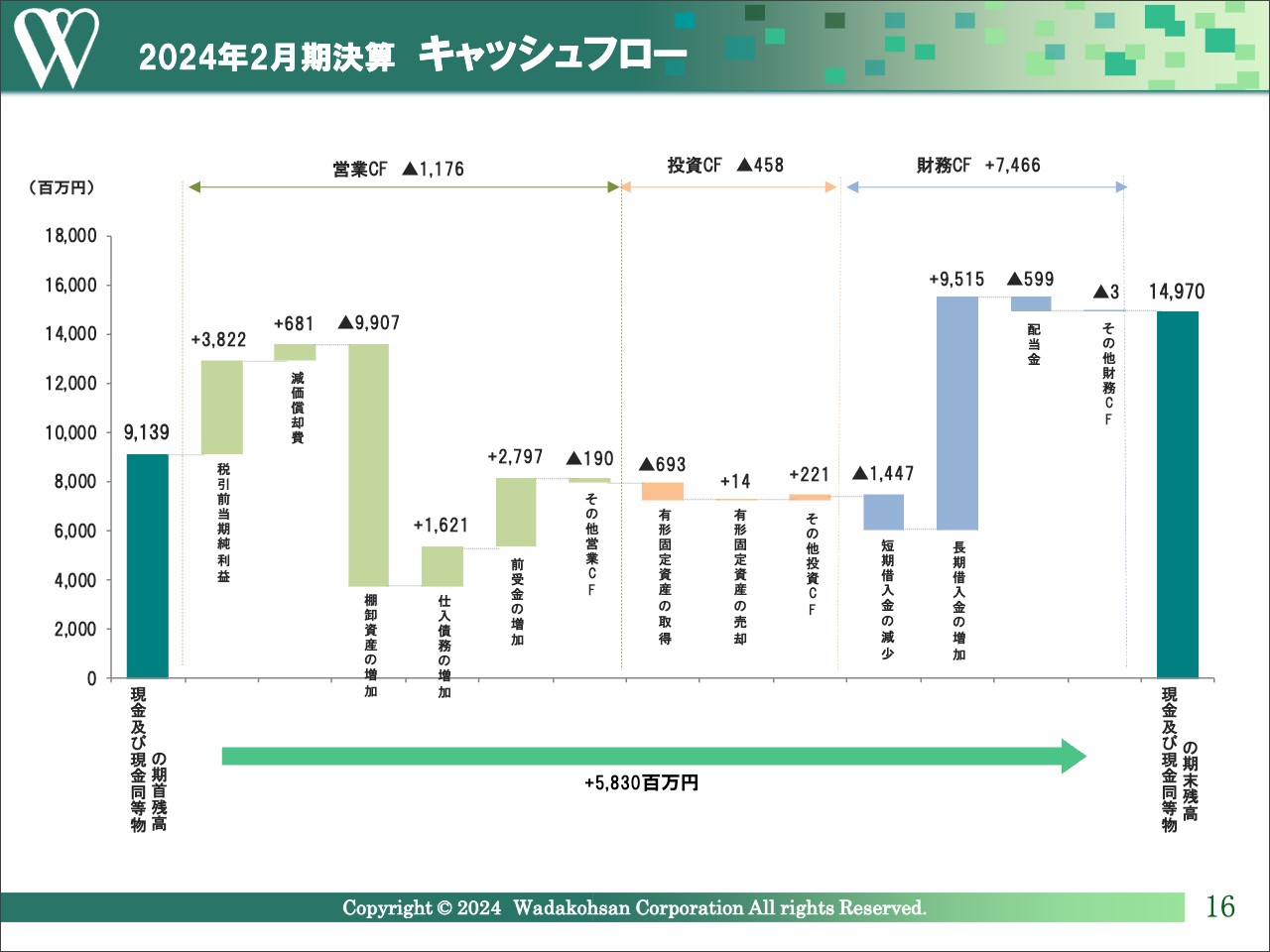

2024年2月期決算 キャッシュフロー

キャッシュフローについては、貸借対照表でご説明した内容と重複しますので、詳細は省略します。

事業環境

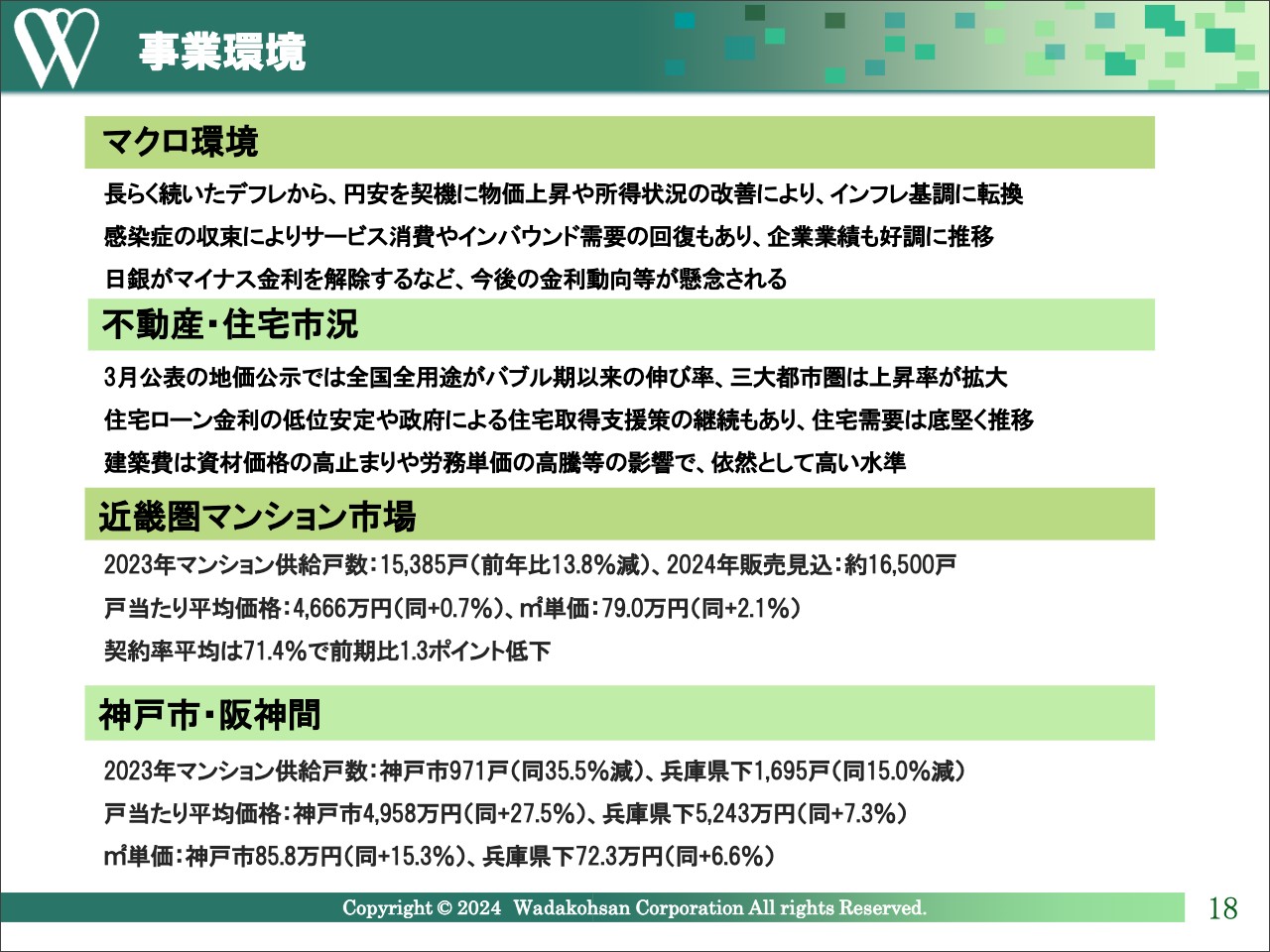

2025年2月期計画と基本戦略についてご説明します。まず、事業環境についてです。

マクロ環境としては、長らく続いたデフレから、円安を契機に物価上昇や所得状況の改善により、インフレ基調に転換しました。また、新型コロナウイルスの収束により、サービス消費やインバウンド需要が回復基調にある中、円安が追い風となり、企業業績も概ね好調に推移しています。

一方で、弊社事業と密接に関係のある建設業界のみならず、さまざまな企業の活動全般において、人手不足が深刻な影響を与えています。経営上で、事業効率化や人員確保が喫緊の課題となっています。さらに、マイナス金利の解除等、金融緩和政策の修正等も含め、先行き不透明な状況にあります。

不動産・住宅市況です。2024年3月に公表された地価公示では、景気が緩やかに回復している中、地域や用途により差があるものの、三大都市圏では上昇率が拡大しています。

引き続き、住宅ローン金利が低位であるため、住宅需要は底堅く推移すると思われます。一方、建築費は資材価格の高止まりや労務費等の高騰により、引き続き高水準で推移しています。建築費の動向については、スライド59ページから64ページもご参照ください。

弊社の営業地盤である近畿圏と神戸市・阪神間のマンション市場動向については、引き続き発売戸数は減少、価格は上昇傾向にあります。詳細は、スライド53ページから54ページをご参照ください。

マンション市場動向(発売・契約率)

マンション市場動向です。2023年の契約率については、首都圏・近畿圏とも、好不調を分ける70パーセントのラインを若干上回っています。

発売戸数については、販売価格が右肩上がりで推移している中、各デベロッパーとも供給戸数をコントロールしており、首都圏・近畿圏とも昨年から十数パーセント程度減少しています。

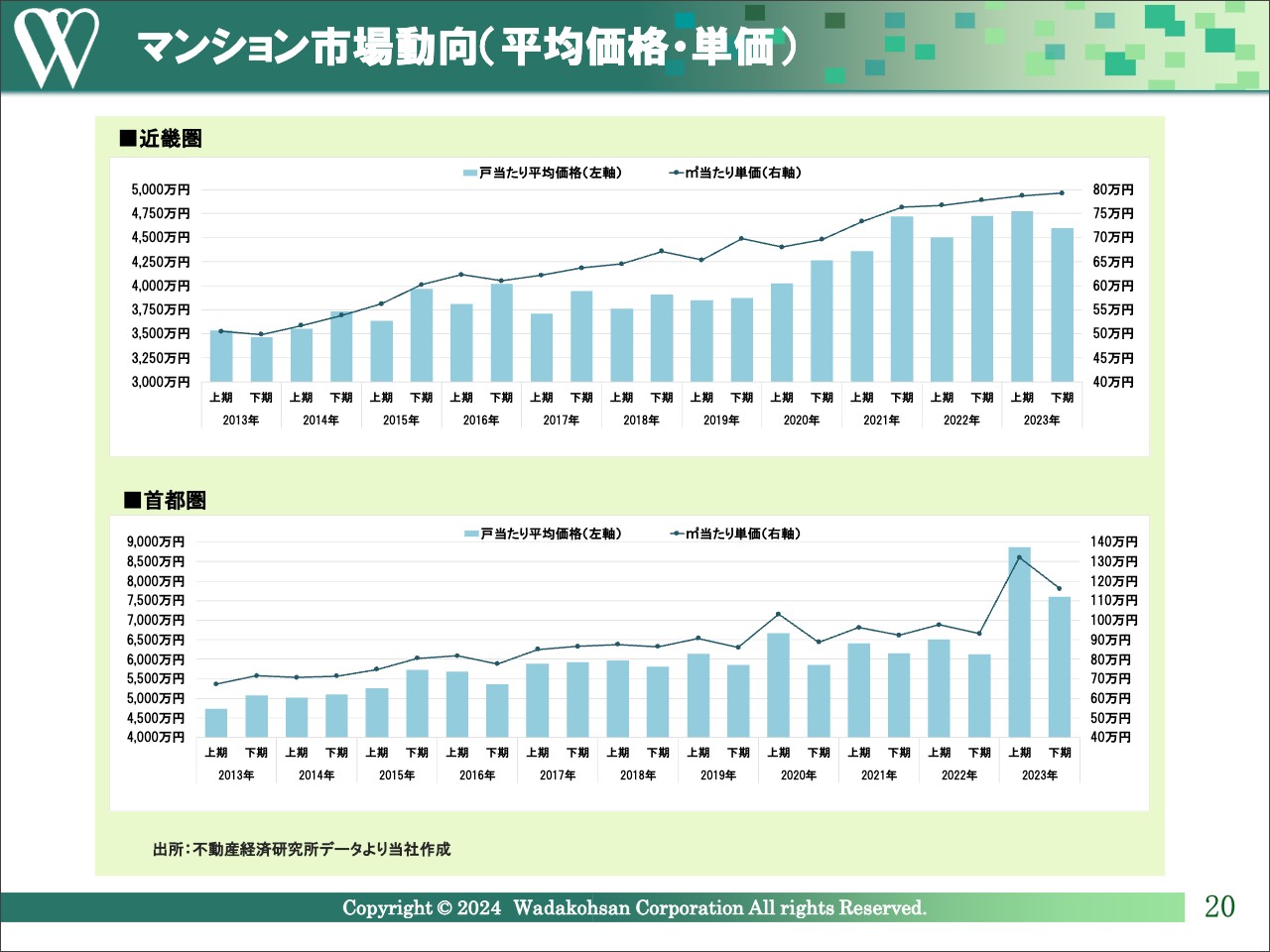

マンション市場動向(平均価格・単価)

スライドは、新築分譲マンションの価格推移を時系列で表したグラフです。

近畿圏では、平均価格・単価ともに上昇トレンドが継続しています。首都圏では、東京都心の超高額物件の供給が全体の水準を大幅に引き上げています。

2025年2月期通期計画

2025年2月期の通期計画です。売上高390億円、営業利益47億円、経常利益38億円、当期純利益27億円としています。

分譲マンション販売については、引渡戸数は減少しますが、戸当たりの平均単価が前期比で上昇するため、売上高は概ね横ばいになる見通しです。戸建て住宅販売やその他不動産販売については、前期比増収を見込んでいます。不動産賃貸収入については、販売用収益物件の売却等の要因を踏まえ、微減となります。

前期に引き続き、分譲マンション等を中心に、竣工予定物件の中に高採算のプロジェクトが含まれています。売上高はほぼ横ばいながら、営業利益では若干の増益を見込んでいます。

2025年2月期計画 分譲マンション事業(戸数実績/計画)

個別事業についてご説明します。分譲マンション事業の戸数実績・計画です。

2024年2月期の引渡戸数は686戸と、期初計画に対して24戸の未達となりました。2025年2月期については、通期で630戸の引渡を予定しており、前期より減少しますが、戸当たり平均販売価格は約4,700万円と、前期比約300万円程度上昇します。

前期の戸数実績については、発売戸数が473戸、契約戸数は584戸、仕入戸数は854戸となりました。仕入は順調に推移しており、金融機関の親密会社とのJVや、人口増加が顕著な兵庫県明石市での複数プロジェクトを含め、実績が積み上がっています。

今期の計画について、発売戸数は660戸、発売に応じて契約戸数・仕入戸数とも630戸となっています。仕入については、販売価格の状況も睨みながら、採算面に留意して活動を進めていきたいと考えています。

なお、今期の竣工予定物件14棟643戸のうち、前期末時点で539戸を契約、進捗率は約84パーセントまで進んでいます。契約済の未引渡戸数は、2026年2月期引渡物件も含めて690戸となっています。

スライド右下の表には、地域別の仕入済未発売プロジェクト数の内訳を記載しています。各地域合計で40棟を超える販売ストックを有しています。

2025年2月期計画 分譲マンション事業(売上高)

分譲マンション事業の売上高です。2024年2月期の売上高は約299億円と、前期比で約74億円減少しました。2025年2月期については、戸数は減少するものの販売単価が上昇することで、売上高はほぼ横ばいとなります。

スライド右側は、初進出エリアとなる大阪府堺市のプロジェクトです。2023年8月に発売を開始し、初進出エリアにもかかわらず契約も順調に積み上がっています。引渡まで1年を残す中、6割超の契約を取得しています。

分譲マンションの展開地域は着実に広がっています。大阪府堺市においては、本プロジェクト以外に団地再開発のプロジェクト案件を含めた3棟のプロジェクトを進めています。初進出エリアとなるJR加古川駅の駅前でも、総戸数60戸台のマンション用地を取得しています。

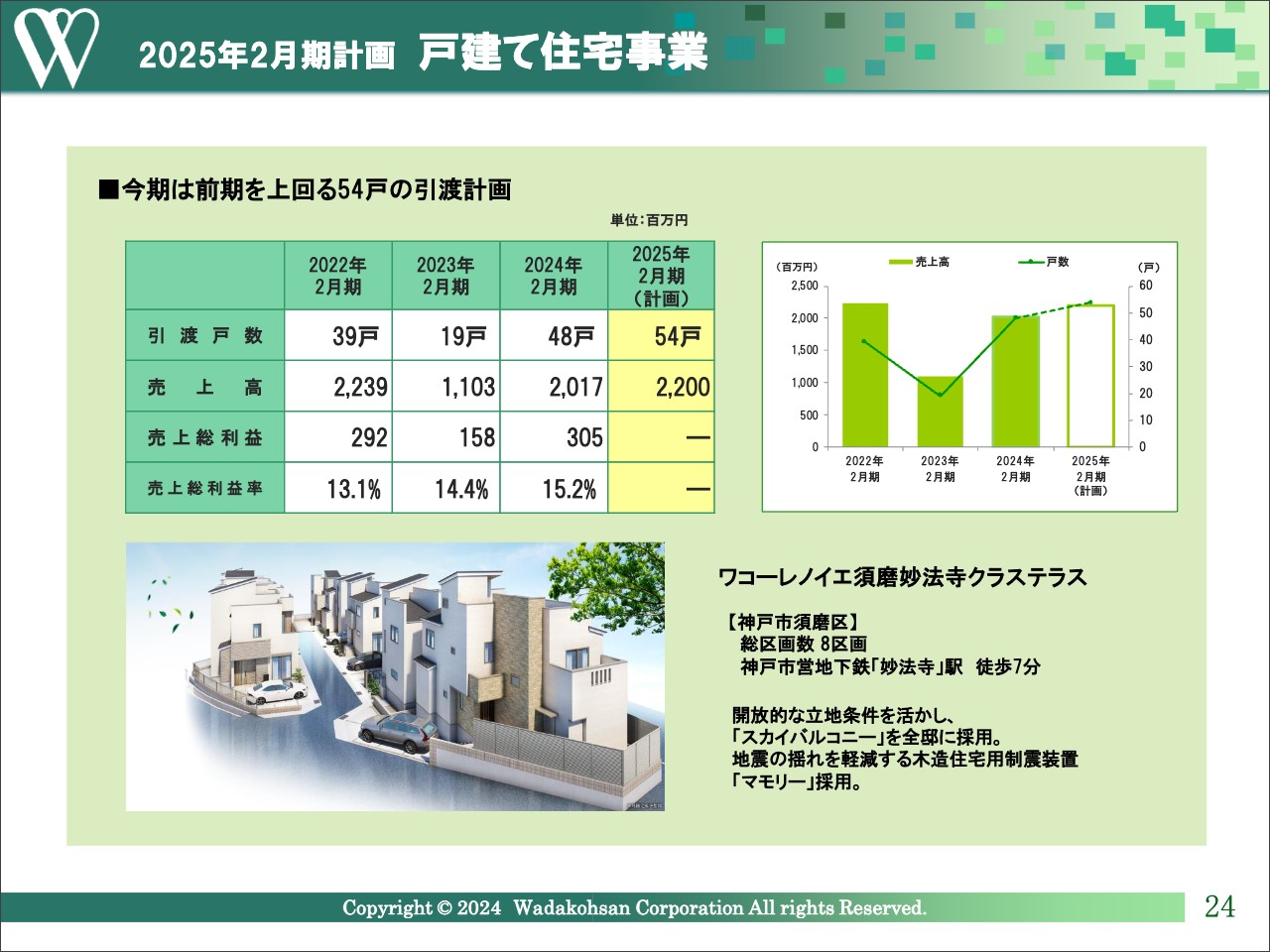

2025年2月期計画 戸建て住宅事業

戸建て住宅事業です。2024年2月期の引渡戸数は計画どおりの48戸、売上高は20億1,700万円と、ようやく軌道に乗りつつあります。

戸建て住宅については、ここ数年、立地に応じた価格面での訴求力が不足していました。売れ筋の価格帯で供給できるよう、地域の選別や用地費の精査を徹底した結果が出てきたものと思っています。引き続き、仕入用地の厳選に努めていきたいと考えています。

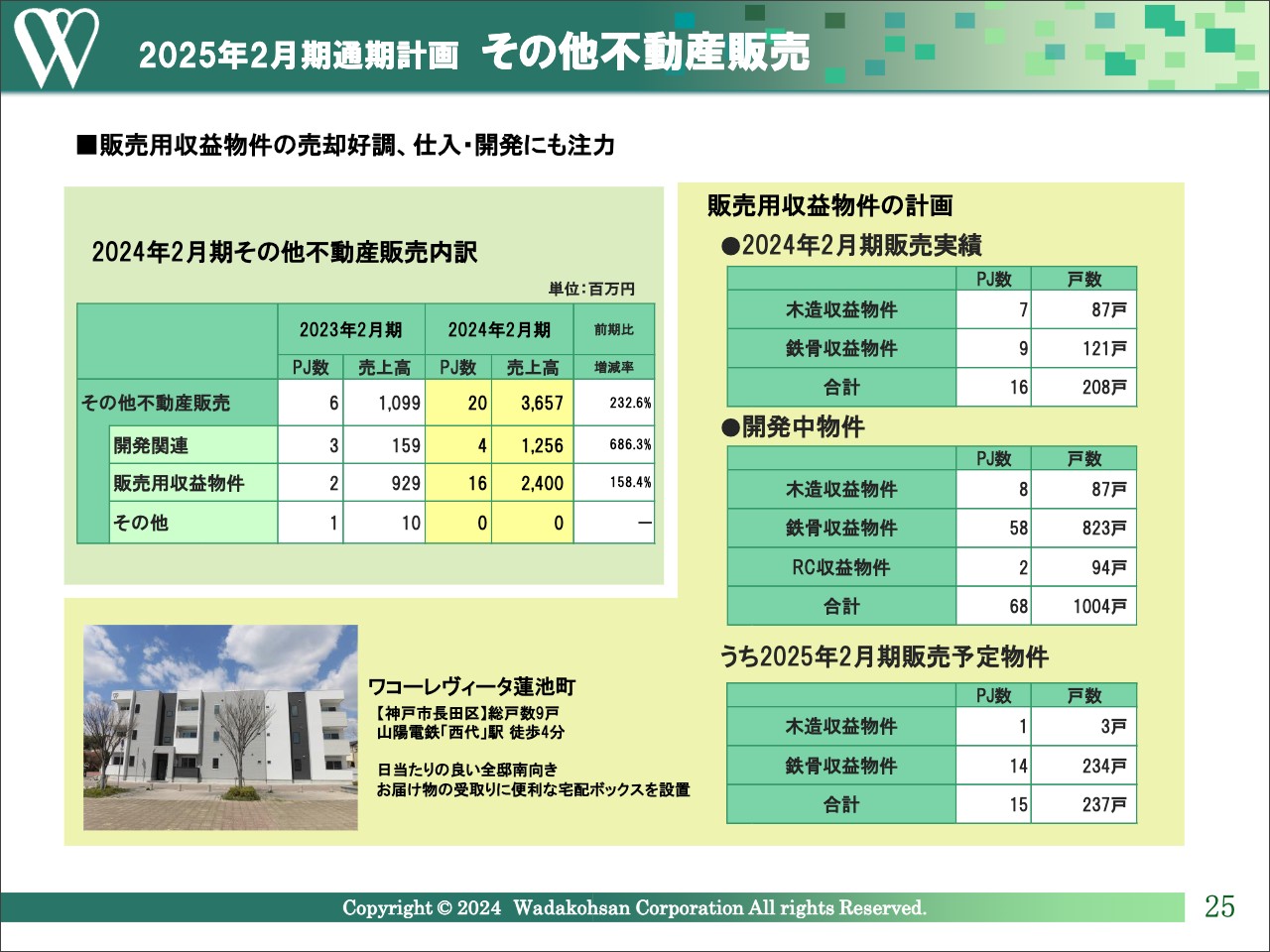

2025年2月期通期計画 その他不動産販売

2024年2月期のその他不動産販売は、売上高36億5,700万円と好調な結果となりました。内訳については、木造や鉄骨などの販売用収益物件の引渡が16プロジェクトで、売上高は24億円です。開発用地等の関連では、マンションの一棟売却・戸建事業用の素地販売などで12億5,600万円と、大幅に増加しました。

2025年2月期の計画では、販売用収益物件15プロジェクト237戸の販売と、2024年2月期並みの販売を計画しています。開発中物件は、木造収益物件8プロジェクト、鉄骨収益物件58プロジェクト、RC収益物件2プロジェクトの、合計68プロジェクト1,004戸となっています。

販売面については、相続対策や資産運用のニーズを有する富裕層など、高属性の方々を対象としています。引き合いも多く、賃貸収入の底上げも含めて収益向上に資する事業セグメントに成長しています。

2025年2月期計画 不動産賃貸事業

不動産賃貸事業です。前のスライドでご説明した、木造収益物件や鉄骨収益物件の販売までの不動産賃貸収入は、当該セグメントに含まれています。

2024年2月期の売上高は、販売用収益物件の稼働化や高稼働率の維持等により、増収を確保しています。さらに、2023年2月期に大規模修繕工事を前倒しで実施した反動で、利益率も大幅に改善しました。

稼働率については、2024年2月期第4四半期では97.8パーセントと好成績を維持しています。新たに進めている空室のマンスリー契約や駐車場・トランクルームの賃貸付けも推進していきます。

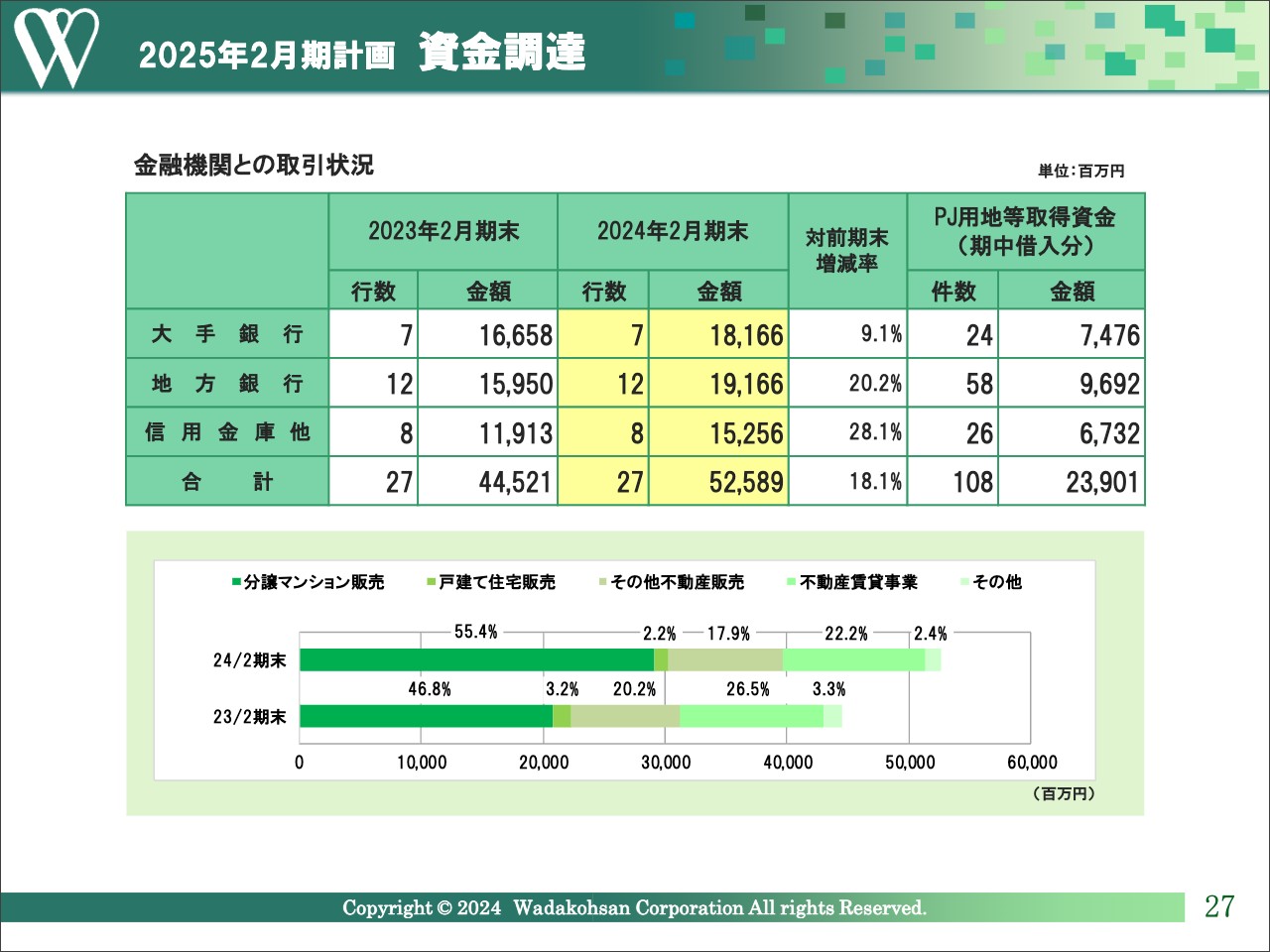

2025年2月期計画 資金調達

資金調達です。金融機関からの借入金については、2023年2月期末の用地仕入分の資金決済が2024年2月期になったことに加え、用地仕入が順調に推移したことから、525億8,900万円の前期比約81億円増加となりました。

日銀の金融政策ではマイナス金利が解除され、17年ぶりに金利引き上げが行われましたが、足元の調達金利については特に大きな変化も見られません。

弊社に対する金融機関の融資姿勢は、大型プロジェクトへの対応も含め積極さが感じられ、円滑な資金調達環境は継続しています。

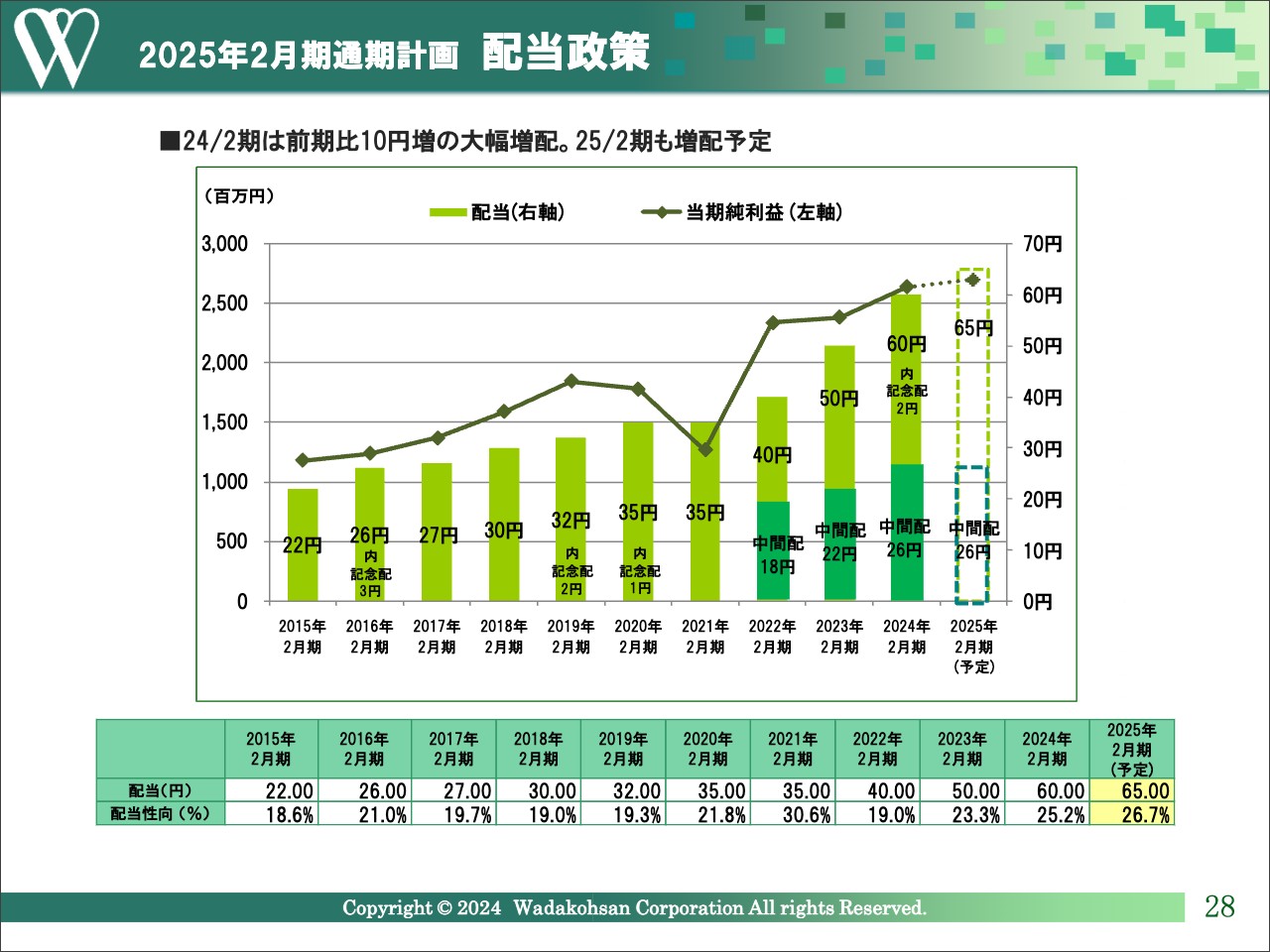

2025年2月期通期計画 配当政策

配当政策です。株主還元策は、安定配当の継続を基本的な考えとしています。2024年2月期の増益決算を踏まえ、期末配当は期初計画の25円から、創業125年の記念配当2円を含む9円増配の34円、年間で60円とすることを、2024年5月29日開催予定の株主総会に付議する予定です。

なお、2025年2月期については5円増配し、中間期と合わせて年間で65円の配当を予想しています。

中期経営計画(2024年2月期~2026年2月期)

2024年2月期から2026年2月期までの中期経営計画の進捗状況についてご説明します。

中期経営計画のテーマは、「将来を展望し、『地域に根ざした総合不動産業』への道筋を創る」としています。人口減が進む中、新築住宅の分譲事業についてパイの拡大を見込めないことから、新たな成長分野を見出すことが弊社の持続可能性の観点からも重要テーマとなるとの認識から設定しました。

利益目標については、後ほど進捗状況をご説明します。

重点戦略のテーマは、「新たなこと(地域、事業、分野等)へ積極的に挑戦しつつ、事業の柱づくりを進める」「内向き志向から外向き志向への転換。人材戦略、アライアンスの有効活用」「社会的課題の解決に向けたソリューション機能の充実と育成(ESG、SDGsの目線)」です。次のスライドで取組み内容をご説明します。

重点戦略における進捗状況

重点戦略の進捗状況です。分譲マンション事業において、新規エリアへの進出を進めています。戸建て事業において、既存供給物件を対象にリフォーム事業を開始しています。また、蓄電池事業や老人ホームの開発など、新たな取組みを進めています。

金融機関の親密会社と共同で、銀行店舗跡地を分譲マンションとして開発することとなりました。本事業は、金融機関が店舗リストラを進める中で、分譲マンション等の開発用地を取得する上でも、有望な取組みになりうると認識しています。

人的資本投資への取組みの一環として、首都圏の不動産会社や、神戸市へ社員出向を行うとともに、ベースアップを含めた賃金の引き上げも実施しています。

役員退職慰労金制度を廃止するとともに、中長期的な業績向上と企業価値増大に貢献し、株主と価値を共有するため、株式報酬制度を導入します。2024年4月16日に、対象者へ付与予定の自己株式14万4,400株を取得済みです。

さらに、経営陣の業績に対する責任を明確にするため、業績連動型報酬の導入も検討しています。

スライド40ページから43ページに記載しているとおり、サステナビリティ経営の実現に向け、基本方針を策定し、機能区分ごとに9つの重点課題、いわゆるマテリアリティを設定しました。持続的な企業価値の創出に向けた対応も進めていきます。

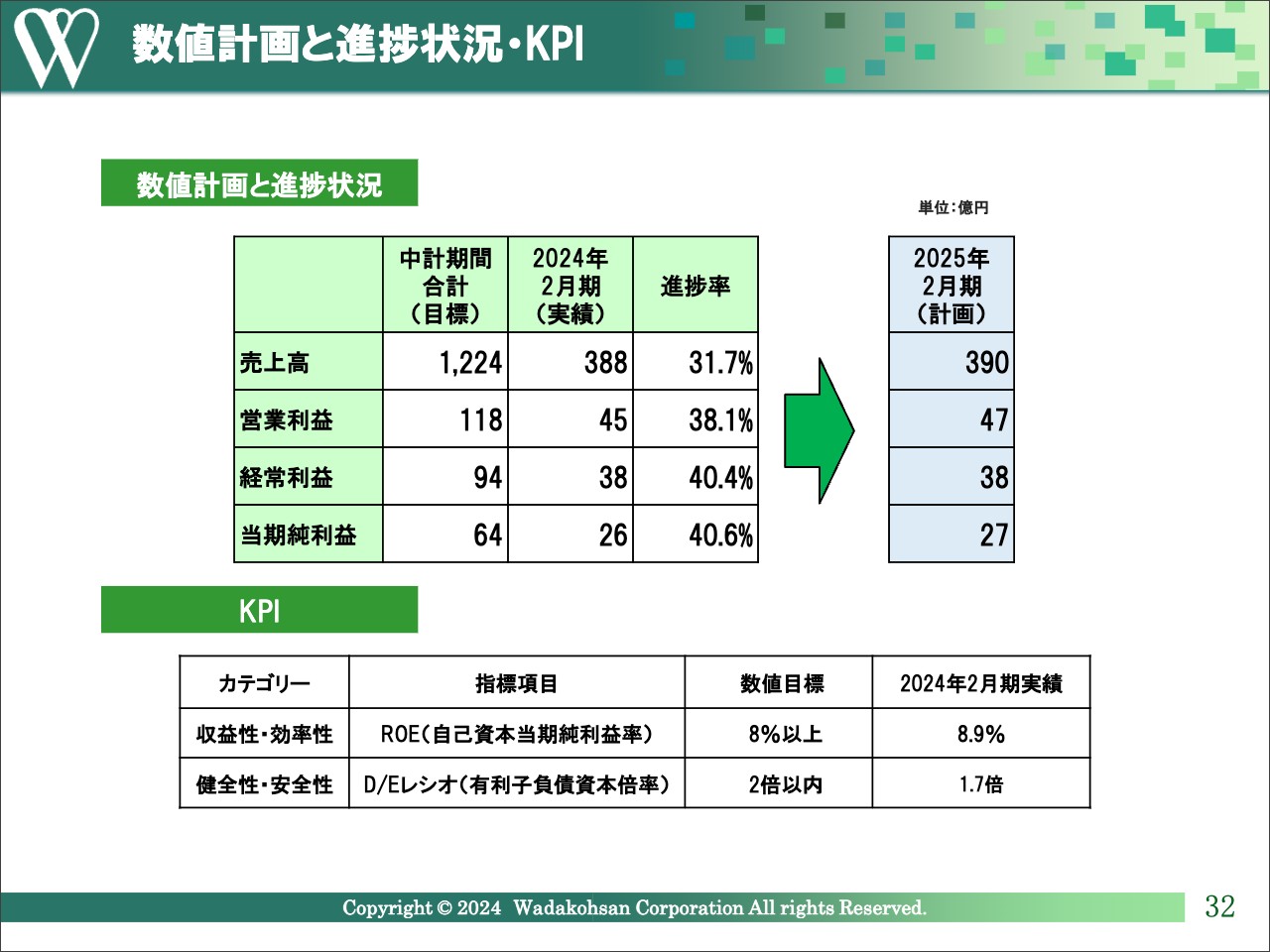

数値計画と進捗状況・KPI

数値計画の進捗状況です。利益目標として、3か年合計で営業利益118億円、経常利益94億円、当期純利益64億円を掲げています。

初年度の結果は、利益ベースでは40パーセント程度の進捗となっており、今期計画が予定どおりに進捗すると、80パーセント程度まで進捗する見通しです。

KPIに関しては、収益性・効率性の観点から、ROE(自己資本当期純利益率)8パーセント以上を目標とし、健全性・安全性の面からD/Eレシオ(有利子負債資本倍率)2倍以内としています。2024年2月の実績では、ROE8.9パーセント、D/Eレシオ1.7倍と、目標を上回る結果となっています。

以上、2024年2月期決算の概要、2025年2月期計画と基本戦略、中期経営計画の進捗についてご説明しました。

質疑応答:長年にわたり事業継続できている理由について

質問者:創業以来、長い歴史をお持ちとのことですが、長年、今のような事業を継続できている理由があれば教えてください。

また、今は神戸・阪神間を中心に事業を展開しているとのご説明だったと思いますが、沿革を拝見すると、以前は東京にも展開していたことがあるかと思います。非常に競争が厳しい土地柄ということもあるかと思いますが、東京から撤退した特別な理由があれば教えてください。

溝本:創業家の和田家は大地主だったため、その資産を背景に、不動産事業の特に住宅系の賃貸を多く進めてきました。それによる安定的な収益計上が今も続いていることが、長年の事業継続ができた理由の1つです。

また、分譲マンション事業を中心に住宅を供給してきたことがあります。不動産業は、大幅な成長よりも確実に収益を上げていくこと、地域のことをよく知ることが基本だと思っているため、地域密着で事業を進めています。そのようなことが、長年事業を継続できた要因かと理解しています。

東京撤退に関しては、当時、弊社の単独プロジェクトを東京で1棟行っていました。その後、千葉の市川で物件を3棟ほど購入して、分譲マンションを販売する予定でしたが、折しもリーマン・ショックが発生しました。損は出ましたが、土地を売却し、東京市場から撤退しました。

リーマン・ショック後、不動産業は全体的に非常に厳しい状態でした。原点回帰として、地元地域に経営資源を集中することにより、今の状態となっているとご理解いただければと思います。

質疑応答:分譲マンション販売の減収要因について

質問者:決算ポイントとして「分譲マンション販売は前期並みの引渡戸数も、戸当たり販売価格の低下により減収」とご説明いただきましたが、要因について教えてください。

溝本:分譲マンションそのものは2つとして同じものがないため、その期に竣工する物件によって売上販売単価は当然ぶれが出てきます。2024年2月期の戸当たり販売価格は約4,400万円と、その水準のマンションが多数でした。

スライド22ページの右側に、引渡戸数、戸当たり平均価格を時系列で表した表を掲載しています。2023年2月期の戸当たり平均価格は5,500万円と、高額物件が比較的多く含まれていました。

このあたりのラインナップによって、戸当たり販売価格が上下するとご理解いただければと思います。

質疑応答:建築費上昇の影響と分譲マンション事業化について

質問者:建築費上昇について、足元の分譲マンション事業への影響を教えてください。また、今後の用地仕入れや、分譲マンションの事業化に向けた考え方について教えてください。

溝本:建築費の上昇基調は変わらないと考えています。そのような中でも、弊社はマンションデベロッパーであるため、マンションの供給を続けていかなければなりません。

用地仕入れについても、ラインナップが比較的揃っている状況です。今後は、建築費の上昇を見込みながら、多少慎重に進めていきます。できるだけコストを抑えられるような企画や、用地をターゲットにしていきたいと考えています。

質問者:建築費上昇について、足元では販売価格にある程度転嫁できているのでしょうか?

溝本:2024年2月期も利益率が向上しているため、2025年2月期も同水準の利益率を見込めると考えています。2年から3年前に仕入れた物件の販売価格が上昇したものの、受け入れられていると見込んでいます。

この銘柄の最新ニュース

和田興産のニュース一覧- 神戸ストークス×ヴィッセル神戸 共同企画「おためし1Day教室 supported by 和田興産」のお知らせ 2026/02/04

- 和田興産---3Qは2ケタ増収増益、分譲マンション販売が引き続き順調に推移 2026/01/14

- 決算プラス・インパクト銘柄 【東証スタンダード・グロース】引け後 … 伊沢タオル、前沢工業、ADプラズマ (1月9日発表分) 2026/01/13

- 決算プラス・インパクト銘柄 【東証スタンダード・グロース】寄付 … 伊沢タオル、前沢工業、ADプラズマ (1月9日発表分) 2026/01/13

- 2026年2月期第3四半期決算短信[日本基準](非連結) 2026/01/09

「#配当」 の最新ニュース

マーケットニュース

- ダウ平均は大幅反落 関税巡る不透明感やAI脅威論も=米国株概況 (02/24)

- NY各市場 5時台 ダウ平均は832ドル安 シカゴ日経平均先物は5万6815円 (02/24)

- NY株式:NYダウは821.91ドル安、トランプ関税の混乱を警戒 (02/24)

- NY各市場 4時台 ダウ平均は818ドル安 ナスダックも再び1.2%の大幅安 (02/24)

おすすめ条件でスクリーニングされた銘柄を見る

和田興産の取引履歴を振り返りませんか?

和田興産の株を取引したことがありますか?みんかぶアセットプランナーに取引口座を連携すると売買履歴をチャート上にプロットし、自分の取引を視覚的に確認することができます。

アセットプランナーの取引履歴機能とは

※アセプラを初めてご利用の場合は会員登録からお手続き下さい。