ダイトロンのニュース

ダイトロン、半導体、5G関連の需要拡大を背景に2Qの売上高は前年比120.4%、営業利益は175.2%と順調に進捗

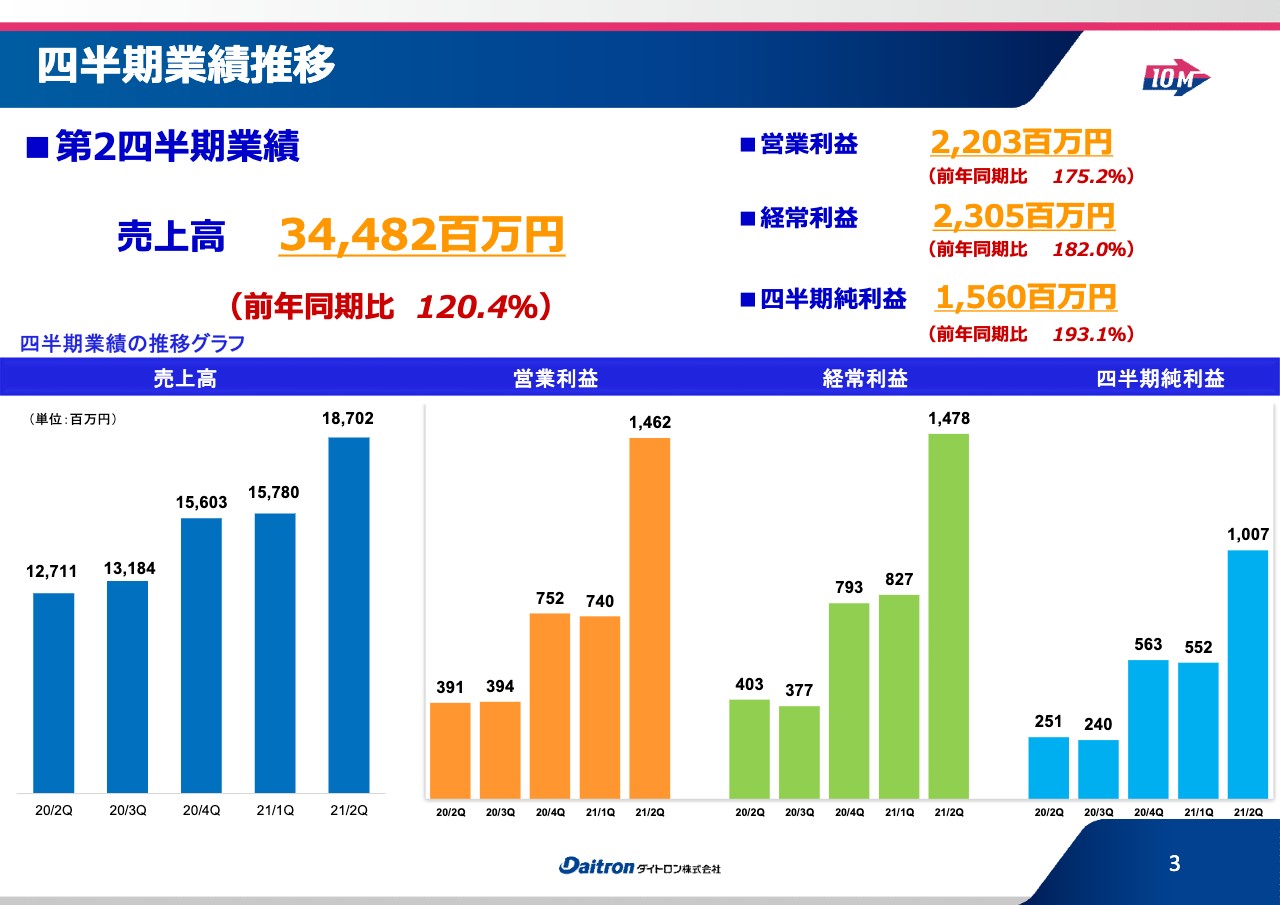

四半期業績推移

土屋伸介氏:土屋でございます。2021年12月期第2四半期決算説明資料から、連結決算概要について、業績結果及び業績予想をご説明いたします。

スライドは四半期の業績推移です。第2四半期の業績について、売上高は344億8,200万円、前年同期比120.4パーセントとなっています。営業利益は22億円、前年同期比175.2パーセントとなりました。

経常利益は23億円、前年同期比182.0パーセントです。四半期純利益は15億6,000万円、前年同期比193.1パーセントと、非常に好調に推移しました。

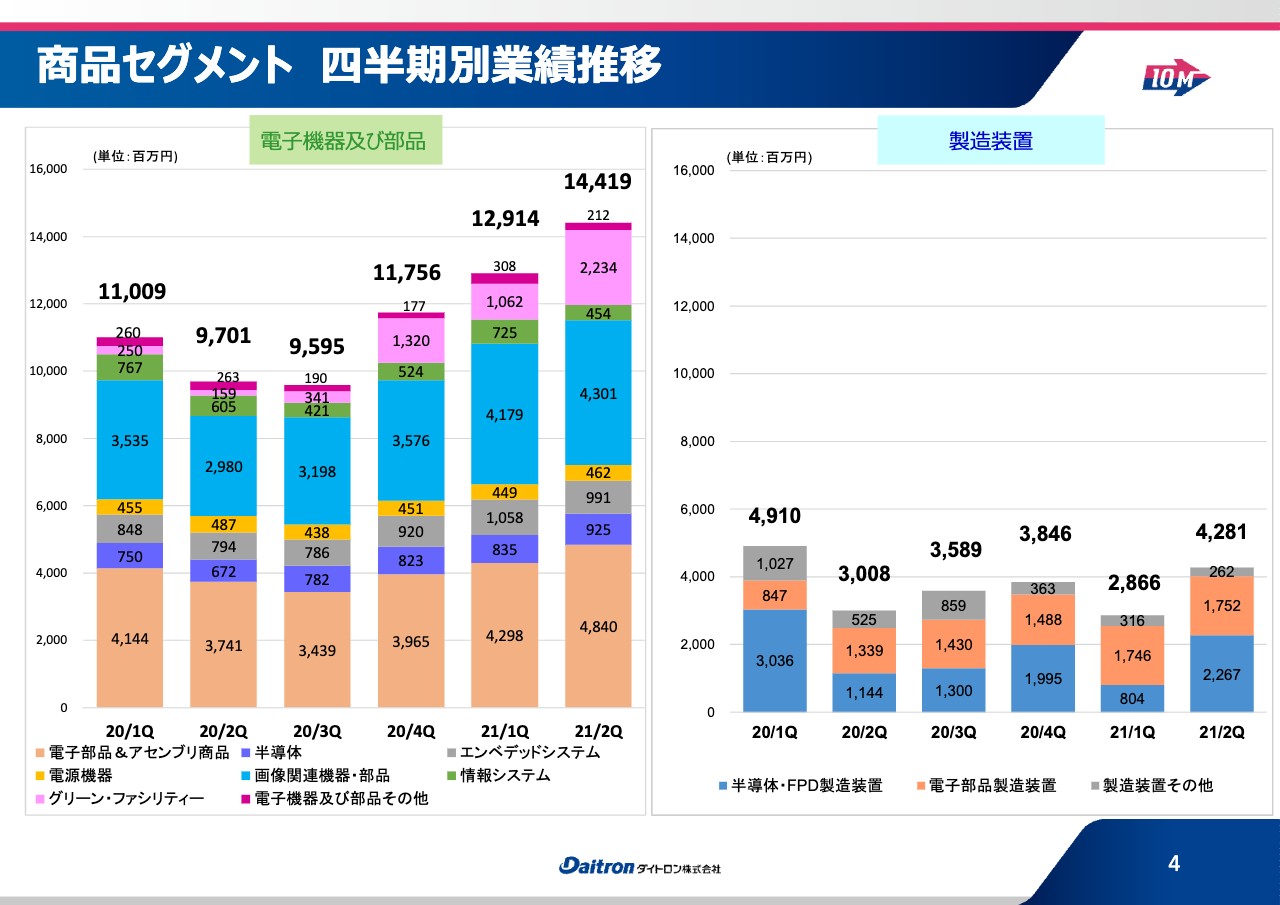

商品セグメント 四半期別業績推移

商品セグメントの四半期別業績推移についてです。商品セグメントを、大きく「電子機器及び部品」と「製造装置」に分けていますが、どちらも非常に好調に推移しています。

電子機器及び部品については、スライドに記載しているように、いろいろなセグメントがありますが、特に、電子部品&アセンブリ商品と画像関連機器・部品が好調に推移しています。また、グリーン・ファシリティーについても、順調に伸びている状況です。

製造装置のセグメントについても、半導体・FPD製造装置関係と電子部品製造装置が、順調に推移しています。

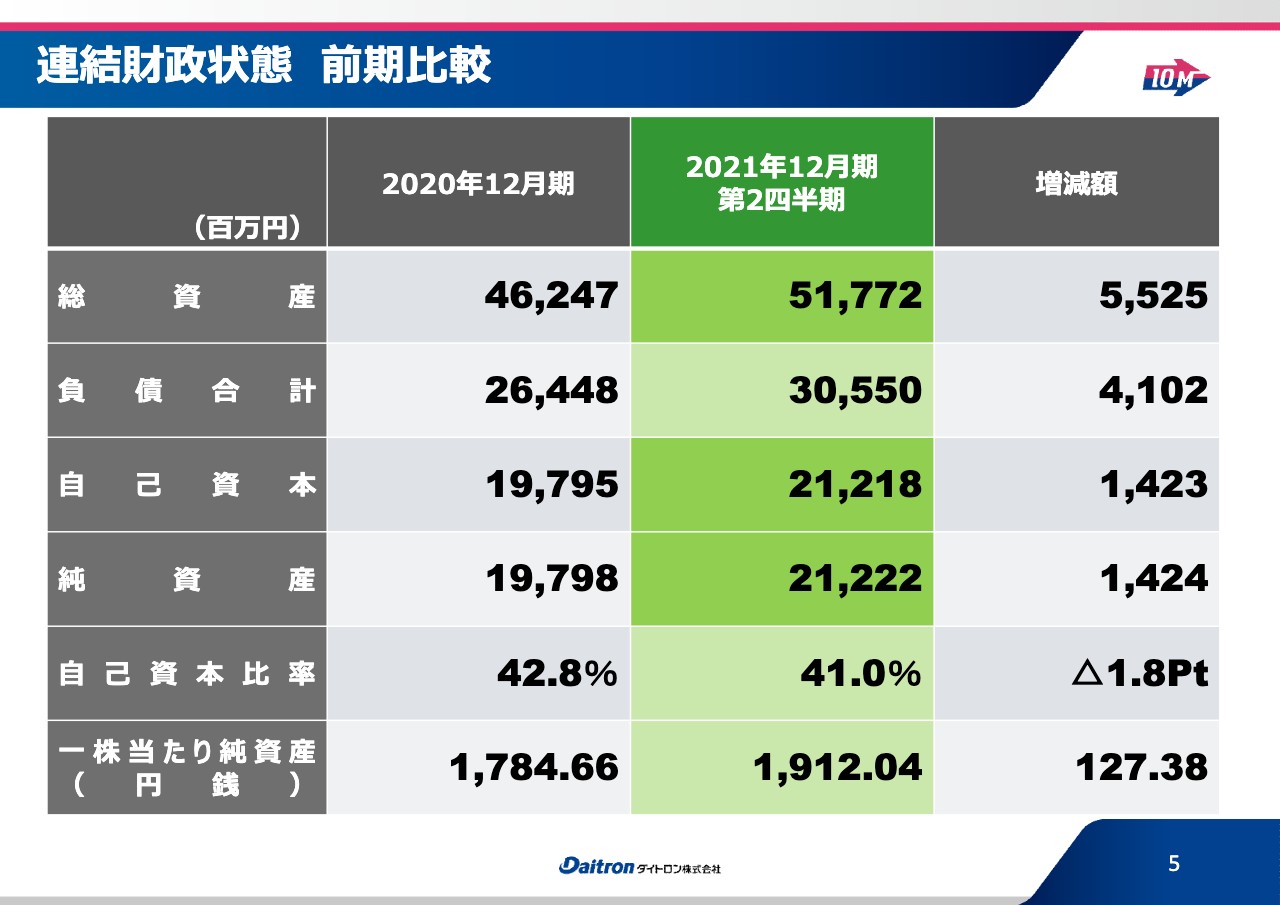

連結財政状態 前期比較

連結財政状態の前期比較です。総資産、負債合計、自己資本、純資産は、すべて増額となっており、先ほどお伝えした、売上と利益関係の好調な推移を反映しています。

自己資本比率は41パーセントと、前年比1.8ポイント落ちていますが、総資産が大きく増加していることもあり、このような結果となっています。

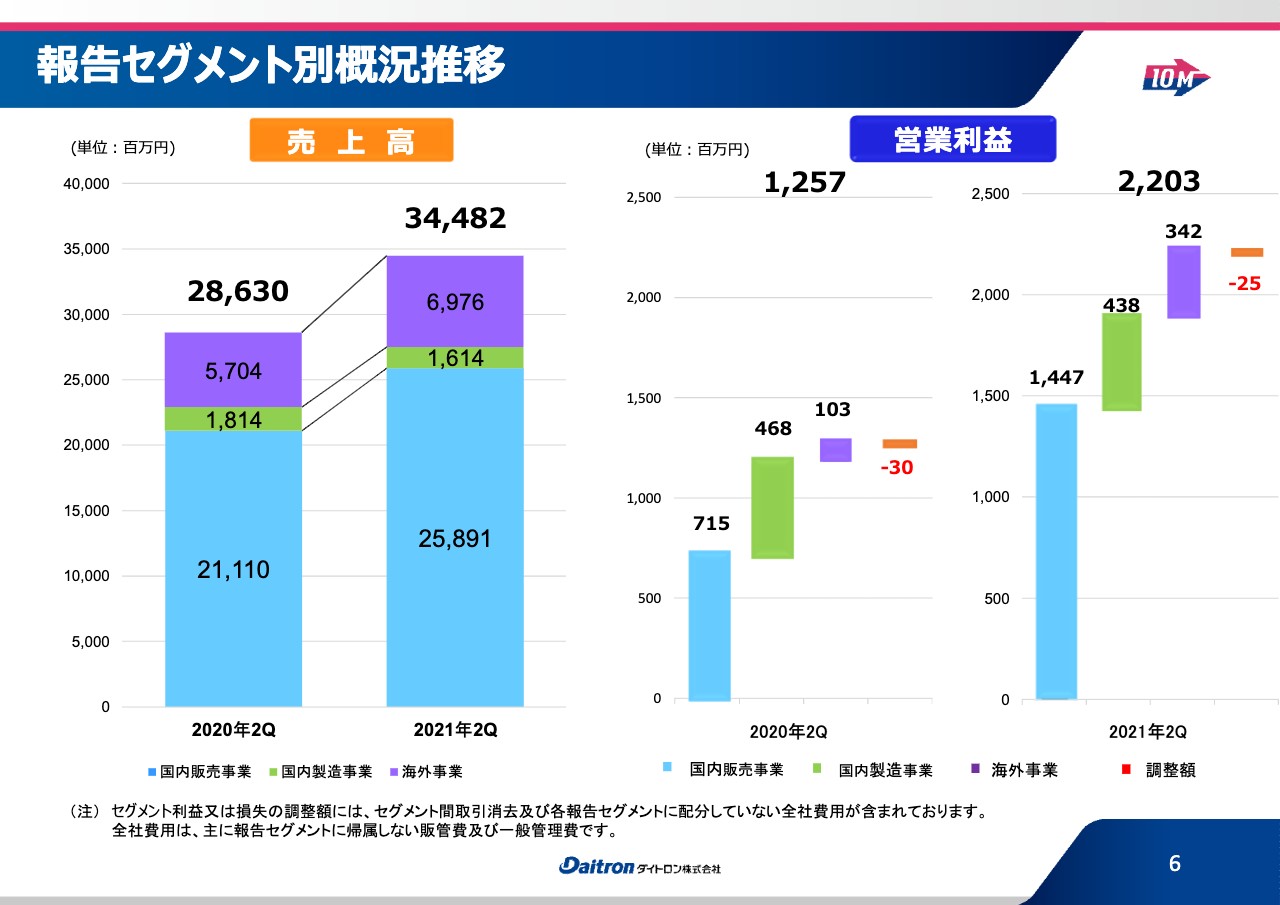

報告セグメント別概況推移

報告セグメント別概況推移です。当社の報告セグメントとしては、国内販売事業、国内製造事業、海外事業の3つがあります。国内販売事業と海外事業に関しては、前年比で大きく伸びました。

国内の製造事業は、前年比で若干数字を落としました。これは、昨年に比べて一部の特殊コネクタのビジネスが少し減少したことが影響しており、このような結果になっています。

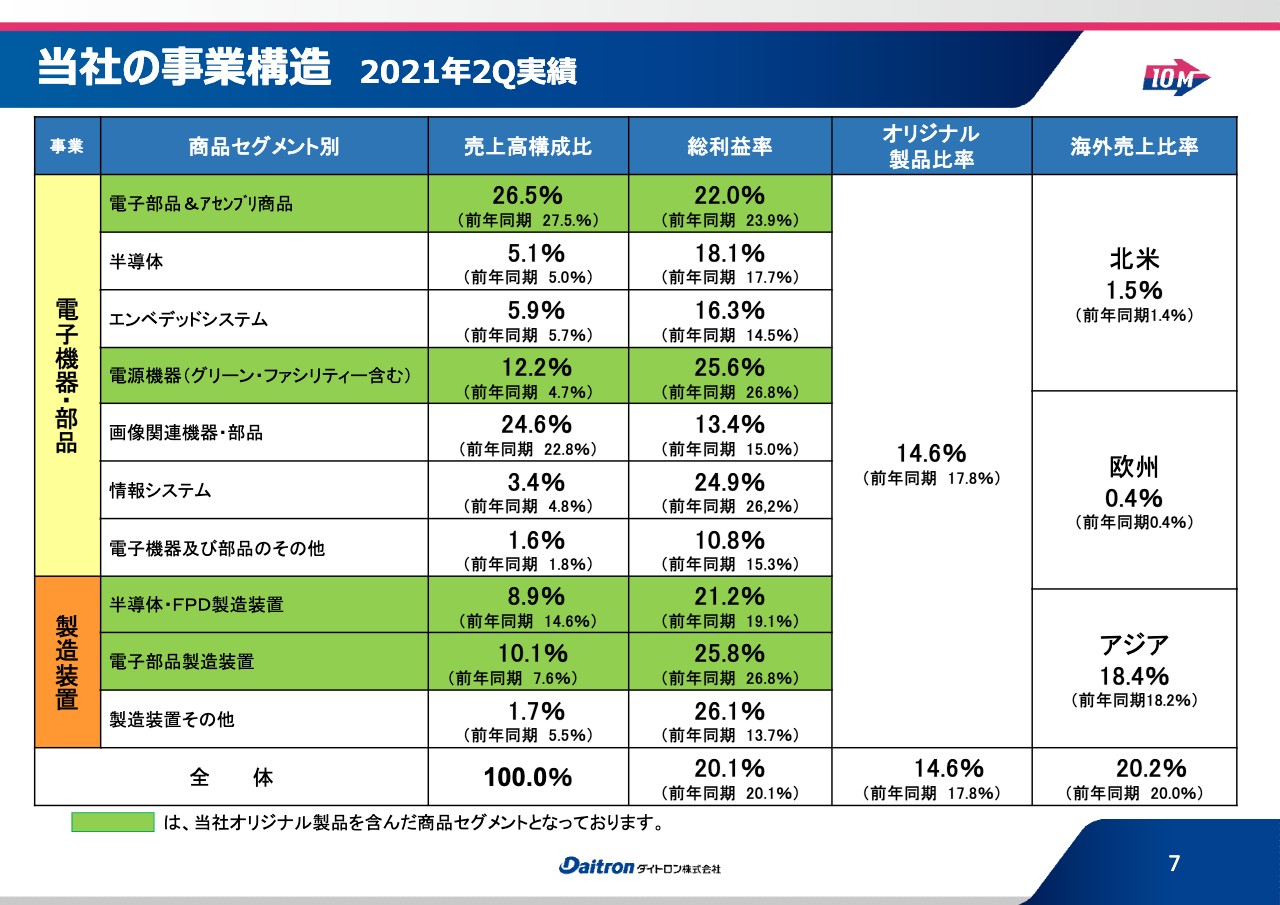

当社の事業構造 2021年2Q実績

事業構造について、2021年第2四半期の実績ベースとなります。こちらも売上高構成比でご覧いただきたいのですが、比率として、電源機器、電子部品製造装置が大きく伸びてきています。

全体的には非常に好調と先ほどお伝えしましたが、特に総利益率については、スライド表の緑色の部分が当社のオリジナル商品も含んだ内容で、20パーセント以上の総利益率となりました。全体的な当社の総利益率も、前年同様の20パーセントをキープできています。

オリジナル製品の比率が昨年より少し落ちています。一般商材の売上がかなり伸びたのですが、製造で数字が若干落ちたことにより、このような結果になっています。

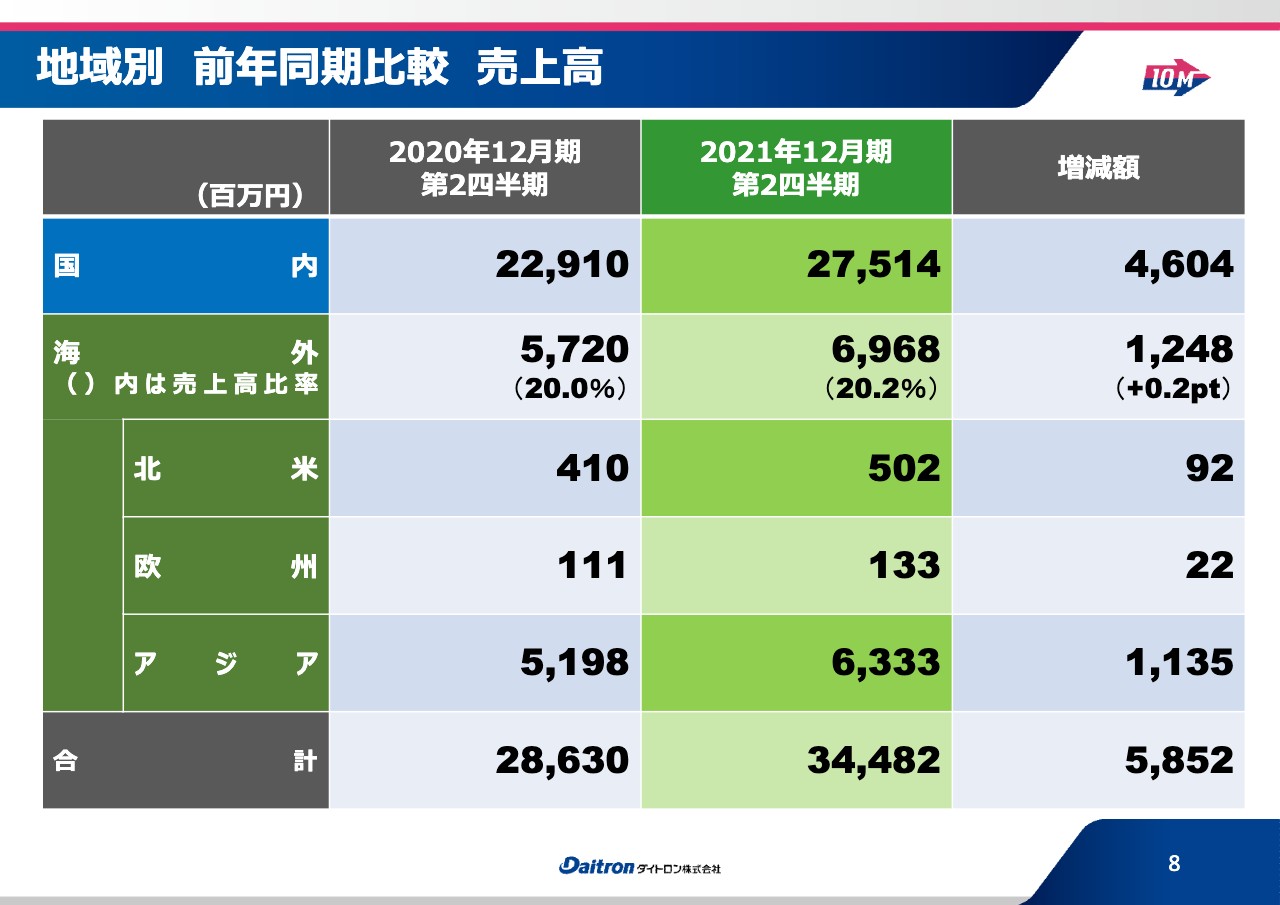

地域別 前年同期比較 売上高

海外の売上高比率、また、地域別の前年同期比較及び売上高を記載しています。昨年は国内に対する海外の売上高比率が20パーセントくらいだったのですが、2021年第2四半期は若干ポイントを上げ、20.2パーセントとなりました。

海外はアジアの比率が非常に大きくなっていますが、中国のビジネスが大きく伸びていることにより、このような構成になっています。

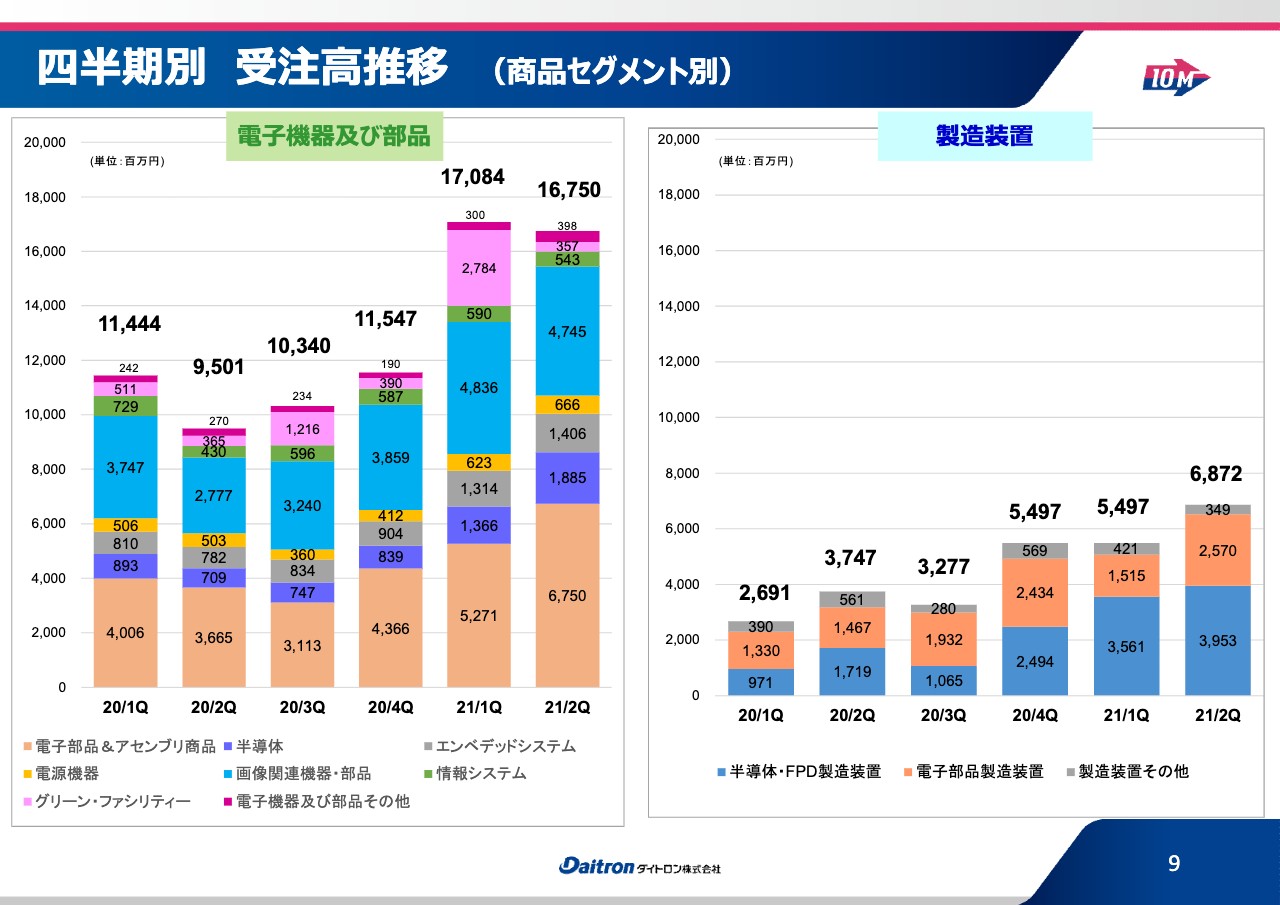

四半期別 受注高推移 (商品セグメント別)

四半期別の受注高推移です。商品セグメント別に記載していますが、どのセグメントも好調に推移しており、数字が伸びています。

電子機器及び部品セグメントで、グリーン・ファシリティーの受注については、第1四半期と比べると、第2四半期は少し落ちています。これは、データセンターへの投資の受注獲得のタイミングが、第1四半期に集中したためです。それ以外のセグメントについては、第1四半期から第2四半期へさらに順調に伸びてきている状況です。

製造装置についても同様で、セグメントにおいても非常に順調に受注が伸びてきています。

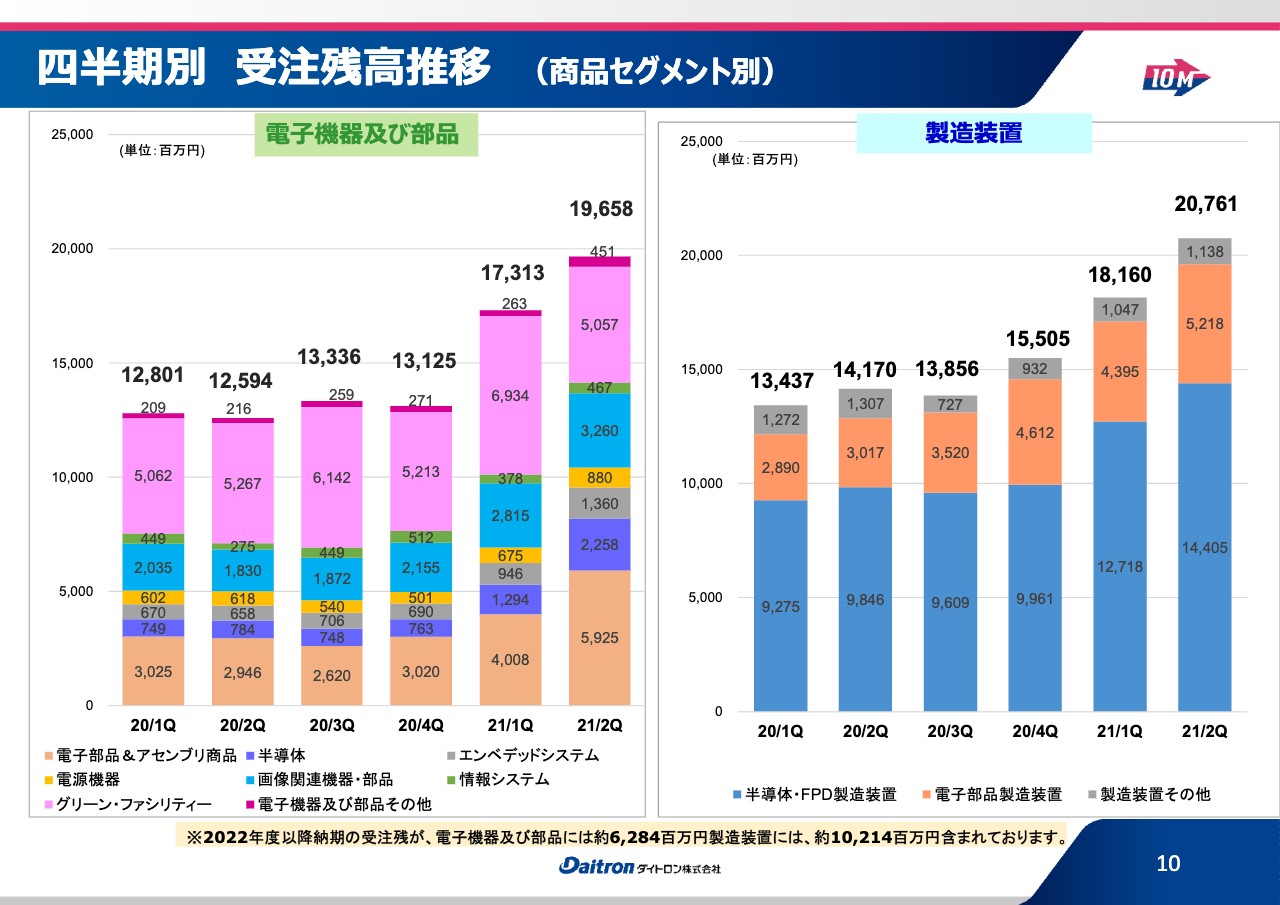

四半期別 受注残高推移 (商品セグメント別)

四半期別の受注残高推移についてです。電子機器及び部品、製造装置においても、受注は好調です。現時点の受注残高は合計で約400億円と、当社にとっては非常に高い数字になってきています。

さらに、2022年度以降納期の受注残の合計は約160億円となっています。

通期連結業績予想

通期の連結業績予想についてです。売上高は680億円、前年比118パーセントの予想となっています。営業利益についても37億5,000万円、前年比156パーセントの予想です。経常利益も38億5,000万円、当期純利益は26億円を見込み、上方修正しています。

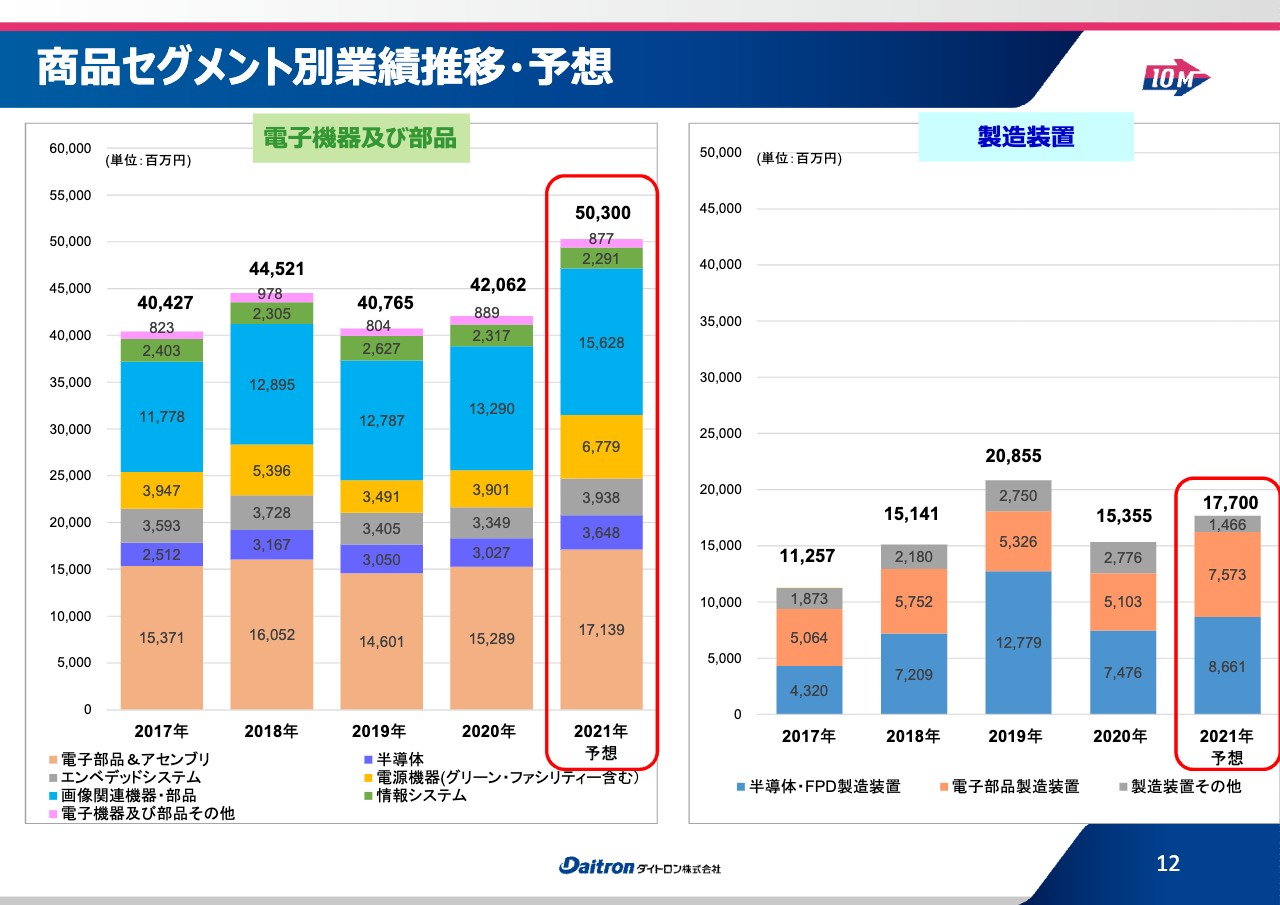

商品セグメント別業績推移・予想

商品セグメント別の業績推移の予想についてです。電子機器及び部品、製造装置は、両方ともかなり伸びています。どちらも現在のエレクトロニクス業界の好調さを反映し、受注、売上も伸びるだろうと予想しています。

新型コロナウイルス感染症拡大の影響

新型コロナウイルス感染症拡大の影響についてです。当社の取り組みとして、一般企業と同様の内容ですが、まず感染症への対応として、対策チームを設置しています。また、時短勤務や、時差出勤、在宅勤務の導入、不急の国内出張の先送り、海外出張の延期などを中心としたガイドラインを設定して管理しています。そして、感染者が出た場合は、社内・社外通知を行い、関係者はPCR検査を受けています。

スライドには、エレクトロニクス産業において、新型コロナウイルス感染症拡大がどのようなかたちで影響しているかといった動向を記載しています。感染症拡大により、経済悪化の影響も受けてはいるものの、巣ごもり需要やテレワークの推進によって、電子機器・部品及び半導体関連の需要が増加しています。

また、自動車やロボット等の産業機器向けや、5G、IoT関連機器向けでも、電子機器・部品、半導体、半導体設備関連の需要が増加しています。

配 当

配当についてです。第2四半期末の中間配当は、35円とさせていただきました。また、期末配当予想も35円、合計で70円を予定しています。当社の基本となる配当性向が約30パーセントということで、このような配当を予定しています。

策定の前提 ~ 事業環境と課題認識

次に、第10次中期経営計画をご説明したいと思います。第10次中期経営計画は、本年2021年からスタートして、2023年までの3ヶ年の計画となります。

策定の前提ですが、今後の事業環境と需要動向を考える上で注視すべきは、半導体、データセンター、センサー等の電子機器、製造装置の需要拡大が想定されることです。

そして、そのような状況に向けて、オリジナル製品開発領域として、特に注力すべき市場を考えながら開発を強化し、海外事業比率をしっかり伸ばしていくことを前提として考えています。

グループステートメント

グループステートメントとして、「Creator for the NEXT」を掲げています。第9次中期経営計画から使っているものですが、引き続き、「10M」でも「Creator for the NEXT」を使うことにしています。

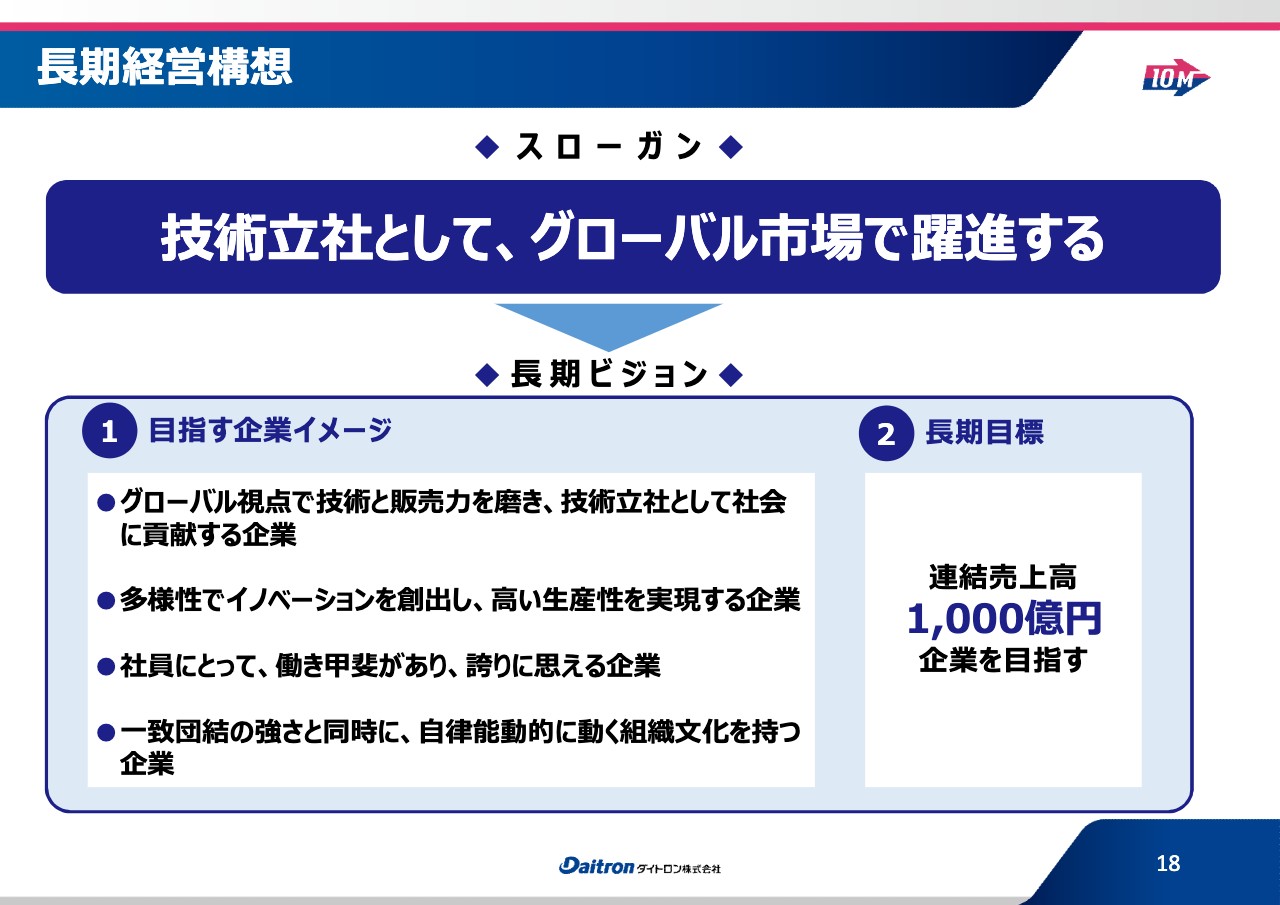

長期経営構想

長期経営構想ということで、「10M」に向けて「技術立社として、グローバル市場で躍進する」というスローガンを作りました。また、長期目標としては、連結売上高で1,000億円を目指そうと考えています。

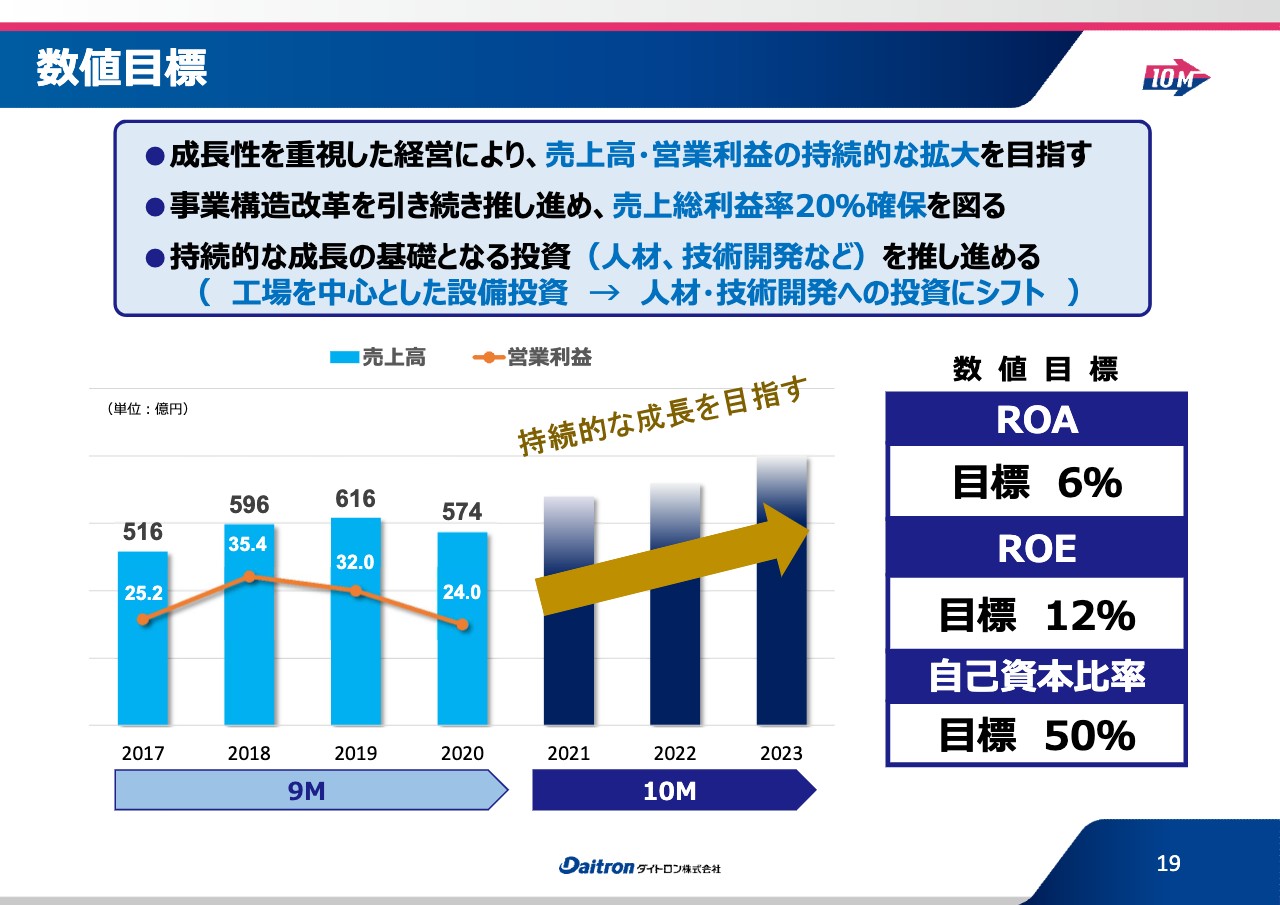

数値目標

数値目標については、ROA、ROE、自己資本比率を目標に掲げています。

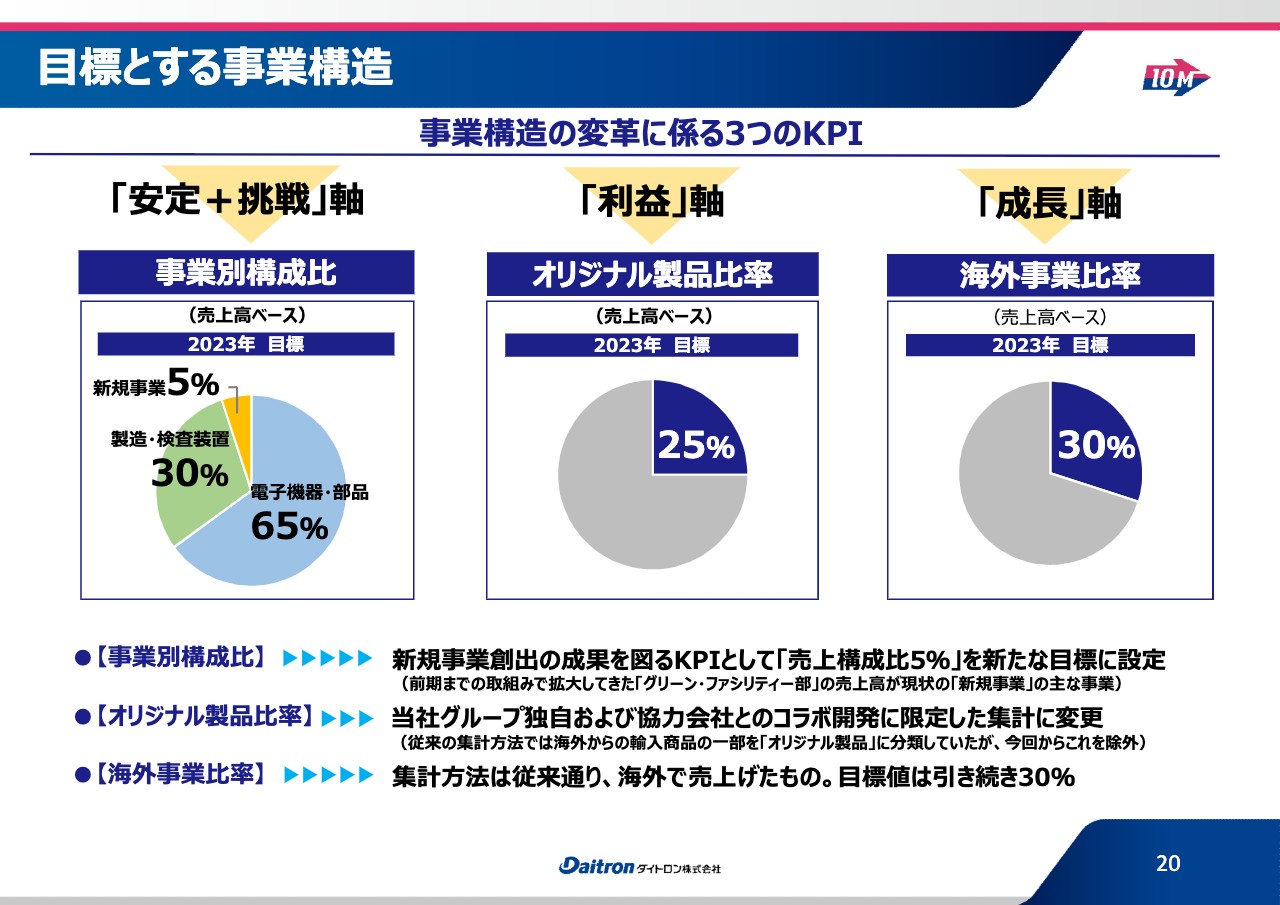

目標とする事業構造

目標とする事業構造です。事業構造の変革に携わる3つのKPIをご説明します。事業別構成比については、前期までは「電子機器・部品」「製造・検査装置」の2つにしていたのですが、今回から「新規事業」を加えています。「新たな事業を創出していこう」という意図のもと、新たな目標としてKPIに「売上構成比5パーセント」を加えています。

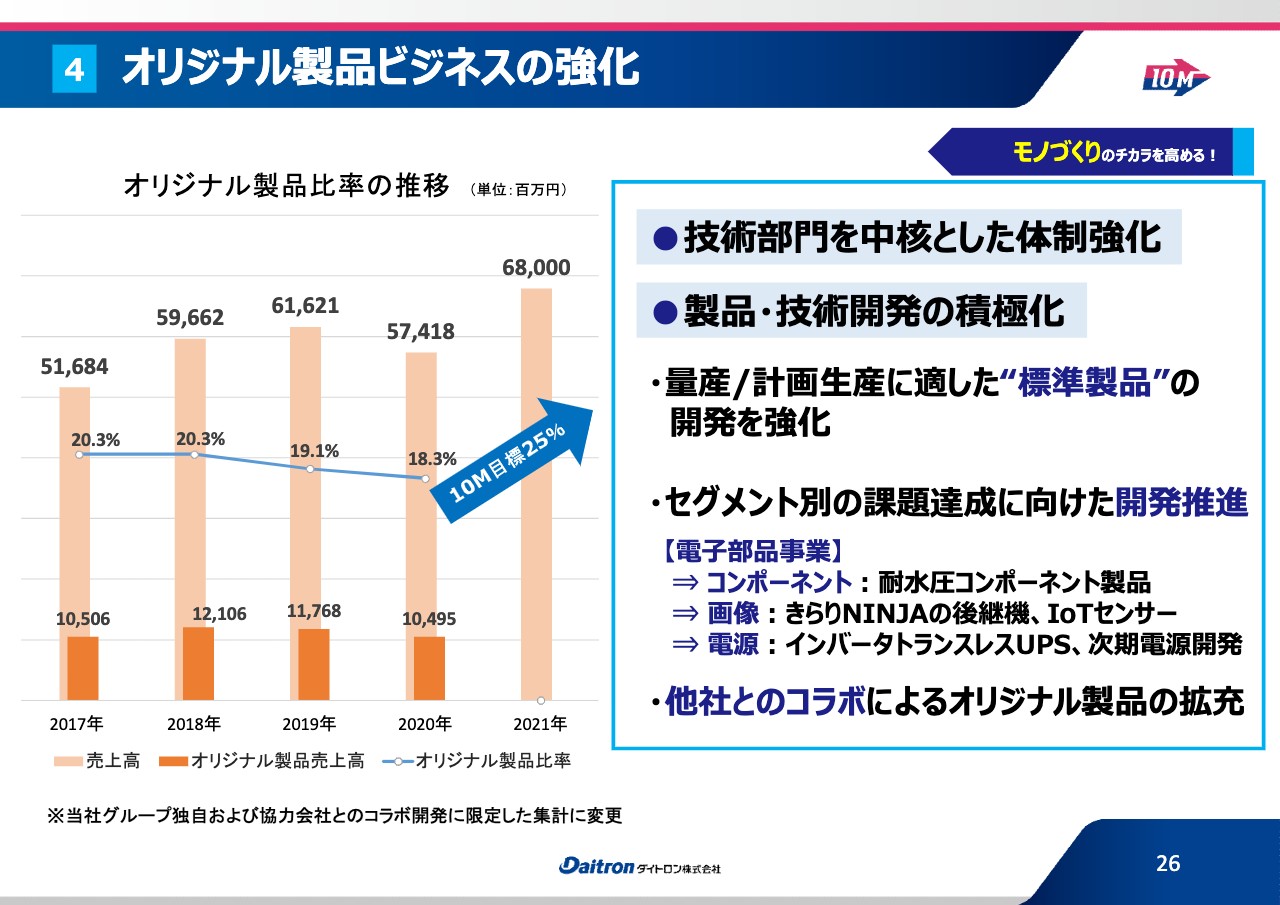

また、オリジナル製品比率は、25パーセントとしています。前回(第9次中期経営計画)からの変更点として、当社グループ独自及び協力会社とのコラボ開発に限定した内容に絞り、集計することにしました。前回は、海外からの輸入商品の一部を「オリジナル製品」に分類していたのですが、今回は除外しました。

海外事業比率は、前回から引き続き30パーセントとなっています。前回は達成できなかったため、「今回はなんとか達成していこう」という意味も含め設定しました。

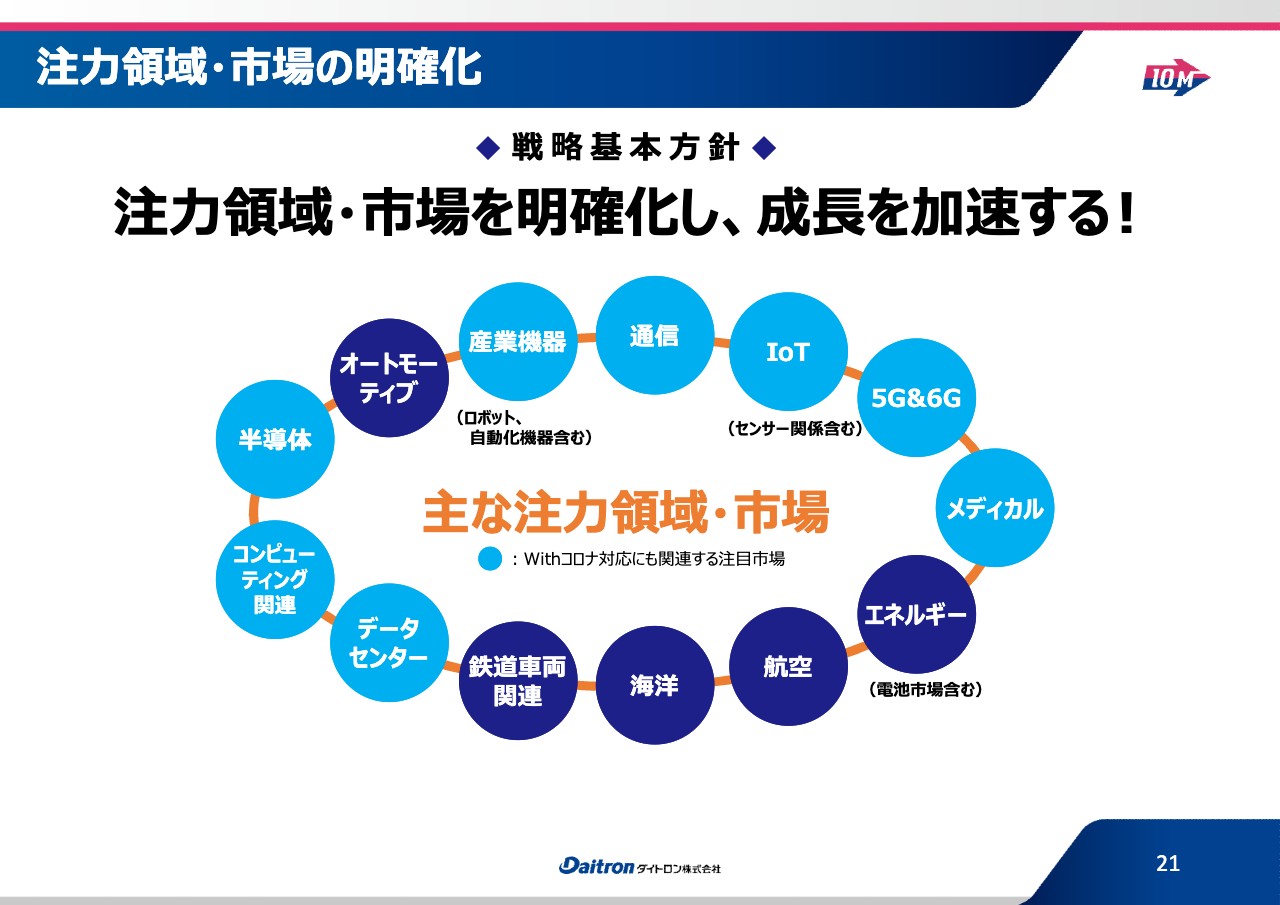

注力領域・市場の明確化

注力領域・市場の明確化についてです。スライドに記載している市場に注力していきたいと考えています。特に水色の丸は、コロナ禍の状況においても対応しており、非常に伸びていると思われる市場です。このようなところにも注目し、ビジネスを展開していきたいと思います。

持続的成長に向けた具体的戦略

持続的成長に向けた具体的戦略として、4つの柱を掲げています。「マーケティング」「モノづくり」「新規事業創出」「コーポレート部門」の4つのチカラを高めていき、さらにその中で6つの施策や戦略を考えています。

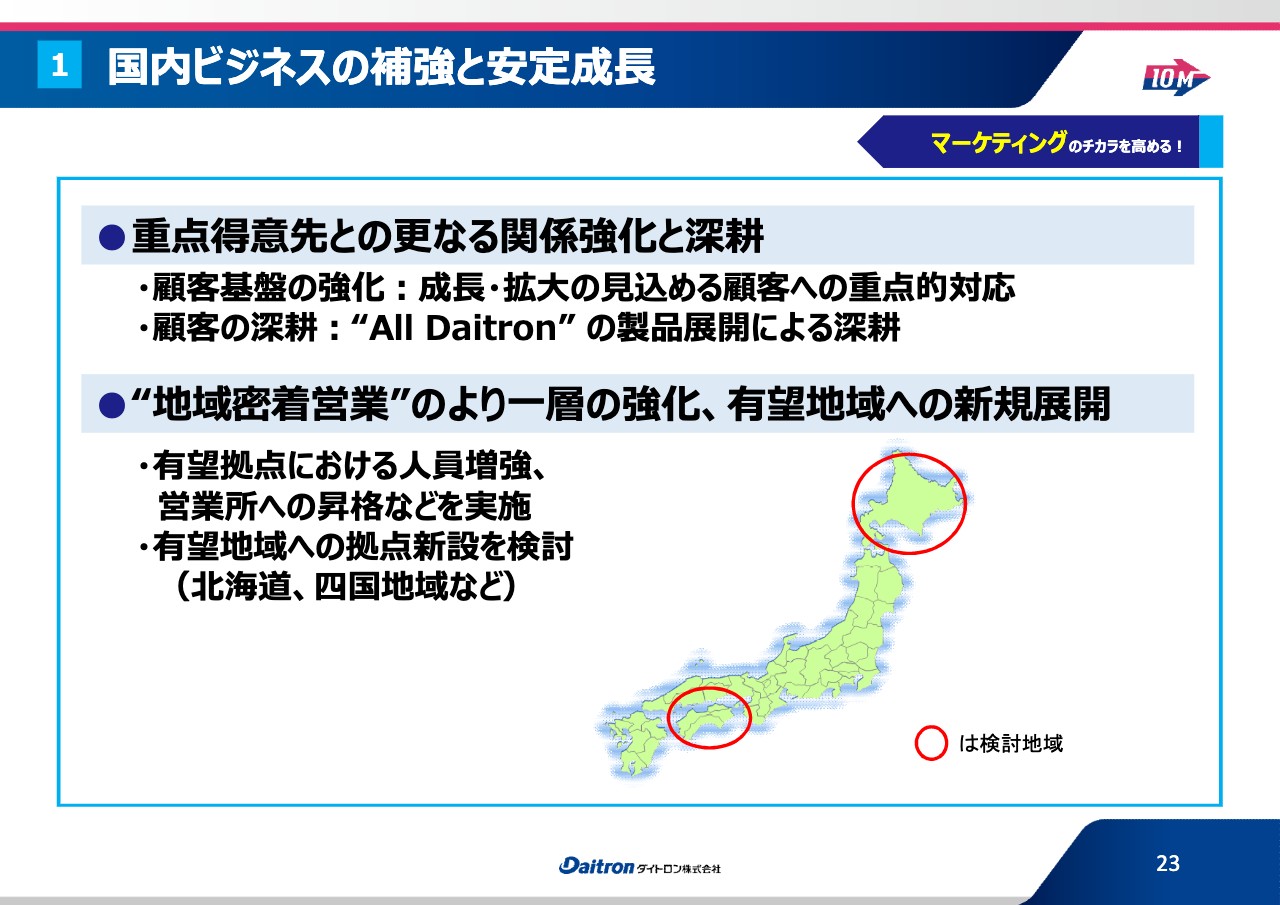

1 国内ビジネスの補強と安定成長

このような中で中心になるのは、国内ビジネスの補強と安定成長です。

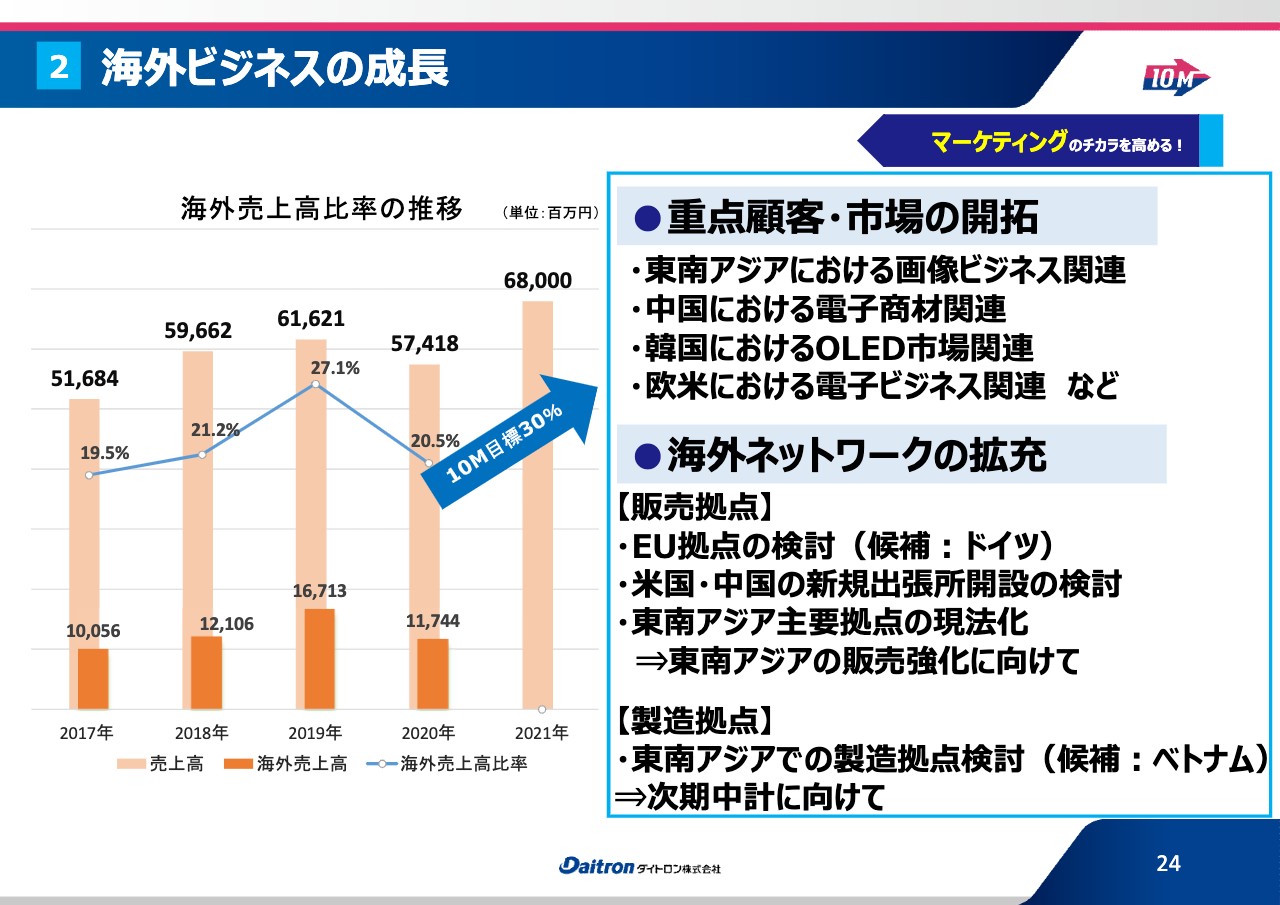

2 海外ビジネスの成長

海外ビジネスをいかに成長させるかが重要になると考えています。特に、重点顧客・市場の開拓を進めることが非常に重要となり、そのために、海外ネットワークの拡充もしっかり進めていきます。

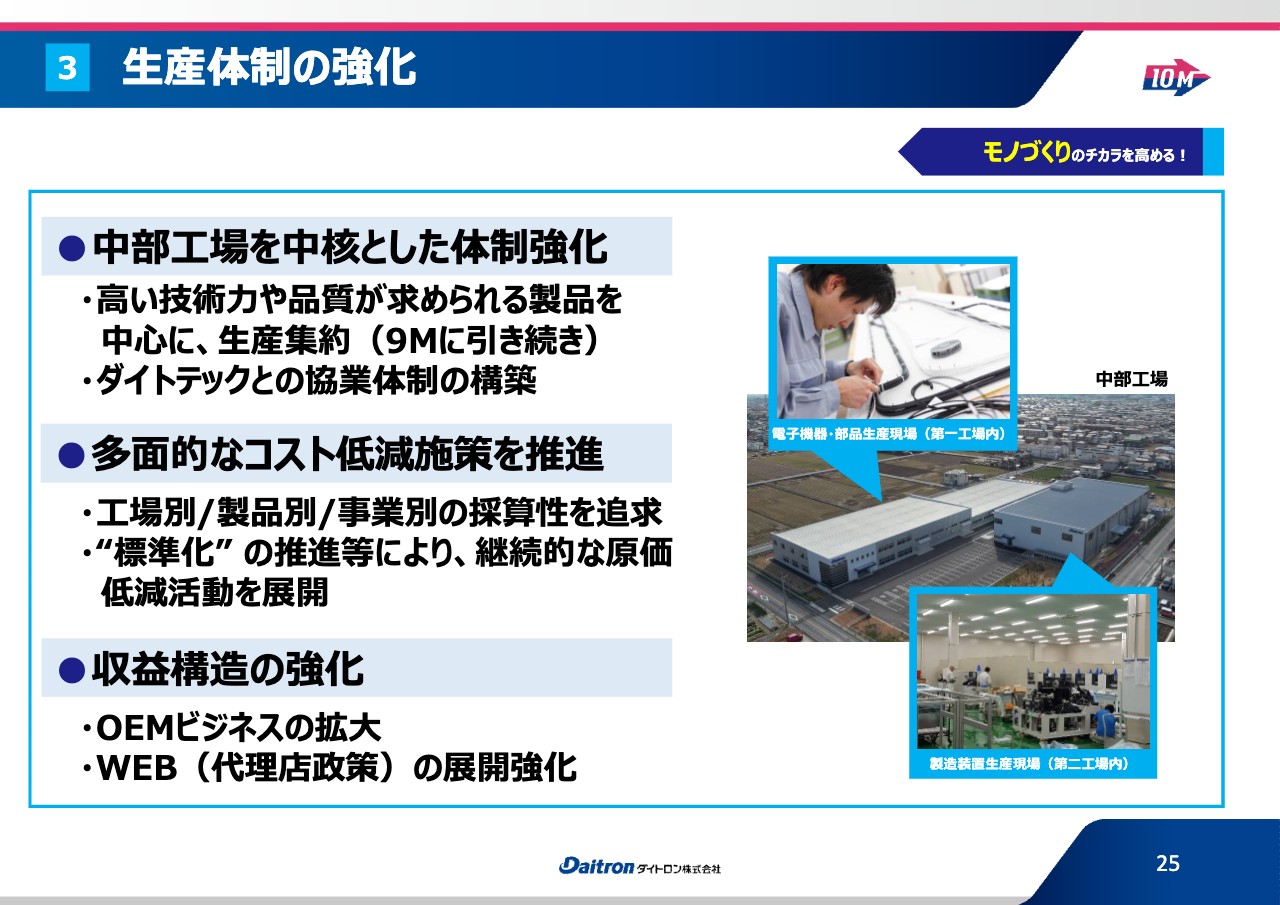

3 生産体制の強化

もう1つ重要なのは、生産体制の強化です。

4 オリジナル製品ビジネスの強化

また生産体制の強化と、オリジナル製品ビジネスの強化をいかに進めるかということです。特に製品・技術開発を積極的に進めたいと考えており、量産や計画生産に適した「標準製品」の開発を強化していきます。

5 新規ビジネスの育成

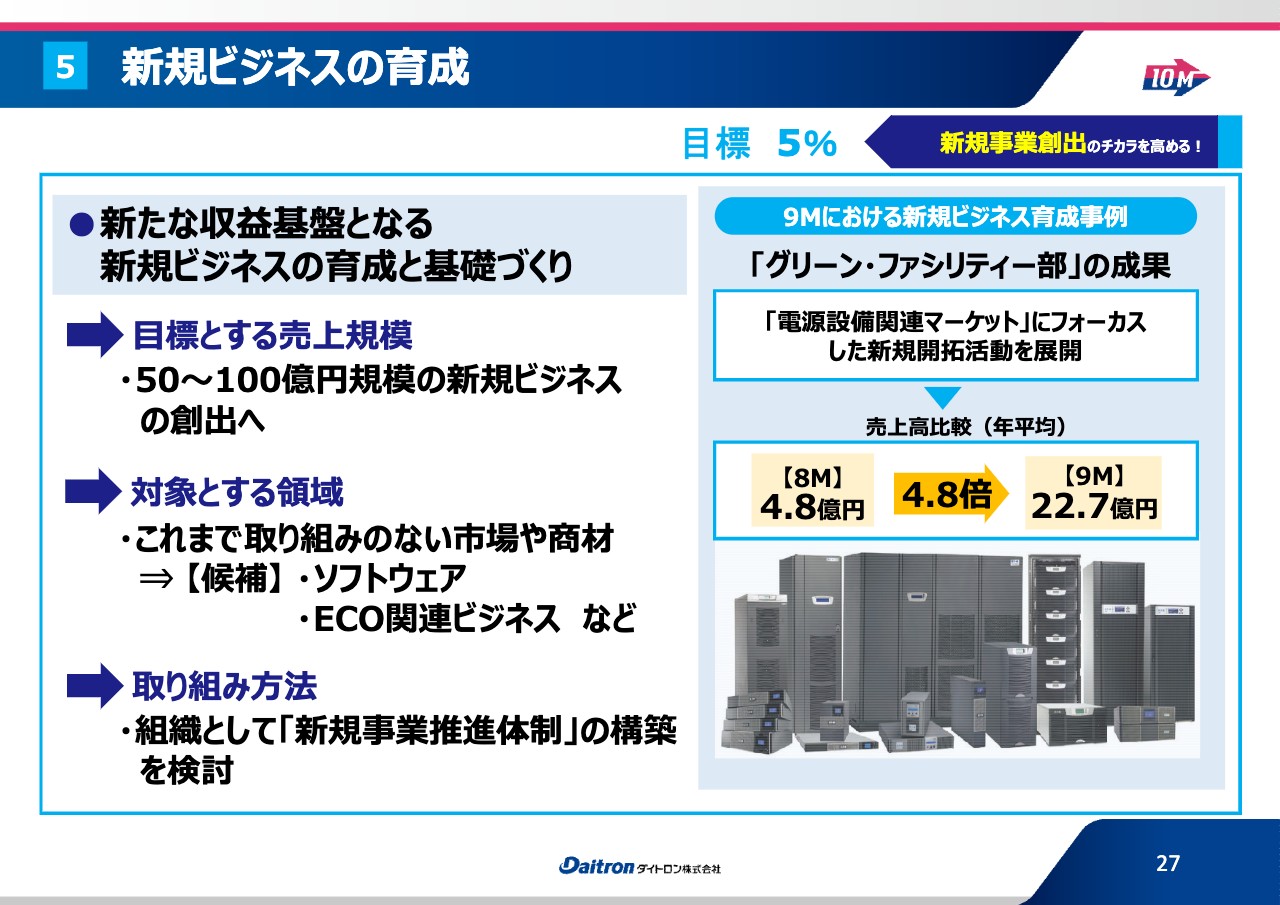

さらには、新規ビジネスの育成です。今回、事業構造の目標の1つとして、売上構成比5パーセントを掲げています。まずは将来の売上規模として、50億円くらいのビジネスに育つようなビジネス創出の基礎づくりを、「10M」で行っていきたいと考えています。

対象とする領域については、これまで取り組みのない市場や商材が重要であると考え、ソフトウェアビジネスを優先順位として高い位置に置いています。ソフトウェアビジネスを積極的に展開し、将来の事業に育つように考えたいと思っています。

6 事業サポート機能の改革

お伝えしたようないろいろな戦略や施策を行うには、サポートする機能が必要になるため、改革も含めた対応を考えています。具体的には「人財力」の強化、また、「コーポレート部門」の強化です。人材関連については、人事評価システムの見直しや、多様な人材の採用と活躍の推進、人材育成を行い、しっかりと力をつけていきたいと思っています。

コーポレート部門に関しては、「IT戦略」「財務戦略」「広報戦略」「コーポレートガバナンス」のさらなる強化が重要だと考えています。

おわりに・・・

「10M」に関する最後のページになりますが、「技術で立つ会社へ」ということで、ダイトロングループはエレクトロニクス業界の技術立社として、社員と共に進化を果たし、グローバル市場に新たな価値を創造していきたいと考えています。ご説明は以上となります。ありがとうございました。

この銘柄の最新ニュース

ダイトロンのニュース一覧- 前場に注目すべき3つのポイント~トリプルレッドに備えるなかでハイテク株は手掛けにくい~ 2024/11/14

- 組織機構の変更及び人事異動に関するお知らせ 2024/11/11

- 決算プラス・インパクト銘柄 【東証プライム】引け後 … 三井物、野村、村田製 (11月1日発表分) 2024/11/05

- 決算マイナス・インパクト銘柄 【東証プライム】 … 三菱商、三井物、SUBARU (11月1日発表分) 2024/11/05

- 2024年12月期 第3四半期決算短信〔日本基準〕(連結) 2024/11/01

マーケットニュース

- 15日の米株式市場の概況、NYダウ続落 FRB高官発言受け利下げペース鈍化観測 (11/18)

- シカゴ日経平均先物 大取終値比 655円安 (11月15日) (11/18)

- 東証グロース市場250指数先物見通し:売り優勢の展開か (11/18)

- 18日の株式相場見通し=大幅反落、米ハイテク株安受けリスクオフ (11/18)

おすすめ条件でスクリーニングされた銘柄を見る

ダイトロンの取引履歴を振り返りませんか?

ダイトロンの株を取引したことがありますか?みんかぶアセットプランナーに取引口座を連携すると売買履歴をチャート上にプロットし、自分の取引を視覚的に確認することができます。

アセットプランナーの取引履歴機能とは

※アセプラを初めてご利用の場合は会員登録からお手続き下さい。