東京通信グループのニュース

東京通信、3Q以降「推し活×メッセージアプリ」や新サービスをリリース予定 事業創出を推進し更なる発展へ

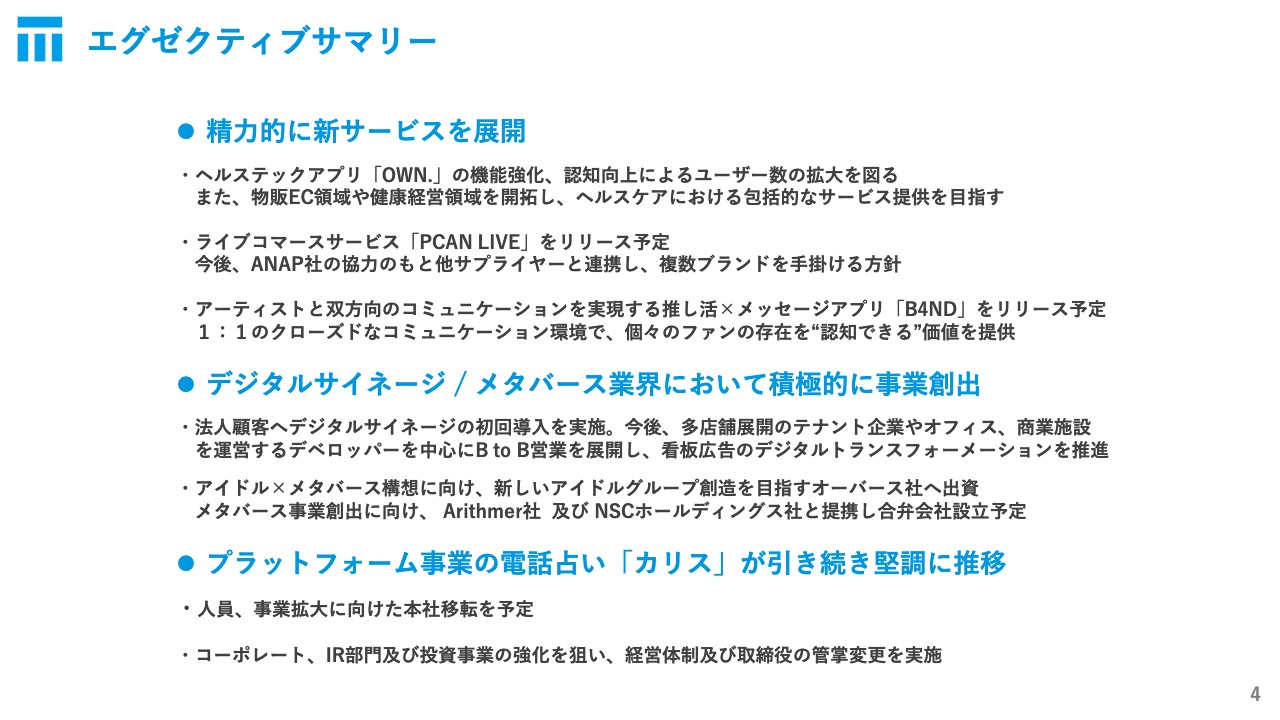

エグゼクティブサマリー

古屋佑樹氏:株式会社東京通信代表取締役社長CEOの古屋です。ご参加いただきありがとうございます。それでは、2022年12月期第2四半期の決算報告に入らせていただきます。

まずはエグゼクティブサマリーです。継続的な取り組みとして、精力的に新サービス創出に着手しています。ヘルステックアプリ「OWN.」はユーザーの拡大を図っており、今後オフライン領域やEC領域など、ヘルスケアにおけるブランドとして包括的なサービス提供を目指す方針です。

プラットフォーム事業では、ライブコマースアプリ「PCAN LIVE」のβ版リリースを8月中に予定しています。さらに、ファンレターをDX化する推し活×メッセージアプリ「B4ND」を開発中であり、第3、第4四半期中にリリースする予定です。

新規の取り組みとして、デジタルサイネージ事業では法人顧客へデジタルサイネージの初回導入を実施しました。今後B to B営業で拡大に努めるほか、ソフトウェアや広告領域の模索を開始します。

メタバース関連では、アイドル分野でのメタバース構想に向け、新しいアイドルグループ創造を目指すオーバース社へ出資しました。また、メタバース事業創出に向け、Arithmer社、NSCホールディングス社と提携し、合弁会社設立を予定しています。

業績動向では、プラットフォーム事業の電話占い「カリス」が引き続き堅調に推移しました。経営体制では、コーポレート、IR部門、投資事業の強化を狙い、経営体制および取締役の管掌変更を実施しています。以上がサマリーとなります。

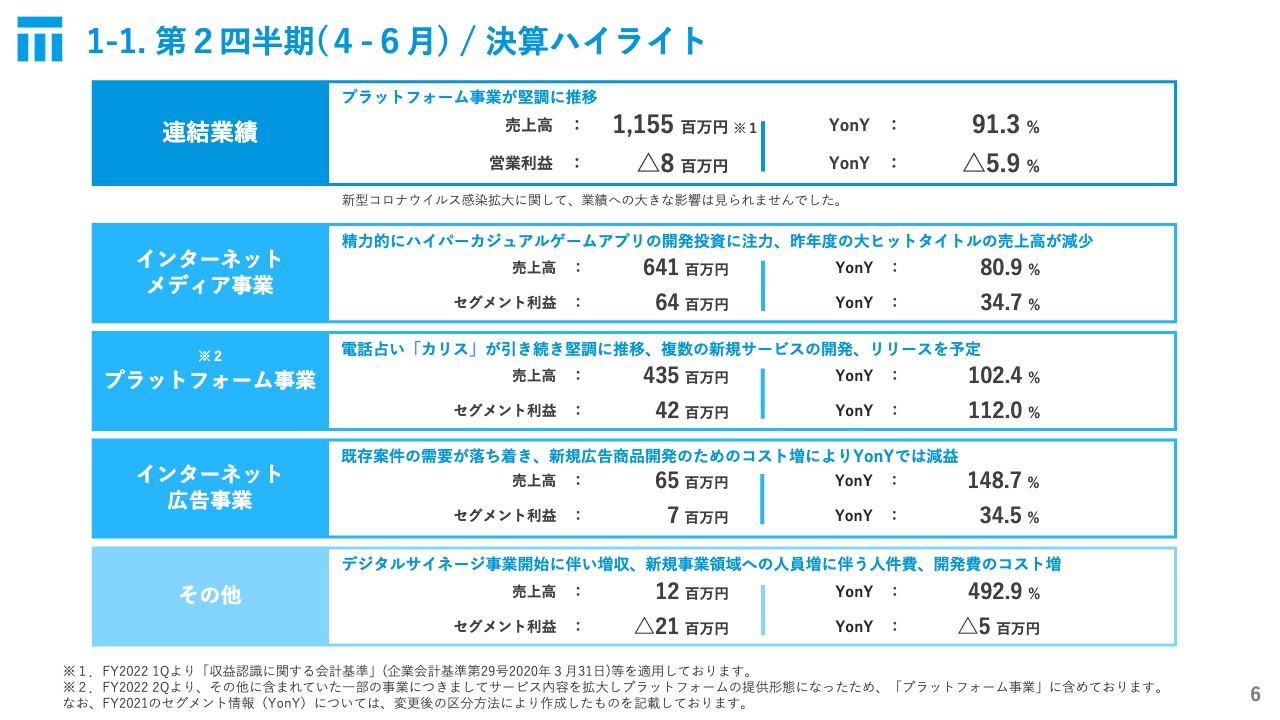

1-1. 第2四半期(4-6月) / 決算ハイライト

決算ハイライトに移ります。第2四半期の連結業績は、売上高11億5,500万円、営業損失800万円となりました。新型コロナウイルス感染拡大に関して、業績への大きな影響は見られませんでした。

その他、事業セグメントに関しては、デジタルサイネージ事業の開始に伴い伸長しました。今後もデジタルサイネージ販売と、さらなる展開を進めていく方針です。

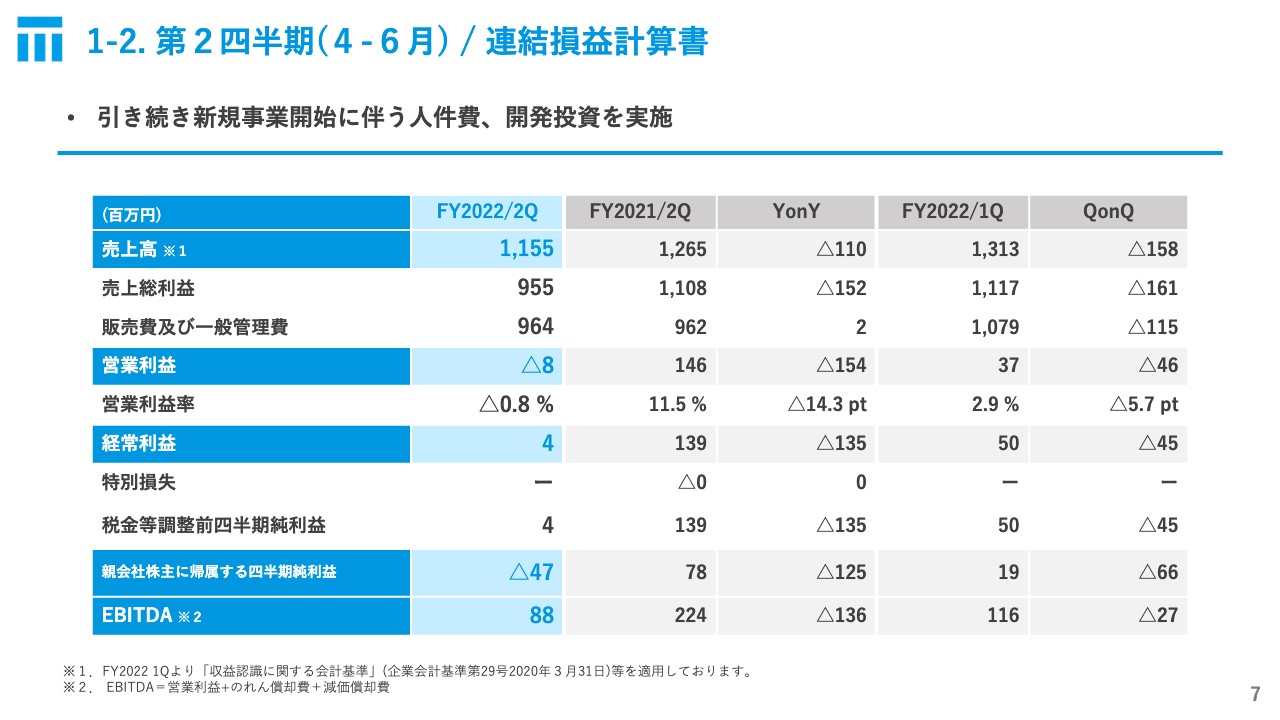

1-2. 第2四半期(4-6月) / 連結損益計算書

連結P/Lです。引き続き、新規商材や新規事業開始に伴う人件費増、開発投資を実施しています。

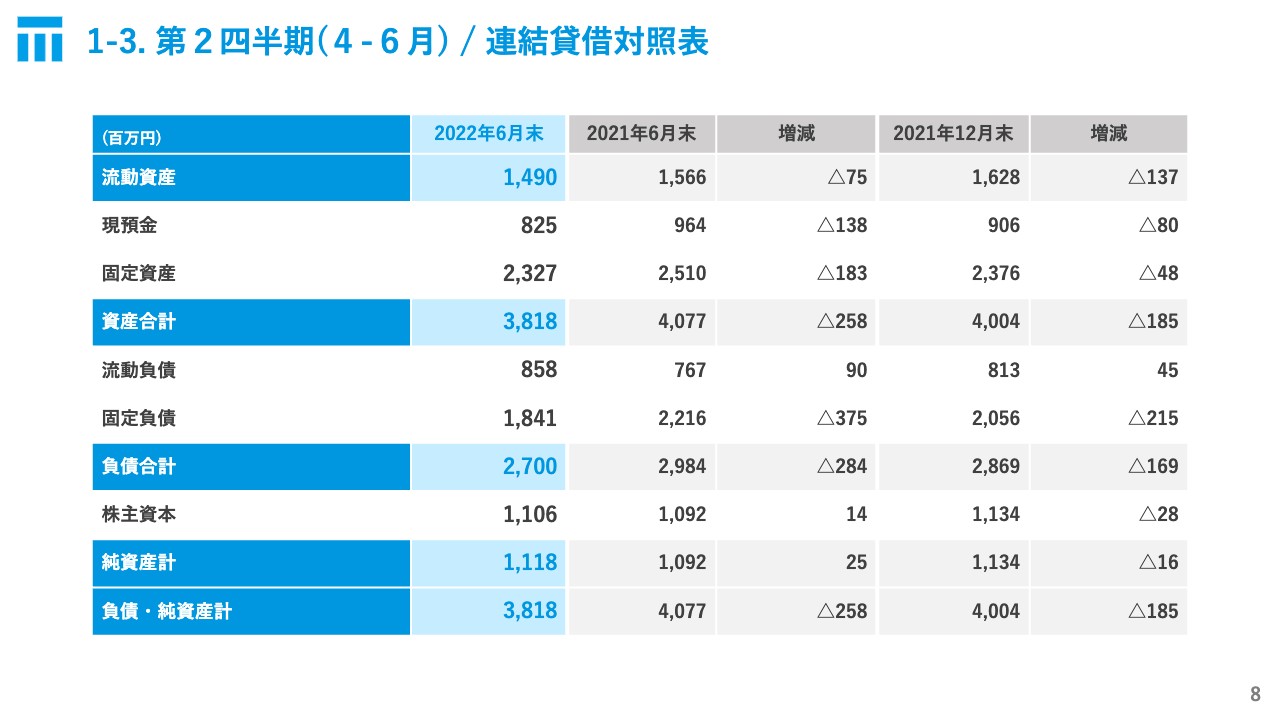

1-3. 第2四半期(4-6月) / 連結貸借対照表

スライドは連結B/Sです。ご確認ください。

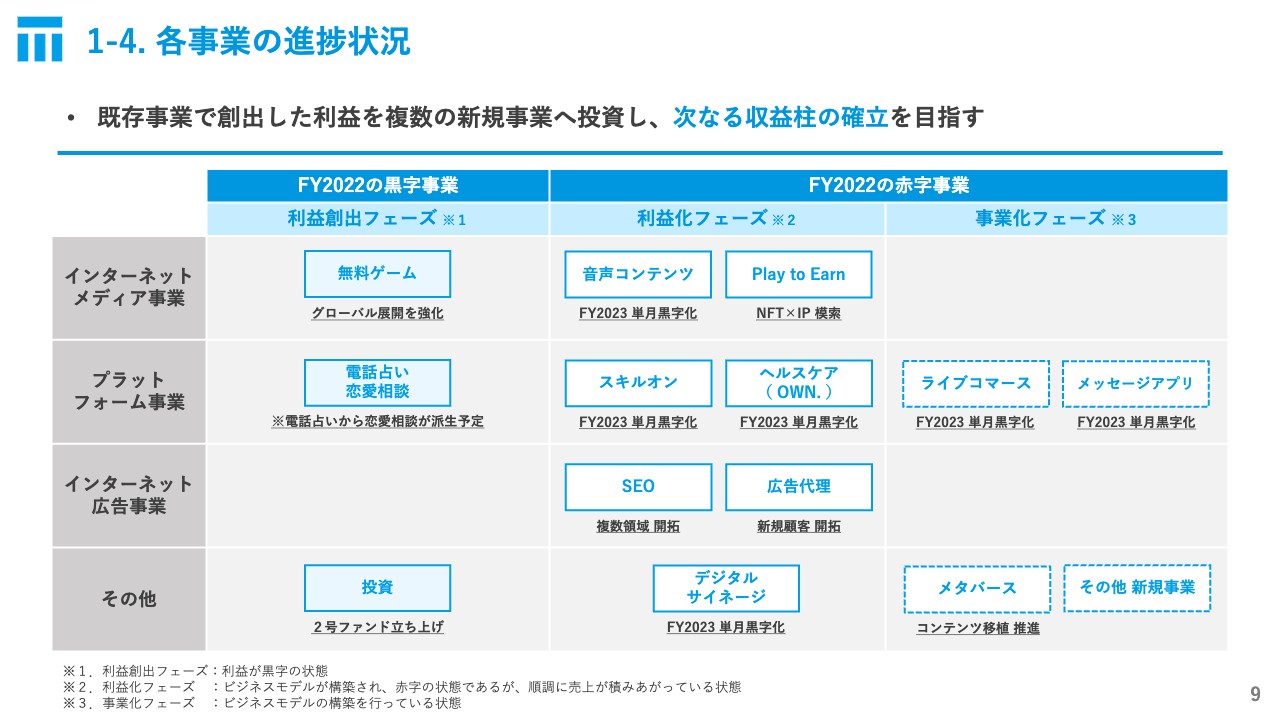

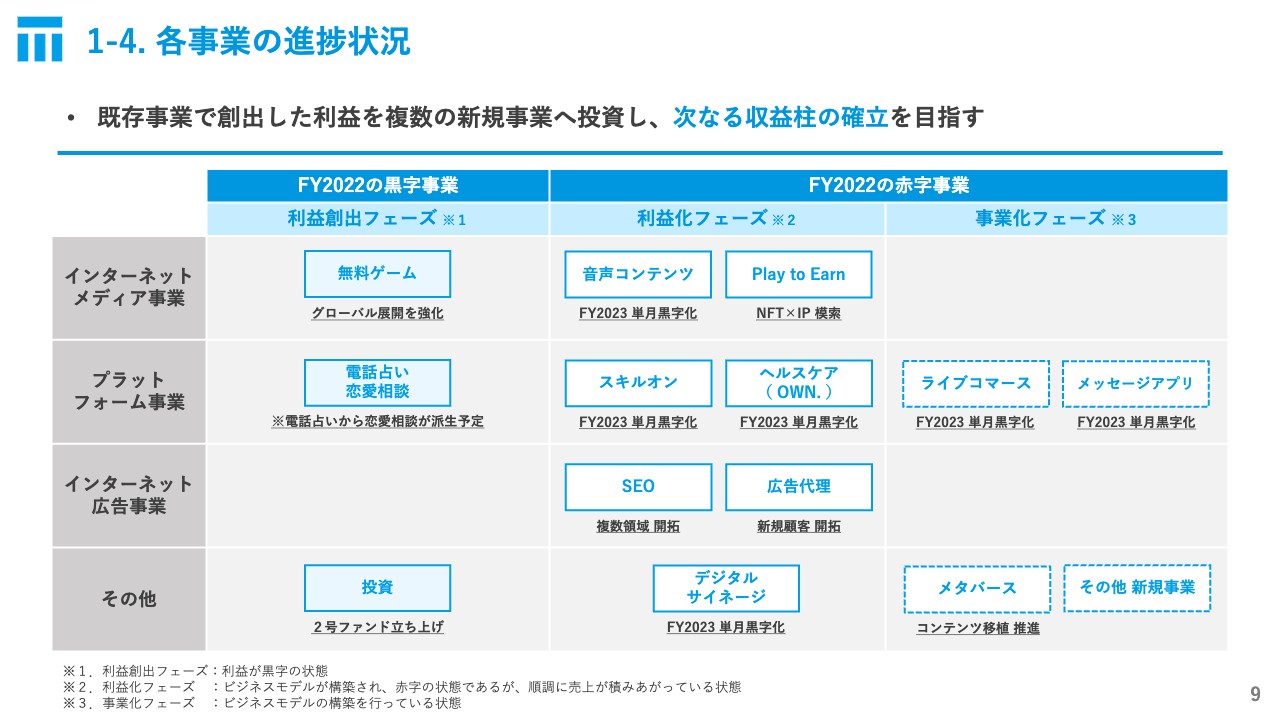

1-4. 各事業の進捗状況

こちらは各事業の進捗状況をセグメント別に記載しています。既存事業のみならず、新規事業のフェーズを記載しており、次なる収益の柱の創出に向け、収益化フェーズのもの、事業化フェーズのもの、それぞれ早期の黒字化を目指して取り組んでいます。

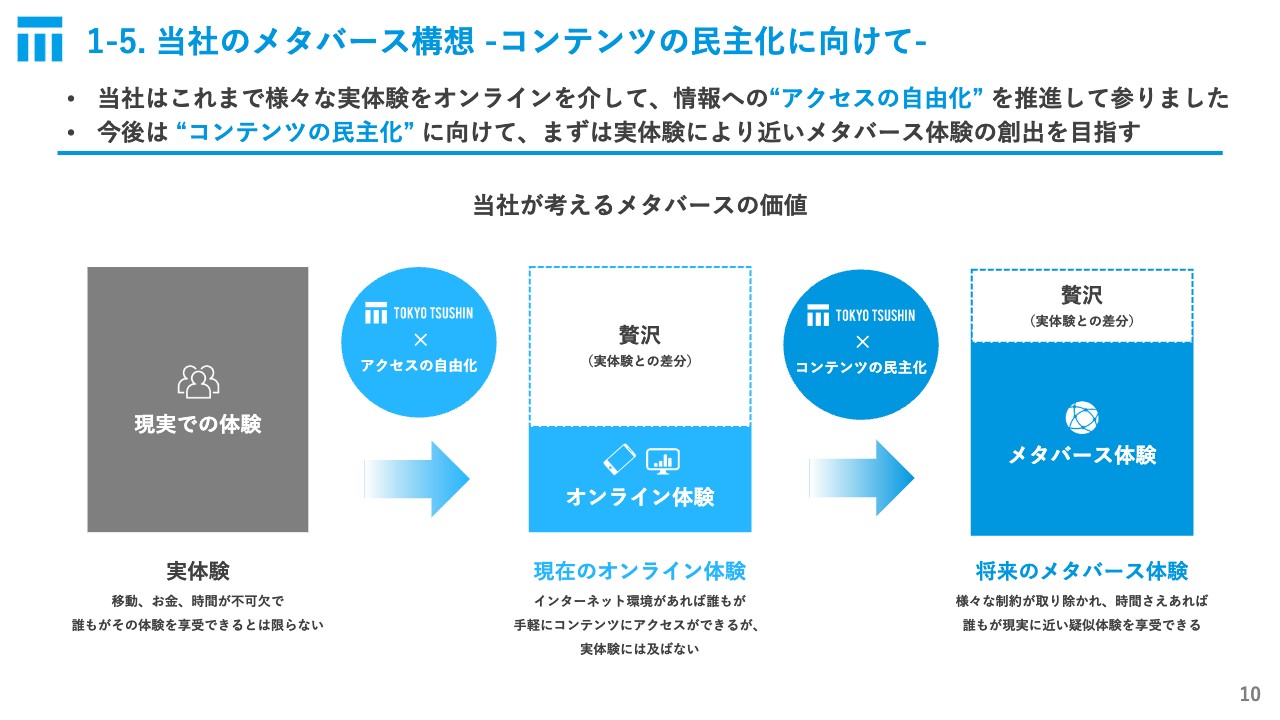

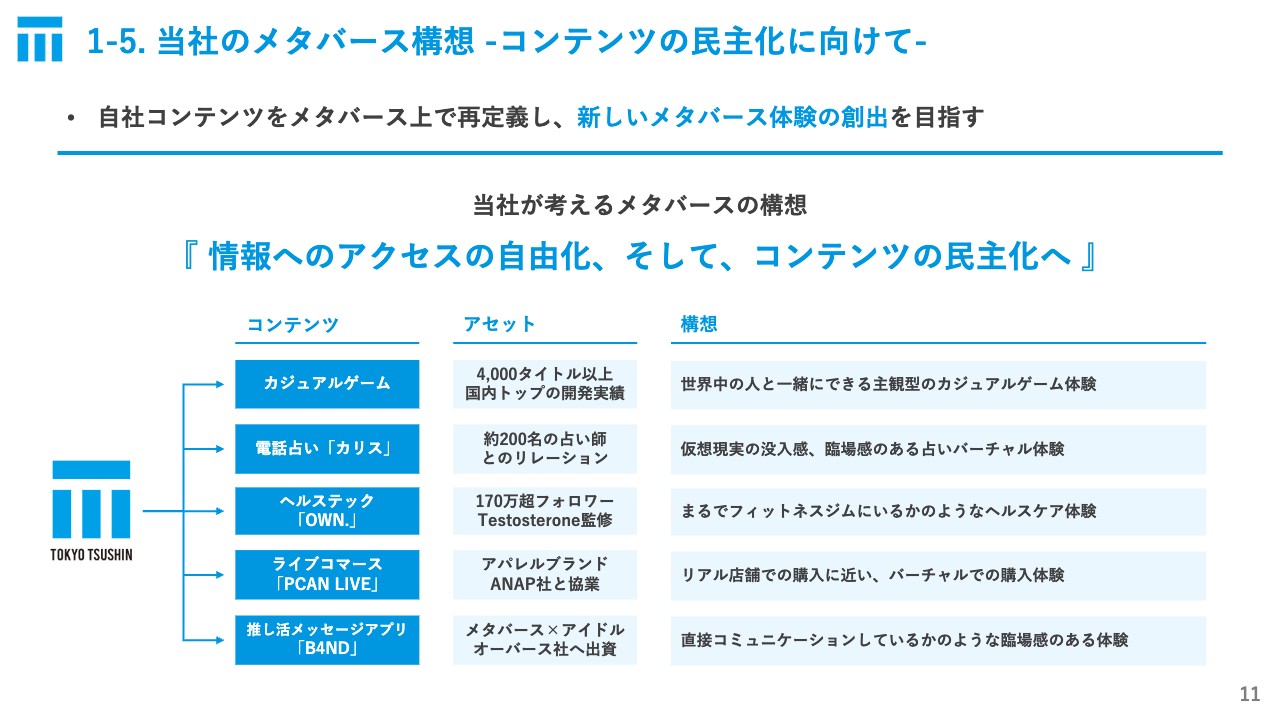

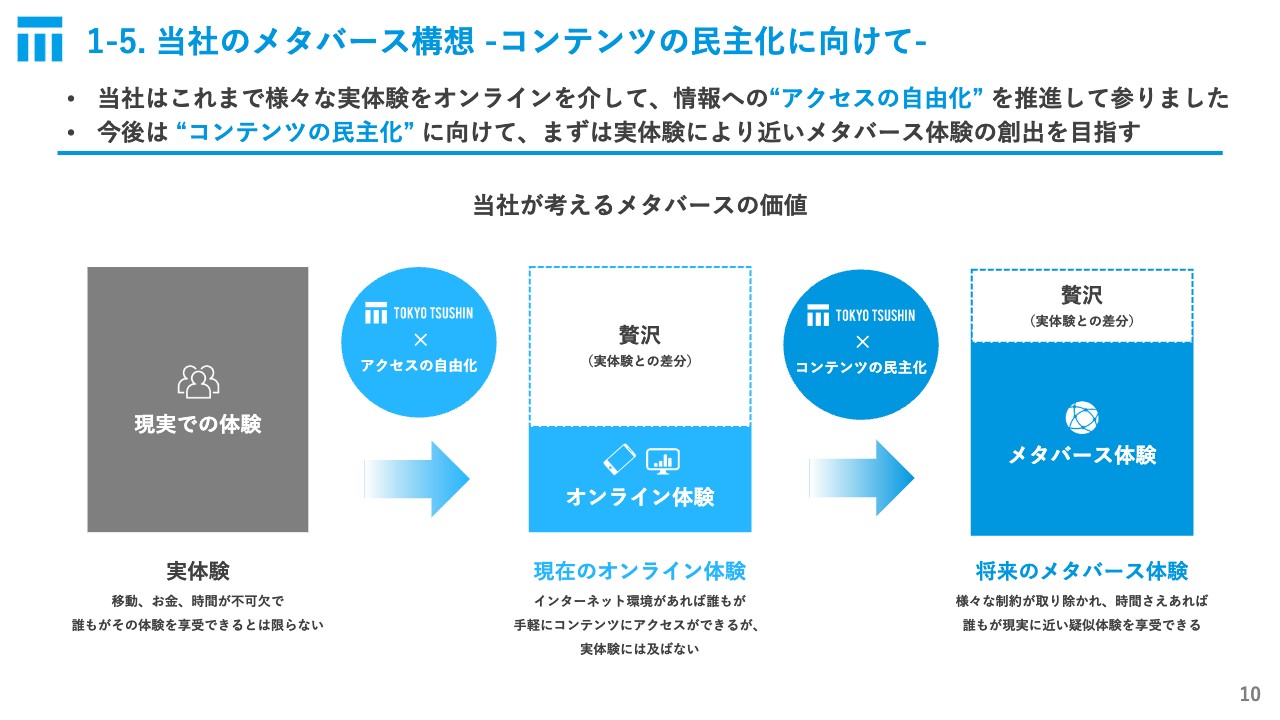

1-5. 当社のメタバース構想 -コンテンツの民主化に向けて-

当社はこれまで、さまざまな実体験をオンラインを介して、情報への「アクセスの自由化」を推進してきました。今後は「コンテンツの民主化」に向けて、実体験とオンライン体験の差分、贅沢とされる部分をさらに小さくできるよう、まずは実体験により近いメタバース体験の創出を目指していきます。

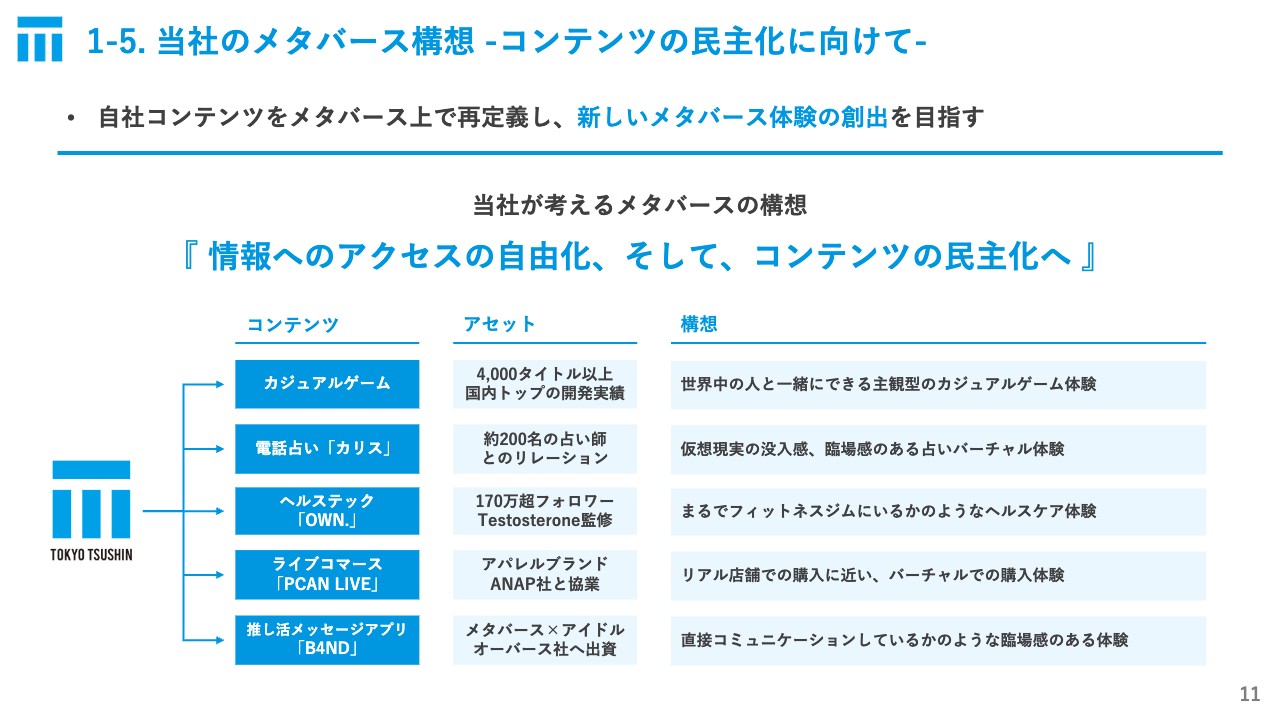

1-5. 当社のメタバース構想 -コンテンツの民主化に向けて-

具体的な構想としては、カジュアルゲーム、電話占い、ヘルステック、ライブコマース、アイドルなどの領域で、自社で持つアセットを生かしながら、コンテンツをメタバース上で再定義し、新しいメタバース体験の創出を目指します。

特に、ハイパーカジュアルゲームは、言語の壁がなく、直感的でユーザーを選ばないことなどからも、親和性が高く、グローバルでの利用が期待できるため、当社が現在努力しているカジュアルゲーム製造が役に立つと考えています。

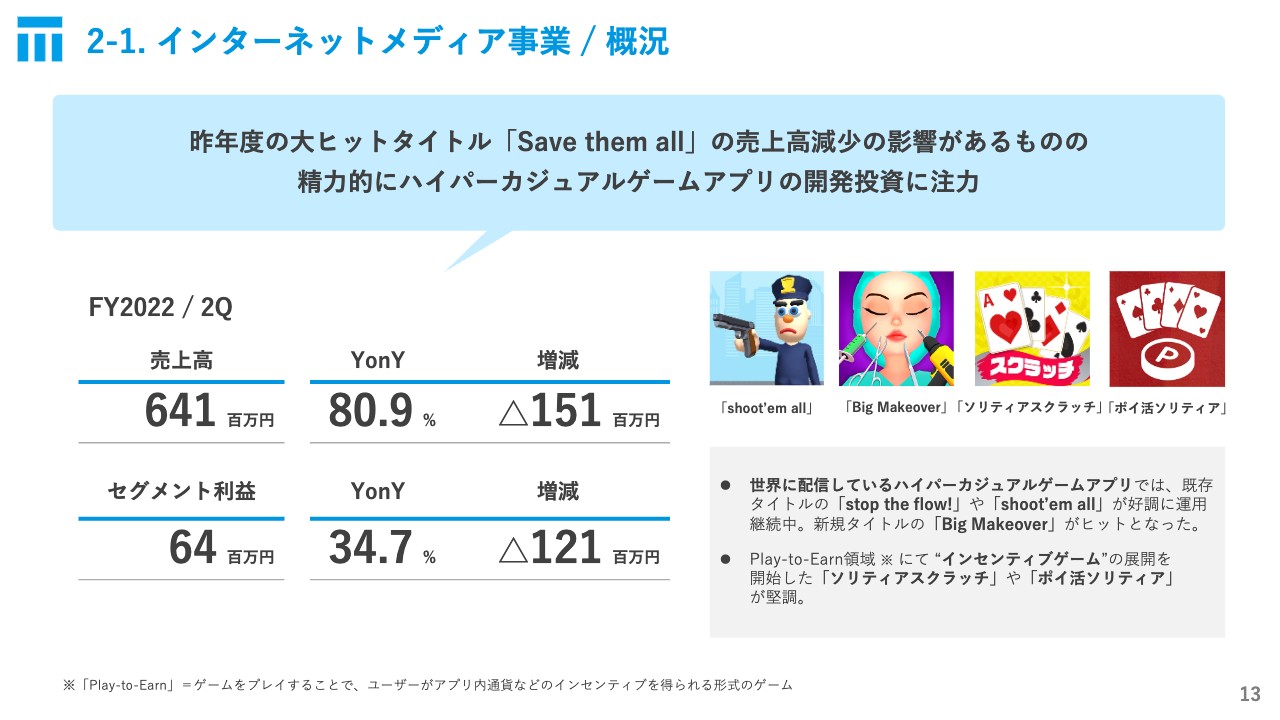

2-1. インターネットメディア事業 / 概況

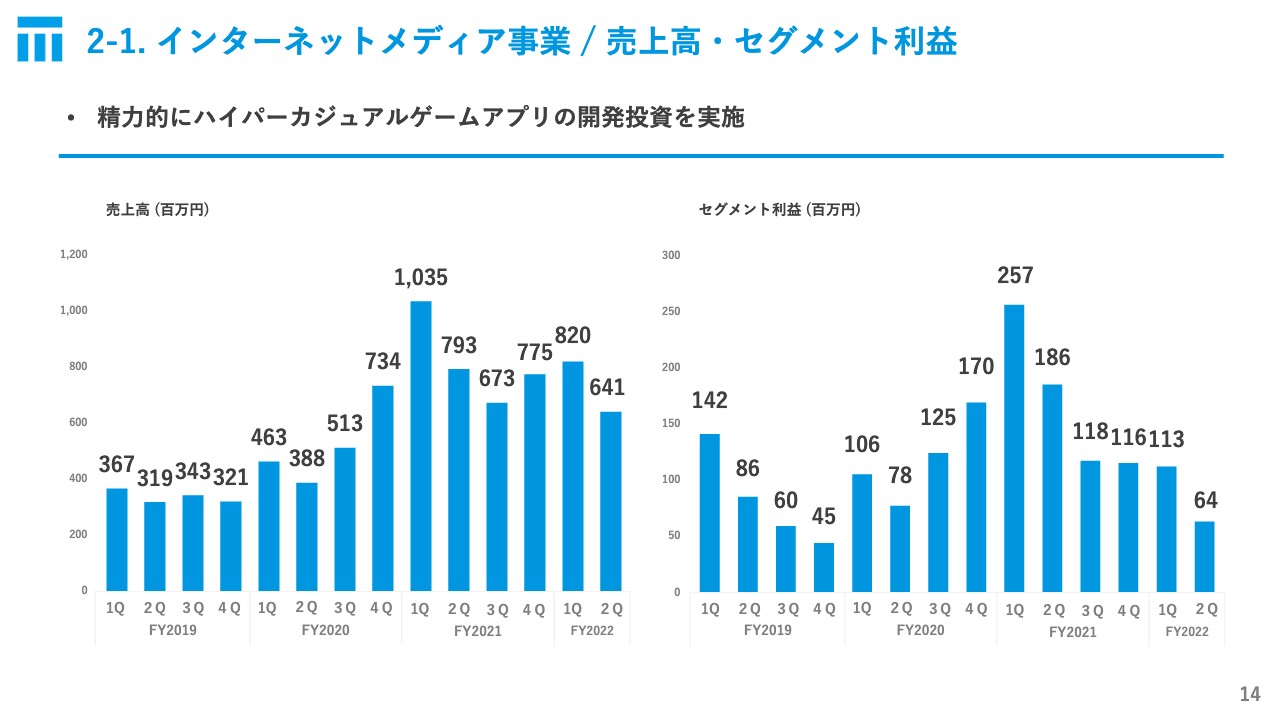

次にセグメント別の概況です。インターネットメディア事業では、昨年度のヒットタイトル「Save them all」が時間経過とともに落ち着いたことによる減少の影響があったものの、既存タイトルの「stop the flow!」「shoot’em all」が好評をいただき、新規タイトルの「Big Makeover」が運用タイトルとなりました。

また、Play-to-Earn領域では、インセンティブゲームの展開を開始し、「ソリティアスクラッチ」や「ポイ活ソリティア」などのタイトルが好調で、売上高は6億4,100万円、セグメント利益は6,400万円となりました。

2-1. インターネットメディア事業 / 売上高・セグメント利益

現状は、次なる大ヒットタイトルの創出に向け、ハイパーカジュアルゲームアプリを中心に開発投資を実施しているフェーズです。

世界のランキング動向を見ても、ハイパーカジュアル市場はUSのランキングをはじめとする主要国のみならず、世界的に引き続き大きな市場規模があると考えているため、その中でしっかりとヒットを創出できるよう努めていきます。

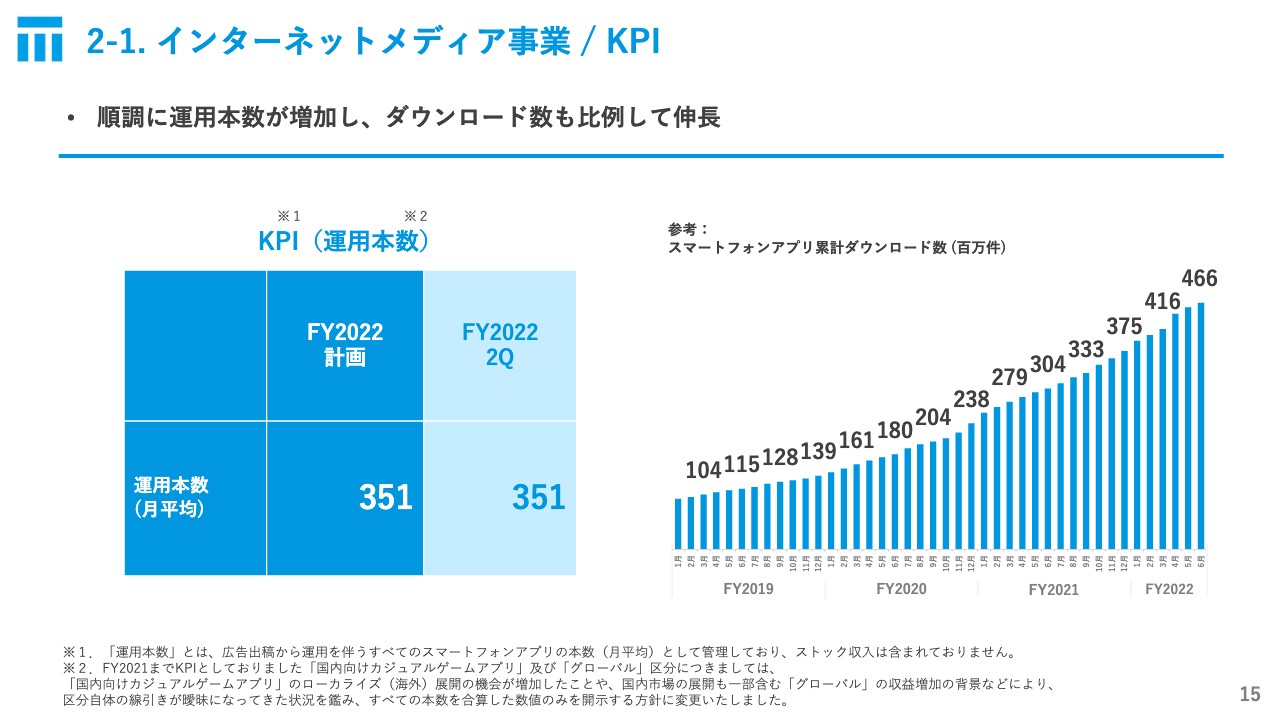

2-1. インターネットメディア事業 / KPI

KPIである運用本数は順調に増加しています。ダウンロード数も比例して増加し、4億6,600万ダウンロードを突破しています。

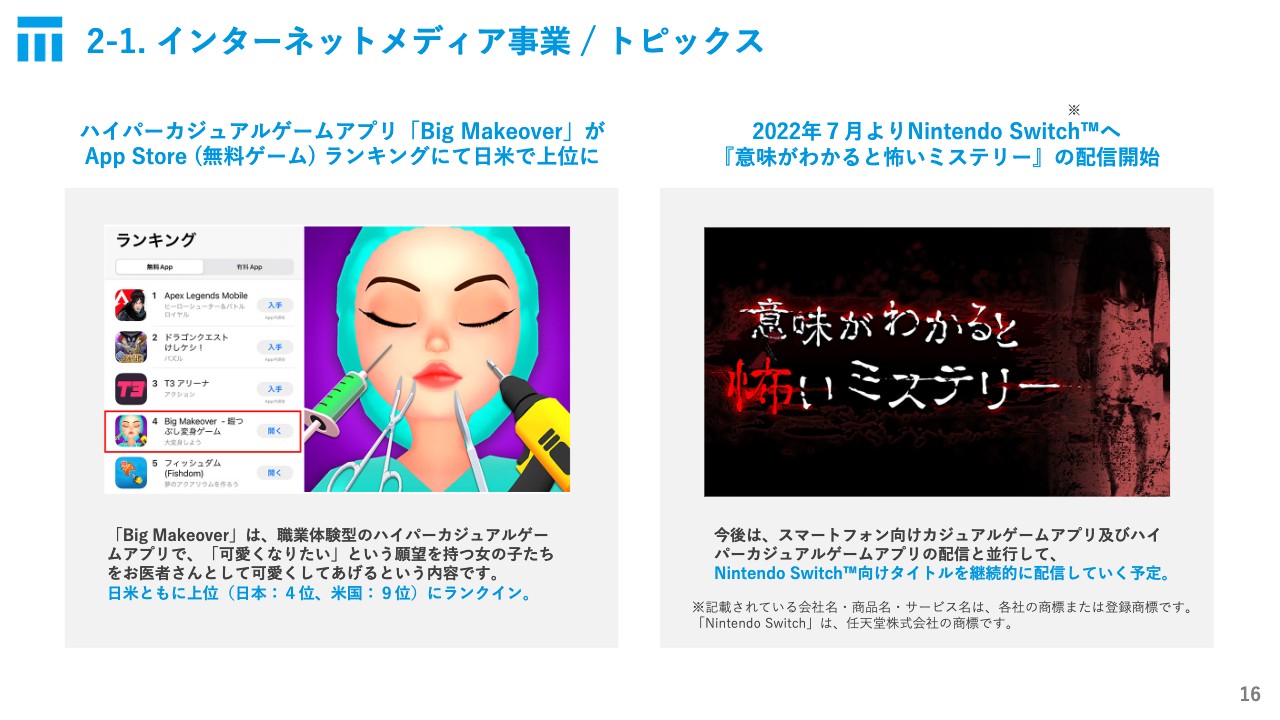

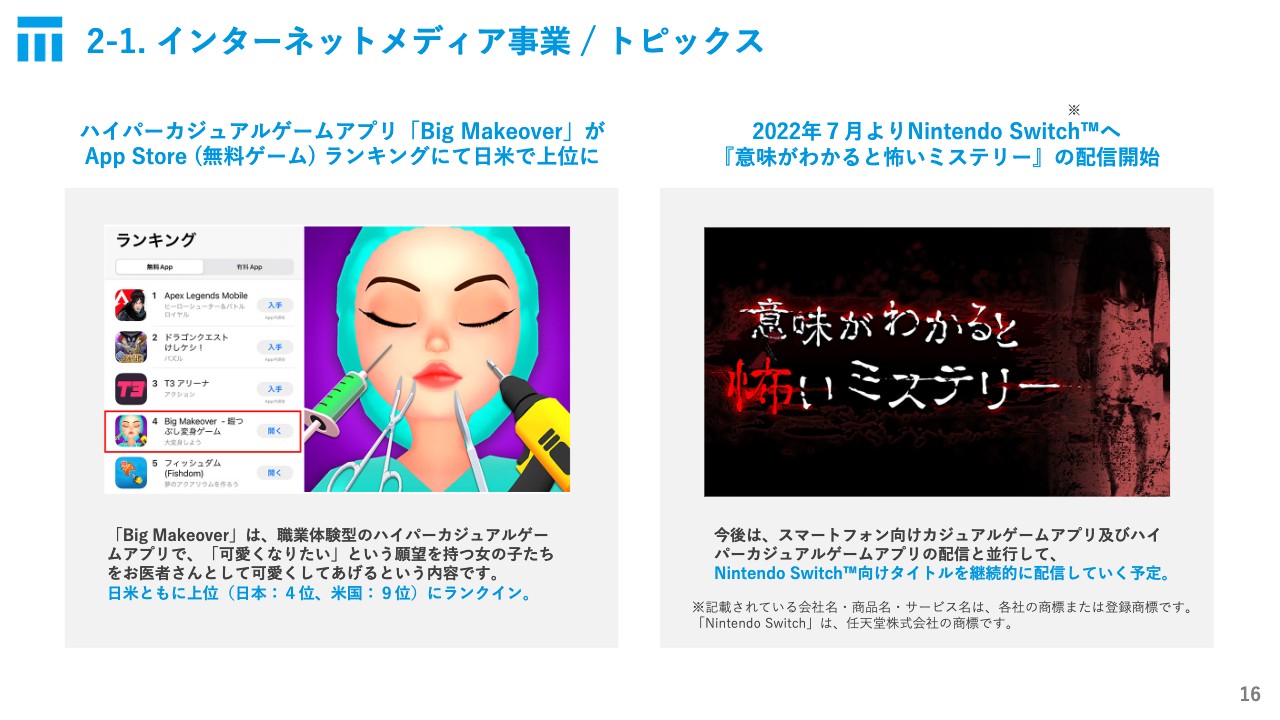

2-1. インターネットメディア事業 / トピックス

直近のトピックスです。ハイパーカジュアルゲームアプリ「Big Makeover」が、App Sroreの無料ランキングで日米ともに上位となりました。その他、2022年7月よりNintendo Switchで当社の過去のタイトルなどを活用し、ゲームコンテンツの配信を開始しました。

第1弾として「意味がわかると怖いミステリー」をリリースしています。こちらは当社のカジュアルゲームアプリの過去コンテンツを有効活用しており、今後もスマートフォン以外へのコンテンツリリースを継続する方針です。

2-2. プラットフォーム事業 / 概況

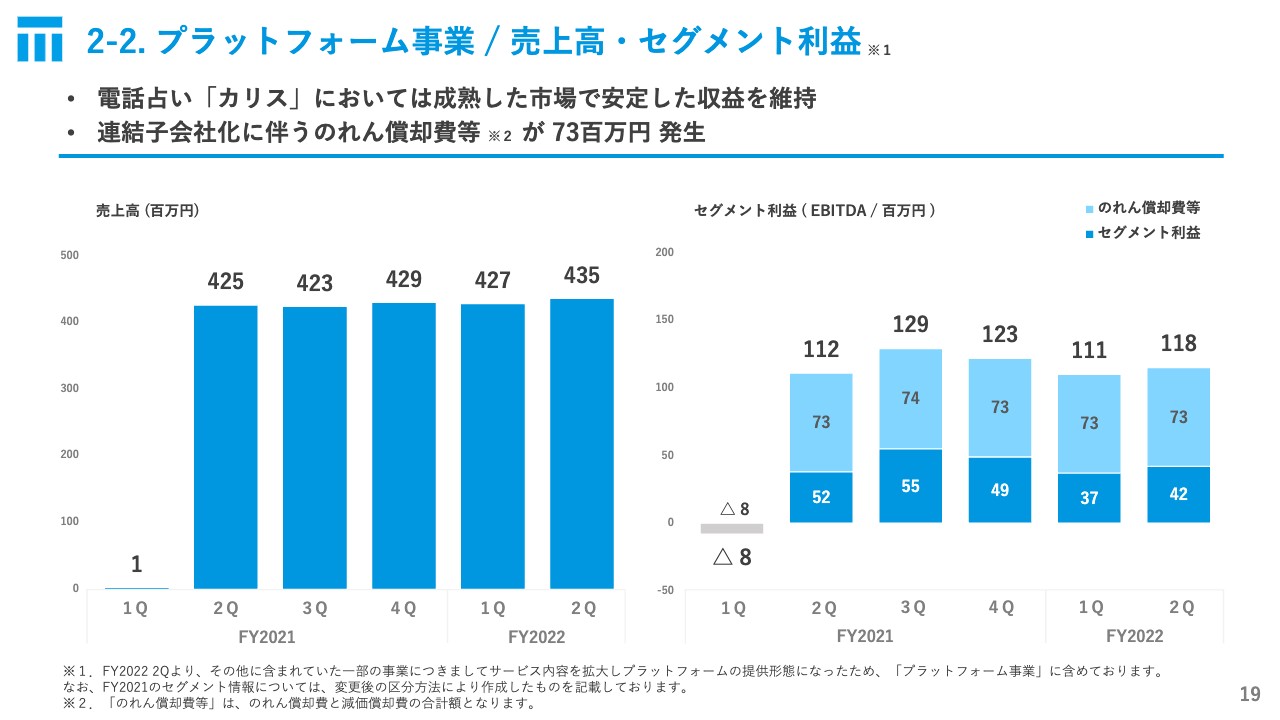

次はプラットフォーム事業です。電話占い「カリス」は引き続き大きく貢献し、売上高4億3,500万円、セグメント利益4,200万円、EBITDAで1億1,800万円となりました。

また、新規事業のヘルステックアプリ「OWN.」をリリースし、今後は恋愛相談サービス・ライブコマースサービス・推し活×メッセージアプリを、それぞれ第3四半期、第4四半期にリリースしていく予定です。

2-2. プラットフォーム事業 / 売上高・セグメント利益

電話占い「カリス」は、買収後も成熟した市場で安定した収益を維持しており、スライドのような数字となっています。

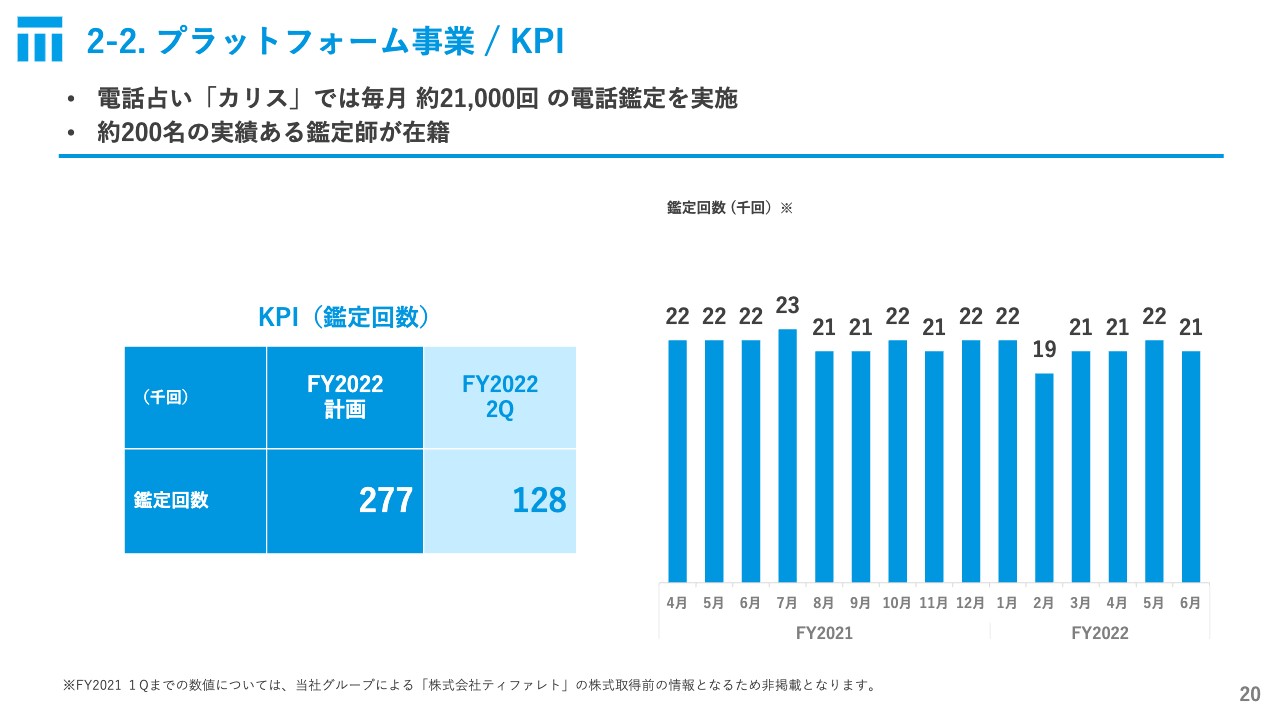

2-2. プラットフォーム事業 / KPI

KPIは月間の鑑定回数を見ていますが、約200名の実績ある鑑定士が、毎月約2.1万件の電話鑑定を実施しています。

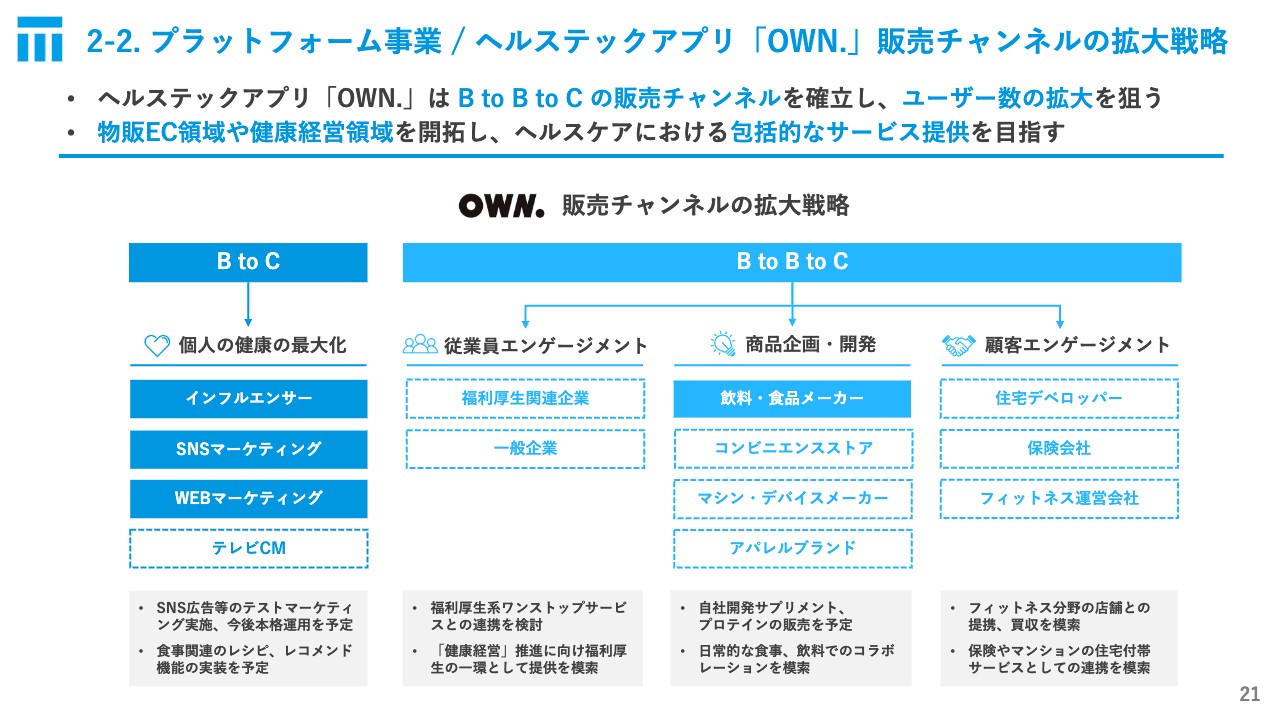

2-2. プラットフォーム事業 / ヘルステックアプリ「OWN.」販売チャンネルの拡大戦略

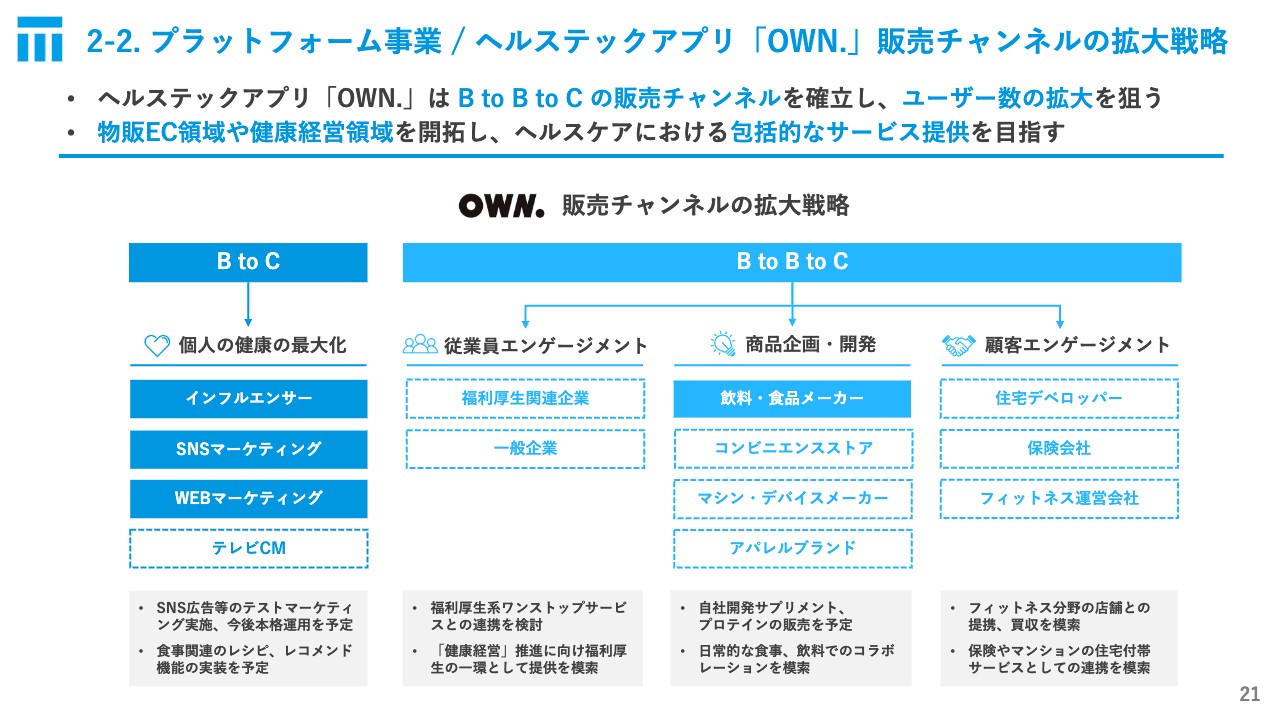

新規事業では、ヘルステックアプリ「OWN.」のユーザー最大化に向けてSNS広告などのテストマーケティングを実施し、今後本格運用を予定しています。機能拡張や、B to B to Cの販売チャンネルの確立、物販EC領域、健康経営領域の開拓も模索し、ヘルスケアにおける包括的なサービス提供を目指します。

2-2. プラットフォーム事業 / ライブコマース「PCAN LIVE」リリース予定

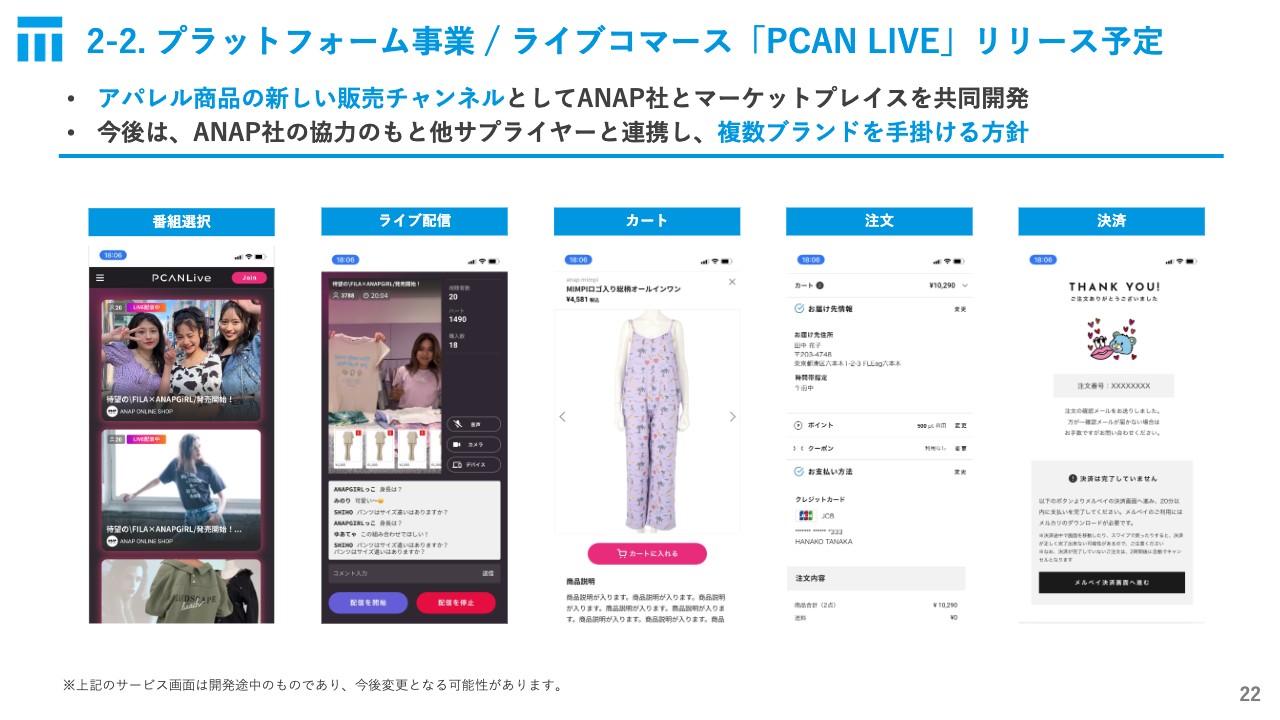

ライブコマース分野では「PCAN LIVE」をリリース予定です。こちらは、ライバーがパフォーマンスしてアパレル商品を視聴者に訴求、注文から決済までをサービス内で完結できるサービスです。

今後はANAP社の協力のもと、他サプライヤーやブランドと連携し、展開していく方針です。

2-2. プラットフォーム事業 / 推し活×メッセージアプリ「B4ND」リリース予定

ファンとアーティスト双方向のコミュニケーションを実現する推し活×メッセージアプリ「B4ND」を現在開発中です。

第3四半期から第4四半期中にリリース予定ですが、コンセプトとしては、ファンレターをDX化するところから、1対1のクローズドなコミュニケーション環境で、個々のファンの存在を認知できるような価値を提供し、新しいファンコミュニケーションを確立したいと考えています。

2-3. インターネット広告事業 / 概況

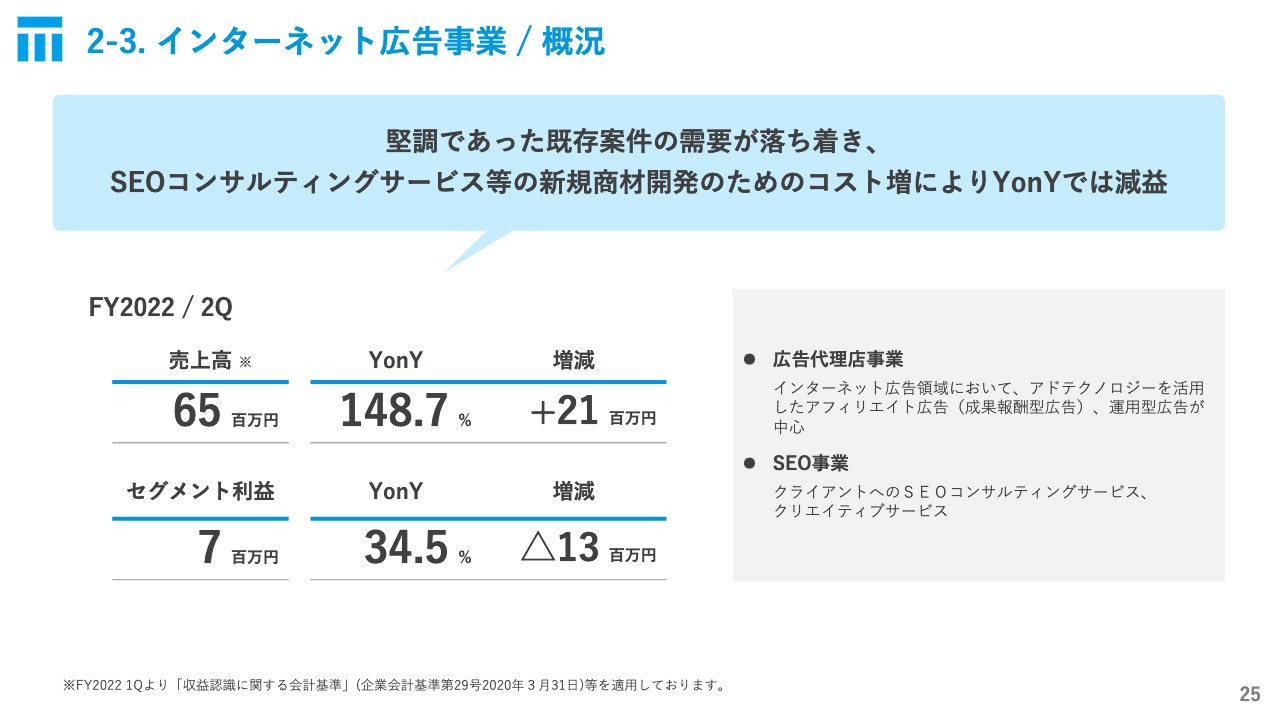

インターネット広告事業の概況です。堅調だった既存案件の需要が落ち着いてしまい、SEOコンサルティングサービス等の新規商材開発のため、コストが増えている状況です。

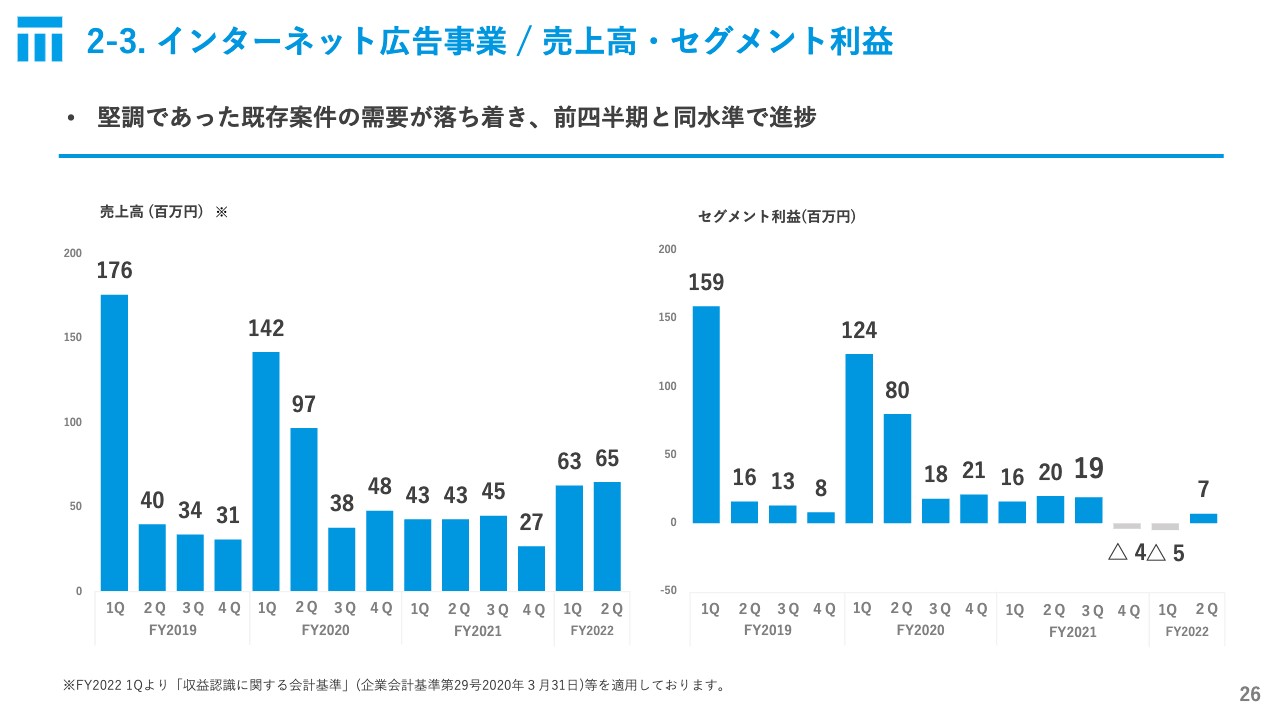

2-3. インターネット広告事業 / 売上高・セグメント利益

売上高は6,500万円、セグメント利益は700万円となります。

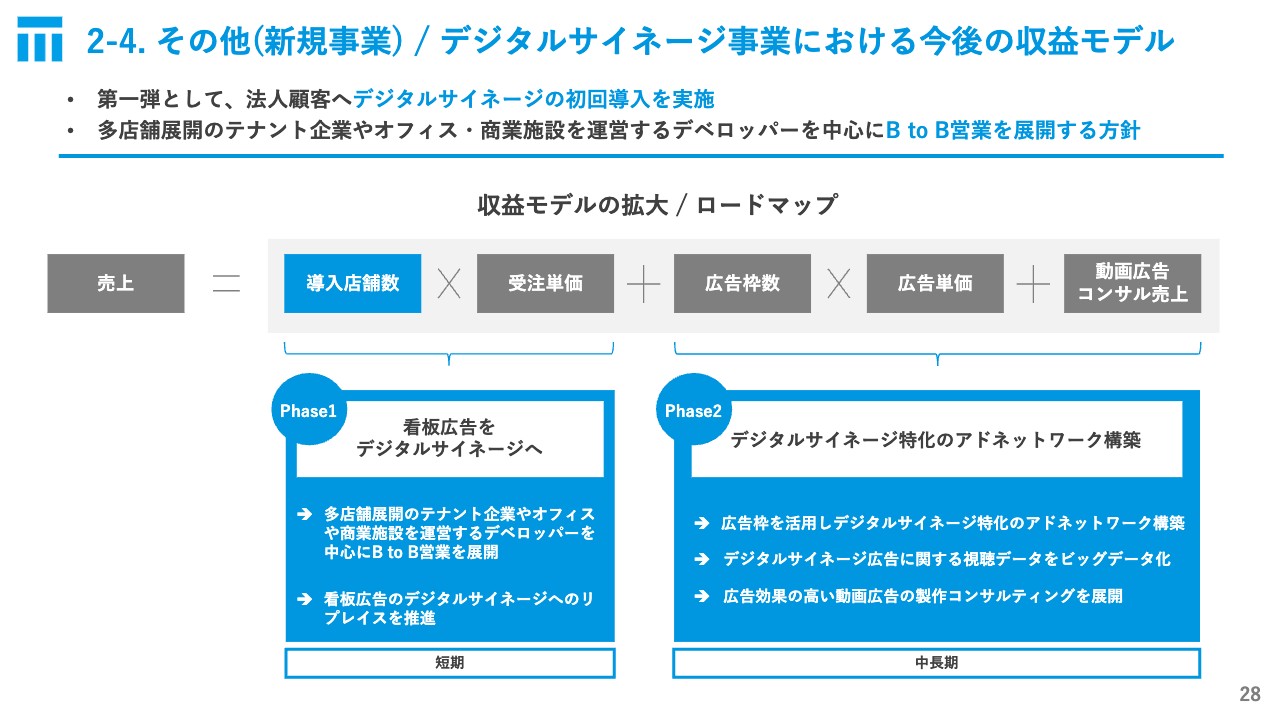

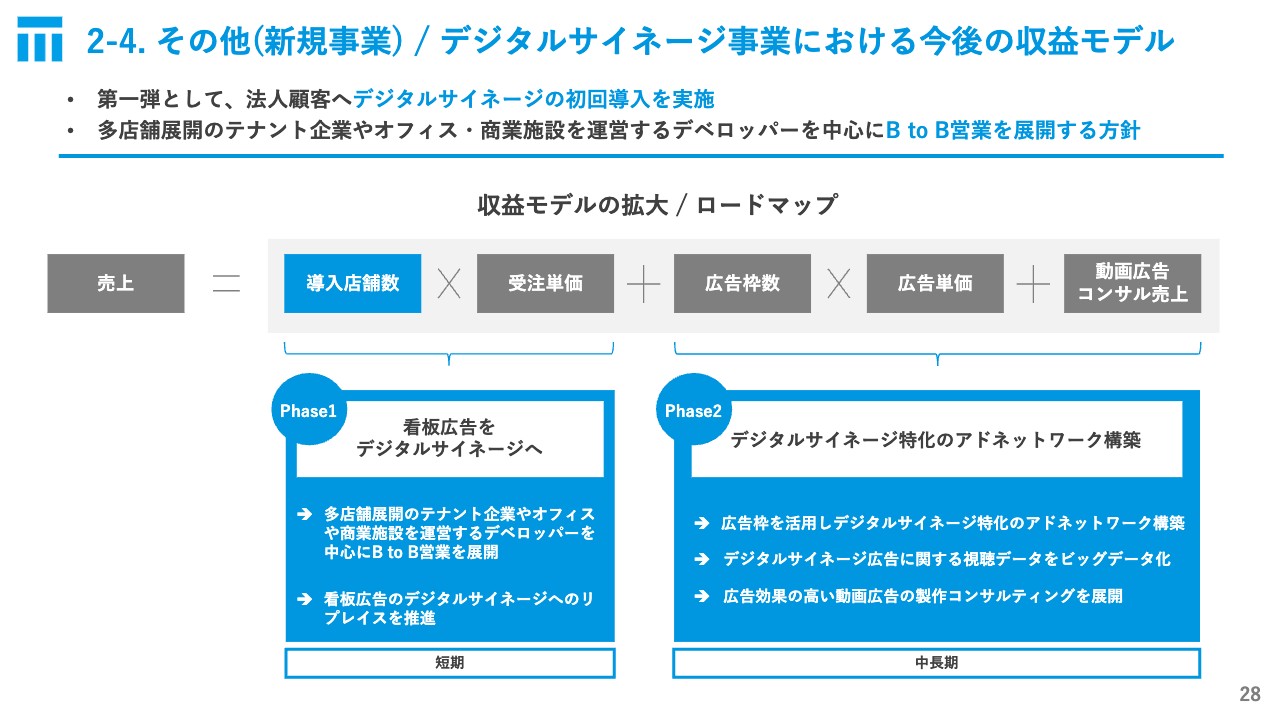

2-4. その他(新規事業) / デジタルサイネージ事業における今後の収益モデル

その他事業、新規事業等についてです。デジタルサイネージ事業に関しては、法人顧客へデジタルサイネージの初回導入を実施しました。今後は多店舗展開のテナント企業やオフィス・商業施設等を運用するデベロッパーを中心に、B to B営業を展開する方針です。長期的には、デジタルサイネージ特化のアドネットワークなど、ソフトウェアの構築を目指していきます。

2-4. その他(新規事業) / Web3.0 -メタバース領域への新たなチャレンジ-

メタバース事業です。まずは、アイドル×メタバースの構想における足掛かりとして、オーバース社へ出資しました。また、今後のメタバース事業創出に向けて、Arithmer社およびNSCホールディングス社と提携し、メタバースにおける街づくりプラットフォーム構築の構想に参画しました。

2-4. その他(新規事業) / 当社グループの投資先が資金調達、成長加速へ

投資事業では、当社グループの既存投資先が成長資金を調達し、成長を加速させています。トピックスをスライドに記載していますが、Brave group社はメタバース領域での事業拡大などを見据えて、シリーズCでの資金調達を完了しています。また、UPSIDER社はメガバンク系VC3社から資金調達を実施し、メガバンクとのパートナーシップを強化している状況です。

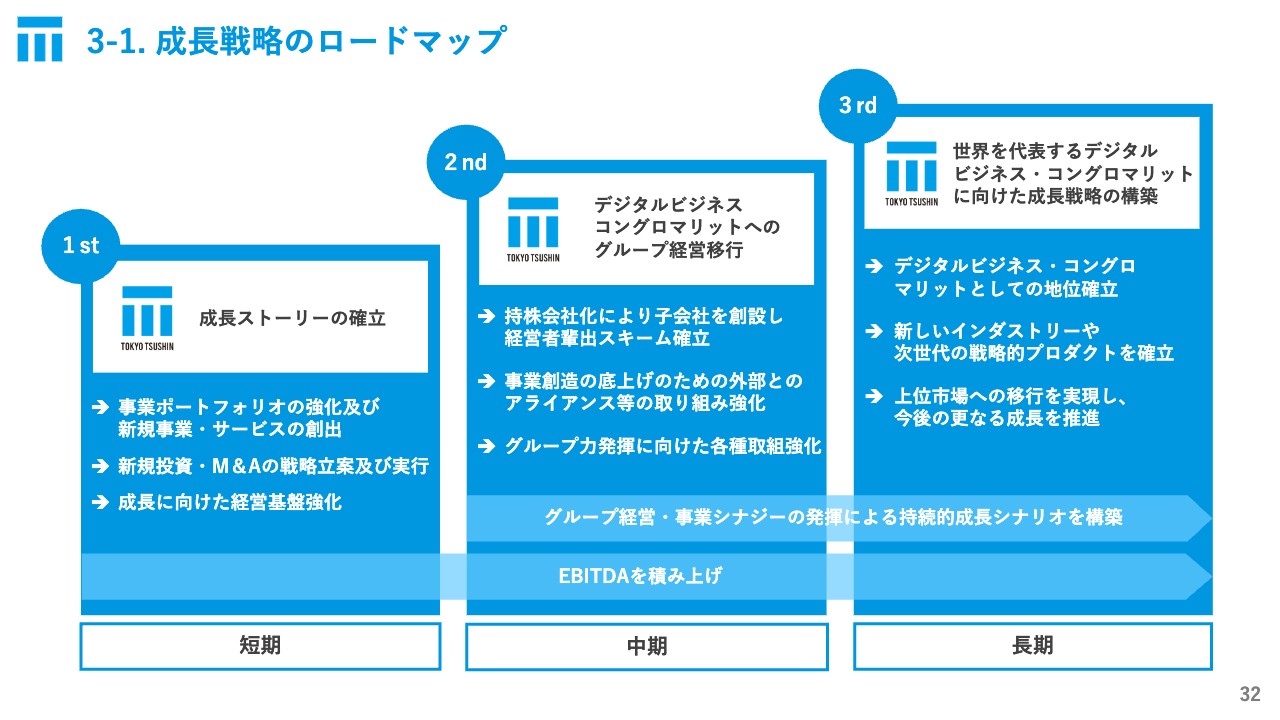

3-1. 成長戦略のロードマップ

今後の展望をご説明します。成長戦略のロードマップとして、EBITDAの積み上げをポイントとしながら、持続的な成長を目指し、施策や取り組み強化をステップとして、整理して順に実行していきたいと考えています。

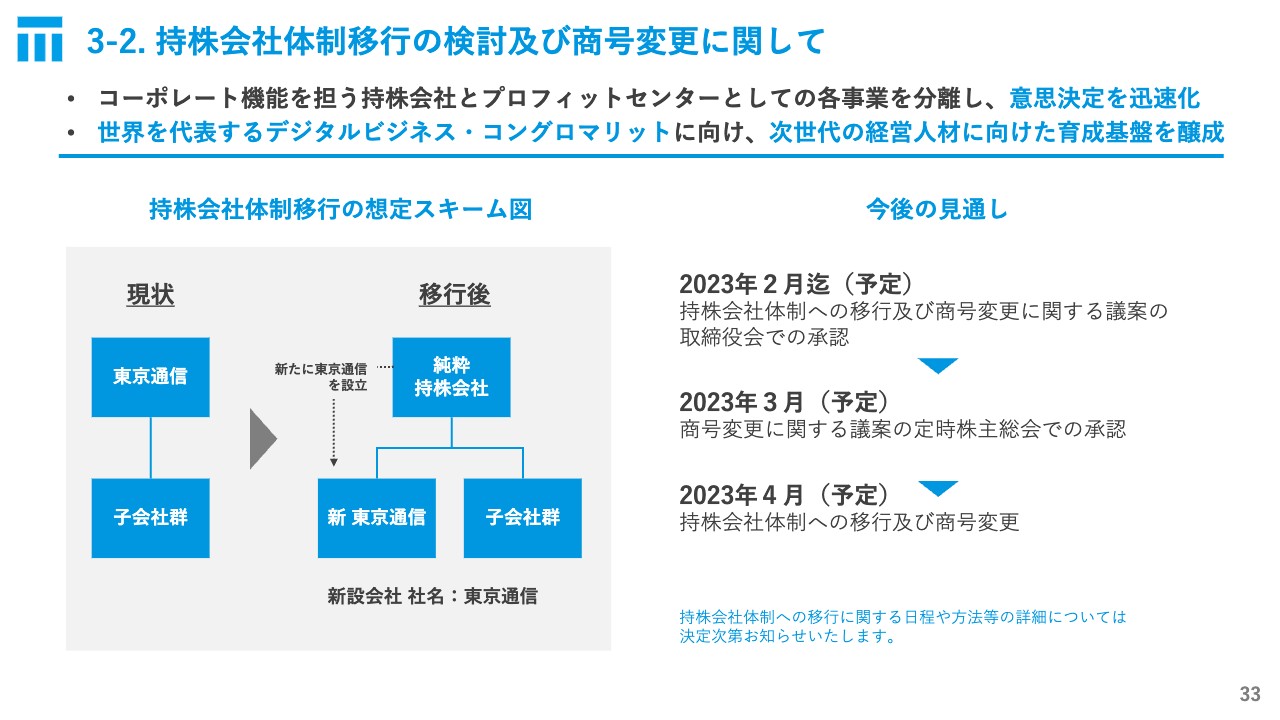

3-2. 持株会社体制移行の検討及び商号変更に関して

デジタルビジネス・コングロマリットに向けて、持株会社体制への移行の検討を開始し、また商号変更も予定しています。これはコーポレート機能を担う持株会社とプロフィットセンターとしての各事業を分離し、意思決定を迅速化することと、人材・リーダーシップの強化、次世代の経営人材に向けた育成基盤を構築することを目的としています。

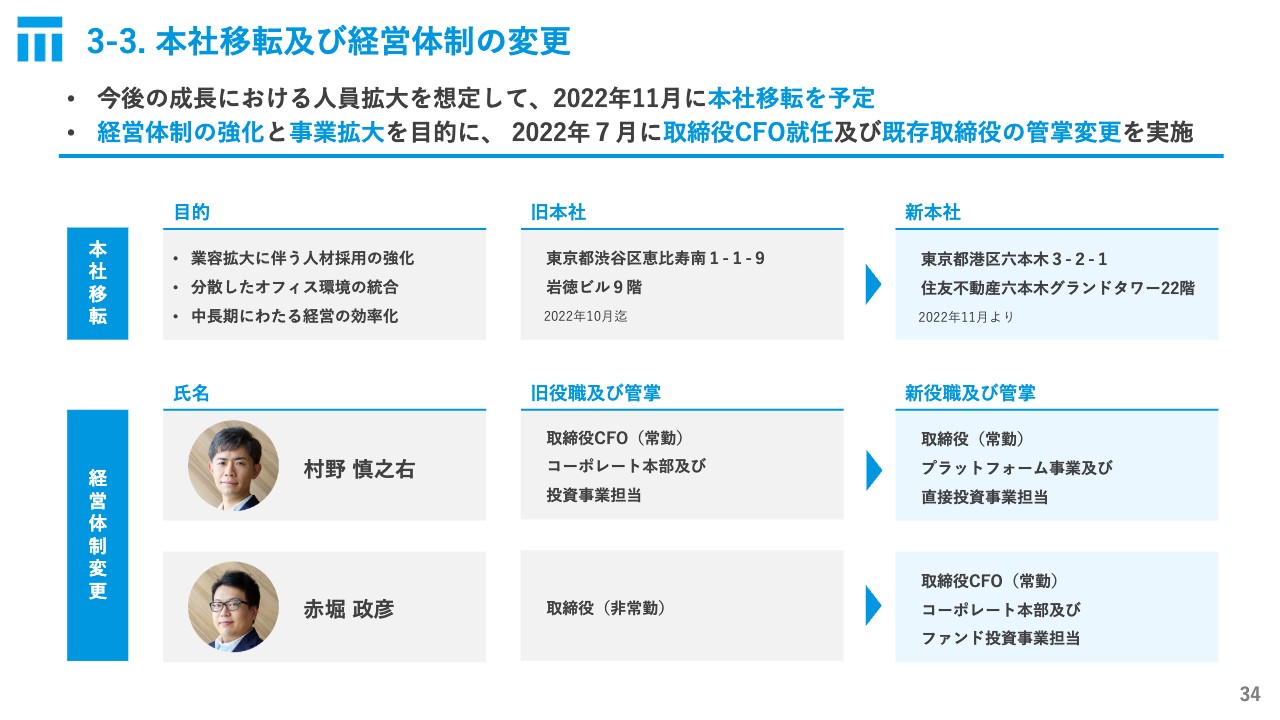

3-3. 本社移転及び経営体制の変更

成長投資の拡大を見据えて、当初想定していた新規事業中心の先行投資を前倒しすることと、分散しているオフィス環境の統合を目的とし、中長期にわたる経営の効率化を目指して本社移転をすることとしました。

2022年11月より、現在の恵比寿を離れ、本社は六本木グランドタワーの22階となります。また、経営体制の強化と事業拡大を目的に、取締役CFOの就任および既存取締役の管掌変更を実施しています。ご説明は以上です。本日はご参加いただきまして、誠にありがとうございました。

質疑応答:「OWN.」の今後の戦略について

「新サービスの『OWN.』に関して、詳細や今後の拡大戦略を教えてください」というご質問です。

「OWN.」に関しては、唯一無二のヘルステックアプリを目指していきます。継続率・課金ユーザー・ユーザー獲得の3点においてKPIを置いて施策を実施していきますが、継続率および課金に影響が大きいと考えられる機能を優先して拡張し、選ばれるサービス・使われるサービスを実現していきたいと考えています。

現状、幸いにも継続率や長期プランへの加入率が高いため、引き続きよいサービスにできるように努めていきたいと考えています。

ユーザーの獲得の面では、これまでTestosterone(テストステロン)氏を中心とするインフルエンサーマーケティングを主軸に進んできましたが、これに加えて、今後SNS広告のテストマーケティングを実施し、本格運用する予定があります。今後は、広告によるユーザー獲得も見込んでいきたいと考えています。

そのほか、サービスの展開としては、先ほどもご説明しましたが、エンゲージメントを高めていくようなソリューションとして活用いただきたいと考えていますので、B to B to Cの販売チャネルの確立や、福利厚生、飲食店領域、住宅などのデベロッパーとの連携を検討・模索していきたいと考えています。

質疑応答:インターネットメディア事業の変動状況について

「インターネットメディア事業において、業界的にユーザー獲得効率や収益性の変動はありますか?」というご質問です。

変動はもちろんあります。海外のある国など、アプリの内容によっては局地的に収益性そのものが下降している傾向はありますが、もちろんこれは部分的で、全体を見ると過去に経験してきた変動幅の中での推移となっています。

一方で、時期の影響、またアプリによるものとして考えますと、中期的にはやはり安定した収益性・獲得単価が維持できていると思っていますので、ゲームチェンジが行われるような変動は現状ないと考えています。

ユーザーの獲得そのものも、単価に関しては同様の状況と言えますが、何かラッキーが起き、獲得が大きく促進されるといった状況はありません。一定の品質を維持し、考えや狙いを備えてマーケティングを実行することで、よい結果を積極的に獲得していく必要があるような市況になっていると思っています。

質疑応答:メタバース事業への参入について

「メタバース事業の参入について、実現可能な規模をもう少しわかりやすく、かつ詳細に教えてください」というご質問です。

メタバースに関しては、まずは当社が持つ資産やコンテンツを活用し、展開していくことが第一です。次に、我々ができる範囲で、メタバースにフィットする新たなコンテンツを用意していくことを目指します。プレスリリースで出しているように、この2つの内容で進んでいきたいとしています。

自社で持つ既存コンテンツをメタバース空間に再定義することに関しては、我々が今まで行ってきたことを再利用し、有効活用できると思っていますので、強みがあります。

特にハイパーカジュアルにおいては、直感的にプレイでき、言語の壁がないため、グローバルに展開していくことができます。また、その製造や運用を今まで行ってきた実績が、ミニゲームを作るうえで非常に生きると思いますので、そこは確実に有効活用したいと考えています。

直近では、アイドル×メタバース構想において、新しいアイドルグループを創造することを目指している、オーバース社に出資をしました。

プラットフォームに関するもう1つの展開としては、Arithmer社とNSCホールディングス社と提携し合弁会社を設立予定です。街づくりプラットフォームの構想に基づき、それぞれの持ち物から新たなコンテンツを製造することを目指して、プラットフォームに参画しています。これらが現状でお伝えできる内容です。

今後も引き続き、このメタバース分野の新たなコンテンツ・展開には注目している状況です。

質疑応答:デジタルサイネージ事業参入の実現可能な規模や詳細について

「デジタルサイネージ事業参入の実現可能な規模や詳細について教えてください」というご質問です。

デジタルサイネージ事業参入については、まず多店舗展開を狙う法人顧客にデジタルサイネージの初回導入を実施、完了しました。この事例を足掛かりとして、多店舗展開のテナント企業やオフィス、商業施設などを運営するデベロッパーを中心にB to B営業を行い、販売を強化していきたいと考えています。

導入に際して、もちろんデジタルサイネージ自体を販売するわけですが、さらにその中でソフトウェアとしての広告枠の活用も展開していきたいと考えています。したがって、将来的な構想としては、デジタルサイネージ特化のアドネットワークなどの構築を目指していく考えです。

質疑応答:アイドル領域での新規サービスについて

「アイドル領域での新規サービスの投入はありますか?」というご質問です。

期待される部分はさまざまあると思うのですが、スライドに記載の推し活×メッセージアプリも、アイドルと非常に親和性の高いものです。

このアプリは1対1のコミュニケーションを可能にし、ファンレターをDX化するというもので、クローズドなコミュニケーション環境でありながらファンとの新しいコミュニケーションを確立できると考えています。こちらもアイドル領域サービスの1つとしてご活用いただけます。

質疑応答:「Nintendo Switch」およびiOS、Androidの審査の違いについて

「『Nintendo Switch』にコンテンツをリリースされましたが、iOSやAndroidと比較して審査などの違いはどのくらいありますか?」というご質問です。

これに関してはそもそものレギュレーションがまったく違うため、気をつけるべきことやコンテンツの可否要件が異なります。具体的には、ガイドラインに沿ってコンテンツを再定義しながら可否審査を通し、リリースしていくフローに違いがあります。

また、審査スケジュールを比較すると非常に時間がかかっています。今後も引き続きコンテンツを投入する準備をしており、もちろん今も進行しています。

質疑応答:恋愛相談サービスのリリース時期や狙いについて

「恋愛相談サービスのリリース時期はいつでしょうか?」「どのようなニーズを狙ったものでしょうか?」というご質問です。

こちらは第3四半期または第4四半期にリリースする予定で、電話占い「カリス」のノウハウを転用した恋愛相談サービスを計画しています。

昨今のマッチングアプリ普及などにより恋愛のハウツーそのものが重宝されており、また「恋愛などの悩みを知らない人に相談したい」というニーズが増えていると、我々が提供しているサービスを含めて感じています。このような需要をカバーする狙いがあります。

質疑応答:業績予想修正の背景や経緯について

「業績予想の修正を行った背景や経緯を教えてください」というご質問です。

各事業の進捗状況としてお伝えしたように、我々は現在、今後の成長に向けて既存事業のみならず複数の新規事業に取り組んでいます。これからの成長投資の拡大を見据え、当初想定していた新規事業を中心とした先行投資を前倒ししたのが業績予想修正の1つの要因です。

もう1つは、分散したオフィスを統合するため、本社移転を決定した影響があります。

質疑応答:各サービスで目指す立ち位置について

「複数のサービスをリリースしていますが、それぞれでトップを狙うのか、それともトップを狙うことは考えていないのでしょうか?」というご質問です。

トップにならなくても収益を確保できる一方、トップを取ればそれ相応のメリットがあることも把握しています。「絶対に1位を取らなければいけない」というものではありませんが、事業進捗や他社との差別化状況を見ながら、トップが取れるサービス等にはさらなる投資強化を行う方針です。

既存サービスでは、「OWN.」や電話占いにおいて国内1位のポジションやオンリーワンの存在になりたいと考えています。また、成熟市場では確かなポジショニングやM&Aなどによる加速を目指し、成長市場では正しい成長と選択を実施したいと考えています。

質疑応答:新規事業それぞれのフェーズについて

「複数の新規事業に取り組まれていますが、それぞれのフェーズを教えてください」というご質問です。

こちらについてはスライドで整理しているとおりです。インターネットメディア事業では、音声コンテンツやPlay to Earn領域を開拓しており、2023年に単月黒字化できるように取り組んでいます。

プラットフォーム事業は、すでにリリースし確実にユーザー数が伸びているヘルステックアプリ「OWN.」が2023年に黒字化することはもちろん、今後リリース予定の恋愛相談やライブコマース「PCAN LIVE」、メッセージアプリ「B4ND」も2023年の単月黒字化を予定しています。

デジタルサイネージはすでに売上が確立しており、こちらも2023年で単月黒字化を予定しています。メタバースは長期的な分野であるため、明確にいつという目処は立っていませんが、コンテンツの移植を進めている段階です。

質疑応答:メタバースの可能性や価値について

「メタバースの可能性や価値について教えてください」というご質問です。

リアルな体験とオンライン体験を比べた時に、オンライン体験は移動やコストがかからない分アクセスが容易です。この点が情報アクセスの自由化であり、情報取得には非常に向いていると考えています。一方、リアルな体験には代替できない部分が存在しており、それが価値であると考えています。

私はこの双方のメリット、デメリット、および価値の差分をメタバースによって圧縮できると考えており、それがメタバースの価値だと考えます。メタバースによって、移動やコストをかけずに誰もがリアル(現実)に近い体験ができる、いわばコンテンツの民主化が起きるのではないかと考えています。

この考えに合わせて、コンテンツの提供や新しいチャレンジをしていきたいと考えており、準備をしている状況です。

この銘柄の最新ニュース

東京通信Gのニュース一覧- 週間ランキング【約定回数 増加率】 (11月29日) 2024/11/30

- 東証グロース(大引け)=売り買い拮抗、オルツ、ログリーがS高 2024/11/28

- <11月27日のストップ高銘柄> 2024/11/28

- 東証グロ-ス指数は続落、円高に進み投資家心理がやや悪化 2024/11/27

- [PTS]デイタイムセッション終了 15時30分以降の上昇1219銘柄・下落948銘柄(東証終値比) 2024/11/27

マーケットニュース

- 10時の日経平均は166円高の3万9442円、アドテストが69.18円押し上げ (12/05)

-

<注目銘柄>=ウネリー、リカーリング顧客数が順調に伸びる

(12/05)

<注目銘柄>=ウネリー、リカーリング顧客数が順調に伸びる

(12/05)

-

トゥルーDが急伸、AI販促ソリューションをウエルシアが採用◇

(12/05)

トゥルーDが急伸、AI販促ソリューションをウエルシアが採用◇

(12/05)

-

カイオムが急反騰、富士フイルム和光純薬と抗体作製受託サービスで業務提携

(12/05)

カイオムが急反騰、富士フイルム和光純薬と抗体作製受託サービスで業務提携

(12/05)

おすすめ条件でスクリーニングされた銘柄を見る

東京通信グループの取引履歴を振り返りませんか?

東京通信グループの株を取引したことがありますか?みんかぶアセットプランナーに取引口座を連携すると売買履歴をチャート上にプロットし、自分の取引を視覚的に確認することができます。

アセットプランナーの取引履歴機能とは

※アセプラを初めてご利用の場合は会員登録からお手続き下さい。