GMOフィナンシャルホールディングスのニュース

GMOフィナンシャルHD、証券・FX事業と暗号資産事業がともに成長し通期は増収増益 FX取引高も再び世界1位

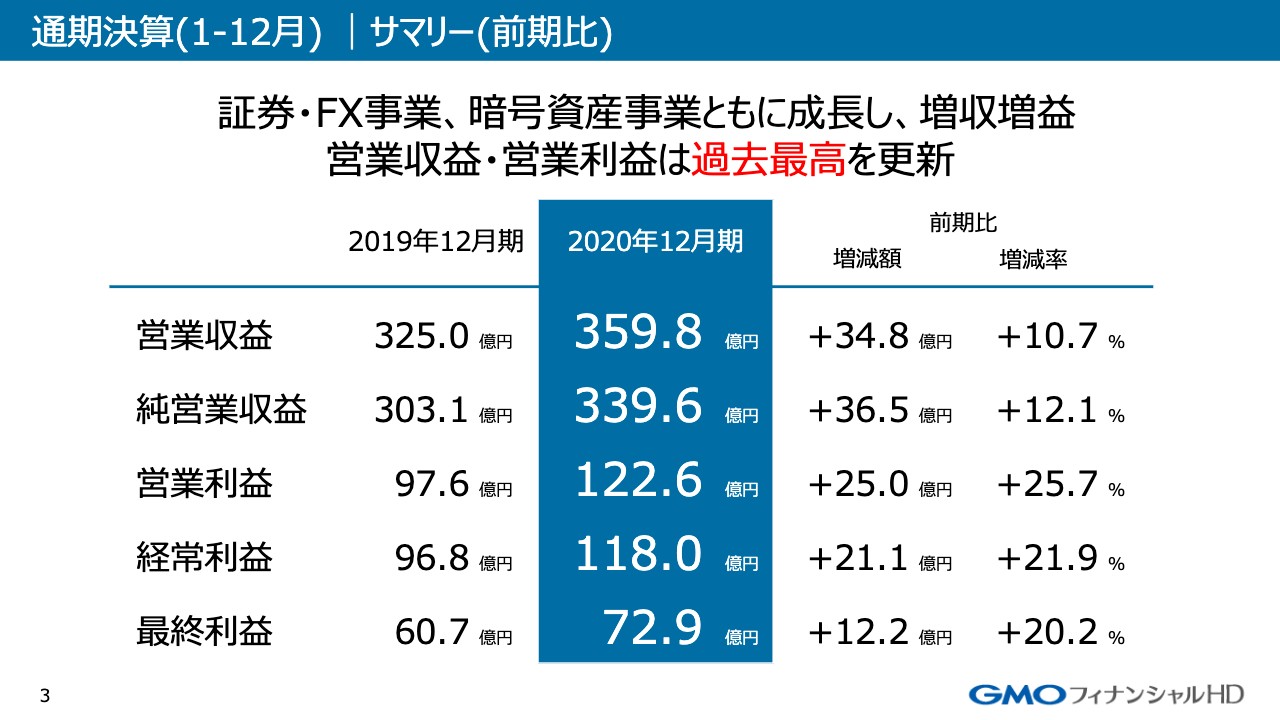

通期決算(1−12月)|サマリー(前期比)

山本樹氏:GMOフィナンシャルホールディングスの山本でございます。本日は決算説明会にご参加いただきまして、誠にありがとうございます。さっそくですが、はじめさせていただきます。

3ページをご覧ください。2020年12月期の通年の決算のサマリーとなります。前年同期比で営業収益は10.7パーセント増の359.8億円、営業利益は25.7パーセント増の122.6億円、最終利益は20.2パーセント増の72.9億円となりました。

証券・FX事業、暗号資産事業ともに成長し、営業収益、営業利益は過去最高での着地となりました。

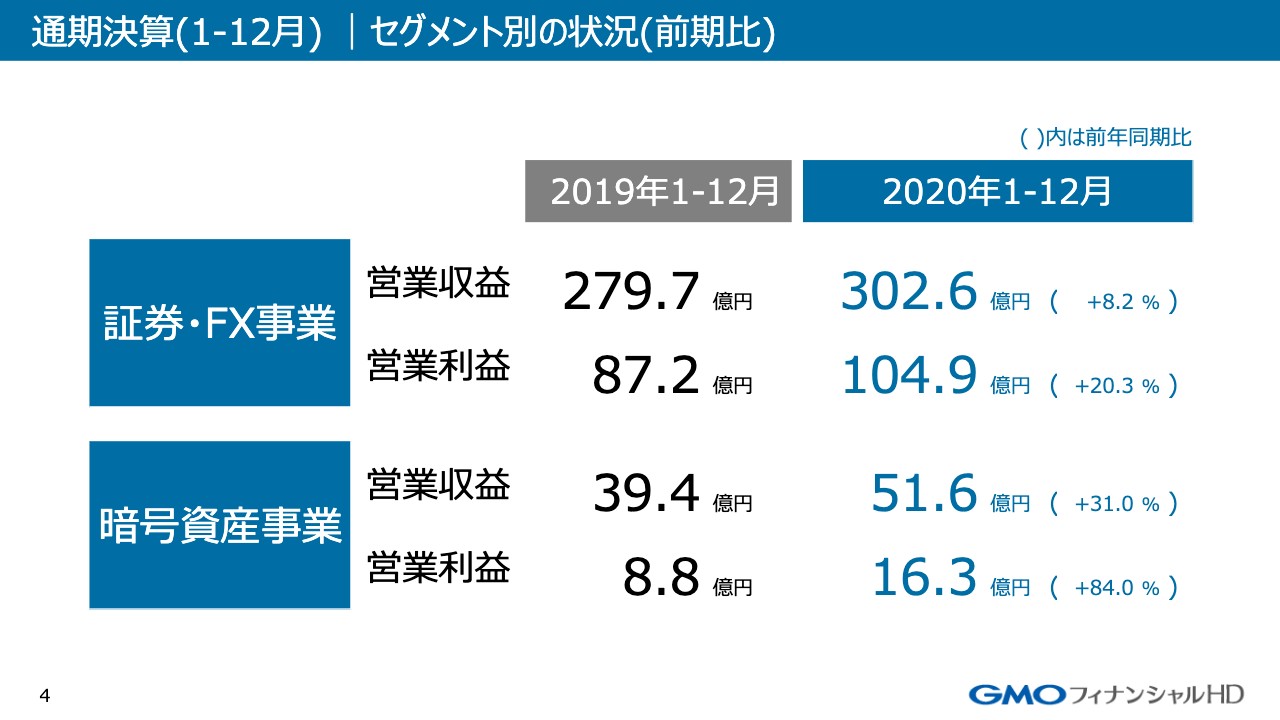

通期決算(1−12月)|セグメント別の状況(前期比)

セグメント別の12ヶ月の状況をご説明します。証券・FX事業については、2020年12月期は、前年同期比で営業収益が8.2パーセント増の302.6億円、営業利益が20.3パーセント増の104.9億円となっています。

また、暗号資産事業ですが、営業収益が31パーセント増の51.6億円、営業利益が84パーセント増の16.3億円で、特に後半の暗号資産マーケットの活況を受けて、大幅な増収増益となりました。

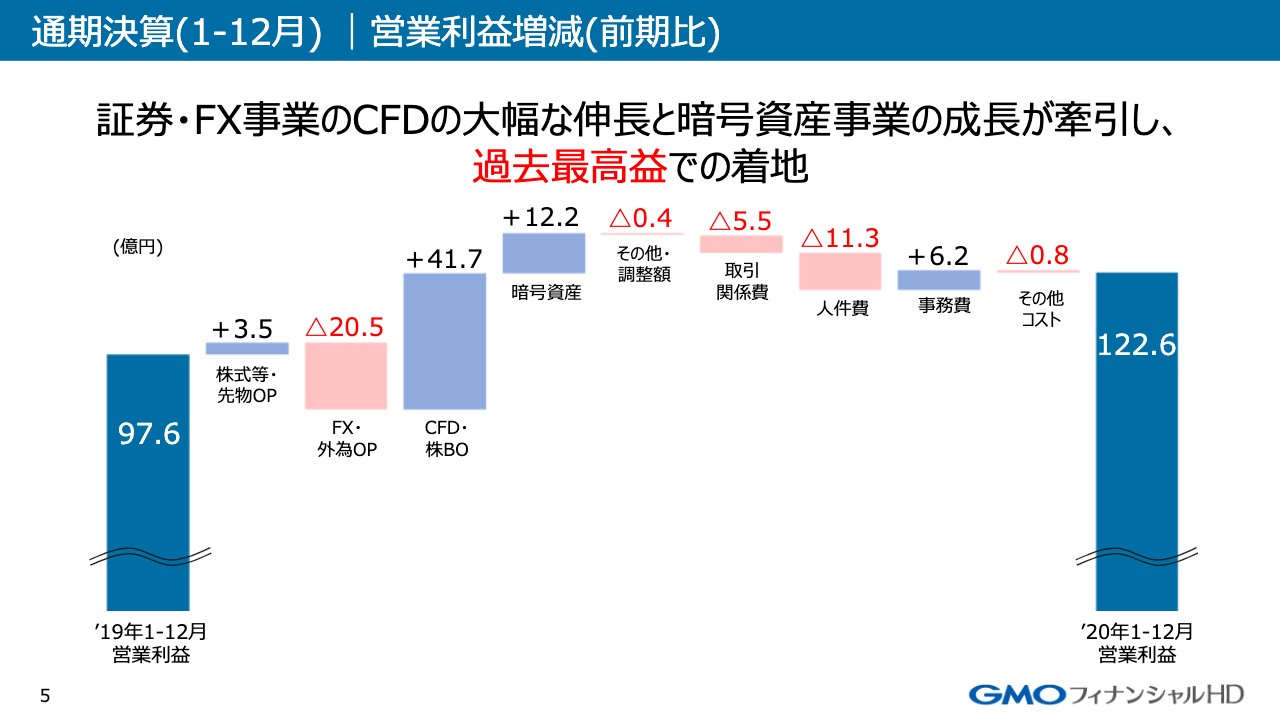

通期決算(1−12月)|営業利益増減(前期比)

2019年12月期の営業利益である97.6億円から、2020年12月期の122.6億円となった増減の分析となります。

まず、FX・外為OPで20.5億円減少しています。こちらは、第2四半期くらいからスプレッド縮小を行ってマーケットシェア拡大を最優先にした結果、収益性が悪化して収益が減少しています。

CFD・株BOは、活況な株式インデックスの動きや、原油、金などのボラティリティが増加したことで、取引人数、取引高ともに大幅に増加して、その結果、収益も41.7億円増加しています。

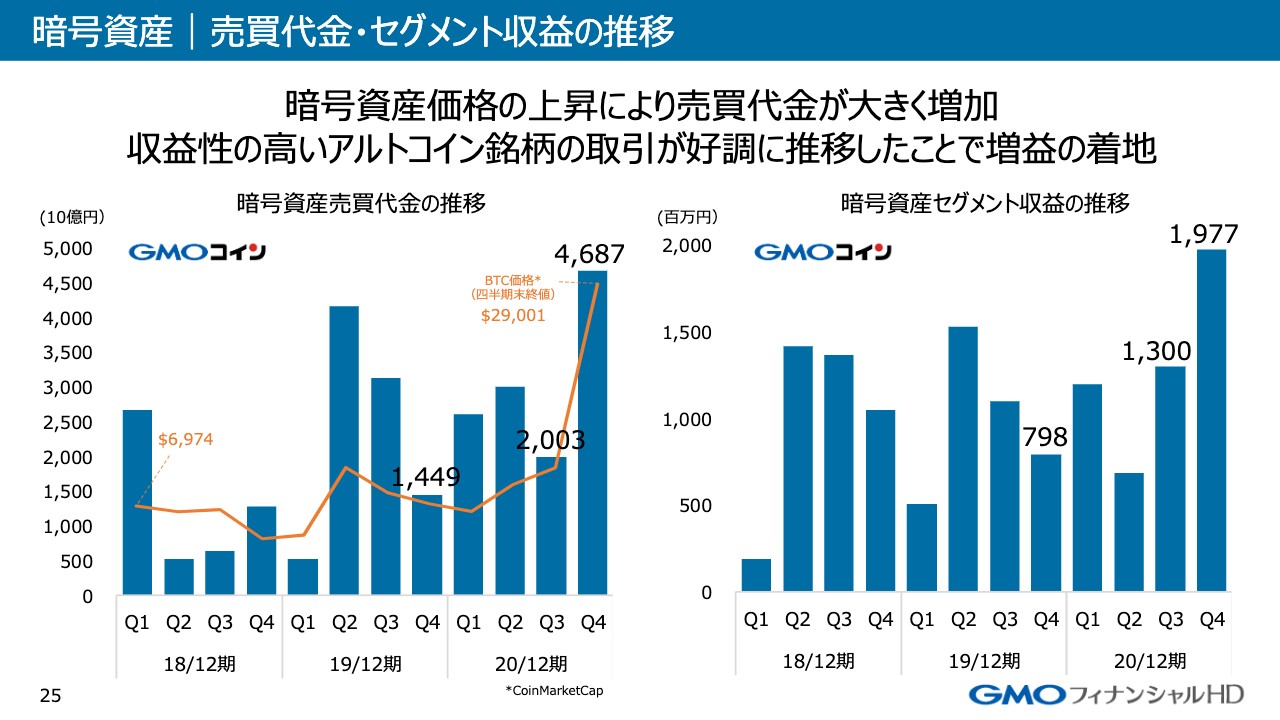

暗号資産は、特に下半期で「リップル」「OMG」といった収益性の高いアルトコインの取引が増加したことなどにより、12.2億円の増加となっています。

一方のコストについてです。取引関係費ですが、暗号資産やCFDなどの取引が活況だったため支払手数料等が増加して、5.5億円の増加です。さらに、業績連動の賞与引当などにより、人件費が11.3億円増加しました。また、コストカットなどで事務費が6.2億円減少しています。

それらが大きなところですが、結果として昨年度の営業利益は122.6億円での着地となりました。ここまでは、12ヶ月の概況となります。

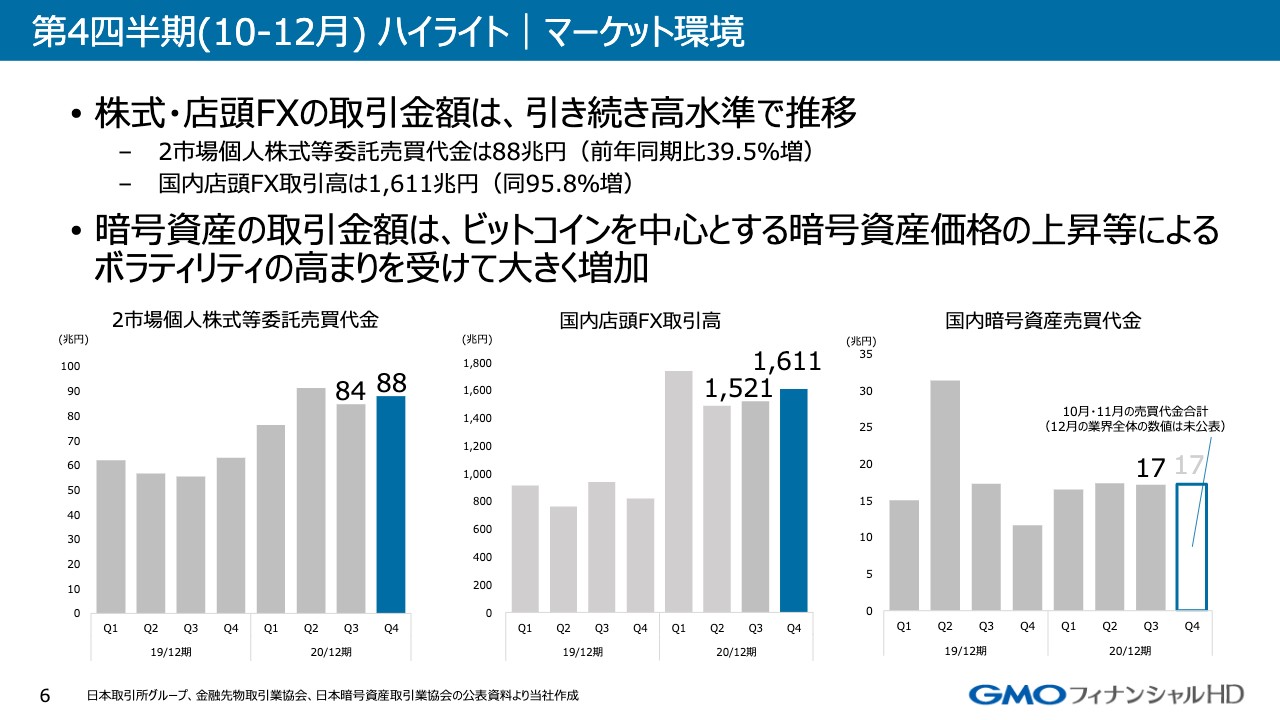

第4四半期(10−12月)ハイライト|マーケット環境

ここから、第4四半期(10−12月期)のハイライトになります。まず、証券・FX事業の主要なマーケットである株式と店頭FXの業界全体の売買代金は、グラフのとおりです。

いずれのマーケットも比較的堅調で、株式は個人の委託売買代金が前年同期比で39.5パーセント増の88兆円、店頭FXは95.8パーセント増の1,611兆円で、特に店頭FXは大幅な増加となっています。

暗号資産は、業界団体が公表している数値が11月までのため、10月と11月の合計を白抜きのグラフで示しています。12月にかけてビットコインなどの暗号資産の価格が上昇し、ボラティリティが高まって取引量も増えていますので、第4四半期としてはかなり大きい取引量だったと考えています。

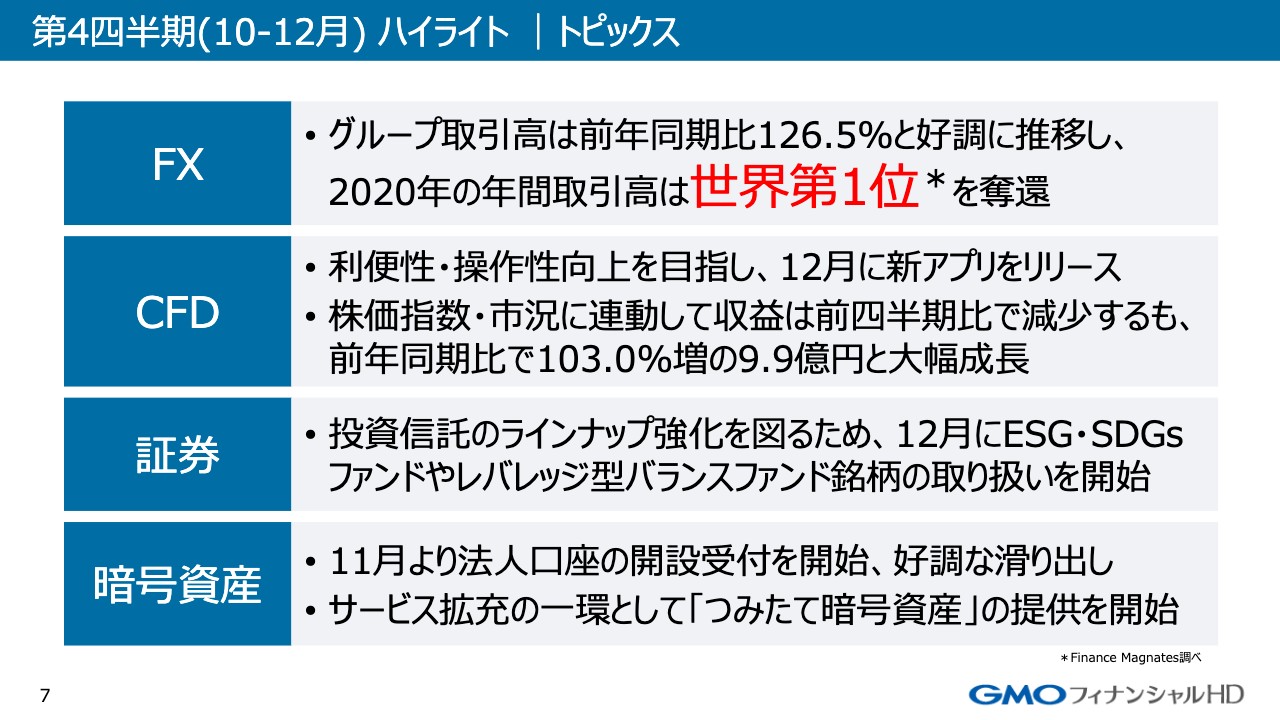

第4四半期(10-12月)ハイライト|トピックス

当社グループの商品ごとのトピックスになります。まずはFXですが、グループ取引高は前年同期比126.5パーセントと非常に好調に推移しました。第1四半期、DMM.com証券さまに取引高で抜かれ、第2四半期以降はスプレッド縮小戦略などを積極的に展開した結果、年間での国内取引高は1位を奪還しました。2020年については、また世界1位を奪還しています。

CFDについてです。第4四半期は株価指数や原油、金といった商品の価格は、ボラティリティが比較的小さかったため、第3四半期と比べると減少はしていますが、前年同期比103パーセント増の9.9億円と、収益としては大幅に成長しています。また、利便性や操作性向上のため、12月に新しいアプリもリリースして、今のところ評判はよいという状況です。

証券については、投資信託のラインナップ強化というところで、ESG・SDGs銘柄を中心にラインナップを増加させています。

暗号資産については、かねてから要望の高かった法人口座の受付を11月に開始して、順調に滑り出しています。また、お問い合わせも多かった資産形成系のサービス「つみたて暗号資産」をサービス拡充の一環として提供を開始しています。

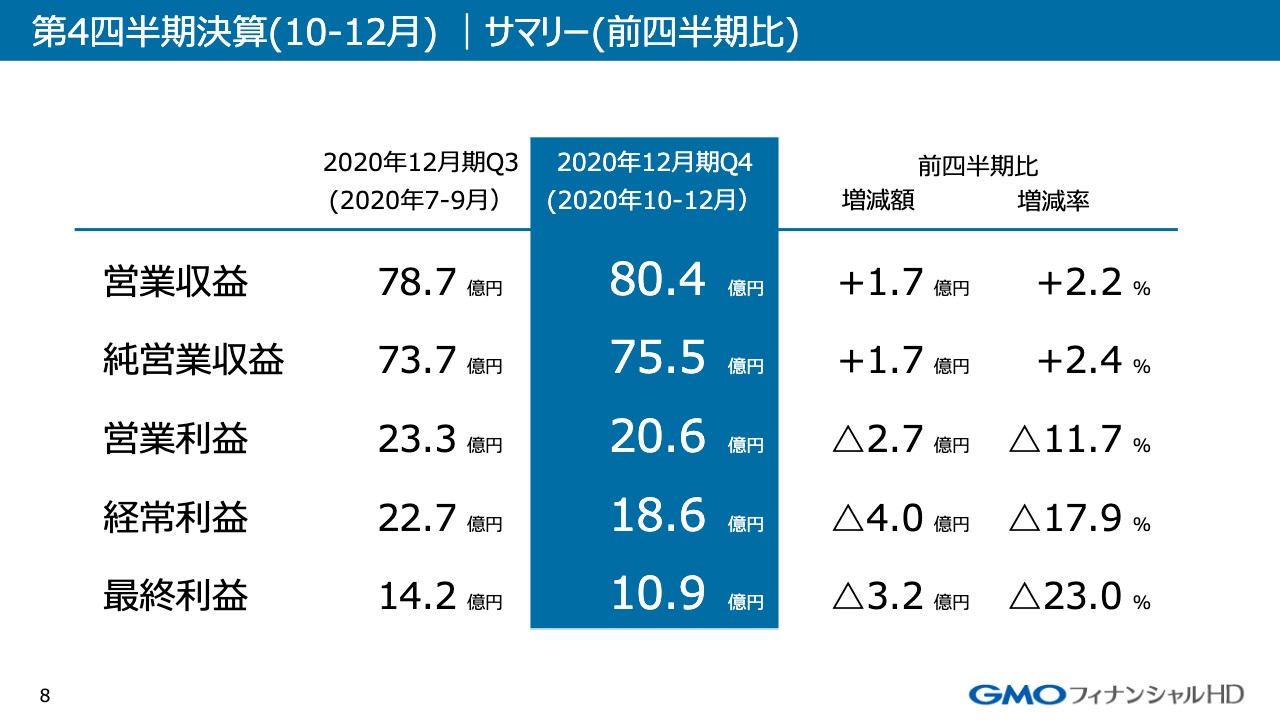

第4四半期決算(10−12月)|サマリー(前四半期比)

第4四半期決算は、第3四半期に比べると、営業収益が2.2パーセント増の80.4億円で増収だったものの、営業利益は11.7パーセント減の20.6億円、最終利益は23パーセント減の10.9億円で増収減益の決算となりました。

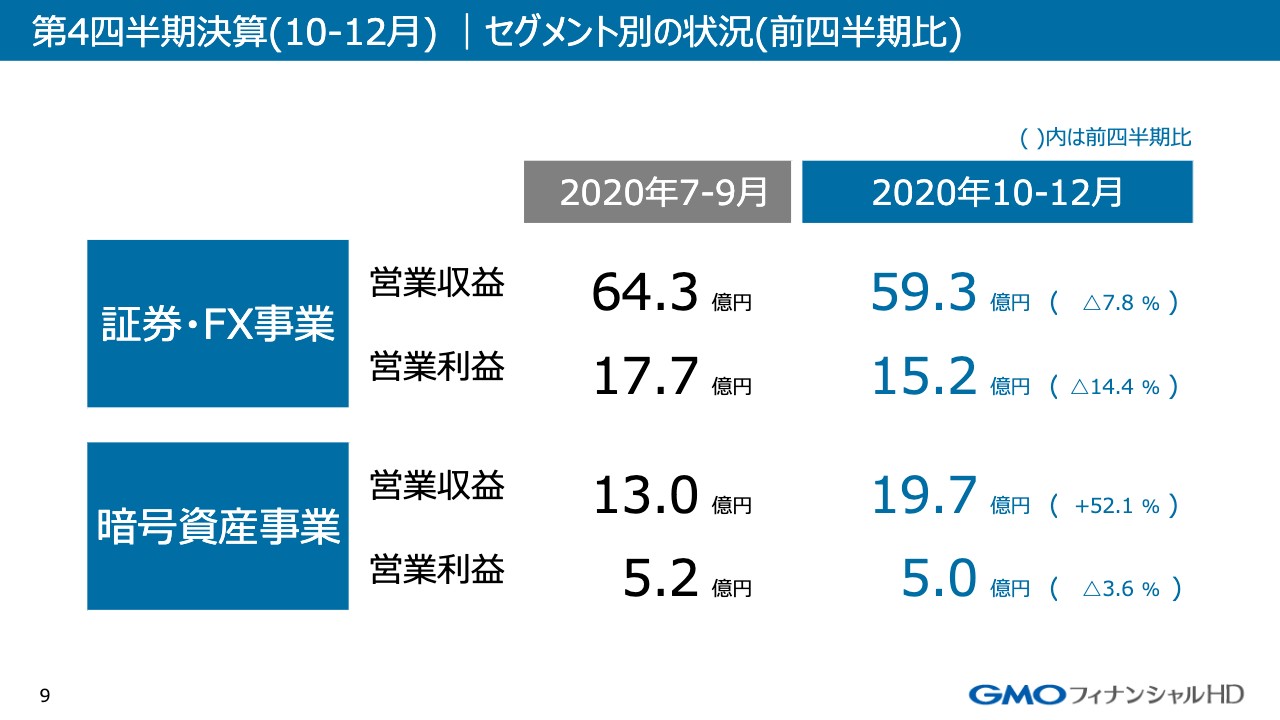

第4四半期決算(10−12月)|セグメント別の状況(前四半期比)

セグメント別に前四半期比で見ると、証券・FX事業は、営業収益が7.8パーセント減の59.3億円、営業利益が14.4パーセント減の15.2億円でした。

暗号資産事業は、収益は52.1パーセント増の19.7億円と大幅な増収となりましたが、営業利益は3.6パーセント減の5億円で、増収減益という結果になりました。その要因についてご説明します。

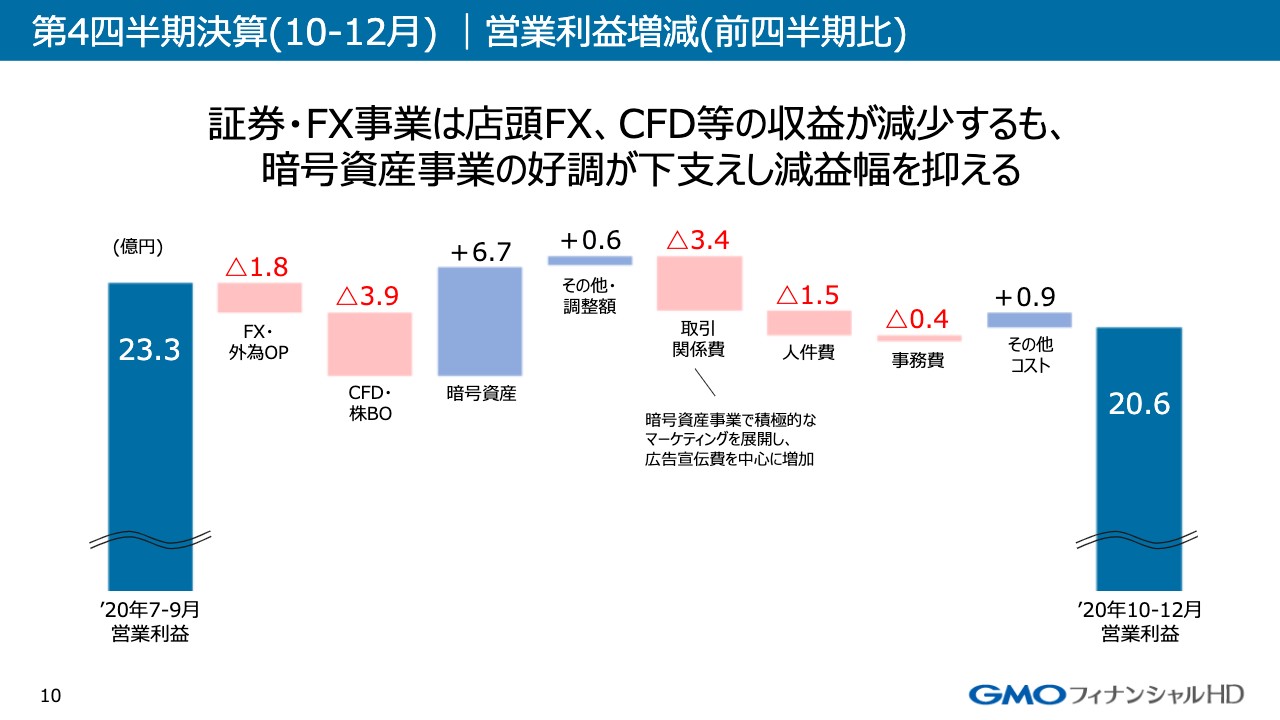

第4四半期決算(10−12月)|営業利益増減(前四半期比)

第3四半期の営業利益である23.3億円から、第4四半期の20.6億円となった増減の内容になります。FXは、引き続きスプレッド縮小のキャンペーンなどを継続したことや、11月にアメリカ大統領選があり、その影響で、ドル円などスプレッドが非常に狭く、なかなか収益が取りづらい通貨ペアの取引が多かったこともあり、1.8億円の減少です。

CFDも、関連する商品のボラティリティ低下により3.9億円の減少となっています。一方、暗号資産ですが、第4四半期は「リップル」などのアルトコインの取引が活況になったことから、6.7億円の増収となっています。

一方、取引関係費で経費が3.4億円の増加となっています。主な要因ですが、特に暗号資産事業で積極的なマーケティングを展開して、広告宣伝費が大幅に増加したことによります。アルトコインが非常に好調であったこと、また年末にかけてビットコインなどの暗号資産の価格が上昇するなど、お客さま獲得の絶好の機会となり、この機会を逃さずにお客さま獲得につなげる活動を展開したということです。

その他、業績連動の賞与に関する人件費が1.5億円増加するなどで、結果として20.6億円となっています。

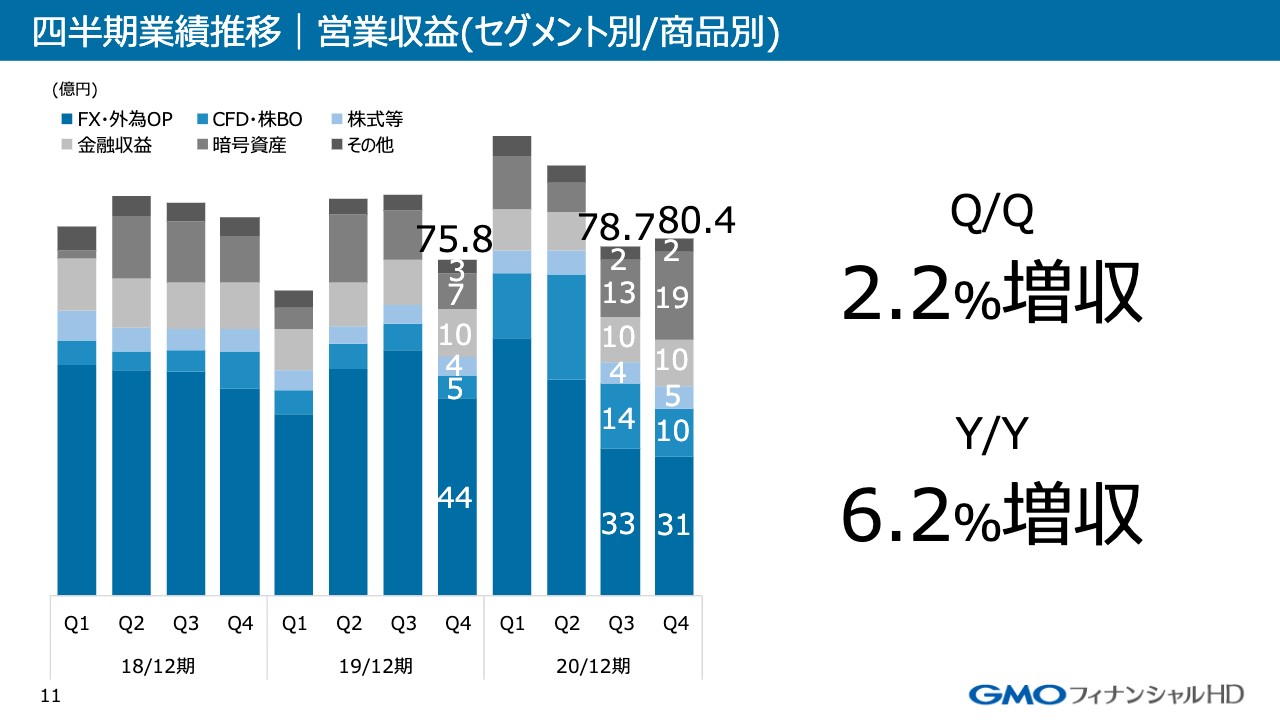

四半期業績推移|営業収益(セグメント別/商品別)

ここからは四半期の業績推移となります。セグメント別、商品別の営業収益ですが、前四半期比で2.2パーセントの増収、前年同期比で6.2パーセントの増収で80.4億円となっています。FXやCFDが減少する中、暗号資産が増加したかたちです。

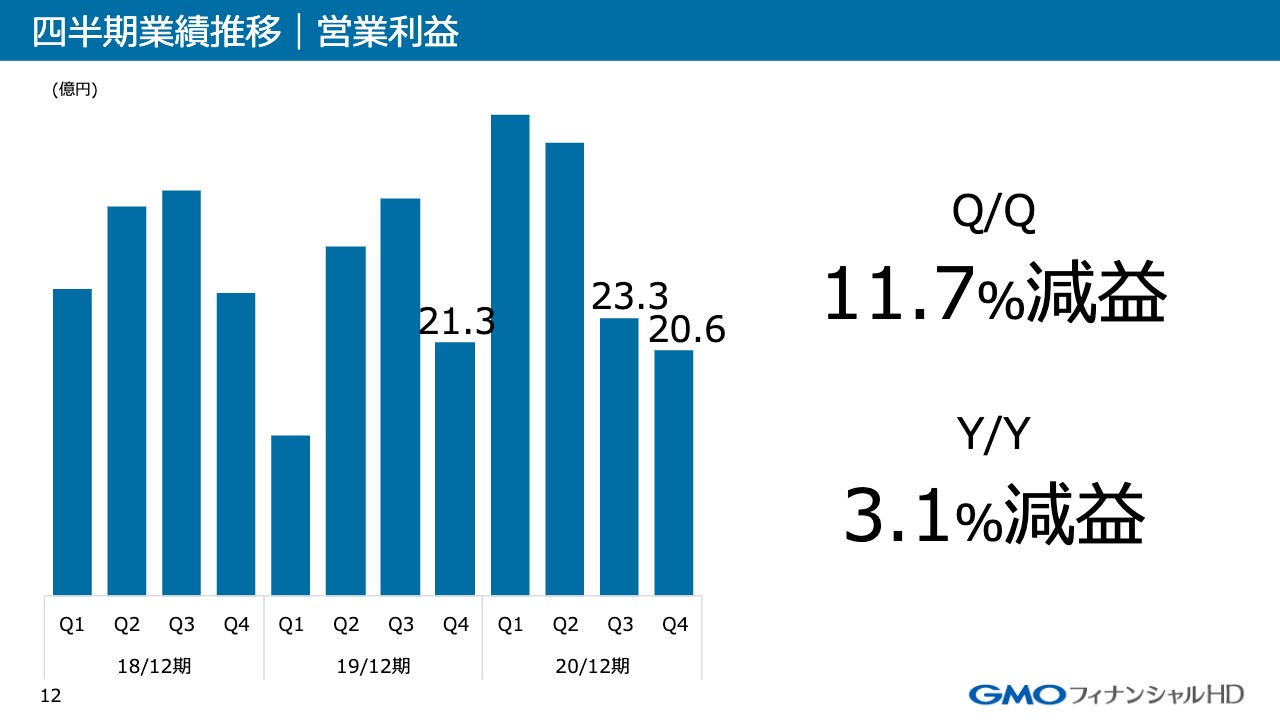

四半期業績推移|営業利益

営業利益は、前四半期比で11.7パーセントの減益、前年同期比で3.1パーセントの減益で20.6億円となっています。

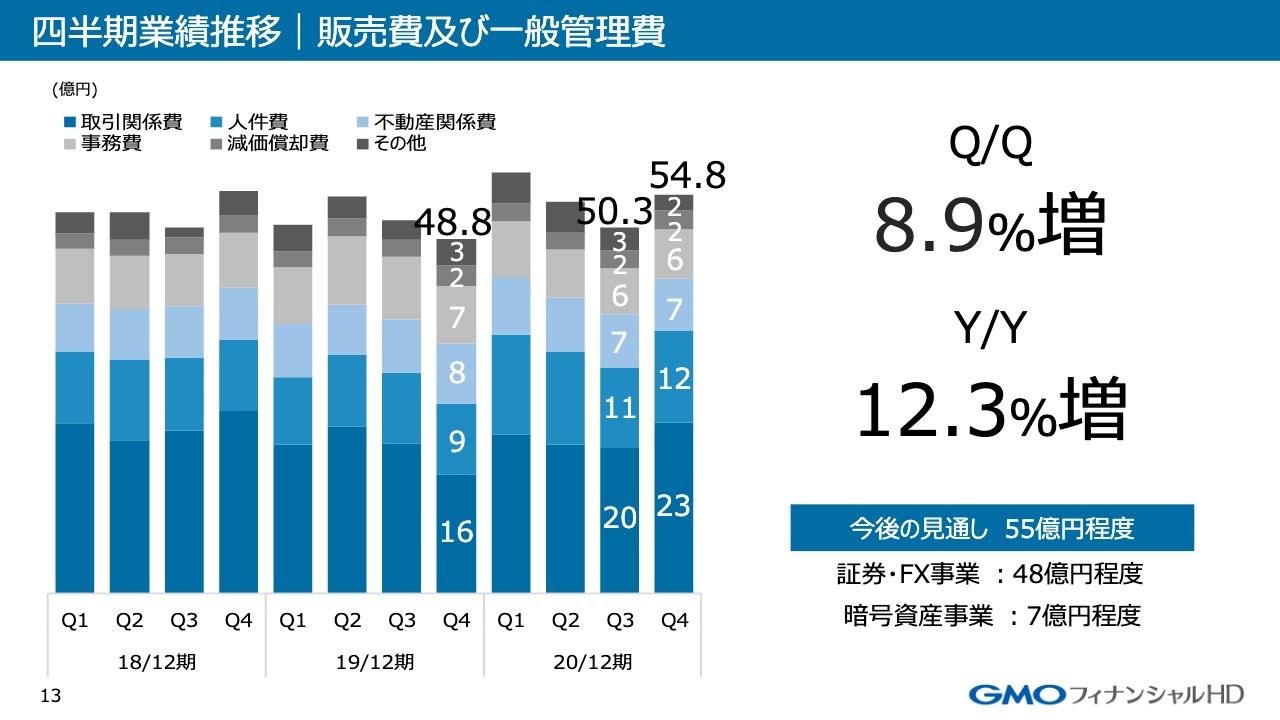

四半期業績推移|販売費及び一般管理費

販管費の四半期推移ですが、第4四半期は第3四半期から8.9パーセント増の54.8億円で着地しました。先ほど申し上げたとおり、暗号資産事業での広告宣伝費や業績連動賞与の計上などが増加要因となっています。

また、2021年度の平均的な四半期ごとの見通しは55億円程度と置いています。年度で見ると、この数字の4倍の220億円くらいを見越しているため、その4分の1といったところです。

マーケットの活況具合によって広告宣伝費等は変わってくるため、四半期ごとでバラける可能性はありますが、平均するとこのくらいと捉えていただいてよいと思います。

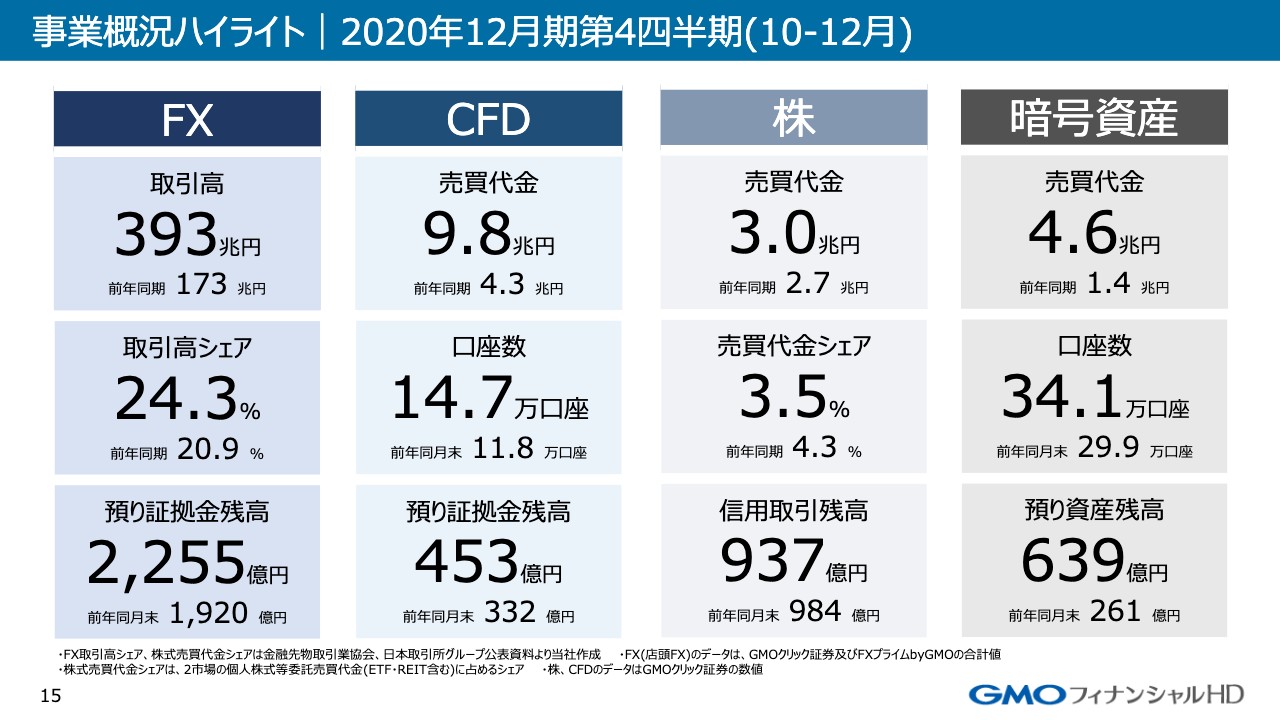

事業概況ハイライト|2020年12月期第4四半期(10−12月)

事業概況をハイライトからご説明します。第4四半期ですが、FXは取引高が393兆円で、取引高シェアも24.3パーセントとなり、前年同期から大きく伸ばせています。預り証拠金残高も2,255億円で、かなり大きく伸ばせたと思っています。

CFDは、売買代金が9.8兆円で、前年同期から2倍以上となりました。預り証拠金残高や口座数といった顧客基盤の指標も大幅に増加しているのが確認できると思います。

株はマーケットの活況を受け、売買代金は前年同期から若干増加したものの、売買代金シェアは3.5パーセントにとどまる結果になりました。

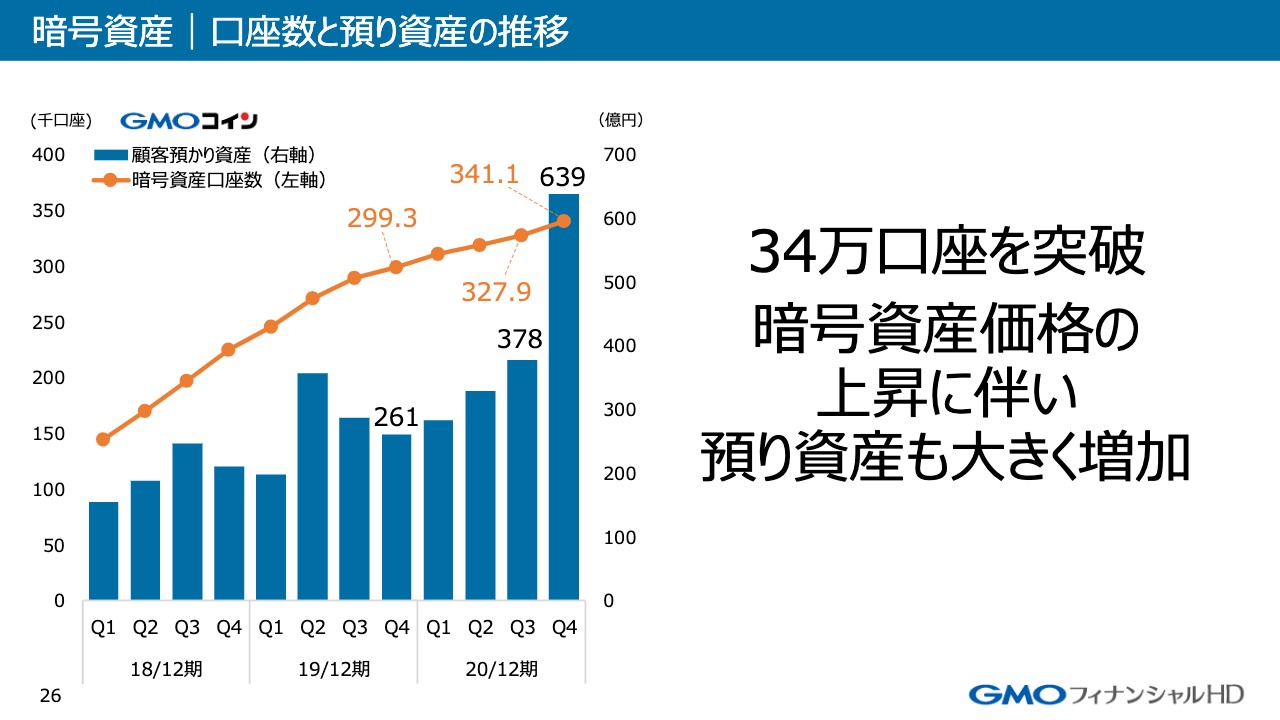

暗号資産もマーケットの活況を受け、売買代金は前年同期から3倍以上の4.6兆円、口座数や預り資産残高も大幅に伸ばしているのが確認できると思います。

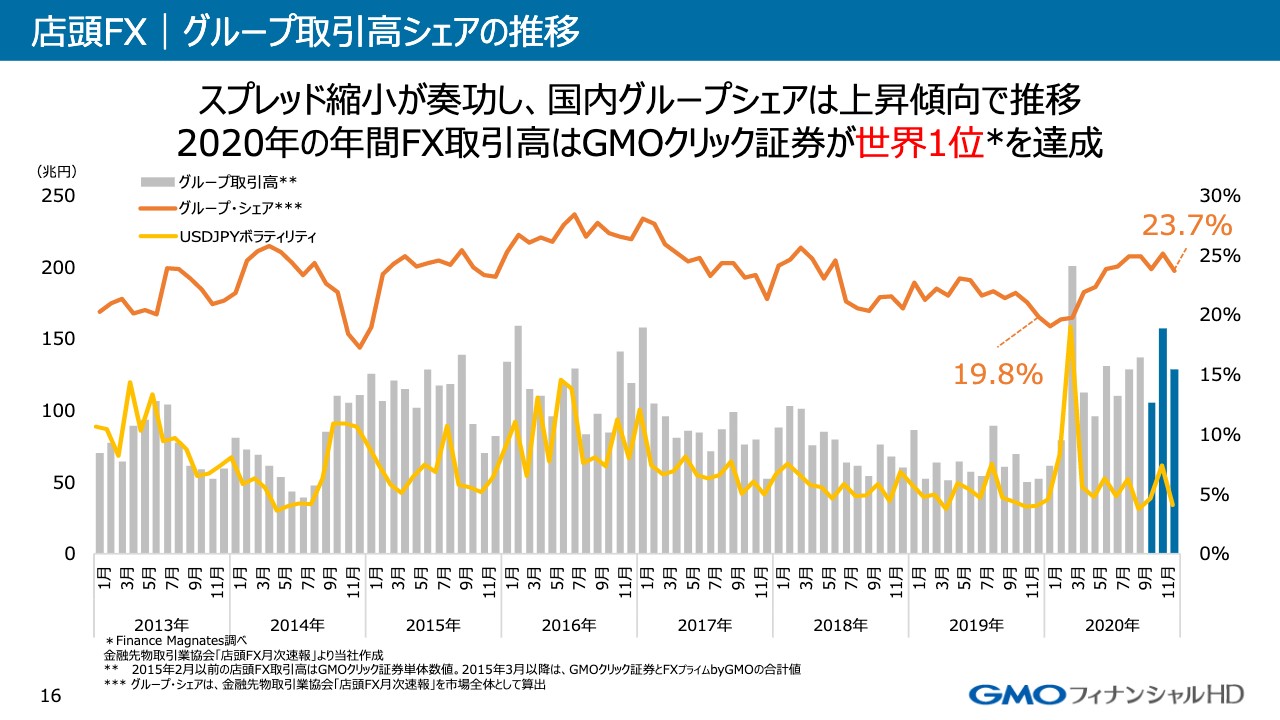

店頭FX|グループ取引高シェアの推移

商品ごとにご説明します。まずは店頭FXで、グループ取引高のシェアになります。先ほど申し上げたとおり、第2四半期以降はシェア獲得、シェア拡大を最優先課題として取り組んでおり、積極的なスプレッド縮小戦略を展開してきました。

その結果、第2四半期以降は取引高シェアを伸ばしており、12月末のシェアが23.7パーセントで、2020年の年間取引高はGMOクリック証券が世界第1位を達成しました。

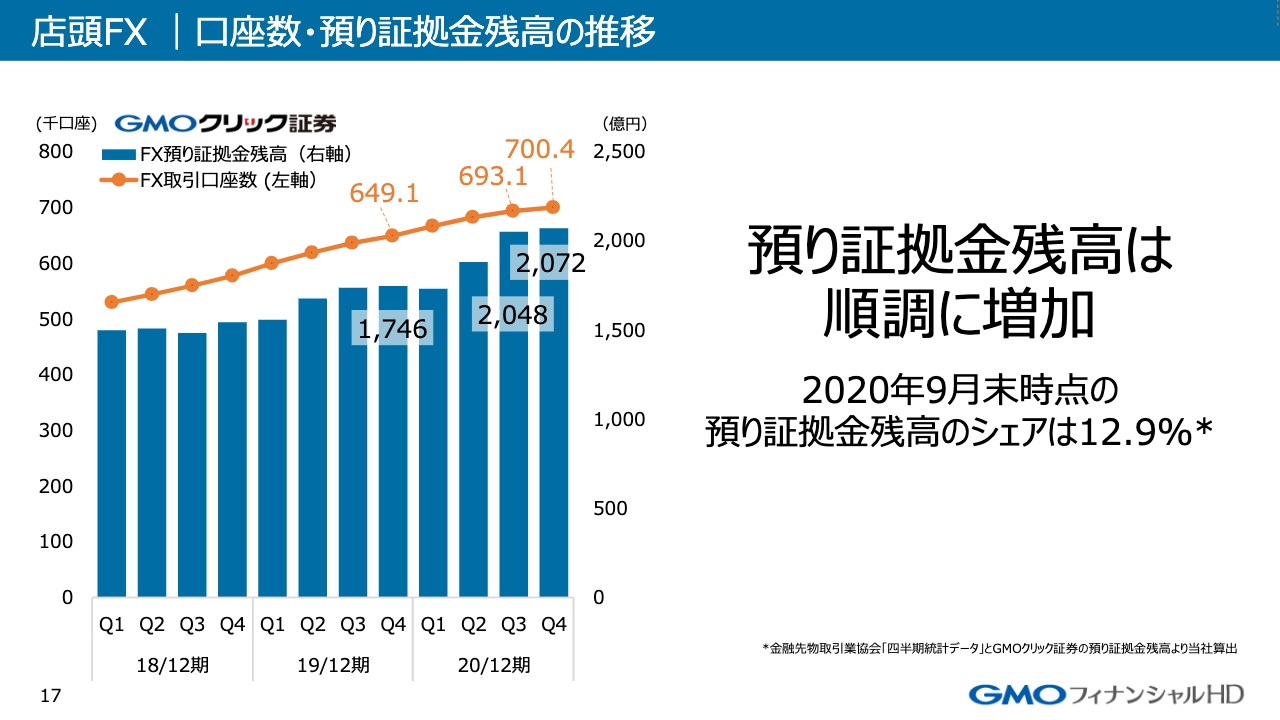

店頭FX |口座数・預り証拠金残高の推移

続いて、口座数・預り証拠金残高の推移となります。こちらも順調に増加しています。GMOクリック証券での預り証拠金が2,072億円ということで順調に増加、また、9月末時点の預り証拠金残高のシェアも12.9パーセントと、引き続き伸ばしてきています。

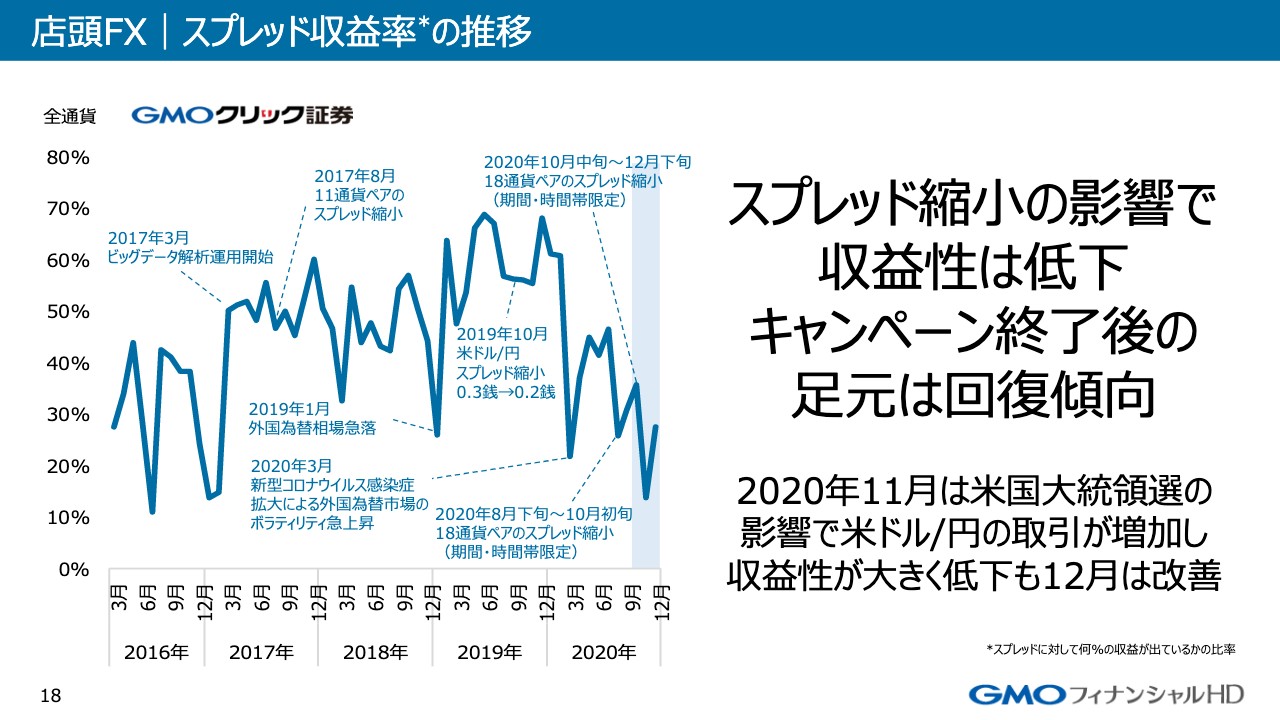

店頭FX|スプレッド収益率の推移

収益性を示すスプレッド収益率の推移になります。第4四半期の10月、11月、12月ですが、引き続きスプレッド縮小キャンペーンを行っていたため、収益性はその面で一段下がっています。

また先ほどご説明しましたが、11月にはアメリカ大統領選挙があり、その結果ドル円の取引が非常に増えました。その影響もあって、収益性は低下しています。

ただし、12月以降の収益率は改善しており、キャンペーンが終わった1月以降も改善しています。足元では回復傾向で推移しています。

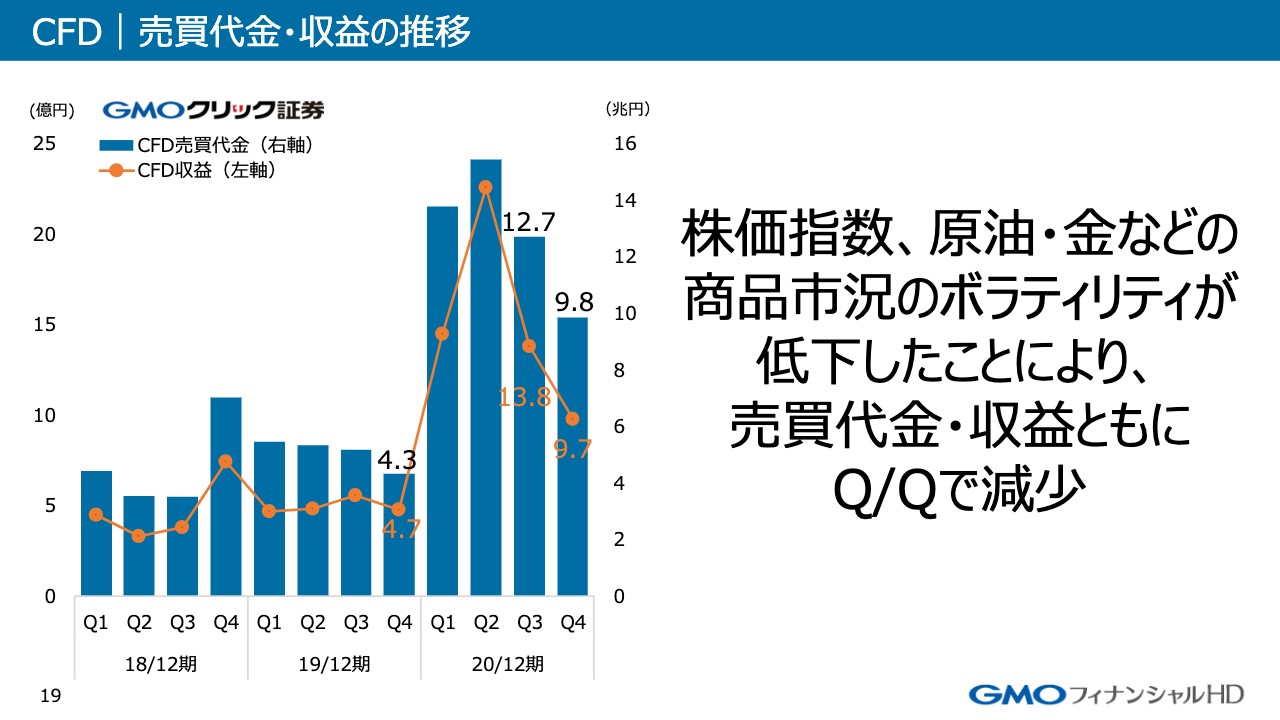

CFD|売買代金・収益の推移

CFDの売買代金と収益の推移となります。第3四半期と比べると、株価指数、原油、金などのボラティリティが低下して売買代金、収益ともに減少しましたが、それでも前年同期比ではかなり大きく伸ばしているのがわかると思います。

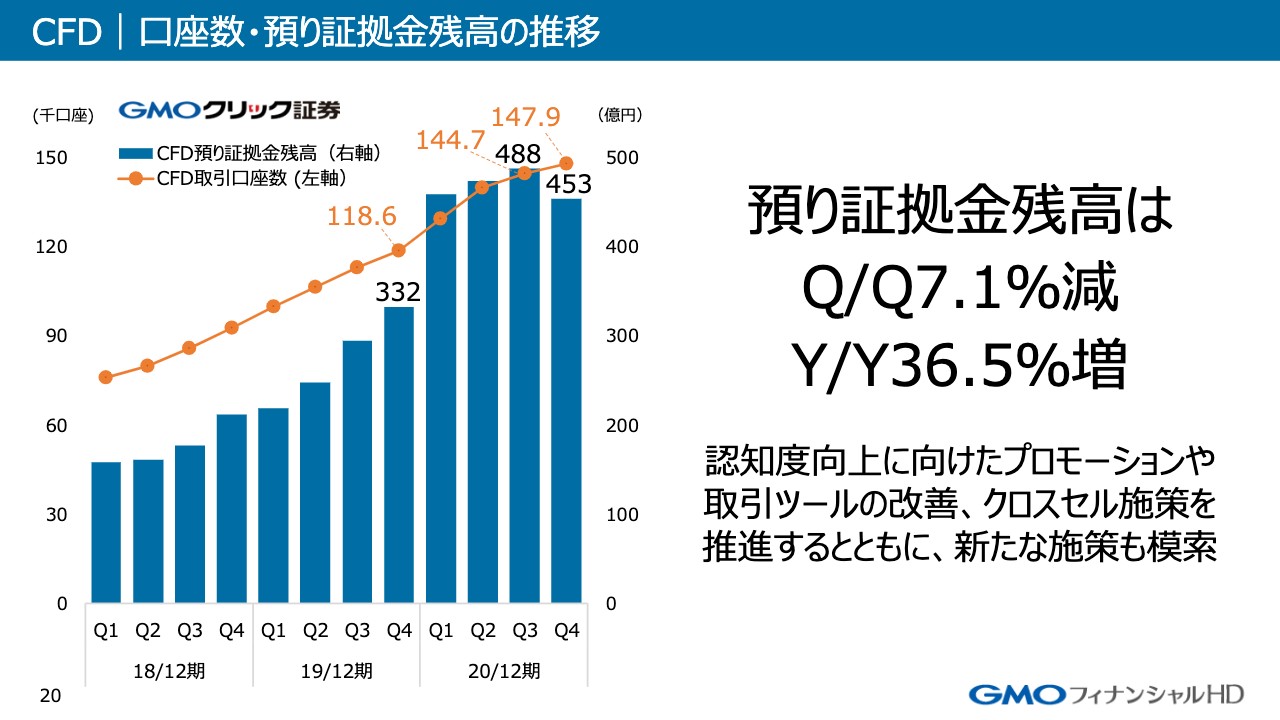

CFD|口座数・預り証拠金残高の推移

口座数・預り証拠金残高の推移です。口座数は順調に伸ばしているのですが、預り証拠金は前四半期末から7.1パーセント減の453億円での着地となりました。

CFDは、引き続き認知度向上に向けたプロモーションやクロルセル施策などを推進していきます。収益性が非常に高いため、他の商品を利用しているお客さまにCFDもお取引していただくといったことを進めるとともに、新たな施策も模索していきたいと思っています。

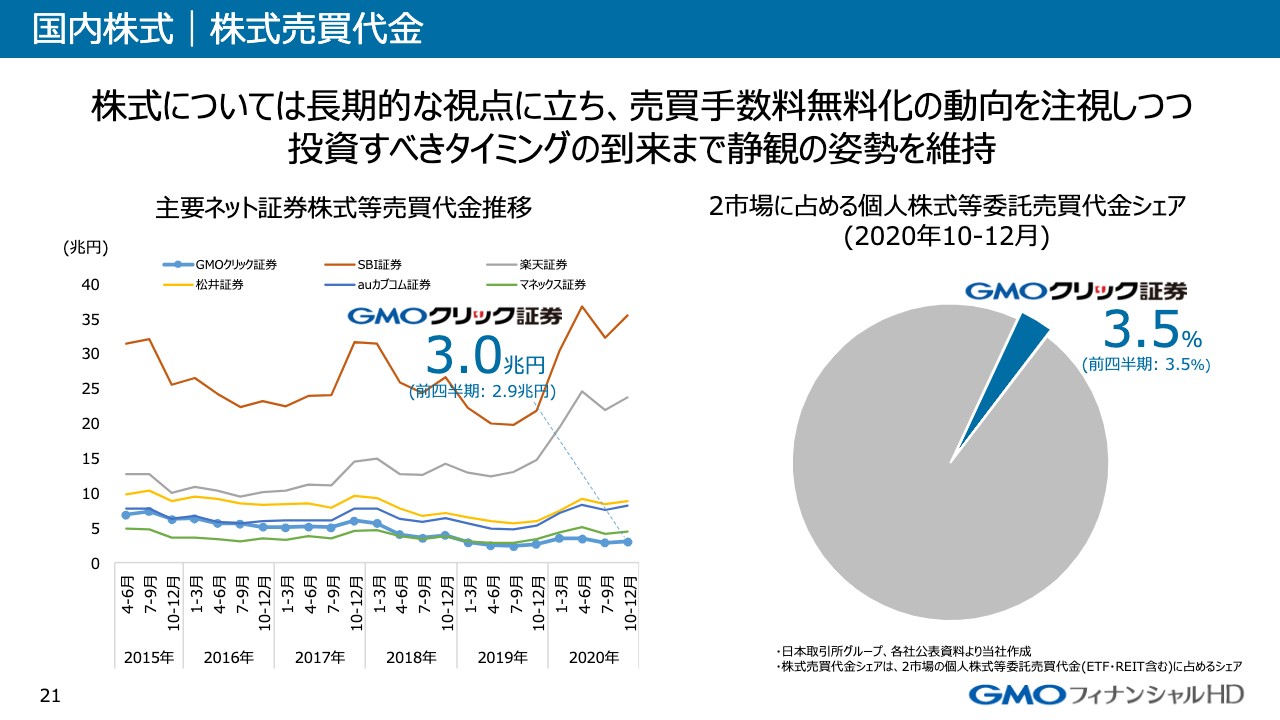

国内株式|株式売買代金

株式ですが、国内株式の売買代金は第4四半期が3兆円で、前四半期から若干増加しました。マーケットシェアは3.5パーセントで横ばいという結果になっています。

株式については、これまで説明会等でも何度かご説明していますが、現在、同業他社では株式売買手数料無料化の動きがあります。我々のようにマーケットシェアが比較的小さい業者がその動きに乗るのは、現時点ではあまり得策ではないと考えていますので、静観の姿勢を維持しています。

ただし、新しいPTSを作るといった動きも出てきていますので、株式におけるビジネスモデルそのものが少し変わりつつあるとは考えています。タイミングを見計らい、次の投資すべきタイミングを決めていければと考えています。

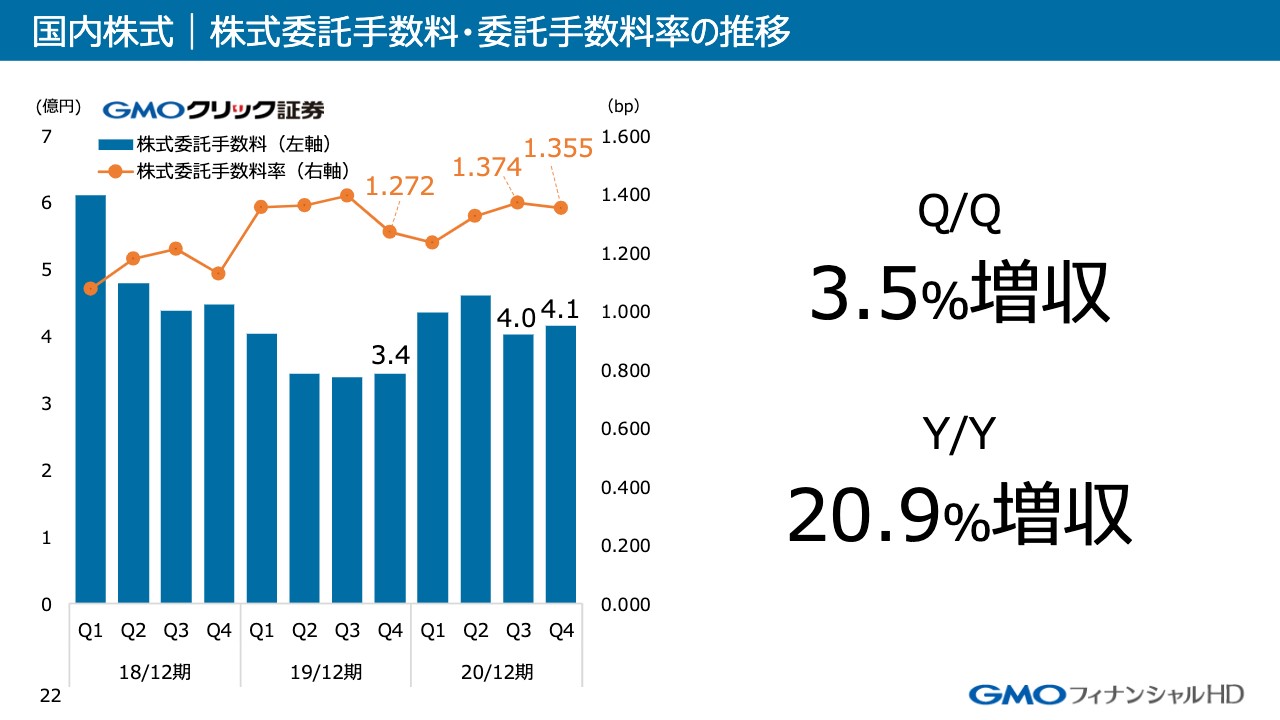

国内株式|株式委託手数料・委託手数料率の推移

株式の委託手数料と手数料率の推移はこちらのスライドのとおりです。収益率はほぼ横ばい、収益は取引量が増加した分、若干増収となっています。

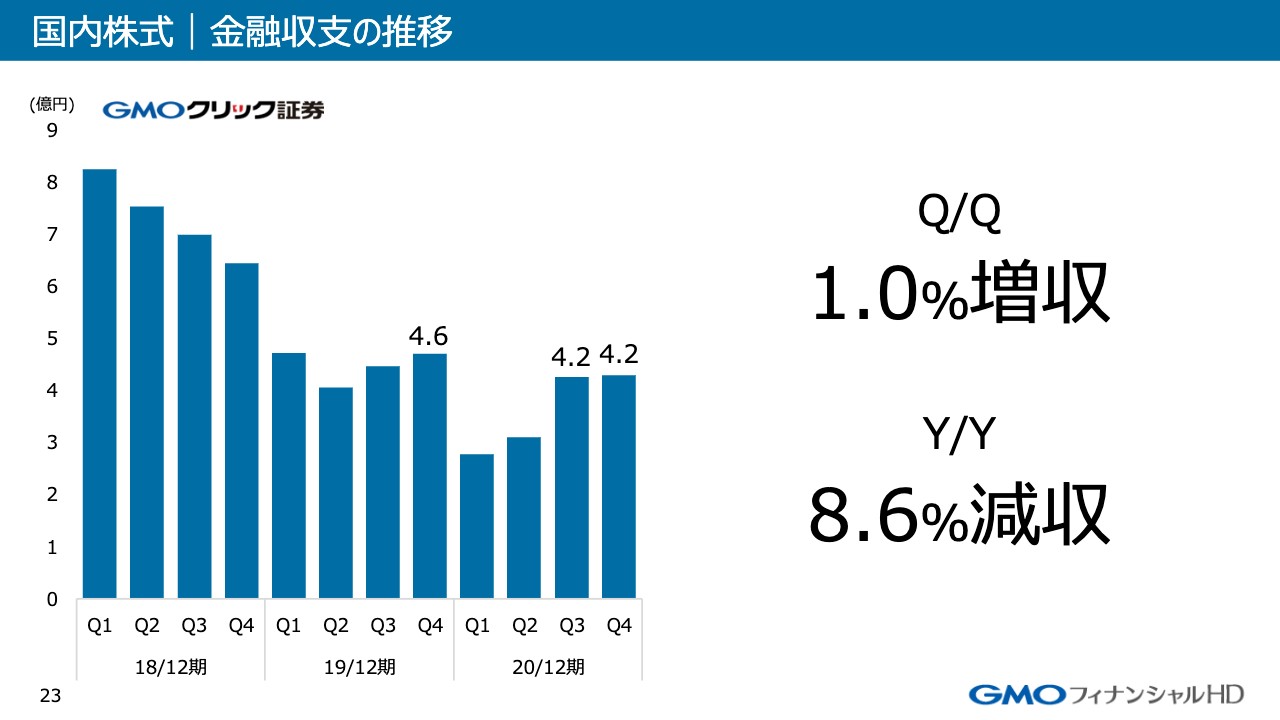

国内株式|金融収支の推移

金融収支ですが、こちらも第3四半期とほぼ同水準の数値となっています。第1四半期、第2四半期は新型コロナウイルス対策で手元資金をかなり厚くして収支が悪化していたところはあるのですが、徐々に回復しつつあると思っています。

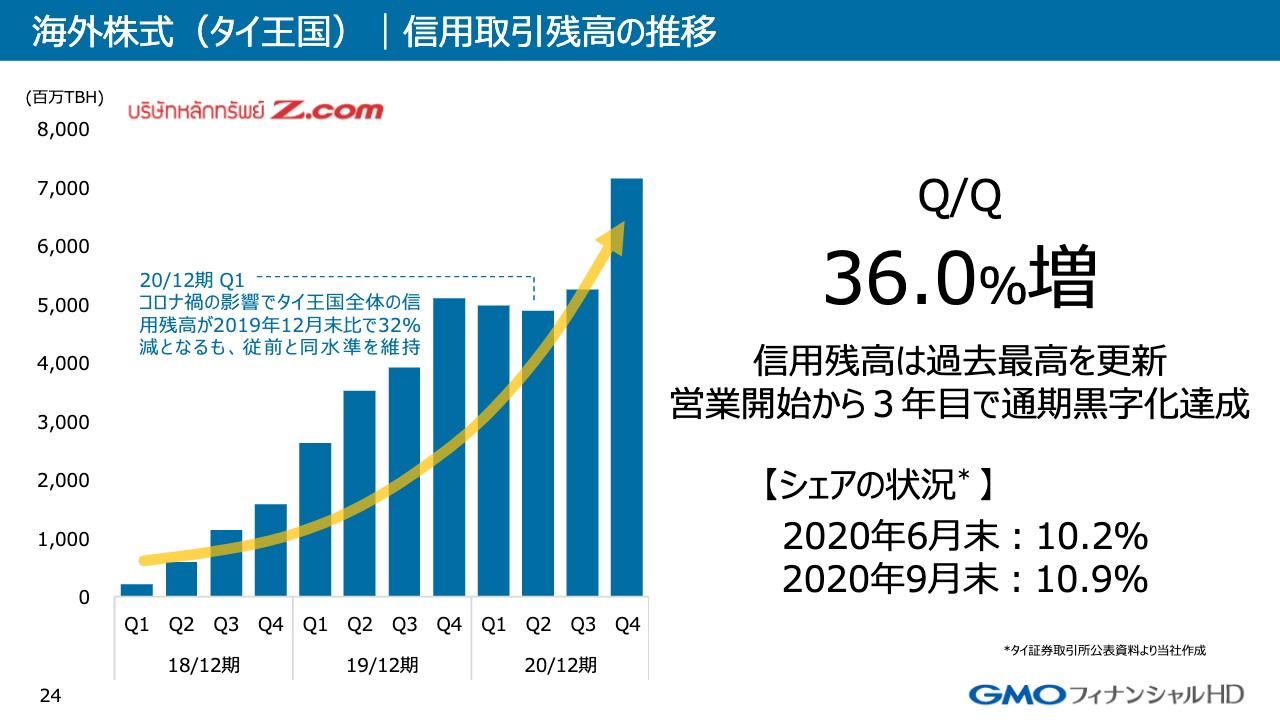

海外株式(タイ王国)|信用取引残高の推移

海外、タイの株式についてです。タイにおいては「信用取引残高で業界1位になる」という目標の下で事業を展開しており、特に第4四半期は前四半期比36パーセント増ということで、信用残高を非常に伸ばすことができました。

また2020年度は営業開始から3年目だったのですが、通期黒字化も達成できています。今後、さらに利益貢献できるよう成長させていきたいと思っています。

暗号資産|売買代金・セグメント収益の推移

暗号資産ですが、スライドは売買代金とセグメント収益の推移となります。まず、左側の売買代金ですが、第4四半期は特に11月から12月にかけてビットコインの価格が非常に上昇したこともあって取引が活況になり、取引量も大幅に増加となっています。

セグメント収益については、第4四半期は特に「リップル」などのアルトコインの取引が非常に活況で、収益性も高いため、それに伴って収益も増加となっています。

暗号資産|口座数と預り資産の推移

口座数と預り資産の推移になりますが、第4四半期末で34万口座を突破しました。また、暗号資産の価格が非常に大きく上昇したため、預り資産も639億円と大幅に増加しているのがご確認いただけると思います。

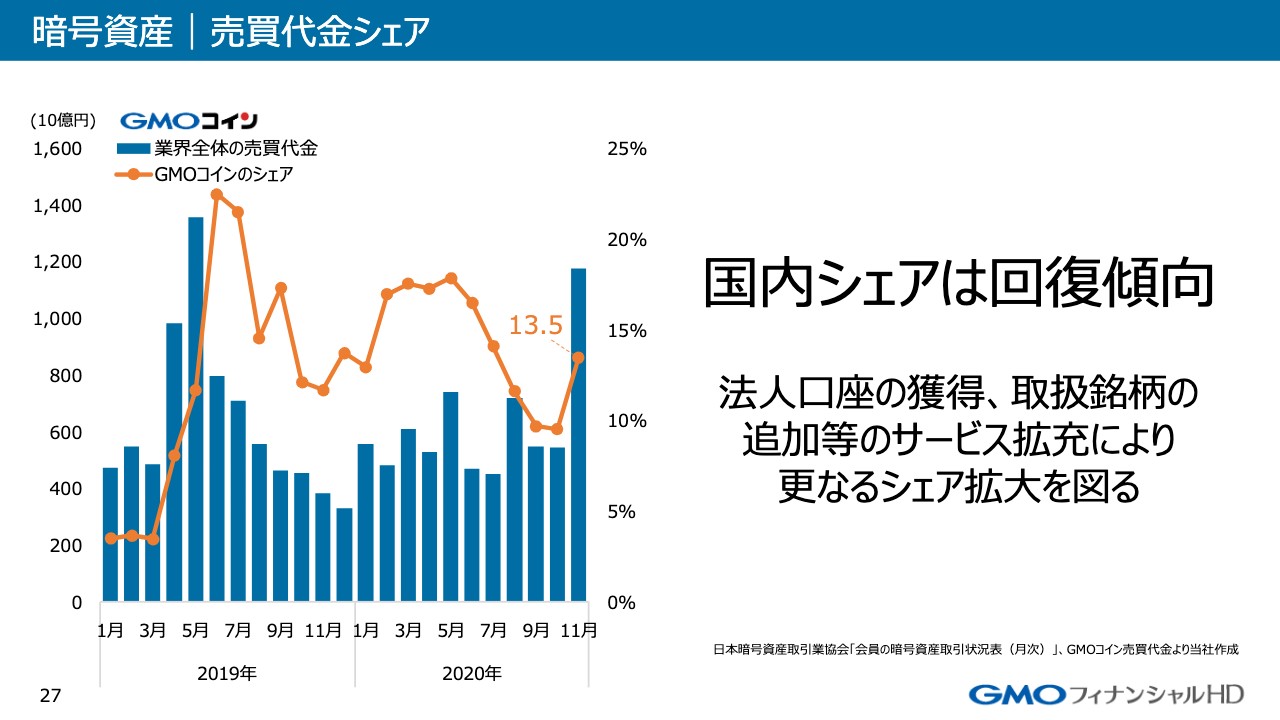

暗号資産|売買代金シェア

売買代金のシェアになります。2020年度の中盤くらいから売買代金のシェアが若干下落傾向だったのですが、足元では少しずつ回復しています。

グラフは、日本暗号資産取引業協会が出してる情報から作成した売買代金シェアのグラフです。11月までしか出ていないのですが、その後も回復傾向で推移していると推測しています。

さらなるシェア拡大を図るため、これまで以上に法人口座を獲得したり、取扱銘柄を追加してサービスを拡充するといったことを実施していきたいと思っています。

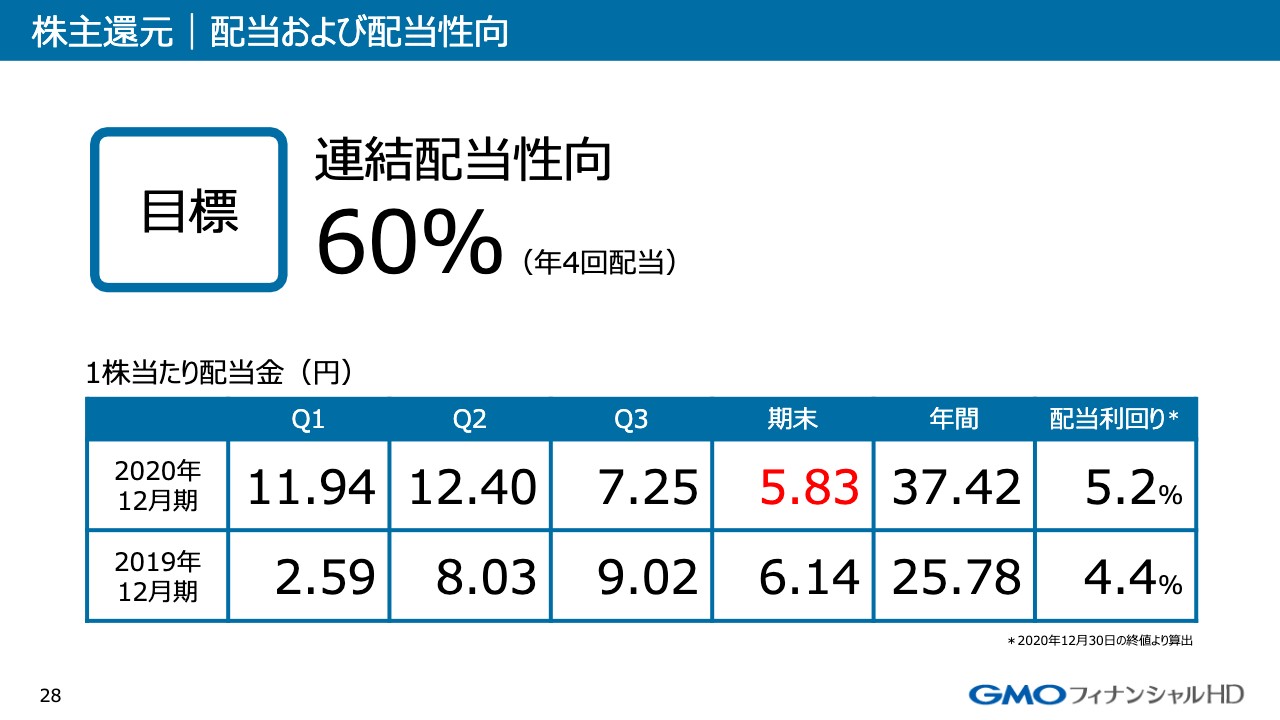

株主還元|配当および配当性向

株主還元になります。配当は、目標配当性向として60パーセントを掲げており、この期末もそれに基づき、1株あたり5.83円となります。年間では37.42円ということで、12月30日の株価で配当利回りを出すと5.2パーセントの配当利回りになります。

株主還元|株主還元総額の推移

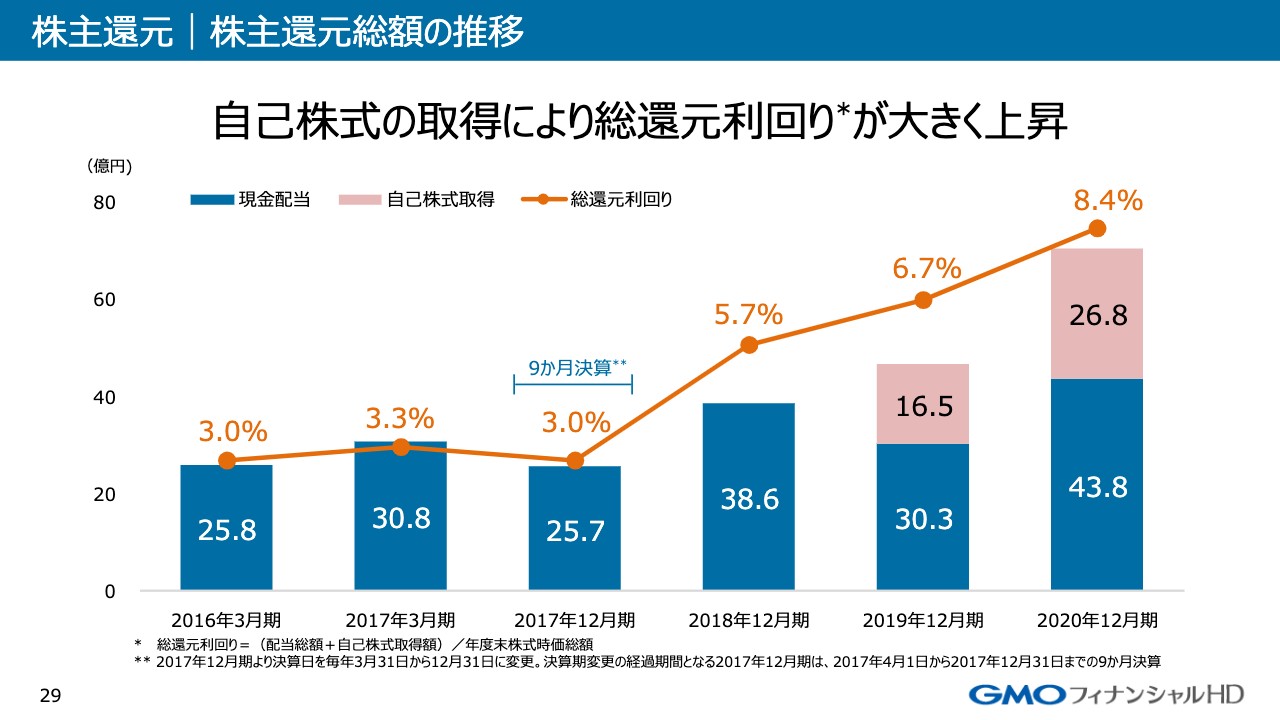

また、2019年と2020年に自己株式取得を行っています。スライドは総還元利回りについて記載しています。現金配当に自己株式取得を加えたグラフはこちらのとおりで、総還元利回りも2020年12月期は8.4パーセントと大きく上昇しているのがご確認いただけると思います。

2021年度も、目標配当性向は引き続き60パーセントということで、変わらずに行いたいと思っています。

今後の展望|目標達成に向けた課題

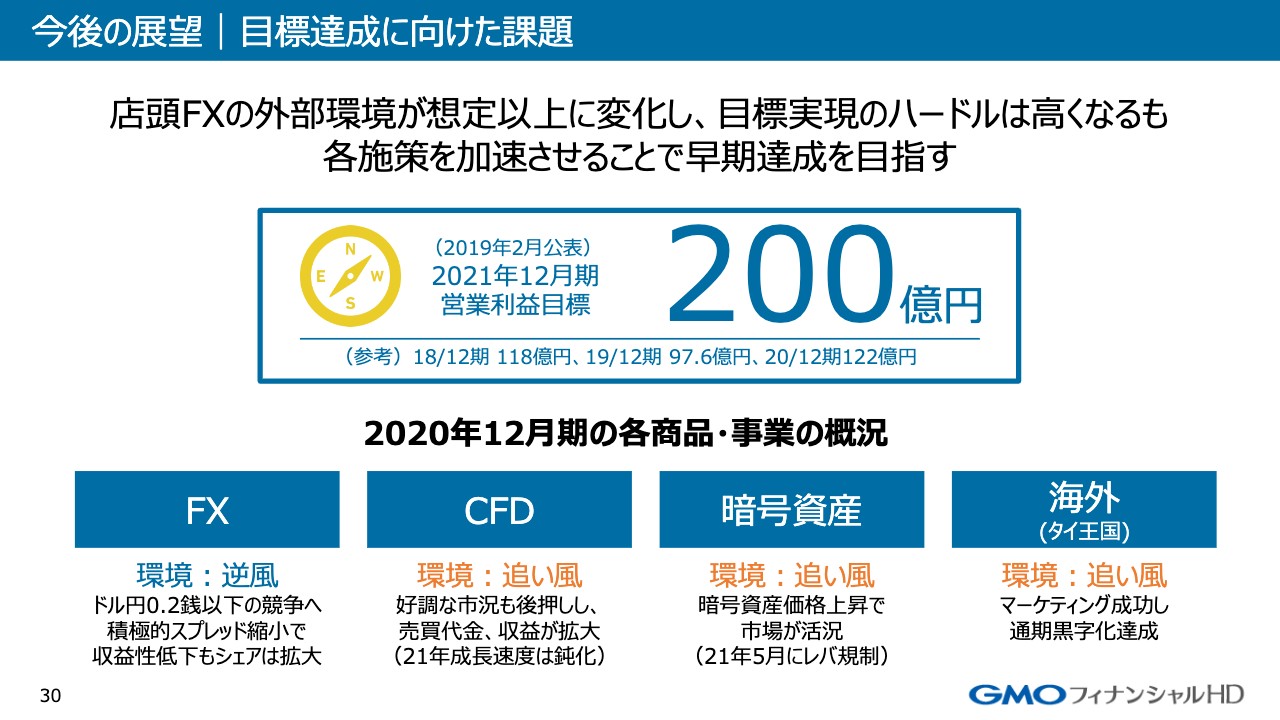

今回、本決算ということで、今後の展望、目標達成に向けた課題についても少しご説明します。

2019年2月に行った2018年12月期の決算発表では「2021年12月期は、200億円の営業利益を目標とする」とご報告させていただきました。

それに対して現状がどうなのかというところですが、店頭FXは外部環境が想定以上に変化したこともあり、目標達成のハードルは高くなったと認識しています。しかし、各施策を加速させることで早期の達成を目指していきたいというところです。

2020年度の各商品や事業環境はスライドのとおりです。FXは、今申し上げたとおり想定以上の環境の変化があったため逆風だと思っています。CFD、暗号資産、海外については、いずれも追い風だったと思っています。

ただし、CFDについては、今後も2020年のような高成長を続けられるかというとなかなか難しいところがあります。暗号資産についても、2021年5月にさらなるレバレッジ規制の強化が予定されていますので、そういった面を乗り越えるようなことに取り組まなければいけないと思っています。

今後の展望|各施策の振り返り

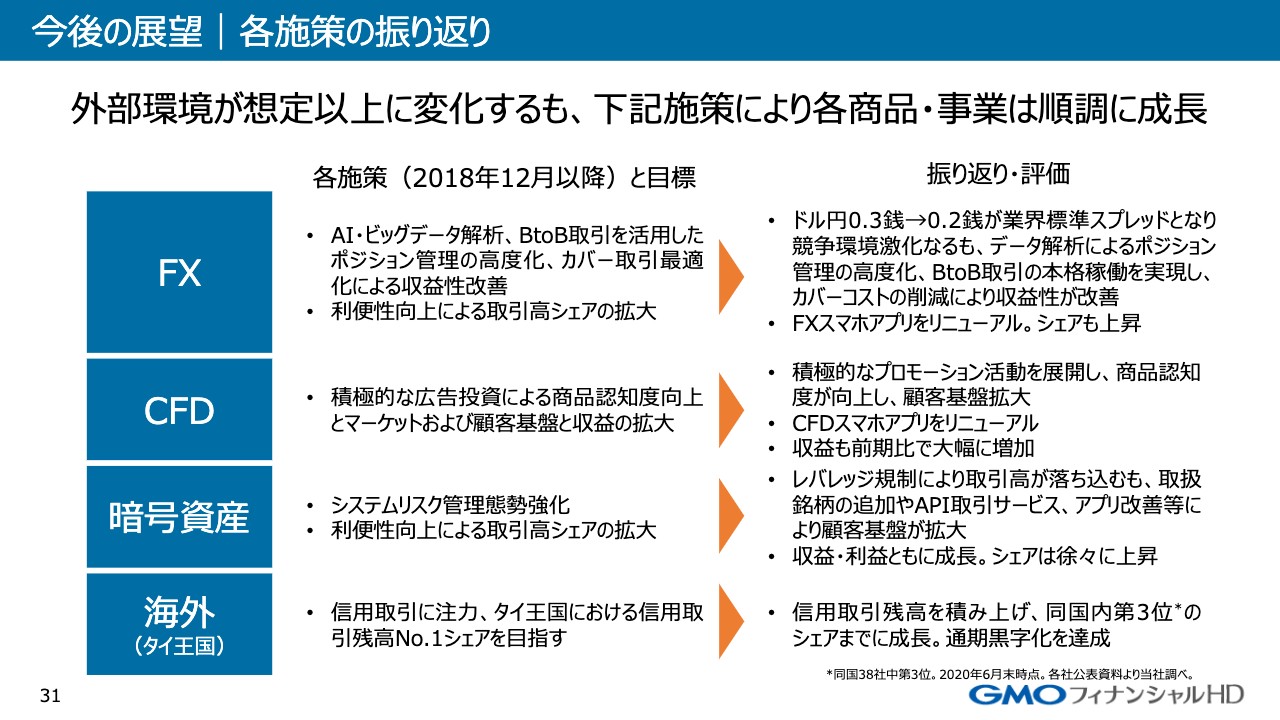

200億円を目標としたときに、どのような施策に取り組んでそれに近づいていくのかについても説明していましたので、それに対する振り返り、評価をさせていただければと思います。

まずはFXですが、大きく分けて収益性の改善と、取引高シェアの拡大という2つの施策を考えていました。

収益性改善については、一定の成果はあったと思っています。データ解析によるポジション管理、BtoBの開始といったところでカバーコストの削減が実現できました。業界のスプレッド競争が厳しくなる中、一定程度の収益を確保できたのは、この成果の表れではないかと評価しています。また、シェアも上昇していますので、その点でもよかったと思っています。

CFDについては、認知度が低いところが一番の課題だったため、認知度向上に向けたマーケティングを施策としていました。積極的なプロモーション活動をずっと実施しており、顧客基盤の拡大にかなりつながったと思っています。またマーケットの状況がよかったこともあり、収益面でもかなり成長できたと評価しています。

暗号資産については、システムリスク管理態勢の強化と、利便性向上による取引高シェアの拡大を施策として掲げていました。こちらは、取扱暗号資産の銘柄の増加、APIサービス、アプリの継続的な改善などで顧客基盤が拡大できたと思っています。また、これらの施策の結果、シェアについても、でこぼこはあるものの徐々に上昇してきていると評価しています。

海外については、先ほども申し上げましたが、タイでの信用取引残高No.1が目標になっており、結果として現在はタイ国内で3位となり、損益面でも黒字化を達成しています。おおむね目標どおりに推移していると思っています。

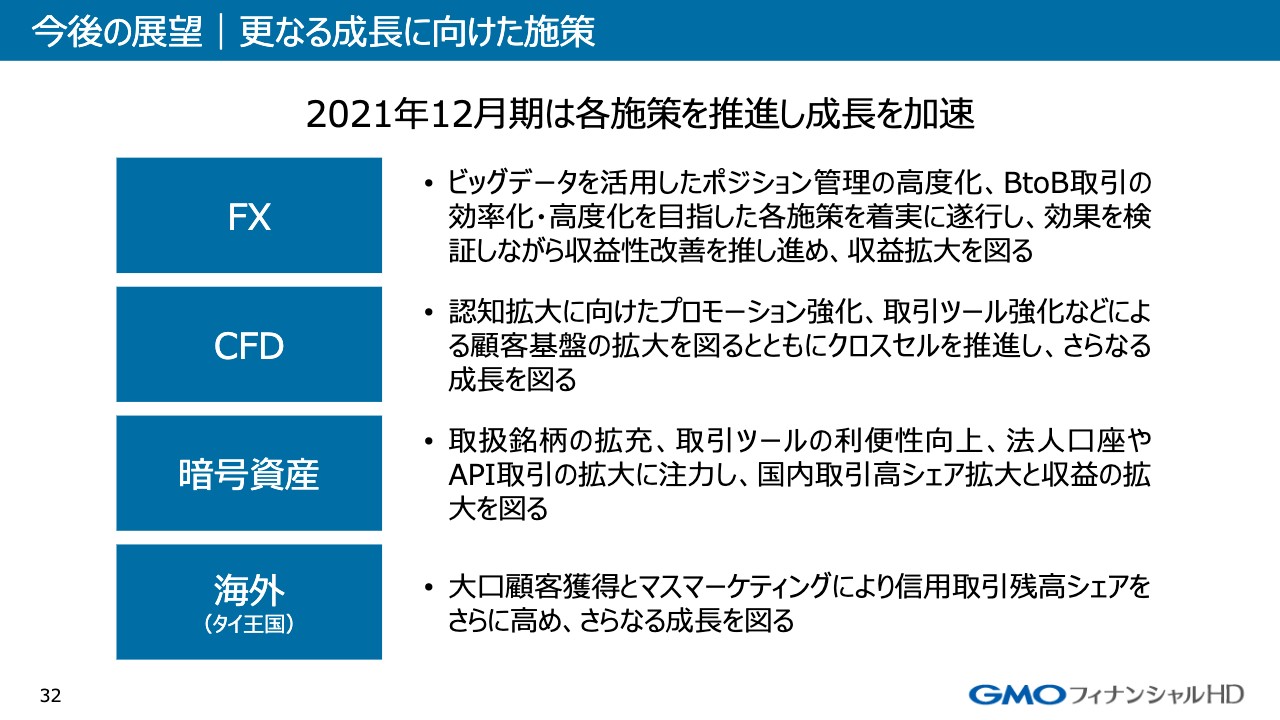

今後の展望|更なる成長に向けた施策

最後に、さらなる成長に向けた施策ということで、早期に目標を達成するために、今後どういったところに力を入れていくかを説明したいと思います。どの商品も、今ご説明したような各施策を引き続き愚直に進めていくところになりますが、商品ごとにご説明します。

まずはFXですが、引き続き収益性改善の施策を進めていきます。改善できる余地はまだまだ残っていると思っていますので、それぞれの施策の効果をきちんと検証しながら改善を進めていければと思っています。

CFDについては、引き続き認知度拡大に向けたプロモーション強化や、アプリを中心としたツールの強化などで顧客基盤の拡大を図るとともに、他の商品からCFDも取引していただくためのクロスセルを推進して、さらなる成長を図りたいと思っています。

暗号資産については、繰り返しになりますが、取扱銘柄をさらに拡充したり、取引ツールの利便性を向上したり、新たに開始した法人口座やAPIでシェアを拡大し、それに伴う収益拡大を図っていきたいと思っています。

海外については、これまで大口のお客さまを中心にシェアを取ってきましたが、さらに広い観点からお客さまに利用いただき、さらにシェアを高めていきたいと思っています。

これらの施策を続けていくことで、目標になるべく近づけていきたいと考えています。私からのご説明は以上です。ご清聴ありがとうございました。

この銘柄の最新ニュース

GMO-FHのニュース一覧- 本日の【株主優待】情報 (17日 発表分) 2024/12/17

- 株主優待実施のお知らせ 2024/12/17

- 2024年11月の月次業績(速報)に関するお知らせ 2024/12/13

- GMOヘルステック:送料無料!「処方薬デリバリーサービス」の本格提供を開始 2024/12/09

- 前日に「買われた株!」総ザライ (1) ―本日につながる期待株は?― 2024/12/06

マーケットニュース

-

東京株式(前引け)=続伸、商い低調ななかも寄り後は上値指向に

(12/26)

東京株式(前引け)=続伸、商い低調ななかも寄り後は上値指向に

(12/26)

-

<動意株・26日>(前引け)=ユカリア、ミツバ、タウンズ

(12/26)

<動意株・26日>(前引け)=ユカリア、ミツバ、タウンズ

(12/26)

- ◎26日前場の主要ヘッドライン (12/26)

-

自動車株全面高に買われ業種別上昇率で一頭地を抜く、低PBR宝庫で業界再編や買収思惑が株価刺激◇

(12/26)

自動車株全面高に買われ業種別上昇率で一頭地を抜く、低PBR宝庫で業界再編や買収思惑が株価刺激◇

(12/26)

おすすめ条件でスクリーニングされた銘柄を見る

GMOフィナンシャルホールディングスの取引履歴を振り返りませんか?

GMOフィナンシャルホールディングスの株を取引したことがありますか?みんかぶアセットプランナーに取引口座を連携すると売買履歴をチャート上にプロットし、自分の取引を視覚的に確認することができます。

アセットプランナーの取引履歴機能とは

※アセプラを初めてご利用の場合は会員登録からお手続き下さい。