ジャノメのニュース

ジャノメ、FY25はサプライチェーン強化と重要市場への進出を推進 市場拡大と経済成長が見込まれるインドに子会社を設立

目次

齋藤真氏:株式会社ジャノメの2024年3月期決算説明をご視聴いただき、誠にありがとうございます。代表取締役社長の齋藤です。

それでは、2024年3月期の決算概要について、目次に沿ってご説明します。まずは連結決算の概要、それから事業セグメント別に説明していきます。

(1) 業績の概要

当期の世界経済は、長期化するウクライナ紛争や中東地域の緊迫化による地政学リスクの高まり、金融引き締め政策に伴う不透明な金融市場、中国の経済減速など、不安定な状況が続いています。

国内では、外需の回復・円安による輸出企業の収益改善や株価上昇、高い賃上げ率等により企業の景況感が改善している一方で、物価高騰による個人消費の落ち込みのほか、人手不足、設備投資の伸び悩み等、実体経済は低迷しており、両者のギャップが拡大しています。

このような環境の中、当社グループにおいては、中期経営計画「Reborn 2024」の2年目として、部品の社内加工化や生産性の向上による経営基盤の強化を図るとともに、国内外で魅力的な新製品の投入を行うなど、積極的な事業運営に取り組んできました。

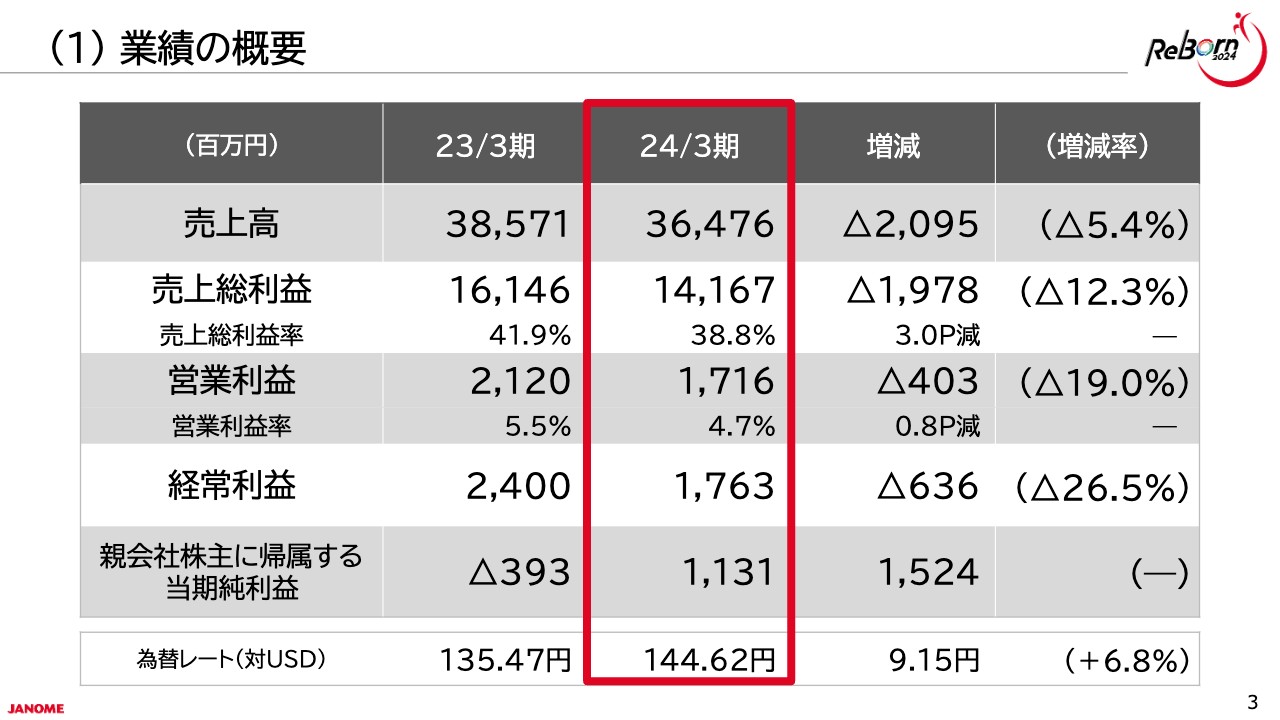

しかしながら、当社を取り巻く経営環境は依然として厳しく、売上高は前期比20億9,500万円減の364億7,600万円、営業利益は前期比4億300万円減の17億1,600万円となりました。要因については、この後詳しくご説明します。

経常利益は前期比6億3,600万円減の17億6,300万円、親会社株主に帰属する当期純利益については、前期比15億2,400万円増の11億3,100万円となりました。

(2) 営業利益の増減要因

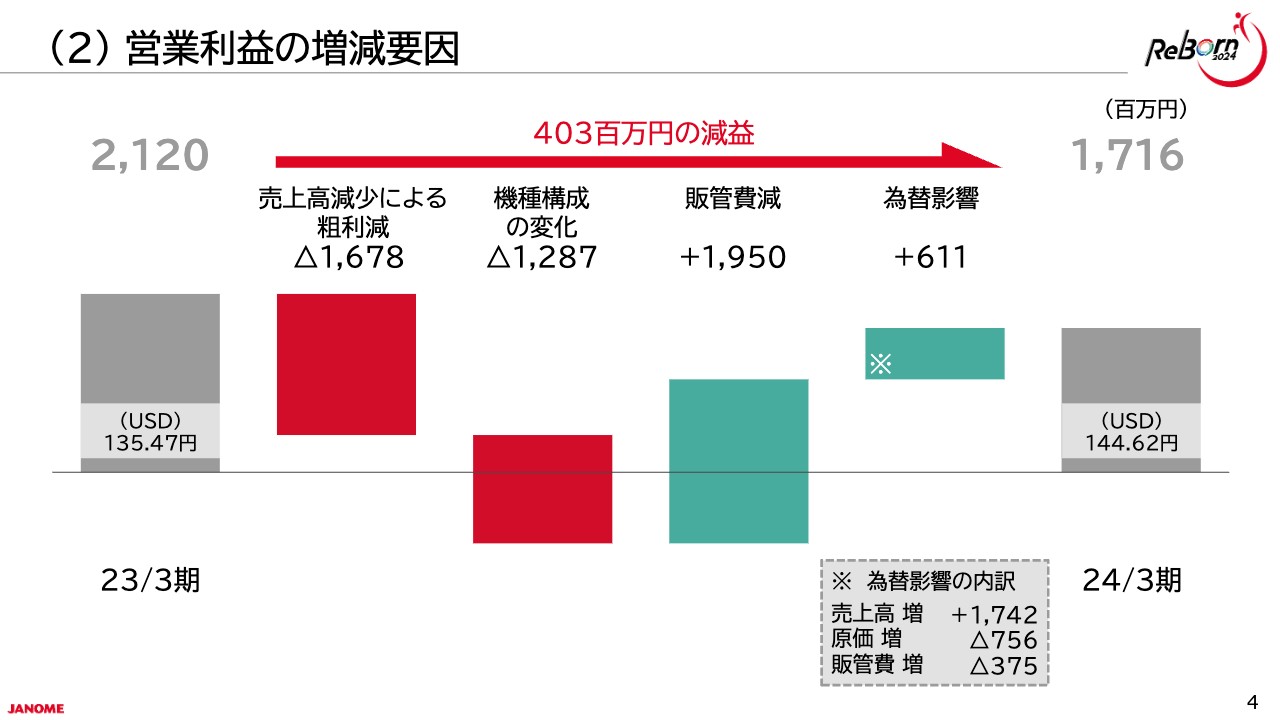

営業利益の増減要因についてご説明します。減益となった最大の要因は、売上減に伴う粗利の減少によるものです。連結売上高が前期と比べ20億9,500万円減少し、粗利も16億7,800万円減少しました。

売上減少の要因としては、ミシンの新機種において、前期は第1四半期に発売した利益率の高いフラッグシップモデルが年度を通して売上と利益に寄与したのに対し、当期は新機種を発売したものの、時期の影響もあり、効果は限定的だったためです。

また、機種構成の変化により、12億8,700万円減少しました。これは家庭用機器事業において、普及型ミシンが主力となるアジア地域、CIS諸国での販売が増加したためです。地域別のミシン販売実績については後ほどあらためてご説明します。

経費は前期に比べ19億5,000万円減少しています。主に、訪問販売事業関連経費の減少や、海上運賃をはじめとする全体的な輸送費の減少によるものです。

為替の影響としては、売上高が販売建値通貨の円安により17億4,200万円増加、原価が生産拠点のある台湾とタイの現地通貨高により7億5,600万円増加、販管費が3億7,500万円増加し、差し引き6億1,100万円の増益となりました。

(3) 事業セグメント別業績

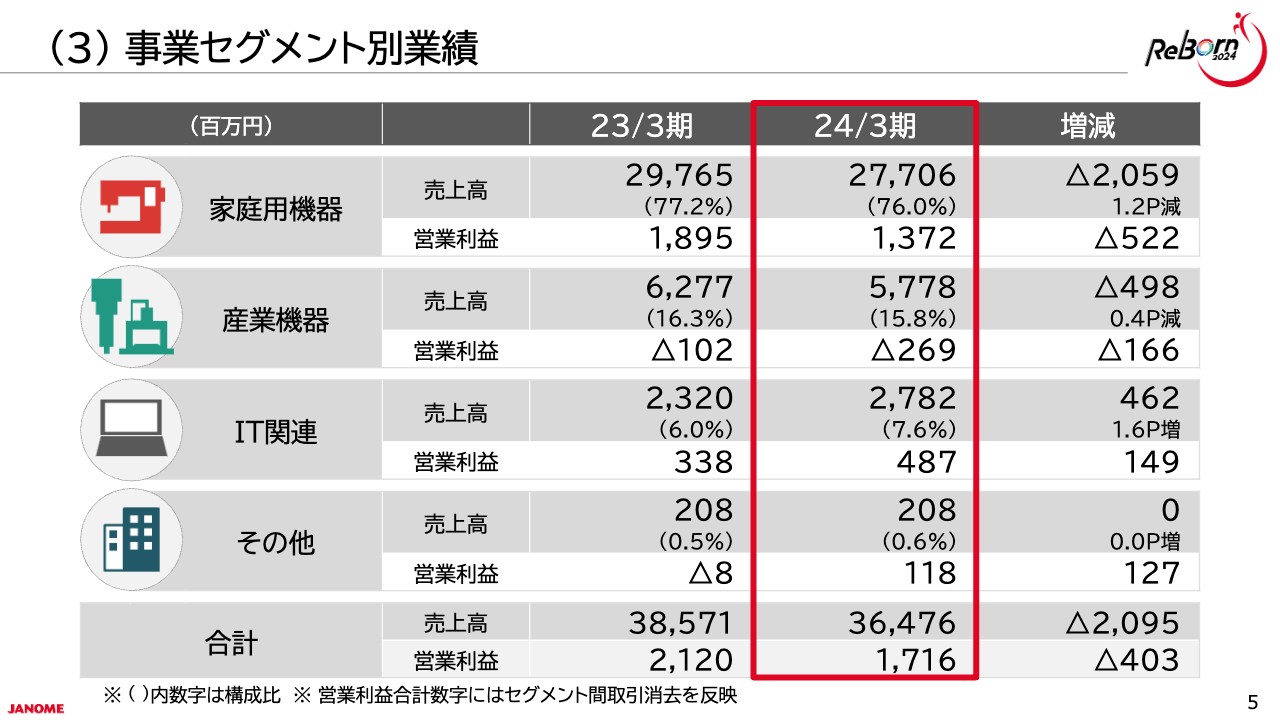

事業セグメント別業績です。家庭用機器事業では、売上高は20億5,900万円減少、営業利益は5億2,200万円減少し、減収減益となりました。

産業機器事業では、売上高は4億9,800万円減少、営業利益は1億6,600万円減少し、減収減益となりました。

IT関連事業では、売上高は4億6,200万円増加、営業利益は1億4,900万円増加し、増収増益となりました。

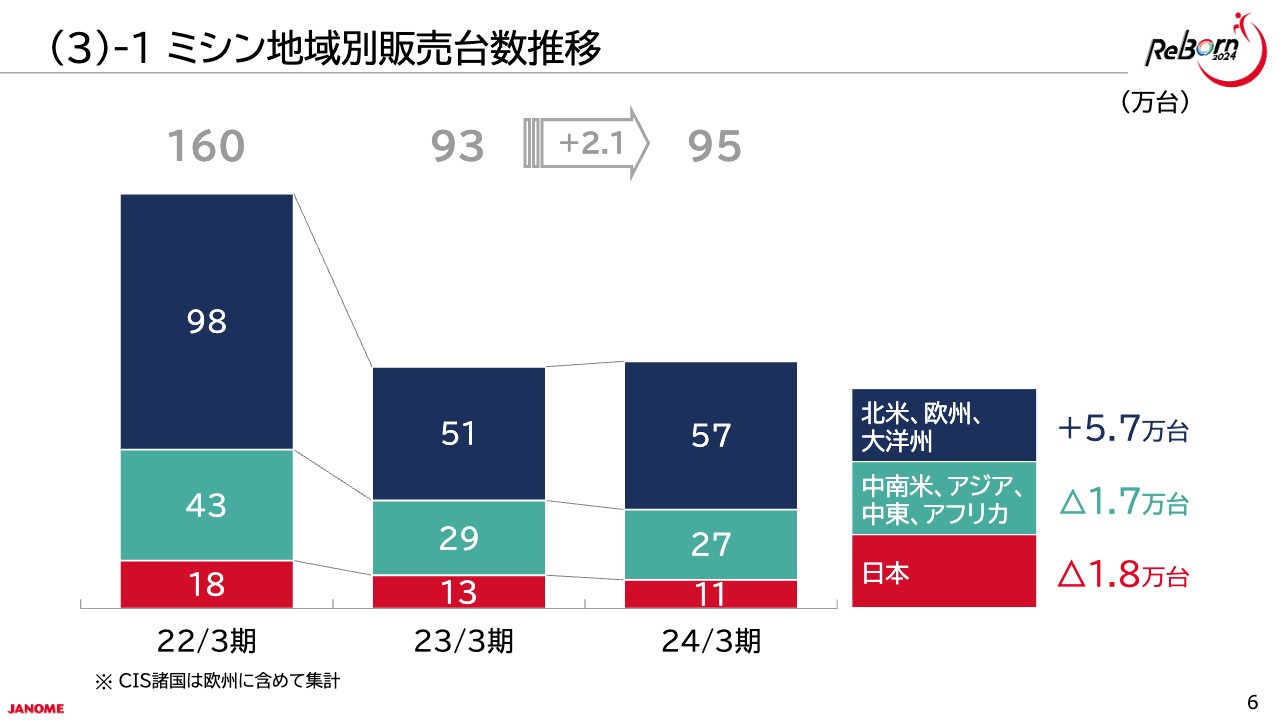

(3)-1 ミシン地域別販売台数推移

ミシン地域別販売台数推移についてご説明します。家庭用機器事業において、海外ではミシンキルト愛好家をターゲットとした新機種の投入や、積極的な展示会への出展など、販売拡大に努めました。地域別の累計では、欧米、大洋州での販売台数が増加に転じました。

国別では、インド向けの販売台数が堅調に推移しており、今後もインド国内の経済成長に合わせ、販売台数の増加が見込まれます。

国内では、訪問販売事業撤退に伴い、代理店販売を中心とした販売体制の再構築と、学校教育向けのサービス・支援の充実に取り組みました。

中期経営計画の施策の1つに掲げる「メイド・イン・ジャパンプロジェクト」では、東京工場で生産する高機能高品質モデル「HORIZON Memory Craft 9480 QC PROFESSIONAL」を国内向けに発売しました。

さらに、異業種とのコラボレーションを含む各種ワークショップや展示会への出展、関西地域初となる「Bobinage(ボビナージュ)神戸元町」の開店に加え、SNSでの情報発信など、新たな需要の創出に努めました。

しかしながら、販売体制再編の立ち上がりに時間を要したこともあり、期待を上回る伸びには至りませんでした。

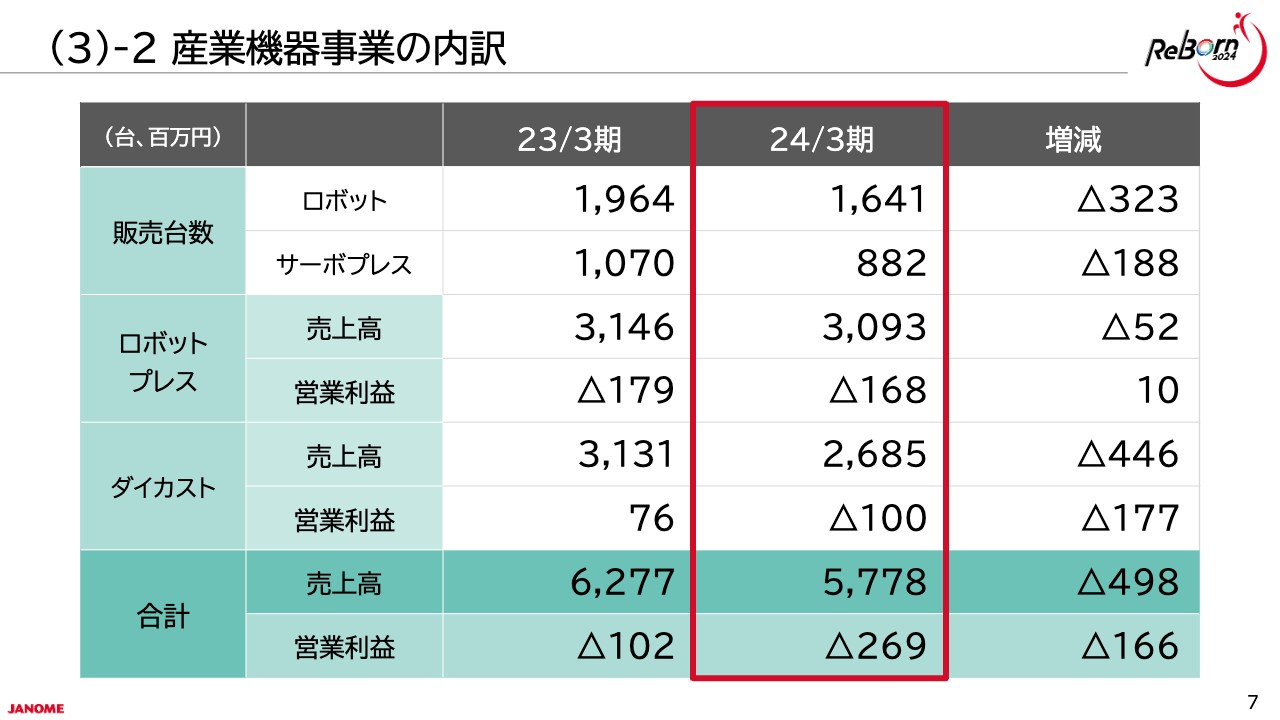

(3)-2 産業機器事業の内訳

産業機器事業の内訳です。部品調達難も徐々に解消され、生産体制は整備されつつあります。ロボットプレス事業において、特に卓上ロボットは、ねじ締めや塗布をはじめとした作業用途を想定した治具やアタッチメントを豊富に取りそろえるなど、製品の付加価値を高め、市場のニーズに応える製品提供に取り組みました。

国内外に販売し、サービス拠点を開設するなど、ネットワークの強化を図ってきましたが、主力市場である中国は経済減速により設備投資を控える動きが目立ち、ロボットプレスの販売は苦戦が続きました。

自動車関連や精密機器、産業用ロボット向けダイカスト製品を扱うダイカスト鋳造関連事業においては、産業用ロボットメーカーをはじめとした取引先の生産調整の影響、グループ全体のミシン販売台数の伸び悩み、エネルギー価格の高騰などの影響により売上が減少しました。

また、国内事業所の統廃合による一時的な経費の増加もあり、営業損失を計上しています。産業機器事業全体では、売上高は前期に比べ4億9,800万円減収の57億7,800万円、営業利益は2億6,900万円の営業損失となりました。

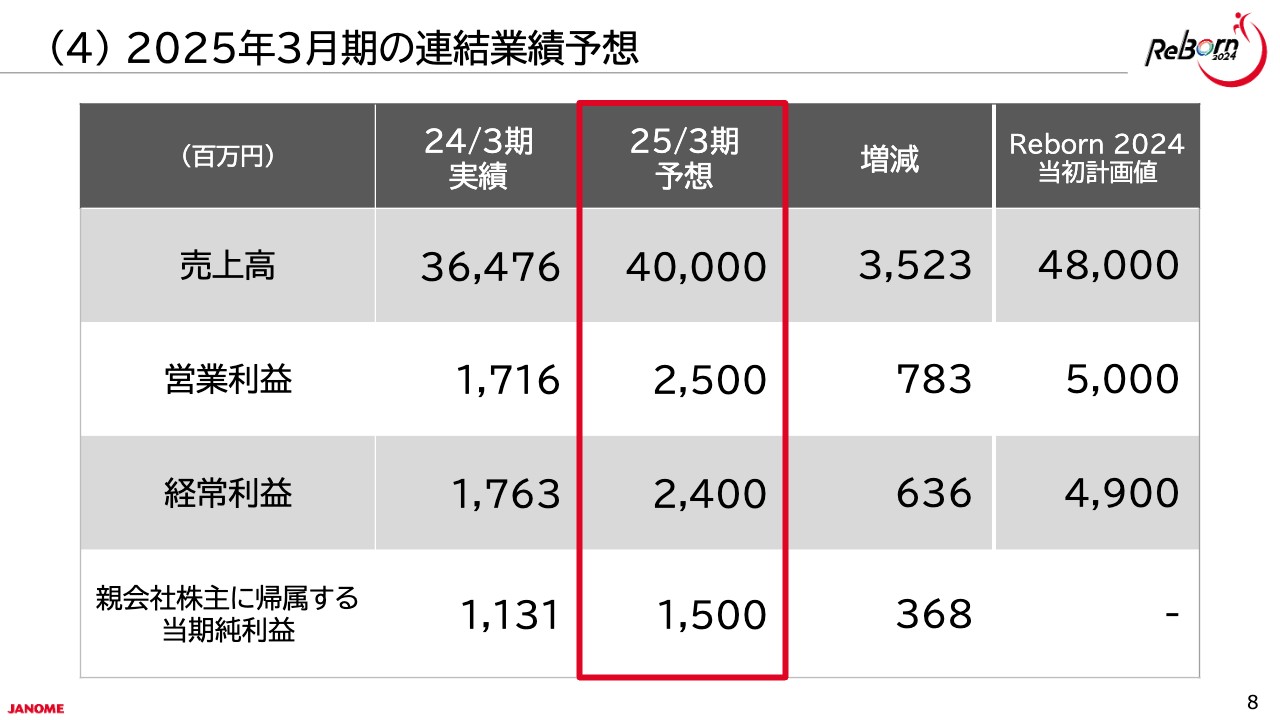

(4) 2025年3月期の連結業績予想

長期化するウクライナ情勢や緊迫する中東情勢、中国の需要回復の遅れといった足元の事業環境は2025年3月期も続くと考えられることから、中期経営計画「Reborn 2024」の計画値についても同様に修正しました。

2025年3月期の連結業績予想は、売上高は前期比35億2,300万円増の400億円、営業利益は前期比7億8,300万円増の25億円、経常利益は前期比6億3,600万円増の24億円、親会社株主に帰属する当期純利益は前期比3億6,800万円増の15億円としています。

(4) 2025年3月期の連結業績予想

中期経営計画「Reborn 2024」最終年度にあたる2025年3月期は、「持続可能な成長に向けてサステナブル経営を推進する」という基本方針に基づき、サステナブルな製品供給の推進、サプライチェーンの強化、重要市場への積極的な進出を引き続き進めることで、修正計画の達成を目指していきます。

サステナブルな製品供給では、ミシンや産業機器の研究開発、新製品投入、DX推進を積極的に実施していきます。サプライチェーン強化では、重要市場におけるミシン販売の強化、および柔軟な生産体制の確立に向けた開発・生産戦略の推進を図っていきます。

重要市場への進出では、2024年4月に、将来的な市場拡大と経済成長が見込まれるインドに産業機器販売子会社を設立しました。このほかにも、東南アジア等の有望な市場への進出も積極的に検討していきます。

以上をもちまして、2024年3月期の決算説明を終了します。ご視聴、誠にありがとうございました。

この銘柄の最新ニュース

ジャノメのニュース一覧- 決算プラス・インパクト銘柄 【東証プライム】寄付 … トヨタ、東エレク、伊藤忠 (2月6日発表分) 2026/02/09

- ジャノメ、10-12月期(3Q)経常は5%増益 2026/02/06

- 2026年3月期第3四半期決算短信〔日本基準〕(連結) 2026/02/06

- 自己株式の取得状況に関するお知らせ 2026/02/04

- 出来高変化率ランキング(9時台)~エンプラス、宮入バルなどがランクイン 2026/02/02

マーケットニュース

おすすめ条件でスクリーニングされた銘柄を見る

ジャノメの取引履歴を振り返りませんか?

ジャノメの株を取引したことがありますか?みんかぶアセットプランナーに取引口座を連携すると売買履歴をチャート上にプロットし、自分の取引を視覚的に確認することができます。

アセットプランナーの取引履歴機能とは

※アセプラを初めてご利用の場合は会員登録からお手続き下さい。