日東工器のニュース

【QAあり】日東工器、新中計を発表、「10年後の飛躍に向けて稼ぐ力の再構築」を掲げ、収益力強化、成長領域への投資拡大等を推進

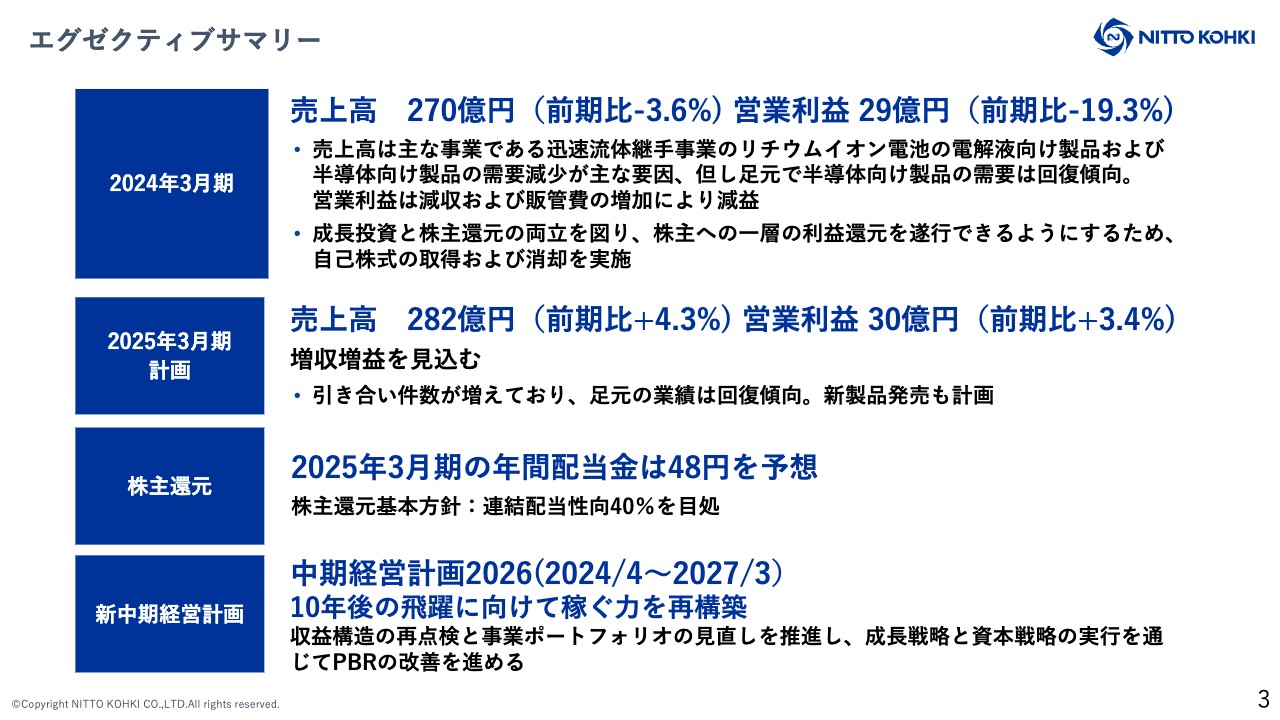

エグゼクティブサマリー

小形明誠氏(以下、小形):日東工器株式会社代表取締役社長の小形明誠です。本日は、お忙しいところご参加いただき、ありがとうございます。それでは、2024年3月期決算、2025年3月期計画ならびに「中期経営計画2026」についてご説明します。

まずはエグゼクティブサマリーです。2024年3月期の売上高は約270億円、前期比3.6パーセントの減収、営業利益は約29億円、前期比19.3パーセントの減益となりました。2025年3月期の計画は、増収増益を見込んでおり、年間配当金は48円を計画しています。

また、3ヶ年の「中期経営計画2026」を公表しました。こちらについては、後ほどご説明します。

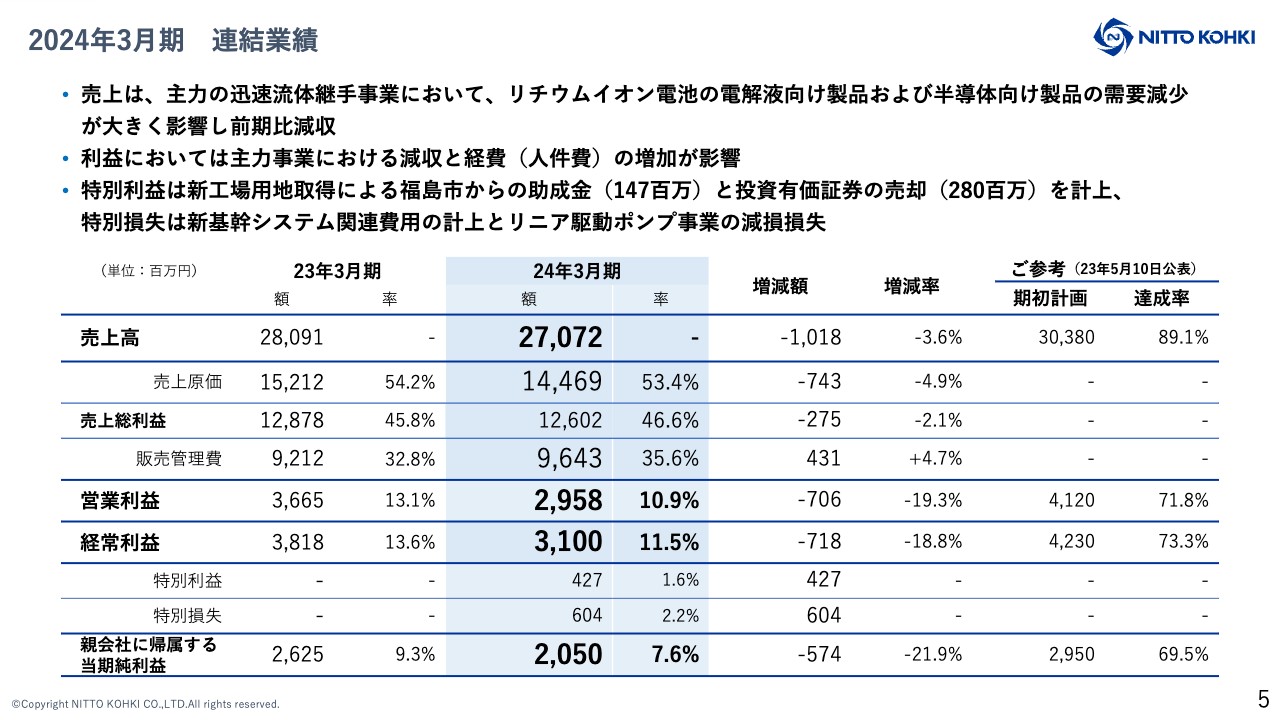

2024年3月期 連結業績

小野田靖氏(以下、小野田):2024年3月期の決算概要についてご説明します。連結業績について、売上高は270億7,200万円で前期比3.6パーセントの減収、営業利益は29億5,800万円で前期比19.3パーセントの減益となりました。営業利益率は前期比2.2ポイント減少し、10.9パーセントとなりました。

主力である迅速流体継手事業の減収が大きく、前期比で減収減益となりました。特別利益には、新工場用地取得による福島市からの助成金と、投資有価証券の売却益を合わせて約4億円を計上しています。

特別損失は、新基幹システム関連費用の一部除却損とリニア駆動ポンプ事業の減損、合わせて約6億円を計上しています。

連結売上高/営業利益 四半期推移

連結売上高と営業利益の推移については、スライドに記載のとおりです。個別の要因については、セグメント別の業績でご説明します。

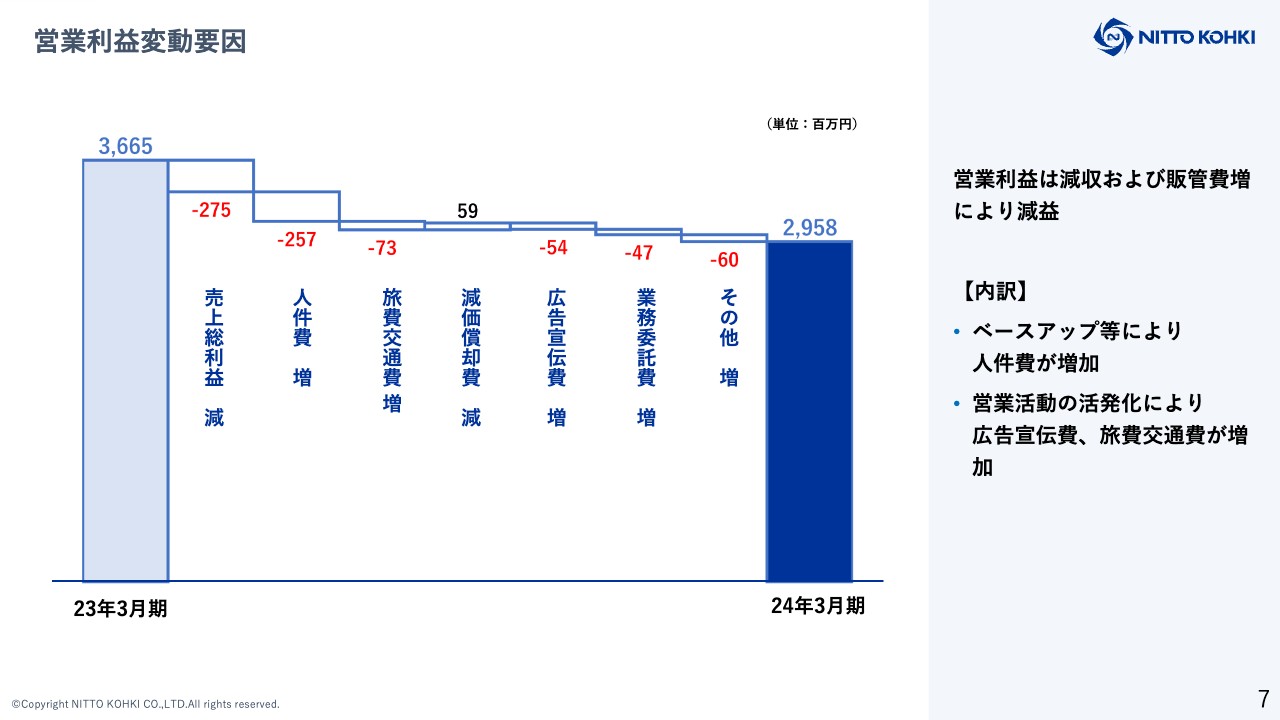

営業利益変動要因

営業利益の変動要因についてご説明します。営業利益は減収及び販管費の増加により、合計で前年比7億700万円の減益となりました。こちらは、ベースアップによる人件費の増加や営業活動の活発化による広告宣伝費、旅費交通費の増加によるものです。

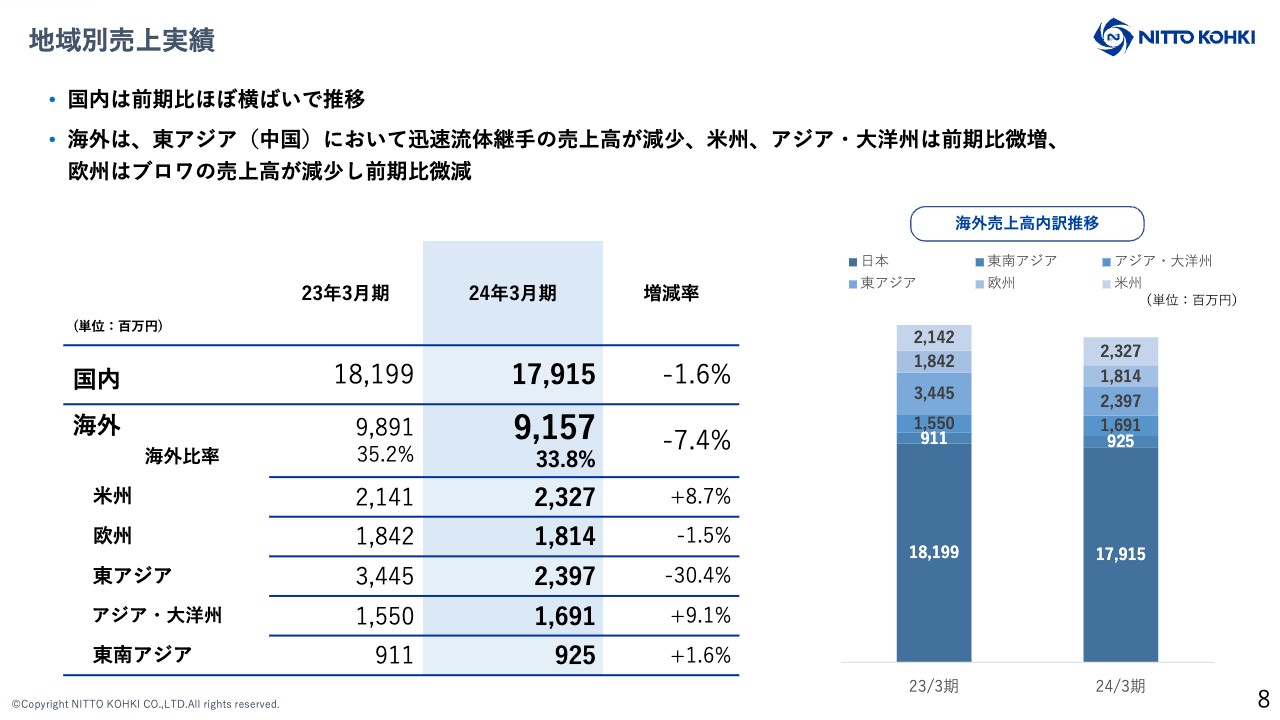

地域別売上実績

地域別売上実績です。国内は前期比1.6パーセントの減少、海外は前期比7.4パーセントの減少となりました。海外の減少は主に中国でのリチウムイオン電池の電解液用カプラの需要減少によるものです。

米州は迅速流体継手、機械工具、リニア駆動ポンプが好調なため、前年比8.7パーセントの増収となりました。欧州ではブロワの売上が減少しています。

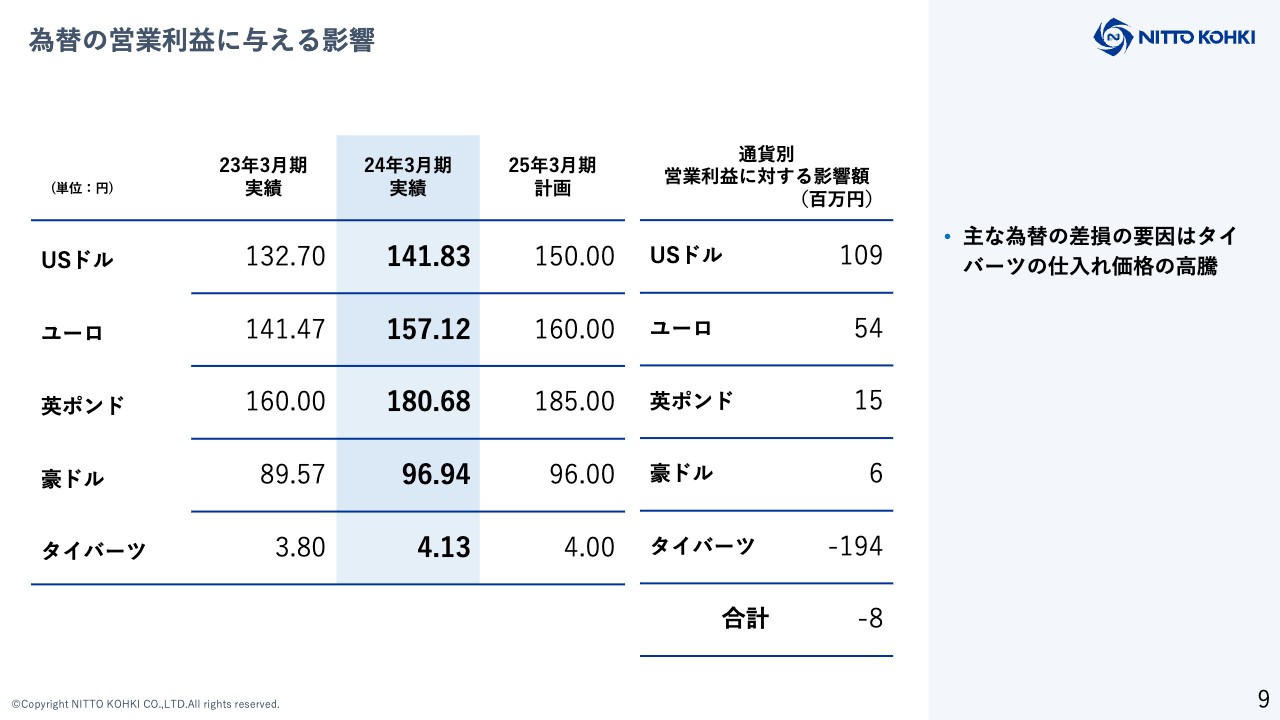

為替の営業利益に与える影響

為替の営業利益に与える影響についてご説明します。当社では、タイで生産し日本へ輸入する製品と、日本で生産し海外へ輸出する製品があります。円安の影響により、タイバーツの仕入れ価格の高騰で差損が出たものの、海外へ輸出する製品の販売により利益が出ており、前期比マイナス800万円となりました。

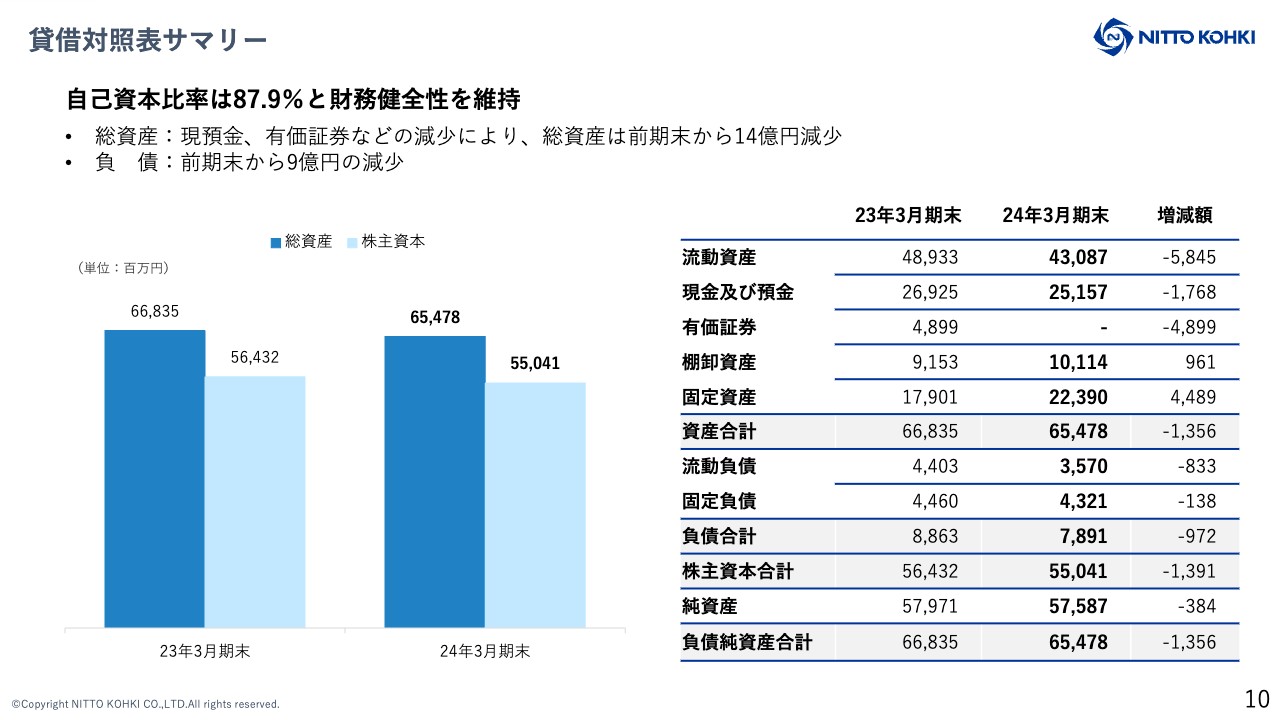

貸借対照表サマリー

貸借対照表です。自己資本比率は87.9パーセントとなっています。詳細はスライドのとおりです。

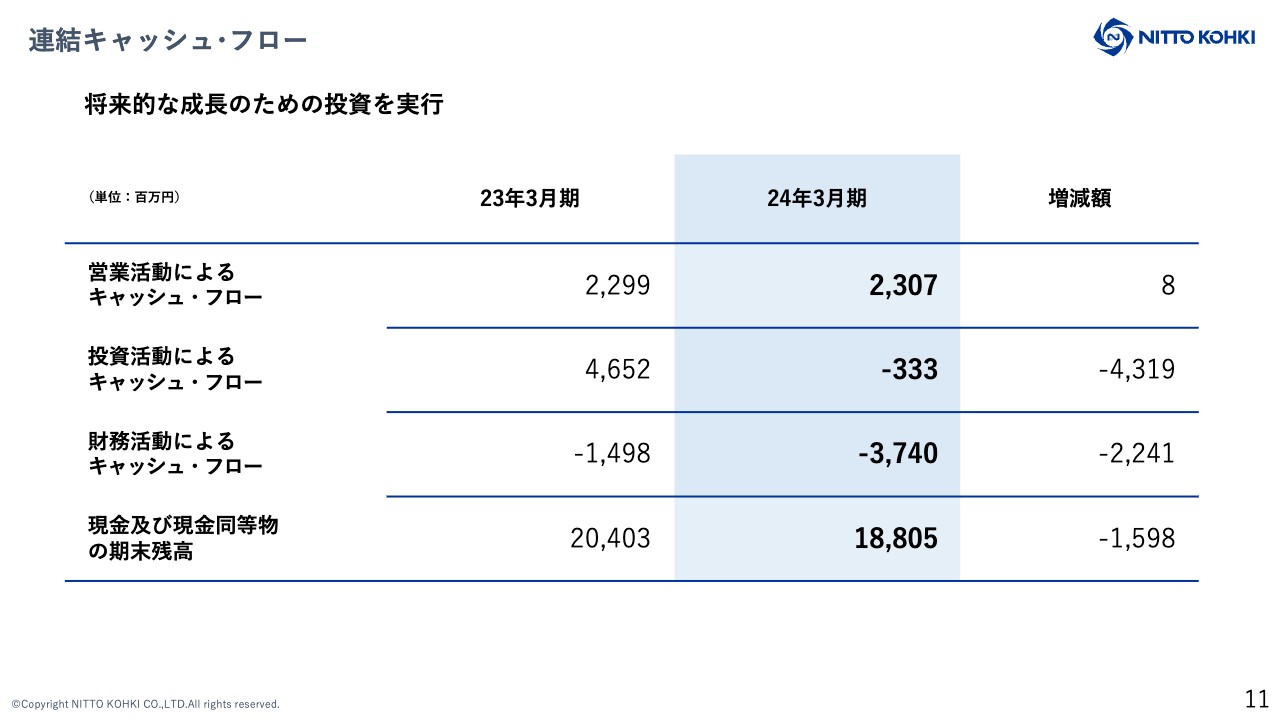

連結キャッシュ・フロー

連結キャッシュ・フローについては、スライドに記載のとおりです。

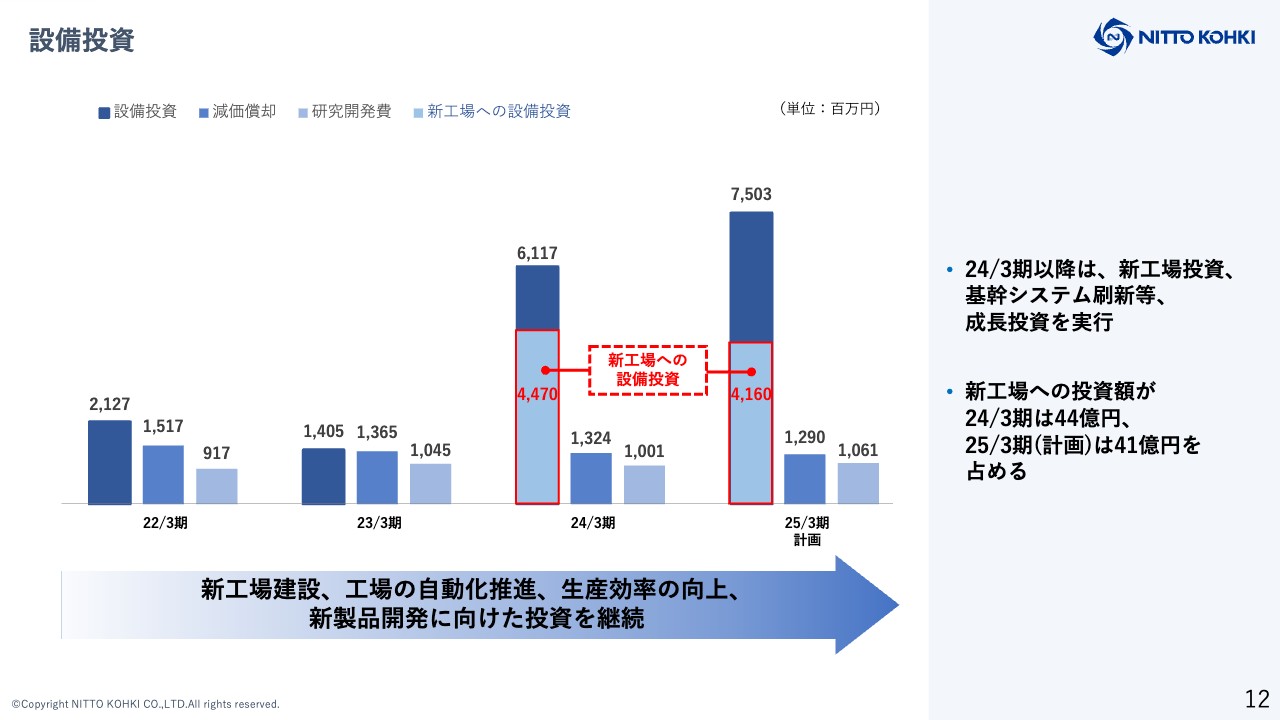

設備投資

設備投資については、2023年3月期と2024年3月期の金額が大きくなっています。いずれも、40億円から45億円が2025年6月に操業予定の新工場への投資額となります。新工場以外では、各工場の自動化推進、生産効率の向上、新製品開発に向けた投資を継続していきます。

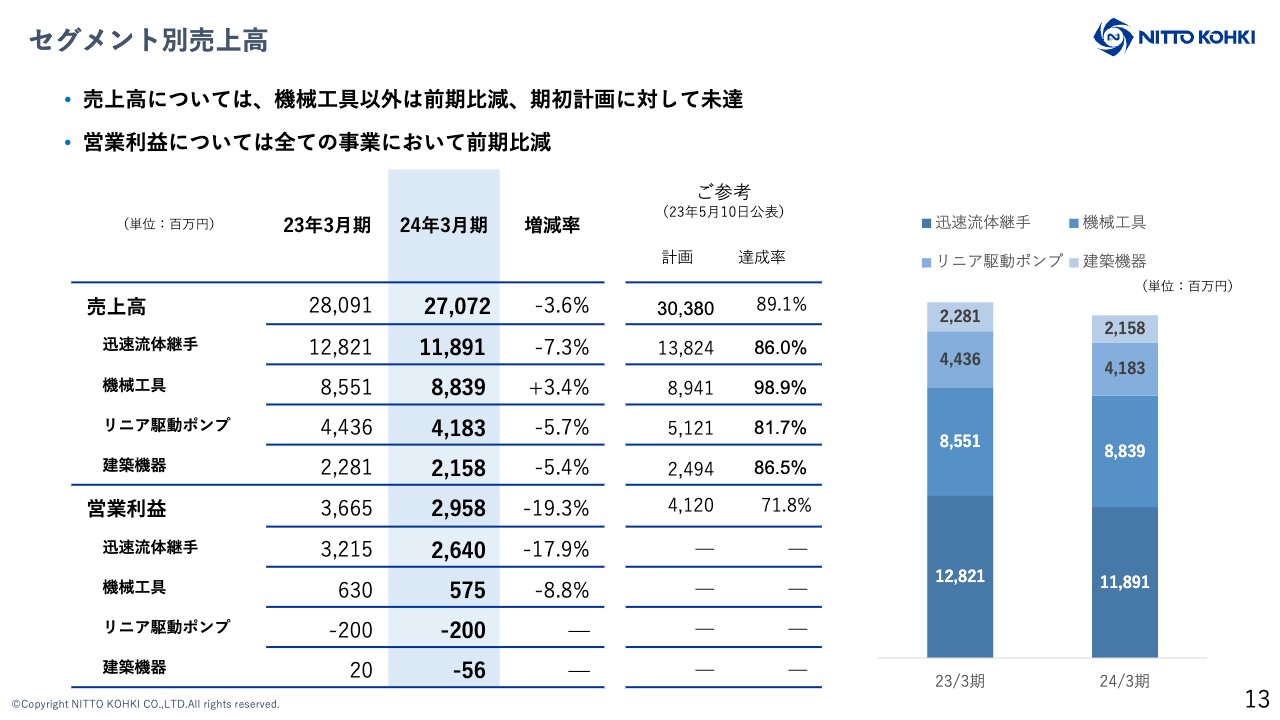

セグメント別売上高

製品セグメント別の売上高です。機械工具事業はコロナ禍で制限されていた対面営業の再開により、前期比で増収となりました。

しかし、主力である迅速流体継手が売上高・営業利益ともに減少しました。その影響は、半導体向けの需要回復の遅れと、リチウムイオン電池の電解液向け製品の需要減少によるものです。

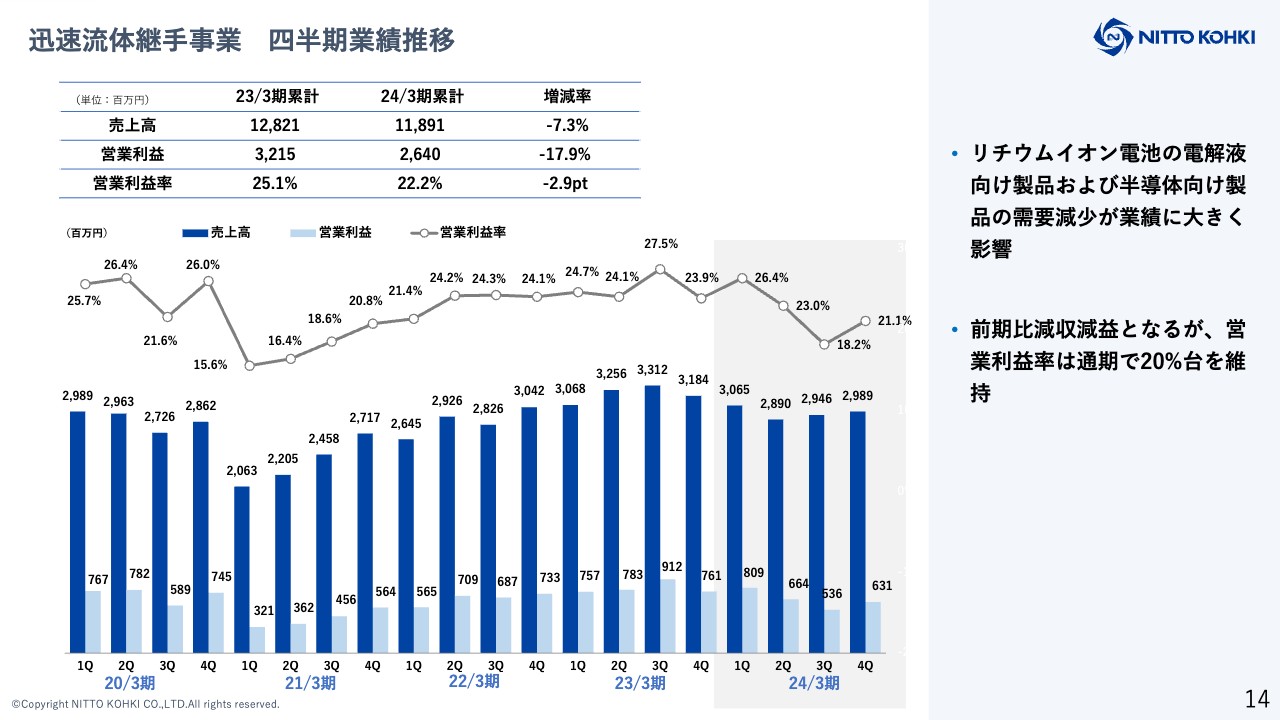

迅速流体継手事業 四半期業績推移

セグメントごとの業績推移をご説明します。まず、迅速流体継手事業については、先ほどご説明したとおり、減収減益となりました。ただし、半導体向けの製品の需要には底打ち感が見られます。

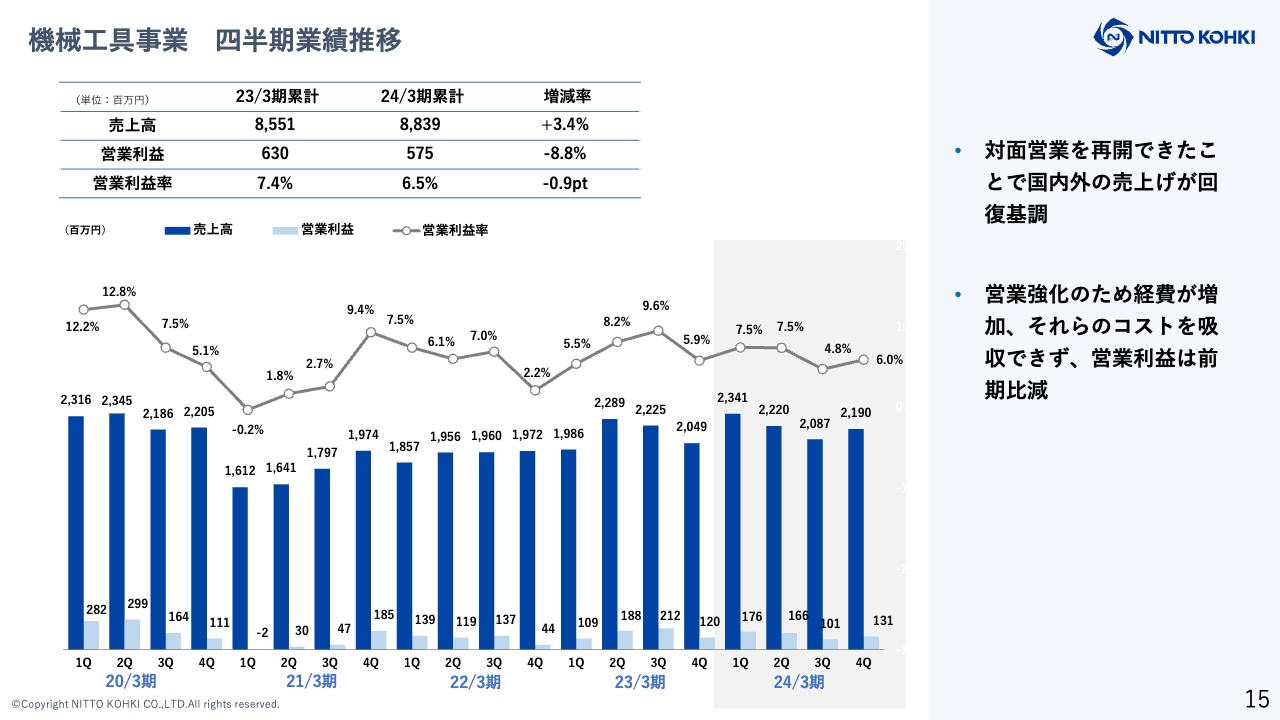

機械工具事業 四半期業績推移

機械工具事業は、先ほどご説明したとおり、対面営業の再開により回復基調にあります。

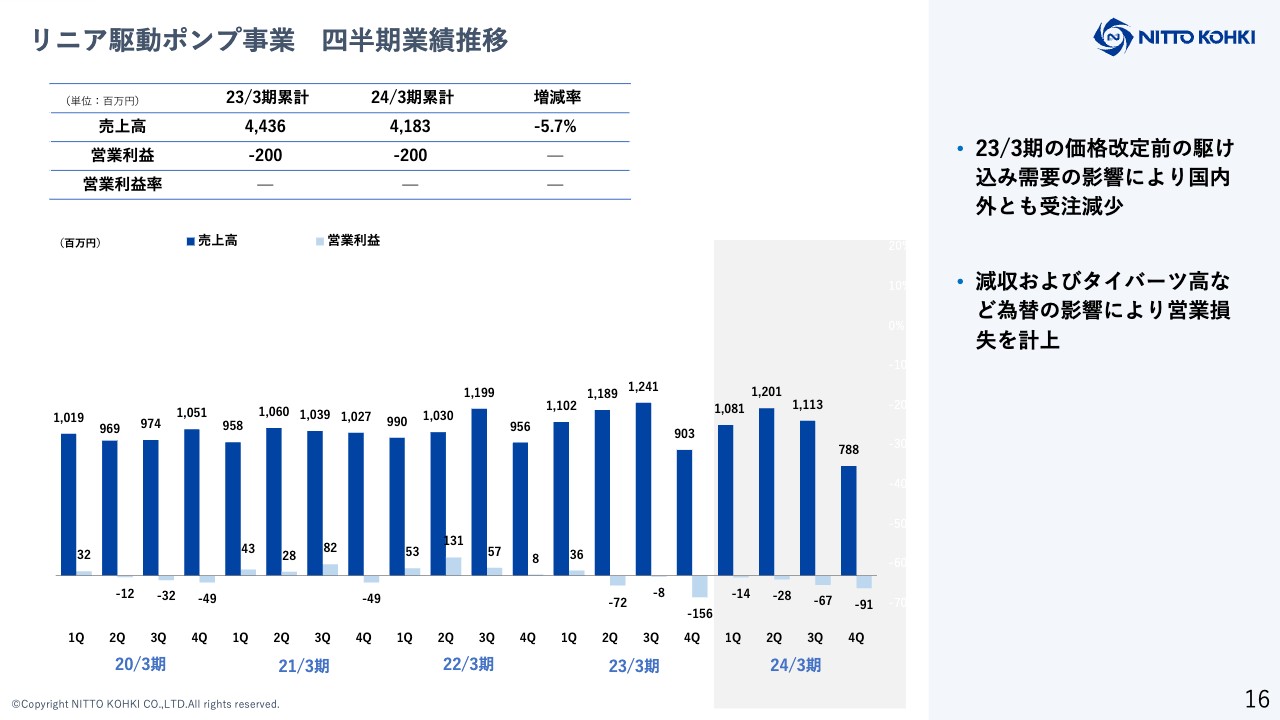

リニア駆動ポンプ事業 四半期業績推移

リニア駆動ポンプ事業では、2023年3月期の価格改定前の駆け込み需要の影響と、欧州におけるブロワの需要が減少しました。営業利益は減収及びタイバーツ高など為替の影響により、2億円の損失を計上しました。

建築機器事業 四半期業績推移

建築機器事業では、資材高騰、人手不足による大型物件の中止や遅延が影響し、営業利益は5,600万円の損失を計上しました。

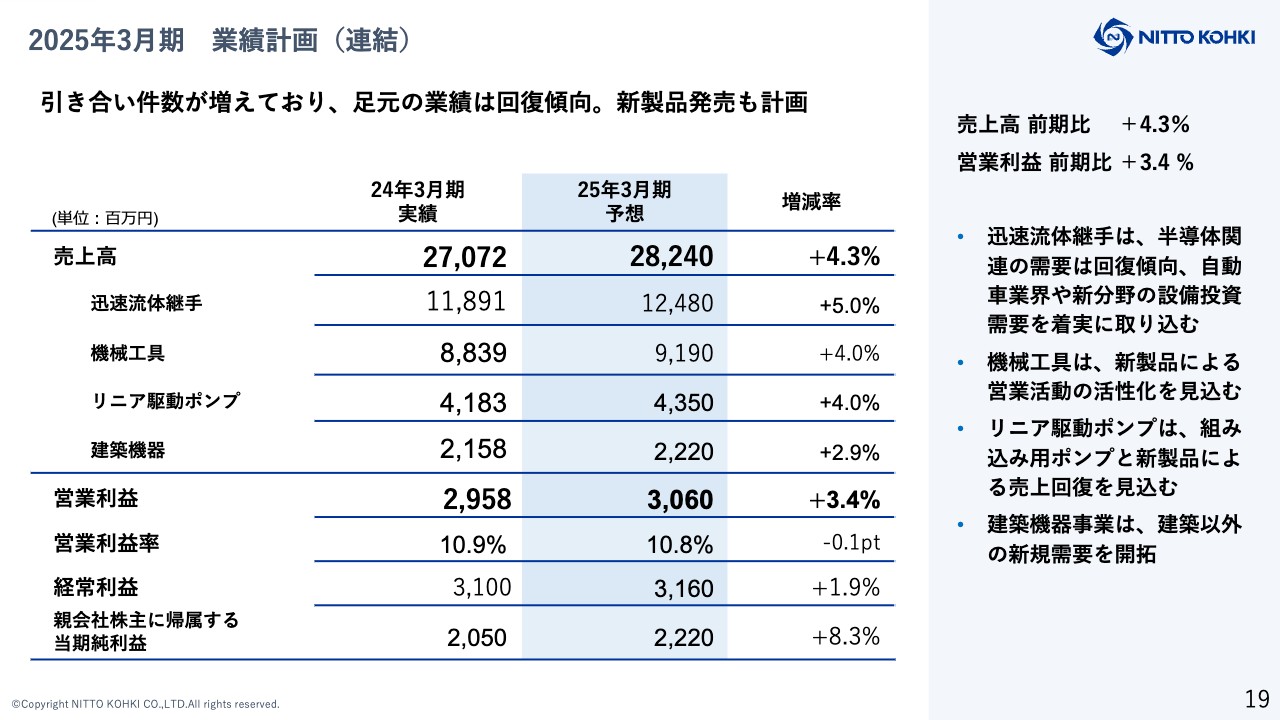

2025年3月期 業績計画(連結)

小形:2025年3月期通期業績計画をご説明します。足元の業績は回復傾向にあり、前期より各セグメントにおいて新製品を発売していることもあり、売上増加を見込んでいます。

迅速流体継手事業については、一部の半導体装置メーカーでは発注が出てきており、回復傾向です。また、自動車業界や新分野の設備投資需要を着実に取り込みます。

機械工具事業は、新製品の発売による営業活動の活発化で、売上増加を見込んでいます。

リニア駆動ポンプ事業は、組込み用ポンプと新製品による売上回復を見込んでいます。

建築機器事業は、他社からの切り替えや建築以外の新規需要を開拓します。

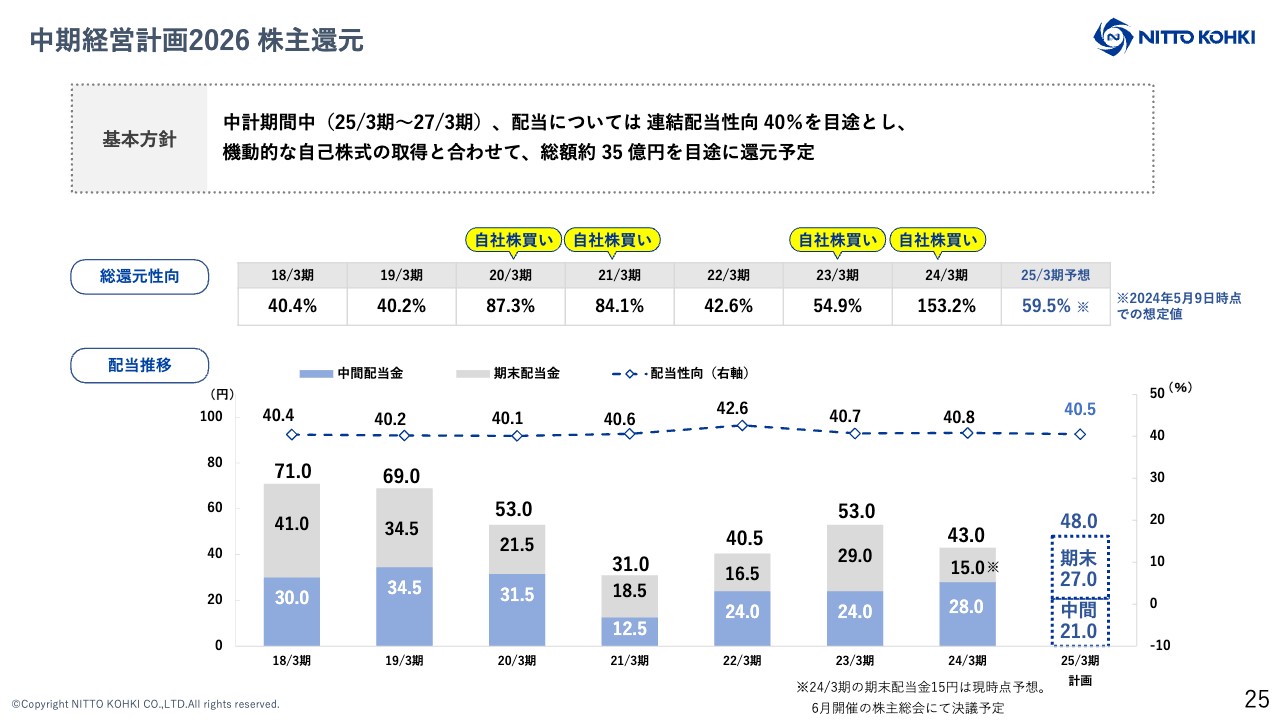

株主還元

株主還元の基本方針として、連結配当性向40パーセントを目処としています。2024年3月期の年間配当金は1株あたり43円となりました。なお、2024年3月期は約23億円の自社株式取得を実施しました。

中期経営計画2026(2024/4~2027/3)~10年後の飛躍に向けて稼ぐ力を再構築~

「中期経営計画2026」についてご説明します。

当社は、2024年4月を起点とする3ヶ年の経営計画「中期経営計画2026」を発表しました。

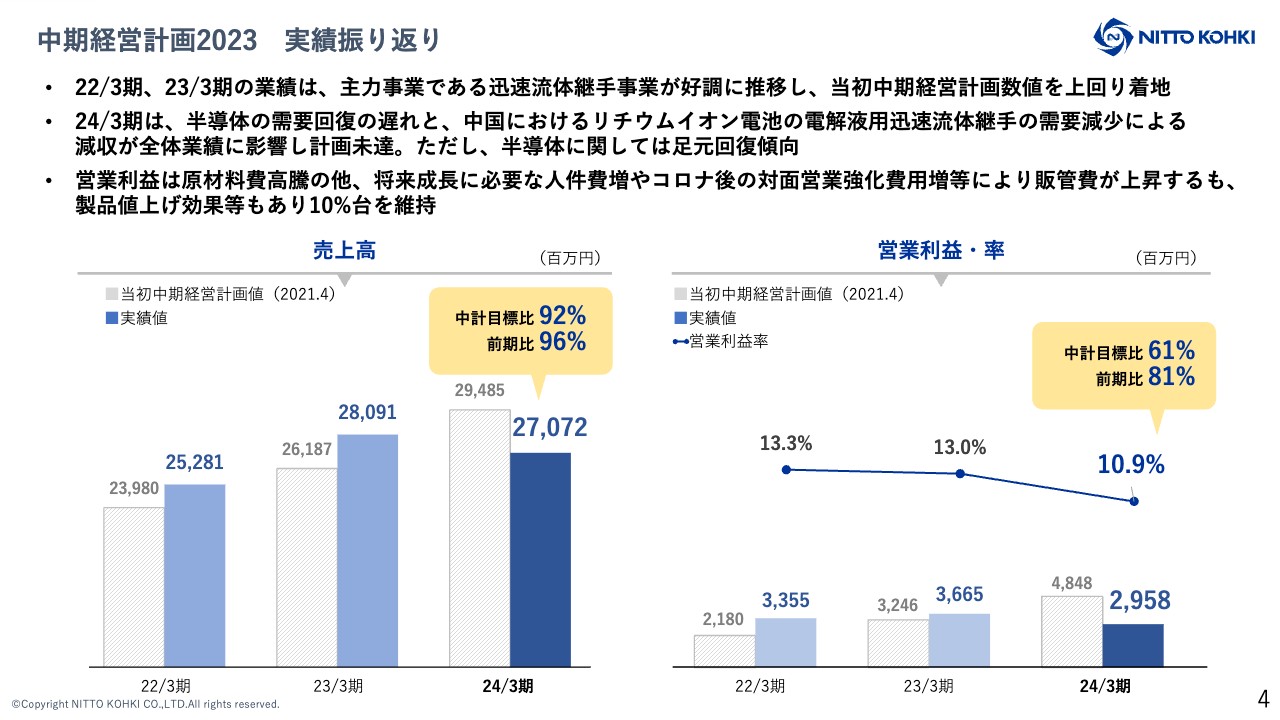

中期経営計画2023 実績振り返り

まず、「中期経営計画2023」の振り返りです。実績を振り返ると、ご覧のとおり、1年目、2年目については、売上高・利益ともに中期経営計画目標値を上回る数値で業績を伸ばしていました。

しかしながら、最終年度となる2024年3月期については、迅速流体継手事業の減収が影響し、中期経営計画目標値に対して、売上高、営業利益率ともに計画未達に終わりました。

この3ヶ年の累計で見ると、売上高については中期経営計画対比で101パーセントと目標を達成しましたが、営業利益については中期経営計画対比で97パーセントと目標未達に終わっています。

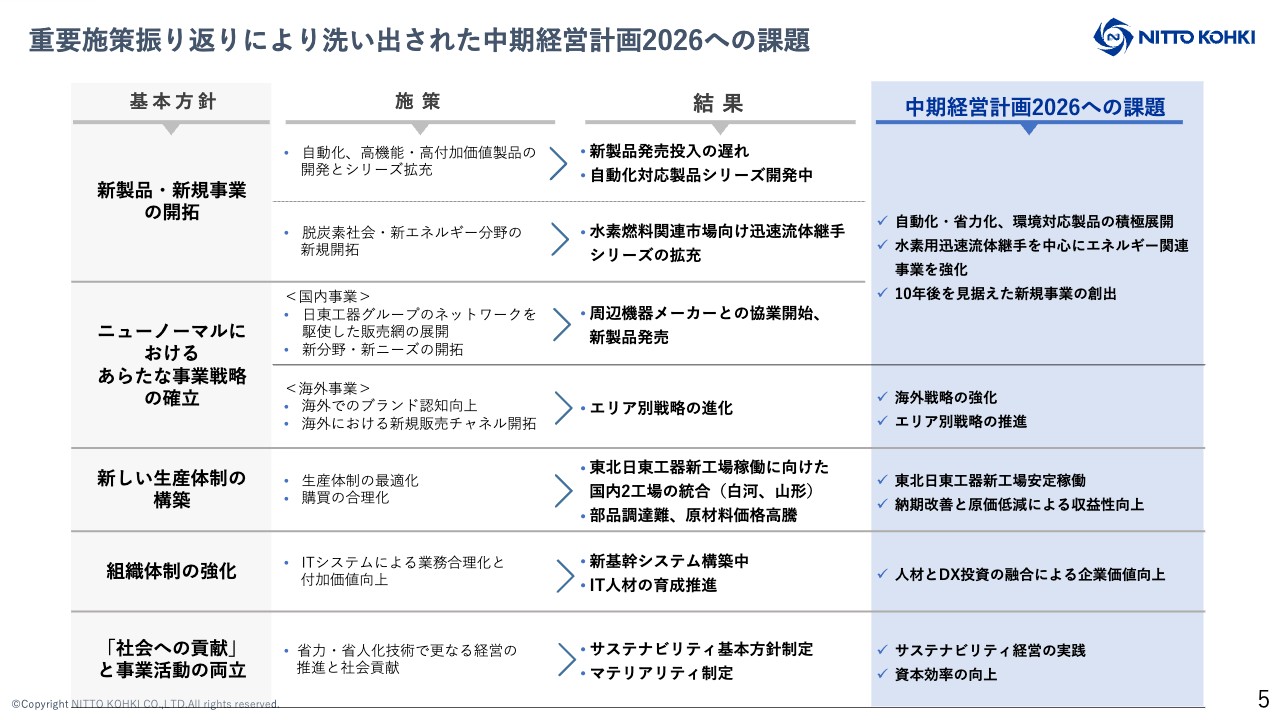

重要施策振り返りにより洗い出された中期経営計画2026への課題

利益目標の達成には至りませんでしたが、前回の「中期経営計画2023」で掲げた5つの基本方針と、その方針に基づく重要施策は、長期的な経営や事業環境の変化に影響されない企業を目指すための基盤作りとして必要な取り組みであったと認識しています。

スライドは前回の「中期経営計画2023」で掲げた5つの基本方針と重要施策、その結果の振り返りです。この3年間で達成した結果について2点ご説明します。

脱炭素社会・新エネルギー分野の新規開拓

1点目は、脱炭素社会の実現に向けて、燃料電池自動車用のカプラを開発しました。トヨタ自動車の「MIRAI」には、2世代にわたり採用されています。今後も製品ラインナップを拡充し、自動車用の他にもFCフォークリフトや水素FC船など、モビリティ需要拡大を目指していきます。

新しい生産体制の構築 成長投資の実行

2点目は、新工場です。新工場の稼働に向け、2024年3月1日をもって白河日東工器株式会社と株式会社メドテックを合併し、東北日東工器としました。

昨年10月に福島市に建屋を着工し、操業は2025年6月を予定しています。東北日東工器では、機械工具・建築機器の生産だけでなく、将来的には迅速流体継手やリニア駆動ポンプなども生産していく予定です。

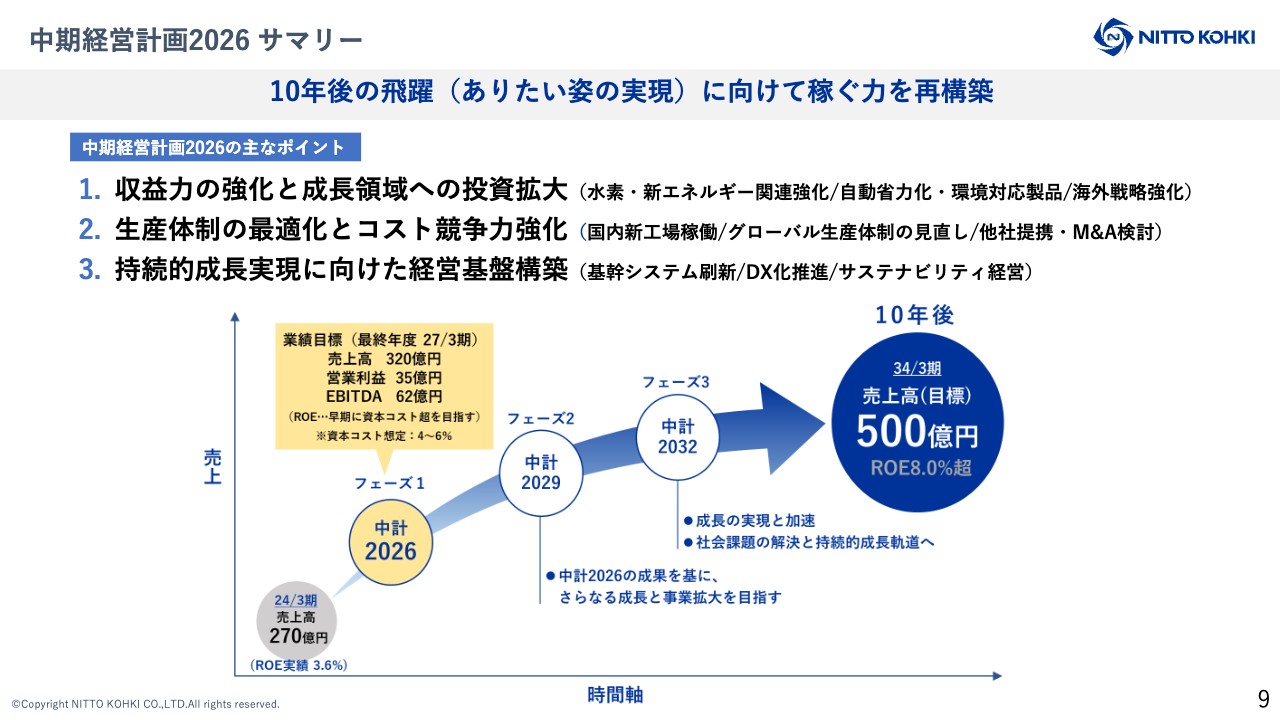

中期経営計画2026 サマリー

前回の「中期経営計画2023」を振り返り、データをもとに現状の課題を洗い出し、それを新たな「中期経営計画2026」に反映させ、戦略を策定しました。スライドは、今回の「中期経営計画2026」のサマリーです。まず中期経営計画のメインテーマとして、「10年後の飛躍に向けて稼ぐ力の再構築」を掲げました。

当社は10年後のありたい姿として、売上高500億円規模の会社への成長を描いています。これから10年間で、約2倍に成長するイメージです。これは非常に大きなチャレンジで、高い目標設定だと認識しています。

次に、今回の「中期経営計画2026」の主なポイントについてご説明します。1つ目のポイントは、収益力の強化と成長領域への投資拡大です。水素・新エネルギー関連の製品開発強化を図り、かつ海外市場の開拓も強化します。

2つ目のポイントは、生産体制の最適化とコスト競争力の強化です。新工場の稼働に合わせて、グループ全体で生産体制の見直しを行い、生産とコストの最適化を進めます。

3つ目のポイントは、持続的成長実現に向けた経営基盤構築です。新基幹システムの構築に加えて、人材育成も含めた社内のDX化を推進していきます。また、サステナビリティ経営の実現に向けて、2024年度に、当社として初めて統合報告書を作成し、開示を行います。

このような取り組みを重ねることで、「中期経営計画2026」の最終年度においては、売上高320億円、営業利益35億円、EBITDA62億円を目指します。

中期経営計画2026 事業環境

野口浩臣氏(以下、野口):「中期経営計画2026」の詳細について、ご説明します。

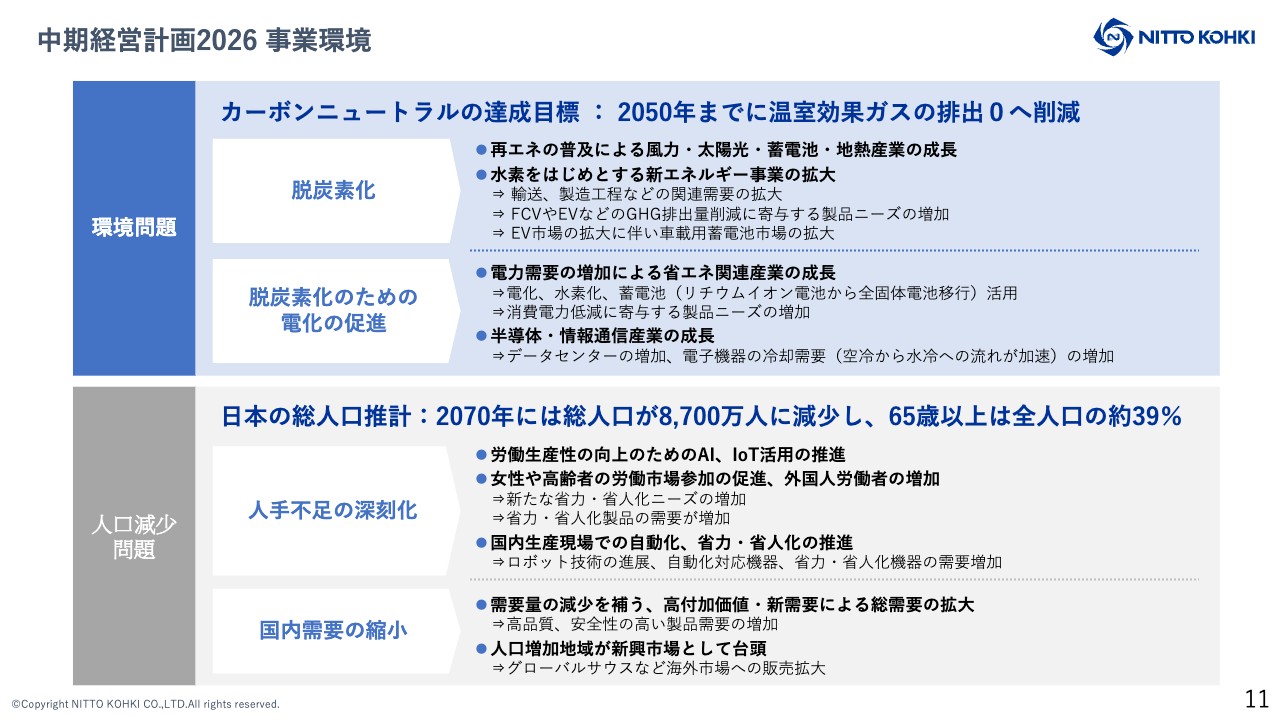

「中期経営計画2026」の策定にあたり、当社を取り巻く事業環境について整理しました。事業環境に大きく関わるのは、環境問題と人口減少問題です。環境問題では脱炭素化、人口減少問題では人手不足の深刻化、国内需要の縮小があると考えられます。どちらも、省力・省人化機器を事業の柱とします。

当社に大きく関係する問題であり、これを解決するための有効な施策を打ち出せるかどうかが、中期経営計画達成におけるポイントになると認識しています。

中期経営計画2026 取り組みテーマ

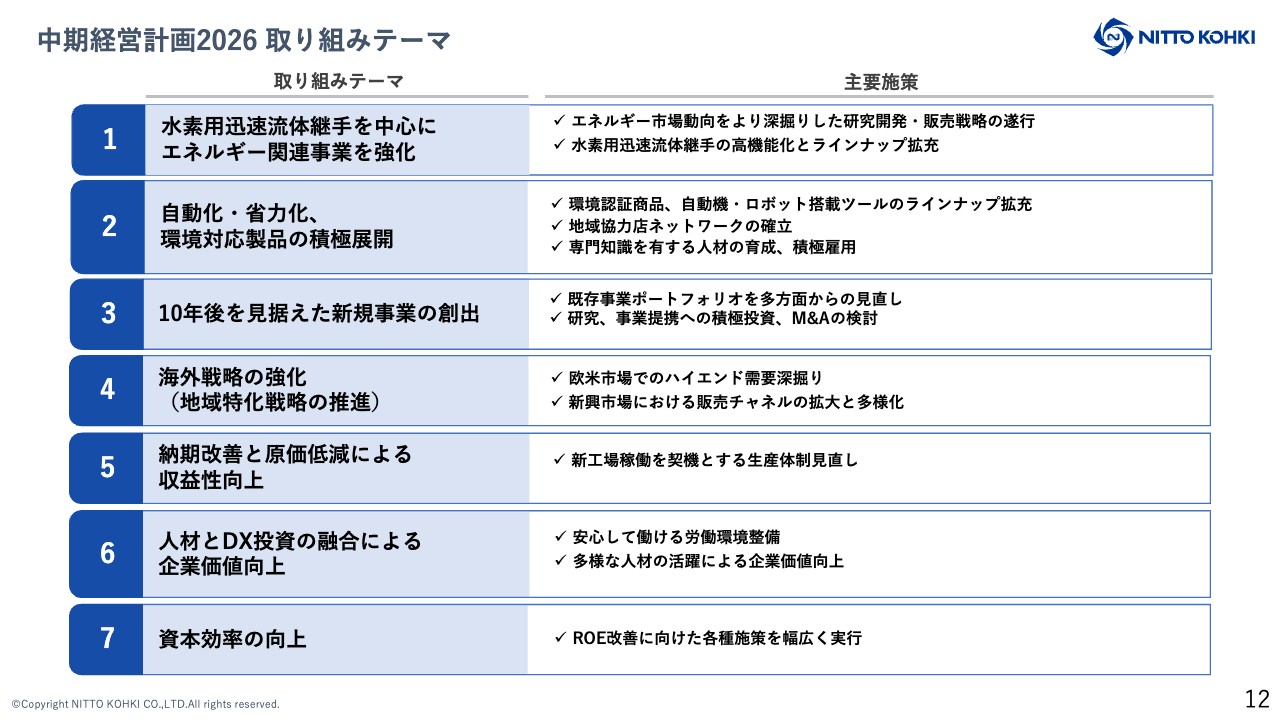

「中期経営計画2026」における、主な取り組みテーマとその主要施策です。1つ目は、水素迅速流体継手を中心とした、エネルギー関連事業の強化です。主に、エネルギー市場に対する研究開発・販売戦略を遂行します。

2つ目は、自動化・省力化、環境対応製品の積極展開です。関連製品ラインナップを拡充し、販売網の充実、人材育成も図ります。

3つ目は、10年後を見据えた新規事業の創出です。既存の事業ポートフォリオを見直し、研究開発、事業提携への積極投資を行い、M&Aも積極的に検討します。

4つ目は、海外戦略の強化、地域特化戦略の推進です。欧米市場では、ハイエンド需要を深掘りします。インドをはじめとする新興市場では、販売網の拡大に注力します。

5つ目は、納期改善と原価低減による収益性向上です。2工場の統合、新工場稼働を契機とする生産体制見直しを行います。

6つ目は、人材とDX投資の融合による企業価値向上です。DX導入等により、人材や働き方に関わる環境は、近年大きく様変わりしています。各施策に取り組んでいきます。

7つ目は資本効率の向上です。ROE改善に向けた各種施策を幅広く実行していきます。

以上の7つのテーマに取り組みます。

中期経営計画2026 業績目標

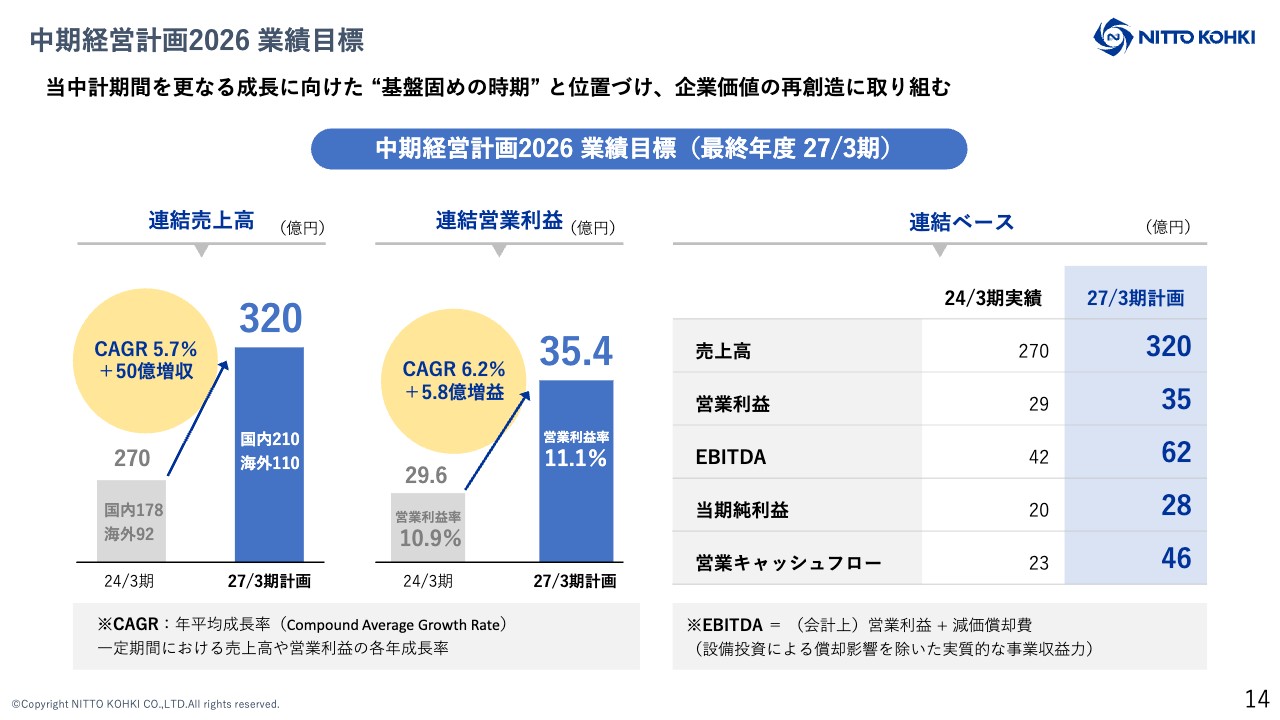

業績目標をご説明します。「中期経営計画2026」の最終年度である2027年3月期の業績目標は、先ほどご説明のとおり売上高が320億円、営業利益が35億円です。2024年3月期の数字と比較すると、売上高には約50億円の増収、年平均成長率(CAGR)は5.7パーセント、営業利益は約5億8,000万円の増益、年平均成長率は6.2パーセントとなっています。

利益計画については、新工場や新基幹システム構築等の減価償却費の負担増を織り込んだ計画となっています。その減価償却の影響を除いたEBITDAは62億円で、2024年3月期の42億円に対して約20億円の増益を見込んでいます。

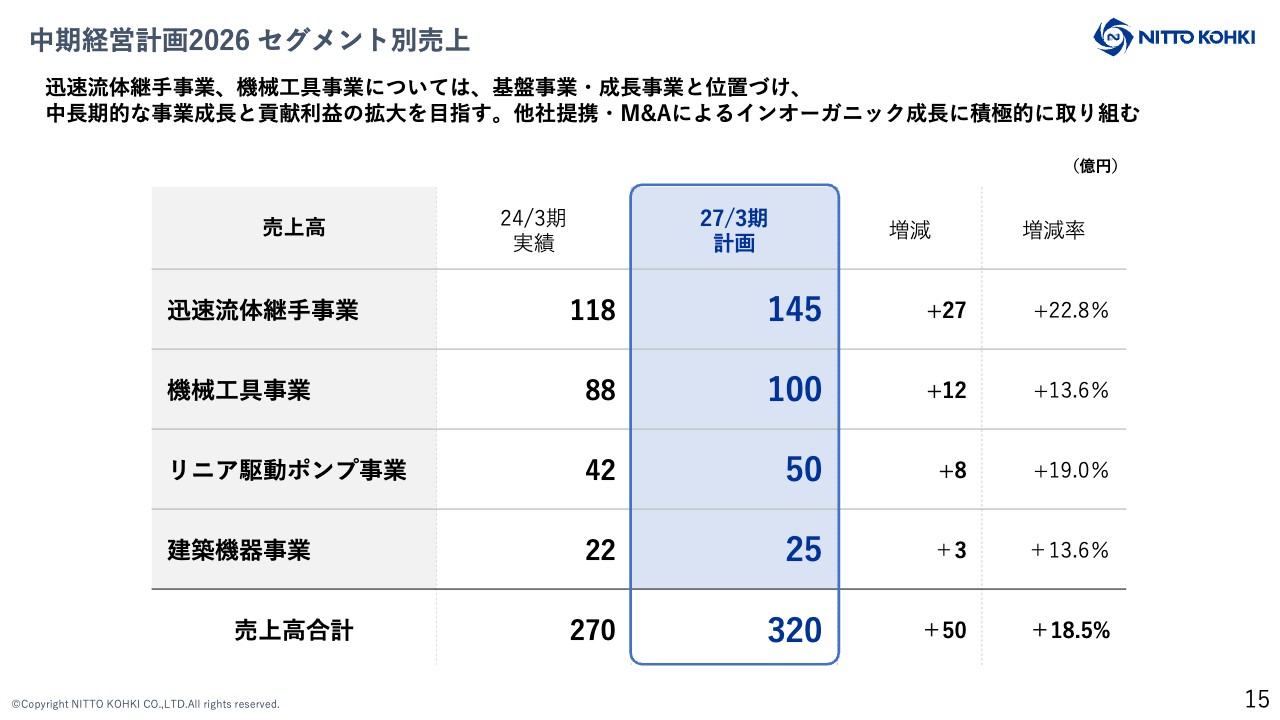

中期経営計画2026 セグメント別売上

4セグメントの成長戦略についてポイントをご説明します。連結売上高は、「中期経営計画2026」最終年度において320億円を計画しています。内訳として、迅速流体継手事業で145億円、機械工具事業で100億円、リニア駆動ポンプ事業で50億円、建築機器事業で25億円の構成となっています。

迅速流体継手事業、機械工具事業については、基盤事業・成長事業と位置づけ、中長期的な事業成長と貢献利益の拡大を目指します。また、他社との提携・M&Aによるインオーガニック成長にも積極的に取り組む予定です。

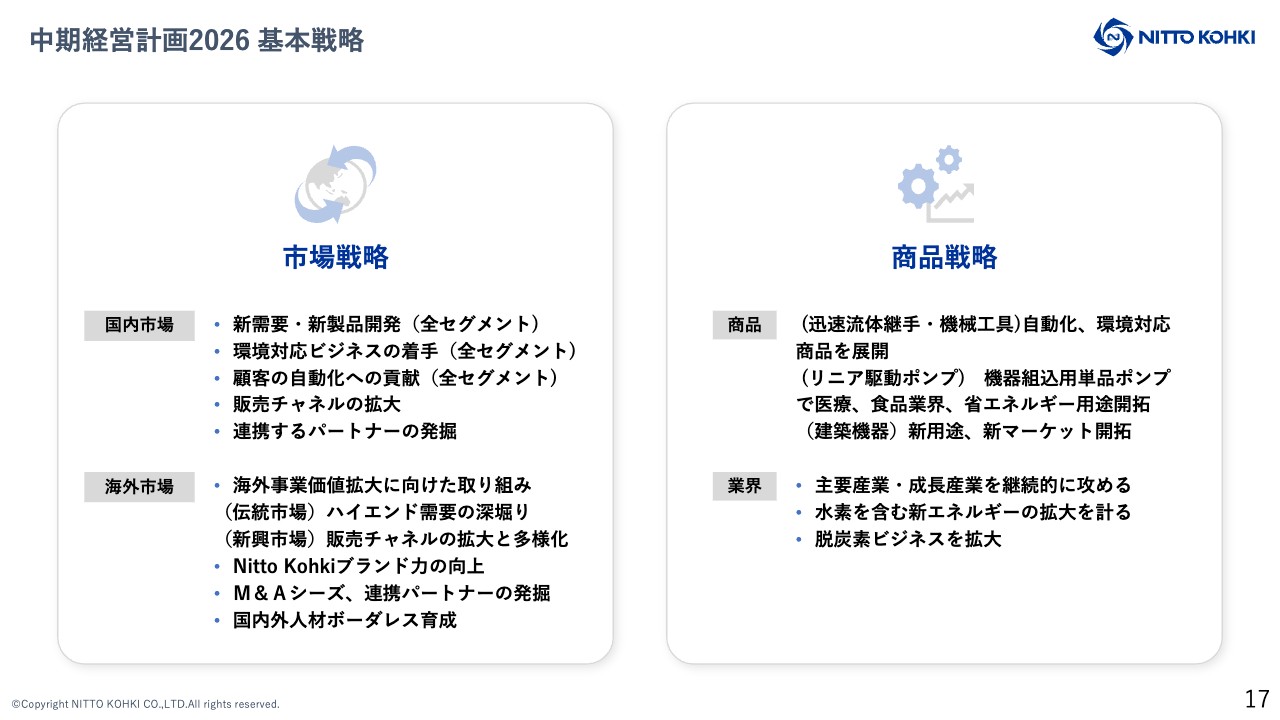

中期経営計画2026 基本戦略

基本戦略についてご説明します。まずは市場戦略ですが、国内市場は全セグメントで新需要・新製品の開発、環境対応ビジネスの着手、顧客の自動化への貢献が主な戦略となります。海外市場は、先ほどご説明した欧米市場とインドをはじめとする新興市場に対する戦略に加え、海外におけるブランド力の向上、M&A、技術・販売パートナーの模索を行います。

商品戦略として、迅速流体継手・機械工具では、自動化及び環境対応商品を積極展開します。リニア駆動ポンプは、機器組み込み用ポンプで医療、食品業界、省エネ用途の開拓を行います。建築機器は、新用途、新マーケット開拓を進めていきます。

業界戦略としては、主要産業、成長産業を継続的に攻める基調は変わりませんが、水素を含む新エネルギー、脱炭素ビジネスを大きく拡大していきます。

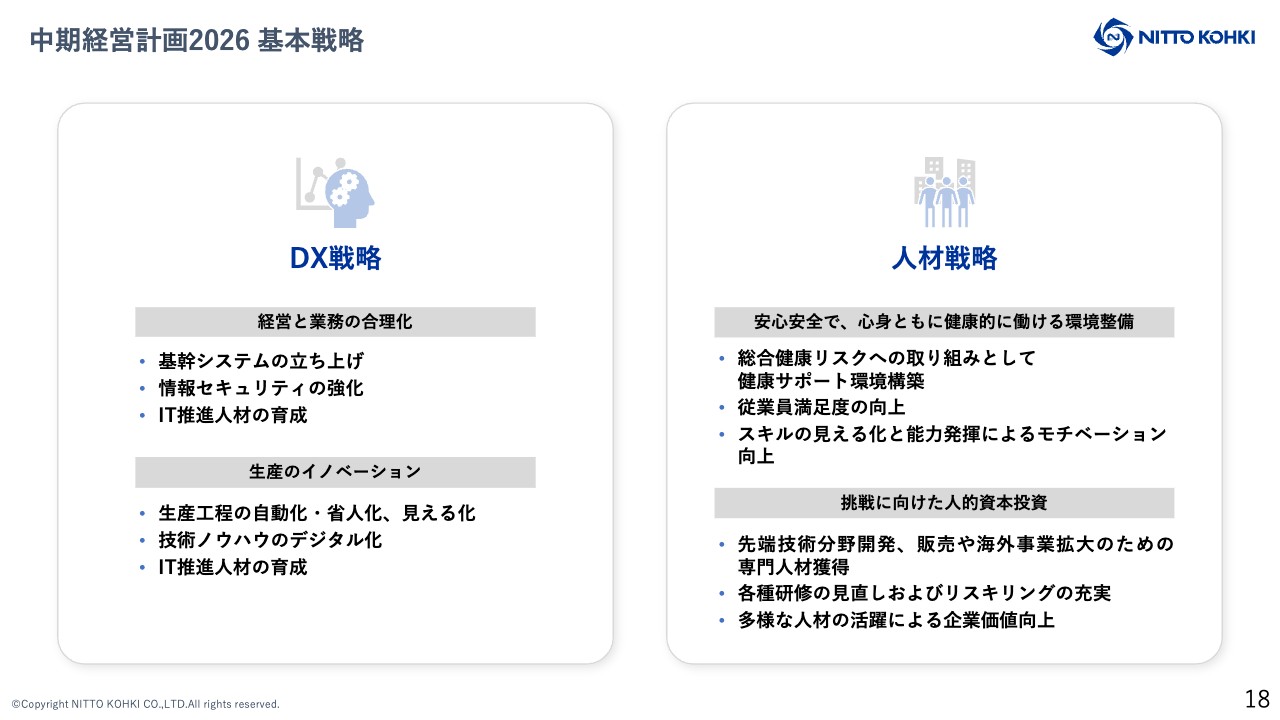

中期経営計画2026 基本戦略

DX戦略と人材戦略です。DX戦略では、経営と業務の合理化として、新基幹システムの立ち上げ、情報セキュリティの強化、IT推進人材の育成を行います。

また生産のイノベーションとして、生産工程の自動化・省人化、見える化、技術ノウハウのデジタル化、IT推進人材の育成に取り組みます。

人材戦略では、安心安全で、心身ともに健康的に働ける環境整備と、人的資本投資のための各種取り組みを進めます。

迅速流体継手事業

迅速流体継手事業の基本戦略は、半導体や先端技術の新規需要開拓、水素エネルギー市場向けの製品の拡充、自動化対応製品の拡充です。

機械工具事業

機械工具事業の基本戦略は、自動化対応ニーズの着実な取り込み、開発と営業による一体型の顧客ニーズの開拓、国内工場再編による生産効率化とコスト競争力の強化です。機械工具事業については、東北日東工器新工場のスムーズな立ち上げ及び安定稼働も重要なポイントとなってきます。

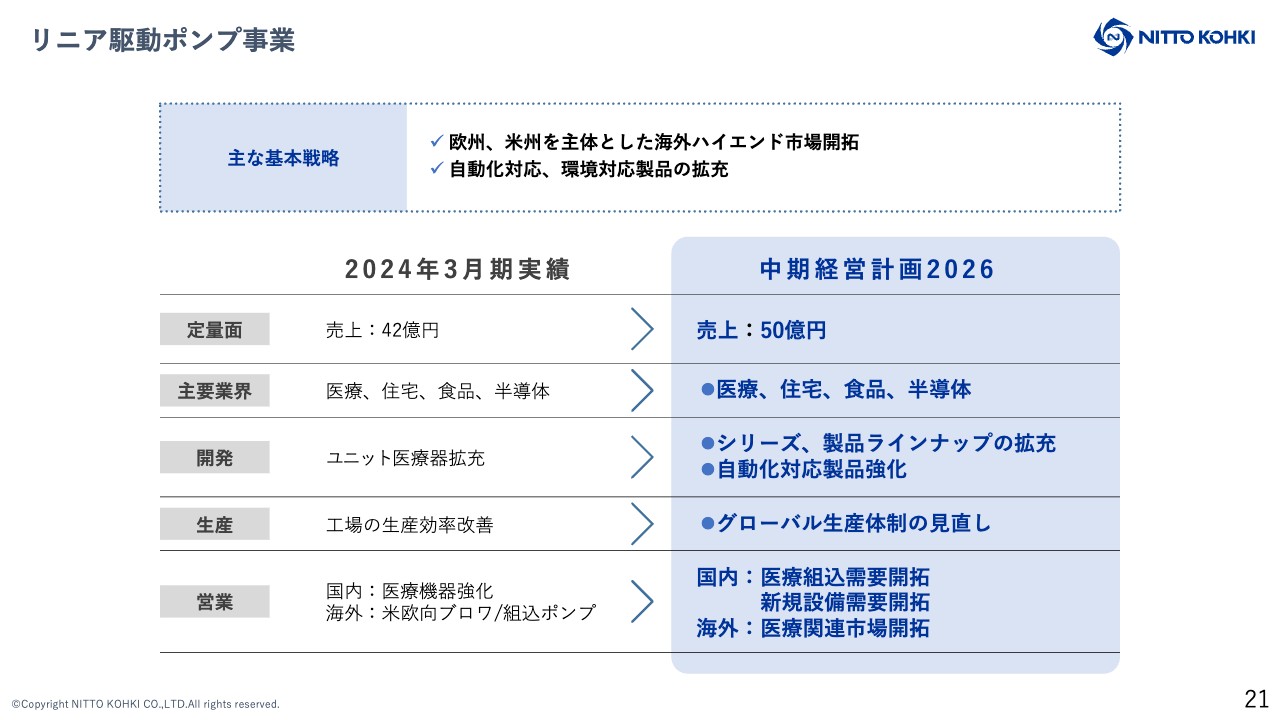

リニア駆動ポンプ事業

リニア駆動ポンプ事業の基本戦略は、欧米市場を主体とした海外ハイエンド市場の開拓、自動化対応製品、環境対応製品の拡充です。

また、国内外ともに、医療機器など高付加価値分野への組み込み需要をさらに開拓し、収益増を目指します。

建築機器事業

建築機器事業の基本戦略として、高付加価値製品の開発と市場開拓に注力していきます。海外では、潜在需要の多い引戸クローザー拡販に注力します。

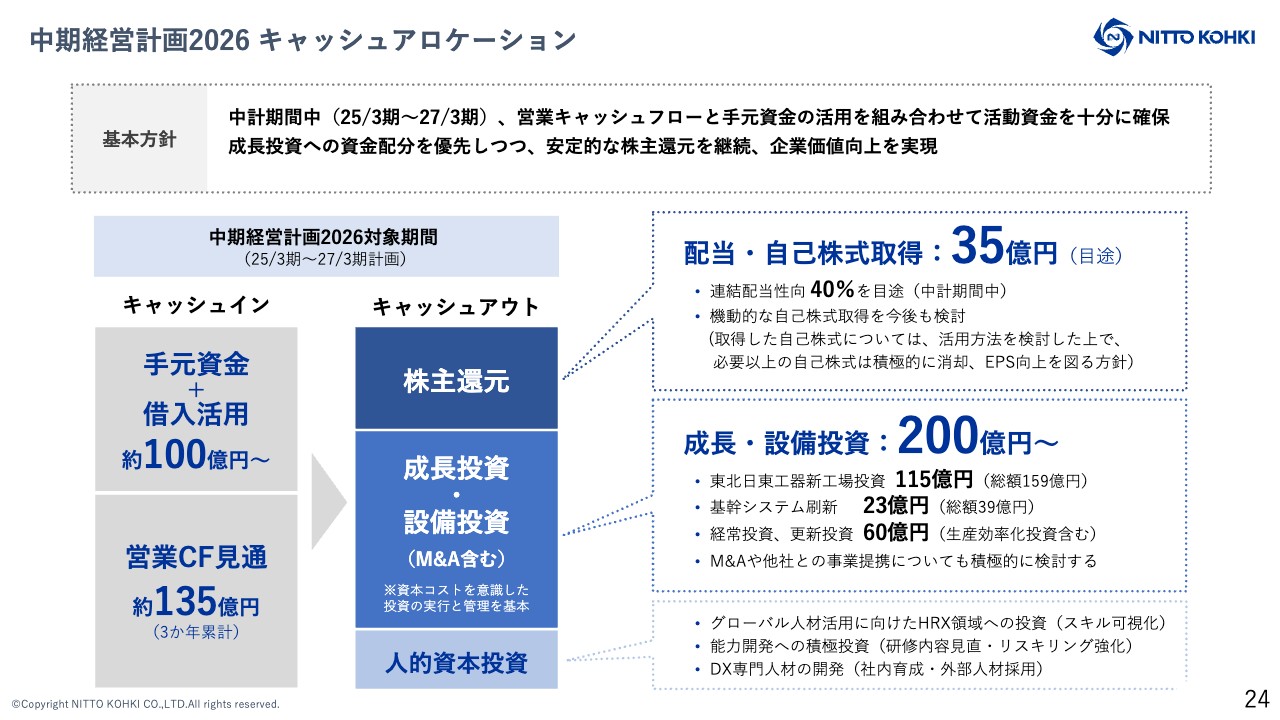

中期経営計画2026 キャッシュアロケーション

キャッシュアロケーションと株主還元についてご説明します。基本方針として、営業キャッシュ・フローと手元資金の活用を組み合わせて、活動資金を十分に確保することとしています。また、成長投資への資金配分を優先しつつ、安定的な株主還元を継続し、企業価値向上を実現していきます。

成長投資としては、この3年間で累計200億円以上を想定しています。具体的には、新工場、生産効率化投資、新基幹システムの構築などを進めます。

株主還元としては、この3年間で累計35億円を目処に、配当や自己株式取得などにより株主のみなさまに還元していきます。

これらの方針に基づき、キャッシュを効果的に活用し、持続的な成長と企業価値の向上を目指します。

中期経営計画2026 株主還元

決算説明でもお伝えしましたが、当中期経営計画期間中も、配当方針である連結配当性向40パーセントを維持します。機動的な自己株式の取得と合わせて、総額約35億円の還元を予定しています。

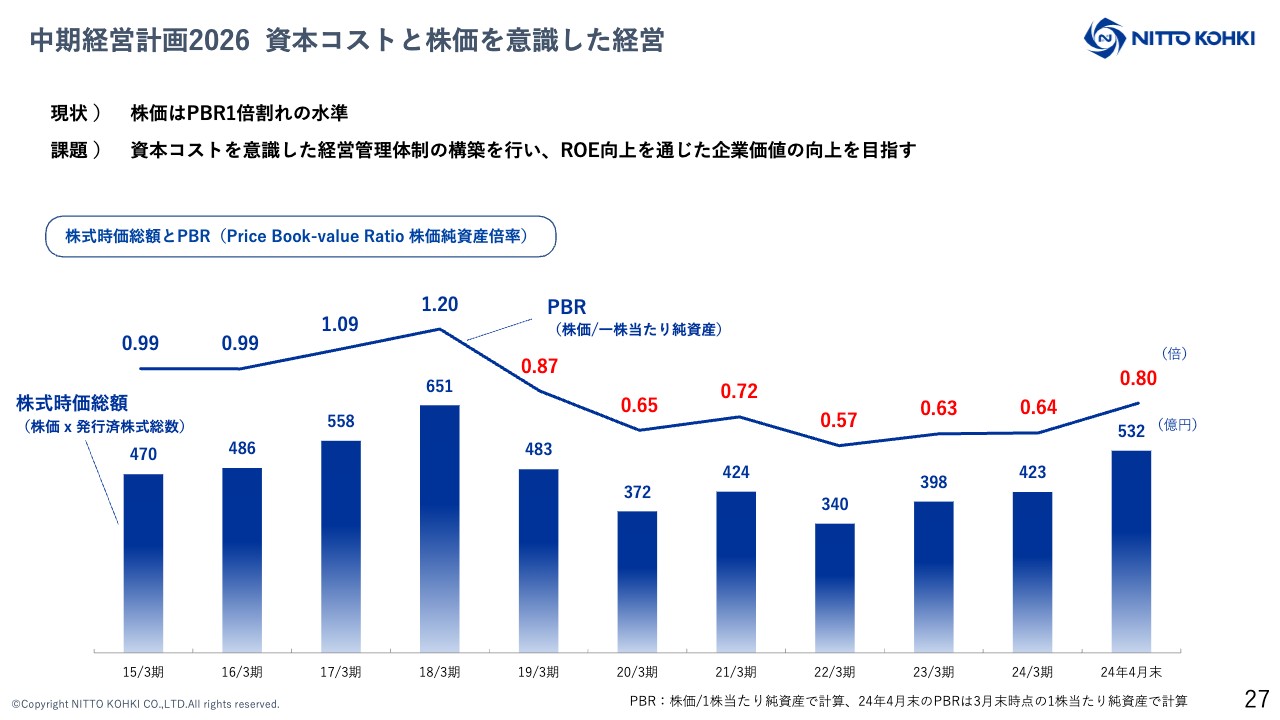

中期経営計画2026 資本コストと株価を意識した経営

資本コストと株価を意識した経営についてご説明します。スライドのグラフは、過去10年間の当社の株式時価総額とPBRの推移を表したものです。ご覧のとおり、当社のPBRは1倍割れの水準となっています。

次のスライドでご説明しますが、ROEもここ数年は3パーセントから4パーセントの水準で推移しています。

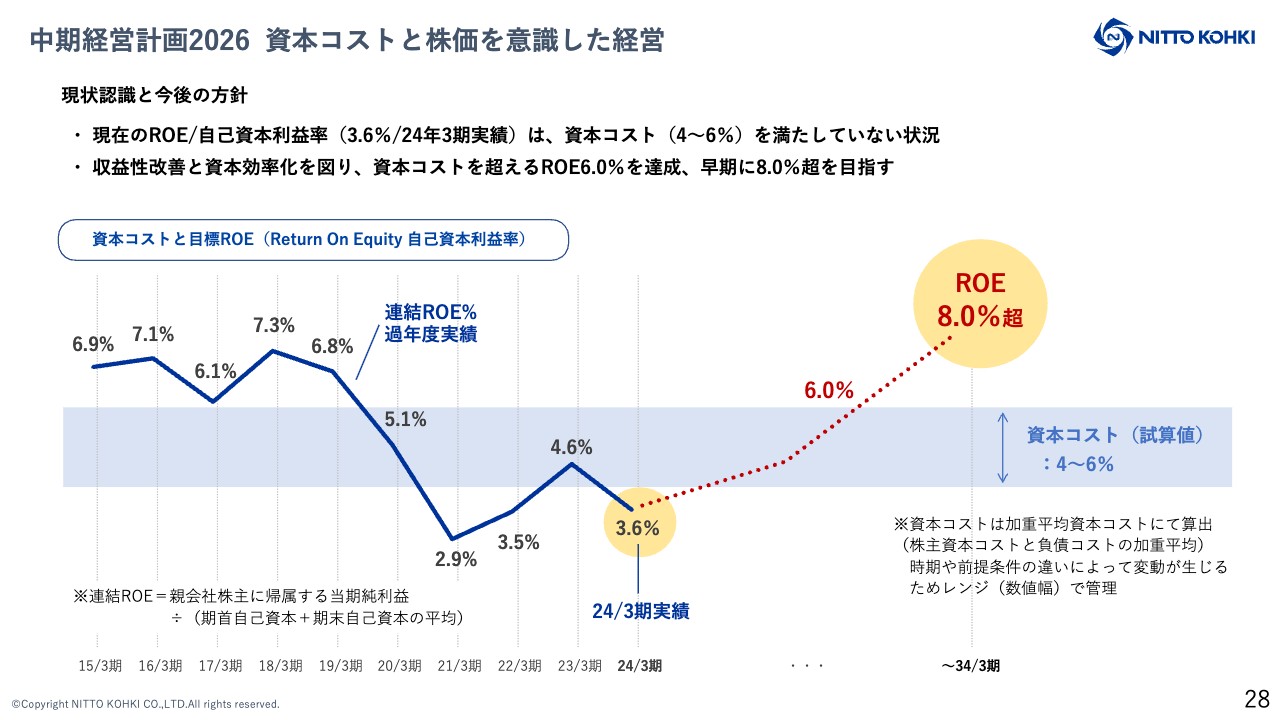

中期経営計画2026 資本コストと株価を意識した経営

現在のROEは3.6パーセントとなっており、これは資本コストの4パーセントから6パーセントを満たしていない状況です。新たな「中期経営計画2026」では、10年後にROEが8パーセントを達成することを目標としています。そのために、まず資本コストに見合うROE到達を目指し、収益性の改善と資本効率化を図っていきます。

収益性向上の取り組みとしては、「中期経営計画2026」で掲げた目標の早期達成に加え、既存事業のポートフォリオを多方面から見直し、研究や事業提携への投資、M&Aの検討も積極的に行います。また、先ほどご説明したとおり、機動的な自己株式取得を今後も検討していきます。

さらに、株価収益率の向上策として、決算説明会や中期経営計画の取り組み状況等の情報を積極的に配信し、資本市場との対話の推進を行っていきます。今後、持続的な成長と企業価値の向上を図り、株主のみなさまに対するリターンを最大化していきます。

以上で2024年3月期決算、2025年3月期計画ならびに「中期経営計画2026」についてご報告しました。ご清聴ありがとうございました。

質疑応答:新工場の生産能力について

司会者:「新工場を建設するとのことですが、生産能力は現状と比べどの程度でしょうか?」というご質問です。

小形:物理的には現状の1.3倍のキャパシティはありますが、「中期経営計画2026」の期間では、まずは安定稼働を目指しています。それが軌道に乗れば、次のフェーズとして、状況を見ながら生産キャパシティと生産効率を上げていきます。

質疑応答:機械工具事業が減益となった背景について

司会者:「機械工具事業について、前期比で増収となった一方で減益となっています。収益性が下がっているのでしょうか?」というご質問です。

小野田:機械工具事業については、前期比で売上高が増加しました。一方、他のセグメントでは前期比で売上高が減少しています。その結果、間接費のうち、売上高比率で配賦する経費の負担割合が機械工具事業において大きくなったため、減益となりました。このような理由ですので、機械工具事業の収益力が落ちているわけではありません。

質疑応答:設備投資が増額した理由について

司会者:「設備投資について、2024年3月期に61億円、2025年3月期に75億円と大幅に増加しています。昨年発表した金額の2倍以上ですが、この理由について教えてください」というご質問です。

小野田:昨年の2023年3月期決算説明会での資料では、2024年3月期の設備投資額が28億3,000万円と記載していますが、これには新工場の建屋の金額が漏れていたため、金額が大きく異なっていました。今回発表した設備投資額は、新工場に関係する費用が含まれています。

質疑応答:リニア駆動ポンプ事業について

司会者:「リニア駆動ポンプ事業は過去利益がほとんど出ていませんが、事業継続の意味はあるのでしょうか?」というご質問です。

野口:リニア駆動ポンプ事業は過去利益が出ていないというご指摘ですが、数年前までは利益はしっかり出ています。ここ2年ほどは、タイバーツの為替の影響などを受けて利益が悪くなっていますが、特に海外では医療機器や先端分野にも採用されており、売上も高く、収益性もある製品だと理解しています。

リニア駆動ポンプ事業は、製品によって利益率にばらつきがあるため、製品ごとの収益の分析を進めているところです。今後、製品の商品群の構成を戦略的に検討し、収益性を向上させていきたいと考えています。

質疑応答:半導体向け市場の見通しについて

司会者:「半導体向けの市場について、今後の見通しを教えてください」というご質問です。

野口:半導体の需要は、2024年3月期は厳しい局面が続いていましたが、足元では回復傾向にあると考えています。一部の装置メーカーから当面先の発注も出てきている状況ですし、国内では大型の半導体関連の工場の投資なども増えてきています。また、生成AIにおける半導体の需要にも期待していますので、2025年3月期後半あたりからは回復に向かうのではないかと考えています。

この銘柄の最新ニュース

日東工器のニュース一覧- 日東工器が反発、経産省から補助金を受領へ 2026/01/20

- 連結子会社における補助金の入金に関するお知らせ 2026/01/19

- 役員の人事異動に関するお知らせ 2025/12/22

- 部門長の人事異動に関するお知らせ 2025/12/22

- [Delayed]Financial Results 1st Half of FY2025(April 2025-September 2025) 2025/12/09

マーケットニュース

おすすめ条件でスクリーニングされた銘柄を見る

日東工器の取引履歴を振り返りませんか?

日東工器の株を取引したことがありますか?みんかぶアセットプランナーに取引口座を連携すると売買履歴をチャート上にプロットし、自分の取引を視覚的に確認することができます。

アセットプランナーの取引履歴機能とは

※アセプラを初めてご利用の場合は会員登録からお手続き下さい。