ニッポンインシュアのニュース

ニッポンインシュア、通期は前期比110%の増収で着地 新規取扱店・契約件数が堅調に推移、攻めの姿勢を継続

目次

坂本真也氏:みなさま、本日はご参加いただき誠にありがとうございます。ニッポンインシュア株式会社代表取締役社長の坂本です。2023年9月期決算説明を行います。

本日の主な内容は目次にあるとおり、会社説明、2023年9月期の実績報告、2024年9月期の業績予想、成長戦略についてです。

会社概要

まずは会社説明です。当社は2002年に設立し、現在の主たる事業である家賃債務保証サービスを2008年に開始しました。

福岡からスタートして、神奈川、東京、新潟、大阪、仙台と、現在では6つの拠点で事業を展開しています。さらにフランチャイジーとして、ランドリーサービスとフィットネスサービスの運営を行っています。

家賃債務保証とは

当社の主な事業である、家賃債務保証サービスについてご説明します。家賃債務保証とは、入居希望者が賃貸住宅の契約の際、連帯保証人が必要になるのですが、保証会社が人的保証に代わり機関保証として、連帯保証人に近い役割を果たす制度になっています。

サービスの基本の流れですが、借主が当社と契約を交わして保証料を支払い、この保証料が当社の売上となります。当社が、貸主である不動産管理会社と契約を交わし、サービスがスタートします。

そのサービスの期間中に万が一滞納があった場合には、当社が家賃などを立て替えて管理会社に送金し、その後、立て替えた金額を借主に請求する流れになっています。

この家賃債務保証には、スライドの青枠に記載があるように、一般保証型と支払委託型の2種類があります。左側の一般保証型は、借主が管理会社に家賃を毎月支払い、滞納が発生した場合に管理会社から報告を受けて、その報告に伴って当社が立て替えて送金し、その後、借主に請求するという流れです。

右側の支払委託型は、当社が借主から家賃の引き落としを行い、その引き落としの有無にかかわらず、貸主である管理会社へ送金します。引き落としがなされなかった場合は、借主へ後日請求するという流れです。

このサービスを借主に提供するのは不動産管理会社であり、当社の営業先も不動産管理会社ということになります。

家賃債務保証の社会的貢献

このサービスは、借主と貸主の双方にメリットがあると考えています。

借主側としては、連帯保証人を探す手間が省けるため、スムーズな契約を経て入居できます。さらに、入居中に事故・入院などにより支払いが困難になったとしても、当社が立て替えて送金しますので、部屋が確保できるということです。

管理会社側としては、入居審査を当社が行うため、専門的な入居審査を実施することなく滞納リスクを下げることができます。また、貸しやすくなることで入居率が上がって、家賃収入が安定するというメリットがあります。

当社は、この事業は借主の生活を守り、かつ不動産管理会社の収入を確保することで、「暮らし」という大切なサイクルを循環させる重要な役割があるという認識をもって、事業を運営しています。

家賃債務保証業界の市場環境

家賃債務保証業界の市場環境についてご説明します。

スライド左側のグラフは、世帯数推移を示しています。人口減少に伴い、総世帯数も微減の傾向にあります。一方で、単身世帯については年々増加していますが、2030年からはほぼ横ばいの傾向になる予測も出ています。

その背景として、男性・女性ともに生涯未婚率が高まっていく予測があります。当社としては、これらのデータから結婚や家族形成が難しくなっており、人間関係の希薄化につながっていると考えています。

中央の年齢別持ち家比率のグラフをご覧ください。持ち家の比率は以前から減少しており、下がった分、賃貸住宅の利用が増えたと考えられます。

右側の家賃債務保証利用率のグラフは、国土交通省の調査によるものです。現在、家賃債務保証利用率は8割に上っています。これは2020年に民法改正があり、そこで連帯保証人のあり方が見直されたことが、1つの追い風になっています。

これらのデータから、人間関係の希薄化によって「連帯保証人に頼みたくない」「頼みづらい」という方や、高齢化によって「連帯保証人になりたくてもなれない」という方が増加していくと予想され、家賃債務保証サービスは安定的に成長していくと考えられます。

アップデートし続ける当社の取り組み

当社の家賃債務保証の取り組みです。スライド左上の与信審査では、複数の外部機関のデータベースを活用し、そこから独自の審査基準を的確に運用しています。

また、データ連携とシステム活用を積極的に行い、業務効率化、利便性の向上、コスト削減へとつなげています。

さらにスライド右側にあるように、さまざまな企業とタイアップして、単なる家賃保証だけでなく、付加価値を提供できる多様なベーシックプランを多数取り揃えています。

保証範囲や保証料の変更だけではなく、緊急駆付や近隣トラブル対応、また、今後の高齢化を見据えて、高齢者向けの見守りサービスなどの付帯も提供しています。借主にもメリットがあり、かつ管理会社の業務負担軽減にもつながる商品についても、先駆けて設計しています。これらのサービスによって、管理会社はお客さまのニーズに合わせた提案を早く行う体制ができています。

しかし、不動産管理会社は各社で環境も異なります。そこで当社は、管理会社にさらにヒアリングを行って、ベーシックプランをもとに、会社ごとにカスタマイズした商品の提案を行っています。今後も、これらのカテゴリーをさらにブラッシュアップさせながら、事業展開の強化を行っていきます。

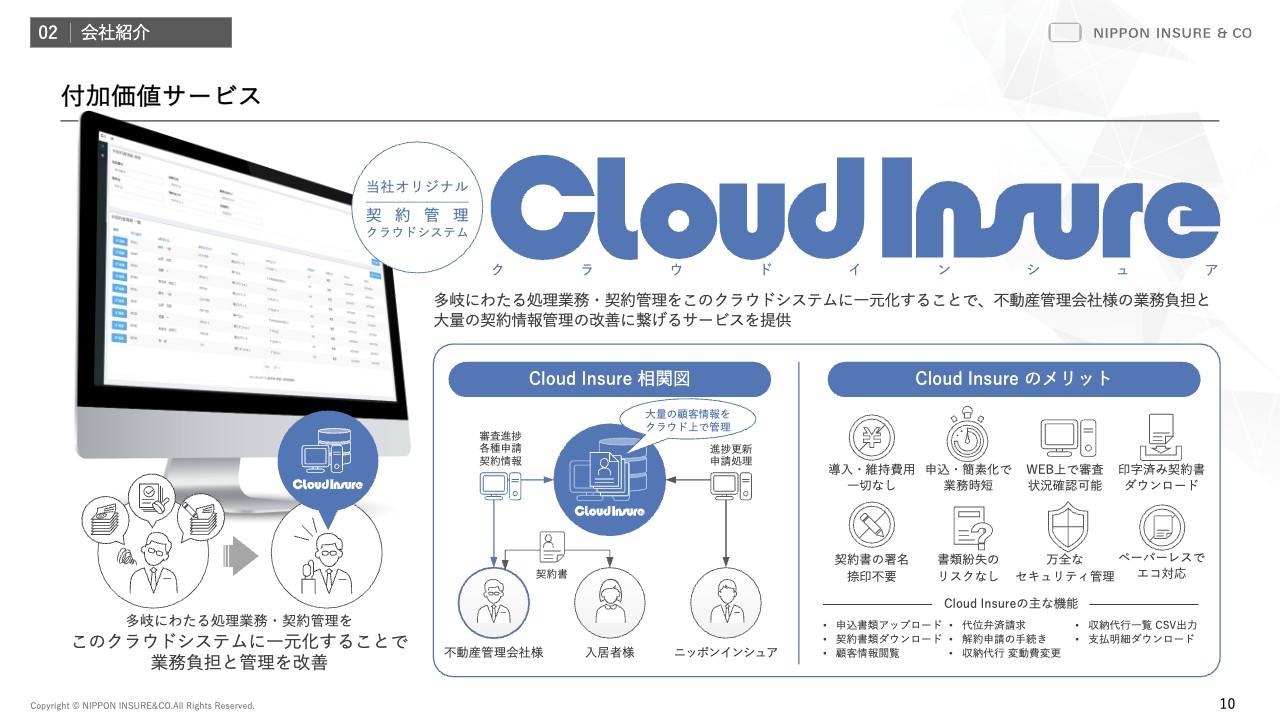

付加価値サービス

独自開発したクラウドシステム「Cloud Insure(クラウドインシュア)」についてご説明します。この「Cloud Insure」は、当社の業務効率を上げるだけでなく、利用する不動産管理会社の業務効率も上げるシステムとなっています。

実際の取扱店の方々から「非常に使いやすい」というお声をいただいており、顧客ロイヤリティの向上に一役買っているシステムと言えます。

不動産DXの流れはあるものの、不動産業界は、会社によっては依然として紙が多く存在します。その中で、保証の範囲にはなりますが、この「Cloud Insure」を利用することで、顧客情報の管理などのペーパーレス化につながり、業務効率化・コスト削減を実現することができます。

今後も「Cloud Insure」は、管理会社のニーズに応えながら改修を行い、不動産DXの流れに適合したシステムとして進化していきます。

業績サマリー

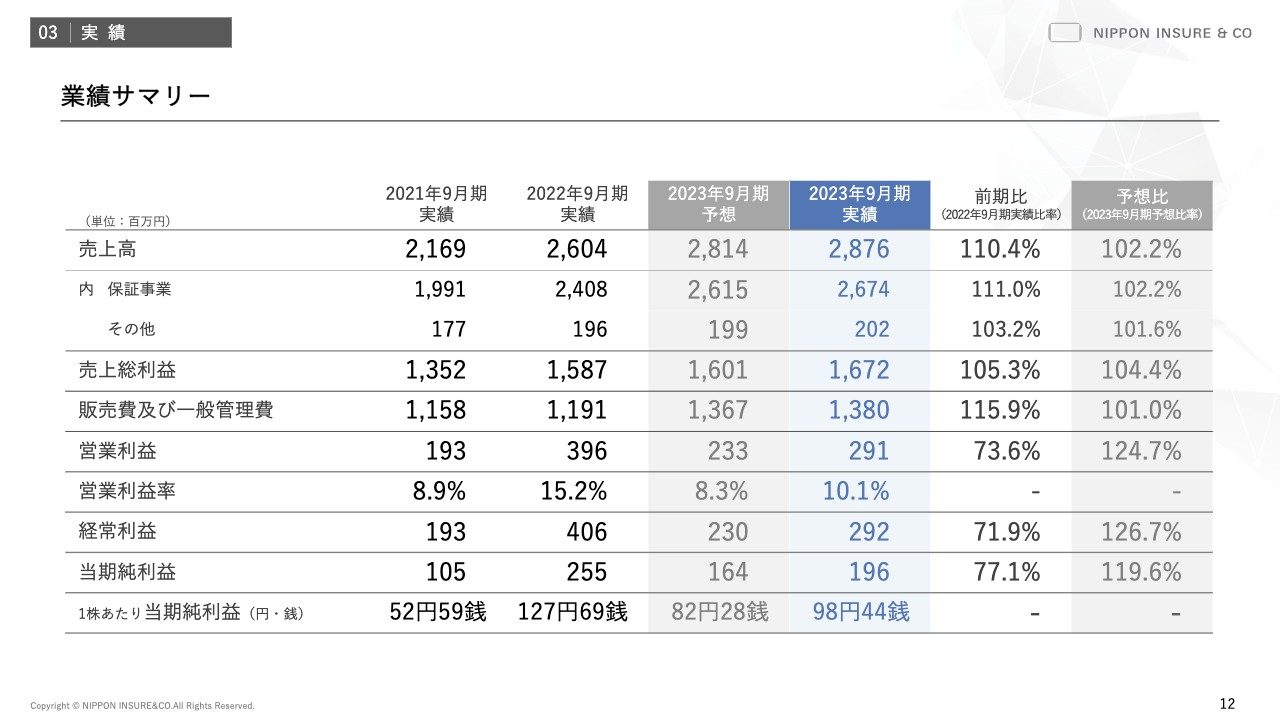

ここからは、2023年9月期の実績報告です。スライドに、2021年9月期から2023年9月期までの当社の業績をまとめています。表の青い枠の部分が、2023年9月期の業績です。

売上高は前期比110.4パーセントの28億7,600万円、営業利益は前期比73.6パーセントの2億9,100万円、当期純利益は前期比77.1パーセントの1億9,600万円で着地しています。

業績推移

売上高、営業利益、当期純利益の推移をグラフで示しています。左側の売上高については、私どもの新規取扱店の数、及び契約件数を順調に伸ばすことができ、前期比110.1パーセントとなりました。2年前との比較では132.6パーセントと、年々増加している状況です。

営業利益と当期純利益については、2023年9月期には減益となっていますが、この理由は大きく2点あります。人件費の増加と、売上原価である貸倒損失の増加です。

人件費については、今回の上場を見据えて管理部門を強化しています。貸倒損失については、当社は居住用の他に事業用の保証も行っているのですが、事業用のほうで高額案件2件の破産が予算の策定時に判明し、それを反映しています。

それぞれのグラフの白抜き部分は、2024年9月期の予想値です。当社は期越え上場でしたので、上場日の10月3日に開示した2023年9月期と2024年9月期の業績予想を反映したものとなっています。

2023年9月期の実績は、当初の予想よりも良い水準で着地していますので、現時点での2024年9月期の予想は、実質として保守的な数字になっていると考えています。

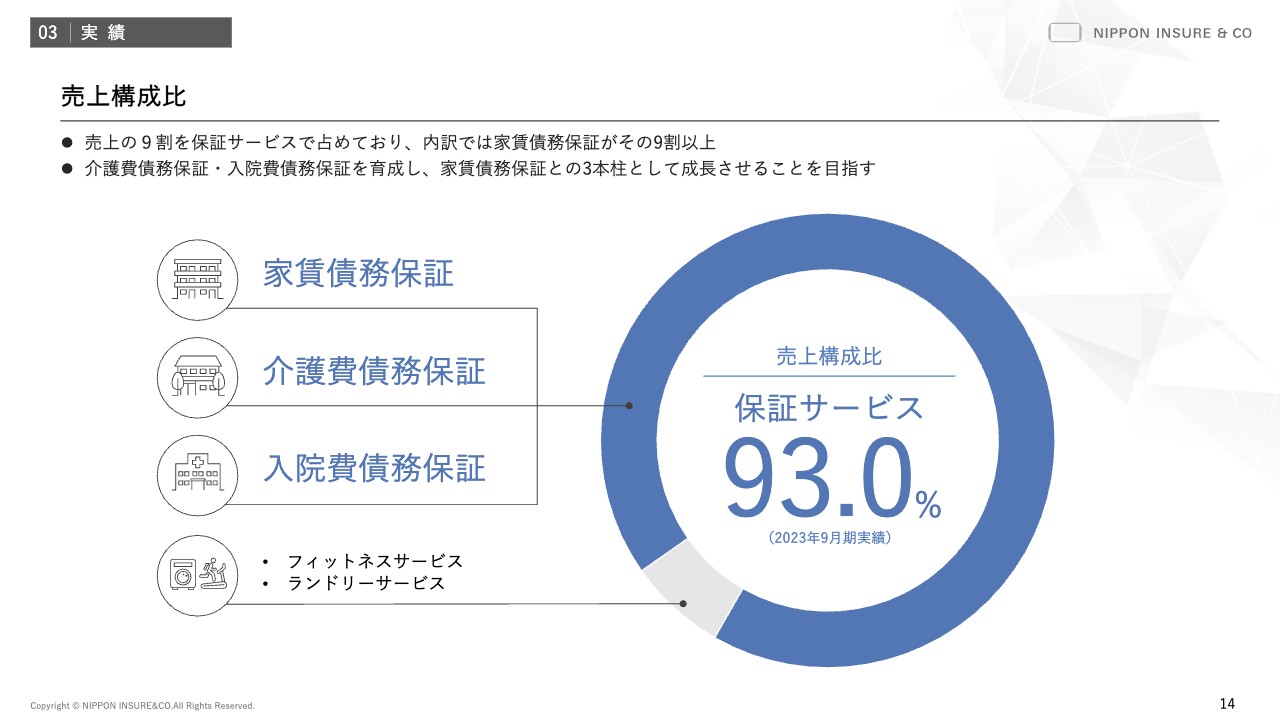

売上構成比

売上構成比です。2023年9月期の売上の93パーセントを保証事業が占めており、内訳として9割以上が家賃債務保証となっています。

家賃債務保証料 業績推移(着金ベース)

家賃債務保証料の3ヶ年分の推移です。保証料売上には3つの分類があります。

1つ目に、スライド左側の初回保証料は保証契約時にお支払いいただくものです。2つ目は中央にある月額保証料で、ケースとしては多くありませんが、毎月お支払いいただく保証料です。3つ目の右側は、契約期間である1年ごとの更新時に発生する更新保証料です。

グラフからわかるように、初回保証料、月額保証料、更新保証料はすべて増加傾向にあります。初回保証料を支払った契約者の方には、更新時に更新保証料を支払っていただきますので、契約が続く限り、ストックとして安定した売上が確保できるビジネスモデルになっています。

主要事業のKPI

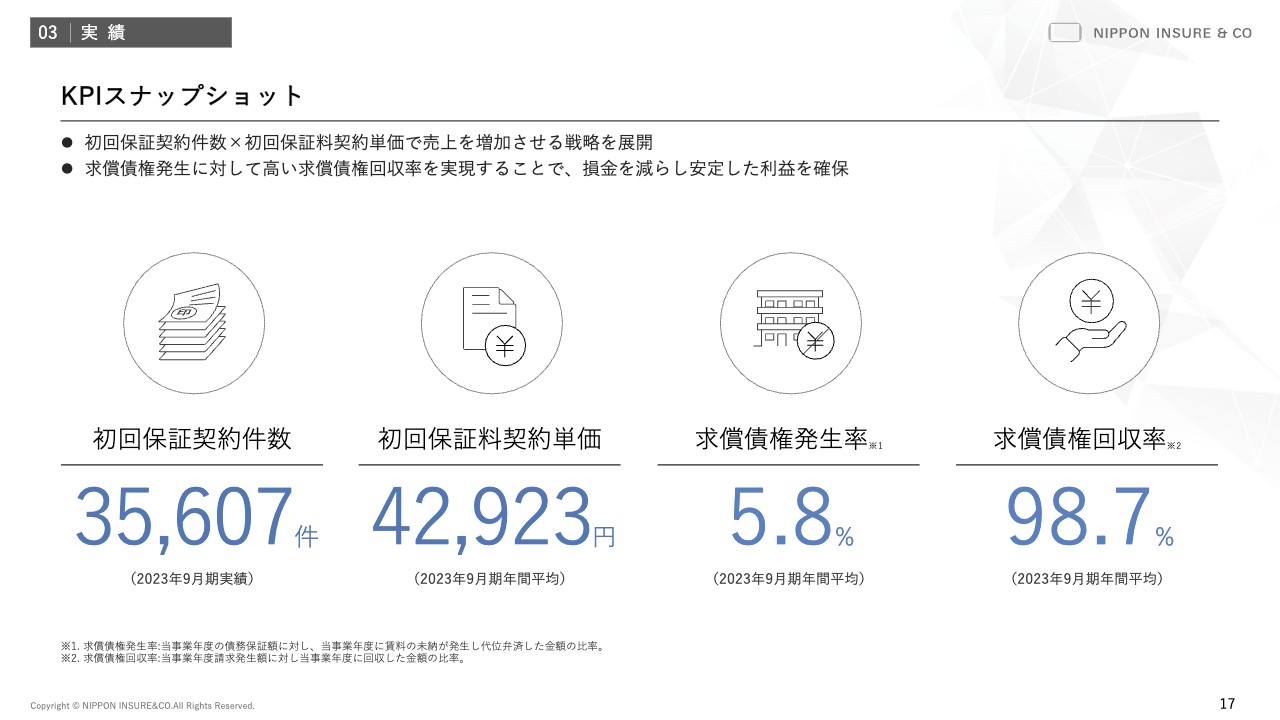

売上を増加していくための、当社のKPIについてご説明します。スライド上段の「攻め」の部分である売上増加のためには、初回保証契約件数と初回保証料契約単価をKPIとして捉えています。下段の「守り」の部分である収益確保のためには、求償債権発生率と求償債権回収率をKPIとして捉えています。

ちなみに、求償債権発生率は、当事業年度の債務保証額に対して賃料の未納が発生して代弁済した金額の比率です。求償債権回収率は、当事業年度の請求発生額に対して、回収した金額の比率です。

KPIスナップショット

2023年9月期のKPIスナップショットです。初回保証契約件数は3万5,607件、初回保証料契約単価は4万2,923円、求償債権発生率は5.8パーセント、求償債権回収率は98.7パーセントの実績となっています。

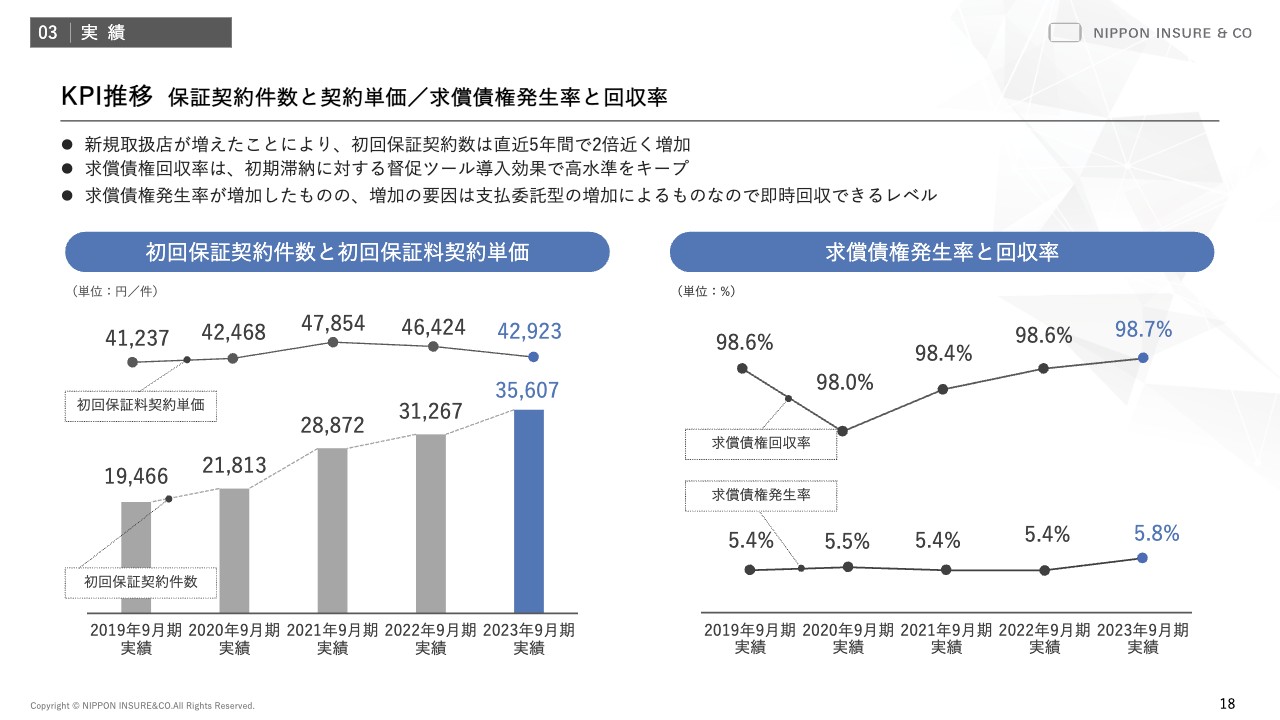

KPI推移 保証契約件数と契約単価/求償債権発⽣率と回収率

各KPIの過去5ヶ年分の推移です。スライド左側が売上増加のためのKPIで、初回保証契約件数と初回保証料契約単価です。

初回保証契約件数は順調に増加させることができています。これは管理会社の、当社に対する信頼が高まった結果だと考えています。

単価については2023年9月期が前期より下がっています。主な要因として、今年2月から株式会社ニーリーとの業務提携により、駐車場契約に関する賃料保証サービスを開始したことで、居住用・事業用よりも単価の低い契約が増加したことがあります。また、東京支店管轄での事業用案件の単価減少も要因と考えています。

単価は市場環境によって左右されますので、新たなエリアの展開や、市場ニーズに応える付加価値をつけたサービスの提供などを行いながら、単価を維持できるように努めていきます。契約件数については、商品開発や営業努力によって、引き続き増加に努めていきます。

右側のグラフは、求償債権発生率と求償債権回収率です。契約件数を順調に増加させながらも、求償債権発生率・求償債権回収率ともに大きく変化することなく維持できている状況です。これは債権の質を落とさずに量が取れているということであり、言い換えれば、件数を伸ばせば利益を残せる体制ができているものと考えています。

また、求償債権発生率を横ばいで維持できているのは、当社独自の審査基準を的確に運用していることが要因だと捉えています。

数値としては、前期比で0.4パーセント上がっていますが、その理由は、収納代行サービスの利用が増加したためです。口座登録の不備が多くなりましたが、これは支払いができない方ではありませんので、実際に即時回収につながっています。そのため、回収率への大きな影響はないと考えています。

求償債権回収率を高い水準で維持できているのは、AIオペレータやロボットコールなどのシステム活用の効果です。今後も、これらのシステム活用の範囲を広げるなどを行いながら、引き続き維持できるように努めていきます。

2024年9月期の業績予想

ここからは、2024年9月期の業績予想です。スライドには、2023年9月期の実績と2024年9月期の業績予想の比較を記載しています。

売上高については前期比110.1パーセントの31億6,500万円、売上総利益は前期比104.8パーセントの17億5,200万円、販売費及び一般管理費は前期比105.4パーセントの14億5,400万円、営業利益は前期比102.1パーセントの2億9,700万円、1株あたり当期純利益は75円46銭を予想しています。

販売費及び一般管理費の増加については、今後攻めていくための人件費、営業部門と回収部門の強化によるものです。加えて、原価である事務手数料や、損失などの増加も見込んでいます。

営業利益率については、2024年9月期は9.4パーセントと、前期の2023年9月期と比較すると下がっています。先ほどご説明したように、この予想は今年2月の取締役会で決議したもので、当初は8.9パーセントで組んでいましたが、実績では10.1パーセントと予想よりも高い水準の数値で着地できています。

現時点では実質的に、2024年9月期の予想は保守的に組んでいるものと考えています。

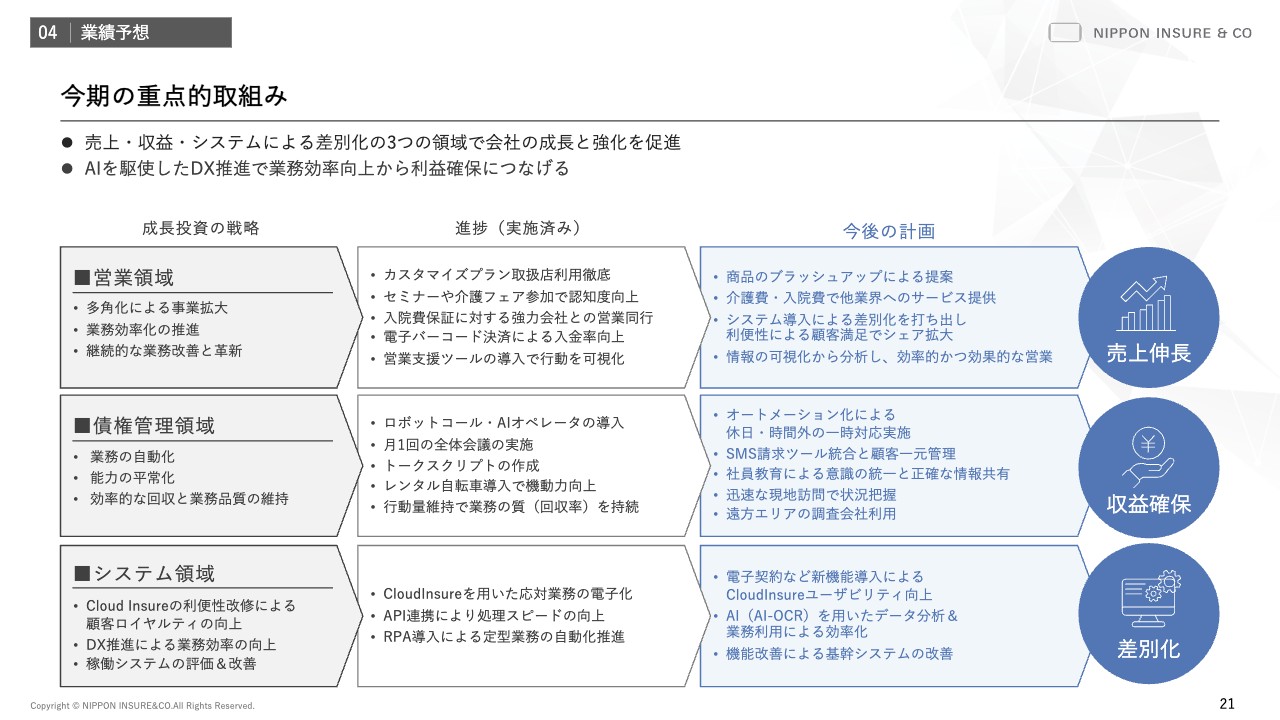

今期の重点的取組み

当社の家賃債務保証事業の今後の取り組みについてです。スライド上段の攻めの営業領域については、商品設計や既存商品のブラッシュアップ、介護・医療業界へのサービス提供などを行いながら売上の向上につなげていきます。

中段の守りの債権管理領域では、これまで以上のシステム活用、業務の平準化などにより回収効率の向上、そして収益確保につなげていきます。

下段のシステム領域では、電子契約などの新機能の導入やAIを用いたデータ分析などで、業務処理の向上、業務負担の軽減だけでなく、サービス向上にもつなげていきます。これらの計画を実現させながら、お客さまの満足度向上とともにさらなる成長を実現していきます。

配当⾦

配当についてです。当社はこれまで、成長過程であることから、内部留保を充実させて企業価値を高めることに注力してきました。今後は将来の事業展開に備えた内部留保を確保しつつ、株主さまへの利益還元を行うことが重要であると判断しました。

そのため、年1回の期末配当として、まずは配当性向10パーセント以上を目標として配当を開始します。この配当開始によって、さらなる成長と企業価値の向上を目指していきます。

主要戦略

ここからは、当社の成長戦略についてのご説明です。成長戦略としては、大きく3つです。1つ目は事業展開、2つ目はシステム活用により業務効率を上げ、コストを抑えることで利益を残し続ける体制を続けていくことです。3つ目は接客技術の継続的向上ということで、人材育成に力を入れていきます。

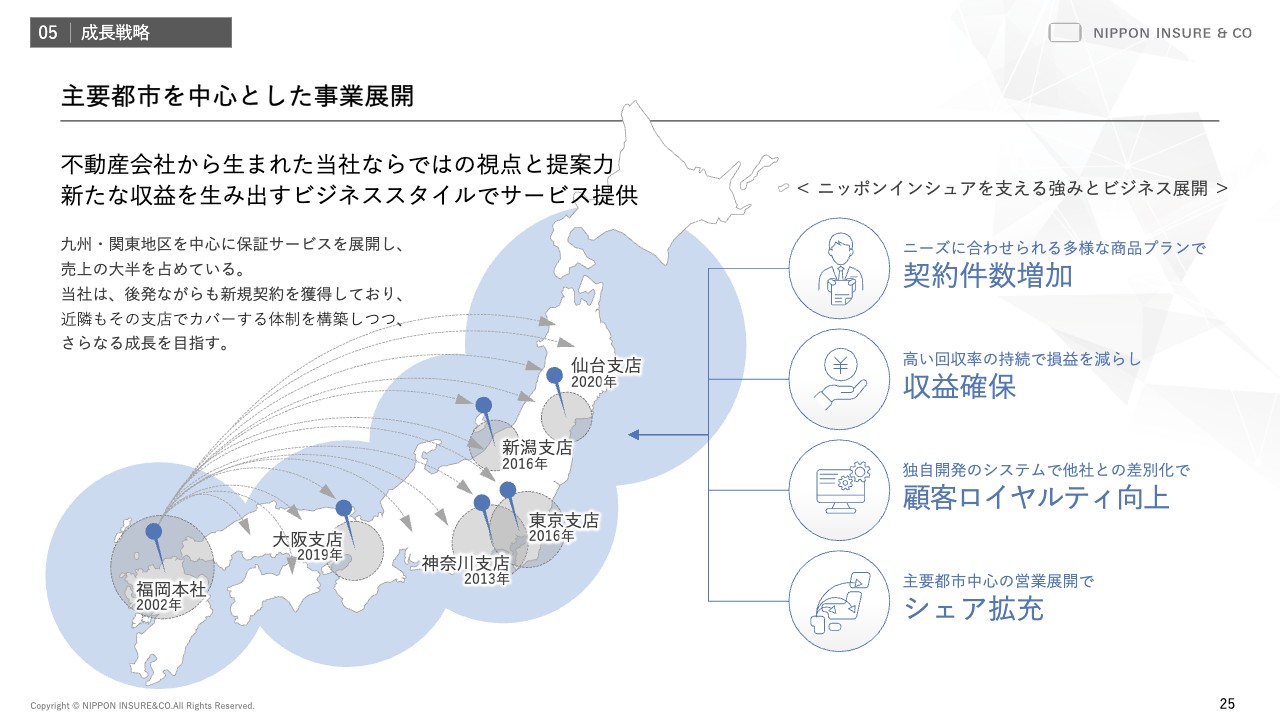

主要都市を中⼼とした事業展開

それぞれの成長戦略についてご説明します。まずは1つ目の事業展開に関してです。エリア展開については、当社は福岡からスタートしており、現在では神奈川、東京、新潟、大阪、仙台と事業を展開してきました。今後も主要都市へのエリア展開を考えています。

主要都市を中心に展開する理由としては、人口が多いことに加え、家賃相場も高くなりますので、その分、当社の売上単価も上がるということがあります。また、出店した支店で近隣の県もカバーする体制を取っており、その体制を継続していきます。

当社は取引先である管理会社と同じ業界の、不動産管理会社から生まれた保証会社です。そのため、先ほどご説明したカスタマイズ提案のように、管理会社にさまざまな角度から提案できるという強みがあります。当社の差別化戦略としてその強みを活かし、カスタマイズに特化して事業展開しています。

私自身も不動産管理会社の出身ですが、管理会社にはそれぞれ異なる課題があります。例えば、「今後入居率を上げていきたい」「仲介手数料が伸び悩んでいるので、他の収益源を確保したい」、あるいは、管理業務は非常に大変な部分がありますので「今後は管理スタッフの業務効率を図りたい」など、それぞれの管理会社によって課題も違います。

そこに当社の営業スタッフがさらに細かくヒアリングを行い、課題解決に向けてカスタマイズした提案も行っています。これまでも、このカスタマイズ提案で実際に案件を獲得してきましたし、そこに注力するためにも「Cloud Insure」の利便性をさらに高めて、地場大手の管理会社とのつながりもさらに作っていくという流れです。

また、管理会社から生まれた保証会社ということで、不動産管理会社とのコネクションも強みとして捉えています。

これまでも、地場大手管理会社とのつながりをきっかけに支店を開設してきました。この保証業界では、当社は後発で小規模ながらも、先発の競合他社からシェアを獲得してきた実績があります。

これからも既存支店でのシェアの拡大、出店に伴うエリア拡大を行いながら、さらなるシェア拡大につなげていきます。

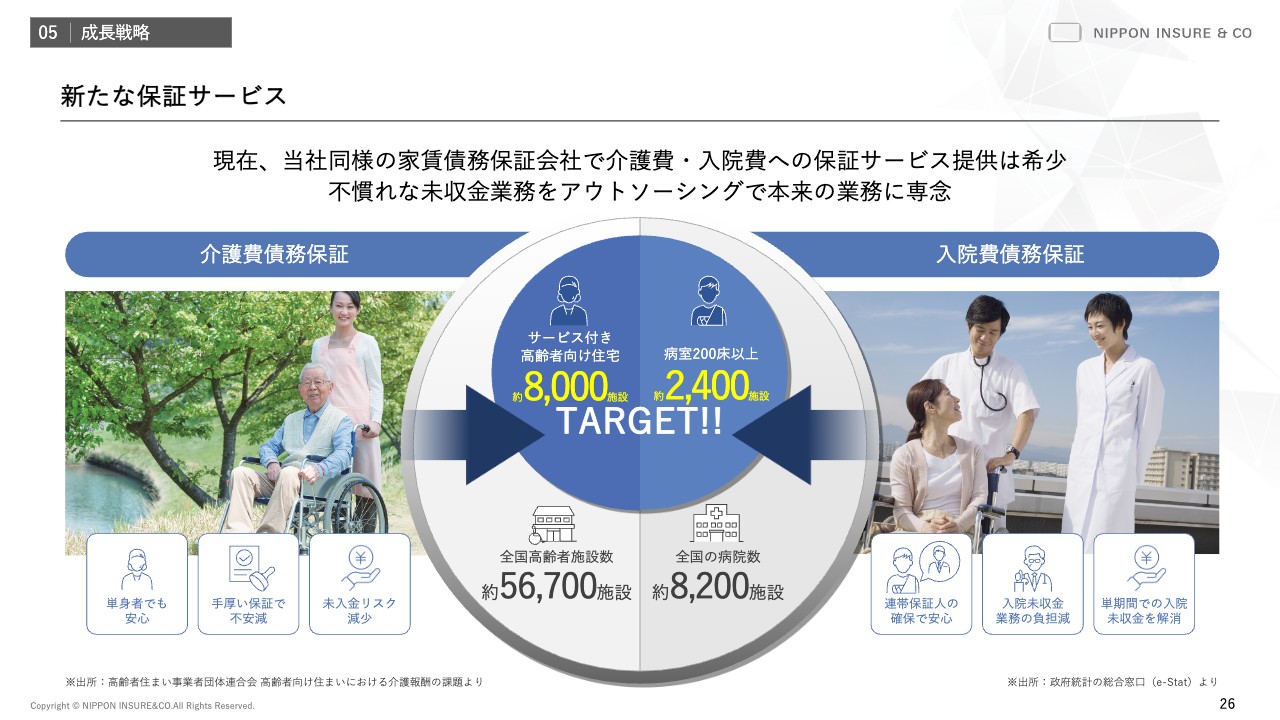

新たな保証サービス

当社の新しい商品についてご説明します。当社は家賃債務保証の経験を活かし、介護費債務保証サービスと入院費債務保証サービスを新たに展開しました。

介護費債務保証サービスは、高齢者施設に入所する際に連帯保証人を立てることが難しい単身高齢者の方や、連帯保証人の負担を軽減したいご家族を対象としたサービスです。

入院費債務保証サービスは、入院費用の連帯保証人を立てることが難しい患者さまや、入所・入院費用の滞納リスクを回避したい医療機関を対象とした保証サービスです。

これらのサービスをスタートしてすぐにコロナ禍に入ったため、営業活動が抑えられてきましたが、コロナ禍が明けましたので、営業活動も再開して新しい収益源につなげていきたいと考えています。

新たな保証サービスの展開によって、新しい収益源の成長を目指し、社会課題の解決にも貢献することで、企業価値の向上も図っていきたいと考えています。

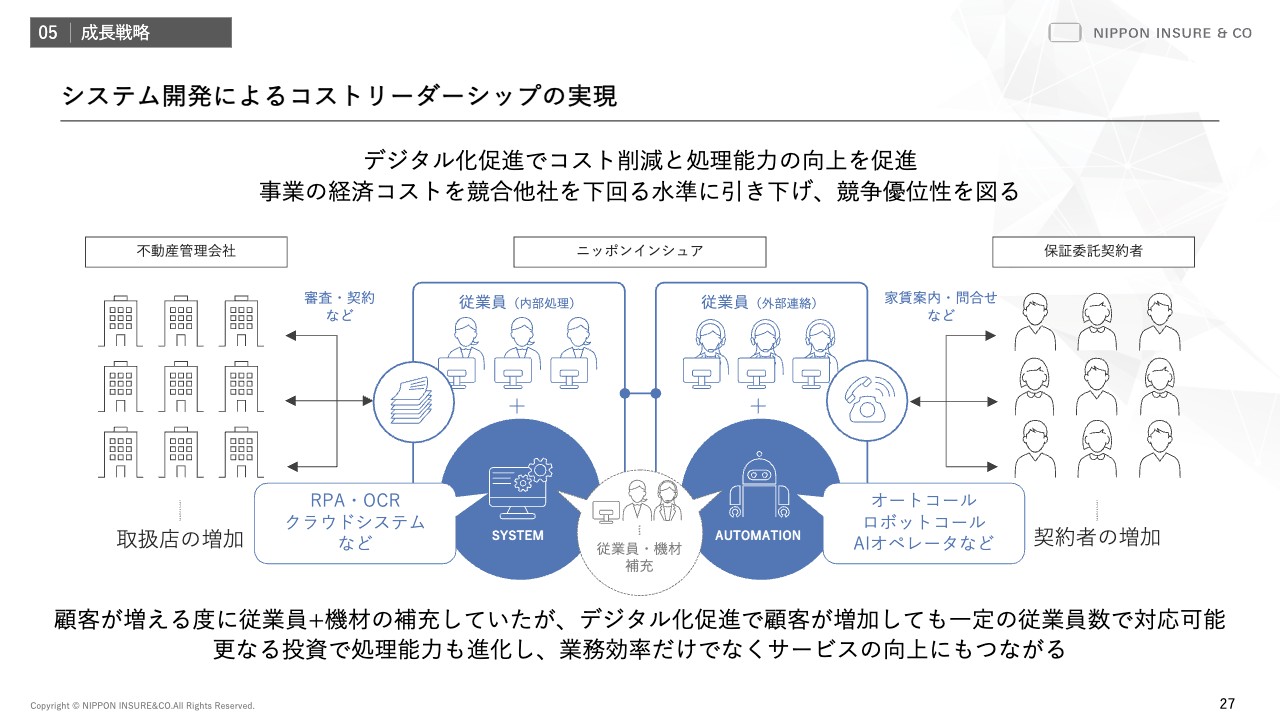

システム開発によるコストリーダーシップの実現

システム活用についてです。当社は、契約の増加に比例して従業員や機材などを補充するのではなく、デジタル化を促進することで処理能力を向上させ、コスト削減につながるようにしています。

スライド左側は不動産管理会社に対しての処理で、RPAやOCR、クラウドシステムなどを導入しています。右側の外部連絡については、AIオペレータやロボットコール、オートコールなどを導入して、業務効率の向上、そして回収能力の向上に努めてきました。

今後もこのような部分には積極的に投資を行って、処理能力を上げ、業務負担の軽減だけでなくサービスの向上にもつなげていきたいと考えています。

構築された営業⼿法を継続かつ更新

人材育成についてです。当社は、形があるものを製造して販売しているのではなく、形がないものを販売しており、商品が利用されるのは滞納が起こった時で、利用頻度は少ないと言えます。そのため商品内容だけではなく、会社や従業員の信用力も重要だと捉えています。

当社は定期的に外部講師を呼んで、数ヶ月をかけて、傾聴力や質問力などを高める研修を行っています。これはお客さまとのつながりを深めることを目的としたものです。

取引先である管理会社の課題解決に向けた提案ができるように人材育成を行いながら、密着型・提案型の営業活動を引き続き行っていきます。そして新規獲得だけでなく、継続利用による既存取引先のシェア拡大にもつなげていきます。

事業とSDGsとのつながり

サステナビリティについてです。当社の事業を通じて、SDGsの社会、ガバナンス、平等へと貢献できるように努めています。

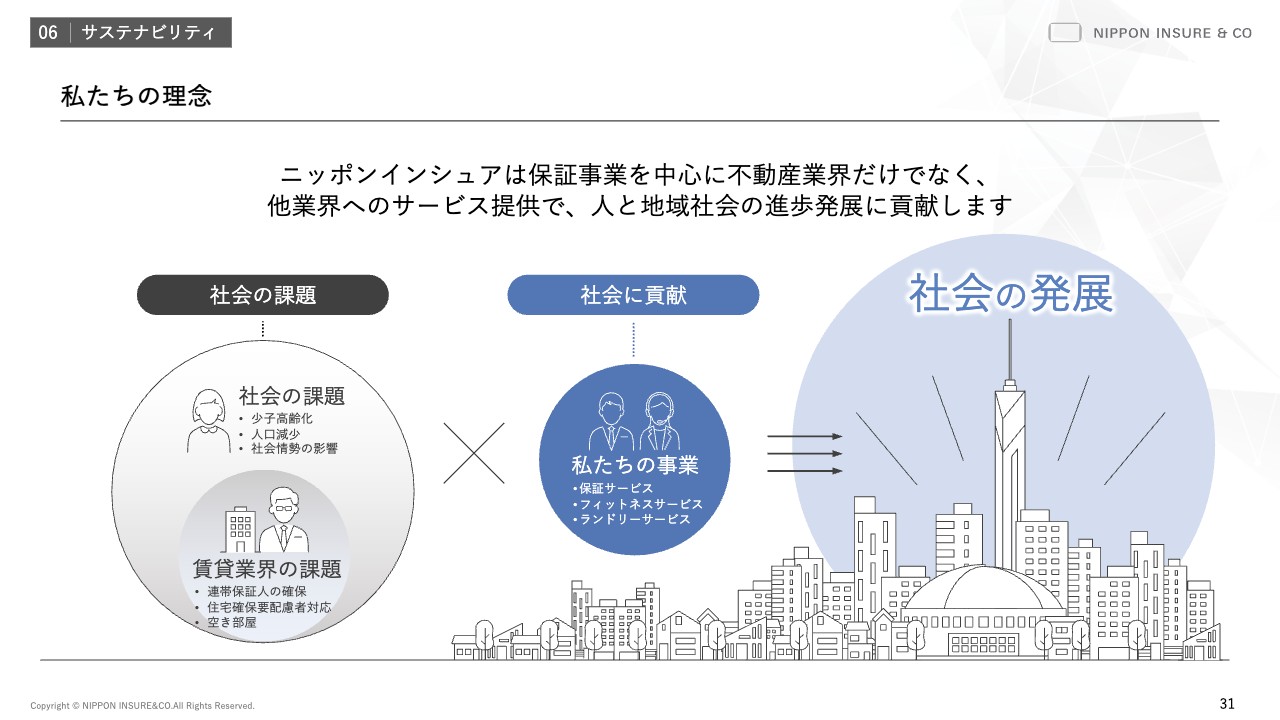

私たちの理念

最後に、当社の決意についてです。まず社会の課題として、少子高齢化、人口減少、そして今回のようなコロナ禍などによる社会情勢の影響があります。その中に賃貸業界の課題として、連帯保証人の確保、住宅確保要配慮者の方への対応、空き部屋などの課題があります。

当社の事業を通じてこれらの課題を解決することで、当社の経営理念にもあるように、人と地域社会の進歩発展に貢献していきます。

以上で説明を終わります。今後とも、より一層ご支援のほどお願いいたします。

この銘柄の最新ニュース

インシュアのニュース一覧- <12月20日の陽線包み足達成銘柄(買いシグナル)> 2024/12/21

- 2024年定時株主総会招集通知及び株主総会資料 2024/12/03

- 週間ランキング【値上がり率】 (11月29日) 2024/11/30

- 【QAあり】ニッポンインシュア、新規取引先の開拓強化と業務効率向上により、過去最高の売上高・営業利益を更新 今期は増配を予定 2024/11/29

- 東証スタンダード(大引け)=値上がり優勢、テクノマセマ、パワーファスがS高 2024/11/29

マーケットニュース

- 本格普及期へ突入、テスラ効果で「自動運転関連」は大相場確変モード <株探トップ特集> (12/23)

-

明日の株式相場に向けて=ビッグデータやクラウド周辺株に勝機

(12/23)

明日の株式相場に向けて=ビッグデータやクラウド周辺株に勝機

(12/23)

- NY各市場 5時台 ダウ平均は54ドル安 ナスダックはプラス圏での推移 (12/24)

- NY各市場 4時台 ダウ平均は小幅安 ナスダックはプラス圏での推移 (12/24)

おすすめ条件でスクリーニングされた銘柄を見る

ニッポンインシュアの取引履歴を振り返りませんか?

ニッポンインシュアの株を取引したことがありますか?みんかぶアセットプランナーに取引口座を連携すると売買履歴をチャート上にプロットし、自分の取引を視覚的に確認することができます。

アセットプランナーの取引履歴機能とは

※アセプラを初めてご利用の場合は会員登録からお手続き下さい。