Laboro.AIのニュース

【QAあり】Laboro.AI、4Qは過去最高売上を達成 AI投資への底堅い需要が続き、新規顧客からの収益が成長をドライブ

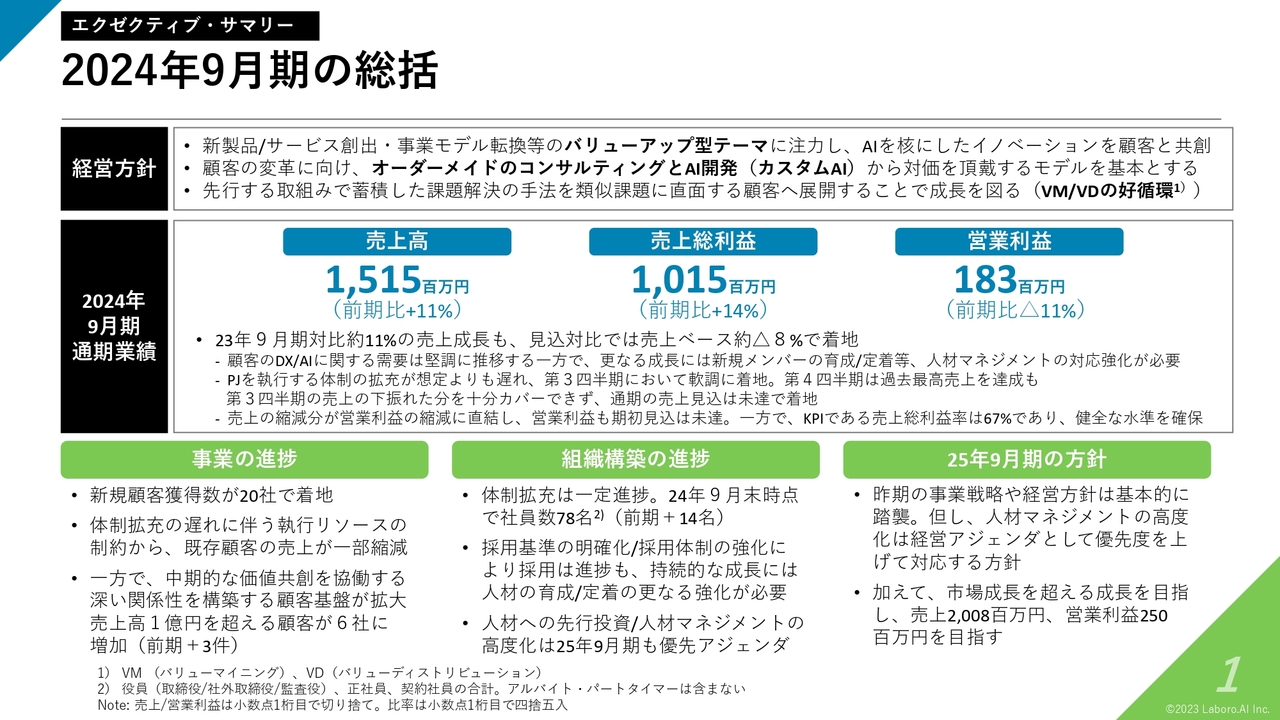

2024年9月期の総括

椎橋徹夫氏(以下、椎橋):みなさま、本日はお集まりいただきまして誠にありがとうございます。株式会社Laboro.AI代表取締役CEOの椎橋徹夫です。2024年9月期通期決算についてご報告します。よろしくお願いします。

2024年9月期の総括です。当社はカスタムAIソリューション事業として、オーダーメイドのAIの開発と、その導入のコンサルティングを展開しています。

なかでも、新しい製品やサービスの創出や企業の事業モデルの変革に資するようなAI開発テーマである、バリューアップ型AIテーマに注力しています。

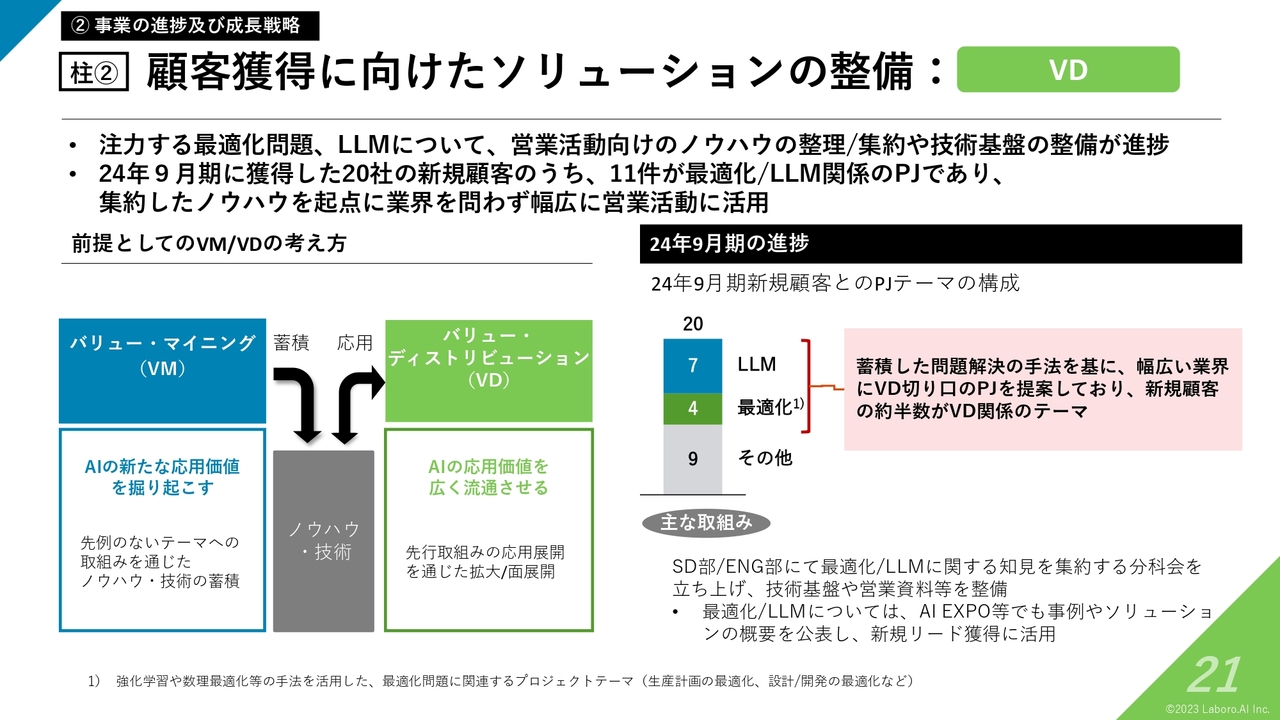

また、先行する取り組み、新しい取り組みにチャレンジするバリュー・マイニング(VM)や、そのような取り組みで型化したノウハウをほかのお客さまに面展開していくバリュー・ディストリビューション(VD)といった形態の、好循環を回していくことで安定的な成長を遂げることを方針に掲げています。

2024年9月期通期の業績についてご報告します。スライド中段の左側をご覧ください。売上高は15億1,500万円、前期比11パーセントの増収で着地しています。

売上総利益は10億1,500万円、前期比14パーセントのプラスとなりました。営業利益は1億8,300万円で、前期を少し割るかたちでマイナス11パーセントの着地となりました。

売上は前期比11パーセントの成長となりましたが、一方で期初に立てている見込みに対しては、8パーセント届かずに着地しました。DX/AIに関する需要・ニーズは引き続き非常に堅調に拡大していると見ており、当社もかなり多くの引き合いをいただいていた1年間となりました。

一方で、組織を拡大していくうえでは、新しいメンバーを採用して、定着、育成していくことが必要です。こうした体制構築上の課題がやや顕在化した中で、プロジェクトを執行する体制の構築が想定よりも遅れたことが、期初見込みとの差分の主な要因と見ています。

特に、第3四半期が軟調に推移したかたちになっています。一方で、第4四半期については、過去最高の売上水準を達成しており、足元では再び成長軌道に乗っています。

営業利益は、昨年を少し割るかたちになりました。その要因ですが、第3四半期まで軟調に推移した売上が第4四半期には成長基調に戻っていますが、第3四半期の売上の下振れ分を十分にカバーしきれなかったことが挙げられます。

なお、KPIとして見ている売上総利益率(粗利率)は67パーセントであり、健全な水準を確保しています。

スライド下段の左側から、もう少し詳しくご説明します。事業の進捗については、新規の顧客獲得数が20社で着地しました。

こちらは期初に想定していたよりも多い数字となっており、順調に新規獲得が推移しました。

既存顧客については、売上が一部縮減しました。この背景として、体制拡充が少しボトルネックになったと考えています。一方で、既存顧客においても、売上高が年間1億円を超える大型顧客が前期から倍増して6社になり、良いかたちで進展しています。

組織構築の進捗については、2024年9月末時点で社員数が78名となりました。前期から14名増え、組織拡大は着実に進んでいます。

一方で、期初に描いた人員数見込には届いておらず、あらためて、採用、定着、育成といった人材マネジメントが、2025年9月期においても最も重要度の高い優先的なアジェンダと捉えています。

これらを踏まえて、2025年9月期の方針ですが、売上高20億800万円、営業利益2億5,000万円を目指しています。

Laboro.AIのミッション

2024年9月期通期業績についてご説明します。当社はミッションとして「すべての産業の新たな姿をつくる。」「テクノロジーとビジネスを、つなぐ。」を掲げています。

Laboro.AIのビジネス:「カスタムAIソリューション事業」

このようなミッションのもと、当社はカスタムAIソリューション事業を展開しています。

オーダーメイドで顧客企業に合わせたAIのソリューションを開発していくこと、また、そのようなAIのソリューションを通じて、顧客企業の事業のコアな部分を変革していくことに取り組んでいます。

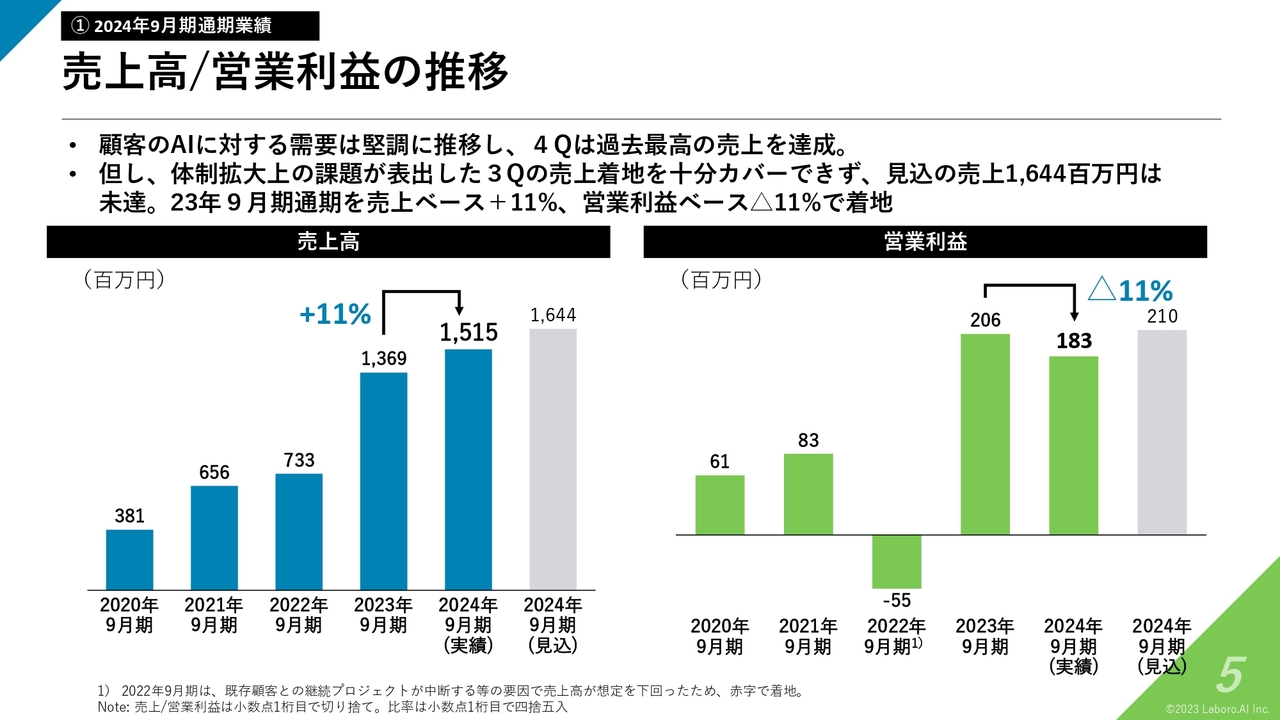

売上高/営業利益の推移

売上高・営業利益の推移です。売上高の2024年9月期実績は15億1,500万円、前期比11パーセントのプラスとなっています。一方で、スライドのグラフにグレーで示したとおり、見込みに対しては少し届かないかたちでの着地となりました。

期初見込みから少し未達になったことを受けて、営業利益についても、前期比11パーセントのマイナスとなり、1億8,300万円で着地しています。

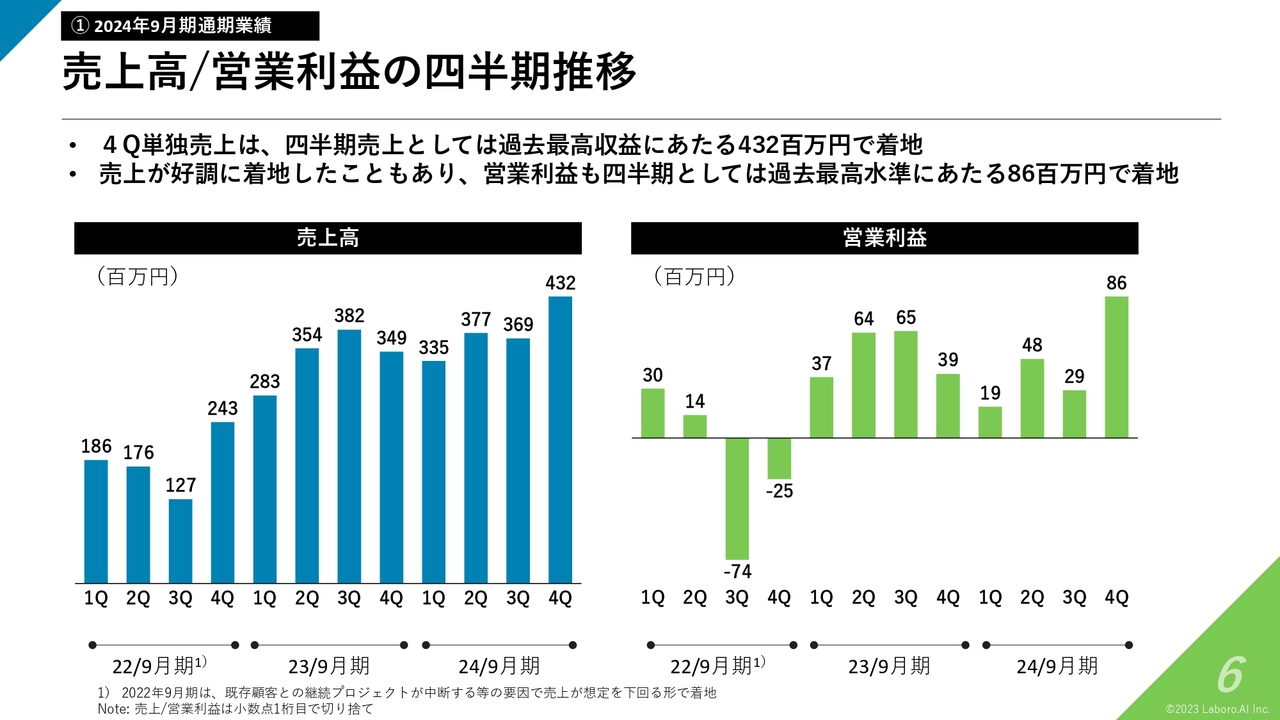

売上高/営業利益の四半期推移

四半期に分解すると、第4四半期についてはかなり伸長し、過去最高水準の売上高および営業利益となっています。

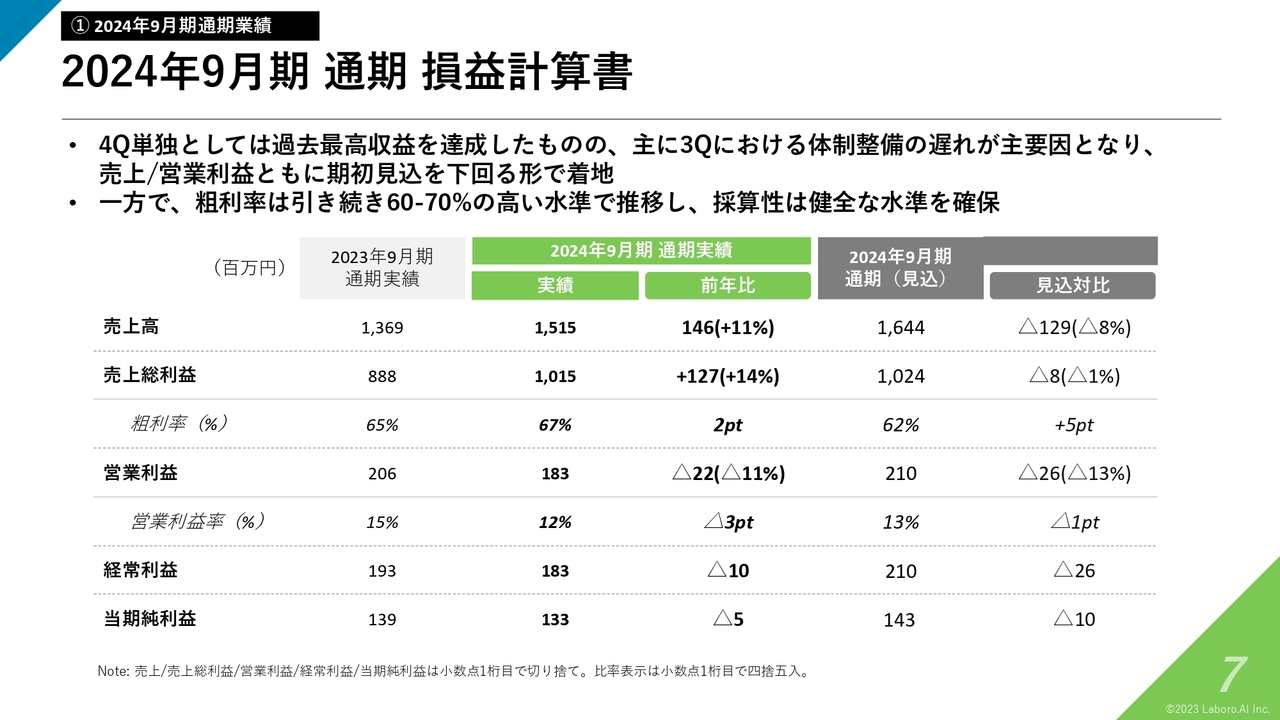

2024年9月期 通期 損益計算書

2024年9月期通期の損益計算書です。売上高・営業利益は、先ほどご説明したとおりです。

売上総利益は、粗利率が67パーセントとなりました。こちらは2023年9月期通期実績・2024年9月期通期見込みをともに上回り、健全な水準を確保しています。

当期純利益についても、営業利益が昨期を少し割ったことに対応して、昨年実績よりも少し落ちるかたちで着地しています。

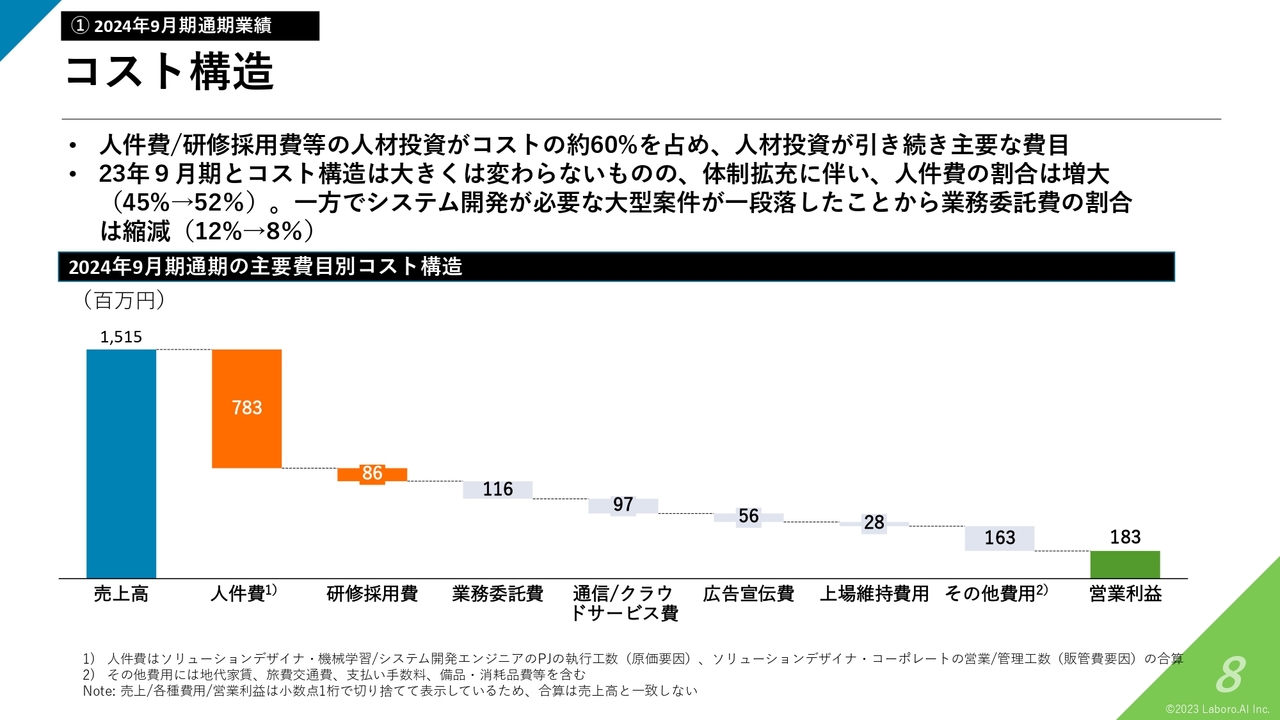

コスト構造

コスト構造は、これまでご報告している内容と大きく変わりません。人件費、研修採用費に、先行投資も含めて費用投下しています。

体制拡充に伴って、人件費、研修採用費が前期と比べても増えています。一方で、業務委託費については、プロジェクトの兼ね合いで増減しますが、こちらが2024年9月期は減っており、粗利率の上昇にもつながっています。

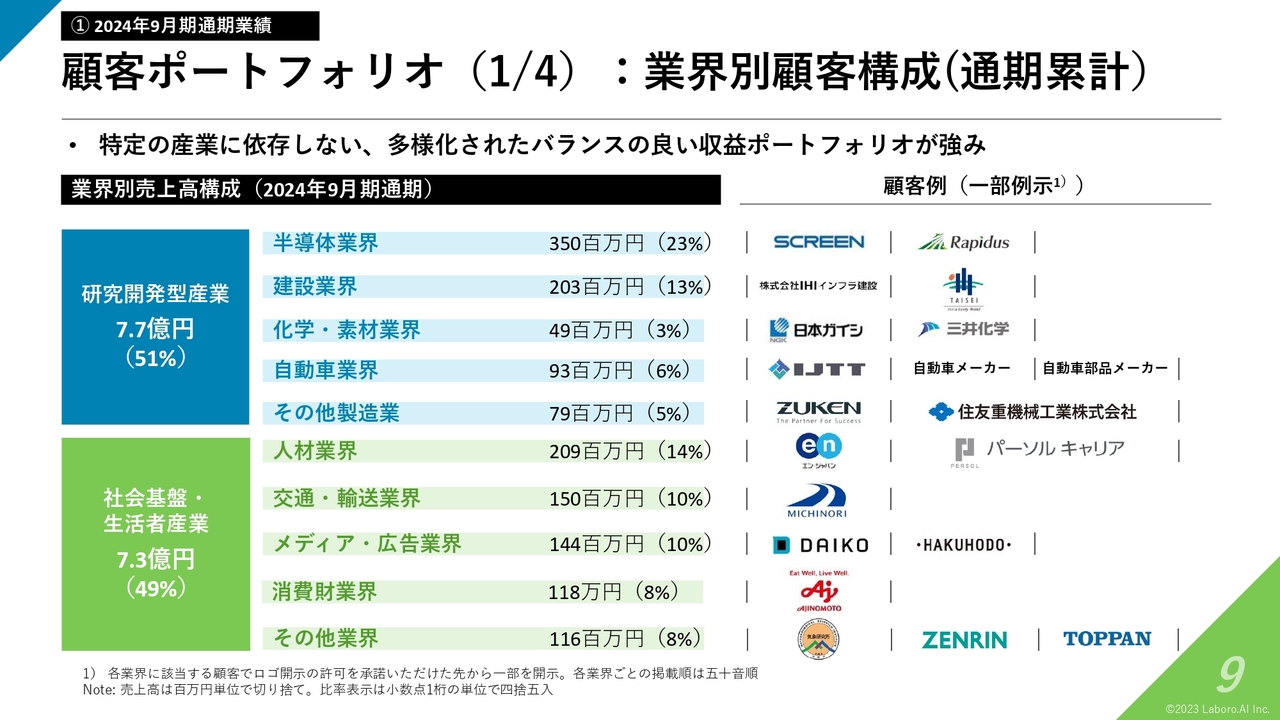

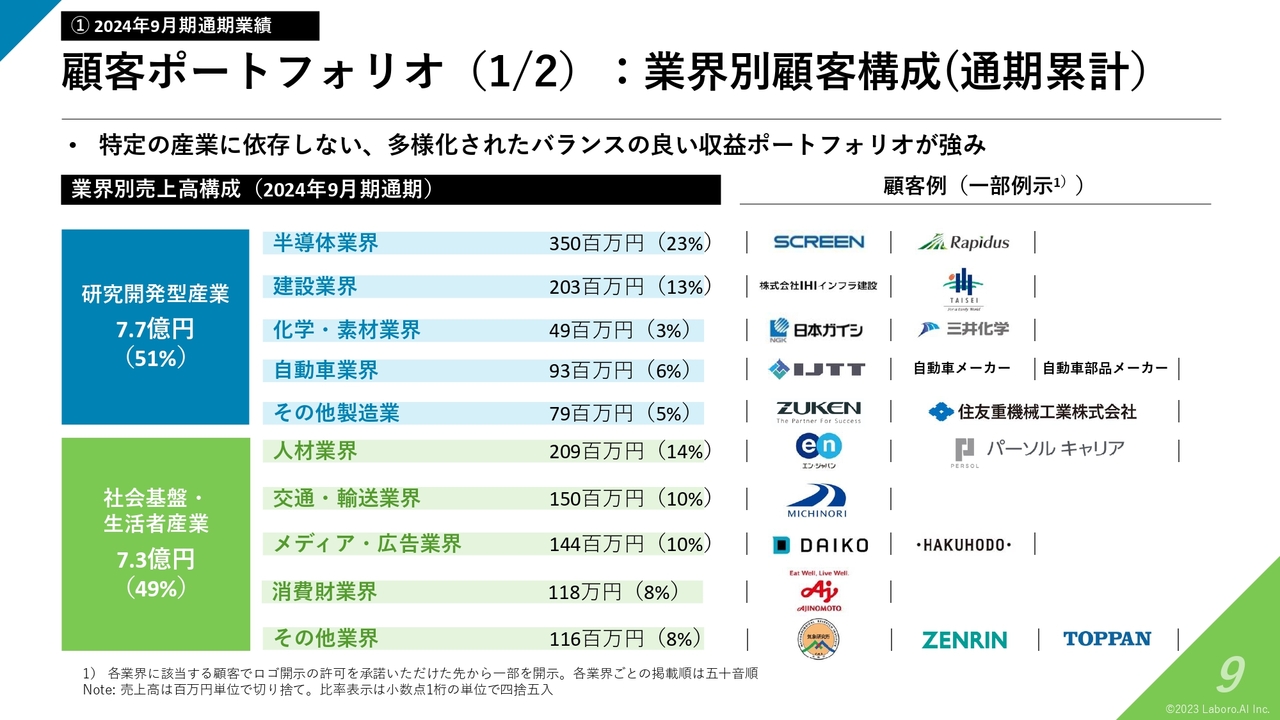

顧客ポートフォリオ(1/4):業界別顧客構成(通期累計)

顧客ポートフォリオです。業界別顧客構成については、これまでと大きな変化はありません。

研究開発型産業は、主に川上の製造業を中心とする、研究開発が重要になってくるような領域です。社会基盤・生活者産業は、消費者や生活者の社会インフラに、より近いような領域です。この両領域において、半分ずつくらいの売上構成を保って成長しています。

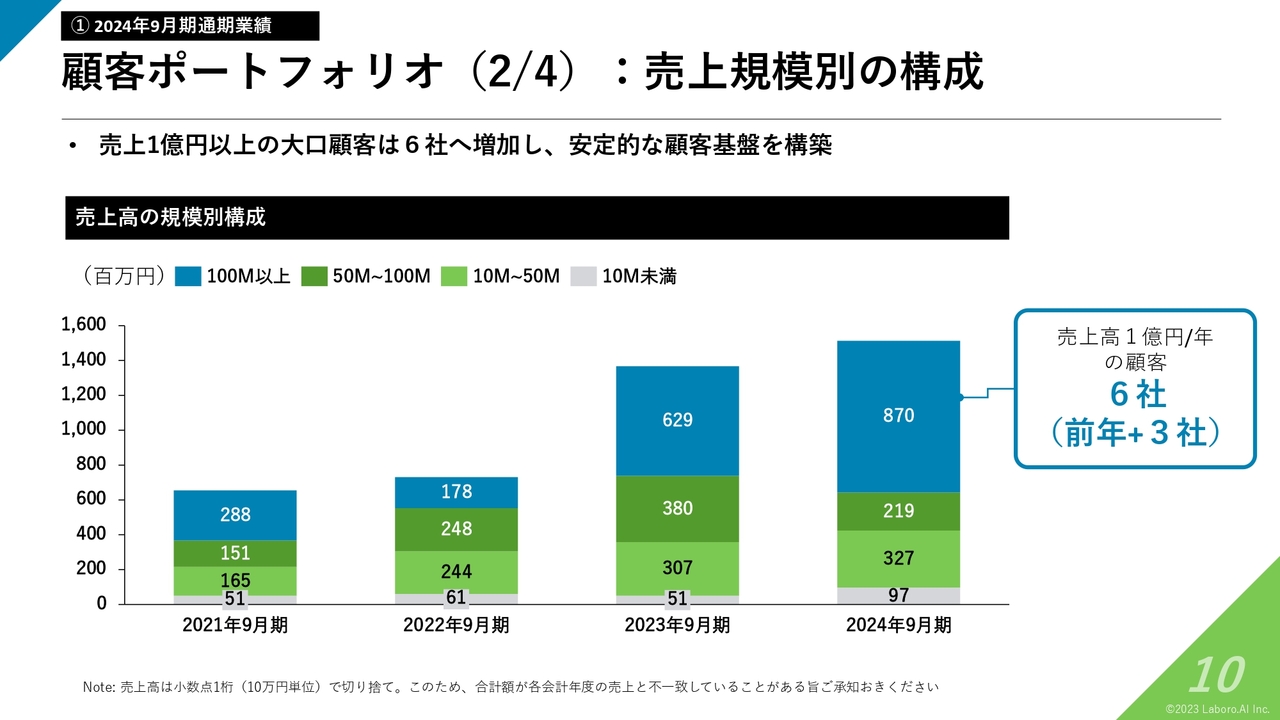

顧客ポートフォリオ(2/4):売上規模別の構成

売上規模別の構成です。スライドのグラフに青で示したとおり、年間売上高1億円以上の顧客が、2024年9月期は6社となっています。前年は3社でしたが、そこに3社加わって倍になっています。

非常に深いリレーションを持って、大きな取り組みを進めていく顧客企業が増えており、非常に良い進展を作ることができたと考えています。

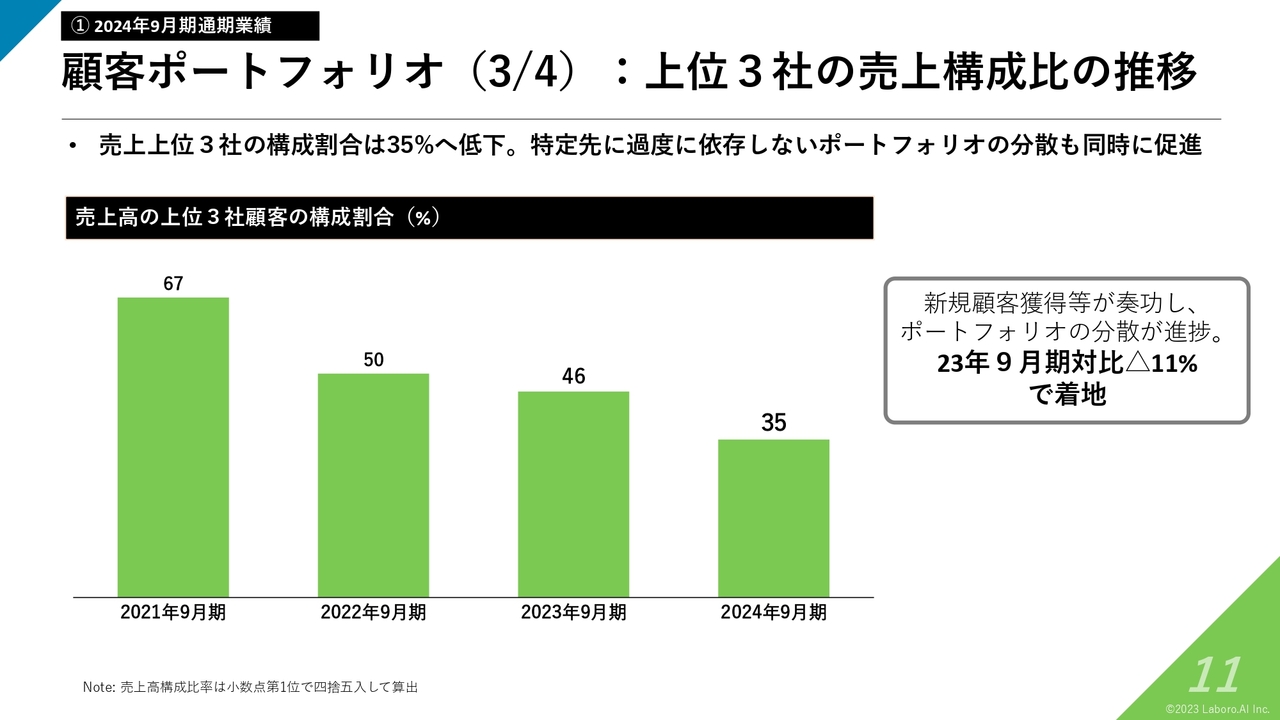

顧客ポートフォリオ(3/4):上位3社の売上構成比の推移

大型顧客への取り組みが増えていくと、少数の一部の上位顧客に売上が依存していくリスクも考えられます。

スライドでは、上位3社の売上が、全体の売上に占める割合を示しています。2021年9月期から順当に下がっていっており、上位顧客の一つひとつの取り組みの大きさは増えている一方で、上位3社に依存する度合いは減ってきています。

こちらも良いかたちの進展になっていると捉えています。

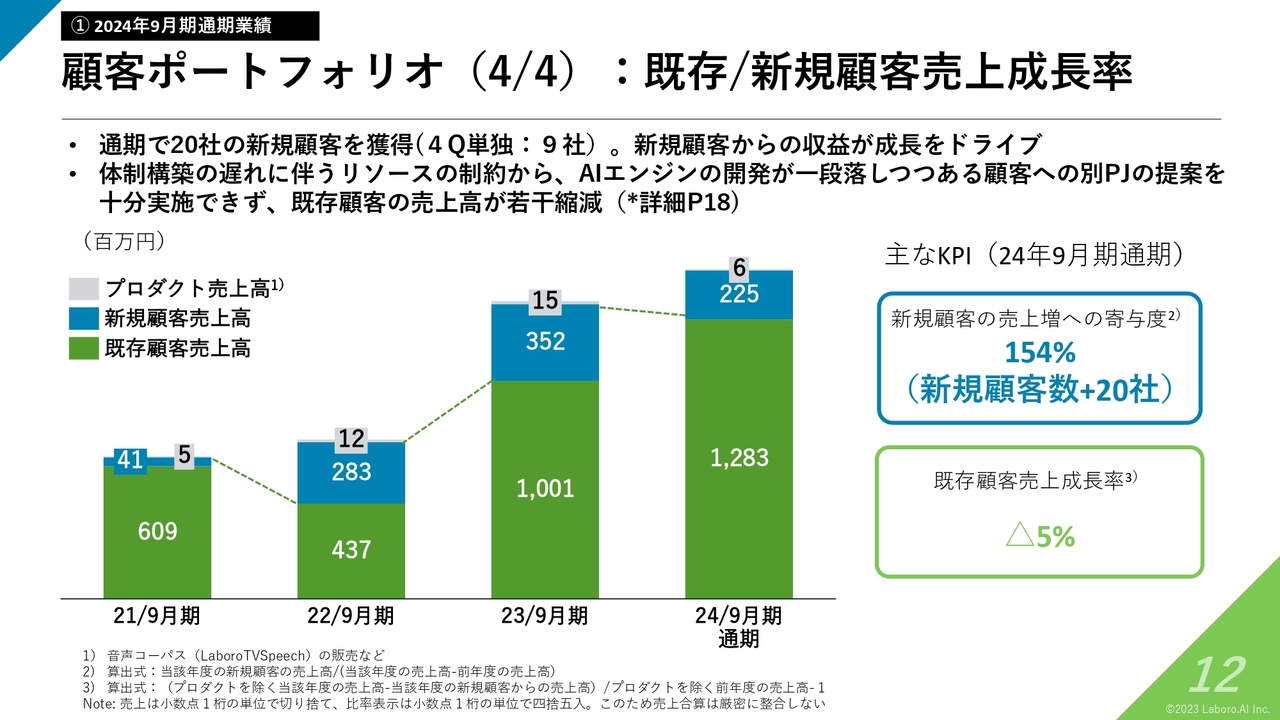

顧客ポートフォリオ(4/4):既存/新規顧客売上成長率

既存および新規顧客の売上構成成長率です。通期で新規顧客を20社獲得し、かなり多くの新規獲得が進んでいます。

一方、既存顧客の売上成長率はマイナス5パーセントとなっています。つまり、昨年から取引があった顧客企業が今年に生み出した売上は、少し昨年を下回るかたちになりました。

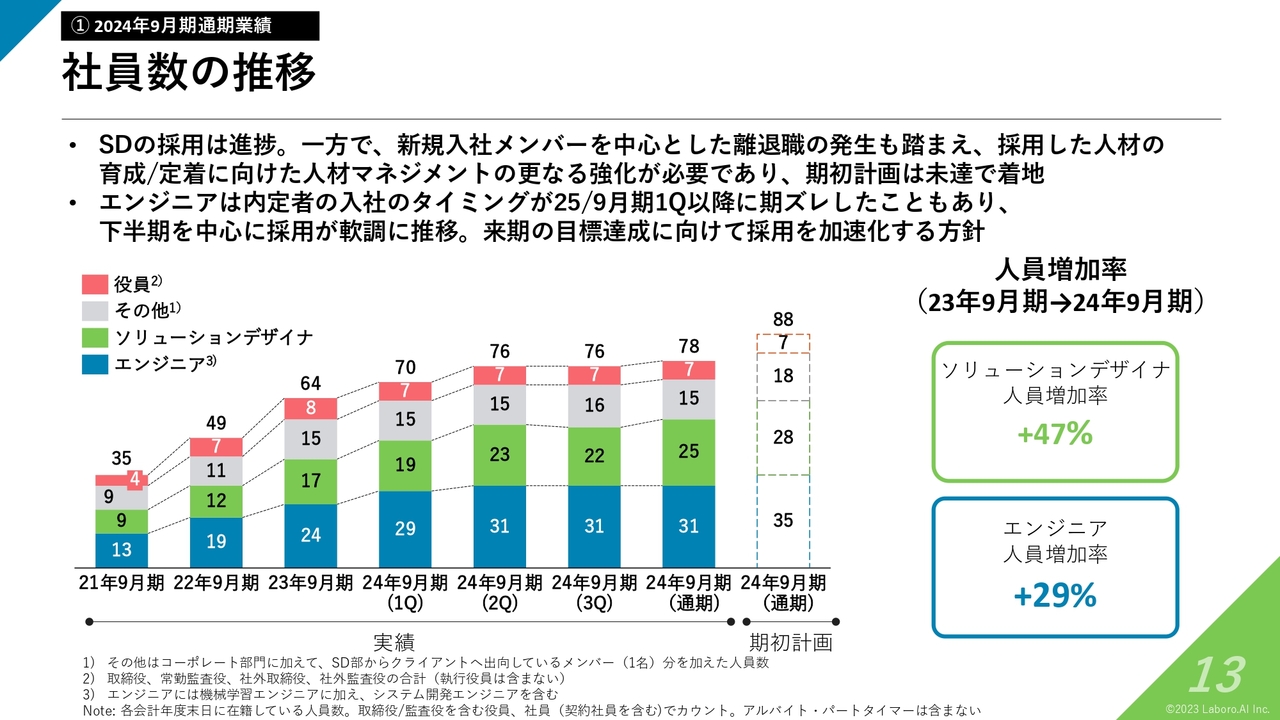

社員数の推移

社員数の推移です。2024年9月期通期は78名で着地しました。2023年9月期末の64名と比べると、14名増えています。その内訳は、ソリューションデザイナが約1.5倍に増加しています。また、エンジニアについても約3割増えており、順調に組織拡大が進んでいます。

ただし、期初計画では88名としており、計画に対しては10名届きませんでした。

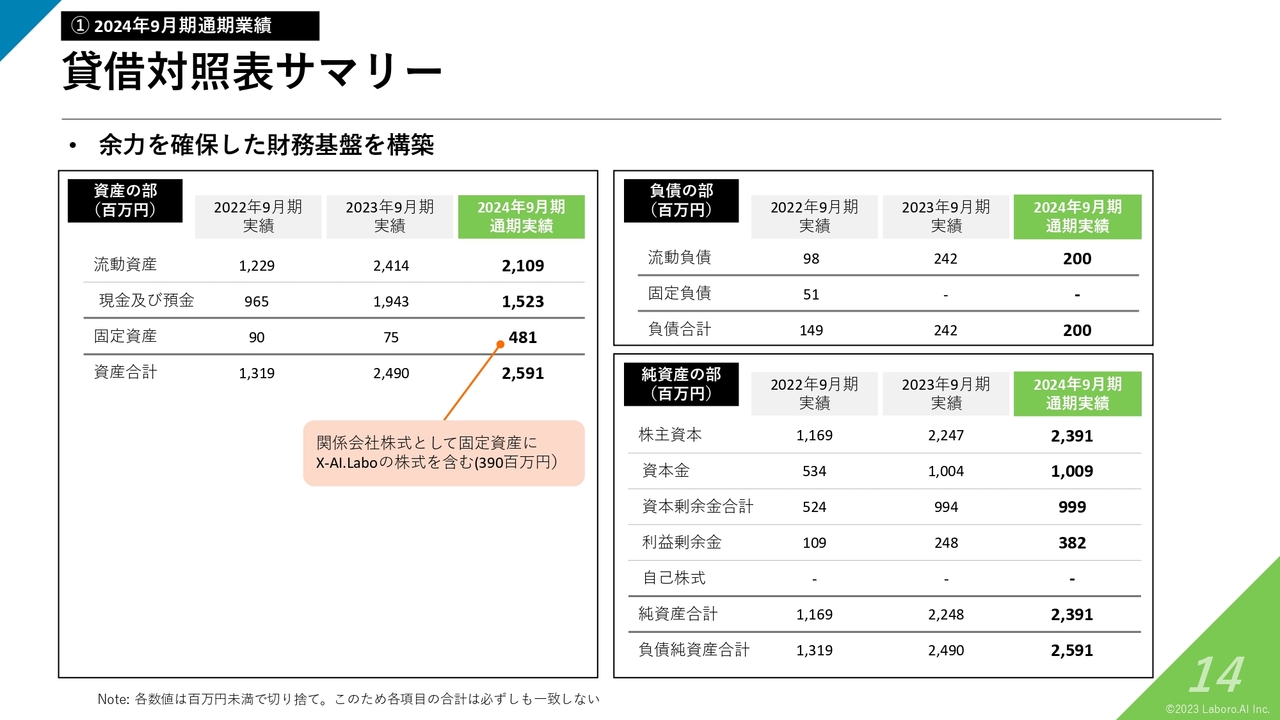

貸借対照表サマリー

貸借対照表サマリーです。引き続き、一定のバッファーを残した財務基盤を持っています。

前回の第3四半期のご報告からの変化点としては、ジョイントベンチャーのX-AI.Labo(クロスエーアイラボ)を立ち上げたことが挙げられます。

この株式が、固定資産の項目に含まれています。

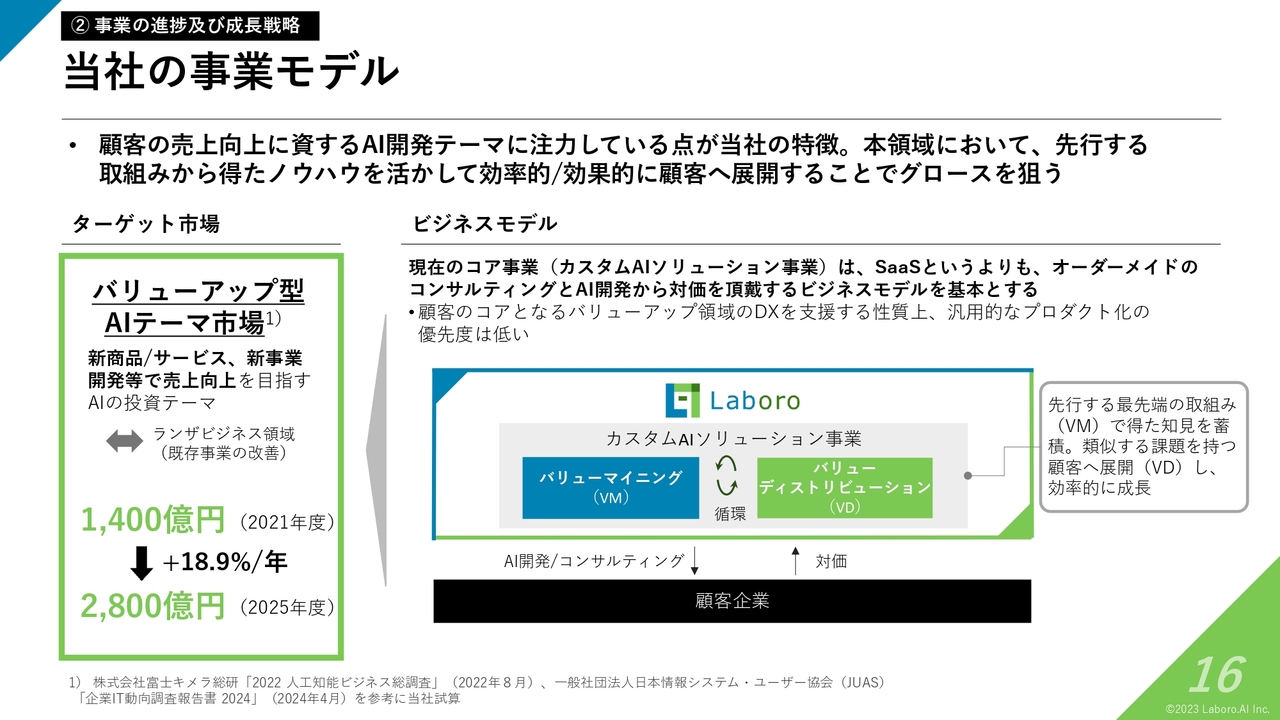

当社の事業モデル

事業の進捗および今後の成長戦略についてお話しします。

当社の事業モデルでは、ターゲット市場として、スライド左側に記載のとおり、新商品/サービスの創出や新規事業開発等の収益向上に資するAI投資テーマである、バリューアップ型AIテーマに注力しており、こちらは年間でだいたい20パーセント弱ぐらいのスピードで成長していく市場と捉えています。

そのような市場の中で、新しく、あまり先行例がないようなテーマにチャレンジしていくことが非常に重要になることから、そのような取り組みを「バリューマイニング」と表現します。

加えて、そのような先行例のない先端的なバリューマイニングの取り組みを通じて、再利用可能な、共通利用可能なノウハウや技術基盤を蓄積し、それを応用するかたちで効果的に展開をしていく取り組みを「バリューディストリビューション」と表現し、この循環を回していくことで成長していくモデルを執行しています。

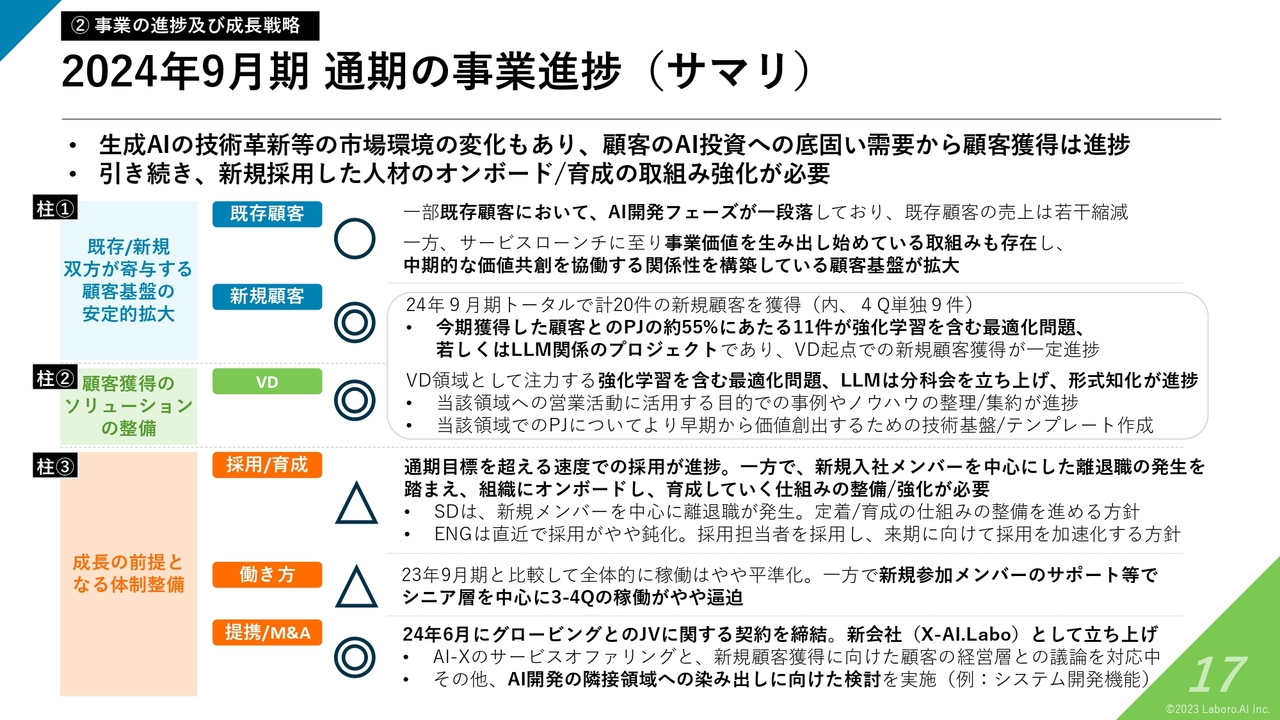

2024年9月期通期の事業進捗(サマリ)

2024年9月期の事業進捗のサマリーです。スライドの表の一番上の「柱①」と記載のある青い塊は「顧客基盤の安定的な拡大」に関するところです。まず、既存顧客について非常に良い進展があった点としては、共同で取り組んできたAIを使った新規サービスなどのさまざまな取り組みのサービスローンチを行うなど、対外的に成果として発表できるプロジェクト・取り組みが複数出てきたことです。

したがって、中長期的に関係性を築きながら、お客さまと協働で新しい価値、バリューアップを行っていく芽が出てきていることを示せた点で、非常に良い進展があったと見ています。

一方で、一部の既存顧客、企業において、開発のフェーズが一段落した、ないしは、自社の中でより内製化して開発を進めていくことが可能になったなど、決してネガティブではない理由も多いものの、取り組みが縮小・完了したケースがあります。

そのようなものがかなり出てきたことで、全体で見た時に既存顧客からの売上が少し減る結果になっています。このあたりは今期2025年9月期には少し手を打っていきたいところです。

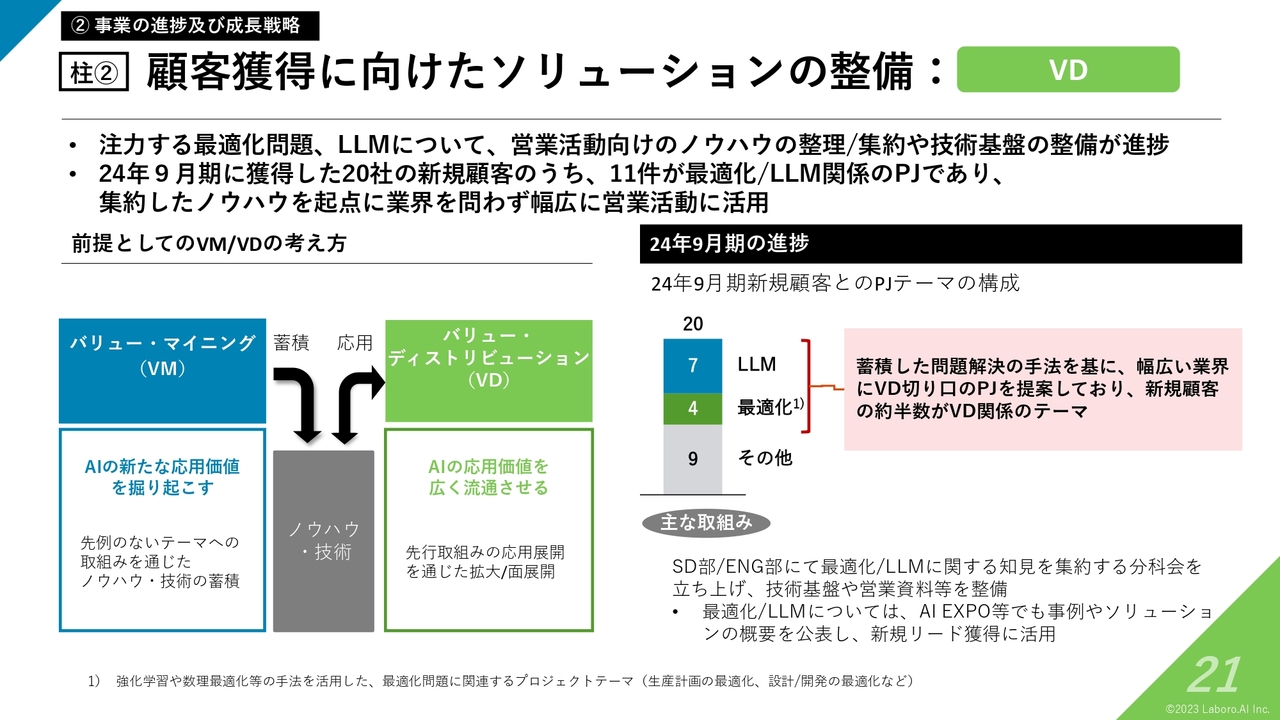

新規顧客の獲得は、スライドの2番目の柱、緑のところです。バリューディストリビューション「ソリューションの整備」とかなり密接につながりながら、非常に良い進展を見せた通期だったと振り返っています。

新規顧客20件獲得という結果は、期初に描いていたよりも想定を上回る水準で着地しています。その中で11件、半分以上が強化学習を中心とする最適化、および生成AI・LLM(大規模言語モデル)のプロジェクトになっています。

この最適化およびLLMは、バリューディストリビューションとして、プロジェクトの進め方や技術のベースの型化を進めることによって獲得が進んだテーマになっています。

ここでも非常に進捗があり、2025年9月期も引き続き注力して進めていきたいと考えています。

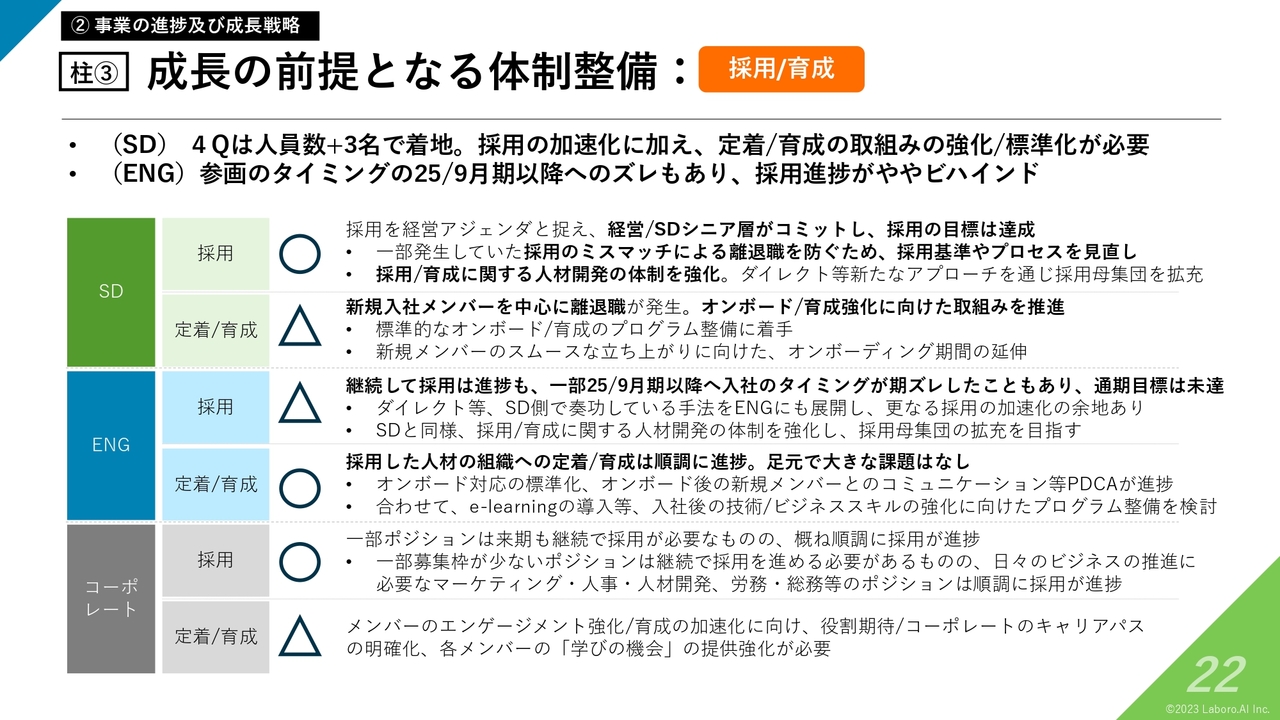

最後の3番目の柱、オレンジの「体制の整備」ですが、まず採用/育成の課題がかなり顕在化しました。採用については、通期の目標を上回る速度で進捗し、全体としては悪くない進展を見せました。

一方で、特に新規の入社メンバーを中心に、比較的早期の離退職が発生したため、思うようなスピードで組織の拡大ができなかったことが課題となっています。

2025年9月期はこのあたりを最も重要な課題として手を打っていきたいところです。

新しく入ってきたメンバーが少し離脱してしまったことを受けて、逆にシニアのメンバー、歴の長いメンバーの負荷が上がって、稼働が逼迫しているため、働き方をサステナブルにしていくことについても引き続き課題が残っている状況です。

最後に一番下の提携/M&Aです。2024年6月にグロービング社という新興のコンサルティングファームと、ジョイントベンチャーとしてX-AI.Laboという新会社の立ち上げを実現しました。

まず1つがかたちにできましたので、ここから成果を生んでいくのが、2025年9月期のチャレンジだと考えています。

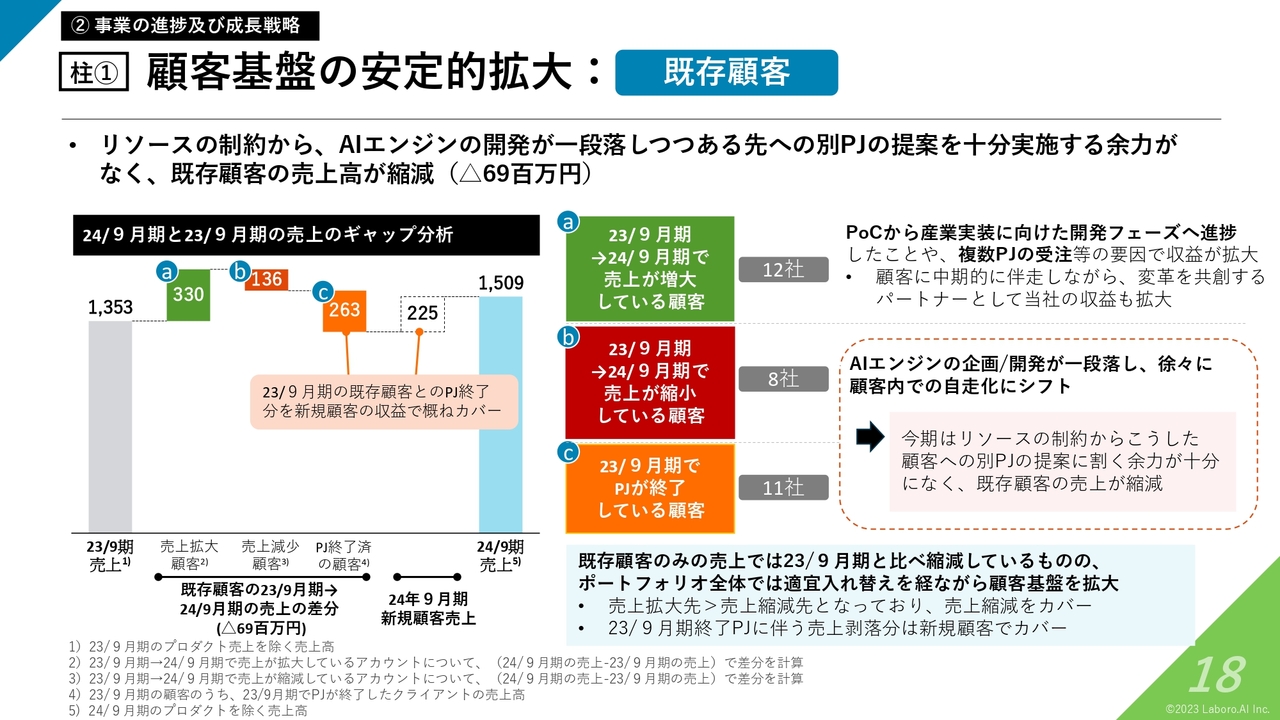

柱① 顧客基盤の安定的拡大:既存顧客

既存顧客からの売上は少しマイナスになりましたが、ここを分解してご説明をします。スライド内のa、b、c、緑、赤、オレンジですが、既存顧客の中で取引が拡大した顧客が緑色、取引が続いているものの縮小した顧客が赤です。それから2023年9月期前期で終了して、今期2024年9月期には発生しなかった顧客がオレンジになっています。

それで見ると、おおよそ3分の1ずつぐらいです。緑の拡大した部分が12社に対して、19社が縮小ないしは終了というかたちになっています。

赤とオレンジのところ、つまり縮小ないしは終了のところは決してネガティブな理由だけではなく、内製化が進んだところや、開発が一段落したようなところです。

しかし、決してネガティブな要因ばかりではないものの、突き詰めていくと、リソースの制約から、既存の顧客においてより注力していけば、取り組み自体をもう一段大きく拡大できた可能性や余地がありました。そこまでやり切れなかったことが要因と考えており、2025年9月期については、さらなる拡大を狙っていきたいと考えています。

(参考)取引先企業様(一部例示)

取引先企業の一覧です。ご覧のとおり、新規のところも増えて着々と顧客ベースは広がっています。

柱① 顧客基盤の安定的拡大:新規顧客

新規顧客の会社名を一部記載しています。このような総勢20の企業との取引が新しく進んでいます。

柱② 顧客獲得に向けたソリューションの整備:VD

バリューディストリビューション、ソリューションの整備については、新規の20件中の11件がLLM、それから強化学習を含む最適化問題のテーマになっており、非常に良い進展を見せたと考えています。

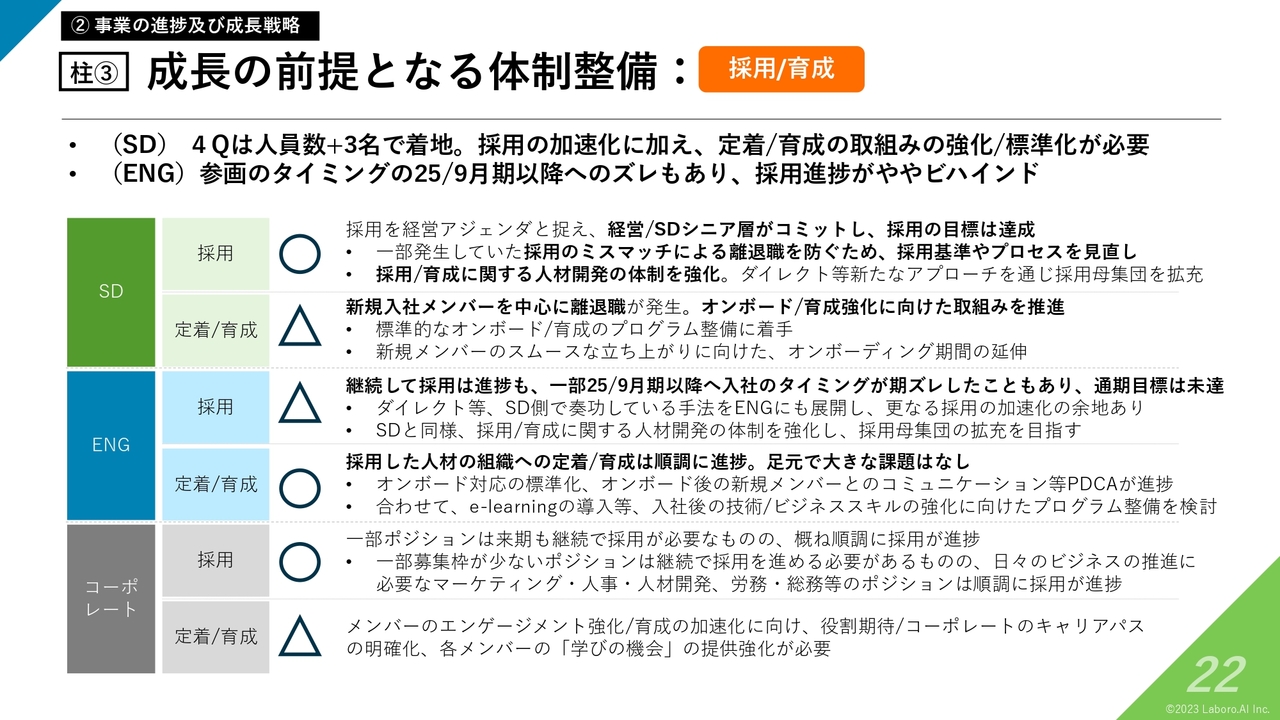

柱③ 成長の前提となる体制整備:採用/育成

体制整備、採用/育成についてです。こちらは課題が顕在化した部分もかなりあり、2025年9月期の重点として、少し分解して解像度を上げて共有できればと思います。まず部門としてソリューションデザイナ、エンジニア、コーポレートとある中で、ソリューションデザイナの採用および定着を見ると、採用については、2023年9月期は採用自体が非常に大きな課題でした。

しかし、そこに対しては、2024年9月期は良いかたちで採用を加速することができ、目標自体は通期で達成できています。

加えて、採用のミスマッチをできるだけ減らしていく採用基準や、プロセスの見直しも進んできており、良い進捗があったと考えています。

一方で定着/育成は、新規入社のメンバー中心に早期の離退職が発生してしまったため、新しいメンバーが入ってきた時のオンボーディング、定着、および中期的な育成の強化の重要度・緊急度が非常に高いと捉えており、ここは手を打っていきたいと考えています。

エンジニアは従前から採用/定着/育成ともに比較的良いかたちで進んできました。引き続き定着/育成は大きな課題は出ることなく進展しています。他方で採用は、2024年9月期には少し期ズレ等が発生したところもあったため、計画に対してビハインドになることがありました。

コーポレートの採用は、必要なポジションで計画どおり概ね順調に進捗しました。他方で定着/育成はコーポレートにおいても、それぞれの役割を明確化しつつ、学ぶ機会を持って成長していくあたりの仕組み作りに一段改善・強化の余地があることが見えてきています。

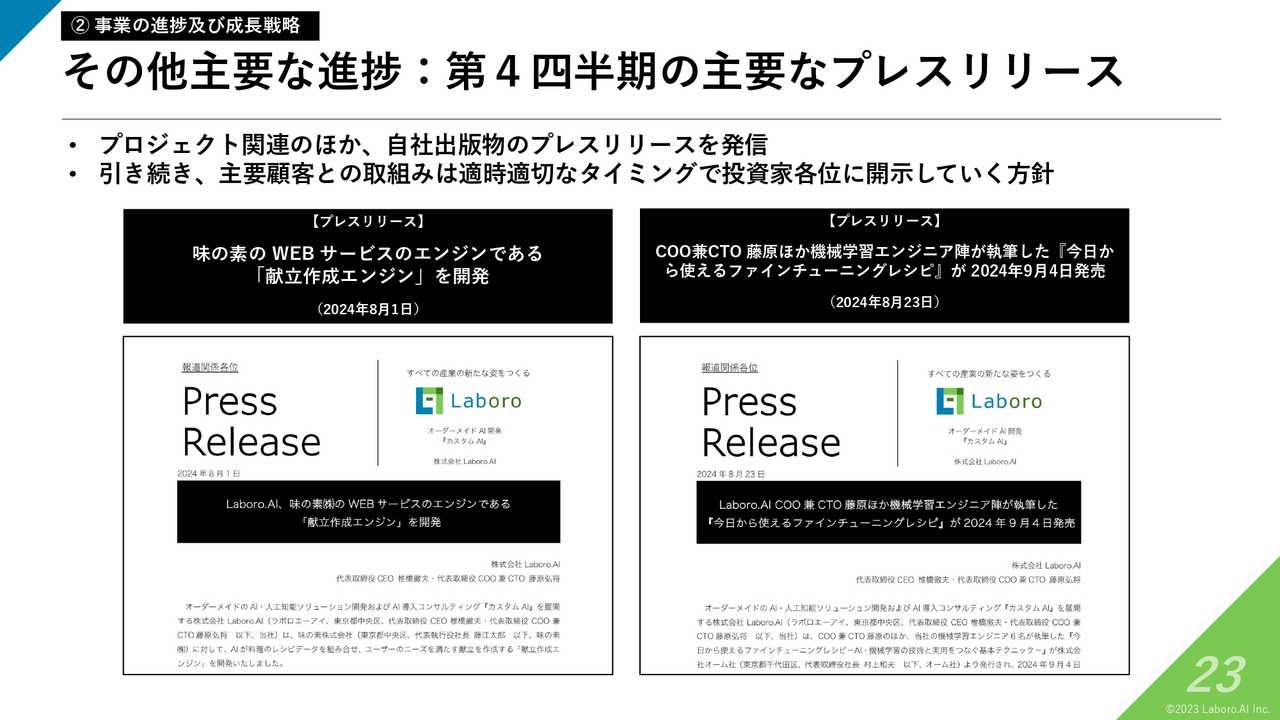

その他主要な進捗:第4四半期の主要なプレスリリース

その他主要な進捗についてです。顧客企業との取り組みが対外的に発表できるようになったため、情報発信の1つとして、このようなプレスリリースを打っています。

スライド右側は1つの新しい取り組みです。エンジニアリングの技術を書籍というかたちで対外的に出すことも実現しました。

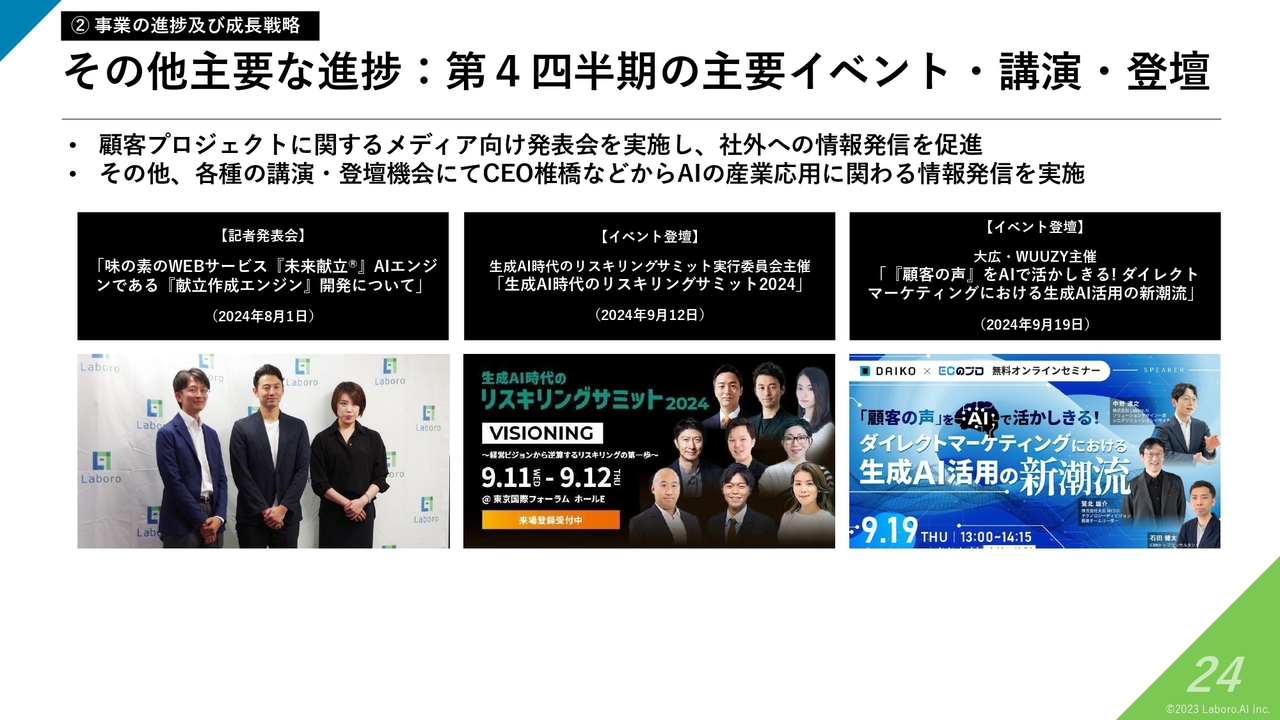

その他主要な進捗:第4四半期の主要イベント・講演・登壇

イベント等でも登壇して情報発信しています。加えてスライド左側に記載したように、味の素さんとの取り組みがかたちになってきており、共同で記者発表会を行うなど、進展を見せることができています。

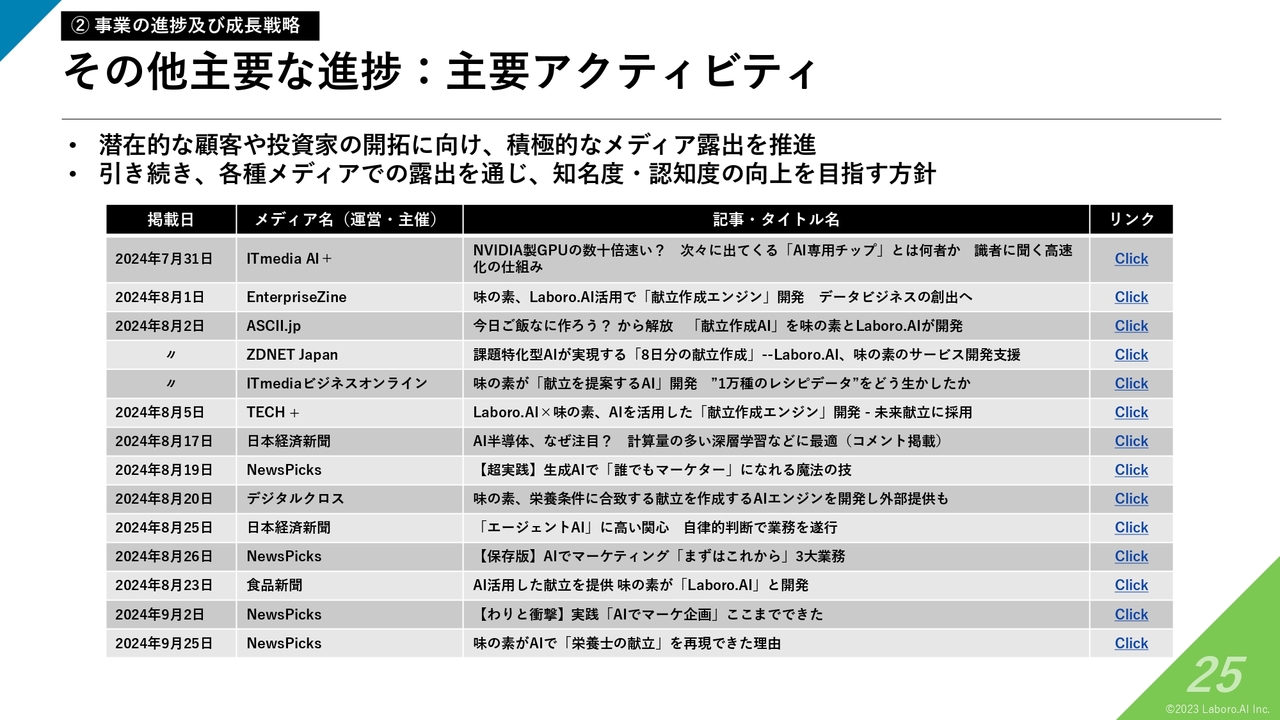

その他主要な進捗:主要アクティビティ

ご覧のように、各種メディアへの露出を含め、対外的な発信を強化しています。

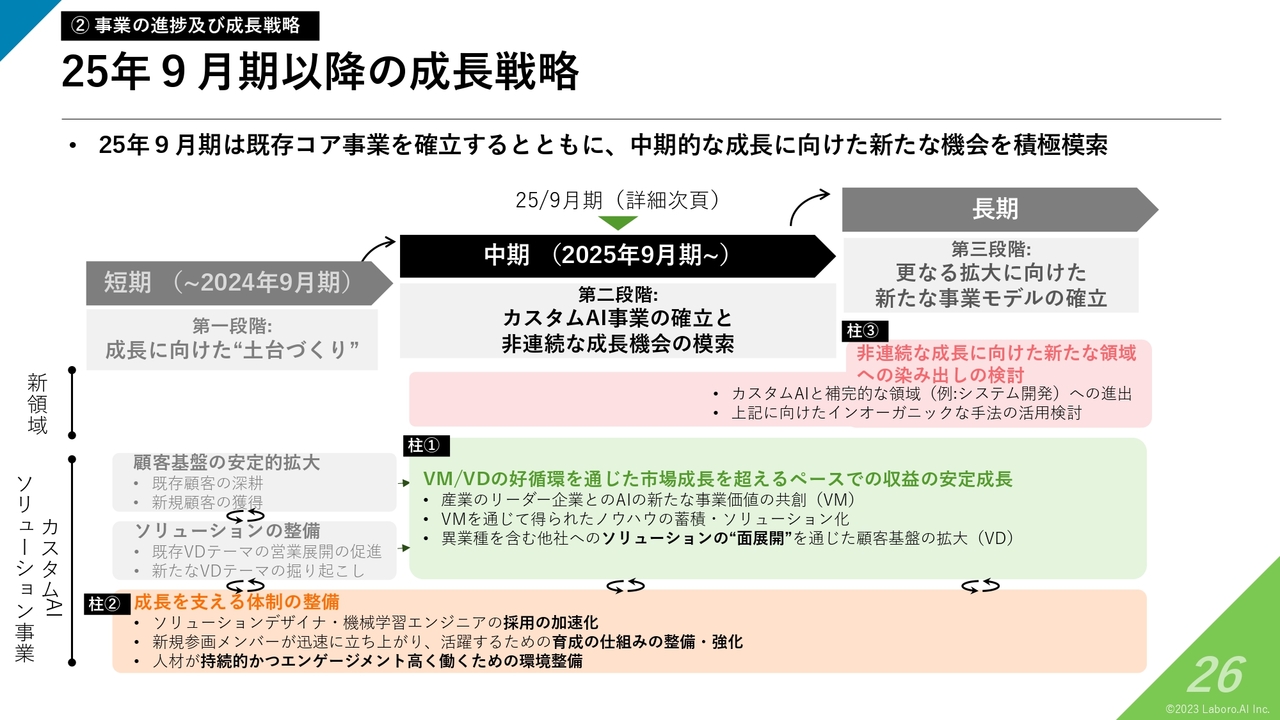

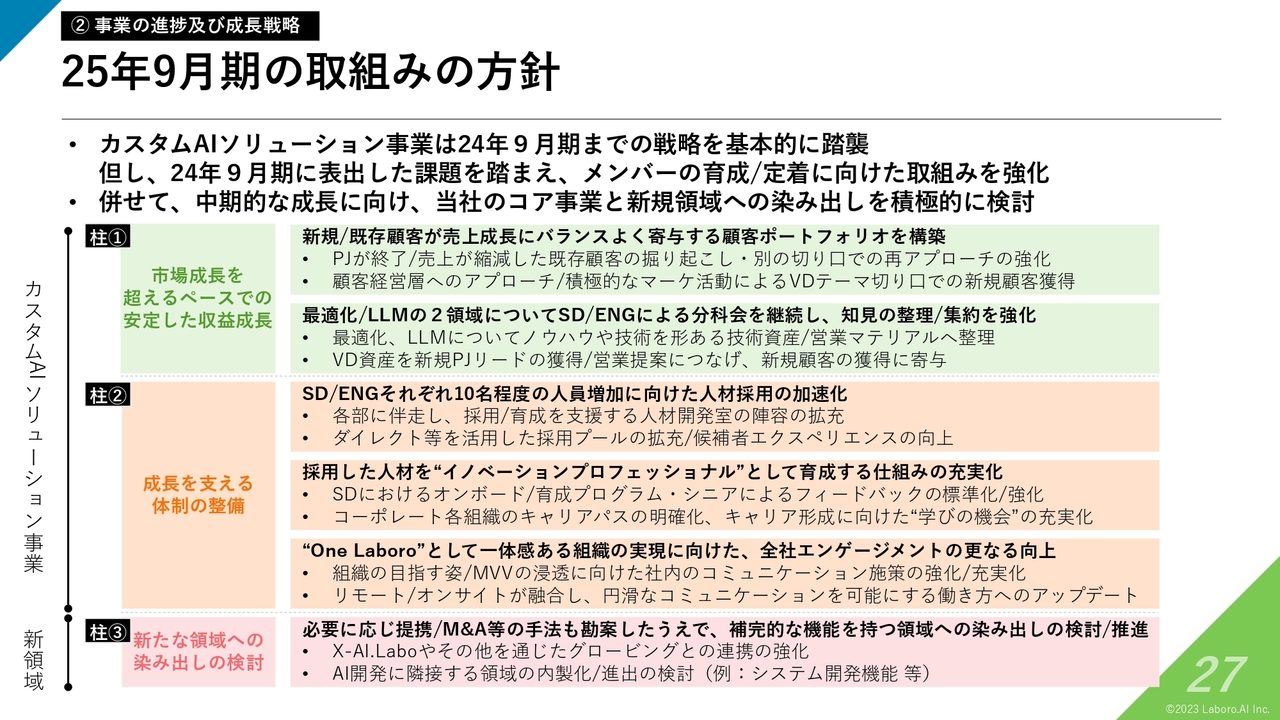

25年9月期以降の成長戦略

中期の成長戦略です。大きなところではこれまでと変化はなく、スライド下側のオレンジ色の柱②「成長を支える体制の整備」をきちんと進めていきます。2024年9月期においても課題として残った、顕在化した部分があるため、最重要のアジェンダとして取り組みます。

その上で、緑色の柱①「VM/VDの好循環を通じた市場成長を超えるペースでの収益の安定成長」というところで、顧客ベースを順当に拡大していきます。これは今、伸展しているモメンタムを止めずに、引き続き進めていきます。

加えて、赤色の柱③「非連続な成長に向けた新たな領域への染み出しの検討」のところで、2024年9月期に立ち上げたX-AI.Laboというジョイントベンチャーが成果を生んでいく段階です。そこから第2、第3の手を模索していきます。これを継続的に推進していきたいと考えています。

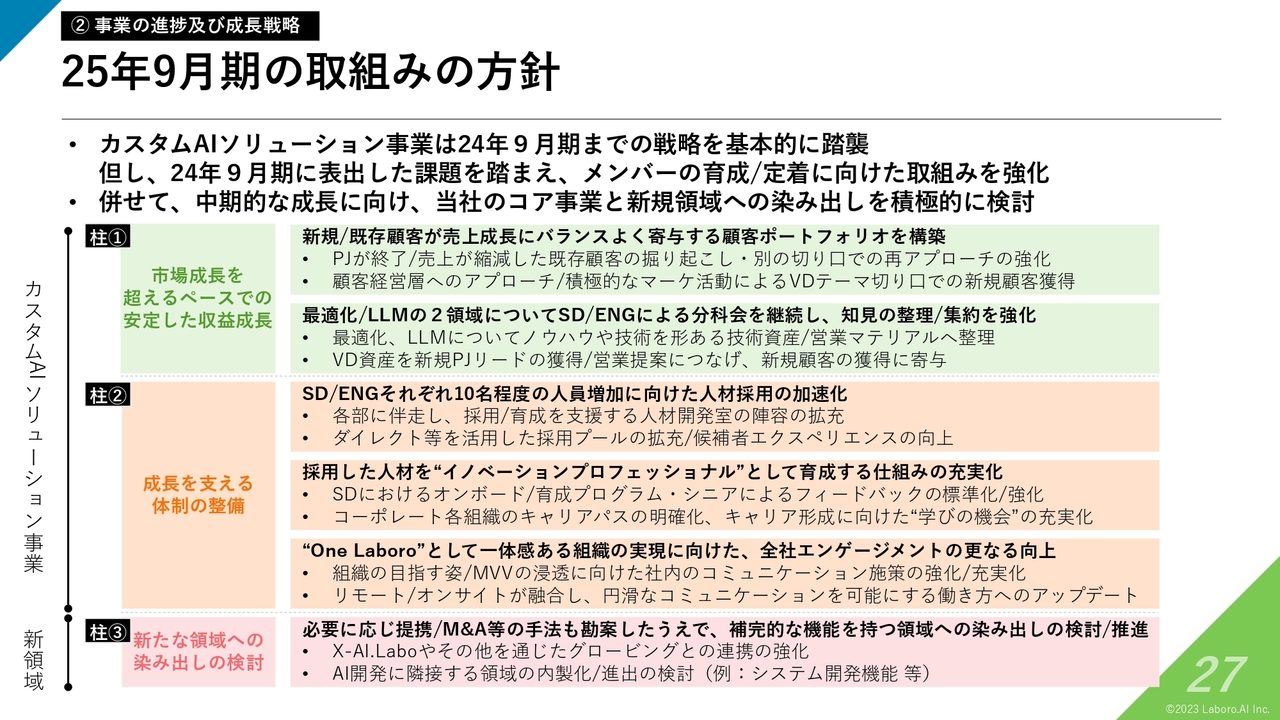

25年9月期の取組みの方針

2025年9月期の取組みの方針について、少し分解してお伝えします。

柱①の安定した収益成長についてです。今、顧客ポートフォリオは非常にバランスの良いかたちが出来ていると見ています。そのため、それを崩さずに、引き続き拡大させることに注力していきます。また、VDについては「進んだ」とご報告しましたが、引き続き最適化/LLMの2領域を中心に、さらに強化を進めていきます。

柱②の体制の整備についてです。ここが重点アジェンダとお話ししているように、まずはソリューションデザイナとエンジニアについて、2025年9月期はそれぞれ10名程度の人員増加を掲げて、引き続き採用を加速していきます。

その上で、採用した人材においては、定着して育成する仕組みが非常に重要になってくると考えています。

例えば、特に課題が大きく残ったソリューションデザイナについては、オンボーディングと育成プログラムをもう一段整備していきます。また、日々の業務の中ではOJTによるフィードバックを交えて育成していきます。この部分では手法の標準化・強化にも取り組んでいきたいと考えています。

また、2025年9月期はコーポレートの組織も一段大きくしていくため、こちらの体制整備を進めていく予定です。また、組織規模も大きくなっていく中で、あらためて全社としてのエンゲージメント施策・取り組みにも注力していきたいと考えています。

柱③の新たな領域への染み出しについてです。先ほどもご説明したとおり、本年7月に設立したX-AI.Laboが本格的な事業成果を生み出していけるよう、連携を深めていきたいと考えています。加えて、AI開発に隣接する領域へのへのオーガニック/インオーガニックな手法を活用した染み出しを引き続き模索していきます。

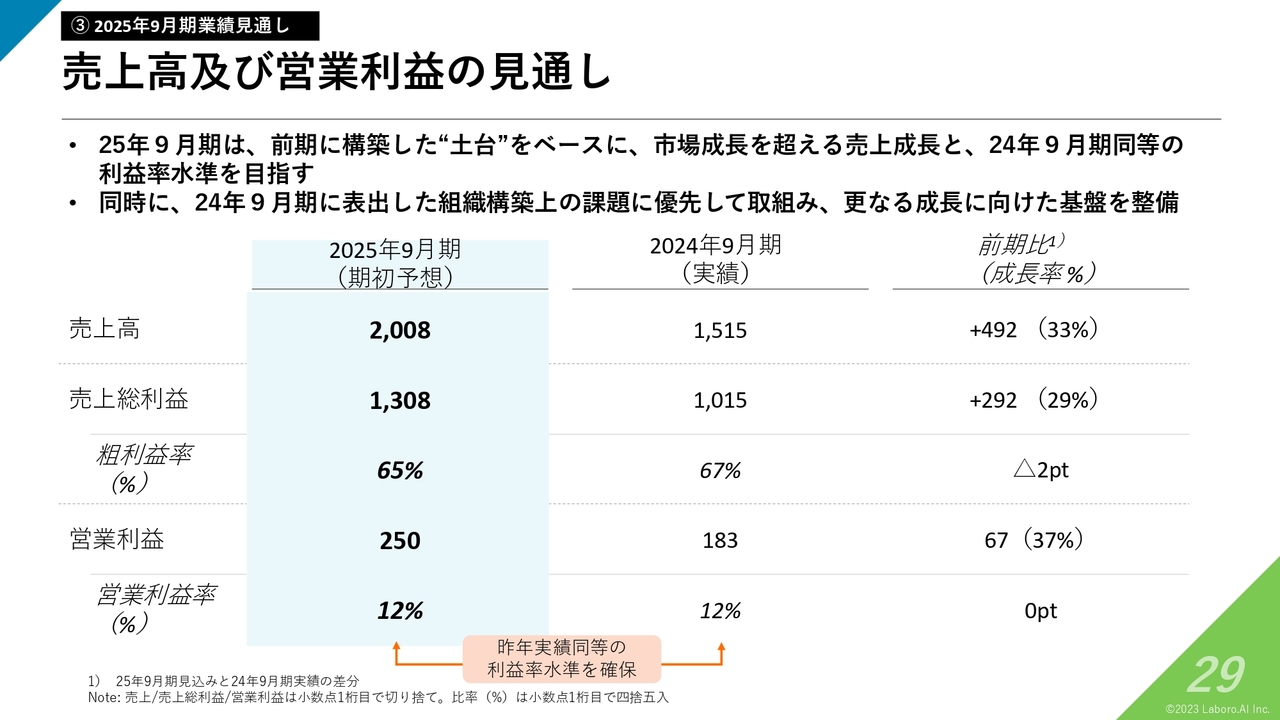

売上高及び営業利益の見通し

2025年9月期の通期の業績見通しをご報告します。期初予想としては、2025年9月期の売上高は20億800万円、売上総利益は13億800万円、粗利益率は65パーセント、営業利益は2億5,000万円と置いています。

営業利益率では、2024年9月期実績と同水準となる12パーセントを確保しながら、売上高では前期比30パーセントを少し上回る成長を実現していくことを目指していきます。

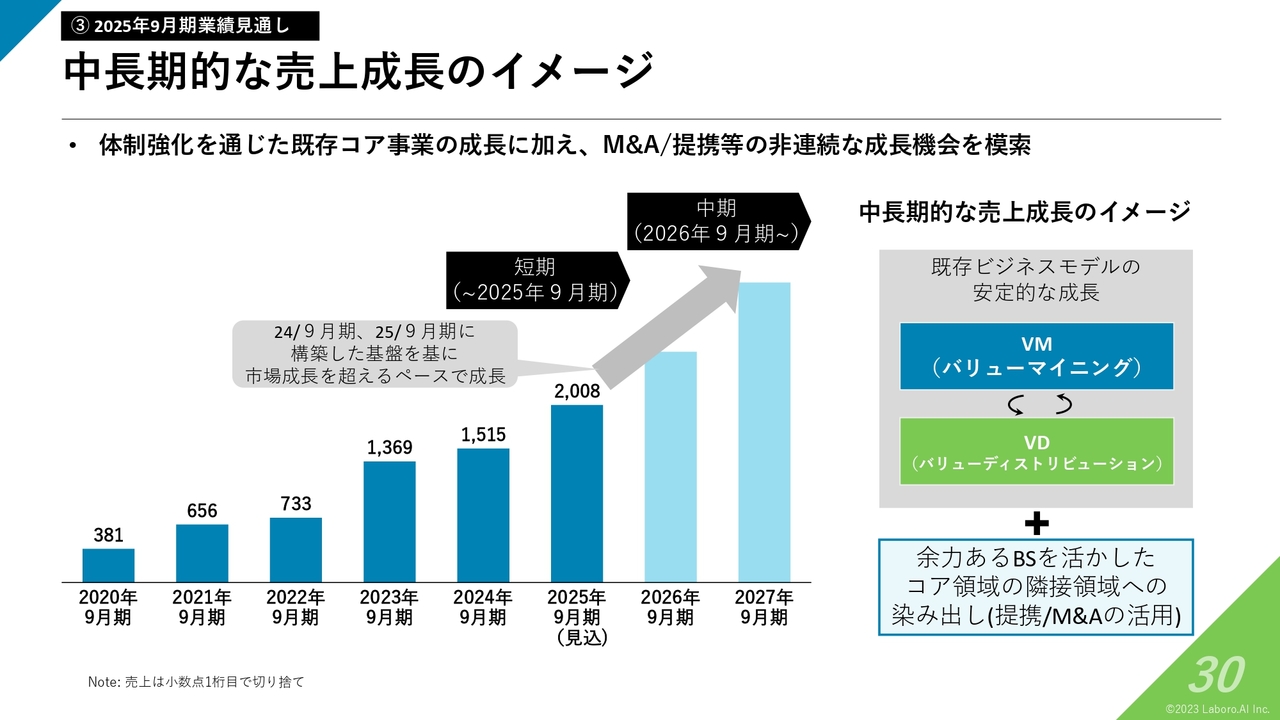

中長期的な売上成長のイメージ

中長期的な売上成長のイメージについても、大きな絵姿はこれまで共有しているものと変わりはありません。しかしながら、2025年9月期は3割超の成長を、2026年と2027年についても2025年度9月期の成長率の見込みに近い水準での成長を狙っていくことで、2024年9月期に比べると、市場成長のペースを超えるかたちでもう一段成長の勢いを戻していくことを描いています。

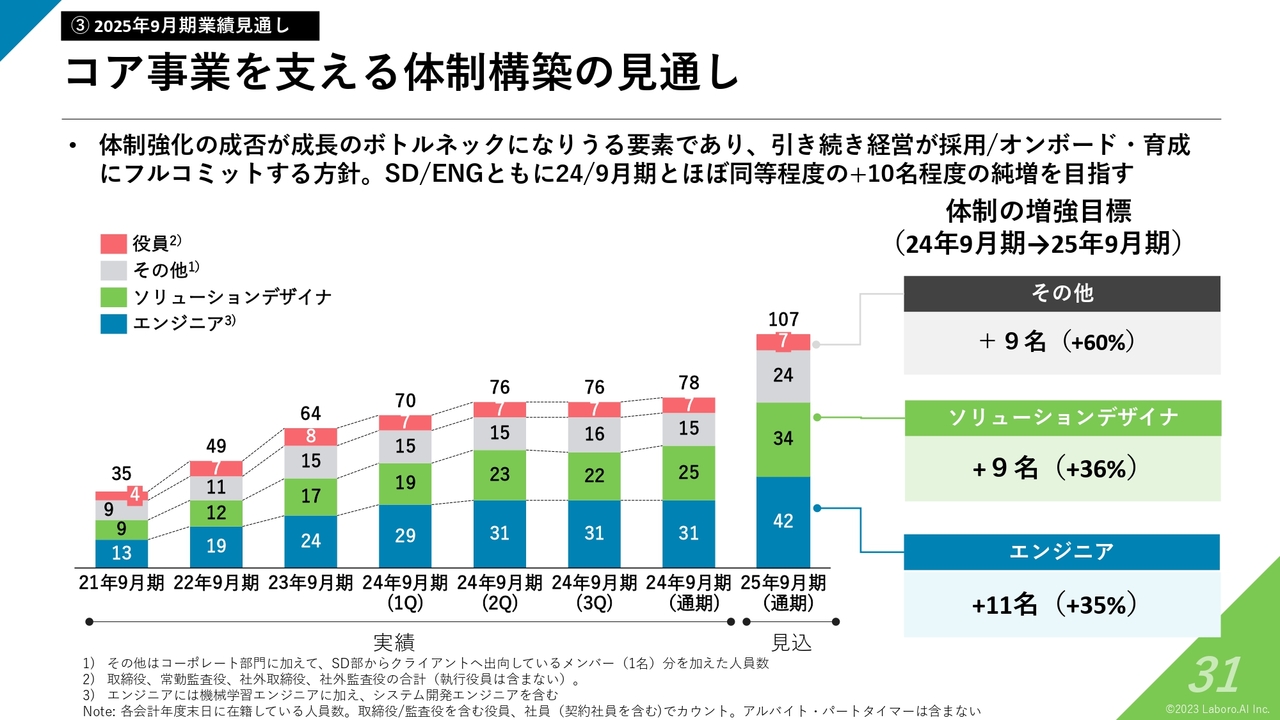

コア事業を支える体制構築の見通し

コア事業を支える体制構築についてです。スライドの棒グラフの一番右に記載したとおり、2025年9月期通期の期末において107名を目指しています。構成としては、コーポレート、ソリューションデザイナ、エンジニアの増強がそれぞれ10名程度で、約30名の拡大を目指しています。

以上で、2024年9月期通期の決算報告を終わりにしたいと思います。ご清聴ありがとうございました。

質疑応答:顧客獲得数とアプローチ方法について

司会者:「新規顧客獲得数20社についてどのように評価していますか? また、これらの顧客を獲得したアプローチについて教えてください」というご質問です。

椎橋:ご説明の中でもお話ししましたが、新規に獲得した20社という数字は、期初に想定していた数字を上回っており、良いかたちで伸展したと見ています。

中でも、20社のうち9社ほどが第4四半期の獲得ということで、直近の成長基調に乗るかたちで、新たな顧客獲得が進んでいるという見方ができ、良いモメンタムが作れています。

新規顧客獲得のアプローチですが、当社では2つのアプローチ、すなわちマーケティングと、企業の経営層に直接アプローチしにいくアウトリーチという取り組みを行っています。

その双方がともに寄与するかたちで新規顧客の獲得が進んでいます。

加えて、ご説明の中でスライドにお示ししたように、新規顧客20社の半分以上が、当社がVD(バリューディストリビューション)と呼ぶソリューションの整備が実ったかたちだと考えています。具体的にはLLM、強化学習を含む最適化系の問題へのソリューションなどのテーマにおいて、蓄積してきたノウハウを存分に活かすことで、さまざまなプロジェクトの提案・実施が効果を上げています。

そのような意味で、このVDの伸展が、非常に良い成果となって顕在化したのがこの20社という数字だと考えています。

質疑応答:体制拡充の遅れについて

司会者:「体制拡充の遅れという点については、何がボトルネックで、そのボトルネックへの対応はどのような状況でしょうか?」というご質問です。

椎橋:ボトルネックは、主にプロジェクトに関わる人員という観点であり、ソリューションデザイナの部分です。体制拡充の計画との乖離が、課題として最も顕在化したところです。

スライドでもご説明したとおり、採用の状況は比較的良く、2023年9月期にあった課題を解消し、乗り越えるかたちで目標を達成しました。これは非常に伸展した部分であり、良いところだったと考えています。

一方で、入社してから比較的早いタイミングで離脱してしまうケースが複数発生しました。そのため、採用のスピードは計画どおりでしたが、人員計画としては未達になってしまいました。そこが体制拡充の遅れの要因になっています。

その要因をもう少し掘り下げて見ていくと、前提として、ソリューションデザイナという役割(role)は非常に難易度が高く、世の中に同じようなroleがないという状況です。

そのような特殊性もある中で、オンボーディングや、チーム内の縦と横の関係を通じた初期的な育成において、より組織的に取り組む余地があったという振り返りをして、社内で議論しています。

それを受けて今期2025年9月期は、あらためてオンボーディングおよび育成の部分の取り組みを強化する方針です。具体的には、まず、ソリューションデザイナの入社後の各段階・各レベルでどのような能力が求められるのかを明確化し、言語化していきます。

このような総合的な整備を通じて、育成力のあるチーム・組織にアップデートしていきます。ソリューションデザインの部門に加え、全社としてのエンゲージメントの両輪で手を打っていくことが、今期注力して取り組んでいきたいところです。

質疑応答:深い関係性を構築できる顧客企業の特徴について

司会者:「深い関係性を構築できる顧客の傾向や業種、会社の規模などがあれば教えてください」というご質問です。

椎橋:業界やテーマに大きな偏りがあるかというと、それはありません。

一方で、当社が注力している研究開発型の産業、あるいは生活者に近いところの社会インフラなどの分野については、その顧客企業の経営層を含めてお話をして、長期を見据えて「一緒に取り組んでいこう」というモメンタムを作れています。そのような取り組みの中で成果も出ており、着実に膨らんできています。

したがって、裏を返すと、特定の業界やテーマにおいてのみ大型化・長期化するのではなく、今、取り組みを行っているすべての顧客企業と成果を出していくことが重要です。それを通じて経営のアジェンダにつながるような、より大きなテーマに取り組み、より強い関係性を築いていくケースは今後さらに増やしていけると考えています。

この銘柄の最新ニュース

ラボロAIのニュース一覧- 決算マイナス・インパクト銘柄 【東証スタンダード・グロース】 … アイスペース、プレイド、フリー (2月6日~12日発表分) 2026/02/14

- Laboro.AI---1Qは売上高6億円を突破、主力のカスタムAIソリューション事業のセグメント利益が1億円到達 2026/02/13

- 決算マイナス・インパクト銘柄 【東証スタンダード・グロース】引け後 … アイスペース、ビーマップ、ケミプロ (2月10日発表分) 2026/02/12

- 決算マイナス・インパクト銘柄 【東証スタンダード・グロース】寄付 … アイスペース、BTCJPN、ビーマップ (2月10日発表分) 2026/02/12

- ラボロAI、10-12月期(1Q)経常は7%減益で着地 2026/02/10

マーケットニュース

おすすめ条件でスクリーニングされた銘柄を見る

Laboro.AIの取引履歴を振り返りませんか?

Laboro.AIの株を取引したことがありますか?みんかぶアセットプランナーに取引口座を連携すると売買履歴をチャート上にプロットし、自分の取引を視覚的に確認することができます。

アセットプランナーの取引履歴機能とは

※アセプラを初めてご利用の場合は会員登録からお手続き下さい。