日本特殊陶業のニュース

日本特殊陶業、半導体不足の緩和等により自動車関連事業は底堅く推移 売上収益・営業利益ともに過去最高更新

決算のポイント

磯部謙二氏:磯部です。私からは2024年3月期上期の業績についてご説明します。

まずは今回の決算におけるポイントです。2024年3月期上期は前期比で増収増益となり、売上収益、営業利益ともに過去最高を更新しました。自動車関連事業の販売数量は、新車組付け用製品の販売で当初予想よりも中国市場が弱含み、期初想定を下回るも、前年同期比では車載用半導体不足の緩和やコロナ禍からのリバウンド需要により、底堅く推移しました。

営業利益は、インフレに伴う補修用プラグを中心とした価格転嫁や、販管費の抑制などを実施しました。加えて、為替レートの円安進行による増益効果により、昨年度上期の営業利益水準である19パーセントを維持しました。

今回、通期計画について上方修正を行っています。為替レートが円安傾向で高止まりしている影響を反映し、為替前提を変更しました。

販売面では、自動車関連事業で中国を中心とした世界的な景気停滞感の影響を受けつつも、車載用半導体供給不足の緩和や、コロナ禍からのリバウンド需要に伴う自動車生産の回復による新車組付け用製品の販売を中心とした売上回復を想定しています。加えて、インフレに伴う価格転嫁を継続して実施する予定です。

成長領域は、SPE事業での市況低迷による売上減少を見込んでおり、下期から徐々に回復傾向にはあるものの、本格的な回復は来期からを想定しています。

利益面では、補修用製品を中心に、インフレに伴う価格転嫁の実行や為替レートの円安進行による影響を増益要因として織り込んでいます。結果として、営業利益率は、通期でも18パーセント台を計画しています。また、通期計画の修正に伴い期末配当金も修正しています。

2024年3月期上期 業績概要(IFRS)

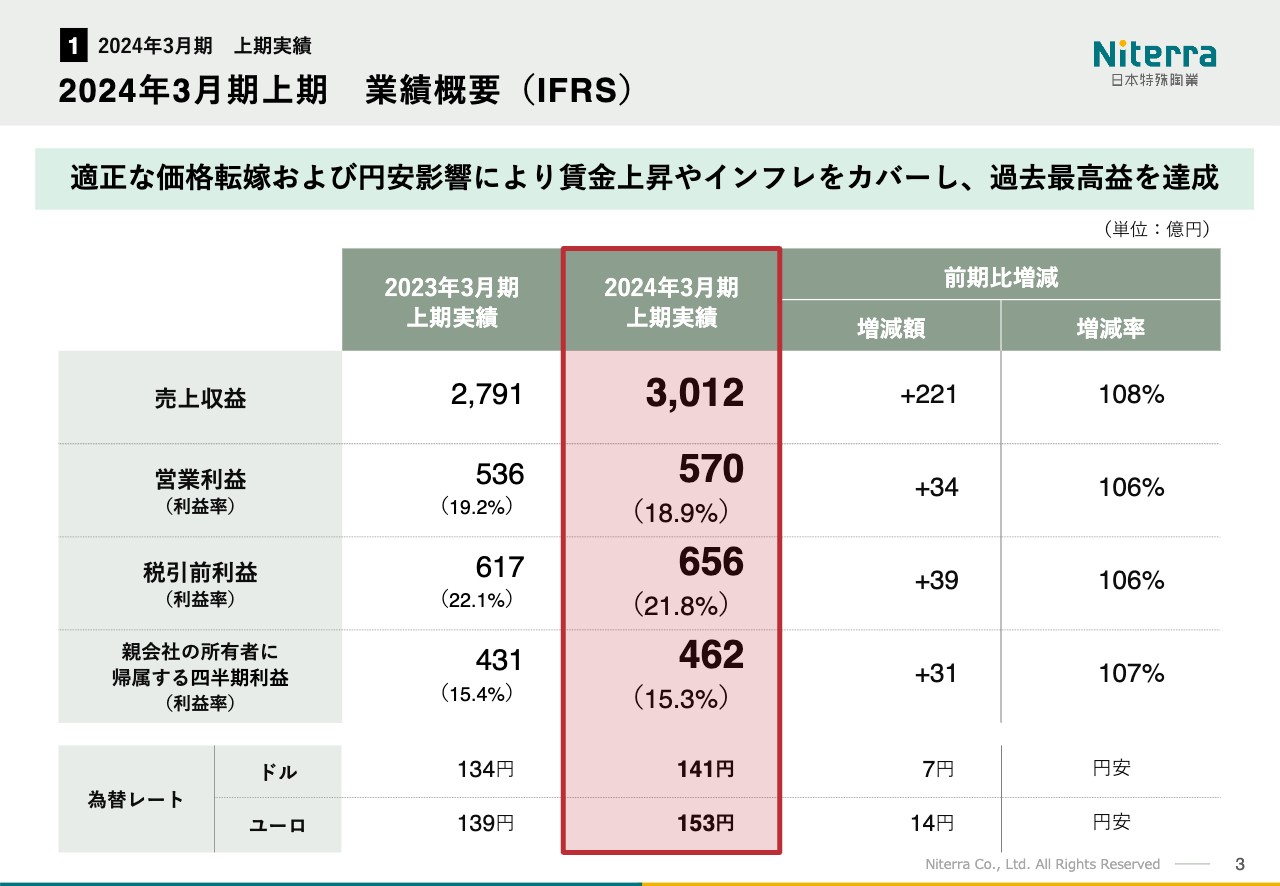

上期実績の詳細についてご説明します。スライドには決算概要値を記載しています。2024年3月期上期は、適正な価格転嫁および円安影響により、賃金上昇やインフレをカバーし、過去最高益を達成しました。

売上収益は、前年同期比8パーセント増の3,012億円、営業利益は6パーセント増の570億円、親会社の所有者に帰属する四半期利益は7パーセント増の462億円となりました。

期中の平均為替レートは、円安の進行により、対米ドルは前年同期比7円円安の141円、対ユーロは14円円安の153円となり、売上および利益を押し上げました。

2024年3月期上期 売上収益(IFRS)

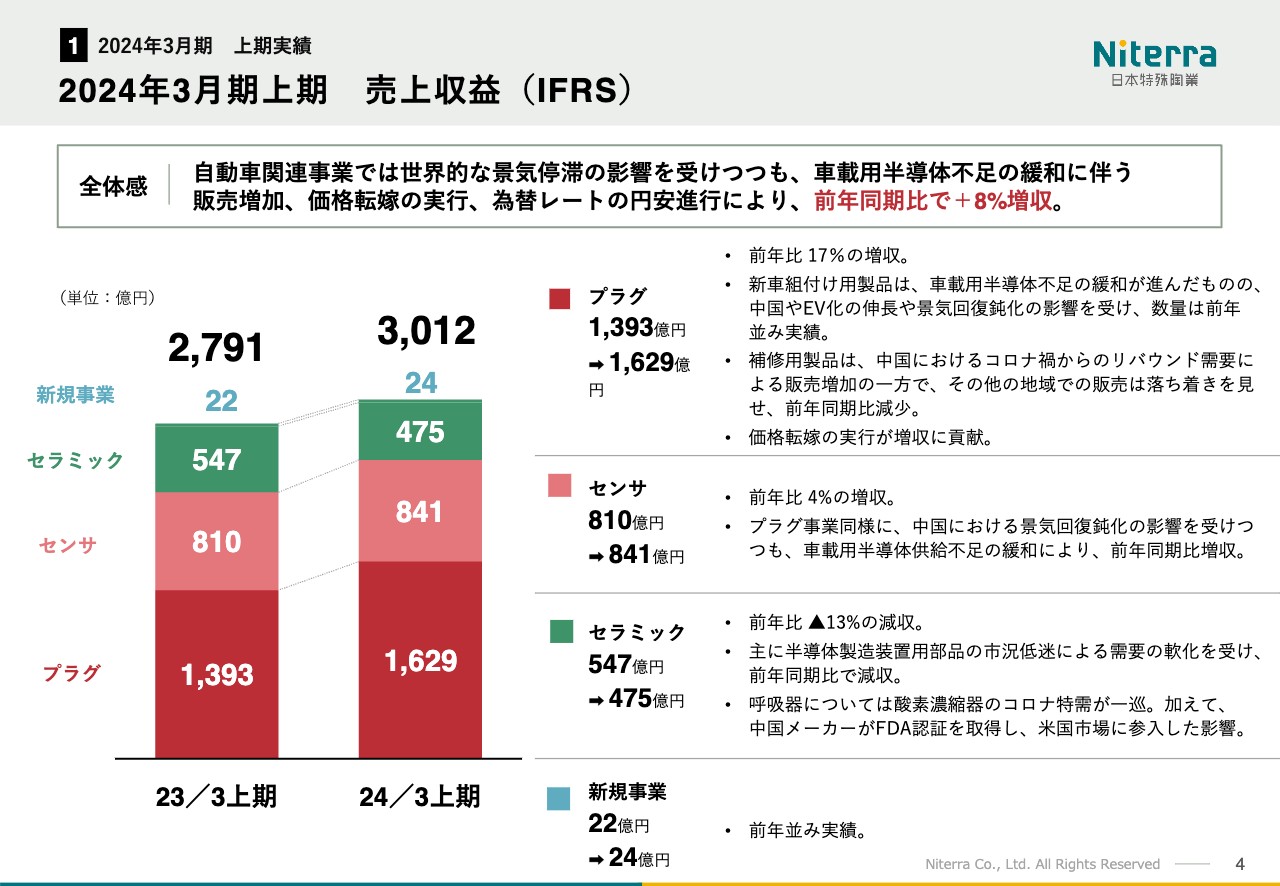

セグメント別の上期売上収益の前年同期比較です。全体としては、補修用製品の販売が落ち着きを見せる一方で、車載用半導体不足の緩和やコロナ禍からのリバウンド需要により、自動車生産の回復にあることから、新車組付け用製品の販売が底堅く推移しました。加えて、円安による為替の影響を除いても、前年同期比で増収となりました。

プラグ事業については、前期比17パーセントの増収となりました。昨年高水準の販売だった補修用製品については、グローバル全体での販売数量は落ち着きを見せました。一方で、新車組付け用製品については、グローバル全体での販売数量はほぼ前年並みとなりました。

センサ事業についても、プラグ事業と同様に、自動車生産台数の回復に伴う販売増加により、前年同期比プラス4パーセントの増収です。セラミック事業については、前年同期比13パーセントの減収となりました。特に、半導体製造装置用部品における市況低迷による売上収益の減少と、呼吸器事業における酸素濃縮器のコロナ特需の一巡や、中国メーカーがFDA認証を取得し米国市場に参入した影響を受けています。

新規事業については、前年並みの販売実績です。

2024年3月期上期 営業利益(IFRS)

セグメント別の上期営業利益の前年同期比較です。全体としては、今期も為替の影響が大きいものの、為替を除くと減益です。一方で、プラグ事業については、新車組付け用製品の販売の底堅い推移に加え、貴金属化や価格転嫁の着実な実行により、過去最高益を更新しています。

セラミック事業については、半導体製造装置用部品の市況低迷による影響を受けています。呼吸器事業については、酸素濃縮器のコロナ特需が一巡し、前年同期比で減益となっています。

自動車関連製品の販売数量実績(対前年同期比)

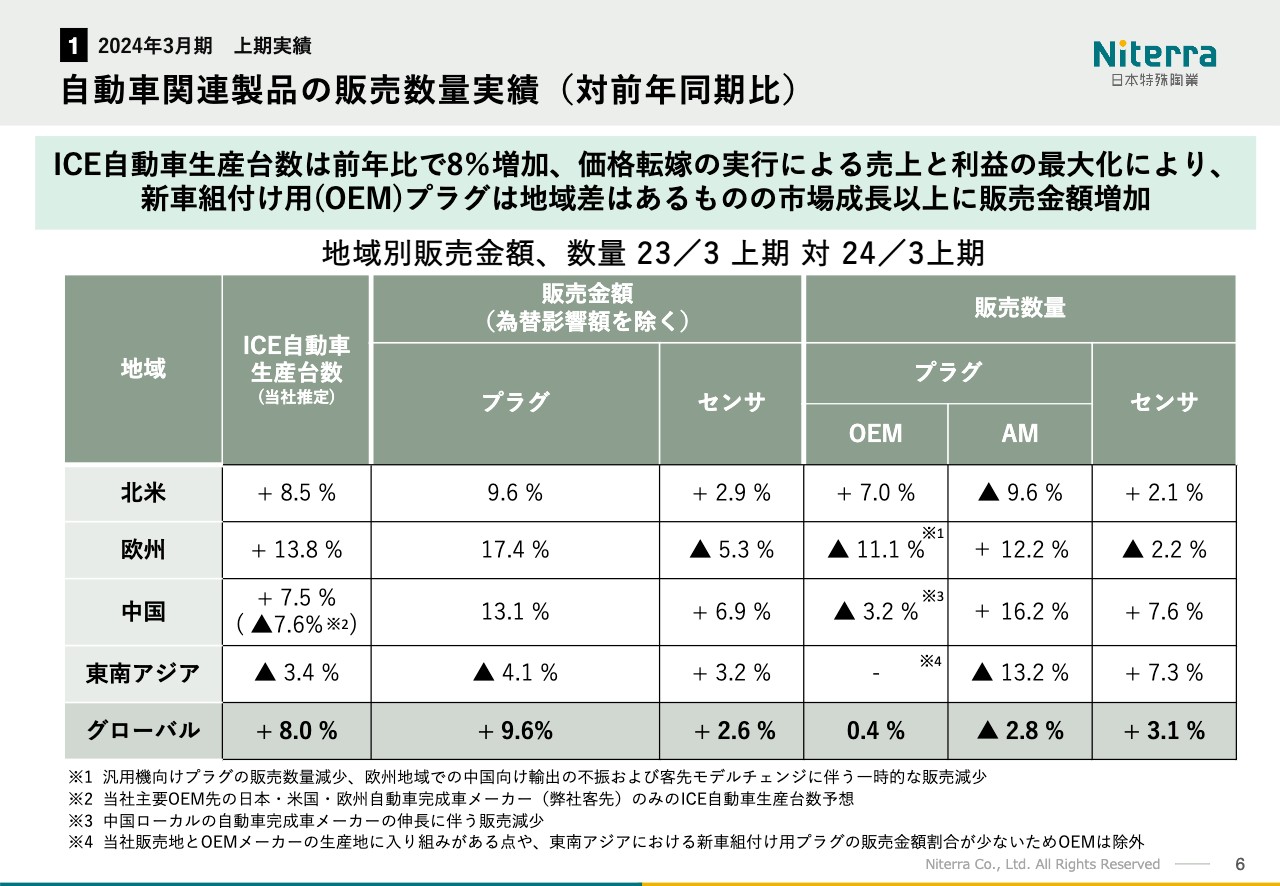

スライドは、地域別のICE自動車生産台数と当社自動車関連製品の販売金額と、販売数量との関係を示しています。現中計においては、販売数量のみを追い求めるのではなく、貴金属プラグを代表とした高付加価値製品の拡販や価格転嫁を実行することで、売上および利益の最大化を目指す販売方針を採用しています。

2024年3月期上期におけるICE自動車生産台数は、地域別では、東南アジアを除く主要地域すべてにおいて前年同期比で増加しており、グローバル全体ではプラス8パーセントとなっています。

なお、中国市場については、昨年の第1四半期は上海のロックダウンの影響を受け、増加率としては大きく成長しているように見えますが、第2四半期以降はマイナス成長となり、上期平均ではプラス7.5パーセントとなりました。加えて、今後当社がシェアを伸ばすローカルの自動車完成車メーカーが生産台数を伸ばし、一方で、当社の主要客先である日本、米国、欧州自動車完成車メーカーのみの生産台数はマイナス7.6パーセントとなっており、このような市場環境の中でも、販売数量はICE市場並みの数量を確保することができました。

地域によって異なる市場の動きに影響を受けつつも、販売金額については、価格転嫁の実行による利益の最大化の追求施策により、プラグはグローバル全体で前年同期比プラス9.6パーセントとなっています。

販売数量については、OEMは前年同期比プラス0.4パーセント、AMはマイナス2.8パーセントとなっています。特に欧州OEMは汎用機向けで、数量減少の影響や欧州地域での中国向け輸出の不振に加え、客先のモデルチェンジに伴う一時的な販売減少の影響が出ています。

センサについては、グローバル全体で販売金額が2.6パーセント増加しており、販売数量と同水準の増加傾向となっています。

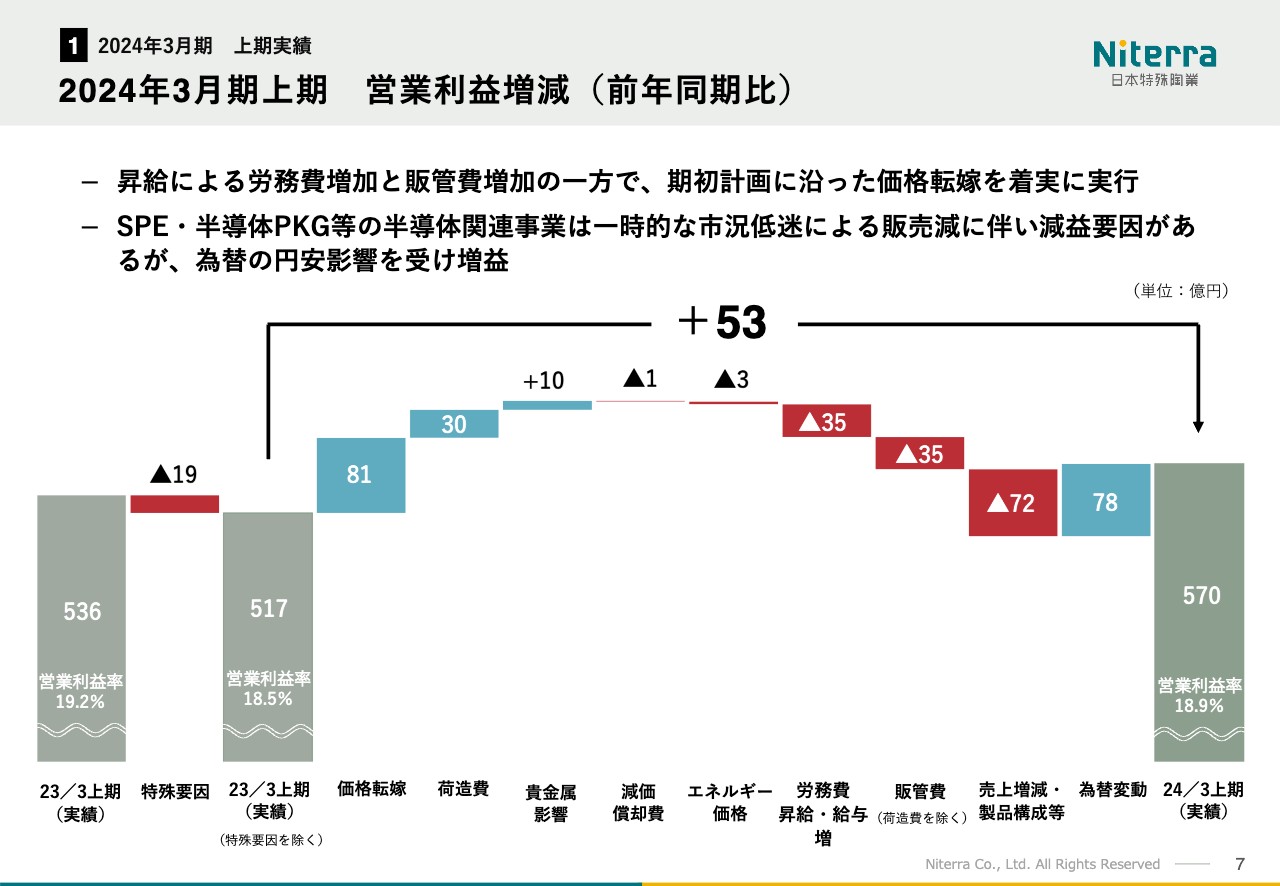

2024年3月期上期営業利益増減(前年同期比)

スライドのウォータフォールチャートは、前年同期に対する営業利益の増減を表しています。左側の536億円が2023年3月期上期の実績ですが、昨年は本社土地の売却益が発生しており、この特殊事情の19億円を除いた517億円との比較としています。特殊要因を除くと、為替の円安影響を受けて、前年同期比で53億円の増益となりました。

主な増減要因をご説明します。減益要因は、労務費、昇給・賞与の増加によるマイナス35億円、その他販管費増加の影響によるマイナス35億円などがあります。売上増減および製品構成については、機械工具事業の非連結化による減少や、市況低迷の影響を受けたSPE事業の売上減少などがあり、トータルでマイナス72億円となっています。

増益要因は、供給網混乱の落ち着きによる荷造運送費の減少や貴金属価格の落ち着きなどでプラス40億円、インフレに伴う価格転嫁でプラス81億円、為替レートの円安進行によりプラス78億円です。

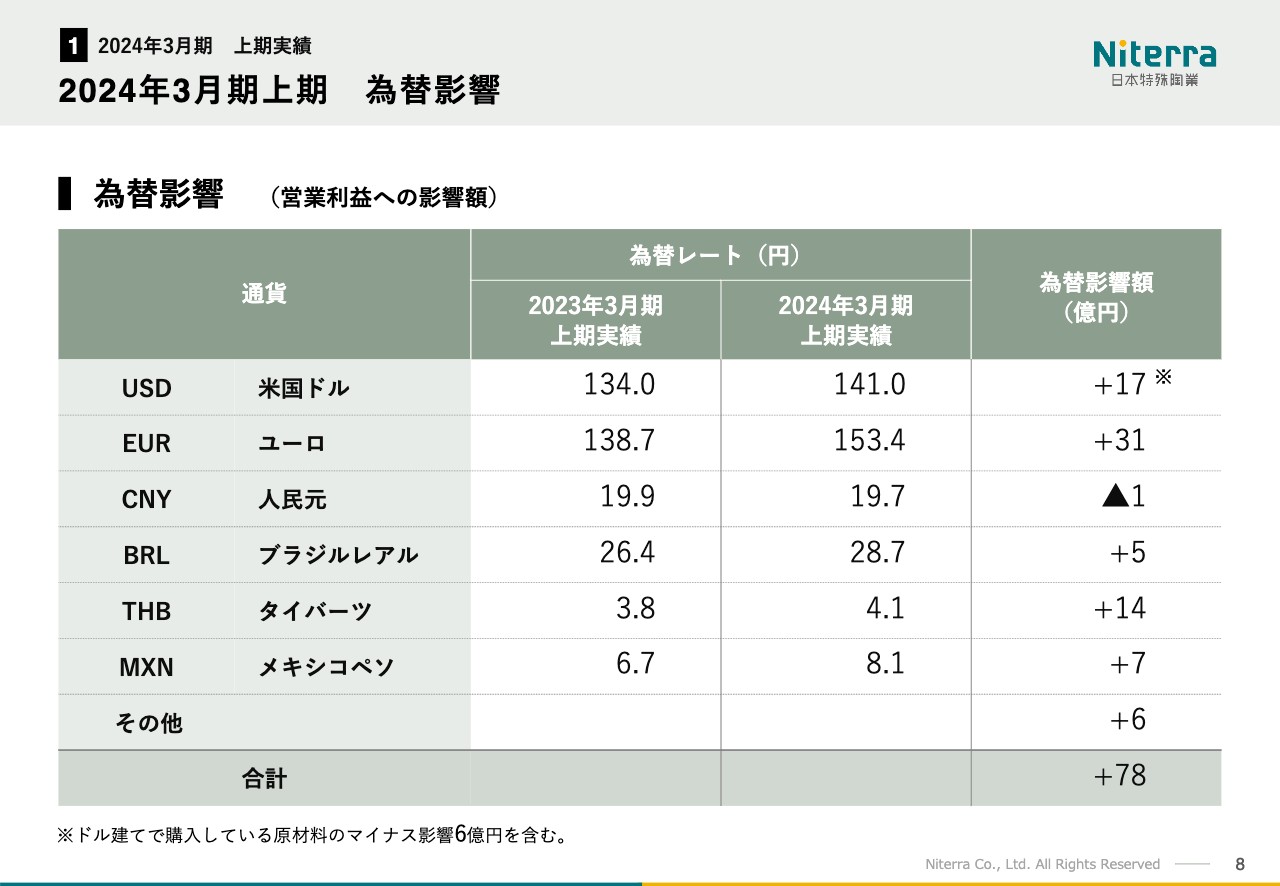

2024年3月期上期 為替影響

2024年3月期上期実績における為替影響の通貨別の内訳です。営業利益に対し、主要通貨であるUSドルでプラス17億円、ユーロでプラス31億円、人民元でマイナス1億円など、一部通貨を除き、ほぼすべての取引通貨で円安へと進行しました。

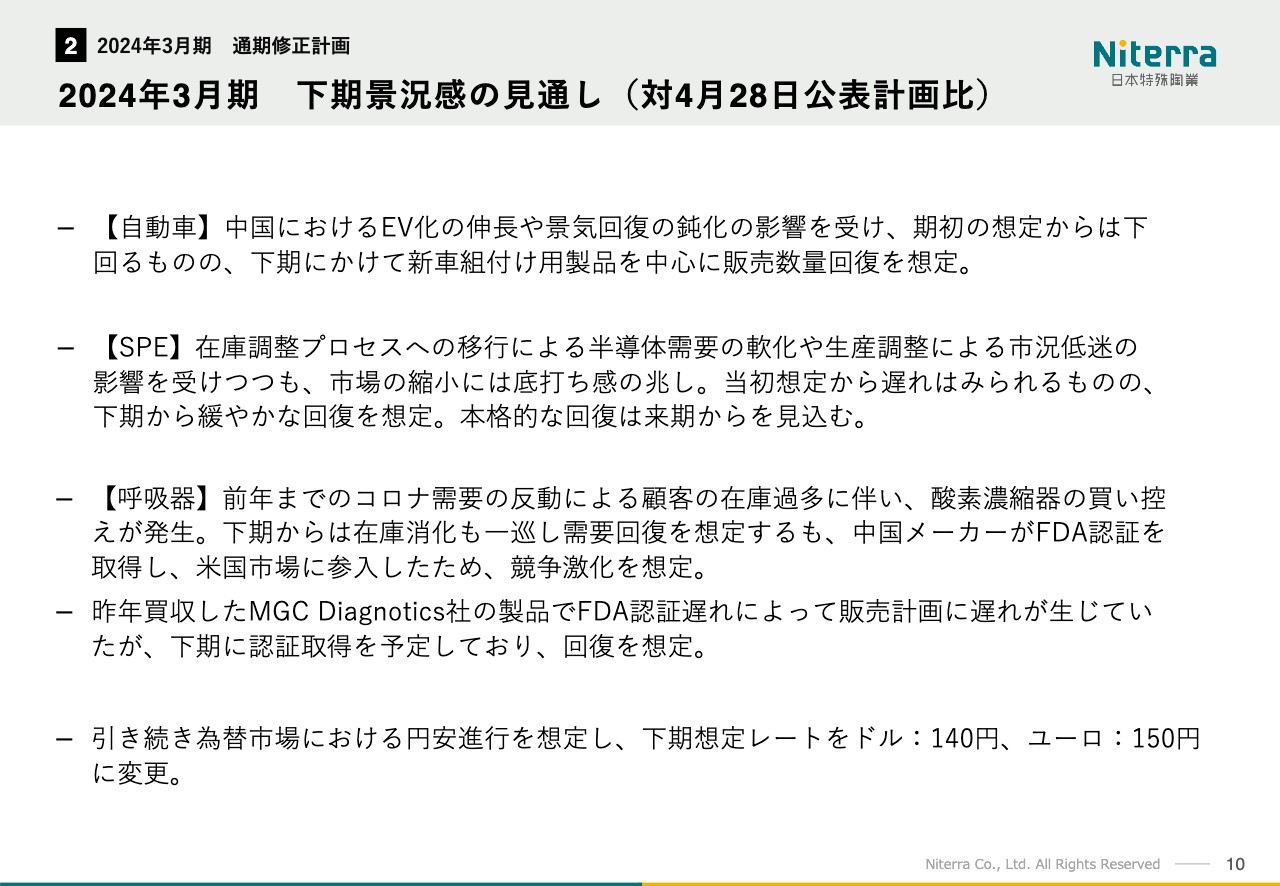

2024年3月期 下期景況感の見通し(対4月28日公表計画比)

2024年3月期の通期修正計画をご説明します。まずは、2024年3月期下期の景況感についてです。

自動車関連事業については、中国におけるEV化の伸長や景気回復の鈍化の影響を受け、中国における通期の生産予想は前期比マイナス1.5パーセントとなる見込みです。期初の予想からは下回るものの、下期にかけて新車組付け用製品の販売数量の回復を想定しています。

SPE事業については、在庫調整プロセスへの移行による半導体需要の軟化や生産調整、SPE向けの投資抑制により、市場が踊り場を迎えている影響を受けつつも、市場の縮小には底打ちの兆しが見られます。当初想定から遅れは見られるものの、下期から緩やかな回復を想定しており、本格的な回復は来期からを見込んでいます。

呼吸器事業については、前年までのコロナ需要の反動による顧客の在庫過多に伴い、買い控えが発生しています。下期からは在庫消化も一巡し需要回復を想定していますが、中国メーカーがFDA認証を取得し米国市場に参入したため、競争の激化を想定しています。また、昨年買収したMGC Diagnotics社の製品のFDA認証遅れによって販売計画に遅れが生じていましたが、下期に認証取得を予定しており、回復を想定しています。

なお、下期の為替レートについては、為替市場における円安進行を想定し、1ドル140円、1ユーロ150円に変更しました。

2024年3月期 通期修正計画(IFRS)

今回、期初に発表した計画値より上方修正を行っています。2024年3月期通期の売上収益は、前期比8パーセント増の6,070億円、営業利益は23パーセント増の1,100億円、親会社の所有者に帰属する当期利益は22パーセント増の810億円としました。

足元の状況については、世界的な物価高や景気停滞の懸念が広がっています。その中でも、地域ごとの強弱感はありますが、グローバル全体としては補修用製品の販売が落ち着きを見せる一方で、新車組付け用製品の販売見通しは底堅く推移しています。

また、下期の為替前提を1ドル140円、1ユーロ150円へ変更し、通期レートは1ドル141円、1ユーロ152円としました。円安による為替影響と販管費の減少見込みにより、上方修正に至りました。

経営目標値の進捗状況

中期経営計画の業績進捗についてです。補修用プラグやSPEが当初の計画以上の成長を達成したことや、為替の円安効果により、1年前倒しで中計の売上目標6,000億円および営業利益1,000億円の達成を見込んでいます。

一方で、新規事業の創出という点においては、燃料電池の量産立ち上げの遅れなどの課題を残していますが、事業規模は小さいものの進捗しているテーマもあります。

売上収益(IFRS)

通期修正計画におけるセグメント別の売上収益の前年同期比較です。期初予想からの変化点についてご説明します。プラグ事業は、自動車生産の回復に伴い、前年同期比で増加を見込んでいます。補修用製品の販売水準は、通期で前年並みの高水準を維持する想定です。

セラミック事業は、半導体製造装置用部品の市況低迷による影響を受けていますが、下期から緩やかな回復を見込んでおり、本格的な回復は来期からを想定しています。また、機械工具事業の非連結化による売上減少の一方で、昨年買収したMGC Diagnostics社の売上が通年で貢献しています。

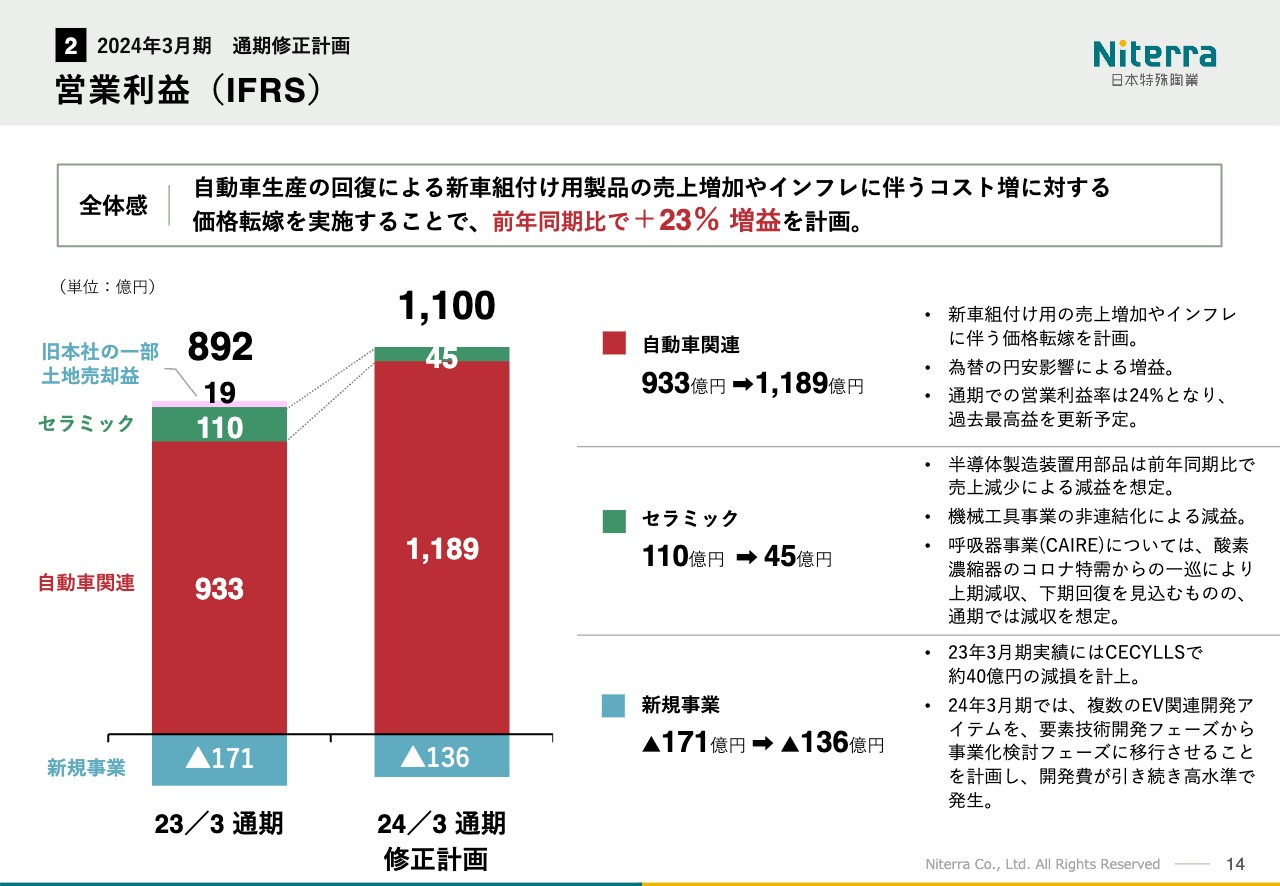

営業利益(IFRS)

通期修正計画におけるセグメント別の営業利益の前年同期比較です。自動車関連は、新車組付け用製品の売上回復により、プラグ、センサともに前年同期比で増益を計画しています。さらに、プラグの補修用製品を中心にインフレに伴う価格転嫁を実施します。結果として、営業利益は前年同期比プラス256億円の1,189億円を想定しています。

セラミック関連は、前年同期比マイナス65億円の45億円と減益の想定です。主な要因としては、機械工具事業の連結非対象化による影響、SPE事業における市場の低迷の影響を受けた売上減少、酸素濃縮器のコロナ特需からの一巡による売上減少が挙げられます。

新規事業では、中計期間中に想定していた投資を2024年3月期においても実施する予定です。

営業利益増減

営業利益の増減分析です。2023年3月期の実績と2024年3月期の業績予想を比較しています。スライド左側の892億円が2023年3月期通期の実績ですが、昨年は70億円の特殊要因が発生しています。

主な特殊要因には、フランス工場の閉鎖に伴うコスト18億円、燃料電池事業での産業用燃料電池を担う子会社CECYLLS社における減損40億円、自動車関連の海外子会社であるWells社の減損25億円、本社の土地売却益19億円などが含まれています。

これらの特殊要因70億円を含んだ営業利益が892億円、特殊要因70億円を除いた962億円が実態ベースの営業利益となります。

スライド右側の1,100億円が2024年3月期の営業利益の計画です。特殊要因を除くと、前年比で138億円の増益となり、円安影響による増益分の121億円を除いても、実態ベースで17億円の増益を達成する想定です。

補修用プラグを中心としたインフレに伴う価格転嫁の影響が153億円含まれています。

また、昇給・賞与の増加影響が78億円です。販管費はM&Aのデューデリジェンス関連費用や構造改革費の45億円を含み、トータルで38億円増加します。

なお、昨年より高騰しているエネルギー価格は頭打ちの傾向が見られるため、影響額は5億円程度となります。

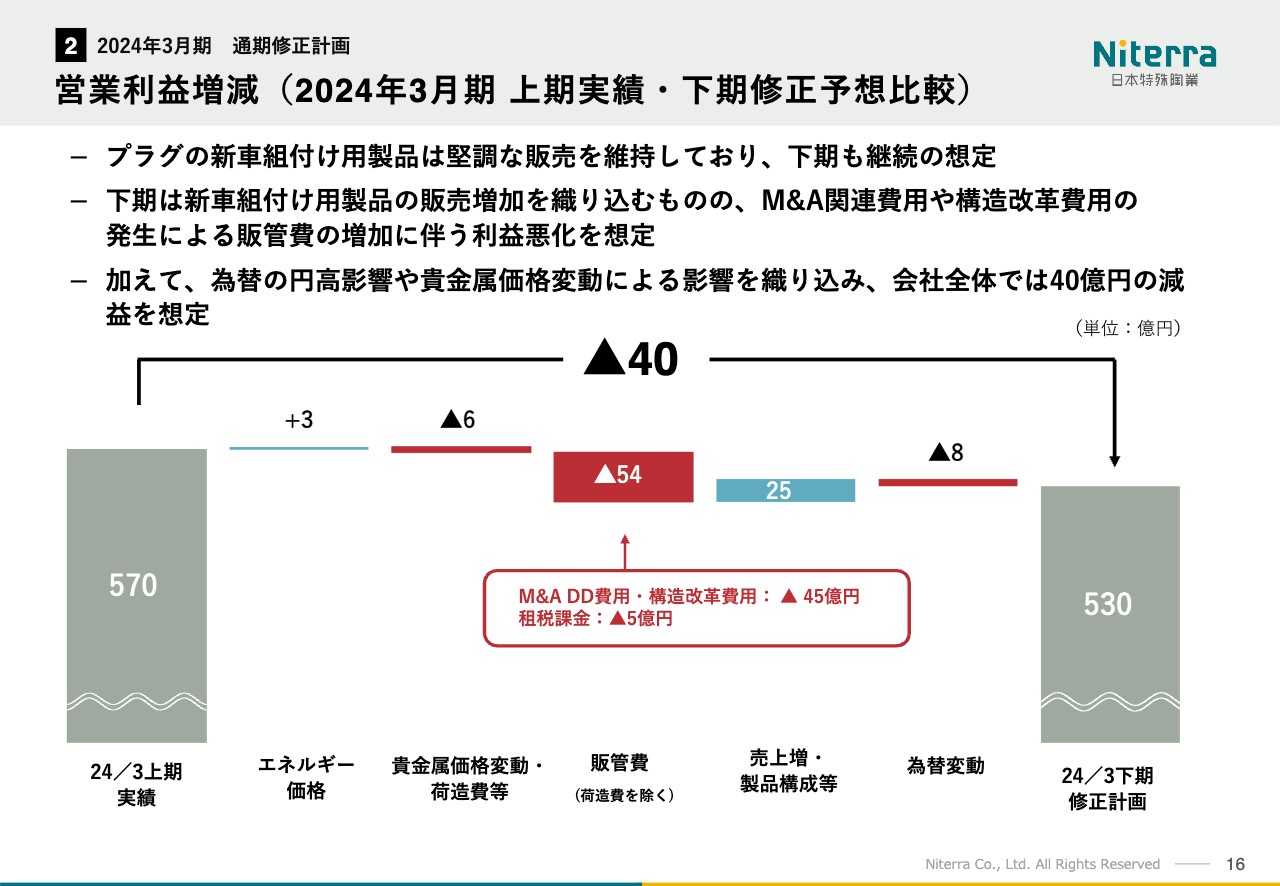

営業利益増減(2024年3月期 上期実績・下期修正予想比較)

営業利益の増減分析です。こちらは、2024年3月期上期の実績と2024年3月期下期の修正予想を比較したものです。スライド左側の570億円が2024年3月期上期の実績、スライド右側の530億円が今回修正した下期の予想です。

上期から下期にかけて40億円の減益を計画しており、そのうち8億円が為替レートの円高移行による為替影響です。上期に比べて、M&Aのデューデリジェンス費用や構造改革費用によるマイナス45億円や、下期に発生する租税課金、いわゆる固定資産税によるマイナス5億円などが含まれています。

為替レートの円高影響以外の要因としては、エネルギー価格の変動によるプラス3億円、貴金属価格や荷造運送費の変動によるマイナス6億円などがあり、会社全体としては、上期と比較して40億円の減益を想定しています。

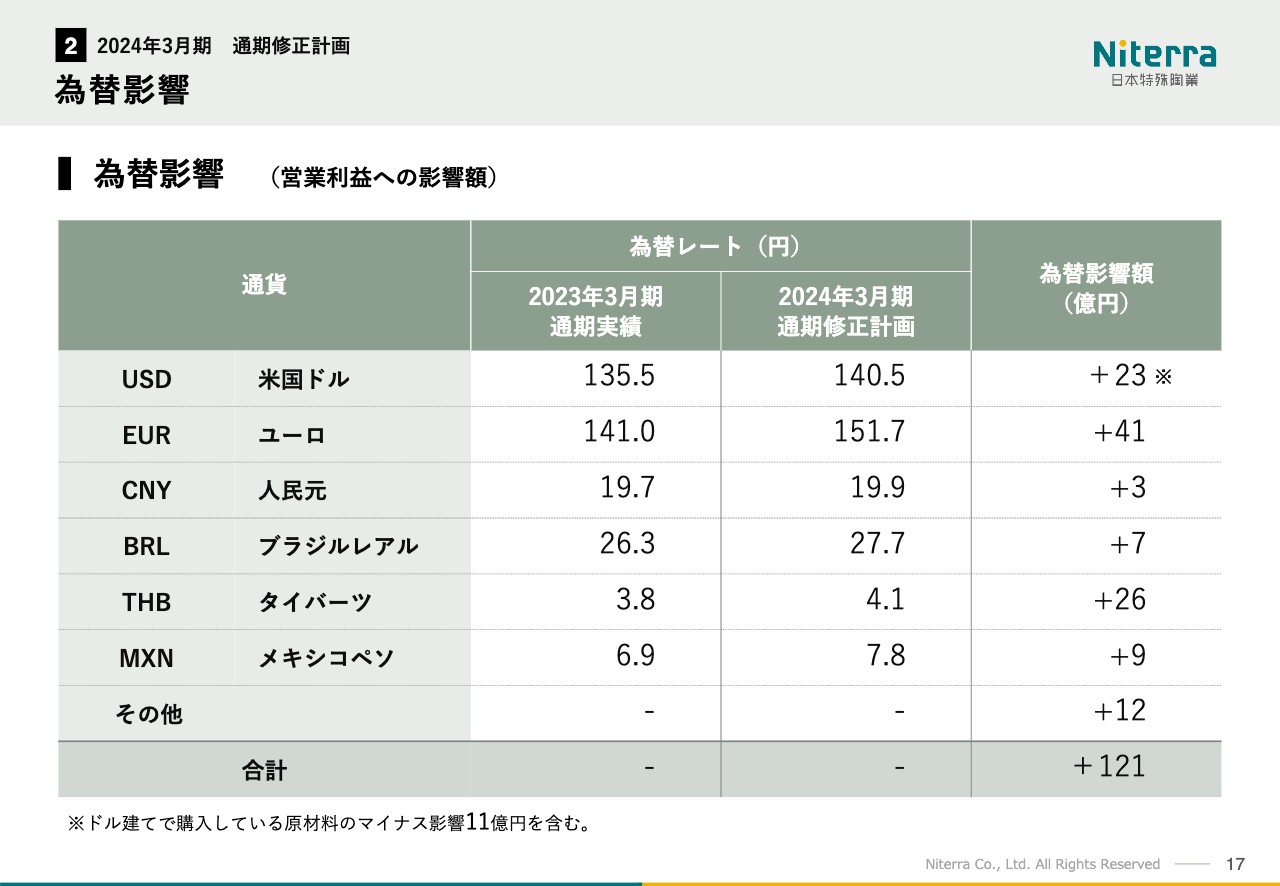

為替影響

通期修正計画における為替影響の通貨別の内訳です。通期のレートを、1ドル141円、1ユーロ152円へ変更したことに伴い、各通貨を見直しました。トータルでは、プラス121億円の影響がある見通しとなっています。

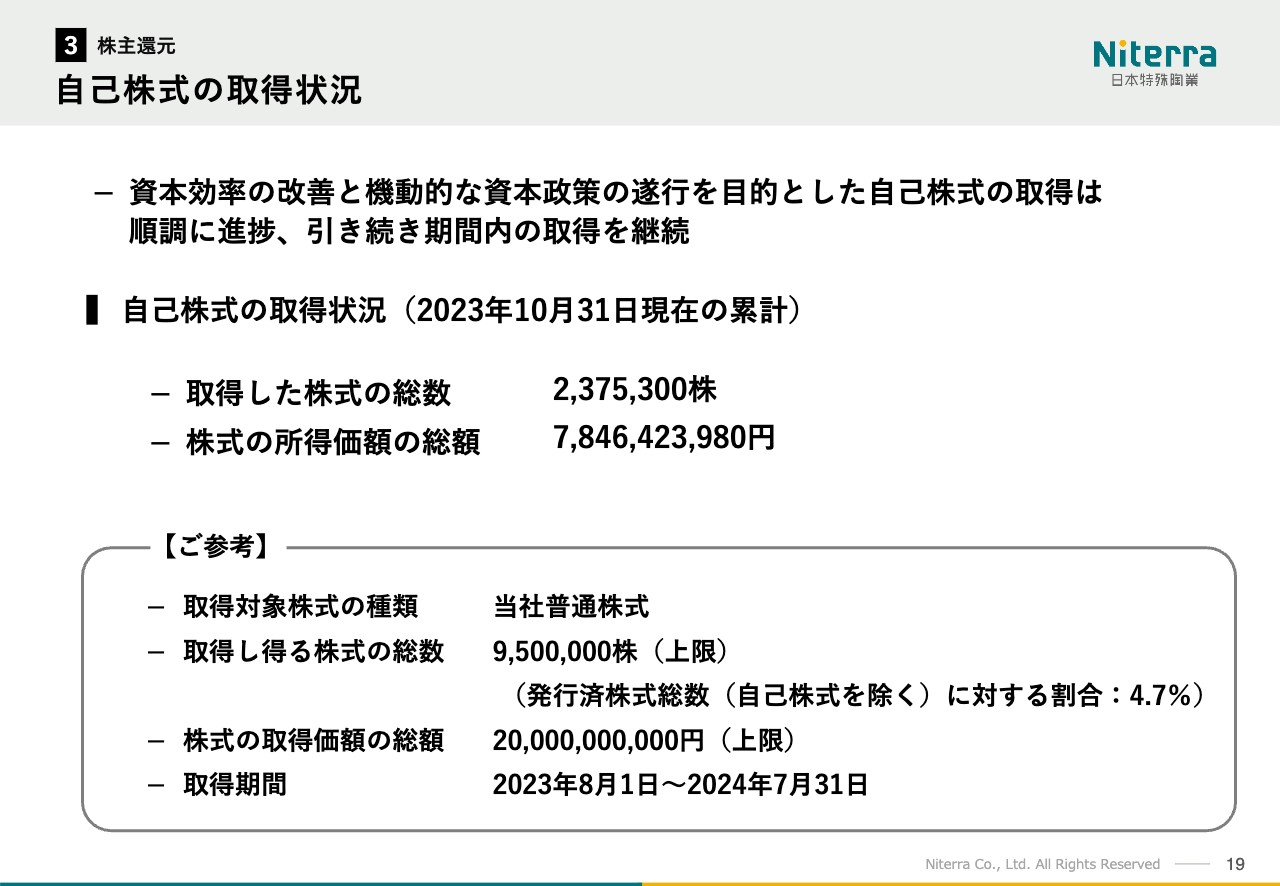

自己株式の取得状況

株主還元についてご説明します。まずは自己株式の取得状況です。

資本効率の改善と機動的な資本政策の遂行を目的とした自己株式の取得は順調に進捗しており、引き続き期間内の取得を継続します。2023年10月31日時点の累計取得での株式の総数は237万5,300株、株式の取得価額の総額は78億4,642万3,980円でした。

なお、2023年7月に公表している内容としては、取得期間が2023年8月1日から2024年7月31日、取得し得る株式の総数は950万株、株式の取得価額の総額は200億円となっています。

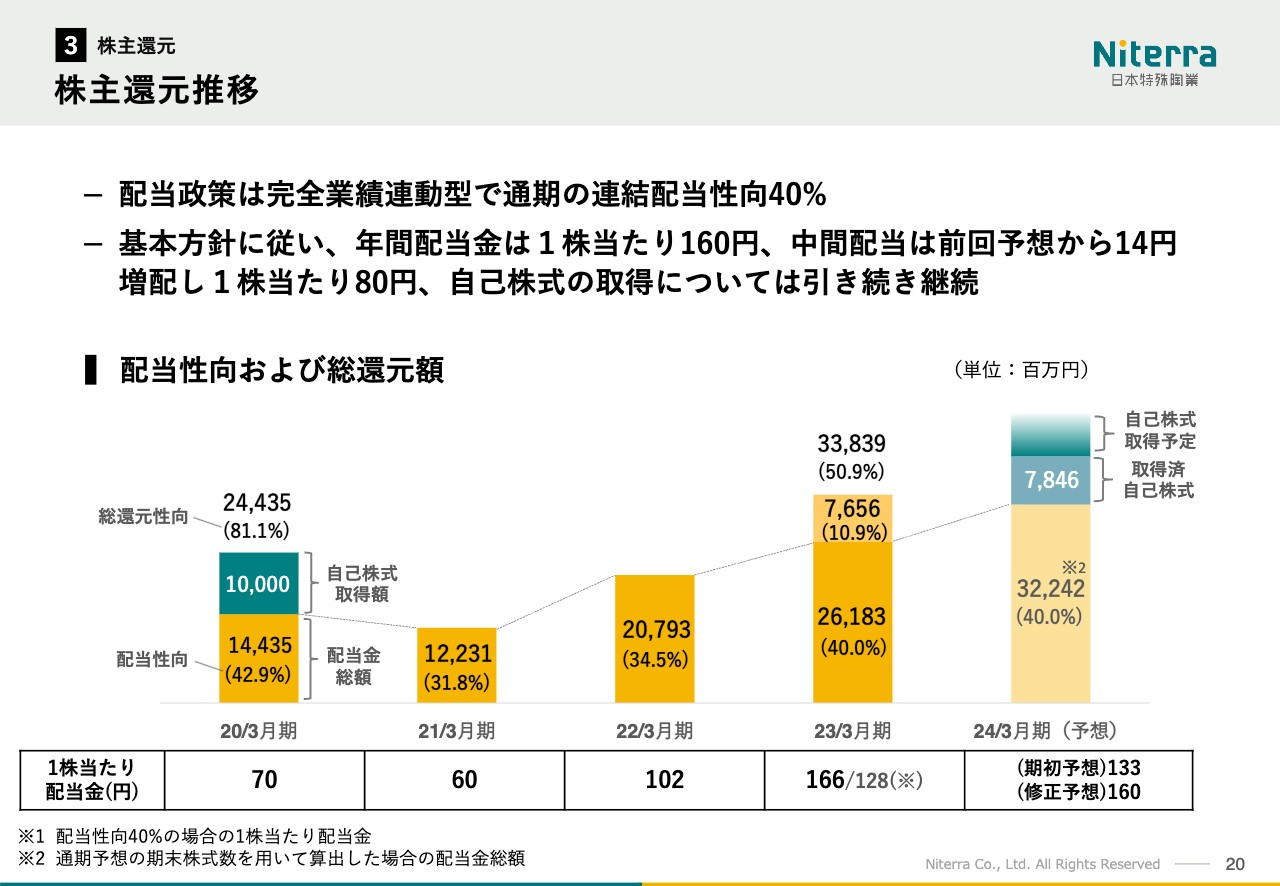

株主還元推移

配当については、中期経営計画で掲げたとおり、業績連動かつ配当性向40パーセントを基本方針としています。また、ポートフォリオ転換のための投資や出資、研究開発、設備投資にあてる資本や、中期経営計画の達成度合い等を総合的に勘案し、適正資本水準を超える部分は株主還元の対象としています。

2024年3月期通期計画の上方修正に伴い、期末配当金の予想も変更しました。業績連動かつ配当性向40パーセントという方針のもと、2024年3月期の年間配当は160円を計画しています。

なお、中期経営計画発表時にご説明したとおり、中期経営計画の達成もしくは中期経営計画終了時点までは配当性向40パーセントを基本として、適正な資本構成を維持していきます。

以上で私からのご説明を終了します。

この銘柄の最新ニュース

特殊陶のニュース一覧- 自己株式の取得状況に関するお知らせ(会社法第459条第1項の規定による定款の定めに基づく自己株式の取得) 2026/03/02

- 代表取締役の異動に関するお知らせ 2026/02/24

- 今週の【上場来高値銘柄】双日、三井金属、大崎電など201銘柄 2026/02/21

- 週間ランキング【業種別 騰落率】 (2月20日) 2026/02/21

- 本日の【上場来高値更新】 浜ゴム、IMVなど122銘柄 2026/02/19

マーケットニュース

- 波乱相場は権利取りの好機、駆け込みゲット「3月株主優待」妙味株 <株探トップ特集> (03/03)

- 明日の株式相場に向けて=買い場到来か、ここでの選択肢と個別戦略 (03/03)

- NY各市場 1時台 ダウ平均は861ドル安 ナスダックも1.7%の大幅安 (03/04)

- 本日の【新規公開(IPO)】情報 (3日大引け後 発表分) (03/03)

おすすめ条件でスクリーニングされた銘柄を見る

日本特殊陶業の取引履歴を振り返りませんか?

日本特殊陶業の株を取引したことがありますか?みんかぶアセットプランナーに取引口座を連携すると売買履歴をチャート上にプロットし、自分の取引を視覚的に確認することができます。

アセットプランナーの取引履歴機能とは

※アセプラを初めてご利用の場合は会員登録からお手続き下さい。