インテリジェント ウェイブのニュース

【QAあり】インテリジェント ウェイブ、主要3分野が伸長し増収増益 売上拡大とシステム開発の生産性向上等で通期計画達成を目指す

本日の目次

佐藤邦光氏(以下、佐藤):おはようございます。インテリジェントウェイブ代表取締役社長の佐藤です。本日はご多忙の中、貴重なお時間をいただき誠にありがとうございます。スライドの目次に沿って、2024年6月期第2四半期決算概要についてご説明します。

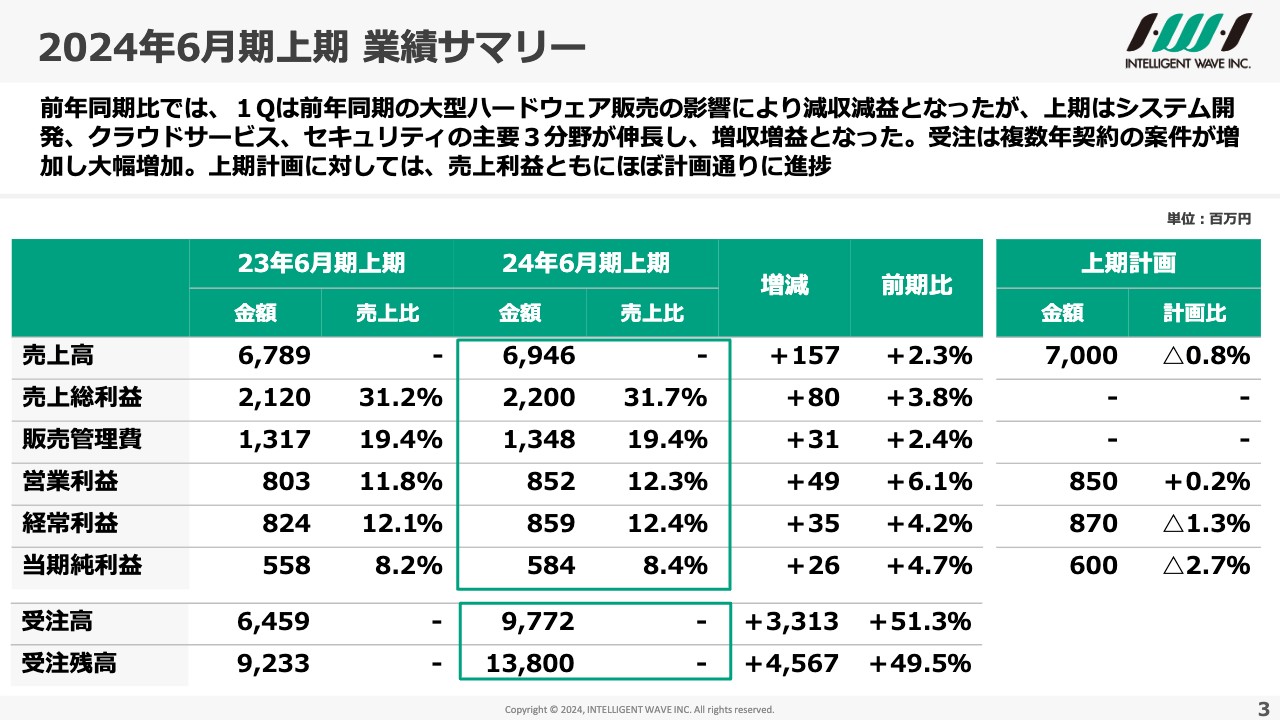

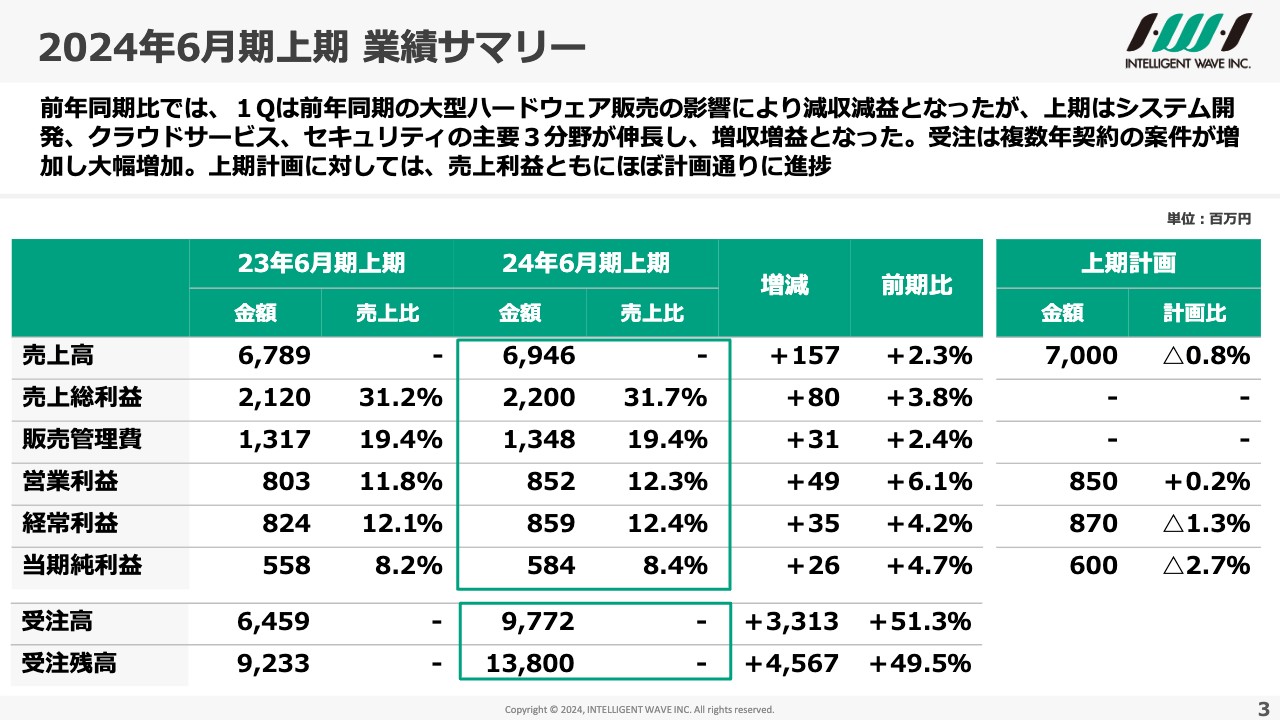

2024年6月期上期 業績サマリー

2024年6月期上期の業績サマリーです。第1四半期は、前年同期にあったFEPシステム更改の大型ハードウェア販売により減収減益となりましたが、上期では増収増益になりました。システム開発、クラウドサービス、セキュリティの主要3分野が伸長しました。

受注については、複数年契約の案件が増加しています。フローであるシステム開発の受注も増加していますが、さらにクラウドサービスやセキュリティといった3年から5年の複数年契約の案件が上乗せされています。受注残高については、先般100億円を超えたとお伝えしましたが、現在は138億円にまで積み上がってきています。

上期計画に対しては、売上利益ともほぼ計画どおりに進捗しています。売上高は若干ショートしていますが、営業利益は計画を少し超えて着地しています。

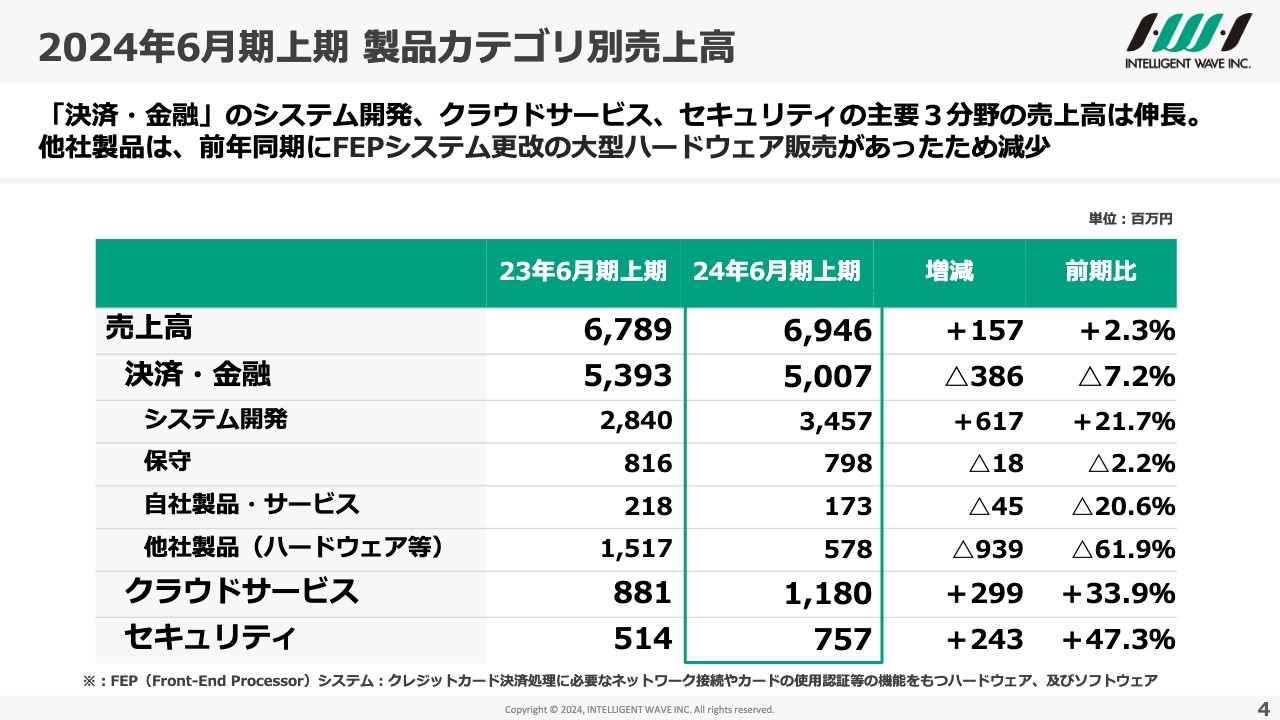

2024年6月期上期 製品カテゴリ別売上高

製品カテゴリ別売上高です。決済・金融のシステム開発、クラウドサービス、セキュリティの主要3分野の売上が伸長しています。他社製品については、前年同期にFEPシステム更改があったため減少しています。

我々が伸ばしていきたい3分野が増収増益であることは、今まで行ってきた土台作りの成果が少し出始めたのではないかと考えています。

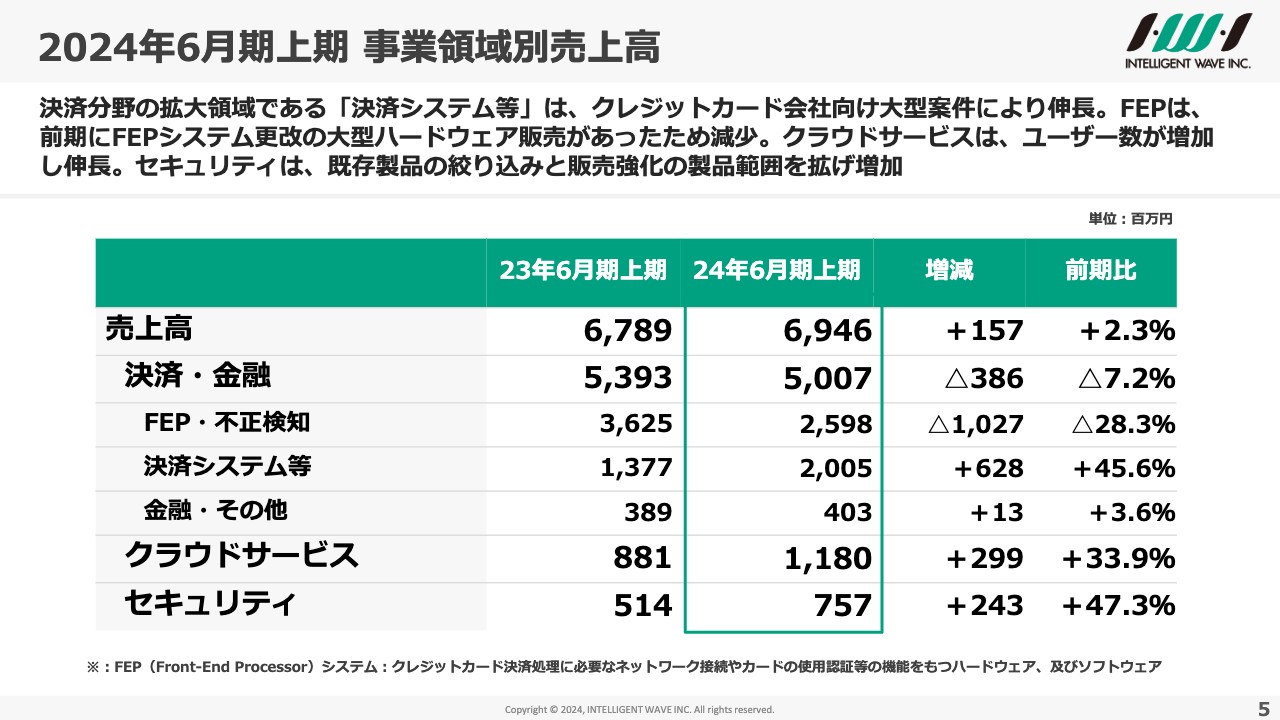

2024年6月期上期 事業領域別売上高

事業領域別売上高です。決済分野の拡大領域は、後ほど図で示しますが、決済DXと言われている、FEPと不正検知という我々が40年間、主力で行ってきたもの以外の領域におけるシステム開発を伸ばしています。この領域では、クレジットカード会社から大型案件をいただいて伸長しています。

クラウドサービスはユーザー数が増加しています。セキュリティは今まで苦戦しているとお伝えしてきましたが、既存製品の絞り込みと販売強化の製品範囲を拡大し、増収増益基調になりつつあります。

数字としては、決済システム等が前期比45.6パーセント増、クラウドサービスが前期比33.9パーセント増、セキュリティが前期比47.3パーセント増と、大幅な伸長を果たすことができました。

FEP・不正検知については、上期はFEPシステム更改がなかったため減少しましたが、下期にまたFEPシステム更改があるため、通期で伸びていくと考えています。

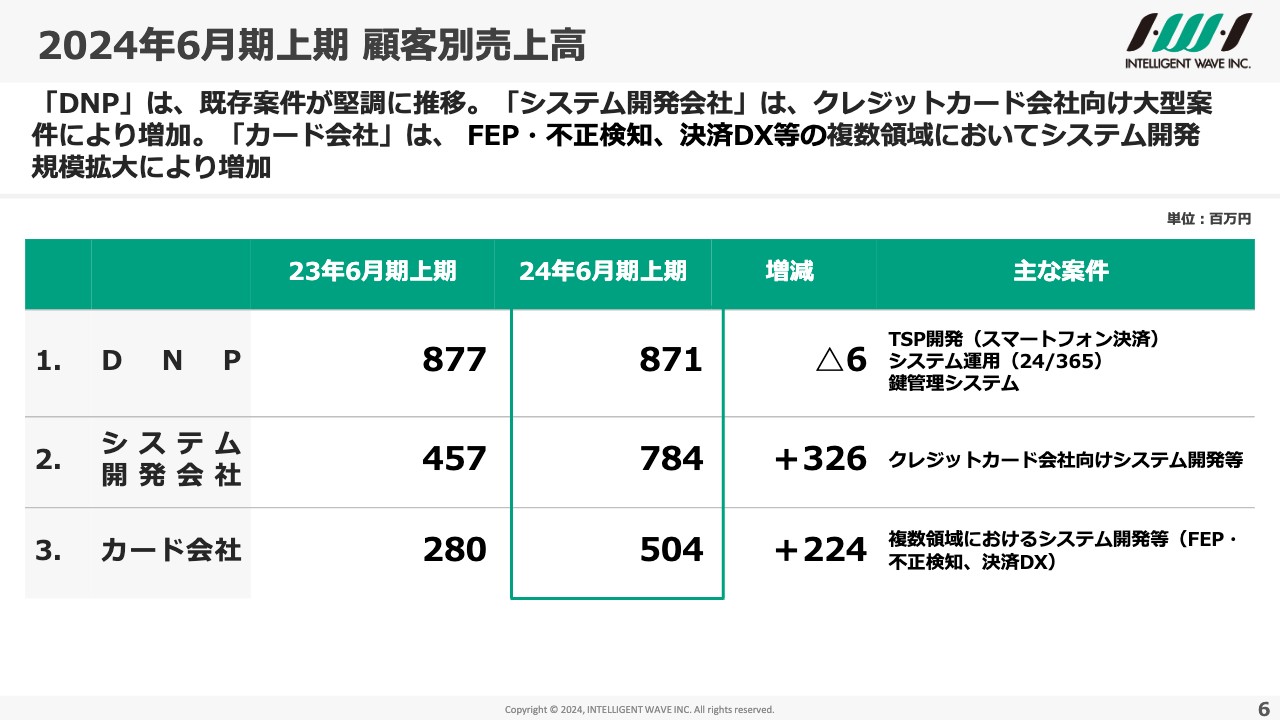

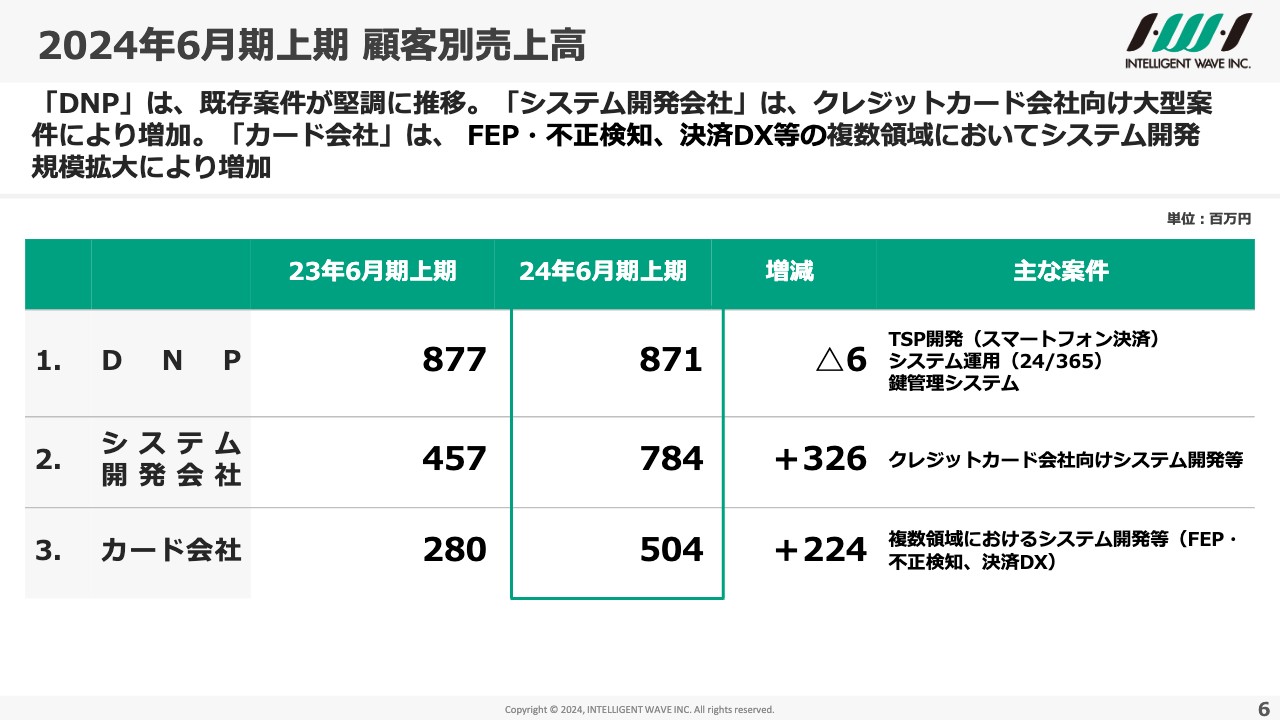

2024年6月期上期 顧客別売上高

顧客別売上高です。DNPについては既存案件が堅調に推移しています。一時期少し減少傾向にありましたが、第1四半期ぐらいから少しまた増加傾向にあります。しっかりと数字を上げていきたいと思います。

「システム開発会社」については、先ほどお伝えした決済DXとFEP等の分野で大手システム開発会社とご一緒している案件があります。「カード会社」については、当社のFEP・不正検知システムをお使いいただいているお客さまですが、それに加えて我々が従来行っていなかった決済DX等の複数領域で案件が増えてきている状況です。

2024年6月期上期 ストック/フロー売上高

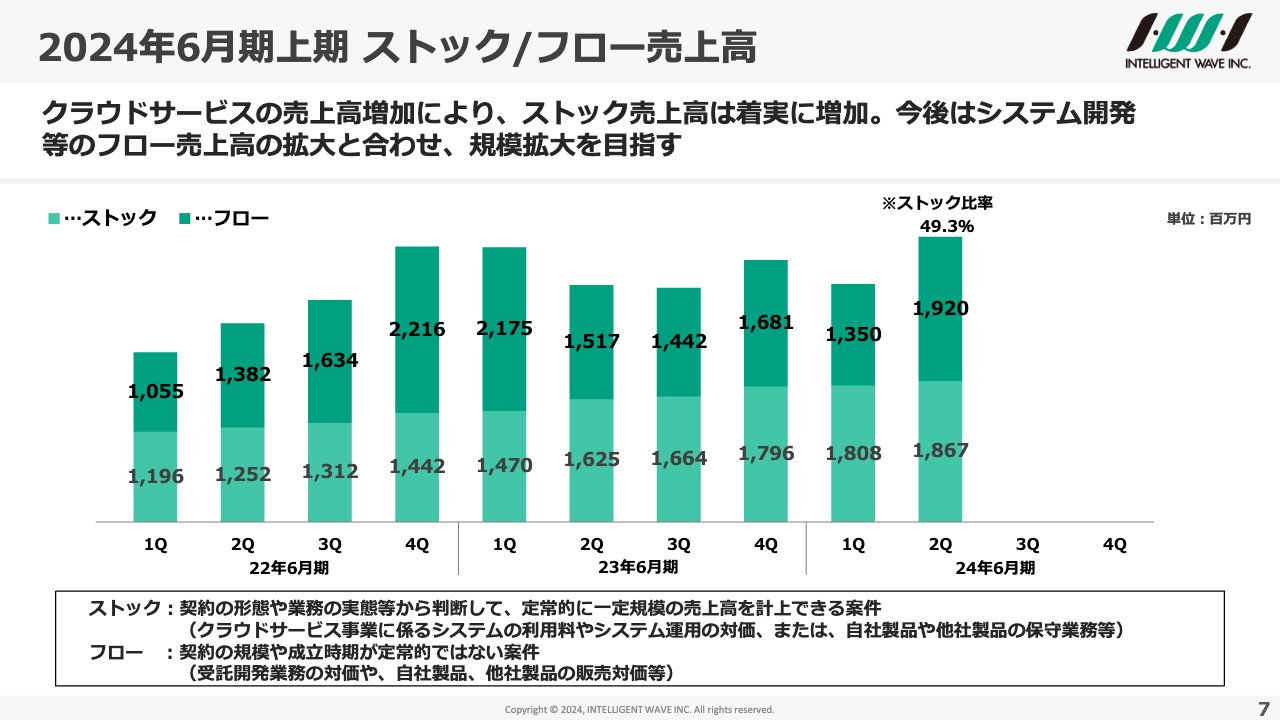

ストック/フロー売上高です。クラウドサービスの売上高増加により、ストック売上高は着実に増加しています。今後はシステム開発等のフロー売上高の拡大とあわせて規模拡大を目指します。

フロー売上高については、2022年6月期第4四半期、2023年6月期第1四半期にFEPシステム更改があり、売上が計上されています。今期の特徴は、第2四半期には大型のFEPシステム更改がなかったにもかかわらず、FEPシステム更改があった時期と同程度のフロー売上高になりました。

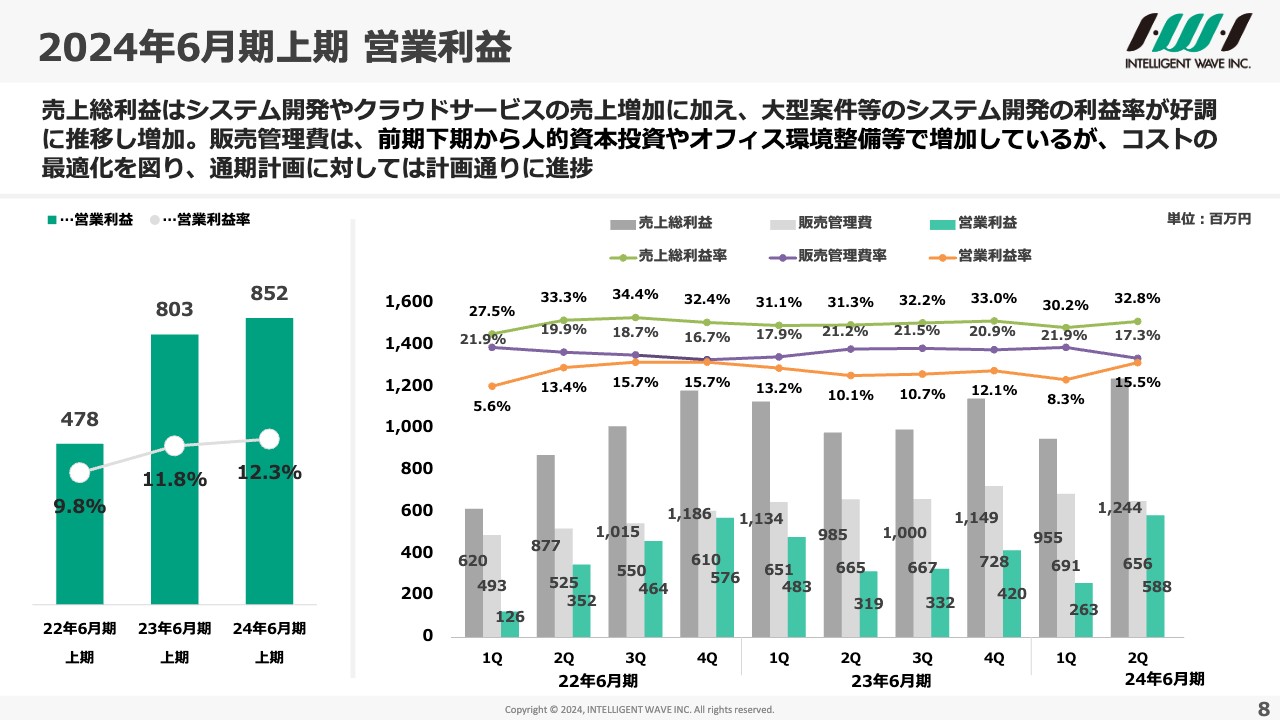

2024年6月期上期 営業利益

営業利益についてです。売上総利益はシステム開発やクラウドサービスの売上増加に加え、大型案件等のシステム開発の利益率が好調に推移し増加しています。販管費については、前期下期から人的資本投資やオフィス環境整備等で増加していますが、コストの最適化を図り、通期計画に対しては計画どおりに進捗しています。

スライドのグラフを見ると、通常はハードウェア更改がある四半期で比較的利益率が上がるのですが、今期はハードウェア更改がない期ながら営業利益率15.5パーセントを実現しました。今まで行ってきたシステム開発の品質向上や生産性向上に向けた取組みの成果が少しずつ出てきていると考えています。

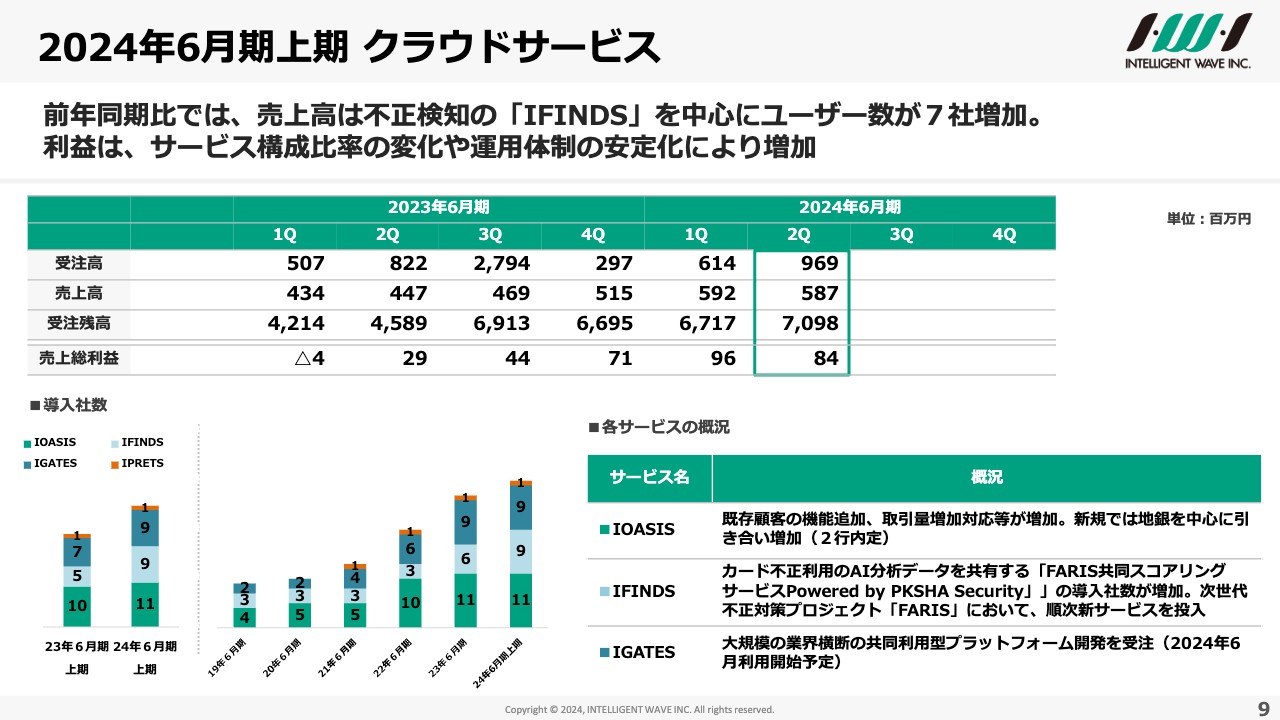

2024年6月期上期 クラウドサービス

クラウドサービスについては、今までは「IOASIS」のユーザー数が増えていましたが、前期から不正検知の「IFINDS」が伸び始め、こちらを中心に売上高が増加しています。全体の導入社数は前年同期比で7社増です。

利益については、サービス構成比率の変化や運用体制の安定化により増加しています。「IOASIS」のユーザー数が増えた時は、複数の開発案件が重なって生産性が落ち、利益が上下したりすることがありました。一方で「IFINDS」は「IOASIS」に比べてそれほど機能が多くないため、安定的に開発できます。「IFINDS」が増えてくることで安定的な利益になってくると考えています。

各サービスの概況です。「IOASIS」は新規で銀行2行が内定しており、地銀を中心に販促を強化しているところです。

「IFINDS」は、「IFINDS」にAI機能をプラスするという「FARIS共同スコアリングサービスPowered by PKSHA Security」を投入しています。まだすべてが売上にはなっていませんが、すでに6社の利用が決定しています。これが下期以降に売上を後押しすることになります。

「IGATES」は、今、大規模の業界横断型プラットフォームを仕上げている状況です。若干遅れ気味ですが、2024年6月の利用開始に向けて進めています。

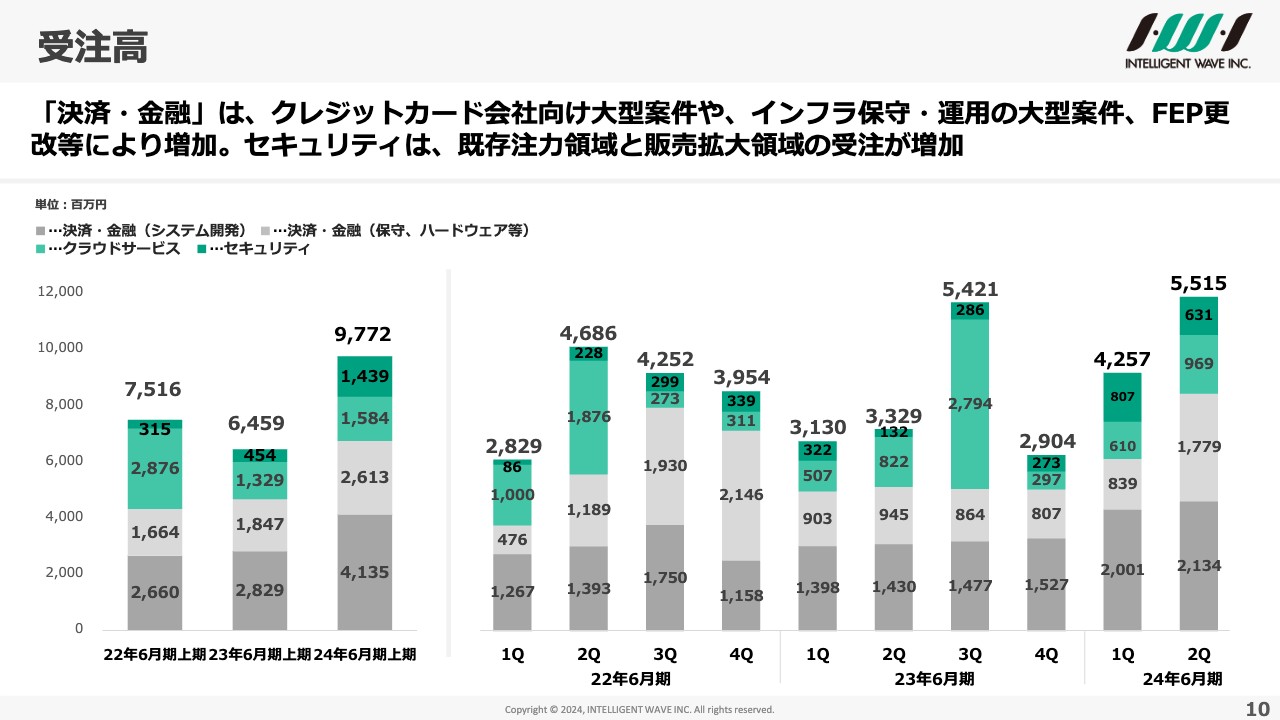

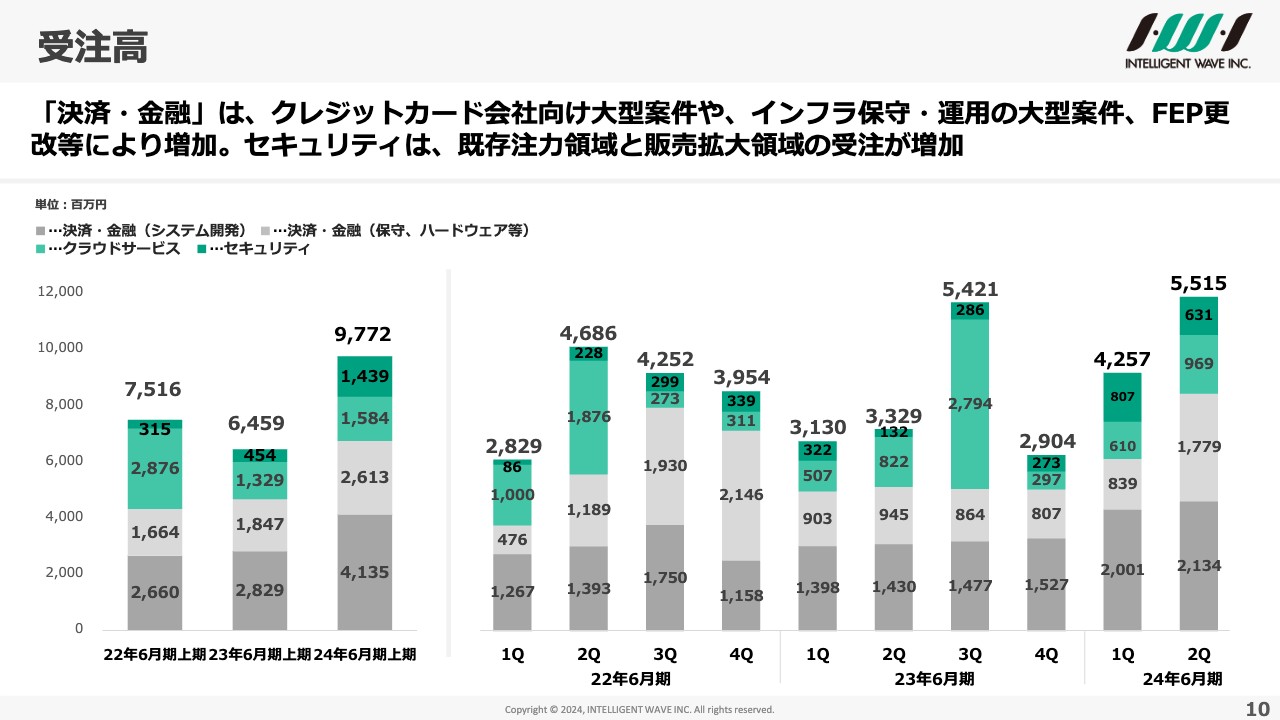

受注高

受注高についてです。決済・金融は、クレジットカード会社向けの大型案件やインフラ保守・運用の大型案件、FEP更改等により増加しました。セキュリティは、既存注力領域と販売拡大領域の受注が増加しています。

決済・金融のシステム開発、決済・金融の保守・ハードウェア、クラウドサービス、セキュリティ、すべてにおいて伸びています。セキュリティは第1四半期に比べると若干下がっていますが、2023年6月期第4四半期までの状態を見ると受注は確実に増えてきています。

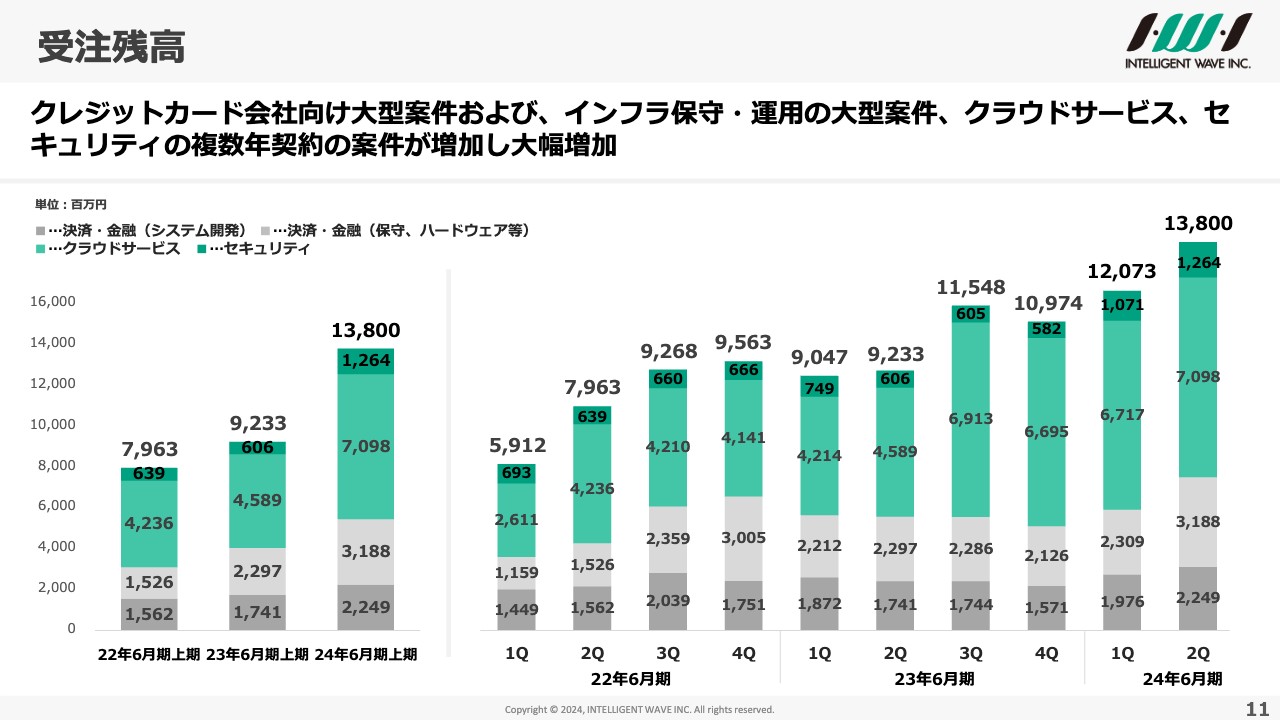

受注残高

受注残高についてです。クレジットカード会社向けの大型案件、インフラ保守・運用の大型案件、クラウドサービス、セキュリティの複数年契約の案件が増加し、受注残高は大幅に増加し138億円となりました。100億円を超えて安定的に受注残高が積み上がっています。

ただしこれには複数年案件も含まれており、3年から5年で売上になっていく案件もあります。ストック型が積み上がってくると、今までよりは将来の数字の見え方がわかりやすくなります。またクラウドサービスが特に伸びていますが、セキュリティやシステム開発の受注残高もしっかりと伸びてきています。

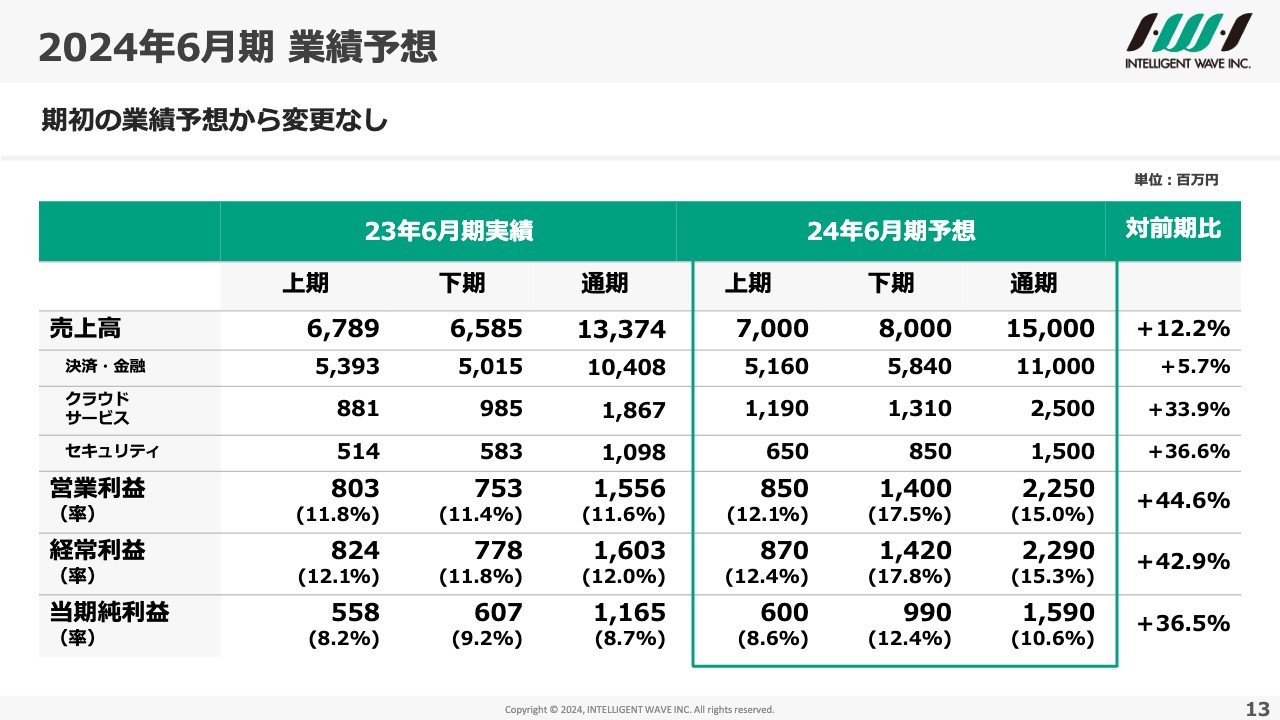

2024年6月期 業績予想

業績予想です。期初に示した業績予想から変更はありません。

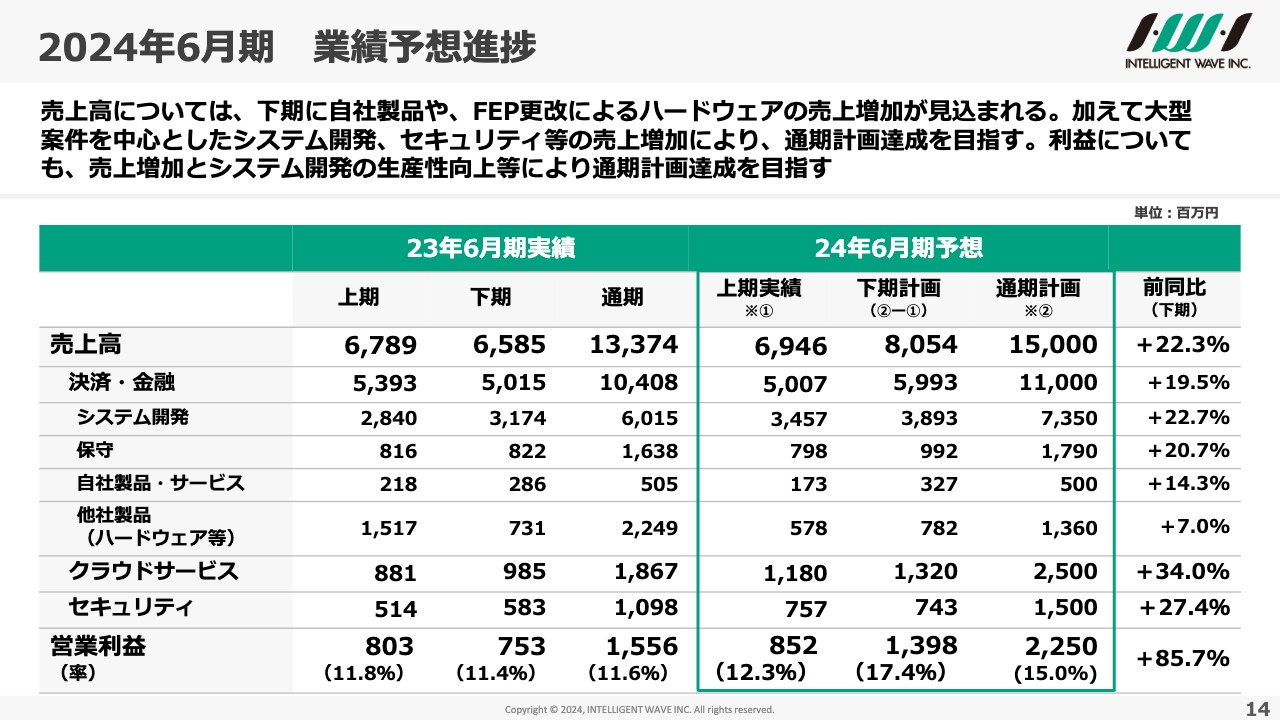

2024年6月期 業績予想進捗

業績予想の進捗です。上期は計画どおりに進捗しましたが、下期は高い目標を掲げているため、しっかり行っていきたいと思っています。

売上高については、下期に自社製品やFEPシステム更改によるハードウェアの売上増加が見込まれます。加えて、大型案件を中心としたシステム開発、セキュリティの売上が増収増益を支えていくと考えています。

利益については、売上の増加とともに、システム開発の生産性および品質をしっかり高めていくことにより、利益率を上げていきたいと考えています。このような活動によって通期計画達成を目指します。

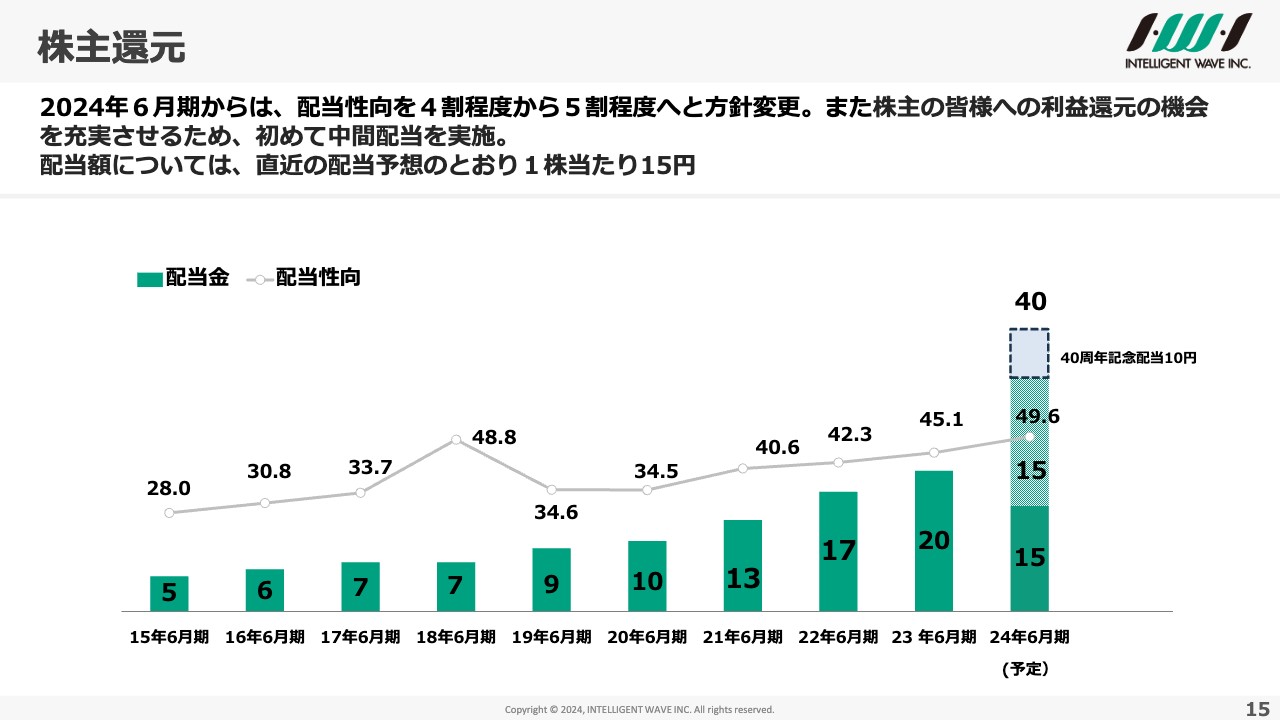

株主還元

株主還元です。2024年6月期から配当性向を4割から5割程度に方針変更しました。2021年に3ヶ年中期事業計画を出した際に「もっと株主還元を行います」「配当性向50パーセント程度を目指します」というお話をしたと思います。ようやく配当性向5割を出せるぐらいの成長をしてきました。

また株主のみなさまへの利益還元の機会を充実させるため、初めて中間配当を実施しました。配当額は直近の配当予想どおり、1株当たり15円です。

今年は12月27日に創立40周年を迎えるため、みなさまにご支援いただいたということで記念配当10円を予定しています。

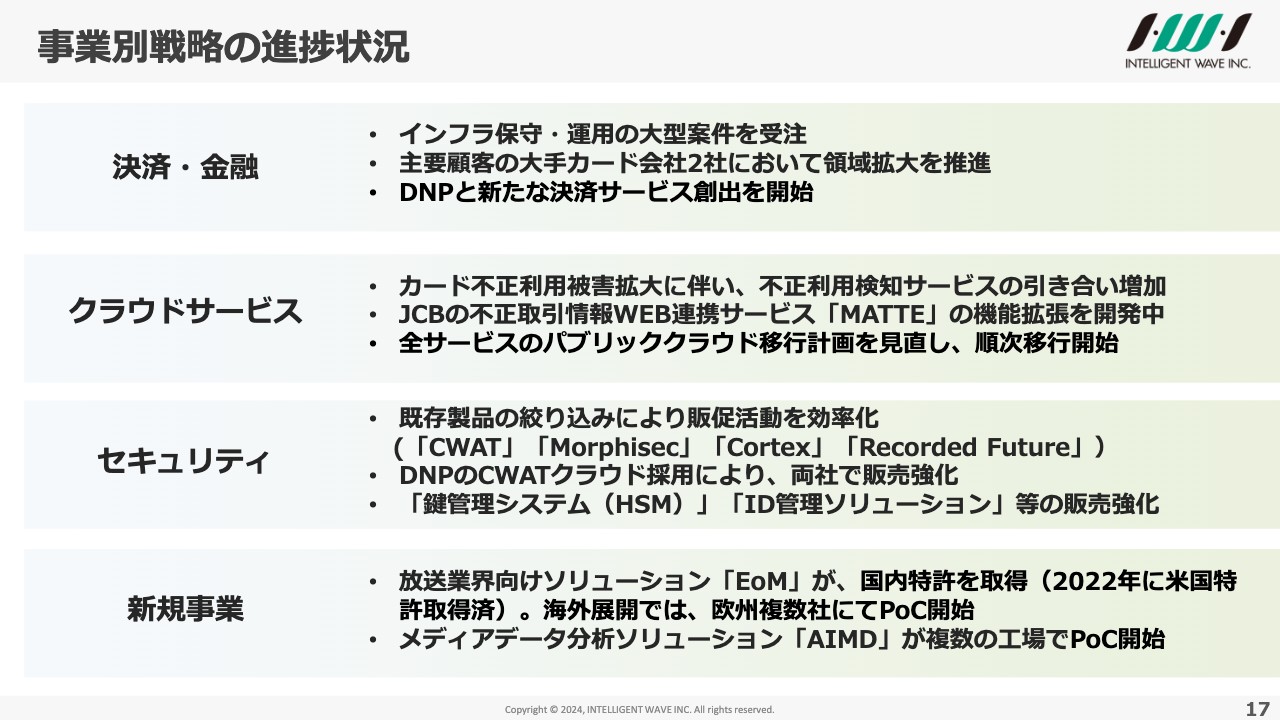

事業別戦略の進捗状況

事業別戦略の進捗状況です。決済・金融については、インフラ保守・運用の大型案件を受注しています。また主要顧客の大手カード会社2社において、決済DXの領域拡大を行っています。DNPとは新たな決済サービスを創出するプロジェクトを立ち上げ、大きく3つのテーマで検討を始めています。

クラウドサービスについては、「IFINDS」および「FARIS」の引き合いが増えてきています。JCBとは「MATTE」というサービスを一緒に開発するフェーズです。また、日本オラクル社のパブリッククラウド「OCI」への移行を進めていますが、仕事量が増加し、移行作業が後回しになりつつありました。もう一度移行計画を見直し、順次移行を進めていきます。

セキュリティについては、既存製品の絞り込みを行いました。DNPからは「CWATクラウド」を採用いただいているため、これをきっかけに両社で「CWATクラウド」の販売を強化します。内部情報漏洩のリスクは非常に高まっているため、ニーズはかなり高まっていると認識しています。「鍵管理システム(HSM)」「ID管理ソリューション」についても販売強化を開始しています。

新規事業です。米国特許取得済みであった放送業界の「EoM」について、国内特許を取得しました。放送業界のIP化はゆるやかに始まっていますが、まだブレークするには時間がかかるかもしれません。特許を取っているため、ブレークすればかなり大きな売上になってくると考えています。

メディアデータ分析ソリューション「AIMD」は、AIを使ってデータ分析し、価値あるデータにアウトプットするソリューションです。スマートファクトリーをターゲットに、ようやくPoCの件数が少し増えてきたという状況です。こちらも業界的に少し時間がかかります。時間がかかっても諦めずにしっかりとアプローチをかけていきたいと思っています。

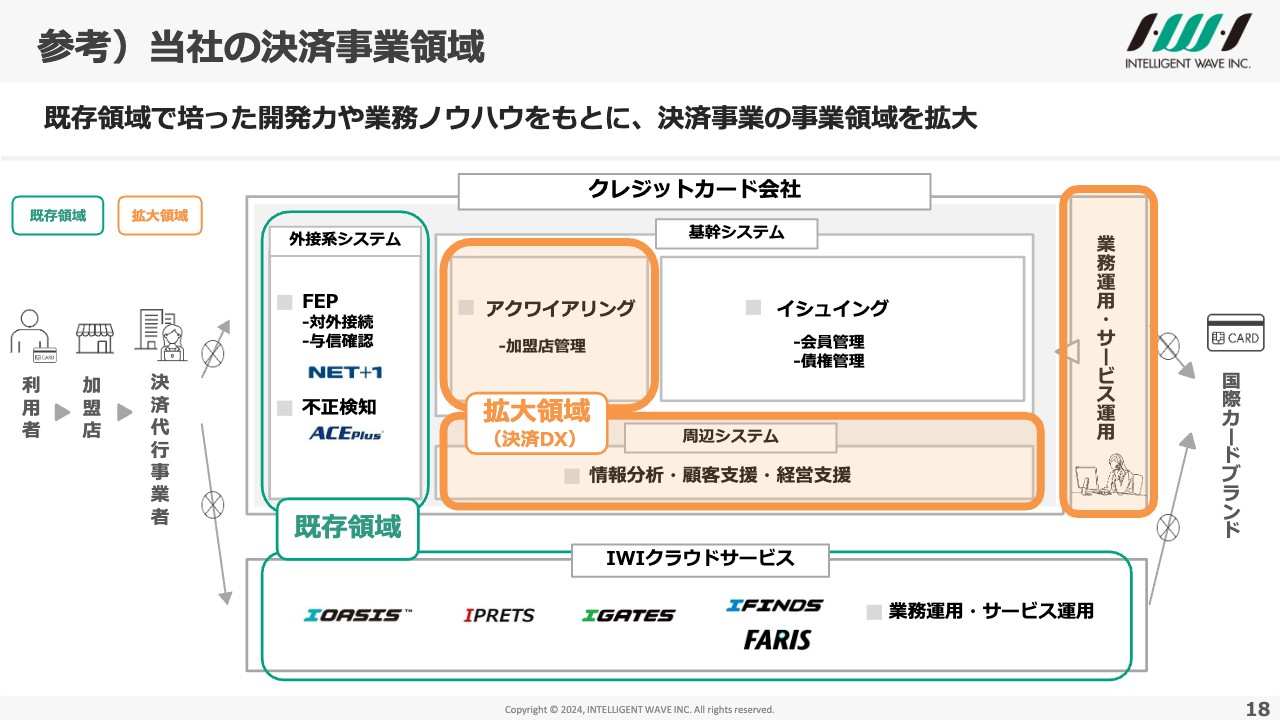

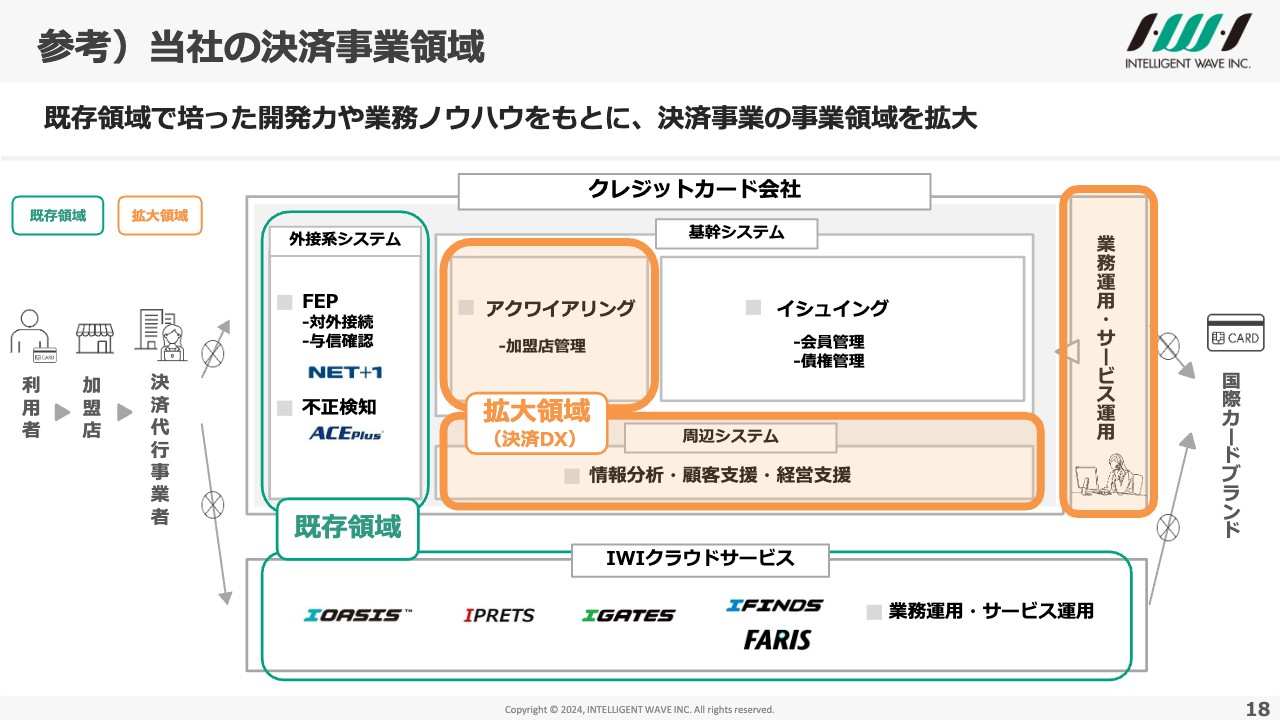

参考)当社の決済事業領域

参考として、決済DXについては、拡大領域の中でも主にアクワイアリングと周辺システムの開発案件が増えてきました。

今まではスライドの既存領域にあるように、我々はFEPと不正検知の会社だと思われていましたが、クラウドサービスを追加し、徐々にクラウドサービスも提供する会社だと認識していただけるようになりました。

今、拡大領域のシステム開発も行う会社だとご理解いただきながら仕事が増えている状況です。もともと我々は開発会社のため、このような領域の仕事もできないことはないと思っており、ようやく一歩踏み出すことになりました。

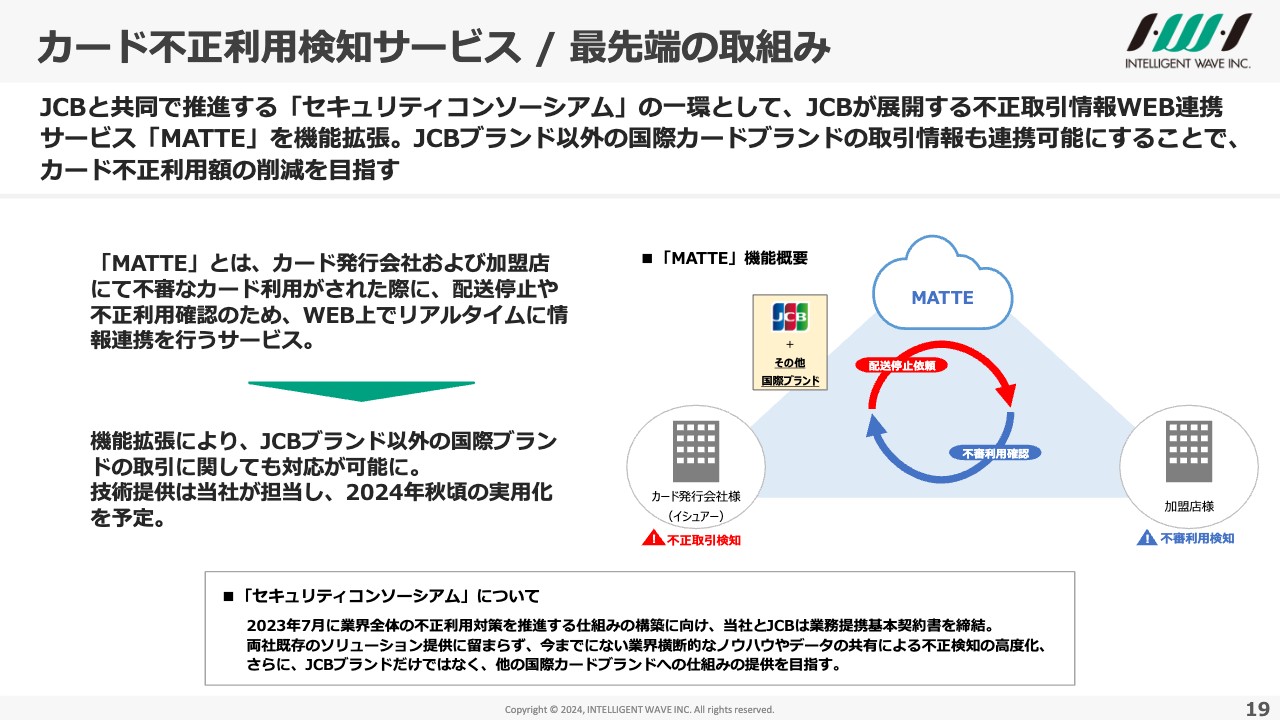

カード不正利用検知サービス / 最先端の取組み

カード不正利用検知サービスです。現在、新しいサービスを開発中です。第1四半期には加盟店の不正検知を手がけているかっこ社との協業が具体化したとお伝えしましたが、第2四半期はJCBとの協業で開発を始めています。

これは「MATTE」という、カード会社および加盟店にて不審なカード利用があった場合に、配送を停止したり不正利用の確認のためWebでリアルタイムに情報を連携したりするサービスです。JCBブランドではすでに始められていましたが、今回、我々と一緒にJCBブランド以外の国際ブランドにも適用していくことになりました。

我々が技術提供や開発を担い、2024年秋頃に実用化する予定で、JCBと当社で販売していくスキームです。業界横断型の取り組みです。

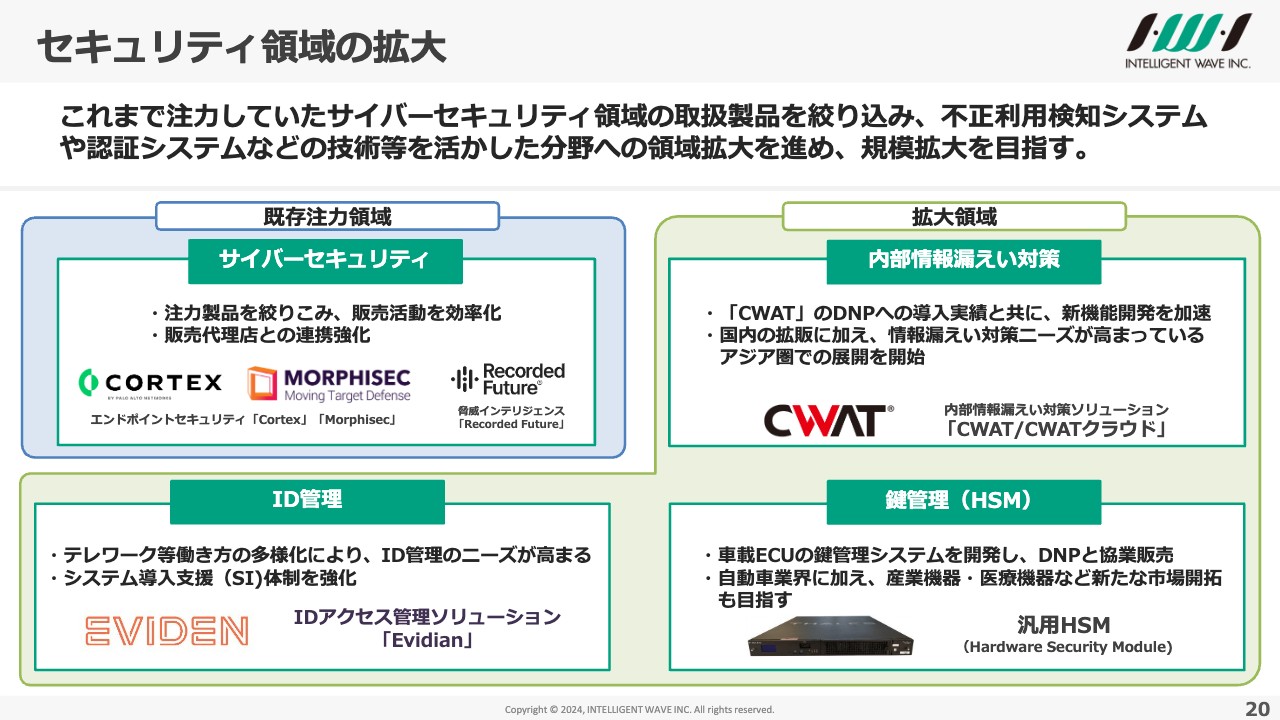

セキュリティ領域の拡大

セキュリティ領域の拡大については、構造改革を進めています。まず既存の注力領域について、20以上あった製品を主に3製品に絞りました。プラスアルファはまだあるものの、絞ったことによりリソースが違うところに振り替えられます。その振り替えたリソースによって、「CWATクラウド」の開発ができ、かつ今回お示しする「ID管理」「鍵管理(HSM)」の販売を強化でき、ようやく数字になってきました。

サイバーセキュリティでリソースを振り替えずに人を増やすということもあると思いますが、現在は決済事業のほうが非常に伸びており、どちらかというと決済で優先的にリソースを増やしています。セキュリティは今あるメンバーの中で構造改革をし、目星が付いた時に人を増やそうと考えています。

拡大領域の特徴としては、我々が培ってきた技術を活かすことにこだわった製品です。既存注力領域は、イスラエル・アメリカなどのサイバーセキュリティ製品を販売代理店として売っていました。これはなかなか競争が激しく、利益率も低いです。

我々は技術の会社ですから、やはり既存技術を使って製品開発をしたり、既存技術を活かせる他社製品を売ったりしたほうが良いだろうと考えました。領域はやや特化していますが、技術があれば粗利率も高くなり、我々の強みも活かせるため、この分野にはしっかりリソース投入し、ある程度の売上規模にしていきたいと考えています。

「ID管理」はグローバルでもかなりニーズが高いです。日本はまだこれからですが、先取りしているソリューションです。「鍵管理(HSM)」は、自動車業界ではECUの鍵管理システムとして緩やかに導入が進んでいます。自動車業界以外にも、スマートファクトリーの産業機器や医療機器など、安全保障のトレンドにもセキュリティ強化という意味でしっかり乗ってくると思います。少し時間がかかるかもしれませんが、必ず自動車業界と同じような流れがくると考えています。

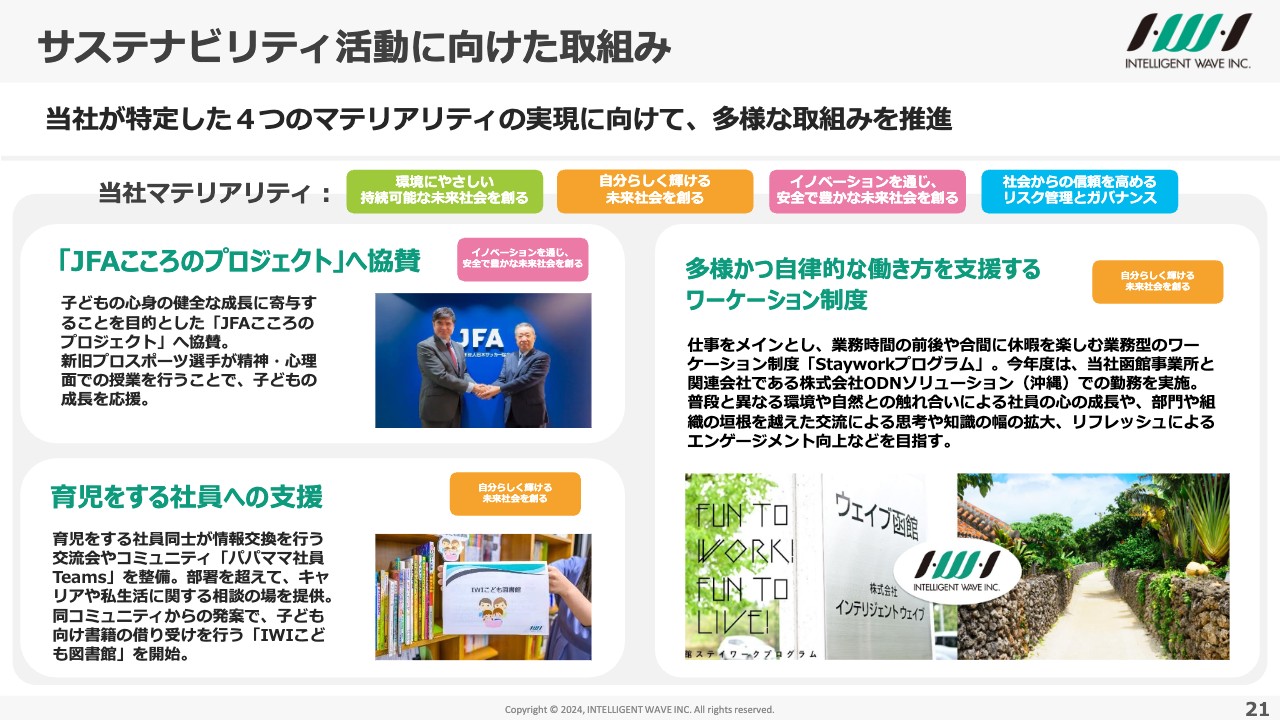

サステナビリティ活動に向けた取組み

サステナビリティ活動に向けた取り組みです。マテリアリティを決め、これに従ってしっかりと行動していこうとしています。育児をする社員の支援として「パパママ社員Teams」を始めています。「子どもを大事に」「子どもは宝」という考えからさまざまな話が出てきました。

「JFAこころのプロジェクト」は、アスリートが「夢先生(ユメセン)」として小学校などに行き、自分が取り組んできたことを伝えながら子どもに夢を持ってもらおうというJFAの活動です。ご縁があって我々もその活動に協賛することになりました。このような活動を通じて社員を成長させていきたいと考えています。

ワーケーションについては、これまで実証実験だったものを今回から制度化しました。今年度は沖縄と函館での勤務を実施しました。社員がサステナビリティ活動をしっかり体感した上で、IT会社としてデジタルとサステナビリティを掛け合わせていきます。

今まで2年半、2021年の3ヶ年中期事業計画で「15ALL(フィフティーンオール)」という高い目標を掲げてしっかり土台を作ってきました。いろいろとでこぼこはあったのですが、ようやく成長が見えてきた段階です。残り半年、掲げた目標に対して気を緩めずしっかり向き合っていきますので、ご支援いただければと思います。

質疑応答:決済事業領域拡大とアジア圏の不正検知ビジネスについて

質問者:決済事業領域の、特に拡大領域と位置付けている新規領域についてです。このような領域の情報分析や顧客支援はコンサルティング色の強いものだと思います。人財や開発人員を強化するにあたり、どのような取り組みをされているのか、施策について教えてください。

また、アジア圏の不正検知を推奨領域として位置付けていると思いますが、現在の競合状態や今後の勝算、戦略などをご教示ください。

佐藤:新規領域について、コンサルがないと受注できないのはおっしゃるとおりです。受注額はコンサルよりも開発のほうがはるかに多いのですが、提案する時にコンサルのようなアプローチをしていかないとなかなか受注できません。

拡大領域のアクワイアリング領域については、もともと「IOASIS」でアクワイアリングサービスを提供しているため、コンサルができる技術者がいます。今までは自分たちのパッケージ・サービスを起点にしていましたが、現在は顧客の内製化をお手伝いし、その中で開発を受注しています。

それ以外の拡大領域として、例えば不正利用を検知した時にカードホルダーにメールを送るといった案件も受注しています。これも不正検知の周辺領域であり、どのようなメールを送ればいいかなどのノウハウの蓄積がありました。まったく新しい領域にアプローチをしているわけではなく、今までしてきたことをベースに新しいビジネスモデルにしたということです。

2年前にこのコンサルチームを組織化しており、ここに人を入れながら教育していきたいと思っています。今は公募という制度もあるため、技術者の中でコンサルをしたい人を募りながら人材を流動化させていきます。コンサルチームのメンバーを増やしながら少しずつでも受注を増やしていければと思います。

次に、不正検知のアジア展開についてです。海外事業は焦らずしっかりと行っていく方針で、まだ大きな売上にはつながっていません。ただし活動はしており、フィリピンでは2月に駐在事務所を作ることになっています。また、台湾、シンガポールも具体的になっています。

ただし、これらはセキュリティ製品の「CWAT」で展開しています。不正検知でも少しアプローチをかけたのですが、不正検知で売上を上げていく前に、我々のブランディングや、実績を付けて、パートナーとの関係性をしっかり作ることを先に行うべきだと考えました。

アジアにも内部情報漏洩のニーズがあり、「CWAT」はもともと海外版を作っていたため売りやすいこともあります。不正検知はその後に展開するという順番です。

不正検知技術の競合は日本と同じで、欧米の会社です。アジアを見てもアメリカの会社のものを使っているところが多く、日本で競合しているところがアジアでも競合になると理解しています。

不正検知については、今、日本で実績を作り、業界横断型というかたちでパワーアップしているところです。欧米の人たちは単品で売るのが得意で、業界横断型の展開をあまりしません。我々は業界横断型で作っているため、それが日本でしっかり見えた中で展開していきたいと考えています。

不正検知を展開していくためにはさまざまな整備が必要で、それを計画的に行います。それまでは日本で国内実績を付け、良いタイミングでリソースを増やしていきます。今は、ブランディングや我々の理解を得るために「CWAT」でしっかり取り組んでいこうと考えています。

質疑応答:業績好調な要因や開発案件大型化の背景などについて

質問者:佐藤社長の代になり業績が売上利益ともに順調だと思います。主要の事業も大型化して採算が良くなり、新規の事業も育っているように見えます。社長の代になってから意識的に変えてきたところがあったと思いますが、どのようなところに手応えを感じていますか?

佐藤:業績が好調になったのは私に代わったからというより、1代・2代・3代の社長がしっかりと礎を作ってきたからだと思います。その上でキャッシュレス市場が急速に拡大し、「2025年の崖」といわれるクラウド化や内製化のトレンドが出てきたことがベースにあると思います。

その中で、私が就任した当初には、危機感を持って現在の3ヶ年中期事業計画を立てました。今まではFEPと不正検知という分野で安定しておりシェアも高いため、このままの当社でも売上が下がることはありませんでした。しかしこの先上がることもなく、上がることがないということは、いつ下がるかわからないということです。これを変えていく、変革をしていくのだということを、3ヶ年中期事業計画の中でトップメッセージとして社員にも十分に話をしました。

業績目標には、「15ALL」として売上高150億という、やれる数字ではなくやりたい数字を掲げました。売上高100億円の会社をいきなり150億円の会社にするという高い目標でしたが、当社の社員は実直な社員が多いため、数字を掲げると「何とかやってやろう」という気持ちが芽生え、「もっとこうしないと駄目だよね」という意見が出てきました。

その中で、まず品質が良くなってきて、粗利率の向上につながっています。また、開発だけではなく、キャリア採用等でスタッフ部門を強化し、安定的な経営を行いながら開発に少しストレッチをかけました。

私が3ヶ年中期事業計画の中で言っているのは、「挑戦・成長・自律」という言葉です。自律として「自分たちの会社なのだ」「自分たちでやろうよ」ということを比較的強く打ち出してきたことで、心にスイッチが入ったのではないかと思います。この成果は、一人ひとりの努力の結集です。

質問者:これからの伸びしろとして、御社のリソースでどの程度の案件をさばける能力や伸ばす余地があるのでしょうか? 特に大型案件ができるようになった背景や、今後さらに案件の大型化で採算が良くなる要素があるのかを教えていただければと思います。

佐藤:大型案件については、お客さまとの長年の信頼の中で、当社でもできるだろうと見込まれてお話がきたのだと思いますが、受けるかどうかを決める時には当然迷いました。500人弱の社員数でこの大型案件をやるにはどうすればいいかということです。

これについては、現在は持分法適用会社である沖縄のODNSに仕事をかなり発注して対応しています。また函館事業所や、ビジネスパートナーのみなさんにもかなりご協力いただき、一緒になって大型案件に取り組んでいます。

大型案件の話はほかにもきているため、今後についても、どうするかを考えていかなければなりません。短期的にはいろいろなことを行いますが、中長期的には従来のFEP・不正検知、クラウドサービスなどの分野は、さらにパッケージ化し、サービス化して、できるだけカスタマイズが少ないものにすることが重要だと考えています。

お客さまはできるだけコストをかけたくないため、カスタマイズをせずに同じものを使う傾向になってきていますし、そうすれば、海外展開もしやすくなります。既存領域のリソースを効率化し、新しい案件にあてていきます。

質問者:セキュリティ事業について、さまざまなニュースはあるものの大きなトレンドはあまり変わっていないように見えます。コロナ禍前と今とで、技術的な部分で開発に求められる傾向の変化があれば教えてください。

佐藤:セキュリティのトレンドについては、技術的なトレンドはあまり変わっていないと思いますが、ニーズのトレンドは変わりつつあると思っています。IPAが発表している「情報セキュリティ10大脅威 2024」においても、内部情報漏洩については、前回の4位から3位になりました。このニーズの変化をどのように先読みするかが大事になってくると思います。

内部情報漏洩製品はまだ大きな数字にはなっていませんが、ニーズが高まっているため、しっかりアプローチしていけば数字が上がっていくのではないかと思います。

質疑応答:新たな取引先獲得と不正検知の競合との差別化について

質問者:JCB以外の大手企業を獲得できる可能性はあるのでしょうか?

佐藤:JCBには、ブランドとイシュアという2つの顔があります。ブランドJCBは、JCBブランドのカード会社の人たちのために行っているものです。そのブランドJCBの機能として「MATTE」の開発を一緒に進めています。ブランド、イシュアともに、当社はすでに、JCB以外の大手企業ともお付き合いがあります。

質問者:今はコンビニなどでもクレジットカードが使えるようになりましたが、例えば消費者がカードを使った時に御社にお金が落ちるような、リカーリングのビジネスはあるのでしょうか?

佐藤:そういうビジネスはやっていません。現在は、カード会社向けに、BtoBのところでビジネスをしています。

質問者:今はしていないということは、今後リカーリングのビジネスへの進出はあり得るのですか?

佐藤:私はDNPにいた時にそれについて一生懸命考えていましたが、なんとも言えません。勝ち目があるものが見つかれば参入してもいいと思います。今はカード会社の後ろでしっかりと支援するビジネスモデルのため、自分たちでサービスを始めることはまだ考えていません。もしかしたら海外に行くとできるかもしれません。

質問者:不正検知について、欧米の競合に対して差別化ができる点はありますか。

佐藤:不正検知については、いろいろな機能の違いはあると思いますが、一番はどれだけ不正利用を検知できるかということだと思います。

質問者:不正検知について、顧客側が数字で見られるようなデータはあるのでしょうか? 例えば、こちらはは80パーセント止めました、あちらは85パーセント止めましたというようなデータです。

佐藤:100パーセント正確ではありませんが、傾向は確認できます。例えば、取引データをまとめて不正検知システムに上げて、不正のデータも上げた上で、不正を止められるかどうかといった実証実験のようなやり方はあります。

ただし、カード不正利用とは我々の不正検知システムだけで止められるわけではありません。いろいろなものの組み合わせで止めます。さらに、データもどんどん進化しています。そのためAIを活用しているのですが、今止めているものを来年も止めるためには、AIを進化させることも重要になります。

質疑応答:売上高の計画未達の理由について

司会者:「ほぼ会社予想のため問題はありませんが、好調な受注の中で若干ながら売上が未達になった理由は何かありますか? 例えば人材不足などが理由でしょうか?」というご質問です。

佐藤:いろいろな理由がありますが、月ずれや納期が遅れて今期に売上が入らなかったものはあります。

質疑応答:第2四半期の販管費減少の理由について

司会者:「売上が増加する中で、第2四半期の販管費が第1四半期比で減った理由は何ですか? 今後も第2四半期の水準で推移するのでしょうか?」というご質問です。

佐藤:販管費は前期の反省を踏まえて最適化のためにかなり努力しており、それが功を奏していると思います。人件費やオフィス環境整備費は上がっていますが、その上昇分を違うもので抑えて、目標達成のために何とか最適化しようと取り組んでいます。

質疑応答:DNP向け売上の減少理由と見通しについて

司会者:「DNP向けの売上が減っていますが、一時的なものですか? 今後の見通しはどうでしょうか?」というご質問です。

佐藤:今期第1四半期・第2四半期を見ると減っているように見えますが、この3年間ほどやや減少傾向でした。それが昨年頃から再び増加し始めています。上期は前年同期比で600万円ほど減っていますが、今までのように下がることはないと思っていますし、今後は増加していくと思います。

質疑応答:受注と売上の関係について

司会者:「受注の伸びに対して売上増が少ない気がしますが、受注並みに売上増が加速するのはいつ頃でしょうか?」というご質問です。

佐藤:ストックについては、セキュリティはだいたい3年ほど、クラウドサービスはおおむね5年で、受注を消化していきます。こちらは受注が確約しているためビジネスは行いやすいです。

フローについては1年ほどのサイクルで売上になります。今までは受注に対して、約1年以内に売上に変わる割合が40パーセントから50パーセントぐらいでしたが、その比率がもう少し減っていく傾向にあると思います。

質疑応答:クラウドサービスの進捗について

司会者:「クラウドサービスの売上・利益は、会社計画に対してどのように進捗していますか? その理由を含めて教えてください」というご質問です。

佐藤:通期計画に対して、計画どおりに進捗しています。クラウドサービスはすでに受注しているため、大きな品質トラブルなどがなければ売上は計画どおりとなります。利益については、生産性が上がれば上がりますし、下がれば下がります。今のところは計画どおりに進んでいる状況です。

この銘柄の最新ニュース

インテリWのニュース一覧- インテリジェント ウェイブ、上期売上高10.8%増 決済領域が堅調、品質対応を進め利益率の回復へ 2026/02/10

- Financial Results for 1H (Interim Period) FY06/25, presentation 2026/02/06

- 2026年6月期第2四半期 決算説明会資料 2026/02/06

- 決算マイナス・インパクト銘柄 【東証プライム】引け後 … 三菱UFJ、郵船、住友商 (2月4日発表分) 2026/02/05

- 決算プラス・インパクト銘柄 【東証プライム】寄付 … 三菱重、三菱UFJ、SBI新生銀 (2月4日発表分) 2026/02/05

マーケットニュース

おすすめ条件でスクリーニングされた銘柄を見る

インテリジェント ウェイブの取引履歴を振り返りませんか?

インテリジェント ウェイブの株を取引したことがありますか?みんかぶアセットプランナーに取引口座を連携すると売買履歴をチャート上にプロットし、自分の取引を視覚的に確認することができます。

アセットプランナーの取引履歴機能とは

※アセプラを初めてご利用の場合は会員登録からお手続き下さい。