SM ENTERTAINMENT JAPANのニュース

【QAあり】ストリームメディアコーポレーション、エンターテインメント事業が好調で売上高は最高値を記録 業績予想を上方修正

目次

山田政彦氏(以下、山田):みなさま、本日はお集まりいただき誠にありがとうございます。株式会社ストリームメディアコーポレーション取締役経営企画部門長の山田政彦です。これより、2024年12月期第3四半期決算についてご報告します。

本日の流れは目次のとおり、2024年第3四半期の業績、第3四半期セグメント別トピック、第4四半期セグメント別トピックとなりますが、主に1番目の業績について重点的にお話ししします。

2024年第3四半期の業績

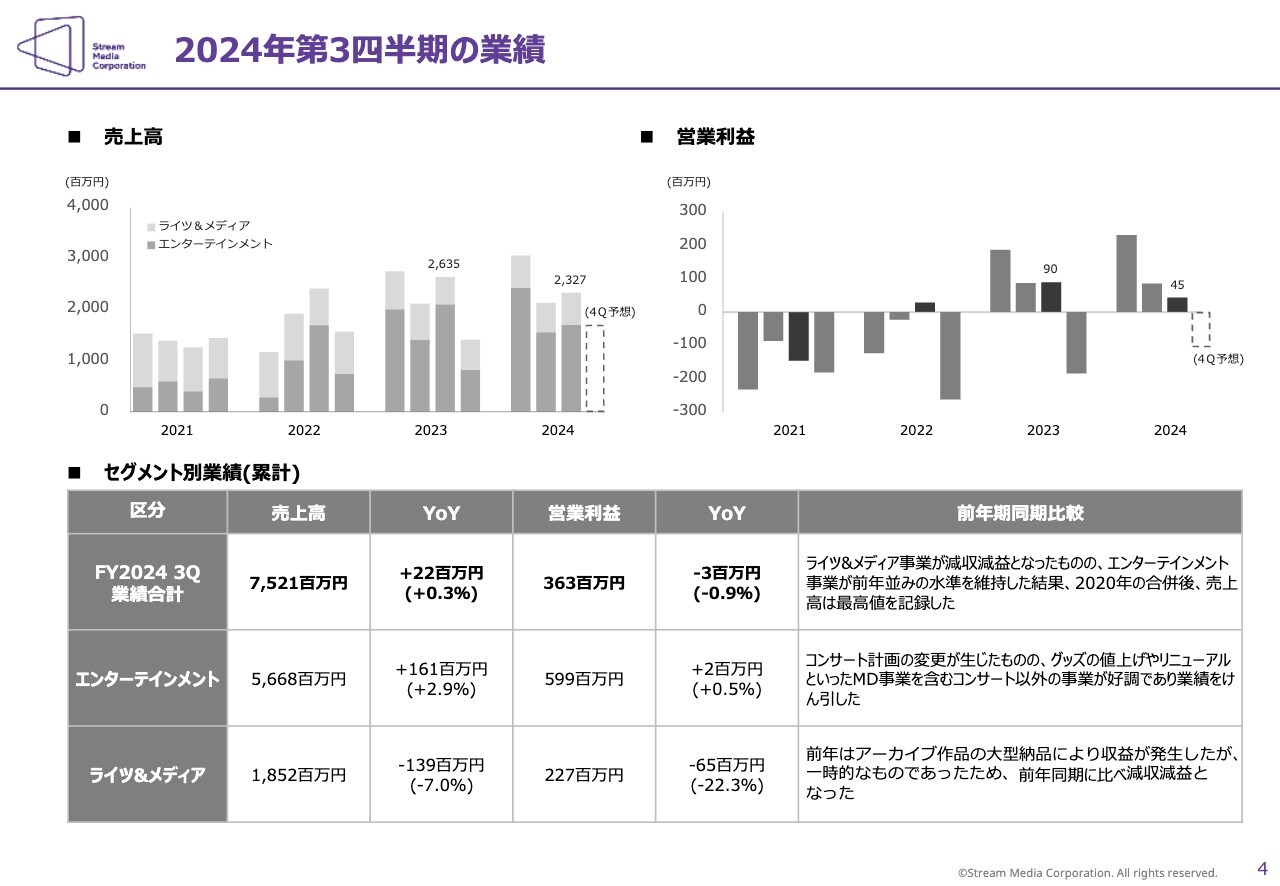

2024年第3四半期の業績です。スライド上段のグラフは、売上高と営業利益の四半期別推移を表しています。

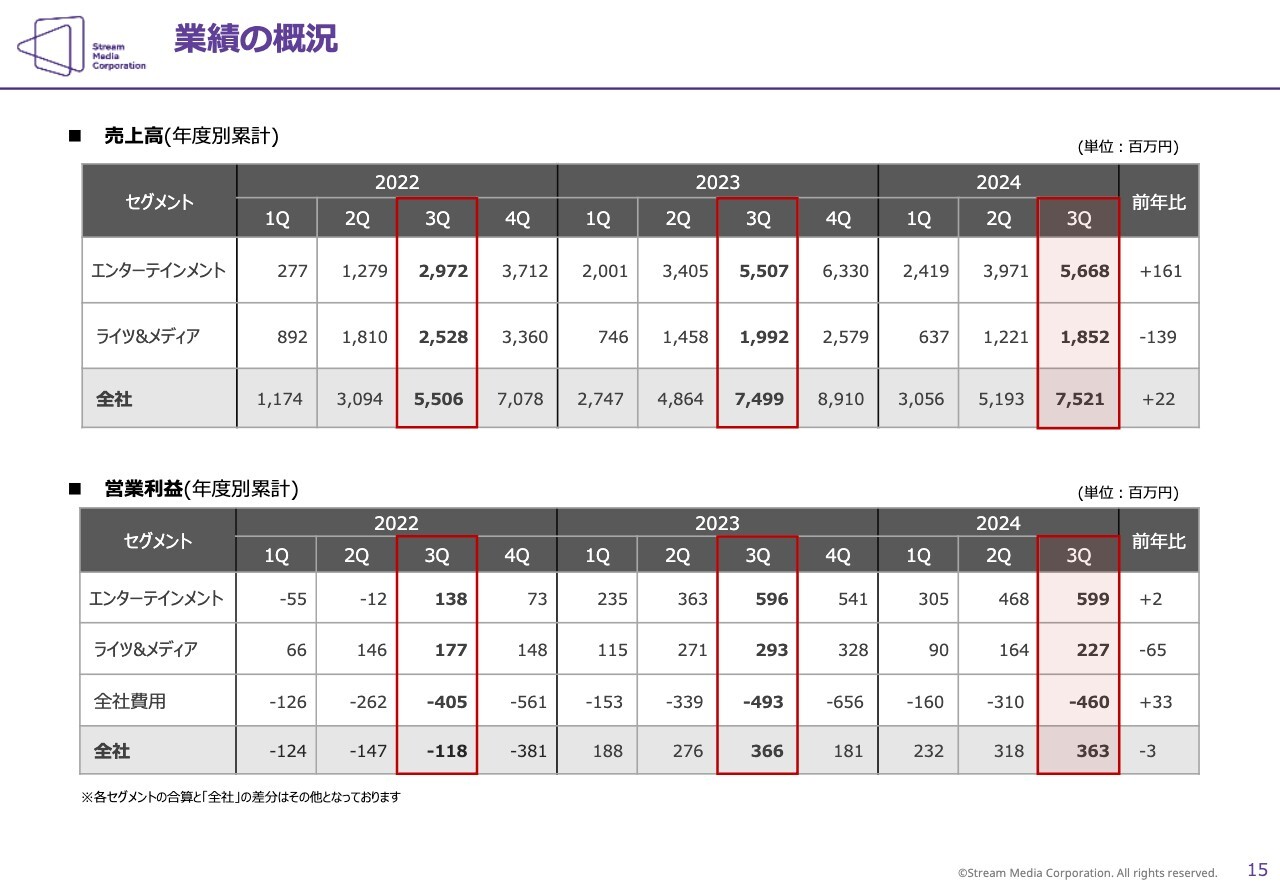

第3四半期を売上高ベースで比較すると、1年前の2023年の約26億円に対し、今回は約23億円となっており、売上自体は少し減少しています。また、第3四半期の営業利益も、9,000万円から4,500万円に減っています。

下段には、累計を表で示しています。こちらについては、売上高の累計からお話しします。売上高に関して、第1四半期・第2四半期・第3四半期の業績の累計は約75億円でした。1年前と比較すると約0.3パーセントの増収で、2,200万円ほど上がっています。

一方で、営業利益は3億6,300万円と、1年前に比べて0.9パーセント減となり、300万円下がっている状況でして、昨年とほぼ同じ売上高、営業利益となっています。

ここで1つ大事な点をご説明します。表内の「前年期同期比較」に記載していますが、今回、ライツ&メディア事業は減収減益となったものの、エンターテインメント事業が前年以上に伸びました。その結果、2020年8月1日の合併後、売上高が最高値を記録しています。

もう少し具体的に見ると、エンターテインメント事業の売上高は累計56億6,800万円で、前年比約1億6,000万円、2.9パーセントの増収となっています。また、事業部利益は約6億円、前年比200万円、0.5パーセントの増益です。

主な要因としては、スライドに記載のとおり、今回はコンサートについて計画から少し変更等が生じたものの、グッズなどの売上や周辺ビジネスの好調により、昨年と同じような実績となりました。

一方で、ライツ&メディア事業は数字のみを見ると、昨年よりかなり下がっています。売上高は約18億5,000万円で、前年比約1億4,000万円の減少、営業利益は約2億2,000万円で、前年比6,500万円減少しています。

これは昨年の第1四半期、第2四半期において、大手のNTTドコモが提供しているLeminoというサービス開始に伴い、アーカイブ作品、旧作品を大量に納品したことが影響したため一時的な売上が発生しましたが、今回はそのような事象がなく昨年に比べ下がっています。ただし、上段左側のグラフで直近の2年、3年の推移を見てみると、下がっているというよりは横ばいの状態です。

今回は第4四半期の予想を点線で記載していますが、いろいろな内容があるため、それらは5ページ目以降で具体的にご説明します。

2024年第3四半期サマリー

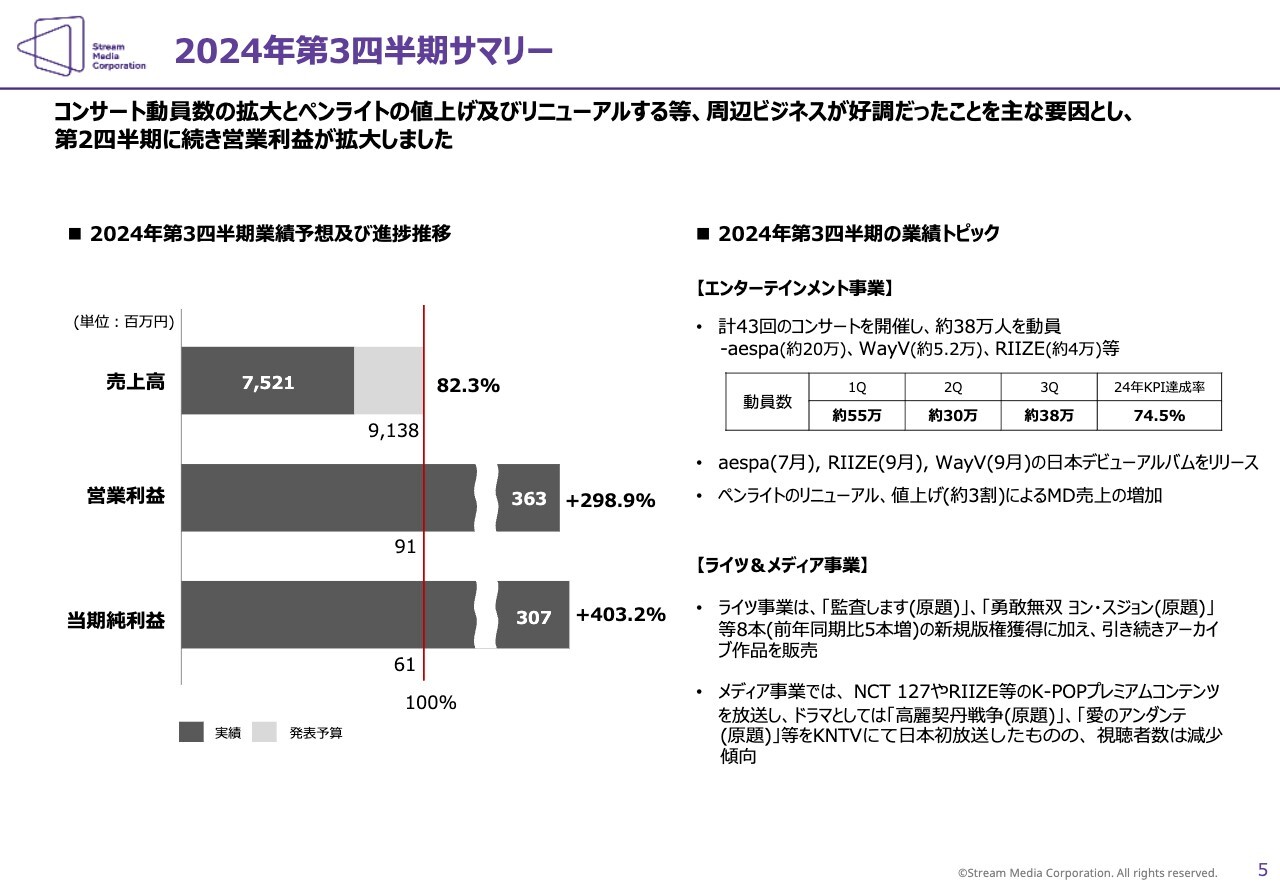

2024年第3四半期のサマリーです。

業績予想に対する進捗率は、売上高が82.3パーセント、営業利益が約300パーセント、当期純利益が約400パーセントとなっています。第3四半期のビジネスの内容は、スライド右側に記載のとおりです。

エンターテインメント事業に関してはコンサートを43回開催し、約38万人を動員しました。具体的には、女性グループのaespaが約20万人、WayVが約5万2,000人、新人のRIIZEが約4万人を動員しています。それ以外にもさまざまなコンサートを開催し、約38万人の動員という結果になりました。

中期経営計画でも示しているように、2024年の動員数は累計で165万人を目標としていますが、第1四半期は約55万人、第2四半期は約30万人、第3四半期は約38万人と、すでに74.5パーセントの進捗率で、約4分の3まで順調に進んでいる状態です。

その他にも、第3四半期にはaespa、RIIZE、WayVの日本デビューアルバム等のリリースがありました。

今回、特徴的だったところは、MD商品の1つであるペンライトの売上です。コンサートについてはスケジュール変更等があり、売上に影響を与えましたが、ペンライトは予想外の好調を見せました。

通常、コンサートを開催する際には、観客の多くのみなさまが数千円するペンライトを購入します。このペンライトをリニューアルし、販売価格も約3割引き上げた結果、売上アップに大きく貢献しました。

ライツ&メディア事業に関しては、ライツ事業で今回、合計8作品の版権を新規獲得しています。昨年より5作品多く購入していますが、これらがすぐさま売上に結びつくわけではありません。これから3年ほどかけて、徐々にこの8作品を販売していきます。

特徴的な点として、韓国作品は値段が高くなり、獲得がなかなか難しい状況でしたが、今回8作品も獲得できました。

したがって、今後の売上拡大に貢献できるのではないかと考えています。先ほど、ライツ&メディア事業はここ数年、横ばい状態だとお話ししましたが、来年以降の売上アップに期待しています。

一方で、メディア事業であるKNTVのビジネスは、NCT 127やRIIZEなどのK-POPプレミアムコンテンツを数多く投入したり、韓国の大作の時代劇などを初放送したりしていますが、少し苦戦しています。視聴者数に関しても、微減ではありますが減少傾向です。 以上が、第3四半期の主なビジネスの流れです。次ページでは、本日上方修正した内容について、ご報告したいと思います。

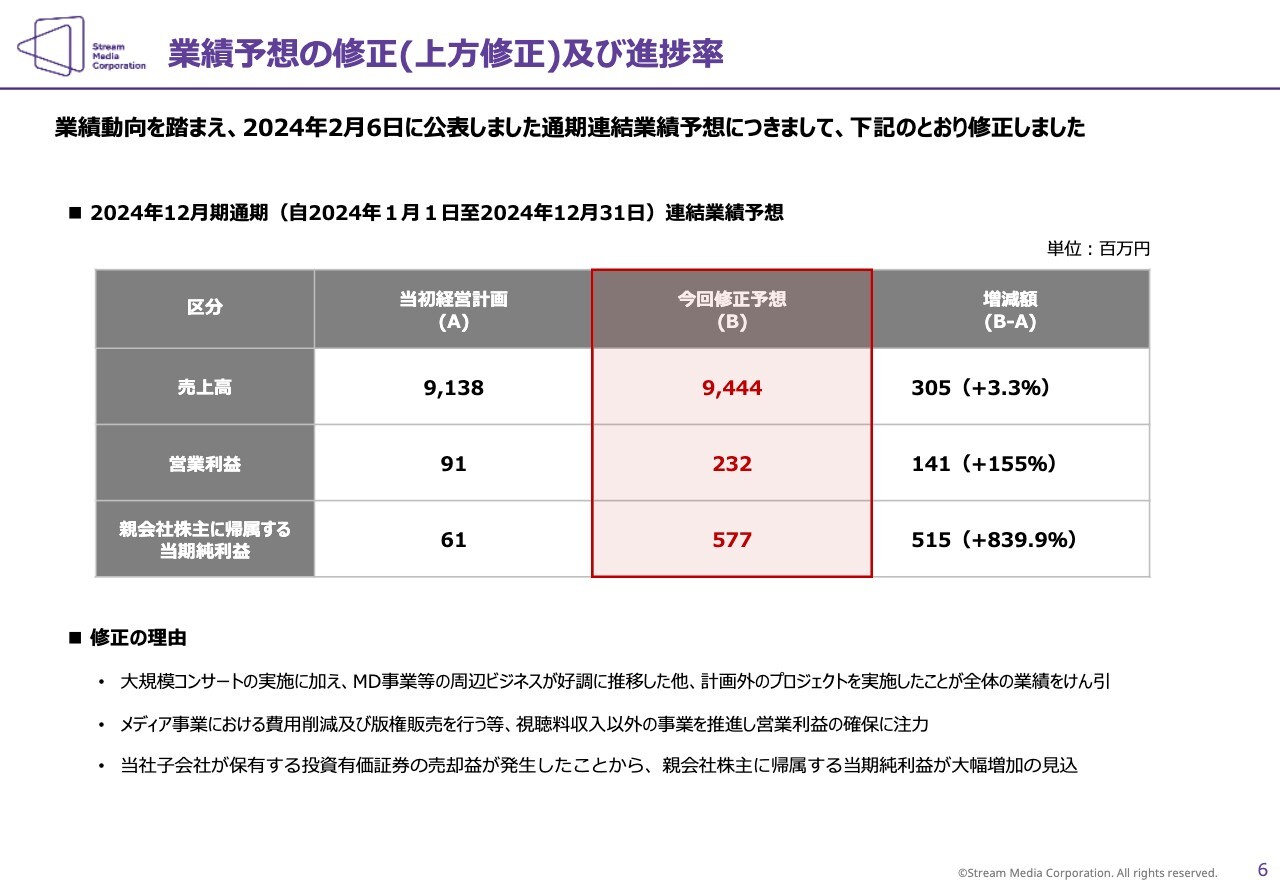

業績予想の修正(上方修正)及び進捗率

当初予算としては売上高91億3,800万円を計画していましたが、本日付けで開示した上方修正予算では94億4,400万円と、当初予算より3.3パーセント増、約3億円増としています。

営業利益は、当初9,100万円を計画していました。これは昨年実績から半減する見込みでしたが、今回2億3,200万円に修正しています。これにより、当初予算から155パーセント増、約1億4,000万円の増益となっています。昨年実績の1億8,100万円に比べても、約28パーセントの増益が達成できそうだと思っていますので、本日、上方修正しています。

親会社株主に帰属する当期純利益は当初6,100万円としていましたが、今回5億7,700万円と、かなり大幅に修正しています。内容については、スライドの一番下に記載したとおりです。

子会社のエブリシングジャパンは、当社が59.5パーセントの株式を保有しています。こちらは合弁会社で、ユニバーサルミュージックならびにエイベックスと一緒に運営している会社です。ここで投資有価証券を保有しているのですが、一部売却を行った結果、売却特別利益が上がりましたので、当期純利益に反映しています。

もう少し具体的にお話しすると、エブリシングジャパンは韓国の上場会社の株式60万株を保有しており、今回24万株を放出しています。開示資料には記載してありますが、これにより約6億3,000万円の利益を出しています。その一部が反映されているかたちです。

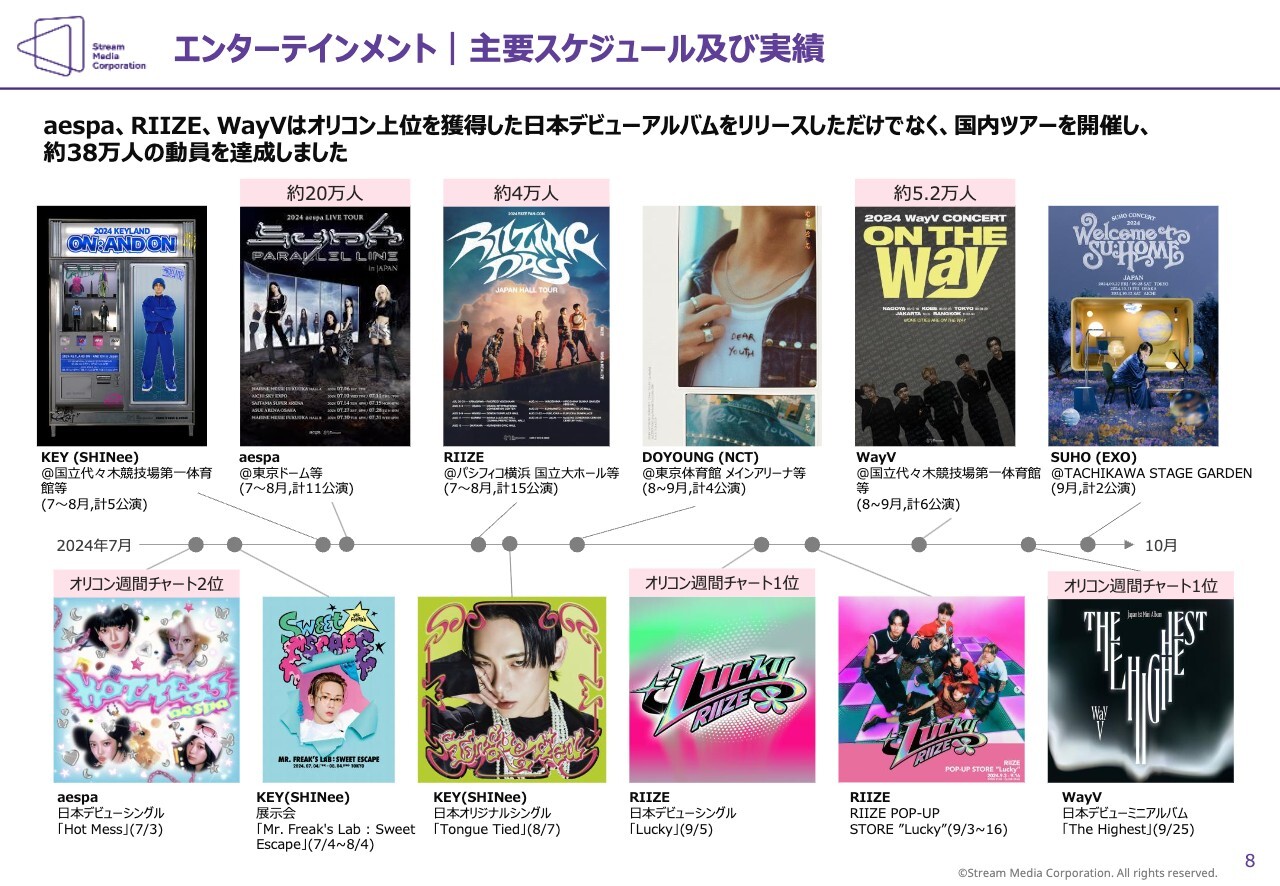

エンターテインメント|主要スケジュール及び実績

セグメント別トピックスについて、これまでお話しした内容を、図や写真などを用いて、もう少しわかりやすくご説明したいと思います。

スライドには、さまざまなポスター写真が貼ってあります。上段はKEY(SHINee)など、主要なコンサートで、aespaは東京ドーム等計11公演で約20万人を動員しています。20万人以上となれば、今後、拡大できる余地があります。昨年に比べても拡大しており、非常に順調です。

新人のRIIZEは約4万人の動員です。これは、我々が準備した箱(コンサート会場)が、ホールクラスと小さかったためです。7月、8月にかけて15公演を行い、かなりの応募がありました。そのため、来年の全国ツアーではさらなる増加が見込まれると思っています。他にも、DOYOUNG(NCT)やSUHO(EXO)のソロライブがあり、WayVは約5万人の動員でした。

下段には、CDのジャケット写真などが貼ってあります。いろいろなチーム、または個人のトピックスが記載されていますが、aespaがオリコン週間チャート2位になったり、RIIZEの日本デビューシングルがオリコン週間チャート1位になったりと、非常に良い成績を上げました。WayVもオリコン週間チャート1位を獲得し、今年の活動にかなりのインパクトを与えています。

しかし一番大事なのは、これまで人気があったチームから、来年以降に続いてくaespa、RIIZE、WayVなどが出てきて、今後のさらなる売上・利益の拡大が見えてきたことです。我々は、そのような第3四半期だったと見ています。

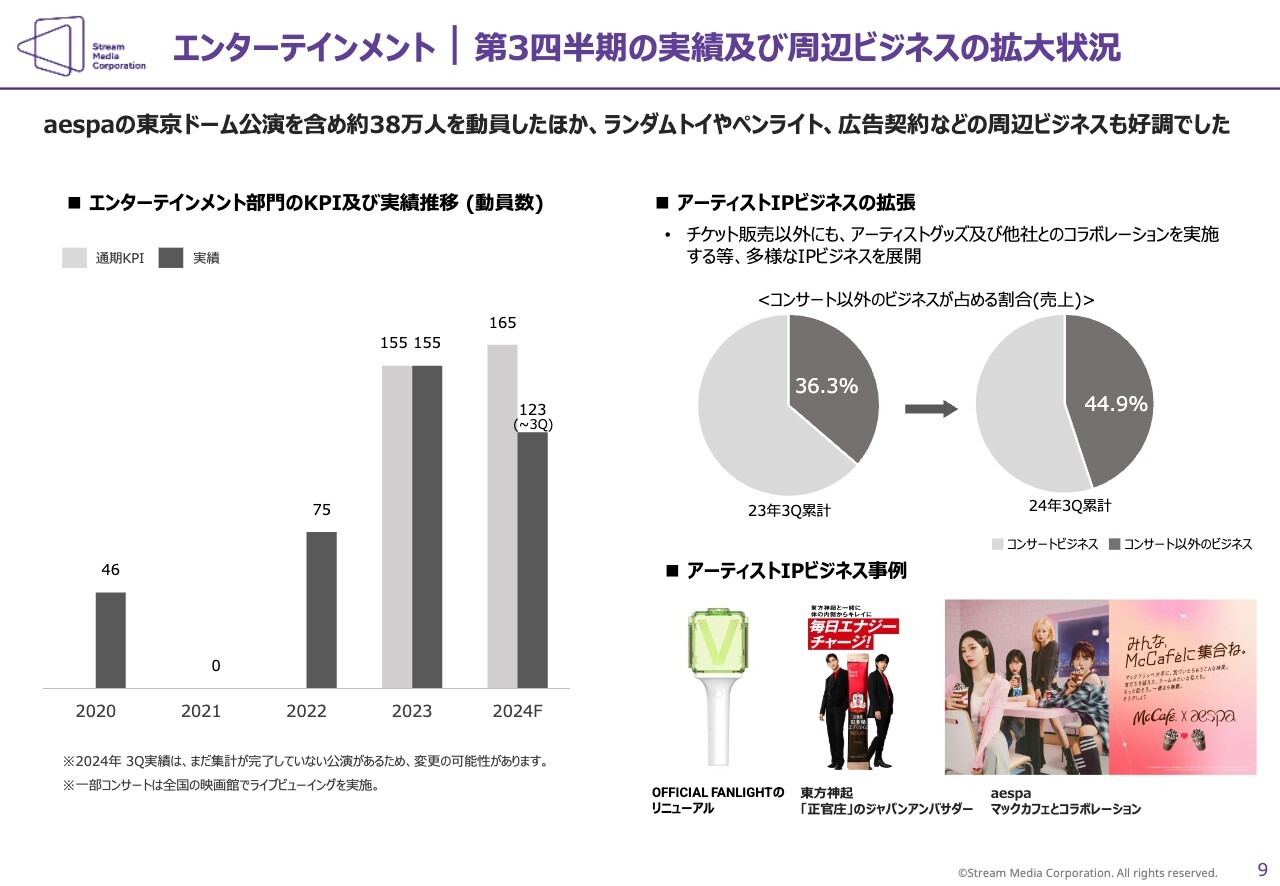

毎回お話ししていますが、今期のコンサートは165万人動員を目標にしています。昨年は目標155万人に対して155万人と、達成することができました。今回は第3四半期までで約123万人と、残り40万人強を第4四半期で動員したいと思っています。

冒頭のグラフで少しお見せしたとおり、上方修正後の売上高や利益の予想を出していますが、第4四半期の売上が少し下がると、第4四半期の利益もマイナスになると考えています。コンサートの影響によって変わってきますが、今回の予想は保守的に見ています。したがって、165万人を達成できるかどうかは、第4四半期にかかっていると思います。

エンターテインメント|第3四半期の実績及び周辺ビジネスの拡大状況

第3四半期までの戦略の中で、一番良かった点をお伝えしたいと思います。先ほど、コンサートの動員数を155万人から165万人に増やしたいとお話ししましたが、来年に200万人あるいは500万にできるかというと、そう簡単ではありません。そのため、コンサートは一定の規模を維持しつつ、コンサート以外の売上を着実に拡大させていくことが我々の戦略です。

その中で第3四半期累計の特徴として、コンサート以外のビジネスの割合が昨年に比べてかなり改善しています。36.3パーセントから44.9パーセントと、戦略を展開したとおり、順調に進んでいるのではないかと思います。

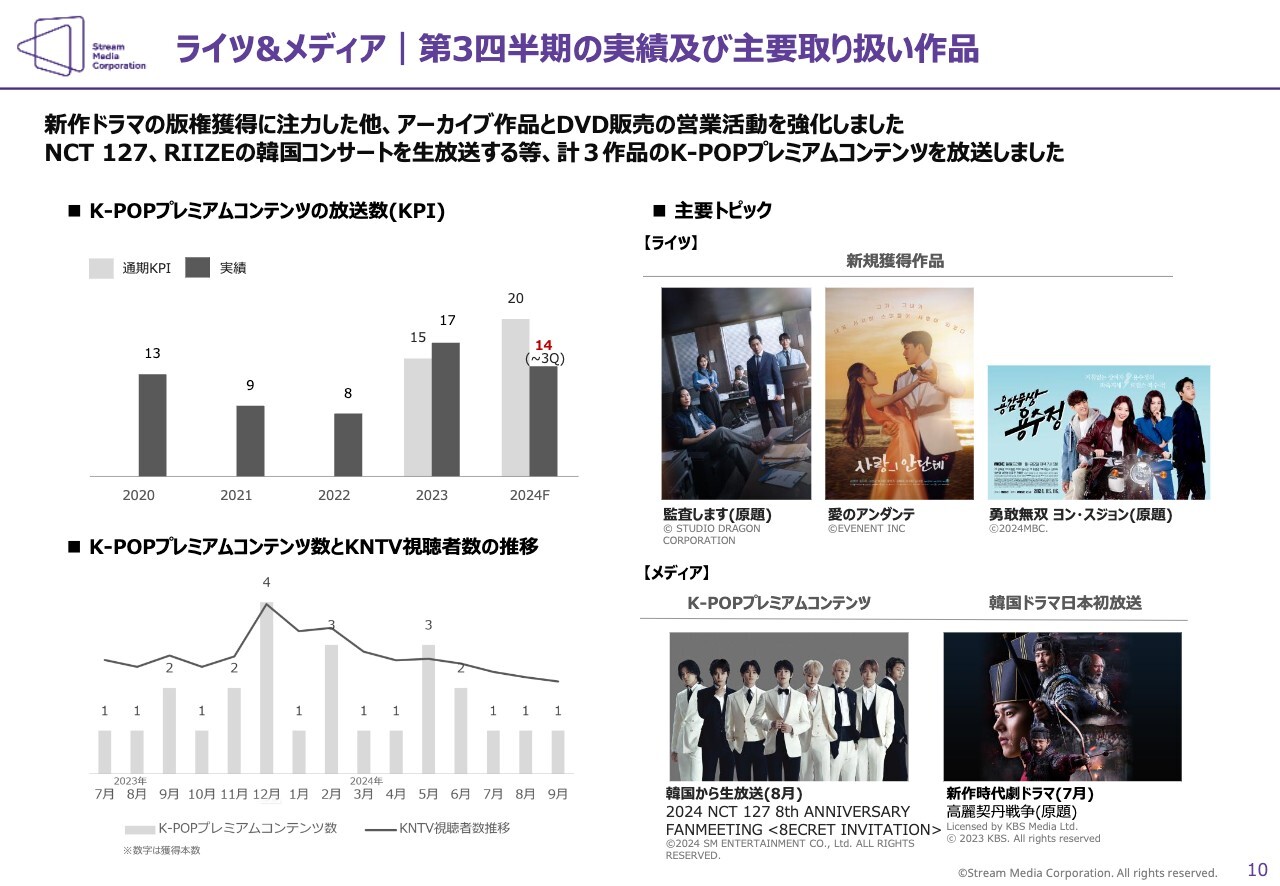

ライツ&メディア|第3四半期の実績及び主要取り扱い作品

ライツ&メディア事業については、K-POPプレミアムコンテンツの放送をKNTVで進めています。スライド左上の棒グラフで示していますが、今年の目標は20本で、第3四半期までで14本となっています。

昨年は、12月にK-POPプレミアムコンテンツをかなり投入し、左下のグラフにもあるとおり、開局以来、一番多くの新規加入世帯がありました。残念ながら、現在はK-POPプレミアムコンテンツの効果が若干減っています。

冒頭でもお伝えしたとおり、KNTVが減少傾向にあることが、第3四半期の少し良くなかった点かと思っています。そのため、今後は対策を練って、加入世帯の減少が起こらないようなマーケティング活動を行っていく必要があると考えています。

エンターテインメント|第4四半期の主要トピック

最後に、第4四半期の主要なトピックです。先ほどの第3四半期のトピックと同じように、今後の活動としてコンサートやアルバム・ミニアルバムの内容をスライドに記載しています。

注目する点としては、右上に記載のとおり、東方神起が20周年ということで、日本全国ツアーを11月から始めます。こちらがかなり期待されているところです。現状としてもチケットの売上が大変多く見込まれていますので、こちらを第4四半期のトピックとして、次回報告したいと思っています。

ライツ&メディア|第4四半期のトピック

ライツ&メディア部門です。新規作品の獲得に注力し、今年の売上というよりは、来年以降の売上がしっかり確保できるような展開を行っていきます。KNTVの主要放送スケジュールとしては、先ほどお伝えしたK-POPプレミアムコンテンツの中でもインパクトのあるものをご紹介しています。

例えば、『梨泰院クラス』の主演を務めたパク・ソジュン(PARK SEO JUN)氏の日本ファンミーティングの模様を、11月にTVで初放送します。数年前のコロナ禍に1回、ファンミーティングを放送しましたが、かなり良い成果がありました。今回も非常に期待しています。

また、KNTVオリジナル番組として『SUPER JUNIOR-イトゥクのひとり旅〜高知編』を制作しています。このような番組を投入し、視聴者数を減少傾向から増加させていきたいと思っています。

業績の概況

Appendixです。セグメントをエンターテインメント部門とライツ&メディア部門に分け、業績のサマリーとして、売上高と営業利益の推移を2022年から2024年の四半期ベースで記載しています。参考までにご覧ください。

駆け足になりましたが、ご説明は以上です。

質疑応答:配当方針について

司会者:「御社は10月に減資ならびに剰余金の処分に関して開示を行っています。企業によってはその他資本剰余金を配当原資として配当を開始していますが、御社の配当方針は決まっていますか?」というご質問です。

山田:減資に関して、10月10日に開示を行っています。資本金額は1億円未満ということで、外形標準課税などいろいろな税制面でも優遇が受けられるところまで下げました。

大事なこととして、我々は機関投資家向けのスモールミーティングや、このように決算発表説明会も行っていますが、個人投資家に向けた施策にも大変注力しています。

一番多くのお話があるのは、機関投資家のみなさまというよりは個人投資家のみなさまです。今、我々の株主構成は個人の方が多くを占めており、株主優待や配当のご質問を多くいただきます。我々は1株当たりの価値を上げていくために、個人投資家向けに最近株主優待を始めました。

一方で、株価だけではなく、配当ができる構造にしっかり持っていき、投資していただく中でも、株価によるキャピタルゲインのみならず、柔軟な資本政策を実施できる環境構築が必要だと思い、減資を行う予定です。これにより、今後の会社の動きとして配当も行いやすくなったと思います。それ以外に、必要に応じてさまざまなコーポレートアクションができるのではないかと考えているところです。

ただし、本日時点で決定事項はまだありません。今後、本決算や来年の株主総会に向けて、そのような情報を利用し、投資しやすい会社として、いろいろな施策を展開していきたいと思っています。

質疑応答:2025年度の事業計画について

司会者:「2025年度の事業計画に関して、現時点でどのようなトピックスを予定していますか?」というご質問です。

山田:11月になりましたので、2025年度の事業計画を練っているところです。2月に発表する予定ですが、中期経営計画として売上高が100億円超え、営業利益が約6億円と、営業利益率はそこまで高くありませんが、6パーセント程度にまで持っていくところを目標にしています。

現状、今回上方修正した中で利益率は上がっており、来年もそのようなことができるかを精査しているところです。

考えられる点はいくつかあります。1つ目に、今、新人のデビューのためにいろいろなコストをかけていますが、売上はゼロで、コスト分が利益から引かれています。ただし、来年の春から新人がデビューしていきます。合計3チームを準備しており、順次発表していくかたちです。デビュー後はトレーニング費用や育成費用が軽減されるため、利益率は上がっていくかと思っています。

特徴的なこととして、我々のアーティストの多くはエスエム・エンタテインメントに所属しています。一般的にはロイヤリティというかたちで送金しますが、そのようなロイヤリティが発生しません。

同じ売上でも利益をかなり上げられるようなチームを育成しているため、少しの売上でも多くの利益が反映されていきます。売上を上げることよりも、利益率を大幅に上げられる施策を準備しています。

2つ目に、前回のご説明の中でもお話ししたと思いますが、現在、販管費の全体的な見直しを行っています。今年の12月1日から、会社のオフィスを現状のオフィスともう1つのオフィスの2ヶ所に分けました。オフィスの最適化として費用の見直しを行った結果、オフィスの費用だけでも億単位の変更があると思っています。そのような意味では、来年の営業利益に良いインパクトを与えるところはあるのではないかと思っています。

3つ目に、今はいろいろな新規事業を準備したり、新人の育成や新しい大型案件の受注に努めたりしています。また当社では来年は新人のデビューや新しいビジネスが発生していくことを想定し、人材への先行投資をかなり行っていますので、全体の人件費が少し上がる予定です。

大型案件に関しては、獲得次第、速やかに開示する予定です。来年の頭からできることを、目標にしています。これらの売上、利益が反映され、中期経営計画の数字、またはそれ以上の数字が出せるように努力しているところです。

この銘柄の最新ニュース

SMEJのニュース一覧- [Delayed]Summary of Consolidated Financial Results for the Year Ended December 31,2025 2026/02/16

- 決算マイナス・インパクト銘柄 【東証スタンダード・グロース】引け後 … アイスペース、ビーマップ、ケミプロ (2月10日発表分) 2026/02/12

- 決算マイナス・インパクト銘柄 【東証スタンダード・グロース】寄付 … アイスペース、BTCJPN、ビーマップ (2月10日発表分) 2026/02/12

- (開示事項の経過)事業譲渡の中止に関するお知らせ 2026/02/10

- 2025年12月期決算説明資料 2026/02/10

マーケットニュース

おすすめ条件でスクリーニングされた銘柄を見る

SM ENTERTAINMENT JAPANの取引履歴を振り返りませんか?

SM ENTERTAINMENT JAPANの株を取引したことがありますか?みんかぶアセットプランナーに取引口座を連携すると売買履歴をチャート上にプロットし、自分の取引を視覚的に確認することができます。

アセットプランナーの取引履歴機能とは

※アセプラを初めてご利用の場合は会員登録からお手続き下さい。