日本特殊塗料のニュース

【QAあり】日本特殊塗料、塗料関連事業の売上高は前期比+19.6% 集合住宅の大規模改修工事等による売上が増収を牽引

1.2025年3月期 第2四半期決算概要 (1)2025年3月期 第2四半期決算サマリー

力武洋介氏:本日は、お忙しい中お集まりいただき誠にありがとうございます。日本特殊塗料株式会社常務執行役員CFOの力武です。どうぞよろしくお願いいたします。私より、2025年3月期第2四半期の業績および2025年3月期の計画等についてご説明します。

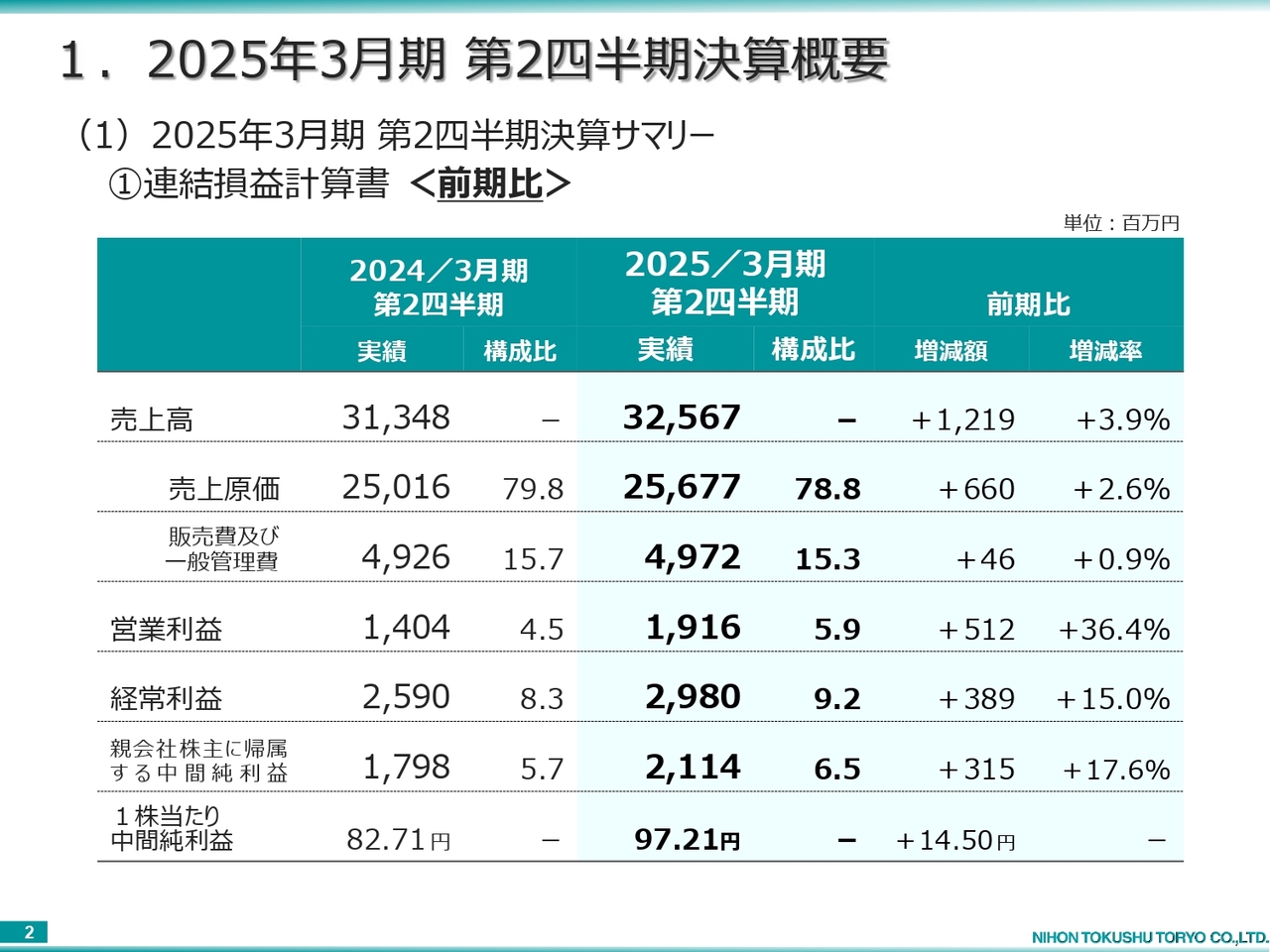

まずは第2四半期の決算サマリーです。スライドには、損益計算書の前期比を掲載しています。

売上高は325億6,700万円で、前期比3.9パーセント増、12億1,900万円の増収となりました。売上原価は売上構成比78.8パーセント、前期比2.6パーセント増ですが、1ポイント改善しています。販売費及び一般管理費は売上構成比15.3パーセントで、前期比0.4ポイントの改善となりました。

営業利益は19億1,600万円で、売上構成比5.9パーセント、前期比1.4ポイントの改善となりました。経常利益は29億8,000万円で、売上構成比9.2パーセント、前期比0.9ポイントの改善となりました。親会社株主に帰属する中間純利益は21億1,400万円で、売上構成比6.5パーセント、前期比0.8ポイントの改善となりました。なお、1株当たり中間純利益は97円21銭です。

1.2025年3月期第2四半期決算概要 (1)2025年3月期 第2四半期決算サマリー

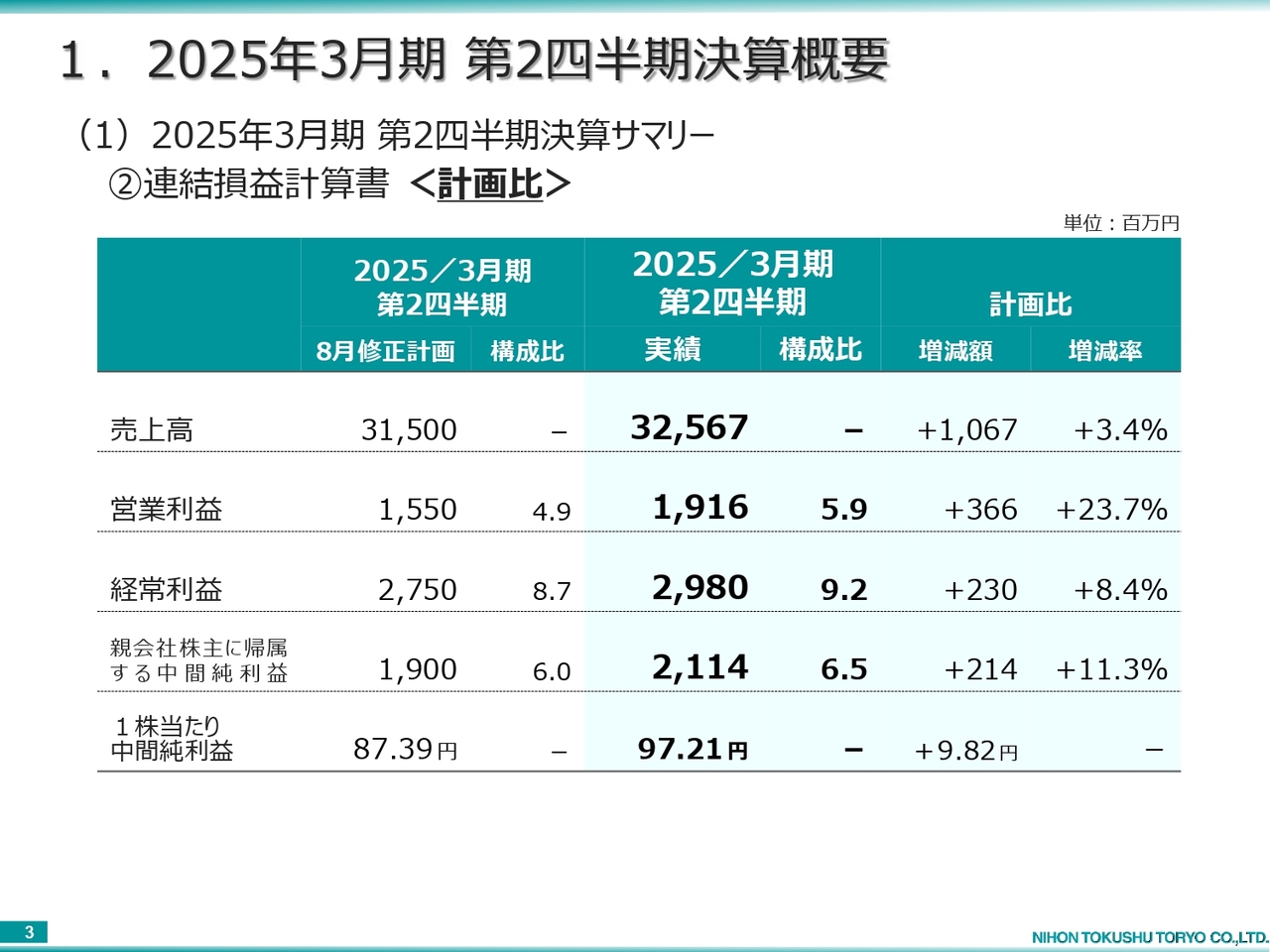

損益計算書の計画比についてご説明します。8月の修正計画に対する第2四半期中間期の実績は、売上高が10億6,700万円増加し、計画比3.4パーセントの増収となりました。

営業利益は計画比23.7パーセント増、売上構成比5.9パーセントとなり、1ポイント改善しています。経常利益は売上構成比9.2パーセントと、0.5ポイント改善しました。親会社株主に帰属する中間純利益は、売上構成比が0.5ポイントの改善となっています。

1.2025年3月期第2四半期決算概要 (1)2025年3月期 第2四半期決算サマリー

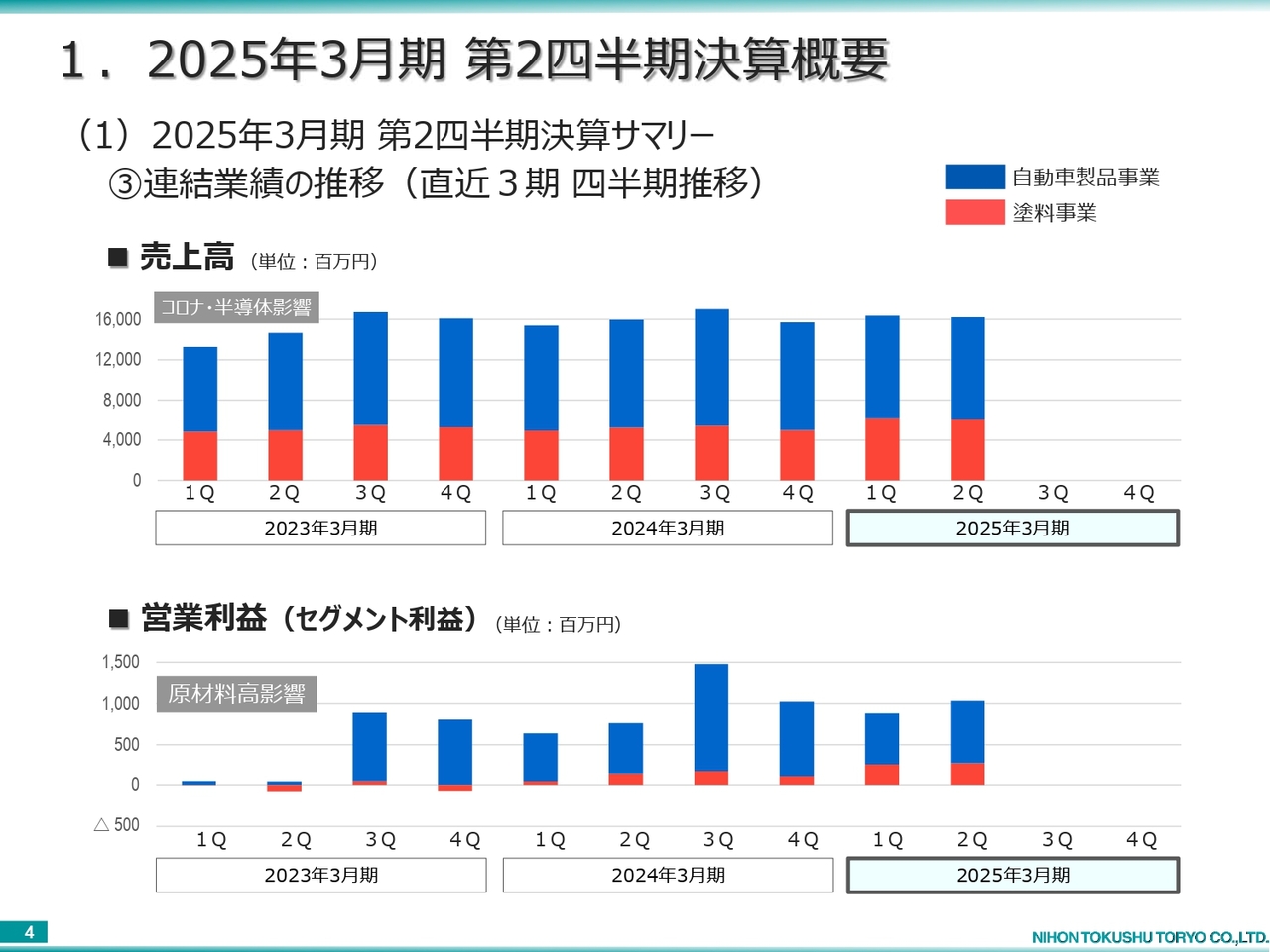

直近3期の連結業績の四半期推移についてご説明します。スライドの棒グラフは、青色が自動車製品事業、赤色が塗料事業を示しています。

売上高は、2024年3月期第3四半期に一度上がり、第4四半期から2025年3月期第1四半期、第2四半期にかけて若干減少したものの、回復してきています。営業利益は、前期第3四半期に約15億円となり、その後は第4四半期に少し下がりましたが、今期は第1四半期、第2四半期と少しずつ回復基調になっています。

1.2025年3月期第2四半期決算概要 (1)2025年3月期 第2四半期決算サマリー

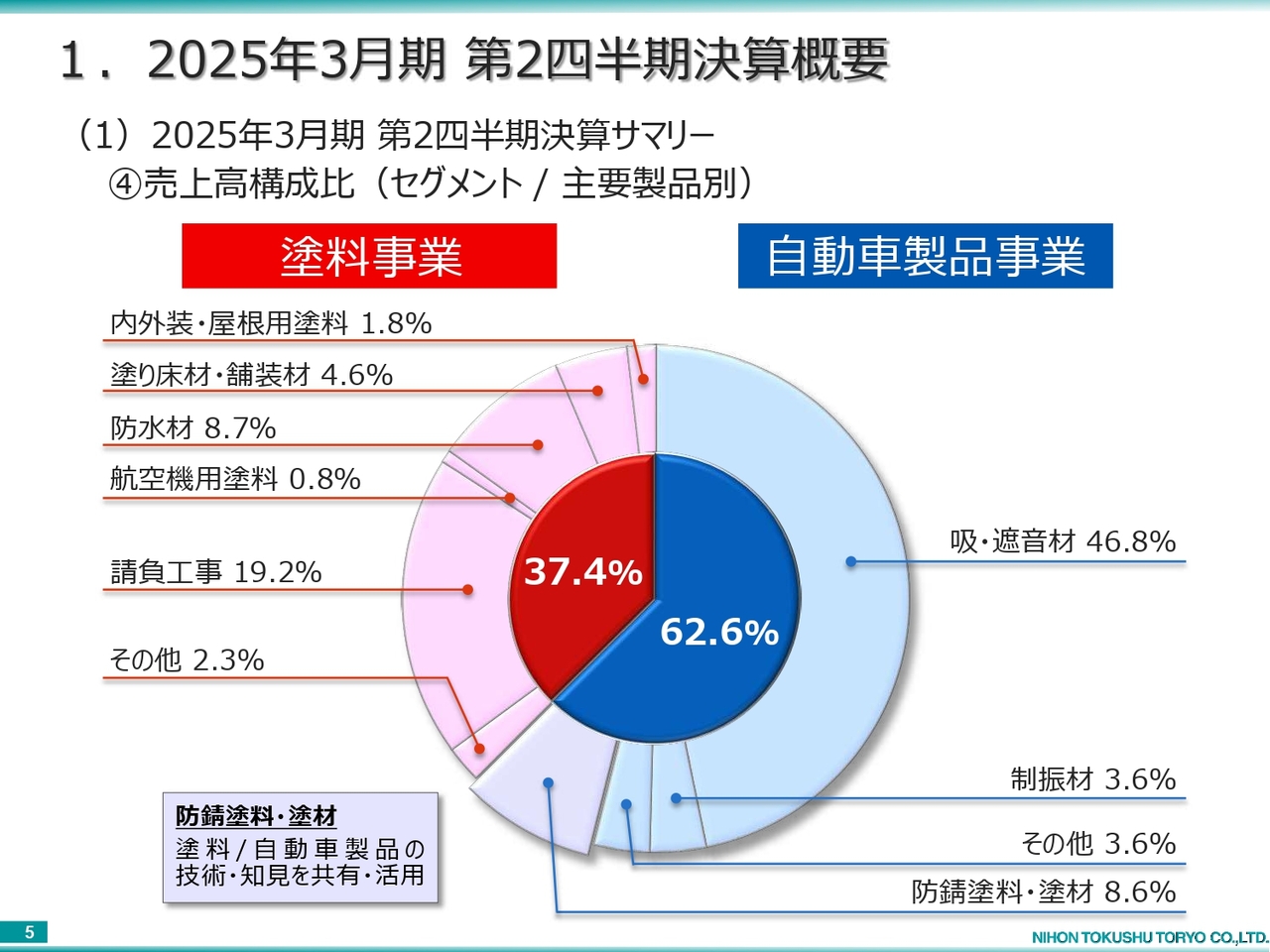

第2四半期の売上高構成比についてご説明します。自動車製品事業のうち、主力の吸・遮音材が全体の46.8パーセントを占め、前年同期比2.9ポイント減となっています。

制振材は3.6パーセントで前年同期比0.3ポイント減、防錆塗料・塗材は8.6パーセントで前年同期比0.9ポイント減となりました。

塗料事業は、主力の防水材が8.7パーセントで、前年同期比0.5ポイント増となりました。塗り床材・舗装材は4.6パーセントで、前年同期比0.1ポイントの微減となりました。一方、大きく伸びたのは子会社で行っている請負工事で、売上構成比は19.2パーセント、前年同期比4.7ポイントと大きく改善しました。

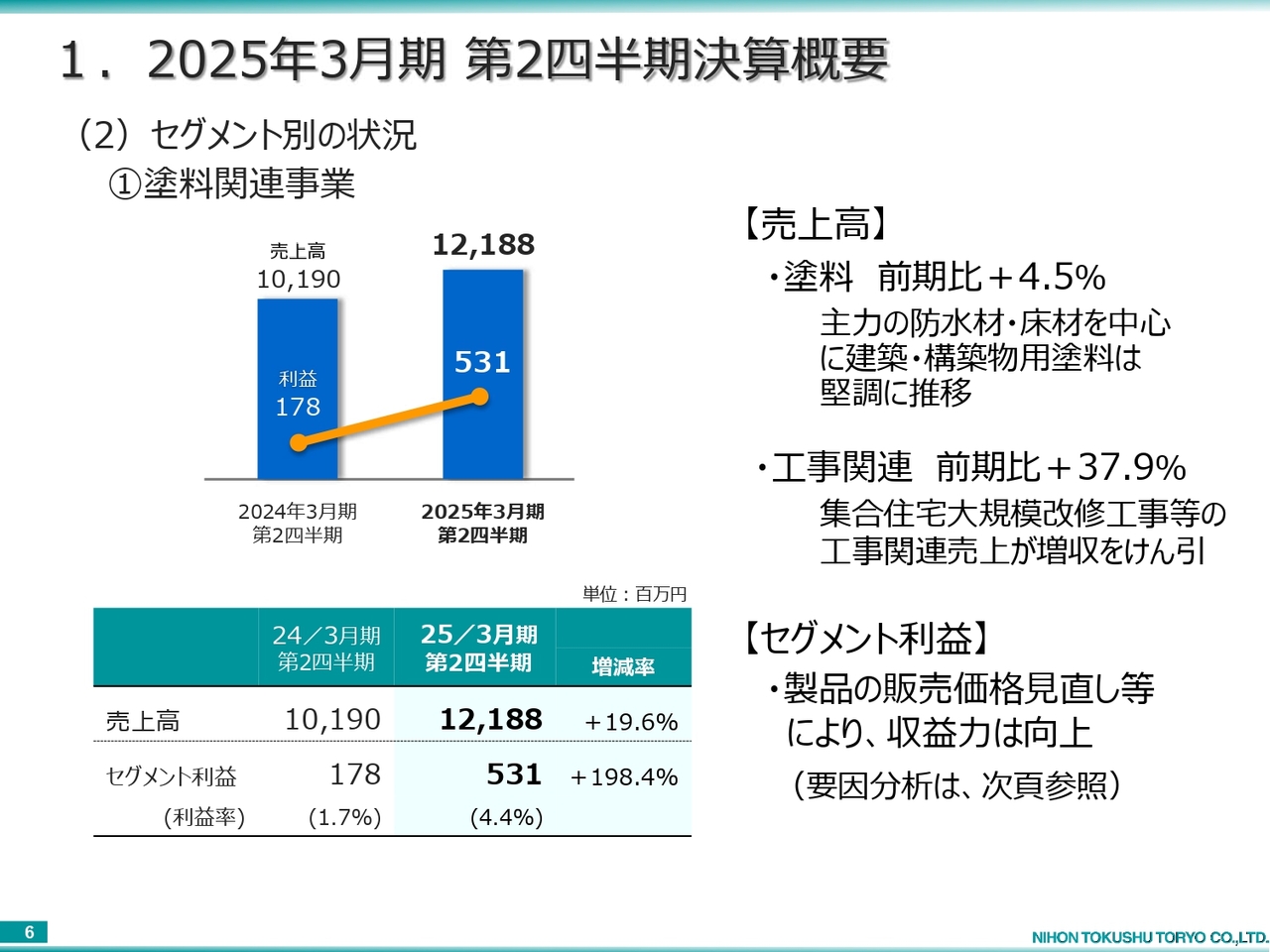

1.2025年3月期第2四半期決算概要 (2)セグメント別の状況

第2四半期のセグメント別の状況です。塗料関連事業の売上高は121億8,800万円と、前年同期比で19.6パーセント増加しました。

塗料は前期比4.5パーセントの増加で、金額にすると約3億円となります。主力の防水材・床材を中心に、建築・構築物用塗料が堅調に推移しました。工事関連は前期比37.9パーセントの増加で、金額にすると約17億円となります。こちらは、マンション等の集合住宅の大規模改修工事等による工事関連売上で、この分野が増収をけん引しました。

セグメント利益は5億3,100万円で、前年同期比198.4パーセントの増加となっています。主に製品の販売価格の見直し等により収益力が向上しました。

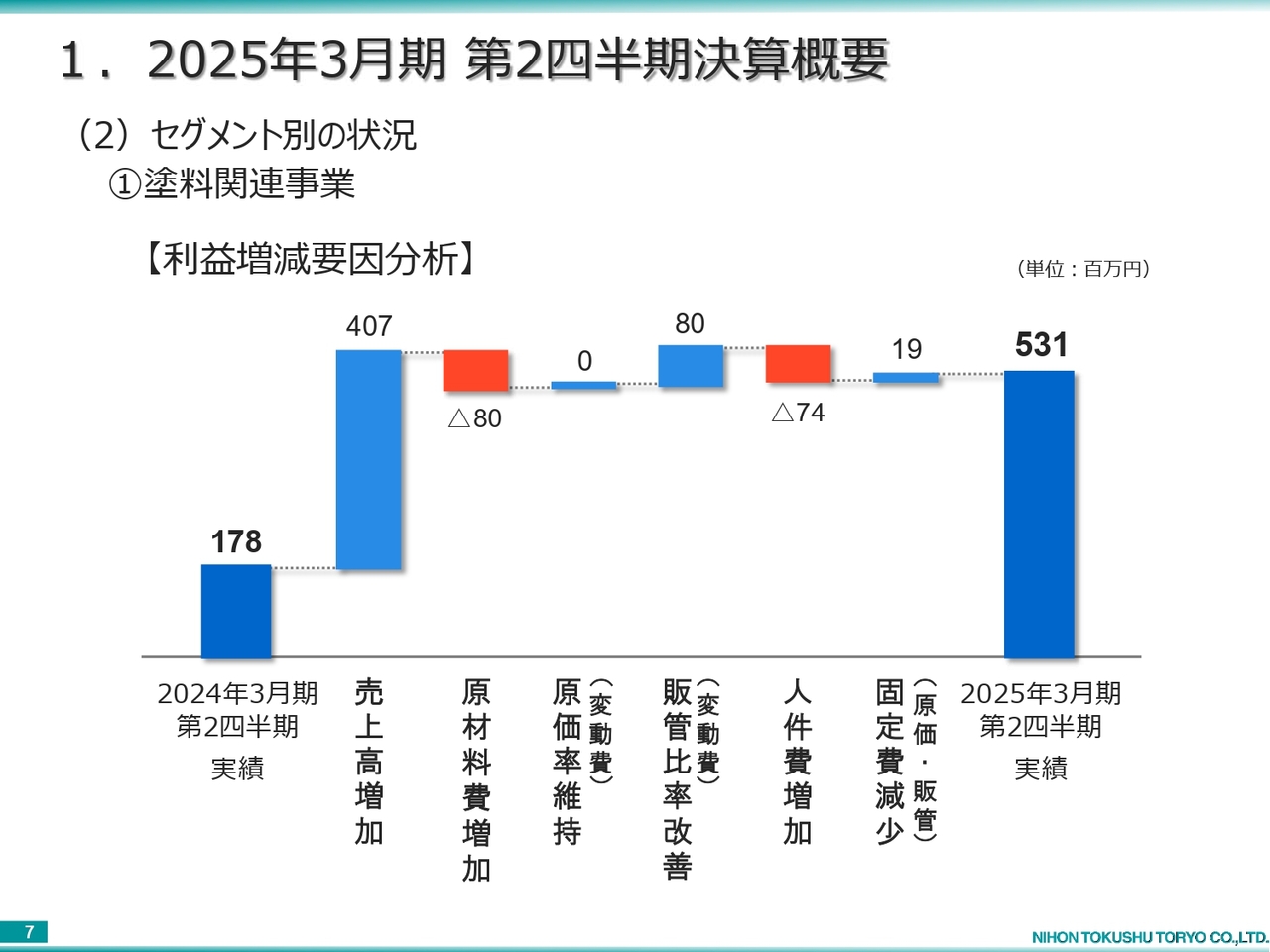

1.2025年3月期第2四半期決算概要 (2)セグメント別の状況

塗料関連事業における営業利益の増減分析です。スライド左側の2024年3月期第2四半期のセグメント利益1億7,800万円に対し、売上高の増加でプラス4億700万円となりました。原材料費は高騰等もあり、8,000万円のマイナス要因となっています。変動費は、販管比率の改善が8,000万円のプラス要因となりました。人件費は人数増やベースアップ等もあり、7,400万円のマイナス要因となっています。

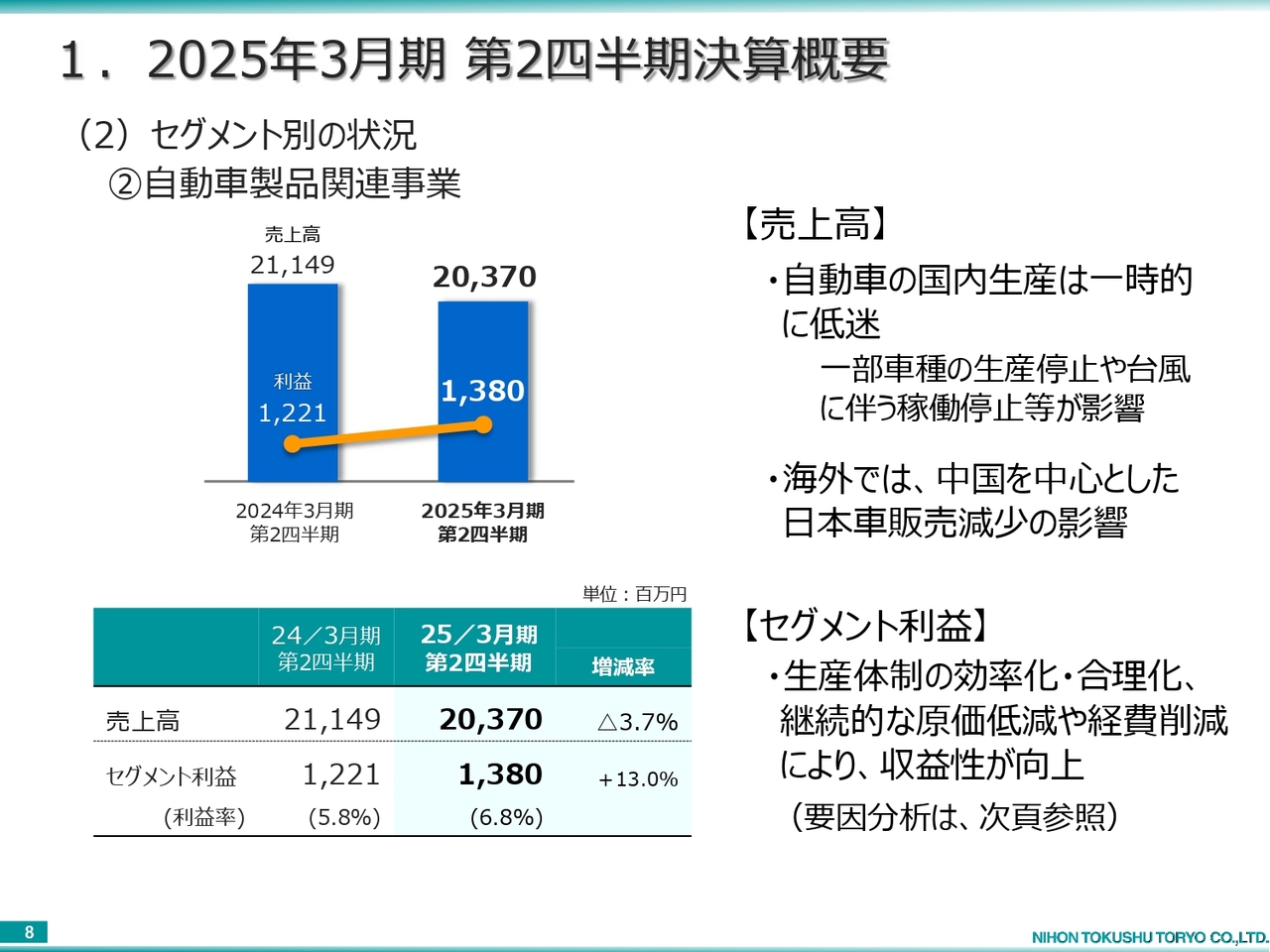

1.2025年3月期第2四半期決算概要 (2)セグメント別の状況

自動車製品関連事業についてご説明します。売上高は203億7,000万円で、前年同期比3.7パーセントの減収となりました。自動車の国内生産が一時的に低迷し、一部車種は型式認証問題の影響等で生産停止となったほか、台風等に伴う自然災害の影響による稼働停止等もありました。海外では、中国を中心とした日系OEMの販売減少の影響を受けました。

セグメント利益は13億8,000万円で、利益率は6.8パーセントとなっています。増減率は13パーセントで、利益率は1ポイント改善しました。生産体制の効率化・合理化、継続的な原価低減や経費削減により、収益性が向上しています。

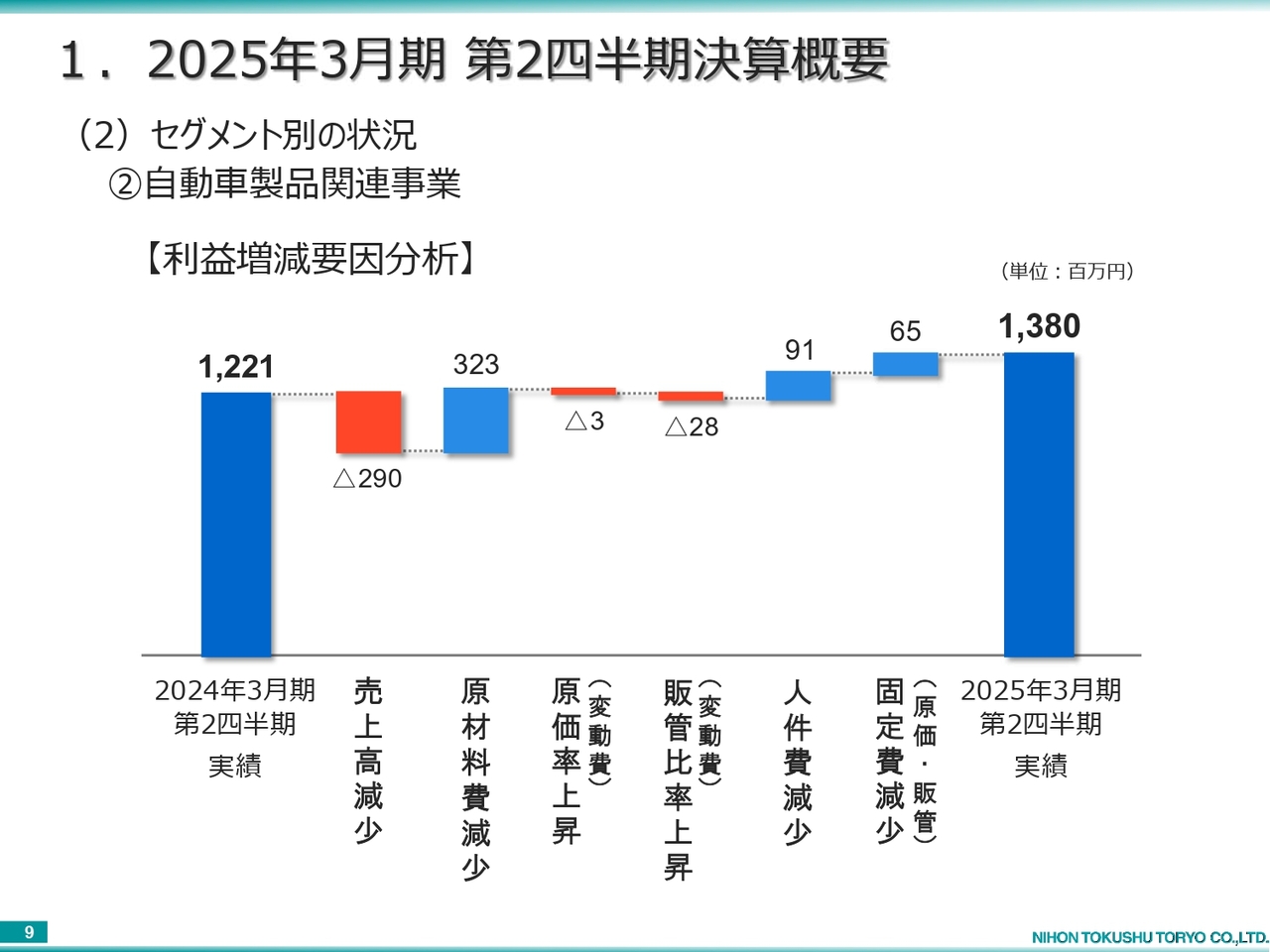

1.2025年3月期第2四半期決算概要 (2)セグメント別の状況

営業利益の増減要因についてご説明します。スライド左側に掲載している実績数値に対し、売上高の減少でマイナス2億9,000万円となりました。こちらは、生産数量の減少影響を受けたことが要因です。原材料費の減少は3億2,300万円のプラス要因となっています。

人件費は9,100万円のプラス要因になりました。こちらは主に中国子会社での人員削減によるもので、国内は増加しています。原価や販管費等の固定費は減少し、6,500万円のプラス要因となっています。

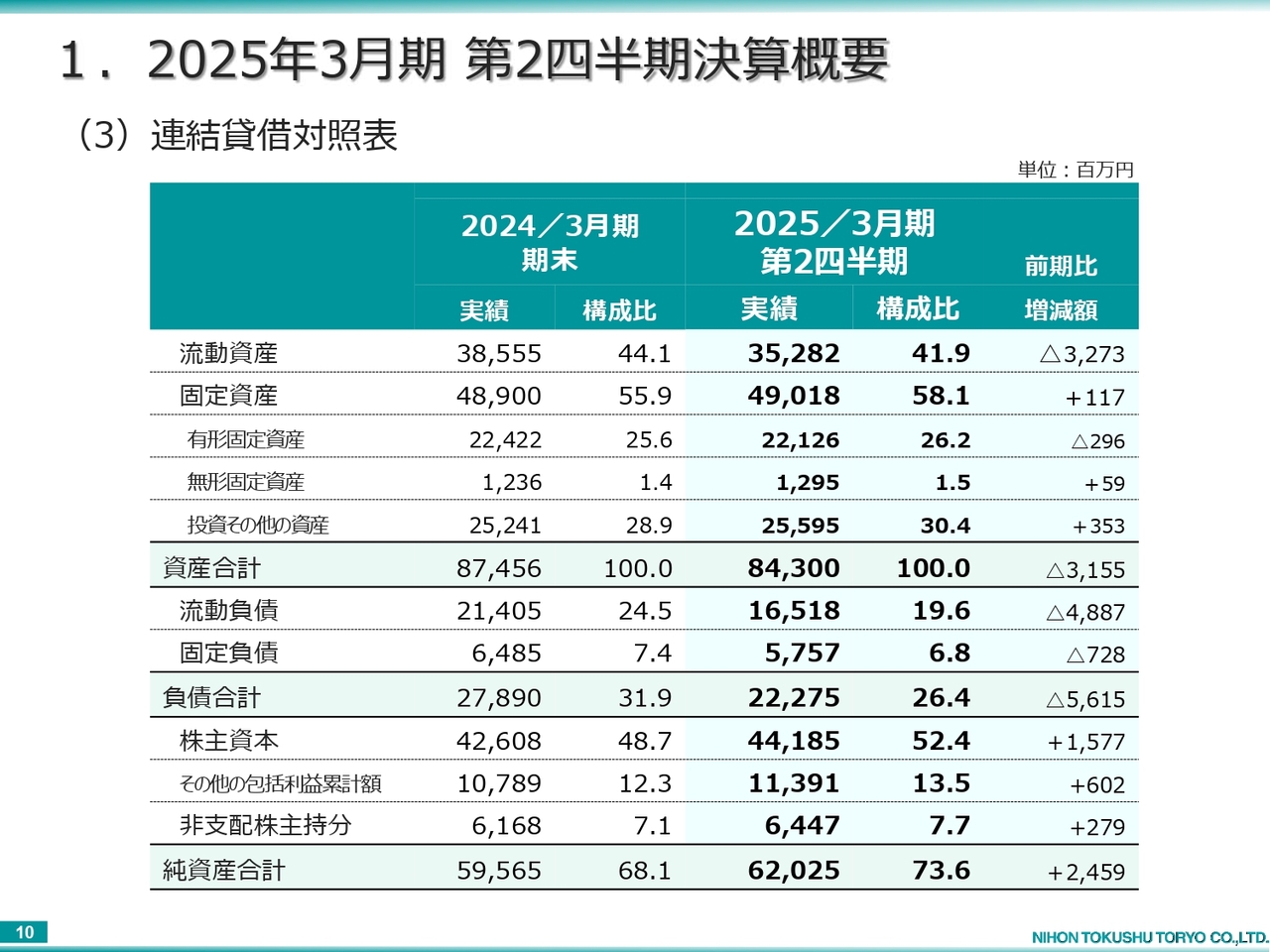

1.2025年3月期第2四半期決算概要 (3)連結貸借対照表

第2四半期の連結貸借対照表です。資産合計は843億円と、前期比で31億5,500万円減っています。このうち流動資産は前期比で32億7,300万円減少し、構成比は41.9パーセントとなりました。こちらは主に現預金の減少によるものです。

固定資産は、前期比で1億1,700万円増えました。このうち、有形固定資産は約3億円減っています。こちらは、主に減価償却の低減によるものです。無形固定資産は、前期比で5,900万円増えています。

投資その他の資産は、前期比で3億5,300万円増えています。上場株式等の政策保有株式は減少し、約18億円のマイナスとなっています。一方、海外の関係会社株式の増加で22億円増えています。また、為替の円安影響等も一部受けています。

負債合計は、前期比56億1,500万円減の222億7,500万円で、構成比は26.4パーセントとなりました。主に流動負債が前期比で48億8,700万円減っています。要因は次のスライドでご説明します。固定負債も同様に、7億2,800万円減っています。

純資産合計は620億2,500万円で、構成比は73.6パーセントになりました。株主資本は前期比15億7,700万円増えています。こちらは、当期純利益で約21億円のプラスと配当等で5億5,000万円のマイナスがありました。

その他の包括利益累計額は、前期比で約6億円増えています。為替の換算調整による約19億円のプラスや、有価証券の評価による約13億円のマイナスがあります。非支配株主持分は前期比で約2億8,000万円増えています。

1.2025年3月期第2四半期決算概要 (4)連結キャッシュ・フロー計算書

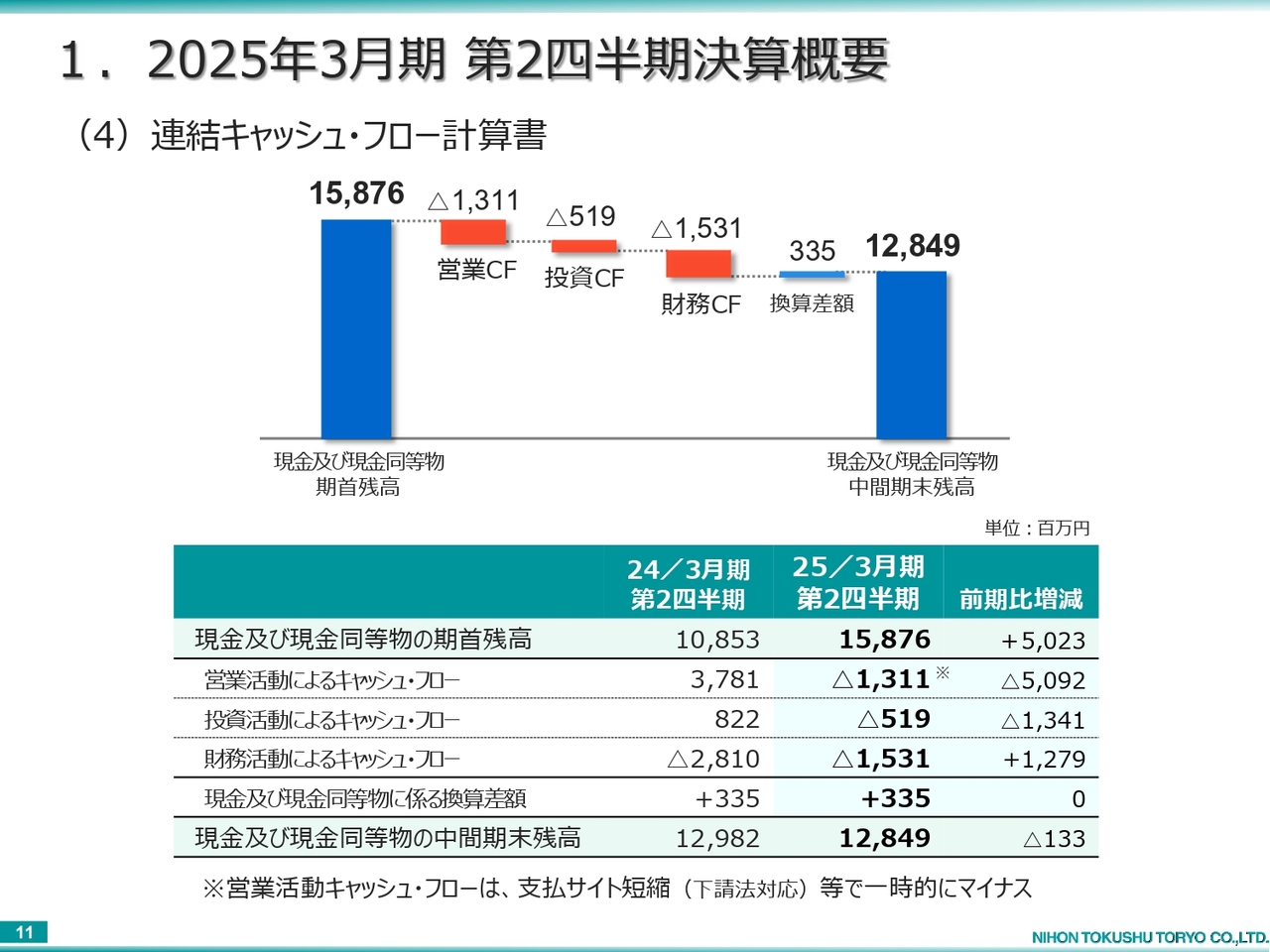

連結キャッシュ・フロー計算書です。営業活動によるキャッシュ・フローは、前期比50億9,200万円減のマイナス13億1,100万円となりました。こちらは先ほどお話しした流動負債の減少に関して、売上債務の支払サイト短縮により一時的にマイナスとなっています。主に下請けの取引先を中心に現金へ変更し、これらによる金額の減少は約35億円弱となります。

投資活動によるキャッシュ・フローは、前年同期比13億4,100万円減のマイナス5億1,900万円となりました。固定資産の取得等もありましたが、全体では減少となっています。

財務活動によるキャッシュ・フローは、前年同期比12億8,000万円増のマイナス15億3,100万円となりました。こちらは主に長期借入金の返済約5億7,000万円と、配当金の支払い11億円によるものです。

現金及び現金同等物の中間期末残高は、前年同期比1億3,300万円減の128億4,900万円となりました。

2.2025年3月期通期業績予想の概要 (1)2025年3月期通期業績予想サマリー(2024.11.13修正)

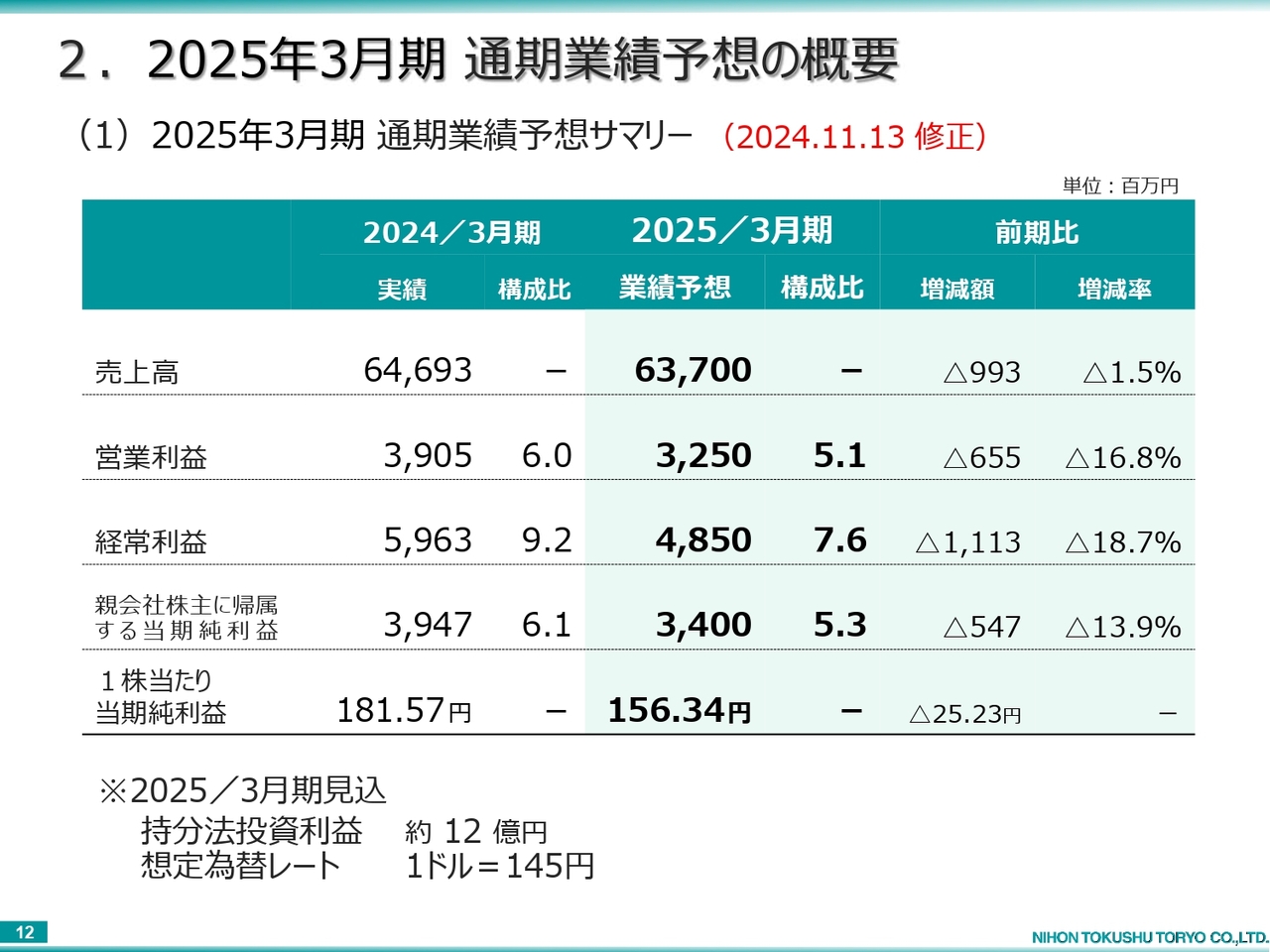

通期業績予想の概要です。こちらは11月13日に発表した決算短信と併せて修正予想を出しました。

売上高は637億円で、前期比で1.5パーセントの減少となります。営業利益は32億5,000万円で、売上構成比は5.1パーセントと、前期比で0.9ポイントの減少となっています。増減率では前期比16.8パーセントの減少となります。

経常利益は48億5,000万円で、売上構成比7.6パーセントと、前期比で1.6ポイントの減少となっています。増減率では前期比18.7パーセントの減少となります。

親会社株主に帰属する当期純利益は34億円で、売上構成比は5.3パーセントと、前期比で0.8ポイントの減少となっています。増減率では前期比13.9パーセントの減少となります。

1株当たり当期純利益は、156円34銭を計画しています。持分法投資利益は経常利益に反映するかたちになりますが、約12億円を予定しています。為替の想定レートは、1ドル145円を計画に織り込んでいます。

2.2025年3月期通期業績予想の概要 (2)セグメント別の状況(2024.11.13修正)

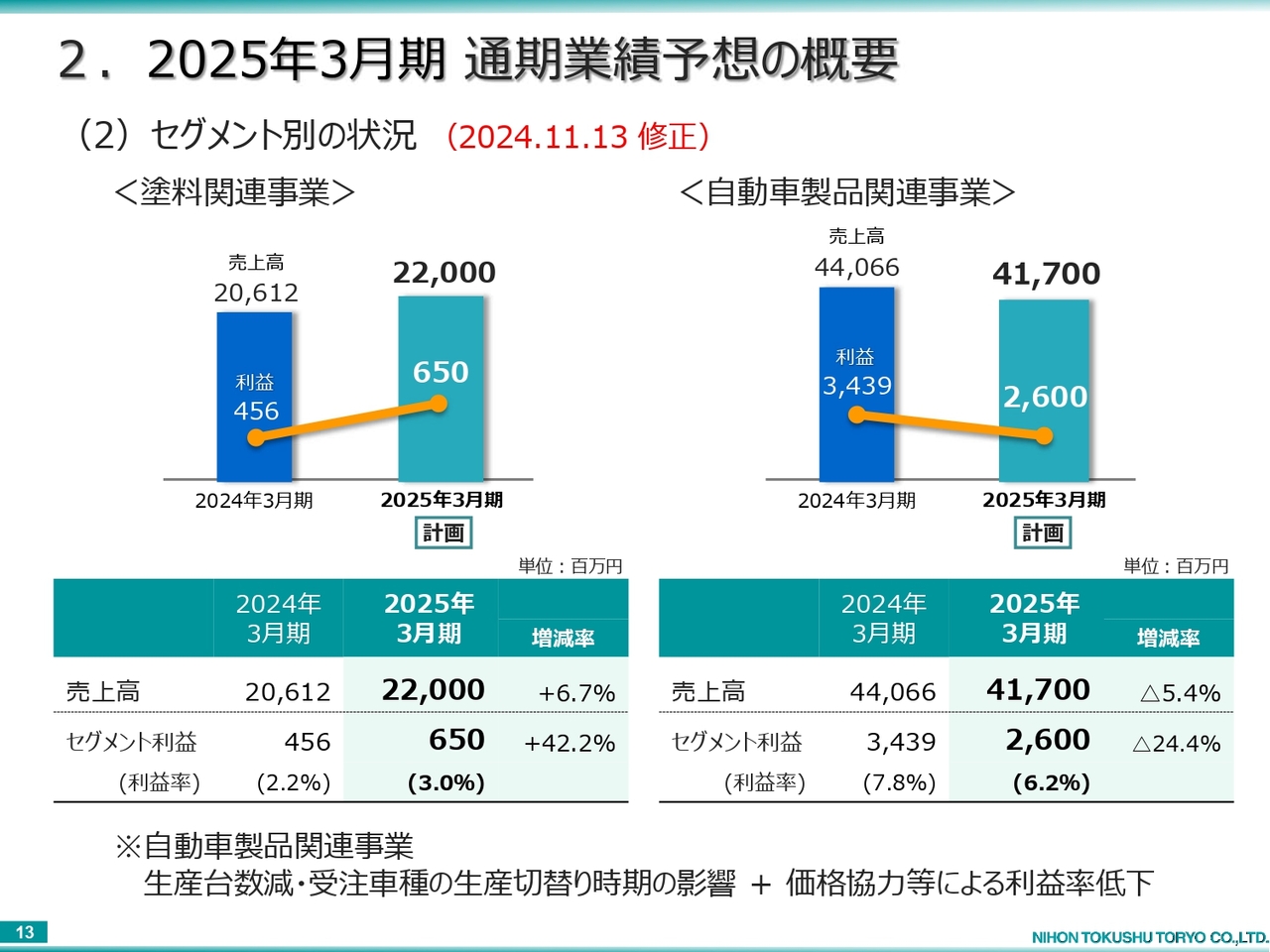

連結業績予想のセグメント別の状況です。塗料関連事業の売上高は220億円を計画しています。こちらは前期比で6.7パーセントの増収を見込んでいます。セグメント利益は6億5,000万円で、前期比42.2パーセントの増加を計画しています。利益率も3パーセントと、こちらも前期比で0.8ポイントのプラスを見込んでいます。

自動車製品関連事業の売上高は417億円で、前期比で5.4パーセントの減収を見込んでいます。セグメント利益については26億円で、前期比24.4パーセントの減少、利益率6.2パーセントと、前期比で1.6ポイント下がる見通しです。生産台数減と受注車種の切り替え時期の影響等もあり、売上・利益が減少したかたちとなっています。

2.2025年3月期通期業績予想の概要 (3)中期経営計画業績目標の修正(2024.11.13 修正を反映)

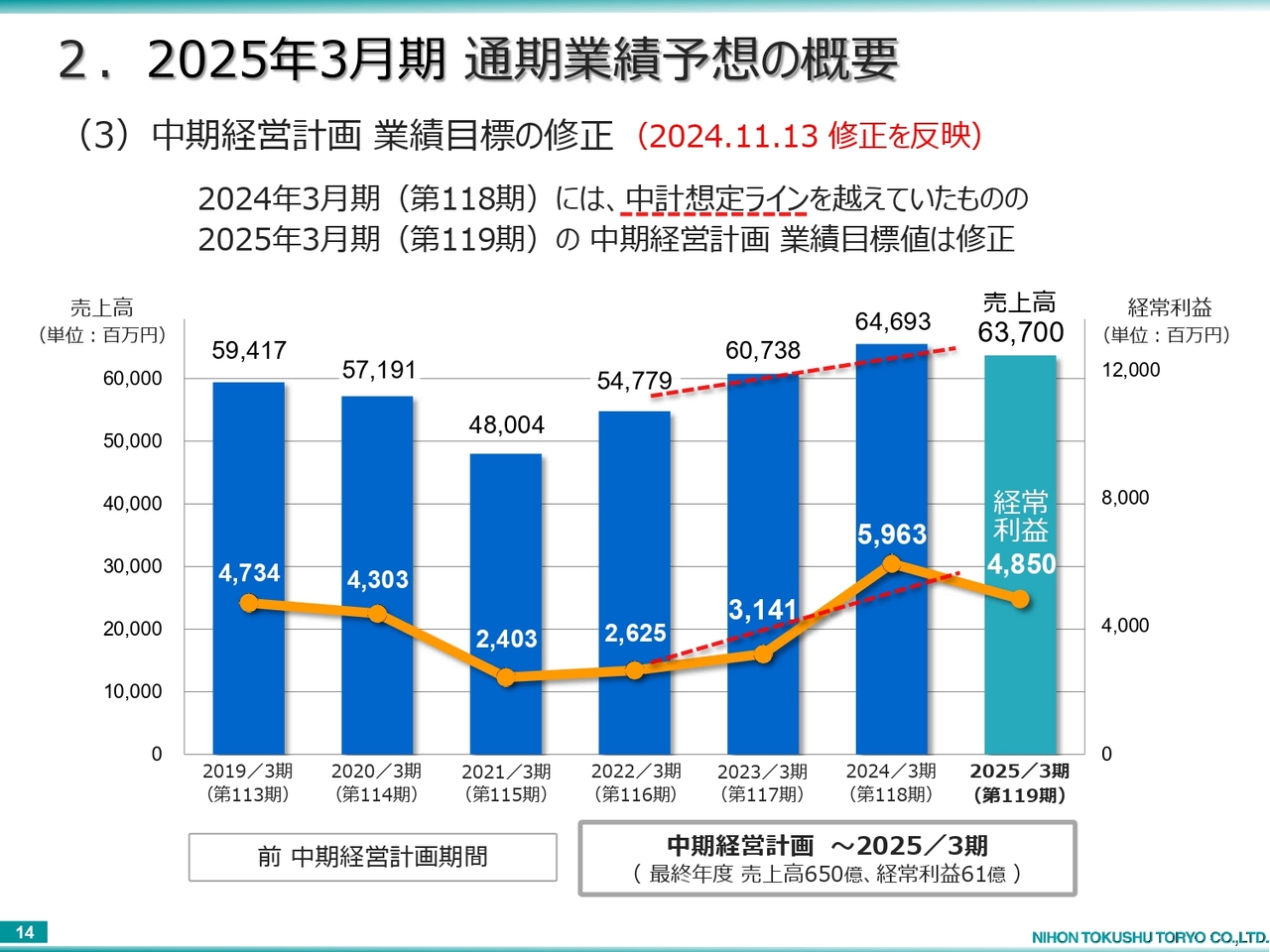

中期経営計画の業績目標の修正についてご説明します。スライドのグラフには、前中期経営計画から現中期経営計画の2025年3月期までの売上高推移を示しています。

終わった期である2024年3月期は、中期経営計画の数値を目指して進んでいたものの、今期2025年3月期は、先ほどの修正にもあったように、中期経営計画には少し未達というかたちで計画しています。

2.2025年3月期通期業績予想の概要 (4)配当金 利益還元

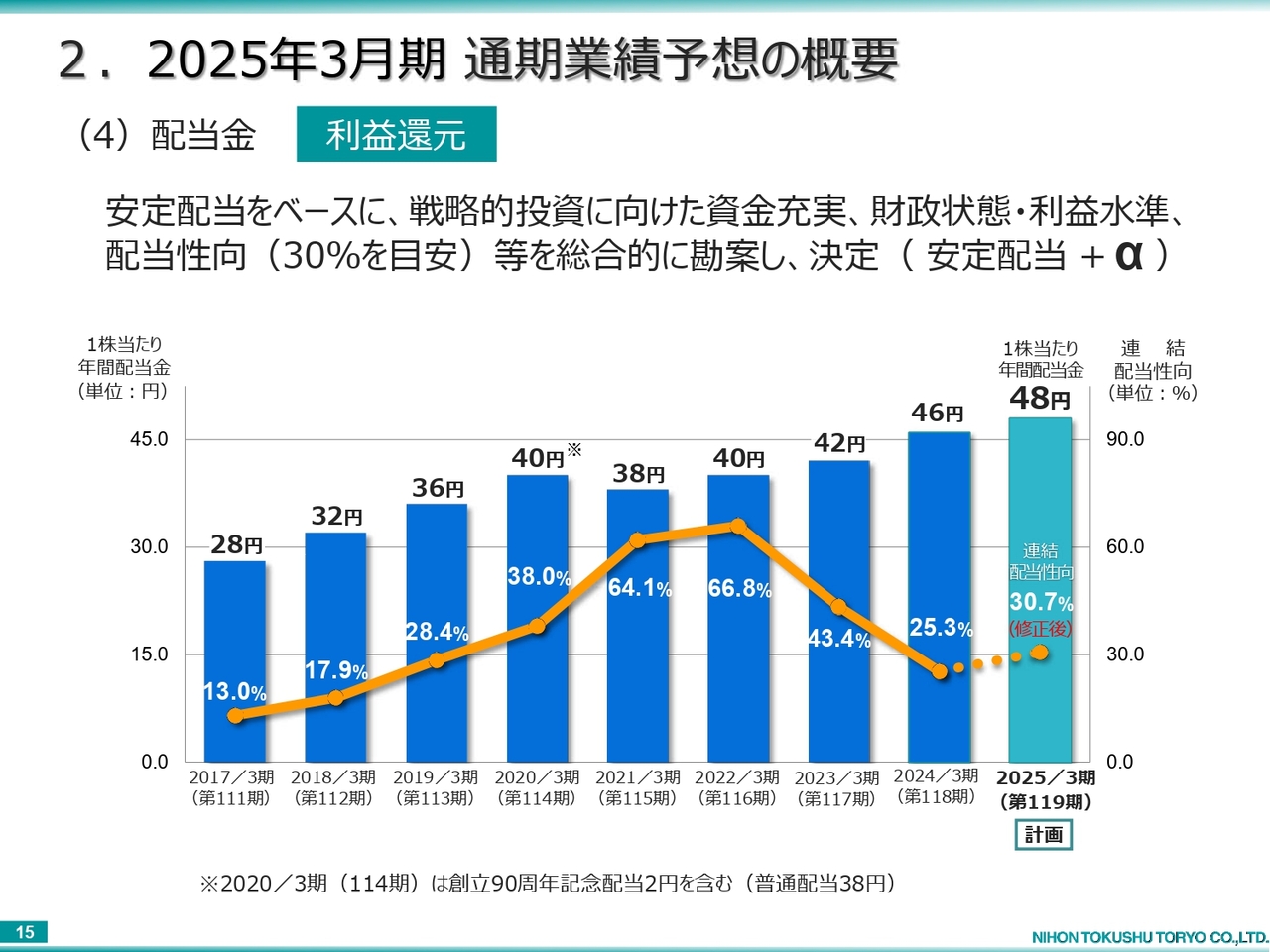

配当についてご説明します。スライドは利益還元をベースに、111期から今期119期までの推移を示したグラフです。

終わった期である2024年3月期は、前々期と比べてプラス4円の46円となりました。今期については、前期プラス2円増配の48円を計画しています。連結配当性向は30.7パーセントの予定です。

(参考)次期中期経営計画の策定

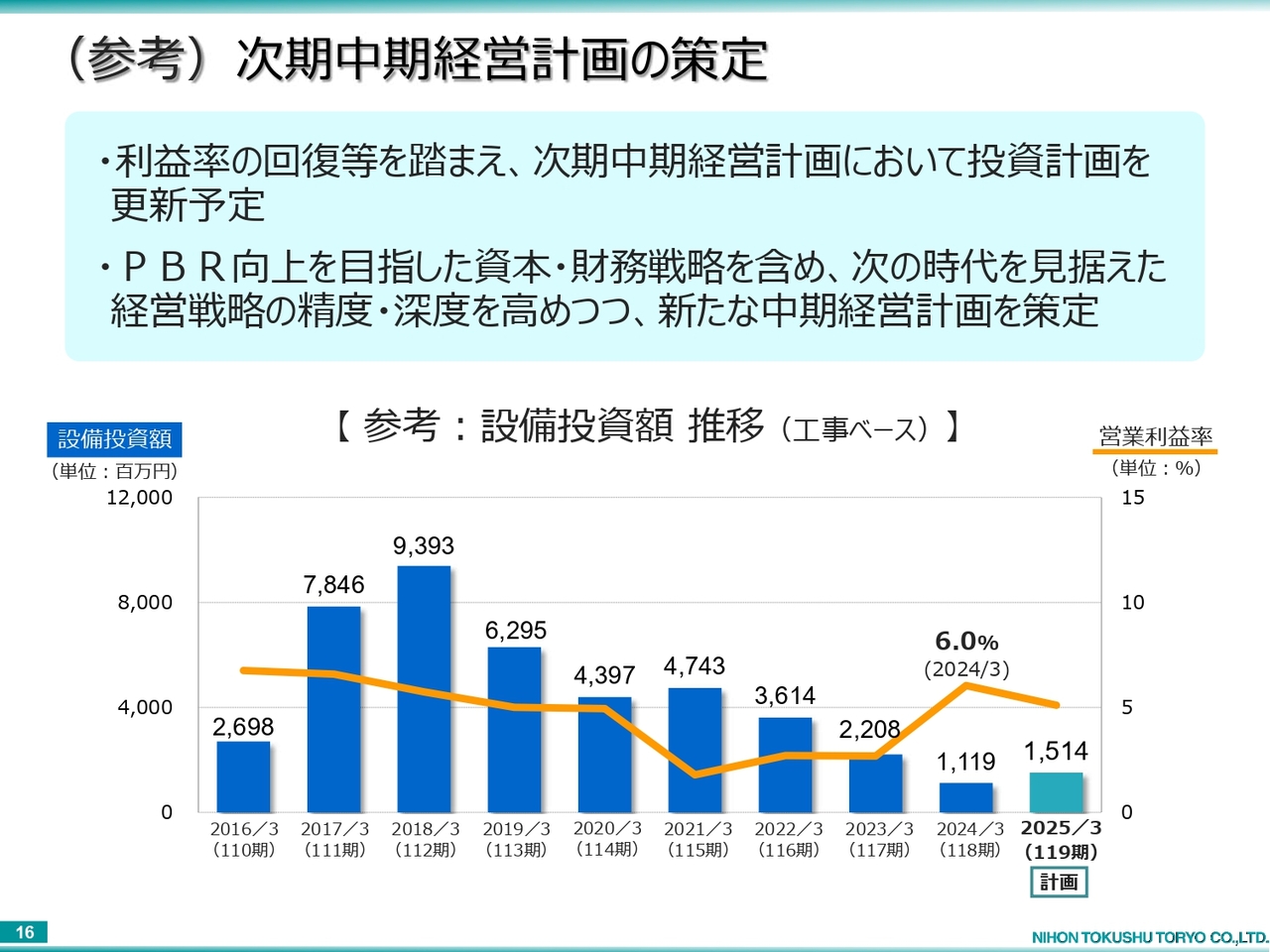

次期中期経営計画の策定についてご説明します。営業利益率の回復等を踏まえ、次期中期経営計画においては投資計画を更新する予定です。今期の設備投資額は15億1,400万円となっていますが、来期は十分に投資計画を見定めた上で、次の中期経営計画に反映していきたいと思っています。

また、PBRの向上を目指した資本・財務戦略を含め、次の時代を見据えた経営戦略の精度・深度を高めつつ、新たな中期経営計画を策定していきます。

3.当社の事業概要 (1)塗料関連事業 主要製品

遠田比呂志氏(以下、遠田):代表取締役社長COOの遠田です。私からは、当社の事業概要と成長戦略等についてご説明します。

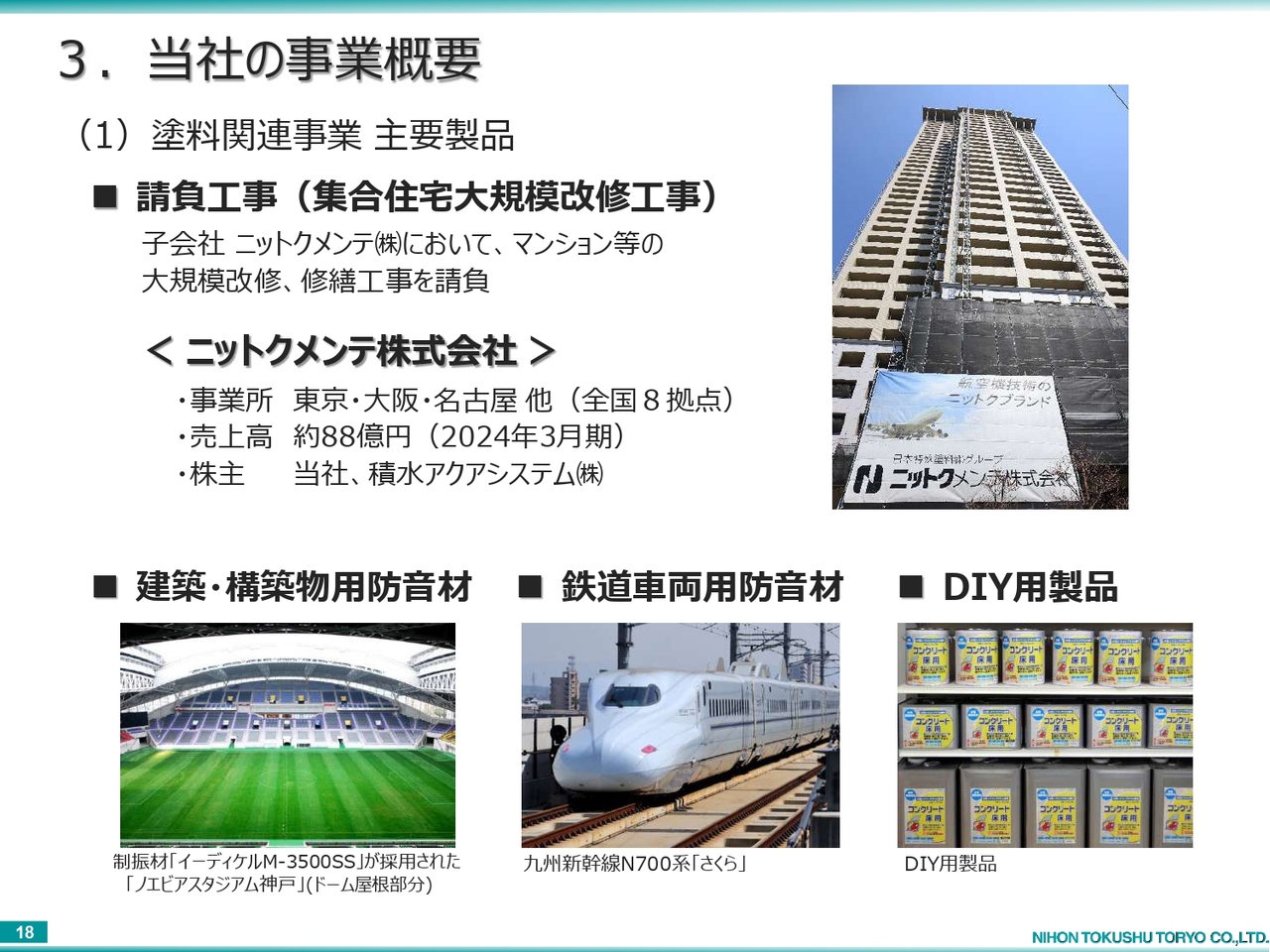

まずは塗料関連事業です。主力製品の塗り床材や防水材を中心とした建築・構築物用塗料や、当社の創業時からの事業である航空機用塗料の製造・販売を行っています。

3.当社の事業概要 (1)塗料関連事業 主要製品

子会社のニットクメンテにおいては、集合住宅大規模改修工事を行っています。

3.当社の事業概要 (2)自動車製品関連事業 主要製品

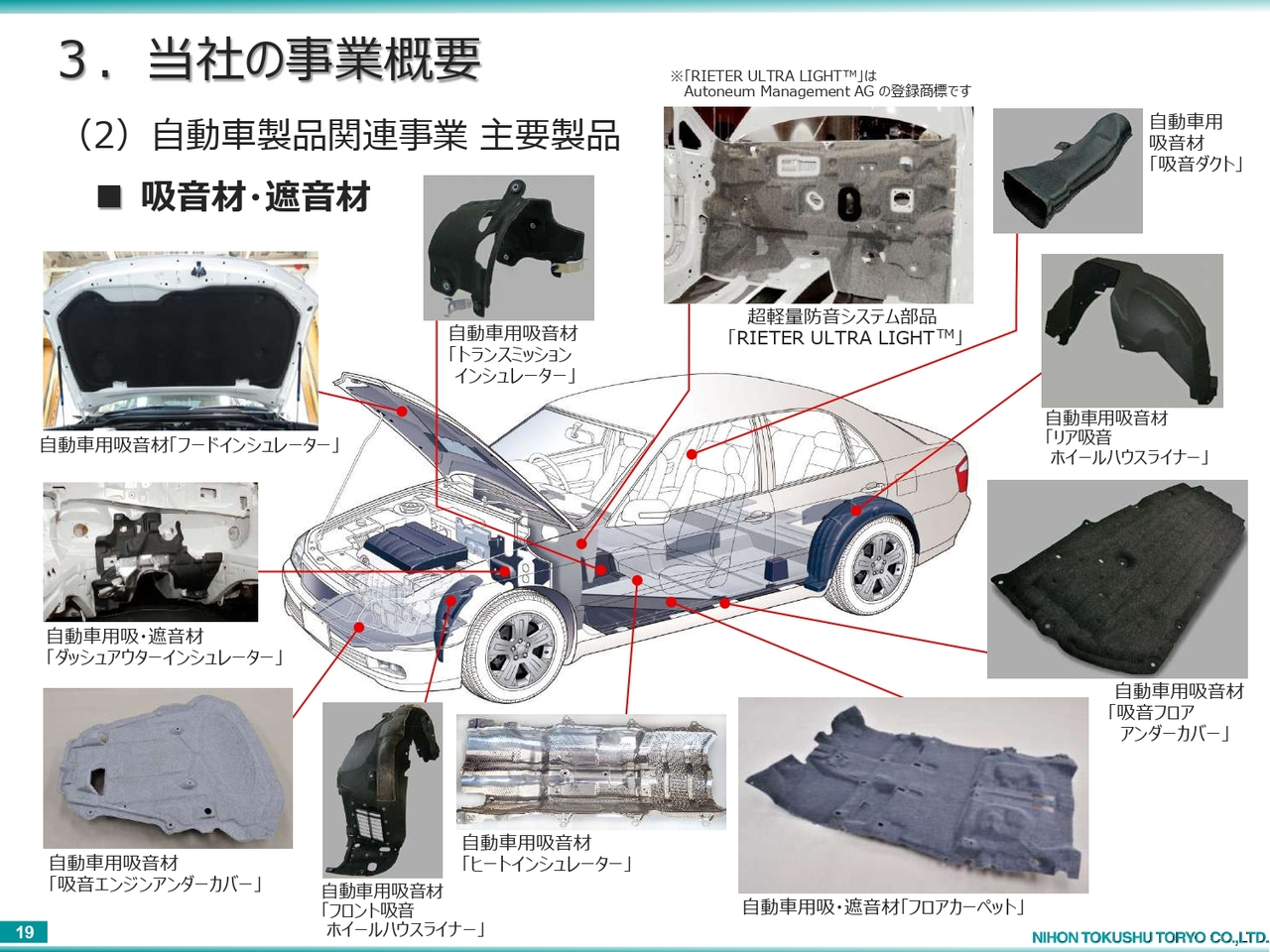

自動車製品関連事業です。車両音響技術に裏付けされた車両室内や車両外装、エンジンルーム部品および防錆材等の製造・販売を行っています。これらは車両を静かに快適にするための製品類です。

車両室内については、車両前方にダッシュアウターインシュレーター、床部分のフロアカーペット、車両外装についてはフロントバンパーからリアバンパーまで車両底面をカバーするアンダーカバー類、エンジンルームについてはフードインシュレーターなどの製品を供給しています。

3.当社の事業概要 (2)自動車製品関連事業 主要製品

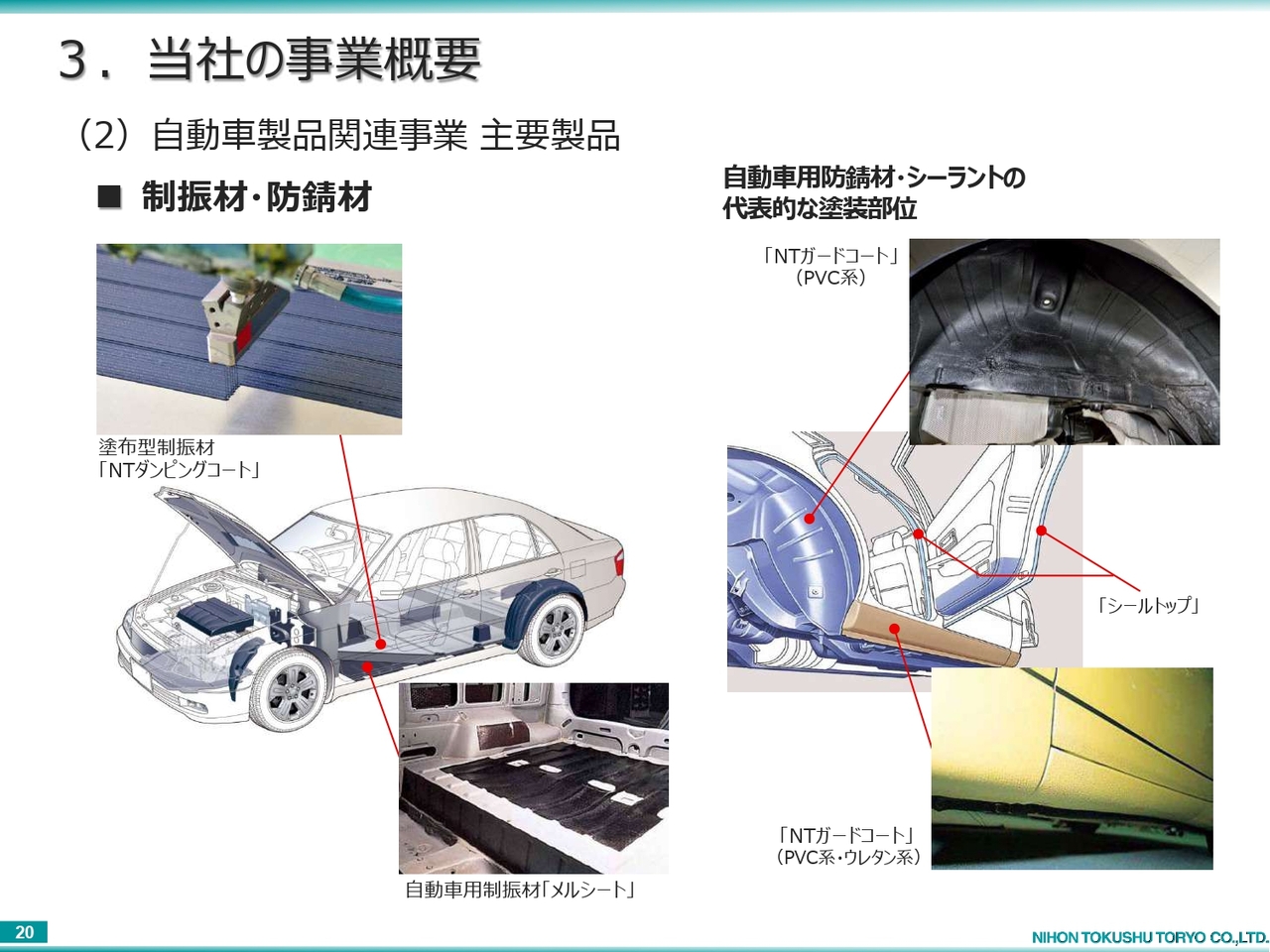

車両の振動を減らす制振材、車両を保護するアンダーコート等の車両保護製品も供給しています。

4.今後の成長戦略 中期経営計画の基本戦略

今後の成長戦略と中期経営計画の基本戦略についてご説明します。主な項目は、スライドに記載の5項目です。今年5月からの変化点を含め、特徴的な点についてお伝えします。

4.今後の成長戦略 (1)国内事業の安定的な収益基盤の構築

国内事業の安定的な収益基盤の構築についてです。成長部門への資源の再配分と不採算部門の集約として、平塚工場における自動車制振材の生産を終了し、協力企業に移管を完了しました。

これにより、平塚工場は塗料専用工場として一貫した生産体制による生産合理化、収益改善を図る準備が整っています。

4.今後の成長戦略 (1)国内事業の安定的な収益基盤の構築

自動車製品関連事業における収益構造の構築についてです。当社の主力製品であるダッシュインシュレーターにおいて、前回のご説明では量産準備段階としていた次世代新工法の量産適用を2026年とし、2025年にラインを導入・稼働させていきます。これにより、生産能力の増加や占有面積の縮小による投資効率の向上に加え、工程改善による省人化が実現します。

また、生産集約による効率化として、先ほど塗料関連事業のところでお話ししたとおり、自動車制振材の生産を協力工場に移管しています。こちらで生産に携わっていただいた方々については、塗料・自動車の各部門への配置転換が完了しています。

4.今後の成長戦略 (2)「技術のニットク」の強化と新技術・新製品開発

新技術・新製品開発についてです。塗料関連事業では、環境配慮型・機能性塗料へのシフトを推進しています。代表的なものは、スライドに示すとおりです。防水剤や塗り床材は従来どおりですが、最近の特徴としては航空機用塗料の開発ウェイトを高めています。

自動車製品関連事業の部品領域においては、バッテリー事業を見据えた新製品を供給し、部品ポートフォリオの拡充を図っていきます。スライドに示したとおり、タイヤのロードノイズ対策となる新規のホイールハウスライナーや、電動車のモーターノイズ対策となるeAxleカバーなどの製品供給を進める体制をとっています。

また、電動車特有のボディー構造(セルトゥーシャシ)に合わせた新しい防音材の開発も進めています。

4.今後の成長戦略 (2)「技術のニットク」の強化と新技術・新製品開発

電動車等に対する当社製品の新技術・新製品についてご紹介します。また電動車に限らず、リサイクルといった点についてもお話しします。

リサイクルという点では、資源や製品を循環させて付加価値を生み出し続けていく循環型経済の普及を目指し、車両の振動を軽減させる新製品を開発して、顧客への提案を行っています。この商品は、従来は車体に熱溶着させて容易に外すことができなかったものを、循環型の自動車産業に必要となる易解体性を満足させる製品として開発したものです。

また、バッテリー用の副資材として断熱材や延焼防止を目的とした新製品や、バッテリー冷却の助けとなる新製品について、計画どおり顧客提案をスタートさせています。

4.今後の成長戦略 (3)グローバル展開の強化

グローバル展開の強化についてです。塗料関連事業、自動車製品関連事業ともに、従来の方針に従って推進していきます。特出する点としては、自動車製品関連事業におけるインドでの日系OEMの生産拡大強化に向けて、インドJVへの投資拡大を検討している最中です。

4.今後の成長戦略 (4)DX(デジタルトランスフォーメーション)推進

DX推進について、以前からお話ししているAIを活用した業務改善の進捗状況をご説明します。

塗料関連事業における配合検討については、少々苦戦しているというのが正直なところです。苦戦しながらも、配合技術のデータ解析環境構築と並行して、防水材の新規開発をモデルケースに、AIを活用した開発プロセスの効率化に取り組んでいます。

自動車製品関連事業においては、性能を予測する業務において、防音材の構成を予測するAIの内製アプリケーションの開発に成功し、実際の運用をスタートさせています。当初の予定どおり、この防音材の構成を予測・設計する過程で、全体の工数の約30パーセントの削減を達成しています。

さらに、防音材の予測に対するAIのアプリケーション開発で得られた知見を活かし、生産効率化に向けた新規アプリケーションソフトウエアの開発も推進中です。

4.今後の成長戦略 (5)サステナビリティ(持続可能性)経営の推進

サステナビリティ経営の推進についてお話しします。塗料事業では、引き続き環境配慮型製品の拡充に努めていきます。

これまでもお話ししていることですが、弊社が業界に先駆けて開発した遮熱塗料は、太陽光中の熱となる赤外線を反射することで室内に侵入する熱を低減させる製品です。こちらの開発と改良をさらに推進していきます。

加えて、今後大幅な需要増が見込まれる風力発電用塗料の改良や、雪国の滑雪性を有する塗料の研究開発も進めていきます。

4.今後の成長戦略 (5)サステナビリティ(持続可能性)経営の推進

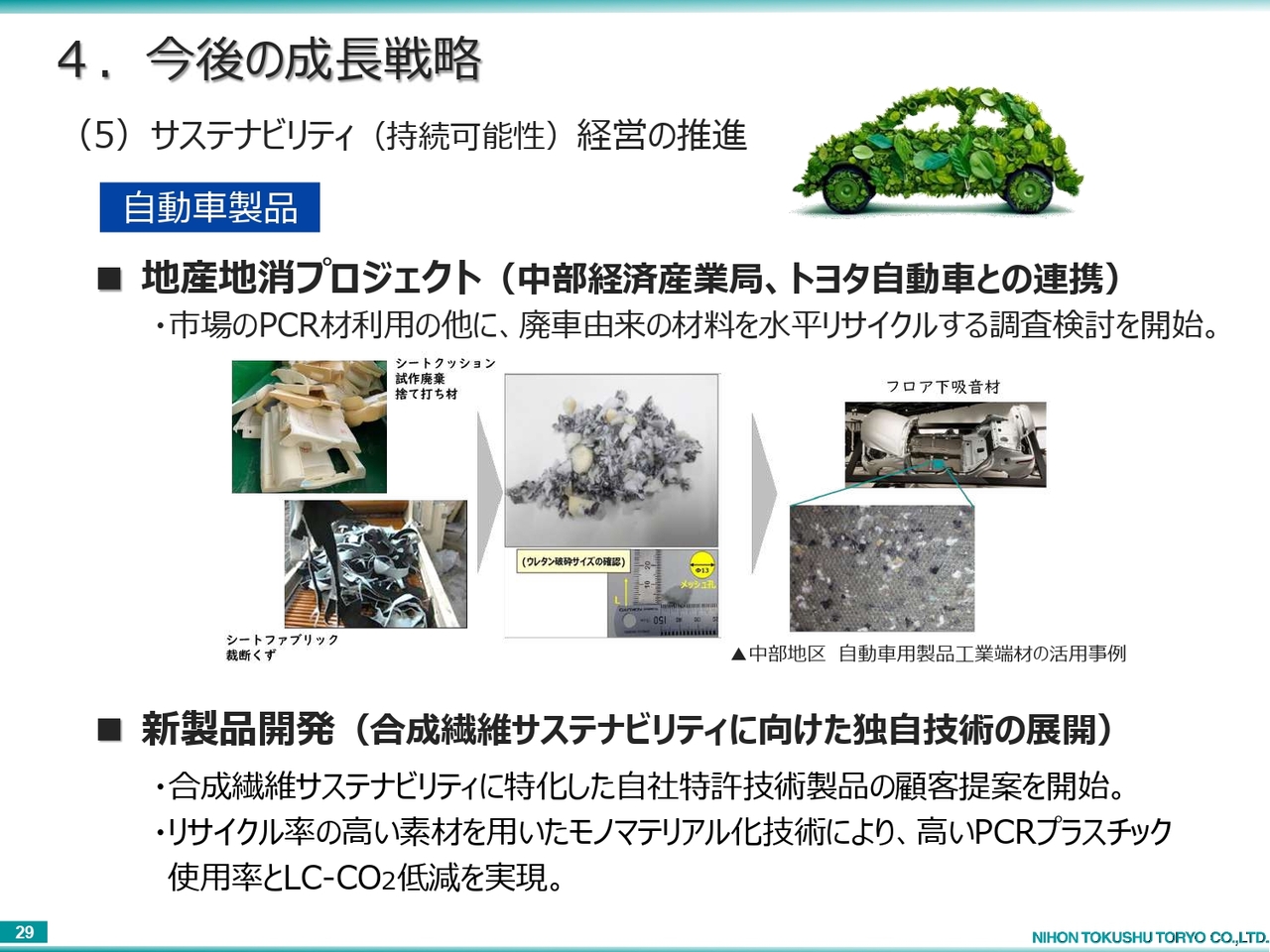

自動車製品関連事業の状況です。これは自動車に限ったことではないですが、一般廃棄物由来のリサイクル材、例えばシートファブリック材の裁断や発泡ウレタン材などの利用や、自動車の廃棄由来の材料を水平リサイクルするような活動を推進しています。

さらに、新製品の開発として、合成繊維のサステナビリティに向けた弊社独自の技術展開を行っています。合成繊維は、もともと石油由来の製品です。ヴァージンのものもあれば、リサイクルのものもあります。その中で、弊社は100パーセントリサイクル材の自社特許技術製品を開発し、お客さまへの提案を開始しています。

こちらの製品は、リサイクル率の高い素材を用いたモノマテリアル化技術により、単一素材における製品供給を実現しています。さらに当社の特許技術により、製品のリサイクルを容易にすることで、合成繊維においても100パーセントの循環が可能な製品となっています。こちらもお客さまへの採用を目指し、開発を進めているところです。

4.今後の成長戦略 (5)サステナビリティ(持続可能性)経営の推進

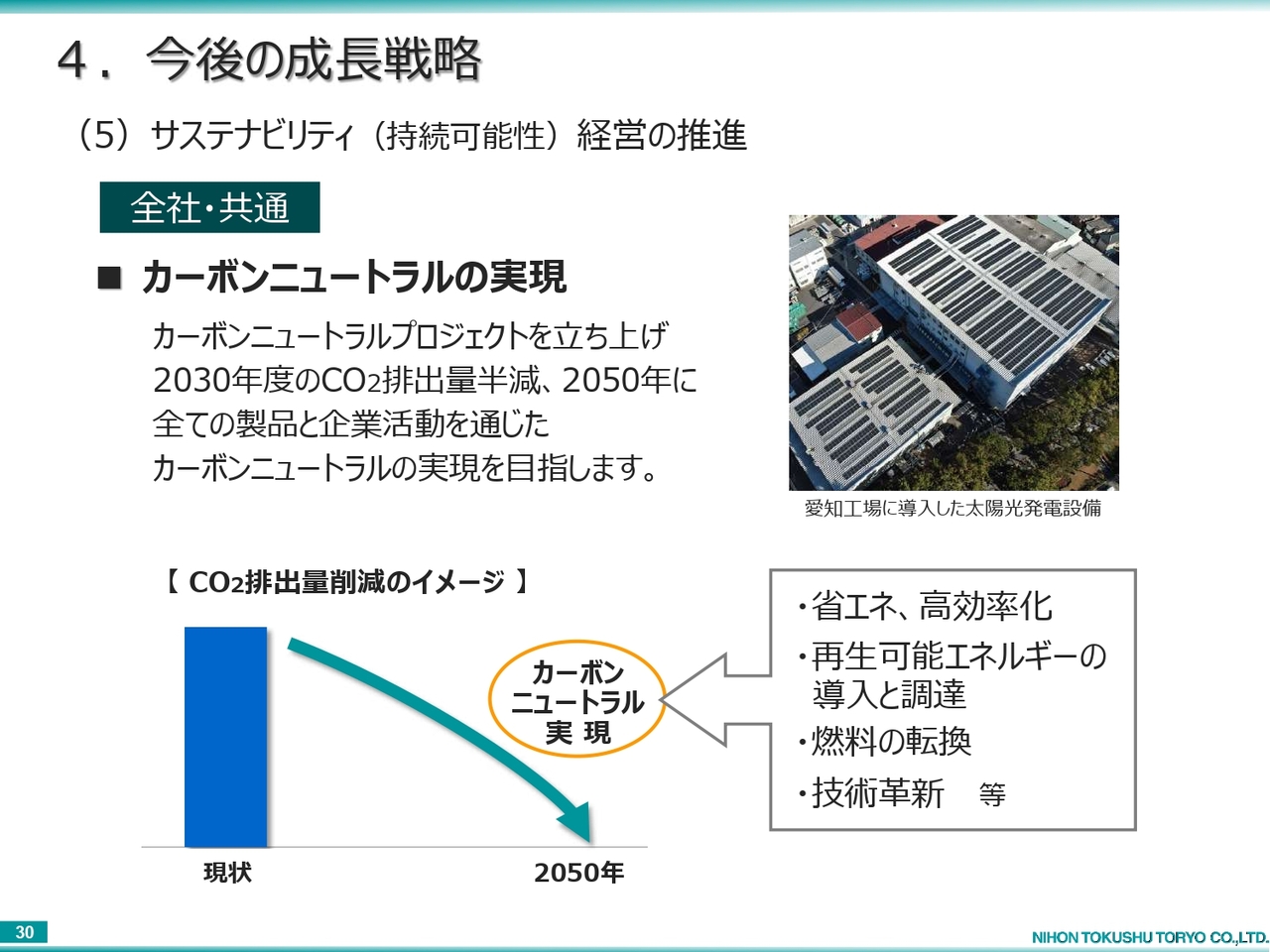

カーボンニュートラルの実現についても、引き続き各事業本部および会社全体でCO2排出量の削減に向けた具体策を進めていきます。

太陽光発電については、すでに愛知工場に導入していますが、静岡工場や九州工場への導入も検討中です。また、前回もお話ししたように、静岡工場と東九州工場ではCO2フリー電源への切り替えを行うなど、CO2のさらなる削減に取り組んでいます。

4.今後の成長戦略 (5)サステナビリティ(持続可能性)経営の推進

全社の課題である、人財育成の強化、働きがい改革、ガバナンスの強化、CSR/サステナビリティ重視の施策についてご説明します。

人財育成の強化については、人事制度の刷新に着手しており、2025年4月からは新しい人事制度に切り替えていきます。加えて、人事制度の補完関係となる新たな教育制度の整備にも取りかかっています。人事制度刷新と教育制度導入の時期はずれてしまうものの、新たな人事制度、教育、研修制度を導入していきたいと考えています。

さらに、本社においてはフリーアドレス化を導入するなど、働く環境の改善にも取り組んでいきます。

ガバナンスの強化についてです。コミュニケーションの向上が活発な意見交換を生み、ガバナンスの強化につながっていくのではないかと考え、従業員との交流をより活性化させる取り組みを引き続き推進しています。

今年度も役員が工場を1日訪問し、工場の人たちと一緒に掃除や意見交換を行いました。また各事業所において、私と事業所の4名から5名でランチミーティングを行い、日常ではなかなか聞きづらい質問などに答えながらコミュニケーションを取っています。このような機会を通じて会社への理解をより深め、お互いに生産性や生活を高められるような活動を推進しています。

CSR/サステナビリティについてです。本年度は、サステナビリティとコンプライアンスのそれぞれにおいて統合する委員会を設立し、定期的に施策の推進を確認しています。女性社員の比率の向上や有給休暇の取得など、具体的な数字を設定し、それに向けて施策を進めています。

現段階ではごく一部に限られていますが、今後も委員会等で検討を進めていき、来年度にはもう少し具体的な目標や施策を示していきたいと考えています。今後は委員会を中心として、PDCAをいかに回していくのか、体制を整えながら対応するリソースの整備にも努めていきます。

私からのご説明は以上となります。ありがとうございました。

質疑応答:自動車部品市場の競争環境とOEMが要求する役割について

司会者:「以前、自動車製品関連事業で顧客へのシステム提案が増えているというお話を聞きました。足元の競争環境あるいはOEMメーカーから求められる役割について、変化がありましたら教えてください」というご質問です。

遠田:従来のOEMからの要求について、特に大きな変化はありません。我々は、車両室内の音を音響技術により削減する防音材において、トータルでご提案できる技術を持っています。場合によっては、弊社が提供できない部品への音響性能の割り付けなどの先行開発を進めるケースもあり、その中で提供できる製品比率を増やすことを目指しています。

そのためには、顧客である自動車メーカーの要求にいかに応え、その中で弊社製品の供給をいか増やすかが重要だと考えています。このような点が、自動車メーカーから求められる弊社のアウトプットとして、引き続き努めていく内容かと思います。

質疑応答:EV車市況の減速に対する自動車製品関連事業の展望について

司会者:「EV車の減速が叫ばれる昨今ですが、自動車製品関連事業の今後の展望をどのように見ていますか? また、同事業は今後もEV車向け製品がけん引するという理解でよろしいでしょうか?」というご質問です。

遠田:弊社もバッテリーEV車の普及を慎重に眺めていましたが、ご指摘のように、今後は一時ほどの伸び率は期待できないと思っています。

しかしながら、将来的にバッテリーEV車がすべてなくなったり伸びなくなったりするわけではないと思っています。したがって、従来のICE車やバッテリーEV、その中央に位置するP-HEV車など、それぞれに適合する製品を開発して供給する体制をとっています。

先ほどバッテリーEV車に向けた製品のご説明をしたため、当社がそちらへ傾倒しているように捉えられたかと思いますが、そのようなことは決してありません。我々は車室内の環境をいかに改善させるかに取り組んでいます。これは部品だけではなく、車の塗膜やボディを保護する塗材などを融合させた延長線上の商品や、バッテリーEV車においてはバッテリーの熱対策の商品などがあります。

また、バッテリーを積むとどうしても重量がかかるため、タイヤへのウェイトが大きくなり、タイヤの走行音が従来の車よりも走行音が比較的大きくなります。加えて、エンジンによって消されていた音が出てくるため、やはりバッテリー車にはバッテリー車専用の音響対策が必要となります。先ほどのご説明はそれらの商品開発に関するものです。

当社としては、従来のガソリン車、バッテリーEV車、その中間のハイブリッド車のそれぞれに商品を展開し、事業の拡充と企業価値の向上を目指していきたいと考えています。

質疑応答:中長期的なOEM拡充の意向と今後の投資予定について

司会者:「グローバル展開について、インドJVへの投資を検討しているというお話がありましたが、出資比率を拡大するという意味でしょうか? あるいは、大きな設備投資を進めたいという意味でしょうか? 弊社にとっての中期的なOEM拡充の意向を教えてください。また、投資はいつ頃までに決断される予定ですか?」というご質問です。

遠田:出資比率の変更はありません。インドにおいては、日系OEMに限らず、例えば韓国のヒュンダイも事業を拡大しており、自動車市場全体が広がっています。

当然我々も、受注製品の拡大とバランスをとりながら、生産設備の拡充を図るための投資や新たな生産拠点を設けるための投資などを検討しています。なかなか現段階では具体的にはお話しづらいのですが、来年度はより具体的にお話しできる環境になっていくと考えています。

アジア圏においては、みなさまもご存じのように、中国での日系OEMの不調やタイにおける中国自動車メーカーの進出など、日系OEMにとっては苦戦する状況が続いています。そのような意味でも、日系OEMのインドへの投資拡大や、日系OEMに限らず、ヒュンダイやヨーロッパ系企業の投資拡大といったチャンスを逃がさないよう、タイミングを見て投資判断していきたいと考えています。

この銘柄の最新ニュース

日特塗のニュース一覧- 「株式付与ESOP信託」の導入に関するお知らせ 2026/02/18

- 株式付与ESOP信託導入に伴う自己株式処分に関するお知らせ 2026/02/18

- 日特塗、4-12月期(3Q累計)経常が3%増益で着地・10-12月期も19%増益 2026/02/12

- Consolidated Financial Results for the Nine Months Ended December 31, 2025 [Under Japanese GAAP] 2026/02/12

- 2026年3月期 第3四半期決算短信〔日本基準〕(連結) 2026/02/12

マーケットニュース

おすすめ条件でスクリーニングされた銘柄を見る

日本特殊塗料の取引履歴を振り返りませんか?

日本特殊塗料の株を取引したことがありますか?みんかぶアセットプランナーに取引口座を連携すると売買履歴をチャート上にプロットし、自分の取引を視覚的に確認することができます。

アセットプランナーの取引履歴機能とは

※アセプラを初めてご利用の場合は会員登録からお手続き下さい。