大日本塗料のニュース

大日本塗料、需要回復により各セグメントで増収増益 今期は原材料価格上昇に対する価格是正で増収を見込む

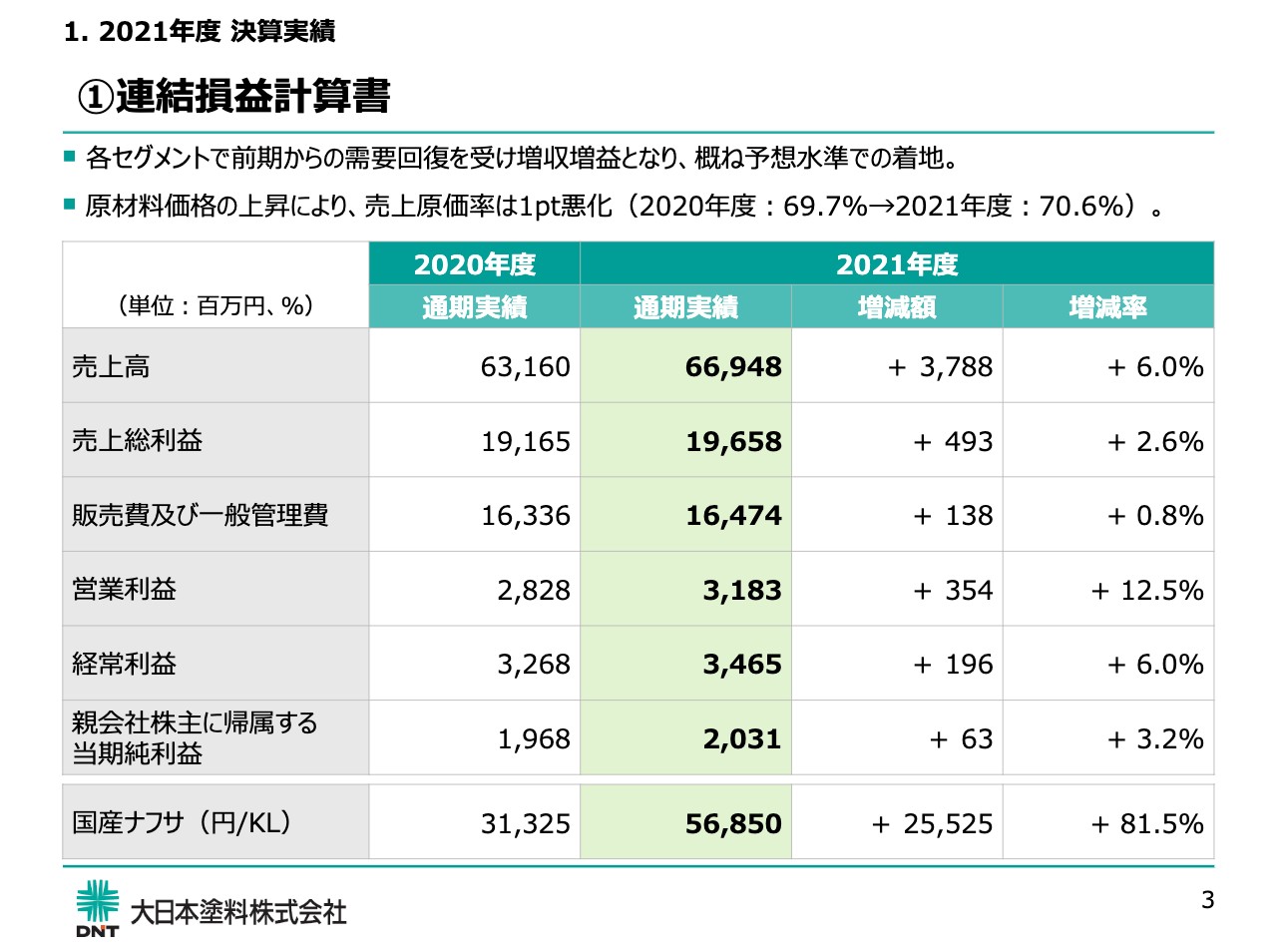

①連結損益計算書

永野達彦氏(以下、永野):管理本部長の永野でございます。よろしくお願いいたします。今回もポイントをできるだけ絞ってご説明したいと思います。

まず、3ページは連結損益計算書です。増収微増益という言葉で表されるかと思っています。売上高が669億4,800万円で前年比37億8,800万円の増収、営業利益が前年比3億5,400万円の微増益です。この後に何回も出てくると思いますが、原材料の高騰による原価率の上昇に1年を通して悩まされた期となりました。

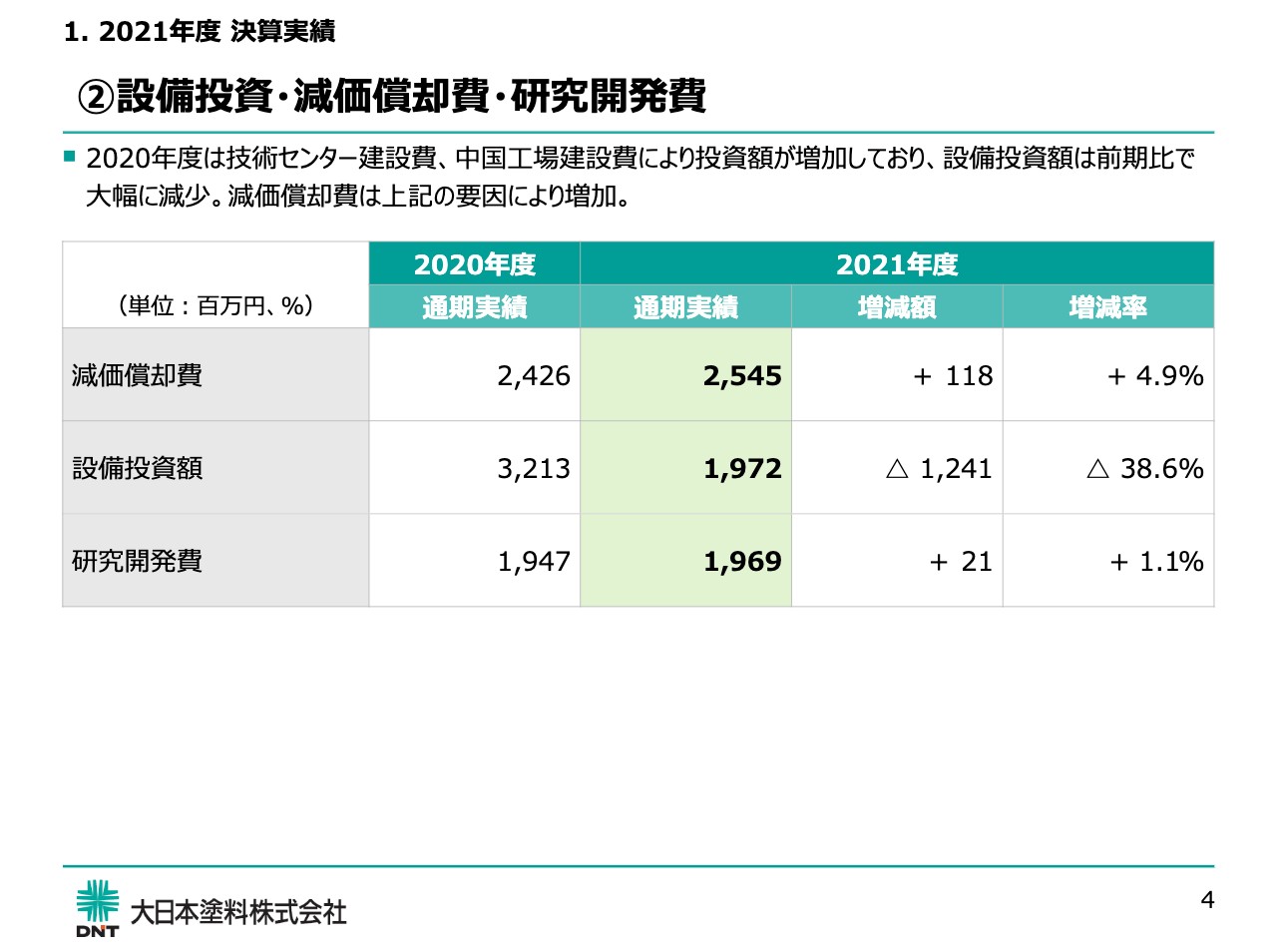

②設備投資・減価償却費・研究開発費

4ページは設備投資・減価償却費・研究開発費です。技術センターや中国の一連の投資が落ち着きましたので、設備投資額は償却の範囲内に収まっています。

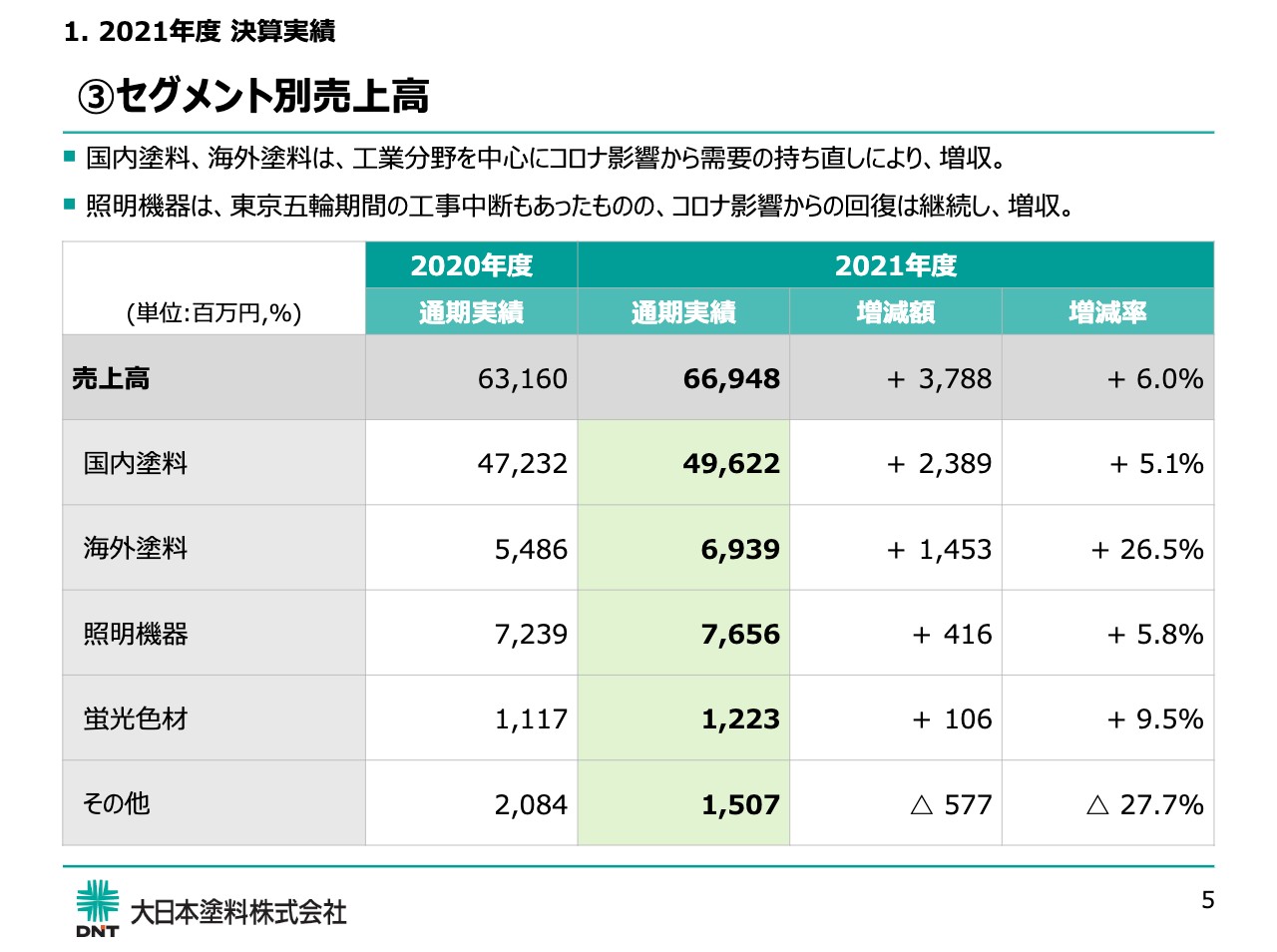

③セグメント別売上高

5ページではセグメント別の売上高について、スライドの表の増減額の列を中心にご説明します。売上高は前年比37億8,800万円の増収で、内訳は国内塗料が前年比23億8,900万円の増収、海外塗料が前年比14億5,300万円の増収です。

新型コロナウイルスの影響からの反動で、多少なりとも回復したと言えそうです。照明機器は前年比4億1,600万円の増収で、まだ本格的な需要は戻っていません。

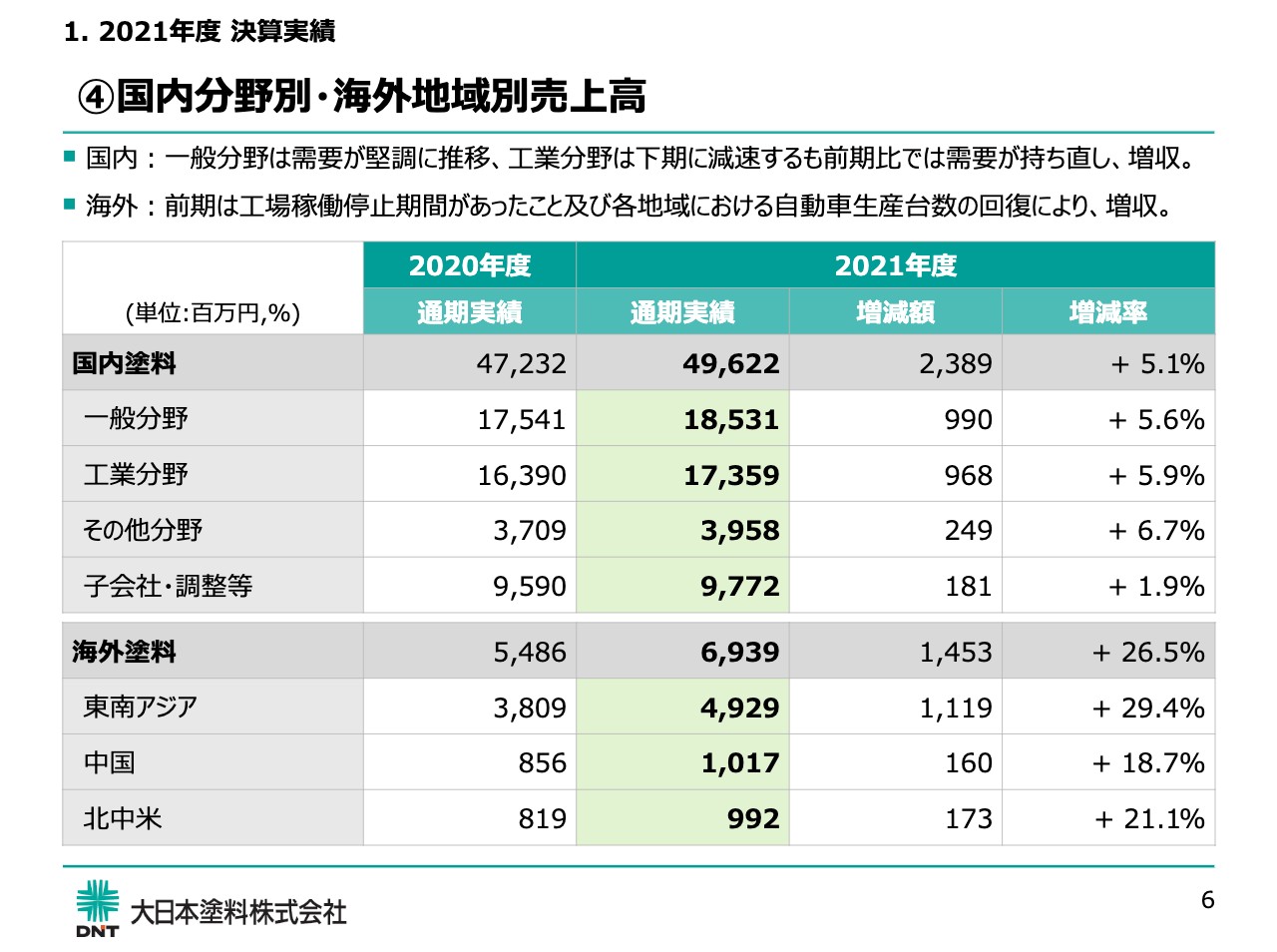

④国内分野別・海外地域別売上高

6ページは国内分野別・海外地域別売上高ということで、前回と同様に国内塗料については一般分野と工業分野、海外は地域別で示してみました。こちらもスライドの表の増減額の列を中心にご説明します。

国内塗料は全体で前年比23億8,900万円の増収でした。一般分野は前年比9億9,000万円の増収で、構造物が70パーセントくらいを占めています。工業分野は前年比9億6,800万円の増収で、粉体塗料などの焼付塗料が80パーセントくらいを占めています。その他分野は前年比2億4,900万円の増収で、60パーセントくらいがジェットインクです。

海外は前年比14億5,300万円の増収です。東南アジアのタイが特に大きく牽引し、前年比11億1,900万円の増収となりました。

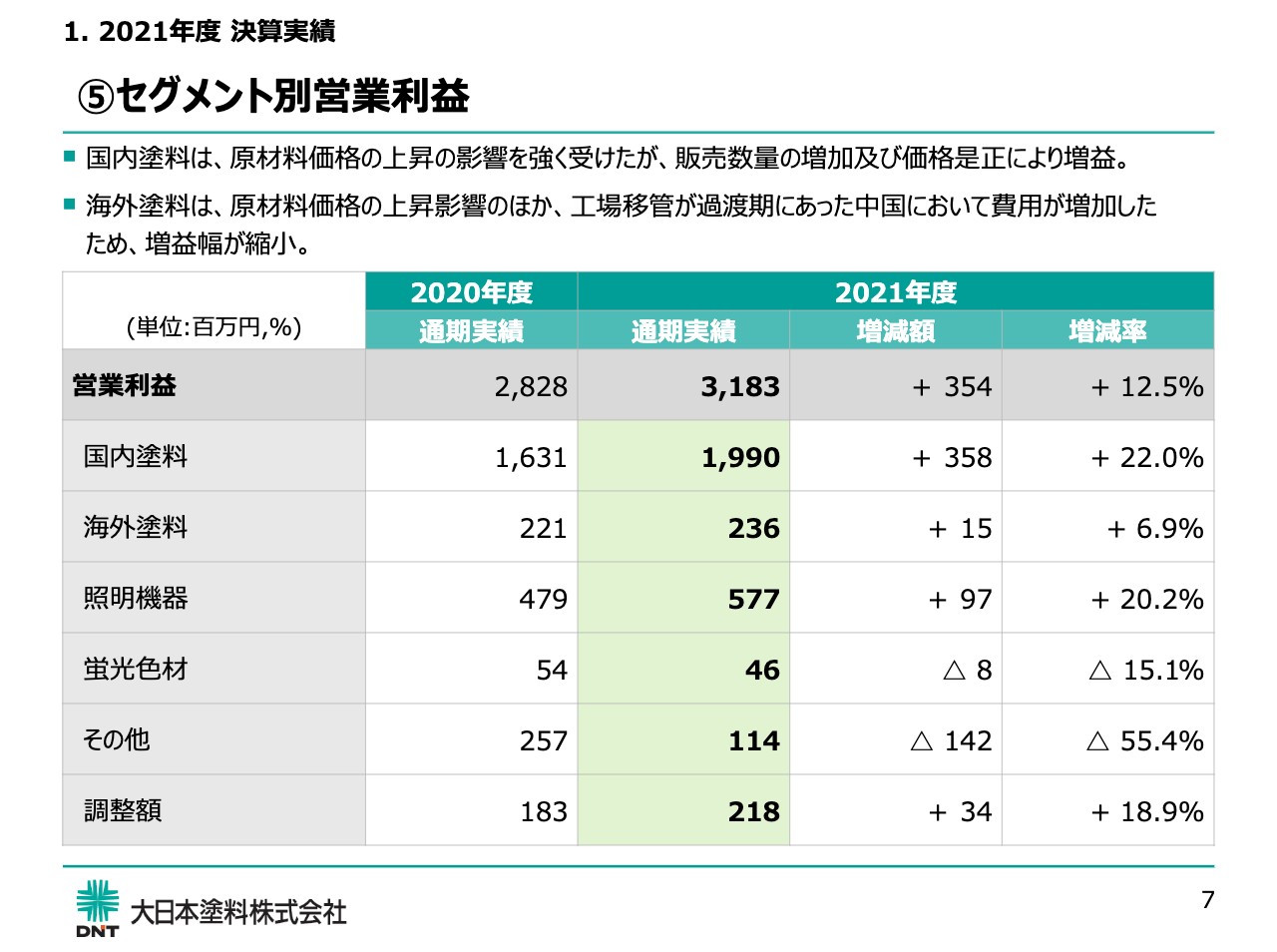

⑤セグメント別営業利益

7ページから利益面についてご説明します。スライドの表の増減額をご覧ください。営業利益全体で前年比3億5,400万円の増益となりました。内訳は国内塗料が前年比3億5,800万円増、海外塗料が前年比1,500万円増、照明機器が前年比9,700万円増です。スライドに記載のとおり、それぞれで原材料価格の上昇の影響を受けましたが増益となりました。

どちらかと言いますとポジティブに見えなくもありませんが、前期の11月に中間期としてご報告した時点から見ると増益幅は圧縮しており、下期は苦戦したということが正しいかと思います。

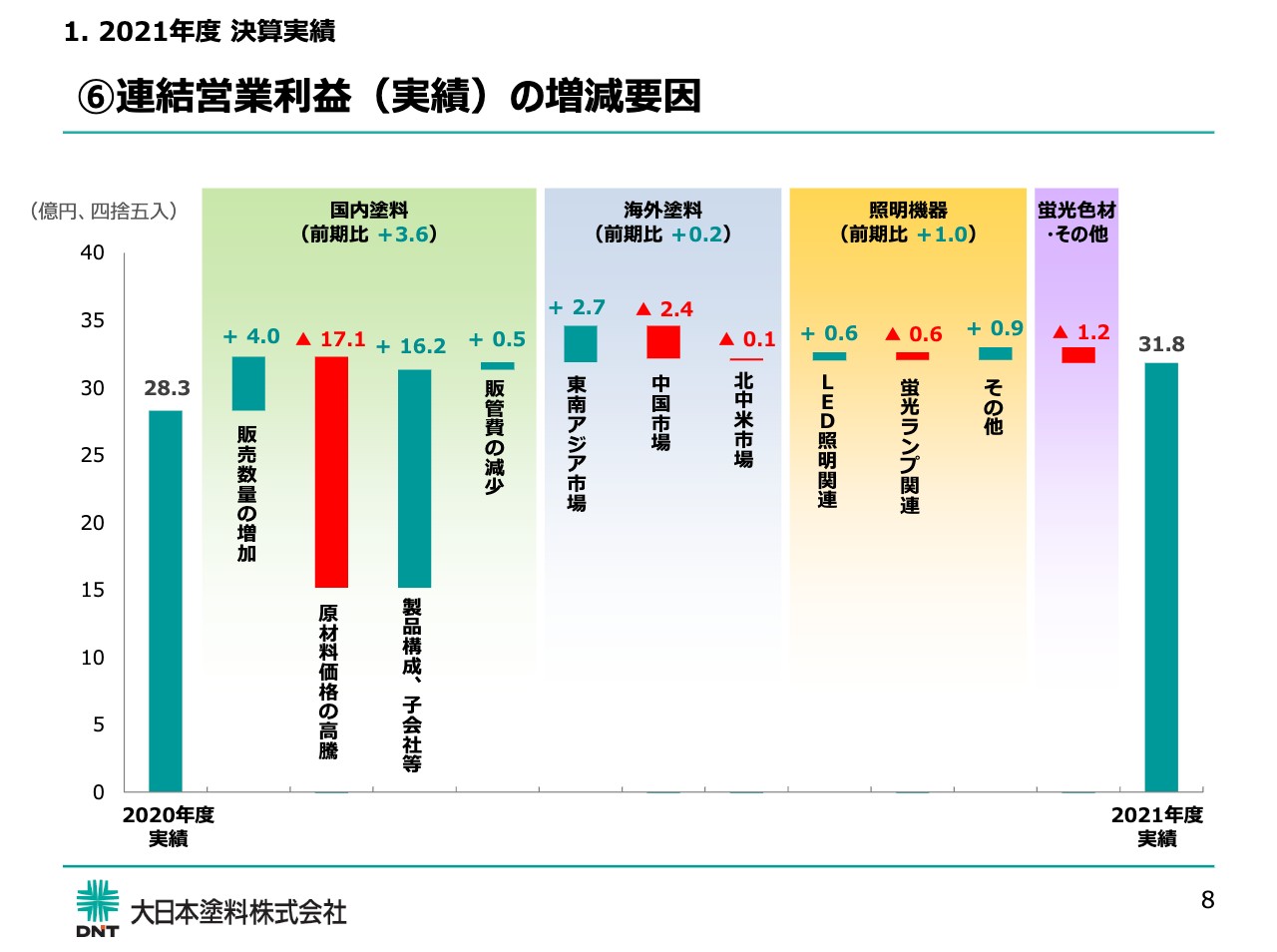

⑥連結営業利益(実績)の増減要因

8ページです。スライドの図に沿ってご説明した上で、前回の中間期の通期予想との違いについてご説明します。スライド左側の国内塗料は前期比3.6億円の増益で、そのうち「販売数量の増加」が前期比プラス4億円と4パーセント弱伸びました。

問題は赤い棒グラフの「原材料価格の高騰」で、前期比マイナス17.1億円となっています。簡単にお伝えすると、マイナス17.1億円のうち原油・ナフサ関連が10億円強の60パーセントくらい、エポキシ樹脂が3億円弱の16パーセントくらい、亜鉛が1億円強の8パーセントくらいというイメージです。

それに対して「製品構成、子会社等」に前期比プラス16.2億円と記載していますが、この中で価格是正ならびに付加価値関係で単価アップした分が6億円くらいです。ですので、マイナス17.1億円に対し6億円の30パーセント強くらいの打ち返しにとどまったと言えそうです。

その他には、先ほど販売数量の増加とお伝えしましたが、同様に生産も増えましたので、4億円ほど生産系の子会社が利益を稼いでくれました。また、ジェットインクや運賃、原価改定差異などもその他としてあります。

海外塗料については、東南アジア市場は多少戻ってきましたが、中国市場で前期比マイナス2.4億円と赤字幅が拡大しました。操業が遅れたことも要因です。照明機器はまだまだということで、最終的に営業利益は前期比3.5億円の増益にとどまりました。

前回の11月は予想営業利益32億円とお伝えしていましたので、開示ベースでほぼ予想どおりの着地となりました。前期の下期は、上期以上に原材料の高騰の影響がさらに深まることで苦戦するという見通しが、そのとおりになったということです。

1つ補足しますと、11月時点では国内塗料の原材料価格高騰による影響を14億円くらいで見ていましたので、さらに3億円ほどダメージを受けたかたちとなりました。つまり、それなりに踏ん張ってきましたが、ゴールがどんどん先に行ってしまい追いつかなかったというイメージです。

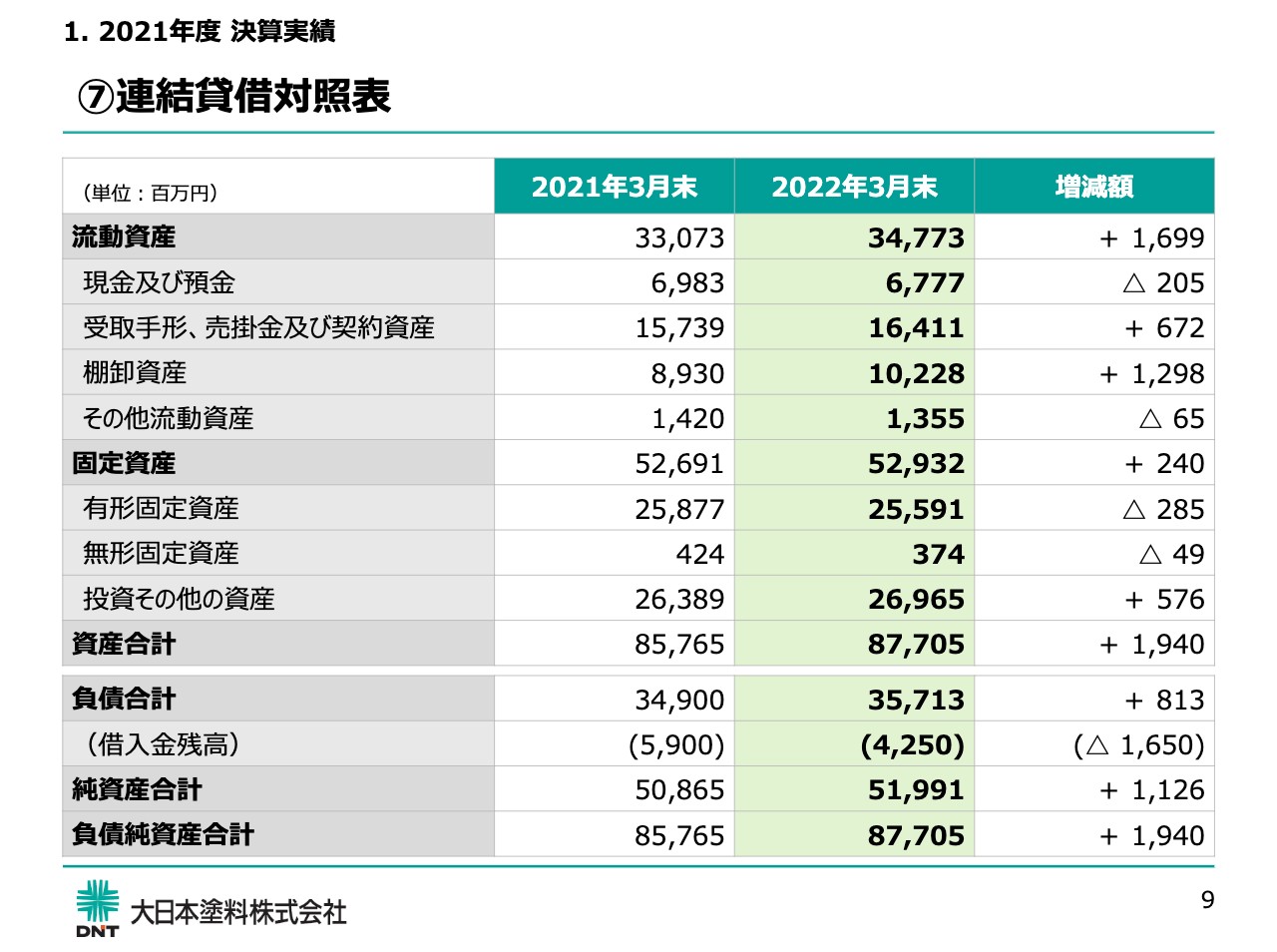

⑦連結貸借対照表

9ページはバランスシートです。ここでは1点だけご説明します。棚卸資産が13億円ほど増えていますが、これは今お伝えした原材料の単価アップに加え、原材料の高騰局面での前倒し調達という戦略性も含まれています。

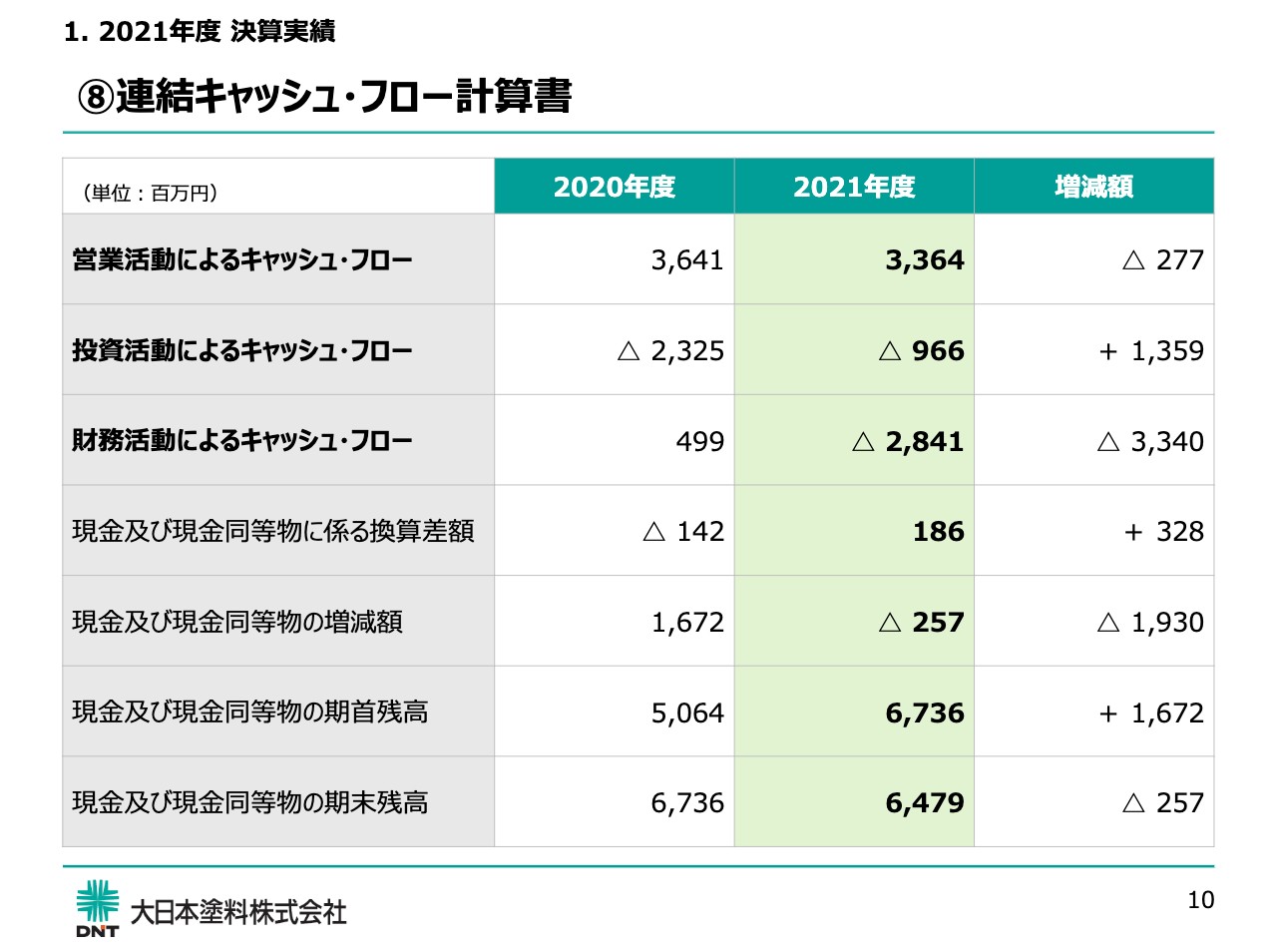

⑧連結キャッシュ・フロー計算書

10ページのキャッシュ・フロー計算書は割愛します。

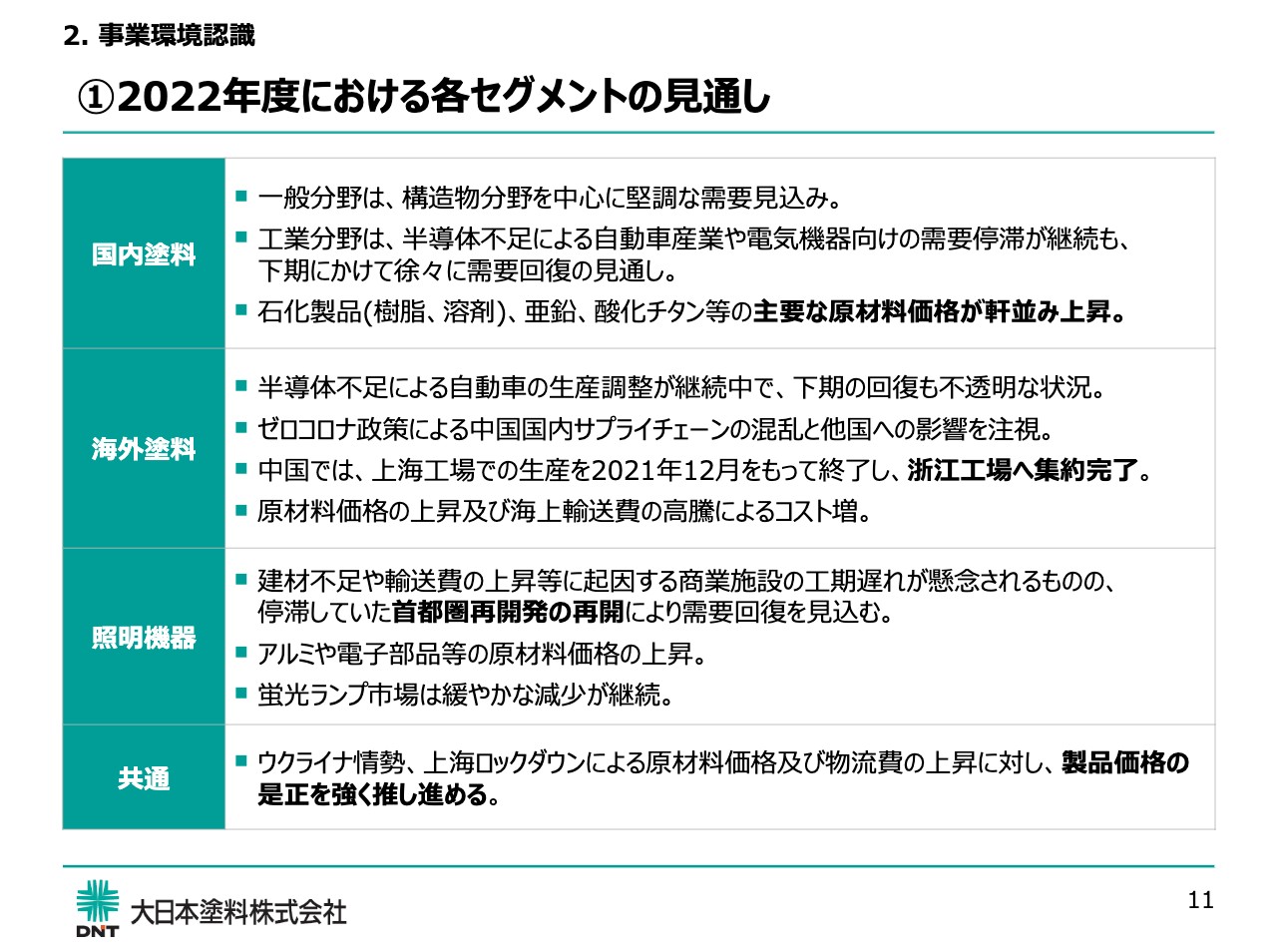

①2022年度における各セグメントの見通し

11ページは、2022年度における各セグメントの見通しです。すべてキーワードなのですが、その中で特に色合いの強いものだけご説明します。国内塗料は、主要な原材料価格が軒並み上昇しているということに尽きます。引き続き、価格是正が最重要課題であるということです。

海外塗料は中国での浙江工場へ集約完了ということで、効率化を進めながら赤字幅を縮小し、なんとか償却前の黒字化を目指していきたいと思っています。

照明機器については、首都圏再開発の再開により需要回復を見込み、加えて一定の価格是正を行う計画です。共通の項目では、製品価格の是正を強く推し進めることを繰り返し強調しています。

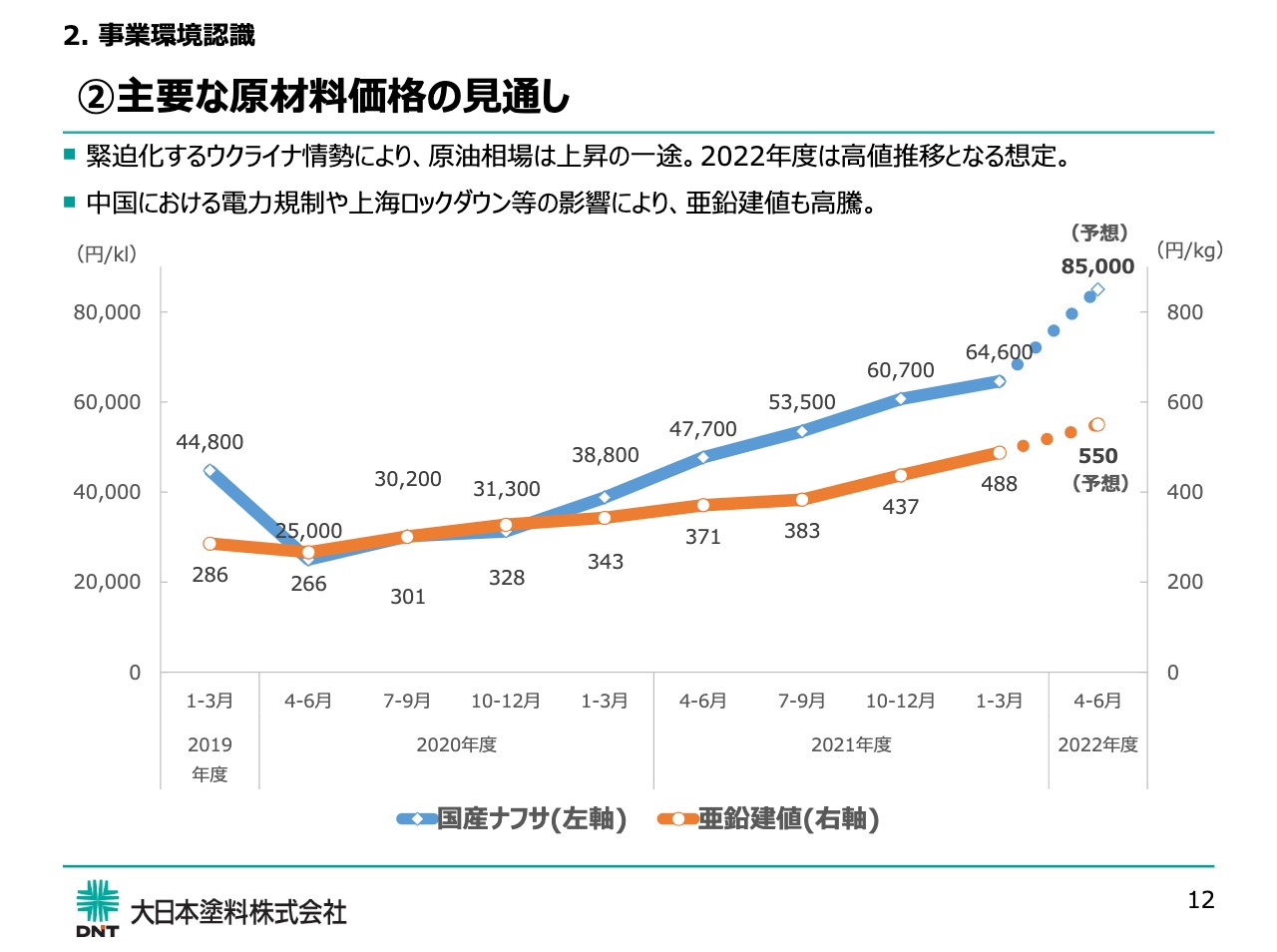

②主要な原材料価格の見通し

12ページは、主要な原材料価格の見通しです。国産ナフサと亜鉛の建値を記載しています。上昇傾向が続いており、足元ではさらに角度が増しています。経営環境にこのような逆風が吹いていることがこのグラフからもイメージできると思います。

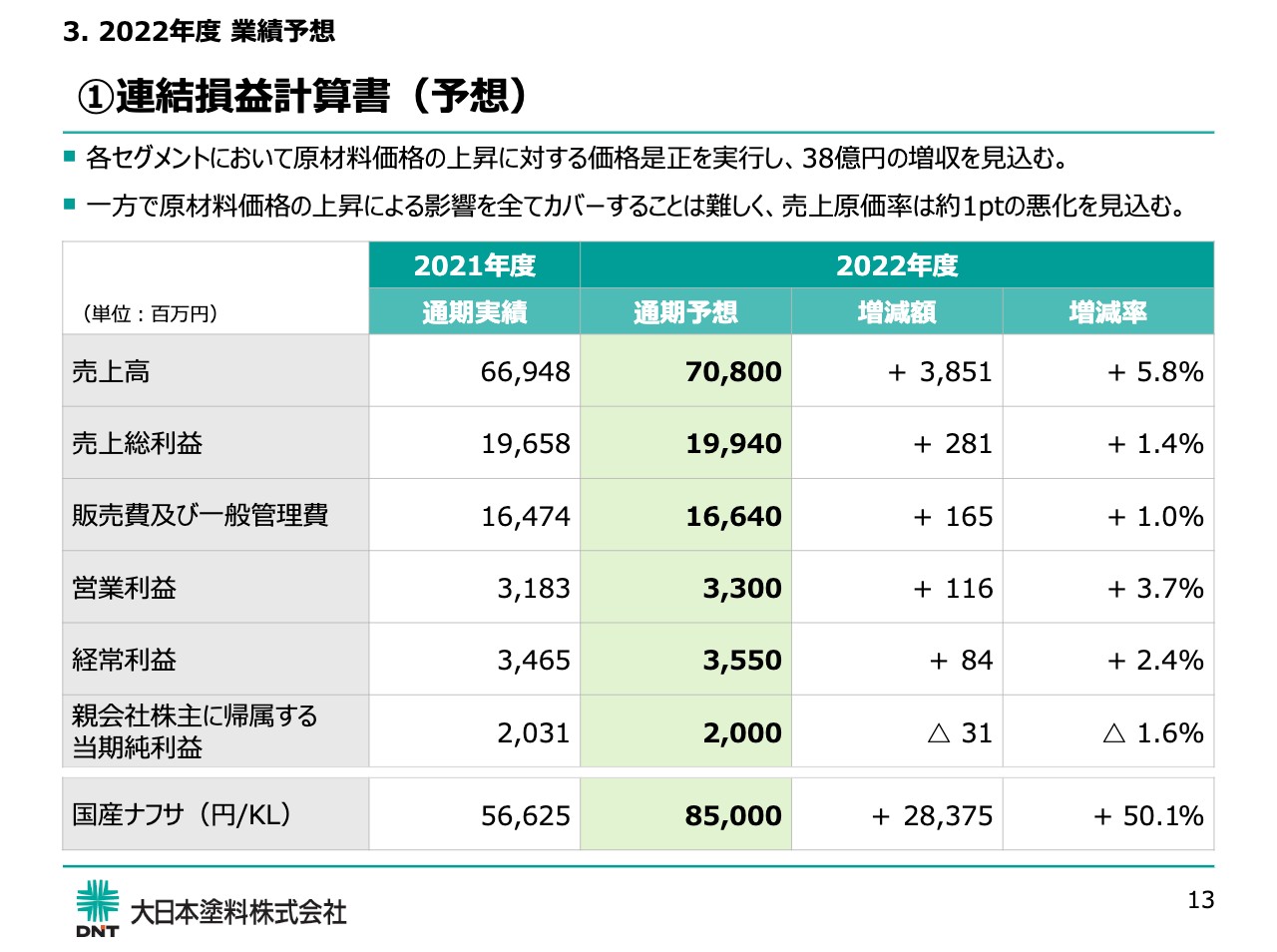

①連結損益計算書(予想)

13ページは連結損益計算書です。すでに開示しているものですが、この計画の立て方について簡単にご説明します。

国内塗料においては、今お伝えしたとおり足元の変数が非常に多いということで、今回は特に苦労しました。そのような中、7月以降の原油相場・国産ナフサ・為替相場の3つを固定し、国内塗料における数量と価格是正の進捗が計画に対してワーストなのか、ミドルなのか、ベストなのかのシミュレーションを繰り返した上で作った予想となります。

通期予想で、売上高は708億円で前年同期比38億5,100万円の増収です。営業利益は33億円で前年同期比1億1,600万円の若干の増益で、ほぼ横ばいと言ってもよいと思います。スライド一番下の国産ナフサは8万5,000円という前提でシミュレートしています。

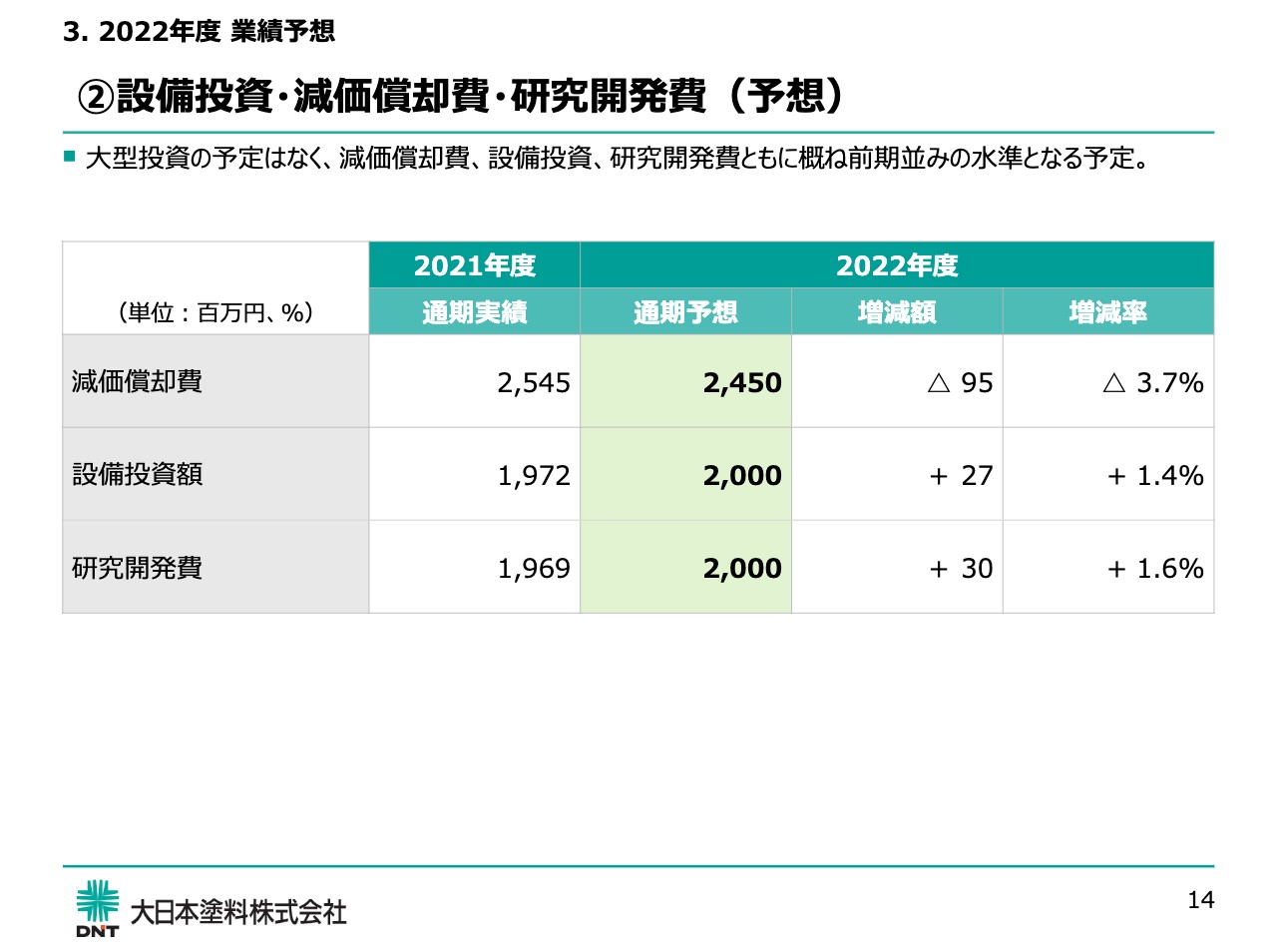

②設備投資・減価償却費・研究開発費(予想)

こちらは特筆すべきものがないため割愛します。

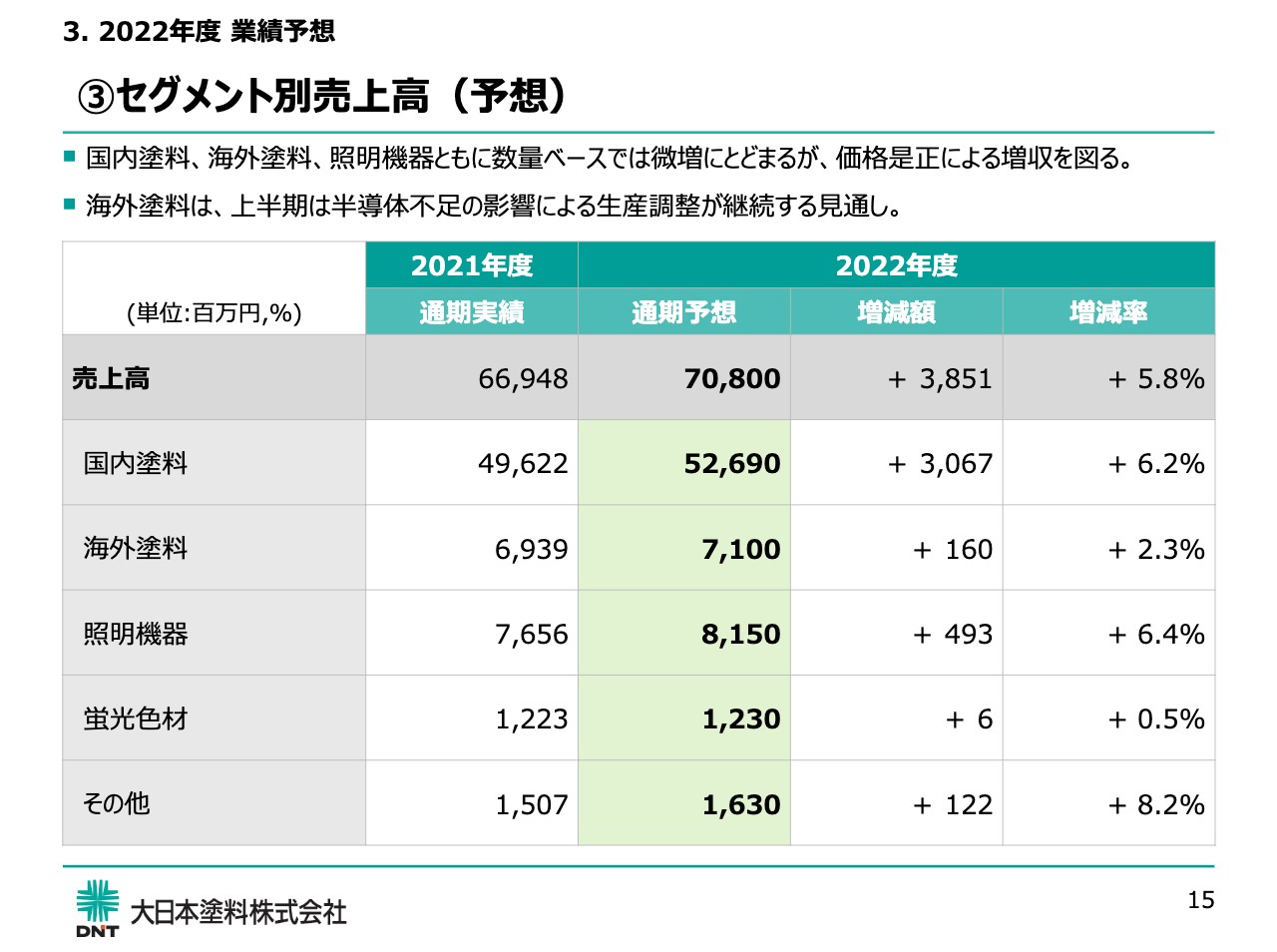

③セグメント別売上高(予想)

15ページはセグメント別の売上高の予想です。スライドの表の増減額の列をご覧ください。売上高は前年比38億5,100万円の増収です。このうち80パーセントくらいが国内塗料で、30億6,700万円です。中身については次のページでご説明します。

海外塗料は、半導体不足の影響が下期も続くだろうということで、前年比1億6,000万円の増収にとどめています。照明機器は前年比4億9,300万円の増収計画で、価格是正もかなり含まれています。

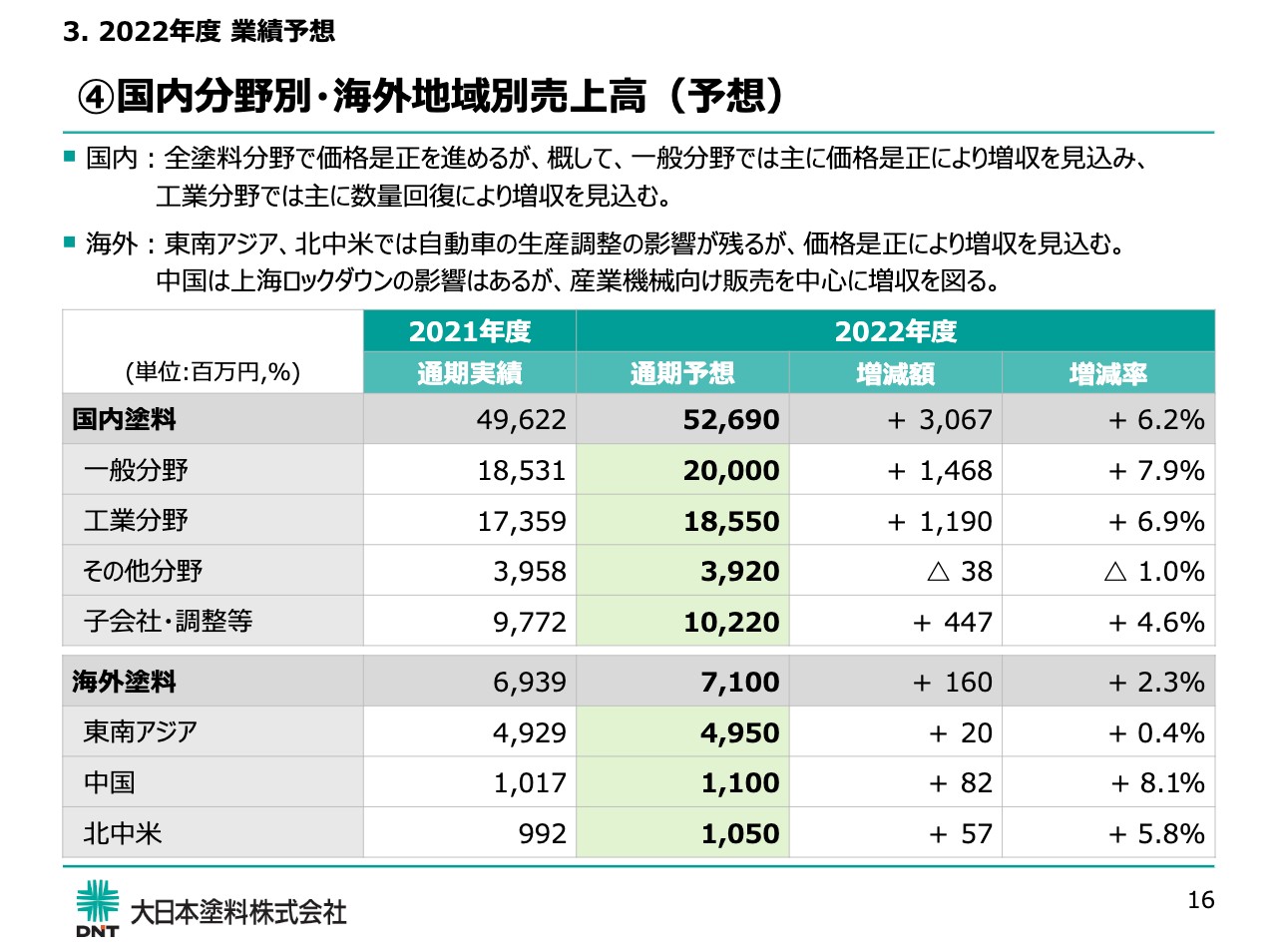

④国内分野別・海外地域別売上高(予想)

16ページは、国内分野別・海外地域別売上高の予想です。国内塗料は今お伝えしたとおり前年比30億6,700万円の増収計画で、一般分野が前年比14億6,800万円、工業分野が前年比11億9,000万円の増収です。

スライドにも記載していますが、増収の中身が異なるためご説明します。まず一般分野は、数量ベースでは前期に比べほぼ横ばいで見ており、主に価格是正による増収を見込んでいます。

工業分野でも価格是正を進めますが、一般分野の改定率を仮に10パーセントとすると、6パーセントくらいのイメージです。その分、工業用は数量回復による増収を考えています。その3分の2が粉体塗料などの焼付塗料で、建材も多少の回復を見込んでいます。

海外については、前年比1億6,000万円の増収という力不足の数字ではありますが、先ほどお伝えしたとおり、今期のトップラインの伸びは今のところあまり期待していない状況です。

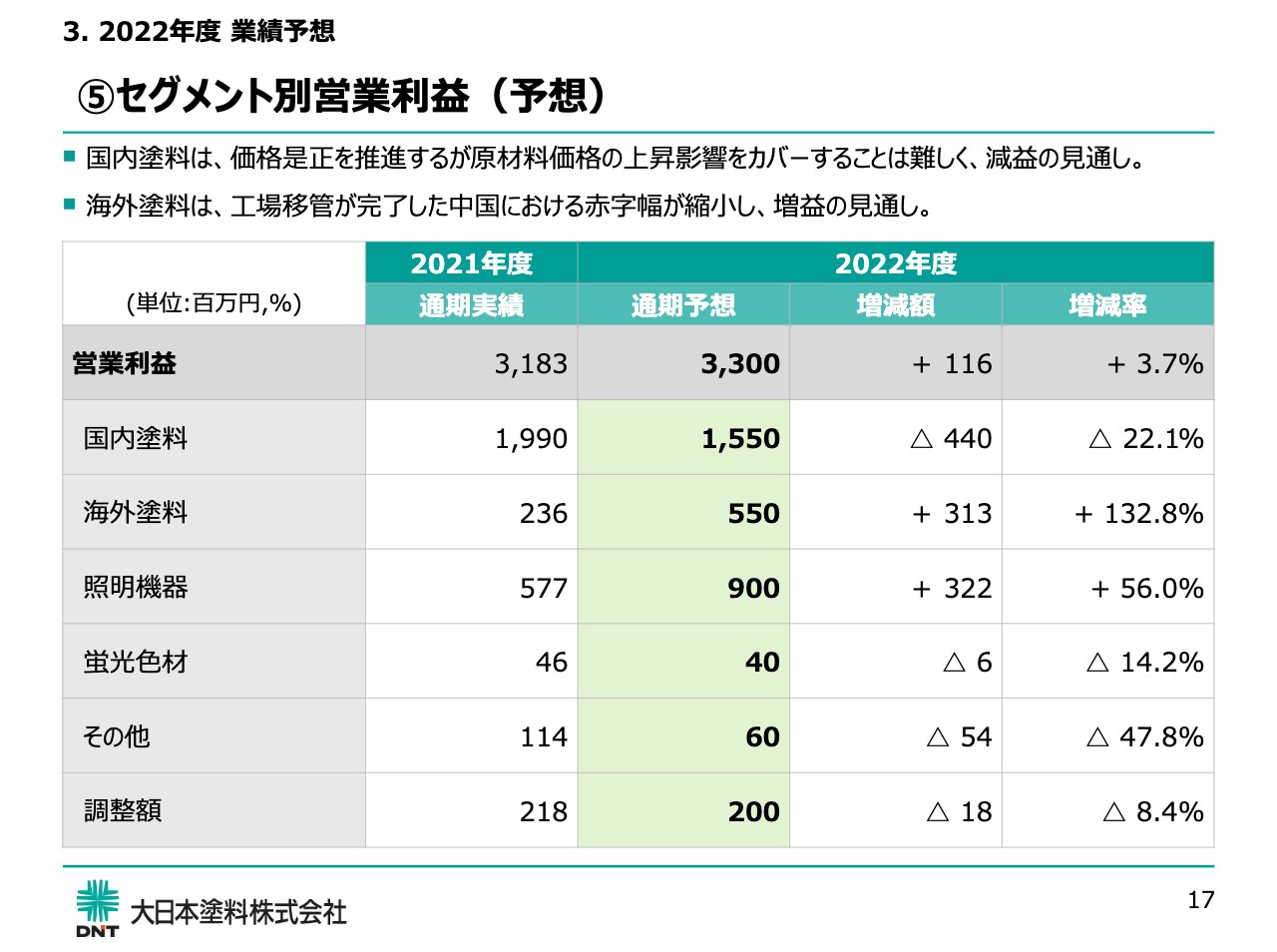

⑤セグメント別営業利益(予想)

17ページは営業利益の予想です。トータルでは前年比1億1,600万円の微増ですが、国内塗料は前年比マイナス4億4,000万円です。前のページでお伝えしたとおり前年比30億円の増収計画ですが、原材料高騰のスピードと価格是正のスピードのギャップは特に上期ではなかなか埋めきれず、なんとか下期に間に合わせることを計画していますが、通期では減益の計画です。

海外塗料は、前年比3億1,300万円の増益です。中国の生産・販売体制がようやく整ったことによる赤字幅縮小で、この増益を考えています。外部委託工場や倉庫のコストの減少、1社化による人員削減などで3億円弱改善したいと考えています。

照明機器は価格是正効果がほとんどです。先ほどお伝えしたとおり、売上高は前年比4億9,300万円の増収、利益は前年比3億2,200万円の増益ということで、まさに売上がそのまま利益に乗ってくるイメージです。

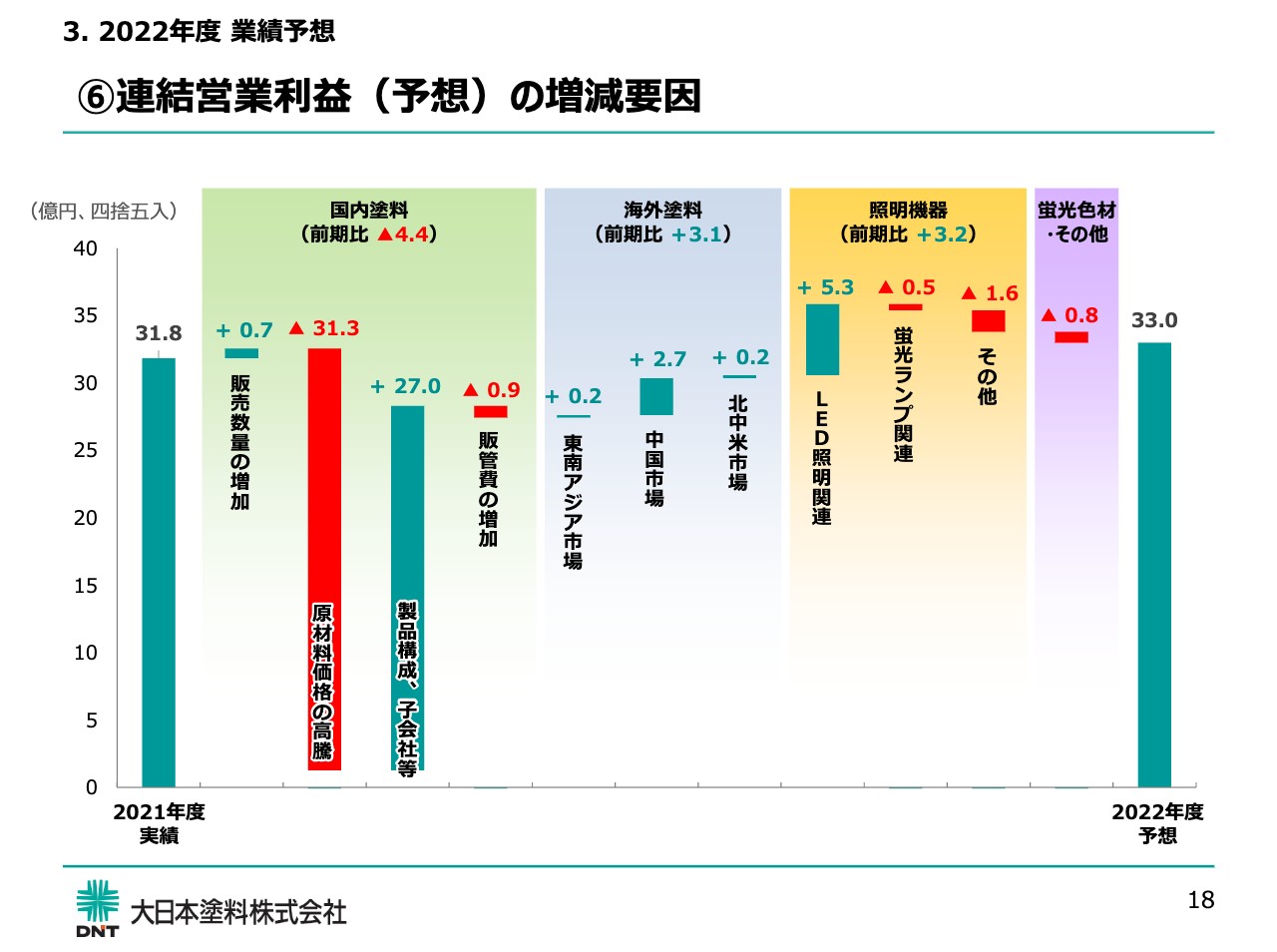

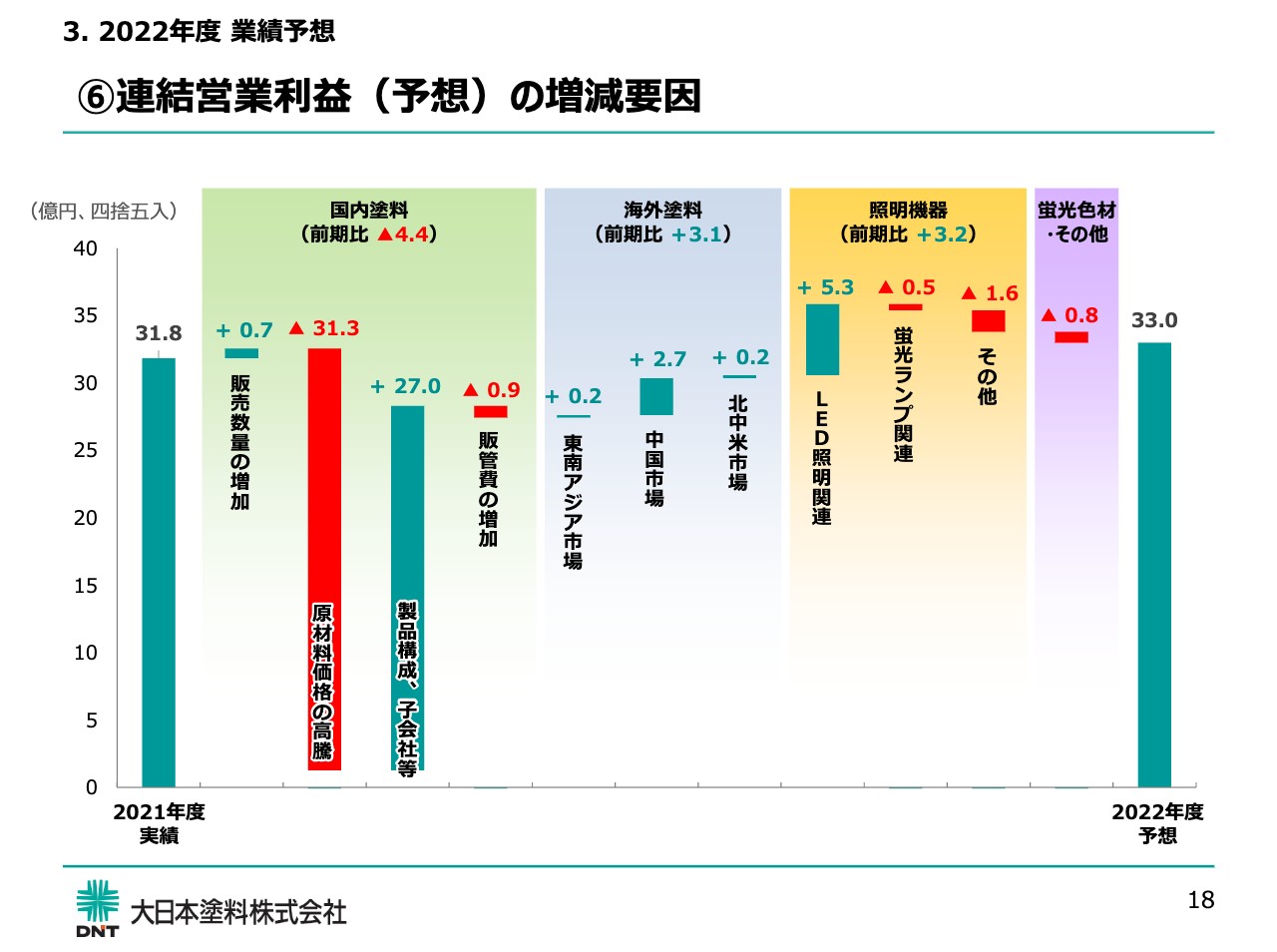

⑥連結営業利益(予想)の増減要因

18ページは今期の営業利益の予想を視覚化したものです。国内塗料の前期比マイナス4.4億円については、「原材料価格の高騰」のマイナス31.3億円と、「製品構成、子会社等」のプラス27億円がポイントとなるため、こちらに絞ってご説明したいと思います。

まず、「原材料価格の高騰」によるマイナス31億3,000万円は、昨年の2倍弱の数字となっています。その中身は7割強が原油・ナフサ関係で、22億円から23億円を見込んでいます。亜鉛が8パーセントの2億数千万円で、酸化チタンも同じくらいです。エポキシ樹脂はずっと高止まりになっているため据え置いています。

一方、「製品構成、子会社等」のプラス27億円については、そのうち15億円を本年度実施の価格是正でカバーする計画を立てています。「昨年は30パーセントしか打ち返せなかったじゃないか」「31億円に対して15億円も大丈夫か?」というご指摘は当然あると思いますが、この数字を最低ラインとして現在取り組んでおり、足元では単価も上がってきています。

残りの12億円については、前期実施済みの価格是正で前期決算に寄与しなかった分として、今期純増でカウントする分が10億円くらいあるため、こちらの蓋然性は高いと考えています。原材料価格の高騰などは同業他社も同様の状況だと思いますが、4月から役員体制も変えて、積極営業を進めています。

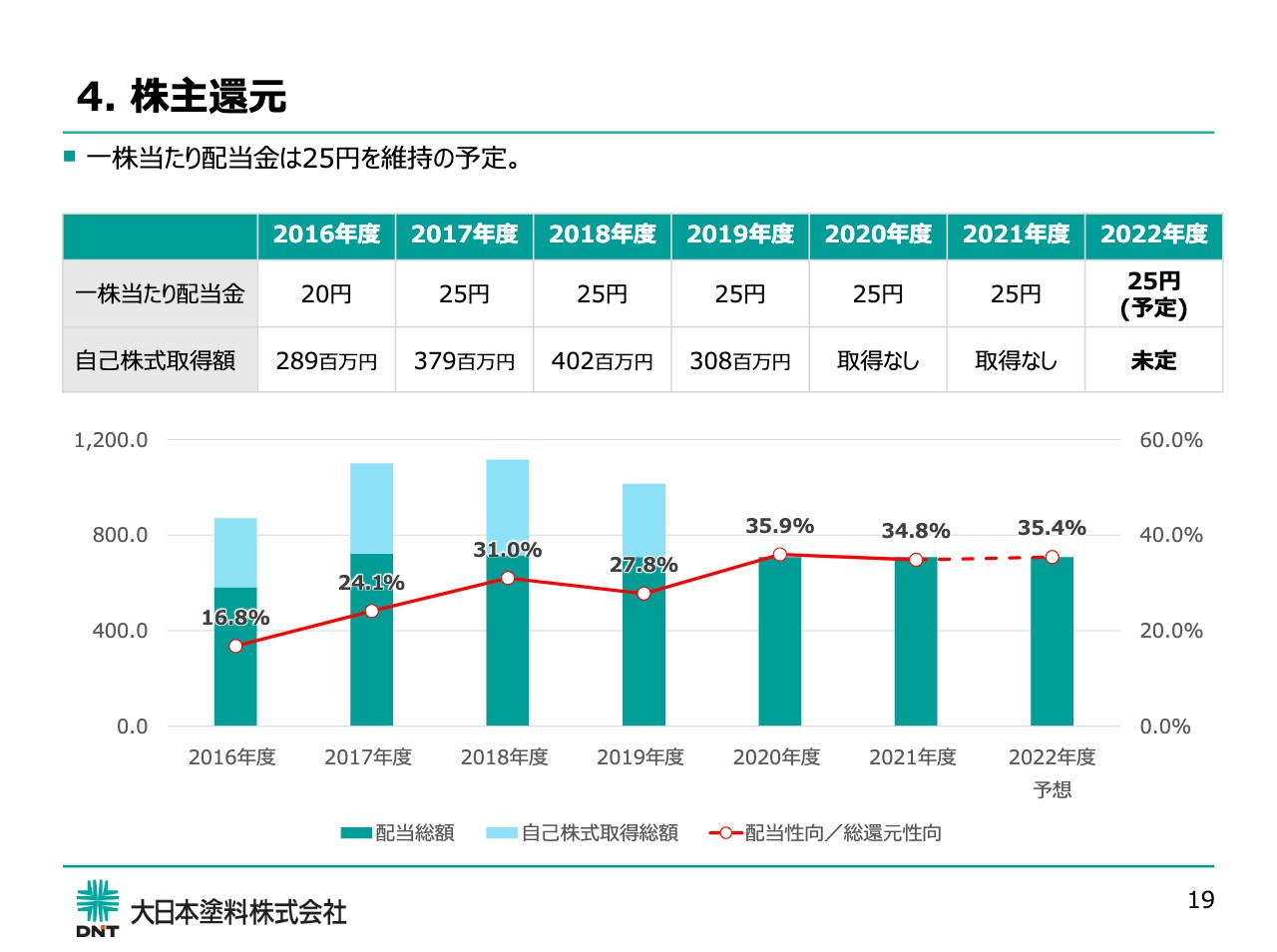

4. 株主還元

株主還元についてです。1株当たり配当金は25円を維持、配当性向は35.4パーセントを予定しています。

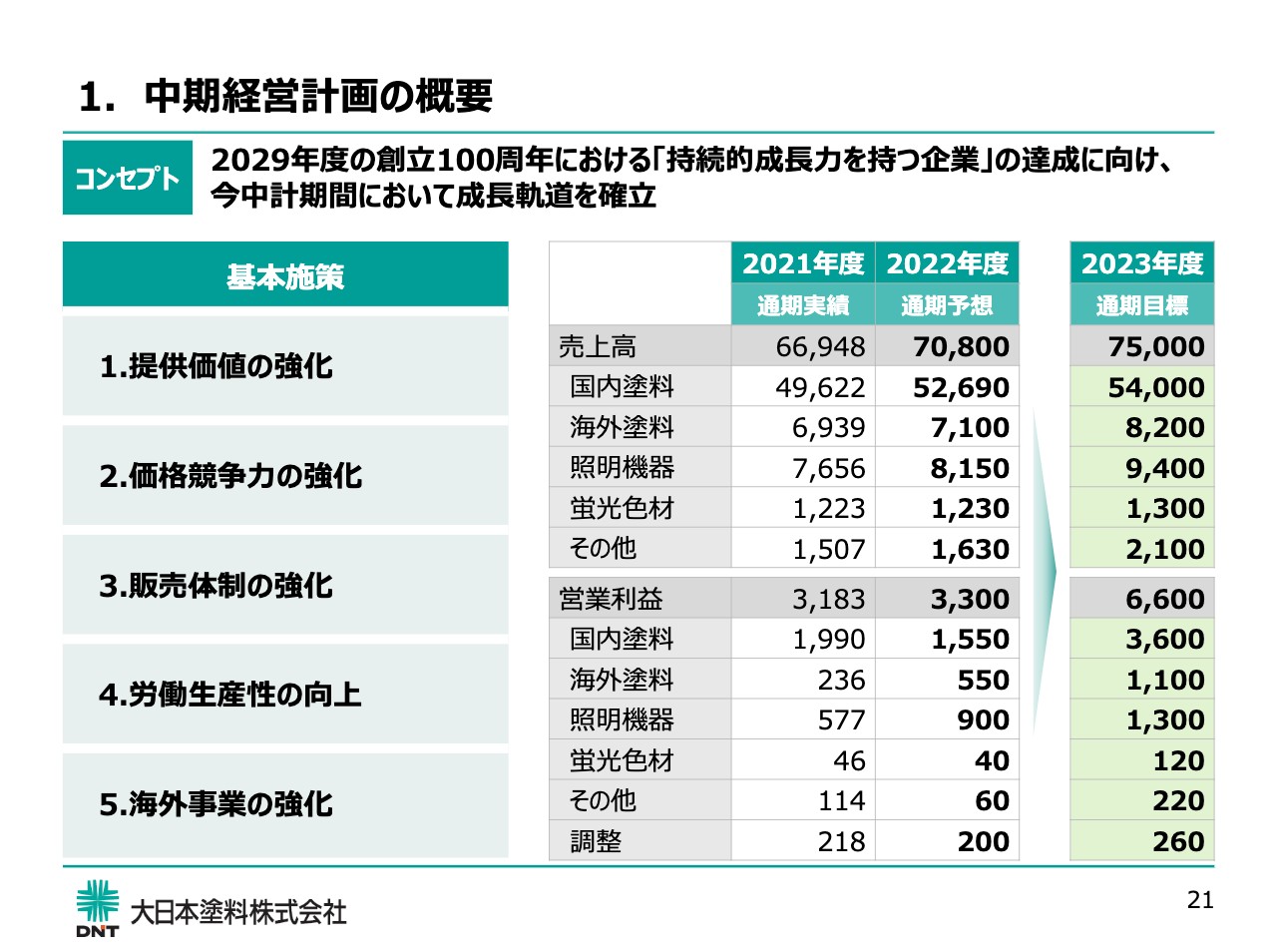

1. 中期経営計画の概要

里隆幸氏:続いて、社長の里からご説明いたします。ここからは中期経営計画の進捗状況を中心に、経営戦略全般についてご説明したいと思います。

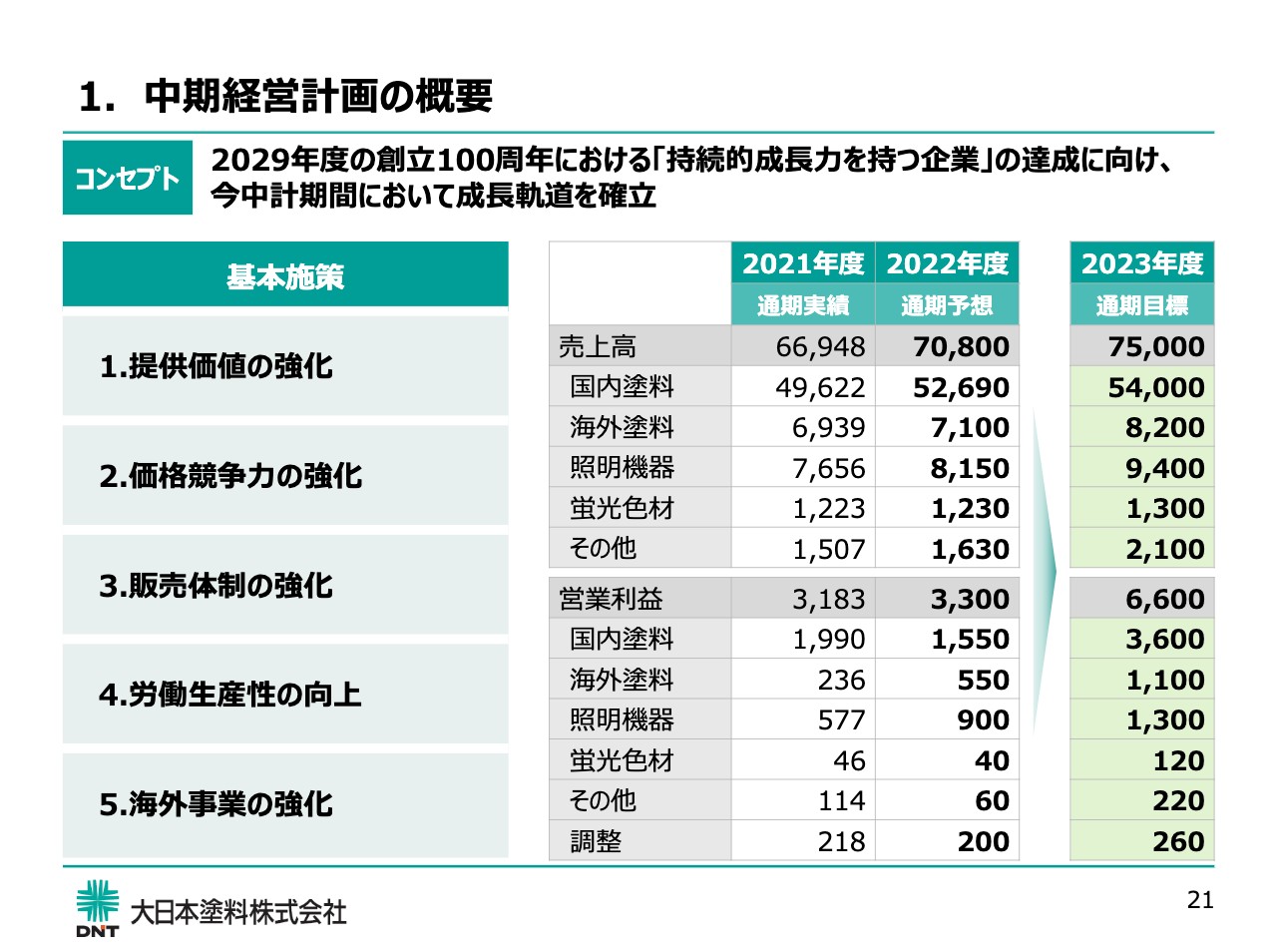

21ページに、中期経営計画の概要をあらためて示しています。当社は長期ビジョンとして、創立100周年を迎える2029年度において「持続的成長力を持つ企業」をあるべき姿と位置付けています。

現中期経営計画では増収増益の成長軌道を確立することを主眼とし、売上成長と収益性の向上を果たすべく、5つの基本施策を中心に取り組んでいます。

一方、外部環境は中期経営計画の策定時から一変しています。中期経営計画を策定した2020年度には3万円から4万円の範囲で推移していた国産ナフサの価格は、足元では8万円を大きく超えるなど、原材料価格の水準は大幅に上昇しています。

2023年度の営業利益目標66億円のハードルは、当初より非常に高くなっていますが、今年度は塗料事業だけでなくすべてのセグメントにおいて価格是正に努め、過去最高水準まで高騰した原材料価格へ対処していきます。

この価格是正に、従来進めている基本施策の遂行が加わることで、中期経営計画の目標とその先の長期ビジョンへ近づくことができると考えています。

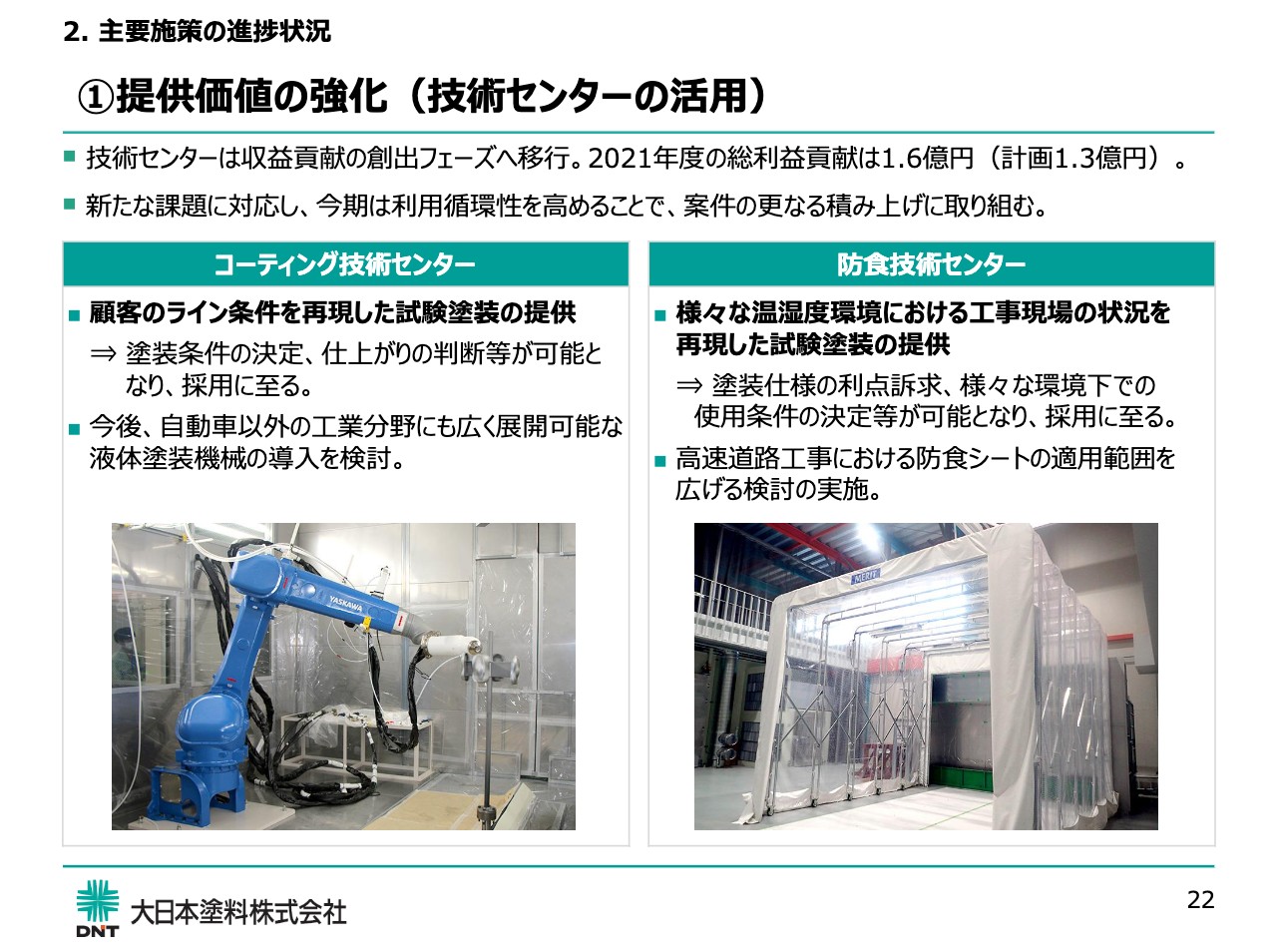

①提供価値の強化(技術センターの活用)

基本施策の進捗状況についてご説明します。22ページは提供価値の強化として、技術センターの活用による収益アップに向けた取り組みについてです。

技術センターは、前期から収益貢献を追求するフェーズとして運営してきました。2023年度に両センター合わせて5億円の総利益貢献を目標とする中で、2021年度は1億3,000万円の計画に対し、実績としては1億6,000万円程度の総利益貢献を生み出しており、順調な運営ができています。

技術センターの活用内容としては、工業分野をターゲットとするコーティング技術センターでは、お客さまの製造ラインにおける塗装工程を技術センターのブースで再現することで、より確実でスピーディなライン検証が可能となります。そのため、塗装条件の決定や外観仕上がりの判断を通じて、採用に至るケースが増えてきています。

一方で、現場塗装がメインとなる一般分野をターゲットとする防食技術センターでは、大型の環境試験機により、さまざまな気象環境を模した試験塗装が行えることで、当社が提案する塗装仕様の優れた点を実感できると評価していただいています。

今後は両センターでより広範なお客さまのニーズに応えられるように、必要に応じて追加投資も行い、利用循環性を高めていきたいと考えています。

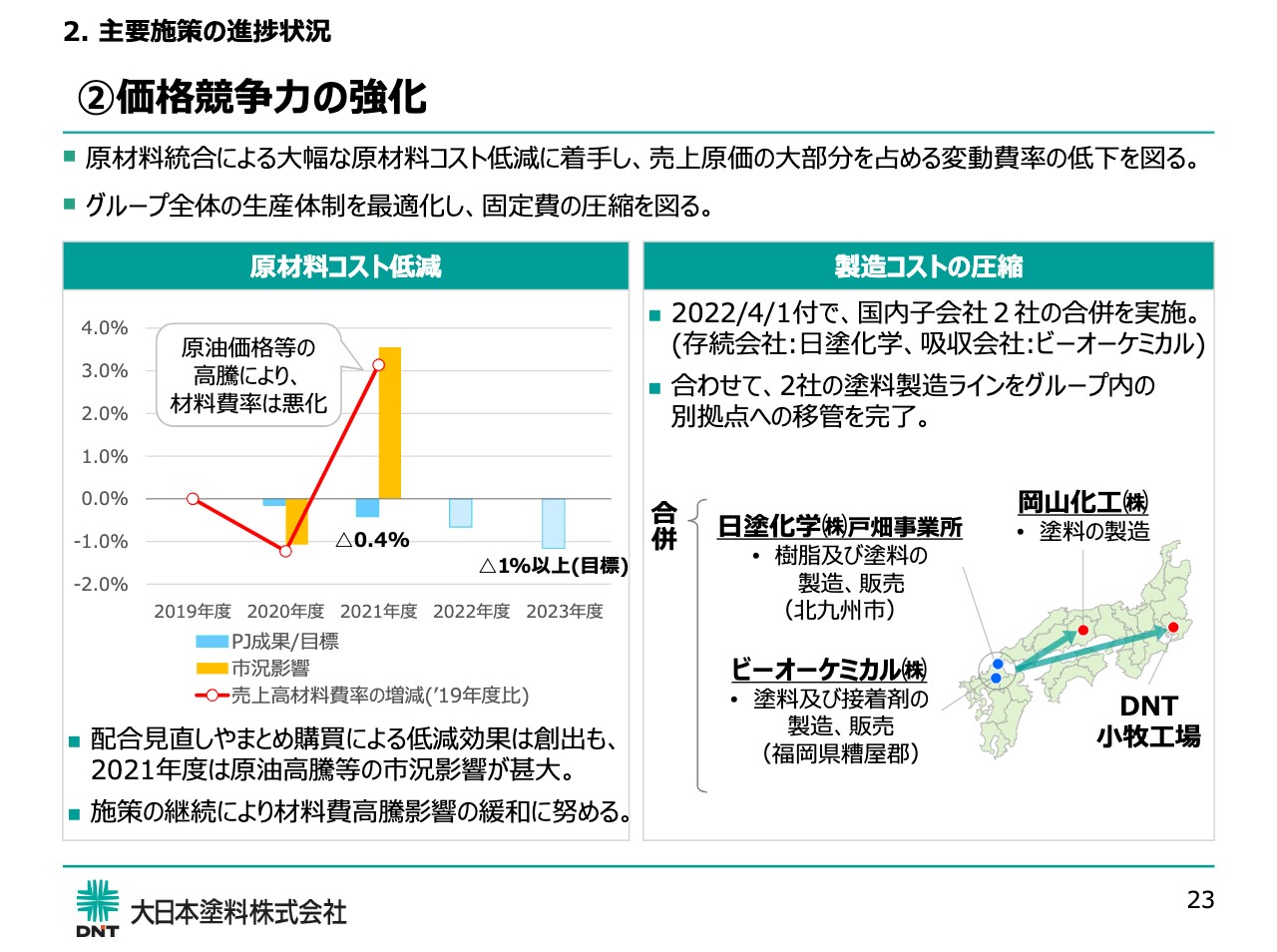

②価格競争力の強化

23ページでは、提供価値の強化と並んで重要施策と位置付ける価格競争力の強化についてご説明します。

前期は原材料価格上昇の影響を強烈に受け、残念ながら総額としては原材料コストの低減は実現していません。我々は基本となる塗料配合の見直しのほか、原料のまとめ購買による輸送コストの低減やボリュームディスカウントを生むことで、原材料コストの低減を図り、原材料価格上昇の影響緩和に努めていきます。

製造コストの圧縮策としては、4月に国内塗料子会社2社を合併しました。合併に伴い、塗料製造拠点を統合し、製造固定費や管理コストの圧縮を図っています。削減効果は検証中ですが、2020年度に実施した生産集約や、各拠点で実施している生産効率化の取り組みと合わせると、製造コストの圧縮は目標の3億円にかなり近いところまで実現しています。

足元では燃料費の高騰が生じているため、各拠点において生産効率化に向けた取り組みを継続し、コスト減に努めていきます。

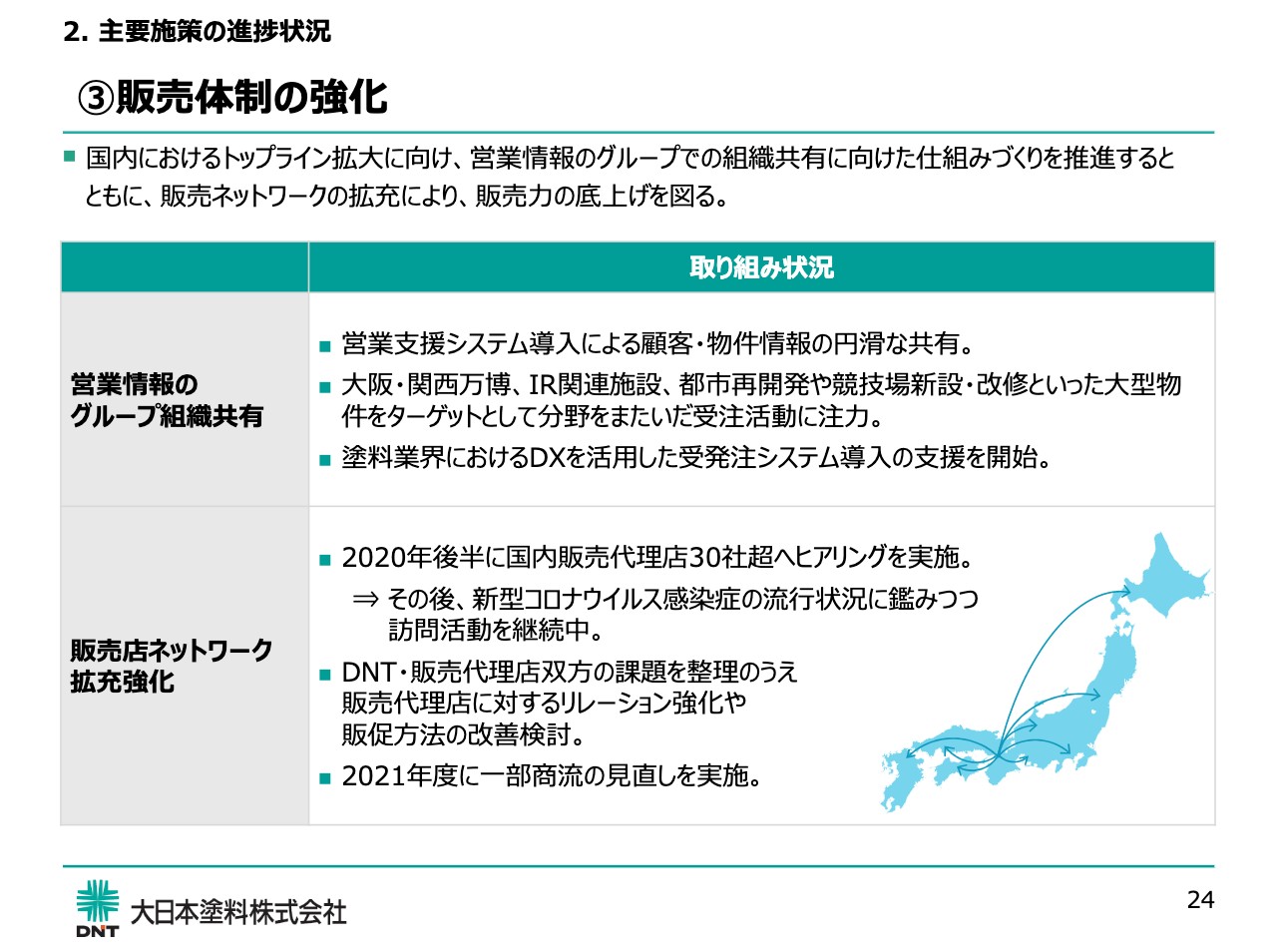

③販売体制の強化

24ページは、他社最大手グループと比較して改善余地があると認識している当社の営業体制や、販売ネットワークに対する取り組みに関してです。より重要度の高い販売店ネットワークの拡充強化については、コロナ禍の状況を見ながら、代理店への訪問活動を現在も行っています。

結論ありきで訪問活動を行っているわけではないため、具体的な方策はまだ見出してはいませんが、国内塗料マーケットにおける販売代理店が果たす役割は相当に大きいと再認識しています。この活動を継続することで、当社と販売代理店が抱える双方の課題を整理し、販売代理店とのリレーション強化や販促方法の改善を検討していきます。

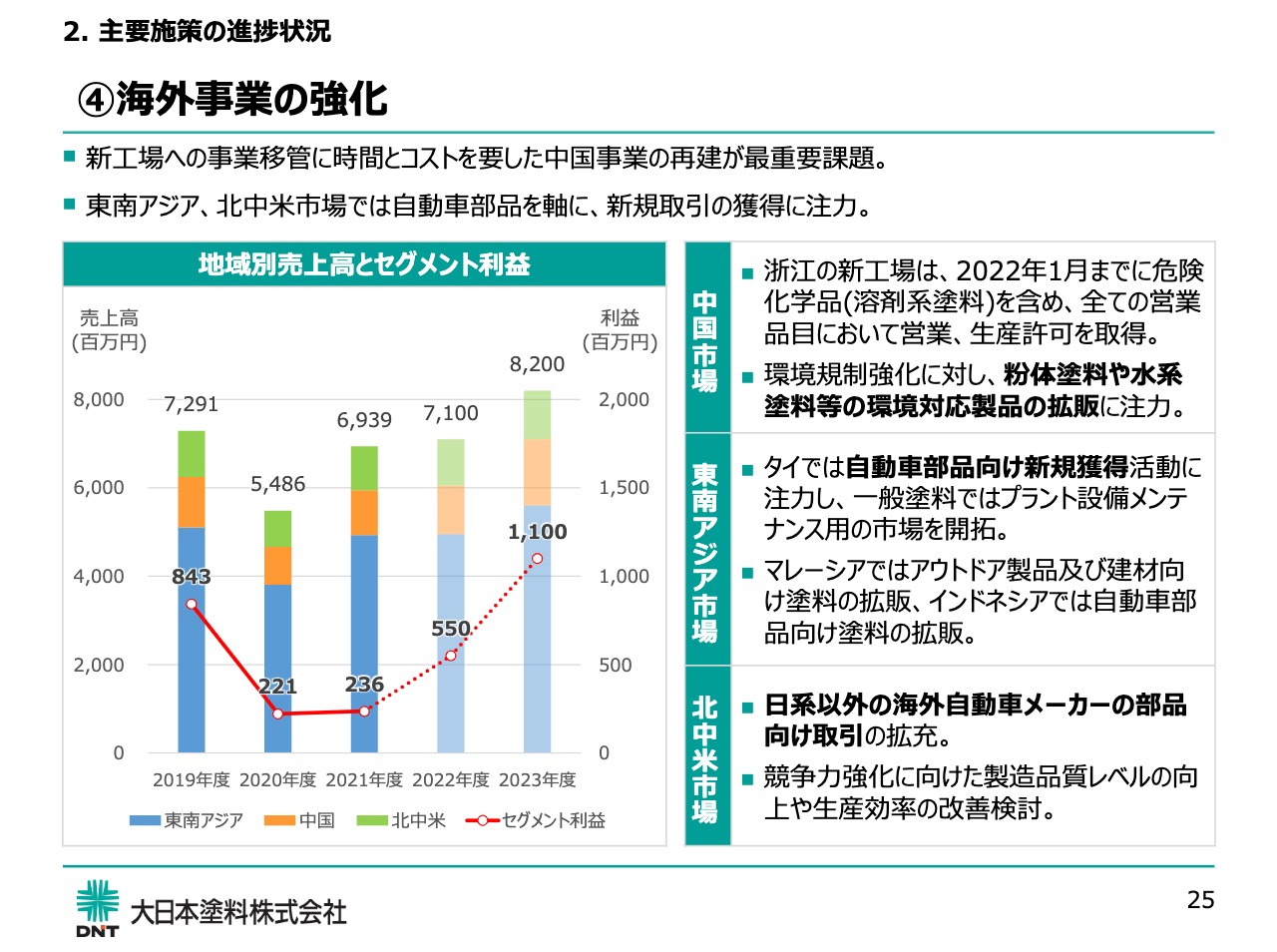

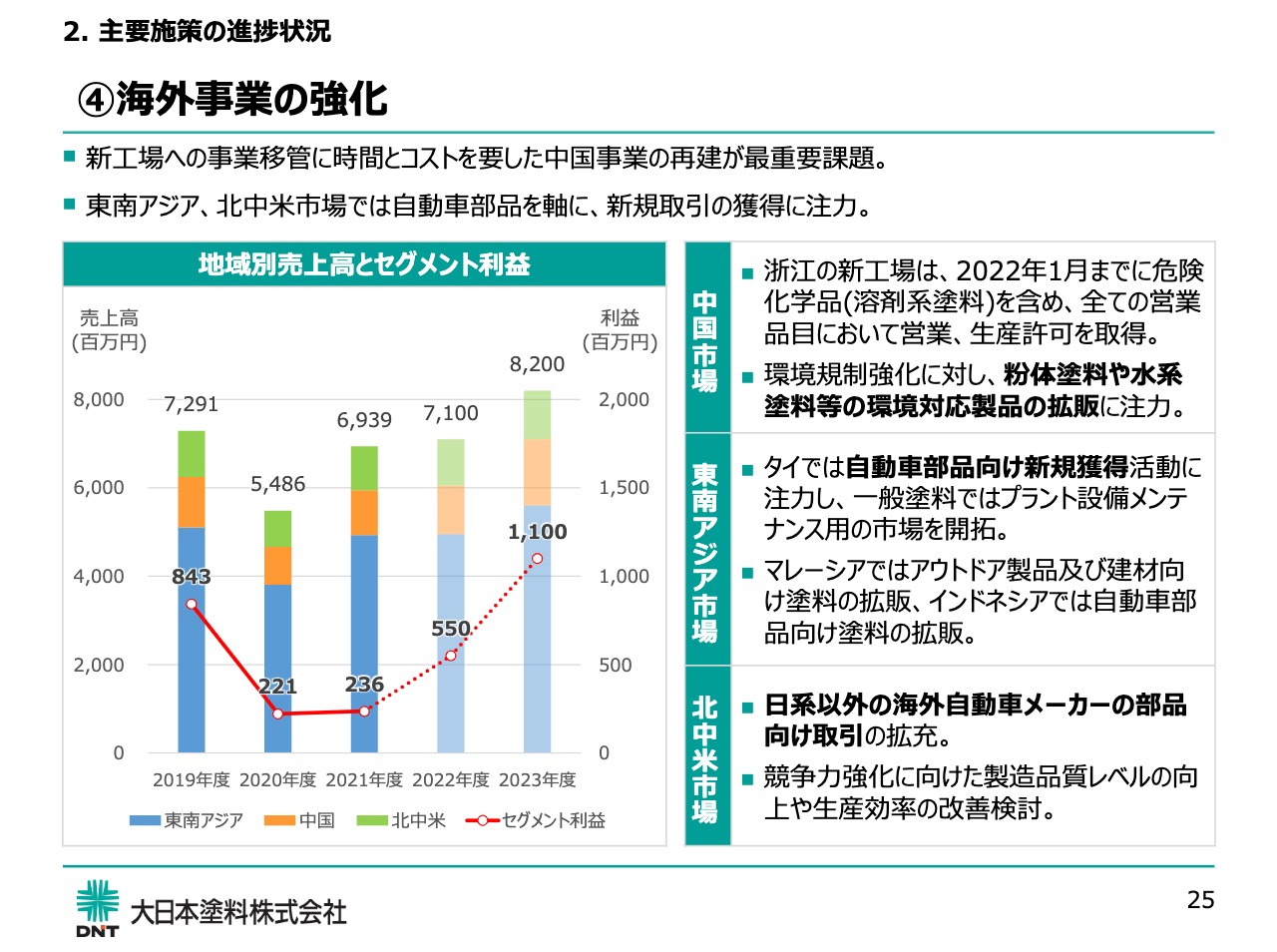

④海外事業の強化

25ページは海外事業についてです。海外事業における現在の最重要課題は、工場移管を終えた中国事業の再建です。早期の黒字回復に向け、現地だけでなく本社サイドも深く経営に関与していきます。また、中国では環境規制が強まっていることから、粉体塗料や水系塗料などの環境対応製品の拡販に注力し、売上拡大に努めていきたいと思います。

東南アジア市場のメイン拠点であるタイでは、自動車部品向けの新規獲得に継続して取り組むとともに、プラント設備のメンテナンス需要の開拓にチャレンジしています。北中米市場を担うメキシコでは、自動車部品向けがほぼ100パーセントとなりますが、日系以外のユーザーとの取引増加により事業拡大を図ります。

⑤照明機器事業の強化

26ページは照明機器事業についてです。主要取引先が、百貨店などの商業施設やホテルなどの宿泊施設向けであることから、コロナ禍による景気後退の中で設備投資の抑制が続き、厳しい状況となっています。そのため、今後の業績回復に向け、取引先基盤の拡充を図る「業容の拡大」とそれを支える「基本体質の強化」の両輪で進めています。

具体的な施策として、販売面ではオンラインセミナーの開催や展示会への出展のほか、Webマーケティングへの注力により発信力を高め、新市場の開拓や新製品の拡販に取り組んでいます。スライドに記載はありませんが、照明機器事業についても、今期は価格是正を推進することで収益確保に努めていきます。

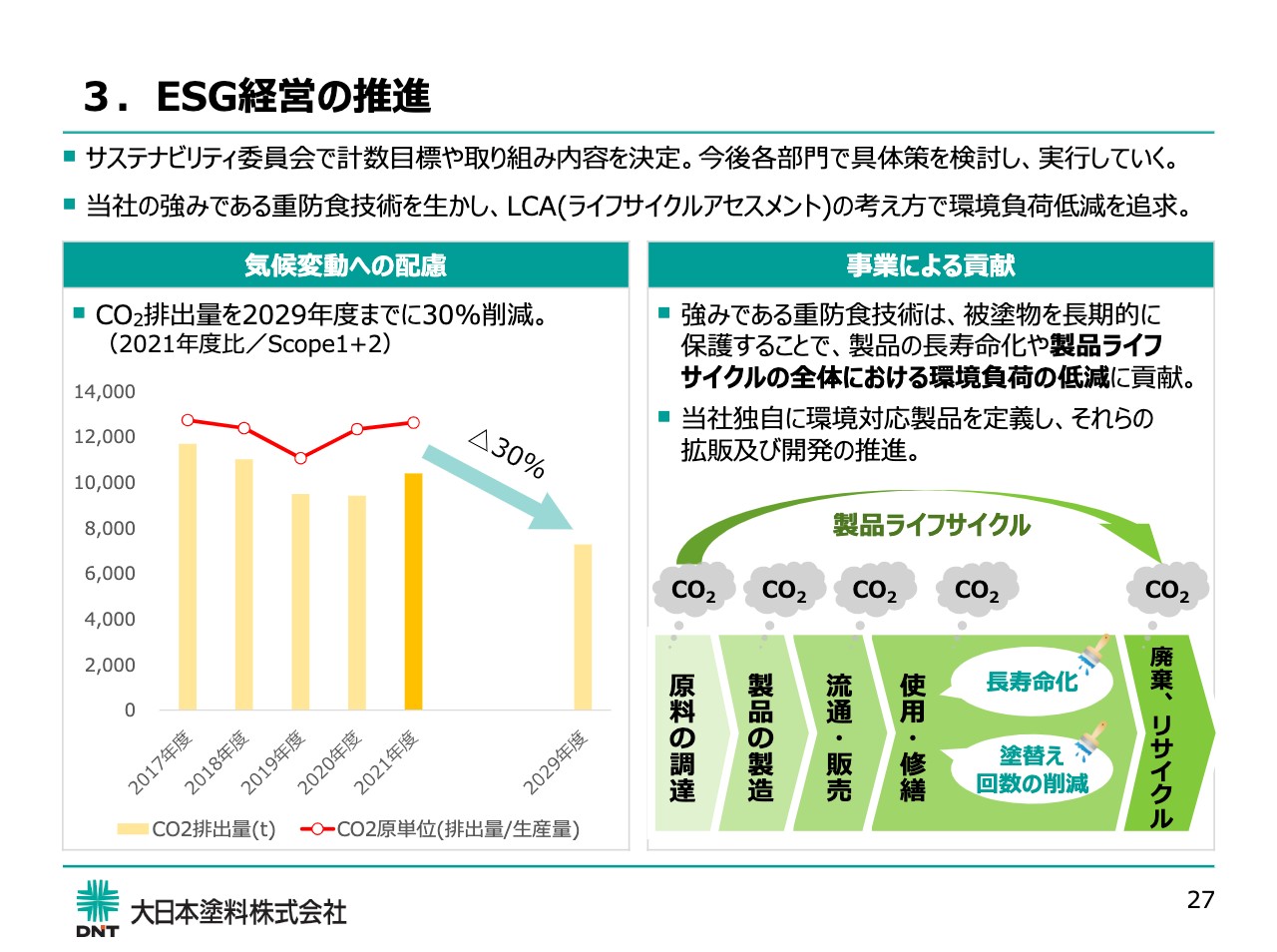

3.ESG経営の推進

27ページはESG経営についてです。当社の成長戦略を具現化し、中長期的な企業価値の向上を実現する手段として、ESG経営の推進に一層取り組んでいきます。昨年秋に設置したサステナビリティ委員会の中で、ESGに関する方針や定量的なものを含めた取り組み目標について協議してきました。

そのごく一部として、スライドにCO2排出量に関する目標を示しており、創業100年目の2029年度までに、2021年度比30パーセントの排出量削減を目標としています。生産効率化を通じた削減のほか、再生可能エネルギーへの切り替えなどの総合的な方策により、実現に向け努力していきます。

事業を通じた環境への貢献としては、当社の強みである重防食技術を最大限に活かしたいと考えています。重防食塗料が適用される構造物塗料分野では、当社はかねてからライフサイクルコストの考え方を提唱してきました。

これは、当社の耐久性の極めて高い塗料を塗装することで、例えば橋梁や鉄塔の寿命を延ばす、あるいは寿命の中での塗替え回数を減らすことで、製品ライフサイクルを通じたコスト低減が可能となるという考えです。

この考え方は、コストだけでなく環境負荷の低減にも通じるものであり、ライフサイクルアセスメントの考え方に立ち、市場への訴求力を強めていくことで、環境負荷低減に貢献できると考えています。このように、当社の強みと環境や社会への貢献が重なる取り組みに注力することで、当社が目指す持続的な成長企業に向け前進できると考えています。

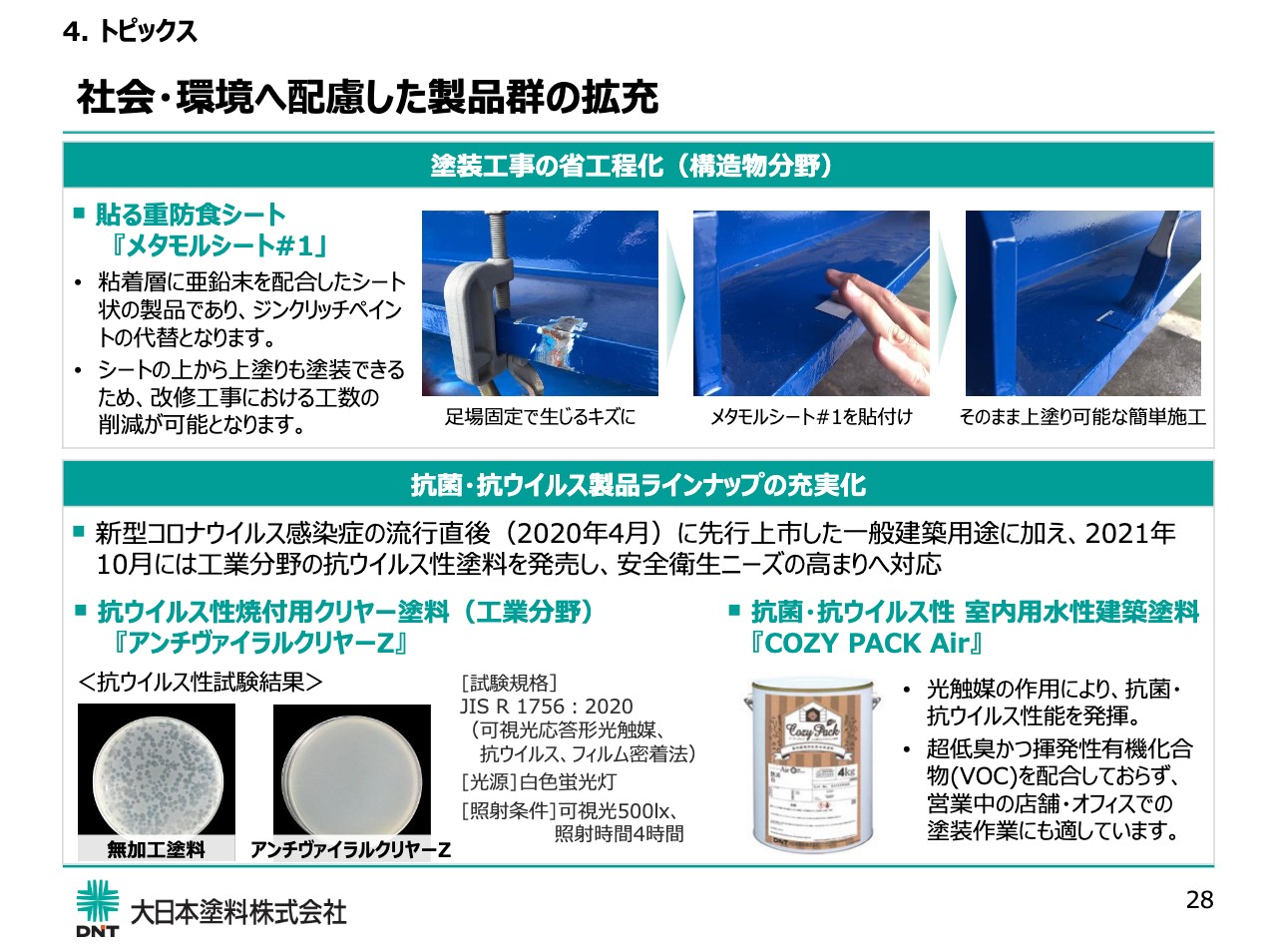

社会・環境へ配慮した製品群の拡充

28ページでは、社会・環境へ配慮した製品群として、当社の強みである構造物塗料分野から、橋梁などの塗装工事において省工程化に寄与するシート状の製品「メタモルシート#1」と、コロナ禍においてニーズが急速に高まっている抗菌・抗ウイルス性塗料製品をご紹介します。

「メタモルシート#1」は通常の液体状の塗料ではなく、粘着層に亜鉛末を配合することで、重防食機能を持つシート状の製品です。ハサミでカットして使うことが可能なほか、補修部分に貼り付けた後、液体の塗料であれば乾燥時間が必要になりますが、そのまま上塗り塗装ができることから、現場での作業工程の簡素化に役立つ製品となっています。

建築塗料分野では、抗菌・抗ウイルス性塗料として、新型コロナウイルス感染症の流行直後の2020年4月に「COZY PACK Air」を発売しています。昨年10月には工業分野から抗ウイルス性焼付塗料を発売し、幅広いユーザーの安全衛生ニーズへの対応を進めています。

29ページ以降は当社グループの事業概要などを掲載していますので、参考としていただければ幸いです。以上でご説明を終わります。長時間お付き合いいただきまして、誠にありがとうございました。

質疑応答:価格是正について

質問者:価格是正のお話をもう一度うかがいたいです。国内塗料の営業利益のプラス27億円のうち、昨年度の決算で取り込めなかった12億円を今期は確実に取り込めると思ってよいのでしょうか?

また、今期に価格是正された分の15億円に関しては、4月に打ち出された7月1日からの製品価格の改定分が主に反映されているのでしょうか?

永野:永野からご説明します。価格是正自体が3割しかできなかったわけではなく、期の後半にお客さまとの交渉が決着したものがあり、前期にはほとんどカウントできていないものもあったということです。

18ページのグラフをご覧ください。今期は国内塗料の利益で31.3億円のマイナスがあると記載しています。後ほどお伝えしますが、今期は本年度実施の価格是正でそのうちの15億円くらいをカバーする見込みです。

残りの10億円から12億円については、前期にお客さまと決着したものの、すべてが前期の4月時点で決着したわけでないため、2月、3月に決着したものについては今期の営業利益に寄与します。ですので、「前期分は取り返せるのか?」というご質問については、10億円は前期分で取り戻せると考えていただければと思います。

今期の営業利益については冒頭でお伝えしたとおり、無秩序にならないようにいろいろな変数を固定し算出しています。数量と価格の進捗については、いわゆるベスト、ワースト、ミドルに分けて算出しており、ミドルのところが今回開示しているセグメント別のおおよその利益となります。

先ほどのご質問にあったとおり、7月からの価格是正が最も大きく影響します。詳しい数字はお伝えできませんが、当然ながらそれでも足りないと思っておりますので、今年10月と来年1月に次第に単価が上がっていくことを見込んでいます。

その中でも最終的に今期の実績に寄与するのは、18ページの棒グラフに記載のプラス27億円のうちの15億円であると考えています。

質問者:今年10月と来年1月にも価格是正を打ち出すのですか?

永野:原材料価格の高騰がどのように変化していくかがわからないため、柔軟に対応していきます。去年の経験から考えると、7月だけでは終わらないだろうと思っています。

仮にこの1年間で価格を数十円上げるとしても、7月の価格是正がその大部分を占めることとなります。「ここまで上がる。ここまで上げたい」という上げ幅について、ワースト、ミドル、ベストのそれぞれでシミュレーションを行った結果、先ほどの計画に着地しました。

質問者:7月1日出荷分からの価格是正は、ナフサ8万5,000円レベルということでよいでしょうか?

永野:そのとおりです。

質疑応答:原材料価格高騰によるギャップについて

質問者:原材料価格が31.3億円上がる分に対し、今年の価格是正分は15億円です。現在の状況を踏まえると、今回取りこぼした残りの16億円分は2024年3月期に取り戻せますか?

永野:中期経営計画全体の進捗状況のページをご覧ください。先ほど社長からもお伝えしましたが、前提として、計画策定時に比べて足元の原油価格は2倍になっています。つまり、ハードルが一気に上がってしまったということです。

2023年度の営業利益の目標は66億円ですが、国内塗料については2022年度の予想は15億5,000万円、中期経営計画の目標は36億円となっており、前年度比230パーセントで達成となります。「本当に達成できるの?」「20億円のギャップをどのように埋めていくの?」という蓋然性が、先ほどのご質問につながるのだと思います。

この20億円のギャップに関して、半分の10億円については先ほどからお伝えしているとおり、今期予定している価格是正をしっかりと行えば、今期に寄与できなくとも来期にプラスで寄与できると考えています。残りの10億円については、主に量を確保することが重要となります。

取らぬ狸の皮算用と言われてしまうかもしれませんが、原材料費率が下がれば、利益は増加します。国内塗料の場合は売上高が約500億円強あり、1パーセント下がると5億円の利益を上積みできることになります。「そこだけを見るのはどうなのか」と言われそうですが、そのような環境になるのも若干期待したいと思います。

まとめると、20億円のギャップのうち10億円は、今期の価格是正をしっかりと実行すれば、来期に純増となると見込んでいます。残りは量と環境の好転で取り戻せることを期待しています。今できることは限られていますが、諦めずに取り組んでいくしかないと考えています。

質疑応答:海外事業について

質問者:25ページの海外事業について教えてください。まず、営業利益は前期の2億3,600万円に対して、今期は5億5,000万円となっています。18ページの増減分析のグラフで、中国市場がプラス2億7,000万円と大幅に増えているように見えたのですが、外注費や倉庫、外部委託費、人員減などのお話もありましたので、背景をもう少しうかがいたいです。

また、2022年度から2023年度にかけて営業利益が倍になる背景も教えてください。

永野:海外事業の利益面については、メキシコ、タイ、中国での利益がどの程度なのかを今まで開示していなかったこともあり、少しお伝えしづらい部分があります。

繰り返しになりますが、中国での事業は赤字で、その赤字幅の縮小が2億7,000万円くらいになります。ですので、5億5,000万円の営業利益のうち、タイとメキシコに関してはこれまでとほとんど変わっておらず、若干プラスという程度です。

中国に関しては、1つは工場の生産移管の過程で外部に生産を委託していたためにコストが発生していました。また、非常に高額だった物流倉庫を1億円くらい削減したほか、1社化による人員削減で効率化を実施したため、人件費が3,000万円から4,000万円くらい削減となりました。

もう1つは、前期末に在庫の評価損が1億円分くらいありました。そのような不良在庫が今期は出ないという前提でカウントしたところ、最終的なコスト削減は2億数千万円になる見込みです。中国のコスト削減に関しては、蓋然性が非常に高いと読んでいます。

さらに、中国でトップラインを伸ばさなくてはならないと考えています。以前もお伝えしたかもしれませんが、いわゆる危険物の生産の認可がなかなかおりず、今年1月にようやくおりました。しかし、その後に上海がロックダウンし、いわゆる経済の低迷が起こり、物流費、輸送費が非常に上がっている状況で、逆風が吹いているのは間違いありません。

しかし、そのようなことを言ってはいられません。前回もお伝えしましたが、中国での事業は国家プロジェクトとして行っており、事業部、生産、技術などを集めて、関係部門すべてで支えています。

毎月の報告においても、中国のみ非常にきめ細かくモニタリングして経営していますので、なんとか具現化したいと思っています。したがって、今期の5億5,000万円の営業利益は相応だと思っています。2023年度は、中国に関しては償却前にできるだけ差し引きゼロにしたいと思っており、その後は軌道にのせて、決算上も十分に利益を出していきたいと考えています。

さらに、タイとメキシコにおいては、自動車で利益を出したいと考えています。前提として、海外事業の収益の8割くらいは自動車プラスチック関係の塗料によるものです。そのため、タイ、メキシコでの車の生産量・販売量が上がっていけば、無理なくしっかりと数字がついてくるのではないかと思います。

そのため、先ほどの国内塗料の回答でもお伝えしましたが、「よい環境が若干でも戻ってきてほしい」という願いが一部入っています。

この銘柄の最新ニュース

大日塗のニュース一覧- オーウエル:工業用塗料販売で国内トップクラス、業績の底堅い成長が続く 2024/11/28

- 当社の一部JIS認証製品に係る出荷自粛について 2024/11/25

- 2025年3月期中間期 決算説明会書き起こし及び動画公開のお知らせ 2024/11/21

- 【QAあり】大日本塗料、通期業績予想及び配当予想を上方修正 価格是正・高付加価値製品の拡販奏功、DOE3%目標を前倒し達成 2024/11/21

- 2024年度(2025年3月期)中間期決算説明資料 2024/11/18

マーケットニュース

- 新成長ステージ突入、クールジャパン戦略のカギ握る「IP」関連銘柄 <株探トップ特集> (11/28)

-

明日の株式相場に向けて=静かなる奔流「インバウンド関連」に刮目

(11/28)

明日の株式相場に向けて=静かなる奔流「インバウンド関連」に刮目

(11/28)

- 本日の【新規公開(IPO)】公開価格決定 (28日大引け後 発表分) (11/28)

- 本日の【新規公開(IPO)】仮条件情報 (28日大引け後 発表分) (11/28)

おすすめ条件でスクリーニングされた銘柄を見る

大日本塗料の取引履歴を振り返りませんか?

大日本塗料の株を取引したことがありますか?みんかぶアセットプランナーに取引口座を連携すると売買履歴をチャート上にプロットし、自分の取引を視覚的に確認することができます。

アセットプランナーの取引履歴機能とは

※アセプラを初めてご利用の場合は会員登録からお手続き下さい。