H.U.グループホールディングスのニュース

H.U.グループHD、連結営業利益は主力事業が牽引し前期比251億円増 IVD事業は営業利益率40%超の高水準

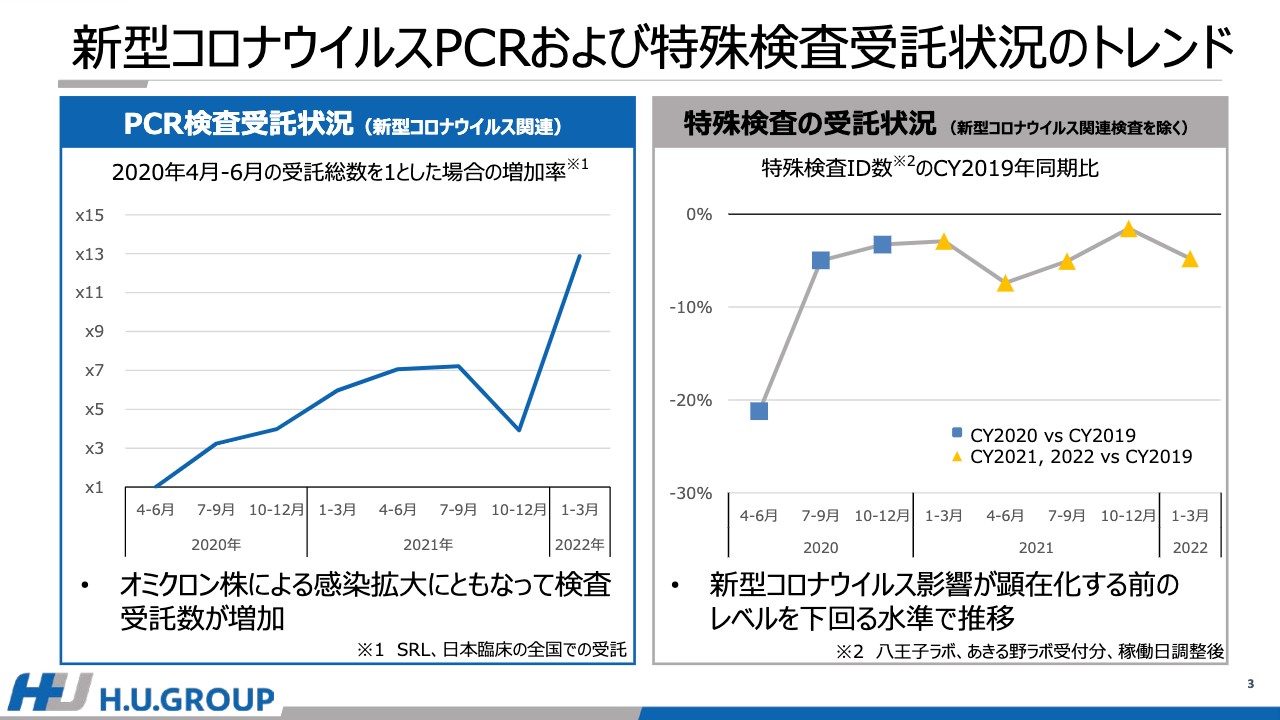

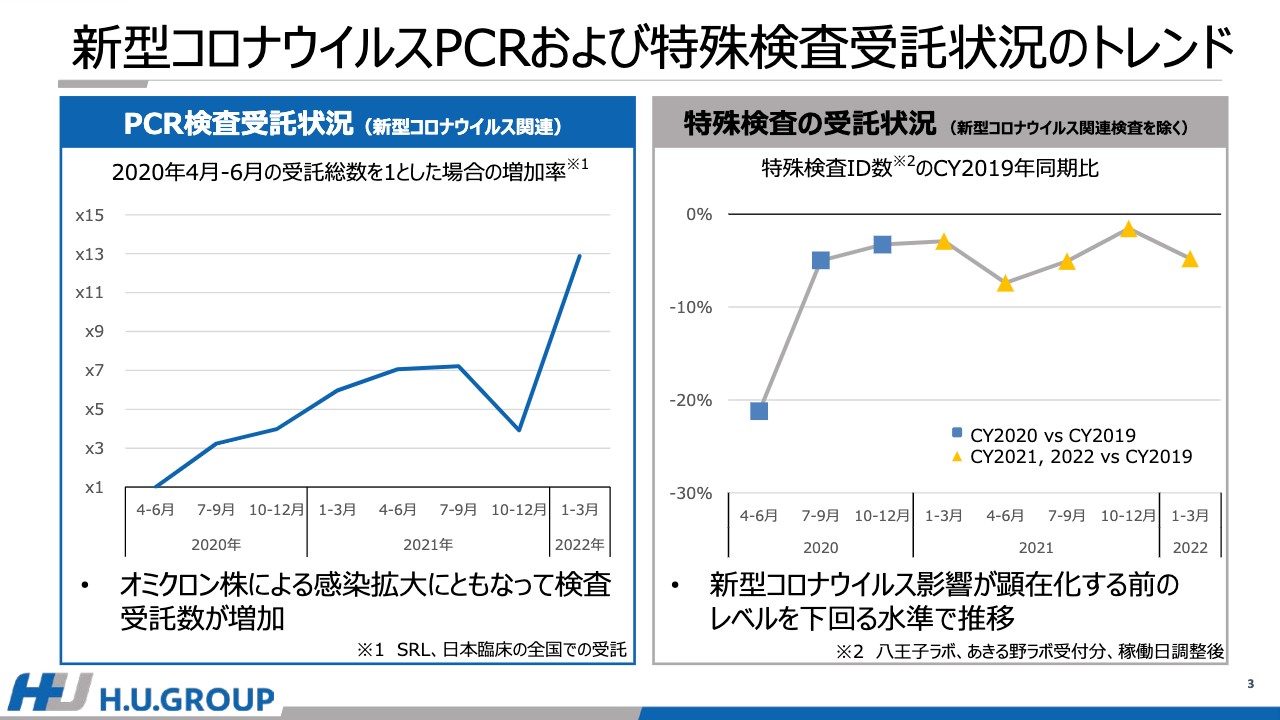

新型コロナウイルスPCRおよび特殊検査受託状況のトレンド

村上敦子氏(以下、村上):H.U.グループホールディングスCFOの村上でございます。まず私から、2021年度の業績概況をご説明します。

始めに、毎期お示ししている新型コロナウイルスPCR検査および特殊検査の受託状況のトレンドについてご説明します。スライドの左側はPCR検査の受託状況について、2020年4月から6月の受託総数を1とした場合の増加率です。

受託数は、感染者数の状況と連動し、オミクロン株による感染拡大に伴い、2022年1月から3月は急激に増加しています。デイリーで1万件を超える日もあり、後ほどご説明する第4四半期の業績の牽引要素となりました。

スライドの右側は特殊検査の受託状況について、新型コロナウイルスの影響が顕在化する前の、2019年との比較です。依然として、2019年同期比でマイナスの状況は変わらないものの、若干回復の兆候が見え始めています。

2020年の10月以降は、ほぼ前年並みで安定化してきており、売上面では確実に2019年および2020年のレベルを上回っています。

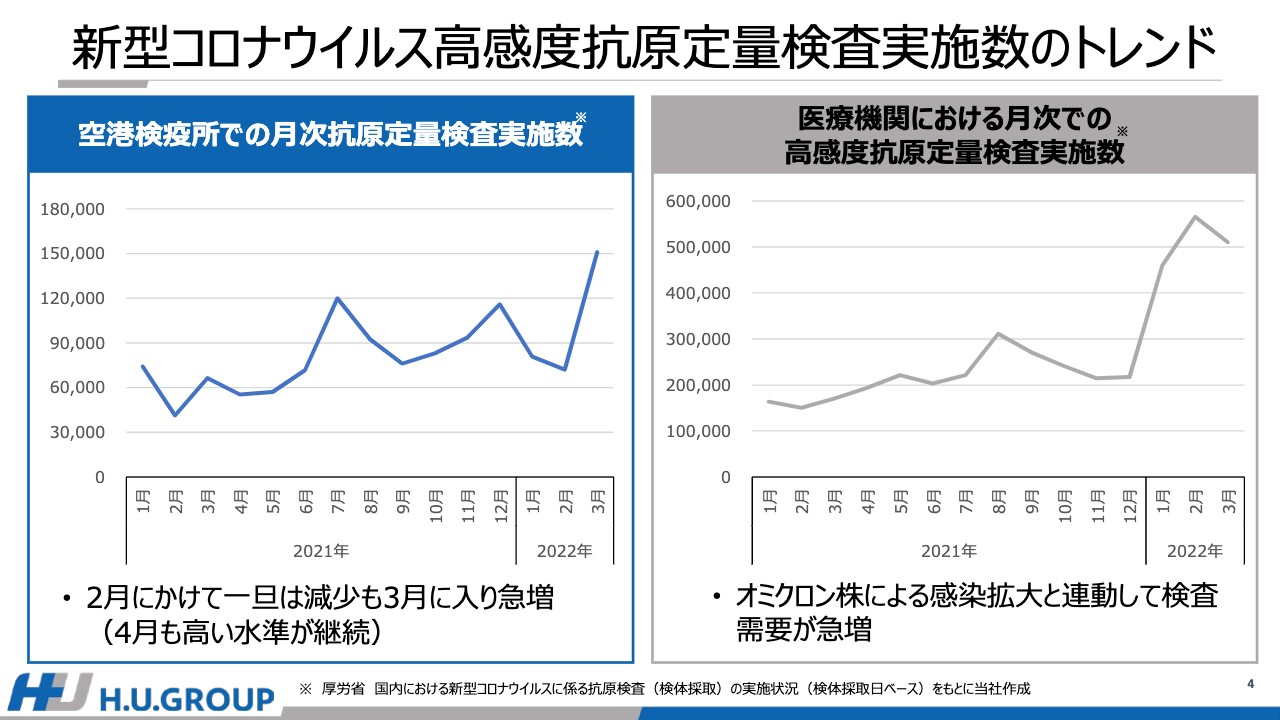

新型コロナウイルス高感度抗原定量検査実施数のトレンド

高感度抗原定量検査についての実施数のトレンドをご説明します。スライドの左側は、空港検疫所における抗原定量検査実施数です。12月に帰国者が集中したことにより増加したものの、1月、2月は若干減少傾向となりました。

しかし3月に入り、入国者の上限数が緩和されたことに伴い急増した結果、3ヶ月累計では、第3四半期に比較して増加しました。なお、4月に入ってからは、3月よりも高い水準が継続しており、当社としても全力で対応しています。

スライドの右側は、医療機関における高感度抗原定量検査の実施数の月次トレンドです。PCR検査と同様に、オミクロン株の感染拡大にともない、需要が増加しました。後ほどご説明しますが、特に第4四半期におけるIVDの「ルミパルス」事業の売上は大きく伸⻑しました。

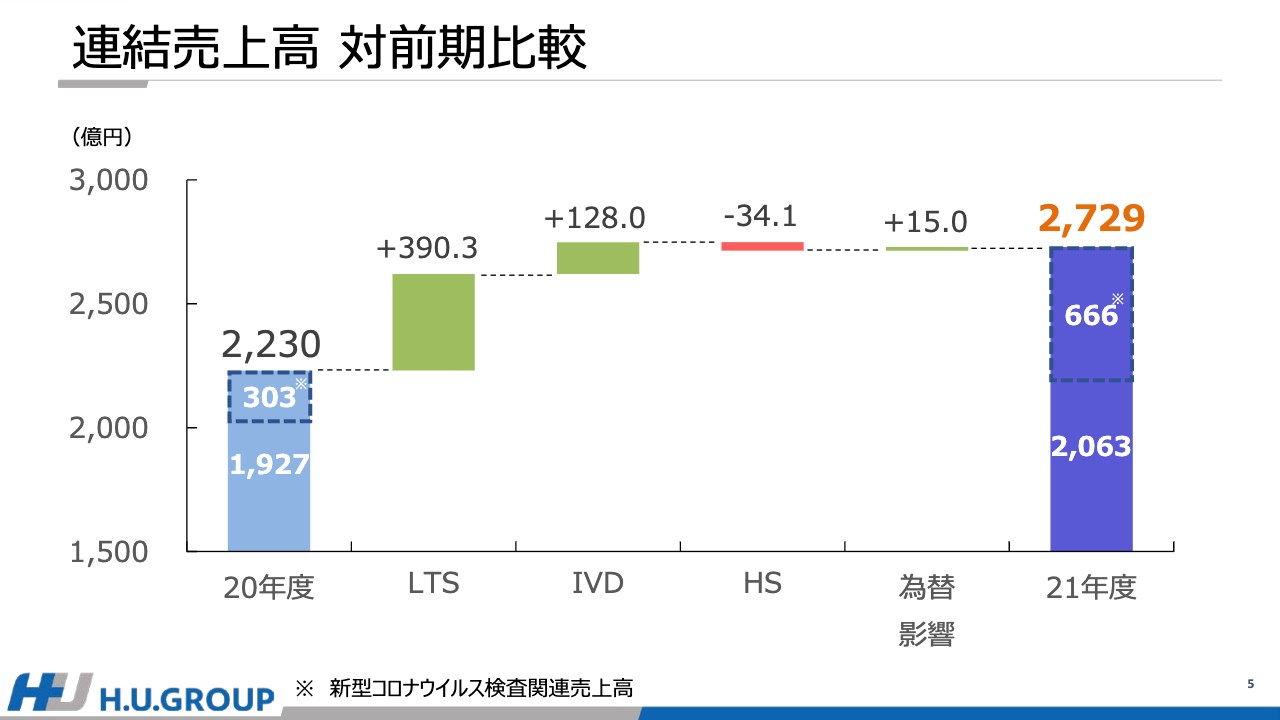

連結売上高 対前期比較

連結売上高のセグメント別増減です。先ほどお話ししたとおり、PCR検査の受託数の増加や検疫所における入国者の増加に加えて、がんゲノムといった遺伝子関連検査項目の増加などによって、LTSが大きく増収となりました。

IVDにおいても同様に、新型コロナウイルス関連として「ルミパルス」「エスプライン」の販売が伸⻑したことなどによって増収となりました。

これらの結果、前期比で、連結売上高は約499億円増の2,729億円、新型コロナウイルス関連検査による売上高は363億円増の666億円となりました。なお、これらの新型コロナウイルスによる影響を除いた、ベースの売上でも、前期比7パーセント増の136億円の増収となりました。

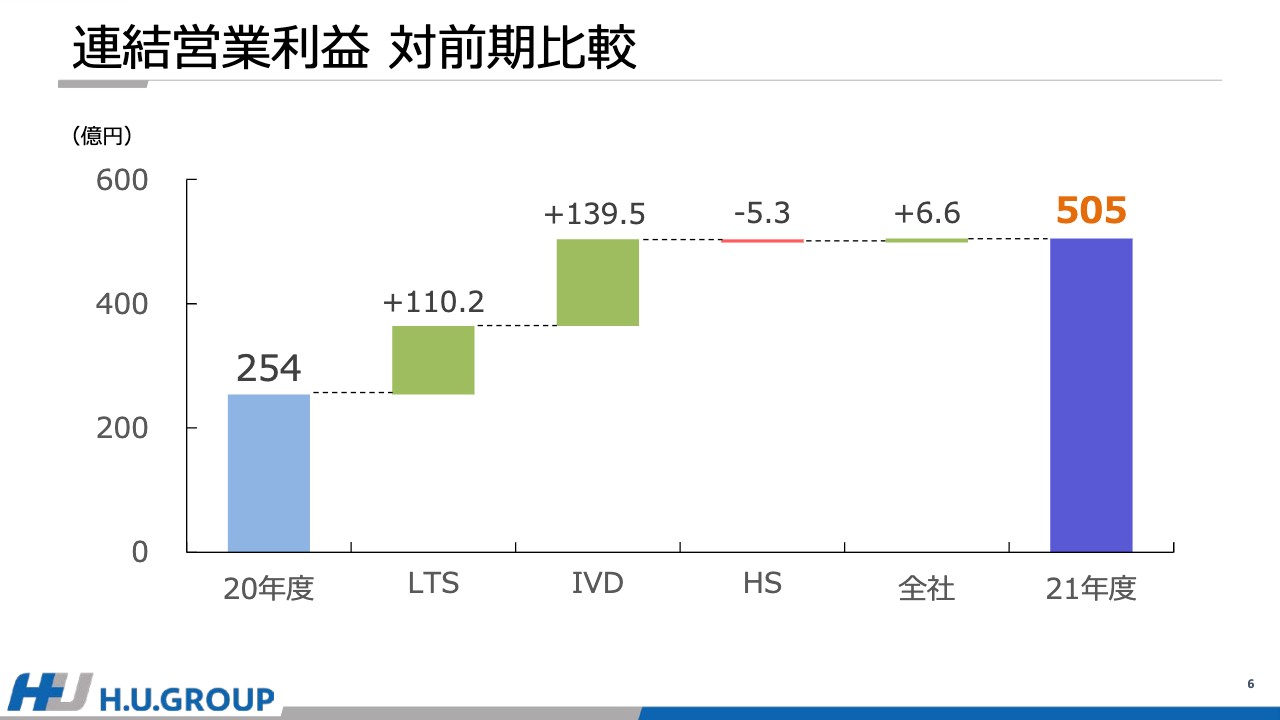

連結営業利益 対前期比較

連結営業利益の対前期比較です。新型コロナウイルス関連検査により増収したLTSとIVDが利益成⻑を牽引し、前期比251億円増の505億円となりました。

なお、為替が円安となったことにより、IVD事業の海外子会社については有利差異として影響しました。一方、LTS事業はドル建てで実施している、一部がんゲノム関連の検査について、検査原価の増加として影響するため、これらをネットすると、営業利益の影響は僅少となっています。

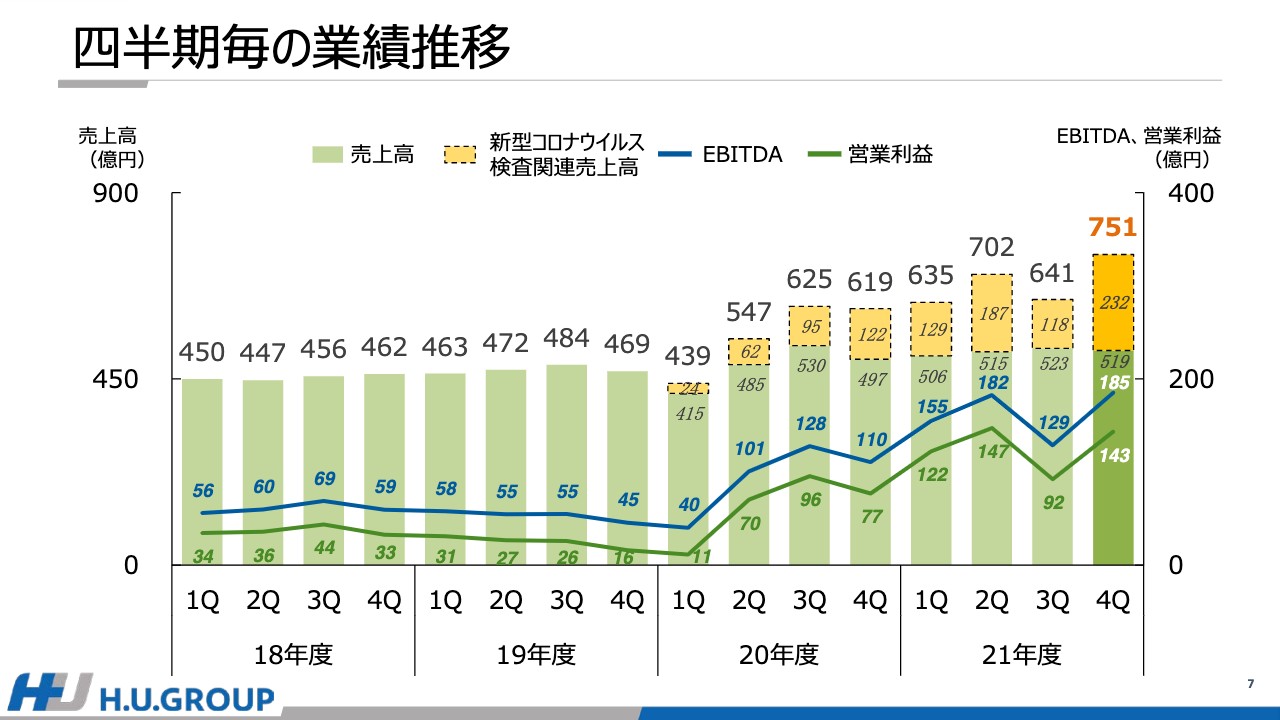

四半期毎の業績推移

四半期ごとの売上高、EBITDA、営業利益の推移です。新型コロナウイルス関連検査による売上高、利益の貢献により、収益性は大幅に改善しています。四半期ごとの売上高、EBITDA、営業利益は、引き続き高い水準で推移しています。

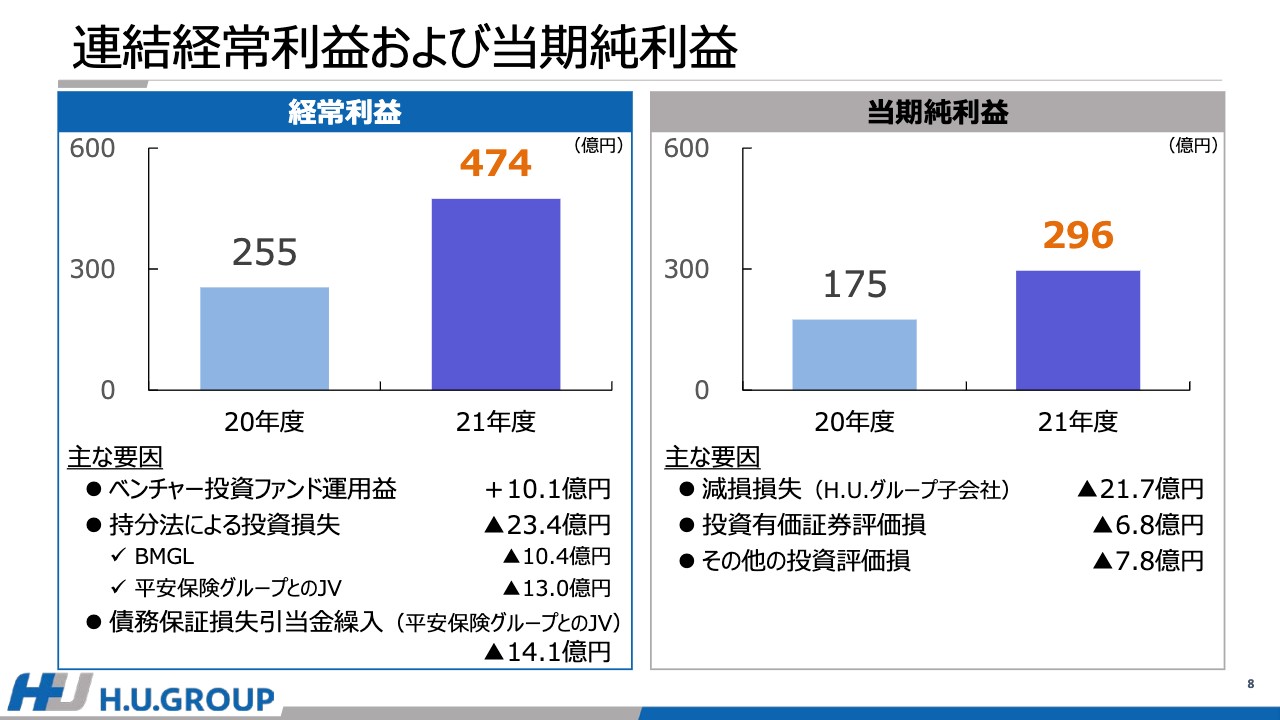

連結経常利益および当期純利益

経常利益および当期純利益です。経常利益は、持分法投資損失、債務保証損失引当金の繰入などがあったものの、営業利益の増加によって、前期比220億円増の474億円となりました。持分法適用会社について、BMGLは第4四半期に一部修正が入り、結果的に、対前期で損失が拡大しました。

一方で、平安保険グループとのJVについては、2020年度に立ち上げたラボが本格的に稼働しはじめ、売上は大きくなりました。しかし、まだ販管費などを吸収しきれず、損失が拡大しています。

なお、中国の状況としては、新型コロナウイルスによる影響でロックダウンとなり、日々の検査の実施もままならないこともあり、別途、債務保証損失引当金を計上しています。

当期純利益は、H.U.グループの子会社における減損損失、投資有価証券評価損、その他の投資評価損などの特別損失を計上しました。しかし、経常利益の増加によって、前期比121億円増の296億円となりました。

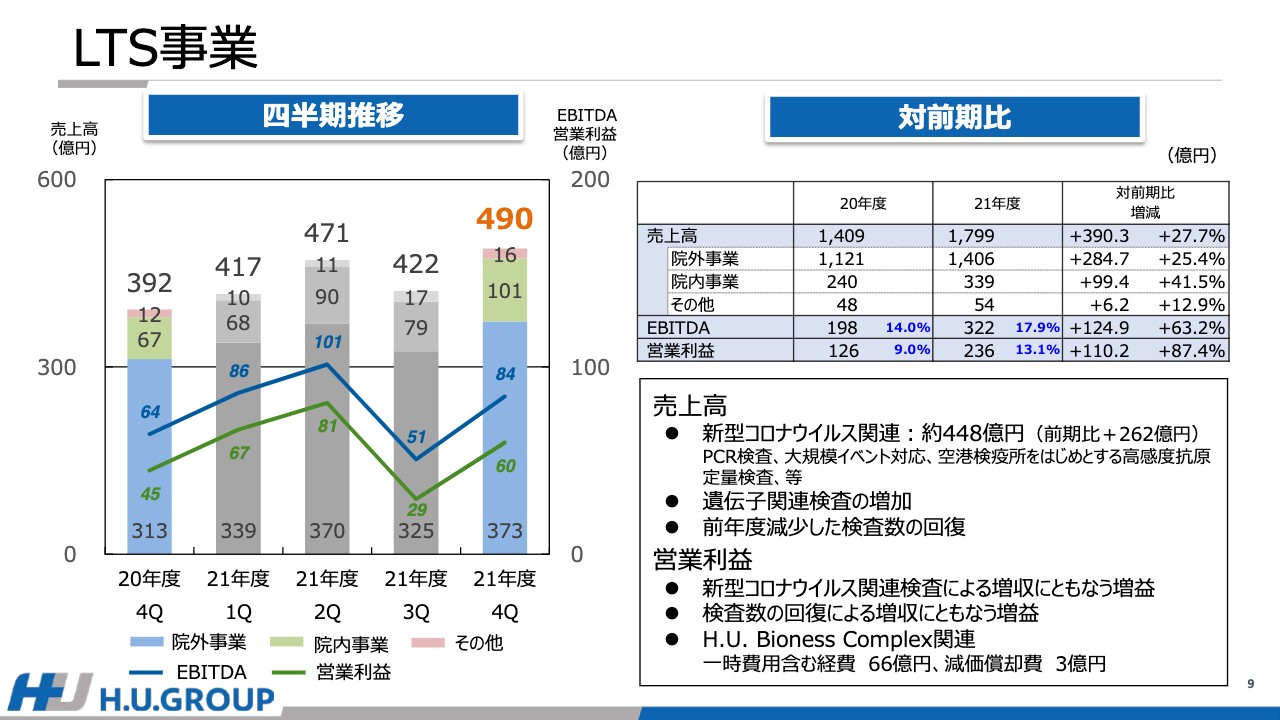

LTS事業

LTS事業についてご説明します。スライドの左側のグラフは、四半期ごとの業績の推移です。第4四半期の売上高は490億円、営業利益は60億円となりました。

冒頭でお伝えしたとおり、オミクロン株への対応によって売上高が伸⻑し、過去最高の四半期売上高となりました。一方で、費用面では、H.U. Bioness Complex関連費用が本格化しました。

なお、年間でのLTS事業における新型コロナウイルス関連の売上高は、前期比262億円増の約448億円となりました。売上高、営業利益への要因は、スライドに記載のとおりです。

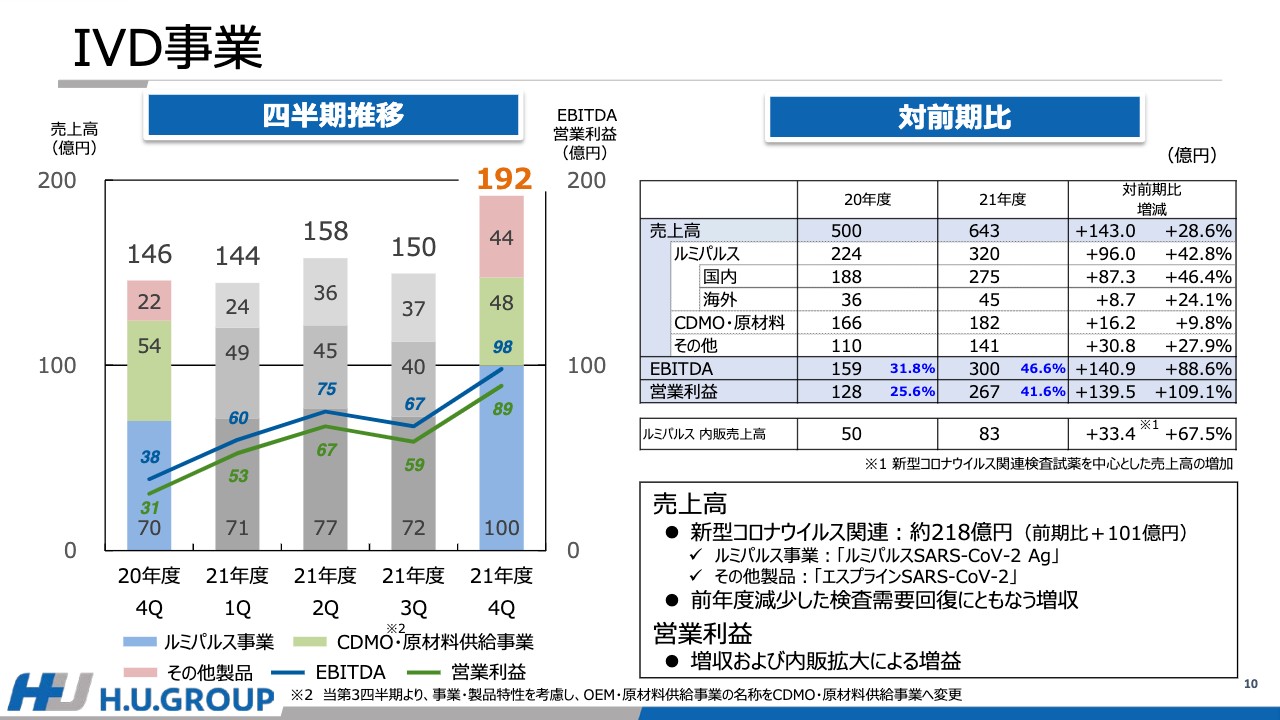

IVD事業

IVD事業についてご説明します。LTSと同様に、特に第4四半期において、「ルミパルス」およびスライドのグラフで「その他製品」に含まれる「エスプライン」の売上高が、急激な需要の増加に伴って伸⻑し、利益も牽引しました。

新型コロナウイルス関連のみならず、それ以外の「ルミパルス」試薬販売なども伸⻑したことによって、増収増益となっています。なお、IVD事業の新型コロナウイルス関連の売上高は、前期比101億円増の218億円となりました。

また、CDMO事業は、パートナーからのオーダーのタイミングなどによっては、四半期で売上に増減はありますが、ビジネスとしては堅調に成⻑しています。本日、同時にWebサイトに掲載しているKPIにおいても、開発フェーズにあるCDMO受託項目数は30にまで積み上がっています。

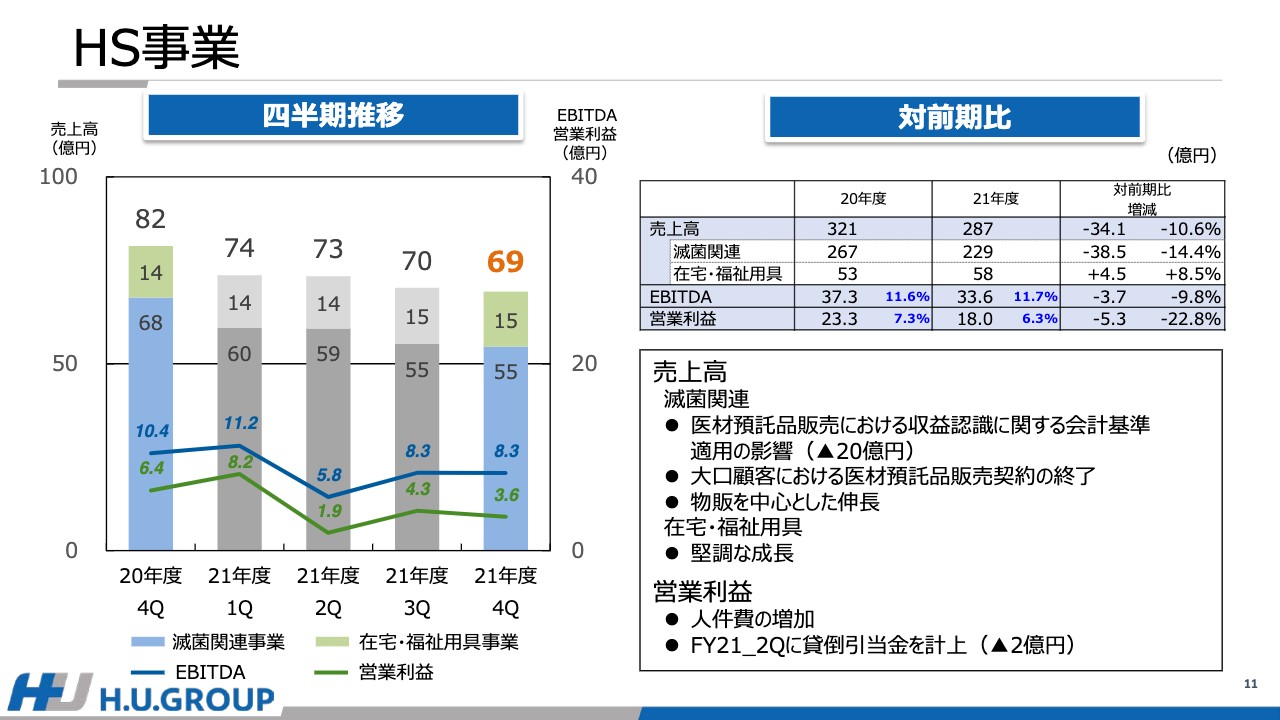

HS事業

滅菌関連事業と在宅・福祉用具事業で構成するHS事業についてご説明します。売上高は、滅菌関連事業において、収益認識に関する会計基準適用の影響が、マイナス20億円あります。これに加えて、大口顧客において医材預託品販売契約を終了した影響により、減収となりました。

これらを除いた既存の滅菌ビジネスでは、物販を中心に伸長しています。在宅・福祉用具事業は、福祉用具レンタル、訪問看護ともに堅調に成⻑しました。

営業利益については、滅菌関連事業の減収による利益への影響は軽微でした。しかし、両事業において人件費が増加したことと、第2四半期に貸倒引当金を計上したことなどによって、減益となりました。

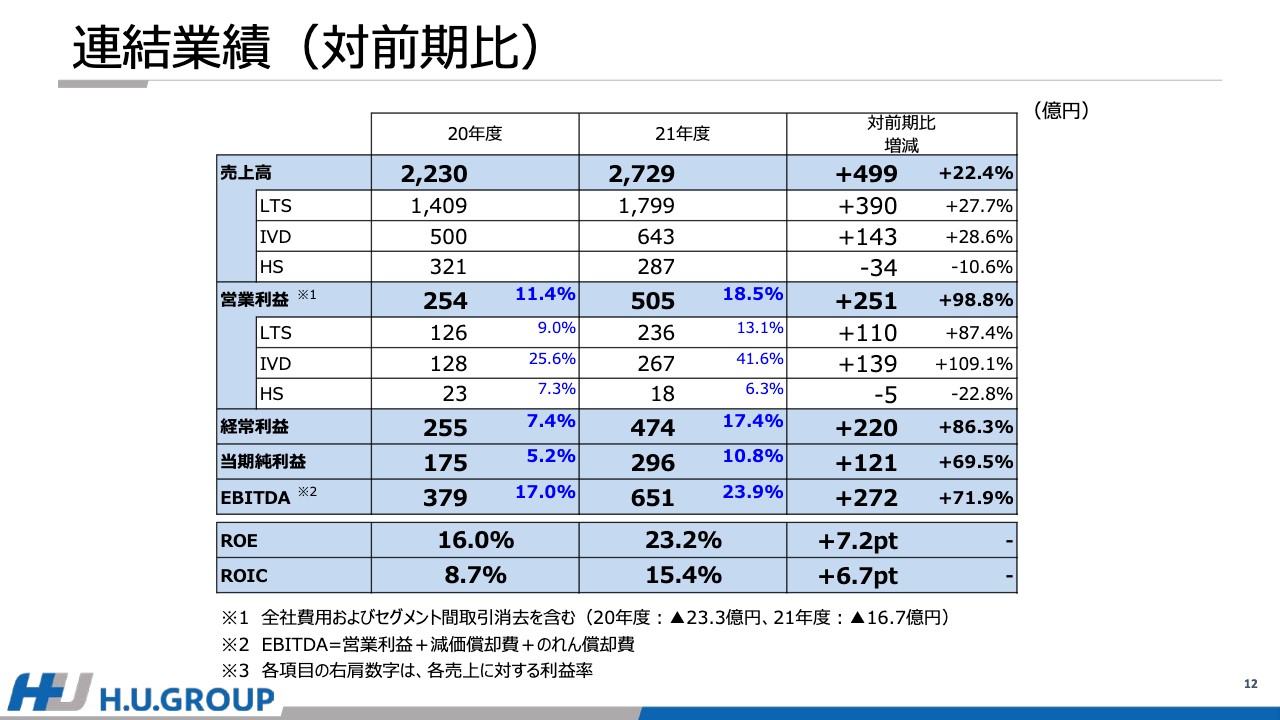

連結業績(対前期比)

スライドは、これまでお話ししたP/Lをまとめています。新型コロナウイルス関連検査による貢献があったLTS、IVDが、引き続き大きな増収増益要因となり、連結の業績を牽引しました。

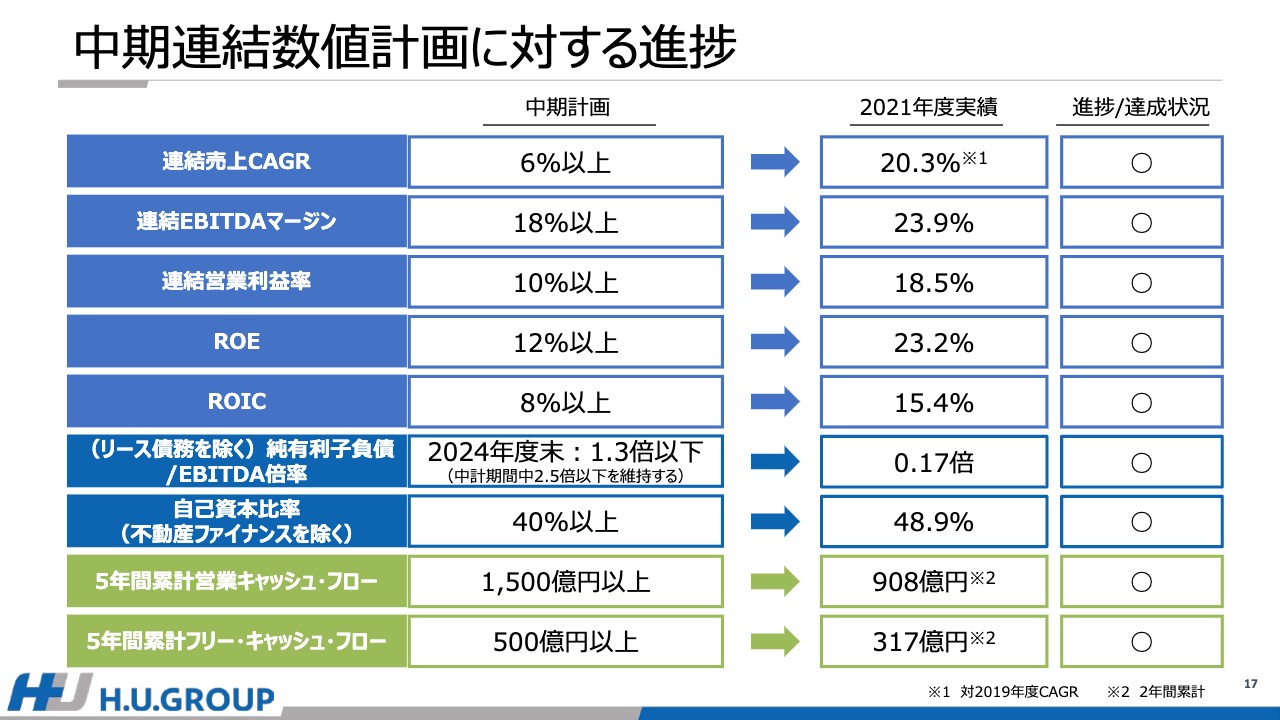

特にIVD事業の営業利益率が40パーセントを超える水準となっています。結果として、連結での営業利益率は18.5パーセント、EBITDAマージンは23.9パーセントとなり、中期計画の目標の水準を超えるレベルとなりました。

ROE、ROICについても、それぞれ23.2パーセント、15.4パーセントとなり、こちらも同様に中計目標の水準を超えています。

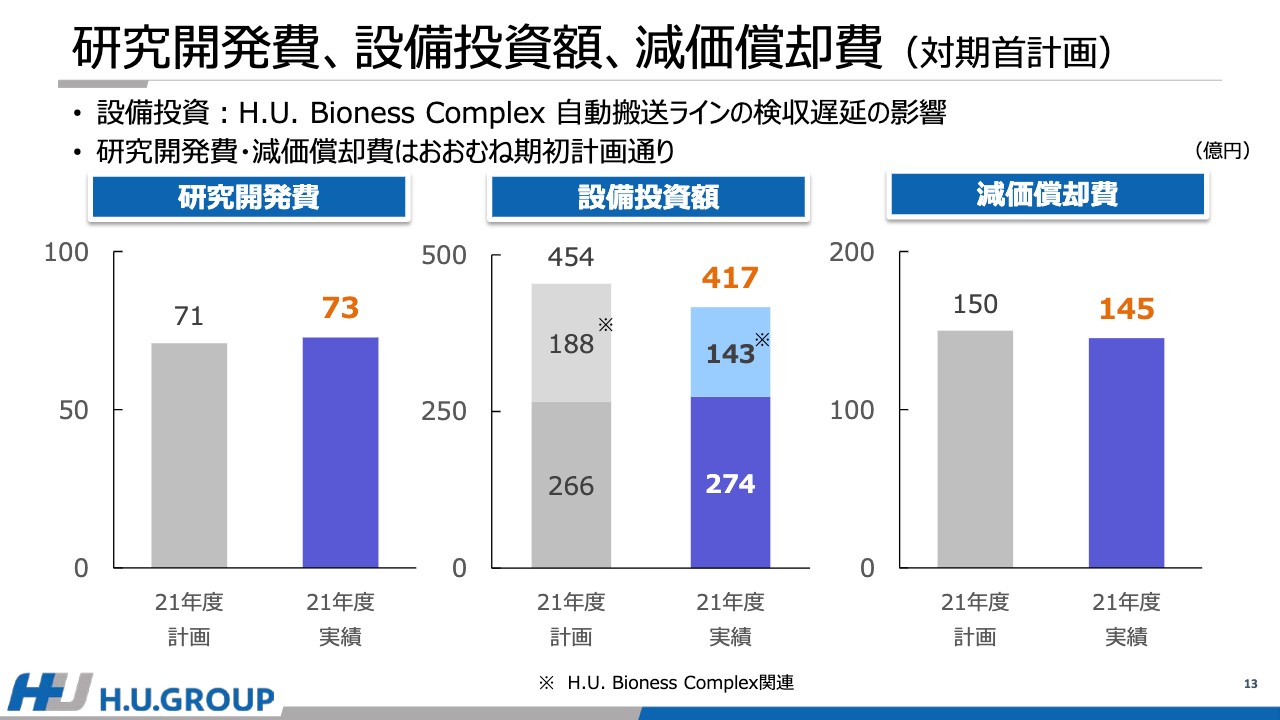

研究開発費、設備投資額、減価償却費(対期首計画)

当期の研究開発費、設備投資額、減価償却費です。設備投資については、後ほどご説明しますが、H.U. Bioness Complex関連の設備で、期中に検収ができなかったものが一部あったため、計画に対して低い水準となりました。これら以外については、おおむね期初計画どおりの着地となりました。

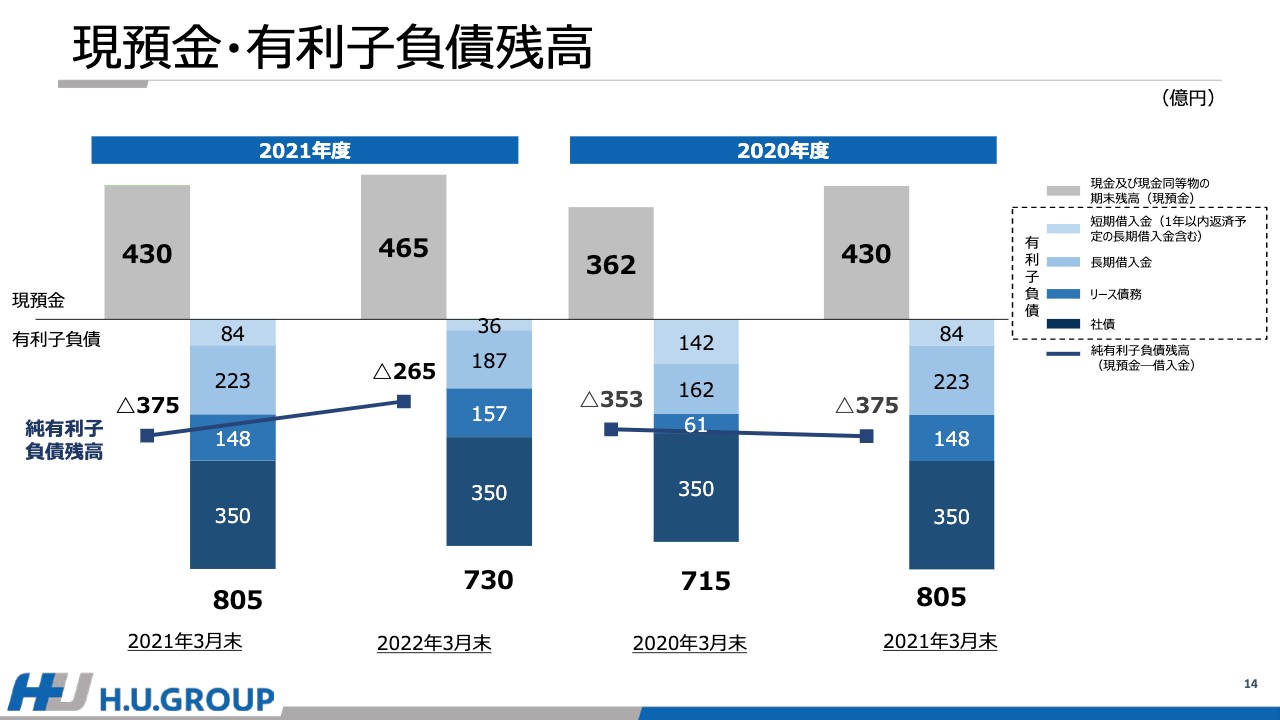

現預金・有利子負債残高

現預金・有利子負債残高の2020年度との比較です。スライドの左側が2021年度、右側が2020年度です。2022年3月末時点において、現預金から有利子負債を控除した純有利子負債残高は約265億円です。

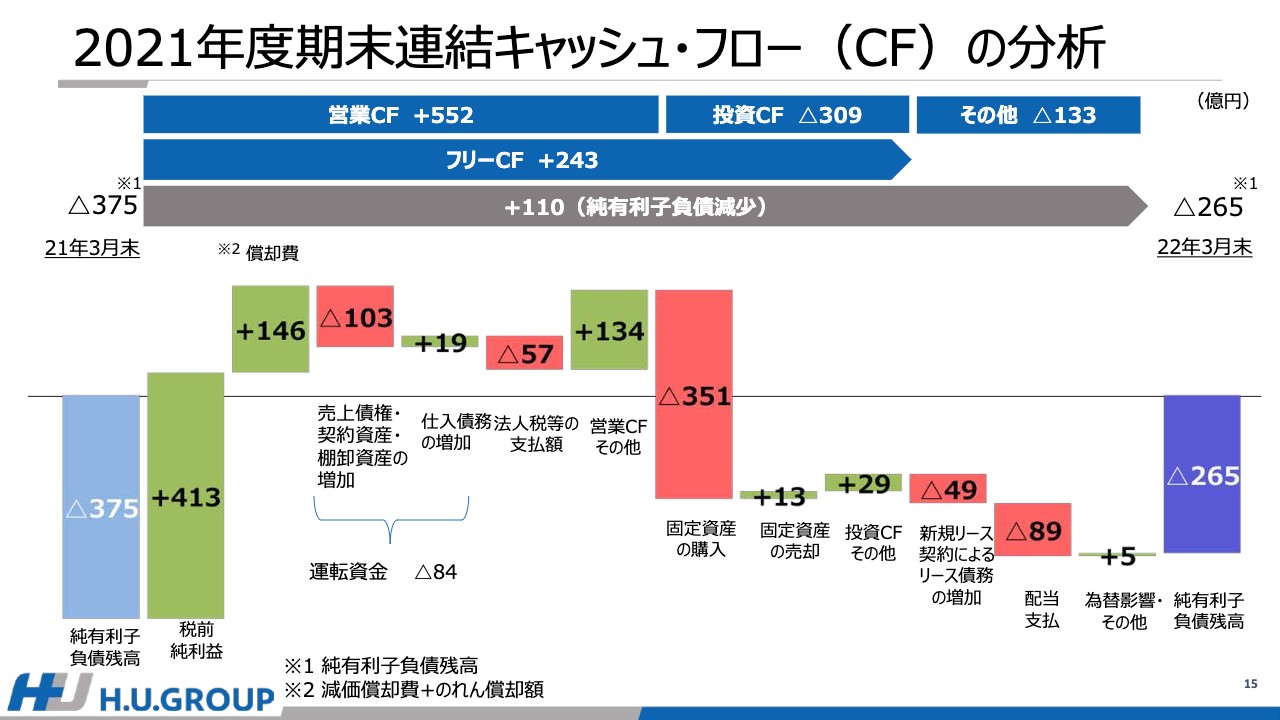

2021年度期末連結キャッシュ・フロー(CF)の分析

スライドは、連結キャッシュ・フローを純有利子負債の増減の観点で分析した資料です。営業活動により獲得した資金は552億円となっています。その主な内容は、税前純利益が413億円、償却費が146億円あった一方で、運転資金の増加が84億円あったことによるものです。

投資活動により使用した資金は309億円となりました。その主な内容は、H.U. Bioness Complexに関連した有形・無形固定資産を中心とした、資産の取得による支出が351億円あったことによるものです。

また、新規リース契約によるリース債務の増加が49億円、配当金の支払いが89億円ありました。以上の結果から、2022年3月末の純有利子負債残高は、前期末の375億円から110億円改善し、265億円となりました。

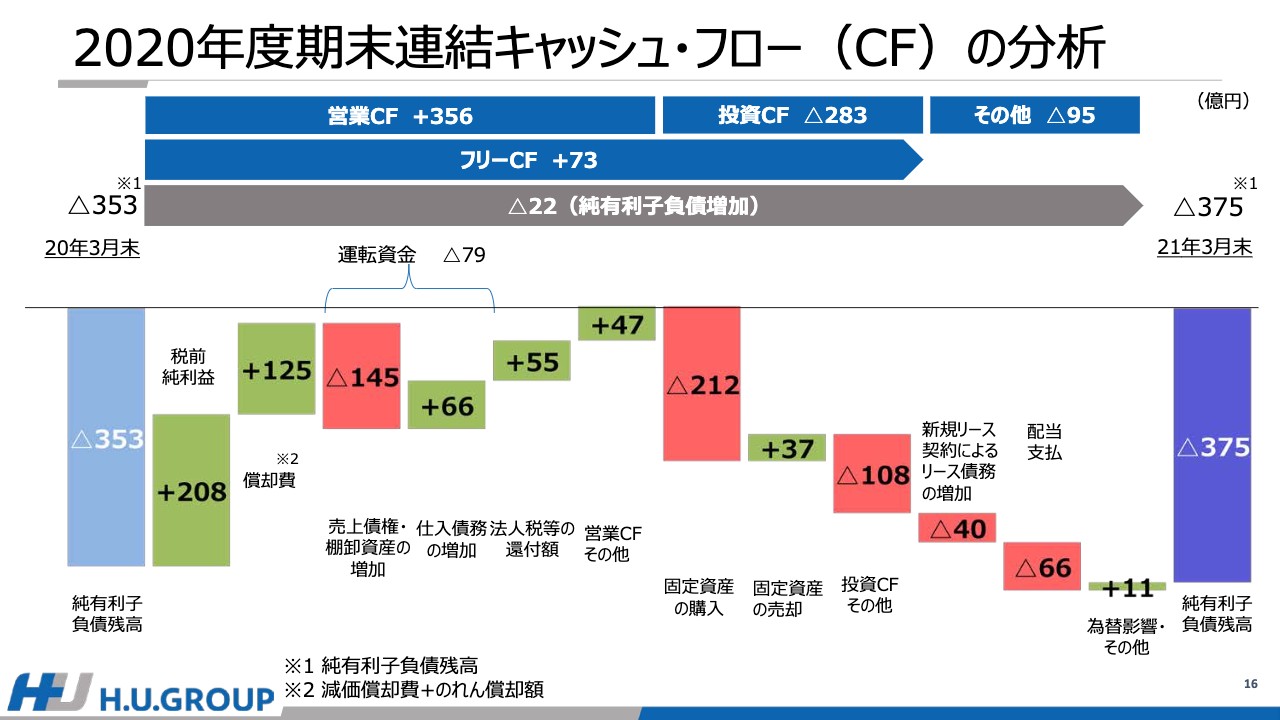

2020年度期末連結キャッシュ・フロー(CF)の分析

スライドは、参考までに2020年度のキャッシュ・フローを同じメッシュで分析したものです。ご説明は割愛します。

中期連結数値計画に対する進捗

中計数値目標に対する進捗です。すべての項目で順調に進捗している状況です。以上、2021年度の業績についてご説明しました。

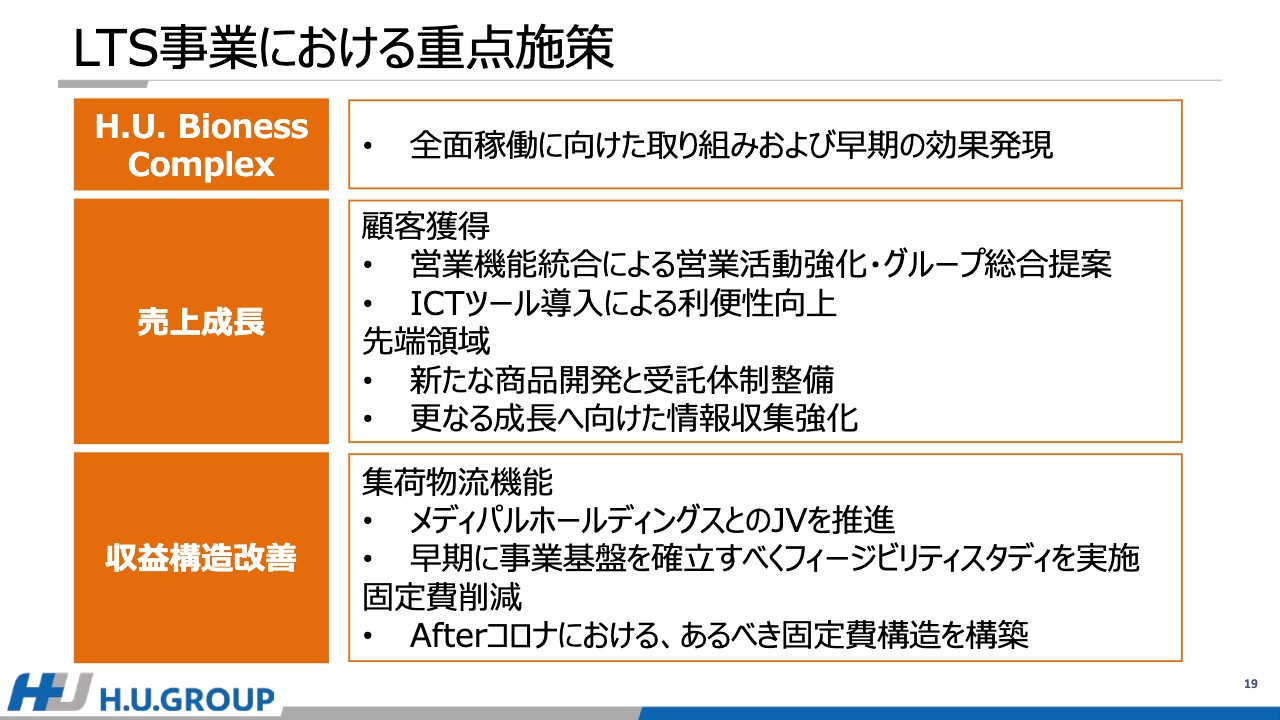

LTS事業における重点施策

竹内成和氏(以下、竹内):私からは、2022年度の計画の骨子および数値計画について、ご説明します。

まず、LTS事業における重点施策についてです。当社の最重要プロジェクトのH.U. Bioness Complexについては、確実に全面稼働を目指すとともに、早期に効果を発現させるべく取り組んでいきます。

売上面では、この新しいラボで処理する検体を確保するために、引き続き顧客獲得に全力をあげて取り組んでいきます。営業統合会社のH.U.フロンティアを通した営業力をもって、グループ総合提案などを行います。また、ICTツールを積極的に導入することにより、顧客の利便性向上を訴求していきます。

2021年度においても、売上の大きな成⻑要因となった先端領域の検査については、引き続き当社の強みを発揮すべく、新たな商品開発を行い、受託体制を強化するとともに情報収集を継続していきます。

一方、収益性という面では、4月に集荷物流機能の効率化を目的として設立した、メディパルホールディングスとのJVについて、早期に事業基盤を確立すべく、フィージビリティスタディを行っていきます。

加えて、現状、Withコロナでの、さまざまな新しい生活様式が定着してきました。このことから、Afterコロナにおける、あるべき固定費構造を構築すべく、費用構造を網羅的に見直し、徹底的な固定費の削減も行っていきます。

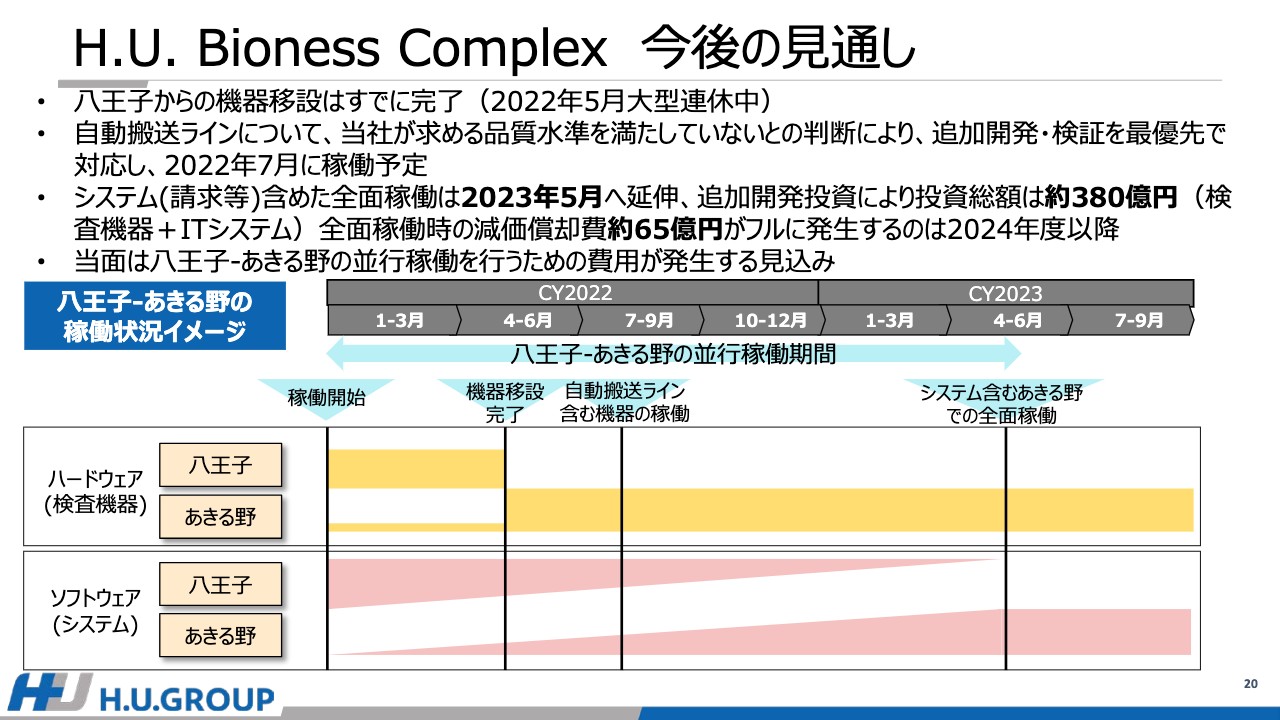

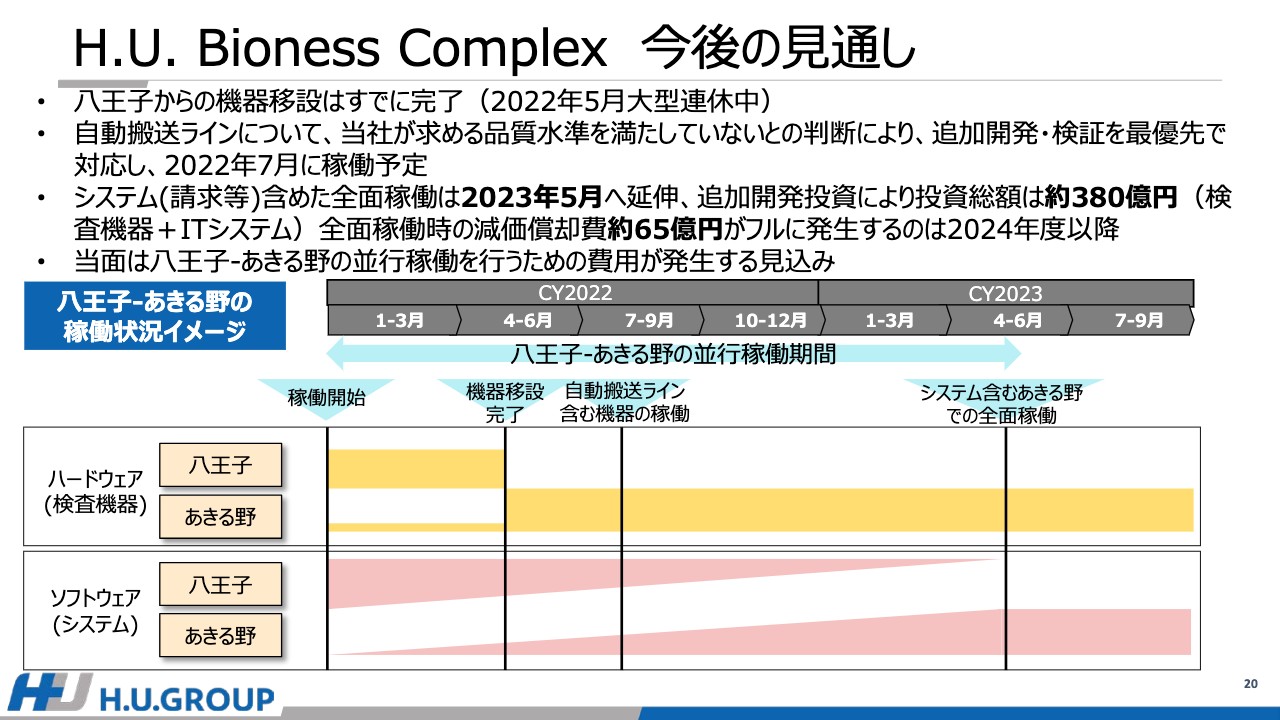

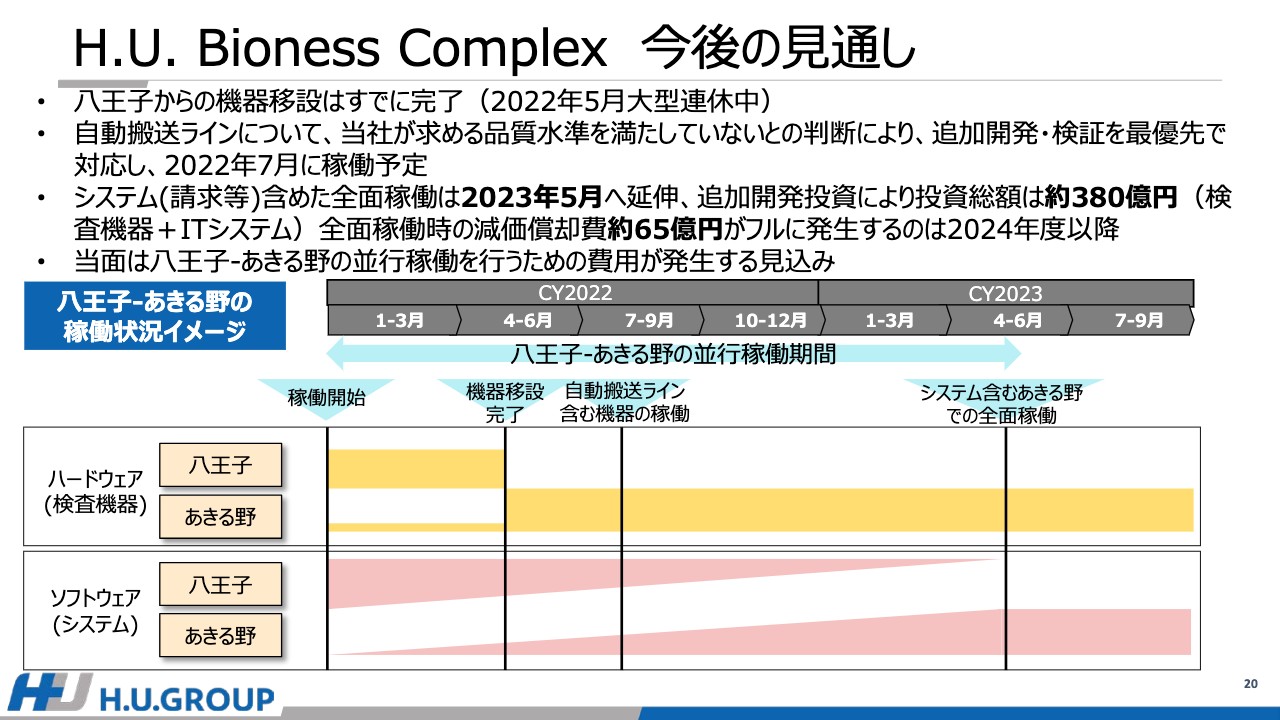

H.U. Bioness Complex 今後の見通し

1月から段階稼働を開始しているH.U. Bioness Complexについての今後の見通しです。5月の連休中に、八王子からのすべての機器の移設は、すでに完了しています。

ただし、業務効率化の中心となる自動搬送ラインについては、各種検証を進める中で、自動化の品質が当社の求めていた水準を満たしていないという判断に至りました。

自動搬送ラインの追加開発、あるいは検証の時間が新たに必要になりましたが、検査を実施する機械設備はすでに設置済みです。自動搬送ラインについても、最後の調整段階にきています。

すべての機器の稼働は2022年7月を見込んでいます。ただし、このズレ込みにより、請求、あるいは顧客移管などを含めたシステム面は、移行に少々時間を要し、すべてが完全にあきる野に移行するのは2023年5月となる見通しです。

また、自動搬送ライン含めて、諸々関連する投資が増加することにより、投資総額が約380億円となり、全面稼働時の減価償却費は約65億円を見込んでいます。

当面は、八王子とあきる野が並行稼働することとなり、人件費をはじめとした並行運用費用がかかります。しかし、徐々にあきる野での検査を増やしていき、早期に効果の刈り取りを目指します。

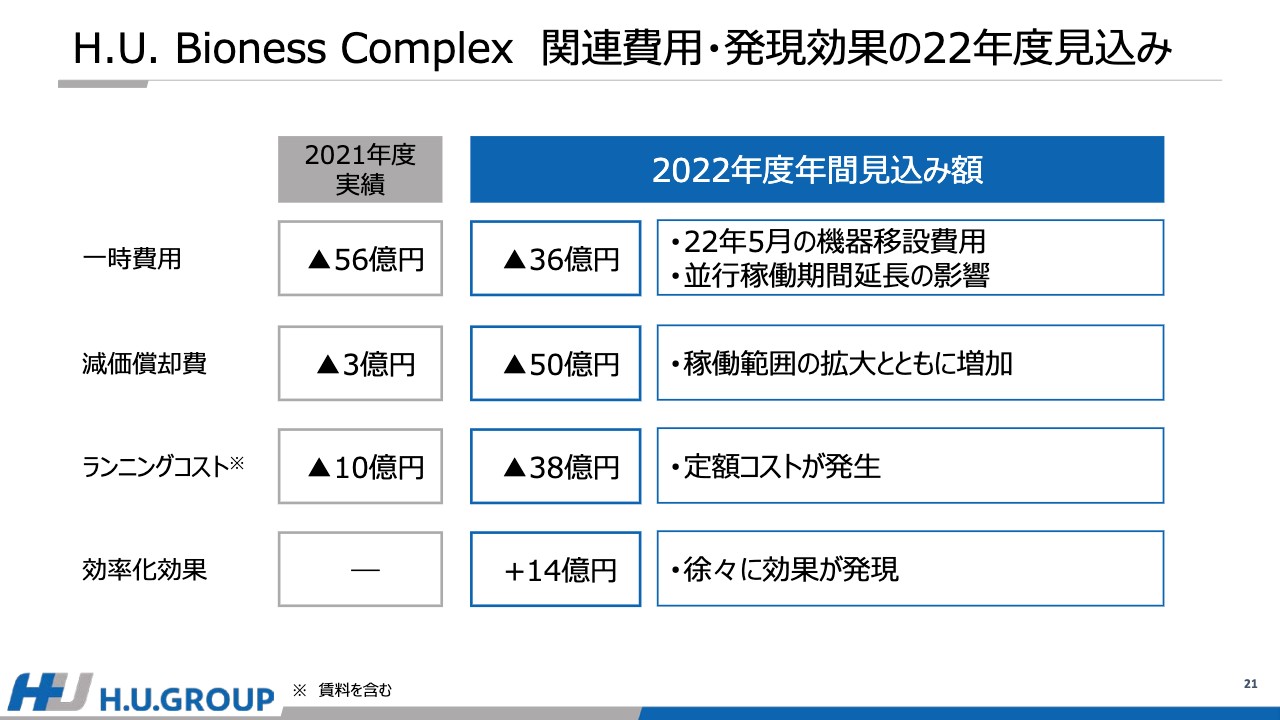

H.U. Bioness Complex 関連費用・発現効果の22年度見込み

スライドは、これらの費用について、2021年度の状況と2022年度の見込みを示したものです。一時費用は、5月に実施した機器の移設費用に加えて、並行稼働による費用によって、年間では36億円となり、前期比で減少する見込みです。

また、減価償却費については、2021年度は非常に限定的な稼働でしたが、2022年度から本格的に稼働範囲を拡大させます。そのため、徐々に増加し、2022年度は約50億円を想定しています。

賃料を含むランニングコストについては、定額のコスト計上となり、年間38億円となります。これらのコストの発生に対して、効率化の効果は14億円のプラス効果を見込んでいます。

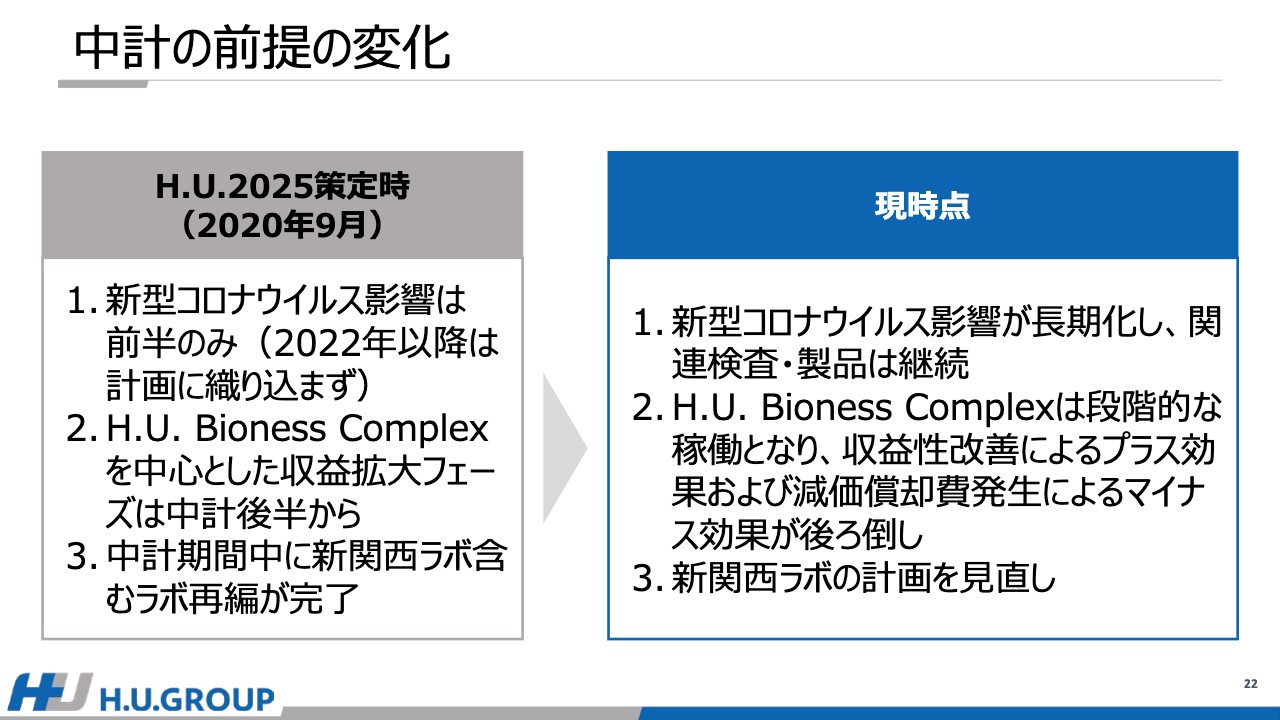

中計の前提の変化

ここまでは短期的な影響についてご説明しました。中期目線では、ラボに限らず、当社を取り巻く事業環境が、中計策定時の2020年9月とは大きく変化していることも事実です。

スライドに記載のとおり、1つ目として、当初は新型コロナウイルスは中計前半で収束すると想定していましたが、未だ先行きは不透明です。PCR、検疫所、あるいは抗原検査といった面で、業績面ではプラスに働いています。

2つ目に、H.U. Bioness Complexは、中計策定時では2022年5月から稼働させ、効果の刈り取りが始まる前提でした。しかし、先ほどご説明した理由に加えて、新型コロナウイルスへの検査対応を行う中で、各種検証なども後ろ倒しになってしまいました。そのため、段階的な稼働となり、収益性の改善、あるいは減価償却費の発生開始時期が後ろにズレ込んでいます。

そして、3つ目として、当初は新関⻄ラボを含めた3拠点体制を確立し、ラボ再編の完了を目指してきました。しかし、社会的環境の変化により、鋼材をはじめとする資材の高騰、あるいは各種足元の状況などを考慮し、引き続き計画を見直している状況です。

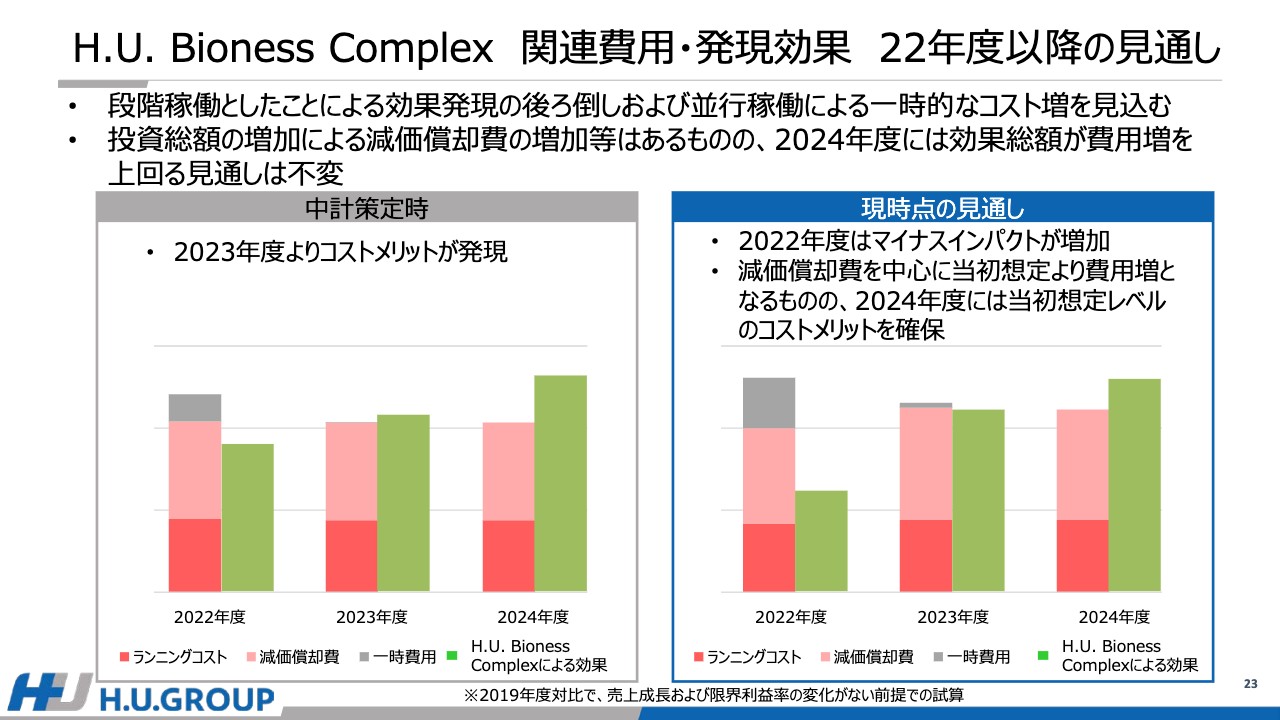

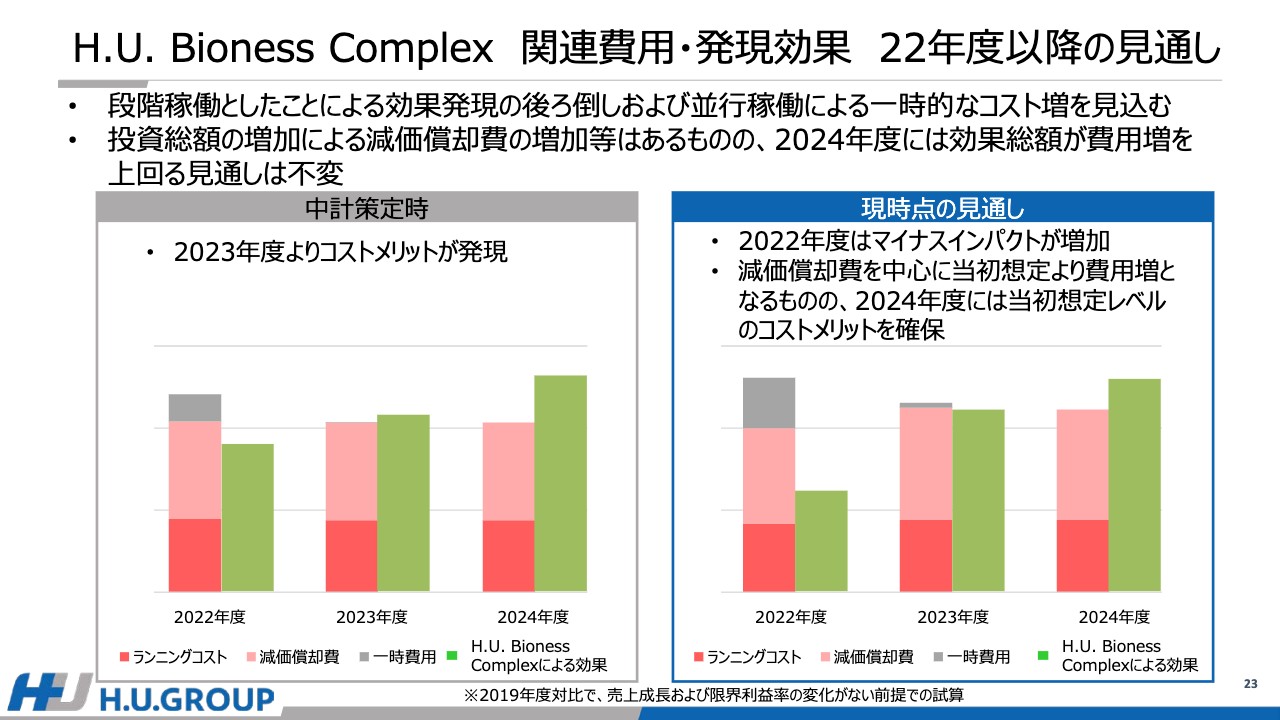

H.U. Bioness Complex 関連費用・発現効果 22年度以降の見通し

スライドは、中期の目線におけるH.U. Bioness Complexの費用と発現効果の見通しについてです。H.U. Bioness Complexを段階稼働としたことにより、効果発現がうしろ倒しとなり、当面は八王子との並行稼働による一時的なコスト増を見込んでいます。加えて、中計策定当時に比べて投資総額が増加したことによる減価償却費の増加がありますが、2024年度については、このような費用増を効果が上回るという見通しは変わっていません。

これは中計策定時にお伝えした2019年度から売上成長、および限界利益率の変化がない前提での試算ですが、LTS事業全体としては、着実な売上成長による限界利益の積み増しがあります。したがって、ラボを中心とした2024年度の目標については達成できるものと見ています。

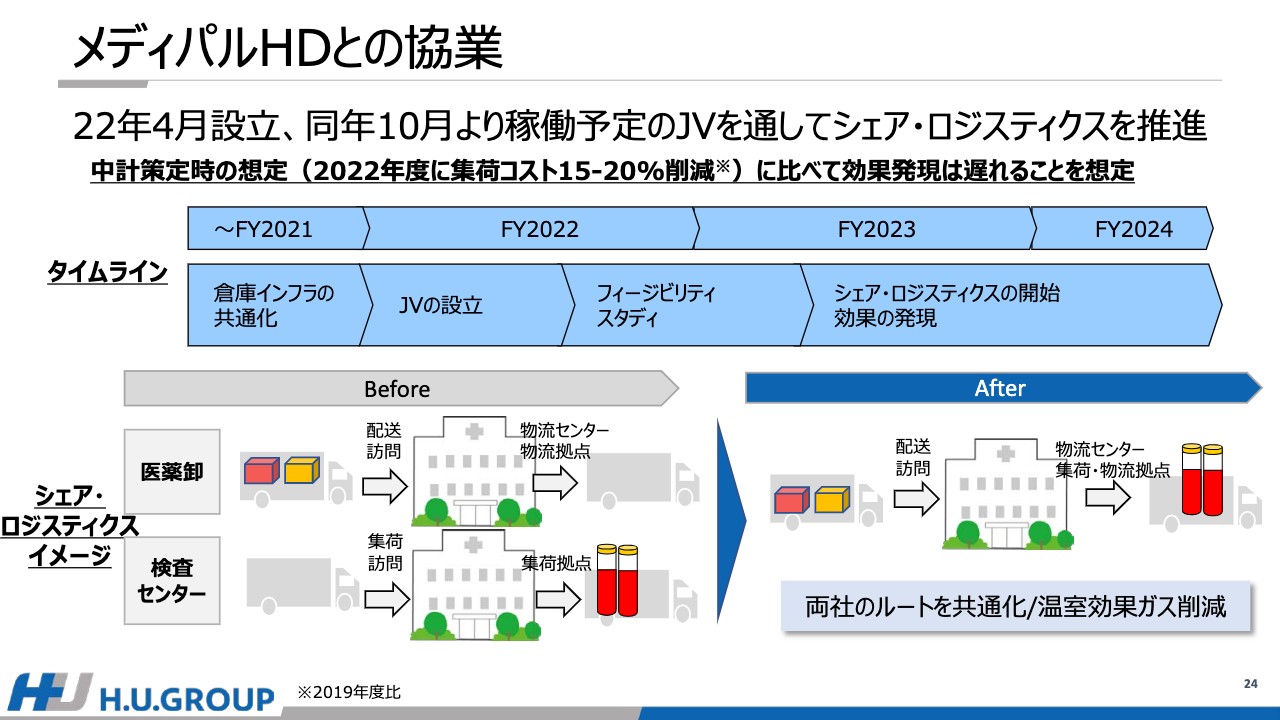

メディパルHDとの協業

こちらのスライドはLTS事業に関するメディパルホールディングスとの協業についてのものです。先日発表しましたように、4月にメディパルホールディングスとのジョイントベンチャーであるメディスケットを設立しました。稼働は10月1日からを予定していますが、本JVをとおしてシェア・ロジスティクスを推進していきます。

医療機関に赴く際は、当社の車両の空の荷台に医薬品を積み込みます。また、医療機関から拠点・事務所に戻るメディパルホールディングスの車両の空の荷台に検体を積み込み、双方のリソースを有効活用するWin-Winの関係を構築していきます。保有する車両とそれに関連する管理コストの削減に加えて、温室効果ガスの削減にも寄与したいと考えています。

中計を策定した2020年9月時点では、2022年度に一定の効果が発現すると想定していましたが、ある程度進捗が遅れることが予想されます。先方との調整やフィージビリティスタディを行いながら着実にプロジェクトを進め、2024年度には一定の効果を出せるようにしたいと思います。

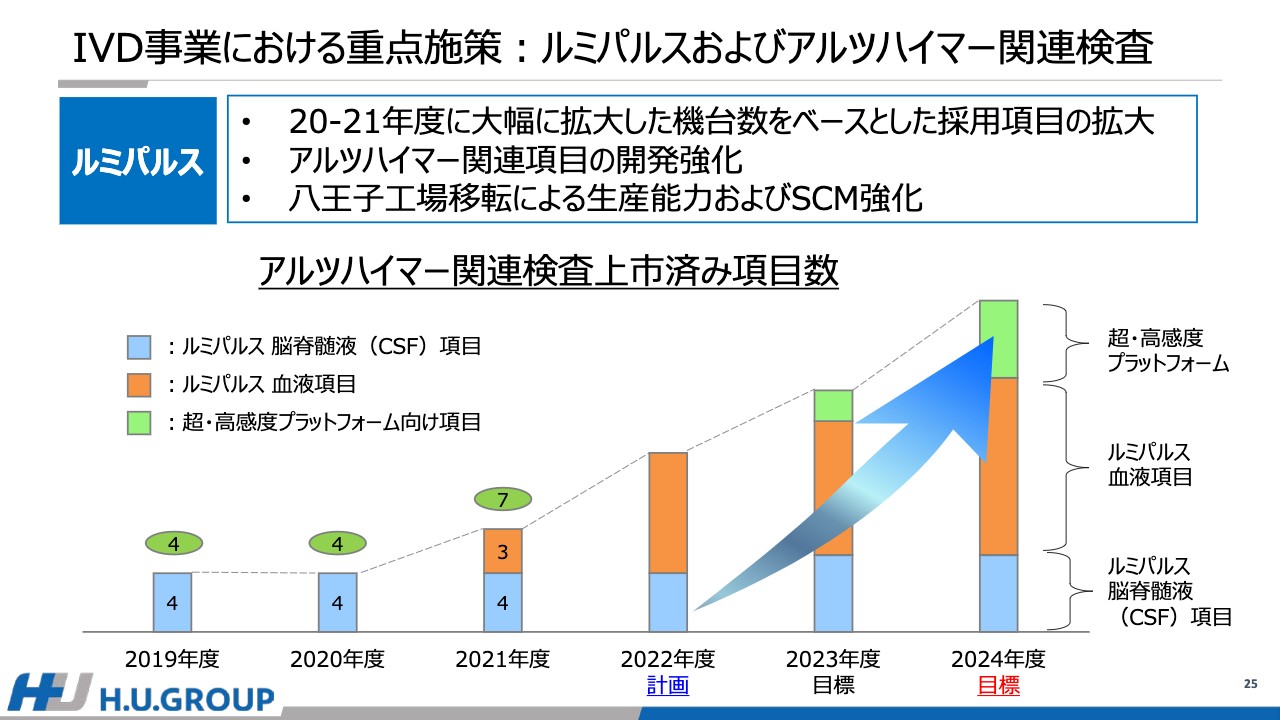

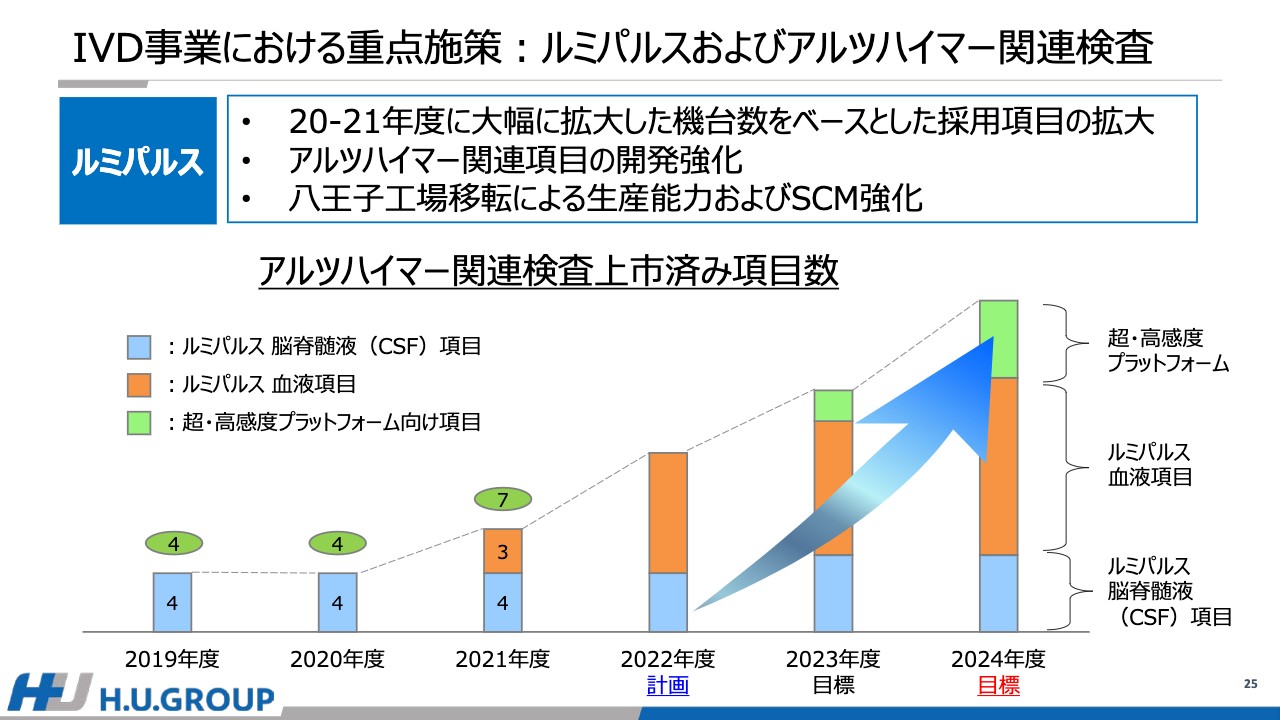

IVD事業における重点施策:ルミパルスおよびアルツハイマー関連検査

ここからはIVDにおける施策についてです。まず「ルミパルス」に関してですが、2020年度・2021年度と、機台の設置が大きく伸長しました。現在、国内で1,800を超える機器が使用されています。

これらの新型コロナウイルスの高感度抗原定量検査を中心に使用されている機器については、当社が強みを持つアルツハイマー関連の検査項目はもちろんのこと、独自の新技術を用いた試薬などのラインナップを拡充・提案することで販売量を増やしていきます。

次は、アルツハイマー関連検査の上市済み項目の推移についてです。2021年度にすでに髄液4項目、血液3項目が上市済みで、2022年度中には、IR Dayでもお伝えした血液項目の上市を行います。また、2023年度以降も項目数を伸ばすとともに、現在開発を続けている超高感度プラットフォーム向けの項目についても上市を目指します。

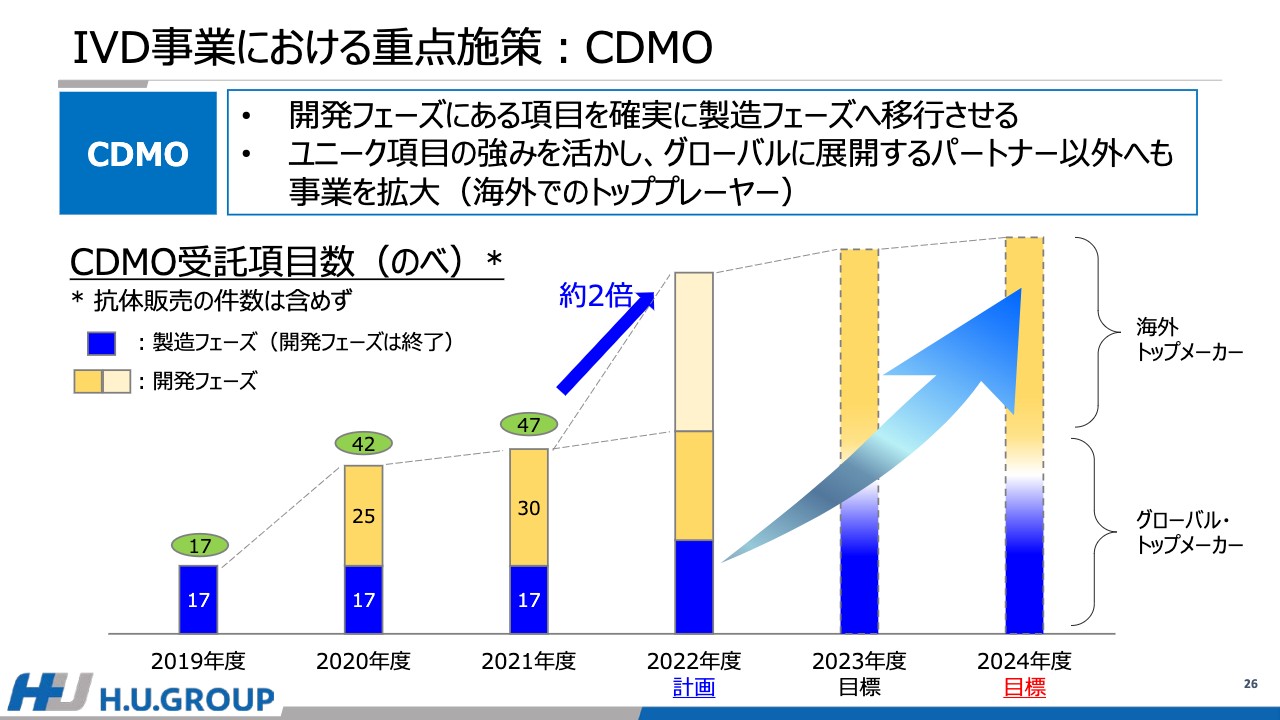

IVD事業における重点施策:CDMO

CDMOについては、現在開発フェーズにある項目を確実に製造フェーズへと移行させ、売上を発現させるとともに、新たなパートナーにも事業を拡大していきます。具体的には、現在既存パートナーから受託しているのべ47項目のうち、製造項目が17項目、開発項目が30項目となっており、開発フェーズを製造フェーズに移行し、パートナーへの安定供給を行っていきます。

これまでの既存パートナーは主にグローバルに展開しているIVDプレーヤーでしたが、2022年度は、特定の国や地域で展開する海外におけるトッププレーヤーとの新規プロジェクトの協議を進めており、今後は受託項目を倍増させる計画です。本中計で重要テーマとして掲げているCDMOについては、中計最終年度には100項目レベルにまで増加できるように各案件を進めていく考えです。

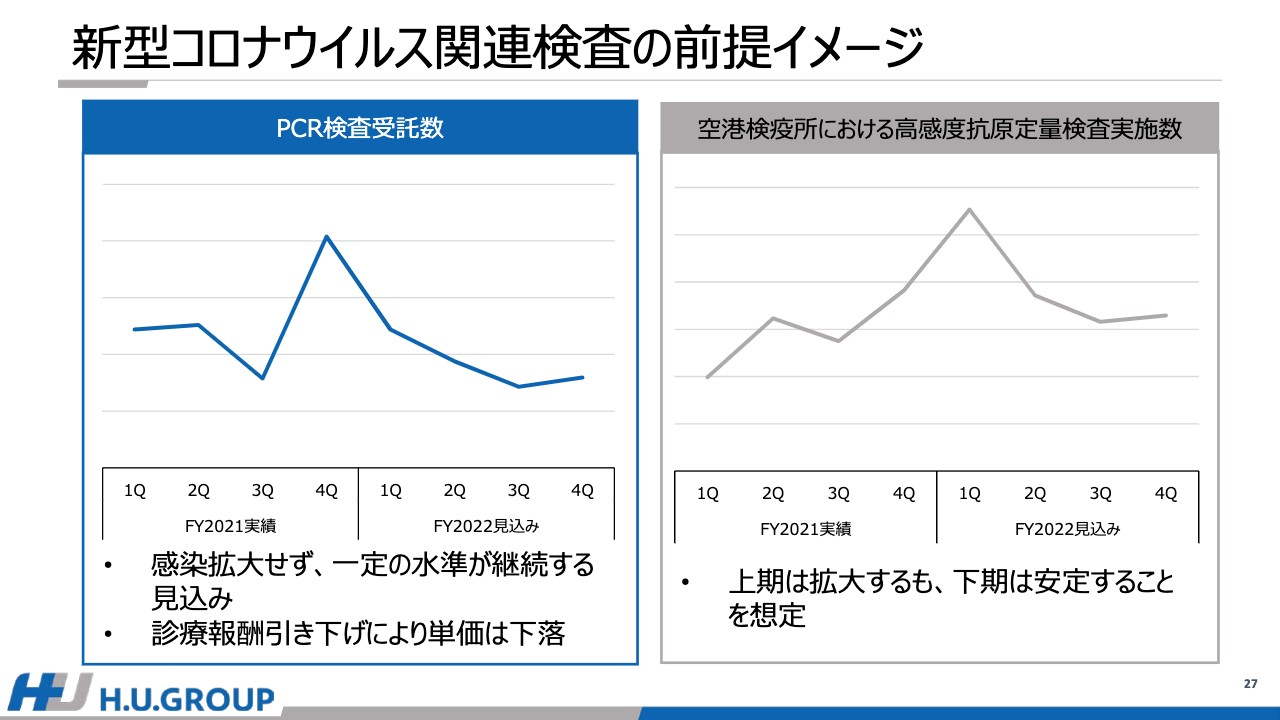

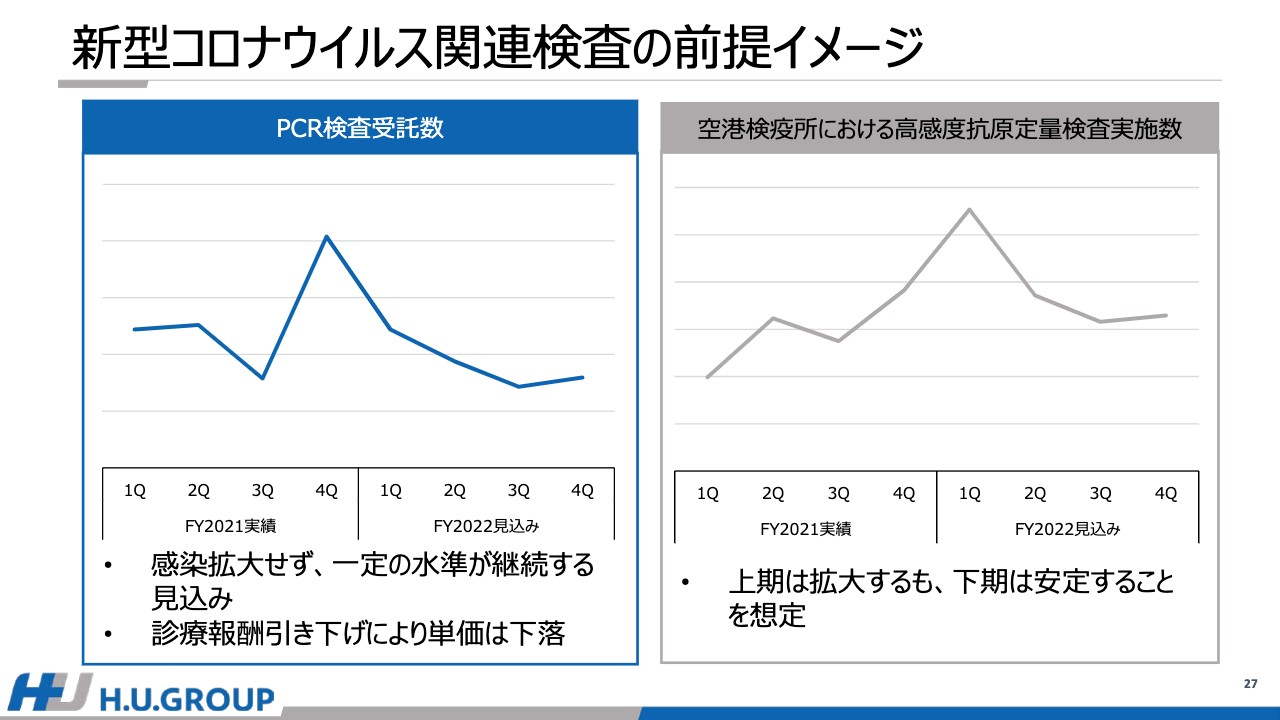

新型コロナウイルス関連検査の前提イメージ

ここからは、主要セグメントにおける施策から2022年度における数値計画に移ります。まずは、業績の変動要因の1つとなる新型コロナウイルス関連検査の前提についてです。PCR検査についてですが、第1四半期は一定水準の受託を見込んでいますが、その後は感染拡大せず、検査需要は継続すると予想しています。ただし、4月からの診療報酬改定により、単価は下落するという前提です。

もう1つの変動要素である空港検疫所における抗原検査についてです。こちらは入国者数の上限が緩和されたことによって、4月は高水準で推移していたため、上期はある程度高い水準になると考えています。しかし国や地域ごとの流行状況により、徐々に入国時検査の対象国が減少すると見込んでおり、下期にかけては徐々に減少し、一定のレベルに落ち着くものと考えています。

また、現在の入国者数制限については、上限2万人にまで緩和することが検討されています。我々としては、仮に入国時検査の需要が2万人にまで拡大したとしても、それに対応することは可能と考えています。

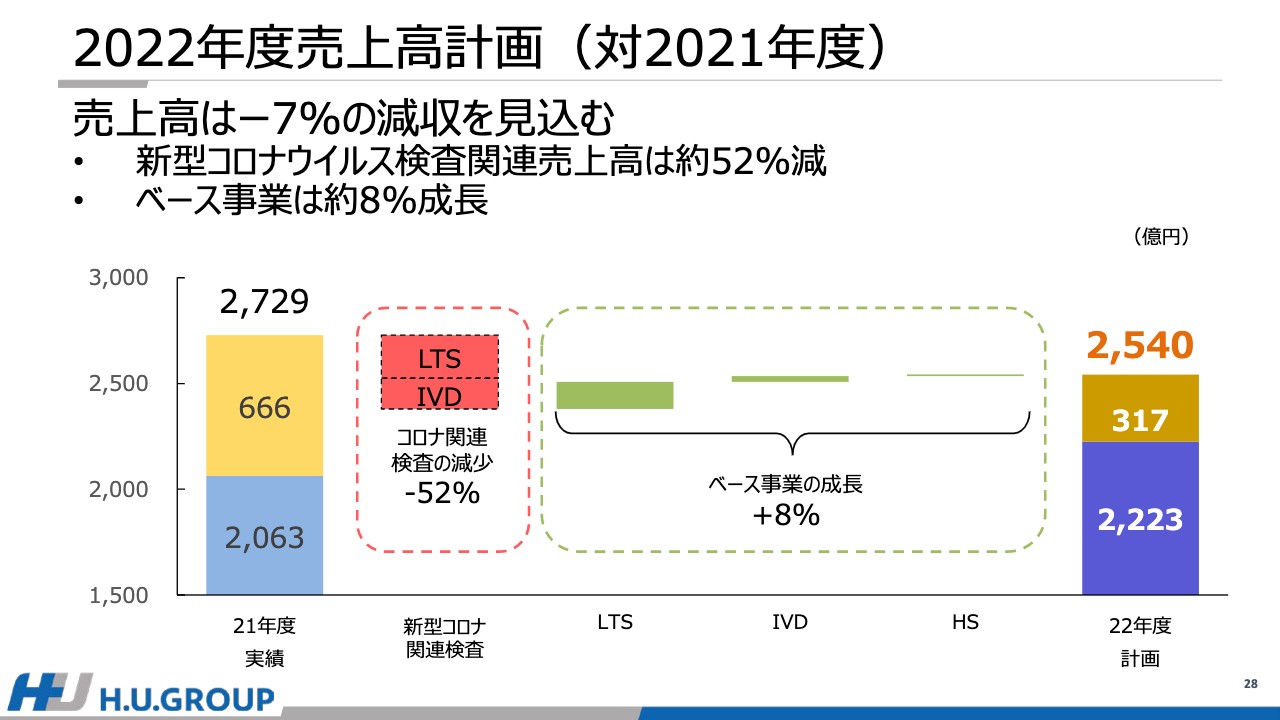

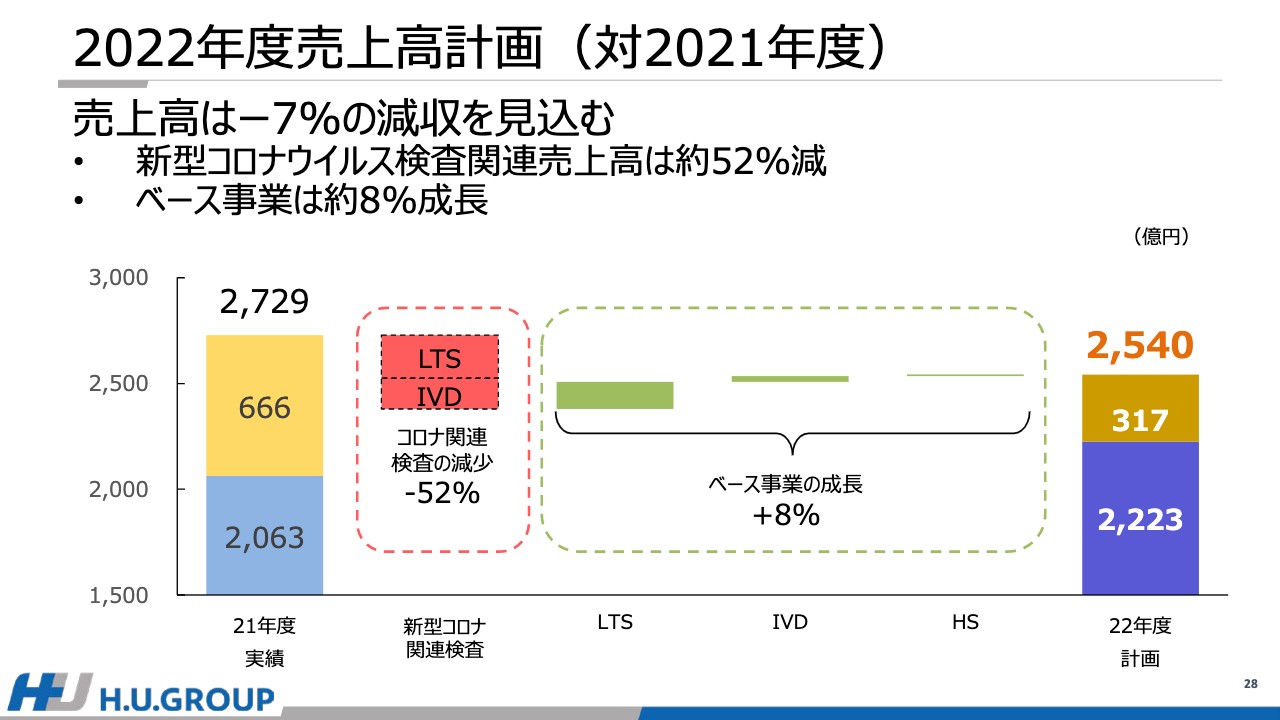

2022年度売上高計画(対2021年度)

2022年度売上高計画に関してです。新型コロナウイルスの状況や、これまでお伝えした要素を考慮して、売上面では2021年度と比較して、全体で7パーセントの減収を見込んでいます。新型コロナウイルス関連の検査は減少しますが、ベース事業を成長させて8パーセント成長を計画しています。

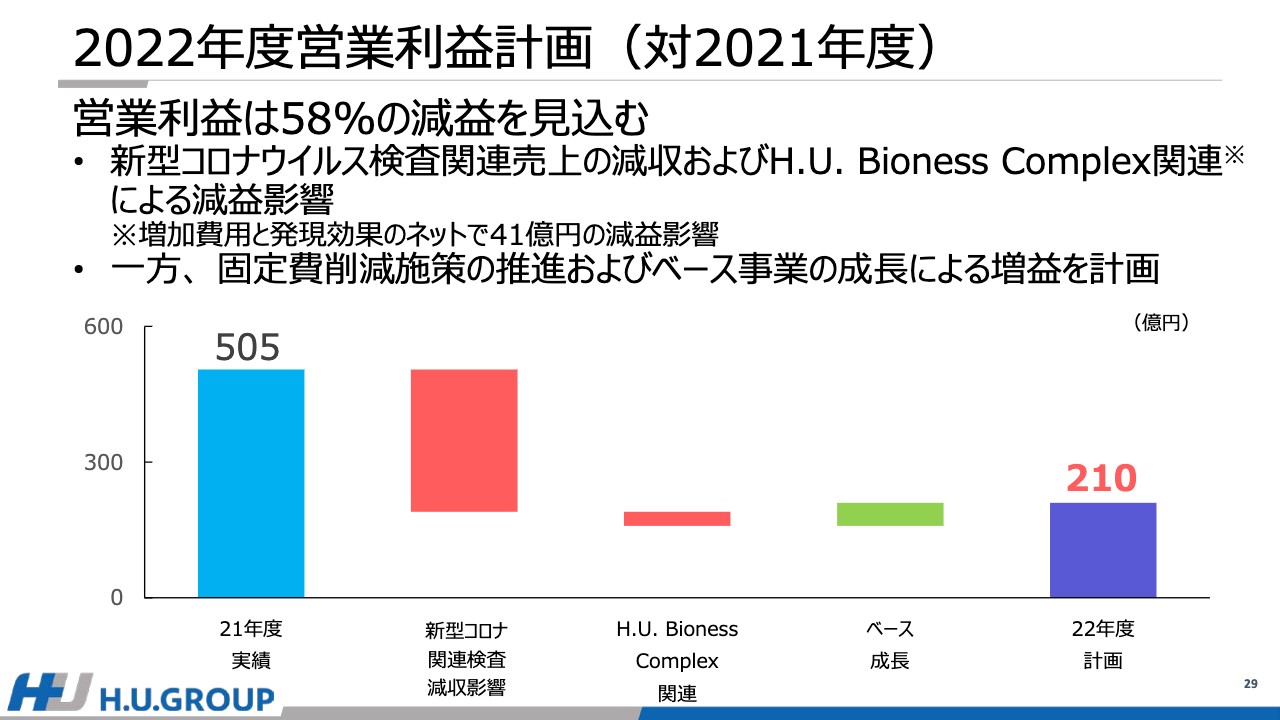

2022年度営業利益計画(対2021年度)

営業利益に関しては、新型コロナウイルス関連の売上が減少するということで、利益面でも影響は大きくなると考えています。また、H.U.Bioness Complexの稼働による影響として、一時費用の対前期比での減少、効果発現によるプラス要素を見込むものの、減価償却費やランニングコストが増加するため、ネットでは2022年度はマイナスとなります。

このような減益要素がある一方で、ベース事業の売上成長にともなう利益成長、また全社を挙げて取り組んでいる固定費削減施策により、利益を伸ばしていきます。このような要素を盛り込んで2022年度は、210億円の営業利益を計画しており、2021年度比では58パーセントの減益を想定しています。

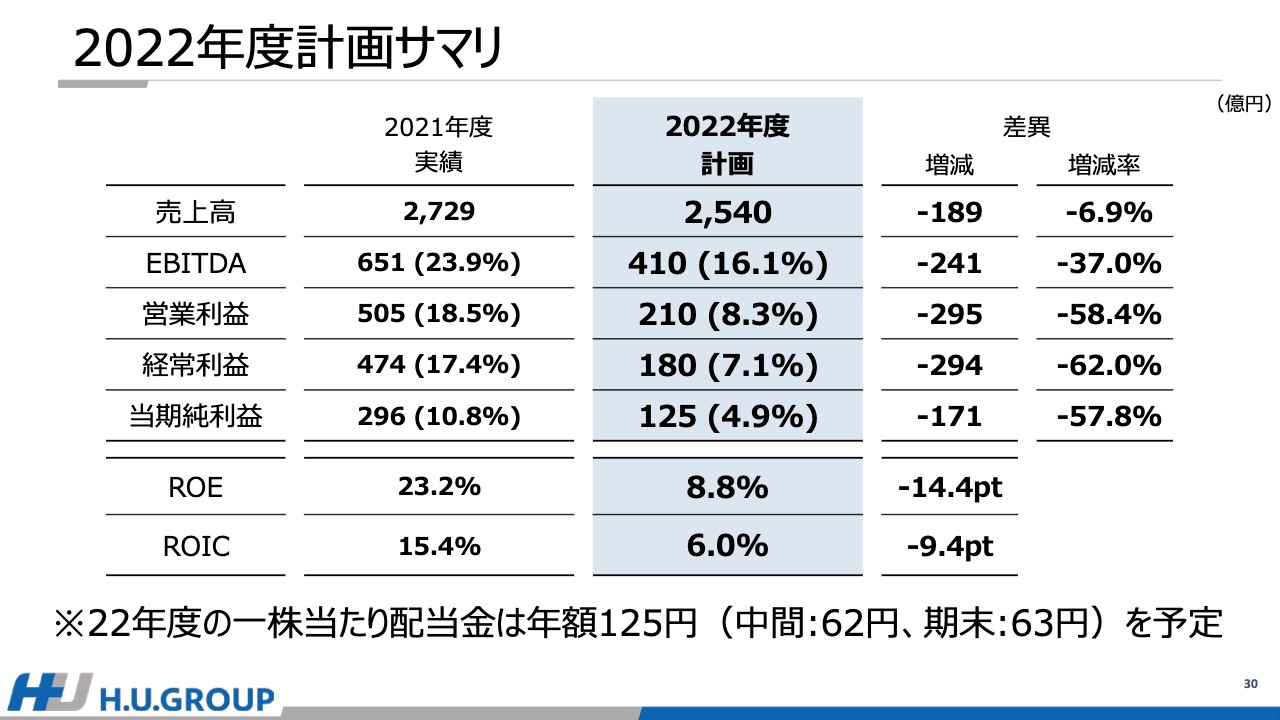

2022年度計画サマリ

売上高、営業利益以外での各種利益、またROE、ROICに関する計画です。上期・下期のバランスやセグメントの計画については、これまでの感染状況の推移や足元の状況、さらにH.U. Bioness Complexの稼働にともなうプラスマイナス影響が徐々に影響してくると考えられます。このような変動要素があることから、年間での連結予想のみとしています。なお、一株当たりの配当金は2021年度並みの125円を予定しています。還元方針の主なKPIであるDOEでは、約5パーセントに相当します。

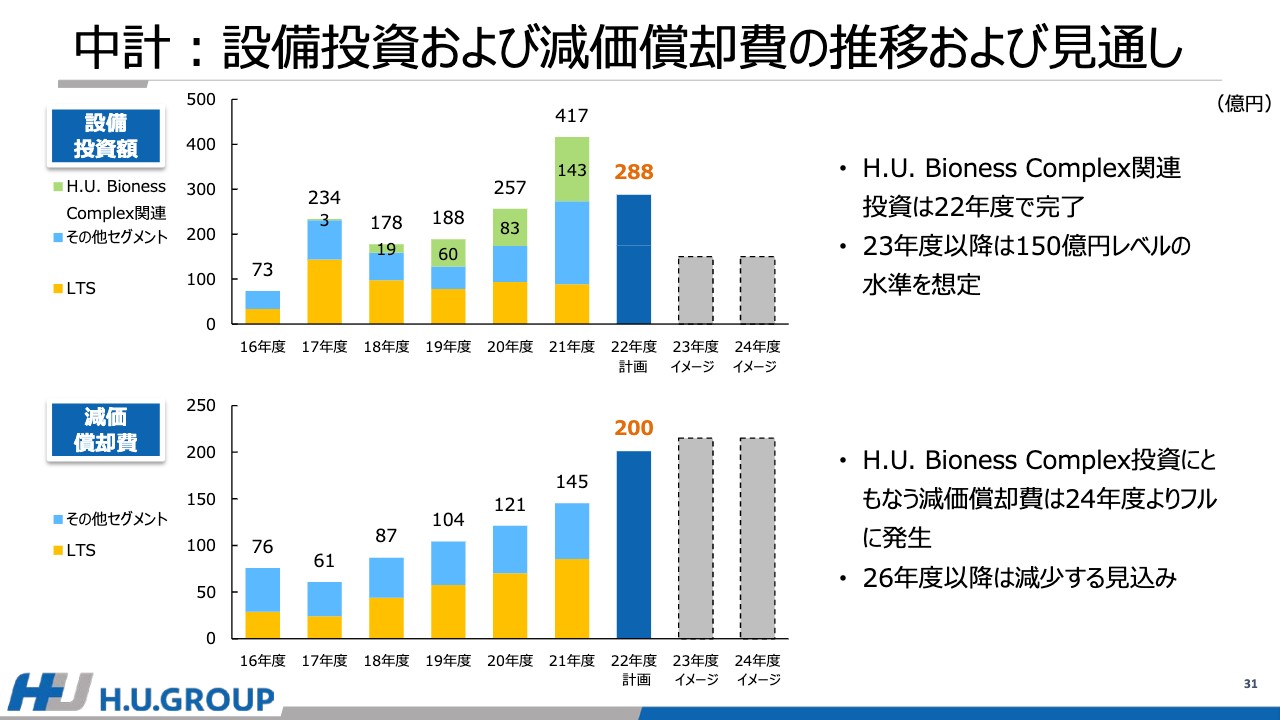

中計:設備投資および減価償却費の推移および見通し

中期的な投資および減価償却費の見通しについてです。まず設備投資は、2021年度中に検収できなかったあきる野の自動搬送ラインが2022年度にずれ込みますが、プロジェクト全体の投資は2022年度で完了する見込みです。その結果、2022年度の投資総額は288億円を計画しています。このような投資について今後は、大きなものは想定していません。2023年度以降は、おおむね年間150億円レベルの投資になると考えています。

一方、それに伴う減価償却費についての考え方ですが、2022年度はH.U. Bioness Complexの稼働に伴う償却が本格的にスタートすることにより、200億円の償却費負担を見込んでいます。なお、H.U. Bioness Complexに関連した設備の償却費負担がほぼ最大となる2023年度が減価償却費のピークで、その後しばらくは一定水準の減価償却費となることを想定しています。

LTS事業を中心とした設備投資にともなう償却や、5年定額償却であるあきる野のITシステム投資の償却が終了することを見込んでいる2026年度以降は、償却費負担が徐々に減少していくと考えています。

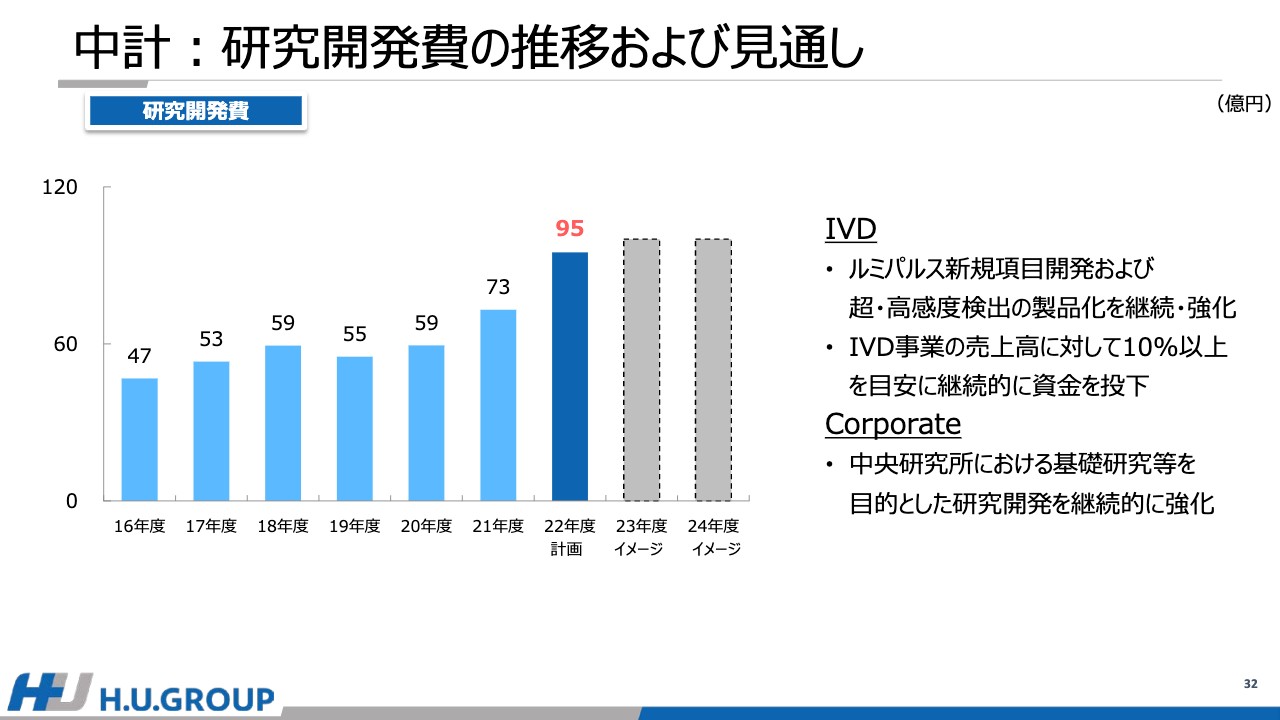

中計:研究開発費の推移および見通し

研究開発費の見通しについてです。IVDでは、「ルミパルス」の項目開発、超高感度検出技術の製品化を目指し、IVDの売上に対して10パーセント以上のR&Dを継続的に投下していきます。また、中央研究所を中心に進めている基礎研究についても継続的に強化します。

なお、今年度中にテクノロジーデーの開催も検討しており、詳細は決まり次第別途ご案内します。これは検査分野、試薬開発、新たな検査といったさまざまなカテゴリにおいて、当社が持つ技術、および2017年に中央研究所を設立して進めてきた研究成果について、研究開発担当執行役を中心に説明させていただく機会です。

以上、2022年度の計画についての説明となります。ご清聴ありがとうございました。

質疑応答:PCR検査からの置き換えが進むリスク、空港検疫所におけける検査数について

質問者:質問をさせていただく前に、1点だけ確認させてください。御社の前提として、新型コロナウイルス感染症が2類のまま推移すると考えているのか、それともどこかのタイミングで5類になると考えているのでしょうか?

竹内:非常に見極めが難しいのが実情です。したがって、2類から5類、あるいは何月から5類になるという前提ではございません。

質問者:次に、海外の企業を見ると、抗原検査キットの需要が高まっているため、日本でも同じようになる気がしており、PCR検査から抗原検査を通り越し、抗原検査キットに向かうのではないかと思います。

しかし、御社の場合、キットに向かうということは、「エスプライン」に移行する可能性でもあるため、必ずしもマイナスばかりの話ではないと思いますが、PCR検査からの置き換えが進むリスクについては想定されているのでしょうか?

PCR検査に関して逆の言い方をすると、今まで手動で行っていたプレーヤーも、価格が下がることで自動化する必要性が出てきます。そうなると御社に優位のため、シェアを確保できるとも考えられます。これらの要素を踏まえて、御社にとってプラスなのかマイナスなのかが知りたいです。

また、空港検疫所についてですが、岸田首相が「G7と足並みをそろえる」と言っていますが、そうなると御社の検査数が大幅に減ってしまうリスクがあるのではないかと思います。こちらについても御社の考えをお聞かせください。

竹内:PCR検査の問題についてですが、ご指摘いただいたとおり、アメリカをはじめ各国では、家庭で簡易キットを使って検査するという流れになってきているのは事実です。それについて当社には「エスプライン」がありますので、それらを中心に、家庭での検査に移行することについては、当然我々も想定していますし、現在生産の増強も進めているところです。

一方で、PCR検査か否かという問題だけでなく、実際にはPCR検査、当社の場合は高感度抗原定量検査も含めて市中で行っているため、これらがどのようにユーザー側に受け止められるかが大切になってきます。高感度抗原定量検査および迅速抗原検査はPCR検査よりも明らかに単価が安いため、市中にどのように受け入れられるかを見極めながら、特に年配の方が多い施設などに注目しながら、我々も対応していかなければならないと考えています。

また空港検疫についてですが、空港検疫所における抗原検査そのものを縮小もしくはストップしてしまう時期がいつになるのか推測するのは困難です。したがって当面の間は、国ごとで対応を変えるのではないかと考えています。

質疑応答:H.U. Bioness Complexへの投資について

質問者:H.U. Bioness Complexへの投資についてです。そもそも自動搬送ラインの内容を精緻に理解できてはいませんが、なぜ品質水準を満たしていないと判断したのかを聞かせてください。

自動搬送ラインの我々のイメージは、各種分析器へ連結させるような、そこまで難しくないようなものに思えます。これは、検体を受け入れるところの選別、そこから分注機含めた自動搬送ラインとなると相当難しくなるため生じたのでしょうか?

また、追加開発投資で一体いくら増え、追加費用が従来と比較してどれくらい増えたのかを教えてください。

竹内:メーカーとの間では、基本的に請負というかたちですので、機械そのものの追加開発により、多額な費用が必要となることは基本的にありません。ご指摘いただいたとおり、あきる野のラボは、入り口から検体を保管庫にしまうところまですべてが自動です。ここまで高いレベルでの全自動というのは世界でも初めてのことですので、ハードルが高いというのは認識しています。

また、当社の水準に達していないということについてですが、基本的な作業として、横に作業員がついた上で、ジャミングなどのトラブル発生時は随時対応して測定を行っていくということであれば、現時点でも90数パーセントという高い完成度で問題ないと考えています。

しかし、あきる野のラボは基本的に人が介在しなくても全自動で回るということが前提ですので、1,000検体を流したとして、1,000検体ともトラブルなく回っていくというのが大前提です。98パーセントであろうと99パーセントであろうと、ジャミングなどのトラブルが発生してしまった場合、我々の基準は満たしていないということになります。

それらを修正していく中で、時間がかかっているというのが実情ですが、それについては、ある程度の目処がついているため、7月には自動搬送ラインを含めた機械そのものは全面的に稼働できると考えています。

質問者:投資について、これまでの予定からどれくらい増えたのかも教えてください。

村上:2022年2月に見通しを出していたのは360億円です。2021年5月は350億円でしたが、10億円増えて360億円となりました。そこから20億円増えたというかたちです。

質疑応答:H.U. Bioness Complex関連の効果とコストの差額について

質問者:質問は2点で、まずはBioness Complexについてです。2021年度実績の関連費用は69億円ですが、今期は費用面だけでは124億円になっており、結果として55億円の減益要因となっています。一方、スライド23ページに効果とコストの差額が出ていますが、2022年度はだいたい60億円くらいあるのかなというところです。この差額がスライド29ページのネットでマイナスにつながっていると思ってよろしいでしょうか?

竹内:全体的にはほぼおっしゃるとおりだと思います。2021年度の実績を開示したのは、期中で費用がプラスになったりマイナスになったりが続いてきたため、一度整理しておきたいと思ったからです。H.U. Bioness Complexの稼働が後ろにズレたことによって、いろいろなコストが後ろ倒しになっているものがあり、それを整理する意味で、スライド21ページの2021年度の実績と2022年度の年間見込み額を出しています。

そして2023年度は、過去の中計策定時の見込みと、今、後ろ倒しになったさまざまなものを加味したかたちで、現時点ではどのような見通しになっているのかを表したものが、スライド23ページとお考えいただければと思います。

質疑応答:特殊検査の業界内でのシェアについて

質問者:少しオーガニックな成長に関することになりますが、スライド3ページの新型コロナウイルス流行前と比較した特殊検査の受託状況についての質問です。やはりまだ新型コロナウイルス流行前には戻っていないということですが、業界内でのシェアはどのようになっていると認識されているのでしょうか?

あきる野ラボは基本的に一般検査中心ということもあり、このプロジェクトを遂行する上で、特殊検査のシェア変動に影響があるような動きはありましたか?

他社では既存の特殊検査も新型コロナウイルス流行前の水準にまで増えているように見えますので、業界内でのシェアがどのようになっているかについても教えていただけますか?

竹内:実は業界内のシェアを明確に示すものはないため、業界内で上がっている、下がっているというのは、なかなかはっきりとは言いづらいです。ただし、一般検査でいうと、今は2019年の状況よりは明らかに上がっているというような状況になっています。

特に当社については、新型コロナウイルスの影響で開業医を含めた開拓は多少後ろにズレていますが、逆に喪失しているものも非常に少ないため、全体的には多少なりともシェアが上がってきていると思っています。

また、今ご質問いただいたように、基本的には特殊検査領域においても、当社の数字は業界内でそれほど大きく前後するものではないと思います。

つまり、これまでの範囲での特殊検査はそれほど変わってはいませんが、当社はゲノム検査を含めた高度な検査については非常に数字を伸ばしているため、それらも含めると、数字的には大きく伸長していると考えていただいてよいかと思います。

質疑応答:H.U. Bioness Complexの全面稼働時期とITシステム稼働にかかる費用について

質問者:新ラボのH.U. Bioness Complexの件ですが、ITシステムについてもう少し詳細にお聞かせください。

ITシステムを含めた全面稼働は2023年5月となり、想定より遅れているということでした。この2023年5月というのは、バッファを見て、ここまでには必ずという時間軸なのか、状況次第ではさらなる延期もありえるのか、そのあたりの感触についてお聞かせください。

また、昨年の時点で、このITシステムを稼働させるために追加のコンサルタントの採用などをされていたと思います。2022年度にさらなる追加人員の投入も含めて、先ほどの費用増となっているのでしょうか?

さらに2023年5月本格稼働ですので、2023年度もそのようなITコンサルの費用はある程度残っていくと考えたほうがよいのか、そのあたりについてもお聞かせください。

竹内:この部分については、現段階で見込めるものはこの資料の中にすべて見込んでいるとお考えいただいてよいと思います。

2023年5月のITシステム含めた全面稼働については、先ほどお伝えしましたが、自動搬送ラインそのものの稼働が遅れています。実はここが稼働しないと、受付から検査に回すシステムそのものを動かせません。そのため、ここが出来上がって初めて、八王子のシステムから新システムへの顧客移管や、請求コードなども移管させていきます。

物理的にある程度時間がかかるものですので、物理的な検査ラボとしての稼働は、基本的に今年の7月には稼働しているとお考えください。その段階では、その稼働に伴うシステムは八王子にある旧八王子システムを使用しており、それを逆にあきる野で検査している状況です。

そこから翌年の5月の段階に至るまでで、すべてのシステムを八王子からあきる野に全面移管して、顧客および請求コードそのものも全面に移管します。この段階で検査、システム、これらがすべてあきる野に集約されると考えていただければよいと思います。

質問者:2023年度にも追加でコンサルフィーが発生すると考えたほうがよいでしょうか? そのリスクは小さいと思ってよいでしょうか?

竹内:基本的には今見込めるものはほぼ全部見込んでいますので、リスクは小さく、この数字から大きく乖離することはないと考えています。

質疑応答:H.U. Bioness Complexが「ナビラボ」のように開発中止となる可能性について

質問者:以前の「ナビラボ」の件に絡めてお聞きしたいのですが、この時点においても、あらためて「ナビラボ」と同じようなことは起こらないと考えておいてよいでしょうか?

竹内:今回のH.U. Bioness Complexは基本的に会社の検査システムの大元を変えるということです。「ナビラボ」は物流も含めて、まさに一気通貫でシステム化してしまうコンセプトだったため、コンセプトそのものがまったく違います。

今回のシステムは、一般の会社におけるシステムをすべて入れ替えるということと同じものになります。原則、我々がハンドリングしているあきる野、あるいは八王子のシステムそのものですので、そこから先、なんらかの要因で現状の計画が大きく変わることはありません。ましてや、これがシャットダウンしてしまうこともないと、自信を持ってお話しできると思います。

質疑応答:売上高計画でベース事業の成長を見込んでいる要因について

質問者:今期の売上高計画でベース事業が8パーセント成長と、特にLTSで高い成長を見込まれています。これは先ほどからお話があった遺伝子のところで高い成長を見込まれていますか? もし他にもありましたら、ご教示ください。

竹内:もちろん遺伝子のところの成長も見込んでいますが、どちらかというと、あきる野のH.U. Bioness Complexが稼働することで、当然、効率面も含めあきる野に集約してきます。特に開業医を中心とした一般検査あるいは特殊検査の領域においても、今年度は高い成長を期していきたいと考えています。それを合わせて8パーセントという数字になっています。

質疑応答:「ルミパルス」の設置台数が第4四半期に好調だった理由について

質問者:IVDのところで、示していただいている参考資料のKPIを見ると、「ルミパルス」機台の設置台数が、比較的第4四半期に伸びているように見えます。

これは後々の試薬の販売量にも影響してくるデータになり、重要だと思うのですがこの第4四半期で好調に進んだ背景は何でしょうか?

村上:当社としては、設置台数そのものよりも純増数を重視しており、まず全体の話をすると、第1四半期は設置ベースが落ち着いていました。第2四半期は50台以上の補助金対象機台を含めて大きく純増しました。また、2021年度中は一部で補助金が継続していたことによって大きく設置が進みました。

一方、海外は2021年3月末の比較で11台の純増です。設置台数は88台ですが、純増としてはそれほど大きくはないと見ています。

竹内:今の話に少し付け加えると、海外は主にヨーロッパを中心に、特にイタリアなどでは弊社の高感度抗原定量検査が進んでいるところがあるため、それらに供給している部分が入っていると思います。

ただし、「G600」という卓上型の小さな機台が多いため、台数はこれだけありますが、グロスの売上そのものは大きく伸びていません。国内市場においては、3月末までの予算の病院が多いため、年度末で3月までの第4四半期は比較的台数が膨れています。

補助金以外の部分については、前年、前々年と比べてそれほど大きく増えているわけではないため、そのあたりが主な理由だと考えています。

質疑応答:アルツハイマー関連の売上について

質問者:IVDセグメントのアルツハイマー関連についての質問です。スライド25ページに項目数の増え方のグラフも記載されていますが、売上に関して、例えば実績値でいくらであるとか、これからどのくらいの規模になるか教えていただけますか?

また、項目数に応じて売上も比例的に伸びると考えるべきなのか、そうではないのかについても教えていただけますでしょうか?

竹内:アルツハイマー関連検査は、髄液でIVD承認を得ているものと、血液でRUO承認を得ているものとがありますが、まだまだこれからというところです。実際のところ、現段階ではまだ年度の計画に売上を大きく見込むような状況ではないと考えています。

項目数もこれから伸ばしていかないといけないのですが、「Amyloid Beta 1-40」「Amyloid Beta 1-42」に加えて、「pTau」や「Total Tau」といったものを、これから血液の部分でも上市していきたいとは思っています。現段階ではまだ売上計画には大きく盛り込んでいないというところです。

質問者:項目数が増えると、それに比例して売上が増えるという考え方についてはいかがですか?

竹内:これもご承知のとおり、例えば「Amyloid Beta 1-40」「Amyloid Beta 1-42」も両方で検査して、その差を見て、どのくらいアミロイドβが存在するかなどを調べるものです。項目数を大きく広げることによって、検査の確実性を高めていくことはあるのですが、現状では項目数が増えれば比例的に売上も上がっていくというものではないと考えていただければと思います。

質疑応答:対ドルの為替感応度について

質問者:為替についてですが、今回の計画の為替の前提が114円/ドルになっています。これは現状よりかなり低いため、この背景も知りたいです。

確かにIVDの海外子会社は円安ポジティブだと思いますが、先ほどゲノムの検査でLTSのところはむしろ円安が原価高になるという話がありました。この2つを合わせると、御社の対ドルの為替感応度はほとんどゼロという認識でよいのかを教えてください。

村上:円安に関して、売上についてはプラスになります。プラスの幅は、特にIVD関連で売上高1円の円安に対して1.8億円のプラスとなっています。

おっしゃるとおり、利益面ではこちらのほうでプラス面と、がんゲノム検査における円安に伴う材料費が増えるということで、ほぼオフセットされるかたちです。そのため、営業利益についての為替感応度はほぼゼロに近いとお考えいただいてかまいません。

一方、持分法のところがありますので、ここがロスになるとその部分はドルのロスが広がり、経常利益ではマイナスが若干大きくなります。

なお、ユーロについても、だいたい0.6億円の売上の為替感応度があります。営業利益についてはあまり大きくありません。

質疑応答:ロシア・ウクライナ情勢や上海のロックダウンの影響について

質問者:ロシア・ウクライナ情勢の影響や、中国・上海のロックダウンの影響について、例えば中国の平安とのジョイントベンチャーで影響が出ているなど、お話の中で各論的にうかがったかと思います。

この投資で、まず販売への影響と、資材や原料調達などへの影響を教えてください。

竹内:先ほど資材の話もありましたが、そのような間接的なものは除き、今回のロシアのウクライナ侵攻によって、当社が直接的に何か影響を受けることは基本的にはないと考えていただいてよいと思います。

一方で、中国における「ゼロコロナ政策」による大都市圏でのロックダウンは、実はテレビなどでは報じられていませんが、地域ごとの都市においてもエリアごとでロックダウンを実施しており、基本的には都市機能がほとんど麻痺している状況です。

当社も本JVを通して中国に検査ラボを展開していますが、こちらの従業員についても、基本的には自宅待機ということで出勤できない状況が続いており、現実的には検査ラボそのものが稼働していません。

ただし、PCR検査だけは、国や軍からの指示によって一部動員されて行っているというところはありますが、本来、我々が考えている臨床検査センターの機能は基本的にはできていないのが現状です。

この銘柄の最新ニュース

HUグループのニュース一覧- ストックオプション(新株予約権)の発行内容確定に関するお知らせ 今日 17:30

- [Summary]Announcement of Issuance of Stock Options (Stock Acquisition Rights) 2024/11/29

- ストックオプション(新株予約権)の発行に関するお知らせ 2024/11/29

- コーポレート・ガバナンスに関する報告書 2024/11/29 2024/11/29

- <11月27日の陽線包み足達成銘柄(買いシグナル)> 2024/11/28

マーケットニュース

- 交通空白解消の切り札、普及加速に向かう「ライドシェア」関連を追う <株探トップ特集> (12/24)

-

明日の株式相場に向けて=「ホンダ・日産」サプライズ統合で化ける株

(12/24)

明日の株式相場に向けて=「ホンダ・日産」サプライズ統合で化ける株

(12/24)

- 住信SBIネット銀、三菱紙、ホンダなど (12/24)

- 24日香港・ハンセン指数=終値20098.29(+215.16) (12/24)

おすすめ条件でスクリーニングされた銘柄を見る

H.U.グループホールディングスの取引履歴を振り返りませんか?

H.U.グループホールディングスの株を取引したことがありますか?みんかぶアセットプランナーに取引口座を連携すると売買履歴をチャート上にプロットし、自分の取引を視覚的に確認することができます。

アセットプランナーの取引履歴機能とは

※アセプラを初めてご利用の場合は会員登録からお手続き下さい。