Sansanのニュース

【QAあり】Sansan、売上高の成長等により調整後営業利益は前年比約8倍 「Bill One」はARR目標を75億円以上に上方修正

目次

寺田親弘氏(以下、寺田):本日は、当社の決算説明会にご参加いただきありがとうございます。代表取締役社長/CEO/CPOの寺田です。本日は私よりご説明します。

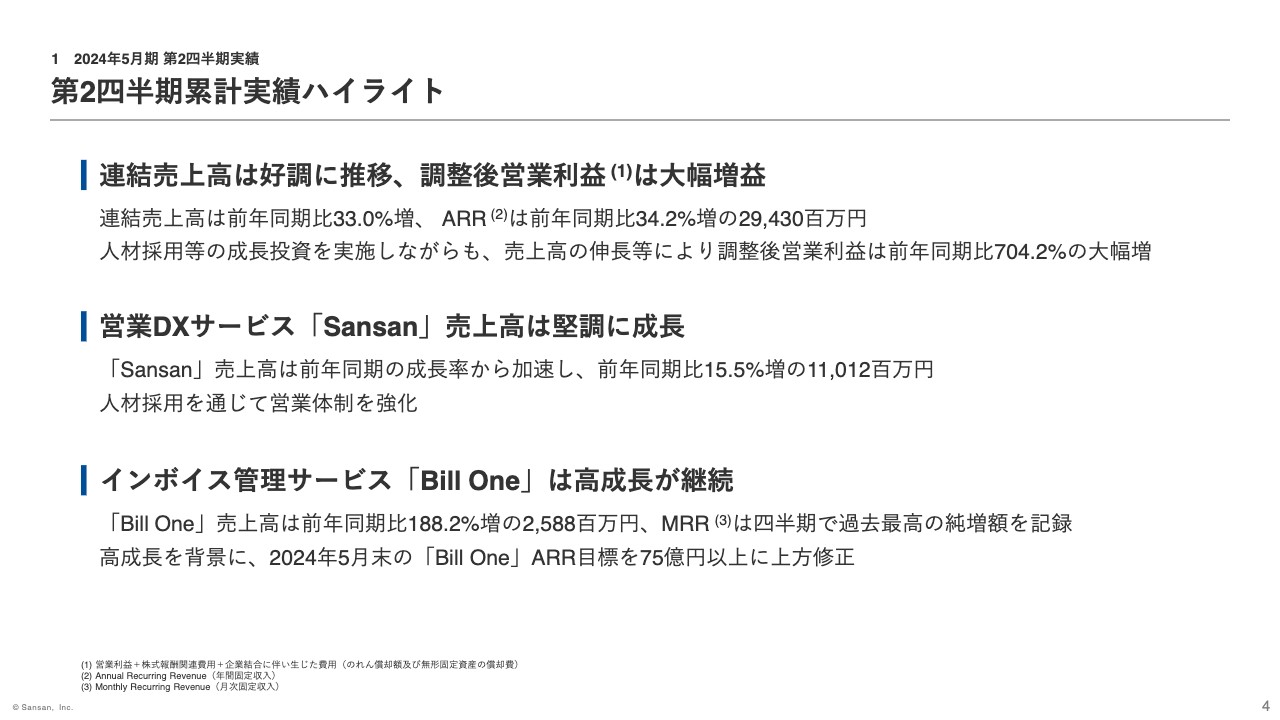

第2四半期累計実績ハイライト

2024年5月期第2四半期累計実績のハイライトです。1点目に、連結売上高は前年同期比33.0パーセント増となり、前四半期から成長率が加速しました。また調整後営業利益は、売上高の伸長などに伴い、704.2パーセントと大幅に増加しました。

2点目に、営業DXサービス「Sansan」の売上高は、営業体制の強化などにより前年同期から成長率が加速し、堅調に成長しました。

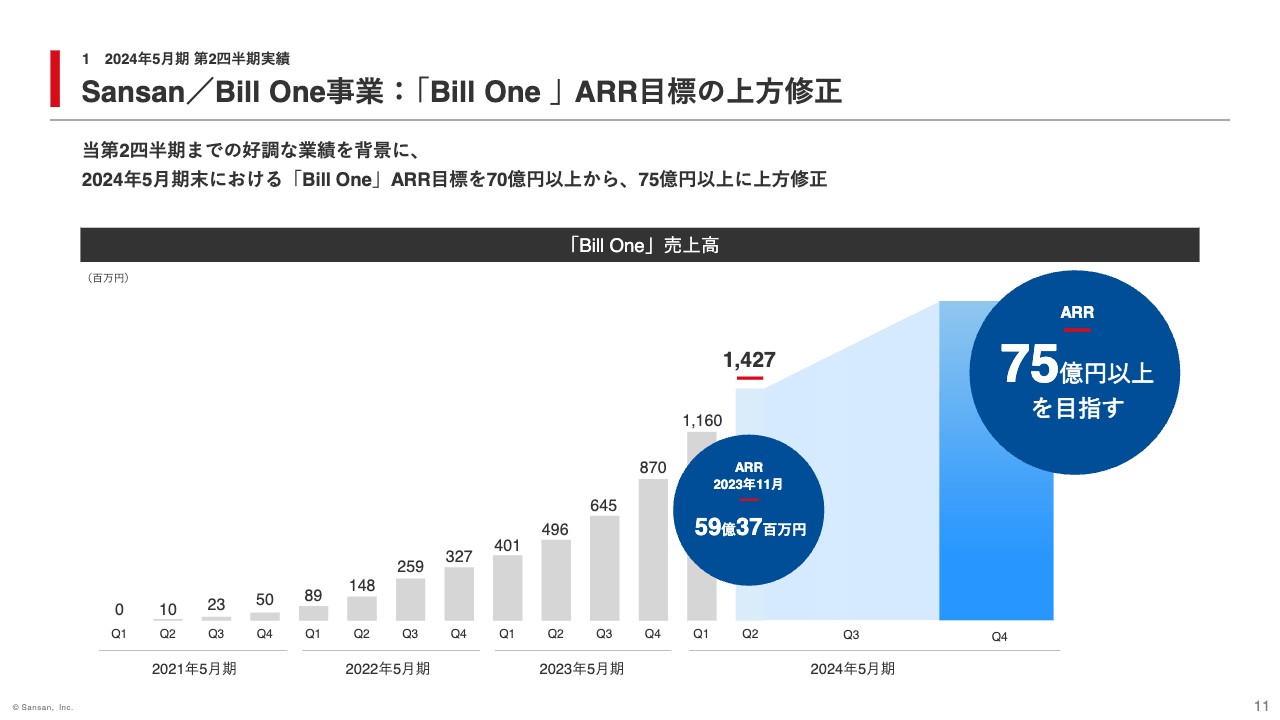

3点目に、インボイス管理サービス「Bill One」の売上高は、前年同期比約2.9倍と好調な実績となりました。MRRは四半期で過去最高の純増額となり、この高成長を背景に、2024年5月末のARR目標を上方修正しました。

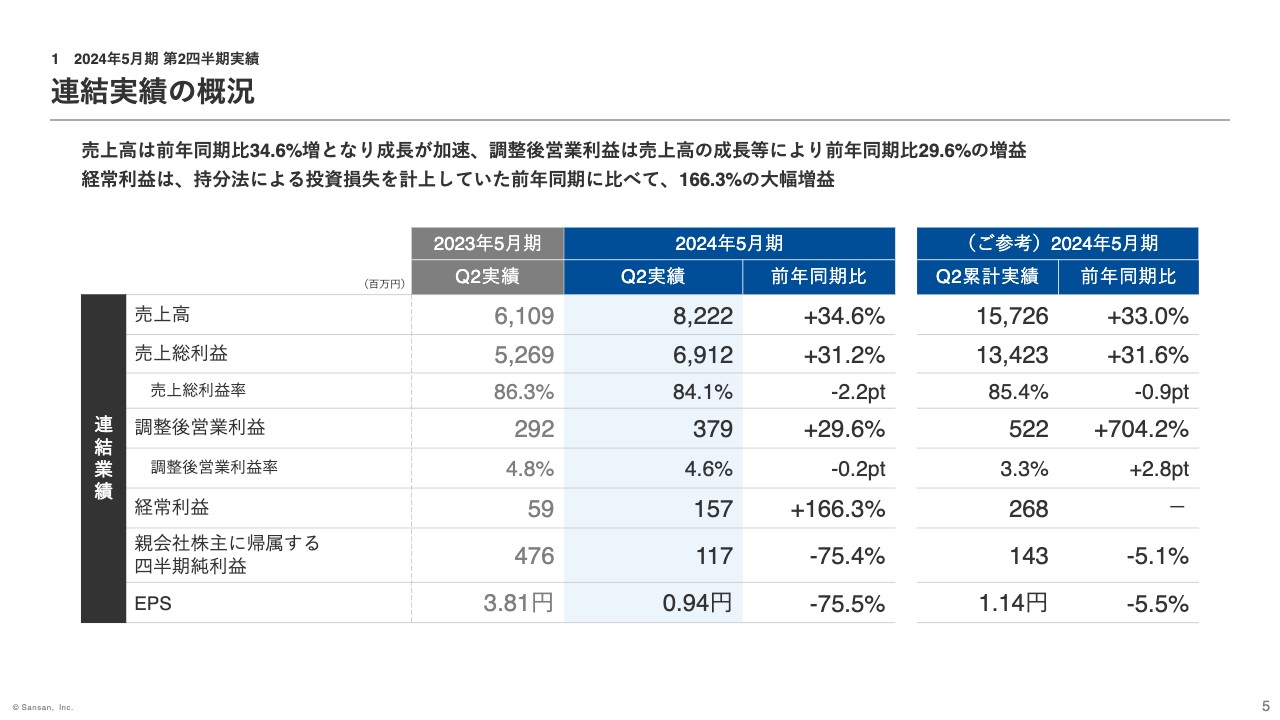

連結実績の概況

第2四半期における3ヶ月の実績についてご説明します。売上高は第1四半期から成長率が加速し、前年同期比34.6パーセントの増収となりました。このうち、M&Aによる新規連結分を除いたオーガニック成長率は31.3パーセントとなりました。

なお、売上総利益率が前年同期比で2.2ポイント悪化していますが、主な理由は、まだ相対的に利益率が低い「Bill One」の構成比が高まったことによるものです。

調整後営業利益は、売上高の伸長などにより、前年同期比29.6パーセント増加しました。第2四半期累計では売上高の伸長に加え、売上高広告宣伝費率の低下などにより、前年同期比約8倍となりました。

経常利益は、前年同期で計上していた持分法における投資損益の影響がなくなったことなどにより、166.3パーセントの増益となりました。

親会社株主に帰属する四半期純利益は、前年同期において関係会社株式売却益を計上していたことなどにより、前年同期比75.4パーセント減となりました。

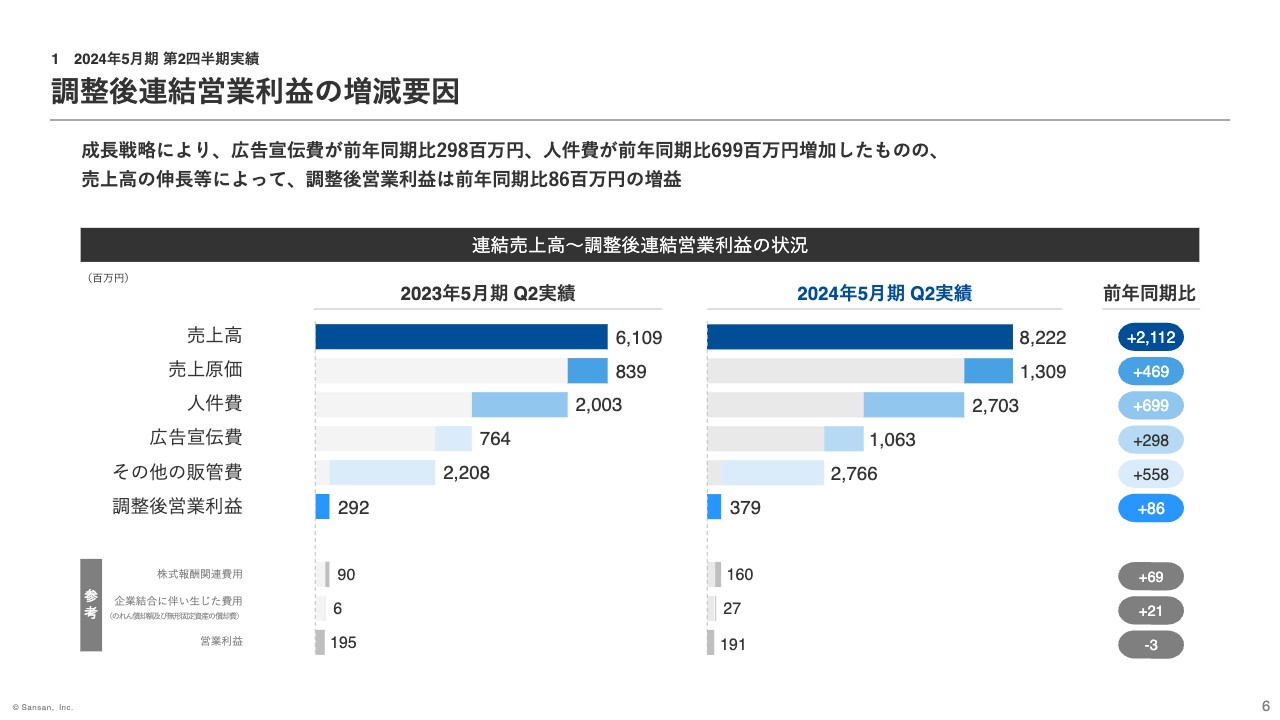

調整後連結営業利益の増減要因

調整後連結営業利益の増減要因についてご説明します。マーケティングや人材採用を強化した結果、広告宣伝費は前年同期比約2億9,800万円、人件費は前年同期比約6億9,900万円増加しました。一方、売上高の伸長などにより、調整後営業利益は前年同期比約8,600万円増加しました。

あらためて調整後営業利益についてご説明します。これは営業利益に株式報酬関連費用と企業結合に伴って発生する各種費用を足し戻したものです。調整後営業利益が増加した一方で営業利益が減少していますが、これは、主に第2四半期における株式報酬関連費用が約6,900万円増加したためです。

セグメント別実績の概況

セグメント別実績の概況です。Sansan/Bill One事業、Eight事業ともに増収増益となりました。その他には、2023年6月にグループ会社化した株式会社言語理解研究所の業績が、2024年5月期第1四半期より寄与しています。

利益における調整後のマイナスが拡大していますが、これは主に成長戦略を進める中で、人事部門やブランディング部門、コーポレート部門などの人員増加に伴い、各種費用が増加したことによるものです。調整額については決算説明資料27ページに詳細を掲載しています。

Sansan/Bill One事業の概況

セグメント別の実績についてご説明します。まず、Sansan/Bill One事業の実績についてです。売上高は「Sansan」の堅調な成長および「Bill One」の高成長を背景に、前年同期比34.2パーセントの増収となりました。

調整後営業利益率は、主に「Sansan」へのマーケティング投資の強化などに伴い4.6ポイント減少したものの、売上高の成長などにより、調整後営業利益は15.2パーセントの増益となりました。

「Sansan」の売上高は、前年同期比で15.4パーセントの増加となりました。また「Bill One」の売上高は、前年同期比で約2.9倍となりました。

その他の売上高が大きく伸びていますが、これは主に2023年3月にグループ会社化したクリエイティブサーベイ社の業績寄与によるものです。この中に含まれる契約データベース「Contract One」の契約件数は、前年同期末比84件増の193件となりました。

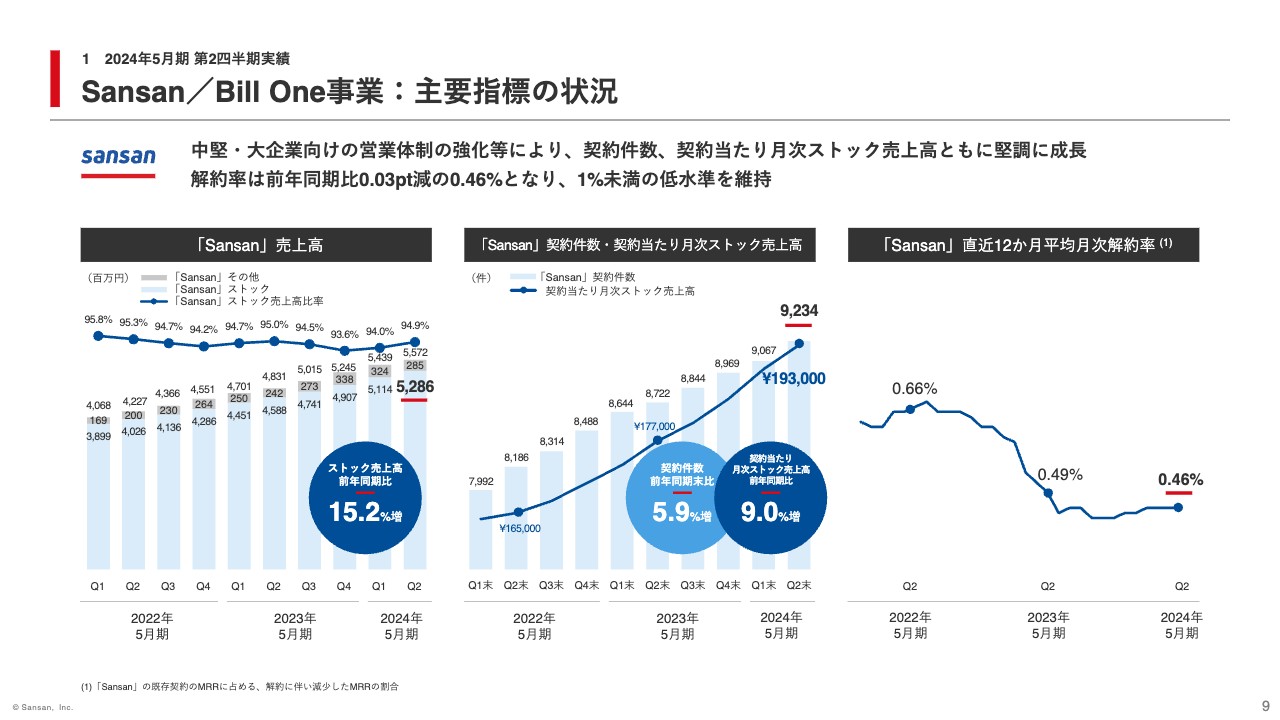

Sansan/Bill One事業:主要指標の状況

「Sansan」のKPIの詳細についてご説明します。スライド左側のグラフは、「Sansan」のストック売上高を示したもので、前年同期比15.2パーセントの増加となりました。

スライド中央のグラフは、「Sansan」の契約件数・契約当たり月次ストック売上高を示したものです。営業体制の強化などにより、新規契約の獲得が進み、契約件数は前年同期末比5.9パーセント増の9,234件、契約当たり月次ストック売上高は前年同期比9.0パーセントの増加となりました。

第2四半期末の契約件数の純増数が167件となり、第1四半期末の98件と比べて大きく増加しています。これは第1四半期に一部のオプションプランの統廃合などによる一過性のマイナス影響が出ていたためです。したがって、その影響がなくなった第2四半期の純増数は堅調な実績となりました。

スライド右側は、「Sansan」の直近12ヶ月平均月次解約率の推移です。2023年11月時点の解約率は0.46パーセントとなり、1パーセント未満の低水準を維持しています。

Sansan/Bill One事業:主要指標の状況

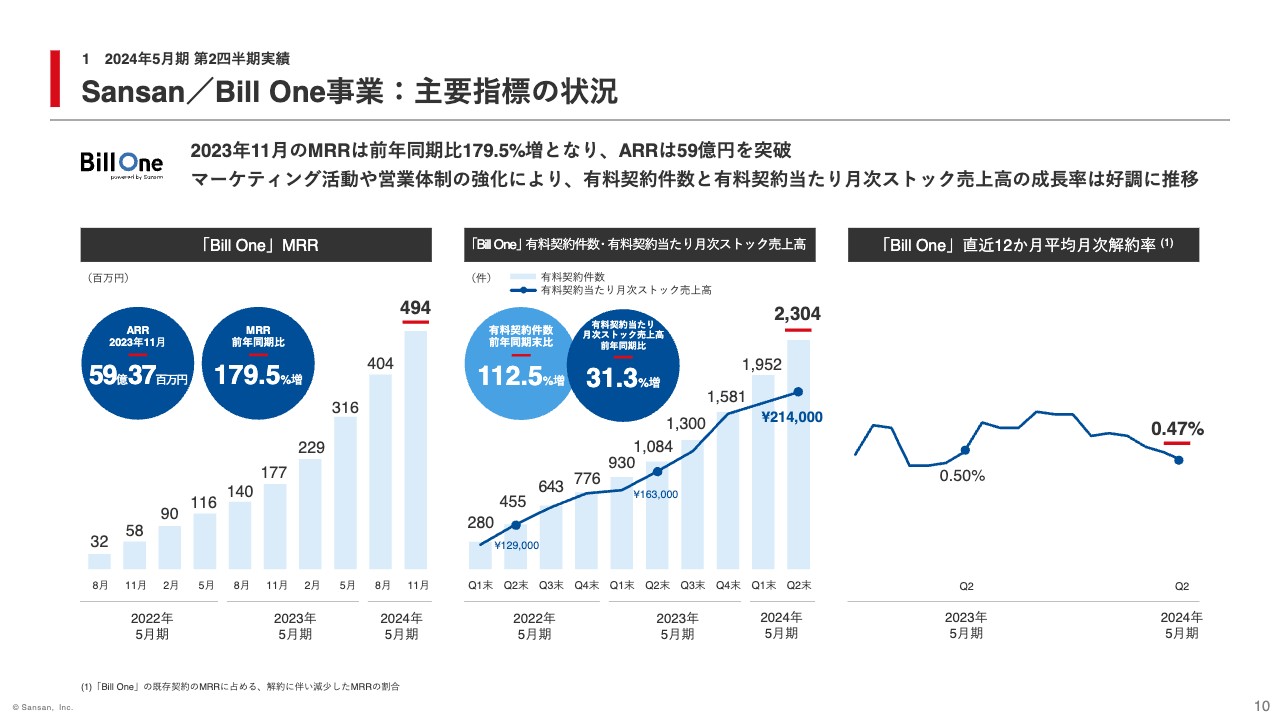

「Bill One」のKPIの詳細についてご説明します。スライド左側のグラフは、「Bill One」のMRRを示したものです。前年同期比約2.8倍となり、四半期での純増額は過去最大となりました。

スライド中央のグラフは、「Bill One」の有料契約件数・有料契約当たり月次ストック売上高を示したものです。中堅・大企業の新規獲得が進んだ結果、有料契約件数は前年同期比約2.1倍となりました。また、有料契約当たり月次ストック売上高は、前年同期比31.3パーセント増となりました。

スライド右側は「Bill One」の直近12ヶ月平均月次解約率の推移です。2023年11月時点での解約率は0.47パーセントとなり、1パーセント未満の低水準を維持しました。

足元では、2023年10月よりインボイス制度が開始され、12月末に電子帳簿保存法の宥恕期間が終了しました。第3四半期における営業活動では、インボイス制度対応のための駆け込み需要がなくなっているものの、営業人員の採用強化や、代理店による販売拡充など、体制の強化を行っているため、安定した成長を続けられるものと考えています。

第2四半期における新規受注は引き続き堅調な状況であり、下期以降も好調な業績推移を見込んでいます。

Sansan/Bill One事業:「Bill One」ARR目標の上方修正

足元の好調な実績を背景に、2024年5月末の「Bill One」のARR目標について、期初に掲げていた「約70億円以上」を「約75億円以上」に上方修正しました。

Eight事業の概況

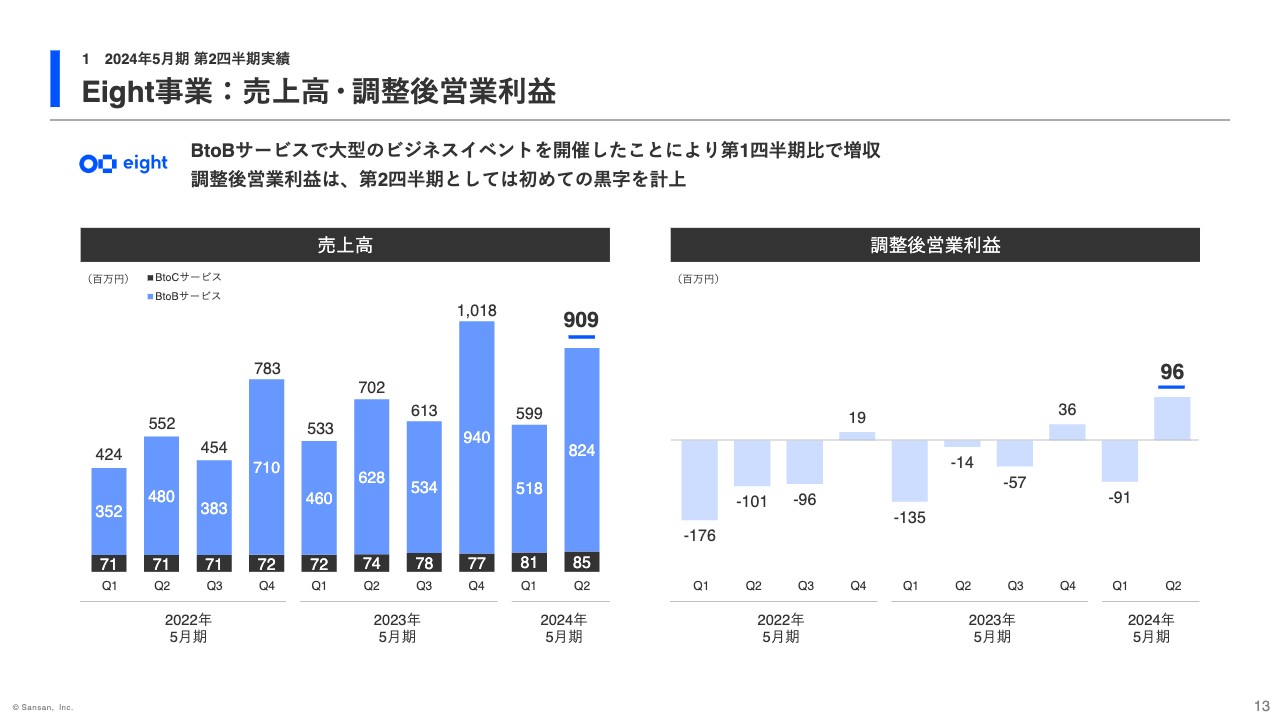

Eight事業についてご説明します。売上高は、BtoBサービス、BtoCサービスともに堅調に推移し、前年同期比29.5パーセントの増収となりました。調整後営業利益は、増収となったことに加え、収益性に焦点を当てた事業運営により、第2四半期、累計実績ともに黒字化を達成しました。

Eight事業:売上高・調整後営業利益

四半期実績の推移です。当第2四半期の売上高が第1四半期比で大きく伸びているのは、主に大型のビジネスイベントを開催したことによるものです。また、調整後営業利益の黒字化は、第2四半期としては初めての実績となりました。

なお、当期においては、第4四半期にも大型のビジネスイベントの開催を予定しており、通期での調整後営業利益の黒字化を見込んでいます。

2024年5月期 連結業績見通し

最後に、通期業績見通しについてお話しします。第2四半期累計実績は、通期見通しに対して順調に進捗しており、期初に発表した数値から変更はありません。

以上で、本日の説明を終了します。ありがとうございました。

質疑応答:「Bill One」のARRの上振れ余地について

質問者:「Bill One」のARRの目標が約75億円以上ということですが、この上振れ余地があるのかどうかを確認できればと思います。

定量的な話で恐縮ですが、上期末の「Bill One」のARRが約59億円であり、第1四半期、第2四半期のARRのQoQの純増額が約10億円から約11億円ほどであったため、第3四半期、第4四半期で一定程度の増加を見込んでいるということでしょうか? それとも、やや保守的に置いているのでしょうか? このあたりの感触をお聞かせいただければと思います。

寺田:「Bill One」のARRについては、我々としては約75億円を達成できるであろうという目算のもとに上方修正しています。さらに上を目指していきたいとも考えているため、上振れ余地もあるだろうという感触のもとに事業運営を行っています。

質疑応答:今期の調整後営業利益の目線について

質問者:現状において、今期の調整後営業利益の目線をどのあたりに置いているのかについて、あらためてお聞かせいただければと思います。

通期計画上ではレンジで示されているものの、下期のこの費用の使い方も、ある程度見えている部分もあると思います。何か示唆いただけるものがあればお願いします。

橋本宗之氏(以下、橋本):通期ガイダンスでは、調整後営業利益率で3.8パーセントから5.5パーセントということでレンジを開示しているものの、今のところはおおむね中ほどあたりで落ち着くだろうと思っています。

ただし、今後もいくつか費用投下の施策が下期に向けて控えているため、そのタイミングが、例えば5月なのか6月なのかによって、数字もかなりずれてきます。そこは我々の意思とタイミングとで十分調整できる範囲内であるため、確実にレンジの中央、あるいは中央より上で収められるようにしたいと思っています。

質疑応答:「Bill One」の増収ペースについて

質問者:「Bill One」に関する質問です。特にインボイス制度の開始前ということもあり強かった第1四半期に比べ、第2四半期はあまり増収額が多くないように見えます。

前回の説明会では「顧客側が忙しい」とのお話もあったものの、第2四半期はどのような状況であったのか、インボイス制度に関する需要のピークはいつだと考えればいいのかなど、あらためて整理して教えてください。

例えば9月から11月の月次ベースで見た場合、どのような増収ペースをたどったのかについても詳しく教えていただければと思います。

寺田:まず第2四半期自体は、確かにインボイス制度前の駆け込み需要などもあったという感触を持っています。そのような意味では、インボイス需要も電子帳簿保存法需要も足元では終わり、アフターインボイス、アフター電子帳簿保存法のさなかにあります。

当初見込んでいた範囲において、横ばいという感じがする局面もあるものの、手元で言えばそれを超えて伸ばしていける感触が強くあるため、今回の上方修正にも、そこを反映させています。

しかし、本質的な「Bill One」自体の価値である月次決算を加速すること自体は、裏を返すとインボイス制度が始まったものの、それに未対応のままシステムを入れずに業務を走らせている企業も多いため、そのような会社においてはむしろその課題が顕在化し、そこからの需要なども強くあります。

そのため、引き続き積極的に足元での人員増を行っていることと併せて、今後さらに伸ばしていけるのではないかという感触を持っています。

質問者:インボイス制度の導入効果があったとのことですが、9月や10月はインボイス制度導入による押し上げ効果もあったものの11月にはフラットになり、その後はそこを発射台にして従業員の採用等を行いつつ伸ばしていくということでしょうか?

寺田:おっしゃるとおりです。

質疑応答:売上と利益のバランスに対する考え方について

質問者:売上と利益のバランスに関する質問です。SaaS企業でも、増収に応じて高い利益を出す企業も出てきています。現在の株式市場でも、利益を出す企業が先行される側面もあります。御社は着実に費用も使って、売上を高めていくというスタンスだと理解しているものの、増収と利益のバランスについて考え方の変化があれば教えてください。

橋本:この第2四半期における3ヶ月の売上高成長率は、34パーセントを超えました。これだけの成長率を四半期ベースで達成できたのは、実にコロナ禍前以来のことです。採用も進め、広告投下も十分に行った結果、売上高の成長率が加速している点については、非常にポジティブに捉えています。

一方でご指摘のとおり、利益に対する目配せも行っていく必要があります。そこも意識した上で、第2四半期については着実に利益を出させていただきました。

第3四半期、第4四半期でもそれぞれ利益が計上できると予測しており、通期はガイダンスどおり着実に利益が出せると見込んでいます。

昨年ガイダンスとしてお伝えした「毎年、売上高の成長率以上に利益の成長率を出していきます」ということについては、より意識を強め、利益への目配せをさらに重視しながら経営を進めていきたいと思っています。今回新しい指針や指標などはありませんが、利益を意識した経営を行いたいと考えています。

質問者:利益に対する意識が強くなっているからこそ、今期もレンジの下限ではなく、中央やそれ以上で着地するということでしょうか?

橋本:おっしゃるとおりです。

質疑応答:今四半期の原価の考え方について

質問者:今四半期の原価の考え方についてうかがいます。第1四半期に比べて大きく増えていることの要因や、下期以降の見通しをお聞かせください。

橋本:数字でご覧いただいているとおり、第2四半期は過去と比べて売上総利益率が下がり、売上原価率が上がっている状況です。

先ほどお伝えしたとおり、「Bill One」と「Sansan」の2つの事業を比べると、「Bill One」のほうが原価率は高く、収益性がやや低くなっています。「Bill One」事業の占める割合が増えれば増えるほど売上原価率が悪化するため、その影響が大きくなっています。

特にインボイス制度が10月、11月に始まり、請求書の受領枚数が飛躍的に増えています。その費用が想定以上にかかってしまったこともあり、実際「Bill One」請求書のデータ化にかかる費用が第1四半期と比べると、実に倍ぐらいになっています。その影響が非常に大きかったと思っています。

ここについては、中長期的にいろいろな取り組みを講じることで、かつて名刺データ化で行ってきた時と同様に、十分に費用の低下が図れると思っています。したがって、いずれ原価は元のとおりに戻っていくと考えています。

一方で、請求書の取り込み枚数が飛躍的に増えたことについては、顧客のスティッキネス(粘着性)が格段に上がっていることによるものと考えています。それについては非常にポジティブに捉えています。

質疑応答:有料契約当たり月次ストック売上高(ARPU)を高めるための施策について

質問者:「Bill One」に関して、今後の展開についての質問です。購入したお客さまが、これからどのように使っていくのか、どのように利用度を上げていくのかについて、想定しているところをお聞かせください。

特に既存顧客の有料契約当たり月次ストック売上高の引き上げに対する営業方針などがありましたら、ご紹介ください。

寺田:有料契約当たり月次ストック売上高をどのように上げていけるかというご質問と理解しています。1つは、先ほど橋本の回答にも重なりますが、インボイス制度対応において、例えば入力する項目などを増やしたりしています。

「Bill One」のプライシングは、昨今のマーケット環境などを踏まえて、時折値上げを行っています。当然ながら、既存の契約自体を一気に上げる性質のものではなく、契約の切れ目で交渉しつつ上げていくものです。

突然値上げをしたからといって、そのまま有料契約当たり月次ストック売上高が上がるというものではありません。値上げ効果が織り込まれていくことによって、有料契約当たり月次ストック売上高自体も上がっていく構造になっていると思います。

加えて「Bill Oneビジネスカード」の提供など、「Bill One」自体が請求書業務に深く入ったことにより、周辺領域のオポチュニティは、かなり解像度高く、明確に見えてきています。

そこに向けてのソリューションやオプションなども用意しています。「Bill One」自体が請求書を受け取るシステムから一歩踏み込み、経理の方々が月次決算を加速するためのサービス群への進化を目指しています。

そのような商品が出揃ってくると、1社の企業に対して、そのようなサービスも含めて使っていただける構造になります。したがって有料契約当たり月次ストック売上高を高めることは極めて重要なファクターであり、それに向けた手を打てているという感覚を持っています。

質疑応答:拡大を想定している周辺領域について

質問者:プロセスを考えると、Go Cashlessの見積もりから支払いまでのプロセスのうち、まずインボイスのところに対応したということだと思います。その周辺領域というのは、カバーするプロセス範囲を広げていくという理解でよろしいでしょうか?

寺田:お伝えできることに限りがありますが、そのような方向ももちろんあります。例えば「Order One」などのプロダクトもありますし、いわゆる請求書の前後の業務という考え方もあります。

一方で、経理の方に着目した場合には請求書受領業務とアカウントペイアブルですが、アカウントレシーバブルにもいろいろなペインがあります。例えばクレジットカードを使っていただいているお客さまは、経費精算にもペインがあります。

既存のソリューションもありますが、我々にしかできない、もしくは我々ならではのソリューションカットも見えてきているため、そのようなところに伸ばしていくという考え方もあります。これらの両面で検討しながら、可能性を探っている状態です。

質問者:追加的な機能やオプションが出揃うのは、来期や再来期あたりを意識したほうがいいでしょうか? それとも比較的すぐ、この下期にも出てくるというお話でしょうか?

寺田:いわゆるプロダクトとしてのPMFがいつになるかは、また違うチャレンジになります。商品の初期的なものをリリースしていくのは、半年など単位で出していきたいと考えています。

我々が新規のプロジェクトを行う時は、常に一定のセールスを行っていることもあり、新しいものをどのようなかたちでローンチしてPMFし、さらに加速していけるのかを踏まえてマーケットにお伝えするため、タイミングがずれるかと思います。ただ、今お伝えしたようなタイムフレームで進んでいます。

この銘柄の最新ニュース

Sansanのニュース一覧- 前日に動いた銘柄 part1東邦チタニウム、テクセンドフォトマスク、ユニチカなど 2026/02/27

- 前日に動いた銘柄 part1古河電気工業、日東紡績、キオクシアHDなど 2026/02/25

- 法定事前開示書類(会社分割)(ログミー株式会社) 2026/02/20

- 信用残ランキング【売り残増加】 信越化、クリレスHD、三菱自 2026/02/15

- 信用残ランキング【買い残増加】 NTT、任天堂、NEC 2026/02/15

マーケットニュース

おすすめ条件でスクリーニングされた銘柄を見る

Sansanの取引履歴を振り返りませんか?

Sansanの株を取引したことがありますか?みんかぶアセットプランナーに取引口座を連携すると売買履歴をチャート上にプロットし、自分の取引を視覚的に確認することができます。

アセットプランナーの取引履歴機能とは

※アセプラを初めてご利用の場合は会員登録からお手続き下さい。