Amaziaのニュース

Amazia、売上高は微減もMAUは過去最高を達成 海賊版サイトの影響はあるものの広告宣伝等各種施策が奏功

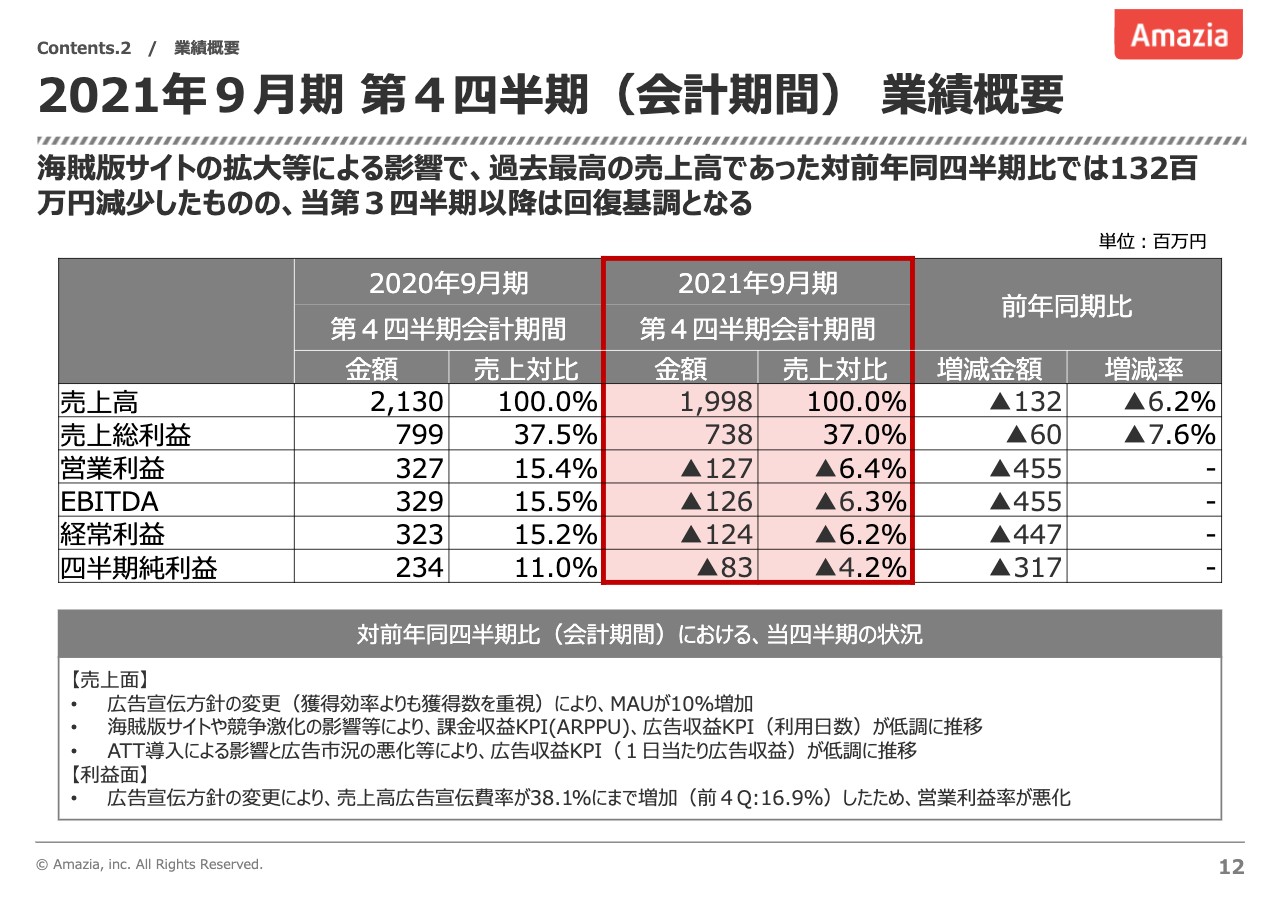

2021年9月期 第4四半期(会計期間) 業績概要

佐久間亮輔氏(以下、佐久間):まず、2021年9月期の総括を少しさせていただければと思います。2021年9月期は海賊版と競合サイトの競争激化、外部環境変化に苦しみましたが、リソースを「マンガBANG!」に集中し、サービス改善と広告の積極展開を行いました。

結果として、MAUの減少傾向を止め、四半期ベースで過去最高のMAUを達成することができました。

また、オリジナルマンガの制作外販事業もようやく体制を整えることができました。しかしながら、利益面については、先行投資となる広告費負担により、前期比で大幅な減少となってしまいました。

さらに、Appleによる「ATT」の導入や、新型コロナウイルスの感染者数の減少などによる行動様態の変化という外部環境の大きな変化の兆しも見え始めているというのが2021年9月期の総括です。

第4四半期会計期間の業績概要については、売上高は19億9,800万円、営業利益はマイナス1億2,700万円という結果になっています。広告宣伝費の方針変更が一番大きな要因となり、MAUについては、前年第4四半期比で10パーセント増加となっています。

利益面については、広告宣伝方針変更により、売上高広告宣伝比率が38パーセントまで増加したため、その分営業利益率が悪化している状況です。

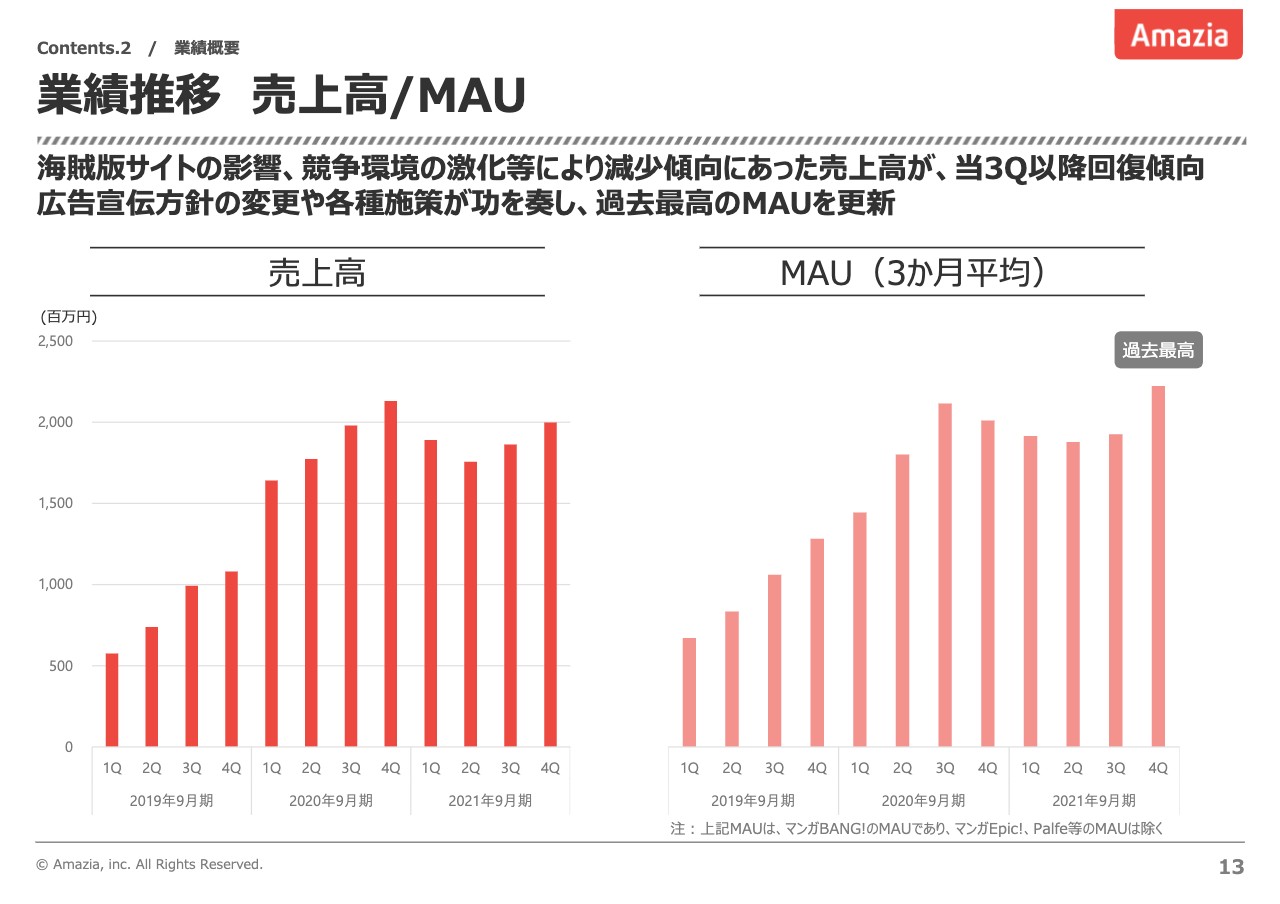

業績推移 売上高/MAU

売上高とMAUの業績推移についてご説明します。売上高は第2四半期から回復傾向にあり、MAUは前年第3四半期の過去最高を上回る数字を達成することができました。

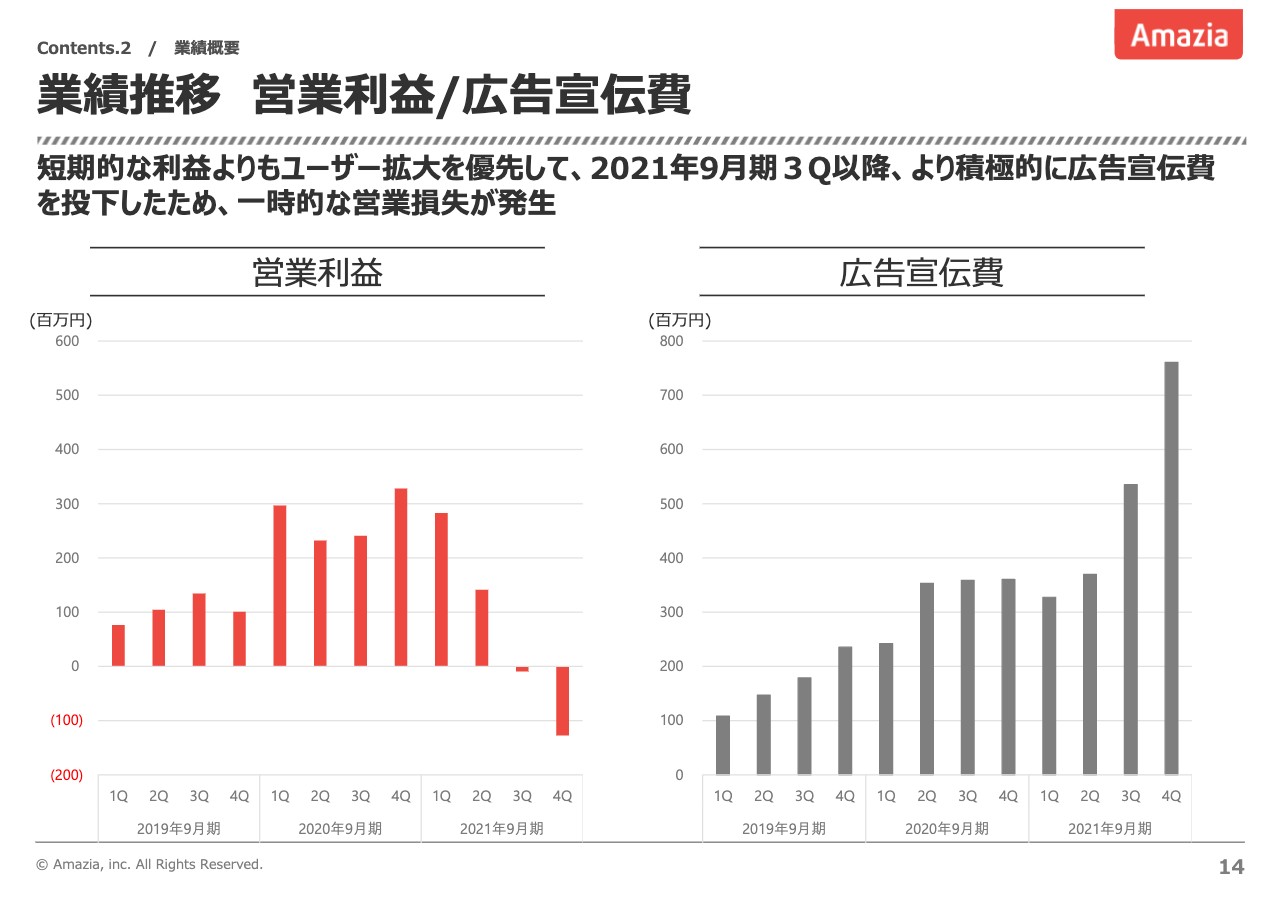

業績推移 営業利益/広告宣伝費

一方で、第4四半期の営業利益はマイナスとなっています。広告宣伝費については、かなり積極的な広告宣伝出稿を行いました。

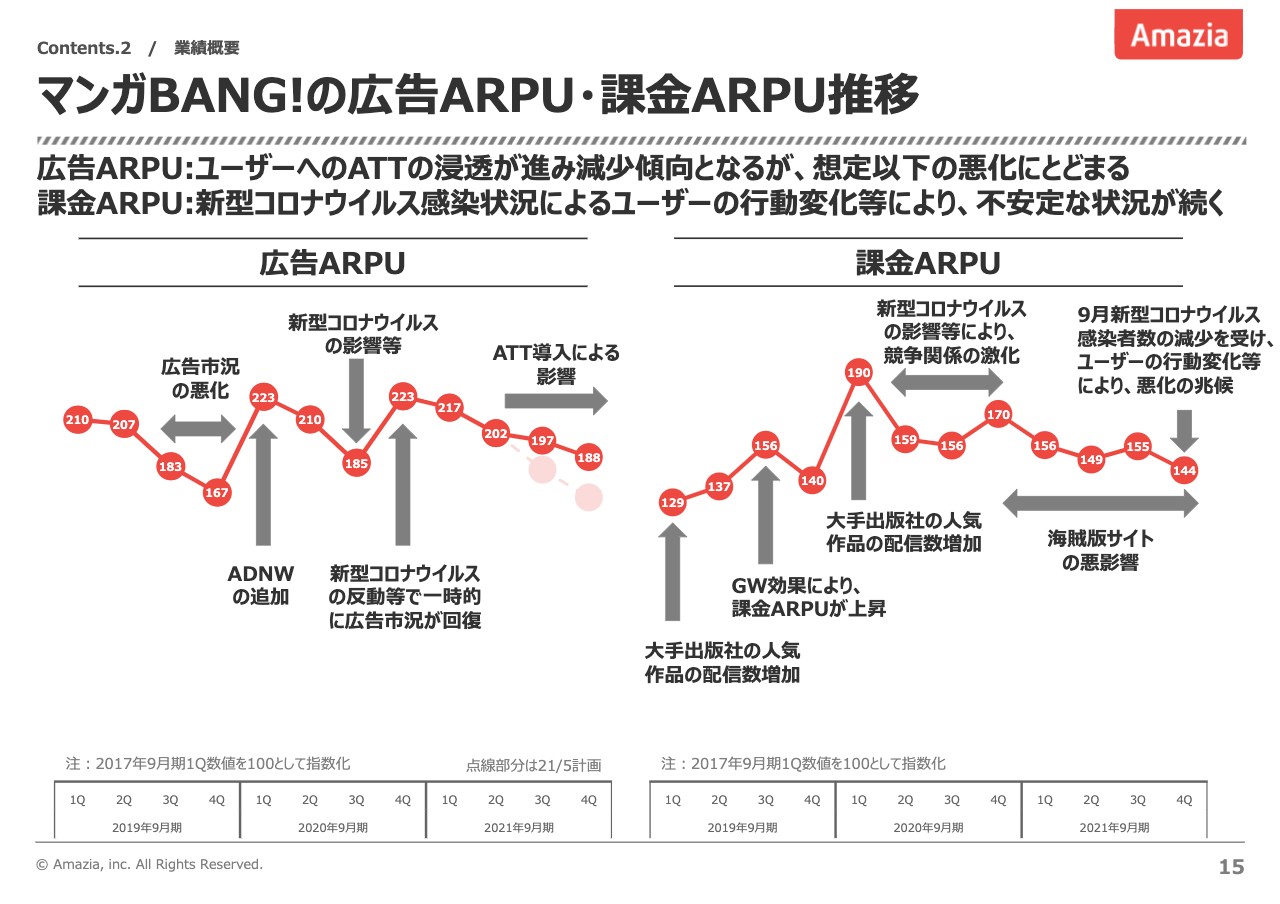

マンガBANG!の広告ARPU・課金ARPU推移

「マンガBANG!」の広告ARPUと課⾦ARPUについてご説明します。広告ARPUについては、Appleの「ATT」がかなり浸透したことにより減少傾向となっていますが、修正事業計画で想定したほどの悪化には至りませんでした。

また、課⾦ARPUについては、新型コロナウイルス感染症の状況により、ユーザーの行動が大きく変わった1年だと思いますが、その影響を受けて不安定な状況が続いています。

留意点としては、海賊版サイトの影響を通期にわたって受けていたことや、9月に新型コロナウイルスの感染者がかなり減少したことを受け、ユーザーの行動変化等により数字的には悪化の兆候がみられている点が挙げられます。

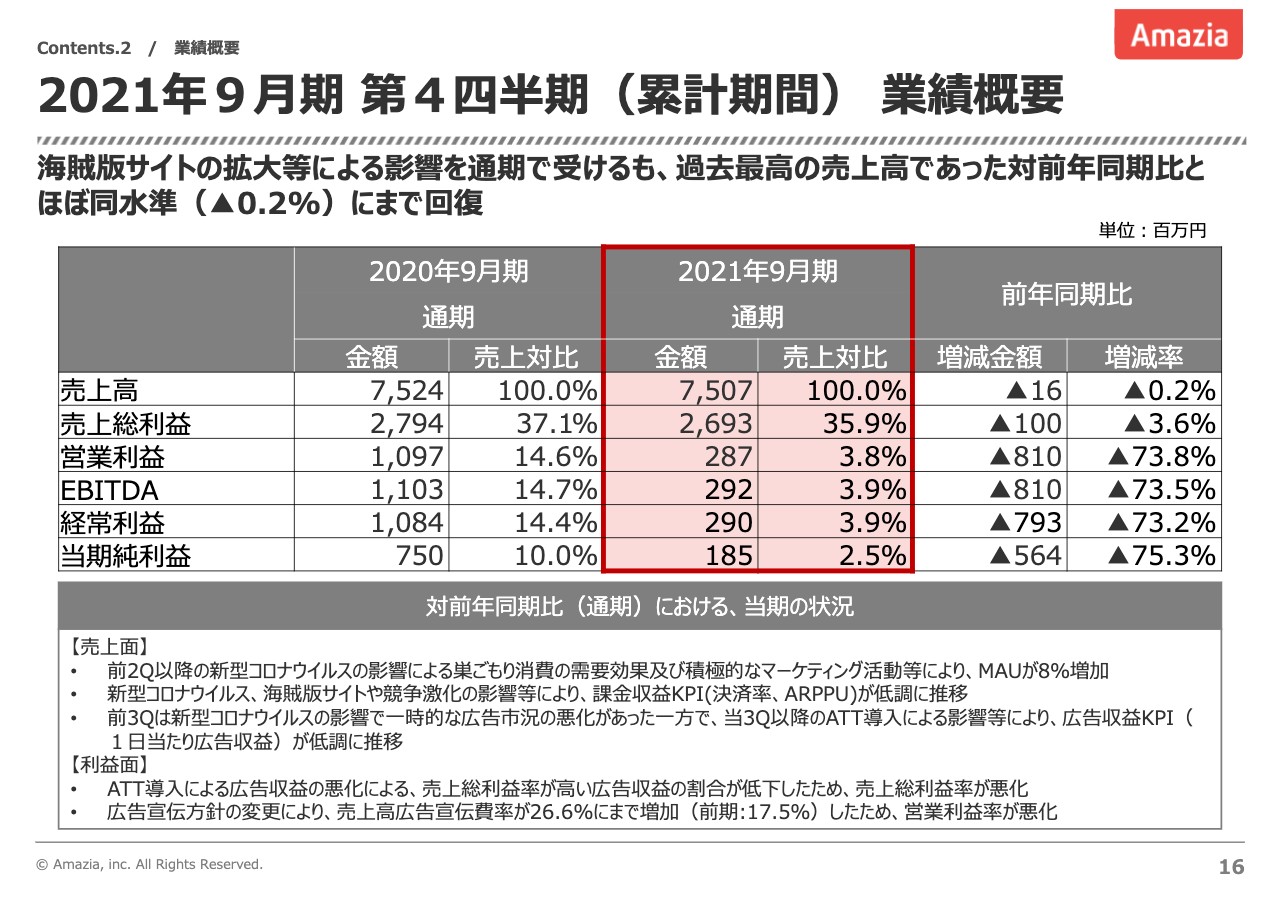

2021年9月期 第4四半期(累計期間) 業績概要

第4四半期における累計期間の業績予想概要についてご説明します。海賊版サイトの拡大による影響を通期で受けましたが、売上高は過去最高であった2020年9月期とほぼ同水準のマイナス0.2パーセントまで回復させることができました。数字としては、2021年9月期が75億700万円であり、2020年9月期は75億2,400万円となっています。

しかし、営業利益については、広告宣伝の積極的な投下により、大幅な減益となっています。広告宣伝方針の変更により、売上高広告宣伝費率は通年で26.8パーセントまで上昇したのですが、前期は17.5パーセントと、その差は9パーセントほどとなっており、その差分が利益率の差になっています。

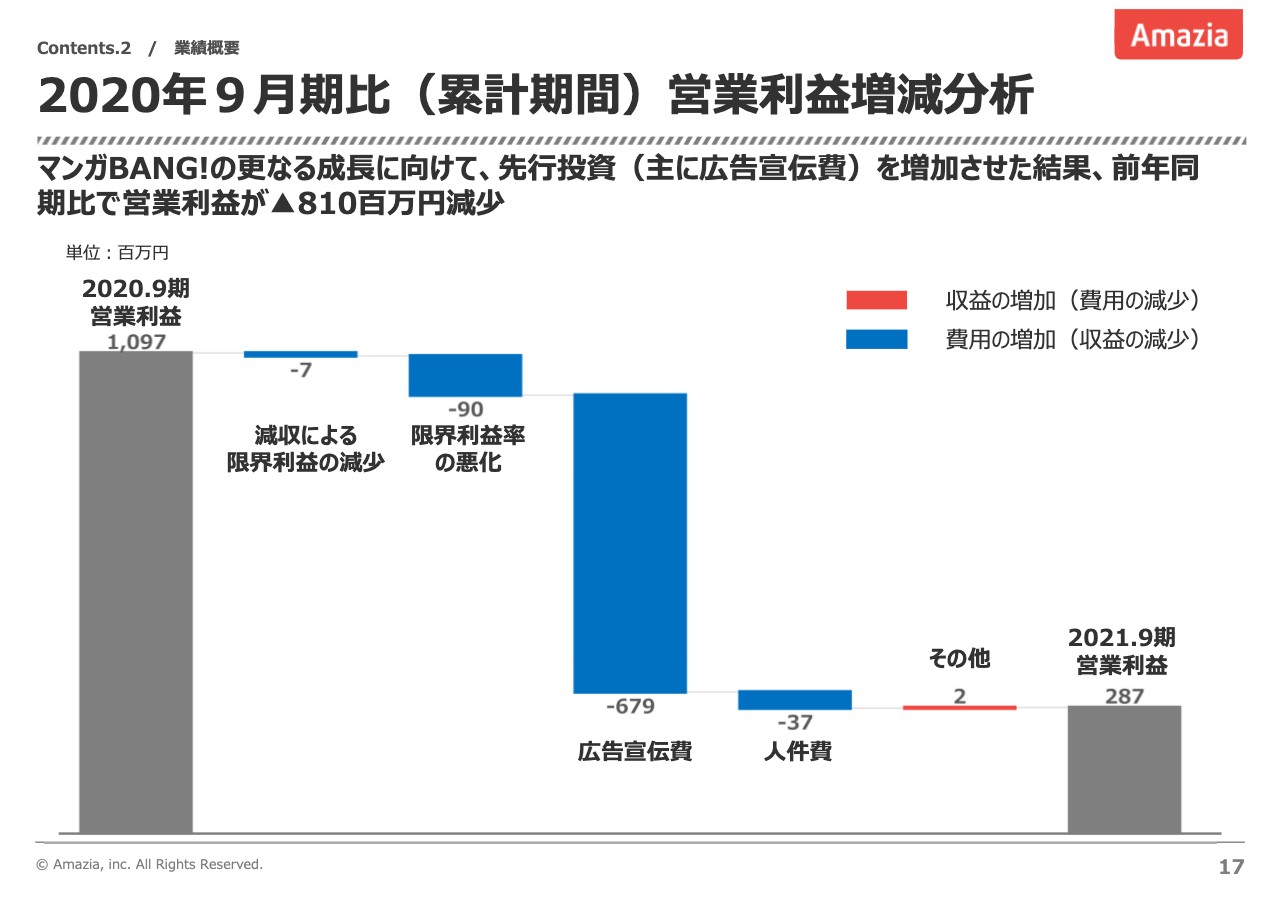

2020年9月期比(累計期間)営業利益増減分析

2020年9月期との比較による営業利益増減分析について説明させていただきます。2020年9月期に過去最高の10億9,700万円の営業利益を計上しましたが、一番多くを占める広告宣伝費6億7,900万円の増加の影響により、2021年9月期の営業利益は2億8,700万円となっています。広告宣伝費の増加がダイレクトに表れているかたちです。

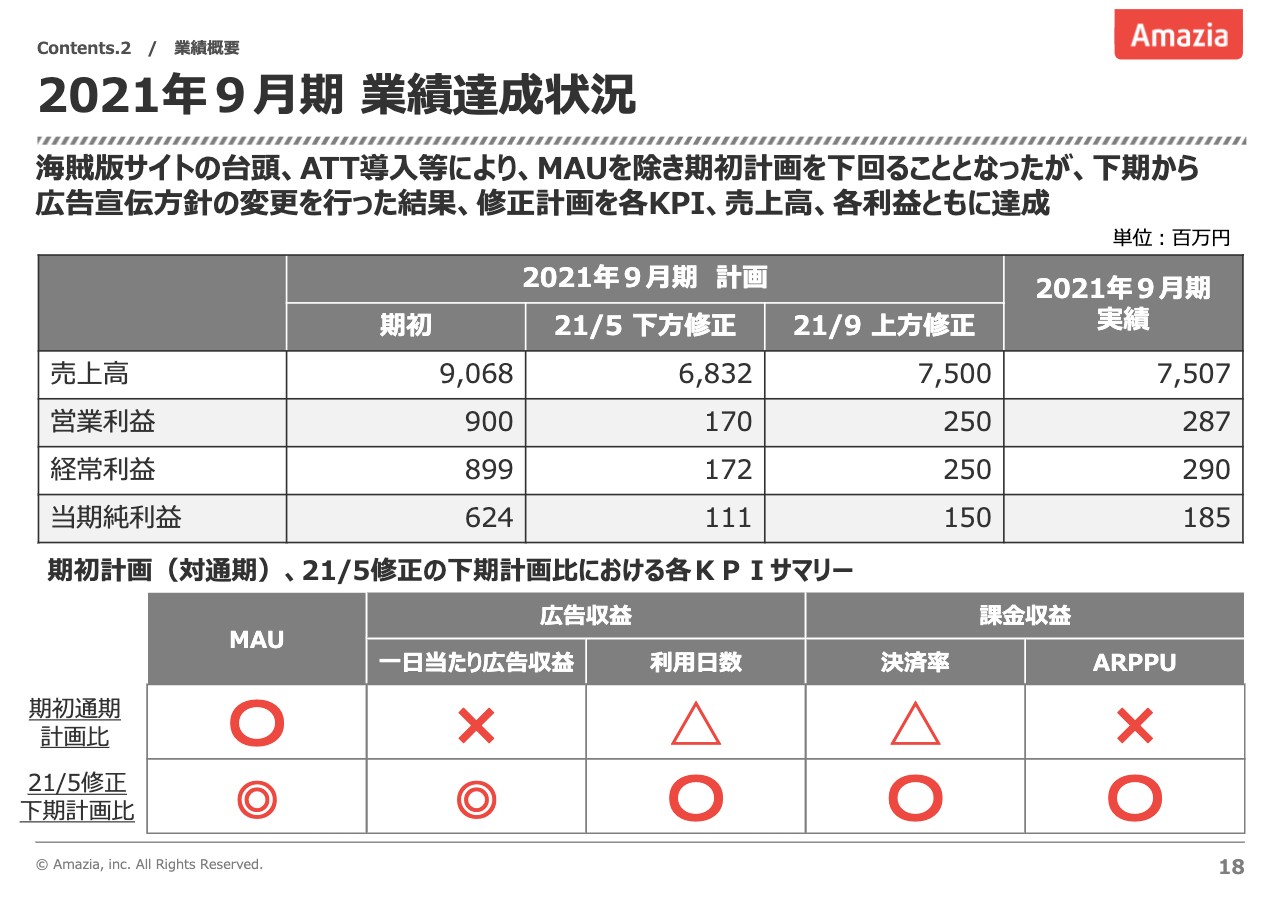

2021年9月期 業績達成状況

各KPIの比較をご説明します。まず、2021年9月期については、5月に下方修正として発表させていただいた時は、売上高68億3,200万円の予定でしたが、結果としては75億700万円、営業利益についても1億7,000万円から2億8,700万円に増加しています。

スライド下部にあるKPIの比較表で説明すると、MAUは期初計画を達成したものの、1日当たり広告収益と課⾦ARPUはかなり下回ってしまいました。

5月に発表した修正計画との比較では、MAUおよび1日当たり広告収益単価についてはかなりよい数字となっており、利用日数、決済率、ARPPUについても事業計画を達成できました。

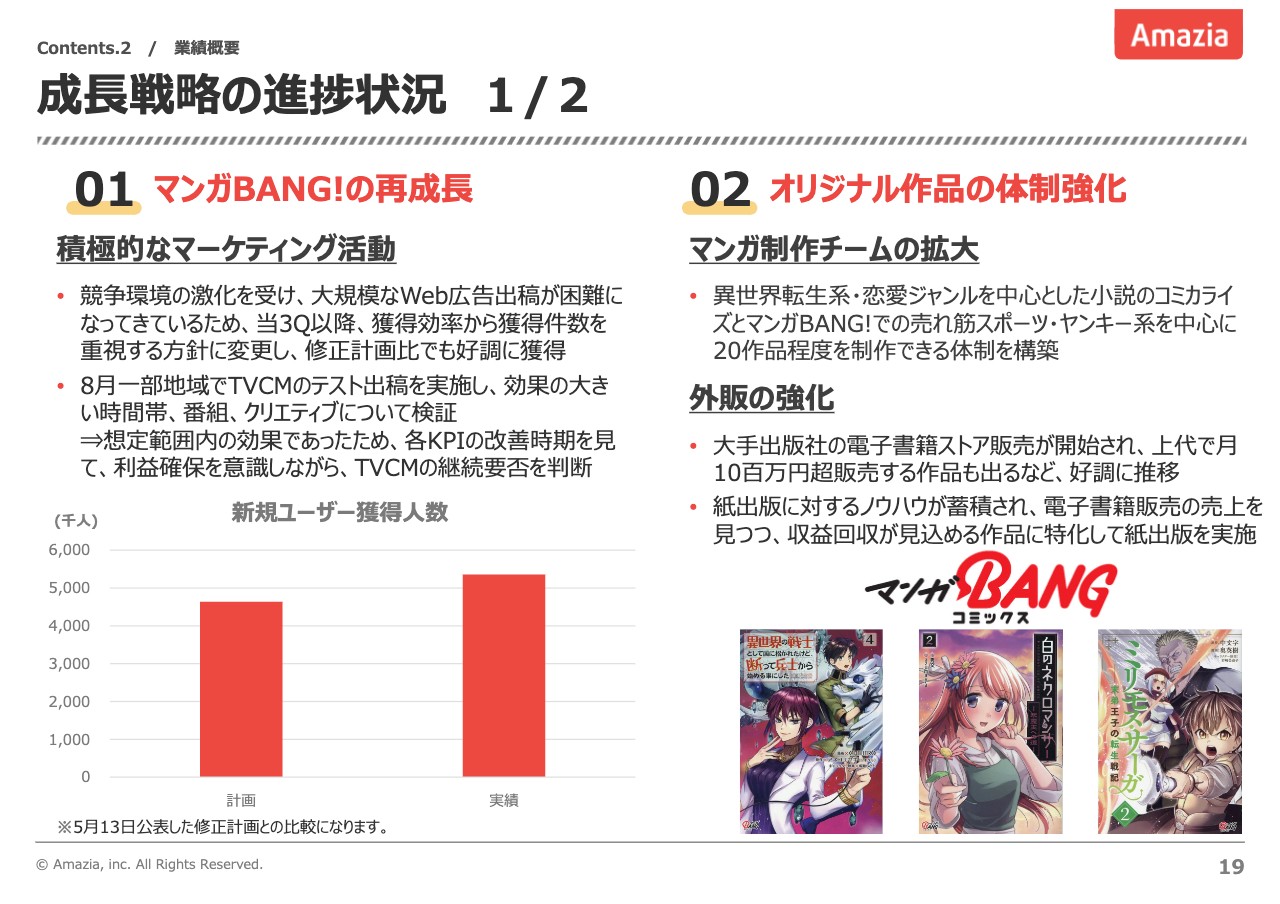

成⻑戦略の進捗状況 1/2

成長戦略の進捗状況ついて、4点ご説明させていただきます。まず1点目として、積極的なマーケティング活動ですが、Web広告の積極的なマーケティング投下については、ほぼ計画どおりに順調に投下することができました。

8月には一部地域でテレビCMのテスト出稿を行いました。数千万円程度の予算で番組、クリエイティブなどのケースを試しながら検証するという位置付けです。結果としては想定範囲内での効果でしたが、Web広告の獲得単価にはたどり着きませんでした。今後は、改善しながらテレビCMの出稿の継続要否を判断していく必要があると認識しています。

2点目は、オリジナル作品の体制強化です。マンガ制作チームは順調に拡大しており、「マンガBANG!」の売れ筋であるスポーツ・ヤンキー系を中心に、今流行りの異世界系恋愛ジャンルをおさえ、20作品ほどを制作できる体制を構築しました。

また、外販という意味では、ほぼすべての大手電子書籍サイトで販売が開始され、上代で月1,000万円を超える作品が出るなど、想像以上に好調に推移しています。

紙出版は、うまくいくケースとうまくいかないケースがあるのですが、出版社との提携によりノウハウの蓄積が進み、回収が見込める作品に特化した出版ができるようになってきています。

成⻑戦略の進捗状況 2/2

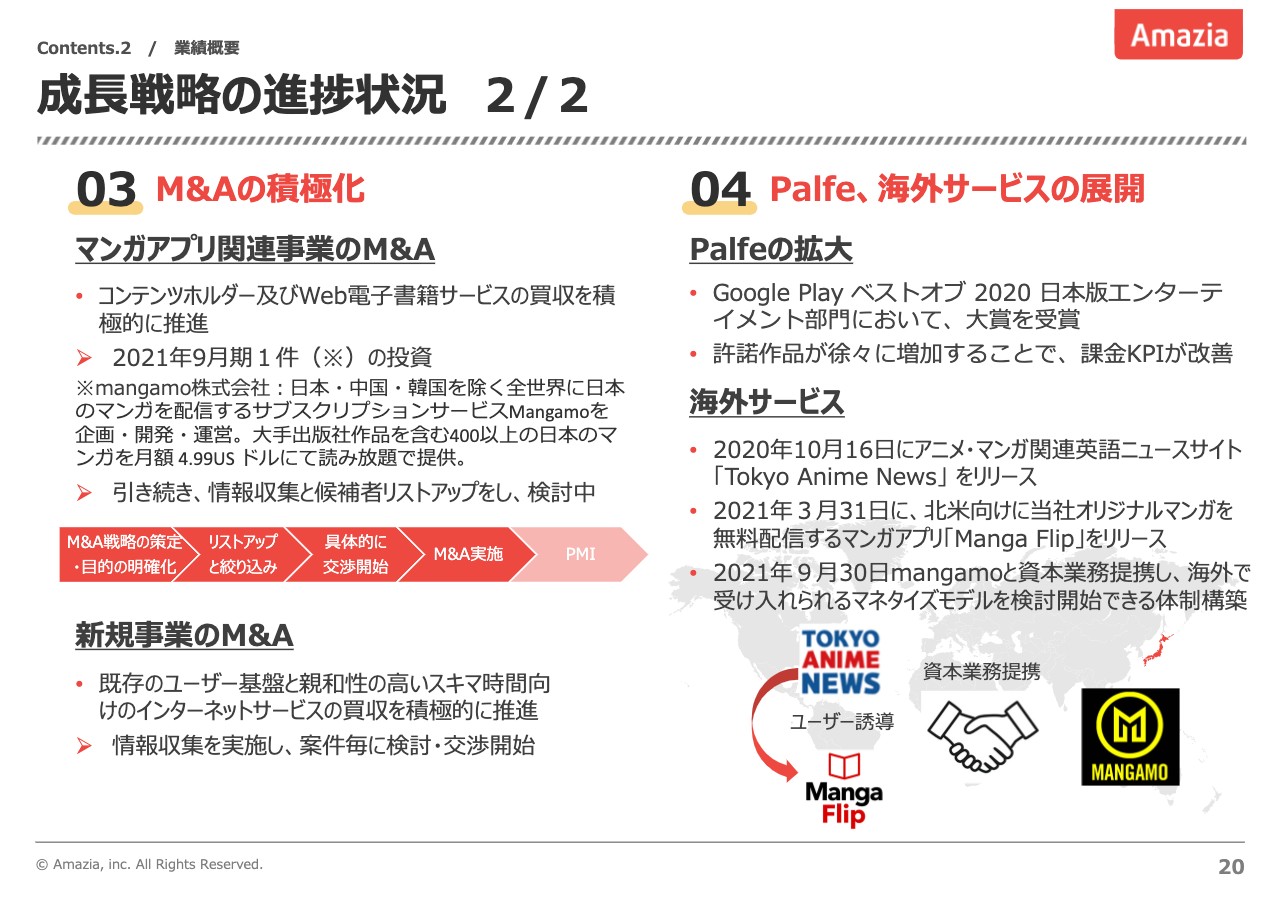

3点目は、M&Aの積極化についてです。コンテンツホルダーおよびWeb電子書籍サービスの買収、新規事業のM&Aに取り組んできました。2021年9月期から展開していますが、案件のパイプラインは順調に増え、定期的に検討が進むような体制になってきました。

結果としては1件の投資になりました。投資先のmangamoは、日本、中国、韓国を除く全世界に日本のマンガの配信を行っています。

弊社はフリーミアムモデルを採用していますが、mangamoは海外に向けてサブスクリプションモデルで提供しており、当社とは相互補完し合いながら今後成長させていけるのではないか、ということで出資しました。引き続き、情報収集しながらM&A施策を拡大していきたいと思っています。

4点目は、「Palfe」の拡大と、海外サービスの展開です。「Palfe」は、「マンガBANG!」へのリソースの集中を行った結果、計画よりも遅れて進展していますが、許諾作品が徐々に増加していることを受け、課⾦KPIが改善しつつあります。

海外サービスについては、「Tokyo Anime News」「Manga Flip」というマンガニュースと自社オリジナル作品の配信アプリに加えて、先ほどのmangamoとの提携により、海外でのチャンスを見極めるために、積極的に検討できるようになってきました。

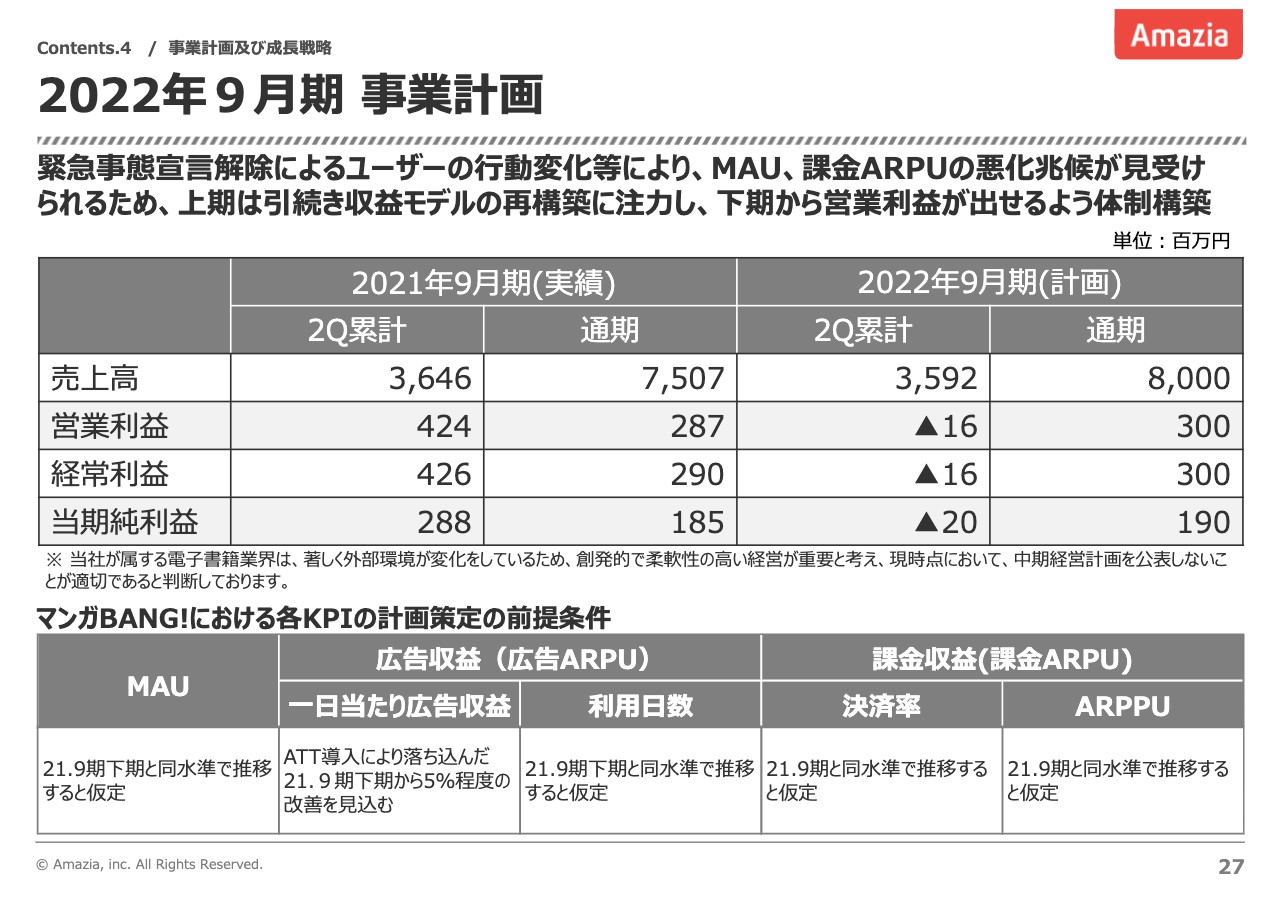

2022年9⽉期 事業計画

次に2022年9月期の展望についてご説明します。2022年は、当社事業の柱である「マンガBANG!」のサービス改善と規模成長を最優先にしたいと考えています。

開発、広告リソースを十分に充て、競争に勝ち抜き、業界上位を臨めるポジションを確立する期にしていきます。

同時に、現在軌道に乗りつつあるオリジナルマンガ制作事業の拡大にチャレンジしたいと思っています。M&Aについても積極的に展開していきます。

また、未確定ではありますが、Apple、Googleのプラットフォーマーのガイドライン変更というビジネスチャンスが2022年9月期に発生する可能性があります。当社のサービスもこのガイドライン変更に合わせて、最適なかたちを模索していくつもりです。

また、アフターコロナのメリットとデメリットは、かなり予見しづらい事象だと思っています。不確実性が高いタイミングですが、2022年9月期はマンガアプリ事業の成長に一丸となって取り組んでいきたいと思っています。

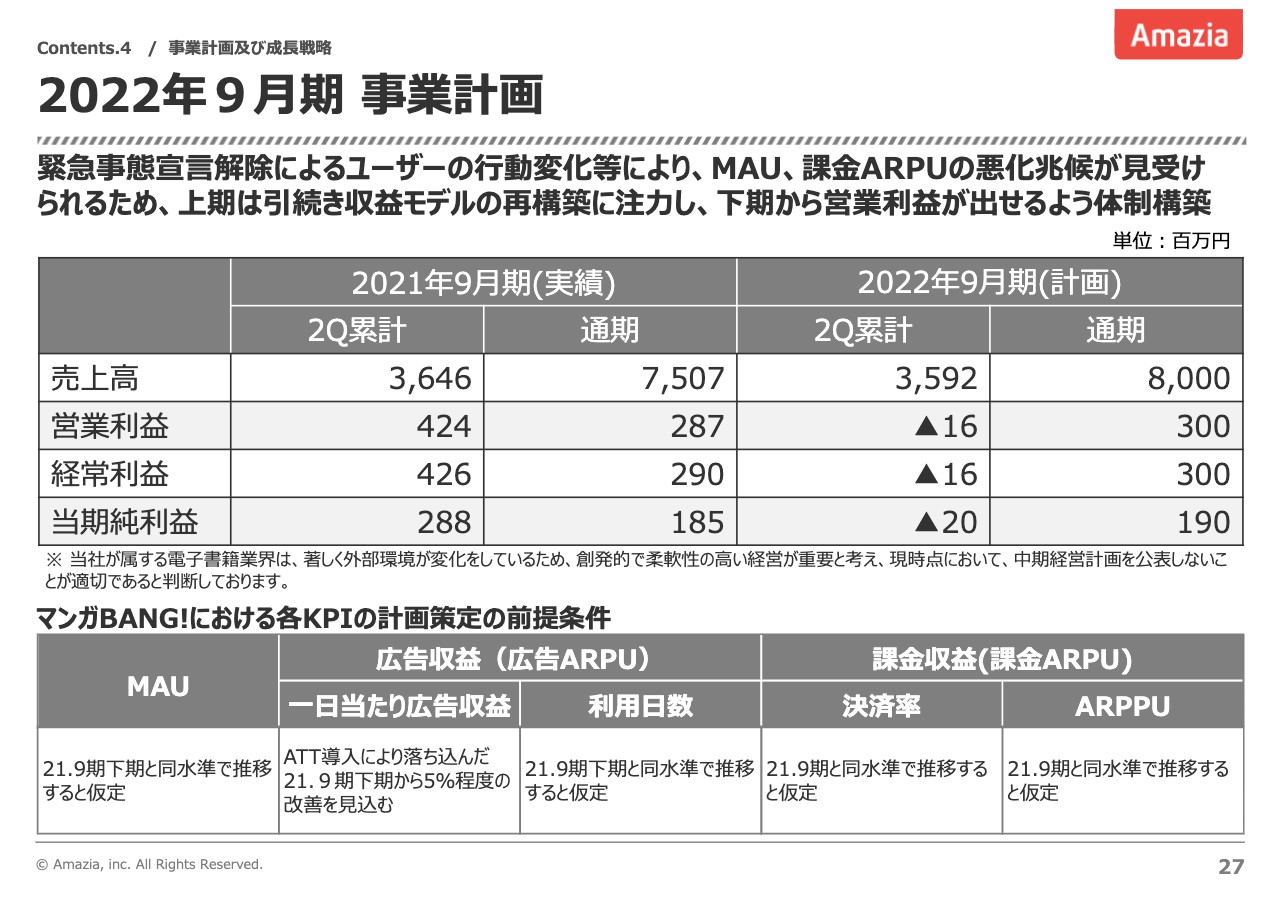

事業計画の数字の説明に移ります。2022年9月期は、緊急事態宣言解除後のユーザーの行動変化が見られるため、MAUと課金ARPUは、一部保守的に考えています。そのため、上期は引き続き収益モデルの再構築に注力し、下期から営業利益が出せる計画を策定しています。通期で売上高80億円、営業利益3億円を見込んでいます。

スライド下部に各KPIの前提条件を記載しています。まず当社の最重要指標であるMAUは、かなりの回復となった2021年9月期の下期と同水準で推移すると仮定しています。

1日当たり広告収益について、「ATT」導入で落ち込んだ2021年9月期の下期よりは5パーセント程度改善する見込みです。利用日数については、2021年9月期の下期の同水準で作っています。

また、決済率とARPPUについては、2021年9月期通期と同水準の推移と仮定しています。サービスの改善は当然見込めますが、競争環境の激化もあるため、KPIについては、このような前提で作りました。

2022年9月期 事業計画の営業利益増減推移

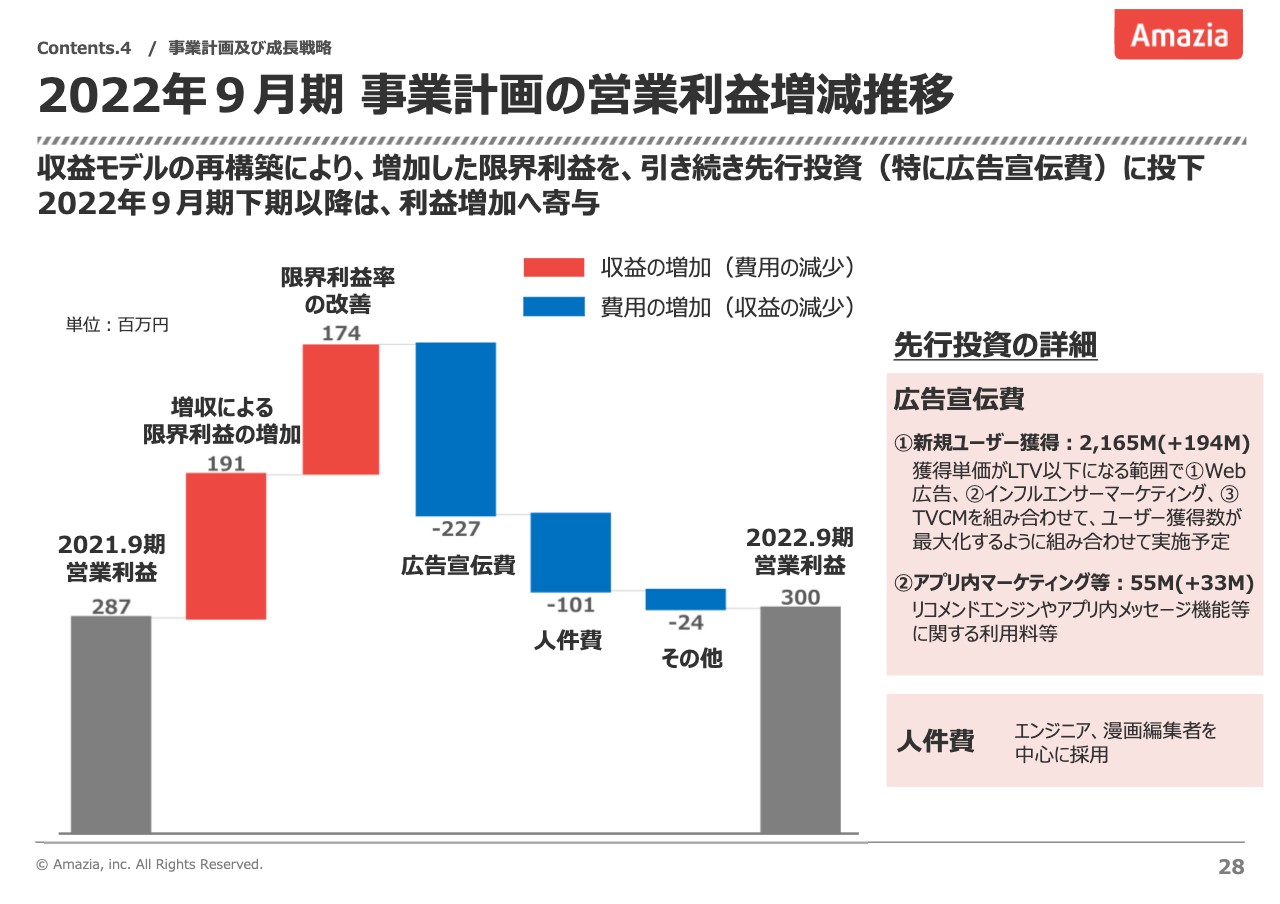

事業計画の営業利益増減推移について、ご説明します。2021年9月期の営業利益2億8,700万円に対し、増収による限界利益の増加、限界利益率改善による増加がありますが、その分広告宣伝費でプラス2億円ほど見込んでいます。前期の約20億円の広告宣伝費に対し、今期は約22億円となり、Web広告を中心に展開する予定です。

「マンガBANG!」は2,300万ダウンロードを超え、かなりの規模になっています。これまでのWeb広告を超える取り組みとして、インフルエンサーマーケティングおよび前期にテスト検証したテレビCMを一部組み合わせて展開していきたいと考えています。

また、アプリ内マーケティングというかたちで、リコメンドエンジンの導入を予定しています。リコメンドエンジンによる併読数の増加、つまり読者がたくさんの漫画を読める環境作りを実現していきたいと考えています。

人件費についても1億円程度の増加を予定しています。エンジニアおよび漫画編集者を中心に採用する予定です。

成⻑戦略 1/2

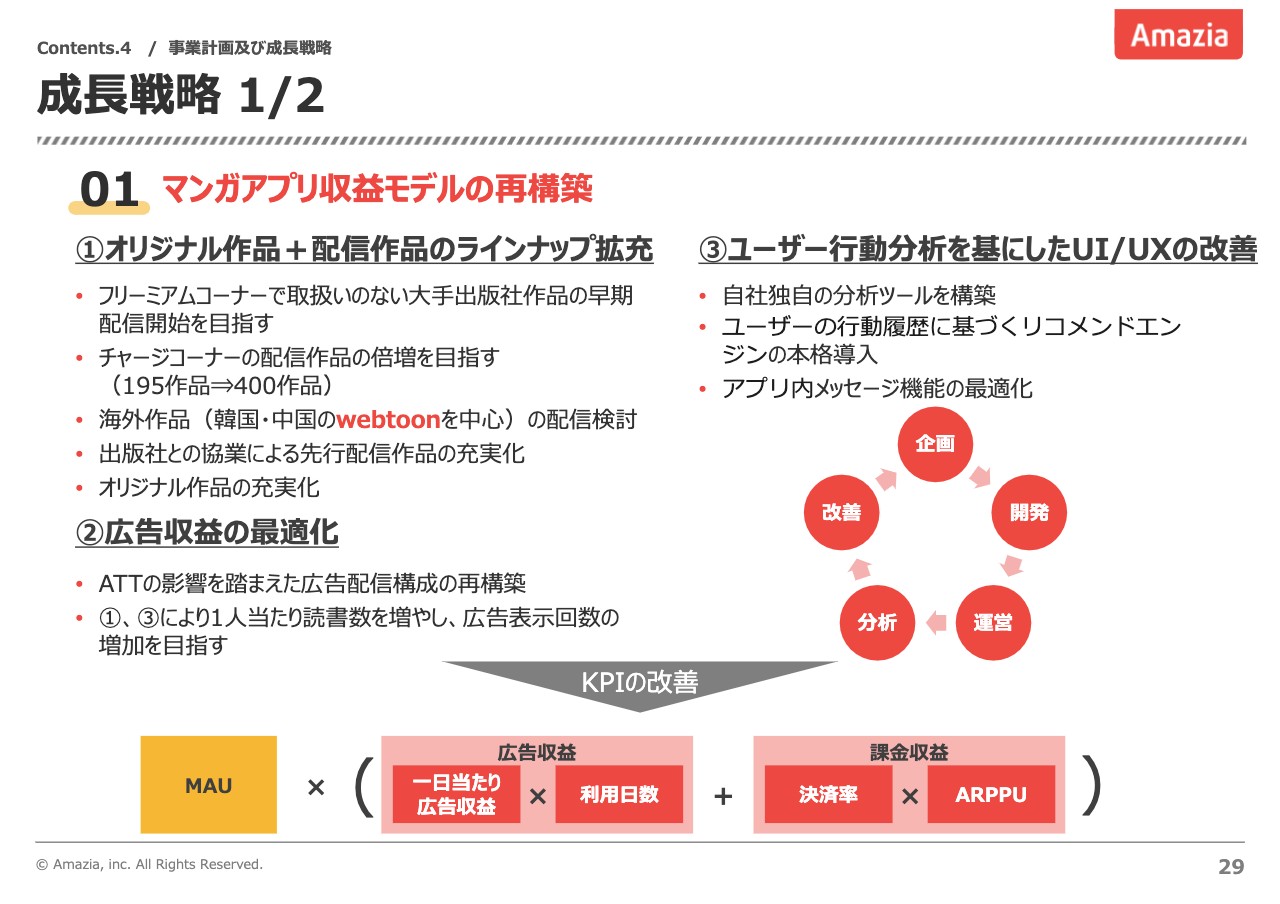

成長戦略を3点ご説明します。競争環境が激化する中、現時点で当社が「LINEマンガ」や「ピッコマ」に劣っている点として、作品点数が挙げられます。

そのため、1点目として今期は作品点数の増加に全力を挙げたいと思っています。フリーミアムコーナーで取り扱いのない大手出版社については、早期に配信開始できるように今全力で営業をかけているところです。

フリーミアムコーナーの1つであるチャージコーナーは、現状195作品を配信していますが、今期は400作品以上に倍増する計画です。

また、昨今「webtoon」という中国や韓国のマンガが注目され、日本のユーザーにも受け入れられている背景があります。当社でも「webtoon」の配信を積極的に検討していきたいと考えています。

さらに、出版社との協業による先行配信の実現や、オリジナル作品の充実を図っていきます。これらをすべて合わせて作品数を増やすことで、ユーザーの滞在時間の増加につなげていきたいと考えています。

それらと並行して行う2点目と3点目は、広告収益の最適化、ユーザー行動分析を基にした改善です。広告収益については、「ATT」導入後、広告ネットワークでかなり大きな変更が起こっています。それに合わせた最適化を行う予定です。

また、ユーザーの滞在時間や併読数が増加することで広告表示回数も増えるため、広告収益の増加が見込めます。

システムについてはスライドの「③」に記載しています。これまでもユーザーの分析は行ってきましたが、共通のツールでは足りない部分があるため、弊社独自の分析ツールを構築しようと考えています。

より細やかなユーザーの行動分析を行った上で、リコメンドエンジンやアプリ内メッセージ機能でユーザーの回遊を促し、滞在時間の改善、決済率の上昇にチャレンジしていきたいと考えています。

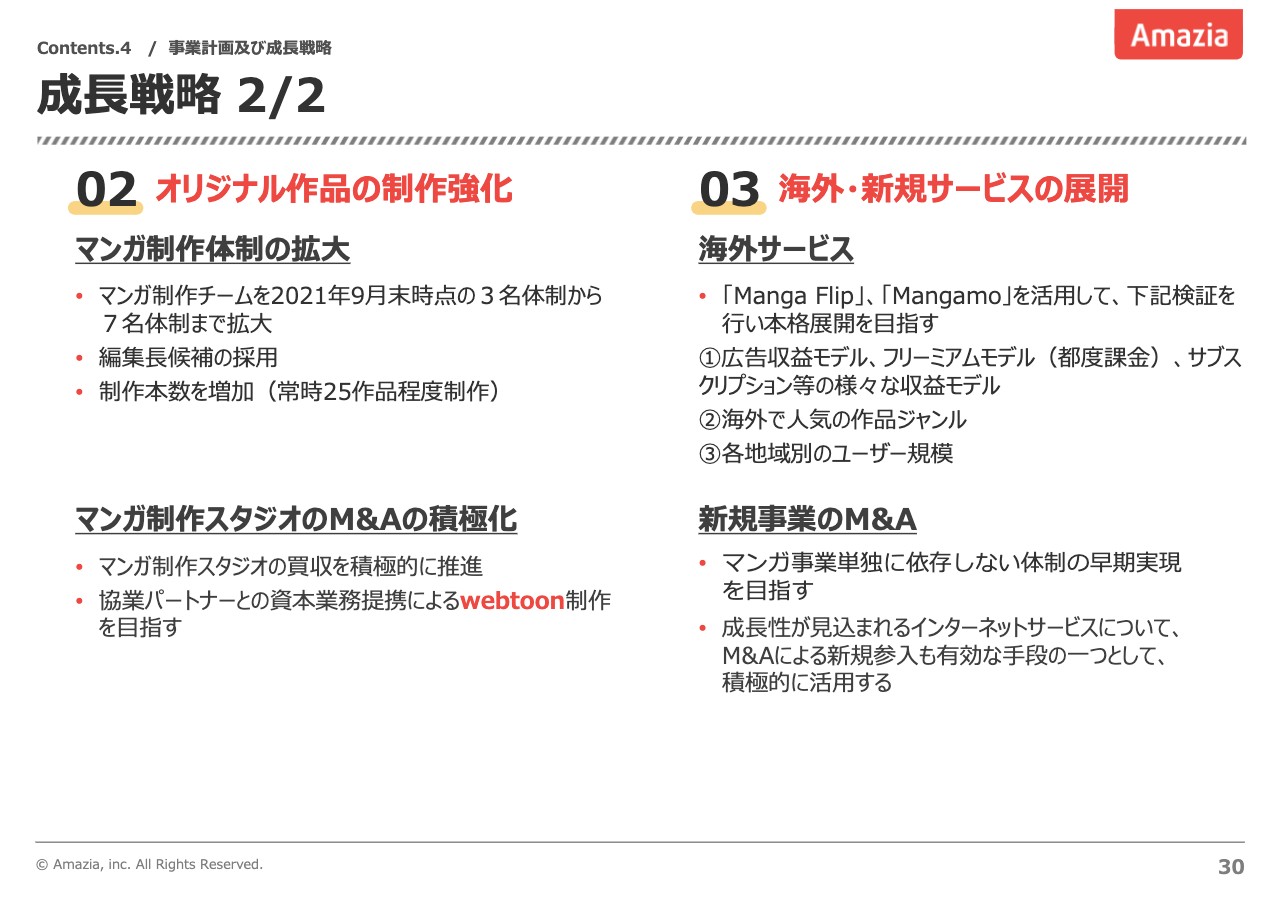

成⻑戦略 2/2

成長戦略の2つ目は、オリジナル作品の制作強化です。現在3名体制で行っていますが、7名体制まで倍増、拡充する予定です。また、これまでは「マンガBANGコミックス」というレーベルは立ち上げ過程にありましたが、ようやく体制が整いました。編集長候補を採用し、より強くレーベルの立ち上げにチャレンジしていきたいと思っています。

現在の制作本数は20本弱ですが、常時25作品の連載まで引き上げていきたいです。もちろん制作を停止する作品も出てくるため、入れ替えを含めて25作品を今期中に実現し、さらに早い段階で50作品まで拡大していきたいと考えています。

また、社内の制作体制の拡大と合わせ、漫画制作スタジオのM&Aの積極化にもチャレンジしたいと思っています。漫画制作については、制作スタジオの買収を考えています。さらに「webtoon」についてはアニメ制作と共通点がかなりあります。協業パートナーとの資本業務提携により当社にないノウハウを蓄積し、実現していきたいと考えています。

3つ目の成長戦略は、海外・新規サービスの展開です。海外サービスについては、「Manga Flip」と「Mangamo」を活用し検証を行い、本格展開のタイミングを図る予定です。

まず、広告収益モデル・フリーミアムモデル・サブスクリプションモデルの3つの収益モデルのうち、どれが受け入れられるかを検証します。いずれの収益モデルについても知見が必要なため、これまでにないサブスクリプションモデルのほか、mangamoとの協業により海外に最適なモデルを見つけたいと考えています。

また同じく作品やユーザーについても、現在「Manga Flip」を通じて動向を見ているところです。「Mangamo」から収集するデータも含め、最適な海外サービスの参入タイミングを図り、モデルを構築したいと考えています。

新規事業について、当社は漫画事業への集中を掲げていますが、事業ポートフォリオ体制においては、漫画事業だけに依存しない体制作りに取り組みたいと思っています。成長性が見込まれるインターネットサービスについては、M&Aにより新規参入することを今期積極的に検討していきます。

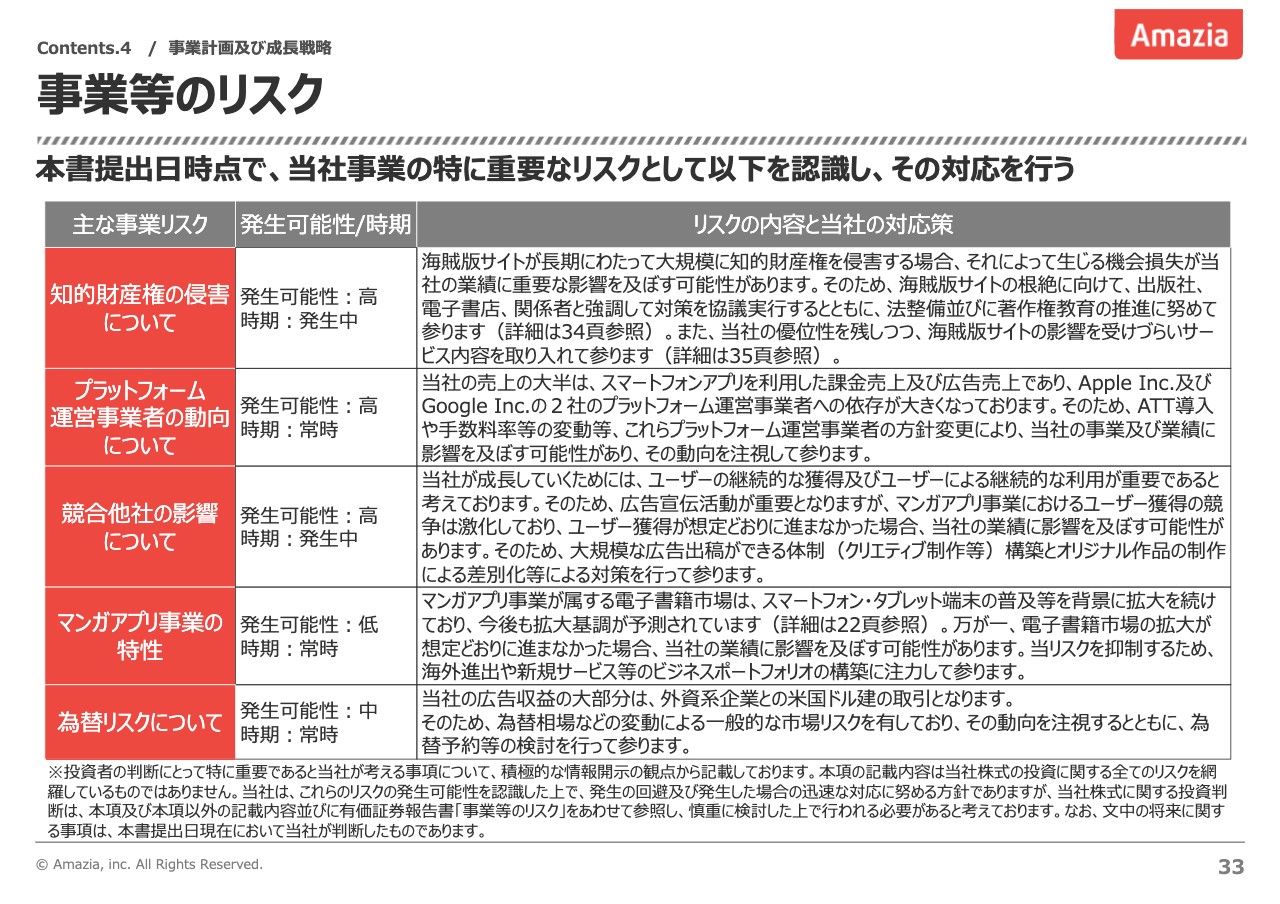

事業等のリスク

現在、当社の事業リスクとして取り上げている中でも特に重要性が高い海賊版サイトと、プラットフォーマーの動向について詳細にご説明します。

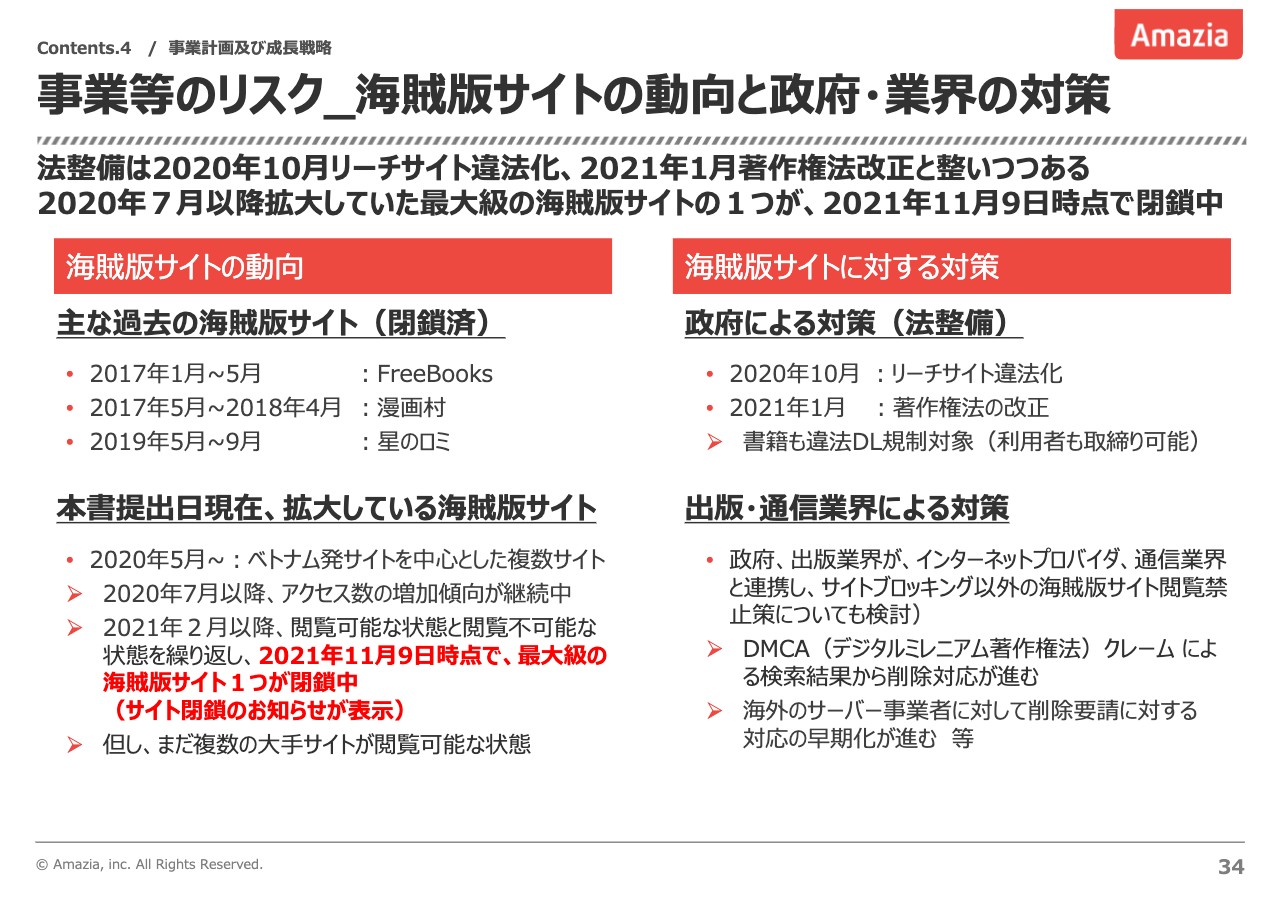

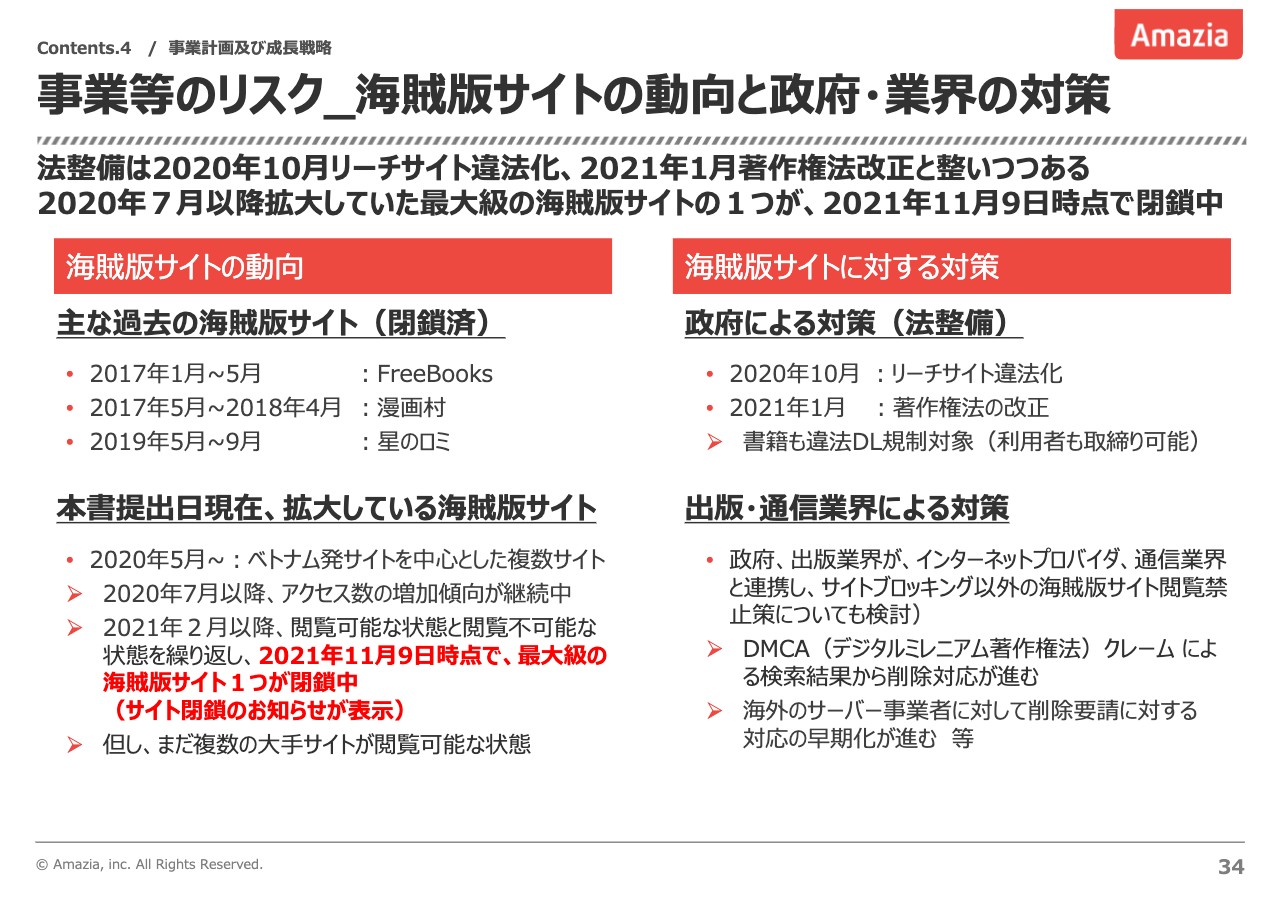

事業等のリスク_海賊版サイトの動向と政府・業界の対策

海賊版サイトについてです。2000年の1月頃から拡大傾向がみられた海賊版サイトのうち、3つ大きなサイトがあります。そのうちの1サイトが11月4日頃に突如利用できない状態になり、現在もアクセスできない状態となっています。

背景としては、集英社などの出版社さまからGoogleやISPへの開示要求があり、それに対して海賊版サイトの運営者がコストの増加や身元開示のリスクを恐れて閉鎖したと考えられると聞いています。

海賊版サイトに対する各出版社さまの対応力はかなり強化されており、今後も海賊版サイトの有力な抑止力として期待できるところです。

当社も業界団体であるABJのメンバーとして、海賊版サイトの撲滅に向けて協力しています。海賊版サイトについては、技術的にはどうしてもいたちごっことなる面がありますが、大規模なサイトが生まれる前に、より早期に海賊版サイトを停止できる措置の導入に向け、当社も最大限の協力をしていきます。

プラットフォーマーの動向については、AppleおよびGoogleに対し世界的にさまざまな意見や批判が出ています。それを受けてGoogleは、電子書籍・音楽・映像という一部のジャンルについて、従来の30パーセントの決済手数料に対して15パーセントもしくは10パーセントの減額を行うプログラムを開始しています。当社も、当然そのプログラムにエントリーしています。今後もGoogleの要求に応える改善開発を行ってまいります。

Appleにおいては、外部決済への誘導を認めるという記事が出ました。こちらについて詳細は不明ではありますが、今後緩和されていく可能性があります。当社としては確定次第、改善に向けて着手する予定です。以上、私からのご説明を終了します。

質疑応答:Apple、Googleのガイドライン変更に伴う影響について

質問者1:Apple、Googleのガイドラインの変更について、期待しているところですが、御社にとっては非常に大きなメリットがあると考えてよろしいでしょうか? Appleでは単純に外部の決済を使えるようになるのか、それともGoogleと同様に、手数料を30パーセントから10パーセント、もしくは15パーセントに引き下げるという仕組みになる可能性もあるのでしょうか?

外部決済の場合、ユーザーを誘導しなくてはいけないため、その分、手間がかかりユーザーが離脱するリスクもあると思います。そのあたりのインパクトとリスクについても教えてください。

佐久間:まず、Googleについては、すでにプログラムは開始しており、Googleとしても書籍と音楽、映像を扱うという、かなり特殊なジャンル向けとなっています。こちらについては、例えばタブレットへの対応や、折りたたみ端末への対応など、非常に細かな仕様が設定されています。

弊社では、現在開発を行っており、もちろん相手がいる話ですので、「いつ」ということは明確にお答えできませんが、早いタイミングでこの適用が受けられるように進めたいと思っています。タイミングとしては第1四半期中に受けたいという期待を持っています。

Appleは、Googleとはかなり異なっており、外部決済のリンクを認めるという内容になっています。こちらはアプリ内で決済できるものではないため、ご質問のとおり、ユーザー側の負担感はかなり大きなものになります。

「外部決済のインセンティブを付与してよいのか?」という点については、Appleはまだ明示していない状況です。インセンティブ付与ができない場合、このタイミングでの大きな影響はないと思っています。

そして、導入時期についてもまだ明確には聞いていないため、Appleのガイドライン変更が発表されるのを待っているところです。

そのため今後、AppleがGoogleのような音楽、電子、映像などのジャンルで特別な対応をする可能性について、当社としてはもちろん期待しているわけですが、現状そのような対話は行われていません。

質疑応答:電子コミックの海外でのポテンシャルについて

質問者1:電子コミックの海外でのポテンシャルについて、どの程度を見込んでいるのでしょうか? 国内においては、昨年度4,000億円近くまで市場が拡大しているようですが、海外のコミック市場および電子コミック市場は1兆4,000億円、または2兆円の規模感と言われています。

すでに御社はmangamoへのM&Aなどさまざまな準備はされているようですが、収益のインパクトとして、今後中長期的に見ると、海外市場ではどの程度のメリットが出てくるとお考えですか?

佐久間:まず、海外の市場については、レポートがかなり錯綜している部分がありますが、ご質問にあった1兆4,000億円はアニメの数字だと思います。マンガについては、リアルな単行本が現在相当売れており、一昨年から2倍、3倍の市場に広がっていると出版社から聞いています。

一方で、電子書籍について、課金という意味では、おそらく中国、韓国を除くと数百億円くらいの市場しかないのではないかと見ています。

ただし、韓国系の「webtoon」のサービスで年間10億円を超える売上を出しているという情報もあるため、ようやく課金を始める方々が生まれてきていると実感しています。

そして、市場規模については、今後誰が積極的に展開するかによってかなり変わると思います。現在、積極的に取り組んでいるのは韓国系のネイバー、カカオになります。日本の会社として、どのタイミングで参入するとよいのか、当社としては絞り切れていないところです。

将来像としては、アニメが受け入れられている現状から、マンガについても世代を経るかもしれませんが、子どもの頃に読んでいた方が大人になってちゃんとお金を払うようになり、大人も楽しめる文化になっていくと思っています。そのため、10年、20年というスパンにおいては非常に期待しています。

ただし、「1年後、2年後にしっかりとした課金が動くか」ということに対しては、まだ懐疑的です。どちらかと言いますと、私どもが受け入れられるモデルで、サービスをしっかりとプロモーションし、擬似体験を通して、市場を拡大していくことから始めなければいけないと思っています。

質疑応答:「webtoon」と「ピッコマ」とのギャップについて

質問者1:「webtoon」についてですが、Appleでは、月商70億円から80億円規模の電子コミックの半分近くは「webtoon」を核に伸びているのではないかとも言われています。そのような中で、御社でも「webtoon」の作品を相当強化されるということですが、素朴な疑問として、おそらく韓国の作品が多いと思いますが、「ピッコマ」と同じような品揃えにすることは可能でしょうか?

また、オリジナル作品の強化も必要だと思いますが、「ピッコマ」とのギャップをどのように埋めていくかについて教えてください。

佐久間:まず、「ピッコマ」についてはおっしゃるとおりで、取扱高が月商数十億円に達しており、その半分くらいが「webtoon」ではないかという噂を聞きます。

「webtoon」については、韓国でカカオが持っているところのローカライズと、中国の作品のローカライズがあると聞いています。韓国の作品についてはかなり独占的な取り扱いになっており、当社がこれから入って取れるものではないという認識です。

もちろん、韓国の制作会社の方でも独占ではない配信をしたいという話も時々聞くのですが、現状レベルの高い作品を韓国から引っ張ってこられるという話はまだありません。

一方、中国は作品レベルで言いますと、日本、韓国に比べるとまだ少し低く、文化的にも日本ではまだそのままでは売れないものだと思っています。しかし、最近は異世界系や、少しマニアックですが王宮ものと呼ばれる女性が活躍するようなヒットジャンルが出てきているため、当社も中国の作品を獲得し、配信していきたいと考えています。

また、日本国内で「webtoon」を作る動きも加速しており、少しアニメ寄りな作り方になりますが、出版社やインターネット系の各社が取り組み始めています。そのようなところからも「webtoon」の作品は出てくると思いますので、取り扱いについては当社でも重要であると認識しています。「webtoon」独自のおもしろさについてはまだ答えは出ていませんが、世界で配信しやすいというメリットは確かにあると思いますので、当社もしっかり取り組んでいきます。

質疑応答:Appleの「ATT」の規制について

質問者2:Appleの「ATT」の規制について、さまざまなところで影響があったという話を聞くのですが、業界の違いはあれど、御社ではいかがでしょうか?

佐久間:Appleの「ATT」については、4月から順次開始し、6月頃に本格的に展開されました。現在はユーザーにはほぼ浸透している状況です。展開する前は許諾率が10パーセント台になるといったことが言われていたのですが、現在の日本では、おそらく30パーセント台から40パーセント台になっていると認識しています。

今回義務化されましたが、もともとユーザーはオフの設定ができ、設定していない方が3割弱いました。イメージでは70パーセント許諾が取れていたものが、30パーセントから40パーセントに減ってしまったのが、Appleの「ATT」導入によるユーザー側の行動によるところです。

こちらについて、足元で大きな変化は起こっていません。これを受けて収益単価がどれくらい下がったかについては、市況の変化とあわせて考えると、なかなか判断が難しいところです。

もともと修正事業計画における「ATT」の導入の影響という意味では、弊社は最大3割くらい下がるプランで作りました。しかし、結果として3割は下がりませんでした。

そのため「何パーセント下がった」「この原因がすべて『ATT』だったのか?」といった説明は難しいのですが、少なくとも2021年下期においては30パーセントよりは下がらなかったため、パーセンテージとしてイメージしていただけるかと思います。

質疑応答:電子出版の状況について

質問者2:大手以外の出版社で、電子出版を中心にしている会社は、例えば上場企業ではスターツ出版やアルファポリスがありますが、その小規模版のような会社が日本に多くあるイメージを持っていますか? また、そのようなところを目指されているのでしょうか?

佐久間:電子書籍業界内でメディアと制作の両方を手掛けられている会社は、数は少ないという認識です。大手出版社の講談社、集英社、小学館、KADOKAWAの4社を除くと自社サービスで、大規模でのユーザー獲得はされていないという認識でいます。

Webマンガを作ってきた会社は複数ありますが、そのような会社は自社ホームページで連載をしているかたちが多いです。大きなメディアにまで育っている会社はアルファポリスぐらいだと思っています。

質疑応答:海賊版サイト対策について

質問者3:海賊版サイト対策について、ご質問します。個人的にはサイトブロッキングの導入が一番効果的だと考えています。法的な問題もあり難しいと思いますが、中長期的に見て日本でも導入される可能性はありますか? もし導入されたら、大きな効果を期待できますか?

また、「サイトブロッキング以外の海賊版サイトの閲覧禁止策についても検討」とありますが、これについてもう少し詳しく教えてください。

佐久間:サイトブロッキングについては、当然ですが通信の秘密や表現の自由諸々の権利を妨げるいう考え方があり、日本では消極的であると現時点では思っています。

サイトブロッキングが導入された場合は、おっしゃるとおり強い効果があると思います。もちろんVPNを使うかたちでそれを回避することはできます。しかし、VPNを使ってまで海賊版サイトにアクセスする方は少数派だと思います。多くの方が海賊版サイトを使っている現状は、サイトブロッキングにより回避できると思います。

質問者3:海賊版サイト対策に国も出版社も積極的だと思います。先日、日経新聞にも取り上げられましたが、被害の規模が非常に大きくなってきたという記事が増えています。知的財産権を守るという意味で、国もより積極的に海賊版サイトを排除し、沈静化させようという動きは強まっていると考えてよろしいですか?

佐久間:海賊版サイト排除の動きはもちろん強まっています。出版社のみなさまも行政と連携して動いています。海賊版サイト対策への予算が増えるとも聞いています。

実際に政治家も個別で問題があると言われている国に対して、働きかけをしているという話を聞きます。行政も一体となり、しっかりとした対策を作ろうというかたちで積極的に動いているのは間違いないです。

ただし、匿名の個人が他の国で行っていることに関して、直接的な逮捕や調査はできないため、対応の難しさはあるという認識です。

この銘柄の最新ニュース

Amaziaのニュース一覧- 2024年定時株主総会招集通知 2024/11/29

- <11月22日の25日・75日移動平均線ゴールデンクロス銘柄> 2024/11/23

- Amazia、事業計画を発表 マンガアプリ事業での収益化とオリジナル作品の制作強化、新規事業の拡大等で収益強化を目指す 2024/11/19

- Amazia、今期最終は赤字縮小へ 2024/11/13

- 2024年9月期決算短信〔日本基準〕(連結) 2024/11/13

マーケットニュース

おすすめ条件でスクリーニングされた銘柄を見る

Amaziaの取引履歴を振り返りませんか?

Amaziaの株を取引したことがありますか?みんかぶアセットプランナーに取引口座を連携すると売買履歴をチャート上にプロットし、自分の取引を視覚的に確認することができます。

アセットプランナーの取引履歴機能とは

※アセプラを初めてご利用の場合は会員登録からお手続き下さい。