プロパティデータバンクのニュース

【QAあり】プロパティデータバンク、複数プロジェクトで案件大型化が想定以上に進捗 不動産領域外の一般事業の案件も順調に増加

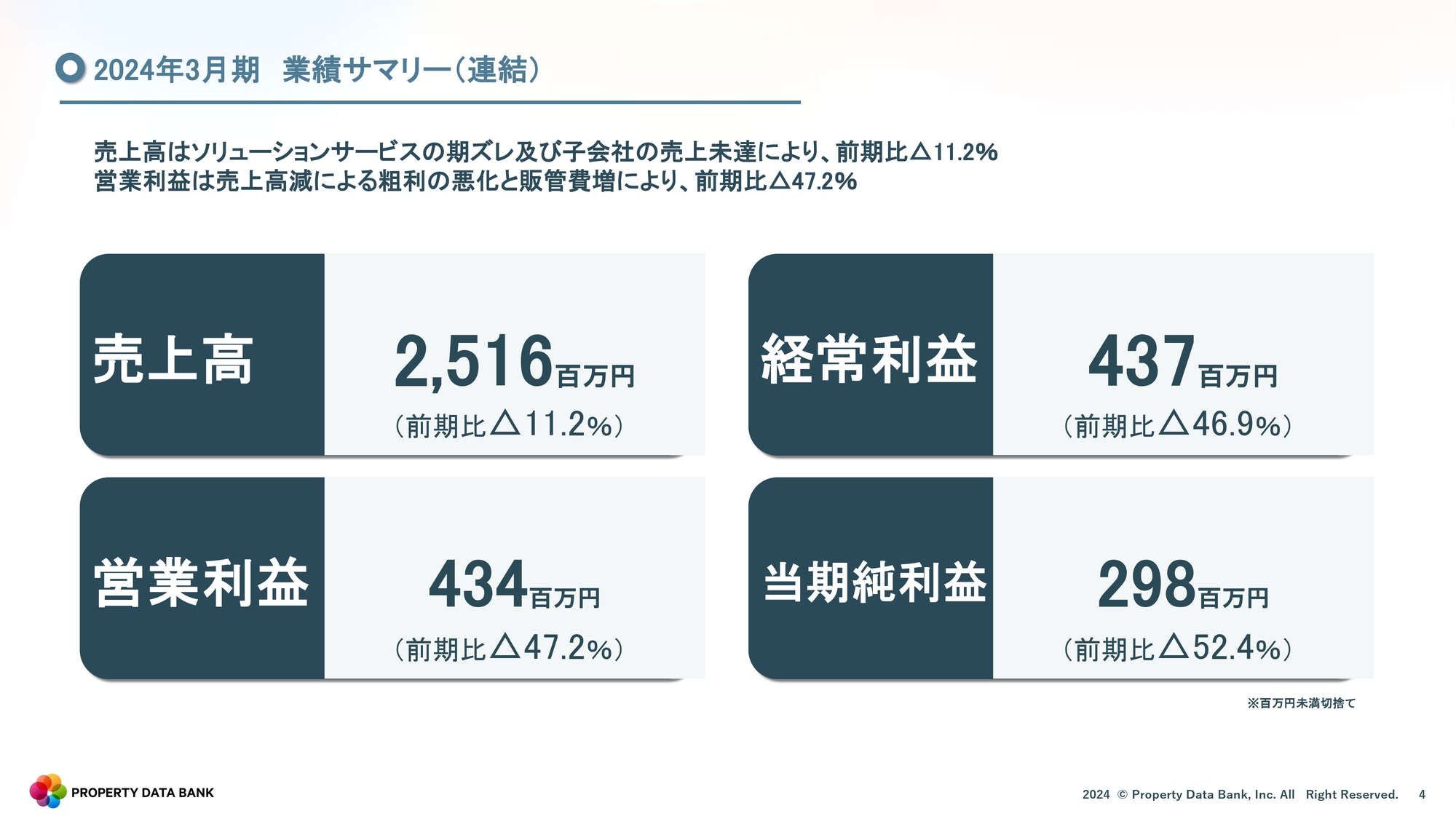

2024年3月期 業績サマリー(連結)

武野貞久氏(以下、武野):こんにちは、代表取締役社長の武野です。本日はお忙しいところ、当社の決算説明会にご足労いただき、誠にありがとうございます。短い時間となりますが、当社の考えを含めてみなさまにお伝えしたいと思います。よろしくお願いします。

まずは決算概要です。スライドに記載のとおり、売上高は25億1,600万円、経常利益は4億3,700万円、営業利益は4億3,400万円、当期純利益は2億9,800万円です。さまざまな理由により、残念ながら前期比で減収減益となりました。

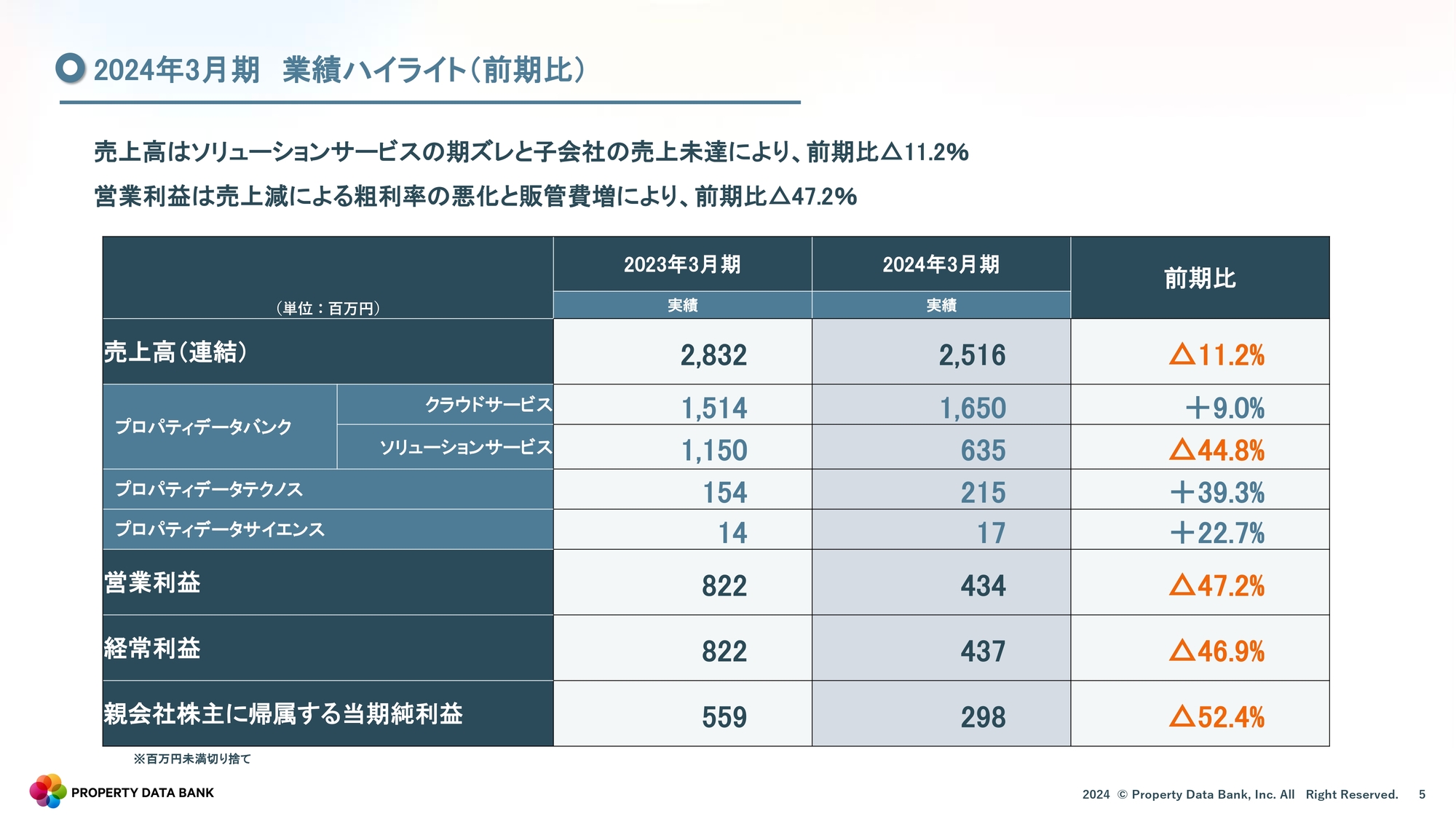

2024年3月期 業績ハイライト(前期比)

業績ハイライトです。前年度に比べてクラウドサービスは、ASPの利用が予定どおり堅調に増加しており、前期比で9パーセントの増加となっています。

それ以外は、いろいろな要因から伸びてない部分もありますが、詳細は後ほどご紹介したいと思います。数字はスライドに記載のとおりです。

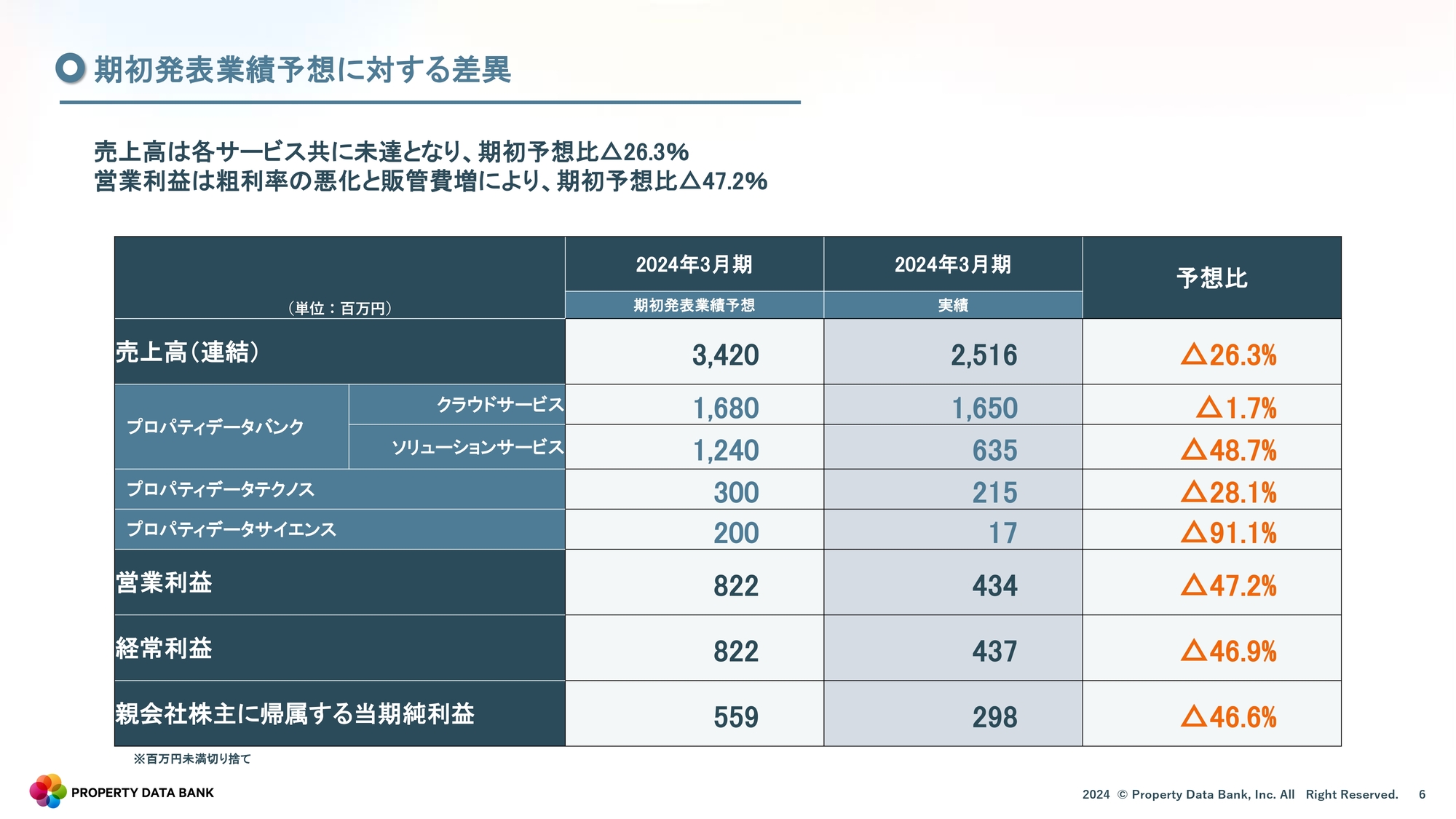

期初発表業績予想に対する差異

期初発表業績予想に対する差異です。減収減益になっていますので、当然のことながら、各数字は伸びていないところもあります。クラウドサービスは、前期比で9パーセント伸びていますが、想定していた数字には若干届いていません。

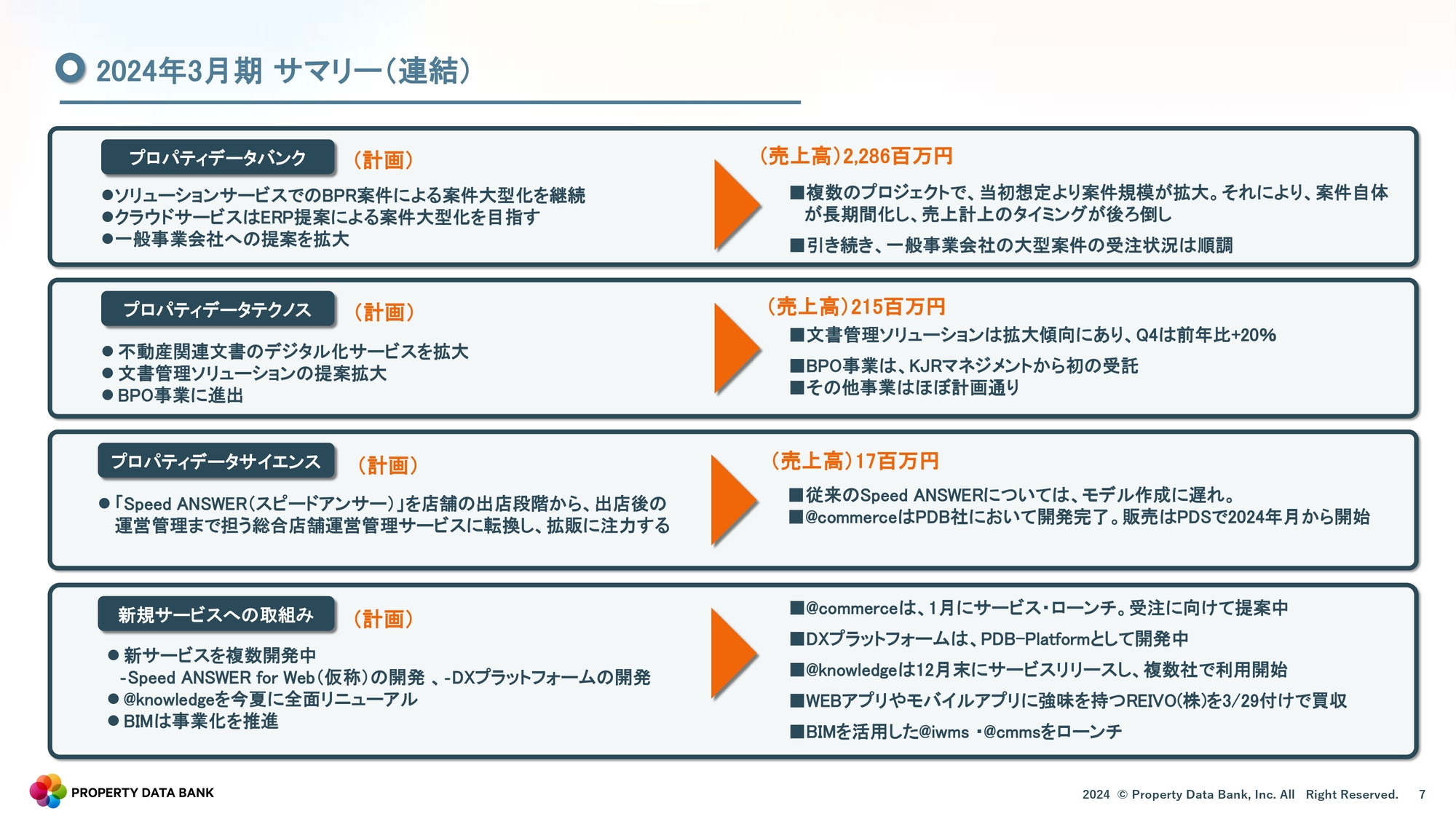

2024年3月期 サマリー(連結)

2024年3月期のサマリーです。プロパティデータバンク単体は、昨年度の計画では、特に不動産ERPのセグメントに注力し、大型化案件をしっかり取り込んでいこうと考えていました。大型化案件の後には、当然大型のクラウド利用がついてきますので、そこを伸ばしていこうという作戦を立てて進めてきました。また、これまでの不動産会社だけではなく、一般事業会社への提案を拡大していく計画でした。

結果としては、残念な数字にはなっていますが、ここで計画したものは、実は予定どおりに進んでいます。後ほどスライドでお示ししますが、案件の大型化は進んでいます。これまでよりも非常に大型化しており、クラウド利用料もそれに伴って増えていくかたちになってきています。

また、一般事業会社の総務・管財系の案件や大型化案件を受注して進めていますので、これまでの不動産部、不動産に特化した部署から、総務・管財を含めた一般のセグメントのお客さまに対しての大型ソリューション提供もうまく進んでいます。後ほどご紹介しますが、売上という面では若干当初の予定よりも遅れ気味になってるかたちです。

続いて、プロパティデータテクノスです。こちらは、不動産や不動産以外の文書をデジタル化、データベース化して可視化する取組みを行っている会社です。予定としては、その部分に注力するほか、さらにBPO事業に進出して、REIT、AMの業務の一部を受託して代行する計画を立てていました。

売上高は当初の予定よりも若干伸びが遅いのですが、文書管理の部分は、第4四半期に前年比20パーセントの伸びとなり、想定以上に拡大しています。

また、BPO事業ではKJRマネジメントから受注し、お客さまに成り代わり業務を一部代行することも始めています。ただし、残念ながらこちらの企業は、現在縮小している印刷業があり、想定以上に早く減衰しています。不動産のソリューションが伸びた以上に、印刷業が落ち込んでおり、想定よりも売上が伸びていません。

続いて、プロパティデータサイエンスです。名前のとおり、一時期ビッグデータという言葉が流行ったと思いますが、データを集め、解析し、さらにそこから付加価値を出していくために作った会社です。

第1弾のサービスとして、店舗出店の売上予測をするサービス「Speed ANSWER」をいったんローンチして販売していました。昨年は、さらにこれを拡大し、出店段階の情報集め、店舗の候補地選び、出店が決まった後は、不動産オーナーとの契約や工事の発注、支払いなど「@プロパティ」が一番得意としている業務を含め、一体で管理できるサービスの開発に取りかかっていました。おそらく日本にこのようなサービスはまだありません。残念ながら、こちらの開発が若干遅れており、サービスの提供は今年1月末からとなりました。それに伴い、売上の伸長も遅れ気味です。

新規サービスの取組みについては、いろいろと企画して進めているものがいくつかあります。スライドに記載はありませんが、今年3月29日にリーボ株式会社を買収しました。主にスマホアプリや自動車のデジタルキーなどの開発、大手のふるさと納税のサイトの運営・開発を受託している会社です。

プロパティデータバンクは、財務会計につなぐバック系に近い部分と一部フロントへの対応を行っていたのに対し、リーボは買収する時点でフロントまわり、スマホ系が得意な会社だったため、買収してフロントからバックまでのアプリケーションを提供できる体制にしようと考えました。

また、BIM(Building Information Modeling)という建物の3次元のデジタルデータにも取り組んでいます。こちらと運営管理のデータを合わせて管理することが海外では非常に流行っています。だいたい1システムで数十億円が当たり前となってきており、日本はこういうところが遅れています。専門家の方がたくさんいらっしゃいますので、これまでは「専門家に聞けばわかる」という方が多かったのだと思います。

今後は、日本も少子高齢化が進み、技術者の方が足りなくなってきて、可視化とデータ管理が同時にできるシステムが求められてくるだろうと思い、昨年から開発を進め、ローンチしています。これが「ワークプレイス管理クラウド@IWMS」「設備管理クラウド@CMMS」です。

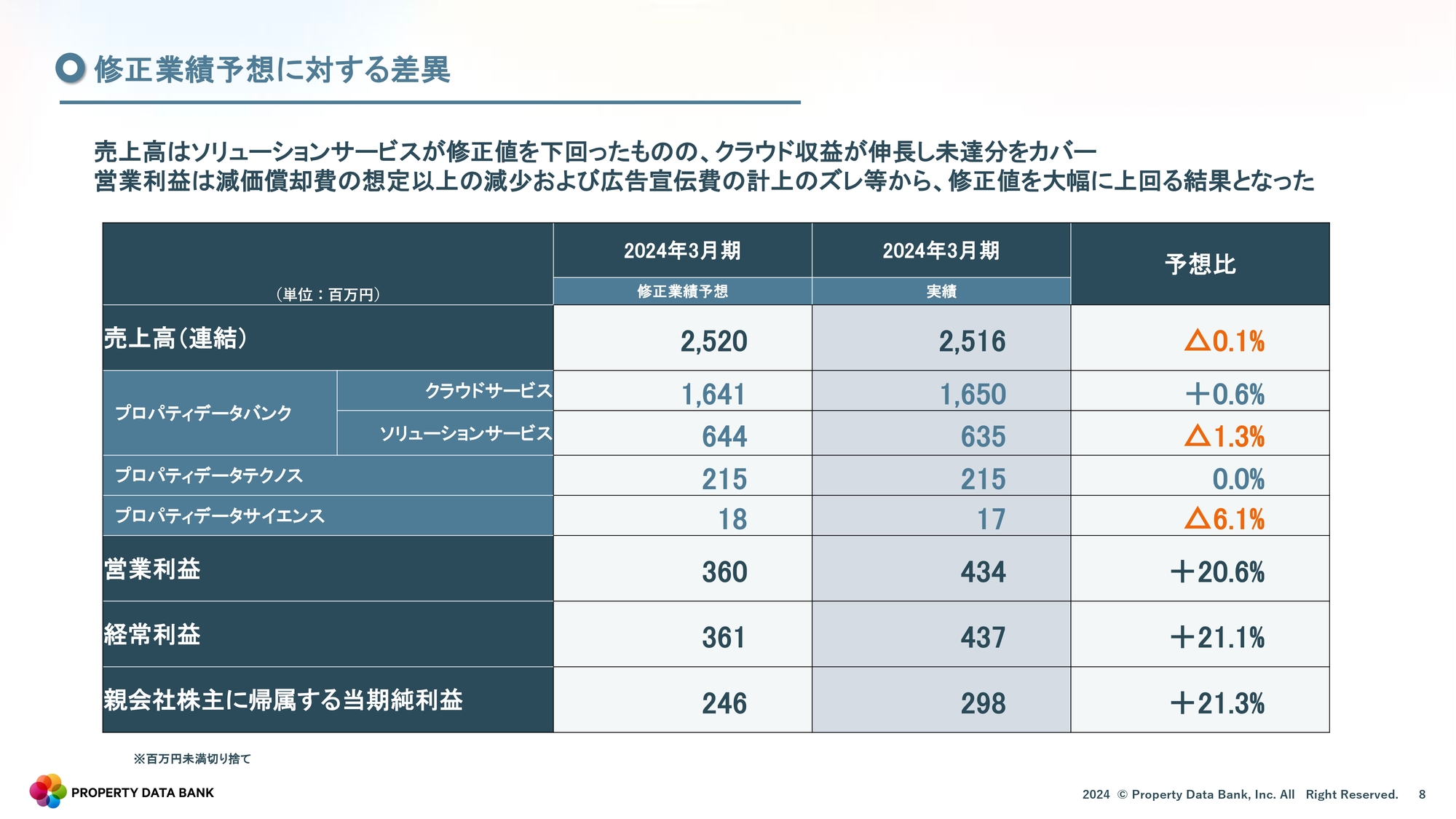

修正業績予想に対する差異

こちらのスライドには、2月に出した修正業績予想に対する差異を記載しています。営業利益、経常利益は、当初安全に見た部分もあり、オプション等の売上販売と、最後の駆け込み需要等で予定よりも伸びたため、再度修正をしています。それ以外は大きな変更はありません。

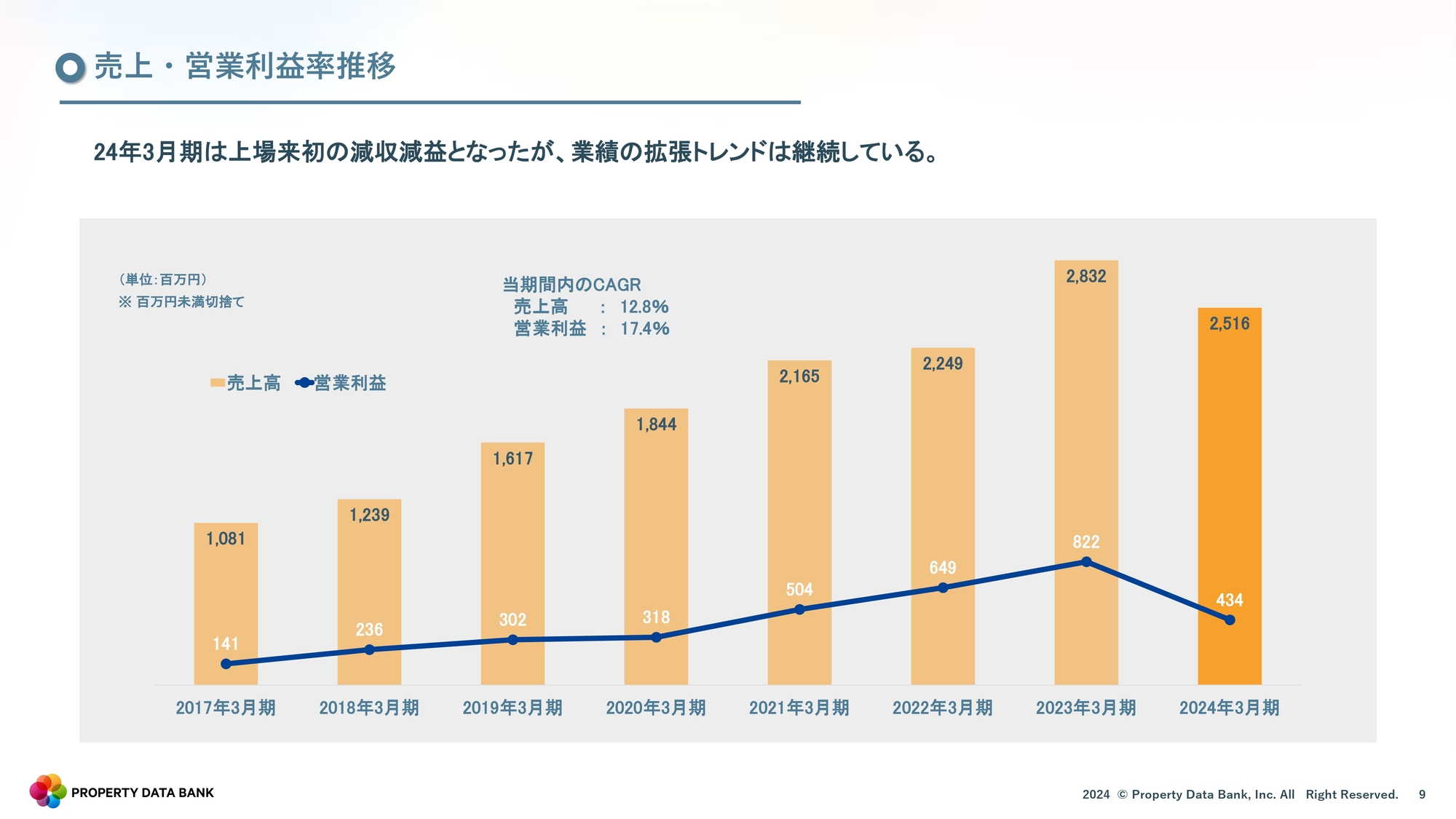

売上・営業利益率推移

売上・営業利益率の推移です。残念ながら2024年3月期は減収減益となり、スライドのグラフはこのようなかたちになっています。ご覧のとおり、2020年、2021年と成長ラインは変えておらず、維持できていると思っています。2022年、2023年、2024年のラインはだいたい同じ成長率になっていますので、想定以上の成長はできていない部分はありますが、一応拡大のトレンドは継続できています。

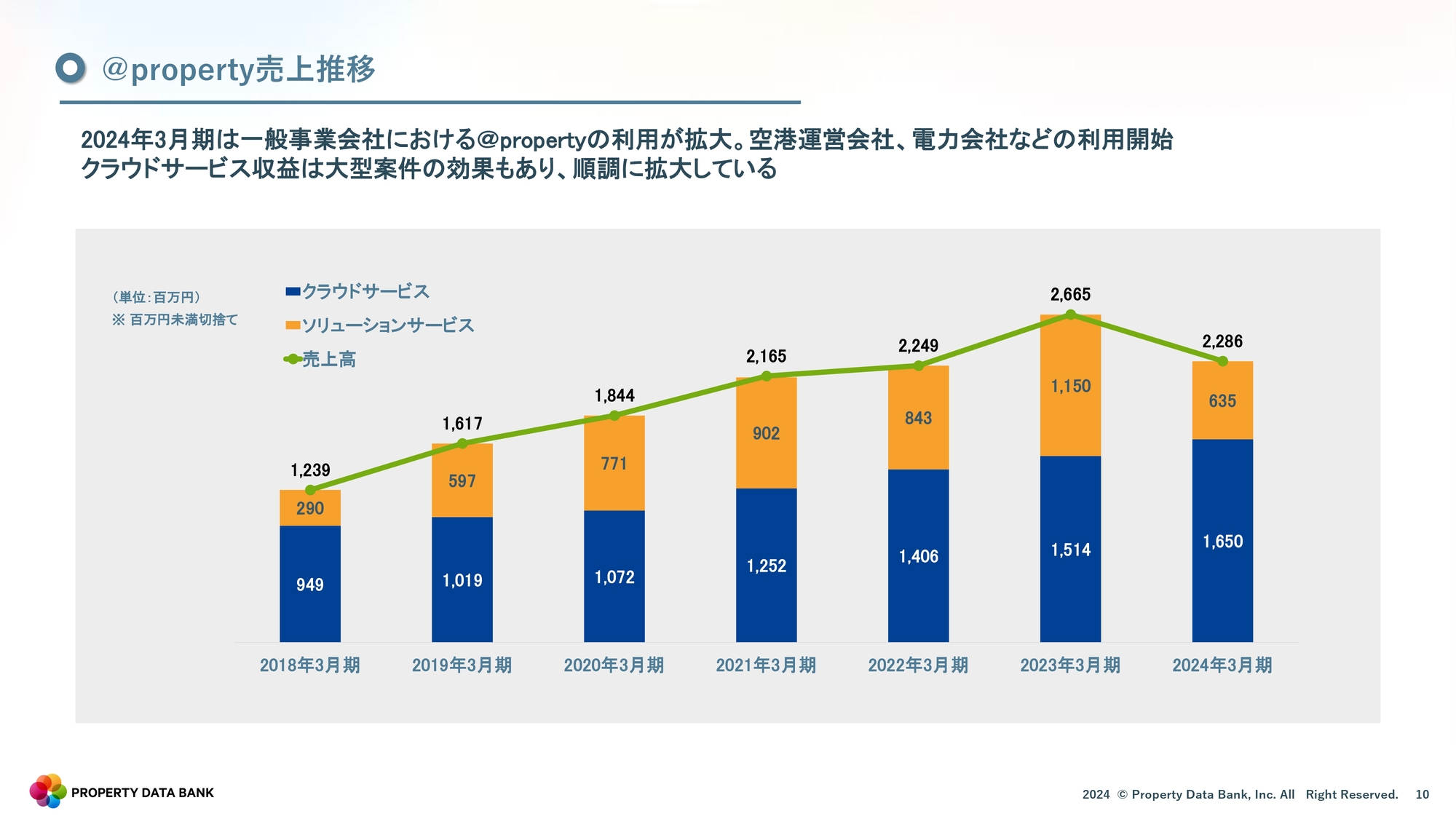

@property売上推移

「@プロパティ」の売上推移です。こちらもクラウドサービスは伸びていますが、ソリューションサービスは、お客さまごとの単発のカスタマイズとなりますので、どうしても乱高下する傾向にあります。2024年3月期はうまくいってなかったため、減っているという図になっています。

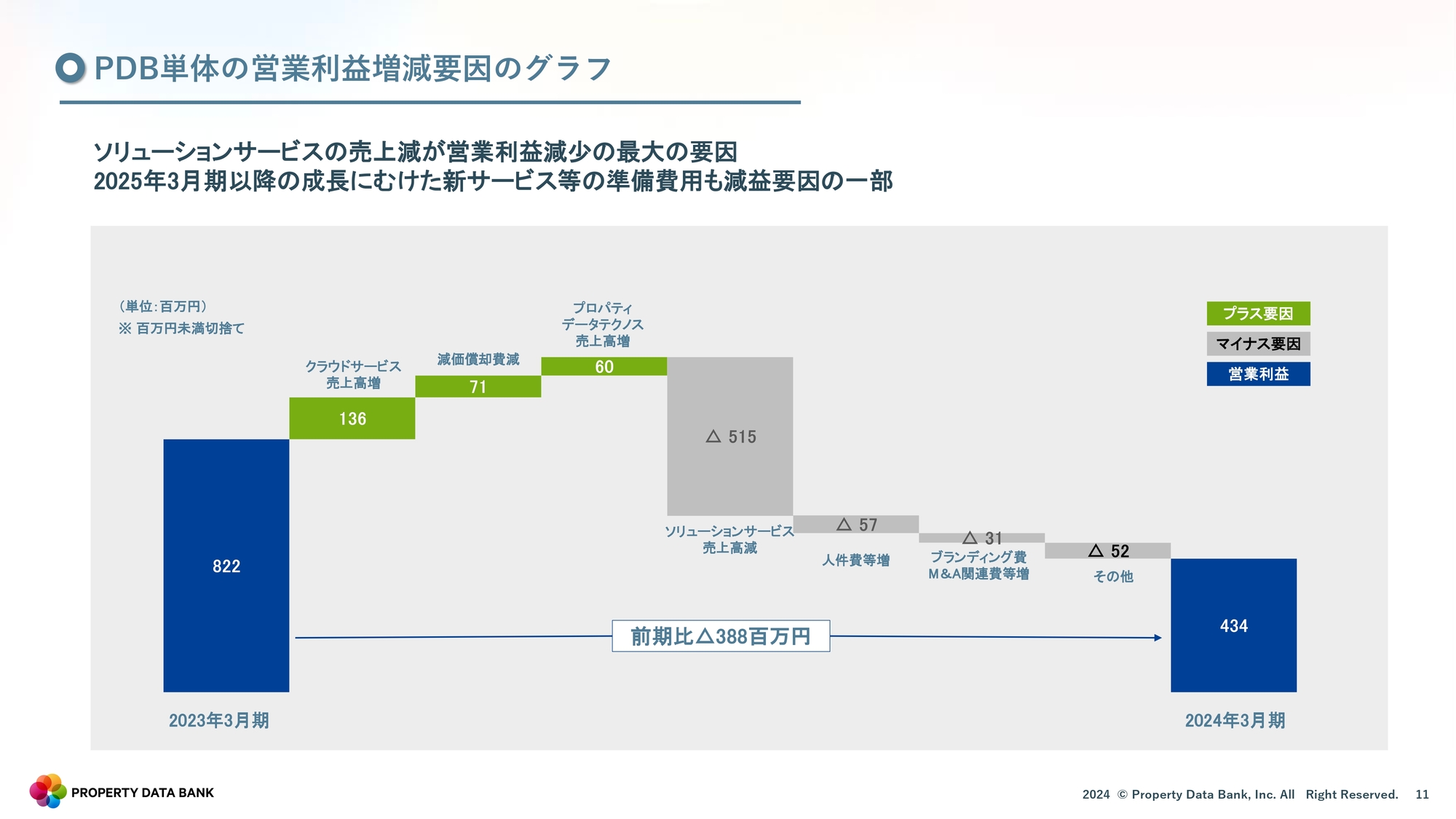

PDB単体の営業利益増減要因のグラフ

プロパティデータバンク単体の営業利益増減要因のグラフです。クラウドサービス売上高が伸びて、減価償却費が減っています。買収した会社の売上が増えているということだと思います。減益要因としては、ソリューションサービスの売上高減少に伴った、利益の減少が一番大きいところです。

それ以外には、人件費も増えています。昨今、人材の市場は高騰しており、優秀な人材の方を採用するに伴って、費用はどうしても増える傾向にあります。そのため、全体としても、人件費は増えていくかたちになっています。

また、創業以来初めてブランディングにも取り組んでいます。先日発表したとおり、ロゴを変えたり、VI、CIを変えたり、インナーコミュニケーションと呼ばれる社員との意思疎通も今後は重要になっていきますので、力を入れています。

これまで取り組んでいなかったところにもコストをかけており、広報も積極的に行っています。従来はお客さまのご紹介で広げてきたのですが、新しいサービス等も含めて、積極的に広報していかなければならないだろうという意識から、広報関係の予算も使っています。その辺りのコスト増がマイナス要因となっています。

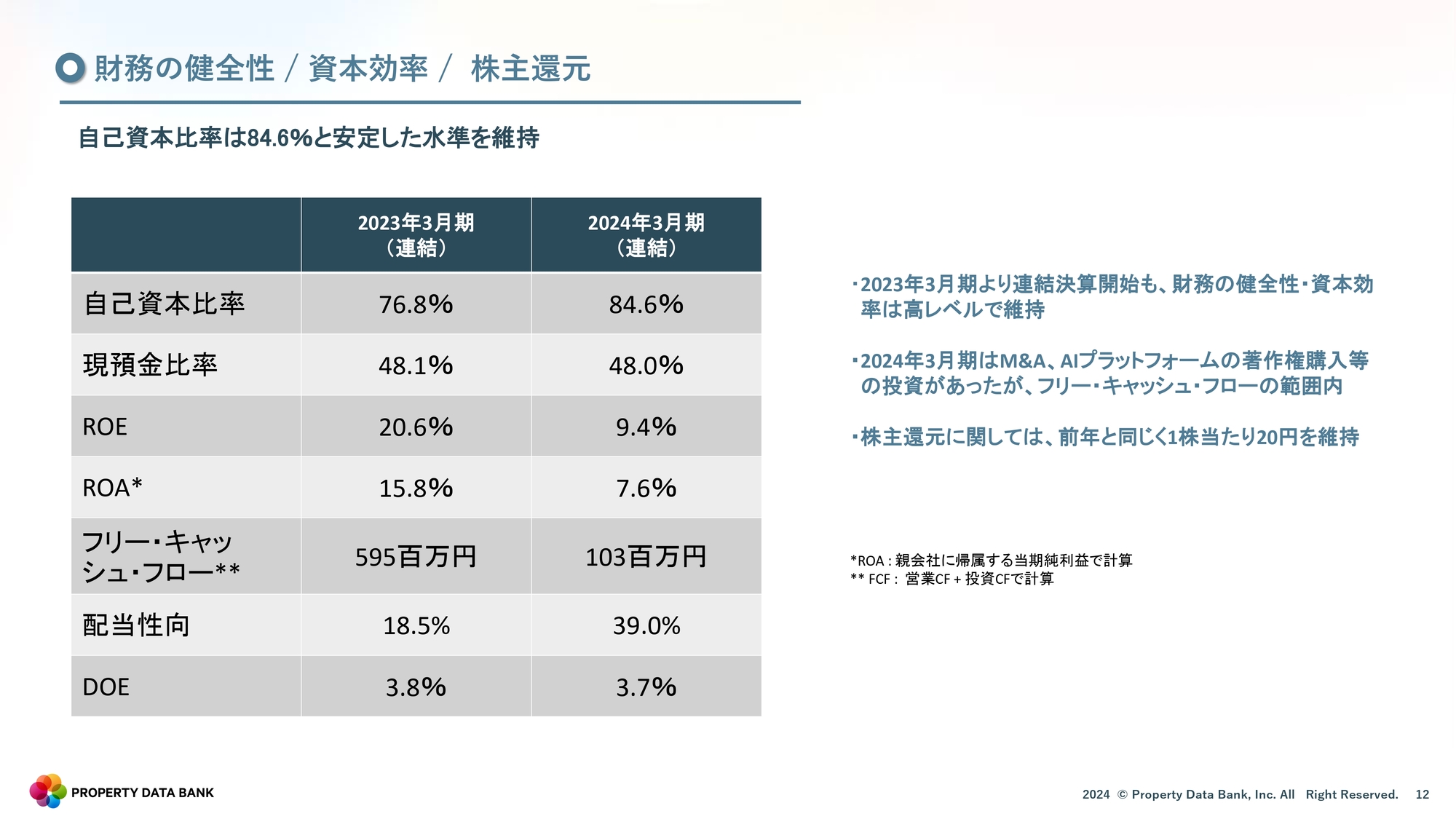

財務の健全性 / 資本効率 / 株主還元

財務の健全性、資本効率についてはスライドに記載のとおりです。自己資本比率は84.6パーセントと高水準を維持できています。

@property 解約率

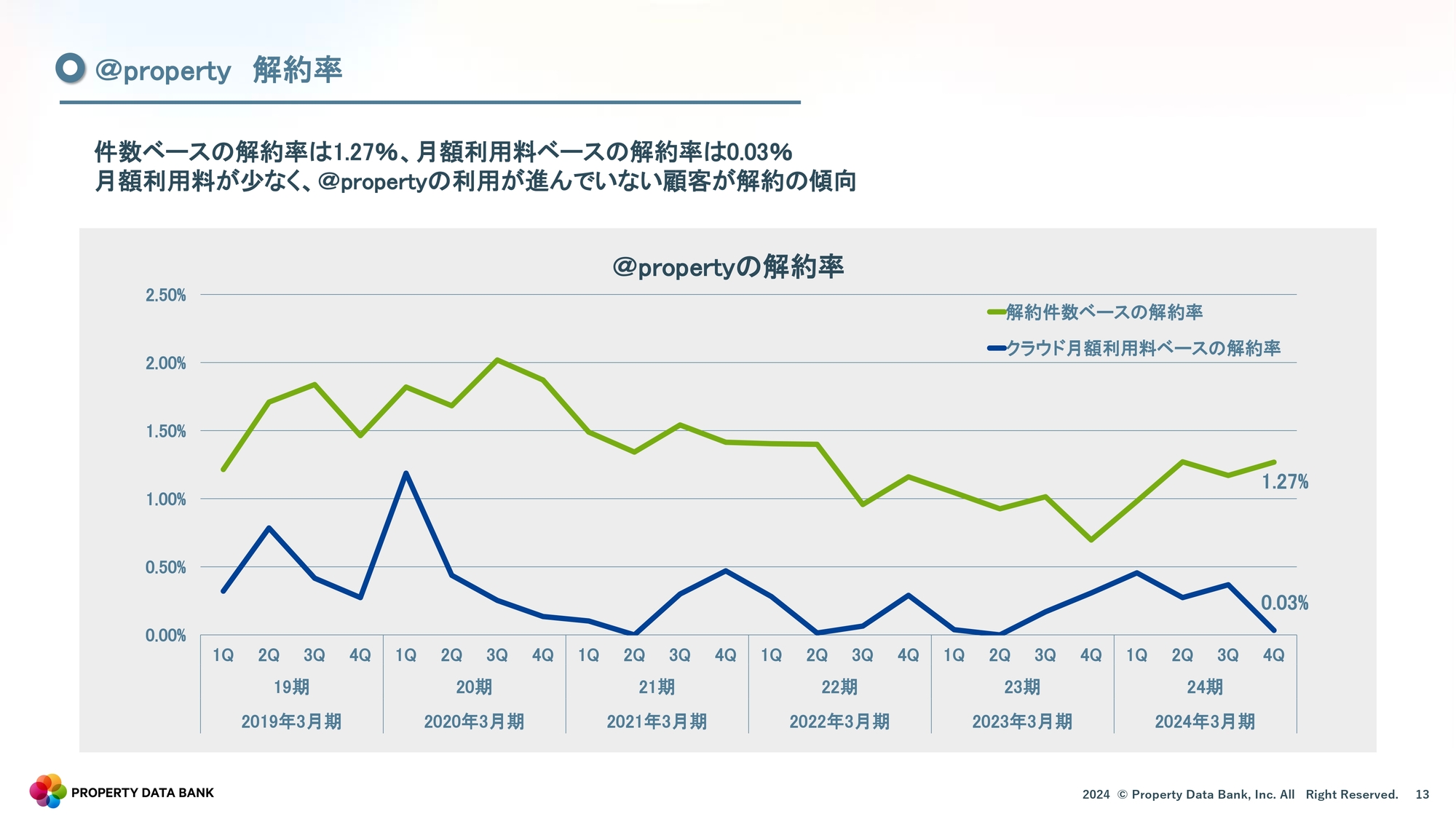

我々のクラウドサービスは月額課金型のビジネスですので、お客さまの解約率は1つの大事なKPIになっています。スライドに記載のとおり、直近の5年くらいは、ほとんど解約率が変わっていません。わずかにいらっしゃる程度です。

スライドのグラフをご覧ください。緑色のグラフは、件数ベースの解約率となっており、1.27パーセントです。平均すると、四半期ごとに1パーセント、1.5パーセント前後で推移しています。

青色のグラフはクラウド月額利用料ベースの解約率ですが、ご覧のとおり、非常に少なくなっています。我々のサービスは1棟から利用できるため、お客さまが仮に資産を1,000棟を持っていたとしても、1棟のみ利用することもできます。解約されたお客さまは、自分たちの業務に適合するかどうかをまずは試したいと、1棟で契約されてるお客さまです。

逆に言うと、大口で使っていただいてるお客さまは、基幹システムとつながっていますので、そうそう解約されることはありません。解約率が一定数あっても、クラウド月額利用料ベースではあまり減っていないのにはこのような理由があります。

そのため、冒頭でお伝えした不動産ERPの大型化案件というのは、このようなところにも理由があります。小規模なお客さまをたくさん集めて、一喜一憂する方法もあると思いますが、お客さまの基幹業務に根差して、しっかりと長く使っていただくモデルとして進めています。

@property シェア

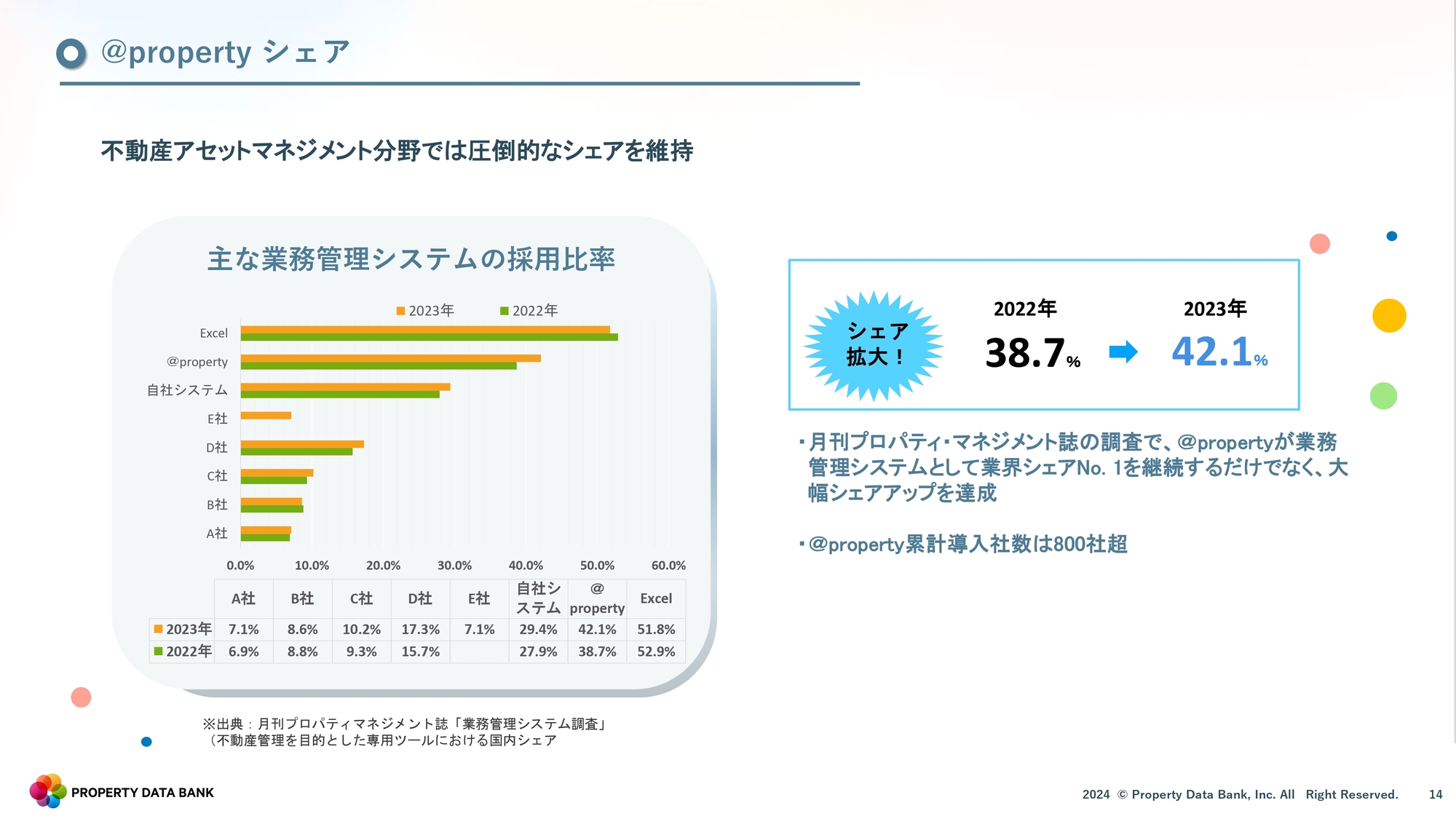

「@プロパティ」のシェアについてです。経営情報誌『月刊プロパティマネジメント』では、毎年アンケートが実施されているようです。不動産関係のお客さまに「主な業務システムは何ですか?」とアンケートをとられたところ、やはり「Excel」がトップになっているのですが、2番目に「@プロパティ」が入っており、2022年度よりもさらにポイントを伸ばし、シェアは42.1パーセントになってるということです。

おかげさまでREITファンドのお客さま以外に、一般事業会社のお客さま、特に鉄道業者のお客さまの圧倒的なシェアを持っていますので、最近、鉄道会社でも私募をつくるなど、いろいろ取り組まれていますので、いろいろな方に使っていただき、支持を得ていることが、数字に表れているのだと思います。

@property 大型化

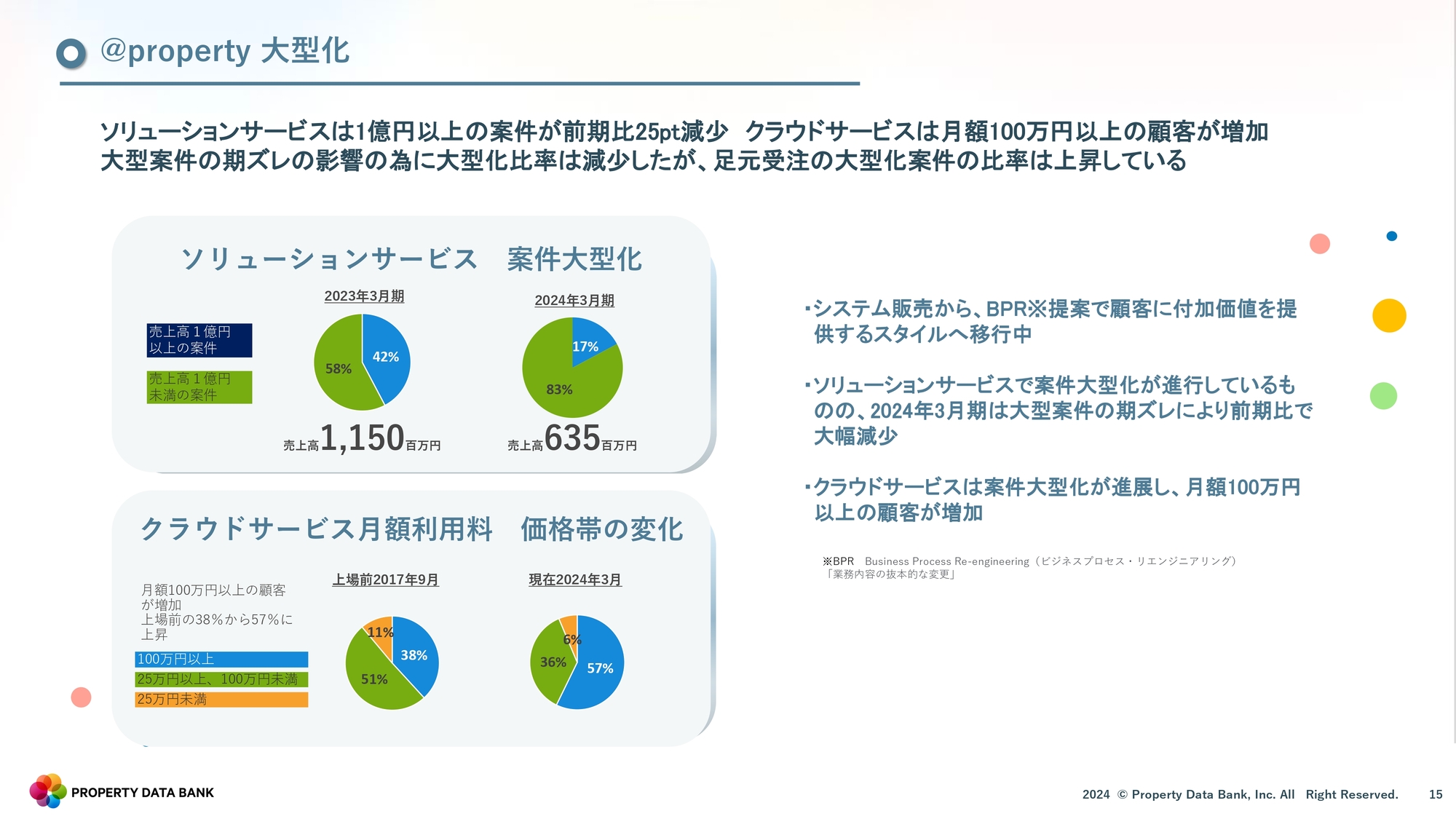

私が冒頭でお話しした内容を、数値でお示ししているスライドです。「@プロパティ」の大型化は、大型化を目指すというよりは、お客さまの基幹業務でしっかり使っていただくことによって、結果的に大型化しているということです。

ただし、数字は売上ベースになっています。昨年、ソリューションサービスの売上が4割減になっていますので、比率としては下がってるように見えますが、実際には大型化案件の比率は、受注ベースで7割、8割が1億円以上の案件となっています。上場直後の大型化案件はだいたい年間で2割くらいで、残りは1億円以下の案件だったことから比べると、大型化してることがわかります。

スライド下段のクラウドサービス月額利用料のグラフをご覧ください。大型化した結果、2024年3月期は、1社当たり100万円以上の月額利用料を払っていただいてるお客さまが57パーセントとなっています。半分以上のお客さまが、ある程度の費用を負担するお客さまに変わっています。こちらは料金を値上げしているのではなく、基本的には業務範囲、利用範囲が拡大し、グループ会社を含めて使っていただいて、単価が上がっているということです。

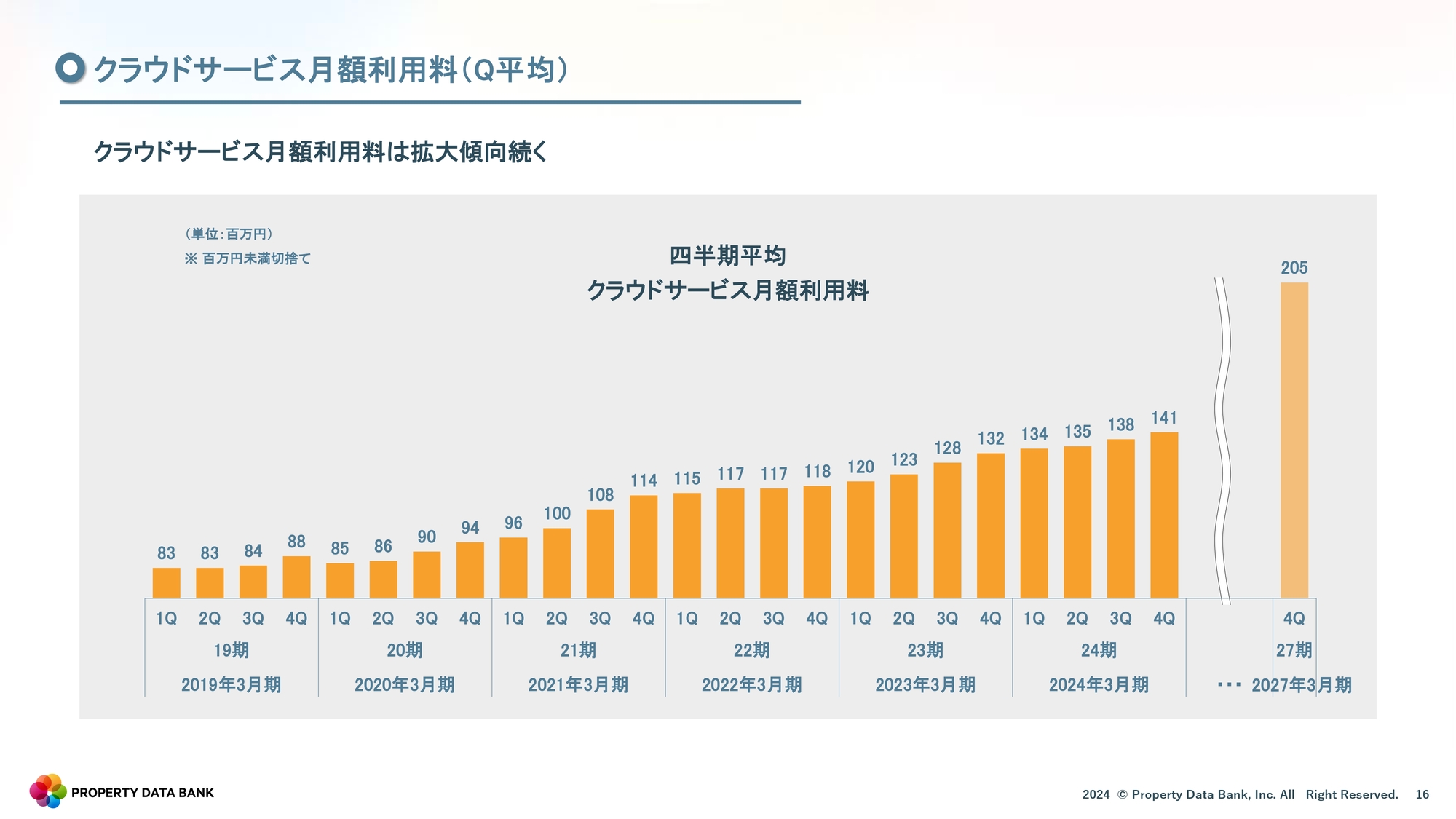

クラウドサービス月額利用料(Q平均)

クラウドサービスの月間利用料の四半期平均です。月額利用料の平均も徐々に伸びています。こちらも先ほどの統計と同様に、上場前に18年間展開していますので、そこの部分のストックが母集団にあります。この5年間で増えた部分よりも、ストックのお客さまの割合が大きいため、平均値をとるとどうしても少なく見えるのですが、この5年間に限ってみれば、かなりのスピードで売上も平均も伸びています。

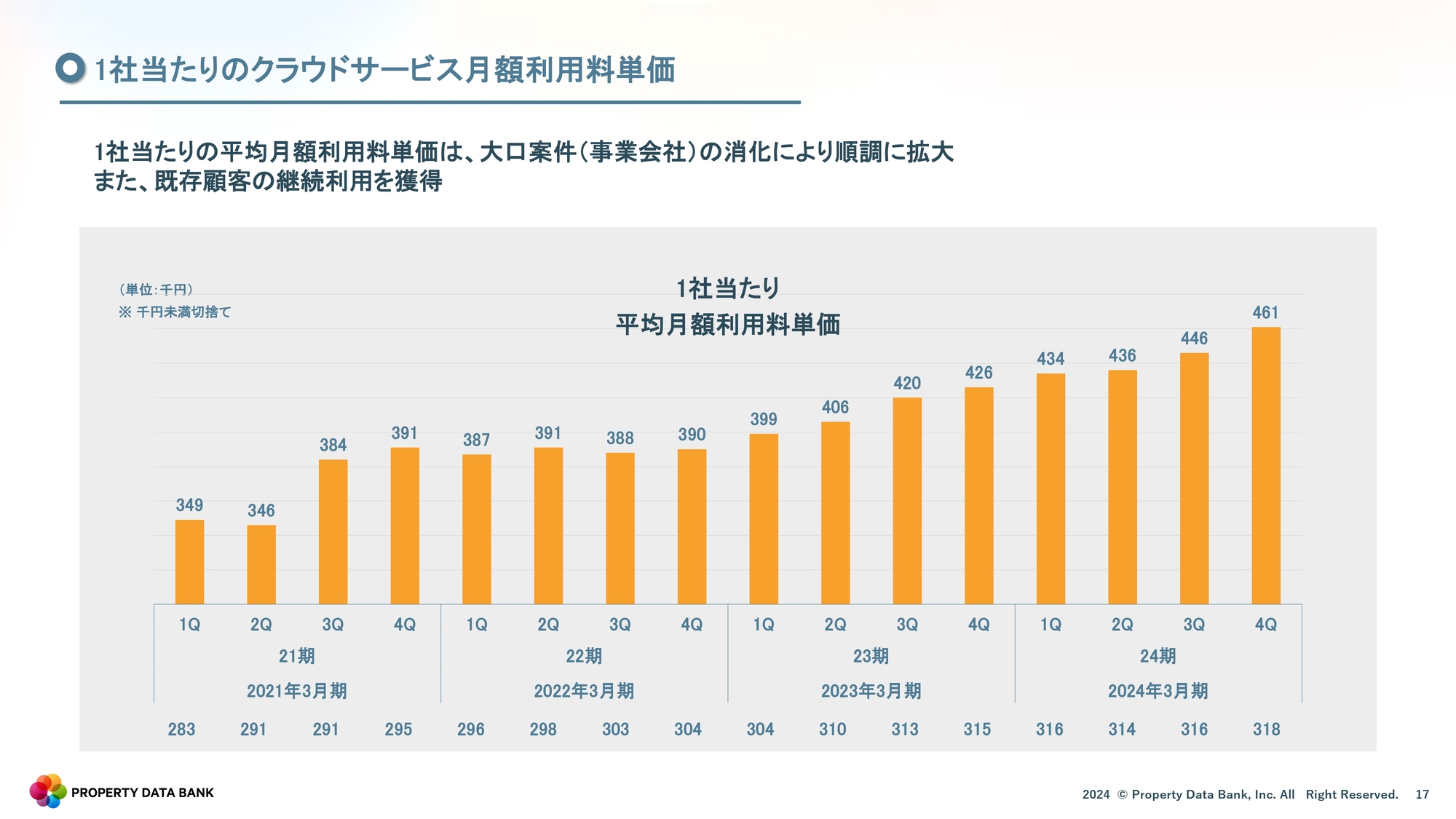

1社当たりのクラウドサービス月額利用料単価

1社当たりのクラウドサービスの月額利用単価です。先ほどと同様に、23年間の平均値になっていますので、伸び率としてはこのようなかたちとなっています。逆に言うと、それだけあっても、徐々にしっかりと伸びていることがおわかりいただけると思います。

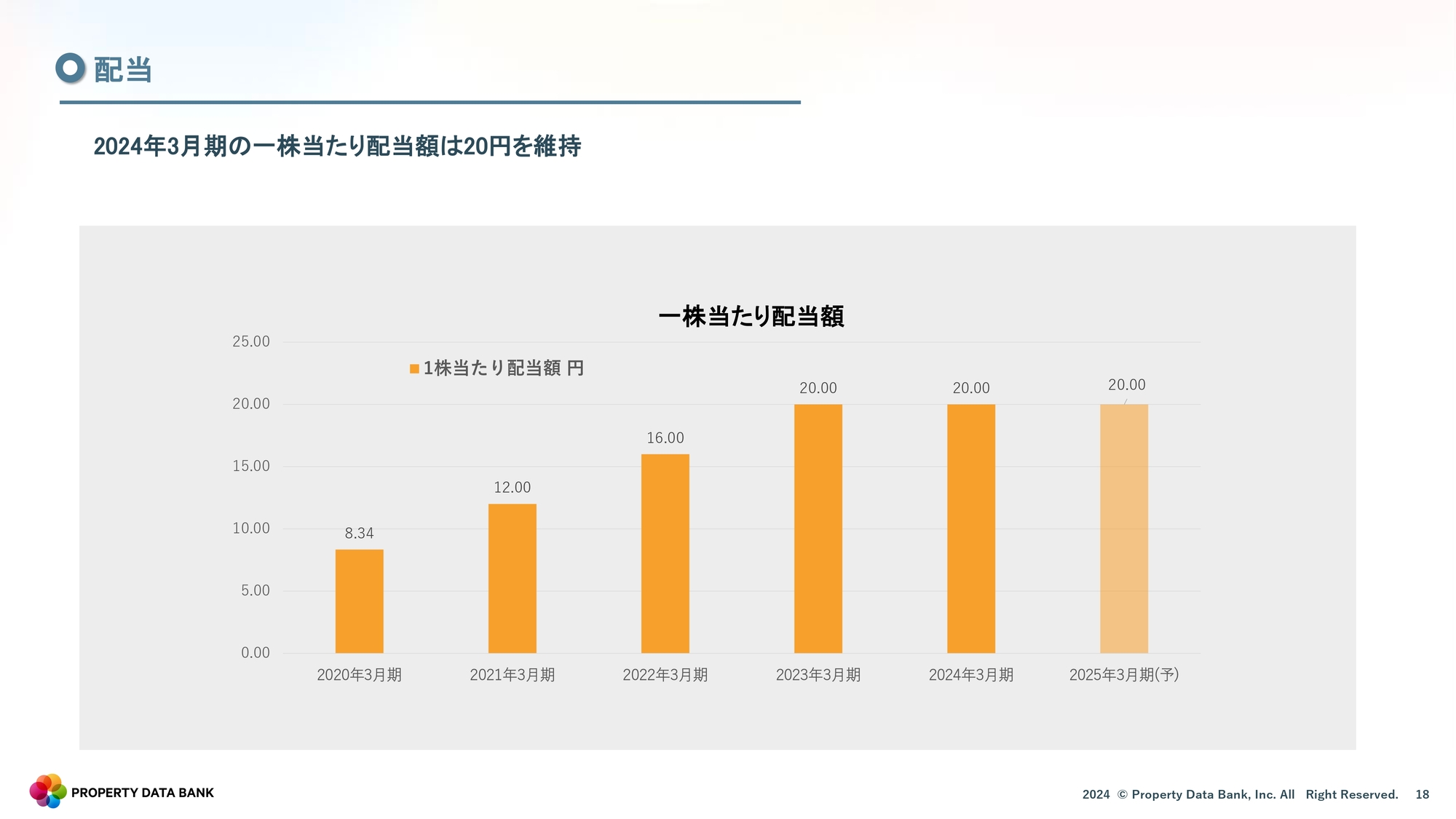

配当

2024年3月期の配当は、1株当たり20円と発表しています。2025年3月期も20円を予定しており、こちらを維持できるように努めます。

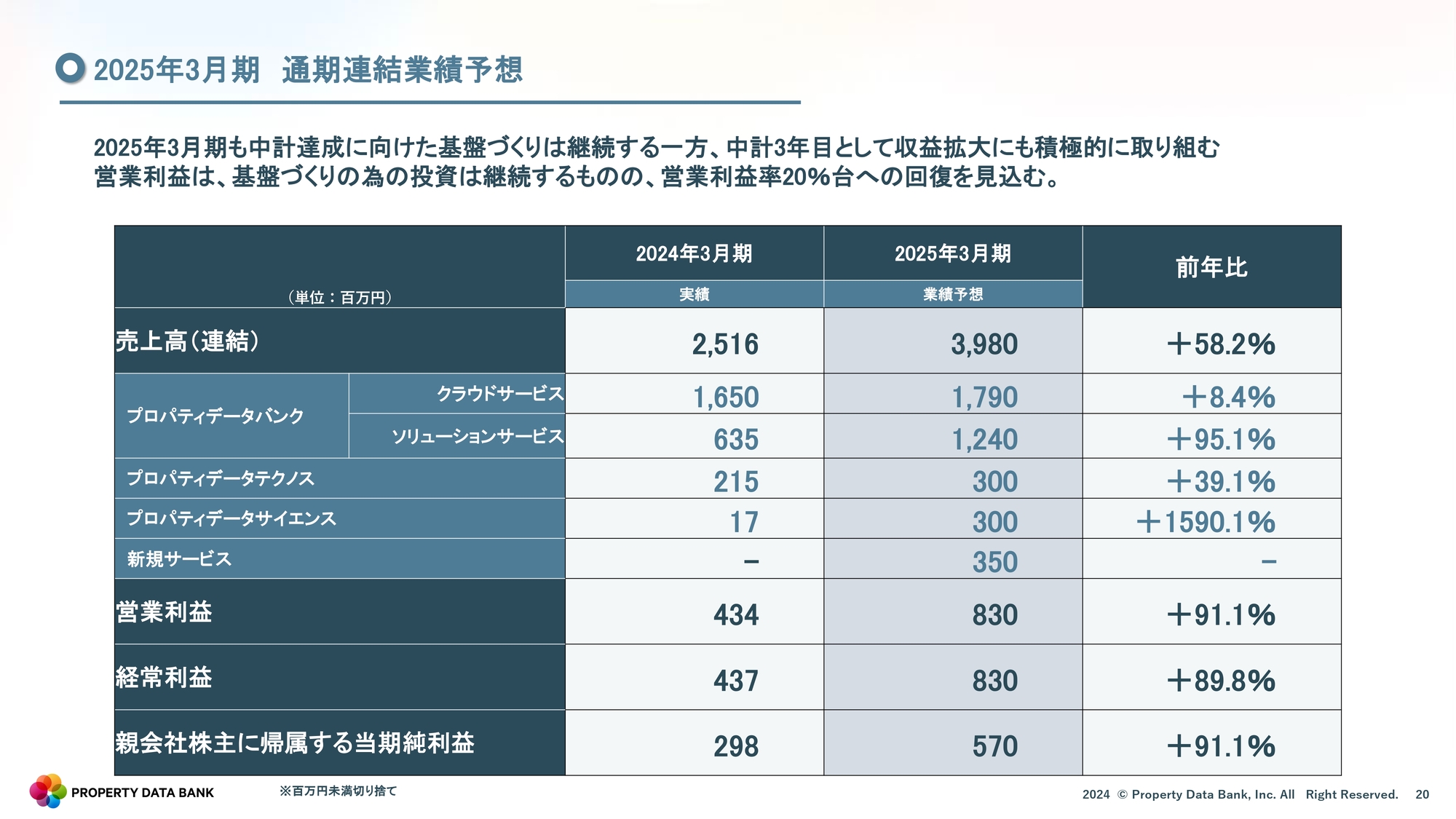

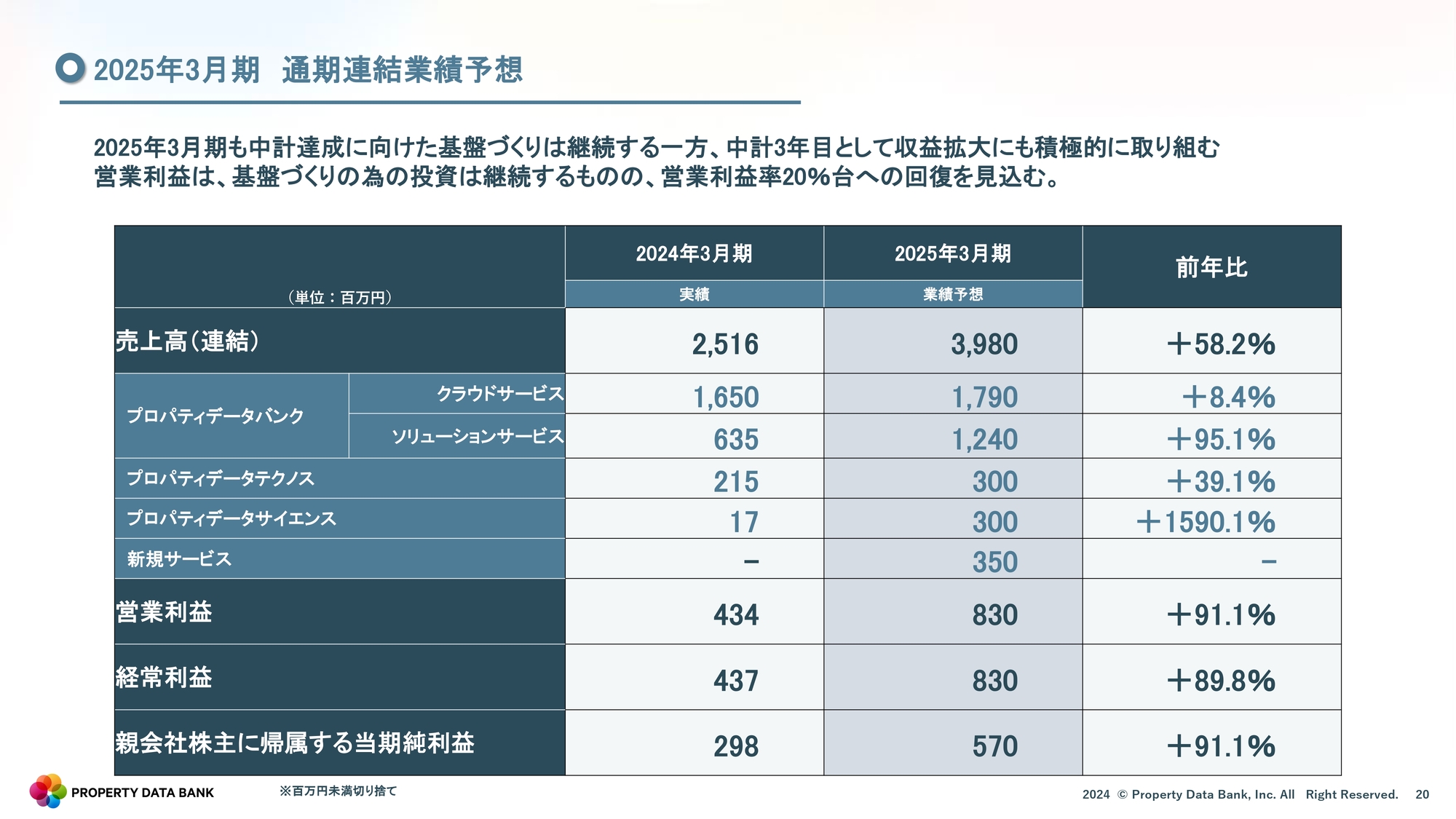

2025年3月期 通期連結業績予想

2025年3月期の業績予想に移ります。昨年度は減収減益で計画に達していないため、中期経営計画どおりに進めるのは非常に難しいと判断し、中期経営計画で掲げた数字よりも低めの数字を置いています。売上高はグループ連結で39億8,000万円、前年比58パーセントの増加と見ています。

クラウドサービスは、昨年度と同程度の8パーセントから9パーセントの伸びを予想しています。

ソリューションサービスは、昨年度は6億3,000万円で減収となり、全体の減収減益のもととなっているのですが、ここは例年の巡航速度である10億円プラスアルファに戻す予定を立てています。

一部投資家のみなさまから、昨年ずれた分が積み上がるのではないかというご質問もいただいたのですが、ソリューションサービスは人がお客さまと一緒になって開発し、納めるものですので、ずれてしまうと要員がそのままずれ込んで、倍の仕事はできない仕組みとなっており、ずれ込んだ仕事を着実に売り上げていくことしかできないのです。

予定していたお客さまには半年待っていただいており、後ろにずれているかたちとなっています。当社の規模では、社員が潤沢にいるわけではないため、どうしてもそのような仕組みになってしまいます。ずれた分がさらに上乗せできると良いのですが、そうではなく、ずれるかたちになっています。

プロパティデータテクノス、プロパティデータサイエンスは、スライドに記載の数字を必達して目標を達成しようと考えています。プロパティデータサイエンスでは、新サービスを開始しました。今、大手のお客さま数社に試運用で取り入れていただいていますので、これをきちんと本契約に持っていき、使っていただくことを目標に活動しています。

また、新規サービスと記載がありますが、こちらは昨年取得したAIプラットフォームのライセンスを活用した新しいサービス事業を企画しています。こちらの売上を3億5,000万円と予想しています。

このような数字の結果として、営業利益、経常利益、親会社株主に帰属する当期純利益はスライドに記載の数字を見込んでいます。

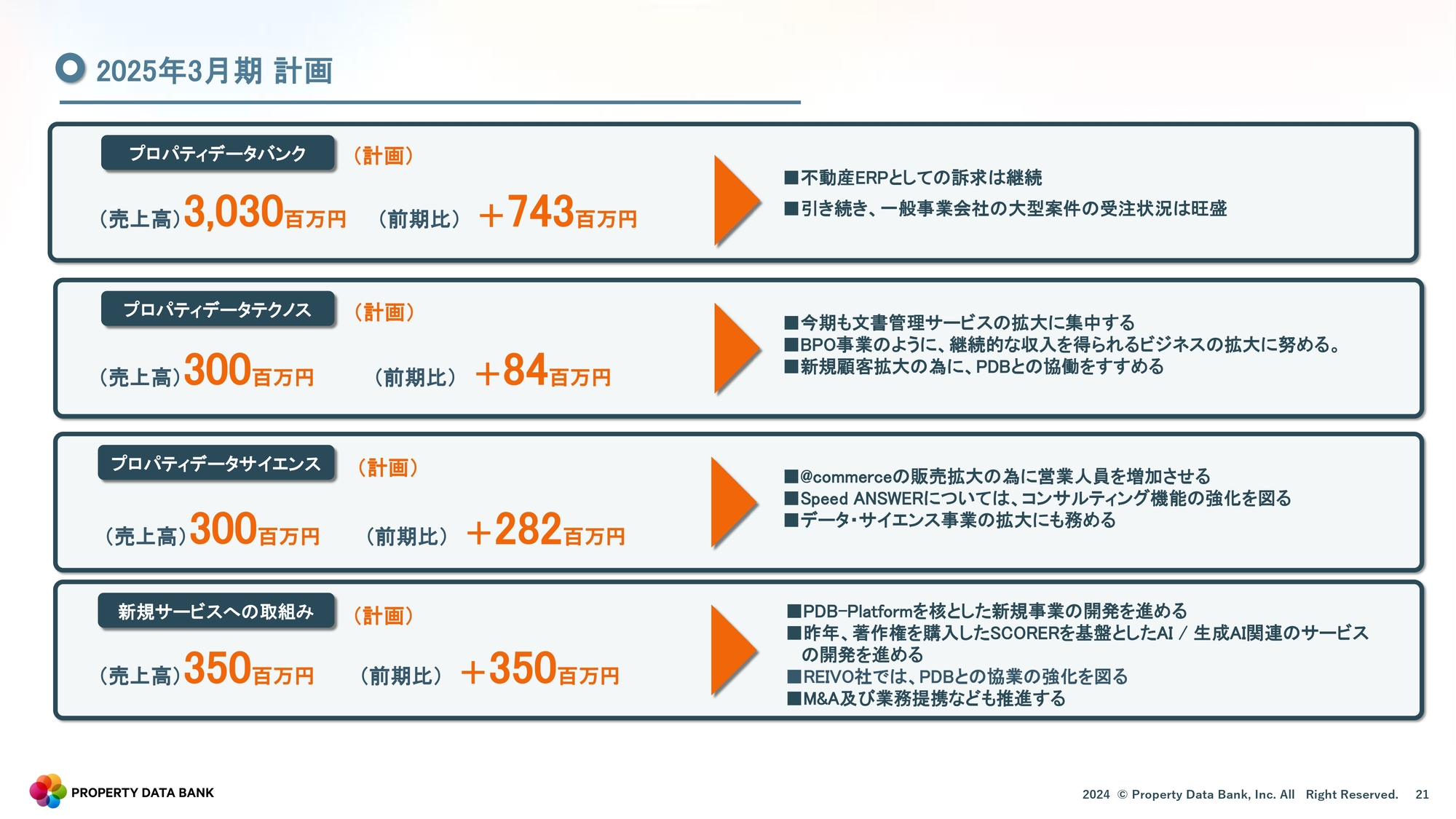

2025年3月期 計画

こちらのスライドには今ご説明した内容が記載されています。プロパティデータバンクは、基本的にこれまでの流れは変えず、不動産ERP、資産ERPとして範囲を広げていく活動はこれまでどおり続けていきます。また、手持ちの案件がたくさんあるため、そこの部分を着実に計上していくことを考えています。

プロパティデータテクノスとプロパティデータサイエンスも先ほどご説明した内容に取り組んでいきますが、新しいところとしては、今まであまりできていなかったプロパティデータバンクとのコラボレーションを予定しています。我々のお客さまをプロパティデータテクノス側に共有しながら、我々と異なるセグメントの業務を受託していこうという活動を始めています。プロパティデータサイエンスは、「@commerce」の売上をしっかりと上げていきます。新サービスはいくつか考えているものをローンチしていくことを目標に、がんばって進めていく予定です。

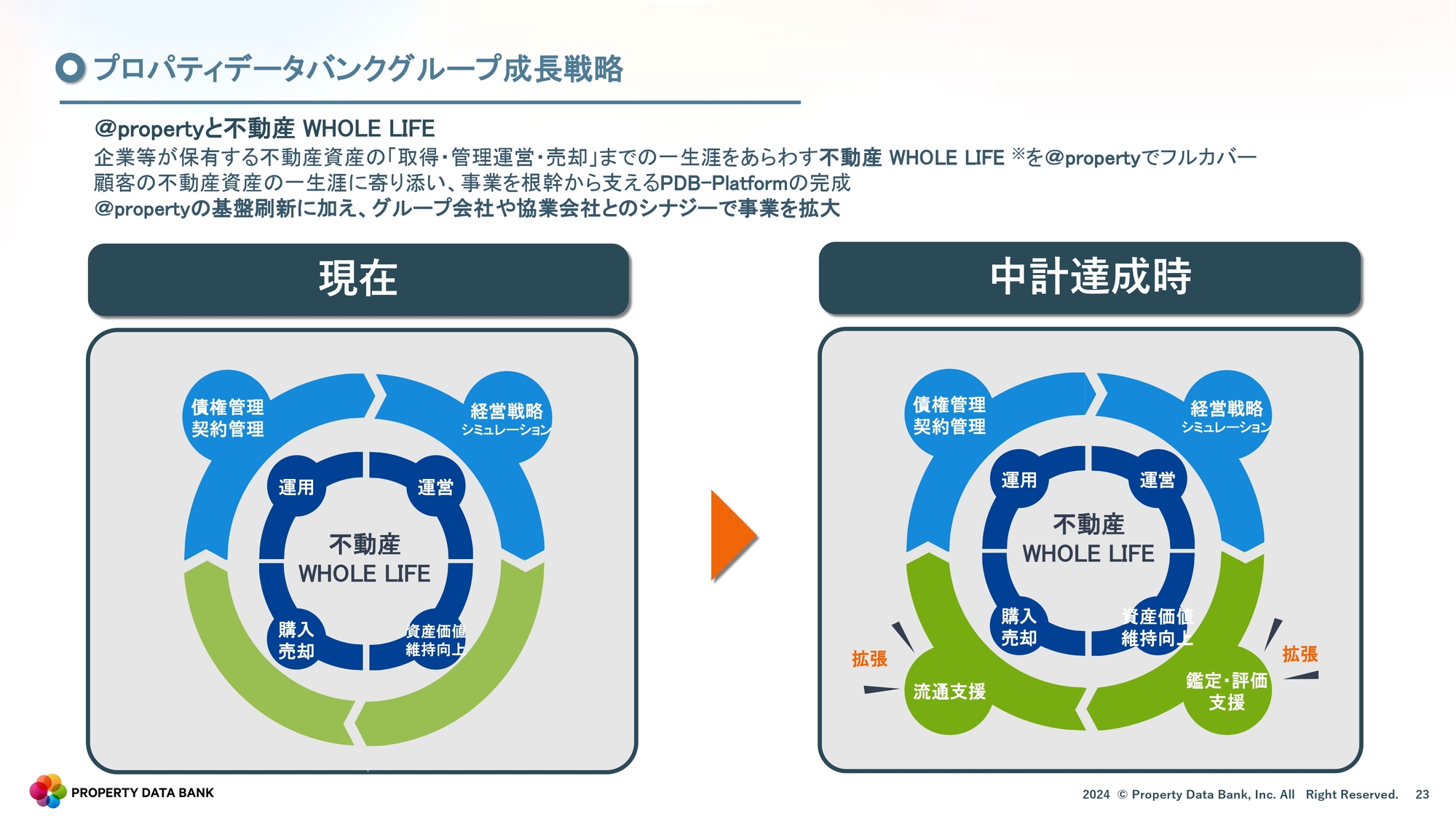

プロパティデータバンクグループ成長戦略

こちらは変更がありませんので、ご説明を割愛させていただきます。

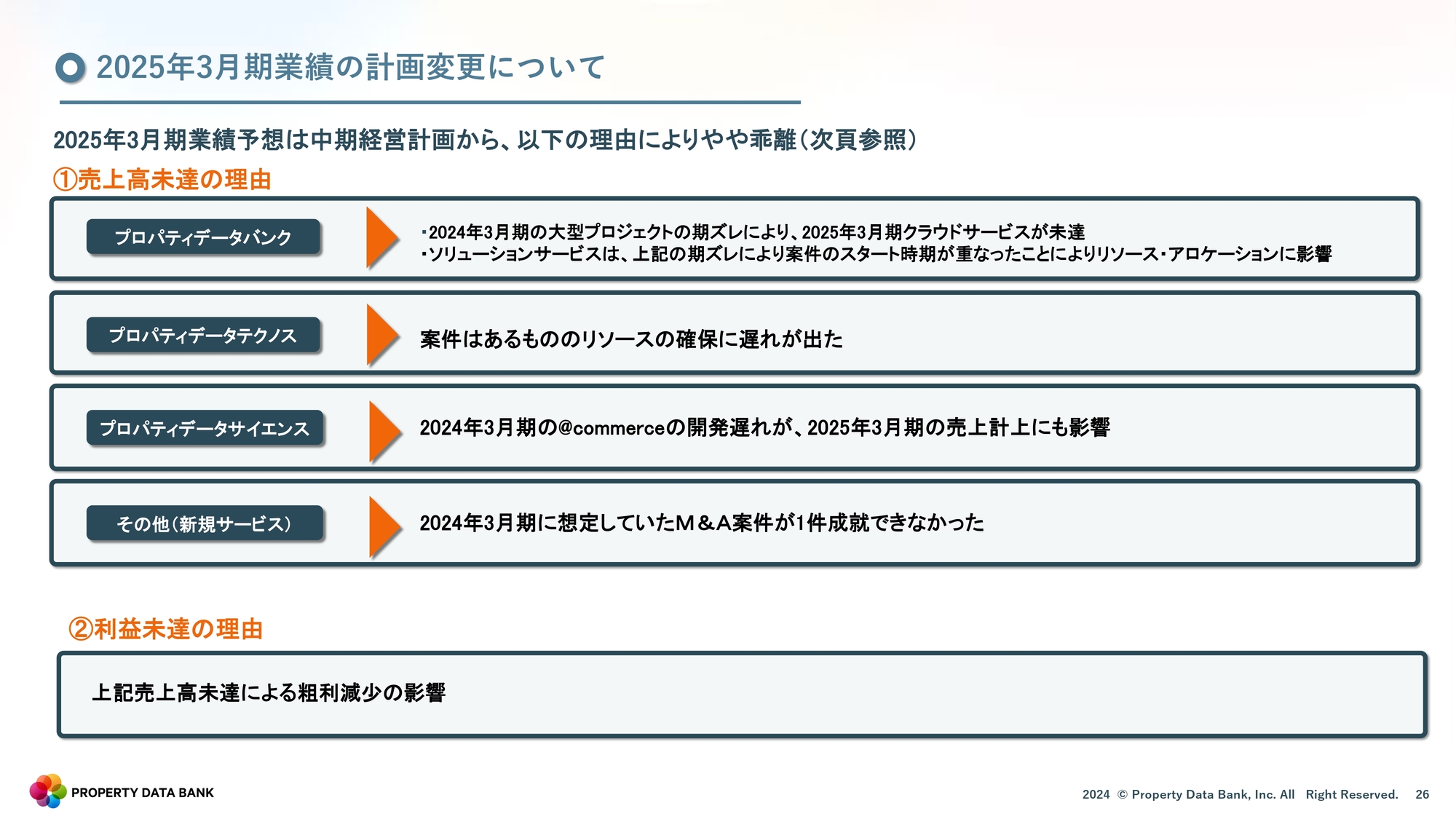

2025年3月期業績の計画変更について

未達の理由には、プロパティデータバンクのソリューションサービスの売上に期ズレが生じたこと、プロパティデータテクノスの印刷業が予想以上に衰退したこと、プロパティデータサイエンスの「@commerce」のローンチが遅れたことが挙げられます。

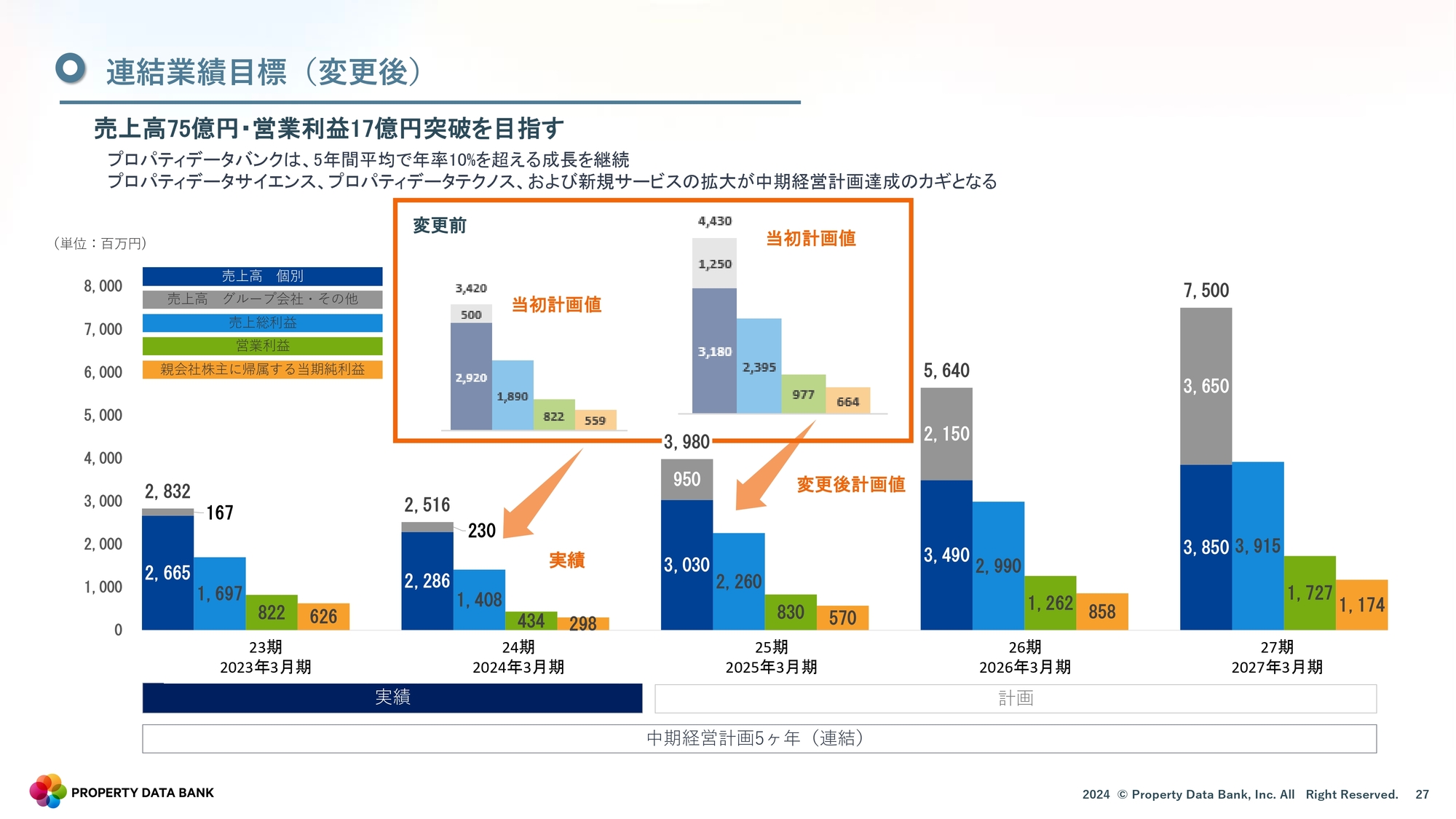

連結業績目標(変更後)

進捗は遅れていますが、今の時点では中期経営計画の最終目標は変えない方針です。もちろん、発表した時点から厳しい数字だと、みなさまからもご指摘をいただいています。我々もそれは十分認識していますが、何とか会社を上げて、社員、役員を含め、全員でこの目標に向かって取り組んでいこうと思っています。自分たちができる最大限の努力を重ねたいと考えており、今その旗を降ろす時期ではないと思っています。

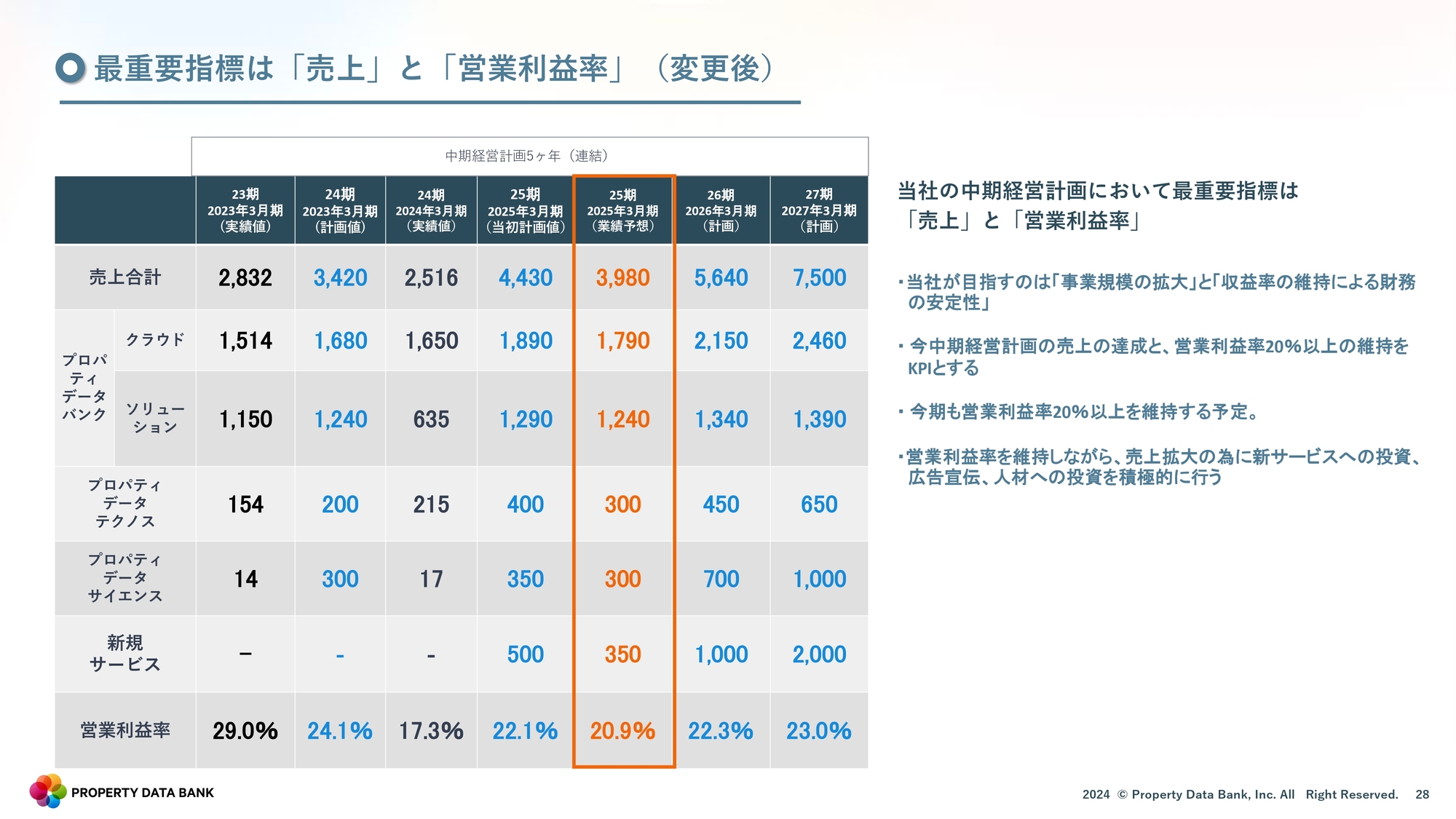

最重要指標は「売上」と「営業利益率」(変更後)

重要指標は「売上」と「営業利益率」です。こちらをKPIとして、しっかり数字を出していくことはこれまでと変わりません。

2025年3月期の経営方針

ブランディングのご説明で触れた、VI、CIのところで決めたものをご紹介します。2025年3月期の経営方針は、「原点継承×仕組革新」です。

創業時はクラウドと言わず、ASP(アプリケーションサービスプロバイダー)という言い方をしていました。まだADSLもなく、アナログモデムという電話で通信する時代から始めており、その頃はいかにインフラが脆弱であっても、みなさまに基幹システムとして使っていただくことを開発の主眼に置き、会社のサービスを良くすることに努めていました。

そこの部分に、今一度グループを通して取り組んでいきます。大型の案件を取得しようとすると、どうしてもカスタマイズや個社のニーズを聞いたほうが受託金額が大きくなり、進めやすくなります。しかし、その進め方では、我々のパブリックとしての立ち位置と、みなさまの知識とノウハウで良いシステムを作っていくことから、少しずつずれていくと感じています。

経営陣を含めて、パブリックとしての良いところ、これまで認めていただいた実績は「ここだ」という認識で原点継承しながら、サービスとしては新しいもの、最先端のものをもう一度目指していこうと考え、この経営方針を掲げています。

MISSION

MISSIONは変わっていません。

VISION

VISIONも変更はありませんので、ご説明は割愛します。

「原点継承×仕組革新」とは?

こちらにも同じことを記載していますので、お時間がある時にご覧ください。

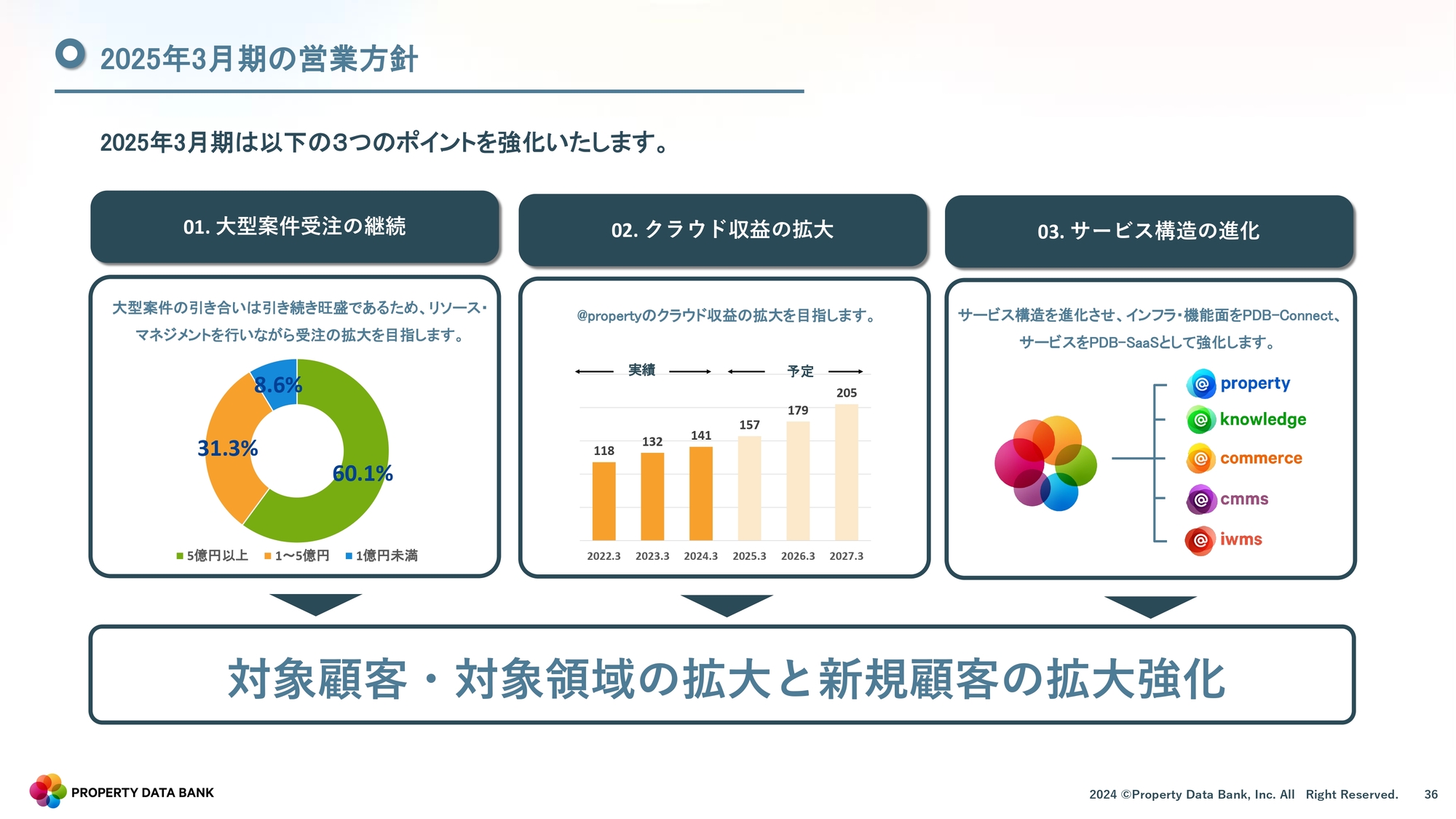

2025年3月期の営業方針

2025年3月期に目標を達成するための営業方針です。こちらも、すでにご説明した内容と重複しますが、基本的に大型案件の受注を継続していきます。スライドのグラフのとおり、今は大半が大型案件です。我々も少し驚くくらいの規模のお話を多数いただいています。

このあたりの大型案件は、非常に息が長く、足も長いです。決めていただくまでも時間がかかり、決めていただいた後も売上計上するまでに2年から3年かかる案件が多いため、しっかりと継続して行っていこうと思っています。

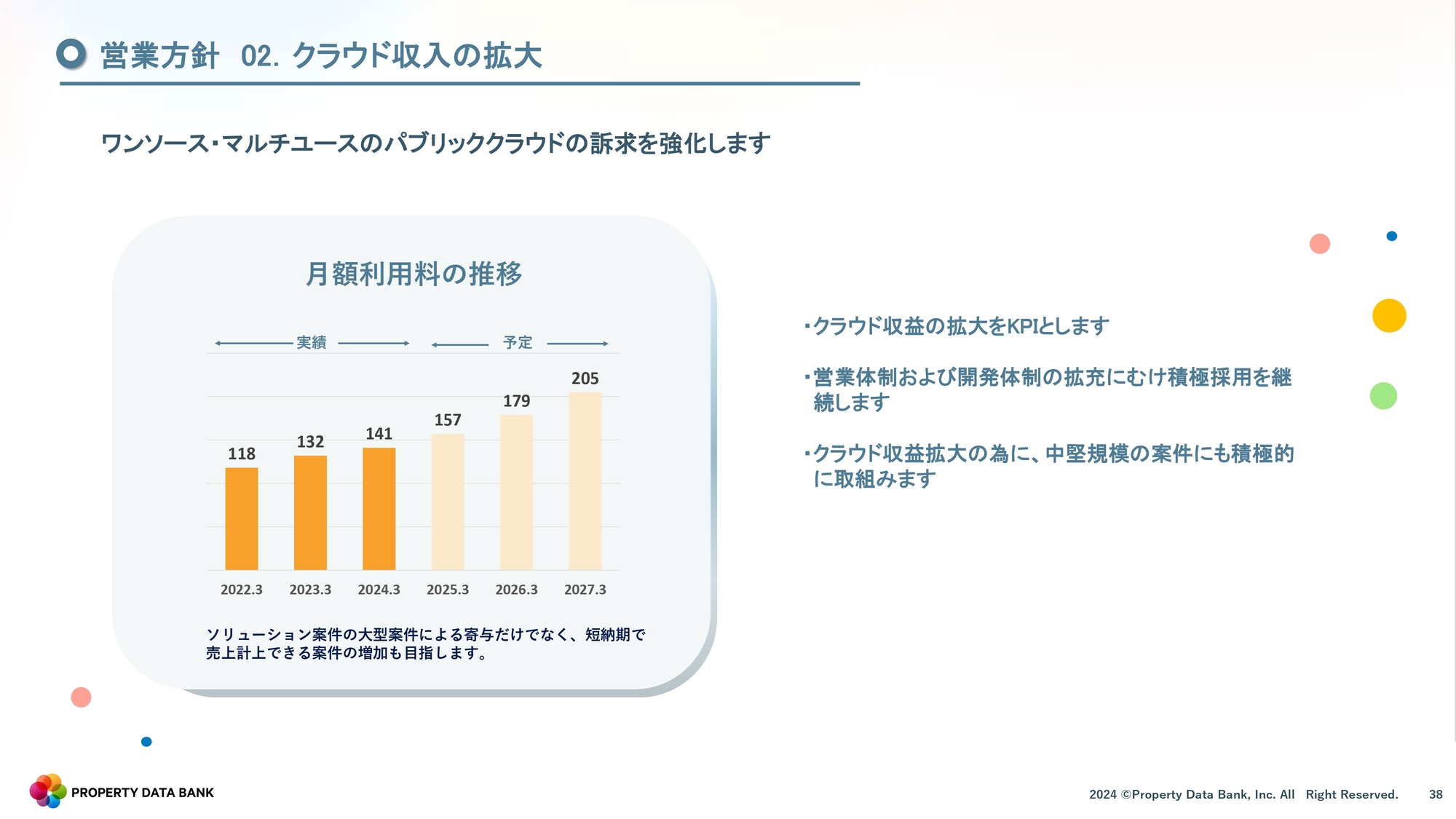

クラウド収益の拡大は、これまでは大型案件に注力し、大型案件から生み出されるクラウド収益の拡大という見方でしたが、それ以外の部分にも、再度1回しっかりと目を向け直していこうと、チーム編成等も変えています。

ここ数年は、1ロットが億単位の大型案件の営業スタッフばかりでしたが、現在は小ロットで使いたいというお客さまに、今はWebでも会議できるため、日本全国でしっかりと対応し、契約に結びつける活動を始めています。

また、サービス構造の進化ということで、会社の買収や、「@commerce」など新しいサービスをいろいろ作っており、これを吸収するようなプラットフォームを含め、仕組みを変えようとしています。これらを合わせて、2025年3月期の目標を達成していこうと考えています。

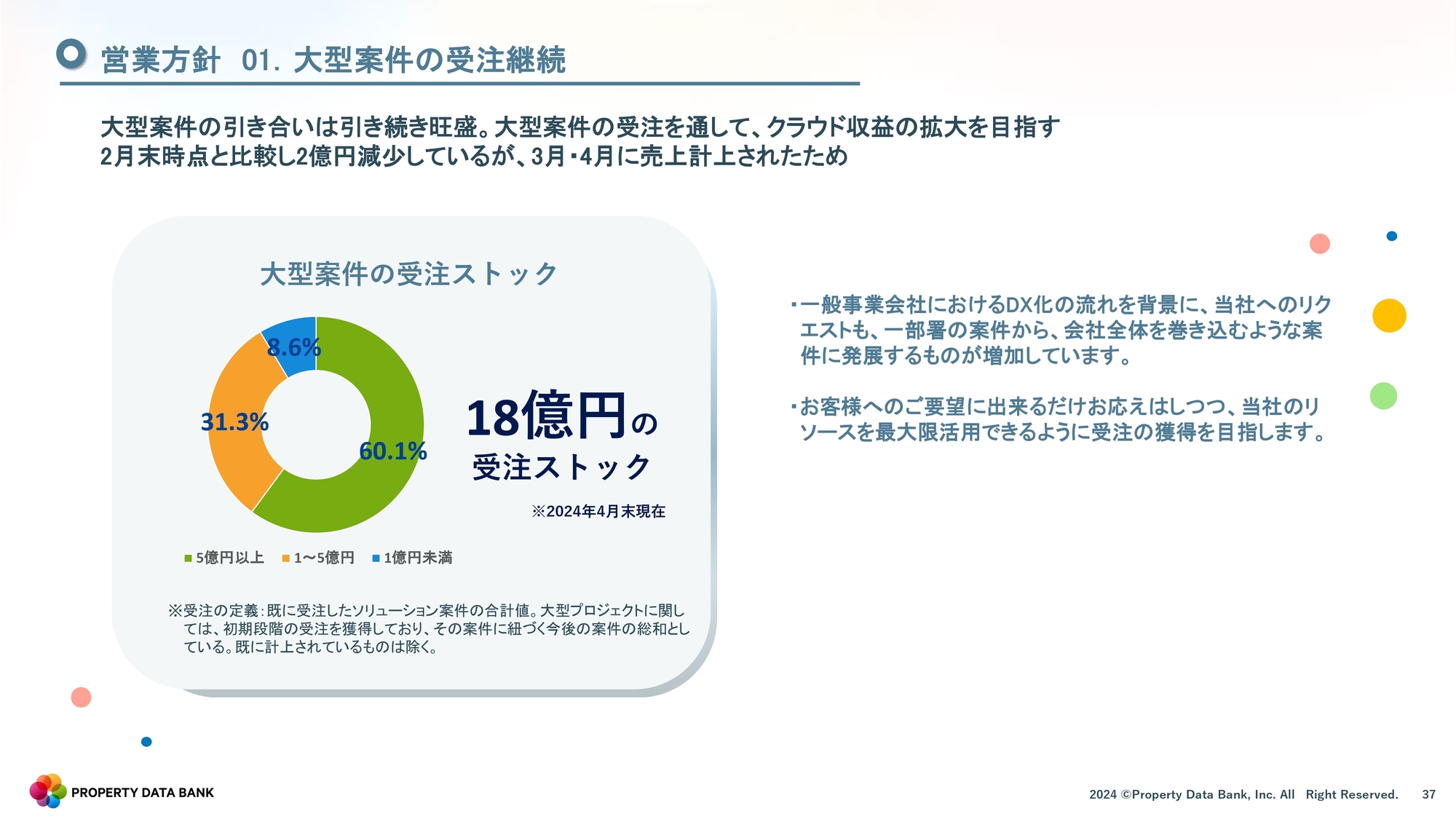

営業方針 01.大型案件の受注継続

大型案件の受注継続については、「18億円の受注ストック」という言い方をしています。

当社は案件が大きくなると、特にソリューションサービスの案件の受発注は、お客さまのカスタマイズとなるため、思ったとおりではないというお客さまとのトラブル、納期遅れ、金額が予定どおりにいかない、原価がかかり過ぎたなど、さまざまなリスクがあります。

新聞でも、何10億円の訴訟になったという事例をご覧になったことがあると思いますが、我々はそのリスクを減らすため、案件の大型化に伴い、案件の契約を分割するようにしています。そのため、RFPで、例えば3億円の受注があっても、契約は最初の調査フェーズで1,000万円、その後のコンサルフェーズで5,000万円と、すべて分割して契約しています。

発表しているのは契約単位の数字です。3億円のプロジェクトを受注し、RFPで勝ち抜いて選んでいただいても、実際に売上計上していくのは、調査フェーズが終わり、3ヶ月経ったら1,000万円、それが終わると次のコンサルフェーズで5,000万円となり、トータルの数字が見えないかたちになっていました。

今後は「御社に決めた」「このプロジェクトをいくらでやりましょう」と、最初のステップの発注が決まったら、いったんは「受注ストック」と呼ぶようにします。

今まで、受注ストックとなったお客さまで、途中でやめた方はほぼいないため、プロジェクトの入り口で契約したものは、いったん受注ストックと呼びます。現在、受注してスタートしている案件の総額は約18億円となっています。

したがって、先ほどの1年間10億円よりもはるかに多いストックがあり、これを期ズレしないようにしっかり消化していかなければならないと思っています。逆に、受注環境については、引き続きしっかりとお話をいただいているということが読み取れると思います。

営業方針 02.クラウド収入の拡大

クラウド収入の拡大は、先ほどお伝えしたとおりです。大型案件だけでなく、中小規模の案件に対しても、営業のメンバーを配置して取得していく体制を整えています。

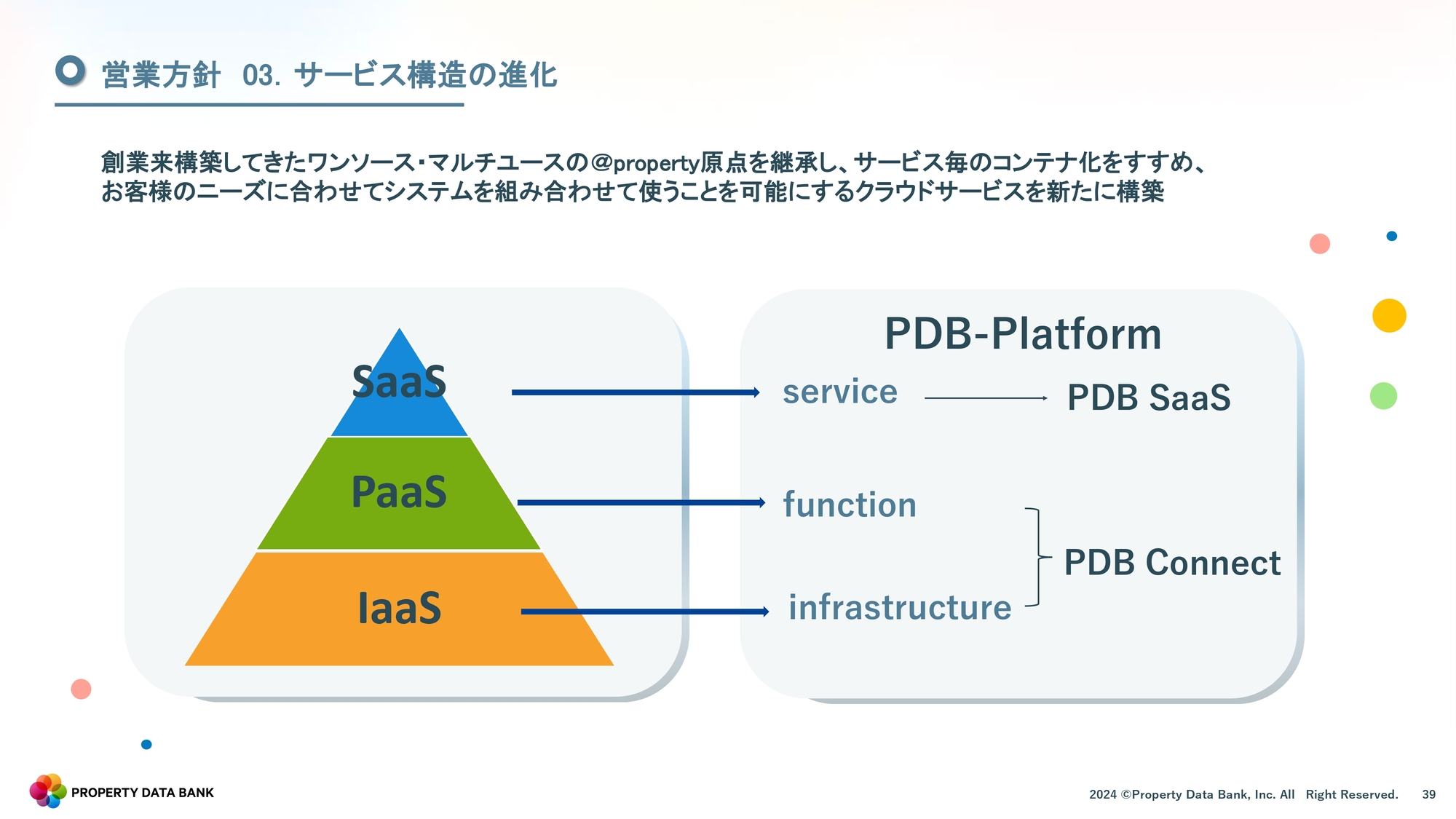

営業方針 03.サービス構造の進化

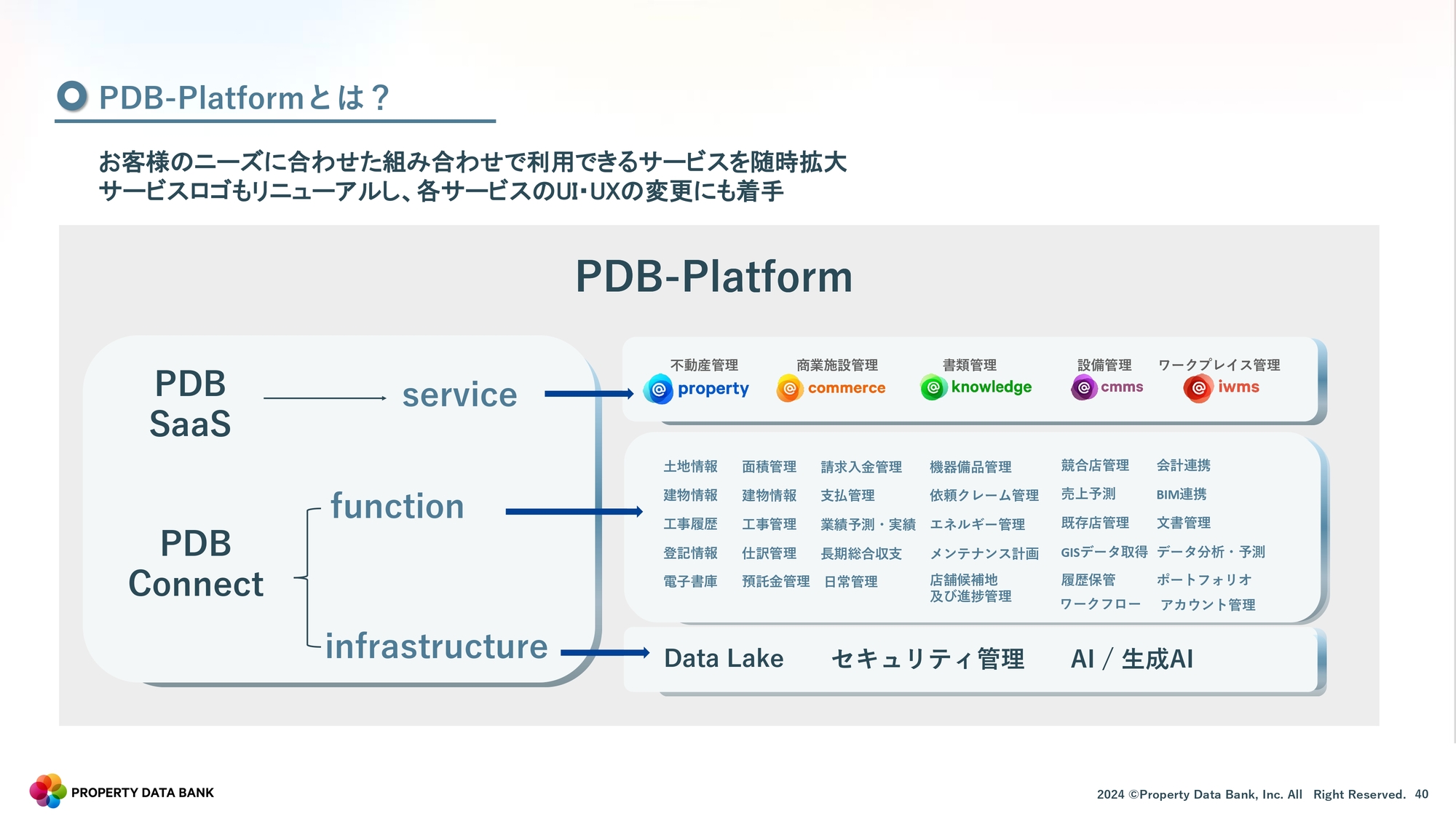

サービス構造の進化です。「PDB-Platform」という、プロパティデータバンクおよびグループ会社、将来的にはパートナーの方が使える環境を用意しようと進めています。こちらはGAFAが用意しているような環境と同じようなものです。

PDB-Platformとは?

「Azure」などいろいろなものがあると思いますが、そのようなサービスを抱き合わせたプラットフォーム環境を作ろうとしています。

データセンターを含め、データを預かり、運用管理し、AIで解析するインフラストラクチャーや、個々の業務機能、請求機能、支払機能、固定資産の償却などのコンポーネントを、今までは「@プロパティ」という1個のサービスの中にすべて詰め込んでいたのですが、これをばらばらにして、ある程度組み上げることができるかたちにしようと考えています。

これにより、スライドの「function」に挙げたような個々の機能を組み合わせて新しい「@プロパティ」や「@commerce」を提供します。これに取り組むメリットとして、新しいサービスを考えた時に、すでに持っている機能であれば開発コストをかけずに新しいサービスを提供でき、当然スピードもアップします。

今回「@commerce」に時間がかかったのは、このプラットフォームを構築しながら「@commerce」を作っていたためです。当初の想定よりも時間がかかったということで、開発のローンチが遅れました。

もともと、計画段階では「@commerce」は「@プロパティ」の中に作る計画だったのですが、プラットフォームを構築しながら作ることに変更したことにより、ローンチの時期が半年以上後ろにずれ込みました。

一応、このようなかたちでプラットフォーム化し、将来的には当社のパートナーがお客さまのカスタマイズを受ける時も、このプラットフォームでカスタマイズすることができるようにしようと考えています。 案件が大型化すればするほど、お客さまから24時間365日のサポートを要求されるなど、クラウド事業者には合わないようなニーズも多く出てきています。そのようなスペシャルな対応はパートナーに行ってもらい、我々は利用料でしっかり利益を得るかたちが良いと思っており、それが実現できるようなプラットフォームにしようと考えています。

これまでは、ライセンスを販売し、パートナーが別の環境ですべて構築するかたちで公共などは提供していましたが、それではクラウド利用料などは発生しないため、クラウド利用の中でしっかりと利用料をいただけるかたちにしようと、プラットフォーム構築に着手しています。

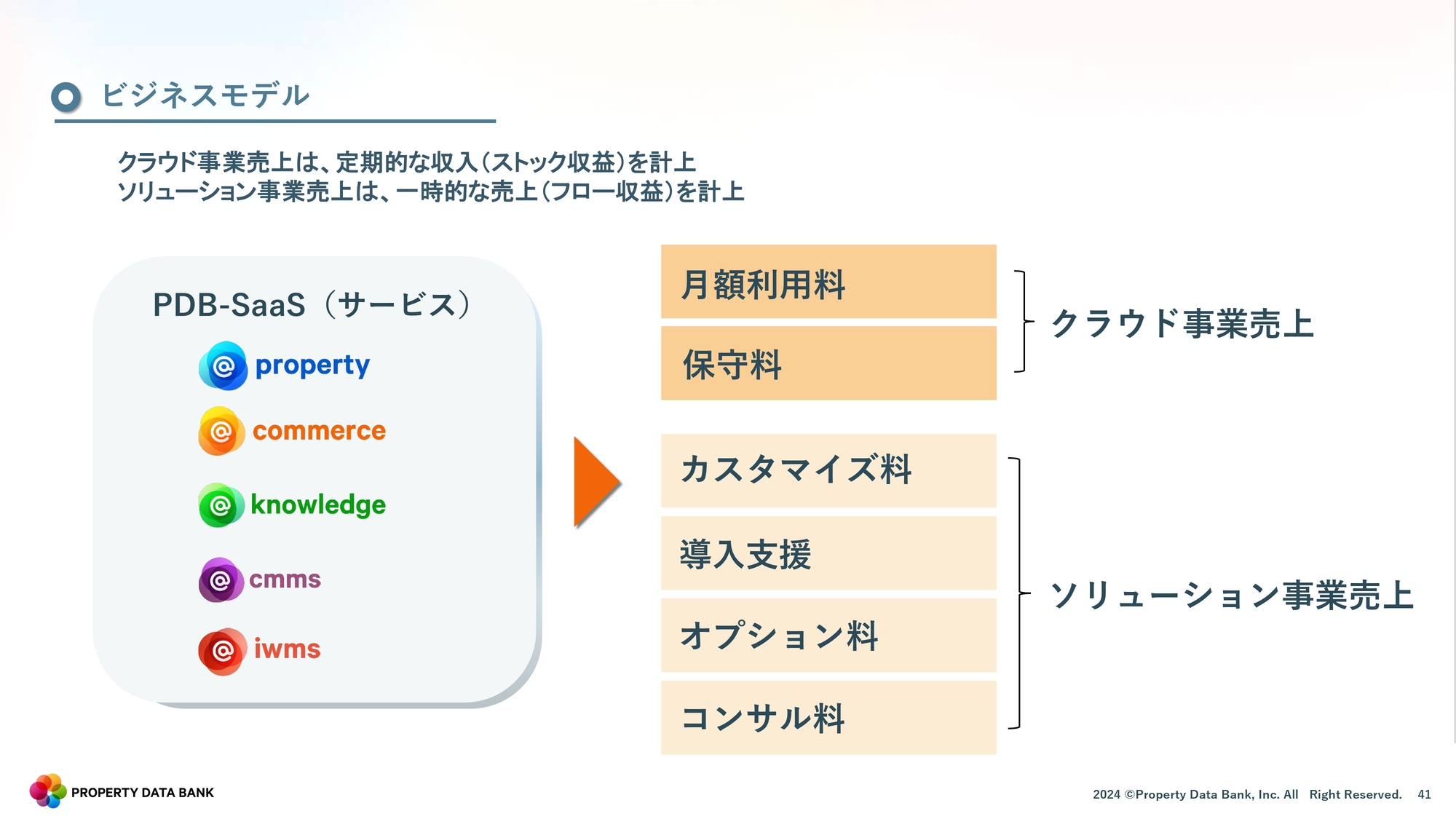

ビジネスモデル

ビジネスモデルは特に変わっていません。

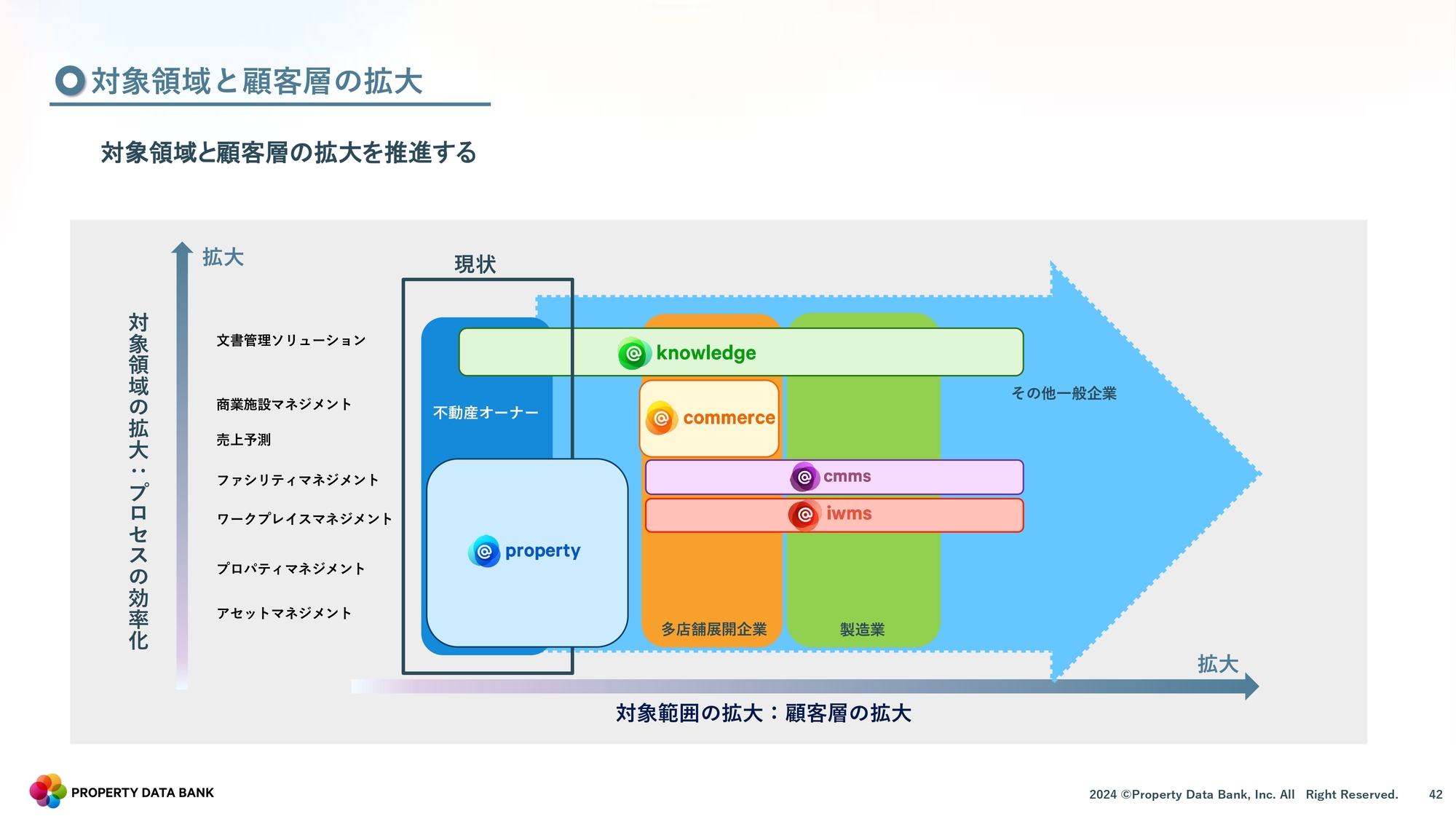

対象領域と顧客層の拡大

顧客層の拡大について、先ほど総務・管財のお話をしましたが、これまでは不動産に関連するセクション、不動産会社やREIT、ファンド、または会社の不動産部を対象としていました。しかし、いくつか大手のお客さまから、不動産には関係のない総務の方や、中堅企業の場合は旅費精算、出張精算を含め、会社の中のお金が回るところはすべて対応させたいという事例も出てきています。

したがって、そのようなお客さまを考えていくと、スライドの図のとおり、顧客層(対象範囲)は従来の不動産という狭い範囲ではなく、横軸に広がっています。縦軸は業務範囲(対象領域)で、これまでの不動産にかかわる請求、入金から、文書管理、出店マネジメントなどへ、お客さまの範囲を広げていくことを進めており、少しずつ成果が出てきています。

お客さまから許可をいただいたものから、プレスリリースなどを出せるように準備を進めています。層の拡大と範囲の拡大により、売上を伸ばしていこうと考えています。

グループ戦略

グループ戦略です。リーボは、自動車関係のお客さまや特許の関係もあり、すぐには名前を変えられないため、いったんこのような名前にしています。立ち位置としては、受託系のスマホアプリを当社のプラットフォームに乗せていくことをメイン業務にしていこうと考えています。

プロパティデータバンク、そして他の会社は、先ほどご説明したことを進めていきます。

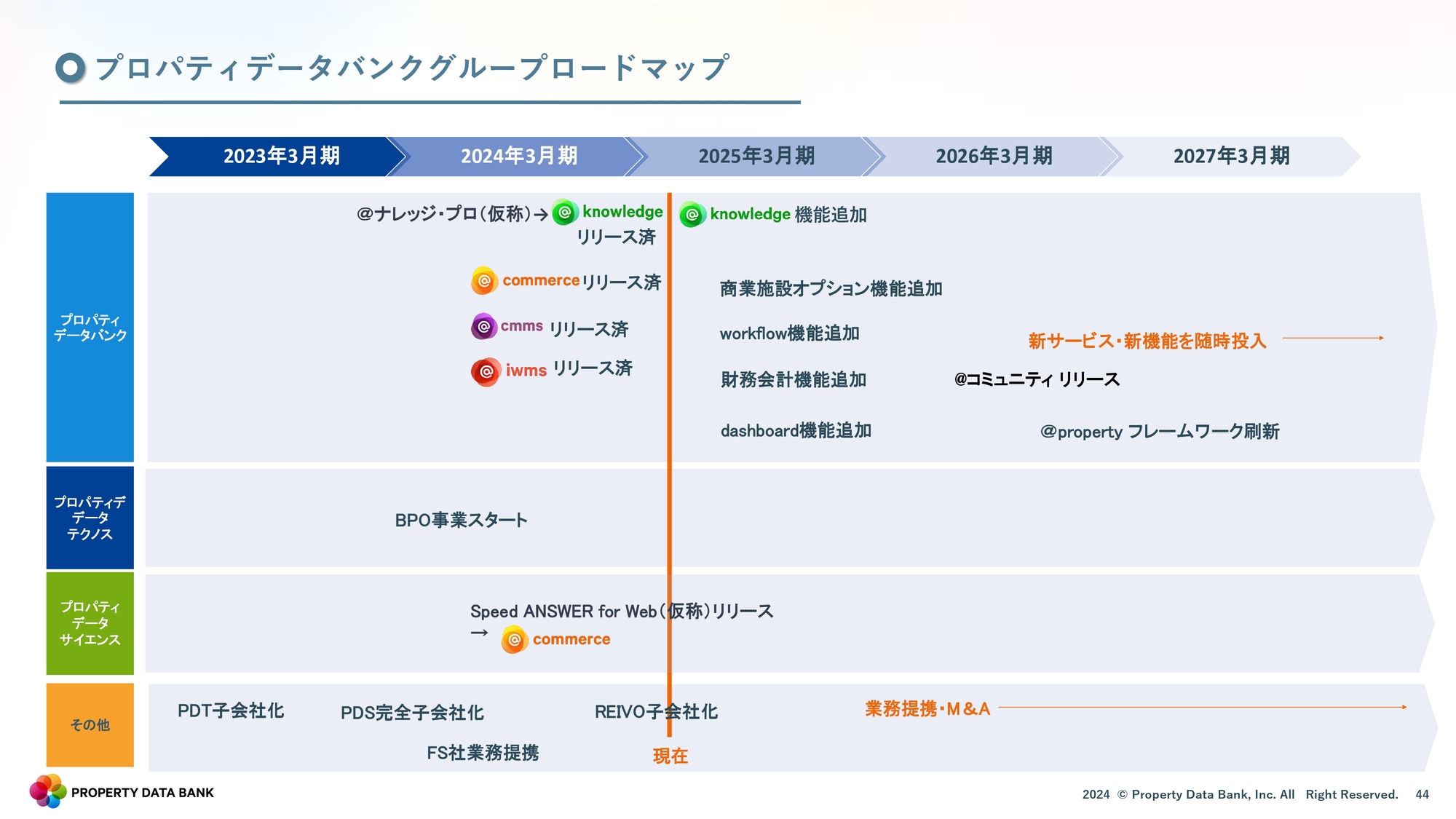

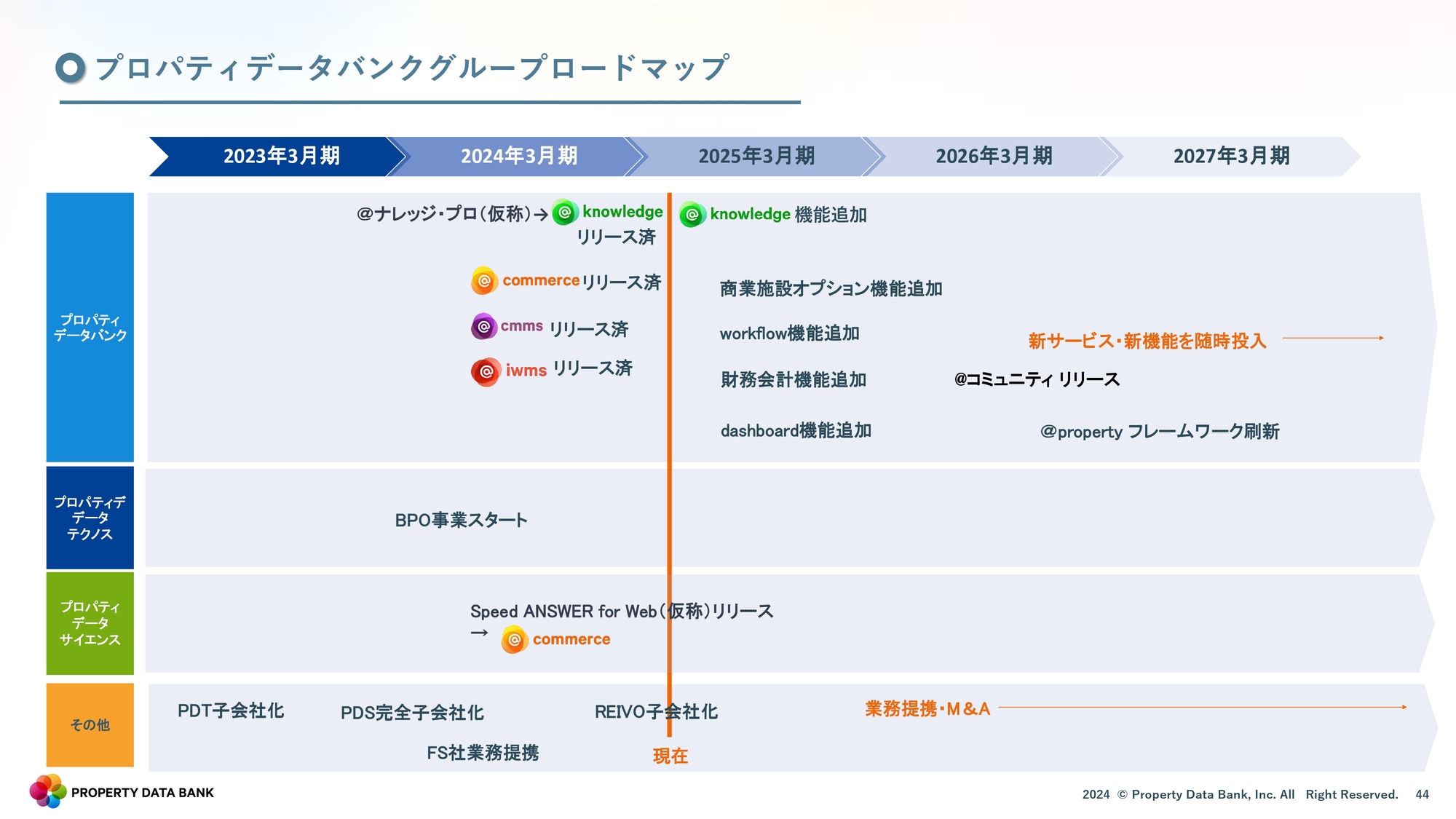

プロパティデータバンクグループロードマップ

ロードマップはお時間のある時にご覧いただければと思います。

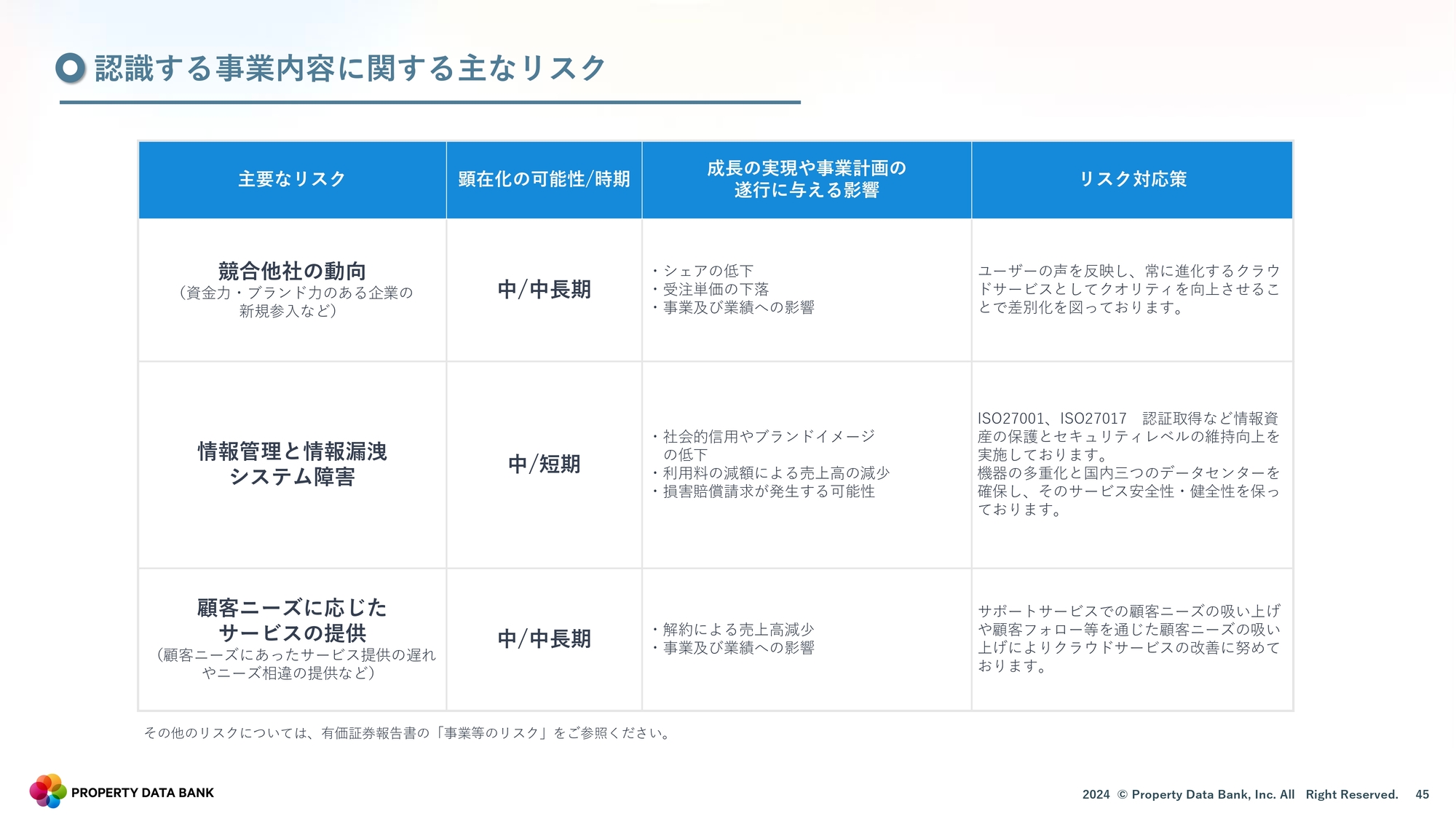

認識する事業内容に関する主なリスク

リスクについては、通常どおりの内容です。

以上でご説明を終了します。ご清聴ありがとうございました。

質疑応答:ソリューションサービスの減収減益の理由と今期の見通しについて

質問者:ソリューションサービスは、現在、平たく言うと不採算案件になっており、その理由は顧客の満足度に届かなかったなどでしょうか? 具体的な理由を教えてください。

人件費が出ているため、現在不採算案件となっていて、ストップしている、あるいは進行基準の売上が立てられていないと理解しています。もし同じ問題が生じたら、今期の売上高、営業利益は落ち込んだままになる可能性もあるということでしょうか?

武野:まずソリューションサービスは、事業として赤字、不採算にはなっていません。基本的にソリューションサービスは、受注した範囲での利益率は守れているのですが、当然受注していない部分は反映されていません。

人件費が増えているのはそこではなく、どちらかというと積極的に拡充し、人を採っている部分です。実はソリューションサービスは大半の部分を外注しています。プログラマーや基本的なSEはすべて外注していますので、万が一受注ができなければそこを削っていきます。

また、プロジェクトが後ろずれれば当然、外注部分は減ります。単純にソリューションサービスは10億円、11億円の売上が6億円となっため、かかっている原価も6億円分となっています。6億円に対しては、想定していた原価のみを見ているため、あまり問題はないと思っています。

ただし、外注先はクォーターごとに発注しますので、遅れが生じたからといって、突然「来月から要らない」というのではなく、その部分は通常開発投資に回します。1個のシステムですので、万が一ソリューションサービスの案件が遅延した場合、オーダーしている外注先が遊んでしまうことがないように、基本的には開発投資のプログラム作成などに移っていただき、なるべくロスが出ないようにしています。

会社から見ると、オーダーした30人が遊んでいる状態は、完全に不良資産となるため、そのようなことがないようにしています。とはいえ、どうしてもスイッチする時のスイッチングラグはあるため、若干はマイナスとなります。

ということで、人件費はどちらかというと新規採用のほうが増えています。やはり単価が上がっていることに加え、不動産ERPということで、社員構成もコンサル出身の上流工程に対応できる社員をたくさん採っています。そのため、そこのインパクトが大きいと思っており、ソリューションサービス自体が赤字となっています。

たまに投資家の方からも聞かれるのですが、ソリューションサービス自体は案件ベースの利益率が全く変わっていないため、あまり心配していただかなくても大丈夫です。

今後については、基本的にソリューションサービスがスライドに記載のとおりに売上が伸長すれば、売上に対して原価は同じ額ですので、特に利益率が悪くなることもありません。遅れた理由も、お客様に気に入っていただいたためです。

我々が一方的に発表していることですので、いろいろな意見はあると思いますが、基本的にソリューションサービスの遅れは、受注後に発生しています。受注前でも納品前でもありません。納品前はそれなりに進行基準で売上が上がっていますが、今回は案件が大型化して、企画設計が終わり、次のフェーズにいこうと思ったタイミングで、せっかくならグループ会社一丸となって取り組んだほうが良いのではないかというお話をいただきました。

プロジェクトの規模はその瞬間に約1.5倍に膨らむのですが、グループ会社さまと一緒に取り組むとなると、企画設計からやり直しとなります。そのため、だいたい半年くらい見ます。我々からすると、良いことではあります。

もともと当社のお客さまは不動産部が一番多く、不動産のためのシステムで企画して予算を通すのですが、各社でDX推進部、DX関連の部署ができ始めており、最終的にDX推進部が関与すると、「グループ全体でやりましょう」という良いお話となり、延びてしまうケースが多くありました。

我々から見ると、クラウド利用料も増え、これまでは、電鉄本体でご採用いただくと、また営業して、電鉄の子会社さまにご採用いただくなど、別々に行動していたものが、ある意味1回で済むことはありますが、正直にお話しするとプロジェクトがすべて延びています。

その間、待ち時間は何もしていないわけではなく、コンサルティングのやり直しとなりますので、その費用はいただいています。そのため、費用をいただいて取り組むのですが、開発に入るものがすべて半年から10カ月ほど、後ろにずれてしまったということです。

一番大きいお客さまは、今年2月から開発に入っています。そのお客さまは、もともと昨年6月から開発に入るはずでしたが、グループ会社さまを巻き込むかたちとなり、半年以上遅れてゴーサインをいただき、2月にスタートしています。

そのため、よく新聞で取り沙汰されるようなお客さまと訴訟になることや、お客さまにご納得いただけず、納品したのに検収してもらえないということがあれば、それまでの売上は上がっていくのですが、我々の場合、今回上がっていないのはそうではなく、当社で企画設計を担い、これで進めていきましょうという段階で、グループ全体で取り組むこととなり、止まってしまった案件が、2案件から3案件ありました。それによって、大きくずれ込みました。当社のホームページを見ると、これは「うちです」と言われるかもしれません。

質問者:今期も同じようなことが起こる可能性はありますか?

武野:同じことが起きないようにいろいろと考えています。昨年ずれてしまったお客さまの案件については、すでに進み始めているのではないかと思っています。今期の新しいお客さまにずれが生じないかと言われると当然、何も策を打たないと起こり得るため、契約の仕方を含めてお客さまと相談しています。

我々が少し失敗したと感じているのは、契約を単品で切っていることです。総合契約を結び、内訳を都度決めて取り組む契約形態にしておけば、そこで遅延した部分も責任範囲を明確にできたと考えます。

単純にこのフェーズの契約、次のフェーズの契約と、すべて分けて契約をしていたため、そのほうがリスクとしては少ないのですが、逆に言うとお客さまの都合で遅延しても、それは遅延ではないことになってしまいます。当然、遅延損害金もなく、単純に待つだけとなってしまったことは、反省しています。

今後は同じような事態にならない契約にします。全体としての契約と、その中の個々のちいさな契約、それが遅れた場合の責任の明確化を、新しい契約に組み入れ、受注しているお客さまと交渉しています。

そのため、昨年よりは少ないはずですが、どうしても案件が大型化するとこれまでの1億円以下のお客さまと比べ、5億円から7億円規模になると、先方の力もかなり強いですので、交渉力を含め、しっかりと取り組んでいかなければなりません。

専門の弁護士も別途顧問契約を結んでいます。これまでは1つの弁護士事務所に総合でお願いしていたのですが、ITの部分はさらに詳しい弁護士事務所にお願いしています。会社全体の弁護士と、このような案件ベースの弁護士を別にして、有名な方に入っていただき、なるべくそのようなことが起きないように取り組んでいます。発生した場合も、当社の責任で起きたものはもちろん我々がペナルティを受けるのですが、そうではない場合に対して、どのようなかたちで進めるかについては考えて進めています。

質疑応答:「勘定奉行クラウド」等他社サービスとの連動性について

質問者:他の産業に進出する際、例えば「勘定奉行クラウド」などとつなげられるのですか?

武野:他社の商品ですが、「勘定奉行クラウド」や「OBIC7クラウド」、SAPはすべてオプションで口を持っています。2001年、2002年から、REITのお客さまはだいたい小さい会計システムをお持ちですので、「勘定奉行クラウド」「弥生会計」は標準で連動できるようになっています。最近の鉄道事業者等、大手はだいたい「Oracle E-Business Suite」かSAPですので、そちらも普通に出てきます。

「OBIC7クラウド」は、載せ替えや連携のご要望も多いため、標準でも対応しています。当社は財務会計も持っており、基本的に仕訳も切れるようになっています。ただし、会社全体のシステムにつなぐところが必要ですので、標準機能として搭載しており、お客さまのほうで科目の変換をしたり、当社の不動産系のシステムで管理している科目を合算して渡したり、いろいろなことができるようになっています。

恐らく、通常のシステムでは、単純にフォーマットが一緒のため、科目を合わせていただくのですが、我々は業務運営で使っている科目を、会社の会計科目にすべて自動変換する仕組みも持っています。あまり世の中にはない仕組みです。宣伝が下手なのですが、そのようなことも自動化できる仕組みをはじめから持っています。

先ほどの億単位のお客さまは100パーセント、基幹システムが大型だったり、子会社さまの場合は「勘定奉行クラウド」だったり、REITはそのクラスなど、ほとんど他の会計システムとつなぐことが前提になっていますので、そこは簡単にできるようになっています。

質疑応答:「プロパティデータバンク」の機能追加と今後の業務提携等について

質問者:ロードマップについてうかがいます。「プロパティデータバンク」は、2025年3月期に4つの機能追加がありますが、これは自社開発して機能を追加していくのか、あるいはAPI連携などを予定しているのかを教えてください。

また、スライド下段のその他の項目に、業務提携やM&Aと記載がありますが、具体的にどのような提携やM&Aを計画しているのでしょうか?

武野:基本的に、このロードマップは自社開発のものしか入れていません。そのため、ここに記載しているものはすべて、「PDB-Platform」というかたちで実装していくもの、または、そこでできたモジュールと称しているものを組み合わせて、サービス化していくものです。そのためすべて自社開発を想定しています。

M&Aや業務提携は、基本的に我々のサービスを良くしていくために必要なことを前提に行います。そのため、売上を上げるためにM&Aを行い、売上を確保する方法もあります。しかし、お客さまを含めて、我々に対する目線は、そういうかたちではなく、着実に、堅実に会社経営を行い、サービスを良くしていくことが求められていると思っています。そのため、現在はその前提でのM&Aと業務提携のみを考えています。

質問者:自社開発について、昨今はエンジニアの確保がなかなか難しいと思うのですが、遅延するリスクはどのように考えればよいでしょうか?

武野:おっしゃるとおり、難しいところです。大手の開発ベンダーは、我々の規模だと1ロット10億円でも嫌だとおっしゃいます。今は、1ロット50億円はほしいという感覚になってきています。

現在、我々がお付き合いしているのはもう少し小規模で、実質当社の仕事をメインにしている会社で、3社あります。今度4社目ができるのですが、1社当たり従業員の方は30名から40名ほどいらっしゃいます。当然のことながら、当社と付き合い始めた際には、当社の売上比率は1割から2割でしたが、今は3社とも売上比率の9割が当社となっています。

これだとこの計画を進めるために足りていないため、さらに1社から2社を探しています。大手のSIerに言っても、しっかりとお答えいただけないことが多いですので、中堅の会社を探してご紹介いただき、いろいろと交渉しているところです。

今のところは、ベンダーの数が足りないというよりは、上流工程のERPの部分、お客さまの業務を理解しながら、コンサルティングを行い、当社のサービスに落とし込むところが、一番人の手が足りていません。それは世の中でも足りていない部分であり、対応できる人間は、大手のコンサルティング会社に持っていかれています。

そこの人材を確保し、定着させることは、経営課題として取り組んでいかないと、出る一方になってしまいます。それもあってVI、CIは、社員の定着率という言い方もありますが、基本的にはそのような我々が求めている人材を含め、これから発展するのに必要な人材をしっかりと押さえる意味で行ってきた取組みが、理由となります。

質疑応答:REITの状況について

質問者:REITのお客さまについてうかがいます。現在、REITの価格が冴えないこともあって、拡大基調が止まっていると思います。そうなると、料金体系にもよりますが、1つのREITに対していくらというかたちでかかっているのか、あるいは案件数にかかっているのであれば、今はお客さまがお金を集めにくい状況ですので、そこの成長にはあまり期待しないほうがよいのでしょうか?

武野:少し話がそれたように聞こえるかもしれませんが、案件が大型化している理由の1つに、もともとが月額利用棟数で課金をするモデルということが挙げられます。我々のパンフレットに掲載している日本生命保険相互会社の不動産部は、全国に約400棟の賃貸用ビルを有しており、その会計処理から固定資産の計算、工事まですべてこのシステムで行っています。通常のSAPなどでは、何十億円、下手すると100億円くらいかかる機能を使えるため、「@プロパティ」はすごいシステムです。

REITのお客さまが1棟で利用する場合、月に2万4,000円です。そのため、使わない手はないのです。REITが立ち上がって間もなく、棟数が少ない時でも、2万4,000円からある意味20億円、30億円のことができるスーパーカーのようなシステムを利用できるということです。

なおかつ、業務フローがすべて整っていますので、PMや、いろいろな会社を使っても、画面の順番に従って業務をすれば、会計処理まで終わり、PMレポートが出ます。つまり、コストが異様に安いということです。

あまりにも安過ぎたと少し反省しています。そのため、当社の売上の中でもREITの割合は2割くらいです。逆に言うと、一般事業会社は利用範囲も広く、それなりの仕組みを使っていただいていますので、費用負担も相応になっています。REITは棟数でシンプルに使っていただいており、カスタマイズもなく、簡単なため、かなり安価となっています。不況になった場合も、使いやすいため、みなさまにたくさん使っていただいています。

質疑応答:清水建設であることの影響について

質問者:清水建設であることがデメリットになって、受注が取れないケースはあるのでしょうか?

武野:ありません。正直なところ、当初はありました。我々が上場を目指したのは、上場会社になりたかったからではなく、お客さまから「清水建設の子会社だったり、一定の大株主の方が握っている会社は、財務会計までつなぐことが非常に不安だ」「ある時どこかの会社に売却、M&Aされて、非常に小規模な会社になっても困る」などと言われたからです。

我々はその時お客さまに、きちんと上場を目指し、上場した暁には、大株主の方に保有比率を減らしていただき、パブリックな会社になるとお約束しました。

どちらかと言うと、我々の志向としては、なるべくいろいろな株主さまに株を保有していただいて、安定した経営をしていくことを目指しています。今の流れは、お客さまからするとウェルカムな状況です。

ただし、ある一定以下になるといろいろな不安が出てきて、「M&Aされるんじゃないですか」「売却するのはないですか」などと言われるお客さまは一定数いらっしゃいます。その際は、しっかりとした株主のみなさまに保有していただいているため大丈夫だとお話ししています。パブリッククラウドでB2Cだと、意外とユーザーのみなさまもそこまで意識はされないと思います。

我々はB2Bで、さらに、ほとんどのお客さまが日本を代表する企業ばかりですので、株主構成も含めて、敏感なご希望やご意見をいろいろといただきます。

この銘柄の最新ニュース

プロパテDBのニュース一覧- 決算マイナス・インパクト銘柄 【東証スタンダード・グロース】 … アイスペース、プレイド、フリー (2月6日~12日発表分) 2026/02/14

- 週間ランキング【値下がり率】 (2月13日) 2026/02/14

- 決算マイナス・インパクト銘柄 【東証スタンダード・グロース】引け後 … アイスペース、ビーマップ、ケミプロ (2月10日発表分) 2026/02/12

- [Delayed]FY3/2026 Q3 Earnings Supplementary Materials 2026/02/12

- プロパテDB、10-12月期(3Q)経常は12%増益 2026/02/10

マーケットニュース

おすすめ条件でスクリーニングされた銘柄を見る

プロパティデータバンクの取引履歴を振り返りませんか?

プロパティデータバンクの株を取引したことがありますか?みんかぶアセットプランナーに取引口座を連携すると売買履歴をチャート上にプロットし、自分の取引を視覚的に確認することができます。

アセットプランナーの取引履歴機能とは

※アセプラを初めてご利用の場合は会員登録からお手続き下さい。