ダイキアクシスのニュース

ダイキアクシス、主力3事業すべて増収 「PROTECT×CHANGE」を指針に環境・社会に貢献する企業を目指す

2021年12月期第2四半期決算説明会

大亀裕氏(以下、大亀):株式会社ダイキアクシス社長の大亀でございます。本日は大変お忙しい中、弊社2021年12月期第2四半期決算説明会にご参加いただきまして、誠にありがとうございます。また、日頃より弊社の事業・経営に対するご理解を賜り、厚くお礼申し上げます。

本日は、2021年12月期第2四半期の決算実績に触れたあと、今期の業績予想および成長戦略について説明します。

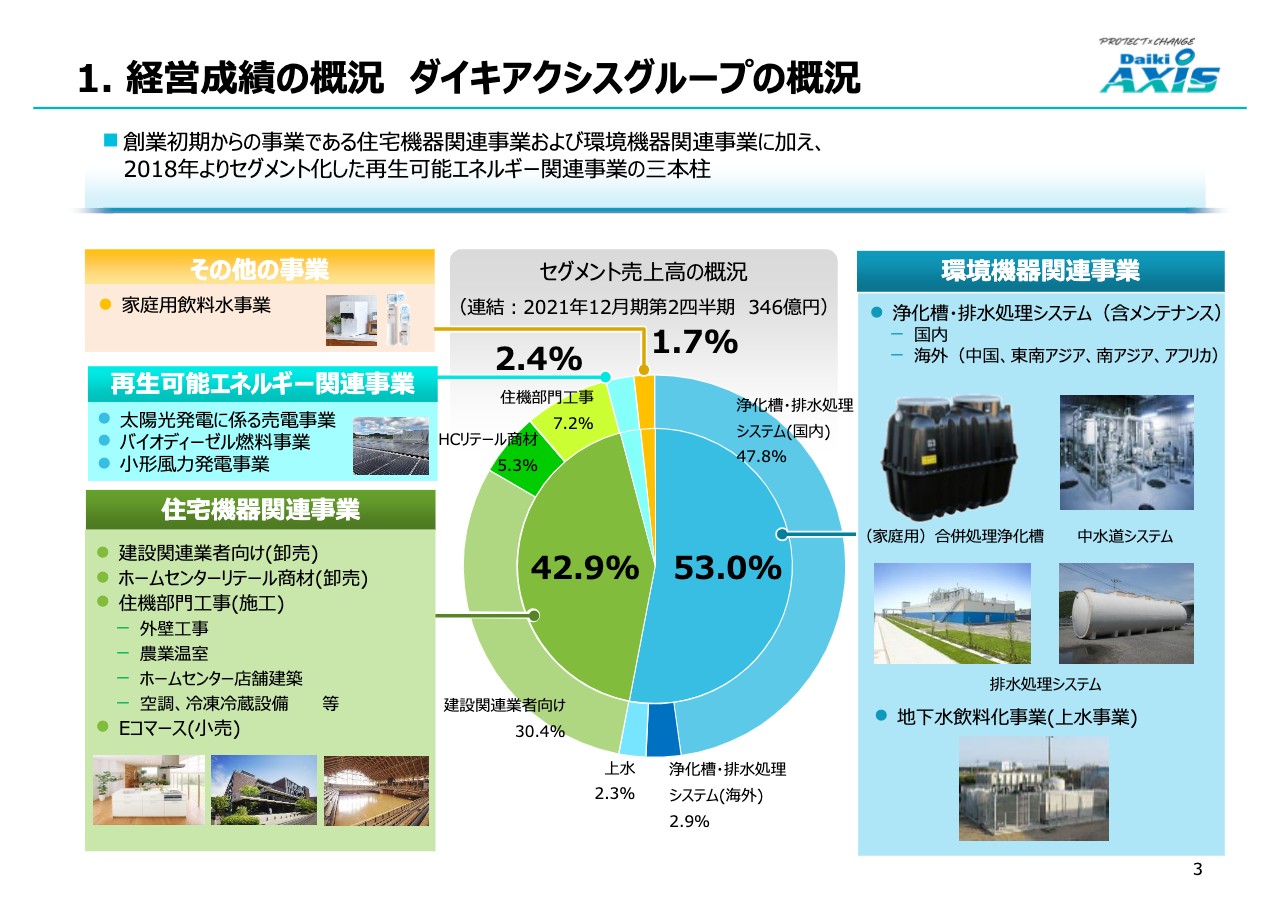

1. 経営成績の概況 ダイキアクシスグループの概況

ダイキアクシスグループの概況として、2021年12月期第2四半期の売上数値をもとに売上の概要を示しています。

当社グループの中核事業は、創業初期からの事業である住宅機器関連事業および環境機器関連事業に加え、2018年よりセグメント化した再生可能エネルギー関連事業の3本の柱となっています。

環境機器関連事業は総売上の53.0パーセントを占め、その中でも国内における浄化槽・排水処理システムの総売上に占める割合は47.8パーセントと圧倒的に大きい状況です。これに対し、現状では海外売上は2.9パーセントではあるものの、インドを中心に急速に市場が拡大しており、最も拡大が期待できる分野であると認識しています。

住宅機器関連事業は42.9パーセントであり、建設関連事業者への商材の卸売が最も大きくなっています。その他DCMホールディングスを対象としたホームセンターリテール商材の卸売や、外壁工事・空調工事などの施工も手掛けています。なお、現状売上げは立っていませんが、今後リフォームのEコマースを成長事業として発展させていきます。

再生可能エネルギー関連事業は2.4パーセントと、全体の売上高に占める割合は低いものの、FITによる売電事業が中心のため、きわめて利益率の高い事業となっています。また、家庭用飲料水事業は1.7パーセントという構成となっています。

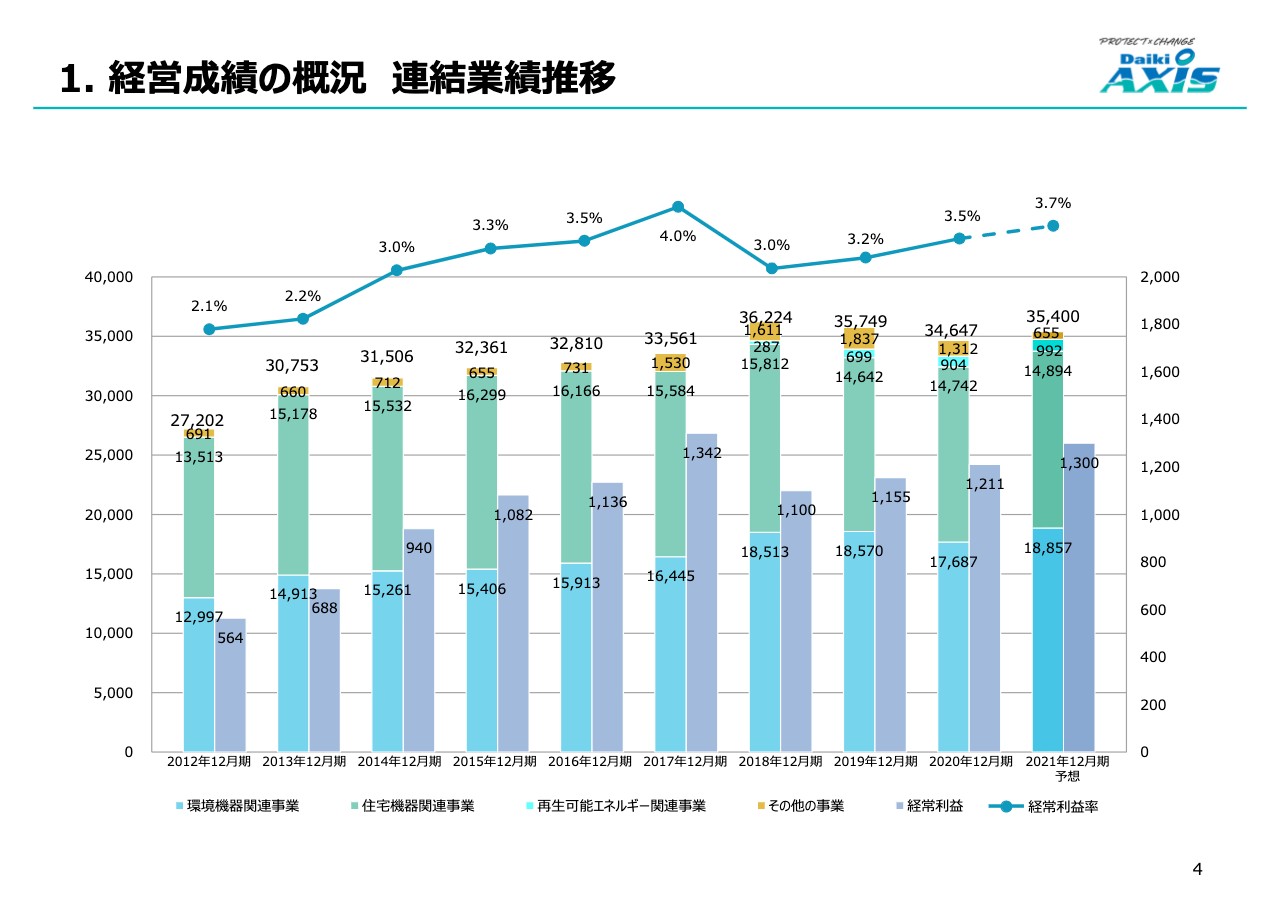

1. 経営成績の概況 連結業績推移

2012年からの9年間の連結業績推移および今期予想をグラフ化しています。安定した事業基盤を背景に、業績は堅調に推移してきました。

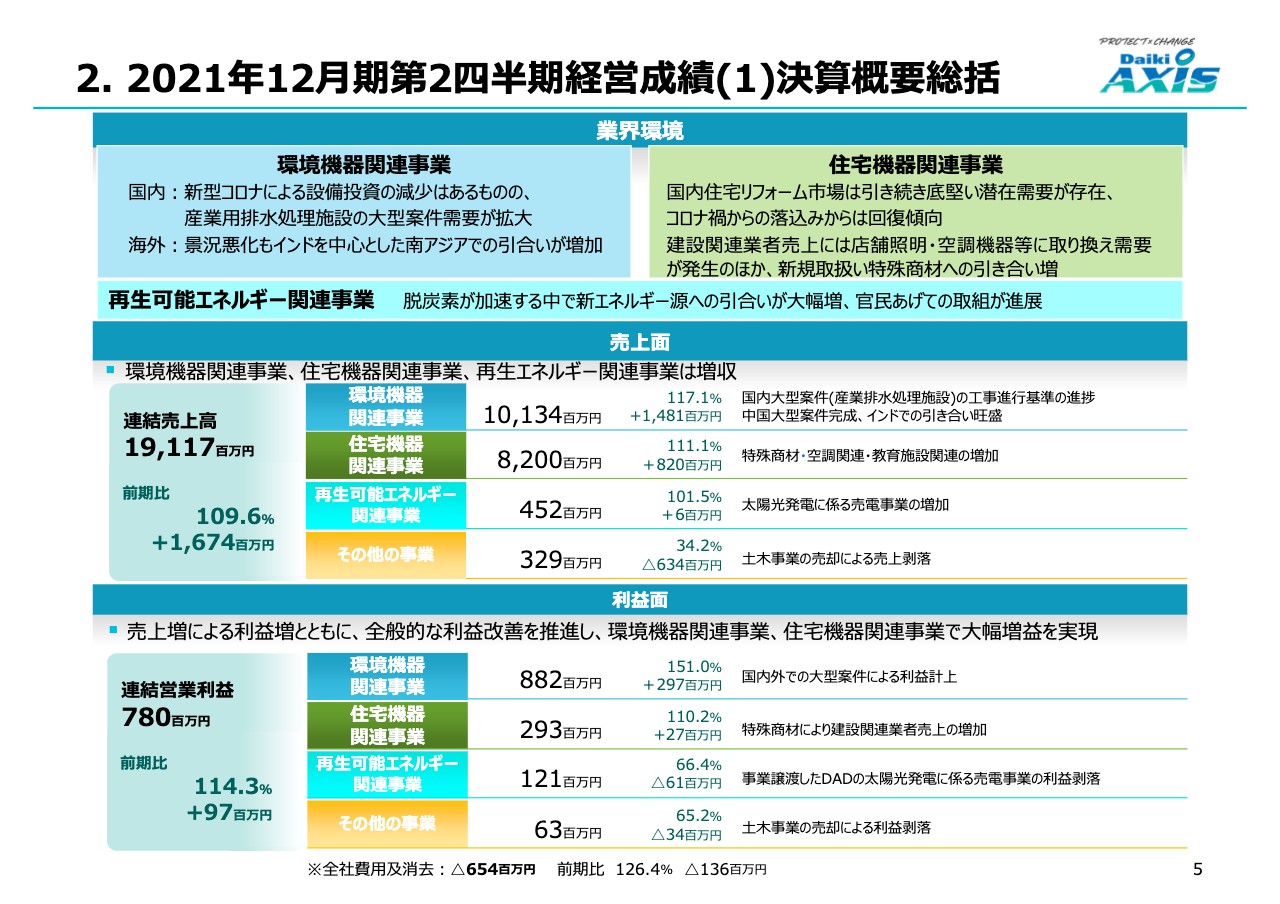

2. 2021年12月期第2四半期経営成績(1)決算概要総括

2021年12月期第2四半期の決算の総括および近況についてですが、環境機器関連事業については、新型コロナウイルスによる設備投資需要の減少はあるものの、産業用排水処理施設の大型案件需要が拡大している状況です。

海外に目を向けると、世界的な環境意識の高まりを受けた排水規制強化の動きは続いており、全世界では景況が悪化する中でも、インドを中心とした南アジアを中心に、浄化槽への引き合いが増加しています。

住宅機器関連事業については、国内のリフォーム市場は、引き続き底堅い推移を示しています。また、建設関連業者売上にはホームセンターの店舗照明・空調機器等に取り換え需要が発生したほか、新規取り扱いの環境に配慮した特殊商材への引き合いが増加しています。

再生可能エネルギー関連事業については、昨年より脱炭素の動きが加速する中で、再生可能エネルギーとして新エネルギー源への引き合いが大幅に増加しています。

この結果、主力3事業すべてで増収となり、当第2四半期の連結売上高は、191億1,700万円と、前期比9.6パーセントの増収となっています。

一方で営業利益では、昨年度に土木工事および太陽光発電に係る売電で一定の利益を上げていたDADを譲渡したことから、再生可能エネルギー関連事業とその他の事業で減益となったものの、環境機器関連事業では国内外で大型案件を受注、住宅機器関連事業では新たに取り扱いを始めた特殊商材などの影響により、2つのセグメントで大幅な増益を実現しました。その結果、当第2四半期の連結営業利益は7億8,000万円となり、前期比14.3パーセント増、金額で9,700万円の増益となっています。

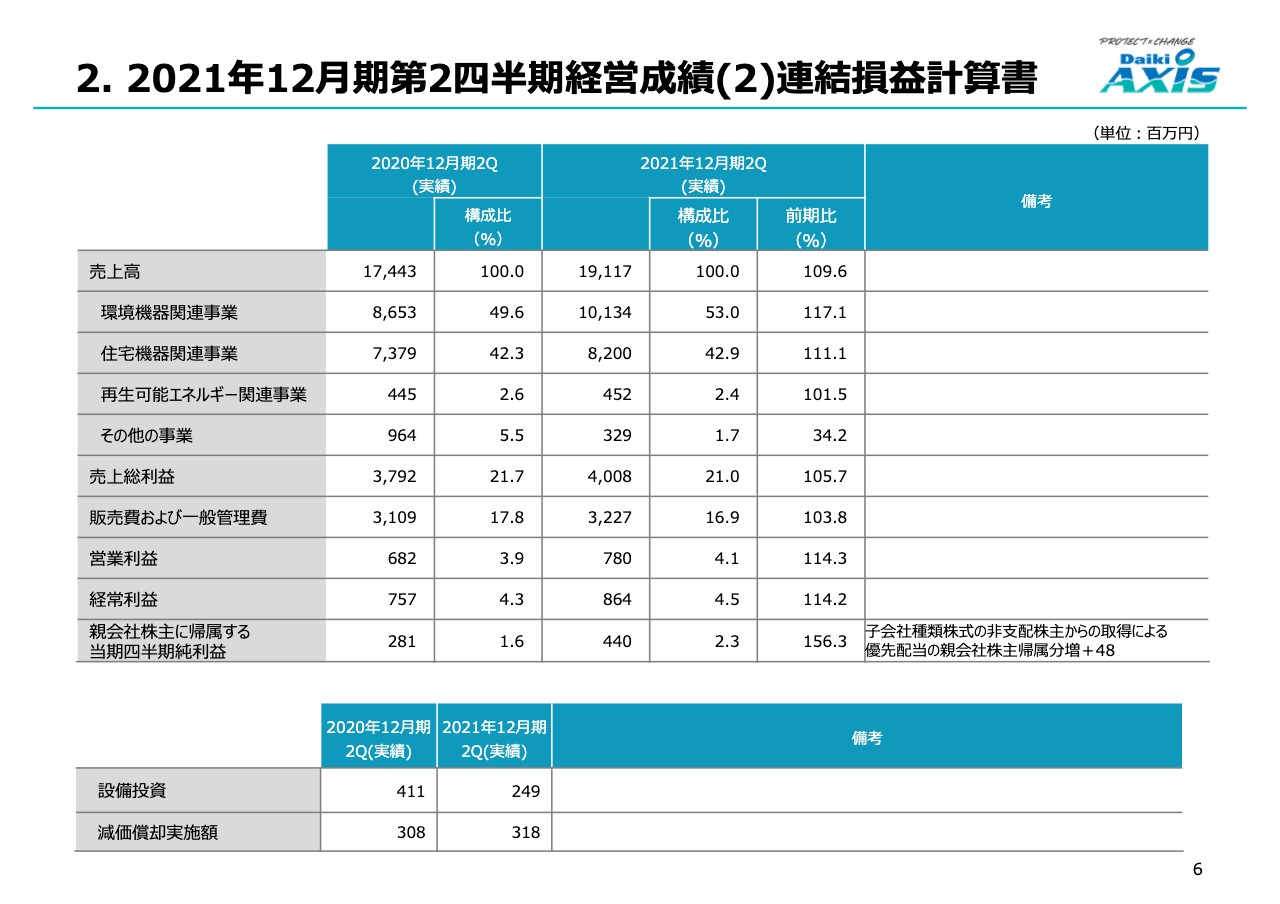

2. 2021年12月期第2四半期経営成績(2)連結損益計算書

以上のような状況から、連結経常利益については8億6,400万円、前期比14.2パーセントの増益、親会社に帰属する当期四半期純利益は4億4,000万円、前期比56.3パーセントの増益となっています。

親会社株主に帰属する四半期純利益については、前年同期において再生可能エネルギー関連事業子会社のダイキアクシス・サステイナブル・パワーの無議決権優先株式を四国アライアンスキャピタルのファンドが保有しており、同ファンドに対しての優先配当4,800万円が「非支配株主に帰属する四半期純利益」として発生していましたが、昨年度同優先株式をダイキアクシス本体で取得したため、親会社株主に帰属する部分が増益となっています。

2. 2021年12月期第2四半期経営成績(3)セグメント別

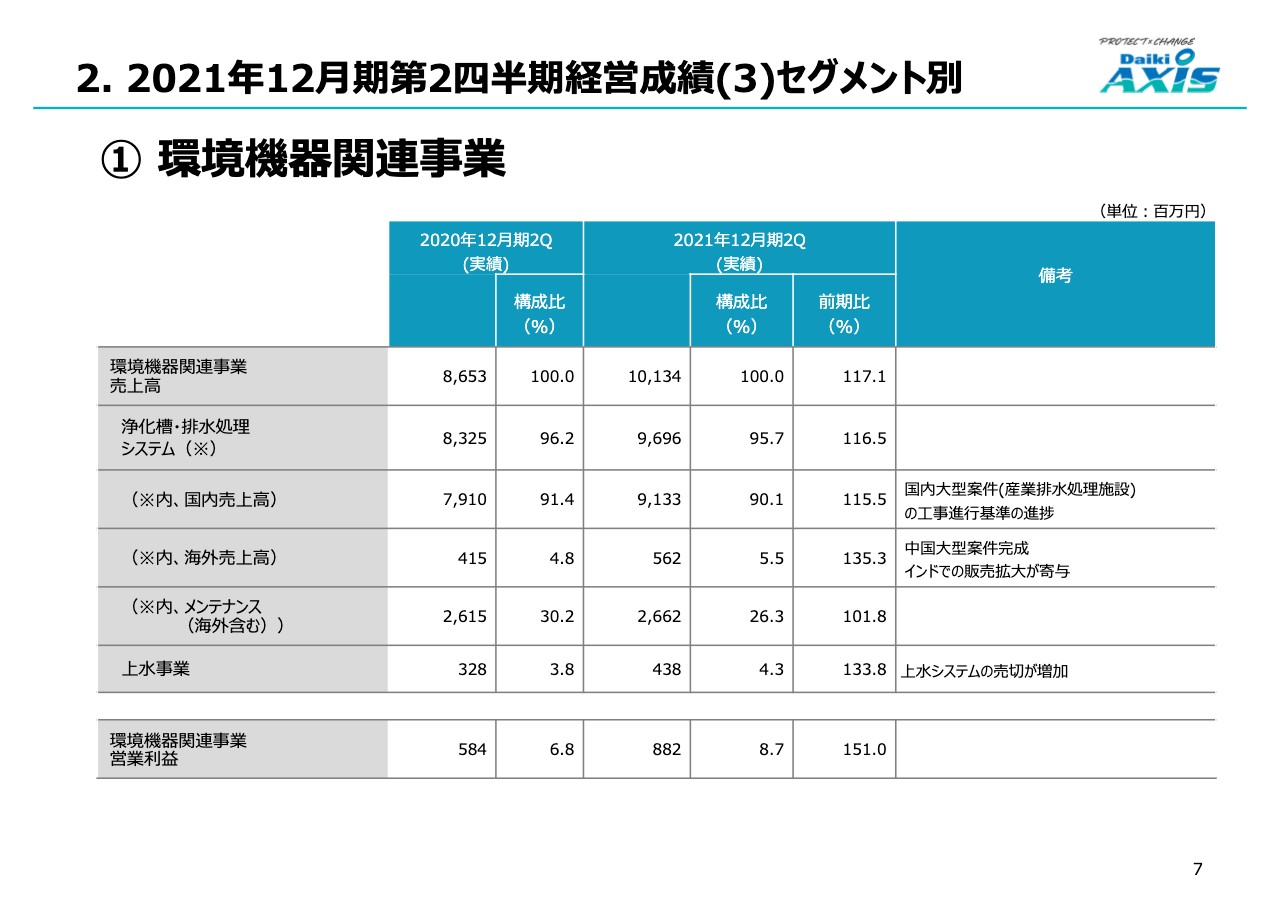

続いて、セグメント別の状況についてご説明します。環境機器関連事業については、浄化槽・排水処理システムにおいて、国内では大型案件の工事進行基準の進捗があり、海外では中国での大型案件の完成、インドでの販売拡大も寄与し、大幅な増収増益となりました。

また、ストックビジネスによる利益の積み上がりや、省エネ対策助成金事業などを着実に獲得し、売上高は前期比17.1パーセント増、金額で14億8,100万円増の101億3,400万円となりました。

営業利益は、前期比51パーセント増、金額で2億9,700万円増の8億8,200万円であり、大幅な増収増益となりました。

2. 2021年12月期第2四半期経営成績(3)セグメント別

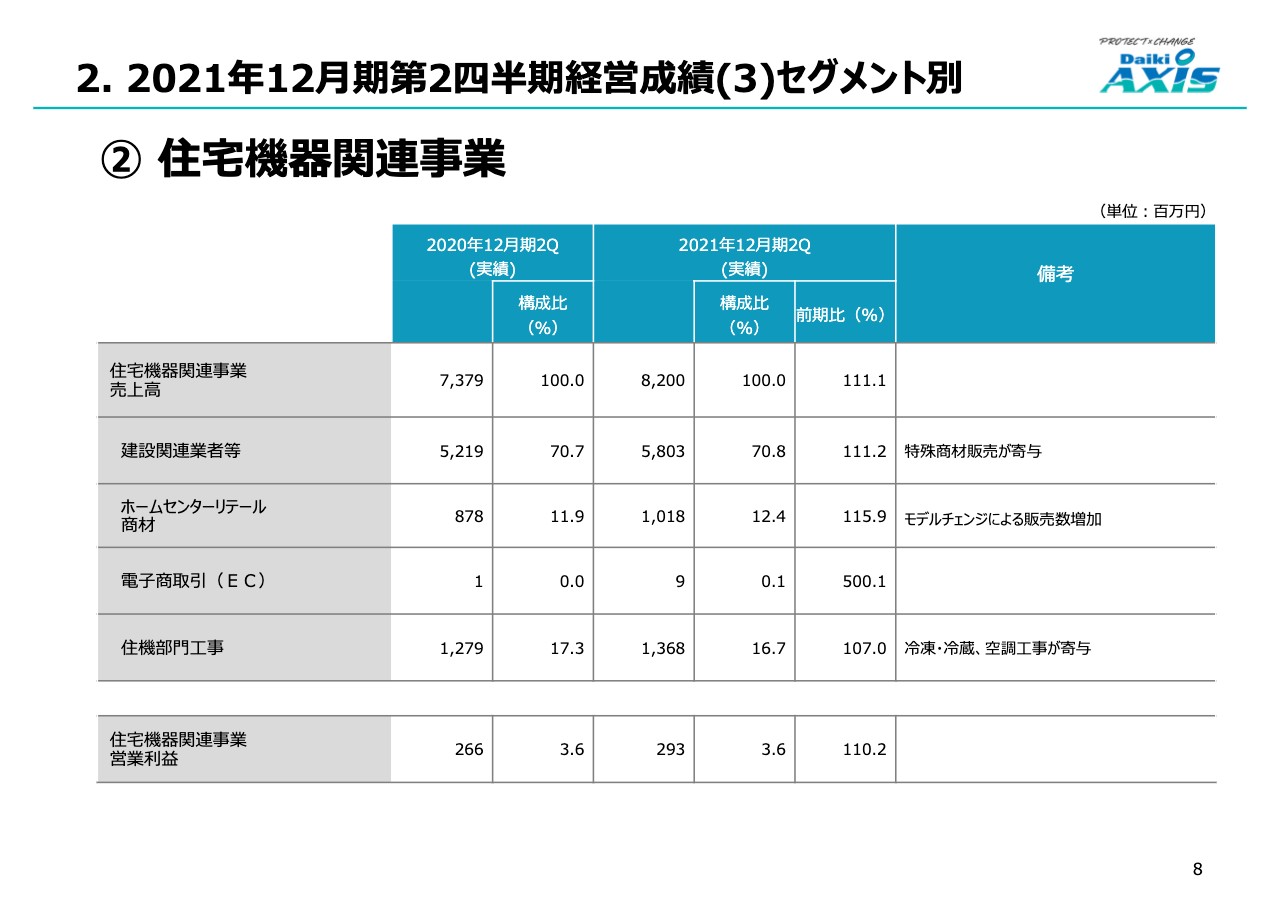

次に住宅機器関連事業ですが、主に新規取り扱いの特殊商材販売が好調であり、ホームセンターリテール商材もモデルチェンジにより販売数が増加しています。また、前々期から子会社化した冨士原冷機の空調工事が好調で上乗せされました。

なお、セントラル・バイイングの進展による売上原価率の低減についても進めていることから、売上高は前期比11.1パーセント増、金額で8億2,000万円増の82億円となりました。

営業利益は、前期比10.2パーセント増、金額で2,700万円増の2億9,300万円であり、増収増益を果たしています。

2. 2021年12月期第2四半期経営成績(3)セグメント別

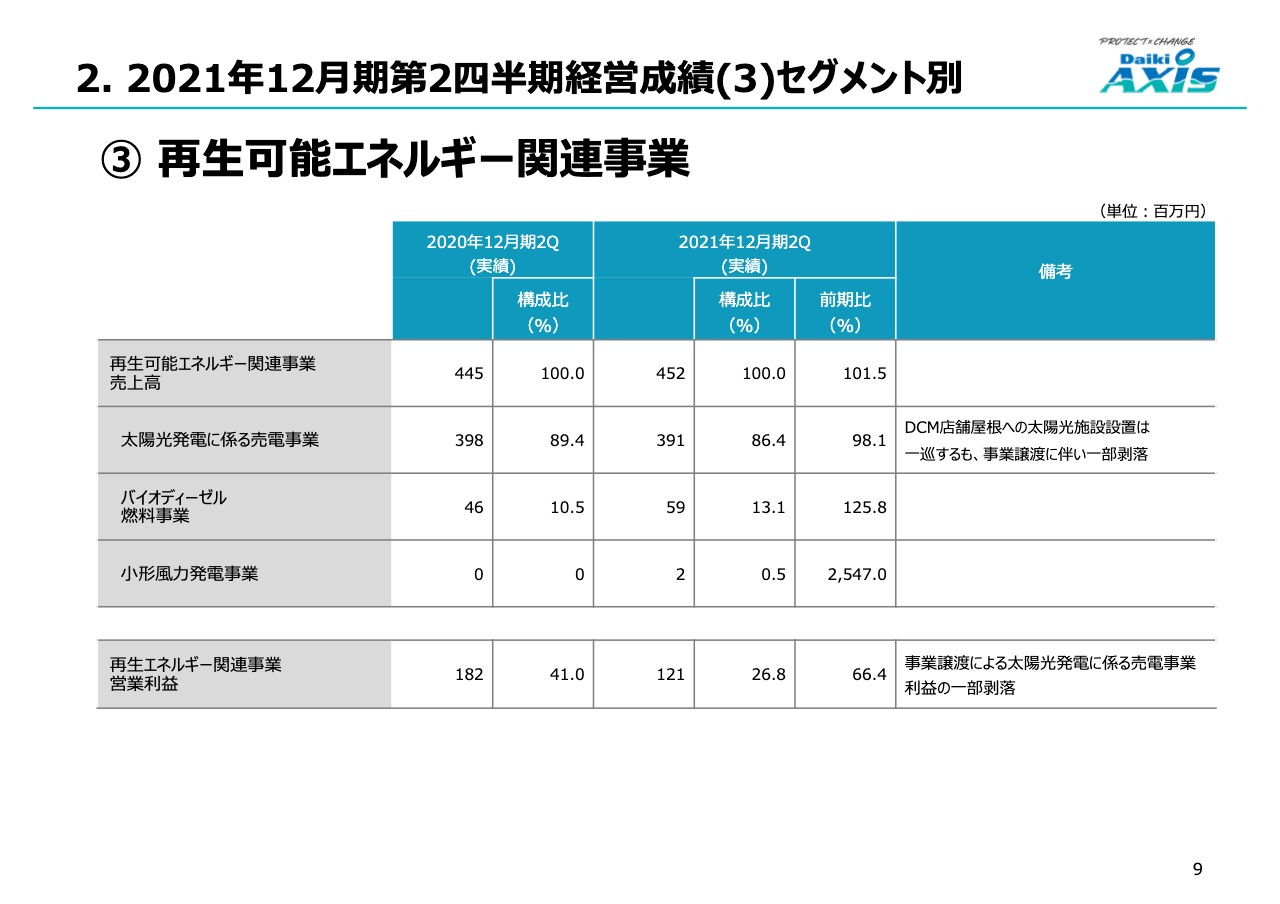

再生可能エネルギー関連事業については、太陽光発電に係る売電事業において、計画どおり順調な推移を続けており、今後は安定的業績への寄与を予定していますが、今第2四半期において前年同期比で子会社DADの事業譲渡により一部の売上・利益がなくなっています。

小形風力発電に係る売電事業については、今期よりサイトが立ち上がり、売電が開始されており、今後もサイトが追加されていく予定です。

これらにより、売上高は前期比1.5パーセント増、金額で600万円増の4億5,200万円となり、営業利益は前期比33.6パーセント減、金額で6,100万円減の1億2,100万円となっています。

2. 2021年12月期第2四半期経営成績(3)セグメント別

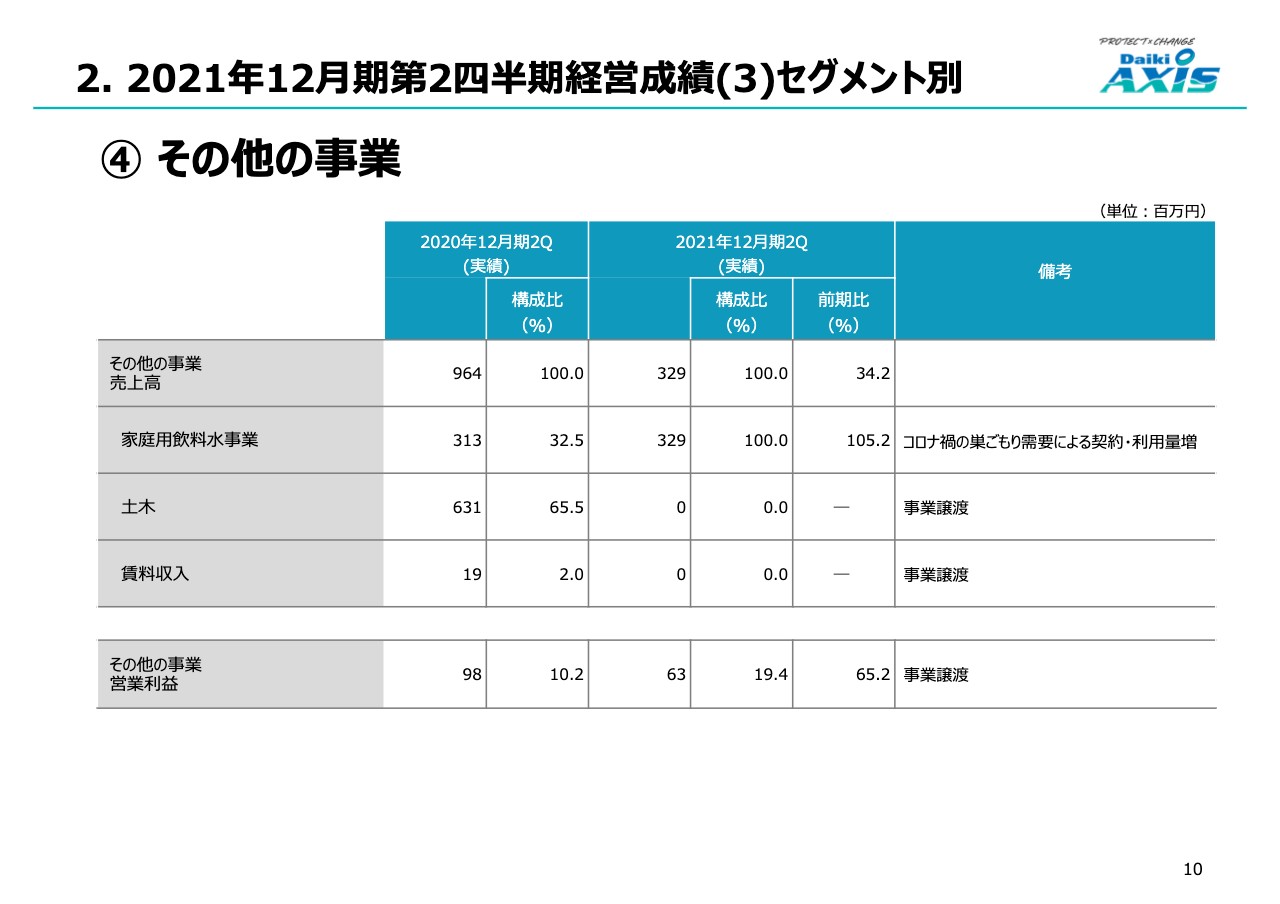

その他の事業についても再生可能エネルギー関連事業と同様にDADの売却によって土木事業および賃貸収入がなくなっており、家庭用飲料水事業のみとなっています。家庭用飲料水事業はコロナ禍による巣ごもり需要により契約件数および利用量が増加しています。

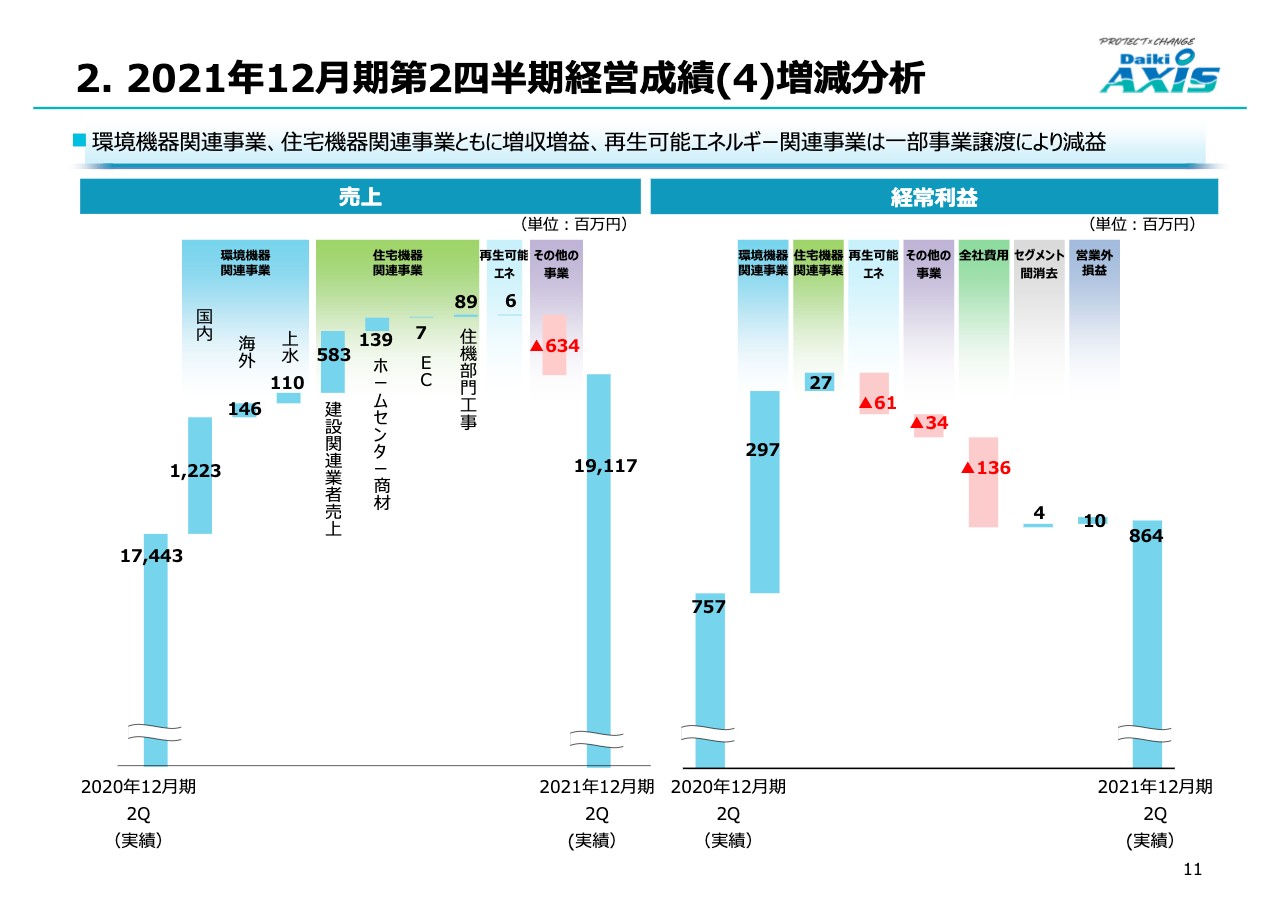

2. 2021年12月期第2四半期経営成績(4)増減分析

売上高と経常利益の事業ごとの増減分析です。

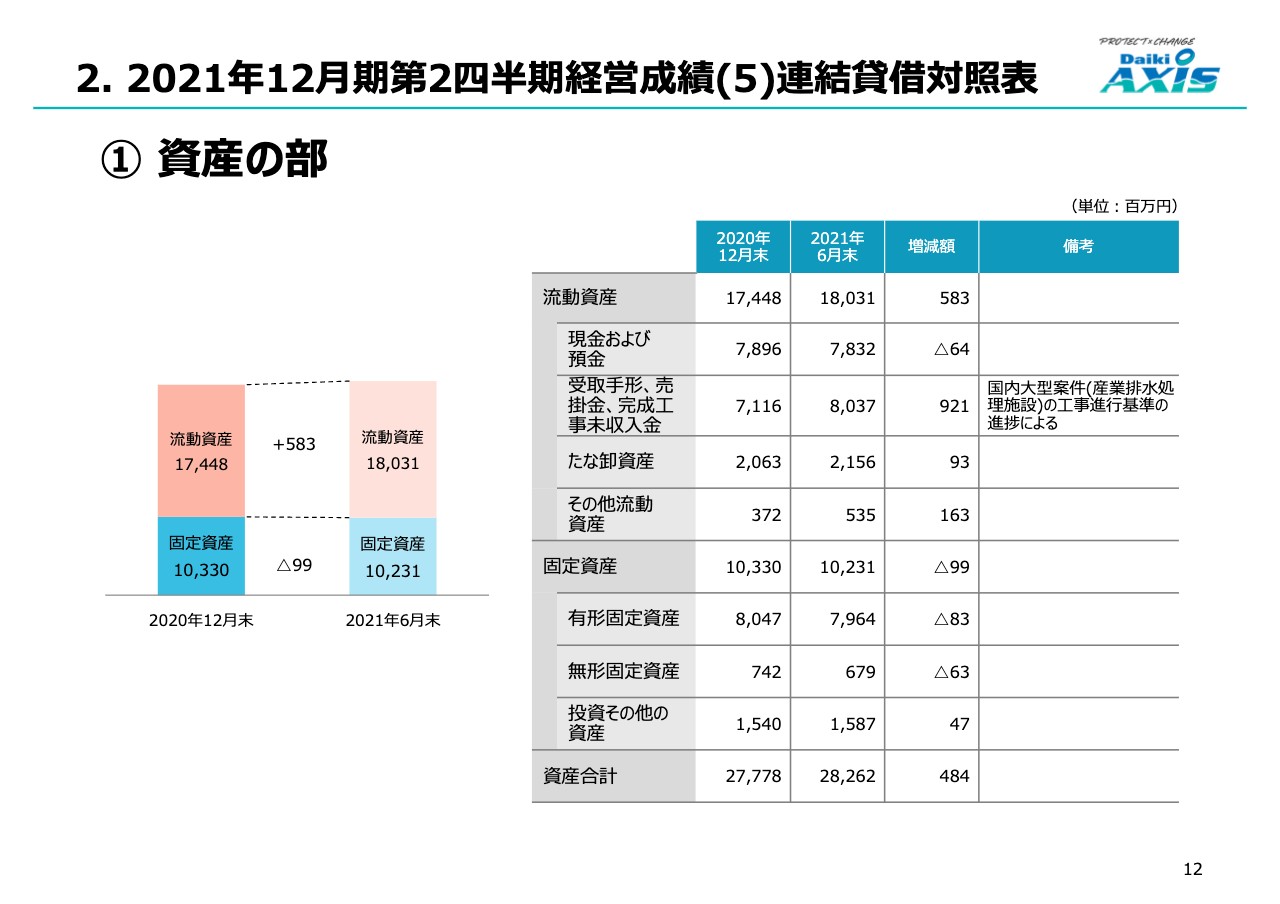

2. 2021年12月期第2四半期経営成績(5)連結貸借対照表

貸借対照表に関しては、スライドのとおりです。流動資産については、国内大型案件の工事進行基準の進捗による売上債権の大幅な増加がありました。

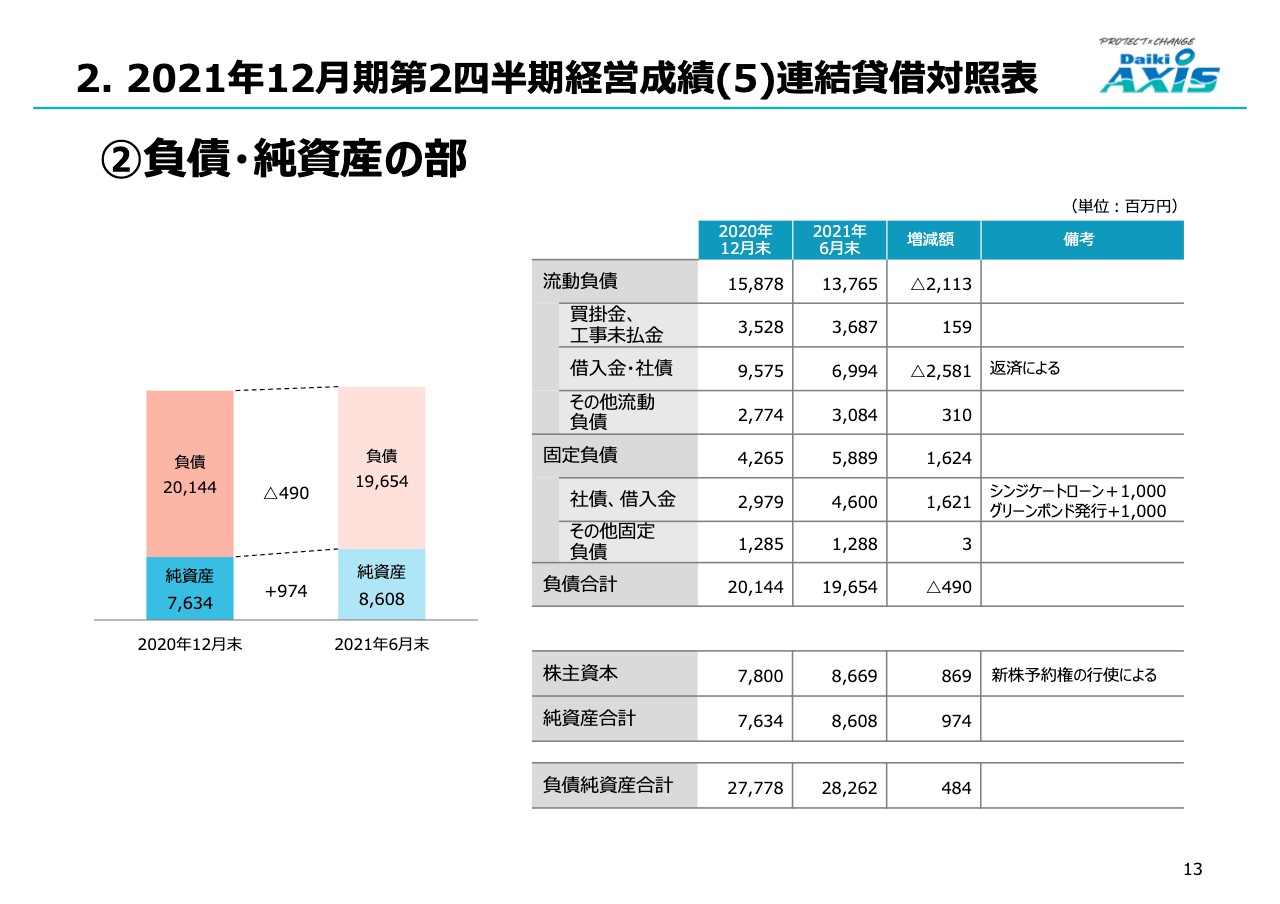

2. 2021年12月期第2四半期経営成績(5)連結貸借対照表

負債については、短期借入金を返済し流動負債が大きく減少した一方で、今期に太陽光発電の設備投資見合いでのシンジケートローン10億円の調達およびグリーンボンド10億円の発行を行ったことから、固定負債が大きく増加しています。また純資産に関しては、昨年発行した、サステナビリティファイナンスの新株予約権が、海外投資の進捗により行使されたことにより株主資本が増加しています。

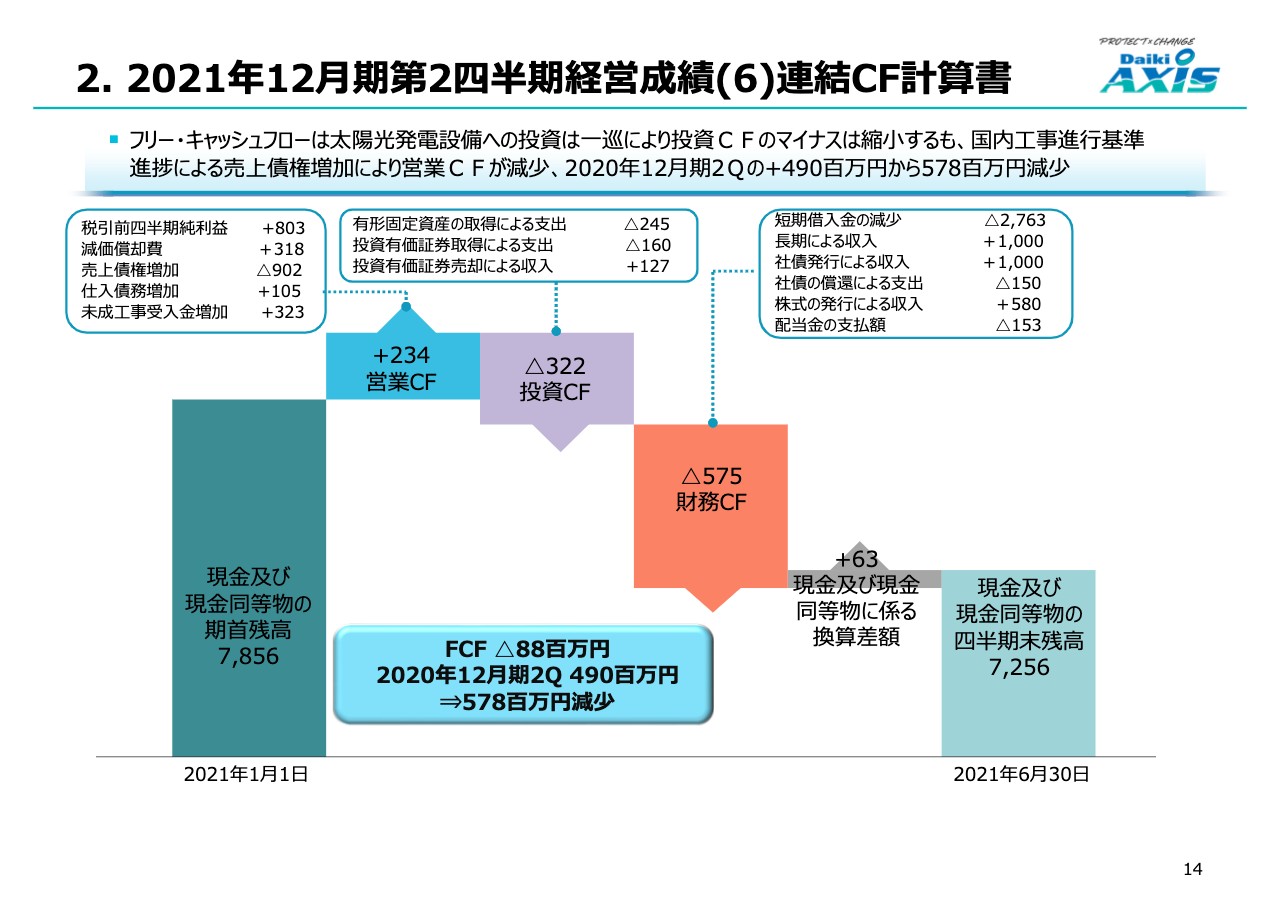

2. 2021年12月期第2四半期経営成績(6)連結CF計算書

キャッシュフロー計算書については、太陽光発電設備への投資が一巡し、投資キャッシュフローのマイナスは縮小したものの、国内工事進行基準進捗による売上債権増加により営業キャッシュフローが大幅に減少しています。前年同期との対比ではフリー・キャッシュフローが5億7,800万円減少しています。

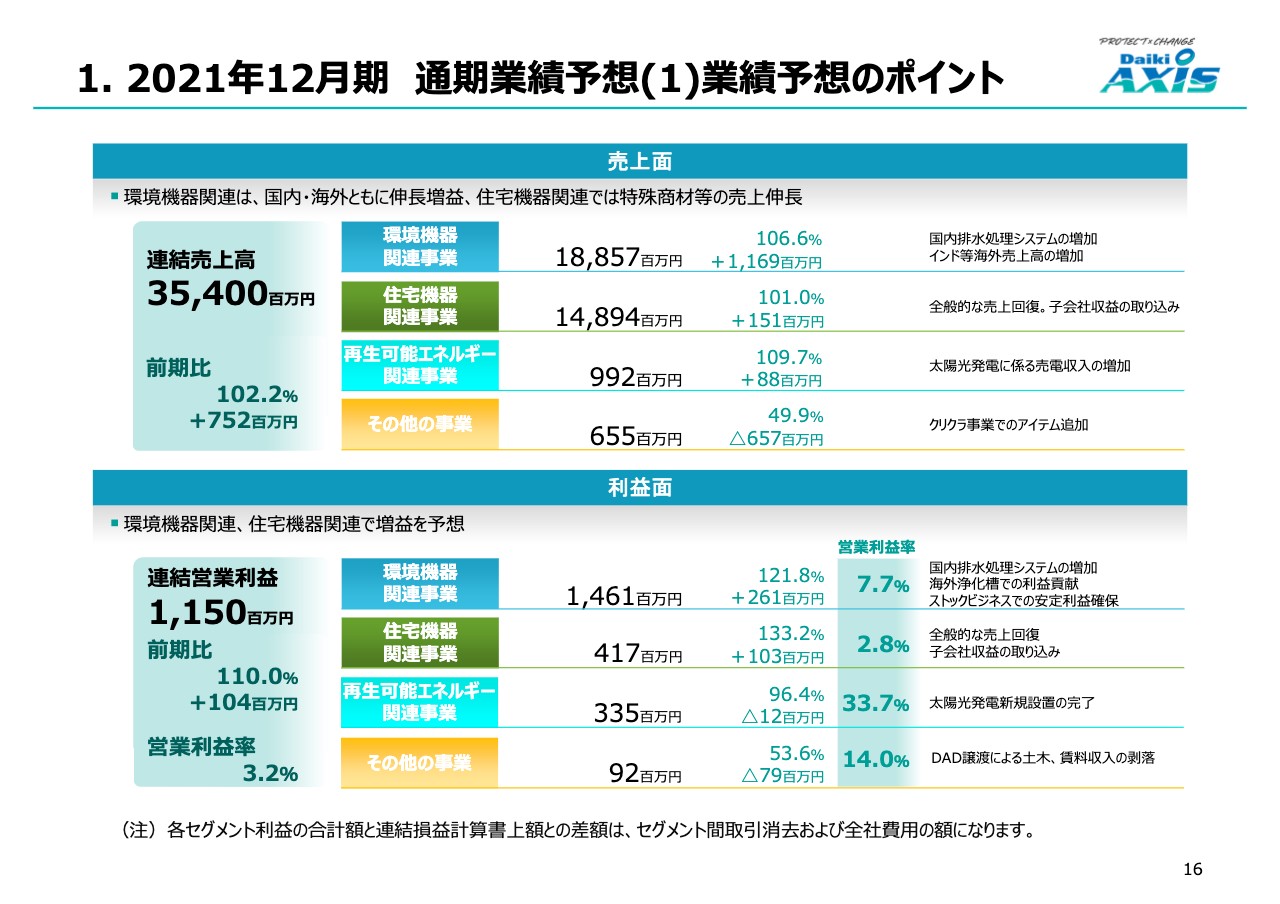

1. 2021年12月期 通期業績予想(1)業績予想のポイント

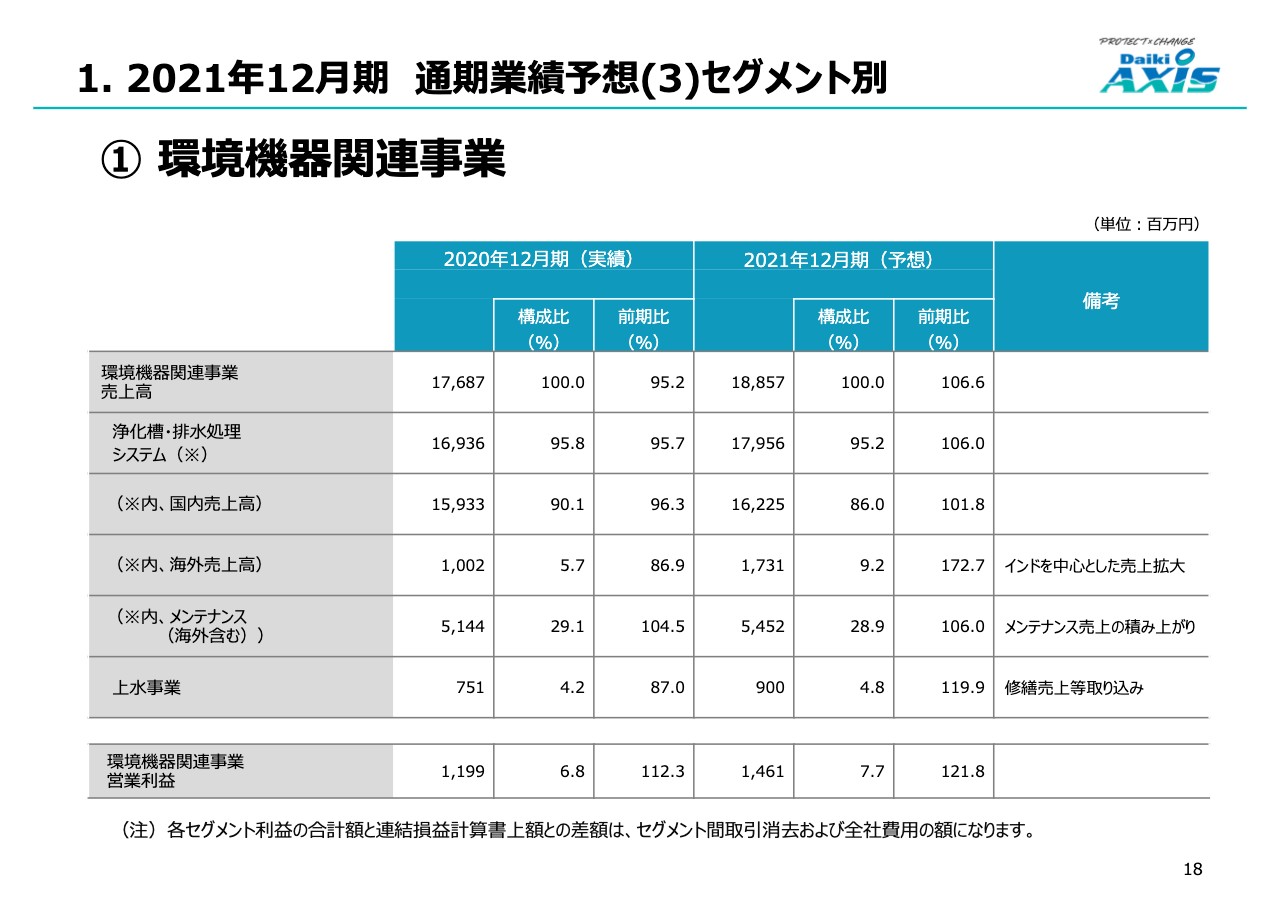

続いて、2021年12月期通期の業績予想について説明します。2021年12月期の通期計画は今年2月の発表から変更していません。連結ベースで、売上高354億円、前期比2.2パーセント増、営業利益11億5,000万円、前期比10.0パーセント増を計画しています。

売上面については、環境機器関連事業において、国内では排水処理システムが増加し、メンテナンスビジネスも拡大すること、海外ではインドなどでの生産が本格化することから国内売上高、海外売上高ともに大きく増加し、前期比増収の予定です。

住宅機器関連事業においては、前期に落ち込んだホームセンターリテール商材の回復等により増収を見込んでいます。

再生可能エネルギー事業においては、太陽光発電に係る売電が前期でほぼフル稼働となったことから、当面の伸びは穏やかとなる見込みです。また小形風力発電も今期新たに11サイトの設置を見込んでおり、その収益が計上される予定です。

利益面では、環境機器関連事業において主に国内・海外での売上増に伴う利益拡大を見込んでおり、住宅機器関連事業では売上増・利益率の改善による利益増、再生可能エネルギー事業においては太陽光発電が頭打ちとなることから微減、その他の事業は前期の土木事業の利益がなくなることから減益を見込んでいます。

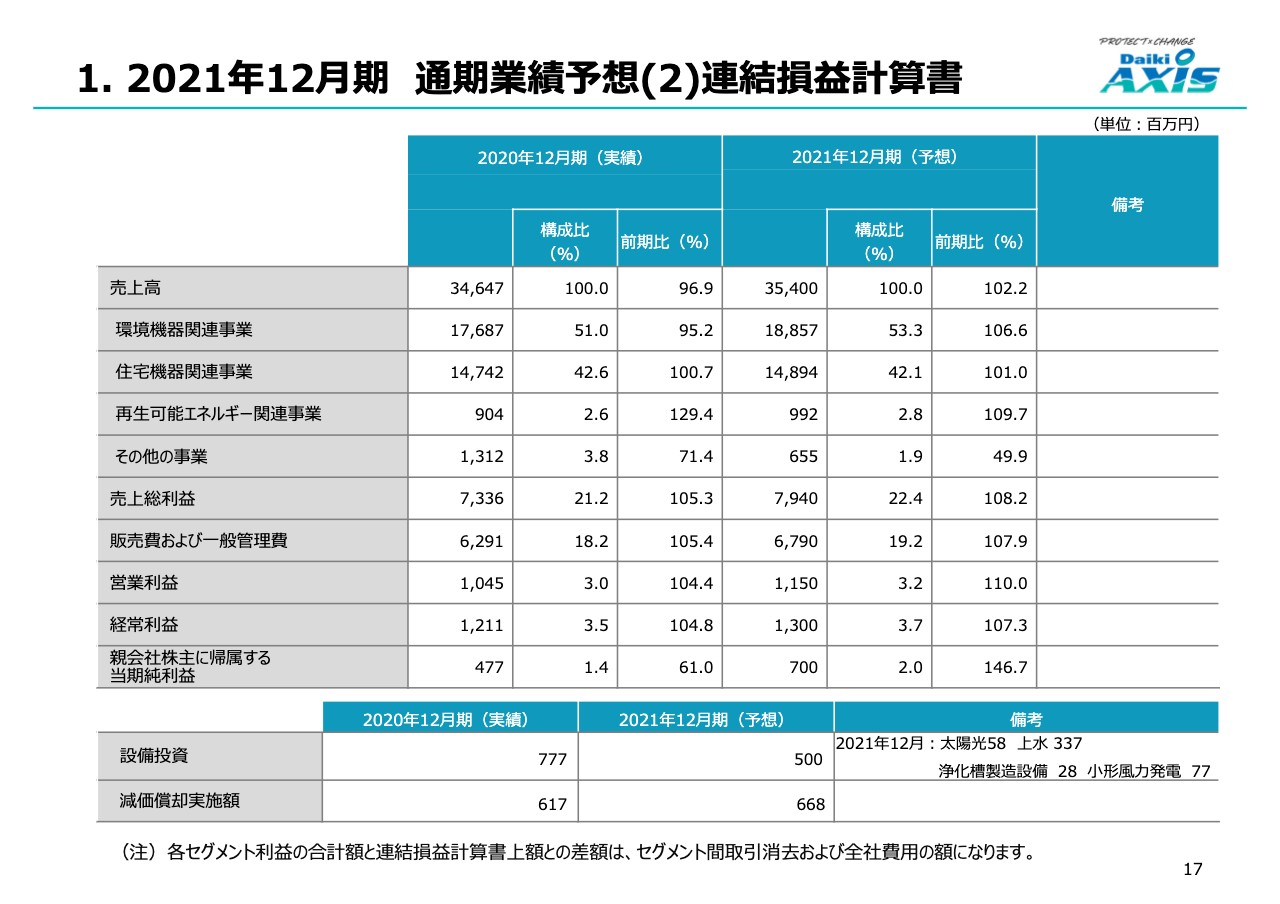

1. 2021年12月期 通期業績予想(2)連結損益計算書

先ほどお伝えしたことにより、経常利益については13億円、親会社株主に帰属する当期純利益については7億円と増益を見込んでいます。

設備投資については、地下水飲料化事業において3億3,700万円、太陽光発電に係るものは一巡したことから5,800万円、小形風力発電に係る売電事業に7,700万円の設備投資を実施する予定です。

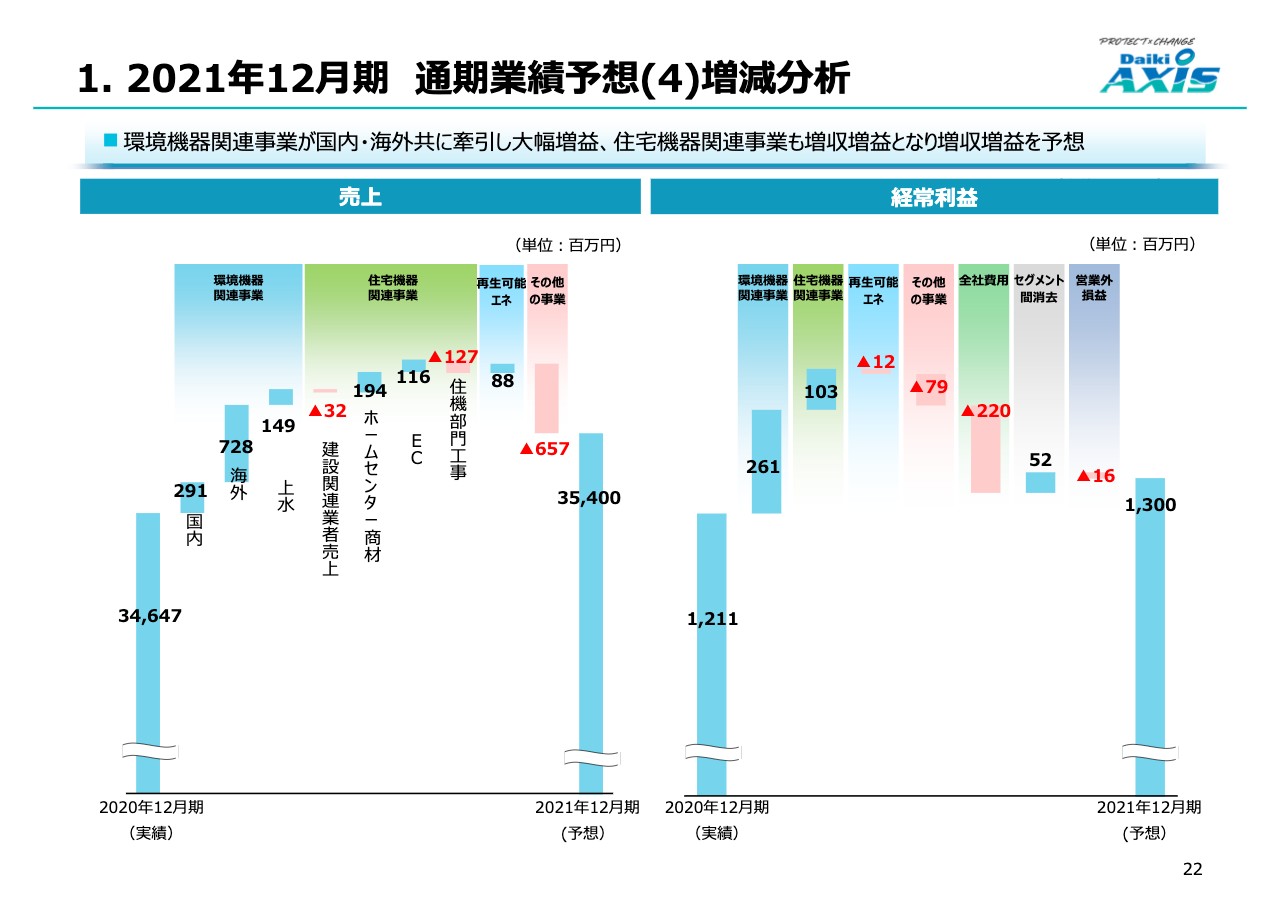

1. 2021年12月期 通期業績予想(4)増減分析

増減分析において、考えられるリスク要因についても触れておきます。環境機器関連事業では、現状では全体計画には大きな影響はないものと考えていますが、海外、新興国において感染再拡大がみられた場合には、販売活動や現地での生産に影響がある可能性があります。またミャンマーの政変に関しては、もともとミャンマーでの売上・利益を今期に大きく見込んでいなかったことから、軽微なものと判断しています。

住宅機器関連事業では新型コロナウイルスの影響が長引くことによるリフォーム需要の低迷によって、ホームセンターリテール商材の低迷が長引く可能性があります。

再生可能エネルギー関連事業においては、台風や地震など、予期せぬ災害による被害で稼働停止が長期にいたった場合には収入の低減を招く可能性があります。

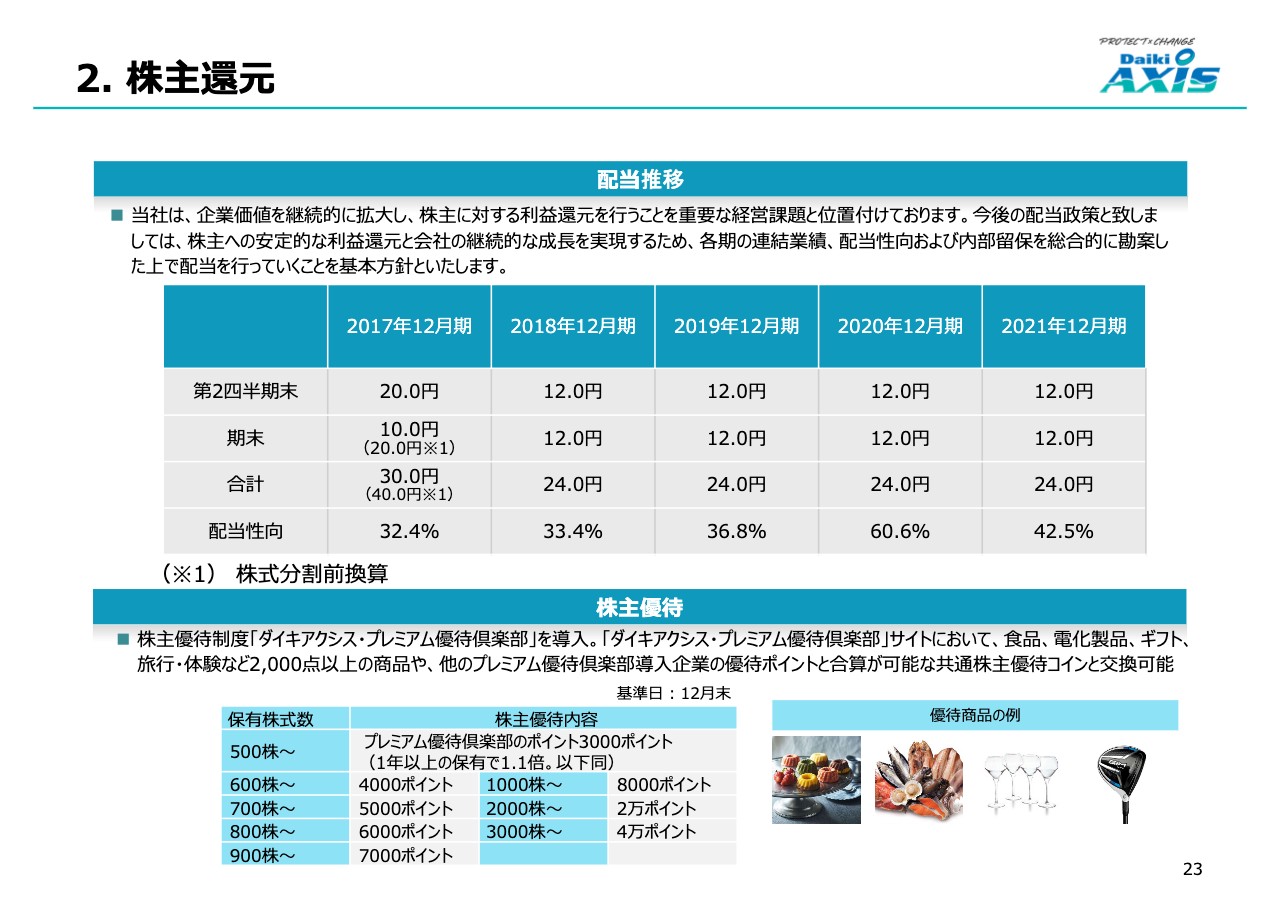

2. 株主還元

配当政策は、各期の連結業績、配当性向及び内部留保を総合的に勘案した上で配当を行う事としています。2021年12月期は前年と同様、第2四半期末12円、期末12円、年間24円の計画とします。

株主優待については前期に見直しを行い「ダイキアクシス・プレミアム優待倶楽部」を新設しました。「ダイキアクシス・プレミアム優待倶楽部」サイトにおいて、食品、電化製品、ギフト、旅行・体験など2,000点以上の商品や、他のプレミアム優待倶楽部導入企業の優待ポイントと合算が可能な共通株主優待コインと交換可能なものとなっています。

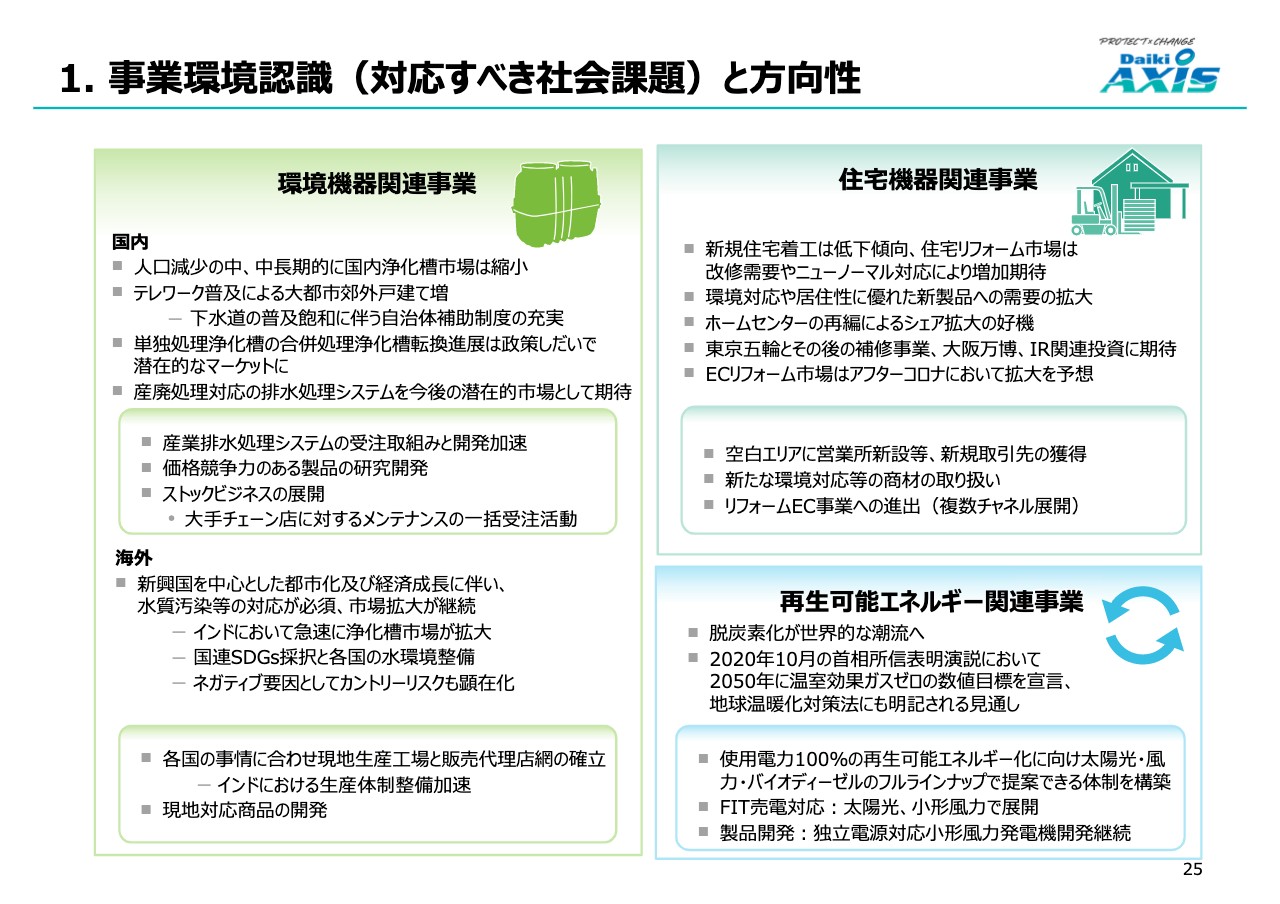

1. 事業環境認識(対応すべき社会課題)と方向性

成長戦略として、現在弊社が認識している事業環境および対応すべき社会課題と方向性について説明します。

環境機器関連事業においては、国内の浄化槽市場は全体では縮小するものの、下水道についても普及が飽和する中、各自治体としても浄化槽の補助制度を充実させてきており、テレワーク普及による大都市郊外における戸建て増加等に伴う浄化槽需要などが発生しています。また、現在でも過去の単独処理浄化槽が多く存在し、その転換が進んでいないため、政策次第では、今後合併処理浄化槽への転換が進む可能性があります。

そのような中で当社としては引き続き価格競争力のある製品の開発に取り組んでいきます。また国内の工場などの産業排水処理については底堅い需要があり、さらに高度な処理が要求されていくため、研究開発を加速していきます。

海外では新興国を中心とした市場拡大が確実に継続していくものと認識しています。アジア・アフリカにおける低い下水道の普及率、SDGsの「安全な水とトイレを世界中に」という課題も鑑み、公衆衛生の改善に向けた動きが加速しています。すでに進出した各国においてもインドを中心にそれを実感しているところです。

住宅機器関連事業については、住宅リフォーム市場は底堅く、今後、関東地域でのアフターコロナのインフラ関連の補修事業、そして、関西地域での大阪万博やIR関連での公共事業およびホテル・マンションの需要拡大に期待がもてると考えています。また、環境対応や居住性に優れた製品に関しては、需要は拡大しています。さらに、この分野では、まだまだEコマースが浸透しておらず、今後市場は伸びていくのではないかと考えています。

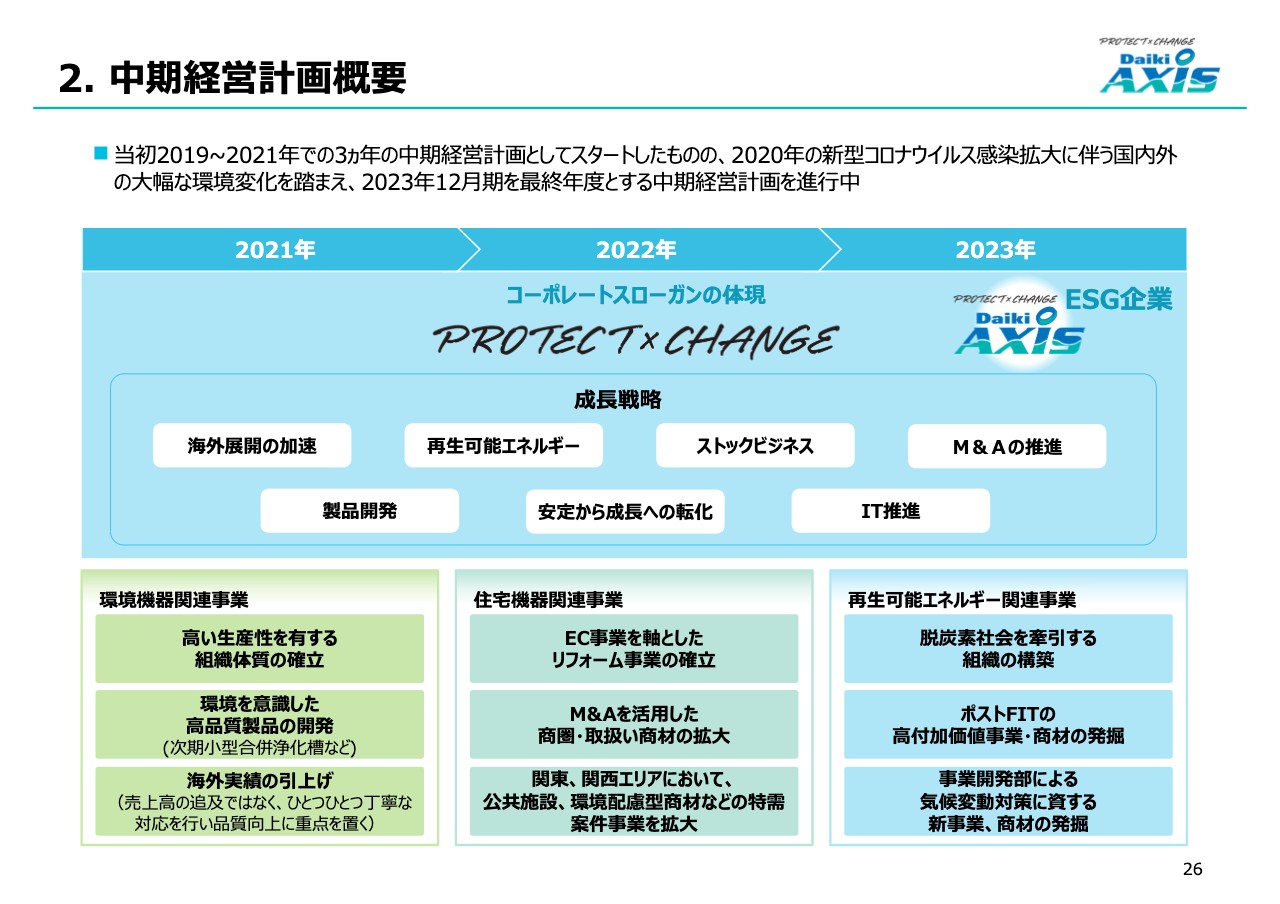

2. 中期経営計画概要

現中期経営計画の概要について説明します。当初2019年から今年度年までの3ヶ年の中期経営計画を推進していましたが、大幅な環境変化を踏まえ、定量目標を一旦取り下げた上で、今年度を初年度とし、2023年12月期を最終年度とする中期経営計画を実行中です。

中期経営計画のタイトルは、コーポレートスローガンの体現として「PROTECT×CHANGE」としています。また、成長戦略については、引き続き、前中期経営計画の内容を推進し、グループ全体として積極的に挑戦できるかたちの、スライドにある7つのテーマを掲げて推進しています。

新型コロナウイルスが収束していない現段階においては、将来の事業環境が不透明であることから、最終年度の2023年の数値目標はまだ設定していませんが、各セグメント毎の達成目標としてそれぞれスライドにある目標を掲げて推進しています。

3. ダイキアクシスグループが目指すESG経営

前中期経営計画においても推進していたESG経営については、新中期経営計画においても引き続き推進していきます。弊社の経営理念は、「『環境を守る。未来を変える。』を使命とし、『環境創造開発型企業』として発展を続けることで、社員の生活向上および社会の発展に貢献すること」と定めています。

このためには、「ESG企業」であることが最も重要であると考えています。引き続き、今後も企業基盤となる企業統治をしっかりと固め、事業活動・企業活動を通じて「水」を軸とした環境および社会への貢献を進めていきます。

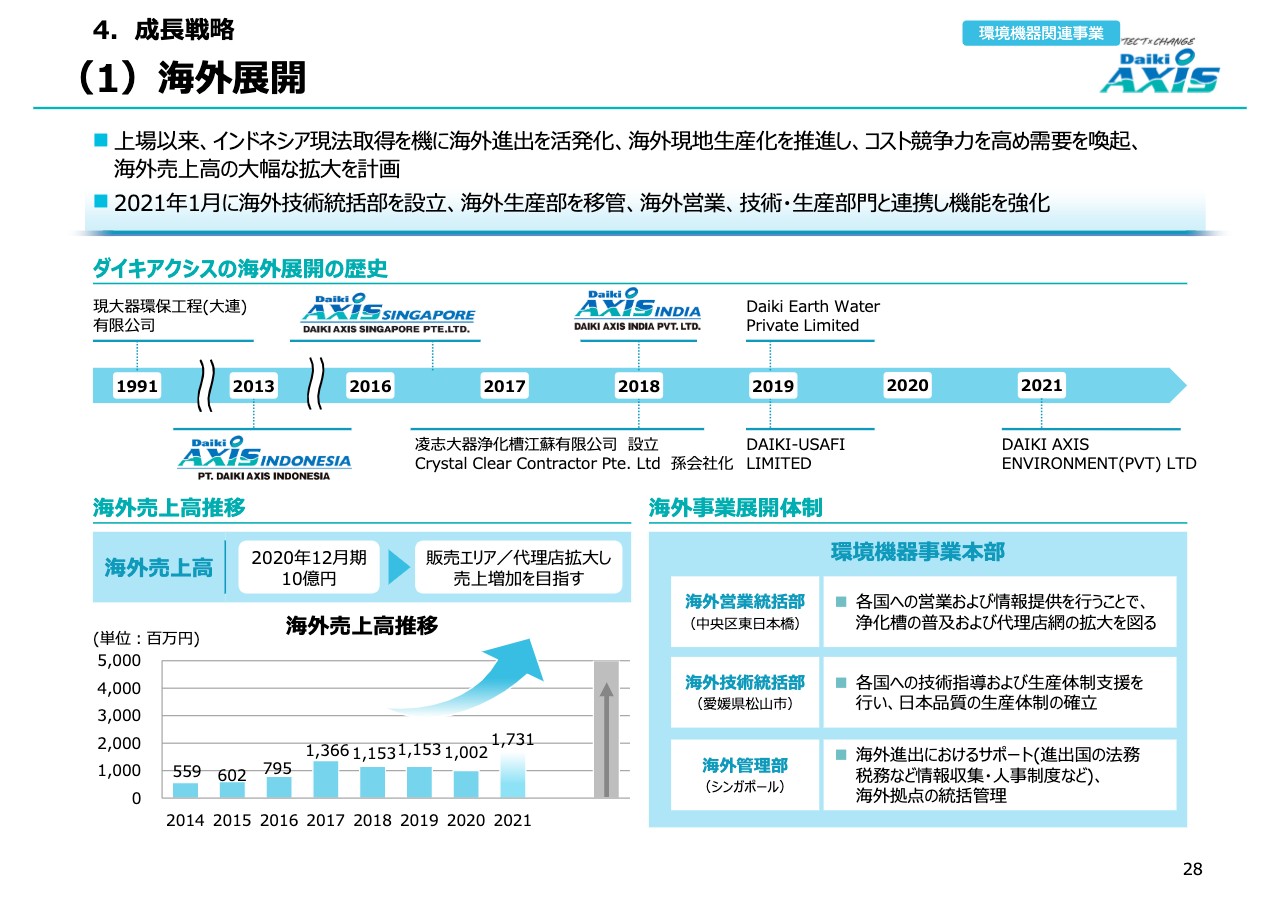

4. 成⻑戦略 (1)海外展開

ここからは、中期経営計画の成長戦略に関する具体的な取り組みについてご説明します。まず、海外展開についてです。弊社は上場直後の2013年に買収したDAIKI AXIS INDONESIAを起点とし、シンガポールに海外統括会社を設立しました。その後、アジア・アフリカ各国に代理店や現地法人を展開してきました。

海外売上高については、前期に関しては新型コロナウイルスの影響で10億円となり微減でしたが、今期以降はインドを中心に受注が拡大し、生産体制も整っていくことから、飛躍的に成長していくと見込んでいます。

今期以降は海外部門が急速に拡大することを見込み、今年1月には従来の海外営業統括部に加え、海外技術統括部および社長室直下の海外管理部を新設し、海外展開における基盤を強化しています。

4. 成⻑戦略 (1)海外展開<代理店網の構築>

スライドをご覧のとおり、当社の海外展開における基本戦略として、インド・ケニア・スリランカ・ミャンマー・ベトナム・バングラデシュ・ネパール・パキスタンでの代理店網の構築が進展しており、世界で28社の代理店を配備しています。

特にインドでは代理店の数が増減しながらも拡大しており、現在では20社となっています。直近では、生産現法のあるインドネシアでも新たに1社と代理店契約を締結しており、一層の販売強化に取り組む予定です。

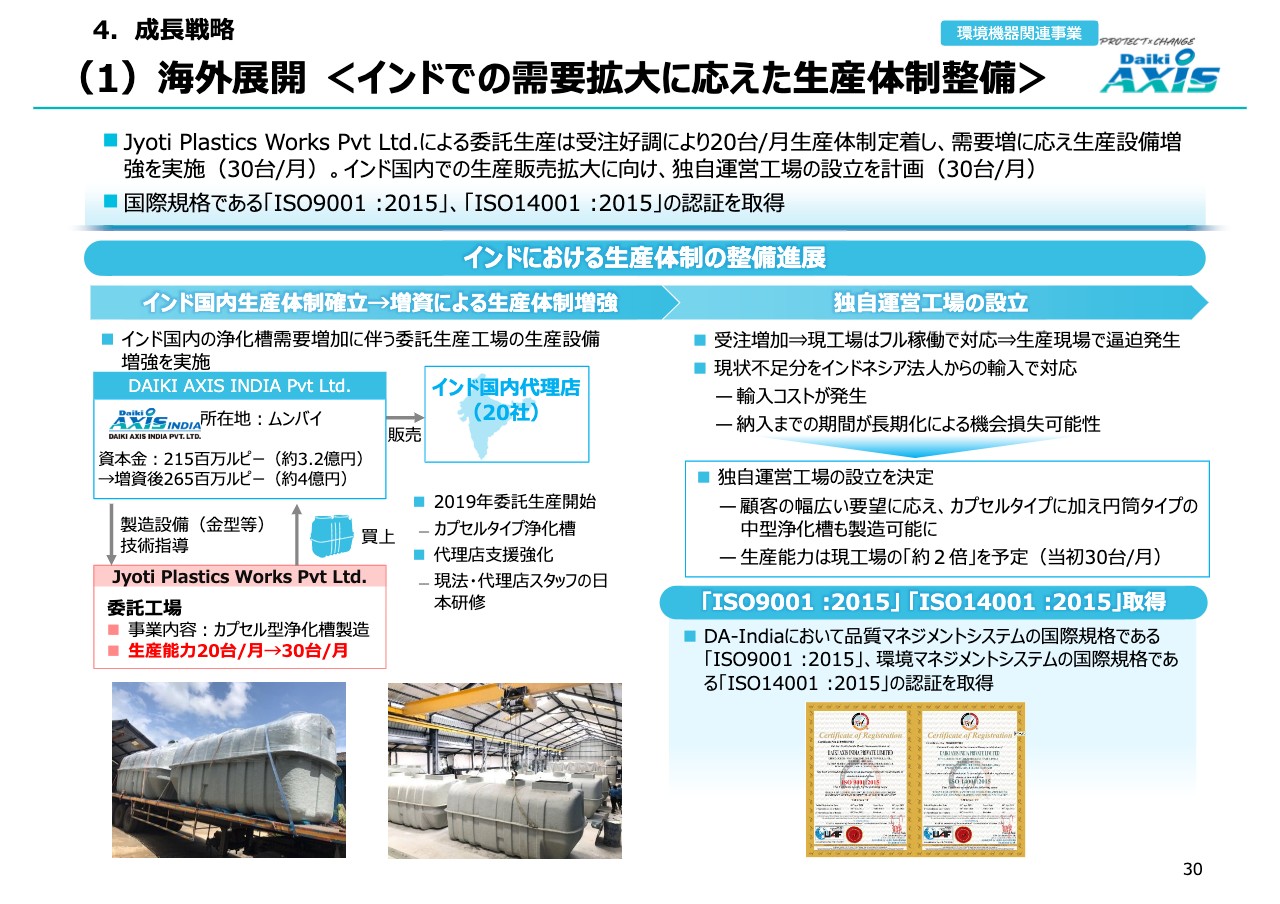

4. 成⻑戦略 (1)海外展開<インドでの需要拡大に応えた生産体制整備>

インドでの生産展開・事業展開の現況についてご説明します。2018年にインドのムンバイに製造子会社を設立し、委託工場での生産能力は月20台となっています。好調な受注を背景に現工場はフル稼働しており、生産は逼迫している状態です。そのため、この6月末にDAIKI AXIS INDIAの増資を行い、生産設備の増強を実施しています。

今後は委託工場に加え、独自運営工場の設立を検討しています。同工場においては、当初は月30台の生産規模であるものの、最終的には現工場の約2倍の生産能力を予定して稼働させたいと考えています。生産規模は現工場と同等なものの、インドでの幅広いニーズに応え、カプセルタイプに加えて円筒タイプの中型浄化槽も製造可能な工場として検討しています。

DAIKI AXIS INDIAにおいては今後の需要拡大状況に応じ、インド各地においてさらなる工場建設なども検討していく予定です。

同時に、DAIKI AXIS INDIAにおいて品質マネジメントシステムの国際規格である「ISO9001:2015」と、環境マネジメントシステムの国際規格である「ISO14001:2015」の認証を取得しました。品質を継続して改善し続けることで、高品質な浄化槽の提供およびインドにおける水環境の改善に寄与することにより、水環境保全に貢献していきます。

4. 成⻑戦略 (1)海外展開<スリランカ/ケニア/中国>

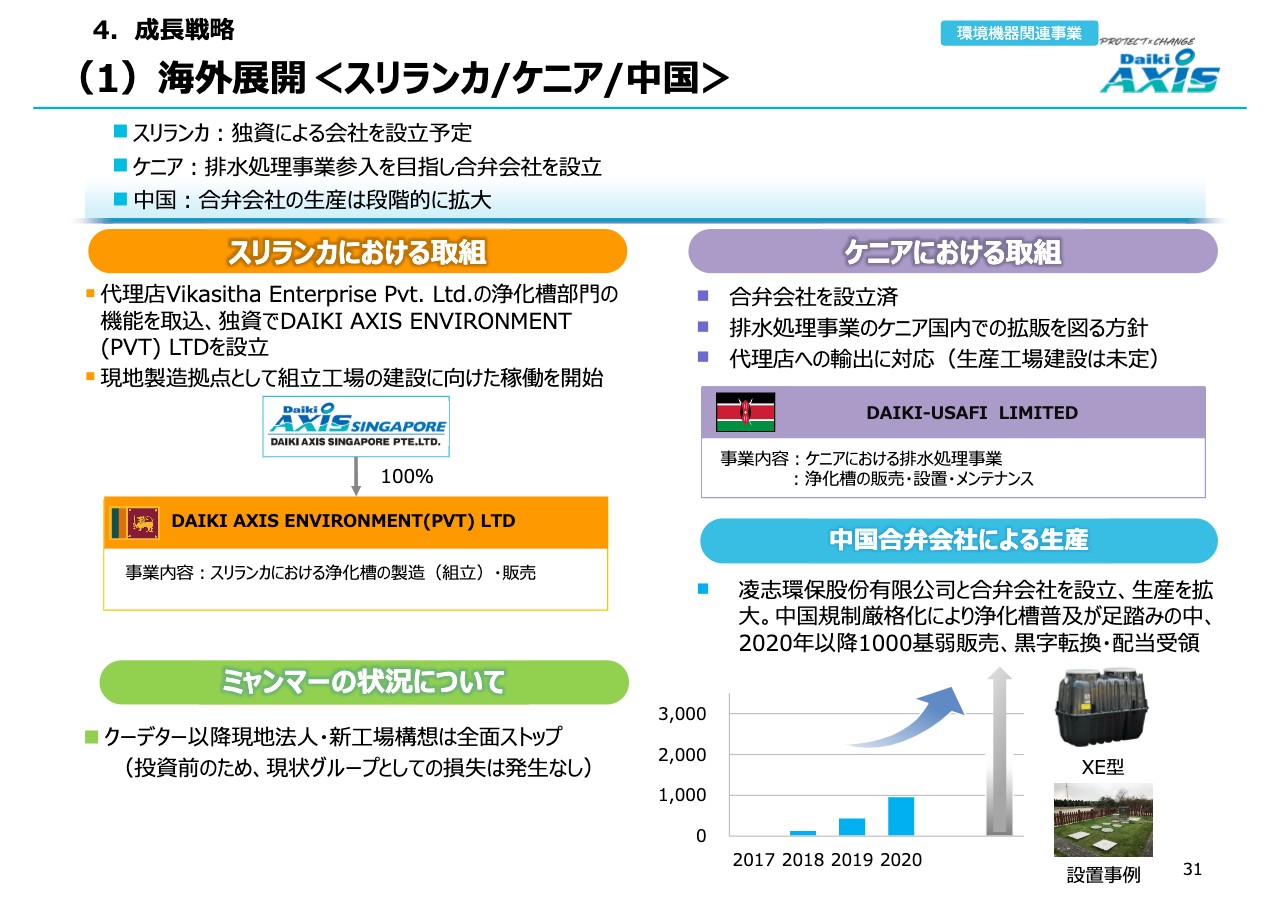

その他の国の状況についてご説明します。ミャンマーでは、今年2月に軍事クーデターが発生し、それ以降は現地法人・新工場構想が全面ストップしています。クーデターが投資前であったため、現状ではグループとしての損失は発生していません。

スリランカでは、今般、既存代理店の機能を取り込み、独資での会社設立を実施しました。今後は現地製造拠点として組立工場の建設に向けた稼働を開始し、代理店を通じた販売・設置・メンテナンスを展開していく予定です。

ケニアにおいても現地の代理店のUsafiと、排水処理事業や販売・設置・メンテナンスを行う合弁会社を設立しています。今後はケニア国内で輸入を通じた浄化槽の拡販を図る方針です。

中国の合弁会社の状況についてご説明します。中国においては現地企業と合弁契約を結び、現地で生産体制を整えてきました。その後、中国の建設部規制が厳格化したことから、中国国内での浄化槽の普及は全体的に足踏みしていました。その中で、地方政府ごとの条件で適合する浄化槽の普及に努めた結果、2020年は1,000基弱を販売し、利益確保が実現できる段階となってきました。今後も穏やかに生産が伸長していくことが期待されます。

4. 成⻑戦略 (2)技術力・製品開発力

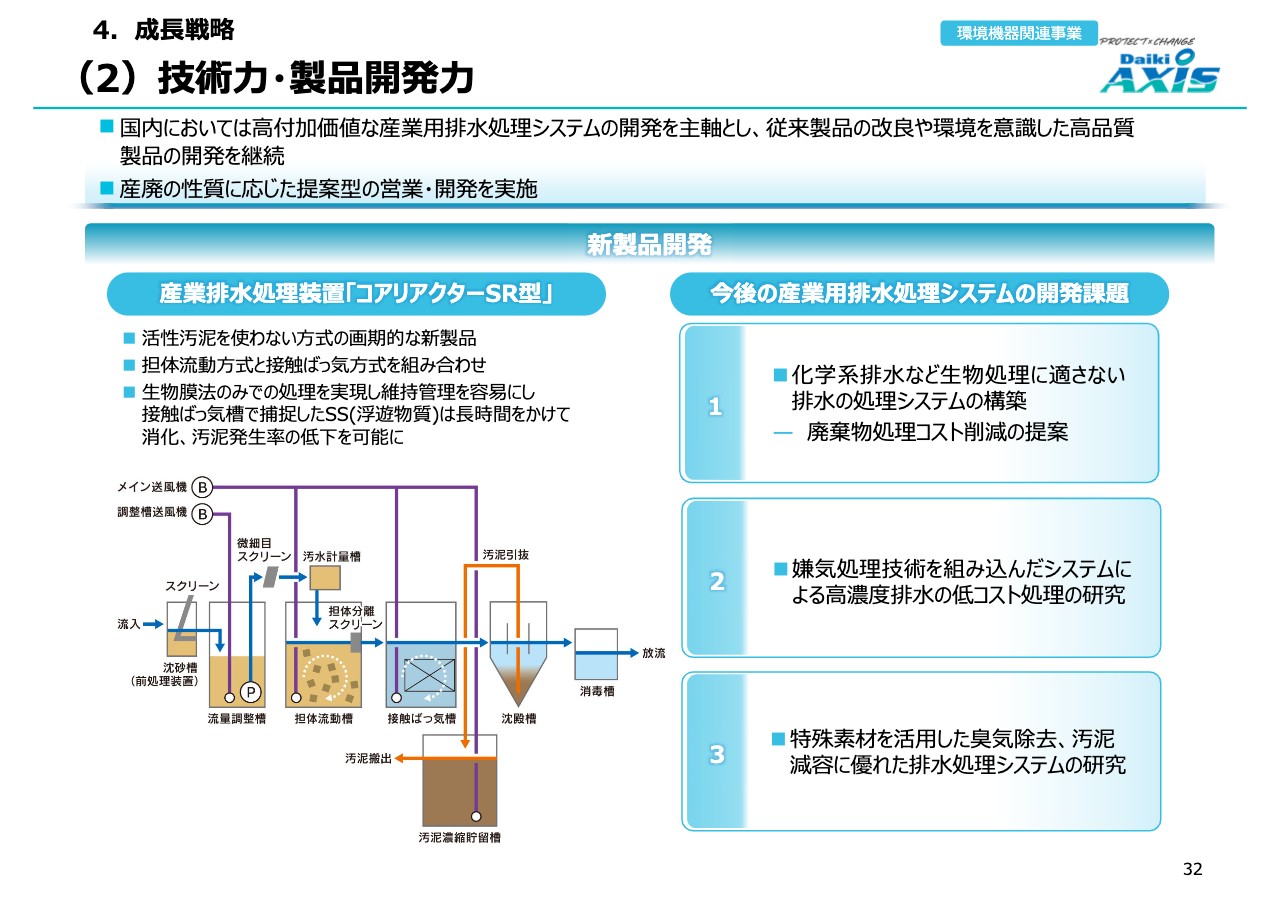

開発分野での取り組みについてご説明します。国内においては高付加価値な産業用排水処理システムの開発を主軸とし、従来製品の改良や環境を意識した高品質製品の開発を継続しています。

今般7月に、画期的な産業排水処理システムとして「コアリアクターSR型」を発表しました。同システムは、活性汚泥を使わない方式の画期的な新製品であり、生物膜法のみでの処理を実現することで維持管理を容易にしています。

接触ばっ気槽で捕捉した浮遊物質は長時間かけて消化し、汚泥発生率の低下を可能にすることで、結果的にランニングコストの削減に貢献できるシステムです。

国内では、各業界のお客さまそれぞれに特有の産業廃棄物の処理を含む産業用排水処理の開発課題が存在します。スライド右側に現在取り組み中の例を記載しています。このように、お客さまの課題に応じた提案型の営業・開発を実施していきます。

4. 成⻑戦略 (3)ストックビジネス拡大

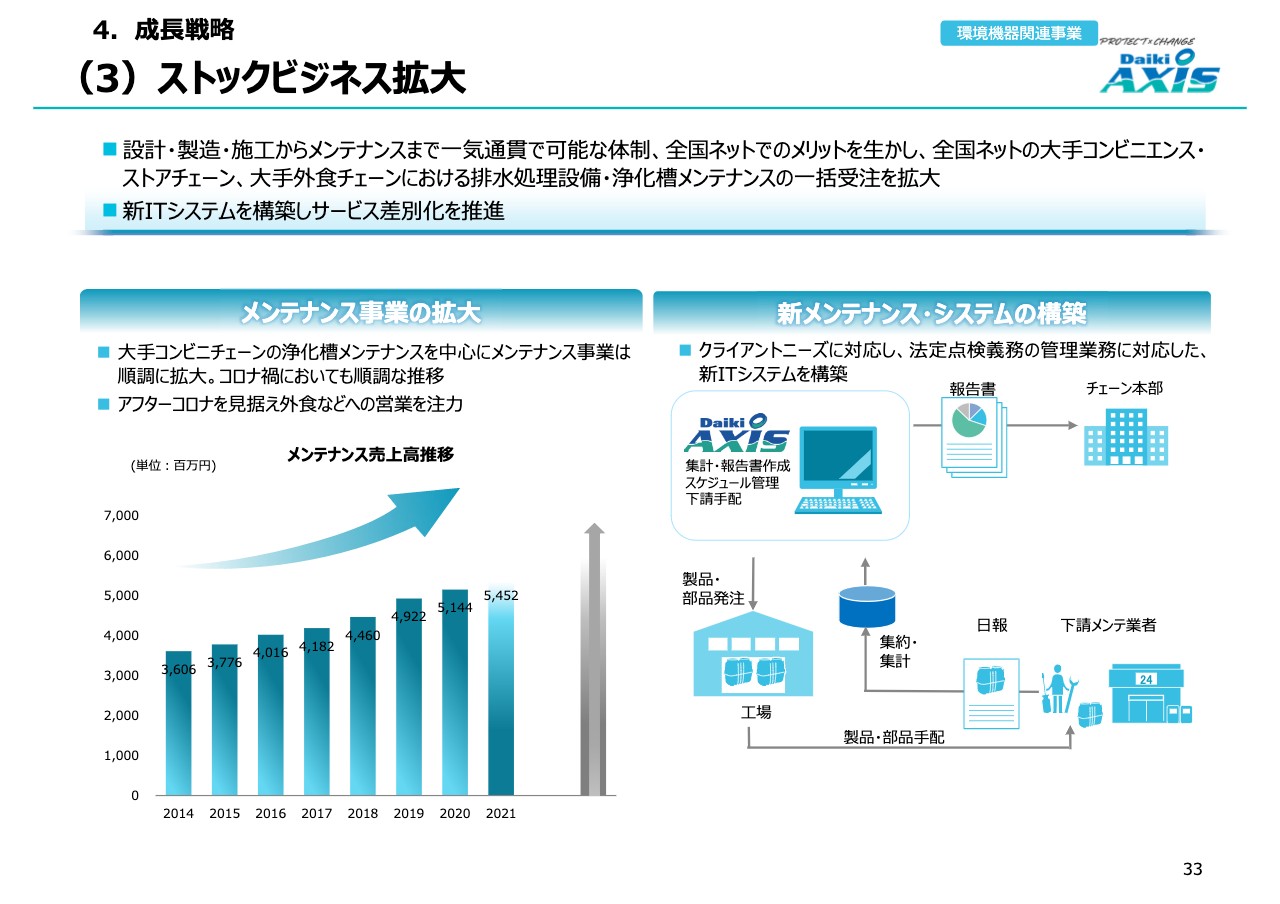

ストックビジネス拡大についてご説明します。当社はストックビジネスとして、地下水飲料化設備のほかに排水処理設備のメンテナンスに積極的に取り組んでいます。

特に力を入れているのが、全国規模の大手コンビニエンスストアチェーン、大手外食チェーンにおける排水処理設備などのメンテナンスです。メンテナンスの売上高は着々と伸長しており、大きな収益・利益の柱となってきています。

また、この事業の推進のために、メンテナンス・システムについて大掛かりなITシステムを構築し、稼働を開始しました。法定点検義務の管理業務が必須なクライアントニーズに対応することで、サービスの差別化を推進して一層の拡大につなげていきたいと考えています。

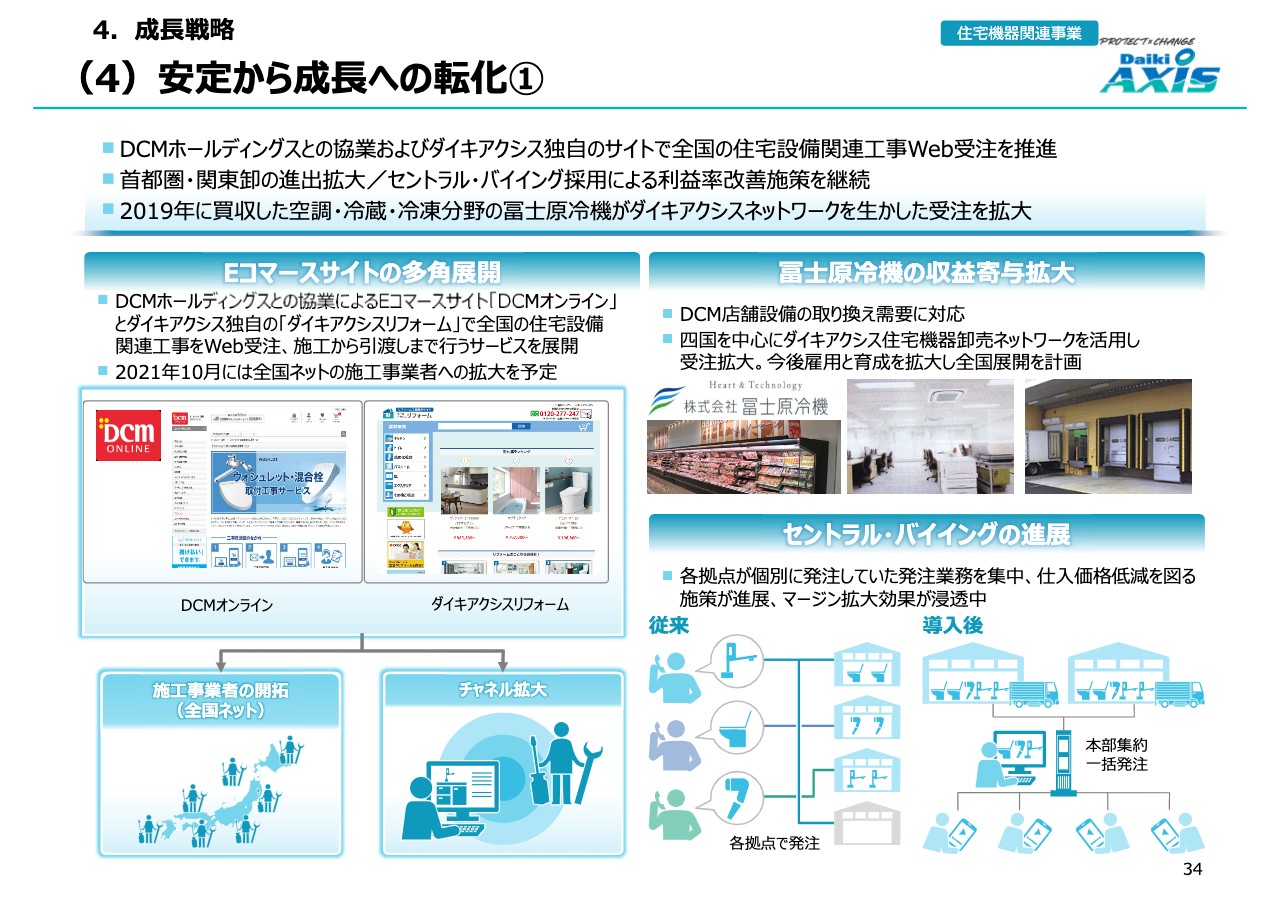

4. 成⻑戦略 (4)安定から成⻑への転化①

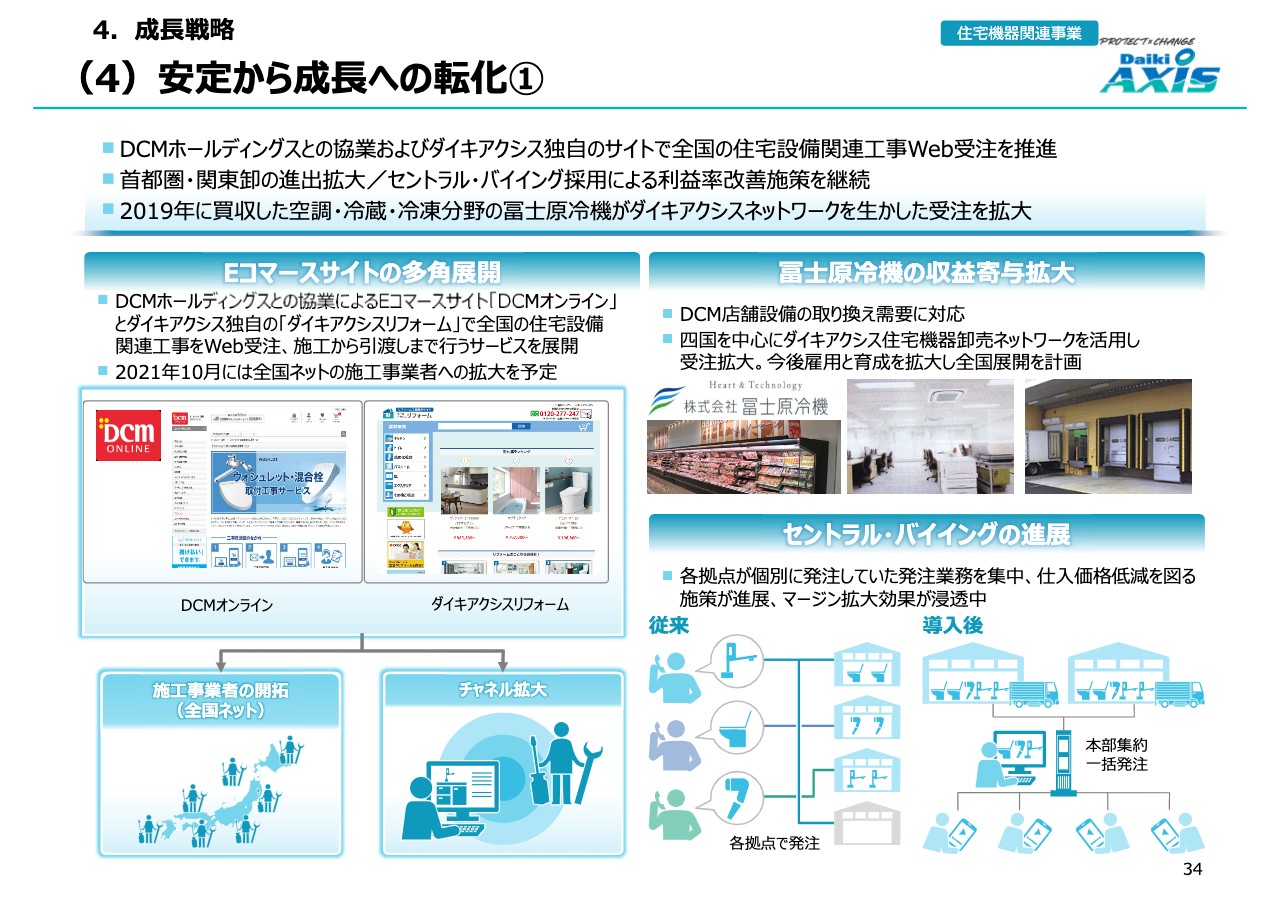

住宅機器関連事業の分野です。従来、この事業は安定的な収益を稼ぐ分野としていましたが、前中期経営計画から市場環境の変化に対応し、成長路線に舵を切ることとしました。現中期経営計画でもその路線を継続していきます。

新型コロナウイルスの影響で遅延していましたが、今後、ECリフォームビジネスではEコマースサイトとの多角展開を図っていきます。

具体的には、DCMグループとの協業によるEコマースサイト「DCMオンライン」と、ダイキアクシス独自の「ダイキアクシスリフォーム」で全国の住宅設備関連工事をWeb受注し、施工から引渡しまで行うサービスを展開しています。

今年10月には全国ネットで施工事業者への拡大を予定しているため、全国でダイキアクシスのリフォームサービスの注文ができるようになります。この分野でのEコマースの市場はまだ発展途上であり、今後の拡大を期待しています。

スライド右側をご覧ください。2019年10月に取得し子会社化した冨士原冷機については、空調・冷凍・冷蔵分野でダイキアクシス住宅機器事業の全国ネットワークを活かし、シナジー展開を推進しています。すでにDCMのホームセンター店舗設備の取り換えとして、空調機器などを全国で受注しています。

さらに、一般の法人向け、例えば介護施設などの空調機入れ替えの補助金事業も受注しており、ダイキアクシスグループとして仕入先も得意先も増えるというシナジー効果を発揮しています。現状は愛媛が中心ですが、今後は雇用と育成を拡大し、ダイキアクシスネットワークでの全国展開を図っていきます。

また、住宅機器事業の利益改善策としてセントラル・バイイングの導入を開始し、発注・仕入について本部への順次集約を進めてきました。今期以降、発注量が拡大するにつれて成果がでてきており、今後も大幅な仕入コスト削減を目指していきます。

4. 成⻑戦略 (4)安定から成⻑への転化②特殊商材の取り扱い

住宅機器関連事業の中で、今期に目に見えた成果を上げつつあるのが特殊商材の取り扱いになります。スライドには代表的なものとして4種の商材を記載しています。

1つ目はシェルターです。中国・四国を中心に本格的に販売が進んでいます。従来は鉄骨・RC造で建てていた建物に地元木材を利用しています。地元のゼネコン・工務店で作ることができる「KES構法」が売りの商品です。

2つ目は木製水槽です。こちらも実績が出てきています。FRP・ステンレス・コンクリートでできていた水槽を、地元木材の杉材を使用して作ることができます。

3つ目は、木製杭を利用した地盤補強工法です。一般的には表層改良、柱状改良、鋼管杭で行っていた地盤改良を、間伐材の防腐・防蟻処理を行った木杭を使用して行う地盤改良工法です。これら3つは、間伐材などの木材を有効活用できる環境配慮型の商材です。

4つ目は、除湿型放射冷暖房システムです。「放射」「自然対流」によって熱を伝え、機械的な風のない体に優しい冷暖房です。新型コロナウイルス対策の1つとして売上を伸ばしています。今後も地球環境・住環境に配慮した商材の発掘により、ユーザーニーズを取り込んでいくことを目指していきます。

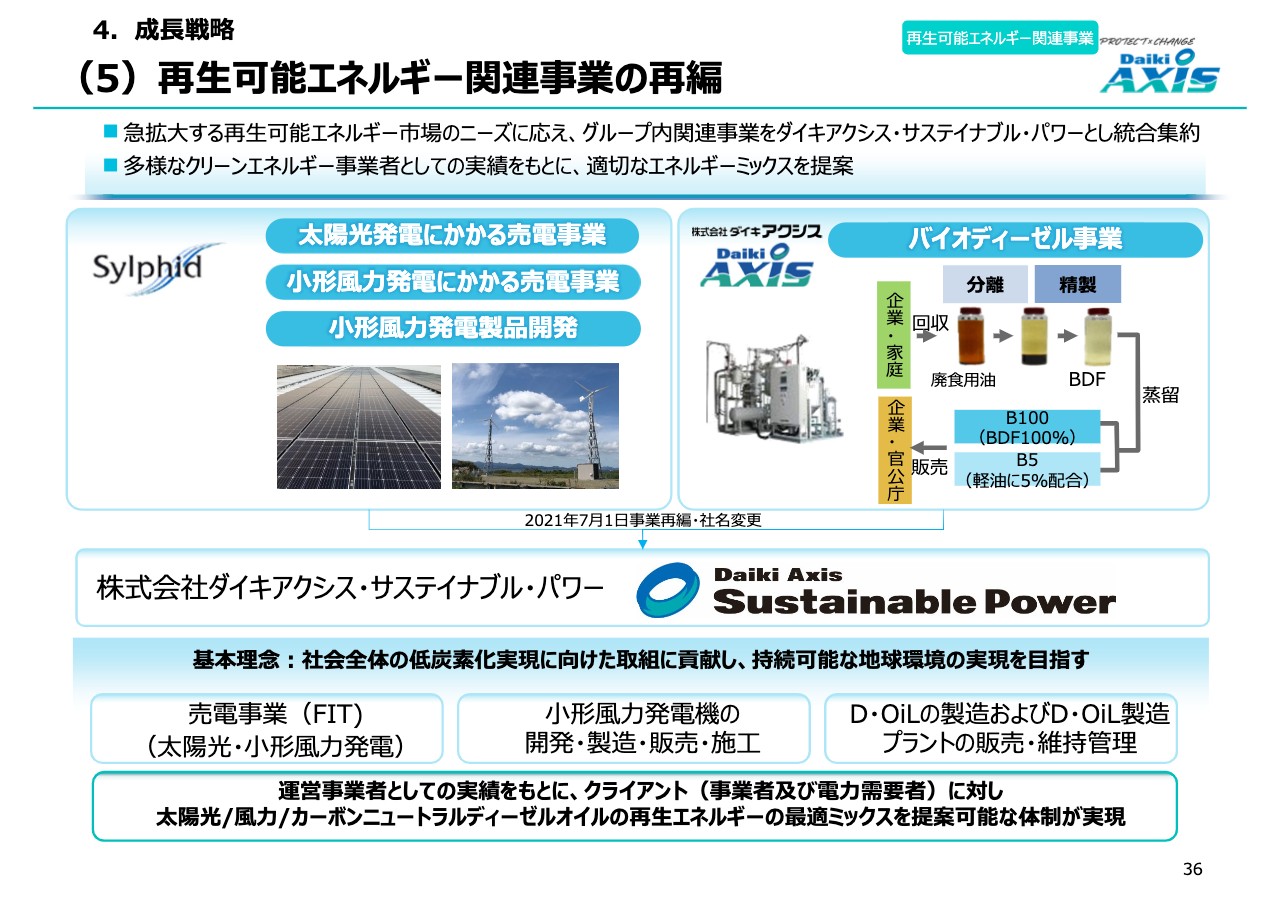

4. 成⻑戦略 (5)再生可能エネルギー関連事業の再編

再生可能エネルギー関連事業についてご説明します。当社は2012年から子会社のシルフィードにより小形風力発電機の開発・製造・販売を行ってきました。その後、2019年から風力発電および太陽光発電設備の開発・管理をシルフィードに集約することで業務の効率化を図るとともに、安定した収益を生み出しています。

ダイキアクシス本体においては、2002年よりバイオディーゼル事業を開始し、廃食用油を原料としてクリーンなディーゼル代替燃料である「D・OiL」の製造および「D・OiL製造プラント」の販売・維持管理を行ってきました。

「D・OiL」は、食用油として使用済の廃食用油を精製し、もう一度燃料として使用できるようにするリサイクルエネルギーとしてカーボンニュートラルを実現し、環境を守ることに貢献しています。

今年はシルフィードとダイキアクシスのバイオディーゼル事業を統合し、新たな会社名をダイキアクシス・サステイナブル・パワーとして、再生可能エネルギー関連事業を構成する各事業を集約しました。

これらの事業が統合することにより、運営事業者としての実績をもとに発電事業者や電力需要者であるお客さまに対し、太陽光・風力・カーボンニュートラルディーゼルオイルの再生エネルギーの最適ミックスを提案可能な体制が実現しました。

統合後はお客さまから多くの問い合わせをいただいています。同社の基本理念である社会全体の低炭素化実現に向けた取り組みに貢献し、持続可能な地球環境の実現を目指していきます。

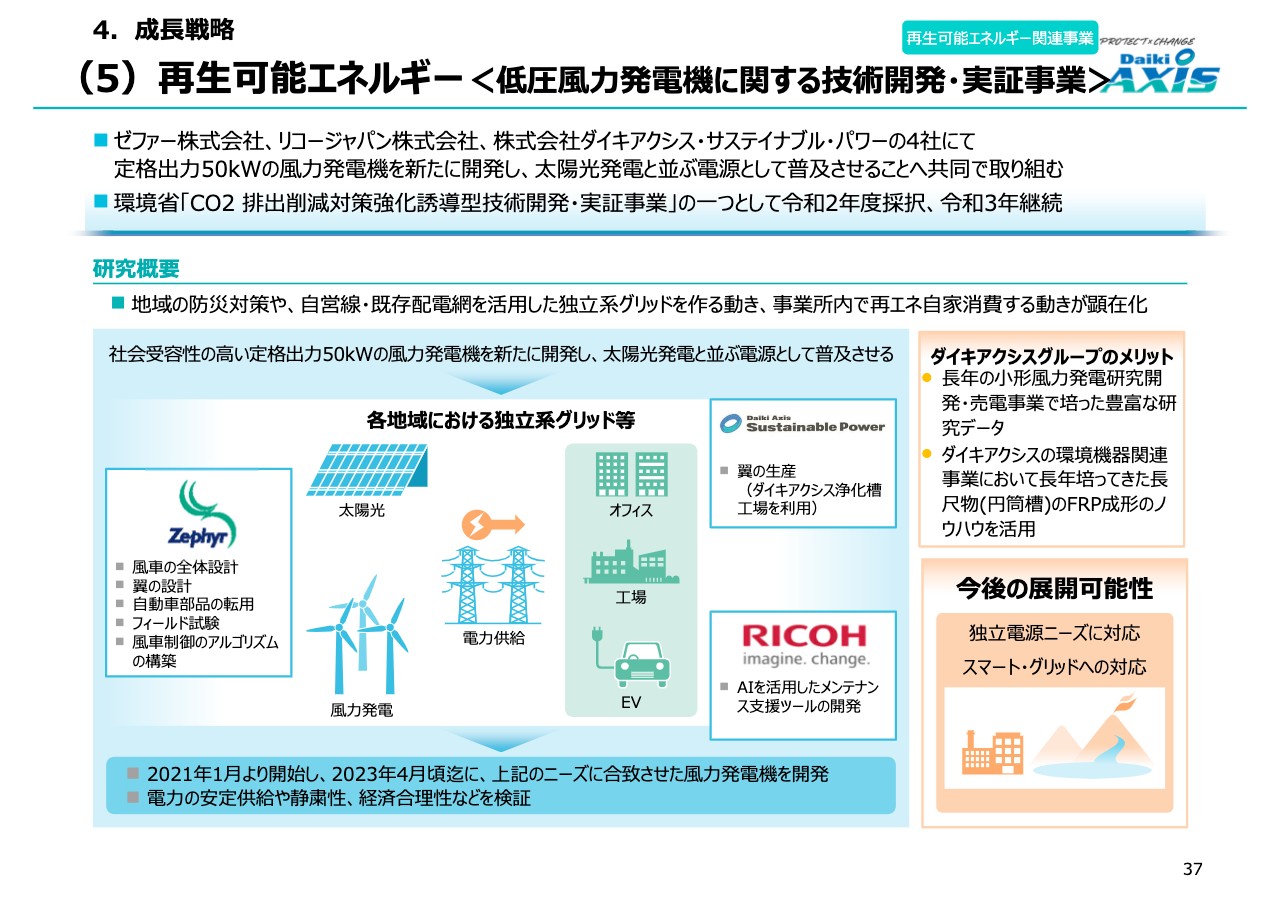

4.成⻑戦略 (5)再生可能エネルギー<低圧風力発電機に関する技術開発・実証事業>

再生可能エネルギーに関する取り組みの1つとして、環境省の「CO2排出削減対策強化誘導型技術開発・実証事業」である「低圧風力発電機に関する技術開発・実証事業」に参画しています。

これは地域の防災対策や、自営線・既存配電網を活用した独立系グリッドを作る動き、事業所内で再生エネルギーを自家消費する動きが顕在化する中、ゼファー、リコージャパン、ダイキアクシス・サステイナブル・パワーの3社共同により、完全国内開発で社会受容性の高い定格出力50キロワットの小形風力発電機を新たに開発し、太陽光発電と並ぶ電源として普及させることに取り組むものです。

環境省から3年間で10億円近い額が3社合同で拠出される予定です。ダイキアクシスグループのメリットとして、長年の小形風力発電研究開発・売電事業で培った豊富な研究データが活かせること、ダイキアクシスの環境機器関連事業において長年培ってきた長尺物(円筒槽)のFRP成形のノウハウを活用できることが挙げられます。

4. 成⻑戦略 (6)M&Aの推進

M&Aの推進に関してです。スライドに記載のとおり、当社ではこれまでさまざまなM&Aの実績があります。今後も当社の理念に共通しており、シナジー効果が見込める事業を中心に、さらなるM&Aによる拡大を検討していきます。

Appendixにはグループの概要や沿革、事業別の各製品・システムを写真や図でそれぞれご紹介していますので、後ほどご覧ください。

最後になりましたが、我々ダイキアクシスグループ役職員一同は、「PROTECT×CHANGE」のコーポレートスローガンの下、「環境を守る。未来を変える。」を使命とし、今後も新しい取り組みに挑戦して社会に貢献できる企業でありたいと考えています。

今後ともみなさまのご支援をお願いするとともに、ご期待に応えられる企業であり続けることをお約束して、ご説明を終わりたいと思います。長時間お付き合いいただきまして、誠にありがとうございました。

質疑応答:環境機器関連事業の国内・海外の上期・下期の売上高について

司会者:環境機器関連事業の国内と海外の上期と下期の売上高の差について、もう一度ご説明をお願いします。

大亀:環境機器関連事業の国内・海外の上期・下期ですね。国内は約55パーセントが上期で、約45パーセントが下期になります。海外については3割強が上期で、7割が下期という状況になると思います。

質疑応答:新型コロナウイルスによるインドの浄化槽ビジネスへの影響について

司会者:インドの浄化槽ビジネスは、新型コロナウイルス感染拡大による事業の遅れはありましたか? 今後の影響についても教えてください。

大亀:全体的に影響を受けた部分はあります。ただし、ローカルの社員はWEB会議を早くから活用するなどITツールを活用しながら積極的に動いているため、需要はそれほど遅れている雰囲気はありません。

今後については生産体制を整えていく段階になっていますが、日本スタッフが現地に赴くことがなかなかできないため、その部分では若干遅れる可能性はあります。しかし、現時点では現地スタッフの力を借りながら、遅れの出ないように動いています。

質疑応答:ストックビジネスの収益寄与について

司会者:ストックビジネスでの収益寄与は、現状はどのくらいですか?

大亀:売上については、メンテナンスが約26パーセント、地下水飲料化が約5パーセント寄与しています。利益は開示していません。

質疑応答:インドの競争環境について

司会者:インドでの御社の競争環境を教えてください。

大亀:なかなか難しいのですが、競争環境と言いますか、基本は地元のエンジニアリング会社が競争相手になります。

浄化槽を使った生活排水処理では全体コストとしては間違いなく低コストで実現できるため、競争環境は我々に優位性があります。しかし、浄化槽という排水を処理するための設備についての認識を持っていない方が多くいらっしゃるため、知名度の向上という部分ではまだ進めなければならない部分は多いと思います。

質疑応答:Eコマースサイトの施工業者拡大の目標数値について

司会者:Eコマースサイトの多角展開で、今年10月に全国ネットの施工業者の拡大を予定していると思いますが、具体的な目標数値などはありますか?

大亀:10月のため、あと2ヶ月しか残っていませんが、今期中に1億円という数字は計画しています。

この銘柄の最新ニュース

D・アクシスのニュース一覧- <12月10日の25日・75日移動平均線ゴールデンクロス銘柄> 2024/12/11

- ダイキアクシス---ダイキアクシスG、セブン-イレブン店舗への配送車両にバイオ燃料供給開始 2024/12/05

- ダイキアクシスG、セブン-イレブン店舗への配送車両にバイオ燃料供給 2024/12/03

- ダイキアクシスG、セブン-イレブン店舗への配送車両にバイオ燃料供給 2024/12/03

- [Delayed] Notice of FISCO Company Research and Analysis Report Issued 2024/11/22

マーケットニュース

おすすめ条件でスクリーニングされた銘柄を見る

ダイキアクシスの取引履歴を振り返りませんか?

ダイキアクシスの株を取引したことがありますか?みんかぶアセットプランナーに取引口座を連携すると売買履歴をチャート上にプロットし、自分の取引を視覚的に確認することができます。

アセットプランナーの取引履歴機能とは

※アセプラを初めてご利用の場合は会員登録からお手続き下さい。