アズ企画設計のニュース

アズ企画設計、通期は上場来最高の利益を計上 今期より業績次第で配当も検討

エグゼクティブサマリ(1)

松本俊人氏(以下、松本):みなさま、いつもお世話になっております。アズ企画設計の松本です。それでは、2023年2月期の決算説明を行います。

エグゼクティブサマリでご説明したい点は2点あります。まず、前期に上場来最高の営業利益・経常利益・当期純利益を計上することができました。

また、スライド一番下の行に記載しているとおり、配当についても、2024年2月期から機動的に検討を進めていきます。前期は上場来最高益を更新することができ、全社で収益性向上に取組んだ結果、収益率の改善が図れた実績となりました。今期はより高い成長を掲げ、その達成に取組んでいきます。

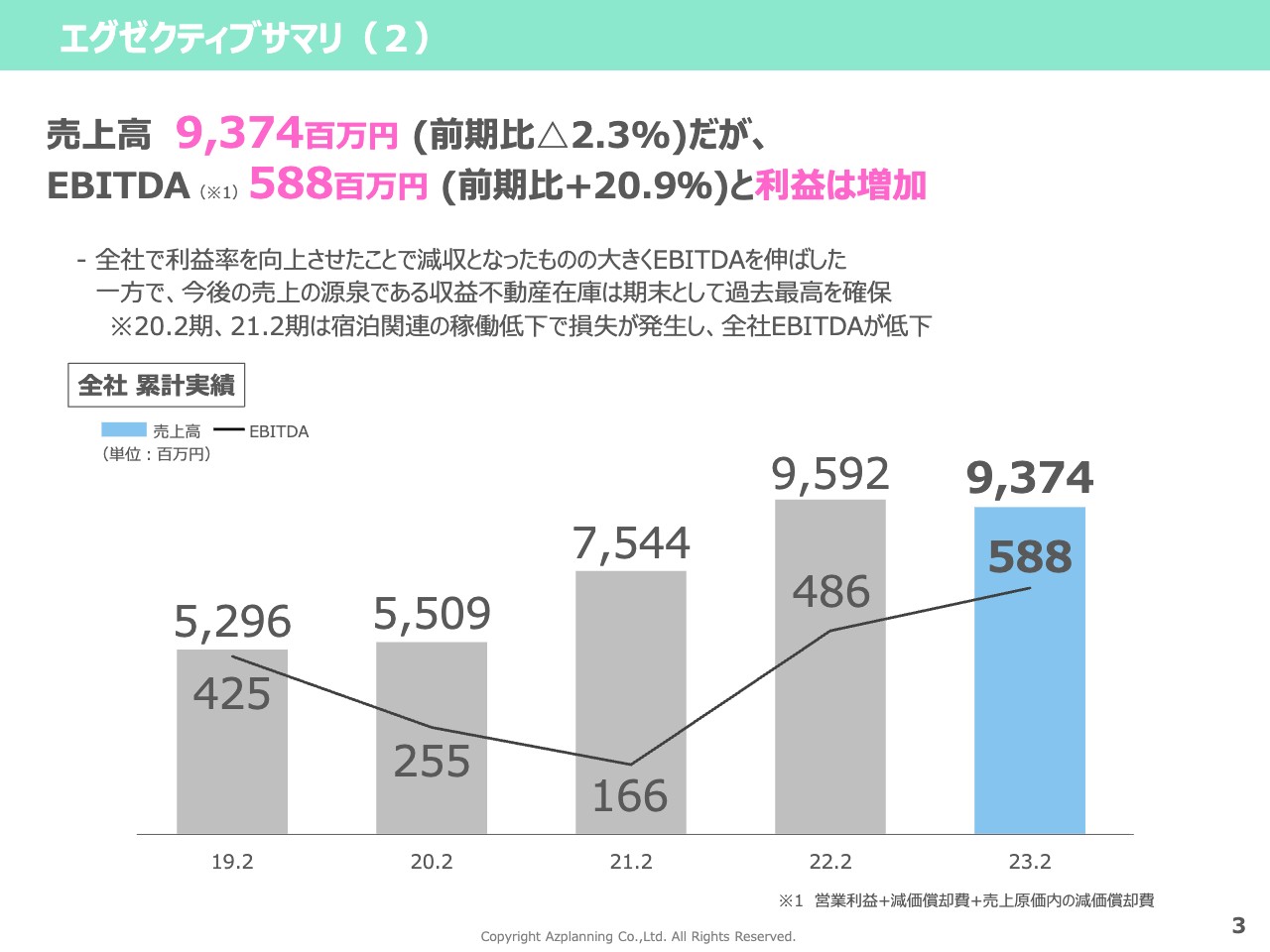

エグゼクティブサマリ(2)

業績について具体的にご説明します。売上高は前期比マイナス2.3パーセントの減収となりましたが、利益を示すEBITDAは前期比20.9パーセントと、大きく増益となっています。

利益が大幅増益となった要因は、先ほどお伝えした利益率の改善によるものが大きく、利益が会社計画を達成したため、売り急がずに在庫の一部を翌期に持ち越すことができました。その分、売上高はわずかに減収となっています。

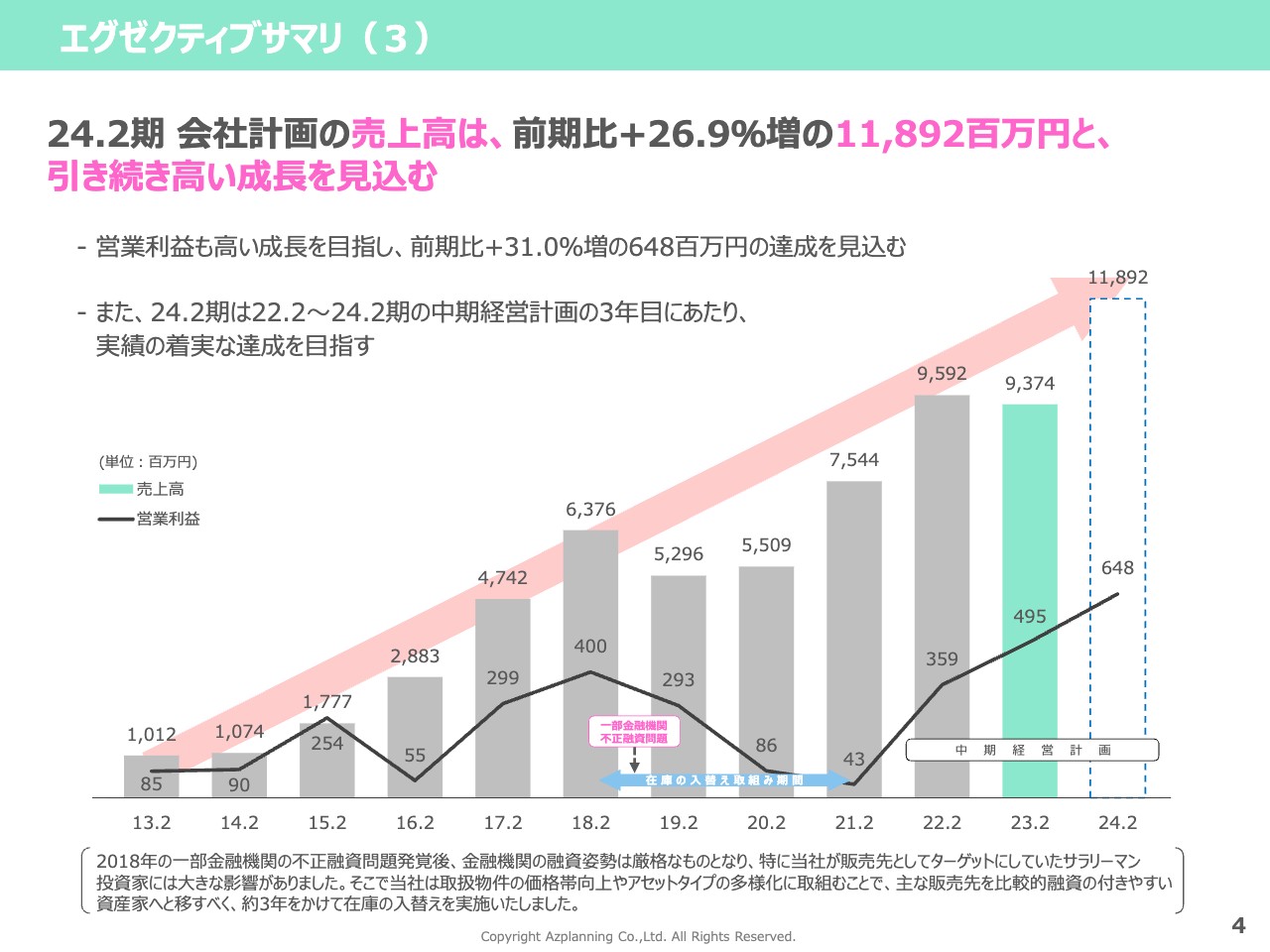

エグゼクティブサマリ(3)

業績予想についてです。過去10年間の業績推移と2024年2月期の会社計画のグラフです。今期の会社計画は売上高118億9,200万円、営業利益6億4,800万円と、引き続き高い成長を目指しています。

今期は3年間の中期経営計画の最終年度となり、営業利益は過去最高益を見込んでいます。利益率の改善や在庫の持ち越しなどにより、会社計画は十分達成可能と考えています。

2023年2月期 決算概要(1)

それでは、2023年2月期の決算概要、2024年2月期の業績予想と中期経営計画、当社事業の特徴と課題、そして営業戦略と新たな取組みについてご説明します。

まず、前期の決算概要についてです。通期業績予想に対する実績を記載しています。売上高は93億7,400万円と会社計画を12.6パーセント下回っていますが、利益率の改善により、営業利益・経常利益ともに会社計画を大きく上回ることができました。

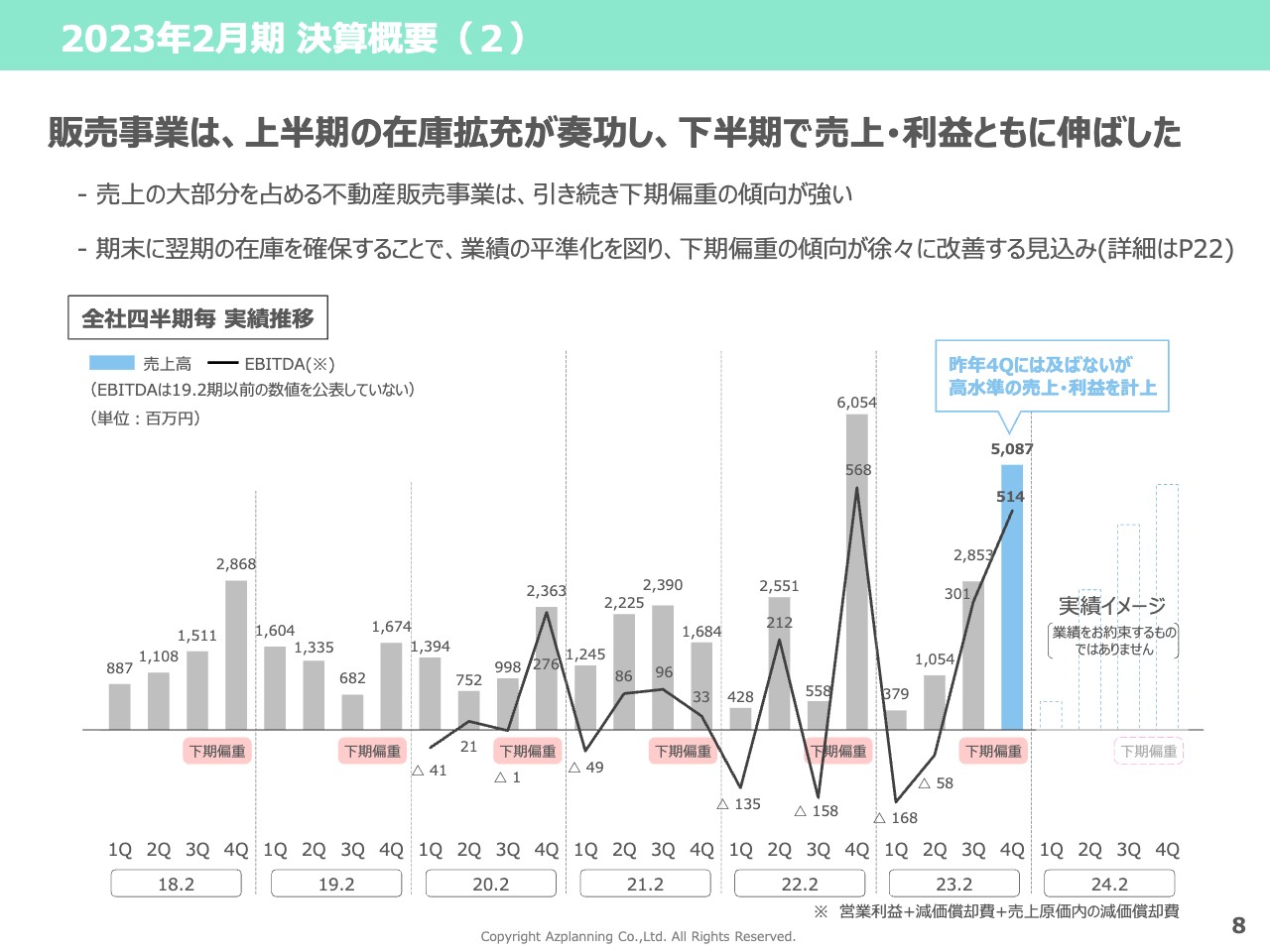

2023年2月期 決算概要(2)

四半期ごとの業績推移についてです。グラフからもわかるように、弊社はもともと業績が下期に偏重する傾向がありましたが、直近2期はその傾向が強まっています。

今後さらに業績を伸ばしていく上で、四半期ごとの業績に大きなばらつきが出る場合、財務面・人事面での一時的な負担が増加します。そのため、前期末から、期末の在庫を一定程度持つことで業績の平準化を図る取組みを進めています。今後は徐々に業績が平準化していくものと考えています。

2023年2月期 決算概要(3)

セグメント別の実績です。最も増益に寄与したのは、不動産賃貸事業です。主な要因は3つあり、1つ目は保有する収益不動産の賃貸収入の増加です。2つ目は課題であった東北ホテルの収益改善で、3つ目が民泊事業の回復です。このあたりについては後ほど詳しくご説明します。

なお、不動産賃貸事業の収益改善により会社計画の達成に目処が立ったため、販売用不動産の在庫の一部を翌期に持ち越したことから、不動産販売事業は減収減益となっています。

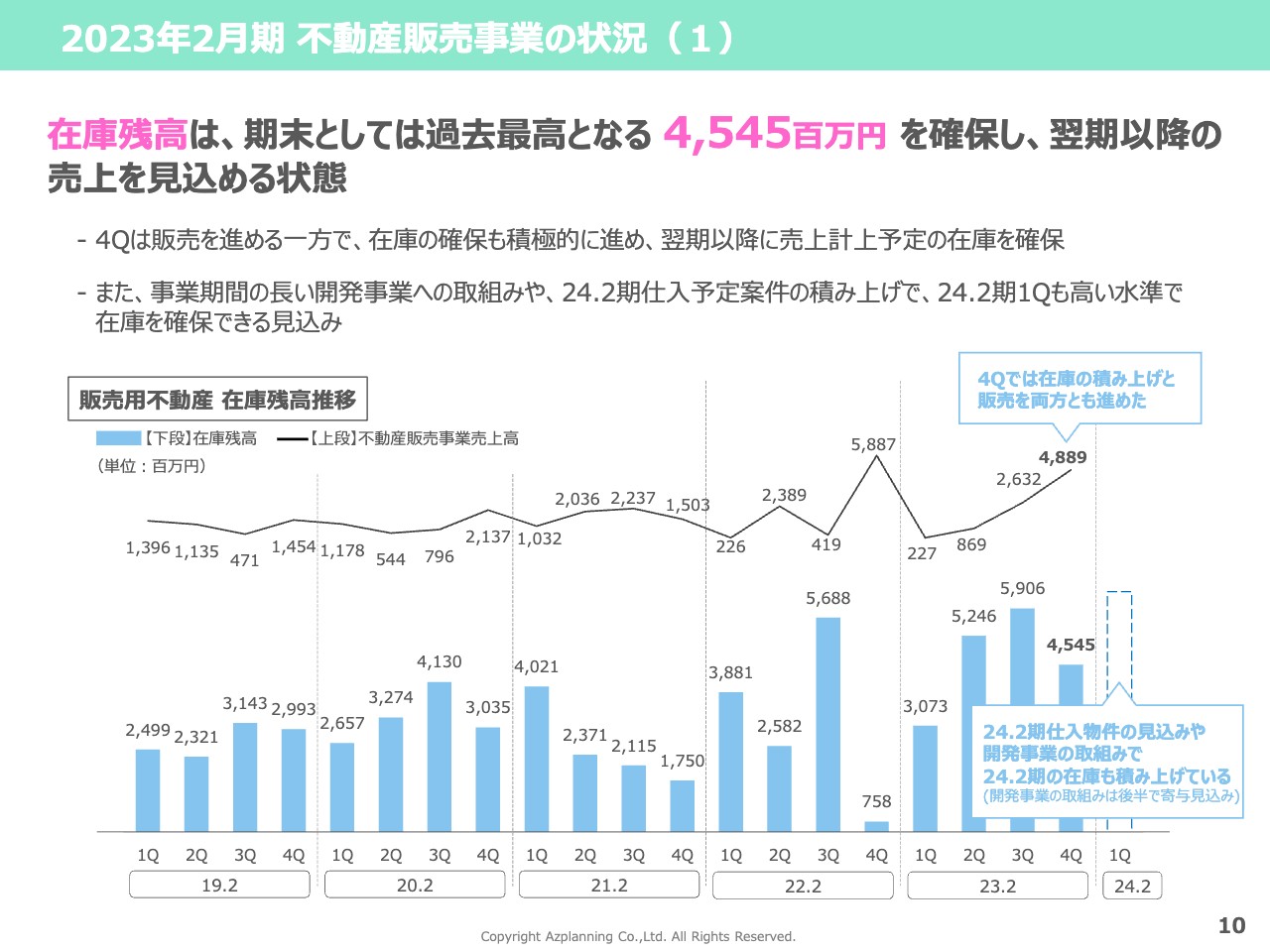

2023年2月期 不動産販売事業の状況(1)

主力の不動産販売事業についてです。前期末の在庫残高は45億4,500万円と、期末在庫としては過去最高であり、過去5年間で最も高い水準となっています。これは会社計画の達成が見えてきたため、在庫の一部を翌期に持ち越したことに起因しており、そうすることで業績の平準化を図っていきます。仕入れは引き続き積極的に行っており、今期の第1四半期末の在庫は過去最高水準に達する見込みです。

2023年2月期 不動産販売事業の状況(2)

不動産販売事業の直近5年の業績です。今期は減収減益となっていますが、先ほどのご説明どおり、在庫を翌期に持ち越したことが影響しており、実態としては引き続き増収増益の余地が大きいと考えています。

2023年2月期 不動産販売事業の状況(3)

販売物件の内訳です。弊社は営業戦略として取扱い物件の大型化、種別の多様化を目指しています。スライド左側のグラフは、価格帯の推移を示しています。前期はたまたま2億円から5億円の価格帯で投資魅力の高い物件が多かったため、結果として販売物件は3年ぶりに20件を超えたものの、平均価格は3.5億円まで低下しています。

ただし、10億円以上の物件はコンスタントに扱えるようになっており、取扱い物件の大型化については自信を深めています。

スライド右側のグラフは販売物件の種別を示しています。取扱いが増えた2億円から5億円の物件はレジデンスが多かったため、結果としてレジデンスの比率が増えています。個別の案件主体では価格帯や種別に多少変動がありますが、引き続き大型化と多様化を目指していきます。

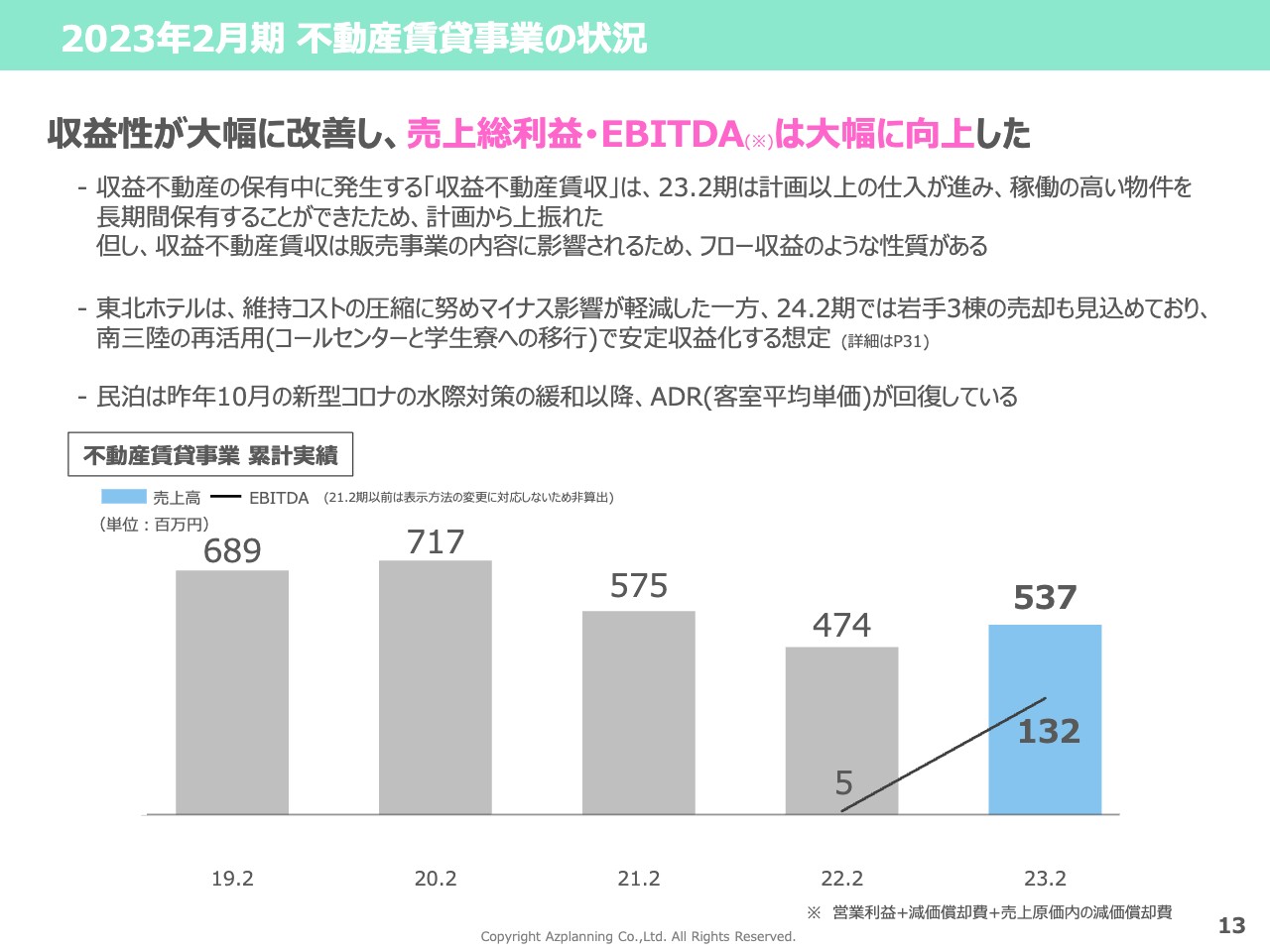

2023年2月期 不動産賃貸事業の状況

不動産賃貸事業についてです。こちらは前期に事業が大きく改善しました。要因は3つあります。1つ目は、保有する収益不動産の賃貸収入の増加です。こちらは在庫積み上げにより、収益性の高い物件を長期間保有したことが要因となっています。

2つ目は、課題だった東北ホテルの収益改善です。保有する4棟のうち、宮城県の1棟はコールセンターと高校の学生寮として稼働が始まりました。岩手県の3棟は維持コストの圧縮に努めたことが収益改善に貢献しました。なお、岩手県の3棟についてはすでに売却が決まり、今期に特別利益に計上する予定です。

3つ目は民泊です。民泊はコロナ禍で非常に大きな影響を受けましたが、規制緩和によりインバウンド事業が回復してきました。客室平均単価も大きく改善し、収益の向上につながっています。

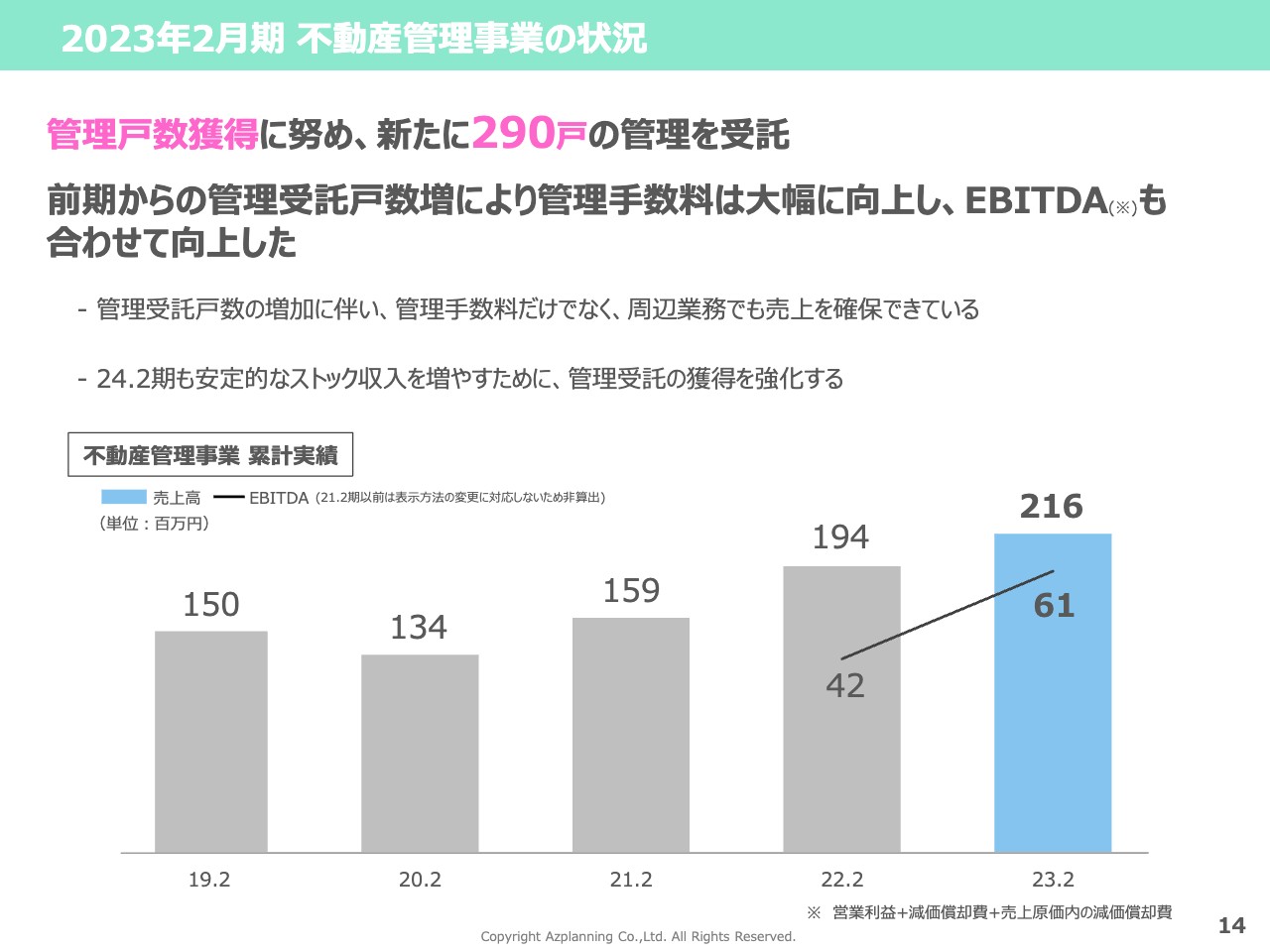

2023年2月期 不動産管理事業の状況

不動産管理事業についてです。順調に受託戸数を増やしており、管理手数料の増加が収益増に貢献しています。不動産管理事業の収益はストック収入のため、当社の業績の安定につながりますので、引き続き管理受託を強化していきます。

2023年2月期 B/Sサマリ

バランスシートについてです。前期末の資産は90億7,300万円となり、前の期から51億円ほど増加しています。その要因はスライド①に示したとおり、販売用不動産の在庫の増加によるものです。

また、②に示すとおり、前期末の自己資本比率は16.3パーセントまで低下していますが、前期は業績改善により純資産がおよそ1.5倍に増えています。そのため、自己資本比率の低下は積極的な在庫積み上げによる影響であると考えています。

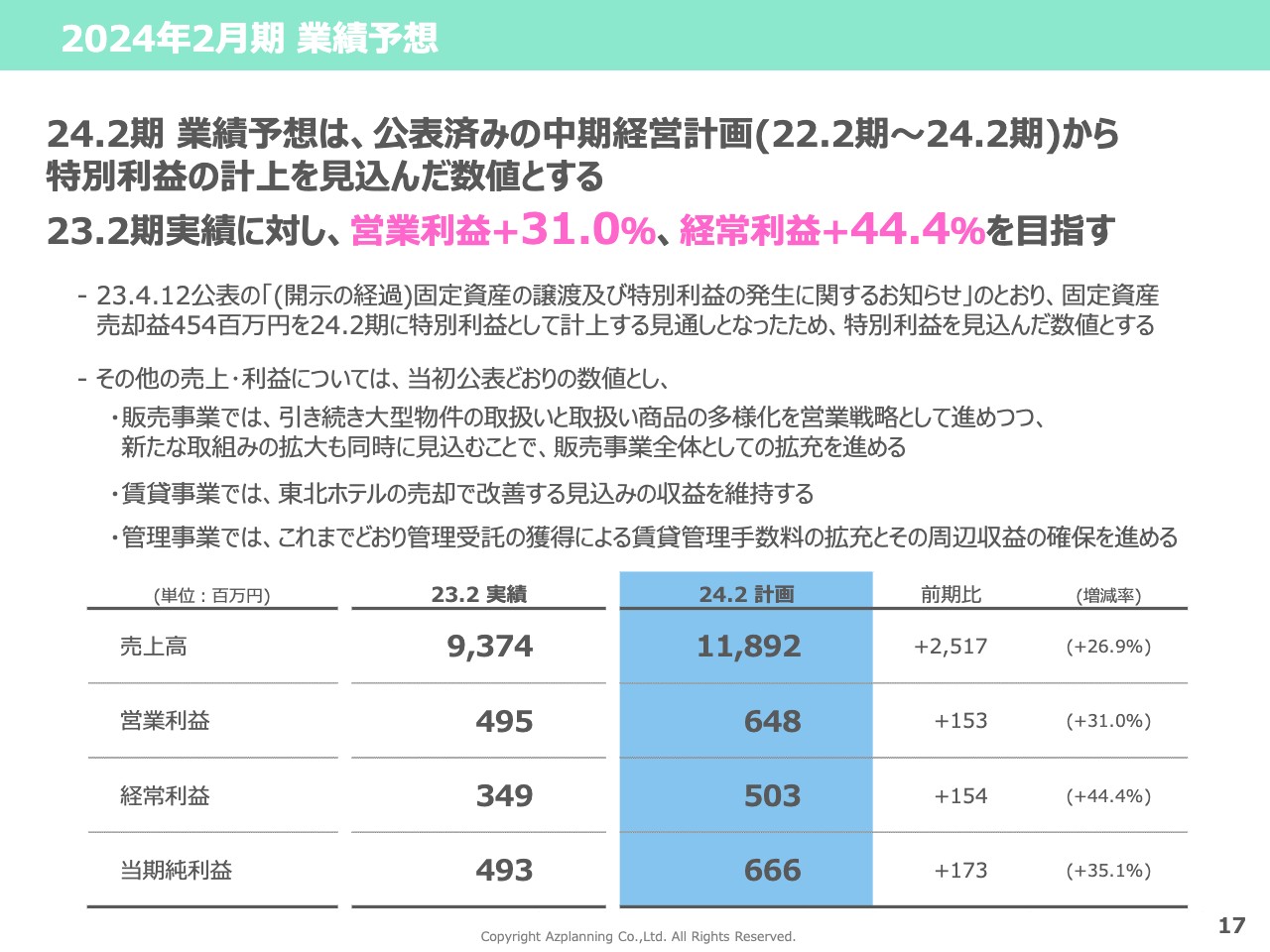

2024年2月期 業績予想

今期の会社計画についてです。今期の売上高は前期比26.9パーセント増、経常利益は前期比44.4パーセントの大幅増益を見込んでいます。これは前期の上場来最高益を大きく上回る計画となっています。

前期末に在庫の積み上げができていますので、十分達成可能な計画と考えていますが、最も大きく貢献するのは不動産販売事業です。こちらも既存の事業に加え、新たに取組んでいる開発事業、プレミアムマンション事業の上乗せ分としての貢献を考えています。

一方、前期に引き続き、当期純利益が経常利益を大きく上回る計画となっています。これは前々期に減損処理をしていた東北ホテル3棟の売却益の計上を見込んでいるためです。本件はすでに契約済みで昨日開示のとおり、今期の第1四半期から第2四半期に引き渡しが完了する見込みです。

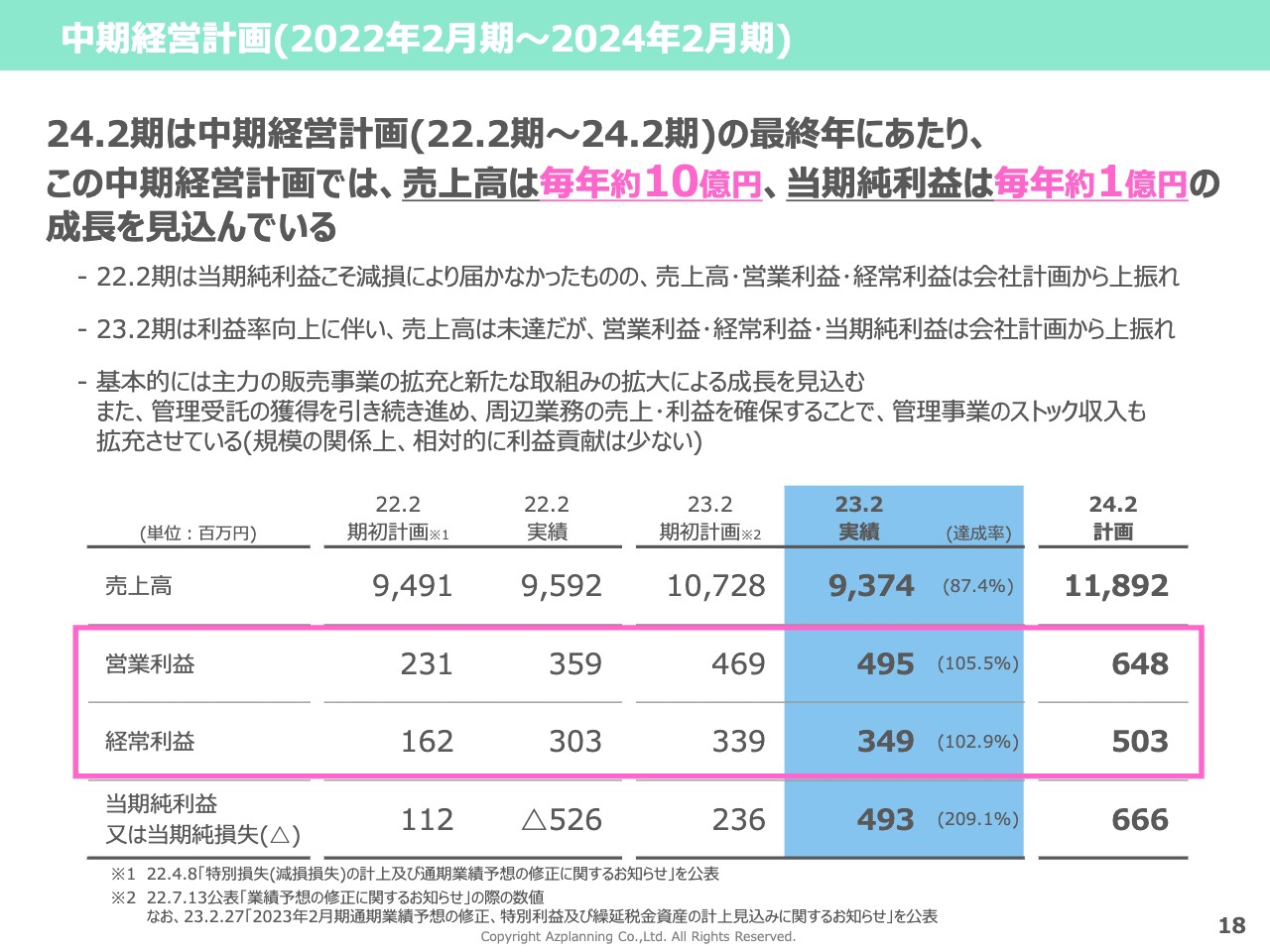

中期経営計画(2022年2月期~2024年2月期)

中期経営計画についてです。今期は3ヶ年の中期経営計画の最終年度にあたります。利益率の改善が当初想定を上回ったことから、売上高は下振れ傾向にあるものの、営業利益や経常利益はほぼ計画どおりに推移しています。

当期純利益は、東北ホテルに絡んで減損や特別利益が発生したため、わかりにくくなっていますが、特殊要因を除けば計画どおりに推移しています。

中期経営計画については、今期中に次期中期経営計画の発表を予定しています。引き続き、現在の戦略に沿ってしっかりと取組んでいくことで成長を実現していきます。

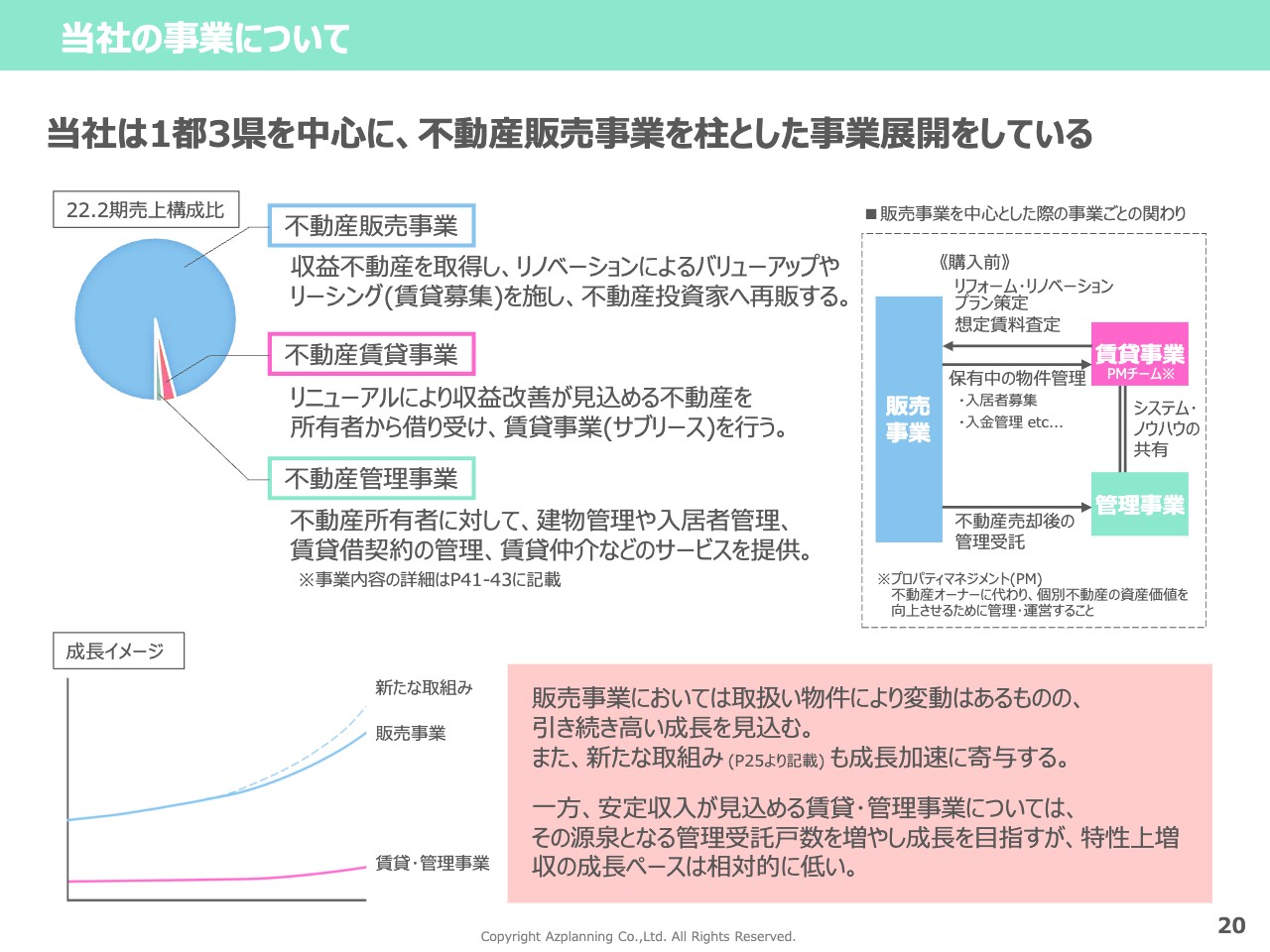

当社の事業について

当社の事業についてご説明します。当社は1都3県を中心に事業を行っています。売上実績ベースで9割以上が不動産販売事業であり、当社の収益成長の牽引役となる事業です。大型化や多様化に加えて、開発事業やプレミアムマンション事業などの新たな取組みを行い、引き続き高い成長を目指していきます。

一方、賃貸・管理事業は安定的なストック収益の事業です。当事業は成長のペースは遅いものの、管理受託戸数の増加により安定的に売上・利益を増加させています。引き続き新規の受託強化により、収益の積み上げを図っていきます。

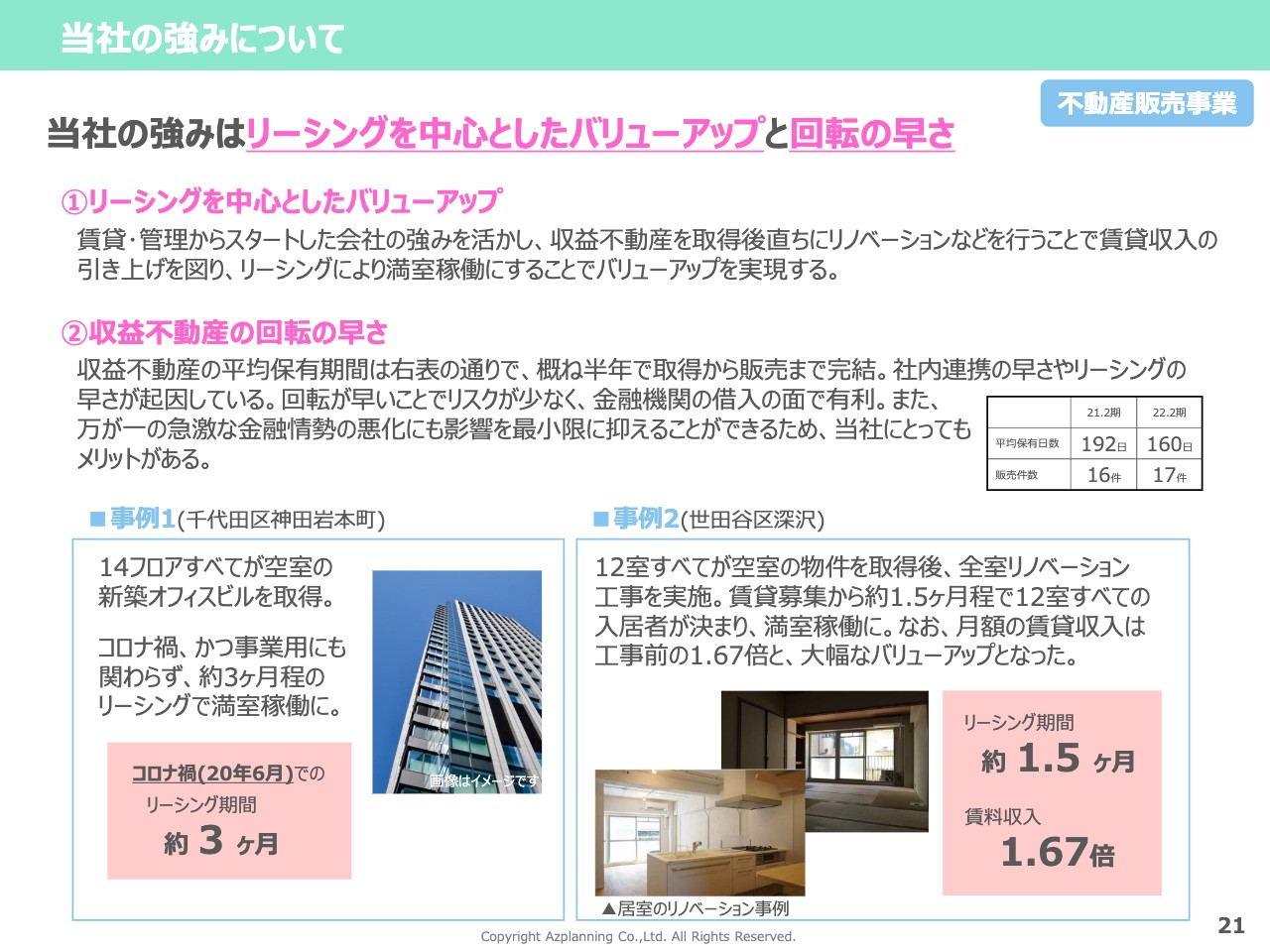

当社の強みについて

当社の強みについてです。当社の強みはリーシング力と物件の回転の早さだと考えています。リーシングについては、収益不動産の取得直後にリノベーション等に取り掛かって賃貸収入の引き上げを図り、満室稼働にすることでバリューアップを実現しています。もともと当社が賃貸・管理事業を主事業としていた点から、知見を活かして今後も業績を拡大していきます。

また、収益不動産の回転の早さについては、社内の連携により、リーシングを早期に実現したり、リノベーションの完了までのリードタイムを短くしたりすることで、物件取得から販売まで半年程度とするなど、業績に貢献しています。

当社の課題について

当社の課題についてです。課題は2つありますが、1つ目は業績が下期偏重になっていることです。これについては、在庫を一定数持つことにより、徐々に平準化するように努めていきます。

2つ目は、租税公課により営業利益に影響が出ることです。これは不動産業界全体に言えることですが、スライドに示すとおり、居住用不動産を取得した際に、消費税にあたる費用を租税公課として計上する必要があります。一般的には、こちらが利益の下押し要因となります。

当該不動産の売却時に計上額のほとんどが解消するため、収益への影響はなくなるのですが、在庫の積み上げ局面では、継続的に営業利益の下押し要因となってしまいます。特に注意が必要なのが、在庫が期をまたぐ際です。租税公課が前の期に費用計上されるとともに、翌期の売却時に費用が解消されることになります。

この影響は、特に在庫水準が大きく変化する場合に大きくなるため、今後は在庫の平準化を図っていきます。

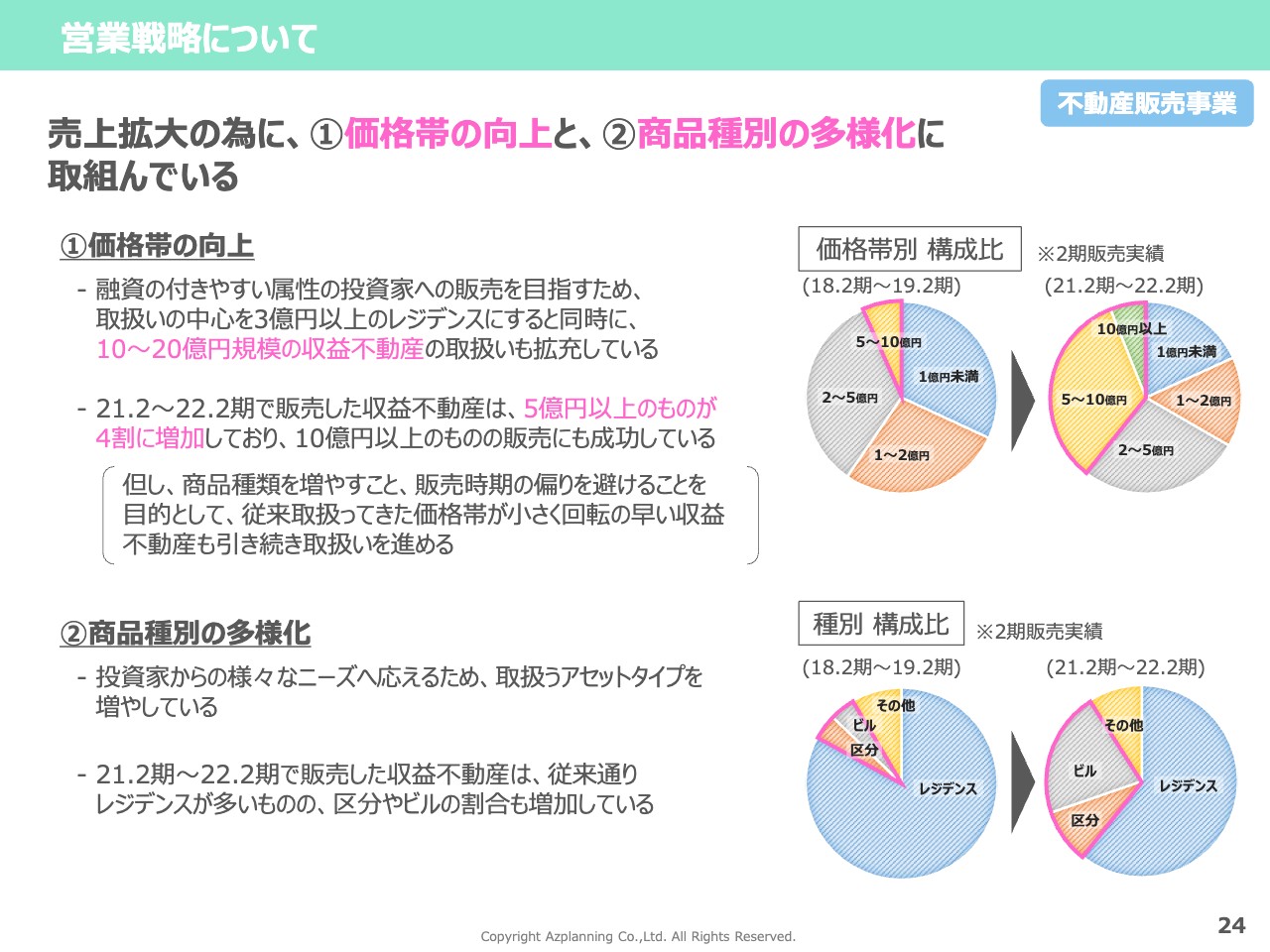

営業戦略について

営業戦略についてです。1点目は、取扱不動産の大型化です。当社の取扱不動産の価格帯は、以前は1億円前後のものが多かったのですが、現在は3億円から5億円程度にシフトしています。また、10億円から20億円程度の収益不動産の取扱いも増やしていきます。

円グラフのとおり、2018年2月期から2019年2月期の2年間は2億円以下の取組みが6割以上でしたが、2021年2月期から2022年2月期の2年間では、2億円以上の取組みが6割以上となりました。円グラフのピンクで囲ってある5億円以上の案件も大幅に割合が増えています。

2点目は、商品種別の多様化です。投資家からのさまざまなニーズに応えられるよう、扱うアセットタイプを増やしています。直近はコロナ禍でも安定的な取引ができるレジデンスの比率が高くなっているものの、従来は取扱いが少なかった事業用のオフィスや店舗ビル、倉庫、さらには区分マンションや区分オフィス、区分店舗などの取扱いも増やしています。

しかし現在は、円グラフのとおり、レジデンスの割合が半数以上を占めていますので、今後、徐々に変わってくると考えています。

新たな取組み(1) 不動産開発事業について

当社成長戦略の一端を担う取組みである開発事業についてです。現在、世田谷区用賀、板橋区大和町、台東区東上野で土地を購入し、開発事業を進めています。これまで、当社は中古の不動産を対象に取り扱ってきましたが、現在は、よい物件があれば開発用地を購入し、新築の建物を企画、建設しています。

リードタイムが少し長くなりますが、新築の収益不動産を自ら企画し、商品化できるという点で、今後は当社の売上の平準化や拡大に貢献するものと考えています。

新たな取組み(2) プレミアムマンション事業について

商品構成充実のために、プレミアムマンション販売事業に取組んでいます。プレミアムマンション事業は、需要の高い、都心の高級感がある区分マンションを購入し、バリューアップして販売するというスキームです。

収益不動産とは目的が違いますが、こちらも売上や利益の平準化、また都心のプレミアム感のある物件を求めているお客さまの開拓等に努め、少しずつですが実績を高めています。前期は2件の実績ができましたが、今後はこのプレミアムマンション事業も強化していきます。

新たな取組み(3) 不動産特定共同事業について

また、不動産特定共同事業法(不特法)に基づき、グローベルスと連携し、前期に第1号案件を商品化できました。グローベルスの「大家どっとこむ」というサイトで投資家を募集し、この3月末でいったん運用を完了していますが、引き続き2号案件を検討していきます。

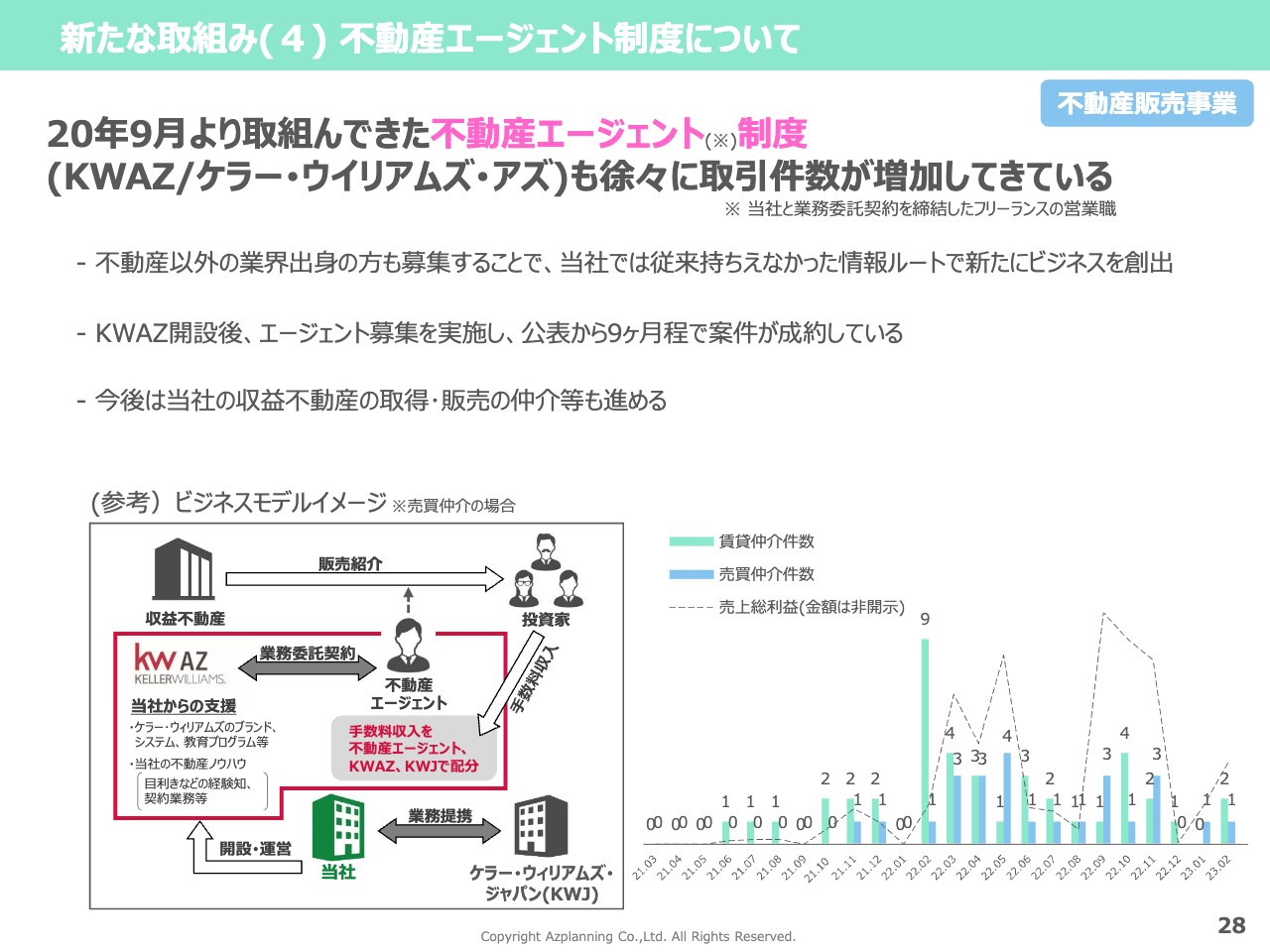

新たな取組み(4) 不動産エージェント制度について

不動産エージェント事業についてです。不動産エージェント事業は、2020年9月にアメリカの世界最大級の不動産仲介会社ケラー・ウィリアムズのフランチャイズに加盟し、不動産仲介事業を行っています。

スライドにあるとおり、不動産エージェントは、業務委託でフルコミッションの営業の方を当社で契約し、営業活動していただく形態です。現在、40名ほど副業・専業の方がいますが、着実に実績が出てきています。

こちらの事業は、業績の拡充という点と、さまざまな働き方のサポートやSDGs的な取組みという点もあるのではないかと考えていますので、今後も拡大していきます。

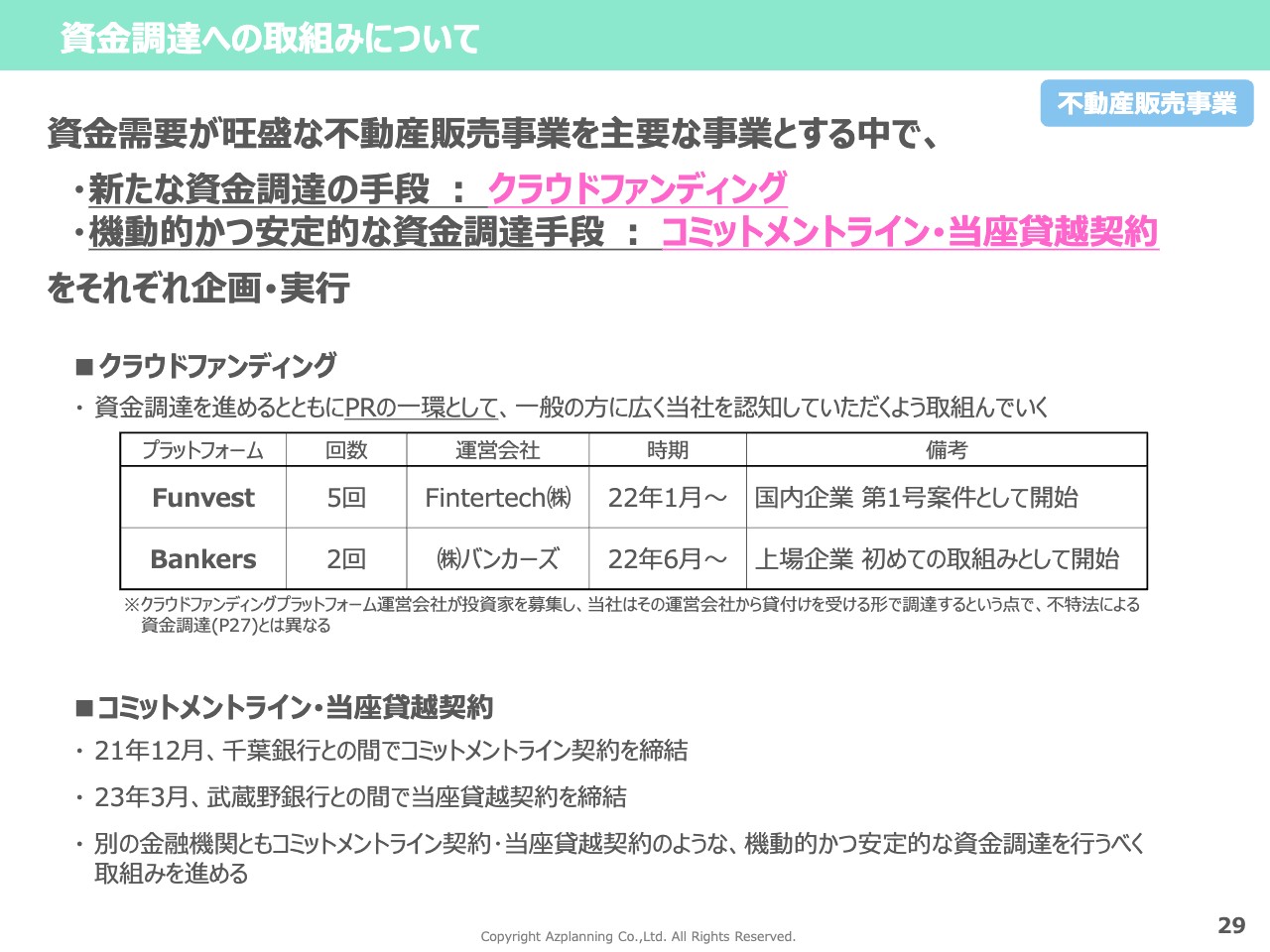

資金調達への取組みについて

資金調達についてです。当社は金融機関に大変お世話になっていますが、金融機関からの借入以外の資金調達の手法として、前期はFintertechとバンカーズのクラウドファンディングを利用しました。一般投資家の方々に当社のことを知っていただくという広報的な側面もあり、業績拡大に大変役立っています。今後も引き続き使わせていただきたいと思っています。

また、2021年12月に千葉銀行とコミットメントライン契約を行い、大変助かっています。今年は3月に武蔵野銀行と当座貸越契約を締結しましたので、こちらも機動的に活用します。このような資金を有効に活用し、業績の活性化に努めていきます。

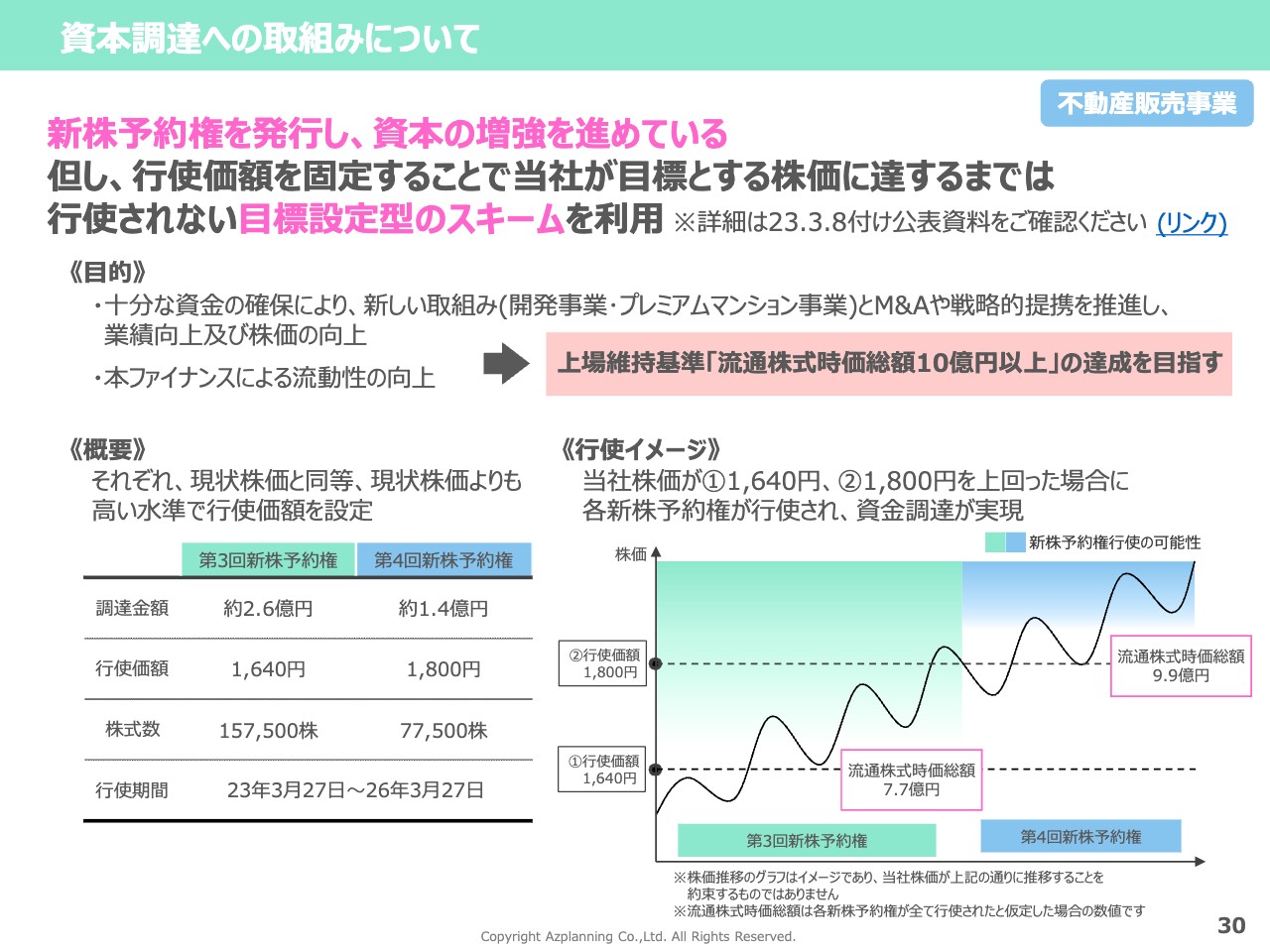

資本調達への取組みについて

新株予約権についてです。資金調達の新たな手段として、3月8日に初めて新株予約権を発行しました。目的は、財務健全性の維持、成長戦略実現のための資本調達、そして流通株数を増やすことによる上場維持です。

今回のスキームは、株価の下げ圧力を抑えるため、行使価額を発行時の株価以上に固定しています。行使価額を発行時の株価以上である1,640円と1,800円に設定したのは、今後の業績拡大により、現在の株価に留まることなくアップサイドを目指す自信があるためです。株主さま、投資家のみなさまにぜひ、その点をお示ししていきたいと考えています。

また、今回の新株予約権がすべて行使されると、4億円の資本調達となります。その資金で開発事業やプレミアムマンション事業などに取組むとともに、M&Aや資本提携などに活用し、新たな成長に使わせていただきます。

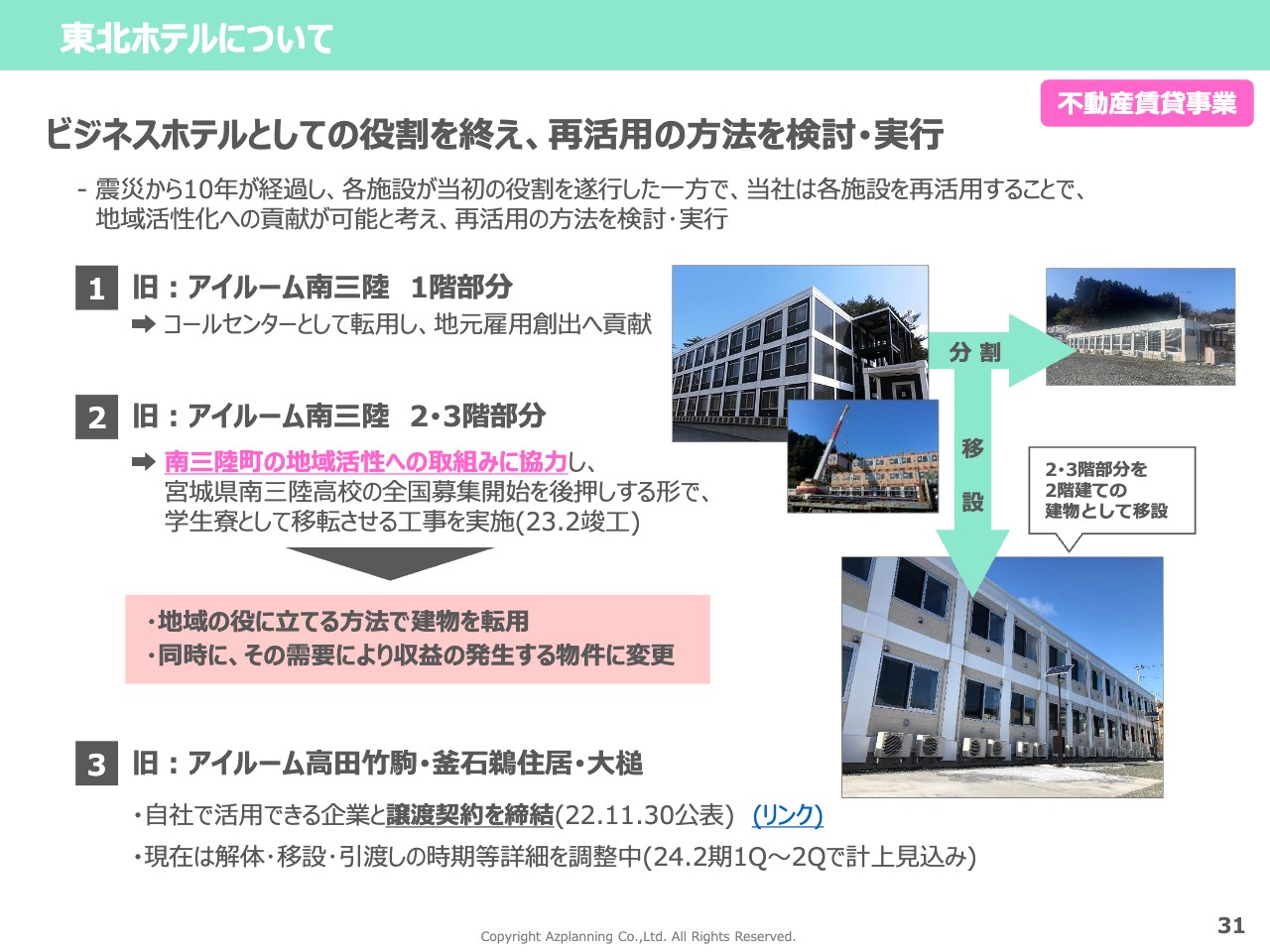

東北ホテルについて

東北ホテルについてです。非常に苦しみましたが、いろいろなノウハウや成果をつかむことができました。2023年2月期には、保有していた4棟すべてで再活用の道を立てることができました。

南三陸町の1棟については、1階部分をコールセンター、2階と3階部分を解体、移動、移築し、スライド右下にある南三陸高校の学生寮としてオープンしました。すでに新入生が入っています。

岩手の3棟については、自社利用する企業に売却する運びとなりました。解体、移動、移設ができる会社はなかなかないと思うのですが、そのような実績を成し遂げることができました。なお、岩手のホテル3棟は運搬や引き渡しが進んでいますので、今期に特別利益として計上する予定です。

IT投資に関する取組みについて

IT投資についてです。スライドに提携企業のサービスが記載されていますが、業務の効率化を目的としています。特に不動産賃貸事業では、利用者の利便性を高め、当社の業務効率化のために、このような企業と連携し、IT投資を引き続き強化していきます。

株主還元方針(配当政策)

当社の最重要課題といってもよいかと思います、株主さまへの還元についてです。今まで、自己資本比率30パーセント以上という基準を設けていましたが、今後は方針を変更し、業績に基づき、配当を機動的に検討していきます。株主さまへの還元を強化していくということです。

前期は上場来最高益となり、自己資本も1.5倍に増加しましたが、期末には在庫を確保するため、自己資本比率は低下しています。当社としては、在庫の拡大による自己資本比率の低下があっても、安定して株主還元を実施した上で、業績に基づいて機動的に配当を行い、投資家のみなさまに投資魅力を感じていただける方針を今後打ち出していきます。

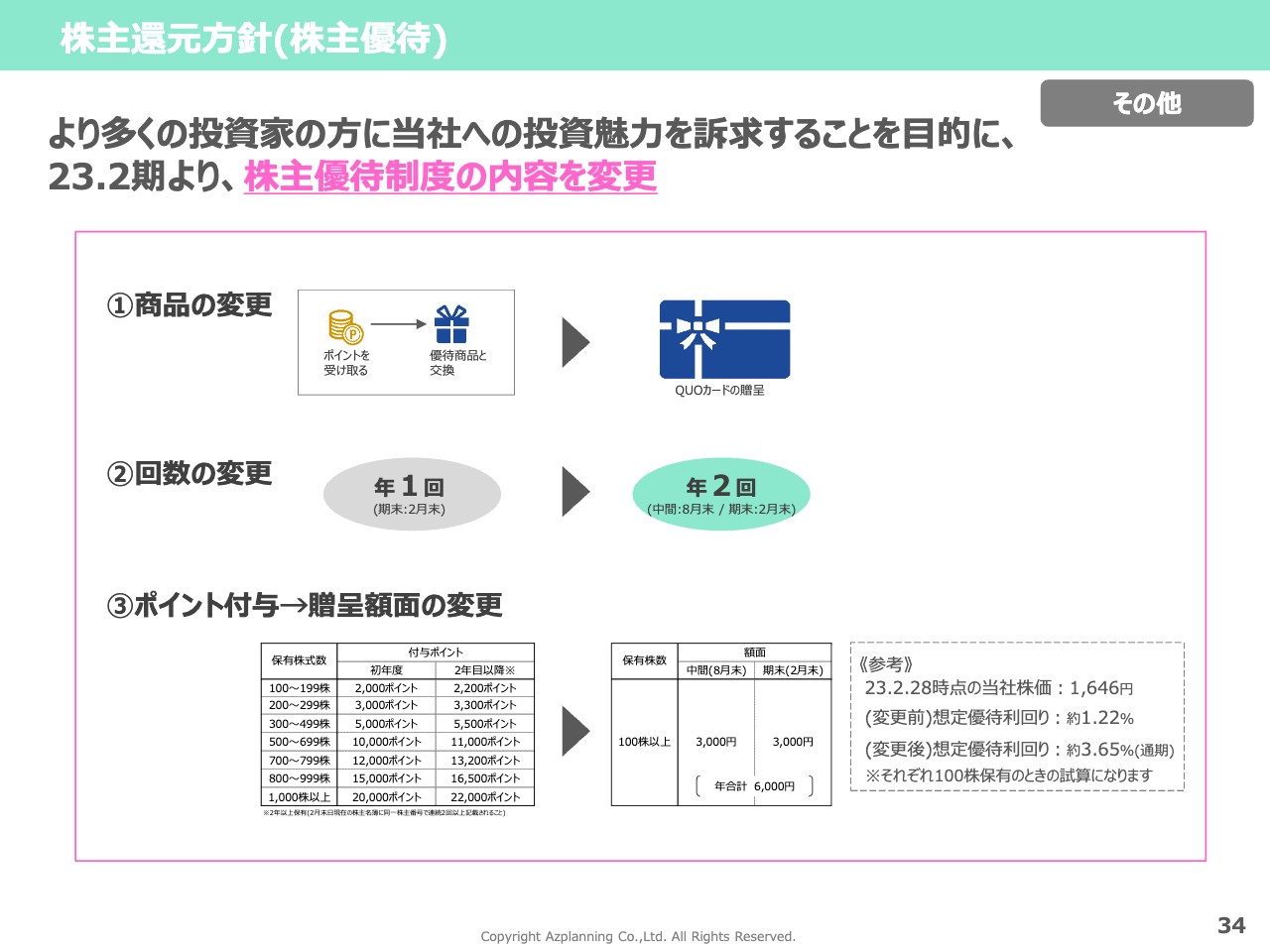

株主還元方針(株主優待)

昨年変更した株主優待についてです。株主優待は年2回、2月末と8月末に株主さまに1回3,000円分のQUOカードをお配りしていますので、ご活用ください。

IRの取組み強化について

IRについても昨年から非常に強化してきました。量と質、開示の改善、ツールの拡充等、株主さまに対して、よりタイムリーに質と量を拡大していきます。IRについてご意見等ございましたら、当社のIR担当にご意見などをいただけると幸いです。

以上、2023年2月期の決算発表について、ご説明を終わらせていただきます。ご清聴ありがとうございました。

質疑応答:アフターコロナで拡大するターゲット領域について

司会者:「貴社は賃貸物件を購入し、一部リノベーションして収益力を高めて販売していますが、住居用賃貸、オフィス用賃貸、店舗住居賃貸、ビジネスホテル等、アフターコロナで特に拡大するターゲット領域があれば教えてください」というご質問です。

松本:今後拡大する不動産のアセットの種類についてですが、新型コロナウイルスの規制緩和で民泊事業の業績は非常に好調です。また、当社は今後、都心中心部のオフィスや商業ビルのような物件の大型化について強化していきたいと考えています。

質疑応答:競合や地域別の仕入れ状況、不動産の購入者層について

司会者:「現在の物件の仕入れ時の競合状況や、地域別での状況について教えてください。また、購入者には引き続き相続税対策の方が多いのでしょうか?」というご質問です。

小尾誠氏(以下、小尾):まず、仕入れの競合はやはり多くなっています。競争が激しい状態には変わりなく、そのような中で仕入れ力を高めていくためには、やはり付加価値力が必要ですので、そのような力をつけていくことが大事だと思っています。

したがって、賃収のアップやハード面の管理などのあらゆるところで当社の強みを活かし、仕入れ競争力をつけていきます。また、属人的な情報ルートもあるため、そのようなところも引き続き強化し、総合的に仕入れ力、競争力を高めていきたいと考えています。

購入者層については、相続税関係の対策をされる方もこれまでと変わらず一定数います。また、買い換え特例のような制度を使われる方もいます。このように購入者はさまざまですが、相続税関係の対策の方も一定数おり、その人数が多いことは事実です。

質疑応答:今期の配当について

司会者:「今期の業績によって配当の確度は高いと見てよいのでしょうか?」というご質問です。

松本:配当については、先ほどご説明したように「なんとか実現したい」と考えています。業績の拡充や株主の方への還元を全力で実現したいと考えていますので、よろしくお願いします。

質疑応答:今期の賃貸の収益予想について

司会者:「前期の実績には賃貸収益が大きく貢献しています。これは賃貸収益不動産の在庫を増やした効果でしょうか? その場合、今期に賃貸物件を売却すると賃貸収益が減ることになりますか?」というご質問です。

小尾:賃貸の収益については、一概には「減る、増える」とは言えない状況です。ただし、当然ですが売れば減り、買えば増えます。また、そのような中でも、全室空室の物件を買うと賃収が入ってこなくなることもあります。不動産は個別性が強い特徴があるため、そのようなところで増減が出る可能性があると思います。

したがって、一定の賃料が入ってくるものを定期的に仕入れ、それらを定期的に販売していけば、安定した賃料収入を稼げると思っています。そのため、賃貸物件の拡充に努めていきます。

質疑応答:顧客層やリピーターについて

司会者:「御社の収益不動産の販売事業は年々単価が上がっているかと思います。2億円以上の不動産になると、顧客層はかなり一定の範囲に限られるのではないでしょうか? そのような顧客に対し、どのようにリーチされていますか? また、そのうちリピーターの顧客は何割くらいいるのでしょうか?」というご質問です。

松本:不動産の価格帯が上がったほうがリピーターが増える傾向があります。どのような顧客層かというと、富裕層や経営黒字の企業です。富裕層の方は、先ほどお話しした相続税対策等の理由で購入されています。そのような方は継続的に物件を探しているため、このような方を対象に価格帯を上げて、都心の物件を保持しています。

仲介会社を経由することも多いのですが、年に数件、リピートされる方がいます。まだ比率は低いですが、今のようなかたちで価格帯は引き続き上げていきたいと思っています。

質疑応答:東北ホテルの今後の業績見通しについて

司会者:「東北ホテルについて、過去に特損も出されていましたが、今後はプラスの貢献のみと見てよろしいでしょうか?」というご質問です。

小尾:東北ホテルについては、先ほど松本からもご説明したとおり、1階はコールセンターとして、2階と3階部分は移設して南三陸高校の寮としての稼働が始まっています。これらの物件は長期稼働が見込まれています。

また、売却が決定した3棟の原状回復の費用などがかかるものの、総合的には黒字化となる見通しです。したがって、今後は安定した収益が築けると思っています。この契約を継続していくため、今後もがんばっていきたいと思っています。

質疑応答:開発計画の3物件について

司会者:「期末在庫45億円に含まれる開発計画の3物件の金額を教えてください」というご質問です。

松本:世田谷区用賀、板橋区大和町、台東区東上野の順に3物件のプロジェクトを進めていますが、まだ完成していません。今後も原価が上がっていくと予想していますが、現在の原価は約12億円です。

質疑応答:リスク・リターンに対する考え方について

司会者:「不動産販売の大型化が進むと、仕入れから販売までのリードタイムが長くなると思いますが、その分、粗利率も上がるケースがあるかと思います。御社のリスク・リターンに対する考え方を教えてください」というご質問です。

松本:不動産の開発については、先ほどお話ししたようなプロジェクトで2年近くかかっています。そのため、中古不動産と比較すると資金やリスクの面で、ある程度の注意が必要です。

しかしながら、中古不動産の販売よりも、一般的には高い利益率を見込めます。ですので、利益率や先ほどご説明した売上の平準化という観点でも、よい物件と出会えれば積極的に取組んでいこうと考えています。

質疑応答:従業員の職種の比率について

司会者:「御社の従業員の職種の割合を教えてください。販売、企画設計、運営管理などというように、差し支えのない範囲でけっこうです」というご質問です。

小尾:まず、企画開発と不動産営業部が、当社のメインである不動産販売事業を行っている部署であり、人員は約13名となっています。

また、本店で賃貸や管理などを主に行っている部署があります。販売事業に関する客付けのようなサポートも行っており、こちらには21名の人員がいます。

加えて、経営戦略関係等の部署に8名、管理システム関係の部署に16名の、計60名弱の人員構成となっています。

質疑応答:人材の採用計画について

司会者:「人材の採用計画について、新卒、中途、職種別など、具体的な人数を教えてください」というご質問です。

小尾:当社では定期的に新卒採用を行っており、毎年3名から4名くらいの方を採用しています。こちらは今後も継続して行っていく予定です。

中途採用については、やはり即戦力になる方を対象に絞っています。そのような方を厳選して面談し、その中によい方がいれば採用するという方向で取組んでいます。

質疑応答:自社の強みについて

司会者:「他の同業の不動産会社と比較した場合の貴社の強みは何でしょうか?」というご質問です。

松本:販売事業の強みとして、スピードや多様化が挙げられます。会社としては、賃貸事業や不動産の管理、販売事業、建築企画など、いろいろなことに取組んできました。

エリアも、今は首都圏を強化していきたいと考えていますが、埼玉など、郊外のマーケットもある程度わかります。また、東北でも10年間事業を行ってきました。

したがって、ある程度事業もエリアも幅広く、その中でもスピーディに売上や利益を作っていけるという点が、当社の経営理念にあるような強みなのではないかと考えています。

質疑応答:社内の人材確保と教育の状況について

司会者:「現在の社員数と人材確保、そして人材教育の状況について教えてください」というご質問です。

小尾:人材の確保に関しては、採用計画でもお話ししたとおり、新卒採用が中心となっており、毎年3名から4名を採用しています。また、そのような方々の育成にも力を入れています。

当然、いきなり実績を出すことはできません。2年から3年くらいかけると実績が上げられるようになってきます。そのようなかたちで人材投資を行っています。

実績を出せる層がどんどん増えてくると、業績のさらなる拡充につながってくると考え、今後もそのようなかたちで人材育成に取組んでいきたいと考えています。

質疑応答:スピードや多様化の原動力について

司会者:「御社の強みであるスピードや多様化を実現できている原動力は何でしょうか?」というご質問です。

松本:私自身も他業種から不動産業界に入って今日まできましたが、一言でいうと「人との交流」です。私自身だけではなく、会社として人と人との交流を推奨しています。

例えば、会社主催のイベントを月に2回、3回開き、60名くらいの方と交流する機会を設けていますので、そこでいろいろな相談相手ができます。

私を含め、社員のみなさまが短期間で人脈を増やせるため、そのようなところが当社の事業の成長やスピード感に影響しているのではないかと思っています。

松本氏からのご挨拶

松本:みなさま、本日はご多忙の中ありがとうございました。昨年は「来年はよい報告ができるように」とご挨拶させていただきました。来年は今日よりもさらによい報告ができるように全力を出しますので、どうぞご支援のほどよろしくお願いいたします。本日はどうもありがとうございました。

この銘柄の最新ニュース

アズ企画設計のニュース一覧- 販売用不動産の売却及び借入金の返済に関するお知らせ 2026/02/27

- 販売用不動産の取得に関するお知らせ 2026/02/20

- アズ企画設計が続落、26年2月期利益予想を一転減益へ下方修正 2026/02/18

- 個別銘柄戦略: ノジマやSDSHDに注目 2026/02/18

- 前場に注目すべき3つのポイント~高市トレードへの思惑が高まりやすい~ 2026/02/18

マーケットニュース

おすすめ条件でスクリーニングされた銘柄を見る

アズ企画設計の取引履歴を振り返りませんか?

アズ企画設計の株を取引したことがありますか?みんかぶアセットプランナーに取引口座を連携すると売買履歴をチャート上にプロットし、自分の取引を視覚的に確認することができます。

アセットプランナーの取引履歴機能とは

※アセプラを初めてご利用の場合は会員登録からお手続き下さい。