RS Technologiesのニュース

RS Technologies、半導体用再生ウェーハ事業を中心に、売上高・経常利益・当期純利益は計画対比増収増益

目次

方永義氏:みなさま、こんにちは。本日は当社の2023年12月期決算説明会にご参加いただき、誠にありがとうございます。代表取締役社長の方永義です。

それでは、取締役の遠藤よりご説明します。よろしくお願いします。

遠藤智氏:取締役製造部長の遠藤です。それでは決算説明を始めます。

本日は、会社概要、2023年12月期の決算概要、中期経営計画の順にご説明します。説明資料の最後に参考データを記載していますので、お時間のある時にご覧ください。

数字で分かるRS Technologies

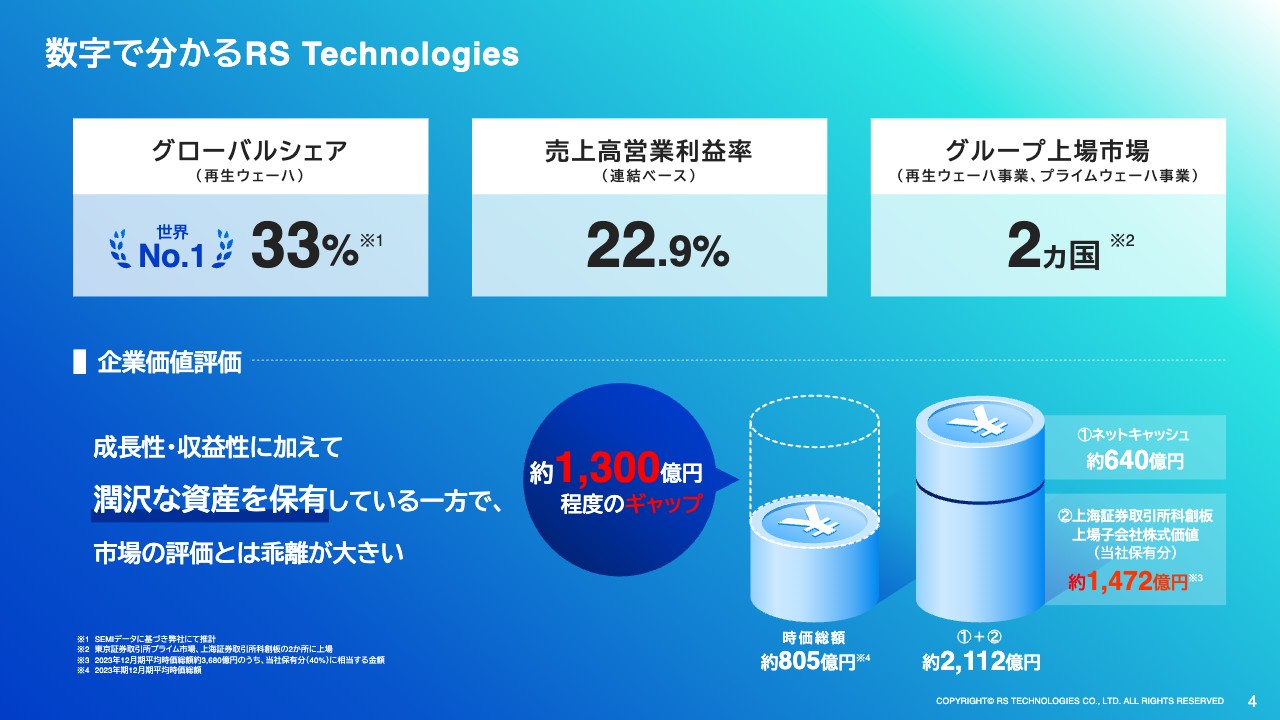

当社概要についてです。こちらのスライドでは「数字で分かるRS Technologies」として、当社のポイントを3つに絞ってご紹介しています。

1つ目に、当社の再生ウェーハ事業のグローバルシェアは33パーセントで、業界第1位を維持しています。

2つ目に、連結ベースでの売上高営業利益率22.9パーセントです。再生ウェーハ事業の営業利益率は約40パーセントとなっていますが、連結ベースでも高利益体質への基盤作りを行っています。

3つ目に、グループ上場市場が2ヶ国あります。当社の東証プライム市場への上場に加えて、子会社の有研半導体材料有限公司(GRITEK)が中国の上海証券取引所科創板市場に上場しています。子会社が上海市場に上場している日本の上場企業は非常に珍しく、このような実績が国内外への信頼獲得につながると考えています。

スライド下部の企業価値評価についてです。当社の時価総額は2023年度平均で約805億円でした。ネットキャッシュ約640億円に加えて、上海市場に上場している子会社GRITEKの株式価値における当社保有分約1,472億円の、合計2,112億円を有していることを加味すると、現在の時価総額と保有している資産との間にギャップがあります。つまり、当社にはまだ評価されていない価値があると考えています。

このギャップを埋めるべく、認知度拡大や、投資家のみなさまに当社事業をしっかりご理解いただけるよう、事業活動やIR活動にも努めていきたいと思っています。

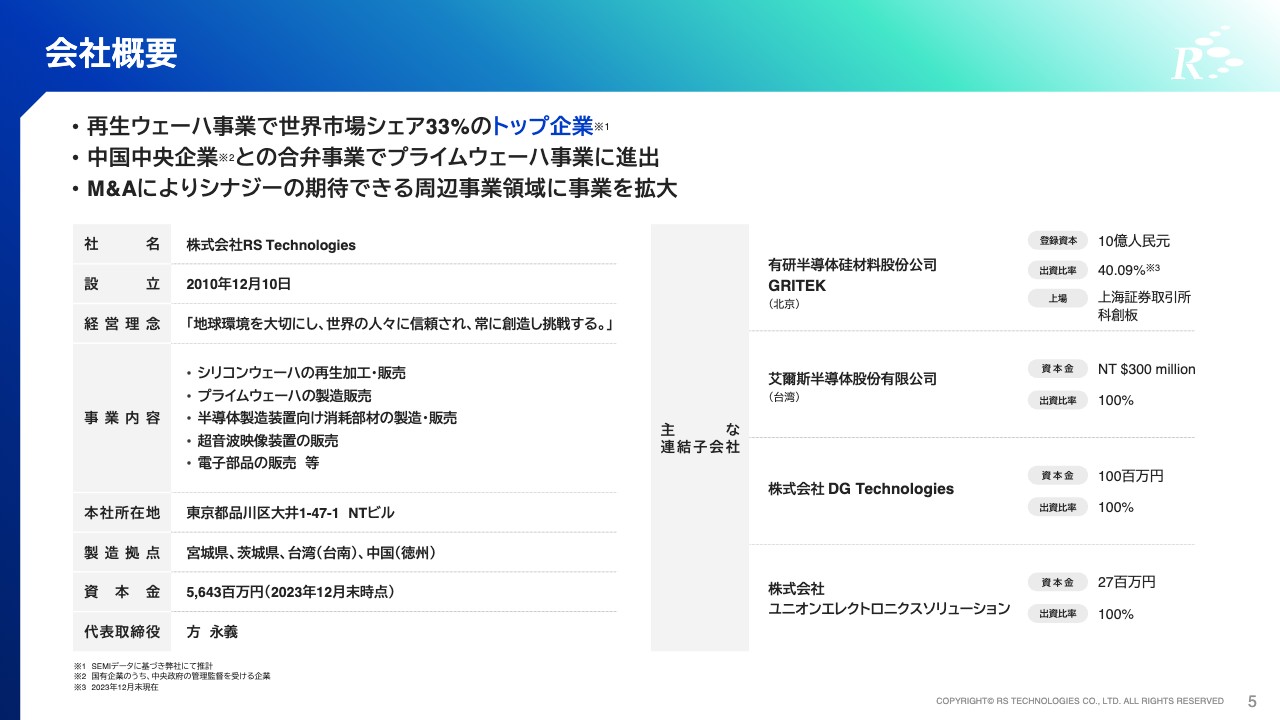

会社概要

当社は2010年12月に設立し、宮城県大崎市の工場にて再生ウェーハ事業を開始しました。また、2018年1月には中国国有の研究機関との合弁事業として、プライムウェーハ事業に進出しました。

主な連結子会社は4社で、主にM&Aによるシナジーが期待できる周辺領域に事業を拡大してきました。

沿革

沿革をご紹介します。当社は設立から5年後の2015年3月に東証マザーズ市場へ上場を果たし、翌年9月には東証第一部へ市場変更しました。

2022年11月には、中国にてプライムウェーハ事業を行う連結子会社のGRITEKが、上海証券取引所科創板市場に上場しました。

2023年12月には、バナジウムレドックスフロー電池(VRFB)用の電解液製造事業を承継し、再生可能エネルギー事業にも参入しました。今後もM&A戦略を中心に、グローバルに事業拡大を進めていきます。

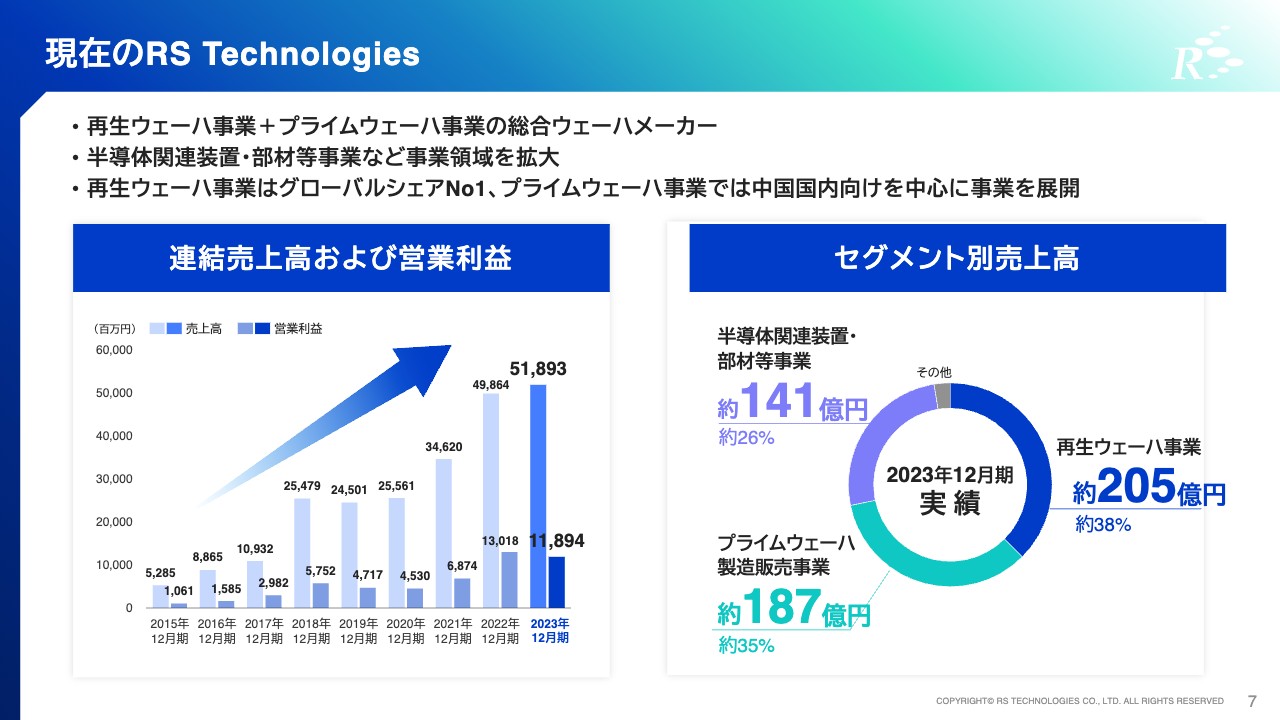

現在のRS Technologies

現在のRS Technologiesの事業構成についてご紹介します。セグメントの売上構成は、再生ウェーハ事業が約38パーセント、プライムウェーハ事業が約35パーセント、半導体関連装置・部材等事業が約26パーセントとなっています。

当期の連結売上高は前年比プラス4.1パーセントの518億9,300万円となりました。祖業である再生ウェーハ事業を中心に、堅調な成長ができていると考えています。

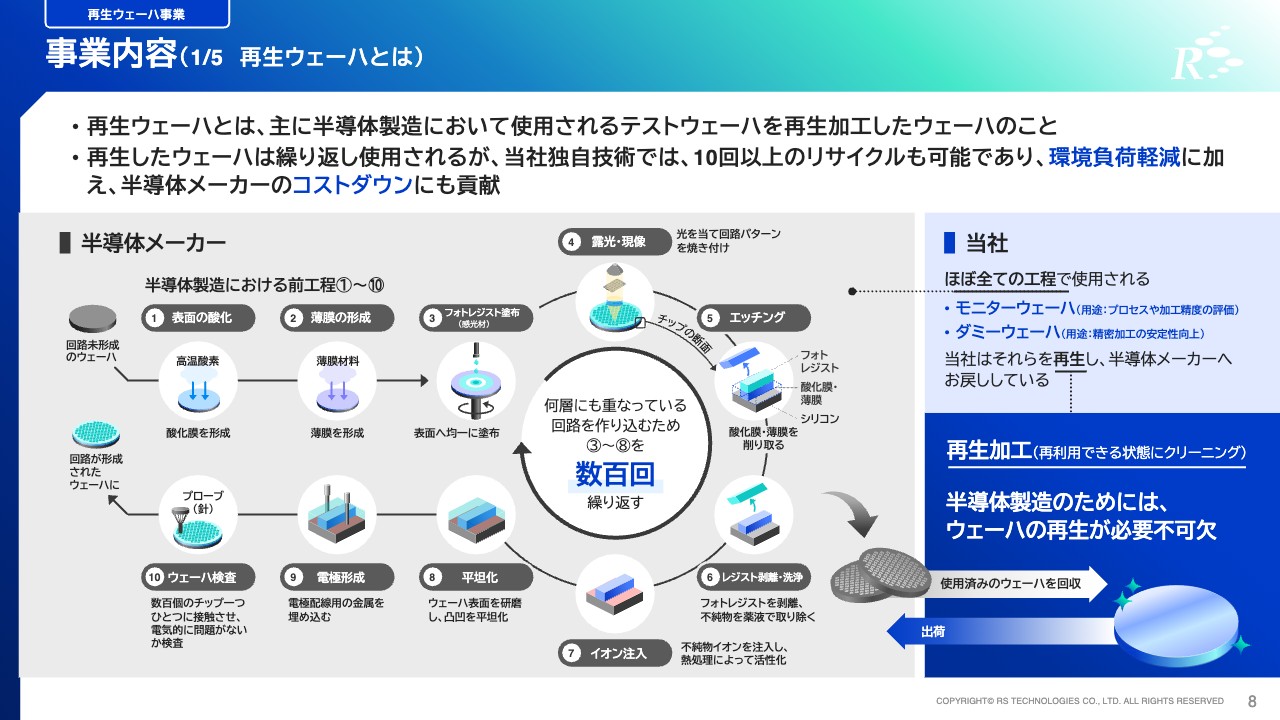

事業内容(1/5 再生ウェーハとは)

当社の主軸である再生ウェーハ事業についてご説明します。再生ウェーハとは、主に半導体製造において使用されるテストウェーハを再生加工したウェーハのことです。テストウェーハは、プロセスや加工精度の評価、精密加工の安定性向上など、ほぼすべての工程で使用されており、半導体製造には不可欠なものです。

当社の再生ウェーハ事業は、このテストウェーハが繰り返し使用できるよう再生加工を行う事業です。テストウェーハをリサイクルすることは環境負荷軽減や、お客さまである半導体メーカーのコスト削減にも貢献しています。

当社独自の再生技術は、他社と比較しても再生回数が多いことが、当社の優位性の1つであると考えています。

事業内容(2/5 再生ウェーハ事業について)

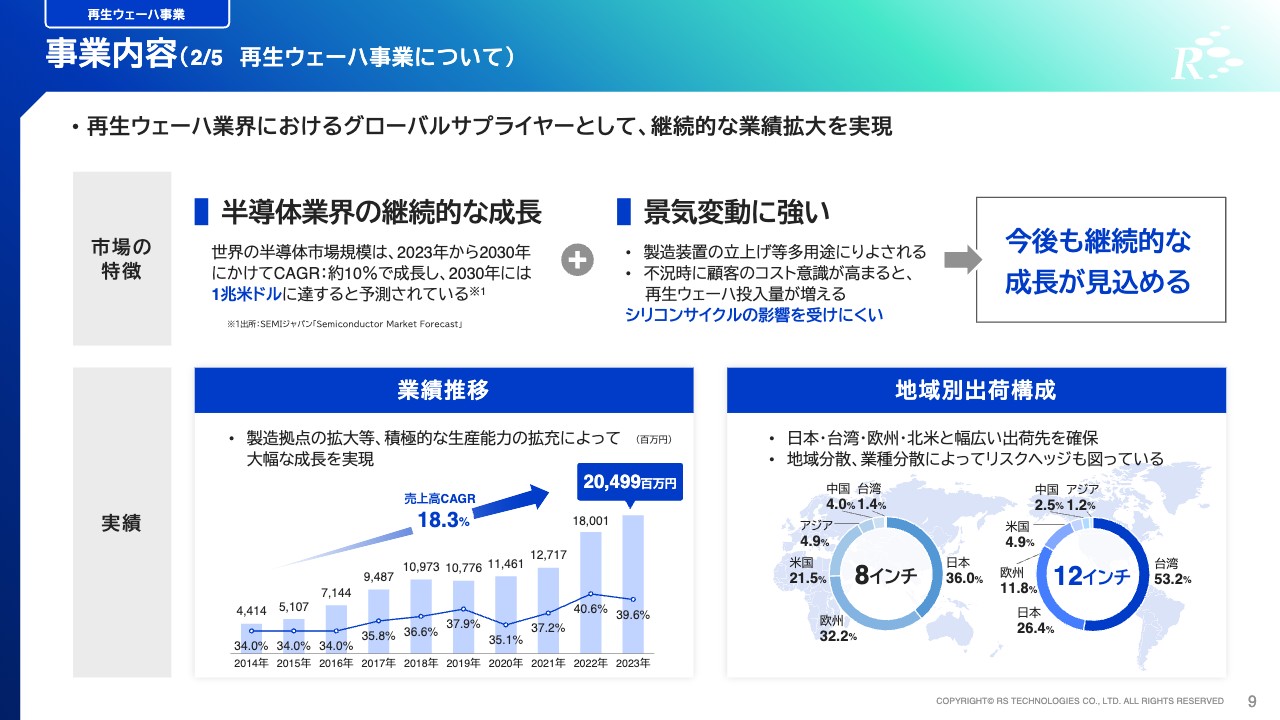

再生ウェーハ市場についてです。半導体市場は年間平均約10パーセントで成長し、2030年には1兆ドルに達すると予測されています。

再生ウェーハに関しても、今後も継続した成長が見込める事業であると考えています。実際に、当社の2013年からの再生ウェーハ事業の年間平均成長率は18.3パーセントと順調に伸長しています。

再生ウェーハ市場の特徴の1つとして、経済状況に左右されない安定した事業である点が挙げられます。不況の際には、新品のテストウェーハよりも安価な再生ウェーハの投入数が増加するため、当社にとっては追い風になります。また、たとえ不況であっても、工場が閉鎖しない限りラインの稼働は止まらないため、テストウェーハの需要はなくなることはありません。

半導体の製造工場の新設時には、装置の立ち上げ用途としてテストウェーハが多用され、再生ウェーハの需要も増加するため、当社にとってはプラス要因となります。

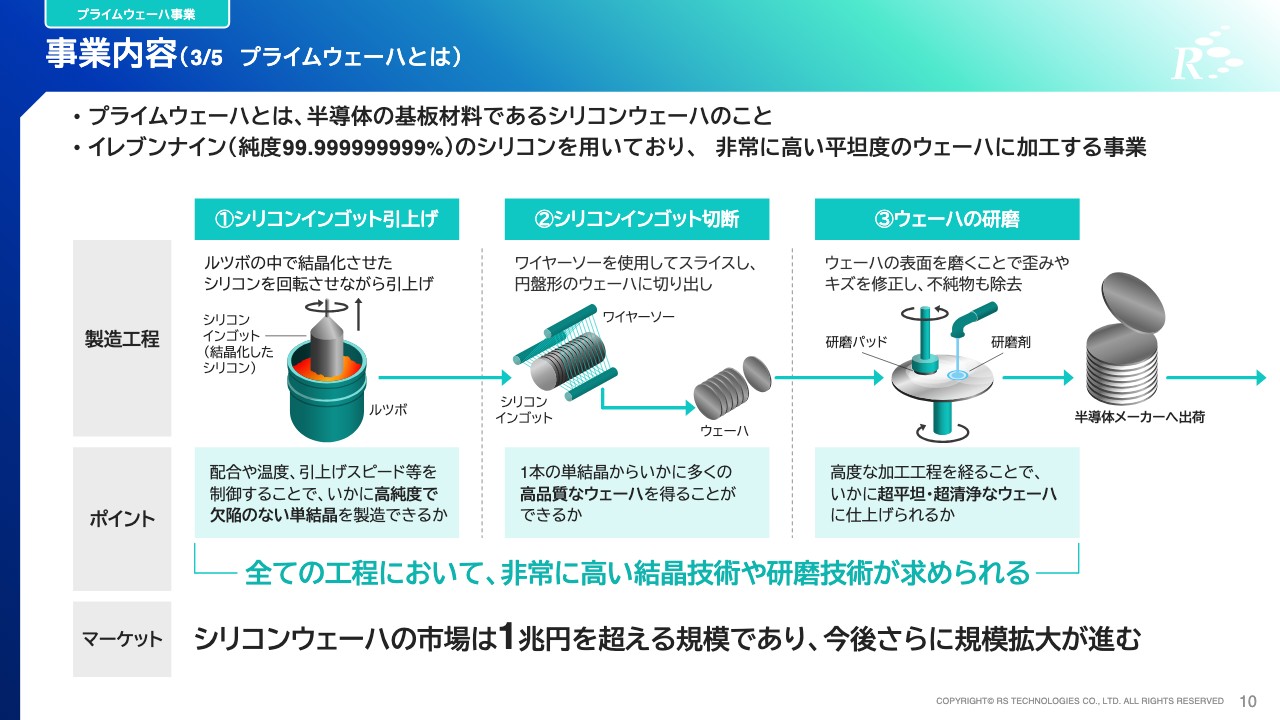

事業内容(3/5 プライムウェーハとは)

続いてプライムウェーハ事業についてご説明します。プライムウェーハとは、半導体の基板材料であるシリコンウェーハのことです。シリコンの純度はイレブンナイン(99.999999999パーセント)に達し、非常に高い平坦度のウェーハに加工します。そのため、高度な技術力が求められる事業となります。

事業内容(4/5 当社のプライムウェーハ事業)

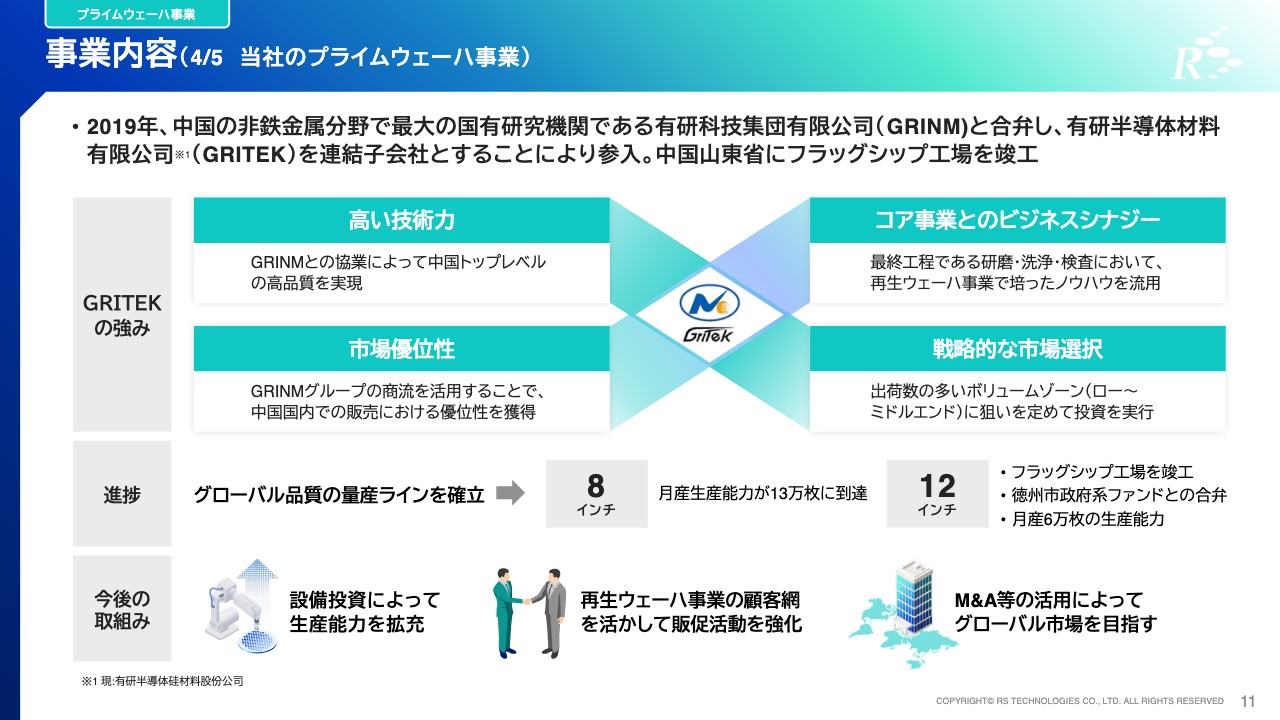

当社のプライムウェーハ事業の製造拠点は、中国の山東省徳州市にあります。2018年に、中国の国有研究機関である有研科技集団有限公司(GRINM)と合弁し、GRITEKを子会社化しました。プライムウェーハの製造には非常に高い技術力が必要となるため、GRINMグループの技術力や資金力などを鑑みたものです。

山東GRITEKでは、主に8インチのパワー半導体用のウェーハを量産しています。また、2020年には徳州市政府系ファンドとの合弁事業としてSGRSを設立し、需要の高い12インチのプライムウェーハの量産と開発ラインを立ち上げました。

今後も事業成長のための設備投資を行うとともに、再生ウェーハ事業での販売網を活かして、シェア拡大を目指していきます。

事業内容(5/5 半導体関連装置・部材等事業)

半導体関連装置・部材等事業についてご説明します。当セグメントには2つの機能があります。

1つ目は製造・販売機能です。こちらは子会社である株式会社DG Technologiesの事業で、半導体製造装置用の消耗部品であるシリコンや石英のパーツを製造・販売しています。DG Technologiesは、宮城県栗原市と茨城県神栖市の2拠点に工場があります。

2つ目は商社機能です。こちらはRS Technologiesと子会社の株式会社ユニオンエレクトロニクスソリューションの事業です。こちらでは、シャープ製レーザーダイオードや日立製半導体製造向けの検査装置等の代理販売を行っています。

これらに加えて、半導体工場のライン入れ替えに伴う中古装置の一括買取入札、いわゆるバルクセールへの参加も行っています。

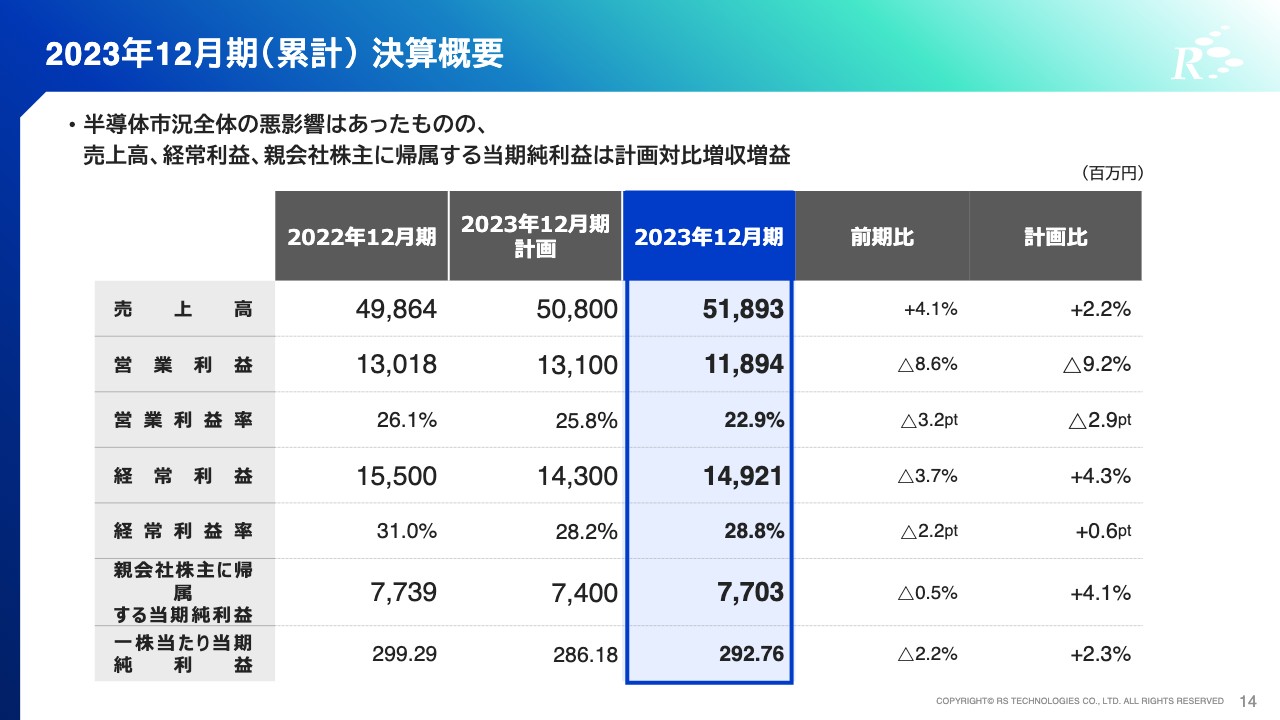

2023年12月期(累計) 決算概要

2023年12月期の決算概要をご説明します。売上高は518億9,300万円、営業利益は118億9,400万円、経常利益は149億2,100万円、親会社株主に帰属する当期純利益は77億300万円となりました。

半導体市況全体の悪影響はあったものの、売上高、経常利益、親会社株主に帰属する当期純利益は、計画対比で増収増益での着地となりました。

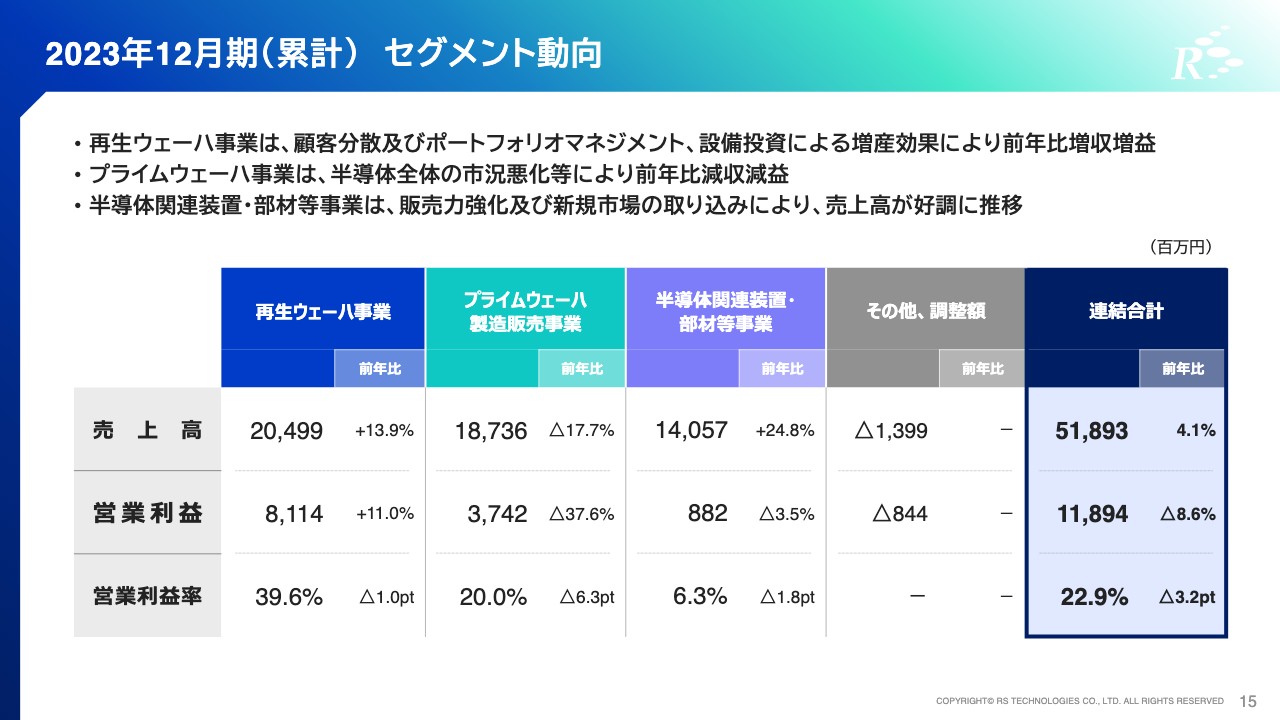

2023年12月期(累計) セグメント動向

2023年12月期のセグメントごとの結果です。

再生ウェーハ事業は、設備投資を計画どおり実施し生産能力増強を図ったことで、売上高は前年比13.9パーセント増、営業利益は11パーセント増と伸長しました。

プライムウェーハ事業は、市況環境の悪化等により前年比で減収減益となりました。半導体関連装置・部材等事業は、販売力強化および新規市場の取り込みにより、売上高が好調に推移しました。

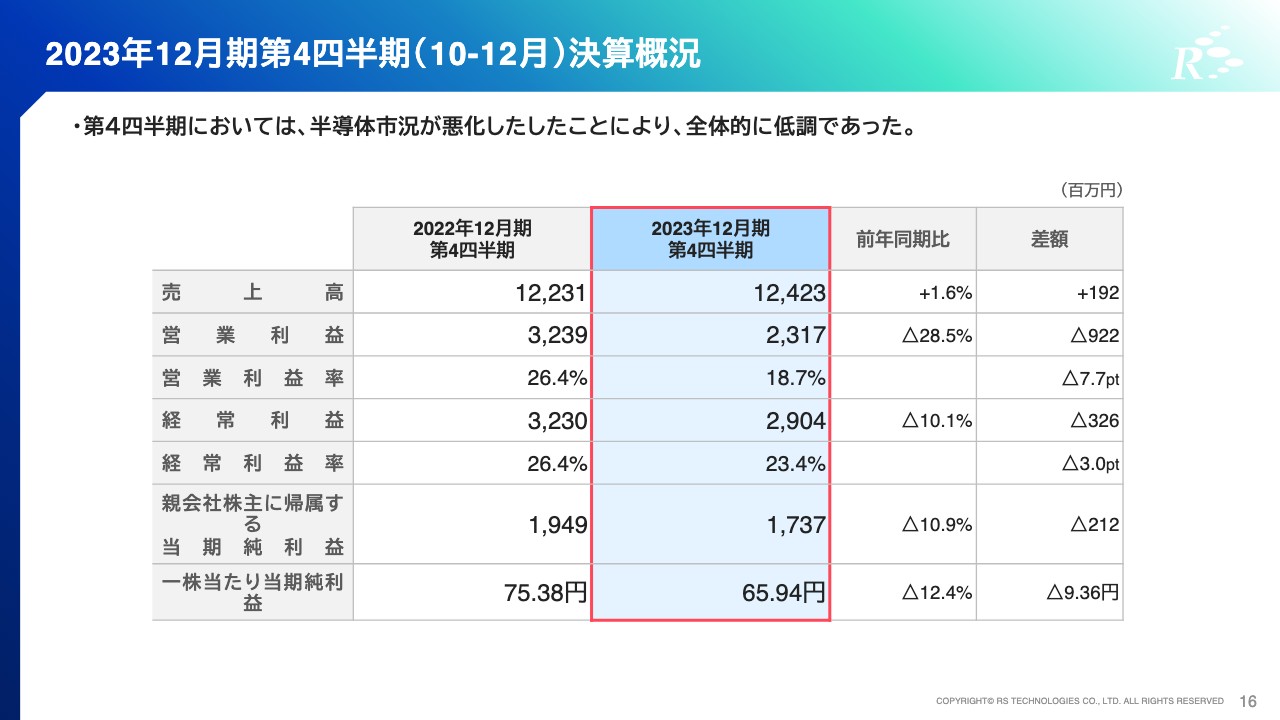

2023年12月期第4四半期(10-12月)決算概況

2023年12月期第4四半期の決算概況です。売上高は前年同期比で微増の124億2,300万円となりました。

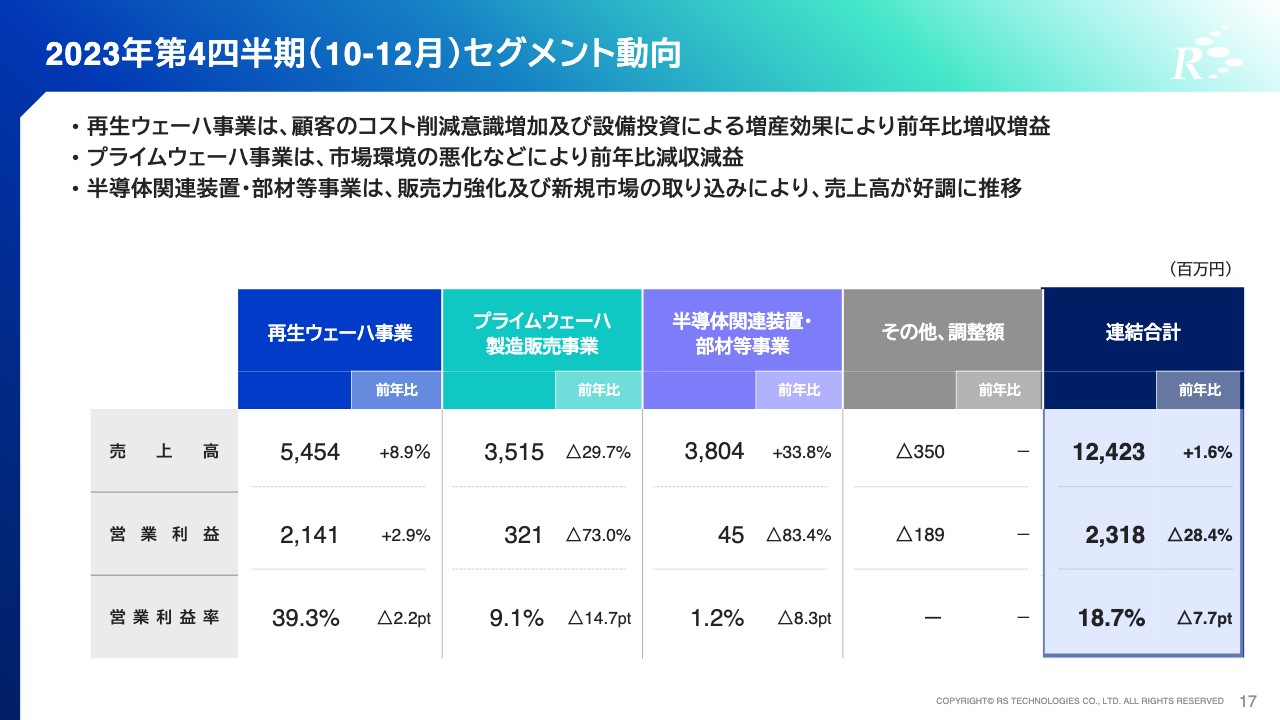

2023年第4四半期(10-12月)セグメント動向

第4四半期のセグメント動向です。再生ウェーハ事業は、売上高が54億5,400万円と好調に推移しました。

プライムウェーハ事業は、売上高が35億1,500万円と、市況環境の悪化により前年比で減収となっています。

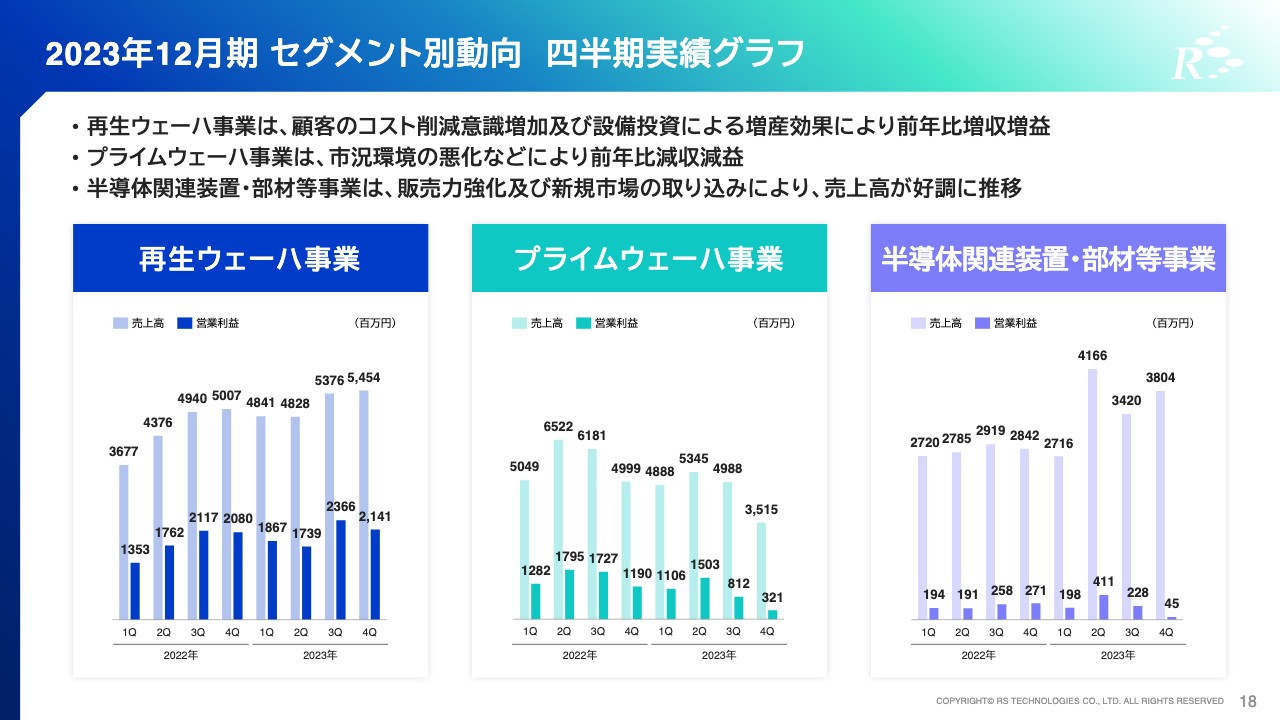

2023年12月期 セグメント別動向 四半期実績グラフ

2023年12月期と2022年12月期のセグメント別四半期実績グラフです。再生ウェーハ事業は、設備投資効果や再生ウェーハの需要拡大を背景として引き続き好調に推移し、高い営業利益率を維持しています。

プライムウェーハ事業は前年比で減収減益の着地となりました。2022年12月期の第2四半期・第3四半期は、部材の受注が集中する特需がありました。その後の2023年12月期第3四半期・第4四半期は、お客さまの在庫調整の兼ね合いもあり、受注が落ち着いた状況でした。また、プライムウェーハの出荷数は、ほぼ横ばいで推移しています。

半導体関連装置・部材等事業は、主にシャープ製レーザーダイオードの新規顧客の開拓等が増収につながりました。

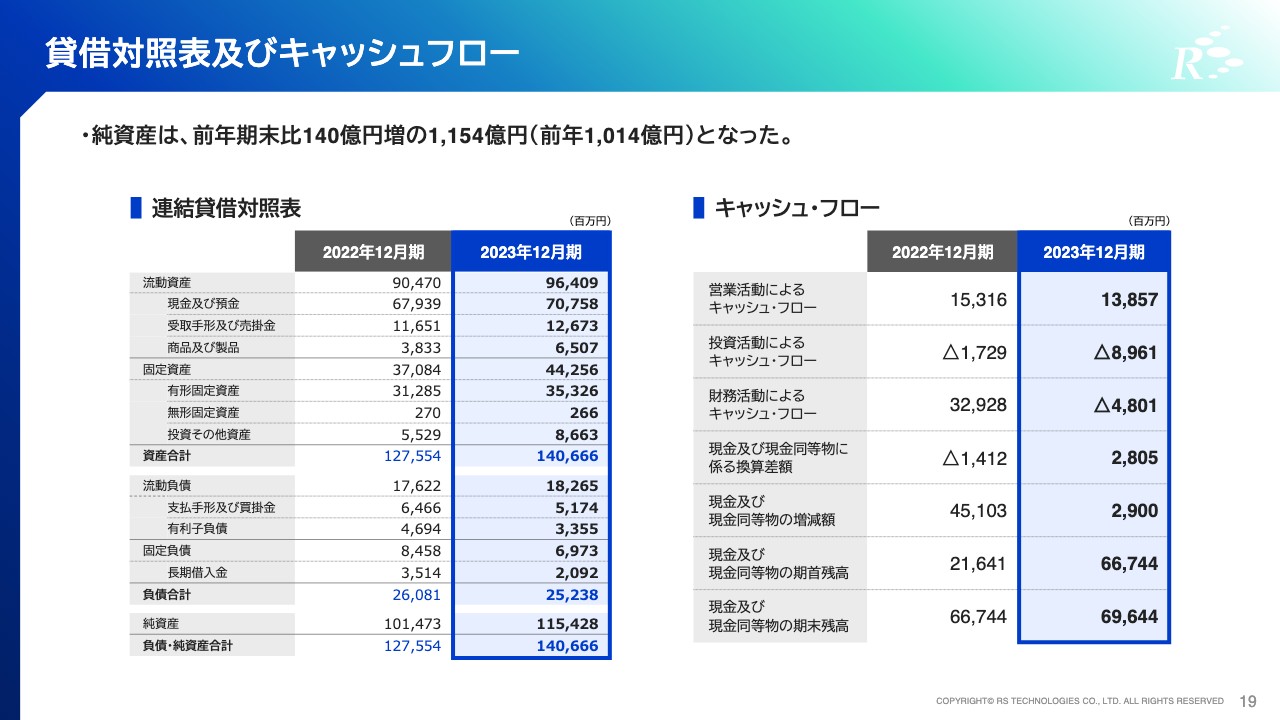

貸借対照表及びキャッシュフロー

貸借対照表およびキャッシュフローです。純資産は前年の1,014億円から約140億円増加し、1,154億円となりました。現金は前期末から約28億円増の707億円となっています。

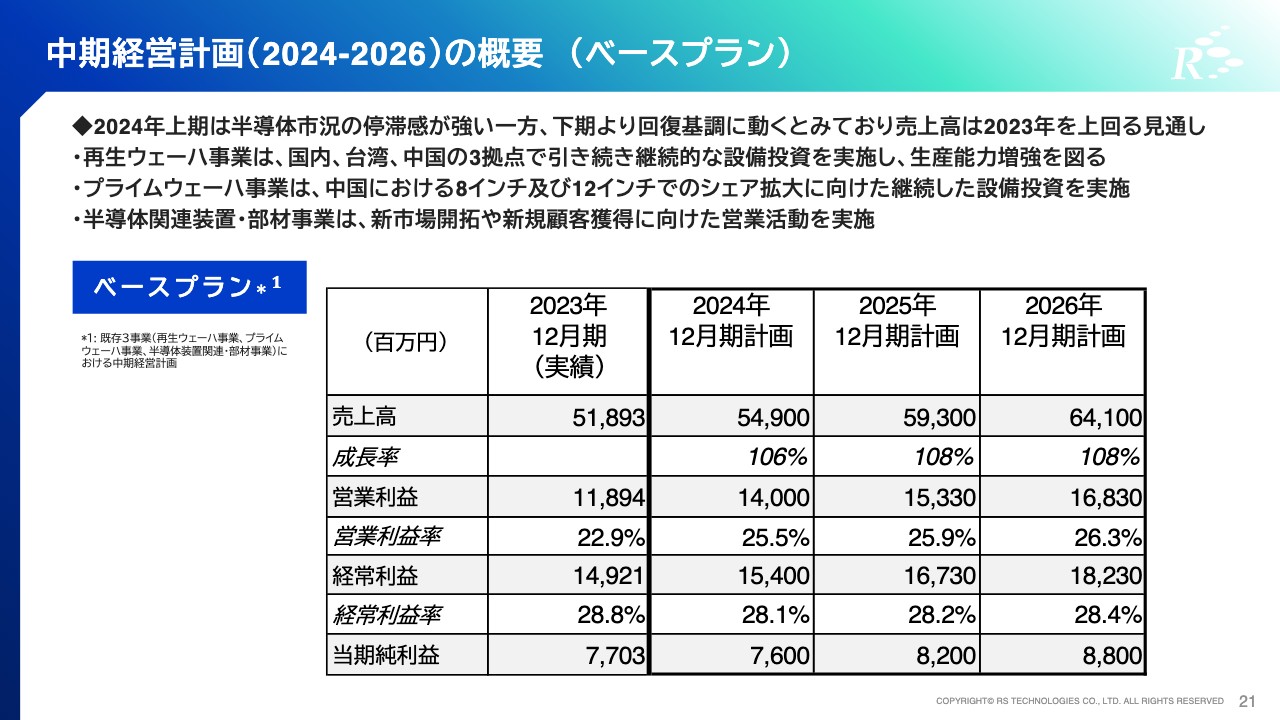

中期経営計画(2024-2026)の概要 (ベースプラン)

中期経営計画ベースプランの概要です。各セグメントの施策についてご説明します。

再生ウェーハ事業は、国内、台湾、中国の3拠点で継続的な設備投資を実施し、生産能力増強を図ります。プライムウェーハ事業は、中国における8インチおよび12インチでのシェア拡大に向け、継続した設備投資を実施します。半導体関連装置・部材等事業は、新市場開拓や新規顧客獲得に向けた営業活動を実施する方針です。

これらの施策によって安定的な成長を目指し、中期経営計画最終年度の2026年12月期においては売上高641億円、当期純利益88億円を目指していきます。

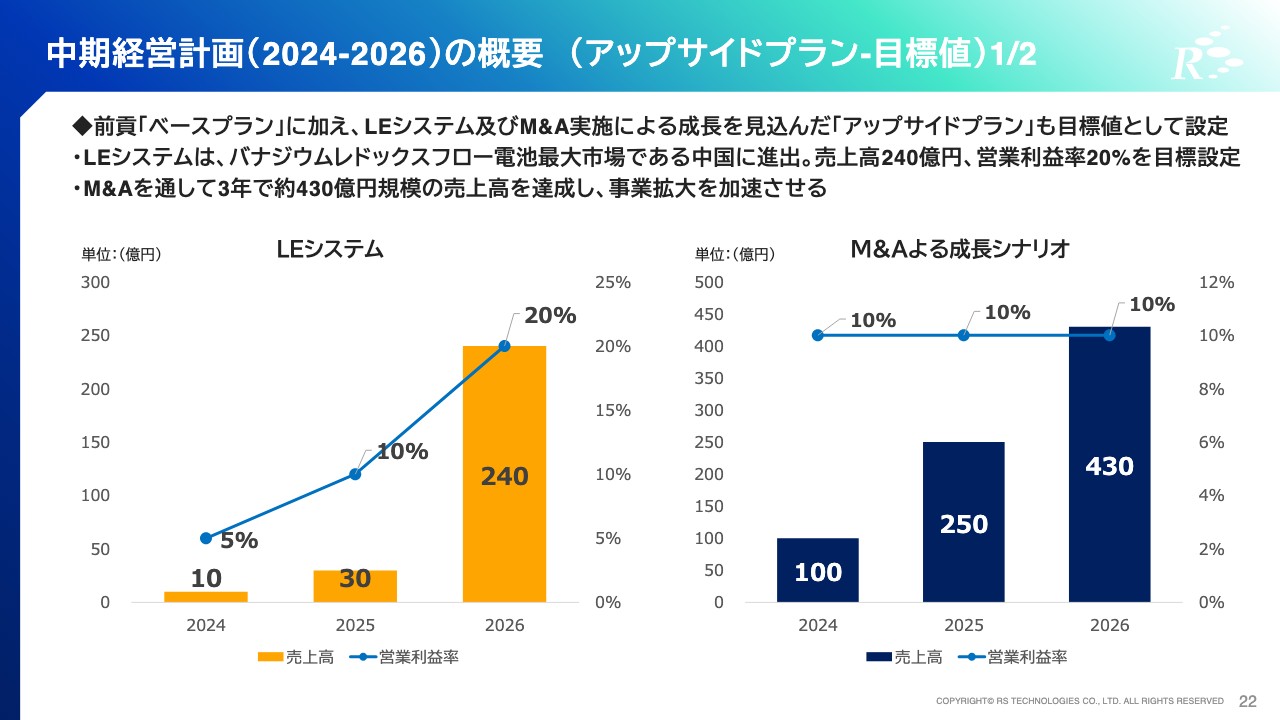

中期経営計画(2024-2026)の概要 (アップサイドプラン-目標値)1/2

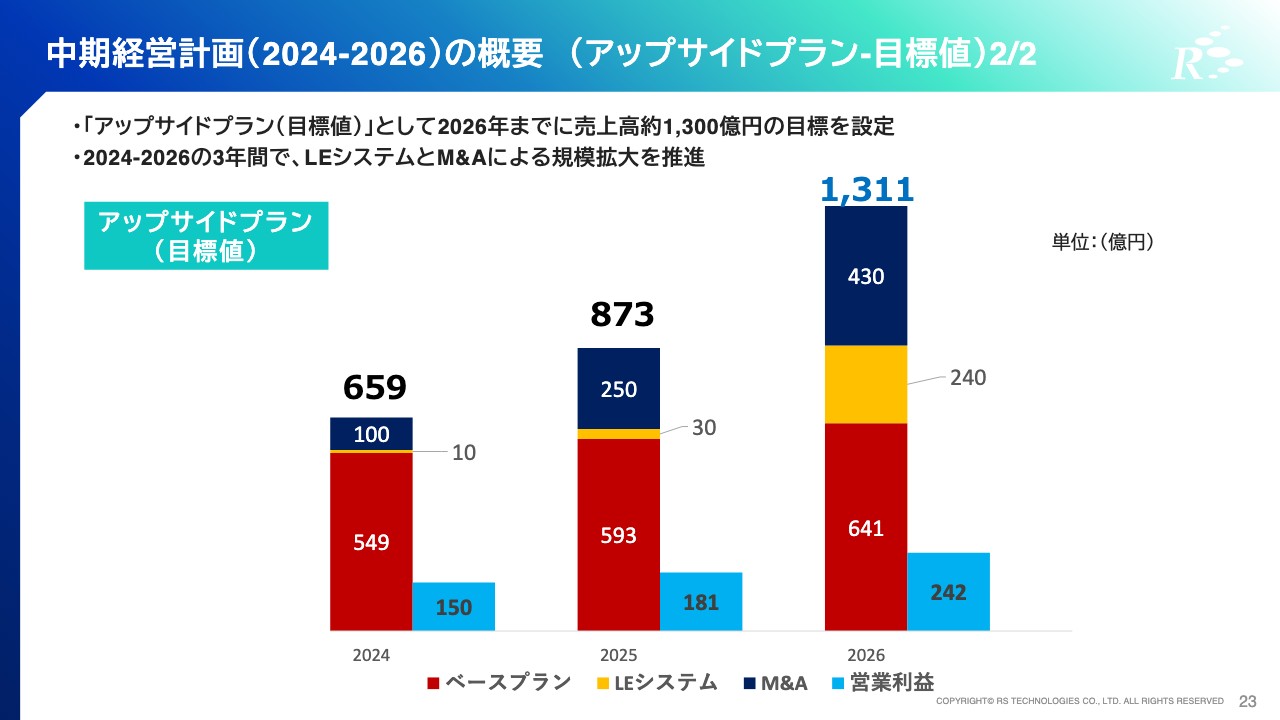

ベースプランに加え、LEシステムおよびM&A実施による成長を見込んだアップサイドプランも目標値として設定しました。

LEシステムは、バナジウムレドックスフロー電池の最大市場である中国への進出を目指し、3年後に売上高240億円、営業利益率20パーセントを目標に設定しました。

また、M&Aを通して、3年で約430億円規模の売上高増加を達成し、事業拡大を加速させていく計画としました。

中期経営計画(2024-2026)の概要(アップサイドプラン-目標値)2/2

スライドの棒グラフは、赤色がベースプラン、黄色とネイビーがアップサイドプランの目標値を示しています。2026年までに、合わせて売上高約1,300億円の目標を設定しています。

設備投資計画:再生ウェーハ事業

再生ウェーハ事業における設備投資計画についてご説明します。2024年度から2026年度の3ヶ年で、日本では計30億円を投資し、2026年度までに月産5万枚を増産する予定です。

台湾では計60億円を投資し、2026年度までに月産10万枚を増産する予定です。中国においては計61億円を投資し、2026年度までに月産15万枚を増産する予定です。

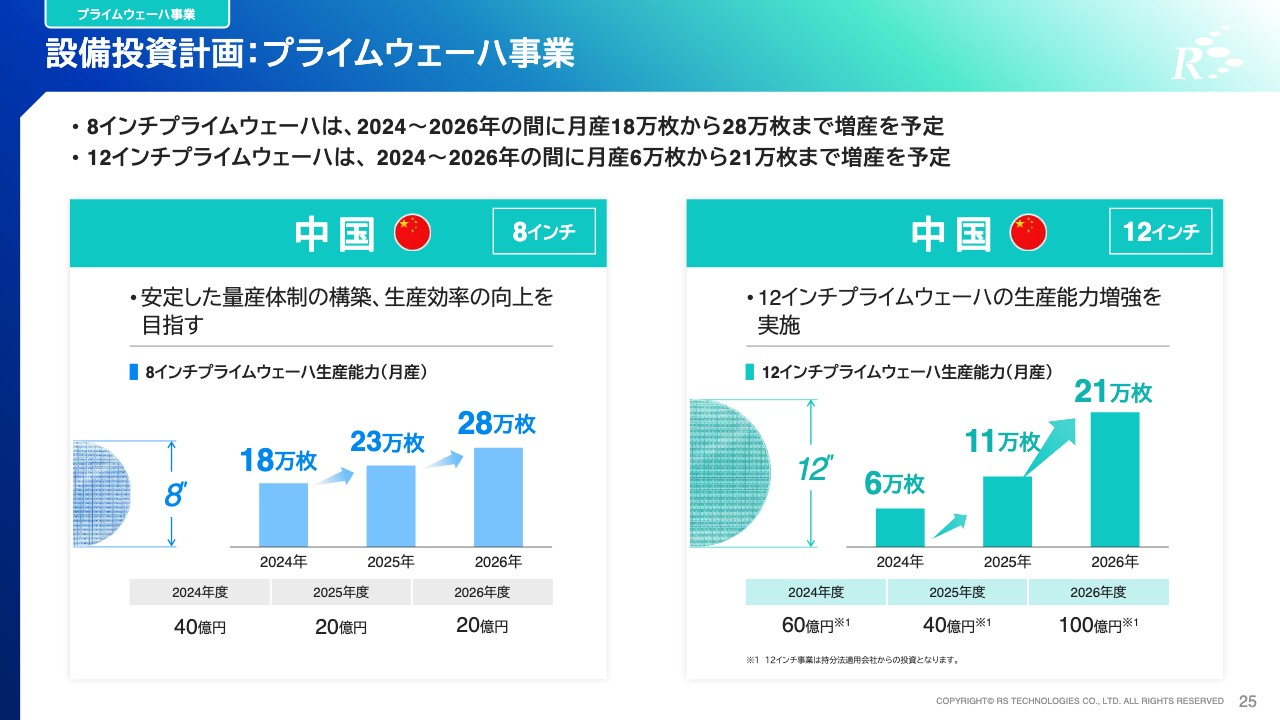

設備投資計画:プライムウェーハ事業

プライムウェーハ事業における設備投資計画についてご説明します。8インチプライムウェーハ事業への投資については、2024年度に40億円、2025年度と2026年度には各20億円の投資を予定しており、月産10万枚の増産を目指します。

12インチプライムウェーハ事業への投資についても、2024年度に60億円、2025年度に40億円、2026年度には100億円の投資を計画しており、月産15万枚の増産を目指しています。なお、12インチプライムウェーハ事業は、持分法適用会社からの投資となります。

今後の投資については、いずれの事業も状況を見ながら、タイムリーかつ的確に判断していきたいと考えています。

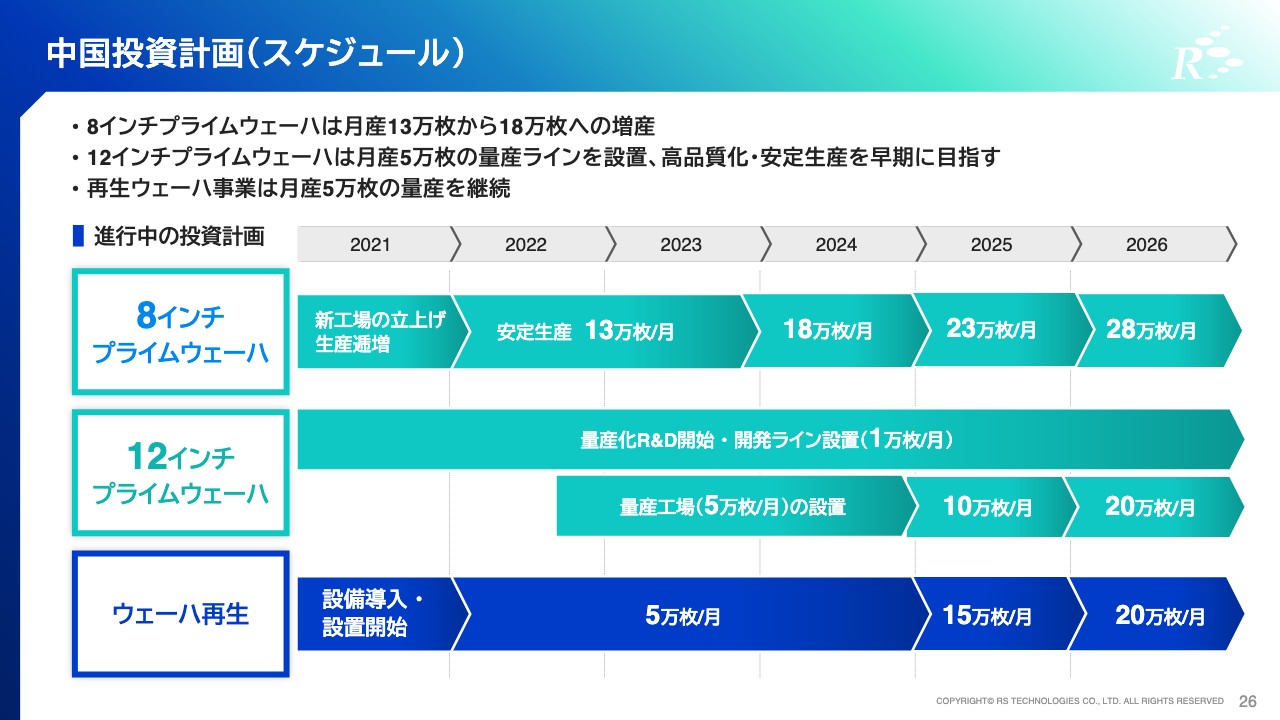

中国投資計画(スケジュール)

中国における設備投資については、計画どおりに進んでいます。中国での再生ウェーハ事業については、2022年に開始された量産を継続し、2025年には月産15万枚、2026年には月産20万枚まで拡大することを目指しています。

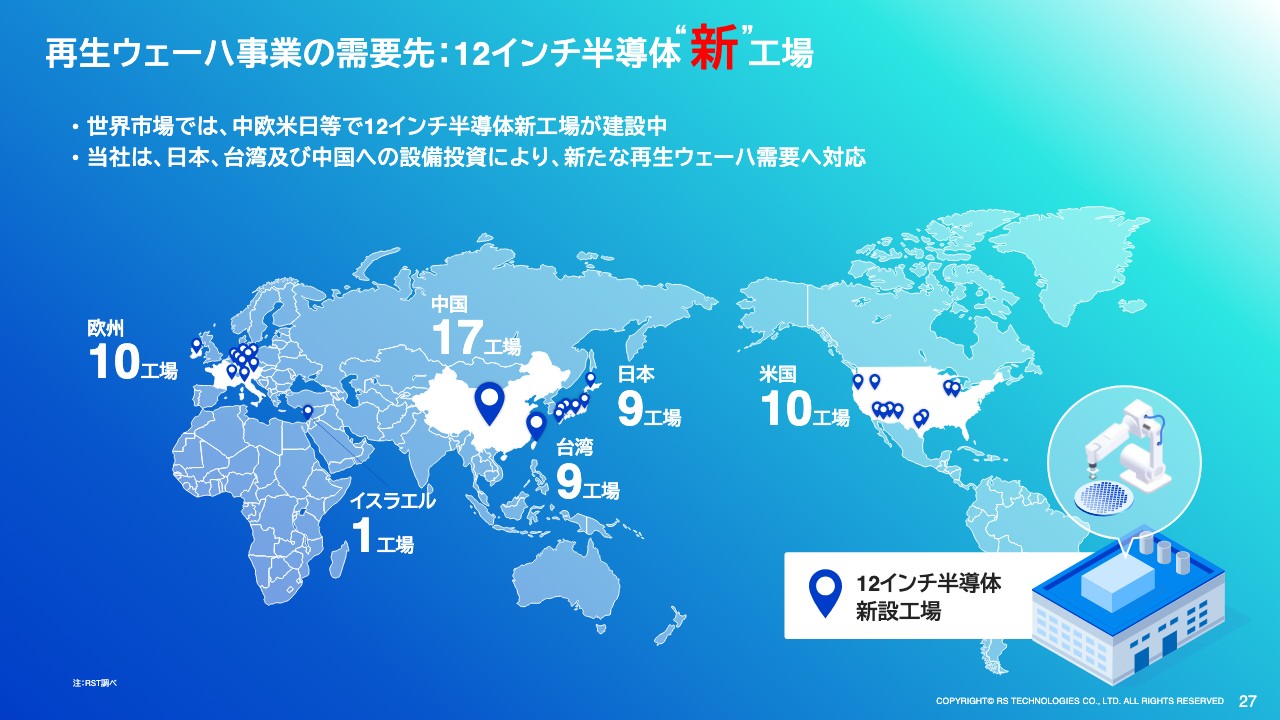

再生ウェーハ事業の需要先:12インチ半導体"新"工場

再生ウェーハ事業の需要先である、12インチ半導体の工場新設予定についてです。現在公開されている情報だけで、日本に9ヶ所、海外に47ヶ所の新設予定があります。新設工場からの再生ウェーハ需要にもしっかりと対応できるよう、計画的に設備投資を行っていきます。

地域戦略 ディカップリングに左右されない地域戦略

地域戦略についてです。当社は、ディカップリングに左右されない地域戦略をとっています。

再生ウェーハの北米、欧州、日本を中心としたお客さまには、日本の三本木工場にて再生加工を承っており、ファウンドリーの集積地である台湾地域内については台湾工場でカバーしています。

プライムウェーハは、現時点では主に中国の工場で生産しており、販売先も中国国内が中心となっています。そのため、仮に米中摩擦が深刻化した場合でも、当社事業およびお客さまへの影響は極めて軽微だと考えています。

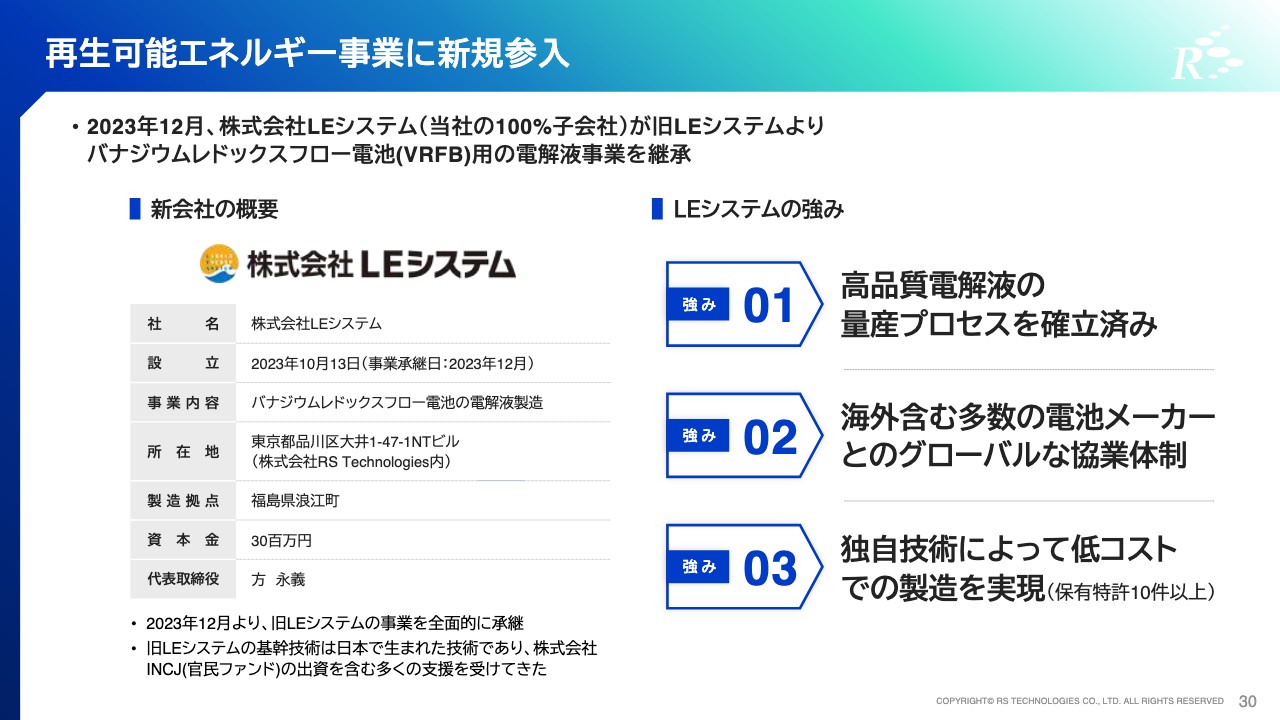

再生可能エネルギー事業に新規参入

2023年12月より開始した、再生可能エネルギー事業の新会社LEシステムについてご説明します。

LEシステムは、蓄電池に関する技術を有する会社です。バナジウムレドックスフロー電池という分野に属する蓄電池の技術で、当社はその基幹材料を製造しています。

基幹技術は日本で生まれた技術であり、経済産業大臣が指揮する官民ファンドである株式会社INCJの出資を含む、多くの支援を受けてきました。一方で、市場の立ち上がりの遅れなどから、さらなる支援が必要な状況になりました。

そこで当社に白羽の矢が立ち、技術市場を評価した結果、参入することにしました。

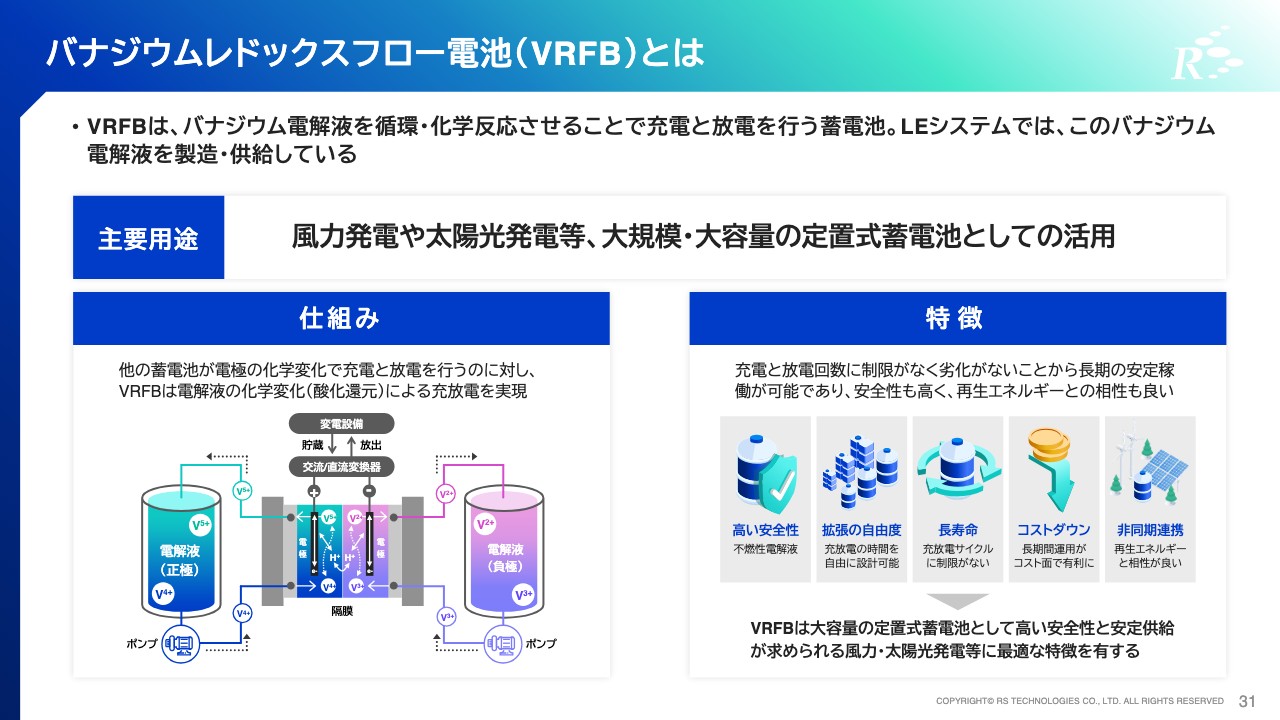

バナジウムレドックスフロー電池(VRFB)とは

バナジウムレドックスフロー電池とは、バナジウム電解液を循環・化学反応させることで、充電と放電を行う蓄電池のことです。この電解液の特徴は主に3つあります。

1つ目は、5年から7年で何割かの効率性が下がると言われているリチウム電池に比べ、10年から20年ほどほぼ劣化しないバナジウム電解液はエネルギー効率が良いということです。2つ目は、発火性や熱を持つことがないため、安全性が高いということです。3つ目は、複数電源の非同期連携が可能なことです。

LEシステムでは、このバナジウム電解液を製造、供給しています。主に、高い安全性と安全供給が求められる風力発電や太陽光発電など、大規模・大容量の定置式蓄電池として活用の用途があります。

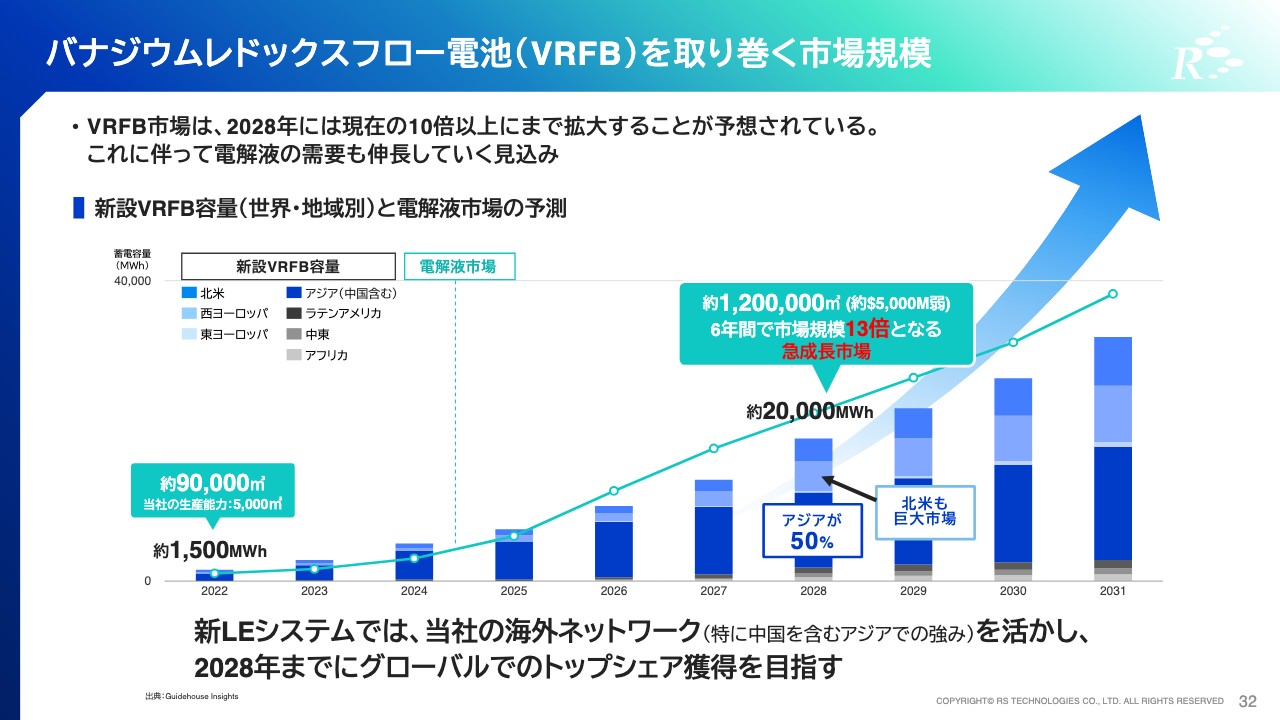

バナジウムレドックスフロー電池(VRFB)を取り巻く市場規模

バナジウムレドックスフロー電池の市場動向です。市場規模は、2028年には現在の10倍以上まで拡大することが予想されています。

グラフのとおり、特に北米および中国を含むアジア圏での需要が先行して拡大すると予想されているため、当社の海外ネットワークを活かし、中国を皮切りにグローバルでのシェア獲得を目指していきます。

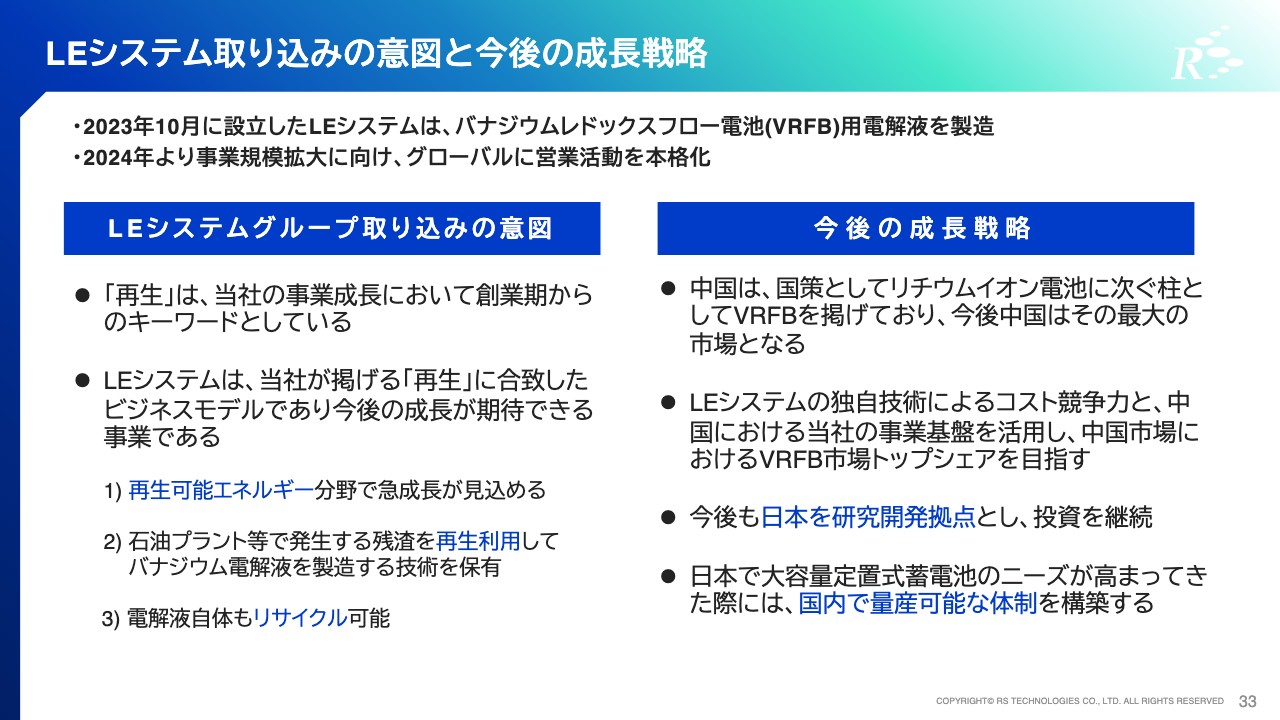

LEシステム取り込みの意図と今後の成長戦略

LEシステム取り込みの意図と、今後の成長戦略についてです。「再生」は、当社の事業成長において、創業期からのキーワードとしています。LEシステムの再生可能エネルギー事業は、「再生」というキーワードと合致し、今後の事業成長が期待できると考えました。

今後も日本を研究開発拠点としながら、グローバルでは中国における当社の事業基盤を活かしたシェア獲得を目指していきます。

以上で、私からの説明を終了します。ご清聴いただき、ありがとうございました。

この銘柄の最新ニュース

RSテクノのニュース一覧- 人事異動に関するお知らせ 2026/01/19

- 機関投資家・証券アナリスト向け 2025年12月期 通期 Web決算説明会のご案内 2026/01/09

- 週間ランキング【業種別 騰落率】 (12月26日) 2025/12/27

- 週間ランキング【業種別 騰落率】 (12月19日) 2025/12/20

- 持株会社体制への移行の中止に関するお知らせ 2025/12/19

マーケットニュース

おすすめ条件でスクリーニングされた銘柄を見る

RS Technologiesの取引履歴を振り返りませんか?

RS Technologiesの株を取引したことがありますか?みんかぶアセットプランナーに取引口座を連携すると売買履歴をチャート上にプロットし、自分の取引を視覚的に確認することができます。

アセットプランナーの取引履歴機能とは

※アセプラを初めてご利用の場合は会員登録からお手続き下さい。