ダイワボウホールディングスのニュース

ダイワボウHD、需要反動減や不透明な市場環境の影響を受けながらも上期では過去3番目の利益水準を確保

ダイワボウホールディングス株式会社

西村幸浩氏:ダイワボウホールディングスの西村でございます。2022年3月期第2四半期決算について、第2四半期決算概要、通期業績見通しの順にご説明します。

スライドに、あらためて当社の概要をまとめました。ダイワボウホールディングスは、ITインフラ流通事業、繊維事業、産業機械事業の3つの事業を有する企業グループです。特にパソコンを主体としたIT関連機器の専門商社である、ダイワボウ情報システムが売上の約90パーセントを占めており、東証の業種は卸売業となっています。

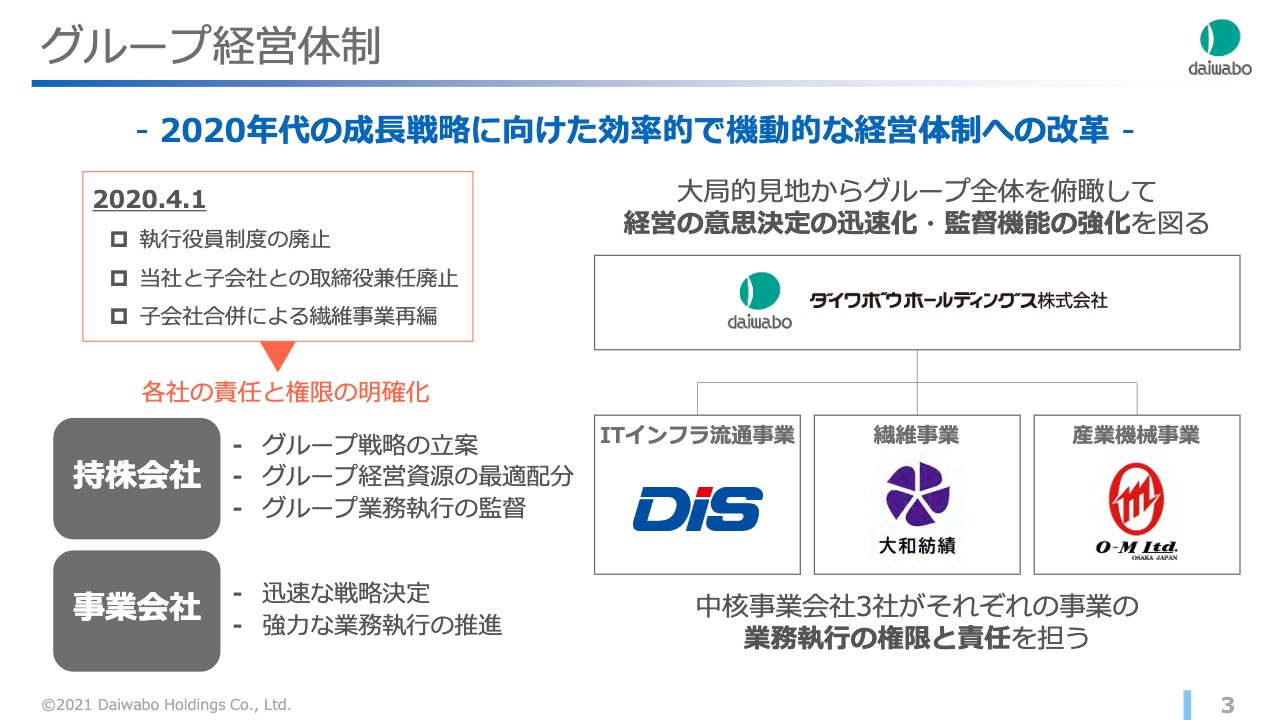

グループ経営体制

グループ経営体制はスライドのとおりで、昨年4月に体制を大きく見直しました。各社の責任と権限を一段と明確にすることで、ダイワボウ情報システム、大和紡績、オーエム製作所の3社が、それぞれの事業の中核として迅速な戦略決定と強力な業務執行の推進を担っています。そして、当社、ダイワボウホールディングスは、グループ全体を俯瞰してグループ戦略の立案など、監督機能の強化を図っています。

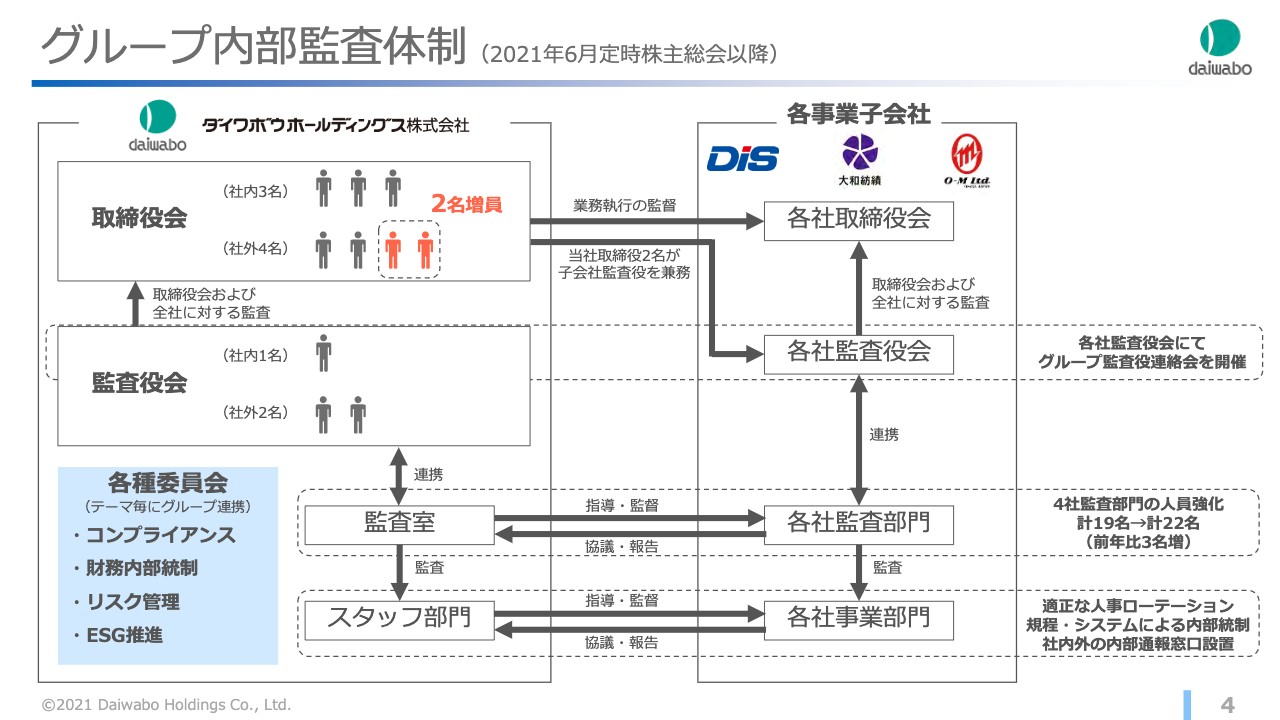

グループ内部監査体制(2021年6月定時株主総会以降)

次に、グループ内部監査体制についてご説明します。今年6月の定時株主総会において、当社の社外取締役を2名増員して、取締役会は社内3名、社外4名となり、ガバナンス体制を拡充しています。

また、私、西村と常務取締役の辰已の2名が、事業子会社3社の監査役を兼務しています。監査部門、事業部門ともにグループ間の連携を図りながら、コーポレートガバナンスのさらなる強化に取り組んでいきます。

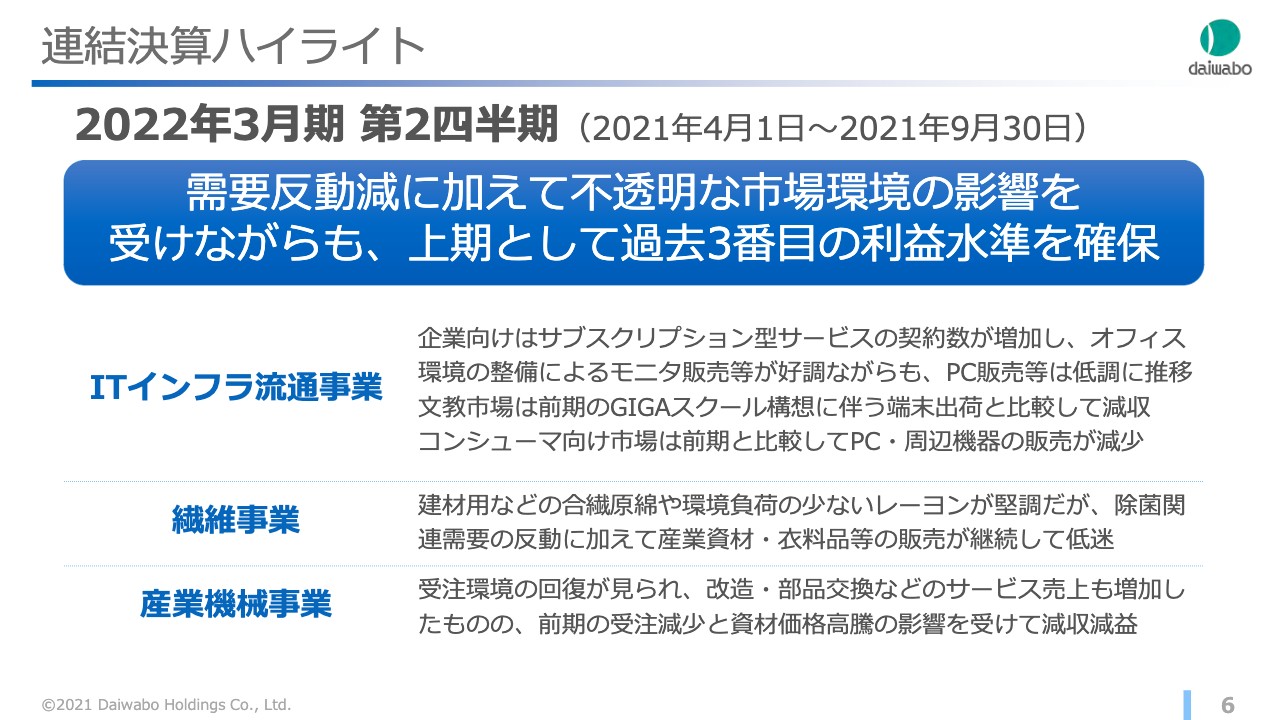

連結決算ハイライト

2022年3月期第2四半期決算についてご説明します。当期は、2019年、2020年における大きな需要の反動減に加えて、不透明な市場環境の中、減収減益となりましたが、上期としては過去3番目の利益水準を確保することができました。各事業の状況については、後ほどご説明します。

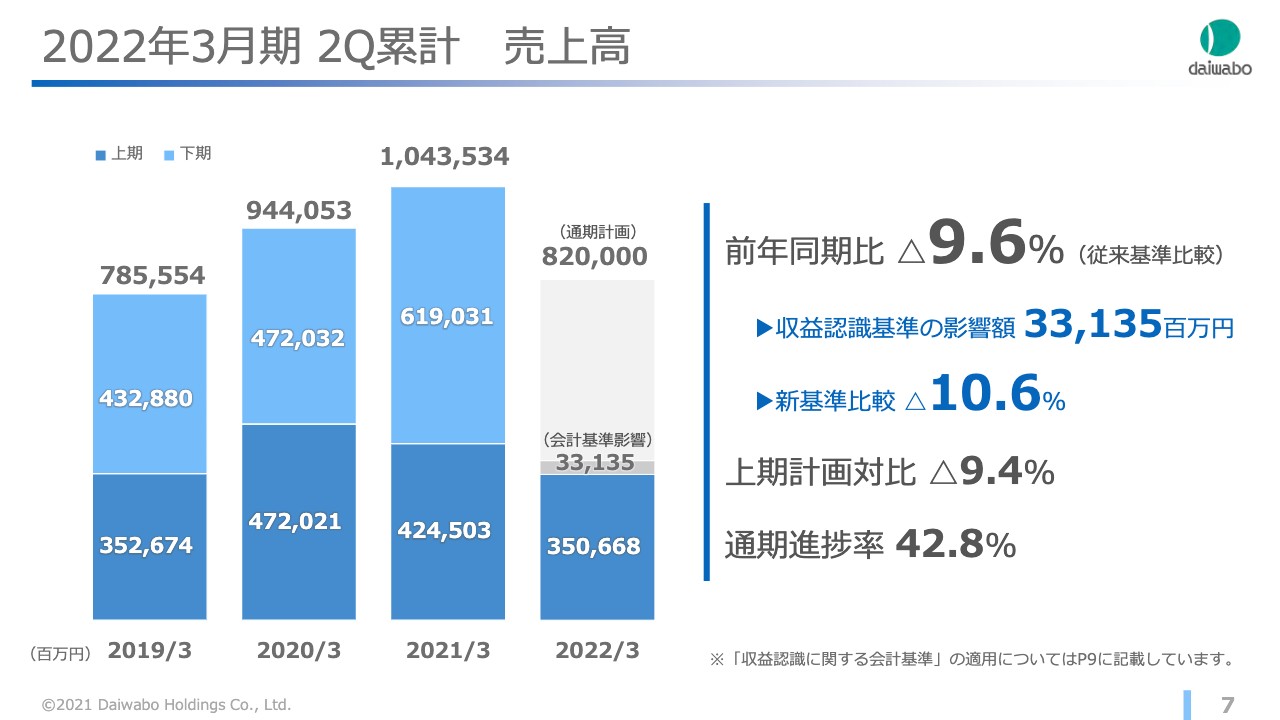

2022年3月期 2Q累計 売上高

連結売上高の推移です。当第2四半期の売上高は3,506億円となります。収益認識基準の適用による影響額を考慮し、従来基準で比較すると、前期より9.6パーセントの減収となりました。なお、新基準で比較した増減率はマイナス10.6パーセントです。

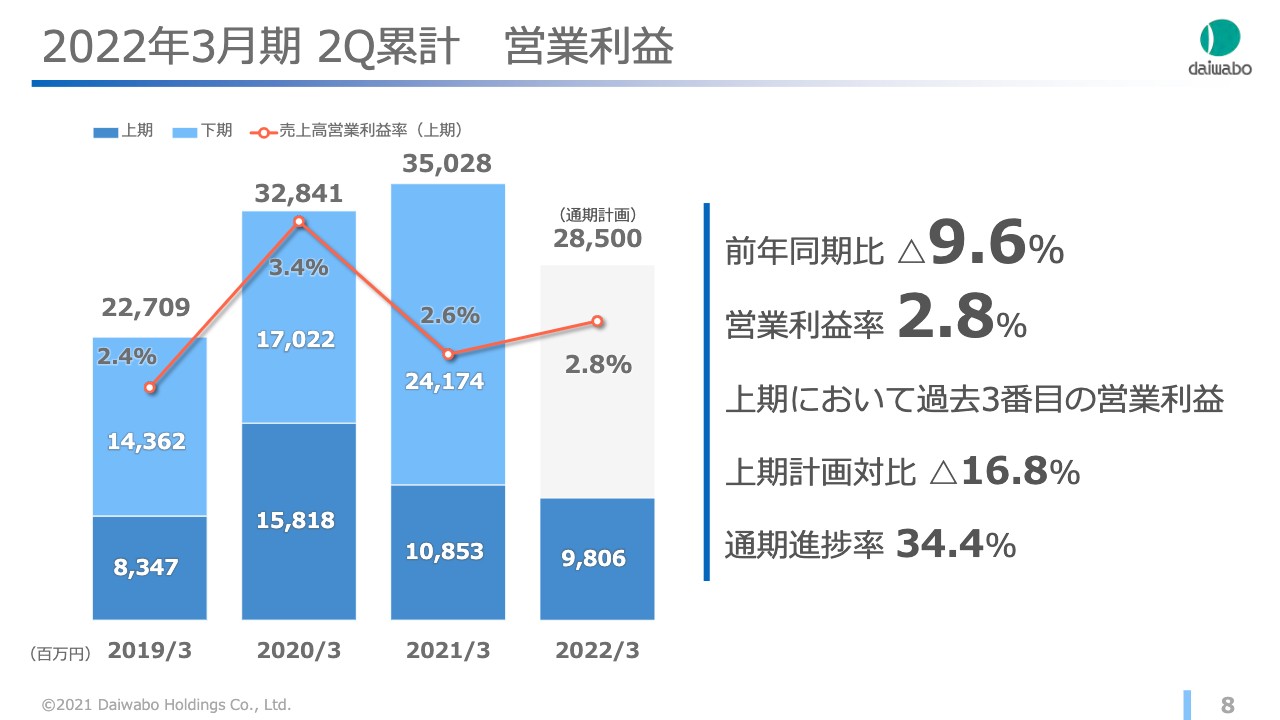

2022年3月期 2Q累計 営業利益

営業利益の推移です。当第2四半期の営業利益は98億円、前期比では9.6パーセントの減益となりました。特需のあった前期、前々期に次ぐ、過去3番目の実績となります。営業利益率は2.8パーセントとなりました。

収益認識に関する会計基準の適用について

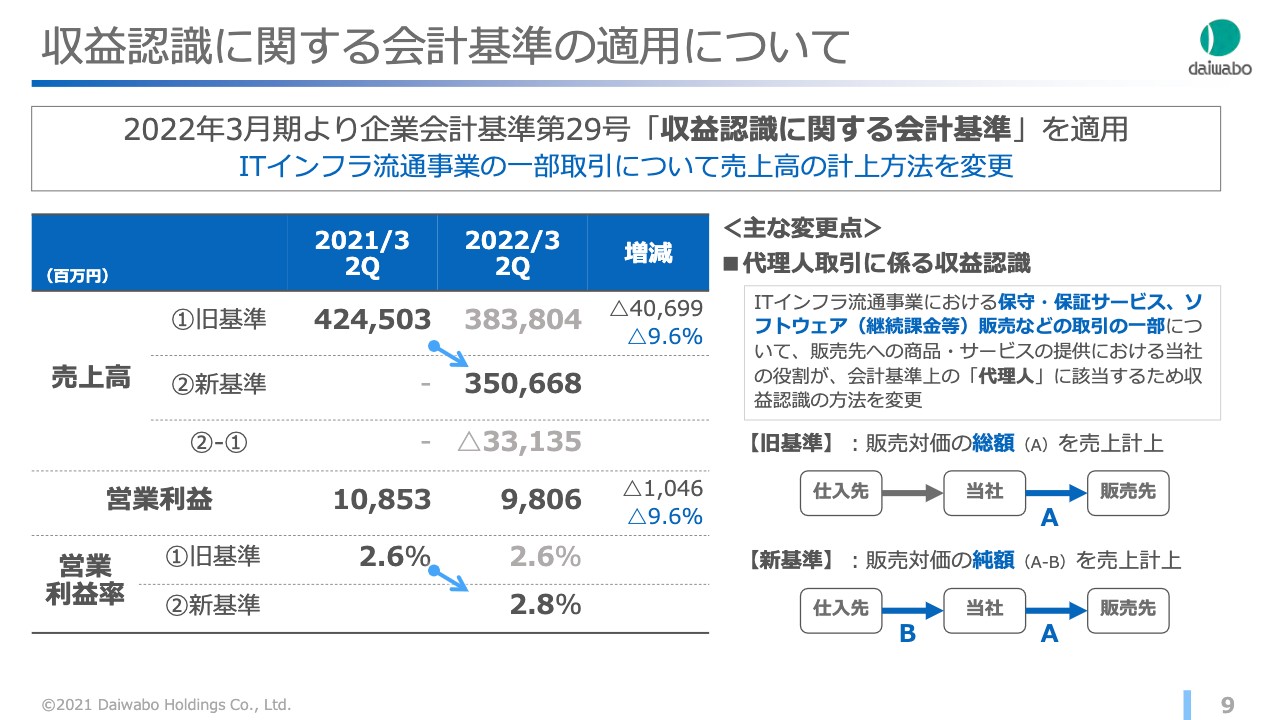

先ほども触れましたが、当期から適用している「収益認識に関する会計基準」の影響についてご説明します。影響が大きいのは、ITインフラ流通事業における保守・保証サービスやソフトウェアの継続課金などの販売に関する売上計上です。これらが会計上の代理人取引に該当するため、収益認識の方法が変わっています。

具体的には、これまでは販売先への販売額の総額を売上計上していたものが、仕入額を差し引いた純額を計上することとなりました。これにより、上期の売上高は331億円のマイナスとなっており、従来の会計基準で比較した場合には、前期が4,245億円、当期が3,838億円で、9.6パーセントの減収となりました。なお、営業利益に与える影響は軽微であり、営業利益率は0.2パーセント改善しています。

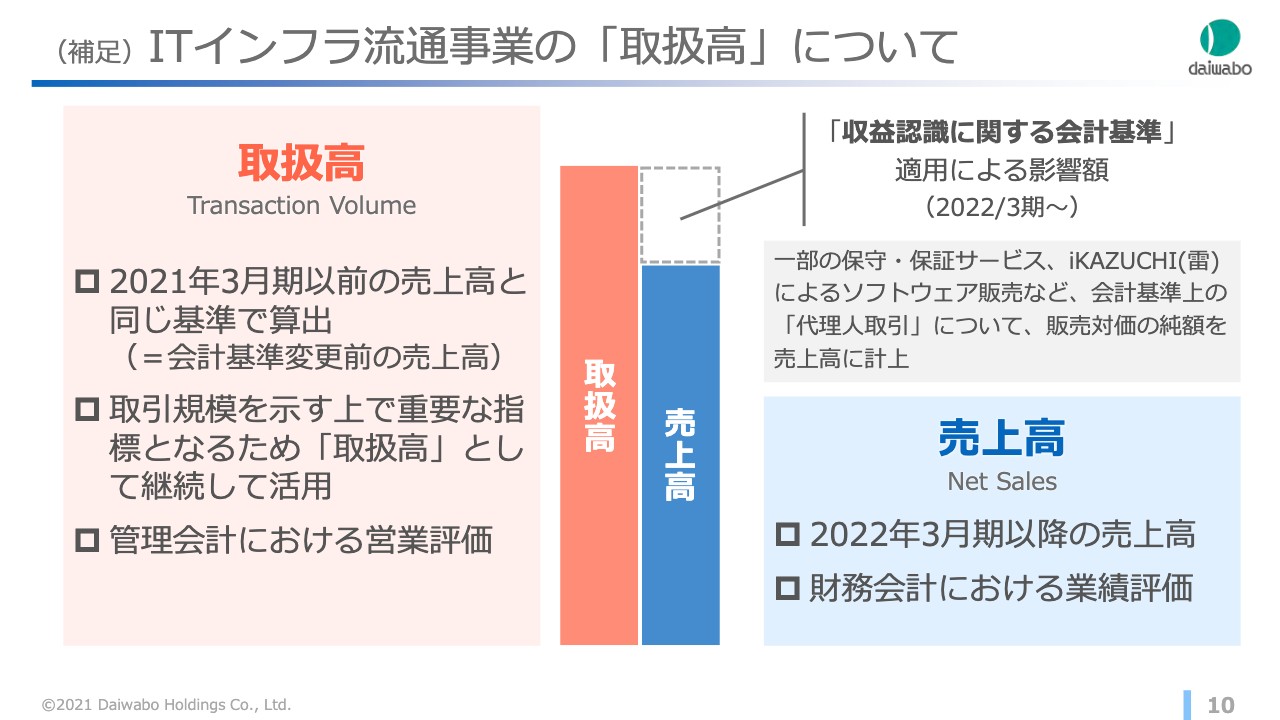

(補足)ITインフラ流通事業の「取扱高」について

次に、ITインフラ流通事業における取扱高の記載について補足します。従来の会計基準における売上高は取引規模を示す上で重要な指標となるため、取扱高として継続して活用していきます。当期以降は、取扱高から「収益認識に関する会計基準」の影響額を差し引いた金額が売上高となります。

2022年3月期 2Q累計 連結決算概況

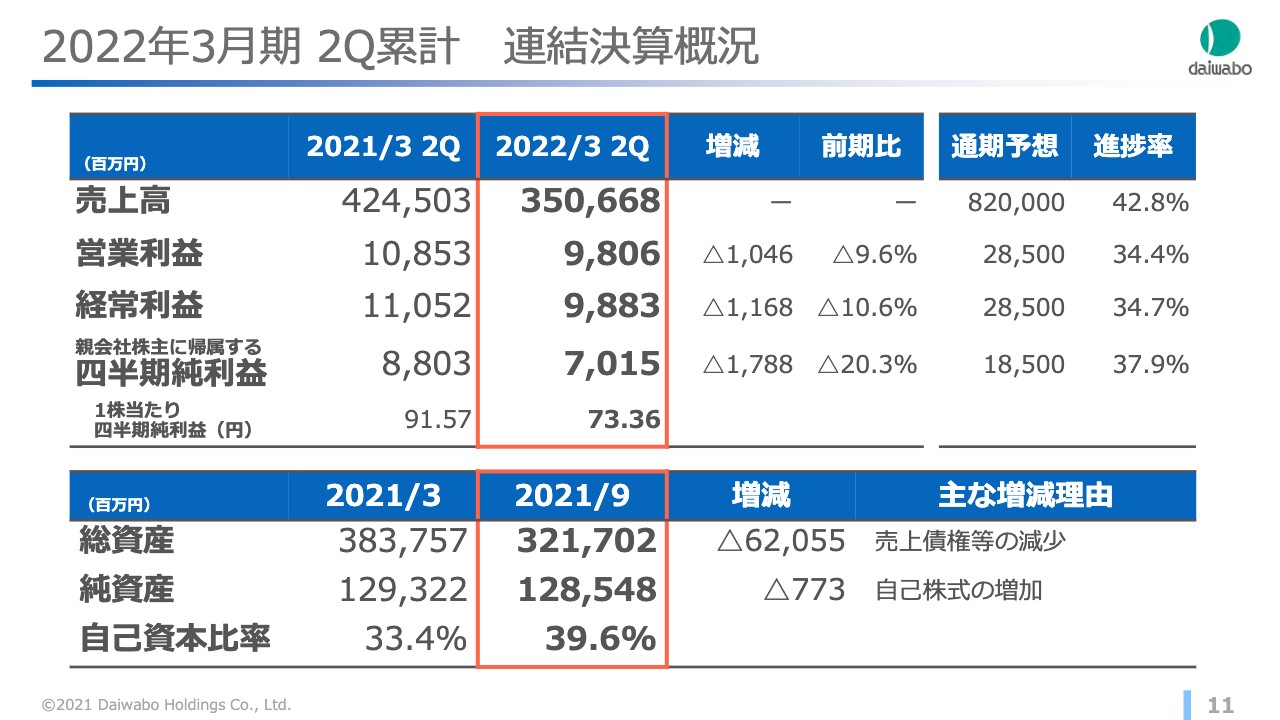

あらためて連結決算の概況をまとめています。経常利益は前年同期比11億6,800万円のマイナス、10.6パーセント減の98億8,300万円で、四半期純利益は前年同期比17億8,800万円のマイナス、20.3パーセント減の70億1,500万円となりました。減収減益ではありますが、上期において過去3番目の利益水準となっています。また、1株あたりの四半期純利益は73円36銭となっています。

前期末に比べて、総資産は売上債権などの減少により620億5,500万円減の3,217億200万円、純資産は自己株式の増加などにより7億7,300万円減の1,285億4,800万円となりました。自己資本比率は、6.2パーセント増の39.6パーセントとなっています。

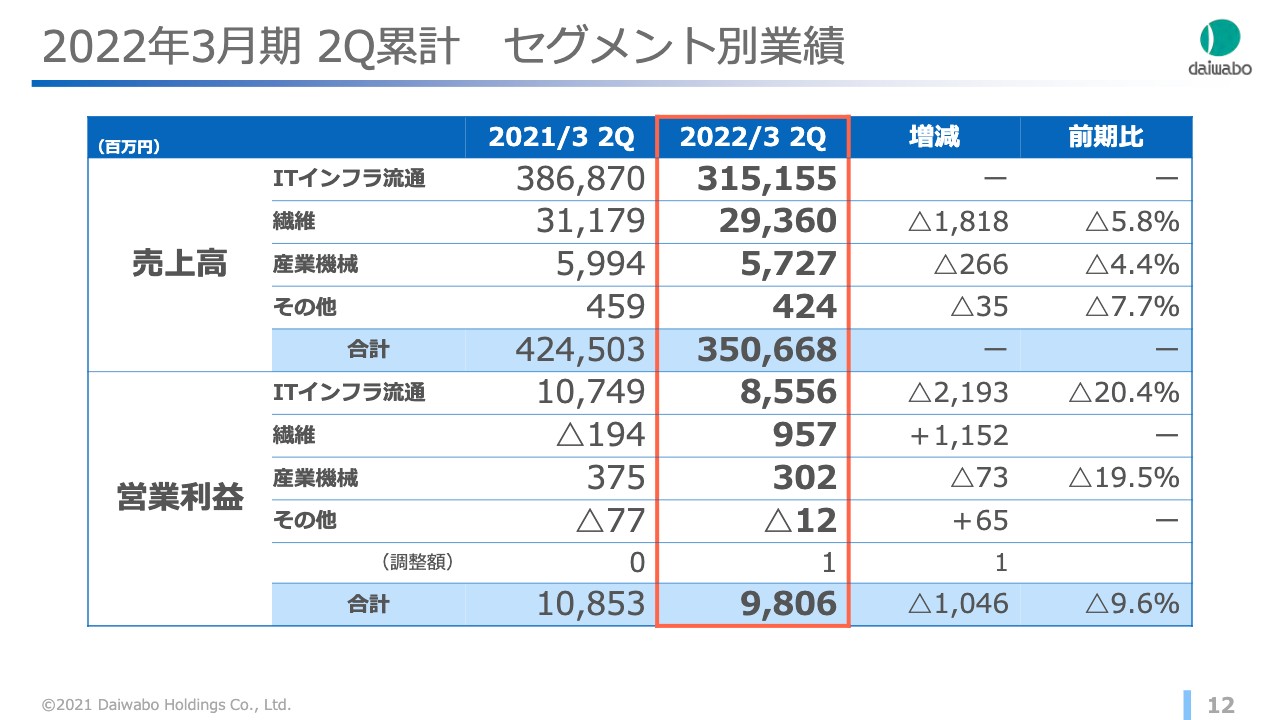

2022年3月期 2Q累計 セグメント別業績

当期のセグメント別業績はスライドのとおりです。ITインフラ流通事業において、収益認識に関する会計基準を適用しています。

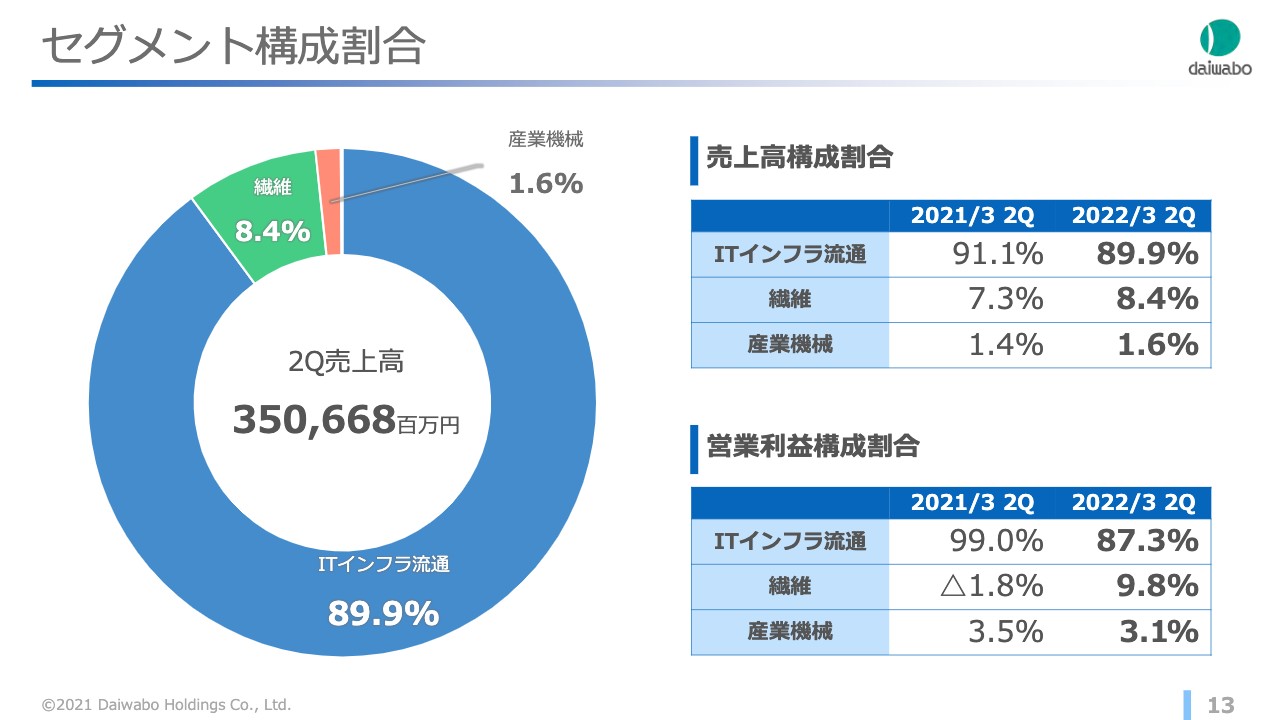

セグメント構成割合

売上、営業利益のセグメント別構成割合はスライドのとおりで、ITインフラ流通事業のウェイトが約9割を占めています。

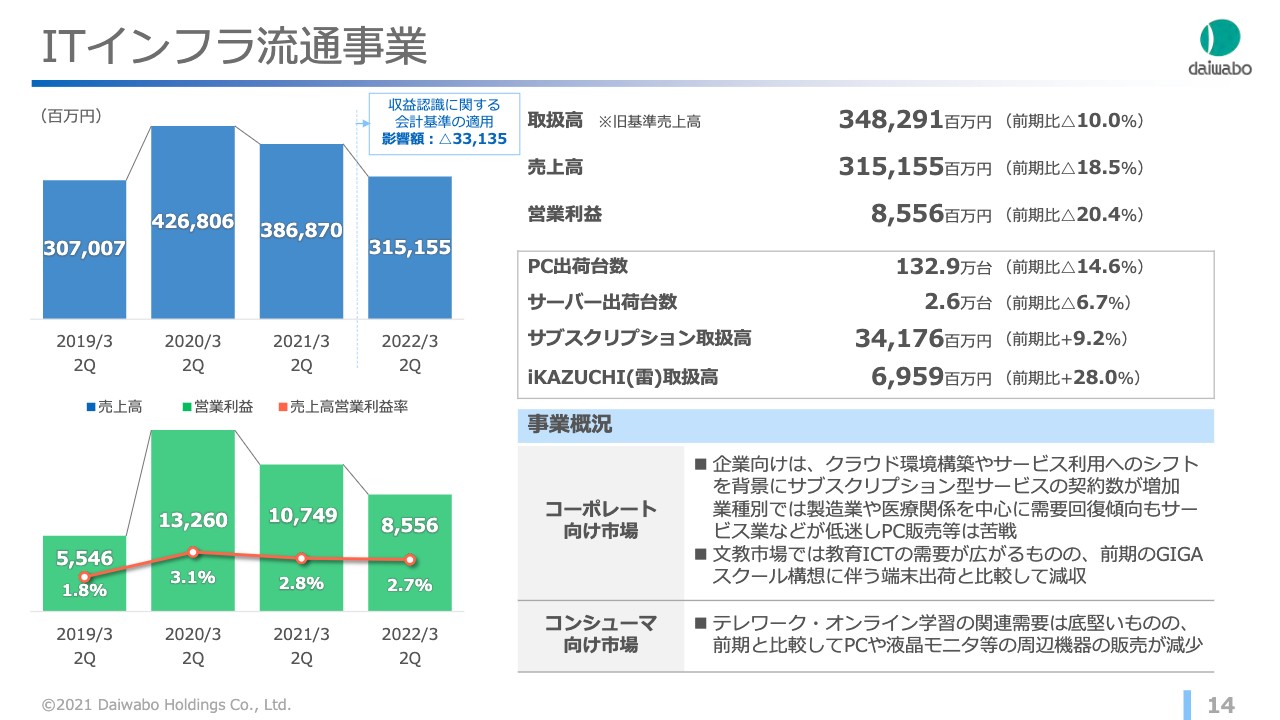

ITインフラ流通事業

続いて、セグメント別にご説明します。ITインフラ流通事業の売上高は、前期比18.5パーセント減となっています。従来基準の取扱高で比較すると10パーセントの減収となりました。

コーポレート向け市場では、中小企業を中心にIT支出の抑制を継続する傾向がありますが、クラウド環境構築やサブスクリプション型サービスへのIT支出は増加しています。業種別では、製造業や医療関係を中心に需要回復の傾向が見られますが、サービス業などが低迷した結果、PCを中心とした販売は低迷しました。また、文教市場においても、前期の「GIGAスクール構想」に伴う端末出荷と比較すると減収となっています。

コンシューマ向け市場では、テレワークやオンライン学習に関連する需要は底堅いものの、前期と比較するとPCや液晶モニタなどの周辺機器の販売が減少しています。

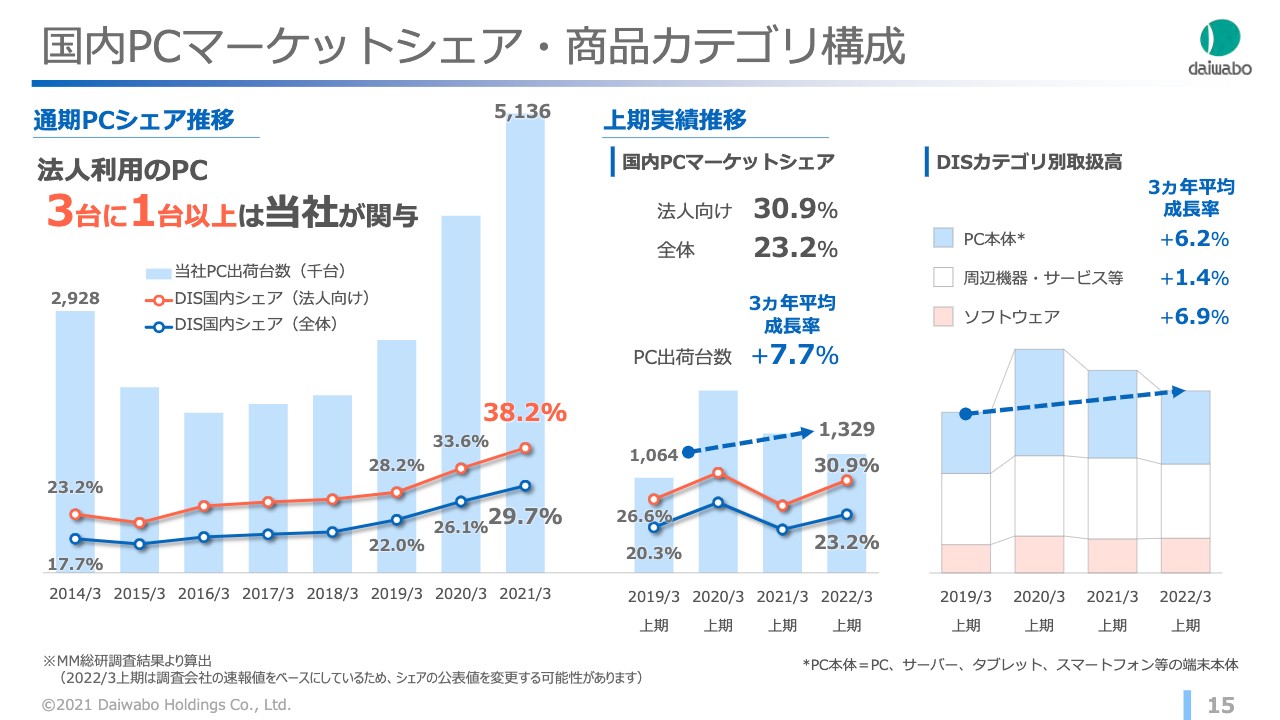

国内PCマーケットシェア・商品カテゴリ構成

国内のPC出荷台数における、当社のマーケットシェアとカテゴリ別の売上高の推移です。中央のグラフで示しているとおり、当社の当期上期のPCシェアは、全体で23.2パーセントで、法人向けの市場に限れば30.9パーセントとなり、いずれも前年同期に比べて上昇しています。

PC出荷台数は132.9万台と過去3番目の高水準となり、供給不足とされる中でも当社の強みであるマルチベンダーとしての調達力を発揮できた結果であると考えています。また、カテゴリ別に3ヶ年の平均成長率を見ると、前期までの急激な需要の反動を受けながらも、いずれのカテゴリにおいても順調に成長していると捉えています。特にサブスクリプションに注力しているソフトウェア分野は、ニーズを捉えて好調に推移しています。

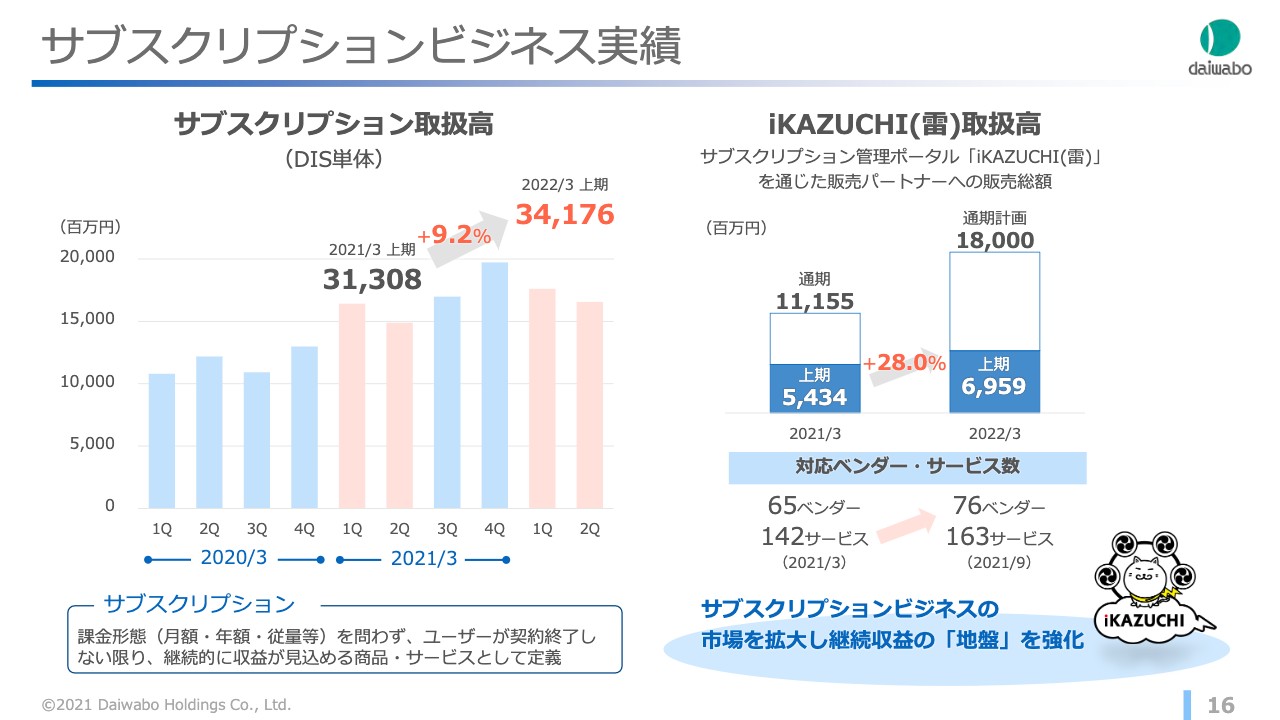

サブスクリプションビジネス実績

こちらのスライドは、DISにおけるサブスクリプションの実績となります。サブスクリプションの上期取扱高は、前年同期と比較して9.2パーセント増の341億円となりました。前年同期は、一斉にテレワークが広がりクラウドサービスの契約が増加しましたが、そこからさらに取り扱いが増えている状況です。

また、DISのオリジナルの管理ポータルである「iKAZUCHI(雷)」を通じた販売パートナーへの販売総額の上期実績は69億円となり、前年同期比で28パーセント増となりました。対応ベンダー・サービス数も順調に拡大しています。

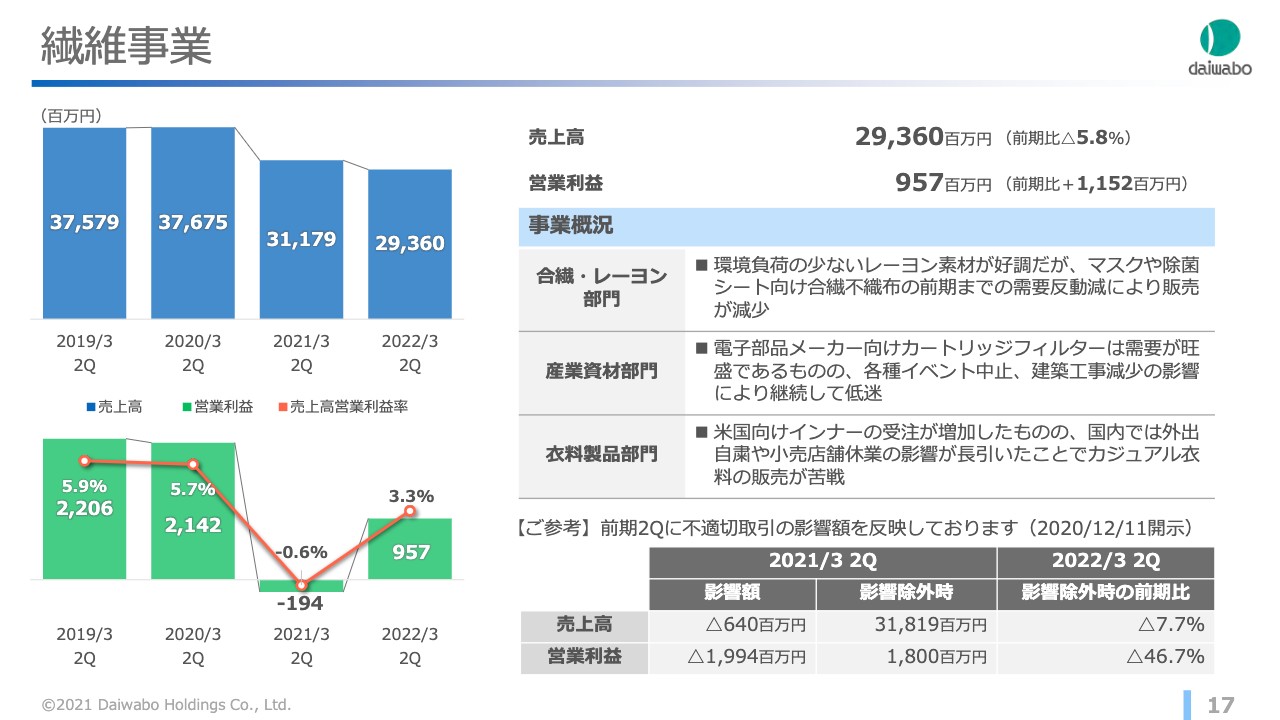

繊維事業

続いて、繊維事業です。合繊・レーヨン部門では、環境負荷の少ないレーヨン素材は好調に推移しましたが、マスクや除菌シート向けの合繊不織布においては、前期の需要反動により販売が減少しました。

産業資材部門では、電子部品メーカー向けのカートリッジフィルターの需要は旺盛であるものの、各種イベントの中止や建築工事の減少により低迷が続きました。

衣料製品部門では、米国向けインナーの受注が増加しましたが、外出自粛などの影響によりカジュアル衣料は苦戦が続きました。

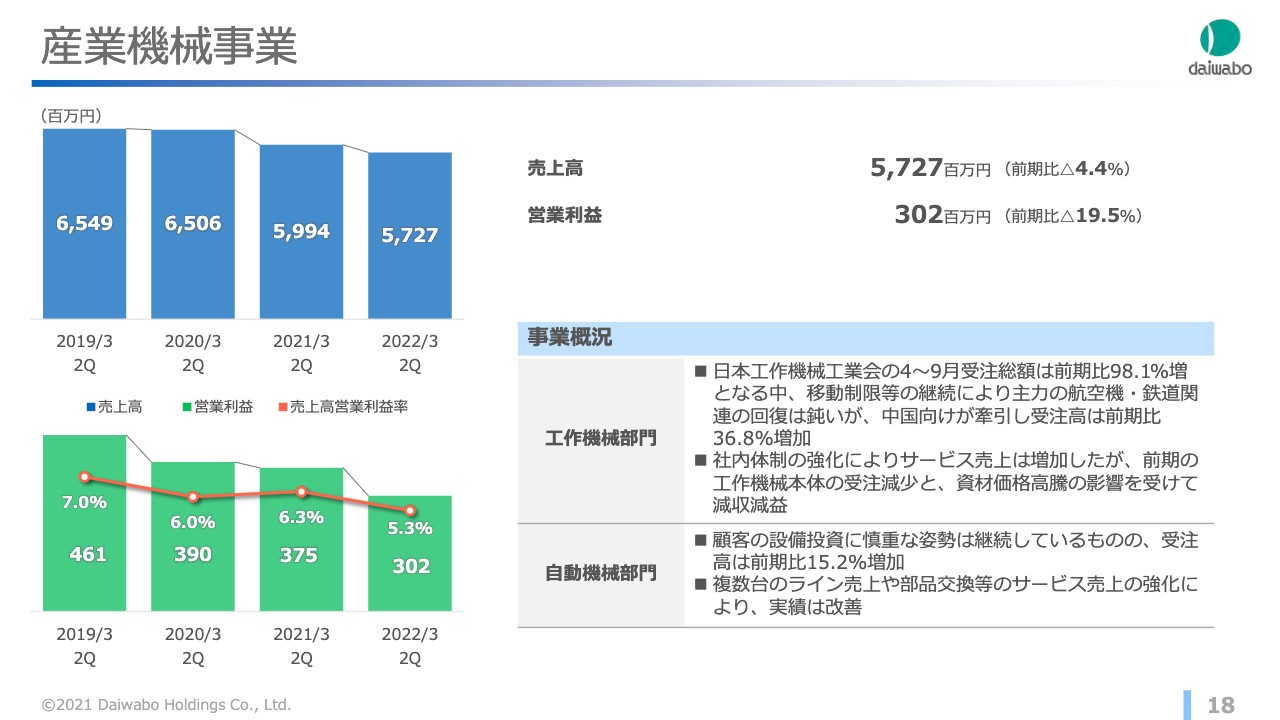

産業機械事業

産業機械事業です。工作機械部門において、主力の航空機、鉄道業界の回復は遅れていますが、設備投資が拡大基調で推移した中国市場の牽引によって、受注高は増加しました。また、社内体制の強化によってサービス売上にも注力しましたが、売上、利益はともに減少しました。

自動機械部門では、顧客の設備投資に慎重な姿勢が継続していますが、複数台のライン売上やサービス売上の強化により実績は改善しました。

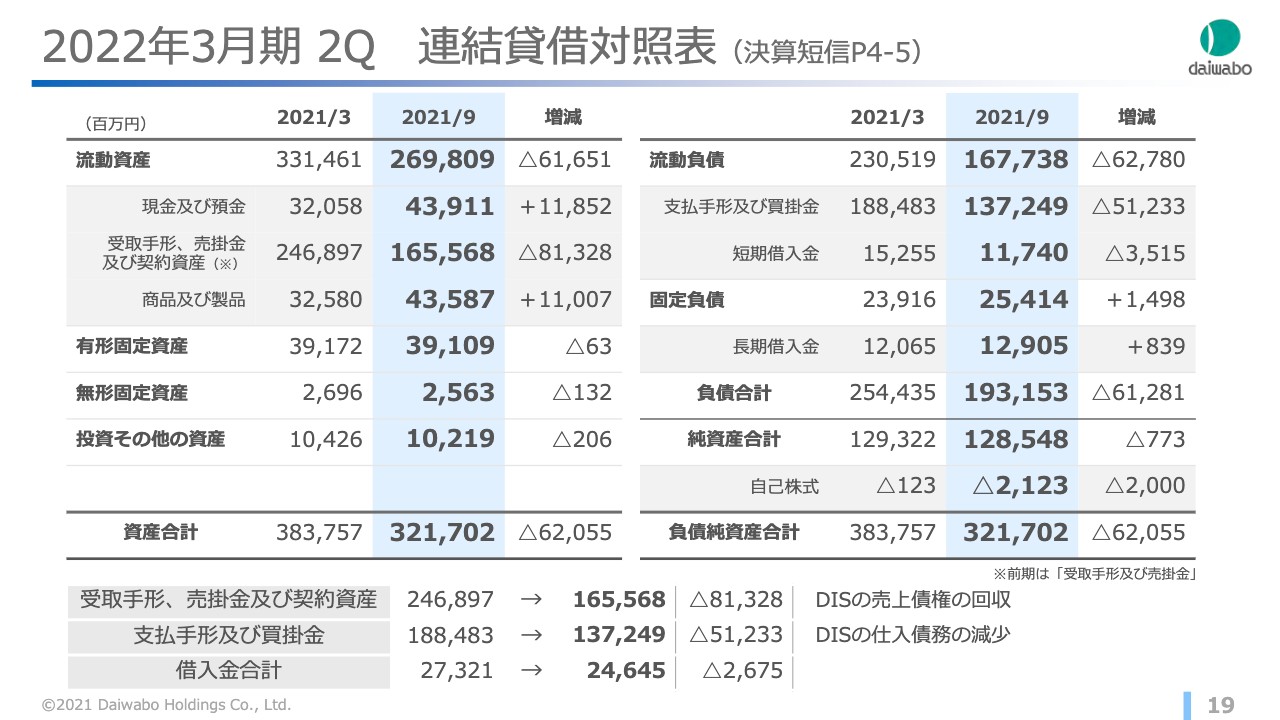

2022年3月期 2Q 連結貸借対照表(決算短信P4-5)

決算短信の連結貸借対照表をスライドに記載しています。「GIGAスクール構想」による大型案件を含めた前期の売上債権の回収により、現預金残高は前期末比118億円増の439億円、受取手形及び売掛金は813億円減の1,655億円となっています。

商品及び製品については戦略的な在庫調達を進めており、110億円増の435億円です。借入金は246億円で、前期末に比べて26億円減少しています。また、純資産については、自己株式の取得を20億円実施して前期末比7億円減となり、純資産は1,285億円となっています。

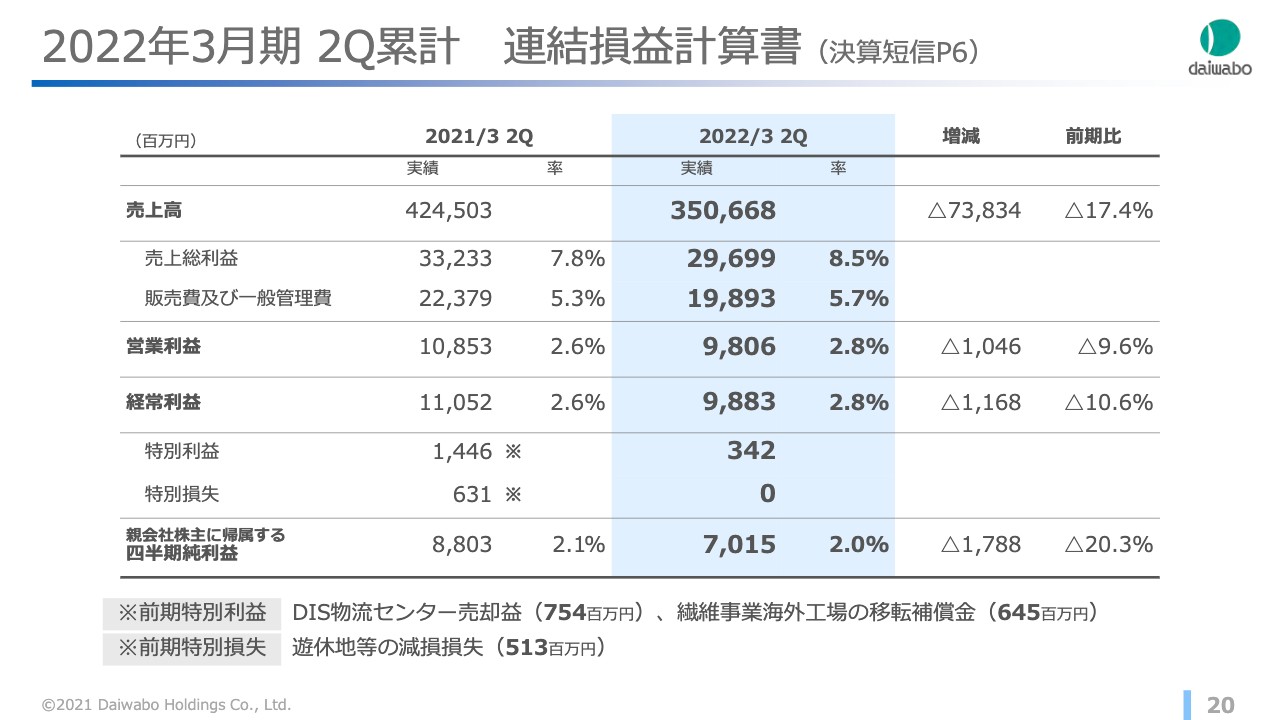

2022年3月期 2Q累計 連結損益計算書(決算短信P6)

同じく決算短信より、連結損益計算書をスライドに記載しています。売上高、各利益についてはサマリーで報告したとおりですが、売上利益率は前期の7.8パーセントから0.7パーセント増加して、8.5パーセントとなっています。販売費および一般管理費は、販売費を中心に減少して198億円となりましたが、販管費の比率は前期から0.4パーセント増加しており、5.7パーセントとなりました。

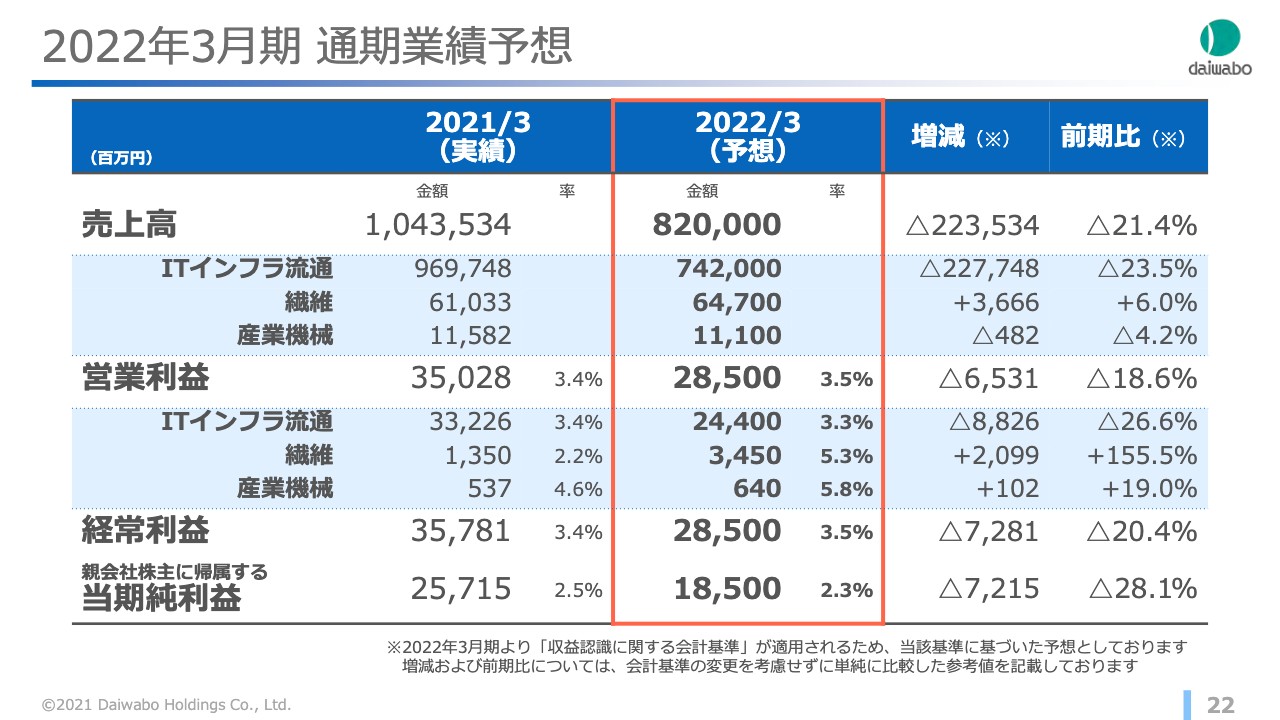

2022年3月期 通期業績予想

通期の業績見通しについてご説明します。業績予想は、5月に発表した内容から変更していません。前期はITインフラ流通事業において、「GIGAスクール構想」やテレワークの普及といった需要の高まりを捉えて、売上高は初めて1兆円を超えるなど、過去最高の業績となりました。

特に文教市場向けでは、小中学生に1人1台の端末以外にも、ネットワークやソフトウェアなどを含めたICT環境の整備が一気に進み、当社の売上にも2,000億円以上の寄与がありました。しかしながら、当期は需要の反動に加えて、収益認識に関する会計基準の適用も考慮した予想となっています。

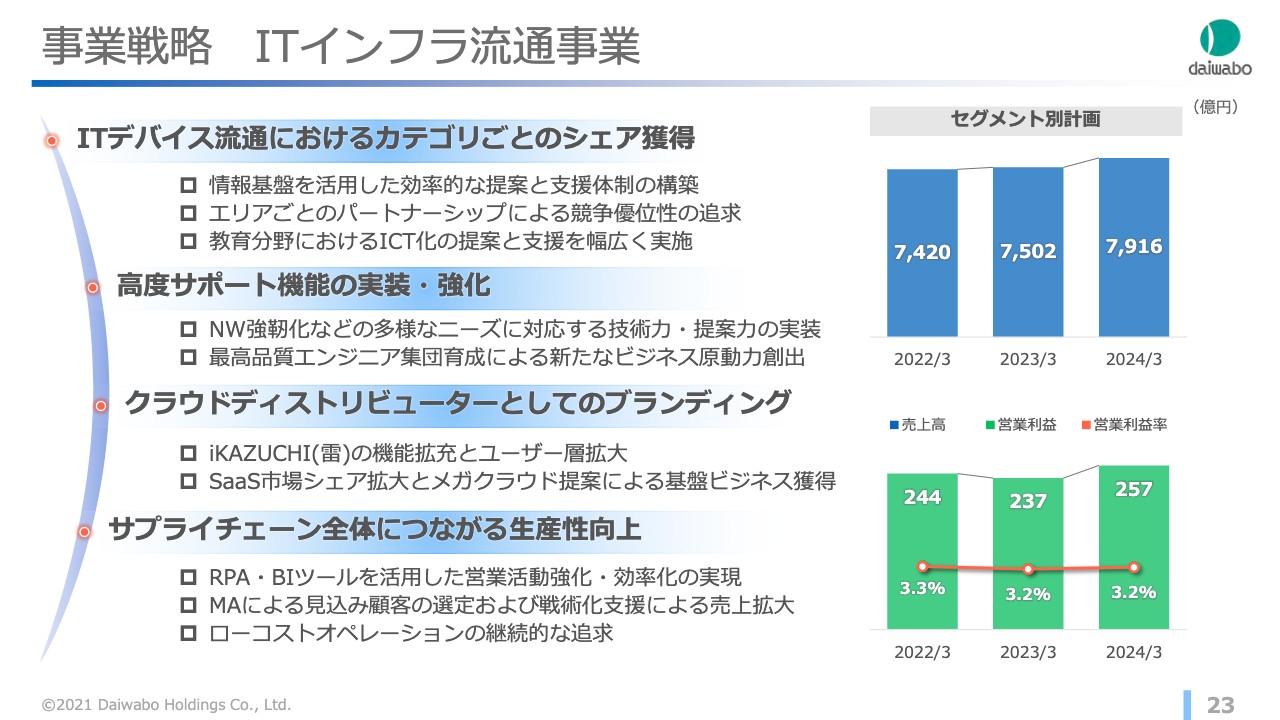

事業戦略 ITインフラ流通事業

当期よりスタートした中期経営計画で示している各事業の戦略について、あらためてご説明します。主力のITインフラ流通事業は、前期までの集中的な端末需要の反動や収益認識基準の影響により、売上高が大幅に減少する計画となりますが、これまで培ったITデバイス流通の強みを発揮することに加えて、技術力・提案力を高めた上でクラウド分野をはじめとした領域へ注力することにより、3ヶ年での業績拡大を図っていきます。

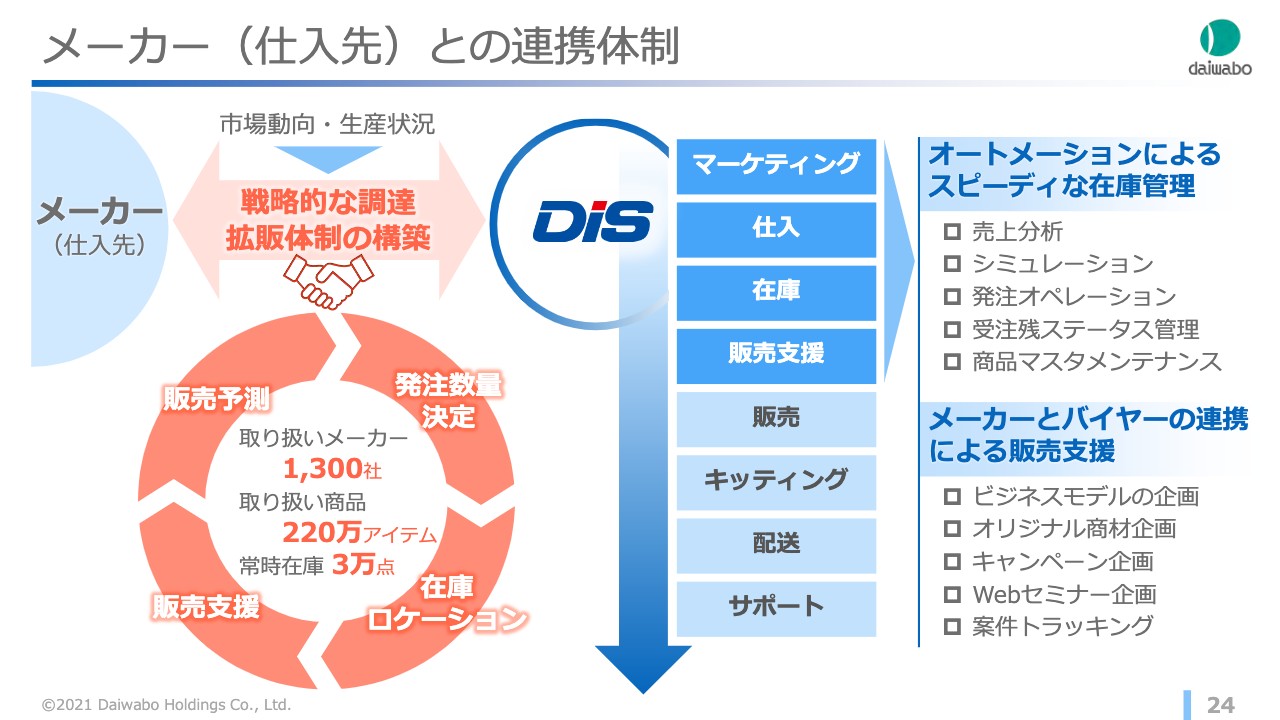

メーカー(仕入先)との連携体制

ここからはポイントを絞ってご説明します。まずはメーカーとの連携体制です。昨今、半導体不足の供給逼迫などにより、IT業界全体が大きな影響を受けています。そのような中、当社が流通の機能を果たしていく上で、メーカーとの連携を強化することが非常に重要となります。

市場動向や生産状況を踏まえた戦略的な調達はもとより、各メーカーと連携し、オリジナル商材やキャンペーンの企画など拡販していく仕組みの構築に取り組んでいます。当社は、取り扱いメーカーが1,300社、取り扱い商品220万アイテムを取り揃え、常時在庫として3万点を確保しています。長年培った販売予測や在庫管理のノウハウ、メーカーとの連携による販売支援体制を活かして、供給不足の局面に対応していきます。

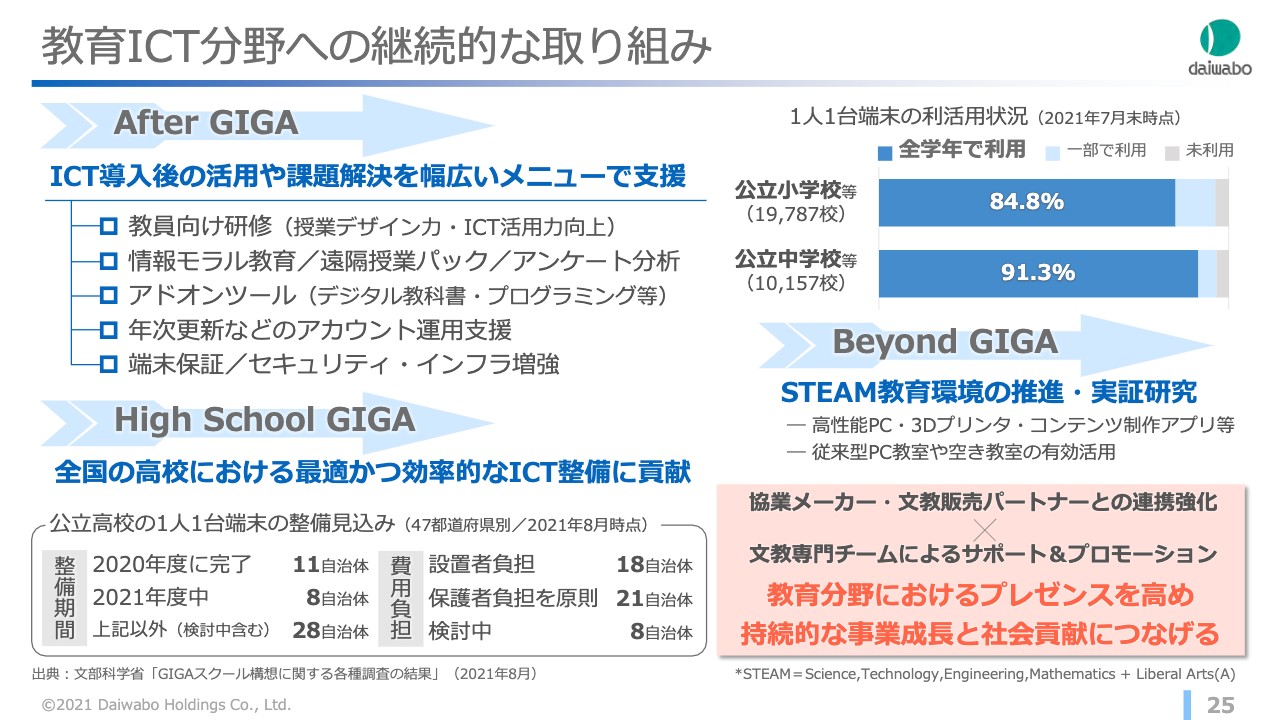

教育ICT分野への継続的な取り組み

教育ICT分野への継続的な取り組みです。前期から推進されている「GIGAスクール構想」により、日本全国の小中学校では1人あたり1台の端末が行き渡り、各学校に高速ネットワークが整備されました。文部科学省の発表によると、ほとんどの公立小中学校の全学年において、すでに端末の利用がスタートしている状況です。

一方で、「どのようにICTを活用するのか」について、教育現場ではICTを使った指導方法や情報モラル、端末の持ち帰りへの対応など、新たな課題が生まれています。そのようなアフターGIGAのニーズに応えるために、当社は教員向け研修や遠隔授業用ツールの提供、端末保証の延長など幅広いメニューを取り揃え、販売パートナーを通じて支援できる体制を整えています。

また、高校における1人1台の端末導入についても段階的に進んでいます。全国一斉導入とはならない点や、自治体によって費用負担への考え方が異なるなど、前期の「GIGAスクール構想」とは異なる動きとなりますが、全国展開している強みを活かして、最適かつ効率的なICT整備に貢献していきます。

教育分野全体としては、STEAM教育といわれる、未来の人材育成につながる取り組みの一環として、高性能PCや3Dプリンタなどの先端技術に触れる環境整備を支援していきます。メーカー、販売パートナーとの連携を強化し、当社の文教専門チームによるノウハウを活かして、今後さらなる拡大が期待される教育ICT分野における当社のプレゼンスを高め、持続的な事業成長と社会貢献につなげていきます。

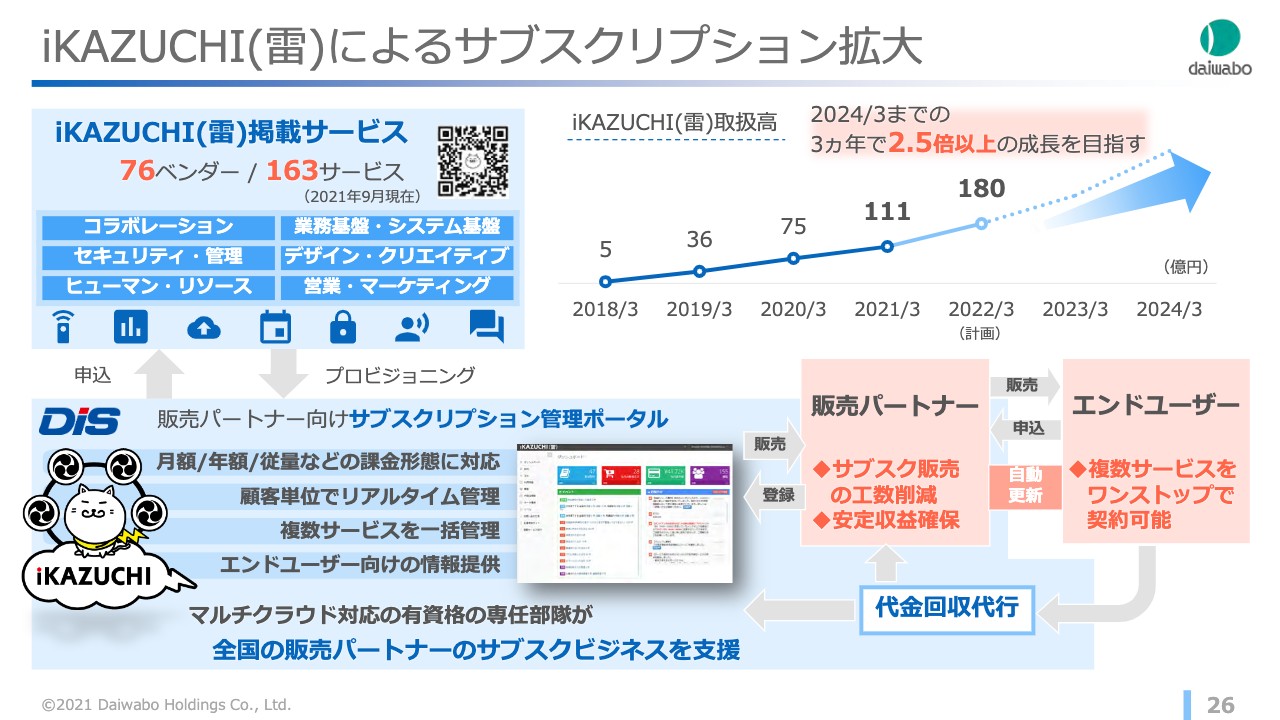

iKAZUCHI(雷)によるサブスクリプション拡大①

「iKAZUCHI(雷)」についてご説明します。中期経営計画では、クラウドディストリビューターとして取り組んでいくことを掲げていますが、その中核を担う取り組みが「iKAZUCHI(雷)」です。「iKAZUCHI(雷)」とは、DISが販売パートナー向けにオリジナルで提供しているサブスクリプション管理のポータルサイトです。DISの販売パートナーであれば無料で利用することができます。

2021年9月時点で76ベンダー、163サービスを取り揃え、月額・年額課金、従量課金など、自動更新型のさまざまなクラウドサービスを共通のプラットフォームで取り扱うことができます。サブスク販売は契約管理や請求処理が煩雑になりがちですが、それらの工数を削減することで、販売パートナーのサブスクビジネスを強力に支援します。

「iKAZUCHI(雷)」で販売数が増加することにより、販売パートナーにとっても当社にとってもストック収益モデルの強化につながります。取扱高については、前期の実績が111億円となり、当期からの3年間で2.5倍以上の成長を目指していきます。

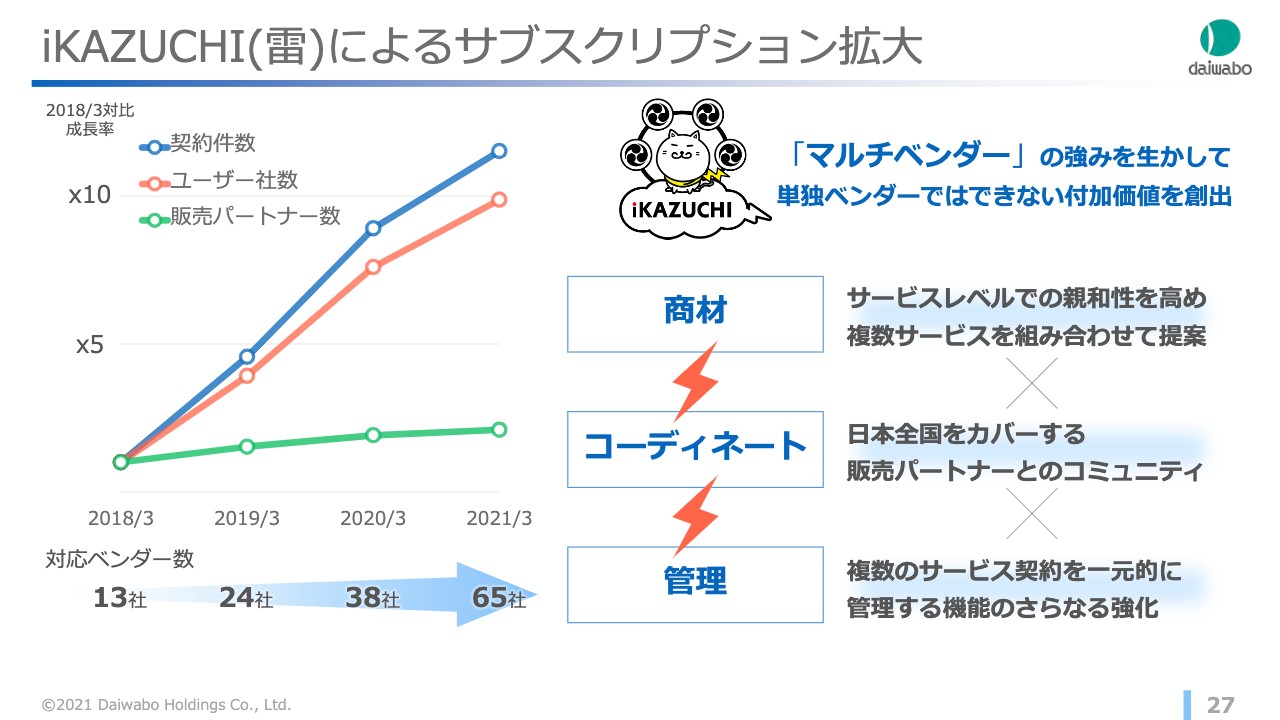

iKAZUCHI(雷)によるサブスクリプション拡大②

スライド左側の折れ線グラフは、2018年3月期を基準とした3年間の成長率を表しています。ご覧のとおり、「iKAZUCHI(雷)」の契約件数とユーザー社数は約10倍にまで拡大しています。また、販売パートナー数も2倍以上となっており、1社あたりの契約数が伸びていることがわかると思います。

これは、クラウドサービスの普及が進み利用が拡大していることに加えて、複数のサービスを組み合わせて提案できるマルチベンダーの強みを発揮した成果と考えています。今後もクラウドメニューの提案力を高めることはもちろんのこと、全国の営業網を駆使したコーディネート、管理機能のさらなる強化により、「iKAZUCHI(雷)」をより充実したプラットフォームに成長させて、単独ベンダーでは実現できない付加価値を生み出していきます。

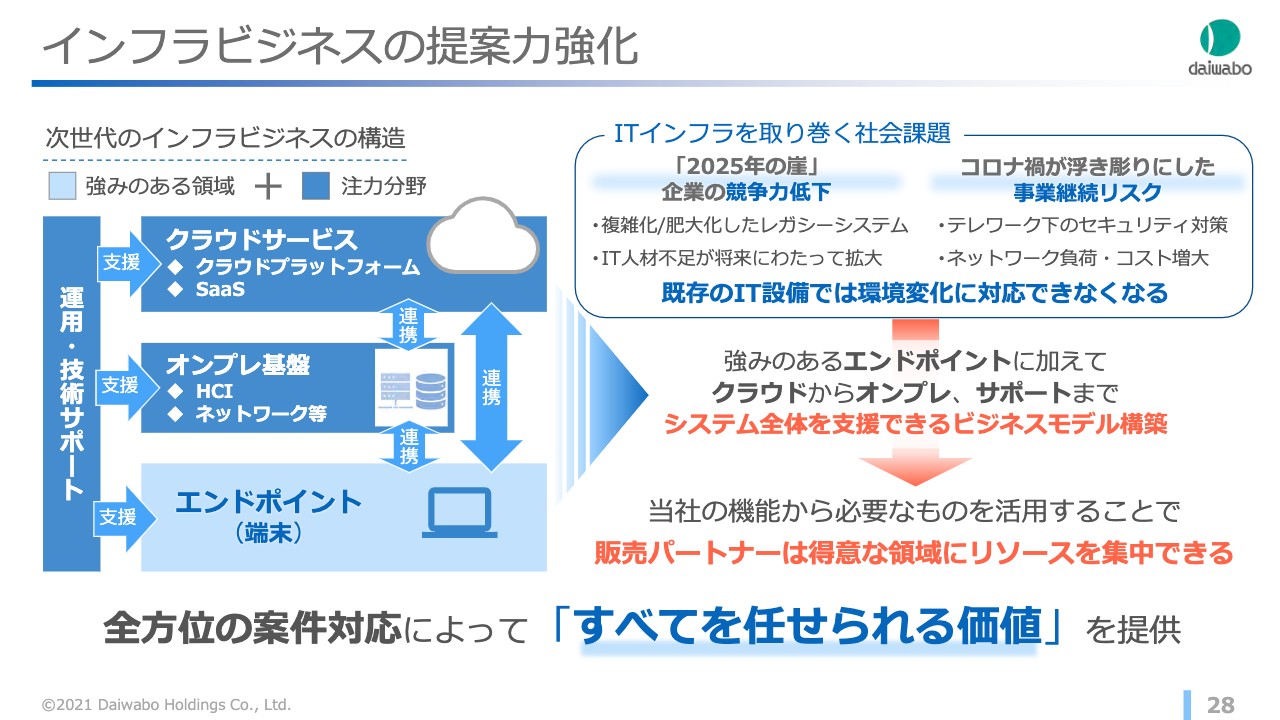

インフラビジネスの提案力強化

インフラビジネスの提案力強化です。ITインフラを取り巻く社会課題として、いわゆる「2025年の崖」による企業の競争力低下が深刻となっています。多くの企業において、レガシーシステムと言われる旧世代の社内システムが残っており、それが長期間、複雑化・肥大化したまま動くことで生産性が下がっています。

また、そのようなシステムを開発・メンテナンスするIT人材が不足しており、将来にわたって人材不足は拡大していくと言われています。さらに、新型コロナウイルス感染拡大によって、テレワークをはじめとした対策が求められ、事業継続リスクが浮き彫りになりました。既存のIT設備では環境変化に対応できなくなる中、総合的な提案力を備えることがより重要になっています。

当社はPCをはじめとした端末、エンドポイントの販売に強みがありますが、それに加えて、クラウドサービス、オンプレ基盤、そして運用・技術サポートまでカバーすることにより、システム全体を支援できるビジネスモデルを構築していきます。

販売パートナーの業態や規模は多岐にわたりますが、当社が用意する汎用的な機能の中から必要な部分を活用していただくことで、自社の得意な領域にリソースを集中して、エンドユーザーの幅広いニーズに応えることができるようになります。このような全方位の案件対応によって「すべてを任せられる価値」を販売パートナーに提供していきます。

あらゆるITビジネスを支え続ける企業として

ITインフラ流通事業のまとめです。社会課題に対するニーズが複雑に変化していく中で、ディストリビューターとして強みを掛け合わせる機能を強化し、また、最新の技術をビジネスにつなげるためのソリューション力を強化していくこと、そして全国を網羅する当社だからこそできる地域ごとの課題対応や情報集約など、顧客ニーズとテクノロジーの多様化を効率的にマッチングして全国に展開していくことで、あらゆるITビジネスを支える続ける企業を目指していきます。

事業戦略 繊維事業

繊維事業です。こちらも中期経営計画で示した戦略にもとづき、各施策に取り組んでいる状況です。上期までの業績としては、長引くコロナ禍による需要低迷や原燃料価格の高騰などの逆風もありながら、ESGへの貢献や研究開発体制の強化、事業再編などを計画的に進めています。

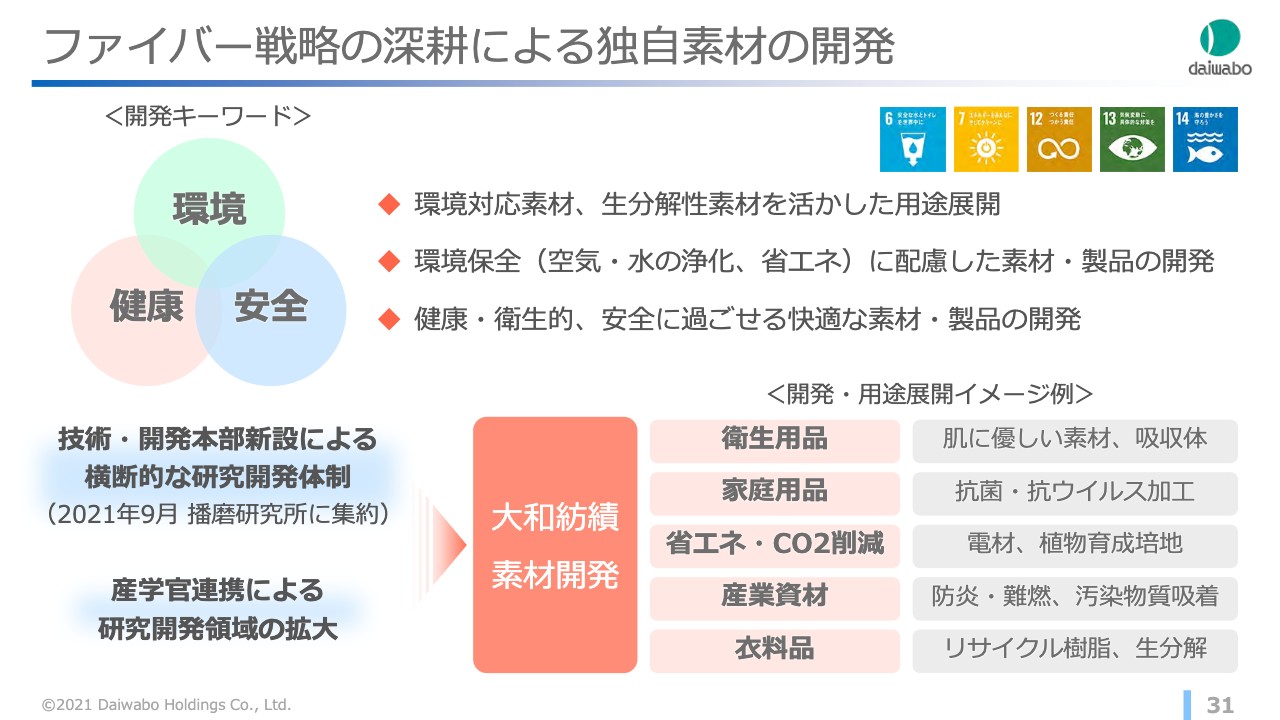

ファイバー戦略の深耕による独自素材の開発

大和紡績では「ファイバー戦略」として、独自素材の開発に力を入れています。「環境」「健康」「安全」をキーワードにした開発体制の充実を図っており、2021年9月に兵庫県の播磨研究所に研究開発チームを集約しました。また、産学官連携により研究開発領域を積極的に拡大し、衛生用品、産業資材、衣料品など幅広く開発して用途展開に取り組んでいきます。

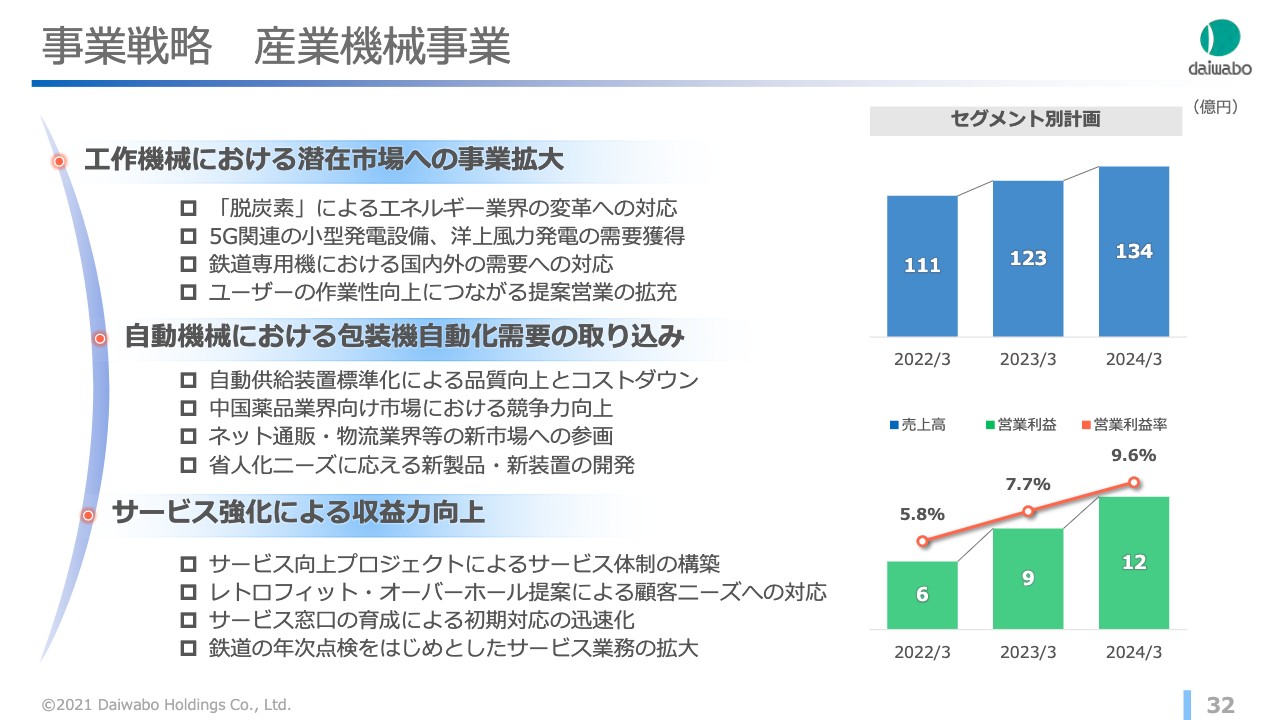

事業戦略 産業機械事業

産業機械事業です。受注環境としては、コロナ禍で打撃を受けた航空機業界を中心にまだ楽観できる状況ではありませんが、上期を終えて回復傾向もみられています。特に風力発電や5G用設備の需要拡大など、オーエム製作所の技術力により貢献できる成長領域があるため、需要獲得に向けて対策をしっかりと進めていきます。サービス強化についても社内体制の整備を進めており、収益改善と顧客満足度の向上に取り組んでいます。

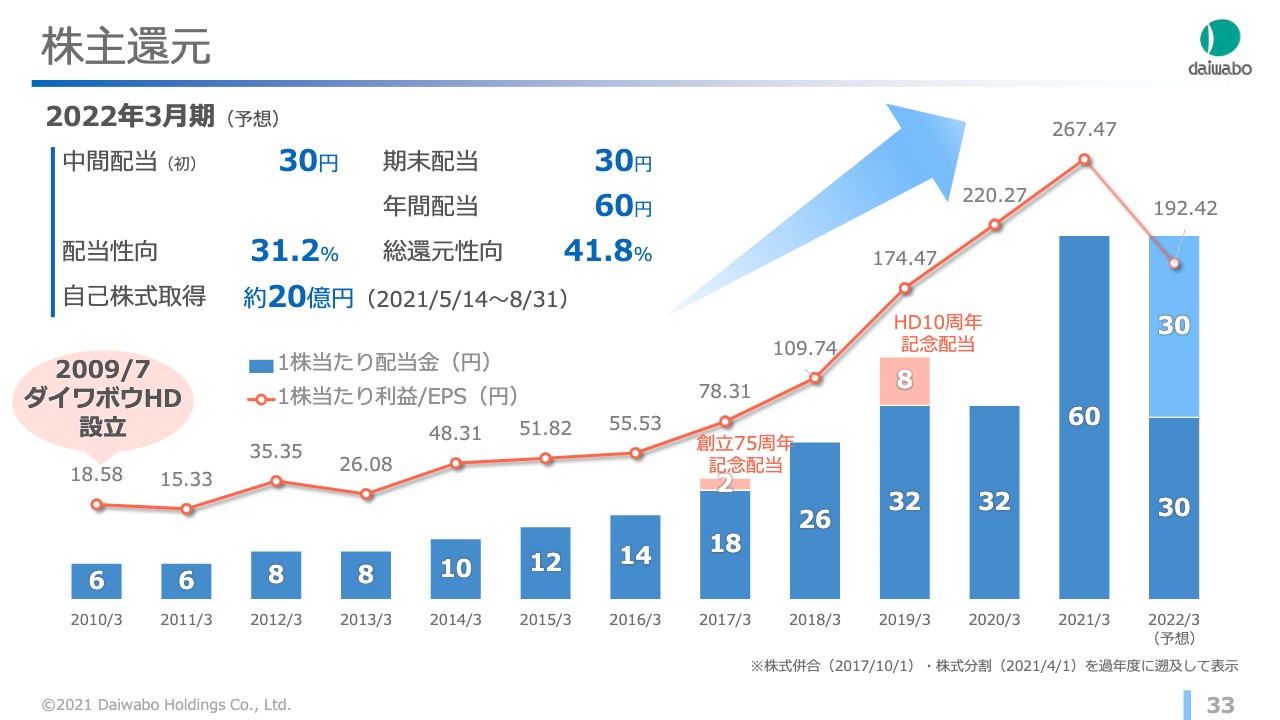

株主還元

株主還元についてご説明します。当期の配当予想については、今年5月に開示した内容から変更しておらず、中間配当30円、期末配当30円の合計60円となっています。スライドのグラフには、ダイワボウホールディングスが設立した2010年3月期以降の配当推移を示しています。当期は初めての中間配当を実施しており、株主のみなさまへの利益還元の機会として充実を図っています。また、自己株式取得の規模としては、5月から8月にかけて約20億円で実施しました。

これらを勘案して、配当性向は31.2パーセント、総還元性向が41.8パーセントとなる見込みです。中期経営計画における方針として、年間60円の安定配当と機動的な自己株式取得を掲げており、引き続き成長投資とのバランスを図りながら、株主還元の充実に取り組んでいきます。

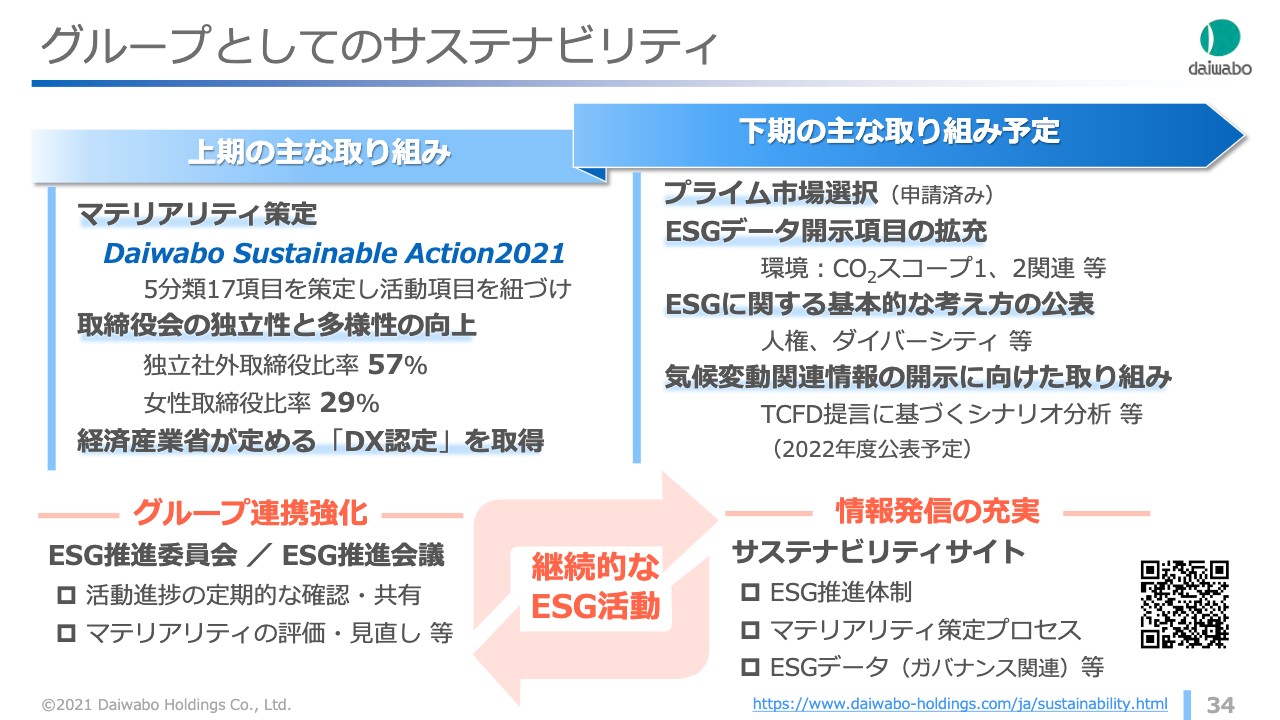

グループとしてのサステナビリティ

最後にグループとしてのサステナビリティについてご説明します。企業グループの取り組みとして、上期はマテリアリティ策定、取締役会の独立性と多様性の向上、DX認定の取得などを進めてきました。引き続き、ESG関連の情報開示の充実をはじめとした活動を推進していきます。

当社グループは、ESG推進委員会を設置することにより各事業会社と連携して継続的なESG活動に取り組んでおり、対外的な情報発信についても改善と充実を図っています。これからも持続的な企業価値の向上と、事業を通じた社会貢献の実践によって、ステークホルダーのみなさまから長く信頼していただける会社を目指していきますので、引き続きご支援を賜りますよう何卒よろしくお願いいたします。

この銘柄の最新ニュース

ダイワボウのニュース一覧- 自己株式の取得状況および取得終了に関するお知らせ 今日 15:30

- 特需のトリプルアクセル、「Windows10」終了で開かれる有望株の宝箱 <株探トップ特集> 2024/12/19

- 自己株式の取得状況に関するお知らせ 2024/12/02

- コーポレート・ガバナンスに関する報告書 2024/11/29 2024/11/29

- ダイワボウHD、国内IT需要の拡大を捉え、上期の最高売上高を更新 営業利益は3期連続の増益、通期予想を上方修正 2024/11/19

マーケットニュース

-

明日の株式相場に向けて=「ホンダ・日産」サプライズ統合で化ける株

(12/24)

明日の株式相場に向けて=「ホンダ・日産」サプライズ統合で化ける株

(12/24)

-

東京株式(大引け)=124円安、朝高後に値を消す展開で商い低調

(12/24)

東京株式(大引け)=124円安、朝高後に値を消す展開で商い低調

(12/24)

- 住信SBIネット銀、三菱紙、ホンダなど (12/24)

- 24日香港・ハンセン指数=終値20098.29(+215.16) (12/24)

おすすめ条件でスクリーニングされた銘柄を見る

ダイワボウホールディングスの取引履歴を振り返りませんか?

ダイワボウホールディングスの株を取引したことがありますか?みんかぶアセットプランナーに取引口座を連携すると売買履歴をチャート上にプロットし、自分の取引を視覚的に確認することができます。

アセットプランナーの取引履歴機能とは

※アセプラを初めてご利用の場合は会員登録からお手続き下さい。