ADワークスグループのニュース

【QAあり】ADワークスグループ、第1次中計を達成し、過去最高益を更新 第2次中計では安定的かつ持続可能な成長体制の構築に注力

目次

田中秀夫氏(以下、田中):ADワークスグループ代表取締役社長CEOの田中です。本日は当社の決算説明会にご参加いただき、誠にありがとうございます。

2023年12月期の決算概要と、第1次中期経営計画の総括および第2次中期経営計画の方針についてご説明します。

2023年12月期のサマリー

はじめに、当期の決算概要についてご説明します。まずは2023年12月期の事業活動全体を総括します。

当期は中期経営計画の最終年度として、前期比2倍以上となる純利益を計画していましたが、純利益は14億1,900万円、前期比169.3パーセントに着地し、大幅な増益を達成することができました。

この好業績を牽引したのは、国内の収益不動産販売事業です。スライドの表にあるとおり、仕入れは26棟で金額にして283億円、販売は25棟で売上にして341億円となりました。いずれも前年同期を大きく上回り、国内収益不動産事業の通期業績として過去最高値を更新しました。

これほどまでに飛躍的な成長に至った背景としては、第1次中期経営計画の初年度および2年度までに収益不動産残高を着実に積み増し、414億円の残高を準備して当期を迎えることができたことが、1つの大きな要因だと考えています。

海外においては、米国における金利上昇の影響を注視しており、収益不動産の売買を慎重に進めてきました。その結果、スライドの表のとおり、仕入れは10億円、販売は14億円と、前年を下回る結果となりました。

当期は、ロサンゼルスの強い賃貸住宅の需要を背景として、保有中の収益不動産からの家賃収入や、オーナーさまより管理受託している物件からの管理手数料が安定したフィー収入として業績を下支えするかたちとなりましたが、今後は引き続きマーケットの状況を注視しながら、主力の賃貸アパートに加え、現地居住者向けの分譲住宅の仕入れ・販売を再拡大していき、コロナ禍前の水準である、海外売上高60億円超にまで戻していきたいと考えています。

新規事業としては、ファイナンス・アレンジメント事業にて4件の支援実績を上げており、当社における新しいビジネスとして進展しています。

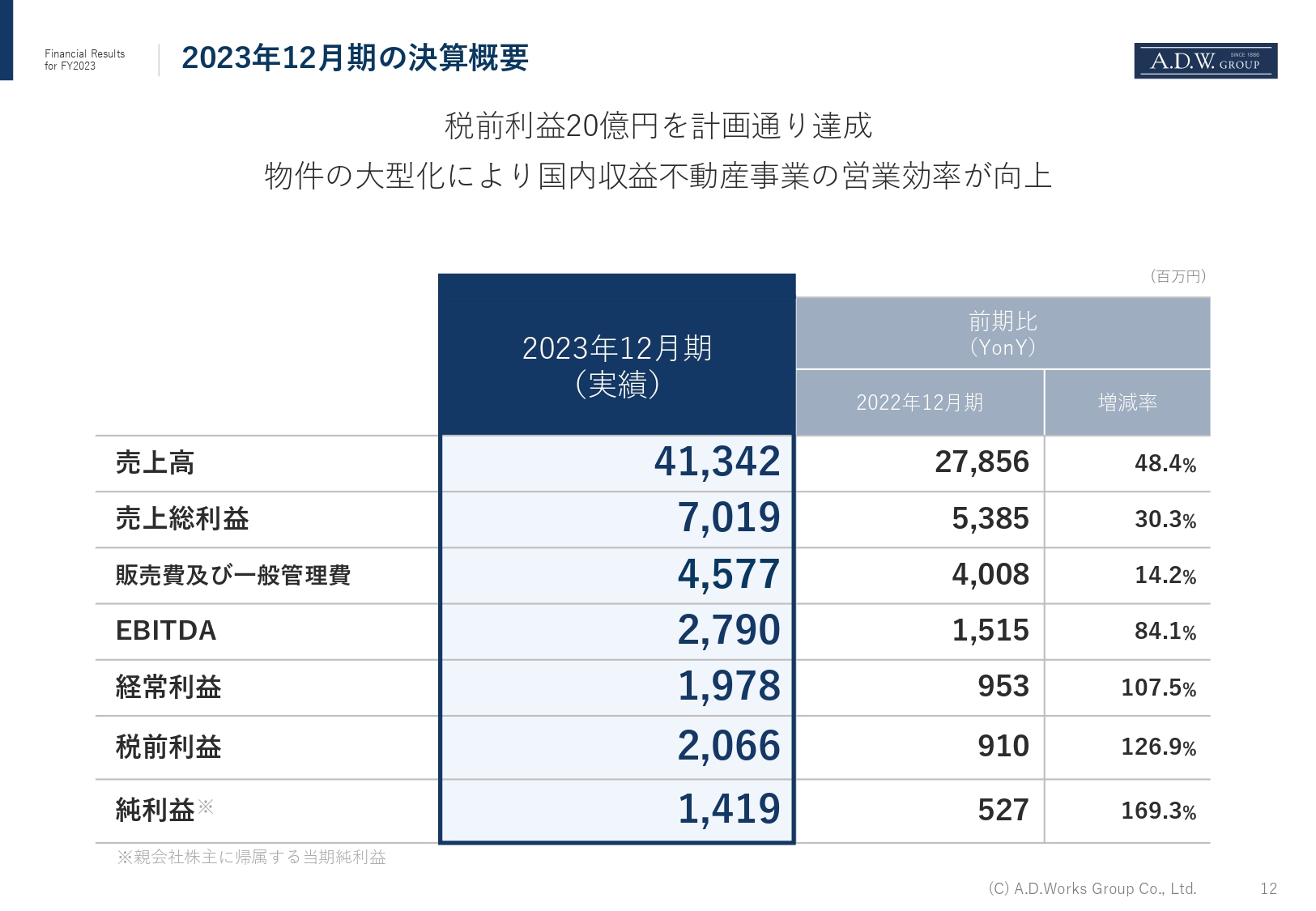

2023年12月期の決算概要

2023年12月期、通期のグループ決算の概要です。スライドの表に記載のとおり、売上高は413億4,200万円、EBITDAは27億9,000万円、経常利益は19億7,800万円、税前利益は20億6,600万円、純利益は14億1,900万円となり、事業計画をすべて上回るかたちで着地しました。

物件の大型化により、国内収益不動産事業の営業効率が上がっています。そのため、売上高の増加率に比べて、販管費の増加率が低く抑えられていることが、好業績につながっています。

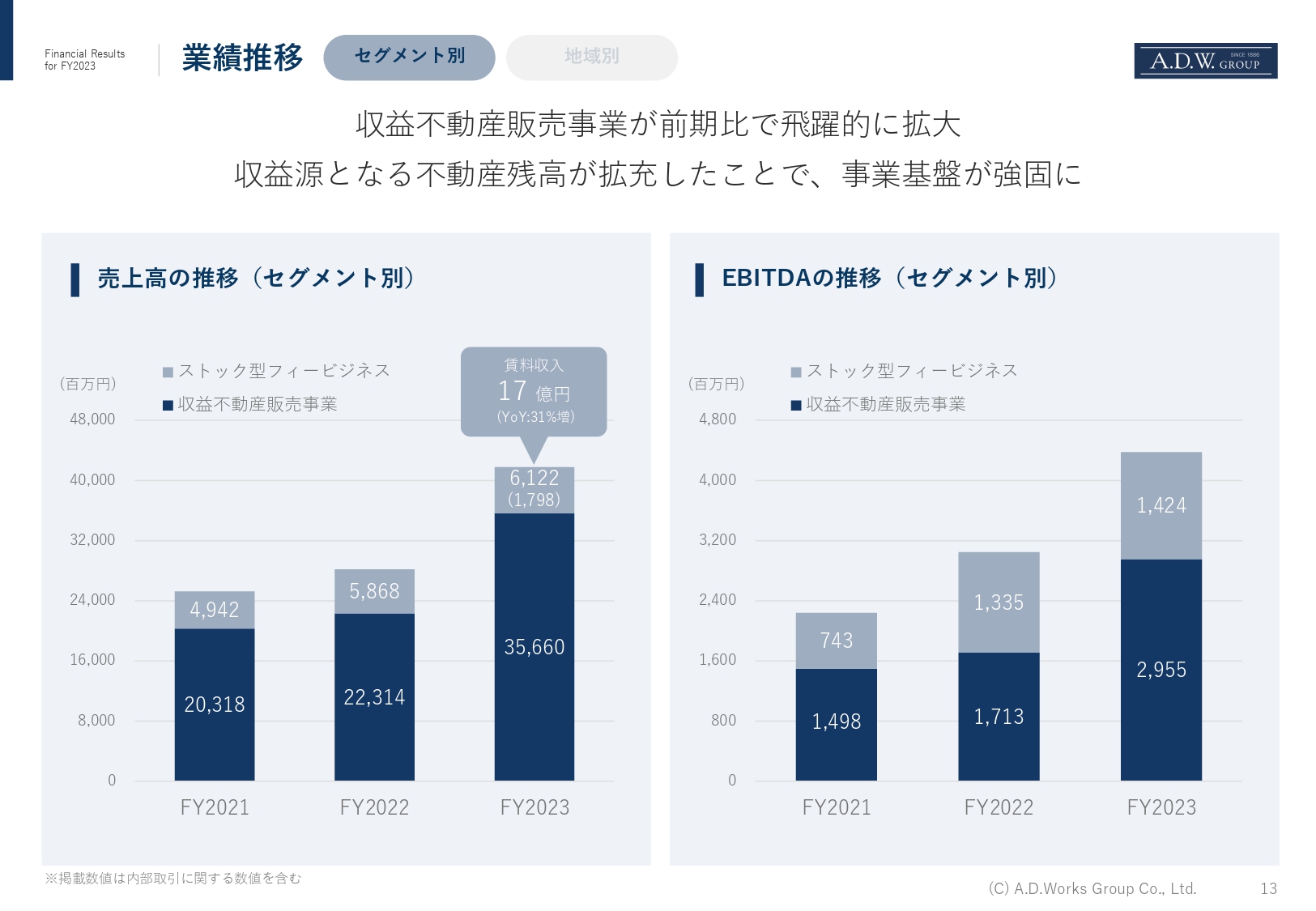

業績推移 セグメント別

業績の推移です。セグメント別に見ると、収益不動産販売事業は飛躍的に成長しており、ストック型フィービジネスに関しても安定的に業績を拡大しています。ストック型フィービジネスは、仕入れによって拡充した収益不動産残高から得られる賃料収入が、利益面で高い貢献をもたらすものとなっています。

期末における収益不動産残高は、日米合計で447億円と継続的に増加しています。そのため、当2023年12月期における賃料収入も17億円と、前年比で31パーセント増加し、安定収益の確保につながっています。

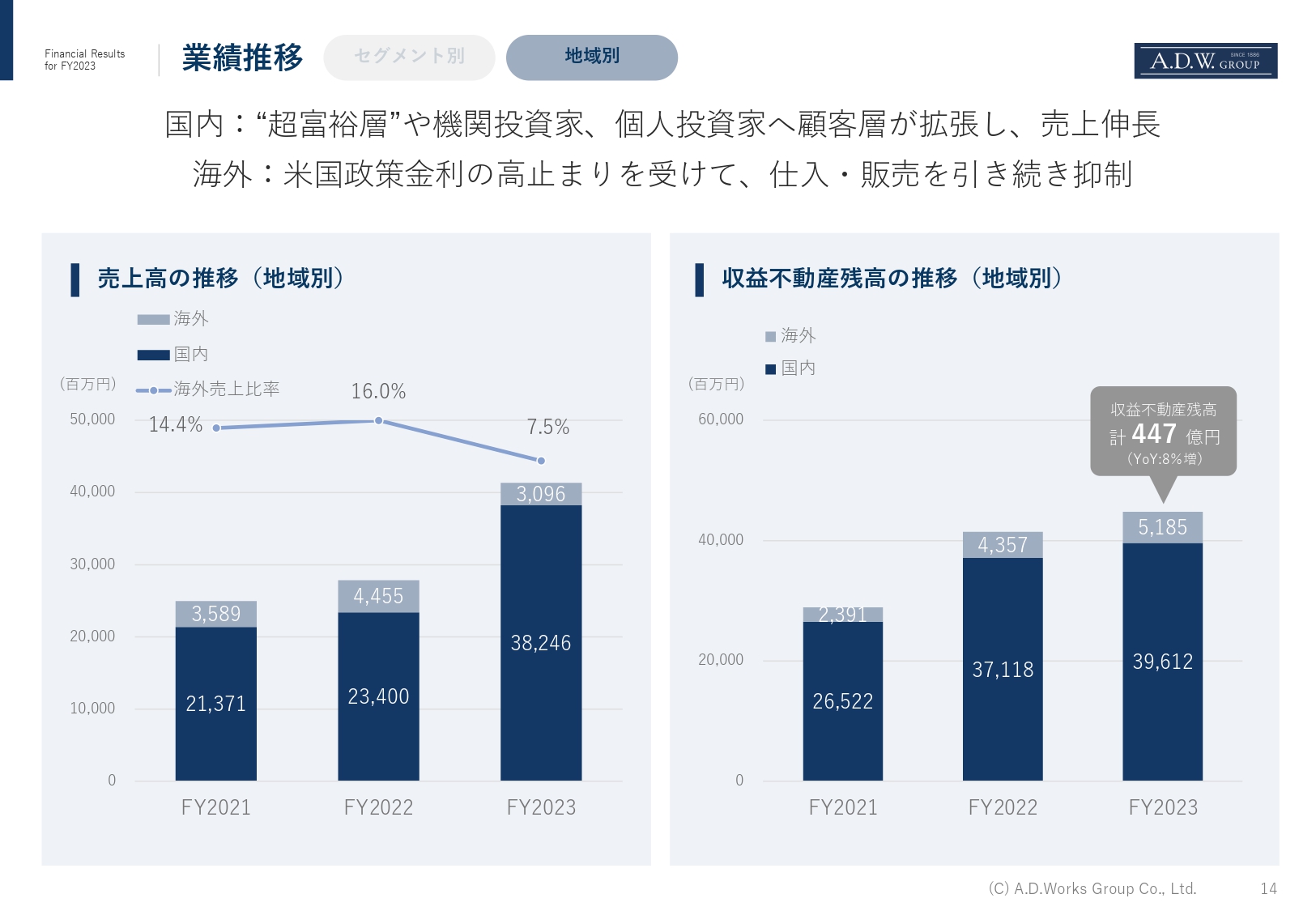

業績推移 地域別

地域別に見ると、国内の売上は大きく伸長しています。1棟収益不動産の販売は引き続き好調でしたが、不動産小口化商品事業も成長が著しく、当期は約50億円を販売しました。

不動産小口化商品のマーケット自体が拡大基調にあり、2014年から2022年にかけて市場規模が6倍から7倍に達しています。個人の投資意識の高まりを受け、さらに需要が底上げされる期待を持っています。

そうした中、当社の主要子会社であるエー・ディー・ワークスは、業界団体である不動産特定共同事業者協議会に理事会社として参画していますので、さらなるマーケットの発展と事業成長に向けて、多面的に活動していきたいと考えています。

一方で、海外は前年を下回る結果となりました。米国の金利見通しについては、今後、ピークアウトするような見方もありますが、足元では依然として物価の上昇が見られており、見通しはまだまだ不透明です。

ロサンゼルスにおける居住用不動産の需要は旺盛であり、今後も有力なエリアであり続けると考えています。ここ数年は慎重な事業推進を継続していますが、金利動向に注視しながら、あらためて成長軌道に乗せていきたいと考えています。

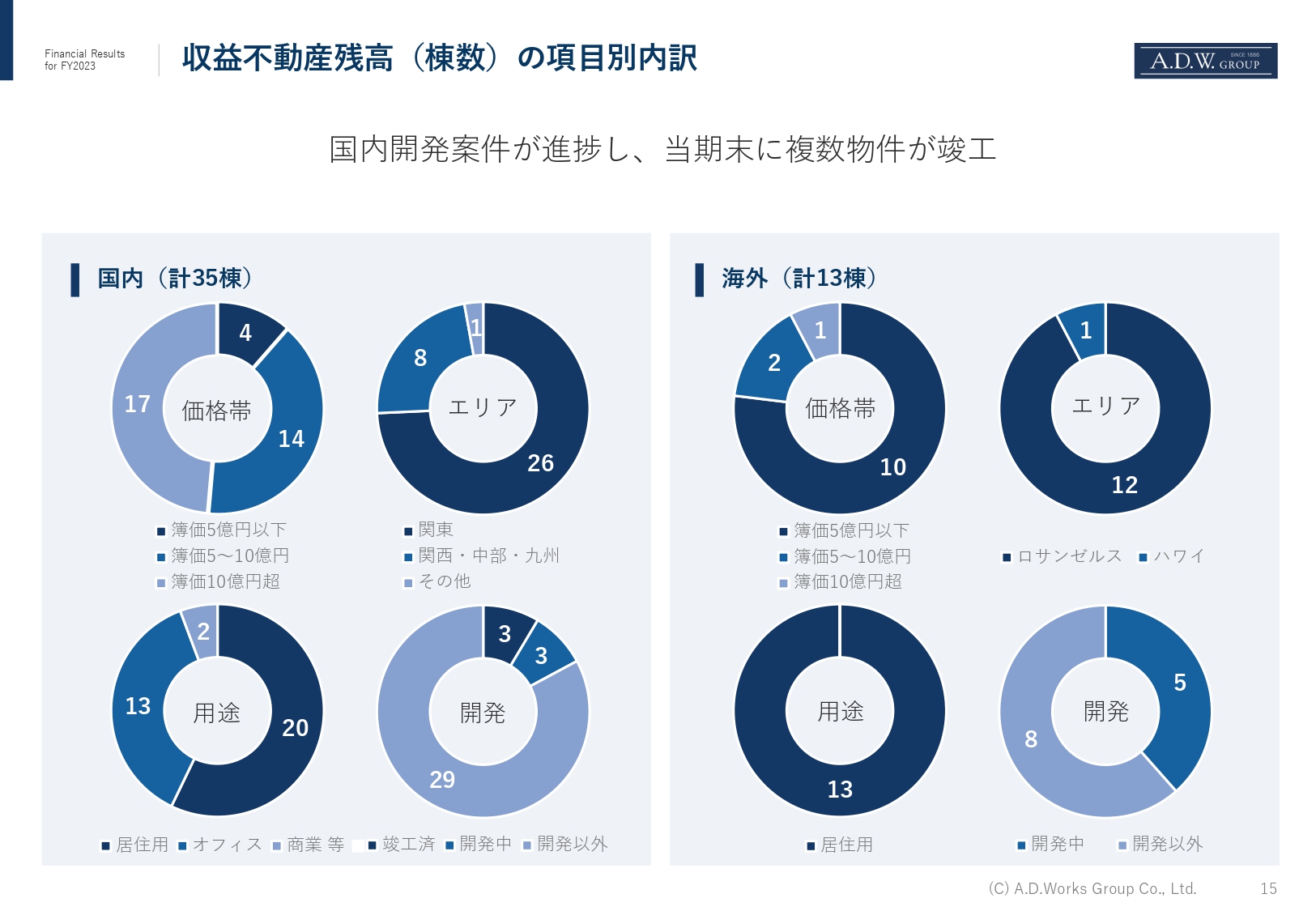

収益不動産残高(棟数)の項目別内訳

スライドは、当社が2023年12月末時点で保有している収益不動産を、価格帯などの項目別に分類したグラフです。当社が取り扱う収益不動産の特徴を示しています。保有中の国内物件の特徴として、価格帯は10億円超、エリアは東京23区を中心とした関東がメイン、用途は居住用とオフィスが中心となっており、中古の不動産をメインとしています。

一方で、優良な不動産を確保する目的で、開発にも取り組んでいます。当期末で2物件が竣工し、2024年1月にはさらに1物件が竣工・引渡しとなりました。

連結B/Sの概要

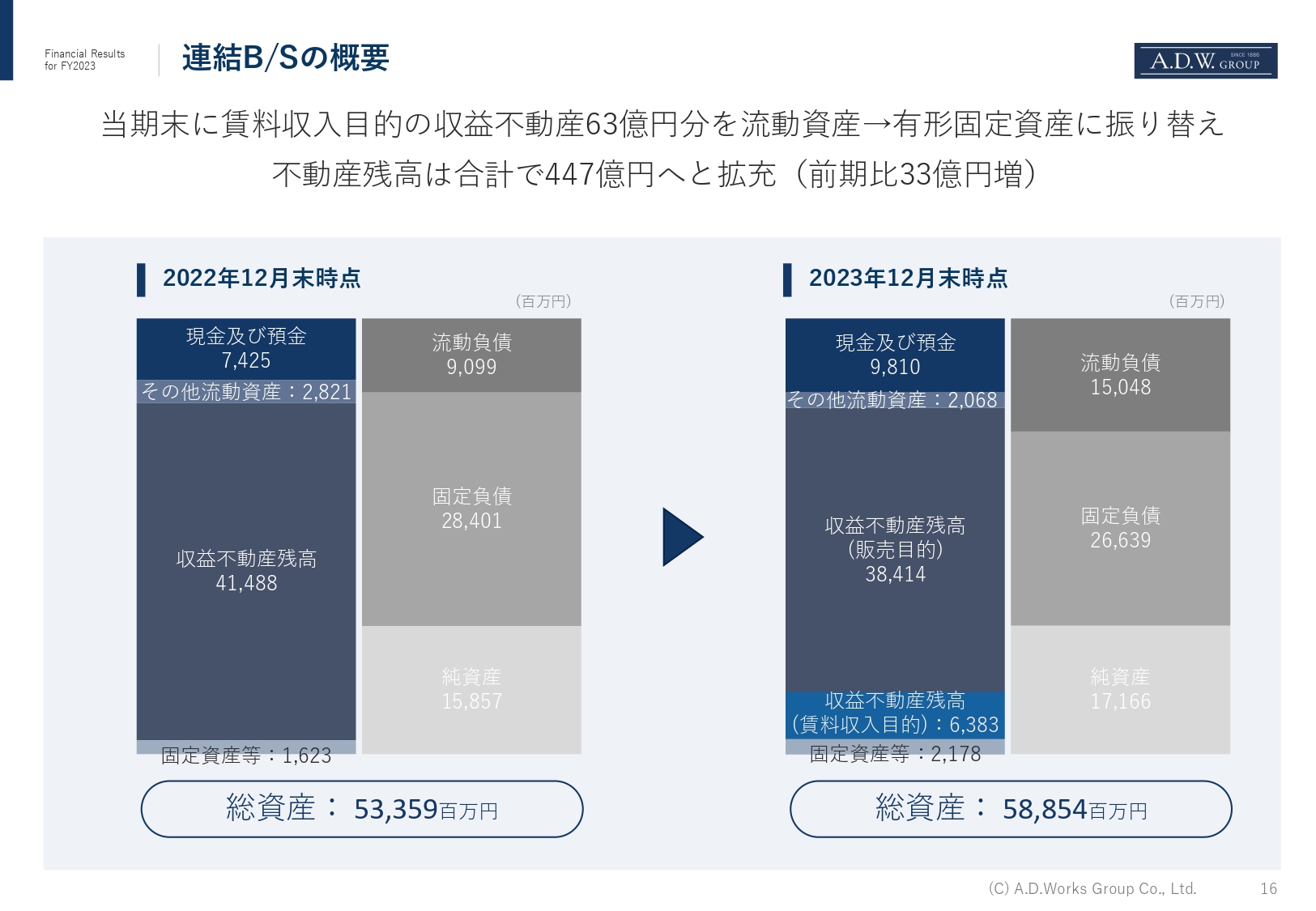

連結のバランスシートについては、収益不動産残高が447億円へと増加し、それに伴い不動産を担保とした借入が増加しています。この結果として、自己資本比率は低下傾向にあるものの、第1次中期経営計画の方針に沿って事業を進めた結果として受け止めています。

また、今期は流動資産として保有していた一部の収益不動産について、固定資産への振替えを行っています。

後ほど第2次中期経営計画のパートでも触れますが、今後の不透明な市況の中で持続的な成長を維持していくためには、優良な収益不動産を中長期の目線で保有し、安定的な収益を確保することが重要になると考えています。

第1次中計3カ年における変化の軌跡

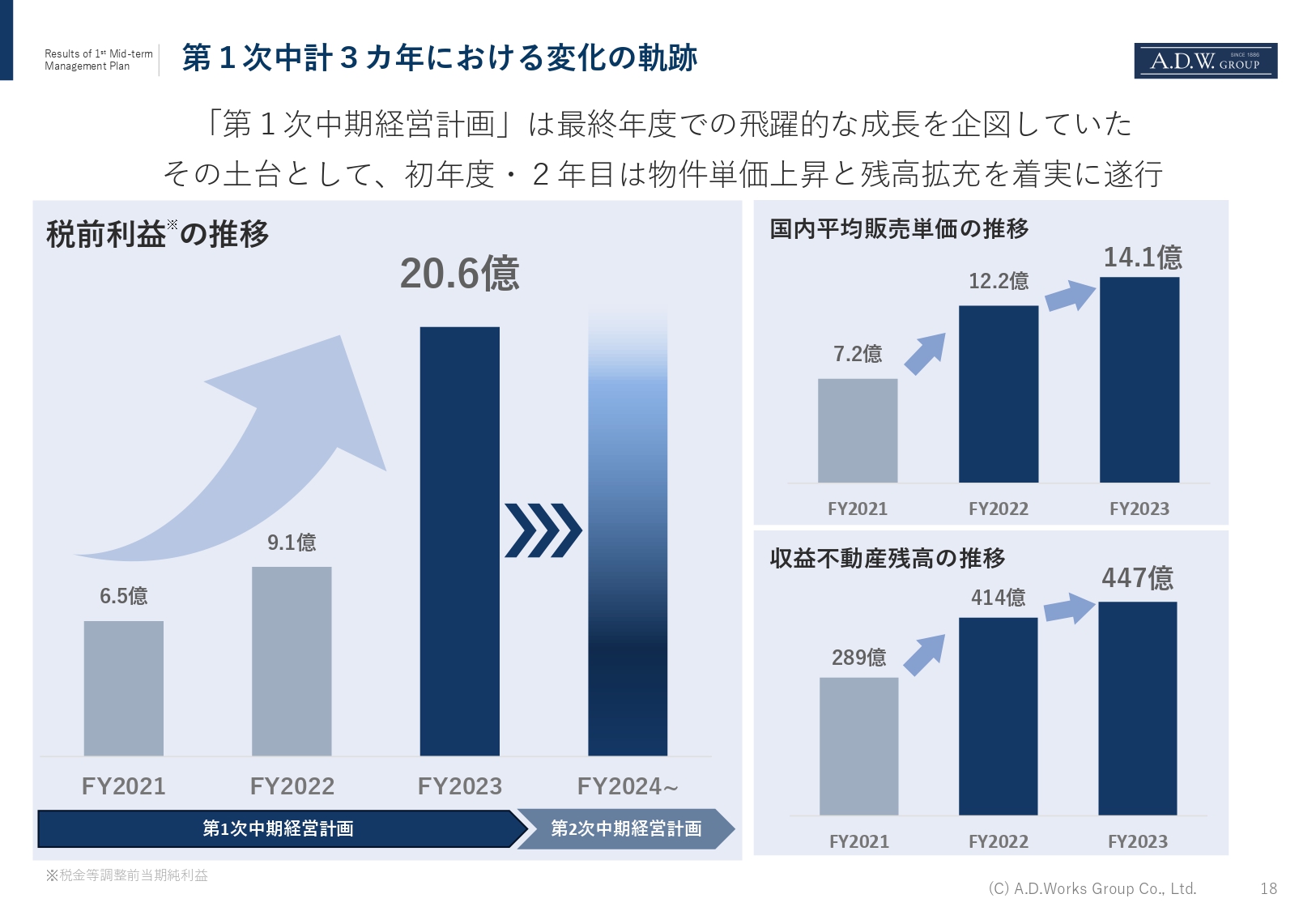

第1次中期経営計画の総括についてご説明します。第1次中期経営計画の3ヶ年においてはさまざまな変化を成し得たと総括しています。

第1のポイントは、税前利益20億円の達成です。2桁億円水準の利益を達成できたことは、当社の企業ステージをさらに一段引き上げる大きな変化であると評価しています。この税前利益を大きく押し上げた主な要因は、初年度から取り組んでいた戦略的な物件単価の上昇と、収益不動産残高の拡充であると考えています。

決算概要でもお伝えしたとおり、物件単価の上昇は営業効率の向上に寄与しました。また、物件単価の上昇に伴い、第1次中期経営計画以前は取引があまりなかった機関投資家との取引が増加し、顧客層の拡大にもつながっています。

さらに、収益不動産残高が拡充したことは、当社の収益基盤をより一層強固なものにするだけではなく、コントローラブルな販売戦略の遂行にも寄与してきたと評価しています。

仕入・販売の軸となる商品企画力の成長

このような戦略的な仕入れ、販売の軸として、商品企画力の強化にも取り組んできました。従前より、機能面やハード面での改修工事や、遵法性のチェックや対応に取り組んできましたが、サステナビリティや生活様式の変化により、社会インフラとしての不動産に求められるニーズはますます多様化しています。

当社として、開発案件を実施するにあたっては、このようなニーズを開発コンセプトに落とし込み実施するほか、中古物件においても、画一的なバリューアップではなく、社会ニーズを意識した商品化に努めてきました。

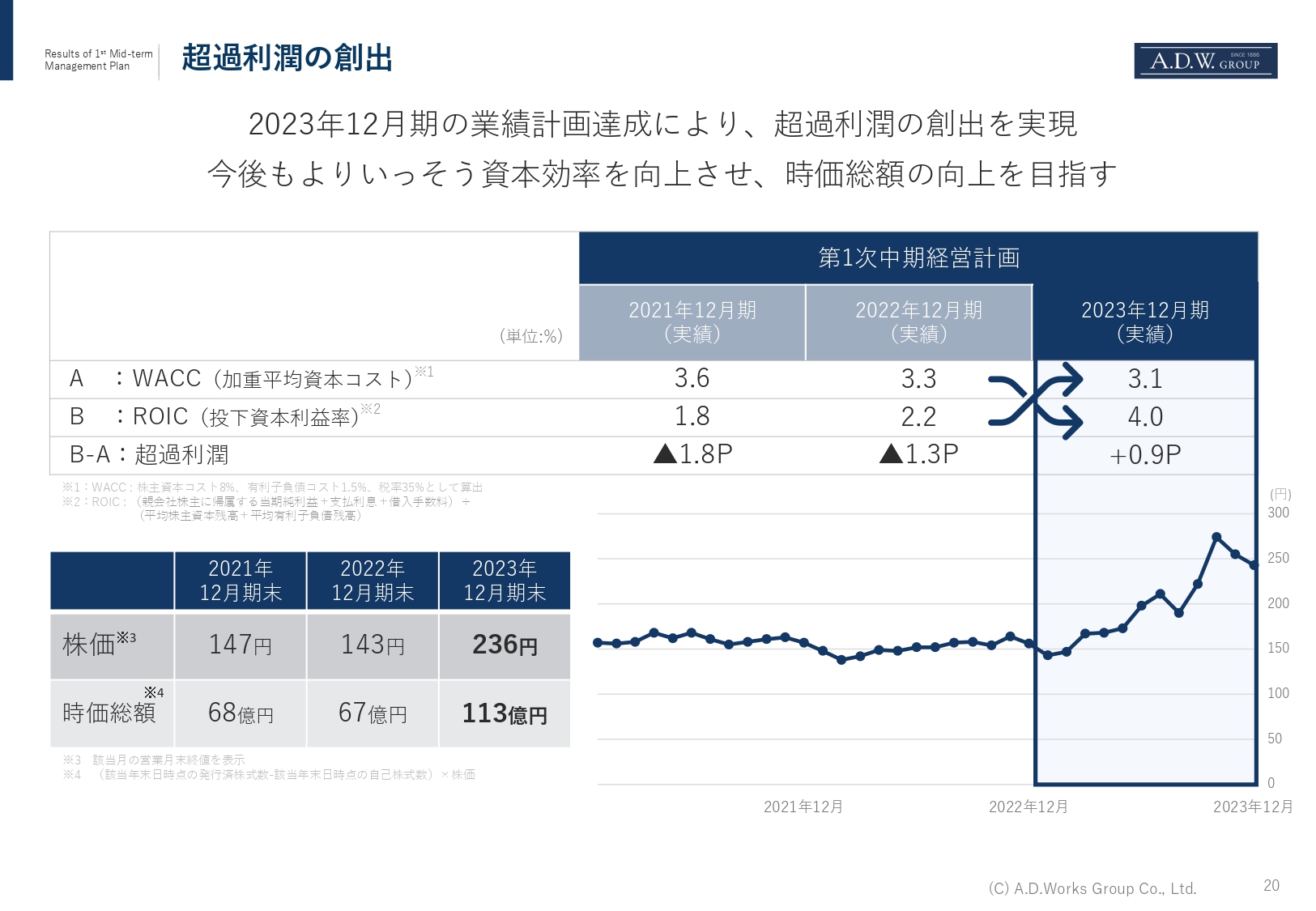

超過利潤の創出

その結果、第1次中期経営計画の基本方針の1つである超過利潤の創出についても、スライドのグラフに記載しているとおり、投資に対するリターンであるROICが資金調達のコストであるWACCを上回り、超過利潤の状態を達成することができました。

また2023年は、超過利潤への転換と連動して、時価総額の上昇にもつながっています。

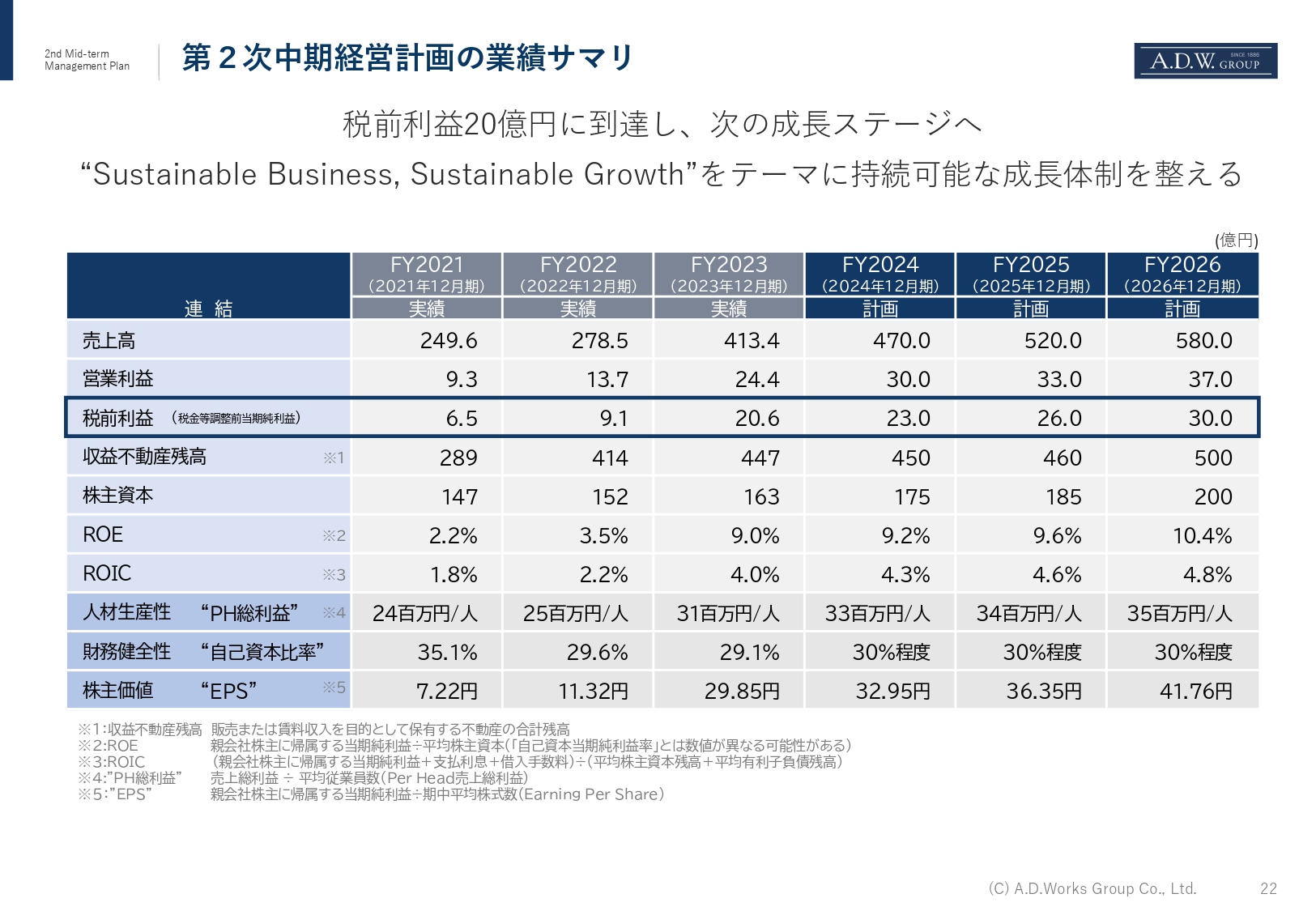

第2次中期経営計画の業績サマリ

今後の戦略方針として2月8日付で公表した第2次中期経営計画の方針について、ご説明します。

先ほどもお伝えしたとおり、2023年12月期で2桁億円の利益水準を達成できたことで、第2次中期経営計画では次の成長ステージに向けた事業戦略を策定しました。第2次中期経営計画の前提となる、この先3ヶ年の事業環境に関しては、国内の金融政策修正による長期金利の上昇見通しを中心として不透明な状況が続くと考えています。

そこで今後の3ヶ年においては、より安定的かつ持続可能な成長体制を整えるべく、「Sustainable Business, Sustainable Growth」をテーマに掲げ、耐久性、機動性、柔軟性を兼ね備える事業体へと変貌を遂げます。

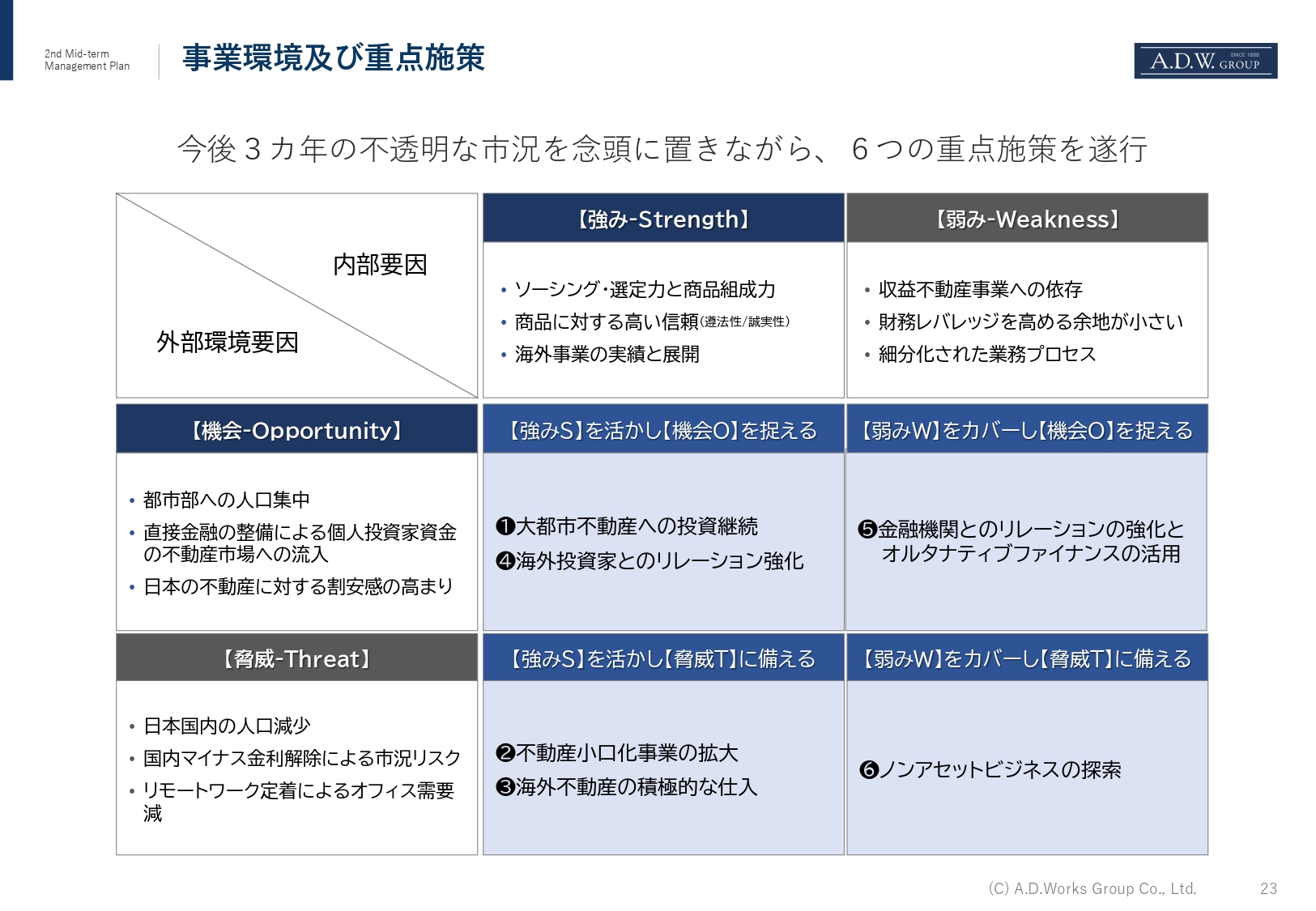

事業環境及び重点施策

このような体制作りに向けて、スライドに記載している6つの重点施策を遂行します。主軸となる収益不動産事業については、国内、海外ともに、より一層強化、推進すると同時に、これまで脱不動産事業として掲げていた目標を「ノンアセット事業シェア30パーセント」とバージョンアップして、引き続き取り組んでいきます。

各施策の詳細については、第2次中期経営計画の資料をご覧いただければと思います。

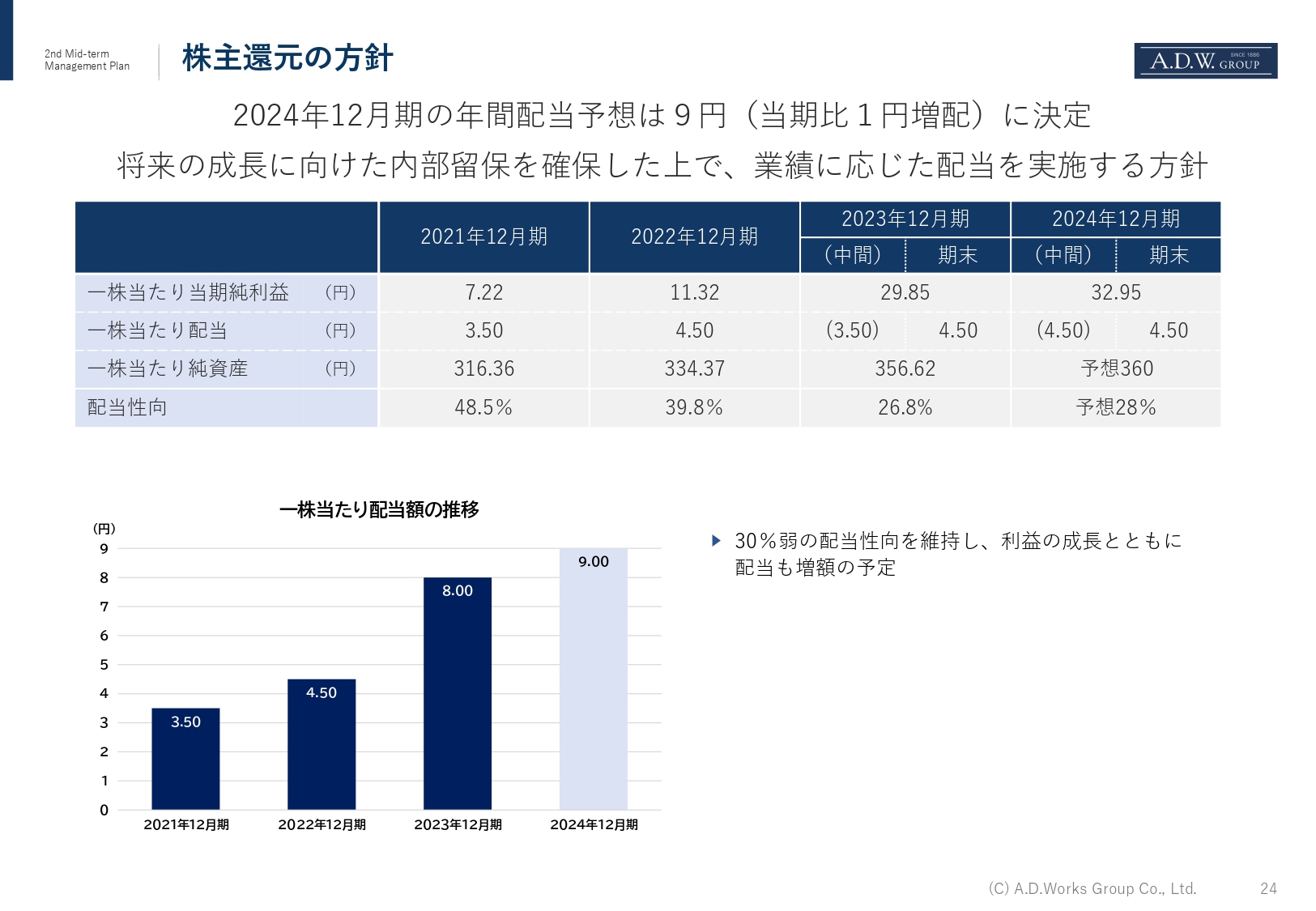

株主還元の方針

2024年12月期の株主還元についてご説明します。まず、2024年12月期の年間配当予想は9円とし、前期比プラス1円の増配を予定としました。

利益の成長とともに配当も増額していく方針ですが、より安定的な事業成長を維持するためにも、株主のみなさまへの還元と内部留保のバランスが重要であると考えています。今後も30パーセント弱の配当性向を維持しながら、残りの内部留保は将来の成長原資として充当していきたいと考えています。

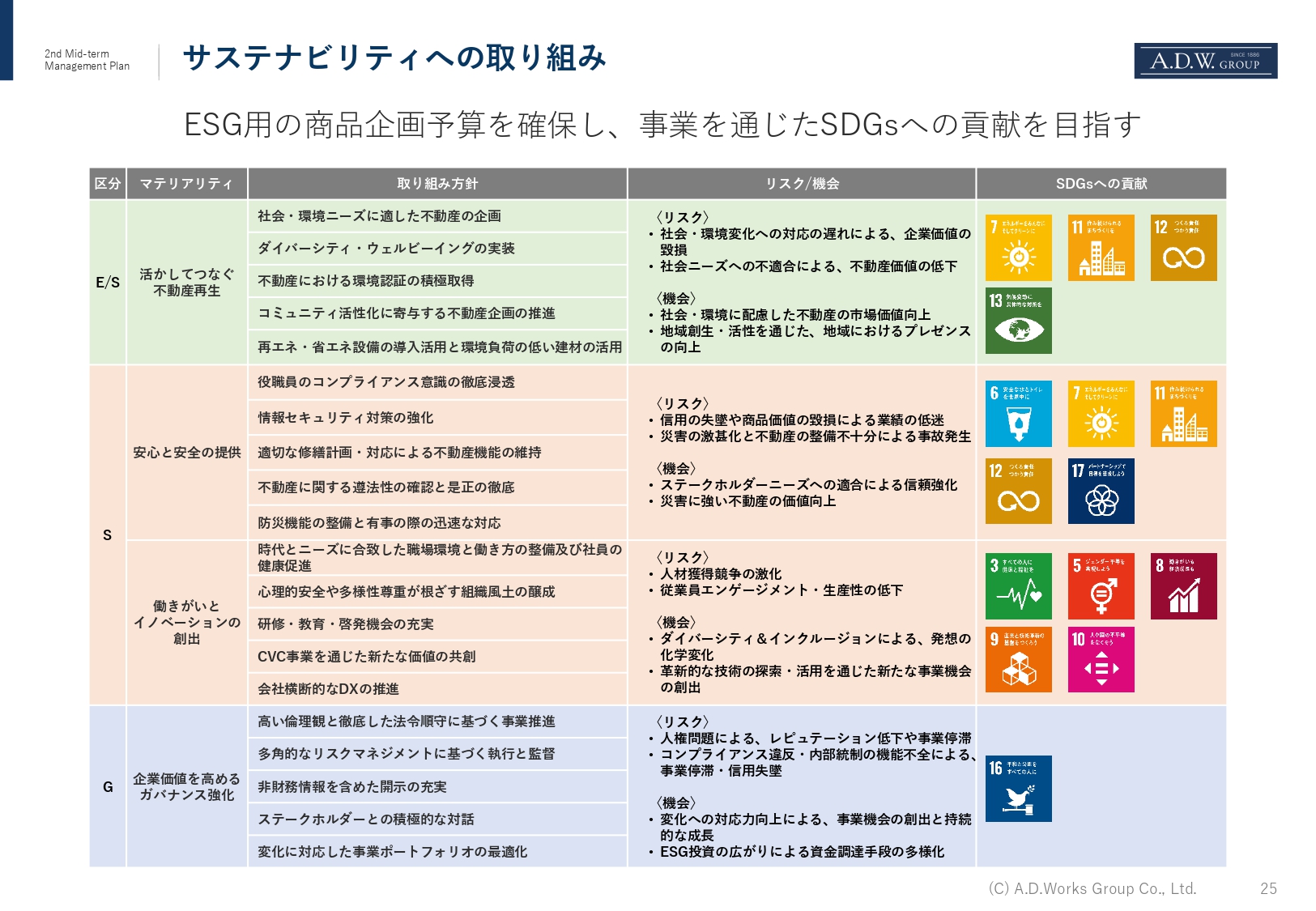

サステナビリティへの取り組み

最後に、サステナビリティへの取り組みについてご説明します。当社グループの収益不動産事業は、仕入れた中古不動産の潜在的な価値を商品企画で顕在化させることにより、社会インフラとしての不動産を持続可能なものとする点において、その取り組み自体が社会課題への貢献につながるものであると考えています。

事業を通じたサステナビリティの取り組みを推進していくにあたっては、2022年12月に策定したマテリアリティへの取り組みを第2次中期経営計画においても継続していく方針です。

進行中の2024年12月期においては、ESG用の商品企画に対する予算を確保して、さらなる取り組み強化を図っていきます。

以上で、私からの説明を終わります。どうもありがとうございました。

質疑応答:国内不動産市況の見通しについて

司会者:「国内の不動産市況の今後の見通しはいかがでしょうか?」というご質問です。

田中:国内の不動産市況の見通しについてですが、みなさまご承知のとおり、現在はマイナス金利政策が転換されるかどうかということが非常に大きな問題になっています。我々は、収益不動産事業をしていますので、金利が今後どのような経緯を辿っていくのかということが、一番の関心事になっています。

また、我々の行っている収益不動産事業は、実需である分譲マンションや一戸建ての販売事業とはやや異なる傾向にあります。

なぜかと言いますと、どのような時代においても、収益不動産については、購入を望むお客さまがいらっしゃいます。しかし、実需になりますと、「金利が上がった」「不景気になった」といった理由によって需要が大幅に減り、売上が伸びないということが起こることもあります。

当社のような収益不動産事業については、そのまま需要が減るということにはなりません。やはり一定の需要はあります。資金のある方の投資需要であるとか、今話題になっている相続対策であるとか、その他さまざまな事情がある方がたくさんいらっしゃいます。その方たちの動きがありますので、金利が上がったからといって、すぐに止まるものではありません。

私の考えとして、年内いっぱいは金利はそれほど上がらないだろうと考えています。もし上がるような傾向になってきたとしても、我々の収益不動産事業については、すぐに支障はでないと考えています。東京23区を中心にした物件については、やはりまだまだニーズが高いため、競争原理が働いて、なかなか値段は下がらないと思っています。もう少し、現在の市況が続くと考えています。

質疑応答:海外事業について

司会者:「今期、海外事業については業績がややシュリンクしているように見受けられますが、海外事業の現状についてどのように捉えられているのでしょうか?」というご質問です。

田中:先ほど、国内不動産の市況の見込みについてお話しましたが、ロサンゼルスの場合の状況は異なります。日本と違って、特にカリフォルニア州については、人口が増えています。最近も伸びて、経済も基本的には成長しています。

基本的に、我々が行っているような居住用については、需要は必ずあり、伸びている状況です。しかしながら、現在アメリカは、利上げの影響で売り買いとも非常に件数が少ない状態です。この影響を受けて、無理に買いにいくと高いものをつかまされてしまうというようなことで、慎重に行わなければいけません。このようなことで現在は投資先を絞っている状態です。

しかしながら、賃貸マーケット、それから、最近獲得した住宅の新築分譲についても、ここ最近で少し動きが見られるようになりました。

アメリカの場合は金利と住宅ローンが高止まりしていますが、これらがどうやら下がりそうな動きが出てきました。そのため、当社が扱っているアパートについても、「見学したい」というお客さまがぐんと増えてきました。

そのようなこともあり、すぐにではないのですが、いずれあと数ヶ月すれば金利が下がるということですので、明らかになってきた段階で需要が顕在化し、春になれば動きがあると見ています。アメリカについては、春先からかなり良い状態になった時に対応できるよう準備していきます。

質疑応答:物件の大型化、ならびに市況が急変した際のリスクヘッジについて

司会者:「物件が大型化しているという現状、また不動産残高を非常に拡大していることは好材料と考えています。一方で、市況が急変したときのリスクヘッジについては、どのように考えていますか?」というご質問です。

田中:大型化によってリスクが大きくなっているというご心配だと思いますが、物件の規模によらず、我々が仕入れている案件については、お客さまニーズありきというところからスタートしています。

もちろん、たまに小さい案件も出てきますが、あくまでもそれは私どもの技術力、設計、その他販売等がありますが、すべて商品企画を起点に考えた場合に、それができるという前提で仕入れをしていますので、そこがすべての大元になると思っています。

したがって、大型化した場合でも、当然バリューアップした後でどのようなお客さまに買っていただくかということを想定しながら買い、なおかつバリューアップ等を行っていますので、大型になりましても、それについて、ニーズを把握した上で事業化しています。そうはいっても、慎重に物件を見極めながら、事業を推進していかなければならないと考えています。いずれにしても、市況の変化への対応は十分にできると考えています。

この銘柄の最新ニュース

ADWGのニュース一覧- 【IRアナリストレポート】ADワークスグループ(2982) 2026/03/06

- 独立役員届出書 2026/03/06

- 2026年(第6期)定時株主総会招集通知及び株主総会資料 2026/03/03

- 週間ランキング【業種別 騰落率】 (2月27日) 2026/02/28

- 2025年12月期 決算説明会動画公開のお知らせ 2026/02/27

マーケットニュース

おすすめ条件でスクリーニングされた銘柄を見る

ADワークスグループの取引履歴を振り返りませんか?

ADワークスグループの株を取引したことがありますか?みんかぶアセットプランナーに取引口座を連携すると売買履歴をチャート上にプロットし、自分の取引を視覚的に確認することができます。

アセットプランナーの取引履歴機能とは

※アセプラを初めてご利用の場合は会員登録からお手続き下さい。