ベースフードのニュース

【QAあり】ベースフード、8⽉は単⽉で黒字化を達成、通期黒字化に向け邁進 計画的なコストダウン・商品値上げ等が業績に寄与

ミッション

橋本舜氏(以下、橋本):ベースフード代表取締役社長の橋本です。第2四半期決算についてご説明します。

当社のミッションは、「主食をイノベーションし、健康をあたりまえに。」です。「かんたんで、おいしくて、からだにいい」主食を作り、もっと多くの方に食べていただき、多くの方を健康にできるという思いで創業し、8年半経過しました。今後も、そのようなかたちで続けていきたいと思っています。

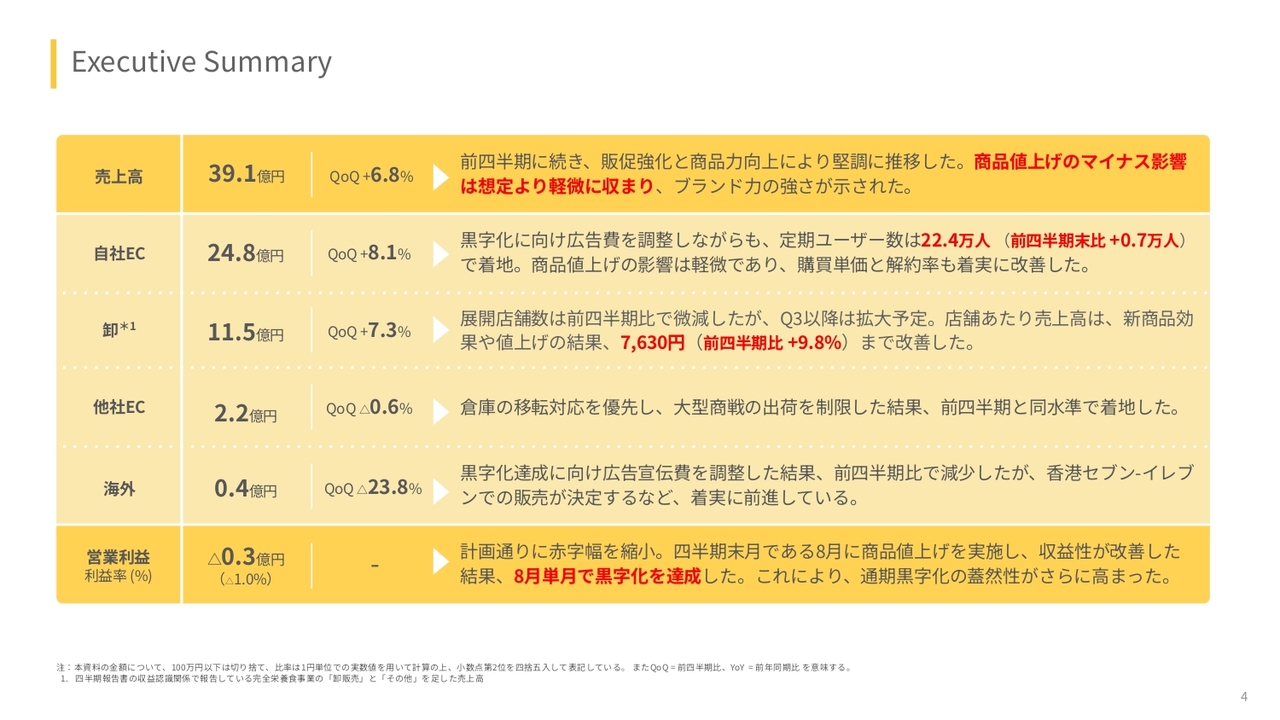

Executive Summary

2025年2月期第2四半期の実績をご説明します。売上高は39.1億円となり、第1四半期比で6.9パーセント成長できました。前四半期に続き、販促強化と商品力向上により堅調に推移しました。また商品値上げを行いましたが、マイナス影響は想定より軽微におさまり、ブランド力の強さが示されたと考えています。

営業利益はマイナス0.3億円となりました。こちらは計画どおりに赤字幅を縮小しました。四半期末月である8月に商品値上げを実施し、収益性が改善した結果、8月単月では黒字化を達成しました。その結果、第3四半期以降および通期での黒字化の蓋然性が、さらに高まったと考えています。

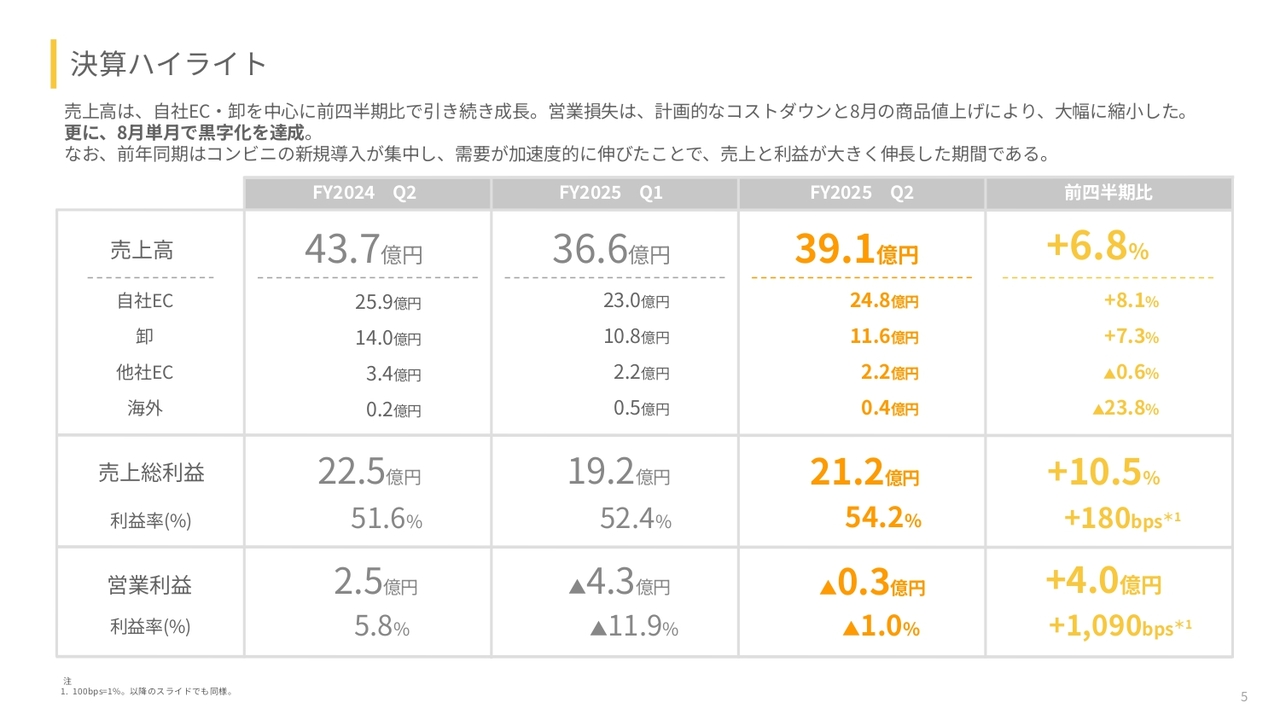

決算ハイライト

決算ハイライトです。8月単月で黒字化を達成しました。こちらは第2四半期末月であり、商品価格の値上げの影響が反映された数字のため、今後の大事な試金石になると考えています。売上高は前四半期比で6.8パーセント伸び、売上総利益は10.5パーセント伸びています。

営業利益は前四半期比で赤字幅が大幅に縮小し、通期の黒字化の蓋然性が高まったと考えています。

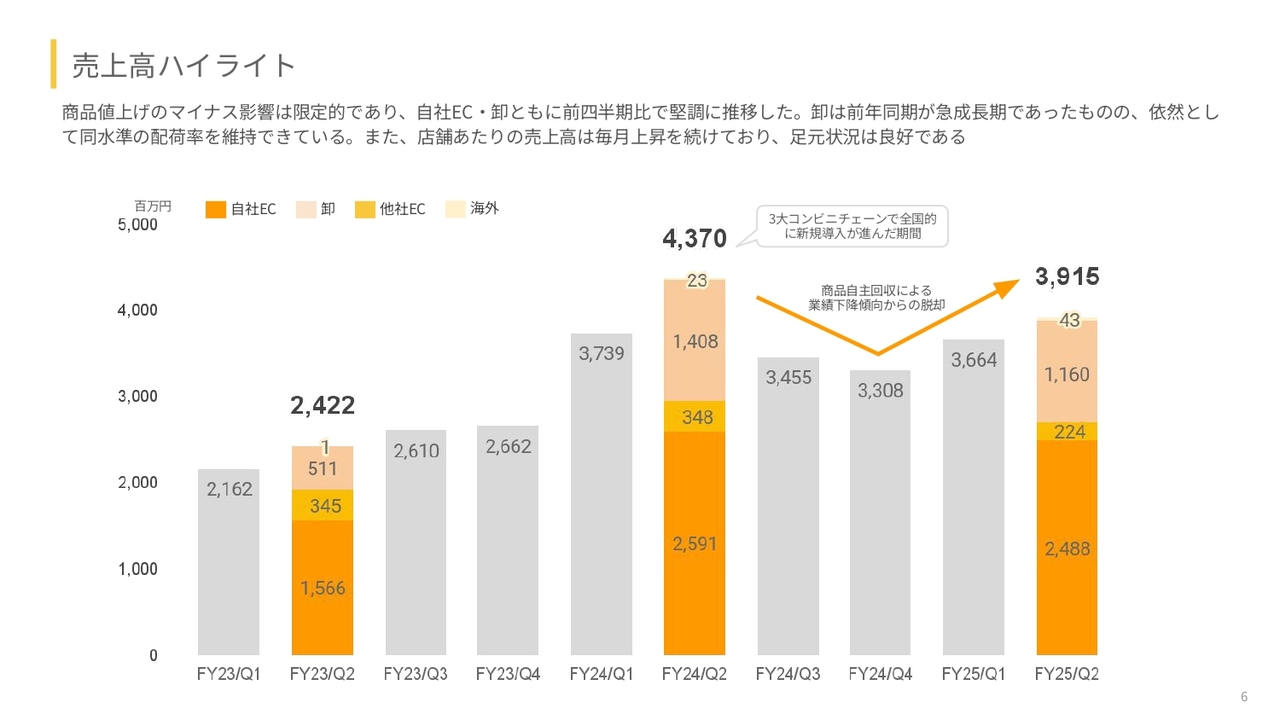

売上高ハイライト

昨年はイレギュラーと言いますか、特異的な事象があったため、推移をご説明する必要があると考えています。昨年通期の第2四半期は、3大コンビニチェーンで導入が一気に進んだ時期で、売上は大きく成長しました。仕込みはそれまでにしており、こちらの時期に広告宣伝費が多くかかったわけではないため、営業利益が高く出ています。

その後、商品を自主回収することになり、対応に全力を尽くしました。また、品質保証をさらに強化し、それ以外のリスクマネジメントも強化した時期が続きました。こちらの期間はその対応に注力し、例えば新商品の開発や小売店への営業、広告宣伝活動は控えていました。その後、素早く業績回復に向かうことができました。

昨年通期の第4四半期から比較すると、本通期の第1四半期、第2四半期は成長できています。自主回収の後にしっかりと成長できるのは大変ありがたいことだと思っていますし、今後も成長を続けていきたいと考えています。

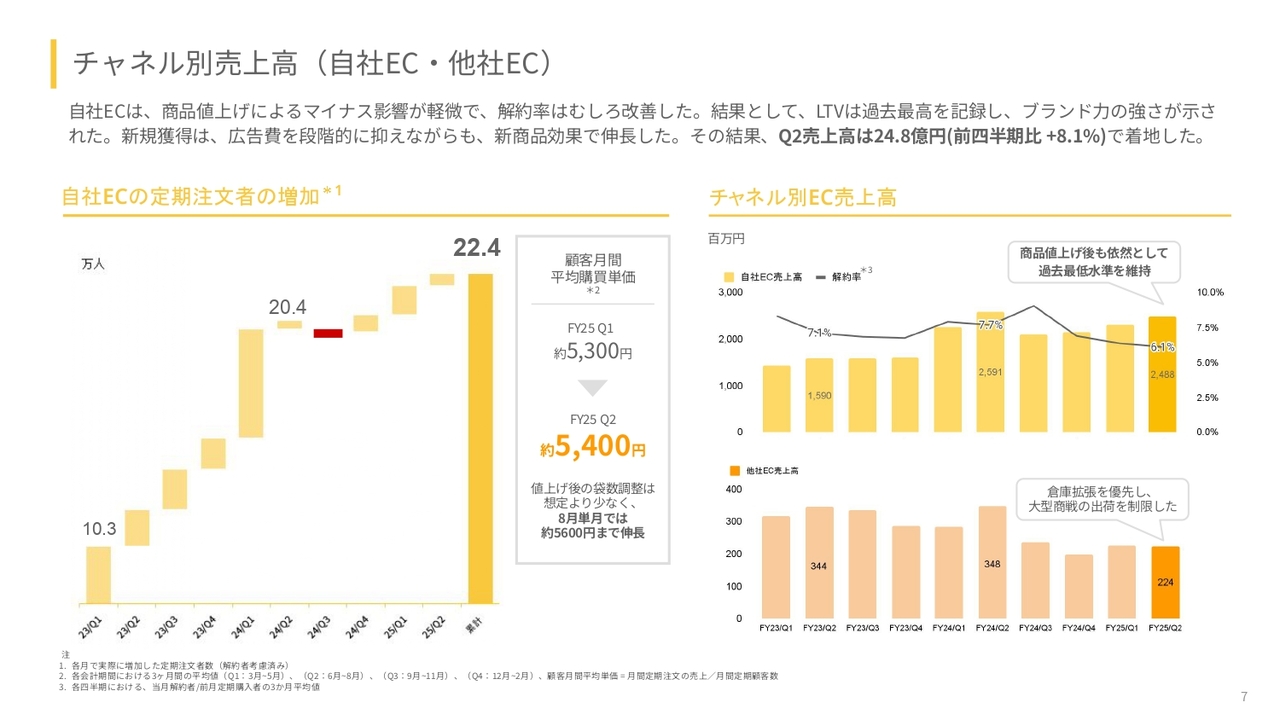

チャネル別売上高(自社EC・他社EC)

チャネル別の売上高をご説明します。今期特に大きいのは、8月に実施した約10パーセントの商品値上げです。定期購買者の注文数の減少や解約率の悪化などの影響は想定よりもかなり小さく、これまで積み重ねてきたおいしさの改善やバリエーションの向上、サービスやマーケティングの改善の結果が出たと考えています。

解約率は過去最低水準の値を記録し、LTVも過去最高水準となっています。引き続き、継続率やLTVの向上による売上成長に努めていきたいと考えています。

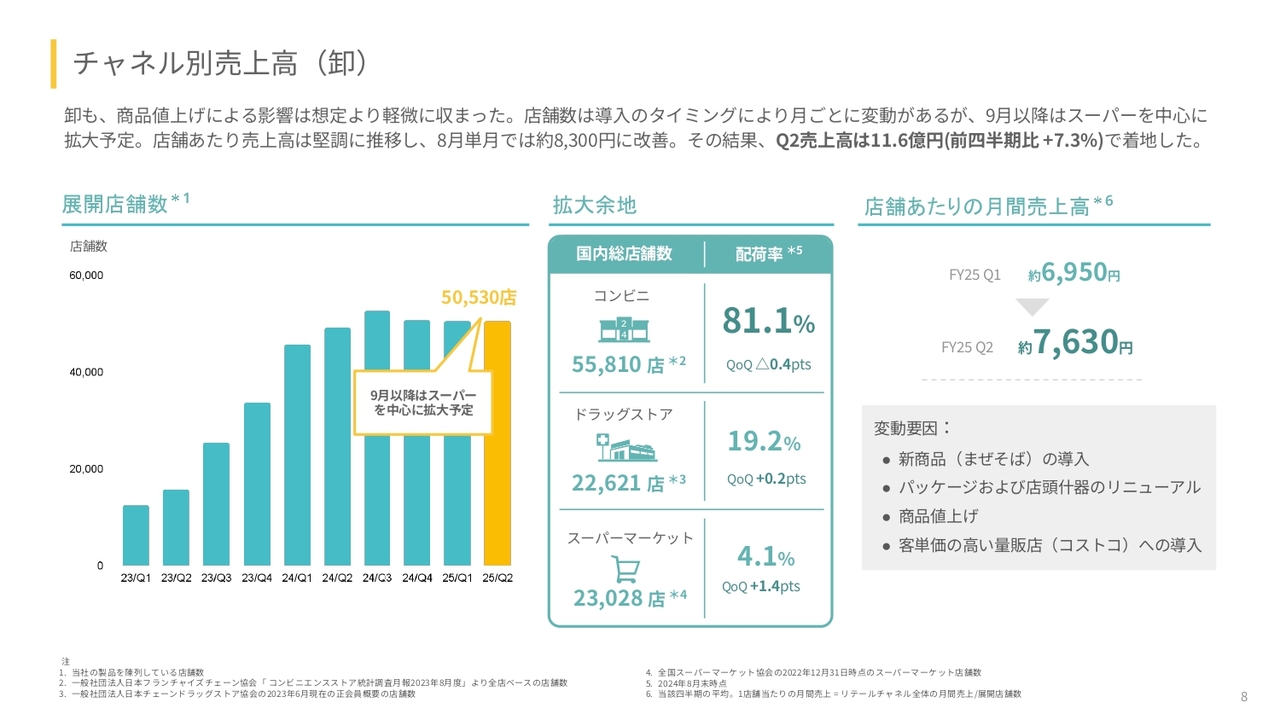

チャネル別売上高(卸)

店舗数は5万530店舗で着地しました。第2四半期には含まれていませんが、第3四半期の頭である9月4日に首都圏のまいばすけっと全店舗の約1,175店舗で発売を開始しており、9月以降はスーパーマーケットを中心に拡大予定です。

スライドの中央に記載しているとおり、ドラッグストアやスーパーマーケットは拡大余地が大きいと考えています。先ほどお伝えしたとおり、自主回収の対応をしている最中は、営業活動はなかなか難しいですが、真摯に対応することによって信頼を獲得し、その後営業活動を開始し、導入していけると考えています。結果は第3四半期以降に示せると考えています。

店舗あたり月間売上高も伸びました。要因としては、新商品「BASE PASTA 旨辛まぜそば」の導入や、特に大きいのは、後ほどご説明しますが、パッケージや、商品を置く棚などの店頭什器のリニューアルが挙げられます。また、商品値上げの影響は小売店においても想定以上に小さく済んだことが要因だと考えています。個別の小売店においては、例えばコストコホールセールのような客単価の高い量販店への導入にも成功しています。

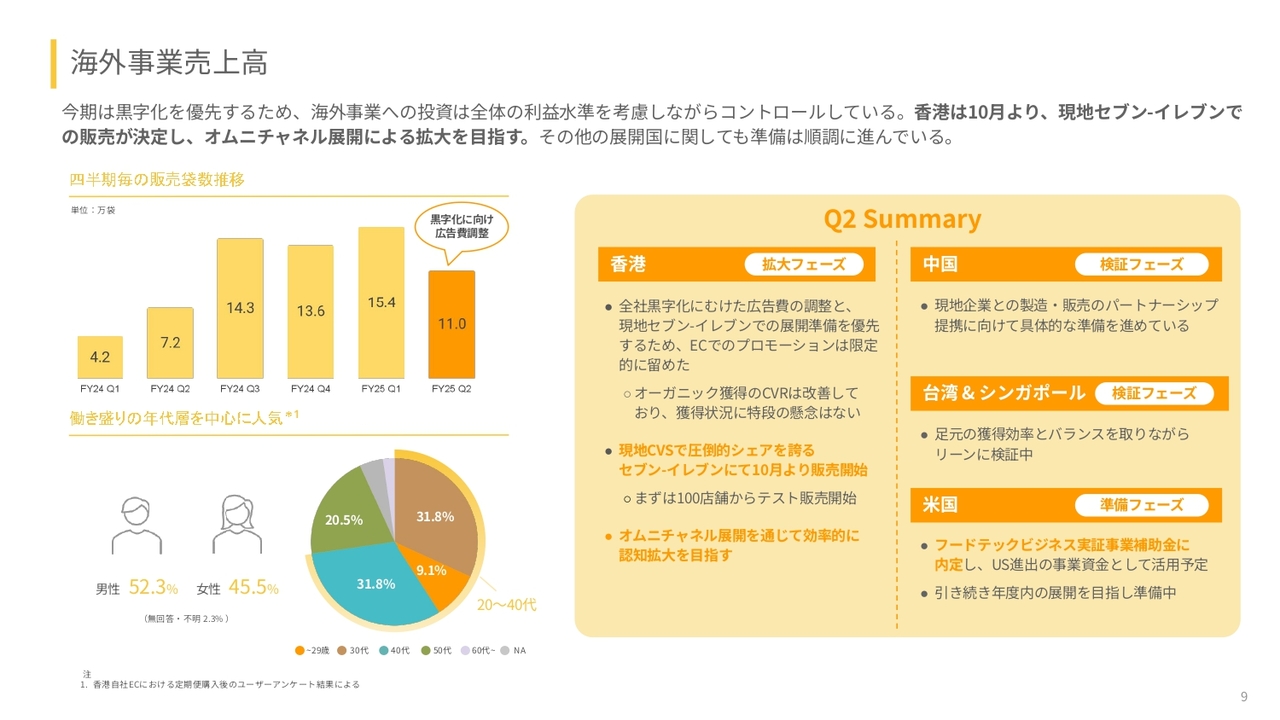

海外事業売上高

海外事業についてです。今期は全体の黒字化が大事だと考えているため、全社黒字化に向け広告費を調整し、第2四半期の販売袋数は約11万袋で着地しています。

こちらは戦略的な判断によるもので、10月より香港のコンビニで圧倒的シェアを誇るセブン-イレブンにて、100店舗でテスト展開の開始が決定しています。このように、日本での成功や競争優位性を活かし、多くの広告宣伝費に頼らないかたちでの効率的な売上成長を図っていきます。

中国本土に関しても、日本でも提携しているような、製造拠点を持つ現地企業や、スーパーマーケットなどの販売拠点を持つ現地企業とのパートナーシップによる売上成長も具体的な準備を進めています。こちらも追ってご説明できると考えています。

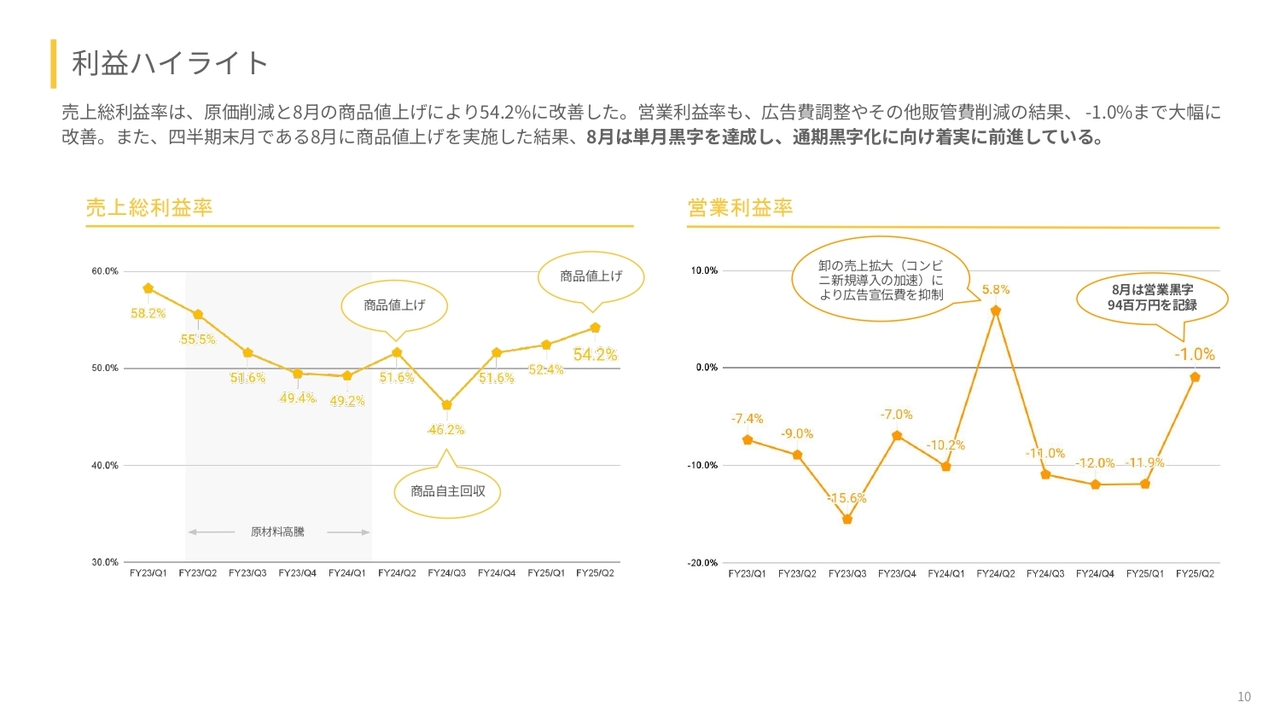

利益ハイライト

利益ハイライトです。売上総利益率は、原価削減と8月の商品値上げにより、54.2パーセントに改善しました。

営業利益率も、広告費の調整やその他販管費削減の結果、マイナス1パーセントまで大幅に改善しました。また、四半期末月である8月に商品値上げを実施した結果、8月は単月黒字を達成し、通期黒字化に向け着実に前進しています。

スライドに掲載している売上総利益率のグラフのとおり、昨年の第3四半期は商品の自主回収をしたため、売上総利益率は悪化しています。

その後、原価削減などを引き続き継続し、商品値上げも行ったため、着実に成長していると考えています。当社は、商品をよりおいしくしていくことで、より価値を高めています。また、より効率的に生産できる原材料の配合や、工場での生産性向上に取り組んでいます。

これにより、原価削減を継続し売上総利益率を上げています。一過性のトレンドはいろいろあると思いますが、継続できるものと考えています。

営業利益率についても推移をご説明する必要があると考えています。昨年の第2四半期は、3大コンビニチェーンの導入が進みました。それ自体は広告宣伝費がかからないため、こちらの時期は高い営業利益率が出ています。

その後、自主回収等もあり営業利益率は悪化しましたが、その後は改善が続き、第2四半期はマイナス1パーセントまで縮小してきました。また、四半期末月である8月は9,400万円の黒字を記録しているため、第3四半期以降も通期の黒字化の蓋然性が高まったと考えています。

利益変動要因(前四半期比)

前四半期比の利益変動要因についてご説明します。売上原価は、原価削減と8月の商品値上げにより改善しました。第3四半期以降は商品値上げが全体に反映されていき、原価削減は引き続き継続していきます。

荷造運賃費にも商品値上げの影響があり、オペレーション改善も継続しているため、さらに倉庫人件費の削減に成功しています。

広告宣伝費と販売促進費は、計画どおり四半期ごとの獲得戦略に沿った結果、改善しました。獲得は季節性もあり、計画に沿って四半期ごとに調整しているため、結果どおりと考えています。

人件費は、第1四半期以降に計画どおり新規採用を縮小した結果、改善しています。上場前に上場後のエクイティストーリーを考えて多くの方を採用しましたが、十分なタレントが採用できていると考えています。よって今後の積極的な採用活動はなくとも、成長できると考えています。

固定費もより筋肉質にするよう改善しています。こちらが積み重なった結果、営業利益率は、マイナス1パーセントまで削減でき、8月末月は黒字を達成しています。

新商品及び商品リニューアルの実績

第2四半期で多くのことを実施したため、ご紹介します。当社は、非常に優秀な社員の精力的な活動の結果、四半期ごとに多くの成果を出せていると考えています。

新商品としては、第2四半期では計4種類を販売し、第1四半期から引き続き、新規獲得および既存ユーザーのLTV向上を目的とした商品展開を強化しました。下期は、売れ筋である「BASE BREAD」シリーズに重点を置き、新商品とリニューアルを推進することで成長を加速させていきます。もちろん広告宣伝も必要だと考えますが、「BASE BREAD」シリーズのバリエーション展開により、広告宣伝に大きく頼らず売上成長ができると考えています。

まず、「BASE BREAD こしあん」についてですが、こちらはもともと期待していた商品で、シニア世代への販売拡大という戦略的な意図もあったものですが、想像以上に売れ行きが好調です。第2四半期は自社ECのみでの販売でしたが、発売から2ヶ月で定番人気商品トップ3に続き上位にランクインしています。非常に速いスピードで人気が出ています。

1人当たりの定期購入袋数は全SKUの中で2番目に多く、高い支持を得ています。このような新商品は、新規獲得効果だけではなく、未購入者の復帰、具体的には一度購入した後にやめた方へご連絡し、そのような方が試すために復帰することにも寄与してます。また購買単価の向上にも寄与します。

10月から小売店での販売を開始し、好調な初速を記録しています。小売店での売上の拡大に向けて、重要なステップであると考えています。

こちらは40代、50代の方にも人気が高く、ユーザー層の拡大に寄与しており、それをさらに拡大させていきたいと考えています。当社は、健康寿命を伸ばすという社会課題解決を1つの目標として創業しています。高齢の方は料理する時間がない方や、筋肉が少なくなったり骨が細くなったりしている方も多くいらっしゃると考えています。そのような方々に対して、「BASE BREAD こしあん」は、非常に人気が出ると考えています。こうしたものを戦略的に使っていきたいと考えています。

「BASE FOOD 旨辛まぜそば」についてもご説明します。こちらは、20代から40代の男性ユーザーに人気で、パンとは異なるユーザー層の拡大に寄与しています。当社はパスタで創業しましたが、途中でパンのほうが人気になったため、研究開発やマーケティングのリソースをパンに移行し、結果的にパンの売上比率も非常に高くなっています。

カップ麺のようなものは、「BASE BREAD」ユーザーの方にも受け入れてもらえます。なおかつ、既存商品とかぶらず、それぞれのライフスタイルに合い、お客さまも変わらないと考えており、1つの柱になると考えています。

「BASE FOOD 旨辛まぜそば」は、味もすごくおいしいと好評をいただいています。しかし、発売したばかりのため、改善の余地はパン以上にあると考えています。今後もクイックにリニューアルを重ねて、おいしさを改善していこうと考えています。

「BASE Cookies」は甘いフレーバーがほとんどでしたが、しょっぱいフレーバーを出しました。仕事中の間食やリモートワーク、おつまみなどで使える商品だと考えています。

カップ麺やクッキーは賞味期限がパンより長いため、海外においても戦略的に使っていけると考えています。

新商品及び商品リニューアルの実績

新商品の販売や商品リニューアルに加えて、創業以来、初めて「BASE FOOD」全シリーズのパッケージデザインを刷新しています。こちらにより、店頭購入の促進やブランドとしての価値向上に寄与すると考えています。

「BASE FOOD」の旧デザインは、スライド左下に掲載しているとおりです。当社は、インターネットでの販売を中心に成長してきました。小売店での販売は、創業してかなり後になってから始めたことです。

創業以来、同じデザインを続けてきました。インターネットで購入される方はパッケージを見て購入するわけではなく、Webサイトで購入した後にパッケージを見ます。そのため、パッケージは非常にシンプルで良かったと考えます。

こちらのパッケージデザインのまま、小売店でも大きく売れたことは非常に驚異的だと考えていますが、一方でコンビニへ来店されたお客さまに当社商品の魅力を感じていただき、中身を理解して購入していただくということに関しては、成長余地がかなりあると考えています。

パッケージの変更は、例えばコンビニでの店舗あたりの売上向上にも寄与しており、購入したお客さまが商品の価値を理解することにつながっていると考えています。

「BASE FOOD」の価値は、全粒の小麦や大豆など自然の原材料を配合した自然なパンであることです。こちらを、小麦や大豆の写真、「全粒粉ベース」のような文言によって説明しています。また、もともと、商品がおいしいのかわからない、機能性を特に推した商品パッケージでしたが、よりおいしそうなチョコパンとして捉えられるよう、全商品の写真を掲載するようにしています。また人間がしっかりと作っている商品ですので、開発者を中心とした社員の手書きのサインも入れています。

このような変化は、購入意向を向上させるだけでなく、「BASE FOOD」ブランドをより好きになってもらい、理解し信頼してもらうことにつながるため、非常に大事だと考えています。

「BASE BREAD ミニ食パン・プレーン」は、第1四半期にも改善していますが、さらに改善を繰り返しています。当社の良さは、改善を繰り返し、どんどんおいしくなっているという感覚を持っていただけることだと思います。それによって購入を継続していただき、良い評判も広がっていき、より多くのお客さまに食べてもらえると考えており、とても大事だと思っています。

後ほどご説明しますが、当社は技術開発・商品開発も行います。技術開発で開発した要素技術を商品開発で食パンに搭載し、よりおいしくすることができました。より柔らかくなったり、よりえぐみが減ったり、より食べたい香りになったりといった改善を続けています。

「BASE Cookies ココア」に関しても、栄養素特有の苦味が意識的には感じられなくても無意識に感じられる部分があり、それが実はココアやチョコレートのフレーバーを相殺していました。その改善によって、さらにおいしくなっています。

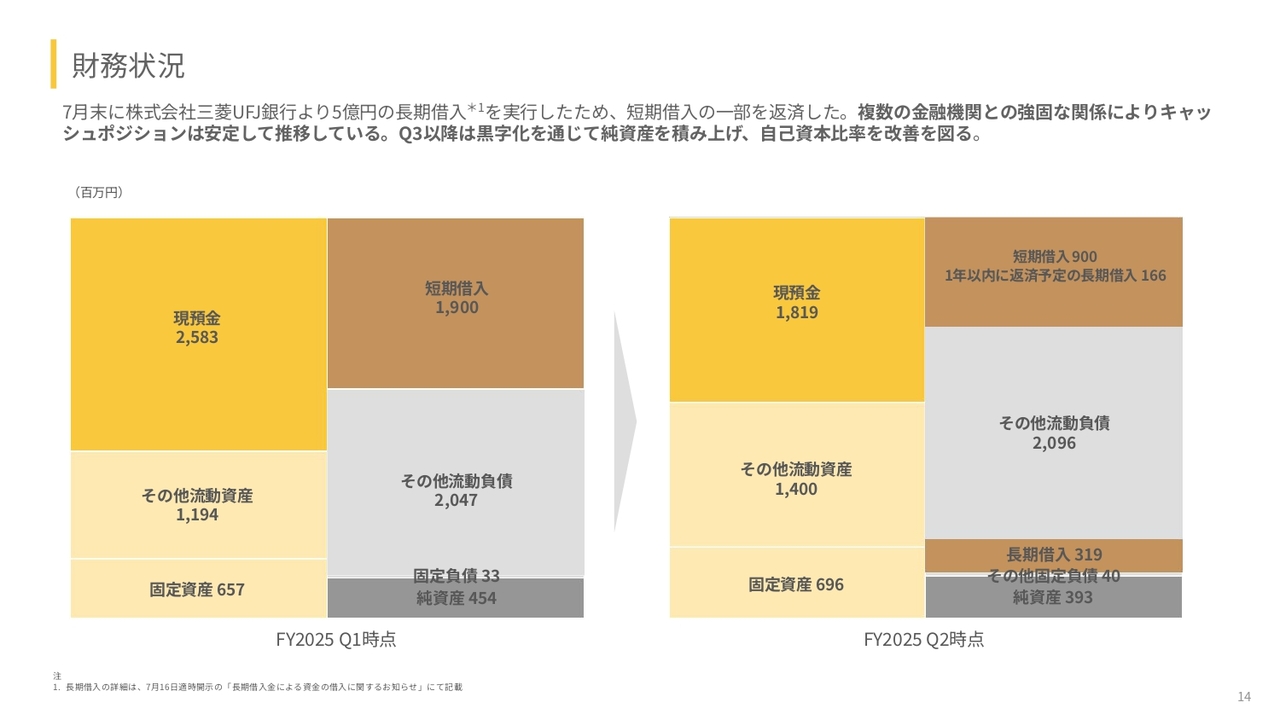

財務状況

財務状況については、ご心配をおかけしていたと思います。第1四半期の説明会を実施していなかったため、より詳しくご説明したいと思っています。第1四半期の決算発表のタイミングで、やはり自己資本の減少をご心配いただいており、当然我々も注視していました。

そこに関しては、メインバンクである三菱UFJ銀行より5億円の長期借入を実行しました。長いスパンの計画も出した上で、信用していただいて借りていますので、一過性のことによって信頼が揺らぐことは少ないと考えています。5億円の長期借入については、第1四半期の決算発表と同じタイミングで発表しています。そのようなパートナーシップによって、自己資本が減るという部分に関してはサポートしていただいています。

それ以外の金融機関とも、もちろん良好な関係を築いています。さらに、8月末月、第1四半期の末月が黒字化したことによって、我々が悲観的に予測していた自己資本額や自己資本比率よりも良い結果となりました。

そのような意味では、今後、第2四半期、第3四半期と黒字を積み重ねていく、営業利益を積み重ねていくことで、自己資本比率は正常な水準まで改善していくと考えています。

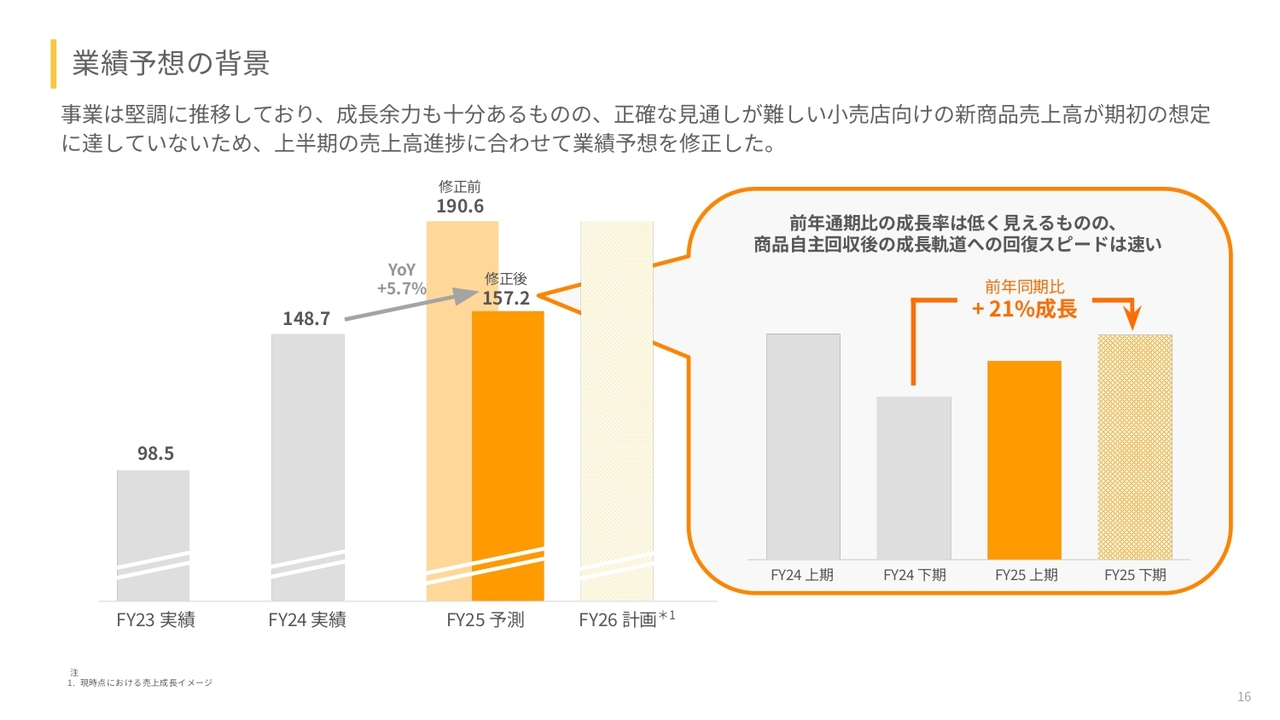

業績予想の背景

2025年2月期の業績見通しについてご説明します。事業は堅調に推移しており、成長力も十分にあると考えています。

しかしながら、後ほどご説明しますが、正確な見通しが難しい部分があり、上半期の売上高進捗に合わせて業績予想を修正しています。売上高に関しても大幅な修正となり、大変申し訳なく思っています。しっかりと反省して、チーム一同成長していきたいと考えています。また、修正後の予想に関しては、確実に達成していきたいと考えています。

成長率については、前年同期比5.7パーセント増と低成長に見えますが、先ほどご説明したとおり、昨年はジェットコースターのような非常に特異的な時期だと思っています。上半期に関しては、三大コンビニチェーンで一気に導入が進み、現時点においても三大コンビニチェーンにかなり多く導入されています。

その後に、自主回収の対応をしましたので、昨年は本当にジェットコースターのような上半期と下半期でした。それについて解像度高くご説明することが、より正しい理解につながると考えています。

一度下期で売上が減少した、あるいは売上を増加させるような活動をしなかったことから、1つの底であると思っており、そこからまた再成長しています。2024年度下期と2025年度下期を比較すると、前年同期比21パーセント増で成長する見込みで、そのような実力は十分あると思います。自主回収を再度起こさないよう徹底して取り組んでおり、ここを底にして売上成長を続けていける、そして、もともとの成長に戻せると考えています。

もともと「BASE FOOD」は非常にロングスパンの事業だと思っています。従来の栄養バランスの悪い主食に対して、自然の原材料を中心にした栄養バランスの良い主食が同じおいしさになり、同じような原価、同じようなバリエーションなっていくには、10年、20年、30年かかると思っています。

ただ、確実により「かんたんで、おいしくて、からだにいい」ものになっていくと考えています。短期的なイベントがありつつも、長期的には成長していけると考えています。チーム一同のがんばりによって信頼を回復し、しっかりとリスクマネジメントすることで、売上成長に戻すことができたと考えています。

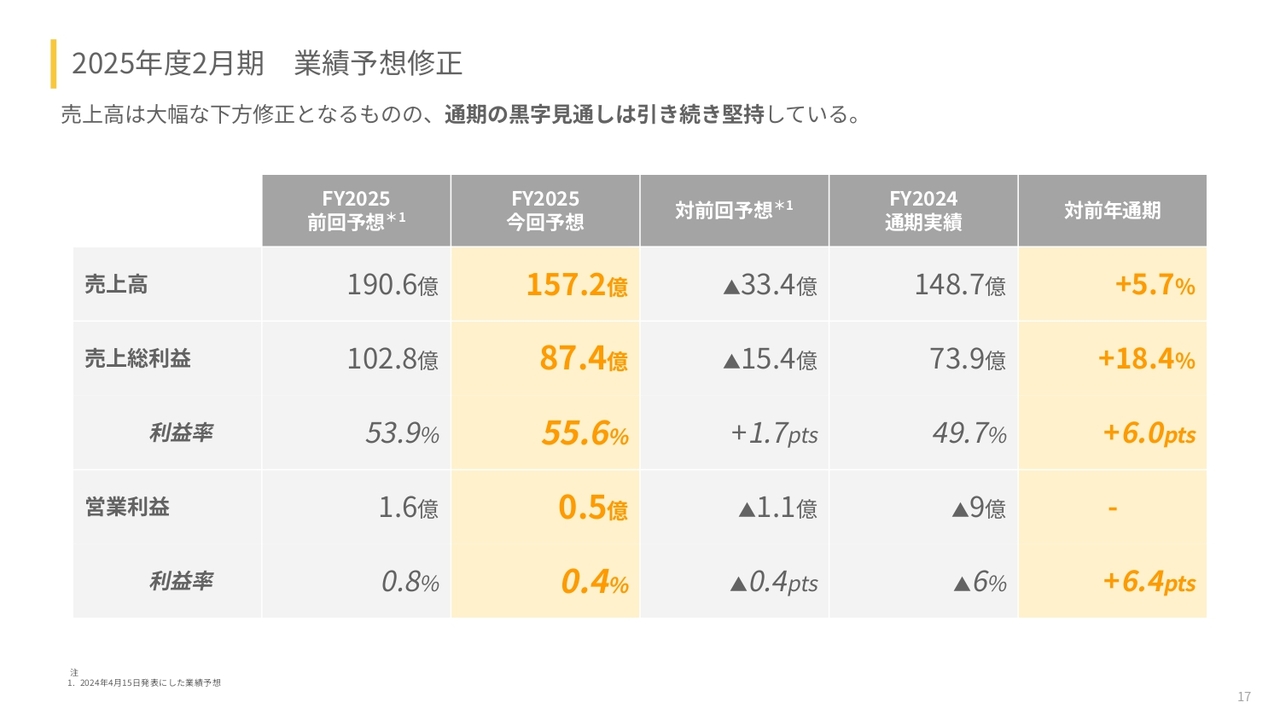

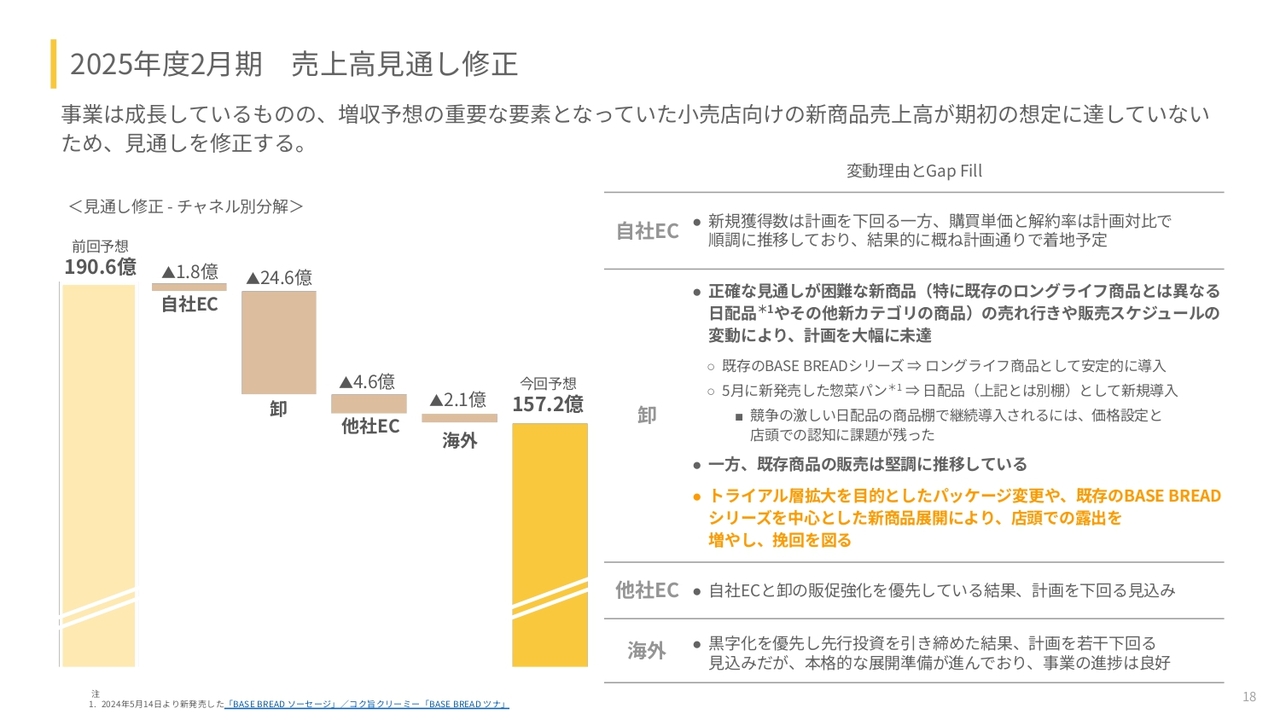

2025年度2月期 業績予想修正

売上高は大幅に下方修正しましたが、通期の黒字見通しは引き続き堅持しています。こちらについては、今後の発展のために、今期は大幅な営業利益率の改善と、黒字化を優先することが良いだろうとしっかりと考えた上で、そちらを選択しています。したがって、営業利益率に関しては、前年通期比6.4ポイント増と大幅に改善されると考えています。

やや恣意的かもしれませんが、売上高が底となった2024年度下期と2025年度下期で比較すると、1年間で21パーセント成長しています。営業利益率に関しては、昨年と比べて6.4ポイント改善しています。業績予想を修正したことに関しては重く受け止めていますが、堅調に成長していると考えています。

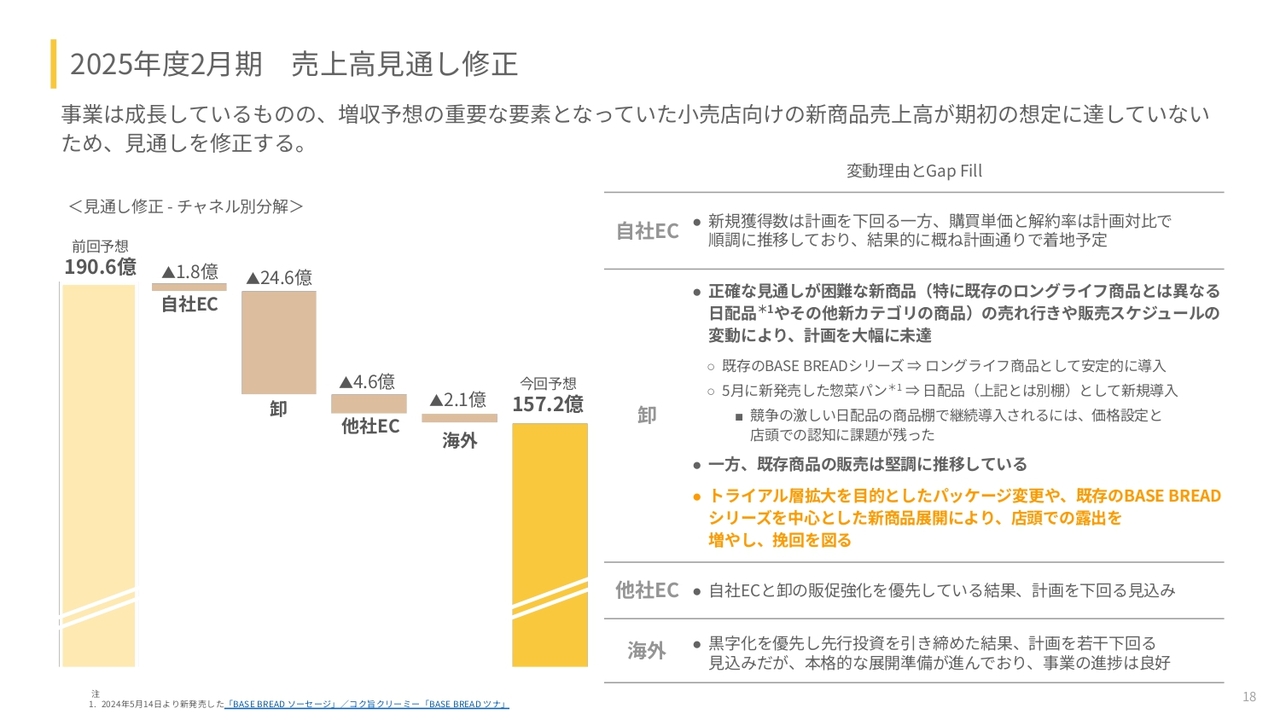

2025年度2月期 売上高見通し修正

売上高見通し修正についてご説明します。しっかりと反省し成長していかなければいけないと思っていますが、我々にとって、新規であった点、特異的だった点が2点あると考えています。

1点目です。小売店、コンビニにおいて、我々の商品は賞味期限が長いため、パン棚ではないところに置かれています。そのような中で、賞味期限が3、4日の日配品かつ惣菜パン、具体的にはソーセージパンやツナマヨなどを作りました。それを今期の通期の頭に導入し、通期で売っていく予想を立てました。

しかしながら、賞味期限の短い棚の中で商品が生き残ることの難しさがありました。また、我々のより強気な価格設定や、どのようなメリットがあるのか店頭での伝え方が不十分でした。

このように、我々にとって新しくチャレンジした賞味期限の短い惣菜パンなどのコンビニでの残り方や、他への展開の仕方を見誤ってしまったことが、一番大きいと考えています。

ロングライフのパンである、当社の主力商品「BASE BREAD」に関しては、予想がある程度つきやすい商品です。しかしながら、カップ麺やそれ以外の商品は完全に新規となりますので、導入に思ったより時間がかかってしまいました。また、コンビニの導入は定期購買とは異なり半年に1回見直しがあり、一度遅延すると通期に関して大きく影響が出ます。我々は、もともとサブスクリプションをしていたこともあり、少し予想を読み誤ってしまったと考えています。

まとめると、日配惣菜パンおよびパン以外の商品の小売店での導入スケジュールや、導入されるか、されないか、あるいはどれくらい展開されるかといったところを見誤りました。

2点目です。昨年自主回収がありましたので、その後、購買の回復を見通す必要がありました。業績予想を出した時は、まだ回復と言いますか、自主回収にしっかりと対応していたタイミングでした。そのため、自主回収後のしっかりとした実績データがなく、小売店の自主回収後の購買の回復に関して見通しが困難な部分があり、ここを少し高く見積り、未達となった部分があります。

よって成長はしていますが、見通しに対して未達となりました。すでに一定回復していますし、あんパン等が10月に出て、好調な初速を記録していますので、今後も成長していけると考えています。

繰り返しになりますが、非常に反省しており、今後はないようにしたいと考えていますが、今までなかった日配パンの導入、ないしパン以外のカップ麺やパンケーキ等の導入に加えて、自主回収からの回復に関して、小売店の売上を見誤ったところが、業績予想修正の理由だと考えています。

第1四半期の決算も、あまり予想に対して良くないものでしたが、第1四半期の時点ではまだかなり期間が残っていて、達成可能だと考えていました。しかしながら、第2四半期の時点で半分経ちましたので、事実もかなり出揃っていると考え、このタイミングで修正を行いました。

堅調な成長は続いていると考えており、特に日配パンではない「BASE BREAD」の強みやユニークさをよく理解しました。そちらをレバレッジするかたちで、例えばこの下半期には、「BASE BREAD」シリーズのフレーバー違い、日配パンではないフレーバー違いを出していき、失敗を学びに変えて成長していけると考えています。

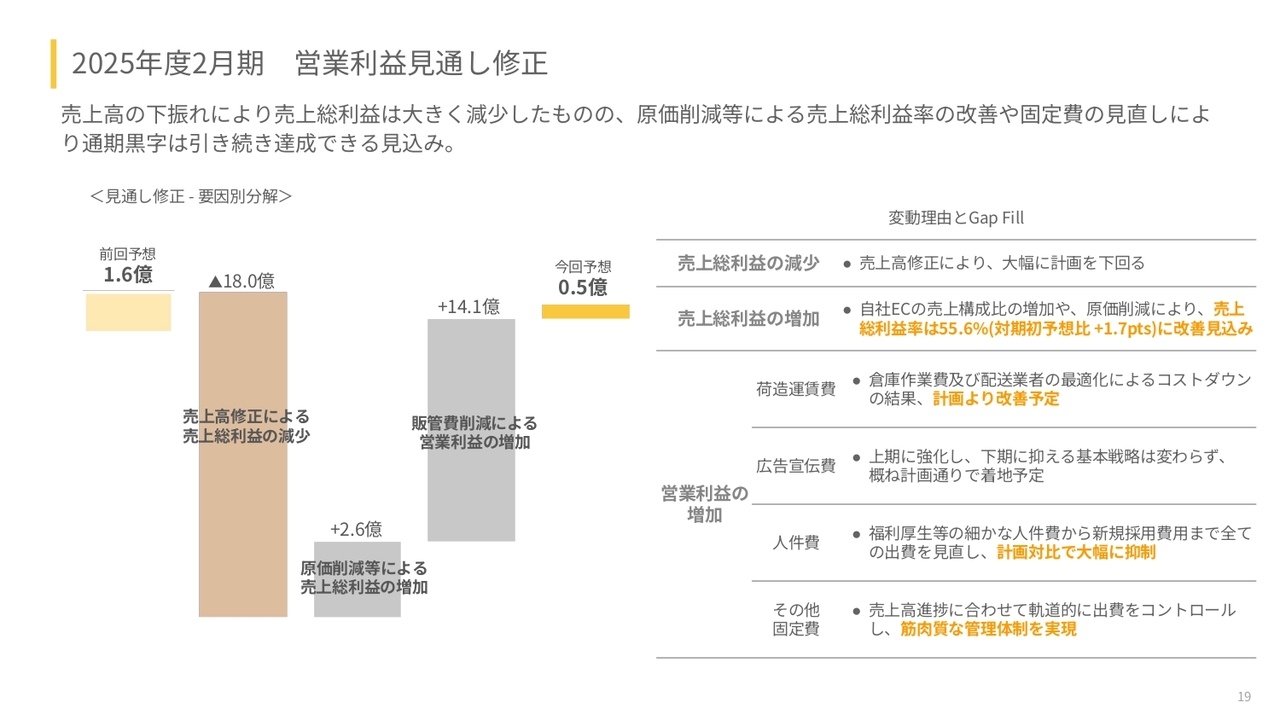

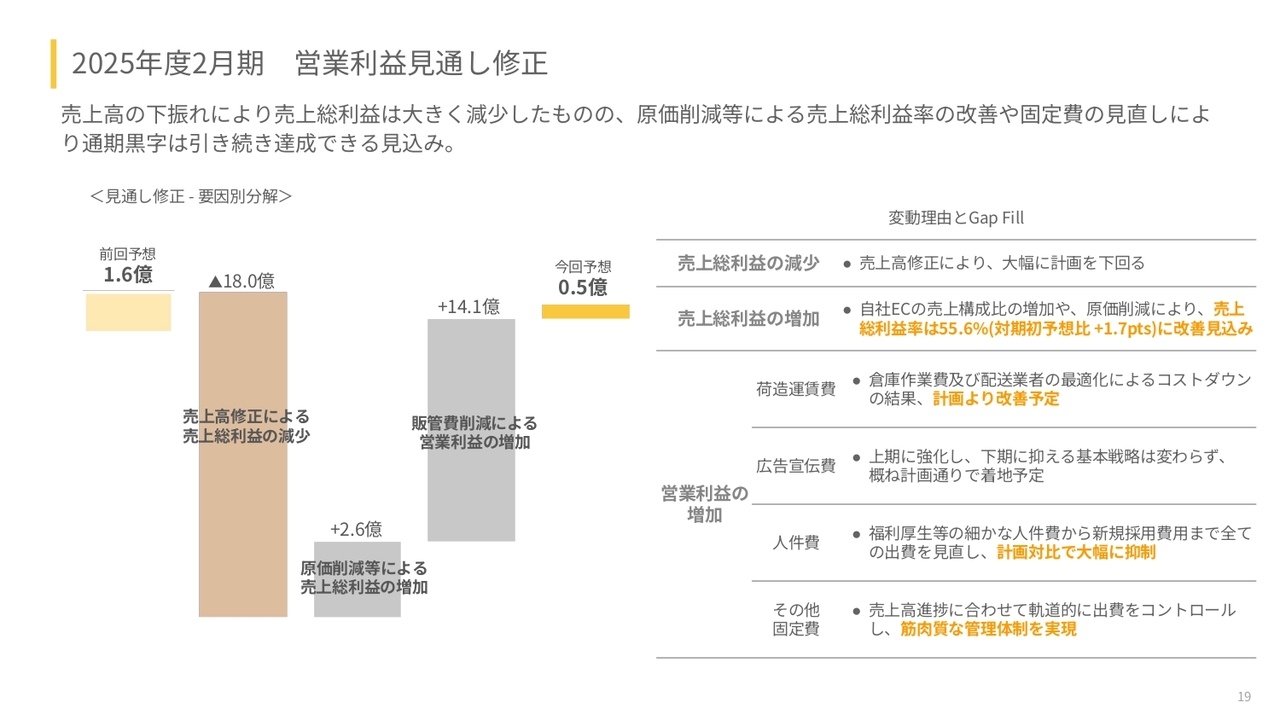

2025年度2月期 営業利益見通し修正

営業利益見通し修正についてです。売上高の下振れによって売上総利益は大きく減少しましたが、原価削減等を積極的に進めることにより、売上総利益率の改善や固定費の見直しによる通期黒字は、引き続き達成できると考えています。

今期は通期黒字化を掲げており、自己資本比率も下がっていましたので、通期黒字化をしっかりと達成し、今後の成長につなげることがまずは一番大事だと考えています。よって、売上高か営業利益で言いますと、営業利益を優先しました。

売上高修正により、売上総利益は大きく減少していますが、原価削減を期初想定よりもさらに進めることによって、売上総利益を回復させています。また、すでに十分な人材を採用済みであると判断し、採用等を縮小しています。現チームでしっかりがんばり、少数精鋭で事業成長を継続できると考えており、事業成長を犠牲にしたわけではありません。

固定費ないし原価削減等については、売上高の見通し修正によって費用をさらに圧縮し、筋肉質になる良い機会でもあると考えていますので、固定費ないし変動費用率を圧縮できたことは、翌期以降に対してもポジティブであると考えています。

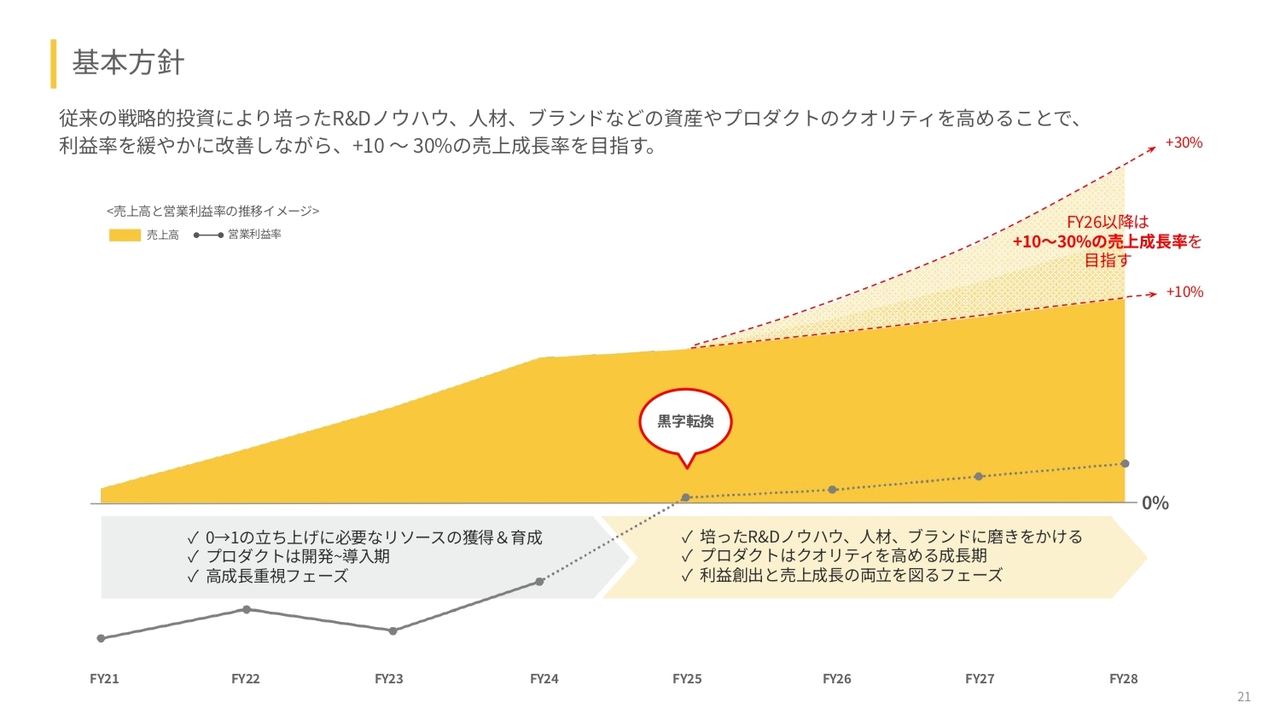

基本方針

今後の3ヶ年程度の成長についてご説明します。当初発表していた成長戦略は、上場時のロードショーやご説明に沿ったものでしたが、そこからしばらく時間が経ちまして、フェーズも変わってきていますので、アップデートしました。

今までは市況的にも良かったこともありますが、過去は第三者割当で調達を繰り返しながら、大きな赤字を出しつつも大きな売上成長を遂げてきました。しかしながら、上場した後は黒字の中での売上成長を続けていくことが大事と考えており、今期は黒字転換を掲げていました。

今年は、売上成長は前年比と比べると低いのですが、営業利益率に関しては大幅に改善した年です。2024年度下期と2025年度下期で比較すると、年間でプラス20パーセントきちんと成長していますので、年間プラス20パーセント成長くらいの実力は十分あると考えています。

来期以降は、営業利益はしっかりと黒字のまま改善していきながら、売上成長率は年間プラス10パーセントからプラス30パーセントの範囲で成長を継続していきたいと考えています。

もちろん積極的な活動は続けていきますが、上場前にリソースを大きく取りにいったフェーズとは違うと考えています。今いるメンバーが定着することで、しっかりと成長を続けられると考えています。

一定の時間をかけることによって、より「かんたんで、おいしく、からだにいい」商品になっているという確信もあり、今期は黒字化を優先しました。

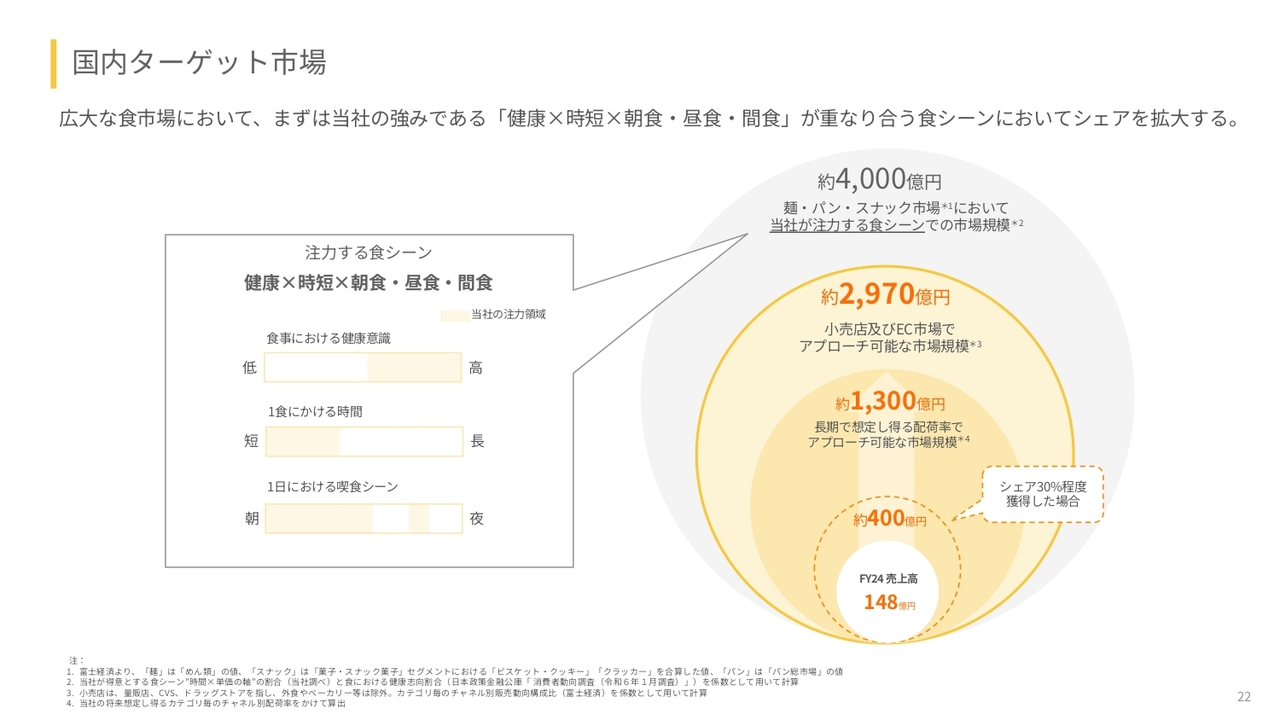

国内ターゲット市場

国内ターゲット市場のスライドについても、より解像度の高い、3ヶ年計画に沿ったものにご説明を変更しました。当社がすでに販売している麺とパンとスナックといった市場の中で、我々に競争優位性があり顧客獲得ができる領域に、まずは絞って注力していきます。

当社の強みである「健康」「時短」「朝食・昼食・間食」が重なり合う食シーンは、国内に約4,000億円の市場規模があると考えています。

もちろんベーカリーやレストランで当社の商品を販売することはできますが、当社の今のメインチャネルはコンビニや定期購買です。その中で小売店やECに絞ると、市場規模は約3,000億円あると考えています。

それに対して、昨年度の売上高は約150億円ですので、十分成長余地があると考えており、引き続き成長していきたいと考えています。

成長戦略①

そのための成長戦略についてです。ドラッグストアやスーパーマーケットの拡大余地がまだまだあると思っています。健康なものはドラッグストアで買う、パンはスーパーで買うという流れがあると思います。

一方で、コンビニで買われる方とスーパーで買われる方は、ニーズが違うこともあると思います。例えば、ファミリー層のまとめ買いなどがあると思いますので、例えばコストコで販売したような箱入りのアソートパックなど、お客さまやチャネルに合わせた商品を出すことは成長余地があると思っています。

今までは商品ラインナップを非常に絞るかたちで効率的な成長を遂げてきました。そちらは一定継続しつつも、よりターゲティングしたような商品、荷姿、販売チャネルというところで成長余地があると考えています。

また、健康経営を目指す企業のオフィスに導入してもらうことをはじめ、健康診断や特定保健指導、あるいは老人ホームなどでも、簡便で健康になれるといった観点で展開余地があると思っています。このあたりは、広告宣伝費に頼らないかたちで売上高成長できる余地があると考えています。

また、「チョコパン×ダイエットユーザー」「パンケーキミックス×ファミリー層」「こしあん×シニア世代」など、プロダクト・顧客・販売チャネルの組み合わせで、より効率性を高めていくことが、成長余地として大きいと考えています。

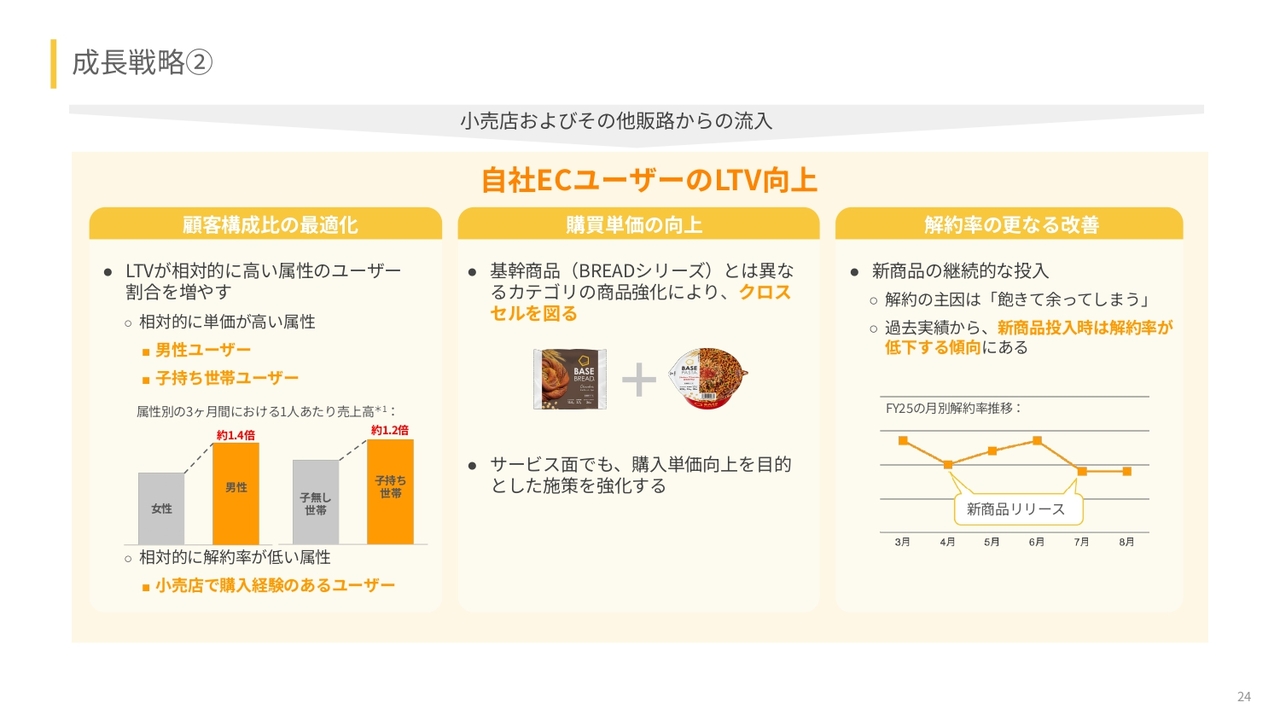

成長戦略②

小売店で売っている商品は限定的です。したがって、例えば、「BASE BREAD チョコレート」の購入者に「BASE PASTA 旨辛まぜそば」といったクロスセルで、購買単価を上げていけると考えています。

やみくもに新商品は出しませんが、新商品のリリースや商品改善は解約率を下げるためにも有効ですので、引き続き進めていきます。これにより、広告宣伝費に多く頼らずに、トライアルを獲得したお客さまのLTVを上げていくことができると考えています。

R&D戦略

成長戦略の手前で取り組み続けることとしては、主食の生地をもっとおいしく、もっと簡単にしていくことです。パンも麺もクッキーも生地は同じですので、その土台であるベースフードミックスを改善することがすべてにつながると考えています。

小麦粉さえあれば、正直、クッキーやパン、カップ麺を作るのは簡単であり、つまり商品展開が早いと思います。しかしながら、当社のベースフードミックスはそこまで早くありませんので、それをより適切な物性に改善することによって、どんどんスピーディな商品開発ができると考えています。

またすべての商品をおいしくすることができると思っています。おいしさは、すべての基本だと思っています。

製造コストも下げていきます。配合は改善の余地があり、小麦粉でパンを作る時の工場での生産スピードと、当社の原材料ミックスで商品を作る生産速度にはまだ乖離があります。したがって、製造効率を良くしていくことで、原価を削減できると考えています。

完全栄養のロングライフなパンは非常に難しく、世界で作っているのは本当に我々くらいだと考えています。品質保証のレベルはもともと高かったと考えていますが、この1年間でさらに飛躍しました。我々が独自に持っているデータもかなりありますので、そこをしっかりと守っていくことによって、安心して売上成長できるようになります。

これらの、スピーディな商品開発・改善、おいしさの向上、製造の効率化、安全・安心の徹底の4つを、R&Dグループの成長戦略としています。

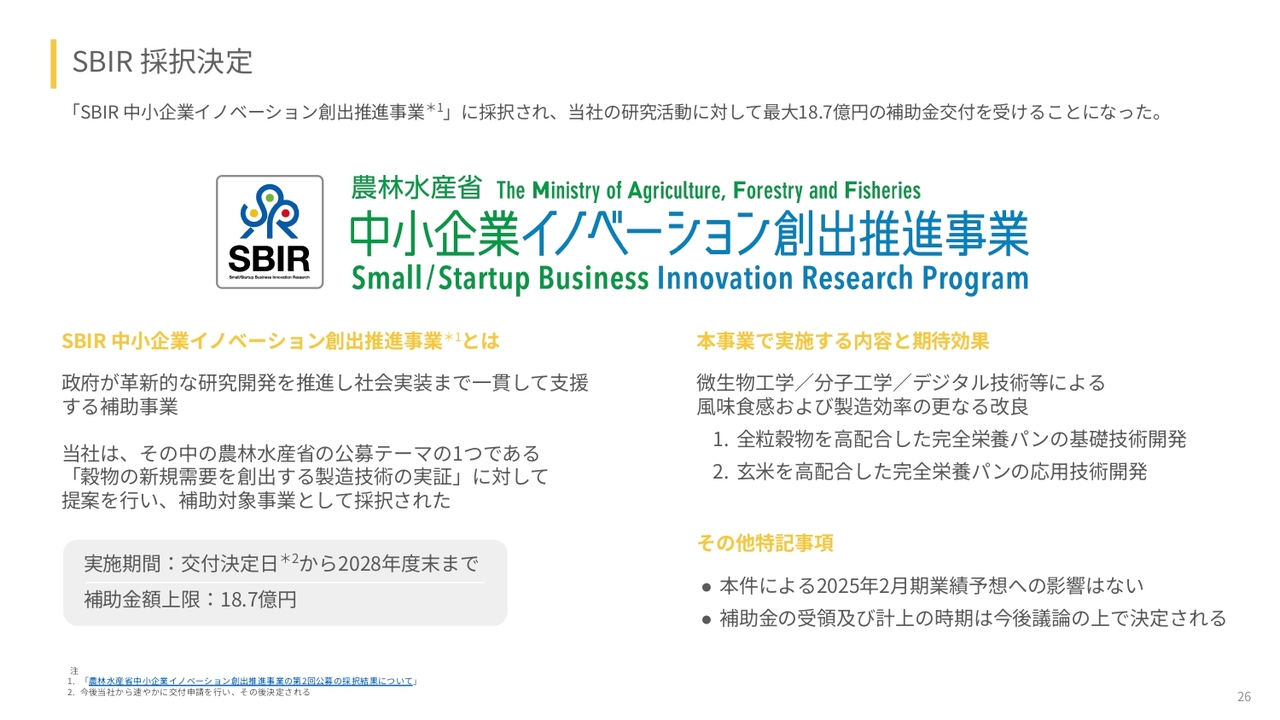

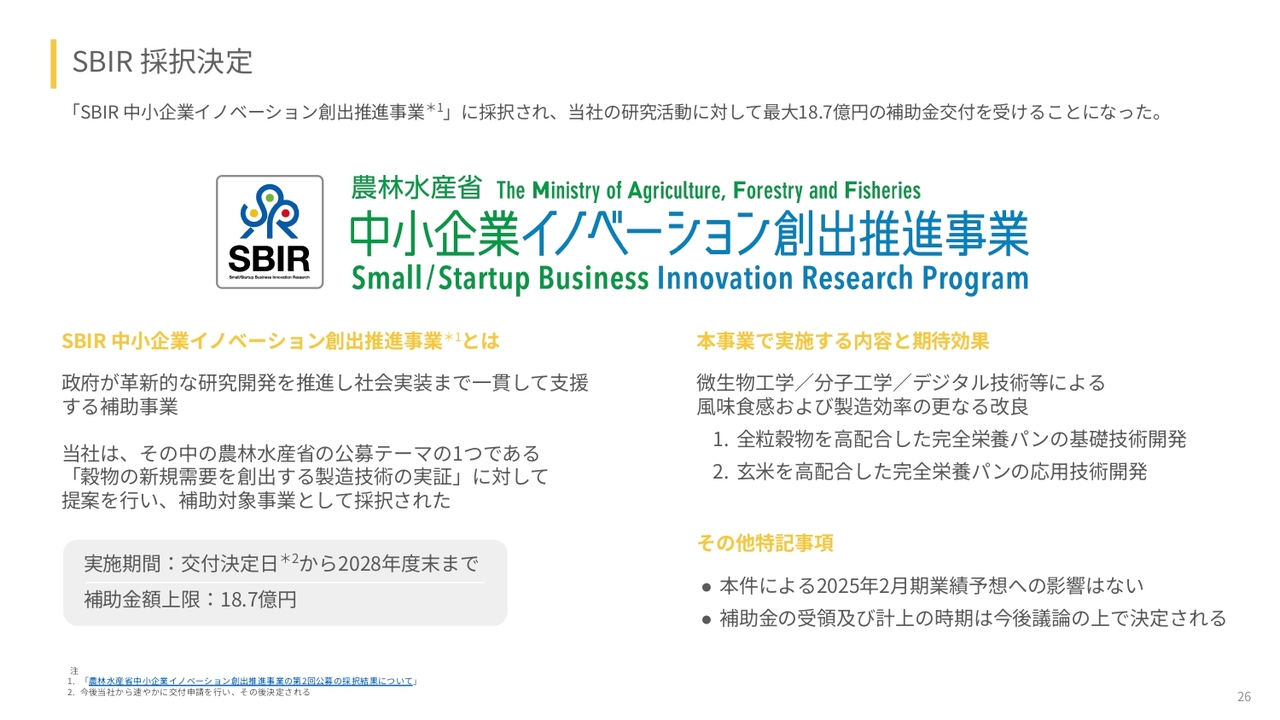

SBIR採択決定

こちらは大きなニュースだと考えていますが、政府が「スタートアップ育成5か年計画」で目玉の1つとしているような、スタートアップのイノベーションを支援する仕組みである「農林水産省 中小企業イノベーション創出推進事業(SBIR)」に採択されました。

最大18億7,000万円の補助金が交付されます。今回も競争が非常に激しく、倍率は10倍程度あり、最大規模の採択になります。我々の投資領域であるR&Dの技術開発を、政府の支援も得ながら進められると考えています。

すでに当社には、微生物工学、分子工学、デジタル技術のタレントも在籍しており、さまざまな大学との共同研究も行っています。その費用を補助していただくことにより、全粒穀物を高配合した完全栄養パンを、より「かんたんで、おいしくて、からだにいい」ものにしていくための基礎技術開発を進めていきます。

その先にあるのは、パンにおいて小麦ではなく米を使いつつ、「かんたんで、おいしくて、からだにいい」ものを作ることは難しいため、玄米を高配合した完全栄養パンに応用していく技術開発も必要になると考えています。それにより穀物の新規需要も作っていき、より多くの方を健康にすることができると思っています。

今期の業績予想への影響はありませんが、翌期以降の業績に対してはポジティブな影響があると考えています。まだ採択されたばかりですので、事務局と相談しながら詳細を適時開示していきたいと考えています。

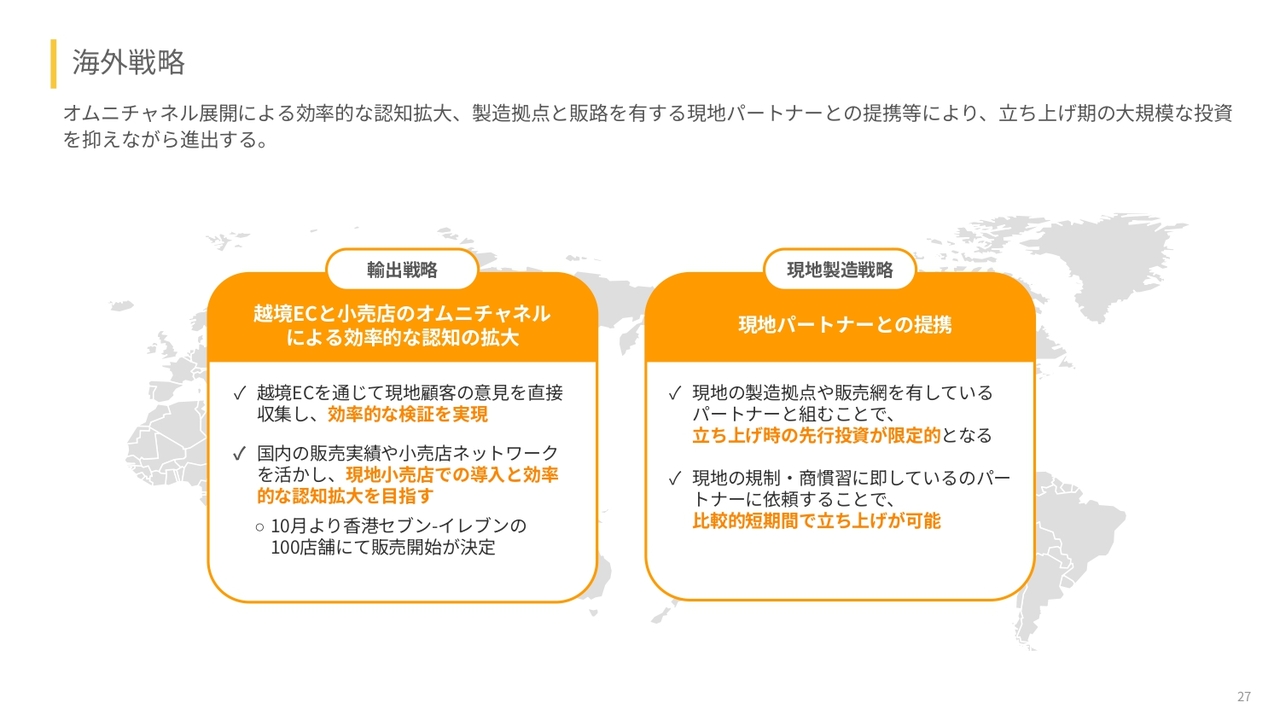

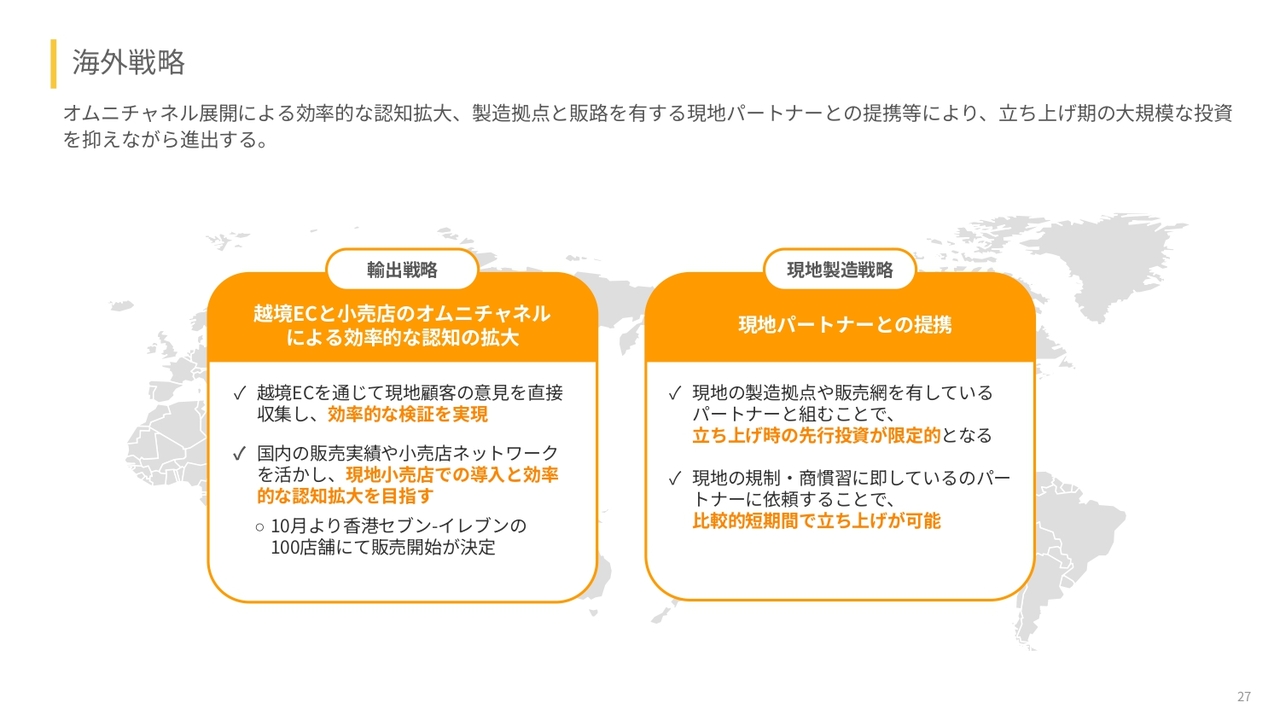

海外戦略

海外戦略です。「海外事業だから大赤字でいい」というわけにはいかないと思っています。会社全体が黒字の中で海外事業をしっかりと伸ばしていき、海外事業を一気に伸ばせる手前まで持っていくことが大事だと思っています。

我々は、輸出戦略と現地製造戦略の2つの戦略があると考えています。輸出戦略に関しては、今、越境ECで日本の商品が大変人気です。香港など、日本のものにそのままシールを貼って売っているものが人気だったりするような地域がありますので、日本のものをそのまま売っていきます。

また、我々の強みであるオンラインでの販売のほか、コンビニとのネットワークを活かし、香港で圧倒的なシェアを持つセブン-イレブンの100店舗にて販売開始します。

次に、現地製造戦略です。先ほど少しお伝えしましたが、現地の大手パンメーカーと組んでいく方法もあると考えています。

製造拠点と販路を持っていながら、一般的なパンの生産と販売が主で、価格競争に苦しんでいるような企業は日本だけでなく、海外にも存在します。しかし、当社の無形資産である技術力やマーケティングノウハウ、ブランディングを組み合わせることで、より高付加価値の商品を提供できると考えています。

そのような提携の仕方があるのではないかと具体的に考えているところですので、良いニュースを出したいと思っています。

駆け足になりましたが、時間になりましたので説明を終了します。

質疑応答:通期黒字を見込んでいる根拠について

司会者:「黒字幅から考えると、多少の変動要因によって赤字で着地する可能性も高いように見えます。通期黒字を維持できると見込んでいる根拠を教えてください」というご質問です。

橋本:このタイミングで業績予想を修正しているため、ある程度織り込んでいたり、事実が積み重なったりしている部分が多いです。

黒字化は達成できる見通しであると考えていますし、見通しを達成するのは我々であるため、達成する覚悟で取り組んでいます。

より具体的にお話ししますと、値上げに成功したことがまず1つ大きな点と考えています。8月に値上げを実施し、今は10月半ばです。ネガティブな影響が想定より少なかったことは、一定の揺るがない事実であるかと思っています。我々の商品のクオリティと、プライシングのバランスが良かったのだと考えています。

原価削減についても、いわゆるチャレンジングなものもあれば、確実なものもありますが、蓋然性の高いものを織り込んでいます。

今回、業績予想を修正したことは重く捉えていますので、修正予想に関しては確実に達成することを非常に重視しています。よって、達成できるかわからないものを出しているつもりはありません。

また、コストはファイナンスチームで細かくコントロールしています。着地に対して常にしっかりと管理し、何か起こっても支出を止められるため、問題ないと思っています。

チャネル構成比も、今の予想から外れる可能性は低いと考えています。先ほどお伝えしたとおり、小売店の動きは毎月あるわけではなく、例えば半年に1回大きな動きがあったりするものだと考えています。そのようなことも含めて、チャネル構成比の予想が大きく外れることはないと思っています。

したがって、修正予想はしっかりと達成できると考えています。黒字化することはエポックメーキングな事象だと思いますし、達成することを重視しています。よって、少しの変動で赤字になることはないと思いますし、そのようなことが起こらぬよう進めていきたいと考えています。

質疑応答:海外展開の現状に対する考えと評価について

司会者:「今期は黒字化優先のため、海外展開に関しては勢いを抑えているようにも見えます。現状に対する御社の考えや評価を教えてください」というご質問です。

橋本:おっしゃるとおりだと思っています。従前から、日本の会社で海外展開に成功している会社は、日本で圧倒的に勝っている会社だと思っています。海外展開は、当然のことながらマザーマーケットで不利になります。もちろん一般論ではありますが、日本で勝つ確率を下げてまで海外展開を進めるべきではありません。日本でしっかりと勝つことが、海外展開につながると考えています。

コロナ禍前にもアメリカに展開しており、コロナ禍で中止しました。その時から、圧倒的な商品力やブランディングがあれば、ローカライズをそこまでしなくても勝てると思っていました。商品があまりおいしくなかったり、値段が非常に高かったりする中で販売するのは非常に困難です。

そのような意味では、今は世界展開できるような商品を作ってきていますので、海外の売上イコール我々の海外成長の進捗ではありません。

特に今期は、海外戦略が定まったと思っています。つまり越境ECを活用し、「メイドインジャパンの商品をそのまま食べたい」といった需要に対し、広くオンラインで販売すれば、どのマーケットの可能性が高いかがわかります。可能性が高いマーケットに関しては、日系のコンビニや小売店がある場合はそこに導入を進めていきます。同時に、大きなマーケットや重要なマーケットに関しては、現地メーカーと組んでいきます。

これは、コロナ禍前に我々がアメリカで法人化し、すべて自分たちで進めようとした時よりも売上高成長の蓋然性は高く、費用面のリスクも低いと考えています。今期はそのような戦略を実証していた期間ということかと思います。

質疑応答:卸の今後の見通しと改善策について

司会者:「通期業績予想の売上高減少の主たる要因は卸とのことですが、今後の見通しや、何を改善すれば回復してくるのかを教えてください」というご質問です。

橋本:まず、日配惣菜パンの導入と自主回収からの回復が挙げられます。特に自主回収は、当然のことながら再現しないことを目標としています。万一あったとしても、初回よりはうまく対処できると考えています。

日配惣菜パンに関しては、しばらくはそこに依存するような成長戦略は作っていないです。ただし、一度チャレンジしており、さまざまなデータもありますので、伸び代はよくわかっているつもりです。

見通しの立て方に関しても、我々は定期購買を中心に事業を進めてきましたが、コンビニでの導入見通しに関してもより精度を上げていきます。ここについても、やり方はあると思っています。

業績に対して未達という話と、成長していないという話は別だと思います。成長に関しては、この規模感で50パーセント成長は、オペレーション上の課題もありますので、難しいと思います。しかし、10パーセントから30パーセント成長は、この規模感からすると業界水準から見ても急成長と言えると考えています。

世界的に見ても、この売上規模でこの売上成長の食品スタートアップ、食品グロースはあまりないと思います。

もちろん予断を許さない状況ですが、R&Dも強化しています。すでにタレントも採用でき、政府からの補助も得られますので、「BASE FOOD」の基幹となるような原材料の生地がさらにおいしくなり、コストをさらに下げていくことができると思います。また、バリエーション展開もより容易になっていきます。

そのような中で、例えば「BASE BREAD こしあん」を定期購買や小売店でも販売し、その初速が非常に好調です。それをシニア世代に売っていく、老人ホーム等での戦略的展開はあるかもしれません。そのようなことに取り組み続けることは変わらないと思っています。

業績予想は修正しましたが、堅調に成長しています。また業績予想修正の要因となった事象は再現しないように努めます。万一再現したとしても、2回目ですのでうまく対処できると考えています。

質疑応答:R&D戦略の成果について

司会者:「R&D戦略の成果により、今後も継続して原価や生産効率の向上は期待できますか? また、その成果はどのようなスパンで出てくるかを教えてください」というご質問です。

橋本:もちろん期待できると考えていますし、加速できると考えています。現時点でも「『BASE FOOD』をおいしい」と言っていただいており、当然ですが創業時と比べるとはるかにおいしくなりました。しかし、例えば非常に人気のあんパンであったとしても、パンの生地にえぐみがないかというと、一定程度はあると思います。

先ほどお伝えしたとおり、意識的にえぐみを感じられなかったとしても、無意識下で感じている部分があります。それが食べやすさや、食べたいという気持ち、さらにあんパン自体のおいしさを相殺する部分もあります。

食感に関しても、例えば「BASE BREAD チョコレート」は非常に売れており、「おいしい」と言っていただきますが、一方でやはり硬さがあったり、少し乾燥した感じがあったりします。

香り、食感、味覚などを科学的にブレークダウンすると、味覚成分、香り成分、硬さなどの強度や構造がありますが、特にプレーンなものはさらによくできると考えています。それを改善することにより、チョコパンやあんパンなどの味つきのものも改善していけると思っています。おいしさの目標も掲げていますが、改善余地はまだあると考えています。

例えば「BASE BREAD ミニ食パン・プレーン」に関しては、狙っているわけではないですが、2四半期連続でおいしくしています。技術開発チームにて、「かんたんで、おいしくて、からだにいい」を加速し、スピーディに3年ほどで完成に近づけていくように進めています。

質疑応答:SBIRによる補助金について

司会者:「補助金について、基本的には上限に近い金額が将来的に特別利益に計上されるのでしょうか? また、本研究に関連する費用は補助金の額と同等ですか?」というご質問です。

橋本:先ほどお伝えしたとおり、具体的なご案内、やりとりはこれからだと考えていますので、この場でオーバーコミットしないほうがいいと思っています。

我々は、第1回で採択された会社から聞くことはできますし、事務局からすでにご案内していただいたこともありますが、採択後の対応は、採択した後により細かくご案内いただけると考えています。先週、採択の公表があり、我々もそこで知りましたので、これからだと考えています。

当然、当社の研究活動のすべてをこの補助金で賄うわけではないと思っていますが、研究開発費に関して、人件費も含めた最大18億7,000万円の交付はかなり大きな金額だとわかっていました。

シンプルな事業ですので、SBIRがなければできなかったこと、行わなかったこともあります。SBIRで行わざるを得ないと考えていたことに関しても、補助をいただくことができると思っています。

持ち出しでは赤字になってしまうためできないようなROIの部分へのチャレンジや、ROIのボラティリティーが高いような開発もあるため、より基礎的な開発に果敢にチャレンジができると思っています。

お答えになっているかわかりませんが、具体的な案内がありましたら、翌期などへの影響を出したいと思っています。現時点でわかることとしては、当初予定していたよりも大きな技術開発の予算になりますので、我々がもともと取り組もうとしていたことに補助金を活用しながら、さらにボラティリティーが高くてできなかったことにもチャレンジします。

少し抽象的だったかもしれませんが、それにより「かんたんで、おいしくて、からだにいい」商品を作ることができ、需要を創出するペースが速まると考えています。

この銘柄の最新ニュース

ベースフードのニュース一覧- 前日に動いた銘柄 part2 千代田化工建設、オキサイド、イーディーピーなど 2026/01/30

- 東証グロース(大引け)=値下がり優勢、コラボス、マクアケがS高 2026/01/28

- 東証グロース(前引け)=値下がり優勢、中村超硬が一時S高 2026/01/28

- 週間ランキング【値上がり率】 (1月23日) 2026/01/24

- 東証グロース(大引け)=値下がり優勢、中村超硬、GRCSがS高 2026/01/20

マーケットニュース

おすすめ条件でスクリーニングされた銘柄を見る

ベースフードの取引履歴を振り返りませんか?

ベースフードの株を取引したことがありますか?みんかぶアセットプランナーに取引口座を連携すると売買履歴をチャート上にプロットし、自分の取引を視覚的に確認することができます。

アセットプランナーの取引履歴機能とは

※アセプラを初めてご利用の場合は会員登録からお手続き下さい。