【QAあり】ランディックス、売上高94.9億円、営業利益8.9億円で四半期利益最高額を更新 人的資本強化により再成長基盤を確かなものに

企業理念

岡田和也氏(以下、岡田):株式会社ランディックス代表取締役の岡田和也です。本日はよろしくお願いします。

我々の企業理念は、「唯一無二の豊かさを創造する」です。昭和から続く住宅の大量生産モデルから、これだけ豊かになった時代において、それぞれのお客さまが自分好みの住宅、デザイン、間取りをパーソナライズで作ることのできる世界を広げていこうと、このような理念を掲げています。

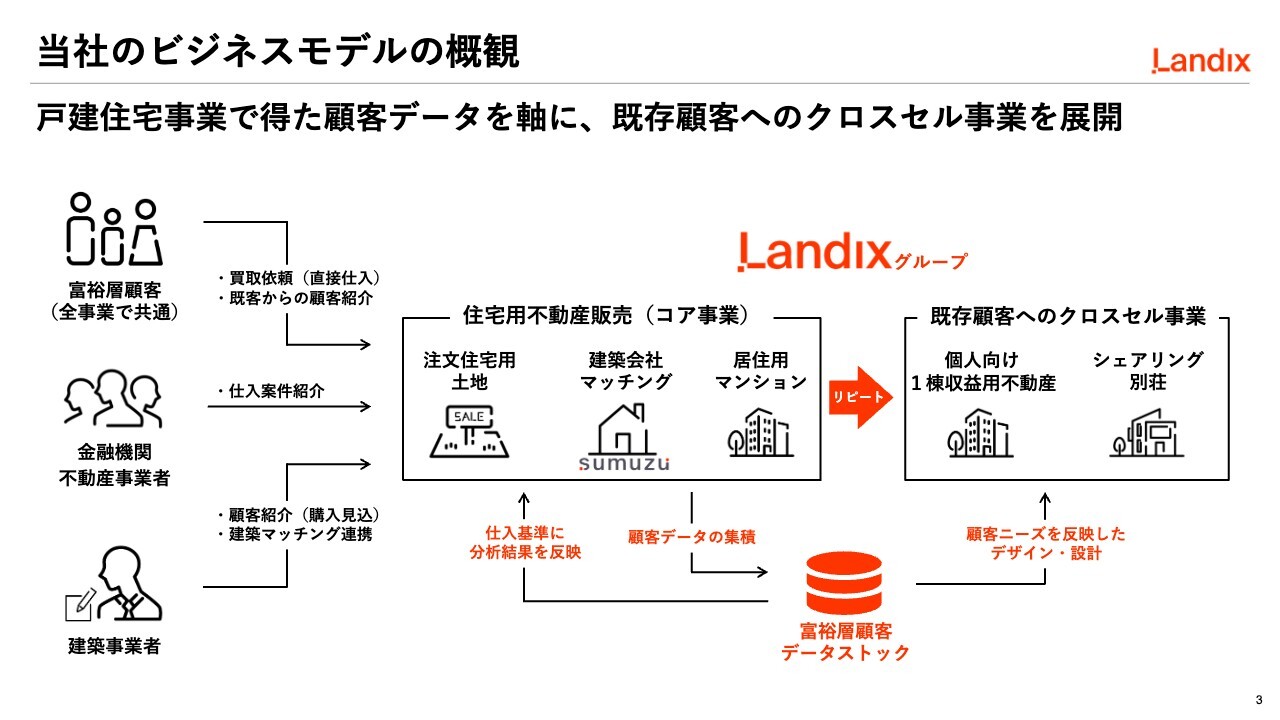

当社のビジネスモデルの概観

岡田:当社のビジネスモデルについてです。今まで不動産、特に住宅は、1回買うと10年、20年と買うことのない、特別な商品でした。そのため、今までの不動産会社は売ってしまえばそれで終わりで、そこからのお付き合いはない、言ってみれば自転車操業的なビジネスモデルが多かったかと思います。

それに対して私たちは、ハイクラスのお客さまとの間に意思を通じたビジネスモデルを構築すれば、安定した売上・利益の実現と、長いお付き合いを通してお客さまにも喜んでいただくことが可能だと思っています。

そのため、紹介やリピートなどお客さまとクロスセルしていくようなビジネスモデルを進めています。

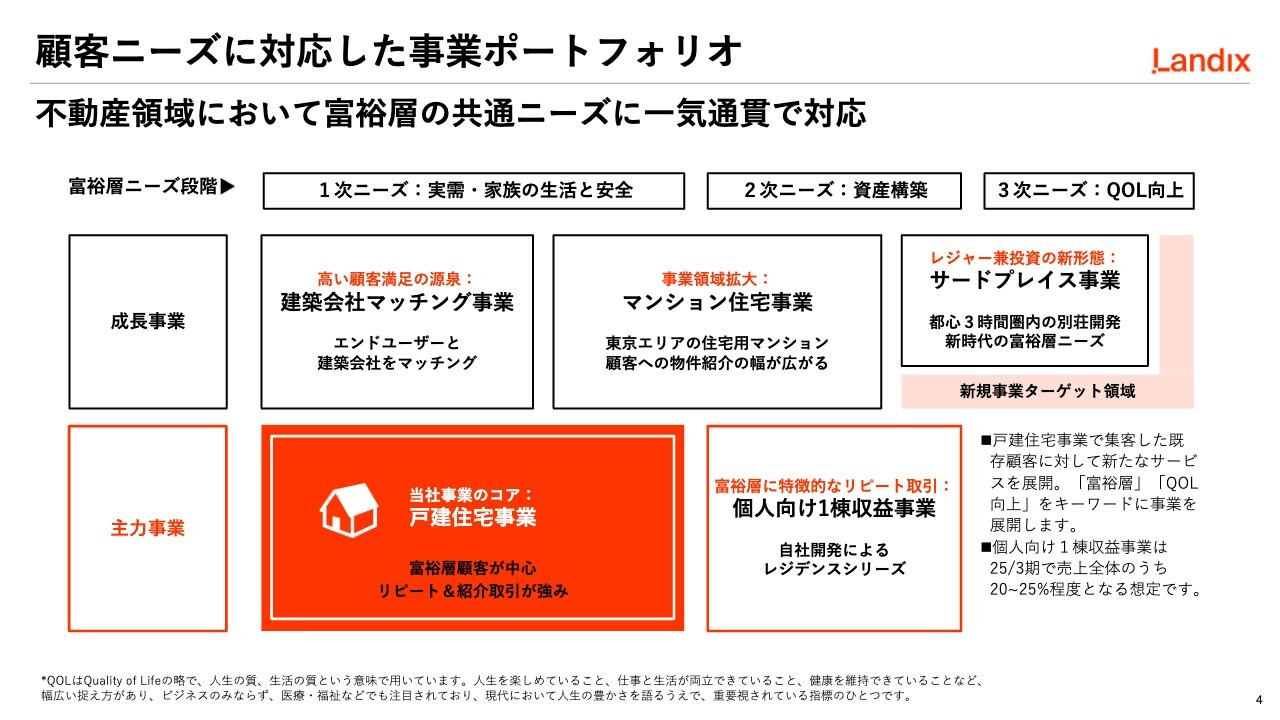

顧客ニーズに対応した事業ポートフォリオ

岡田:具体的な主力事業は、戸建住宅事業です。東京都心の富裕層が好む高級住宅エリアにおいて、戸建住宅事業をメインにしています。このような土地に当社の建築コーディネーターや1級建築士が寄り添いながら、オーダーメイド住宅の建築を推進しています。

関係構築ができたお客さまとの2番目のお取引として、個人向け1棟収益用不動産を資産対策としてご購入いただくクロスセルとなっており、この2本柱が主力事業になります。

こちらに併せて、現在手がけている成長事業として、建築会社マッチング事業と、先日M&Aしたマンション住宅事業があります。住宅事業の1次ニーズ、収益用不動産の2次ニーズと、資産構築からさらに豊かな人生へということでサードプレイス事業、これらを成長事業として進めています。

サードプレイス事業では、東京から2時間ほどで行けるような海沿いや湖、山など特殊な場所に別荘を持ち、使っていない時にはレンタルすることで収益を得ながらご自身も楽しめる物件の開発を手がけています。

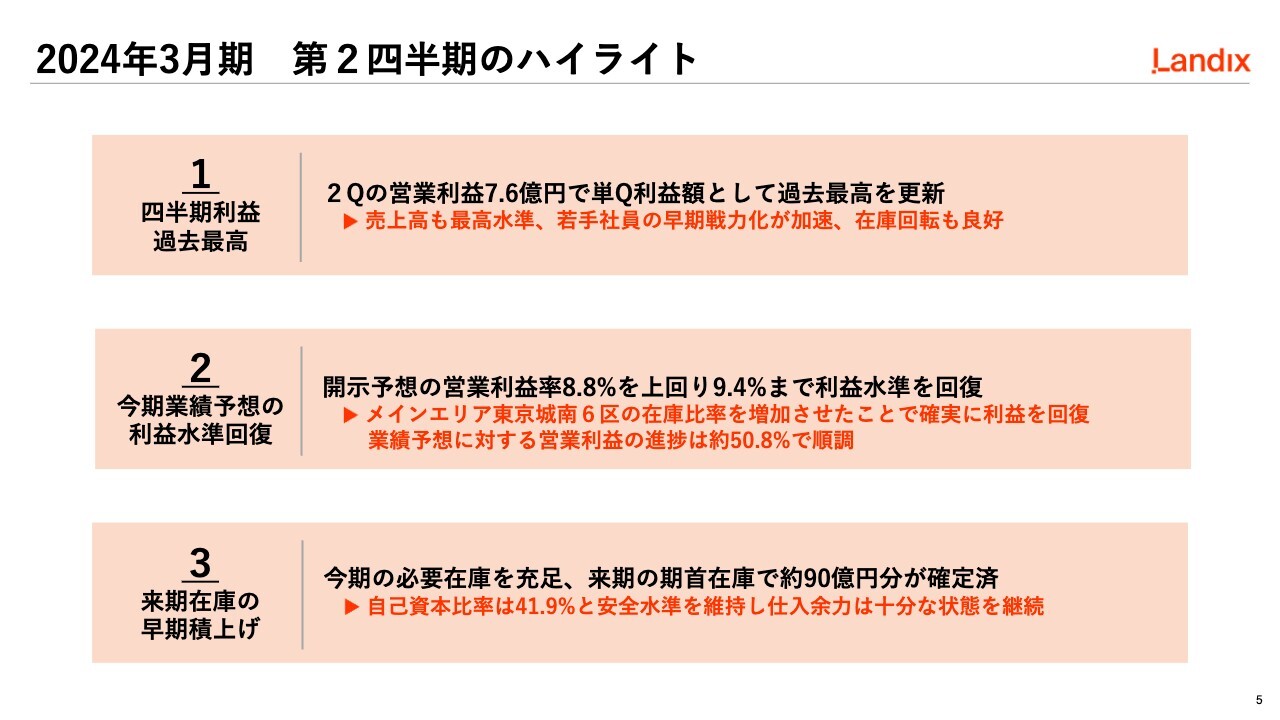

2024年3月期 第2四半期のハイライト

岡田:第2四半期の決算ハイライトです。1番目に、四半期利益として過去最高額をあげることができました。売上高も、ほぼ過去最高の水準です。若手社員が戦力化していることが、大きな理由の1つになっています。

2番目は、利益水準の回復です。営業利益率を意識しながら経営しており、開示予測の8.8パーセントを上回る9.4パーセントまで回復しています。

3番目は、来期在庫の早期積上げです。次の期首在庫水準をしっかりとキープし、優良物件をセレクトできるゆとりを持ちながら、現在は折り返しターンにあることがハイライトの1つとなっています。

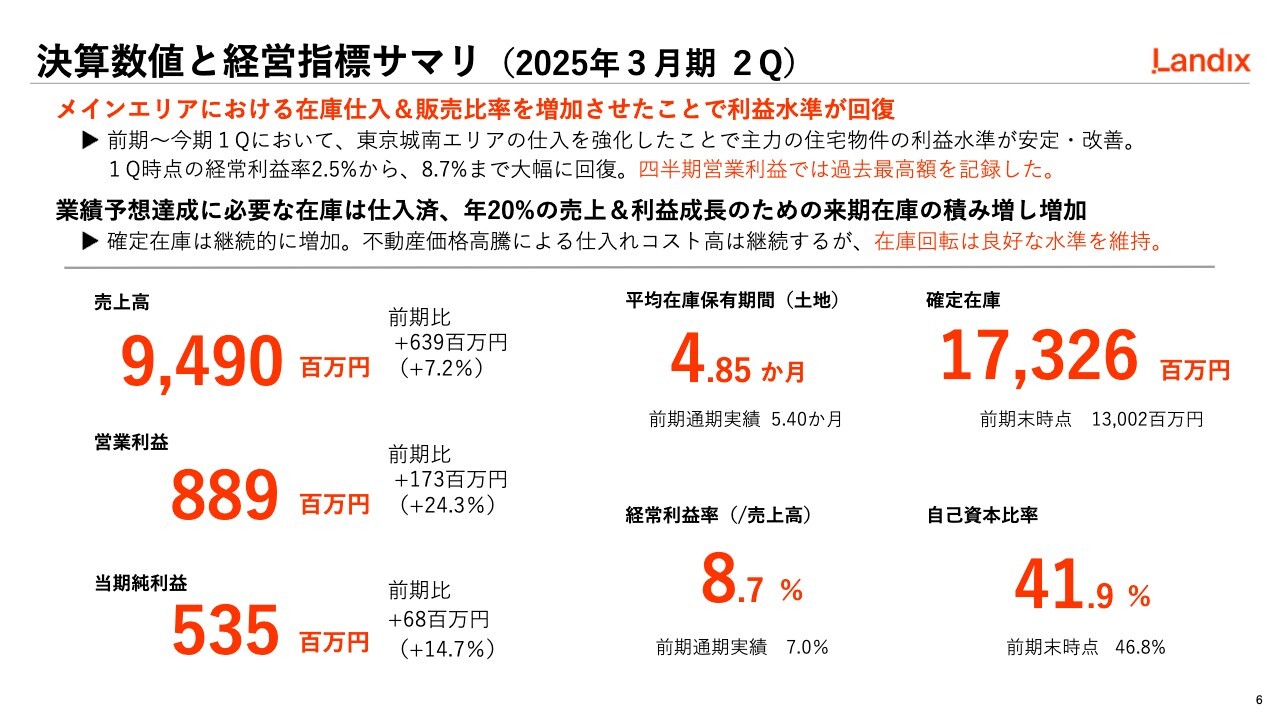

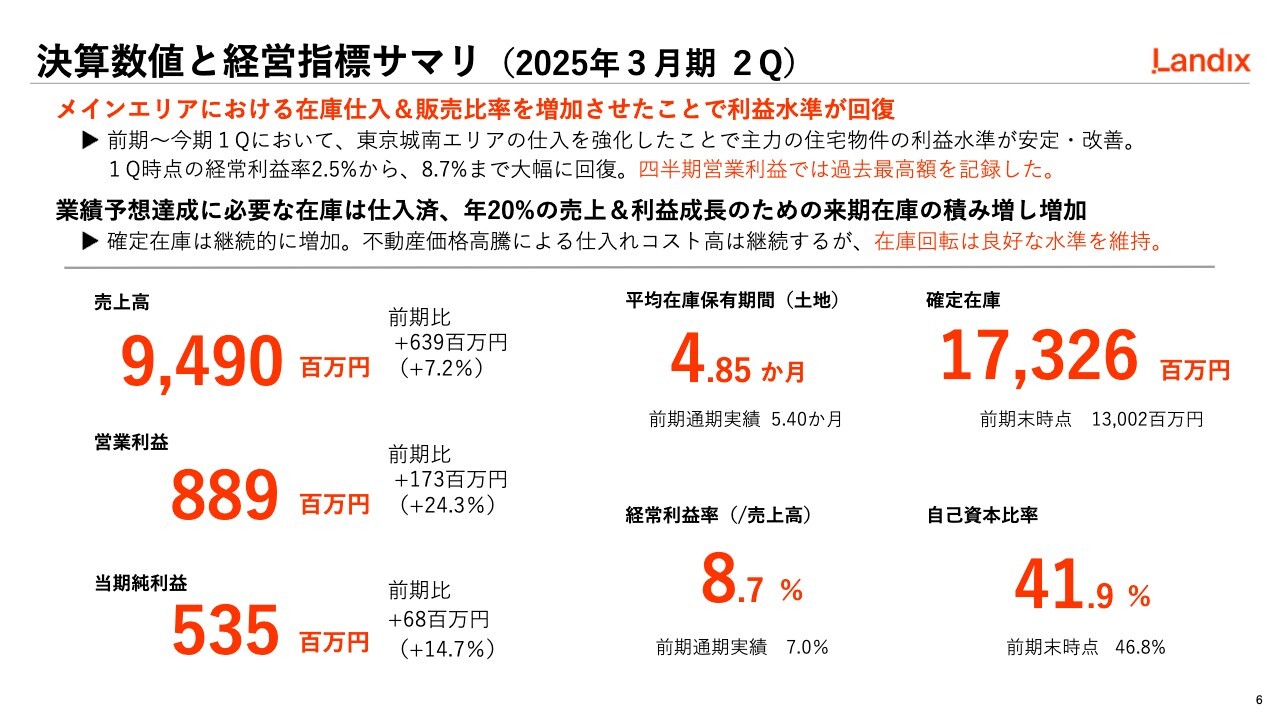

決算数値と経営指標サマリ(2025年3月期 2Q)

岡田:決算数値です。売上高は94億9,000万円、営業利益は8億8,900万円、純利益は5億3,500万円です。

スライドに記載しているのは、毎四半期でご説明している指標です。平均在庫保有期間(土地)は4.85ヶ月と、前期数字より良い数値が出ています。経常利益率は8.7パーセント、確定在庫は173億2,600万円、そして自己資本比率は41.9パーセントとなっています。

kenmo氏(以下、kenmo):こちらのスライドについていくつか質問したいのですが、よろしいですか?

岡田:お願いします。

kenmo:まずは、前提の確認です。以前、昨期の業績が落ち込んでしまったのは、エリア拡大によってノウハウの少ない地域での土地の仕入コストが上がってしまったからだというお話をお聞きしました。

今期はあらためて原点に返り、城南エリアにフォーカスを当てて取り組んでいるという理解でよろしいですか?

岡田:おっしゃるとおりです。エリア拡大のため、まずは面を取っていこうと積極的に攻めていきましたが、荒くなってしまったかと思っています。エリア拡大自体は諦めていませんが、我々がもともと強いエリアへと意識的に軸足を移したことが回復につながっていると思います。

kenmo:ありがとうございます。先ほど、利益率の話がありました。今期は8.7パーセントとなっていますが、2年から3年前には10パーセントを超えたような時期もあります。

そこと比べると、昨期よりは少し回復しているようには見えますが、いずれまた10パーセントという数字に戻していけるのでしょうか? それとも、コストがかかってきているため、売上を伸ばしていく方向性なのでしょうか?

岡田:まず、経常利益率10パーセントは常に意識しておきたいと思っています。ただし、我々にはまだまだ成長の余力があるため、現在は新卒メンバーをはじめとする採用に積極的に注力しています。

ある程度人数が増えていく中で、それによるコストを消化しながら利益率を少し戻していることは、非常に良い傾向だと思っています。

ご質問いただいたとおり、経常利益率を意識しながらも成長を加速していく、また、人員コストをしっかりと賄いながら伸ばしていくという両輪で考えています。

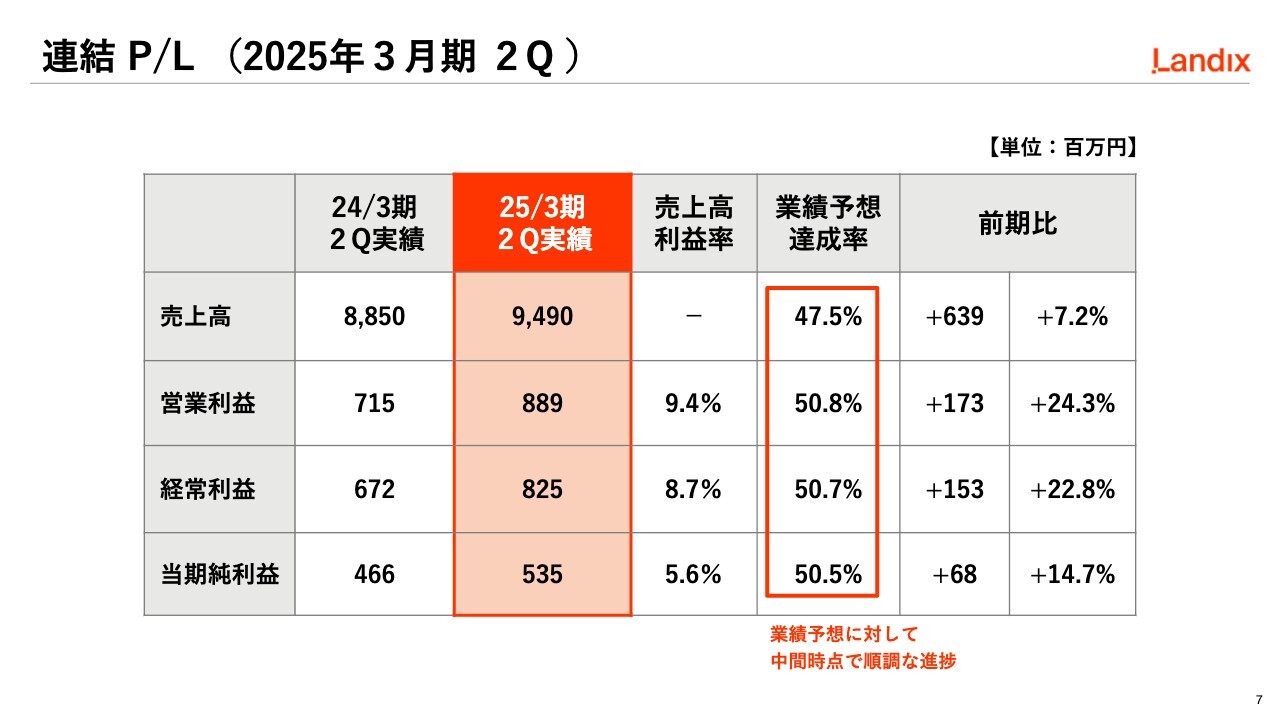

連結P/L(2025年3月期 2Q)

岡田:P/Lの状況です。業績予想達成率をご覧ください。

売上高は47.5パーセント、営業利益は50.8パーセント、経常利益は50.7パーセント、当期純利益は50.5パーセントと、概ね中間地点として順調な進捗です。

以前からお伝えしているとおり、第4四半期には大型物件を含めた収益用不動産開発の引き渡しを控えています。しっかりと予定どおりにこなせられれば、目標達成はできるだろうと考えています。

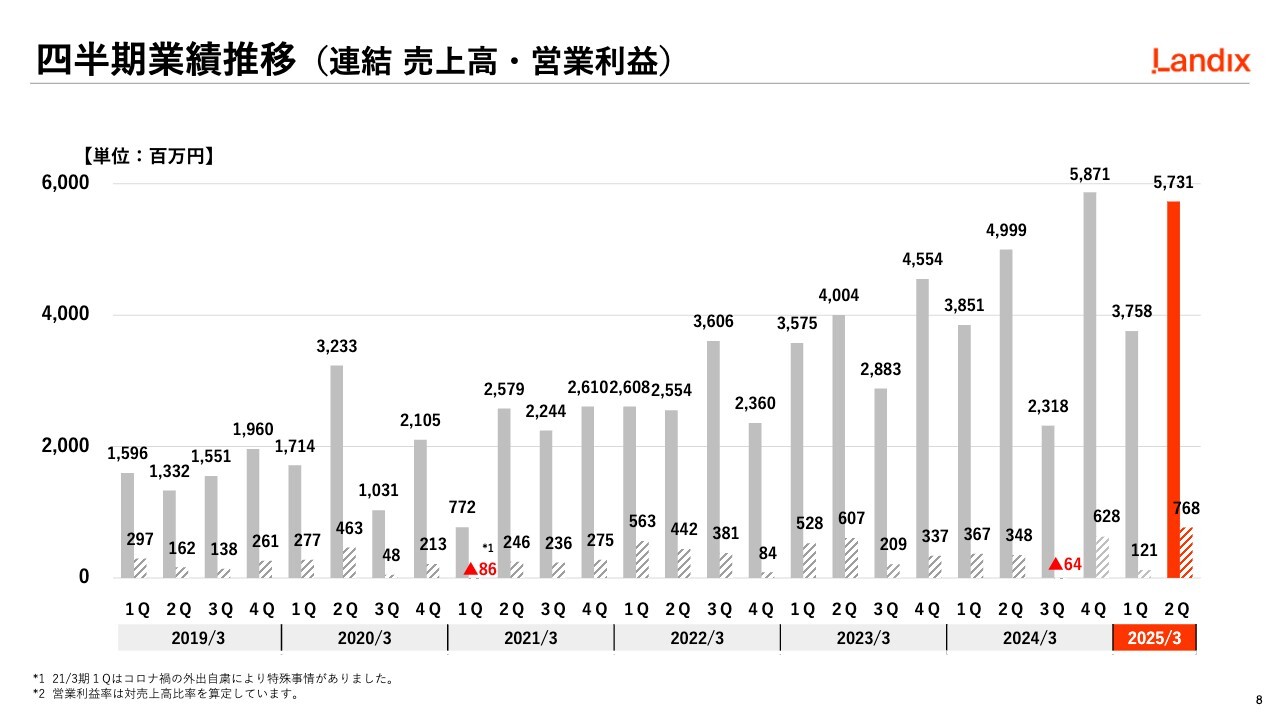

四半期業績推移 (連結 売上高・営業利益)

岡田:スライド内の棒グラフは、四半期の業績推移を示したものです。オレンジ色の部分をご覧ください。この四半期で売上高はほぼ最高水準、利益も過去最高の数字を出せています。

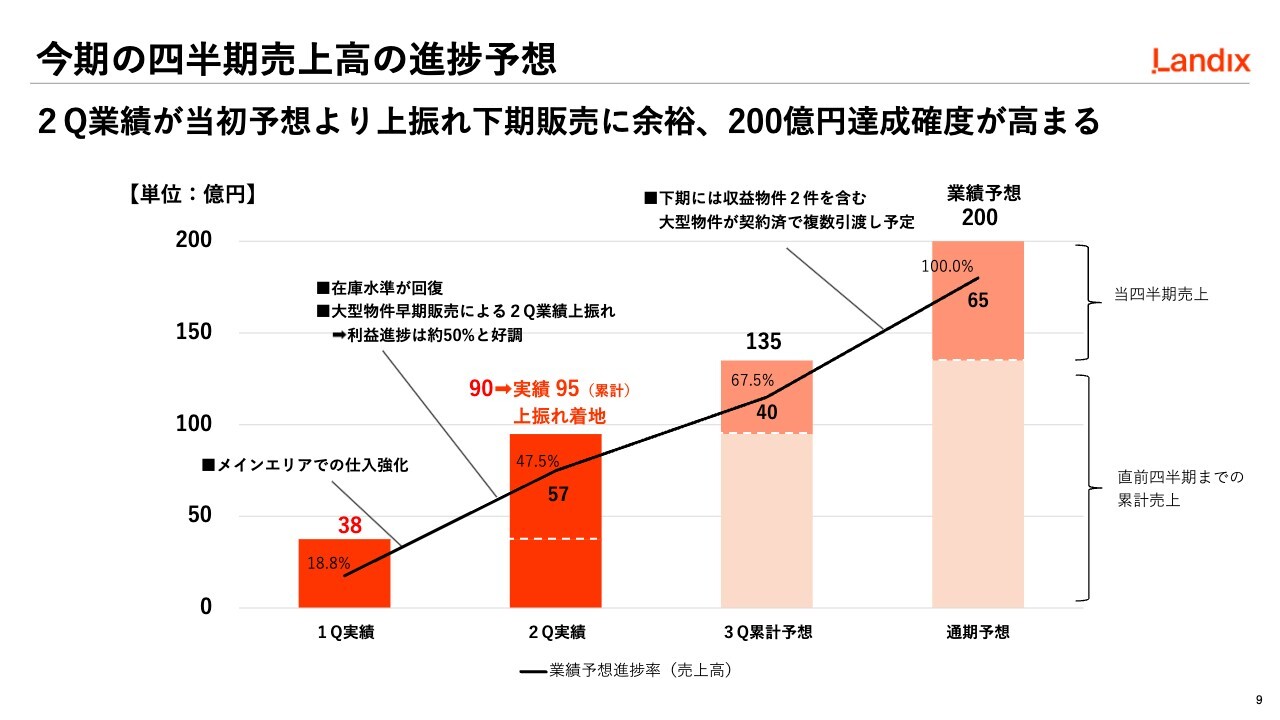

今期の四半期売上高の進捗予想

岡田:進捗予測です。今後第3四半期・第4四半期とあり、第4四半期の約65億円には、先ほどお話しした収益物件をはじめとするいくつかの引き渡し予定物件が含まれています。

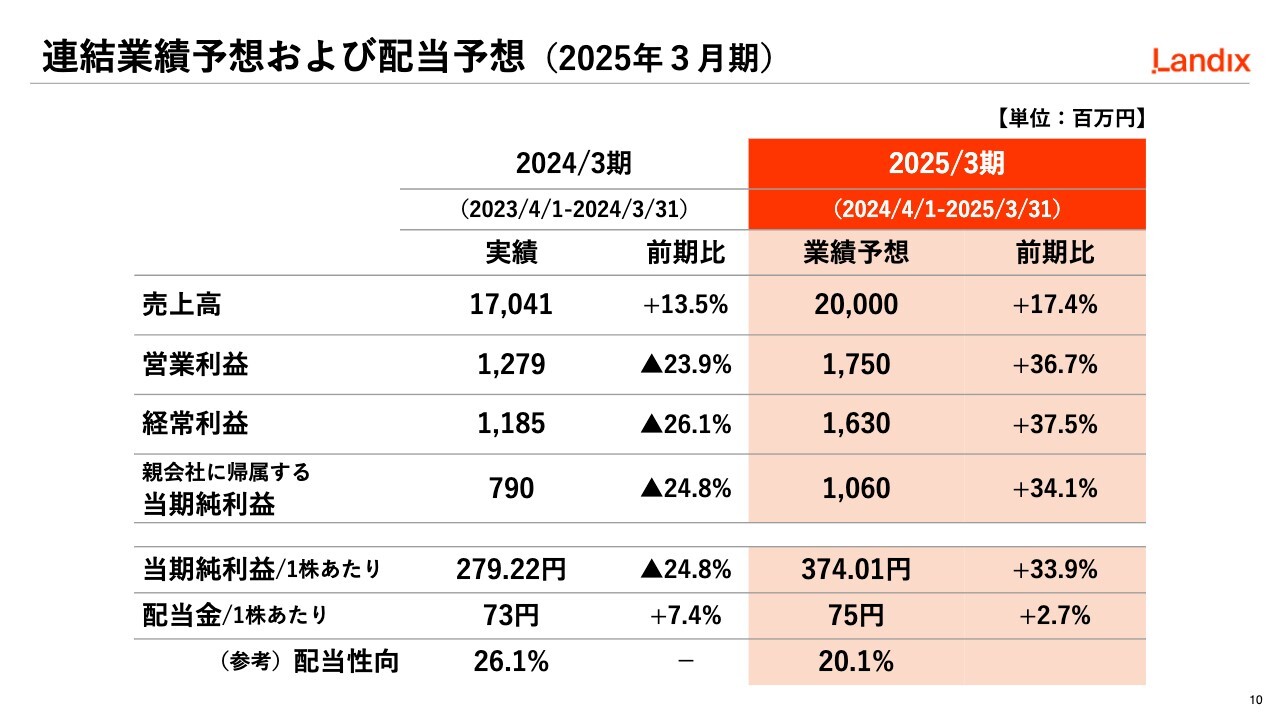

連結業績予想および配当予想 (2025年3月期)

岡田:連結業績と配当の予想です。こちらは、現時点で変更はしていません。当初予想のとおり、売上高は200億円、営業利益は17億5,000万円です。営業利益においては、前期比で36.7パーセント上回る計画です。

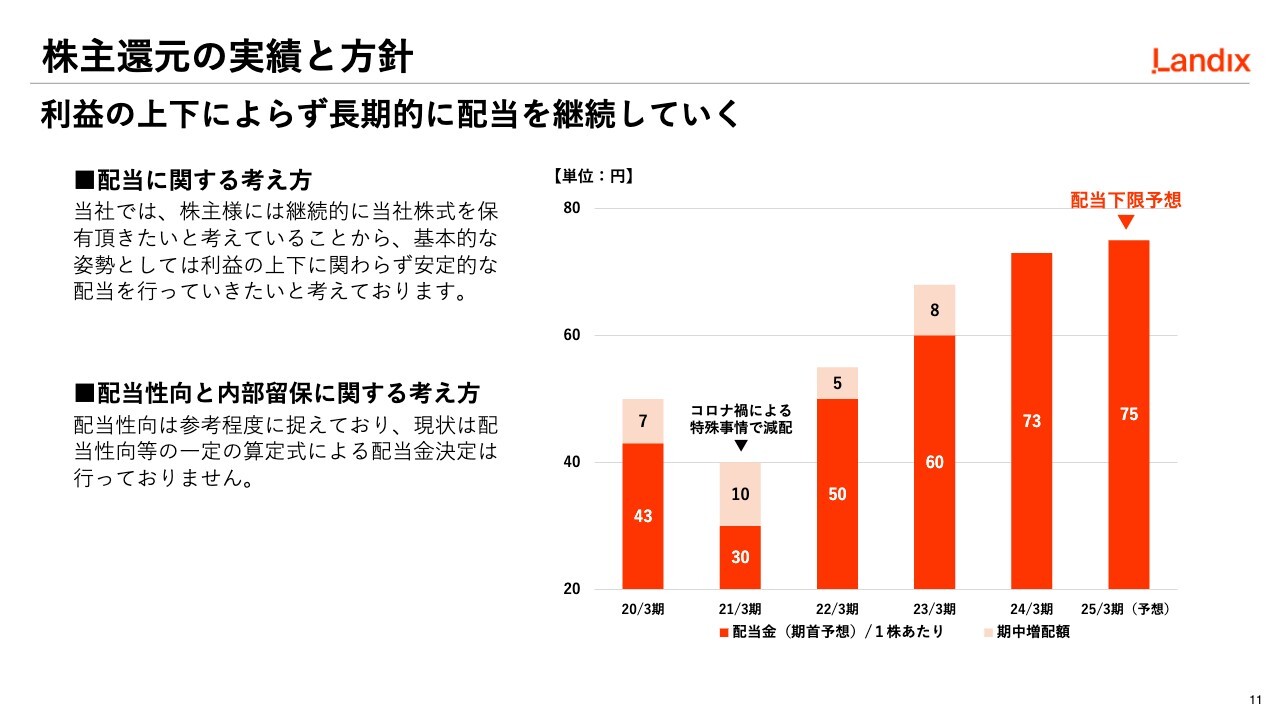

株主還元の実績と方針

岡田:株主還元の実績と方針です。あえて配当下限予測という言い方をして、75円の配当予測としています。しっかりと業績を達成し、増配できるように努力を続けていきます。

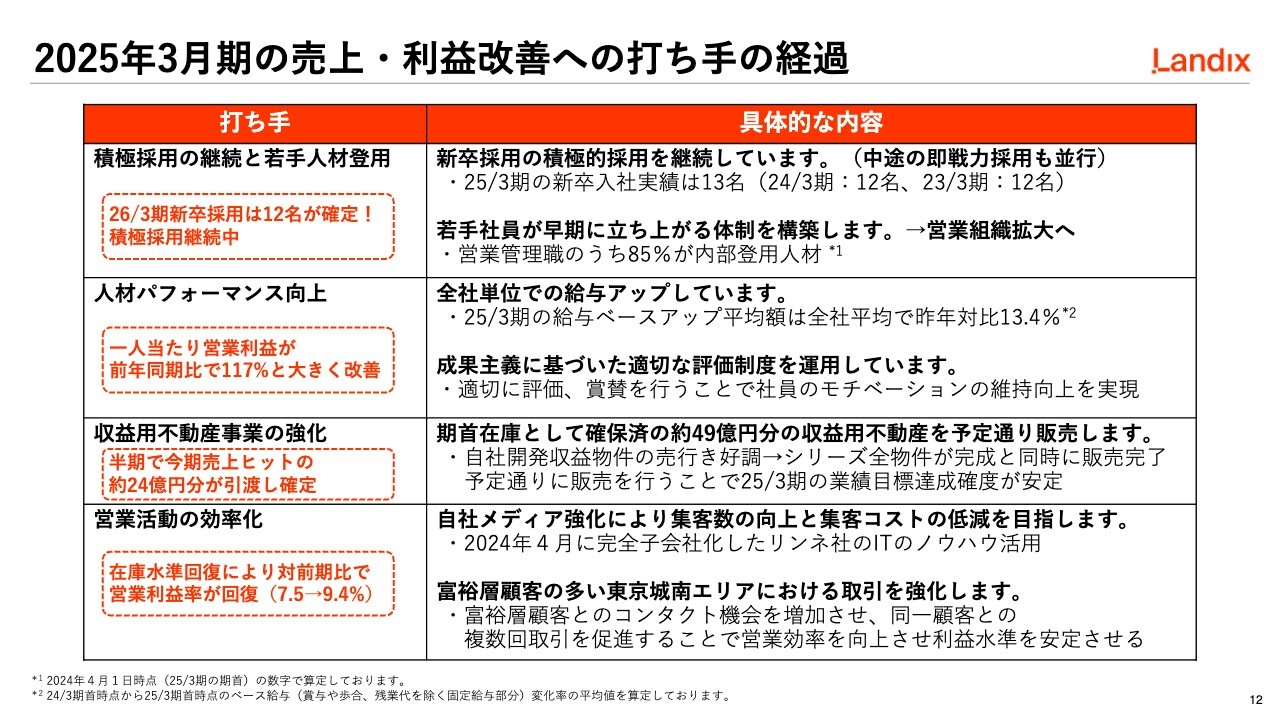

2025年3月期の売上・利益改善への打ち手の経過

岡田:売上・利益改善への打ち手の経過です。打ち手として「積極採用の継続と若手人材登用」や「人材のパフォーマンス向上」を行っています。後者は、「日経新聞」にも大きく取り上げていただきました。全社単位で給与のベースアップを行っています。

「収益用不動産事業の強化」は、現在非常に順調に進んでいる事業です。私たちが持っているデータに基づいた土地の目利き力と、その土地に我々のスタッフやデザイナー、1級建築士が作り上げていくデザインの収益用不動産が、非常に好評を得ています。

また、「営業活動の効率化」も行っています。当社には自社メディアがあり、こちらが順調に成長していると感じています。加えてリンネ社という、マンションに特化した不動産テック企業をM&Aしました。そちらのノウハウも活用していけるだろうと考えています。

kenmo:ありがとうございます。こちらのスライドは、来期以降の戦略にもつながってくると思われるため、いくつか質問したいです。

まずは足元の人材採用、そして育成の状況についてもう少し詳しく教えていただけますか?

岡田:採用については、現在応募してくれる母数も増えており、その中からミスマッチにならないような施策を毎年ブラッシュアップしながら進められている実感があります。

その中で、今後は採用したスタッフたちをどのように育成していくかです。これは前期に数字を落としてしまった内的要因の1つでもあると私は思っており、あらためて評価制度をブラッシュアップし、一新しました。

具体的には、社外の人が作り上げた評価制度から、社内主要メンバーで作成したものへと変更しました。

もともとの制度では「ちょっとミスマッチが大きいね」ということもありましたが、現在の評価制度は非常にマッチしていると感じています。

資源高などもある中、このような内部要因によって落としてしまったものをブラッシュアップによって良いかたちで積み上げられている実感があり、これからも継続していきたいと思っています。

kenmo:ありがとうございます。打ち手の3つ目の「収益用不動産事業の強化」について、極端ですが、収益用不動産事業の売上が好調であれば、社内リソースをそちらに全振りするような戦略もあるとは思います。

一方で、御社はあくまで住宅がメインであり、その次の柱として収益用不動産というイメージもあります。あくまで住宅をメインにしているのは社長自身のこだわりでしょうか? それとも中長期的な戦略面での判断なのか、そのあたりについてもう少し詳しく教えてください。

岡田:こちらは中長期的な戦略です。かつての不動産事業は、買ってもらうまでが勝負である、自転車操業的なビジネスでした。

リーマン・ショックの際は、多くの収益物件を手がけて好調だった企業が突然死するようなことがありました。決してそのようなことがないビジネスモデルを構築する、というスタンスです。

そして、この両軸を持っている会社がそこまで多くはないため、これが他社との差別化にもなるだろうと考えています。

仮に思わしくない状況になった場合でも1人勝ちできるような状況を作るためにも、このバランスをキープすることは、当社の独自性があっていいのではないかと思っています。

kenmo:市況の悪化にも備えられる体制を作っていらっしゃるということですね。

岡田:そのとおりです。

kenmo:ありがとうございます。また、具体的な内容として「自社メディア強化」という記載があります。こちらはどのような取り組みなのか、もう少し詳しく教えていただけますか?

岡田:多くの不動産会社は、自社メディアを持っていません。外部メディアや媒体、一番大きなところではリクルート社の「SUUMO」があり、それらに頼り切ることになるかと思います。

自社でどれだけ新規集客ができる力を持っているのか、そして自社のオリジナルでどのようにお客さまと関係構築するのかは、その会社の企業価値とイコールではないかと私は考えています。

集客、そしてコミュニケーション、もっと言えばインサイドセールスのような働きとして、自社メディアを持つことができれば、他の不動産会社と大きく差別化できるかと考えています。

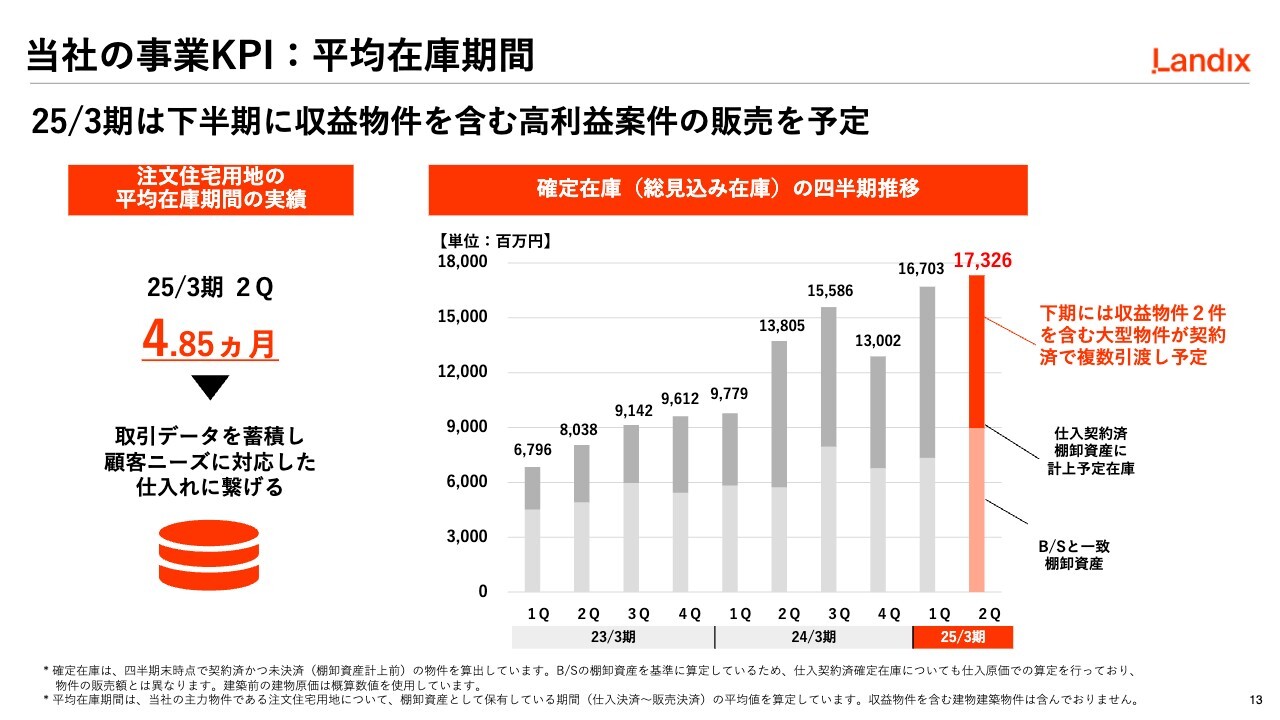

当社の事業KPI:平均在庫期間

岡田:当社の事業KPIです。平均在庫期間は4.85ヶ月となります。

どのような期間かというと、まずは当社が土地を仕入れてお金を支払い、造成し、商品として売れるような状態まで作ります。そしてお客さまにお引き渡しをして、お金が入ってくるまでの期間です。つまり、お金が出てから入ってくるまでの期間が4.85ヶ月ということです。

例えば、不動産業界の中でマンションを1棟建てる場合、お金を払ってから入ってくるまで2年半かかるところ、当社は4.85ヶ月と、財務面で非常に安定していると思っています。

当社が不動産事業の中でもいかに安定した事業展開ができているかを株主のみなさまにお知らせする意味でも、この4.85ヶ月という数字をお伝えしながら、順調であることを発表しています。

また、確定在庫は今期末および来期につながる大事な数字であり、引き続きお知らせしています。優良在庫を順調に積み増しできており、現時点で173億2,600万円程度の在庫があります。

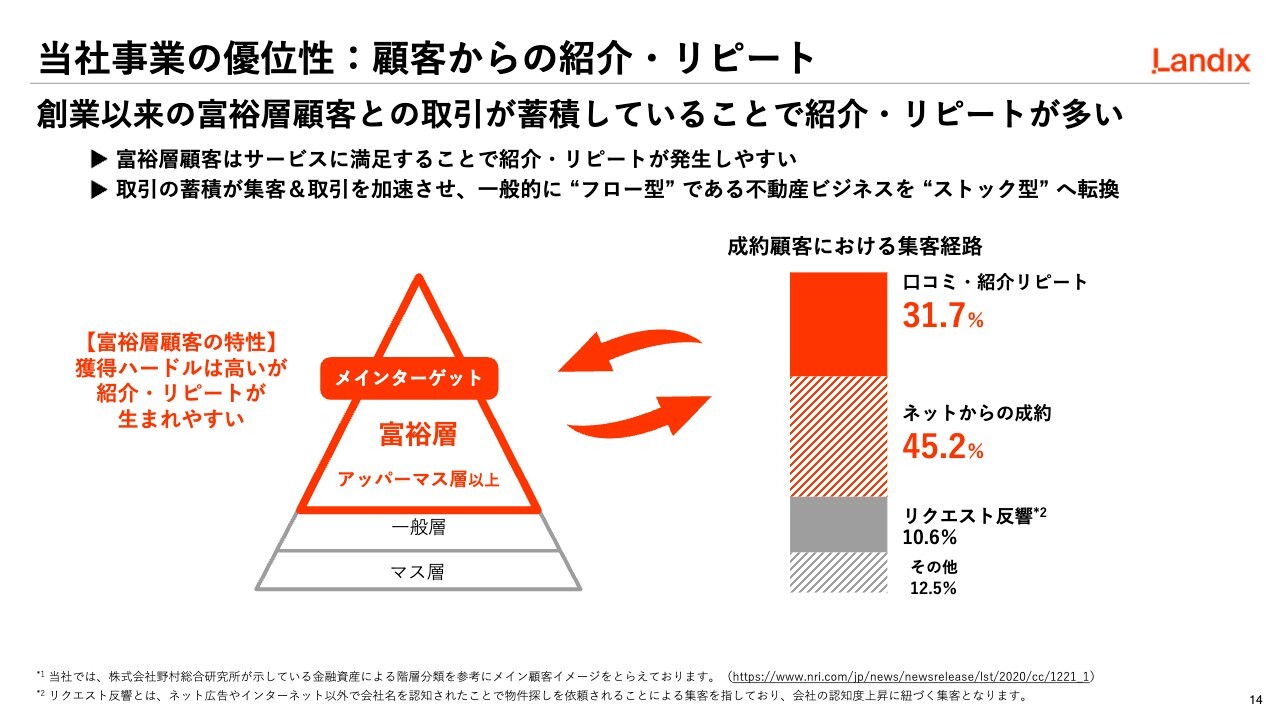

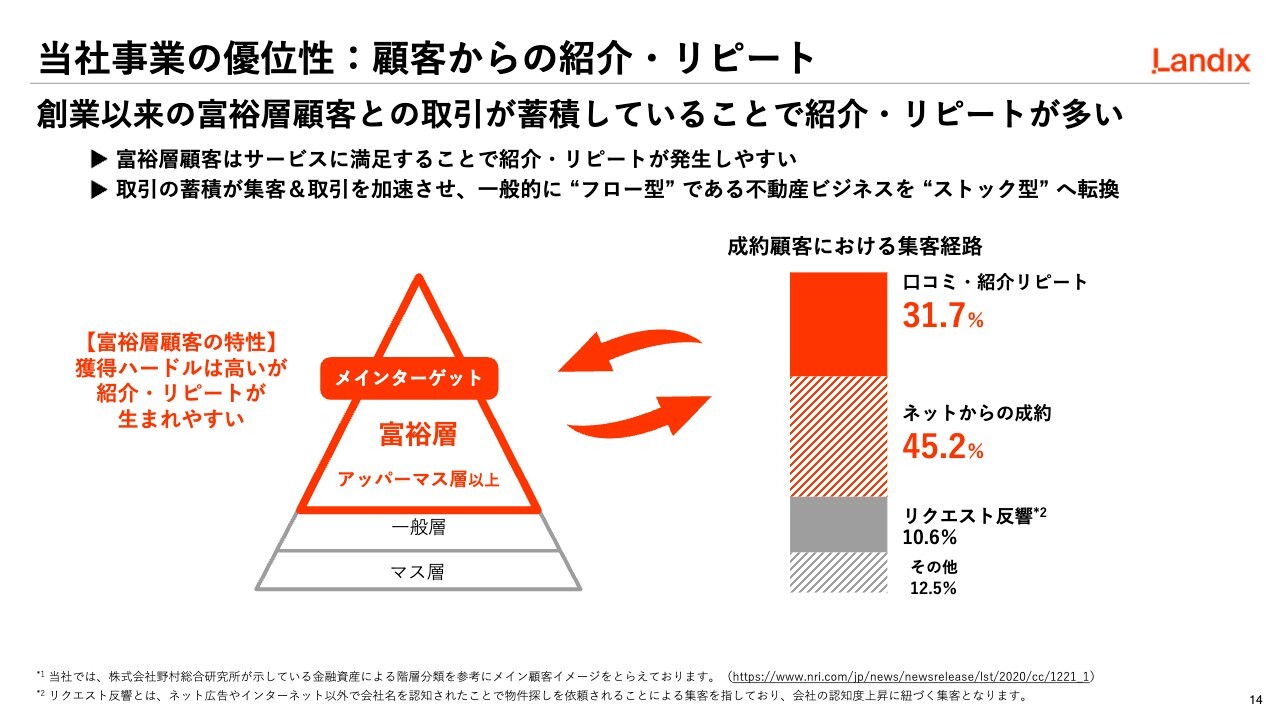

当社事業の優位性:顧客からの紹介・リピート

岡田:当社の優位性である、お客さまからの紹介やリピートについてです。不動産業界では、一度購入したら再度購入する機会が少ない中、口コミや紹介を通じてお客さまとの成約が多いことは大きな強みであると思っています。

このような結果となっている理由として、なかなか獲得が難しい富裕層のお客さまにターゲットを絞っていることが挙げられます。また、自社メディアやネットを通じた成約が大きな比率を占めており、効率的な経営ができているのではないかと思っています。

リクエスト反響では、当社独自の取り組みが影響しています。当社へのお問い合わせは、ネット広告やインターネットを通じたものでなく、売り出している現場に当社のロゴが入った看板が掲示されており、そちらを通じてお問い合わせいただくお客さまが含まれています。

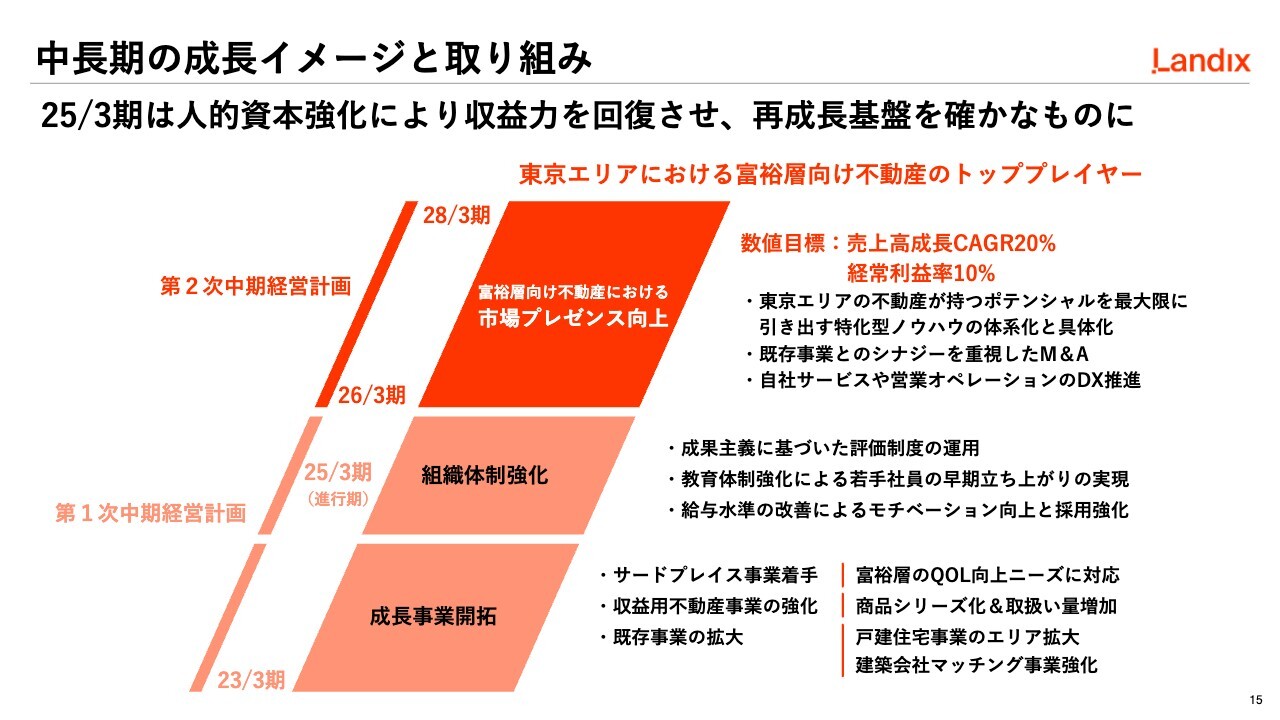

中長期の成長イメージと取り組み

岡田:今後の成長イメージについてです。当社は毎年20パーセントの売上成長を目標に掲げています。

現在の既存事業である住宅事業や収益事業を基盤にしながら、進行期において組織体制の強化、評価制度、報酬面、モチベーション向上に関わるさまざまな手を打ち、効果を発揮し始めています。

こちらをベースに、新しいビジネス展開と既存事業の成長を進めていきます。当社のターゲットであるハイクラスなお客さまのニーズに応える商品を開発し、クロスセルしていきます。また、シナジーのある企業をM&Aしていくことでさらに成長を目指していきたいと考えています。

当社事業の優位性:早期販売の再現性が高いレジデンスシリーズ

岡田:収益物件についてです。掲載されている写真は、すべて当社のデザイナーや建築士が手がけたデザインです。入居者のみなさまからの評判も非常に良く、高い入居率を維持しており、ほぼ100パーセントの水準をキープできています。

また、購入いただいた投資家のみなさまからも非常に好評をいただいており、まだまだ成長の余地があると考えています。

サードプレイス事業の展開とその進捗状況

岡田:サードプレイス事業についてです。東京からさほど遠くない場所で豊かな生活を提供するというコンセプトで、第1号案件は山梨県の富士山が最も美しく見えると言われる場所にあります。

富士山の写真を専門に撮影するカメラマンが、この近くを撮影ポイントとして写真集を出版するほどです。目の前に美しい富士山がある立地に、3棟の建物を建設します。

さらに、第2号案件は千葉県の海沿いで手がけています。特に館山は、富裕層の方々が住居を移したり、別荘を建てて住んだりしている方が多いエリアです。

AR技術の活用(リアルな映像で生活感がよりイメージしやすく)

岡田:AR技術の活用についてです。現在は更地となっている土地に将来建設される建物を、内装も含めてお客さまにお示ししています。

従来、不動産会社では紙の資料を基に物件の良し悪しを判断することが一般的でしたが、AR技術を用いることで、よりリアルで完成品とほぼ同じものをご確認できるようになっています。

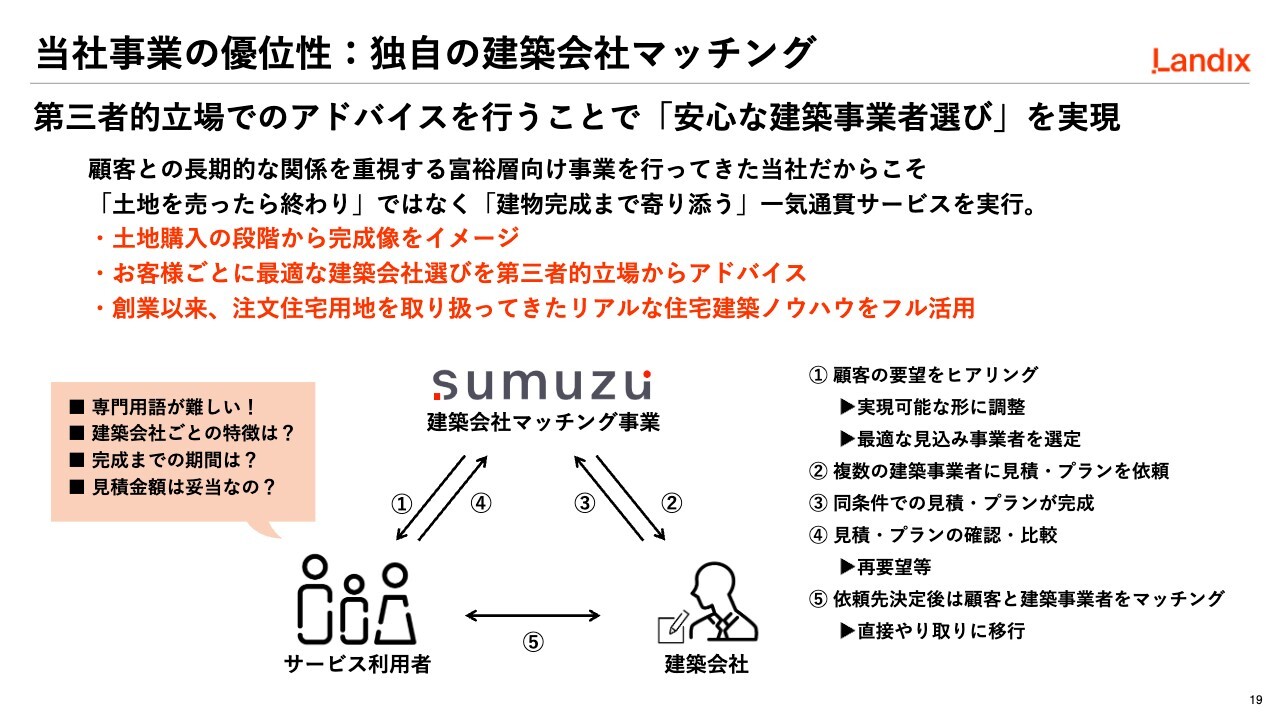

当社事業の優位性:独自の建築会社マッチング

岡田:建築会社マッチングサービス「sumuzu」は、建築会社とお客さまをマッチングし、喜んでいただこうという事業です。

建築は、人生で何度も経験することではありません。そのため、当社の1級建築士が支援することは非常に大きな強みとなっています。

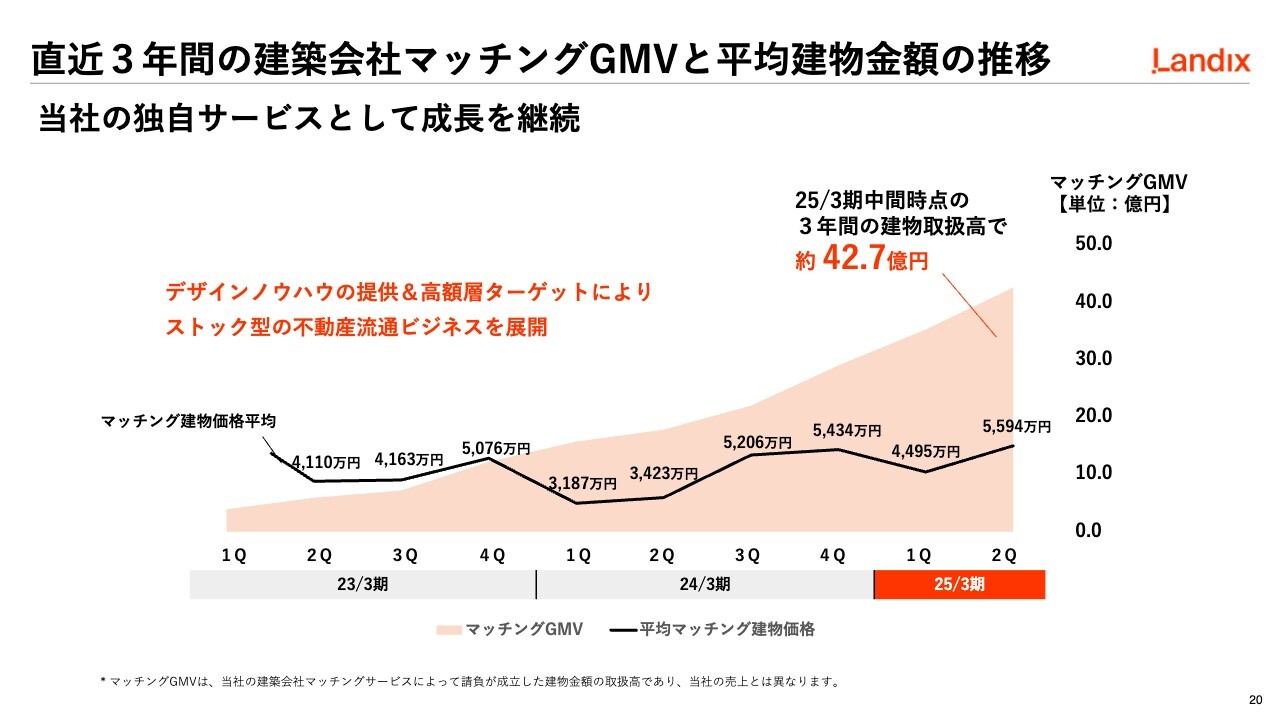

直近3年間の建築会社マッチングGMVと平均建物金額の推移

岡田:「sumuzu」でのマッチングGMVと平均建物金額の推移です。平均建物金額は5,594万円と、みなさま高い価格で建物を建てられています。これまで3年間の建物取扱高は42億7,000万円と、毎年しっかりと増やしていく計画です。

質疑応答:都内の土地の仕入れ状況について

kenmo:マーケット環境について質問です。都内は競争が激しいため非常に厳しいとのことですが、土地の仕入れ状況について教えてください。

岡田:土地の仕入れ状況について、東京都内の良い地域は確かに激戦が続いています。ただし、その中でも当社が長年築き上げてきた仕入れ先との人間関係、そしてなにより当社が持っているデータストックが強みです。

道が1本違うだけで、土地の価値も異なることはよくあります。当社はそれらを隅々まで熟知し、どこで攻め、どこで引くのかをよく理解しています。この強みを活かし、しっかりと仕入れを続けていこうと考えています。

質疑応答:昨年拡大したエリアの状況について

kenmo :城南エリアではそのような強みがあったということですが、一方で拡大したエリアではそのようなノウハウがなかったのかと思います。

現状、昨年拡大したエリアでの土地のノウハウは溜まってきている状況でしょうか? また、今後は利益率などを改善していけるのかを含めて教えてください。

岡田:利益率は改善していると考えています。面を取りにいこうという焦りがあったと感じていますが、あらためて、より確実に利益を出していけるようセレクトする目線を少し厳しめにしています。

意識的に厳しく見ていることが実績として積み上がってきているため、確実性が少し増していると考えています。

質疑応答:戸建市場における足元の状況について

kenmo:直近の戸建てに関する市況について質問です。昨年は建築コストの上昇により、上物のコストが膨らむにもかかわらず、お客さまの予算感がついてこなかったという状況がありました。足元の状況について教えてください。

岡田:昨年の利益率を少し落としてしまった要因の1つであることは間違いありませんが、内部環境の影響が大きかったと思います。

現在はお客さまからのお問合せ数や商談数、そしてお客さまの声を聞くと、それらが大きなネックになっているとは感じていません。

当社のお客さまが比較的ハイクラスなレベルであることも影響しているかもしれませんが、その点が大きなマイナス要因になっているとは感じていません。

もちろん少なからず影響はしていますが、それが大きく足を引っ張るようなことではないと感じています。

質疑応答:今後のM&A戦略や足元の状況について

kenmo:今後のM&A戦略や足元の状況などについて教えてください。

岡田:上場会社のため、M&Aは取り込んでいく方針です。当社の富裕層のお客さまにクロスセルしていけるようなシナジーのある会社が、M&Aの対象であると思います。

kenmo:「クロスセルしていけるお客さま」について、もう少し具体的に教えてください。

岡田:メインの不動産事業を軸足として広げていけるM&Aがあるのは当然である、という前提でした。その上で現在、不動産事業の中で関係構築が進んでいる富裕層の家庭の中で、今後はどのようなことに力を入れ、興味関心を持つのかが重要です。

例えば、教育の分野があると思います。子どもの数が少なくなっている中、そこにかけるコストはより一層上がっていくと言われています。住宅事業とあわせたなんらかのかたちで、富裕層のお客さまが興味関心を持つ教育ビジネスなどとクロスセルしやすいのではないかと考えています。

質疑応答:長期的な持続性のある地域について

荒井沙織氏(以下、荒井):「地域をかなり絞っているようですが、長期的な持続性はあるのでしょうか?」というご質問です。

岡田:あらためて、東京の高いポテンシャルを強く感じています。

上場当時は、全国展開も意識していました。しかし、現在は東京の高いポテンシャルをさらに世界に発信できるような仕事によって大きく成長させることが可能だと考えています。

例えば、ニューヨーク、ロサンゼルス、パリ、ロンドンなどでは、主要な働く場所と住居は近いことが多いです。その上で、世田谷区や目黒区のように緑や公園があり、子どもを育てる環境としてもすばらしい場所があることは特に魅力的です。

勤務先から車で10分から15分の距離に自宅があり、安全である都市はなかなかないと感じています。そのため、東京の住宅地の良さをさらに深掘り、成長させていくことは可能だと考えています。

質疑応答:最近の購入者のうち、外国人の割合について

荒井:「最近の購入者の中で、海外の方はどのくらいいるのでしょうか?」というご質問です。

岡田:感覚値になりますが、現在の当社では、まだ10パーセント程度だと思います。外国語を話せるスタッフを採用しており、まだまだ伸ばせる余地があると考えています。

荒井:海外といっても、例えばアジア圏など、どのあたりが多いのでしょうか?

岡田:さまざまあり、特に中華圏、欧米、インド系など多様です。今までと大きく異なるのは、中華圏の方が東京に不動産を所有する目的としては純投資の側面がありましたが、現在は長く住むことを意識して不動産を持とうしている流れを強く感じています。

そのため、当社がターゲットにしているエリアも、そのようなお客さまに提供しやすくなるだろうと感じています。

荒井:実際にご自分が住むという目線で探しているということですね。

岡田:そのとおりです。将来の永住も含め、日本という場所をセレクトの1つとして入れていると感じています。

質疑応答:子会社設立および新規事業について

kenmo:本日の説明で触れられなかったところとして、10月11日に子会社設立および新規事業についてのリリースがありました。こちらについて、教えてください。

岡田:建設会社設立を進めています。当社で作る住宅や収益用不動産のデザイン性は、お客さまから非常に高く評価されています。

このデザイン力が当社にとって非常に重要だと見ており、将来のリセールバリューや価格に大きな影響を与えると考えています。

お客さまがこのように評価していただいているのであれば、お客さまに対し、当社が直接お作りしてお届けすることで、より喜んでもらえるのではないかと考えています。少しずつ成長させていこうと思っていますし、さらなるM&Aで力をつけていくことも想定しています。

質疑応答:「sumuzu」の他社との棲み分けについて

kenmo:御社は「sumuzu」という建築業者とのマッチングシステムをお持ちですが、どのような棲み分けになるのか教えてください。

岡田:数多くある中の1つに、当社が作るものも選択肢に含まれると考えています。当社のパートナー会社である建築会社との良好な関係をキープしながら、関係が崩れるような方法は一切しないことを意識してスタートしようと考えています。

質疑応答:第3四半期以降の業績の達成確度と来期計画について

kenmo:第3四半期以降の業績に関するご質問もいただいています。達成確度と来期に向けた仕込みの状況について教えていただけますか?

岡田:来期にも、今までの住宅事業より長い時間がかかる収益事業の案件がしっかりと計画されています。そして、回転の早い当社の在庫では、現在のマーケット価格をぶらさず、お客さまの声を聞きながら仕入を重ねることができる点が強みだと思っています。

先ほどもお伝えしたとおり、期首在庫はしっかりと揃っています。さらに余裕があれば、厳選し、良い物件を仕入れていけるとも考えています。

第4四半期には契約済案件もあり、こちらをしっかり期日を守って引渡しができれば、達成確度は高いと考えています。

kenmo:足元の在庫保有期間が少し改善してきている状況ですが、今後さらに改善する余地はありそうですか?

岡田:こちらは、4.数ヶ月となった時点で非常に高回転だと思っています。さらに早めるというより、キープしていくイメージかと思います。

kenmo:回転率を維持した状態でしっかりと利益を確保できるような物件を仕入れ、確実に売って回転させていくという理解でよろしいでしょうか?

岡田:おっしゃるとおりです。

質疑応答:東京都内での注文住宅の需要について

kenmo:個人的にお聞きしたいこととして、御社は2019年に上場し、都内ではマンションの人気が根強い中で富裕層向けの注文住宅に力を入れており、「マンションから注文住宅への流れを作っていきたい」とおっしゃっていました。

しかし、未だに東京都内ではマンション人気が非常に根強い状況かと思います。御社がマーケット戦略を駆使して流れを作ってくれることを期待していましたが、まだ世の中の潮流にはなっていないように個人的には感じます。社長の目から見た、現場の感覚などについてお聞かせください。

岡田:当社が手がける住宅エリアにおいては、先ほどもお伝えしたとおり、世界に通用する住宅作り・街作りがこれから進んでいくと考えています。まだまだ力不足で影響力を及ぼすまでには至っていませんが、そのような流れになってくると考えています。

根拠としては、海外の方たちが純投資ではなく住宅用として戸建も購入する流れがあります。例えば中華圏の方が子どものために不動産を買って拠点を作り、いずれ永住することを意識しながら不動産を持つ流れが比較的あります。

東京の都心から少し離れた、安全で豊かな住宅環境がある東京都の住宅エリアは、マンションとこれだけのギャップが出ているだけあって、ますます価格が高騰する流れが加速していく可能性があるとも思っています。

加えて、湾岸あたりのタワーマンションなどから戸建住宅への住み替えを希望するお客さまからのお問い合わせも非常に増えており、このような流れが今後進んでいくと考えています。

期待に応えられるよう、そのようなマーケットを当社が作れるよう、努力していきたいと考えています。

質疑応答:ランディックスの強みについて

kenmo:御社の強みは、リセールバリューのある注文住宅を作って販売するところだと思います。このような強みについて、みなさまに向けてもう少しご説明いただけますでしょうか?

岡田:不動産は、住むために必要なものであると同時に、大きな大切な資産であると思っています。当社が第一に意識していることは、資産性です。10年や20年経ち、持っている土地が価値のあるものとして残っていれば、お客さまの人生を豊かにできると思っています。

車に例えると、新車で500万円のAという車とBという車を買ったとします。同じように3年間乗って、同じ走行距離で、同じように売りに出した際、同じ500万円で購入した違うメーカーの違う車種のものが、同じ下取り価格300万円かと言うと、そうではありません。

1台は400万円で売れ、もう1台は100万円でしか売れないということが起こります。不動産の場合、単位が1,000万円や億円となるため、人生を大きく左右してしまうとんでもない差になります。

そのようなことがあってはいけません。より豊かで資産価値の高いものを住宅として作り、そのような土地をお客さまに届けるのは、とても大事なことだと思っています。

当社から購入されたお客さまが、4年、5年、10年経過し、「ランディックスのみなさん、ありがとう」「もう1回お願いしたい」「親戚が家を建てるのでお願いしたい」という声があるのは、このようなところが背景にあると感じています。

質疑応答:顧客からの紹介・リピートについて

kenmo:リピート需要が多い点も、御社の強みだと思います。顧客からの紹介・リピートについても、もう少し補足でご説明いただけますか?

岡田:紹介・リピートがなぜこれほど大きなパーセンテージになっているかと言うと、富裕層のお客さまにターゲットを絞っていることが大きいと思います。富裕層のお客さまは一度住宅を購入すると、収益物件や3次ニーズである別荘も購入します。

お客さまのお子さまが成長すればマンションを買い、ご両親が年をとって高齢者施設に入る際の自宅の売却も、当社に任せてくれます。こちらについては、思ったほど競争環境が激しくありません。

他社はボリュームゾーンを一生懸命取ろうとするため、獲得ハードルが高くなります。獲得ハードルが高いところに広告をたくさん打ち、反響をたくさん取ればいいということではありません。レベルの高いお客さまたちと接触する点が当社の強みとなっており、紹介やリピートにもつながっていると考えています。

kenmo:なぜ、獲得ハードルが高い顧客を獲得できているのでしょうか? その強みについても教えてください。

岡田:先ほどもお伝えしたとおり、資産性の高い不動産という目線でお客さまに商品を提供している際に出来上がったものに対して「これ良いね」「どこで作ったのだろう」「ランディックスが手がけているみたい」となります。エリアを絞っているために、街を歩いているとこのような物件があちこちにあるのです。

よく、お客さまや同業他社から「街を歩いていると、『良い土地だな』と思うと、ランディックスのオレンジ色の看板が掲げられている」「どこもかしこもランディックスだ」だと言われます。

今期は、城南エリアという決して広くないエリアに200億円分のランディックスの看板が立っています。そちらに素敵な建物が建ち、引っ越してくれたみなさまから「これは良い」と言っていただけます。すべてのお客様とは言いませんが、比率はライバル業者よりも多いと考えています。

質疑応答:需要のある物件の価格帯について

荒井:「富裕層向けとのことですが、金額ではどのくらいの物件ですか? また、注文住宅とマンションは海外の方が購入するとのことですが、問い合わせがあるのはどのくらいの価格帯ですか?」というご質問です。

岡田:当社の平均成約価格は、土地・建物を含めて1億5,000万円から2億円程度です。また、「sumuzu」の建築では5千数百万円ということがありました。土地の平均価格が1億1,000万円程度なので、合計1億5,000万円から1億7,000万円あたりが、平均として一番大きいです。

現在、1億5,000万円程度で都内のマンションを買おうとすると、100平米もあるかないかという物件になってしまいます。2LDKとなれば、お子さまが2人から3人いて、車も1台持っているとなると、月々払っているローンに加え、管理費や駐車場代だけでも毎月10万円ほど支払わなければいけません。そのようなお客さまが、戸建住宅を購入するといった流れがあります。

荒井:海外のお客さまは、どのくらいの価格帯ですか?

岡田:さまざまですが、2億円程度が多い感じがします。

荒井:日本のお客様よりも、大きい金額からスタートしますか?

岡田:お客さまによっては10億円や、20億円をキャッシュで払うという話もあります。

荒井:今後はそのような層も増やしていく想定でしょうか?

岡田:もちろん、外国人向けだけではありませんが、商品開発は進めていきたいと思っています。また、サードプレイス事業の商品の買い手になるとも思っています。

荒井:人気がある土地ですからね。

岡田:おっしゃるとおりです。

質疑応答:金利上昇の影響について

kenmo:よくいただく質問かと思いますが、金利上昇の影響についてお聞かせください。

岡田:金利上昇は、当社も気にしています。現時点では金利水準が少し値上げ基調になっていますが、お客さまの購入意欲が減退している感じは今のところありません。

古い話ですが、かつて私が不動産業界に入った時は、住宅ローンの金利が3パーセントを超えていることが当たり前でした。

現在の環境は、本当に異常と言いましょうか、特殊だと考えています。さらに2段階から4段階も金利が上昇すれば、大きな影響をおよぼす可能性はあるでしょう。ただし、小刻みな金利上昇はあると思いますが、そこまで大きな影響はないと考えています。

質疑応答:上場市場区分について

kenmo:上場直後は不動産テック寄りの説明資料だったと思いますが、足元では不動産色の強い資料になっています。個人的には良いことだと思いますが、御社の特性的に、グロース市場よりはスタンダード市場が合っているのではないかと思います。ご自身の考え方について教えてください。

岡田:上場当時にご説明した不動産テックは、現在も継続的に進めていきたいと考えています。当時は、建築会社マッチングをすべてインターネット上で行おうとしていました。例えば、キッチンの色やデザインもインターネット上で選べます。

お客さまにとって便利だろうという思いで、インターネット上でマッチングするように作り、サービスを開発しました。しかし進めているうちに、お客さまは現場に行き、手で触れて、家族と一緒に住宅を目で見て回ること自体を楽しみにしていることを強く感じました。

効率的に進める部分とリアルをうまくミックスしたところがお客さまに一番喜んでもらえるポイントだとわかり、方向転換しました。

一方で、先日M&Aを行ったリンネ社は不動産テック企業でもあり、優秀なエンジニアも在籍しています。両輪の1つである不動産テックも、しっかりと育てていきたいと思っています。

当社はまだ成長意欲の高い会社であり、毎年20パーセントは成長していこうと考えているため、いずれはプライム市場を意識しています。確かにスタンダード市場が合っているかもしれませんが、もう少し高いところに目線を置いています。

質疑応答:優待制度の考え方について

荒井:「現状の優待制度は、700株保有での利回りが一番高い設定になっています。優待に対して考えに変更はありませんか?」というご質問です。

岡田:どのようなかたちが株主のみなさまにとって良いのかということは、常に社内で協議しています。このようなかたちが良いのではないか、というご意見があれば、ぜひお教えいただきたいと思っています。

当日に寄せられたその他の質問と回答

当日に寄せられた質問について、時間の関係で取り上げることができなかったものを、後日企業に回答いただきましたのでご紹介します。

<質問>

質問:MAの予定などありましたら、規模とどんなシナジーが得られるのかを教えてください。

回答:規模や業種などを明確に定めてはいませんが、既存の住宅事業の周辺領域、富裕層顧客へのニーズ対応を軸として検討しています。

長期フォローを行っている顧客に対し新たな価値を提供することで、客単価の向上や集客コストをかけることなく新たな収益源とすることを期待しています。

岡田氏からのご挨拶

岡田:当社は創業から20数年経っていますが、ずっと右肩上がりで売上・利益を更新しながら、現在に至っています。

他社よりも稼ぐ力が強いと言いましょうか、純資産を積み上げながら、安全運転しながらも成長できる、強いエンジンを持っている会社です。ぜひ、引き続き応援いただけるとうれしく思います。今後ともよろしくお願いします。

関連銘柄

| 銘柄 | 株価 | 前日比 |

|---|---|---|

|

2981

|

2,281.0

(02/20)

|

-63.0

(-2.68%)

|

関連銘柄の最新ニュース

-

決算プラス・インパクト銘柄 【東証スタンダード・グロース】引け後 ... 02/12 16:26

-

株式会社ランディックス:2026年3月期第3四半期決算決算説明文字... 02/10 16:34

-

株式会社ランディックス:2026年3月期第3四半期決算決算説明文字... 02/10 16:33

-

株式会社ランディックス:2026年3月期第3四半期決算決算説明文字... 02/10 16:32

-

株式会社ランディックス:2026年3月期第3四半期決算決算説明文字... 02/10 16:31

新着ニュース

新着ニュース一覧-

今日 07:40

-

今日 07:38

-

今日 07:32