【QAあり】AOKIHD、上期は3期連続となる増収増益で着地 各事業で実施した猛暑や夏の長期化等に対応する諸施策が業績に寄与

目次

田村春生氏(以下、田村):AOKIホールディングス代表取締役社長の田村です。本日は決算説明会にご参加いただき、ありがとうございます。私から、決算説明会資料に沿って、2025年3月期中間期の業績と通期の見通しについてご説明します。

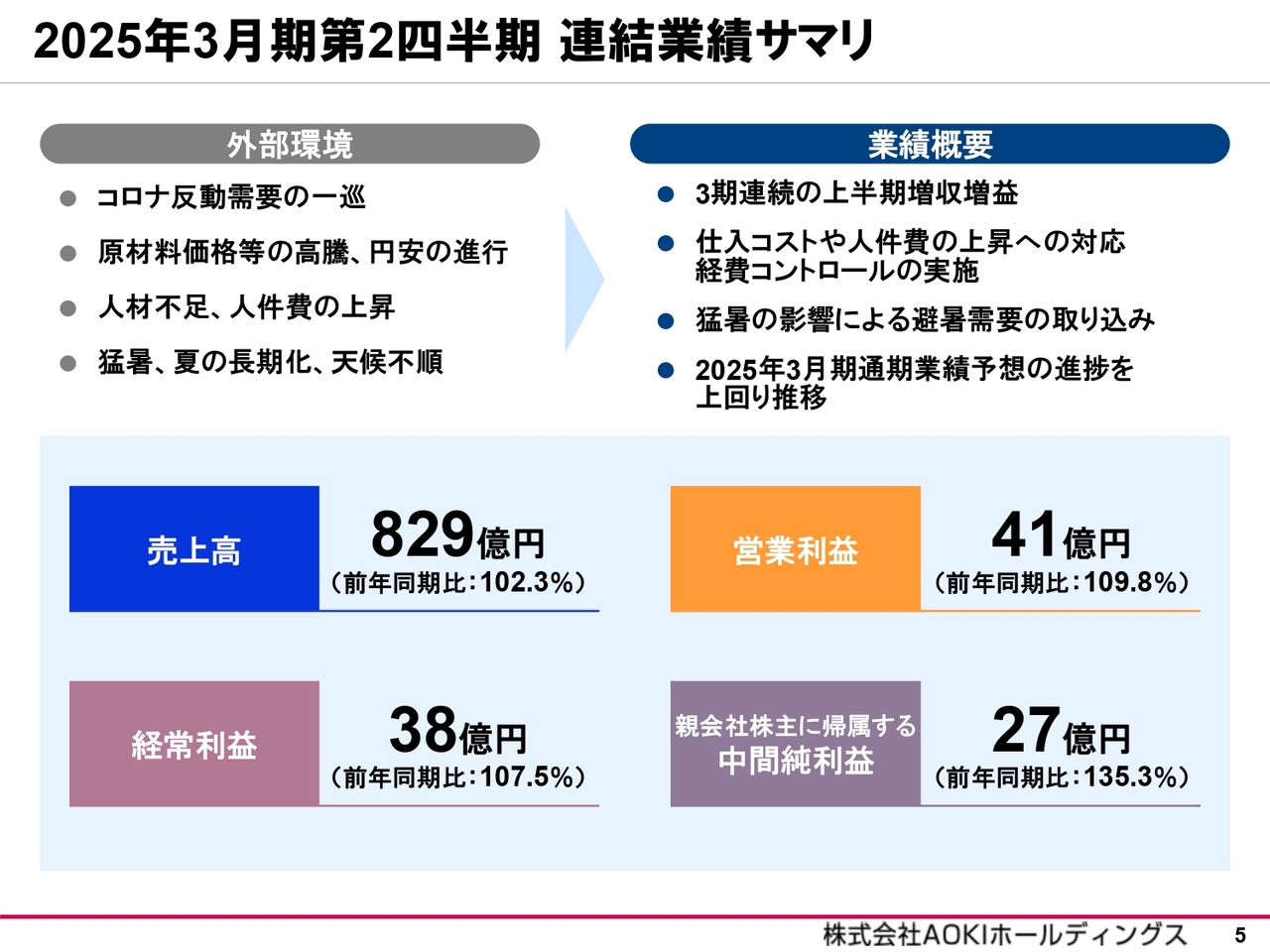

2025年3月期第2四半期 連結業績サマリ

はじめに、2025年3月期中間期の業績の概要をご説明します。当中間期の経営環境は、賃金の上昇等により個人消費は底堅く推移しました。緩やかな回復基調で推移した一方、仕入コストや人件費の上昇が続きました。

このような中で当社グループでは、多様なお客さまのニーズ及び猛暑や夏の長期化等に対応する諸施策を事業ごとに実施したことにより、増収増益となりました。

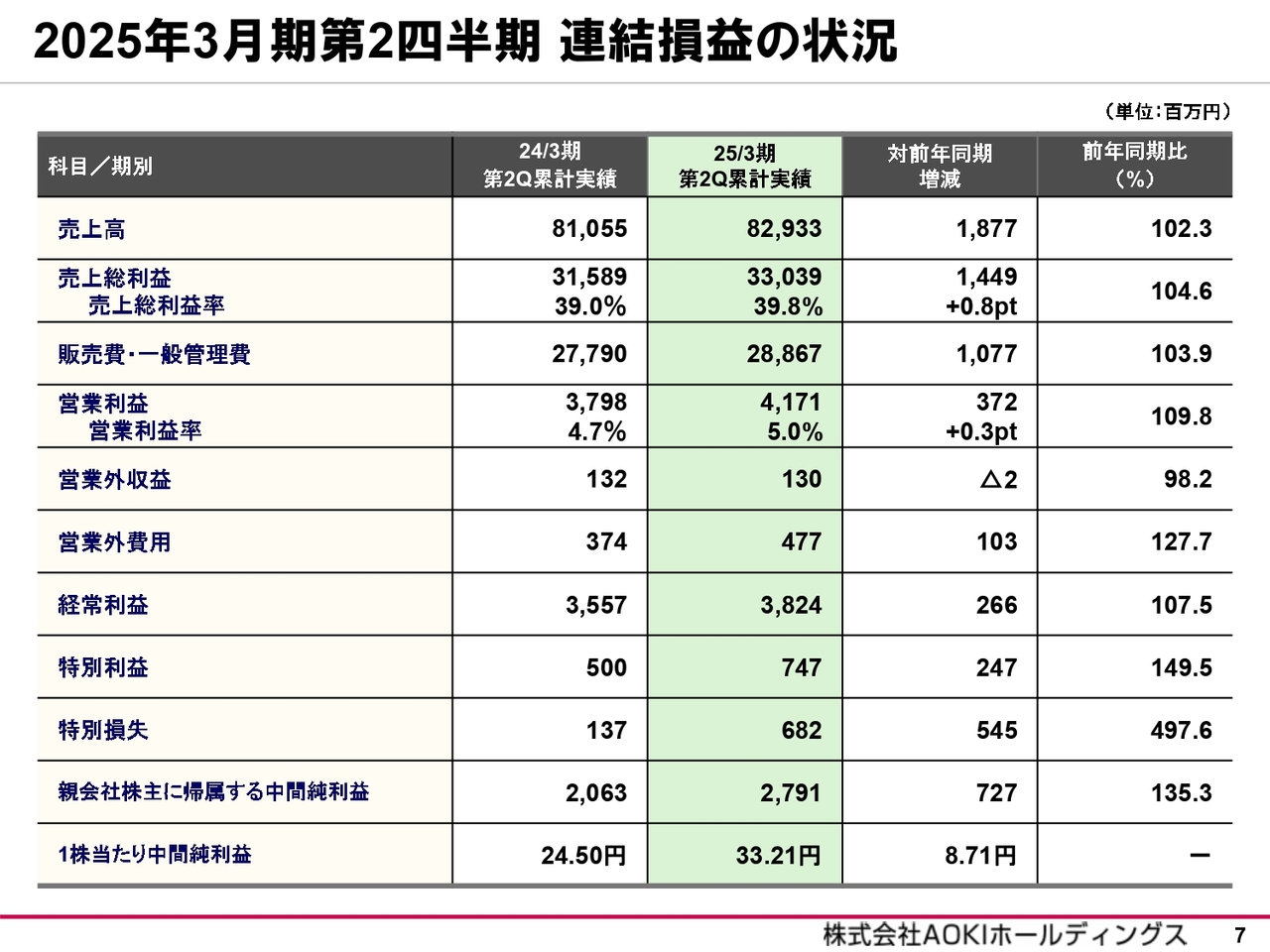

2025年3月期第2四半期 連結損益の状況

連結損益の状況についてはポイントのみご説明します。売上総利益率について、ファッション事業は割引やセール内容の見直し等により横ばい、アニヴェルセル・ブライダル事業はコスト増により低下したものの、エンターテイメント事業で改善した結果、連結全体では前年同期比で0.8ポイント上昇しました。

販売費及び一般管理費は、売上増に伴う変動費の増加や、積極的な販促施策の実施により前年同期比3.9パーセント増の288億6,700万円となり、営業利益は前年同期比9.8パーセント増の41億7,100万円となりました。

営業外費用及び特別損失は増加しましたが、法人税等が減少した結果、親会社株主に帰属する中間純利益は前年同期比35.3パーセント増の27億9,100万円となりました。

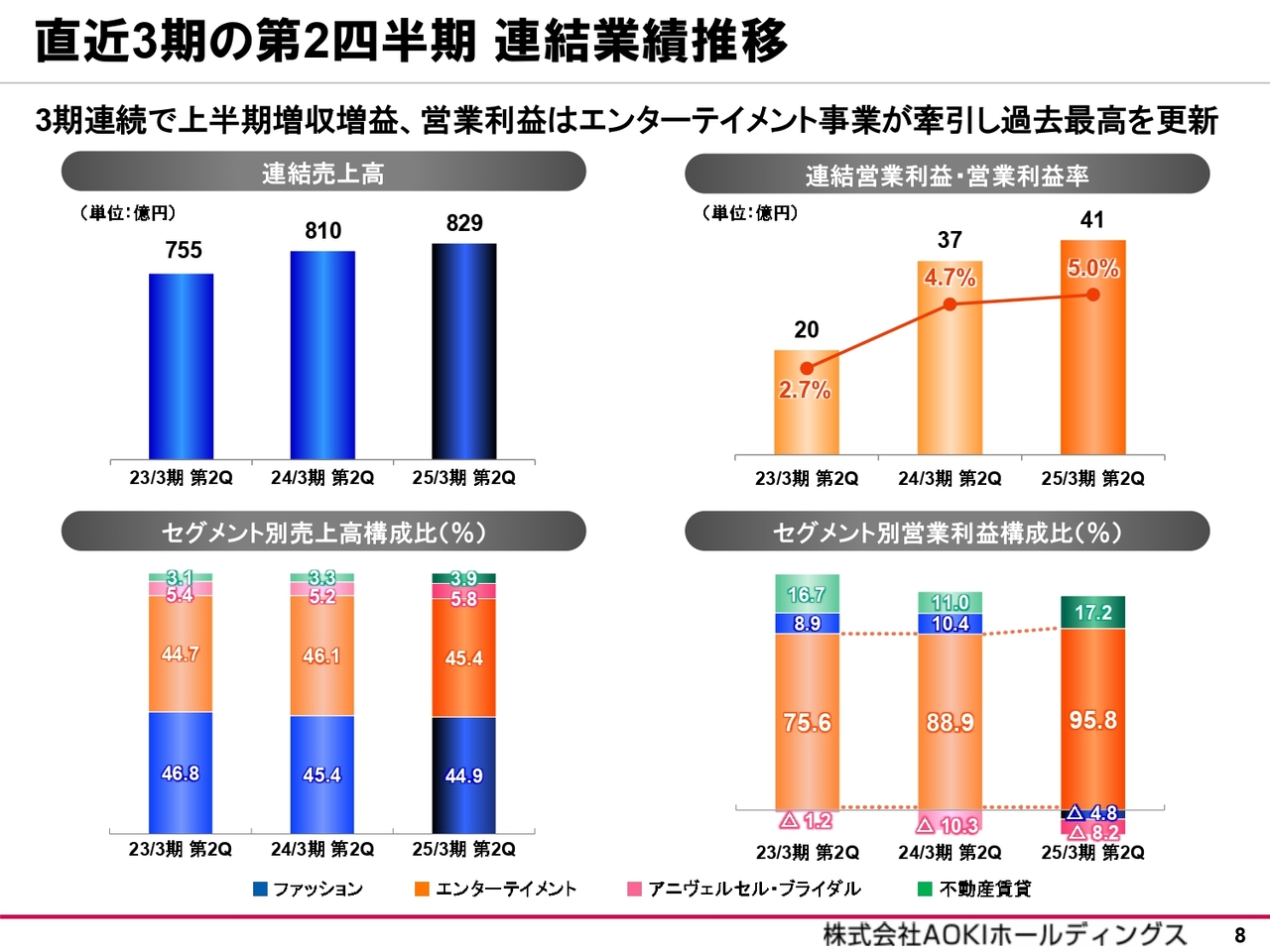

直近3期の第2四半期 連結業績推移

直近3期の連結売上高と連結営業利益の推移及びセグメント別売上高と営業利益の構成比の推移です。

3期連続で上半期は増収増益となり、営業利益はファッション事業及びアニヴェルセル・ブライダル事業が営業損失となったものの、エンターテイメント事業が牽引し過去最高益を更新しました。

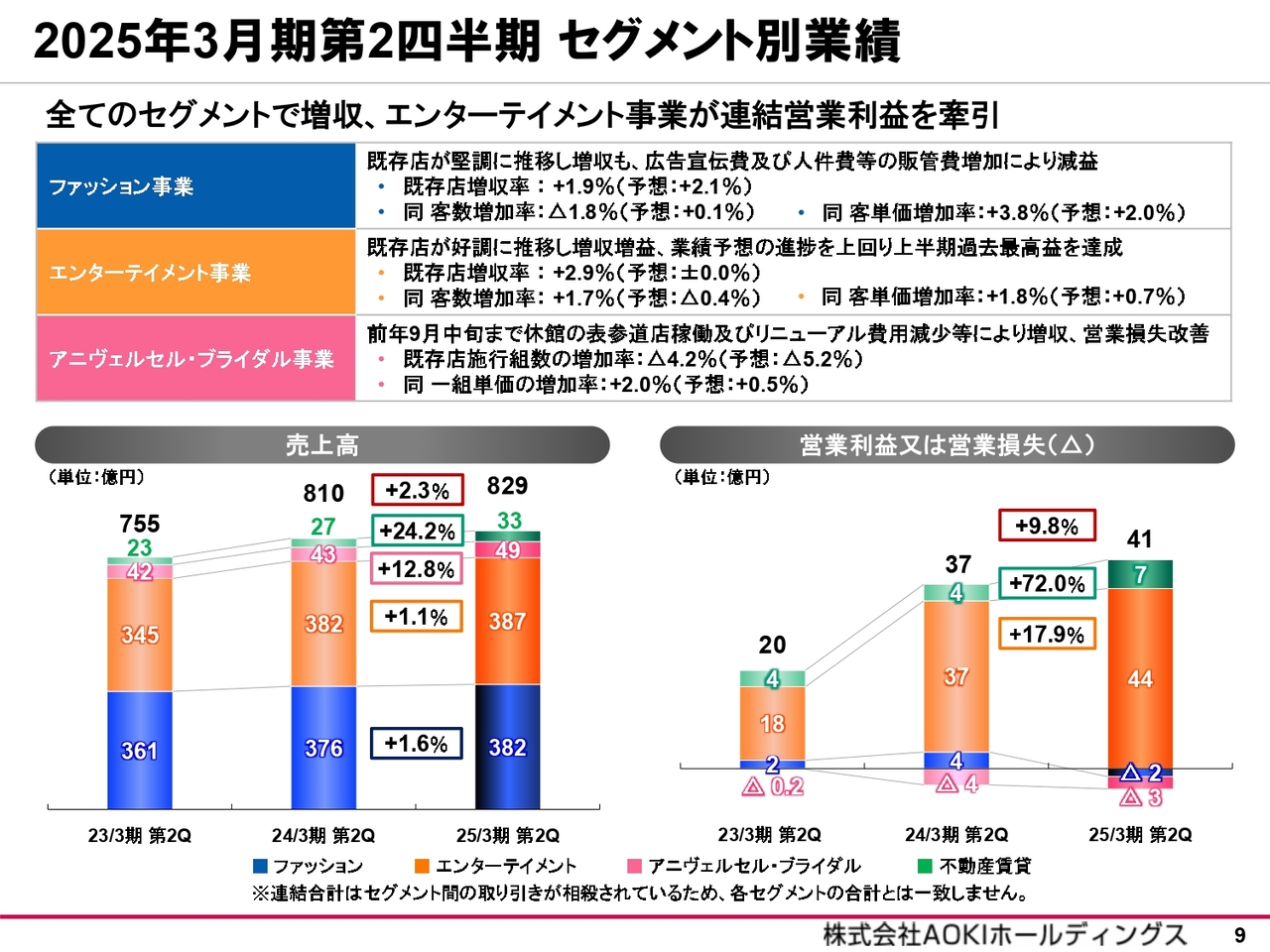

2025年3月期第2四半期 セグメント別業績

セグメント別実績の詳細は、後ほどご説明します。

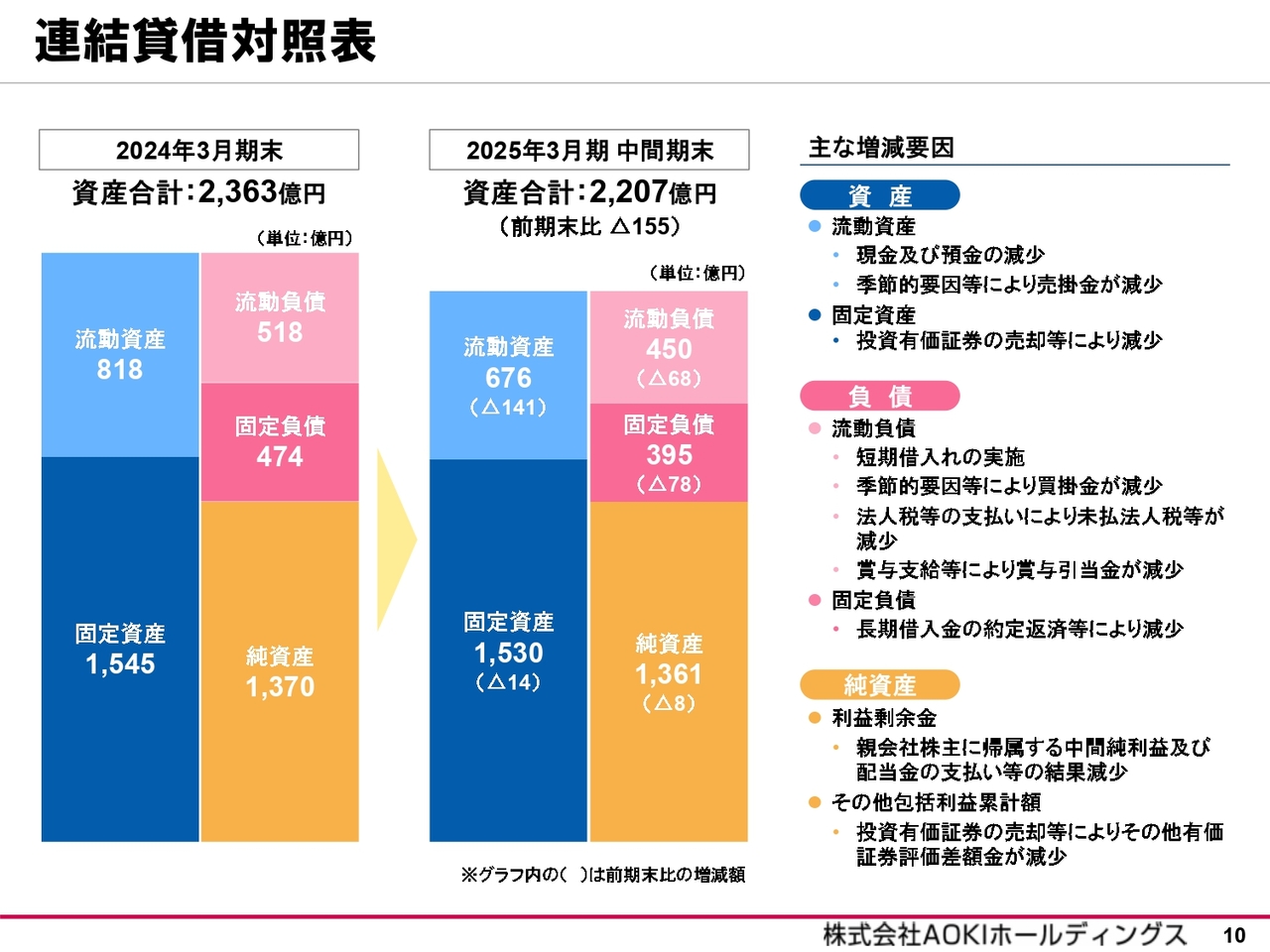

連結貸借対照表

2024年3月期末と比較した、連結貸借対照表の主な増減です。中間期末の資産合計は、現金及び預金と売掛金の減少等により流動資産が141億円減少し、投資有価証券の売却等により固定資産が14億円減少した結果、前期末比で155億円減少しました。

負債合計は、短期借入れを実施した一方、買掛金、未払法人税等、賞与引当金が減少したこと等により流動負債が68億円減少し、長期借入金の約定返済等により固定負債が78億円減少した結果、前期末比で147億円減少しました。

純資産合計は、親会社株主に帰属する中間純利益が増加した一方、配当金の支払い等により8億円減少しています。

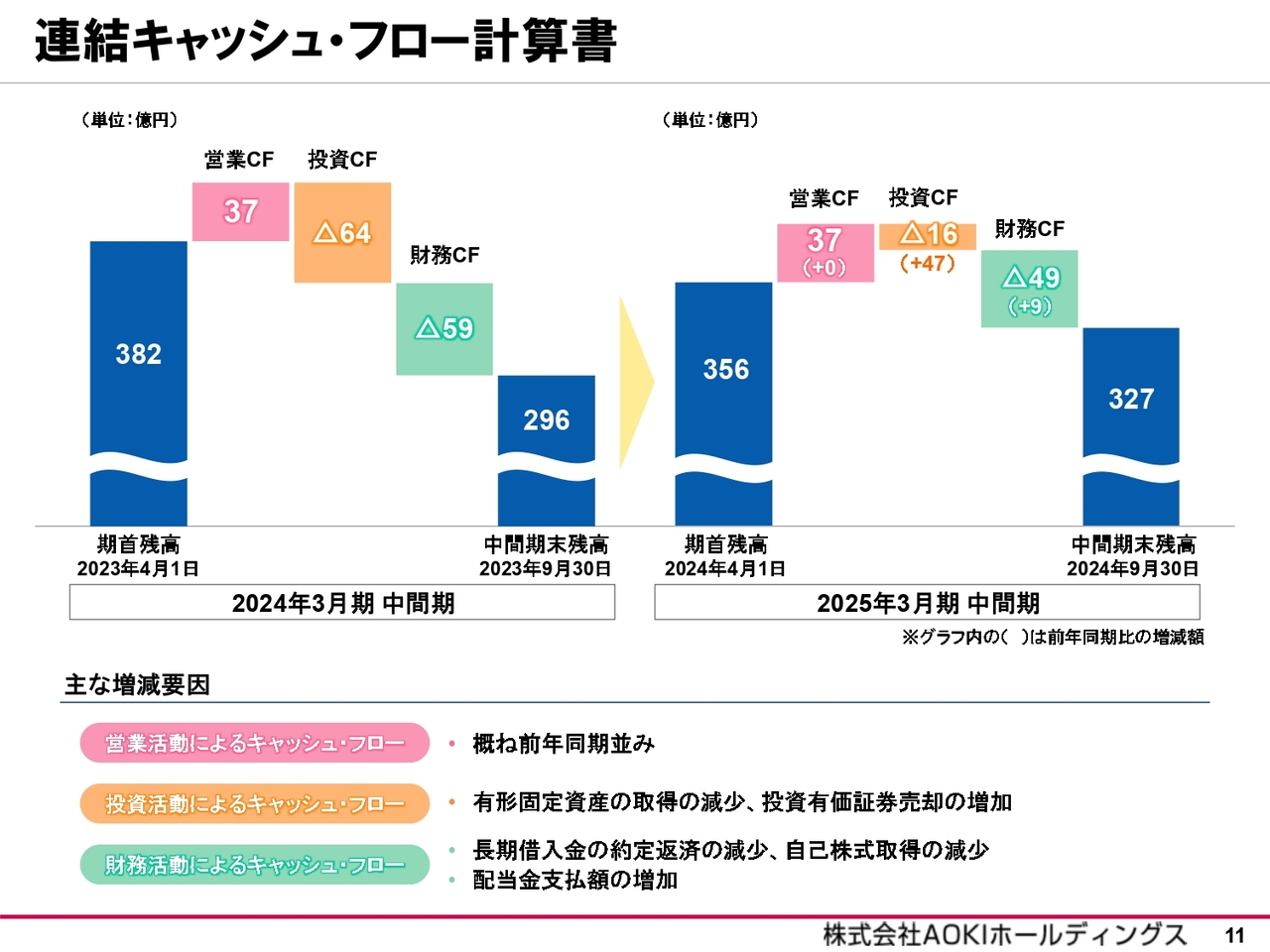

連結キャッシュ・フロー計算書

連結キャッシュ・フローの主な増減要因です。営業活動によるキャッシュ・フローは、概ね前年同期並みとなりました。

投資活動によるキャッシュ・フローは、店舗リニューアル等の減少や投資有価証券売却もあり、支出は47億円減少しました。

財務活動によるキャッシュ・フローは、配当金の支払額が増加した一方、長期借入金の約定返済や自己株式の取得が減少したこと等により支出が9億円減少しました。

これらの結果、中間期末の現預金残高は、2024年3月期中間期末に比べ約30億円増加し、327億円となっています。

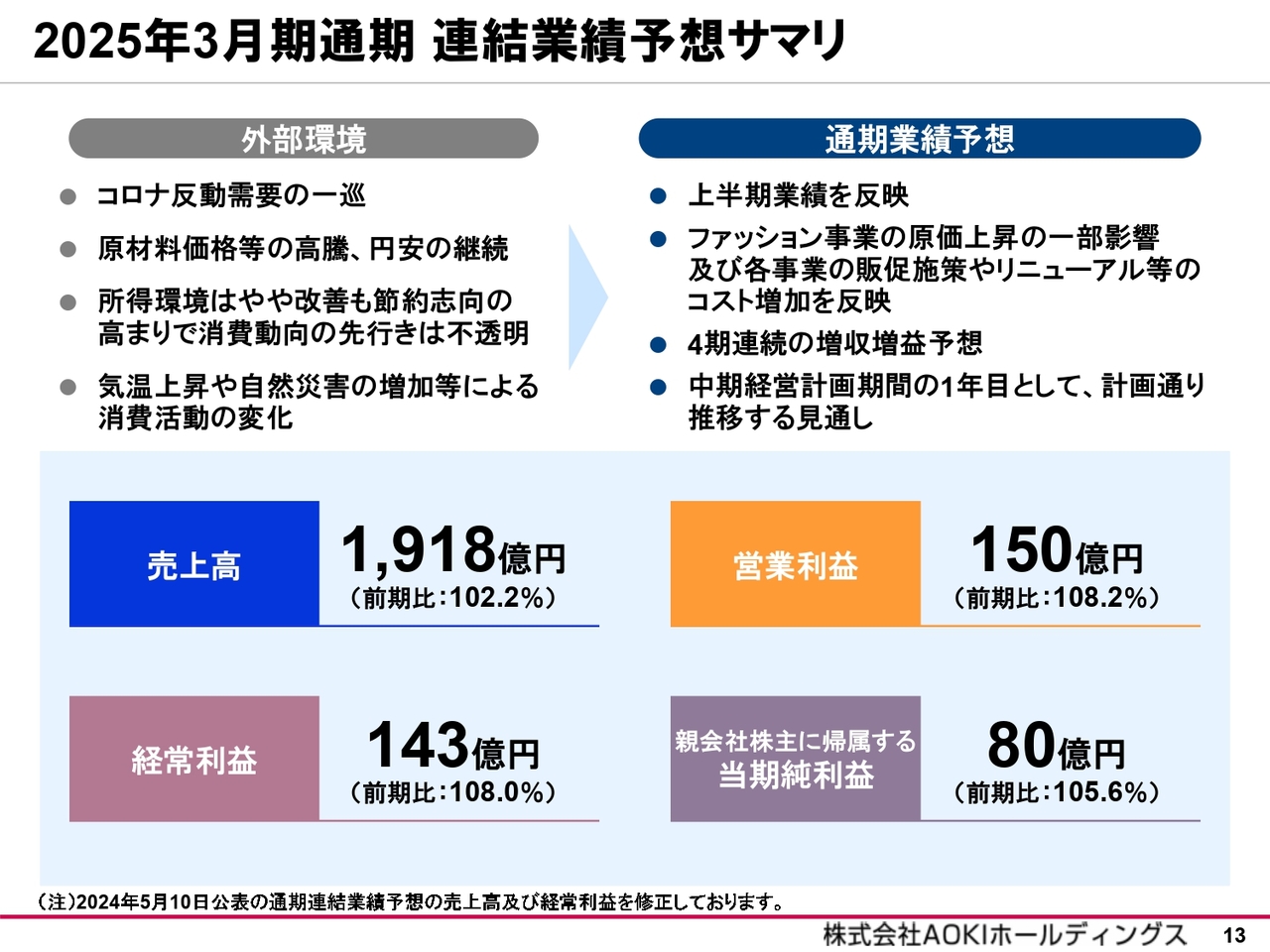

2025年3月期通期 連結業績予想サマリ

2025年3月期の通期業績予想についてご説明します。外部環境は不透明な状況が続くと思われますが、下半期について売上高は概ね据え置きとなります。上半期の業績にコスト上昇等による利益への影響と各事業の下半期の営業施策等を加味し、通期連結業績予想の売上高と経常利益を修正しています。

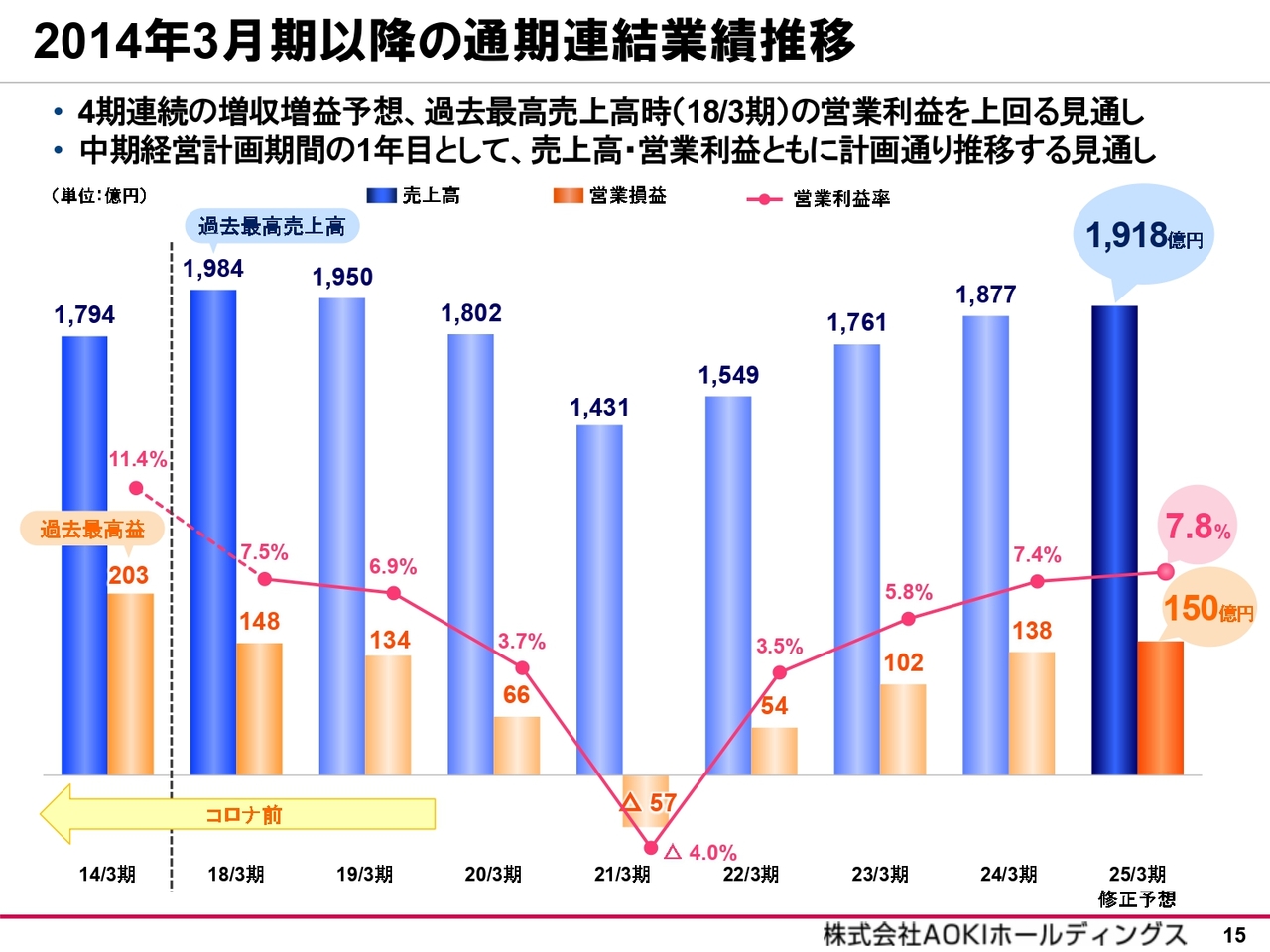

修正後の売上高は前期比2.2パーセント増の1,918億円、営業利益は前期比8.2パーセント増の150億円、経常利益は前期比8パーセント増の143億円、親会社株主に帰属する当期純利益は前期比5.6パーセント増の80億円と、4期連続の増収増益を計画しており、中期経営計画どおり推移する見通しです。

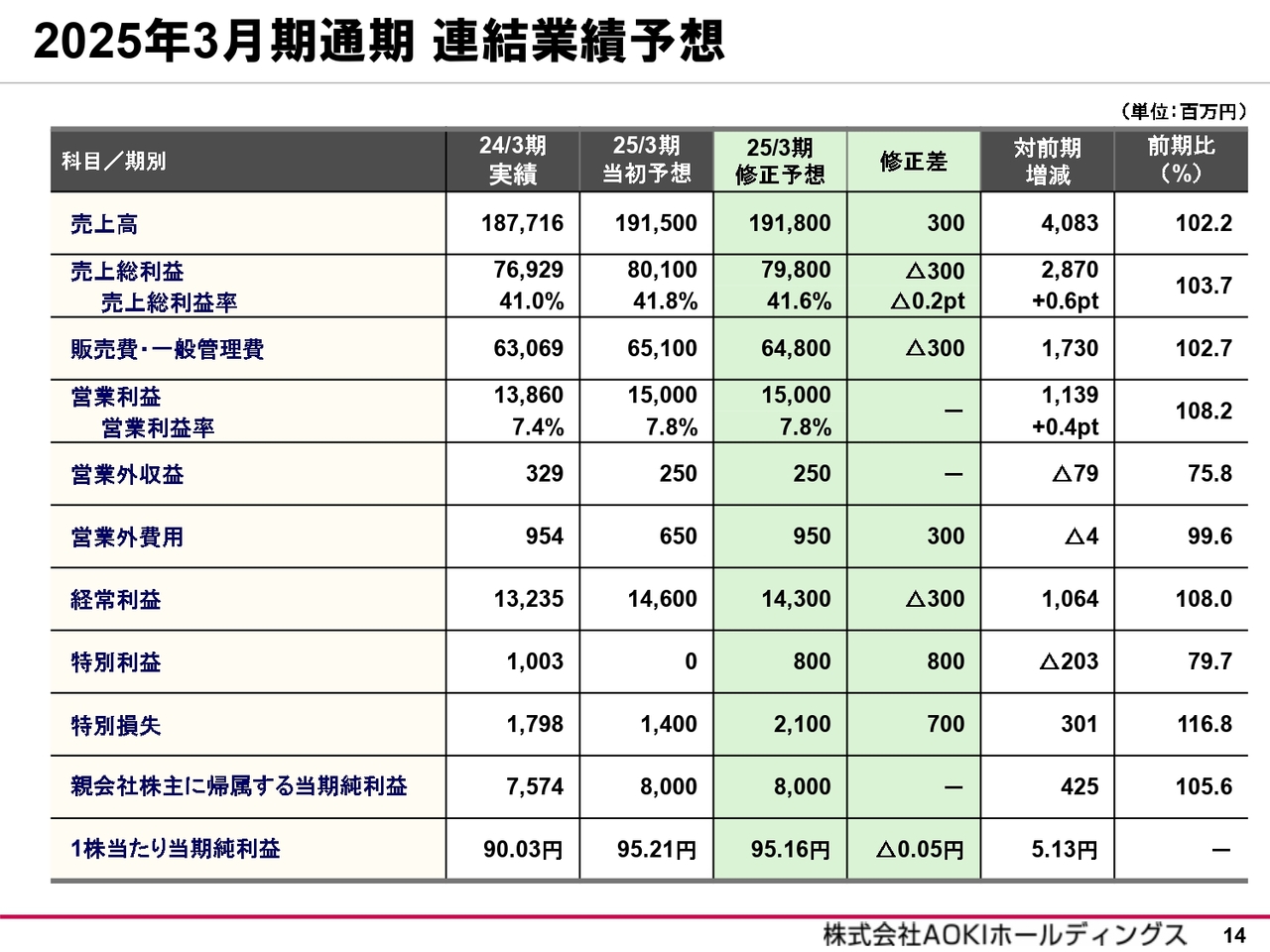

2025年3月期通期 連結業績予想

通期業績予想の詳細です。後ほどご確認ください。

2014年3月期以降の通期連結業績推移

2014年3月期、2018年3月期以降の通期連結業績の推移です。2022年3月期以降、コロナ禍後の反動需要と変化する市場環境やお客さまニーズへの対応等により、売上高、営業利益は着実に増加傾向で推移しています。

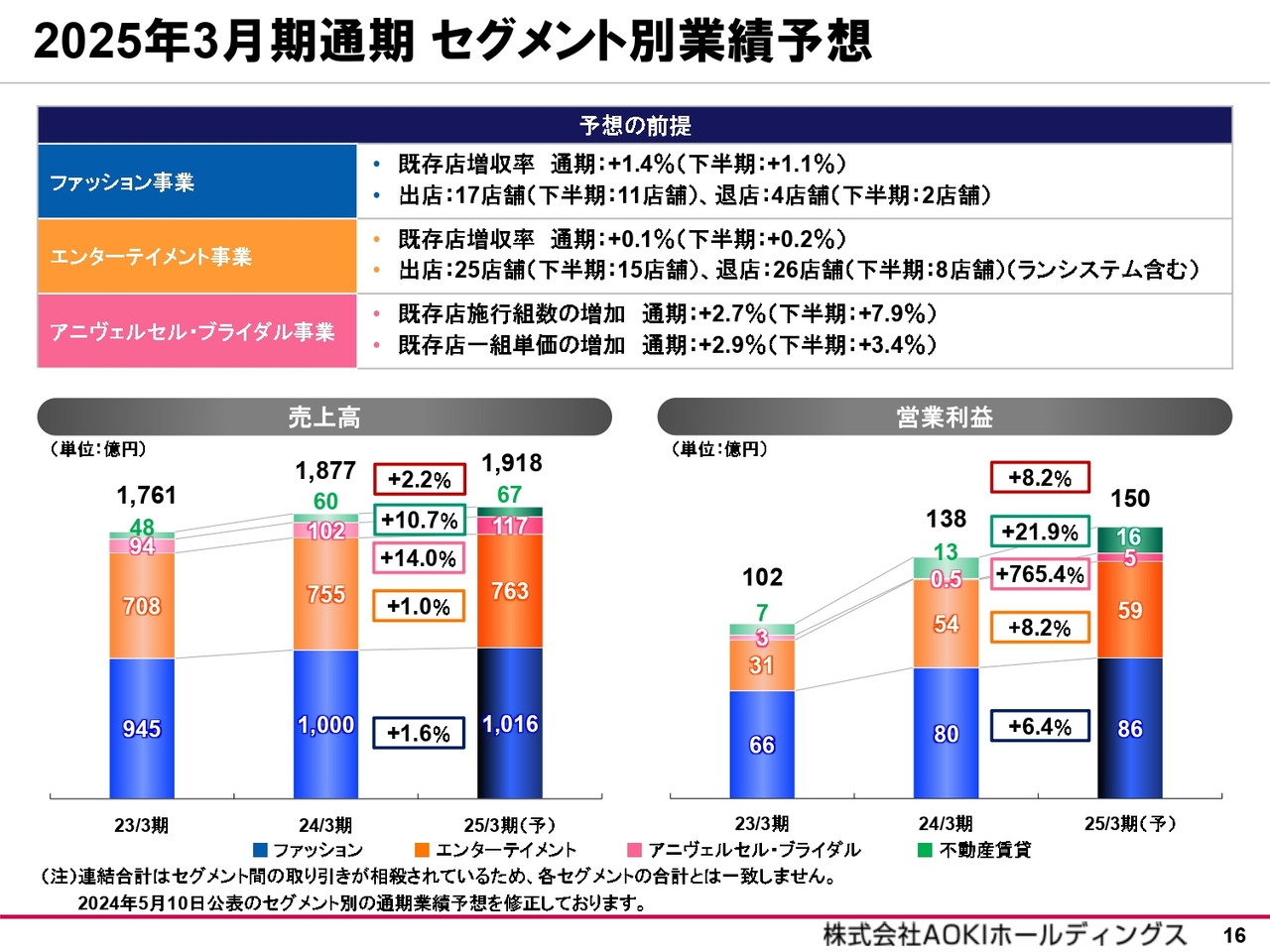

2025年3月期通期 セグメント別業績予想

セグメント別業績予想の詳細については、後ほどご説明します。

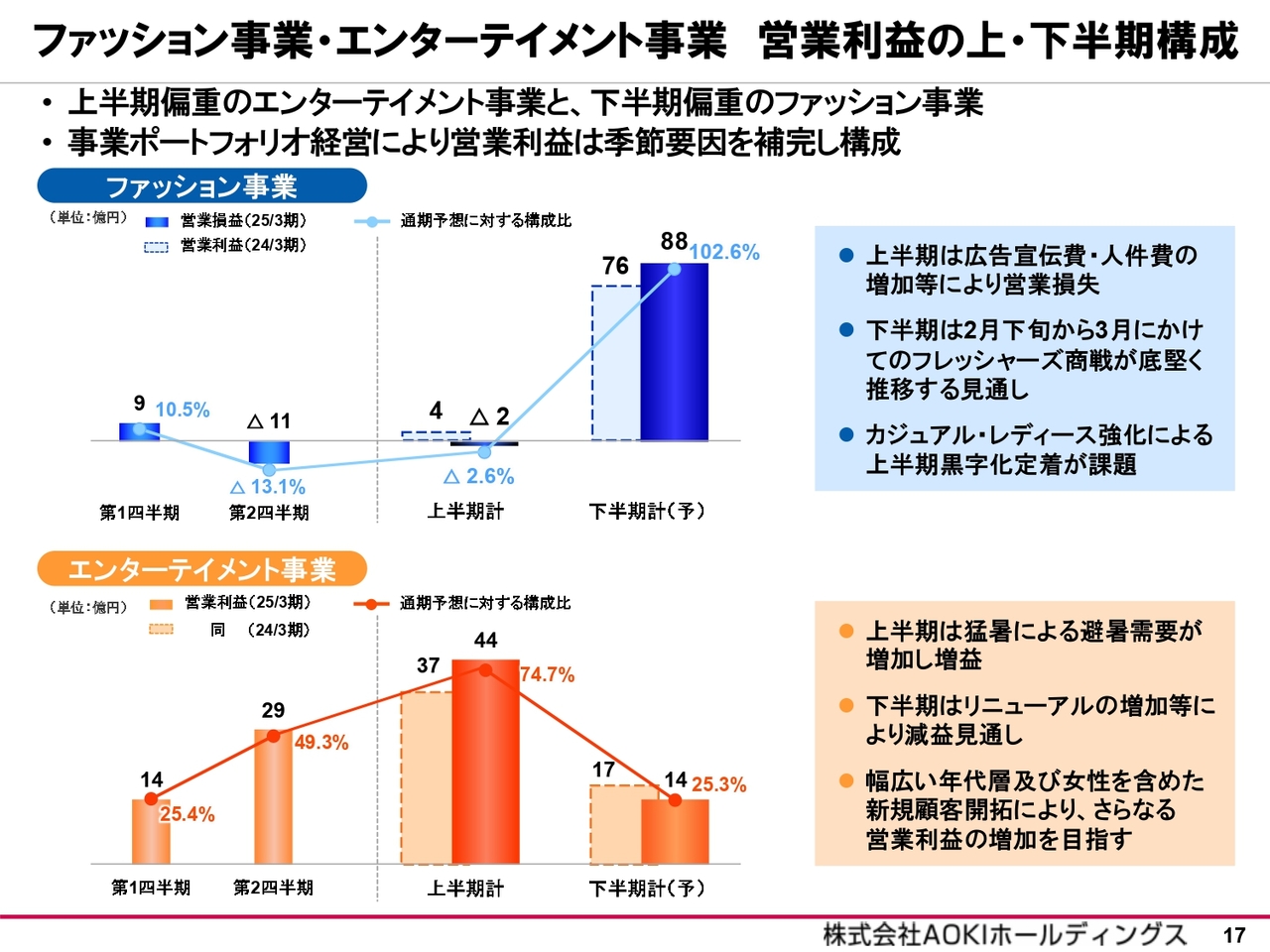

ファッション事業・エンターテイメント事業 営業利益の上・下半期構成

ファッション事業とエンターテイメント事業における営業利益の上半期と下半期の構成です。

ファッション事業の上半期は、広告宣伝費や人件費の増加等により営業損失となりましたが、事業の特性上、下半期の利益構成が大きく、2月下旬から3月にかけてのフレッシャーズ商戦は底堅く推移する見通しで、増益を見込んでいます。

エンターテイメント事業の上半期は、猛暑による避暑需要の増加等により増益となりましたが、下半期はリニューアルの増加等により減益を見込んでいます。

なお、連結全体では下半期も増益を計画しています。

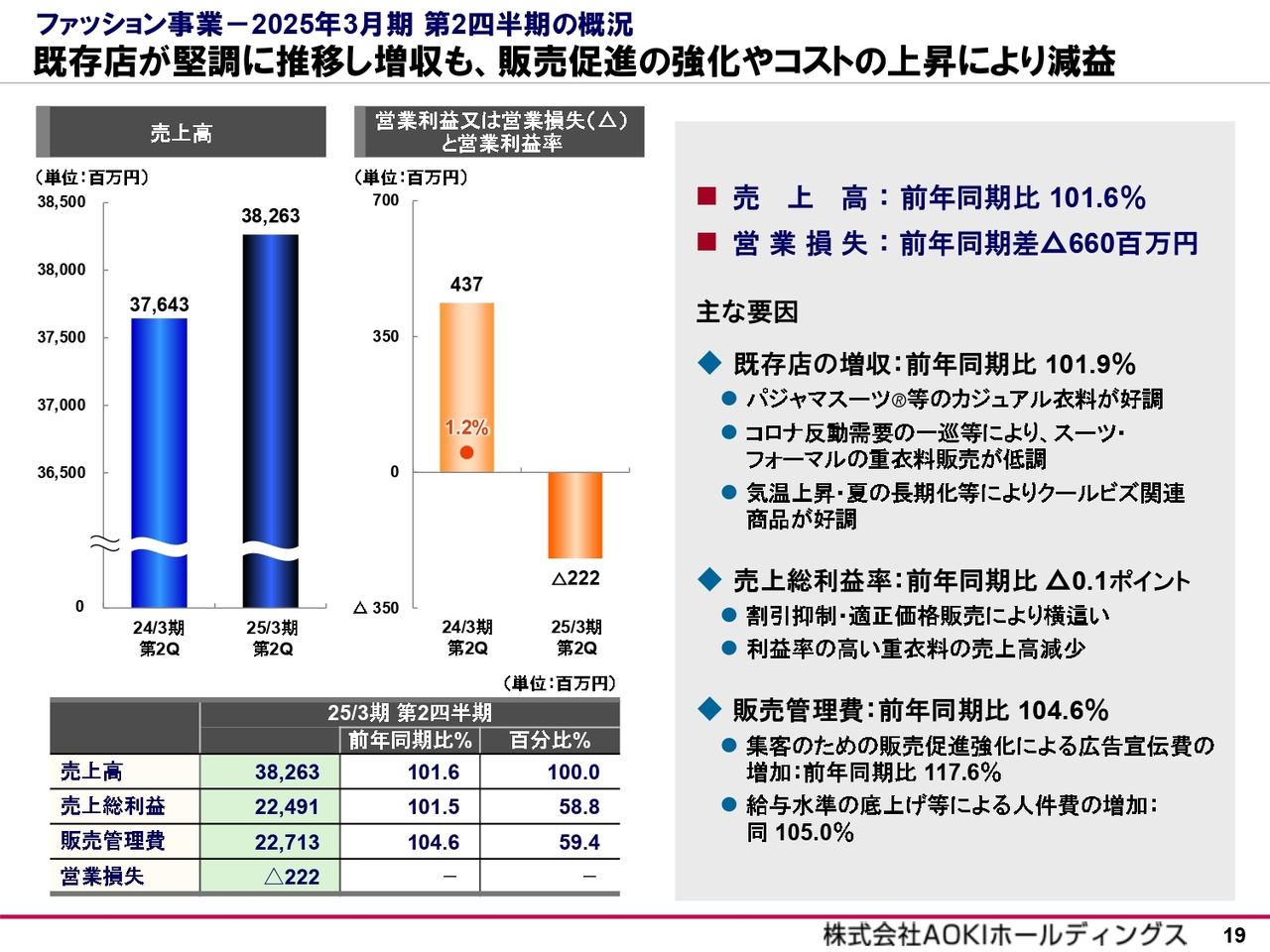

ファッション事業-2025年3月期 第2四半期の概況

各事業別の2025年3月期中間期実績と通期の見通しについてご説明します。

ファッション事業では、気温の上昇、夏の長期化の影響によりクールビズ関連商品やパジャマスーツなどのカジュアル衣料が好調に推移しました。売上高は前年同期比1.6パーセント増、売上総利益率は仕入原価が上昇傾向であるものの、前年同期ほどの上昇はなく、割引抑制等の適正価格販売により横ばいとなりました。

一方、販売管理費は、集客のための広告宣伝費及び給与水準底上げ等による人件費の増加により前年同期比4.6パーセント増となった結果、約2億円の営業損失となりました。

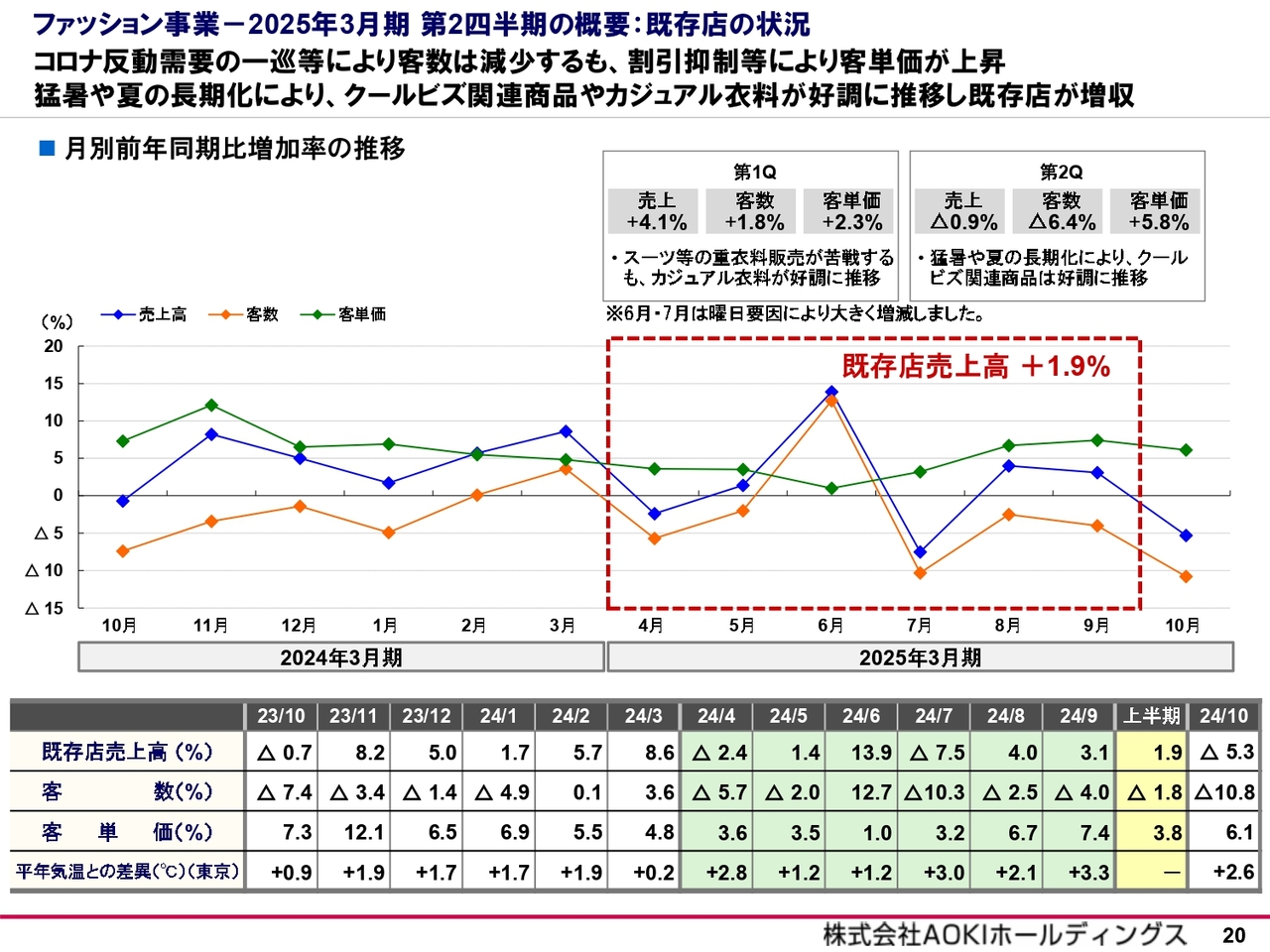

ファッション事業-2025年3月期 第2四半期の概要:既存店の状況

既存店の状況については、後ほどご確認ください。

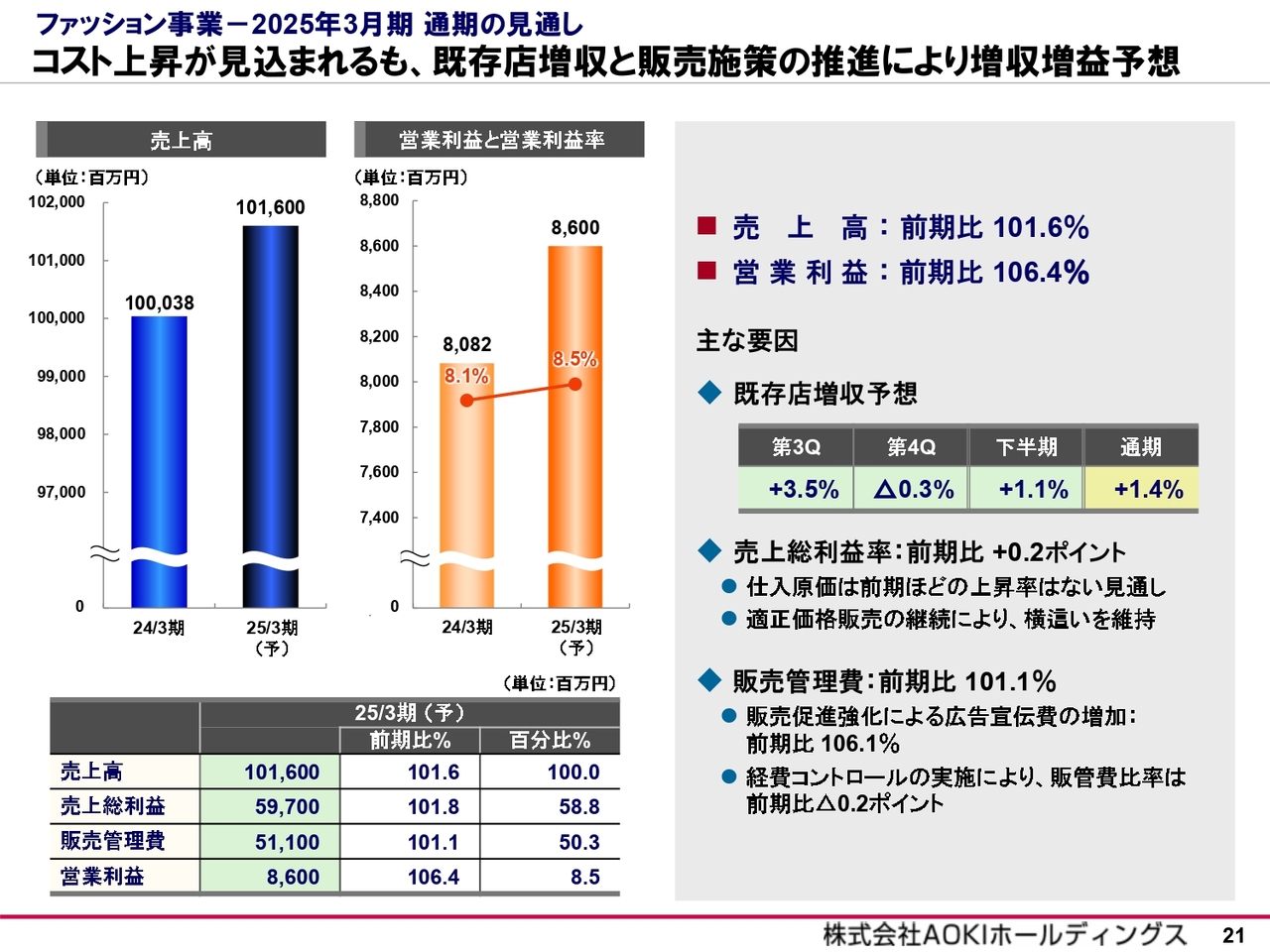

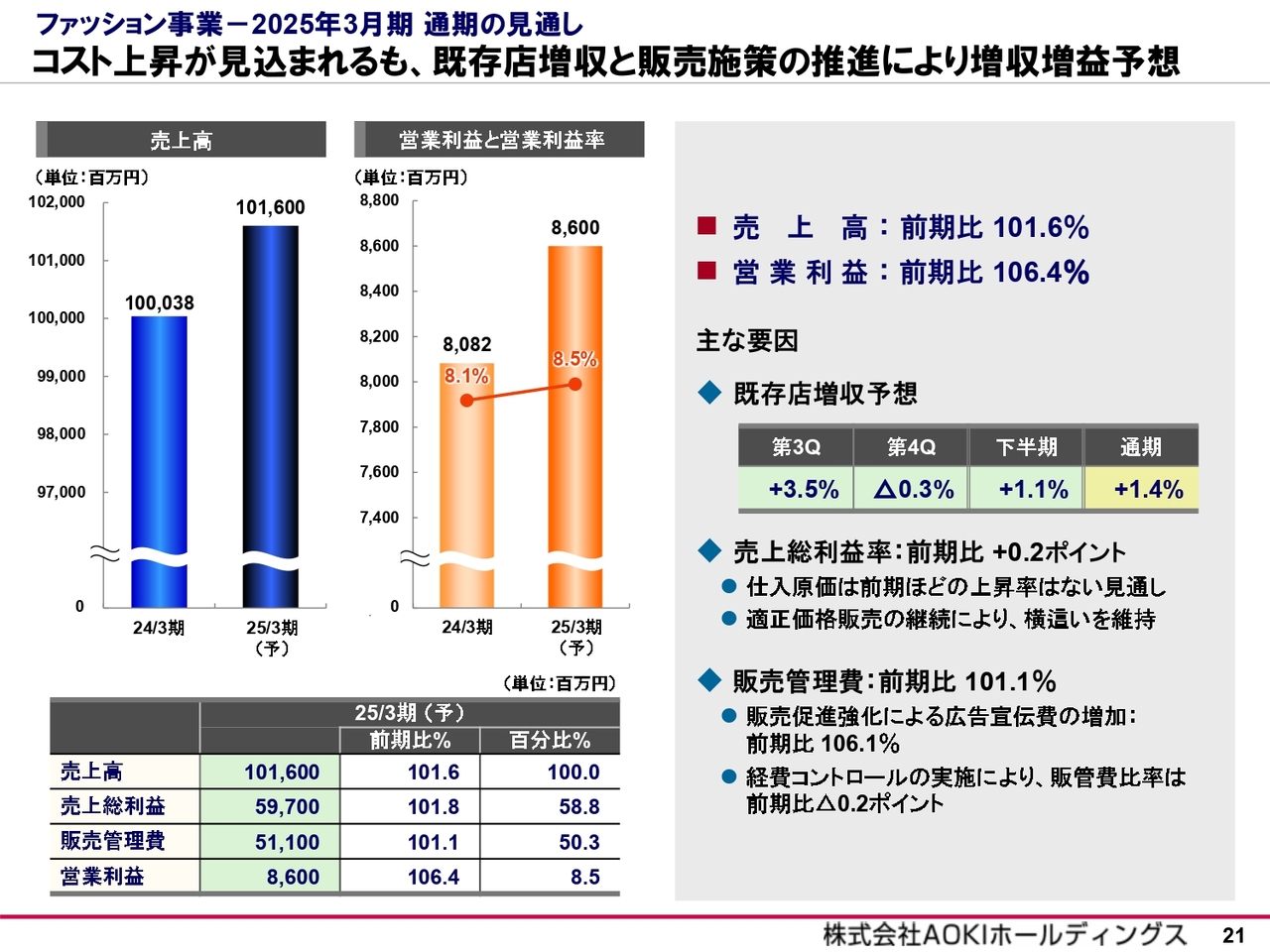

ファッション事業-2025年3月期 通期の見通し

通期の見通しです。既存店増収率は、足元の状況等を考慮し、下半期で1.1パーセント増、通期で1.4パーセントの増収を見込んでいます。売上高は前期比1.6パーセント増の1,016億円、売上総利益率は適正価格の販売を継続することでほぼ横ばいを見込んでいます。

販売管理費は経費コントロールにより前期比1.1パーセント増に抑えることで、営業利益は前期比6.4パーセント増の86億円の増収増益を予想しています。

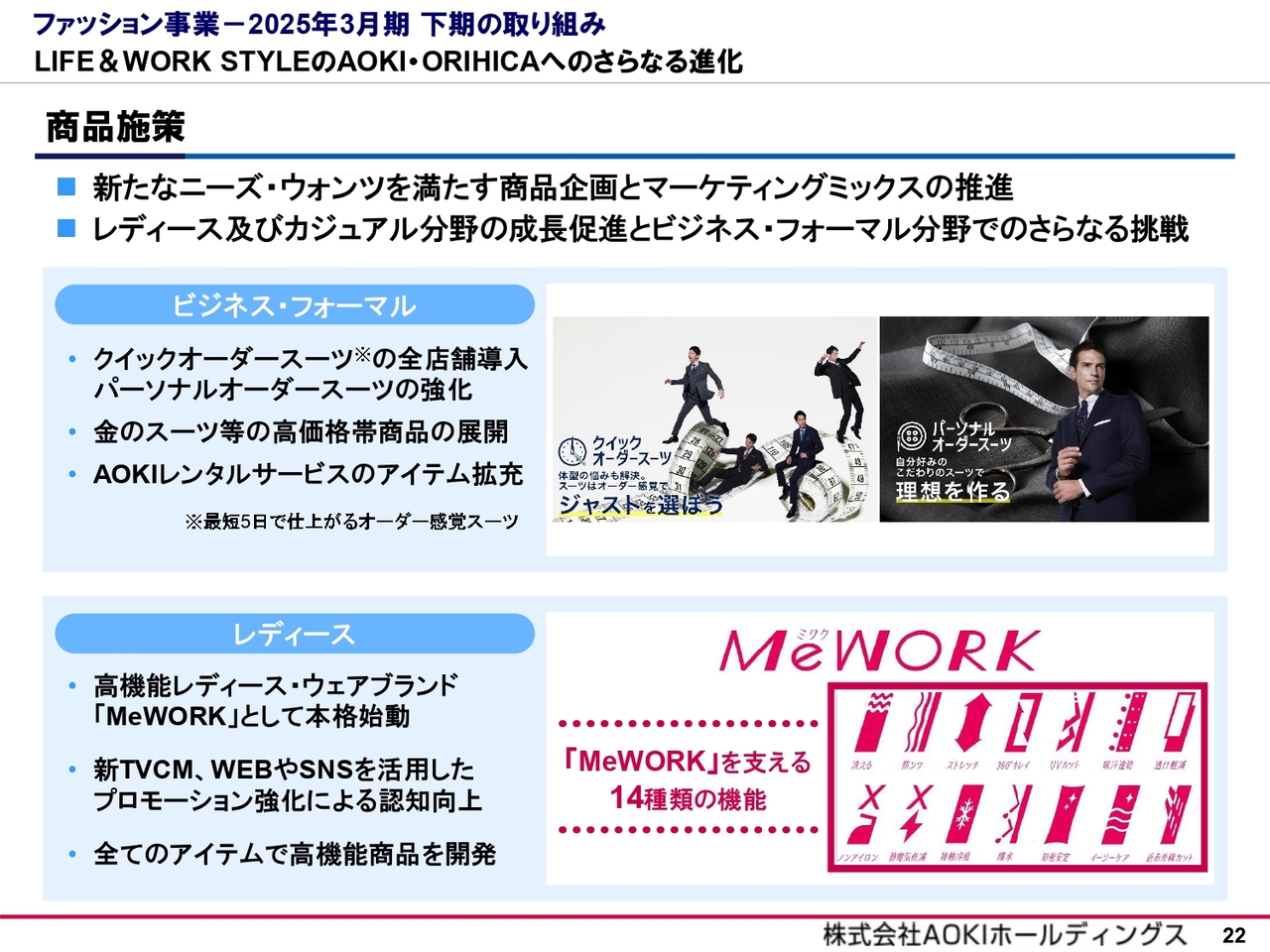

ファッション事業-2025年3月期 下期の取り組み

下半期の取り組みです。商品面では、お客さまのニーズ・ウォンツを満たす商品開発を行うとともに、ビジネス領域のさらなる磨き上げ、レディース・カジュアル領域の強化によるシェア拡大を図っていきます。

ビジネスでは、クイックオーダースーツの全店導入や「金のスーツ」などの高価格帯商品の展開、モーニングコートなどのレンタルサービスのアイテムを拡充することで、お客さまのニーズにお応えしていきます。

レディースでは、高機能レディースウェアブランド「MeWORK(ミワク)」を本格始動させるとともに、プロモーション強化により認知度を一層高め、引き続き高機能商品の開発に注力していきます。

ファッション事業-2025年3月期 下期の取り組み

カジュアルでは、新たな商品群を展開するとともに、パジャマスーツを中心に拡大していきます。

出退店については、2025年3月期は「AOKI」と「ORIHICA」で17店舗の出店を予定しています。また、「ORIHICA」では5年後の200店舗を目指し、未出店エリアを含む年間15店舗から20店舗の積極的な新規出店を行い、マーケットシェア拡大を図っていきます。

なお、足元の状況については、10月は暖かい日が続き、秋物需要に遅れが見られましたが、11月に入り気温が低下したことで、堅調に推移しています。

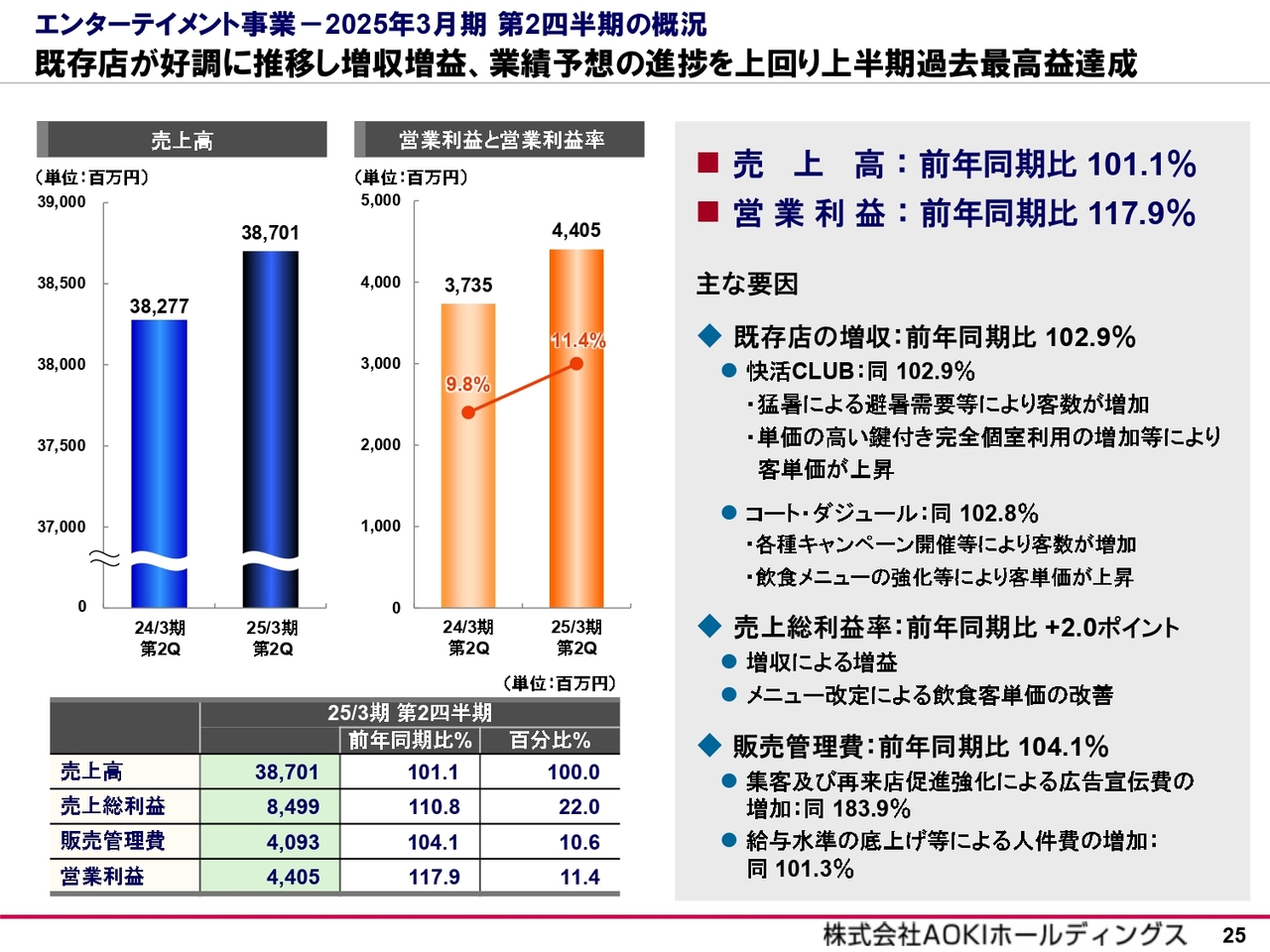

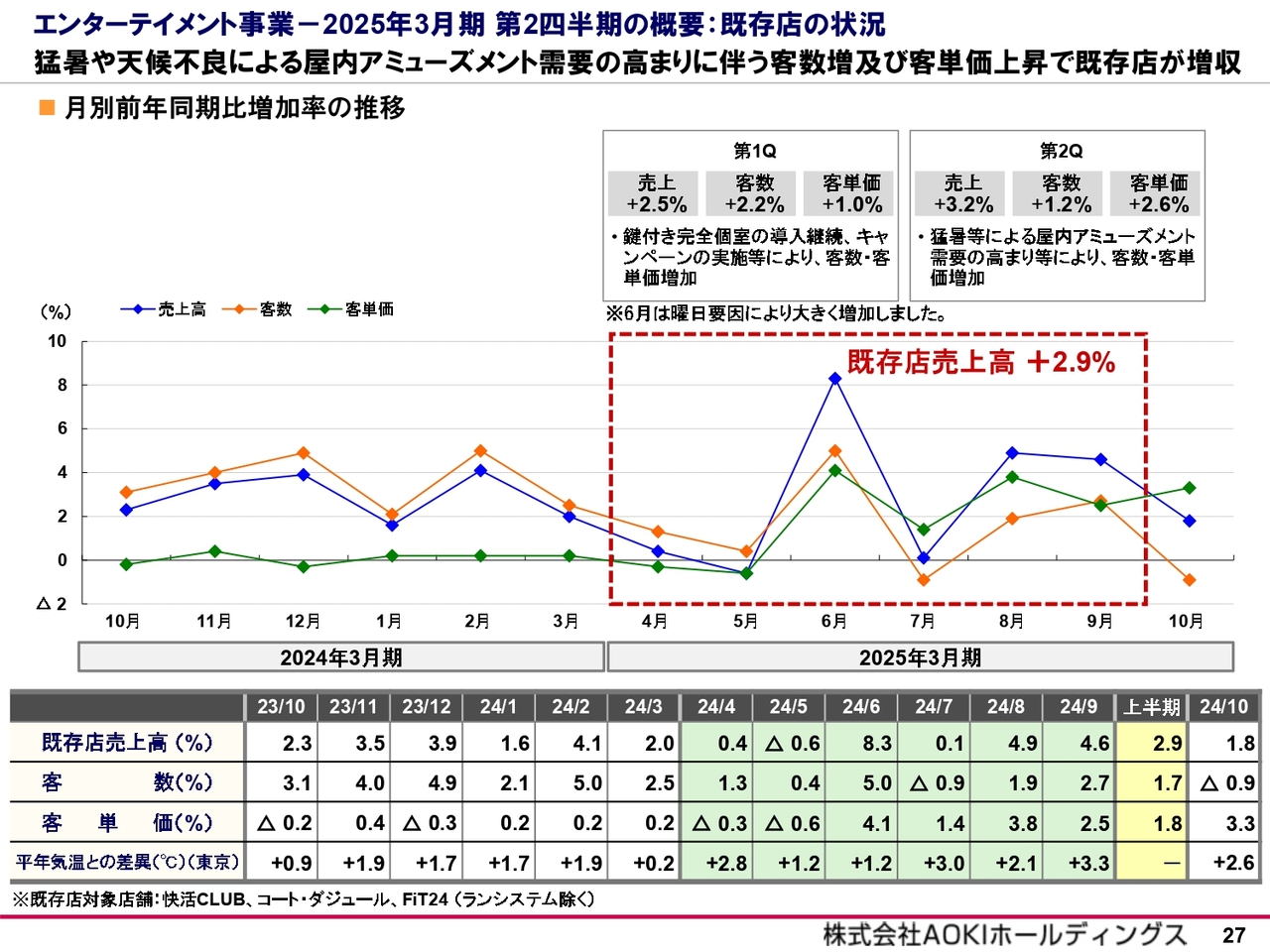

エンターテイメント事業-2025年3月期 第2四半期の概況

エンターテイメント事業の業績です。避暑目的による利用や屋内アミューズメント需要の高まりに伴い、客数と客単価が堅調に推移したことで、既存店は前年同期比2.9パーセントの増収となり、売上高は前年同期比1.1パーセント増、営業利益は前年同期比17.9パーセント増で増収増益となりました。

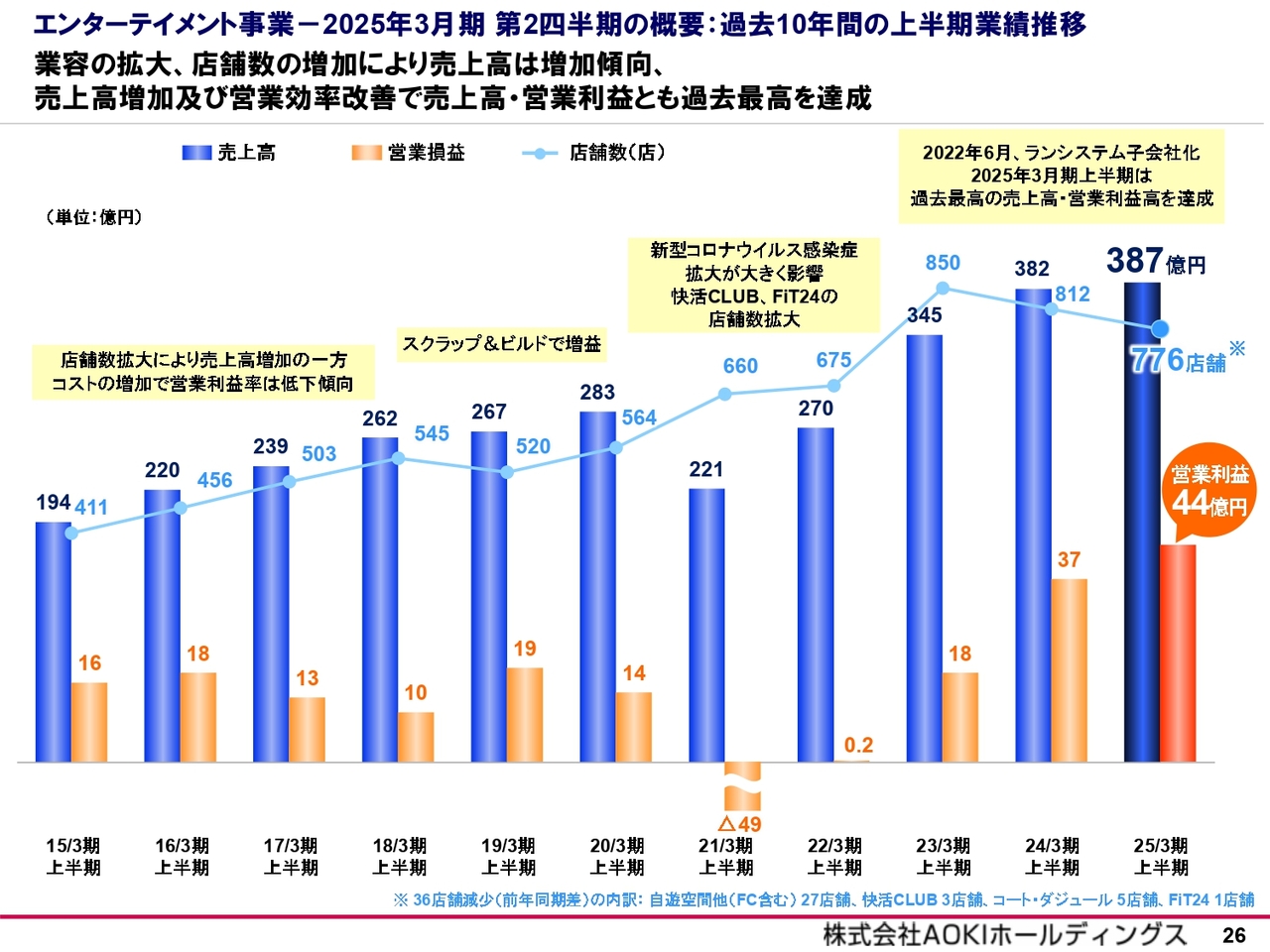

エンターテイメント事業-2025年3月期 第2四半期の概要:過去10年間の上半期業績推移

過去10年間の上半期の売上高と営業利益及び店舗数の推移です。主に「快活CLUB」と「FiT24」の店舗数拡大により売上高が増加した一方で、コストの増加により、営業利益は横ばい傾向が続きました。

その後、コロナ禍による影響の減少と、「快活CLUB」において鍵付き完全個室の導入拡大や不採算店舗の閉鎖等を進めた結果、営業効率は改善し、当中間期は売上高、営業利益ともに過去最高を達成しました。

エンターテイメント事業-2025年3月期 第2四半期の概要:既存店の状況

既存店の状況については、後ほどご確認ください。

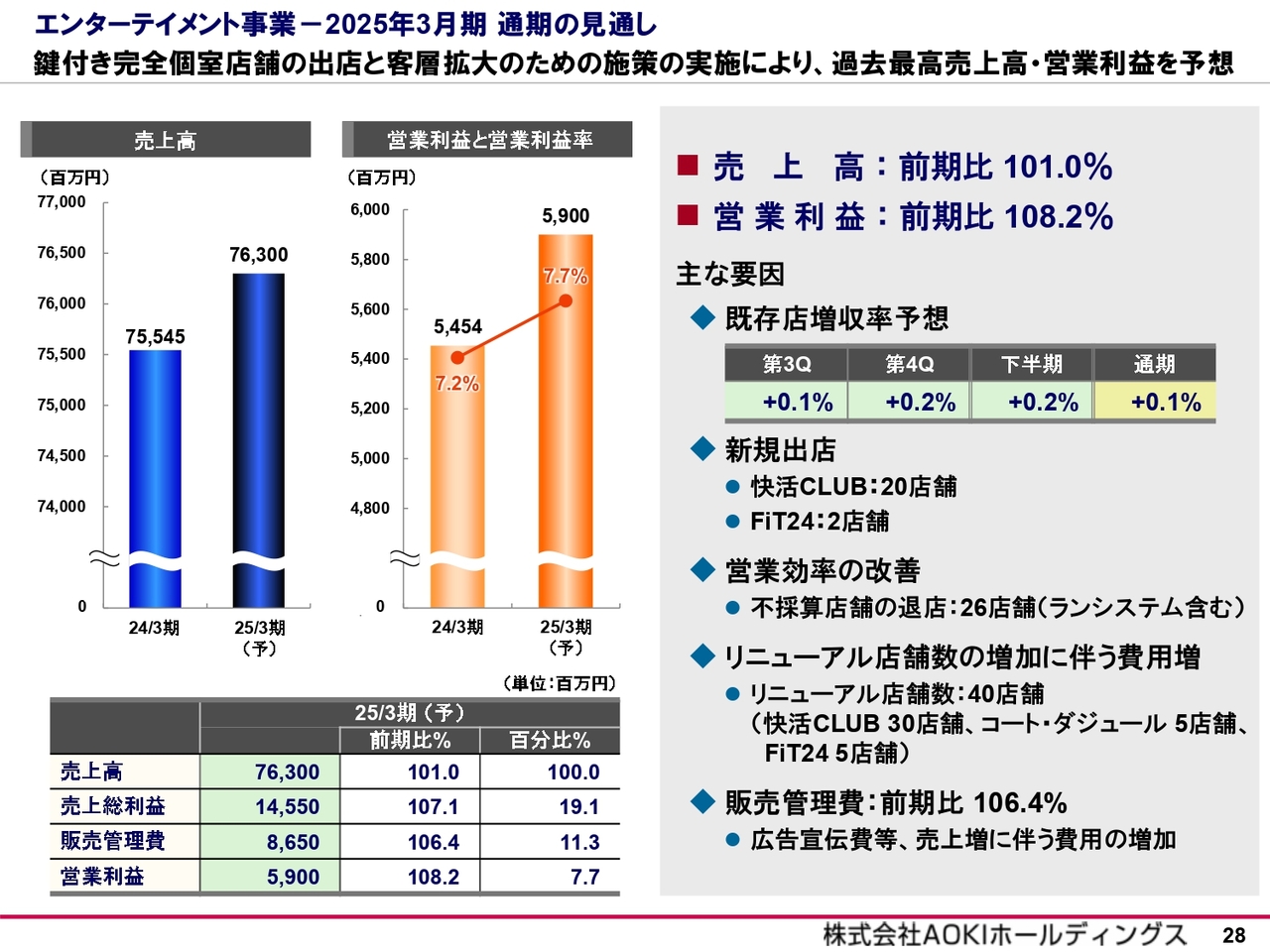

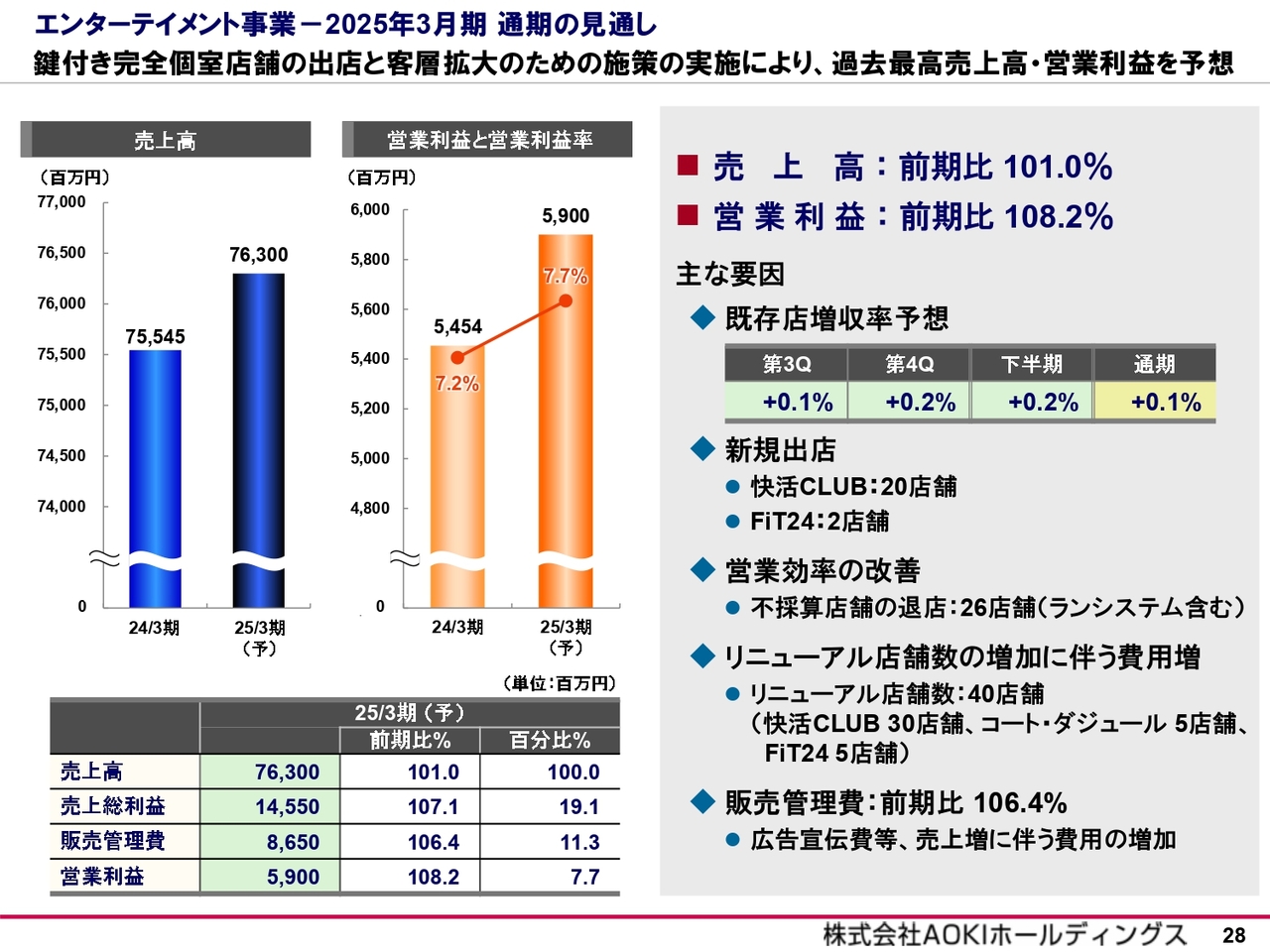

エンターテイメント事業-2025年3月期 通期の見通し

2025年3月期通期の見通しです。売上高は22店舗の新規出店等により、前期比1パーセント増の763億円を計画しています。

リニューアル店舗数の増加により、費用の増加を見込みますが、不採算店舗の閉鎖等の営業効率改善に取り組むことで、営業利益は前期比8.2パーセント増の59億円と、売上高・営業利益ともに過去最高を予想しています。

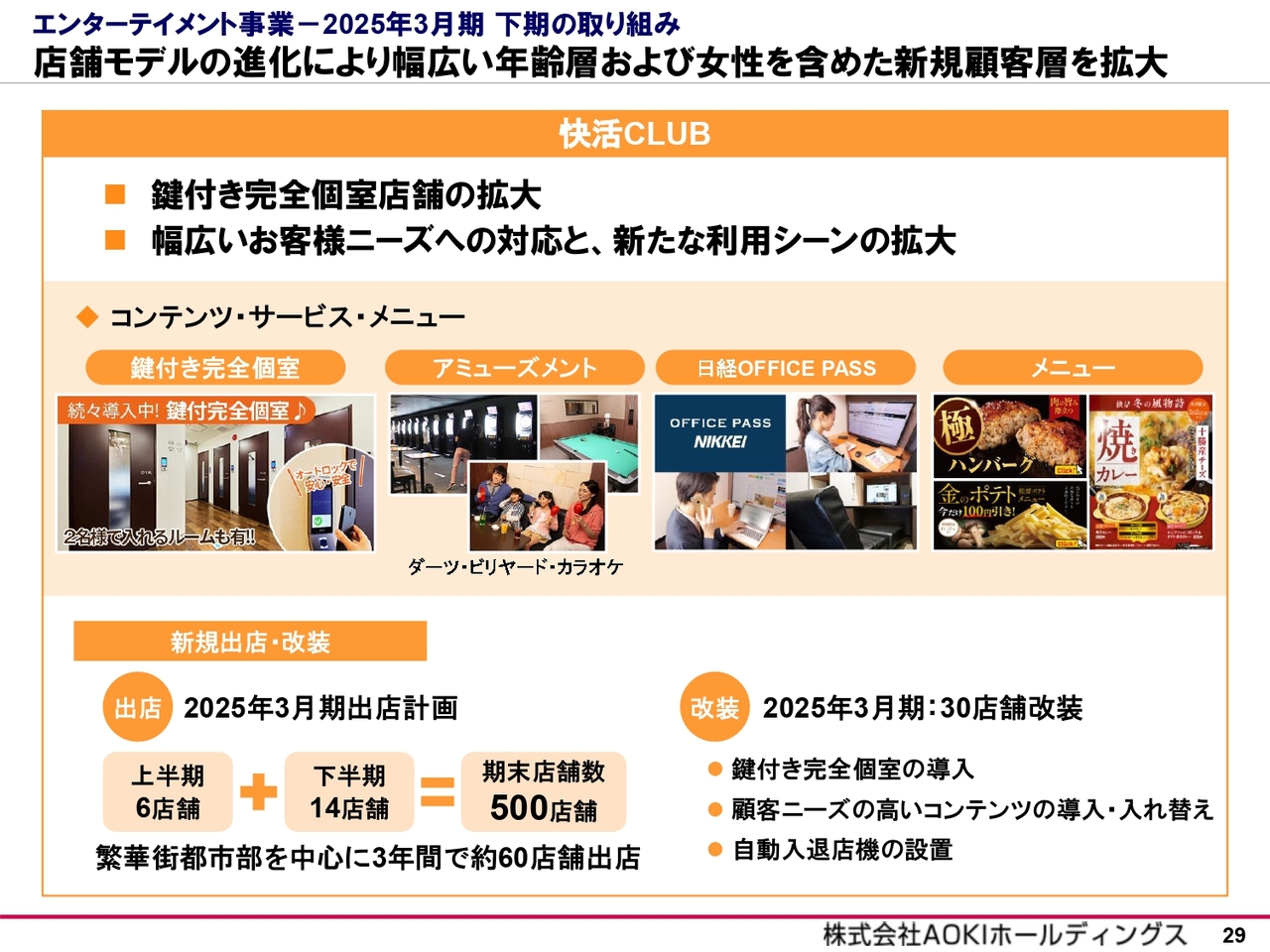

エンターテイメント事業-2025年3月期 下期の取り組み

2025年3月期下半期の取り組みです。複合カフェの「快活CLUB」では、鍵付き完全個室店舗の拡大を進めるとともに、幅広いお客さまニーズへの対応と、新たな利用シーンの拡大に努めていきます。

新規出店は下半期14店舗、通期で20店舗、改装は通期で30店舗を予定しています。これにより、鍵付き完全個室の導入をはじめ、お客さまニーズの高いコンテンツの導入や入れ替えを進めていきます。

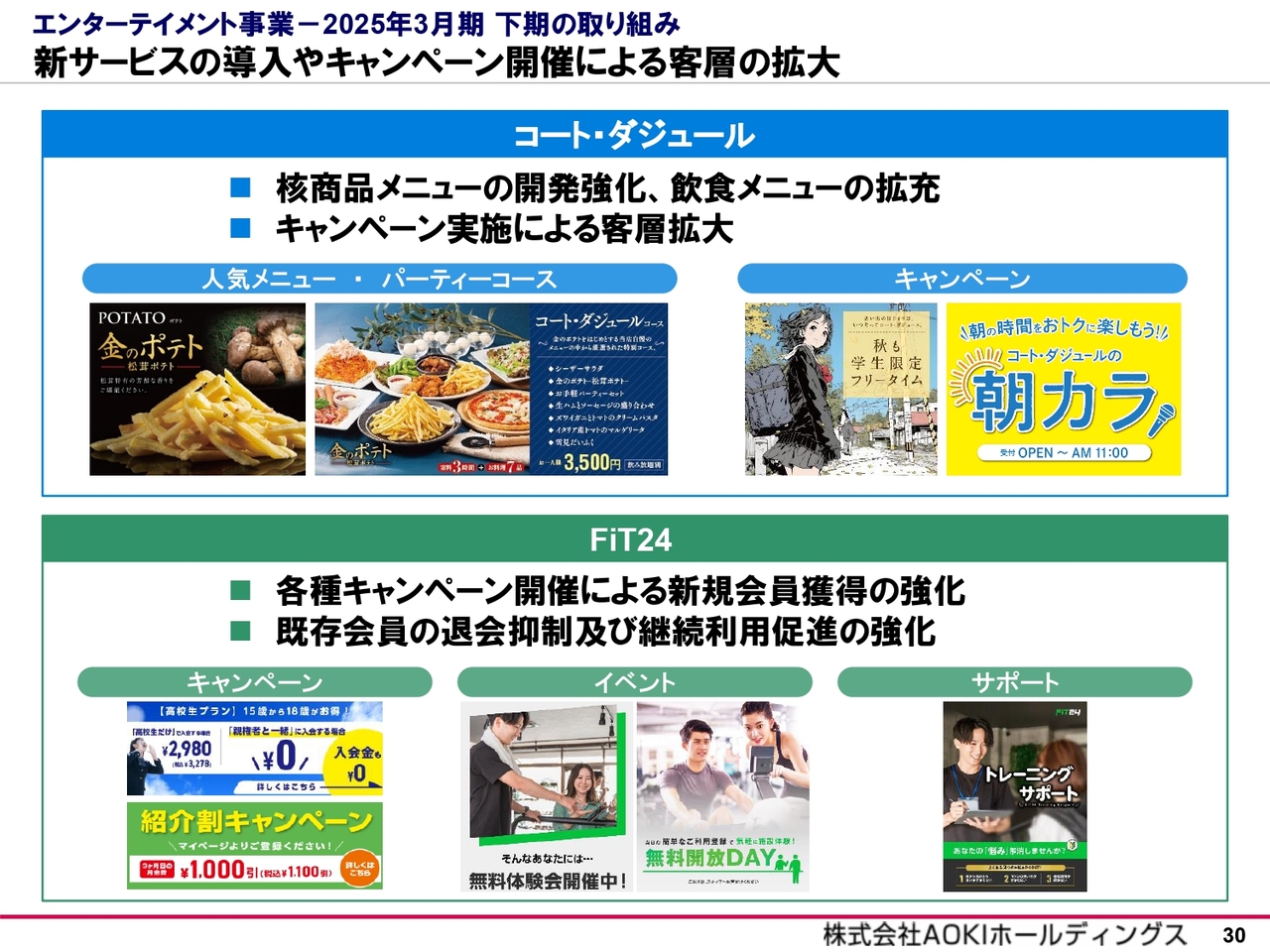

エンターテイメント事業-2025年3月期 下期の取り組み

カラオケの「コート・ダジュール」では、人気メニュー「金のポテト」などの核商品メニューの開発を強化し、飲食メニューの拡充を図るとともに、キャンペーンの実施により、客層の拡大に努めていきます。

「FiT24」では、各種キャンペーン開催により、新規会員獲得を強化するとともに、既存会員の退会抑制と継続利用の促進に注力していきます。

足元の状況は、引き続き客数・客単価ともに前年を上回り、堅調に推移しています。

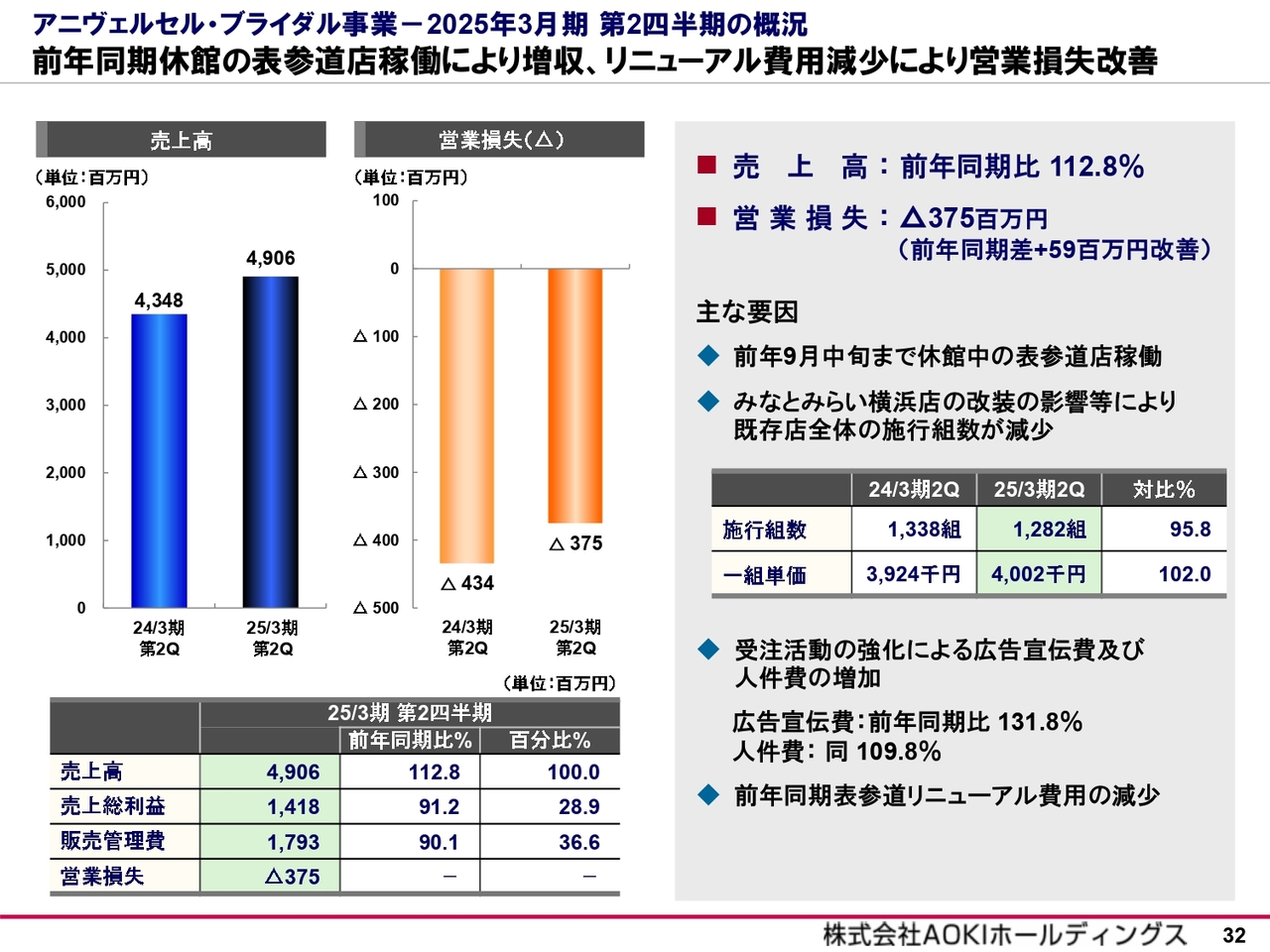

アニヴェルセル・ブライダル事業-2025年3月期 第2四半期の概況

アニヴェルセル・ブライダル事業の業績です。前年9月中旬まで休館していた表参道店が稼働したこと、及びリニューアル費用が減少したこと等により、売上高は前年同期比12.8パーセント増、営業損失は5,900万円改善し、3億7,500万円となりました。

アニヴェルセル・ブライダル事業-2025年3月期 第2四半期の概況:トピックス

2024年9月、開業10周年を迎えた「アニヴェルセル みなとみらい横浜」をリニューアルオープンしています。

メインエントランス及び4つのバンケットをリニューアルし、今後はウェディングスタイルの変化や、年々増加するMICE需要など、多様化するニーズに応えていきます。

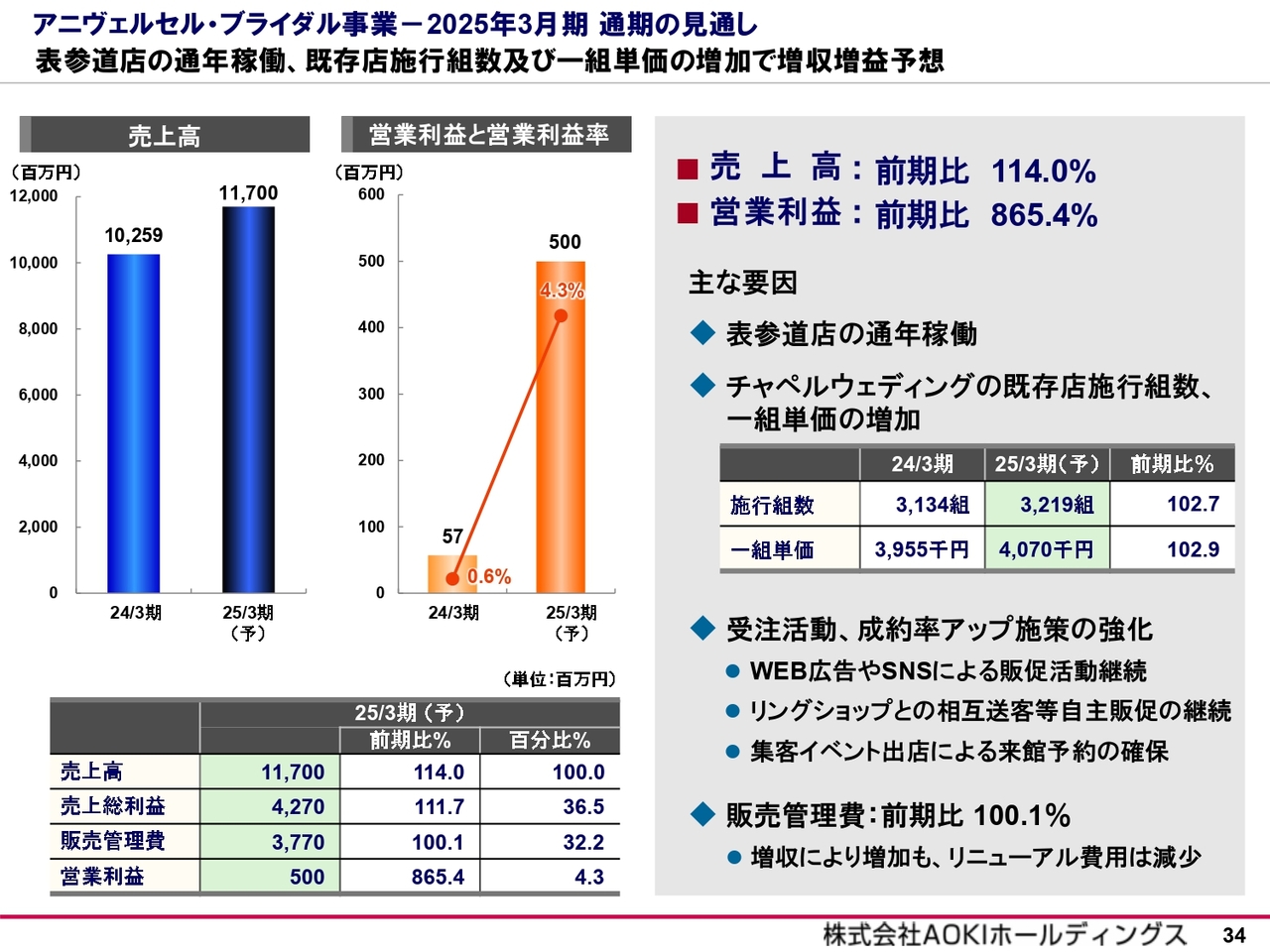

アニヴェルセル・ブライダル事業-2025年3月期 通期の見通し

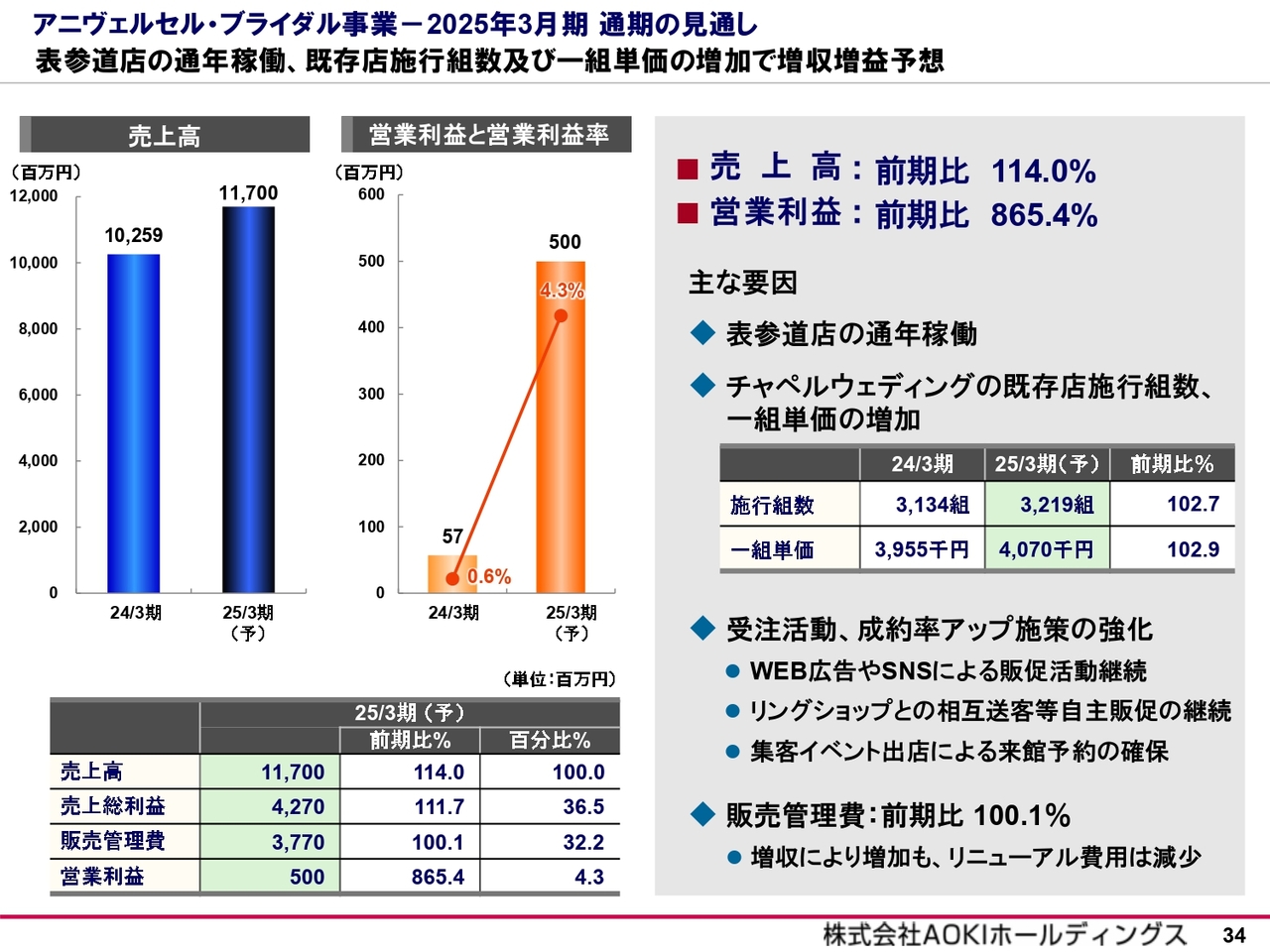

2025年3月期通期の見通しです。表参道店の通年稼働により、施行組数及び、一組単価の上昇を見込み、売上高は前期比14パーセント増の117億円を計画しています。

増収に伴う費用の増加を見込むものの、リニューアルに伴う費用が減少し、営業利益は5億円と増収増益を予想しています。

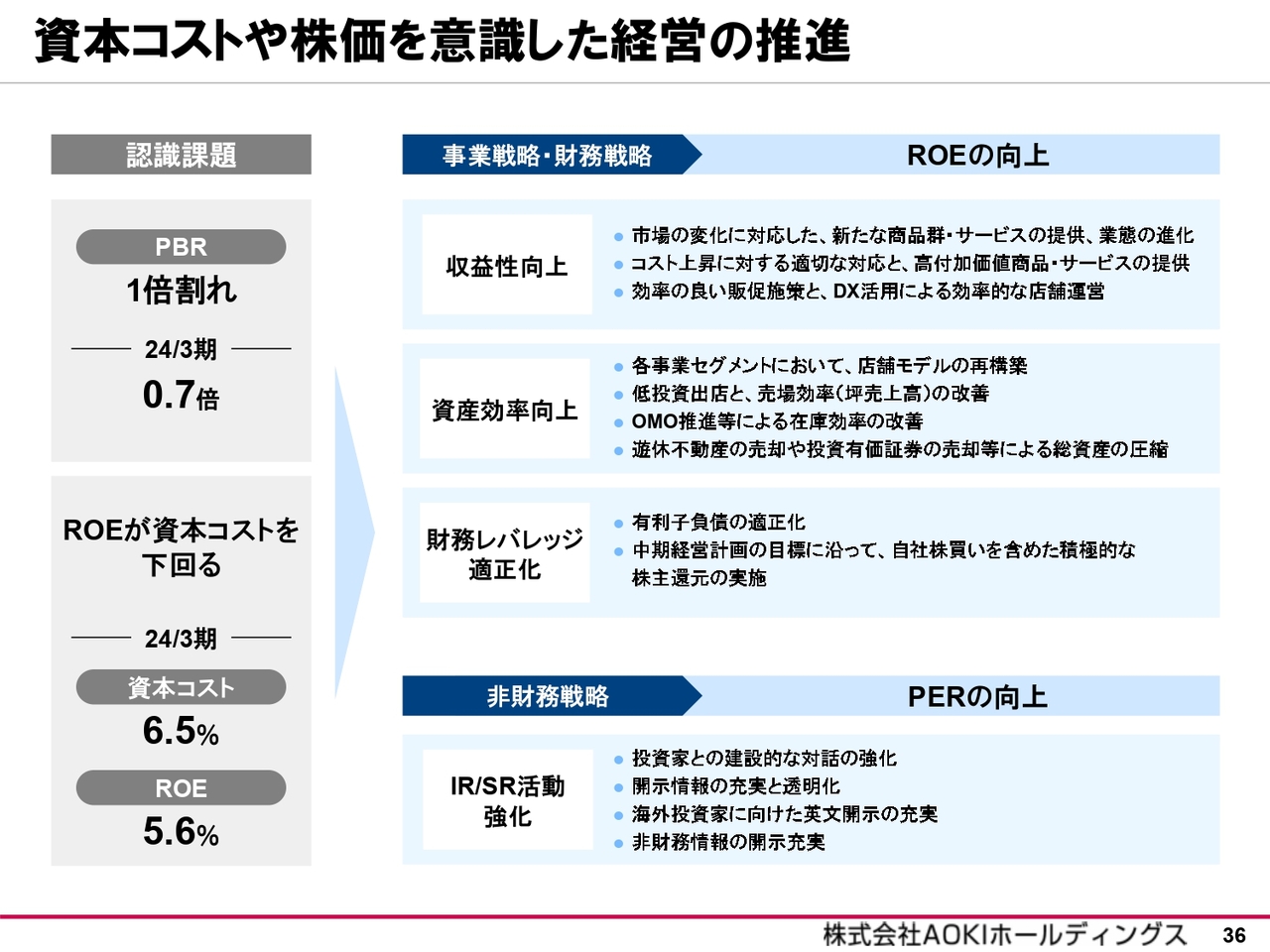

資本コストや株価を意識した経営の推進

AOKIグループの企業価値向上に向けた取り組みと、株主還元についてご説明します。2024年6月、東京証券取引所からの要請に対応し、「資本コストや株価を意識した経営の実現に向けた取り組み」を公表しました。

まず、資本コストと資本収益性の現状認識は、2024年3月末時点で、PBRは1倍割れの0.7倍、ROEは5.6パーセントと、株主のみなさまが求める収益性を下回っています。この現状を課題と捉え、改善に向けた方針と具体的施策を策定しました。

1点目は、「収益性向上」「資産効率向上」「財務レバレッジ適正化」を推し進めることで、ROEの向上を図ります。

2点目は、「IR/SR活動を強化」し、PERの向上を図ることで、PBR1倍以上を目指します。

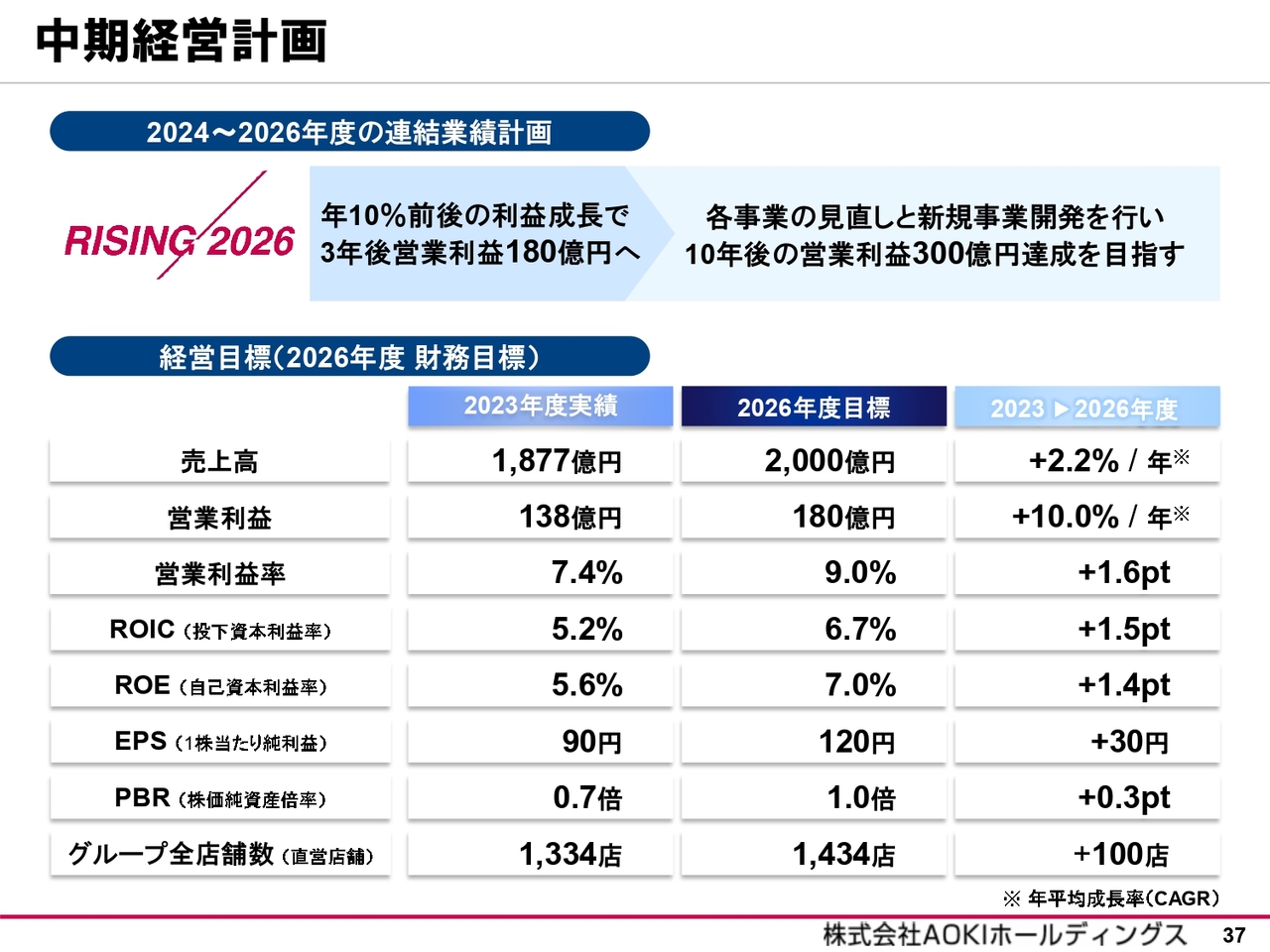

中期経営計画

スライドには、2024年5月に公表した中期経営計画の経営目標を示しています。

先ほどご説明した「資本コストや株価を意識した経営」を全社的な視点で推進するとともに、各事業においては、策定した成長戦略を着実に実行することで、3年後に売上高2,000億円、営業利益180億円、PBR1倍など、経営目標の達成を目指します。

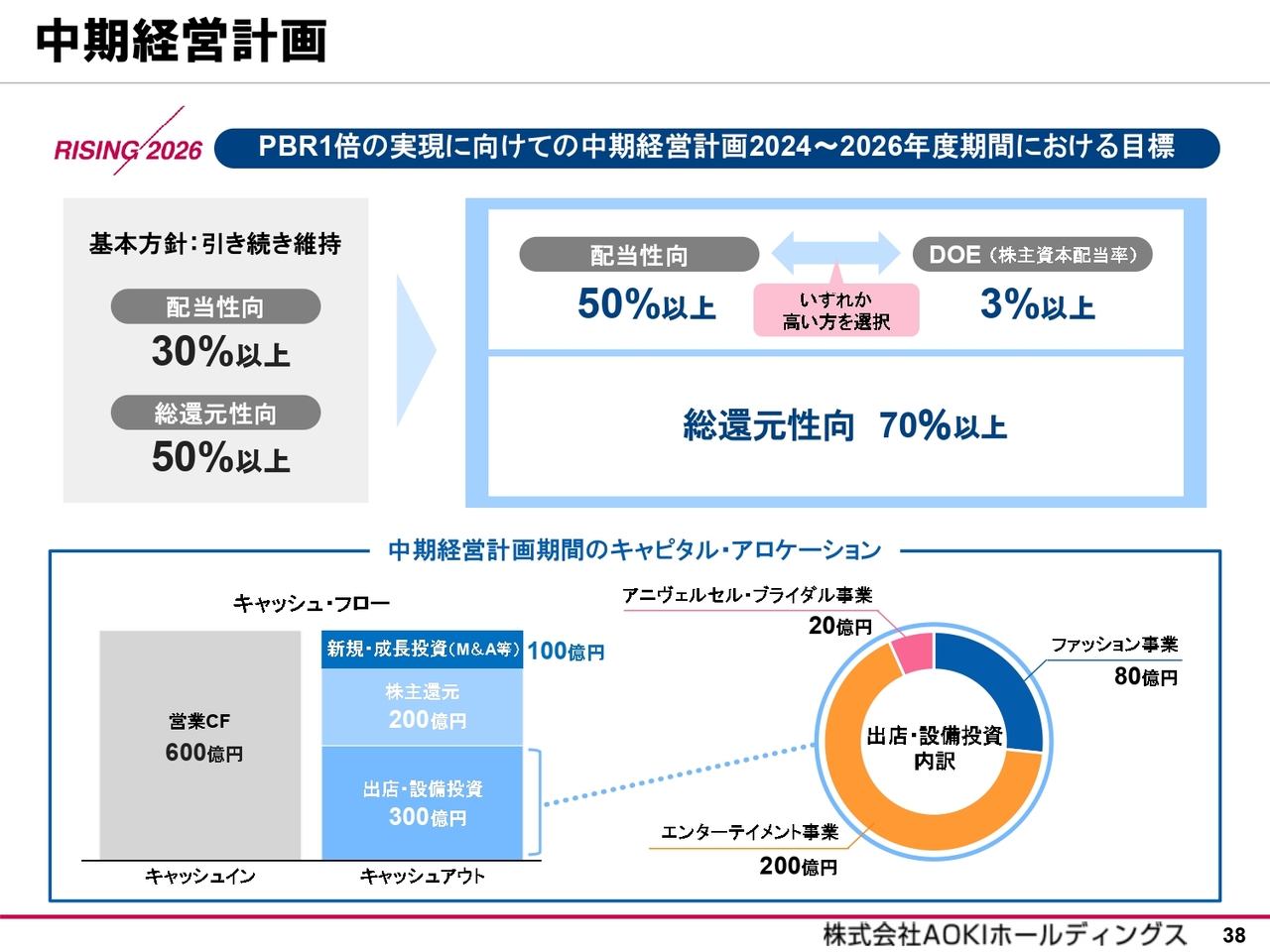

中期経営計画

株主還元目標とキャピタル・アロケーションについてです。中期経営計画期間は、より踏み込んだ株主還元策を実施し、資本効率の向上を図るとともに、成長事業であるエンターテイメント事業に資本を集中的に投下することで、将来的な成長基盤を構築していきます。

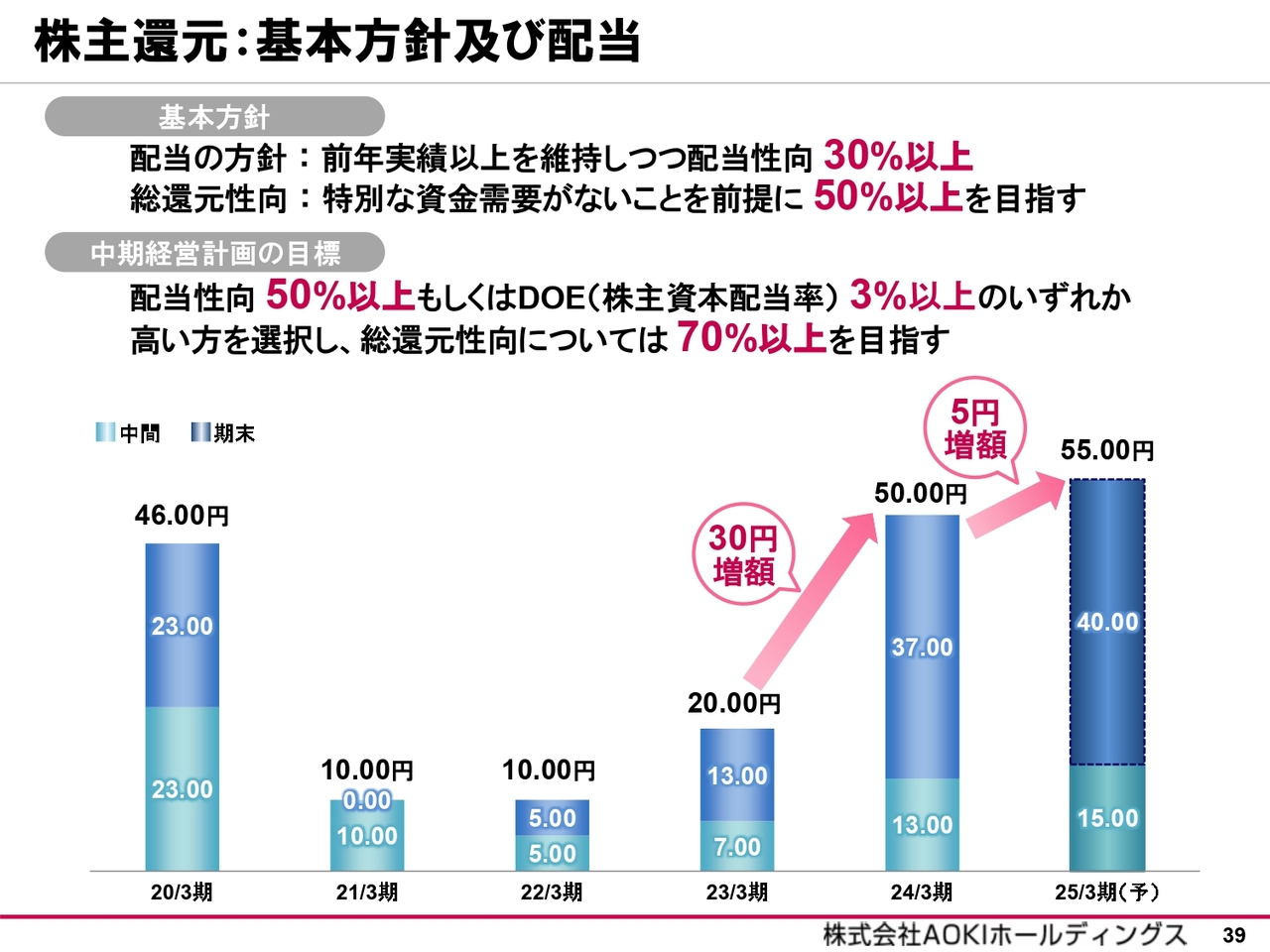

株主還元:基本方針及び配当

株主還元についてです。配当及び総還元性向の基本方針は維持していきますが、中期経営計画期間においては、配当性向50パーセント以上、もしくはDOE3パーセント以上のいずれか高いほうを選択し、総還元性向については70パーセント以上を目指します。

今回修正した通期連結業績予想と、先ほどご説明した株主還元目標に沿って、期末配当金は40円とし、年間配当金は中間配当金15円を含めて、前期より5円増額の55円を予定しています。

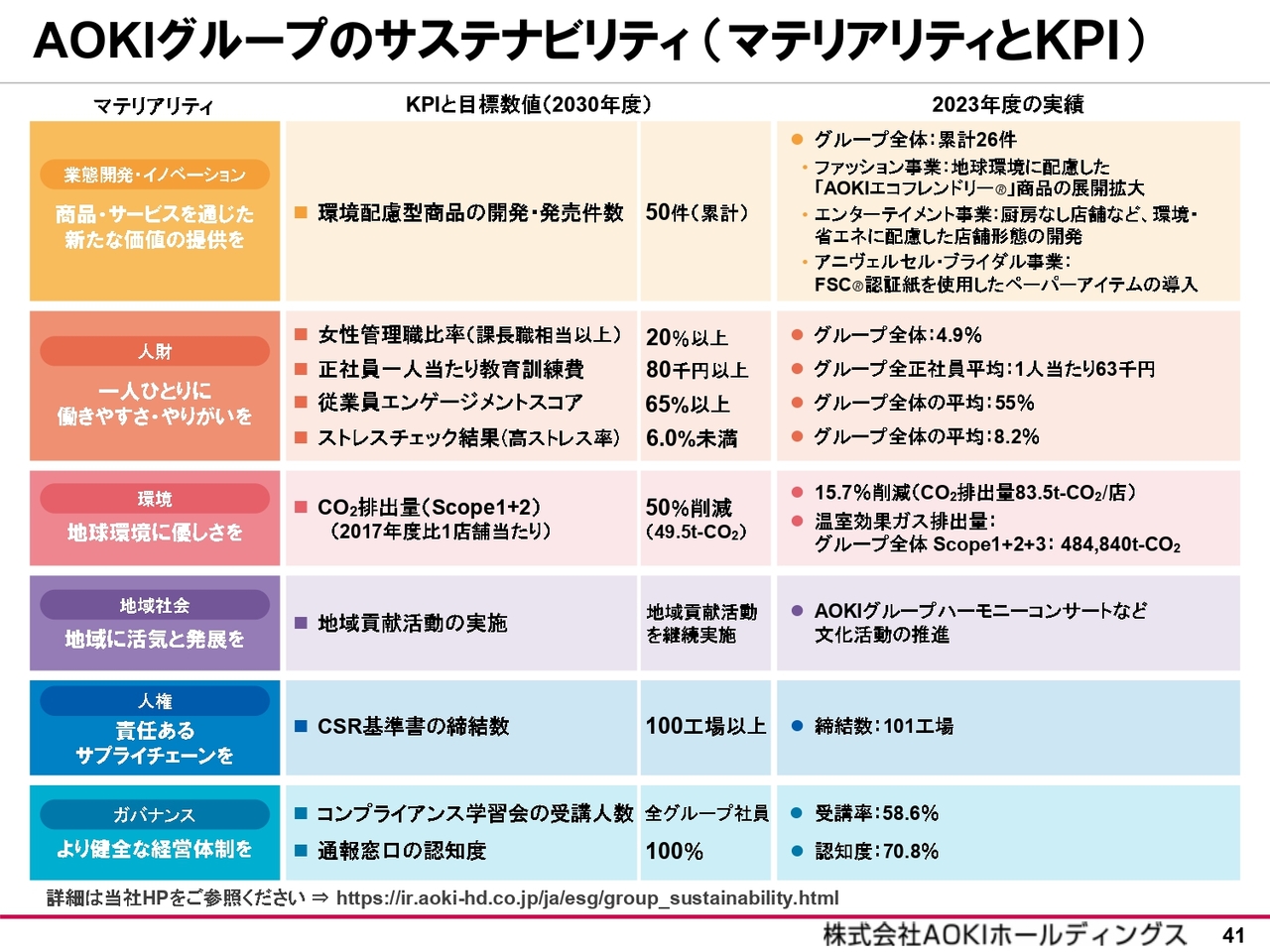

AOKIグループのサステナビリティ(マテリアリティとKPI)

サステナビリティの取り組みについてです。当社グループとしてのありたい姿などを踏まえ、6つのマテリアリティそれぞれに関するKPIと、2030年度の目標数値を策定し、サステナブル経営を推進しています。

スライドには2023年度の実績を記載していますが、今後も目標数値の達成に向けて、事業活動を通じた取り組みをさらに推進していきます。

具体的な内容については、当社ホームページをご確認ください。

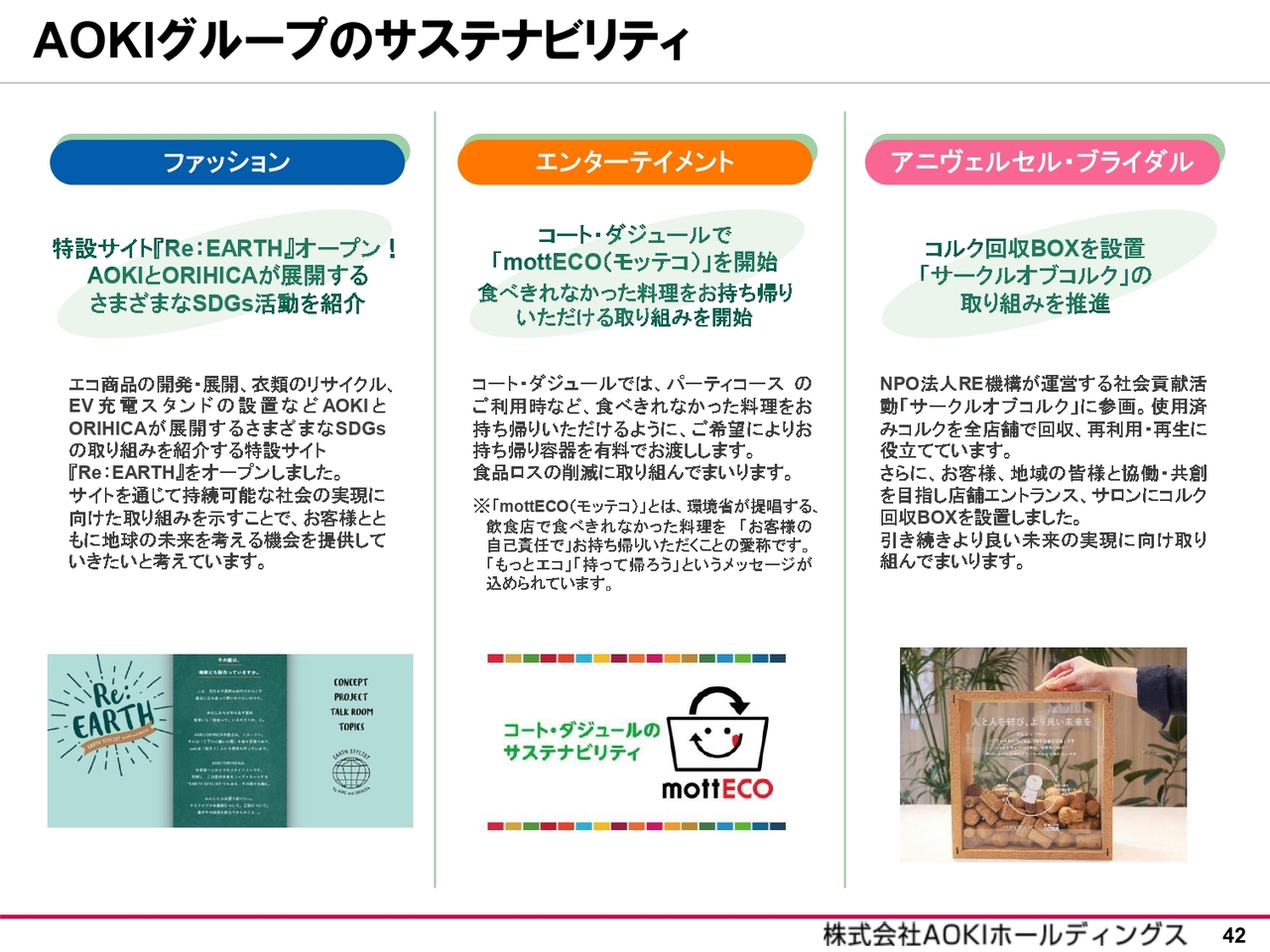

AOKIグループのサステナビリティ

各事業における具体的な取り組みをご案内しています。後ほどご確認ください。

以上で私からのご説明を終わります。

質疑応答:ファッション事業における仕入原価の状況について

司会者:「ファッション事業の粗利について、通期の見通しを下げていますが、仕入原価の足元の状況をお聞かせください」というご質問です。

田村:ファッション事業の仕入原価は、上昇傾向が続いています。ただし、それは前期ほどの上昇率ではないと理解しています。

今後も為替、円安等の進行による影響には注視していかなければならないと考えています。仕入原価の上昇対策としては、売り方について、割引の抑制や価格変更等を慎重に行っていきます。粗利については、以上のような施策によって維持していきたいと考えています。

質疑応答:エンターテイメント事業の営業利益予想について

司会者:「エンターテイメント事業の営業利益の見通しについて、上半期の進捗からすると、通期ではさらに増収になってもよいと思います。下半期の計画を下げた要因をお聞かせください」というご質問です。

田村:上半期は、猛暑による避暑需要等により、売上は非常に好調に推移しています。下半期もほぼ前年の水準で推移すると見込んでいますが、店舗のリニューアル等を予定しています。これらの費用を加味した結果、下半期は利益を下げる計画となりました。

質疑応答:アニヴェルセル・ブライダル事業の営業利益予想について

司会者:「アニヴェルセル・ブライダル事業において、表参道店が稼働したにもかかわらず、上半期は営業損失であり、下半期の既存店施行組数の計画も下げていますが、通期の営業利益計画を据え置いた理由をお聞かせください」というご質問です。

田村:表参道店は今期フル稼働しています。しかし、「アニヴェルセル みなとみらい横浜」を改装した影響もあり、表参道店以外の既存店の施行組数が減少し、上半期は営業損失となりました。

下半期は予定どおりの組数をこなし、現状、期初計画に対しては組数が上振れると予想しています。経費等のコントロールもあるため、期初計画の通期の営業利益は据え置いています。

質疑応答:ファッション事業の上半期での黒字化定着ついて

司会者:「ファッション事業の上半期業績について、2期連続の黒字から赤字に転じましたが、上半期での黒字化定着は難しいのでしょうか?」というご質問です。

田村:確かに前期、前々期については、コロナ禍の反動等もあり、上半期は黒字となりました。今期はそれが一巡したということもありますが、上半期に広告宣伝費等を積極的に投下したため、営業損失となっています。

上半期の黒字化には、商品の売上構成の変革が必要です。売上についてはビジネス4割、レディース3割、カジュアル3割を長期的な目標として掲げていますが、このような売上構成が定着するまでには、一定の時間がかかると考えています。引き続き、商品開発も含め、上半期における黒字化の定着を目指していきます。

質疑応答:成長ペースの鈍化について

司会者:「4期連続で増収増益を予想されていますが、前3期に比べて成長ペースが落ちているように思えます。こちらについてどのように考えていらっしゃいますか?」というご質問です。

田村:先ほどファッション事業の前中間期の利益に関するご質問もいただきましたが、2022年3月期以降はコロナ禍の反動需要がありました。特にファッション事業にはプラスに働いていた部分があり、ここが鈍化してきたと言えると思います。

一方で、「快活CLUB」等は非常に好調に推移しています。多少鈍化はしているものの、中期経営計画に掲げた目標に沿って進捗できると考えています。

田村氏からのご挨拶

田村:本日は決算説明会にご参加いただき、誠にありがとうございます。今後も各事業において、新たな価値の創造と中期経営計画の達成を目指し、グループの企業価値向上に取り組んでいきます。今後とも、AOKIグループをどうぞよろしくお願いします。

関連銘柄

| 銘柄 | 株価 | 前日比 |

|---|---|---|

|

8214

|

1,844.0

(13:31)

|

-2.0

(-0.10%)

|

関連銘柄の最新ニュース

-

グローバルS Research Memo(3):高品質なオーダース... 01/15 15:33

-

株ブロガー・さなさえ:今年の振り返り&来年も気になるテーマ&注目個... 2025/12/31

-

AOKIHD(8214) コーポレート・ガバナンスに関する報告書 ... 2025/12/23

-

【QAあり】AOKIHD、堅調な既存店と新規出店で中間期5期連続増... 2025/11/25

-

AOKIHD(8214) 2026年3月期 第2四半期(中間期)決... 2025/11/20

新着ニュース

新着ニュース一覧-

今日 13:50

-

-

今日 13:45

-