ライスカレー、通期売上高予想を上方修正 ブランドプロデュース領域はWinC単体でYoY+54.7%、成長を牽引

Who We Are

大久保遼氏:株式会社ライスカレー代表取締役の大久保です。2025年3月期第2四半期の決算についてご説明します。

当社は、コミュニティデータプラットフォーム事業を展開しています。SNSを中心に得られるデータ、コミュニティデータを分析し、そこから得られるインサイトを活用した商品企画、生産力、マーケティング力をいかして事業を展開しています。

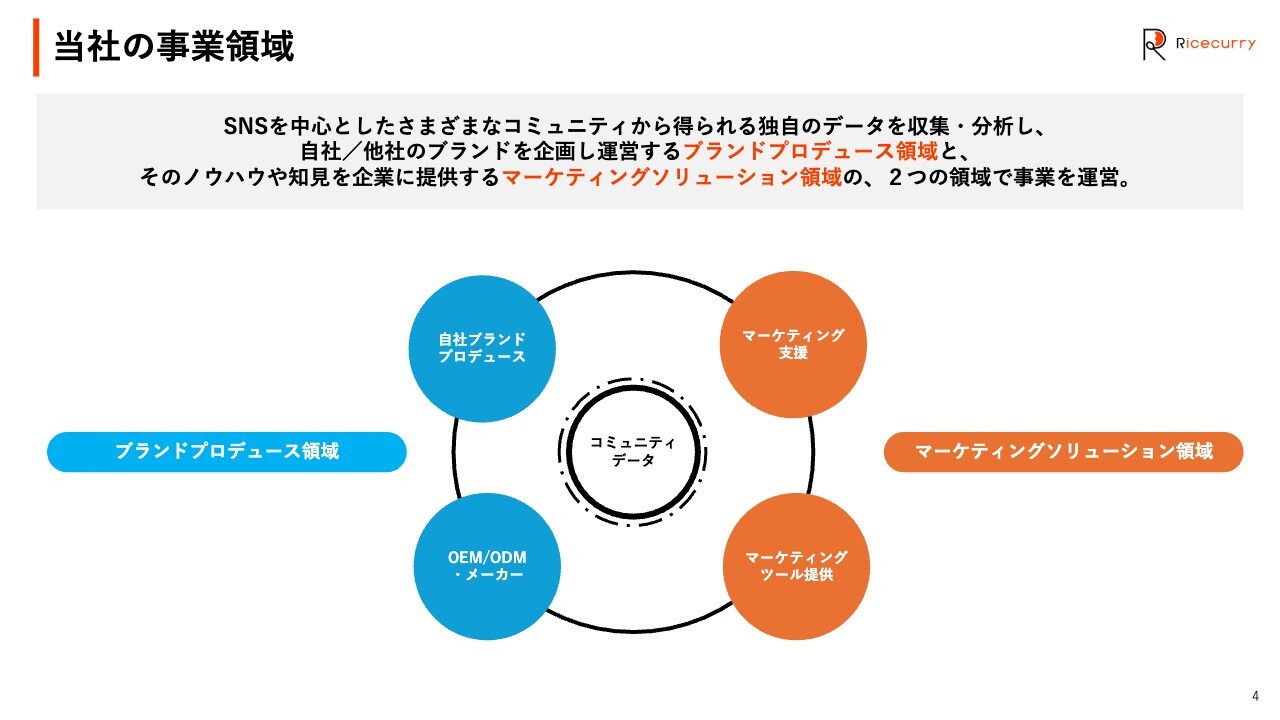

当社の事業領域

SNSを中心としたさまざまなコミュニティから得られる独自データの収集・分析を通じて、自社あるいは他社のブランドを企画し運営するブランドプロデュース領域と、そのノウハウや知見を企業に提供するマーケティングソリューション領域の2つの領域で事業を運営しています。

これまでは、コンシューマ領域とエンタープライズ領域の2つの領域で事業を展開していました。OEM/ODM・メーカー事業を展開する松村商店の買収を通して、よりわかりやすい名前として、ブランドプロデュース領域、マーケティングソリューション領域に名称変更しました。

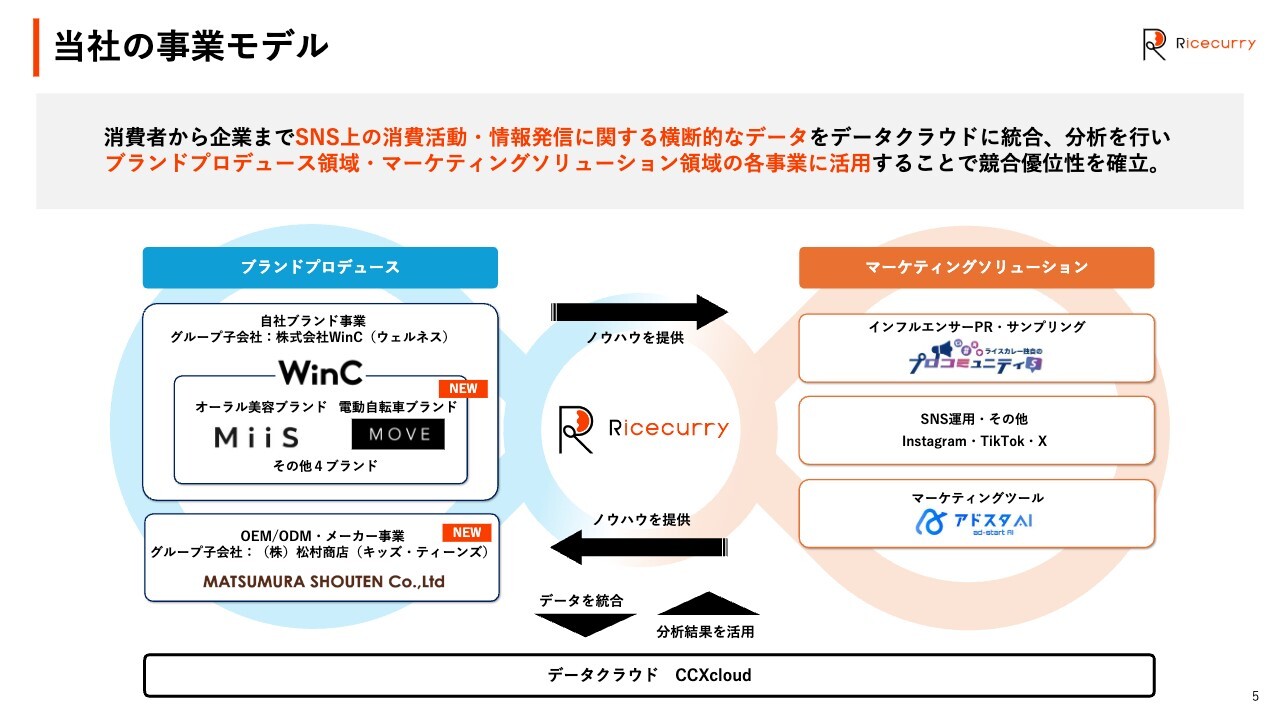

当社の事業モデル

事業モデルについてご説明します。ブランドプロデュース領域において、グループ子会社WinCを通じて、自社ブランド事業を複数展開しています。OEM/ODM・メーカー事業として、松村商店がキッズ・ティーンズの領域で展開しており、他社ブランドのプロデュースを支援しています。

ブランドプロデュースから得られるマーケティングに関するノウハウを活用して、企業向けのインフルエンサーPR、サンプリング、SNS運用、マーケティングツールの提供など、マーケティングソリューション領域におけるサービスを提供しています。

ブランドプロデュース領域とマーケティングソリューション領域から得られる情報は、すべて自社のデータクラウド「CCXcloud」に統合して蓄積されています。そのような分析結果を活用し、PDCAを回せることが、グループ全体で競合優位性を確立しているコアコンピタンスです。

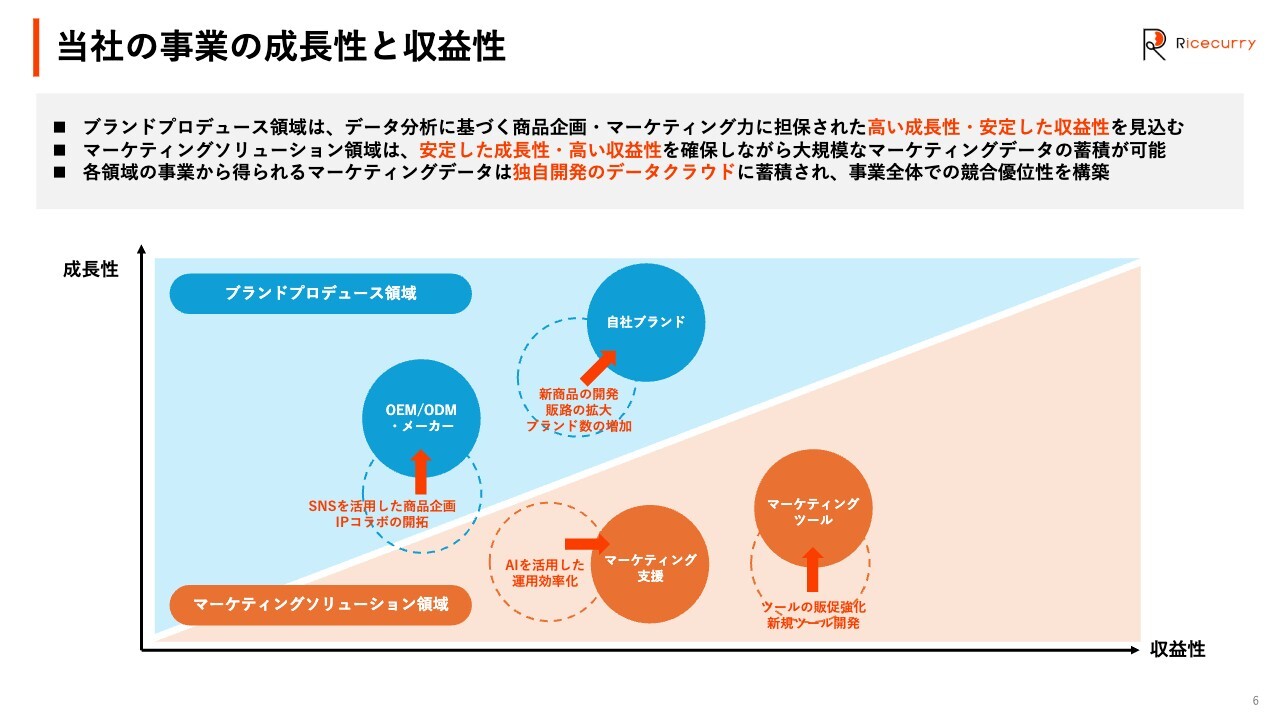

当社の事業の成長性と収益性

事業の成長性と収益性についてご説明します。ブランドプロデュース領域です。自社ブランド事業については、新商品の開発、販路の拡大、ブランド数の増加により成長性、収益性ともにグループ全体を牽引します。

新しく買収したOEM/ODM・メーカー事業については、当社の得意とするSNSを活用した商品企画、営業力を活用したIPコラボの開拓により、これまで単独では実現できなかった成長性をグループとして実現します。

マーケティングソリューション領域です。企業向けのマーケティング支援事業はより収益性を高めるAIを活用した運用効率化、マーケティングツール事業は新規ツールの開発や既存ツールの販促強化などにより、収益性の強化と成長性を担保します。

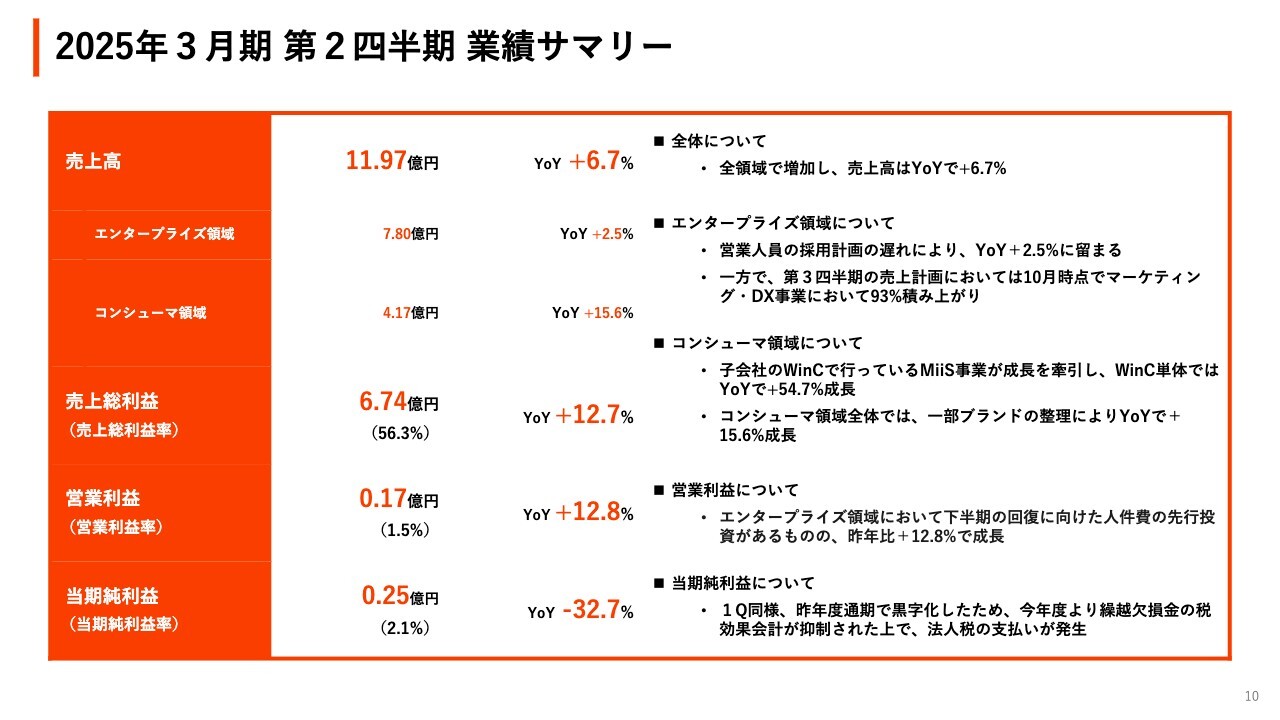

2025年3月期 第2四半期 業績サマリー

2025年3月期第2四半期の業績サマリーです。売上は全領域で増加し、昨対比で6.7パーセントの成長となりました。

エンタープライズ領域は、営業人員の採用計画の遅れなどが影響し、昨対比で2.5パーセントの成長にとどまっています。第3四半期の売上計画において、マーケティング・DX事業は、修正された業績予想に対して、10月時点で93パーセントまで積み上がっており、下半期に向けて順調な滑り出しができています。

コンシューマ領域については、特に子会社のWinC社が行っているMiiS事業が成長を牽引し、WinC社単体では昨対比54.7パーセントの成長を実現しています。コンシューマ領域全体においては、一部ブランドの整理により、昨対比で15.6パーセント成長しました。

エンタープライズ領域において、下半期の回復に向けた人件費の先行投資等があったものの、営業利益は昨対比で12.8パーセント成長しています。第1四半期と同様に、昨年度通期で黒字化した影響から税効果会計が抑制され、当期純利益は昨対比マイナス32.7パーセントにとどまっています。

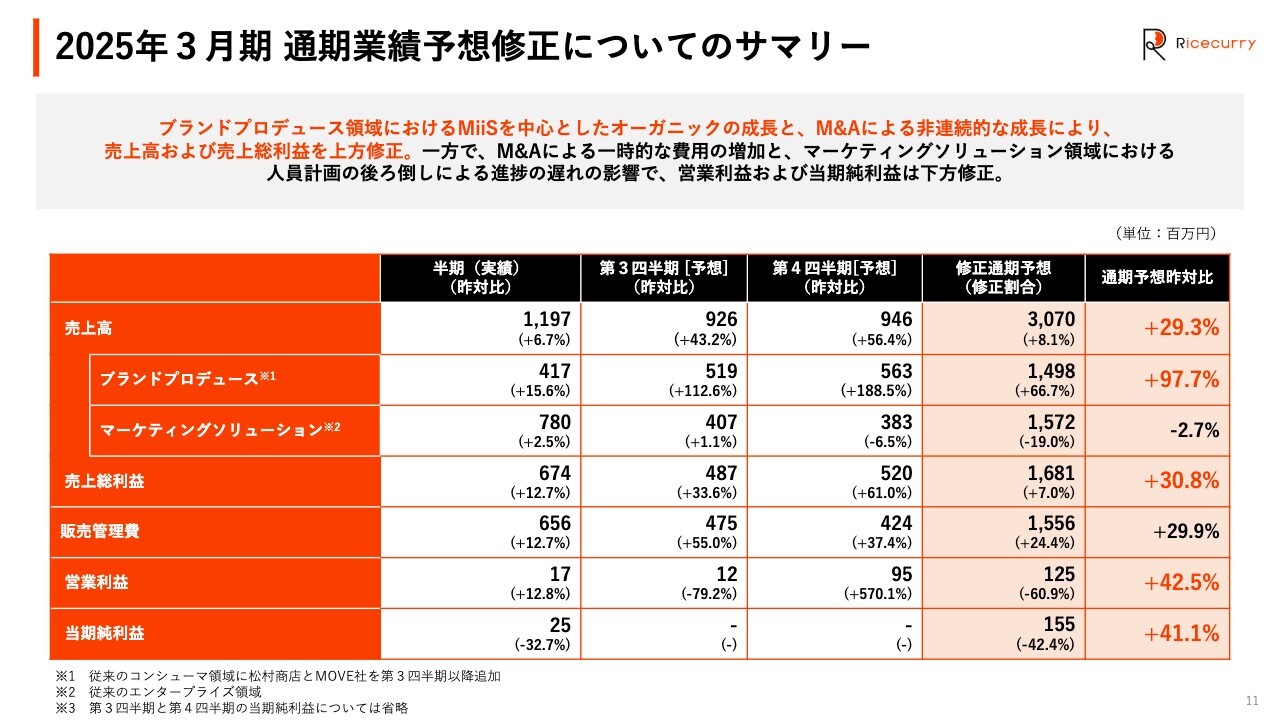

2025年3月期 通期業績予想修正についてのサマリー

2025年3月期通期業績予想の修正についてご説明します。ブランドプロデュース領域における「MiiS」を中心としたオーガニックの成長と、松村商店およびMOVE社のM&Aによる非連続的な成長により、売上高および売上総利益は上方修正しました。売上高は、業績予想に対して8.1パーセントの上方修正となり、昨対比で29.3パーセントの成長予測となっています。

一方で、M&Aによる一時的な費用の増加、マーケティングソリューション領域における人員計画の後ろ倒しによる業績進捗の遅れの影響により、営業利益および当期純利益は下方修正しました。

営業利益は昨対比プラス42.5パーセント、当期純利益は昨対比プラス41.1パーセントと、引き続き力強い成長見込みとなっています。

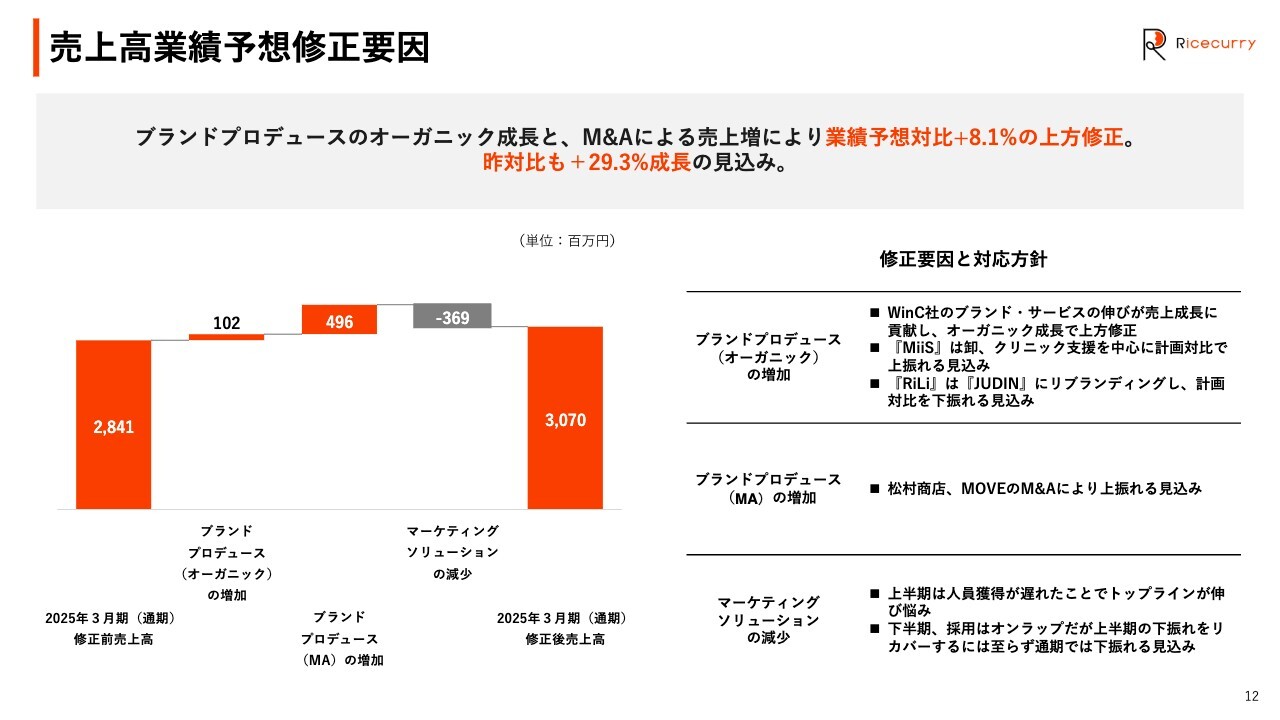

売上高業績予想修正要因

売上高の業績予想の修正についてご説明します。業績予想に対して、WinC社の「MiiS」を中心としたオーガニックの成長、松村商店、MOVE社の2社のM&Aにより上方修正しています。

マーケティングソリューション領域における、上半期の人員獲得の遅れでトップラインが伸び悩んだ影響もありますが、そちらをあわせた上での上方修正となっています。昨対比プラス29.3パーセントの成長見込みです。

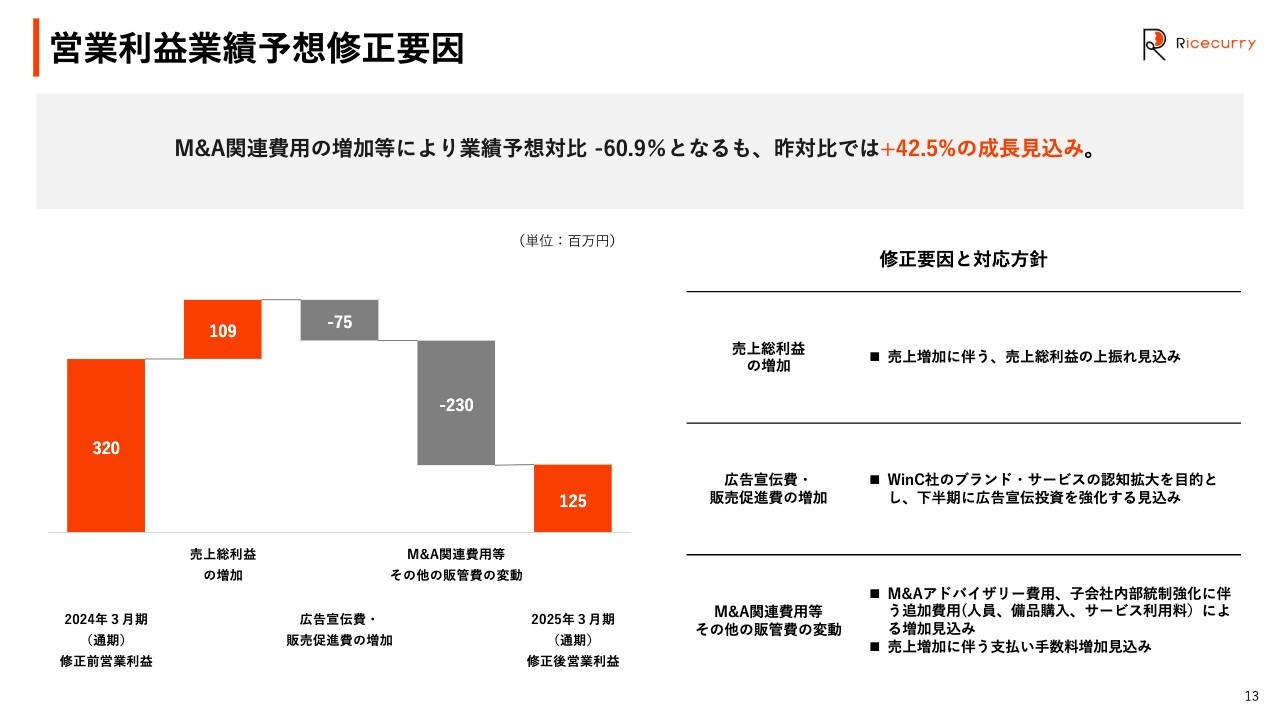

営業利益業績予想修正要因

営業利益の業績予想の修正についてご説明します。売上高の増加に伴い、売上総利益の上振れがありました。広告宣伝費・販売促進費について、WinC社のブランド・サービス、特に「MiiS」の認知拡大を目的として、下半期に広告宣伝投資を強化する見込みです。

M&Aの影響により、M&A関連費用等その他の販管費の変動が2億3,000万円程度あります。M&A関連費用については、松村商店およびMOVE社に関するM&A仲介業者への支払い等を鑑み、約5,600万円は今期のみの一時的な費用になっています。来期以降のさらなる成長に向けた投資という観点から、必要な投資であったと考えています。

結果として、営業利益については昨対比プラス42.5パーセントの成長見込みであるものの、業績予想対比ではマイナス60.9パーセントの下方修正としています。

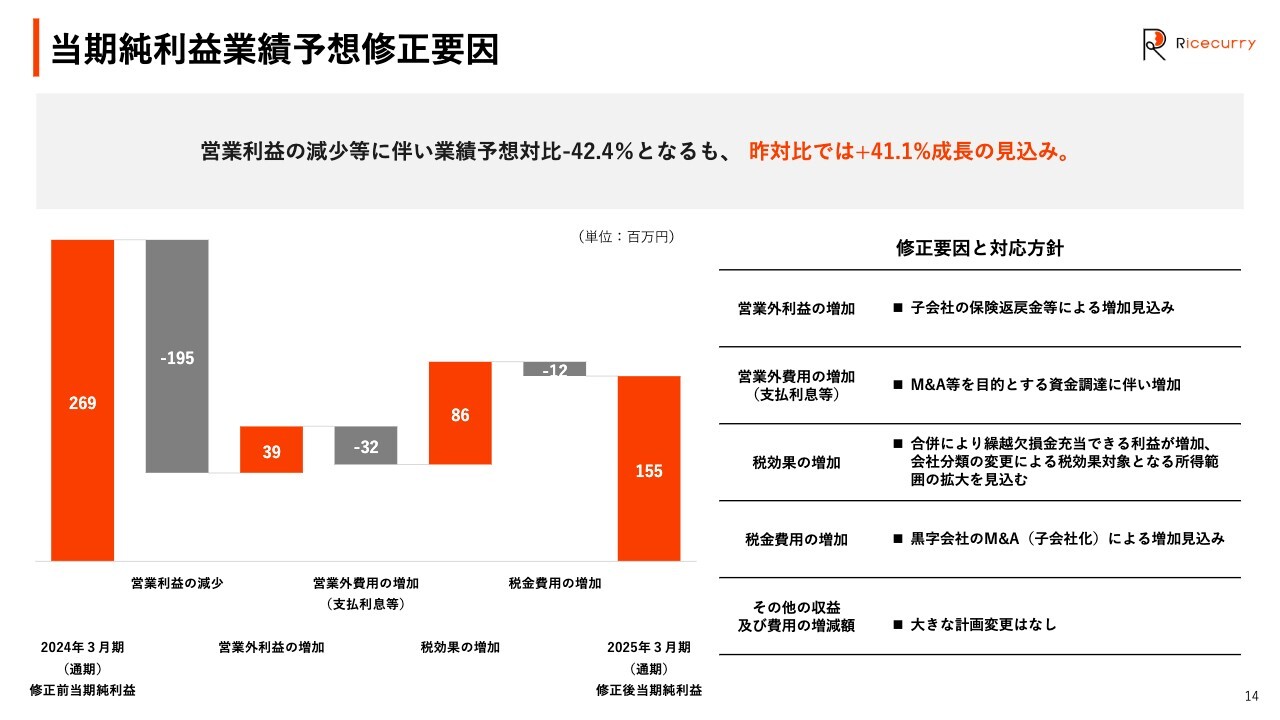

当期純利益業績予想修正要因

当期純利益の業績予想の修正について、基本的には営業利益の業績予想に対する減少の影響が大きく、業績予想対比マイナス42.4パーセントの下方修正としています。昨対比の実績に対しては41.1パーセントの成長見込みであり、今期はM&Aに関する一時的な費用等も計上されていますので、来期に向けてさらに成長できるような土台を作ることができています。

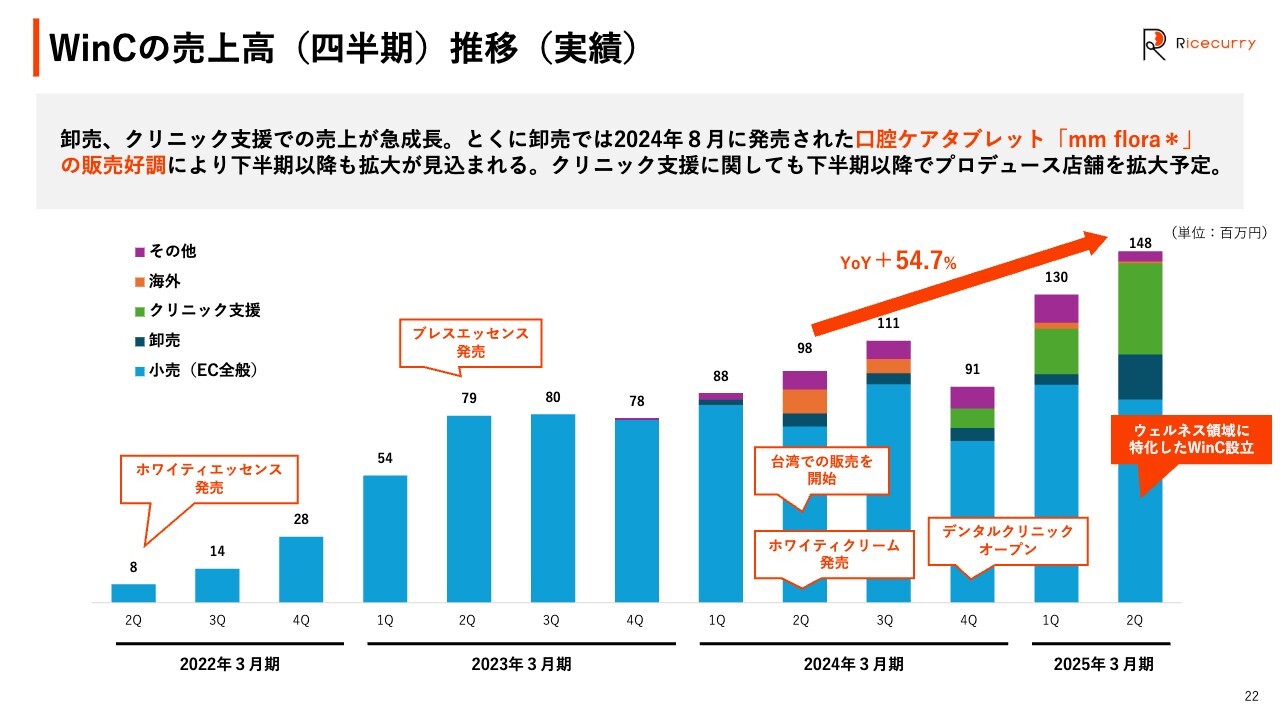

WinCの売上高(四半期)推移(実績)

事業別の主要数値の進捗についてです。コンシューマ領域、ブランドプロデュース領域において主に売上を占めている、WinC社の売上高実績についてご説明します。

オフラインでの卸売、クリニックプロデュースでの売上が急成長しています。特に、2024年8月に発売された口腔ケアタブレットの「mm flora*(エムエムフローラ)」の販売好調により、下半期以降も卸売を中心とした拡大が見込まれています。クリニック支援に関しても、下半期でプロデュース店舗を拡大予定です。

「mm flora*」は、「TikTok」を中心としたSNSマーケティングにおいて、バズを生み出したことにより、オフラインの売上が伸びていったため、非常に再現性のある取り組みになっています。

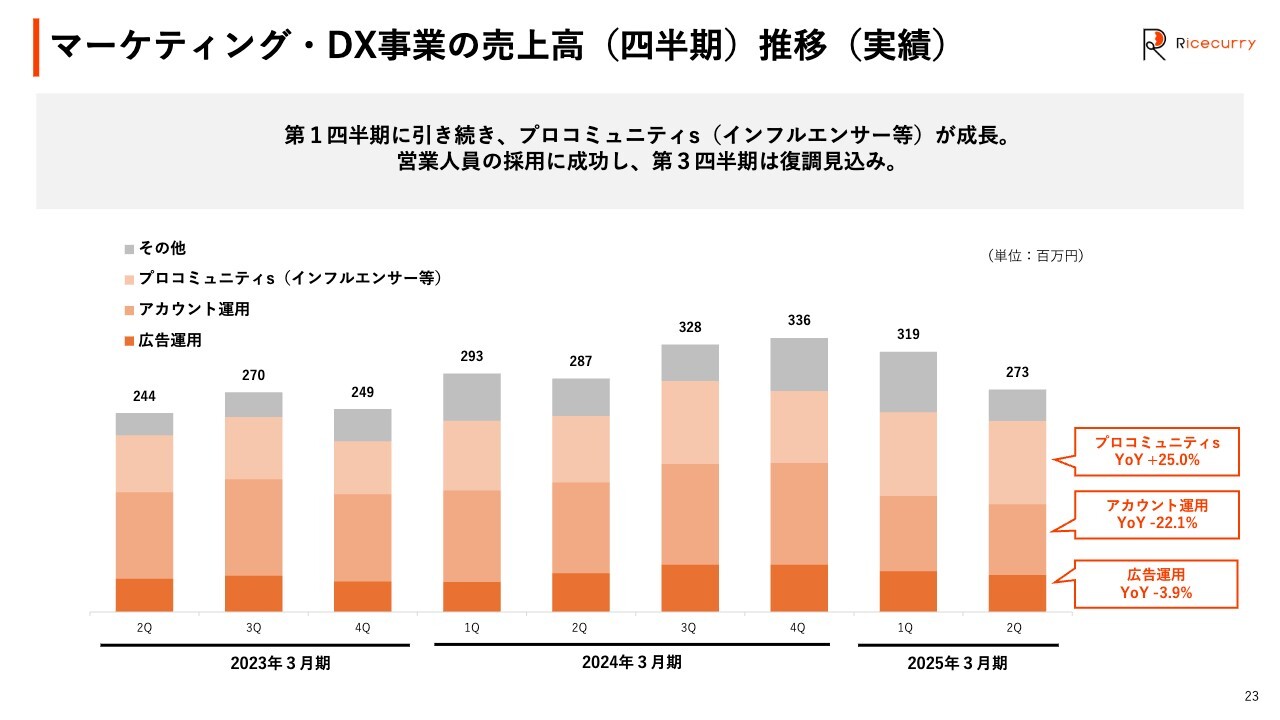

マーケティング・DX事業の売上高(四半期)推移(実績)

エンタープライズ領域、マーケティングソリューション領域において主に売上を占める、マーケティング・DX事業の実績推移についてご説明します。第1四半期と同様に、「プロコミュニティs」(インフルエンサー関連)事業は、昨対比でプラス25パーセントと成長しています。

アカウント運用や広告運用などの営業による獲得が必要な部分に関して、営業人員の採用が遅れていました。第1四半期、第2四半期の間での営業人員の採用は成功しており、第3四半期以降は復調見込みです。

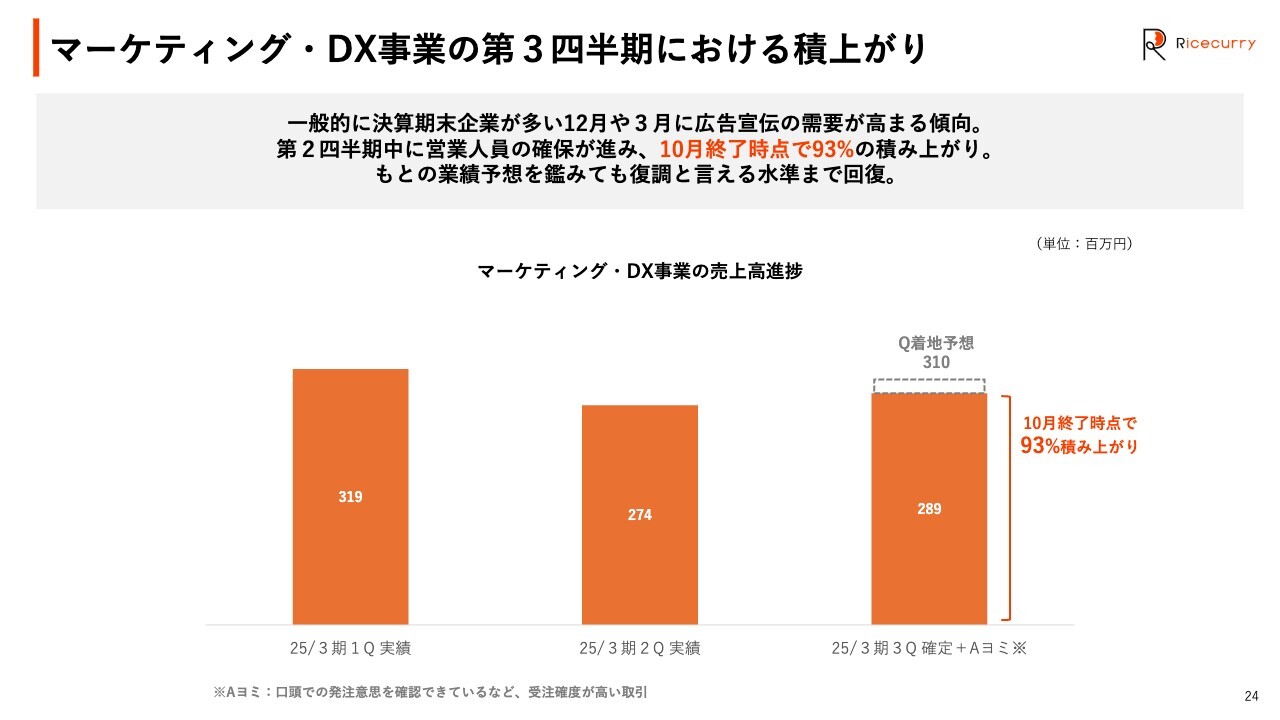

マーケティング・DX事業の第3四半期における積上がり

マーケティング・DX事業は、一般的に決算期末企業が多い12月や3月に広告宣伝の需要が高まる傾向にあることから、非常に季節性が高い事業となっています。

第2四半期中の営業人員の確保が成功したことにより、10月終了時点で、修正された業績予想の第3四半期予想に対して、売上高の需要が93パーセント程度まで積み上がっています。もとの業績予想を鑑みても、十分に復調と言える水準まで回復してきました。

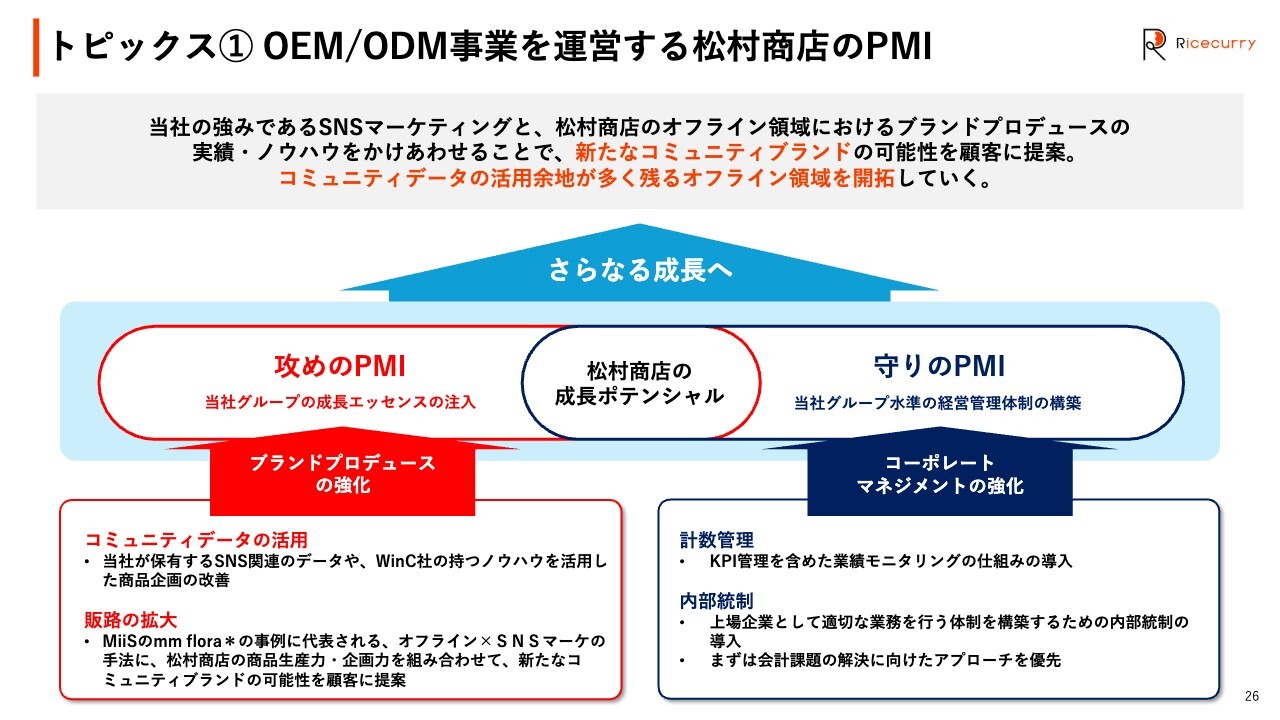

トピックス① OEM/ODM事業を運営する松村商店のPMI

第2四半期のトピックスについてご説明します。OEM/ODM・メーカー事業を運営する松村商店のPMIに関する進捗です。PMIに関して、攻めのPMIと守りのPMIがあると考えています。

攻めのPMIでは、当社が保有するSNS関連のコミュニティデータを活用し、WinC社の持つノウハウも活用した商品企画の改善を行っています。「MiiS」の「mm flora*」の事例に代表されるような「オフライン×SNSマーケティング」の手法に、松村商店の商品生産力・企画力を組み合わせ、新たなコミュニティブランドの可能性を新規顧客に提案していく販路拡大の動きを攻めのPMIとして進めています。

守りのPMIでは、コーポレートマネジメントの強化として、当社の得意とするKPI管理を含めた業績モニタリング・営業モニタリングの仕組みや、上場企業水準での内部統制を導入しています。

攻めと守りのバランスを取ったPMIを通じて、さらなる成長およびシナジーの創出を実現していきます。

トピックス② ウェルネス領域の新商品「mm flora*」のヒット

WinC社が運営するブランド「MiiS」から発売した「mm flora*」のヒットです。「TikTok」を中心としたSNSマーケティングから、オフラインの売上を作っていくことに成功したという点で、当社としても非常にエポックメイキングな取り組みになっています。

現在、バラエティストアを中心に販売を展開していますが、下半期以降はドラッグストアも含めたさらに幅広いオフライン展開を予定しています。

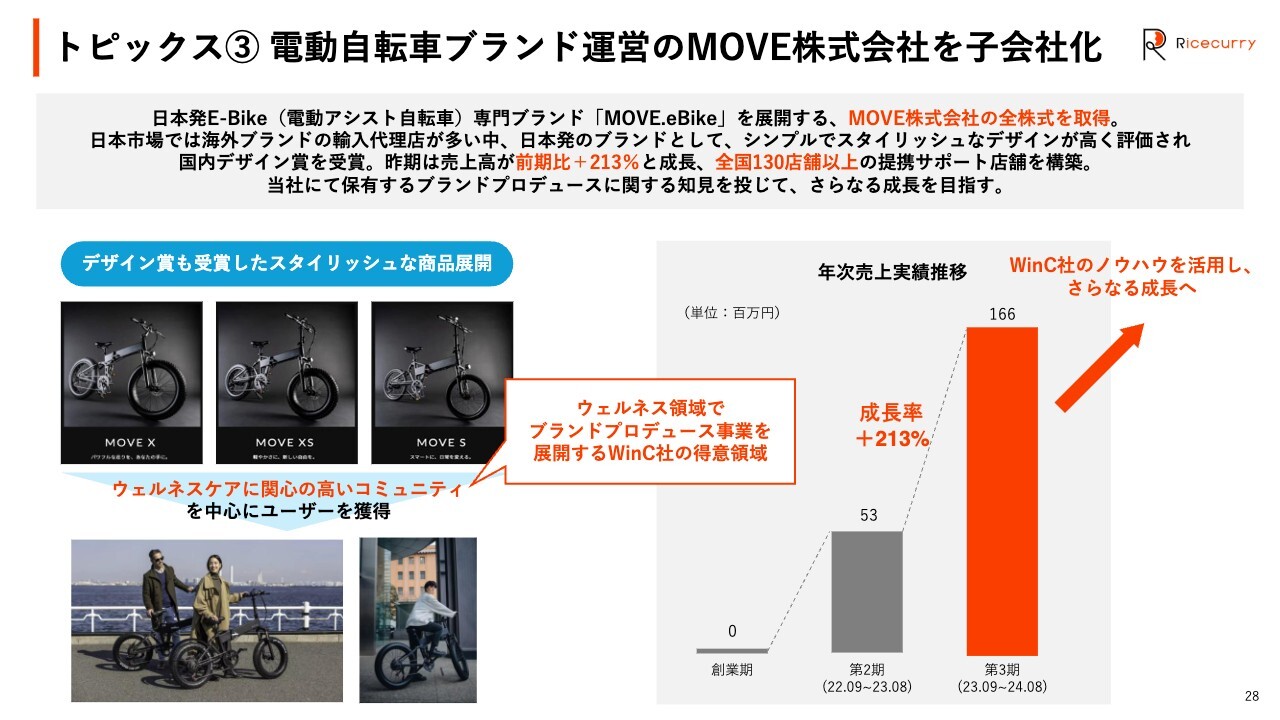

トピックス③ 電動自転車ブランド運営のMOVE株式会社を子会社化

日本発E-Bike(電動アシスト自転車)専門ブランド「MOVE.eBike」を展開するMOVE社の全株式を取得し、子会社化しました。日本市場では海外ブランドの輸入代理店が多い中で、日本発のブランドとして、デザイン賞も受賞したスタイリッシュなデザインの商品を展開しています。

昨期の売上高は、前期比プラス213パーセントと急成長しています。全国130店舗以上の提携サポート店舗を構築しており、オンライン・オフラインを含めた全体としてのコミュニティブランドを構築し、成長させることができています。

第3期はすでに営業黒字化しており、グループ全体で見ても売上・利益ともにプラスになるM&Aとなっています。

WinC社がターゲットとしているウェルネスケアに関心の高いコミュニティ、特に富裕層に関するコミュニティにおいてユーザーを獲得しています。当社が展開するWinC社ブランドの既存ターゲットと類似する部分が非常に多く、今後もシナジーが期待できます。

想定Q&A① 業績拡大の主軸となる領域

今回の決算発表より、事前に想定される質問にご回答します。下半期から事業領域がブランドプロデュース領域とマーケティングソリューション領域の2領域で展開していく点について、今後どちらの領域が業績拡大の主軸となるのかという質問です。

売上・利益の成長を牽引するのは、ブランドプロデュース領域になります。特に、オーガニックの自社ブランドの成長と、M&AによるOEM/ODM・メーカー事業の買収等による非連続的な成長が業績を牽引していきます。

マーケティングソリューション領域についても、ブランドプロデュース領域の知見をいかし、マーケティング支援事業で安定的な収益を確保しつつ、マーケティングツールへの投資を行うことにより、さらなる成長を見込んでいます。

想定Q&A② 今後のM&A方針

今後のM&Aの方針についての質問です。M&Aは、今後も積極的に行っていく計画です。まずは再現性があり、シナジーも見込めるブランドプロデュース領域のOEM/ODM・メーカー事業を対象としたM&Aを積極的に推進していく予定です。

当社の自社ブランド展開基準にあてはまるブランドがあれば、自社ブランドのポートフォリオを拡大するM&Aについても検討します。マーケティングソリューション領域においては、当社が従前カバーしきれていないような領域に対して、良いソリューションを提供している企業があれば買収を検討します。

想定Q&A③ 新規ブランド展開

今回のMOVE社の買収について、「MiiS」と「MOVE」などのウェルネス領域から乖離があるブランドを買収しているように見えるため、今後のブランド立ち上げやM&Aの方針に関する質問です。

自社ブランドに関する立ち上げ、展開、M&Aに関する基準についてご説明します。当社のコアコンピタンスである、コミュニティデータの活用ができるニッチ性があり、消費者のインサイトを十分に捉えたブランドの立ち上げ、M&Aを進めたいと考えています。

具体的には、マス市場に対してニッチで、ある程度コミュニティ性が高く、No.1を目指していけるようなブランドが対象になります。

国内だけでも4,000億円あるオーラルケア市場をマス市場とした時に、オーラル美容市場は立ち上げ途中の市場であり、現在は「MiiS」が牽引しています。このようなかたちで、マス市場の中に隠れている潜在的なインサイト、ニッチ市場の中においてはNo.1を目指せるようなブランドが、当社が展開していくブランドになります。

「MiiS」は、マス市場の1パーセントであっても、4,000億円に対して40億円程度の市場があります。この40億円程度を最初の「MiiS」ブランドのターゲットとしています。「MOVE」は、1,500億円程度の自転車マス市場に対して、高級電動アシスト自転車におけるNo.1を十分に目指せるブランドであると考えています。マス市場の1パーセントにあたる15億円程度が、最初の目指していくターゲットになります。

このように、すでにあるマス市場に対してニッチ市場を創出でき、No.1を目指せるような市場展開をしているブランドが、当社がM&Aあるいは新しく立ち上げていくブランドになります。特にウェルネス領域に関しては、潜在的なニーズが非常に多様かつ継続的にニーズが見込める領域であるため、強化していく領域となっています。

以上で、2025年度第2四半期の決算説明を終わります。引き続き、当社をよろしくお願いします。ありがとうございました。

関連銘柄

| 銘柄 | 株価 | 前日比 |

|---|---|---|

|

195A

|

1,408.0

(15:30)

|

+300.0

(+27.07%)

|

関連銘柄の最新ニュース

-

本日の【株主優待】情報 (26日 発表分) 今日 19:50

-

マスカットG(195A) 株主優待制度の導入(新設)に関する説明動... 今日 18:00

-

マスカットG(195A) 株主優待制度の導入(新設)に関するお知らせ 今日 18:00

-

マスカットG(195A) 株主優待制度の導入(新設) に関する補足... 今日 18:00

-

東証グロース(大引け)=値上がり優勢、マスカットG、QDレーザがS高 今日 15:33

新着ニュース

新着ニュース一覧-

今日 20:05

-

今日 19:56

-

-