【QAあり】ドリームインキュベータ中計2年目の利益は不調も、ビジネスプロデュース事業拡大に向けた基盤づくりが進む

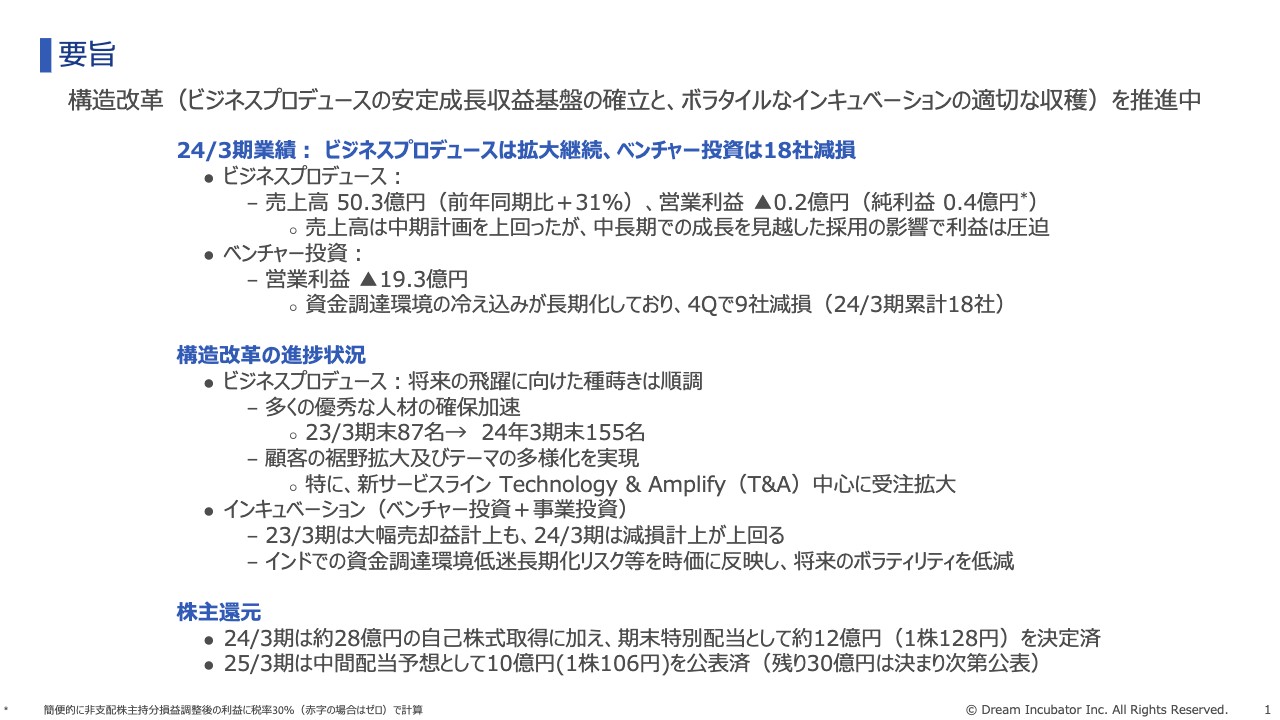

要旨

三宅孝之氏(以下、三宅):株式会社ドリームインキュベータ代表取締役社長の三宅です。本日はご多用のところ、ご出席いただき誠にありがとうございます。それでは、当社の第24回定時株主総会を開会します。事業報告について概要をご説明します。

決算の要旨です。2024年3月期業績は、メイン事業であるビジネスプロデュースは売上高50億3,000万円で前年同期比プラス31パーセント、営業利益はマイナス2,000万円、純利益はプラス4,000万円となりました。

売上高が中期経営計画を上回ったものの、中長期の成長を見越した採用加速の影響で、利益を圧迫した結果となっています。

ベンチャー投資については、営業利益マイナス19億3,000万円となりました。インドにおける資金調達環境の冷え込みが長期化していることを受け、第4四半期に9社を減損し、2024年3月期累計で18社の減損を行ったことによるものです。

構造改革の進捗状況についてご説明します。ビジネスプロデュースについては、将来の飛躍に向けた種蒔きは順調で、2023年3月期末のビジネスプロデューサーは87名でしたが、2024年3月期末は155名と、多くの優秀な人材を確保できました。

顧客の裾野拡大とテーマの多様化も実現できており、特に「T&A」と呼んでいる新サービスライン「Technology & Amplify」を中心に、受注が拡大しています。

ベンチャー投資と事業投資を合わせたインキュベーションは、2023年3月期は大幅な売却益を計上しましたが、2024年3月期は減損計上が上回る結果となりました。一方で、インドでの資金調達環境の低迷の長期化リスク等を時価評価に反映したことで、将来のボラティリティを低減しています。

株主還元については、2024年3月期は約28億円の自己株式取得の実行に加えて、期末特別配当として約12億円を決定済みです。2025年3月期は、中間配当予想として10億円を公表済みです。

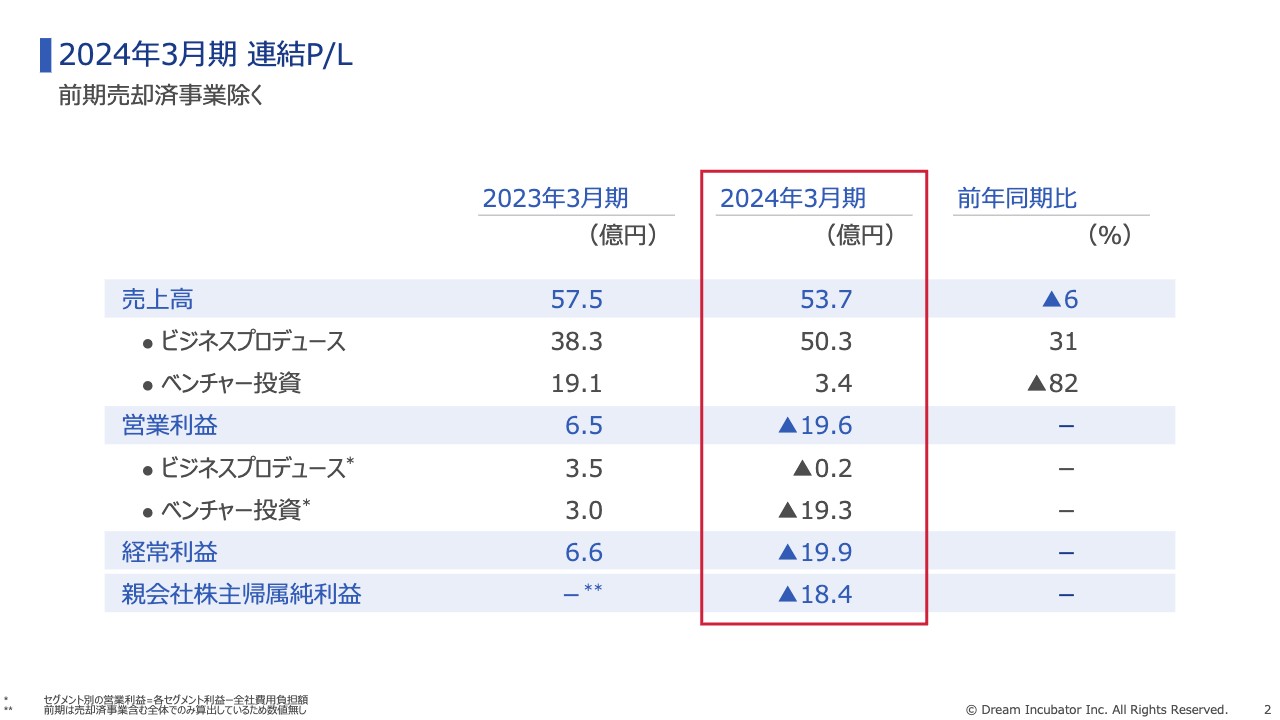

2024年3月期 連結P/L

連結P/Lは、スライドに記載のとおりです。売上高は53億7,000万円、営業利益はマイナス19億6,000万円、純利益はマイナス18億4,000万円となっています。

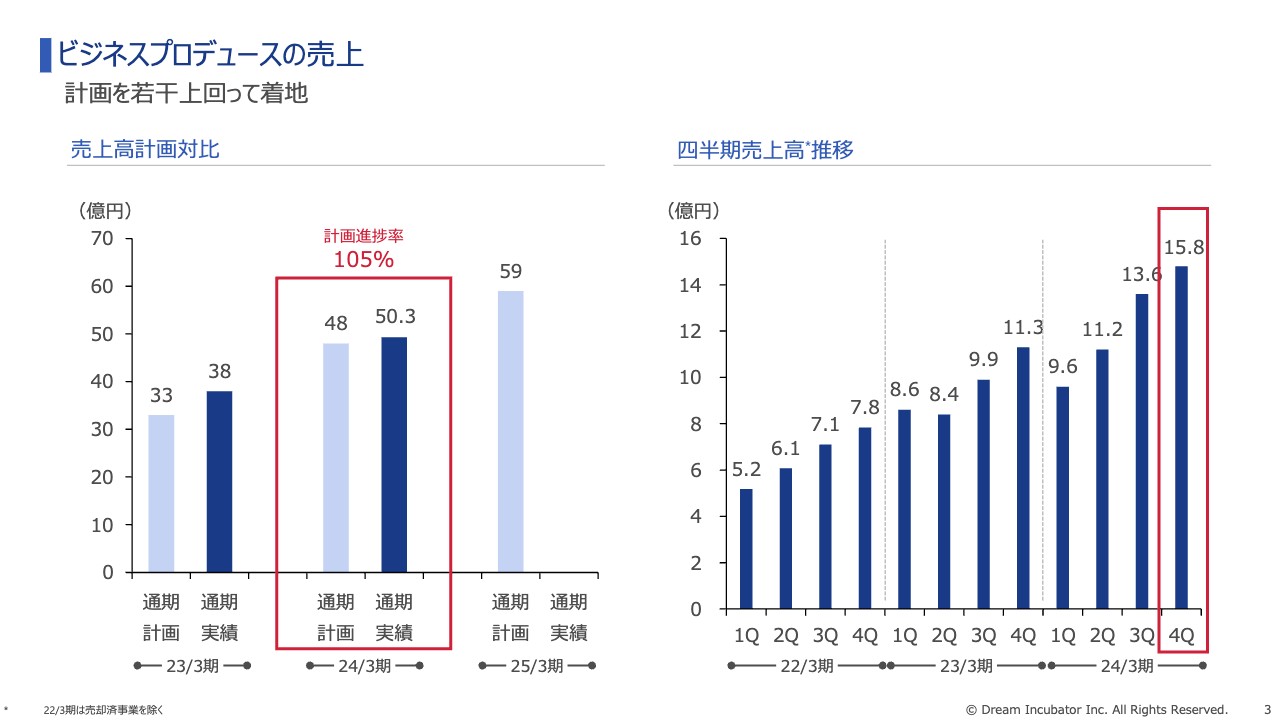

ビジネスプロデュースの売上

ビジネスプロデュースの売上状況です。スライド左側のグラフは、中期経営計画との対比を示しています。2024年3月期の売上高は、中期経営計画である48億円を若干上回っての着地です。

スライド右側のグラフは、四半期ごとの売上推移を示しています。第1四半期は停滞しましたが、その後は順調に拡大している傾向が見てとれるかと思います。

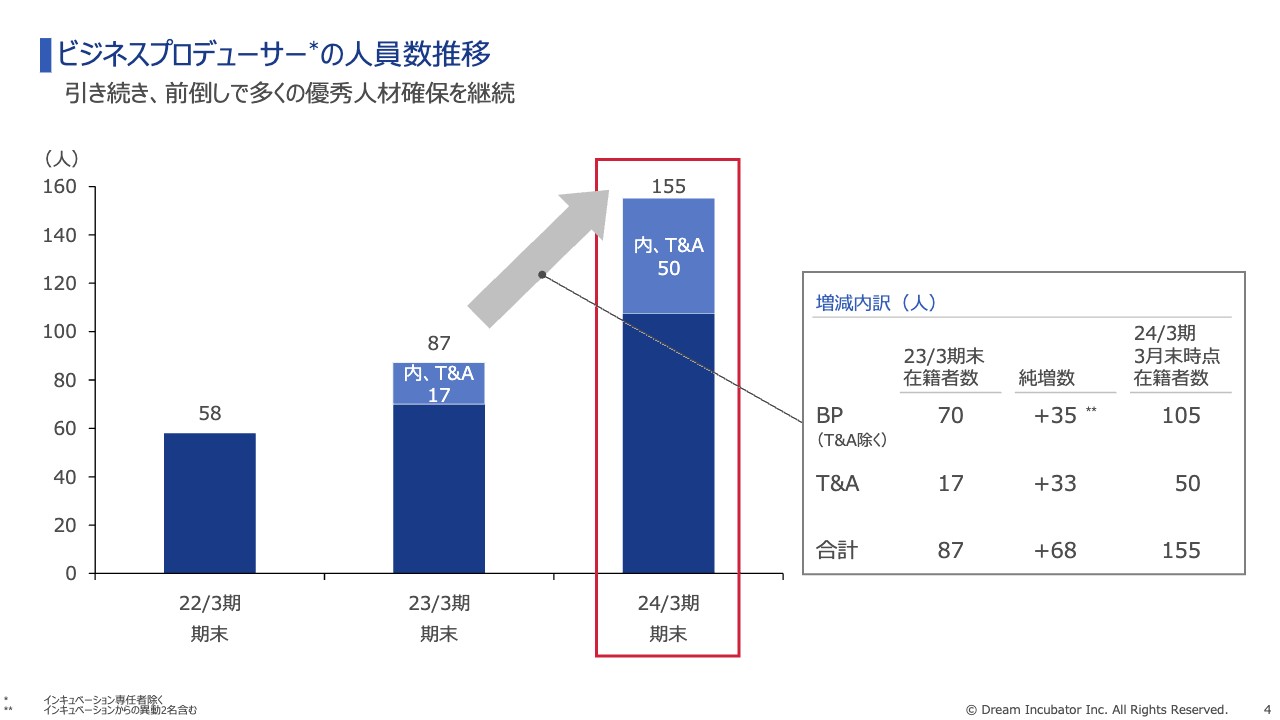

ビジネスプロデューサーの人員数推移

ビジネスプロデューサーの人員数推移です。2023年3月末時点の87名から、2024年3月末には155名に増加しました。採用から立ち上がるまでに一定のタイムラグがあるため、短期的な利益は圧迫気味となりますが、優秀な人材を確保できる良い機会と判断し、積極的に採用を進めてきました。

採用した人材を立派なビジネスプロデューサーにするべく、今後は採用から育成のステージに進んでいきます。

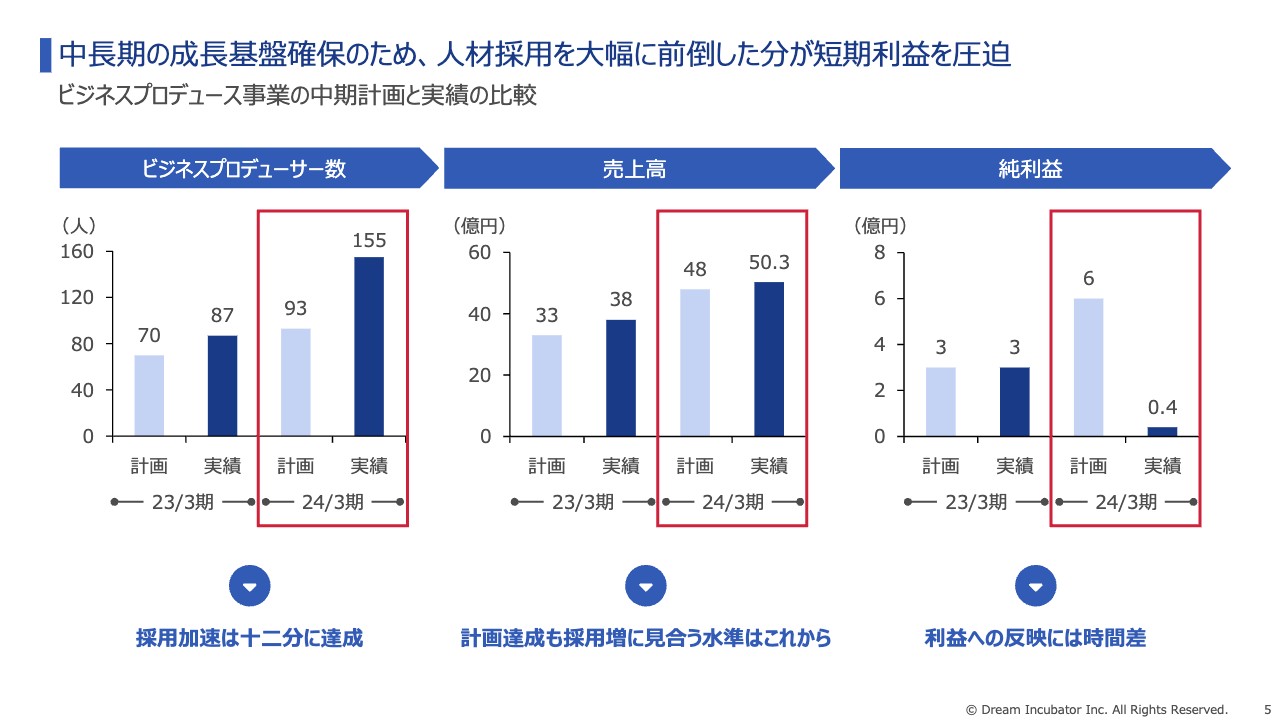

中長期の成長基盤確保のため、人材採用を大幅に前倒した分が短期利益を圧迫

ビジネスプロデュース事業について、中期経営計画と実績を比較したスライドです。スライド左側はビジネスプロデューサー数、中央は売上高、右側は純利益の比較を示しています。採用加速は十二分に達成しましたが、売上高は採用加速分に見合う水準にはならず、純利益を圧迫しています。

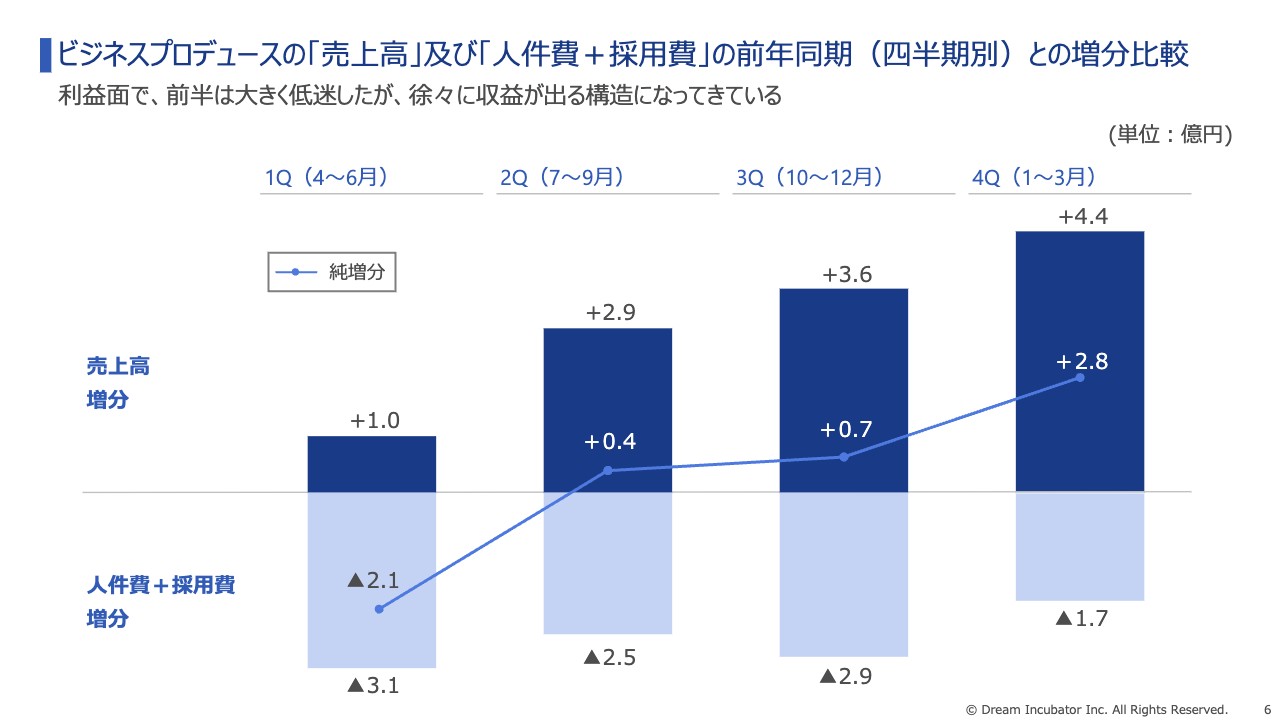

ビジネスプロデュースの「売上高」及び「人件費+採用費」の前年同期(四半期別)との増分比較

スライドは、売上高の増分と、コストとなる人件費と採用費の増分について、四半期ごとに示したグラフです。四半期を追うごとに、売上増分が人件費と採用費の増分をより大きく上回る傾向があり、徐々にですが、収益が出る構造になってきていることがわかります。

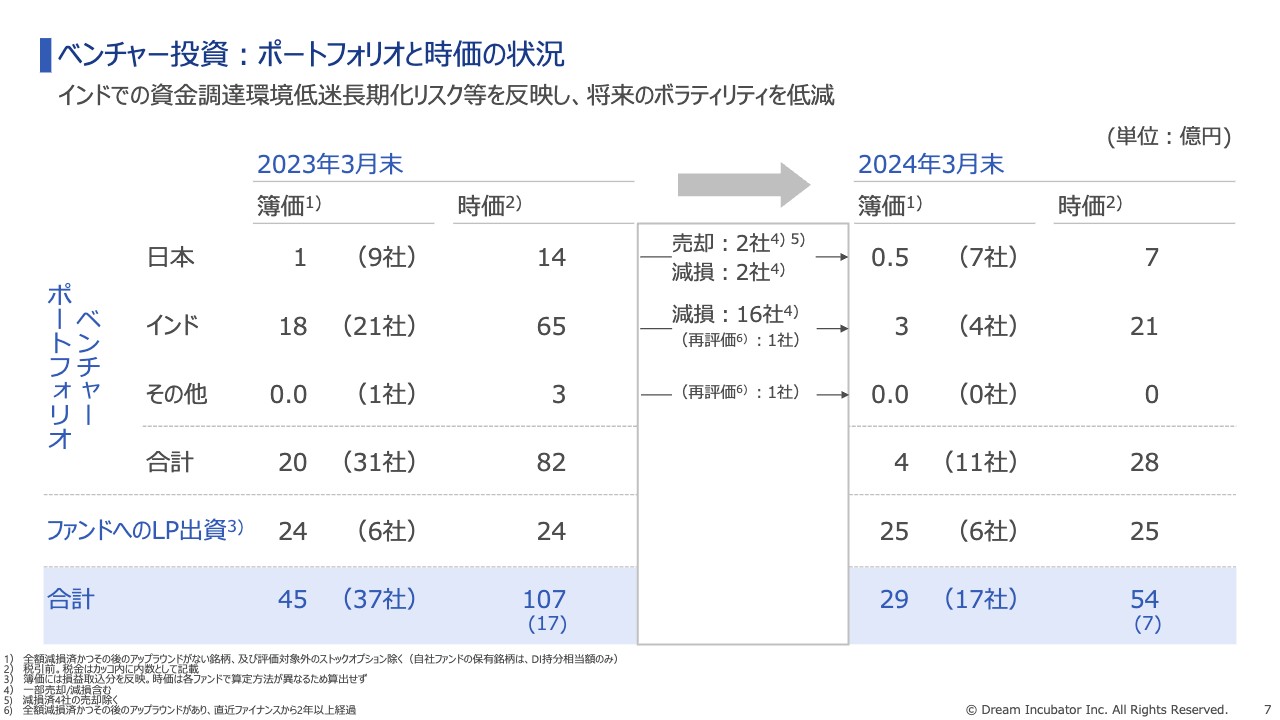

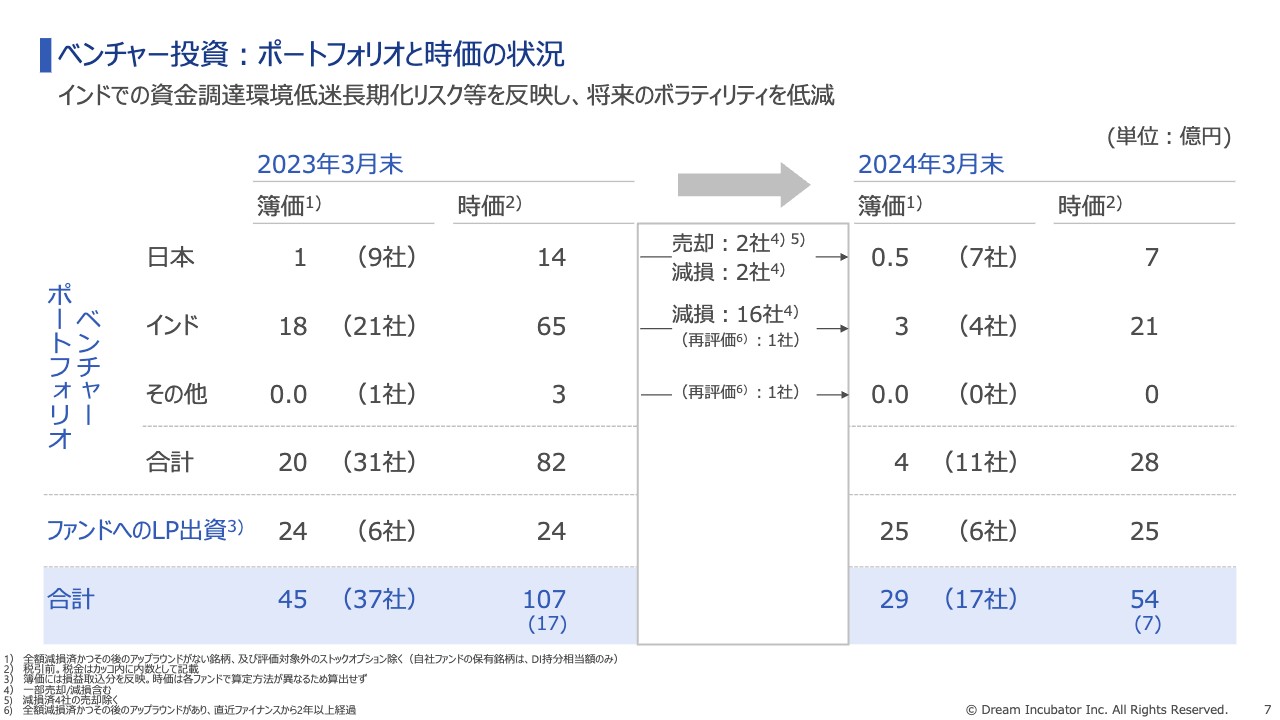

ベンチャー投資:ポートフォリオと時価の状況

ベンチャー投資のポートフォリオについてです。中期経営計画での方針は「適切な回収を行っていく」というもので、今期はすでに減損済みの2社も含めて6社の回収をしました。

一方で、インド投資の事業環境の冷え込み長期化リスクを反映し、国内も合わせて18社を減損し、将来におけるボラティリティを低減しました。今期は、この減損の影響が大きく、大きな利益マイナスが先行しました。

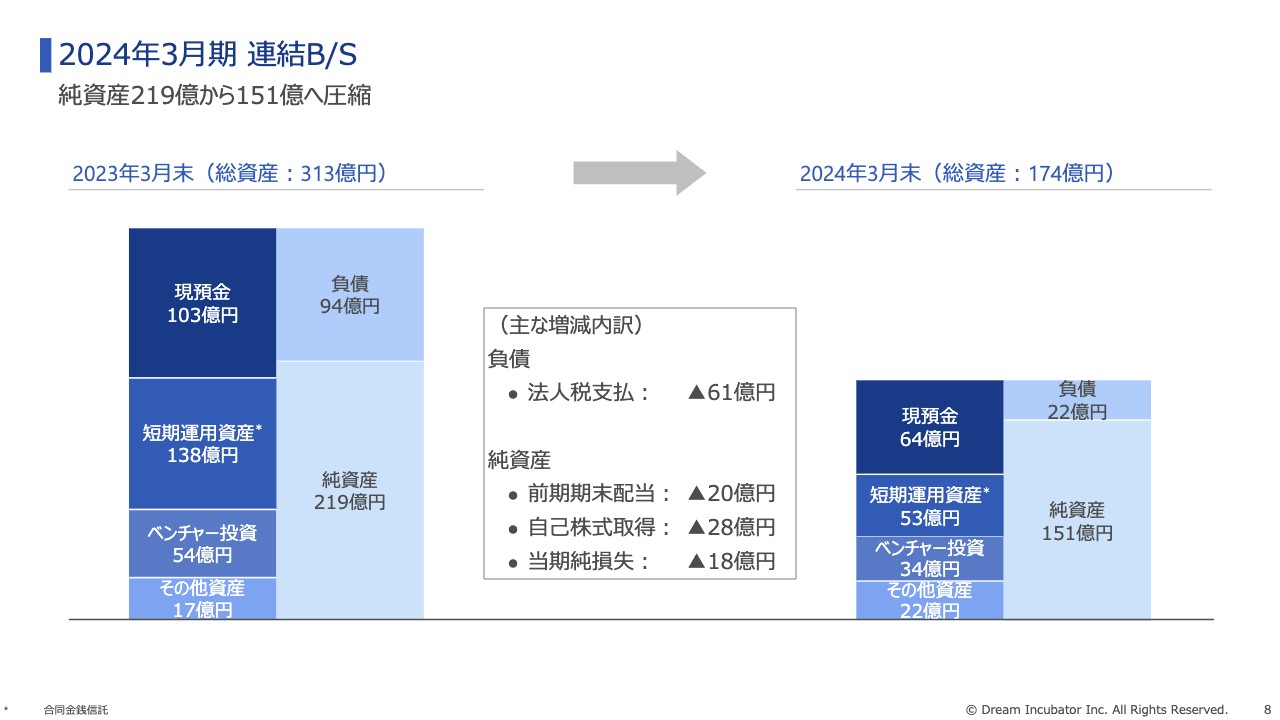

2024年3月期 連結B/S

連結B/Sの状況です。2023年3月末に219億円だった純資産は、配当および自己株式取得により、2024年3月末では151億円となりました。今後も、さらなる資本効率の向上に努めていきます。

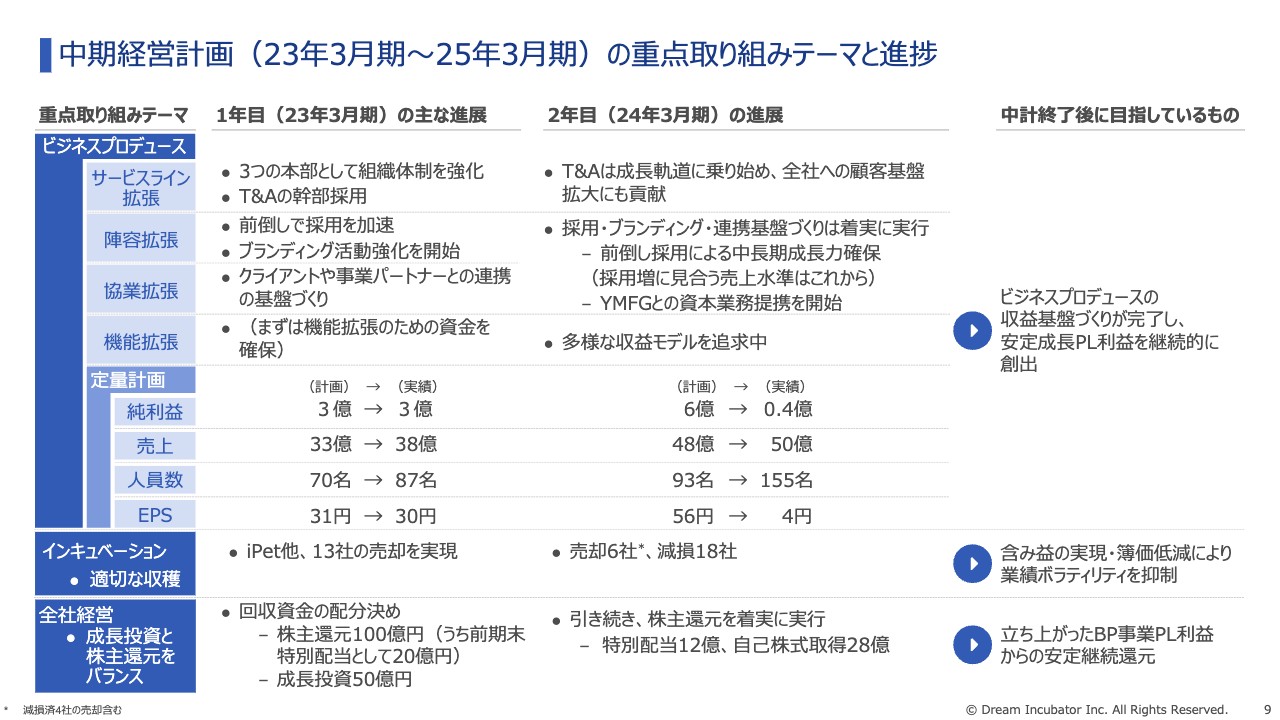

中期経営計画(23年3月期~25年3月期)の重点取り組みテーマと進捗

中期経営計画の進捗状況についてご説明します。スライドは、重点取り組みテーマと進捗をまとめたものです。

ビジネスプロデュースにおけるサービスライン拡張において、T&Aが成長軌道に乗り始めています。収益貢献は、3年目となる2025年3月期からとなりますが、すでに顧客基盤拡大には大きく貢献しています。

陣容拡張と協業拡張については、採用・ブランディング・連携基盤作りを着実に進めています。前倒し採用による中長期成長力の確保や、YMFG(山口フィナンシャルグループ)との資本業務提携などを進めてきました。

機能拡張については後ほどご説明しますが、純粋なコンサルティングフィーモデル以外の多様な収益モデルを追求中です。

定量計画については、売上は達成したものの、純利益は大幅未達、EPSもそれに伴った数字となっています。インキュベーションについては、2024年3月期は大幅減損となっています。

全社では、引き続きお約束している株主還元を着実に実行しています。

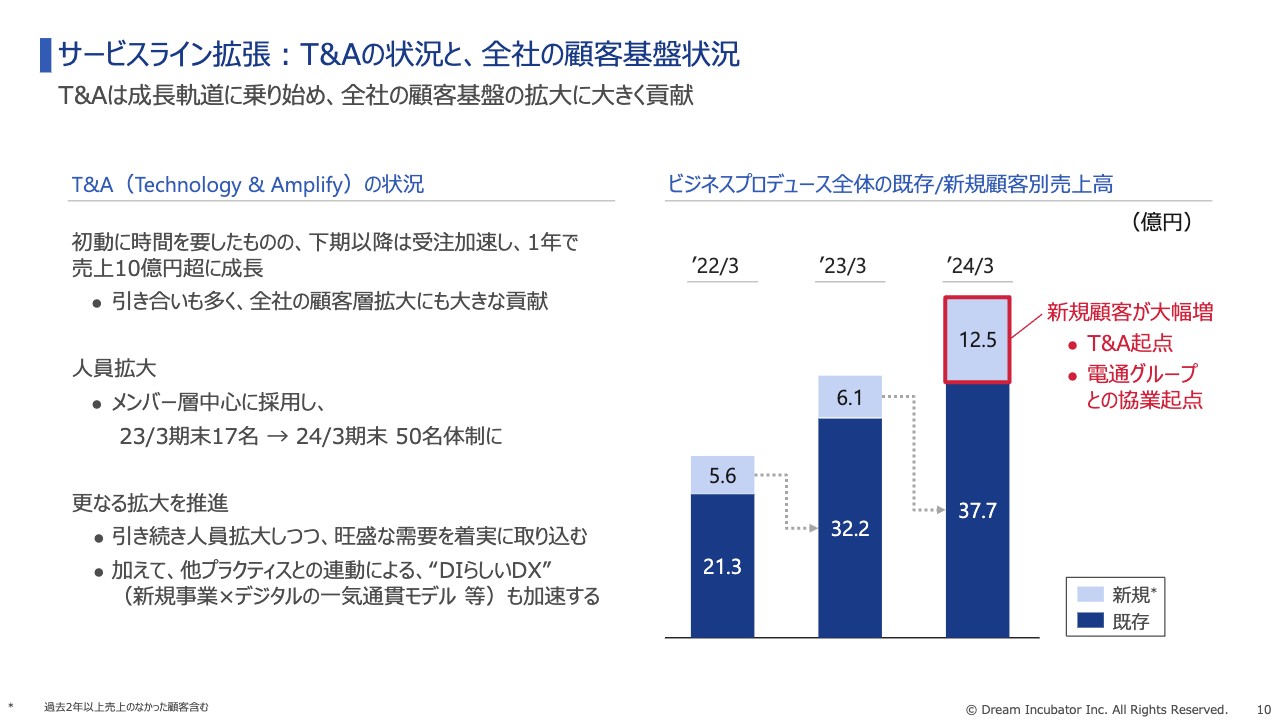

サービスライン拡張:T&Aの状況と、全社の顧客基盤状況

サービスライン拡張についてご説明します。新サービスラインである「Technology & Amplify」は、初動に時間を要したものの、下期以降は受注が加速し、1年で売上10億円を超えるまでに成長しました。引き合いも多く、全社の顧客層拡大に大きく貢献しています。

人員拡大について、2024年3月期はメンバー層中心に採用し、現在50名体制になっています。今後は、旺盛な需要を取り込み、さらなる拡大を推進していきます。加えて、他プラクティスとの連動による「DIらしいDX(新規事業×デジタルの一気通貫モデル等)」も加速していく見込です。

スライド右側のグラフは、全社における新規顧客と既存顧客の売上高です。2024年3月期の大きな特徴として、新規顧客の売上が一気に増加したことが挙げられます。「Technology & Amplify」起点の効果が大きいほか、電通グループとの協業による多様化が大きく貢献しています。

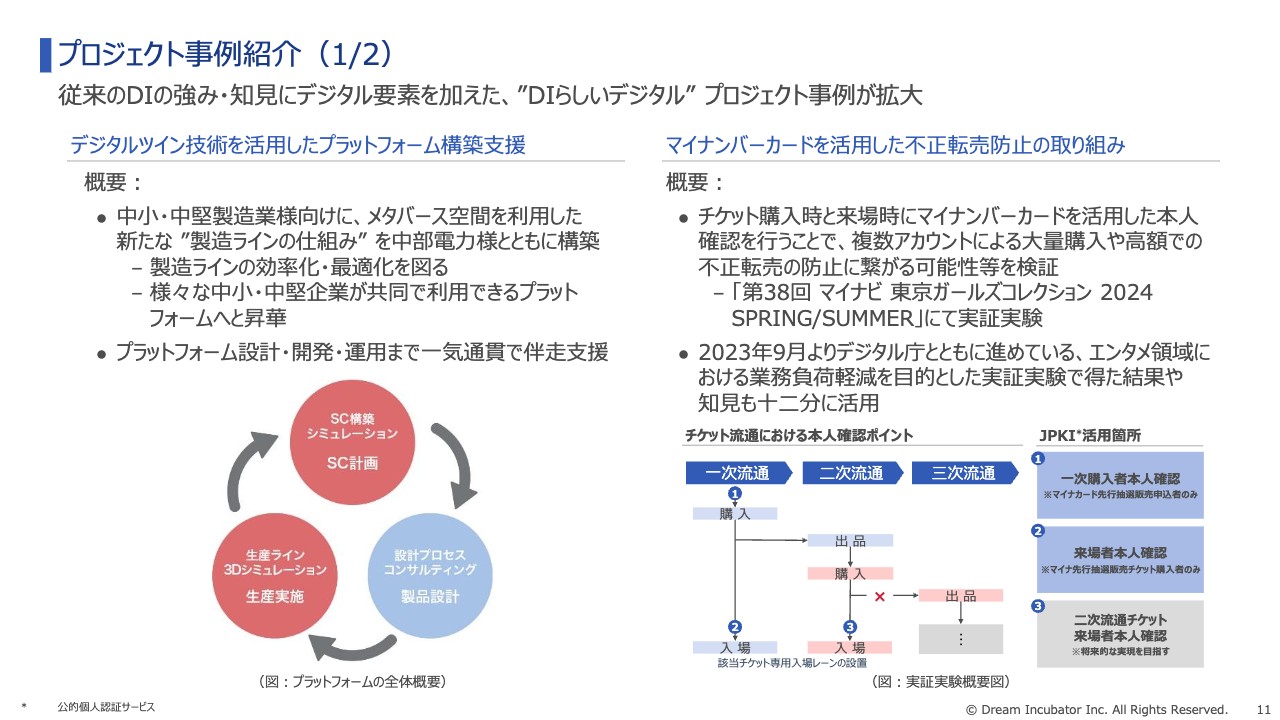

プロジェクト事例紹介(1/2)

リリース済みの案件の中から、プロジェクト事例をご紹介します。

スライド左側は、中部電力との取り組みで、メタバースを活用した新ビジネスを展開しています。戦略から運用まで一気通貫で伴走するビジネスプロデュースの特徴に、テクノロジーの要素も加えたプロジェクト。スライド右側は、2023年9月にデジタル庁の河野大臣などと共同記者会見を行った案件で、マイナンバーカードを活用した不正転売防止を狙いとした取り組みです。エンタメ業界における長年の事業経験に、デジタル要素を加えたかたちの支援となっており、どちらのプロジェクトも「DIらしいDX」です。

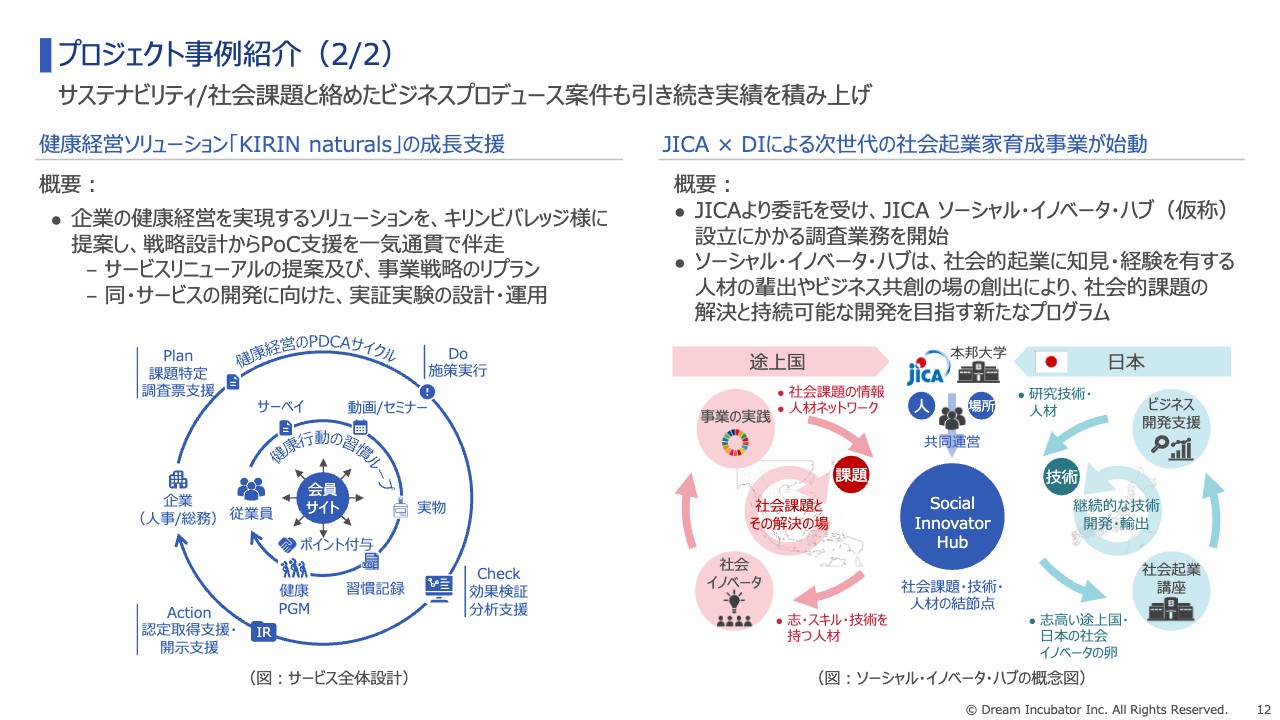

プロジェクト事例紹介(2/2)

スライド左側は、キリンビバレッジとの健康経営をテーマとしたソリューション型サービスの開発と実装です。スライド右側はJICAとの取り組みで、途上国と日本をつないだ次世代の社会起業家の育成事業となっています。

いずれも、「社会を変える 事業を創る」ビジネスプロデュースカンパニーらしいプロジェクトの例です。

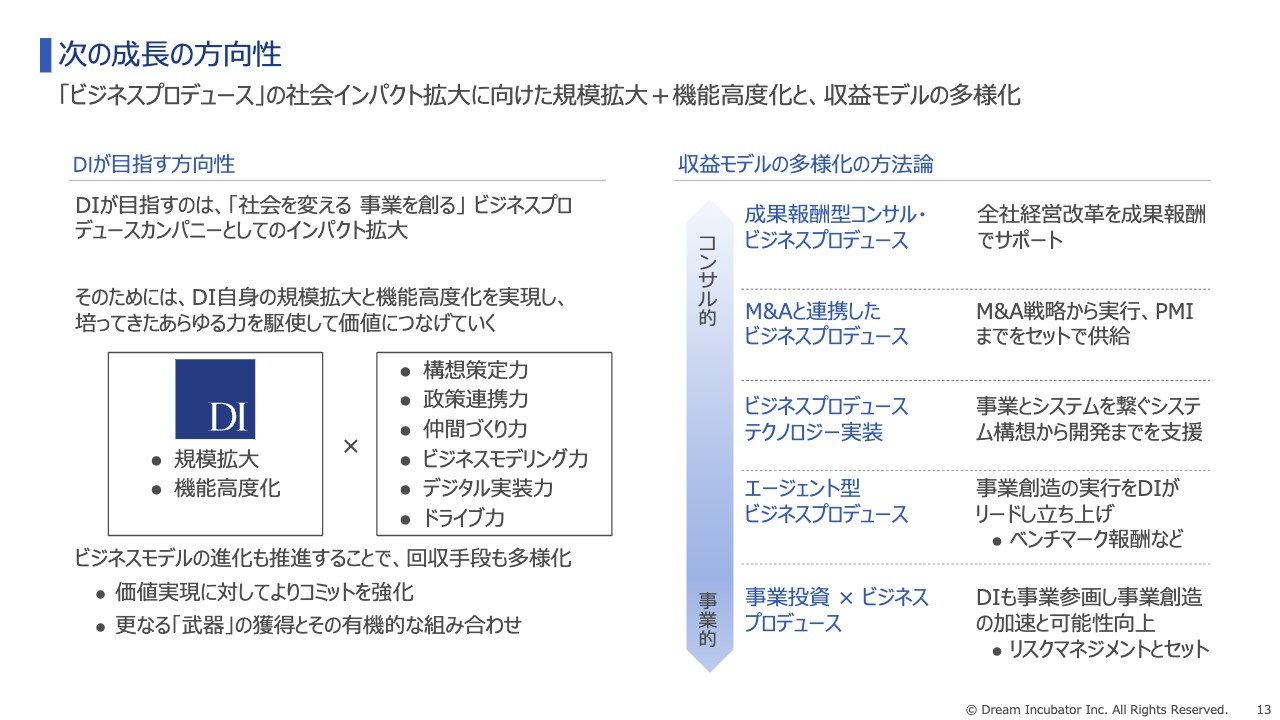

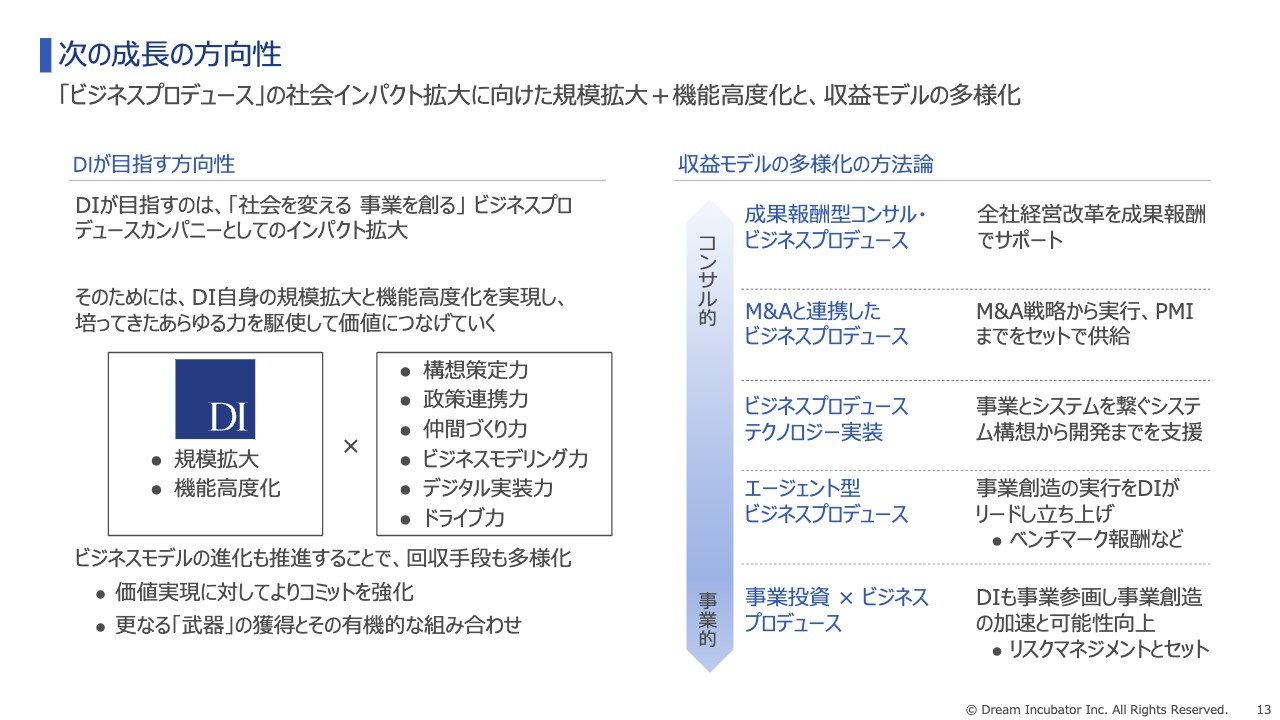

次の成長の方向性

我々は、「社会を変える 事業を創る」ビジネスプロデュースカンパニーとしてのインパクトを、世の中にさらに拡大していくことを目指しています。

そのためには、当社自体の規模拡大も必要であり、機能の高度化も不可欠だと思っています。その上で、ビジネスモデルを工夫することで、提供した価値をしっかりと収益拡大につなげたいと考えています。

スライド右側に示したように、ビジネスプロデュースに、よりコミットすることを通じ、より高い報酬を得る収益モデルを検討しています。収益モデルの検討は一巡していますので、2025年3月期は実践・実装を通じて、将来の飛躍につなげる所存です。

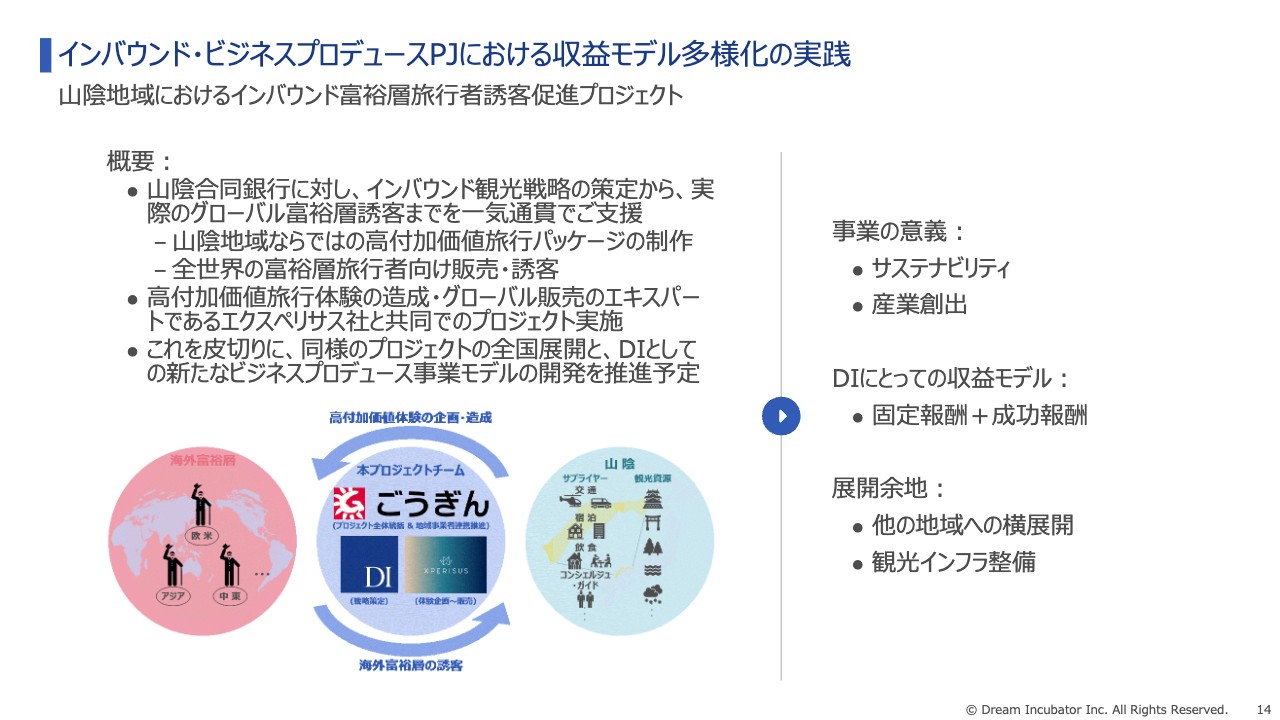

インバウンド・ビジネスプロデュースPJにおける収益モデル多様化の実践

山陰地域におけるインバウンド富裕層旅行者誘客促進プロジェクトです。インバウンドは、宿泊・移動・食事・お土産・観光と、1つで5つの収益ポイントがあります。市場規模も、自動車産業を上回るポテンシャルと言われています。

オーバーツーリズムとならないよう、海外富裕層をターゲットとし、実際に事業展開する取り組みです。サステナビリティの観点からも、産業を生み出す観点からも、DIらしい案件といえます。

さらに、本案件は純粋なフィーモデルではなく、事業の成功に応じて収益が得られることもポイントです。収益モデルの多様化の1つとして、従来のコンサルティングフィーモデルよりも、より大きな収益を得る狙いがあります。

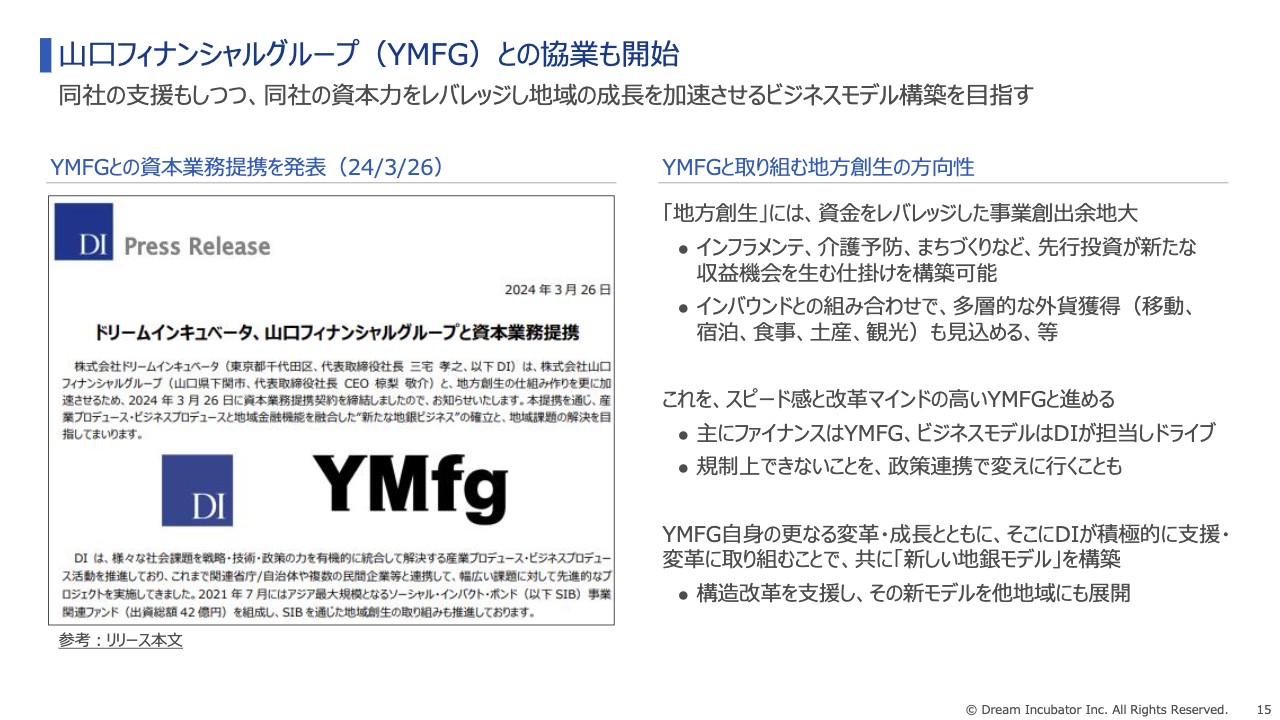

山口フィナンシャルグループ(YMFG)との協業も開始

2024年3月26日に、YMFGとの協業を発表しました。従前から地方創生においては、資金をレバレッジした事業創出余地が非常に大きいと感じていました。

例えば、インフラメンテ、介護予防、まちづくりなど、先行投資が新たな収益機会を生むさまざまな仕掛けが構築可能であり、インバウンドと組み合わせることで多層的な外貨獲得も見込めます。

このような機会に、スピード感と改革マインドの高いYMFGと進められることは、大きなチャンスだと考えています。ファイナンスはYMFG、ビジネスモデルは我々が主に担当し、ドライブするイメージです。

規制上できないことも政策連携で変えに行くことも視野に入れていますし、当社がこれまで進めてきたソーシャル・インパクト・ボンドの仕掛けも、YMFGとの深い連携による加速を狙っています。

YMFGは、自身のさらなる変革・成長が切に必要と考えています。我々が変革の支援に積極的に取り組むことで、ともに新しい地銀モデルを構築したいと考えています。そこで生まれる新たなモデルを他の地域に展開することも見越し、検討したいと思っています。

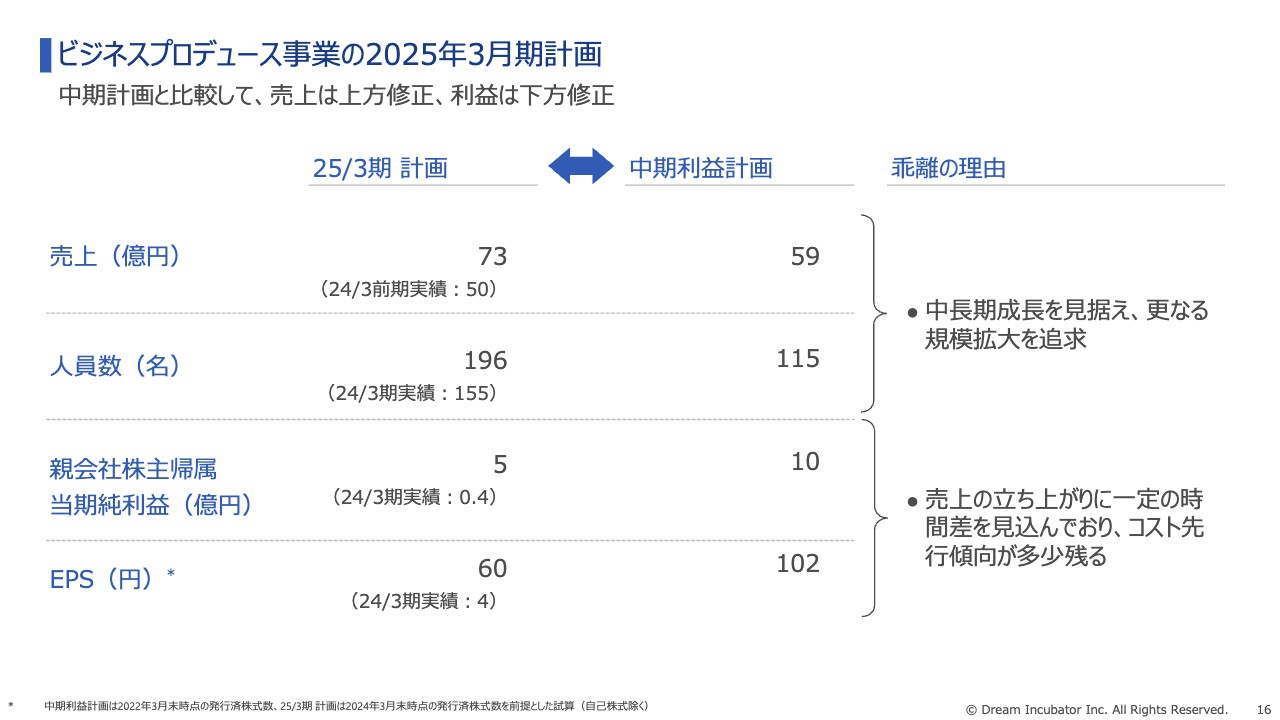

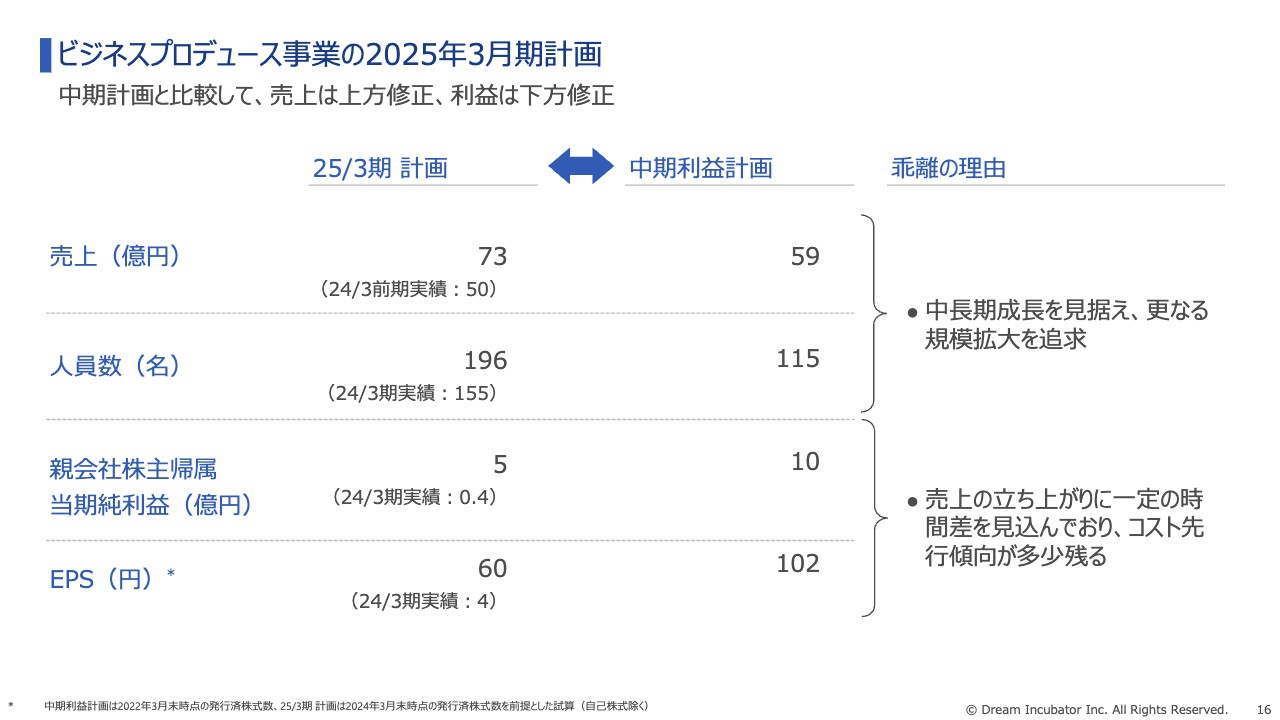

ビジネスプロデュース事業の2025年3月期計画

2025年3月期の見通しです。結論からお伝えしますと、中期経営計画と比較して、売上は59億円から73億円に上方修正、純利益は10億円から5億円に下方修正とします。

これは、中長期の成長を見据えて、今の段階からさらなる規模拡大を追求しておきたいと考え、それを受けて行う人材投資と売上の立ち上がりに一定の時間差があり、コストが多少先行する傾向が残ると思われるためです。

このように計画しておくことで、中期経営計画が終わった後に飛躍の力を用意しておくという考えですので、中長期目線でご理解いただけると幸いです。

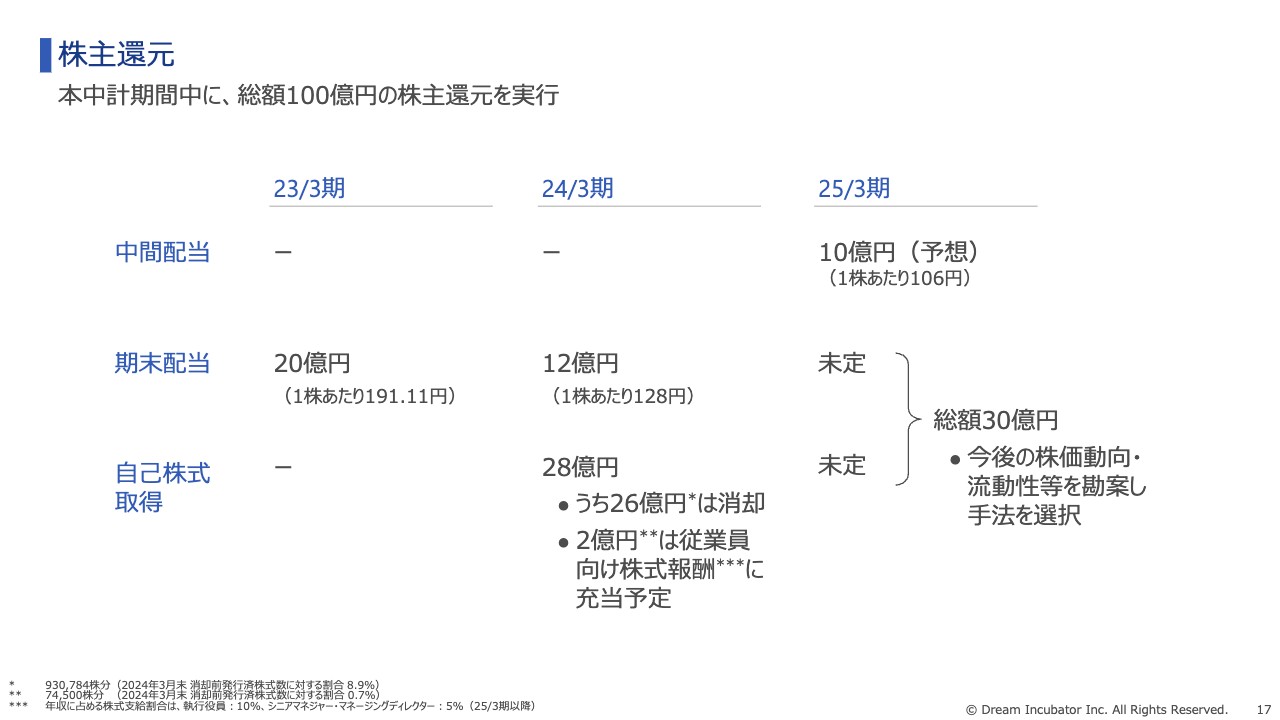

株主還元

株主還元について、「本中期経営計画中に、総額100億円の株主還元を実行する」とお約束しました。2023年3月期に20億円の期末配当を実施し、2024年3月期には12億円の期末配当を決定しています。

加えて、2024年3月期に28億円の自己株式を取得しました。そのうち、従業員向け株式報酬に充当予定の2億円を除いた26億円を消却しました。

2025年3月期は、中間配当として10億円を予定しています。残りの30億円については、今後の株価動向や流動性等を勘案し、手法を選択します。決定後、速やかにお伝えしたいと思います。

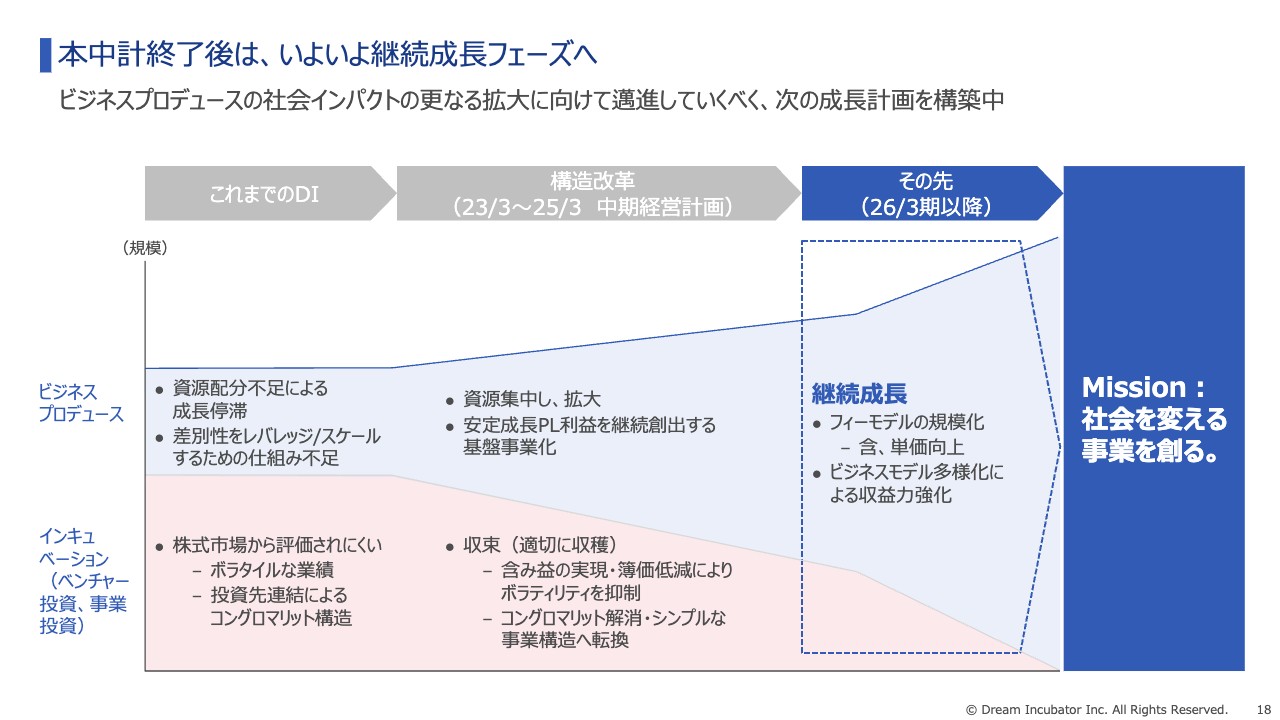

本中計終了後は、いよいよ継続成長フェーズへ

構造改革を旗印に進めてきた本中期経営計画は、2025年3月期が最終年度となりました。ここまで大胆な改革を進めてこられたのは、ひとえに株主のみなさまをはじめとする、ステークホルダーのみなさまのご理解とご協力のおかげだと思っています。

本中期経営計画終了後は、いよいよ継続成長フェーズに移行したいと考えています。来年度以降に向けた成長計画は策定中ですが、これからもビジネスプロデュースの社会インパクトのさらなる拡大に向けて邁進していく所存です。

みなさまのお力添えのほど、よろしくお願いします。

質疑応答(要旨):株主還元について

質問者:株主還元について、今期未定となっている残りの30億円をすべて配当に回し、1ヶ月以内にでもリリースしていただきたいです。理由は3点です。

1点目に、流通株式数と時価総額が、東京証券取引所プライム市場の基準に抵触するか、すでに引っかかっている状況にあると認識しています。

2点目に、細野さまが昨年「株価を非常に意識している」と言われ、逆に下がってしまいました。これについては、約束を反故にされたように感じています。

3点目は、少なくとも今期で直近の高値である3,400円を超えなければ、経営陣として失格ではないかと思い始めています。そのような状況であっても、やはり中長期の応援のために自社株買いをするということであれば、すみやかに実行していただきたいです。 この件に関して、社外取締役の藤田さまにもご意見をうかがって、三宅さまにはここで判断していただきたいと思います。

細野恭平氏(以下、細野):配当の件について、今回初参加の株主の方もいらっしゃると思いますので、まずは全体像をお話しします。100億円を還元すると発表し、これまでの2期にわたって、今のところ60億円を還元しています。

今期は10億円の中間配当をすでに発表し、残りの30億円をどうするかということが論点になっています。こちらに関しては、経営陣の中でも鋭意議論しています。昨年までは、自社株買いを中心に発表していました。流通時価総額の状況等を踏まえ、配当と自己株式という2つの選択肢を検討した上で、できるだけ早くご回答できるようにしたいと思っています。

株価に関しても、現経営陣で非常に意識しており、直近株価の状況について、非常に申し訳なく思っています。

こちらに関しては、株主還元もその一つですが業績改善が最大の株価向上要因だと思います。昨年度、人材を多く採用し、かなりアクセルを踏みましたが、今年はできるだけ業績を回復していくことで、株価向上に努めていきたいと思っているところです。

藤田勉氏:社外取締役の藤田です。私は、独立社外取締役ですので、今からお伝えすることは、必ずしも現経営陣の意見と完全一致しない場合があるということを、あらかじめご了承の上、お聞きいただければと思います。

基本的には、株価を考えるのであれば、できるだけ配当や自社株買い、特に配当はすべきでないと考えています。こちらについて、何本も論文を出していますので、「藤田勉」で検索してみていただければと思います。

アメリカの例をみると、基本的には株価が上がっている会社は、自社株買いを中心に行い、配当を出すと配当落ちになるということがあります。

1,000円の株価の会社で100円の配当を出すと、株価は900円に下がります。100円足す900円は1,000円、1,000円足すゼロも1,000円です。したがって、配当を出すことを決して否定しませんが、株価の観点からは、どの程度出すかについては慎重に判断すべきだと考えています。

では、株価についてどうしたらよいのかについてです。私も取締役会で何回も発言し、社長と2人きりで何度もオフラインでも話していますが、ぜひ積極的に投資してほしいと思っています。

株価の上がっている会社は、配当や自社株買いをたくさん出して、株価が上がっているのではありません。しっかり会社が儲けて、キャッシュフローを生み、そこで初めて株主に還元するということです。

そのため、まずはキャッシュフローが生まれるように、社長にはしっかり事業に対して投資してほしいとお話ししています。配当を増やす、自社株買いをすることについて、否定はしませんが、できるだけ最小限にしていただきたいと強くお伝えしています。

三宅:20年以上持っていただいている株主のみなさまになかなか還元できなかったというのは、私よりも、旧経営陣のほうがより思っていたことだと思います。

その中で、株価に反映できていなかった部分については、しっかりと還元をしていこうと考えました。先ほどの藤田取締役のお話にもありましたが、成長投資と還元のバランスについて相当議論して、かなり還元に寄りすぎではないかという議論もあると思いますが、100億円還元を決めました。

70億円分はすでに還元し、残りの30億円も、約束どおり今年度中に還元したいと思いますので、ご報告をお待ちいただければと思っています。

質疑応答(要旨):ベンチャー投資について

質問者:今後のベンチャー投資についてのお考えを教えてください。ベンチャー投資の売上高が全体に占める割合が小さく、前年比でも大きく減少しています。今、日本では民間事業、特にスタートアップがどんどん生まれてくることが必要だと思っています。

ここに御社の存在意義や、上場している意味があるのではないかと思っています。実際には、スタートアップの支援は簡単ではないということはわかっています。

ソニーや本田技研工業のような会社を100社作るということで日本を元気にしていただけるのであれば、配当がなくてもよろしいかと思っています。今後のベンチャー投資についてのお考えを教えてください。

細野:ベンチャー投資に関しては、3年前の構造改革を決めて以降、シンプルに言うと縮小化を掲げて、ポートフォリオを減らしてきています。

こちらに関しては、非常に議論がありました。もともと、当社は大企業コンサルティングを行っていたメンバーがベンチャーを支援するという目標を掲げてスタートした会社です。一種の祖業でもありますので、社内でもかなり議論しました。

近年では、上場企業が、事業ポートフォリオの多くを占めるかたちでベンチャー投資を行うことが、株主からは非常に評価されにくくなっており、これが、ベンチャー投資の縮小化を決めた大きな原因です。ベンチャー投資は非常に損益のボラティリティが大きい事業で、前期のようにマイナスが出る時もあれば、前々期のアイペットホールディングスのように大きな利益が出る時もあります。

しかし、投資家や株主のみなさまからすると、いつ、どのような収益が上がってくるのか、どのようにマイナスが出るのかが非常に読みにくく、株を買いにくいというご意見が、特に機関投資家の方々から多くありました。

そのような方々のお話もおうかがいして、いろいろ議論しました結果、上場企業としてきちんと収益を上げて、ボラティリティを減らすことを意識しようと考えました。今は、できるだけリスクを減らしていくために、新規の投資は極力行わずに、投資先の回収を進めている状況です。

では、ベンチャー企業との関係はもうないのかというと、そのようにはまったく思っていません。今、大企業向けのビジネスプロデュース/コンサルティングを中心に事業を組み立てていますが、大企業も自身の中だけで事業を拡大するのは非常に難しいとわかっています。

我々としても、大企業の新規事業にいろいろなベンチャー企業のテクノロジーをご紹介するなど、大企業とベンチャー企業を繋いでいくコンサルティングで支援しています。今、お客さまは大企業となってきていますが、我々のネットワークでテクノロジー等のベンチャー要素を加えていくことで、貢献していきたいと思っているところです。

三宅:私からも少し補足させてください。私が入社したのは2004年ですが、「ソニーやホンダを100社作ろう」「ベンチャーで日本を元気にする」という、当社のコンセプトに憧れて入社し、実際に「ベンチャーには夢がある」とも思っています。

今でもその気持ちは変わっていませんが、当社で経験を積んだ結果、単純なベンチャー投資よりも、もう少し大きなマクロの傘のようなものを作って、そこにベンチャー企業を配置していくような方法をとったほうがよいのではないかと考えたのが、今のビジネスプロデュースや産業プロデュースの原点です。

大企業コンサルティングを行っていると捉えられているかも知れませんが、我々は大企業コンサルティングを通じて、産業の傘や新しいビジネスの風を作っていくことに非常に夢を感じて、進めていくようになりました。

一方で、先ほど「単純なビジネスベンチャー投資はしない」とお伝えしましたが、その傘の中でよいベンチャーを見つけて、大企業の資金や人材等を使いながらジョイントベンチャーのようなものを作るようなことは、引き続き行っていきたいと思っています。

日本のためにもなり、大きな夢にもつながると思って、日々いろいろな模索をしていると考えていただければと思います。「ビジネスモデルがまだ見えてこない」と思われるかもしれませんが、いろいろなかたちで花を開かせたいと思っており、その芽はいくつか出てきていると思っています。

質疑応答(要旨):インド投資について

質問者:インド投資21社のうち16社を減損していますが、その理由と、今後のインド投資に関する考えを教えてください。直近の3年間のGDP成長率を見ても、7パーセントから8パーセントぐらいで、インドは有望な投資先と考えています。私も投資信託でインド投資をしていますが、ほとんど含み損になる期間がなく、減損になることがイメージしづらかったため、おうかがいできればと思います。

細野:ご指摘のとおり、インド自体のマクロの成長性について、中長期的には疑う余地はないと思っています。直近では、上場株と未上場株で状況が異なっています。上場株は、全体でも好調を維持していますが、未上場株は資金調達環境が非常に厳しくなってきています。

以前は、広告費をどんどん使ってでも売上を伸ばしていくという、かなり売上偏重の考え方で世界的なスタートアップの市場が支援されてきました。しかし、今のスタートアップ業界は、もう少ししっかりと利益を出す事業計画に変えていこうとしています。これは、日本やインドに限らず、他の国々も同様です。

我々が投資しているインドのスタートアップもその影響を受け、これまでの売上をどんどん伸ばしていく事業計画から、できるだけ利益を出していく方向への修正をしています。事業計画の変更があると、将来の見通しがわかりにくくなるため、今回減損を16社行いました。

ご存じのとおり、減損は必ずしも倒産というわけではありません。当初の計画から乖離が生じたため、いったん価値を落とすというかたちになっていますが、減損した会社も売却する機会が出てくると思っています。継続して、ウォッチしていきたいと思っています。

新規の投資に関しては、当面は控えて、全社的にはビジネスプロデュースに力を注いでいくことになります。

質疑応答(要旨):ビジネスプロデュースの中期利益計画のEPS目標値について

質問者:EPSの利益計画を開示したと思いますが、経営陣が開示目標の重さをどれだけ理解していたかということです。株主との約束を破ったという重みを感じていただいて、そのことに対してコメントをいただきたいと思います。また、中期経営計画の最終年度である今期のEPSの目標値に対して、経営陣はどのようなかたちで取り組んでいくのか教えてください。

三宅:昨年度のEPS、そもそも利益について達成できなかったのは、非常に残念で個人的にも非常に悔しいという思いでいっぱいです。

会社が攻めていく時には業績が不安定になりがちですが、その時に「短期の業績をなんとかすれば褒められますが、中長期の仕込みがまったくできていない」というのと、「短期では怒られるものの、しっかりと色々な仕込みをして成長の可能性を作っておく」というのと、どちらがよいか。そのように考えた結果、後者を選んだというのが正直なところです。

昨年の第2四半期の報告時にもお伝えしましたが、いろいろな投資をしても、それを補える分の売上を上げ、利益計画もなんとか達成しようと思っていました。ポテンシャルが十分にあったものの、結果的に達成できなかったことは本当に残念だと思っています。

そうは言っても、次のチャンスへの仕込みはできたと思っています。これを踏まえて、今後の見通しの達成、その後の3年、4年、5年、中長期の成長に向けて、飛躍の力を得たと思っています。これを活かして、経営に邁進していく他ないと思っています。

質疑応答(要旨):MBOという選択肢について

質問者:今の段階において、御社は上場している意味があるのでしょうか?先ほどの三宅さまのご説明のように、マイナスなアクセルを踏むのであれば、むしろMBOなどを実施して、5年後、10年後にもっと素晴らしい会社になって帰ってきたほうが、資本市場を作るという意味では、とても意味があるのではないかと思っています。

三宅:MBOなどの選択肢があるように見えるのは、よくわかります。「ビジネスモデルを変えたのだから、それに応じて資本も含めていろいろな選択肢を考えたらよいのではないか」ということについては、ご指摘のとおりかもしれません。

しかし、我々はいったん上場し、ビジネスモデルを変えながらも、継続成長していきたいという考えから、上場・非上場については論点にしておらず、このまま邁進していこうと考えています。

ビジネスプロデュースは単なるコンサルティングを超えて、いろいろな投資機会や機能を追加していくことや、事業に参画するなど、いろいろな可能性もありますので、そのようなことも含めると、上場している意味も十分にあるのではないかと思っています。

質疑応答(要旨):MBOやTOBの可能性について

質問者:昨年のアイペットホールディングス売却の際に、現経営陣のみなさまにも、それなりの成果報酬がありました。一方で現状は悲しい株価に落ち着いています。アイペットホールディングス売却の利益・報酬などを受け取ったみなさまには、株価を買い支えることが可能なのであれば、その覚悟などもお聞きしたいと思います。また、コンサルに集中したいのであれば、集中するためにもMBOをお願いしたいと思います。

今般の会社の資産規模は、非常に少額になってきています。一株利益が少額ですので、例えば、TOBなどがある際に、ゼロ年代の増資価格からかなり下回る価格になってしまうのではと懸念しています。TOBでそのような価格提示があった時に、賛同しないようにマネジメントにお願いします。

細野:MBOの考え方に関しては、先ほど三宅がお伝えしたとおりです。当然、いろいろな議論をしたのですが、現経営陣が株をそれほど保有しているわけではないこともあり、MBOは難しいと現状は考えています。

株価については、一部上場で公募増資を行った時の5,000円強の株価で購入した方も当然いらっしゃると思いますので、非常に意識して経営してきています。

実際に、TOBなどがあるかはわかりませんし、現時点で具体的な話があるわけではありませんが、仮にそのような話があって進める場合には、できるだけ株価の高いところで実現できるようにしたいと思います。

質疑応答(要旨):ドリームについて

質問者:私が言いたいのは、「この頃ドリームがない」と感じていることについてです。アイペットホールディングスを売却して、100億円を株主還元して、配当金も自社株買いも実施するのも結構ですが、現在、利益が出ていないため株価が冴えず、このように感じるのだと思います。

役員のみなさまは、百数億円の幾分かをもらって嬉しかったかもしれません。我々も、破格の増配をいただいてありがたく思っていますが、やはりドリームがないと思います。

先ほどから、YMFGとの資本業務提携や、マイナンバーカードを活用した不正転売防止の取り組みが成功事例として何度も挙げられていますが、こちらによって何十億円というお金が入るわけではないと思います。

このような1つの弾もよいのですが、せっかく高いお金を払って何十人も増員したわけですので、高給取りをそのようなところに貼り付け、無駄なお金を使ってもらいたくありません。もっと実際に儲かって夢がある、ドリームをもう一度見せてほしいと考えています。

三宅:当社のドリームは、もともとベンチャーを育成することだったと思っています。私も、おそらく細野も、そのドリームに憧れて入社し、今の幹部陣もそちらから出発しました。今の幹部陣がかなり残っているのは、ドリームが決して失われていないからではないかと思っています。

ドリームインキュベータという社名はもちろん、出来上がった背景や、創業者である堀さんの思いなども非常に重く受け止めています。何かのかたちでドリーム、大きな夢、世の中に大きくインパクトを与えていくことを、非常に意識しています。

産業プロデュースやビジネスプロデュースは、コンサルティングの部分ももちろんありますが、コンサルティングのモデルによって大企業と大きな事業を一緒に作ることは、非常に大きな仕掛けにもなりますので、夢があると思います。

これからは、いろいろな人の夢に大きく関わっているため、我々のコミットをもう少し強く入れていこうと考えています。事業の成功に寄り添いながら一緒に伴走するだけではなく、強くコミットしていくことによって、大きな収益を得るモデルには大きなチャンスがあると思っています。

「まだ実績がないではないか」と思われるかもしれませんが、そのような部分に強く関わっていますので、うまく活かしていきたいと思っています。その中で、優秀な人材の知恵の使い方も含めて工夫していきますので、引き続きご支援いただけるとありがたいと思います。

質疑応答(要旨):辞任について

質問者:提案として、辞任をお願いしたいです。昨年のアイペットホールディングス売買での報酬請求、今年の株価下落後の人事再任のお願いについては、一般的な慣習に照らし合わせ、率直に言いますと「話にならない」と感じています。

経営陣は成果を出せずに、株主に損をさせて、昨年は1億円以上の報酬を得ています。今の成果で、今回の人事に賛成するのはとても変です。

約20年前に、株価5,000円を超え、時価総額500億円程度で増資していますが、今は200億円程度です。100億円還元しても、まだ株主に損をさせているわけです。P/L上では利益が出ているため、報酬として1億円を受け取っています。昨年、そちらは善管注意義務違反にならないと、ご説明いただきましたが、株主に損をさせてなぜ報酬が承認されるのかわかりません。

業績未達に関しては、がんばって取り組んだ結果ですので仕方ないと思いますが、「損をさせたのですが、お金ください」という理屈はおかしいと思います。

宇野総一郎氏:指名報酬委員会委員長の社外取締役宇野です。ただ今、お話ししていただいたお気持ちは非常によくわかります。例えば、20年前に株を買って、その頃に高かった株価が今は低くなって、まだ還元が十分終わっていないのに、取締役が報酬を取るのはどうなのかという考えはわからなくはありません。

しかしながら、そのような言い方をしてしまうと、例えば今の取締役・経営陣を変えて、次の経営陣にしても、もともとの株主に還元できるまでは、短期的に利益を出しても、経営に対してしかるべき報酬をまったく払えないのかということになり、違う考え方が当然あるわけです。

当社の場合、公募増資で高い金額で公募し、数年前に経営陣が若返った状況の中で、その経営陣が新しいビジネスモデルを構築し、大きな経営改革を行い、みなさまの期待に応えようとしています。

お気持ちはよくわかりますが、経営陣への報酬は善管注意義務違反という話ではなく、過去の株価について株主に還元できるまでは、経営陣が報酬を取れないということはありません。そこはご理解いただいて、むしろ今後、今の改革が実った時に、株主と経営陣の双方がwin-winで喜んでいただけるように進めていただきたいと考えています。

三宅:第2号議案について上程している重みは理解しており、とにかく期待に応えていくしかないと考えています。今は、構造改革により業績が不安定になり誠に申し訳ないのですが、これからの取り組みで挽回していくしかないと思っていますので、ご理解いただければと思います。

質疑応答(要旨):ビジネスプロデュースの強みについて

質問者:先ほどの「ドリームを聞かせてくれ」に近い質問です。前期の業績が大きな赤字になった理由として、インドでの減損があったことは理解しています。 一方で、ビジネスプロデュースについても営業赤字になっていますが、その点についての見解を教えてください。

また、ビジネスプロデュースの方向性について、大枠としては共感していますが、お客さまからどの分野で選んでいただくのかなどの特徴が抽象的だと感じています。例えば、アクセンチュアなどのホームページを見ると「このようなソリューションが提供できます」とアピールしています。

前年度にご説明があった「Technology & Amplify」にある程度期待していましたが、現状はプロモーションやブランディングが具体的に行われていないと感じています。今後、御社の強みがどのような展開で明確化され、プロモーションされていくのかを教えてください。

三宅:ビジネスプロデュースは、何業界に属するかよくわからないところがありますが、少なくともコンサル業界や、1,000億円から2,000億円規模の新規事業を作ろうとしている大企業のみなさまには、それなりに知れ渡っていると自負しています。

強みはいくつかありますが、1つ目は「産業を変える」「世の中のあり方から考える」という観点から、法律や規制など、政策を変えていける力があることです。世の中にとってよいことであれば、政策や規制は変わりますし、「社会課題を解決する」というコンセプトを掲げ、きちんと丁寧に定量化したり、論理立てたりすることによって、政策連携を行っていきます。

2つ目に、他のコンサルティング会社と違い、いろいろな業界に対してプラクティス制を採っていません。つまり、ソリューションを業界別に分けていませんので、いろいろな人たちと並行に中立に付き合えます。これは「仲間作り」と呼んでいますが、DIは、大企業同士はもちろん、政府・国・自治体、ベンチャーや大学をはじめとした、いろいろなプレーヤーとの仲間作りが得意だと認識されていると思います。

3つ目に、投資をやってきた歴史や上場していることなどから、ファイナンス・金融モデル領域の強みがあります。いろいろな企業をビジネスモデルで繋げ、エコサイクルを作ることが非常に得意ですので、普通のプレーヤーではできない、大がかりな仕掛けができると思っています。

さらに、これらの強みに追加したのが「Technology & Amplify」に位置づけられている、デジタルやITの力です。こちらの取り組みによって、いろいろなビジネスを設計し、そのままデジタルで実装するといったことが、スピード感を持ってできると感じています。

以上のように、強みはたくさんあり、そこが市場にも受け入れられている結果になっていると思います。

質疑応答(要旨):ビジネスプロデュースのニーズについて

質問者:ビジネスプロデュースのニーズ、需要の状況について教えてください。新しい新規事業に対して、日本企業からの旺盛なニーズはあるのでしょうか?

人をたくさん増やし、収益源の多様化についていろいろな仕掛けも行い、たくさんの業務提携も行いました。あとはニーズさえあれば今後成長していくのではという期待を込めて、質問しました。

三宅:新規顧客からの相談件数については、パイプラインは継続してずっと増えており、需要は引き続き旺盛であると考えています。実際、売上についても、かなりのペースで伸びています。

デジタル分野はもちろん、社会課題を起点に事業を構想・創造するビジネスプロデュースの従来のコンセプトも、需要が継続していると思っています。

特に、新型コロナウイルスを経てから、「今までのように既存事業に取り組んでいても、なかなか難しいのではないか」と考える企業が多くなってきたことも、需要に拍車をかけていると思います。今後、そのニーズをより捉えていきたいと考えています。

質疑応答(要旨):取締役の選任と今後の体制について

質問者:第2号議案と第3号議案に関して質問です。これまで監査等委員でない取締役だった4人のうち、原田さまが監査等委員の候補になっています。どのような狙いを持って、フォーメーション替えを行われたのかを教えてください。また、宇野さまが退任した場合には、指名報酬委員会等の座組がどのようになるのでしょうか?

原田哲郎氏:私は、昨年までCEOを務め、昨年の株主総会をもって代表取締役ではない取締役になり、今回、監査等委員を兼ねる取締役になります。このような社内取締役を残すか、残った場合の役割については、指名報酬委員会の最も重要なテーマの1つです。その中で、いろいろと議論してきました。

私自身は「ソニー、ホンダを100社作る」ことに憧れて入社し、現場でビジネスプロデューサーの1人として長年取り組んできました。その後、コーポレートの担当として長く関わってきたものですから、今後の役割の議論の中で、当社のコーポレートガバナンスの部分で、引き続き役割を果たすことが、指名報酬委員会で期待された役割です。

したがって、引き続き、ガバナンスの中心である取締役会議長は継続します。さらに、取締役を監査することを主な役割とする、監査等委員会のメンバーも兼ねて、長年コーポレートで培ってきた社内に対する知識・知見を、監査にも活かしていきます。

宇野取締役退任後の座組について、私自身は今も指名報酬委員会の委員を兼ねていますが、引き続き指名報酬委員会の委員を兼任します。ただし、指名報酬委員会は社内取締役に関する役割や、サクセッションの議論が中核になります。これまでと同様に、今後も社外取締役をメインとし、社内はなるべく少ない人数で運営いたします。

具体的な役割分担については、本総会での取締役選任を経て、その後の取締役会で決定する流れになっています。いずれにしても、指名報酬委員会は、社外取締役を中心に運営してまいります。

関連銘柄

| 銘柄 | 株価 | 前日比 |

|---|---|---|

|

4310

|

3,010.0

(15:30)

|

+49.0

(+1.65%)

|

関連銘柄の最新ニュース

-

週間ランキング【業種別 騰落率】 (2月27日) 02/28 08:30

-

今週の【早わかり株式市況】反発、広いセクターに買い広がり最高値を連日更新 02/28 06:40

-

決算マイナス・インパクト銘柄 【東証プライム】引け後 … 任天堂、... 02/04 15:48

-

決算マイナス・インパクト銘柄 【東証プライム】寄付 … 任天堂、イ... 02/04 09:28

-

個別銘柄戦略: 日本精工や東祥に注目 02/04 09:15

新着ニュース

新着ニュース一覧-

-

今日 20:24

-

今日 20:10

-

今日 20:10