【QAあり】GENDA、償却前営業利益が計画を大幅に上回る 米国ミニロケ事業8,000箇所を取得、「Kawaii」を全米へ展開

当社が掲げる大志と野望

申真衣氏(以下、申):代表取締役社長の申です。本日はお忙しいところ、ご視聴いただきありがとうございます。2025年1月期第1四半期の決算説明を始めます。

まずは簡単に、GENDAの概要をご説明します。人が人らしく生きるために「楽しさ」は不可欠と考え、GENDAは「世界中の人々の人生をより楽しく」というAspiration(アスピレーション)を掲げています。

Speed is King、GRIT and GRIT、Enjoy our Journeyという3つのバリューを行動指針に、日々新しい挑戦を続け、世界一のエンターテイメント企業になることを目指しています。

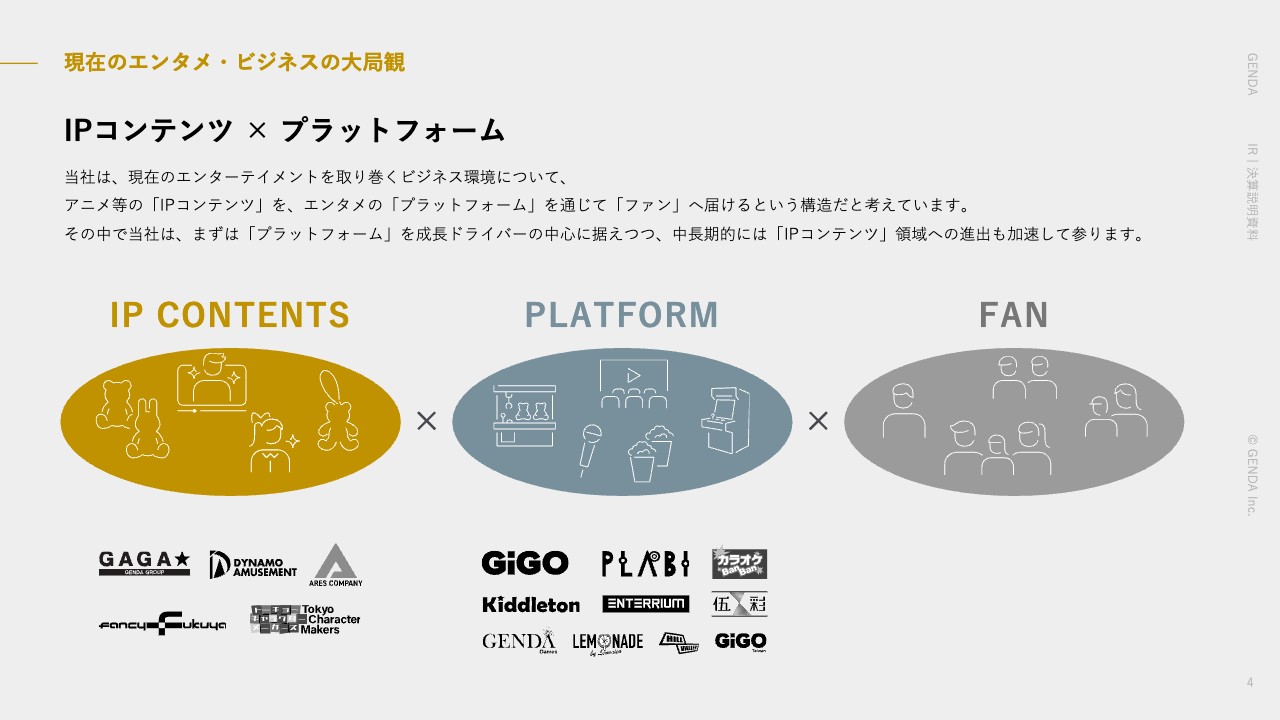

現在のエンタメ・ビジネスの大局観

現在のエンタメビジネスは、エンタメ・プラットフォームを通じて、アニメ等のIPコンテンツをファンへ届けるという構造だと考えています。

GENDAは、まずプラットフォームを当面の成長戦略の中心に据えつつ、中長期的にはIPコンテンツ領域への進出も加速していく方針です。

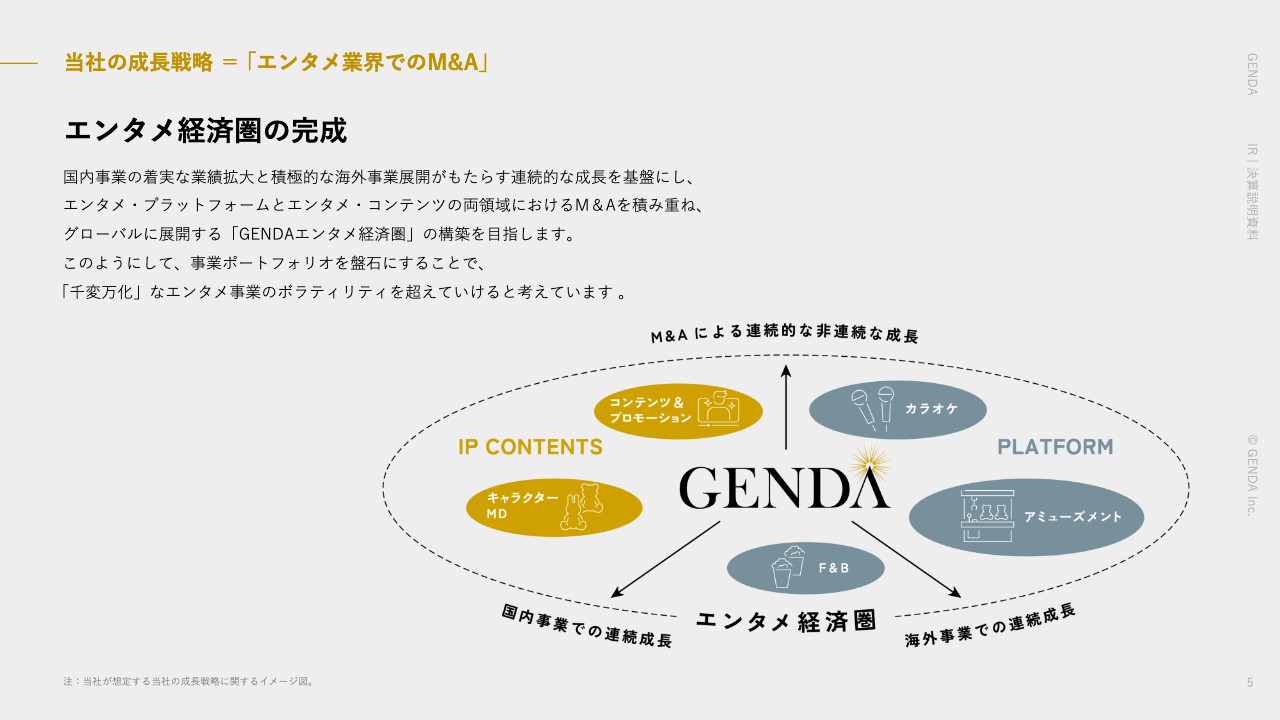

当社の成長戦略 = 「エンタメ業界でのM&A」

国内事業の着実な業績拡大と積極的な海外事業展開がもたらす連続的な成長を基盤にし、エンタメ・プラットフォームとエンタメ・コンテンツの両領域におけるM&Aを積み重ね、グローバルに展開する「GENDAエンタメ経済圏」の構築を目指します。

このようにして事業ポートフォリオを盤石にすることで、千変万化なエンタメ事業のボラティリティを超えていけると考えています。

M&A及び資本取引トラックレコード「30件」

M&Aのトラックレコードです。本日、創業来30件目となる、米国事業で念願のNational Entertainment Network社のM&Aを発表しました。これについては後ほどご説明します。

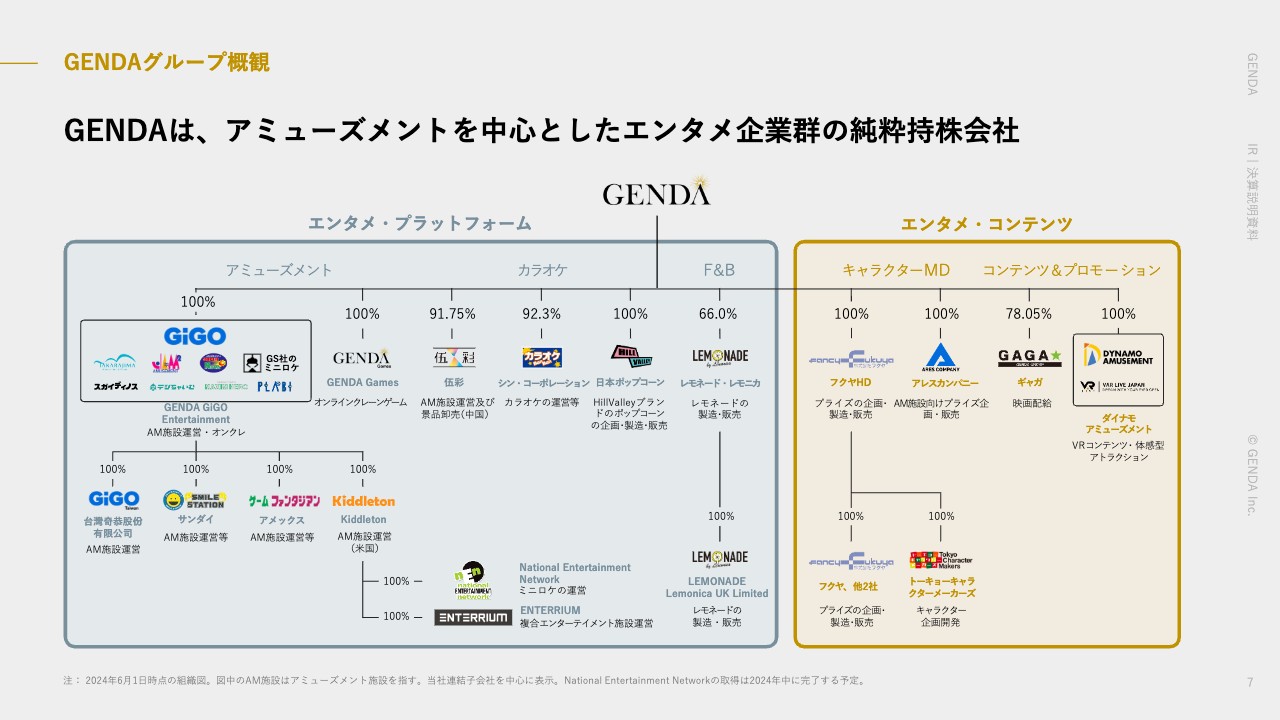

GENDAグループ概観

GENDAのグループ組織図はスライドのとおりです。

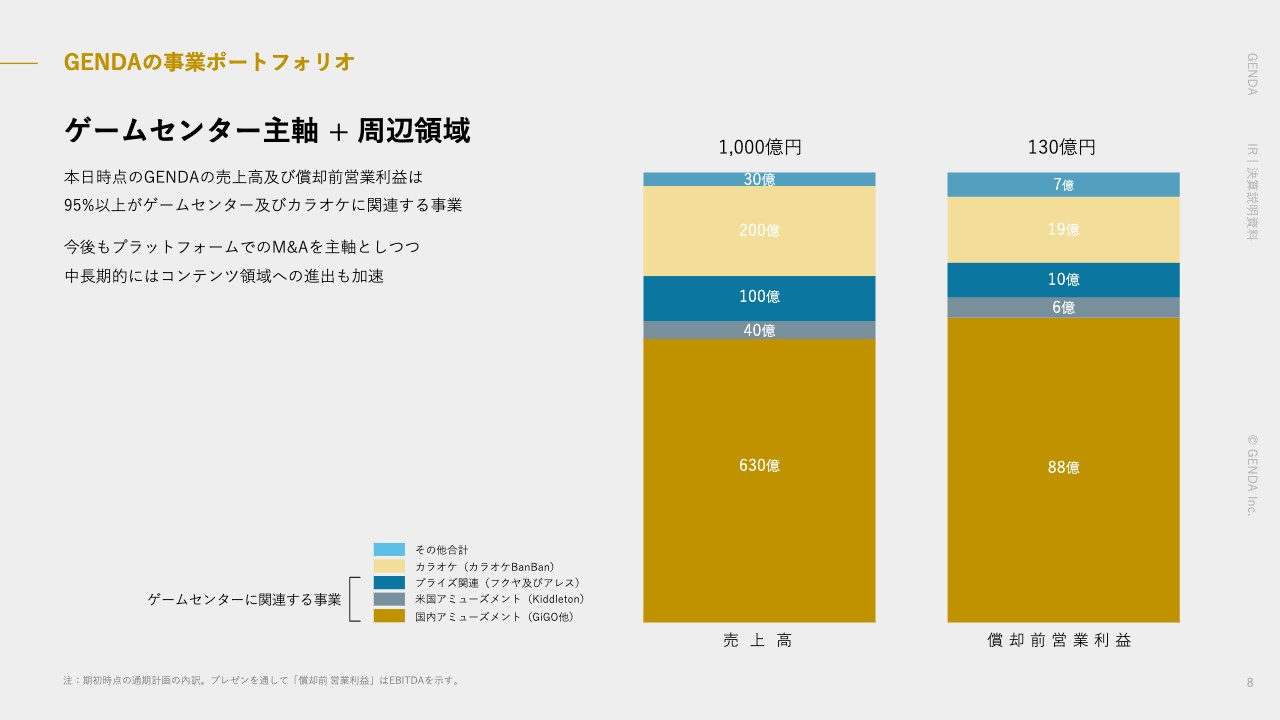

GENDAの事業ポートフォリオ

今期の売上高と償却前営業利益の内訳です。売上高は、1,000億円のうちGiGOを中心とした国内アミューズメントで630億円、米国アミューズメントのKiddletonで40億円、プライズ企画のフクヤ・プライズ卸売りのアレスで100億円と、ゲームセンター関連事業が合計770億円です。また、今期から連結されたカラオケで200億円、その他事業で30億円です。

KPIの償却前営業利益(EBITDA)は、国内アミューズメントで88億円、米国アミューズメントで6億円、プライズ関連で10億円と、ゲームセンター関連事業が合計104億円です。カラオケは19億円、その他事業は7億円です。

GENDAは創業以来30件ものM&Aを実施してきましたが、その多くがゲームセンター関連の事業や会社で、そこに軸足を置いています。そちらとカラオケと合わせて約95パーセントの売上と利益を創出しています。

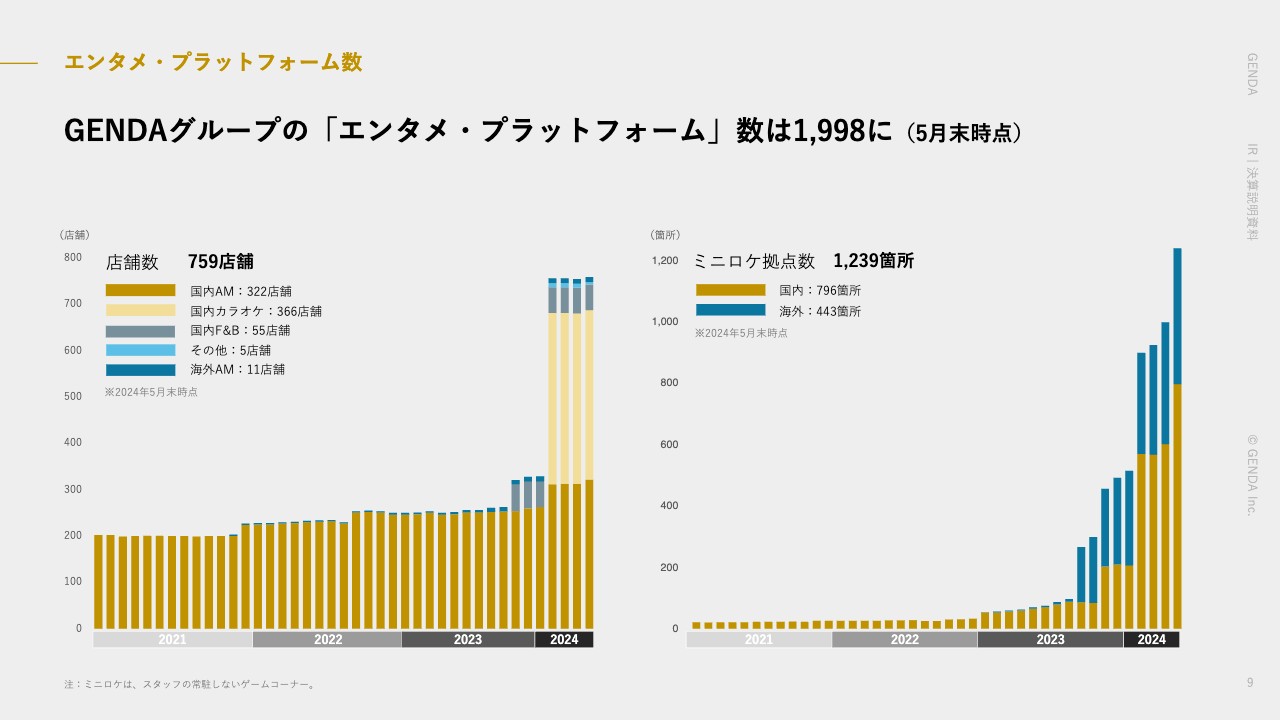

エンタメ・プラットフォーム数

5月末時点のGENDAグループのエンタメ・プラットフォームの数は1,998となりました。

本日のプレゼンテーションの要旨

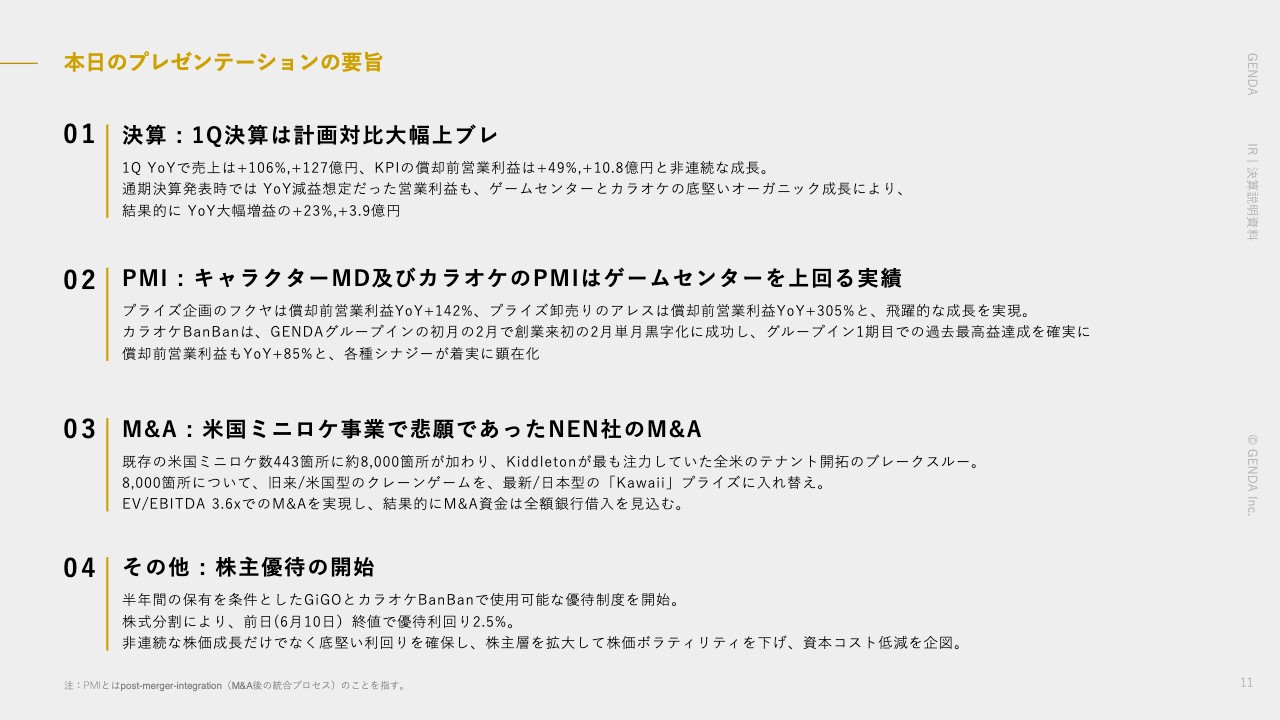

本日のプレゼンテーションの要旨についてご説明します。ポイントは4点です。

1つ目は決算です。第1四半期決算は結果的に、計画比で大幅な上ブレとなりました。売上高は前年同期比プラス106パーセントとなる127億円増、KPIの償却前営業利益は前年同期比プラス49パーセントとなる10.8億円増と、非連続に成長しています。

通期決算発表時は前期比で減益予想でしたが、ゲームセンターとカラオケの底堅いオーガニック成長により、前年同期比プラス23パーセントとなる3.9億円増と、大幅な増益になりました。

2つ目はPMIの進捗です。4月23日にゲームセンターに関するPMI実績をお伝えしましたが、連結開始から間もないキャラクターMD及びカラオケのPMIはゲームセンターを上回る実績となっています。

プライズ企画のフクヤは償却前営業利益が前年同期比プラス142パーセント、プライズ卸売りのアレスは償却前営業利益が前年同期比プラス305パーセントと、飛躍的な成長を実現しています。

カラオケBanBanは、GENDAグループインの初月にして、創業以来初の2月単月黒字化に成功し、グループイン1期目での過去最高益達成を確実なものとしています。償却前営業利益も前年同期比プラス85パーセントと、各種シナジーが着実に顕在化しています。

3つ目は、本日発表したM&Aについてです。米国のミニロケ事業で悲願であったNENのM&Aについて合意にいたりました。米国ミニロケ数は443箇所に約8,000箇所が加わり、Kiddletonがもっとも注力していた全米のテナント開拓のブレークスルーとなります。

NENが持つ約8,000箇所では、米国の旧来的なクレーンゲームを日本型の「Kawaii」プライズに入れ替えるなど、PMI施策をいくつも予定しています。また、EV/EBITDA倍率が3.6倍とリーズナブルな取得価格に加え、全額銀行借入によるM&A資金調達を見込んでいます。

4つ目は株主優待の開始です。半年間の株式保有を条件とした、GiGOとカラオケBanBanで使用可能な優待制度を開始します。株式分割により、6月10日の終値ベースで優待利回りは2.5パーセントです。非連続な株価成長だけでなく、底堅い利回りを確保し、株主層を拡大して株価ボラティリティを下げ、資本コストの低減を企図しています。

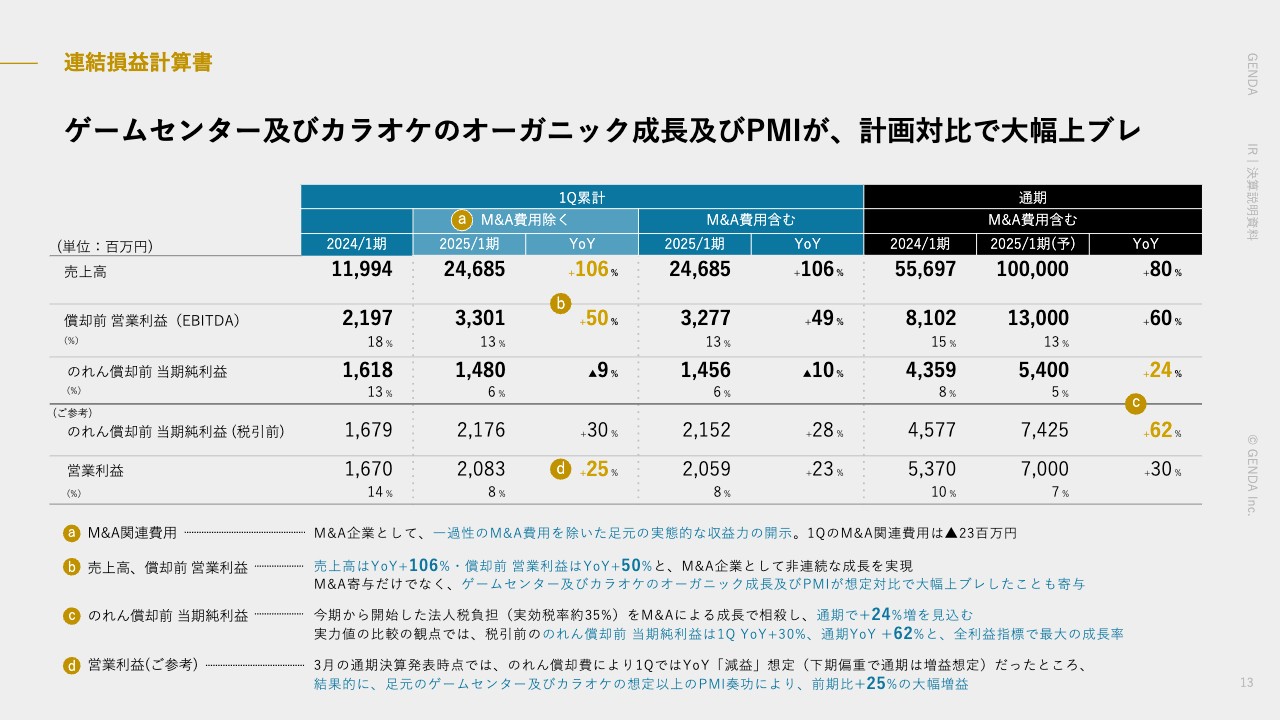

連結損益計算書

1つ目の決算内容の詳細をご説明します。スライドは損益計算書の実績です。スライドの「a」の部分ですが、今後もさらなるM&A活動が見込まれる中、オーガニック成長の実態を開示する観点で、今回からM&Aのデューデリジェンス費用やアドバイザリー費用等の一過性費用を控除した数値も開示していきます。第1四半期のM&A費用は2,300万円でした。

次に「b」の売上高と償却前営業利益について、売上高は前年同期比プラス106パーセントの約246億円、償却前営業利益はM&A費用控除前で前年同期比プラス50パーセントの約33億円でした。

これは、M&Aした会社による連結寄与分のみならず、ゲームセンターやカラオケのオーガニック成長やPMIが想定以上に大きく上ブレしたことによるものです。

のれん償却前当期純利益は、M&A費用控除前で前年同期比マイナス9パーセントの約14億円となっています。

減益の要因は、今期から支払いが開始された法人税です。しかし、「c」に示したとおり、下期の利益変調により通期では前期比24パーセントの増益を想定しています。

また、実力値の比較として、税引前ののれん償却前当期純利益は通期で前期比プラス62パーセントと、全利益指標で最大の成長率となっています。

「d」の国内会計基準上の営業利益については、当初の減益見込みから一転し、前年同期比プラス25パーセントとなっています。

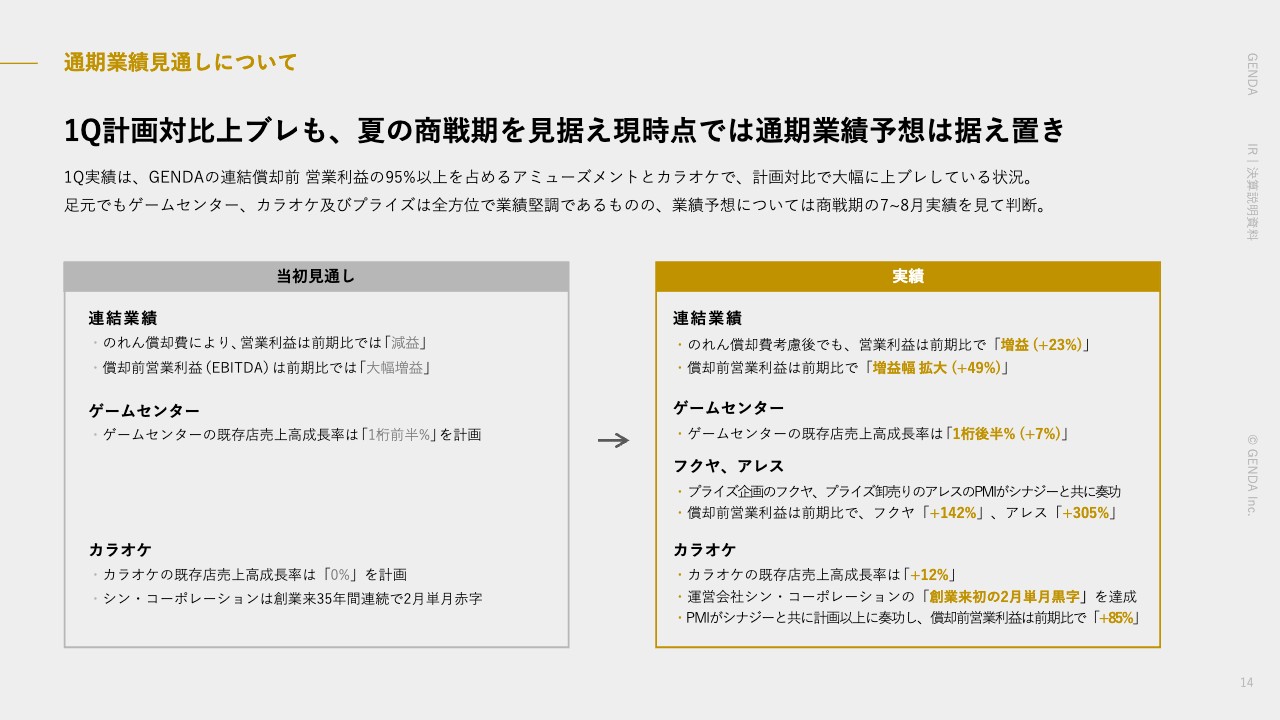

通期業績見通しについて

通期業績の見通しについてご説明します。第1四半期の進捗は非常に順調で、計画を大幅に上ブレています。足元でもゲームセンター、カラオケ、プライズはそれぞれ堅調に推移していますが、ゲームセンターとカラオケの商戦期である7月から8月の動向を確認するため、現時点で通期業績予想は据え置きとします。

スライドには、当初見通しと実績の差分を記載しています。当初はのれん償却費により、営業利益は前期比で減益を見込んでいましたが、実績としては前期比で23パーセントの増益です。償却前営業利益は増益幅が拡大し、前期比プラス49パーセントとなりました。

ゲームセンターの既存店売上高成長率は、「1桁前半パーセント」を見込んでいましたが、実績ベースでは7パーセントでした。また、プライズ企画のフクヤとプライズ卸売りのアレスは、PMI・シナジーが計画以上に奏功し、償却前営業利益はフクヤが前期比プラス142パーセント、アレスが前期比プラス305パーセントと、大幅な増益でした。

カラオケの既存店売上高成長率は前期比プラス12パーセントと、コロナ禍からの戻りが強く、カラオケBanBanとしては創業以来初の2月単月黒字化に成功しました。PMIが計画以上に奏功し、償却前営業利益は前期比プラス85パーセントとなりました。

連結貸借対照表

貸借対照表です。連続的なM&Aを行いながらも、現預金は50億円増加し176億円となりました。M&Aごとに資金調達を行い、対象会社の現預金が上乗せされたためです。

のれんは111億円と純資産213億円の半分程度を維持しています。NENののれんは未確定ですが、約20億円の増額を想定しています。

有利子負債は足元で400億円弱と、NENをM&Aするための借入で、35億円程度の増加を想定しています。足元のNet Debt/償却前営業利益倍率は1.6倍と、引き続き十分な借入余力を残しています。

NENのM&Aは全額負債調達を想定しており、調達後は1.8倍程度になる見込みです。0.1倍だった上場時比較で順調に資本効率の改善が進んでいます。

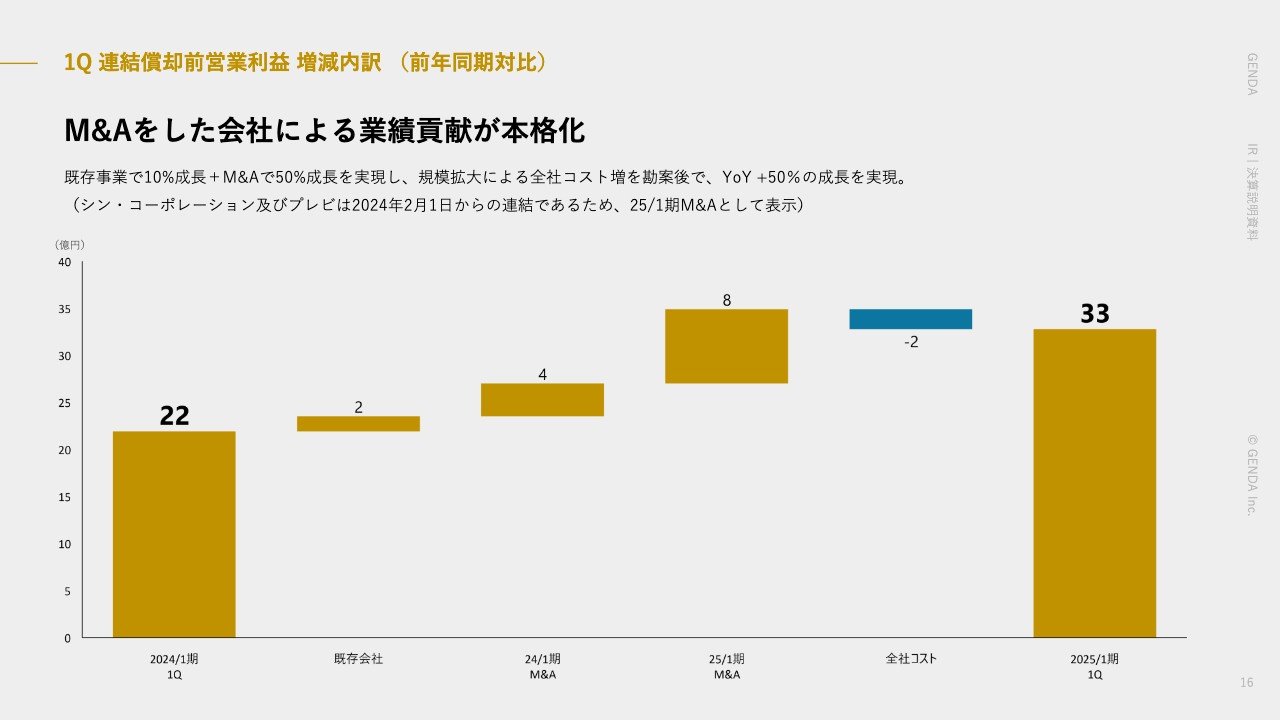

1Q 連結償却前営業利益 増減内訳 (前年同期対比)

前期と比較した償却前営業利益の増減内訳です。既存事業の10パーセント成長に加え、M&Aで50パーセント成長を実現したため、規模拡大による全社コスト増を吸収し、前年同期比プラス50パーセントの利益成長を実現しました。

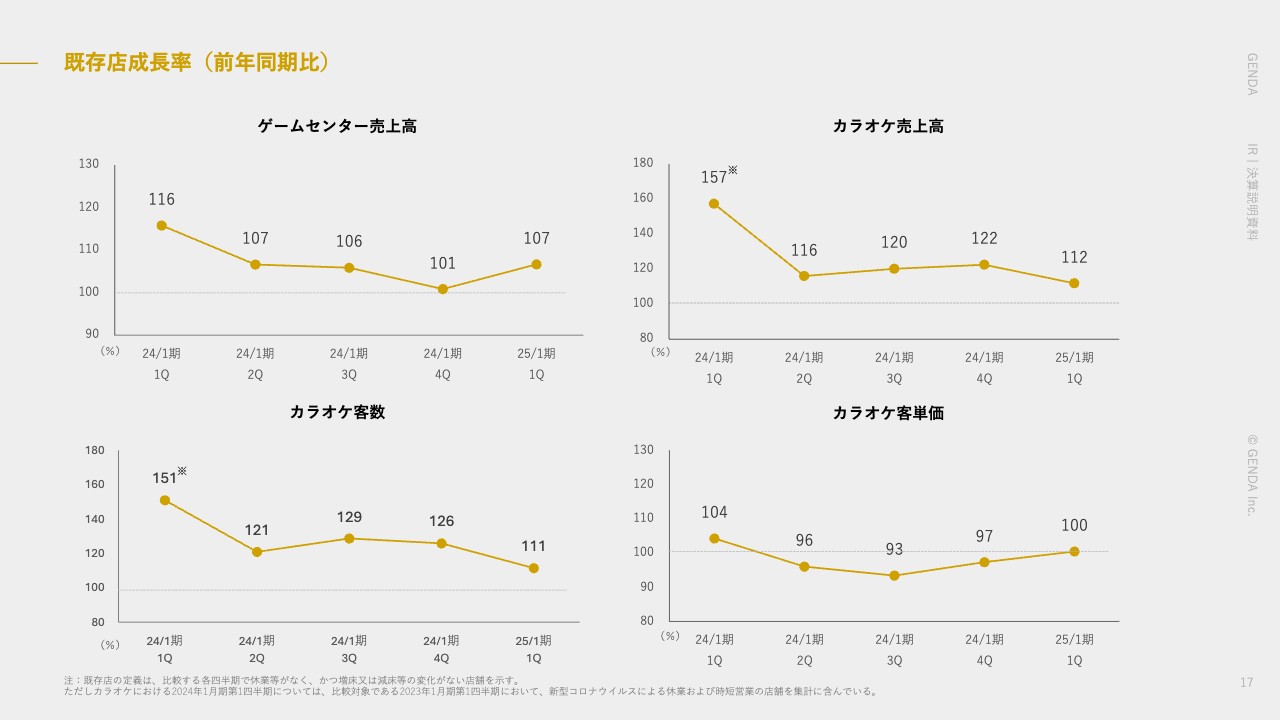

既存店成長率(前年同期比)

ゲームセンターとカラオケにおける、前年同期比の既存店成長率の推移です。ゲームセンターの既存店売上高は前年同期比プラス7パーセントと、1桁台前半としていた期初見込みの成長期待を大きく上回る結果でした。

また、コロナ禍からの回復フェーズが続くカラオケの既存店売上高は、前年同期比プラス12パーセントでした。継続的なコロナ禍からの客数の戻りと、M&A前後を比較して、客単価の低下を止められたことが主な要因です。

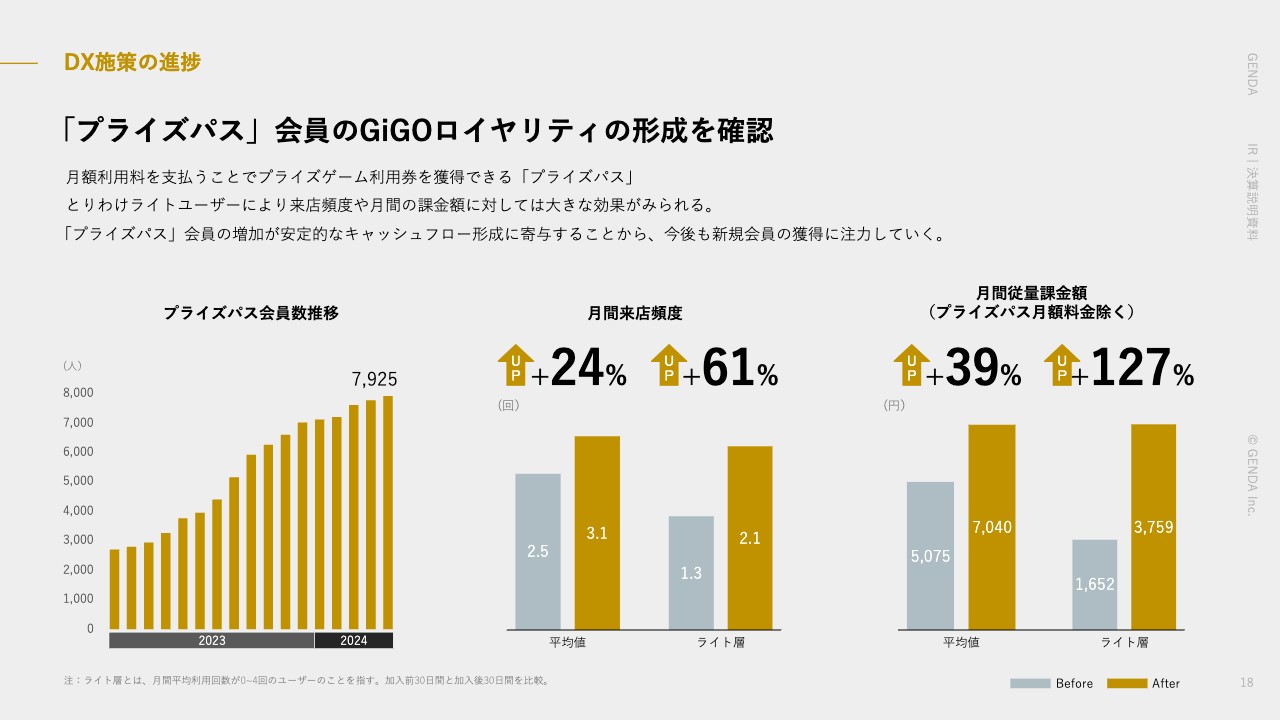

DX施策の進捗

DX施策の進捗です。以前ご説明したお客さま向けアプリ「GiGOアプリ」内で展開している「プライズパス」の会員数が、着実に積み上がっています。

「プライズパス」は、月額利用料を支払うことでプライズゲーム利用券をお得に購入できるサブスクサービスです。

サブスクを開始した前後で、来店頻度と課金額はいずれもポジティブな効果が見られています。特にライトユーザーは、月間来店頻度が61パーセント伸び、課金額は倍以上に伸びています。

「プライズパス」会員の増加が、安定的なキャッシュフロー形成に寄与することから、今後も新規会員獲得に注力します。

ゲームセンター以外のPMI – キャラクターMD領域

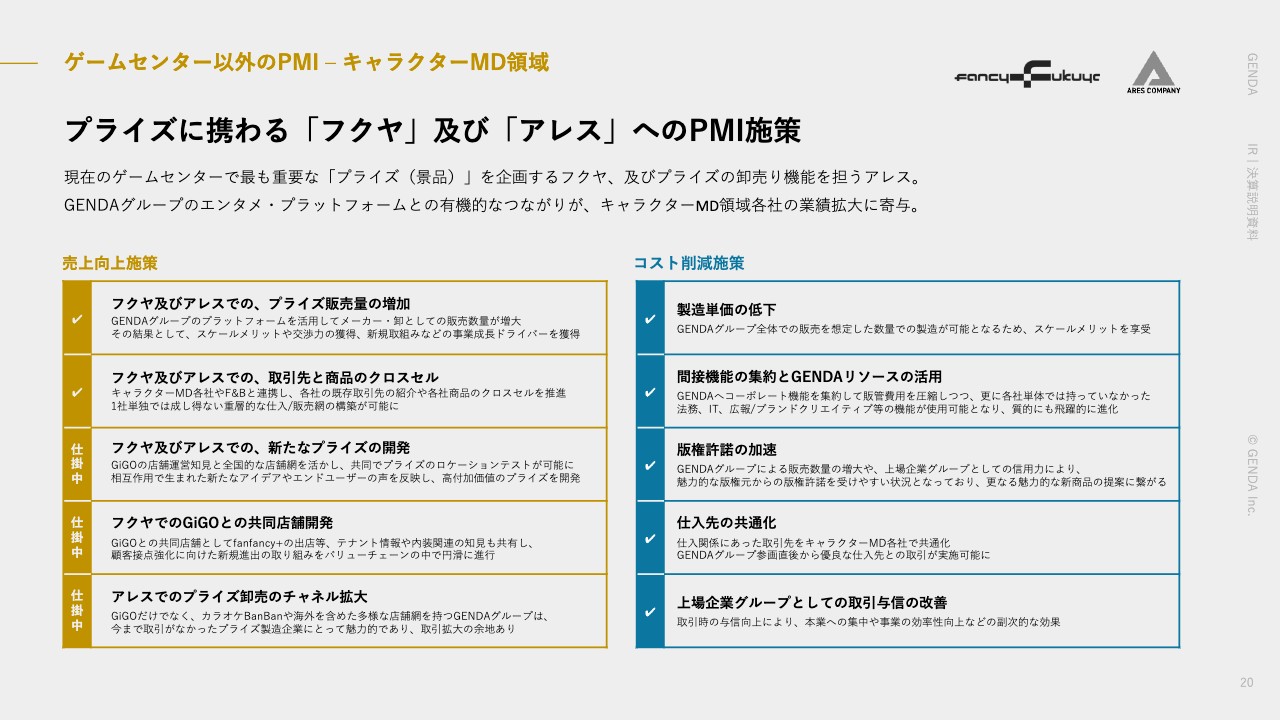

ゲームセンター以外のPMI成果についてお話しします。まずは、キャラクターMD領域です。

現在のゲームセンターで最も重要なプライズですが、そのプライズの企画販売を行うのがフクヤ、卸売り機能を担うのがアレスです。GENDAグループのエンタメ・プラットフォームとの有機的なつながりが、キャラクターMD領域各社の業績拡大に寄与しています。

具体的なPMI施策をご紹介します。売上向上施策の1つ目は、フクヤ及びアレスのプライズ販売量の増加です。GENDAグループのプラットフォームを活用して、販売数量が増大しました。その結果、スケールメリットや交渉力の獲得、新規取り組みなどの事業成長ドライバーを獲得しました。

2つ目は、取引先と商品のクロスセルです。キャラクターMD各社やF&Bと連携し、各社の既存取引先の紹介や各社商品のクロスセルなどを推進できるようになったことで、1社単独では成し得ない重層的な仕入/販売網の構築が可能となりました。

3つ目は、新たなプライズの開発です。GiGOの店舗運営知見と全国的な店舗網を活かし、共同でプライズのロケーションテストが可能になりました。相互で生まれた新たなアイデアやエンドユーザーの声を反映し、高付加価値のプライズを開発する取り組みを始めています。

4つ目は、フクヤとGiGOの共同店舗開発です。これまでもGiGOとの共同店舗として、「fanfancy+」の出店を行ってきましたが、グループ会社となったことでテナント情報や内装関連の知見も共有し、顧客接点強化に向けた新規進出の取り組みを、バリューチェーンの中でさらに円滑に進行できるようになりました。

5つ目は、アレスのプライズ卸売のチャネルが拡大できるようになったことです。GiGOだけでなく、カラオケBanBanや海外を含めた多様な店舗網を持つGENDAグループは、今まで取引がなかったプライズメーカーにとって魅力的であり、取引拡大の余地があります。

またコスト削減施策として、次のメリットが挙げられます。1つ目は、製造単価の低下です。GENDAグループ全体で販売ロットを確保できるため、スケールメリットを享受でき、単品あたりの製造単価を引き下げることが可能です。

2つ目は、間接機能の集約とGENDAリソースの活用です。純粋持株会社GENDAへコーポレート機能を集約して販管費用を圧縮しつつ、さらに各社が単体では持っていなかった法務、IT、広報/ブランドクリエイティブ等の機能が共有可能となり、質的にも飛躍的な進化を遂げました。

3つ目は、版権許諾の加速です。GENDAグループ店舗への販売数量の増大や、上場企業グループとしての信用力が得られたことにより、魅力的な版権元からの版権許諾を受けやすくなり、さらなる魅力的な商品の提案につながると期待しています。

4つ目は、仕入先の共通化です。仕入関係にあった取引先をキャラクターMD各社で共通化し、GENDAグループ参画直後から優良な仕入先との取引が実施可能となりました。

5つ目は、上場企業グループとしての取引与信の改善です。取引時の与信向上により、本業への集中や事業の効率性向上などの副次的な効果が見られています。

キャラクターMD領域におけるPMI実績

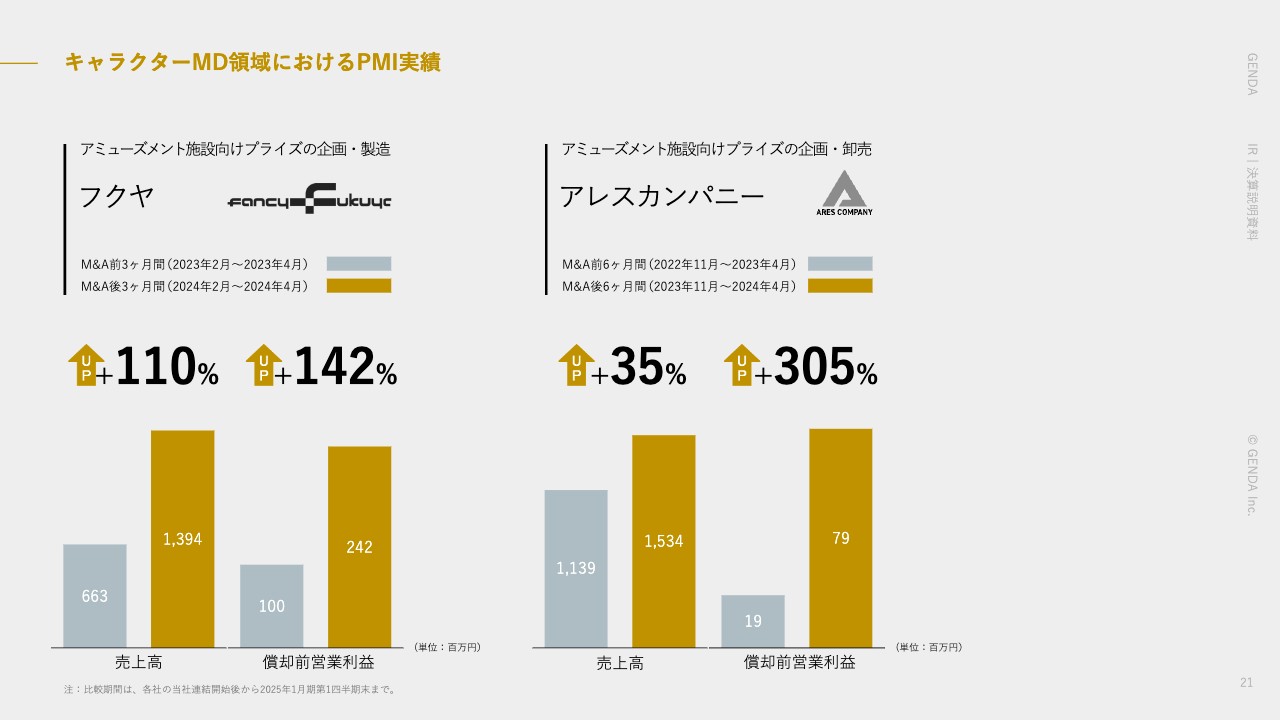

これらの施策により、フクヤの業績はグループイン前後で売上高が110パーセント増、償却前営業利益で142パーセント増となっています。

また、アレスは売上高が35パーセント増、償却前営業利益が305パーセント増と、ゲームセンターを上回る飛躍的なPMIに成功しました。

ゲームセンター以外のPMI – カラオケ領域

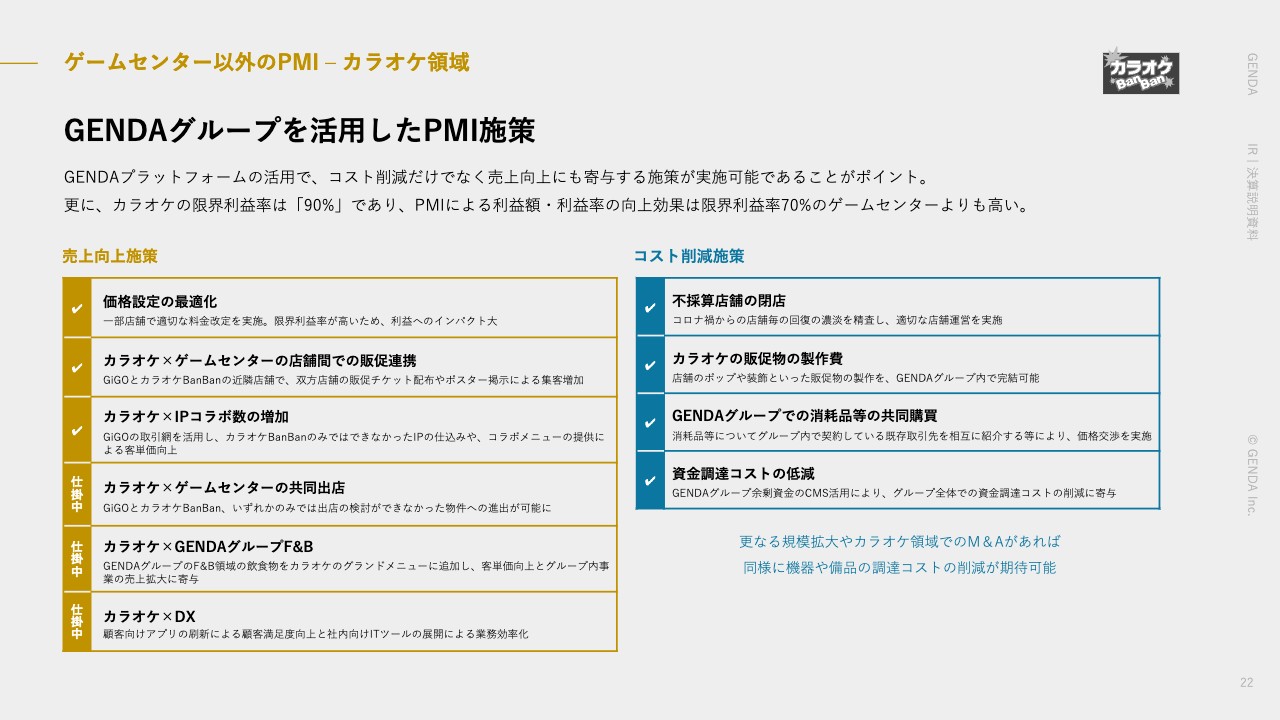

カラオケのPMI施策をご説明します。GENDAプラットフォームの活用で、コスト削減だけでなく売上向上にも寄与する施策が可能です。カラオケの限界利益率は90パーセントで、PMIによる利益額・利益率の向上効果は、限界利益率70パーセントのゲームセンターよりも高いと考えます。

具体的な売上向上施策をご紹介します。1つ目は価格設定の最適化です。一部店舗で適切な料金改定を実施しました。限界利益率が高いため、利益へのインパクトも大きくなります。

2つ目は、カラオケ×ゲームセンターの店舗間での販促連携です。GiGOとカラオケBanBanの近隣店舗で、双方の販促チケット配布やポスター掲示による集客増加施策を行っています。

3つ目は、カラオケ×IPコラボ数の増加です。GiGOの取引網を活用し、カラオケBanBanのみではできなかったIPの仕込みや、コラボメニューの提供による客単価向上を目指します。

4つ目は、カラオケ×ゲームセンターの共同出店です。GiGOとカラオケBanBan、いずれかのみでは出店の検討ができなかった物件への進出が可能になります。今後の出店にご期待ください。

5つ目は、カラオケとF&B事業の連携です。GENDAグループのF&B領域の飲食物をカラオケのグランドメニューに追加し、客単価向上とグループ内事業の売上拡大に寄与できると考えています。

6つ目はカラオケのDXです。カラオケBanBanの顧客向けアプリの刷新による顧客満足度向上と、社内向けITツールの展開による業務効率化を図ります。

コスト削減施策について、1つ目は不採算店舗の閉店です。コロナ禍からの店舗ごとの回復の濃淡を精査し、適切な店舗運営を実施してきました。

2つ目は、カラオケ販促物の製作費削減です。店舗のポップや装飾といった販促物の製作を、外注せずにグループ内で完結可能となったことでコスト削減が期待できます。

3つ目は、GENDAグループでの消耗品等の共同購買です。消耗品等についてグループ内で契約している既存取引先を相互に紹介する等により、価格交渉を実施しました。

4つ目は、資金調達コストの低減です。GENDAグループ余剰資金のCMS活用により、グループ全体での資金調達コストが削減できます。

以上が現時点で実施、あるいは見込まれるPMI施策です。今後、さらなる規模拡大やカラオケ事業でのロールアップM&Aがあれば、同様に機器や備品の調達コストの削減が期待できます。そのため、よい案件があればM&Aを検討していきます。

カラオケ領域におけるPMI実績

以上の結果、グループイン前後でカラオケは売上高が12パーセント増、償却前営業利益が85パーセント増と、こちらもゲームセンターを上回る飛躍的なPMIに成功しました。

これから導入するシナジー施策もあるため、当社の中でゲームセンターの次の規模であるカラオケ事業も成長させていきます。

NEN社のM&Aについて

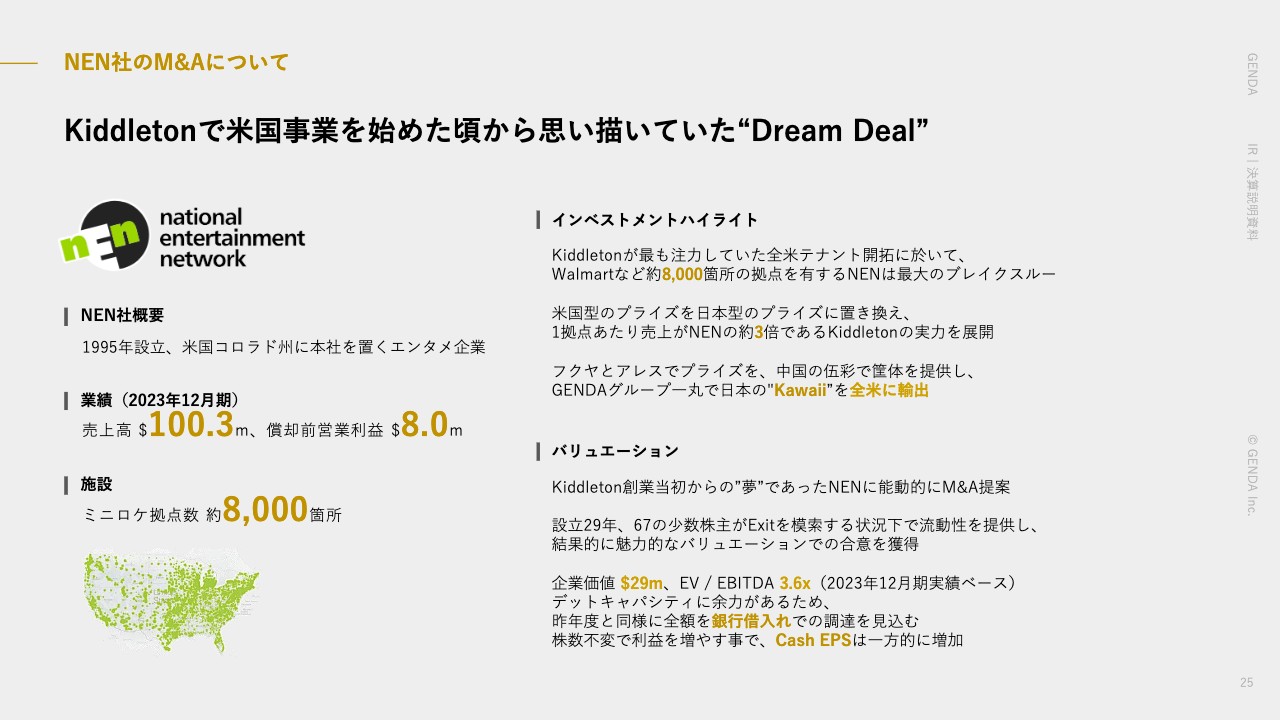

本日発表したM&A案件をご紹介します。NENは1995年に設立、約8,000のミニロケ拠点数を持ち、売上高約1億ドル、償却前営業利益800万ドルの会社です。

インベストメントハイライトの1つは、全米のテナント開拓に最も注力していたKiddletonにとって、Walmartなどの大手チェーンに8,000箇所もの拠点を有するNENの獲得が、大きなブレイクスルーとなることです。

2つ目は、1拠点あたりの売上がNENの約3倍であるKiddletonのノウハウを展開できることです。GENDAグループのフクヤとアレスからは日本初のプライズを、また中国子会社の伍彩からは筐体を提供し、GENDAグループ一丸となって日本の「Kawaii」を全米に輸出していきます。

バリュエーションについてです。NMNは、Kiddletonの創業当初から候補先として検討を重ねてきており、当社側からの働きかけによって成就した夢のディールです。また、NENは設立29年、67の少数株主がExitを模索する状況であったため、結果的に魅力的なバリュエーションで合意できました。

企業価値は2,900万ドル、EV/EBITDA倍率は実績値ベースで3.6倍という価格、かつ全額銀行借入での調達を見込んでいます。株式数は増加せず利益が増加するため、GENDAのCash EPSは一方的に増加します。

インベストメントハイライト

インベストメントハイライトの詳細をご説明します。NENはWalmartやDenny'sといった大規模なチェーン店との取引があり、これまでKiddletonが有していなかった新たな取引先への拠点網を獲得できます。

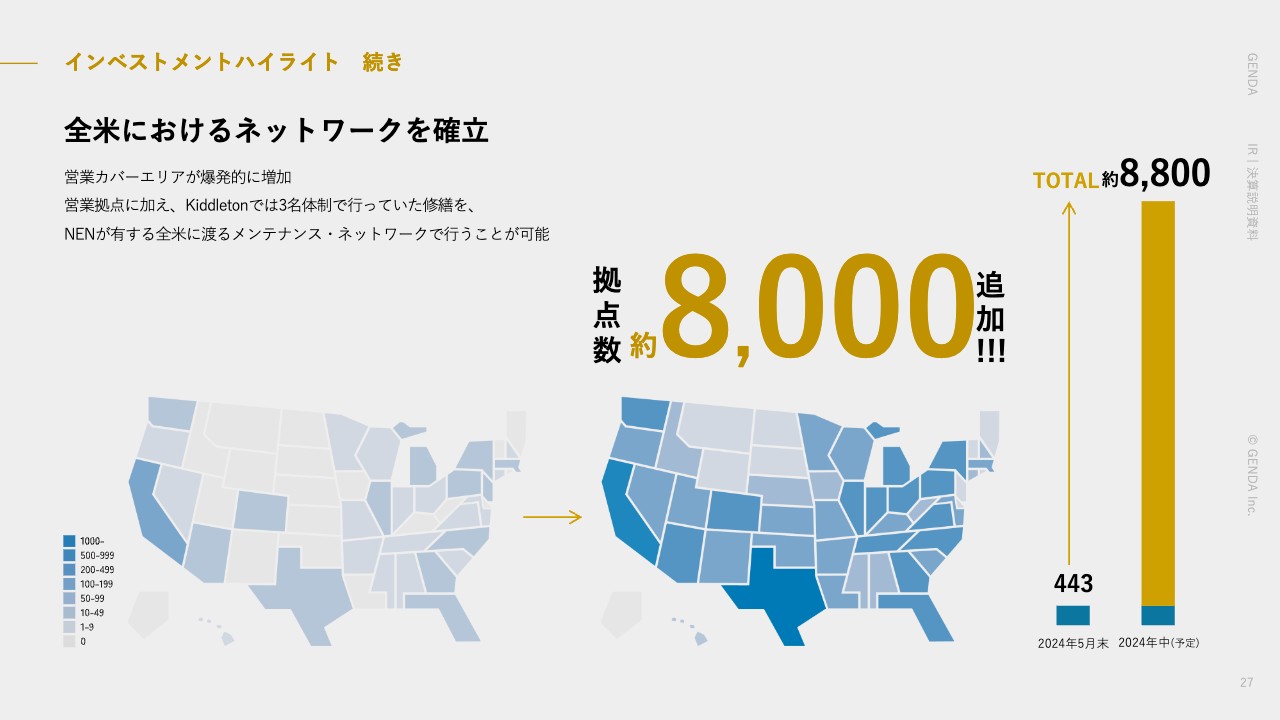

インベストメントハイライト 続き

また、全米中にネットワークができることにより、営業のカバーエリアが爆発的に拡大します。NENはテキサス州だけでも1,100箇所以上のミニロケ拠点を有するなど、圧倒的な規模を誇ります。

この営業拠点数に加え、全米にわたるメンテナンス・ネットワークも有することから、Kiddletonのメンテナンス体制も効率化される見込みです。

インベストメントハイライト 続き

さらに、Kiddletonは日本風のかわいいデザインのプライズをフクヤやアレスから仕入れ、また、筐体は中国子会社の伍彩から仕入れています。

NENが持つ巨大ネットワークに、1拠点あたりの売上高がNENの3倍であるKiddletonのノウハウを組み込み、日本の「Kawaii」を全米に展開していきます。

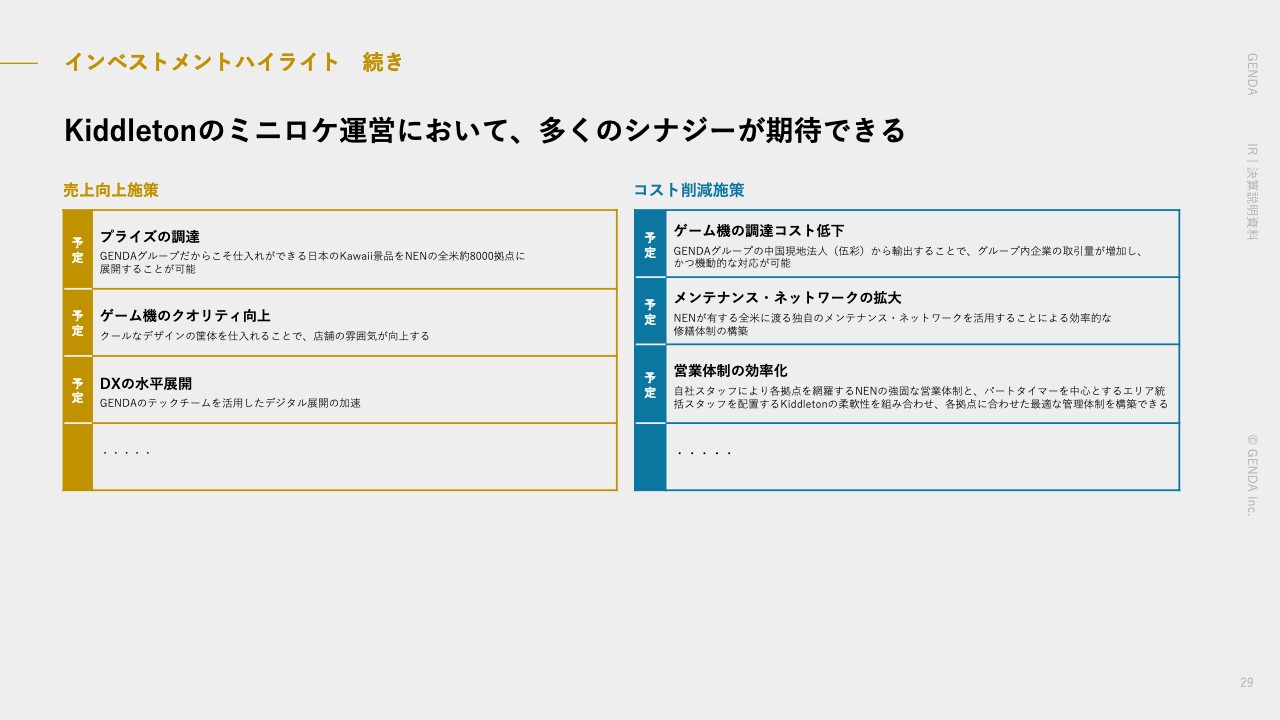

インベストメントハイライト 続き

以上のインベストメントハイライトをまとめると、売上向上施策の1つ目は、プライズの調達です。GENDAグループだからこそ仕入れられる日本の「Kawaii」景品を、全米約8,000拠点に展開することで、売上向上を目指します。

2つ目はゲーム機のクオリティ向上です。クールなデザインの筐体に入れ替えることで、店舗の雰囲気が向上し、お客さまに喜んでいただける体験を提供できます。

3つ目はDXの水平展開です。GENDAのテックチームを活用したデジタル展開の加速にも期待できます。

一方でコスト削減施策の1つ目は、ゲーム機の調達コストの圧縮です。GENDAグループの中国現地法人(伍彩)から購入することでコストメリットがあり、なおかつ機動的な対応が可能です。

2つ目はメンテナンス・ネットワークの拡大です。NENが有する全米をカバーするメンテナンス・ネットワークを活用した効率的な修繕体制の構築が可能です。

3つ目は営業体制の効率化です。自社スタッフにより各拠点を網羅するNENの強固な営業体制と、パートタイマーを中心とするエリア統括スタッフを配置するKiddletonの柔軟性を組み合わせ、各拠点に合わせた最適な管理体制を構築します。

以上がNENに関するご説明です。

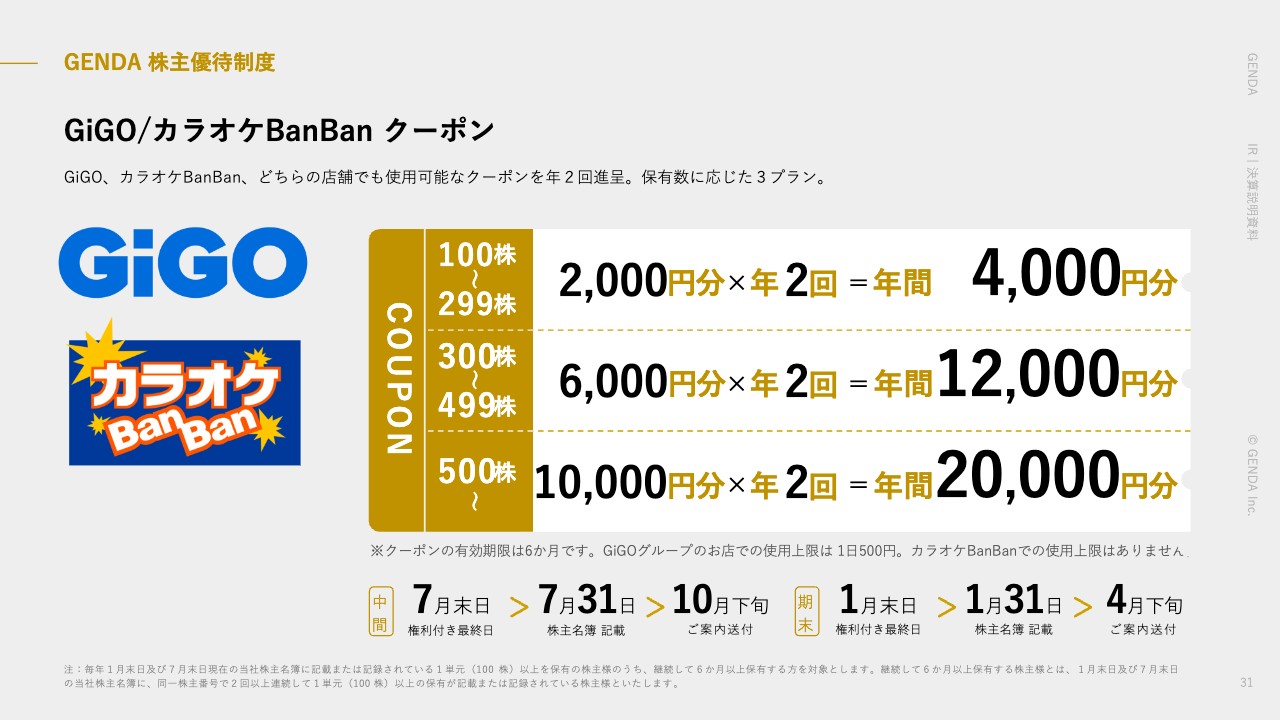

GENDA 株主優待制度

最後に、本日発表した株主優待制度についてご説明します。BtoCビジネスであるエンタメ・プラットフォームを活用した株主優待について、さまざまな観点で検討してきた結果、GiGOグループの店鋪、及びカラオケBanBanでご利用いただけるクーポンを配布する株主優待制度を開始することにしました。

対象は、継続して6ヶ月以上株式を保有する方とし、優待利回りは昨日の終値ベースで2.5パーセントとなります。非連続な株価成長だけでなく、底堅い利回りも提供し、株主層を拡大して株価ボラティリティを下げ、資本コストを低減することを企図しています。

Q&A

なお、初回の優待の権利を保有するには、2024年7月29日(月)までに当社株式を100株以上保有いただき、2025年1月29日(水)時点でも継続的に100株以上を保有していただくことが条件となります。

以上が、2025年1月期第1四半期の決算説明となります。ご視聴いただき誠にありがとうございました。

質疑応答:不採算店舗の特徴と店舗数・売上規模について

司会者:「コスト削減施策に不採算店舗の閉店がありますが、不採算となっている店舗の特徴を教えてください。店舗数、売上規模はどのくらいでしょうか?」というご質問です。

申:不採算店舗の特徴として、夜の売上に依存していたカラオケ店舗は、深夜の売上がコロナ禍前対比で戻りが悪く、不採算になりがちです。

閉店した店舗数と売上規模については、公表していません。

質疑応答:米国展開について

質問者:米国展開として、まずミニロケ事業を伸ばすというお話だったと認識しています。今回のNEN取得で面の確保はほぼ完了し、今後はPMIでどこまで伸ばせるかという理解でよいでしょうか?

申:おっしゃるとおりです。NENは全米でも最大規模のミニロケ拠点数を持っていますので、ここからさらに拠点数が2倍、3倍になるとは考えていません。

しかし、NENはこれまでに小規模のM&Aを実施してきたため、今後もその可能性は考慮しつつ、既存の8,000箇所を活かしながら、より売上を上げることに注力していきたいと考えています。

質問者:次の米国展開では、クレーンゲームではなく、まったく異なるものをM&Aで取得していくという理解でよいですか?

申:現時点で、米国での次の一歩は決まっていません。8,000箇所の拠点数を活かしながら、追加的に取得・オープンできるものを模索し、営業効率を高めていくことやカバレッジをより広げていくことが、優先順位として高くなると思っています。

質疑応答:PMIについて

質問者:M&Aにおける資金は全額銀行から調達するとのことでしたが、資金調達がドルか円かで金利が大きく異なります。PMIが奏功しなければ、Cash EPSは少ししか残らないのではないでしょうか? このM&Aは、PMIが奏功する前提でのお話ですか?

渡邊太樹氏:取締役CFOの渡邊です。こちらは日本円での借入を想定しており、Cash EPSは大きく増加すると考えています。PMIについては先ほど申がお伝えしたとおり、ミニロケ8,000箇所の入替が一番大きいと考えています。

既存のUFOキャッチャーの中身の入替も、PMIは比較的奏功している状況です。米国のバージョンをスライドに灰色で記載していますが、NENのプライズゲームは「アメリカナイズ」されたUFOキャッチャーですので、そちらを入れ替えることで、日本以上のPMIを想定しています。

加えて、EV/EBITDA倍率が3.6倍であり、Kiddletonの1拠点あたりの売上高がNENの約3倍ですので、約8000拠点の売上を上げることができれば、キャッシュフロー回収の速度は加速するという流れになっていくと思います。したがって、今回のM&Aにはかなりの自信を持っています。

質疑応答:米国のプライズを日本風に入れ替える施策について

質問者:プライズを日本風に入れ替える施策は、Kiddletonの数百拠点規模では奏功したというお話だと思います。NENの8,000拠点規模でも通用するのでしょうか?

申:Kiddletonは、アジア系の人口比率が高いところからスタートしました。「アニメの人気はあるのか」と思いながら始めましたが、400拠点まで広げていく中で、米国の平均的な人口構成のエリアでも、しっかり売上を上げられることが確認できてきました。ですので、日本風のプライズは全米で通用すると見ています。

質疑応答:アミューズメント既存店が好調な背景と持続性に対する考え方について

司会者:「日本のアミューズメント既存店が好調な背景を教えてください。4月の説明会では、都心部が特に好調とのことでした。昨年度のようにヒットしたIPがあるのでしょうか? それ以外での好調な背景、持続性についての考え方を教えてください」というご質問です。

申:GiGOの得意な都市型店が強く、人気IPがあったことが、好調の要因です。その中身について、1位から10位までは昨年度とすべて入れ替わっていますので、特定のIPに依存しているわけではありません。

人気がなくなっても、翌年には新たな人気IPが出てくるため、そちらをしっかりキャッチしています。したがって、アミューズメントの好調が一時的なものとは考えておりません。

質疑応答:米国展開での定量目標について

司会者:「今後の米国展開で目指すべき定量目標について教えてください」というご質問です。

申:先ほどお話ししたとおり、拠点数が2倍、3倍になるとは想定していません。これから、1拠点あたりの売上をいかに上げていくかに取り組んでいきますので、しっかりお伝えしていければと考えています。

関連銘柄

| 銘柄 | 株価 | 前日比 |

|---|---|---|

|

9166

|

683.0

(02/13)

|

-30.0

(-4.20%)

|

関連銘柄の最新ニュース

-

GENDA(9166) 株式会社壽屋との業務提携契約締結に関するお知らせ 02/13 15:30

-

26年IPOスタート、人気復活を模索する「中小型株」相場のポイント... 02/05 19:30

-

GENDA(9166) 当社が出資する推し活AXカンパニー「アソビ... 02/03 17:30

-

GENDA(9166) 自己株式の取得状況に関するお知らせ(会社法... 02/02 15:30

-

週間ランキング【値下がり率】 (1月30日) 01/31 08:30

新着ニュース

新着ニュース一覧-

-

-

02/15 17:30

-

02/15 17:00