【QAあり】トモニHD、外貨調達コストを除いた本業利益は過去最高益を達成 財務基盤の強化を図り、さらなる収益力の向上を目指す

目次

中村武氏(以下、中村):トモニホールディングス代表取締役社長兼CEOの中村です。当社の決算説明会にご参加いただき、誠にありがとうございます。

本日は、前半で2024年3月期決算、後半で資本コストや株価を意識した経営の実現に向けた対応についてご説明します。なお後半については、取締役会等での議論をご紹介しながらお話しします。

最後に、全体を踏まえ、2025年3月期の業績予想についてお伝えします。

1.2023年5月実施のIRで述べたこと

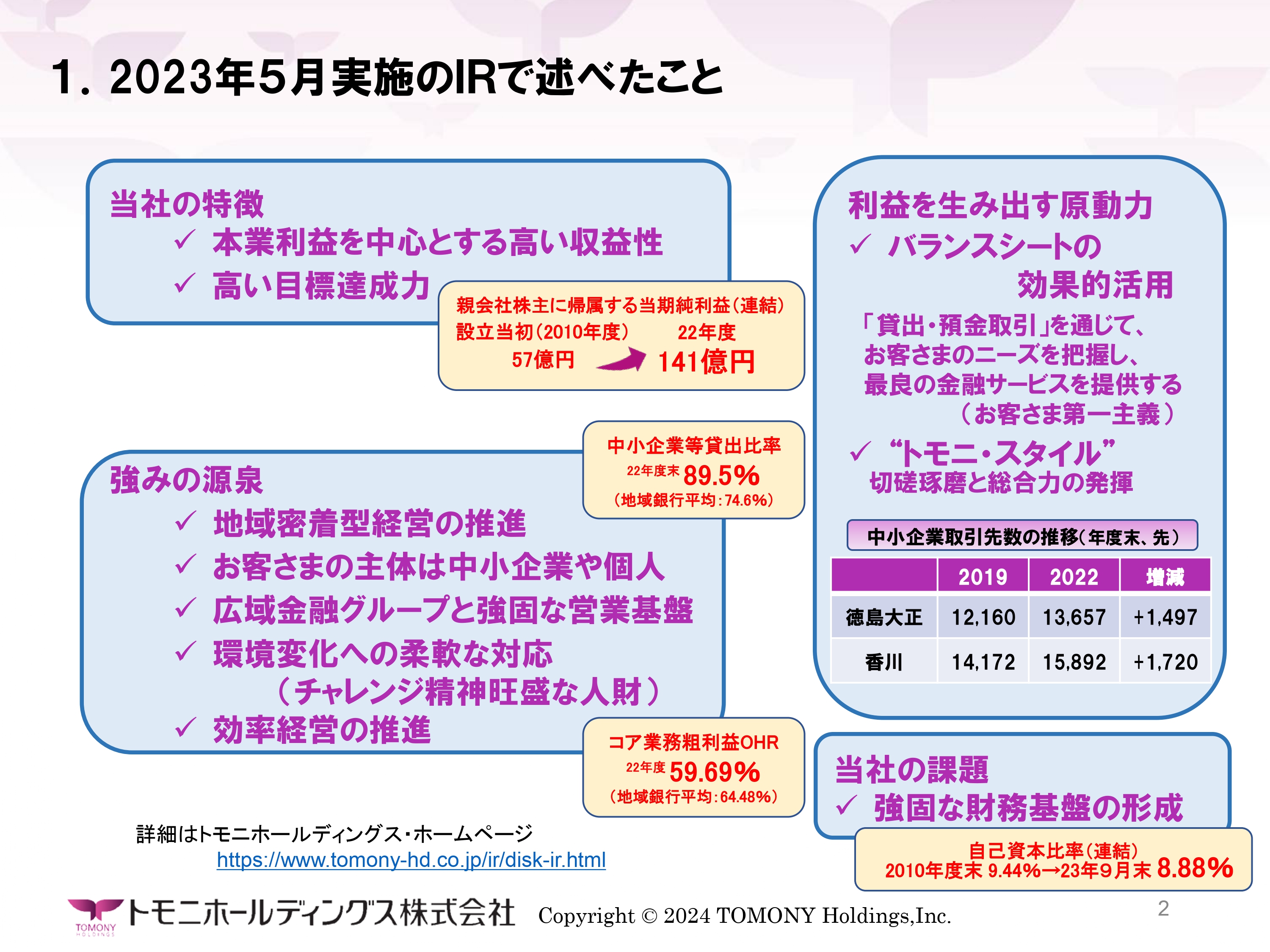

2024年3月期の決算説明に入る前に、2023年5月に初めて実施したIRでお伝えした内容を簡単にご紹介します。

まず、当社の特徴についてです。当社は、徳島大正銀行と香川銀行の2行を傘下に持つ銀行持株会社です。設立以降の12年間で最終利益を約2.5倍に増加させた実績からもわかるように、高い収益力・目標達成力を誇っています。

このような利益を叩き出した強みの源泉として、中小企業や個人を主な対象として、土着型とも言えるような地域密着型のビジネススタイルを徹底していることが挙げられます。当社は広域金融グループではありますが、東京や大阪においても同様にこのようなお客さまと濃い関係を構築する力が発揮できています。

今年のお正月には、久しぶりに徳島大正銀行及び香川銀行それぞれでお客さまとの交流会を開催しました。2行合わせて合計で約2,500人の方が参加され、お客さまとの距離の近さを実感した機会となりました。

加えて、変化を乗り越える力に長けていることや効率経営、倹約経営を徹底しており、コア業務粗利益OHRが低いことも強みの源泉と言えると考えています。

その上で、利益を生み出す原動力として2点挙げています。1点目は、バランスシートの効果的活用です。現在、非金利収入に力を入れていますが、まったく取引関係のないところでそれを作り出すというよりは、従来型の「貸出・預金取引」を通じてお客さまのニーズを把握し、それを金融サービスに展開しています。

こちらは、我々の経営理念の1つである「お客さま第一主義」に基づいています。バランスシートを使ってビジネスをしているため、バランスシートは極めて大事であるという点を、昨年のIRではお伝えしました。

2点目は、「トモニ・スタイル」と呼んでいる、2行が切磋琢磨しながら総合力を発揮していく体制です。「競争」「協力」「協調」「補完」とよく言いますが、いい意味で競争しながら、一緒に行ったほうが良いことは一緒に進めていくことでシナジーを創出していることが利益を生み出す原動力になっていると考えています。

課題は、バランスシート上の資本の部における強固な財務基盤の形成です。こちらは日本格付研究所(JCR)でも指摘されていますが、自己資本比率が設立当初の9.44パーセントから2023年9月末は8.88パーセントまで低下しています。資本の制約が大きな経営課題になっているとお伝えしました。

このような昨年のIRで述べたことを前提にすると、2024年度の決算は、全体として、当社の特徴や強みがフルに発揮された順調な決算だったと評価しています。

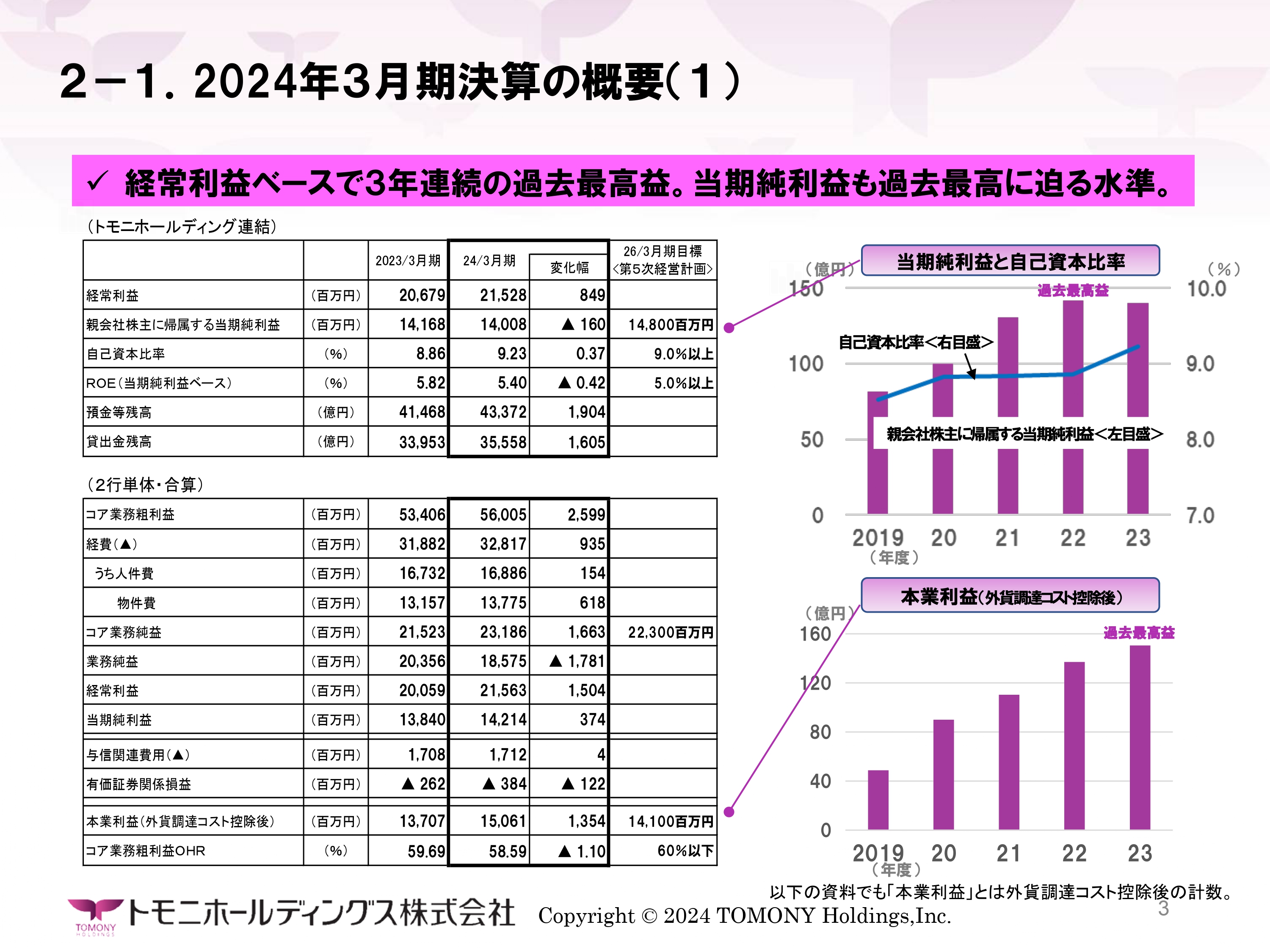

2-1.2024年3月期決算の概要(1)

それでは、2024年3月期の決算についてご説明します。まずは決算の概要です。経常利益、親会社株主に帰属する当期純利益及び私どもが経営の中で極めて重視している外貨調達コストを除いた本業利益のいずれも過去最高益、あるいは過去最高益に迫る水準となりました。

ROEは、増資はしたものの、5パーセント台をキープしています。コア業務粗利益OHRも引き続き低下し、58.59パーセントとなりました。この2つの指標は、いずれも第5次経営計画の最終年度の目標を初年度でクリアしており、利益項目は極めて順調に推移しています。

課題であった自己資本比率は、増資をした結果、2016年の9.24パーセント以来の9パーセント台となりました。増資の効果を除いても、ごくわずかですが資本を積み上げできているということで、課題の克服に向けて動き始めていると思います。

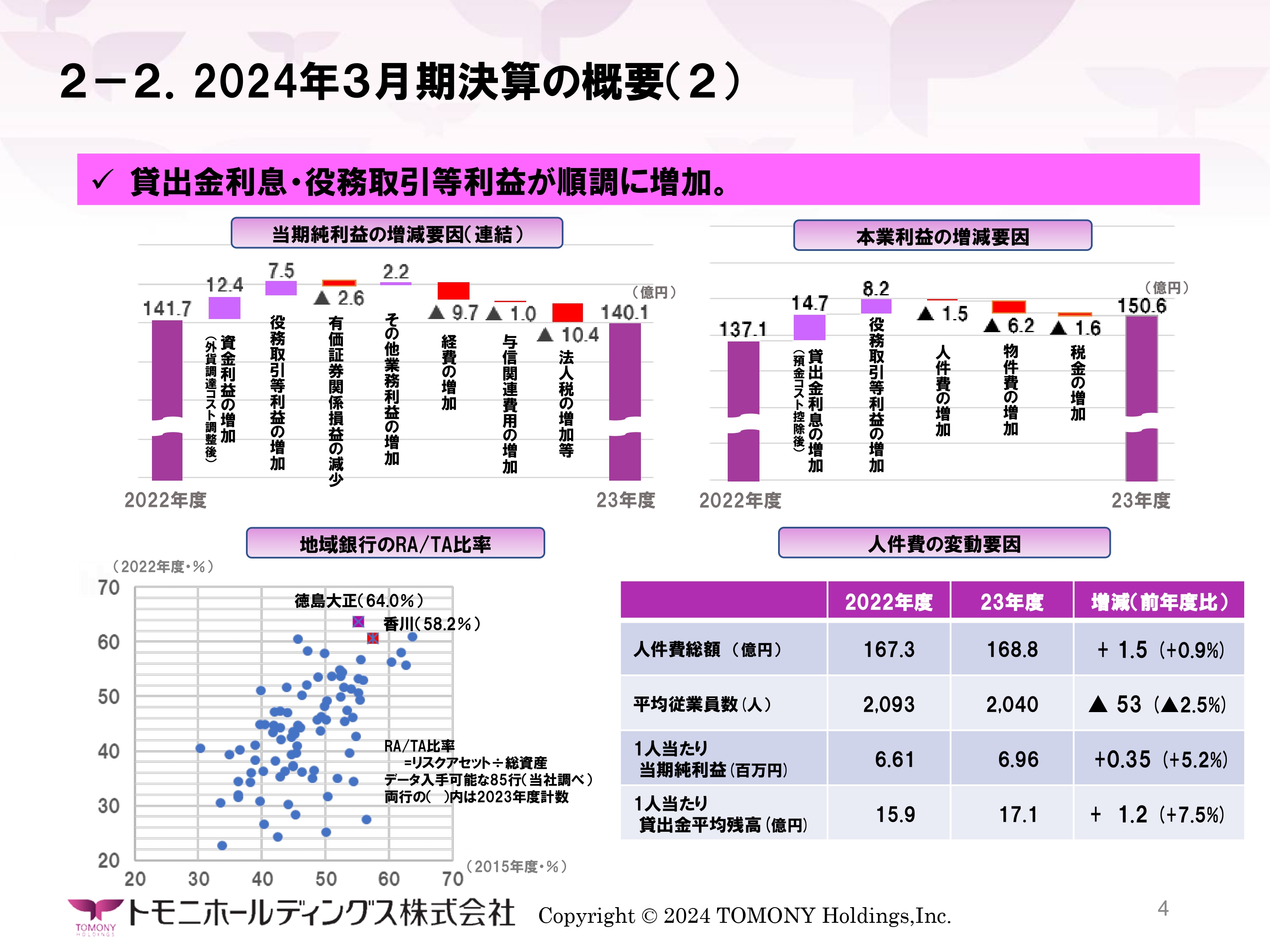

2-2.2024年3月期決算の概要(2)

利益構造について、スライドのウォーターフォールグラフをご覧ください。上段の左側が当期純利益の増減要因、右側が外貨調達コストを除いた本業利益の増減要因であり、いずれも前年度との差を分解しています。

本業利益において、貸出金利息、役務取引等利益のいずれも増加しています。貸出金については、昨年のIRでマイナス金利が導入されて以降の各々の増減をお示ししましたが、両行ともに貸出金利息収入と役務取引等収益の合計額の減少幅はかなり小さく、この間総じて見ると、金利の低下を貸出の伸びで補ってきた効果が大きいと言えます。

ただし、足元については、特に昨年終わった第4次経営計画の後半3年において、リスクアセット・コントロールを強化しています。その中でも継続して貸出金利息収入を伸ばせているのは、リスクを取りながら、貸出金利の低下にブレーキをかけることができているということだと思います。

左下のグラフは、リスクアセットを総資産で割ったRA/TA比率で、横軸が2015年度、縦軸が2022年度です。当社のRA/TA比率は、地域銀行の中で極めて高い水準にあり、かつ2022年度に向けて、上方にシフトしてきています。

こちらはリスクアセットで見たベースですが、リスクを取りながら貸出金利息収入を追いかけていることが見て取れるのではないかと思います。

もう1点、こちらのウォーターフォールグラフで強調しておきたいのが費用面です。物件費については、現状DX投資等を行っているため増加しており、収益に対してはマイナスのインパクトとなっています。

人件費についても同様にマイナスのインパクトになっていますが、右下にある人件費の変動要因の表をご覧ください。生産性を向上させたり、あるいは従業員数をコントロールしたりして、1人あたりの労働生産性を上げながら、生産性の上昇分を賃金で跳ね返しています。

1人当たりの人件費は3パーセント半ばまで上昇していますが、人件費の総額は前年度比0.9パーセントの上昇にとどめており、持続可能な状態で賃金コストを上げていく取組みができています。

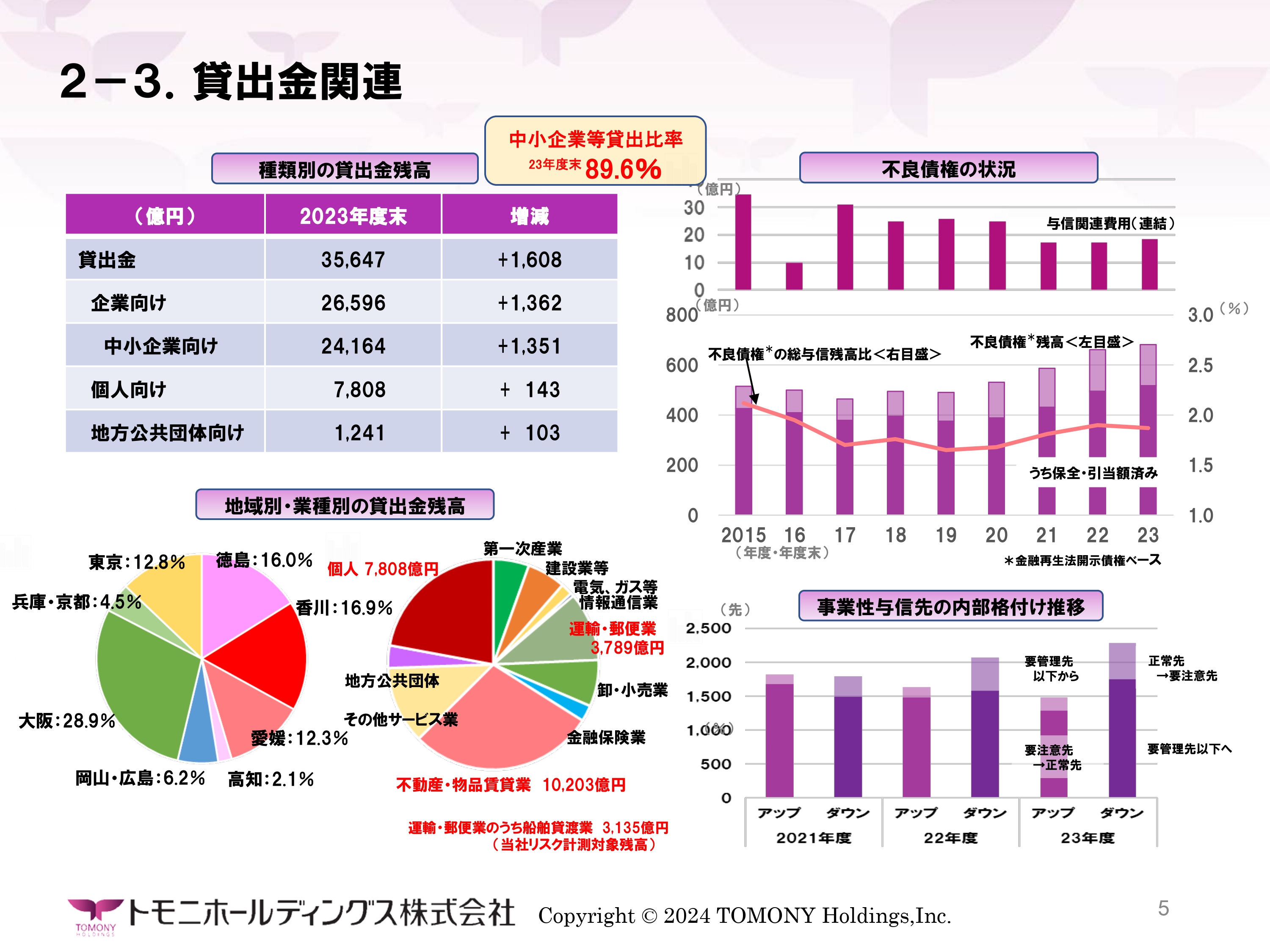

2-3.貸出金関連

ここからは、貸出金、預金、役務取引等関連について個別にご説明します。貸出金関連についてはスライドをご覧のとおり、引き続き中小企業を中心に貸出を伸ばしています。私どもの中小企業等貸出比率は、地域銀行の中でも上から10番目くらいの高い水準ですが、さらに引き上がっています。

スライド左下の地域別・業種別の貸出金残高の円グラフをご覧ください。特に地域別については、大きく分散していることがわかると思います。こちらは、地域密着型を東京や大阪などの大都市でも展開していることの1つの証左です。

東京は、徳島県、香川県の域内総生産に比べて16倍程度大きいマーケットです。収益を追いかけるということで、東京で貸出を伸ばしている面もありますが、リスク分散の観点からも、地域分散を効かせるのは大きなメリットがあると感じています。

業種別に見ると、不動産・物品賃貸業の比率が高くなっています。不動産については、リスクコントロールの観点からブレーキをかけながら進めていますので、この間の伸びは他の分野、とりわけ船舶貸渡業が年間で600億円弱と増加しており、ドライビングフォースになっています。

右上は不良債権の状況です。ご覧のとおり、信用コストの発生は抑えられています。ストックベースで見ても、不良債権の総与信残高比は、ほぼ横ばいとなっており、現状は落ち着いていると評価しています。

ただし、残高は少しずつ増えています。右下の事業性与信先の内部格付け推移を見ると、ランクダウン先が増えていることは否めない事実です。

特に徳島県、香川県において、コロナ禍の回復の波にうまく乗れずに信用状況が悪くなったり、倒産の道を選んだりする企業がちらほら出始めています。件数ベースでは少しずつ増加していますが、今のところ金額としてはそれほど大きなインパクトはない状況です。

いずれにしても、中間管理を強化し、かつ経営改善指導に万全を期していきます。当社は、新型コロナウイルス感染症の拡大が始まっておおよそ半年が経った段階で、内部的にはアフターコロナを見据えてプロジェクトチーム等を作り、経営改善指導に乗り出しています。

さらに対象を広げるといった活動に加えて、足元では保全・引当率も上昇させており、不良債権に対しては注意深く対応している状況です。

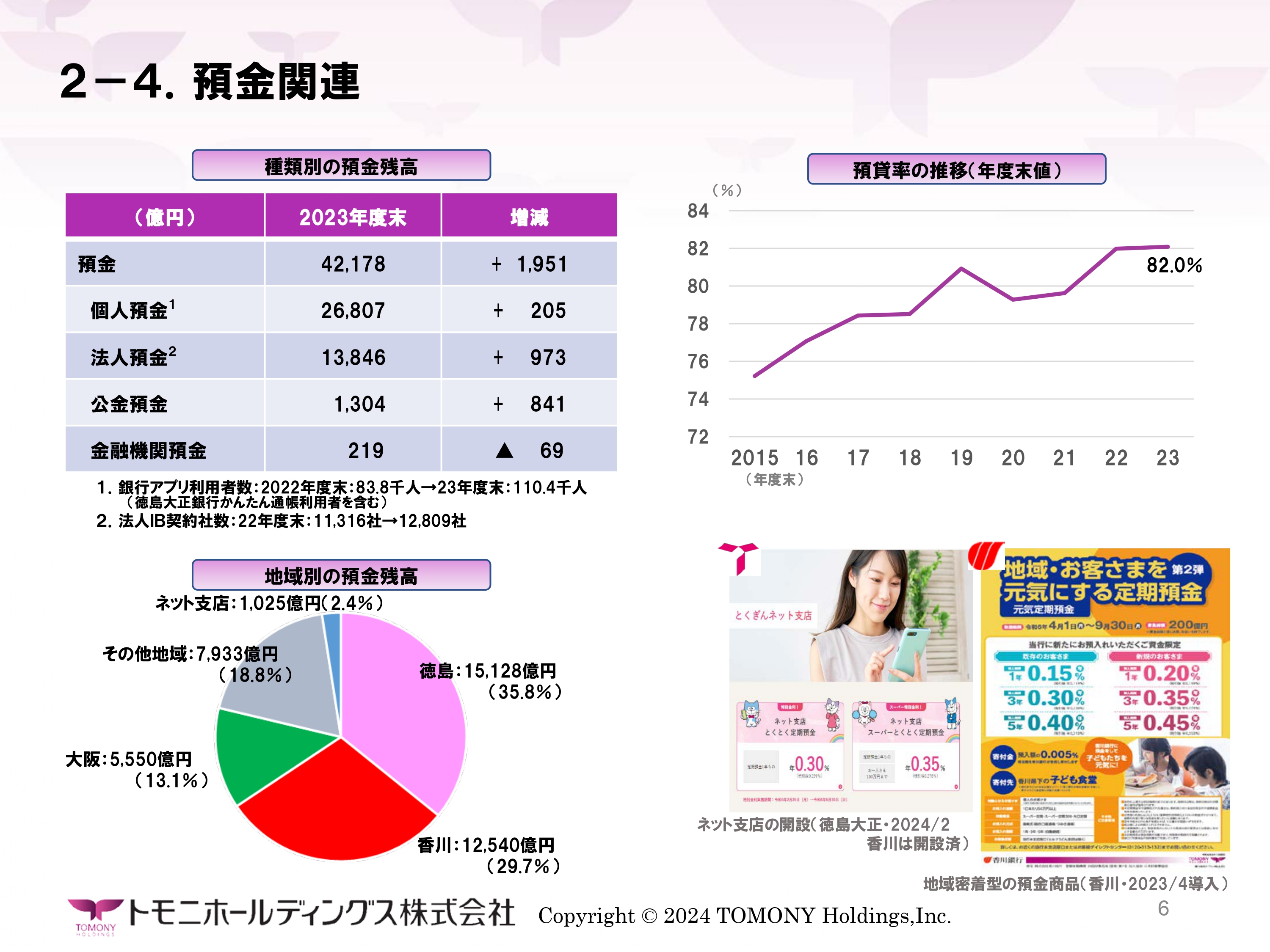

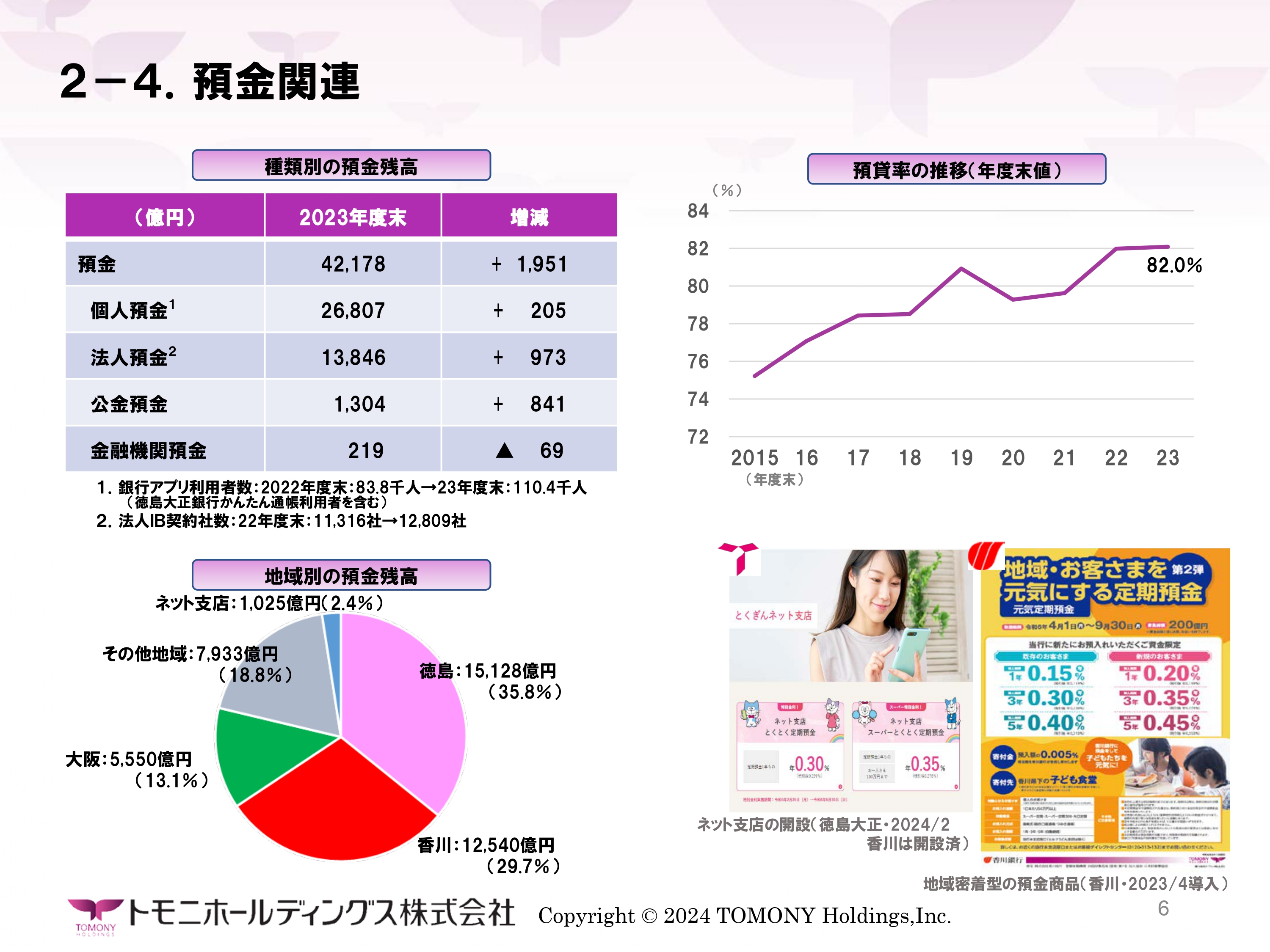

2-4.預金関連

預金関連です。経営上、我々が問題意識を強く持っているのは預金関連です。貸出の増加額を上回る預金は獲得できているものの、スライド右上のグラフのとおり、預貸率は80パーセントをすでに超えている状況です。獲得した預金の内訳も、個人預金というよりは法人、あるいは公金が主体となっています。

法人や公金といった預金先は、個人に比べると格付けや自己資本比率のような健全性を表す指標に関して、よりナイーブな傾向があります。後ほどご説明しますが、これが資本調達につながる1つの誘因にもなっています。

このような状況下、当社は資金調達手段の拡大を図っています。具体的には、2011年に、香川銀行でネット銀行のセルフうどん支店を開設していますが、比較的恵まれた競争環境にあった徳島県でも、将来的には預金を集めるのがかなり難しくなってくるだろうと予想し、今年に入り、全国規模で預金を預けていただけるよう、ネット支店を開設しています。

また、香川銀行では地域密着型の預金商品を導入しています。「地域・お客さまを元気にする定期預金」ということで、地域のこども食堂に寄付をする預金や、私どもが持っている日本リーグ参加のハンドボールチームの応援定期のようなものも作っており、地域に密着した資金調達に力を入れています。

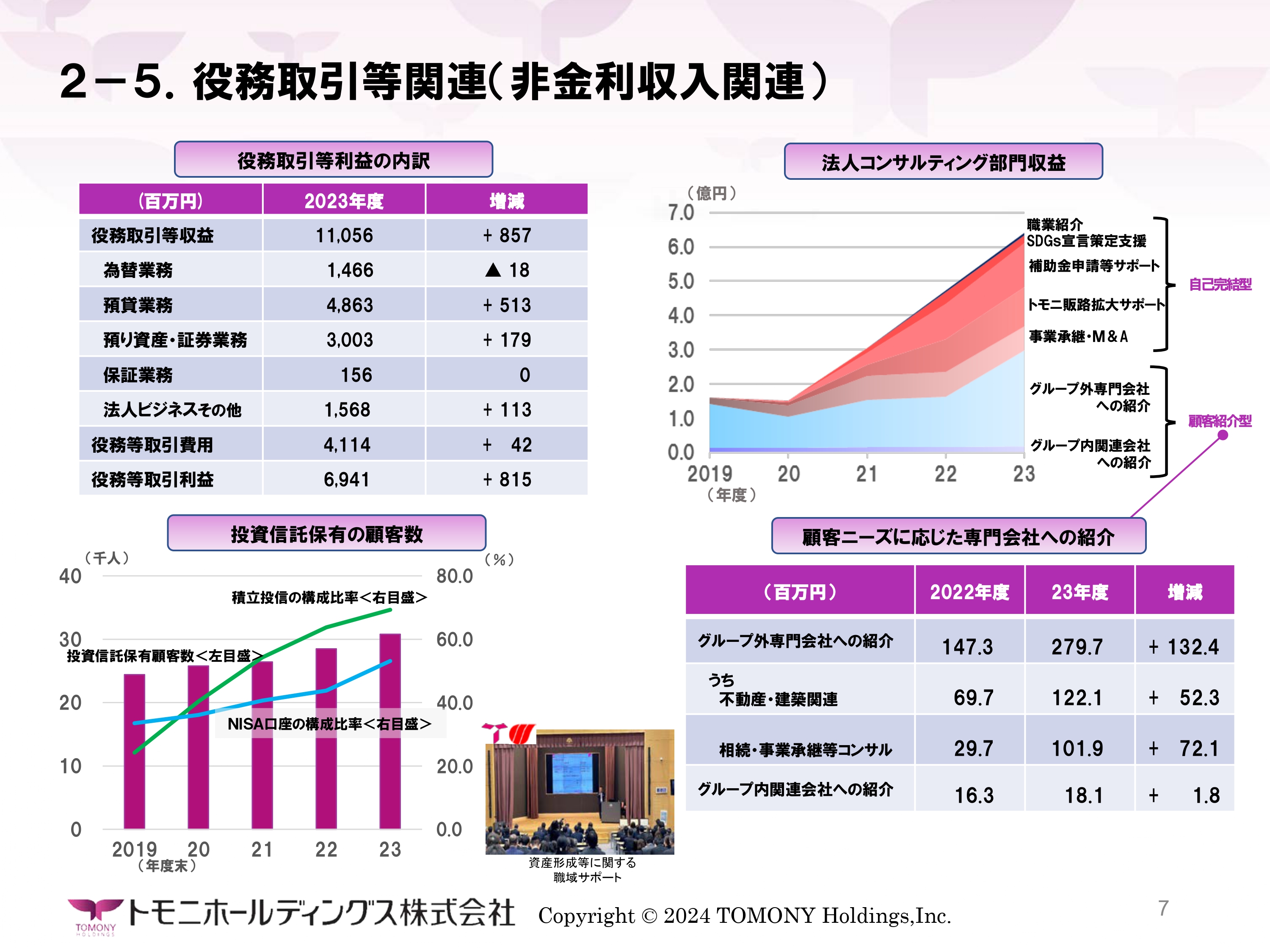

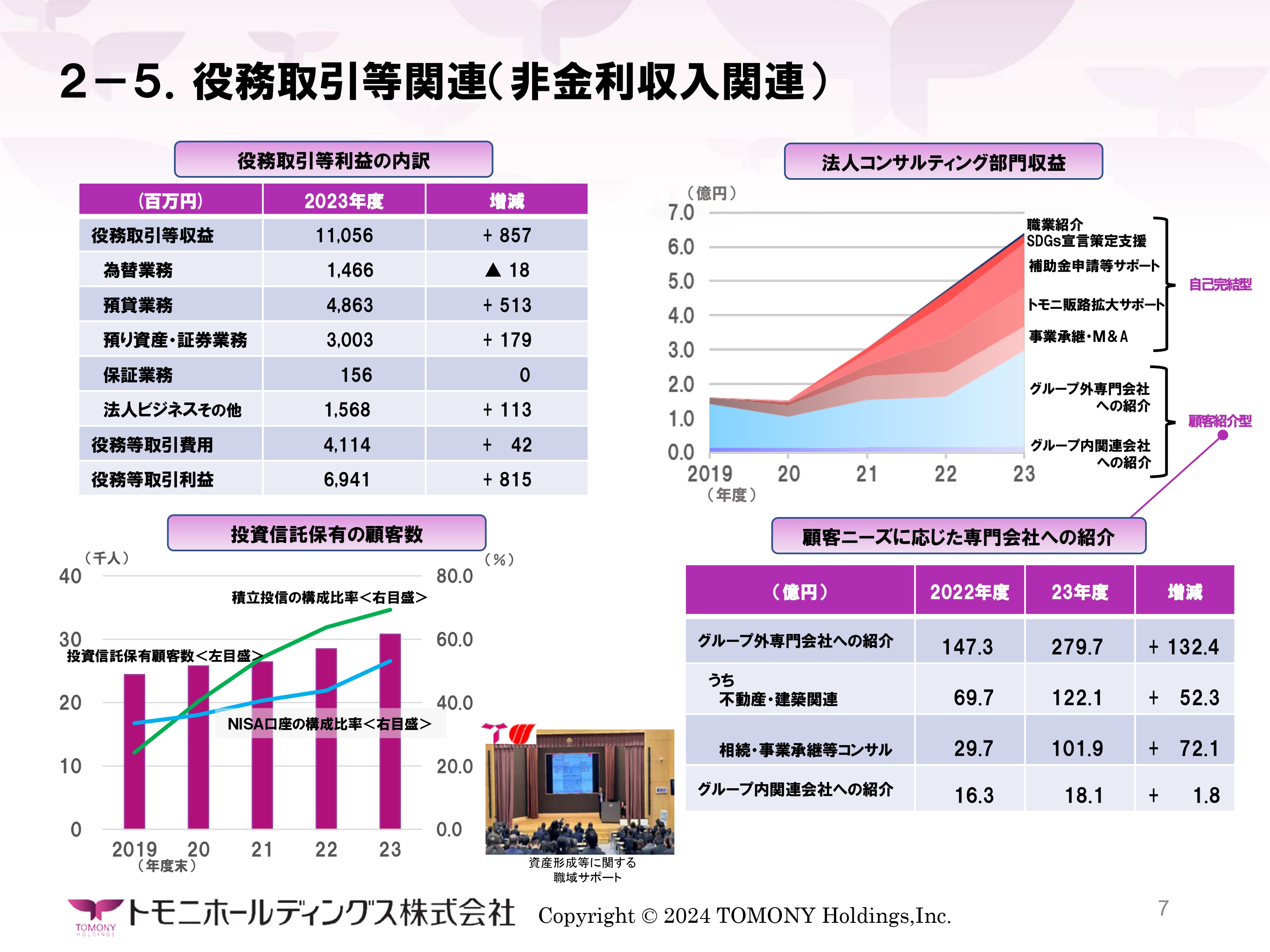

2-5.役務取引等関連(非金利収入関連)

非金利収入関連についてです。3つの特徴があります。1つ目は、昨年もお伝えしたように役務取引は強み伝いに増やしてきていますが、引き続き、預貸関連の増加額が大きいことです。

2つ目は、新NISAの開始などもあり、預かり資産関連が伸びています。先ほど、預貸をベースにしながら取引を伸ばしているとお伝えしましたが、とりわけ職域セールス・サポートを中心に展開しています。セミナーの回数は前年度より倍増し、職域サポートも含めセミナーの参加人数は前年比2.7倍となっており、このあたりに効果が表れています。

3つ目は、法人ビジネス・コンサルの取組みです。今年は初めて法人ビジネスの実額が為替業務を上回り、ある意味でエポックメイキングな出来事になっています。

スライド右上の法人コンサルティング部門の収益のグラフをご覧ください。2021年以降、急激に増えています。グラフの上側が自己完結型の自分で担う業務、下側が顧客紹介型の専門家に依頼する業務です。

例えば同じM&A、事業承継であっても、自己完結型と顧客紹介型の両方があります。徐々に力をつけており、自分で担うケースの手数料は2倍あるいは2倍以上いただくことができるため、自己完結型の案件を増やしています。

また、最近伸びているのが補助金申請等サポートです。補助金はさまざまあり、そもそもどのような補助金があるかもよくわからない中で、申請にあたっては膨大な資料を作らなければなりません。そのあたりをお手伝いする業務として、昨年1年間で90件サポートしています。

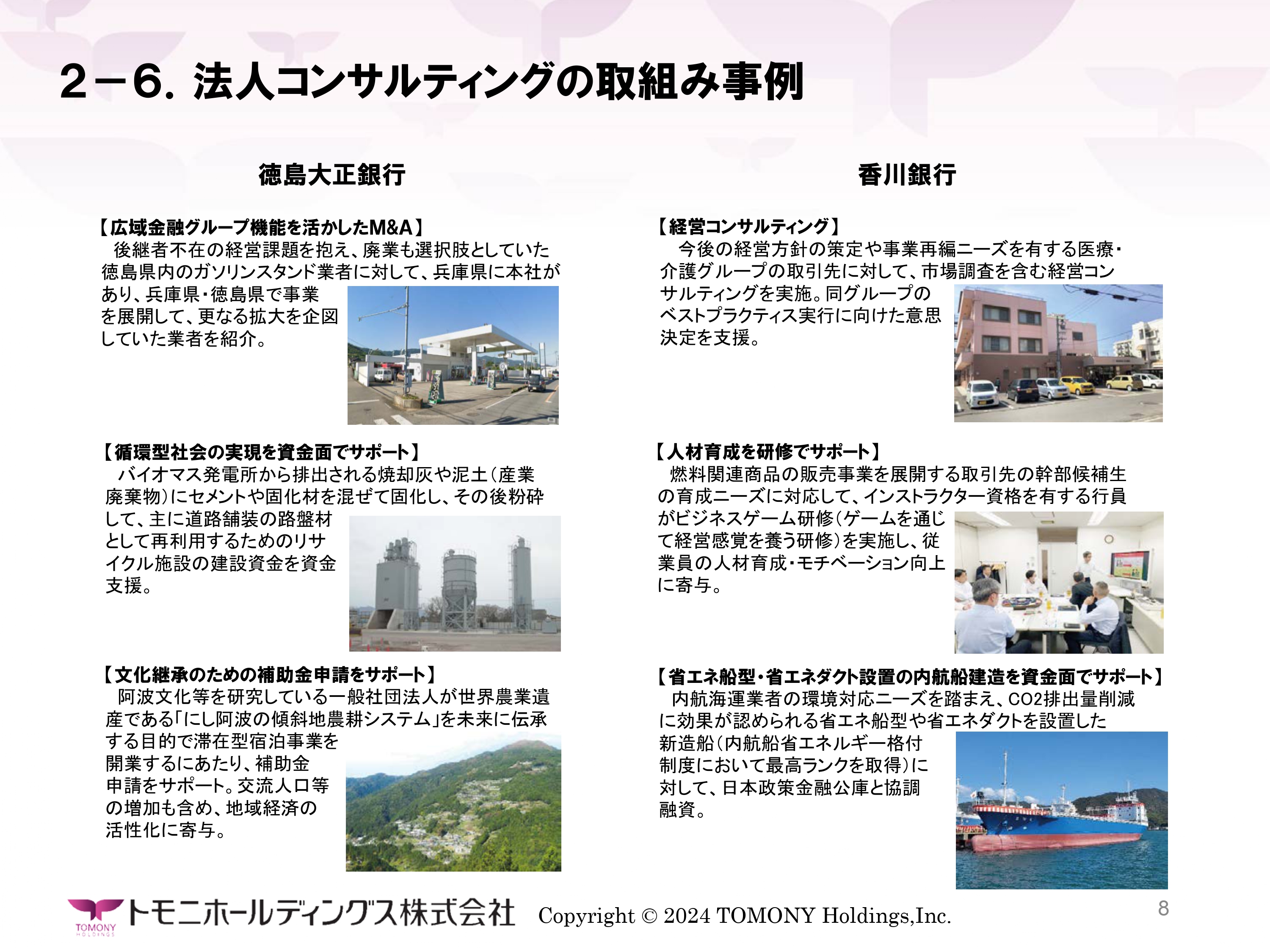

2-6.法人コンサルティングの取組み事例

法人コンサルティングの取組み事例です。スライド左上の徳島大正銀行のM&Aの事例では、広域金融グループのメリットを活かして、売り手とは違うゾーンで買い手を見つけています。

M&Aや補助金以外で企業ニーズを捉えるということで、香川銀行は医療に関して専門的にコンサルティングのチームを持っており、経営コンサルティングを行っています。あるいは、人材育成のサポートも行っています。具体的には、取引先の幹部候補生に対して、有資格者がビジネスゲーム研修を行っており、このようなところでも手数料を頂戴する役務取引を増やしています。

変わったところでは左下の補助金申請の事例があります。文化継承のための一般社団法人の取組みに対して、事業計画の策定の他、補助金申請のサポートなどを行っています。

このようにさまざまな取組みを行っています。

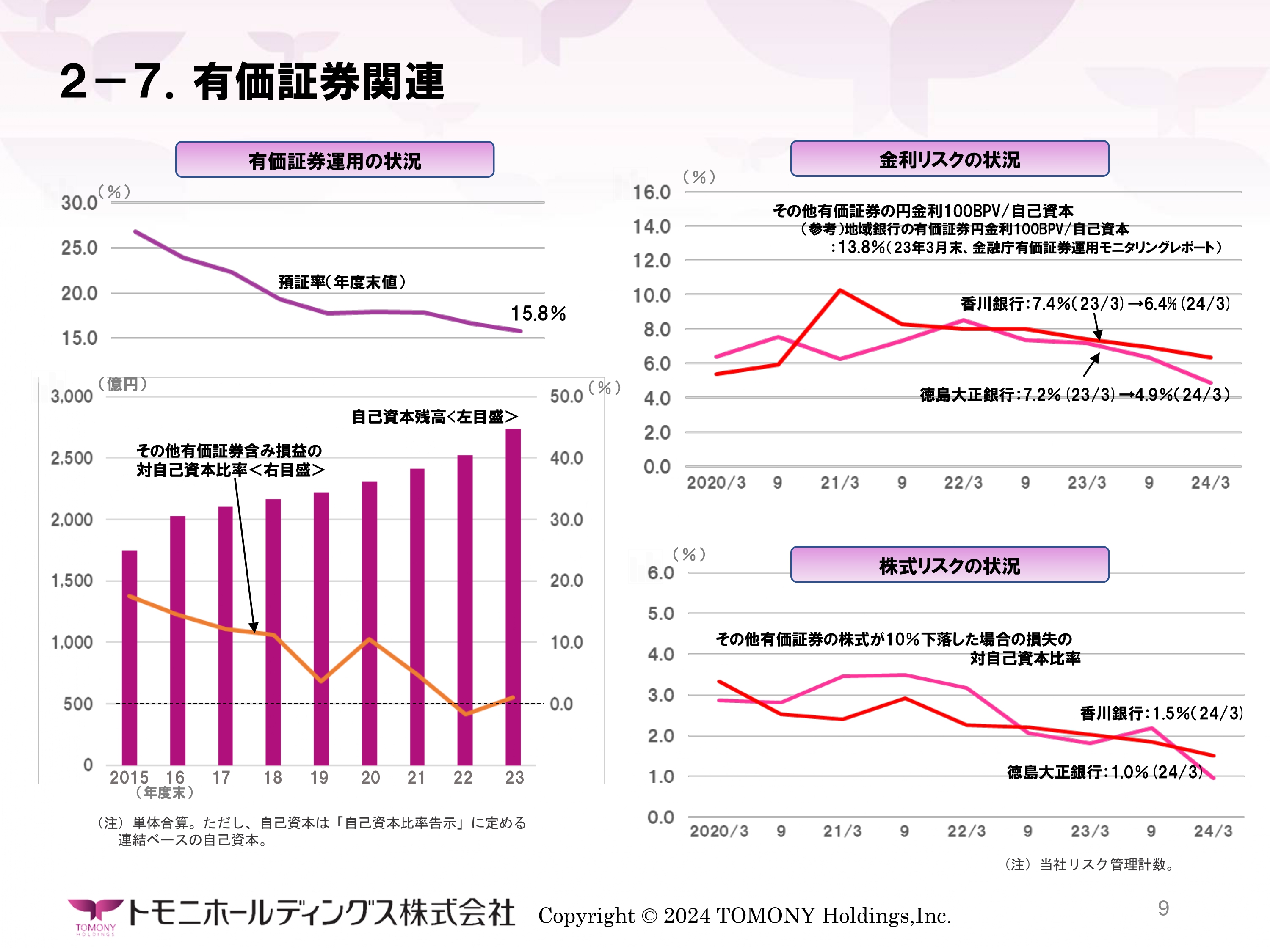

2-7.有価証券関連

有価証券関連です。預貸率とは裏腹に預証率は低下しています。逆に言えば、貸出需要が極めて旺盛な中で、証券のポートフォリオのバランスを小さくし、それを資金的に貸出に回しているという構図です。

スライド左下のオレンジ色の折線グラフをご覧のとおり、2022年度は含み損の状態でしたが、相場の回復あるいはポートフォリオの入れ替えを行い、2023年度はほぼ0パーセントに回復しています。

また、リスクコントロールの観点からも、あまり大きなリスクは取らない方針をとっています。右上のグラフに「その他有価証券の円金利100BPV/自己資本」、右下のグラフに「その他有価証券の株式が10%下落した場合の損失の対自己資本比率」を示していますが、ともに右肩下がりとなっており、堅実にリスクコントロールができています。

2-8.円金利上昇による影響(試算)

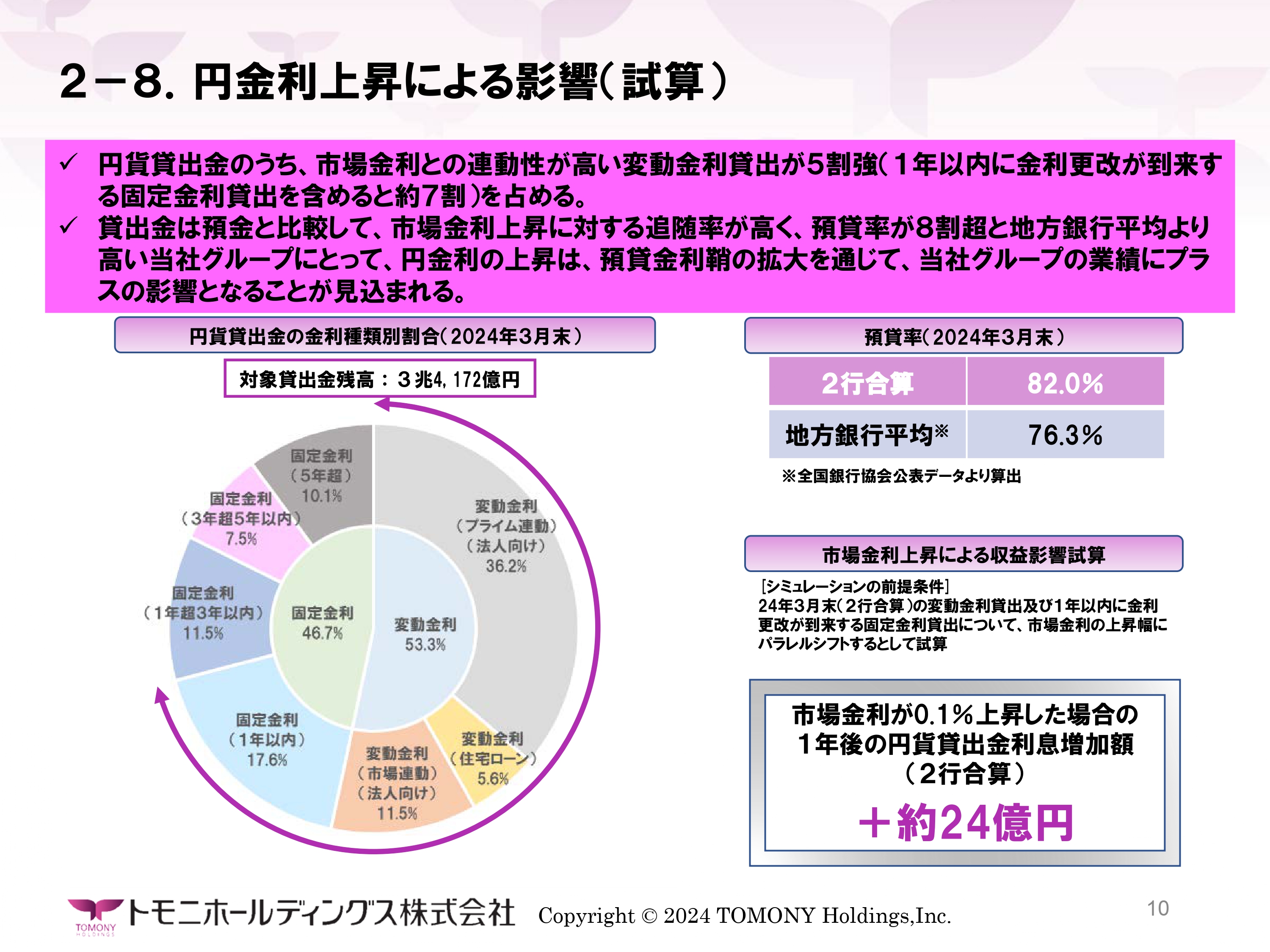

少し角度を変えて、日本銀行のマイナス金利解除の影響、円金利上昇がバランスシートに与える影響について簡単にご説明します。

私どもの円貨貸出金のポートフォリオを見ると、円貨貸出金のうち、市場金利との連動性が高い変動金利が5割強、さらに1年以内に金利更改を迎える固定貸出まで入れると、約7割が変動金利となっています。

2006年に金利が若干上がった時も、世の中全般で貸出金利は日銀のオーバーナイト物のレート並みにプライムレート等が上がっていますが、預金金利はそれに比べると、1年定期でおよそ半分です。

預金と比べ、貸出金は市場金利上昇に対する追従率が高いということで、我々は預貸率が高いため、円金利の上昇が比較的貸出金利収入に効きやすい構造になっています。極めてラフな計算ですが、市場金利が0.1パーセント上昇した場合、貸出金利息は24億円増加します。

ただし、ポイントが2つあります。1つ目は、我々はプライムレート連動のものが多いため、ここから先、プライムレートをどのように上げられるかということです。

2つ目は、イールドカーブの形状です。イールドカーブが立ってくると、これよりも少し大きな額を手に入れることができますので、このあたりが論点になります。

私は両行の4月の支店長会議に参加したのですが、2006年の経験を引き合いに出しながら市場金利の動きに応じて、金利を上げることに対して、銀行が真正面から向き合おうとしていると肌で感じました。

2006年の時には預金金利だけ上がって、貸出金利は上げられずに、結果として収益を悪化させましたが、現在の銀行の経営、あるいは支店長まで含めたスタンスを見ている限り、2006年の時よりは、金利を上げることについて真正面から向き合っていく可能性は高いと思います。

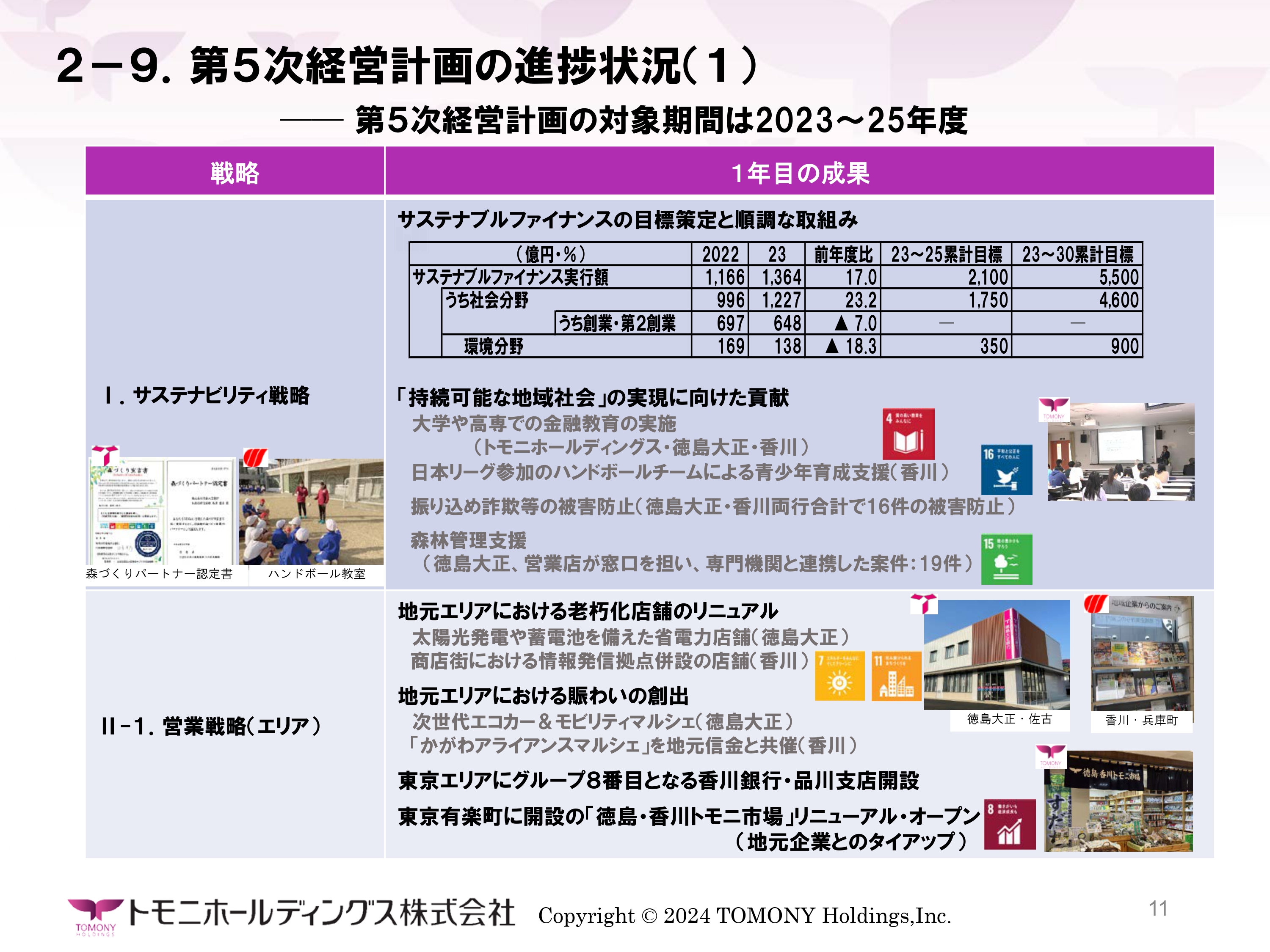

2-9.第5次経営計画の進捗状況(1)

第5次経営計画の進捗状況について、簡単にご説明します。まず、サステナビリティ戦略です。

我々は2030年までの目標とは別に、第5次経営計画の最終年度である2025年度までの累計目標を立てながら進めていますが、目標の立て方の問題はあるとはいえ、この1年間でサステナブルファイナンスの目標の7割程度をすでに達成しています。引き続きサステナビリティに関する要請も強いですし、我々としても前向きに捉えています。

また、そのようなことに直結しないかもしれませんが、「持続可能な地域社会」の実現に向けた貢献として、2つ注力しています。

1つ目は教育です。若い方に金融に興味を持ってもらい、銀行で仕事をしたいと思っていただくことが極めて大切だと考え、金融教育も含めて力を入れています。

2つ目は森林管理支援です。徳島県は林野率が非常に高いこともあり、徳島大正銀行では森林管理のお手伝いをしています。森林に関するお困りごとを営業店で受け付け、それをNPO等にトスアップしています。このような取組みは、TCFDの後に来ると言われているTNFDにつながる動きとして評価できると思います。

地域銀行は、もともと地域を意識しながら仕事をしていますので、このような取組みには熱心ですが、引き続き力を入れていきたいと考えています。

営業戦略(エリア)では、営業店ネットワークの見直しを継続しています。数の合理化、効率化については、ひと区切りついたと思っていますが、2023年10月、東京においてグループで8店目となる香川銀行・品川支店を開設しました。

また、お客さまのビジネスを拡大するために、有楽町交通会館に「徳島・香川トモニ市場」を設置しています。こちらも地元企業とタイアップすることで、コロナ禍を経てリニューアル・オープンしました。

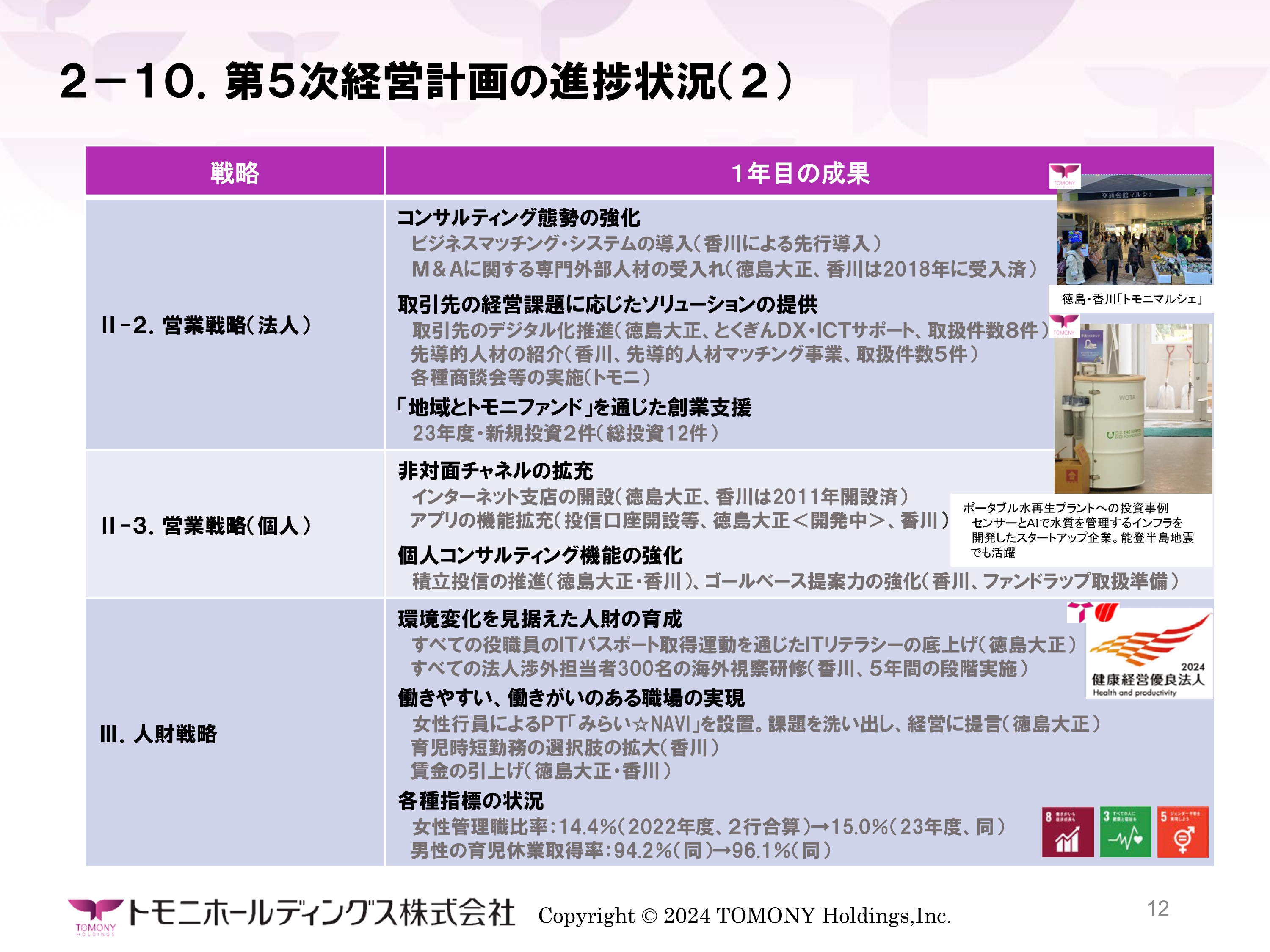

2-10.第5次経営計画の進捗状況(2)

法人関係の営業戦略ではコンサルティング態勢を強化しています。DXを活用し、コンサルティングに関わるさまざまな情報を効果的・効率的に括り出していくような取組みを始めており、まずは香川銀行でビジネスマッチング・システムを導入しました。続いて徳島大正銀行にも導入し、グループ間で情報共有できる仕組み作りを進めていきます。

また、専門外部人材の受け入れについては、香川銀行ではすでに2018年から行っていますが、徳島大正銀行でも受け入れを始めています。先ほど、M&Aで自分で担うケースが増えているとお伝えしましたが、他社での経験を取り込むことで、質の高いサービスを提供できるようになっています。

人財戦略も力を入れており、両行でそれぞれ特色ある動きをしています。徳島大正銀行では、役職員がITパスポートを取得する運動を進めており、ITリテラシーの底上げを図っています。

香川銀行では、営業渉外担当者の知見を広めるため、5年間で300名の海外視察研修を予定しています。昨年は東南アジアに行きました。この研修をコンスタントに続けて、渉外の能力やモラルの向上、インセンティブ付けにつなげていきたいと考えています。

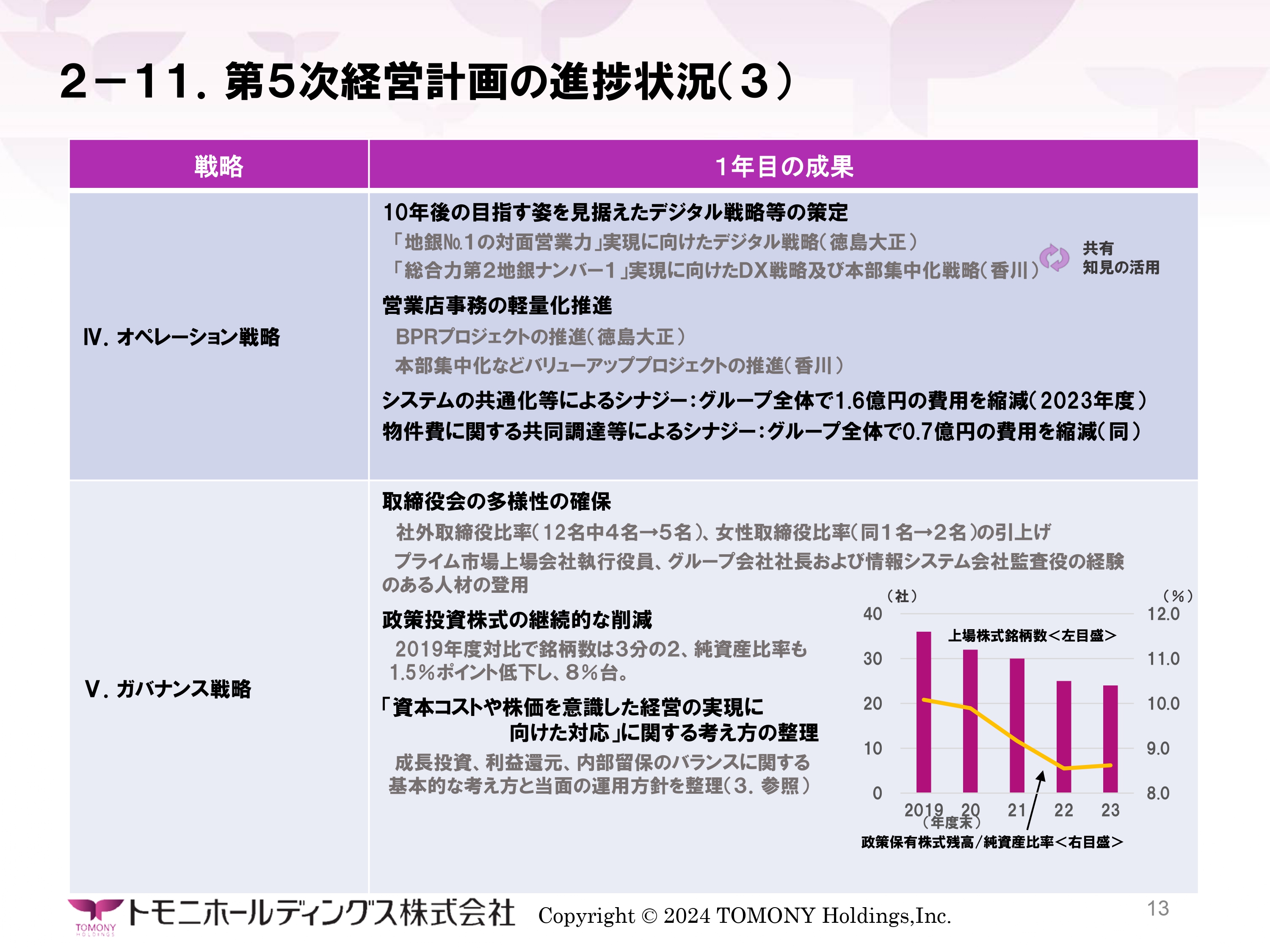

2-11.第5次経営計画の進捗状況(3)

オペレーション戦略では、10年後を見据えたデジタル戦略に加え、システムの共通化、あるいは物件費に関する共同調達等でシナジーを創出しています。

ガバナンス戦略では、「資本コストや株価を意識した経営の実現に向けた対応」に関する考え方を整理しました。

3-1.株主資本コストに関する現状分析

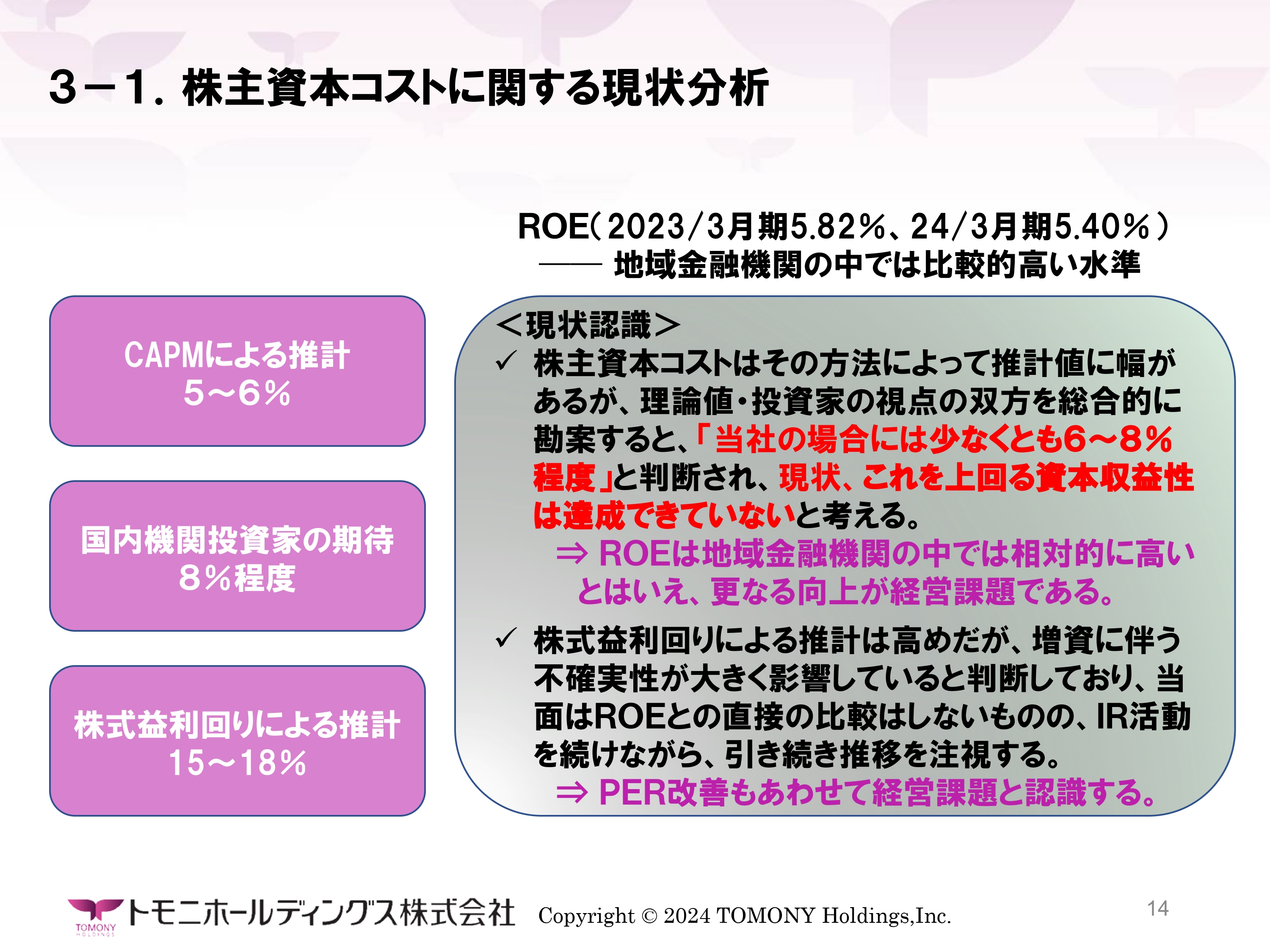

ここからは、資本コストや株価を意識した経営の実現に向けた対応についてご説明します。

まず、資本コストの現状分析においては2つの特徴があります。1つ目はROEです。我々は地域銀行としては相応に高い水準にありますが、投資家とのコミュニケーション、あるいは理論値等を総合的に勘案すると、現状、まだ十分ではないという認識を持っており、ROEをさらに引き上げていきたいと考えています。

2つ目はPERの改善です。こちらはさらに特徴的な話となり、真摯に向き合っていきたいと考えています。他の地域銀行の事例を見ると、ROEの引き上げが中心となっていますが、取締役会では「むしろPERが低いところに、より意識を向けていくべきではないか」といった議論もあり、そこにメスを入れていきます。

3-2.各指標から見た当社の現状

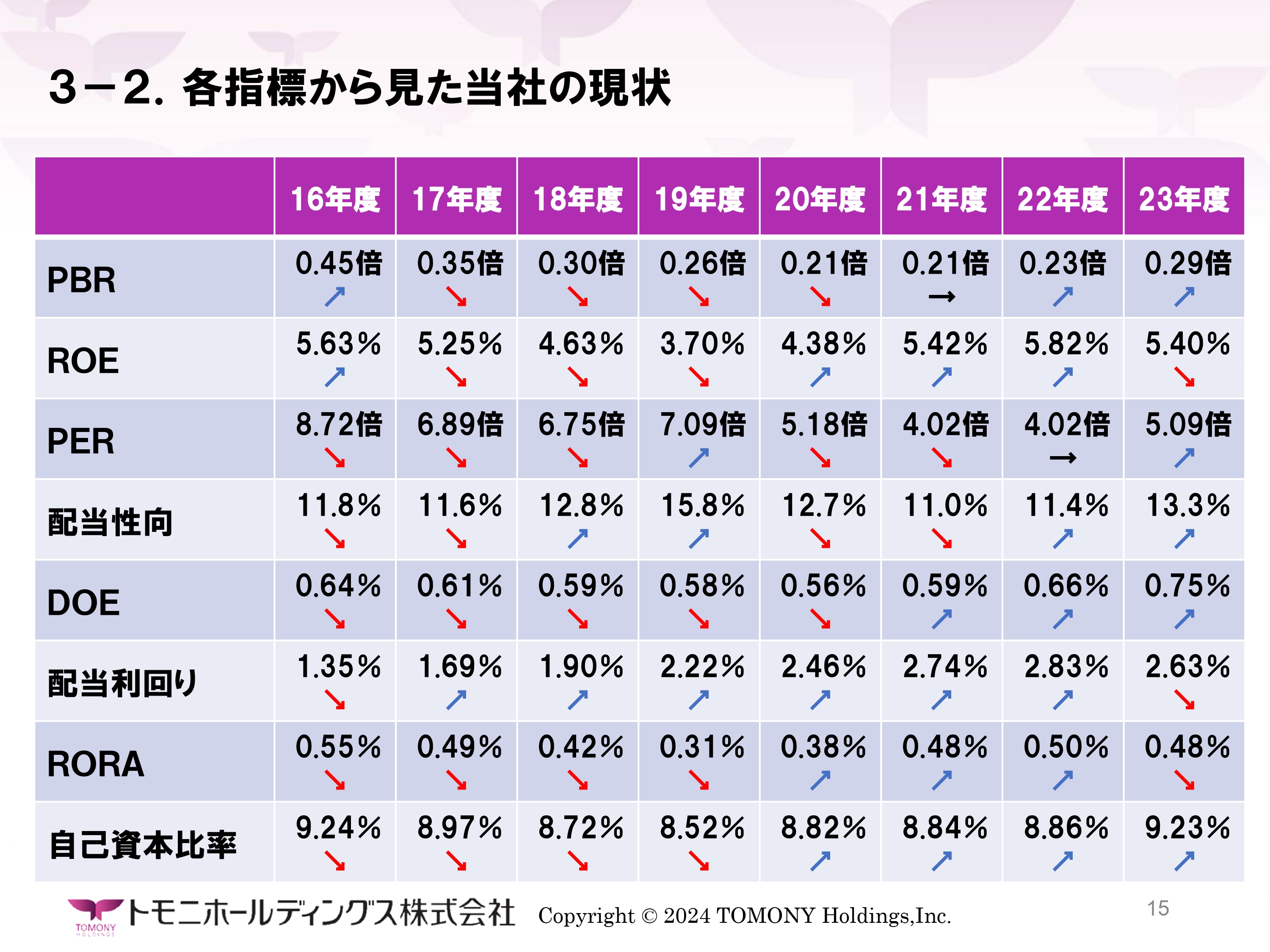

現状分析を簡単にご紹介します。

スライドは、2016年度から各種指標をお示ししています。2016年度から3年間は第3次経営計画の期間にあたりますが、ご覧のとおり、赤い下矢印が多数あります。

この期間は大正銀行を経営統合し、大阪でシェアを上げていきたいということで、リスク・アセットの伸びが非常に高く、自己資本比率が低下しています。また、金利低下と相まって、ROE・RORAが低下しており、結果として、PBRが急低下しているフェーズです。

一方、2019年から2022年までの第4次経営計画の期間は、コロナ禍とも被りますが、第4次経営計画の2年目の2020年度あたりから、リスク・アセットのコントロールを強化しています。結果として、自己資本比率は上向きになり、RORAも引き上がってきています。

後半は、配当も増やしていますが、残念ながらPERは引き続き芳しくなく、PBRも低水準が続いています。

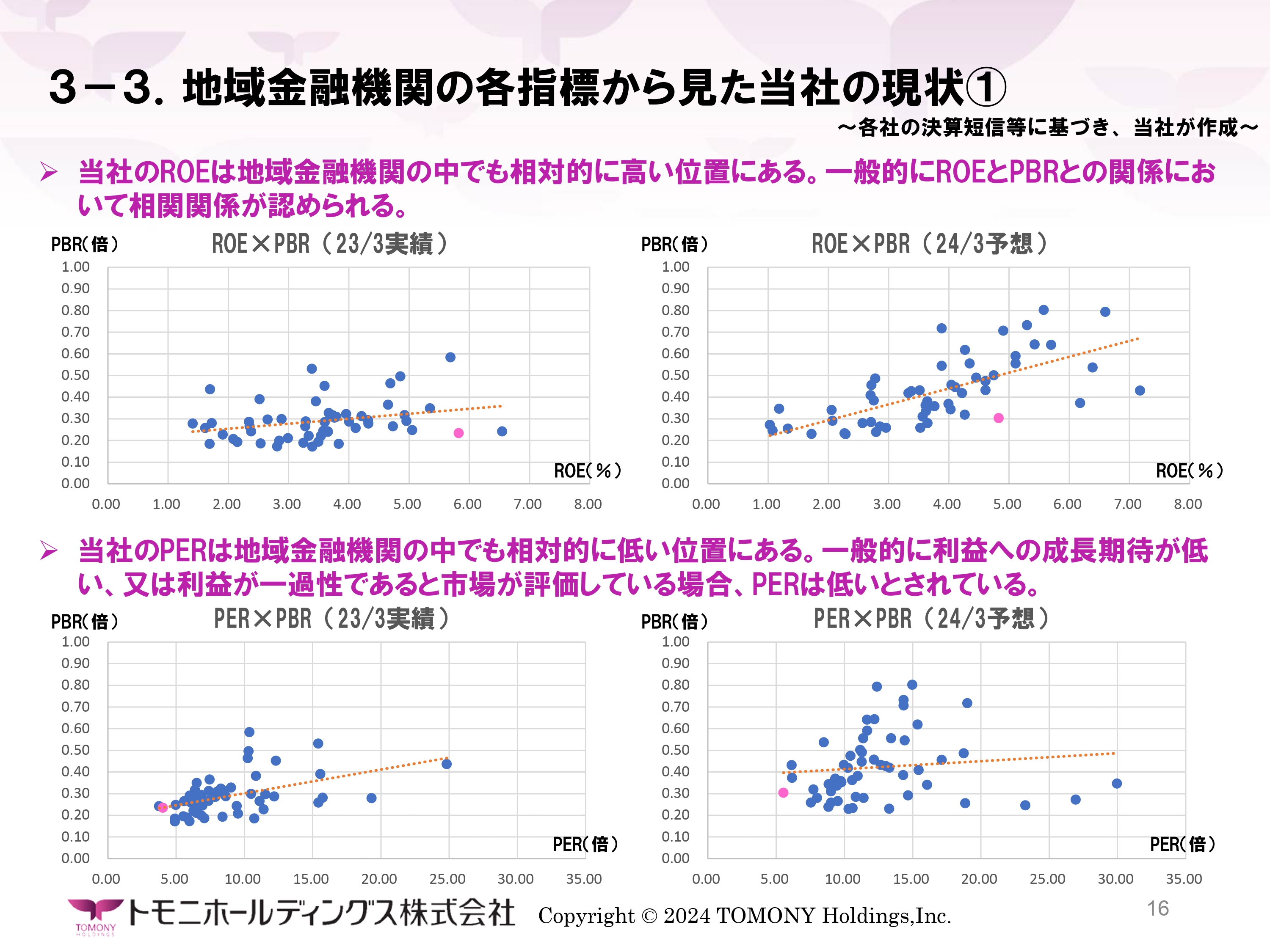

3-3.地域金融機関の各指標から見た当社の現状①

次に、地域金融機関におけるROE・PBR・PERの当社の位置付けです。スライド上段の2つのグラフをご覧ください。ROEは高いものの、PBRは低くなっています。下段のグラフを見ていただくとわかるとおり、PERがかなり低い状態です。こちらが、我々がPERに強い課題意識を持った理由です。

足元の収益性は高いのですが、PERが低いということは、足元の高収益の持続可能性が評価されていないことを意味しています。

先ほどお伝えしたとおり、レコードトラックとしては、12年間で利益を2.5倍に増やしているにもかかわらず、足元の高収益が評価されない理由は何なのか、取締役会でさまざまな可能性について議論しました。

地域性に問題があるのかと考えましたが、我々は広域金融グループを標榜し、大阪や東京で積極的に展開していますので、それだけとは思えません。第1地銀と第2地銀は傾向に差があるため、その可能性はあるといえばありますが、それだけではないと考えています。

現状、自己資本が十分ではない以上、先々の成長は期待できないのではないか、あるいは、自己資本が十分ではないため配当が出せず、現に配当が低いのではないか、このあたりが足を大きく引っ張っているのではないかという仮説です。

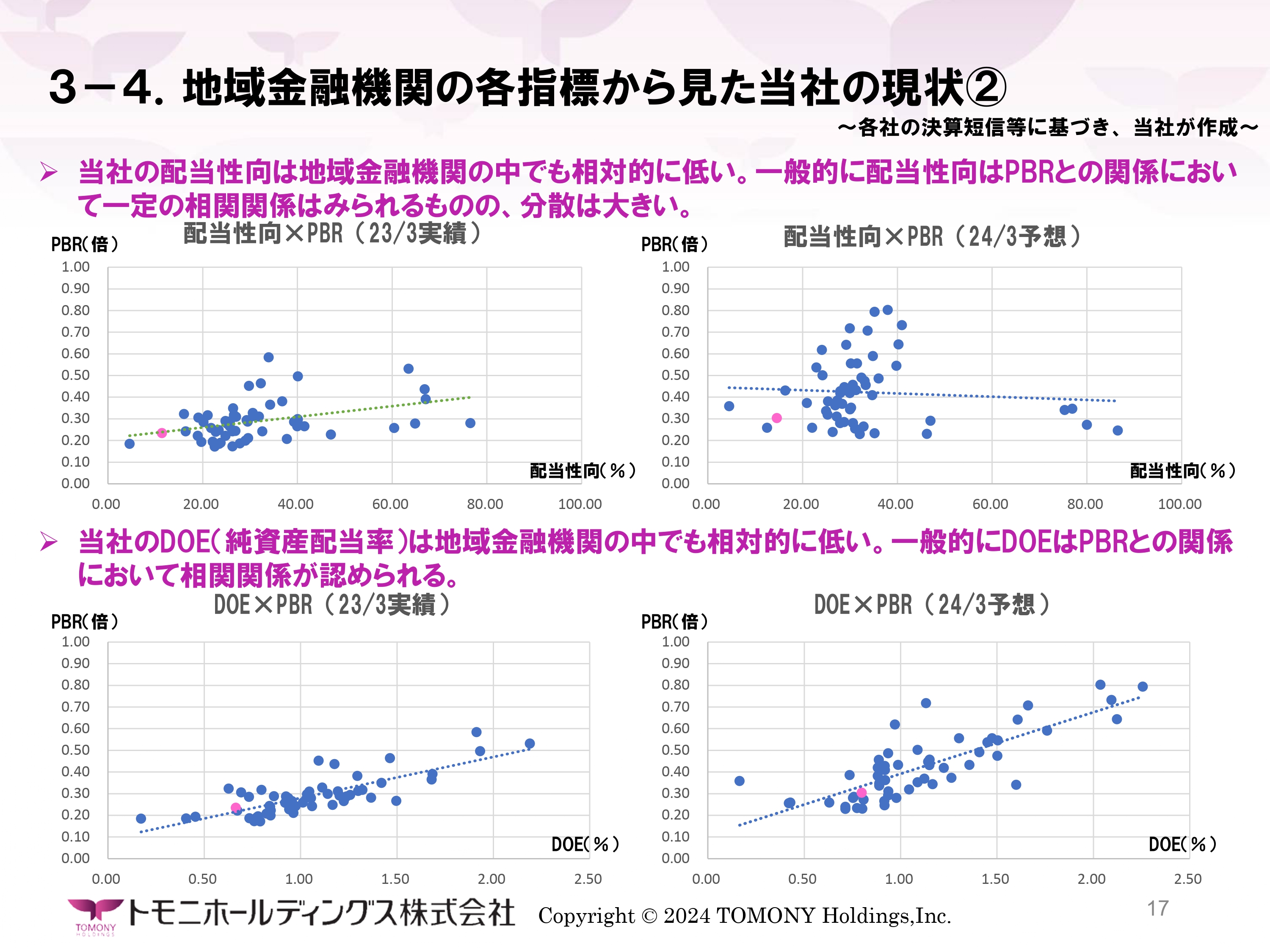

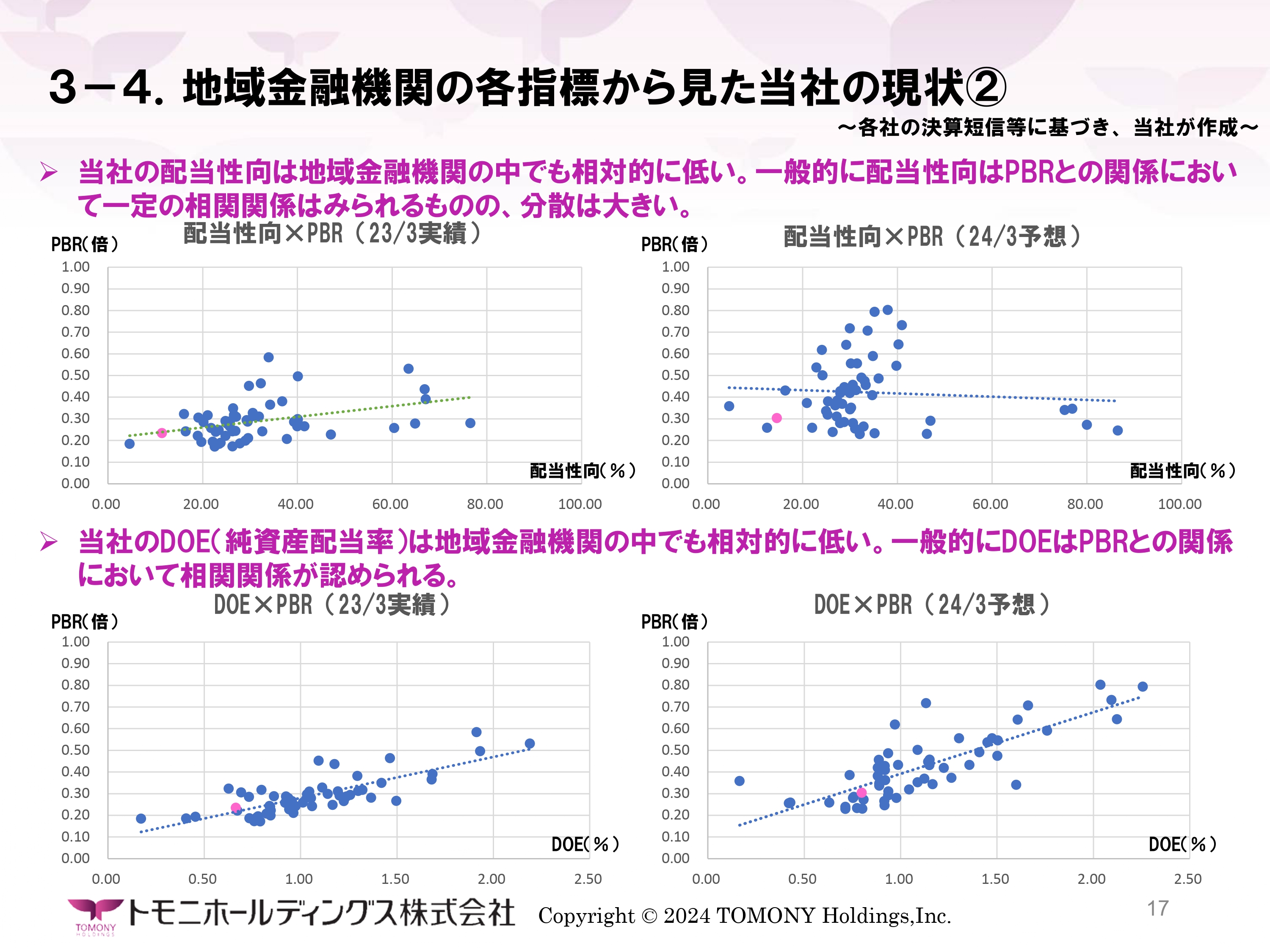

3-4.地域金融機関の各指標から見た当社の現状②

スライドのグラフでは、PBRと配当性向、あるいはDOEの関係を示しています。ご覧のとおり、確かに関係がありそうです。右肩上がりという意味ではどちらも影響を受けていますが、DOEのほうが相関関係はより高そうに見えます。

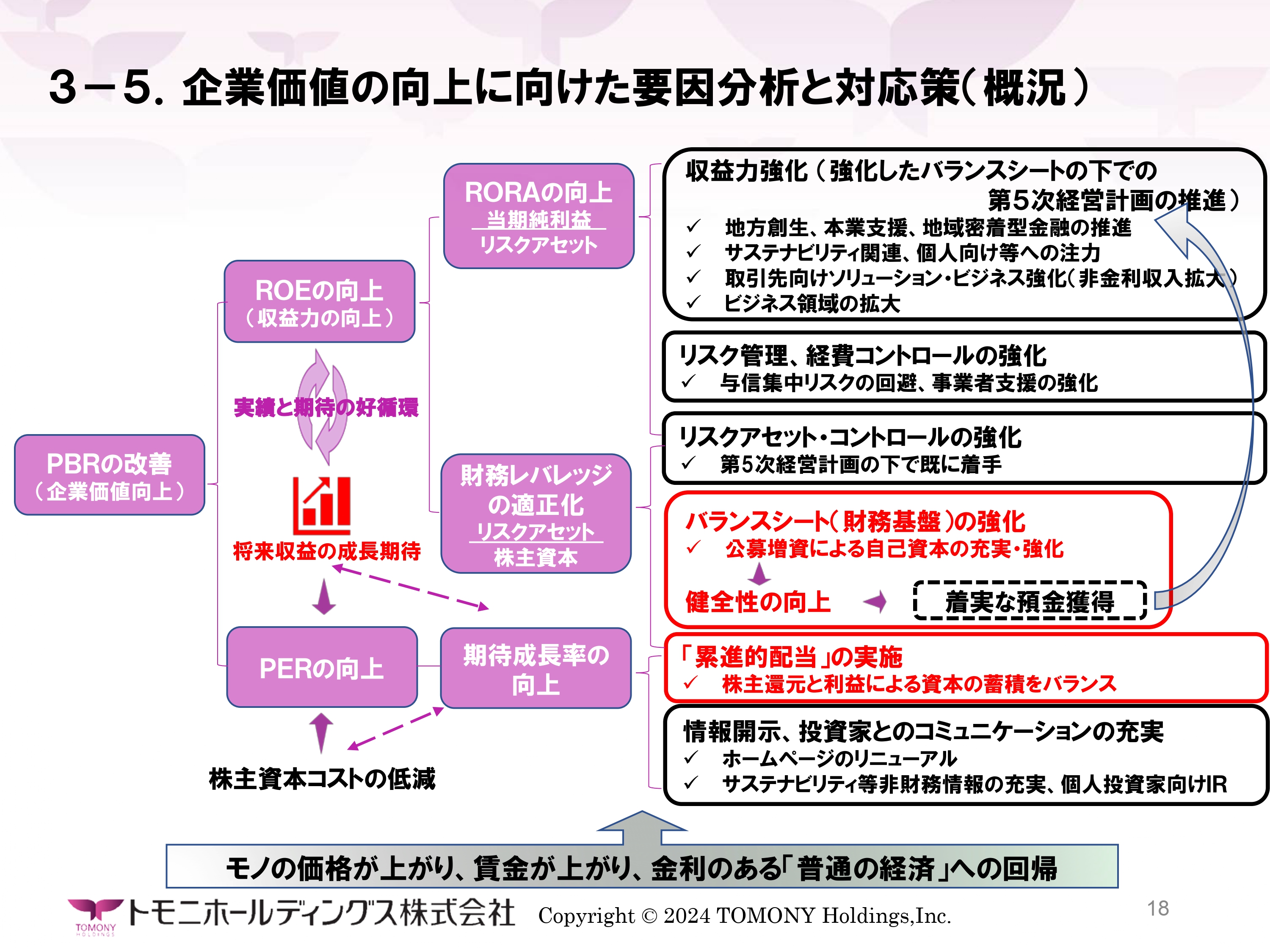

3-5.企業価値の向上に向けた要因分析と対応策(概況)

その上で、ロジックツリーで戦略を整理してみました。PBRをROEとPERに、かつROEをRORAと財務レバレッジに分解しています。

我々は、ROEが高いのですが、RORAは必ずしも高くはありません。むしろ、財務レバレッジの高さによって、ROEが高くなっています。

このことは、RA/TA比率が高いこととも平仄が合い、先ほどの支店長会議の話とも整合的です。

私も、営業の第一線と話をしますが、本来、営業の第一線は、リスク・アセットにかかわらず、懸命に利益を追求することがあってもよいと思っています。むしろ、リスク・アセットコントロールを行うのは企画セクションの仕事であるはずですが、営業の第一線を担っている人たちがリスクアセットを強く意識しています。

成長のためには、もう少し自己資本を厚くしていかなければ持続可能な成長は実現できない、このあたりに強い問題意識を持ちました。言い換えると、PERを上げていくためにも、自己資本の桎梏を解き放す必要があると思います。

PERを向上させるためには、配当について、投資家の方に確信を持っていただく必要があります。したがって、スライドに赤字で記載しているとおり、これからさらに成長していくためには、いったん立ち止まって自己資本の充実、バランスシートの強化を図り、それにより健全性を向上させ、収益力を強化していきます。第5次経営計画で掲げているビジネス領域の拡大も含めて、さらに挑戦していきます。

一方、配当については、きちんと考え方を整理した上で、みなさまにお伝えすることが大事ではないかという結論になりました。

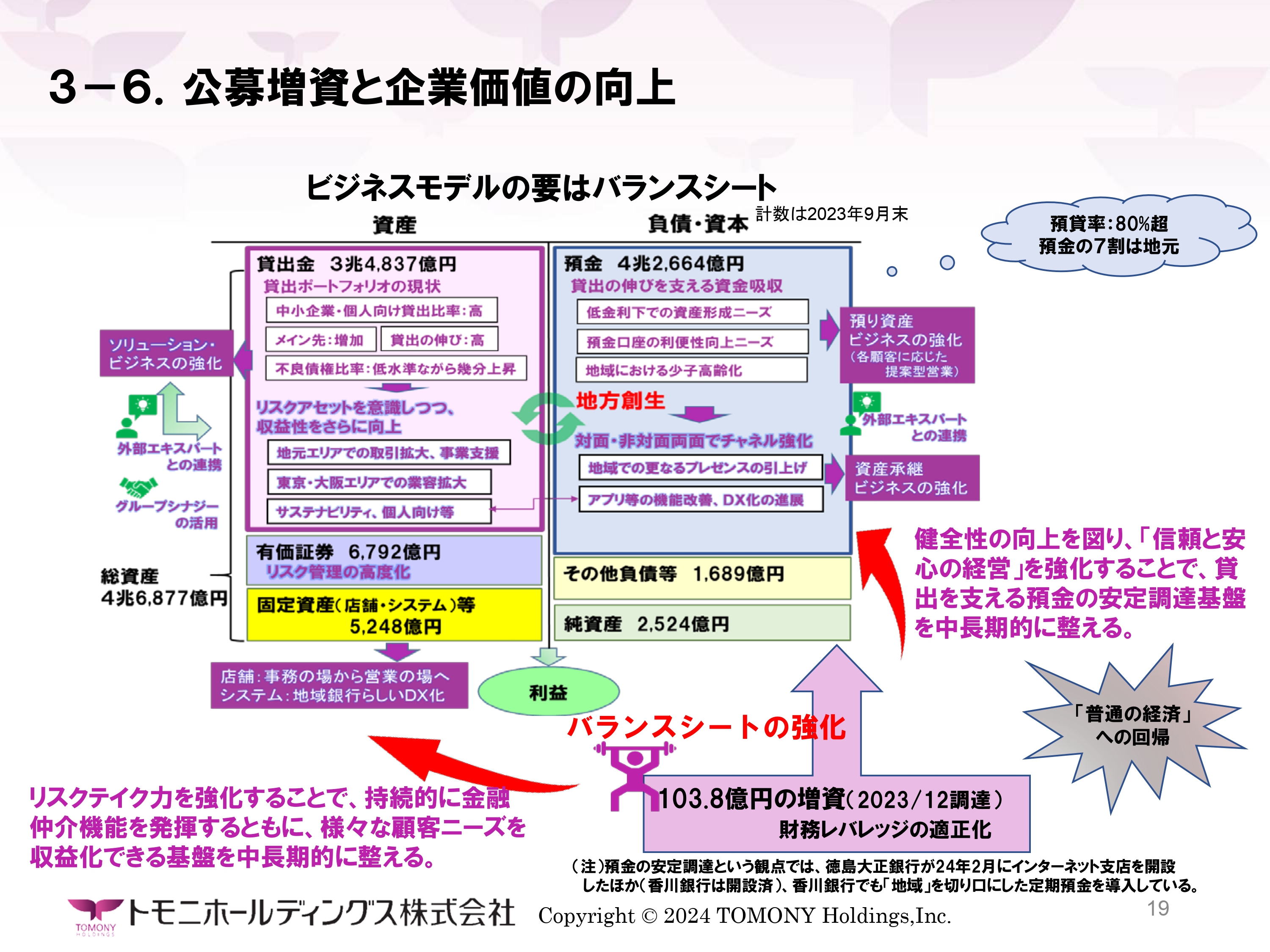

3-6.公募増資と企業価値の向上

もう少し詳しくご説明します。スライドは昨年のIR資料の最後に掲載したバランスシートです。数字だけは2023年9月末の数字にしてありますが、今回の増資について、2つの効果を考えています。

1つ目は、オーソドックスな効果ですが、左側の矢印のとおり、リスクテイク力を強化することで、持続的に金融仲介機能を発揮するとともに、さまざまな顧客ニーズを収益化できる基盤を中長期的に整えます。

実は、我々がより強く意識しているのが2つ目の右側の矢印のルートです。預金の調達が非常に難しい環境になっていると認識しており、さらに、足元では法人・公金の預金が増えています。結果として、法人・地方公共団体等から格付けや自己資本について問われるケースが増えてきています。

実際、これまでトモニホールディングスの格付けは開示していたのですが、銀行の格付けは開示していませんでした。預金を調達する段階で、銀行の格付けを問われるケースが増えてきているということで、現状では、銀行の格付けも開示するようになりました。

なお、自己資本比率については、かつて自己資本が低下していく過程で、実はお客さまから「自己資本比率が低い銀行には預金を預けられない」と言われた経験もしています。

バランスシートを強化し、健全性の向上を図り、「信頼と安心の経営」を強化することで、貸出を支える預金の安定調達基盤を中長期的に整える必要があります。

資金調達に万全を期すことで、引き続き貸出を伸ばしていける環境を作っていきます。預貸率は8割ですが、このうちの7割は地元から預金を調達していますので、資金調達に万全を期すためにも増資が必要と考えました。

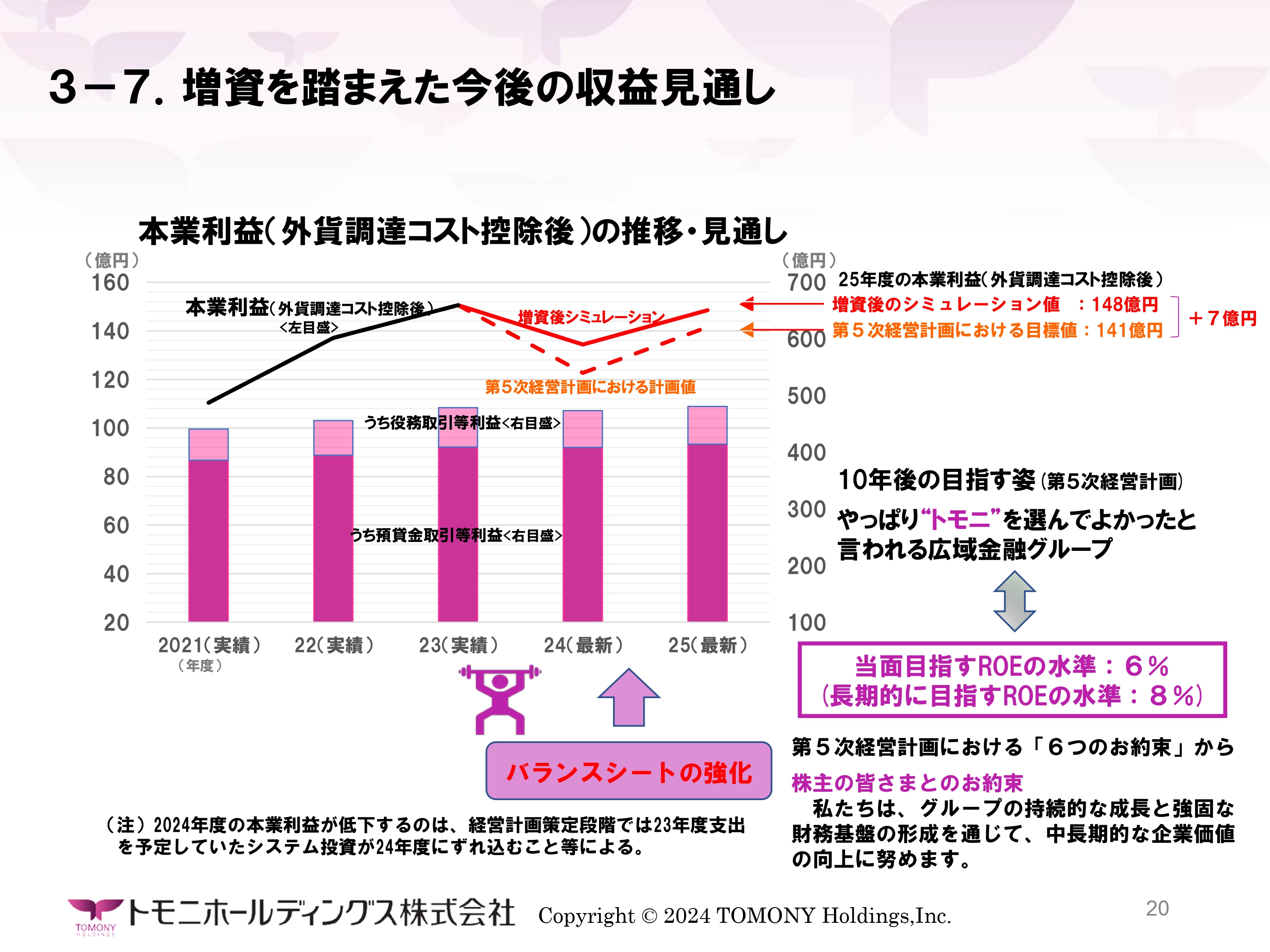

3-7.増資を踏まえた今後の収益見通し

スライドは、増資前、第5次経営計画を立てた時に銀行にシミュレーションさせた外貨調達コストを除いた本業利益の推移・見通しです。今回、増資後にあらためて銀行でシミュレーションしたところ、結果として、2025年度の第5次経営計画の最終段階で7億円ほど利益が増えています。

中身を見ると、資金調達に加え、貸出金利息のボリューム、利回り両面で利益を求める計画になっています。この7億円は、第5次経営計画策定以降のさまざまな環境変化も織り込んでいますので、これがすべてではありませんが、銀行側でも自信を持ち、前向きな行動につながってきていると感じています。

長期目線では、スライド右側に記載のとおり、「やっぱり"トモニ"を選んでよかったと言われる広域金融グループ」を10年後の目指す姿としています。単に地元のお客さま、あるいは取引先だけではなく、株主のみなさまに対しても、6つのお約束をしています。

それらとの平仄ということで、ROEの目標を当面6パーセント、長期的には8パーセントと明確に設定しました。

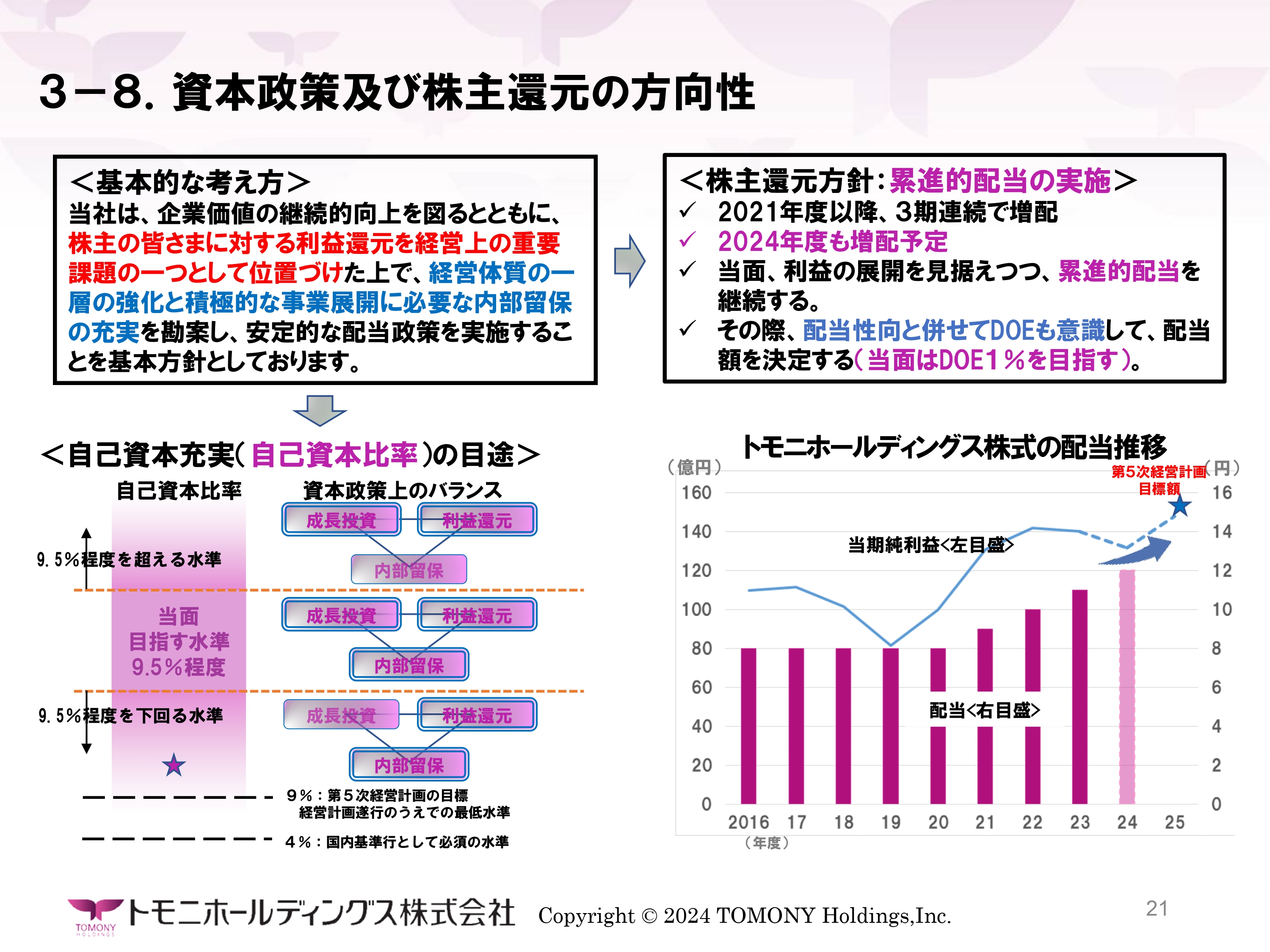

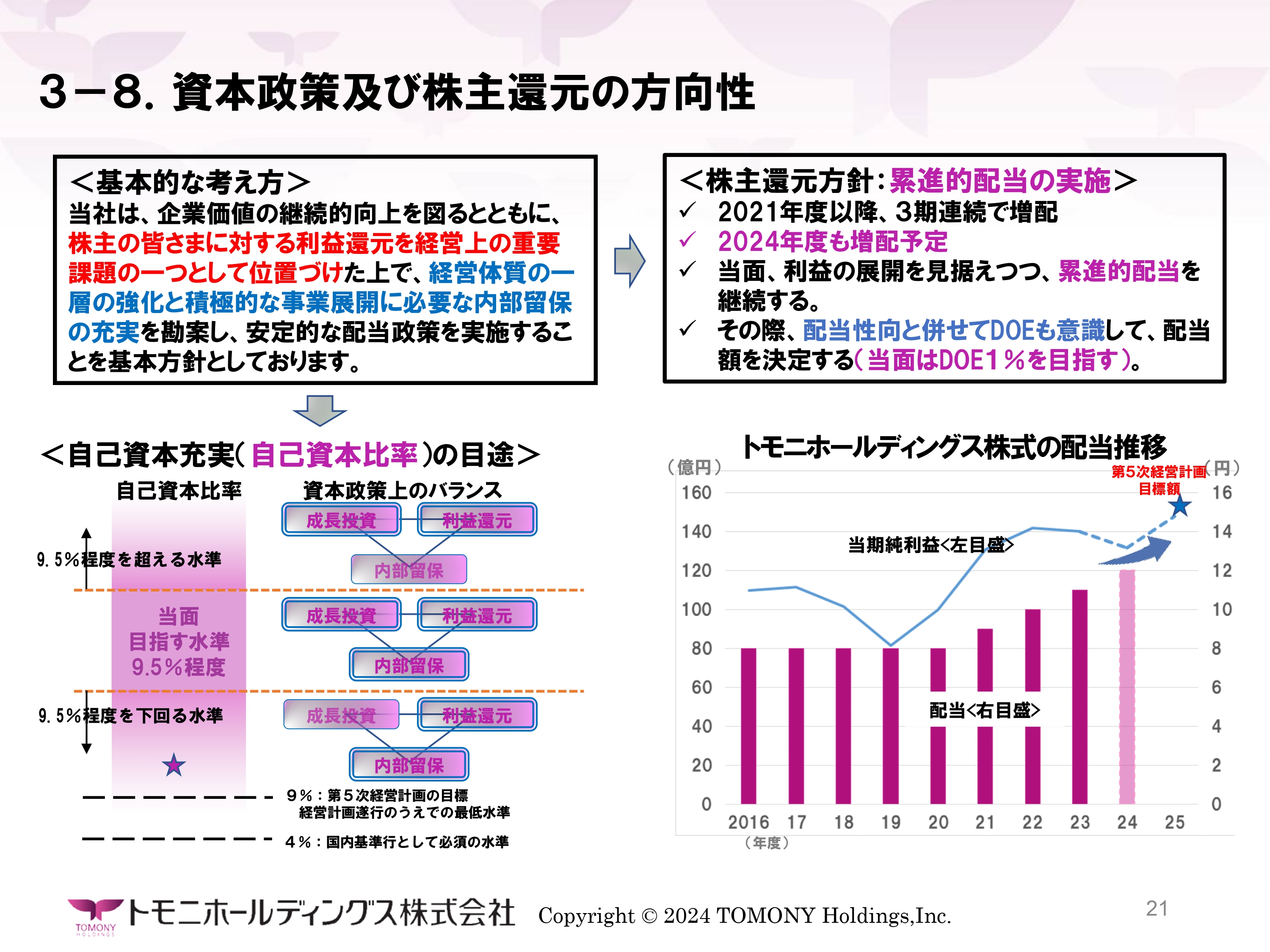

3-8.資本政策及び株主還元の方向性

資本政策及び株主還元です。スライド左上に従来の基本的な考え方として「当社は、企業価値の継続的向上を図るとともに、株主の皆さまに対する利益還元を経営上の重要課題の一つとして位置づけた上で、経営体質の一層の強化と積極的な事業展開に必要な内部留保の充実を勘案し、安定的な配当政策を実施」と記載しています。

こちらを一歩進めるために、株主還元方針として、累進的配当の実施を掲げました。自己資本比率が9パーセント台に乗ったということで、ここでギアを切り替えて、利益還元の具体的な方法として、利益が減っても基本的には減配しないことを明確にしました。

内部的にはいろいろ議論があったのですが、これまでの利益のレコードトラックを見ると、50億円・80億円・100億円・140億円と、経営計画をこなすごとに利益水準を上げてきています。このレコードトラックと平仄が合う配当政策としては、累進的配当が望ましいと考えました。

加えて、我々は時価総額に比べると増資前の回転率、売買高が低いです。裏を返すと、長期保有の株主が多いということになりますが、このように長期にわたり投資していただく株主のみなさまとの関係性においても、累進的配当の実施は望ましい姿だと考えています。

その上で、累進的配当だけではなく、数値目標としてDOE(純資産配当率)を採用することにしました。利益によって上下する配当性向ではなく、DOEということで、2022年度の0.66パーセント、2023年度の0.75パーセントから1パーセントを目指し、安定的に配当を引き上げていきたいと思います。

なお、これまで1円ずつ増配していますが、1円ずつと決めていたわけではありません。スライド右側に記載のとおり、利益の展開を見据えつつ、減配せずに配当を考えていくことを明確にした次第です。

また、自己資本比率についてもよくご質問を受けますが、9パーセントは、経営を行うにあたって最低限の水準だと考えています。

9パーセントを上回ってどの水準を目指すのかについては議論がありました。地域銀行では10パーセント程度が1つの閾値になると理解していますが、足元のお客さまの需要や、成長に舵を切っていきたいという銀行の思いを総合的に勘案すると、もう少し手前の水準で、「成長投資」「利益還元」「内部留保」の3つのバランスをとるかたちにしました。

整理すると、利益還元については1段ギアを上げました。この先どのようなスピードで進むかは利益の展開次第とした上で、自己資本比率9.5パーセントを意識しながら運営していきます。

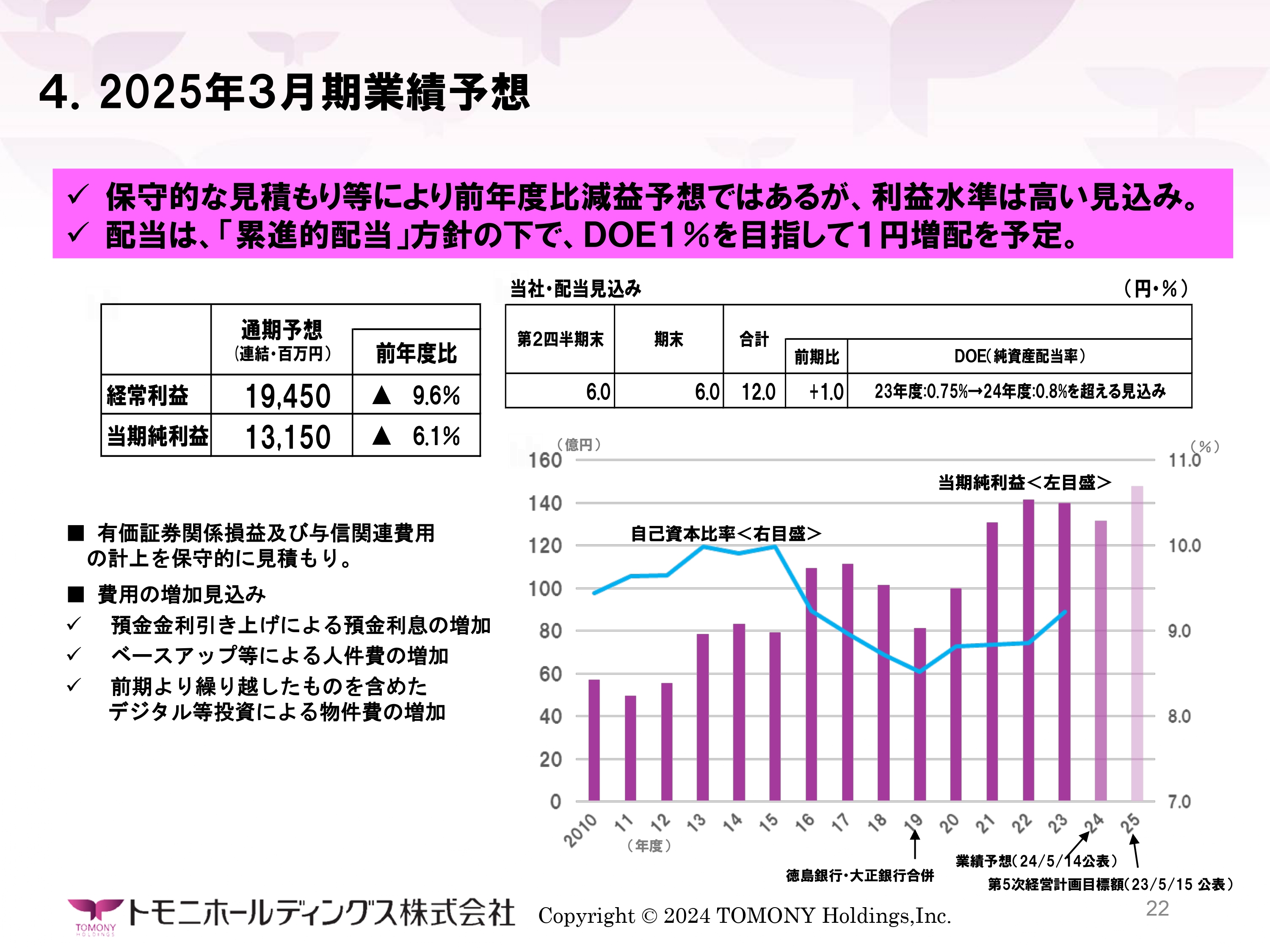

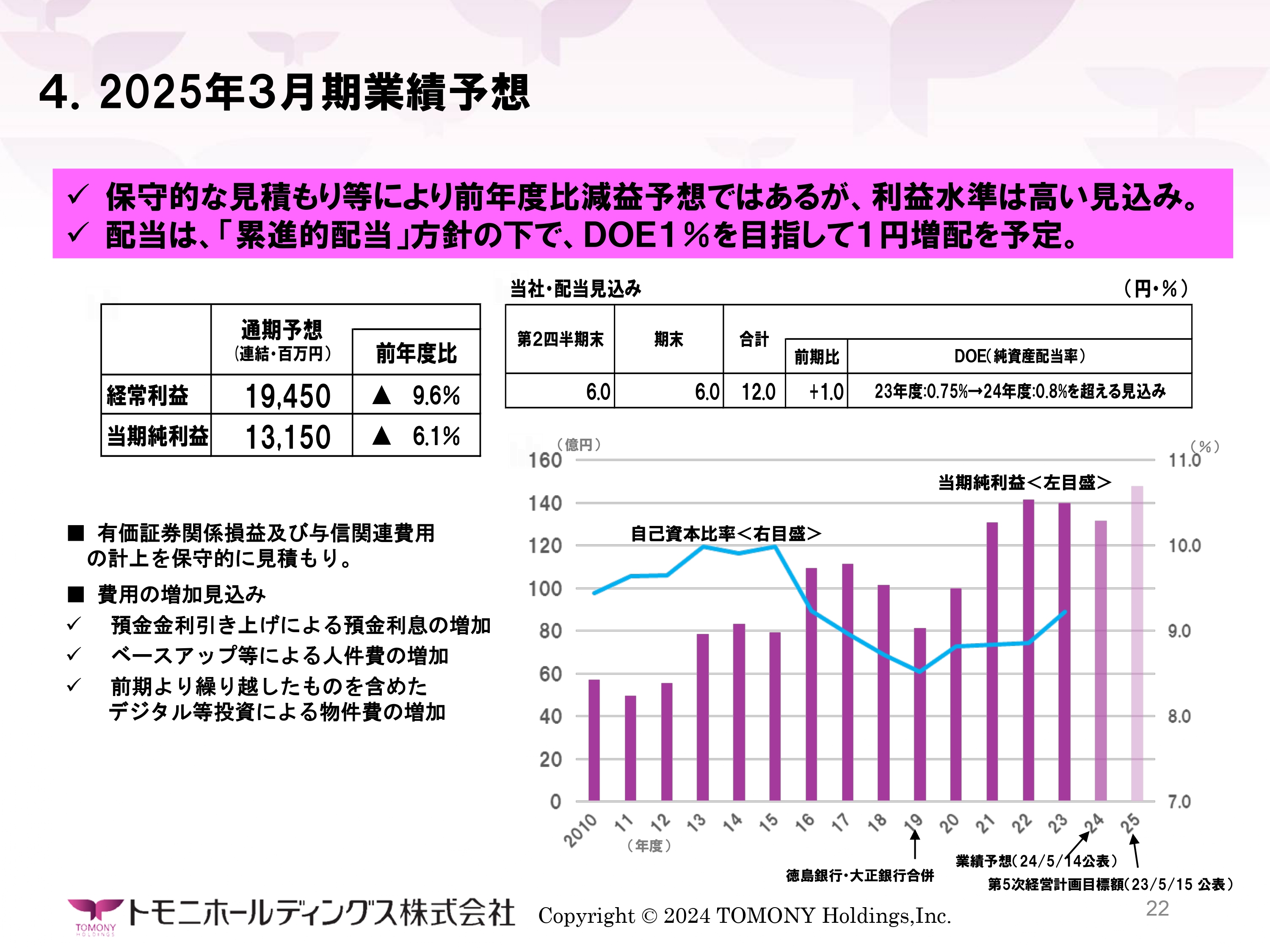

4.2025年3月期業績予想

2025年3月期の業績予想です。最終利益は前年度比6パーセント減の131億5,000万円としています。保守的な見積もり等により前年度比減益予想となっていますが、利益水準は高いと評価しています。思い切って言うと、経営としてこの水準は最低水準だと考えており、さらなる上積みを目指します。

配当は、「累進的配当」方針の下で、DOE1パーセントを目指します。現段階では減益予想ですが、配当は前期比1円増の12円を想定しています。この場合のDOEは0.8パーセントを超える見込みです。

このように従来とはモードを切り替え、ここから先は増資した資金をうまく活用し、今後の成長に向けてさらに加速していきたいと考えています。

本日のご説明でみなさまの理解が深まれば幸いです。引き続き、ご支援、ご協力をよろしくお願いします。ご清聴ありがとうございました。

質疑応答:計画における日銀の政策の影響について

質問者:2025年3月期の業績予想あるいは中期経営計画において、日銀の政策は横ばいで織り込んでいるということでしょうか?

中村:経営計画を策定した時は、2024年度内にマイナス金利の解除はあると予想していたため、現在の政策スタンスまでは計画に織り込んでいます。そこから先については織り込んでいません。

質問者:そうだとすると、市場で言われているとおり、日銀が利上げを行い、例えば2025年になって短期プライムレートも引き上げになると、業績の上振れの可能性が出てくると思います。

先ほど、金利が0.1パーセント上昇した場合、1年後の貸出利息の増加は24億円という試算がありました。例えば、日銀の預け金にしても現時点で0.1パーセントに上がっていますが、預金については、過去の例から見ても50パーセント程度の追随率かと思います。

前提はもちろんあると思いますが、0.1パーセント、あるいは0.25パーセント上がった時のネットの資金利益、業績の上振れ余地について試算があれば教えてください。

中村:実はこの手の議論をする時にもう1つ大事な要素として、イールドカーブの形状があります。上振れることはあると思いますが、我々としては、この先は議論をしても仕方ないということで、現時点ではそこまで精緻な分析はしていません。

ただし、おっしゃるように、預金の追随率は半分以下だと見ていますので、ネットではプラスになると思います。マイナスの場合はシビアにチェックしますが、プラスになる分にはウェルカムです。

ただし、1点懸念があります。現在の日銀のスピード感ではそれほど大きな影響は出てこないと思っていますが、歴史を振り返ると、金利が上がると与信コストが増えてくることがあります。

実際のところ、一般の企業は20年、30年の間緩和環境に慣らされていますので、そのような分析をする際は、与信コストもあわせて見ておかないと、経営としては手放しで良いと言えないのではないかと考えています。そのあたりの綱引きまで見通した分析をする必要があります。

質疑応答:与信費用について

質問者:一般的な与信費用について、例えば50ベーシスポイント程度までの金利上昇にとどまるのであれば住宅ローンは影響ないと思います。中小企業も業種や規模によりますが、金額的にはそこまでの影響はないと思うのですが、その見方で良いでしょうか?

中村:私自身もそう思っています。ヒストリカルデータを使った分析では、見えない部分が出てくるかもしれませんが、足元を見ている限り、件数は増えても金額はそこまで増えないとは思っています。

もう1つ気になるのは、与信コストがロスにつながるだけではなく引当率の上昇もあることです。ダブルで効いてきますので、そのあたりも考慮する必要があり、これから分析していかなければいけません。

特に為替がこのような状況で、思っていたよりも日銀の金利の展開スピードが早くなってきましたので、テーマに挙げつつある課題です。

質疑応答:配当について

質問者:スライド17ページに記載のとおり、配当性向ではなくDOEのほうがよいというお話がありますが、私自身は配当性向でもいいような気がしています。

下段にDOEとPBRの相関関係が高いグラフがありますが、DOEは配当を純資産で割ったもので、PBRは株価を純資産で割ったものですので、どちらも純資産を掛ければ、配当額は株価と連動しているという純粋な話になります。したがって、株価を上げるためには配当を上げていくことになると思います。

少し気になるのは、累進的配当の公約であれば、利益が下振れても減配にはならず、ROEが上がれば、配当あるいはDOEも上がっていきますが、DOEをターゲットにしてしまうと、ROEが上がった時に配当性向が下がる理屈になります。

ROEが上がっても、投資家には利益上昇のメリットが届かないという見方もありますので、累進的配当で、ROEの上昇を目指すほうがよかったのではという気がしますが、いかがでしょうか?

中村:2つ答えがあると思います。1つは、我々の経営課題として、得た利益を「配当に回すか」「内部留保に回すか」という点です。資本との関係で配当を考えており、DOEは配当と資本の関係ですので、取締役会の議論を素直に表現するとこのようになります。

もう1つは、株主還元方針として累進的配当の実施を掲げていますので、配当を増やしていきたいと思っています。ここから先はあくまでリスクシナリオになりますが、金融機関の収益はこれまでのようにはいかない可能性もあります。そのような時でも減配せずにしっかりと配当を出していきたいと思っているため、利益によって上下するのではなく、DOEのほうがコンスタントに還元できるのではないかと考えました。

ただし、今おっしゃったように、あまりDOEに引きつけて考えてしまうと配当性向が置いてきぼりになってしまい、気がつくと配当性向が下がりっぱなしになる可能性もあります。

したがって、スライドに「配当性向と併せてDOEも意識して」と記載したのはまさにそのことを指しており、数値目標はDOEで立てますが、配当性向を見ないのではなく、そこも複眼的に見ていくということです。取締役会での議論の結果、このような答えになりました。

質疑応答:本業の業績予想について

質問者:スライド22ページの2025年3月期業績予想についてです。有価証券関係損益及び与信関連費用の計上により減益の計画とご説明がありました。日銀による特別付利制度の剥落も影響としてはかなり大きいのではないかと思っており、2024年度はおそらく15億円程度ではないかと想定しています。それがなかった場合、いわゆる本業の部分における増減益の因数分解など、もう少し詳細に教えてください。

中村:本業のみを切り離してご説明するのは難しいのですが、2024年3月期の実績との対比で見ると、与信コストは引き続き堅めに見ています。過去の局面と比べても出ていない状態が続いていますので、保守的に一定の金額を見込んでいます。

加えて、貸出金利息収入についても、過去の実績に比べるとやや堅く見ています。ホールディングスとしては、もう少し伸びしろがあるとは思っていますが、この局面で背伸びをするのはよくないと考えています。あまり収益プレッシャーをかけないようにしていますので、バランスを取った結果です。

藤井仁三氏:特別付利剥落の影響ですが、預貸率と預証率を足すとほぼ100パーセントに近い状態です。これまでプラスの影響は享受していたのですが、剥落することによるマイナスの影響はそれほど大きくないとご理解ください。

質疑応答:法人預金の営業方法について

質問者:法人預金について、非常に課題を持っているということで、今回積極的に営業をかけたと思いますが、かなり伸びている印象です。実際に現場でどのような営業をされていたのか、教えてください。

中村:与信、決済については、2行とも丸ごと取引するように徹底しています。新規先も含めてそのようなお取引を目指しており、その地道な努力がこのような結果を生んだと考えています。法人についてもキャッシュポジションが高いため、我々に預金いただけているのではないかと思います。

質疑応答:役務利益の伸びについて

質問者:役務利益について、実績を拝見すると、預貸業務の収益の伸び率が非常に大きかったかと思います。内容としては、凹凸がある項目もあるかと思いますが、今後、線形での高い伸びを期待してもよいのでしょうか?

中村:これまでは仕組みとして手数料はあっても、減免していた事例が多かったのですが、原則いただくような取組みから始めました。

この取組みは一巡できたと思っており、融資取扱手数料、金利を固定から変動に変える、あるいはその逆の手数料や、不動産関連の担保を取る時の手数料については、取引先に明確に示すようにしています。それが浸透してきたということで、今後も貸出ボリュームがある程度増えていけば、それに伴って手数料を頂戴できると考えています。

ただし、今後は法人ビジネスの手数料を増やしていかなければいけません。コストをかけてシステムや人材を投入して体制を整えていますので、そちらをさらに伸ばしていきたいと考えています。

関連銘柄

| 銘柄 | 株価 | 前日比 |

|---|---|---|

|

8600

|

853.0

(03/04)

|

-66.0

(-7.18%)

|

関連銘柄の最新ニュース

-

トモニHD(8600) 令和8年3月期 第3四半期決算短信〔日本基... 02/10 14:30

-

トモニHD、4-12月期(3Q累計)経常は10%減益で着地 02/10 14:30

-

トモニHD(8600) 自己株式の取得状況及び取得終了に関するお知らせ 02/02 14:30

-

トモニHD(8600) 自己株式の取得状況に関するお知らせ 01/06 14:30

-

新年、10万円以下で買える連続増益&低PER【プライム】編 <新春... 01/03 16:00

新着ニュース

新着ニュース一覧-

今日 03:30

-

今日 03:26

-

今日 03:22

-

今日 03:04