リズム、車載関連部品の受注堅調等で前年比増収 構造改革により利益は23年度を底に大幅回復予想、24年度は増配を計画

目次

湯本武夫氏:代表取締役社長の湯本です。日頃よりリズム株式会社に熱いご支援を賜り、心より御礼を申し上げます。また、ご多用の中、2024年3月期決算説明会にご参加いただき誠にありがとうございます。

本日の目次はスライドのとおりです。できるだけわかりやすいご説明を心掛けますので、何卒よろしくお願いいたします。

2023年度 業績概要

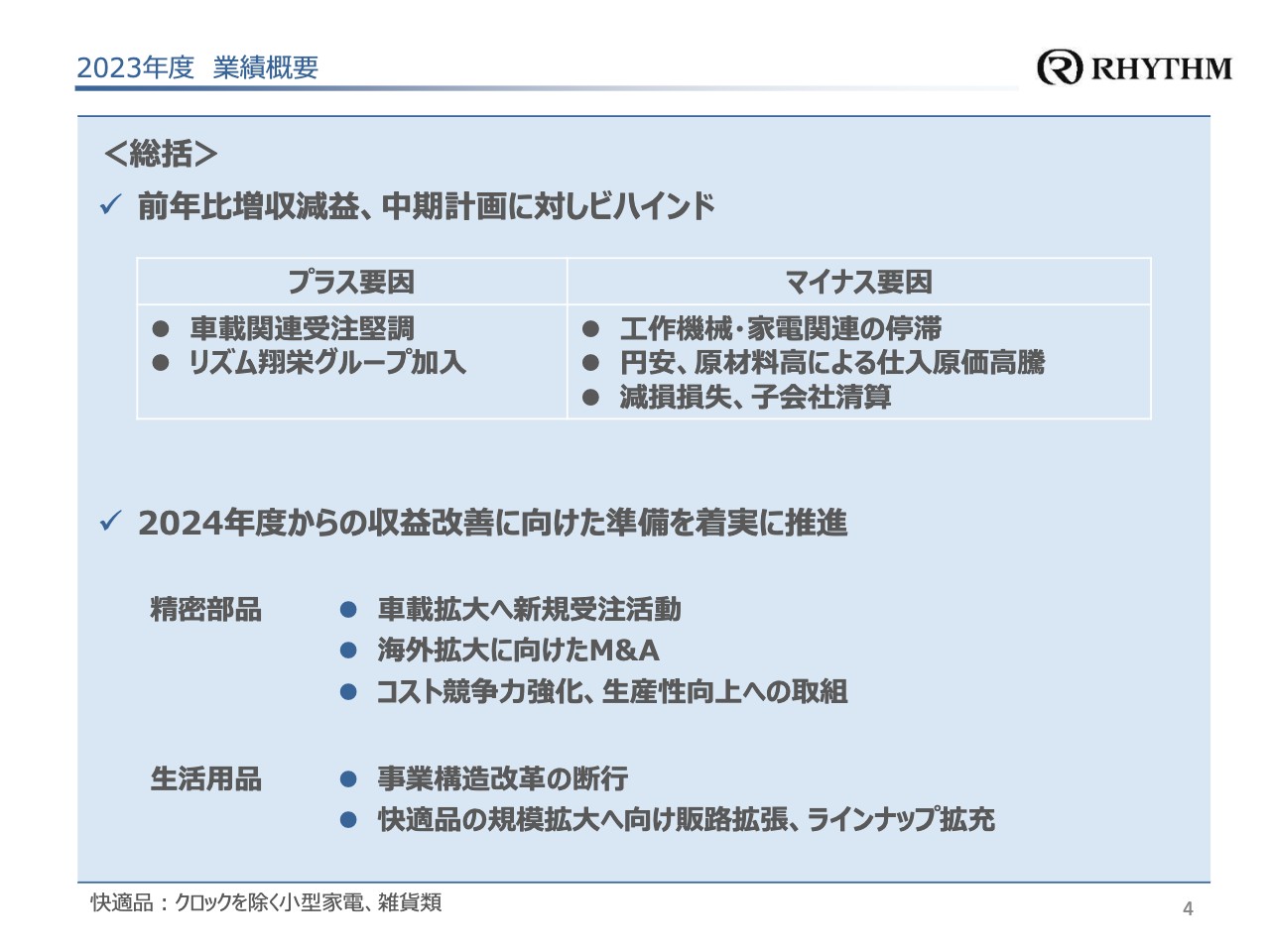

2023年度の業績概要です。2023年度は現中期経営計画の2年目にあたります。本中期経営計画は、2020年に行われたグループ3社の合併を踏まえ、事業の再建と強化を期して立案・スタートした計画です。そのため、実質は2021年度以降の4年にわたる中期経営計画となります。

中期経営計画の立案当初は、2021年度と2022年度に改革改善を進めることにより、2023年度には一定の成果が期待できると目論んでいました。しかし、特に利益面では計画との乖離が大きく出てしまい、みなさまのご期待に届かない結果となってしまいました。

主なプラス要因は、車載関連部品の受注堅調やリズム翔栄のグループ加入です。一方、主なマイナス要因としては、工作機械部品や家電関連部品の受注停滞、円安および原材料価格の高騰、減損損失、不採算子会社の清算等がありました。

業績においては成果発揮に至りませんでしたが、しかるべき改革は実行し、反転攻勢の準備を整えることができたと考えています。

精密部品事業では、車載部品を中心に中期的な拡大への新規受注活動を活発に行いました。また、海外の事業拡大に向けたM&Aのほか、生産性向上などのコスト削減強化策も実行しています。

生活用品事業では、最重要課題だった事業構造改革を断行しました。加えて、快適品の規模拡大に向けた販路の拡張やラインアップの拡充を実行し、重要な課題についての準備対応も行っています。

2023年度 連結業績

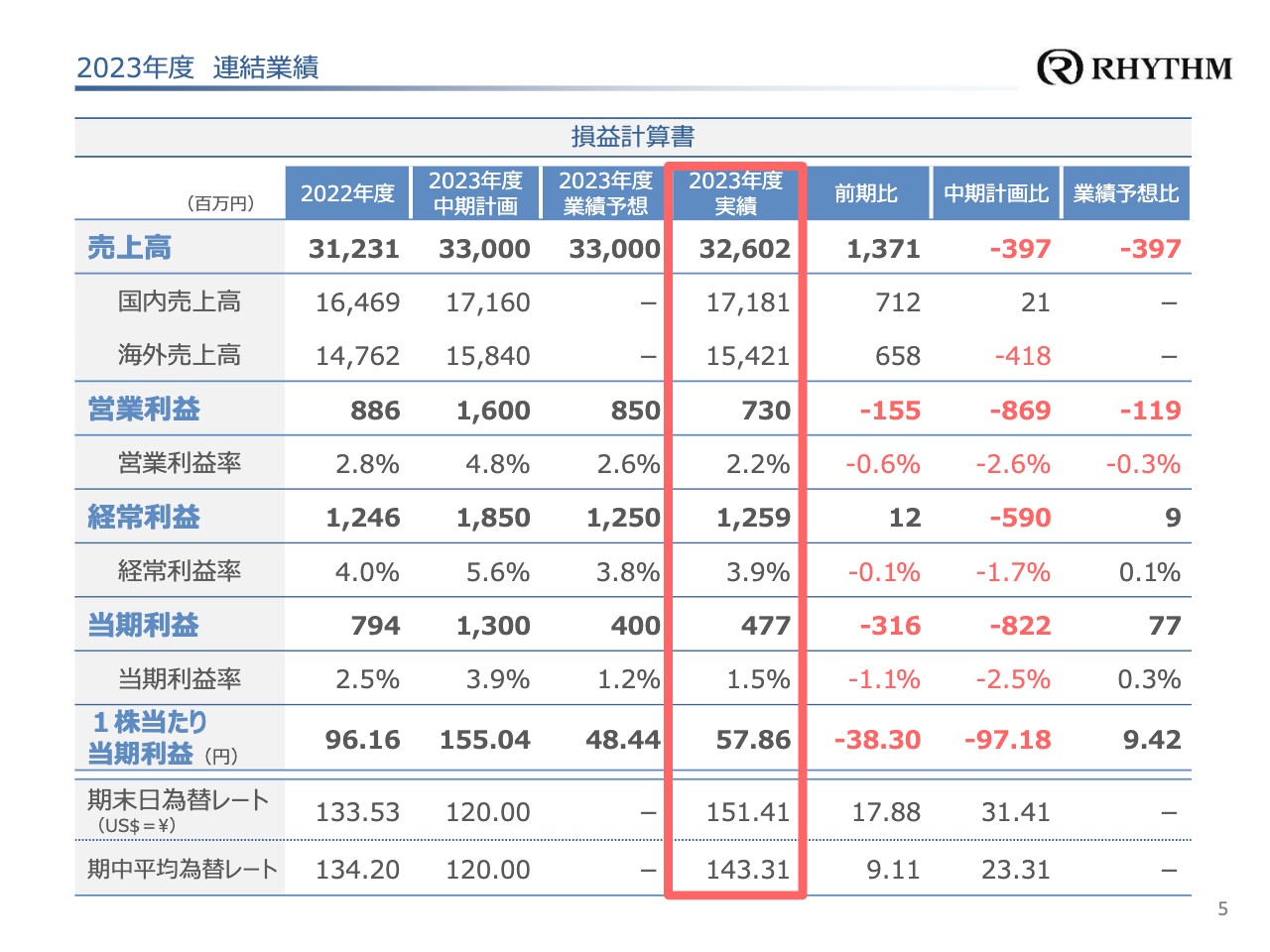

連結損益計算書です。売上高は前期比13億7,100万円増の326億200万円、営業利益は前期比1億5,500万円減の7億3,000万円となりました。

経常利益はおおむね前期並みを確保しましたが、当期利益は前期比3億1,600万円減の4億7,700万円となり、中期経営目標比では8億2,200万円のビハインドで着地しています。

2023年度 連結業績

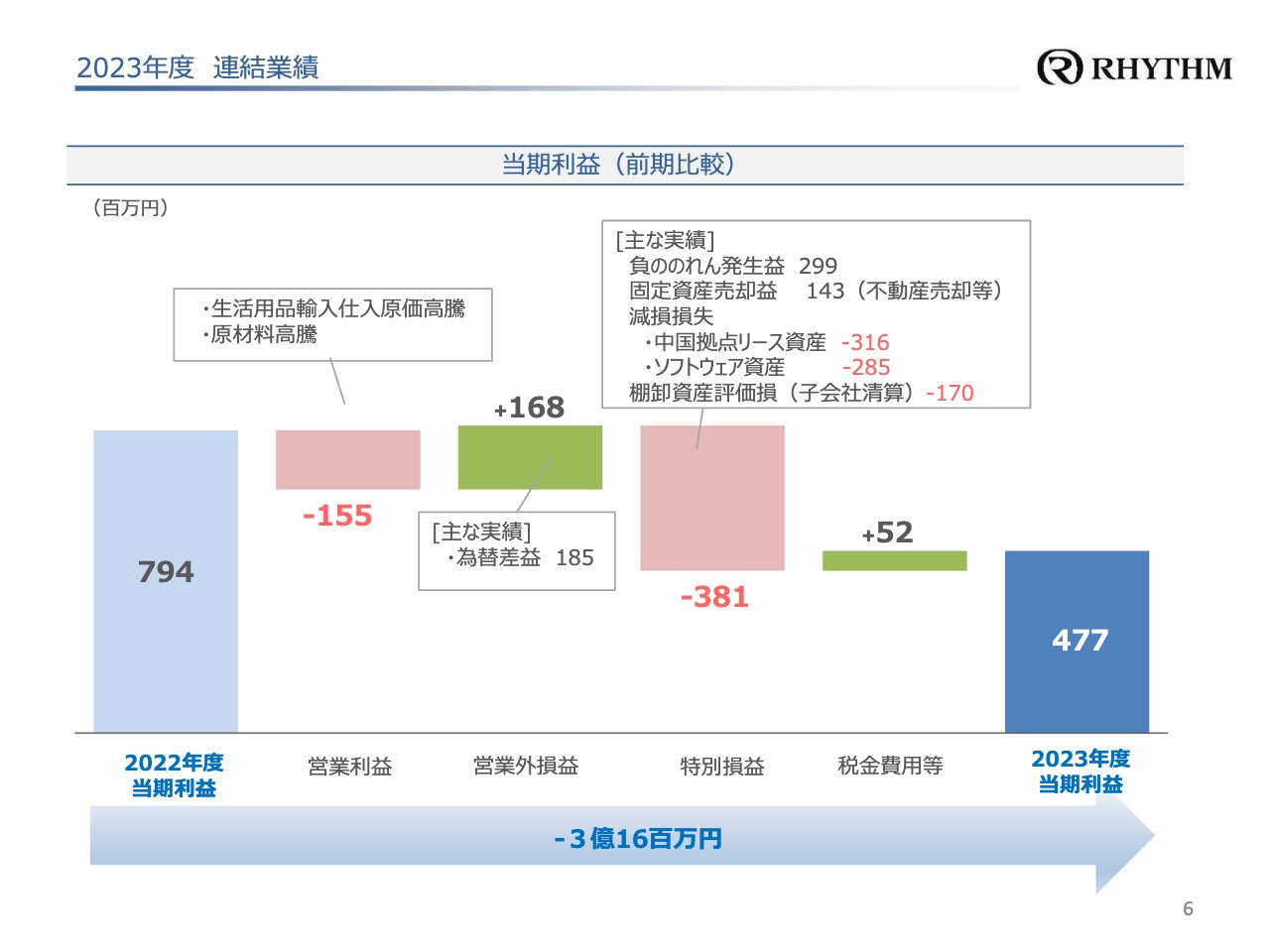

当期利益の前年比較です。主なマイナス要因は、生活用品事業における原材料価格の高騰や円安による原価高騰、減損損失や棚卸資産の評価損計上、不採算子会社の清算等で負の遺産を処理したことです。これらにより、当期利益は減少となりました。

2023年度 連結業績

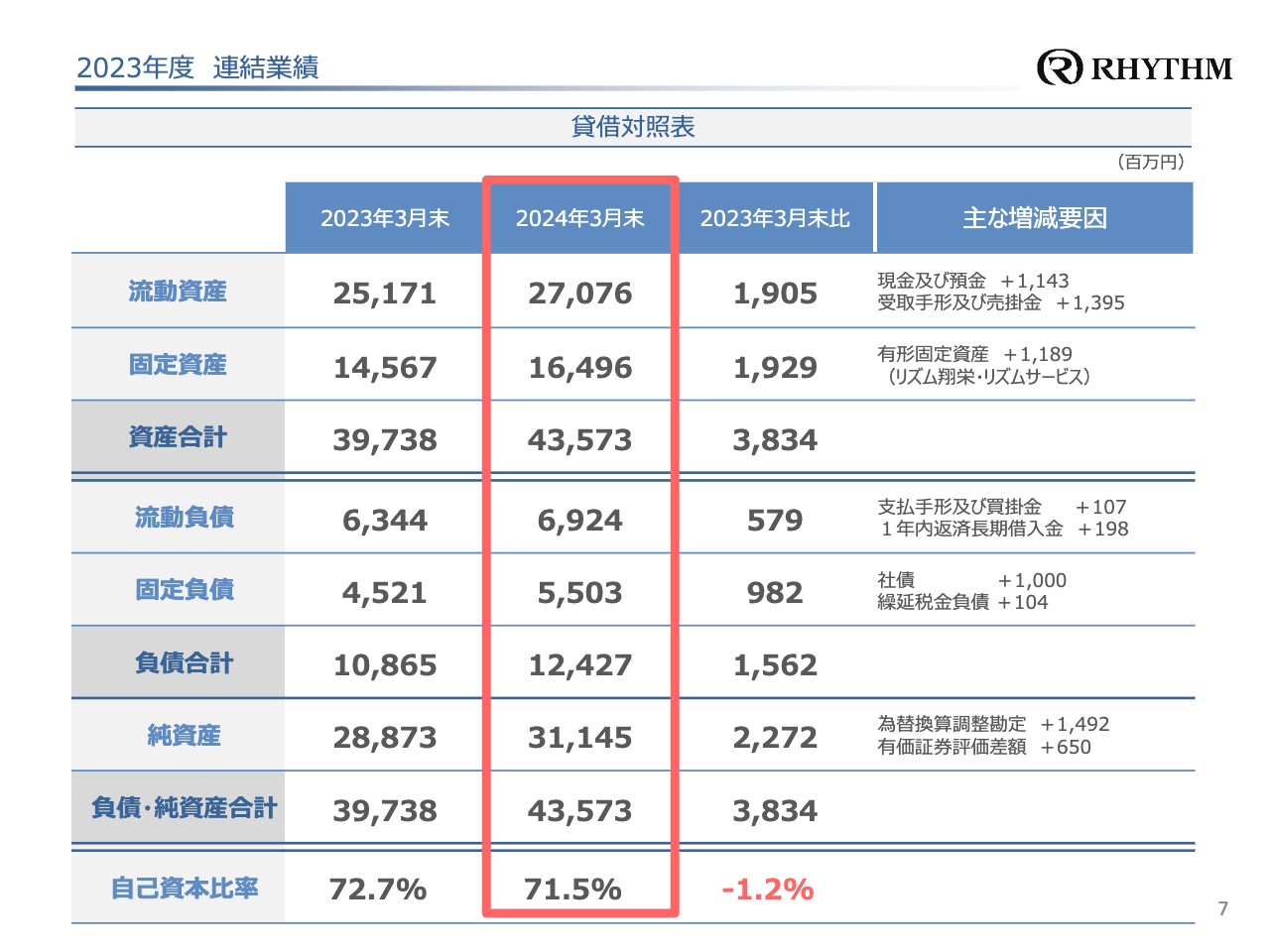

連結貸借対照表です。資産合計は435億7,300万円となりました。リズム翔栄のM&Aなどにより有形固定資産が増加し、前期比で38億3,400万円増加しています。

純資産合計は311億4,500万円となりました。為替換算調整勘定や有価証券評価差額の増加により、前期比で22億7,200万円増加しています。

2023年度 連結業績

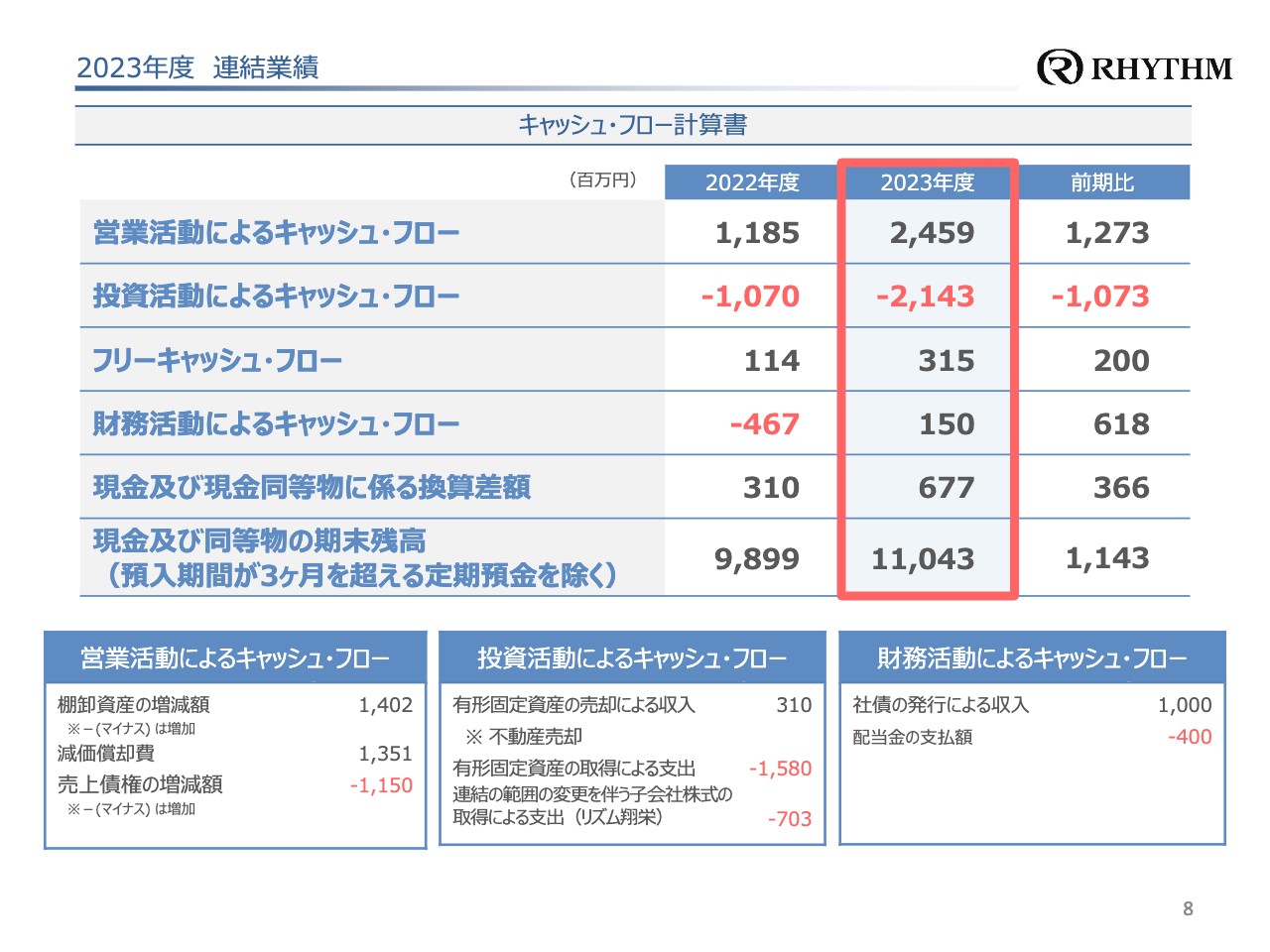

キャッシュ・フロー計算書です。現金及び同等物の期末残高は110億4,300万円で、前期比で11億4,300万円増加しています。在庫削減効果や遊休不動産の売却、社債発行などにより増加した一方で、リズム翔栄の取得や配当金の支出などがありました。

2023年度 連結業績 セグメント別

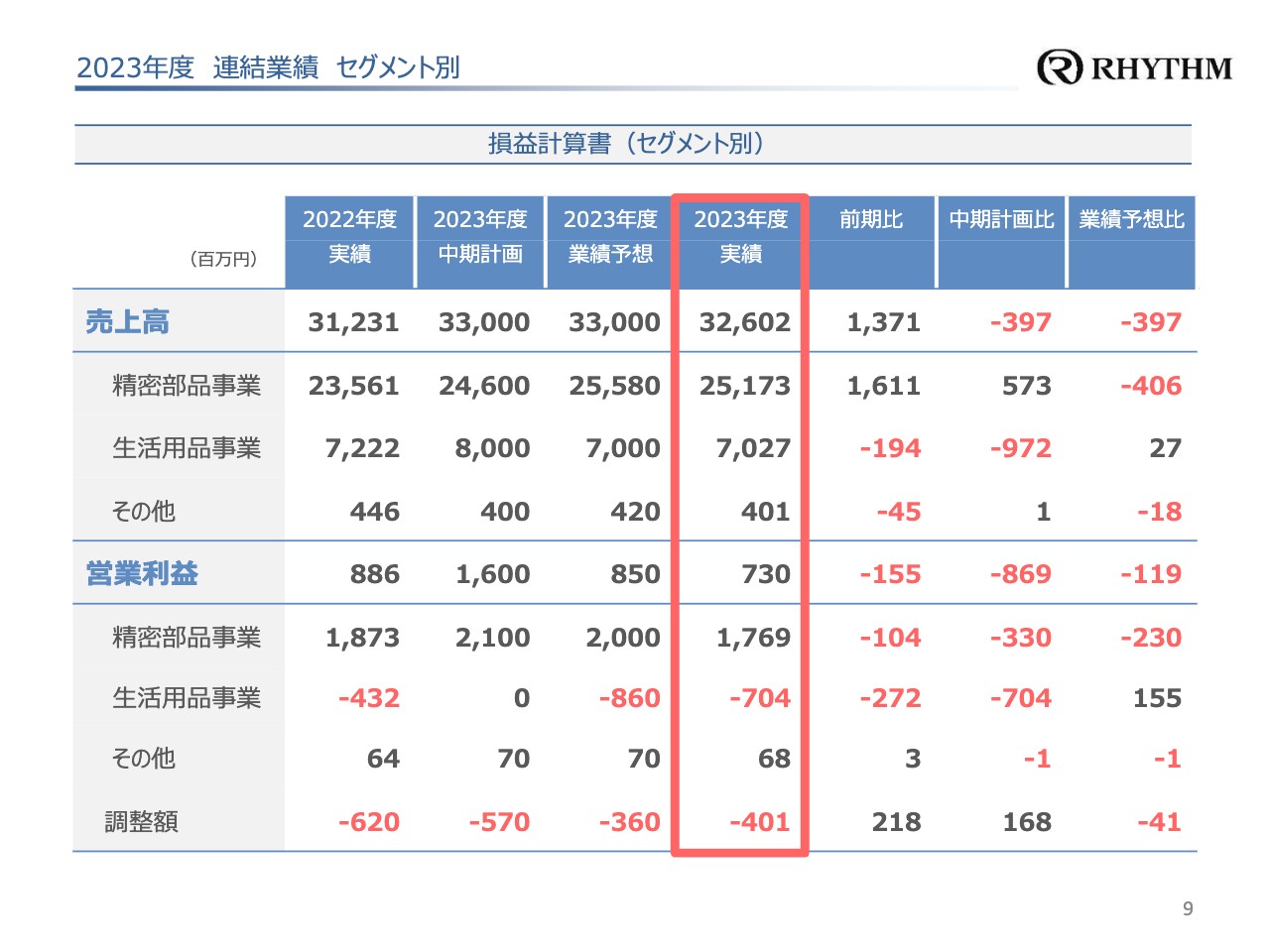

セグメント別の損益計算書です。まずは精密部品事業についてです。売上高は前期比16億1,100万円増の251億7,300万円で、中期計画比では増加、業績予想比では減少となりました。新型コロナウイルスという強い逆風の中、事前情報以上に受注の回復が遅れてしまったことが影響しています。

営業利益は前期比1億400万円減の17億6,900万円で、中期計画比では減益、業績予想比でも減益となりました。売上高の足踏みと製品ミックスの関係により、計画比で減少となってしまいました。

生活用品事業についてです。売上高は前期比1億9,400万円減の70億2,700万円で、中期計画比では大幅減、業績予想比はクリアとなりました。快適品の売上高拡大が遅れていますが、2023年下半期はクロックが善戦し、一部挽回しています。

営業利益はマイナス7億400万円と、赤字が拡大して大きな遅れとなってしまいました。評価損や、その他の改革に伴う遺産処理により大きな損失となりましたが、第4四半期では改革の効果も現れ、業績予想比では1億5,500万円を挽回して着地することができています。

2023年度 連結業績 セグメント別 ①精密部品事業

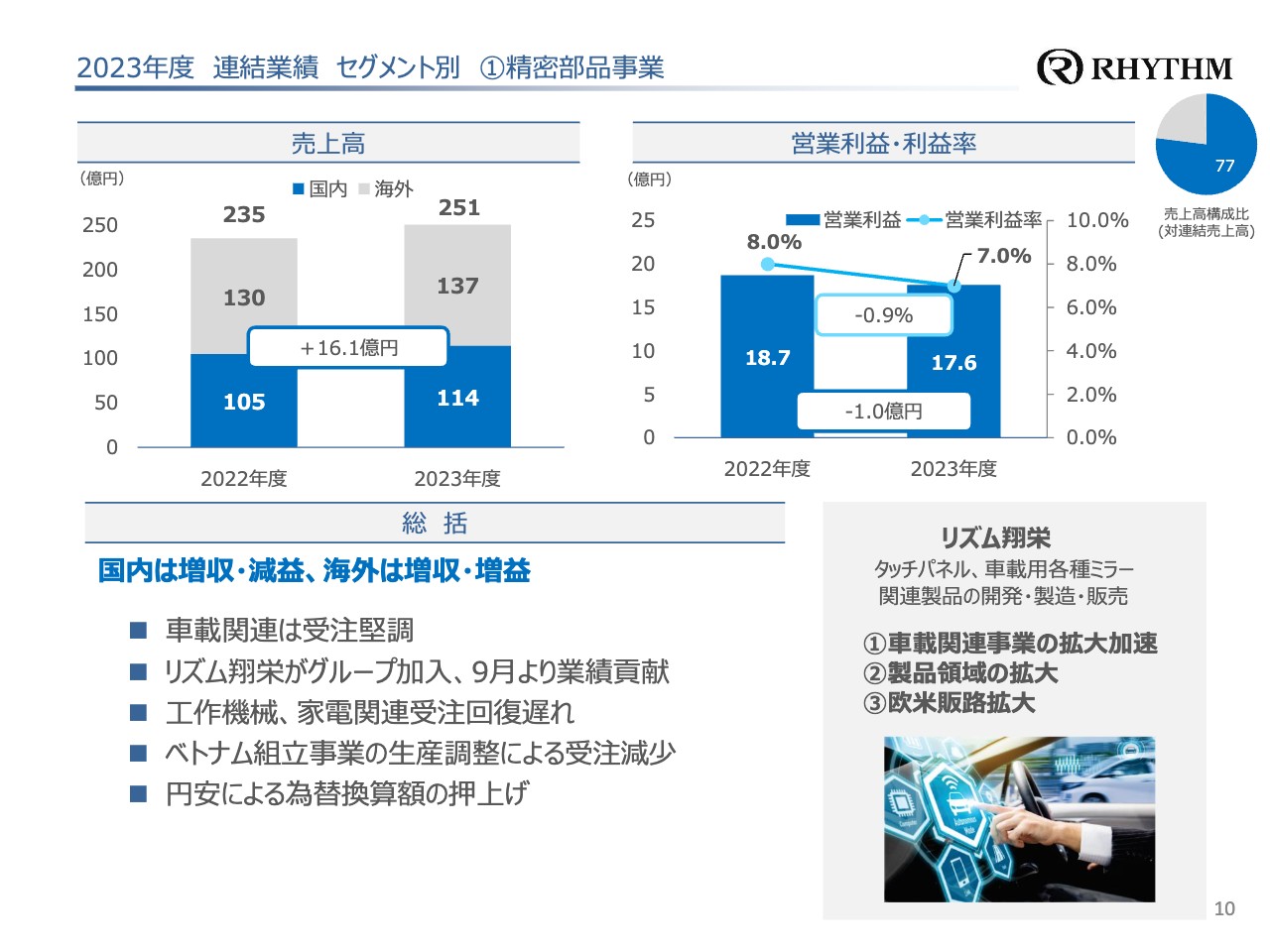

精密部品事業の業績です。売上高は、前期比16億1,000万円増の251億円となりました。リズム翔栄のグループ加入や円安による為替換算調整勘定の増額の一方で、全体の受注回復が大きく遅れました。

営業利益は、前期比1億円減の17億6,000万円となりました。売上高の足踏みや商品ミックスの関係で収益性が低下し、原材料高騰の価格転嫁についても若干遅れがありました。

2023年度 連結業績 セグメント別 ②生活用品事業

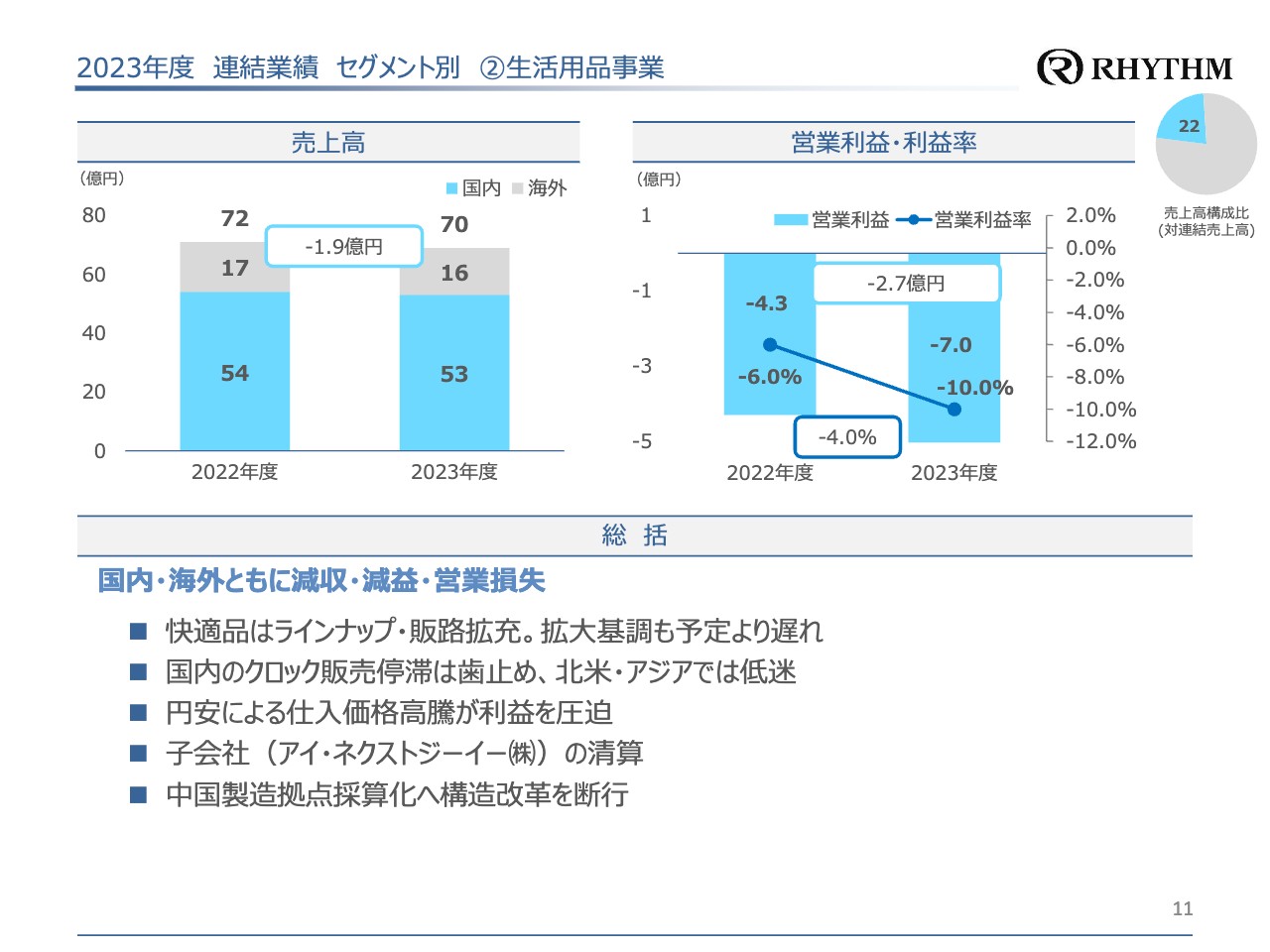

生活用品事業の業績です。本事業については、長期的なクロック事業の規模縮小の中で事業構造の変革・再編が大きく遅れ、業績不振が長らく続いていました。

2021年度以降は、クロック事業の構造変革と新製品群である快適品の事業構築という2つの大きな目標を掲げ、取り組んできました。2023年度は、その取り組みの3年目にあたります。

売上高は、前期比1億9,000万円減の70億円となりました。快適品における新製品開発の遅れに伴い、売上高の拡大にも遅れが生じました。国内外ともに苦戦する中、国内クロックでは製品の型番削減等の改革を実行し、下半期以降はシェアを挽回するなど善戦の傾向が出ています。

営業利益はマイナス7億円で、前期比2億7,000万円の赤字が増加しています。評価損やその他改革に伴う遺産処理が大きかったこと、快適品の売上拡大が遅れてしまったこと、円安進行による輸入原価の高騰などが要因です。

2023年度までに改革成果を出そうと考えていたものの、実行できず、3年間で改革するパワーが少し足りなかったと認めざるを得ません。しかしながら、改革策の実行についてはおおむね進めてきました。

2023年度 連結業績 セグメント別 ②生活用品事業

改革策の1つである、中国生産拠点の採算化改革についてご説明します。中国工場は主に生活用品事業の生産拠点ですが、生産高の減少によって原材料の高騰や人件費の上昇などの不採算が長期化していたため、2021年度以降改革に取り組んできました。

主な課題は、売上高の拡大、QCD強化と生産効率化、遅れていた固定費の削減です。2021年から2023年度の取り組みとして、売上高の拡大については、快適品の育成・拡大と中国国内への販売拡大に挑戦中です。

QCD強化については、2021年度から「ものづくり改革プロジェクト」を進め、ものづくりの基本から再生し直してきました。クロック製品群を絞り込んで重点化し、大幅なラインナップの見直しと減少を行っています。また、生産工程の改善や内外策の見直し、在庫の削減も実行しました。

固定費の削減については、工場のスペースを半分お返ししてスリム化しています。加えて、不要な設備はすべて整理・廃棄し、人員の最適化も進めてきました。

これらは、新しい製品群の育成という新たなチャレンジと同時進行していました。しかし、新型コロナウイルスの混乱によって多くの活動や改善が遅れ、2023年度において、ようやく可能な対策をほぼ実行することができました。

そのため2024年度は、採算化の成果が必ず計算できるところまで改善が見込めるようになりました。先ほどご紹介したように、2023年度の下期においても一部その成果が確認できています。

2024年度 業績予想

2024年度の業績予想です。スライドには、これまでの業績経過と2024年度の予想を記載しています。

売上高は、新型コロナウイルスによる苦戦の中で凹凸がありながらも、リズム翔栄のM&Aや為替換算効果などによって、ほぼ計画並みに推移することができました。2024年度の予想は355億円で、中期計画の初期目標値を確保できる見通しです。

営業利益は、生活用品事業の構造改革遅れにより2022年度と2023年度は不足状態でした。しかし、2024年度は先ほどご説明のとおり、諸々の改善成果を見込んでいます。

2024年度における改革成果のカギは、1つ目が車載部品の継続的な拡大、2つ目が2022年と2023年に停滞が続いた部品群の受注回復です。こちらについては、第2四半期頃からの回復が見込まれています。3つ目は快適品の本格的拡大、4つ目は生活用品事業の再構築です。

これらの成果実現のための準備は、おおむね整ったと考えています。

2024年度 業績予想

2024年度の業績予想です。連結売上高は前期比28億9,700万円増の355億円、営業利益は前期比10億6,900万円増の18億円の予想です。経常利益は20億円、当期利益は前期比7億2,200万円増の12億円を見込んでいます。

1株当たり当期利益も大幅に改善できると見ており、当初の中期計画目標には若干不足しているものの、当期利益は12億円以上を確保したいと考えています。

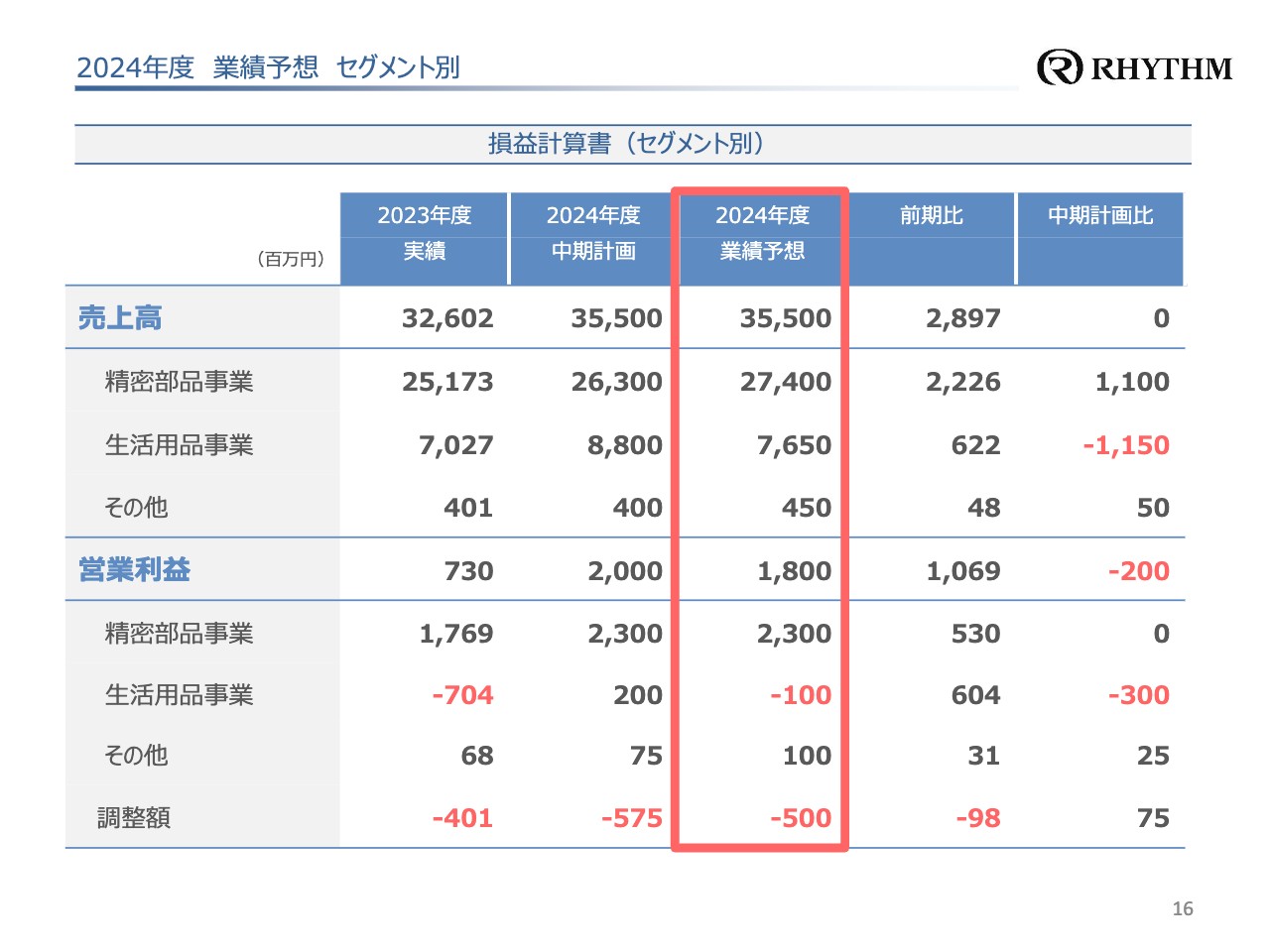

2024年度 業績予想 セグメント別

セグメント別の業績予想です。精密部品事業については、売上高は前期比22億2,600万円増の274億円、営業利益は前期比5億3,000万円増の23億円と予想しています。

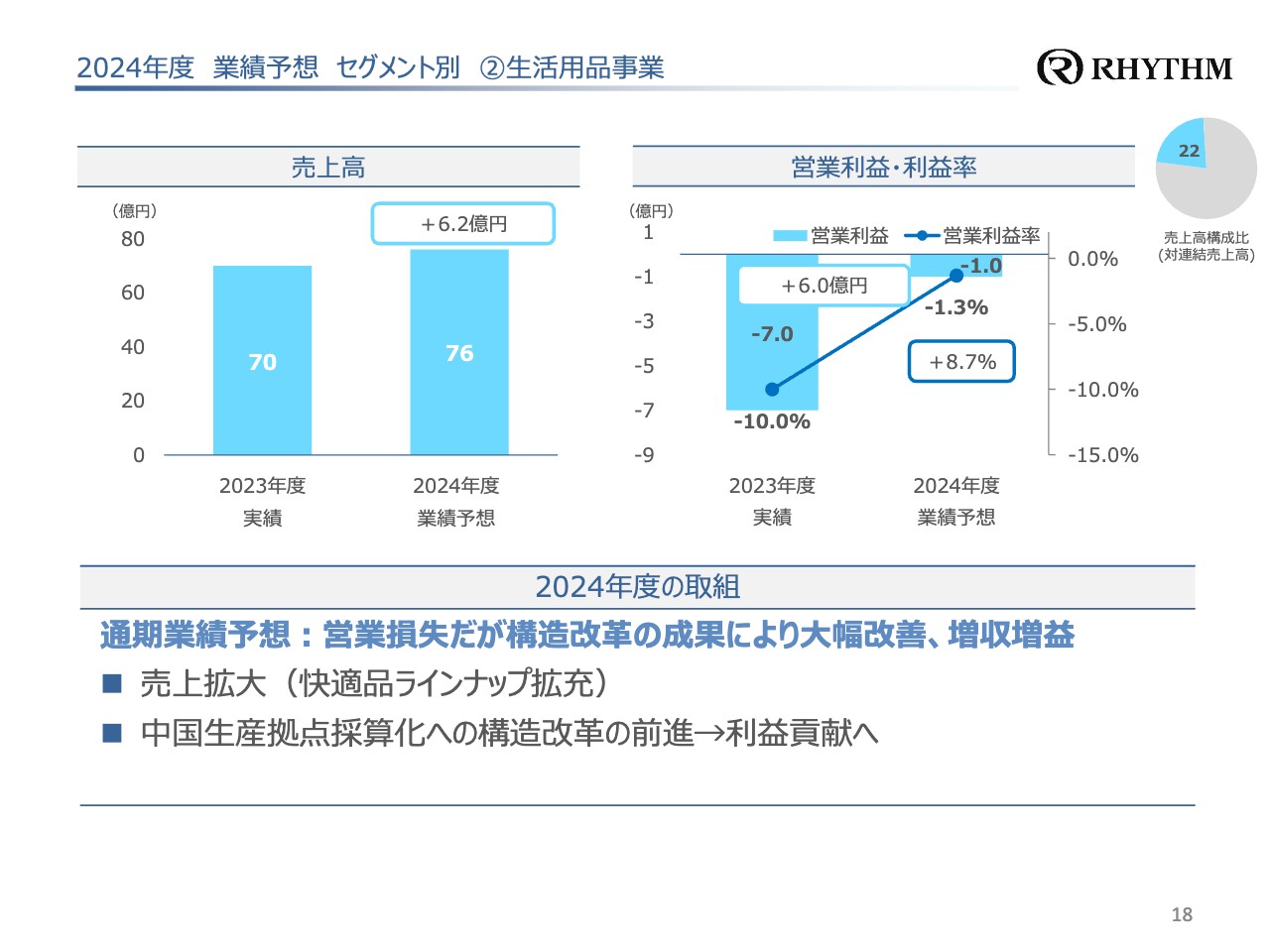

生活用品事業については、売上高は前期比6億2,200万円増の76億5,000万円の予想です。営業利益はマイナス1億円とわずかに赤字予想であるものの、前期比では6億400万円の改善を見込んでいます。

その他事業も含め、全体の営業利益は18億円と予想しています。

2024年度 業績予想 セグメント別 ①精密部品事業

精密部品事業の業績予想です。車載関連は、EV・HVを含めて引き続き順調な推移を見込んでいます。工作機械および家電関連品の受注停滞は、お客さまの在庫調整がほぼ完了したため、第2四半期以降に回復を見込んでいます。各社により若干の凹凸があるものの、すでに回復基調の取引先も増えてきました。

また、昨年9月にグループ加入したリズム翔栄が、今期は通年で業績に寄与します。前期は7ヶ月でした。欧州はじめ海外での拡大活動のほか、ベトナム生産拠点の統合などの生産体制強化も実行していきます。

営業利益は各製品群の受注安定化に伴って回復し、前期比130パーセントを見込んでいます。

2024年度 業績予想 セグメント別 ②生活用品事業

生活用品事業の業績予想です。2023年度までは快適品の拡大が遅れていたものの、実は強力なヒット商品を生み出すことができました。昨年から生産対応と販売政策を連携し、並行してその準備を進めており、今期は大幅な拡大企画を実行中です。

また、本年度はさらにラインナップの拡充を進め、1年遅れでいよいよ売上拡大が実現できる見通しです。本年度は為替影響などで若干の赤字が残る見通しですが、事業構造改革の成果を確実に発揮し、大幅な採算改善を見込んでいます。

2024年度 業績予想 セグメント別 ②生活用品事業

モバイルファンの拡販についてご説明します。こちらは昨年より市場で急激な支持をいただき、拡大しています。

模造品も発売されていますが、機能や性能に大きな差があります。当社オリジナルの2重反転ファンを採用し、コンパクトサイズでありながら大風量を実現しました。昨年から生産準備や販売政策などの細かなところまでいろいろな準備を重ね、現在は全社を挙げて拡販している最中です。

こちらのモバイルファンについては、前年の5倍以上の売上高を計画しています。

2024年度 業績予想 セグメント別 ②生活用品事業

その他の快適品ラインナップについてご説明します。2重反転ファンはモバイルファン以外の商品にも展開しており、当社の特許として拡大をどんどん進めていきたいと考えています。さらに、防水ポータブルスピーカーやマグネット式タブレットケースなどの拡充も進めています。

発売前でご案内できない製品もあるものの、いろいろな計画が進行中です。生活用品事業は、快適品の売上拡大によって収益拡大が実現できると見込んでいますので、一歩一歩、確実に成長させていきたいと考えています。

当社の快適品は、快適な生活をお手伝いすることを狙っています。用途に応じた機能・性能・デザインによって快適な時間を実感していただきたいと考え、他社製品とはひと味もふた味も違う狙いで企画・生産をしています。

当社製品を使用して快適さに満足され、当社のファンになってもらえることを期待しています。

中期経営計画進捗状況

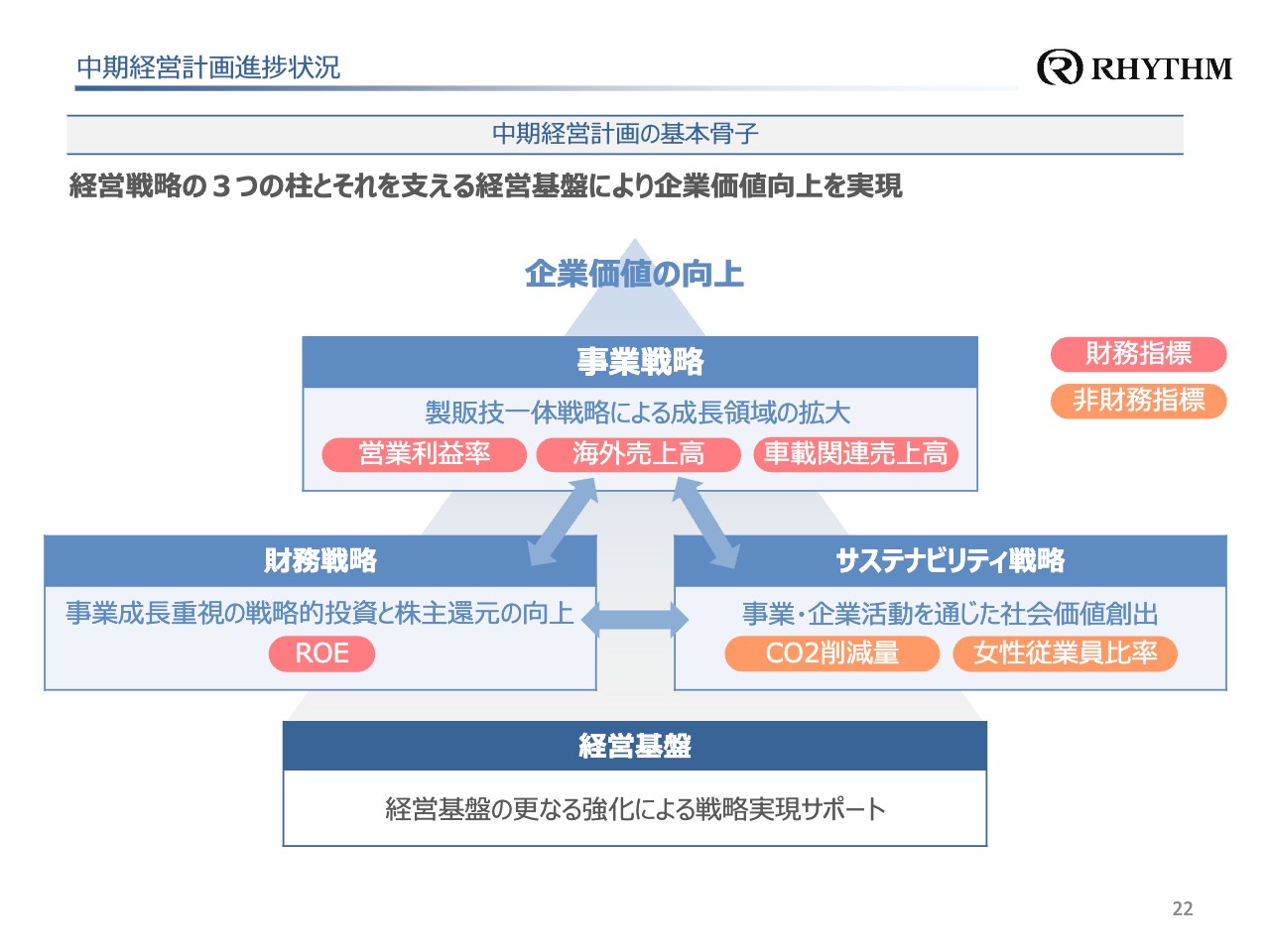

中期経営計画の進捗状況です。中期経営計画の骨子は、3つの戦略とそれを支える経営基盤で構成しました。事業戦略はものづくりの強化で事業の再建・成長をテーマにしています。

中期経営計画進捗状況

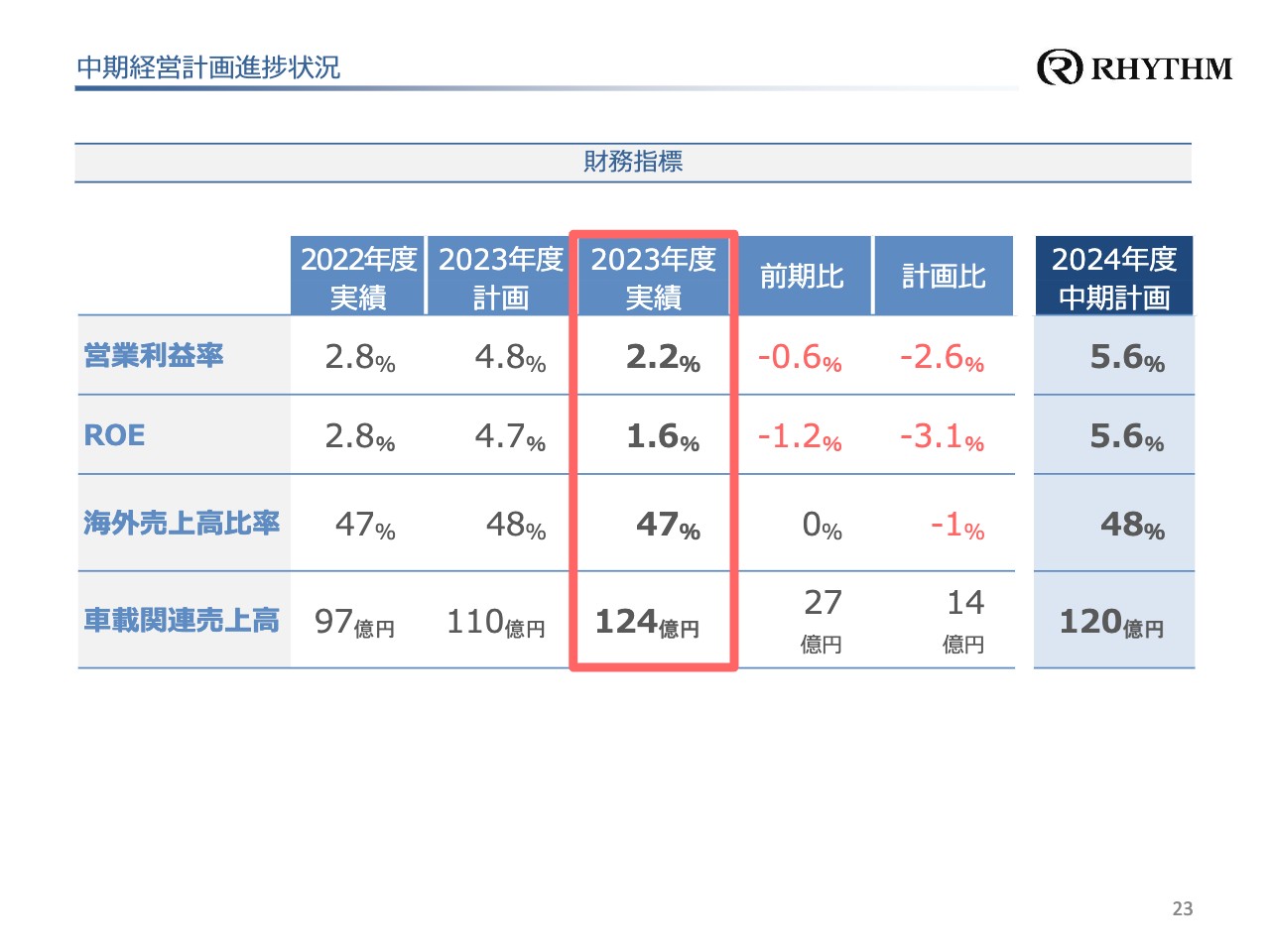

財務指標についてご説明します。中期経営計画期間中は、スライドに記載の4つの指標をKPIに設定して重点管理を行っています。

2023年度は営業利益が停滞していたため、営業利益率とROEが前期比、計画比ともに未達となりました。海外売上高比率は、前期比と同様の47パーセントです。車載関連売上高は124億円で、前期比では27億円増、計画比では14億円増となりました。こちらは、堅調な受注が続いたこととリズム翔栄のグループ加入が貢献しています。

設備投資・減価償却

設備投資と減価償却についてご説明します。2023年度は、生産性向上のための設備や物流倉庫の新設、太陽光パネルの導入など、総額で15億円の設備投資を行いました。中期経営計画の38億5,000万円に対し、2年累計で約75パーセントの進捗です。

2024年度は、さらなる生産性向上や省力化設備、生活用品事業における快適品の新商品開発を中心に、総額18億円の投資を予定しています。今後も、生産効率向上や技術強化を積極的に進めていきたいと考えています。

サステナビリティへの取組

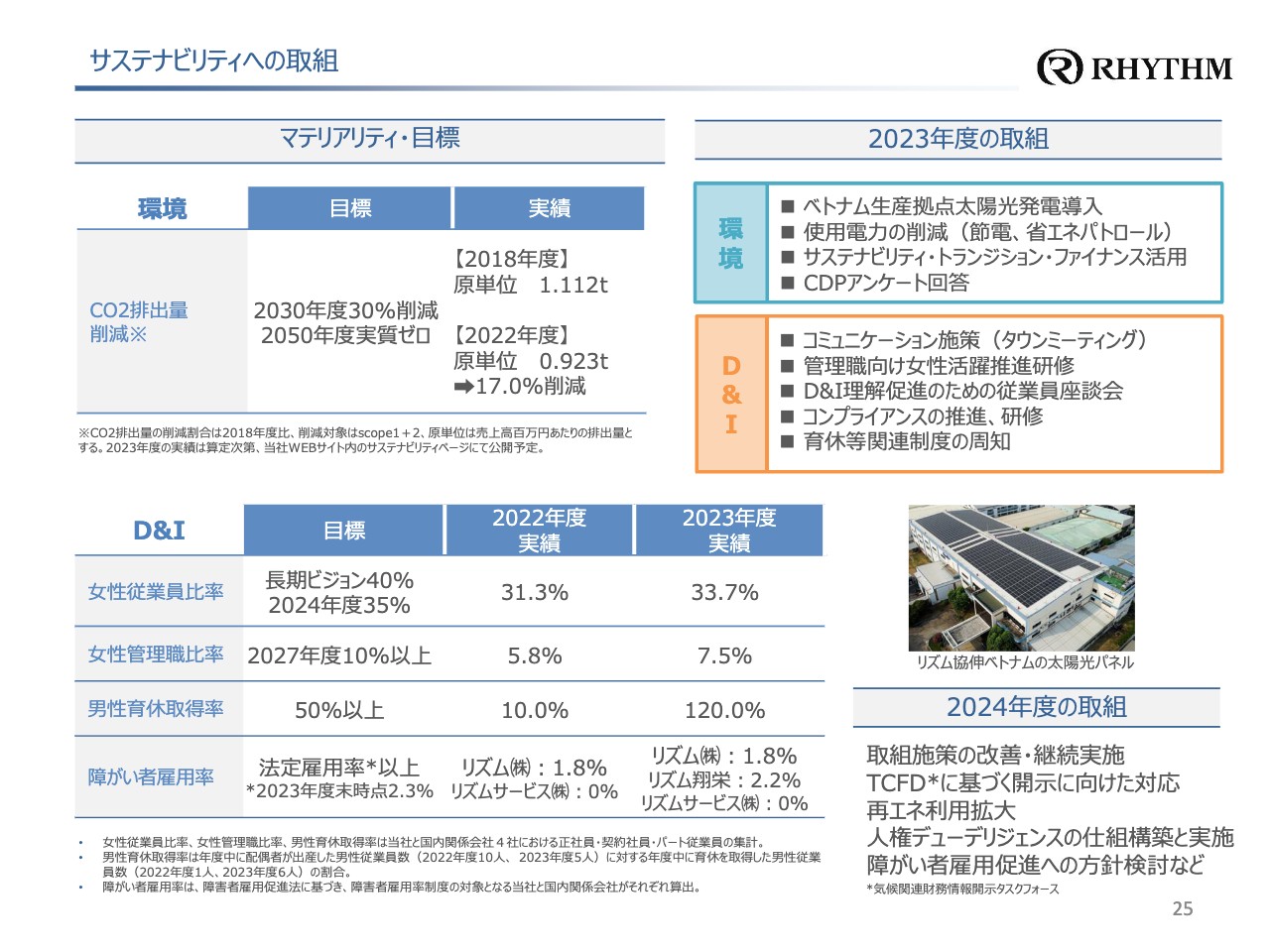

サステナビリティへの取り組みについてご説明します。当社は、環境とD&Iを重要課題に設定し、中期的な目標を定めています。主に、CO2排出量の削減や多様な人材が能力を発揮できる職場作り、女性の活躍に向けて、実績のモニタリングと評価を実施しています。

具体的には、環境面では太陽光発電の導入、全社一体での使用電力の削減などに取り組んでいます。D&Iでは、人権の尊重や多様な人材の活躍、働き方・風土改革等に向けて、コミュニケーション施策や研修等を実行しています。

2024年度もこれらの取り組みを継続し、サステナビリティへの取り組みを進化させていきたいと考えています。また、TCFDのフレームワークに沿った気候変動に関する財務情報開示についても、対応を進めていきます。

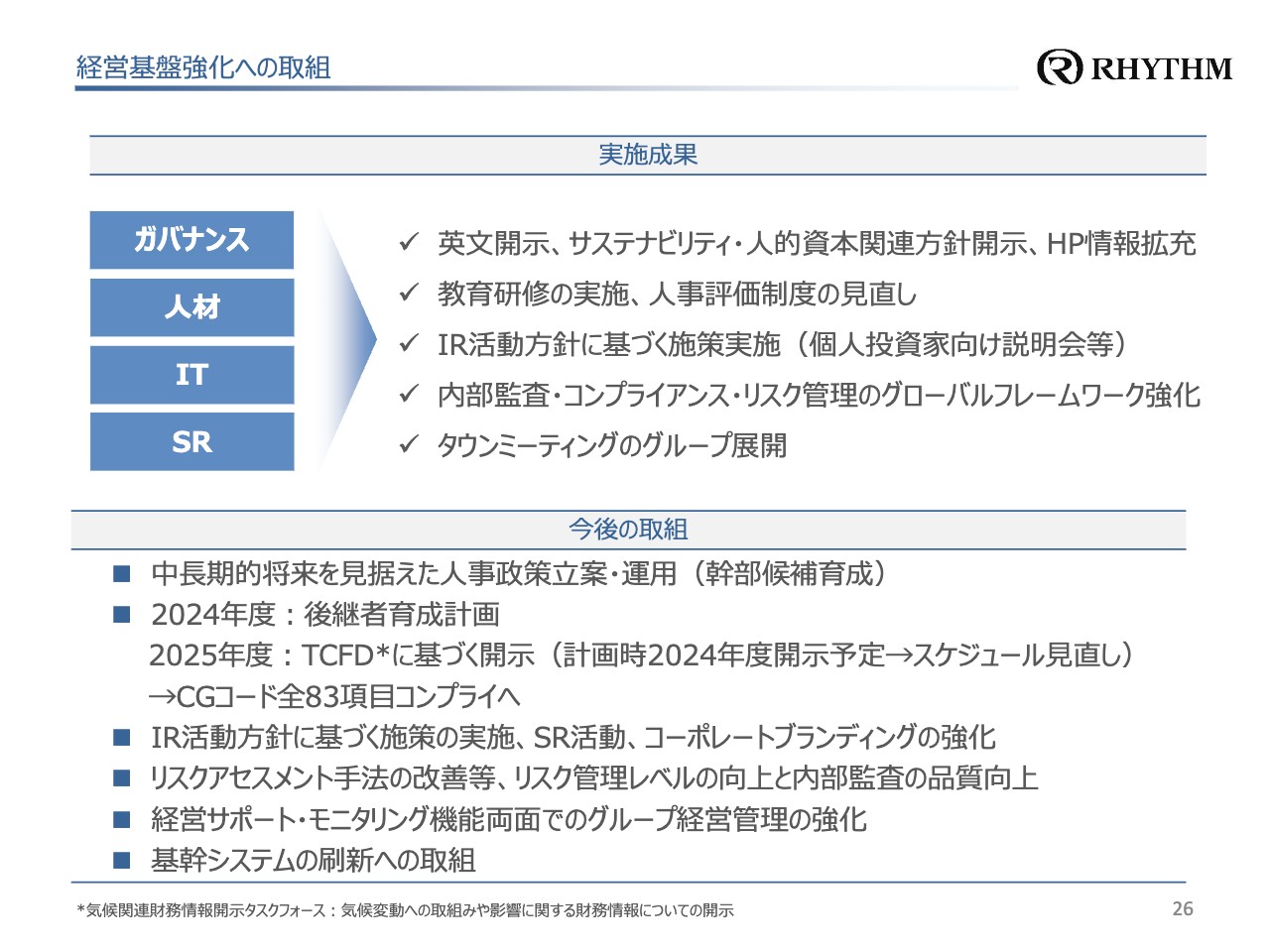

経営基盤強化への取組

経営基盤は、ガバナンス、人材、IT、SRなどの幅広いテーマにおいて強化を図っています。人事政策は、現在中期的な将来を見据えた刷新を進めており、人材育成に重点を置いて対応中です。

財務・資本政策、株主還元

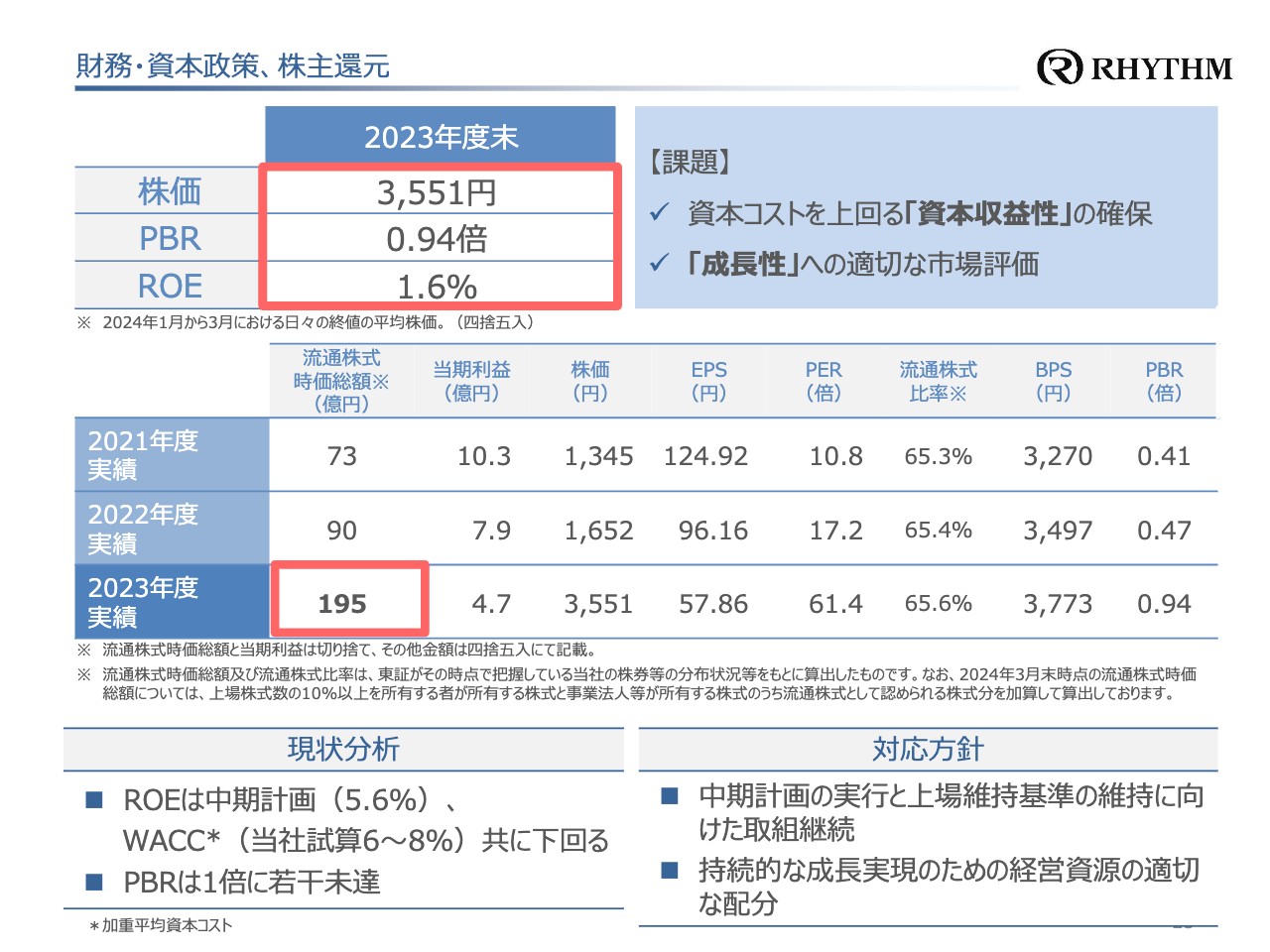

財務・資本政策と株主還元についてご説明します。当社は、資本コストを上回る資本収益性の確保と適切な市場評価を得ることが大きな課題であると認識しています。

中期計画におけるROE目標は5.6パーセントですが、現在はWACC目標も下回っており、ROE実績は1.6パーセントです。また、2023年度末のPBRも0.94倍と、1倍には若干未達となっています。

課題克服のためには利益の確保・拡大が最優先だと強く認識しています。中期経営計画の達成が最優先課題だと考えており、計画に最大限近づける努力を実行していきたいと考えています。

なお、プライム上場基準維持の経過措置適用については、このたびの流通時価総額が195億円となり適合しています。今後も適合基準向上に向け、取り組みを進めていきます。加えて、持続的な成長実現のために経営資源の適正な配分を実行し、資本コスト経営に取り組んでいきます。

財務・資本政策、株主還元

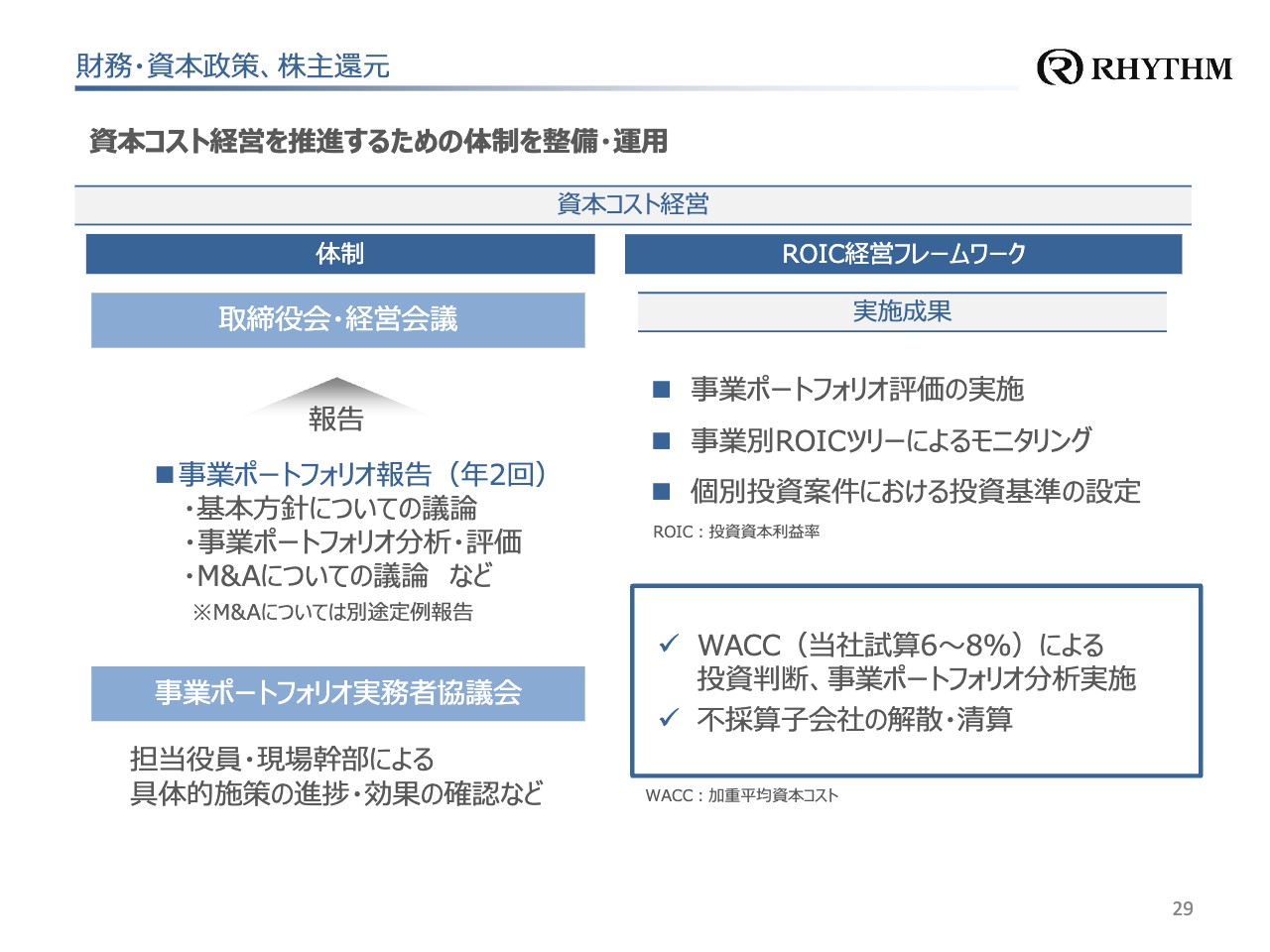

資本コスト経営の推進においては、スライドに記載のとおり推進体制を整備・運用しています。

当社では、WACCを6パーセントから8パーセントと試算し、こちらを基準に投資判断を行うと同時に、事業ポートフォリオの分析と評価を実施しています。これらの運用により、2023年度は生活用品事業でさまざまな改革を実施し、子会社の解散も実行しました。

財務・資本政策、株主還元

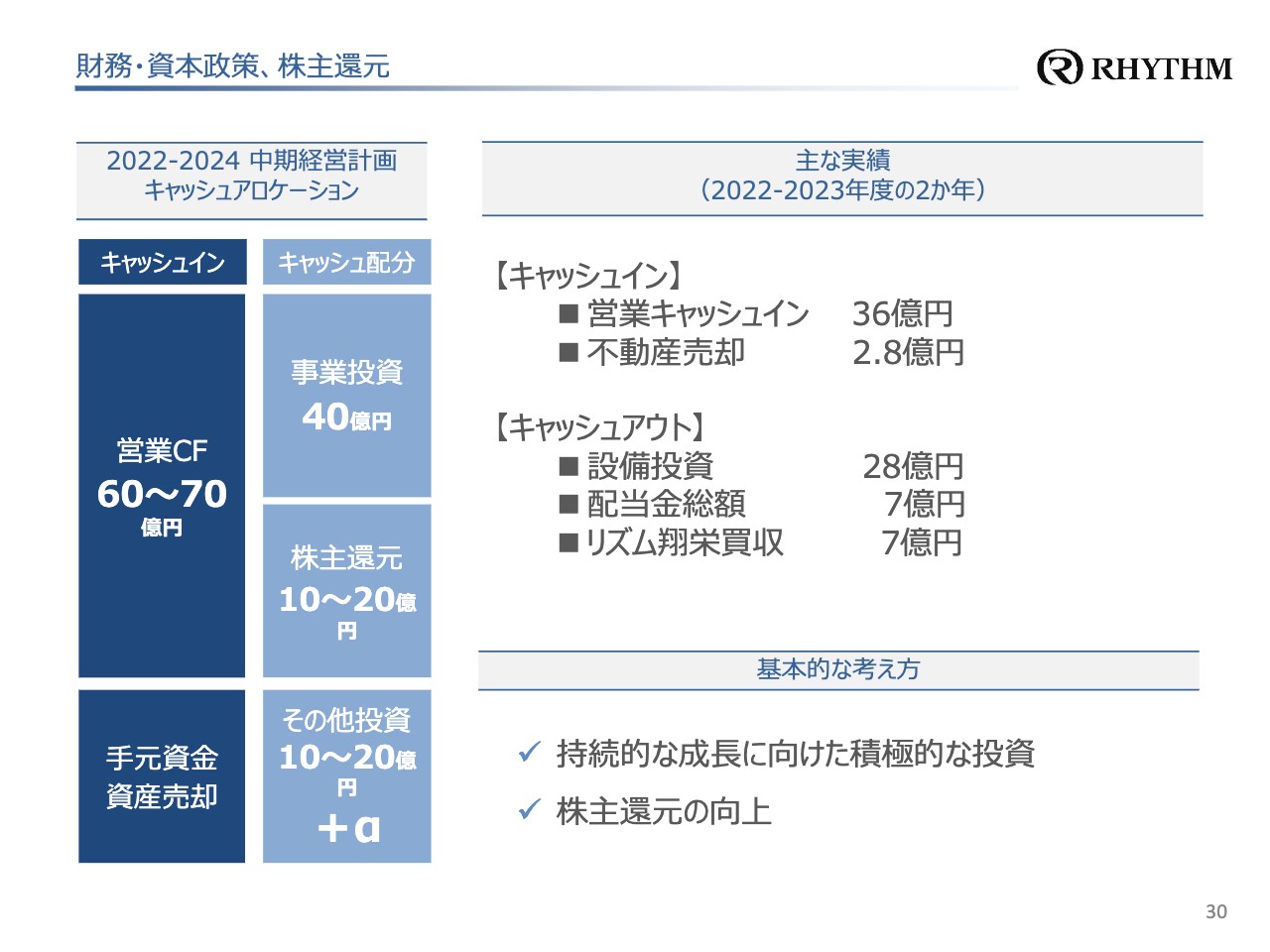

経営資源の配分についてです。スライド右側の表は、中期経営計画におけるキャッシュアロケーションを示しています。

キャッシュインとして、営業キャッシュ・フローの60億円から70億円に加え、手元資金の資産売却を行います。そちらをもとにしたキャッシュ配分は、事業投資に40億円、株主還元に10億円から20億円、その他投資に10億円から20億円プラスアルファとしています。

2022年度から2023年度の実績は、計画に対しておおむね予定どおりです。営業キャッシュ・フローは初年度に若干の遅れが生じましたが、2023年度は挽回して36億円となりました。また、不動産売却によって2億8,000万円のキャッシュインもありました。

これらの原資を活用し、事業成長に向けた設備投資に28億円、株主還元を強化した配当金総額7億円、M&A投資としてリズム翔栄の買収に7億円をキャッシュアウトしています。

今後も、持続的な成長に向けた積極的な投資と株主還元の向上をバランスよく進め、適正な経営資源の分配を行っていきたいと考えています。

財務・資本政策、株主還元

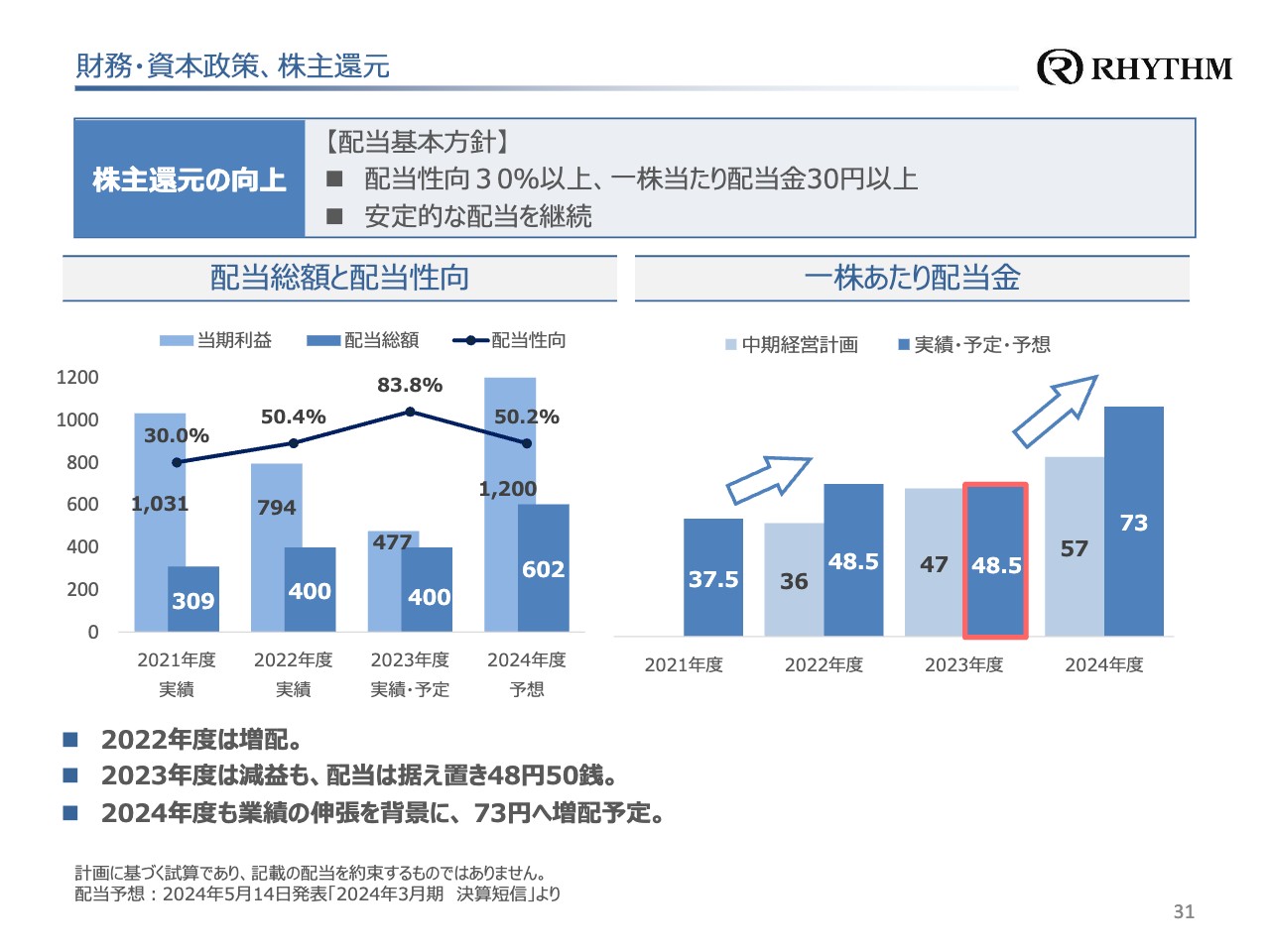

株主還元についてご説明します。当社では、配当性向30パーセント以上、1株あたり配当金を30円以上とし、安定的な配当を継続することを基本方針としています。

2022年度は2年連続で増配を実施し、配当性向50.4パーセント、1株あたり配当金は48円50銭でした。2023年度の配当金については、株主提案を頂戴していますが、さまざまな検討や議論を行った結果、48円50銭を継続したいと考えています。

業績は前期比で減益となりましたが、株主還元の重要性を鑑み、前期と同水準を維持することとしました。2024年度も、現在目標としている当期利益12億円を確保し、73円とさらなる増配を予定したいと思っています。

以上で、2024年3月期決算についてのご説明を終わります。期待を裏切るかたちとなった2023年度でしたが、2024年度は必ず期待に沿えるよう努めていきます。今後とも変わらぬご指導・ご支援をいただきますよう、よろしくお願いいたします。

関連銘柄

| 銘柄 | 株価 | 前日比 |

|---|---|---|

|

7769

|

4,045.0

(15:30)

|

-15.0

(-0.36%)

|

関連銘柄の最新ニュース

-

リズム(7769) 連結子会社間の合併に関するお知らせ 01/28 16:00

-

[PTS]ナイトタイムセッション17時30分時点 上昇159銘柄・... 01/14 17:33

-

出来高変化率ランキング(9時台)~象印マホービン、Defコンサルな... 2025/12/23

-

出来高変化率ランキング(9時台)~カナモト、月島HDなどがランクイン 2025/12/08

-

リズム、上期は前年比営業利益+193%増、当期利益+437%を達成... 2025/12/05

「#配当」 の最新ニュース

新着ニュース

新着ニュース一覧-

今日 22:00

-

今日 21:40

-

今日 21:10

-

今日 21:08