【QAあり】ヤマイチ・ユニハイムエステート、 前年比で増収減益となるも計画利益は達成 高利益率の法人向け不動産販売が堅調に推移

2024年3月期決算説明

山田茂氏(以下、山田茂):代表取締役社長の山田です。ただいまより、2024年3月期決算説明会を開催します。まずは2024年3月期決算について、当社専務取締役よりご説明します。

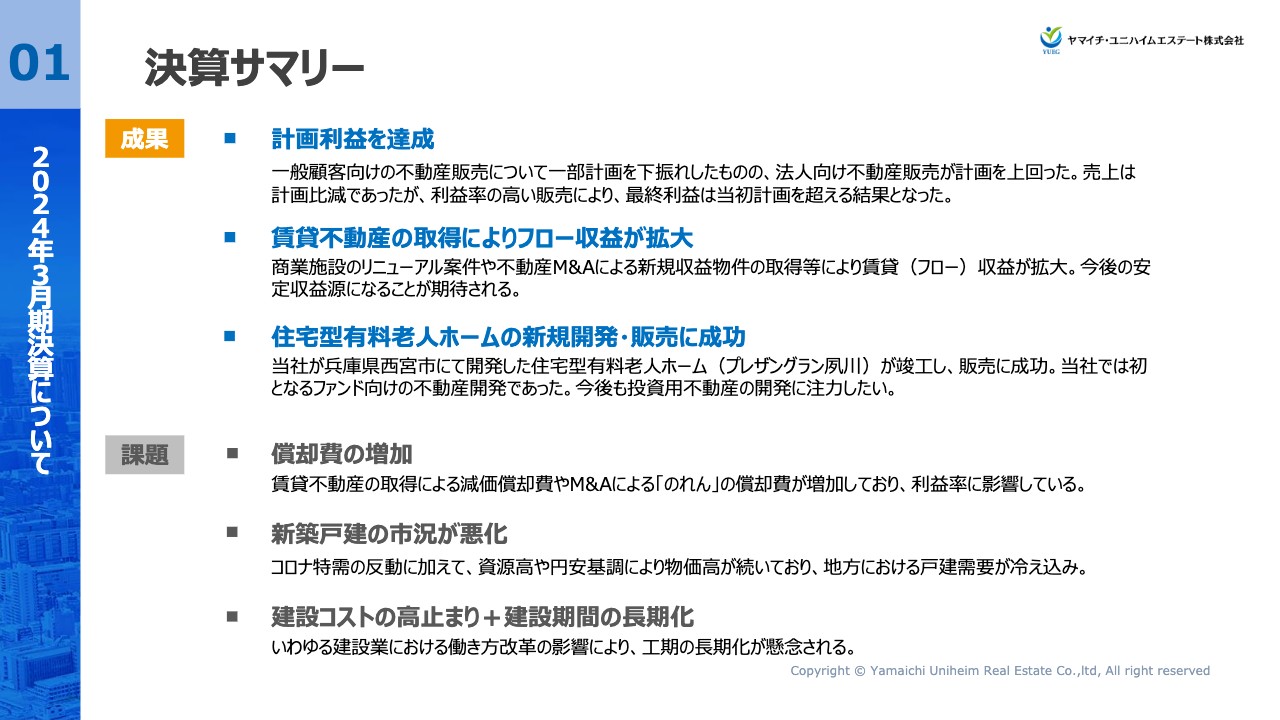

決算サマリー

山田裕之氏(以下、山田裕):専務取締役経営企画本部長の山田です。2024年3月期決算について、ポイントをご説明します。決算サマリーでは、成果を3点挙げています。

1つ目は、計画利益の達成です。一部計画を下振れしたものの、法人向け不動産販売は計画を上回りました。売上高は計画比減でしたが、最終利益は計画を達成できました。

2つ目は、賃貸不動産の取得の成功により、フロー収益が拡大しました。商業施設のリニューアル案件や不動産M&Aにより、賃貸収益の上積みができました。

3つ目は、住宅型有料老人ホームの新規開発と販売に成功しました。当社では今まで取り組んでこなかった、ファンド向けの不動産開発に成功しました。

課題も3点挙げています。1つ目は、償却費の増加です。賃貸不動産の取得やM&Aによるのれんの償却費が増加し、見た目の利益率に影響が出ています。

2つ目は、新築戸建の市況が非常に悪化しています。当社だけでなく、業界全体でかなり厳しい状況が続いていると認識しています。

3つ目も業界全体の問題ですが、建設コストの高止まりと、2024年から施行された建設業における働き方改革の影響です。特に、大きな建設案件の工期の長期化が懸念として挙げられます。

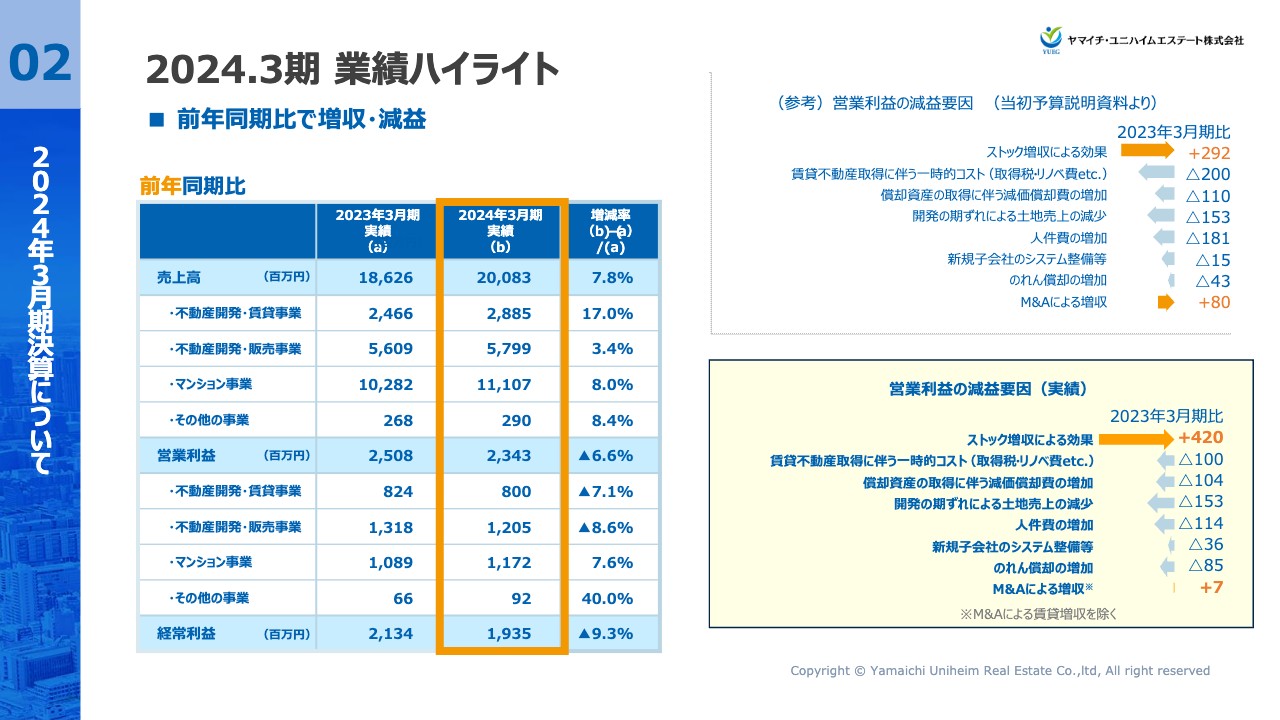

2024.3期 業績ハイライト

業績ハイライトです。スライドには、前年同期比の数字を掲載しています。売上高は、前年比7.8パーセント増の200億8,300万円でした。営業利益は前年比6.6パーセント減の23億4,300万円、経常利益は前年比9.3パーセント減の19億3,500万円となっています。

前年と比べて減益となった理由は、スライドの右側に記載しているとおりです。増収要因にストックの増収効果やM&Aによる増収が挙げられる一方で、償却コストや不動産取得に伴う一時的な手数料などの費用がかかったことが、減益要因となっています。

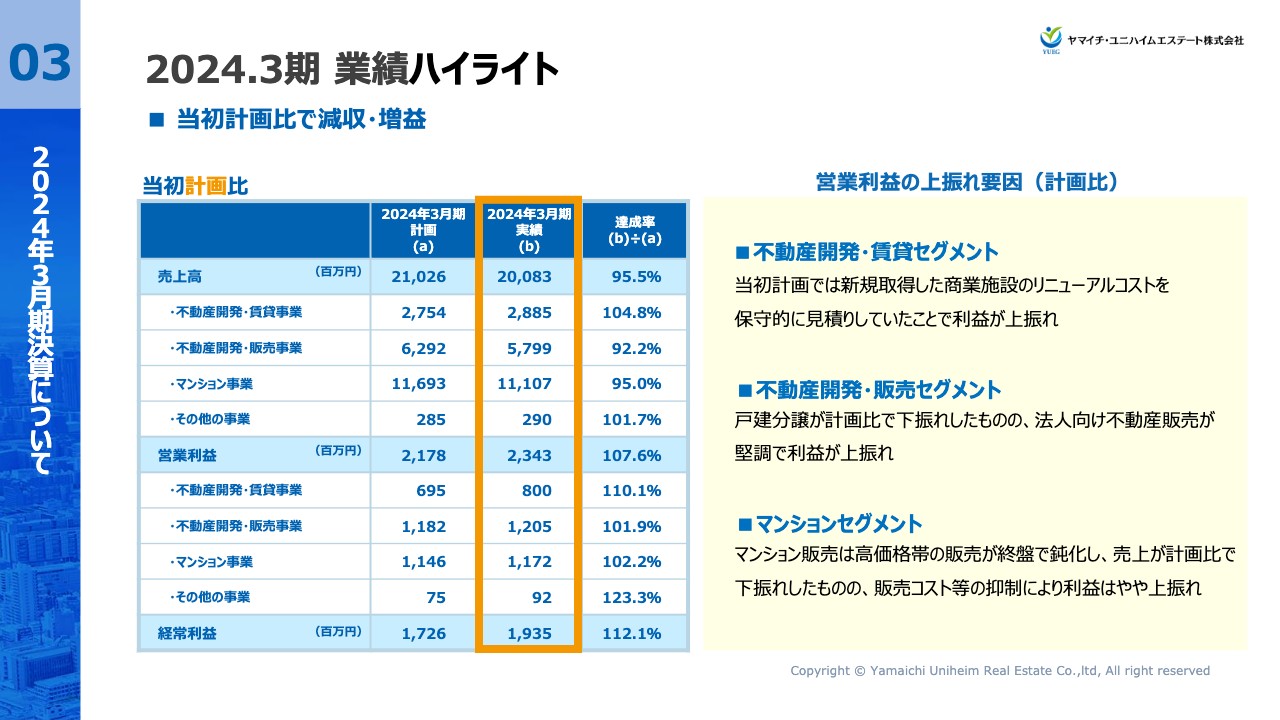

2024.3期 業績ハイライト

計画比は増益となっています。売上高は少し下振れたものの、利益は計画を達成することができました。売上高が計画未達となった主な理由は、小売や不動産の個人向け戸建分譲、マンションの販売が少し未達になった点が挙げられます。

営業利益が上振れた理由は、不動産開発・賃貸事業において、商業施設のリニューアルコストを保守的に見積もっていたためです。不動産開発・販売事業は個人向けの販売が少し下振れましたが、法人向けの販売が堅調に推移し、利益率が高い案件が進んだため、上振れました。

マンション事業は概ね計画通り進捗しましたが、終盤で高価格帯かつ比較的大きな面積帯の商品が少し鈍化し、売上高は下振れとなっています。販売コストは保守的に見積もっていたため、営業利益は上振れました。

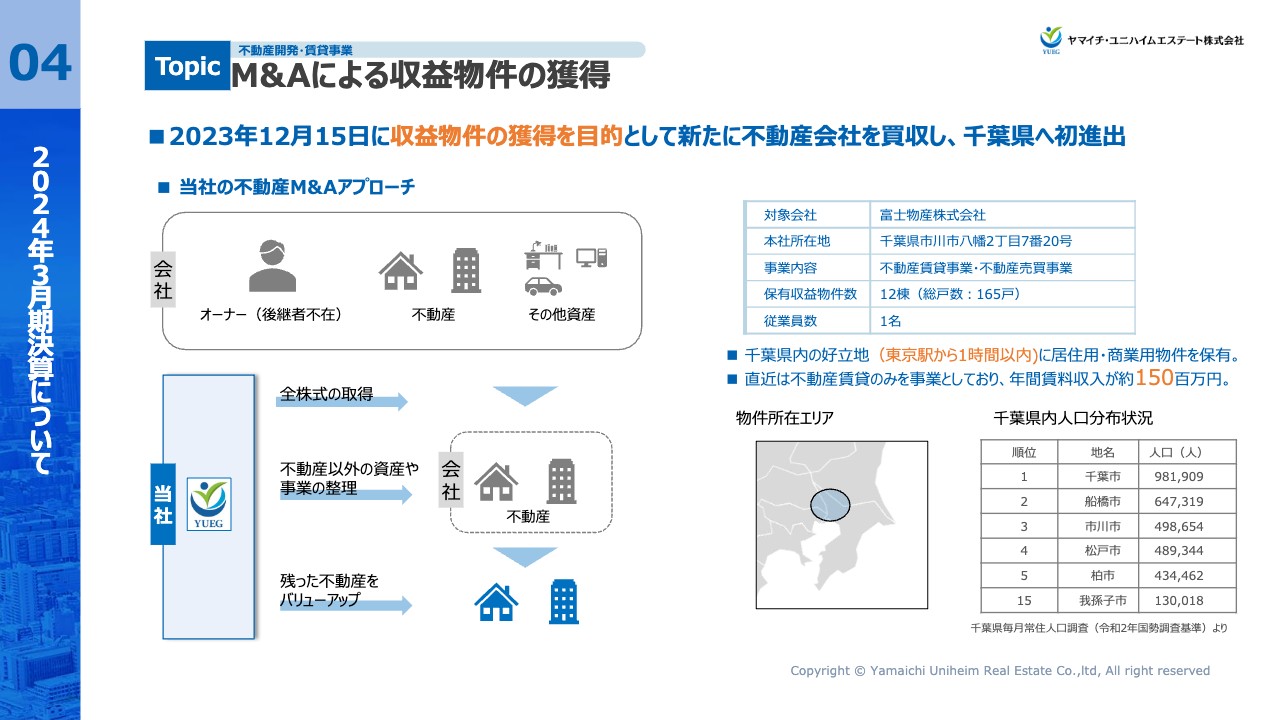

M&Aによる収益物件の獲得

前期のトピックをご紹介します。

まずは、M&Aによる収益不動産の獲得についてご説明します。昨年末に、収益物件の獲得を目的として、千葉県市川市を拠点とする富士物産を買収しました。

スライドの左側には、本件のアプローチ方法を記載しています。対象会社は、オーナー会社です。後継者が不在のためいつかは会社を処分しなければならない状況であり、不動産とその他の資産を有していました。

そこで当社がM&Aによって株式を取得し、不動産以外の資産や事業の整理を行い、最終的に不動産だけに仕上げ、現在は残った不動産をバリューアップしているところです。最近はこのような「不動産M&A」と呼ばれるアプローチに注力しており、昨年は順調に進みました。

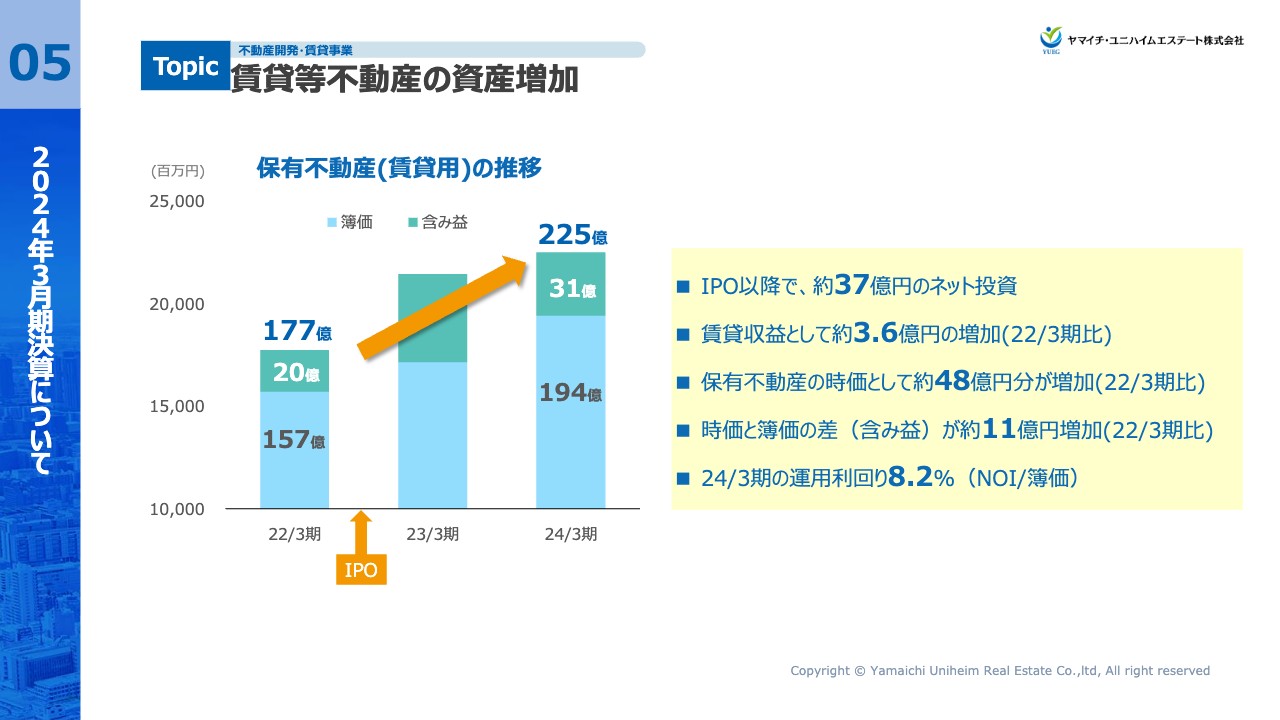

賃貸等不動産の資産増加

賃貸不動産の資産が順調に積み上がっています。当社は2022年6月に新規上場しましたが、簿価は当時の157億円から2024年3月期には194億円まで積み上がり、含み益を約11億円増加させることに成功しています。

今後も賃貸不動産を順調に積み上げ、安定収益の基盤としたいと考えています。

法人向け事業用の土地販売

不動産開発・販売事業のトピックスです。当社が得意とする素地からの開発、あるいは跡地の開発案件で、法人向けの土地販売が好調に推移しました。スライド上段に掲載しているのは、少し前から行っていた和歌山県の案件です。

スライド下段は、東京都東村山市の案件です。土地を取得し、事業会社に売却することに成功しました。関東においても、当社の得意なパターンがうまく進んでいる状況です。

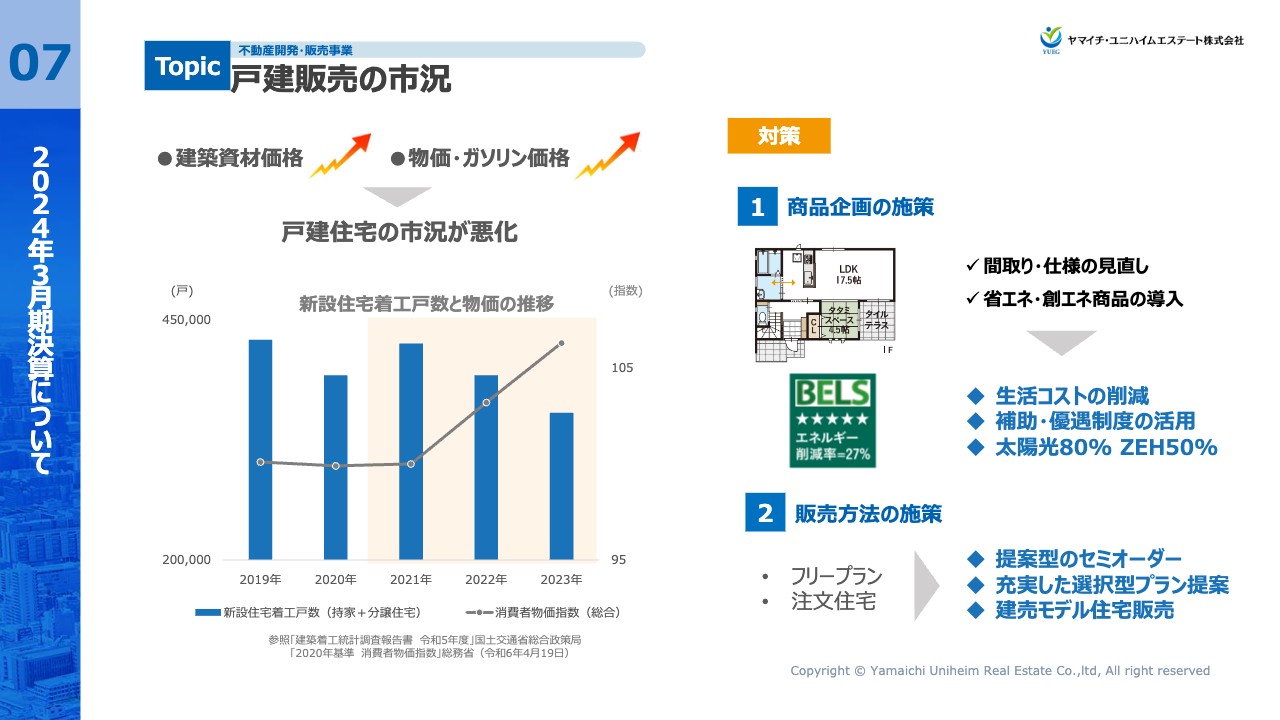

戸建販売の市況

戸建販売は、建築資材価格やエネルギー価格などの高騰によって消費者のマインドが非常に悪化しており、業界全体で市況がかなり悪化している状況です。スライド左側に掲載したグラフのとおり、コロナ禍以降は新築住宅着工戸数がかなり速いペースで落ち込んでいることがうかがえます。

特効薬となる対策はなく、地道に活動していくしかないと思っています。商品企画で言いますと、間取りや仕様をもう一度見直し、いわゆるタイムパフォーマンスやコストパフォーマンスの良い間取りを考えていきます。

また、省エネや創エネ商品の導入を広げ、水道光熱費などのランニングコストを少しでも削減することで、補助金なども活用しながらお求めやすい商品を作っていきたいと思っています。

販売方法の施策についても、完全フリープランの受注注文はどうしても打ち合わせ期間が長くなる傾向があるため、少しでも時間を短縮し、コスト削減を目指します。提案型のセミオーダーや選択型プラン提案、建売モデル住宅を販売することで、なんとか乗り越えていきたいと思っています。

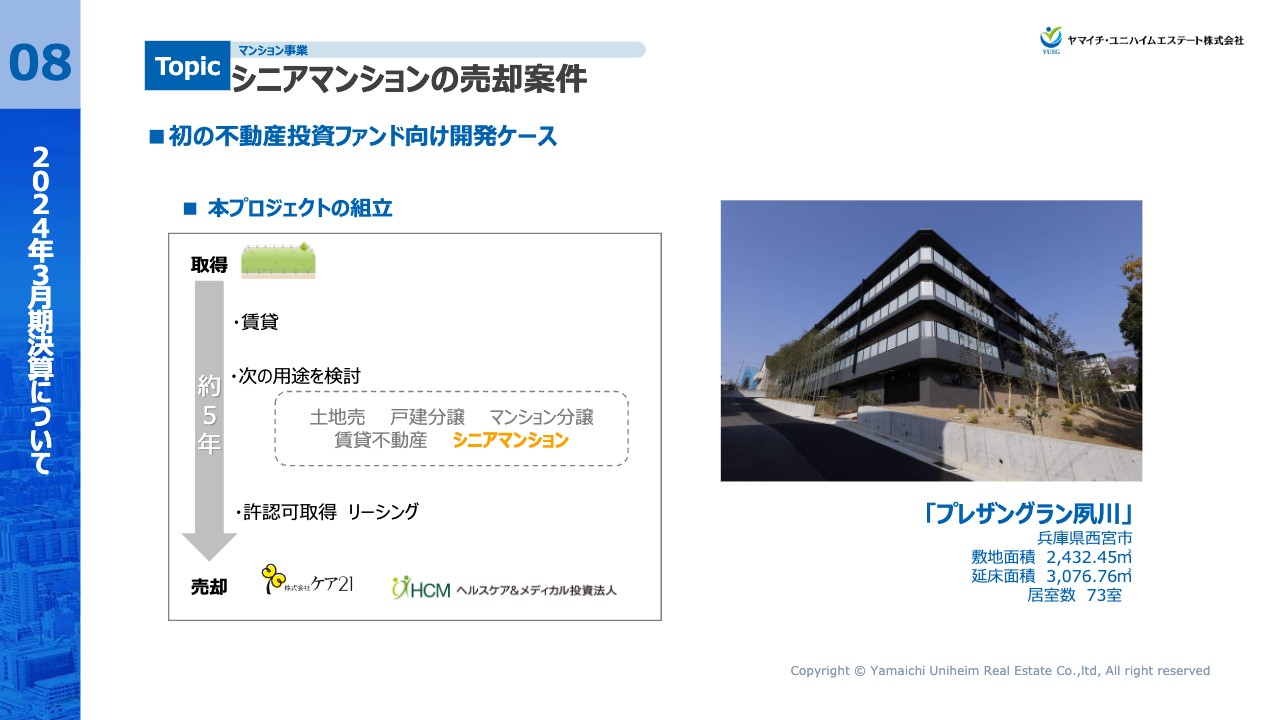

シニアマンションの売却案件

マンション事業のトピックをご紹介します。

当社初となる、不動産ファンド向けの開発を行いました。最終的な出口がREITになる案件で、販売部分でさまざまなコストも削減でき、非常に良い案件になりました。

兵庫県西宮市にある高級住宅街の良い立地であり、当社が5年ほど前に取得したものです。良い場所であるためにスピード決済が重要ということで、特に用途を決めず取得した後に、自社利用や賃貸利用などを検討しました。

土地販売や戸建分譲、マンション分譲など、さまざまなプランを考え、最終的にはシニアマンションが利幅的に非常に良く、地域にも必要とされるという結論に至りました。

許認可の取得や運営会社のリーシング、出口の選択などを行い、売却するという初めての試みでしたが、大成功となりました。今後も第2弾、第3弾とつなげていきたいと思っています。

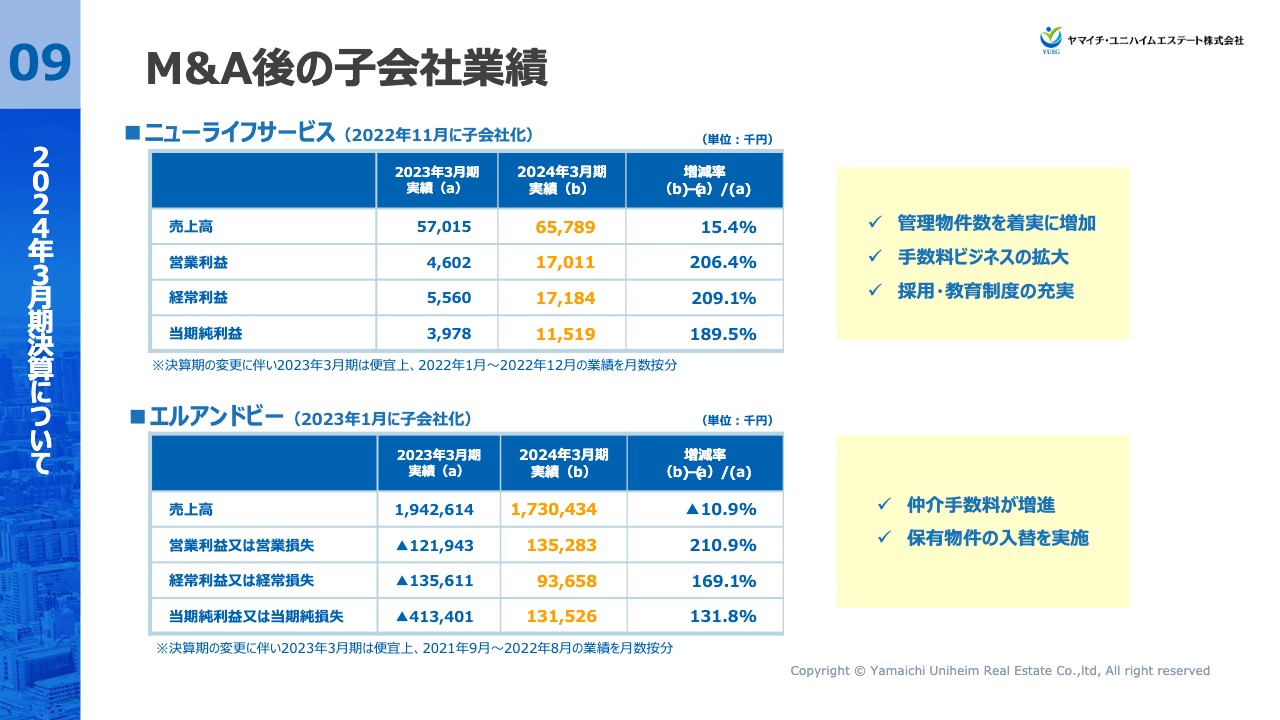

M&A後の子会社業績

昨今、立て続けに行っているM&Aの業績についてご説明します。ニューライフサービス社は、分譲マンションの管理会社です。エルアンドビー社は、埼玉県を中心に店舗開発を行う会社です。スライドには、それぞれの業績を記載しています。

グループイン後は、2社とも非常に大きな増益となりました。内部管理体制や営業手法を変えたことで業績が回復し、大きな躍進につながっていると思います。

今後は子会社との連携をさらに深め、シナジーを創出していきたいと思っています。

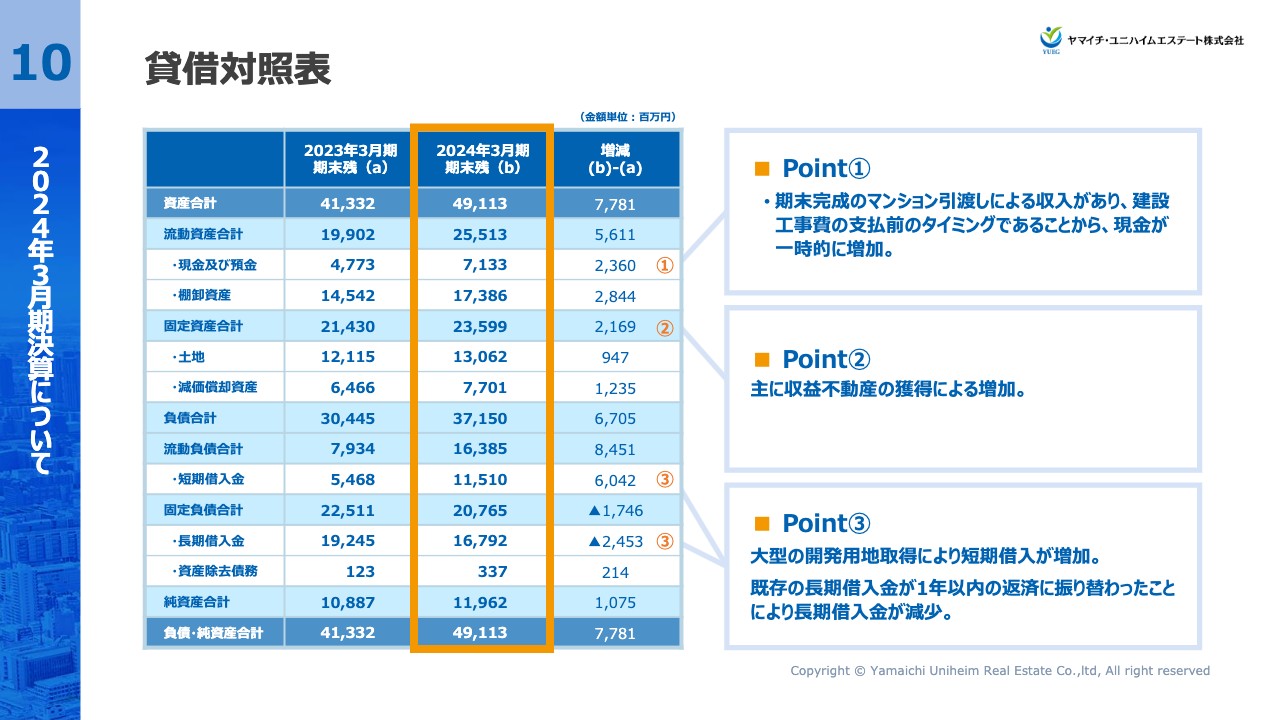

貸借対照表

貸借対照表について、総資産は491億1,300万円です。ポイントを簡単にご説明します。

現預金は、前期末比23億6,000万円増と大幅に増加していますが、3月末がちょうど引き渡しで、翌月以降に支払いが発生するタイミングだったため、膨らんでいます。実際には、記載の額から少し支出が進んでいます。

当社の場合は、固定資産のほとんどが賃貸用の収益不動産であり、獲得に応じて増えていきます。こちらの積み上げが順調に進んでおり、前期末比21億6,900万円増の235億9,900万円となっています。

短期借入金と長期借入金については、昨年、埼玉県で大型分譲マンション用地を取得しました。非常に大型の土地で、短期借入金が一気に増加しています。長期借入金のうち、返済期日が1年以内になるものは短期借入金に移すため、その分が減ったように見えています。

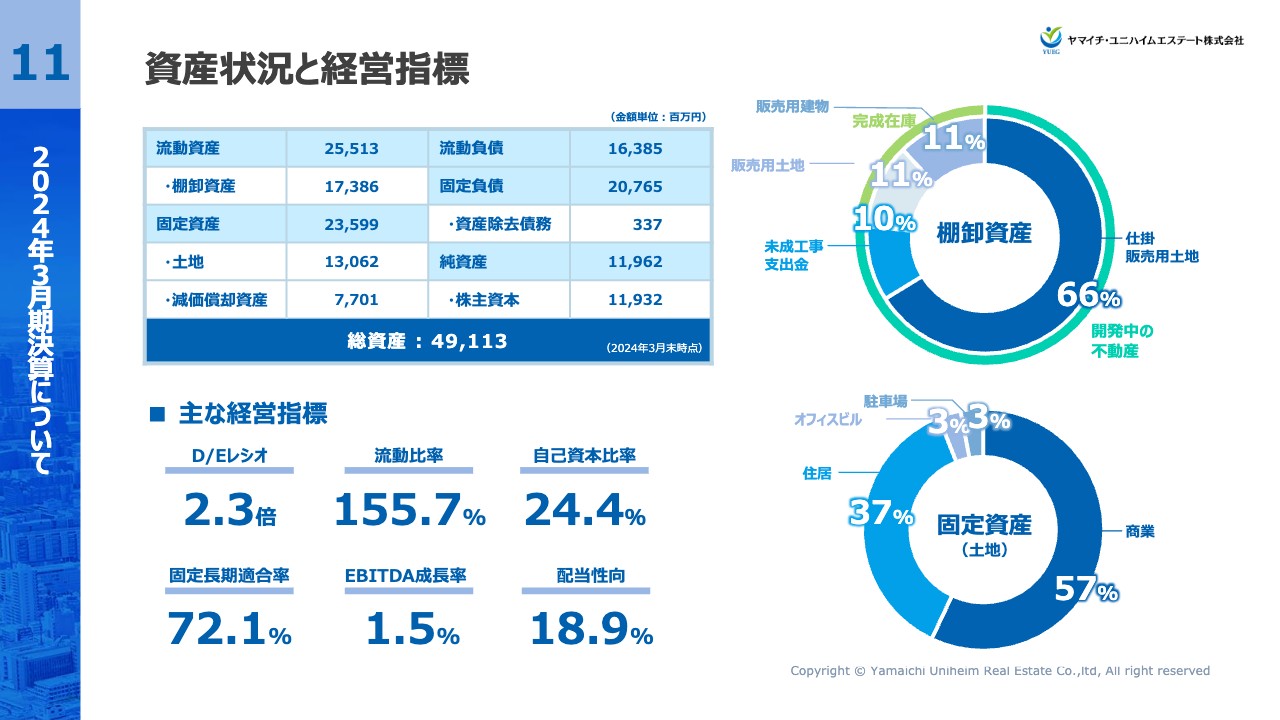

資産状況と経営指標

資産状況と経営指標です。スライド右側に、棚卸資産の円グラフを掲載しています。

当社の場合、棚卸資産のほとんどが販売用不動産です。173億8,600万円のうち、約7割が現在開発中で、許認可を取得しているものや、許認可取得後に造成工事あるいは建設工事が進んでいるものになります。残りの約3割は、完成在庫として4月から販売を進めている状況です。

固定資産は、ほとんどが収益用賃貸不動産です。全体の57パーセントが商業施設で、主にロードサイドの商業施設となっています。残りの37パーセントが住居用不動産です。

主な経営指標はスライドに記載のとおりですが、大きな短期借入金案件が1件入ったため、自己資本比率は前年度より少しポイントを下げ、24.4パーセントとなっています。

償却はウエイトが重くなっており、償却前の収益力であるEBITDA成長率を新たにKPIとして記載しています。今後、こちらできちんと成長しているところをお見せしたいと思っています。配当性向は18.9パーセントで実施したいと思っています。

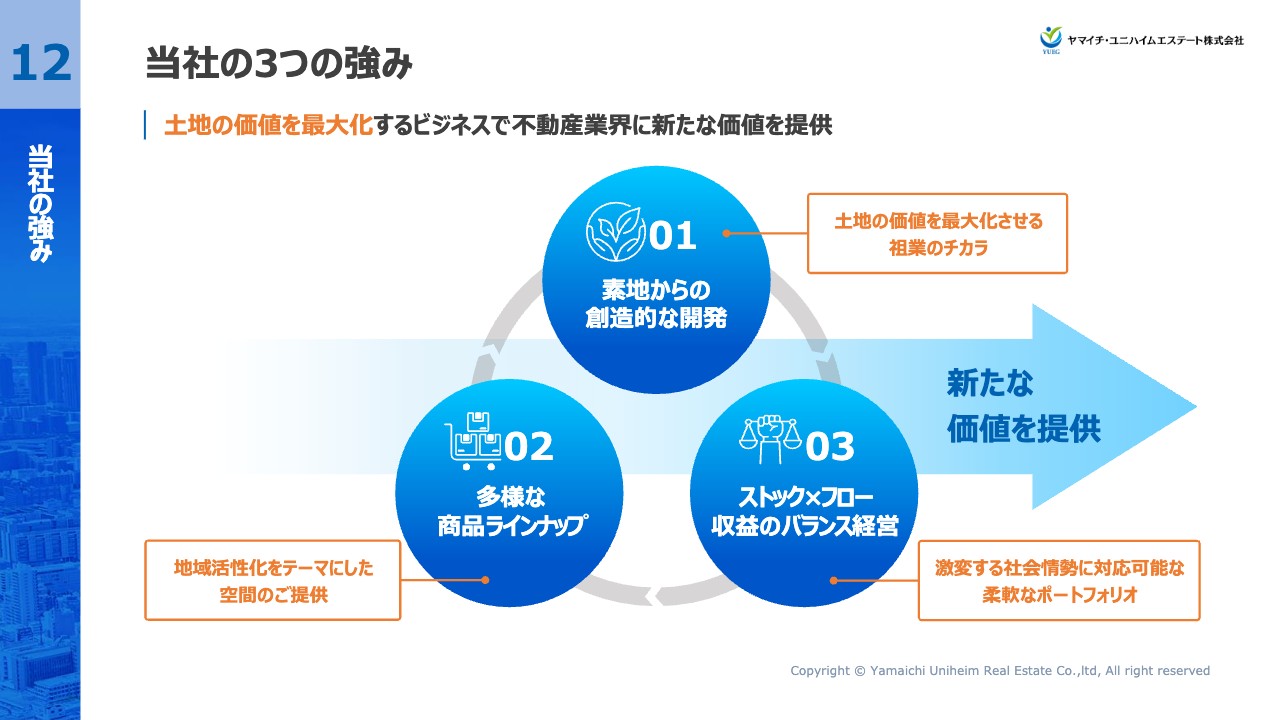

当社の3つの強み

山田茂:当社の強みと成長戦略についてご説明します。スライドには、素地からの創造的な開発、多様な商品ラインナップ、ストックとフロー収益のバランス経営を、当社の3つの強みとして記載しています。

素地からの創造的な開発

素地からの創造的な開発についてご説明します。

当社は、農地や山林、低利用地、未利用地などの素地を積極的に仕入れています。地元の自治会や水利組合、近隣対策など、権利関係の調整を行い、開発許可や農地の転用など、宅地化に必要なさまざまな許認可を取り、造成工事を行って商品に仕上げていきます。それを最終的には、売却するか、20年から30年と長期にわたる賃貸とし、収益を上げていきます。

このように、素地の開発を起点に、出口となる販売もしくは賃貸までを製販一体で行うビジネスモデルを確立しています。商品ラインアップも、宅地開発、戸建住宅、マンション、商業施設、オフィスビル、物流施設など、さまざまなものを展開しています。

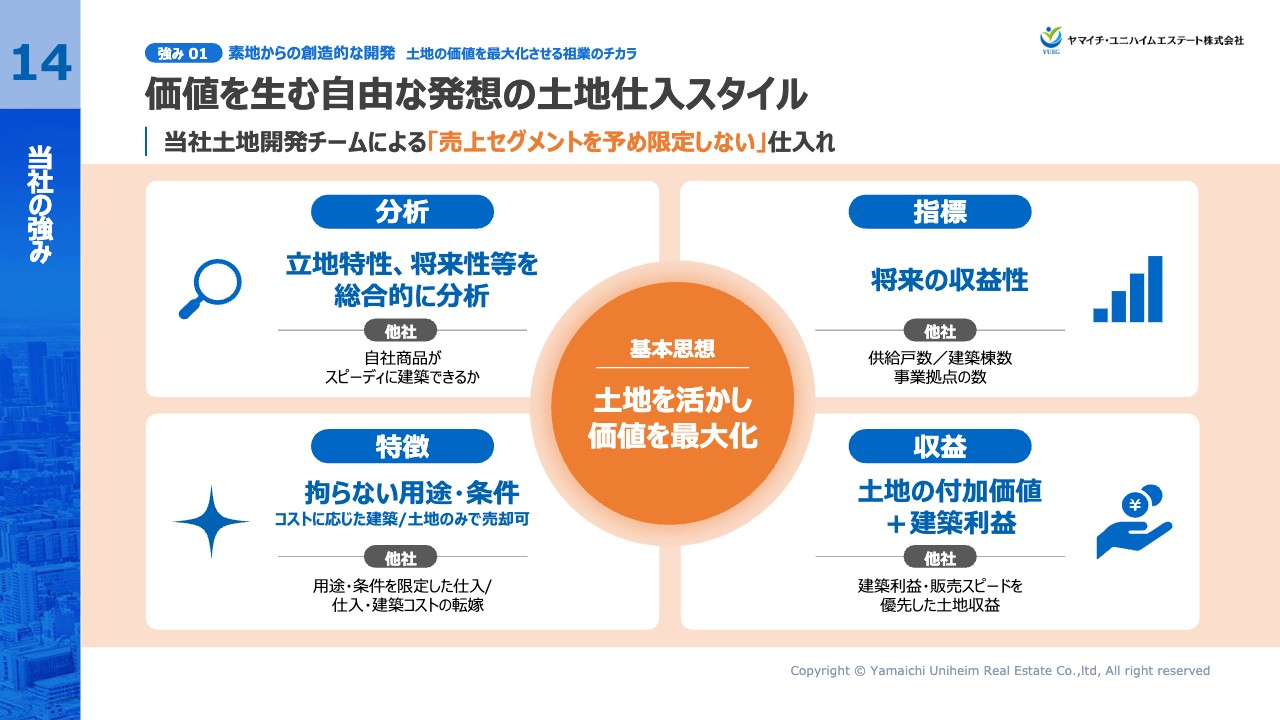

価値を生む自由な発想の土地仕入スタイル

「価値を生む自由な発想の土地の仕入スタイル」ということで、当社の仕入のベースには、「土地を活かし価値を最大化」という基本思想があります。土地の立地特性や将来性をしっかり分析し、将来の収益性を考えていきます。

また、特定の用途にこだわらない、十分に収益が上がる開発を心がけ、仕入れを行っています。

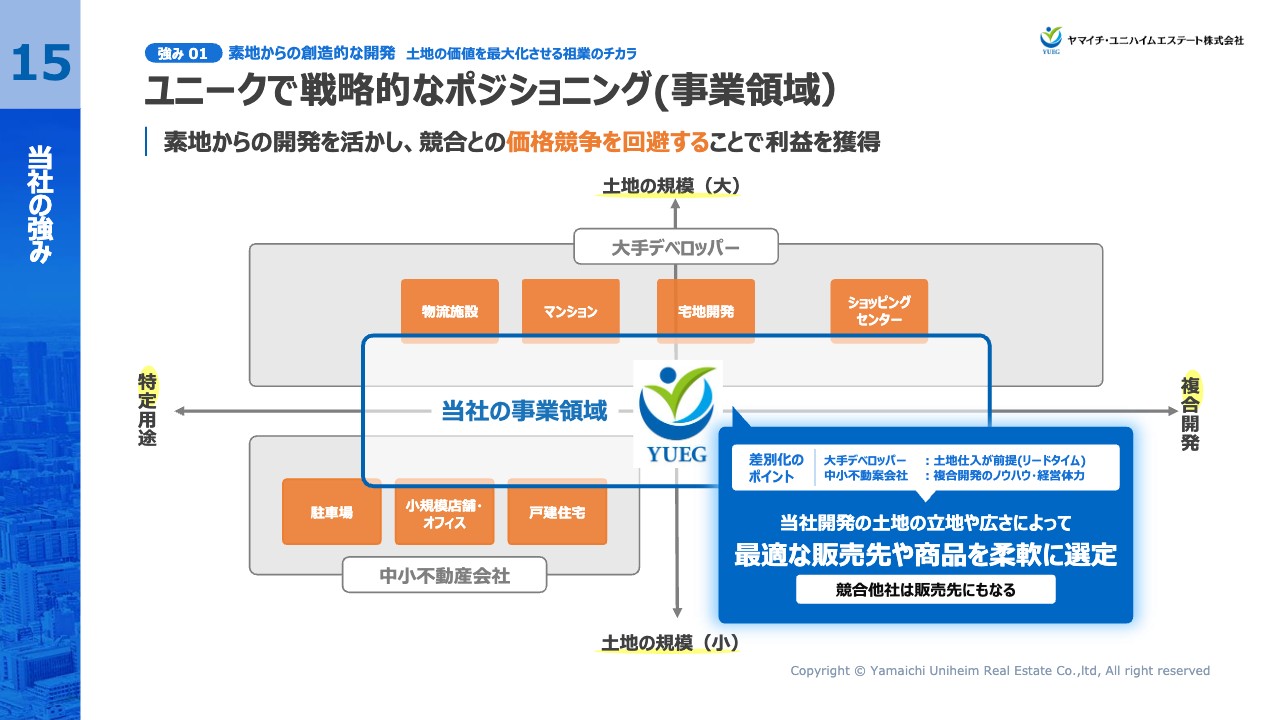

ユニークで戦略的なポジショニング(事業領域)

基本的に大手デベロッパーは、許認可が取れる裏付けのない素地を購入しません。中小不動産会社は、開発すれば収益が上がるとわかっていても、規模の大きさや人材面、ノウハウの面で躊躇される領域があります。

一方で当社は、中小不動産会社が参入しにくい規模や、大手デベロッパーが参入しづらい領域の不動産を積極的に購入し、開発しています。素地の開発力を活かし、このようなポジショニングを取ることで、競合との価格競争を回避して高い利益を確保するビジネススタイルをとっています。

多様な商品ラインナップ

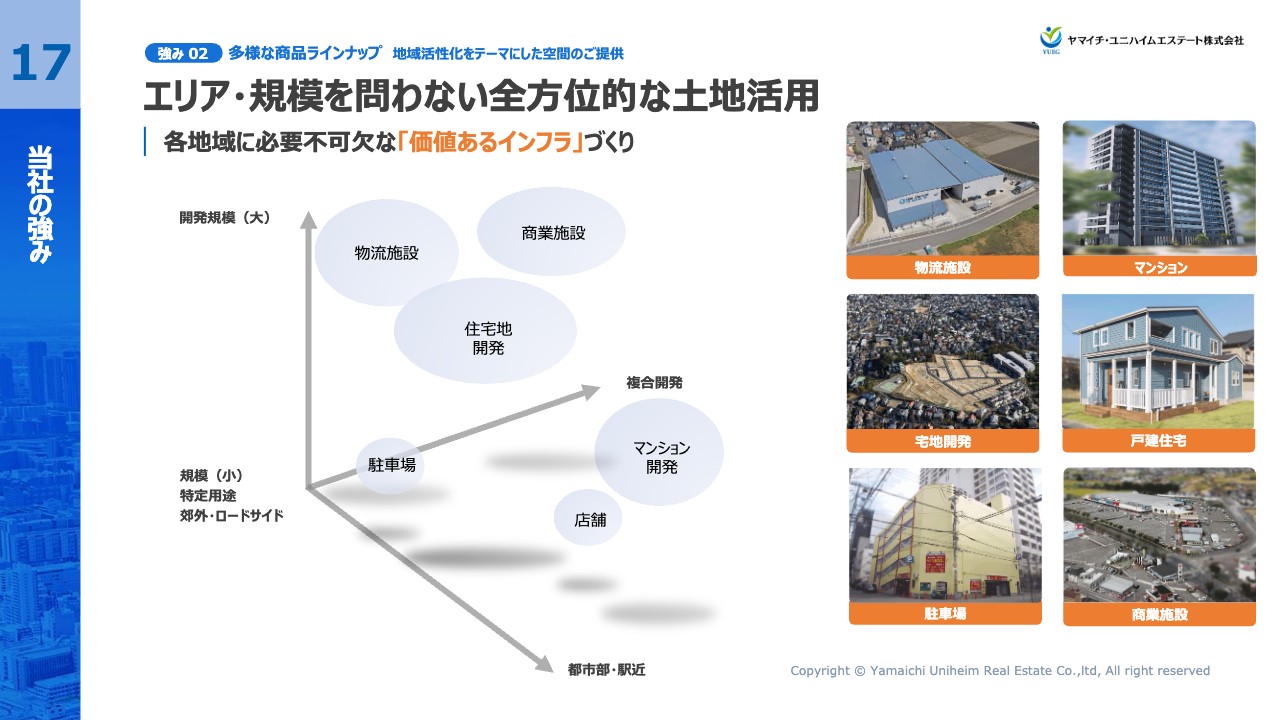

商品ラインナップです。不動産開発・賃貸事業、不動産開発・販売事業、マンション事業の3つのセグメントに分かれています。

不動産開発・賃貸事業では、商業施設、事業用地、居住用不動産、駐車場の開発や賃貸など、さまざまな賃貸事業を行っています。

不動産開発・販売事業では、戸建分譲地や法人向け不動産の販売、注文住宅の建築、一般建築工事など、さまざまな分野の事業を行っています。

マンション事業では、分譲マンションの企画建設や販売、マンション管理事業、投資用マンション開発などを中心に、事業を行っています。

エリア・規模を問わない全方位的な土地活用

当社は、基本理念のなかに「街づくり」「地域の活性化」を掲げています。そのため、必要不可欠な施設、あるいは価値のあるインフラなどを、各地域の用途やニーズに合わせて開発していく手法を採用し、エリアや規模を特定しないさまざまな分野の商品を開発しています。

住空間としての快適性の追求

当社には、「お客さまの『安心』『快適』『満足』を創造し、提供する」という理念があります。住宅やマンションにおいても、単身者から家族、シニアまでのさまざまな世代の方々にマッチする商品を提供しています。

また、次世代型として、3Dプリンターによる住宅メーカーであるセレンディクス社にも出資し、事業化を進めているところです。

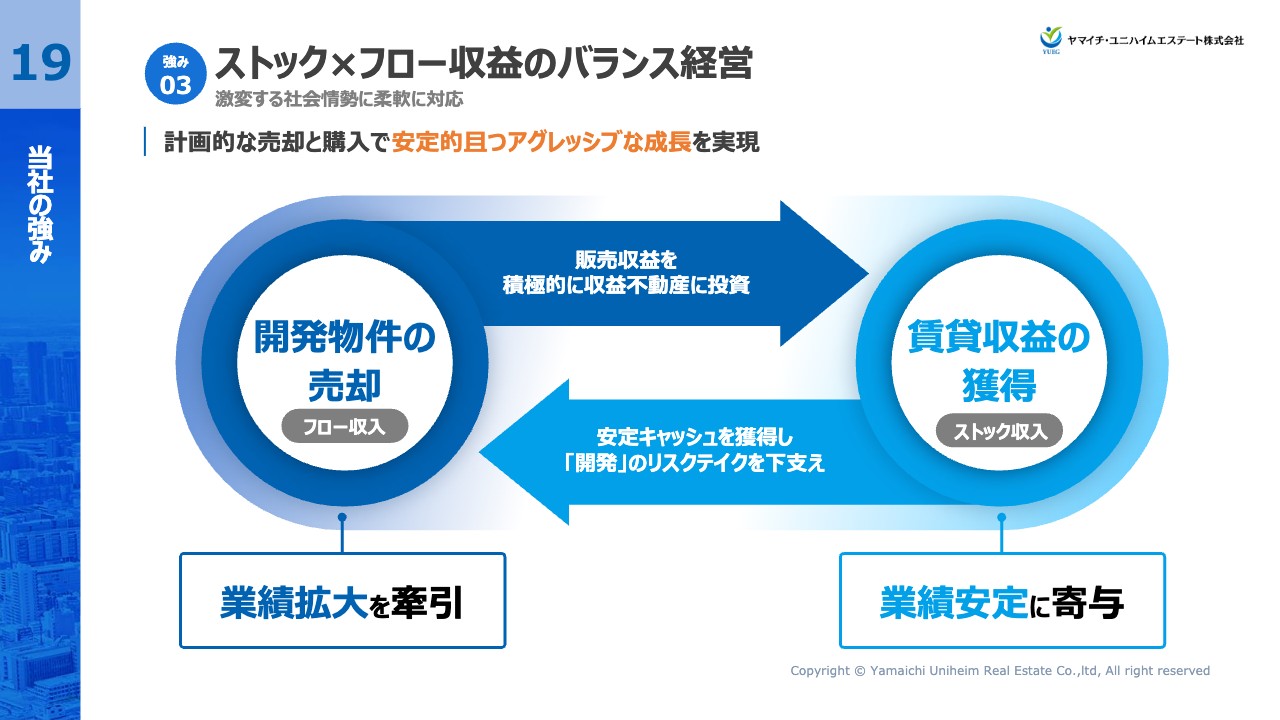

ストック×フロー収益のバランス経営

当社の強みとして、「ストックとフロー収益のバランス経営」を挙げています。

当社は、ベースとなっている不動産の賃貸収入を安定的な収益とするとともに、さまざまな不動産の開発に投資しています。開発事業で得られた収益を収益不動産の開発や賃貸不動産の獲得に振り向け、さらに賃貸収入を上積みしています。

不動産の賃貸収入をベースに開発し、スライドに示しているようなサイクルでバランスの取れた経営戦略を打つことができる点が、当社の強みです。

当社の強みと課題

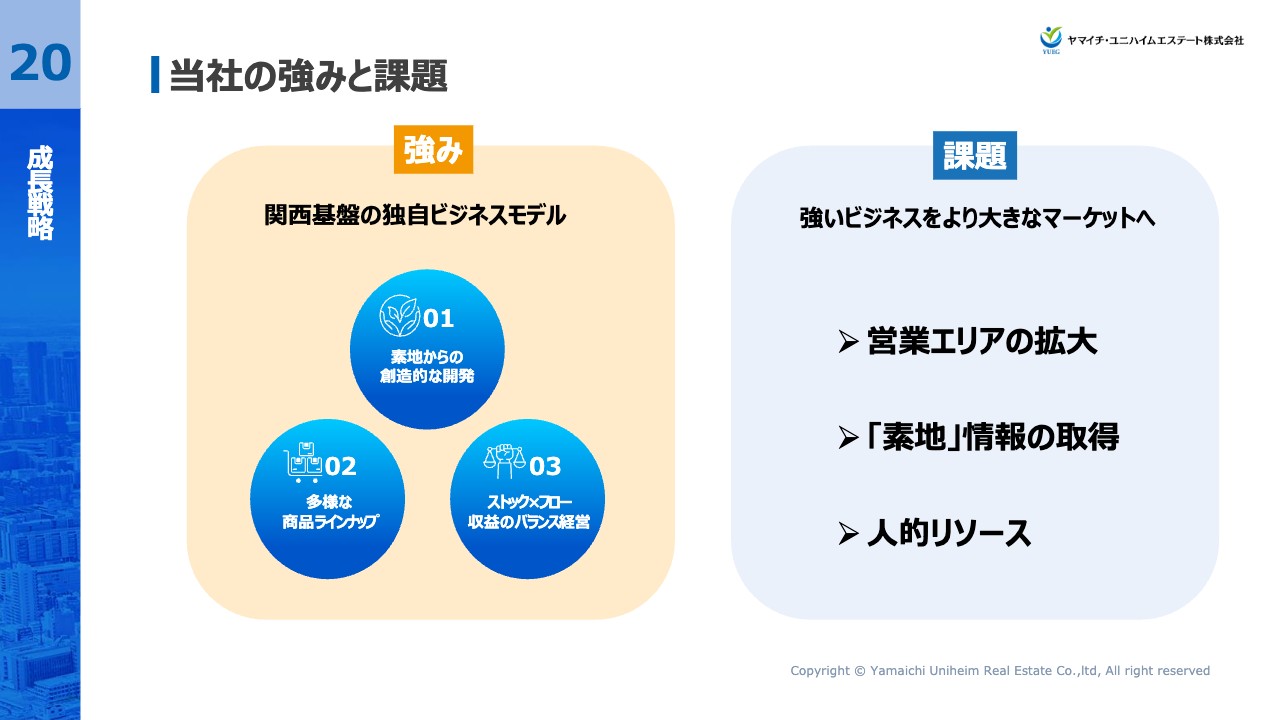

成長戦略についてご説明します。当社は、強みである関西エリアを基盤に素地からの独創的な開発、多様な商品ラインナップ、ストックとフロー収益のバランス経営によって独自のビジネスモデルを確立し、成長してきました。

しかし、今後はより大きなマーケットへ進出していかなければ、大きな成長は望めないと感じており、営業エリアの拡大、拡大したエリアでの「素地」情報の取得、人的リソースなどを今後の課題としています。

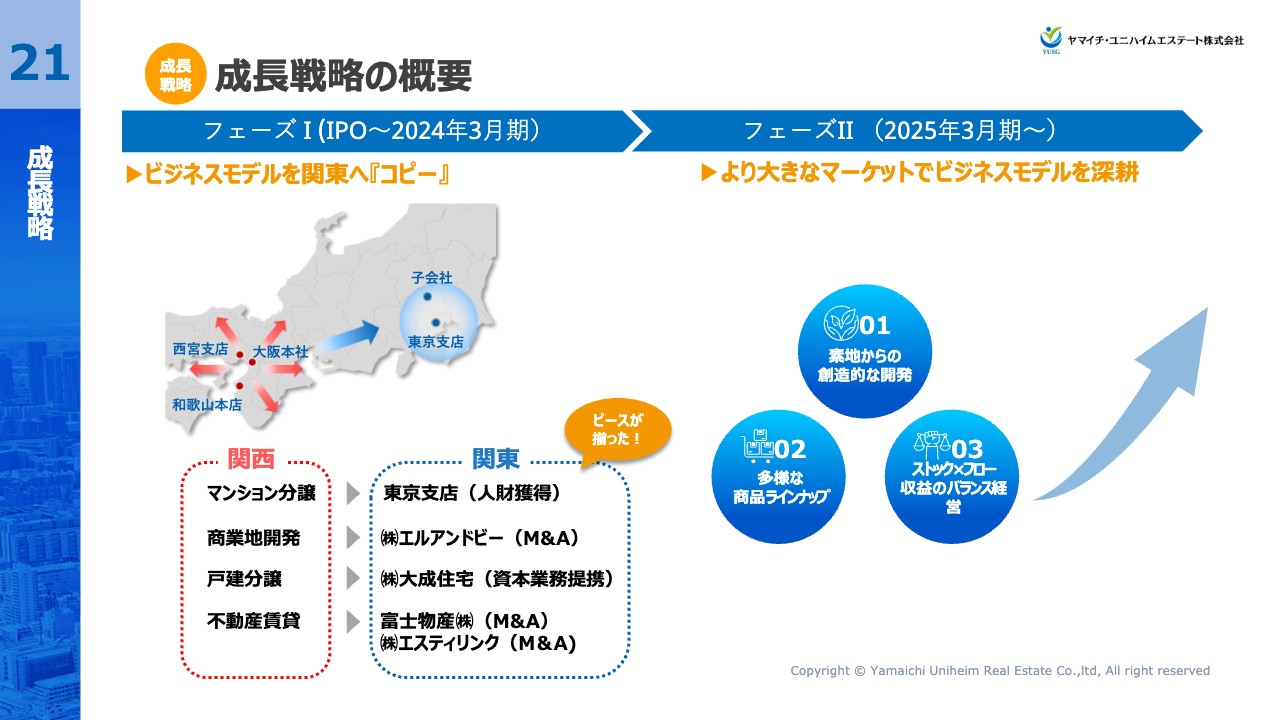

成長戦略の概要

これまでは関西エリアにおいて、マンションの分譲や商業地開発、戸建分譲、不動産賃貸などのビジネスモデルで成長してきました。今後はさらに大きな市場へ進出するため、マンション事業では東京支店を開設しました。

東京支店は、マンション用地の情報収集や取得、さまざまな不動産情報の収集などを担当しています。商業地開発においては、埼玉エリアを拠点とするエルアンドビー社をM&Aによって子会社化し、店舗開発の拠点としています。

戸建分譲の部門では、同じく埼玉エリアで業務を行っている大成住宅社と資本業務提携を行いました。

不動産賃貸の部門では、千葉県を中心に十数戸の収益不動産を所有する富士物産をM&Aによって子会社化しました。直近では、不動産の賃貸および賃貸の仲介を主な業務とするエスティリンク社を、M&Aによって子会社化しています。

このように、関東エリアの拠点作りがいったん完成しています。

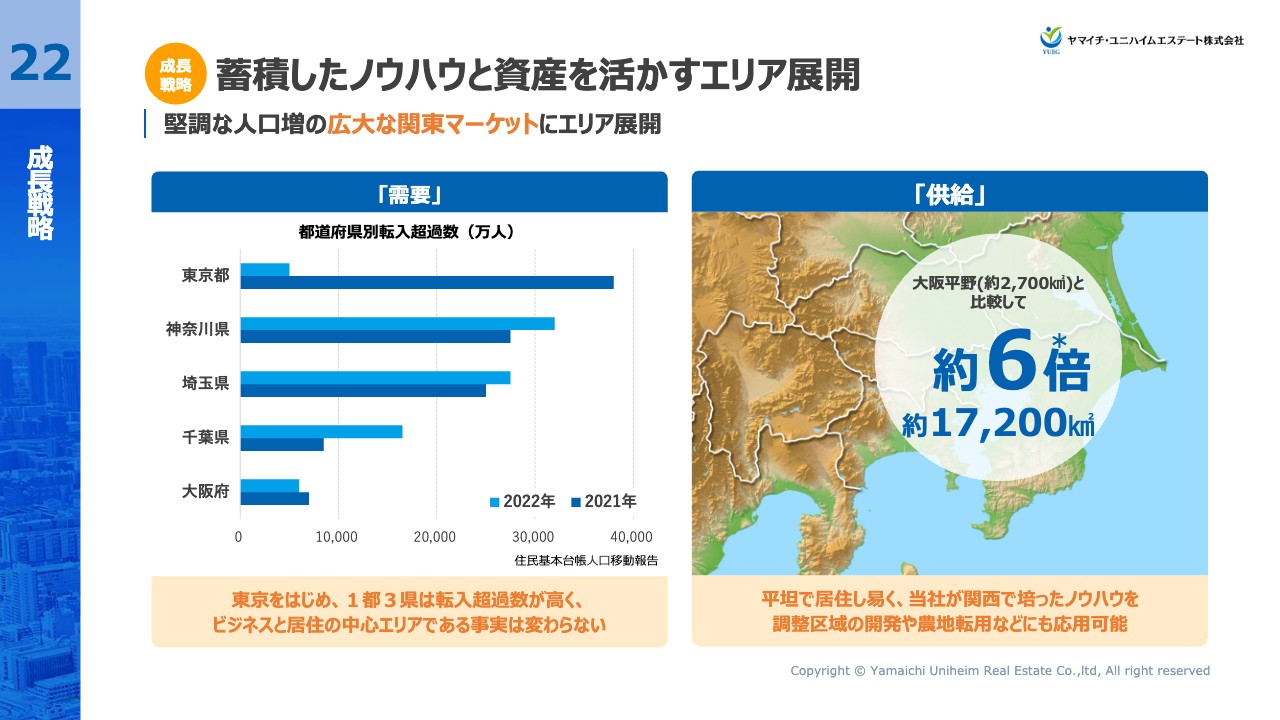

蓄積したノウハウと資産を活かすエリア展開

スライドには、関東エリアの状況を示しています。関西エリアに比べて非常に大きなマーケットで事業展開していくことが、当社の次の成長に不可欠です。

関東エリア展開の伸長状況

関東エリアでの今後の事業展開についてです。

拠点作りがいったん完成しましたが、今後はマンション事業のさらなる拡大のため、東京支店を中心に、マンション事業以外でもさまざまな不動産用地や情報を取得することで、マンション事業を拡大していきたいと思っています。

戸建住宅事業においても、30年以上にわたって戸建住宅を供給している中堅不動産会社である大成住宅社と資本提携を行いました。当社が持つ宅地の開発力やノウハウなどをミックスし、関東エリアでの戸建住宅事業を拡大していきたいと考えています。

さらに、ロードサイド店舗の開発と建設事業を主な業務として収益を上げている子会社のエルアンドビー社を拠点に、ロードサイドの店舗開発を加速していきたいと考えています。

居住用マンション等の取得においては、富士物産という、千葉エリアにおいて十数戸の収益不動産を所有していた会社を子会社化し、賃貸収入の上積みに成功しています。

また、次世代型の事業として、3Dプリンターによる住宅メーカーのセレンディクス社と提携を結び、今後の事業展開を進めていきたいと考えています。

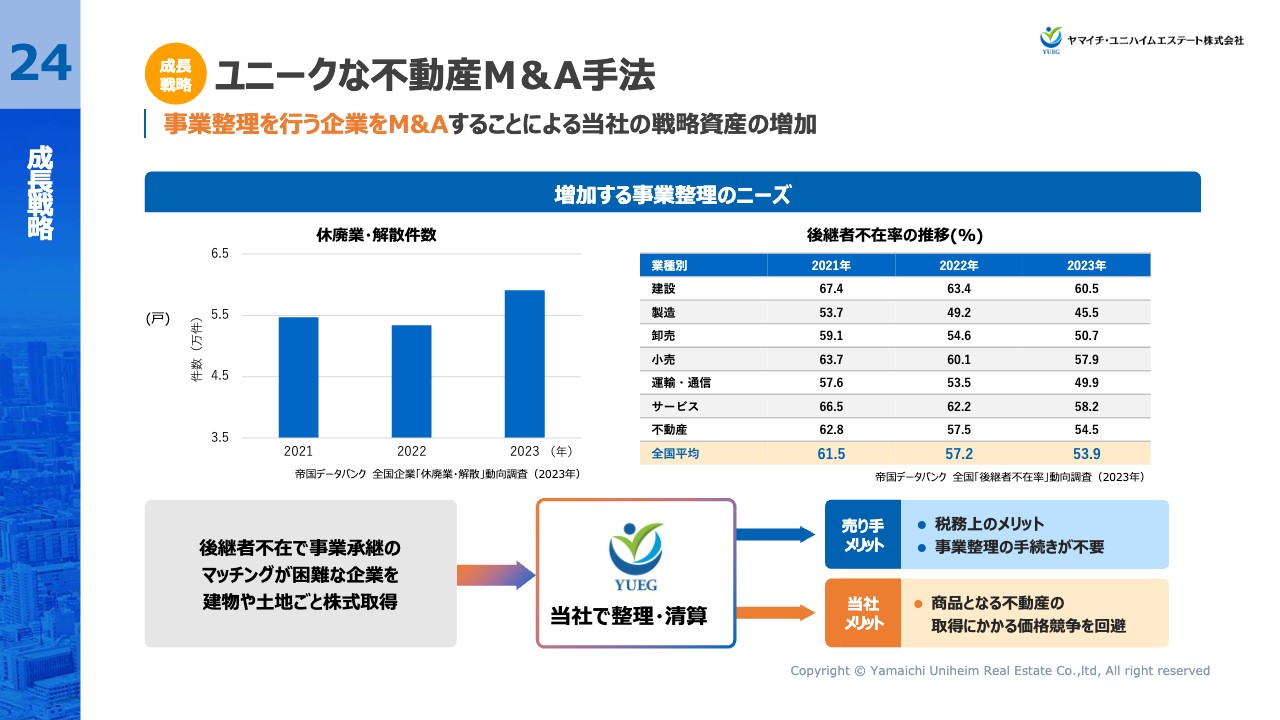

ユニークな不動産M&A手法

ユニークな不動産M&Aの手法についてご説明します。先ほど、子会社化した会社をいくつかご紹介しましたが、このM&Aには、2つの目的、あるいは分野があります。

1つ目は、エリア展開や事業領域の拡大を行う上で、各地域で活躍している会社をM&Aによって子会社化することで、その会社が持つ人材やノウハウ、知名度、ブランドなどを獲得しながら、その地域に業務エリアを拡大していくM&Aです。

2つ目は、富士物産のように、不動産の賃貸や収益不動産を中心とした不動産を購入することを目的に、M&Aという手法を用いるケースです。

資産管理会社や個人の資産家には、このような資産や不動産管理会社をお持ちの方が大勢います。しかし、後継者が不在だったり、相続が発生した時に単品の土地を売却するよりも会社ごとM&Aによって売却したほうがさまざまな手間が省け、税法上のメリットがあったりします。そこで、当社がこのような手法を提案しながら、用地の取得を進めています。

これら2つのM&Aをミックスさせながら、今後も成長していきたいと考えています。

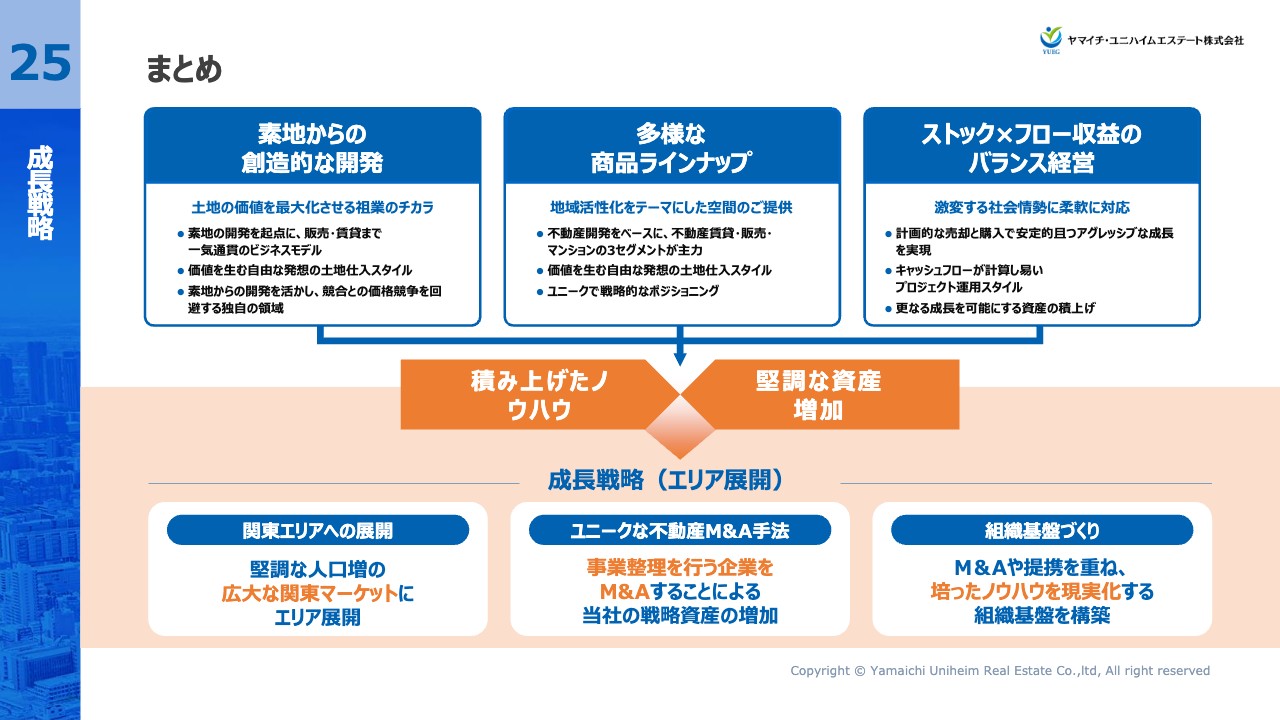

まとめ

まとめです。

当社は、素地からの開発やさまざまな商品、ストックとフロー収益のバランス経営を長年積み上げることで、関西エリアにおいて成長してきました。今後はさらなる成長を目指し、関東エリアへの展開やM&Aを用いたエリア展開、事業領域の拡大、不動産の取得などをどんどん進めながら成長していきます。

M&Aによる提携を重ねることで養ったノウハウを現実化するための、さまざまな組織基盤を構成していく成長戦略を描いています。これによって、企業価値をさらに高めていきたいと考えています。

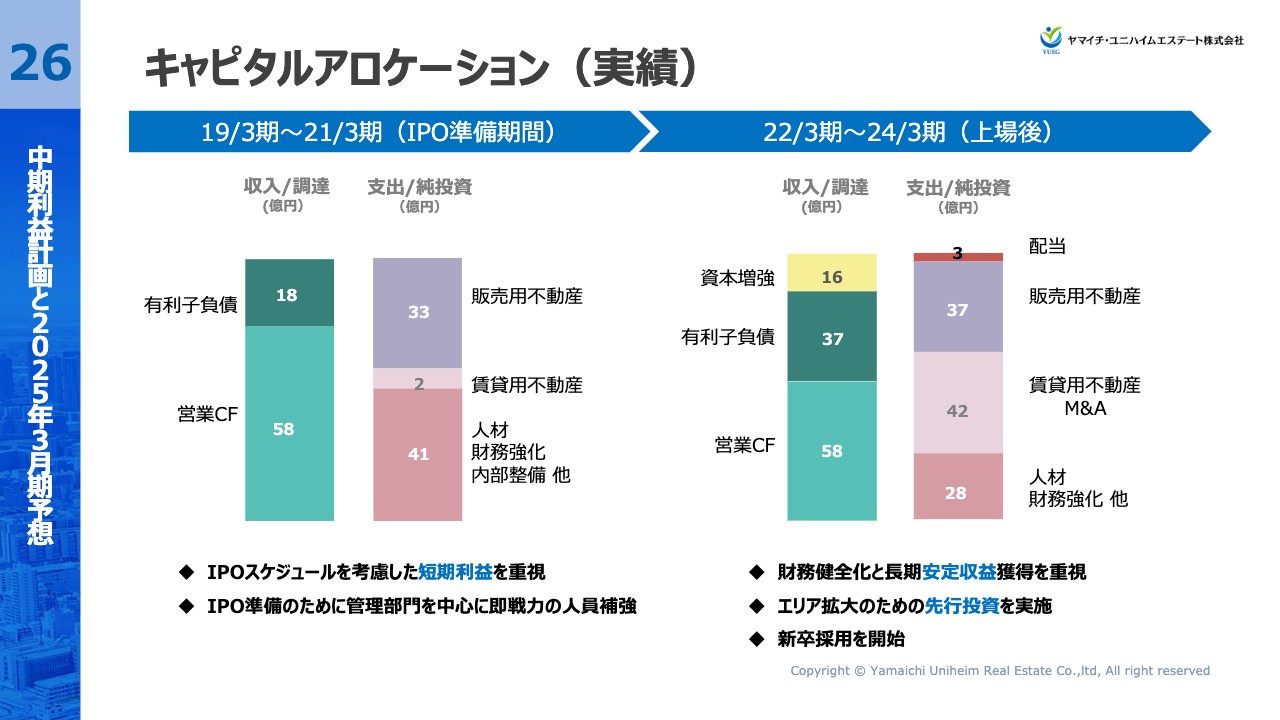

キャピタルアロケーション(実績)

山田裕:中期経営計画と2025年3月期業績予想を数字を中心にご説明します。

まずは、実績の振り返りです。スライドには、どのように稼ぎ、何に投資したかという、キャピタルアロケーションを整理して示しています。

IPOの準備期間に当たる2019年3月期から2021年3月期においては、IPOスケジュールの短期決戦が非常に重要だったことから、短期利益を重視した投資を行い、総投資額のうち約33億円は販売用不動産に投資しました。また、内部管理体制の充実等を重点に置く投資も行いました。

上場後となる2024年3月期までの3年間においては、調達した資本増強部分も活用しながら、賃貸用不動産とM&Aに約42億円の投資をしました。ここにかなりのウエイトを投資したかたちになっており、長期安定収益源の獲得や、エリア拡大のための先行投資を実施する3年間になりました。

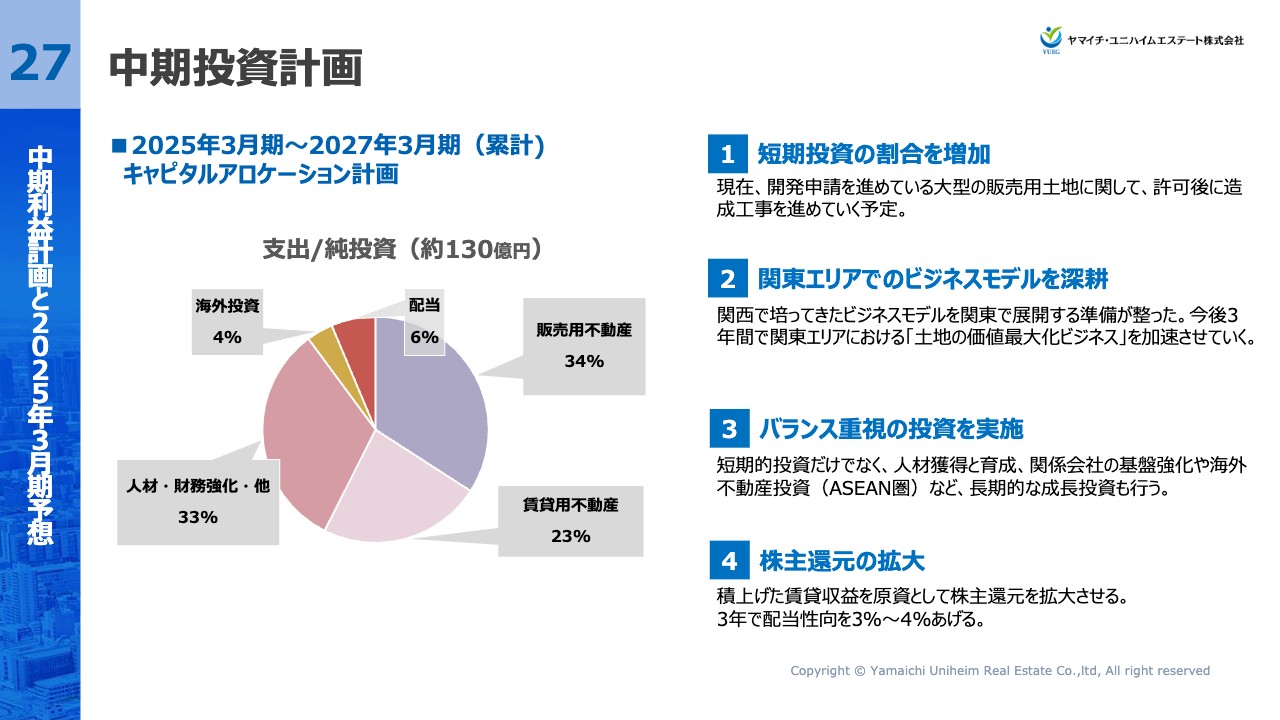

中期投資計画

今後3年間の投資計画です。賃貸用不動産および販売用不動産への投資については、販売用不動産の割合がもう少し増えると見込んでいます。

スライド右側に記載しているとおり、いくつかの大きな案件における販売用不動産の造成・建設工事が進むため、これらが大きく膨らんでいくにつれて、販売用不動産への投資が増えていくだろうと見込んでいます。

関東エリアでは、ビジネスモデルのピースがそろったため、ビジネスモデルをしっかり深掘りしていく3年間にしたいと思っています。

投資バランスについては、グループ会社が増えたため、短期的投資だけでなく内部管理体制の充実などの基盤強化に加え、今後のさらなる発展のための海外投資を3年内に進めるための準備を行っているところです。

賃貸収益はこの3年間でかなり充実し、安定した収益を獲得できたと思っているため、株主還元をしっかり拡大したいと考えています。3年間で、配当性向を平均約3パーセントから4パーセントに上げていきたいと思っています。

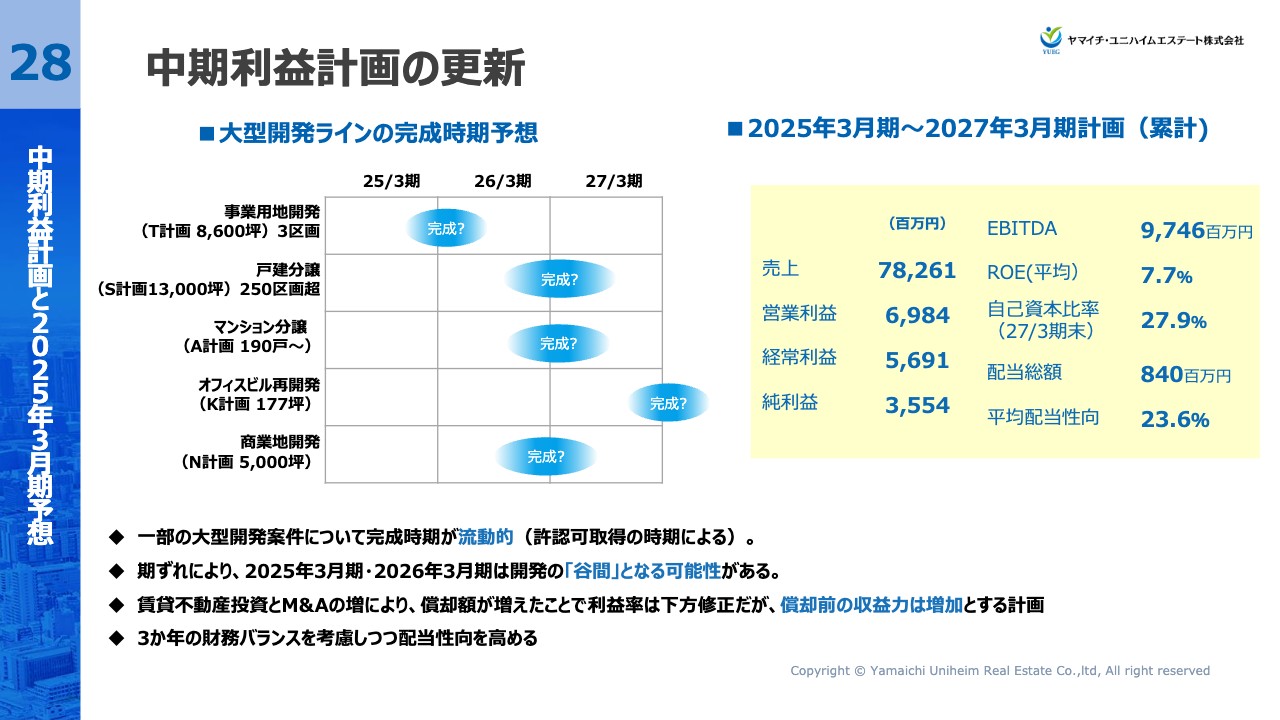

中期利益計画の更新

中期利益計画の更新に当たり、スライドに記載していないものも含めてかなり大規模な案件がいくつか走っています。これらが完成する時期に応じて、売上高や利益の計上時期が少し前後してしまうことを見込んでいます。

したがって、今回は3ヶ年の累計で計画をまとめています。すでに走っている案件を中心に、3年以内で一定のかたちになると見込んだものを積み上げた3ヶ年の累計は、売上高が782億6,100万円、営業利益が69億8,400万円、経常利益が56億9,100万円、純利益が35億5,400万円を計画しています。

これらの数字が2025年3月期、2026年3月期、2027年3月期のいずれに入るかと言うと、ポイントとなるのは「許認可関係がいつ下りるのか」という点です。決して販売の不安や不振ではなく、行政との手続きや地元での合意形成などのタイミングだけが問題だと思っています。

いずれも順調ではありますが、いつ出来上がるのかというピンポイントでの確定は、現段階ではなかなかできていません。したがって、そのあたりが流動的な計画になっている点がネックかと思っています。

また、償却額も増えており、利益率は前回開示した中期計画から下方修正となっています。配当については、財務バランスを見ながら高めていきたいと思っています。

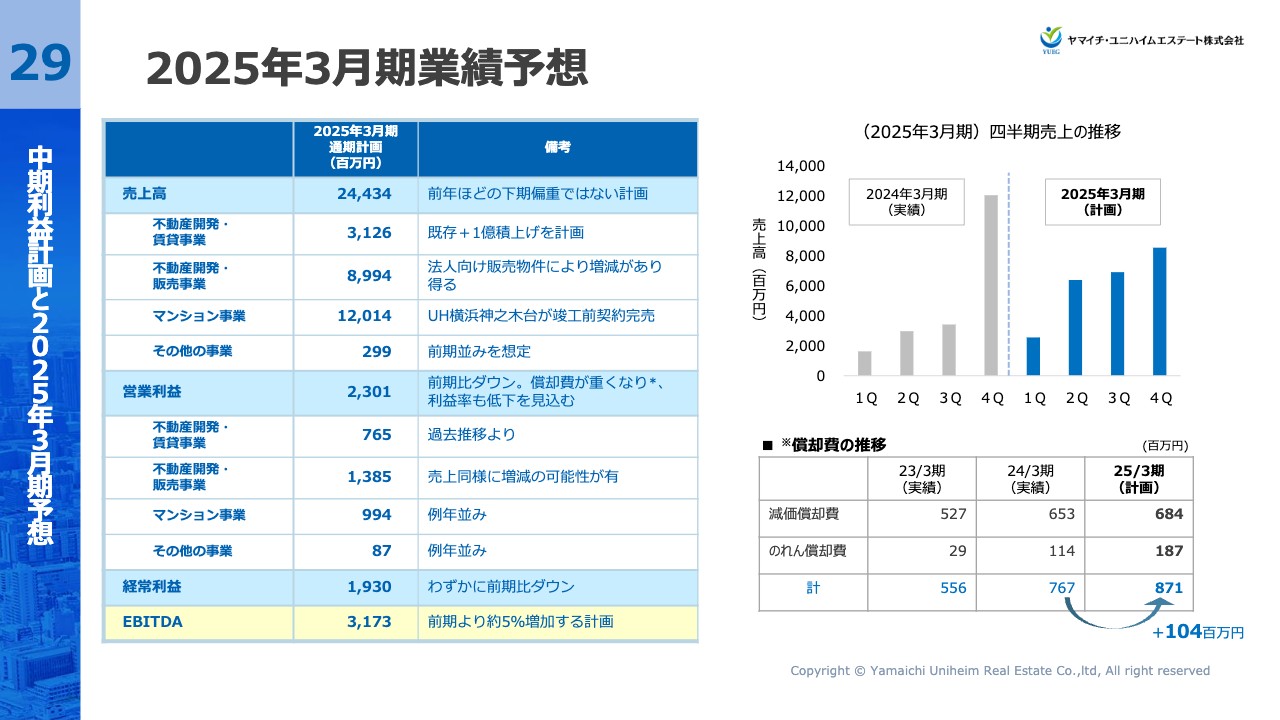

2025年3月期業績予想

ここまででご説明したような3年間となる来期予想は、少し慎重に計画を立てています。

売上高は244億3,400万円と見ています。スライド右側に、四半期ごとの売上高推移を示しています。昨年は第4四半期に完成時期がかなり偏っていましたが、今期はそこまで下期偏重ではないと思っています。

不動産開発・賃貸事業では、毎年賃料の上積みを計画し、達成してきているため、今年もそちらを見込んでいます。

不動産開発・販売事業では、法人向けの不動産販売は1案件ごとに売上利益の幅がかなり大きくなります。これがどのようなかたちで推移するかが、大きなポイントになると思っています。

マンション事業では、関東エリアで上場後初案件となる「ユニハイム横浜神之木台」が夏頃に竣工します。こちらは契約前に完売しており、上半期に一定規模の売上高を見込める状況です。

営業利益は23億100万円、経常利益は19億3,000万円と、前期比でわずかに減少するかたちで計画しています。繰り返しになりますが、スライド右下に記載のとおり、減価償却費とのれん償却費がこの3年間で3億円ほど伸びていることが、営業利益が減少する主な要因となっています。

特に、前期と比べて償却費が1億円ほど減少しています。償却前のEBITDAを見ていただくと、前期より約5パーセント増加すると見込んでおり、しっかりと稼ぐ力、キャッシュフローを得る力は順調に成長できていると考えています。

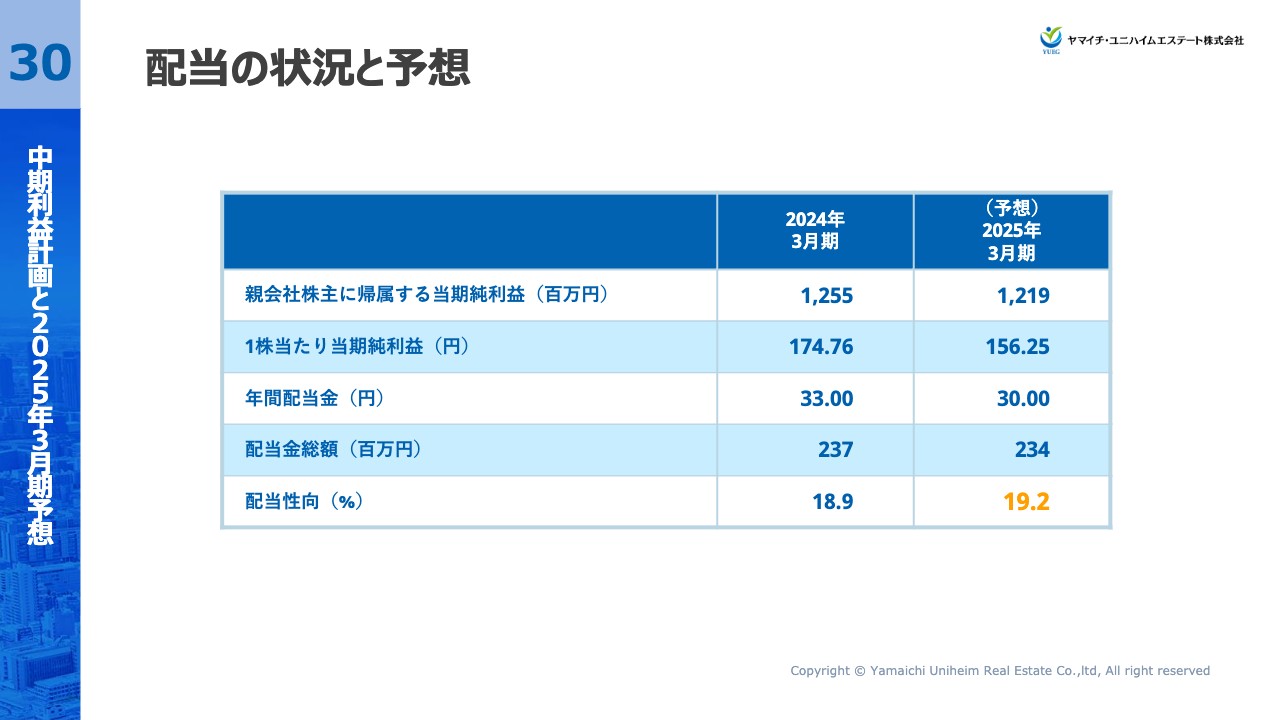

配当の状況と予想

配当予想です。少し控えめな数字となっていますが、今後3年間の計画の中でできるだけでこぼこがないよう、現段階ではスライドの表のとおり予想しています。

少しでも前倒しできる部分については早めに配当を調整し、3年間で配当性向平均3パーセントから4パーセントアップをきちんと達成していきたいと思っています。

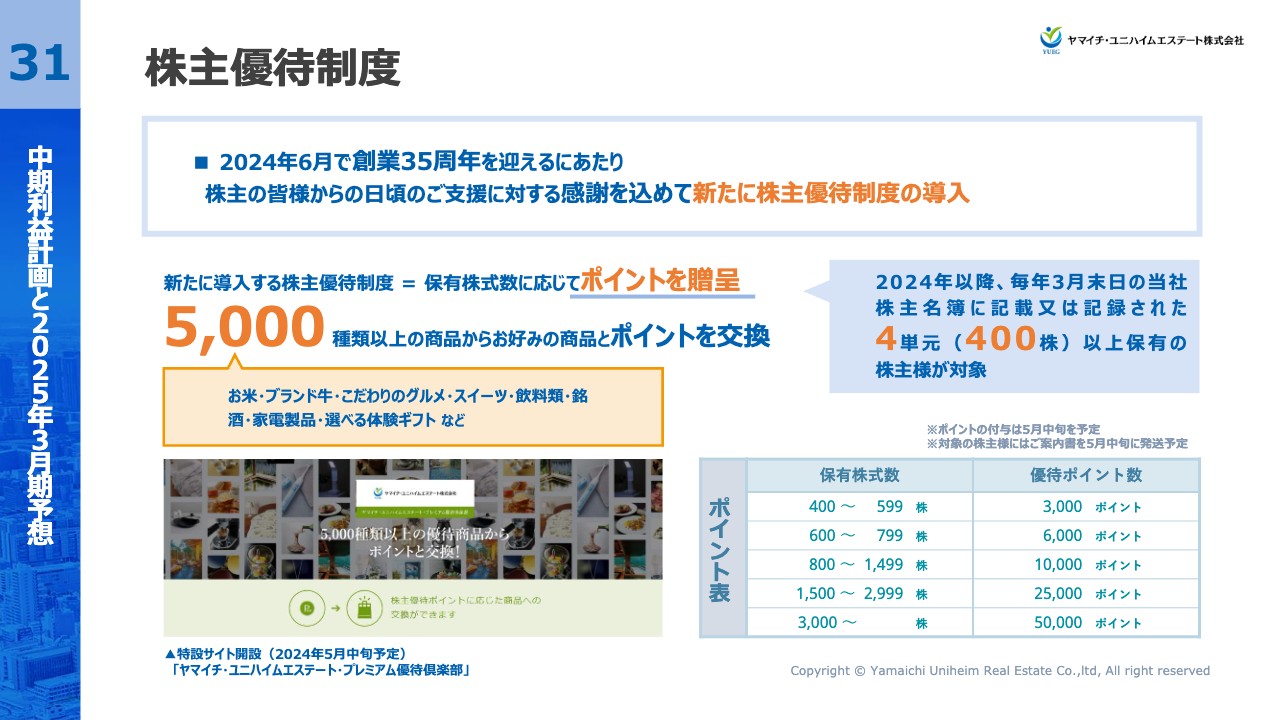

株主優待制度

株主優待制度です。少し前にご案内しているとおり、前期末時点で権利をお持ちの株主さまに、保有株式数に応じたポイントを贈呈しています。詳しくはホームページや運営会社にお問い合わせいただき、期限内にポイントの交換を行っていただければと思います。

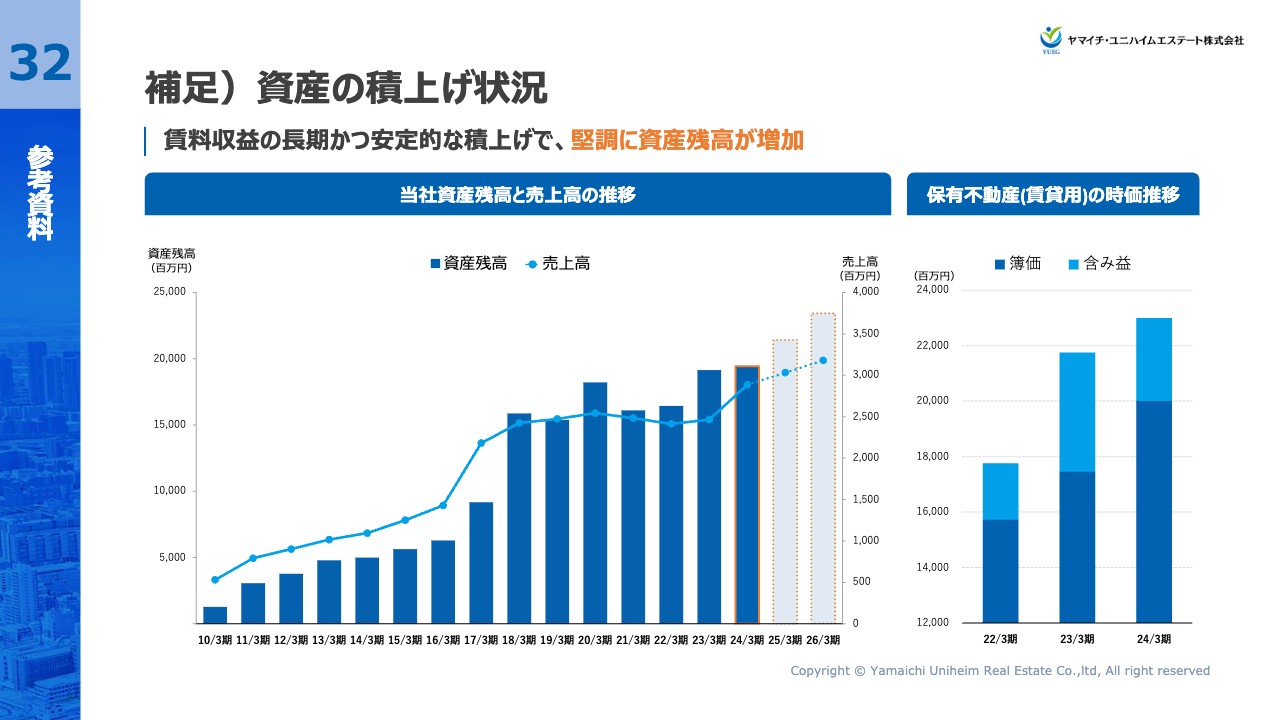

補足)資産の積上げ状況

補足として、資産の積み上げ状況についてご説明します。多少の増減はあるものの、IPO後は順調に積み上げが進んでいます。

今後も賃貸収益による安定収益をきちんと積み上げていくと同時に、含み益も着実に積み上げていきます。有事の際には、この含み益を活用しながら安定した経営を続けていきたいと思っています。

以上、今期の決算説明と今後の展開についてのご説明を終了します。ご清聴ありがとうございました。

質疑応答:上場来の連続減益に対する評価について

司会者:「2025年3月期は横ばい圏とはいえ、2025年3月期までは上場来、3期連続減益となっています。こちらについてはどのように評価されているのでしょうか?」というご質問です。

山田裕:ご指摘のとおり、3期連続減益というかたちに映ることが「株式の評価も含めてどうなるのか?」というところはあります。

先ほどご説明したとおり、償却費が多くなってきていることが本質的な要因です。専門的に言うと、会計上の課題があり、不動産購入時の耐用年数から割り出される償却期間に比べて、M&Aで買った場合はのれんの償却が非常に短く設定される傾向があります。

そのため、償却期間がかなり短くなり、どうしても営業利益の面では償却分が減っているように見えてしまうところがあります。今後はEBITDAを十分にアピールしながら、稼ぐ力そのものの成長性を、1つの評価として見ていただきたいというのが1点です。

もう1点は、賃貸収益の上積みと簿価の差も、ご評価いただきたいポイントであると考えています。これからインフレになると言われていますが、賃貸収益はインフレの影響を受けにくい分野です。ここを安定収益として確実に獲得しながら、今後の成長の原資につなげていきたいと思っています。

質疑応答:不動産ファンド向けの不動産開発について

司会者:「不動産ファンド向けの不動産開発のスケジュール感と規模感を教えてください」というご質問です。

山田裕:こちらについては、物件によるところが大きいと思っています。本日ご紹介したシニアマンションの出口については、許認可の取得が非常に難しいエリアであり、かなり時間がかかりました。

そうではないエリアについては、もう少し短いスパンで物事が進むのではないかと思っています。例えば、出口が住居系の場合であれば、組み立てもそこまで難しくないため、もう少し短いスパンで進むと見込んでいます。

今回は運営会社をリーシングするところからのスタートだったため、少し長くなりましたが、その他についてはもう少し短いスパンになると思います。申し入れた物件の規模感や用途に応じて変わってくるかと思いますので、「案件次第」というご回答になります。

質疑応答:今後の投資の回収について

司会者:「投資の回収期は2027年3月期とのことですが、もう少し具体的なロードマップを明示いただけますでしょうか?」というご質問です。

山田裕:先ほどもご説明しましたが、「許認可がいつ取れるか」によって大きく左右されます。工事期間などは予定しているものから急に短くすることはできないため、許認可が取れた段階で「いつまでに完成し、いつごろには販売できます」ということが明確にできるかと思います。

1点補足としては、いずれの案件もある程度出口が見えており、すでに買い手といろいろと握っているものがほとんどです。出来上がればきちんと売上に上がっていく案件ばかりであり、現在は許認可の取得に向け、行政との調整を進めているところです。

質疑応答:東京支店の開設時期について

司会者:「東京支店はいつ開設し、営業を開始されたのでしょうか?」というご質問です。

山田裕:こちらは曖昧なスタートであったため、はじめは営業所として、準備室というかたちで2020年より準備を始めました。

知名度もなにもないところからのスタートだったため、まずは「これから関東で事業展開します」という草の根運動のようなかたちで、1年から2年かけて仕込みました。具体的な物件を仕入れ、ようやくそれを開発して売却に至るのが今年の夏ですので、約3年かけて売上まで持ってくることができました。

質疑応答:長期金利上昇の影響について

司会者:「長期金利が上昇していますが、現状は影響があるのでしょうか?」というご質問です。

山田茂:現在、金利は上昇傾向にありますが、当社の資金調達や借入金にはほとんど影響はありません。

一方で、私が気にしているのは住宅ローンのほうです。長期プライムレートが若干上がり気味で、固定型の住宅ローンの金利も若干上昇傾向にあります。比率は変動型に比べて1割から2割と、3割もないため、そこまで影響はありません。

しかしながら、今後、もし本格的に金利が上昇すると短期プライムレートが上がり、変動型も上がってくることになります。そうなれば、大きな景気の減速要因になると思っています。

ただし、これは私の希望的観測ですが、政策的に住宅ローンの金利はそれほど一気に上げないのではないかという気がしています。そのような意味で、住宅ローンへの影響のほうが心配だと考えています。

質疑応答:建築コスト高騰等によるリスクついて

司会者:「建築コストの高止まりや、建設期間の長期化というお話がありました。そもそも業者を手配できずに、プロジェクトそのものが延期になるリスクはありますか?」というご質問です。

山田茂:そのようなリスクもあると思います。建築ができないことよりも、我々デベロッパーが期待している金額でゼネコンが受けてくれないことが要因で、事業を延期するケースはあるかもしれません。

現在、関東エリアでは不動産価格が右肩上がりで上昇しています。そのような意味では、例えば1年、2年、3年と塩漬けにしても、その後回収できる時期が来るのではないかと考えています。こちらも短期的には問題ですが、これから下がる予定はほとんどないと思います。

そのような意味では、国民の所得がさらに嵩上げされ、普通に購入できる水準になるまで待つしかないと考えています。

質疑応答:M&Aによって取得した子会社の経営について

司会者:「M&Aしたニューライフサービス社とエルアンドビー社について、社員の退職などは出ていませんか? また、2社の運営には御社が積極的に関与されているのでしょうか?」というご質問です。

山田茂:M&Aで子会社化した2社については、経営をはじめ、さまざまな部分で当社が積極的にタッチしており、退職者はほとんど出ていません。

また、業務を拡大する上でさらに人を入れていこうということで、当社がこれまで培ってきたノウハウなどを投入しながら、子会社の成長を目指しています。

質疑応答:株主優待について

司会者:「株主優待は今後も継続される方針ですか?」というご質問です。

山田裕:株主優待については、昨年導入したばかりということもあり、一定期間は続けたいと思っています。

長期的には株主構成を見ながら、どのような株主さまが増えているかに応じてさらに充実させるのか、あるいは違うかたちにするのか考えていきたいと思っています。当面は、現在の株主優待を続ける計画です。

質疑応答:償却費の考え方について

司会者:「先ほどの質問へのご回答で、『会計上の償却費が負担になっている』というご説明をいただきました。これは、償却費を上回る稼ぐ力が不足しているということではないでしょうか?」というご質問です。

山田裕:細かい話は割愛しますが、不動産として購入した場合と、会社として購入した場合とでは会計基準等が変わるため、回収期間に対する考え方の差によるものだと考えています。

当社が不動産を購入する場合は、例えば「20年で回収しようか、15年で回収しようか」と考えられますが、不動産M&Aとして買った場合は、監査法人との交渉で「7年で回収してください」「5年で回収してください」と言われることもあります。

今後は会計基準なども変わっていくかもしれませんが、我々の考え方と会計方針との違いが出てきている部分だと考えています。

あくまでも物件が稼ぐ力は、我々がこれまで物件を購入して積み上げてきて、時価と簿価できちんと差が出ていることから、見立てとしては間違っていないと思っています。

あまりM&Aばかり行っていると、見た目上はどんどん傷んでいくところもあります。このあたりもバランスを取りつつ、さまざまなスキームを取り込みながら積み上げていきたいと思っています。

山田茂氏からのご挨拶

山田茂:本日は、ご視聴いただきありがとうございました。当社は和歌山県という地方都市から出発し、大阪府を中心とする関西エリアで事業を拡大してきました。そして今、関東エリアへ進出し、首都圏を中心としたエリアで事業拡大を目指しています。

当社の基本的な投資スタンスとして、新幹線が通っている地域、そして新幹線の駅がある地域に積極的に投資する方針で、これまで業務を進めてきました。今後も、そのような地域に積極的にエリアと投資を拡大していきたいと思っています。

その際、先ほどもご説明したように、M&Aという手法を積極的に取り入れ、事業エリアの拡大、そして収益不動産を中心とする不動産の取得を進めながら、企業の成長と拡大を目指していきたいと思っています。

投資家のみなさま、今後もどうぞよろしくお願いします。本日はありがとうございました。

関連銘柄

| 銘柄 | 株価 | 前日比 |

|---|---|---|

|

2984

|

785.0

(11/15)

|

-6.0

(-0.75%)

|

関連銘柄の最新ニュース

-

決算プラス・インパクト銘柄 【東証スタンダード・グロース】引け後 ... 11/12 15:54

-

決算プラス・インパクト銘柄 【東証スタンダード・グロース】寄付 …... 11/12 09:28

-

ヤマイチ(2984) 〔Summary〕Consolidated ... 11/11 18:00

-

[PTS]デイタイムセッション終了 15時30分以降の上昇1042... 11/11 16:33

-

ヤマイチ、上期経常が8.4倍増益で着地・7-9月期も2.6倍増益 11/11 15:38

新着ニュース

新着ニュース一覧-

11/17 23:30

-

11/17 22:30

-

11/17 21:30

-

11/17 20:30