ニッコンHD、売上高2,223億円、営業利益212億円で増収増益 自動車業界の回復や新規顧客獲得、積極的なM&Aが寄与

2024年3月期 決算・ESG説明会

黒岩正勝氏:みなさま、こんにちは。本日は大変お忙しい中、当社の2024年3月期決算説明会にご参加いただき、誠にありがとうございます。私はニッコンホールディングス株式会社、代表取締役社長の黒岩正勝と申します。どうぞよろしくお願いいたします。

これから約20分から30分程度お時間をいただき、当社の決算内容とESGの取り組みについてご説明させていただきます。それではさっそく説明に移らせていただきます。

0.目次

このような内容でご説明します。

1. エグゼクティブサマリー

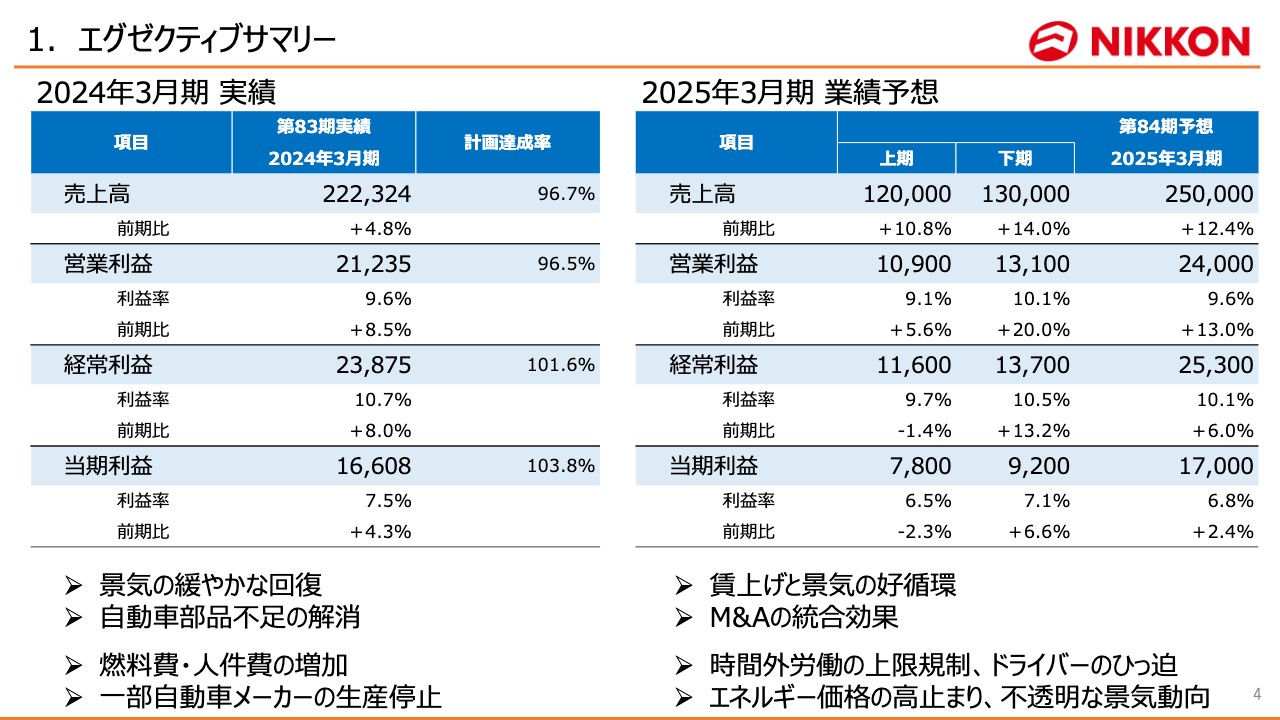

まず、決算概況についてご説明します。

足許の経済状況は、半導体などの自動車部品不足も解消し、景気は緩やかに回復する一方、燃料費や人件費等のコスト増などに加え、中国経済の低迷など、景気の動向はやや勢いを欠きました。こうした中、2024年3月期の連結売上高は、前年比4.8パーセント増の2,223億円、営業利益は8.5パーセント増の212億円と、増収増益となりました。

2025年3月期については、中期経営計画の2年目に当たりますが、時間外労働の上限規制の適用による、輸送能力の逼迫や競争の激化が予想される中ではありますが、売上計画は、終わった期に対して12.4パーセント増の2,500億円、営業利益240億円を計画しております。

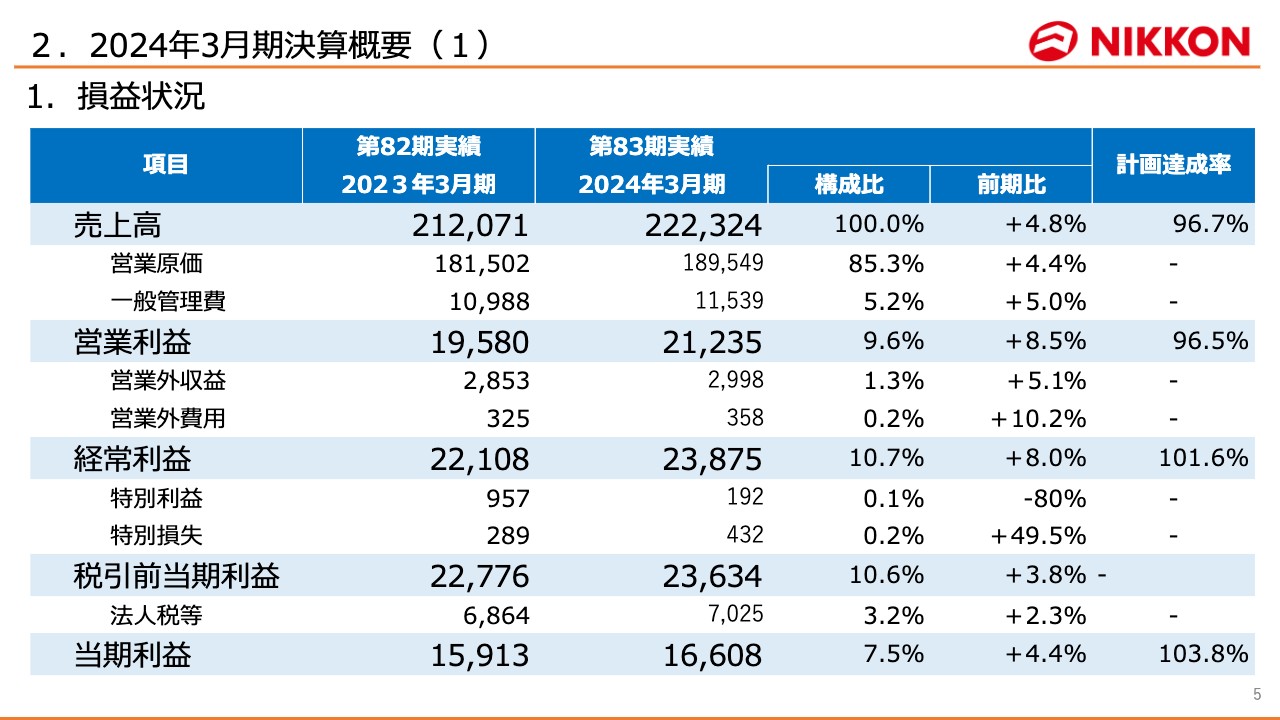

2.2024年3月期決算概要(1)

損益状況についてご説明します。

売上高は、自動車業界の業務量の回復、新規顧客の取り込みにより2,223億円と前期比4.8パーセントの増収となりました。経費面では、燃料価格や外注費の上昇もありましたが、業務の効率改善や原価低減に取り組み、営業利益も前期比8.5パーセント増の212億円となりました。

一方で、一部の自動車メーカーで生産が滞った影響もあり、また当初計画していたM&Aの実施のタイミングが後ろ倒しになったことなどで、売上、営業利益共に、当初立てた計画に対しては、若干の未達となりました。

ただし、経常利益と当期利益については、円安による為替評価益などがあり、計画に対して100パーセントを超える着地となっております。

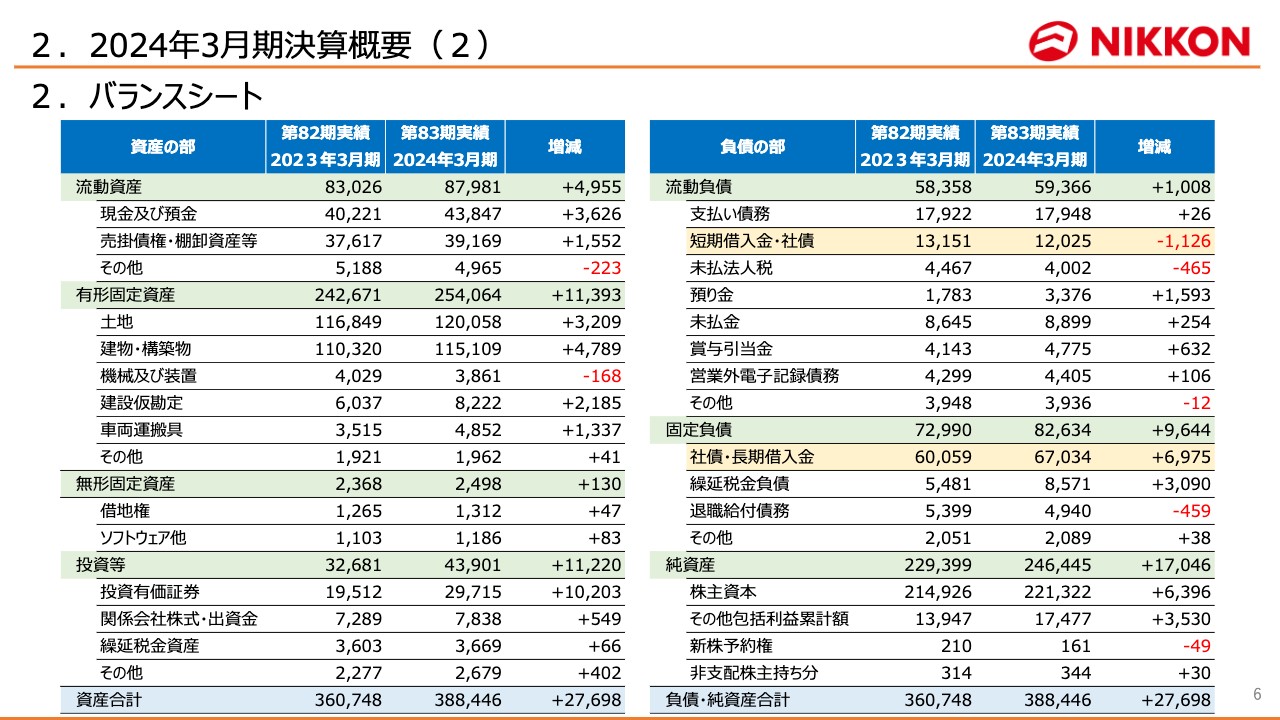

2024年3月期決算概要(2)

バランスシートの状況です。

資産の部におきまして、流動資産が前期比で約50億円増加していますが、これは、終わった期に、資金調達を200億円実施し、借入の返済が130億円あり、今後の投資用資金として36億円が一時的に現預金に滞留していることによります。

有形固定資産は新規設備投資による土地・建物・建設仮勘定で約100億円が増加、車両運搬具も13億円の増加となっております。投資有価証券が102億円増加しておりますが、時価評価が上昇したもので、新規の追加投資はありません。これにより総資産は277億円増加の3,884億円となりました。

負債の部では、借入金が169億円増加した一方、返済により111億円減少し、58億円の増加となっております。純資産は、利益剰余金の積み上げにより、株主資本が64億円増加、包括利益累計額が35億円増加し、170億円増の2,464億円となりました。

この結果、自己資本比率は前年とほぼ同等の63.3パーセントとなりました。

2.2024年3月期決算概要(3)

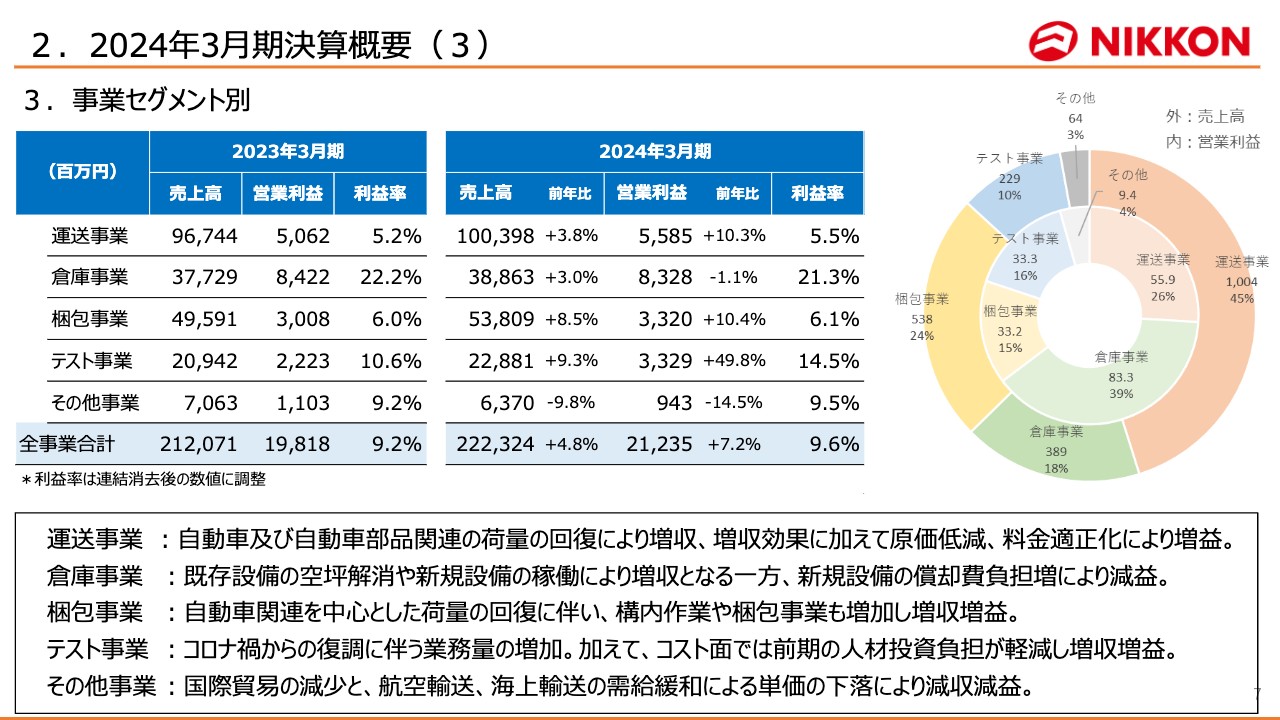

事業セグメント別の収支です。

売上高は自動車産業を中心とした荷量の回復などにより、概ね堅調に推移し、運送事業で3.8パーセント、倉庫事業で3パーセント、梱包事業8.5パーセント、テスト事業で9.3パーセントの増収となりました。

一方で、営業利益では、運送事業と梱包事業は前年比10パーセント増と好調であった一方、倉庫事業は新規に立ち上げた設備の減価償却費が増加し、若干の減益となりました。テスト事業は、前年に大きな人材育成投資を行い利益率が下がっていましたが、これが正常化することにより、利益率は14パーセントに回復しています。

その他事業の中の、通関事業は国際貿易が総じて低調に推移し、コロナ禍以来続いていた航空輸送や海上輸送における需給逼迫状況も大幅に緩和されたことで、前年対比で売上・利益共に減少いたしました。

2.2024年3月期決算概要(4)

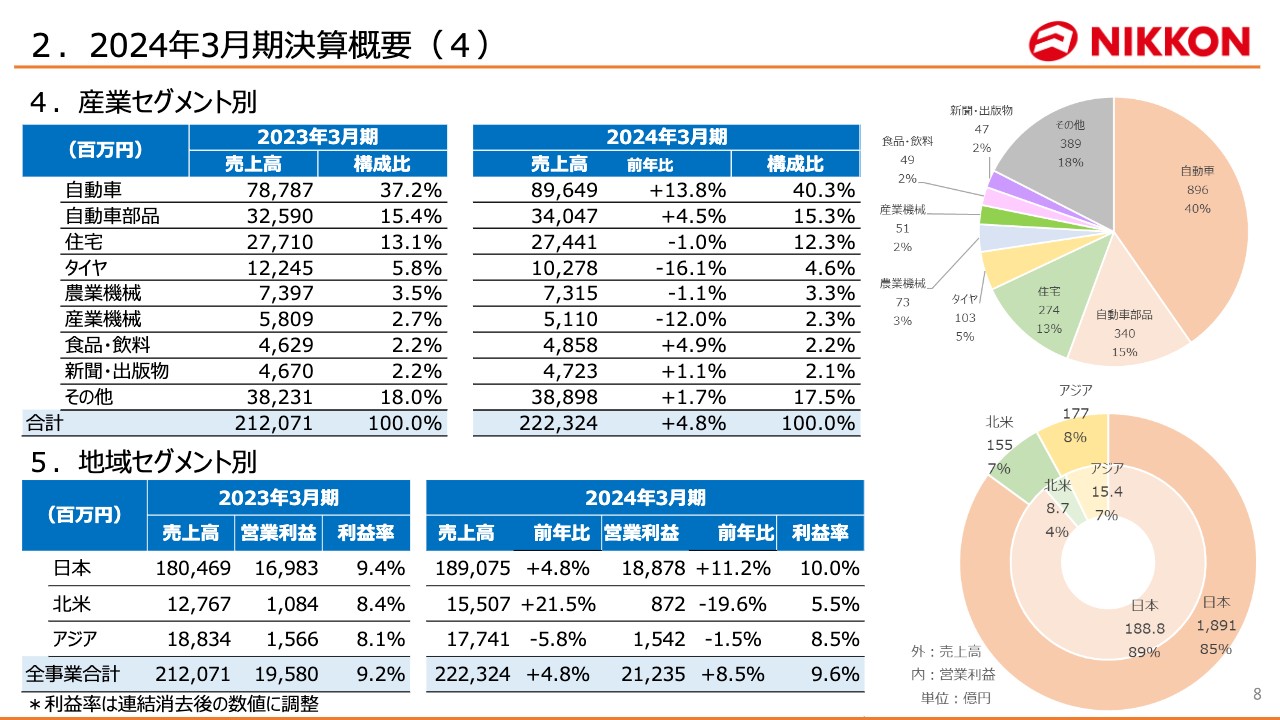

産業セグメント別には、自動車産業が前年対比で堅調に推移し、大きく売り上げを伸ばしたことに加え、食品・飲料は約5パーセントの増加となりました。一方で、タイヤ事業で一部の取引先の取引による選別があったことや、中国向けの輸出企業への売上が伸びず、全体として4.8パーセントの増加にとどまりました。

地域セグメントとしては、好調な米国経済に支えられ、北米事業で売上を21.5パーセント伸ばした一方、インフレの進展などにより一般管理費が上昇し、減益となりました。アジアでは中国景気の低迷にひきずられ減収減益となりました。海外の売上比率は、前年と変わらず15パーセント程度ですが、今後、売上全体の30パーセント程度を目指して事業を拡大していく方向です。

2.2024年3月期決算概要(5)

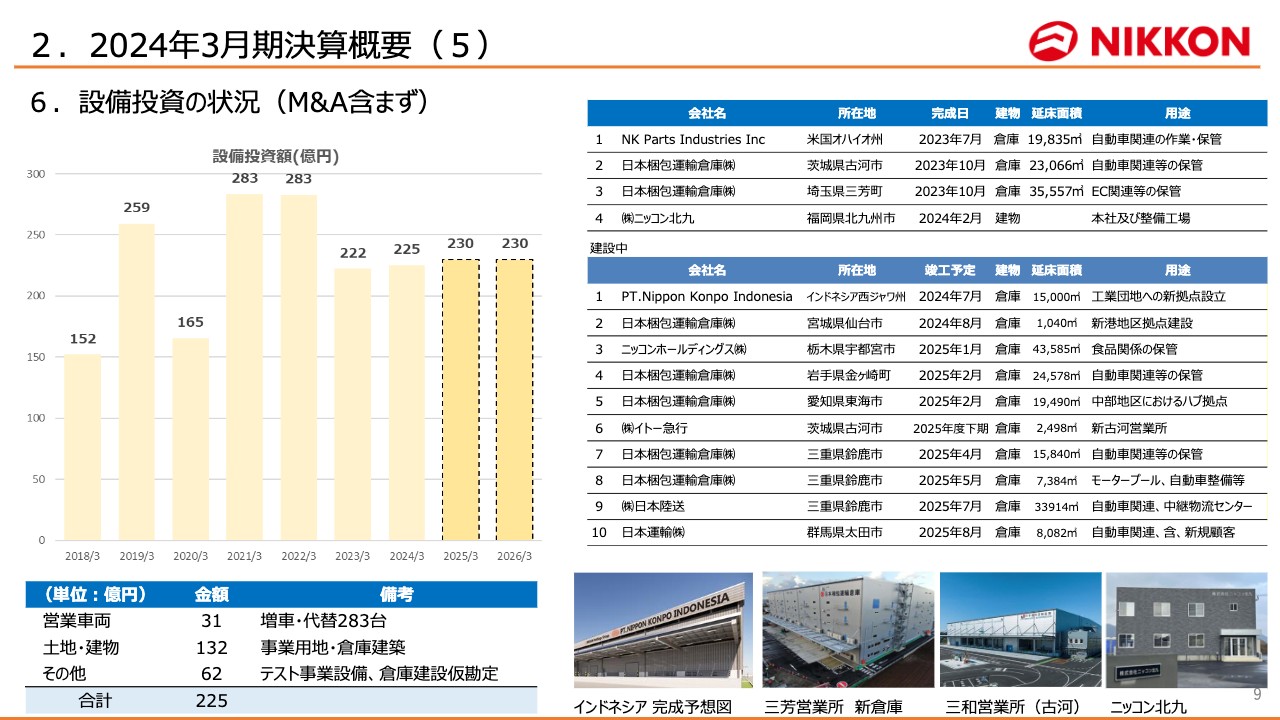

設備投資については、年間230億円を目途に投資を行うことを公表しておりますが、2024年3月期は225億円の投資を行いました。

内訳は、新規購入と古い車両の代替も含めて、283台、30億円相当を購入しました。事業用の不動産は132億円、その他建設仮勘定とEV用のテスト事業設備等で62億円の投資を行いました。

営業用不動産は、米国オハイオ州で倉庫物件を買収したことに加え、埼玉県の三芳町でEC事業に対応可能な新倉庫を建設した他、茨城県古河市の三和営業所で新たに倉庫を立ち上げました。ニッコン北九、これは1年前に買収した安川トランスポートですが、本社及び整備工場を新たに建設し、今後の事業の拡大に備えております。

また、今年度以降の営業用倉庫の竣工に向けても、記載のとおり、インドネシアや宮城県仙台市、栃木県宇都宮市、愛知県東海市、三重県鈴鹿市など、着実に準備を進めております。 尚、M&Aの投資に関しては、設備投資予算とは別枠で230億円の計画には含んでおりません。

2.2024年3月期決算概要(6)M&Aの状況

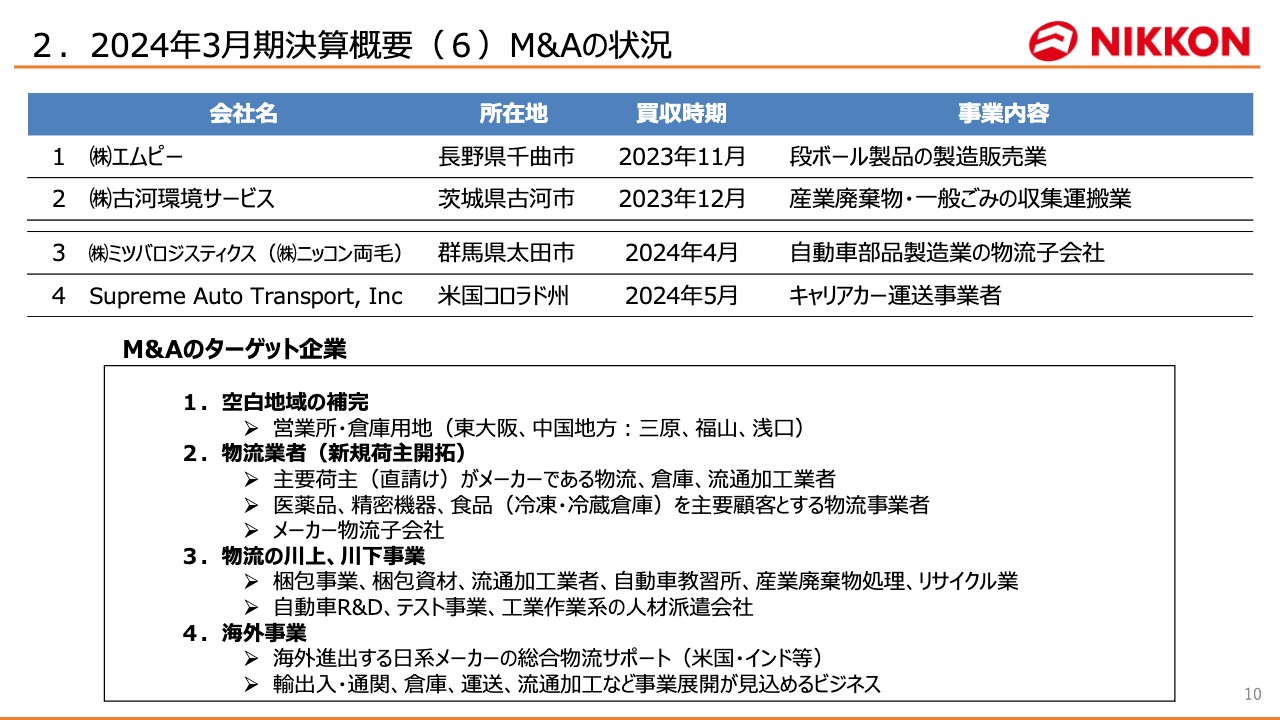

こちらがM&Aの状況です。

昨年11月に、長野県で段ボール製品の製造販売を行う「株式会社エムピー」を買収し、これまで外部購入していたグループ内の梱包資材の調達を一部内製化いたしました。既存の梱包資材ビジネスとのシナジーを生みつつ拡大させていく計画です。

また12月に買収した茨城県古河市の「古河環境サービス」は、古河市で産業廃棄物や一般ごみの収集運搬を行う事業者ですが、今後当社が事業の拡大を目指す、サーキュレーションビジネスの拡大を担う企業の一つとして位置付けています。

次に、今年度に入ってからとなりますが、自動車部品製造業の株式会社ミツバさまの物流子会社の株式を100パーセント買収し、自動車部品部門のサプライチェーンの強化、効率運営によるビジネスの拡大をもくろんでおります。

更に、今月に入り、米国の東側の広範囲にわたって完成車輸送を行う、コロラド州の「スプリーム・オート・トランスポート社」の持ち分75パーセントを取得、今後、既存顧客とのシナジーを追求し、キャリアカー事業を拡大してまいります。

当社は、今後も必要に応じてM&Aを進めてまいりますが、ターゲットとしている企業は主に4つあります。1つは近畿から西日本にかけて物流のハブや営業拠点を取得する目的のM&Aです。また新たな顧客を開拓する目的で、優良荷主を顧客に持った物流企業や、メーカー系の物流子会社、特に医薬品や精密機械、三温度帯管理が可能な設備など、今後成長が見込める分野への投資を進めてまいります。

物流機能の拡充に対しては、梱包などの流通加工業務や自動車教習所などに加え、産業廃棄物やリサイクル事業、自動車開発やテスト事業の拡充を目指しています。海外事業は、日系顧客の総合サポートビジネスを中心に考えていますが、特に、米国やインドなど今後成長が見込める地域への投資を検討してまいります。

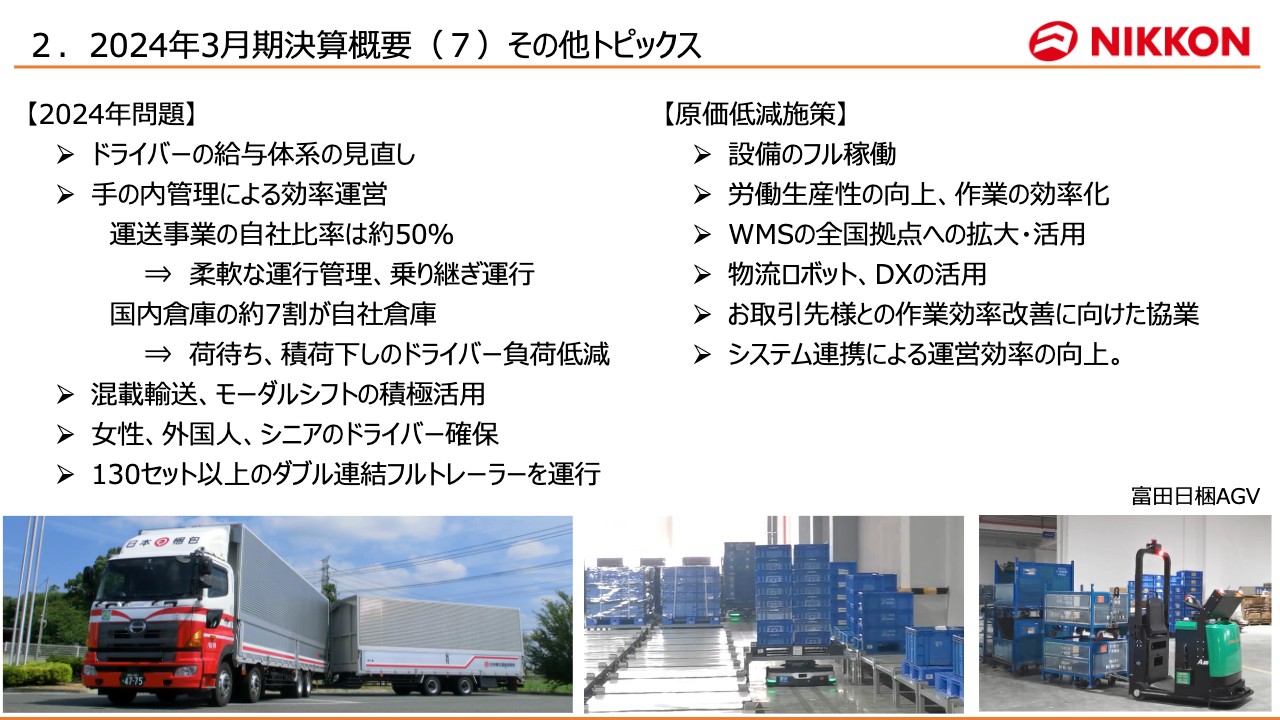

2.2024年3月期決算概要(7)その他トピックス

物流業界を取り巻くトピックスとして、大きなものに、2024年問題があります。当社にとっても例外ではなく、非常に厳しい経営環境が待ち受けております。当社はこの問題に対して、昨年より、既にドライバーの給与体系を変更し、水揚げ業績給から、労働時間給の比率を高めるなど、対応を進めてきました。

また、ドライバーの労働時間を減らすべく、さまざまな取り組みを実施しています。特徴的なのがダブル連結フルトレーラーの活用で、当社は130セット以上を運行しており、今後も順次拡大していく計画です。

また、混載輸送やモーダルシフトも積極的に進めており、女性やシニア人材を含め、ドライバーの積極登用を進めています。

当社は運送事業の約半数を自前の車両・ドライバーで運営しており、また国内倉庫についても約70パーセントは自社ファシリティとなっています。これにより、柔軟な労働時間のシフト体制や乗り継ぎ運行、倉庫における荷待ちや、荷物の積み下ろしの負担を大きく軽減することができており、手の内管理を徹底することで、競合他社にくらべた場合は、より優位なポジションにあると考えています。

2024年問題に付随して人件費が高騰する問題がありますが、これに対しては、設備のフル稼働、作業の効率化、ロボットの積極活用など、原価の低減に取り組んでおります。また、作業効率の向上に向けては、お取引先さまと共通のシステムを開発・使用することで、時間や作業を平準化するなど、最適なサービスモデルを模索しております。

当社は長年にわたり信頼を築いてきた、多くの主要顧客と共に工夫をこらして問題解決に当たっています。

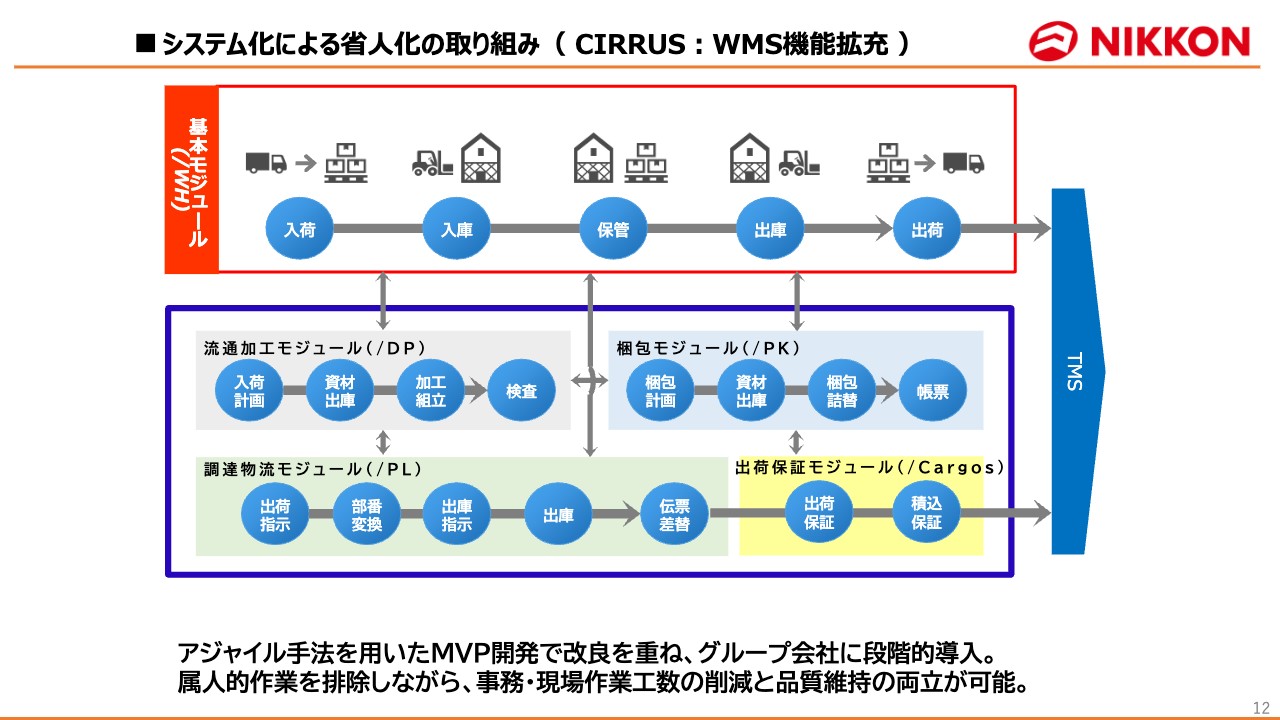

■システム化による省人化の取り組み( CIRRUS:WMS機能拡充 )

システム面では、物流ノウハウを生かし、倉庫管理システムWMS(Warehouse Management System)の機能を拡充し、自社開発システム「CIRRUS(シーラス)」※を立ち上げ、運用を開始しました。

これは、クラウド型の倉庫管理システムに、新たに流通加工モジュール、梱包モジュール、調達物流モジュールの3つのモジュールを自社開発により拡充するものです。

これにより、それぞれ別々のシステムで管理されていたデータがクラウド環境で一元化され、タブレットやハンディ端末で、在庫管理や、その他の付加的なサービスをリアルタイムで把握できるようになりました。

また、追加機能によって、グループ外を含む多方面の荷主企業等にご利用いただける製品としました。

【補足/解説】

※CIRRUS(シーラス)は、日本梱包デジタル統括部が開発したシステムの名称です。

※アジャイル手法とは、ソフトウェア開発において、変化に柔軟に対応できるように、短い工程で頻繁に成果物を作り、フィードバックを得る方法。

※MVP(Minimum Viable Product)開発とは、ユーザーが求める最小限のコア機能を提供する手法。

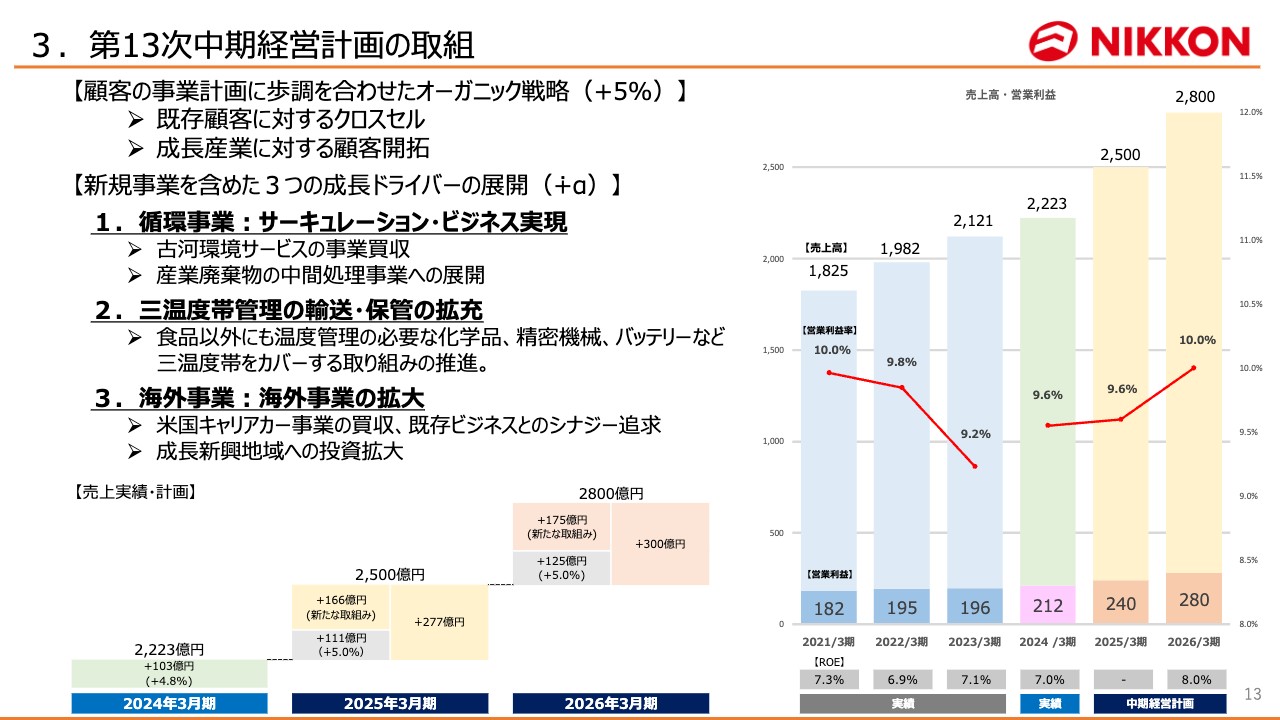

3.第13次中期経営計画の取組

中期経営計画の進捗です。

中計1年目の2024年3月期決算は、計画の2,300億円の売上に対し、2,223億円で未達となりましたが、2025年3月期の目標2,500億円に対しては、M&Aによって買収した企業の売上・利益が、連結決算へ組み込まれることから、既存事業の拡大や、新規に立ち上げた倉庫などが稼働することで、一定程度は達成に向けての道筋が見えてきております。

これに加えて、循環事業では、産業廃棄物の中間処理事業への展開や、「自動車再資源化協力機構」との協業による、リチウムイオンバッテリーの収集運搬業務など、サーキュレーションビジネスへの取り組みを加速してまいります。

また三温度帯管理の拡充につきましては、食品以外にも、化学品、精密機械、バッテリー保管など、温度管理が必要な商品の取扱いも拡大してまいります。

海外事業については、買収した米国キャリアカービジネスとのシナジーを早期に発揮すべく、取り組んでまいります。今後も成長が見込める地域については積極的に投資をしてまいります。

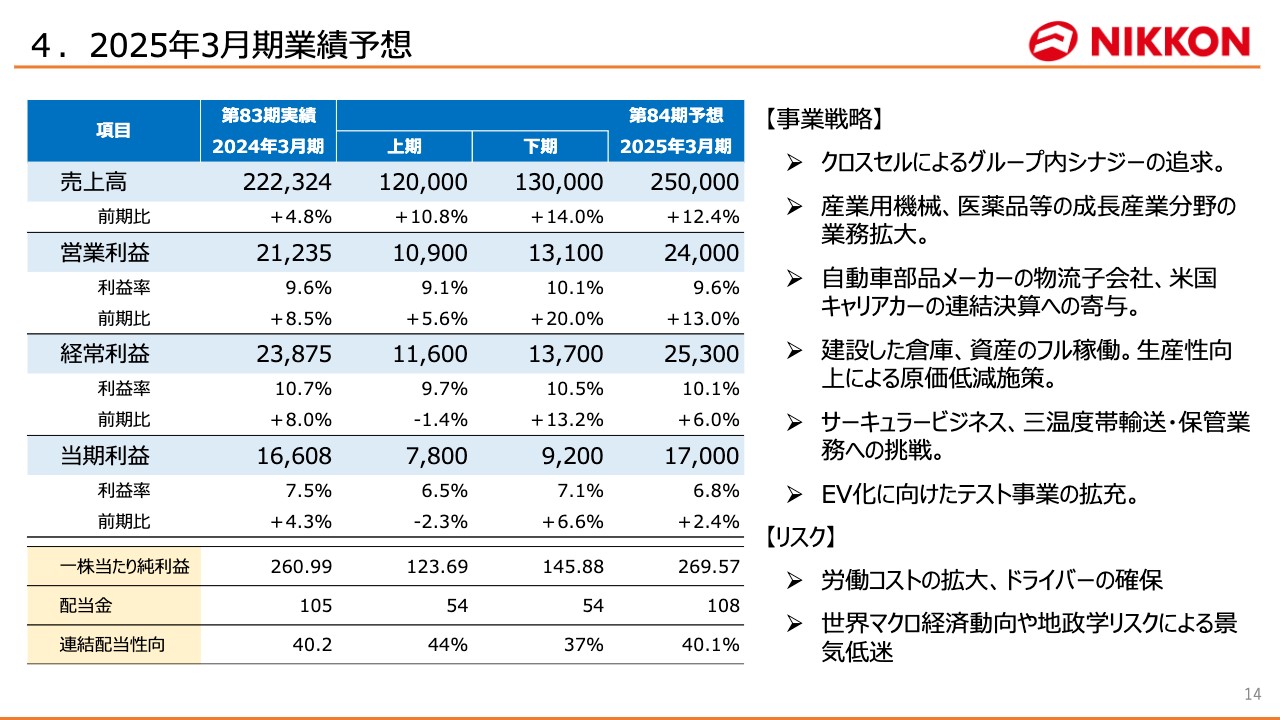

4.2025年3月期業績予想

2025年3月期の計画になります。

こちらは当初設定した中期経営計画の数字から不変ですが、売上高2,500億円、営業利益240億円、当期利益で170億円を見込んでいます。上期と下期でいうと、買収した企業の連結決算への取り込みが第2四半期以降となるため、やや下期の売上割合を高めております。

労働コストの拡大、ドライバー確保などに加え、引き続きマクロ経済の動向には不透明感が漂いますが、新規設備の稼働や、クロスセルによる既存ビジネスの拡大と、M&Aなどとのハイブリッド戦略で推進してまいります。

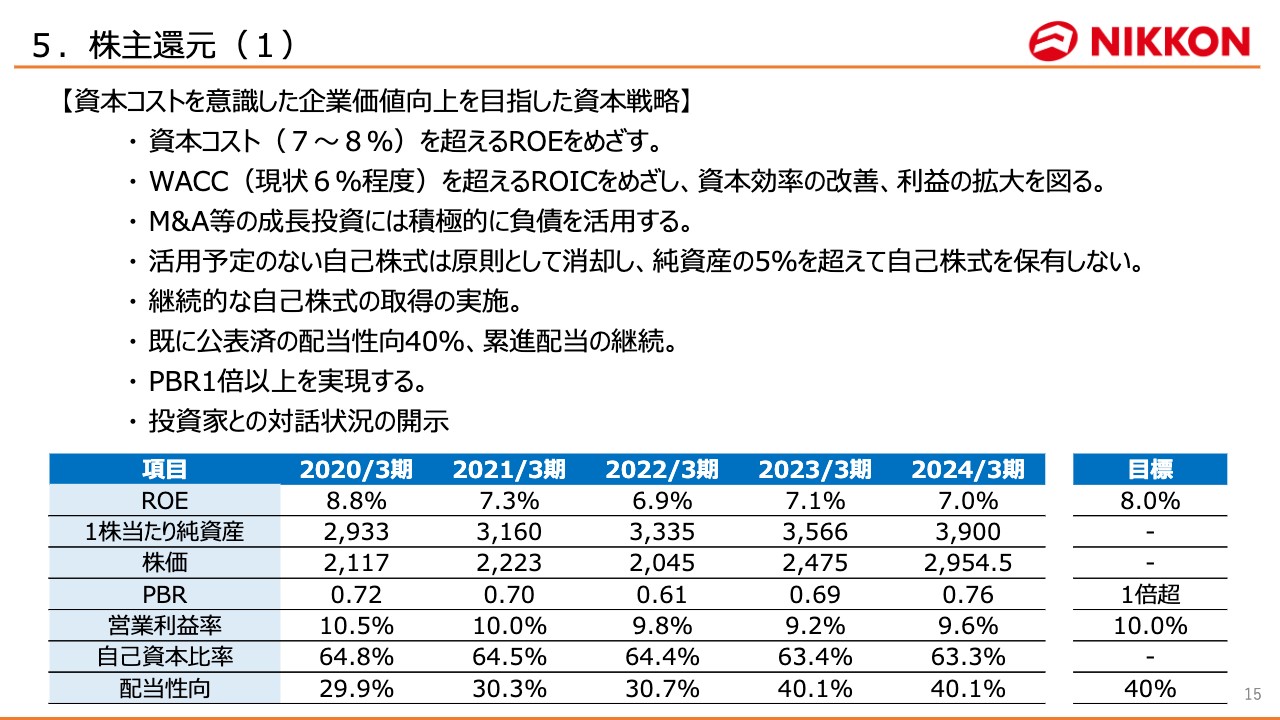

5.株主還元(1)

5月10日に「資本コストを意識した企業価値向上を目指した資本戦略」を公表しております。

従来からの経営方針を踏襲するもので、ROE8パーセント、営業利益率10パーセントを目指すことは変わりませんが、資本コストやWACC(ワック)を意識して、成長投資には積極的に負債を活用するなど、資本効率を高めてまいります。また自己株式の取得は継続し、配当性向の40パーセントや、累進配当も継続いたします。

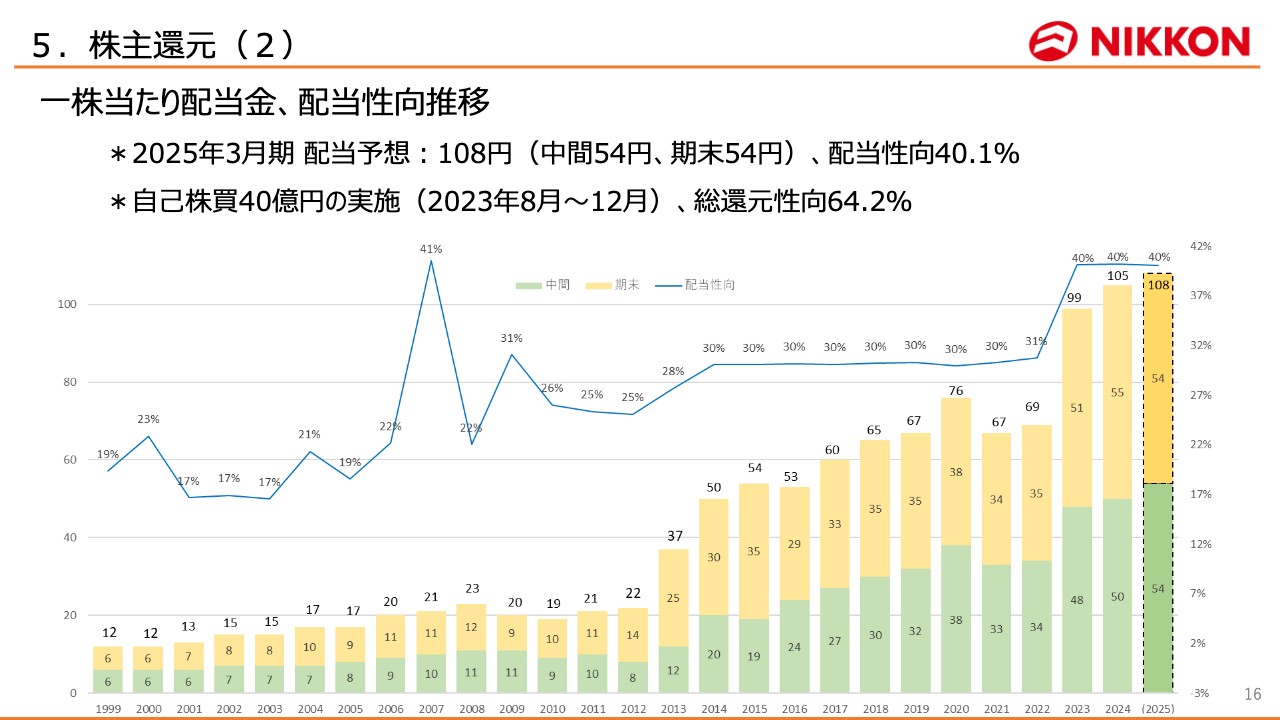

5.株主還元(2)

ご参考までに、過去の配当性向と一株当たりの配当金額の推移になります。

2023年3月期以降は配当性向を30パーセントから40パーセントに引き上げており、2024年3月期の一株当たり配当金額の計画値は100円でしたが、当期利益の拡大により105円に増配いたしました。

2025年3月期についても、108円を予想しております。過去においてもあまり減配をしたケースは多くないのですが、今後は、前年以上の一株当たり配当金額を維持する「累進配当」を継続してまいります。

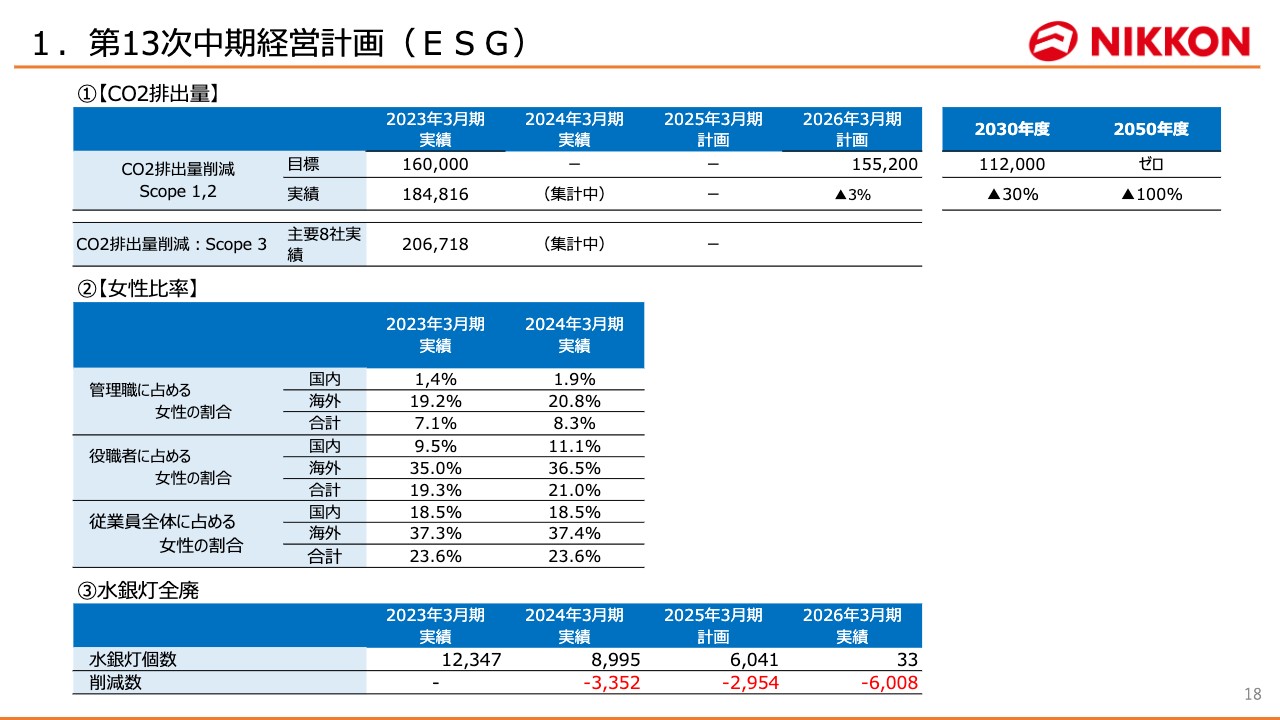

1.第13次中期経営計画(ESG)

ここからESGの取組についてご紹介いたします。

CO2の排出量については、環境配慮車の導入や太陽光パネルの設置など、順次取り組んでおりますが、業務拡大にともなう増車の影響もあり、排出量は足許で増加傾向にあります。

2030年に向けては、大型トラックのEV車などの導入が見込まれることから、取り組みが一段と進むものと期待していますが、導入に向けては、インフラの整備や車両コストの価格転嫁など、課題が山積しており、体制を強化して取り組んでまいります。

女性活躍に関して、国内において管理職に占める女性の割合を、現状の1.9パーセントから引き上げていくことが将来的な課題ですが、ベースとなる女性従業員全体のパイを大きくすることに注力しており、まずは女性従業員比率30%以上をめざしています。

国内ではグループ全体で、今年の新卒採用の3割が女性ということで、次第に成果が上がってきておりますが、採用した女性の定着率をいかに高め、育てていくかが課題であり、産休・育休制度や短時間勤務制度など家庭との両立を支援する制度、また現場での自動化推進等、労働環境を整備し、女性が活躍できる体制づくりを進めています。

水銀灯については2026年3月末までに全廃することを目指しております。2027年に建物を取り壊す予定の33件を除いて、ゼロにすることを計画しており、取り組みを進めています。

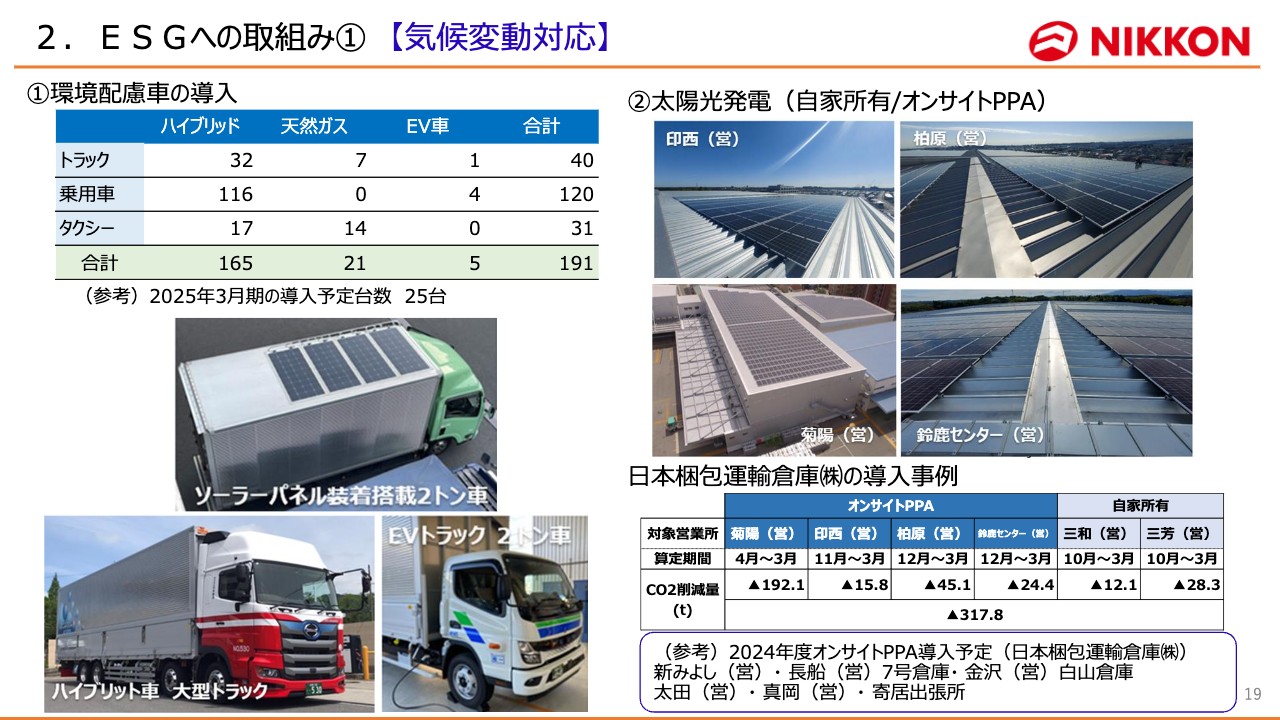

2.ESGへの取組み① 【気候変動対応】

気候変動対応の取組をご紹介します。

環境配慮車はこれまでに191台を導入しており、2025年3月期には、追加的に25台を導入する予定です。当社では2トンクラスの小型トラックでEV車の導入を進めるほか、一部でトラックの屋根にソーラーパネルを設置し電力を供給しながら走行する実験を開始しております。また大型トラックについては、ハイブリッド車を導入し、燃費効率などの実証テストを実施しております。

倉庫の屋根に設置するタイプの太陽光発電は、設備をリースするオンサイトPPAと自社所有のパネルを設置し、自家使用電力に充当しています。これまでに印西営業所、柏原営業所、菊陽営業所、鈴鹿センター営業所などで稼働しており、新みよし営業所、長船営業所、金沢営業所など、屋根の耐荷重や、経済合理性の課題をクリアした拠点については、順次導入していく計画です。

2.ESGへの取組み②

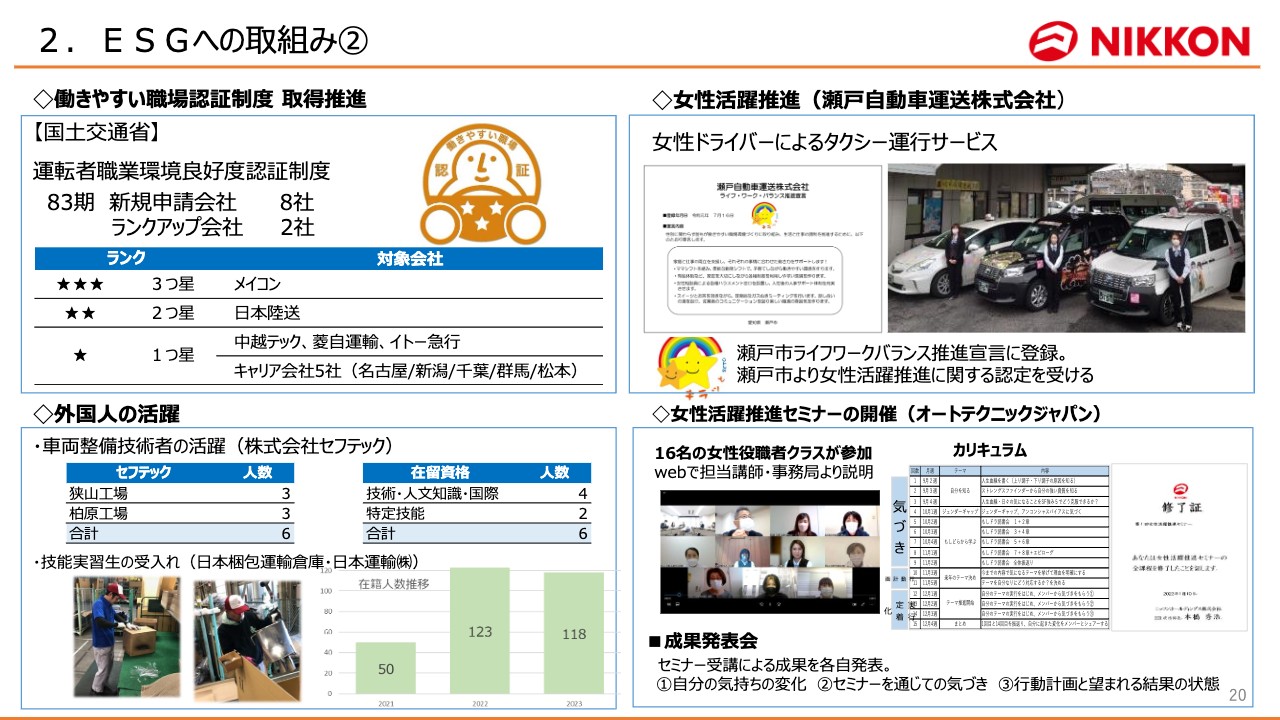

ESGに係るグループ各社の取組の一例ですが、国土交通省が推進する「働きやすい職場認証制度」に3つ星、2つ星を含めて、子会社10社が認証を受けており、今後も取り組みを広げていきます。

外国人の活用については、自動車整備事業を行うセフテックで、車両整備技術者として、6名の外国人を採用し、技術育成を図りながら、活躍をしてもらっています。また、当社は、従来より技能実習生の受け入れを積極的に行っており、足元では100名を超える外国人の方々が活躍しています。

また、愛知県の瀬戸自動車運送では、女性ドライバーによるタクシーの運行を開始しており、好評を博しております。この女性ドライバーのタクシーを運行している瀬戸市に対し「ライフ・ワークバランス推進宣言」を行い、「女性活躍推進に関する認証」を受けています。

従業員に対する女性活躍セミナーは、グループのコンサルタント会社を活用しながら、多くのグループ会社で取り組みを進めています。

2.ESGへの取組み③

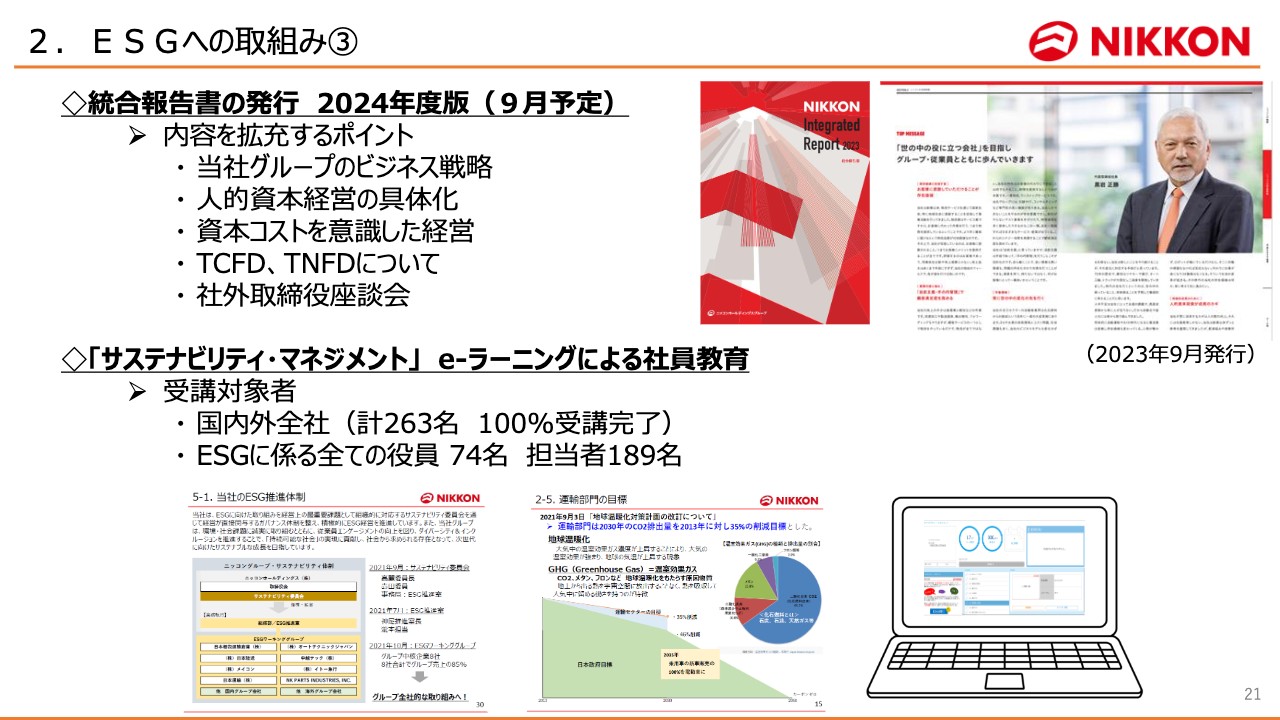

最後に、昨年初めて統合報告書を作成しましたが、今年度については、9月に発行することを予定しています。人的資本経営やTNFDについて、また社外取締役による座談会を掲載するなど、ページ数を3割近く拡充し、より充実したものとする予定です。

また、グループの横断的な取り組みとして、eラーニングによる従業員教育に取り組んでいます。足許では、グループ会社のESGに係る全ての役員74名と、担当者189名の合計263名を対象に、ESGの基礎知識から当社の取組実態、今後の課題など、全体で8章からなる研修を実施しました。

役職者のESG経営に対する理解の促進と、実効性のある取り組みを推進していくためにも、社内教育を強化してまいります。

【IRに関するお問合せ先】

以上で、説明を終わらせていただきます。この説明会を通じて当社へのご理解が深まれば幸いでございます。ご清聴ありがとうございました。

関連銘柄

| 銘柄 | 株価 | 前日比 |

|---|---|---|

|

9072

|

3,944.0

(15:07)

|

-28.0

(-0.70%)

|

関連銘柄の最新ニュース

-

本日の【上場来高値更新】 石油資源、オープンHなど246銘柄 02/12 20:10

-

本日の【上場来高値更新】 日比谷設、荏原実業など188銘柄 02/10 20:10

-

決算マイナス・インパクト銘柄 【東証プライム】引け後 … TOWA... 02/09 15:51

-

今週の【上場来高値銘柄】ニッスイ、アステラス、ふくおかFGなど205銘柄 02/07 09:00

-

ニッコンHD(9072) 自己株式の取得状況に関するお知らせ 02/06 14:00

新着ニュース

新着ニュース一覧-

-

今日 15:25

-

今日 15:23

-

今日 15:23