住友金属鉱山、カーボンニュートラルに向けた4つの施策を掲げ、GHG排出量の削減を推進

IR-Day 2022 サステナビリティ説明会

金山貴博氏(以下、金山):みなさま、こんにちは。住友金属鉱山の金山でございます。平素は当社の事業に関して格別のご理解、ご高配を賜り厚く御礼申し上げます。

昨今、社会の持続的な発展に対する企業の役割について、社会や投資家のみなさまからの要請は多様化、具体化しており、当社としても大きく変わりつつあるトレンド、潮流への適切な対応は喫緊の課題だと認識しています。

当社で現在進行中の中期経営計画では、カーボンニュートラル、人材確保、育成、活用、デジタルトランスフォーメーションへの対応を、直面している社会的課題として挙げており、このうち、脱炭素を中心とした当社のサステナビリティ課題への説明を行う場として、本日のIRーDay 2022「サステナビリティ説明会」を開催することとしました。

当社グループの戦略や施策をご理解いただくため、ステークホルダーのみなさまとのコミュニケーションをさらに進化させ、今後も積極的な情報開示に努めていきたいと考えています。本日のIR-Day「サステナビリティ説明会」が、当社のサステナビリティに対するご理解を深めていただく機会となれば幸いです。どうぞよろしくお願いいたします。

目次

本日ご説明する内容は5部構成となっています。第1部「住友金属鉱山グループの企業理念」は、私からご説明します。

第2部「住友金属鉱山グループのサステナビリティ」、第3部「『カーボンニュートラル』への対応」および第4部「『ビジネスと人権』への対応」は、サステナビリティ推進部長の常川よりご説明します。第5部「トピックス」については、広報IR部長の清水よりご説明します。

経営理念・サステナビリティ方針

住友金属鉱山グループの企業理念についてです。はじめに、当社のサステナビリティの根幹にある理念と方針についてご説明します。

当社グループは経営理念において、住友の事業精神に基づき、地球および社会との共存を図り、人間尊重を基本とすることを重要なテーマに位置づけています。住友の事業精神については、次ページでご説明します。

さらにサステナビリティ方針では、社会の持続的発展に貢献する経営課題に取り組み、事業の持続的な成長と企業価値の向上を図ることを掲げています。

住友のDNA(1/3)

スライドに住友の事業精神をお示ししています。住友のDNAとして経営理念に掲げている住友の事業精神について、住友の源流事業である銅製錬事業を受け継ぐ当社は、住友グループの中でも長い歴史を持つ会社です。

創業は、今から約430年前の1590年で、1900年代以降、住友グループの各企業が派生して現在に至っていますが、「住友」の名を持つ企業は、必ずこの事業精神を経営の根幹に掲げています。

事業精神は江戸時代に初代住友家の当主が記して以降、代々にわたって進化していき、それを明治時代にまとめたものが、ご覧のスライドに記載している事業精神です。太字で示していますが、信用を重んじ確実を旨とし、浮利、すなわち一時の利益を追うのではなく、時勢が変わるのに合わせて利益が出るよう変革し続けることの重要性を謳っています。

住友のDNAを色濃く受け継いできた当社グループは、住友の事業精神に基づき、事業を通じて社会課題を解決することを目指し、事業と一体となったサステナビリティ活動を展開しています。

住友のDNA(2/3)

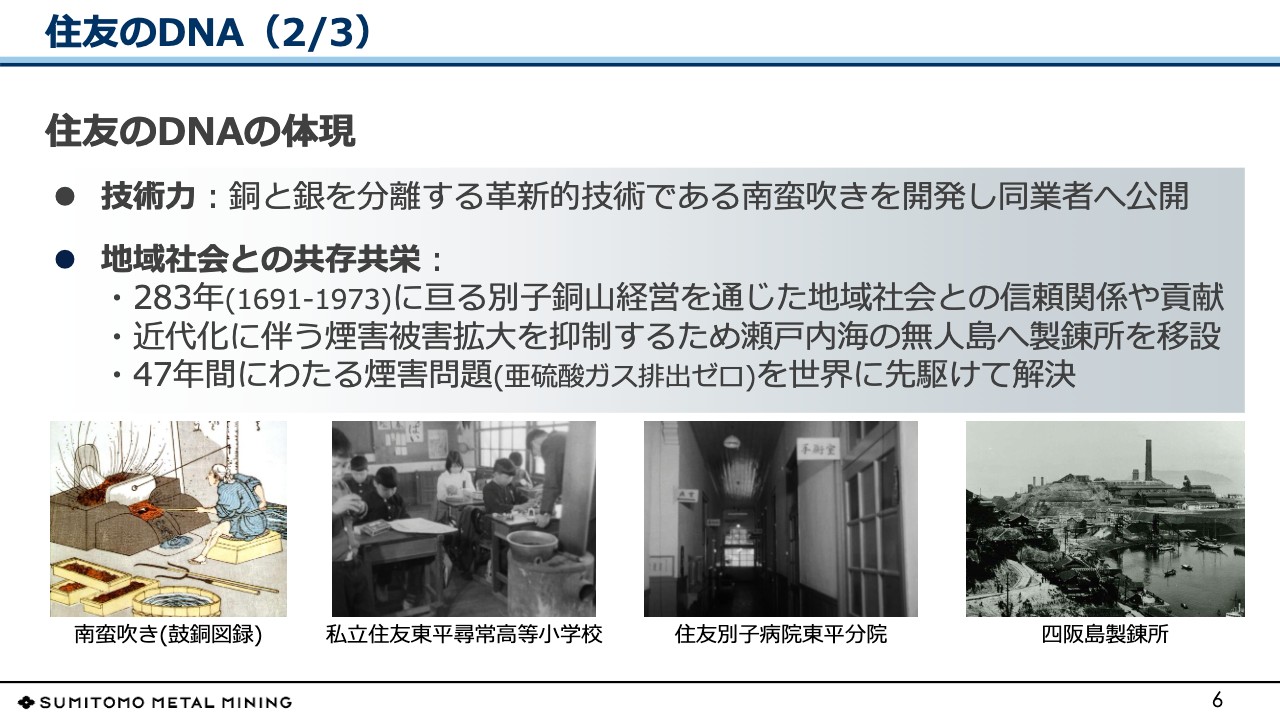

住友のDNAを体現する事例を、いくつかご紹介します。まず、約400年前に、当時輸出されていた銅地金から銀を分離する革新的な技術を「南蛮吹き」と呼んでいました。「南蛮」というのは、日本の歴史の教科書でポルトガル人やオランダ人を「南蛮人」と記載する際と同じ意味の「南蛮」ですが、「南蛮吹き」を開発したことが挙げられます。

スライド左下にある絵が、「南蛮吹き」です。特筆すべきは、この技術を自社一社で独占することなく同業者へ公開することで、日本の利益流出の防止と国内銅事業の発展に貢献したことです。

また、地域社会に対しては283年にわたる別子銅山の経営を通じて、信頼関係を築きました。さらに、明治期に直面した煙害問題では47年という歳月を要しましたが、この問題を世界に先駆け、技術力で抜本的に解決した歴史があります。

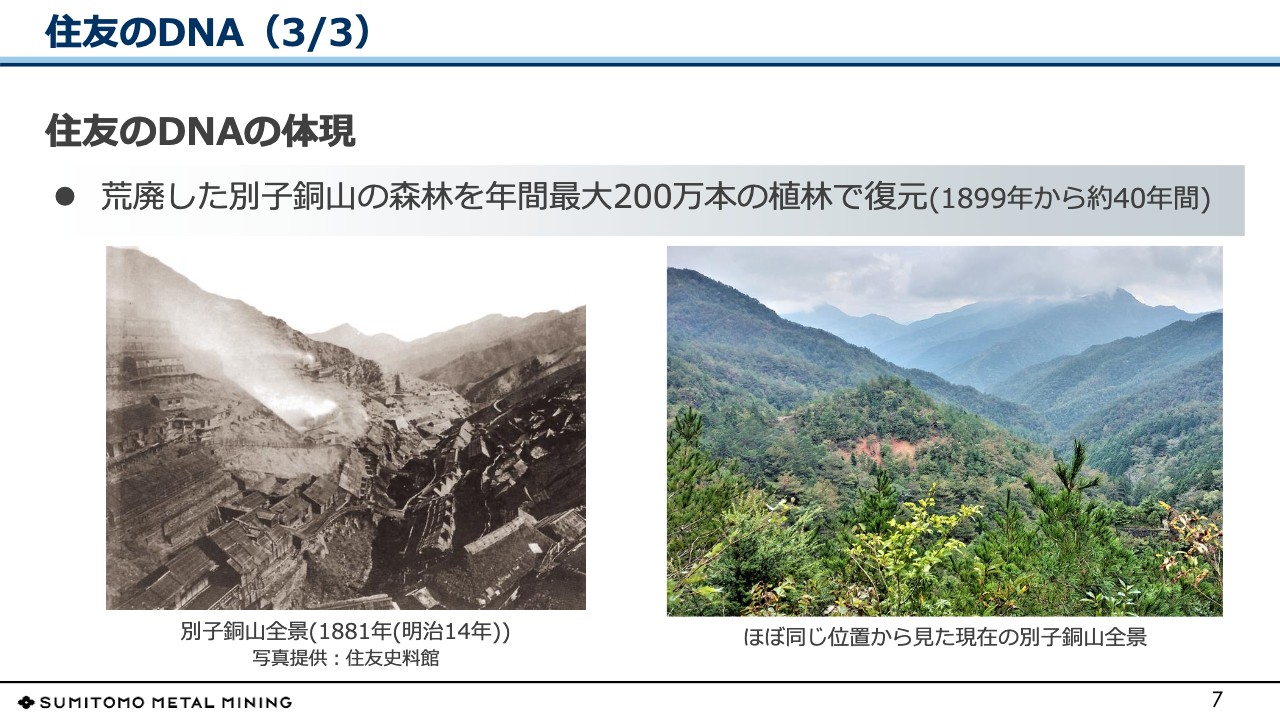

住友のDNA(3/3)

また、当社は環境保全にも積極的に取り組んできました。資源開発の鉱山および製錬所では、坑道で使用する坑木や燃料である木炭として、木材が大量に使用されました。

スライド左側の写真のように、明治期の別子銅山は、山路全体が荒廃していました。しかし、第2代総理事の伊庭貞剛が、荒れ果てた別子の山々をもとの自然の状態に戻すことを決意し、1890年代後半には、毎年6万本にも満たなかった植林の本数を年間100万本台へ、ピーク時には200万本台へと増やし、スライド右側の写真のように、別子銅山を青々とした森林に復元しました。

このように、地域社会とともに環境を意識しながらサステナブル経営を長きにわたって行うことは、住友の鉱山・製錬事業のDNAとして、長い歴史の中で常に重要な位置を占め続けています。それは、現在の私たちにも受け継がれていると言えます。

それでは、次にサステナビリティの具体的な取り組みに関するご説明に移ります。

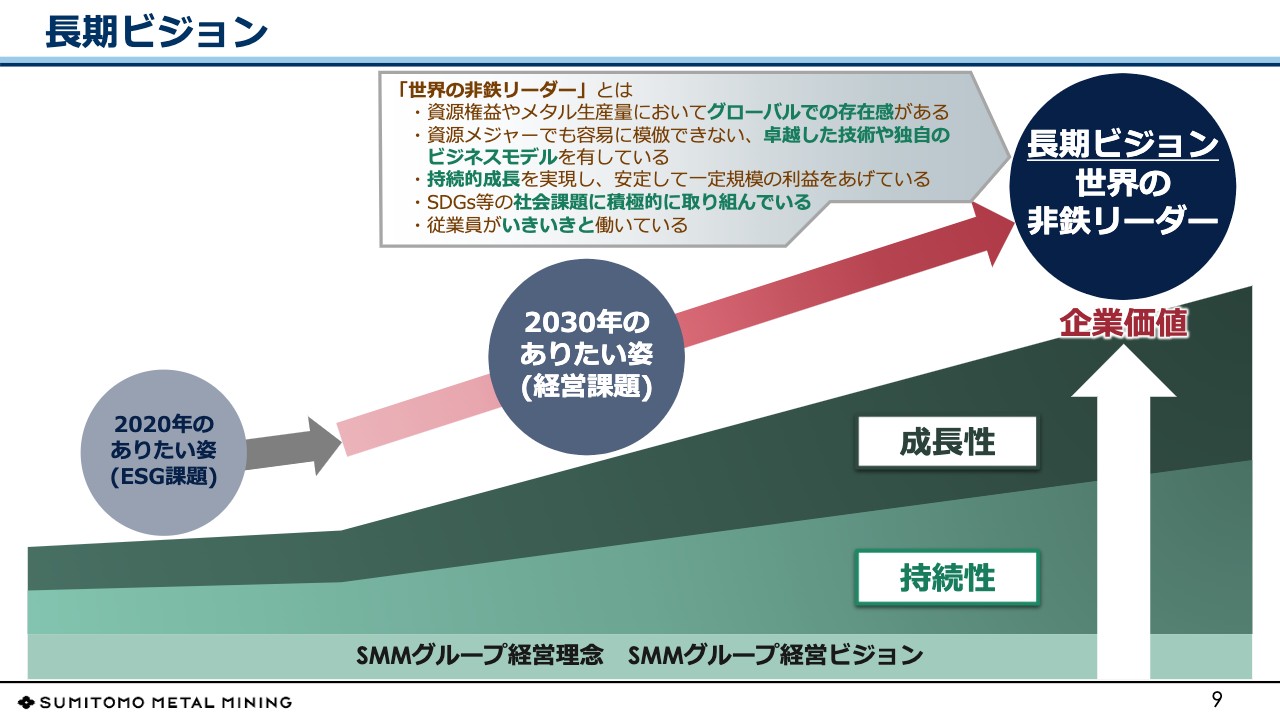

長期ビジョン

常川茂氏(以下、常川):サステナビリティ推進部の常川と申します。本日はよろしくお願いいたします。さっそくですが、当社グループのサステナビリティに関する具体的な取り組みについてご報告します。

スライド右上に、長期ビジョンとして「世界の非鉄リーダー」と掲げており、その中央には「2030年のありたい姿」をマイルストーンとして掲げています。

以前の「2020年のありたい姿」では、いわゆるCSRの延長線上ということで、ESG課題を特定の課題としていましたが、2019年に設定した「2030年のありたい姿」では、それを明確に経営課題として位置づけています。これは当社の大きな変化となっているところです。

「2030年のありたい姿」の活動を通じ、当社の成長性・持続性を向上させ、ひいては企業価値の向上を図っていきます。

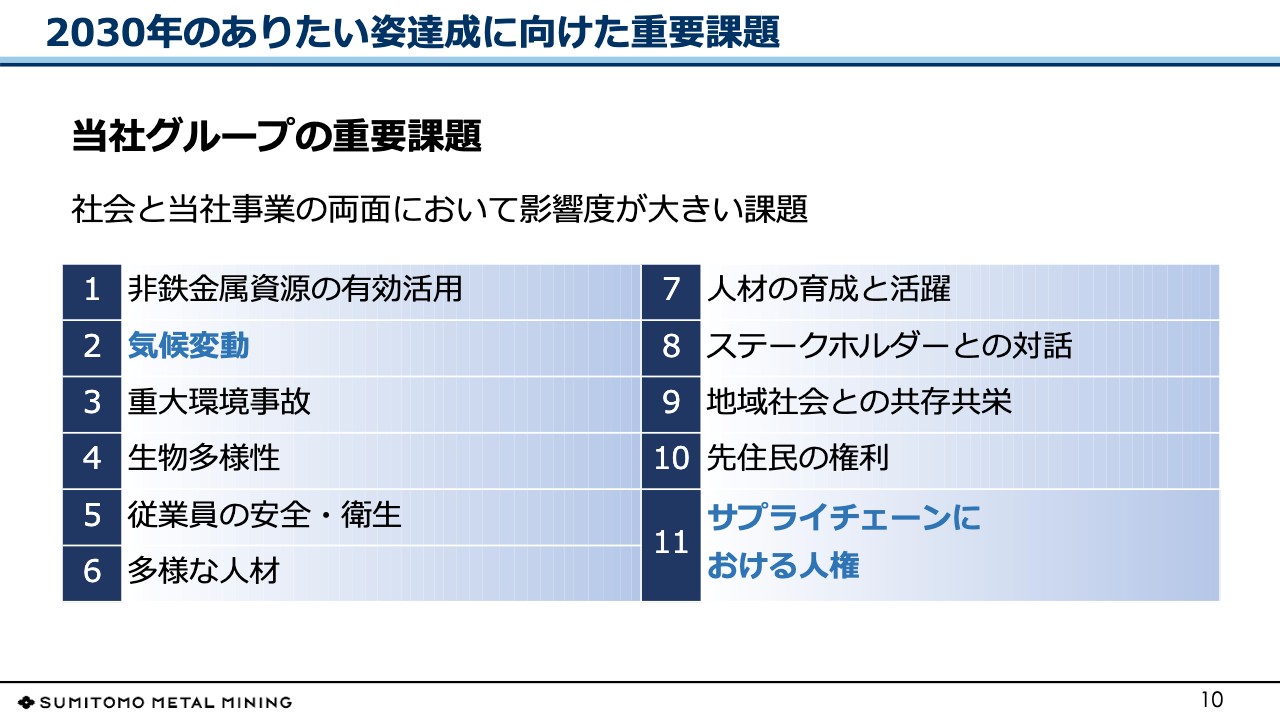

2030年のありたい姿達成に向けた重要課題

「2030年のありたい姿」の経営課題として位置づけた重要課題の11項目です。本日はこの中で、みなさまの関心が高い、2番目の「気候変動」および11番目の「サプライチェーンにおける人権」について、詳しくご報告します。

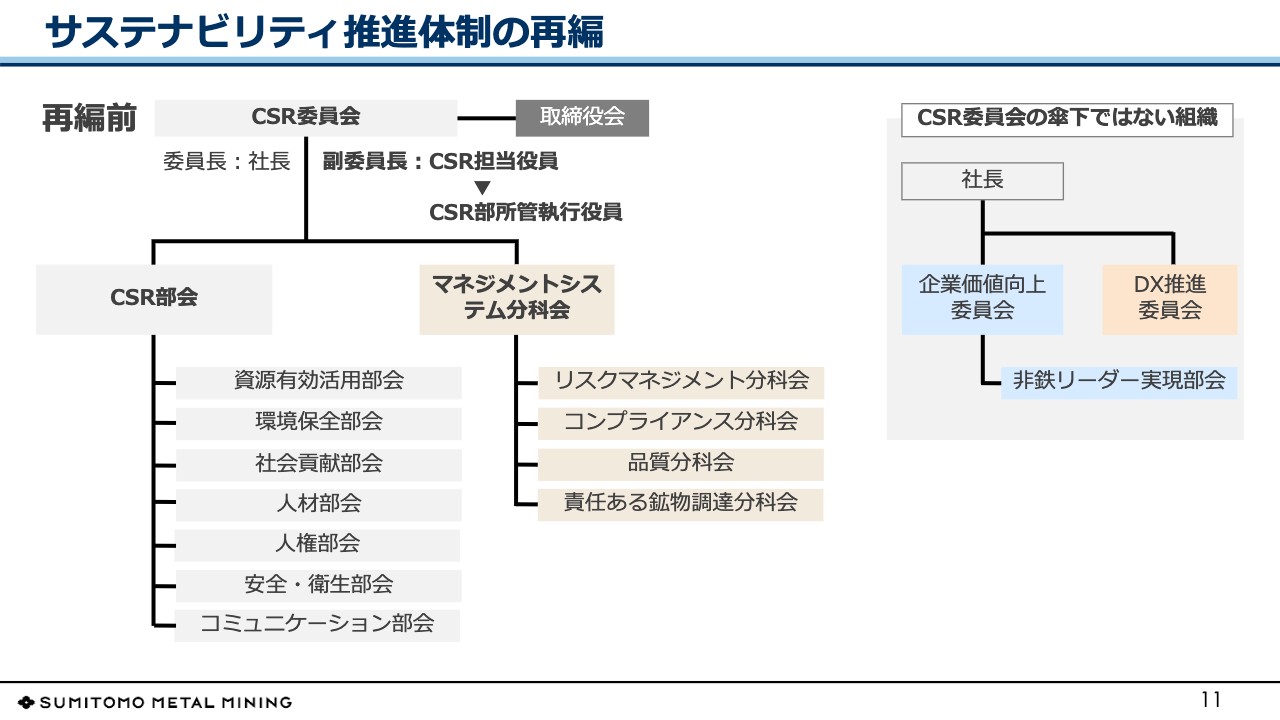

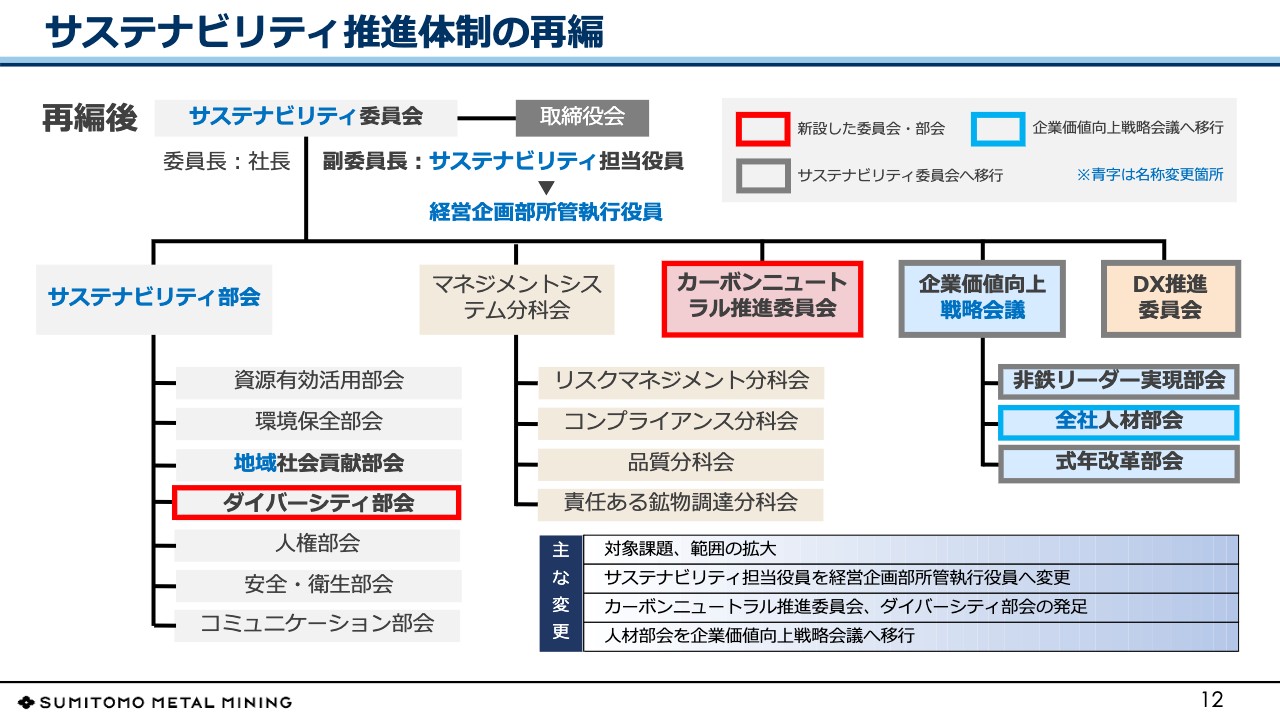

サステナビリティ推進体制の再編

具体的なご報告に先立ちまして、2022年4月1日に当社のサステナビリティ推進体制を大きく変更していますので、その点についてご説明します。

スライドは、変更前の体制です。左上にCSR委員会があり、委員長は社長、副委員長はCSR担当役員を置いていました。左下にはCSR部会として、テーマごとに7つの部会があり、右下にはマネジメントシステム分科会として、4つの分科会がある体制でした。

サステナビリティ推進体制の再編

こちらが2022年4月1日以降の新体制です。スライド左上にあるとおり、CSR委員会からサステナビリティ委員会に名称が変わりました。

また、委員長は社長で変わりませんが、副委員長はサステナビリティ担当役員で、経営企画部の所管執行役員に変更となっています。これにより、経営とサステナビリティがより一体となり、一貫性を持って進められる体制になったと考えています。

その他の変更点として、右側にDX推進委員会、企業価値向上戦略会議があります。こちらは、以前は別の組織、推進体制で進めていましたが、サステナビリティ推進体制に組み込みました。

特に、企業価値向上戦略会議の上から2つ目にある全社人材部会は、もともとCSRの部分で行っていたものですが、当社の戦略として、人材戦略をより明確に位置づけるということで、戦略会議で新しく発足したかたちになっています。

左側の、サステナビリティ部会の中央にあるダイバーシティ部会も、よりテーマを絞ったかたちで、ダイバーシティに関する取り組みを進めることで発足しています。

スライド中央にはカーボンニュートラル推進委員会があります。こちらも環境保全部会の1つのテーマで行っていたものを、昨今のカーボンニュートラルへの取り組みを加速しなければいけないということで、専門の部隊・組織を作って積極的に推進していく体制にしています。

カーボンニュートラルへの取り組み(1/2)

当社のカーボンニュートラルへの具体的な取り組みについて、ご報告します。「2030年のありたい姿」とKPIです。気候変動に関しては、温室効果ガス排出量ゼロに向け、排出量削減とともに低炭素負荷製品の安定供給を含めた気候変動対策に積極的に取り組んでいる企業であることを挙げています。

この達成度を測る2030年のKPIとして、1つ目は、GHG排出量を2013年度以下に抑え、“2050年度までにGHG排出量ネットゼロ”に向けた計画を策定し、諸施策を推進します。2つ目は、GHG排出原単位を2013年度比で26パーセント以上削減します。3つ目は、低炭素負荷製品GHG削減貢献量の拡大ということで、年間60万トン以上の削減を目指します。

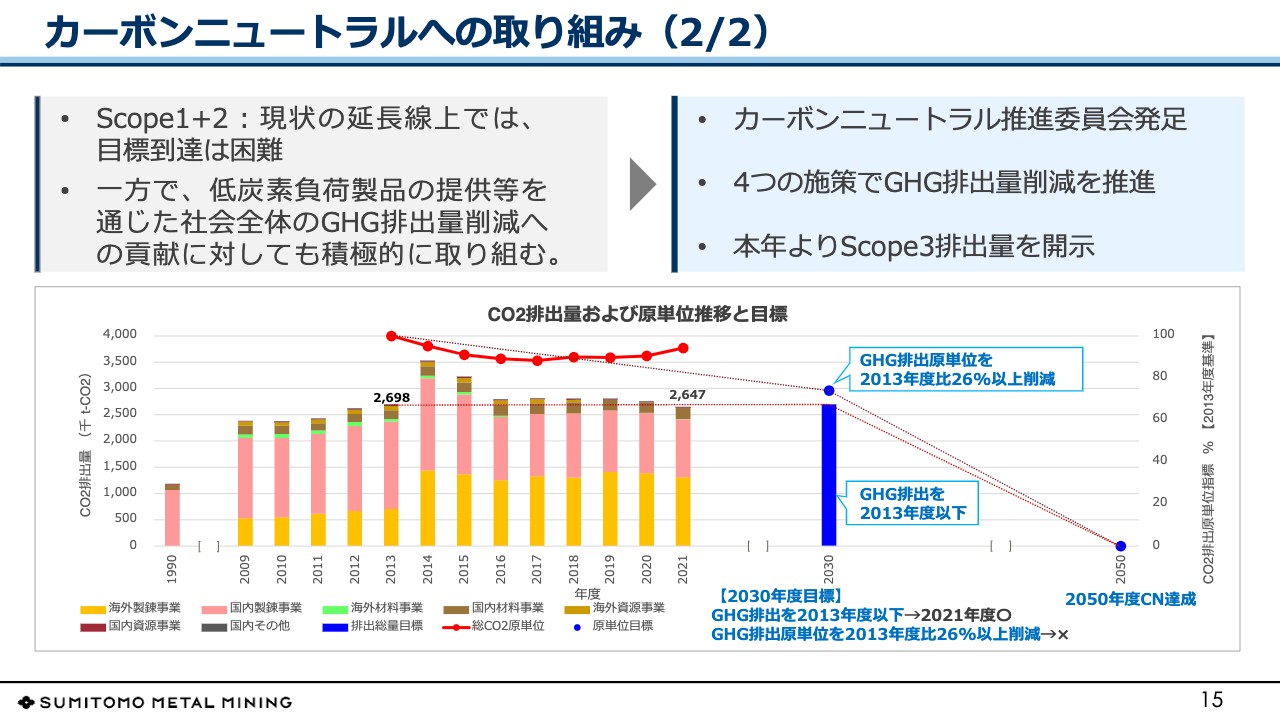

カーボンニュートラルへの取り組み(2/2)

スライド下部の棒グラフは、当社のCO2総排出量および原単位推移を示しています。中央部の2021年度が直近のデータですが、総排出量は264万7,000トンです。

棒グラフのピンク色の部分は国内製錬事業、その下の黄色の部分は海外製錬事業となっています。ご覧のように、製錬事業が当社の総排出量の90パーセントを占めており、さらに海外と国内で半分ずつという構成になっています。

スライド右側に記載のとおり、2050年度にカーボンニュートラル達成という目標を置いています。その中間期として2030年の青色の棒グラフを見ると、現状の延長線上では達成が難しい状況となっています。

右上に記していますが、この取り組みを加速するため、先ほどご説明したとおり、カーボンニュートラル推進委員会を発足しました。その中で主に4つの施策を立て、GHG排出量の削減を推進していきます。

一方で、社会全体のカーボンニュートラルに対しても当社は責任があるため、その見える化ということで、本年よりScope3排出量の開示を行っています。

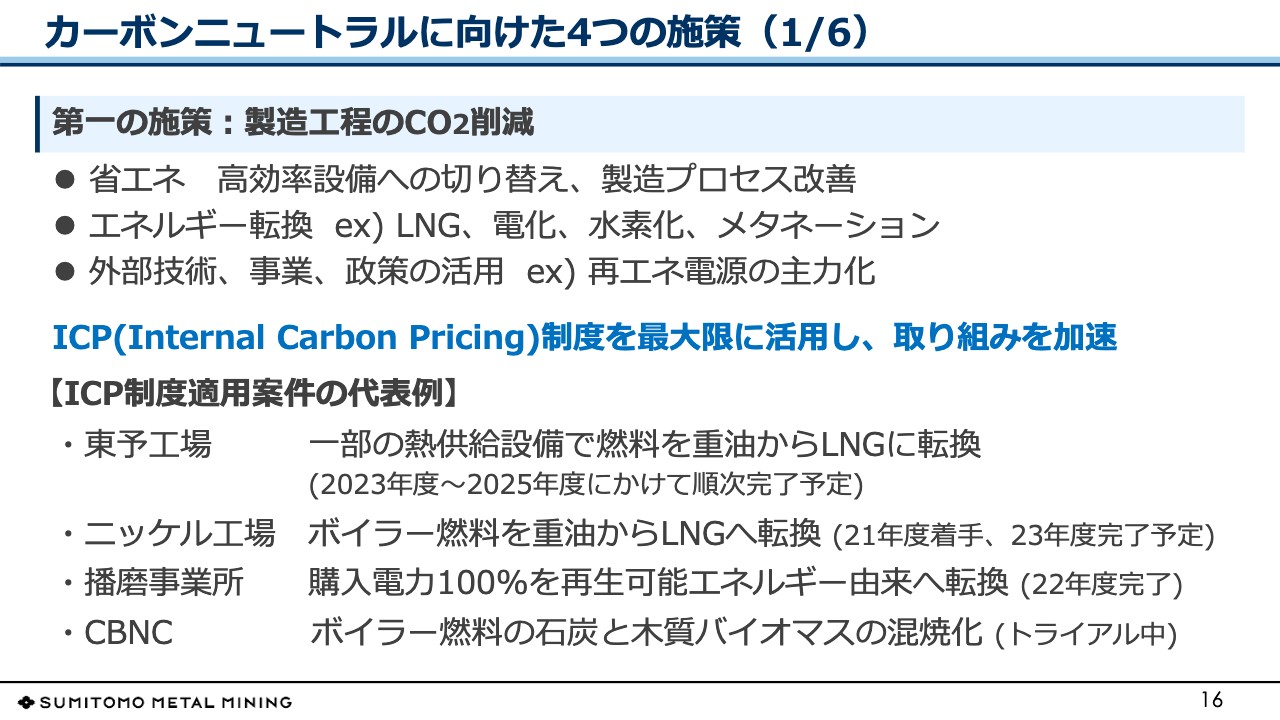

カーボンニュートラルに向けた4つの施策(1/6)

カーボンニュートラルに向けた4つの施策について、それぞれご説明します。第一の施策は製造工程のCO2削減で、1つ目が省エネです。高効率設備への切り替えや、製造プロセスの改善を行います。2つ目がエネルギー転換です。例えば、化石燃料からのLNG化、電化、水素化といった取り組みです。3つ目は外部技術、事業、政策の活用ということで、再エネ電源の主力化を行います。

省エネについては、省エネ法の対応で努力義務ではありますが、5年間で年平均1パーセント低減という目標があります。拠点では古くからこのような取り組みをコストカットの観点から、かなり熱心に行っていましたが、CO2を削減するという視点で言えば、あらためて活動を見直そうという動きがあります。

そのようなことを会社として後押しする制度として、当社は2021年にICP(インターナルカーボンプライシング)制度を導入しています。詳しい方も多いと思いますが、当社の仕組みとしては、例えば高効率の設備導入やエネルギー転換をした際のCO2の削減量を試算します。それは会計上の基準ではなく、設備を設置して動いている期間を想定しており、例えば10年から15年の間にCO2が削減された量となります。

社内で1トンあたりの削減CO2の単価を設定し、その削減量に掛け合わせると、削減効果が金額で示されます。この金額を、投資の際に投資効果へ上乗せして評価するということです。

私がコミュニケーションを取っている会社では、1トンあたり5,000円というケースが多いと認識しています。当社はその数倍、数万円の金額を単価設定して強力に推し進めることで、経営としてのメッセージになっていると思います。

ICP制度適用案件の代表例を、本日リリースしています。東予工場では2023年度から2025年度にかけて、実際には鉱石の乾燥設備等ですが、一部の熱供給設備で燃料を重油からLNGに転換しています。リリースに記載のとおり、1万2,000トンの削減効果となっています。

次にニッケル工場で、こちらも昨年から着手しています。複数あるボイラーをLNGのボイラーに入れ替えているわけですが、それを2023年度までに行い、CO2の削減を図るということです。

次に播磨事業所です。こちらは購入電力で、再生可能エネルギー由来の電力に100パーセント転換するということで、こちらはすでに完了しています。

一方で、スライド下部に記載したフィリピンのCBNCでは、石炭ボイラーのため、石炭の一部を木質バイオマスに置き換えて混合燃焼するトライアルを開始しています。

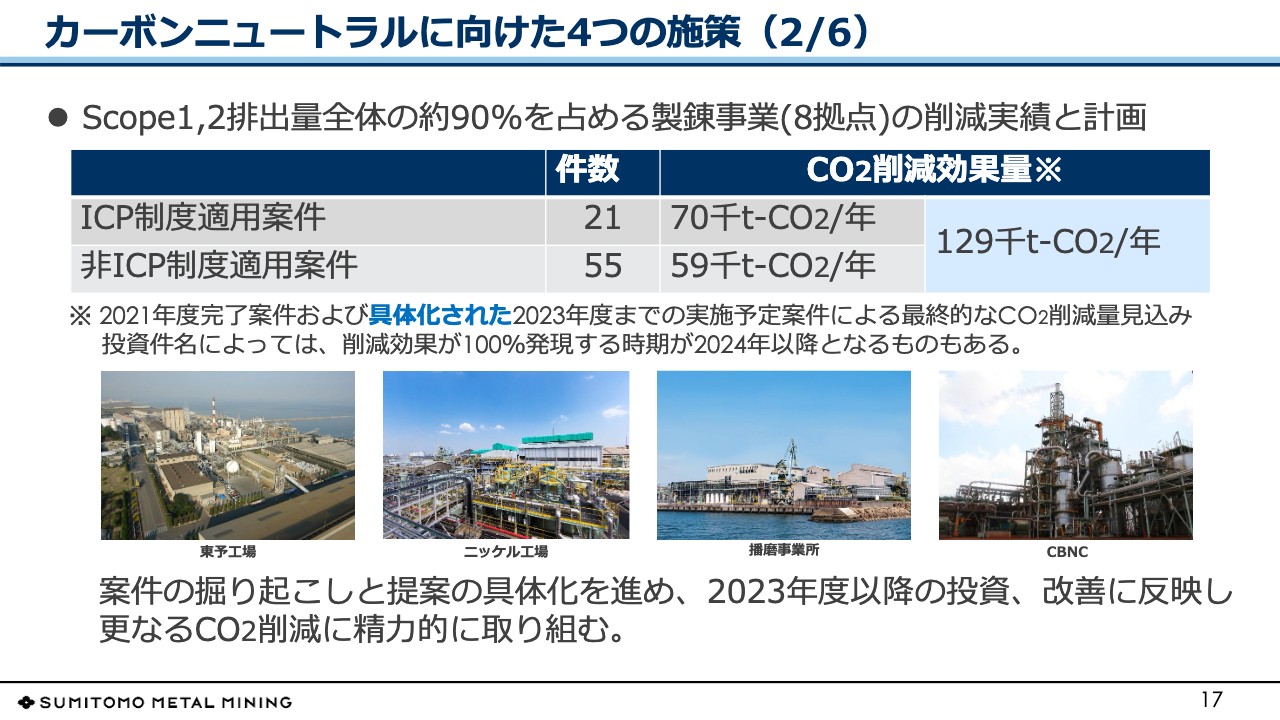

カーボンニュートラルに向けた4つの施策(2/6)

スライドの表は、今ご説明した製錬事業において、Scope1とScope2の改善活動も含めたCO2削減のまとめになります。この表の件数と削減量は、ICP制度が2021年からのため、「2021年にすでに実施したもの」「2022年度以降にすでに具体化されているもの」「すでに実施が決まっているもの」についてリストアップしています。ICP制度の適用案件は21件で、計7万トンのCO2削減効果量です。

表の下段は、ICP制度を適用していないものの数値になります。ICP制度は、ある一定の基準を満たした場合に適用になるのですが、「各拠点の改善レベルでCO2を削減する」ということで、日々拠点で苦労して取り組んでおり、55件となっています。こちらは5万9,000トンで、合わせて12万9,000トンです。製錬事業で、12万9,000トンの見込みが立っているということです。

今後に関しては、来年度の設備投資の費用・予算について、各部門で検討しているところですが、ICP制度に適用可能な案件、現場でのさらなる改善をどんどん掘り起こし、積み増していくことが必要だということで進めています。予算編成方針でも、ICP制度、CO2削減については、会社として積極的に進めるようにと通達が出ています。

カーボンニュートラルに向けた4つの施策(3/6)

第二の施策は、社会全体のカーボンニュートラルへの影響という面が強い、低炭素負荷製品の開発です。当社では、CO2排出量削減に寄与する製品または材料・部品を、低炭素負荷製品と定義しています。

先ほどご説明したとおり、2030年のCO2削減貢献量は60万トンを目標としています。CO2削減量の算定にあたっては、国際エネルギー機関(IEA)の公開情報やお客さまの技術情報等をいただきながら算出しているところです。

当社は材料や部品を供給することが圧倒的に多いのですが、当社の供給するものが完成品ではない場合は、お客さまのところで組み込まれてCO2の削減効果が算出されたものに対し、当社の材料または部品がどのくらい寄与しているかを、できるだけ客観的な根拠を持って計算しています。

そのようなことから、2021年度に計算した結果を42万トンの削減効果と見込んでおり、こちらを含んだ製品をスライド左側にお示ししています。

まずは車載用電池正極材料です。自動車メーカーに最終的に組み込まれるもので、ガソリン車に対するCO2削減量ということで算出しています。

もう1つは近赤外線吸収材料のうち、車載ガラス用です。車載ガラスはフィルム上で使われることが多いですが、近赤外線の吸収材料を使うと、社外からの熱線を反射もしくは吸収するため、車内の温度上昇が抑えられます。その結果、空調の効率化が図られ、燃費が向上する理屈になっています。それを計算すると、合わせて42万トンになるということです。

それ以外にも、当社製品で低炭素負荷製品の候補となるものはいろいろありそうです。しかし、先ほどから申し上げているとおり、客観的な根拠がないと独りよがりになってしまうこともありますので、理論づけができるものを開示していきたいと考えています。

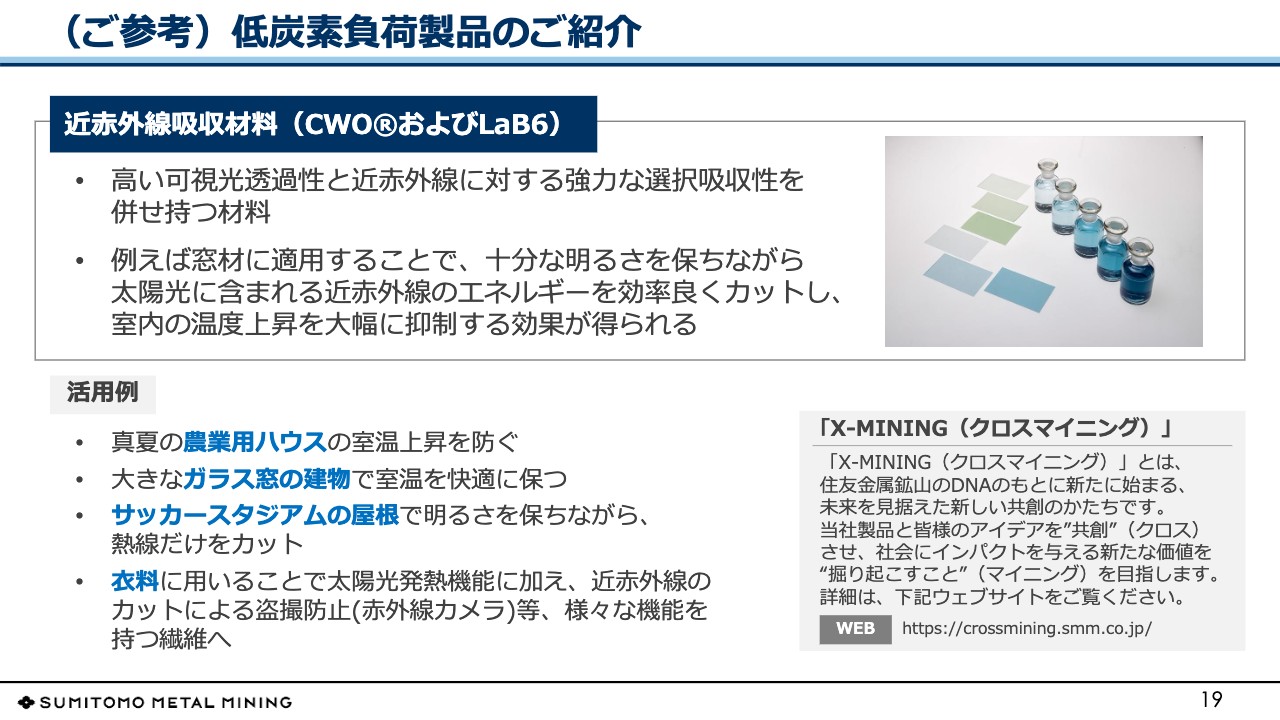

(ご参考)低炭素負荷製品のご紹介

近赤外線吸収材料についてご説明します。商品名は「CWO」で、スライド右側の写真のように、当社から出荷する場合はインクといわれる液体状、もしくは粉体で出荷します。それをお客さまがフィルムやガラス、繊維といったものに分散させて加工します。

近赤外線吸収材料の活用例としては、例えば農業用のビニールハウスのシートや、オフィスビルにあるような熱効率を上げるガラス窓などがあります。衣料も断熱性能が非常に上がるため、いろいろなところでの引き合いがあります。

衣料について補足しますと、現在アスリートの世界では、衣装を透過する赤外線カメラを用いた盗撮が、非常に問題になっています。当社の製品は透過しないということで、国内の大手スポーツ用品メーカーに採用いただき、スイムウェアなどに使用されています。

詳細についてご興味があれば、スライド右下に記載した当社の機能性材料の専用Webサイト「X-MINING(クロスマイニング)」にて、ご確認いただければと思います。

カーボンニュートラルに向けた4つの施策(4/6)

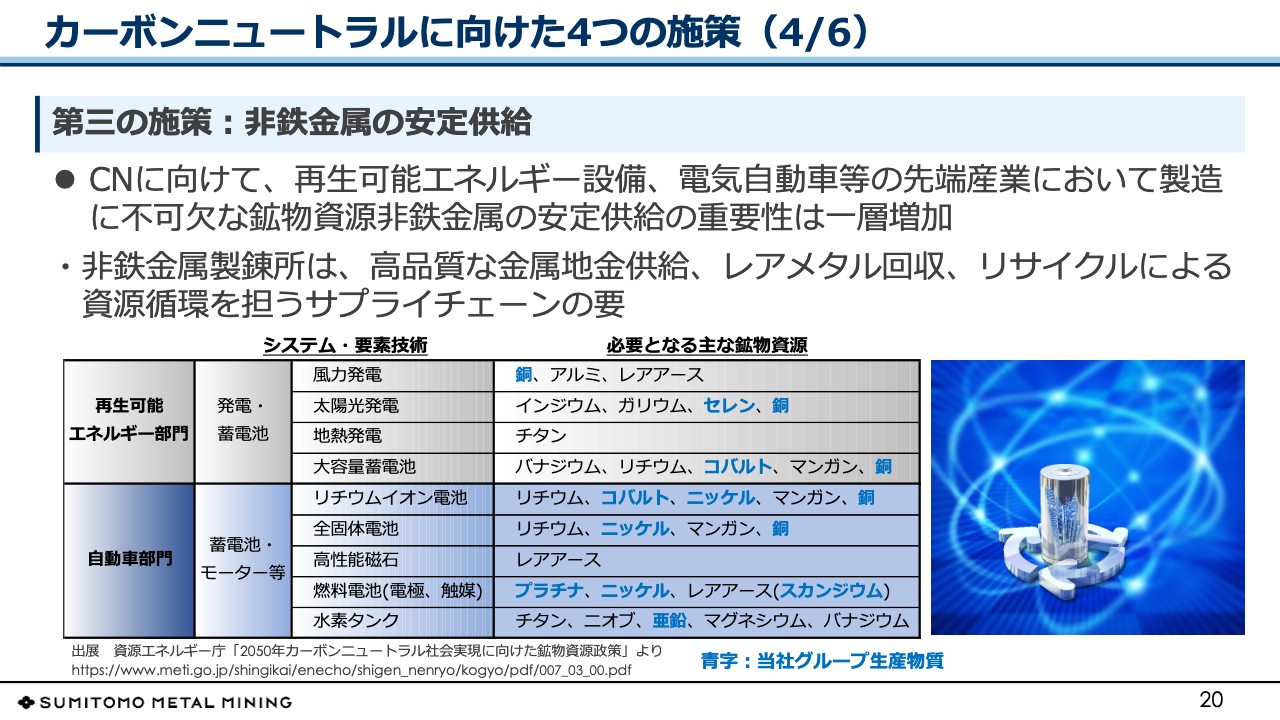

第三の施策も、どちらかというと社会全体のカーボンニュートラルに向けたものです。スライドの表は、経産省資源エネルギー庁が公開している「2050年カーボンニュートラル社会実現に向けた鉱物資源政策」というレポートです。

表の上段が再生可能エネルギー部門で、発電設備は風力、太陽光、地熱、蓄電池とあります。下段は自動車部門で、リチウムイオン電池、全固体電池、水素タンクといったものがあります。

一番右の列に、それぞれのシステム・設備に多用される金属が記載されており、青色の文字で記した部分が、当社で供給している素材になります。銅、セレン、コバルト、ニッケル、プラチナ、レアアース(スカンジウム)、亜鉛は、カーボンニュートラルに向けた設備投資の中で今後も必要になってきます。

カーボンニュートラルに向けた4つの施策(5/6)

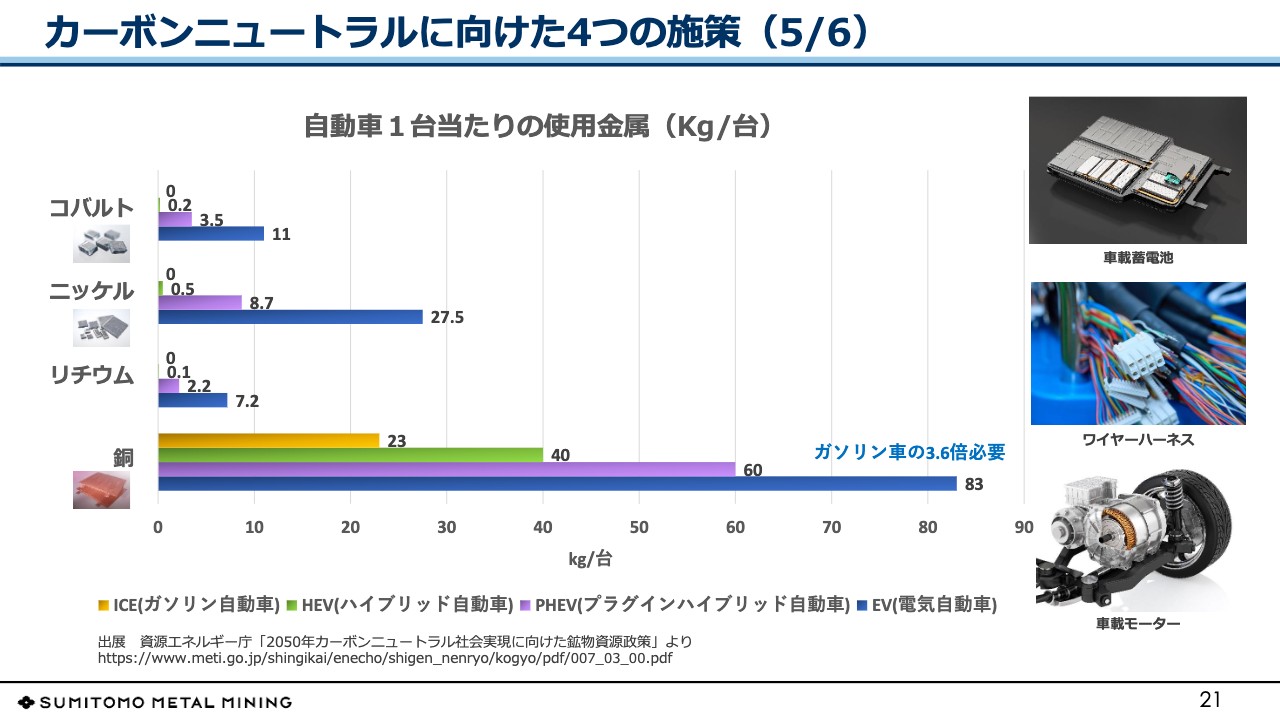

もう少し深掘りしてご説明します。こちらのグラフは、自動車1台あたりに使用される金属の重量です。

上からコバルト、ニッケル、リチウム、銅と並んでおり、棒グラフの黄色はガソリン自動車、緑色はハイブリッド自動車、紫色はプラグインハイブリッド自動車、青色は電気自動車を示しています。ガソリン自動車にはコバルト、ニッケル、リチウムは基本的に使われませんので、黄色の棒グラフはありません。

このグラフを見ると自動車の電化が進むほど、使用金属が増えていくことがわかります。特に一番下の銅の使用量は、ガソリン自動車では1台あたり23キロになりますが、電気自動車になると3.6倍の83キロが必要です。

具体的には、電気自動車のモーター内のコイルに銅が大量に使われる点や、蓄電池に電解銅箔が使われる点、さらには電装系も増えることによって、銅が多用されています。

資源エネルギー庁のレポートにも書かれていますが、特にコバルトとリチウムについては、電気自動車を100万台生産するためには、日本国内で使っている量と同量のコバルト・リチウムが必要です。新規鉱源開発や省資源化、代替技術開発が進まない場合には、資源供給が国内製造の大きな制約になると言われています。

日本自動車工業会(JAMA)によると、昨年度のバスとトラックを除く乗用車の生産台数は661万台です。うち半分は輸出ですが、15パーセント程度で100万台となるため、資源が前述のような状態になるということです。いずれにせよ、このような資源やエネルギーも含めて、産業の基盤が構成されます。

また、昨今問題になっている経済安全保障上でも、これらの金属は非常に戦略的な物質です。当社としても、新規鉱源の権益獲得に加え、効率的なリサイクルや、国のプロジェクトで参画しているコバルトリッチクラストや熱水鉱床といった海底資源開発などに、積極的に取り組んでいきたいと考えています。

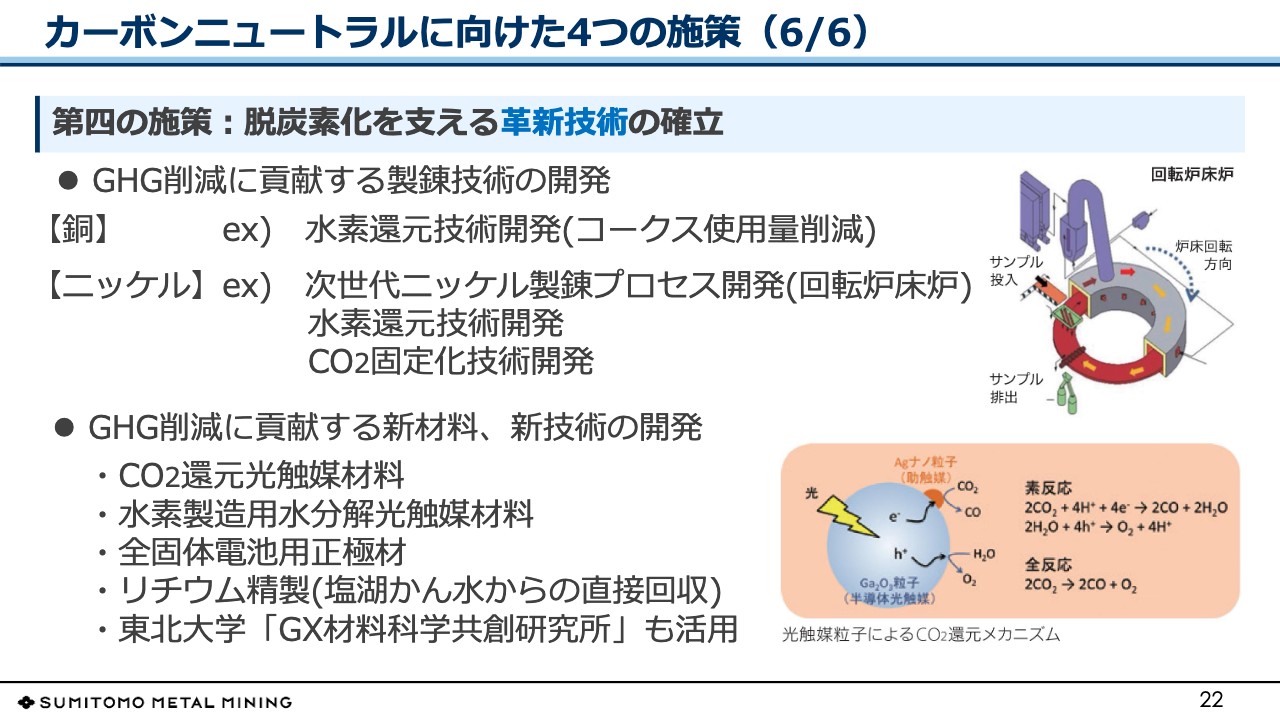

カーボンニュートラルに向けた4つの施策(6/6)

第四の施策は、脱炭素化を支える革新技術の確立です。先ほどご説明したように、ICP制度を活用して積極的に設備投資をしていきますが、カーボンニュートラルを見据えた革新的な技術開発がやはり必須になってきます。技術のイノベーションには、各社が非常に苦労されており、当社もいろいろなものを開発しています。

開示できる技術としては、まず銅について東予工場が一部コークスを使っていますので、水素還元技術開発を用いて一部を水素に置き換えます。これは鉄鋼の大手による技術を参考にしているのですが、H2O、つまり水へ変換するための研究をしています。

また、スライド右上のイラストで示しているのが、次世代のニッケル製錬プロセスです。当社では日向製錬所のフェロニッケルの製錬において、現状のキルンを電気炉ではなく、このような熱効率の良い炉による製錬を計画しています。

その下に記載している水素還元技術開発は、水素で原料鉱石のうちの酸素を還元するというものです。最後のCO2固定化技術開発は、CCSやCCUSと言われるもので、CO2を抽出・濃縮して固定化するという研究開発を行っています。

スライドの下半分は、社会に関する新技術の製品に関しての項目です。光触媒や全固体電池の正極材などの開発を積極的に行っています。また、今年10月にリリースしたように、東北大学と「GX材料科学共創研究所」を共同で設立しました。引き続き精力的に、産学連携で研究を進めていきたいと考えています。

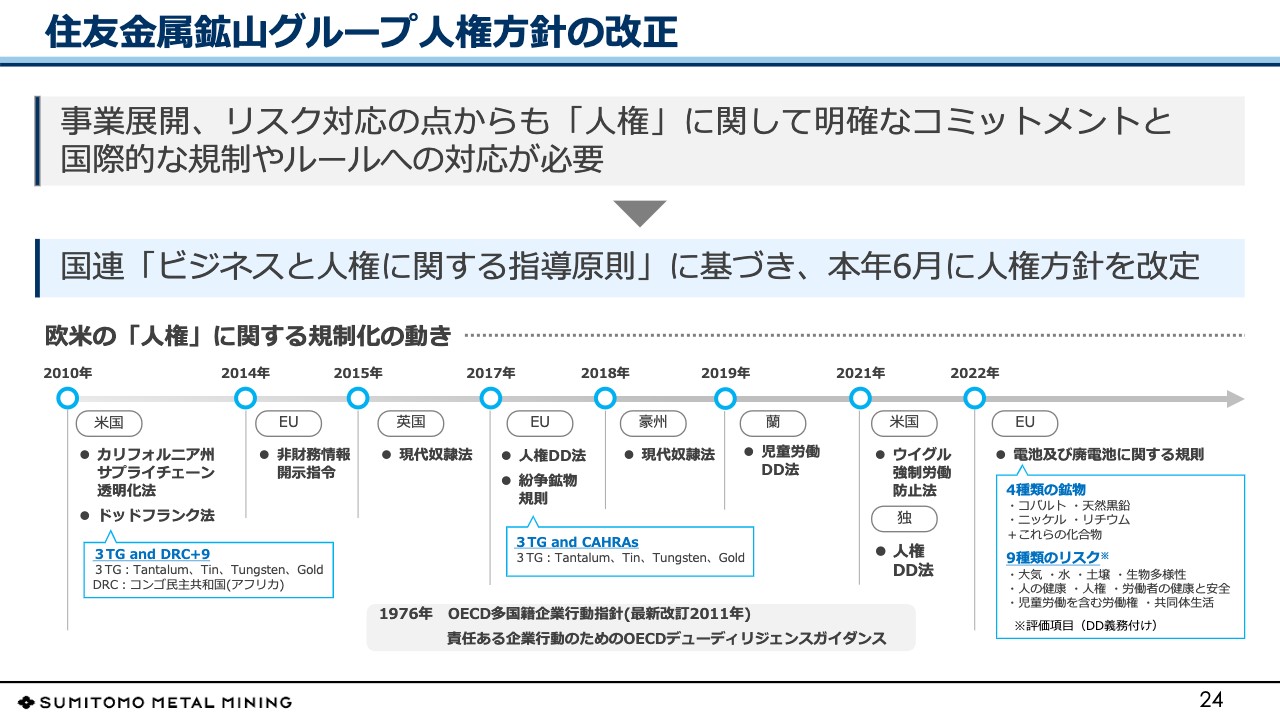

住友金属鉱山グループ人権方針の改正

次に「ビジネスと人権」への対応です。スライド下部は、欧米の人権に関するハードロー、つまり法規制の動きを示した年表になります。

2010年に採択されたドッドフランク法は非常に有名ですが、3TGは紛争鉱物であるティン(錫)、タンタル、タングステン、ゴールドの4つから頭文字を取っています。対象国はアフリカの中央部に位置するコンゴ民主共和国(DRC)および周辺9ヶ国で、3TGを生産および使用してアメリカに上場する企業は、アメリカのSECに届け出をしなくてはいけないという法律です。

鉱物調達における人権に関する規制はどんどん進んでいます。2017年のヨーロッパの紛争鉱物規則は、ドッドフランク法と同様に対象物質は3TGであるものの、CAHRAsが対象地域となりドッドフランク法より広い範囲が指定されています。こちらについては後ほどご説明します。

2022年は、EUの電池および廃電池に関する規則になっています。コバルト、ニッケル、天然黒鉛、リチウムと、これらの化合物といった、まさに電池の主要構成物質材料が対象物質に指定されています。今までの法規制は人権が中心でしたが、こちらは「9種類のリスク」として、環境上のリスクや労働安全衛生へのリスクなども含まれ、対象リスクが非常に広くなっています。

なぜこのような動きになっているかと申しますと、スライド中央の一番下の注釈にあるように、1976年にOECDの多国籍企業行動指針が出され、それに基づいたガイダンスである「責任ある企業行動のためのOECDデューディリジェンスガイダンス」というものが発行されました。

端的にいうと企業がビジネスを行う上で、人権侵害のリスクが高いエリアからの調達には十分配慮しなければいけないというものです。そのためには、これも後ほどご説明しますが、デューディリジェンスをしなければならないということが骨子になっています。

EUの電池規則は、本来は今年の上期に成立するはずでしたが、いろいろな議論が起こり、数日前にようやく来年3月に成立することが発表されています。これを受けて、当社もいろいろな対応を進め始めるところです。

当社としても「人権」に関して明確なコミットメントを行う必要があるということで、OECDの指針のさらに上位にある、国連の「ビジネスと人権に関する指導原則」に基づいて、人権方針を大幅に改定しています。

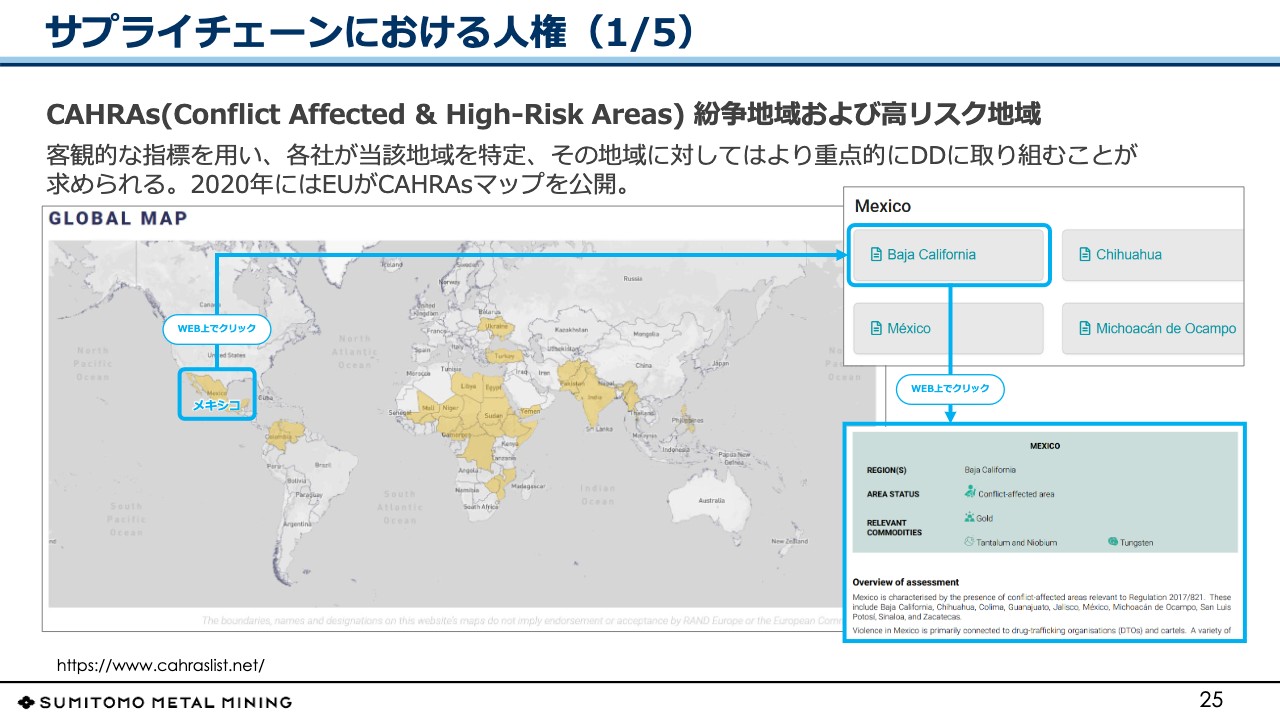

サプライチェーンにおける人権(1/5)

スライドの世界地図をご覧ください。先ほどCAHRAsと申し上げましたが、「紛争地域および高リスク地域」の略称です。

本来は各企業が自社の調達先のリスク評価を行うのですが、なかなかそのようなわけにもいかないため、EUが2020年にこのような「CAHRAsマップ」を出しています。EUでは、地図上の黄色で示した部分が、リスクの高い地域であると判断しています。

このまま使うケースも多いのですが、各社は自社が調達している国や地域を追加するようなことをしています。例えば、Web上で「CAHRAsマップ」のメキシコの部分をクリックすると、メキシコ内でリスクがある地域のリストが出てきます。さらに地域をクリックすると、リスクのレポートがpdfで出てきます。

スライドの例示ですと、金、タンタル、ニオブ、タングステンのリスクが高いことを示しており、その下のテキストには、紛争地帯なのか、人権侵害なのか、環境なのかといったリスクの内容が書かれています。各企業はこのようなレポートを参考にしながら、自社の調達する鉱物がどのようなリスクがある地域から入ってきているかを確認することになっています。

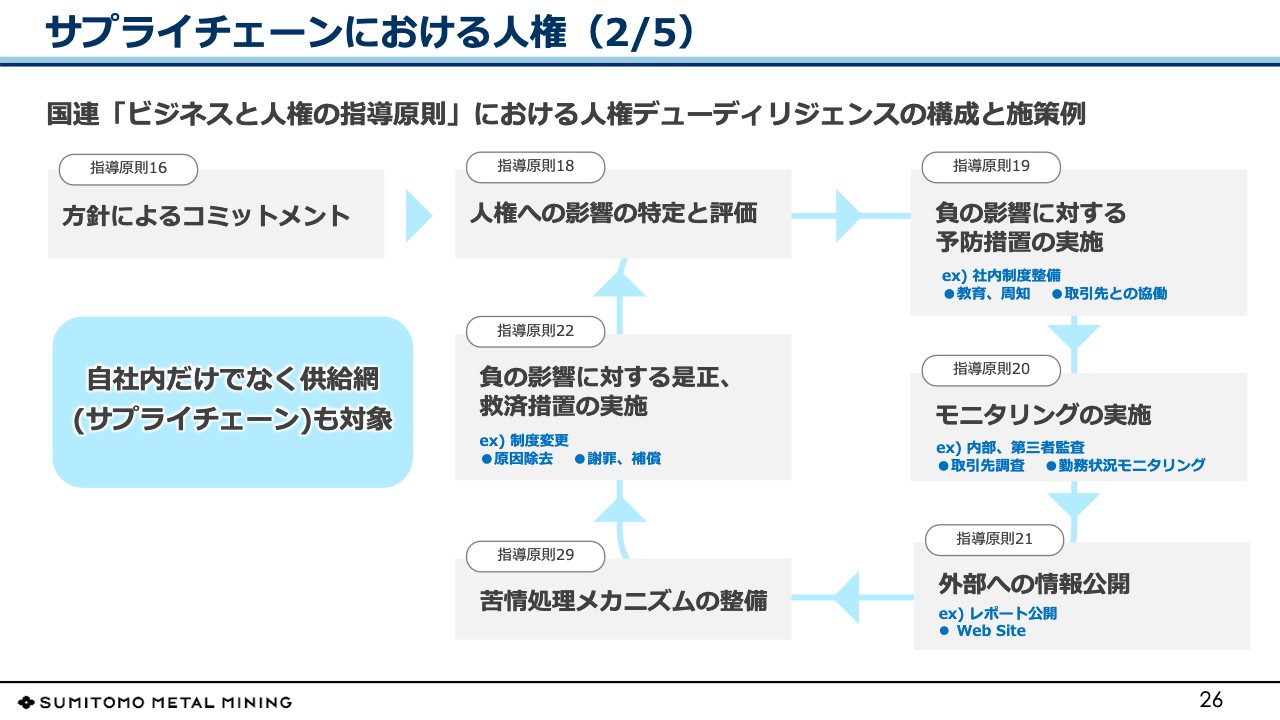

サプライチェーンにおける人権(2/5)

先ほどから登場しているデューディリジェンスという言葉の概要を、当社の解釈を含めてご説明します。

国連の「ビジネスと人権の指導原則」が基になっているのですが、自社内だけでなくサプライチェーンの中でもそのようなリスクを管理すべきという建付です。

スライド左側の一番上にある指導原則16「方針によるコミットメント」は、当社でいえば、先ほどご説明した人権方針や、サステナビリティ調達方針といった方針系が該当します。

次に、指導原則18「人権への影響の特定と評価」において、ビジネスを通じて自社が人権に対して与える影響を特定し、そのリスクの度合いを評価します。リスク評価の結果、マイナスのインパクトがある場合は、指導原則19「負の影響に対する予防措置の実施」にしたがって、予防策を講じます。例えば、社内制度の整備や手順化、もしくは関係者への教育・周知、取引先との何らかの仕組みの構築などがあたります。

さらに、予防処置やマネジメントがきちんと機能しているかということをモニタリングします。モニタリングは第三者の監査や、取引先に書面もしくは直接ヒアリングして調査したり、従業員の人権に関しては勤務状態のモニタリングを行ったりすることがあり得ます。

その結果を、レポーティングとして公開し、実際にそのような被害が出た場合には企業に対して苦情を申し立てます。申し立てられた苦情を適切に処理するメカニズムを構築することが、企業の責任とされています。

さらに、実際にマイナスのインパクトがあった場合には、是正と救済措置を実施します。例えば、制度に不備があれば制度を改正する、原因を除去する、または実際に被害にあった個人もしくはグループに対して、謝罪や補償というようなこともあり得ます。このような一連の流れがデューディリジェンスであると、我々は解釈しています。

サプライチェーンにおける人権(3/5)

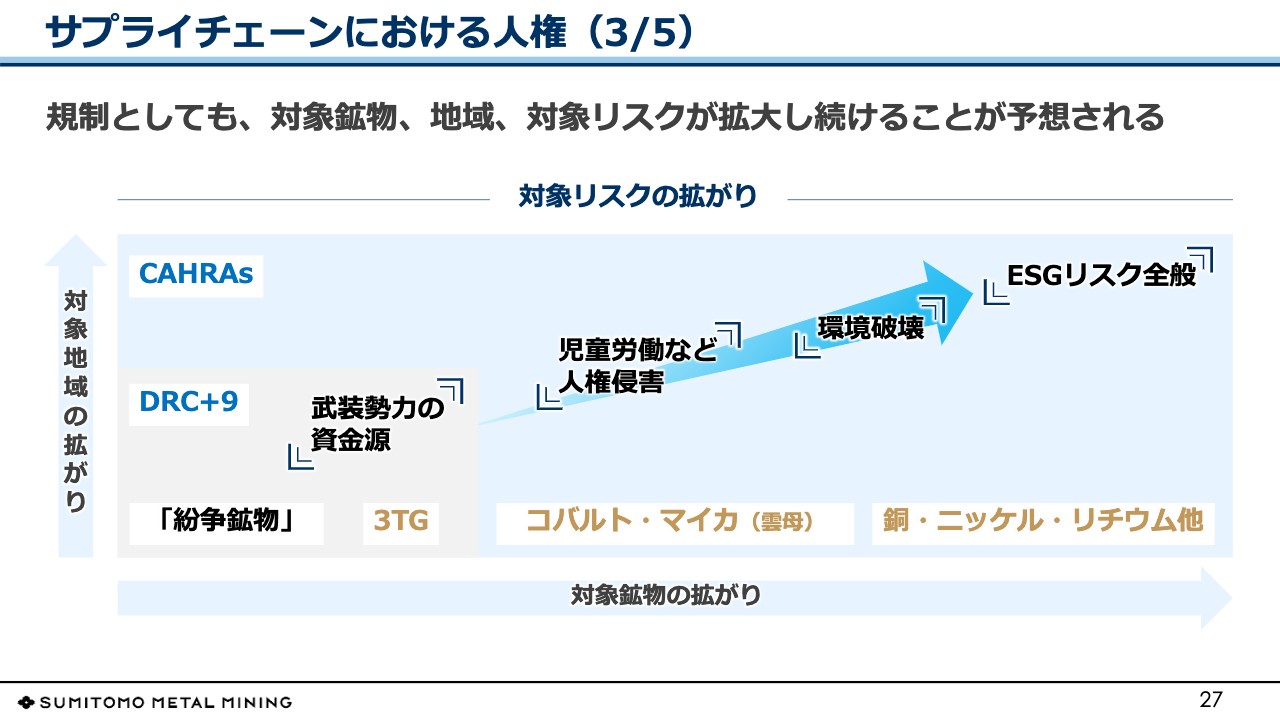

ここまで申し上げたことを、スライドにまとめています。縦軸は規制に関する「対象地域の拡がり」を示しており、DRC+9からCAHRAsへと非常に広がっています。

横軸は「対象鉱物の拡がり」を示し、紛争鉱物、3TG、コバルト・マイカ、さらには銅・ニッケル・リチウムへと広がりを見せています。斜め右上を指す矢印は、児童労働などの人権侵害、環境破壊、ESGリスクの全般と広がっていき、対応範囲が非常に拡大していることがわかります。

サプライチェーンにおける人権(4/5)

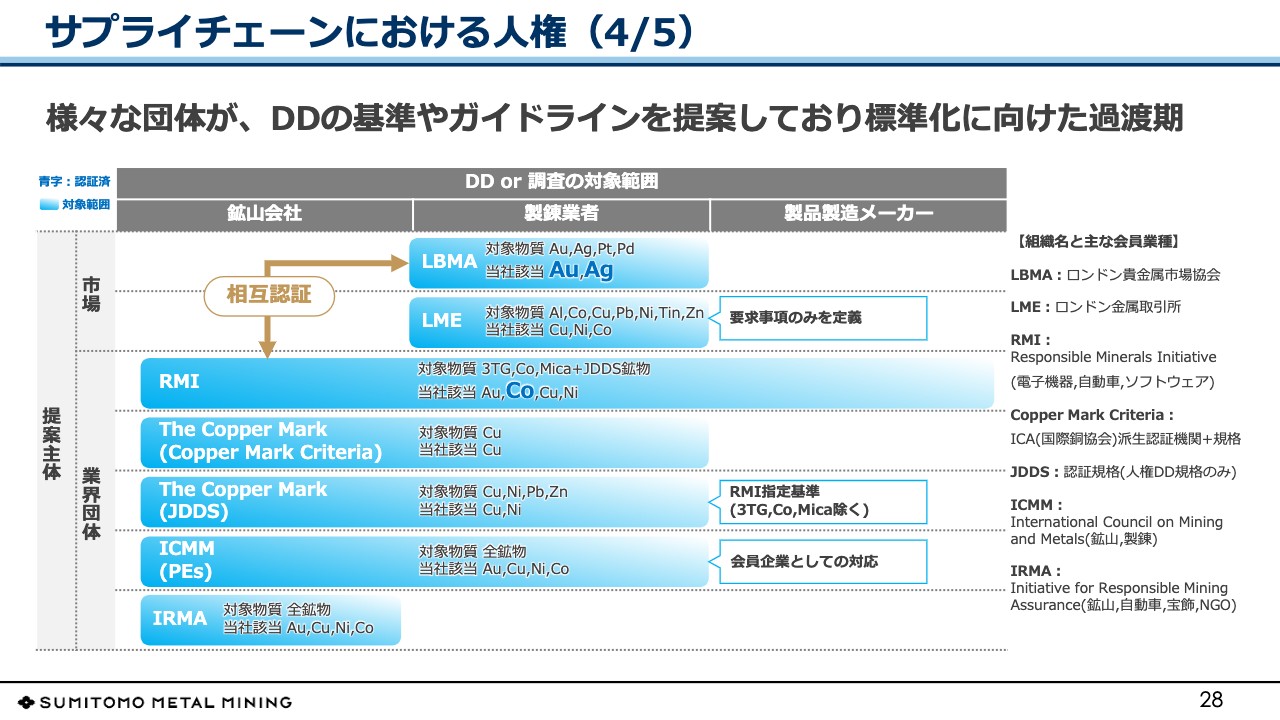

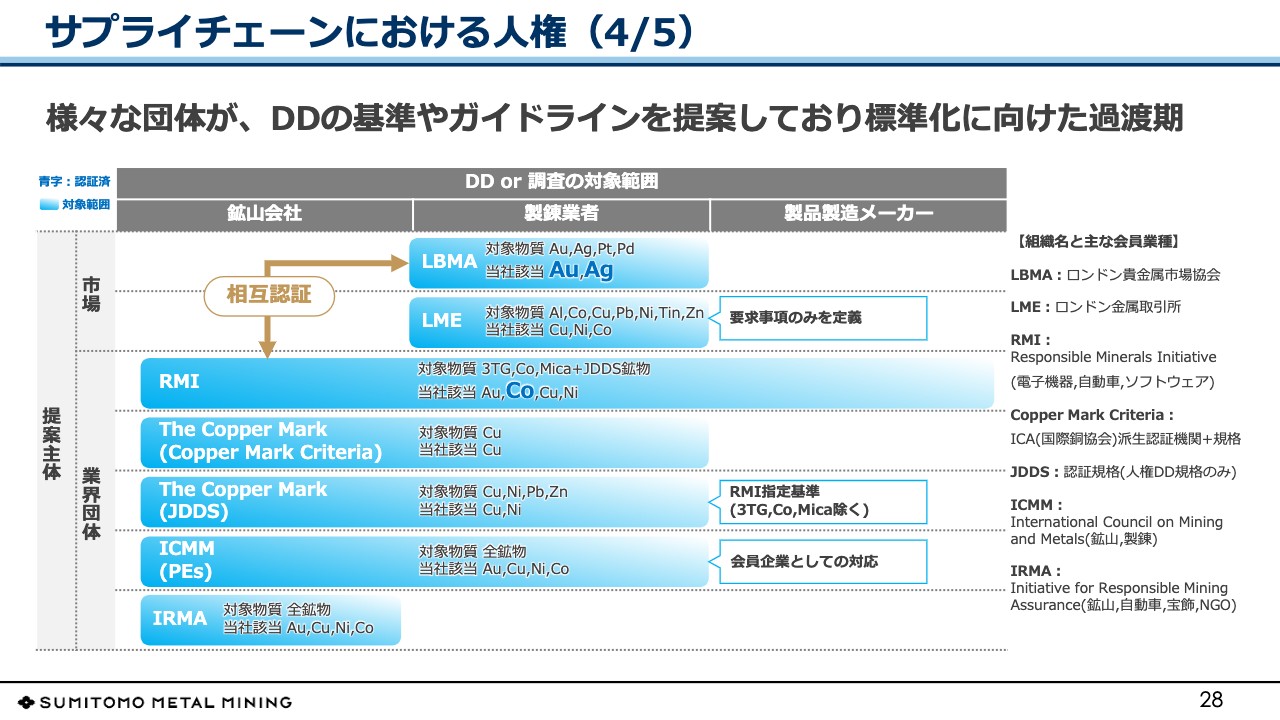

ハードローで各国の法規制があると申し上げましたが、法規制は「リスク評価をするためにデューディリジェンスをしなさい」というところまでしかなく、実際どのようなデューディリジェンスをして、どのような外部保証が必要なのか、また、具体的なリスク評価の仕方などは、法律では決まっていません。

具体的な方法や保証の制度、システムといったようなものは、ご覧の図のようにいろいろな団体が提案している状況のため、非常に混沌としています。

「過渡期」と記してはいますが、主導権争い的な面も比較的ありまして、いろいろな組織がいろいろなことを提案している状況です。

特に当社にかかわりがあるものを、ピックアップしてご説明します。中央列の一番上のLBMAは、ロンドンの貴金属市場の協会で、古くから「責任ある鉱物調達」というポリシーに従った調達が求められています。

当社においては金と銀が対象となっており、東予工場では第三者監査を毎年受けて、その結果をWebサイトで毎年更新しています。金については2012年から、銀については2018年から毎年監査を受けています。デューディリジェンスでご説明したように、いろいろな社内ルールの整備や規定の整備類を行い、これらすべてで監査を受けています。

RMIという規格においては、当社はコバルトの認証を受けています。こちらについては、後ほど具体的な仕組みを詳しくご説明します。

さらに下から2つ目のICMM(国際金属・鉱業評議会)は、資源会社、製錬会社など、グローバルな会社が加盟している団体で、当社も加盟しています。ICMMでも会員企業として、 人権だけではなく非常に幅広いパフォーマンスの開示と補償が求められるPEsに対応しています。

サプライチェーンにおける人権(5/5)

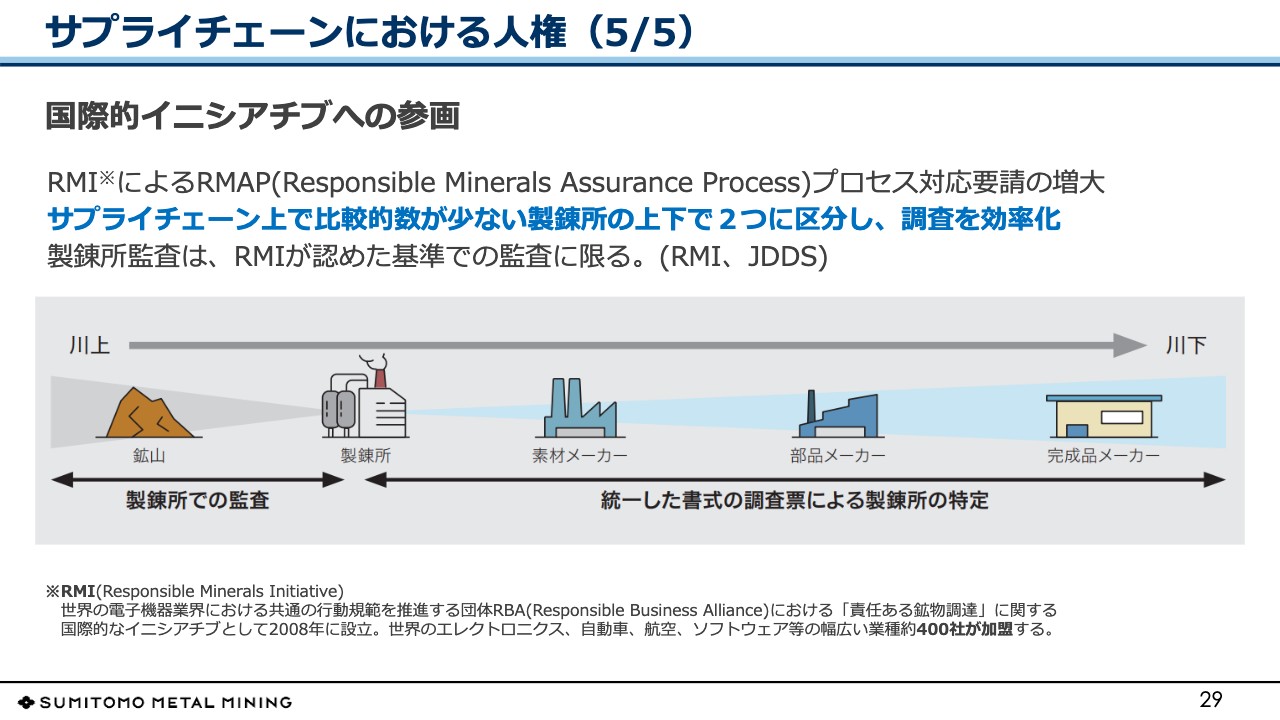

先ほど申し上げた、RMIという国際イニシアチブの流れについてご説明します。小さい文字で申し訳ないのですが、スライドの一番下にRMIの説明があります。こちらはイニシアチブですが、提唱しているのがRBAという組織です。

聞きなじみのない方もいらっしゃると思いますが、RBAは非常に大きな電機業界のグローバルの団体で、2017年以前にあったEICCがRBAに変わっています。こちらが提唱しているのがRMIで、賛同している企業はエレクトロニクス関係だけでなく、自動車や航空、ソフトウエア関係も含めて400社が入っており、非常に影響力の大きなイニシアチブになっています。

具体的に何を行うのかについて、スライド中央の図でご説明します。左から2つ目にあるのが、当社のような製錬所です。サプライチェーンにおいて、数が比較的少ないのが製錬所とされており、製錬所を境にして上流側と下流側という分け方をします。

一番右側の完成品メーカーは、多くがRMIに賛同している会社です。例えば、完成品メーカーが自社で購入している材料や部品にコバルトが入っていたとします。このコバルトに人権リスクなどの調達元のリスクの有無を調べるにあたって、RMIで指定されている専用の帳票があり、自社に製品を供給している直接のサプライヤーにその帳票を渡します。それがどんどん遡って製錬所までたどり着きます。

また、製錬所から見て上流側にある、例えばコバルトの鉱山会社に対しても、RMIで定められた監査の基準があります。基本的にはそれに基づいて書類で監査を行い、その結果をもとに製錬所はRMIが指定した第三者の監査を受けます。今のところ毎年受診ということになっており、コバルトの場合は、当社で言えばニッケル工場が監査を受けます。

監査を受けて認証登録されると専用のIDが発行され、完成品のメーカーには上流のコバルトの鉱山会社もデューディリジェンス、監査を行ったということがわかるといった仕組みになっています。

調査票は金属事業本部に来るのがほとんどで、直近半年間の当社の実績は月平均26件ですので、毎日1件くらいずつ調査票が届き、事業本部と当部とでダブルチェックしながら対応しています。

サプライチェーンにおける人権(4/5)

少し話が戻りますが、当社は銅とニッケルについて何らかの動きをしなければいけないということ、また、先ほどのEUの電池規則の制定時期がはっきりしたことから、認証機関が非常に慌ただしく動き出しています。

そもそも人権リスクだけの認証を行っていた機関は、環境リスクまで対応するのかといった範囲の問題、またどの物質まで対象を広げるのかといった対応検討の動きが激しくなっています。先行きがさらに不透明な状況で、当社も判断が非常に難しい局面に来ていますが、我々もきちんと対応していかなくてはなりません。

一番避けたいこととして、ある拠点において、複数の基準によって複数の監査会社が毎年来るようなことになると、非常に効率が悪くなります。

お客さまが所属している組織の方針によっては「この基準で、この認証機関で取ってほしい」という要望も実際にあります。お客さまのニーズもありますが、当社の優先順位もあるため、そこは調整をしながら進めていかなければいけません。

現在、人権に関するハードローな法規制の部分とソフトローなデューディリジェンスの基準は、非常に活性化しています。

以上で、私からのご報告は終わります。ありがとうございました。

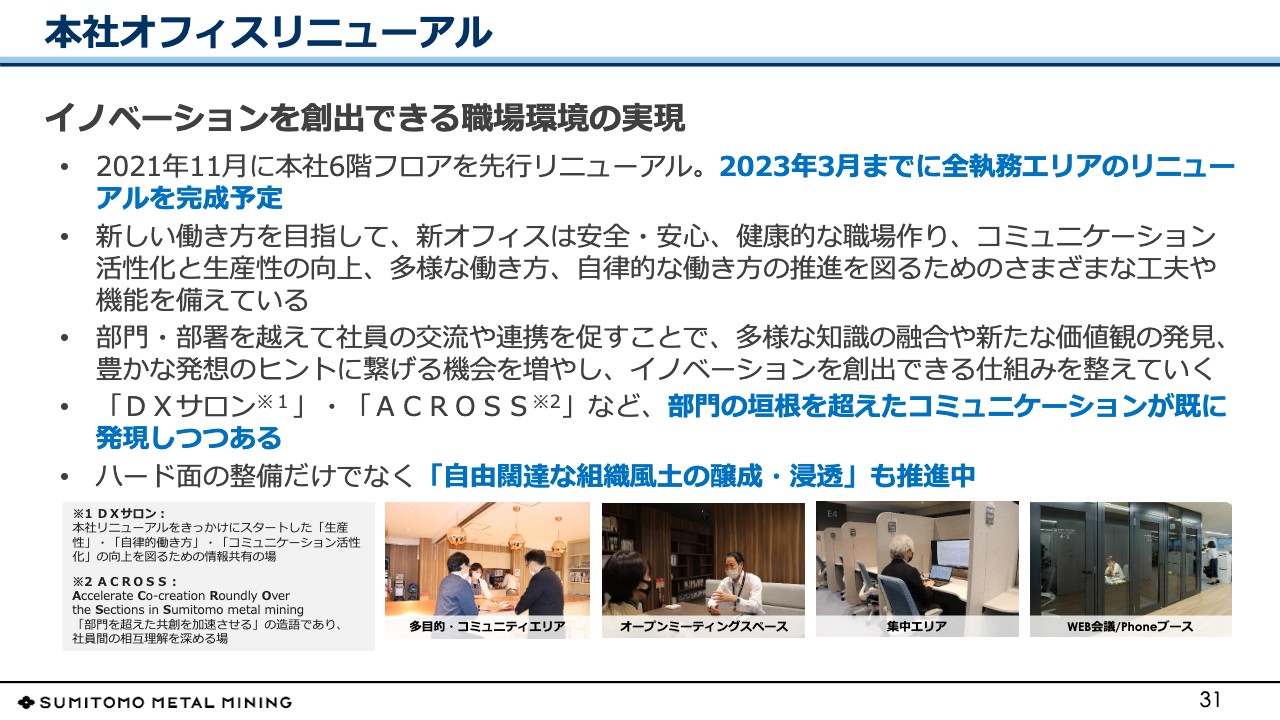

本社オフィスリニューアル

清水隆徳氏(以下、清水):最後に私、広報IR部の清水よりご説明いたします。

企業の持続可能性、サステナビリティを考える上で、人もしくは人材の観点は外すことができません。今年の2月に公開した当社の「2021年中期経営計画」では、主要な戦略や施策を4つの挑戦というかたちでまとめています。そのうち「挑戦3. 社会環境変化への適応」の1つに「人材確保・育成・活用への取り組み」を掲げています。

本日は、この人材の確保・育成・活用に関連するトピックスを3点ご紹介します。

1つ目は、本社オフィスのリニューアルです。新しい働き方を実現するべく、昨年から本社フロアのリニューアルに取り組んでおり、来年3月までにすべての執務エリアのリニューアルが完了する予定です。

新しいオフィスは部門単位でのフリーアドレスを採用しており、安全安心で健康的な職場づくり、コミュニケーションの活性化や多様な働き方に対応できるよう、さまざまな工夫や機能を備えています。

このような新しいオフィス環境のもとで、部門の垣根を越えた新しいコミュニケーションが次々と生まれてきていますが、ハード面だけを新しくしても、中身が古いままでは効果が極めて限定的なものになってしまいます。スライド下部に記載のとおり、内面のリニューアルといった意味において、自由闊達な組織風土の醸成・浸透といったことも並行して推進しています。

別子地区(愛媛県新居浜市・西条市)の新社員寮完成

2つ目は別子地区における社員寮の整備です。当社では愛媛県の新居浜市と西条市のエリアを別子地区と呼んでいます。

愛媛県新居浜市で建設を進めていた新しい社員寮が、2022年9月に完成しています。別子地区は、当社の主要な工場や研究所が多く立地する、ものづくりの中心的な拠点であり、成長戦略の推進だけでなく、若手人材の育成の場所としても重要な位置づけとなっています。

新しい社員寮は全259室からなるワンルームマンション形式で、当社の社員寮としては最大規模になります。これまでに、地域のメディアなどで多数紹介していただき、別子地区における人材確保への寄与と、次世代を担う人材の成長を後押しする象徴的な施設として、この社員寮を活用していきます。

新しい企業広告・ブランドプロモーションの展開

3つ目は新しい企業広告です。2022年10月より、俳優の生田斗真さんをイメージキャラクターに起用し、「ずっとやるんだ。」というキャッチコピーの企業広告を新たに展開しています。

「ずっとやるんだ。」というメッセージは「周りに流されることなく、継続と共生を大切に、挑戦し続ける」という私たちの意志が込められています。

BtoB企業である当社が、かつてない規模の広告展開を行うに至った背景や理由・目的は、ひとえに人材の確保です。新卒採用やキャリア採用だけでなく、人材流出の抑制も意識し、当社グループの姿勢や価値観を、十分にかつ印象的に伝えたい思いで新しい広告を作りました。

本広告はテレビCMも含めて、当社ホームページから視聴できますので、ぜひご覧いただければと思います。

質疑応答:ICP制度の単価設定の根拠と住友共電の排出係数と人権の認証取得におけるメリット・デメリットについて

質問者:1点目は、ICP制度の単価を5,000円に設定する会社が多いのに対して、御社は数万円とおっしゃっていましたが、これはどのような考え方で設定されていたのでしょうか?

2点目は、新居浜の拠点は、住友共同電力の新居浜北火力発電所より電力を購入されていますが、そちらは比較的石炭を使っていると思います。そのあたりの問題意識についてはどのようにお考えなのか教えてください。

3点目は、人権の問題についてです。さまざまな認証を取ることによるメリットと、認証を取得しない場合のペナルティもしくはデメリットがあるのかについて教えてください。

常川:1点目のICP制度の単価を数万円と設定する根拠についてですが、やはり今後、当社がカーボンニュートラルへの加速をしなければいけない度合いを考慮し設定したものと認識しています。

2点目、住友共電の排出係数が非常に大きいことは、我々も認識しています。住友共同電力でも水力発電の稼働率向上や、バイオマスを使ったりしていますが、メインとなる発電所は、まだLNG(液化天然ガス)などに燃料転換されていないため、我々も大きな課題だと認識しています。

おっしゃるとおり、排出係数が高いことは各拠点とも認識しており、購入電力のScope2でどうしても値が上がることになっています。

3点目の認証のメリット・デメリットについてですが、認証に対応しなければ市場から締め出されてしまいます。逆に、デューディリジェンスなどをしっかり行っている会社やメーカーに対しては、調達を優先的にすることも実は十分にあり得ます。

海外の鉱山会社によっては、調達元を明らかにしない会社もあります。そのようなところから購入するかというと、企業としてはやはりリスクを回避したいため、きちんと認証を行うことで優位性が出てくることもあり得ると考えています。

質疑応答:日本における人権への配慮の流れとニッケルの需要について

質問者:1点目は人権リスクについてです。テスラ社やApple社を含めて、デューディリジェンスを行い、人権に配慮した鉱物を採用していく動きが実際起こっていると思います。御社から見て、日本のお客さまも含めて、実際にはその流れがどれくらい強くなってきているのでしょうか? 金属の鉱物を販売する時に、本当に訴求ポイントになってきているのか、また、御社としてはそこが強みになっていくのかどうかを教えてください。

2点目はカーボンニュートラルの観点です。ニッケルのインドネシアの製錬所などでは、中国系の人々のCO2排出量が高いと言われていますが、お客さまからはCO2排出の低いニッケルに対する需要がどこまであるのでしょうか? 御社の場合、湿式製錬なども活用されているため、このあたりが強みになり得るのかどうかを教えてください。

常川:テスラ社やApple社からの要望については、実際のところ非常に強いです。先ほどもお話ししたとおり、当社の優先順位などがあるため、特に自動車会社と正極材の話になれば電池材料事業本部が、また実際にものを出すのは金属事業本部ですので、事業本部間とお客さま、また当部も入りながら調整や協議をしています。強みになるかどうかは、お客さまのニーズにできるだけ応えられる範囲で応えることで強みになると思います。

カーボンニュートラルについては、基準に沿わない中国企業も実は多く、実際はコスト競争になってしまうこともあります。いわゆる西側陣営の仕組みですが、責任ある鉱物調達のためにきちんとリスク管理を行っていきます。住友の事業精神に照らしてもやはり間違ったことはできません。長い目で見た時に一番のメリットになると信じています。

質疑応答:出資鉱山とニッケル設備の脱炭素に向けた取り組みとサステナビリティ推進体制について

質問者:3点お願いします。1つ目が、出資鉱山のCO2排出削減の取り組みについてです。御社が100パーセント出資していないところも多数ありますが、脱炭素に向けてどのように進めているのか教えてください。

2点目は、フィリピンのニッケル設備の脱炭素をどのように進めるか、その取り組みについてご説明をお願いします。

3点目は、スライド11ページ、12ページのサステナビリティ推進体制の再編についてです。サステナビリティ委員会の副委員長に経営企画部所管の方が入られたことで、この1年で議論の進め方などに何か具体的な違いが出てきているのか教えてください。

常川:まず当社が出資している鉱山会社について申し上げると、ケブラダ・ブランカの使用する電力をすべて再生可能エネルギーに変更しました。そこから調達した銅鉱石から製造される銅のカーボンフットプリントで、CO2の原単位は非常に下がります。やはり、そのような銅を調達したいニーズはありますので、出資会社として、鉱山会社に働きかけていくことになります。

フィリピンのHPALでのCO2削減については、石炭でボイラーを焚いており、CO2の排出量は2工場で国内の製錬事業と同量ですので、非常に大きいです。そのような意味では、バイオマスでの置換比率を上げていくと削減量は大きいということですので、そこに期待しています。また、硫酸を石灰で中和させる際に熱由来ではないCO2が出てしまうため、製造プロセスを革新的に変えていくことにも取り組んでいかなければいけないと考えています。

3つ目のサステナビリティ推進体制については、もともと、企業価値向上戦略会議とDX推進委員会は、経営企画部が事務局であったものがサステナビリティ委員会に組み込まれたかたちです。

当社はDXといっても、電機会社や自動車会社のような社会のDX推進ではなく、自社内の作業の効率化です。現在電池工場の新工場をつくっていますが、そちらもDXを徹底的に行う生産効率の話です。

この2つは自社のサステナビリティの話です。社会がサステナブルでなければ、当然自社もサステナブルではありません。「持続可能な社会でなければ、当社は事業ができません」という考え方と、自社が持続可能でなければ社会に対して価値を提供し続けられないため、自社も社会もサステナブルを目指すというくくりでの推進としています。

経営企画部長は、今まで自社の戦略などを主に行ってきているため、サステナビリティ課題もあわせて、会社の課題として進めるには非常に親和性が高く、一貫性が保たれていると考えています。

質疑応答:SBT認定の取得状況とカーボンニュートラル達成への道のりについて

質問者:1点目に、御社はSBTの認定について今どのような状況にありますか? もし取られていれば問題ないのですが、もし取得されていないのであれば、取得予定や準備の状況を教えてください。

2点目は、カーボンニュートラルの取り組みについてです。スライド15ページ、16ページにかけて、製造工程のCO2や、Scope1、Scope2の削減についてお話しされていますが、ICP制度への適用案件の代表例として挙げられているようなエネルギー転換を見ると、2030年をターゲットに取り組まれているように感じます。

2050年のカーボンニュートラル達成に向けて、いつ頃に見えてくるのか、道筋を教えていただけますでしょうか? 例えば技術的な障害などがあれば、そのあたりもご教示ください。

常川:1点目のSBTについては、TCFDの中ではありますが、1.5度シナリオで行っています。もともとTCFDの中でシナリオ分析は行わなければいけないため、あえてSBTの認証は目指していません。当然、ターゲットとして社内ではシナリオ分析を行うため、あえて認証は取らないまでも、実際はそのような動きになっています。

2点目は、確かに2030年をターゲットにしています。実際にICP制度を始めたのが2021年で、今はまだ2年目です。製錬事業は規模が大きく、いろいろと掘り起こしているものの、まだトータルの5パーセント程度です。

また、その他の事業部門でも電池事業本部で、数千トンレベルのICP案件は1件だけしかありません。ただ、それ以外の積み上げで、各事業部門も必死に掘り起こしているため、やはりそれがある程度見えてこないとわからない部分があります。

実際に、第四の施策である革新的技術がどうなるのかが見えると、現実味があるロードマップが描けると思っています。ただ、やはりロードマップにはみなさまのご要望があるため、できるだけ早い段階で絵を描ければと考えています。

質問者:現時点で、例えばGI基金(グリーンイノベーション基金)などの予算枠を使って、何か行っているのでしょうか?

常川:行っております。

関連銘柄

| 銘柄 | 株価 | 前日比 |

|---|---|---|

|

5713

|

7,059.0

(01/06)

|

+421.0

(+6.34%)

|

関連銘柄の最新ニュース

-

本日の【上場来高値更新】 地主、住友鉱など113銘柄 01/06 20:10

-

日経平均最高値で上昇加速、「金・原油・銅」などコモディティ株に熱視... 01/06 19:30

-

【↑】日経平均 大引け| 大幅続伸、強気一辺倒で史上最高値更新 (... 01/06 18:13

-

日経平均寄与度ランキング(大引け)~日経平均は大幅続伸、アドバンテ... 01/06 16:31

-

サイゼリヤ、久光薬、住友鉱など 01/06 16:25

新着ニュース

新着ニュース一覧-

今日 00:08

-

今日 00:00

-

01/06 23:56

-

01/06 23:55