いなげや、昨年のコロナ禍のまとめ買い需要の反動で上期は減収も、内食需要定着が奏功して一昨年比では増収

当社グループについて

植原幹郎氏(以下、植原):おはようございます。グループ経営戦略本部長兼IR担当を務めさせていただいております、植原幹郎でございます。私から、決算状況の説明をさせていただきます。よろしくお願いいたします。

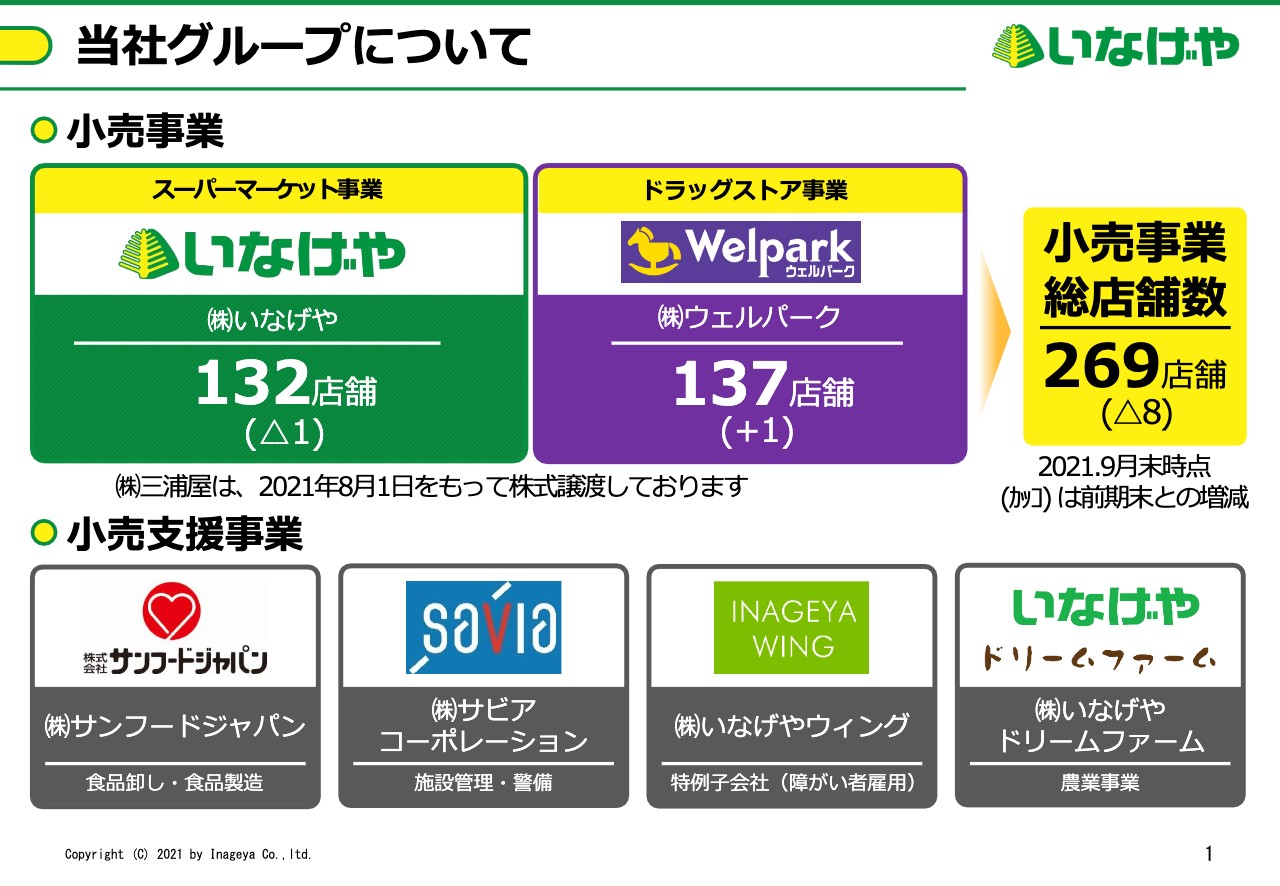

はじめに、当社グループについてご紹介します。いなげやは、1900年、明治33年に創業し、1都3県、多摩地域を確固たる営業地盤とした小売事業を展開しています。

2021年9月末時点の店舗数ですが、主力のスーパーマーケット事業では、食品スーパーの「いなげや」が132店舗、ドラッグストア事業では「ウェルパーク」が137店舗です。株式会社三浦屋は、2021年8月1日をもって株式譲渡しているため、小売事業2社の総店舗数は269店舗となっています。

この小売事業を支える支援事業ですが、食品卸、食品製造を担う「サンフードジャパン」、施設管理・清掃・警備を担う「サビアコーポレーション」、障がい者の自立支援を目的とした特例子会社の「いなげやウィング」、農業事業の「いなげやドリームファーム」となっており、小売支援事業の4社を含め、合計6社でいなげやグループを構成しています。

連結経営成績

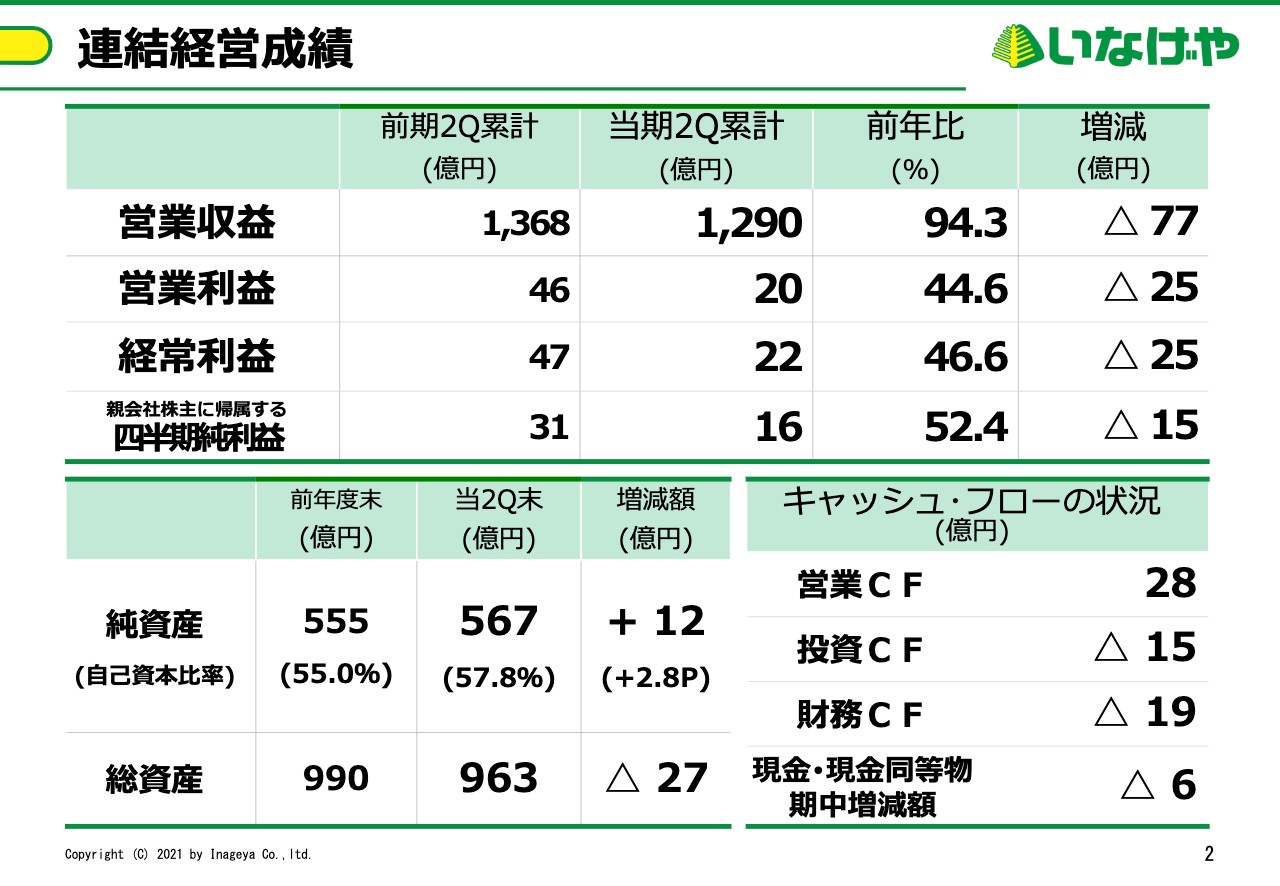

2022年3月期第2四半期についてご説明します。連結経営成績ですが、営業収益は77億円減の1,290億円となりました。営業利益は25億円減の20億円、経常利益も25億円減の22億円となりました。四半期純利益に関しては、前期より15億円減の16億円となりました。

純資産は、2021年3月期より12億円増加して567億円、自己資本比率は2.8ポイント増加して57.8パーセントです。総資産は、2021年3月期より27億円減少して963億円、またキャッシュ・フローの状況ですが、内訳として、営業活動の結果得られた資金は28億円、投資活動の結果使用した資金は15億円、財務活動の結果使用した資金は19億円となり、現金および現金同等物残高は、前期末より6億円減少となりました。

連結 5期推移

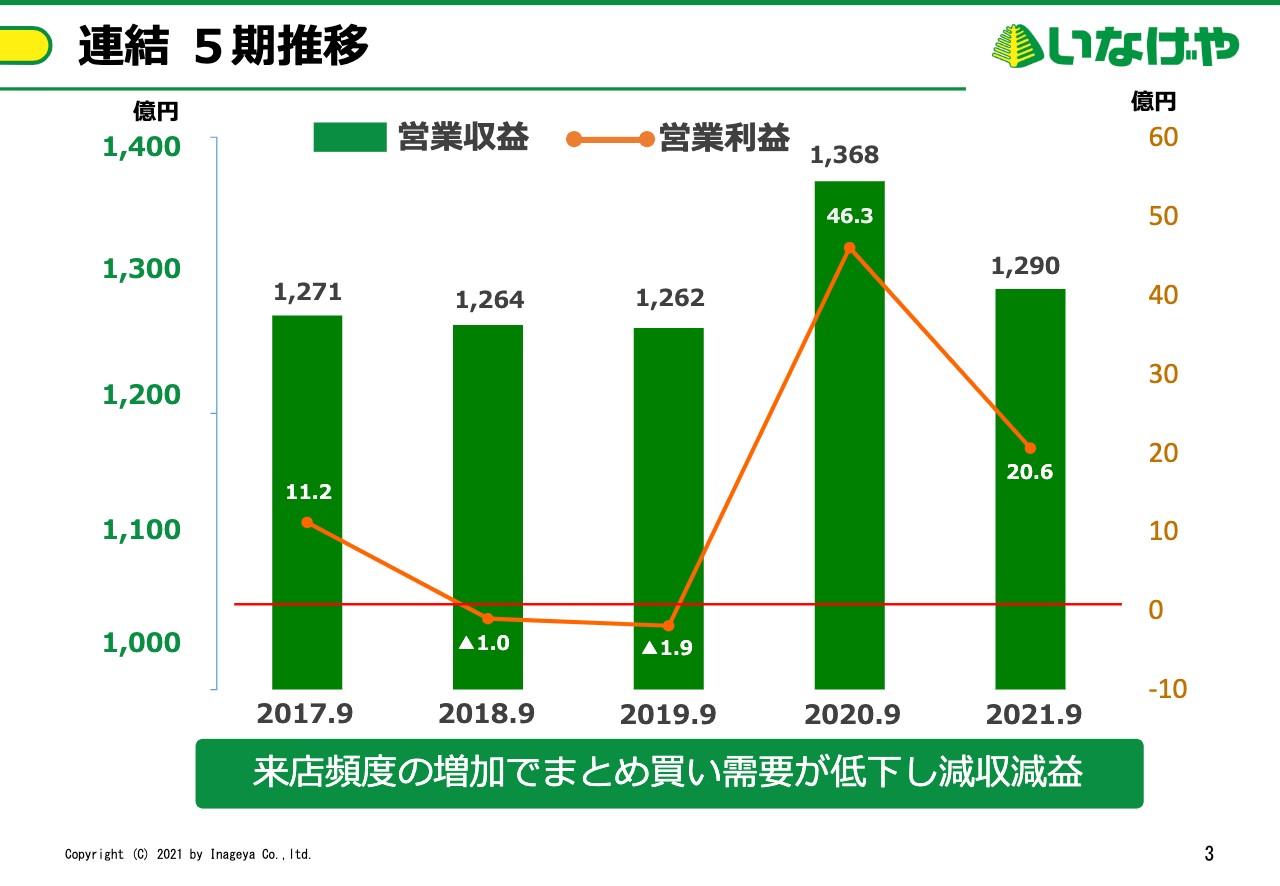

ご覧のグラフは、連結の営業収益、営業利益の5期推移になります。前期はコロナ禍によるまとめ買い需要や、内食需要により増収増益となりましたが、今期はまとめ買い需要の反動減により、減収減益となりました。

一昨年ベースとの比較では増収となっており、新型コロナウイルス感染拡大の影響もありますが、内食需要の定着が奏功しているとみています。

事業別 実績 【いなげや】

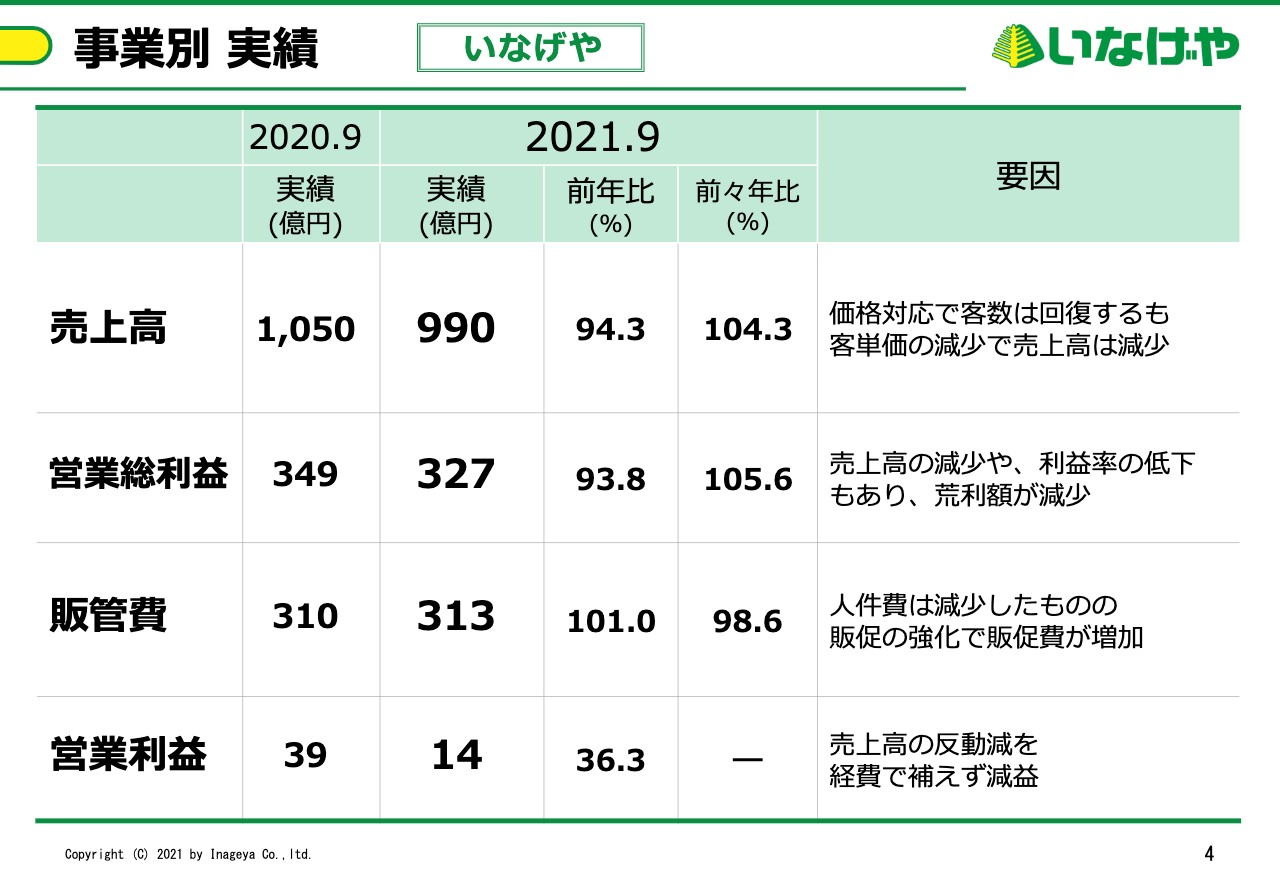

事業別の実績についてご説明します。まず、スーパーマーケット事業のいなげやの経営成績についてですが、売上高は、改装効果と価格対応の継続で客数は回復するも、客単価の減少により、前年比94.3パーセントとなりました。営業総利益は、売上高の減少が想定を上回ったことや売上総利益率の低下で荒利額が減少したことで、前年比93.8パーセントとなりました。

販管費は、人件費は減少したものの、チラシに替わる販促の強化により販促費が増加したことで、前年比101パーセントとなりました。以上により、一定程度売上高の反動減を見込んでいたものの、売上総利益や経費コントロールで補えず、営業利益は前年比36.3パーセントとなりました。

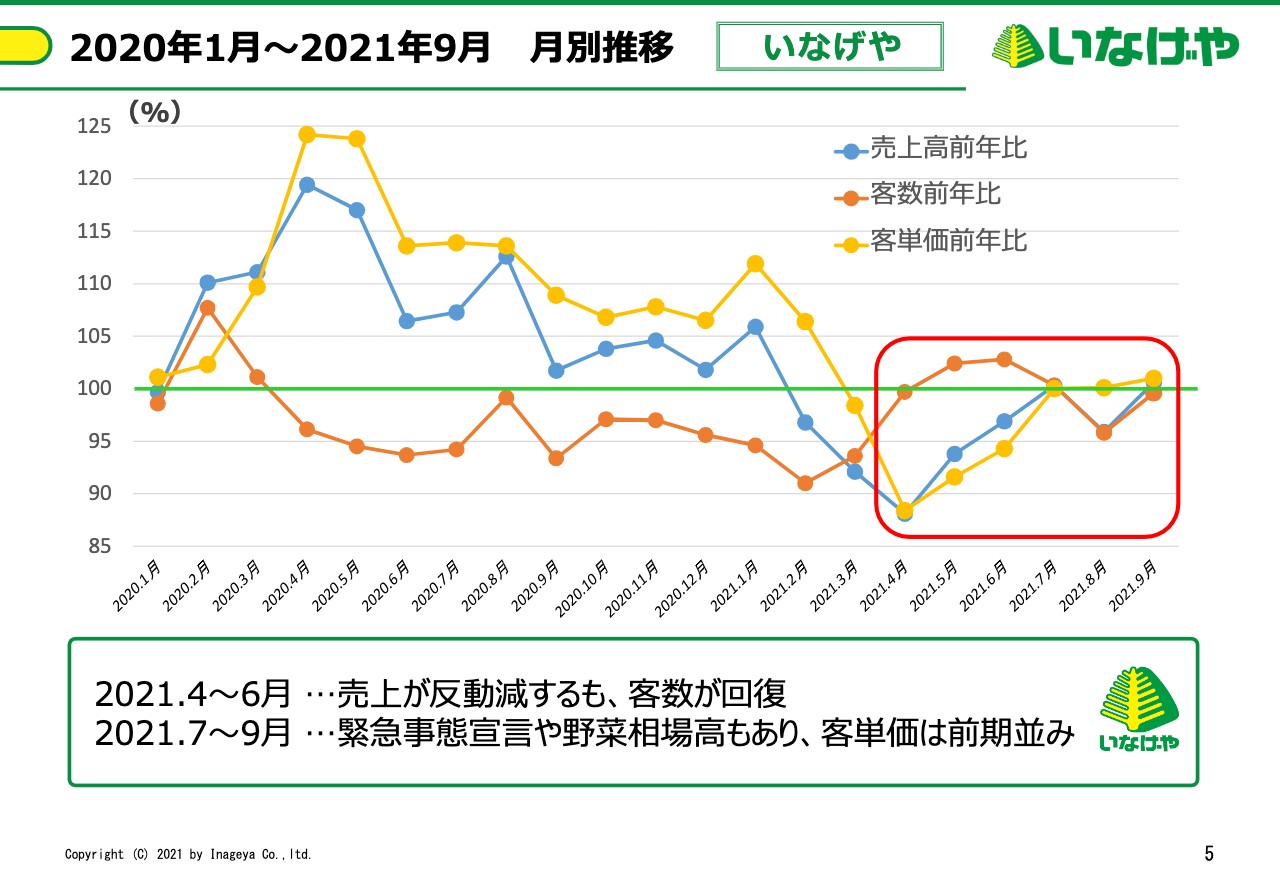

2020年1月~2021年9月 月別推移 【いなげや】

いなげやの売上高と客数の月別推移についてご説明します。昨年1月頃より始まった新型コロナウイルス感染拡大の影響は、3密回避による買い物頻度の減少で客数の減少が続く一方、まとめ買い需要などにより、客単価の上昇が続くこととなりました。

感染拡大による影響も1年以上が経過し、客数が前年を上回りましたが、巣ごもり需要への反動減により、4月から6月では5パーセントを超える売上高の減少が続きました。

第5波による緊急事態宣言や野菜の相場高もあり、7月から9月の客単価は前期並みに推移しました。テレワークによる在宅時間の増加など、ライフスタイルとともに買い物スタイルも定着化していることが実績からもうかがえます。

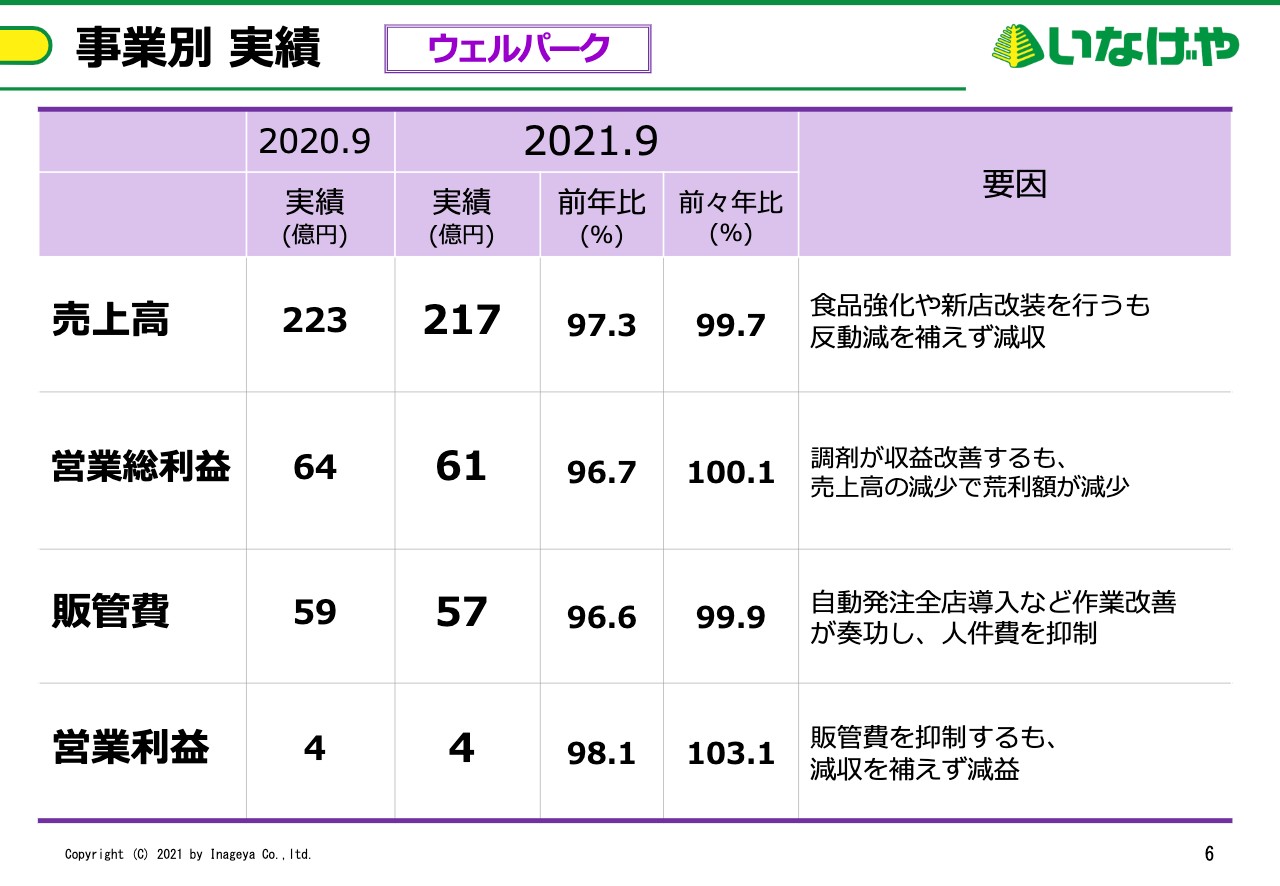

事業別 実績 【ウェルパーク】

ドラッグストア事業のウェルパークの経営成績です。売上高は、食品強化や新店改装を行うも反動減を補えず、前年比97.3パーセントとなりました。営業総利益は、調剤の収益が改善したものの、売上高の減少や衛生用品の反動減などにより荒利額が減少し、前年比96.7パーセントとなりました。

販管費は、自動発注のシステムを全店に導入するなど作業改善が奏功し、人件費を抑制したことで、前年比96.6パーセントとなりました。以上により、販管費を抑制しましたが、売上高の反動減を補えず、営業利益は前年比98.1パーセントとなりました。

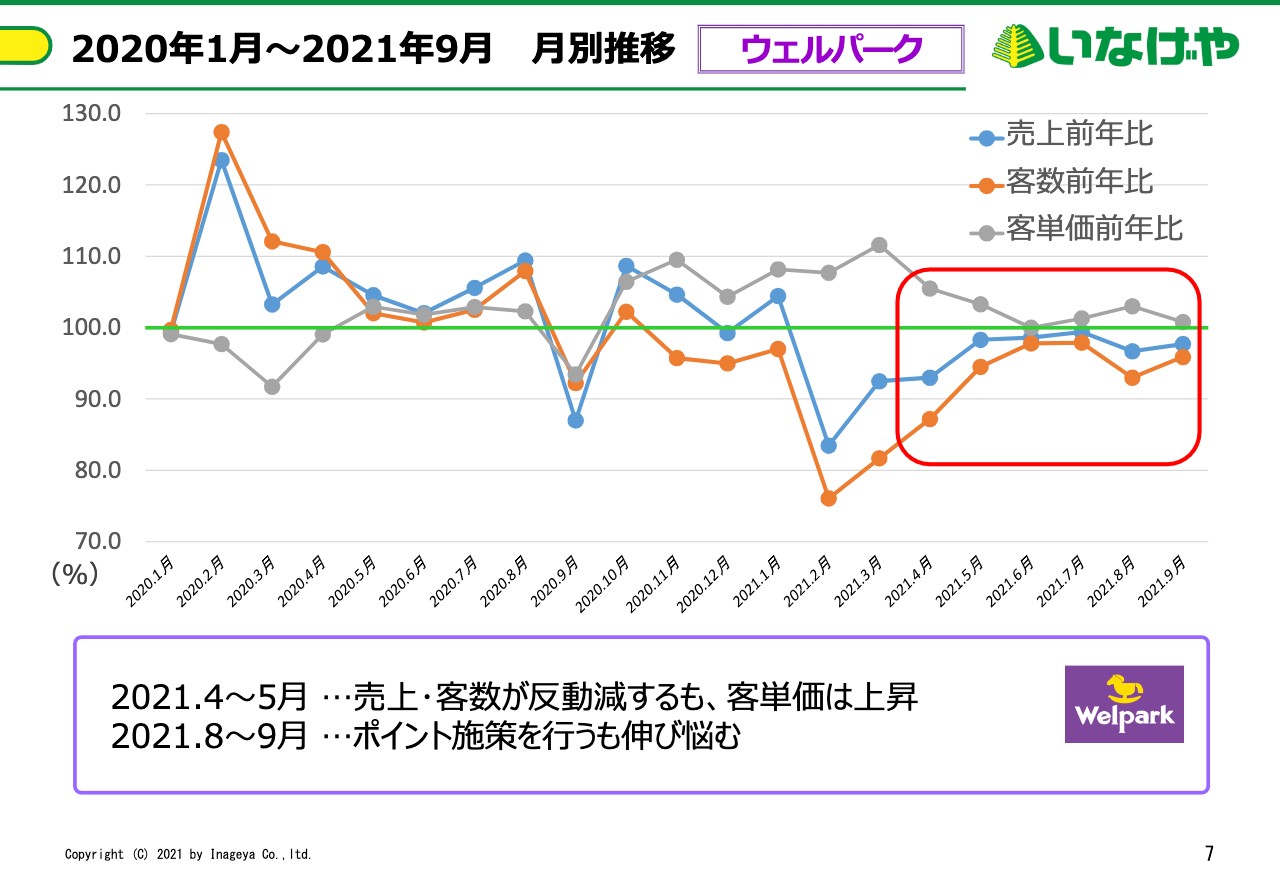

2020年1月~2021年9月 月別推移 【ウェルパーク】

ウェルパークの売上高と客数の月別推移についてご説明します。昨年1月頃より始まった、新型コロナウイルス感染拡大の影響は、マスクの買い占めなど、スーパーマーケット事業より衝動的な消費行動が起ったことで、売上は堅調に推移しました。感染拡大による影響も1年半以上が経過し、反動減の影響を受けていますが、ポイント施策や食品強化などの取り組みが奏功し、客単価は上昇を続けています。

一方で、客数の回復が想定を下回っていることが課題となっています。スーパーマーケットと同様、テレワークによる在宅時間の増加など、ライフスタイルとともに買い物スタイルも変容していることが実績からもうかがえます。

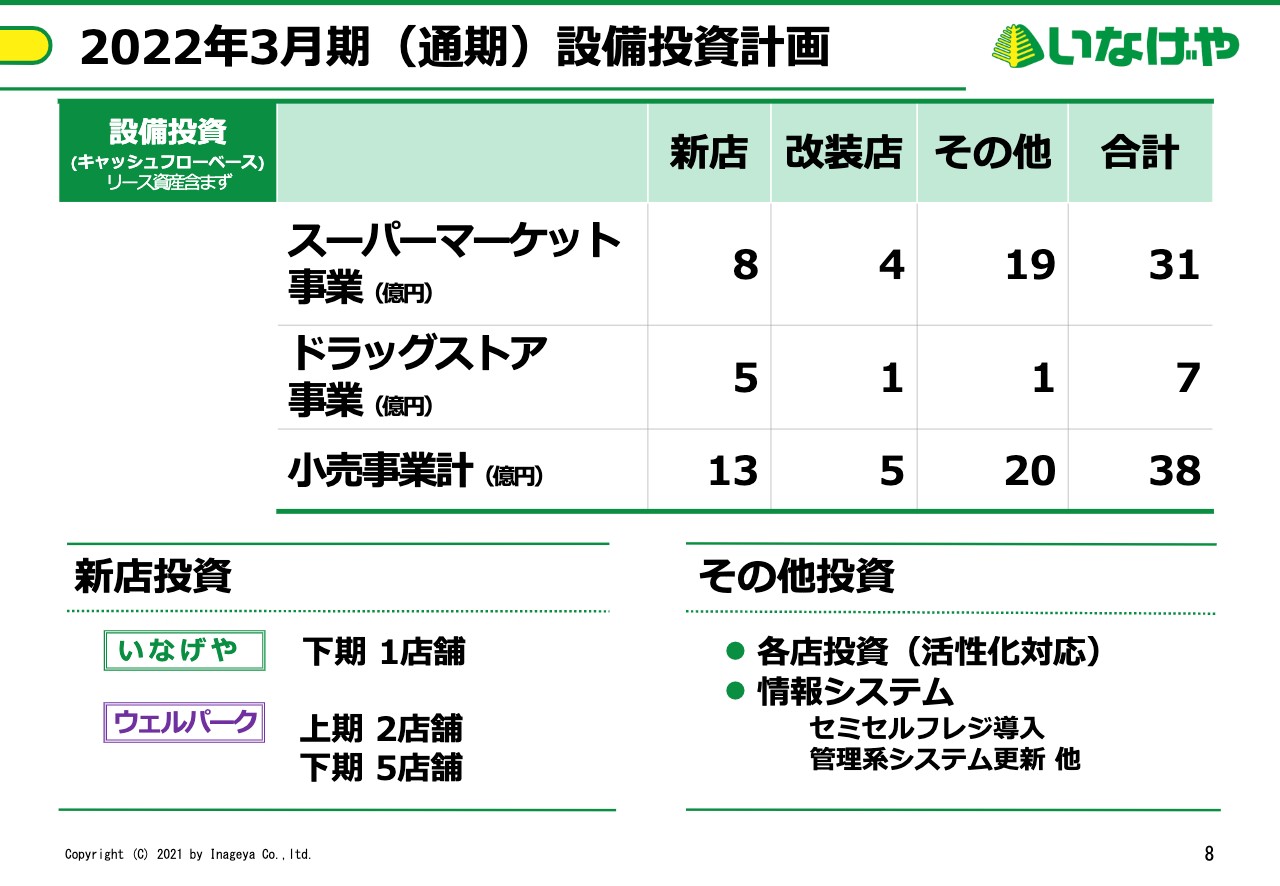

2022年3月期(通期)設備投資計画

2022年3月期の設備投資計画についてご説明します。スーパーマーケット事業では、下期に新店1店舗の出店を計画しています。既存店活性化に伴う店舗の改装投資は、コロナ禍の状況を踏まえ、通期で11店舗を計画。既存店の活性化やシステム投資などにより合計で31億円の投資を計画しています。

ドラッグストア事業では、上期に2店舗、下期に5店舗、計7店舗の出店を計画しています。改装投資も加えて合計7億円の投資を計画しています。以上により、小売事業合計で38億円の投資を計画しています。

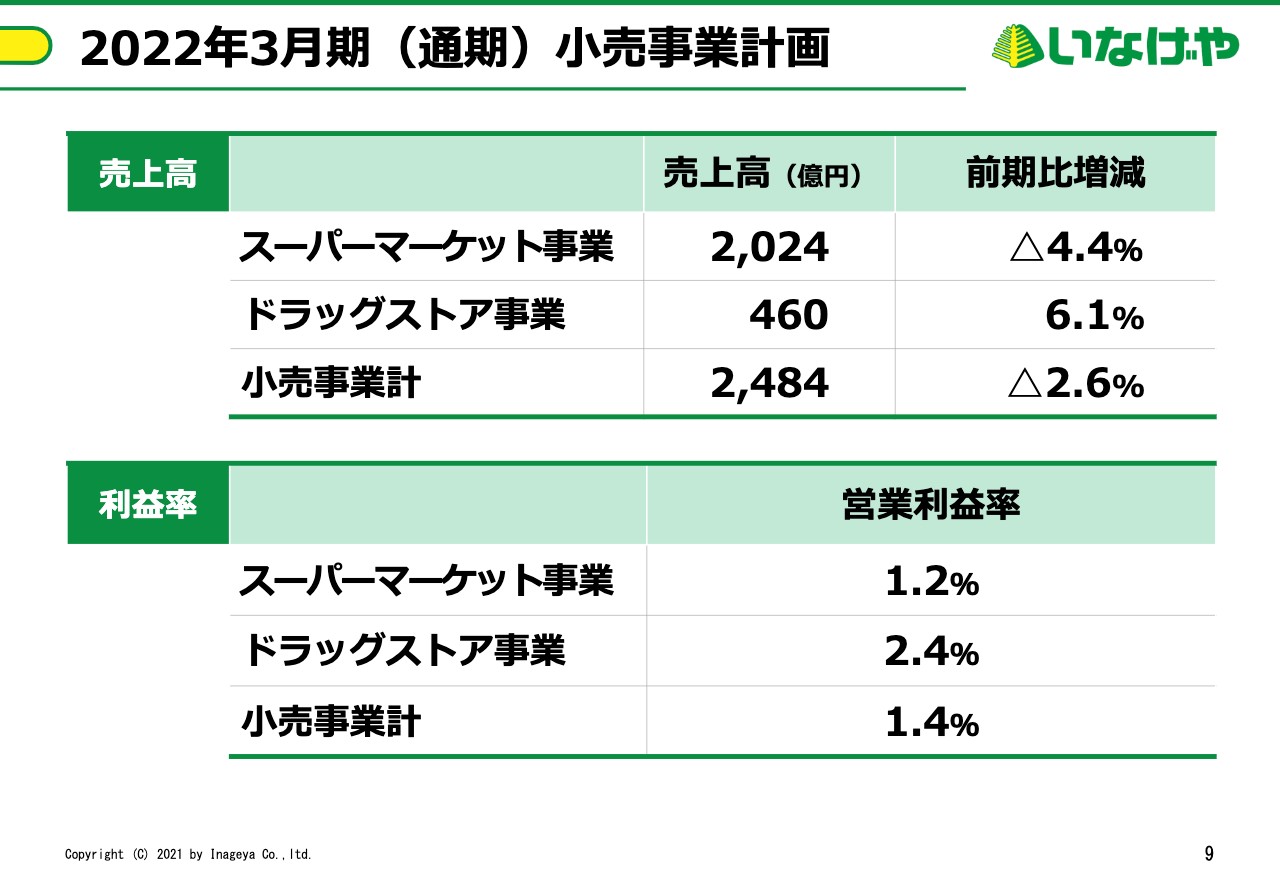

2022年3月期(通期)小売事業計画

小売事業の売上計画です。コロナ禍や商品価格の上昇など、節約志向が高まっており、引き続き先行き不安から不確定要素の多い状態が続いています。

スーパーマーケット事業ですが、内食需要の拡大で、一昨年度よりは売上は拡大するものの、反動減の影響が大きいと見込み、また三浦屋譲渡に伴う売上の減少を見込み、売上高は4.4パーセント減の2,024億円を計画しています。

ドラッグストア事業においては、新店や店舗改装が売上に寄与することを見込み、売上高は6.1パーセント増の460億円を計画しており、小売事業合計で2.6パーセント減の2,484億円を計画しています。

営業利益率は、スーパーマーケット事業で1.2パーセント、ドラッグストア事業で2.4パーセント、小売事業合計で1.4パーセントを確保していきます。

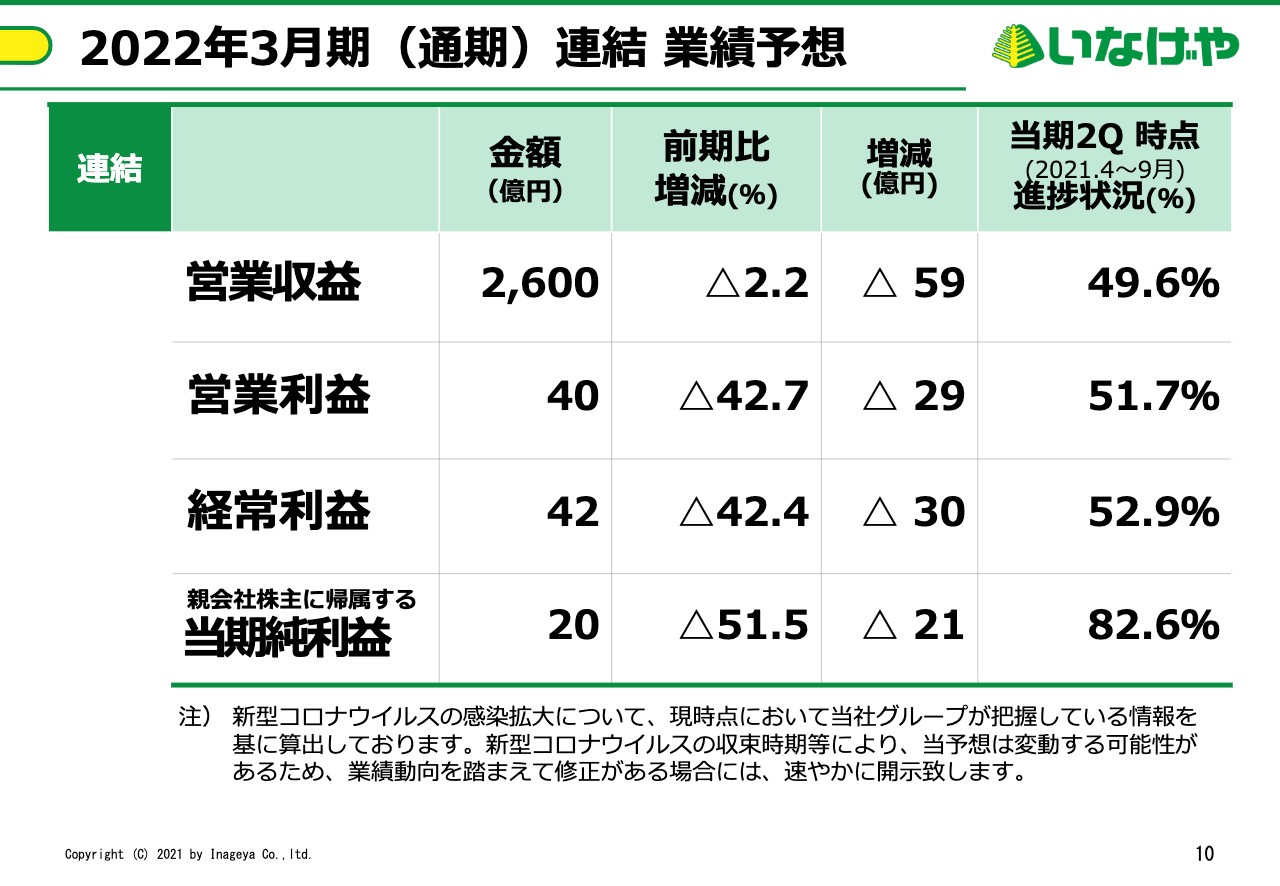

2022年3月期(通期)連結 業績予想

2022年3月期、通期の連結の業績予想です。営業収益は前期比2.2パーセント減の2,600億円を計画しています。また、前期から進む経費削減効果を見込むものの、売上の減少が大きく影響することで、営業利益は前期比42.7パーセント減の40億円、経常利益は前期比42.4パーセント減の42億円、当期純利益は前期比51.5パーセント減の20億円を計画しています。スライド右側の数値は、第2四半期時点の進捗となっており、計画どおり推移しています。

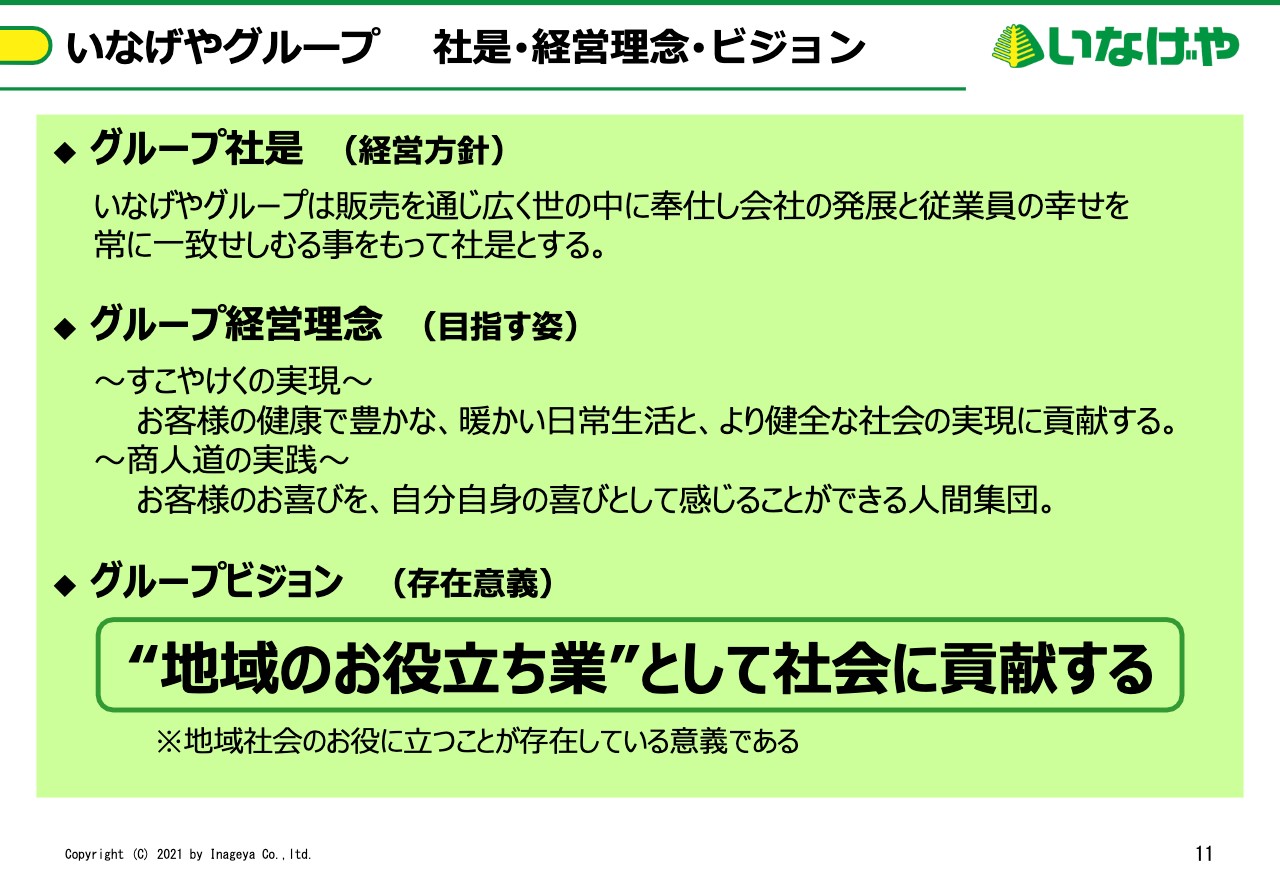

いなげやグループ 社是・経営理念・ビジョン

これらは、いなげやグループの前提となる「社是・経営理念・ビジョン」になります。いなげやグループの経営方針を表したグループ社是は「いなげやグループは販売を通じ広く世の中に奉仕し会社の発展と従業員の幸せを常に一致せしむる事をもって社是とする」、いなげやグループの目指す姿を表したグループ経営理念は「すこやけくの実現と商人道の実践」、いなげやグループの存在意義を表したグループビジョンは「“地域のお役立ち業”として社会に貢献する」としています。

1900年の創業から120年を越えた現在に至るまで、先人達によって作られ、受け継がれてきた「社是・経営理念」によって生かされていると考えています。引き続き、この理念を基に経営を行っていきます。

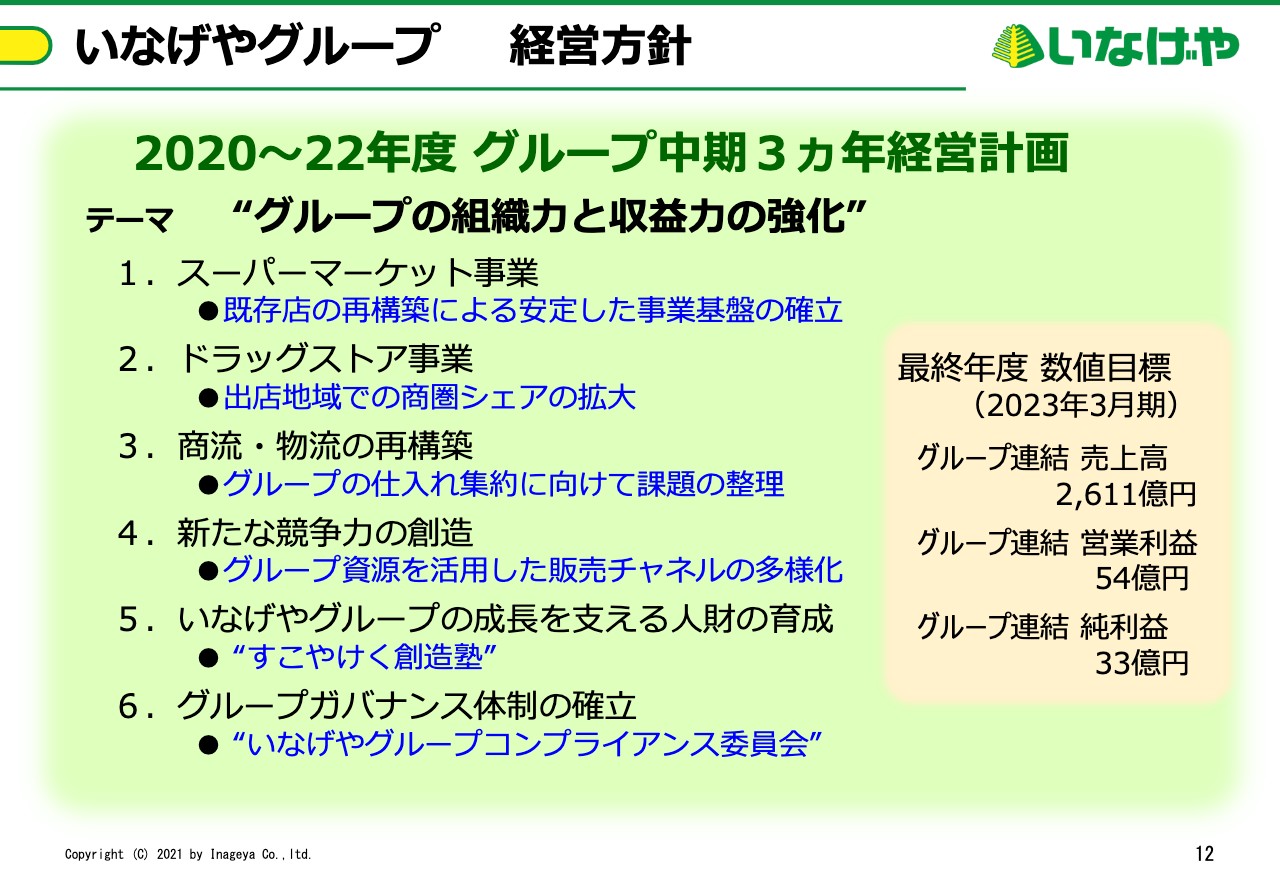

いなげやグループ 経営方針

本年度が2年目となるグループ中期3ヵ年経営計画です。テーマを「グループの組織力と収益力の強化」とし、1つ目はスーパーマーケット事業について、2つ目はドラッグストア事業について、3つ目は商流・物流の再構築、4つ目は新たな競争力の創造、5つ目はいなげやグループの成長を支える人財の育成、6つ目はグループガバナンス体制の確立という6つを重点項目として、それぞれの取り組みについてご説明します。そして、現在の状況を踏まえ、最終年度の目標はグループ連結売上高は2,611億円、グループ連結営業利益は54億円、グループ連結純利益は33億円を計画しています。

1.スーパーマーケット事業

まずは、スーパーマーケット事業のいなげやですが既存店の再構築による安定した事業基盤の確立に向けて取り組んでいます。

新規出店ですが、東京都国分寺市で2店舗目となる「国分寺東恋ヶ窪店」のオープンを、12月に予定しています。既存店の活性化に伴う改装ですが、暮らしぶりの変化に対応した売場変更や省力什器の導入、セミセルフレジの導入や冷蔵ケースの入れ替えなど、上期に6店舗実施し、下期に5店舗を計画しています。

2.ドラッグストア事業

ドラッグストア事業のウェルパークですが、出店地域での商圏シェアの拡大に向けて取り組んでいます。新規出店ですが、上期に2店舗、下期は「八王子八日町店」をはじめ5店舗のオープンを予定しています。当初公表の、通期で5店舗から7店舗へと上積みします。

既存店の活性化に伴う改装ですが、食品強化に伴うゾーニングや、地域のお客さまや立地環境に合わせ店舗別に売場変更するなど、上期に17店舗実施し、下期に6店舗を計画しています。

3.商流・物流の再構築

商流・物流の再構築ですが、グループの仕入れ集約に向けて課題の整理を行っています。8月1日に株式譲渡した三浦屋ですが、惣菜製造を担っていた食品センターを、グループ会社のサンフードジャパンが継承しました。

煮る・焼く・蒸す・揚げるなど、すべての調理機能を有した施設であることや、精肉センター、鮮魚センターと同一敷地内にあり、原料の共有や配送効率を活かせることなど、グループの経営資源を最大限に活用し、惣菜強化に向けて、商流の再構築を図っていきます。

4.新たな競争力の創造

新たな競争力の創造ですが、コロナ禍によるライフスタイルの急激な変化もあり、EC事業は、当初の計画を上回る進捗で推移しており、上期は前年比149パーセントの売上実績となっています。ネットスーパーへの取り組みですが、昨年12月から始めた実験を終了し、エリア拡大に努めていきます。

移動スーパー事業の「とくし丸」ですが、高齢化の進展や、コロナ禍による要因もあり、益々需要が高まっています。また、ドライバーとして従事する販売パートナーも、コロナ禍で応募者が増えており、従業員のセカンドプランも合わせて事業拡大に向けて追い風となっています。

既存店や新店だけでは、今後の成長戦略に限界があると考えています。グループの経営資源を活用した多様な販売チャネルの開拓は、地域の需要を掘り起こし、地域のお役立ちと会社の発展に寄与することとして、積極的にチャレンジしていきます。

5.グループの成長を支える人財の育成

いなげやグループの成長を支える人財の育成についてですが、「働き方改革」や「ダイバーシティ」を推進する「すこやけく創造塾」を今年4月に設立しました。創業120年を期に開設した「史料室」などを活用し、社是、経営理念を通じて、理念経営の重要性を周知し、浸透を図っていきます。

また、組織を正しく導けるリーダーの育成に向けて全従業員を対象とした全方位の教育・研修で、誰ひとり取り残すことのない体系を構築していきます。「すこやけく創造塾」によるさまざまなカリキュラムを通じて、社会に貢献できる未来ある人財を育成していきます。

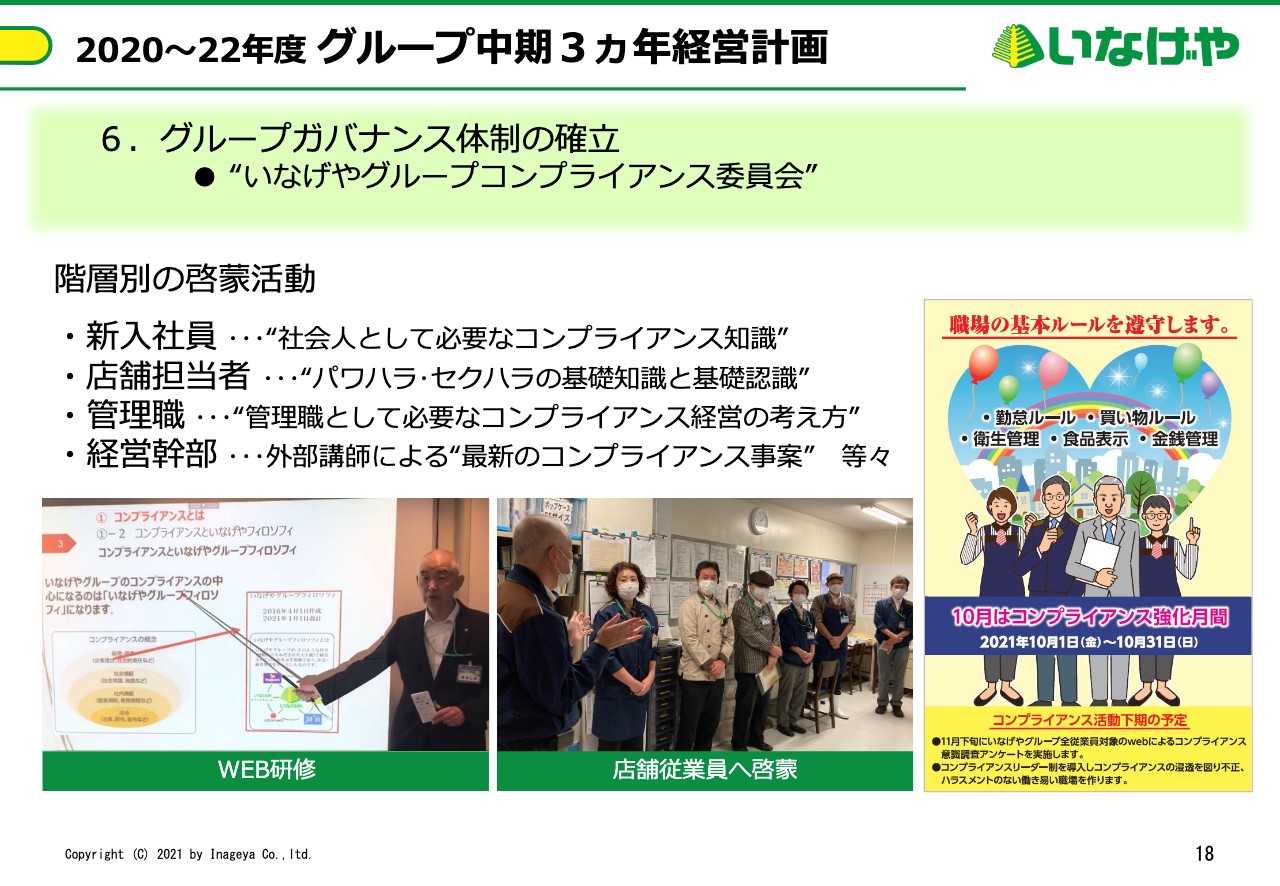

6.グループガバナンス体制の確立

グループガバナンス体制の確立についてですが、今年4月に「いなげやグループコンプライアンス委員会」を設立しました。毎月行われている委員会の他、新入社員や店舗担当者、管理職や経営幹部など、階層ごとに合わせたカリキュラムの研修を行っています。また、すべての階層にアクセスできるようリモートでの動画配信も行っています。

いなげやグループの規範である「いなげやグループフィロソフィ」に基づき、いなげやグループ考働基準の周知徹底や啓蒙活動を通じて、健全な企業活動の構築を図っていきます。

トピックス

いなげやグループは、企業としての社会的責任を果たすべく、グループビジョンである「地域のお役立ち業」として社会に貢献することの実現に向けて、さまざまな社会課題に取り組んでいます。

昨年より、取締役・執行役員を中心とした「SDGs推進委員会」を立ち上げ、グループビジョンの実現に向けて中期経営計画と連動した重点課題に取り組んでいます。引き続き、すべてのステークホルダーのみなさまと共に、さまざまな活動を通じて「SDGs」の達成に貢献していきます。

まだまだ新型コロナウイルス感染症の影響が続いていますが、いなげやグループは、食を中心とした販売を通じて、地域のお役立ち業として社会に貢献してまいります。

以上で、2022年3月期第2四半期決算の説明とさせていただきます。ご清聴ありがとうございました。

質疑応答:三浦屋の株式を売却した理由について

司会者:「三浦屋の株式売却について、今回、8年余り経営してきた三浦屋を売却したのは、新型コロナウイルス感染症の収束後に予想される経済環境の厳しさから、高品質SMの将来性に限界があると判断したためでしょうか? その売却理由をお教えください」とのご質問です。

本杉吉員氏(以下、本杉):三浦屋は2012年10月、当社の連結子会社として高質系スーパーマーケット事業を展開してきました。広域多摩地域という確固たる営業基盤を持つ当社と、中央線・西武新宿線を中心に老舗として高質系スーパーマーケット事業や、主に給食の食材を卸す外販事業を展開する三浦屋が、双方の強みを活かしたシナジー効果で多摩地域をドミナント化し、確固たる基盤を作ろうとしていました。

しかし今回、この8年間の当社グループにおける中長期的な相乗効果を慎重に検討する中で、成城石井などを手掛けてきた丸の内キャピタルさまの経営改善手法や高品質系食品小売業についての豊富な知見による支援を得ることにしました。支援を得ることで、今後の三浦屋の企業価値向上や成長が図れると判断したためです。

しっかり生き残っている高品質系スーパーもありますので、新型コロナウイルス感染症の収束後に予想される経済環境の厳しさを判断して売却したということではありません。

質疑応答:上期の売上のプラス要因について

司会者:「今上期の既存店売上は2019年度比ではプラスと見られます。それには既存店改装の効果もあると思いますが、その要因をどのように分析されていますか?」というご質問をいただいています。

本杉:上期の業績だけ見れば、2019年度比で104パーセントから105パーセント程度の推移で進捗しています。

既存店の改装効果というお言葉をいただきましたが、昨年中に既存店を改装していれば、今期に非常に大きなプラス要因をもたらしたと思います。しかし、コロナ禍という環境では、なかなか改装や店舗数拡大ができませんでした。

昨年ほどではないものの、コロナ禍でお客さまの移動が少なく、まだ巣篭もりという部分で、この数字が成り立っていることを謙虚に受け止め、上期の振り返りをしています。

現在、新型コロナウイルスの感染者数がかなり落ち着いてきており、今後の消費が旅行や外食に流れていく部分があります。石油価格や原料の高騰で節約意識が高まる中、昨年以上に、価格に対するお客さまの反応がさらに厳しくなっていくと判断しています。

今上期も、日配品や、豆腐、納豆などお客さまの購買頻度の高い商品群に対する価格政策に取り組んできましたが、特に若い家族層は、精肉に非常に反応するため、「新鮮さを安く」という方針に沿って、このようなコモディティ商品の価格対応を行ってきました。

上期で売上はマイナスでしたが、このようなことを一つひとつ積み重ねて、少しでもお客さまにご来店、お買い物していただくことに注力してきた結果が、上期客数増につながったと思っています。

質疑応答:いなげやの新規出店が少ない要因と今後の出店計画について

司会者:「いなげや単体での新規出店数が少ないとの見方があります。現在の店舗開発の環境や、ネックになっていることがあれば教えてください。あわせて、SMの適地が少なくなっていると言われていますが、今後の出店ペースと500平米規模の小型店の出店の可能性を教えてください」というご質問をいただいています。

本杉:いなげやは今年度で1店舗、昨年度も1店舗の新規出店にとどまっています。経営環境として非常に厳しい数字が出ている状況です。今回の中期経営計画においても、積極的な出店投資はリスクになると考え、現在はSMでの大きな出店は実施していません。

また、ドラッグストア事業のウェルパークは、積極的な出店を予定しています。新規出店目標を10店舗と定め、居抜き物件も含めて新規出店に対応しています。

500平米、つまり150坪規模の出店についてですが、弊社の食品SMとしては最低でも200坪は必要だと考えています。現在そのようなフォーマットは検討していません。ただし、ウェルパークは150坪でも出店可能です。ウェルパークと、食品のSMであるいなげやのシナジーを生み出し、1店舗あたりの売上を上げながら、年間10店舗の出店を実現していくことを目指して研究に取り組んでいます。

では、開発担当の植原から、出店の外部環境について補足説明します。

植原:開発部門の植原でございます。SMの出店について、適地が少なくなっているのは事実です。ただし、同じ物件で多くの企業が競合したり、同時に、既存店の近隣にあえて出店し競合相手を凌駕していくという状況もあります。

社内で、いなげやがどのように競争力をつけてがんばっていくのかという議論が進んでいます。現状の店舗をきちんと確保した上で、2年後から3年後に反転攻勢に出られるように、現時点から土地や物件を確保し、出店を進めていきたいと考えています。

質疑応答:ドラッグストア業界でのウェルパークのポジションについて

司会者:「ドラッグストアの業界再編が続いていますが、現状のウェルパークの売上規模、収益力、店舗数を見る限り、業界内のポジションは厳しいと見られます。今後、単独経営で持続可能とお考えでしょうか? 引き続き、単独路線をお考えの場合、その理由を教えてください」というご質問をいただいています。

本杉:ドラッグストア業界ではM&Aが加速し、ドラッグストアが地方の食品のSMを買収するという逆転現象も始まっています。そのような中で、ウェルパークは、ドラッグストア業界としては事業規模が小さいと言えます。

しかしウェルパークはウエルシアと取引し、仕入れもしています。また、ハピコムグループのPB商品も仕入れています。このようにウエルシア、イオンの力も借りながら、共存共栄していければと思っています。また、いなげやグループの持つ食品の強みともうまく絡めながら、ドミナント戦略と共に地域に根差したより魅力あるドラッグストアを作っていければ、まだまだ成長していける事業だと考えています。

課題は、ドラッグストア1店舗あたりの売上高がSMほど大きくないため、10店舗出店したところで、それが一気に100億円、200億円の増収につながるという収益モデルではありません。まずは、確実に年間10店舗の新規出店を実現し、5年、8年、10年というスパンで事業規模を拡大していきたいと考えています。

店舗数は、すでにいなげやのSMよりもウェルパークのほうが多いため、これらをしっかり取り組むことで、ドラッグストア事業はまだまだ伸びると確信しています。

質疑応答:SM業界の再編について

司会者:「SM業界再編の気運が再び高まっているように見えます。いなげやとして、大株主のイオンを含め他社との連携を深める考えはありますか? SMとして生き残るための条件は何になると思いますか?」というご質問です。

本杉:SM業界の再編については関西スーパーとオーケーなどに関する情報もあり、業界再編の気運が高まっていることは認識しています。

今回は残念ながら三浦屋という小売事業を切り離しましたが、当社の多摩地区におけるドミナントの強固な基盤を形成しながら、東京都、埼玉県、神奈川県、千葉県に出店しています。

ドミナントにおいて物流、商流、システムを含め共同で取り組みシナジーを上げられる企業があれば、タッグを組むことも視野に入れながら経営を進めていくつもりです。

また、イオンとはイオンのよさをしっかり取り入れていきます。今回、イオン商品調達の鈴木社長が社外取締役として来ているので、さまざまな知見もいただいています。

当社の数字の弱さの要因は、やはり1店舗あたりの売上高が他社に比べて低いところにあると感じています。上期は前年より売上が減少しましたが、これを今後どのように上げるかが課題です。そのために、特に商品回転率が高くお客さまの購買頻度も高い生鮮食品や惣菜も含め、差別化を意識しています。

一般食料品は、なかなか差別化しにくくなってきています。しかし、イオンにはお客さまから支持される商品があるためそれらも活用していきます。惣菜に関しては、三浦屋のセンターを当社のグループ会社であるサンフードジャパンに吸収し、惣菜工場を運営しています。

こちらはまだフル稼働できていない部分もあるため、よりお客さまに支持される商品や名物商品を作れるよう、店舗とセンターで行うことを分担して、生産性の向上に取り組んでいきます。

それにより地域のお客さまや、先ほどもお伝えしたようにステークホルダーのみなさまに「いなげやがなくなっては困る」と言われるような会社、あるいはお店をしっかり作り上げていけるようがんばっていきますので、今後ともご支援をよろしくお願いします。

質疑応答:ネットスーパーの進捗状況と今後の展開について

司会者:「実験しているネットスーパーについて、今上期までに実験している店舗数、エリア、1店舗あたりの一日の平均受注件数などの進捗状況や、評価と課題点、また、下期以降の計画、課題点、解決策について教えてください。加えて、EC事業の売上高の規模感と中長期的な数値目標等ありましたら、あわせてお願いします」とのご質問です。

本杉:ネットスーパーは昨年から実験を始めており、今期7店舗に拡げていきます。このネットスーパーだけでなく、EC事業は、今年度は前年比150パーセントを目標に、ほぼ計画どおりの進捗で推移しています。

来年はさらに数字を上乗せできるよう、目標を立ててしっかり取り組んでいきたいと考えていますが、これにはさまざまな課題があります。

どこの企業も同様だと思いますが、ネットスーパーはリアルの店舗からお客さまのご自宅にお届けするシステムであるため、ガソリンの値上げなどに対する物流費の部分で、どのような改善ができるかが非常に重要です。

また人的問題もあります。ピックアップの人材への教育投資、システム的な投資も必要になってくるため、そういったすべてのことに対してしっかり黒字化できるビジネスにもっていけるかどうか、今後も実験を重ねて、少しずつ拡大しながら取り組んでいきたいと考えています。

また、やはりかねてからの課題である、生鮮食品や惣菜、弁当関係の利用率があまり上がってこないことです。一般食品やデイリー食品などは順調ですが、生鮮食品、特にお惣菜はできたてを提供するという部分において、朝9時や10時に注文が入った時点でお弁当ができていないことがあります。

このようなオペレーション体制を含めて課題を見直していくことにより、まだまだビジネスチャンスが拡がると考えており、現在、実験から本格的に運用を開始する段階に来ている状況で、お客さまの利便性を高めることを考えながら推進してまいります。

関連銘柄

| 銘柄 | 株価 | 前日比 |

|---|---|---|

|

8182

|

1,152.0

(11/19)

|

+9.0

(+0.78%)

|

関連銘柄の最新ニュース

-

[PTS]デイタイムセッション終了 15時30分以降の上昇1586... 11/15 16:33

-

決算プラス・インパクト銘柄 【東証プライム】引け後 … INPEX... 11/13 15:53

-

いなげや(8182) 自己株式の消却に関するお知らせ 11/12 15:30

-

いなげや(8182) 特別利益(関係会社株式売却益)の計上に関する... 11/12 15:30

-

いなげや(8182) 2025年3月期第2四半期(中間期)の業績予... 11/12 15:30

新着ニュース

新着ニュース一覧-

今日 03:30

-

今日 03:16

-

今日 02:42

-

今日 02:36