ID&Eホールディングスのニュース

日本工営、売上収益は前期比+10.3%と順調に推移 成長と分配の好循環に向け戦略的な投資を計画

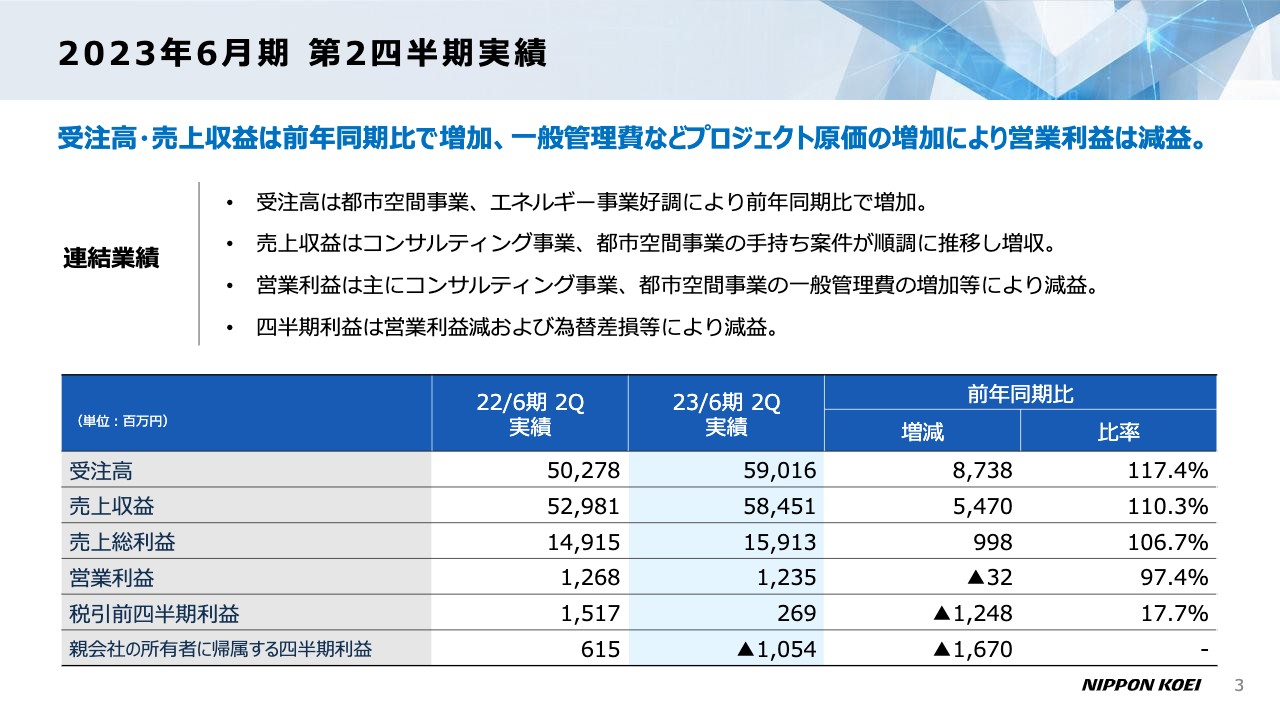

2023年6月期 第2四半期実績

新屋浩明氏(以下、新屋):社長の新屋でございます。本日は大変寒い中、当社の第2四半期決算説明会にご来場いただきまして、誠にありがとうございます。時間も限られていますので、さっそくご説明を始めさせていただきます。

最初に、第2四半期決算の内訳についてご説明します。スライドには、受注高、売上収益、営業利益、四半期利益の順に、前期と今期の実績を対比するかたちで増減ならびに比率を示しています。

全体感として、受注高・売上収益は前年同期比で増加していますが、営業利益は一般管理費などプロジェクト原価の増加により減益となりました。

受注高は都市空間事業、エネルギー事業の好調により前年同期比で増加しています。売上収益はコンサルティング事業、都市空間事業の手持ち案件が順調に推移し、増収となりました。

営業利益は、主にコンサルティング事業、都市空間事業の一般管理費等の増加により、若干の減益です。第2四半期の四半期利益は、営業利益減および為替差損等により減益となっています。

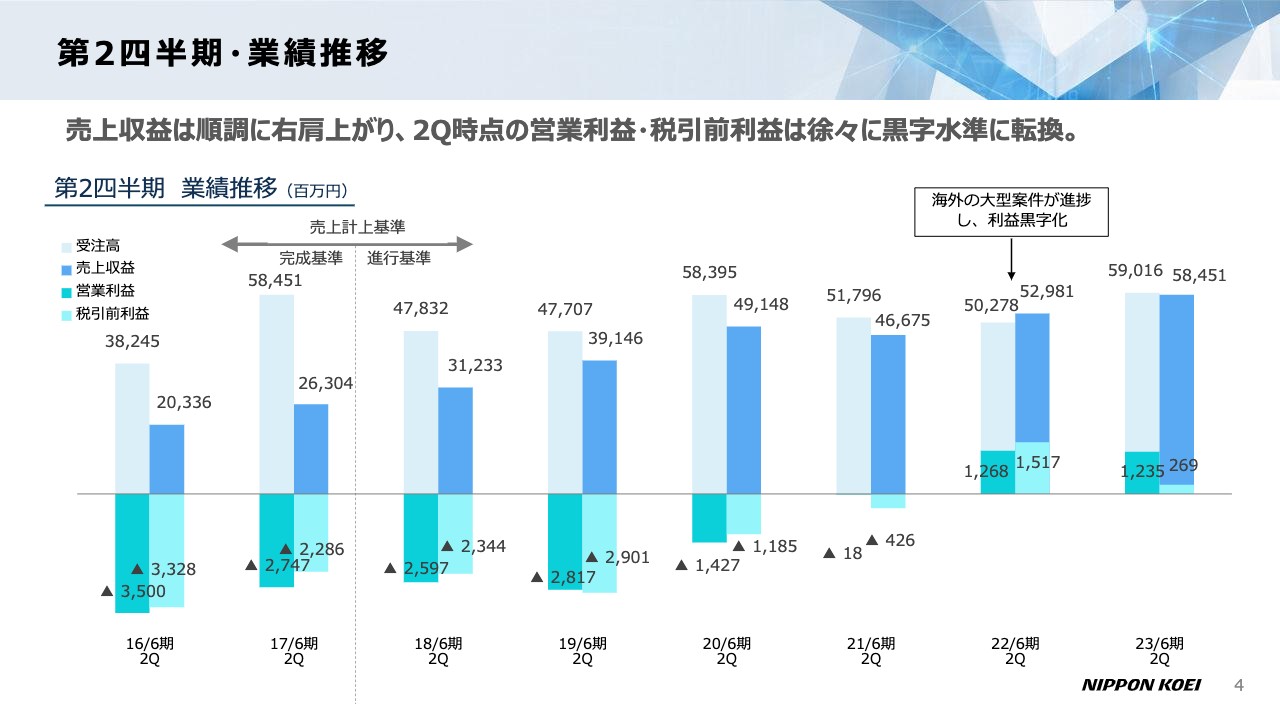

第2四半期・業績推移

前期との比較だけでは今期の実態が見えづらいと思いますので、過去8年間の第2四半期の業績をスライドにまとめました。一番左側のグラフが2016年6月期第2四半期の決算結果です。グラフの左上が受注高、右上が売上収益、左下が営業利益、右下が税引前利益となっており、そちらを8期分並べています。一番右端のグラフが今期の数字です。

受注高は多少凸凹していますが、売上収益は順調に右肩上がりで、結果的に受注高も売上収益も四半期の成績としては過去最高となりました。営業利益は、2019年6月期まではマイナス30億円前後で推移していましたが、4年ほど前から右肩上がりで推移し、前年同期が過去最高の数字でプラスに転じました。

前年同期は、海外の大型案件が進捗した非常に特異な年であったかもしれません。前倒し傾向が非常に強く、大型案件の進捗が大変よかったです。また、コロナ禍で経費の出費も少なかったことで、かなりの利益が出たのが前年同期でした。

それぞれ第2四半期がどのような時期だったかを振り返ると、ちょうど2020年6月期第2四半期決算が終わった頃にコロナ禍が始まり、クルーズ船で新型コロナウイルスが蔓延し始めたのが決算を発表している頃でした。奇しくもそのちょうど1年後の2月にミャンマーで政変が起こり、「当社にとって痛手になる」と予想された年でした。

その1年後にロシアがウクライナへ侵攻し、今年はトルコ、シリアで大きな地震が起こりました。2月はちょうど1年おきに、世界的にも経済に大きく影響を与える事象が起こっています。2022年6月期は非常に利益が出た年でもありますが、この年はウクライナの影響が数字にまったく入っていません。

2022年6月期は、後半の利益の伸びがよくなかったという実感がありますが、ウクライナの影響でエネルギーやインフレ問題、為替変動、サプライチェーンの分断など、非常に利益を減じるような方向に物事が動いている中でもこのような数字が残せた年となりました。

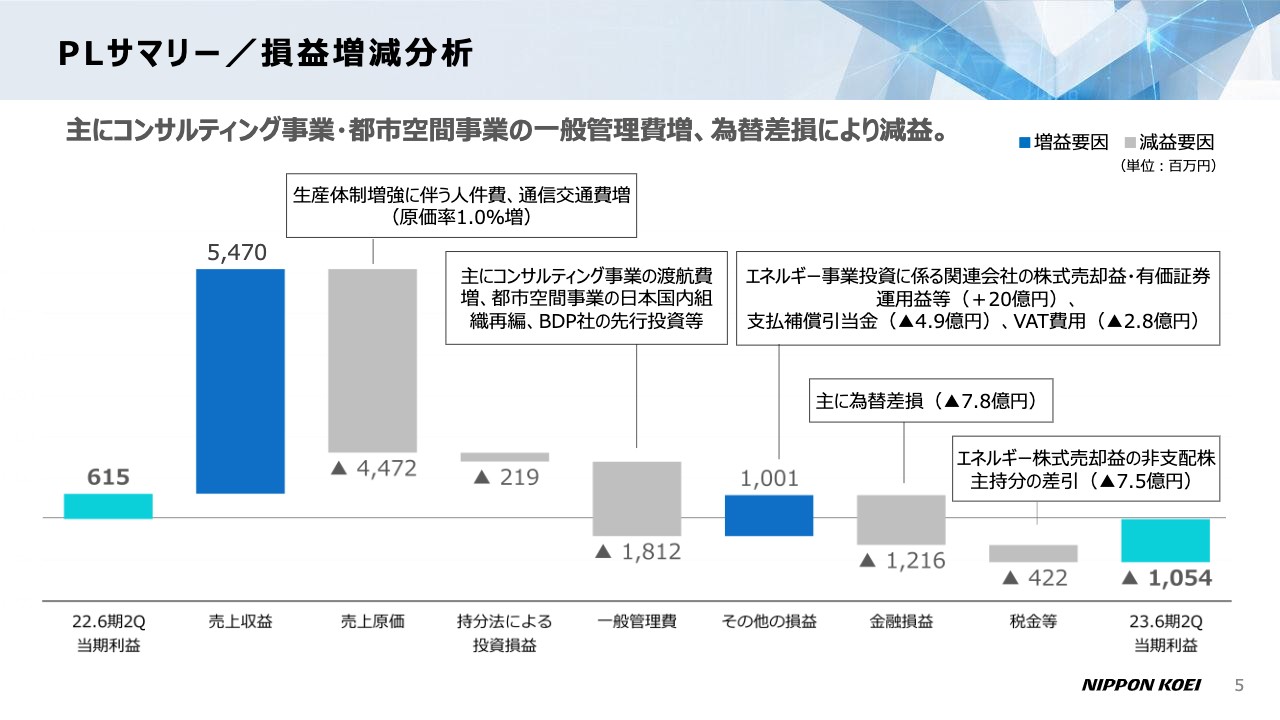

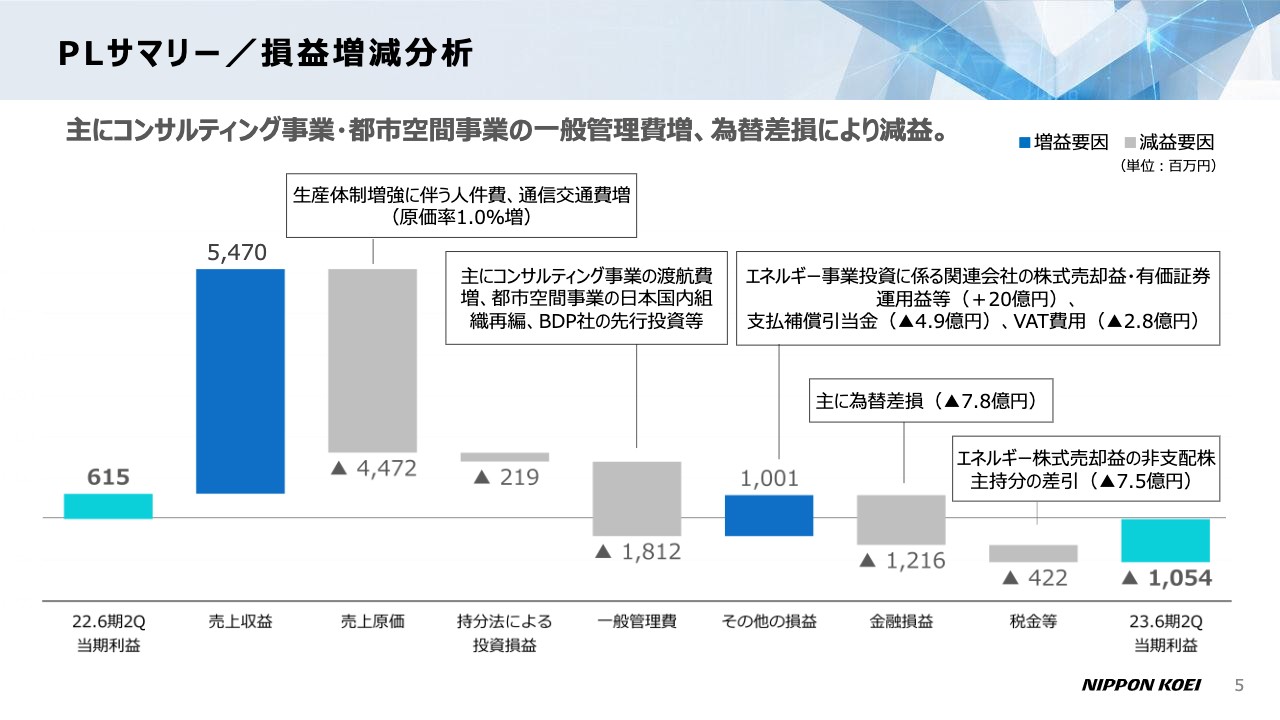

PLサマリー/損益増減分析

損益増減分析です。売上収益が55億円弱増えましたが、原価は生産体制の増強に伴う人件費や通信交通費の増がありました。

昨今の3パーセント賃上げの流れに対し、一部のコンサルティング事業だけ賃上げするわけにいかず、全事業賃上げとなるため、全体として15億円ほどのインパクトがあります。この点は次年度も含めて宣言していますし、これから3年ほど続くかもしれません。

一般管理費では、コンサルティング事業、都市空間事業ともに、再編準備費用や渡航費用もかかりました。これからの事業拡大に加えて、前向きなBDP社の先行投資等も行われているため、費用が膨らみました。

一方、エネルギー事業では、関連会社の株式売却益、有価証券運用益が20億円出ています。一部ではVATの返還などの損失もありますが、トータルで10億円ほどの益が出ました。

また、為替差損、エネルギー株式売却益の非支配株主持分の差し引きもあります。それらも含めて、結果的にマイナス10億5,400万円となりました。

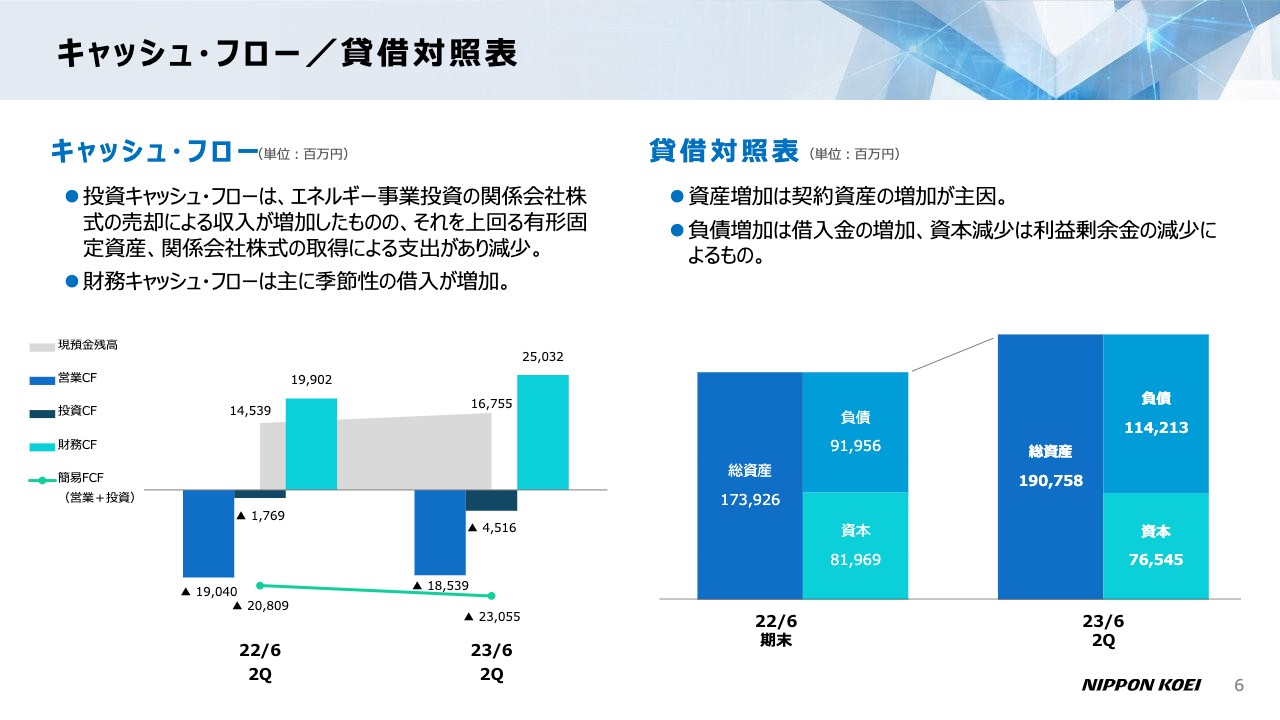

キャッシュ・フロー/貸借対照表

キャッシュ・フローと貸借対照表です。営業キャッシュ・フローはほぼ前年同期並み、投資キャッシュ・フローはエネルギー事業関係の株式の売却益が出たものの、それを上回るかたちで有形固定資産ならびにM&A関係で株の取得があったため、トータルでは若干減少しています。財務キャッシュ・フローは、季節性の借入が増えて増加しています。

貸借対照表はスライドのとおりです。資産増加は契約資産の増加が主因で、負債増加は借入金の増加、資本減少は利益剰余金の減少によるものです。

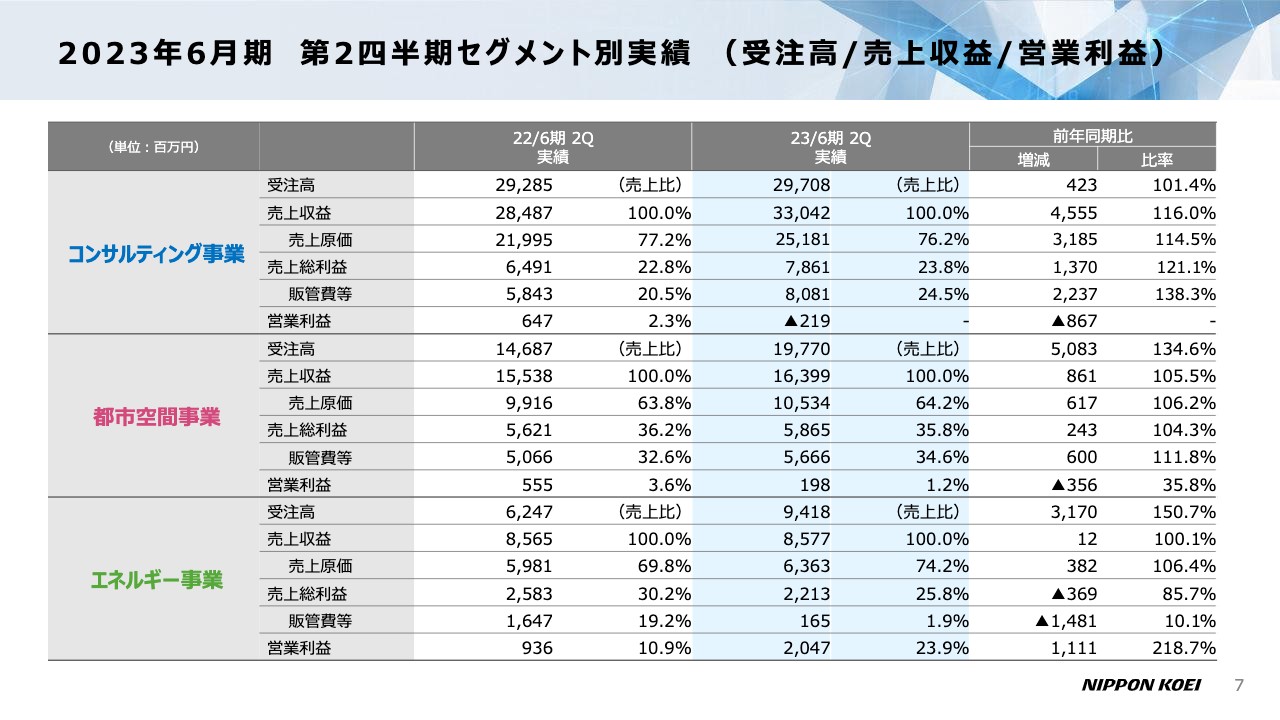

2023年6月期 第2四半期 セグメント別実績 (受注高/売上収益/営業利益)

事業ごとに整理するとスライドの表のような成績になります。詳細については次ページ以降でご説明します。

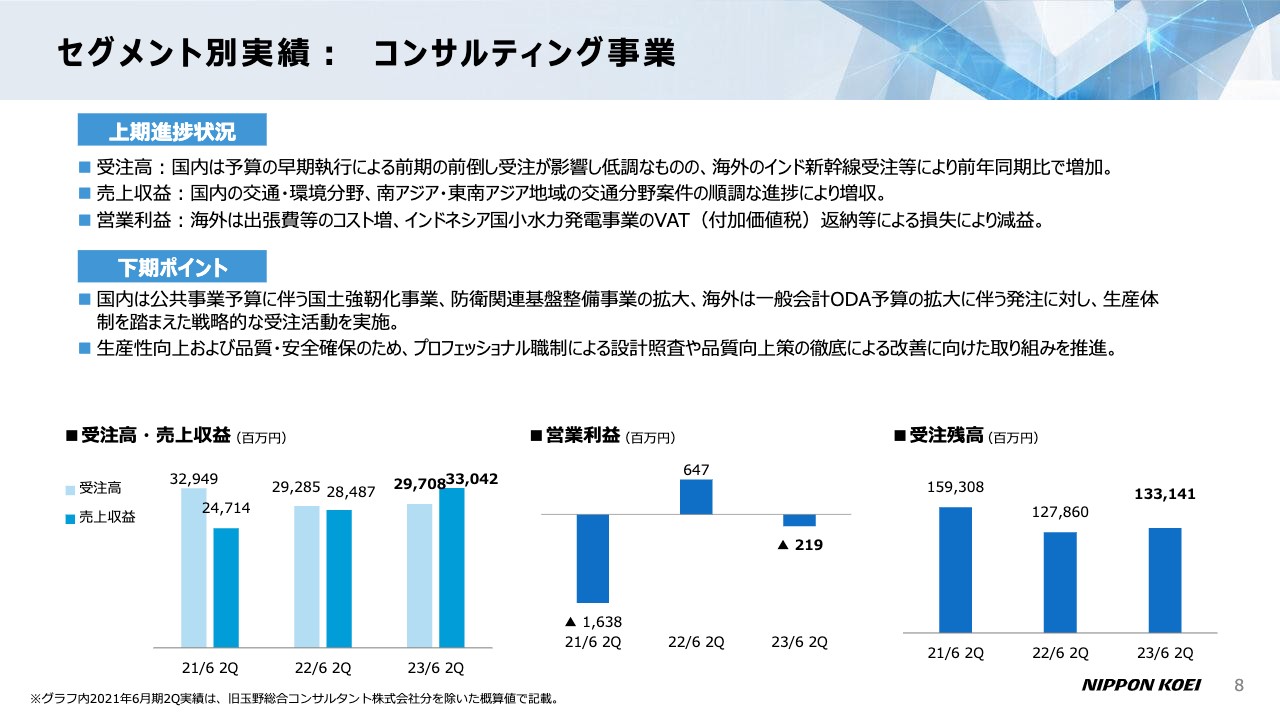

セグメント別実績: コンサルティング事業

まず、コンサルティング事業です。スライド下部に左から順に受注高・売上収益、営業利益、受注残高を3期分ずつグラフで表示しています。上期の進捗状況として、受注高については、国内は公共事業の予算の早期執行による前倒し傾向の高まりを受け、若干低調な受注になりました。業界全体が前期に比べて10パーセント前後の受注が不足しているという傾向と符合しています。しかし、海外のインド新幹線の大型案件も受注できたため、コンサルティング事業全体としては前年同期比で増加となりました。

売上収益は交通系が国内外で非常に順調で増収となりましたが、営業利益はコスト増やVATの返納等による損失で、結果的に前年同期比で減益となっています。

下期のポイントとして、国土強靱化事業の予算も十分につきましたが、それ以上に防衛関連基盤整備事業費がかなり増えています。そちらの執行も次年度から徐々に始まるため、ここはしっかりと受注が重ねられる部分です。また、海外のODA事業も拡大しています。

品質確保も重要ですので、技師長をはじめとしたプロフェッショナル職による品質確保にも注力していきます。

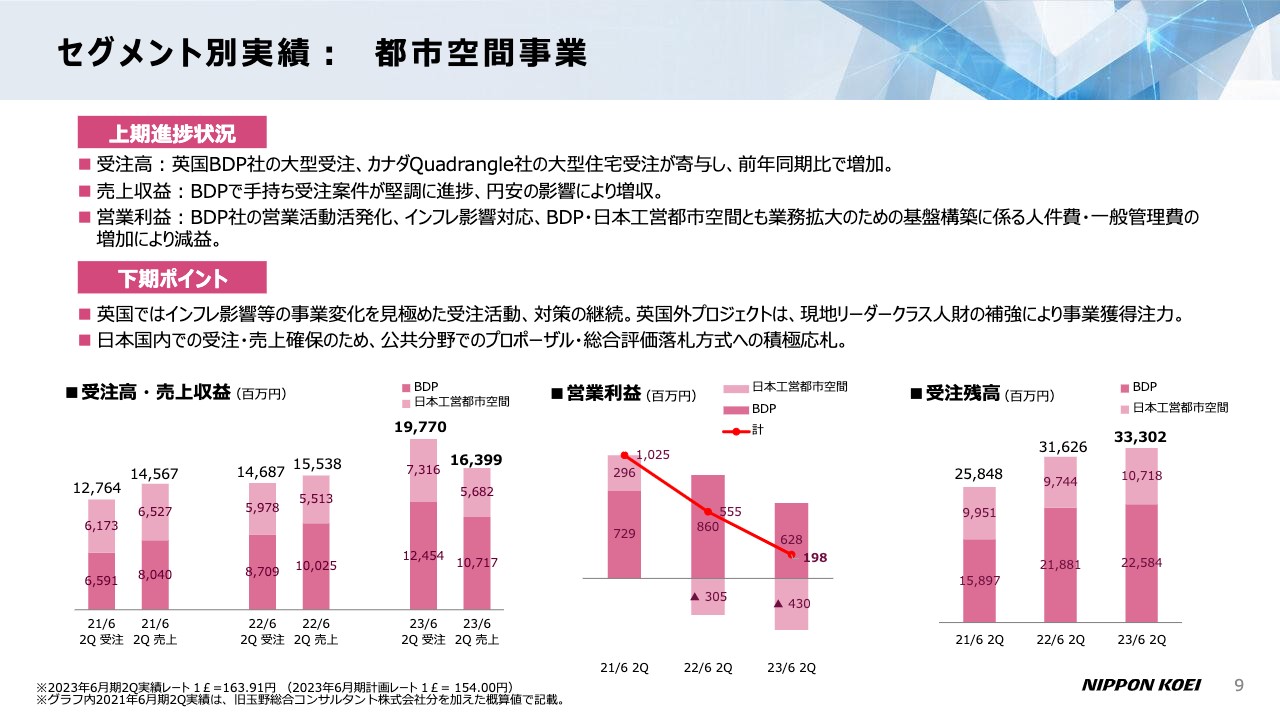

セグメント別実績: 都市空間事業

都市空間事業です。グラフの配置はコンサルティング事業と同じですが、下段の濃い色が海外BDP社で、上段の薄い色が国内の日本工営都市空間の業績です。上期の進捗状況として、受注高は英国BDP社の大型受注、カナダのQuadrangle社の大型住宅受注等が寄与し、前年同期比で非常に増加しています。国内も同様の傾向です。

売上収益は、BDP社の手持ち案件が順調に推移しました。インフレ等の問題もありましたが、円安の影響等により増収となっています。

営業利益は、BDP社の営業活動の活発化や、特に賃金関係でインフレの影響等の対応をしっかり行ったため、減益になりました。やはり賃金をきちんと上げていかないと人材の確保も難しくなります。トータルでは、海外はプラスでしたが、国内のマイナスが少しかさみました。

手持ち案件はしっかりと増えているため、下期のポイントとしては、インフレの影響等による事業変化を見きわめた受注活動を海外でしっかり行っていきます。国内では受注・売上確保のために、公共分野でのプロポーザル・総合評価落札方式への対応に注力していきます。

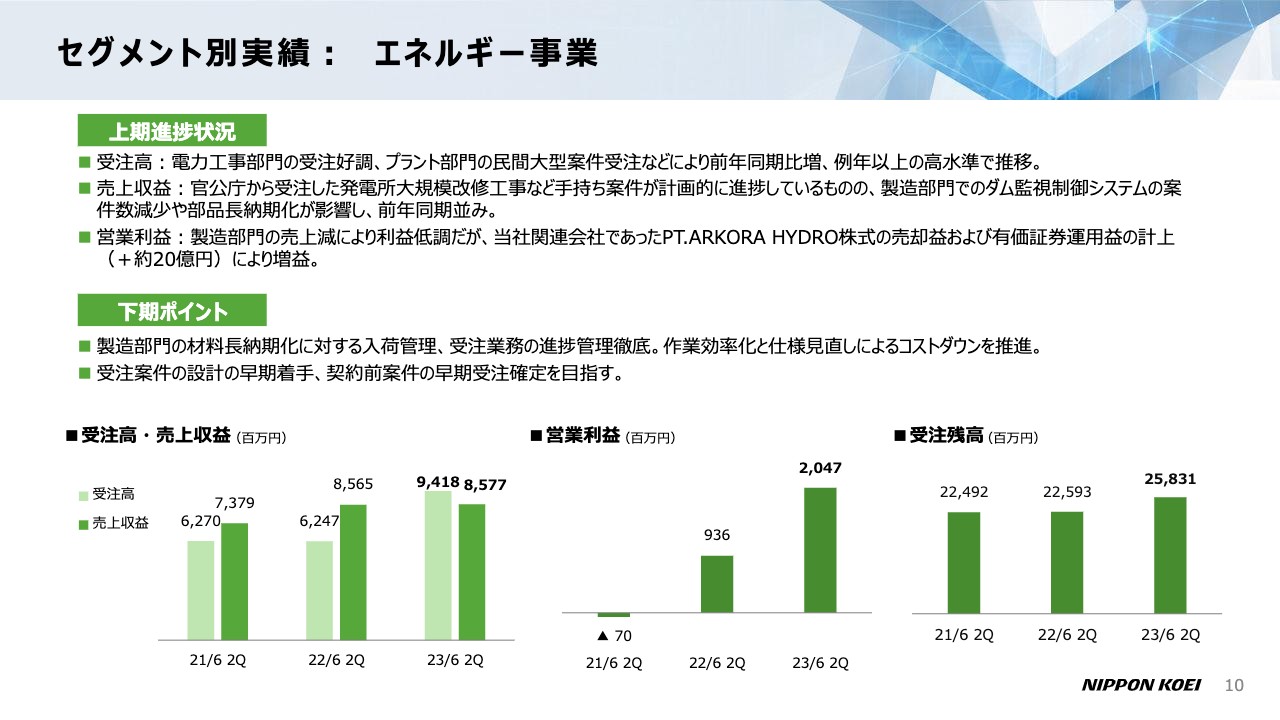

セグメント別実績: エネルギー事業

エネルギー事業においても、グラフの表記は同様です。上期の状況として、受注高は前年同期比1.5倍程度と非常に高い水準で推移しています。こちらは電力工事部門ならびにプラント部門の民間受注が功を奏しました。

売上収益においては、福島県須賀川市の工場にある製造部門でのダム監視制御システムの案件が徐々に減少しています。また、部品がサプライチェーンの分断により入ってこないため、生産が進んでない部分もあります。その結果、売上収益は前年同期並みとなりました。

営業利益は、先ほどお伝えした株式の売却益等でかなり増えてはいますが、製造部門の売上減による減益がかなり入っています。

下期のポイントとしては、製造部門の入荷管理や進捗管理を徹底し、あわせて作業の効率化・コストダウンを進めていく必要があります。

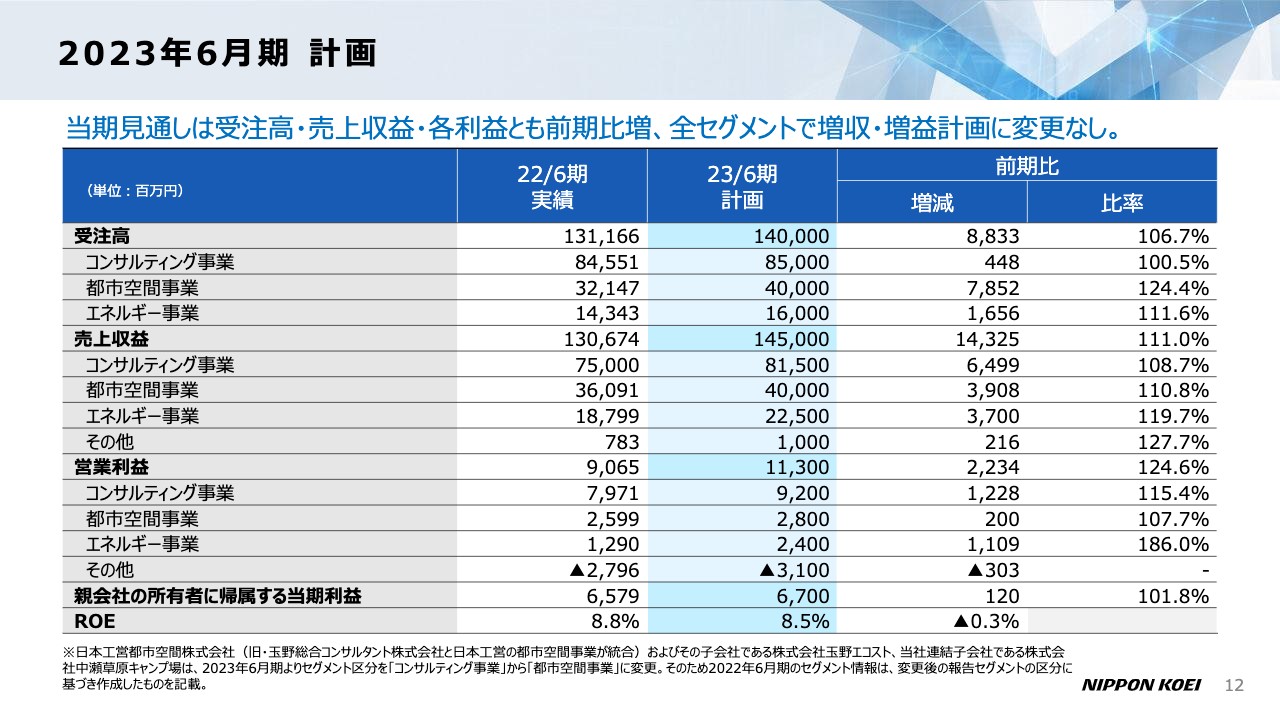

2023年6月期 計画

今期の事業計画を前期の実績とともに示しています。受注高は対前年106.7パーセントの計画ですが、第2四半期の成績で約117パーセントと非常に順調に進んでいます。売上収益は約110パーセントとほぼ計画どおりです。

営業利益も第2四半期の成績では100パーセント弱と若干遅れをとっていますが、一過性の損益もあるため、利益の多少のマイナスも下期には挽回できるのではないかと考えています。しっかりと努力していきますので、計画は変更なしで進めさせていただきます。

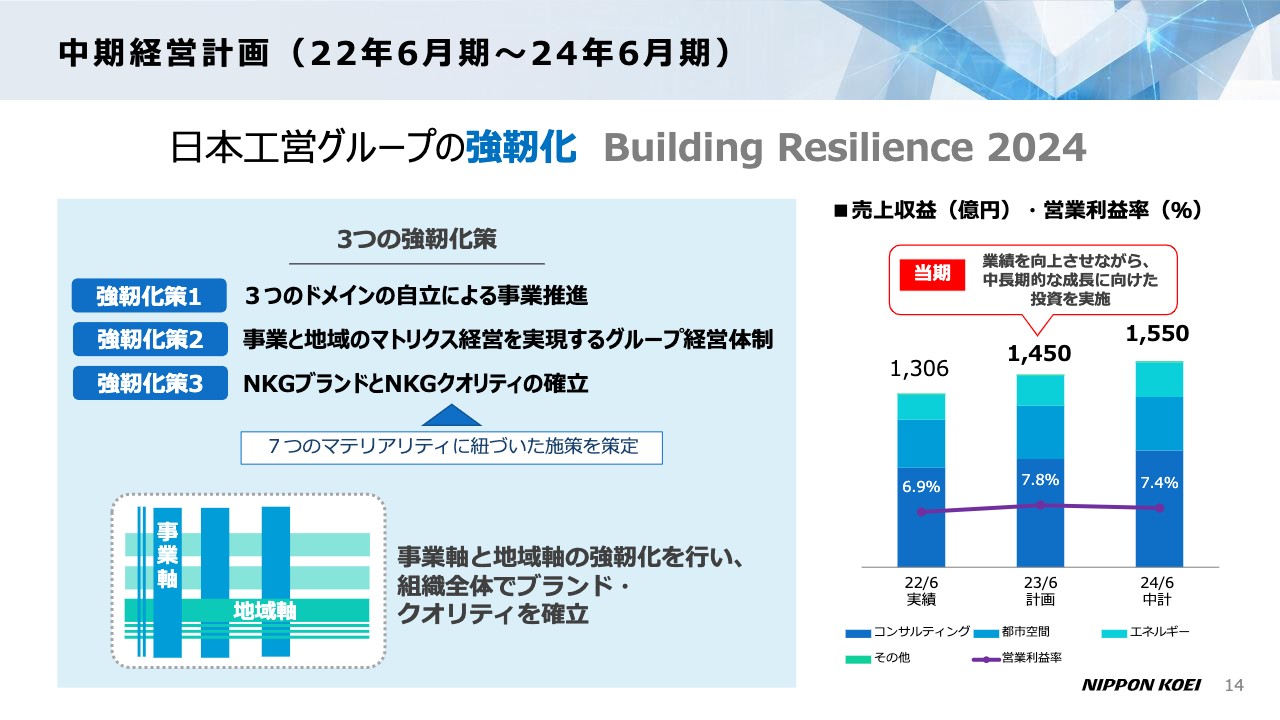

中期経営計画(22年6月期〜24年6月期)

中期経営計画の進捗状況についてご報告します。日本工営グループは中期経営計画を「Building Resilience 2024」と題して推進中です。

3つの強靱化策を実施するために、7つのマテリアリティに紐づいた施策を策定して推進しています。事業軸、地域軸を強靭化し、組織全体でブランド・クオリティを確立していく戦略です。中期ということで、1,450億円の売上に向けてしっかりと努力している最中です。

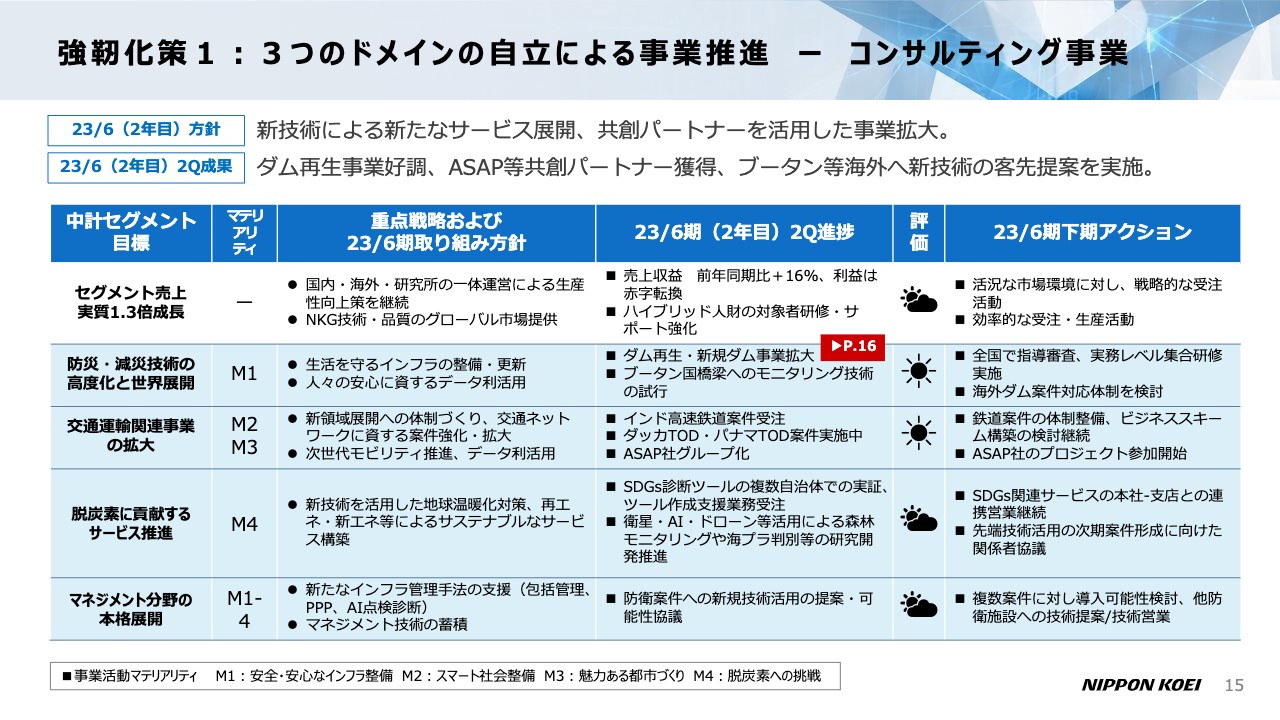

強靭化策1:3つのドメインの自立による事業推進 ー コンサルティング事業

それぞれの事業の強靭化策についてです。まず、コンサルティング事業について事例とともにご紹介します。

中期セグメント目標として、目標をマテリアリティに紐づけています。特に「防災・減災技術の高度化と世界展開」で「生活を守るインフラの整備・更新」という重点戦略を立て、ダム再生・新規ダムの事業拡大を進めています。この実績をもって海外にも展開していきますので、次ページでこちらの事例をご紹介します。

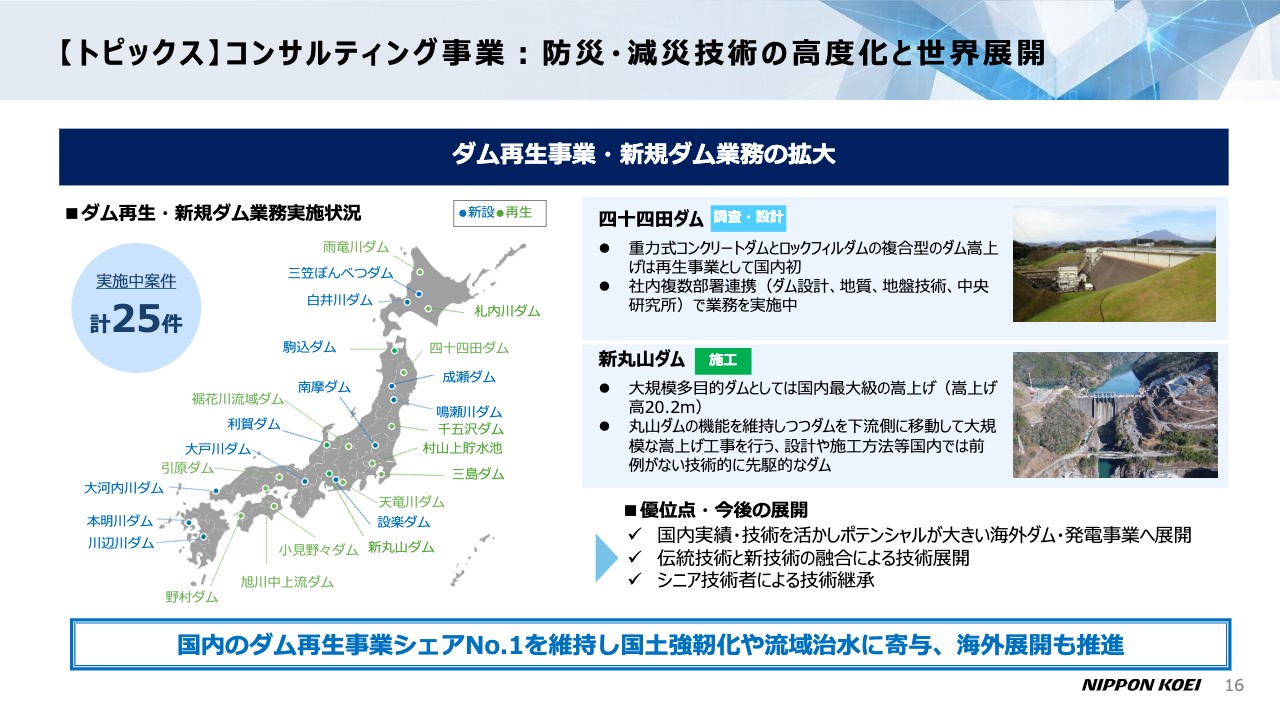

【トピックス】コンサルティング事業:防災・減災技術の高度化と世界展開

ダム再生事業・新規ダム業務の拡大についてです。日本中のありとあらゆる所で新規ダム・再生ダムが稼働しています。スライドの日本地図に記載している25ヶ所のダムは全体の4割ほどであり、これを当社が推進しています。青色の文字が新規のダムで12ヶ所あり、緑色の文字が再生ダムで13ヶ所あります。

ダム再生はあまり聞きなれない言葉ですが、今あるダムを利用面でハイブリッドにし、利水・治水の両面で強化していく事業です。

四十四田ダムを例に挙げてご説明します。国土交通省東北地方整備局の管轄で、岩手県盛岡市の近郊にあります。重力式コンクリートダムとロックフィルダムの複合型のダムです。このダムを嵩上げし、利水容量・治水容量を増やしていくことで再生可能エネルギーの創出に活かしていく事業です。

新丸山ダムは国土交通省中部地方整備局の管轄で、愛知県にあります。古い重力式ダムを20メートルも嵩上げし、治水容量・利水容量を増やしていく計画です。全社を挙げてこのような非常に難しい技術開発を行っています。国内の実績・技術を活かして、ポテンシャルの高い海外のダム・発電事業へ展開していく戦略です。

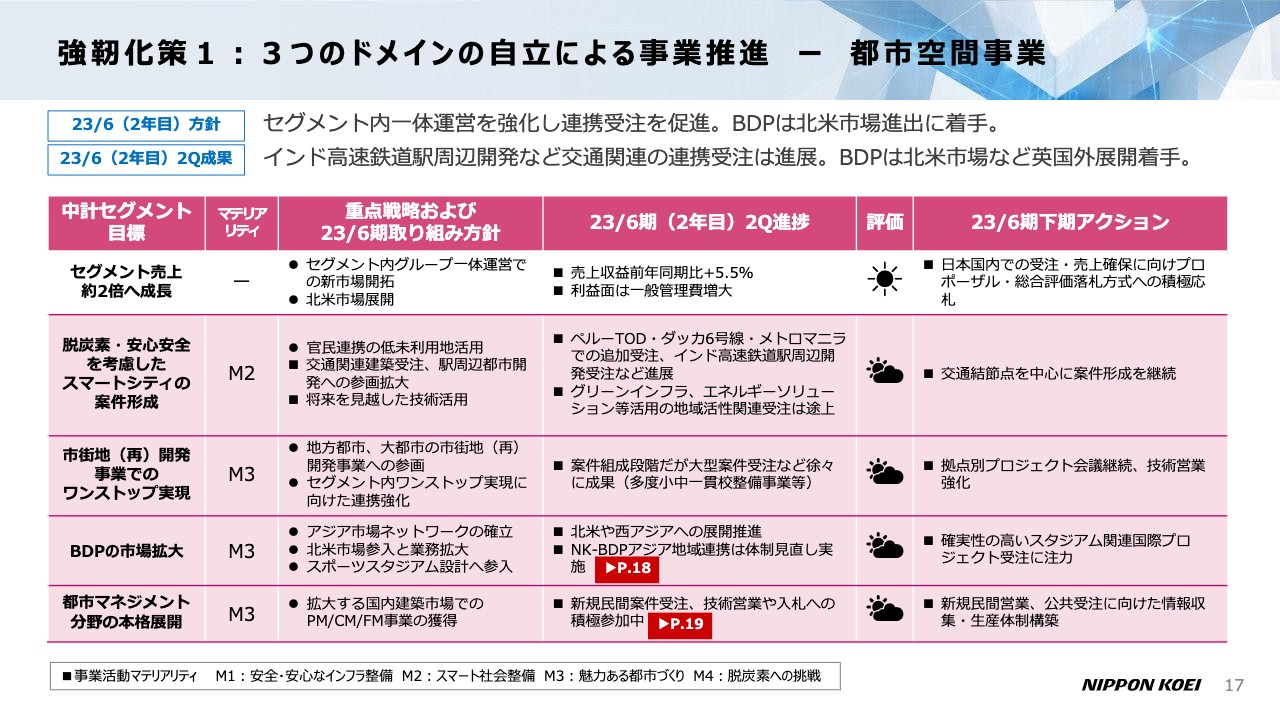

強靭化策1:3つのドメインの自立による事業推進 ー 都市空間事業

都市空間事業においては、BDP社の市場拡大として、北米や西アジアへの進出拡大を考えています。日本工営都市空間は都市マネジメント分野の本格展開ということで、新規の民間案件の受注を行っています。次ページでこの事例をご紹介します。

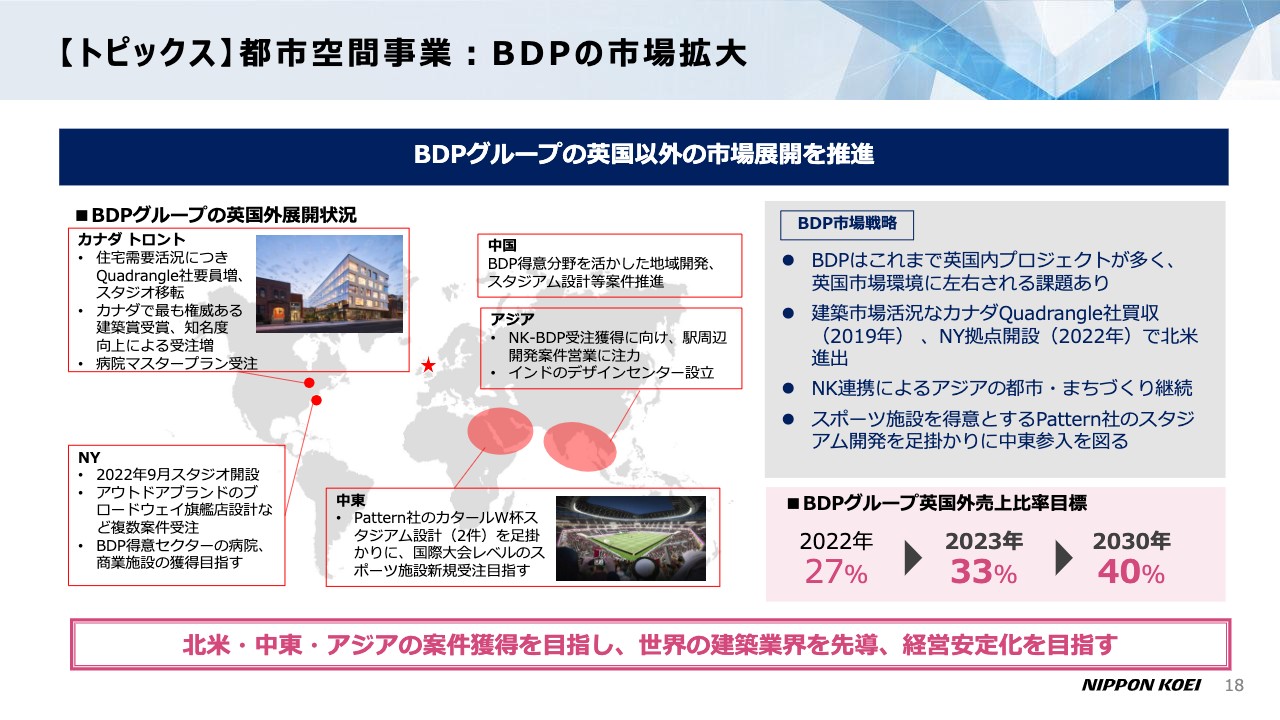

【トピックス】都市空間事業:BDPの市場拡大

まず、BDPグループの英国以外への市場展開の推進についてです。2022年はBDPグループの売上の大部分は英国国内にあり、英国外では27パーセントしか行っていませんでした。それを今年は33パーセント、2030年の長期経営計画の終わりの頃には40パーセントにまで比率を上げていくことを目標にしています。

その理由は、BDP社は英国で建築設計会社としてナンバーワンですが、売上の大部分が英国での市場のため、業績が英国の市場環境に左右されるという課題がありました。そのため、建築市場が活発なカナダのトロント、アメリカのNYなどに進出することで、ポートフォリオをバランス化していくことを考えています。

昨年、カタールでワールドカップがあり、スタジアムのうち2つはスポーツ施設を得意とするPattern社が設計していました。このPattern社も子会社として持っていますので、スタジアム開発を足掛かりに彼らが得意とする中東への参入を図ることも考えています。

Pattern社は、次のワールドカップが開催される北米のカナダ、米国、メキシコでの活躍も期待できます。このようなエリアにしっかりと展開していくことを考えており、グループを先導して世界の建築市場に参画し、経営の安定化を目指していく戦略です。

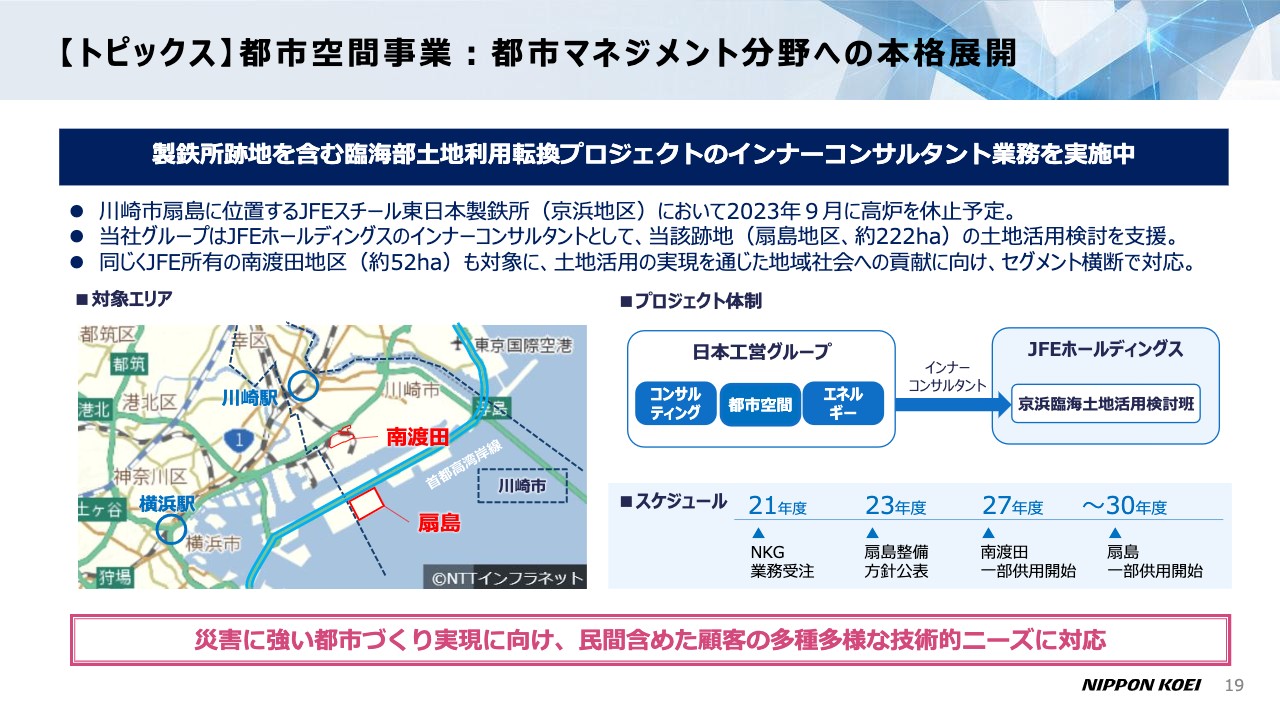

【トピックス】都市空間事業:都市マネジメント分野への本格展開

国内の日本工営都市空間においては、民間のお客さまの多種多様な技術ニーズに応えていく戦略をとっています。

今年9月にJFEスチール東日本製鉄所が高炉を休止する予定です。当社グループはインナーコンサルタントとしてJFEホールディングスの中に参加し、当社の3つの事業でしっかり支える体制をとって、2030年には扇島の一部供用を開始するスケジュールで進んでいます。

このような土地活用の検討をお客さまと一緒に進め、支援するべく民間事業にも取り組んでいるところです。

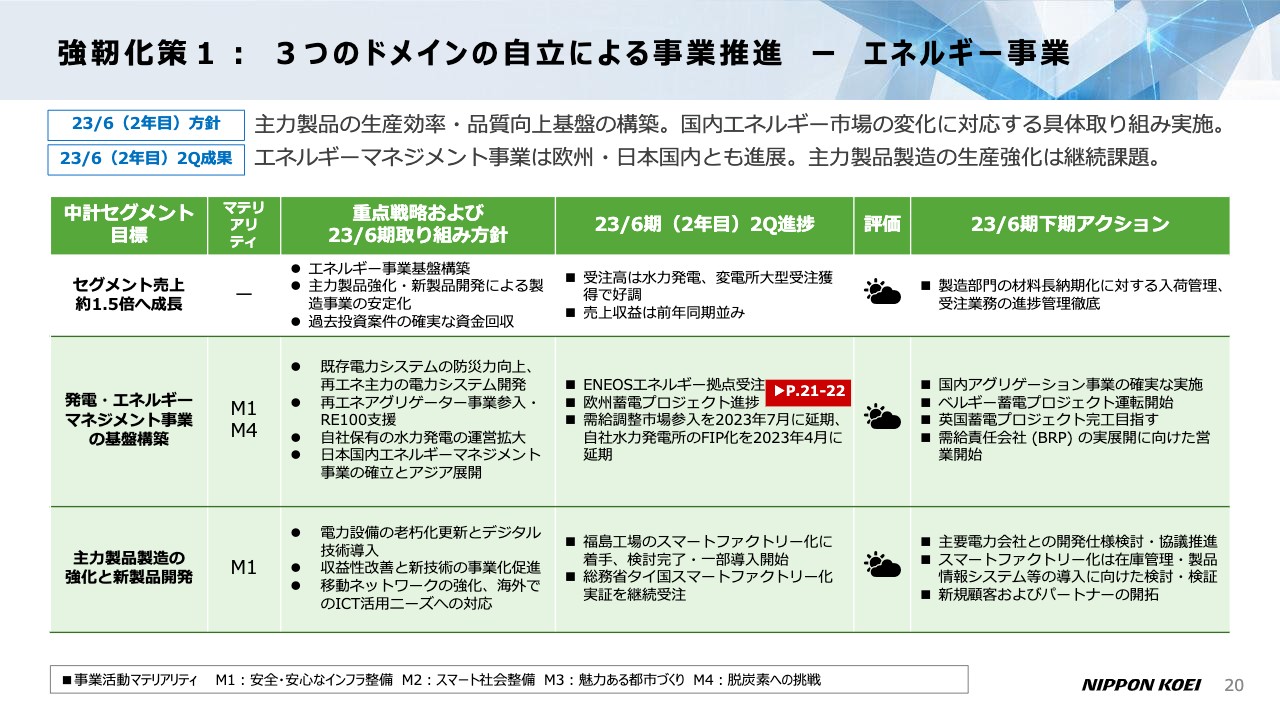

強靭化策1:3つのドメインの自立による事業推進 ー エネルギー事業

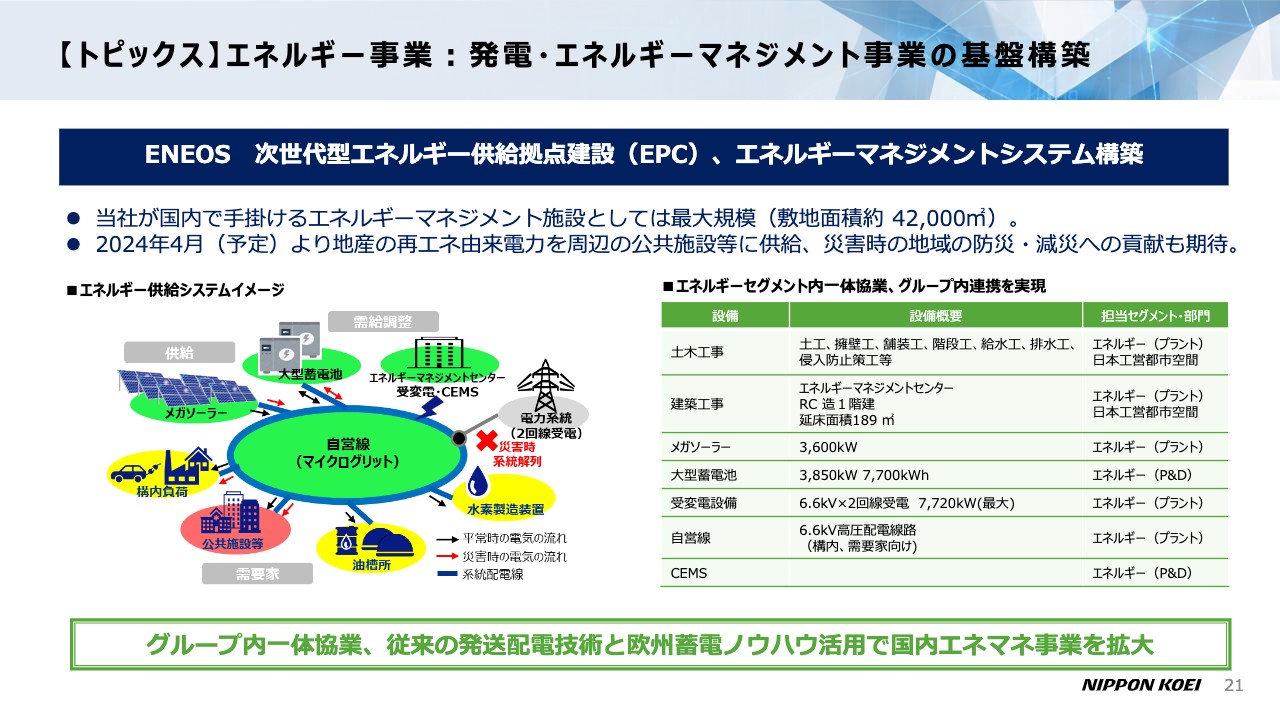

エネルギー事業です。発電事業・エネルギーマネジメント事業の基盤構築を始めています。ENEOSのエネルギー拠点の受注や、欧州での蓄電プロジェクトも進んでおり、上期はこのような取り組みを中心に進めました。

下期も国内のアグリゲーション事業の確実な実施、ベルギーでの蓄電プロジェクトの運転開始、英国での蓄電プロジェクトの完工を目指して注力していきたいと考えています。

【トピックス】エネルギー事業:発電・エネルギーマネジメント事業の基盤構築

ENEOSの次世代型エネルギー供給拠点の建設をEPCで実施しており、併せてエネルギーマネジメントシステムの構築も行いました。当社グループのいろいろなセグメント、事業体が入って支援しています。

エネルギー供給のシステムは、仮に外からの電源系統が遮断されても、公共施設にも電力を供給できるようなエネルギーマネジメントを行うというものです。通常時はメガソーラーで発電した電気を水素の製造や事務所の運営に使ったり、構内の負荷低減に使ったりします。

もちろん構内の公共施設にも電力を供給しており、電源の途絶があった場合にも、公共部分はこちらの蓄電施設を使ったエネルギーマネジメントシステムの運用によって、サステナブルな運営ができるようになっています。このように国内のエネルギーマネジメント事業を拡大していく戦略としています。

【トピックス】エネルギー事業:発電・エネルギーマネジメント事業の基盤構築

この戦略は、欧州で得た技術・ノウハウを日本やアジアへ展開、加速していく取り組みが根底にあります。実際に今年1月からベルギーのRuienのプロジェクトが始動しており、ベルギーの電力系統に蓄電システムを接続してアンシラリーサービスを開始したところです。

ベルギーの電力系統に接続する蓄電システムでも最大級、かつ初の4時間の長時間充放電を実現する施設で、3月に開所式が行われて本格的に活動を始めます。

また、同様の施設が英国のTollgateで今年の春、Cuxtonで来年の春を目処に動き出します。この3ヶ所が動き出せばエネルギー事業のノウハウや実績を得るためのしっかりとした体制が整ってきますし、これらの施設以外にも開発を進めています。当社はアグリゲーションならびに小売りのライセンスを持っていますので、これらのライセンスをもって日本市場、アジア市場への展開も進めていく戦略です。

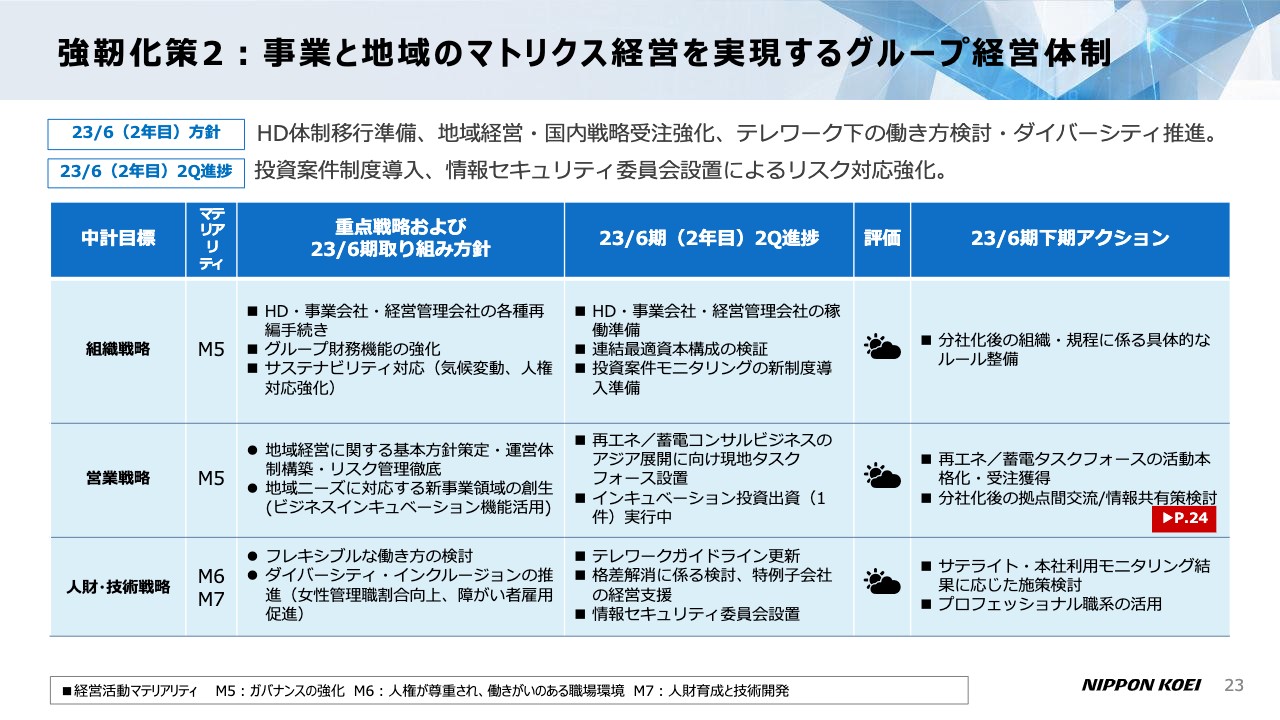

強靭化策2:事業と地域のマトリクス経営を実現するグループ経営体制

強靭化策の2番目として、事業と地域のマトリクス経営を実現するグループ経営体制を構築していきます。そのためには、営業戦略をしっかりと練っていかなければなりません。ガバナンスの強化というマテリアリティのもと、地域経営に関する基本方針の策定、運営体制の構築、リスク管理の徹底などを行っていきます。

分社後の拠点間の交流ならびに情報共有のあり方についても検討を始めています。そのもとになるのは、地域と事業のマトリクス経営の実現のための地域目標をきちんと定めて運営を強化していくことです。

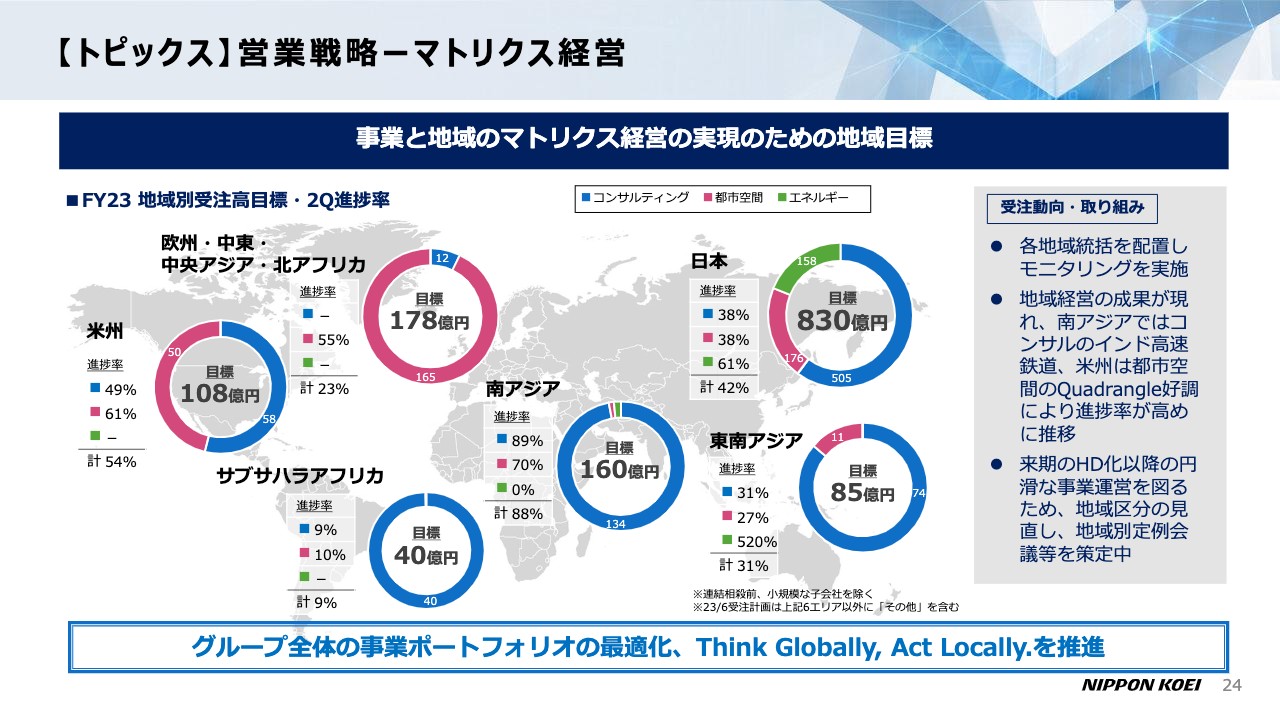

【トピックス】営業戦略ーマトリクス経営

スライドの日本市場のグラフをご覧ください。コンサルティング事業、都市空間事業、エネルギー事業とバランス良く計画しており、全体平均で42パーセントまで進捗しています。これ以外にも、東南アジア、南アジア、欧州・中東・中央アジア・北アフリカ、米州、サブサハラアフリカとエリア分けをして目標を記載しています。

南アジアではコンサルティング事業でインド高速鉄道の事業を受注でき、進捗率は全体平均で88パーセントと非常に良い状況です。米州は都市空間事業のQuadrangle社が好調で、都市空間事業の赤色部分が大きく、進捗率は61パーセントになっています。このようなかたちで、グループ全体で推進する戦略です。

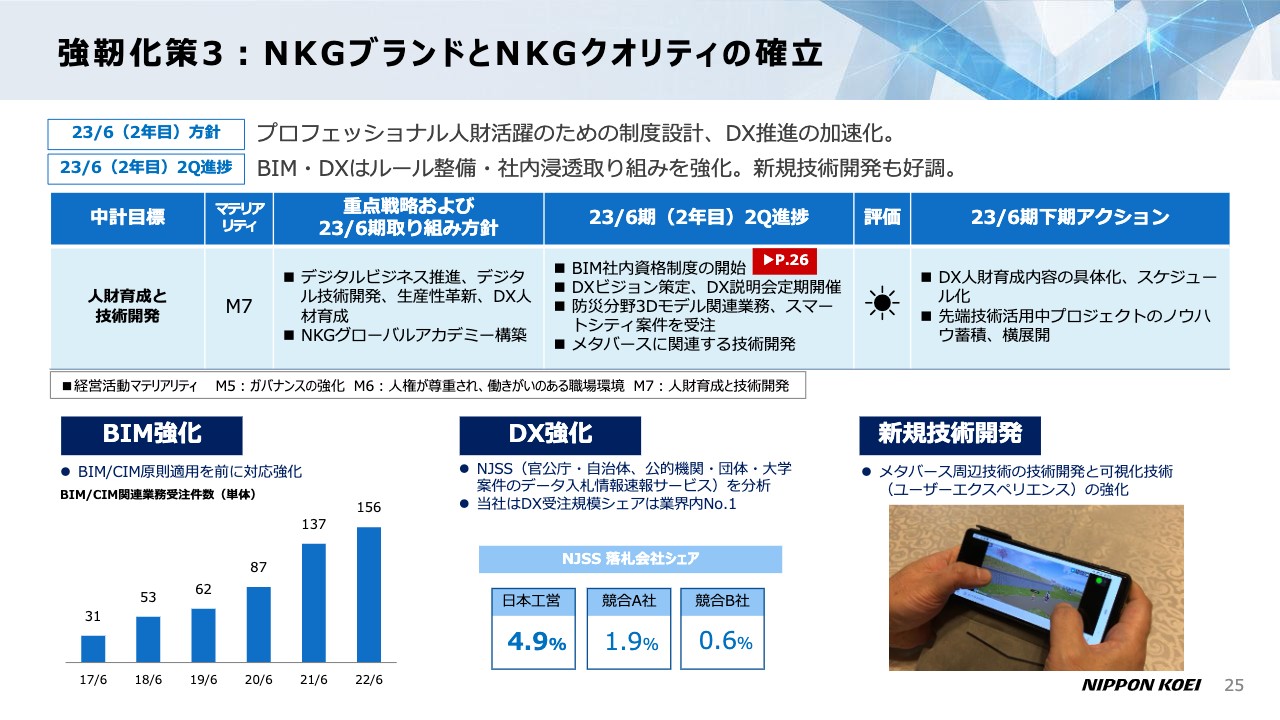

強靭化策3:NKGブランドとNKGクオリティの確立

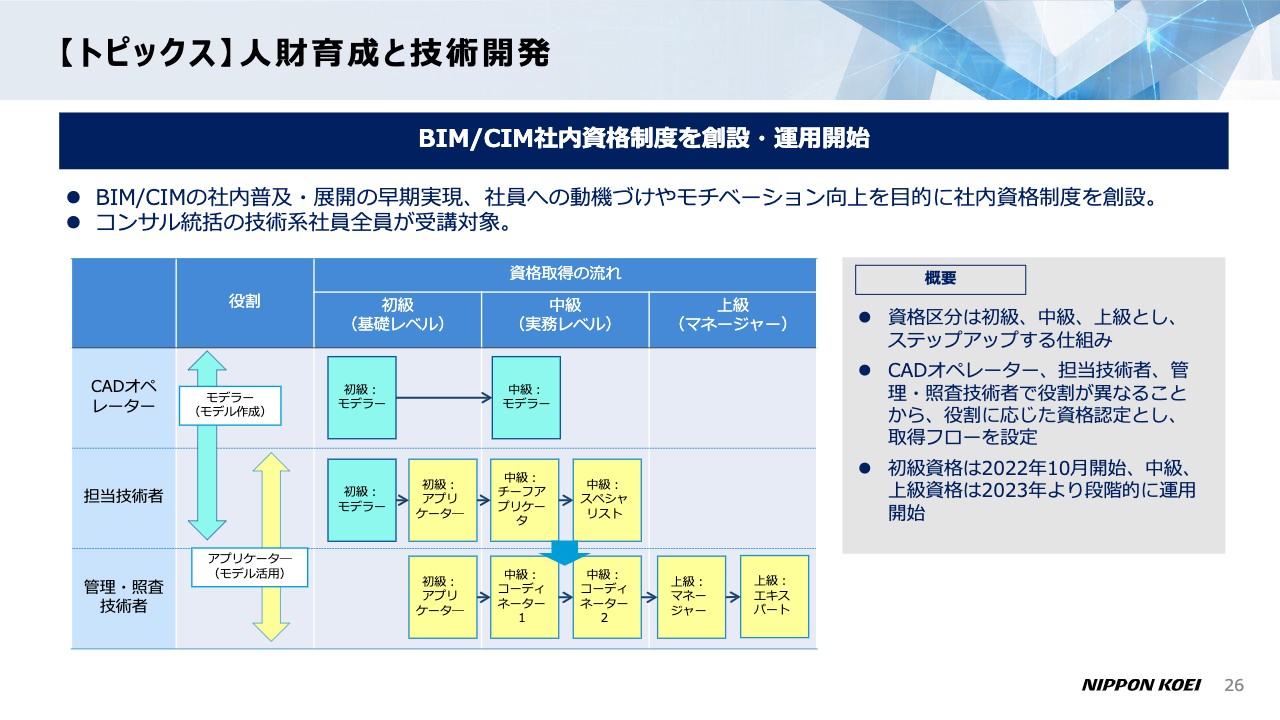

強靭化策の3番目です。NKGブランドとクオリティの確立には、人財育成と技術開発が肝です。4月から国土交通省でBIM/CIMの原則適用が始まることに合わせ、社内に資格制度を設けて技術を身につけています。さらに、DX人財育成の内容の具体化やスケジューリングを併せて行っています。

当社は国土交通省の案件を主体に受注していますが、DXの強化という面では、市町村も合わせたDX関連案件数のうち約5パーセントを行っています。他社にも負けないレベルでしっかりと活躍できており、新技術の開発もメタバースの周辺技術を中心に技術を蓄積しているところです。

【トピックス】人財育成と技術開発

BIM/CIMの社内資格制度についてです。資格は初級、中級、上級というかたちでステップアップする仕組みになっています。CADオペレーター、担当技術者、管理技術者・照査技術者で役割がそれぞれ異なりますので、役割ごとに習得する中身も変え、スライドのように3つのマトリクスで資格を表現しています。

モデラーというモデルを作成する側と、アプリケーターというそれを利用して運用していく側で資格を分けています。初級の資格は昨年10月から運用を始めており、すでに取得が始まっています。中級・上級資格については今期中に進めていく予定です。

配当性向

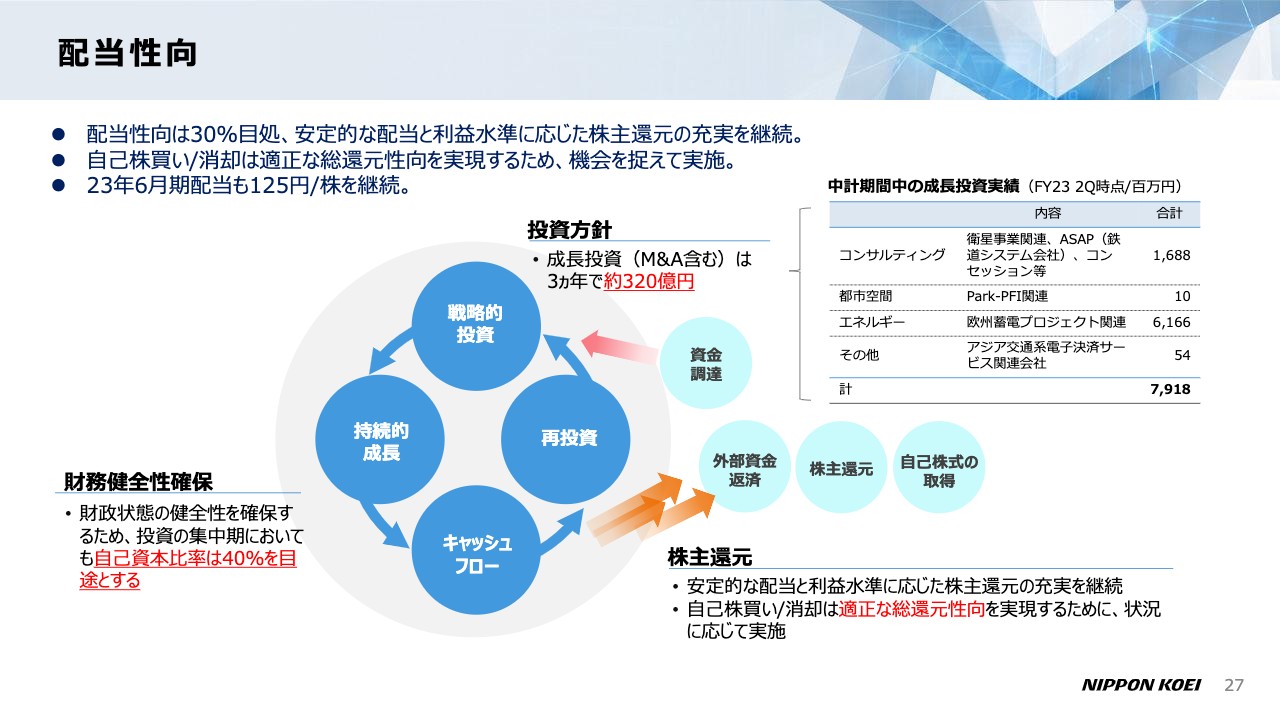

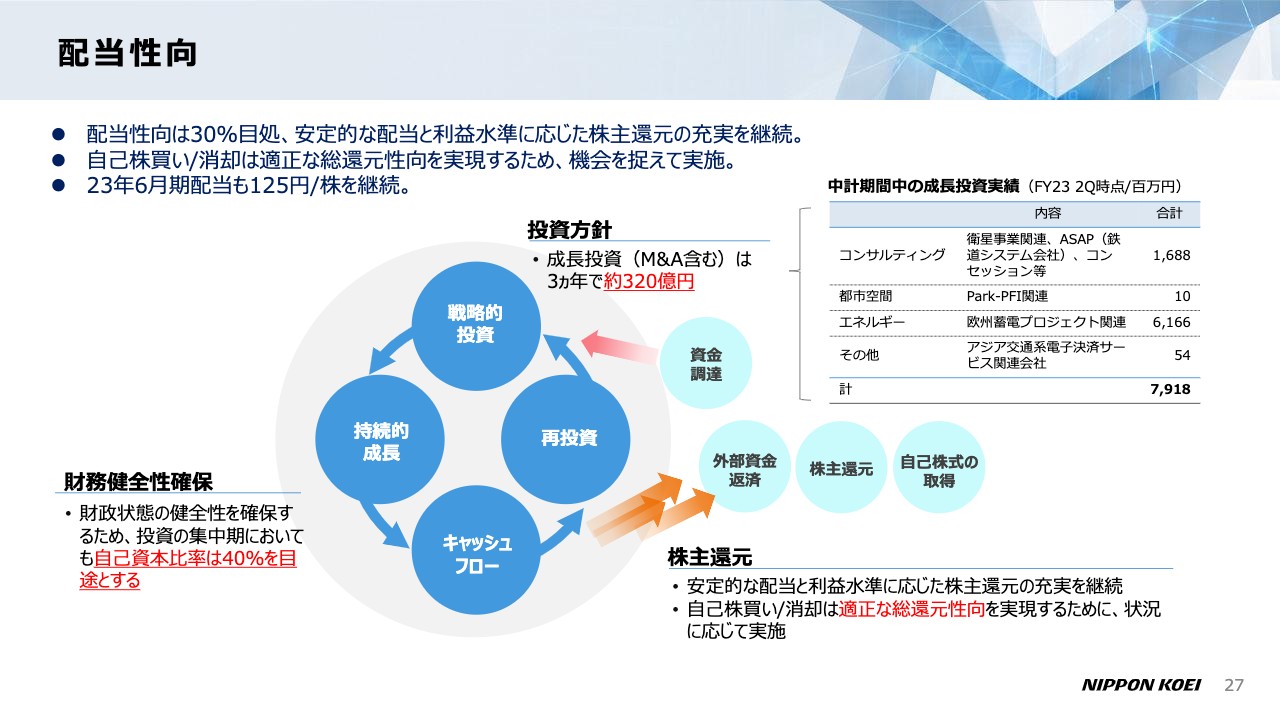

配当性向については、成長と分配の好循環を作っていきたいと考えています。戦略的な投資を行っていくため、成長投資は中期の3ヶ年でM&Aを含めて320億円を予定しています。

実際に、この1年半で約80億円を投資しました。事業部門ごとに、スライド右上の表の内容で投資しています。このような投資をすることで、自己資本比率40パーセントを目処に持続的な成長を目指していきます。

キャッシュ・フローを生み出して株主還元を行い、適正な総還元性向を実現していきます。株主還元・自己株式の取得等を行い、それを再投資していくといった好循環を作りたいと考えており、配当性向は30パーセントを目処に、今期も1株当たりの配当額125円を実現したいと考えています。

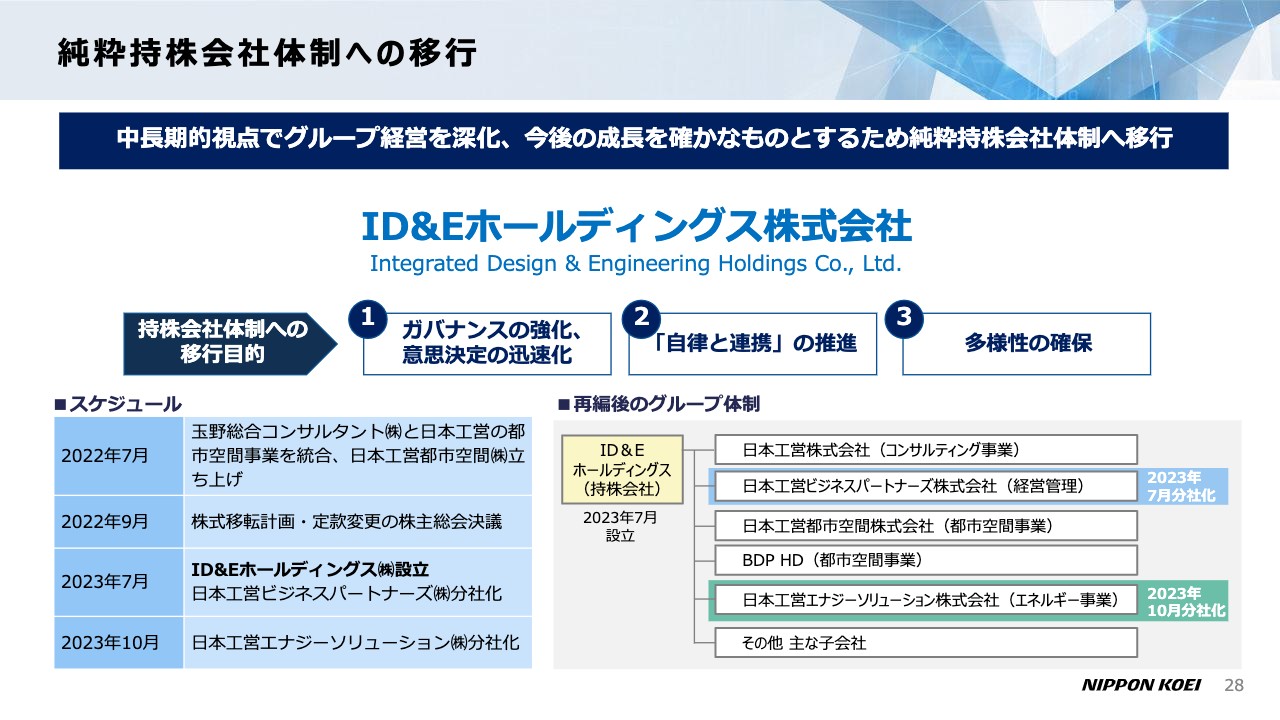

純粋持株会社体制への移行

7月から純粋持株会社体制を開始します。最終的には今年10月にエネルギー事業がコンサルティング事業から分離・独立し、スライド右下の表のようなグループ体制が完成していきます。これまで以上にしっかりと社会貢献を行っていきたいと考えていますので、どうかお引き立てのほどよろしくお願いします。

本日のご説明は以上です。ご清聴ありがとうございました。

質疑応答:上期の実績について

質問者:上期の実績について、受注高は好調、売上高は順調かと思いますが、想定していたものと比べて良かったところ、少し足りなかったところがあれば教えてください。

新屋:受注・売上という区分でご説明します。まず、受注に関しては、国内の前倒し傾向がここまで強いことを数字として実感することになったのは、当初は少し意外でした。

ここ数年は予算規模が6.1兆円弱プラス補正予算という状況がしばらく続いている中で、発注者も少しずつ前倒し傾向で実行されていたため、そちらが今年になって数字にかなり明確に表れたのではないかと思います。

一方、先日の新聞報道でもありましたが、単価も積極的に上げていくということで、3年間で15パーセントくらい上げていきたいという中、全体のボリュームも大きくならないと仕事量も増えていきません。そのあたりで、今回のコンサルティング事業の国内の受注では案件数がやや減ってきていることを実感しました。

海外は、大型案件が取れるかどうかで大きく左右することが数年に1回ありますが、今年はプラスに向いた年ではないかと思います。インド新幹線の大きなフェーズでしっかりと受注できたため、結果コンサルティング事業のトータルとしてはよかったところです。

売上については、体制も整えているためしっかりと伸びています。一方で、ドラスティックに大きく伸ばすことはなかなか難しいことも感じています。

DXでいろいろなツールを開発していますが、生産性が画期的に変わるところまでは進んでいません。そちらを進めていくための最終目標が、3次元設計の自動化です。コンサルティング事業の中では、必達目標であることをあらためて感じたところです。

質問者:国内の受注の前倒しというお話がありましたが、上期全体で受注高が約17パーセント伸びています。年間の見通しよりも伸び率が高いのですが、前に倒れた影響がかなり大きく、下期の伸び率は鈍化してしまうと見ていますか?

新屋:おっしゃるとおりです。今後もその傾向が続きますので、今はしっかり受注しておかないといけません。当社で言いますと、第3四半期にどのくらい上げられるかが後半にも響いてきます。そのあたりが昨年は少し甘かったと思います。

質疑応答:上期の損益の考え方について

質問者:利益について、上期の実績は一部売却益なども入れてこの数字になっていると思いますが、発表の翌日の株価も示しているとおり、「あまりいかなかったな」というのが率直な印象です。こちらは下期に挽回できると考えているのか、計画どおりなのかを教えてください。

先ほど「人件費等々でコストもけっこう上がっている」というお話があったと思いますが、コロナ禍で抑制できていたため、このくらいが通常であるというメッセージなのでしょうか? 上期の損益の考え方について、もう少し教えてください。

新屋:今回、株の売却益・運用益で、税金の差し引きを行って10億円程度がプラスに出ている反面、それと同等に近い為替差損が出ているところが前期との違いです。つまり、プラスの部分が、為替の変動、ウクライナの影響等の部分で飛んでしまったという状況です。

その後、インフレに伴う原価高、3パーセントの賃上げがあり、利益を生むことでカバーしきれていないことが実際のところです。

正直に言いますと、3パーセントの賃上げは15億円くらいかかるため、非常に重くのしかかります。当社だけではなく、業界全体の話です。賃上げを表明した会社のほとんどが受注を着実に伸ばしているため、このような賃上げがスタンダードなかたちでここ数年続くと考えると、しっかりと利益を生んでいかないと業界全体としてもけっこう苦しくなるのではという認識です。

質疑応答:受注について

質問者:賃上げがまだ続くということで、固定費がさらに上がっていく一方で、受注は増えていきます。おそらく問題は受注の中身になると思いますが、受注したものをいかに利益として取っていけるかについて、見通しや考え方を教えてください。

新屋:防衛省は最近一番大きな予算を獲得して運用しようと進めており、東京都はTOKYO強靭化プロジェクトを掲げ、自治体としては潤沢な予算を持っています。そのような従来のお客さまが新たな予算を獲得し、非常に短い期間で取り組まなければいけない事業に対しては、総合力のある会社が優位に働いていくと思いますので、我々はそこに向かって案件を獲得していきたいと考えています。

また、民間の事業でかなり大きなプロジェクトが始まりつつあります。例えば、先ほどもご紹介したENEOSやJFEなどの大企業です。昨今のエネルギー改革に基づいた事業の変容を考えていらっしゃる会社が増え、当社がそれに寄り添うかたちでの事業が出てきます。

そのため、量の部分はかなり進めていけると思います。ただし、質の部分は先ほどもお話ししたとおり、生産性の向上が追いついていないため、少し時間がかかるかもしれません。将来的にそちらが改善できれば、非常によいかたちで利益も伸ばしていけると思っています。

特に海外は為替の問題や原価の問題が落ちついて、従来どおり事業が大きく進捗すれば利益も出てくると理解しています。

質疑応答:技術者単価について

質問者:技術者単価が発表されたことへの受け止めについてお聞かせください。

新屋:昨今、ありがたいことに公共単価を平均5.4パーセントほど上げていただきました。一方で、予算の総額はここ6年から7年は6.0兆円から6.1兆円の間くらいで続いています。

ボリュームも伴って大きくならないと、単価だけが大きくなるのでは案件も減っていきますので、我々も1件あたりの生産性の向上を考えなければなりません。一部では歩掛(作業ごとにかかる作業日数や作業手間を数値化したもの)の人工(歩掛から算出する工数の単位)も減っていく傾向も見られますので、そのあたりの要望も並行して出しています。

単価が上がっていくことは、非常にうれしいことです。単価が上がることは、つまりお客さまが我々に期待していることは生産性の向上というメッセージの裏返しでもあるため、しっかりとご期待に沿えるように、努力していきたいと考えています。

質疑応答:今後の投資方針について

質問者:投資方針について、「成長投資の320億円のうち80億円は執行済み」ということですが、今後のM&Aで関心がある分野や国内外などのエリアについての考えをお聞かせください。

新屋:日本工営の中にもさまざまな分野がありますが、国内・海外において交通運輸系は非常に市場規模が大きく、当社グループとしてはそのリソースが足りていないという自覚があります。

そのため、最近、鉄道関係の信号システムなどを得意とするマレーシアのASAP社の買収を行いました。構造解析・構造設計など構造的なハードの部分も行える会社に非常に興味があり、品質確保の面では重要であると考えているため、そのような分野を中心に進めていきたいと考えています。特に海外については常に注視している状況です。

成長投資としては、M&A以外にもQPS研究所、スカパーJSAT、ゼンリンと一緒に衛星関係の事業を進めています。こちらがしっかりと社会実装できるレベルになるには、もう少し人工衛星が飛んで、コンステレーションを組めるようにならなければなりません。

それが昨今はまだ不十分な段階ですので、その段階に至るまでの間に、我々としては技術を磨き上げておかなければならない状況です。衛星関係事業については、ひと花咲かせられるような事業になるために努力しているところですので、陸上、海上、空中からの技術を3次元でしっかりと獲得していきたいと考えています。M&Aだけではなく、技術開発、技術の獲得、事業への参加、経験値を上げるところにしっかりと投資していきたいと思います。

質疑応答:生産性向上について

質問者:生産性向上について、具体的にどのような取り組みを行っているのかを教えてください。生産性の向上が追いついていないということですが、人件費の上昇に追いつくタイミングをどのくらいの時間軸で見ているのかについてもお願いします。

新屋:生産性の向上という観点では、平たく言いますとDXという表現を使っていますが、その中でも攻めと守りの部分があり、分けて進めています。

守りの部分は、今ある技術をしっかりと有効活用できていないところやデジタル化されていない部分や、横のつながりが不足していることにより、生産性が落ちている部分を最適化していく作業になります。一つひとつ細かいツールをたくさん作り、それらをつなぎ合わせて効率化していきます。

働き方まで変えていくような画期的な技術・やり方を開発していく部分は、「攻めのDX」と呼んでいます。「攻めのDX」は、口で言うほど簡単ではないことはご承知のとおりです。

先ほども少しお話ししましたが、2030年までに、時間軸まで入れた4次元空間の中で、3次元設計・3次元解析ができていないコンサルタント会社は生き残れないと考えています。このくらいのスピード感は最低限必要だということで、開発を進めるために議論しているところです。

そちらができるようになると、一番変わるのは品質です。今、コンサルティング業界の中でも品質の確保が一番の課題になっています。照査に時間が掛かり、そのあたりの生産性の効率化が追いついていないことが大きな課題だと感じています。

3次元設計と解析が1つの空間の中でできるようになると、今度は「仕事がなくなるのではないか」と心配するところまで急激に技術革新と仕事のやり方が進むと予測していますので、しっかりと取り組んでいきたいと思います。

この銘柄の最新ニュース

ID&EHDのニュース一覧- 当社株式の上場廃止に関するお知らせ 2025/05/12

- 今週の【重要イベント】米消費者物価、米小売売上高、1-3月期GDP (5月12日~18日) 2025/05/11

- 来週の【重要イベント】米消費者物価、米小売売上高、1-3月期GDP (5月12日~18日) 2025/05/10

- 日本工営 生成AIを活用した「自律型AI」を開発 2025/05/02

- BSC工法(藻類で土砂流出を防ぐ特許技術)がNETIS「令和7年度推奨技術」に選定 2025/04/24

マーケットニュース

おすすめ条件でスクリーニングされた銘柄を見る

ID&Eホールディングスの取引履歴を振り返りませんか?

ID&Eホールディングスの株を取引したことがありますか?みんかぶアセットプランナーに取引口座を連携すると売買履歴をチャート上にプロットし、自分の取引を視覚的に確認することができます。

アセットプランナーの取引履歴機能とは

※アセプラを初めてご利用の場合は会員登録からお手続き下さい。