ID&Eホールディングスのニュース

日本工営、売上収益・各利益は過去最高を更新 コンサルティング事業の海外部門の稼働率向上が寄与

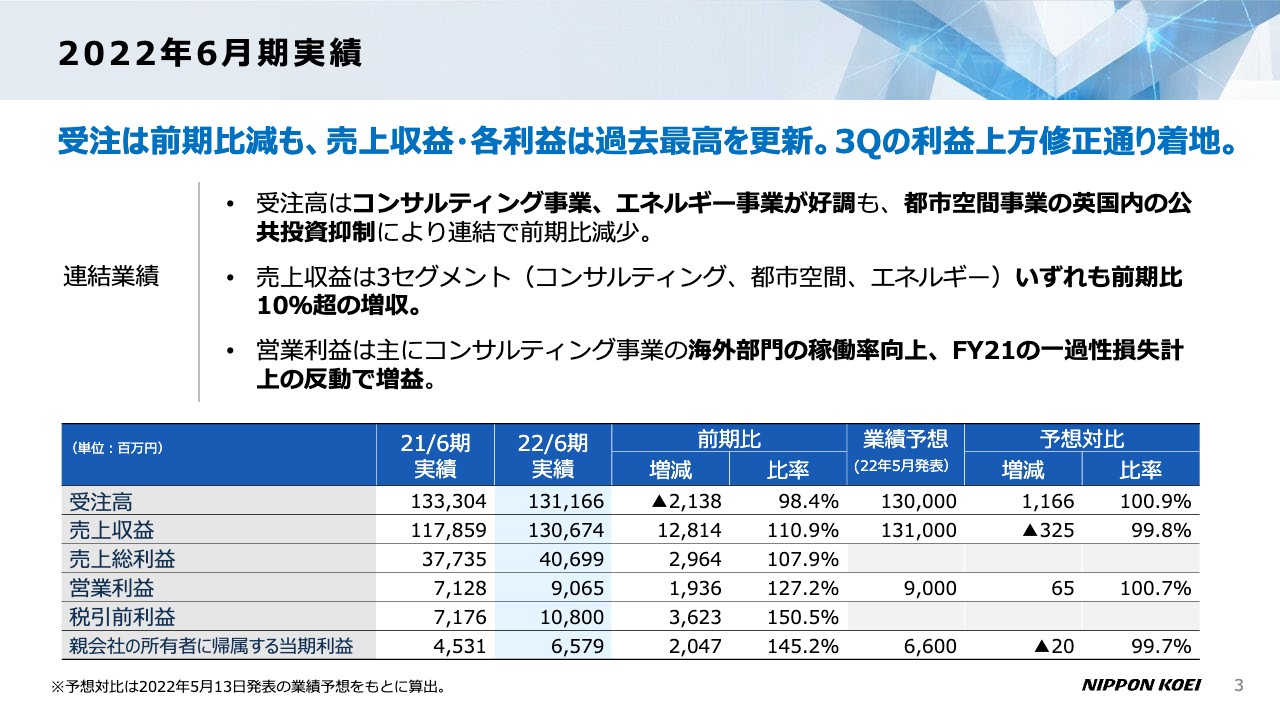

2022年6月期実績

新屋浩明氏(以下、新屋):みなさま、本日はお忙しい中、ご来場いただき、またウェビナーにご参加いただき、誠にありがとうございます。最初に2022年6月期の決算について、ご報告申し上げます。

2022年6月期の実績について、受注高は前期比でわずかに減少しましたが、売上収益および各利益は過去最高を更新しました。第3四半期決算発表時点の上方修正どおり着地できたところです。結果については、スライド下部の表に示しています。

連結業績に関して、受注高はコンサルティング事業ならびにエネルギー事業が好調でしたが、都市空間事業は英国国内の公共事業の投資抑制などで若干の前期比減となりました。売上収益は、3セグメントともに前期比10パーセント超の増収です。

営業利益は、主にコンサルティング事業の海外部門になります。こちらの稼働率が非常によかったことや、前期のような一過性の大きな損失計上がなかったため、大幅な増益で着地となりました。

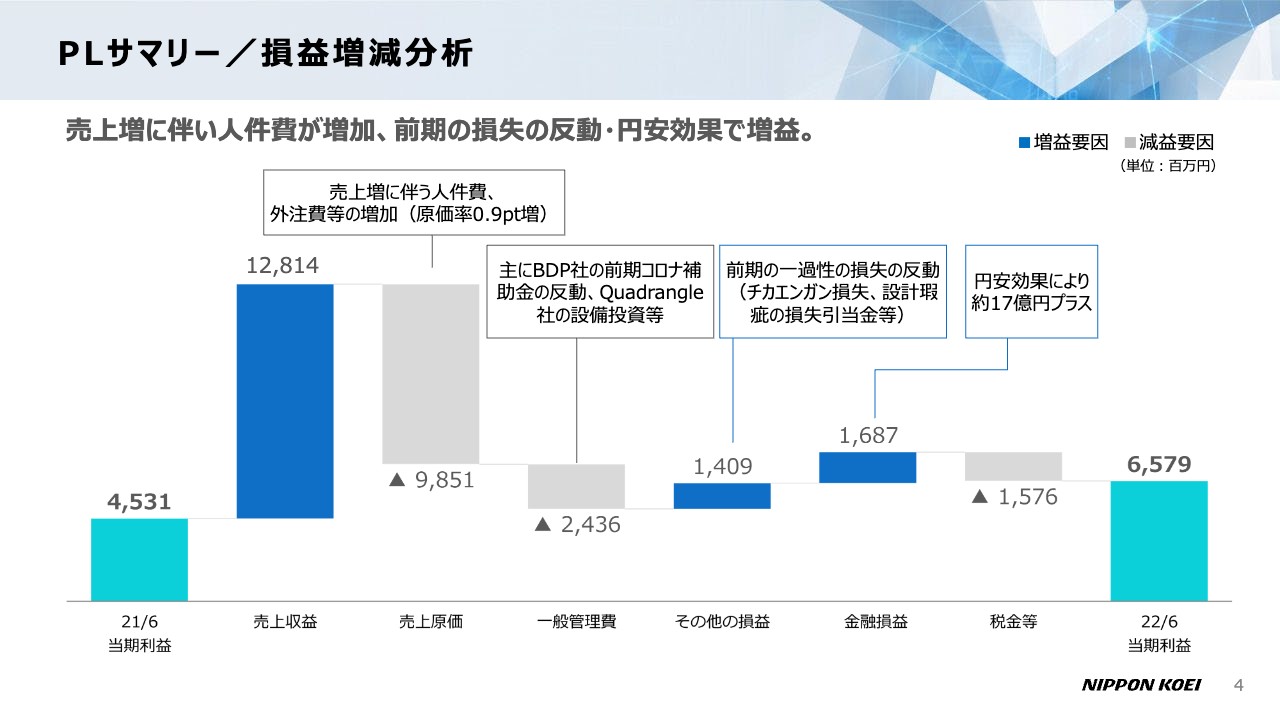

PLサマリー/損益増減分析

PLのサマリーです。売上増に伴い、人件費や外注費などが増加しました。円安の影響を受け、現地での資材など調達すべきさまざまなものがドル建てでの取引であるため費用が増加した一方、スライド右側にあるとおり、円安効果によって金融損益がプラスになったところもあります。

一般管理費は、主にBDP社の前期の新型コロナウイルスに関連する補助金が当期は無かったことや、BDP社の子会社であるQuadrangle社の設備投資などを前倒しで実施しているため増えています。その他の損益は、前期の一過性の損益計上が当期はなかったためプラスです。このようなかたちで、最終的には45パーセント増の当期利益となりました。

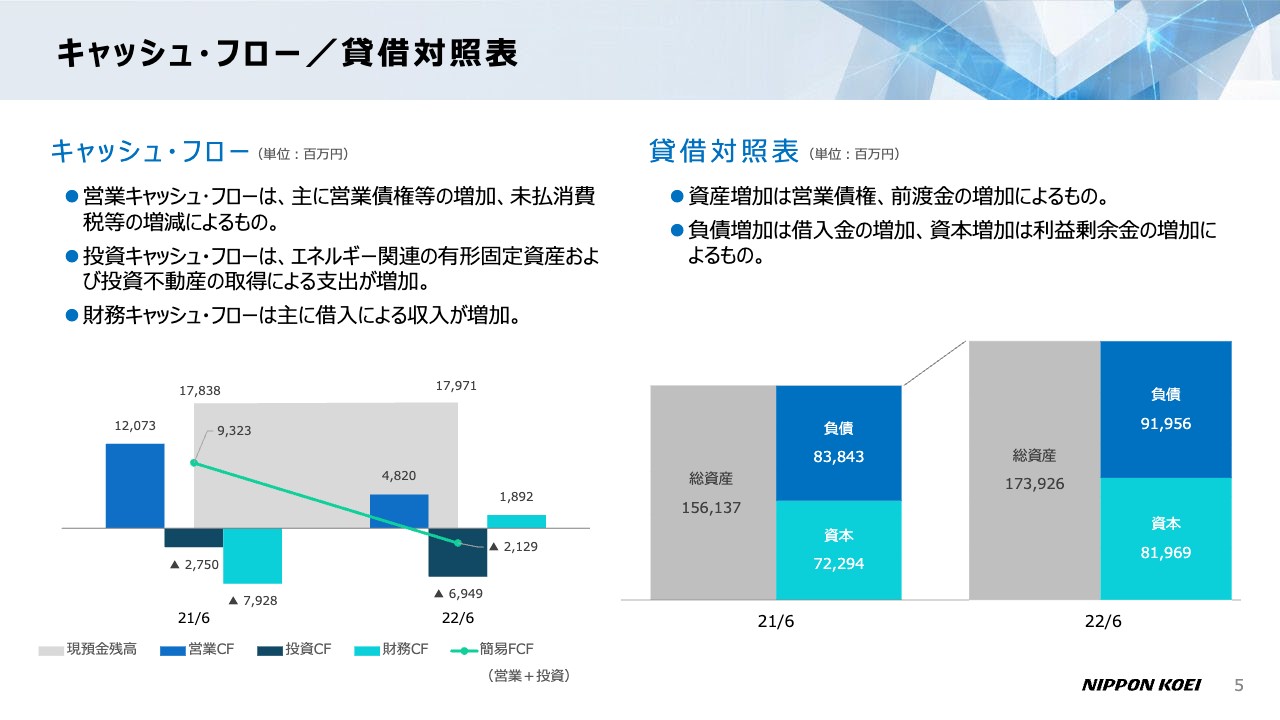

キャッシュ・フロー/貸借対照表

キャッシュ・フローおよび貸借対照表です。営業キャッシュ・フローは、前期比72億円の減少です。主に営業債権などの増加、未払消費税などによるものです。投資キャッシュ・フローは、エネルギーの有形固定資産の取得により、前期比41億円の減少です。また財務キャッシュ・フローは、主に短期借入金の増加により、前期比98億円の増加です。

貸借対照表についてです。資産の合計は1,739億円となり、期末から177億円の増加です。資産の増加は営業債権の増加によるもので、負債の増加は借入金の増加によります。資本の増加は利益剰余金が増加のかたちとなり、期末を迎えています。

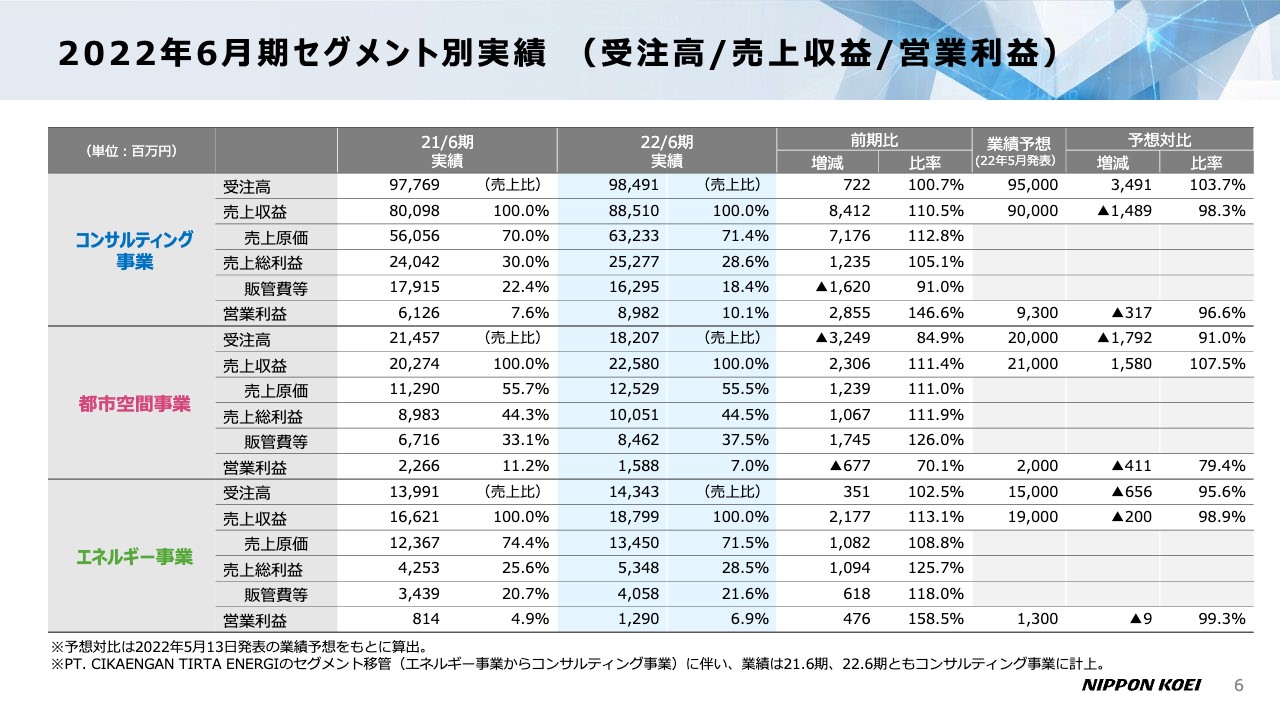

2022年6月期セグメント別実績 (受注高/売上収益/営業利益)

スライドはセグメント別の成績を示した表です。コンサルティング事業、都市空間事業、エネルギー事業の3つのセグメントごとに示しています。セグメントごとの実績は、この後、具体的に説明します。

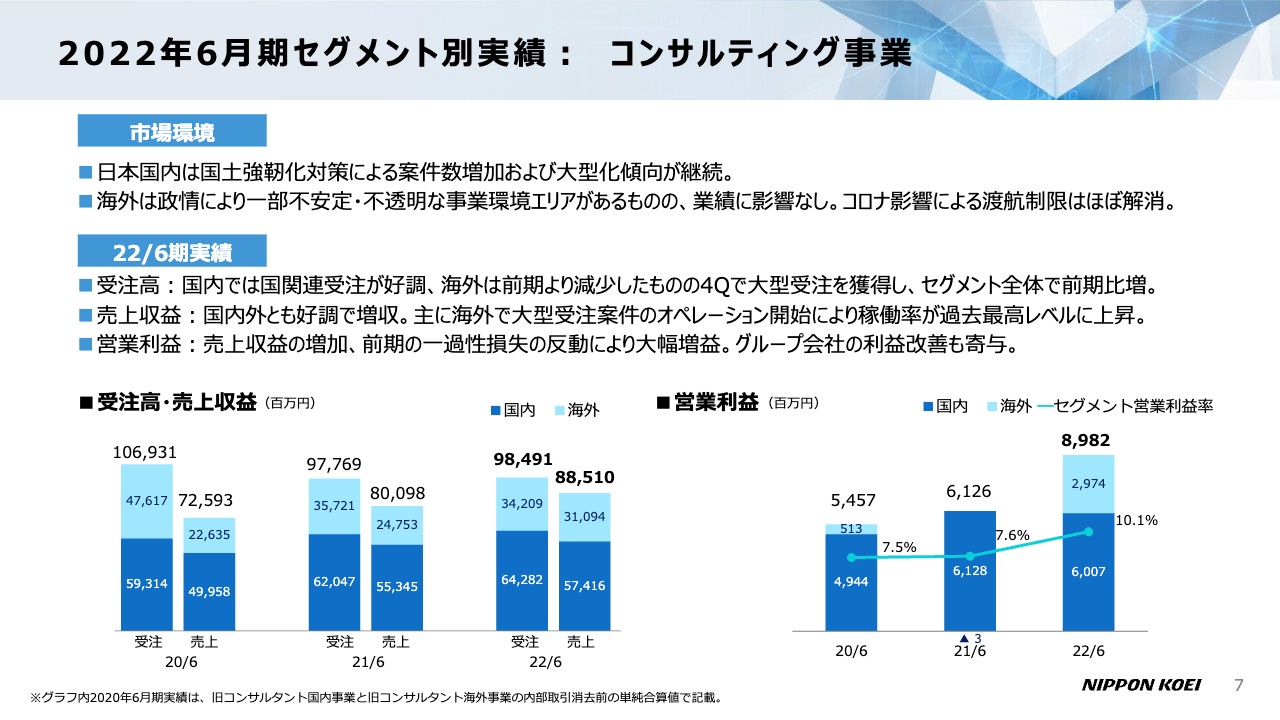

2022年6月期セグメント別実績: コンサルティング事業

前期のセグメント別の実績として、まずはコンサルティング事業についてです。市場環境は、国内は国土強靱化が強力に推進されているため、案件数の増加・大型化が顕著となり、継続しています。海外部門は、情勢などにより一部で事業環境の不透明なエリアがありますが、業績にはほとんど響いていません。新型コロナウイルスの影響も同等です。

前期の受注高は、国内では国関連が非常に好調でした。毎年、国の発注量も増えており、その分、シェアも獲得できている状況です。

また、海外部門は前期より減少しましたが、第4四半期で大型案件を獲得できたため、セグメント全体では前期に比べて伸びています。特に、バングラデシュにおけるダッカMRT1号線の施工監理で45億円の受注がありました。このようなものが大型の受注になります。

売上収益では、国内外ともに好調で増収となりました。海外で大型案件のオペレーションが始まりましたので、過去最高レベルの稼働率のもとで収益が上がっていったかたちです。

営業利益は売上収益が増加したこと、前期のような一過性の損失はなく、さらにグループ会社の利益改善も加わり、スライド右側の図に示しているとおり、かなりの利益が得られました。

2022年6月期セグメント別実績: 都市空間事業

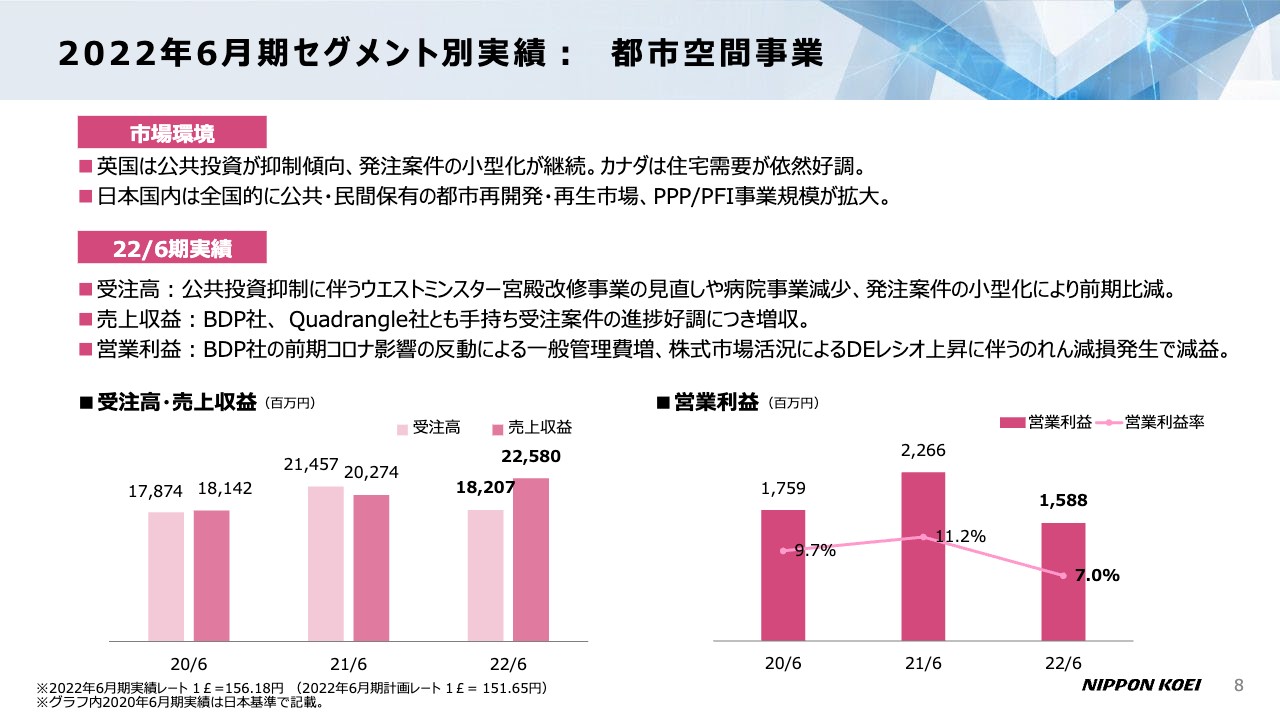

都市空間事業についてご説明します。市場環境としては、英国で公共投資が抑制され、案件が小型化しています。一方、Quadrangle社のあるカナダでは、依然として住宅需要が好調です。日本国内では、全国的に公共・民間の都市開発や再開発市場、PPP/PFI事業が拡大し続けています。

実績についてです。受注高では、英国の公共投資抑制の関係でウエストミンスター宮殿の改修事業の見直しや病院案件の減少、発注案件の小型化により前期比減となりました。しかし、売上高については、BDP社およびQuadrangle社ともに手持ち案件の進捗が好調だったため、増収となっています。

営業利益については、前期の新型コロナウイルスの影響による反動で一般管理費が増えました。また、これはお決まりのことで仕方ありませんが、市場の活況に伴うDEレシオの上昇によりのれんの減損処理が発生し、当期は営業利益が若干下がっています。

2022年6月期セグメント別実績: エネルギー事業

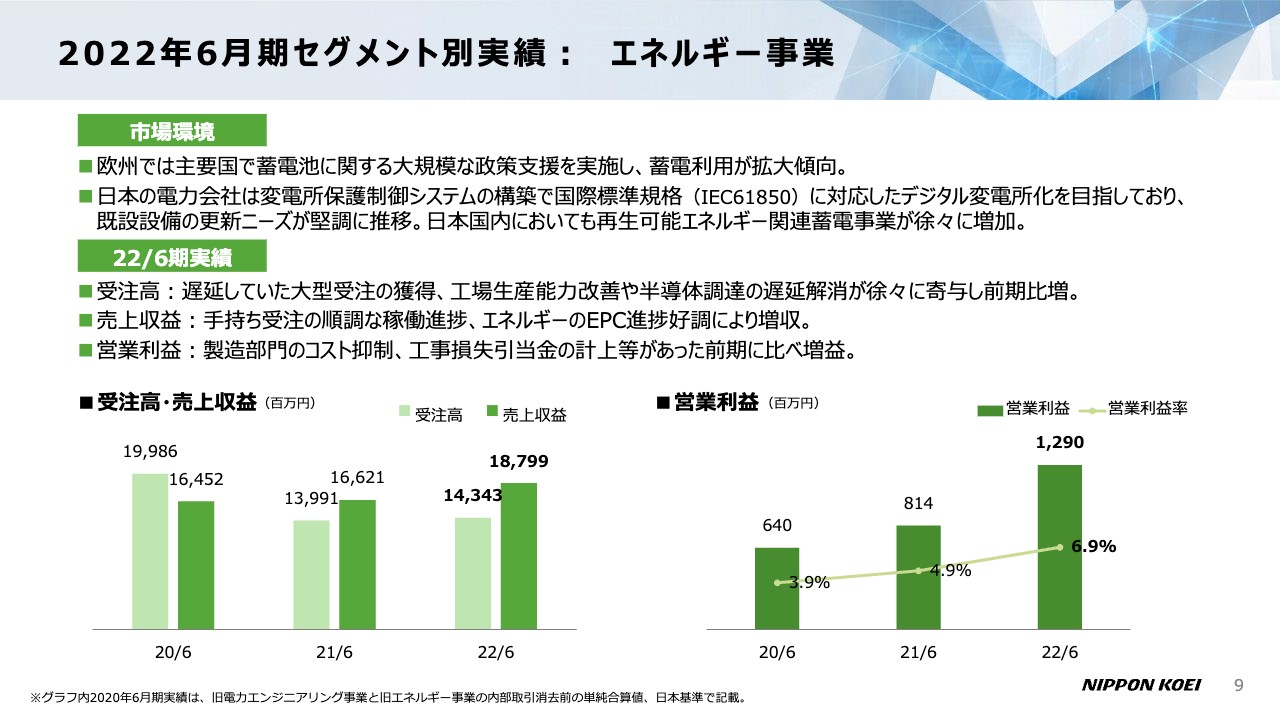

エネルギー事業の市場環境としては、欧州の主要国で蓄電池に関する大規模な政策支援が行われ、蓄電池の利用が拡大傾向にあります。また日本においては、変電所の保護制御システムの更新が始まっているため、デジタル変電所を目指すというお客さまの大きな流れがあります。

これらの更新ニーズが堅調に推移し、日本国内においても再エネ関係の蓄電事業が徐々に増加し始めたため、業績は上を向いている状況です。

受注高は、大型受注の獲得や工場の生産能力の改善、半導体の調達などが前期に比べてよくなってきました。売上収益においては手持ち案件の順調な稼動進捗があり、ヨーロッパでの蓄電ビジネスのEPC関係事業の増収が底上げしている状況です。

営業利益については、製造部門のコスト抑制や損失引当などが前期に比べて非常に減っているため、増益というかたちに落ち着きました。以上が前期のご報告です。

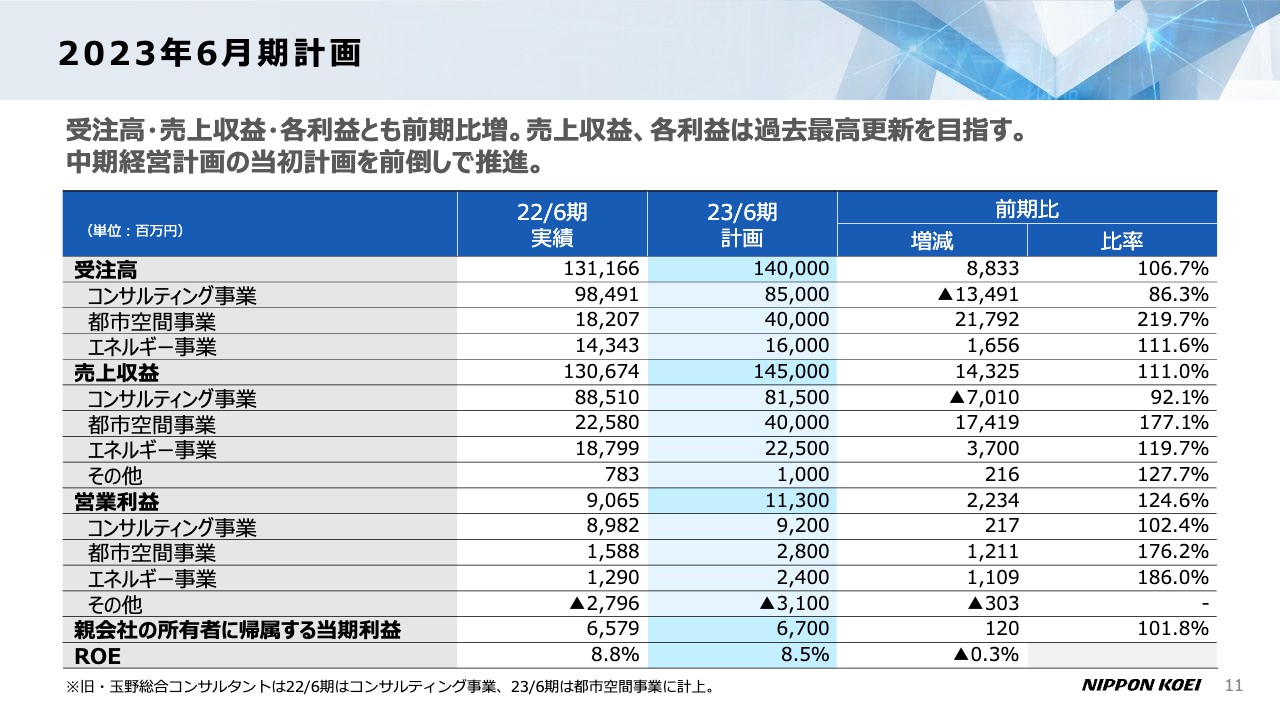

2023年6月期計画

これからは今年度の計画についてご説明します。今年度は、受注高や売上収益、各利益ともに前期比増の計画です。売上収益および各利益において過去最高更新を目指す姿勢は変わりありません。そのような中、中期経営計画の当初計画を前倒しするかたちで進めていく考えです。

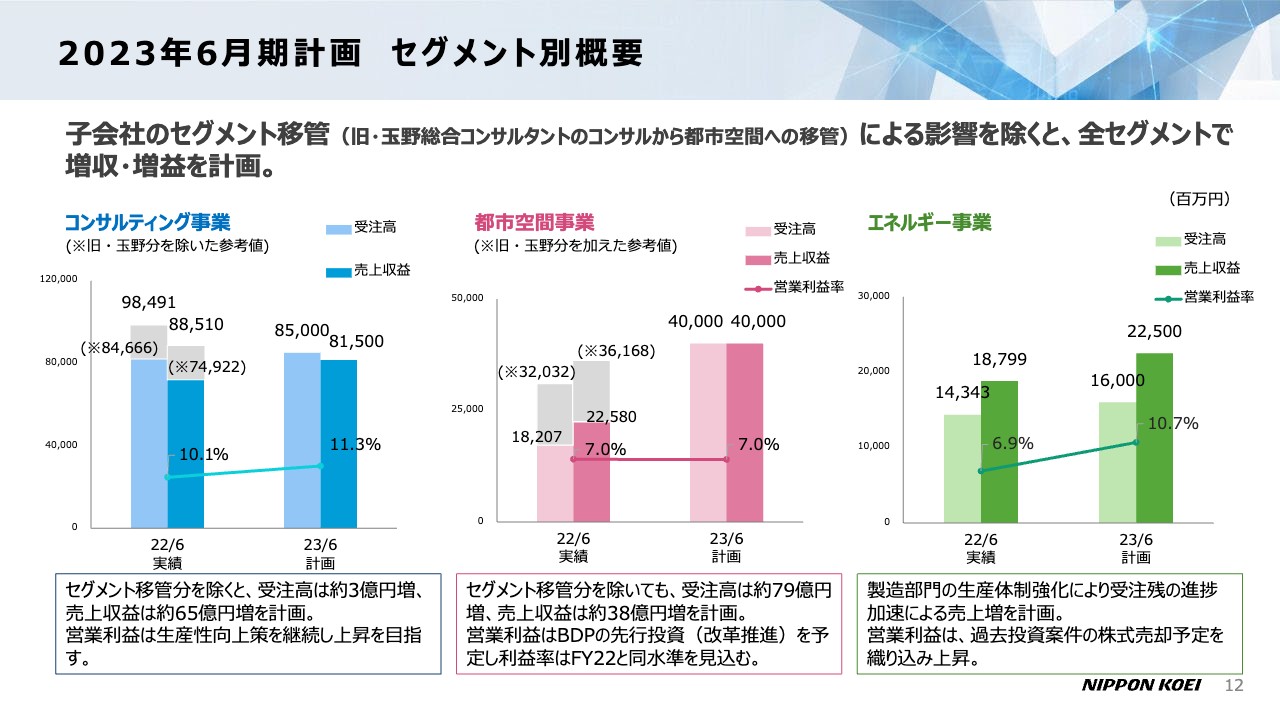

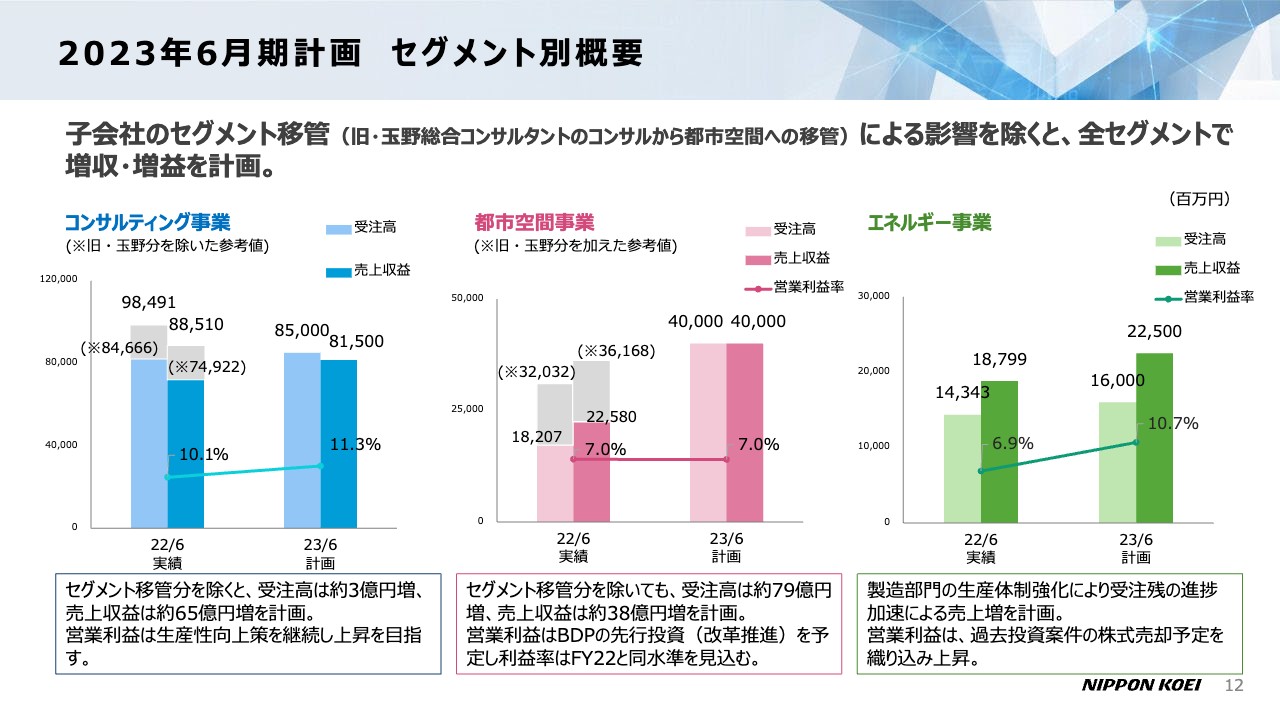

2023年6月期計画 セグメント別概要

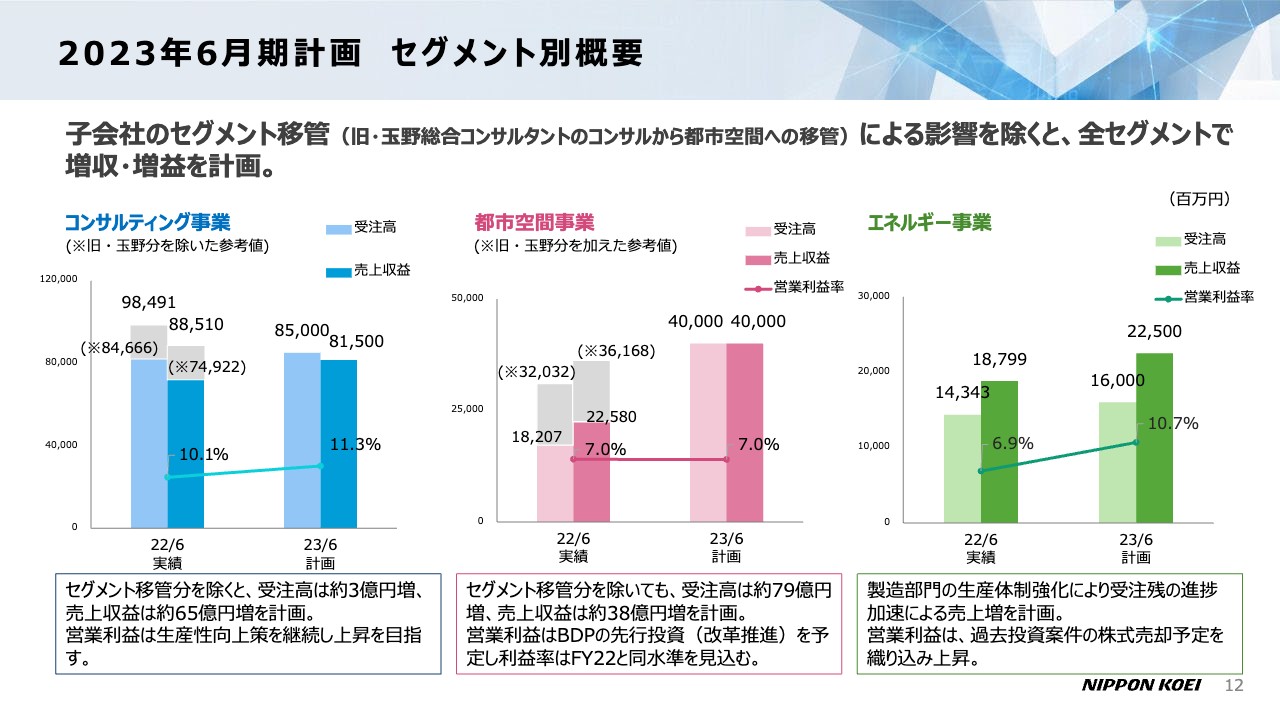

今期の計画をセグメントごとにご説明します。子会社の玉野総合コンサルタントをコンサルティング事業から都市空間事業のセグメントに移管し、都市空間事業を強力に進めていくことにしました。スライド左側と中央のグラフのうち、灰色の部分が玉野総合コンサルタント分です。コンサルティング事業からは玉野総合コンサルタント分を除き、都市空間には玉野総合コンサルタント分を加えています。

このようなセグメント移管を除くと、コンサルティング事業の売上収益は玉野総合コンサルタントがいなくなっても65億円増を目指していく計画で、営業利益においては生産性向上策を継続していく計画です。都市空間事業においては、玉野総合コンサルタントの移管分を除いた場合でも、売上収益の38億円増を考えており、アグレッシブな計画となっています。

ただし営業収益は、BDP社の先行投資(改革推進)の予定があります。また、事業拡大として北米進出も考えているため、そちらの投資が進んでいきます。そのため、利益率は横ばいで計画しています。

エネルギー事業は、製造部門の体制を強化し、受注残をしっかりと片付けることで、着実に売上を伸ばしていきたいと考えています。営業利益は、過去の投資案件の株式を整理しているため、一過性の利益を織り込んで少し高く出ているかたちです。以上が計画です。

中期経営計画(22年6月期~24年6月期)のポイント

中期経営計画「Building Resilience 2024」を進めているところですが、昨年が1年目、スタートの年であり、長期経営計画のスタートの年ともなりました。どのようなことを行ってきたのか、また2年目である今期はどのようなことに取り組もうとしているのかについてご説明して終わりにしたいと思います。

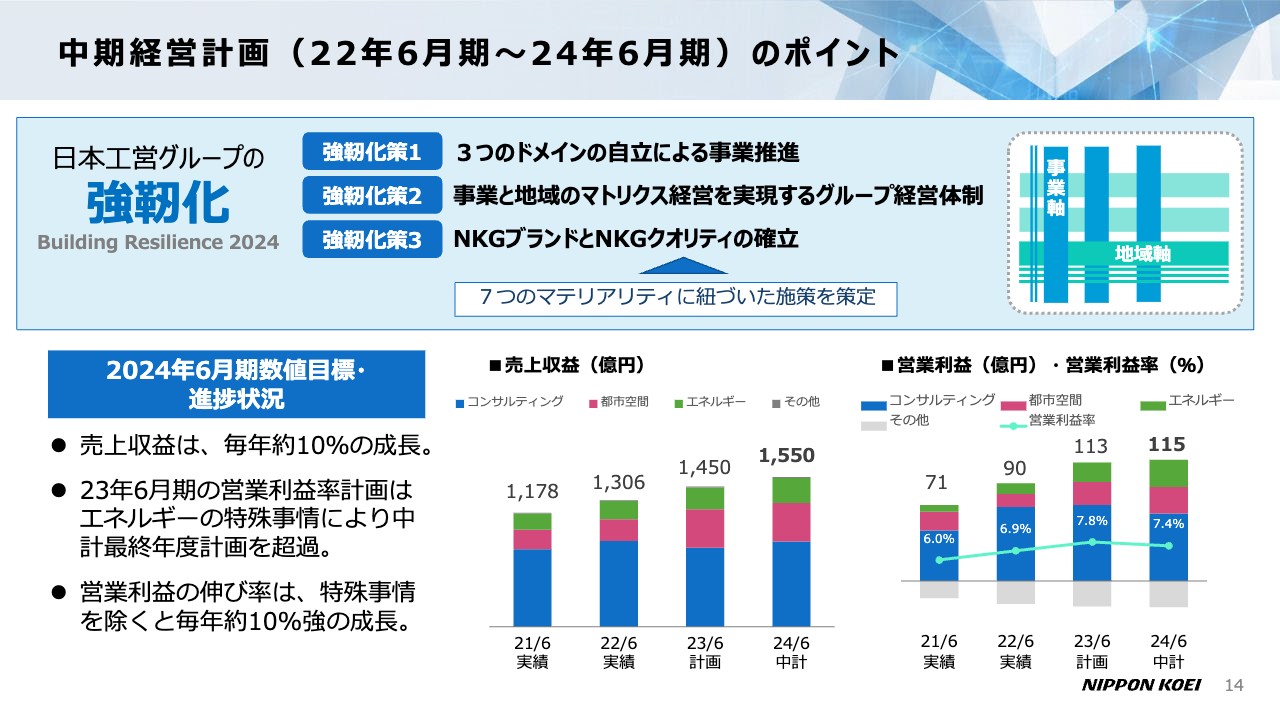

その前に中期経営計画のポイントを1ページでおさらいします。我々は、「世界に名だたるエンジニアリング企業の多くは、自国でのビジネスを堅固なものにした上でグローバル市場に展開している」と認識しています。今後、当社がさらなる高みを目指して、世界の上位企業と伍していくためには、国内市場で圧倒的No.1の地位を堅固にすると同時に、グローバル市場での事業拡大推進が急務であると思っています。

このため、日本工営グループはワンチームとして一致団結し、強靭化したグローバルな企業集団への成長を目指して「強靭化」をキーワードに、お示ししている3つの強靭化策に取り組んでいる状況です。

強靱化策の1つ目は、平たく言うと事業軸を強くすることです。3つのセグメントの軸をそれぞれ強くしていきます。強靱化策の2つ目は、事業と地域のマトリクス経営の体制をしっかりと作り、地域軸である横軸を強くすることです。

そして、これらの縦軸と横軸の質を上げていくのが強靱化策の3つ目です。人財に関わる部分やガバナンスに関わる部分も多くあります。このようなところを強化していくことがブランド力となり、クオリティの確立に取り組んでいく考えです。

中期経営計画は、3つの強靱化策を7つのマテリアリティに紐づいた施策を行うことによって進めていくというものです。数値的には、売上収益は毎年10パーセントずつ上がっていくような計画を立てており、実際にそのように推移してきています。また、営業利益の伸び率も、特殊な利益の増加を除くと、売上収益と同様に約10パーセント程度で推移していく計画です。

強靭化策1:3つのドメインの自立による事業推進 ー コンサルティング事業

強靱化策の1番目である事業軸の強化について、1年目の反省と2年目の取り組み予定をご説明していきます。

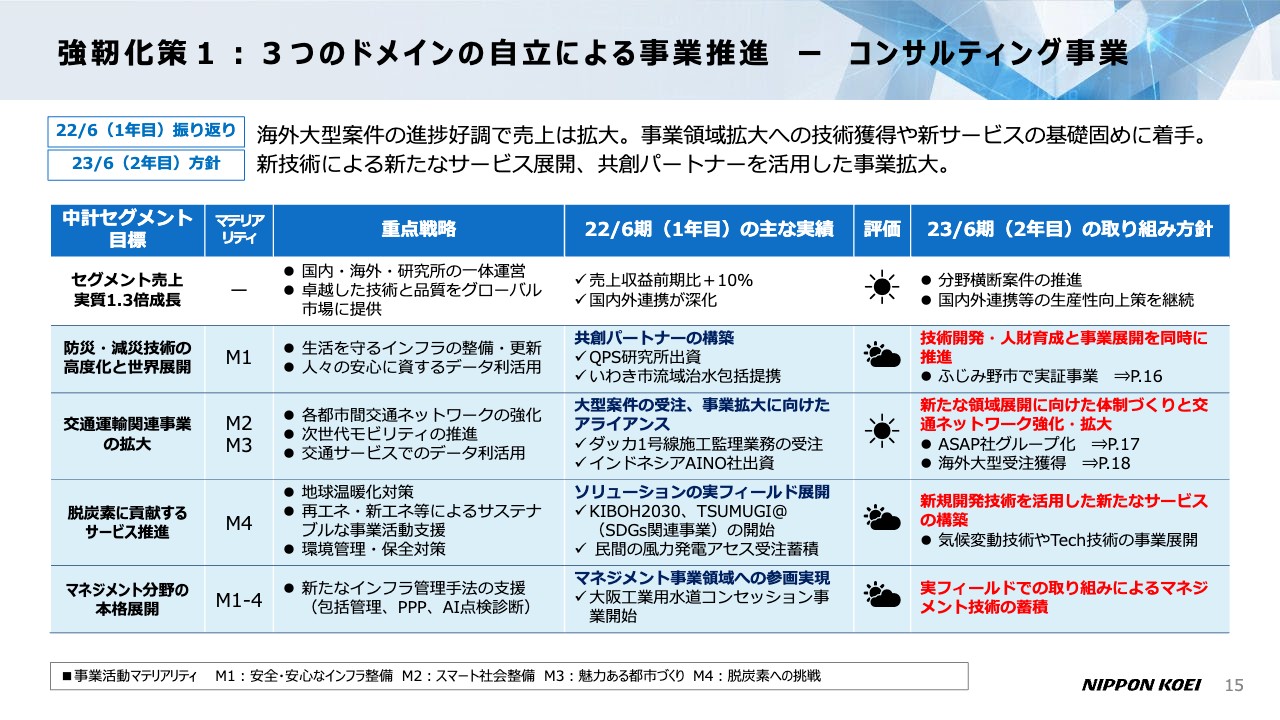

まずはコンサルティング事業です。中期経営計画のセグメント目標は、実質1.3倍成長という数値を立てており、昨年は目標どおり数字も伸び、評価としては晴れマークです。

次年度は分野横断の案件をもっとしっかりと推進し、国内外の連携を着実に行い、生産性の向上策を継続していく考えです。新型コロナウイルスへの対応で初年度からうまくいった、国内外の連携施策をハイブリッド人財の育成も含めて確実に取り組んでいきます。

中期経営計画をどのような項目で伸ばしていくかについては、スライドの表に示したとおりです。「防災・減災技術の高度化と世界展開」「交通運輸関連事業の拡大」「脱炭素に貢献するサービス推進」「マネジメント分野の本格展開」という内容に1年目からずっと取り組んでおり、その評価をお示ししています。

また、具体的な今年度の取り組み方針はスライド右側の赤色の部分です。都市空間、エネルギーも同じような建て付けの表になっていますので、そうご理解いただきご覧いただければと思います。

この後、具体事例を3点お話しします。特に、技術開発・人財育成、事業展開を同時に推進する中で防災・減災はどのように行っているのか、また交通運輸関係をどのように伸ばそうとしているのか、お伝えしたいと思います。

【具体事例】コンサルティング事業:防災・減災技術の高度化と世界展開

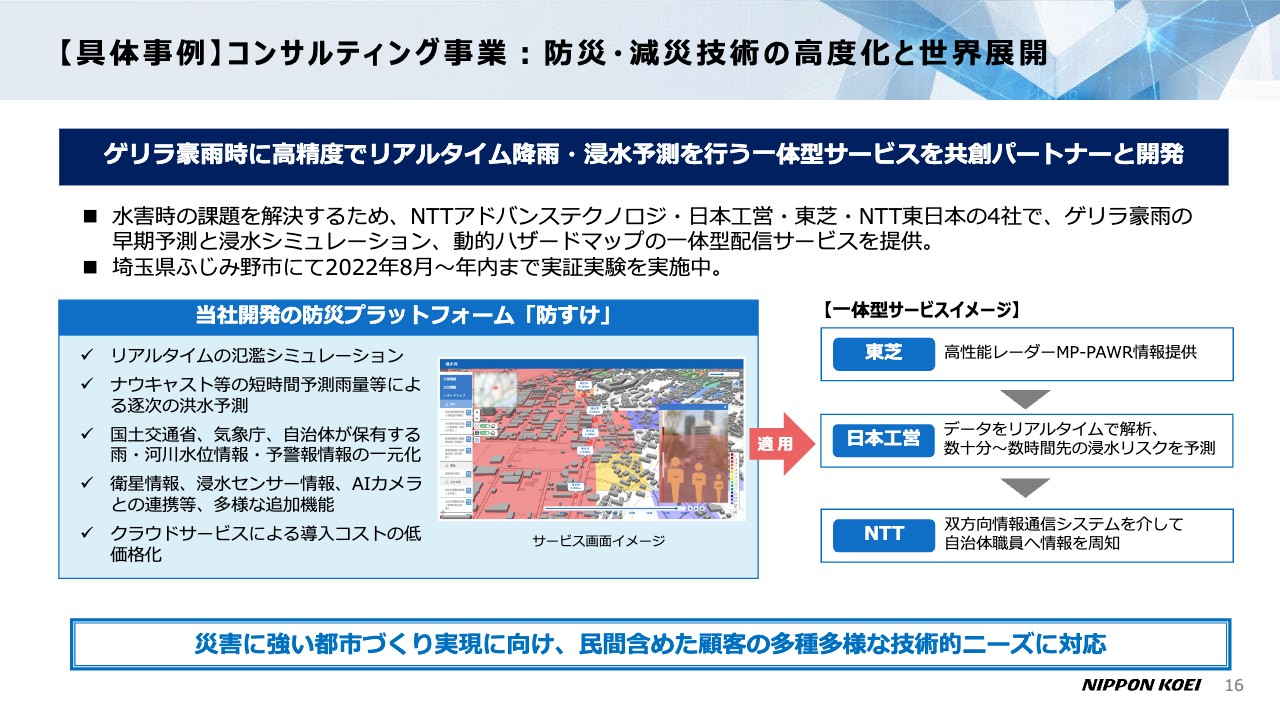

防災・減災の技術の高度化と世界展開についてです。一部、新聞にも報道された案件です。日本工営としても、近年多発するゲリラ豪雨による突発的な水害対策のいろいろな技術を持っています。

当社が開発した防災プラットフォーム「防すけ」は、リアルタイムの氾濫シミュレーションやナウキャストの雨量予測ができ、洪水予測がリアルタイムで行えたり、国交省などが持っている、雨・河川水位情報・予警報のデータなどを一元化する能力もあります。また、衛星や浸水センサーの情報、AIカメラの情報も統合できるサービスです。

いろいろな情報を持ち、分析する立場の自治体の担当者が抱えていた「リアルタイムで発信しづらい」「何を優先してどのようにすればよいのかわからない」という悩みをまとめて解決でき、低コストで運用できるシステムを作っているところです。

東芝やNTT東日本、NTTアドバンステクノロジといった共創パートナーと開発し、ふじみ野市のみなさまと一緒に実証実験を実施中です。スライド右側にあるように、非常に精度の高い東芝の高性能レーダーを国内でも使い、日本工営の技術を使いデータをリアルタイムで解析し、浸水予測を行います。導きだした予測情報については、NTTの双方向通信システムを介し、自治体の職員ならびに市のみなさまに情報提供していきます。

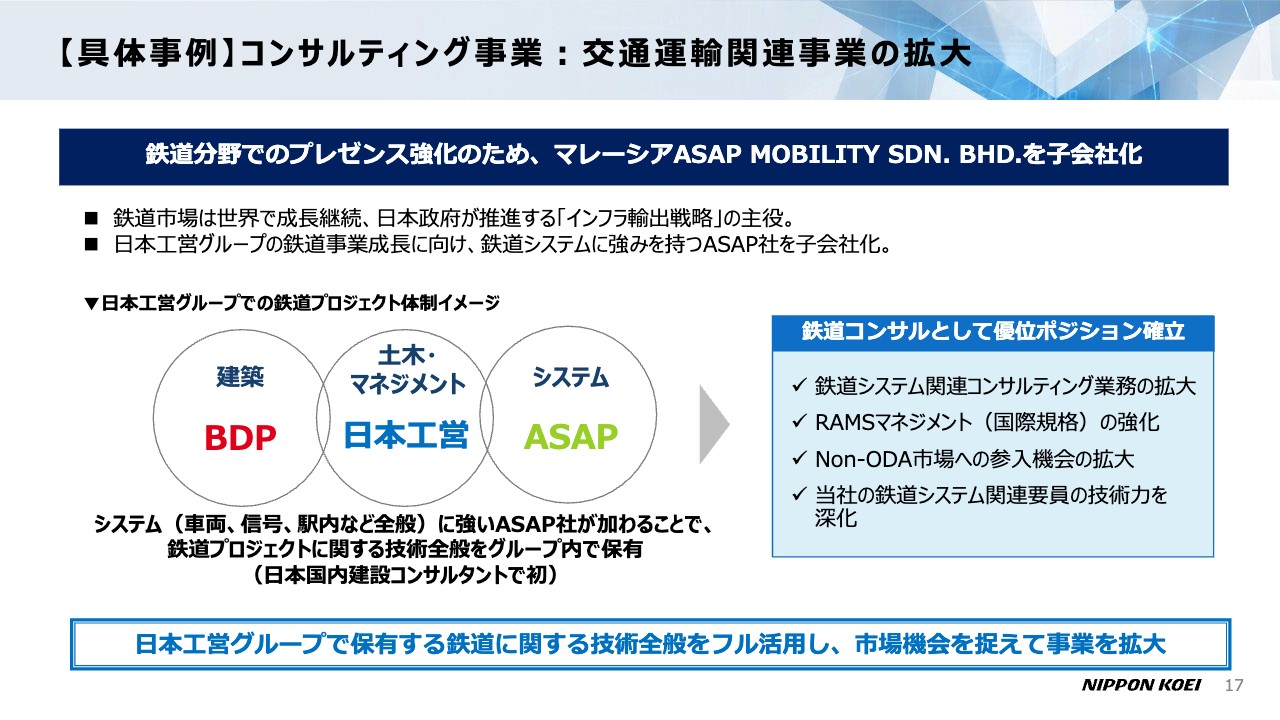

【具体事例】コンサルティング事業:交通運輸関連事業の拡大

交通運輸事業を強くしていくために行っていることをお伝えします。マレーシアのASAP MOBILITYという会社をM&Aし、交通分野でのプレゼンスを強化していきます。

鉄道市場は、世界で比較的安定して規模拡大し、日本でも政府が推進する「インフラ輸出戦略」の主役となっています。そのため、引き続き大きな市場という位置づけには変わりないと理解しています。

鉄道技術の根幹となるシステム部分のコンサルティング、つまり信号や車両、電気などのインテグレーションについては、もともと当社は案件の数に対して、技術者の人数および技術内容ともに不足していたことから、独立系の鉄道システム専門会社をグループ化したところです。

これにより、鉄道コンサルとしての優位ポジションが確立できると考えています。また、システムに加えてO&M(運営維持管理)の部分も必要となると考えています。こちらも将来的には拡充していきたい考えも持っています。

【具体事例】コンサルティング事業:交通運輸関連事業の拡大

実際にどのような仕事をいただき、実施しているかについてです。バングラデシュ国ダッカ都市交通整備事業では、最近MRTの1号線が受注できました。受注額は45億円となります。また、5号北線や6号線も進めています。これらのプロジェクトをすべて合わせると当社の契約額は約420億円になっています。このようにダッカではMRTの整備が次々に進んでいる状況です。

また、パナマ首都圏都市交通3号線整備事業は、延長約25キロメートルとなるパナマ国初のモノレール事業です。日本の円借款事業としてもモノレール事業は初めてということです。現在、中南米地域で最大のインフラ事業となっており、作業員ならびにコンソーシアムの下請けなどもかなりの数が入っています。

日本工営は、中南米工営ならびに玉野総合コンサルタントとともに、調査の初期段階である2012年から長年従事しています。現在ではパナマメトロ1号線の延伸事業にも従事しているところです。鉄道事業については、世界の流れの中で事業を拡大し、対応力を強化しています。

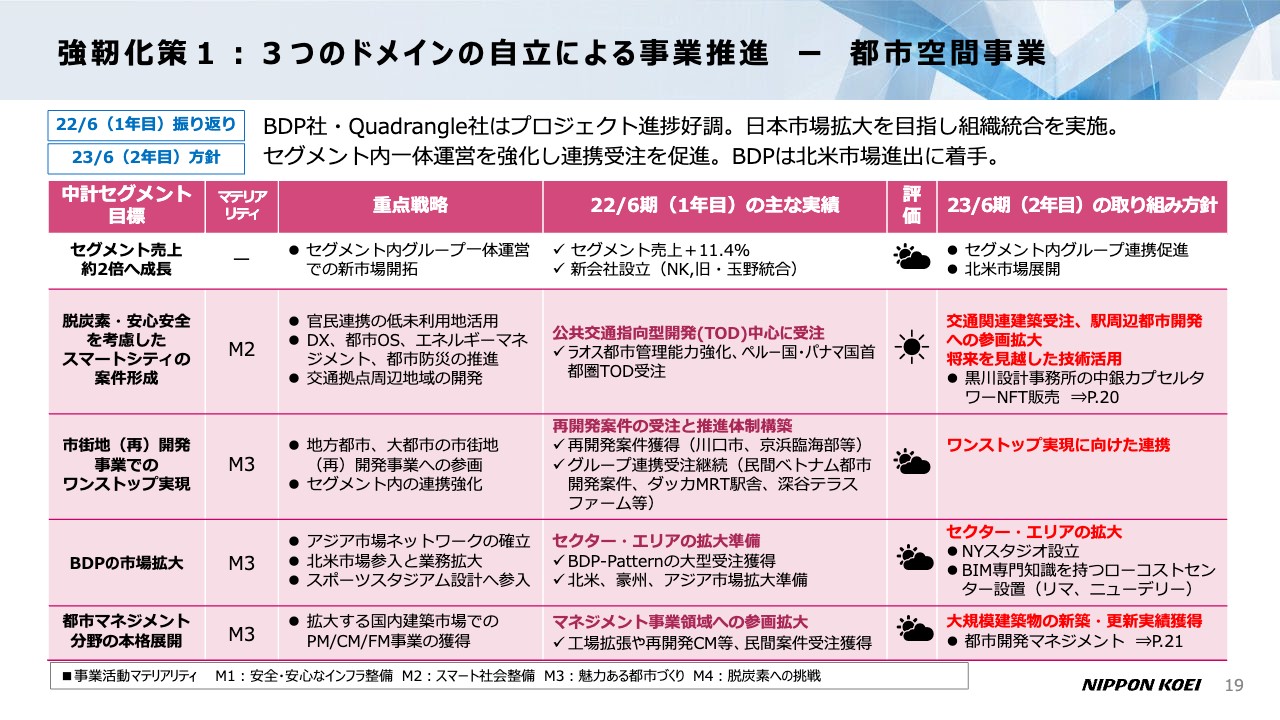

強靭化策1:3つのドメインの自立による事業推進 ー 都市空間事業

都市空間事業については、セグメント売上約2倍です。これは玉野総合コンサルタントを加えての計算になるため、このように大きな数字となっていますが、実際の増加率は10パーセントくらいになります。コンサル事業と同じくらいの伸びにしていく考えです。中期経営計画の1年目は国内の伸びが若干弱かったため「晴れ時々曇り」にしています。

2年目はセグメント内のグループ連携を促進し、北米市場をしっかりと伸ばしていくことも計画しています。スマートシティの案件形成の中、将来を見越した技術の活用として、黒川設計事務所の中銀カプセルタワーNFT販売の事例を後ほどご紹介します。

また、都市マネジメント分野の本格的展開を行っていくのが中期目標です。この中では、大規模建築物の新築・更新の実績を持って都市開発マネジメントに打って出ます。要するに、大きな案件の実績がないと今後この分野の展開が難しいため、しっかり行っていきたいです。

【具体事例】都市空間事業:ワンストップ実現

建築のNFT(非代替性トークン)ビジネスとして、メタバース空間に中銀カプセルタワービルを再現しました。黒川紀章さまが設計した中銀カプセルタワービルの価値を後世に継承するデジタルアーカイブプロジェクトになります。

デジタル技術やブロックチェーンを活用し、メタバース空間にこのビルを再現していきます。スライドの写真では、いろいろな都市空間や砂漠の中にビルを入れています。いろいろなところでいろいろなことが試せます。

このNFTを使うことにより、購入した人だけが自分のものとして使用できるため、いろいろなところに独占権を持って活用できます。このような技術についても、我々は習得していきます。

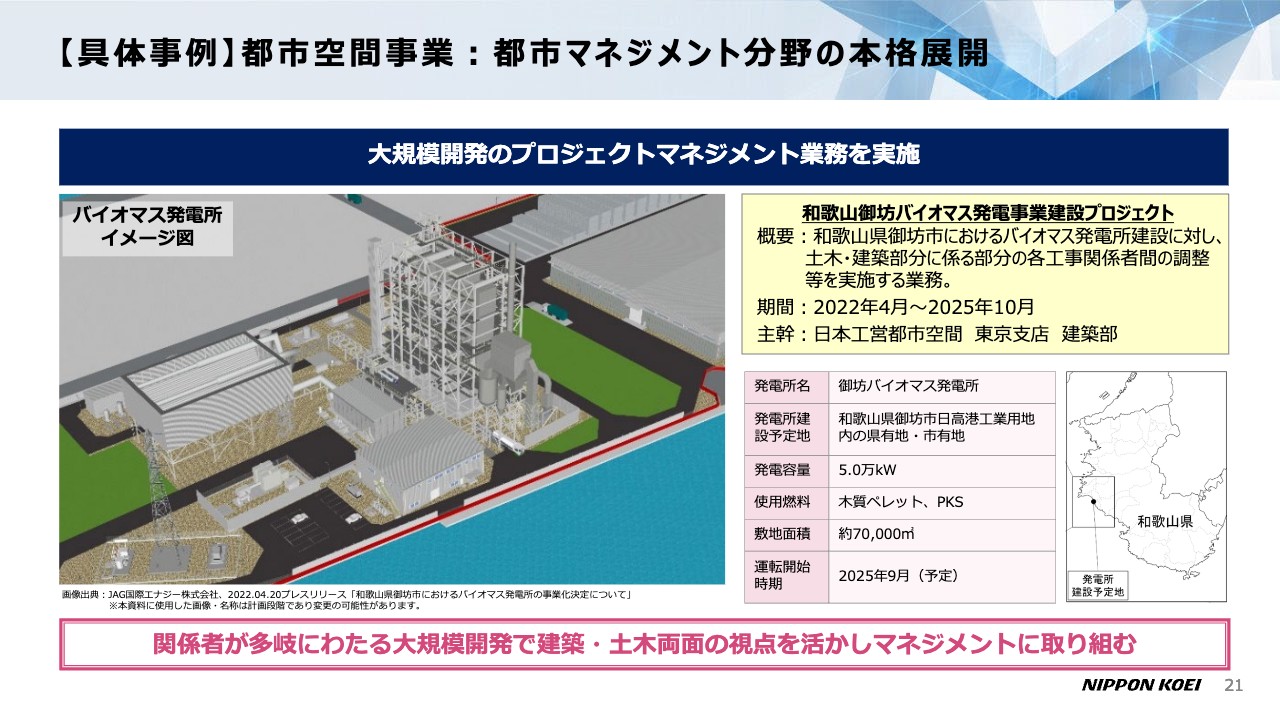

【具体事例】都市空間事業:都市マネジメント分野の本格展開

建築と土木両面の視点を活かした大規模再エネ施設のプロジェクトマネジメント業務を行っています。燃料に木質のペレットを用いる発電量5万キロワットのバイオマス発電所で、2025年の運用を目指しています。

本業務では、当社のマネジメント業務のノウハウを活かし、発電プラントの設計から工事、試運転、運転開始までの間において、安全や品質、工程、コスト管理など、土木と建築の部分に関わる各種マネジメント業務をすべて行っています。

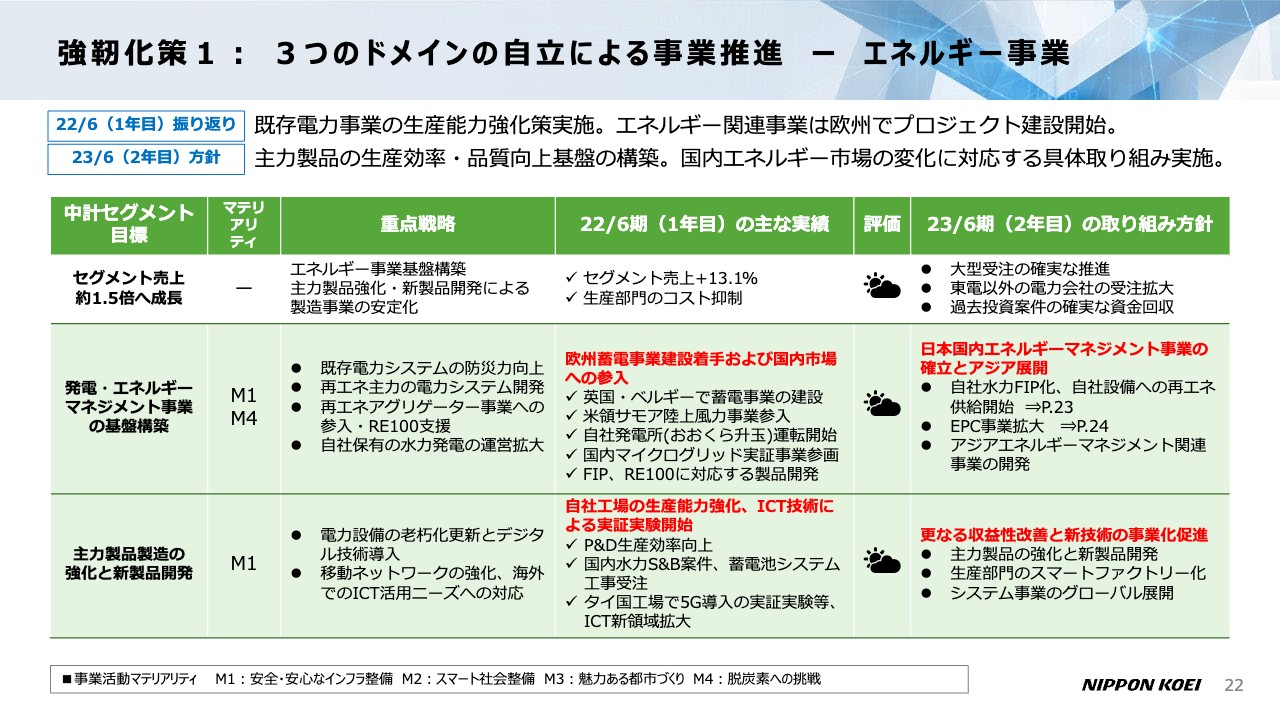

強靭化策1: 3つのドメインの自立による事業推進 ー エネルギー事業

次にエネルギー事業についてです。どのようなポイントを強くしていったかについてご説明します。エネルギーマネジメント事業が成功すると、かなり伸びてくることもあるため、エネルギー事業全体は1.5倍の成長を期待しています。いろいろな部分のコスト抑制も効き、今のところ13.1パーセントの伸びでした。一方で、まだ現場の準備が足りていなかった部分もあり、スタートが遅れたということで「曇り時々晴れ」にしています。

2年目は、大型案件の受注、東京電力以外の電力会社とのお付き合いもしっかり行うことが目標です。メインとなっている中計施策の中に、「発電・エネルギーマネジメント事業の基盤構築」という目標を挙げています。

1年目において、スライドの表で示している英国・ベルギーでの蓄電事業の建設は、来年の春には完成して動き出します。また、米領サモアでの風力発電事業や自社発電のおおくら升玉発電所の運転開始、マイクログリッドの実証実験、RE100などもいろいろできていますが、メインの施策である蓄電事業のところが少し遅れたため厳しめの評価になっています。

しかしながら、欧州で得た技術を国内のエネルギーマネジメント市場へ展開することを考えています。また、来年度以降は、その技術のアジア展開を確実に行うということで、具体事例をご紹介します。

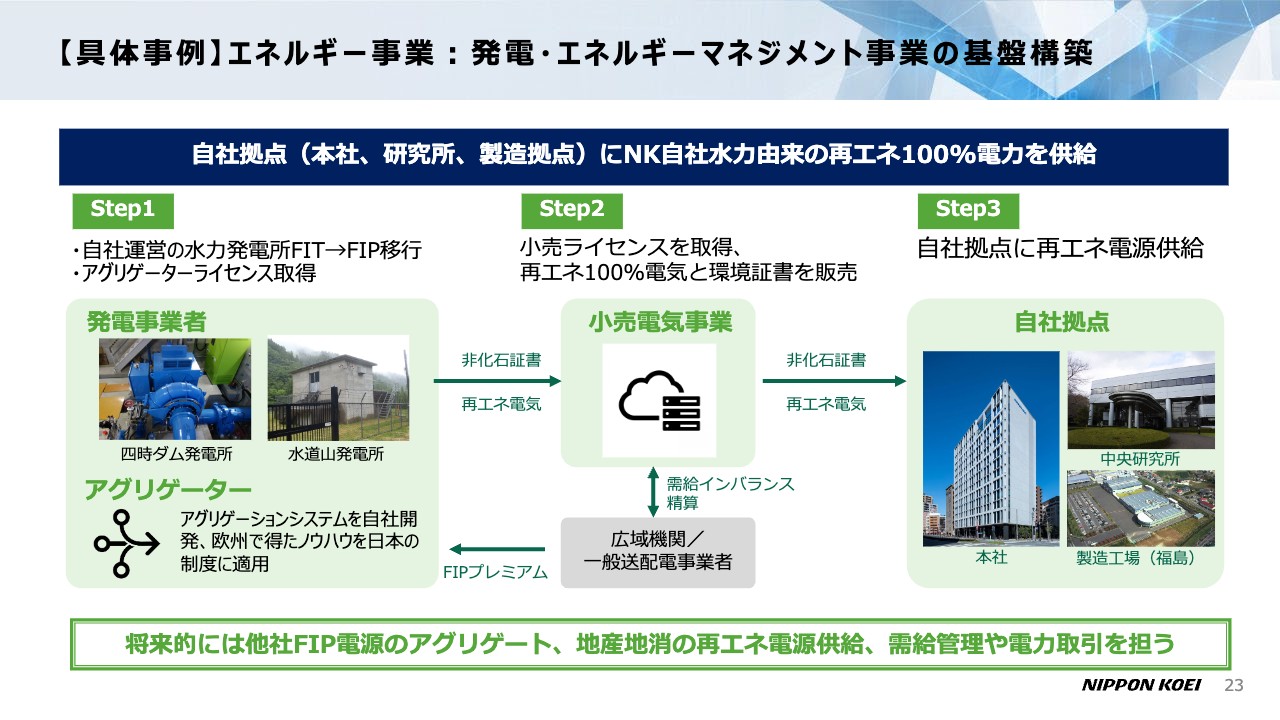

【具体事例】 エネルギー事業:発電・エネルギーマネジメント事業の基盤構築

自社拠点である本社、研究所、福島の工場に、自社の運営している福島の水力発電所2ヶ所をFIP申請して、電気を送り、使用電力を再生可能エネルギー100%にするという計画です。

これについては、発電事業者としての四時ダム発電所と水道山発電所の電気をFIP化すると同時に、アグリゲーターとしての免許を取得しています。それをもって小売ライセンスを取得し、非化石証書を販売できるようになります。

これをまずひととおり全部できることを、自社において証明することを考えています。自社でこのような取り組みを行うことにより、将来的にはスライドに書いているように、他社のFIP電源のアグリゲートや再エネ電気を必要とする事業者に対し、地産地消の再エネ電源を供給します。

将来的には、FIPを卒業した事業者、運用にお困りの再エネ発電所の所有者に代わり需給管理を行ったり、電力取引を担っていくことを考えています。そのための実績作りを自社で行うプロジェクトです。

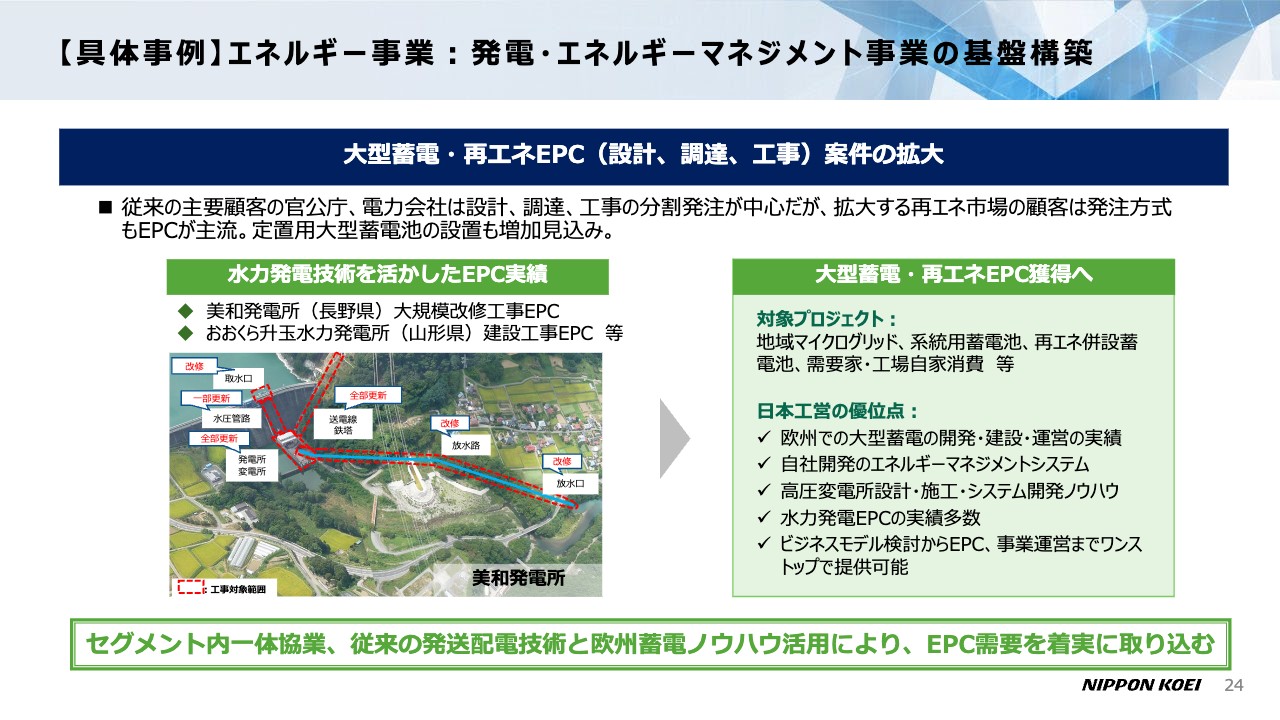

【具体事例】 エネルギー事業:発電・エネルギーマネジメント事業の基盤構築

大型蓄電池・再エネEPCを数多く行っていくことは、事業軸の強化につながるため取り組んでいます。そもそも水力発電を活かしたEPCについては、小型のものから少しずつ始め、最近では美和発電所やおおくら升玉発電所などで一気通貫のEPCをできるようになりました。

これを大型蓄電池・再エネEPC獲得のための実績としようということです。まずここで実績を付け、この案件をプロモートし営業をかけることで、エネルギー事業を強くしていこうと考えています。

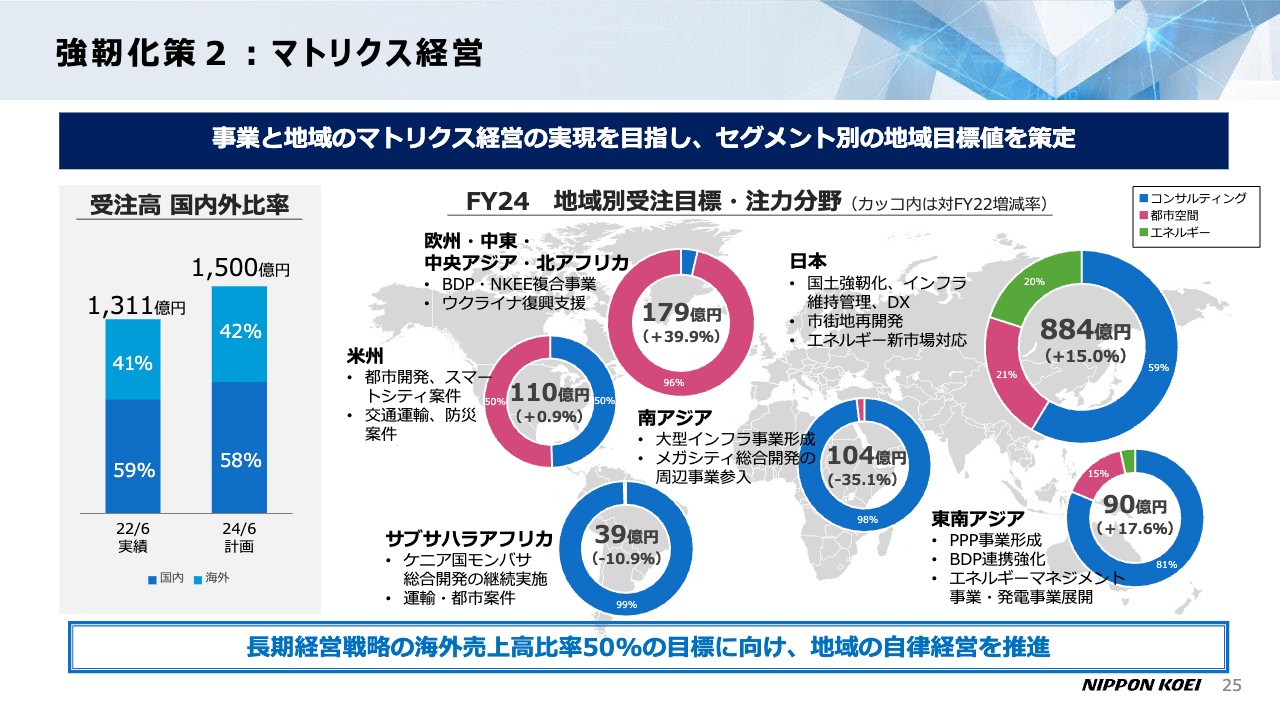

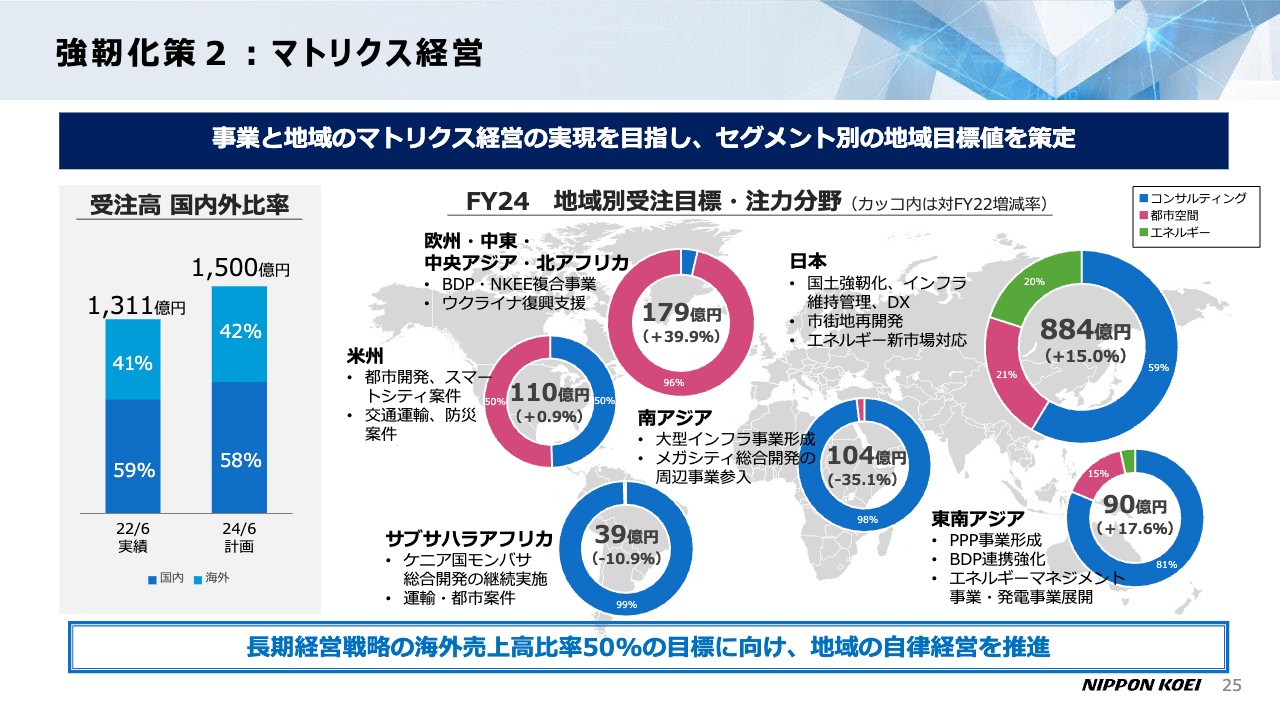

強靭化策2:マトリクス経営

次に、強靭化策の2番目である、マトリクス経営です。当社は事業と地域のマトリクス経営の実現を目指しています。今回、グループ全体としては初めて地域別の計画を策定しました。ポートフォリオとしては、約6割を好調の日本市場に頼っていますが、将来的には半々にしていきたいと考えています。

コンサルティング、都市空間、エネルギーの3事業の割合や注力分野を日本や東南アジアなど地域別に計画し、スライドに記載しています。このようなかたちで、しっかり目標値を立て、マトリクス経営、横軸の強化をしていきたいと考えています。

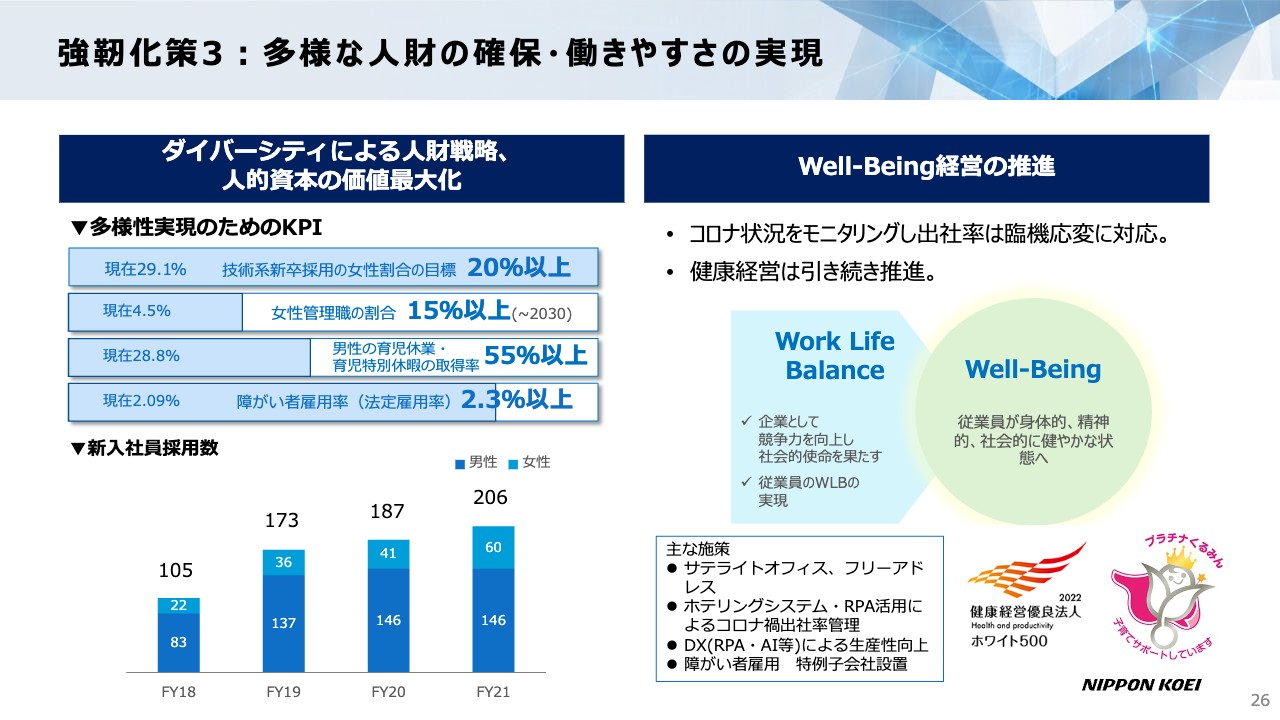

強靭化策3:多様な人財の確保・働きやすさの実現

3番目の強靭化策は、多様な人財の確保・働きやすさの実現です。人財に関わる部分になります。縦糸横糸の質に関わる部分をどのようにしていくかという話です。

まずはダイバーシティの推進に向け、KPIを設定しています。新卒採用も好調に推移し、毎年国内グループ全体で200人規模の採用を実現しています。この傾向は、現中期経営計画期間中は継続していきます。

ダイバーシティとインクルージョンの取り組みとして、女性管理職の割合を2030年までに15パーセント以上にする計画にしています。達成までまだ遠いですが、しっかりと時間をかけて行っていきます。

また、多様な人財の確保および働きやすさの実現として、業界内でも先進的な取り組みを推進しています。社員一人ひとりが心身ともに健康で能力向上を目指す環境を提供することにより、Well-Being経営を実現していきます。主な施策として、スライド右側に掲げたものを実施しています。

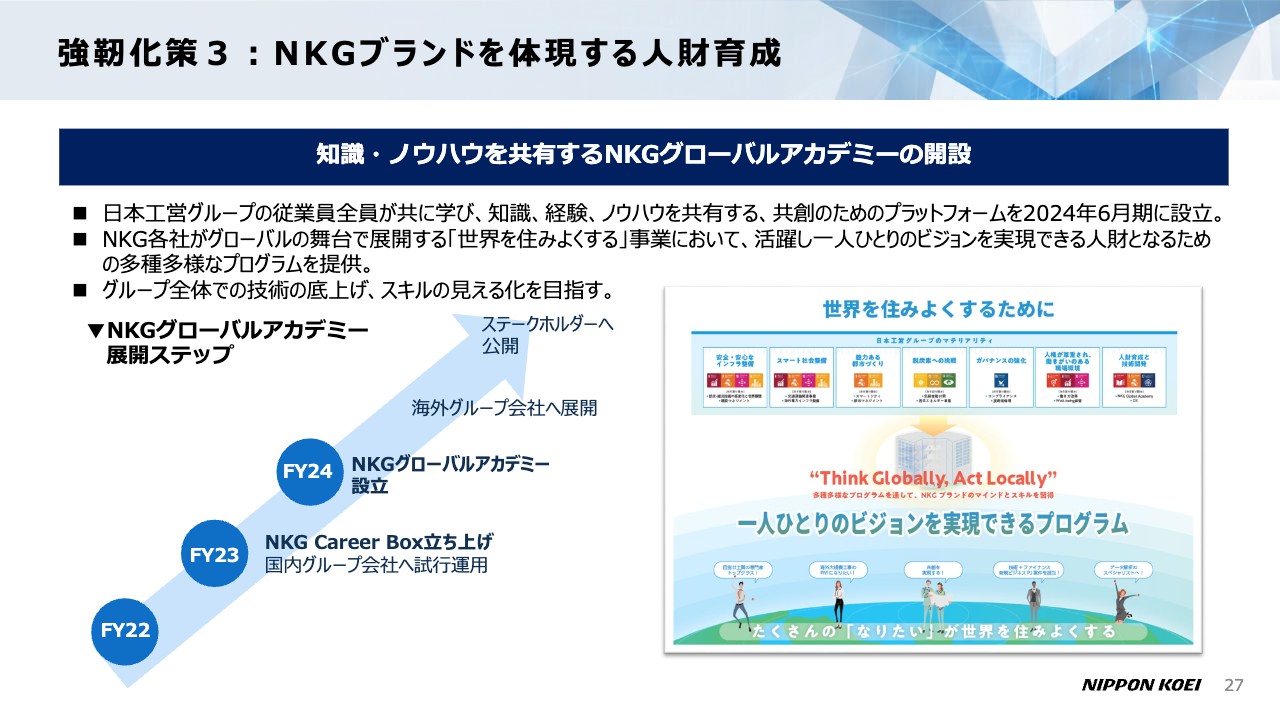

強靭化策3:NKGブランドを体現する人財育成

また、NKGブランドを体現する人財育成も大切です。長期経営計画で示したビジョンの実現に向け、グローバルに事業を展開していくためには、国内外の日本工営グループ各社がそれぞれの地域で「Think Globally, Act Locally」を実現することが重要です。

このためには、NKGの従業員それぞれが日本工営マインドを持ち、個々の力を高め、日本工営各社が事業を展開しているグローバルの舞台で活躍できるように、人財を育てていくことが重要です。

「NKGグローバルアカデミー」は、これらのことを実現するために構想されたものです。2030年には、世界の人々が集い学ぶ場、すなわち開かれたコーポレートユニバーシティとして進化させていくことを考え、この道のりを進めているところです。

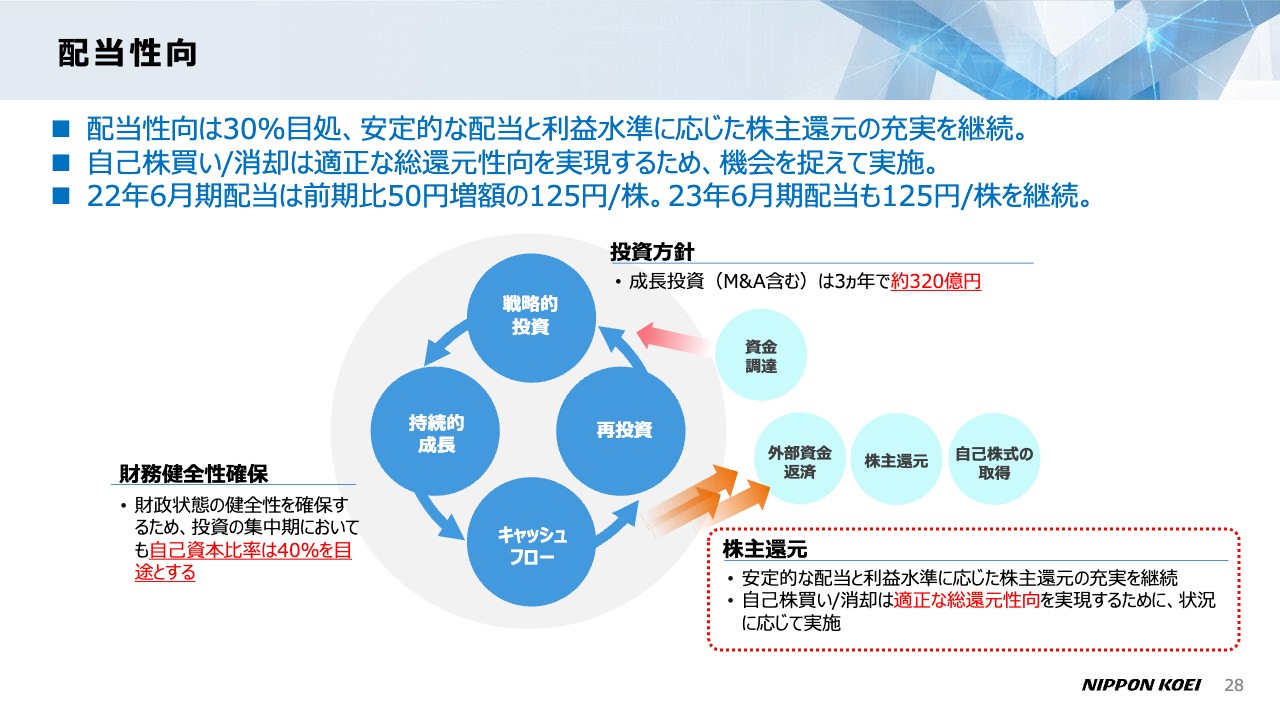

配当性向

配当性向です。日本工営版の「成長と分配の好循環」もきちんと行わなければなりませんので、戦略的投資を行い、持続的成長を続け、キャッシュ・フローが豊かになり、また再投資する、というように循環させ、成長していかなければいけません。

配当性向としては30パーセントを目処とし、安定的な配当として株主還元を充実させていきたいです。また、自己株買いや消却は、総還元性向を実現するため機会を捉えて行っていきたいです。

今年の配当は、前年比50円増の125円です。来期も同等にしたいと考えています。自己資本比率は、40パーセントを目処にしていきたいと考えています。このような循環を回すことで、成長の推進を考えているところです。

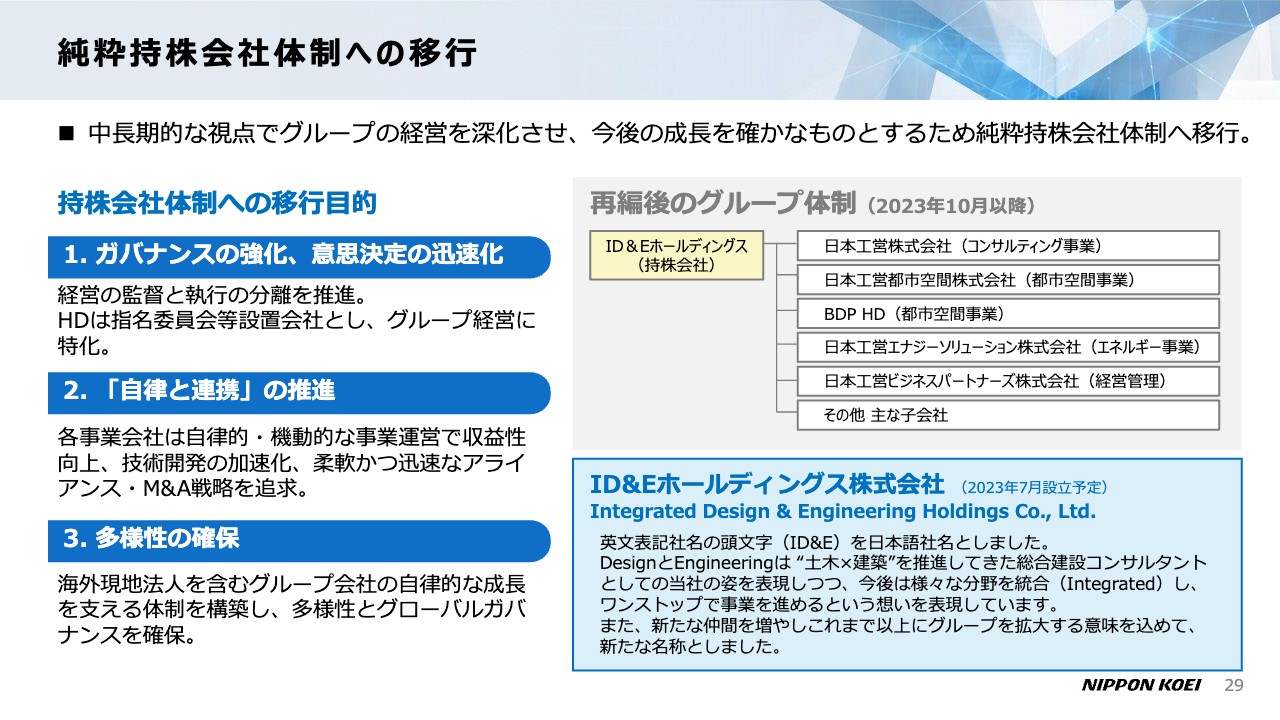

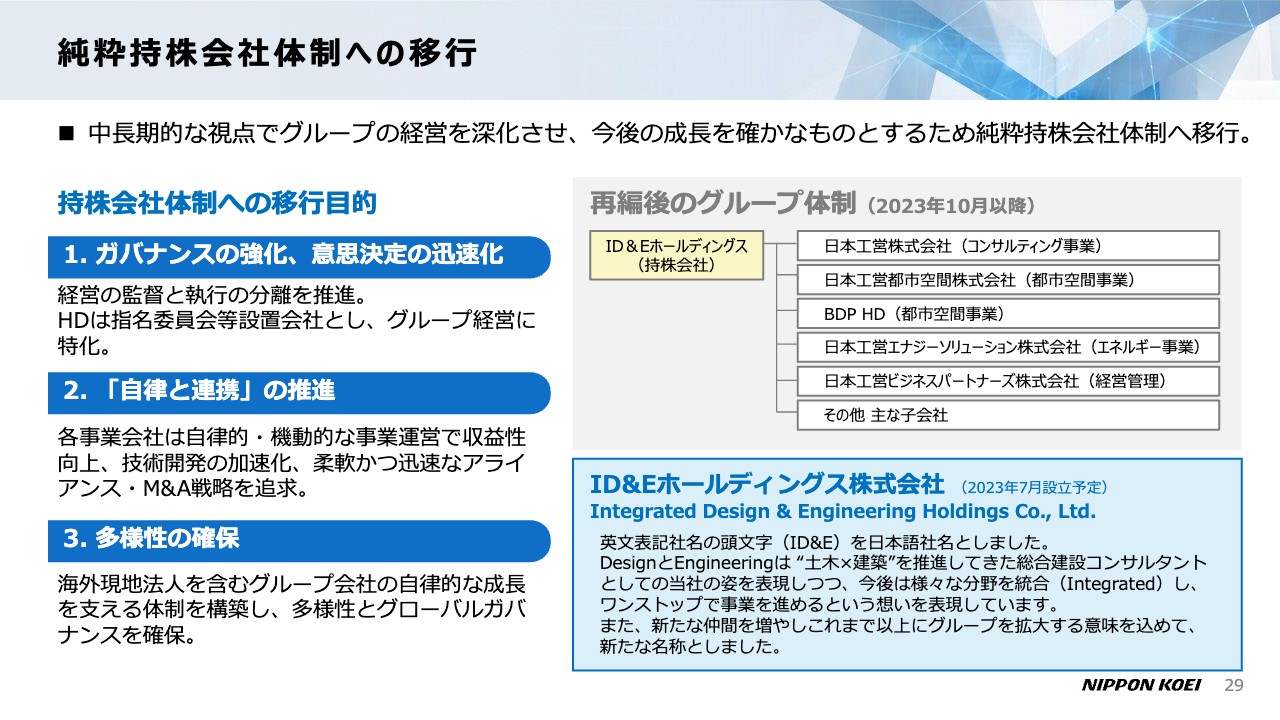

純粋持株会社体制への移行

最後に、純粋持株会社への体制移行についてです。中長期的な視点でのグループ経営を深化させ、今後の成長を確かなものにするため、純粋持株会社体制への移行を考えています。移行の目的は3つあります。

1番目は、ガバナンスの強化・意思決定の迅速化です。世の中の動きは早いため、しっかりとスピード感を持って行っていきたいです。

2番目は、「自律と連携」の推進です。それぞれの会社がしっかりと自分の力で立つことです。自分の力で立てない状態での連携は、私としてはあり得ないと考えています。このように、しっかりと独立して自律できる会社群が連携しあうインディペンデンスが大事です。

3番目は、多様性の確保です。同じグループ内でも、オープンイノベーションができる関係のことです。お互いをリスペクトしお互いの技術を頼りにし、また、自分の技術を提供しお互いに伸びていくような関係をグループの中で作っていきたいと考えています。

来年の7月にホールディングスを設立します。最終的にスライド右側に示したかたちになるのが、10月以降となるように進めています。持株会社はID&Eホールディングスという名前です。

英文表記の社名「Integrated Design & Engineering Holdings」の頭文字、ID&Eを日本語の社名としました。DesignとEngineeringは、土木・建築を推進してきた総合建設コンサルタントとしての当社の姿を表現しつつ、今後はさまざまな分野を統合・インテグレートし、ワンストップで事業を進めるという思いを表現しています。

新たな仲間を増やし、これまで以上にグループを拡大する意味を込め、このような新しい名前にしました。あえて日本工営をホールディングスの名前に付けなかったのは、そのような理由です。ご説明は以上です。ご清聴ありがとうございました。

質疑応答:2023年6月期計画セグメント別概要の詳細について

質問者:今年度の計画について、玉野総合コンサルタントのセグメント変更があり、売上収益と受注高の影響が示されました。可能であれば営業利益ではどのような影響があるのかを教えてください。

また、エネルギー事業では、過去投資案件の株式売却予定を織り込み済みということですが、これは一過性のものとして考えてよいのでしょうか? 可能であれば実額の予定を教えてください。

新屋:まず、今年度の計画の中で、玉野総合コンサルタントの営業利益についてというお話ですが、玉野総合コンサルタントの営業利益率は10パーセントには届かないものの、8パーセントくらいです。

今、玉野総合コンサルタントもどんどん成長させている中で、社員への還元もしっかり行っている最中ですので、セグメントの中では若干低めの営業利益ではありますが、平均的といったところです。

またエネルギー関係の株式ですが、これは純投資というよりは、経験値を得るための投資を行ったということです。どのような経験値かと言いますと、民間企業が行っている発電技術、発電事業というものが、どのようなかたちで展開されていっているのかということです。

具体的には東南アジアの案件ですが、それについての株式売却を行うことで、額としては約11億円が入ってきているということです。そのようなものが含まれることを一過性として計上しているため、一時的に少し高くなっています。

エネルギーに関する経験値を積むために、過去、さまざまな投資を行っていますので、プラスマイナスはいろいろあると思いますが、違う投資案件で同様のことが今後出てくる可能性はあるということです。これまでの投資はすべて基本的に経験値を得るための投資です。

質疑応答:国内のエネルギー情勢がエネルギー事業に与える影響について

質問者:エネルギー事業についておうかがいしたいのですが、特に国内のエネルギー情勢を取り巻く環境は刻一刻と変わってきていると思います。電力不足の問題や原発再稼働の問題など、いろいろなものが出てきているのですが、今後、御社にどのような影響があるのでしょうか?

また、エネルギー事業は中計上、最終年度における営業利益が33億円ということで、今年度の一過性の利益を除くと少しハードルが高い印象もあるのですが、そのあたりも併せて、この考え方について教えてください。

新屋:エネルギー事業の国内での環境は、非常に変わりつつあるのはご承知のとおりです。実際に電力価格もかなり高騰してきて、「小売だけではやっていけない」という業者が非常に増えており、営業を辞めていくところが多くなってきているのも周知のとおりです。

その中で、我々はいわゆる小売の機能も持っていかなくてはいけないのですが、それは主ではなくて、メインはエネルギーのアグリゲートです。いわゆる不安定な再エネ電源をアグリゲートして、質の高い電気として世に流していくところを我々の使命として考えており、そのようなニーズは減るどころかどんどん増えています。

このようなアグリゲートの業者が少ないというのが、FIP事業がなかなか伸びていかない理由の1つです。そのため、市場としては十分あるということで、我々はがんばってその中で先にシェアを取っていき、将来的には大きな営業利益をもたらすようなポジションを取りにいくというのが目標です。

一方で、ヨーロッパでの蓄電事業が全体で約2年ほど遅れたのですが、実際に稼働を始めるのが来年の春になります。設備投資はほとんど終わっており、あとは「腕次第」ということになっています。そうなると他の事業に比べて利益率はかなり高いため、中計でこれだけの計画を立てていたのは、「不可能な数字ではない」という判断をしているからです。

いろいろな情勢が不透明なところがありますので、確実かどうかというと厳しいところがありますが、そのような努力はしっかり行っているということです。

質疑応答:受注高・売上高の国内外比率について

質問者:強靭化策の2番目、「マトリクス経営」のところで、国内外の比率について言及されていると思います。受注高、売上高とも将来的には50パーセントを目指すということですが、この場合、利益面ではどのように考えておけばよいのでしょうか?

国内のビジネス、海外のビジネスに共通する部分もあると思いますが、違う部分もある中で、どちらの収益力を高めていく考え方なのか、または高められるのか、特に海外での利益が、今の為替の状況も含めて非常に重要になってくると思いますので、そのあたりのお考えも併せて教えてください。

新屋:5対5くらいにしていきたいというのは、日本国内の競合他社を見たというよりも、世界でグローバルに活躍されている企業は、我々よりも大きな規模ですが、先ほどもお話ししたように、基本的にまずは自国でのビジネスが強いということがあります。自国市場にしっかり取り組み、しっかり利益が乗っているということです。

それをもって海外展開し、儲かるときは大きく儲かるところを海外で行い、海外で大きく損する時も、国内である程度マイナスを飲み込めるような体制を作っているところが、世界上位10社に入る企業ではほとんどです。そのため、そのような体制作りは日本工営グループとしても絶対に必要だということです。

ライバルに負けないような体制もしっかりと作っていく中で、5対5より国内を落とすというのは、今のところ考えていません。

利益についても、恐らくは国内が確実な利益率を維持し、少しずつ伸ばしていく中で、今回のコロナ禍明けのような状況になってくると海外も稼働率がよくなるため、案件の手持ち次第で非常に利益が乗ってきます。そのような中で、品質確保もしっかりと行っていかなければいけません。

そのようなかたちで、安定的なのは国内であり、状況によっては大きくなったり小さくなったりする海外をセットで考えていくという考えを基本としています。

質問者:わかりました。確認ですが、海外が相対的にフラクチュエイトになるというのは、やはりどうしても競争条件や、その時の経済情勢によって、ある程度やむを得ないという考え方でよろしいですね?

新屋:そのとおりです。それを飲み込めるくらい、国内を強くしておきたいということです。

質疑応答:都市空間事業の利益率について

質問者:都市空間事業の利益率が、かつては9.7パーセントや11.2パーセントくらいあって、前期は7パーセント、今期も7パーセントという数字ですが、当分はこのくらいの、他の2つの事業と比べると少し低い水準が続くのでしょうか?

新屋:英国のBDP社が当社のグループ入りした頃からなのですが、英国・欧州中心の事業展開から、コンサルティング事業と同じように、世界で活躍しようというかたちで展開し始めて、その第1歩として2019年にカナダのQuadrangle社を仲間にしました。今また北米でニューヨーク事務所を開設し、そちらでの展開を始めようとするなど、英国外への投資を始めています。

従業員を増やしたり、場所を確保したり、プロモーションをしたりというところに費用が掛かっていますので、ここ2年間の利益率の低さというのは、そのような費用がけっこう効いています。今期が低め横ばいというのも、そこが大きく響いています。将来的には利益水準を元に戻すべく、今その段取りをしているとご理解いただければと思います。

質問者:3年から4年後とか、中計や長計のレベルでのなんらかの数字のようなものは、持っているのでしょうか?

新屋:どのように戻っていくかについては、具体的な数字は見極めているところです。ここ2年から3年の傾向として、生産体制をどう持っていくか検討しているところがあります。要するに、北米・アメリカでの生産はコストがけっこう掛かります。

実際にQuadrangle社の拠点であるカナダもありますが、我々には中南米工営もありますし、南米でPattern社が持っている事務所などでの生産もあり、またBDP社のデリースタジオ、つまりインドでの生産体制もあります。

そのようなところを考えながら、将来どのようなかたちで生産体制を構築することがよいかを模索している段階ですので、成長過程が見えてきた段階で、みなさまにご案内できると考えています。

質疑応答:交通運輸関連事業の成り立ち・仕組みについて

質問者:鉄道について、海外のプロジェクトもけっこう取れているというお話がありました。基本的な質問なのですが、なぜ日本工営がここの部分で技術力や知見を培って海外の案件を取れているのかについて、成り立ちや仕組みを教えてください。

新屋:そもそも弊社がなぜ鉄道事業を始めたかということにも関係すると思います。2000年くらいの時期から、将来のことを考えてコンサルティング事業の中で、ODA一辺倒ではなくNon-ODAも含め、いろいろな事業に取り組んでいかなければならないという検討をしていました。

弊社の場合はもともとの成り立ちが、河川・水工系、発電関係といった分野から始まっていますし、海外進出の第1号がミャンマーでのバルーチャン発電所で、要するに戦後復興の、ODAのスタートから関わっているわけです。そのようなレジェンド的な事業、既存の分野一辺倒では、今後がけっこう厳しくなると見え始めたのが、ちょうど2000年の少し前からです。

そのようなところで「どこの分野が伸びていて、我々が獲得しなければいけない技術か」と考えた時に、鉄道事業、要するに交通運輸関係の事業がものすごく伸びていたのです。現在でも、建築関係と交通運輸関係の2つの分野だけがダントツに伸びています。他の分野はだいたい似たような伸長レベルですので、「ここの分野に参入できなかったら大変だよね」という認識は、その当時からありました。

技術者も、実は河川を中心に取り組んでいた人たちが、今かなり鉄道事業に携わっています。要するに、大きなプロジェクトを回す上では、ダム事業もかなり大きな事業ですので、「規模感」という意味では違和感はなかったのです。

ダムの技術者が鉄道という分野の技術者に変わっていったのは、私は海外の経験が少ないものですから、「よくがんばったんだな」と同じ会社の中でも感心しているところです。そのような流れの中で、大きな市場になんとか取り組んでいっています。

また、たまたまではありますが、現在世界がゼロカーボンを目指す中、やはり鉄道事業というのは、地球に負担をかけない交通移動手段の1つであると言われています。日本のインフラ輸出の中で、花形になっているところです。過去、多少無理をしてでも市場参入したことは結果的にもよかったと考えています。

質問者:もちろん「伸びていく市場に狙いをつけて」という側面はわかるのですが、これはやはり日本の鉄道技術そのものに優位性があって、それも追い風になっているということですか?

新屋:もちろん、そのとおりです。新幹線技術に代表されるような技術を一挙に海外に持っていけることを政府もわかっていると思います。インドネシアなどいろいろなところでは、なかなか達成できませんでしたが、インドではがんばってできているということです。

質疑応答:純粋持株会社体制への移行の狙いについて

質問者:最後ですが、純粋持株会社体制への移行のお話があったと思います。これはなかなか難しい話で、どの体制がベストなのかということを、いろいろな会社が模索しながら、ホールディングスにしたり、また戻したりというようなことがけっこう行われていると思います。

このタイミングで御社がこのような決断をされたというのは、何が一番狙いになっているのかについて、先ほどお話しいただきましたが、足せる言葉があれば教えてください。

新屋:考えとしては先ほどのプレゼンでお話ししたとおりです。しかし、企業の中に事業体として入っていると、言葉が適切かどうかわかりませんが、やはり「甘え」というものが出てきます。

もう1つは、社内でオープンイノベーションを行っていくような環境が、なかなか醸成しづらいということがあります。「1歩間違えば自分たちが落ち込んでいく」「給料に響く」くらいの環境もある意味では必要ですが、それを潰してしまうような環境もよくありません。ホールディングスというのは、ある意味でけっこうな厳しさがあります。そのような環境を作るというのも根底にはありました。

私が経営に携わる前から、シニア技術者になるにしたがって、日本工営の企業としてのあり方をいろいろと学ばせてもらう機会が社内であったわけですが、そのような時に自分なりに考えたのも、このかたちだったということでもあります。

質問者:そうすると、各子会社によって状況がそれぞれ違ってくると思うのですが、ある意味ミッションを課していくかたちのほうが、「甘え」がなくなるというような意味なのですか?

新屋:はい、そのような意味です。

質問者:逆に言うと、縦割りになりやすいという弊害もあると思うのですが、そのあたりはあまり気にしなくてよいのでしょうか?

新屋:縦割りの弊害よりも、それ以上のプラスが見込めるという考えです。利益面が各社まったく違いますし、それぞれの事業ごとに業績連動賞与になるものは変わってきますので、実際のところ、縦割りの弊害は出ると思います。しかし、その壁を乗り越えていけるような仕組みを作っていきたいと思います。

この銘柄の最新ニュース

ID&EHDのニュース一覧- TOB・MBO(公開買付)銘柄一覧 2024/12/21

- <12月19日の十字足示現銘柄(売りシグナル)> 2024/12/20

- パラオ国際空港運営事業へ参画 ~日本工営のエンジニアリング技術により更に質の高い運営維持管理を実現~ 2024/12/16

- TOB・MBO(公開買付)銘柄一覧 2024/12/14

- TOB・MBO(公開買付)銘柄一覧 2024/12/07

マーケットニュース

おすすめ条件でスクリーニングされた銘柄を見る

ID&Eホールディングスの取引履歴を振り返りませんか?

ID&Eホールディングスの株を取引したことがありますか?みんかぶアセットプランナーに取引口座を連携すると売買履歴をチャート上にプロットし、自分の取引を視覚的に確認することができます。

アセットプランナーの取引履歴機能とは

※アセプラを初めてご利用の場合は会員登録からお手続き下さい。