ID&Eホールディングスのニュース

日本工営、売上収益・営業利益は過去最高益を達成 コンサルタント国内・海外、都市空間が好調

2021年6月期決算説明会

有元龍一氏:有元でございます。本日は大変お忙しい中、日本工営の決算ならびに通期経営計画説明会にご参集いただき、ありがとうございます。

私は7期にわたり社長の任にあたりましたが、今回の新しい長期経営戦略の策定を機に、社長を交代しました。この間、みなさまには大変なご支援ご協力を賜りまして、厚く御礼を申し上げます。今後、私は取締役会の議長として、日本工営グループ全体の企業価値の向上に向けて引き続き尽力してまいりますので、よろしくお願いいたします。

私からは、前期の決算の概況ならびに前長期経営戦略、前中期経営計画の振り返りをしていきます。

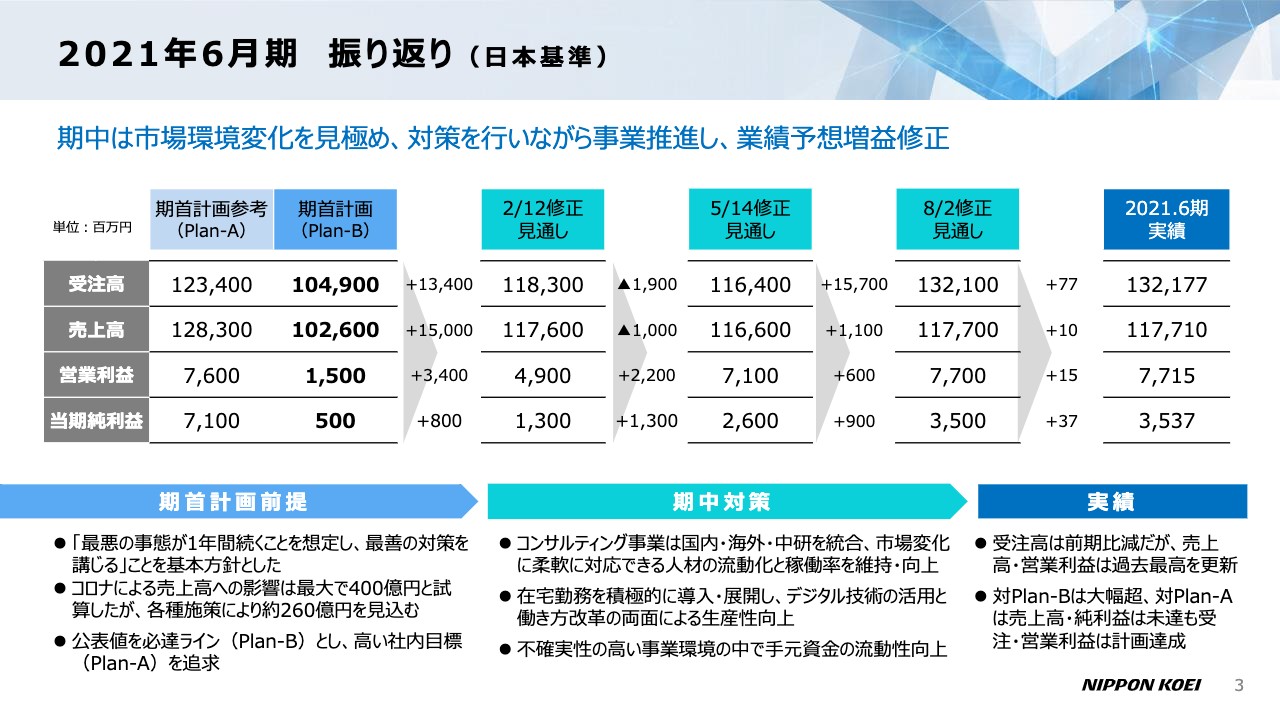

2021年6月期 振り返り(日本基準)

2021年6月期決算の振り返りです。スライドの数字は日本基準で示しています。主な数字として、受注高は約1,321億円、売上高は約1,177億円、営業利益は約77億円、当期利益が約35億円となりました。

振り返ると、昨年度における最大のリスクはやはり新型コロナウイルスでした。昨年4月に計画を編成する際、最悪の事態が1年間続くという想定のもとで最善の対策を講じ、その上で策定した計画を絶対達成すべきという方針を私から示しました。

具体的にお伝えすると、新型コロナウイルスの影響を勘案し、単純計算ですが、売上ベースで約400億円の影響があるだろうと試算しました。状況としては、昨年3月にJICAから「海外出張者および駐在員を全員帰国させなさい」という指示が出ました。

BDP社の拠点があるイギリス、ヨーロッパ、カナダではロックダウンが実施されていました。一方、国内でも緊急事態宣言を受け、当社グループでは出勤率30パーセントの体制とし、これを前提に最善の対策は何かを検討し、指示しました。

対策は大きく3点あります。1点目は、主軸のコンサルティング事業において、国内、海外、中央研究所を統合運営し、市場変化に対して機敏に対応できる体制に整えました。この施策は、後でお伝えする長期経営戦略を先取りしたものとして実施しました。

この体制のもと、国内市場での受注の強化や、海外事業担当者の国内事業への計画的なシフト、また、お客さまの了解を得ながら、本来海外で行うべき業務の国内作業への振り替えも行いました。JICAの業務はもとより、円借款案件においても、リモートによる設計や施工監理に大胆に挑戦しました。これにより、国内・海外を問わずコンサルティング事業の全体的な稼働率を上げていくという施策です。

2点目は在宅勤務です。こちらは積極的に展開し、デジタル技術の活用による生産性の向上と働き方改革の両面での相乗効果を狙いました。3点目として、非常に不透明で、不確実性の高い事業環境であったため、手元資金の流動性を高めておく財務的な措置を打っています。

このような3つの対策を講じる前提で事業計画を編成し、それをみなさまに公表値として発表しました。期中の事業環境の変化に関しては、状況をしっかりと見極めながら業績予想を修正し、最終的には増収増益の着地となりました。

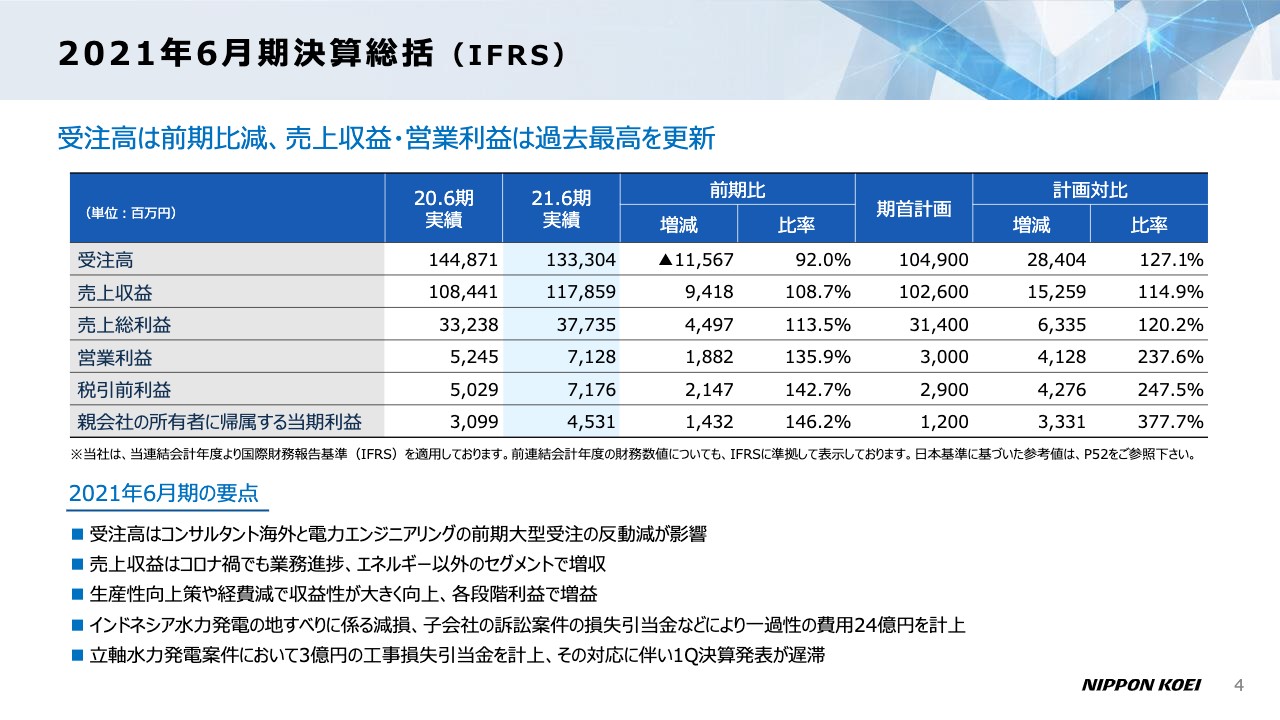

2021年6月期決算総括(IFRS)

決算総括を整理したいと思います。ポイントは5点ありますが、ここでは、前期末から適用したIFRS基準で話を進めます。

受注高は約1,333億円、売上収益は約1,178億円、営業利益は約71億円、当期利益は約45億円となりました。受注は前期比減となりましたが、売上収益・営業利益は過去最高を更新しました。

5点のポイントを整理します。1点目、受注面はコンサルタント海外事業と電力エンジニアリング事業の2つの部門において、前年にかなり大型の受注があったため、その反動減でこのような結果が出ています。したがって、受注に対しての懸念材料はまったくありません。

2点目、売上高については先ほどお伝えしたように、コロナ禍でいろいろな対策を講じました。それが奏功し、コンサルタント国内事業・海外事業、都市空間事業において増収となりました。

3点目は利益です。生産性の向上と、さらに経費減少の2つの要素で、収益性が大きく向上しています。

4点目、5点目は、今期の反省点として大きな損失を計上したことです。まず、インドネシアのジャワ島で進めていた自社開発の水力発電で、異常降雨により地盤変状が生じた結果、対策・事業計画を見直しました。その結果、約17億円の減損を計上しています。

また、子会社の訴訟案件の判決に基づき、損失の引当金2.8億円を計上しています。このように、その他費用となる特別損失を計上していますが、いずれも一過性の費用として認識いただければと思います。

次に、立軸水力発電案件において、3.2億円の工事損失の引当金を計上しました。このような対応に伴い、前年度第1四半期の決算発表が遅滞し、2020年6月期においても決算修正しました。こちらについては、みなさまに大変なご迷惑、ご心配をおかけしました。総力を挙げて、原因の究明と責任の明確化、さらには再発防止のアクションプランを徹底しているところです。

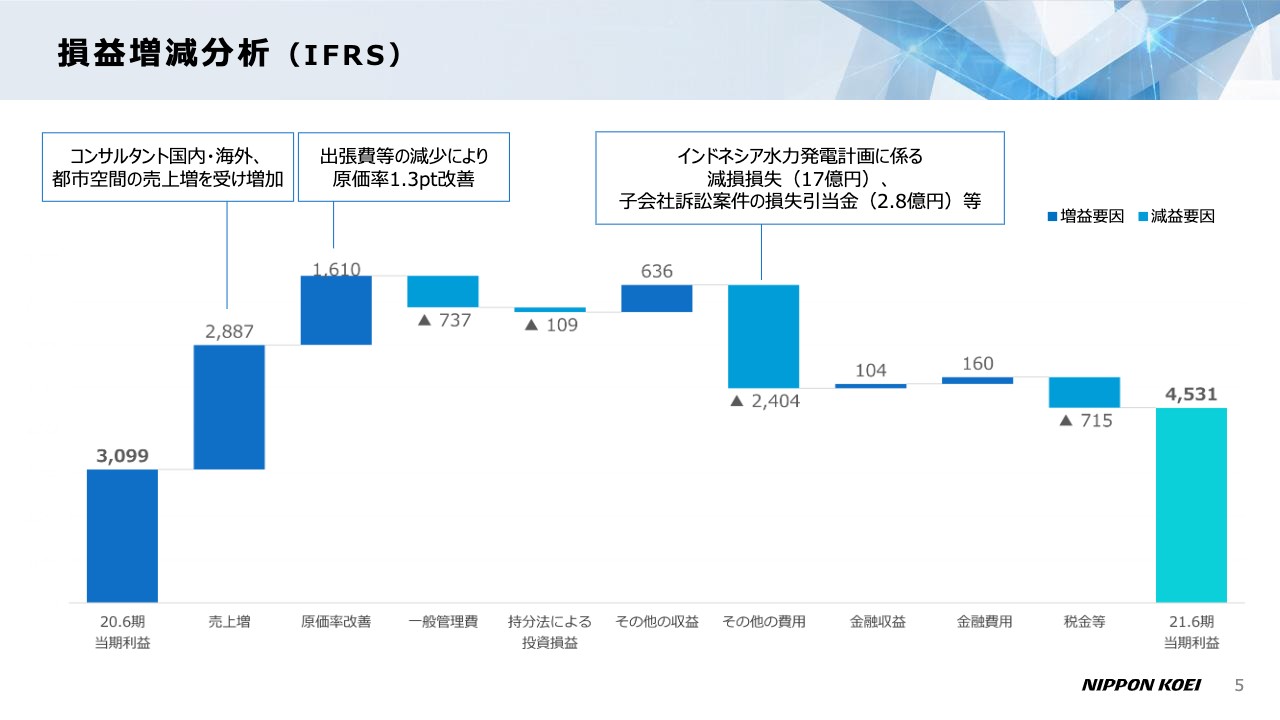

損益増減分析(IFRS)

損益の増減を滝グラフで分析しています。スライド一番左が前期末の純利益で、ここを出発点として、1年間の活動を売上で見た時の利益への貢献、また原価率の改善を表しています。こちらは2つともプラス材料です。

このような成果があったのですが、先ほどお伝えした、その他費用で約24億円のマイナスがあり、最終的な純利益は45億円となりました。

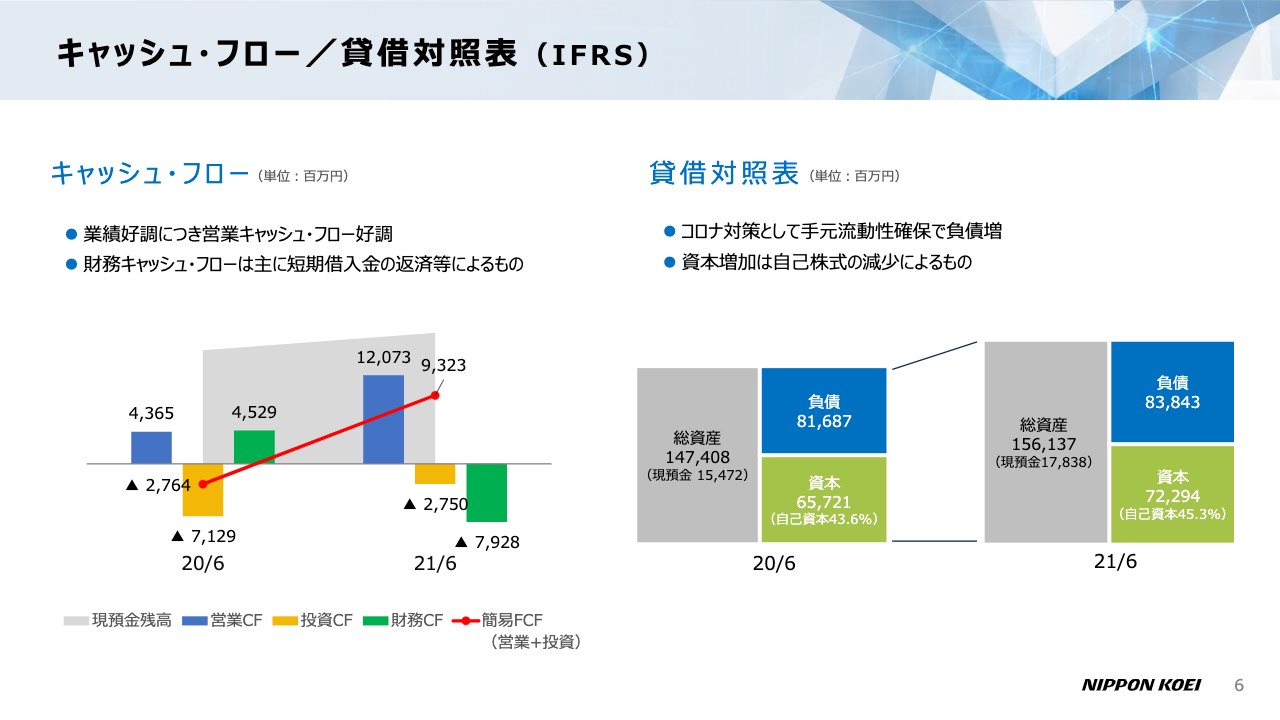

キャッシュ・フロー/貸借対照表(IFRS)

キャッシュ・フローはスライドに記載のとおりで、業績好調に相まって営業キャッシュ・フローは非常に好調です。貸借対照表もご覧のとおりですが、新型コロナウイルス対策として実施した手元流動性確保のために負債が少し膨らんでいます。一方、利益のプラスには自社株式の消却も含まれており、資本関係は約65億円増加しています。

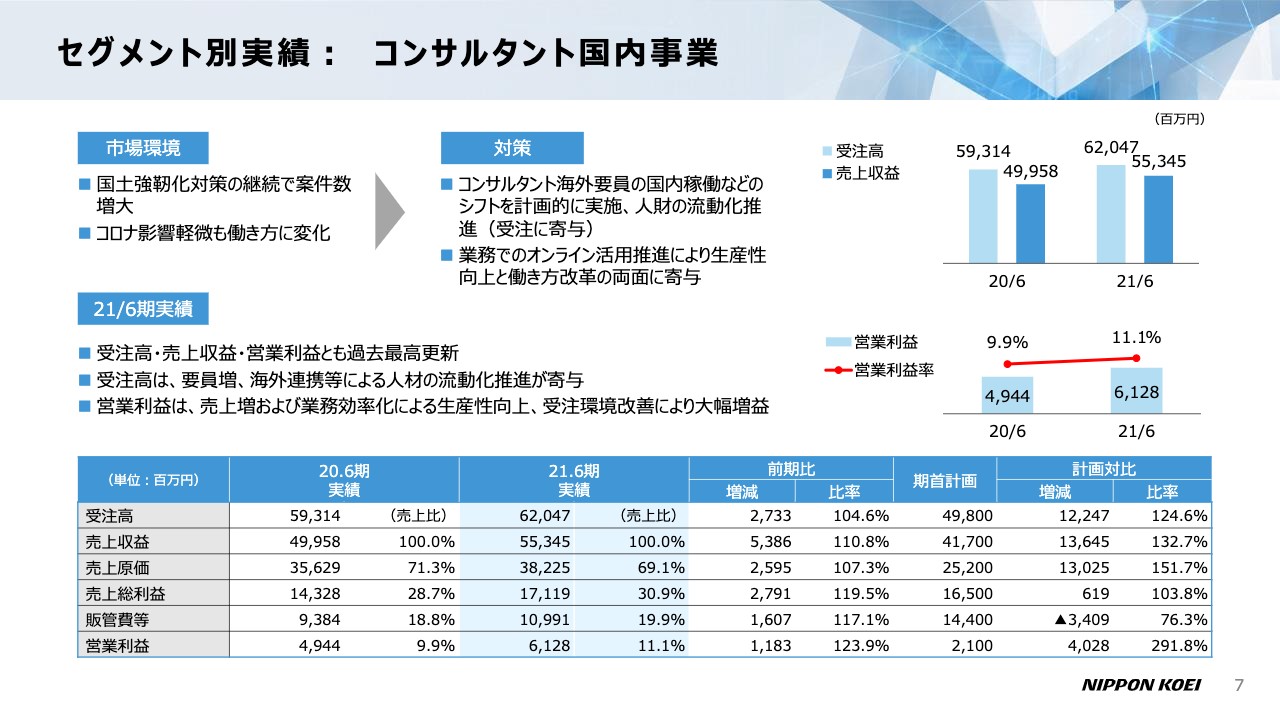

セグメント別実績:コンサルタント国内事業

ここからは、各セグメントの状況を簡単にご紹介します。まず、コンサルタント国内事業は増収増益です。ご承知のとおり、国内市場は国土強靭化対策が継続するということで、市場環境は非常に良好です。また、新型コロナウイルスの影響は軽微にとどまっています。

冒頭にお伝えしたように、デジタル技術を使った業務効率化により、生産性が向上しています。また、海外の要員に国内稼働を推進してもらうことにより、受注を相当増強していきました。したがって、受注・売上・利益とも過去最高を更新しています。

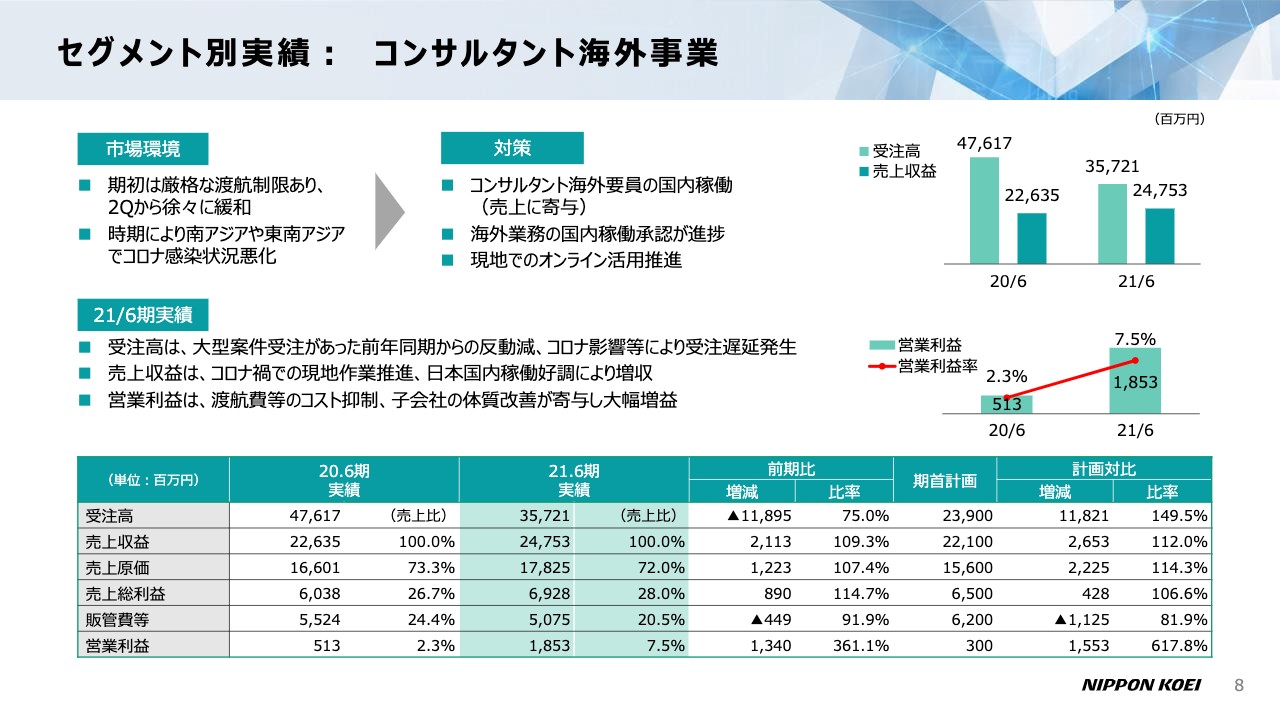

セグメント別実績:コンサルタント海外事業

コンサルタント海外事業も、増収増益という結果になっています。やはり新型コロナウイルス感染対策により、期初は渡航制限が極めて厳しく、JICAとの契約業務では海外業務は完全にストップしました。円借款業務においても、相手国の発注は継続していますが、リスク対応の問題があり、中断しました。

1年前になりますが、昨年7月時点での渡航者は約150名です。通常は400名強の人間が海外に勤務していますが、それが圧縮した状況になりました。その後の第2四半期以降は、徐々に渡航制限が緩和されてきましたが、南アジア、東南アジアなどの主力市場において、新型コロナウイルス感染拡大の状況が悪化していました。

加えて、2021年2月に起きたミャンマーの政変も、苦戦を強いられた要因の1つになっています。しかしながら、先ほどお伝えした対策を期初から講じたことから増収増益となり、非常によかったと思っています。ちなみに、現在の渡航者は日本工営全体で400名まで戻っており、ほぼ定常に近づいてきたかなと感じています。

また、昨年は海外のグループ会社2社が少々苦戦を強いられていましたが、当期は収益性も改善しており、こちらも含めてこのような結果につながっています。

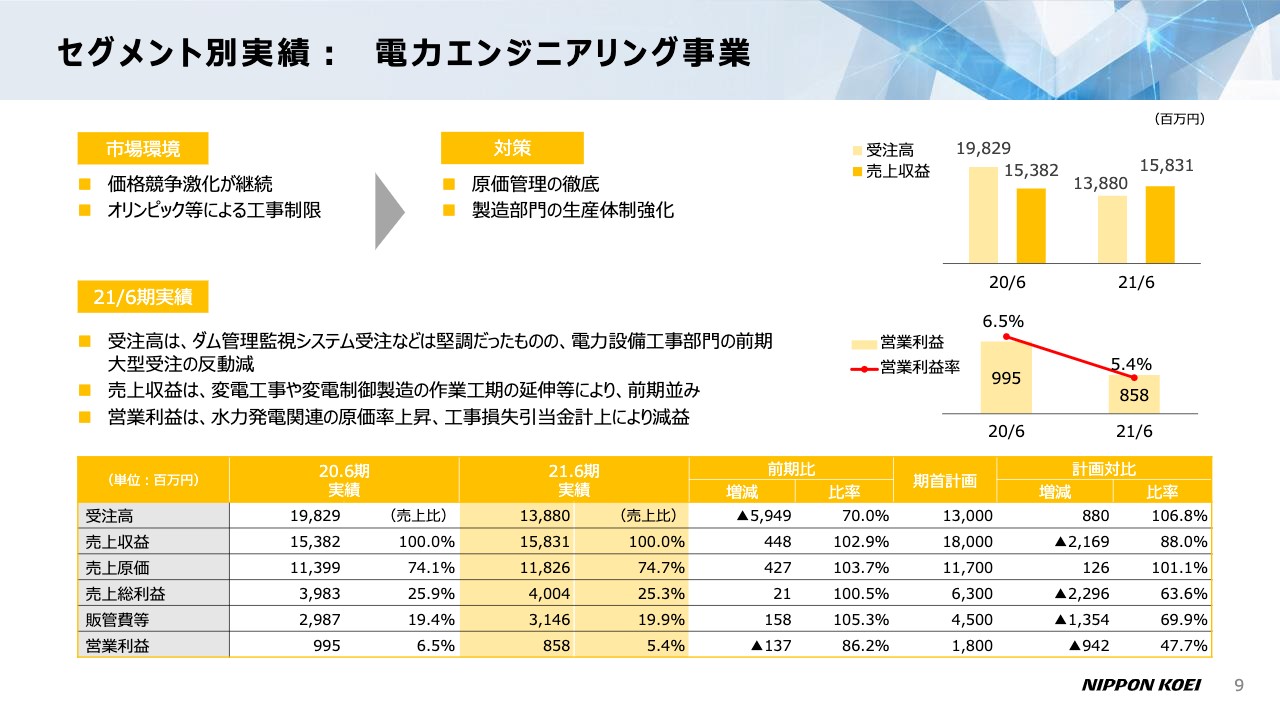

セグメント別実績:電力エンジニアリング事業

電力エンジニアリング事業は、増収減益という結果です。この分野は価格競争の激化が続いていますが、東京電力ホールディングスのダム監視システムの受注が非常に好調です。発注される案件はほぼ当社が成約し、受注高は計23億円くらいになります。そのような状況の反面、先ほどお伝えしたように水力発電関連の原価率の向上と、それに伴う引当金の計上が収益性の悪化につながっています。

再発防止について、具体的には機電システム関連の人員の強化や、サプライチェーンの整備のほか、重要案件ごとにプロジェクトダイレクターを指名し、そのダイレクターのもとで、技術的な課題解決や顧客対応を確実に実行している状況です。

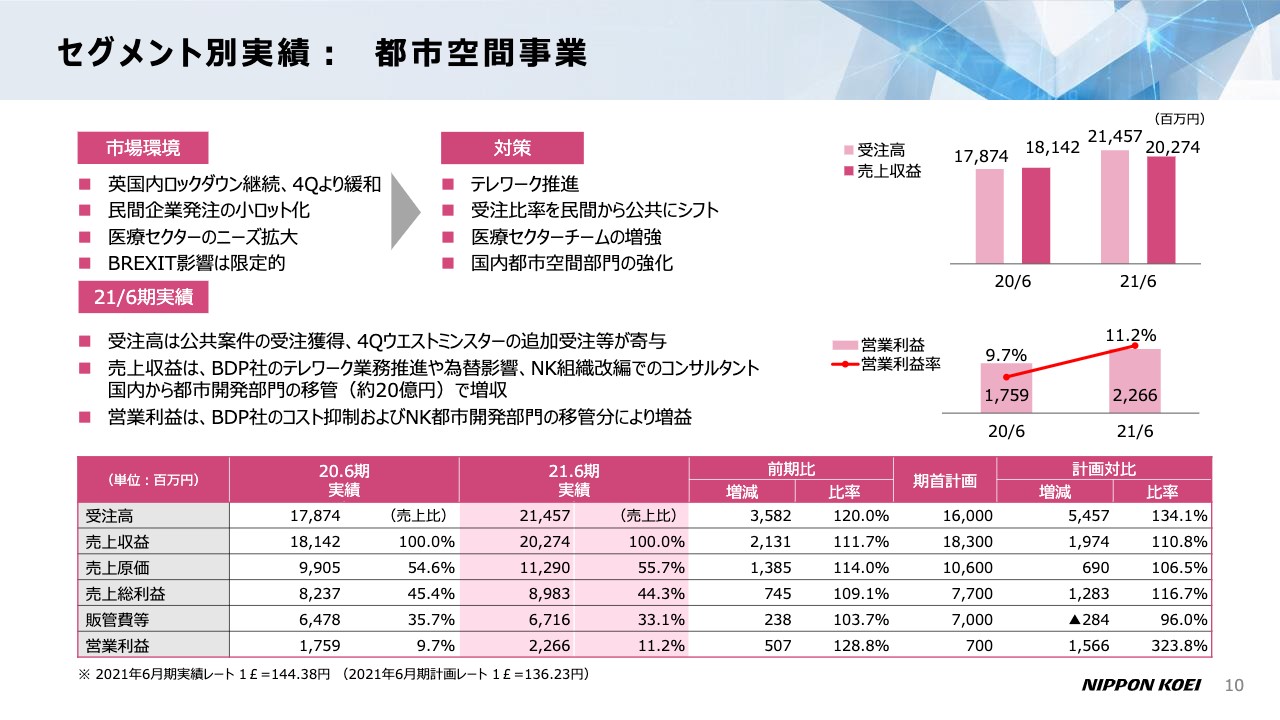

セグメント別実績:都市空間事業

続いて都市空間事業です。イギリスあるいはカナダのロックダウンは、第4四半期になり、ようやく緩和してきたと感じています。それまではすべての業務を100パーセントオンラインで行っていました。

もう1つ懸念していたBREXITですが、結果的に影響は極めて限定的でした。また、当初からテレワークを100パーセント実施するという前提で、市場変化に対応すべく公共セクターにシフトしました。公共と民間の割合は、もともとおおよそ「50:50」だったのですが、これを「公共65:民間35」に変更しました。セクターの配分も医療関係へ重点的にシフトして、体制を強化しました。このような取り組みが功を奏したと思います。

加えて、受注が非常によく、受注高は前期比20パーセント増となっています。これは特にウエストミンスターの案件が寄与したことによるもので、当期の追加受注だけで約70億円、4年弱の累計は165億円となっています。

コンサルタント国内で取り組んでいた都市開発関連の事業を、都市空間セグメントに移管しているという材料もあります。

また、IFRS基準での計算となっているため、のれんの償却費7億円が計上されていません。

ご承知のとおり、円安ポンド高ということも、プラス材料となっていると言ってよいと思います。

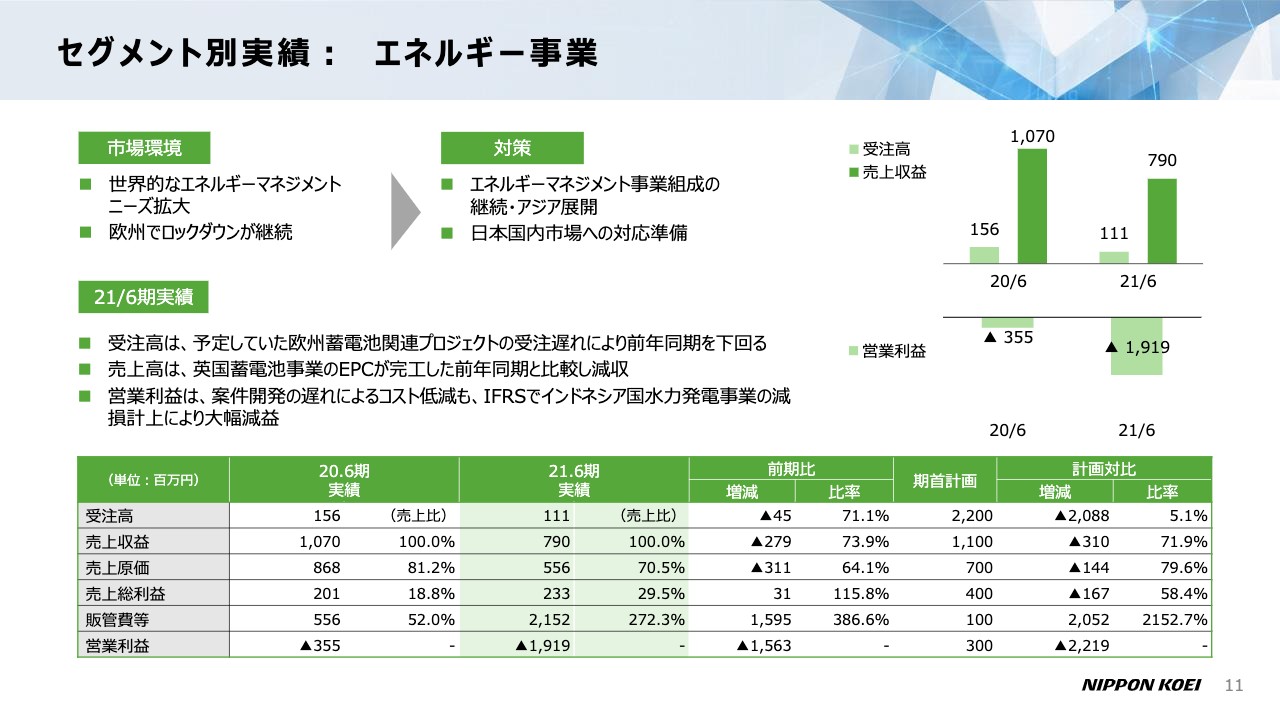

セグメント別実績:エネルギー事業

最後にエネルギー事業です。この事業はまだ育成期間中、先行投資段階ですので、当初計画の段階から営業利益は赤字としていました。これに加えて、先ほどお伝えしたインドネシアでの水力発電所が関連する17億円の減損がこのセグメントに計上されていることもあり、19億円の営業赤字となっています。

一方、世界的に再生可能エネルギーの拡大や、それに伴ったエネルギーマネジメントニーズが非常に拡大していることも周知の事実です。欧州における我々の事業は、このような状況下やロックダウンの影響もあり、開発事業が少し停滞しています。

国内市場も2024年を目処に変わってきますが、この準備は順調に進んでいると言ってよいと思います。

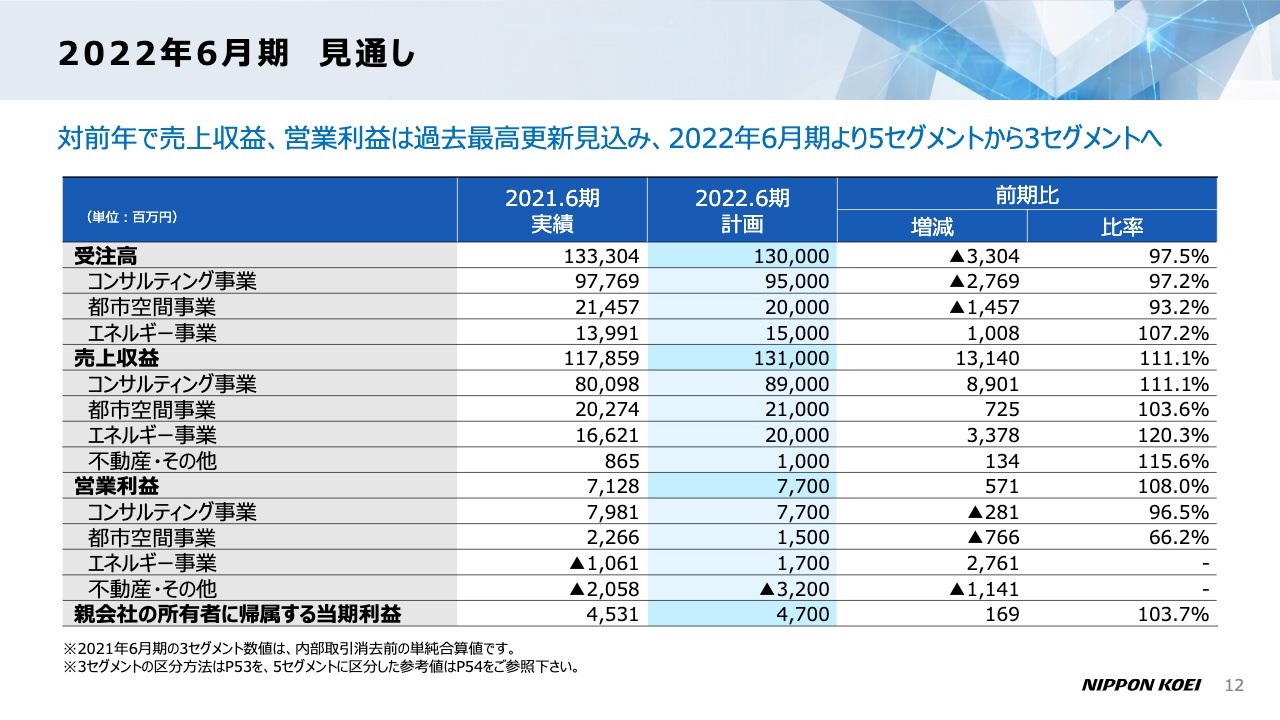

2022年6月期 見通し

今期の見通しについて、数字は省略して要点のみお伝えします。今期から従来の5セグメントを3セグメントに変更しました。

1つ目のコンサルティング事業は、国内・海外・中央研究所を統合してコンサルティング事業としています。2つ目の都市空間事業は変更していません。3つ目のエネルギー事業は、従来の電力エンジニアリング事業とエネルギー事業を統合しています。

いずれも、技術と人財の連携性そして機動性を強化することを目的に、このような体制にしています。

2つ目は次年度計画の数字そのものですが、増収増益の計画としています。売上と営業利益は過去最高を更新する見込みとして計画を立てています。

利益のところで詳細をお伝えしますが、コンサルティング事業においては、前期は国内出張も非常に制限をかけていましたが、反動としての増加分が営業利益に少し影響が出ると見込んでいます。あるいは都市空間事業では、BDP社で一般管理費が増加する影響が出ると見込んでいます。

一方、エネルギー事業では、インドネシアの水力発電所の減損や、立軸水力発電案件の工事損失引当金といった一過性の費用がないため、営業利益は約27億円の大幅な増加となっています。

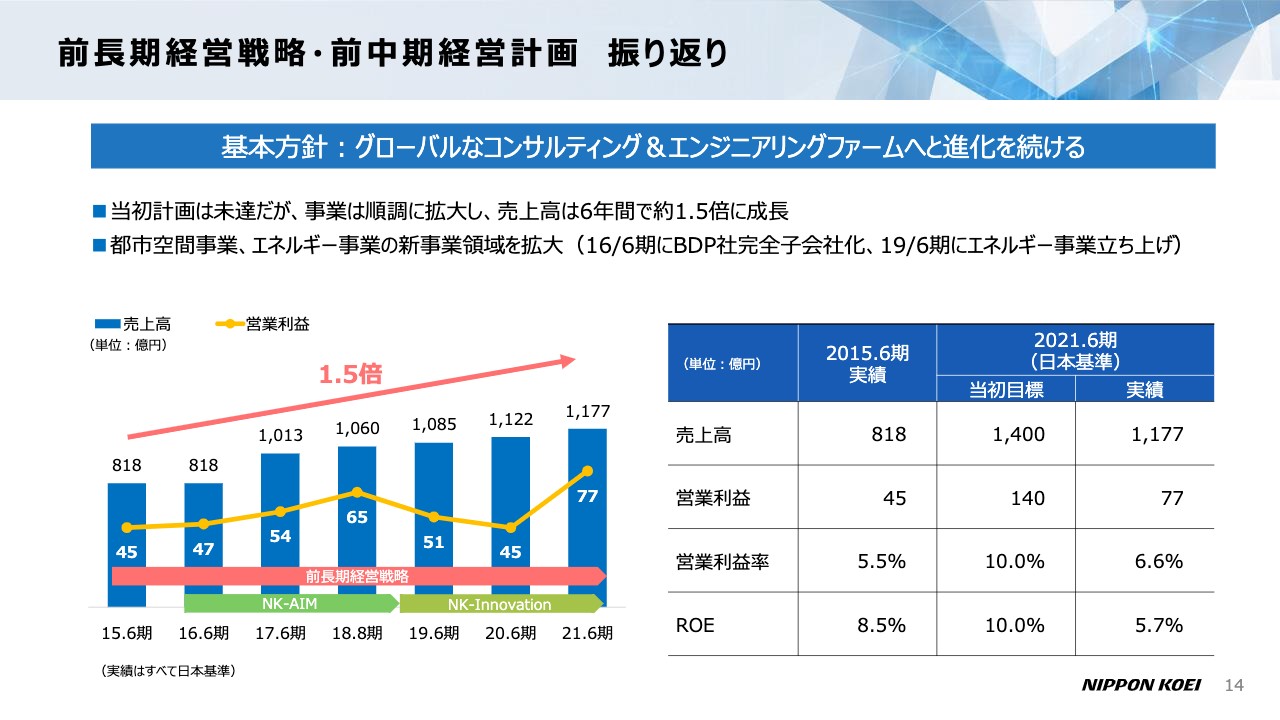

前長期経営戦略・前中期経営計画 振り返り

前長期経営戦略・前中期経営計画を振り返りたいと思います。スライドは、私が担務した過去7期にわたる数字の結果です。中期経営計画に掲げた最終年度の目標が達成できなかったことは、内心、忸怩たる思いがあります。

この間、6年間で事業規模を約1.5倍、営業利益は過去最高を更新しています。しかしご承知のとおり、株価は3,000円代の前半、PBRも0.6倍から0.7倍ですので、投資家のみなさまから「もっとがんばれ」と背中を押されていると理解しています。

また、この6年から7年の間は、いろいろな出来事があったと思います。例えば、ベトナムの大型の鉄道案件で追加契約が遅れたこと、あるいは2017年、2018年の頃が顕著でしたが、JICAの予算不足により稼働率がグッと低下してしまったことが思い出されます。

エネルギー事業は2017年からスタートしているのですが、このような先行投資による収益への圧迫や、近年は新型コロナウイルスの感染がありました。そして、水力発電関連機器製造における原価問題など、いろいろなことが起きており、決して平坦なものではなかったと思います。

裏返せば、多くの「Lessons-Learned」を経験したということです。このようなたくさんのLessons-Learnedを蓄積した結果が、今度の新しい中期経営計画における「Building Resilience」というコンセプトに集約されています。

前中期経営戦略 NK-Innovation 2021(2018.7~2021.6) 振り返り①

その上であらためて重要施策について振り返ります。重点施策は全部で8つあります。1つ目は「鉄道分野の生産体制の強化」ですが、評価は「曇り」としました。アライアンス等々について十分な結果が得られていません。

一方で、メトロ1号線、5号線はこの2件だけでも受注高は100億円になるのですが、他にもインドのチェンナイメトロやメガマニラといった非常に大きな案件を獲得しています。

2つ目の「都市空間事業の海外展開」は「曇りのち晴れ」と評価しました。アジアでのシナジー効果は発揮されていたのですが、もう一歩だと思っています。

しかしこの間に、カナダのQuadrangle(クアドラングル)社の買収や、今期のPattern Design社の買収、さらには北米への進出への足がかりもできていますので、「晴れに近い曇り」と見ていただければよいと思います。

3つ目の「エネルギー事業の確立」は「曇り」としました。遅れている欧州での蓄電池事業も、ようやくファイナンスの目処が立ってきました。

また先ほどお伝えしましたが、2024年には我が国においても本格的な周波数調整市場が開始されます。それに向けて、我々は制度設計前の実証事業にも参加しているため、技術的な問題を含めて対応の準備は整いつつあると思っています。

4つ目の「コンサルティング事業での事業創生と海外展開」は「晴れ」と評価しました。事業創生としては、衛星防災情報サービス事業がスタートしていたり、さらには事業マネジメント分野での展開が順調に進んでいます。また、国内基盤を強化してこそですが、海外展開が着実に進展していると評価しています。

5つ目は、「電力エンジニアリング事業での製品開発と海外展開」です。これは「曇り」としました。電力会社が進めているデジタル変電所、あるいは国際標準仕様の製品開発は順調に進展しています。しかし、電力会社でさらに推進しようとしている次世代監視システムは、お客さまの都合で少し停滞しています。既存システムの海外サプライチェーンはまだ苦戦している状況を評価しています。

前中期経営戦略 NK-Innovation 2021(2018.7~2021.6) 振り返り②

全社共通施策は3つあります。1つ目が「ワンストップ営業体制の構築」で、かなり進展したと評価しています。営業本部が中心となり、グループ保有技術の海外展開、特にDX、エネルギー、都市空間を海外まで広めていこうとしています。さらに事業投資、M&Aの推進の成果を挙げています。

2つ目が「技術と人財への投資」で、順調に進んでいます。技術に関しては、先端研究センターの開設や、昨年7月のDXの推進組織であるデジタルイノベーション部の設置は、非常に効果を上げています。

人財面では、日本工営単体だけで100数十名の新卒を採用しており、着実に進展しています。テレワーク等の推進と並行し、働き方改革も実現しています。

最後は「グループガバナンスの強化」です。グループ会社の貢献が非常に高まってきています。一方、リスク管理も非常に重要となっており、それに対応するべく、グループ会社の経営管理ガイドラインの制定、それに基づくPDCAの実践を通じ、ガバナンスの強化が図られていると評価しています。

私からの説明は以上です。ここからは新社長の新屋にバトンを渡します。ありがとうございました。

社長就任所感

新屋浩明氏(以下、新屋):ただいま有元会長よりご紹介いただきました新屋でございます。7月1日に、有元会長から社長のバトンを受け取った次第です。これまでの日本工営75年の歴史を引き継ぐことの責任の重さを感じ、就任以来ずっと身の引き締まる思いでございます。

幾多の困難を乗り越えてこられた諸先輩方のご苦労や教訓を忘れることなく、日本工営グループの従業員のみなさまをはじめ、ステークホルダーのみなさまに対する社会的責任をしっかりと果たしていく所存です。あらゆる課題に全力で取り組んで参りますので、みなさまのご支援、ご協力をよろしくお願いいたします。

私のプロフィールは、生まれも育ちも薩摩川内です。高校3年生の時に流行したさとう宗幸さんの「青葉城恋唄」があり、これにつられたわけではありませんが、高校3年の卒業と同時に奥州・仙台人となりました。

大学・大学院では、活断層などの変動地形学を研究しました。縁あって日本工営に入社後は、地滑りや崩壊・落石など斜面災害業務に従事し、全国の大規模ダム湛水に伴う貯水池斜面の調査、解析、設計などを手掛けていきました。

対外活動としては、日本地滑り学会や技術士会などで副会長や理事といった役職を経験しました。

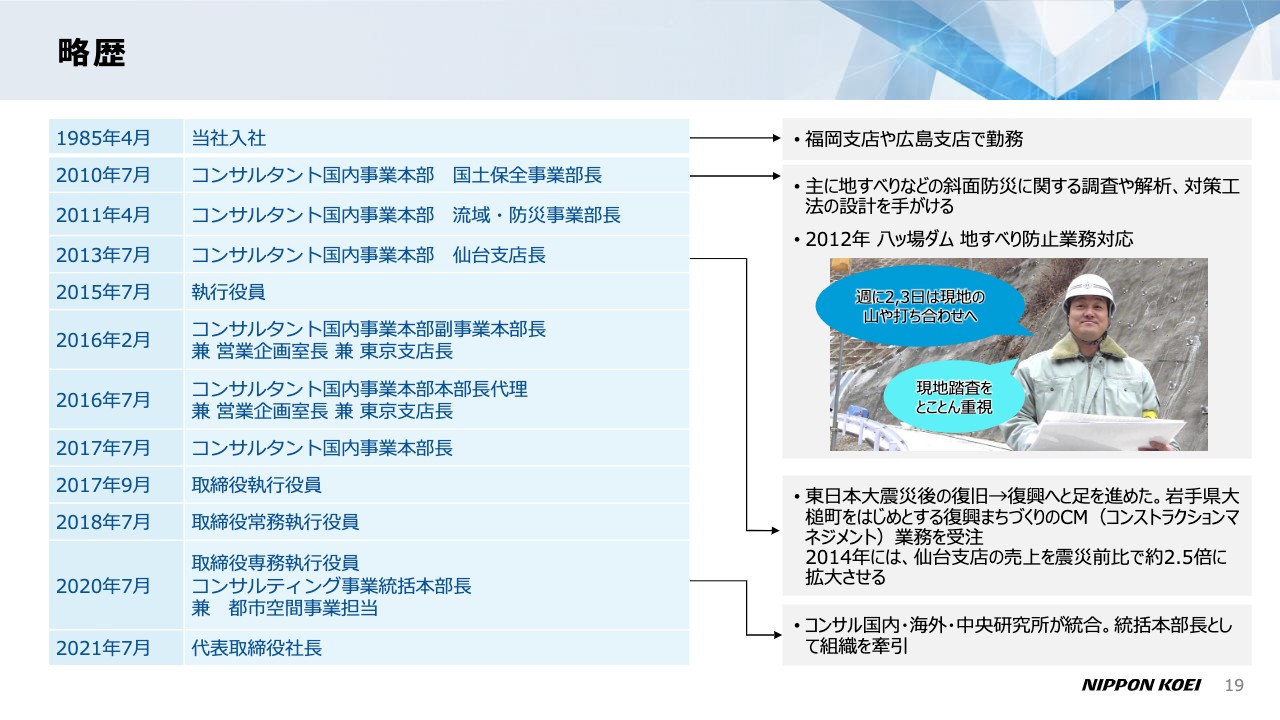

略歴

入社後の経歴はスライドに記載のとおり過ごしていきましたが、入社後の2年間は本社防災部におり、その後は40歳まで西日本の支店を転々としていました。

2001年に東京に戻り、2013年に仙台支店長として震災復興事業に携わるまでは、最近有名になった関東の利根川水系の八ッ場ダムや下久保ダム、荒川水系の滝沢ダムや二瀬ダムの建設事業や再開発事業に従事しています。スライドにある写真は、当時のものです。

福岡支店時代には、6年間ずっと川辺川ダムの事業に携わっていました。昨年の熊本県人吉市の球磨川大水害の影響で、20年ぶりに中止されていた川辺川のダム事業が再開されることになったことが最近感動したことです。もし川辺川ダム事業が続いていれば、もちろん水害の前に完成していたでしょうし、あれほどの被害は出なかっただろうと感じ、技術者として残念でなりませんでした。若い頃の思い出です。

市場環境認識

長期経営戦略ならびに中期経営計画についてですが、その前に、なぜこのような計画を立案したのかという背景もご説明したいと思います。

日本工営グループは、創業以来75年にわたり、世界に役立ちたい・世の中をよりよくしたいという信念のもと、コンサルティング&エンジニアリング企業として住みよい社会を作るために、総合的な技術サービスを提供してきました。

我々が目指す日本工営グループの姿は、日本では圧倒的No.1、世界でトップクラスの、世界になくてはならないコンサルタント&エンジニアリング企業集団です。

No.1であることには、単に受注や売上が大きいというだけではなく、よりよい仕事・チャレンジングな仕事ができることや優秀な人財が集まること、さらに、特に他業種との協業においてパートナーシップを組みやすいことなど、多くのメリットがあります。

国や地域によって事情は異なりますが、それぞれのグループ会社において、自国でNo.1、地域でNo.1となることを目標に努力していることを、今日はお伝えしたいと思います。

市場環境の認識について、まずは長期的な概観です。スライドの左側に記載の図にあるように、長期経営戦略の目標年としている2030年、さらにその先の世界の潮流としては、地球規模の気象変動による災害の激甚化と頻発化、先進国の高齢化と途上国の人口爆発による人口構造の変化や資源の不足が考えられます。

さらにテクノロジーの進歩がトリガーとなり、急速な都市化の進行と世界経済の重心のシフトが起きるなど、その一部は急激な社会環境の変化や地政学的リスク・社会的リスクとして、すでに発現しつつあります。

これに伴い、スライド右側に記載のとおり、サステナブルな社会づくりへのニーズが、とても高まっています。このような背景のもと、SDGs・ESGの視点を重視するとともに、加速化するデジタル技術などの先端技術を駆使してこれらのニーズに対応していくことが、グローバル企業に与えられた課題であると認識しています。

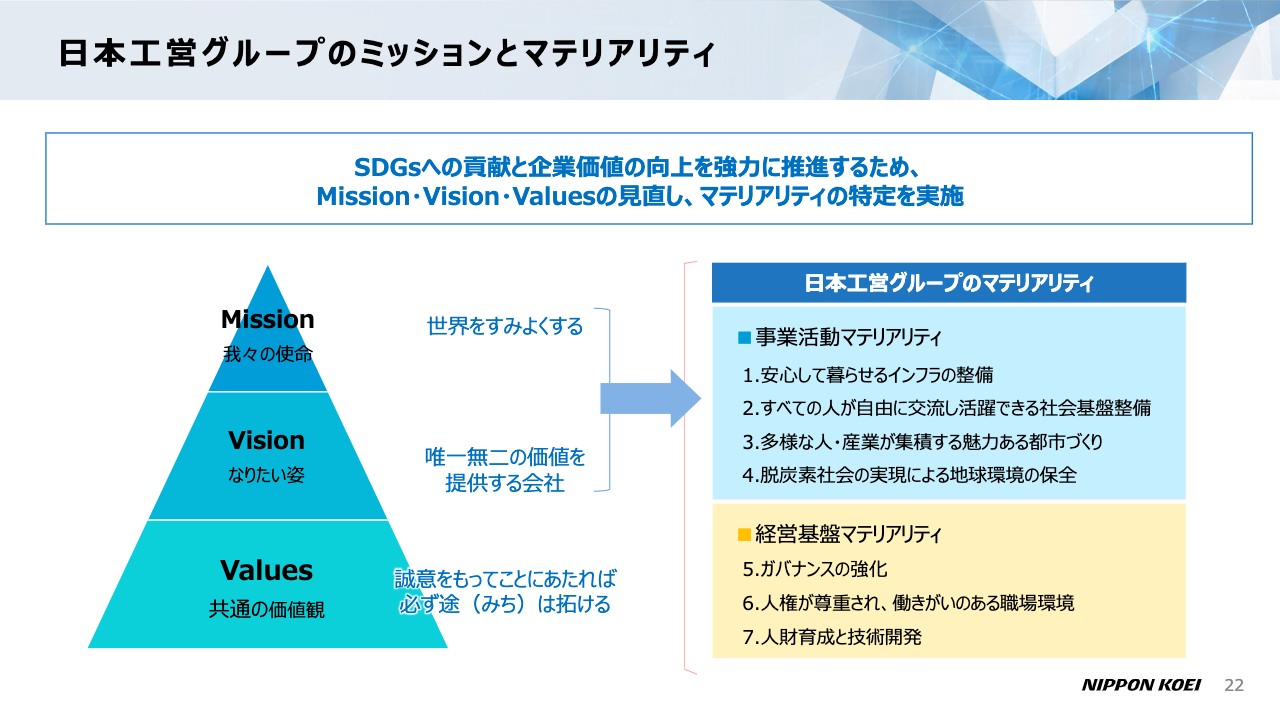

日本工営グループのミッションとマテリアリティ

日本工営グループのミッションとマテリアリティの関係についてご説明します。スライドの図にあるように、日本工営グループは「誠意をもってことにあたり、技術を軸に社会に貢献する。」という企業理念のもと、世界を住みよくするために唯一無二の価値を提供する企業、グローバルでもトップクラスの企業になることを目指しています。

そこで、SDGsへの貢献と企業価値向上を強力に推進するために、社会課題に対しての当社の解決すべき優先課題であるマテリアリティを、事業活動で4つ、経営基盤で3つ設定しました。

スライドに挙げている4つの事業活動で設定したマテリアリティは、先ほどのサステナブルな社会づくりへのニーズとして、社会の潮流の中で認識した4つのニーズそのものです。

長期経営戦略 基本構想

長期経営戦略の全体像です。テーマは、「NKGグローバル戦略2030-共創。限界なき未来に挑む-」としました。

今後、日本工営グループが解決すべき社会課題に対して果敢に挑戦し続けるには、全従業員・顧客・グループ会社・パートナー会社・地域社会、ひいては社会全体を巻き込み、共に作る力、共創する力を持つ必要があると認識しました。

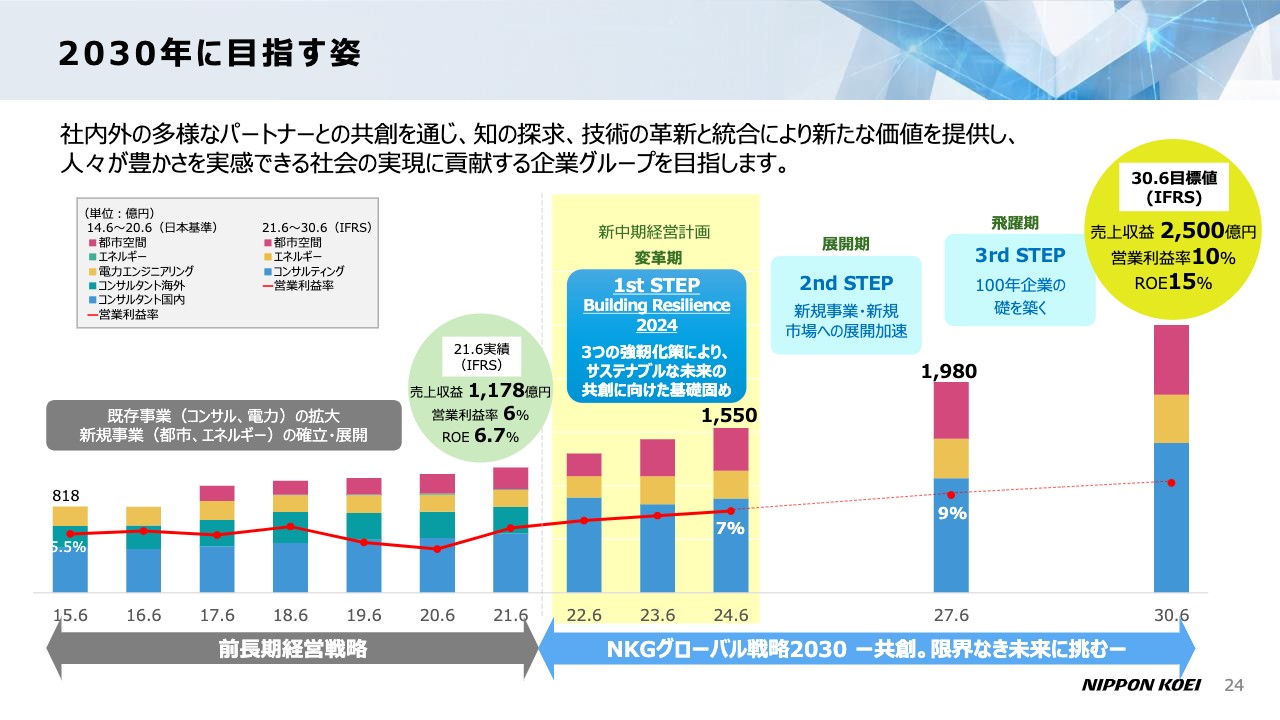

2030年6月期の数値目標は、売上高は2,500億円、営業利益は250億円、営業利益率は10パーセント、ROEは15パーセントと設定しました。この数値は2020年の「Engineering News-Record(ENR)」誌で、世界上位10位レベルになります。事業戦略としては「共創」をテーマに、大きく3つの共創施策を推進していきます。

2030年に目指す姿

2030年に目指す姿をグラフで示しています。先ほど会長が前長期経営計画を振り返りましたが、この期間中、日本工営グループは有元前社長の力強いリーダーシップの下、5つの事業を軸に「自律と連携」を基本方針とした事業展開を図りました。その結果、今年の6月末には、売上高1,200億円規模の企業グループへと着実に成長できました。新しい長期経営戦略は、スライドに記載している3つの中期経営計画のSTEPからなっています。

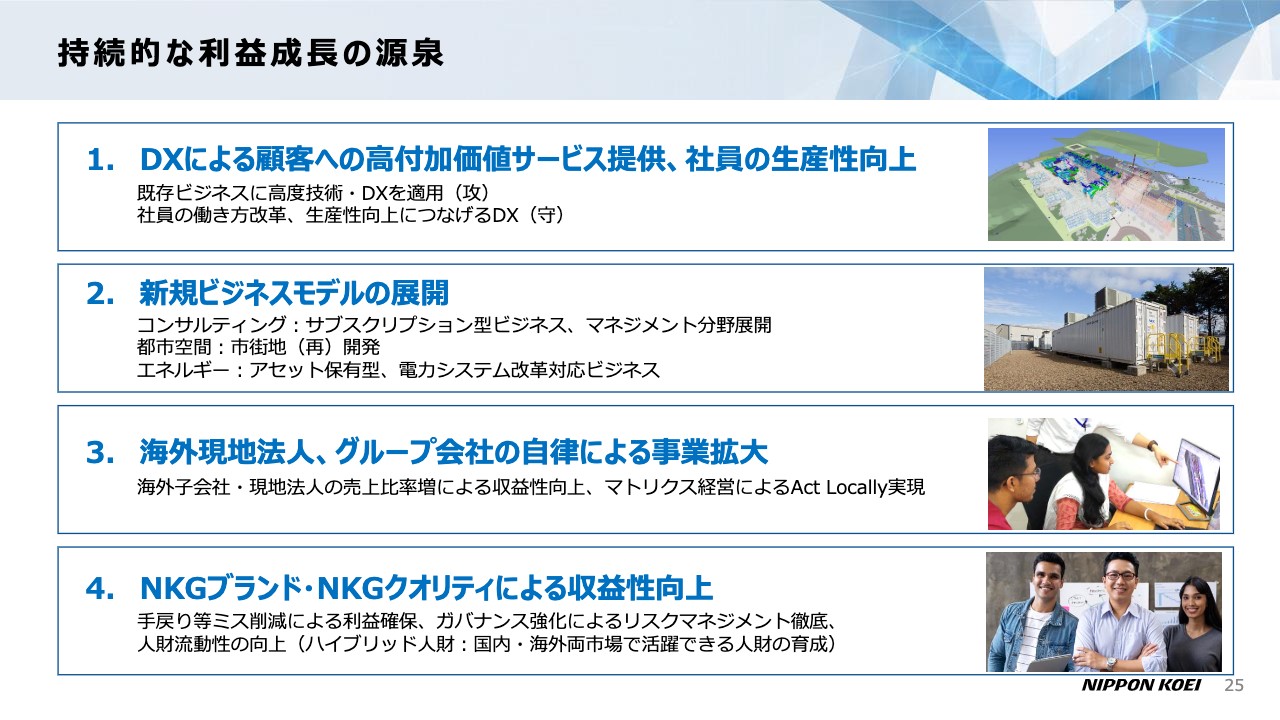

持続的な利益成長の源泉

持続的な成長の源泉についてです。先ほど中期経営計画で3つの計画を示したとおり、「変革期・展開期 ・飛躍期」つまりホップ・ステップ・ジャンプというかたちで伸びていきます。こちらのスライドでは、その源泉はどちらにあるのかを示しています。

1番目が「DXによる顧客への高付加価値サービス提供、社員の生産性向上」です。攻めと守りの両面でDXを推進します。

2番目が、3つのセグメントにおける「新規ビジネスモデルの展開」です。コンサルティング事業では、サブスクリプション型ビジネスや事業マネジメント分野への展開、都市空間事業では、市街地開発・再開発へ展開していきます。エネルギー事業では、アセット保有型アグリゲーションビジネス、電力システム改革対応のビジネスといった展開がポイントになります。

3番目が、「海外現地法人、グループ会社の自律による事業拡大」です。そして4番目が、「NKGブランド・NKGクオリティによる収益性向上」です。海外・国内の両市場で活躍できる、ハイブリッド人財の育成に注力していきたいと考えています。

これらのポイントを念頭に置いた上で、各セグメントの事業戦略、ならびに全社的な営業戦略、技術戦略、人財戦略、財務戦略を策定していきました。具体的な中身については、中期経営計画の中でご説明します。

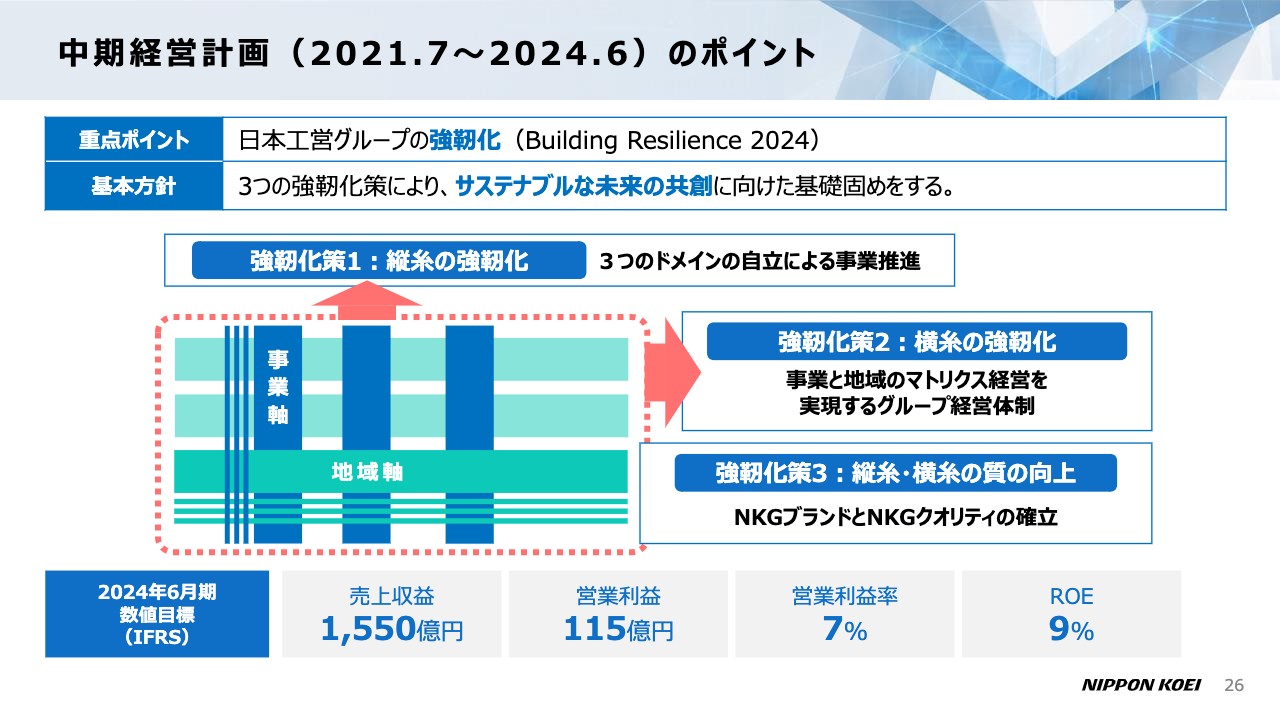

中期経営計画(2021.7~2024.6)のポイント

中期経営戦略についてご説明します。世界に名だたるエンジニアリング企業の大半は、自国でのビジネスを堅固なものにした上で、グローバルな市場に展開しています。今後さらなる高みを目指し、これらの企業と伍していくためには、国内市場における、圧倒的No.1の地位を強固なものにすることは必須条件であり、それと同時に、グローバル市場での事業拡大を推進することが急務です。

このためには、「ワンチームとして一致団結、強靭化したグローバルな企業集団に成長することが必要である」と考えました。そして、長期経営戦略の基礎固めとして、3つの強靭化策を定め、中期経営計画「NKG Building Resilience 2024」に位置付けました。それがスライドに記載している3つの強靭化策です。

強靭化策の1番目は、「縦糸の強靭化」です。これは強靭化した、コンサルティング事業・都市空間事業・エネルギー事業の3つのドメインによる、自律した事業推進を意味します。

強靭化策の2番目は、「横糸の強靭化」です。事業と地域のマトリクス経営を実現するため、グループ経営体制の要である地域軸の強化を意味しています。

強靭化策の3番目は、「縦糸・横糸の質の向上」です。これはNKGブランドとNKGクオリティの確立を意味します。ここでお伝えしている糸の質とは、人財そのものですので、人財育成は日本工営グループの最重要課題であると認識しています。これらの強靭化策により、2024年の中期経営計画の目標達成を目指していきたいと考えています。

ここからは3つのセグメントについて、セグメントごとの事業戦略とその具体例を説明していきます。

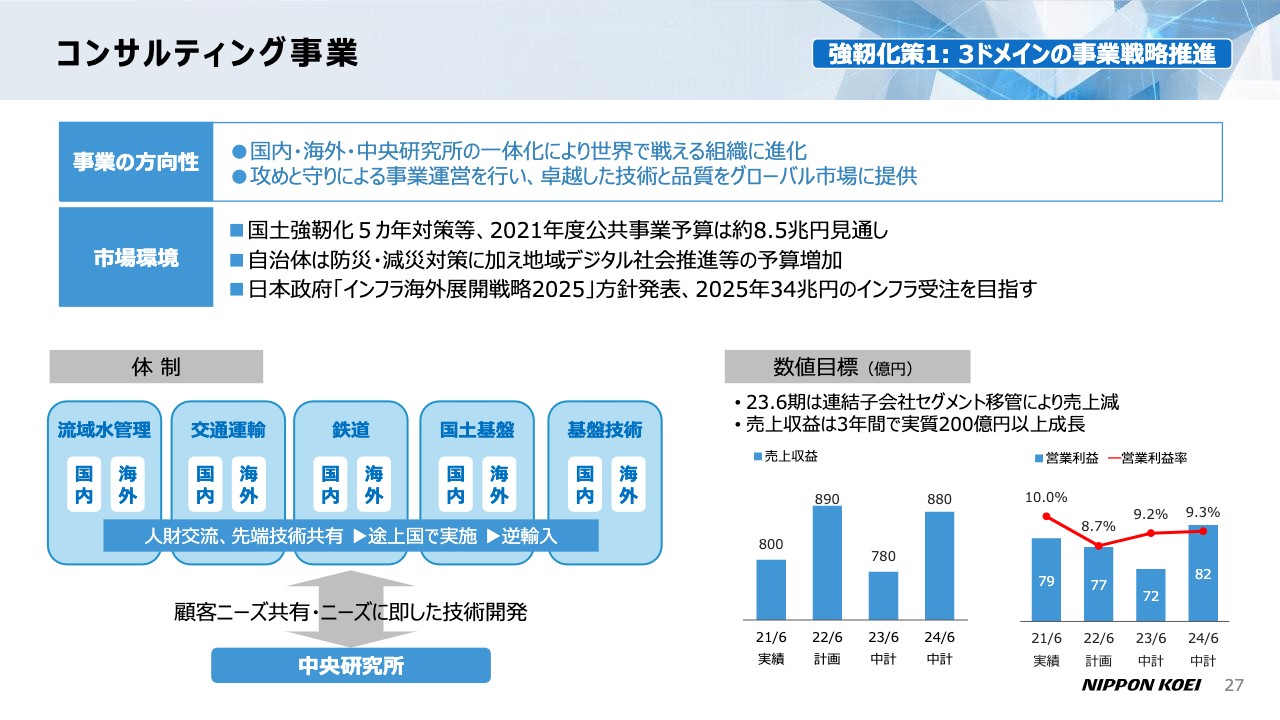

コンサルティング事業

コンサルティング事業です。国内・海外・中央研究所の一体化により、世界で戦える組織に進化したことについて、先ほど会長から、長期経営計画の助走として始めたとご説明しました。スライド左下の体制の図にあるように、もともとは国内・海外という大きな塊で分かれていた組織を、「流域水管理」「交通運輸」「鉄道」「国土基盤」「基盤技術」というセクターに分け、その中で、国内・海外を自由自在に活動していけるような機動的な組織にしました。

コロナ禍だからそのようにしたわけではなく、我々の過去の経験からいろいろなリスクがあることを受けて、例えば国内、海外の市場変化に合わせ、どのようなことがあっても機動的に人が動けるかたちを取っています。部長レベル、課長レベルで判断し、国内でも海外でも「行ってこい」と言えるような組織があればという構想を以前から考えており、それを具現化したということです。

スライド右下の数値目標をご覧いただくと、売上の目標値がデコボコしているのがおわかりいただけると思います。これは2023年6月期に、150億円規模の売上がある玉野総合コンサルタントを都市空間セグメントへ移行させる予定があるためです。そのため実際のところ、セグメント全体の売上としては、3年間で実質230億円ほど成長させる計画にしています。

ここでの成長の主体は、海外の鉄道事業および海外グループ会社です。海外比率を現状の37パーセントから45パーセント程度に引き上げる計画としています。

また、これまでの経験値から、新型コロナウイルスの影響は軽微にとどまる見通しです。

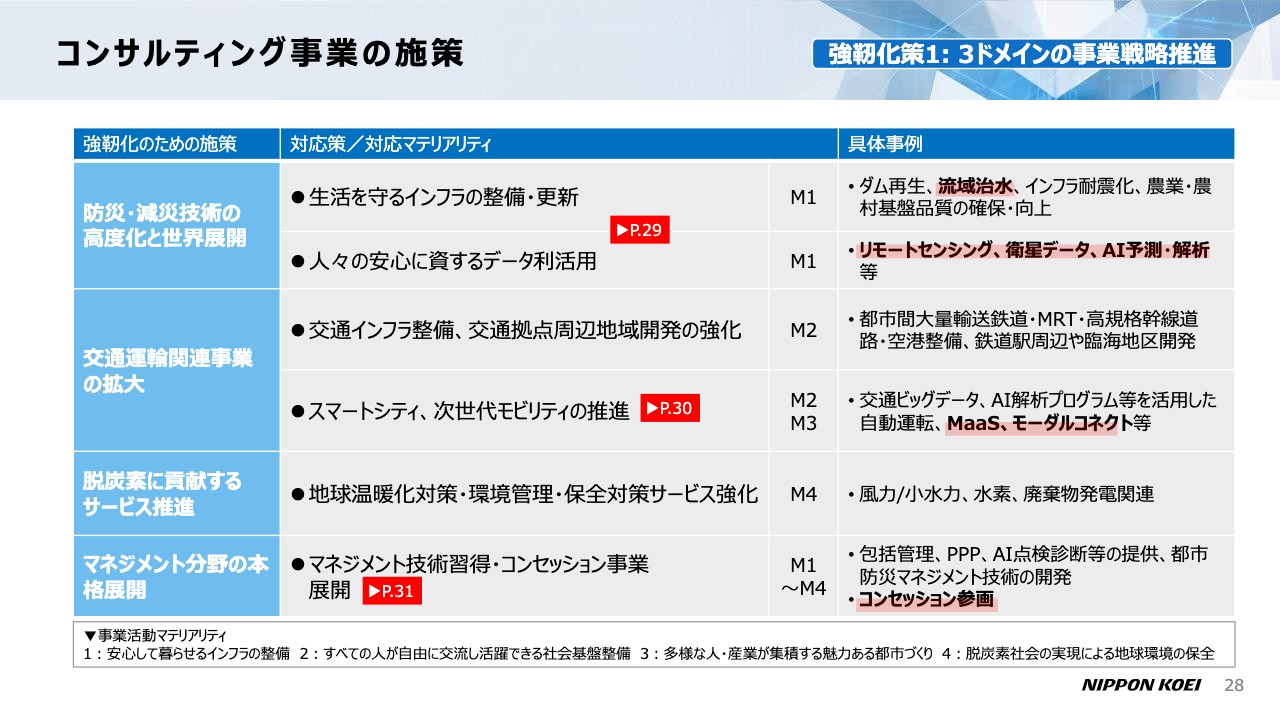

コンサルティング事業の施策

コンサルティング事業の施策です。同様のスライドがエネルギー事業、都市空間事業でも出てくるため、先にこの表の建て付けをご説明します。一番左側の列が強靭化のための施策で、それぞれの事業の中でどのようなところに着眼して、組織が強靭化していけるような対策を取っていくかを記載しています。

中央がその対応策です。M1、M2、M3、M4とあるのは、スライド最下部に記載があるとおり事業活動マテリアリティで、各番号と一致させています。要するに、会社として優先的に解決すべき課題と、強靭化のための施策が一致しているのかを逐次チェックしながら、我々の目標に合致させていくということです。企業活動の目標に合致するか、それが重点施策になっているかをチェックできるように建て付けています。

一番右側は具体的な事例で、それぞれの発注内容にどのような技術を用いて対応していくかを記載しています。

ここからは、スライドの中央に赤いチェックが入っている箇所で、すでに取り組んでいる3つの事例についてご説明していきます。

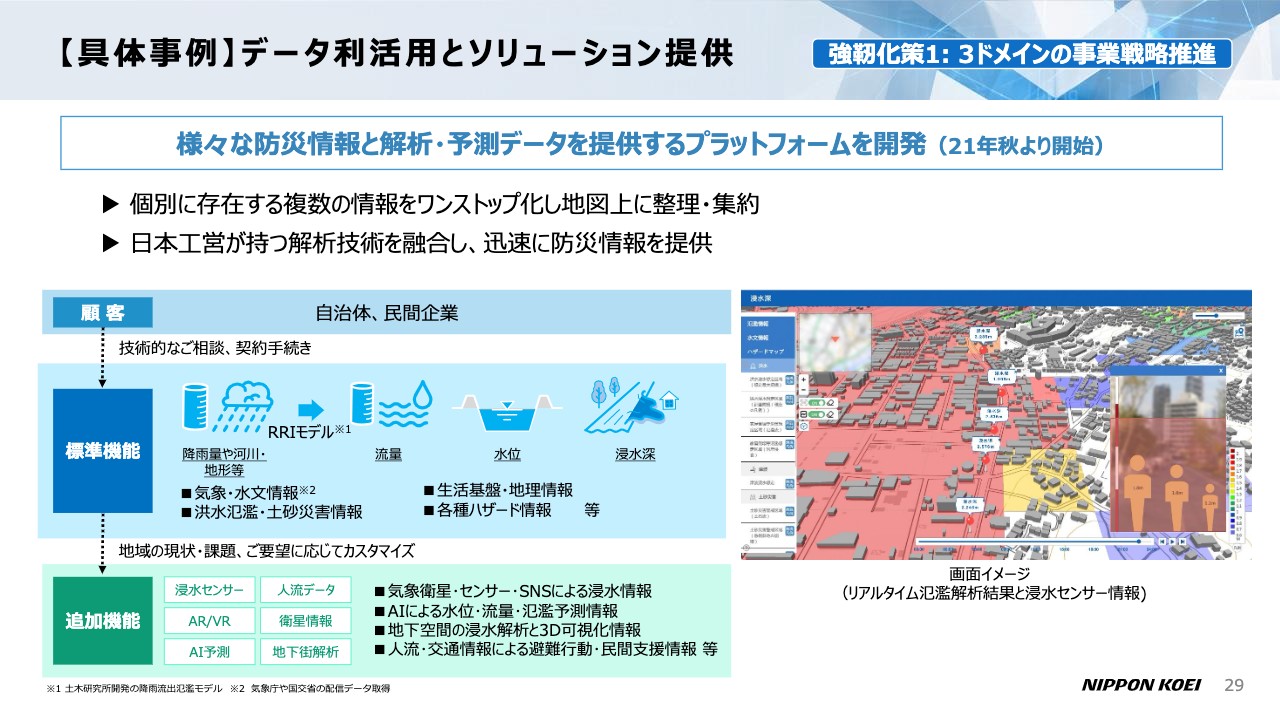

【具体事例】データ利活用とソリューション提供

具体事例の1つ目は、データ利活用とソリューション提供です。さまざまな防災情報と解析予測データを提供するプラットフォームを、この秋にリリースします。自然災害が激甚化、頻発化している中で、市町村や民間企業においては自主的な避難行動や被害の最小化につながる防災情報を迅速に手に入れ、それを見て判断し、行動するという重要性が日増しに高まっています。

一方で、自然災害に関するリスク情報や被害情報は、データを管理している人や配信の方法がさまざまで、情報の入手先がバラバラになっています。そのため、情報を得る際には複数のサイトを確認するほか、さまざまな対応が必要になります。災害地域の様相が刻々と変化する中で、住民の安全を守る立場である自治体の職員にとっては、情報収集と分析が非常に複雑化しているという課題がありました。

それを解決するために作ったのがスライドに記載しているソフトです。このようなサービスで、サブスクリプション型ビジネスへの展開を図っていきたいと考えています。スライド右側にある画面イメージは浸水情報を表していますが、左側の表の中央にある「標準機能」に記載があるように、さまざまなツールを使って氾濫や水位、浸水深などを解析し、それに対して土砂災害などのデータを入れられるようになっています。

緑色で示している「追加機能」においては、さまざまなデータから、例えば人流解析を使ってどのように避難すればよいかなどを確認できます。このように、いろいろな事象を1つのプラットフォーム上で同時に解析できるサービス、オンデマンドで活用できる仕組みづくりがスタートしています。

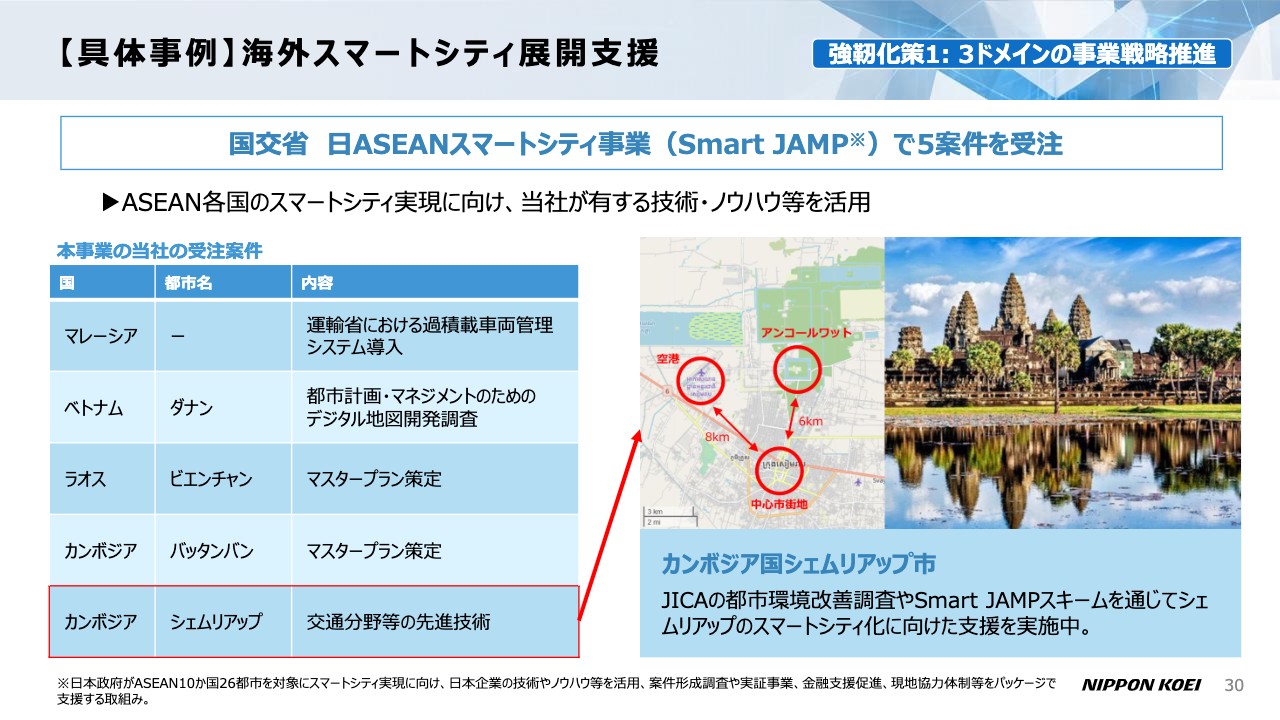

【具体事例】海外スマートシティ展開支援

2つ目は、海外スマートシティ展開の支援の事例です。国土交通省がASEAN各国のスマートシティ事業を支援する「Smart JAMP」という施策を実施しており、スライド左側の表にもありますが、当社では5案件を受注しています。

「Smart JAMP」は、日本政府がASEAN10ヶ国、26都市を対象としたスマートシティの実現に向けて、日本企業の技術やノウハウを活用し、案件形成調査や実証事業、金融支援促進、現地協力体制などをパッケージで支援する取り組みです。

日本工営ではシェムリアップの観光に対して課題感を持ち、MaaSの検討を実施してきた経緯があり、この「Smart JAMP」のスキームを通じて支援を行っています。アンコールワットで有名なシェムリアップでは、ICTを活用した世界遺産の街づくり、ならびに環境配慮型のスマート観光を目指しています。

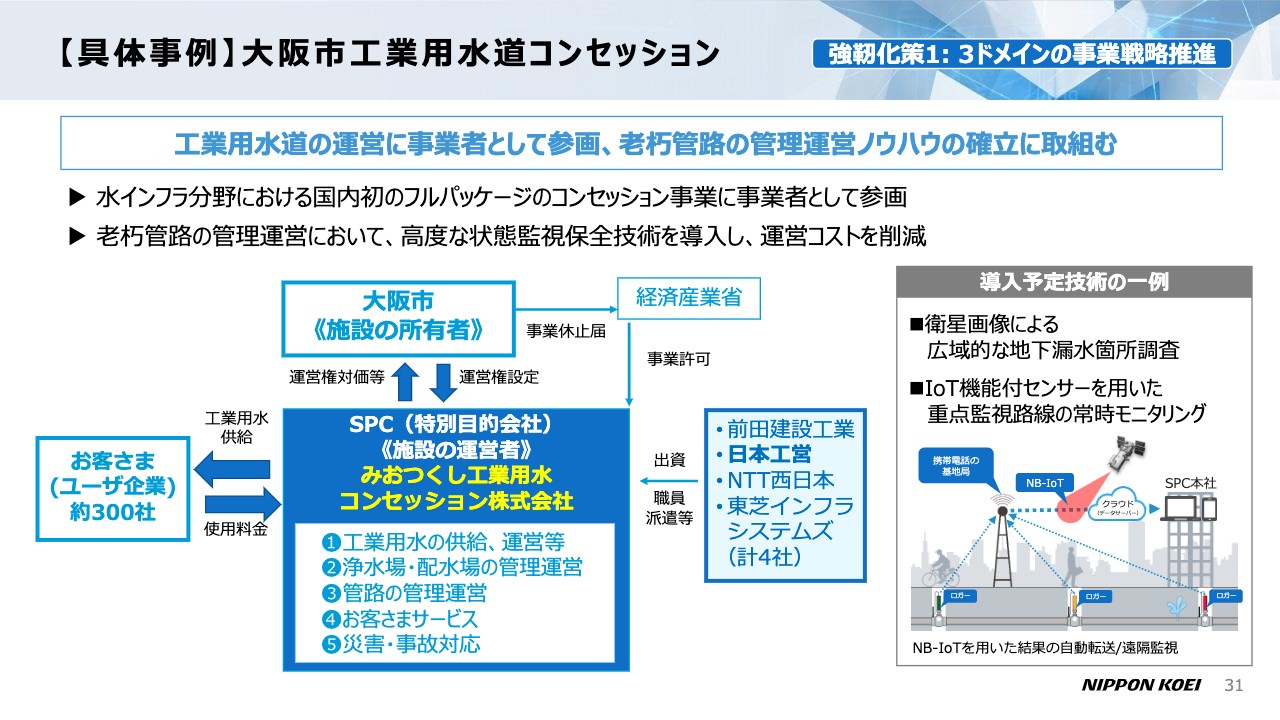

【具体事例】大阪市工業用水道コンセッション

3つ目は大阪市工業用水道コンセッションの事例です。大阪市が進める工業用水道コンセッションの事業者として、当社を含む4社で構成されるグループが選定されました。

本件は、工業水道の事業者として事業を運営する国内初のスキームで、管路の状態監視から保全、改築更新までの業務を含むフルパッケージの工業用水道コンセッション事業としても、国内初の事例です。

嬉しいことに、日本工営グループのコンセッション事業としても、国内初の案件となりました。今後も、公共インフラのPFI、PPP案件で弊社の強みを活かせる案件については、積極的に検討していきたいと考えています。

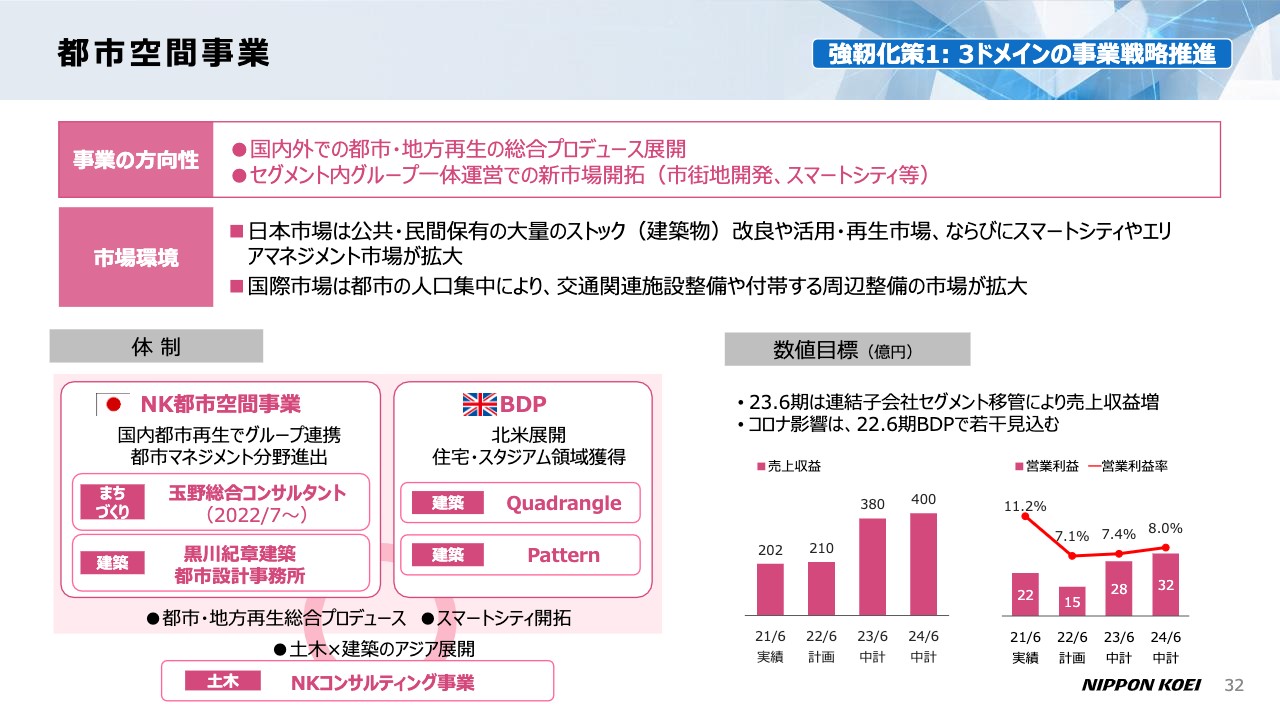

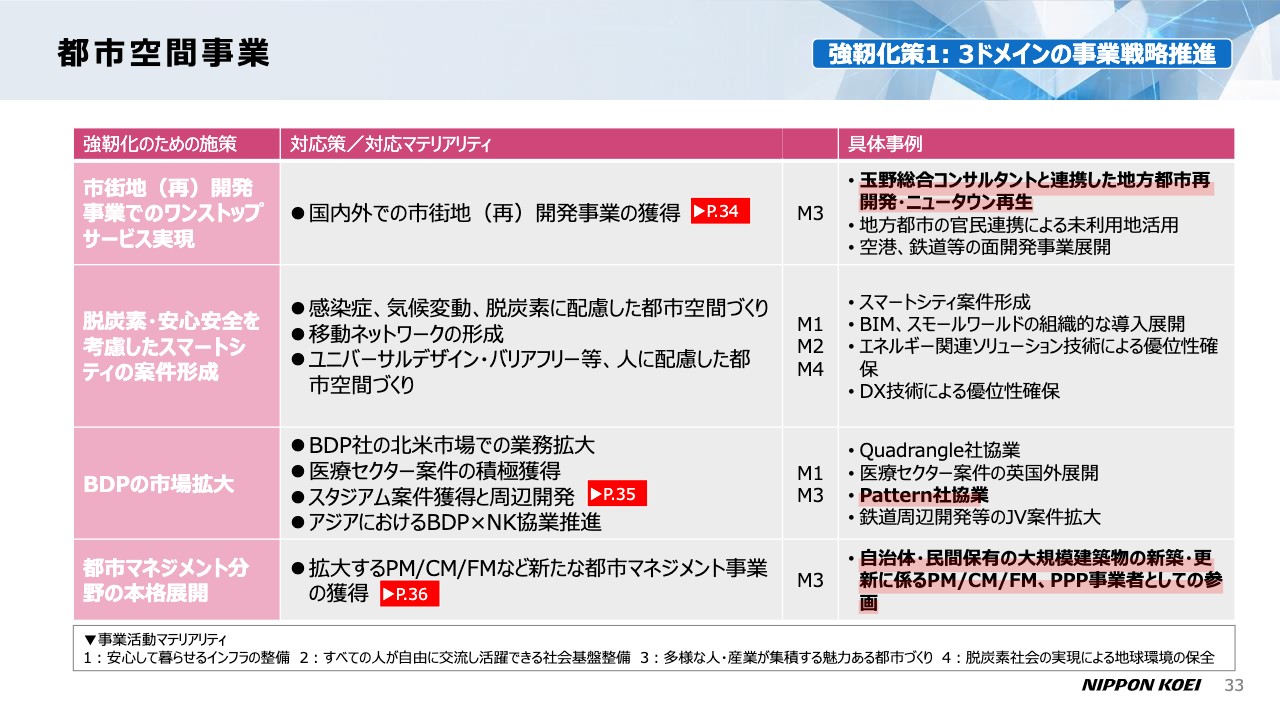

都市空間事業①

都市空間事業です。本セグメントは、BDP社がイギリス、カナダで大きく事業展開していますが、今後は日本を含めアジアを中心とした都市開発事業に対して、当社の土木・エネルギー分野と建築分野を融合し、都市空間の形成などまちづくりに取り組んでいきたいと考えています。

都市空間事業②

体制面では、玉野総合コンサルタントを都市空間セグメントに移管することで、国内外の市街地開発・再開発の市場に対応する体制に強化することを考えています。なお、移管により、数値計画上でも2023年6月期に約150億円が上乗せされ、これが大きく伸びている要因となっています。

この事業に対するコロナウイルス感染症拡大の影響は、BDP社の今年度の事業に対して若干見込んでいますが、今後は回復を予想しており、前期並みの影響で収まるのではないかと考えています。

都市空間事業での施策について、玉野総合コンサルタントおよびBDP社の取り組み、都市マネジメントの足がかりになる先行事例、計3つの例をご紹介したいと思います。

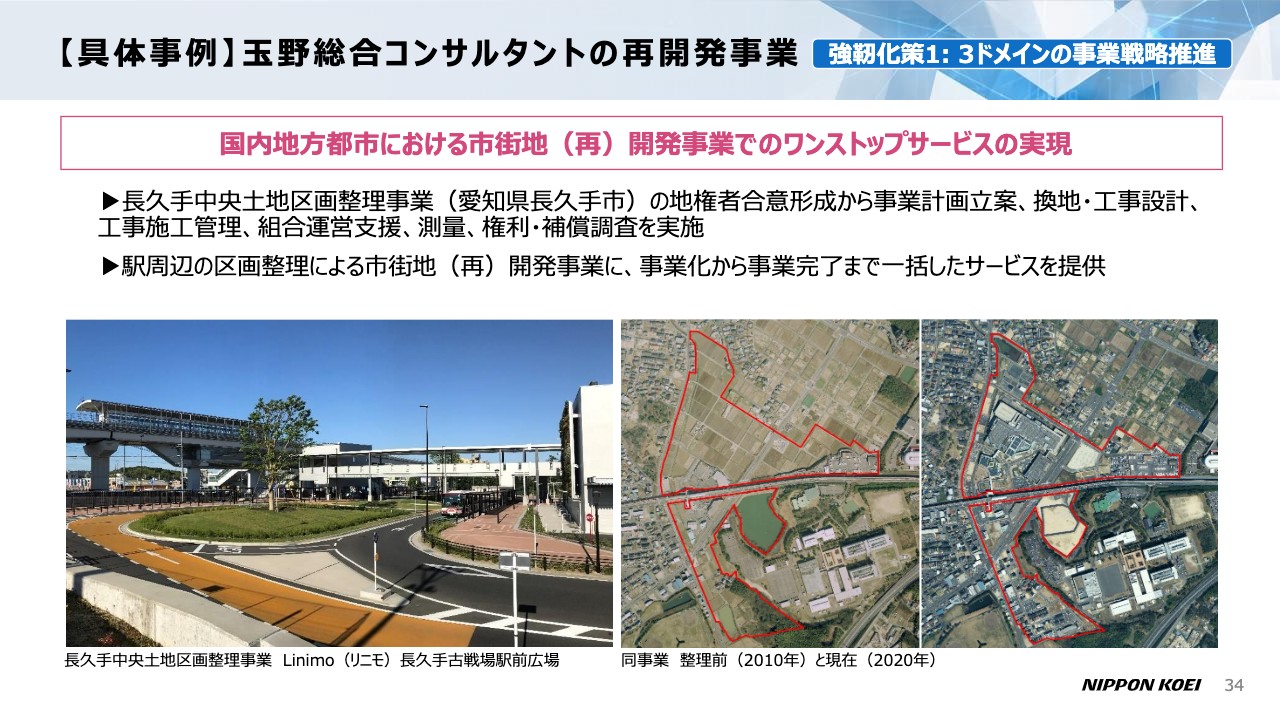

【具体事例】玉野総合コンサルタントの再開発事業

1つ目は、玉野総合コンサルタントの再開発事業の事例です。全国No.1クラスの土地区画整理事業の実績を活かし、事業化から事業完了までの一貫したサービスを提供しています。

愛知県長久手市において土地区画整理事業運営の要である地権者の合意形成から事業計画立案、換地・工事設計、施工管理などの各フェーズで調査・設計業務を担うとともに、企業誘致のサポートなど事業のプロジェクトマネジメントも実施する大掛かりな事業です。

【具体事例】BDPの市場拡大

2つ目は、BDP社の市場拡大の事例です。BDP社は本年7月1日に、イギリスの建築設計会社であるPattern社の株式を100パーセント取得しました。Pattern社は、世界でも著名な大型スポーツ施設、特にスタジアムの設計を複数手がけており、スポーツセクターを主体に高い専門性を有する建築設計会社です。

BDP社とのシナジーとしては、3つ考えられます。1つ目に、Pattern社の持つスポーツセクターのノウハウをBDP社と共有することで、双方の専門性向上が期待できます。2つ目に、BDP社の拠点およびネットワークを活用することで、世界のスポーツセクター市場での設計エンジニアリング分野の事業が拡大できます。

3つ目に、大型スタジアムというのはその集客力から、周辺インフラ開発や都市開発へと発展する可能性があります。そのため、当社の得意なアジアでもこのようなニーズがあれば事業参画のチャンスが生まれるとも考えました。

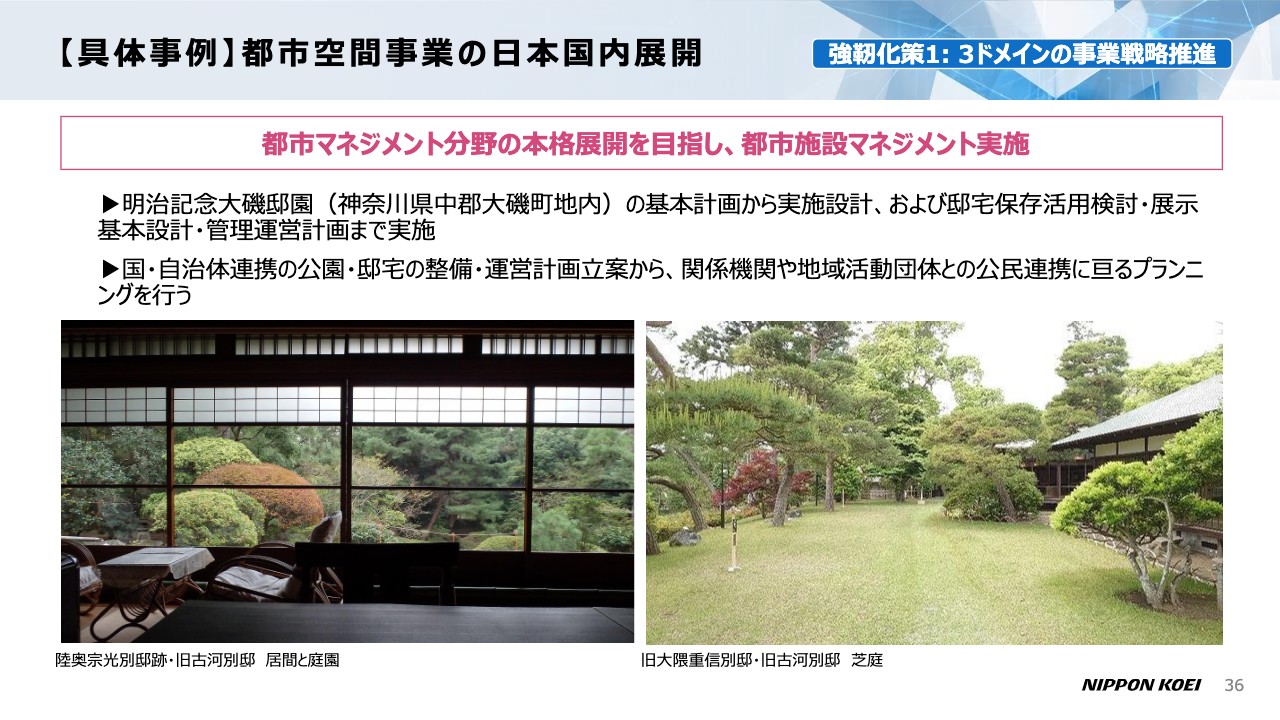

【具体事例】都市空間事業の日本国内展開

3つ目は、都市空間事業の日本国内展開の事例です。日本市場では、公共および民間保有の建築物の改良や活用・再生市場が拡大しています。このため、都市マネジメント事業への進出の足がかりとして推進中の案件です。

国土交通省と神奈川県大磯市との連携で、旧伊藤博文邸を中心とする建築群および緑地の整備を推進しており、当社は一連の業務に携わっています。

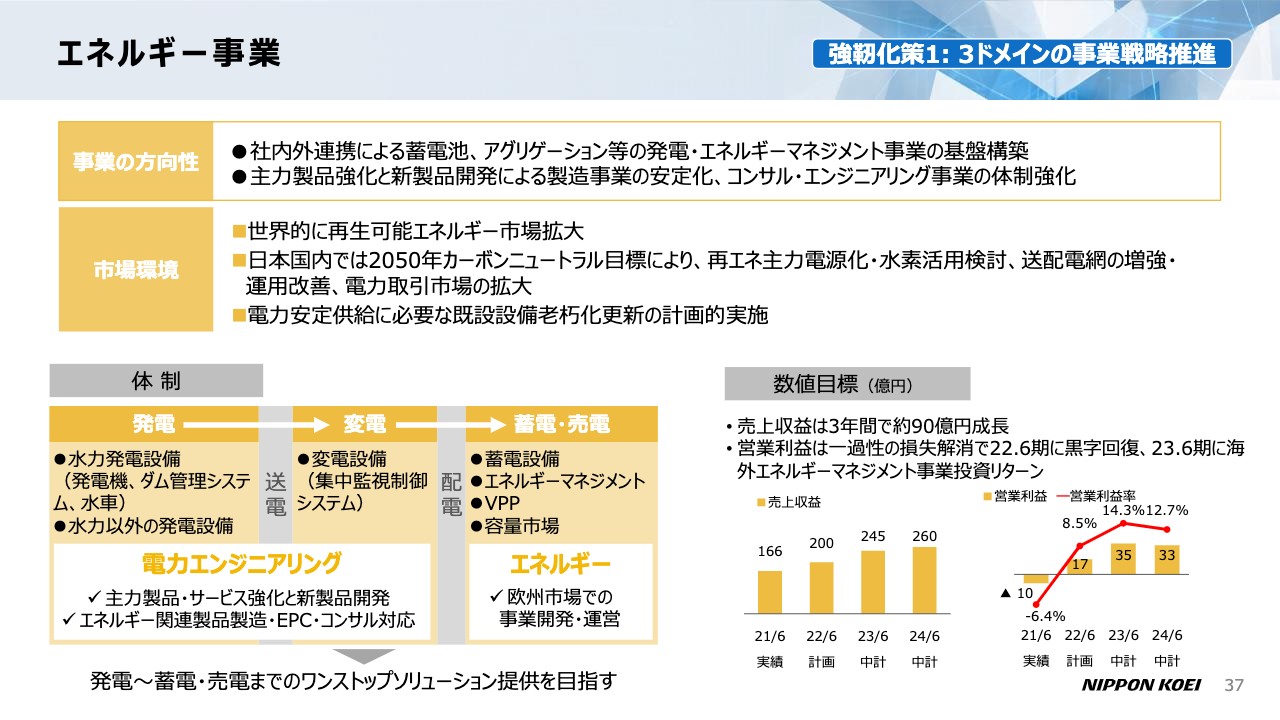

エネルギー事業①

エネルギー事業です。電力エネルギー事業とエネルギー事業の統合により、発電から蓄電、売電までのワンストップソリューションの提供を目指していきます。

数値計画として、売上高は3年間で約90億円の成長を見込んでいます。こちらの成長分野は、エネルギー関連製品の製造販売・サービス、および欧州蓄電事業を主とした事業開発・運営になります。

2022年6月期で営業利益が黒字に転換するのは、一過性の損失の解消であり、これについては先ほどの会長の説明どおりです。新型コロナウイルス影響も若干見込んでいますが、大きく事業に影響するものではなく、前期程度と見込んでいます。

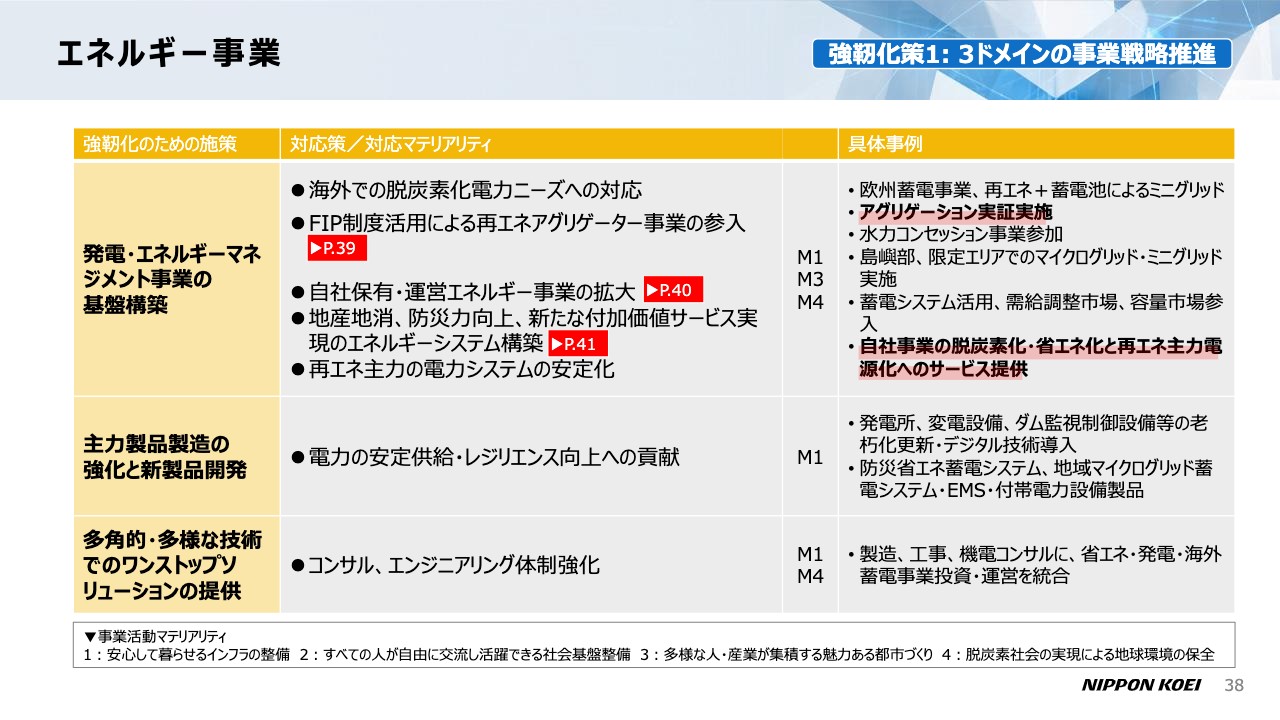

エネルギー事業②

エネルギー事業の施策は、スライドに示しているとおりです。具体事例として、VPPアグリゲーション事業、自社保有の水力発電事業、エネルギーシステム構築の事例としてマイクログリッド事業について説明していきます。

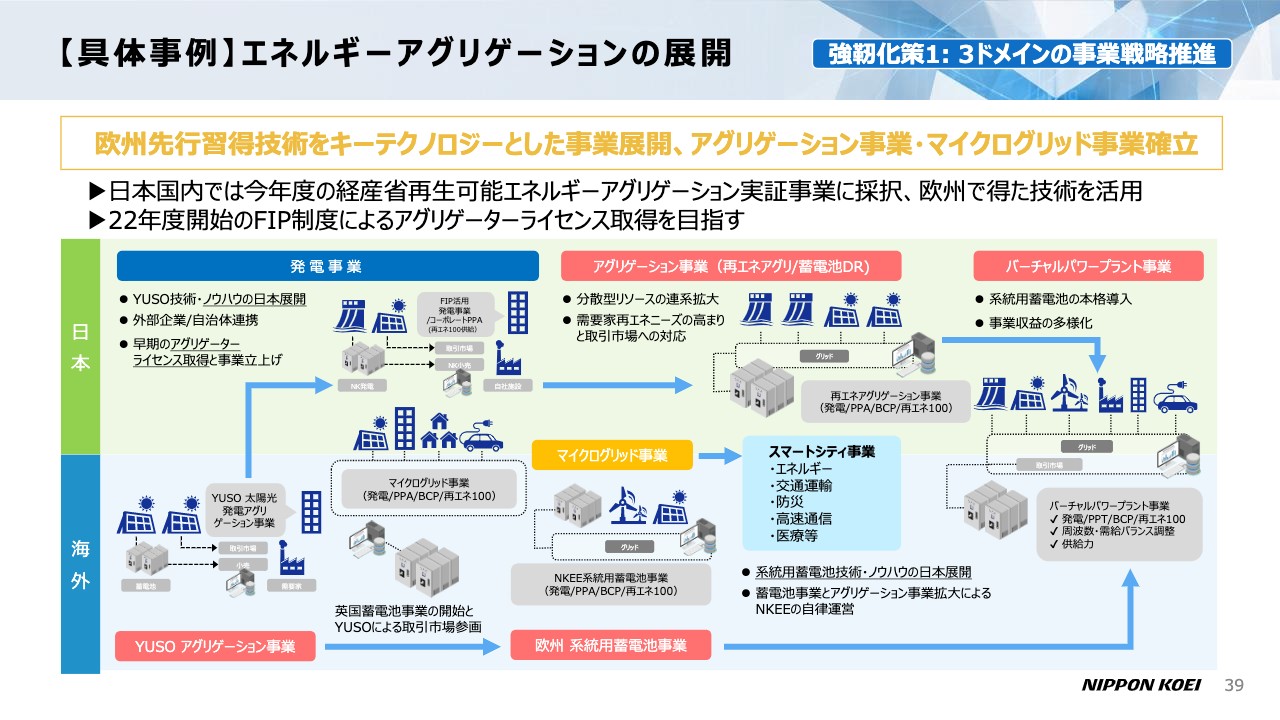

【具体事例】エネルギーアグリゲーションの展開

1番目は、エネルギーアグリゲーションの展開の事例です。スライドにあるのは、当社のエネルギー事業の展開について、今後10年先に向けてのシナリオと言って差し支えない図です。現在、海外で一生懸命実績を積んでいます。

実績としては、スライド左側にあるとおり、海外でYUSOアグリゲーション事業を展開しています。これをもとに、外部企業や自治体などと一緒にアグリゲーション技術やノウハウを学んできた事業を国内展開します。海外では欧州で系統用蓄電池事業を展開し、一方では日本に展開していきます。

再生可能エネルギー事業はヨーロッパのほうが進んでいるため、ヨーロッパの技術や考え方、経験値を日本の市場に持ち込み、展開していこうという図となっています。

図の中央には、マイクログリッド事業、およびそれがスマートシティ事業へ適用していく展開も示しています。日本工営グループのエネルギー関連技術のスマートシティへの適用に対する考え方を、こちらで理解していただけると思います。

【具体事例】国内 小水力発電事業

2番目は、国内小水力発電事業の事例です。スライドの図に示しているように、当社は全国9ヶ所で小水力発電のアセットを所有しています。そこで発電事業を実施しているのですが、7月に新たに運転開始した小水力発電所があります。

山形県大蔵村は雪の多い地域で、水源が豊富なエリアです。もともとあった砂防ダムに水力発電機を取り付けることで、その土地ならではのインフラ資源を有効活用した事例となります。年間発電量は、最大で一般家庭1,200世帯分の使用電力に相当し、大蔵村の一般家庭用の電力のほとんどをまかなうことができます。

地域特性に応じた再生可能エネルギーの導入により、地域貢献を行いながら地域の電力の自給率向上を目指した事業で、民間企業と地方自治体との共同の事業を行っている事例です。こちらは全国でも非常に珍しい取り組みです。

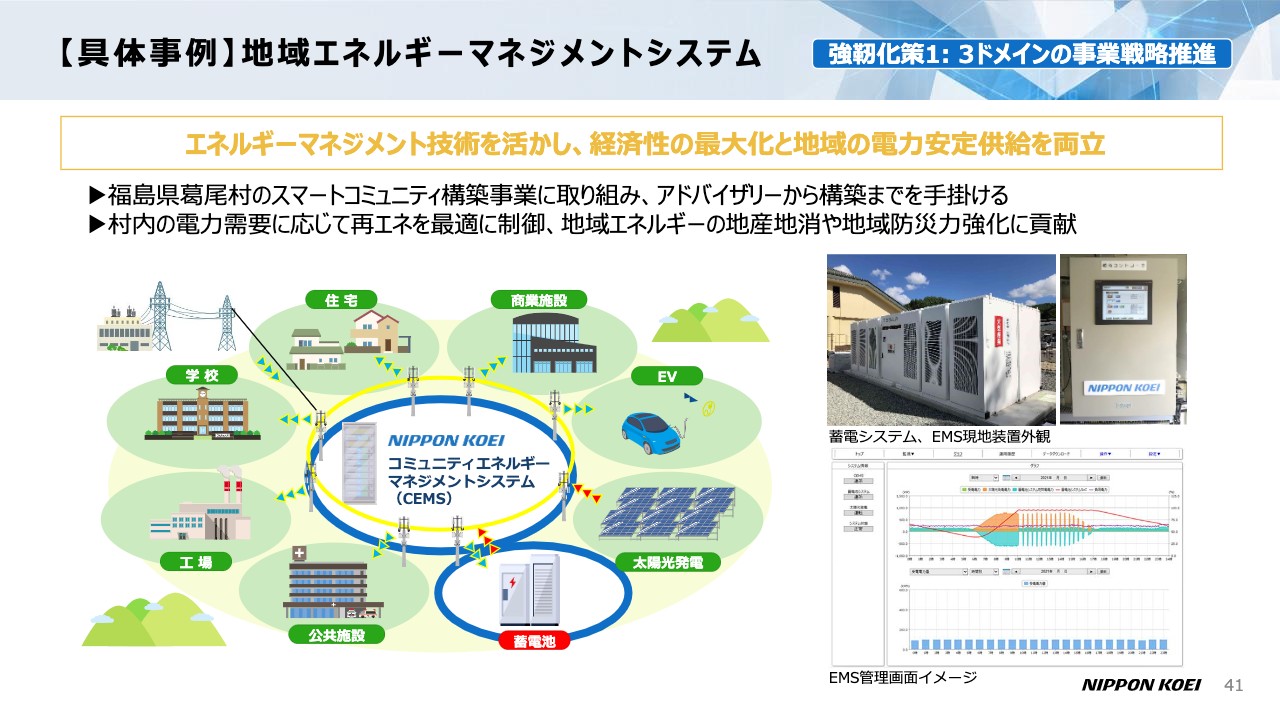

【具体事例】地域エネルギーマネジメントシステム

3番目は、地域エネルギーマネジメントシステムの事例です。一言で言いますと、マイクログリッド構築の好事例です。

東日本大震災により大きな被害を受けた福島県葛尾村では、再生可能エネルギーの地産地消、災害時の電力確保を目的として経済産業省の支援を受け、スマートコミュニティ構築事業に取り組まれており、昨年12月に当社が開発した地域エネルギーマネジメントシステムの運用が開始されています。

当社が開発したシステムは、スマートコミュニティ内の電力関係の施設監視と電力の需給調整により、地域全体のエネルギーを管理するものです。再生可能エネルギーを最大限活用することにより、電力会社から購入する電力を最小化して、村内の事業者の電力コストの低減化に貢献しています。

要するに、再生可能エネルギーで起こしている電気でまかなえるうちはそれでまかなうということです。足りない分を外部の系統から買い、余れば売ることもできます。災害が起こったら、そこでネットワークを遮断し、閉じられたマイクログリッドの中で一定の電力が確保できます。つまり、エネルギーレジリエンスの構築もちゃんとできている、という好事例です。

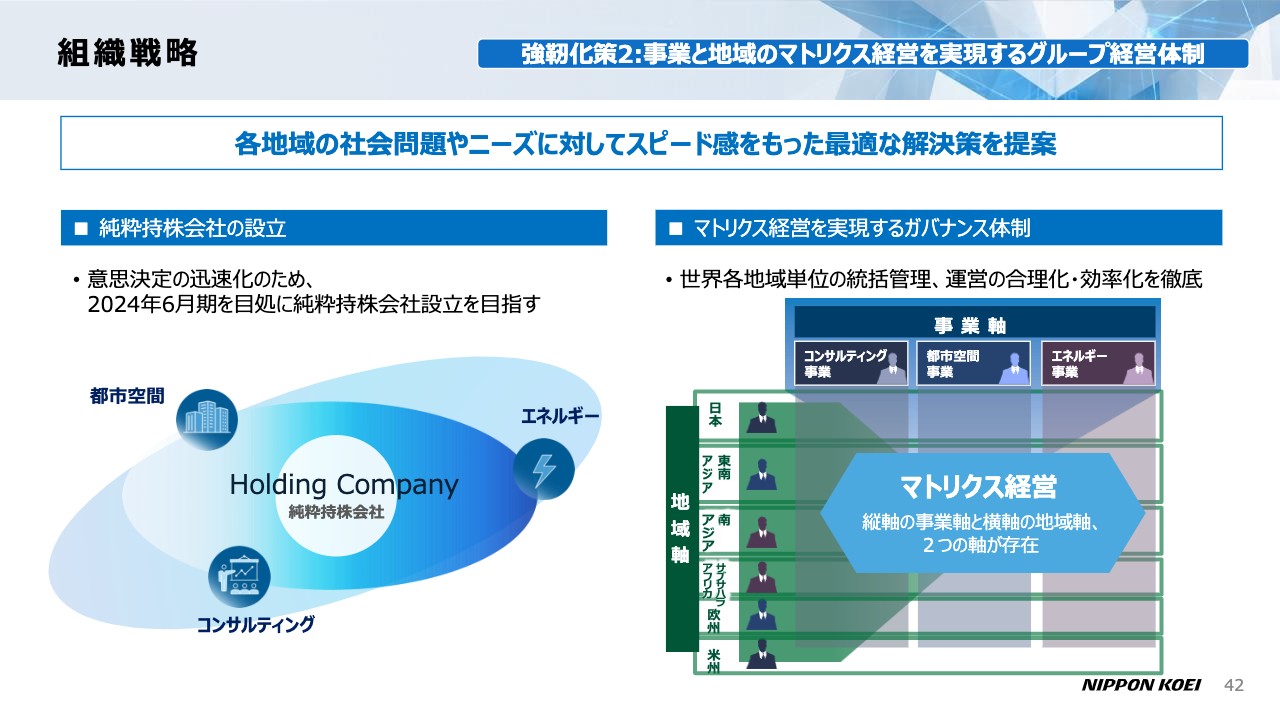

組織戦略

日本工営グループ全体の組織戦略をご説明します。2024年6月期には、純粋持株会社の設立を目指しています。これにより、各地域の社会問題やニーズに対して、スピード感を持って、最適な解決策を提案できるようになると考えています。

また、マトリクス経営体制の構築においては、6つの地域軸で統括責任者を置き、3事業セグメントとの経営効率化を図っていくことを考えています。その際には、コンプライアンスや、情報セキュリティに関わるリスクマネジメント体制など、世界各地域単位で行っているグループ会社群のガバナンス、統括管理体制の問題の整備が、非常に重要だと捉えています。

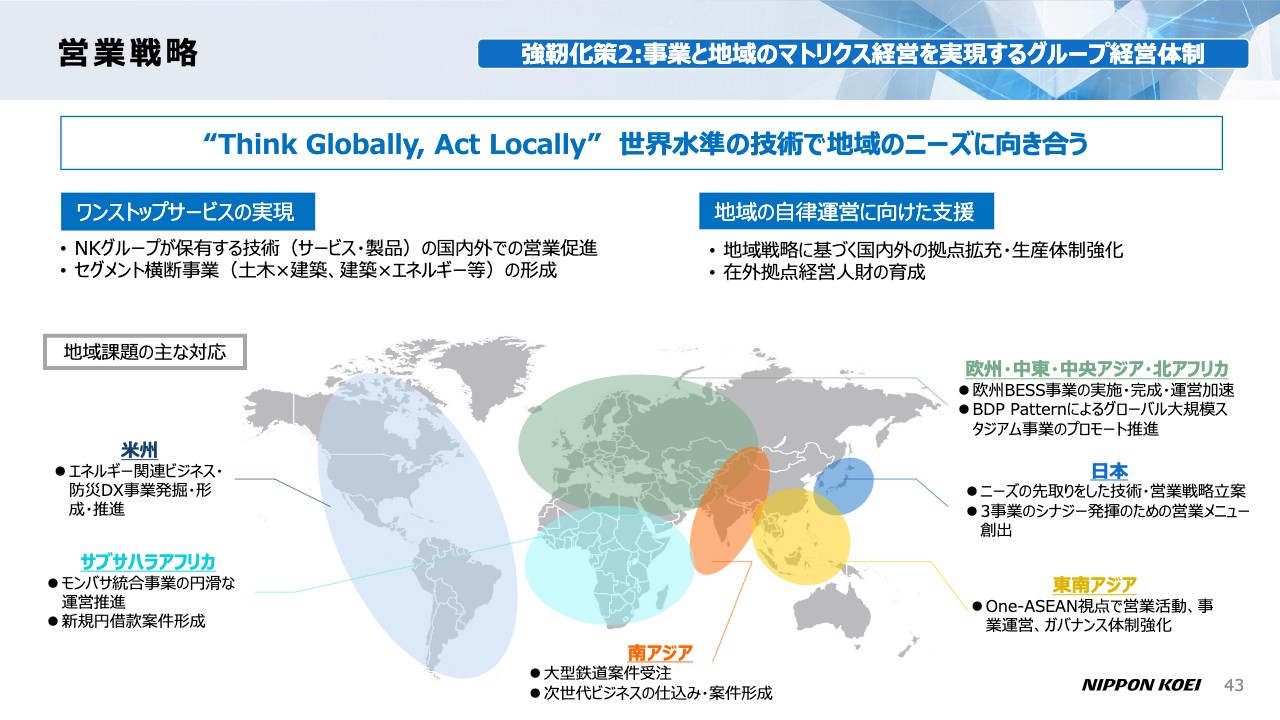

営業戦略

営業戦略は「Think Globally, Act Locally」、すなわち「世界水準の技術で、地域に暮らしている人々のニーズに向き合っていこう」という方針です。マトリクス経営の推進とともに、実現に向けて各施策を行っていきます。営業戦略については、スライドに記載している2つの施策がキーになると考えています。

1番目が、ワンストップサービスの実現です。事業ドメインのサービスを地域横断的にワンストップで提供できる、機動的な営業体制の構築を意味しています。

2番目が、地域の自律運営に向けての支援です。地域経営の安定化に向けた生産体制強化や、経営人財の育成などの基盤づくりを意味しています。これと同時に、3つの事業軸に横断的にまたがる、事業マネジメント分野への本格的な進出も考えています。

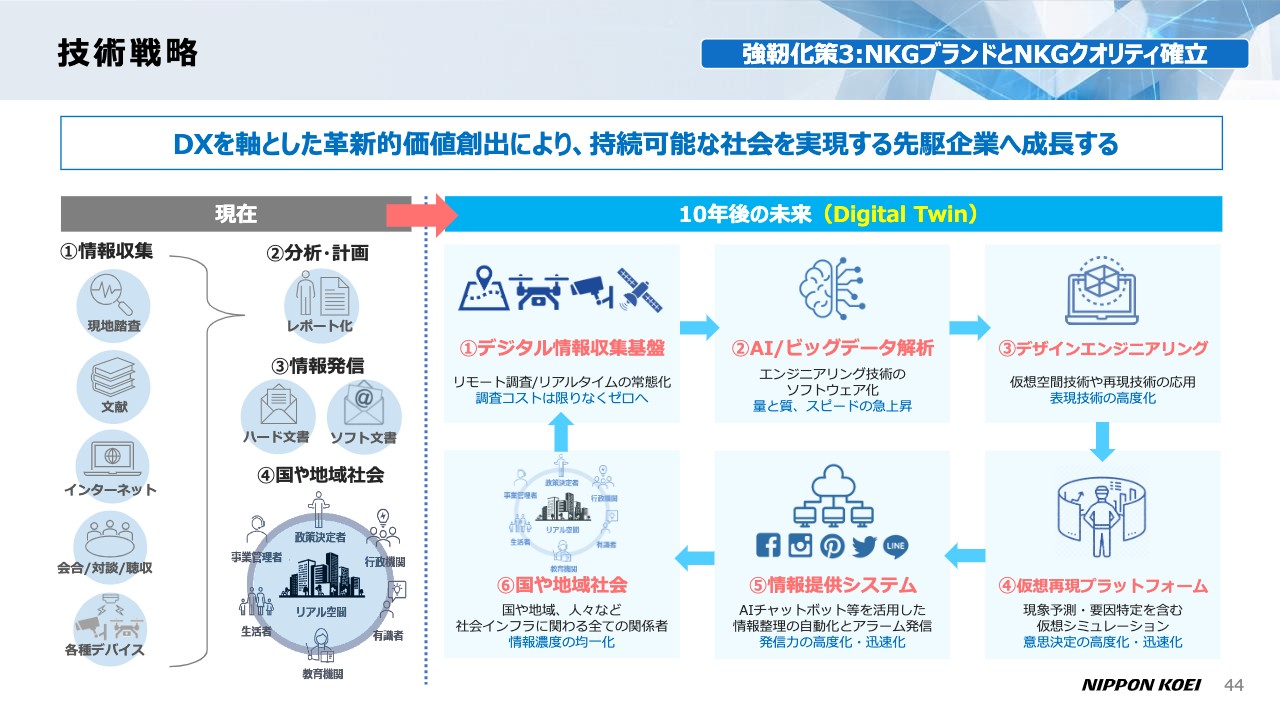

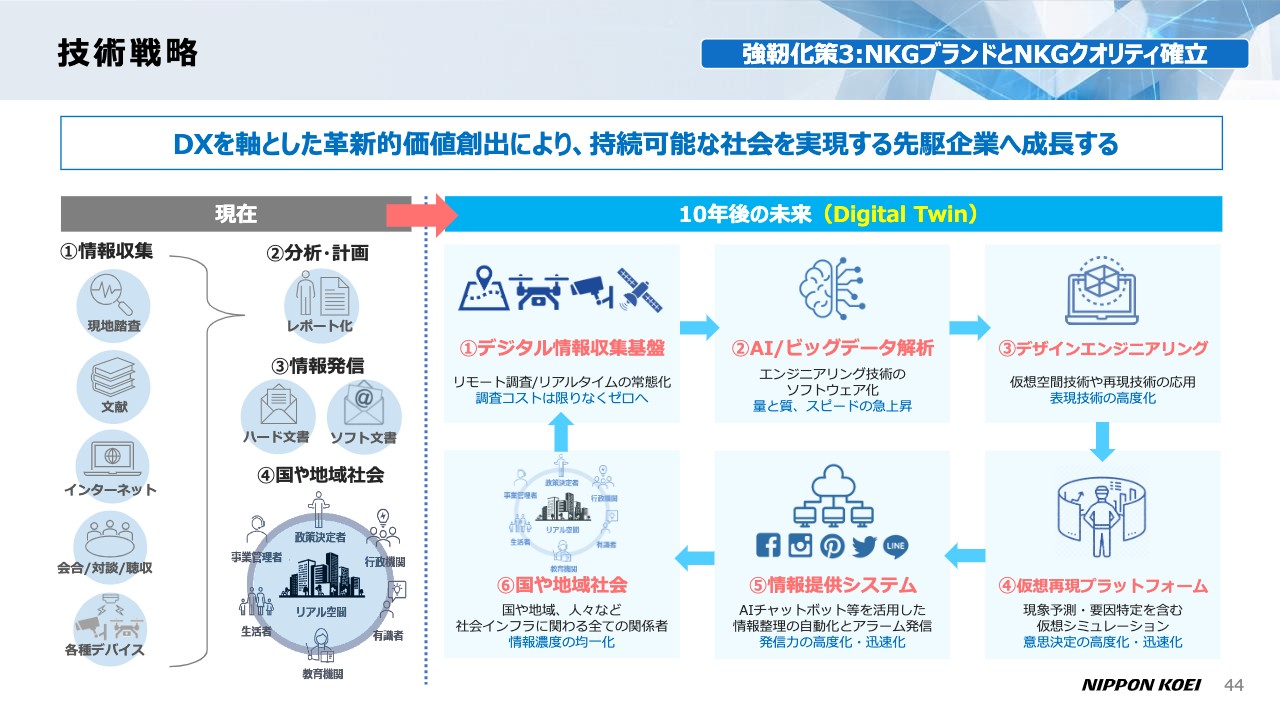

技術戦略

次に、技術戦略です。少し複雑な絵ですが、スライドの左側が現在、右側が10年後の未来ということで、Digital Twinを駆使した技術がどのように我々に影響してくるかを、矢印で①から⑥というかたちで記載しています。コンサルティングの世界がどのように変化していくかということを見通したスライドです。

10年後は、現在のアナログな生産体制から、Digital TwinなどのDXを軸とした革新的価値の創出により、持続可能な社会を実現する先駆的な企業へと変革していく必要があると認識しています。そして、その理由が、スライドにある絵になります。

①から右回りにご覧ください。まず、デジタル情報収集基盤の急速な整備により、調査コストは限りなくゼロに近付いていきます。機械でどんどん実施するため、タダではありませんが、必ずゼロに近付いていくと考えています。得られた大量かつ高品質な調査データは、「AI/ビッグデータ解析」によって高速処理されていくことが、当たり前になっていきます。

「AI/ビッグデータ解析」のアウトプットは、仮想空間技術や再現技術を通じて4D化(4次元化)し、仮想再現プラットフォームでなされた意思決定や判断は、高度化・迅速化していきます。仮想再現プラットフォームの情報は、情報発信力が高度化・迅速化した情報提供システムの普及により、一気に拡散していきます。

これにより、国や地域では地理的な障害を越えて、誰でも同時に同じ情報が得られるという、情報濃度の均一化が起こります。現在ではある特定の人間しか知り得ないような情報が、瞬時に誰でも見られるようになります。

例えば、今は天気予報は誰でも見られますが、10年、20年、30年前にはそのような状況ではありませんでした。近未来においては、物凄いスピードでそのような状況が起こってきます。技術的循環が短期間でスパイラルアップする社会が待ち受けており、コンサルティング業界のビジネスモデルの変革が、著しく変化していく状況が容易に想像できます。

この流れに対応するには、これらのデジタル技術を使いこなす人財の育成が重要です。そして最後は人、すなわちプロフェッショナルの判断や、合意形成に関わる技術が非常に重要になると考えています。

この付加価値を提供できる技術開発と人財戦略が、我々にとっては最重要になってくると考えています。

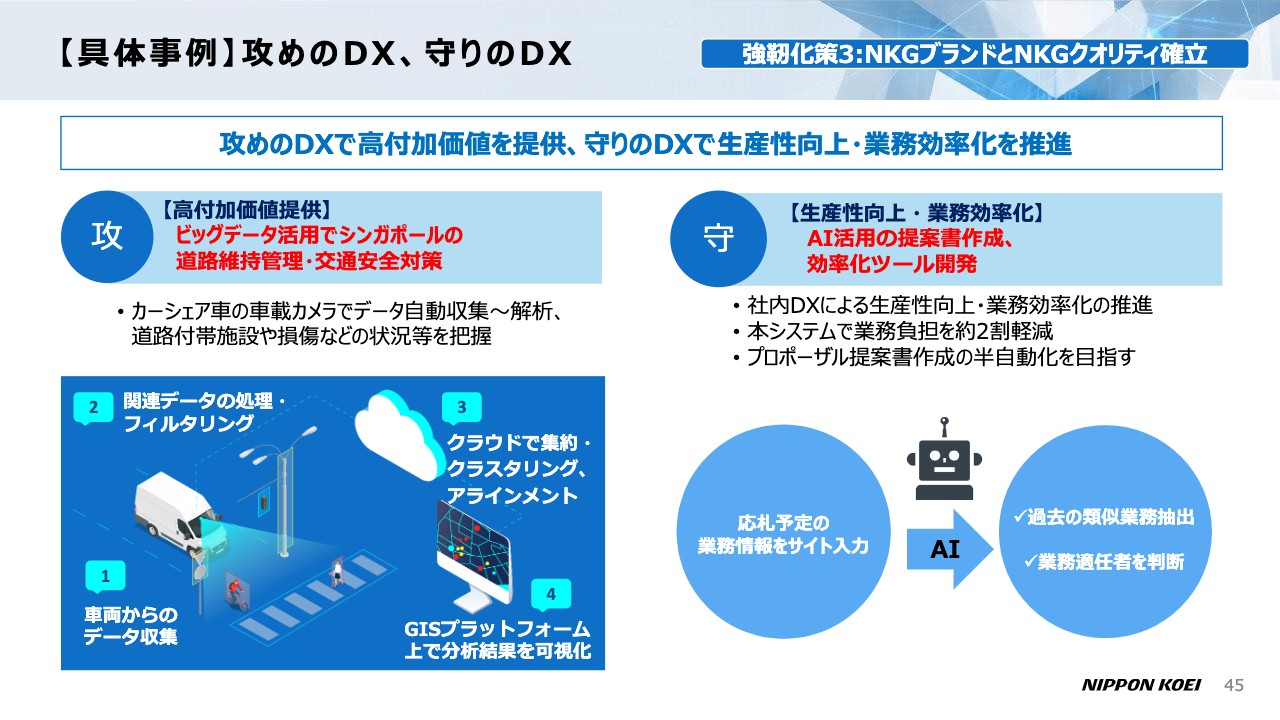

【具体事例】攻めのDX、守りのDX

スライドの図のとおり、日本工営グループは「攻めのDX」である付加価値の提供と、「守りのDX」である生産性の向上という両軸で、生産性向上・業務効率化を推進していきたいと考えています。

人財戦略①

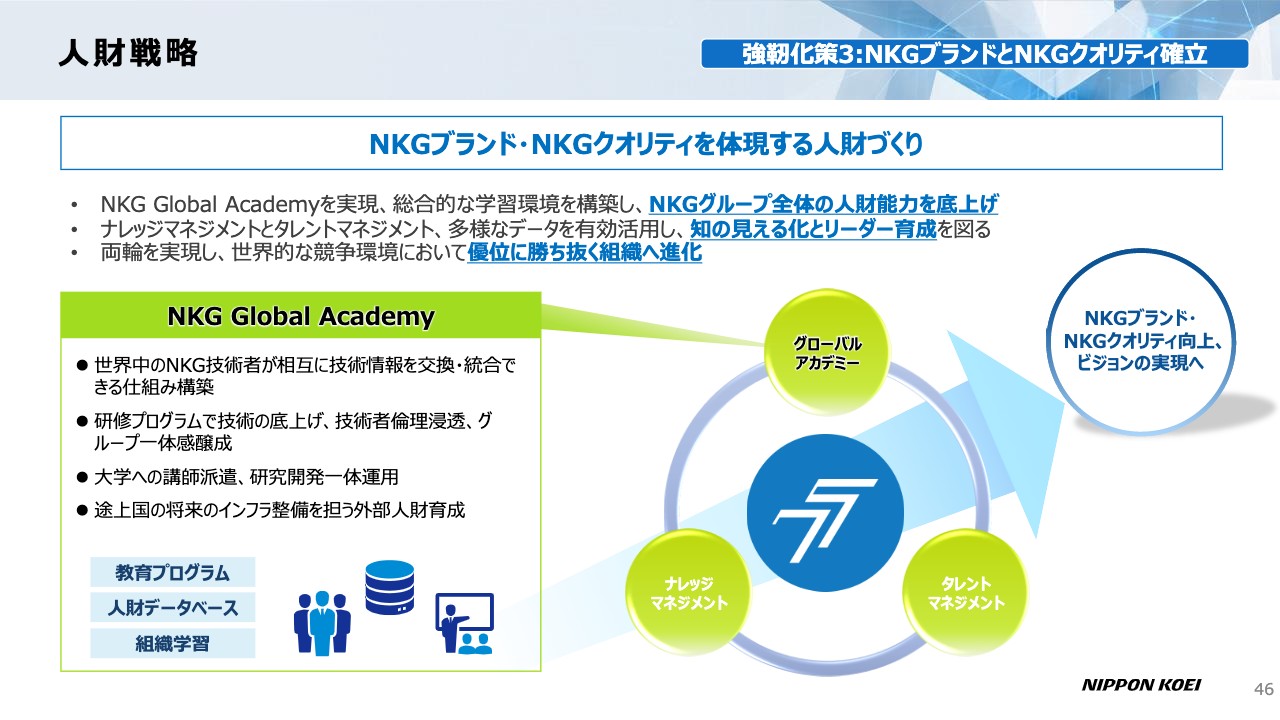

次に、「人財戦略」です。長期経営戦略の最重要課題は「人財育成、人財戦略」であると冒頭でお伝えしましたが、その重要性は技術戦略の箇所でご説明したとおりです。

日本工営グループのブランドや、日本工営グループのクオリティを体現する人財づくりのために、これまで積み上げてきたナレッジマネジメントやタレントマネジメントの完成度を高めていくとともに、「NKG Global Academy」という人財育成のシステムを構築していきたいと考えています。

要するに、タレントマネジメントとは従業員そのものです。したがって、従業員のスキルや資質、能力向上を最大限高めていくようなシステムを作る必要があります。今でも人事部を中心とした研修制度などいろいろなものがありますが、最終形としては、リーダー候補の育成を目標としています。

具体的には、海外の大型プロジェクトを推進していくプロジェクトマネジャーのような人財を大勢輩出していくことを目指しています。グローバルアカデミーは、そのような能力を養成する部分でもあり、また、ナレッジマネジメントは知の共有です。個々人が持っている貴重な情報を全員で共有できるシステム、マネジメントを行っていくところです。

会社にはさまざまな研修やシステムが多数存在しています。これらを有機的につなげていき、足りない部分はグローバルアカデミーの中で全部構築していきます。スライドの左図にあるように、教育プログラムや人財データベース、組織的な学習、そして「大学の中でもう1回リカレントしてみたい」、「ドクターを取得してみたい」といった希望にも対応できる仕組みを作っていきたいと考えています。このためには、NKGグループ全体の人財能力の底上げが目的であり、知の見える化とリーダーの育成が肝です。そして、優位に勝ち抜く組織へと進化するため、必要な投資だとも考えています。

人財戦略②

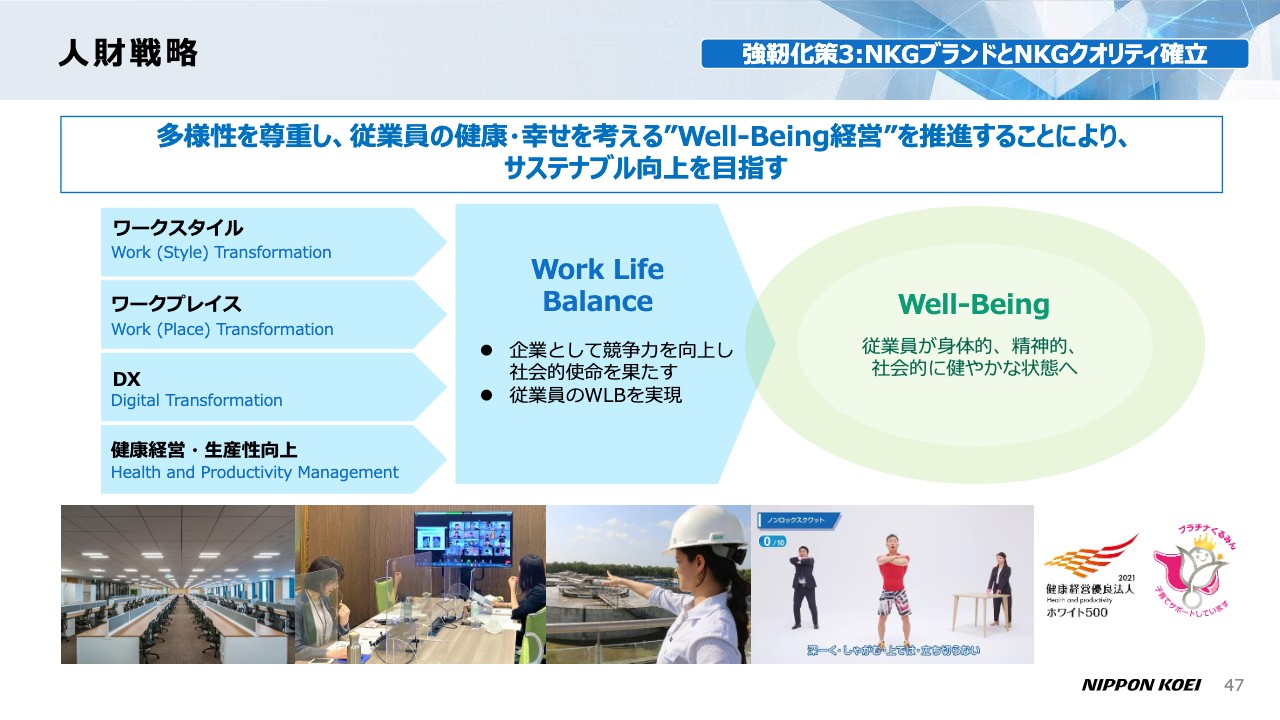

人財戦略の2つ目です。世界中に広がった新型コロナウイルス感染症によって、私たちの事業を取り巻く環境は大きく変わりました。昨年2月以降、移動や渡航の制限、テレワーク、感染症対策を講じながらの作業など、これまでとは異なる仕事の仕方をせざるを得なかったことで社員も大変苦労しました。

このような中でも、期待以上の業績を達成している現状を目の当たりにするにつれ、「共創」や働き方改革を意識するようになりました。そして、もっとドラスティックに「Well-Being」経営を推し進め、従業員がパフォーマンスをいかんなく発揮し、幸せを感じやすい会社にするという決意を固めたわけです。

これまで当社は、託児所の設置やワクチンの職域接種などを競合他社に先駆けて実施し、「健康経営優良法人ホワイト500」などの外部評価もいただいています。この中期経営計画期間中には、それらの取り組みをより強力に推進し、会社の競争力向上や従業員の幸せに還元されるよい循環を築いていきたいと考えています。

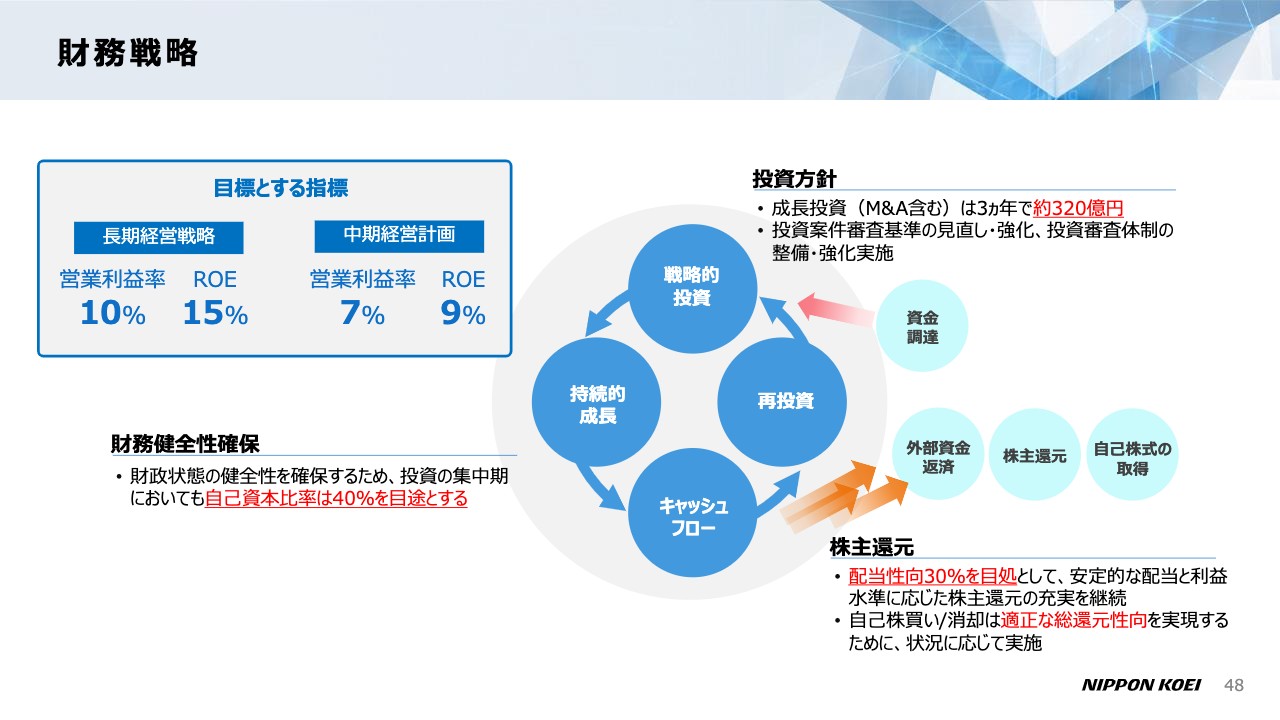

財務戦略

最後に「財務戦略」です。新事業展開やM&Aを含む成長投資としては、3ヶ年で約320億円を実施する予定です。株主還元については、前期は新型コロナウイルスの影響を受けながらも、資本効率の向上や株主還元比率を高めることを目的とした自己株式の取得、消却を実施しました。

今中期経営計画の期間中も、配当性向30パーセント目処を継続して、2022年6月期は1株あたり100円の配当を予定しています。以上の方針によって目標とする指標の達成を目指していきます。

今期は長期経営戦略および中期経営計画の最初の年となります。弊社は、今年創立75周年を迎え、先にお伝えした信念をトップから新入社員までしっかりとマインドセットした上で、次の節目である100年企業に向けての基礎固めに取り組んでいく覚悟です。

以上、前期決算のご説明と中長期の見通しをご説明させていただきました。どうもありがとうございました。

質疑応答:3ヶ年の成長投資について

質問者1:3ヶ年の約320億円という成長投資についてですが、具体的にどのようなところにどのような投資をしていくのかをご説明いただけますか?

新屋:資本政策の中身ですが、設備投資を含めいろいろなものがあります。通常の投資では70億円くらい、設備投資で180億円、研究開発で45億円など必要なところへの投資に加え、M&Aも想定しています。M&Aは相手あってのことで、具体的にいくらというかたちで準備できている状況ではないのですが、そのようなことも考え合わせて、総額320億円という機動的な数字を準備しています。

質疑応答:洋上風力発電への参入およびランサムウェア対策について

質問者2:質問は2点あります。1点目に、エネルギー関係でここ最近、洋上風力発電の分野への参入に積極的な企業がかなり多いのですが、御社は洋上風力についてどのように捉えているのでしょうか?

もう1点目は、競合他社でランサムウェアの被害が発生しています。そのような被害がないよう各社で対応する必要性に迫られていますが、ランサムウェア被害に対して、御社として何か従前から強化している点があれば教えていただきたいです。

新屋:まずは洋上風力発電についてご回答します。再生可能エネルギーには太陽光や水力、風力、地熱などがありますが、洋上風力までは検討対象に含めています。

洋上風力設備が大がかりですので、事業者としては、かなり条件がよくないとなかなか参画は難しいですし、さまざまな制限もあるため、ケースバイケースで判断していくことになります。コスト的には、陸上の場合は非常に効率的です。風況として、恒常的に偏西風や貿易風が吹いているような地域であれば、非常に効率的な発電ができます。

そのようなところの事業投資という視点がある一方、我々は、その前段となる部分のコンサルティングの技術も持ち合わせており、セットで対応できればと横にらみしている状況です。もちろん、魅力的な分野であることは承知しています。

ランサムウェアについては、非常に多くの種類があり、原因を追求すると外部にあったり、意外なところでは内部にあったり、対応ソフトがどのようなものか正確に把握しなければ、プロテクトが非常に難しいと理解しています。

情報セキュリティについては、日本工営としてもゼロトラスト、言わば「何も信用しない」という基本システムから構築を進めています。

先ほど成長投資に関するご質問もありましたが、これらのセキュリティに関する費用についても優先度は高く準備しています。

ゼロトラストという考え方について、これまで我々はセキュリティの内側で仕事をしており、その中でお互い信用し合っている状態でした。しかし、リモート勤務の環境では、味方でも外側から入ってくることになりますし、味方でない者が紛れ込まないようにする見極めが非常に難しいところです。

多要素認証だけではなく、入口と出口で何度もセキュリティチェックをしなければいけませんし、そのための作業と設備、それに対する費用が発生してくるとも考えていりますが、それは必要経費だと認識しています。しっかりと対応していきたいと考えています。

質疑応答:海外事業で注力する市場分野について

質問者3:先ほどのご説明の中で、「海外比率を37パーセントから45パーセントに拡大していく」とありましたが、どちらの部分について、いつまでにということなのかを教えてください。

また、海外事業についての質問です。今後、鉄道や都市開発など、海外で特に注力する市場や分野があれば教えてください。

新屋:海外比率は、2024年6月期までの中期経営計画の中でそのような目標を達成していきたいと考えています。

「海外においてどのような市場分野に注力していくのか」という質問については、まずは有元前社長の時代から、鉄道分野と都市空間事業という2つの柱を大きくしていくのが我々の大きな課題でした。

そして、その分野を引き続き拡大していこうと考えています。特に、日本の技術者が出向いて現地で活躍する部分もありますが、現地法人の仲間がしっかりと自分たちでがんばっていくことが重要です。

先ほどお伝えしたとおり「自国・地域でNo.1になることをみんなで目指そう」と誓い合っています。したがって、鉄道分野では特にインドやバングラデシュなど、日本工営が今一生懸命取り組んでいる地域や、案件が出てくる地域などをはじめ、西へ西へと市場は伸びていくと考えています。

もう1つの分野は都市開発です。国内では玉野総合コンサルタントの仲間と一緒に遂行する分野も増えていく一方で、海外ではBDP社、Pattern社と一緒に、まちづくりや都市開発など、いろいろなことを取り組み、成長を期待しています。

特にPattern社と取り組む部分で、ワールドカップなどのイベント需要は、1件あたりが非常に大きく、もちろんプロジェクトの規模としても大きくなります。そのような事業が興ると、周辺開発やまちづくりなどの事業がセットで需要が喚起されていく点も、副次的なプラスイメージとなります。

質疑応答:人財育成のKPI、DXの投資額、国内稼働の承認について

質問者4:3点質問があります。昨年度は「海外業務を国内稼働で承認」が可能だったと思うのですが、これは今後も恒常的に認めてもらえそうなのでしょうか?

2点目はDXについてです。先ほど成長投資の内訳をご説明いただきましたが、DXという観点で言いますと、3年間の投資額はどの程度でしょうか? 例えば、「守りのDX」の部分で「業務負担を約20パーセント削減」となっていますが、どの程度のリターンが期待できるのでしょうか?

3点目に、人財育成についてよく触れられていました。外部の投資家が、人財の育成状況を把握するために、例えば社長が見ているKPIがあれば教えてください。

新屋:1点目の国内稼働の承認については、JICAや円借款の案件などがあるため、一概に申し上げられません。しかし、円借款関係はお客さまが相手国政府になりますので、「自分たちがコロナ禍でも一生懸命努力している」という姿勢のもとに、「日本も大変だろうけれど、がんばって来てほしい」というニーズが高い、そのような場所に我々もワクチンを打つなどのさまざまな対策を講じながら参加しています。

したがって、これまでのように一定の申請をすれば認めていただけるケースもありますが、「基本的には難しいのではないか」というのが円借款業務だと認識しています。こちらは昨年度と大きく変化はしていかないだろうと思います。

また、JICAの調査案件は、基本的には相手国の新型コロナウイルスの状況などで判断が決まってくるわけですが、基本的にはこれまでどおり遠隔での作業も認めていただけるだろうと見込んでいます。

2点目のDXについて、予算は、機動的にケースバイケースで考えています。つまり、先ほどのセキュリティの問題などと同じくらい、優先度が非常に高いという認識でいるという意味です。

「今やらないでいつやるんだ?」というような中身ですので、スライド44ページでご説明したとおり、スパイラルアップしていくスピードが非常に速いと思います。我々が作っているプラットフォームは、③、④のあたりの部分です。

現在さまざまな業界紙や新聞で「我々はこのような技術をAIで行いました」と報道されているのは、そのプラットフォームに乗せるための1つのツールにすぎません。その全体のスパイラルアップする中で耐えていくようなデジタルツインの根本をなすモデルや、プラットフォーム構築の領域まで完成しているところは、今のところないと思います。

その領域をどれだけ完成度を上げて広くできるか、また、俯瞰的に速くそのような情報をお客さまに届けられるかが勝負だと考えています。したがって、その入口である洪水時などの人流解析については、何とかリリースしていけそうな段階まで来ています。

先日、国土交通省四国地方整備局の局長や企画部長と会話する機会がありましたが、「南海トラフ地震のような広域災害が起こった時、我々目線の情報が欲しい」とおっしゃいました。その情報とは、「地震が来た時にどこがどのように壊れているか。どこが通れるのか」などです。

東北地方では、「くしの歯作戦」つまり内陸から海側へ横に移動できる道路を何本確保できるかという、道路啓開がどれだけできたかが非常に問題になりました。しかし、それが四国の中ではほとんどできていません。四国では「8」の字で道を作っているため、「8」の中央が切れた途端にどこにも行けなくなってしまいます。

さらに、海岸線には津波があります。情報の取りようもなく大変な状況になると話していましたが、その中で出てきたのが、やはり衛星データです。常日頃から衛星データで情報を取得し、災害発生後にリアルタイムならびに一定の間隔で情報の差分を取って、どこがどのようになっているのかという情報を流せるシステムを開発することが大事だという話になりました。これまでに新聞発表したとおり、我々はそのようなシステムの開発を進めています。

また、このような技術に対し、どれほどの金額が必要になるかは申し上げにくいのですが、技術政策の研究費用は年間で約10億円です。そのような金額までは許容範囲の中で動くことができます。したがって、そのような規模が必要な研究開発、機動的な投資は、逐次行っていきたいと考えています。

3点目の、人財育成の見える化についてです。これを始めた理由の1つに、人財評価の見える化、つまり、「社員がどれだけ成長しているかが見える化できないと、本人もがんばりようがない」という考えがありました。

私自身の経験もそうでしたし、今の若い人たちや技術者からの「自分はどのように評価されているのか?」という問いに逐次答え、自分自身で確認できる、実行できたことをすべて評価できる基準が必要です。

社員が成長するにしたがって、会社の中でいろいろな研修を受けたり、自分で勉強したり、資格を取ったりしますが、それが業績以外でどのように評価されているのかがなかなか見える化されていませんでした。

会社の研修や勉強した内容がどのように評価されたか、先ほどのタレントマネジメントやナレッジマネジメントで知の共有をして、どれだけ貢献しているかなど、個人ごとの評価が残り、記録を見ることができるデータベースが必要です。それが先ほどご説明した「NKG Global Academy」のいわゆる通信簿、個人評定と言いますか、個人のデータベースです。

実はその元になるような、個人個人がキャリアプランを立ててこれまでの経歴まとめたExcelデータベースがあるのですが、共有されてきちんと活かされているという状況にはありません。システムを作ろうとした背景や動機として、それを人事評価まで含めたところで活用しようということもありました。

そのようなシステムを完成させ、評価を開始したところで、「我々はこのような評価をしています」というかたちでリリースされ、きちんとKPIまで公表できるようになれば、「進んだなあ」と非常に評価いただけると思います。

キャリアプランは人によってかなり差があります。自分がどのようなキャリアを積んでいきたいか、その希望と会社が持っている要求がきちんと対比でき、そこに対してきちんと自分が目標を持ってがんばっていける評価システムにしていきたいと思います。

そして、学んだことや自分が勉強したことが、全部システムに入れられます。「自分はこんな勉強をしていたんだな」「自分ってこんな技術者なんだな。社会人なんだな」と、わかるようなかたちにしていくことが根底にあり、ベースにあるという考えです。

数字的に「今何パーセントできました」というのは、なかなか難しいとは思いますが、そのような仕組みができるとよいと思います。海外事業では、最後は日本工営として大きなプロジェクトのリーダー、責任者、プロジェクトマネジャーをどれだけ輩出できるかが、勝負の大きな分かれ目だと考えています。

そのようなタレントマネジメントの中で、経歴を積んでいける人財をきちんと管理するようなものができればと考えているところです。KPIや数字で定量的な話がしづらいところはありますが、そのようなシステムができた時には、確実にみなさまに「我々は、このような評価とこのようなシステムで人財育成をしています」と胸を張って言えるようにしていきたいです。

質疑応答:電力エンジニアリング事業の将来の体制について

質問者5:中期的な話で、2点質問があります。1つ目が、御社の電力エンジニアリング事業における機器装置製造などの製造の領域で、御社全体の事業モデルを俯瞰すると、ここだけ少し異質に見受けられます。確かに「安定的な」というところはあると思いますが、ここの部署や部門についてはどのようにお考えでしょうか?

中長期的に考えた場合、御社のさまざまな価値創造の過程において、将来も持続可能なのか、位置付け含めてご見解を教えてください。

新屋:エネルギー事業内の福島県須賀川市にある製造部門を、今後どのように考えるかお答えします。日本工営の電力部門の製造は、電力会社、民間会社のお仕事をいただき、成長してきたというところです。

中でも東京電力ホールディングスが一番のお客さまですが、東日本大震災をきっかけに年々、いろいろな面でコスト縮減の要請が厳しくなっています。そのような中で、厳しいコスト構造を抱えているのも事実ではあります。

一方で、現在ヨーロッパでノウハウを蓄積しているエネルギー事業があります。今まで東京電力ホールディングス一辺倒だったところに、再生可能エネルギーの周波数調整や蓄電池関連の技術開発を始めており、そのような方向にシフトしている部署もだんだん増えていきました。

結果からお伝えすると、昨年は立軸水車の製造部門の特定の案件において赤字がありましたが、そのようなことがないようにしっかりとマネジメントしていきます。しっかりと実施できているかということは、仲間でチェックするだけでは足りないと思います。第三者から中立的なご意見をいただきながらがんばっていきたいと考えています。それがしっかりとできる部署であれば、エネルギー事業に必要な大事な仲間だと考えているため、推進したいと思います。

質疑応答:製造部門の将来について

質問者5:2つ目が、国内の電力インフラの将来的な見方です。足元では、再生可能エネルギーの発電がどんどん増えてきており、今後の数年間、系統においてはどちらかと言いますと事業化サイドでいろいろな工夫をすると思います。

おそらく、2022年後半にかけてレジデンス対応などで発電サイドである上流も、かなり変わってくる可能性があると考えています。ハード面・ソフト面など、いろいろな総合的なリソースを活かす局面を迎えるのではないかと期待しています。

このようなハードの製造部門においては、もっとリソースを投入して事業機会を取りに行く考えはありますか? 日本国内には、いろいろな電力機器メーカーも他にもいくつかありますし、事業を伸ばそうと思うならば、そこにリソースを投入して増やしていくのか、それとも現状体制で需要を取りに行くのでしょうか?

製造部門の活かし方について、今後5年・10年を見た時の事業機会が本当にあるか、リソースを追加投入するお考えはあるか教えてください。

新屋:エネルギー事業の中で、福島の仲間をどう活用していくかという質問だと思います。我々の福島の仲間がどのようなところで活躍できるかということについては、ハード部分とソフト部分で、いろいろあります。

まず現在、ヨーロッパでNKEEを設立し、アグリゲーション事業の技術やノウハウを獲得し、来年度の4月から国内でも始まる新しい市場の中で、展開していこうと準備しているところです。そのような準備段階で、ある一定の分野では今のリソースを活用できていますが、それがすべて使えているわけではありません。分野によって判断しているところです。

福島全体の製造部門をどうするかということは、もともとニッチなところで商売してきているため、ニーズがどのように変わっていくかを見極めて判断したいと思います。現在ヨーロッパで行っている技術の部分である、マイクログリッドの技術やいろいろなシステムマネジメントは、非常に使える技術になってきています。

しかし、まだ数がそんなにたくさん出るわけではないため、レジリエンスといった単語で表現されていますが、マイクログリッドの考え方が地域でもう少し高まってくれば、活躍するフィールドは増えると思います。我々の見立てとしては、そのような機運とセットで考えていきます。

アグリゲーション技術については、日本国内で我々のシェアがどれくらい取れるか、欧州での実力が日本でどれくらい発揮できるか、能力・技術が試されていくと考えています。そのようなことを横にらみしながら、人財をシフトしていくことはあると思います。

少なくとも水力発電などの分野では、手持ち案件も非常に多い状況の中で、なかなか生産が追いついていないところもあるため、分野でデコボコはしていますが、蓄電池を応用した技術の中でも、福島の技術はこれからだと考えています。ただし、全体的には状況を見ているというような、ちょうど端境期であると考えています。

質問者5:外から見ていると、製造部門をジョイントベンチャーなどで切り出しながら、上位的なソフトの技術をより強くしていったほうがよいと思います。製造拠点的にも、おそらく御社全体の技術の展開からすると、リソースの追加投入をするのもなかなか難しいのではないかと見ています。

また、働いている方の活躍次第では、「同じような製造業と組んだほうがよいのでは?」と勝手な想像もしており、このような質問をしました。展開を期待しています。

新屋:今ご指摘いただいたお話は、経営という観点では排除しているわけではありません。第三者の目も入れながらというところも、先ほどお伝えしたとおり、きちんと実行したいと考えています。

この銘柄の最新ニュース

ID&EHDのニュース一覧- TOB・MBO(公開買付)銘柄一覧 2024/12/21

- <12月19日の十字足示現銘柄(売りシグナル)> 2024/12/20

- パラオ国際空港運営事業へ参画 ~日本工営のエンジニアリング技術により更に質の高い運営維持管理を実現~ 2024/12/16

- TOB・MBO(公開買付)銘柄一覧 2024/12/14

- TOB・MBO(公開買付)銘柄一覧 2024/12/07

マーケットニュース

おすすめ条件でスクリーニングされた銘柄を見る

ID&Eホールディングスの取引履歴を振り返りませんか?

ID&Eホールディングスの株を取引したことがありますか?みんかぶアセットプランナーに取引口座を連携すると売買履歴をチャート上にプロットし、自分の取引を視覚的に確認することができます。

アセットプランナーの取引履歴機能とは

※アセプラを初めてご利用の場合は会員登録からお手続き下さい。