日新のニュース

日新、成長投資と資本政策の拡充で、PBR1倍超と27年3月期の営業利益110億円達成を目指す

目次

筒井雅洋氏:株式会社日新代表取締役社長の筒井です。本日は、当社の決算説明会にお越しいただき、誠にありがとうございます。それでは、資料に沿って説明を始めます。

当社は、今年度で中期5ヶ年経営計画の3年目を迎えました。今後も成長投資と資本政策の拡充を進め、PBR1倍超と、中期経営計画の最終年度目標である営業利益110億円を目指していきます。

本日は、終わった期の2024年3月期の決算実績、現在始まっている2025年3月期の通期計画、第7次中期経営計画の進捗と方向性についてご説明します。

2024年3月期 決算実績

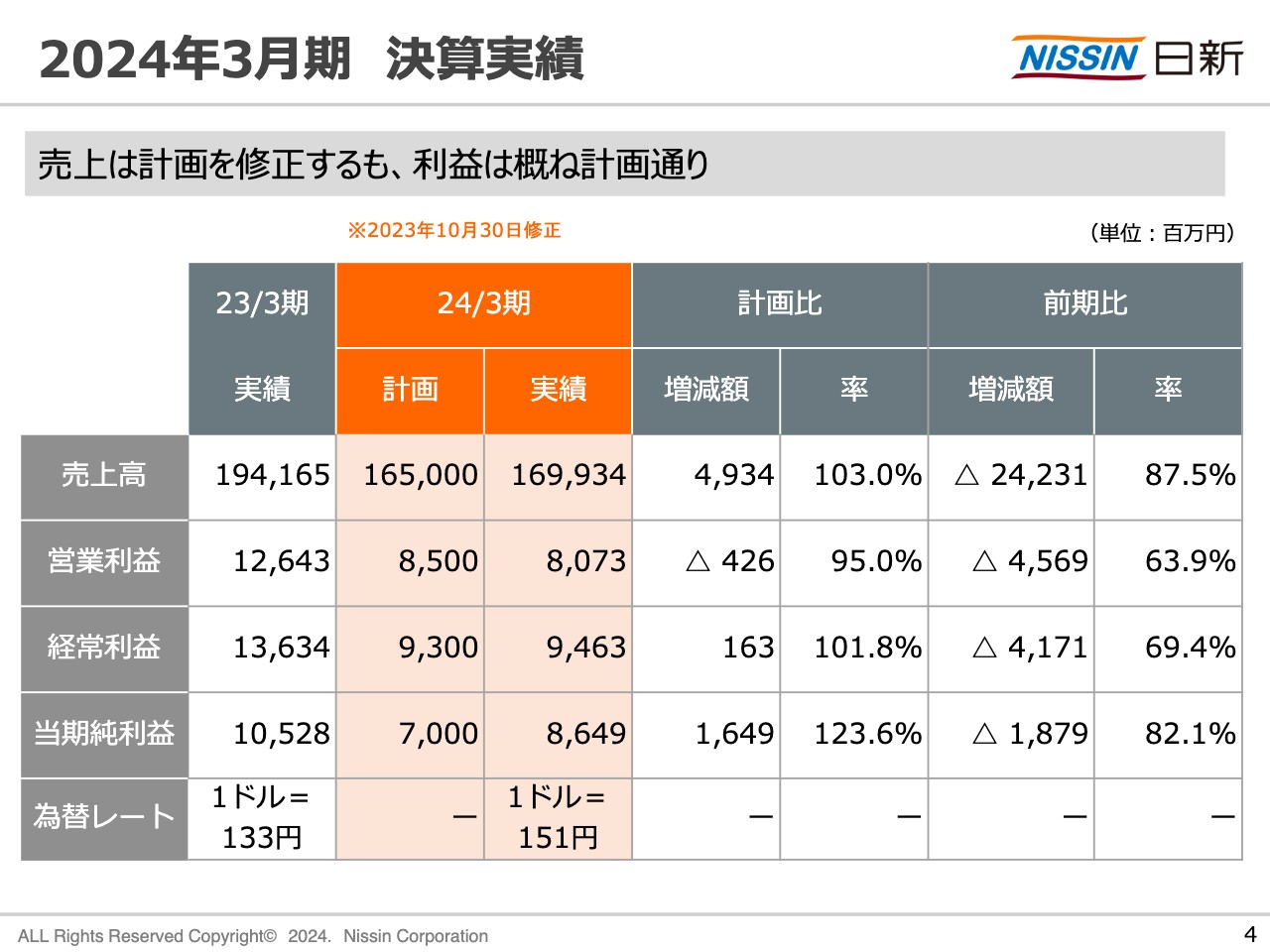

まず、2024年3月期の決算実績についてご説明します。特需だった2023年3月期と比べると、減収減益で推移しました。

計画比では営業利益以外は、ほぼ同水準で推移しています。営業利益は、2024年3月期は賃上げにおけるベアの幅が例年よりも上回ったことによるコストアップなどにより、計画をやや下回っています。ただし当期純利益は、政策保有株式の売却等により、計画を上回りました。

7次中計(NN7) 数値目標

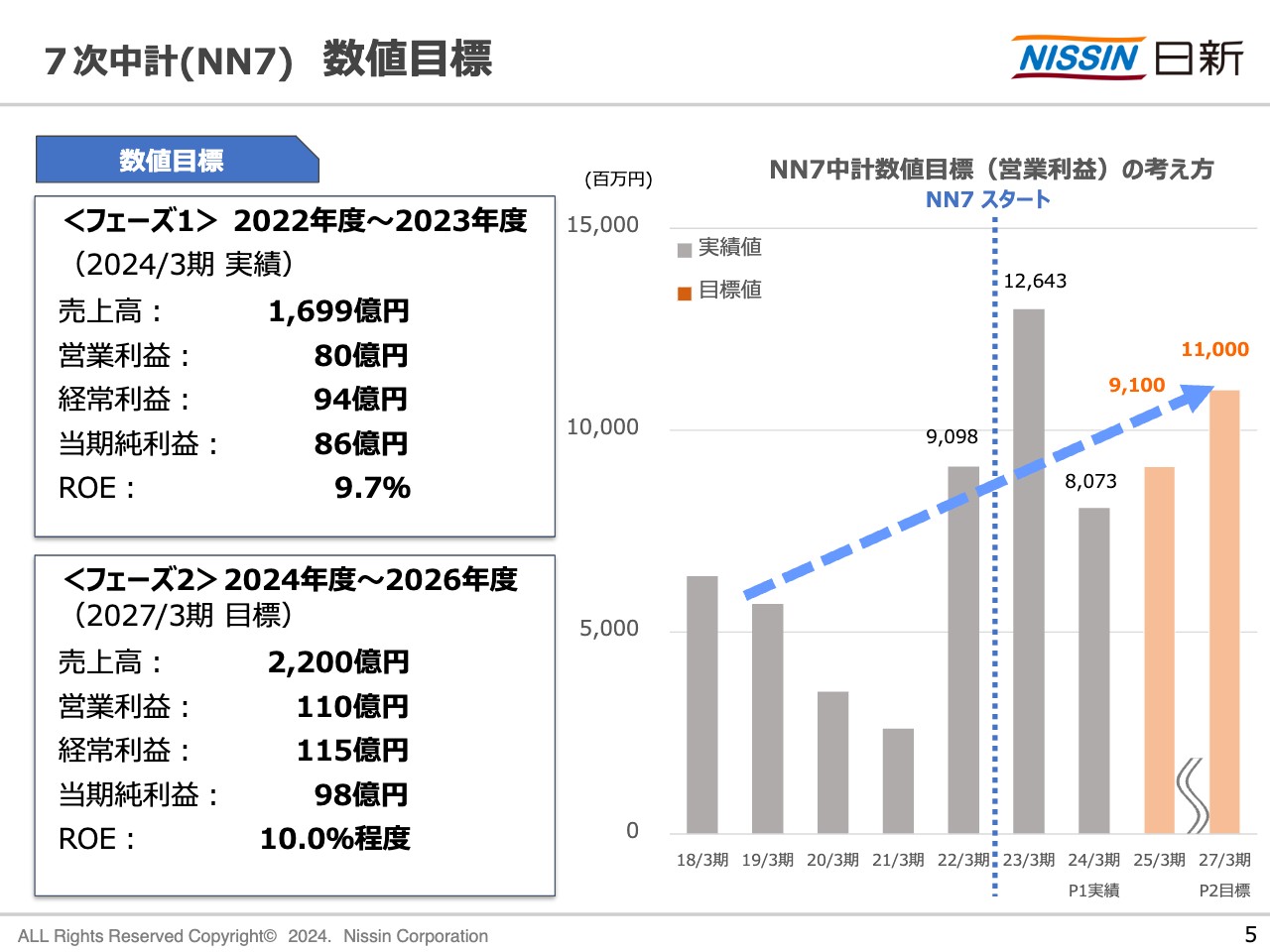

先ほどお示ししたとおり、2024年3月期の営業利益は80億7,300万円と、前期よりやや減少しました。これは、2023年3月期の新型コロナウイルスの特需が要因です。

スライドのグラフの一番左側をご覧ください。コロナ禍前となる2018年3月期の営業利益の数字は記載していませんが、63億8,900万円でした。当時はこちらが過去最高の数字でしたが、現在はコロナ禍前をさらに上回り、右肩上がりで増えてきています。

今年度以降も増収増益を見込んでおり、計画最終年度の計画値である営業利益110億円に変更はありません。

2024年3月期 セグメント別実績

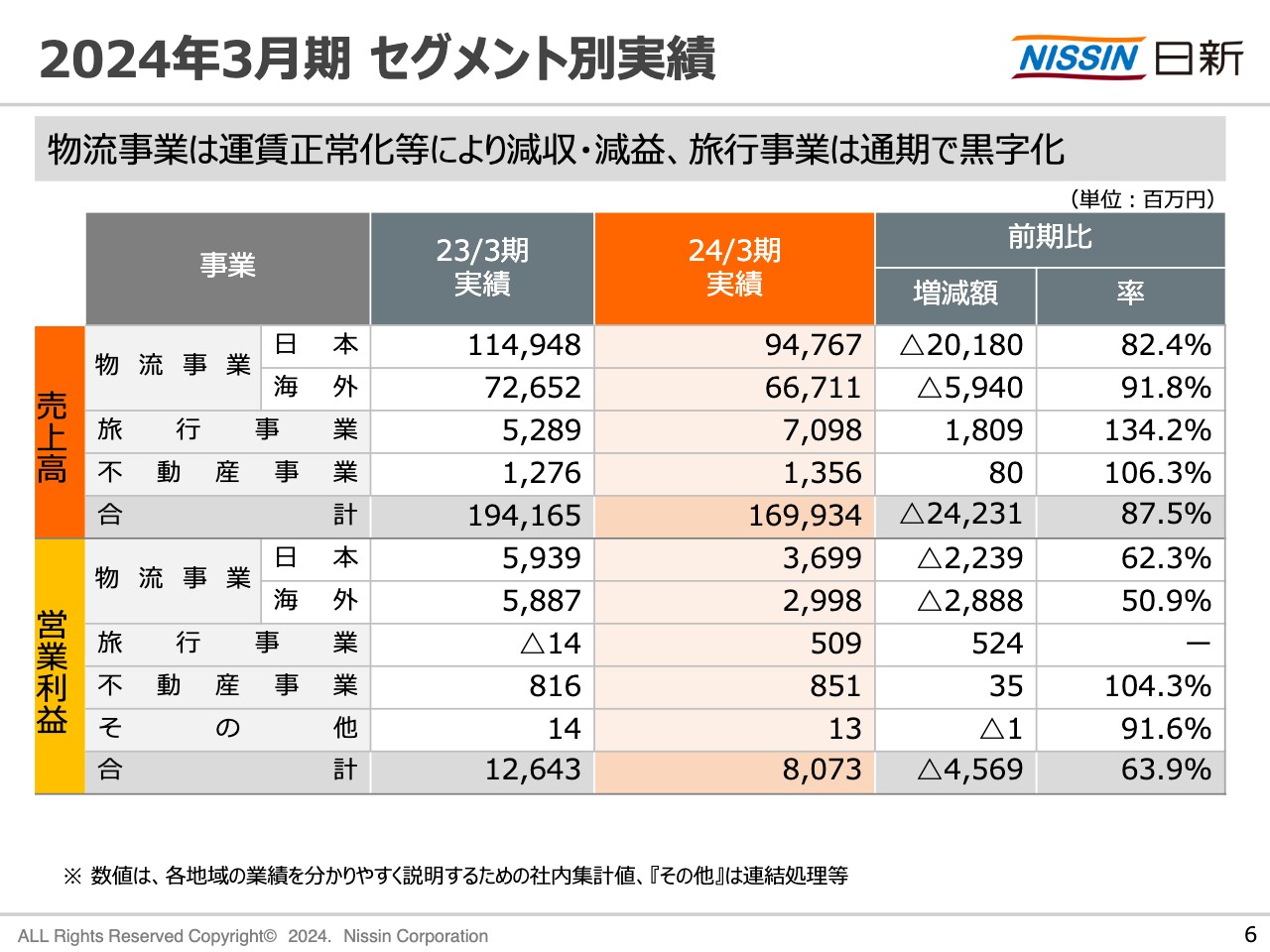

前期比では、物流事業は国内外で運賃の正常化・物量減があり、減収減益となりました。旅行事業は通期の営業利益は5億900万円と、コロナ禍後は初の黒字となり、回復を果たすことができました。

2024年3月期 セグメント別増減比較

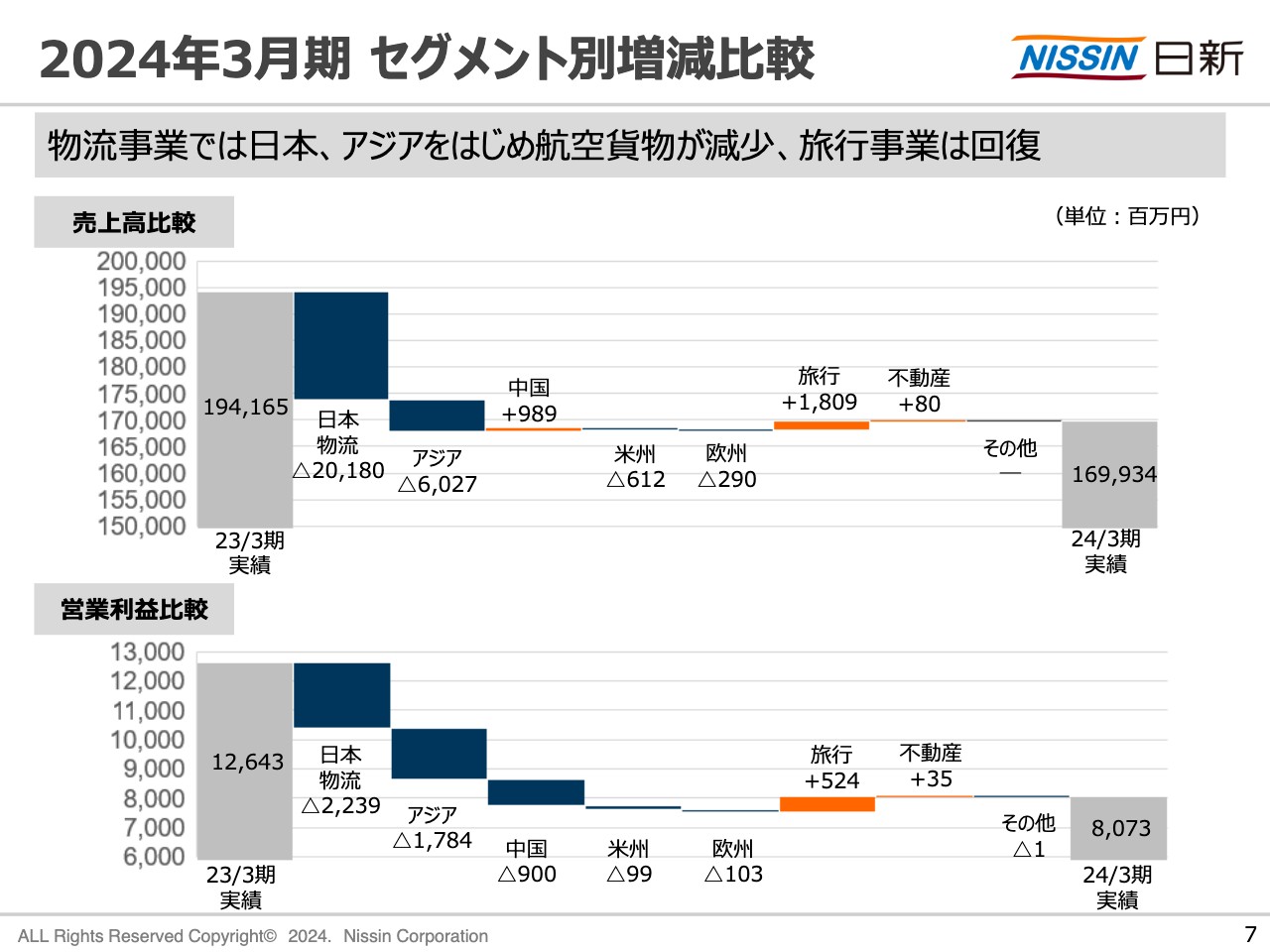

セグメント別および地域別の階段グラフです。要因は後ほど詳しくご説明しますが、物流事業では日本・アジアをはじめ低調な取り扱いとなり、前期比で減少しました。旅行事業は回復しています。

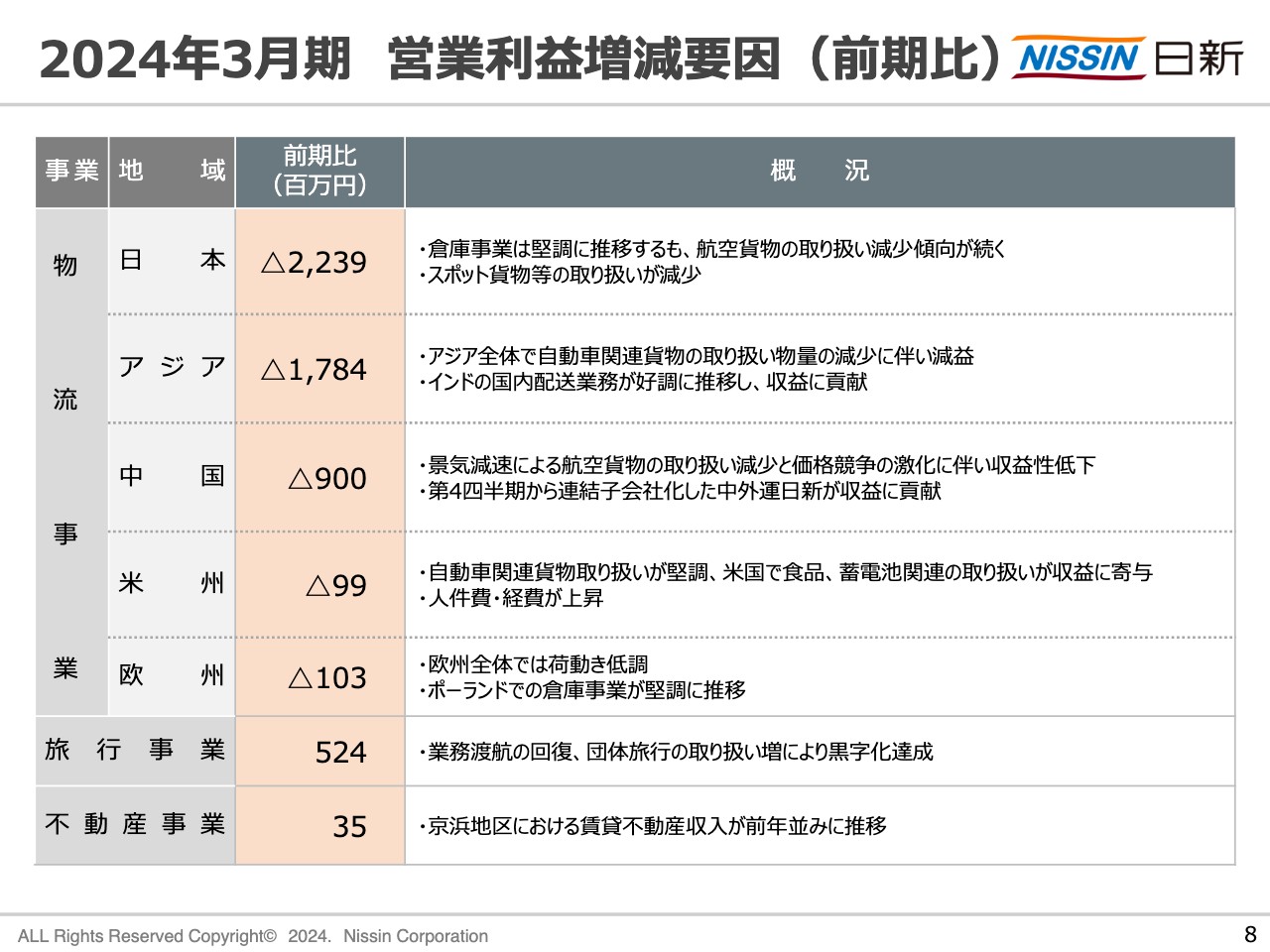

2024年3月期 営業利益増減要因(前期比)

営業利益の増減要因について、順番にご説明します。

日本では、倉庫事業は堅調に推移しました。しかし、航空貨物の取り扱いの減少が続き、前期比でマイナスとなっています。また、コロナ特需の時にあったスポット貨物の取り扱いもコロナ禍収束後から減少しており、こちらもマイナス要因となっています。

アジア全体では、自動車関連貨物の取り扱い物量の減少がマイナス要因となりました。一方で、インドでは二輪の国内配送業務が好調に推移し、プラス要因となっています。

中国では、なかなか景気が回復せず、経済の状況が良くないこともあり、航空貨物の取り扱いが減少しています。加えて価格競争の激化に伴う収益性の低下によって、前期比マイナスとなりました。

しかし2024年3月期第4四半期からは、これまで持分会社だった「中外運-日新国際貨運有限公司」という会社が連結子会社化し、プラスに貢献しています。

米州では、自動車関連貨物の取り扱いが堅調なことに加え、米国でのかぼちゃやチェリーなどの野菜や果物、蓄電池施設関連の貨物の取り扱いが収益に寄与しています。また、物価の上昇もあり、人件費・経費の上昇がマイナス要因となっています。

欧州全体では、荷動きが継続的に低調に推移しています。その中でポーランドでの倉庫事業が堅調に推移しており、ここだけ奮闘している状況が続いています。

旅行事業はコロナ禍後、業務渡航が少しずつ回復してきています。それに加えて団体旅行の取り扱い増により、今回は黒字化を達成しています。

不動産事業は、京浜地区における賃貸不動産収入が前年並みに推移しています。

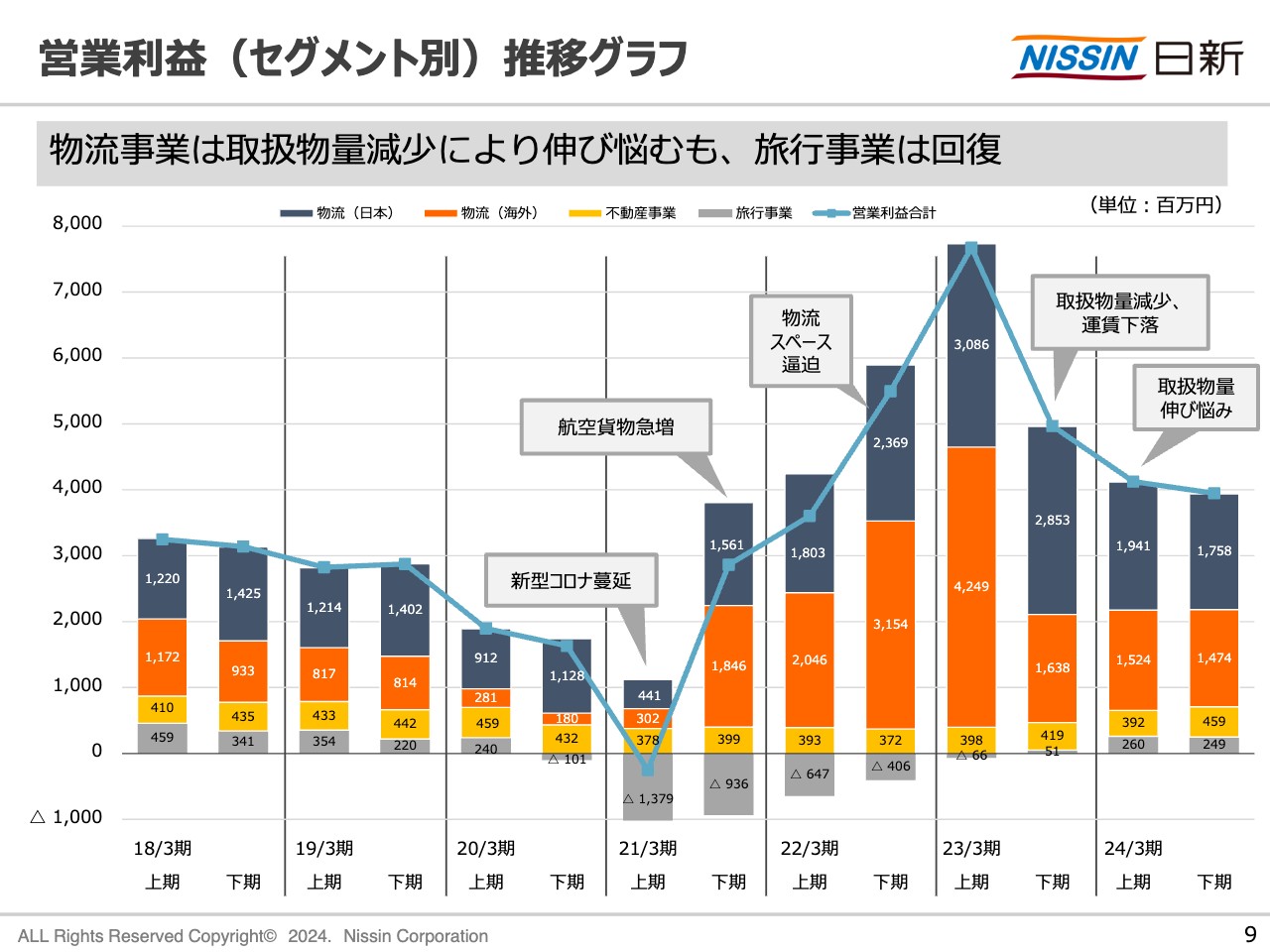

営業利益(セグメント別)推移グラフ

セグメント別の営業利益推移です。スライドは毎年掲載しているグラフで、2018年3月期から半期ごとの推移を記載しています。青色の折れ線グラフが営業利益の推移です。今回は、一番右側の2024年3月期下期を追加していますので、後ほどご覧ください。

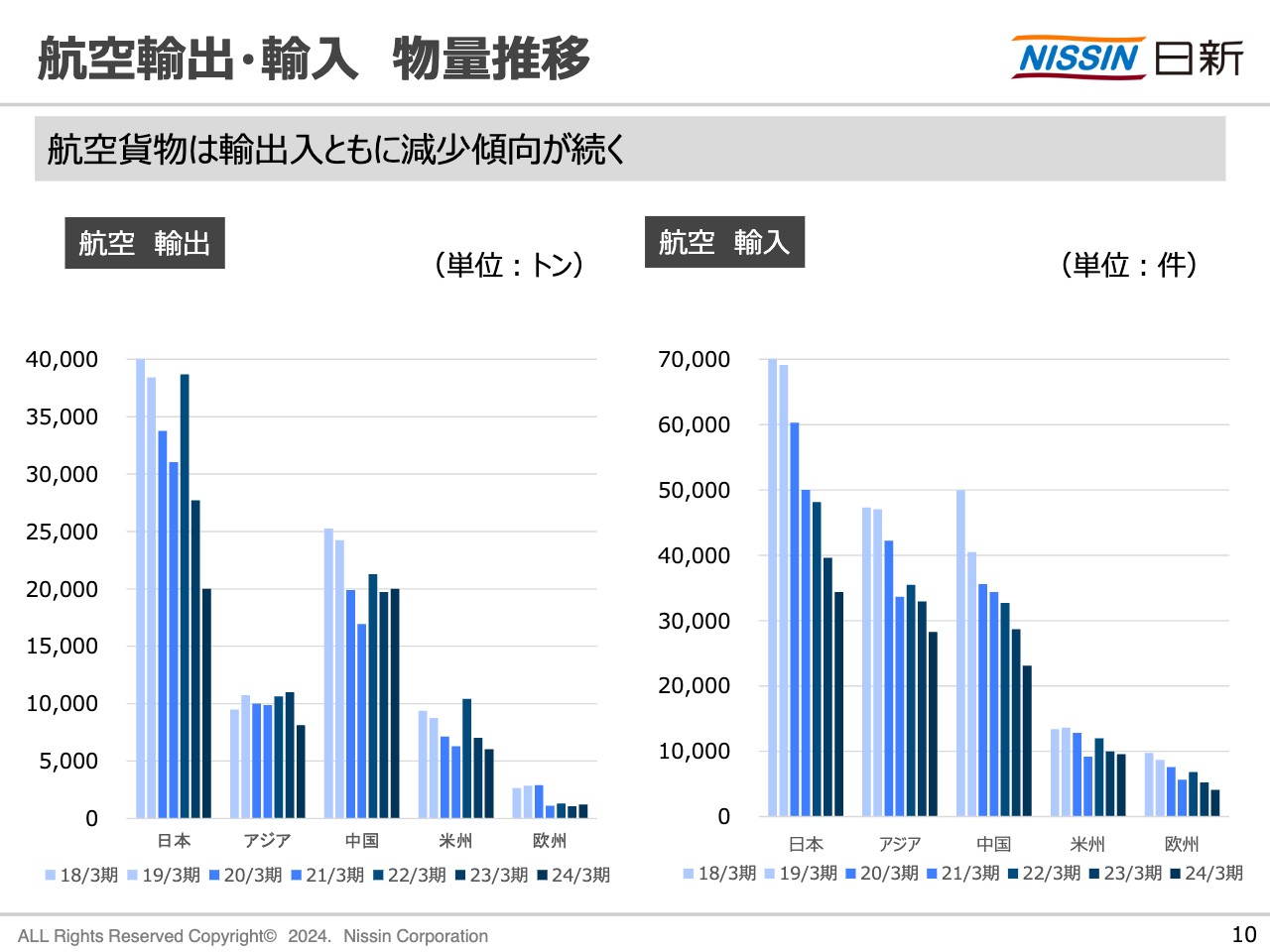

航空輸出・輸入 物量推移

航空輸出・輸入の物量推移です。航空貨物は、輸出入ともに、特に日本を中心として減少が続いています。

コロナ禍により、これまでは海上から航空に緊急で移っていた荷物が再び海上に戻っていくという、海上シフトが起こっていることが一因です。航空の輸入では、円安により日本でかなり落ち込んでいることも要因として挙げられます。

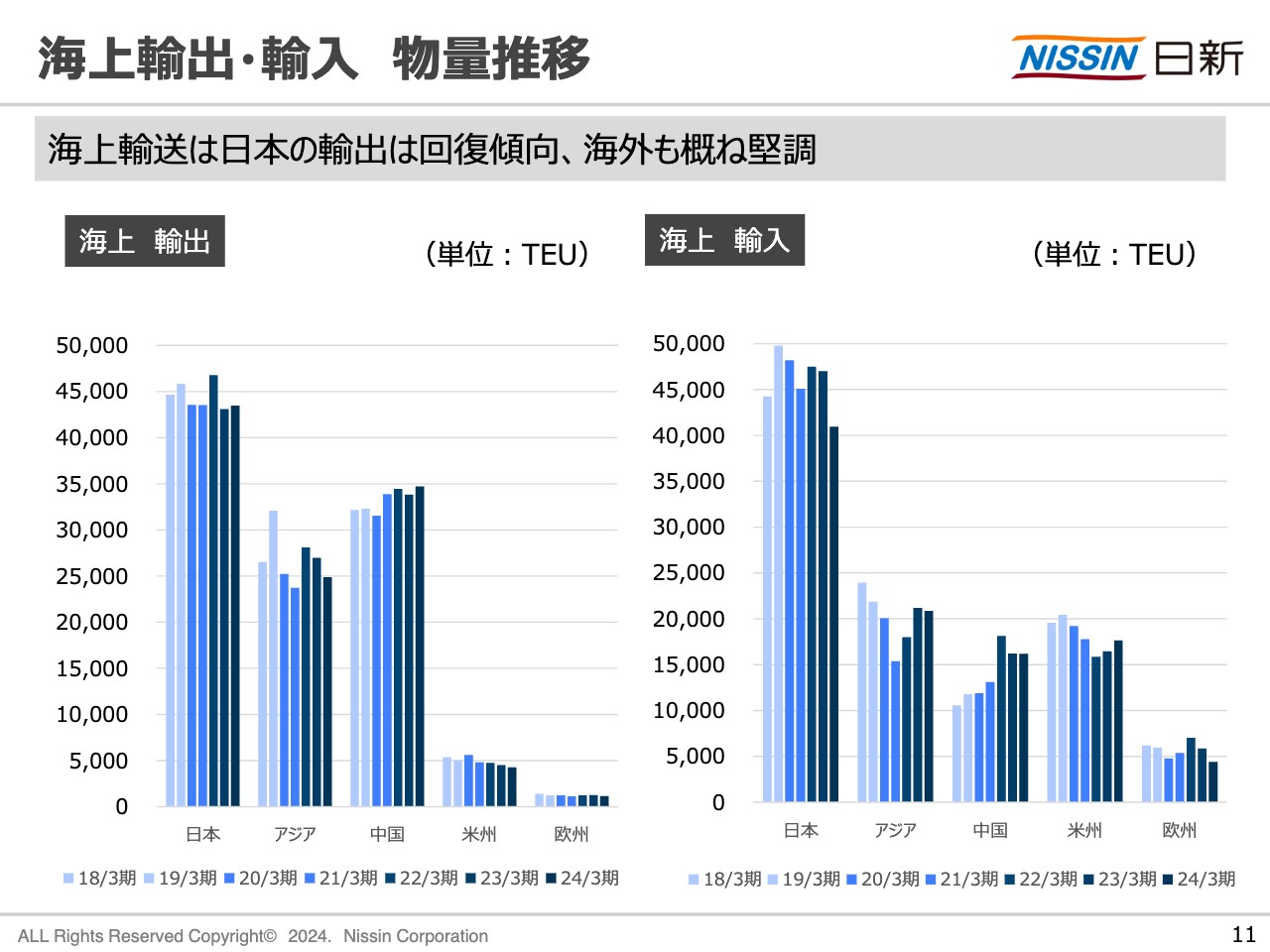

海上輸出・輸入 物量推移

海上輸出・輸入の物量推移です。スライドに「海上輸送は日本の輸出は回復傾向、海外も概ね堅調」と記載していますが、航空から貨物が戻ってきたことも堅調な理由だと考えています。

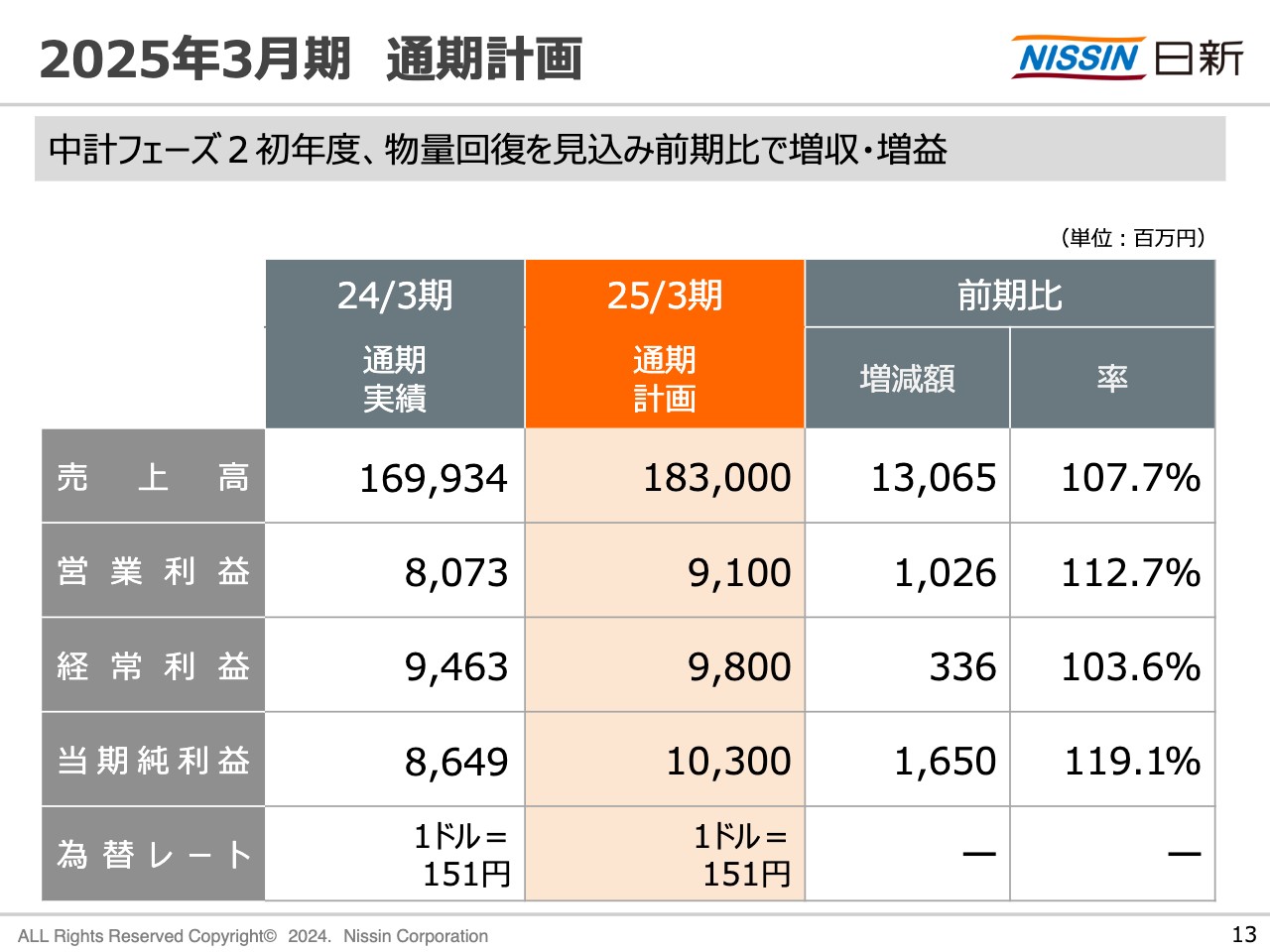

2025年3月期 通期計画

次に、現在始まっている2025年3月期の通期計画についてご説明します。

今年4月から、中期経営計画の3年目に入りました。計画の位置づけでは、フェーズ2の初年度となります。今年度は物流の回復が少しずつ見込まれるということで、前期比で増収増益を計画しています。

売上高から当期純利益まで、前期比でプラスに動くことを見込んでいます。為替レートは期末のレートをそのまま使っているため、1ドル151円と想定しています。

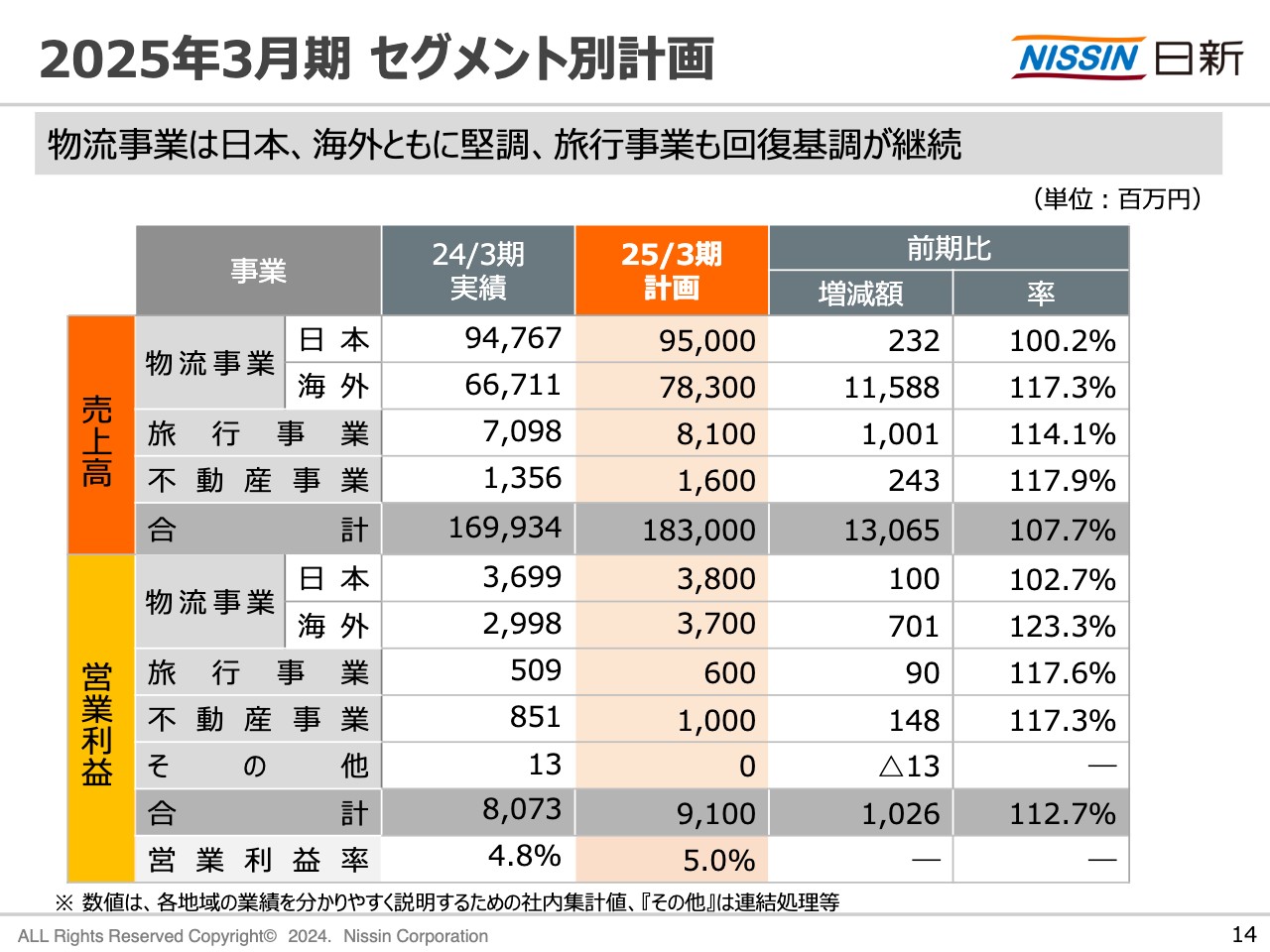

2025年3月期 セグメント別計画

セグメント別の計画です。スライドの表の一番右側に記載のとおり、すべてのセグメントでプラスを計画しており、増収増益を見込んでいます。内容の詳細は、後ほどご説明します。

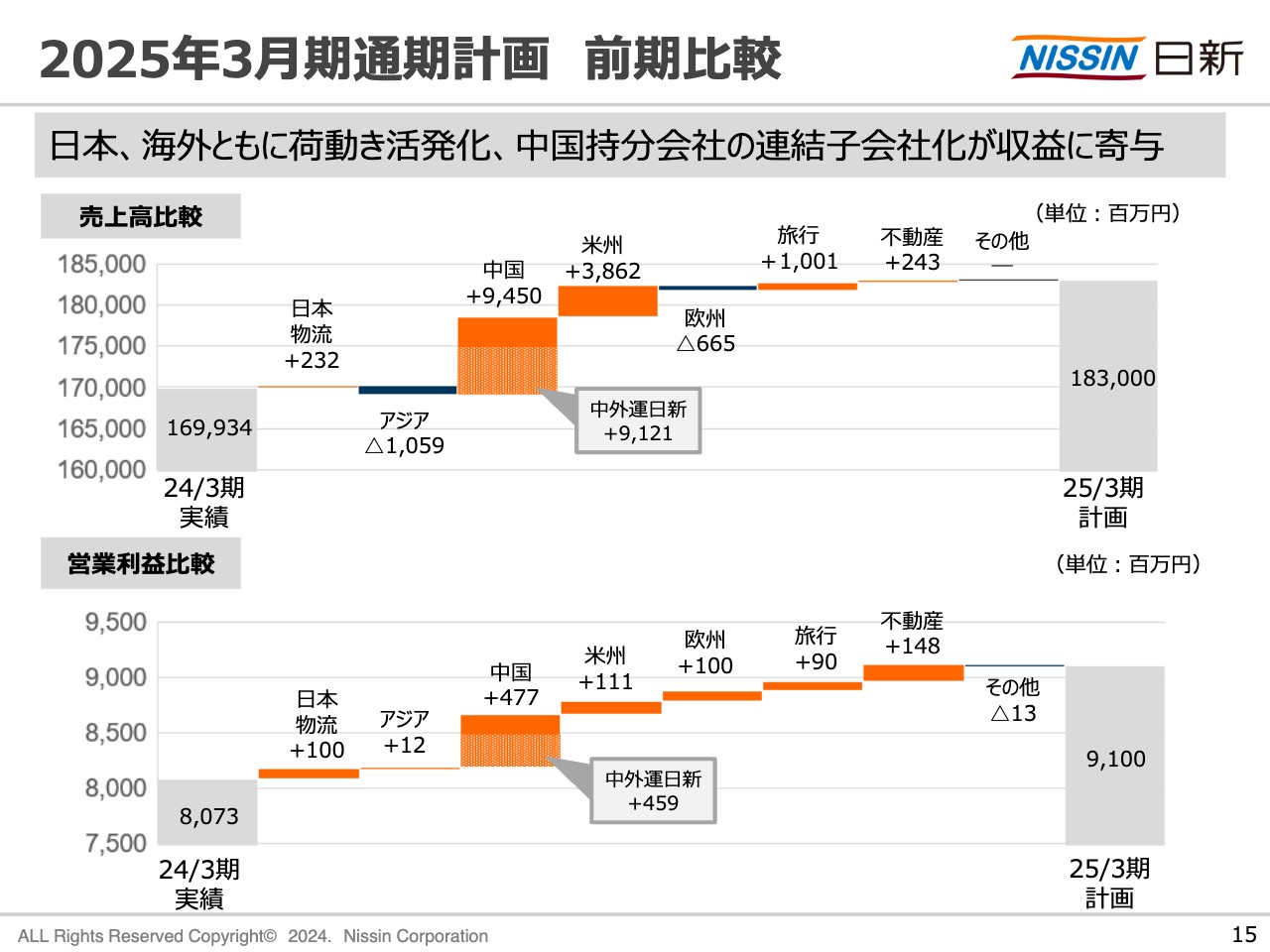

2025年3月期通期計画 前期比較

地域別・セグメント別の階段グラフと前年比較です。日本・海外ともに荷動きが活発化してくるということで、プラス傾向となっています。

先ほどお伝えしたとおり、中国では前期第4四半期より、合弁会社である中外運-日新国際貨運有限公司を連結子会社化しました。今年度は、通期で売上高・営業利益に寄与します。階段グラフの網目の部分に記載している「中外運日新」が、そのまま連結の数字として押し上がってきます。

2025年3月期 営業利益増減要因(前期比)

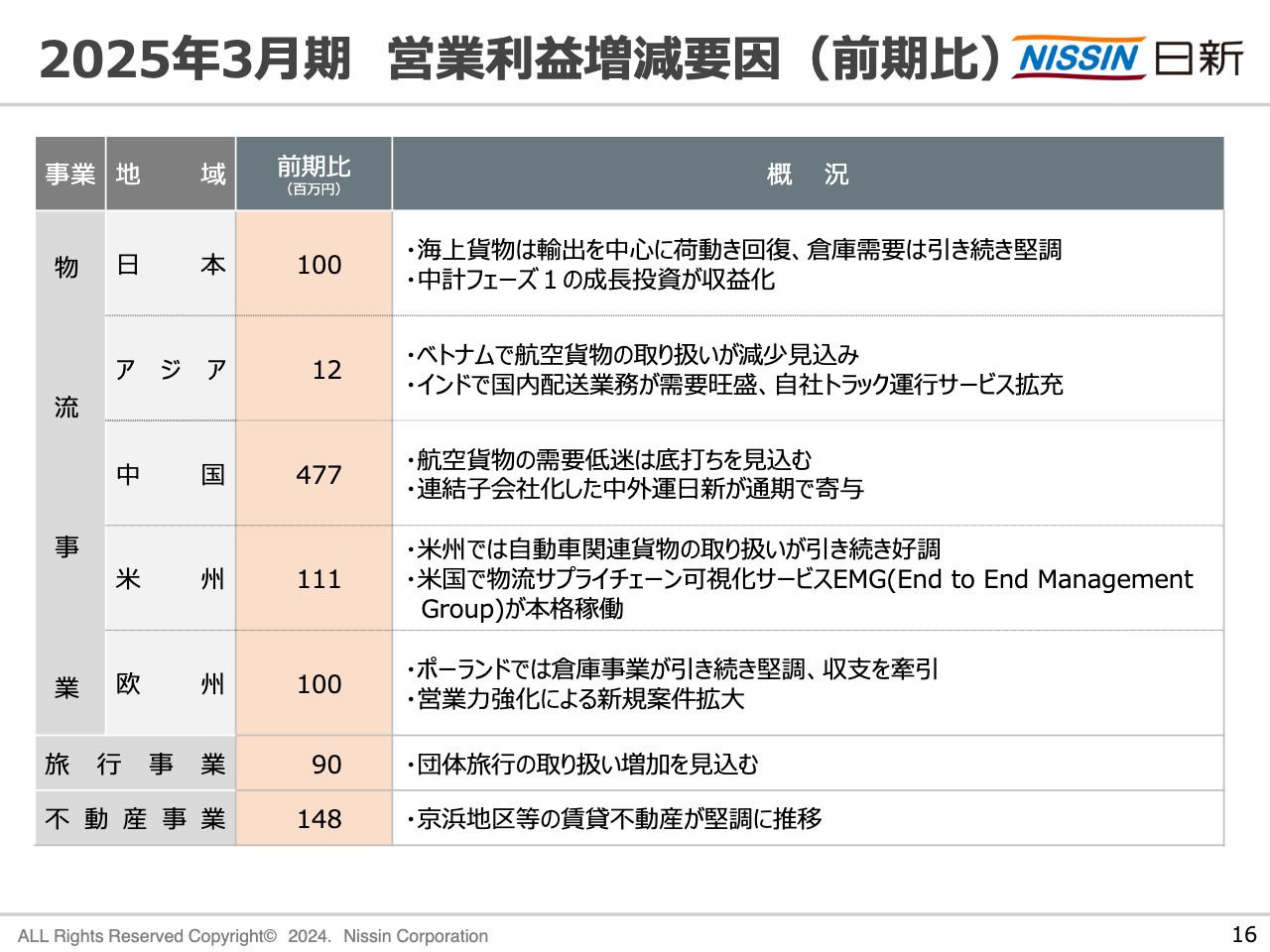

地域別の営業利益増減要因についてご説明します。

まず、日本の海上貨物は、輸出を中心に荷動きが回復してくるだろうと考えています。倉庫需要は、化学品などを中心として、引き続き堅調に推移していくと見込んでいます。

中期経営計画フェーズ1の2年間では、神奈川埠頭倉庫をはじめ、さまざまな投資案件がありました。今年11月には、宇都宮の北関東ロジスティクスセンターが竣工します。これらが、収益化の数字に表れてくると考えています。

アジアのうち、ベトナムでは航空貨物の取り扱いが減少していますが、インド国内では、引き続き二輪の配送輸送への需要が旺盛です。そのため、今までは傭車と自車を使い分けていたところへ、さらに自社トラックを増車して運行サービスを拡充し、さらなる利益効率の向上を図っていきます。

中国では、航空貨物の需要低迷はほぼ底を打ち、これから反転するのではないかと見込んでいます。また、中外運-日新国際貨運有限公司の連結化の数字が寄与していきます。

米州では、自動車関連貨物の取り扱いが引き続き好調に推移すると考えています。また、お客さまのサプライチェーン全体をカバーし、システム化する物流サプライチェーン可視化サービス「EMG(End to End Management Group)」を本格稼働させ、お客さまの上流から下流までの荷物をすべてサポートできる体制を組んでおり、こちらもプラスに寄与するのではないかと考えています。

欧州では引き続き、なかなか厳しい状況が続きます。ポーランドの倉庫需要が引き続き堅調なため、収支を牽引していきます。また、営業力強化による新規案件の拡大も図っていきます。

また、旅行事業では、団体旅行の取り扱いにはさらに増加する余地があると見込んでいます。

不動産事業では、京浜地区の賃貸不動産が堅調に推移しているため、プラスに寄与すると考えています。

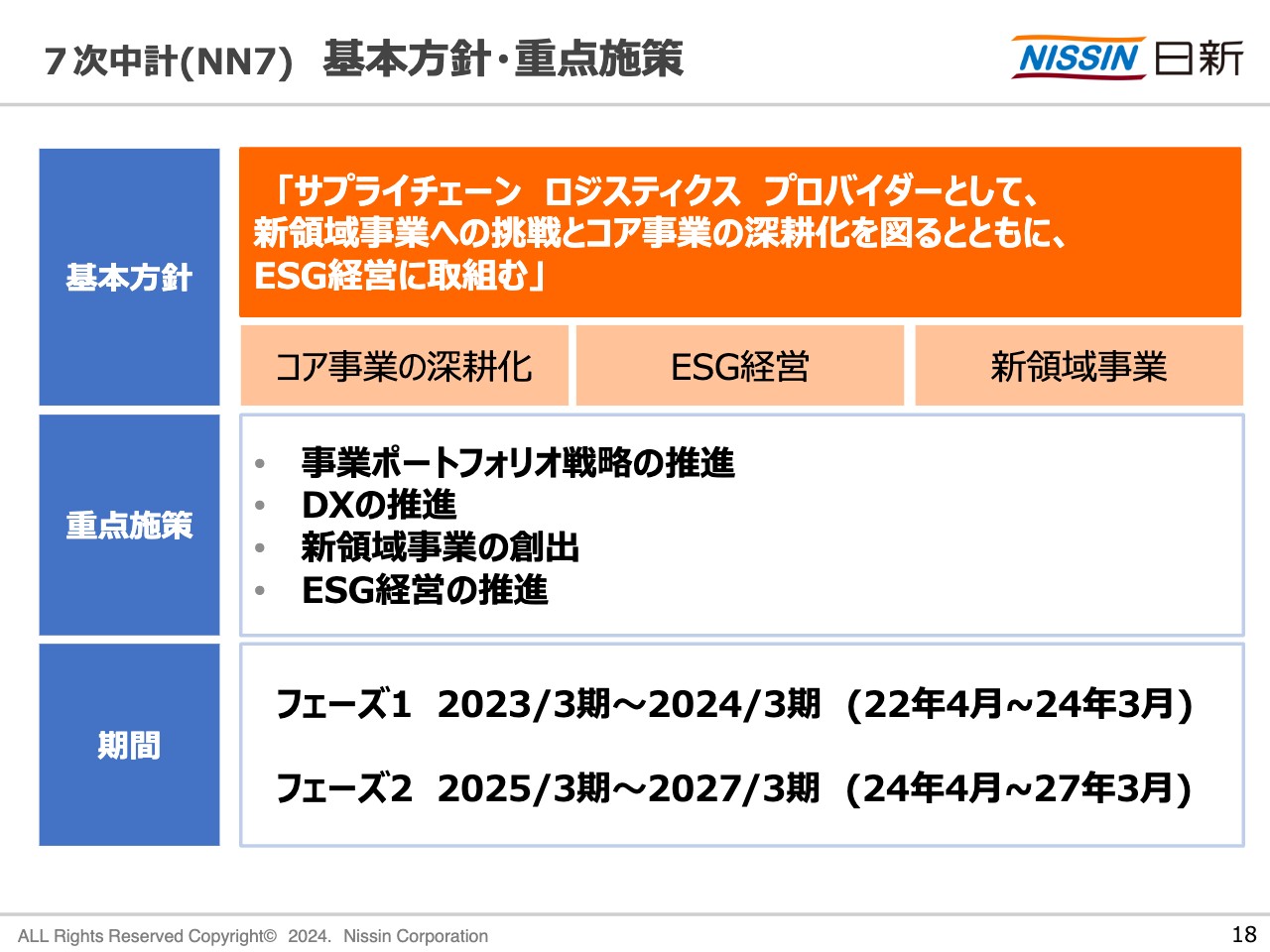

7次中計(NN7) 基本方針・重点施策

第7次中期経営計画の進捗と方向性についてご説明します。

まず、基本方針・重点施策です。2024年4月からフェーズ2が始まります。2024年4月から2027年3月の3年間が、数字を達成していく勝負の期間であると見ています。

基本方針は基本的に変更していませんが、今期から「サプライチェーン ロジスティクス プロバイダー」という言葉を初めて使用しました。

これまでは「グローバル・ロジスティクス・プロバイダー」としていましたが、先ほどご説明したとおり、「サプライチェーン全体における物流をサポートしていこう」ということを念頭に、「サプライチェーン ロジスティクス プロバイダー」という言葉を使っています。

その他、重点施策に変更はありません。

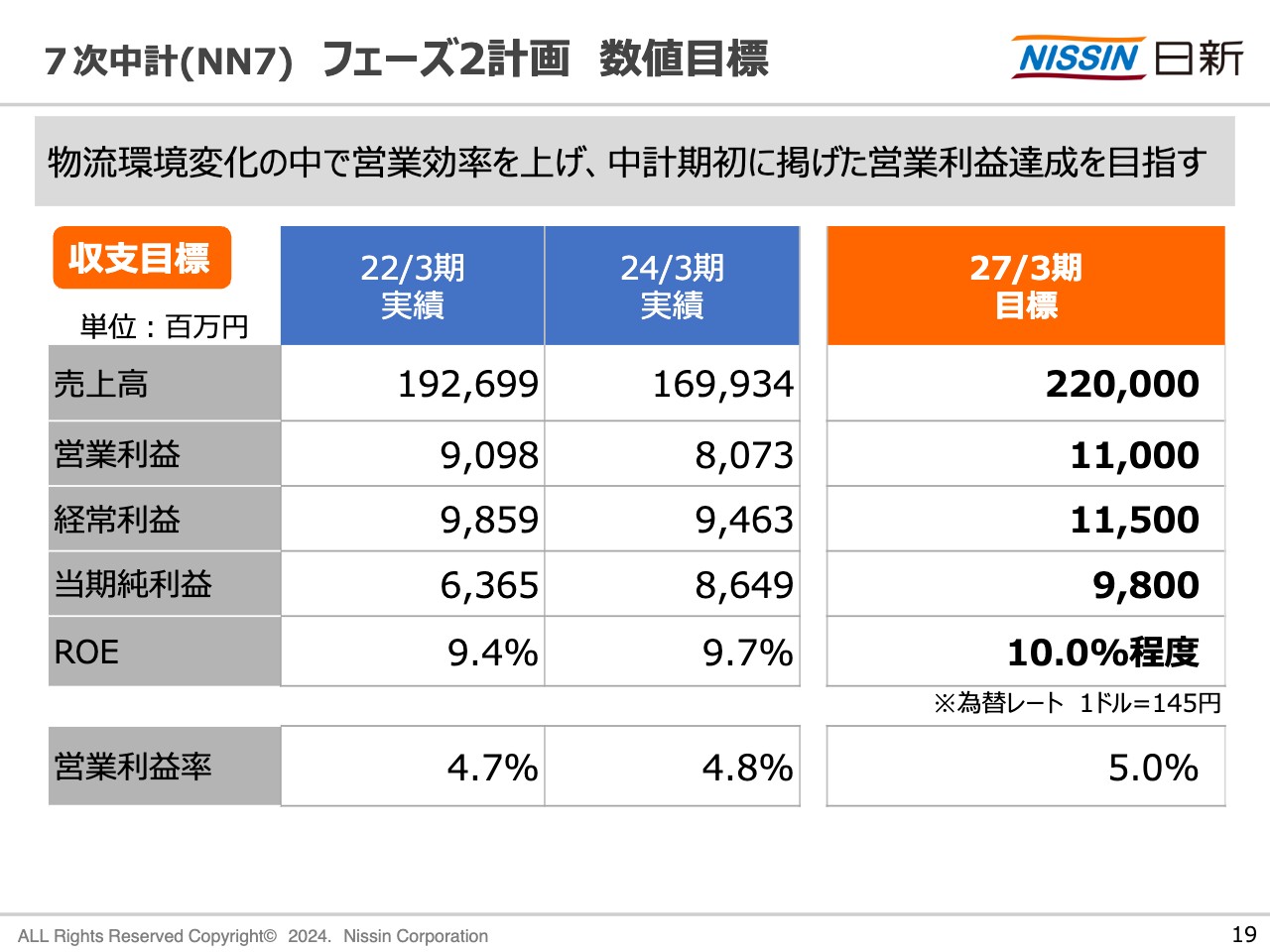

7次中計(NN7) フェーズ2計画 数値目標

数値目標についてご説明します。

コロナ禍以降、運賃の上下動や物量減などがあり、物流環境が非常に変化している中で、営業効率を上げていき、期初に掲げた「営業利益110億円の達成」を目指します。また、ROE10パーセントと営業利益率も5パーセントを達成していきたいと考えています。

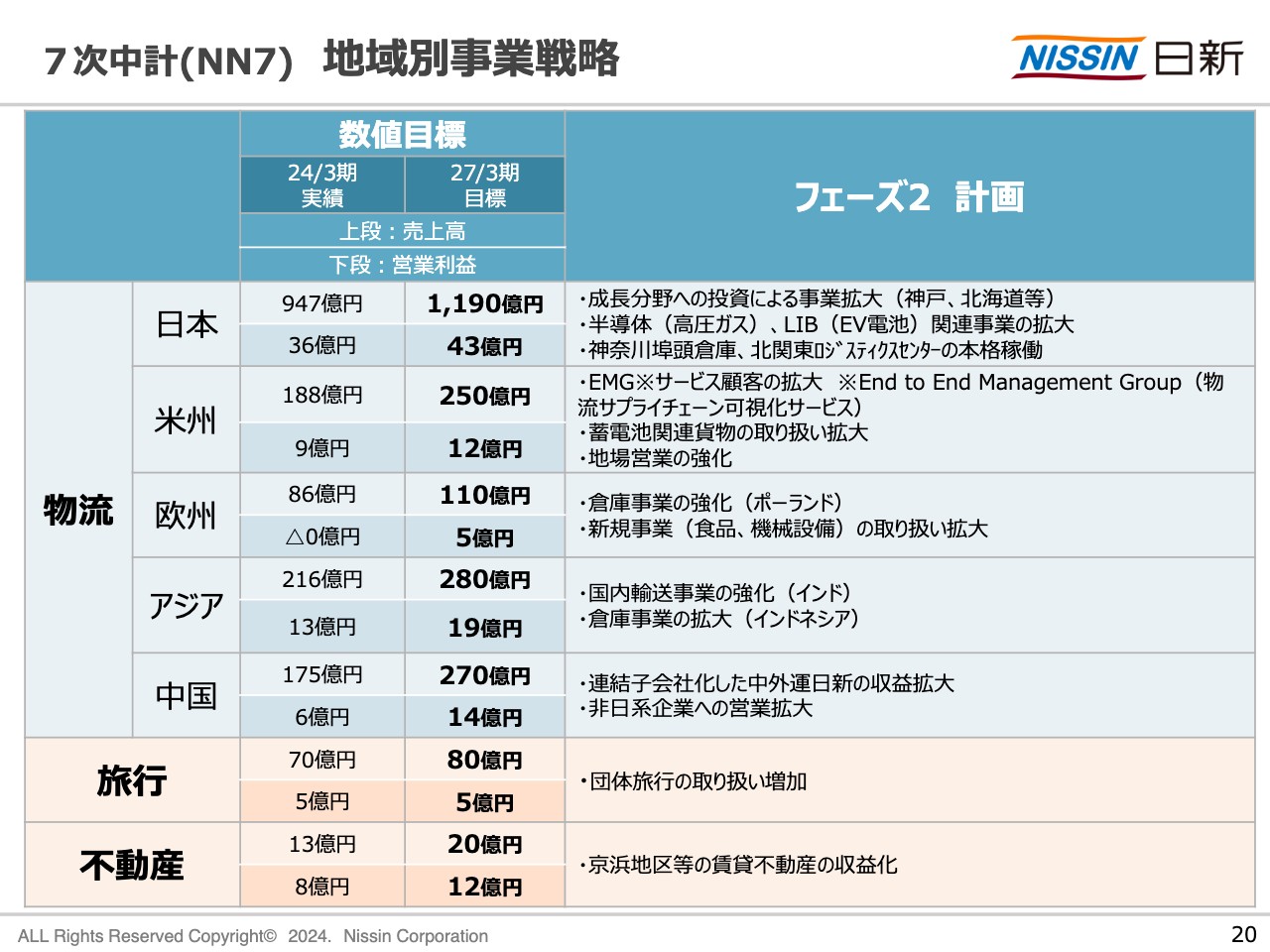

7次中計(NN7) 地域別事業戦略

地域別では3ヶ年でどのようなことをやっていくかという方向性について、戦略をお示ししています。

スライドに詳細を記載していますが、日本の方向性をまとめると、自動車と化学品へのニーズが多く、さまざまな設備を作りました。これらの投資案件の収益化を中心に、業績を伸ばしていきたいと考えています。

米州では、お客さまのサプライチェーンをサポートする物流サプライチェーン可視化サービスEMGを中心に、特に非日系の地場企業などを取り込みながら数字を上げていきたいと考えています。

欧州では、好調なポーランドの倉庫事業を伸ばしていくことと、新規事業として食品や機械設備など、少しずつ取れてきており、地道な営業活動により数字を上げていきたいと考えています。

アジアでは、基本的に自動車、二輪が非常に強いです。先ほどご説明したインドや、その他インドネシア等でそれらの拡大を図っていこうと考えています。

中国では、景気の回復が待たれますが、非日系企業での営業拡大を図っていきます。

全体としては、非日系企業の部分でまだ広げられる余地があるほか、投資案件の収益化などにより、3年間で数字を上げていきます。

旅行事業では、団体旅行の取り扱いの増加を図っていきたいと思っています。不動産事業では、京浜地区でさらなる収益化を図っていきます。

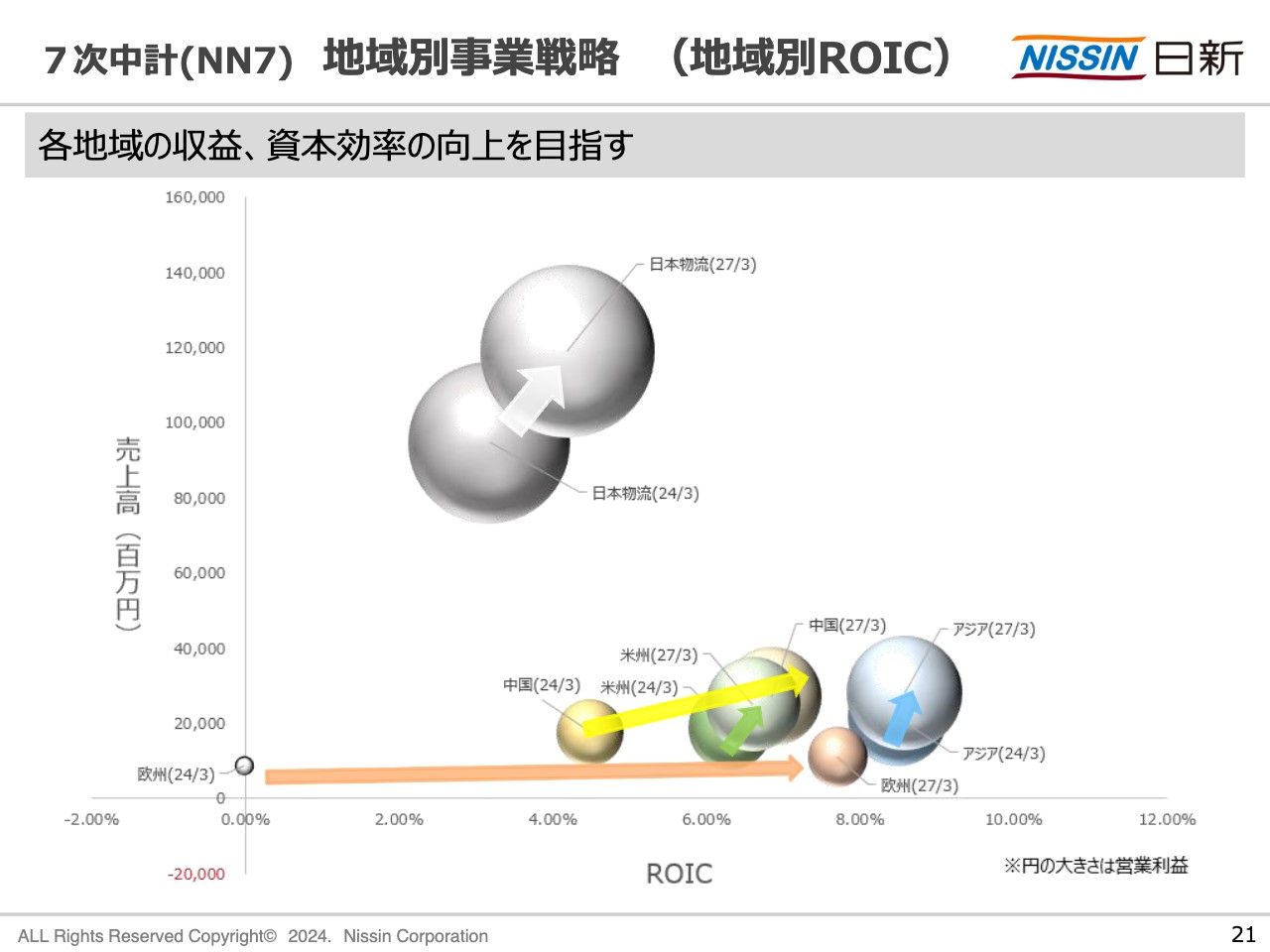

7次中計(NN7) 地域別事業戦略 (地域別ROIC)

スライドのバブルチャートは、縦軸が地域別の売上高、横軸がROICです。この2点が3年間でどのように推移していくかをお示ししています。

各地域の収益と資本効率を伸ばし、グラフの右上を目指すという図になっています。各地域の数値のプロットはスライドに記載のとおりですので、後ほどご覧ください。

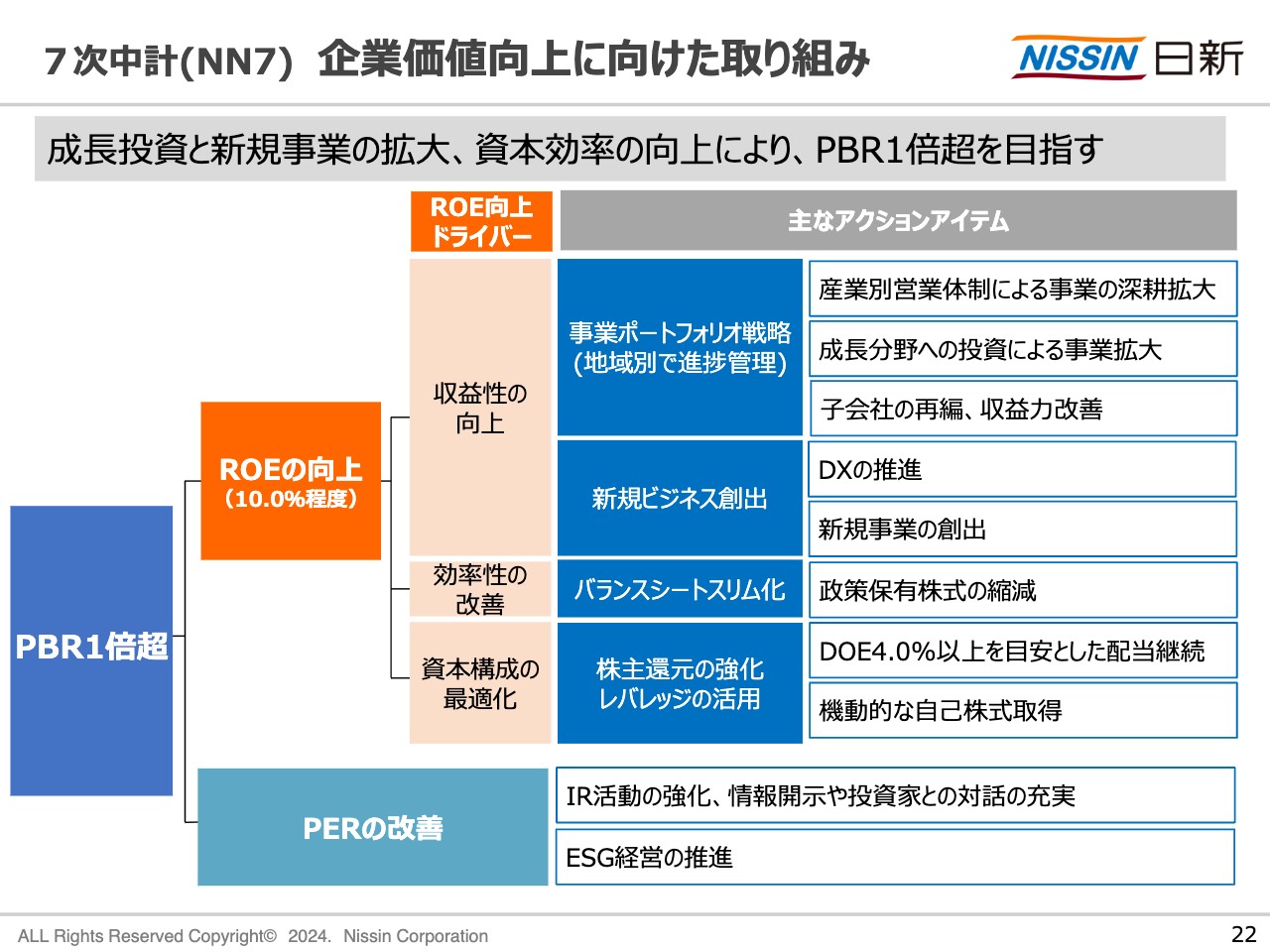

7次中計(NN7) 企業価値向上に向けた取り組み

企業価値向上では、成長投資と新規事業の拡大、資本効率の向上により、PBR1倍超を目指していきます。

今回からPBRツリーをお示ししていますが、PBR1倍超実現のためROEとPERの改善でカバーしていきます。「PERの改善」では、IR活動の強化、情報開示や投資家との対話の充実、ESG経営の推進に併せて取り組んでいきます。

そのほか、スライドの「主なアクションアイテム」の欄に詳細を記載しています。この後のスライドで少しずつ説明を加えていきます。

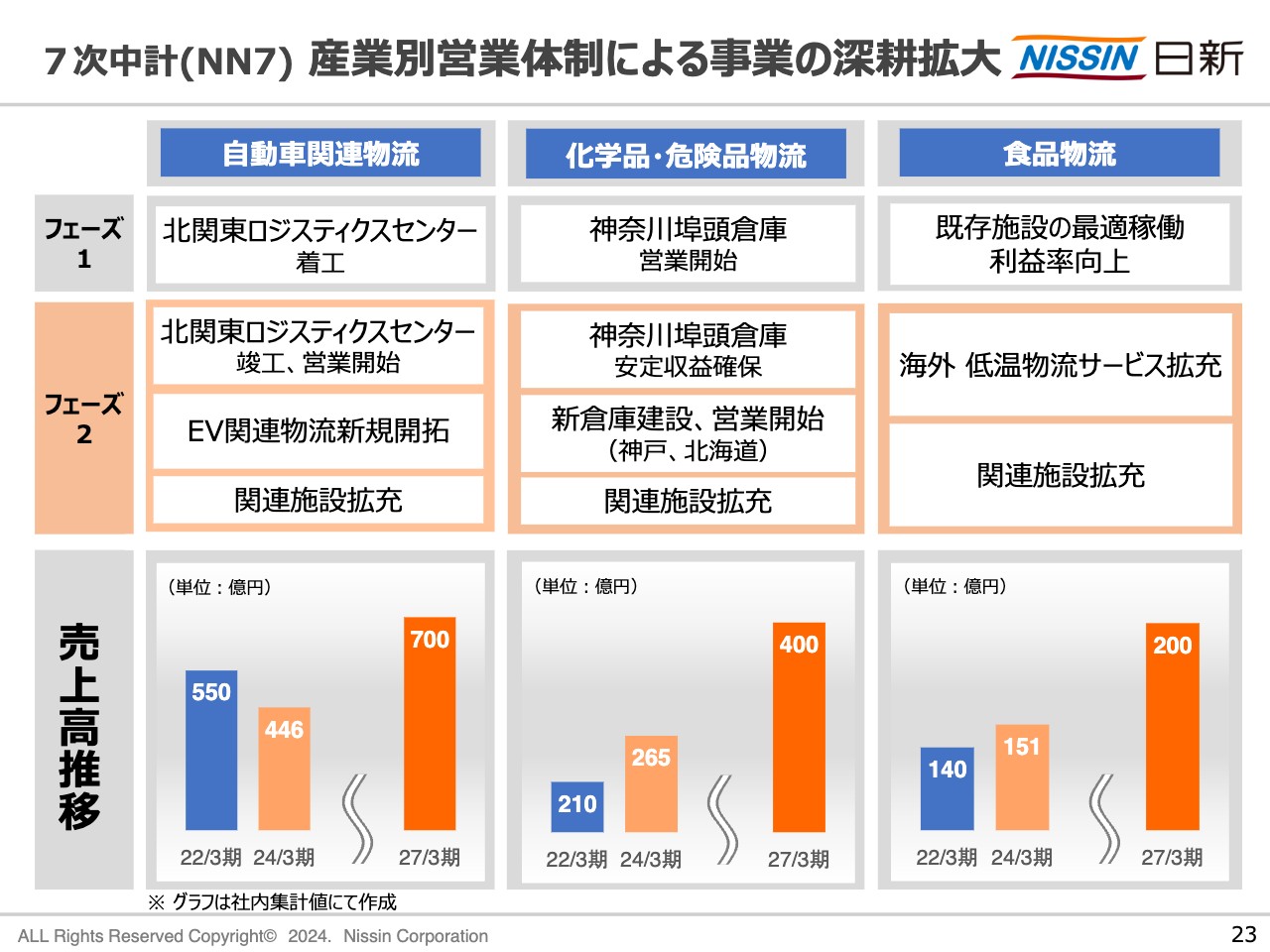

7次中計(NN7) 産業別営業体制による事業の深耕拡大

産業別営業体制についてですが、自動車関連物流の売上高は一時的に減りましたが、引き続き、売上高700億円を目指して進めていく計画は変えていません。自動車関連以外の物流も、変わらず進めていきます。

自動車関連物流では、完成する北関東ロジスティクスを伸ばすことや、各メーカーが舵を切るEV関連に関連した施設に関する取り込みを図っていきます。

化学品・危険品物流では、神奈川埠頭倉庫が完成し、収益化していきます。さらに、土地を購入した神戸市や北海道にも倉庫を建て、収益化を目指していきます。

食品物流では、特に米国西海岸で海外低温物流サービスのニーズがあるため、模索しながら施設の拡充と利益の獲得を図っていきたいと思っています。

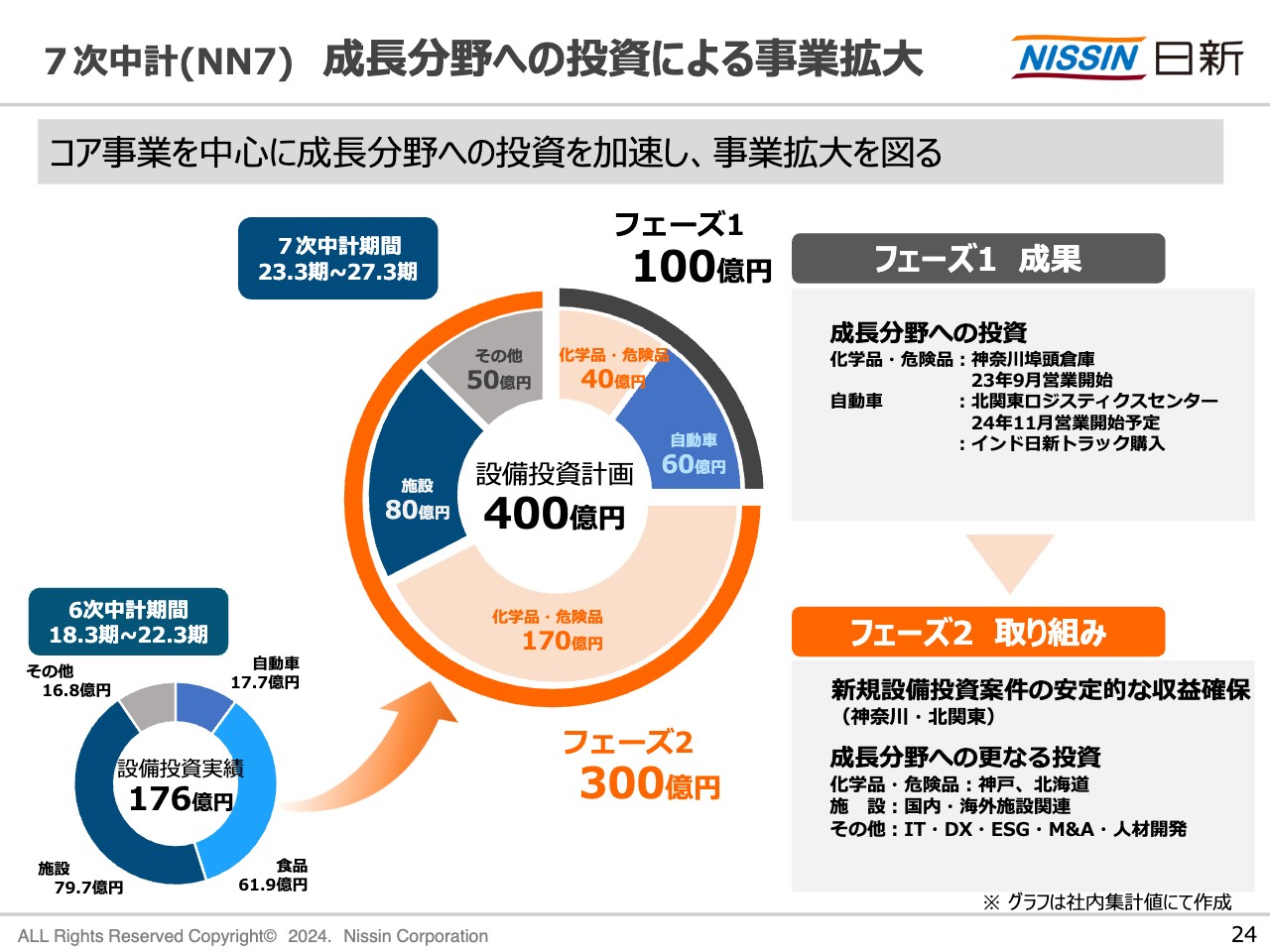

7次中計(NN7) 成長分野への投資による事業拡大

投資関係では、コア事業を中心に、成長分野への投資を加速させています。第6次中期経営計画の設備投資実績額は176億円でしたが、今度の中期経営計画では、全体で400億円の設備投資を見込んでいます。

フェーズ1では、化学品・危険品物流における神奈川埠頭倉庫と、自動車関連物流における北関東ロジスティクスセンターに、すでに100億円を投資しています。

フェーズ2からは合計300億円ということで、化学品・危険品物流において神戸市と北海道関連で170億円の投資を進めていきます。施設については、国内外でさまざまな案件がある自動車関連物流への投資を中心に80億円を充てていきます。

その他については、スライド右下に記載のとおり、今後はIT・DX・ESG・M&A・人材開発などへの投資も模索していきたいと考えています。

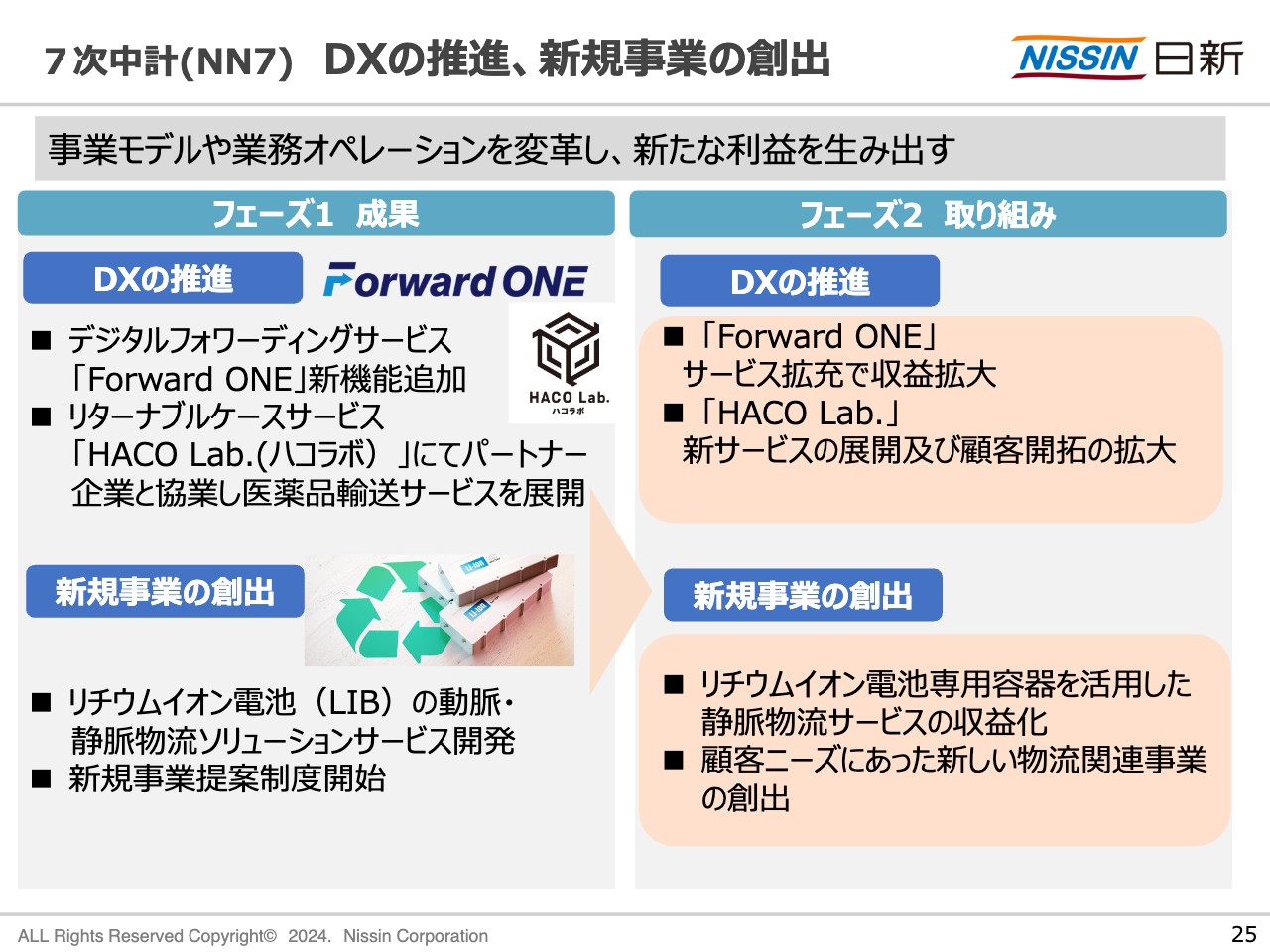

7次中計(NN7) DXの推進、新規事業の創出

DXの推進については、事業モデルや業務オペレーションを変革し、新たな利益を生み出していきます。

DXの推進のフェーズ1について、すでにみなさまにご説明していますが、「Forward ONE」は、PC・インターネット上でオーダーができるものです。さまざまな機能を追加することで、少しずつお客さまを増やしています。さらに機能を加え、よりお客さまが使いやすいように改良するなど、多くのお客さまに使っていただけるよう引き続きサービスを拡充します。

「リターナブルケースサービス」とは、いわゆる「通い箱」のことです。このようなものを、何度も使えるようにしていこうと考えています。例えば、医薬品の輸送で用いる低温の保冷パックを、往復で使用できるようにするための事業も始めています。当社の商品「HACO Lab.(ハコラボ)」を今後もさらに進め、新たなニーズを求めてさらなる顧客への展開を図っていきます。

新規事業の創出について、まずはリチウムイオン電池(LIB)の動脈・静脈物流ソリューションサービス開発です。リチウム電池は供給から回収まで必要となるため、静脈物流のニーズが多くあります。そこも含めて、専用の電池容器も活用し静脈物流までつなげ、ライフサイクルで貨物をいただいていきたいと思います。

新規事業の2点目としては、すでに社内でさまざまな取り組みがありますが、今後もお客さまのニーズに合わせた物流事業の展開を創出していきます。

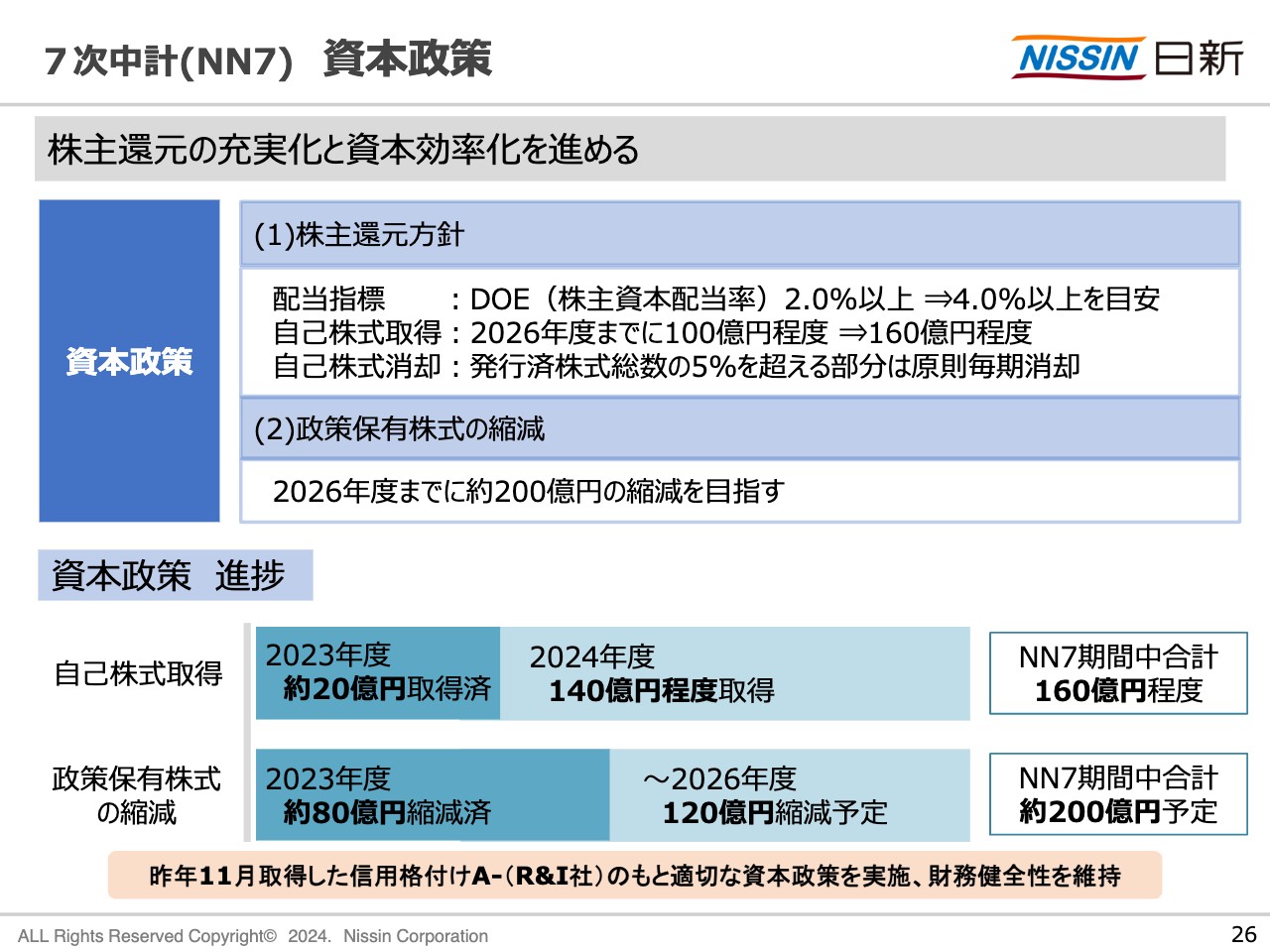

7次中計(NN7) 資本政策

資本政策です。株主還元方針については、これまではDOE(株主資本配当率)を2.0パーセント以上としていました。今回は4.0パーセント以上を目安に、より株主還元の充実に向けた指標に変更しています。

自己株式取得については、これまで100億円程度としていましたが、株主に持ち合い解消の申し入れに答えていただいた部分もあり、さらに160億円程度まで実行していこうと考えています。

自己株式消却については、発行株式数の5パーセントを超える部分は、原則毎期消却していこうと考えています。

政策保有株式の縮減については、2026年度までに約200億円の縮減を目指します。実現すれば、純資産保有割合が10パーセントを下回ってくるレベルとなるため、まずはここを目処に進めていきます。

これまでの進捗としては、自己株式取得は2023年度までに約20億円取得しました。2024年度には140億円程度を取得しており、すでにトータル160億円程度を取得しています。

政策保有株式の縮減は、2023年度までに約80億円の縮減を行いました。2026年度までに120億円の縮減を行い、トータル200億円程度の縮減を考えています。

スライド最下部に記載のとおり、2023年11月に信用格付けA-(R&I社)を取得しています。今後はこの格付けを維持していけるような資本政策の実施や財務健全性も勘案していきたいと思っています。

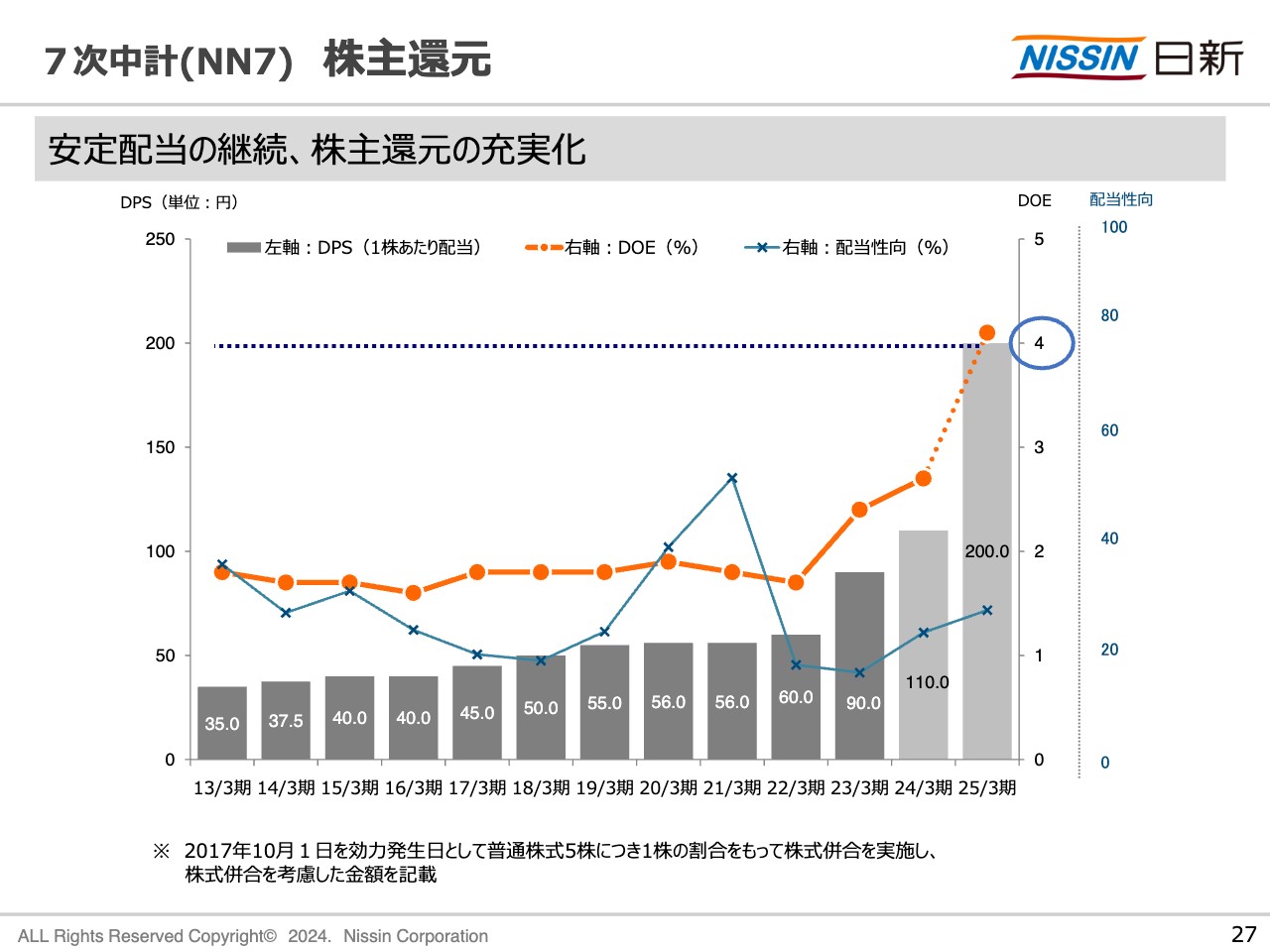

7次中計(NN7) 株主還元

株主還元について、スライドの表はいつも提示しているものですが、引き続き安定配当の継続、株主還元の充実化を進めていきます。直近では4期連続で増配しており、今後も同じように株主還元の充実化に努力していきます。

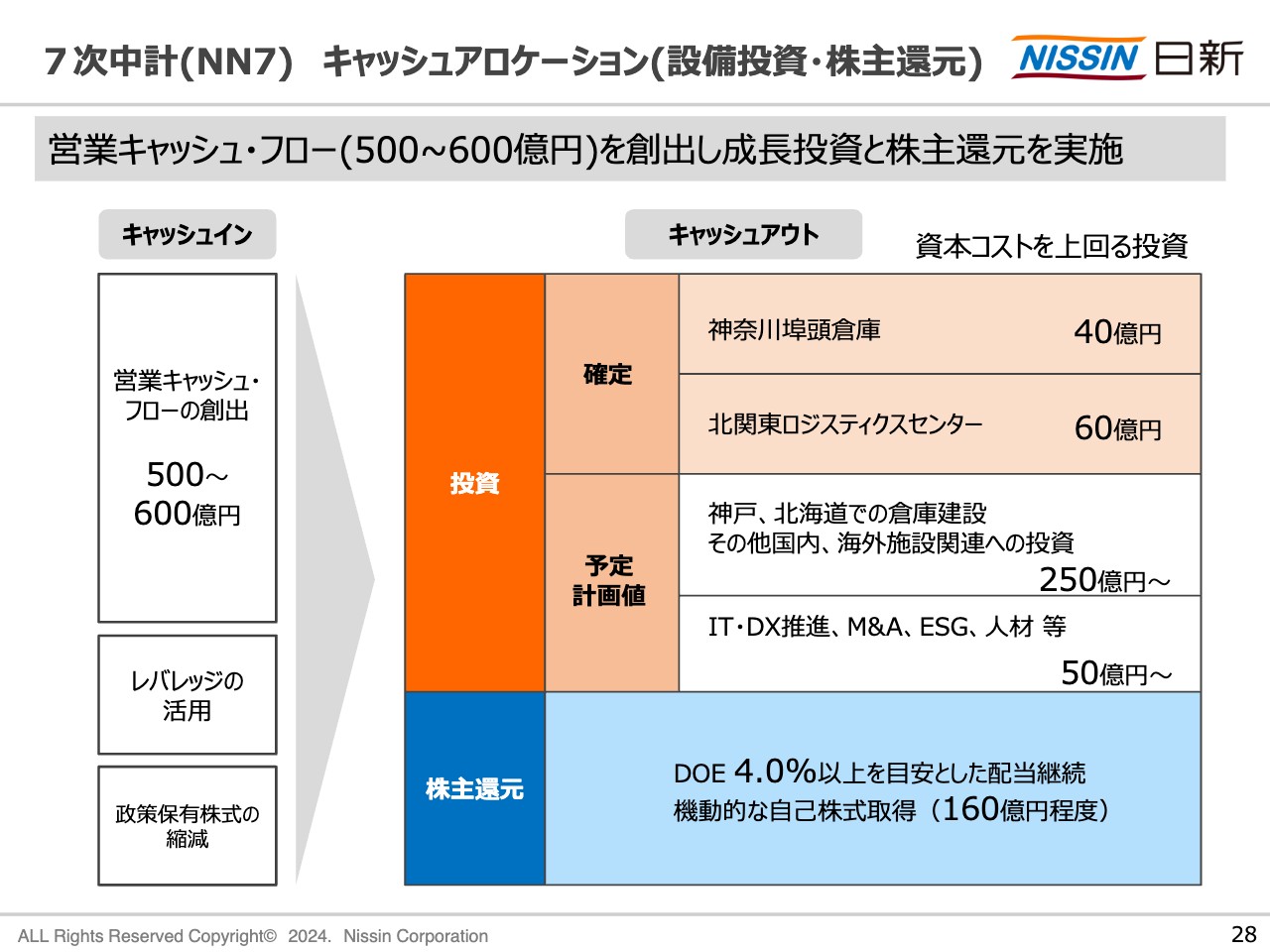

7次中計(NN7) キャッシュアロケーション(設備投資・株主還元)

キャッシュアロケーションについて、こちらのスライドもいつも提示していますが、先ほどご説明した投資計画をまとめています。

投資の金額と株主還元についてもご説明しましたが、DOE4.0パーセント以上を目安、自己株式取得160億円程度を予定しており、キャッシュアウトを考えていきます。

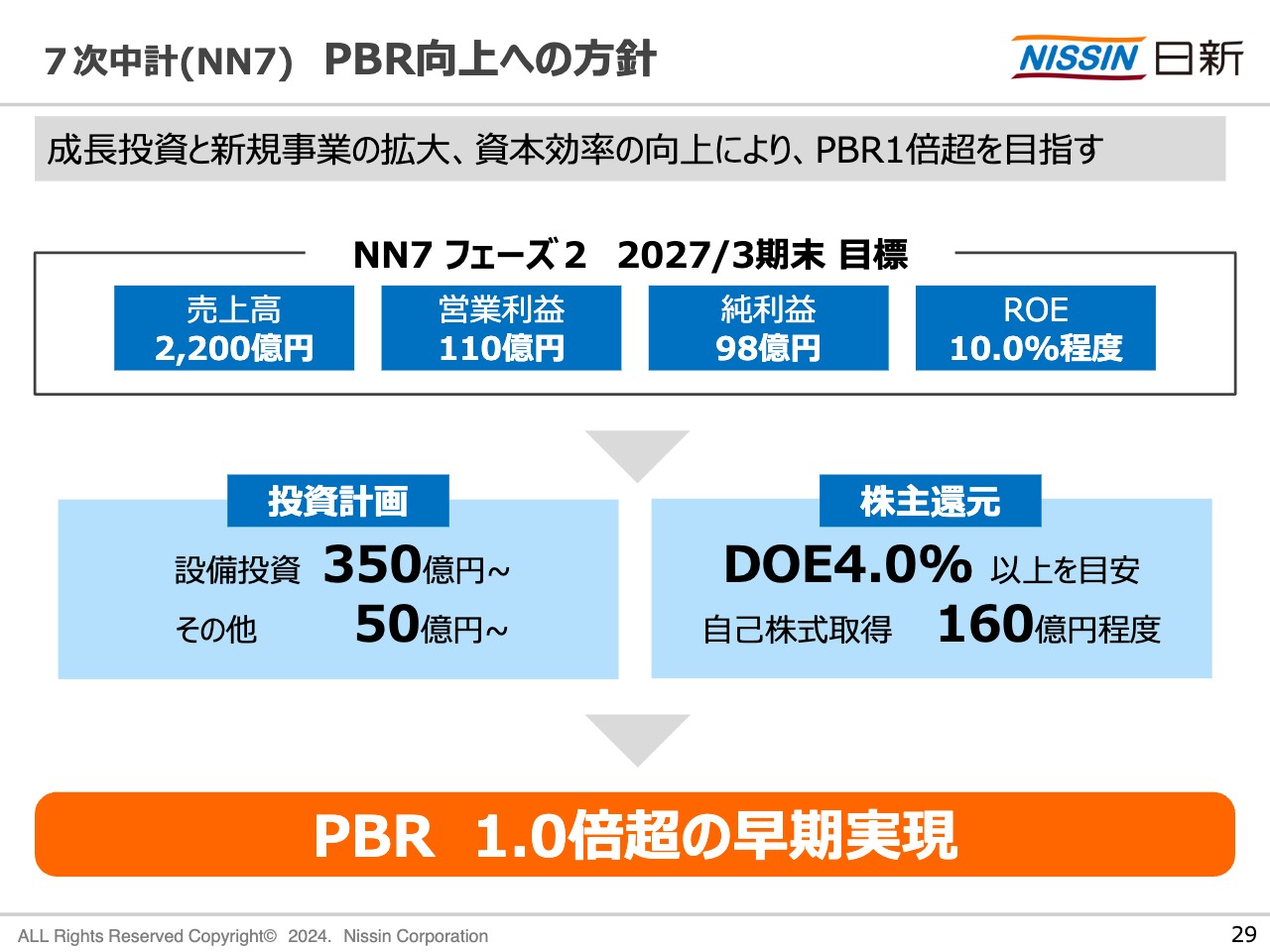

7次中計(NN7) PBR向上への方針

PBR向上への方針について、2027年3月期の目標は、売上高2,200億円、営業利益110億円、純利益98億円、ROE10.0パーセント程度を目指しています。スライドに記載した投資計画と株主還元を進めることで、PBR1.0倍超え、さらにはその上を目指せるよう進めていきたいと思っています。

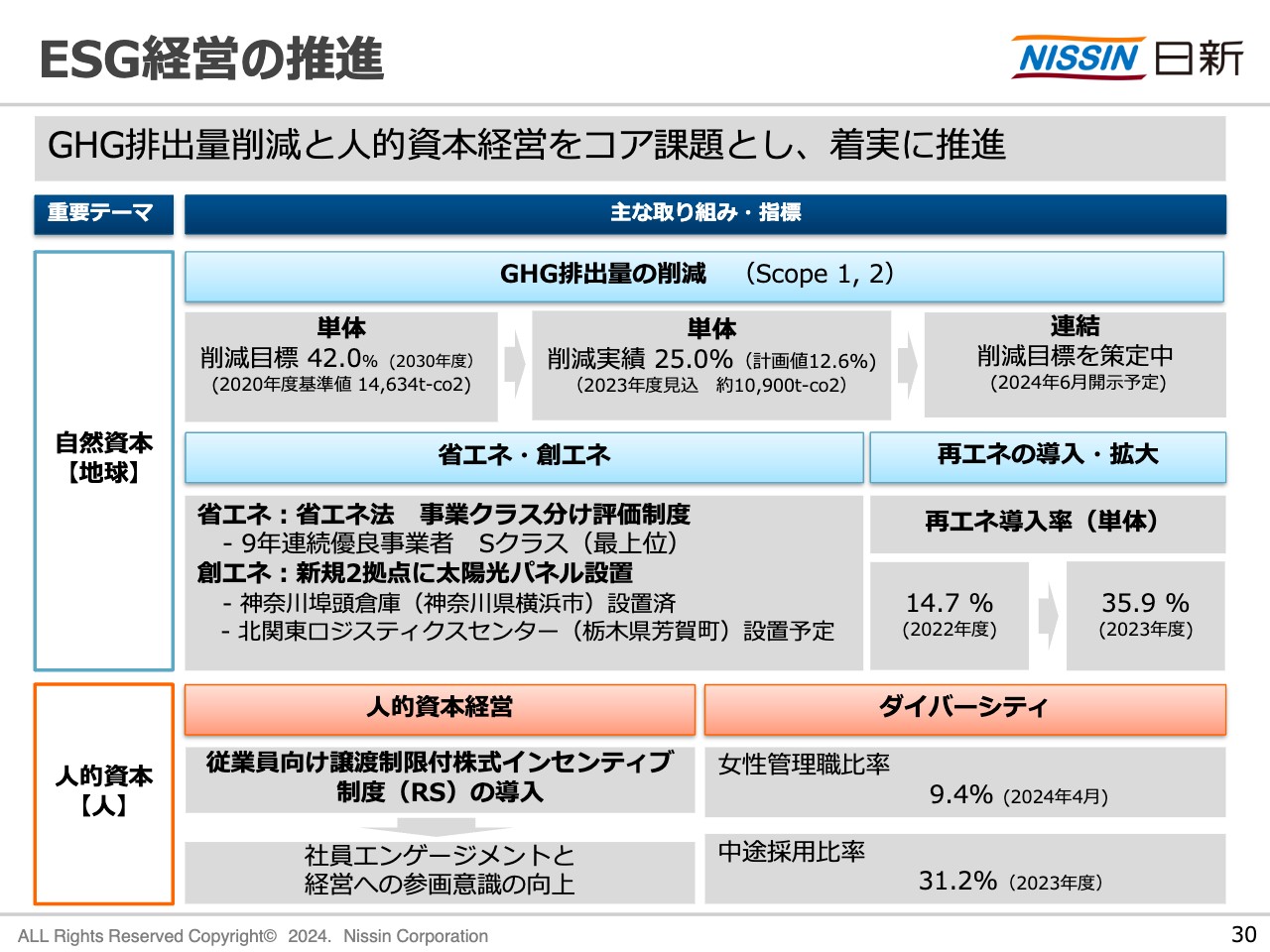

ESG経営の推進

ESGについて、簡単にご説明します。

GHG排出量の削減目標は、Scope1、2で単体では2030年度42.0パーセントとしており、すでに削減実績25.0パーセントを達成しています。さらに2024年6月には2030年度の削減目標を開示すべく、策定を行っています。

省エネ・創エネについてはスライドに記載のとおり、省エネは、優良事業者を継続しています。創エネは、神奈川埠頭倉庫に太陽光パネルを設置しました。北関東ロジスティクスセンターには、これから設置する予定です。

再エネ導入率については、すでに2023年度に35.9パーセントを達成していますが、60パーセント程度まで上げられると見ています。したがって、単体42.0パーセントの目標を達成していきます。

人的資本経営については、従業員向け譲渡制限付株式インセンティブ制度(RS)を導入 しました。これまで役員を対象に行っていましたが、今回社員にも実施することにより、社員のエンゲージメント、さらには経営への参画意識の向上を図っていきたいと思います。

ダイバーシティについては、2024年4月時点で女性管理職比率が9.4パーセントまできています。早期に10パーセントを超えたいと考えており、こちらも進めていきます。また、今年は初めて女性の執行役員が2名誕生しました。さらなるレベルアップも図っていきます。

中途採用比率については、多方面のキャリアを持つ人を採用していくため、2023年度の中途採用比率は31.2パーセントとなり、今後もさまざまな多様性を求めていきます。

グループロゴマークの制定

2024年4月1日から、世界共通のグループロゴマークを制定しました。

これまで国内では、「丸」に漢字の「新」と書いたマークを使用していましたが、世界共通で使用でき、みなさまがわかるよう、アルファベットで世界共通のグループロゴマークを制定しました。

上下の色は、当社のトラックにも昔から使用している色です。グループの伝統的な色使いで描いています。CIの世界統一によって、市場での認知度向上とグループ内の一体感の醸成を図っていきたいと思っています。

本日のまとめ

本日のまとめです。2024年3月期の決算実績は、前期比では減収減益となりましたが、実績値はコロナ禍前の過去最高利益をも上回る業績となりました。

2025年3月期の通期計画は、中期経営計画フェーズ2の初年度です。物量の回復を見込み、前期比で増収増益を図っていきます。

第7次中期経営計画の進捗と方向性は、成長投資と資本政策の拡充によって、PBR1倍超と、中期経営計画で掲げた最終年度目標である営業利益110億円を目指していきます。

以上で、私からの説明を終了します。ありがとうございました。

この銘柄の最新ニュース

日新のニュース一覧- 当社株式の上場廃止のお知らせ 2025/10/14

- 今週の【重要イベント】米消費者物価、機械受注、米小売売上高 (10月13日~19日) 2025/10/12

- 来週の【重要イベント】米消費者物価、機械受注、米小売売上高 (10月13日~19日) 2025/10/11

- 株式併合、単元株式数の定めの廃止及び定款一部変更に係る承認決議に関するお知らせ 2025/09/12

- 剰余金の配当(無配)に関するお知らせ 2025/09/11

マーケットニュース

おすすめ条件でスクリーニングされた銘柄を見る

日新の取引履歴を振り返りませんか?

日新の株を取引したことがありますか?みんかぶアセットプランナーに取引口座を連携すると売買履歴をチャート上にプロットし、自分の取引を視覚的に確認することができます。

アセットプランナーの取引履歴機能とは

※アセプラを初めてご利用の場合は会員登録からお手続き下さい。